Обновлено Автор Олег Лажечников Просмотров 27529

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное. Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам. Тогда будет проще ставить себе цели и достигать их.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи. Мне кажется, таким вещам должны учить в школе.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил. Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются. У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

- Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого. Бюджет дисциплинирует!

- Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции. Больше всего мне нравится чувство уверенности в завтрашнем дне, потому что все распланировано на год вперед.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить. Соответственно, я знал, в какой месяц должен будет появится заработок.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать. Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

- Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

Доходы и расходы

Бюджет состоит из статей доходов и статей расходов. Соответственно, в процессе нужно эти операции отмечать вручную или автоматически, чтобы потом соотносить фактические траты с планируемыми.

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

Пример семейного бюджета в Excel

Пример семейного бюджета в ExcelКак минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь. Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Планирование бюджета

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Так как даже консервативные инвестиции это хоть и небольшой, но риск, то я бы сначала сформировал подушку, а потом уже инвестировал.

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest. Пока не нашел ничего лучше.

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

Бюджет в Excel, версия посложнее

Бюджет в Excel, версия посложнееP.S. А вы ведете семейный или личный бюджет?

Лайфхак #1 — как купить хорошую страховку

Выбрать страховку сейчас нереально сложно, поэтому в помощь всем путешественникам я составляю рейтинг. Для этого постоянно мониторю форумы, изучаю страховые договоры и сам пользуюсь страховками.

Рейтинг страховых →

Лайфхак #2 — как найти отель на 20% дешевле

Сначала выбираем отель на Booking. У них хорошая база предложений, но вот цены НЕ лучшие! Тот же самый отель часто можно найти на 20% дешевле в других системах через сервис RoomGuru.

Отели со скидками →

За советами по управлению домашними финансами далеко ходить не надо. Заглянешь в популярные интернет-поисковики и тут же получишь множество рекомендаций. Мы проверили самые популярные и попросили оценить«народный опыт» экспертов.

1. Покупки — по списку

Перед походом в магазин составить список нужного — позволяет не накупить лишнего. Также составлять список всех крупных покупок на месяц. Тогда не получится, что большая часть денег потрачена на стихийные покупки «для настроения».

ЛИЧНЫЙ ОПЫТ КОРРЕСПОНДЕНТА:

Со списком продуктов пришлось подружиться со времен появления больших супермаркетов. И для экономии времени (сразу идешь к нужным товарам и не задерживаешься у других прилавков), и деньги целее.

А иначе как получается. Решили мы с мужем сэкономить на лыжах. Нашли дешевые. Но пока шли с ними к кассе через торговый зал, на радостях купили два спортивных костюма… В общем, с экономией не сложилось.

КОММЕНТАРИЙ ЭКСПЕРТА

Елена Красавина, независимый финансовый советник:

— Совет верный. Я бы еще порекомендовала по той же схеме планировать путешествия. Некоторые так и делают: заранее прикидывают отпускной бюджет и под него подбирают подходящий маршрут, наиболее дешевые варианты перелета и проживания. Если потратить на такую подготовку некоторое время, можно отдохнуть очень экономно.

2. Вести учет доходов и расходов

По старинке взять тетрадочку, куда все члены семьи будут записывать свои траты. Или воспользоваться специальными компьютерными программами по ведению семейного бюджета. Пара месяцев — и вы поймете, куда в принципе деваются деньги и на чем можно сэкономить.

ЛИЧНЫЙ ОПЫТ КОРРЕСПОНДЕНТА:

Ведение тетрадочки с расходами показало: больше всего денег уходит на выплаты по кредитам. Впредь буду иметь в виду пункт 4.

КОММЕНТАРИЙ ЭКСПЕРТА:

— Дельный совет. Добавить нечего.

3. Правильно выбирать время и место для шопинга

Одежду покупать в конце сезона, когда она распродается с большими скидками. А бытовую технику — не самой последней модели. Фотоаппарат прошлого сезона от этого не станет хуже снимать, а стиральная машинка стирать!

С продуктами чуть по-другому. Надо установить, в каких из удобных вам магазинов или супермаркетов наименьшая торговая наценка. Для этого достаточно сравнить цены на ходовые товары типа хлеба и молока.

ЛИЧНЫЙ ОПЫТ КОРРЕСПОНДЕНТА:

К сожалению, не всегда удается дотерпеть с покупками до конца сезона. Ну, скажем, если сапоги в середине зимы развалились, не дотянув до распродаж.

КОММЕНТАРИЙ ЭКСПЕРТА:

— Могу добавить еще один способ экономии из этой серии — делать покупки в мелкооптовых магазинах. Или в складчину. Сейчас в моде совместные покупки, когда несколько человек организуют закупку оптом.

Еще в последнее время популярны также различные сайты купонов. С их помощью можно получать товары и услуги с большими скидками.

Но всегда надо соблюдать осторожность, когда вам обещают халяву. Те же купоны впоследствии могут обернуться дополнительными тратами. Например, зовут на чистку зубов со скидкой. А потом раскручивают — у вас кариес, давайте мы вам пломбы поставим. И ставят — по бешеным ценам.

4. Не перебирать с кредитами

Иногда без кредита не обойдешься. Попробуй, например, скопи на жилье. Целесообразнее взять ипотеку. Но покупать в кредит телефон, чайник, шубку — расточительство. Вместе с процентами придется здорово переплатить! Главный противник экономии — кредитные карты. Они просто провоцируют делать покупки, без которых вы бы вполне обошлись.

Лет пять-шесть назад, влезая в кредиты, я рассуждала так. Машина мне сейчас нужна, а не на пенсии, к которой я наконец сумею на нее накопить. И холодильник! И мебель! Пересчитав уплаченные за последние три года проценты, обнаружила: переплаты уже бы хватило на недорогое авто.

5. С каждой зарплаты откладывать заначку

Пусть даже и небольшую. Так создается «страховой фонд» и нарабатывается финансовая дисциплина.

ЛИЧНЫЙ ОПЫТ КОРРЕСПОНДЕНТА:

Почему-то так всегда получается, что отложенный «страховой фонд» тут же немедленно и требуется. То муж вдруг объявляет, что забыл за гараж заплатить, то еще что-нибудь. Ох сложно это — финансовая дисциплина…

КОММЕНТАРИЙ ЭКСПЕРТА:

— С пунктами 4 и 5 я тоже согласна. В целом все советы здравые, — подводит итоги Елена Красавина. — Главная сложность — заставить себя применять их на практике.

В ТЕМУ

И еще несколько советов от бывалых

Не звонить из дома по мобильному телефону, если есть городской. Для междугородних звонков установить скайп.

Не пользоваться машиной там, где можно пройти пешком. И бензин экономится, и полезно для здоровья.

Не ходить в магазины на пустой желудок! С голодухи все продукты кажутся ну очень нужными.

Не подошла какая-то вещь? Не оставляйте ее пылиться в шкафу. Сдайте в комиссионку или продайте через интернет.

Освоить интернет-шопинг. Это дешевле, поскольку нет торговой наценки обычного магазина.

ЧИТАЙТЕ ТАКЖЕ

Не давайте им паспорт: как Apple и Google продают рабов в 21 веке

Рабство и работорговля кажутся сейчас такими же далекими от реальности, как газовые фонари или эпидемии оспы. Но пока одни народы собираются пожизненно просить прощения за колонизаторские времена, другие считают, что до сих пор обладают правами «белого человека». Вот как устроена современная работорговля и какую роль играют в ней мировые IT-гиганты (подробнее)

Многие семьи рушатся по очень банальной причине — не могут поделить деньги. Как не потерпеть фиаско в семейной жизни из-за денежных раздоров? Советуемся с экспертом — финансовым консультантом Игорем Файнманом

Фото: uforms.ru для РБК Quote

Все молодожены верят в то, что впереди долгая и счастливая семейная жизнь. Но далеко не у всех эта мечта сбывается. 30% разводов происходят из-за денежных конфликтов. Секретами семейного финансового благополучия с РБК Quote поделился финансовый советник Игорь Файнман.

Игорь Файнман — финансовый консультант, эксперт в области инвестиций и управления частным капиталом, квалифицированный инвестор на российских и мировых финансовых площадках, автор проекта «Файнманомика».

Большинство семей ведет семейный бюджет хаотично, что не позволяет достигать финансовых целей и совокупного богатства. Между тем научиться правильно распоряжаться деньгами — реально, если есть понимание и определена стратегия ведения семейного бюджета. Таких стратегий всего три: общая, раздельная и смешанная. Главное — правильный выбор стратегии.

Общий бюджет — самый популярный в России. Все деньги кладем в одну тумбочку и на все расходы из нее же и берем. Что осталось в тумбочке на конец месяца — убираем в личный капитал семьи и формируем пенсионный доход.

Плюсы: он простой и прозрачный. Можно вместе копить и формировать фонды.

Минусы тоже есть: по опыту можно сказать, что он плохо приживается в семьях, где у жены и мужа большая разница в доходах.

Раздельный бюджет

Этот вид бюджета — самый распространенный в Европе и США. Такой бюджет позволяет сохранить финансовую независимость и не отчитываться перед своей половиной о доходах.

Плюс: отсутствие споров и конфликтов из-за денег.

Минусы

Смешанный бюджет

Смешанный бюджет — самый разумный и сбалансированный. Он практически убирает минусы и оставляет плюсы первых двух стратегий. С одной стороны, есть общие финансовые цели, а с другой — полная финансовая независимость обоих супругов. Планирование осуществляется вместе в начале года, а коррекция — уже исходя из жизненных обстоятельств. Все крупные затраты берет на себя глава семьи (отпуск, ремонт авто и квартиры, оплата образования детей), а вторая половина отвечает за текущие расходы (продукты, косметика и личные нужды).

Смешанный бюджет — это про бюджет моей семьи. Именно так мы живем уже более пяти лет, и эффект налицо: все довольны, конфликтов нет и семейный капитал растет как на дрожжах. Бюджет планируем на год и ежемесячно корректируем в зависимости от обстоятельств. Все крупные затраты на мне (коммунальные платежи, расходы на отпуск и авто), а моя жена взяла на себя ежедневные траты (продукты и личные нужды).

Очень рекомендую молодым семьям подписывать брачный договор

Эта тема болезненная, особенно, в России. Помним, что, по статистике, в России 53% браков заканчиваются разводами. За 13 лет работы я видел много сложных ситуаций и с ответственностью могу сказать, что пары, у которых был брачный договор, развод и раздел имущества переживали менее болезненно. Ведь китайская мудрость гласит: живя в мире, не забывай о войне.

Как подойти к подготовке и регистрации брачного договора?

Сначала нужно сесть за круглый стол и обо всем договориться. После этого вы можете воспользоваться услугами юриста или нотариуса и зафиксировать все договоренности. И уже в самом конце заверить нотариально три оригинала (два — участникам договора и один — для нотариуса).

В брачном договоре необходимо учитывать не только квартиры, машины, но и кредиты, долги, а главное — не забыть о расчетных счетах и ипотеках. А вот условия, касающиеся третьих лиц (детей, родственников и собак с кошками), записывать незаконно. Также бесполезно фиксировать секс, измены или ограничения на личную жизнь после развода. В случае если вы хотите зафиксировать верность партнера — это в церковь. Или дать клятву на крови. Или к психотерапевту. Выбор всегда за вами.

Все имущество, приобретенное до брака, останется за вами. А вот все, что вы покупаете после штампа в паспорте, нужно обсуждать. Особенно болезненные вопросы — кто платит ипотеку и как быть с детьми. Садитесь и заранее договаривайтесь. Это — отличный способ наладить коммуникации между мужем и женой. Если не хотите делить имущество, зафиксируйте: кому достанется квартира, а кому — деньги. Если вкладываете неравномерно — учтите свои доли.

А теперь — самое важное: практика показывает, что брачный договор порой цементирует отношения даже сильнее общих детей. Так что задумайтесь об этом, взвесьте все за и против — и примите правильное решение.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Как экономно вести семейный бюджет

Содержание статьи:

Крепкие семейные отношения базируются не только на возвышенных чувствах, но и на стабильной материальной основе. Основной причиной денежных проблем является неумение обращаться с получаемыми средствами (семейным бюджетом), когда зарплата уходит за несколько дней на различные мелочи, а после наступает режим жесткой экономии.

Спасительный блокнот и умение договариваться

Проблема молодых семей – беспечность и желание единолично распоряжаться деньгами, и семейным бюджетом в целом, заработанными титаническими усилиями. Необходимо всего раз сесть за стол переговоров, чтобы четко определить, кто какую долю вносит в общую копилку, и какой процент оставляет себе любимому. В дальнейшем все покупки будут планироваться, основываясь именно на полученной сумме.

Чтобы деньги не исчезали бесследно, необходимо обзавестись спасительным блокнотом, обычной ученической тетрадью или специальной программой на телефон или компьютер. Своеобразная учетная книга поможет разобраться, куда именно ускользают месячные доходы, и от чего с легкой душой можно отказаться.

Но записывать необходимо все: от банального проездного до похода в кино или покупки новой кофты. Подобные мелочи быстро забываются, но именно они проедают дыру в семейном бюджете. В конце месяца обязательно проводится плановая ревизия, и составляется список вещей, которые можно заменить бесплатной альтернативой или вовсе отказаться.

Продуктовые нюансы

Основная часть семейного бюджета уходит на пропитание, поэтому стоит прибегнуть к некоторым хитростям, чтобы сэкономить круглую сумму. Изначально планируется месячное меню в красочных подробностях, и раскладывается на отдельные ингредиенты и продукты, которые необходимо купить.

Крупы, воду, салфетки и другие вещи длительного хранения лучше приобретать в крупных магазинах, идеальный вариант – оптовые супермаркеты, где можно обзавестись 10-килограммовой упаковкой гречки или макарон по низкой цене. Нельзя проходить мимо акций под названием «купи 4 рыбные консервы, и 5-ю получи бесплатно».

Но всегда под рукой должен быть список, в котором пункты распределяются по важности. Лучше не посещать магазины с пустым желудком, чтобы не покупать быстрые перекусы или лишний провиант. Необходимо не поддаваться соблазну приобрести милую безделушку, или сотую чашку, которой в планах не было.

Уберечь себя от необдуманных приобретений можно, если брать фиксированную сумму, которой должно хватить на определенное количество товаров. Если чек превышает лимит, можно попросить продавца убрать лишние вещи.

Овощи стоят сущие копейки в летне-осенний период, как и свежие фрукты, поэтому ими можно запасаться впрок. Не лениться и заниматься консервацией, превращать заготовки в сухофрукты или сохранять в морозилке. Существует масса способов, позволяющих перерабатывать подобные продукты в удобные закуски или ингредиенты для супов и рагу.

Сомнительные рабочие перекусы в ближайшем кафе заменяются домашними бутербродами, свежими овощами и другими блюдами, которые помещаются в пищевой контейнер. Большинство офисов оборудуют микроволновками, позволяющими разогреть слегка остывший обед, и иногда и холодильниками для хранения продуктов.

Бытовые мелочи

Обычные электрические лампочки заменяют энергосберегающими, которые держаться долго, и позволяют сэкономить на счетах. В квартире обязательно должны стоять счетчики для воды и газа, ведь зачастую людям приходится переплачивать коммунальным службам за предоставляемые услуги.

В зимний период пригодится автоматический терморегулятор, который будет самостоятельно управлять температурой в комнатах. А чтобы снизить потребление тепла, стоит заранее заняться теплоизоляционными работами, заклеить щели, позаботиться об окнах и двери.

Чтобы снизить расходы на мобильный телефон, достаточно отказаться от ненужных услуг и подобрать оптимальный тариф. Проводя интернет, стоит рассмотреть различные варианты, и выбрать наиболее выгодный.

Метод конверта

Семейный бюджет можно делить на несколько частей: на еду, бытовые нужды, непредвиденные расходы, для покупки серьезной техники и прочие важные аспекты. Для каждого из них предполагается отдельный конверт с определенной пометкой. Деньги, предназначенные для поездки в маршрутке, и других ежедневных нужд, разделяют на 4 равных суммы. Если удалось сэкономить, остатки можно положить на следующую неделю, или добавить к будущей машине. Необходимо себя контролировать, и не надеяться, что можно пополнить потраченные по глупости запасы деньгами со следующей недели.

Время отдавать долги

При наличии кредитов, нужно откладывать определенную сумму на их уплату. Долги маме, друзьям, начальнику нельзя откладывать в долгий ящик, чтобы уставший от ожиданий кредитор не потребовал мгновенного возврата, который не материализуется из воздуха.

Постепенно стоит отказаться от кредитной карты, отдав предпочтение накопительной системе. Любая большая покупка должна быть запланирована, и если на нее в данный момент нет средств, нужно подождать до появления. Правило не касается действительно важной бытовой техники: холодильника, стиральной машинки, плиты для готовки.

Модные наряды

Глупо спускать почти всю зарплату на блузочку, пусть очень красивую и из последней весенней коллекции. Лучше посетить несколько магазинов, сравнить ассортимент и цены, или обратить внимание на интернет магазины. Зачастую последние позволяют приобрести симпатичные вещи за половину стоимости, главное – знать размер.

Распродажи – отличное место для пополнения гардероба без ущерба домашнему бюджету. Большинство людей не оценят реальную стоимость юбки или очередного костюма, более прагматичные особи покрутят пальцем у виска, узнав цену.

Чтобы экономить было легче и проще, нужно поставить цель: купить машину, накормить голодных животных или съездить отдохнуть во Францию. За каждый продуманный шаг, который сохранил определенную сумму, хвалить себя, постоянно считать, сколько осталось до необходимой суммы.

Мало у кого получается постигнуть азы экономии моментально, чаще на обучение уходит от 3 до 6 месяцев, но сдаваться нельзя, и положительные результаты не заставят себя ждать.

семейный бюджет | HubPages

Планирование семейного бюджета

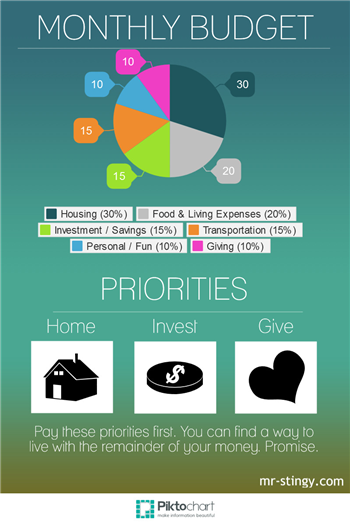

Семейный бюджет — это план на будущее, основанный на оценке общего дохода и вероятных ежемесячных расходов и сбережений. Письменный план, который может быть пересмотрен при необходимости, помогает в определении бюджета. Использование программы для работы с электронными таблицами, такой как Microsoft Excel (или, если у вас ограниченный бюджет, вы можете бесплатно загрузить OpenOffice), поможет вам с легкостью отслеживать расходы.

Семейный бюджет — это план использования ожидаемого дохода и других ресурсов для расходов, сбережений и совместного использования.Бюджет на следующий период (например, месяц или год) является частью долгосрочного финансового плана семьи по обеспечению себя жизненным циклом, обучению детей, а также учету непредвиденных обстоятельств.

Бюджет — это личный план, определяющий, как деньги должны быть потрачены в течение определенного периода времени. Его целью является поощрение эффективного использования денег путем предотвращения отходов.

Почему бюджет семьи?

Семья готовит бюджет для получения максимального удовлетворения от использования дохода, предоставляя в первую очередь самые важные расходы.Бюджет также служит для того, чтобы сбалансировать исходящие расходы с доходами и развивать семейное сотрудничество по денежным вопросам.

Семьи планируют свои доходы, чтобы обеспечить повседневные нужды, расходы на чрезвычайные ситуации, периоды снижения доходов, а также ежедневный комфорт и роскошь. Они также выделяют средства на большие приятные расходы, такие как отпуск, обучение в старших классах, на поддержку глав домохозяйств в старости и на то, чтобы делиться с другими вне домохозяйства. Погашение долгов или накопление активов также могут быть целями..

Как планировать бюджет

Бюджет начинается с письменного плана еженедельных или ежемесячных расходов на определенный период времени, чаще всего на год. Этот план составляется путем оценки суммы дохода, который будет получен, и оценки краткосрочных и долгосрочных расходов, которые должны быть покрыты этим доходом.Вторым шагом в сохранении бюджета является составление письменного отчета о фактически потраченных деньгах. Последний шаг — сравнить запланированный бюджет с фактическими расходами.

Каждый человек имеет ряд непосредственных финансовых обязанностей и определенных финансовых целей. При планировании бюджета человек должен сосредоточить внимание как на своих непосредственных, так и на долгосрочных целях. Перед составлением бюджета необходимо задать следующие вопросы:

1. Какие личные качества и способности могут повлиять на мой заработок, расходы и сбережения? (Например, человеку с хорошей зарплатой может не хватить самодисциплины, чтобы сэкономить на будущее.)

2. Какую прибыль я могу ожидать в будущем?

3. Каковы мои финансовые активы и обязательства?

4. Каковы мои долгосрочные финансовые цели? Выход на пенсию? Домовладение? Образование в колледже для моих детей? Поездка в Европу?

5. Какие страховки мне нужны?

6. Сколько денег я должен сэкономить на текущих доходах, чтобы позаботиться о будущих потребностях?

Первые шаги в составлении бюджета

Прежде чем строить свой бюджет на следующий период, семье необходимо разработать долгосрочные планы по воспитанию семьи, воспитанию детей и поддержке, а также по образу жизни, сбережения и инвестиции, а также взносы для других на протяжении всего жизненного цикла семьи.Рассматривается, какие цели являются наиболее важными, а какие менее важными. Некоторые цели на следующий год, некоторые на 5 лет, а некоторые на 20 лет.

При подготовке бюджета на следующий период первым шагом является оценка дохода от месяца к месяцу от всех получателей и источников. Следующим шагом является перечисление необходимых вычетов из доходов, таких как налоги и расходы на работу, а также договорных обязательств по погашению задолженности и страхованию. Оставшийся доход затем заложен в бюджет для сбережений и инвестиций, подарков и взносов, и, самое главное, для расходов на еду, жилье, транспорт, одежду и другие предметы.

Когда расходы на проживание превышают имеющиеся доходы, семья может попытаться сократить некоторые расходы. Дополнительные члены могут работать на полный или неполный рабочий день. Или может быть необходимо уменьшить подарки и взносы, сбережения и инвестиции или ежемесячные платежи по дому и другую задолженность. В пожилом возрасте или в чрезвычайных ситуациях семье может потребоваться накопление сбережений. Семья может совершать покупки в установленные сроки для выравнивания расходов в течение более длительного периода.

препятствия для бюджетирования

Некоторые причины, по которым так мало семей работают за бюджетом, заключаются в том, что результаты трудно увидеть, усилия кажутся слишком большими, члены семьи не хотят регистрировать, что они тратят, или доход семьи нерегулярен и трудно предсказать.Также многие считают, что повышение заработной платы — единственный способ увеличить сумму, которую нужно потратить. Человек может быстро увидеть, что 100 долларов в неделю прибавляются к его зарплате в 900 долларов, но для того, чтобы понять, что 900 долларов могут пойти намного дальше через правильное бюджетирование, требуется опыт в области бюджетирования.

Бюджет конверта

После того, как расходы за год были предварительно оценены, статьи годового бюджета делятся на 52 и предусматриваются путем откладывания денежных средств, необходимых для каждой статьи каждую неделю. Деньги помещаются в маркированные конверты.Поскольку наличные деньги в конверте используются, квитанции или квитанции, указывающие, для чего использовались деньги, помещаются в конверты.

,Важность семейного бюджета

Важность семейного бюджета

Операционный бюджет — это план того, как доход семьи должны быть потрачены на удовлетворение потребностей семьи без долгов или дефициты. Основная задача родителей — подготовить семейный бюджет. Тем не мение, каждый участник также должен знать, каков доход семьи. Благодаря бюджетированию члены семьи учатся тратить деньги мудро, таким образом, экономя деньги, которые можно было бы использовать для других семейных нужд.Ресурсы, такие как время, энергия и коммунальные услуги также хорошо используются, когда доход в бюджете.

При составлении бюджета необходимо учитывать размер семьи, его доход, потребности семьи и место, где семья живет. Чтобы бюджет был работоспособным, доход должен быть достаточным для удовлетворения приоритетные потребности семьи.

1. Еда — В ситуации, когда в семье есть ребенок или есть члены с особыми условиями, которые нуждаются в особой диете, есть также потребность в дополнительных деньгах, которые будут потрачены на еду.

2. Укрытие — ли семье принадлежит место, где они живут, или это только в аренду? Это важно знать, потому что расходы на ремонт дома должны быть частью ежемесячного бюджет. Если семье принадлежит имущество, то оплата налога на недвижимость и страхование от огня должно быть отложено ежегодно.

3. Одежда — У каждого члена семьи есть разные потребности в одежде. Его / ее деятельность и семейное положение в семье должны быть рассмотрены.

4. Образование — Стоимость обучения и школьные потребности, такие как книги и другие поставки представляют собой расходы, которые должны быть обеспечены, особенно ежедневные школьные пособия.

5. Домашние хозяйства — Если в семье есть помощники, их зарплата должна быть частью ежемесячного бюджета.

6. Коммунальные услуги , такие как водоснабжение, электрические и телефонные услуги, которые оплачиваются ежемесячно.

7. Медицинская и стоматологическая помощь — Расходы на здравоохранение семьи должно быть предоставлено.Правильно прописанные лекарства должны быть всегда доступны на дом для готового использования при необходимости.

8. Отдых и развлечения — Семья нуждается в отдыхе и отдыхе после работа и учеба.

9. Экономия — Экономия средств может быть использована в чрезвычайных ситуациях. Это может расти и в форме инвестиций.

Указатели, которые следует учитывать при создании семейный бюджет.

1. Знай свой доход — четкое представление о том, сколько можно выделить семейные нужды

2. Определите, какие расходы являются фиксированными, а какие гибкими, сделав список ежемесячных потребностей.

3. Основывайте бюджет на системе приоритетов.

4. Есть запись расходов.

5. Сделайте скидку на сбережения.

Большинство из вас должны осознавать важность отслеживания ваших привычек расходов. Но те, кто до сих пор не воспринимают это всерьез и считают это утомительным занятием, пожалуйста, знайте, что все усилия, которые вы вкладываете, того стоят. Более того, с развитием технологий это больше не утомительная задача. Чтобы ограничить свои личные расходы, , простое приложение для семейного бюджета или простое бюджетное приложение — это все, что вам нужно установить на свой смартфон.

Существует список лучших бюджетных приложений 2020 года для семьи.

Зачем нам приложение для семейного бюджета?

Простое отслеживание расходов может увеличить ваши сбережения.

Ваши деньги с трудом заработаны, и вы всегда захотите потратить их хорошо. Если вы не будете следить за своими расходами, вы не сможете узнать, в каких областях вы тратите больше, чем нужно.

Маленькие цели помогут вам достичь больших целей. Если вы составите долгосрочный план и начнете экономить с краткосрочными целями, вам будет удобно достичь своей цели.Таким образом, вы также сможете сократить свои ненужные расходы.

Приоритизация расходов поможет вам правильно распределить ваши доходы и достичь целей сбережений.

Знание ваших финансовых расходов гарантирует, что ваши деньги не будут неправильно вычтены, и если что-то из этого случится, вы можете предпринять немедленные действия.

5 приложений семейного бюджета, чтобы помочь вашей семье сэкономить деньги

Ниже приведены некоторые из лучших приложений для семейного бюджета, позволяющие упорядочить семейный бюджет и обеспечить разумное финансовое планирование.

1. PocketGuard

Со всеми вашими финансовыми счетами в одном приложении PocketGuard предотвращает тенденцию перерасхода.

- Синхронизация всех банковских счетов в одном месте поможет вам отслеживать ваши расходы и, таким образом, даст вам возможность принимать более обоснованные финансовые решения.

- Приложение будет иметь доступ «только для чтения» к вашим банковским реквизитам, и, таким образом, вы не рискуете мошеннических операций.

- Это приложение отслеживает все ваши текущие расходы с телефона и через интернет-соединения и предоставляет вам сделки, чтобы увеличить ваши сбережения.

- В зависимости от ваших доходов и расходов, ваше бюджетирование будет осуществляться с помощью этого приложения семейного бюджета и, таким образом, сэкономить ваше время и энергию.

- Просто потратьте 5 минут в этом приложении, чтобы снизить ежемесячные периодические счета. Перейдите к разделу «Снизить свои счета» в разделе «Обзор» и получите подробный список услуг, где вы можете сэкономить, заплатив меньше.

- Получайте уведомления, когда с вас взимают дополнительную плату или если счет находится на рассмотрении.

- Из панели инструментов получите сравнение ваших ежемесячных расходов с вашими средними расходами.

- Соединяется только с финансовыми институтами США и Канады.

- Совместимо только с мобильным телефоном (iPhone / iPad).

- Загрузите это приложение из App Store и подпишитесь на 3,99 долл. США в месяц и 34,99 долл. США в год.

2.YNAB (Вам нужен бюджет)

Приложение YNAB — это спасение для вас, если вы хотите осмыслить свою финансовую структуру.

- Синхронизируйте все свои банковские счета в одном месте и получите полное представление о своих финансах в этом приложении для семейного бюджета.

- Получите в реальном времени информацию о своих доходах и расходах и узнайте о своем самом актуальном финансовом положении.

- Поделитесь своим бюджетом и финансовым планированием со своим супругом и будьте в курсе финансов вашей семьи.

- Установите цели с помощью этого приложения семейного бюджета и отслеживать их.

- Если вам нужна поддержка, вы можете связаться с их командой экспертов по электронной почте и в чате. Их бесплатные семинары также очень полезны.

- Интерактивные отчеты и графики делают его очень простым для понимания.

- работает гладко в Windows, Android и iOS — предоставляя вам необходимую гибкость.

- Загрузите его из Google Play Store или Apple Store.

- Это бесплатно в течение 34 дней после публикации, у вас есть 5 долларов в месяц или 50 долларов в месяц.

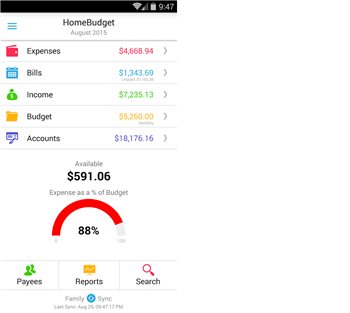

3. HomeBudget с синхронизацией

Одно из самых простых, интуитивно понятных и удобных приложений для семейного бюджета с интерактивными инструментальными панелями.

- Отслеживайте свои регулярные расходы, включая продукты, медицинские расходы, счета в ресторанах и т. Д.

- Это одно из лучших приложений для семейного бюджета, поскольку вы можете синхронизировать его с другими устройствами в вашей семье, помогая всем вам работать на одной платформе и получать информацию об общих доходах и расходах семьи.

- Сделайте намного больше с вашими ежемесячными расходами — загрузите счета, связанные с кредитами счета прямо из приложения и найдите конкретные расходы, используя опцию поиска.

- Отслеживайте свой доход и связывайте его с источником дохода.

- Оплачивайте счета и следите за тем же. Используйте календарь, чтобы установить напоминания о причитающихся счетах.

- Организуйте свои расходы по определенным категориям и подкатегориям и точно знайте, сколько вы тратите.

- Круговые диаграммы и гистограммы дают краткий обзор ваших расходов за один раз и, если необходимо, экспортируют их по электронной почте или по WiFi.

- Совместимость с Android, iPhone / iPad, Windows и MAC. Вы можете синхронизировать данные между настольным компьютером и мобильным компьютером, но вам нужно сделать отдельную покупку для каждой ОС.

- Загрузите облегченную версию из App Store или Google Play Store и попробуйте бесплатно.

- стоит $ 4,99 / месяц.

4. Spendless — система отслеживания расходов и управления бюджетом

Интересное приложение для семейного бюджета, где вы можете управлять своим финансовым планированием в одиночку или при поддержке членов вашей семьи.

- Распределите расходы по категориям и установите лимиты, если в какой-либо конкретной категории замечена дополнительная снисходительность.

- Делайте бюджет веселым, добавляя персонализированные сообщения и метки мест к расходам.

- Отследи свои цели и узнай, как далеко ты от этого.

- Синхронизируйте приложение с телефонами членов семьи, и пусть ваш ребенок также играет важную роль в финансах семьи.

- Работайте над этим, даже когда вы не в сети.

- Вы можете иметь несколько кошельков на одной платформе и отслеживать все межсемейные переводы через эти кошельки.

- Это красиво оформленное приложение с интересными и красочными отчетами и диаграммами.

- Поддерживает Android и доступна для бесплатной загрузки из Google Play Store.

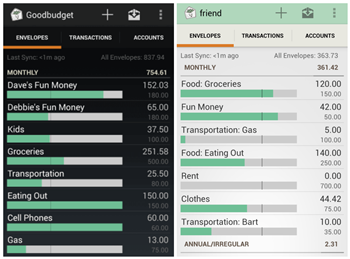

5. Хороший бюджет.

Ранее известная как Easy Envelope Budget Aid, это лучшее семейное бюджетное приложение для пар, которые хотят участвовать в равной мере в составлении бюджета семьи.

- Проверьте свои расходы в реальном времени на ходу.

- Установите цели сбережений, отслеживайте свои расходы и живите в рамках бюджета.

- Получите ваш личный счет доходов и расходов на свой мобильный.

- Анализ отчетов и контроль расходов соответственно.

- Скачать отчеты в формате CSV и лучше понять их.

- Синхронизация до 5 мобильных телефонов и доступ к историческим данным (до 5 лет).

- Скачать приложение бесплатно из App Store или Google Play Store.

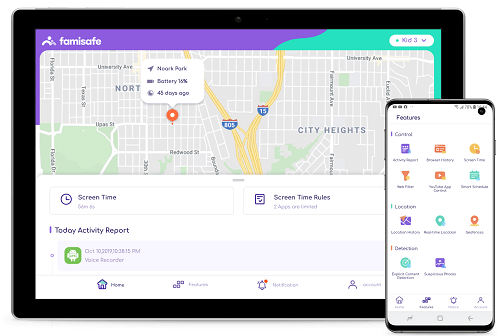

Еще одно лучшее приложение для родительского контроля FamiSafe For Family

Смартфоны стали необходимостью и для подростков.Таким образом, теперь вы можете включить их и в семейный бюджет через приложения для семейного бюджета. Это возложит на них ответственность, а также даст вам четкое представление об их расходных привычках.

Для подростков есть еще одно очень хорошее приложение — FamiSafe. Это приложение для родительского контроля и обеспечивает безопасность ребенка. Он очень прост в установке и поставляется по разумной цене ($ 9,99 / месяц). Вы можете использовать пробную версию в течение трех дней.

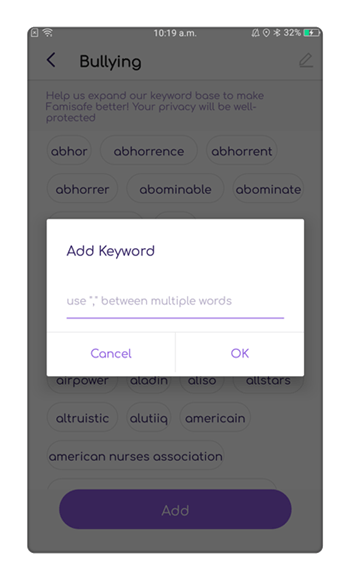

Некоторые полезные функции приложений родительского контроля:

- Отслеживание местоположения вашего ребенка в режиме реального времени вместе с подробным отчетом обо всех посещенных местах.

- Геозона для ограничения вашего ребенка от посещения небезопасных районов.

- Блокировщик приложений, чтобы наложить принудительное ограничение на вашего ребенка, когда вы находите его зависимым от любого приложения.

- Используйте экранный трекер времени, чтобы узнать различные онлайн и мобильные действия вашего ребенка, а также время, затрачиваемое на каждое действие.

- Из системы отслеживания активности узнайте, не тратит ли ваш ребенок какие-либо ненужные расходы с помощью своего мобильного телефона.

- Знайте, как ваш ребенок пользуется Интернетом и как он участвует в социальных сетях.

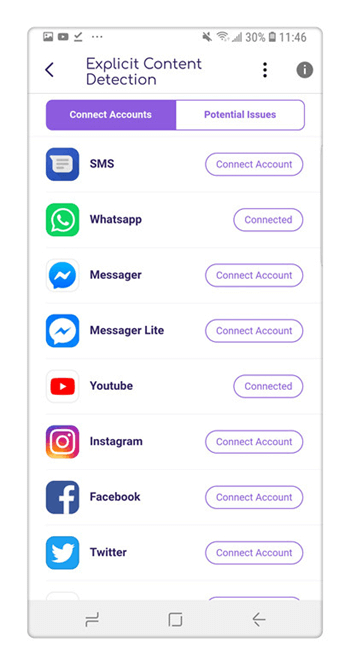

- Подозрительные слова и фотографии могут быть обнаружены с помощью детских SMS, WhatsApp, Facebook, Messenger, Messenger Lite, Instagram, Twitter, YouTube, KiK, Gmail на устройствах Android и обнаруживать подозрительный контент Youtube на устройстве iOS

Надежное и удобное приложение для родительского контроля

- Веб-фильтрация и история просмотров

- Расположение Отслеживание и гео-фехтование

- App Blocker & App Отчет о деятельности

- Ограничение времени экрана и расписание

- Явное обнаружение контента и подозрительных фотографий

Технологический прогресс действует как благословение и проклятие для нас.При неправильном использовании это может привести к катастрофическим последствиям. Безопасное воспитание вашего ребенка стало более сложным, чем раньше. Используйте технологии для борьбы с вызовами, вызванными этим. Используйте приложения, такие как FamiSafe и PocketGuard, чтобы поддерживать семейную гармонию.

Загрузите Famisafe из Google Play Store и посетите https://famisafe.wondershare.com/, чтобы узнать больше.

,Как сделать семейный бюджет

Бюджетирование похоже на диету: вы не можете избежать чувства лишения и ограничений, но вы все равно делаете это, потому что знаете, что это хорошо для вас. В обоих случаях сложно найти правильную формулу и еще труднее оставаться на правильном пути. Поэтому мы попросили специалистов по финансовому планированию со всей Канады дать им совет о том, как планировать семейный бюджет, сохранять мотивацию и достичь своих финансовых целей .

ШАГ 1: Знайте, что вы тратите

Вы не можете создать бюджет , пока не узнаете, куда направляются ваши деньги.Хотя большинство из нас уверены в таких важных вещах, как ипотечные платежи и коммунальные услуги, мы склонны догадываться о том, что мы тратим на переменные и дискреционные товары, такие как продукты питания и одежда, — говорит Лори Кэмпбелл, генеральный директор Credit Canada Debt Solutions, службы консультирования по вопросам задолженности. Фактическая сумма выше, чем мы думаем — в некоторых случаях даже вдвое.

Чтобы узнать истинные цифры, следите за каждой покупкой в течение 30 дней. Не забывайте мелкие предметы, такие как жвачка или заполнение парковочного счетчика.Вы можете носить небольшую записную книжку и записывать покупки по мере их совершения или сохранять все свои квитанции и записывать цифры в основную электронную таблицу, онлайн-инструмент, например mint.com , или в приложении , например, iReconcile или MoneyBook. Чтобы упростить отслеживание, Джим Йих, финансовый консультант в Эдмонтоне, работающий только за вознаграждение, предлагает использовать только одну форму оплаты — наличную, дебетовую или кредитную карту. (Он рекомендует кредитные карты только для людей, которые без проблем оплачивают все свои счета каждый месяц.)

После отслеживания в течение месяца разделите все свои расходы на конкретные категории, такие как развлечения, транспорт и уход за детьми. Сложите итоги по каждой категории, а затем сложите все вместе для общего итога. Затем вычтите эту сумму из своей ежемесячной зарплаты. Если вы тратите больше, чем зарабатываете, вы определенно выиграете от бюджета.

ШАГ 2: Установить цели

Хотя некоторые люди получают всю необходимую мотивацию, наблюдая за ростом своих банковских счетов, большинству из нас нужна более конкретная причина придерживаться бюджета.Так что поставьте себе цели за свои деньги. Подумайте о том, что заставило бы вас чувствовать себя великолепно в финансовом отношении: это может быть погашение вашей кредитной линии или экономия 2500 долларов в год на высшее образование вашего сына. Поставьте второстепенную цель для чего-то веселого, как это сделали Лина и Стивен Зуссино. В октябре прошлого года пара Виктория начала экономить 450 долларов в месяц на поездку в Венецию со своей пятимесячной дочерью. «Что может быть более мотивирующим, чем что-то подобное?» говорит Лина. Они отправятся в путешествие в следующем месяце.

Чтобы напомнить вам о своих целях, Кэмпбелл рекомендует написать их на листе бумаги, а затем приклеить к холодильнику, чтобы вы видели их каждый день.С самого начала вовлеките всю семью в процесс принятия решений. Дети в возрасте семи лет могут участвовать в дискуссиях о спасении и могут иметь некоторые собственные идеи.

Итог: если все члены вашей семьи будут участвовать в достижении цели, у вас будет больше шансов ее достичь. «Когда только один человек имеет бюджетную цель, вы видите, как один из супругов тратит деньги, а другой пытается сэкономить», — говорит Кэмпбелл.

ШАГ 3: Создать бюджет

Теперь самое сложное, особенно если вы тратите больше, чем зарабатываете каждый месяц: выяснить, какие привычки в расходах вам необходимо изменить, чтобы сэкономить больше денег.

Во-первых, осознайте, что бюджетирование — это не настольная игра с одним жестким набором правил для всех. Все дело в выборе — с чем вы можете жить (и без!), Чтобы оставаться на цели. «Одна семья может отдавать предпочтение экологически чистым продуктам, что означает, что новые игрушки для детей каждую неделю или Starbucks каждый день тоже не могут быть приоритетами», — объясняет Стефани Холмс-Винтон, финансовый планировщик в Галифаксе. «Если все является приоритетом, ничто не является приоритетом».

В бюджете Zussinos, например, сделан сильный акцент на продукты, но они не могли заботиться о домашней электронике.«Мы не видим необходимости в большом экране телевизора, когда живем в кварталах от пляжа, и предпочитаем выходить на прогулку всей семьей в свободное время», — говорит Лина.

Зуссино также стремятся заработать дополнительные деньги, превращая хобби в доход. Лина, тренирующаяся в спортзале, тратила 720 долларов в год на членство в фитнес-клубе. Теперь она преподает класс и, взамен, получает то же самое членство бесплатно. Они также превратили свою страсть к выгодным покупкам в groceryalerts.ca , блог, который они ведут в свое свободное время.Три с половиной года спустя, сайт теперь привлекает рекламные доллары — достаточно, чтобы сделать вмятину в их венецианский фонд отдыха.

Просмотр журнала расходов поможет вам определить области, в которых вы тратите больше всего, и поможет увидеть, где есть место для сокращения и экономии. Если это звучит слишком глупо для вас, подумайте, что Йих называет «дисциплинированным планом расходов». Вы делите свои деньги на четыре сектора: расходы, сбережения (на случай чрезвычайных ситуаций), совместное использование (благотворительные цели) и инвестиции (на будущее, будь то выход на пенсию или образование ваших детей).Допустим, вы решили направить 80% своего дохода на расходы, 5% на сбережения, 5% на совместное использование и 10% на инвестиции. Ваше заданное соотношение будет применяться к любым поступающим деньгам, будь то ваша обычная зарплата, бонус или наследство. «Это действительно помогает людям избежать этого», — говорит Йих.

Дополнительные советы по настройке бюджета см. В разделе «Как создать семейный бюджет»>

.ШАГ 4: Следите за своим прогрессом

Проверяйте свой бюджет каждый месяц, чтобы узнать, насколько хорошо он работает.Зуссино относятся к своему бюджету аналогично бизнес-плану, каждый месяц пересматривая все расходы, чтобы выяснить, можно ли что-то изменить дальше. Например, Лине нравились особые напитки из кафе, за 100 долларов в месяц. Ей было неудобно тратить столько времени на кофе, поэтому она научилась делать напитки дома. Они также решили увеличить франшизу по страхованию автомобиля (сумму, которую им придется заплатить из кармана, если они предъявят претензию), сэкономив еще 150 долларов в год.

Внесение коррективов является обычной частью процесса составления бюджета.Будьте мотивированы, отмечая небольшие успехи, например, тот факт, что вы смогли что-то сэкономить, даже если это было всего на 5 долларов больше, чем вы сделали до того, как бюджет был эффективным. Как говорит Холмс-Винтон, «дело в том, что вы учитесь ограничивать свои расходы».

СЛЕДУЮЩИЕ ШАГИ: Инвестирование 101

Если вы уже разбираетесь с основными сбережениями, рассмотрите возможность создания инвестиционного портфеля. Для начинающих инвесторов финансовый консультант Джим Йих рекомендует:

- Запишитесь на прием в финансовом учреждении, где вы ведете свои основные контрольные и сберегательные счета.Вам будет предложено заполнить анкету по профилю риска, чтобы определить тип инвестора.

- На основании ваших ответов вы попадете в одну из пяти категорий: консервативный, умеренный, сбалансированный, ростовой или агрессивный инвестор. Все эти категории будут четко определять, какой частью вашего портфеля должны быть акции (акции и паевые инвестиционные фонды, которые держат корзины акций), фиксированный доход (например, GIC) и денежные средства. Например, агрессивный инвестор, вероятно, владеет всеми своими активами в акциях с более высоким риском, в то время как акции умеренного инвестора более равномерно разделены между акциями, фиксированным доходом с меньшим риском и денежными средствами.

- Несмотря на то, что вам не нужно будет платить комиссию финансовому консультанту в вашем банке за эту услугу, имейте в виду, что вы будете платить комиссию через так называемый «коэффициент расходов на управление» любых взаимных фондов, которые вы покупаете через своего консультанта. Сборы распределяются между компанией взаимного фонда и консультантами, которые продают фонды. Некоторые паевые инвестиционные фонды взимают до 2,5%, что может влиять на любую инвестиционную прибыль, поэтому обязательно спрашивайте о комиссионных, прежде чем покупать.

- Если вы предпочитаете более практичный подход к инвестированию с меньшими затратами, ознакомьтесь со стратегией Couch Potato для получения советов (canadiancouchpotato.ком). План использует недорогие индексные фонды и биржевые фонды.

Версия этой статьи появилась в нашем выпуске за ноябрь 2012 года с заголовком «Составление бюджета», с. 74.

Хотите поговорить с другими родителями об этой проблеме? Присоединяйтесь к доске «Семейные финансы» на наших форумах>

,