№ п/п | ФИО | Должность |

1 | Божичева Жанна Викторовна

| Заместитель директора частного образовательного учреждения дополнительного профессионального образования «Учебно-технический центр Энергобезопасность». Почетный работник сферы образования. Кандидат технических наук |

2 | Грузнов Александр Павлович | Заслуженный экономист Российской Федерации, Почетный гражданин Ивановской области |

3 | Курникова Ирина Валерьевна | ФГБОУ ВО «Ивановский государственный университет», директор института социально-экономических наук. Кандидат экономических наук |

4 | Макашина Ольга Владиленовна | Профессор Департамента общественных финансов Финансового университета при Правительстве Российской Федерации, доктор экономических наук |

5 | Москалева Надежда Николаевна | Председатель областной организации профсоюза работников народного образования и науки Российской Федерации |

6 | Смольницкая Нина Юрьевна | ФГБОУ ВО «Ивановский государственный университет», доцент кафедры финансов, бухгалтерского учета и банковского дела. |

Персональный состав обучающихся в ординатуре, аспирантуре и докторантуре

Персональный состав обучающихся в ординатуре, аспирантуре и докторантуре

Специальность 31.08.49 «Терапия»

|

N |

Ф.И.О. |

Форма подготовки |

Сроки обучения |

|

Ординаторы 2 года обучения |

|||

|

1. |

Левашова Кристина Викторовна |

бюджет |

01.09.2018-31.08.2020 |

|

Ординаторы 1 года обучения |

|||

|

1. |

Асадулин Павел Олегович |

бюджет |

01.09.2019-31.08.2021 |

|

2. |

Кухтина Алина Алексеевна |

бюджет |

01.09.2019-31.08. |

|

3. |

Майорова Дарья Александровна |

целевая |

01.09.2019-31.08.2021 |

|

4. |

|

бюджет |

01.09.2019-31.08.2021 |

|

5. |

Уварова Ольга Владимировна |

контракт |

01.09.2019-31.08.2021 |

Специальность 31.07.54 «Общая врачебная практика (семейная медицина)»

|

N |

Ф.И.О. |

Форма подготовки |

Сроки обучения |

|

Ординаторы 2 года обучения |

|||

|

1. |

Лапин Иван Сергеевич |

контракт |

01.09.2018-31.08.2020 |

|

2. |

Онищенко Николай Юрьевич |

контракт |

01. |

Цены на сервисы и инструменты K50

Демо

Количество фидов/проектов

Количество

товаров в фиде 1000

MICRO

Количество фидов/проектов

для одной рекламной системы

Количество

товаров в фиде до 1 000

Стоимость

тарифного плана 1 000 Р/мес

MICRO+

Количество фидов/проектов

Количество

товаров в фиде до 3 000

Стоимость

тарифного плана 2 500 Р/мес

MINI

Количество фидов/проектов

для одной рекламной системы 1

Количество

товаров в фиде до 10 000

Стоимость

тарифного плана 5 000 Р/мес

MIDDLE

Количество фидов/проектов

для одной рекламной системы 2

Количество

товаров в фиде до 20 000

Стоимость

тарифного плана 9 000 Р/мес

MEDIUM

Количество фидов/проектов

для одной рекламной системы 3

Количество

товаров в фиде до 30 000

Стоимость

тарифного плана 12 000 Р/мес

MEDIUM WELL

Количество фидов/проектов

для одной рекламной системы 4

Количество

товаров в фиде до 50 000

Стоимость

тарифного плана 15 000 Р/мес

MAXIMUM

Количество фидов/проектов

для одной рекламной системы 5

Количество

товаров в фиде до 100 000

Стоимость

тарифного плана 25 000 Р/мес

Безлимит

Количество фидов/проектов

для одной рекламной системы ∞

Количество

товаров в фиде до 100 000

Стоимость

тарифного плана 40 000 Р/мес

Как мы работаем

Автозаполнение паспортных данных

Паспортные данные сотрудников автоматически сохраняются под профилем вашей компании.

Также для удобства возможно загрузить в систему файл с паспортными данными всех сотрудников.

Гибкая настройка доступов

Доступ к системе может быть выдан и отделу командирования, и отдельно филиалам, и каждому сотруднику лично для самостоятельного оформления билетов и услуг.

Кредитный лимит либо депозит

Согласно договору, в зависимости от выбранного тарифа, в системе установлен вариант взаиморасчетов:

— кредитный лимит от агентства,

— депозит (предоплата), внесенный заказчиком на счет агентства.

Сумма отображается в личном кабинете для заказчика и дает возможность контролировать остаток средств на командировки.

Сумма кредитного лимита устанавливается индивидуально для каждой организации.

Тревел-политика

Возможность установки лимитов по бюджету для всех категорий сотрудников — от линейных сотрудников до первых лиц организаций.

По персональным данным система распознает, к какой категории относится сотрудник, и не дает выйти за разрешенный ему бюджет на билет, проживание и другие услуги. Также предусмотрена возможность настройки подтверждения превышения бюджета от сотрудника, ответственного за бюджет командировок.

Детализированный финансовый отчет по затратам за любой период

Бухгалтер, тревел-менеджер или сотрудник, ответственный за бюджет, может самостоятельно

сформировать финансовый отчет по командировкам в системе бронирования. Это удобно при

анализе и планировании бюджета.

Как оптимизировать свой бюджет и составить личный финансовый план: Lenta.ru

Новый год уже рядом. Пора переходить от раздумий к действиям: покупать подарки родным и друзьям, окончательно определиться с выбором места проведения праздников и составом гостей, придумать оригинальный способ распорядиться 13-й зарплатой или премией и, что не менее важно, сделать все, чтобы избежать пресловутого постпраздничного риска оказаться на финансовой мели.

Актуальность планирования финансов можно будет по-настоящему прочувствовать лишь тогда, когда предновогодние и новогодние праздники отгремят (корпоративы, Новый год, Рождество, старый Новый год), а следующие (День святого Валентина, 23 Февраля, 8 Марта) уже окажутся не за горами и придется снова задумываться о способах их проведения (а ведь у кого-то на эти два-два с половиной месяца могут прийтись и дни рождения, юбилеи и т.д.), не забывая о неизбежных подарках. Эксперты банка «БКС Премьер» уверены, что декабрь — самое удачное время составить для себя персональный финансовый план (ПФП) на окончание текущего — начало следующего года.

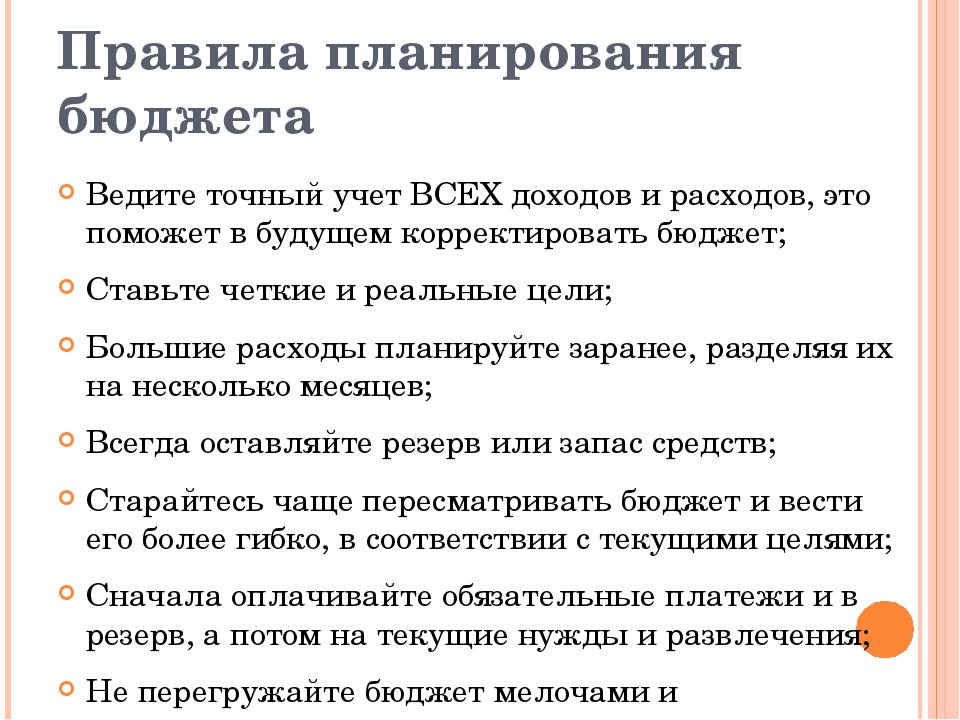

Именно сейчас наступило время воспользоваться проверенными практикой, важными и в то же время несложными правилами, которые помогут оптимизировать личный бюджет и принесут несомненную пользу состоянию ваших финансов. Итак, чтобы ваш кошелек не пострадал, надо придерживаться следующих правил:

— сначала платите себе;

— планируйте покупки;

— старайтесь избегать кредитов.

Сначала платите себе. Это значит, что нужно постоянно (а особенно перед такими масштабными событиями, как новогодние праздники) откладывать про запас некоторую сумму от любого полученного дохода. Будут ли это общепринятые, воспетые почти во всех трудах по планированию финансов «10 процентов дохода», или вы примите решение направить в собственный резервный фонд больше средств — решать вам. Однако придерживаться этого правила нужно обязательно.

«Планируйте покупки». Обычная реакция на это правило — «куда торопиться, еще успеем!». Но однако, скорее всего, за многочисленными делами и хлопотами до планирования руки так и не дойдут. И в результате — долгие часы ожидания в десятибалльных предновогодних пробках, характерных для всех более-менее крупных городов, в надежде приобрести очередную «самую нужную» для празднования вещь. Если же подойти к планированию ответственно и четко определить в личном бюджете, когда и что вы будете покупать, то горячий новогодний период вам удастся встретить во всеоружии, оставив напоследок лишь покупку скоропортящихся продуктов.

Обычная реакция на это правило — «куда торопиться, еще успеем!». Но однако, скорее всего, за многочисленными делами и хлопотами до планирования руки так и не дойдут. И в результате — долгие часы ожидания в десятибалльных предновогодних пробках, характерных для всех более-менее крупных городов, в надежде приобрести очередную «самую нужную» для празднования вещь. Если же подойти к планированию ответственно и четко определить в личном бюджете, когда и что вы будете покупать, то горячий новогодний период вам удастся встретить во всеоружии, оставив напоследок лишь покупку скоропортящихся продуктов.

Фото: pressmaster / Depositphotos

«Старайтесь избегать кредитов». При покупке с помощью кредитной карты вы тратите в среднем на 30 процентов больше, чем при расчете наличными. Дело в том, что, приходя в магазин с «живыми» деньгами, вы жестче контролируете траты, поскольку непосредственно следите за расходуемыми средствами. Единственный вариант, когда покупка по кредитной карте оправдана, это приобретение, например, тура на отдых в условиях льготного беспроцентного периода кредитования (если такая услуга у вас подключена). И тогда, чтобы не расставаться с большей суммой денег сразу, вы можете устроить себе двухмесячную передышку.

Несколько слов о создании резервного фонда на начало года. В 2016 году осторожность в вопросах сбережений и инвестиций не помешает — будущее мировой экономики все еще неопределенно, движений на фондовом рынке мало, и они очень сильно зависят от новостного фона и зарубежной статистики. Поэтому оптимальная стратегия на сегодня — распределение капитала между консервативными инструментами (для сохранения средств) и более агрессивными (для участия в движениях активов российского фондового рынка). Это имеет смысл, поскольку акции многих крупнейших компаний России продаются сегодня значительно ниже справедливой стоимости. В каком соотношении инвестировать — зависит от конкретных целей и возможностей человека и его склонности к риску. Если вы консервативны и вообще не хотите рисковать своими деньгами, вкладывайтесь в депозит с коротким сроком действия и без возможности досрочного снятия. Если же вас привлекает игра на рынке ценных бумаг, но рисковать своими деньгами вы не хотите, то оптимальный вариант — воспользоваться структурными продуктами** с защитой капитала. Именно структурные продукты с полной или ограниченной защитой капитала, в которых есть и консервативная, и рисковая части — наиболее удобный формат такого сбалансированного инвестирования.

Если вы консервативны и вообще не хотите рисковать своими деньгами, вкладывайтесь в депозит с коротким сроком действия и без возможности досрочного снятия. Если же вас привлекает игра на рынке ценных бумаг, но рисковать своими деньгами вы не хотите, то оптимальный вариант — воспользоваться структурными продуктами** с защитой капитала. Именно структурные продукты с полной или ограниченной защитой капитала, в которых есть и консервативная, и рисковая части — наиболее удобный формат такого сбалансированного инвестирования.

Достойно встретив Новый год, реализовав все мечты и желания и не растранжирив капитал, вы непременно почувствуете выгоду от краткосрочного планирования. И здесь самое время приступать к долгосрочному — с целью реализации крупных жизненных проектов (покупка машины, квартиры, вложения в образование детей и в открытие собственного дела и т.д.).

Вы уже сейчас можете воспользоваться бесплатным персональным онлайн-планировщиком на сайте «БКС Премьер» — bcspremier.ru и увидеть воочию, что такое ПФП. Онлайн-планировщик даст вам конкретные рекомендации: какие действия можно предпринять для достижения своей цели в каждом конкретном случае. Готовый план можно оперативно обсудить с финансовым советником, отправив данные в «БКС Премьер».

Помните, ваша личная антикризисная устойчивость, эффективность управления вашими финансами в будущем году во многом зависят от того, как вы распорядитесь ими уже сейчас.

Станислав Новиков, заместитель председателя правления ФГ БКС по розничному бизнесу

Как рассчитать бюджет антикризисной PR-кампании – Вадим Горжанкин – персональный сайт

18.09.2019

В рамках составления бюджета антикризисной PR-кампании принято ограничиваться составлением сметы расходов на организационно-технические мероприятия. Это неправильный подход. Такое понимание бюджета антикризисного PR утилитарно и однобоко. Настоящий бюджет антикризисной PR-программы – явление комплексное, и оцифровке поддаётся только специальными методами.

Необходимо уметь рассчитывать бюджет программы антикризисного пиара, чтобы понимать, сколько на самом деле вам стоит нейтрализация ущерба, наступившего потому, что в своё время кто-то что-то не предусмотрел. И эти средства вовсе не сводятся к командировочным и представительским расходам, заказу статей в СМИ, гонорару журналистов и аренде зала для пресс-конференций. Всё гораздо серьёзнее и глубже.

Прежде чем приступить у расчёту бюджета программы антикризисных PR-мероприятий средствами пиара, нужно определить, какие ключевые ресурсы будут в этом задействованы. PR-агентство «Красное Cлово» в своей работе с клиентами производит оцифровку даже таких ресурсов, которые трудно поддаются оцифровке. Тем не менее, это можно и нужно делать.

Вся трудность состоит в том, что это всё нематериальные составляющие. Но проявление этих ресурсов чувствуется всегда. Их воздействие длится долго ещё после окончания программы чрезвычайных информационных мероприятий.

Итак, каковы ключевые ресурсы программы антикризисного пиара? Это:

1. Время;

2. Энергия;

3. Деньги;

4. Эмоции;

5. Связи;

7. Информация;

8. Подключение внешних экспертов.

Самыми важными являются первые пять. Их труднее всего оценить. И размещены они именно в порядке возрастания важности. Как видно, в этом списке деньги стоят не на первом, а на третьем месте. Почему? Этому есть объяснение.

1. Время. Самый очевидный ресурс. Кажется самым дешёвым из всех ресурсов – делаете вы что-то или нет, время всё равно проходит. В отличие от всех прочих время – ресурс невосполнимый. Потерянного понапрасну времени всегда жаль. Имеет два потока – внутренний и внешний. Внешнее время – по сроку действия программы антикризисных мероприятий. Внутреннее – это субъективное ощущение стремительного бега или замедления времени.

Затягивание времени – манипулятивная техника воздействия на противника. Тот, кто тратит больше времени на программу, увеличивает её бюджет. Главная задача в чрезвычайном, особенно судебном пиаре, – действуя в ситуации дефицита времени, создать противнику ещё больший дефицит. Поставить его в цейтнот, самому цейтнота избежав.

Главная задача в чрезвычайном, особенно судебном пиаре, – действуя в ситуации дефицита времени, создать противнику ещё больший дефицит. Поставить его в цейтнот, самому цейтнота избежав.

Задача такого действия – не дать оппоненту собрать информацию, успокоить эмоции и включить связи. Лишить его доступа к своим прочим незримым ресурсам. Если это удалось, оппонента ломают и вынуждают прекратить атаку.

Если вы находитесь под ударом, вы стремитесь выиграть время. Вам надо всё обдумать, а оппонента, наоборот, заставить поступать необдуманно. В таких случаях применяют форсирование процесса и отвлечение противника серией информационных рассеивающих атак. Это и компромат, и слухи, и вбросы самых невероятных версий, и многие другие техники. Форсаж – это ломка сценария противника через мягкие наживки. Поэтому время можно взять за переменную величину Х.

2. Энергия. Этот ресурс определяется как 2Х. Чем больше мы тратим времени, тем больше тратим энергии. Времени потратили на 1 час, энергии – на 2 часа. Экономия времени – двойная экономия энергии.

3. Деньги. Это 3Х. 1 час времени = 2 часа энергии = тройной расход денег. Восстановление энергии – это трата времени и денег. Деньги тратятся на поездки, встречи с нужными людьми, на гонорары журналистам и заказные статьи в СМИ, изготовление и распространение видеоматериалов, буклетов и листовок, издание газеты, создание сайта, разные постановки. Часто деньги идут на выплату компенсаций и нейтрализацию причинённого ущерба. В бюджете возникает огромная дыра. Всё это время, силы, деньги.

4. Эмоции. Это 4Х. 1 час эмоций= 4 часа времени. Эмоции дороже денег и энергии. Подавленные негативные эмоции приводят к инфаркту и инсульту, способные закончить вашу жизнь физически. Эмоции очень уплотняют внутреннее время. Выпущенные из-под контроля эмоции сжигают энергию, ими почти невозможно управлять. Разум эмоциями не управляет. Ими можно управлять только до того, как они возникли. Для профессионала антикризисного пиара, всегда работающего в нарастающем стрессе в режиме 24/7, понимание особенностей сферы управление эмоциями – это очень важная компетенция. Без этого нет эффективной работоспособности.

Без этого нет эффективной работоспособности.

Если вы потратили больше денег на PR-кампанию, а ваши противники больше эмоций, то их кампания дороже для них, чем ваша для вас. Деньги можно заработать, а эмоции – нет. Тут компенсаторный механизм очень сложный.

5. Связи. Это 5Х. Стоимость единицы времени, умноженная на 5. Часто потратив много денег и эмоций, человек начинает задействовать максимальное количество связей. Именно потому профессионалы антикризисного пиара имеют обширные связи, постоянно работая над расширением их сети. Разрушение связей, наработанных годами, разрушают человека больше, чем эмоции.

Есть контракты, которые не стоит заключать. Есть деньги дорогие и деньги дешёвые. Не нужны деньги любой ценой. Всегда есть что-то ценнее денег. Когда консультанты берутся за подряд, они должны взвесить, стоит ли им это делать. Втянувшись в чужой конфликт, можно потерять и имя, и деньги, и здоровье, и связи. Всегда нужно соотносить свои силы со сложностью предстоящей задачи. Такая же проблема стоит перед руководством корпораций, делающих выбор между своими специалистами или приглашёнными со стороны.

Все финансовые директора контролируют только деньги. Но нужно помнить, что потерять можно больше, чем деньги. Это важно понимать при планировании программы антикризисного PR.

Техника бюджетирования такова. 1. Оценить стоимость вашего часа. В нашем случае это один час работы одного специалиста антикризисной команды. Например, обычно вы зарабатываете $100/ час х 40 часов в неделю (5 дней/ 8 часов), и в месяц получится заработок в $16 тыс. Взять месячный доход, определить, сколько часов мы работаем в программе, поделить время на сумму, и получится стоимость одного часа.

2. Определяем длительность времени работы в антикризисной программе как 3 дня. 12 часов работы х $100 в час х на 3 дня = $3600. Это стоимость времени на работу в программе для 1-го сотрудника.

3. Определяем требуемую энергию. Она в 2 раза дороже, чем время. 2х3600(энергия) + 3600 (время) = 7200 + 3600 = $10800.

2х3600(энергия) + 3600 (время) = 7200 + 3600 = $10800.

Это оценены уже 2 ресурса. Цифра так велика, потому что не учтено время подготовки к началу работы, его трудно посчитать. Пока к вам обратятся с предложением, пока вы посовещаетесь – время уже идёт. Не менее 12 часов подготовки на 12 часов работы: t раб. = t подг.

4. Определяем деньги. Они в 3 раза дороже, чем время. Мы считаем, что работаем 3 дня. (3х$3600) + (2х$3600) + $3600 = $10800 + $7200 + $3600 = $21600. Добавим сюда все накладные расходы в размере $500. Итог – $22100. Сюда же нужно добавить сумму в $3800 на непредвиденные расходы. Сумма возникла из расчёта: $500 – открытые траты. Их надо умножить на 3 – это резерв прямых расходов, страховой фонд. Полный итог – $25900. Это стоимость времени, энергии и денег на одного специалиста в работе по проекту антикризисной PR-кампании. Таких специалистов может быть больше одного. Этих денег мы не видим, но они есть.

5. Стоимость эмоций. Начинаем с уровня их оценки в 4 балла и 5 баллов. Всё, что меньше, нас не интересует. Умножим на время. Получится 4х3600 или $14400 (эмоции) + $25900 (время, энергия, деньги) = $40300.

6. Связи. 5Х. 5х$3600 = $18000 + $40300 = $58300. Подключения связей не видно, кажется, что они ничего не стоят, их обычно относят по статье «внешние эксперты», но реально связи – это «туз в рукаве», способный склонить чашу весов в вашу сторону.

Отдельно определяем стоимость информации. Если мы её достали сами, то это время на её сбор и обработку. Прибавляются внешние эксперты и затраты на гонорары прессе, расходы на изготовление и размещение материалов.

Как можно увидеть, общая сумма бюджета PR-кампании очень внушительная и состоит из скрытых и открытых расходов. Часть их не видна, но она есть. Просто если какого-то ресурса не станет, вы это почувствуете, и вам придётся это компенсировать в живых деньгах.

Профессионалы могут снижать какие-то виды ресурсов в процессе работы. Если минусовать эмоции, то бюджет снижается. Отнять эмоции + свои связи – и бюджет ещё ниже. Эмоции и связи надо расходовать чужие. Такой метод оцифровки нематериальных ресурсов – лишь платформа для расчётов, его можно использовать гибко. Но если учесть все эти аспекты, то ясно, что приглашению специализированых PR-агентств к работе в кризис нет разумной альтернативы. Это тот случай, когда попытка всё делать силами своих сотрудников обойдётся намного дороже.

Отнять эмоции + свои связи – и бюджет ещё ниже. Эмоции и связи надо расходовать чужие. Такой метод оцифровки нематериальных ресурсов – лишь платформа для расчётов, его можно использовать гибко. Но если учесть все эти аспекты, то ясно, что приглашению специализированых PR-агентств к работе в кризис нет разумной альтернативы. Это тот случай, когда попытка всё делать силами своих сотрудников обойдётся намного дороже.

Почтовая информация об отправителе файла | FROM |

|

| Да |

|

Код ОрФК | KOD_TOFK | STRING | = 4 | Да | Заполняется в соответствии с централизованным справочником ФК. |

Наименование ОрФК | NAME_TOFK | STRING | <= 2000 | Да | Полное наименование ОрФК. Заполняется в соответствии с централизованным справочником ФК. |

Почтовая информация о получателе файла | TO |

|

| Да | Почтовая информация о получателе файла |

Уровень бюджета | BUDG_LEVEL | STRING | = 1 | Да | Уровень бюджета принимает значение «1 – федеральный бюджет». |

Код УБП | KOD_UBP | STRING | = 5 | Да | Заполняется в соответствии с РУБП. |

Наименование УБП | NAME_UBP | STRING | <= 2000 | Да | Полное наименование УБП. Заполняется в соответствии с РУБП. |

Реквизиты справочника | BB |

|

| Да | Маркер блока заголовка документа |

Глобальный уникальный идентификатор | GUID_FK | GUID |

| Нет | Служебное поле, заполняется в ОрФК. |

Наименование бюджета | NAME_BUD | STRING | <= 512 | Да | Указывается значение «Федеральный бюджет». |

Дата формирования | DATE_OTCH | DATE |

| Да | Дата формирования файла, содержащего справочник «Сводный реестр УБП». |

Должность ответственного исполнителя ФК | DOL_ISP | STRING | <= 100 | Нет |

|

ФИО ответственного исполнителя ФК | NAME_ISP | STRING | <= 50 | Нет |

|

Телефон ответственного исполнителя ФК | TEL_ISP | STRING | <= 50 | Нет |

|

Дата подписи документа в ФК | DATE_POD | DATE |

| Нет |

|

Реквизиты реестровой записи | BBRL(*) |

|

| Да | Маркер блока строк справочника |

GUID | GUID | GUID |

| Да | GUID реестровой записи в справочнике. |

Код участника бюджетного процесса по Сводному реестру | ORG_KOD | STRING | = 5 | Да |

|

Полное наименование | ORG_NAME | STRING | <= 2000 | Да |

|

Сокращенное наименование | ORG_CNAME | STRING | <= 2000 | Да |

|

Код ОКФС | OKFS_KOD | STRING | = 2 | Да | Код учреждения по ОКФС. |

Код ОКОПФ | OKOPF_KOD | STRING | <= 2 | Нет | Код учреждения по ОКОПФ. Для обособленного подразделения и подразделения исполнительного производства код не указывается. |

Код главы | GLAVA | STRING | = 3 | Да | Код главы по ППП. |

Код вышестоящего участника бюджетного процесса по Сводному реестру | KOD_RBP | STRING | = 5 | Да | Указывается код вышестоящей организации по РУБП. Для главного распорядителя, главного администратора доходов или главного администратора источников финансирования дефицита, а также администратора доходов, не являющегося федеральным бюджетным учреждением, указывается значение «00000» (пять нулей). |

Номер Заявки, присвоенный в Федеральном казначействе | FK_REGNOM | STRING | <= 15 | Да | Заполняется регистрационным (в ФК) номером Заявки на включение реквизитов. |

Дата постановки на учет Заявки в Федеральном казначействе | FK_REGDATE | DATE |

| Да | Заполняется датой постановки Заявки на включение реквизитов на учет в ФК. |

Полномочия главного распорядителя (распорядителя) средств бюджета | P_GRS | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия получателя средств бюджета | P_PBS | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия иного получателя средств бюджета | P_IPS | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия главного администратора доходов бюджета (администратора, осуществляющего отдельные полномочия главного администратора) | P_GADB | STRING | <= 1 | Да | Заполняется значениями: «1» в случае, если УБП обладает указанным бюджетным полномочием; «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия администратора доходов бюджета | P_ADB | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия главного администратора источников внутреннего финансирования дефицита бюджета (администратора, осуществляющего отдельные полномочия главного администратора) | P_GAIVF | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия главного администратора источников внешнего финансирования дефицита бюджета (администратора, осуществляющего отдельные полномочия главного администратора) | P_GAIVNF | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия администратора источников внутреннего финансирования дефицита бюджета | P_AIVF | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия администратора источников внешнего финансирования дефицита бюджета | P_AIVNF | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Полномочия по осуществлению операций со средствами, поступающими во временное распоряжение | P_SVR | STRING | <= 1 | Да | Заполняется значениями: – «1» в случае, если УБП обладает указанным бюджетным полномочием; – «0» в случае, если УБП не обладает указанным бюджетным полномочием. |

Дата ввода в действие реестровой записи | START_DATE | DATE |

| Да |

|

Дата прекращения действия реестровой записи | END_DATE | DATE |

| Нет |

|

Признак контура | Продолжение » |

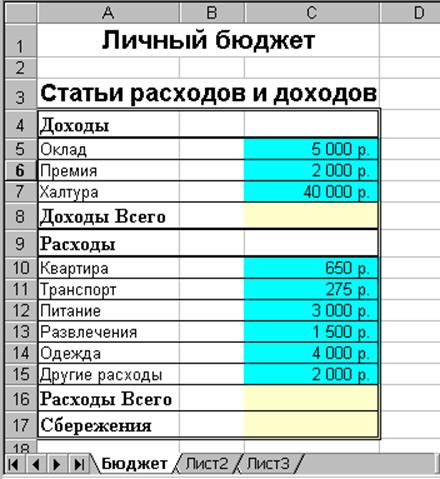

Бюджетный лист для дискреционных расходов

Если вы не знакомы с термином «дискреционные расходы», он относится к ненужным расходам или расходам денег по вашему усмотрению, а не к необходимым расходам.

Хотя арендная плата, ипотечные платежи и продукты являются необходимыми, дискреционные расходы — это те расходы, которые вы несете добровольно, например, обед вне дома или кабельное телевидение. Размер вашего дискреционного расходного бюджета зависит от дохода, который у вас есть для его финансирования. Эта таблица бюджета может помочь вам изучить подробную информацию о том, сколько денег вы можете потратить по своему усмотрению.

Эта таблица бюджета может помочь вам изучить подробную информацию о том, сколько денег вы можете потратить по своему усмотрению.

Как использовать этот лист

Чтобы выяснить, сколько у вас свободных денег, полезно использовать рабочий лист, чтобы перечислить все ваши расходы и доходы. Вы можете использовать этот рабочий лист, чтобы получить представление о том, сколько вы тратите, или расширить его, включив в него другие элементы, чтобы создать полный рабочий лист бюджета.

Сокращение дискреционных расходов

Этот рабочий лист состоит из счетов, которые легко вырезать, если вам придется сократить свои расходы.Это может быть личным мнением, поскольку некоторым людям трудно представить, что некоторые из этих вещей, например кабельное телевидение и домашний Интернет, являются дискреционными. Но если задуматься, они не имеют большого значения для вашего выживания, как бы сильно вы ни любили свои телешоу, Facebook или онлайн-игры.

Большая часть перерасхода бюджета происходит в дискреционной категории. Возможно, вы не задумывались о том, сколько стоит ваше членство в спортзале, сколько вы тратили на обед вне дома или на утренний кофе.Однако, если вы пытаетесь сэкономить на доме и пытаетесь выяснить, почему у вас не остается денег в конце каждого месяца, стоит внимательно изучить свои дискреционные расходы.

Примеры дискреционных расходов

Вот список некоторых общих дискреционных позиций. Начните с того, что укажите, сколько, по вашему мнению, вы тратите на них, в средний столбец, затем просмотрите свои выписки из банка и кредитной карты за последние несколько месяцев и введите, сколько вы фактически тратите на них каждый месяц.Если вы обычно используете наличные, вам, возможно, сначала придется потратить месяц или два на отслеживание своих расходов.

| ДИСКРЕЦИОНАРНЫЕ РАСХОДЫ | МЕСЯЧНАЯ СМЕТА | ФАКТИЧЕСКОЕ |

| Кабельное или спутниковое телевидение | ||

| Интернет | ||

| Питание — рестораны | ||

| Фастфуд / закусочные | ||

| Одежда | ||

| Спортзал / фитнес-клуб | ||

| Косметические товары | ||

Подписки (журнал, Netflix и т. Д.) Д.) | ||

| Профессиональные / клубные взносы | ||

| Хобби и спорт | ||

| Уроки (музыка, искусство и т. Д.) | ||

| Праздники и подарки | ||

| Благотворительные пожертвования | ||

| Разное # 1 | ||

| Разное # 2 | ||

| ИТОГО |

Даже если этот лист дискреционных расходов является единственным бюджетом, который вы используете, вы, вероятно, получите представление о том, куда идут деньги, как только вы его заполните.Используйте этот список, чтобы придумывать идеи, где вы можете сократить свой бюджет в случае необходимости.

Используйте его вместе с таблицей доходов и необходимых расходов, чтобы вы могли составить полный бюджет.

Следующий шаг для полного бюджета

Если вы использовали таблицу доходов и необходимых расходов, теперь вы можете добавить свои фиксированные и произвольные итоги.

| МЕСЯЧНАЯ СМЕТА | ФАКТИЧЕСКОЕ | |

| Итого расходы (необходимые + дополнительные) | ||

| Общий доход | ||

| Разница |

Если вы тратите больше, чем зарабатываете, вам следует подумать о сокращении своих расходов.Не поддавайтесь желанию залезть в долги или увеличить свой долг, чтобы исправить ситуацию с перерасходом средств.

Последний и самый сложный этап составления бюджета

Самый сложный шаг в создании бюджета — это не понять, куда идут ваши деньги, и не установить лимиты расходов. Самое сложное — это следить за созданным вами бюджетом. Многие люди создают бюджеты и намерены им следовать; однако большинство людей испытывают трудности с дисциплиной и соблюдением бюджета.

Используйте своего супруга или партнера, чтобы помочь вам не выходить за рамки бюджета, развивая вместе с ними цели.У них должны быть те же финансовые цели, что и у вас, иначе шансы, что вы оба будете следовать бюджету, значительно уменьшатся.

Расскажите друзьям о вашем бюджете и попросите их помочь вам не выходить за рамки этого бюджета. Благодаря плану и поддержке друзей и близких становится легче следить за бюджетом и иметь некоторую свободу трат.

Как создать ежемесячный бюджет

Согласно исследованию бюджета на 2020 год, проведенному Debt, до 80% американцев говорят, что они следуют бюджету.com. Согласно опросу, две наиболее распространенные причины составления бюджета включают желание увеличить благосостояние или сбережения или побуждение из-за долга.

Независимо от вашего дохода и финансового положения, бюджет — один из самых важных инструментов в вашем распоряжении. «Бюджет просто говорит нам, сколько денег поступает, сколько идет и куда идет — и это важная информация для всех», — сказал Джонатан П. Беднар II, CFP в Paradigm Wealth Partners в Ноксвилле, штат Теннесси. Баланс по электронной почте.Отслеживая свои привычки в расходах, вы можете быть предупреждены о тенденциях, которые могли не заметить, например, тратить почти 70 долларов в месяц на кофе в обеденный перерыв. И заметить эти тенденции — важный шаг в определении вашего поведения, и необходимо принять изменения.

Узнайте, какие шаги вы должны предпринять, чтобы создать эффективный и полезный бюджет, который в конечном итоге приведет к финансово стабильному будущему.

Правило 50/30/20

Когда дело доходит до составления бюджета, девиз обычно звучит чем проще, тем лучше, поскольку у вас меньше шансов придерживаться сложного процесса составления бюджета.Одной из популярных стратегий составления бюджета является правило 50/30/20, которое разделяет ваши расходы по категориям: то, что необходимо, что нужно, и сбережения или выплаты долга, соответственно, с использованием чистой прибыли.

Согласно правилу, полные 50% вашего дохода должны быть предусмотрены в бюджете на основные расходы. «Это включает в себя оплату жилья, коммунальных услуг, автоплатежей, продуктов питания, газа, минимальных ежемесячных выплат по долгу, страховых взносов и т.д.», — сказал Беднар. И в идеале, по словам Беднара, не более 30% от этой суммы должно идти на оплату жилья.

Следующая часть вашего чистого дохода, 30%, должна быть направлена на личные расходы или на то, что вам действительно нужно, но не нужно. «Это предметы, которые вы могли бы вырезать, если бы вам пришлось, например, обеды вне дома, хобби, развлечения, абонементы в тренажерный зал и развлечения, коробки с ежемесячной подпиской», — сказал Беднар.

По словам Беднара, последние 20% — это самая важная часть вашего бюджета, потому что то, что вы будете с ними делать, во многом определит ваш финансовый успех или нет. «Эта часть вашего бюджета идет на ваши финансовые цели — такие вещи, как погашение долга, сбережения для чрезвычайного фонда, сбережения для дома и инвестиции.”

Беднар предостерегает от такого подхода, хотя и заманчиво делать минимальные платежи по долгам и вкладывать все, что осталось в конце месяца в сбережения. «Обычно случается, что ничего не остается, поэтому, если вы намеренно не планируете бюджет на эти вещи, они вряд ли произойдут», — сказал Беднар.

Если у вас есть долг под высокие проценты, вы можете подумать о том, чтобы изменить часть своего бюджета на нужды и сбережения. «Когда эти долги с высокими процентами тянут вас вниз, невозможно добиться какого-либо прогресса в достижении других финансовых целей», — сказал Беднар.Если вы потратите дополнительные 10% своего дохода на выплату долга, это поможет сэкономить тысячи долларов в виде процентов.

Рассчитайте свой доход

После принятия решения о стратегии составления бюджета следующим шагом будет определение вашего ежемесячного дохода. «Если вы работаете на работодателя в качестве сотрудника W-2, они возьмут на себя все удержания налогов, поэтому вы можете использовать сумму дохода после уплаты налогов для создания бюджета», — сказал Дэйв Хендерсон, CFP, ChFC, CLU, советник по найму в Jenkins Wealth из Колорадо, сказал в электронном письме The Balance. Если вы работаете не по найму, вам нужно будет вычесть налог на самозанятость, прежде чем рассчитывать свой чистый ежемесячный доход.

Если вы работаете не по найму, вам нужно будет вычесть налог на самозанятость, прежде чем рассчитывать свой чистый ежемесячный доход.

При подсчете дохода обязательно включайте все источники. Если у вас несколько работ, вы участвуете в подработке, получаете алименты или государственные пособия, эти значения должны быть включены в ваш ежемесячный доход.

Перечислите все свои расходы

После того, как вы определите, что поступает на ваш банковский счет, определите, что уходит.«Вы можете сделать это, просмотрев выписки по кредитной карте, а также выписки из своего банковского счета за последние два-три месяца, чтобы определить, куда уходили ваши деньги», — сказал Хендерсон.

Некоторые расходы являются фиксированными и остаются неизменными из месяца в месяц, а другие переменные и часто меняются, например, продукты и развлечения. При переменных расходах полезно взглянуть на свои квитанции за предыдущие несколько недель или месяцев и вычислить среднее значение.

Попробуйте начать ежедневный журнал своих расходов, чтобы видеть, на что вы действительно тратите свои деньги.Часто такие мелкие расходы, как сбегание на кофе или перекус по дороге домой с работы, могут быть упущены из виду, поэтому лучше отслеживать их в данный момент.

Создавайте и отслеживайте свой бюджет

Теперь, когда вы знаете всю необходимую информацию о бюджете, самое время создать его.

Хотя вы можете легко отслеживать свои ежемесячные расходы вручную, используя ручку и бумагу, существует несколько приложений и программ для составления бюджета, которые облегчают этот процесс.

Одно из популярных приложений для составления бюджета — Mint, любимое Беднаром, потому что оно доступно и бесплатно. В Mint, как и в большинстве других, вам нужно будет собрать подробную информацию о своих финансовых счетах, например о кредитных картах и инвестициях. Они будут подключены к приложению и видны в одном месте, что гарантирует точность и актуальность всей отслеживаемой информации. По словам Беднара, Mint рекомендует бюджет на основе предоставленной вами информации, но у вас также есть возможность настроить его.

По словам Беднара, Mint рекомендует бюджет на основе предоставленной вами информации, но у вас также есть возможность настроить его.

По словам Беднара, вот пример того, как может выглядеть правило 50/30/20, исходя из чистого ежемесячного дохода в 5000 долларов.

| 50%: 2 500 долларов США | 30%: 1 500 долларов США | 20%: 1000 долларов США |

| Ипотека: 750 долларов | Ужин в ресторане: 350 долларов | 401 (k) взнос: 500 $ |

| Коммунальные услуги: 400 $ | Хобби: $ 250 | Чрезвычайный фонд: $ 200 |

| Автомобиль Оплата: $ 300 | Самостоятельная помощь: 150 долларов | РОТ Вклад ИРА: 300 долларов |

| Продовольственные товары: $ 400 | Развлечения: 300 долларов | |

| Газ: 50 долларов | Одежда: 200 долларов | |

| Страховка: 400 долларов США | Предметы домашнего обихода: $ 150 | |

| Студенческий кредит: $ 200 | Благотворительные пожертвования: 100 долларов |

Как только ваш бюджет будет составлен, будь то через онлайн-платформу или на бумаге, отслеживайте свой прогресс.«Вы быстро увидите, что в бюджете есть некоторые категории, в которые необходимо внести корректировки», — сказал Хендерсон. «Вы можете обнаружить, что, например, тратите слишком много денег на развлечения и не вкладываете достаточно денег в сбережения».

Если вы предпочитаете более простое решение, Федеральная торговая комиссия также предлагает рабочий лист бюджета.

Анализируя эти пробелы в расходах, вы можете внести соответствующие коррективы. Также важно помнить, что даже если у вас есть бюджет, он будет полезен только в том случае, если вы будете периодически отслеживать и обновлять его, чтобы отражать любые изменения в ваших доходах и расходах.

Что такое бюджетирование с нуля? — NerdWallet

Метод составления бюджета с нулевой базой побуждает вас использовать каждую копейку вашего ежемесячного дохода, но это не означает, что вы тратите его на покупки.

Идея бюджета с нулевой базой, иногда называемого бюджетом с нулевой суммой, состоит в том, чтобы дать каждому центу цель. Вот как это работает.

Что такое бюджетирование с нуля?

Бюджетирование с нуля — это метод, при котором вы распределяете все свои деньги на расходы, сбережения и выплаты по долгам.Цель состоит в том, чтобы к концу месяца ваш доход за вычетом расходов равнялся нулю.

Вы можете повторять категории и суммы расходов каждый месяц или смешивать. Если в конце месяца у вас не хватает бюджета в определенной категории, добавьте оставшуюся сумму в бюджет следующего месяца или переместите ее в другую категорию, например, в ваш чрезвычайный фонд. Это та же концепция, что и система конвертов, которая предполагает распределение денег по разным категориям расходов в конвертах.

Допустим, вы зарабатываете 3000 долларов в месяц.Ваш бюджет может выглядеть следующим образом:

Пример бюджета с нулевой базой

Создайте свой нулевой бюджет с помощью приложения, такого как «Вам нужен бюджет» или «Хороший бюджет», или электронной таблицы, ручки и бумаги.

Как начать бюджет с нуля

Прежде чем приступить к реализации этого бюджета, сделайте несколько шагов, чтобы убедиться, что вы реалистично планируете свои расходы:

Знайте свой доход. Подсчитайте свою зарплату, пособия и другие источники ежемесячного дохода, чтобы узнать, сколько денег у вас есть.

Отслеживайте свои расходы за несколько месяцев. Знание того, что вы обычно тратите и на что, создает основу, которую вы можете использовать в будущем. Вы определите области, в которых вы можете сократить расходы и в которых хотите выделить больше.

Распределите свои расходы по категориям.

Определите все свои приоритеты и расходы, включая ваши потребности и желания, задолженность, чрезвычайный фонд и другие цели сбережений. Хотите отпуск? Создайте категорию «дорожный фонд». Копите на новую машину? Сделай то другое.

Определите все свои приоритеты и расходы, включая ваши потребности и желания, задолженность, чрезвычайный фонд и другие цели сбережений. Хотите отпуск? Создайте категорию «дорожный фонд». Копите на новую машину? Сделай то другое.

Сколько вы должны выделить по каждой категории? NerdWallet рекомендует правило 50/30/20. При таком подходе 50% вашего дохода идет на нужды, 30% — на нужды и 20% — на погашение долга и сбережения.

Плюсы и минусы бюджетирования с нулевой базой

Плюсы

Бюджет с нулевой базой позволяет вам знать, сколько денег входит и выходит. Это может помешать вам тратить то, чего у вас нет.

«Бюджет с нулевой базой позволяет вам знать, сколько денег входит и выходит.Это может помешать вам тратить то, чего у вас нет ».

«Если вы не отслеживали, куда уходят ваши деньги, или если вы чувствуете, что не контролируете свои деньги или расходы, то я думаю, что это действительно хороший метод», — говорит Кэтрин Хоули, сертифицированный финансовый специалист. планировщик в Монтерее, Калифорния.

Эта система также настраивается, что может быть особенно полезно, если вы новичок в управлении своими деньгами.

Минусы

Соблюдение бюджета с нулевой базой отнимает довольно много времени.Чтобы взять на себя ответственность, вам нужно внимательно и постоянно отслеживать свои расходы. И это не единственная проблема, с которой вы можете столкнуться.

«Я думаю, что одна вещь, которая может быть здесь проблемной, — это то, что существует много переменных расходов», — говорит Хоули. «Если вы не учитываете свои нерегулярные расходы, нулевой бюджет потенциально не оставит вам в среднем достаточно денег».

Эти переменные расходы могут включать праздничные покупки, поездку на свадьбу друга или замену сломанного телефона.

Но есть способ решить эту проблему: отложить деньги специально на эти расходы. Создайте сберегательный фонд отдельно от вашего чрезвычайного фонда и других целевых фондов сбережений и вносите в него ежемесячный вклад.

Метод составления бюджета с нулевой базой также может представлять проблему, если у вас нерегулярный или непредсказуемый доход; скажем, если вы фрилансер или почасовый работник, чей график колеблется. Если вы не всегда знаете, сколько денег вам нужно будет выделить, подумайте о том, чтобы использовать доход за предыдущий месяц для бюджета текущего месяца.Учтите, что сначала вам нужно накопить месячный доход в качестве буфера.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Посмотрите, подходит ли вам бюджетирование с нулевой базой

Теперь, когда вы знаете, что такое система бюджетирования с нулевой базой, вы готовы попробовать. Если вам это не подходит, попробуйте другой метод составления бюджета. А если у вас сложное финансовое положение, вам может быть полезно поговорить со специалистом по финансовому планированию.

Что дальше?

Как выбрать правильную бюджетную систему

Бюджетные системы разработаны, чтобы помочь вам понять и оценить ваши отношения с деньгами. Хотя все они преследуют общую цель, они часто используют разные тактики, чтобы добиться ее.

Мы сузили несколько вариантов, чтобы помочь вам найти тот, который вам понравится. Используйте эти рекомендации как руководство.

Как выбрать правильную бюджетную систему

1. Определите, где вы находитесь и что вы цените

Если вы не знаете, какой путь выбрать, проведите финансовую самооценку.Ваше нынешнее финансовое состояние и цели могут дать вам ключ к разгадке. Возможно, у вас есть долги и вам нужна система, которая поможет вам сократить расходы, или вы хотите узнать, как уравновесить расходы с сохранением первоначального взноса на дом. Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите вариант, соответствующий вашим потребностям.

Рассматриваемые методы составления бюджета

Начало работы: бюджет 50/30/20

Что привлекает в этой системе, так это то, что она дает вам возможность выплачивать долги, покрывать текущие расходы и откладывать на будущие расходы. Он делит ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов. Вы можете использовать его отдельно или в качестве основы для других гибких методов бюджетирования.

Он делит ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов. Вы можете использовать его отдельно или в качестве основы для других гибких методов бюджетирования.

Ограничьте свои расходы: система конвертов Если вам нужна жесткая система, которая поможет вам сократить необоснованные траты или избежать долгов, но вы не хотите отслеживать каждую покупку, попробуйте этот подход, основанный на наличных расчетах. Вы устанавливаете лимит расходов для каждой категории расходов, такой как продукты питания, заполняете конверты выделенными деньгами и используете только эти деньги для покупок.Когда конверт опустеет, вы не сможете больше тратить деньги на эту категорию в течение месяца.

«Наш мозг устроен так, что что-то осязаемое перед вами, которое вы можете почувствовать и почувствовать, более реально, чем что-то на вашем телефоне или номер вашего банковского счета», — говорит Дэниел Чонг, сертифицированный специалист по финансовому планированию из Ирвина, Калифорния. . «Если вы не можете понять определенную категорию расходов, тогда деньги — это король».

Приложение Goodbudget основано на системе конвертов для тех, кто любит этот метод, но не хочет иметь дело с бумажными конвертами.

Увеличивайте свои сбережения: платите в первую очередь себе Этот «обратный» бюджет, созданный для согласования ваших расходов и ценностей, ставит экономию выше немедленных расходов. С помощью этой системы вы решаете, сколько выделить из своего ежемесячного дохода для целей сбережений, таких как пенсия и чрезвычайный фонд, а затем использовать оставшуюся часть для оплаты счетов и других расходов — так что вам не придется перебирать все цифры.

Максимально используйте каждый доллар: нулевой бюджет

Этот бюджет одинаково подходит как для перерасходовщиков, так и для скрупулезных планировщиков.Это упрощает отслеживание ваших расходов. Вы берете свой ежемесячный доход и сознательно используете каждый доллар — например, откладываете определенную сумму на поездку и оплачиваете коммунальные услуги и продукты — до тех пор, пока не останется ноль долларов. Но если вы не используете только наличные, как в случае с конвертной системой, вам придется регистрировать все расходы, чтобы убедиться, что вы в рамках бюджета. Бюджетные приложения, такие как YNAB и EveryDollar, могут помочь вам придерживаться нулевого бюджета.

Но если вы не используете только наличные, как в случае с конвертной системой, вам придется регистрировать все расходы, чтобы убедиться, что вы в рамках бюджета. Бюджетные приложения, такие как YNAB и EveryDollar, могут помочь вам придерживаться нулевого бюджета.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

2. Решите, сколько усилий вы готовы посвятить

Перед тем, как приступить к работе, подумайте, сколько времени и сколько обслуживания требует система бюджетирования. Некоторые предъявляют строгие требования, другие более гибкие. Например, электронные таблицы Excel и бюджет с нулевым отсчетом требуют частого и подробного отслеживания расходов. Система с оплатой в первую очередь и приложения, которые синхронизируются с вашими финансовыми счетами, не требуют особого обслуживания.

«Прежде чем приступить к работе, подумайте, сколько времени и сколько обслуживания требует система бюджетирования.”

Как часто следует составлять бюджет? Нет установленных правил, так что действуйте в своем собственном темпе. Если вы уверены в своем финансовом состоянии, вам, вероятно, удастся пересмотреть свою информацию раз в месяц или пару раз в год. Те, кто все еще не понимает, как распоряжаться своими деньгами, могут регистрироваться еженедельно или после каждой покупки, которую они совершают.

3. Сравните варианты ручного и цифрового составления бюджета

Определите, хотите ли вы использовать самостоятельный подход к составлению бюджета или обратиться за технической помощью.Программное обеспечение для личных финансов может быть удобным, если приложение или программа позволяют автоматизировать сбережения или получать доступ и обновлять информацию на ходу. Если он не вводит и не классифицирует ваши покупки автоматически или его сложно использовать, это может не принести особой пользы.

Для некоторых лучше всего подходит практический подход, например, с ручкой и бумагой. Записывание вещей поможет вам сохранить информацию и почувствовать связь со своим бюджетом. Если вам неудобно связывать свои банковские счета с электронной службой составления бюджета, физический метод тоже может избавить вас от беспокойства.

Записывание вещей поможет вам сохранить информацию и почувствовать связь со своим бюджетом. Если вам неудобно связывать свои банковские счета с электронной службой составления бюджета, физический метод тоже может избавить вас от беспокойства.

Все еще не уверены, какая бюджетная система лучше всего подходит для вас ??

Некоторые эксперты говорят, что нет необходимости следовать определенной системе составления бюджета, если вы знаете такие важные детали, как ваш доход, долги, цели и общие расходы. Если вы живете по средствам и знаете, что идете по пути к достижению своих целей, то отслеживание каждой копейки, вероятно, будет излишним, говорит Кэтрин Хоули, сертифицированный специалист по финансовому планированию из Монтерея, штат Калифорния.

«Вам не нужно знать, что ваш счет за электричество составлял ровно 83 доллара.82 в прошлом месяце. Вам просто нужно знать, что вы находитесь в рамках некоторых общих параметров, и я думаю, что это действительно может быть облегчением для людей », — говорит она.

Что дальше?

Как создать и использовать личный бюджет

Бюджетирование — это основа личных финансов. Независимо от того, пишете ли вы личный бюджет, пользуетесь таблицей бюджета, используете приложение для составления бюджета или просто отслеживаете в своей голове — вы, вероятно, уже составляете бюджет.

И составление бюджета никогда не бывает более важным, чем в начале взрослой жизни, когда вы выясняете, как увеличить зарплату, погасить долг и, надеюсь, немного сэкономить.

На этой странице представлены основные инструменты, необходимые для составления бюджета.

Что такое бюджет?

Ежемесячный бюджет — это план того, как вы будете распределять доход для покрытия ваших расходов в течение определенного месяца. Некоторые думают о бюджетах как о ограничении расходов, но бюджеты лучше описывать как «планы расходов».Если вы правильно составите бюджет, вы сможете тратить деньги на то, что вам нравится, не беспокоясь о выполнении других финансовых обязательств, превышении лимита на ваших счетах или влезании в долги по кредитной карте.

Некоторые думают о бюджетах как о ограничении расходов, но бюджеты лучше описывать как «планы расходов».Если вы правильно составите бюджет, вы сможете тратить деньги на то, что вам нравится, не беспокоясь о выполнении других финансовых обязательств, превышении лимита на ваших счетах или влезании в долги по кредитной карте.

Ежемесячный бюджет обычно состоит из списка с описанием ваших источников дохода и расходов. За каждым описанием следует прогнозируемая сумма дохода или расхода за указанный месяц. Ежемесячный бюджет может быть в виде таблицы Excel, управляться с помощью такой программы, как Quicken, или просто записываться на листе блокнота.

Составьте свой бюджет

Ежемесячный бюджет является приблизительным, но ваша цель должна состоять в том, чтобы сделать как можно более обоснованную оценку. Для этого вам нужно будет собрать квитанции о заработной плате, счета и банковские выписки за месяц, если это возможно.

ДОХОД

Предполагая, что вы планируете бюджет на предстоящий календарный месяц, для начала посмотрите на получаемую вами зарплату за предыдущий месяц.

- Если вам будут платить ежемесячно или раз в два месяца, это будет несложно.

- Если вам платят раз в две недели, умножьте полученную зарплату на 2,166, чтобы определить ежемесячную зарплату.

- Выплачивается еженедельно? Умножьте сумму вашего чека на 4,333.

Составление бюджета немного сложнее, если ваш основной источник ежемесячного дохода варьируется (если вы работаете в разные часы или зарабатываете чаевые), вы можете усреднить доход за несколько месяцев или оценить, основываясь на опыте. Но будьте консервативны. За месяц вы хотите израсходовать меньше, чем запланировали в своем бюджете, — трудная цель, если у вас не так много денег, как вы думали.

Вы также хотите принять во внимание другие источники дохода.

- Вы работаете на нескольких работах?

- Получите ли вы бонус в следующем месяце?

- Вы время от времени устраиваете случайные концерты или продаете старые вещи?

- Есть ли у вас инвестиции, приносящие дивиденды?

Создайте записи в своем ежемесячном бюджете для этих дополнительных источников дохода и создайте строку для вашего общего ежемесячного дохода. Это сумма, которую вы должны потратить в течение месяца, и основа для вашего «плана расходов».Вы не можете потратить больше этого в течение одного месяца. Если вы ожидаете в следующем месяце необычно больших расходов, на которые у вас есть сэкономленные деньги (например, отпуск), подумайте о включении сбережений, которые вы потратите на оплату расходов, в качестве дохода. Это позволит вам увидеть более типичный план ежемесячных расходов, несмотря на включение немесячных расходов.

Это сумма, которую вы должны потратить в течение месяца, и основа для вашего «плана расходов».Вы не можете потратить больше этого в течение одного месяца. Если вы ожидаете в следующем месяце необычно больших расходов, на которые у вас есть сэкономленные деньги (например, отпуск), подумайте о включении сбережений, которые вы потратите на оплату расходов, в качестве дохода. Это позволит вам увидеть более типичный план ежемесячных расходов, несмотря на включение немесячных расходов.

РАСХОДЫ

Чтобы ваш ежемесячный бюджет работал, прогнозы расходов должны быть максимально точными. Некоторые расходы, такие как аренда, оплата автомобиля и страховой счет, несложны.С этого момента все становится сложнее.

Скорее всего, ваши счета за коммунальные услуги колеблются от месяца к месяцу, а сумма, которую вы тратите на продукты, рестораны и одежду, может сильно отличаться. Здесь будет полезно иметь несколько счетов и выписок из банка, чтобы вы могли усреднить данные за несколько месяцев.

Поместите каждый расход в строку и запишите рядом с ним сумму. Возможно, вам будет полезно создать такие категории расходов, как:

- «Транспорт»

- «Домашнее хозяйство»

- «Еда»

- «Развлечения»

- «Долг»

Учтите расходы, которые могут быть не ежемесячными, например, расходы на одежду или обслуживание автомобиля.Вы все равно должны выделить эти предметы в бюджет. Если вы ежемесячно выделяете деньги на эти вещи, эти деньги будут доступны, когда они вам понадобятся.

Отслеживать и оценивать ваши ежемесячные расходы будет сложнее, но не невозможно, если вы часто платите наличными. Несмотря на то, что наличные деньги — это хороший способ умереть ваши расходы, вам нужно внимательно собирать квитанции, если вы хотите знать, куда ушли ваши деньги. Новое преимущество кредитных и дебетовых карт теперь, когда вы можете использовать их практически везде, даже для микроплатежей всего в несколько долларов, заключается в том, что в конце месяца вы получаете выписку со всеми вашими ежемесячными расходами на одной странице. Если вы боретесь с задолженностью по кредитной карте, определенно используйте дебетовые карты или наличные. Но если вы научитесь использовать кредитную карту ответственно и полностью погашать ее каждый месяц, я на самом деле думаю, что хорошая кредитная карта может облегчить составление бюджета.

Если вы боретесь с задолженностью по кредитной карте, определенно используйте дебетовые карты или наличные. Но если вы научитесь использовать кредитную карту ответственно и полностью погашать ее каждый месяц, я на самом деле думаю, что хорошая кредитная карта может облегчить составление бюджета.

Ваша прибыль

Когда у вас будет полный список ваших ежемесячных расходов, сложите их и вычтите сумму из вашего ежемесячного дохода. У вас должно быть положительное число. Нет? Ой-ой. Если вы тратили в соответствии с этим бюджетом, вы влезаете в долги.Вам нужно будет выяснить, почему ваши расходы превышают ваш доход, и найти способы сократить свои расходы — быстро! Посмотрите на свой список расходов и отдельно дискреционные расходы. Сюда входят развлечения, путешествия, подарки и все обеды (включая обеды!). Большинство людей могут значительно сократить свои ежемесячные расходы, научившись отказываться от небольших ежедневных расходов, таких как кофе или закуски.

Если ваши запланированные расходы падают ниже вашего дохода, поздравляем! Вы успешно живете не по средствам.Теперь вопрос в том, как использовать свои лишние деньги. Следуйте нашим шести шагам к финансовой стабильности, которые помогут вам расставить приоритеты в своих денежных целях.

Наконец, будь проще

Если вы когда-нибудь захотите разбогатеть и не попасть в долги, вы должны тратить меньше, чем зарабатываете. И бюджет может гарантировать, что вы это сделаете. Тем не менее, строгое отслеживание каждой потраченной копейки похоже на подсчет калорий — это звучит хорошо в теории, но большинство из нас не успевает за этим.

Но вы можете придерживаться бюджета, если:

После того, как вы разберетесь со своим бюджетом, вы сможете сосредоточиться на других приоритетах, таких как выплата долгов, накопление срочных сбережений и начать откладывать на пенсию.Они не являются самыми захватывающими финансовыми целями в вашей жизни, но как только они перестают быть актуальными, они обеспечивают прочную основу для финансовой безопасности на всю оставшуюся жизнь.

: что это и зачем он мне нужен?

Чтобы составить бюджет, вам нужно взглянуть на свою финансовую картину в целом. Посмотрите, сколько вы зарабатываете, сколько у вас есть и сколько вы тратите.

Определите свой доход

Во-первых, вам нужно знать, с чем вы работаете.Выясните, сколько денег вы обычно зарабатываете каждый месяц. Если ваш доход варьируется, рассчитайте средний ежемесячный доход. Если оно значительно различается, ошибитесь в сторону пессимизма, рассчитывая среднее значение. Например, если в одни месяцы вы зарабатываете 2000 долларов, а в другие месяцы — 5000 долларов, может быть полезно составить бюджет на основе меньшего числа.

Определите свои расходы

Следующий шаг — выяснить, сколько вы тратите каждый месяц и на что.

Некоторые расходы будут примерно одинаковыми каждый месяц — аренда, страховка, продукты и т. Д.- и поэтому легко отслеживать. Другие расходы, такие как питание вне дома или различные домашние дела, вероятно, будут меняться от месяца к месяцу, что затрудняет их планирование.

Однако вы можете немного упростить составление бюджета, отслеживая свои регулярные расходы или имея приложение, которое сделает это за вас. Затем вычислите, сколько в среднем вы тратите на такие расходы, и, если можете, дайте себе немного места для маневра. Таким образом, если вы потратите меньше запланированного на один месяц, вы сможете сэкономить эти дополнительные деньги в течение месяца, когда в конечном итоге вы потратите больше.

Сделай математику

Как только вы поймете, что расходуется по сравнению с расходами в ваших финансах, вы готовы приступить к планированию.

В идеале, если вы сложите все свои расходы, их общая сумма будет меньше, чем ваш чистый доход. Если ваши расходы превышают ваш доход, вам нужно будет искать способы сократить их.

Если эти два числа примерно одинаковы, подумайте, каковы ваши цели и на что вы в настоящее время тратите свои деньги. Если вы хотите сделать экономию приоритетом и в настоящее время не тратите на это деньги, вам придется пойти на некоторые жертвы.

Если вы хотите сделать экономию приоритетом и в настоящее время не тратите на это деньги, вам придется пойти на некоторые жертвы.

Если вы уже тратите меньше, чем зарабатываете, у вас есть деньги, с которыми можно поиграться, которые вы можете потратить, сэкономить, инвестировать или вложить в погашение долга.

Определите области, которые можно сократить

Если вы тратите больше, чем позволяет ваш бюджет, вам нужно будет проверить, на что вы тратите деньги, и найти способы тратить меньше.

Наиболее очевидное место для начала — это несущественные вещи, которые вы бы не пропустили слишком много. Посмотрите на все подписки и членства, за которые вы платите. Может быть, вам действительно не нужны несколько сервисов потокового видео, или, возможно, вы не ходили в спортзал несколько месяцев. Поиск таких расходов, которые нужно сократить, накапливается, особенно со временем, и потенциально может сэкономить вам приличную сумму денег.

Затем взгляните на некоторые забавные вещи, на которые вы тратите свои деньги — вещи, которые вам нравятся и которые приятно иметь, но которые вам не обязательно нужны.Хотя совершенно нормально тратить деньги на то, что доставляет вам радость, но не является предметом первой необходимости, главное — выбрать то, что для вас наиболее важно, и сократить то, что не так важно.

Потенциально более значительный способ сократить расходы также, как правило, является более сложным — это сокращение расходов на предметы первой необходимости. Например, если вы в настоящее время тратите много денег на аренду, возможно, стоит подумать о поиске нового места с меньшими затратами или о том, чтобы пригласить соседа по комнате.Вы не всегда сможете сократить расходы в этой области, но, возможно, стоит взглянуть и убедиться, что вы не тратите что-то без надобности.

Как составить бюджет за 7 простых шагов — советник Forbes

Какой бы метод вы ни выбрали, составление личного бюджета включает три основных процедуры:

- Отслеживайте, что вы зарабатываете и сколько тратите.

- Постарайтесь, чтобы второе число было меньше первого.

- Вспенить, промыть, повторять каждый месяц.

К сожалению, простота составления бюджета не означает, что это легко. И если вы никогда не создавали бюджет, вы можете быть перегружены тем, что именно вы должны делать и как вы должны это делать.

К счастью, несмотря на сообщения об обратном, создание бюджета с нуля не должно быть болезненным или трудным. Вот как вы можете составить простой и понятный бюджет, который подходит именно вам.

Шаг 1. Примите участие в непрерывном процессе составления бюджета

Мы часто думаем о составлении бюджета как о разовой рутинной работе.Вы садитесь со своими счетами и квитанциями. Вы выясняете, сколько вы потратили. Вы планируете, сколько потратите в будущем.

Давайте рассмотрим пример, используя составную пару «Генри» и «Джанин». Когда Джанин и Генри впервые попытались составить бюджет, они поняли, что в прошлом месяце они потеряли более 450 долларов на обедах вне дома. Поэтому они пообещали тратить в ресторанах не более 50 долларов в неделю — и продолжили свой веселый путь, чувствуя себя хорошо, что у них есть бюджет.

Если это то, что вы думаете о составлении бюджета, то, как узнали Джанин и Генри, действительно очень сложно добиться успеха.Создав свой первый бюджет, пара активно не отслеживала свои расходы, поэтому они не заметили, когда они превысили установленный ими лимит расходов в ресторане. Они не понимали, почему все еще изо всех сил сводили концы с концами. В конце концов, дошло до того, что им пришлось сесть, чтобы снова создать бюджет и начать весь процесс заново.

Лучший способ подготовиться к успешному составлению бюджета — это принять тот факт, что составление бюджета — это постоянная стратегия, которую вы будете использовать для того, чтобы жить той финансовой жизнью, которую вы хотите.Вместо того, чтобы думать о составлении бюджета как о разовой или случайной работе, лучше подумать о ней как о регулярном техническом обслуживании, во многом как стирка.

Как и управление деньгами, ваша прачечная — это постоянная ответственность, которую нельзя избежать, игнорировать или забыть без серьезных последствий. Переход к новому бюджету с признанием того, что вы обязуетесь придерживаться регулярного и непрерывного процесса, поможет вам сохранить свой бюджет, что гораздо важнее, чем просто его создание.

Чтобы подготовиться к этой новой, постоянной задаче, Джанин и Генри назначают еженедельное время, чтобы вместе пересчитывать свой бюджет.

Шаг 2. Рассчитайте свой ежемесячный доход

Как только вы осознаете реалии бюджетного процесса, вы готовы приступить к подробным цифрам. Вы начнете с расчета вашего ежемесячного дохода.

Для любого, кто получает зарплату от традиционного работодателя, эта часть будет очень простой. Вам просто нужно взглянуть на свою последнюю квитанцию о заработной плате, чтобы узнать, сколько вы зарабатываете на одну зарплату.Затем вы можете умножить это на четыре, если вам платят еженедельно или две, если вам платят раз в две недели или два раза в месяц.

Джанин получает зарплату в размере 1550 долларов 1 и 15 числа каждого месяца. Если умножить на два, то получится, что ее ежемесячная заработная плата на дом составляет 3100 долларов. Эта сумма дает ей отправную точку для расчета бюджета.

Однако, если вы работаете фрилансером, подрабатываете на стороне, получаете почасовую оплату или сверхурочную работу или полагаетесь на чаевые или комиссионные, ваш ежемесячный доход подсчитать немного сложнее.В этом случае соберите информацию о своем доходе за последние три-шесть месяцев и вычислите среднее значение. Это может дать вам представление о том, сколько вы зарабатываете в среднем каждый месяц.

Генри работает фрилансером, поэтому его доход колеблется. Однако, оглядываясь на свой доход за последние шесть месяцев, он узнает, что, хотя он заработал всего 1300 долларов за один месяц и почти 8000 долларов за другой, его средний ежемесячный доход (без учета расчетных квартальных налоговых платежей) ) составляет 3500 долларов.

Между Джанин и Генри их среднемесячный доход составляет 6600 долларов (доход Джанин — 3100 долларов + средний ежемесячный доход Генри — 3500 долларов).

Шаг 3. Суммируйте необходимые расходы

Ваши необходимые расходы — это минимум, который вам нужен каждый месяц для поддержания своей жизни. К ним относятся постоянные расходы и переменные предметы первой необходимости.

Большинство людей имеют базовое представление о своих постоянных или повторяющихся расходах. Например, вы точно знаете, сколько ежемесячно платите за аренду или ипотеку.

Пришло время найти и записать все ваши фиксированные расходы. Сюда могут входить:

- Аренда / Ипотека

- Коммунальные услуги, включая мобильный телефон и доступ к данным / Wi-Fi (если они колеблются, рассчитайте среднемесячное значение за последние 12 месяцев)

- Автоплата

- Автострахование

- Выплата по студенческому кредиту

- Алименты или алименты

- Расходы на дневной уход

- Ежемесячное членство (например, абонемент в спортзал)

Постоянные расходы Джанин и Генри выглядят следующим образом:

| Аренда | $ 800 |

| Коммунальные услуги | $ 185 |

| Авто оплата | $ 350 |

| Автострахование | $ 130 |

| Студенческий кредит Жанин | $ 310 |

| Студенческая ссуда Генри | $ 415 |

| Всего | 2190 долл. США |

Эти фиксированные затраты легче всего отслеживать, поскольку они обычно не меняются из месяца в месяц.Но вы заметите, что некоторые необходимые расходы не включены в эти расходы, например, продукты или рецепты. Это переменные, но необходимые расходы, которые могут меняться от месяца к месяцу.

Для переменных расходов рекомендуется рассчитать среднемесячное значение за последние 12 месяцев. (Если есть расходы, которые не выплачиваются ежемесячно, сложите общую сумму расходов за год и разделите эту сумму на 12, чтобы определить среднемесячное значение.) Включите следующие нерегулярные, но необходимые расходы:

(Если есть расходы, которые не выплачиваются ежемесячно, сложите общую сумму расходов за год и разделите эту сумму на 12, чтобы определить среднемесячное значение.) Включите следующие нерегулярные, но необходимые расходы:

- Продовольственные товары

- Лекарства

- Прием у врача

- Страхование арендаторов / Страхование домовладельцев

- Ремонт и техническое обслуживание автомобилей

- Дом и ремонт

- Платежи по кредитной карте

Давайте посмотрим на переменную Джанин и Генри, но необходимые ежемесячные расходы:

| Продовольственные товары | $ 600 |

| Лекарства | $ 100 |

| Прием врача | $ 65 |

| Страхование арендатора | $ 15 |

| Ремонт и техническое обслуживание автомобилей | $ 100 |

| Бензин, стоянка, платный | $ 90 |

| Платежи кредитной картой | $ 270 |

| Всего | 1,240 |

После того, как вы подсчитали сумму, которую ежемесячно тратите на эти предметы первой необходимости, у вас будет базовый бюджет расходов.

Для Генри и Джанин их базовый ежемесячный бюджет расходов составляет 3430 долларов (2190 долларов фиксированных ежемесячных расходов + 1240 долларов переменных ежемесячных расходов).

Шаг 4. Добавьте позиции «Оплатите сами»

Самостоятельная оплата означает финансирование финансовых целей и планов, прежде чем тратить свои дискреционные деньги. Многие люди забывают включать такие цели в свои бюджеты, предполагая, что они достигнут своих целей с тем, что «останется» в конце месяца. Но планирование использования остатков денег часто означает, что ваши цели не учитываются.Итак, следующим шагом в создании устойчивого бюджета является создание статей в вашем бюджете для ваших основных целей.

Начните с записи своих финансовых целей. Некоторые примеры включают:

Когда вы определились с целями, определите, сколько вы будете платить за каждую из них каждый месяц. Если у вас есть крайний срок, разделите сумму денег, которую ваша цель получит, на количество месяцев до крайнего срока, чтобы определить сумму ежемесячных сбережений.

Добавьте эти суммы предоплаты к своим фиксированным расходам.Рассмотрение ваших финансовых целей как фиксированных расходов и статей ежемесячного бюджета поможет вам выработать привычку расставлять приоритеты.

У Генри и Джанин есть несколько финансовых целей, которых они хотели бы достичь, включая более быструю выплату студенческих ссуд, накопление средств на пенсию, накопление на поездку в Мачу-Пикчу и когда-нибудь покупку собственного дома. Они решают заплатить следующие суммы для каждой цели:

| Чрезвычайный фонд | $ 250 |

| Студенческий кредит Жанин | 140 долларов США (сверх обязательного платежа в размере 310 долларов США, общая сумма ежемесячного платежа составляет 450 долларов США) |

| Студенческая ссуда Генри | 85 долларов (сверх обязательного платежа в размере 415 долларов, общая сумма ежемесячного платежа составляет 500 долларов) |

| Janine’s 401 (k) | $ 200 |

| ИРА Генри | $ 200 |

| Поездка в Мачу-Пикчу | $ 150 |

| Первоначальный взнос | $ 300 |

| Всего | $ 1,325 |

Бюджет расходов Джанин и Генри в настоящее время составляет 4755 долларов (3430 долларов базовых расходов + 1325 долларов по статьям, оплачиваемым самим собой).

Шаг 5. Планируйте свои дискреционные расходы

Теперь, когда вы рассчитали свои базовые расходы и позиции для своих финансовых целей, вы готовы добавить дополнительные расходы. Это те расходы, которые вам нужны, а не нужны. Они могут включать в себя развлечения, рестораны, одежду и тому подобное.

Это те расходы, которые вам нужны, а не нужны. Они могут включать в себя развлечения, рестораны, одежду и тому подобное.

Хотя могут потребоваться некоторые дискреционные расходы (например, одежда, если ваше рабочее место не отличается особой открытостью), сколько вы потратите на эти предметы, зависит от вас.

Расчет этих расходов немного сложнее, чем в предыдущих шагах. Это потому, что вам нужно будет знать больше, чем просто то, что вы потратили в прошлом. Начните с этих цифр и используйте их, чтобы решить, являются ли эти суммы слишком высокими, слишком низкими или подходящими.

Например, вы можете обнаружить, что тратите 150 долларов на обед каждый месяц. Этот шаг дает вам возможность понять, сколько вы тратите на удобство, и скорректировать свой план расходов. С другой стороны, если вы понимаете, что между стрижками прошло три месяца, чтобы сэкономить деньги, но вы действительно предпочитаете, как вы выглядите каждые шесть недель, вы можете увеличить бюджет на стрижку.

Теперь вы добавляете идеальные суммы дискреционных расходов к своим расходам, чтобы создать свой ежемесячный план расходов.

Давайте посмотрим на ежемесячный план дискреционных расходов Генри и Джанин:

| Развлечения (включая потоковые сервисы) | $ 115 |

| Ресторан | $ 200 |

| Личная гигиена (включая стрижки / абонемент в спортзал) | $ 200 |

| Одежда | $ 150 |

| Подарки | $ 75 |

| Всего | 740 долл. США |

С добавлением дискреционных расходов у Джанин и Генри теперь есть план расходов в размере 5495 долларов в месяц (3430 долларов в базовых расходах + 1325 долларов на статьи, оплачиваемые самостоятельно, + 740 долларов на дискреционные расходы).

Шаг 6. Сравните и настройте

Сравните свои расходы с доходом. Если число расходов меньше или равно вашему доходу, ваш бюджет сбалансирован. В таком случае вы готовы реализовать свой бюджет.

Если число расходов меньше или равно вашему доходу, ваш бюджет сбалансирован. В таком случае вы готовы реализовать свой бюджет.

Если, однако, ваши расходы превышают ваш доход, вам необходимо скорректировать свои расходы. Вы можете сделать это, играя с любыми нефиксированными расходами. Важное предостережение относительно ваших корректировок заключается в том, что вы должны сосредоточиться на дискреционных расходах или переменных расходах (например, на вашем продуктовом бюджете), прежде чем сокращать свои сбережения для своих финансовых целей.Защита ваших статей бюджета с оплатой в первую очередь поможет вам достичь важных финансовых этапов, которые важны для вас.

Для Джанин и Генри их ежемесячный план расходов в размере 5495 долларов намного ниже их среднемесячного дохода в 6600 долларов. Однако, поскольку доход Генри непостоянен, им нужно будет составить план на месяцы ниже среднего. Например, за месяц, когда Генри принес домой всего 1300 долларов, их общий доход составил 4400 долларов. Им нужно будет определить, какие статьи сокращать в такие месяцы или как они могут получить его дополнительный доход в месяцы с более высоким доходом, чтобы сгладить их в месяцы с низким доходом.

Шаг 7. Реализуйте и отслеживайте свои расходы

Имея сбалансированный бюджет, вы готовы претворить в жизнь свой план расходов. Начните тратить и экономить в соответствии с созданным вами бюджетом.

Однако реализация нового бюджета — это больше, чем просто учет лимитов расходов. Вам также нужно будет отслеживать свои расходы, чтобы выявить слабые места. Лучший способ отслеживать — использовать любой инструмент, который вам больше подходит, будь то приложение для составления бюджета, электронная таблица или ручка с бумагой.

Например, Джанин тратила 10 долларов каждый день на обед в кафетерии на рабочем месте. У них с Генри еженедельный бюджет на обеды вне дома составляет 50 долларов, но расходы в кафетерии Джанин означают, что она расходует этот бюджет на работе, а не по вечерам или выходным. Вместо того, чтобы ругать себя, Джанин пытается выяснить, что побуждает ее покупать там еду после того, как она решила не делать этого.

Вместо того, чтобы ругать себя, Джанин пытается выяснить, что побуждает ее покупать там еду после того, как она решила не делать этого.

Джанин может понять, что она никогда не забывает упаковывать ланч, поэтому они с Генри начинают собирать обеды на неделю каждое воскресенье.Или она может понять, что приносит свой обед, но он никогда не бывает таким привлекательным, как горячая еда. В этом случае она решает перестать носить с собой деньги на работу, чтобы убедиться, что она съела то, что принесла.

По мере того, как вы реализуете и отслеживаете свой бюджет, вы заметите закономерности с течением времени. Это поможет вам внести необходимые изменения в свой бюджет и выяснить, что для вас важно.

Бюджетирование может освободить вас