Экономия семейного бюджета — как научиться правильно экономить (таблица)

Сохранить в кошельке до 20% заработанных денег и практически ни в чем не обделить себя и своих родных? Это возможно, стоит лишь внимательнее присмотреться, куда исчезают ваши кровно заработанные. Как научиться правильно сэкономить семейный бюджет? Таблица в Excel или блокноте, специальная программа в планшете или смартфоне (например, Alzex Personal Finance) станут надежными помощниками в постижении секретов, способов и методов экономии семейного бюджета.

Содержание статьи

Первые шаги к финансовой грамотности

В большинстве развитых стран мира, а с недавних пор и в России, уделяют большое внимание повышению финансовой грамотности детей и молодежи. Этому обучают уже в младшей и средней школе. Однако общий уровень знания среднестатистического россиянина, как обращаться с финансами, все еще значительно отстает от уровня среднестатистического американца или европейца, поэтому учимся экономить семейный бюджет.

Прежде всего, следует разобраться, готова ли вся семья экономить, поскольку выпадение даже одного звена пустит насмарку усилия всех остальных.

Муж, предложивший детально подсчитывать потраченные деньги, может получить от жены возражение, что нужно просто больше зарабатывать. Поэтому потребуется найти убедительные аргументы для всех. Инициатору нужно не полениться и предварительно подготовить проект и презентацию экономики и экономии семейного бюджета, указав все ее недостатки и компенсирующие их преимущества.

Далее определяется, ради чего будут потрачены усилия. Цель должна быть, с одной стороны, достаточно весомая (крупное приобретение, отпуск за границей, оплата обучения ребенка в вузе), а с другой – абсолютно реальная и достижимая. Нечетко сформулированная или заведомо нереальная цель может стать причиной неудачи в попытке оптимизации общей сметы.

Вторым этапом должна стать привычка фиксировать любые, даже самые мелкие, издержки всех членов семьи. Каждый запоминает или записывает свои расходы за день и вечером отчитывается старшему, который заносит данные в тетрадь или компьютер. Желательно собирать все чеки, полученные при закупках, это поможет при последующем анализе трат.

Каждый запоминает или записывает свои расходы за день и вечером отчитывается старшему, который заносит данные в тетрадь или компьютер. Желательно собирать все чеки, полученные при закупках, это поможет при последующем анализе трат.

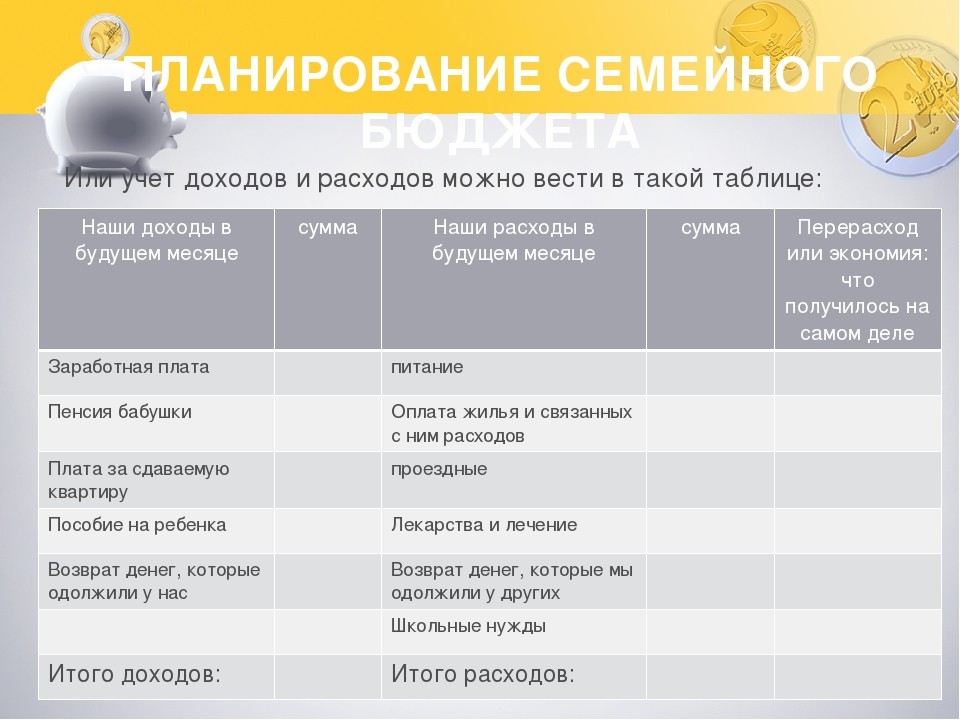

Точно учтенные доходы и издержки станут основанием для серьезного разговора на общем совете на тему: «На чем и как можно сэкономить семейный бюджет». Таблица или программа расходов, скорее всего, даже при поверхностном анализе укажет на «каналы», по которым деньги утекают из казны семейства.

Методы борьбы с нежелательными тратами

Важно ко всем затратам подходить с холодной головой и попытаться абстрагироваться от того вала явной и скрытой рекламы, которая указывает на очередной «очень нужный» товар и призывает потратить на него деньги немедленно. Конечно, детям это объяснить труднее, но при достаточной убедительности и аргументированности можно. Существует множество советов специалистов и просто опытных людей относительно того, как сэкономить бюджет семьи. Остановимся на некоторых из них.

Расходы на продукты питания:

- Перед походом в торговую точку важно тщательно составить список необходимых продуктов и взять с собой количество денег, которого будет достаточно для их приобретения. Кредитку желательно оставить дома. Наличие дополнительной денежной массы в кошельке будет подталкивать к нежелательной покупке так же, как и заманчиво расставленные товары на полках, запахи из кулинарного отдела и непрерывная реклама из динамиков. Важно не поддаваться этому мягкому давлению.

- Не стоит ходить в супермаркет, предварительно не покушав. Психологи утверждают, что голодному человеку намного труднее удержаться от нерациональной покупки, чем сытому.

- Полуфабрикаты, которые не требуют специальных знаний, лучше готовить дома. Вареники, пельмени или котлеты, сделанные своими руками, дадут уверенность, что вы будете есть натуральные продукты и сохранят финансы.

- Небольшая трата времени на изучение цен в разных магазинах даст возможность делать закупки продуктов в разных торговых точках.

- Оптовые рынки и магазины – лучшее место для экономии домашнего бюджета. Крупы, макаронные изделия, подсолнечное масло, консервы нужно приобретать именно здесь.

- Мясо выгодно приобретать целой тушей или полутушей по более низким ценам, скооперировавшись с родственниками и друзьями.

- Кроме мяса, в морозильной камере должны лежать свежемороженые фрукты, овощи и ягоды, купленные в сезон, что позволит избежать большой переплаты за клубнику или смородину перед Новым годом.

- Отказ от обедов в столовых и кафе и замена их домашним питанием – вопрос сохранения здоровья и средств.

Затраты на коммунальные платежи и услуги:

- Светодиодные лампочки потребляют в 9 раз меньше электрики, чем лампы накаливания, а энергосберегающие – в 5 раз. Во столько же раз сократятся издержки на освещение. Высокая стоимость экономок с лихвой окупится гораздо более длительным сроком их службы.

- Не утеплив стены, окна и двери жилища, придется обогревать газом или электричеством холодный зимний воздух и платить за это.

- Неисправный сливной бачок приводит к потере нескольких сотен литров воды на протяжении года. Следует починить всю сантехнику и установить двухрежимный сливной бачок.

- Требуется усвоить и закрепить на уровне рефлексов привычку выключать за собой свет, чистить зубы с выключенной водой, не оставлять открытую форточку зимой и т.д. Это простые, но эффективные правила экономии семейного бюджета.

- Необходимо постоянно отслеживать и обновлять свои тарифные планы мобильной связи на более выгодные.

Отдельно следует сказать о кредитах и долгах.

Краткосрочные кредиты – это зло, которое затягивает человека в круговорот постоянных долгов.

Кредитополучатель живет от выплаты до выплаты кредита, долгосрочные перспективы – не для него. В долг можно брать только на действительно крупные покупки (автомобиль или квартира). Кредит, например, на свадьбу – это просто неприемлемо. Также лучше избегать давать в долг, особенно родственникам, которые имеют привычку забывать возвращать одолженные деньги. Применение в реальной жизни этих советов сможет уменьшить текущие расходы семейства и даст возможность инвестирования высвободившихся средств.

Также лучше избегать давать в долг, особенно родственникам, которые имеют привычку забывать возвращать одолженные деньги. Применение в реальной жизни этих советов сможет уменьшить текущие расходы семейства и даст возможность инвестирования высвободившихся средств.

Читайте далее

Оставьте комментарий и вступите в дискуссию

Семейный бюджет-таблица. Таблица расходов бюджета семьи

Семейный бюджет-таблица может пригодиться, если вам хочется узнать, на что вы тратили деньги в течение определенного времени. Конечно, некоторые люди полагают, что он непредвиденных расходов такая таблица не спасет. Но, по крайней мере, бюджет-таблица семьи поможет вам обнаружить другие траты, которые можно сократить. Так или иначе, но бюджет будет лучше скорректирован.

Прежде чем приступать к созданию таблицы нужно изучить свои доходы и расходы.

Семейный бюджет. Таблица расходов

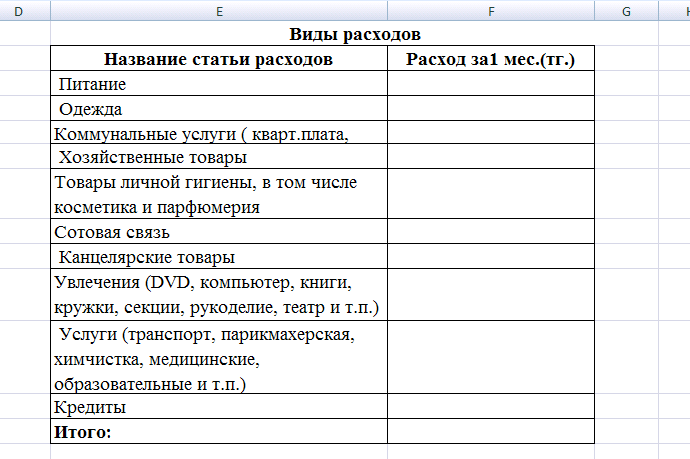

Такую систему сделать гораздо сложнее, чем таблицу по доходам. Дело в том, что точно вспомнить все свои расходы практически невозможно. Поэтому, если вы не можете сейчас вспомнить свои предыдущие расходы, то таблицу расходов семейного бюджета можно будет начать делать, лишь через определенное время. Например, через месяц. За этот период вы должны учитывать все свои расходы, а затем сможете внести их в таблицу.

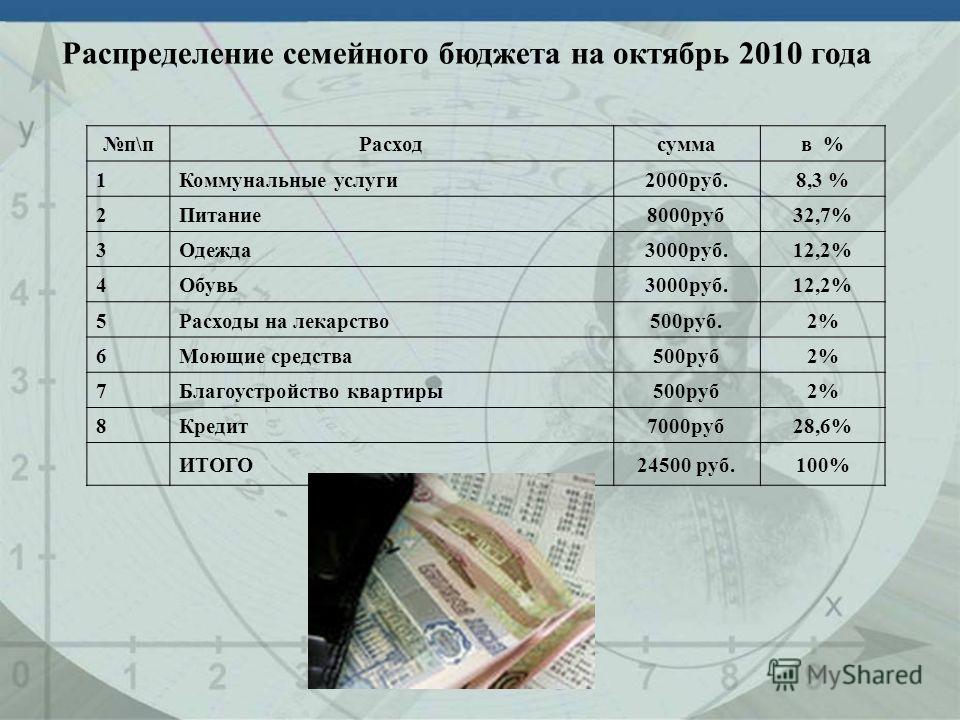

Сначала подсчитайте коммунальные платежи. Экономия семейного бюджета за счет этих платежей тоже возможна, например, при установке счетчиков. Также можно вспомнить об энергосберегающих лампах и более дешевых тарифах на Интернет. Это будет вашим первым опытом, как экономить семейный бюджет.

Это будет вашим первым опытом, как экономить семейный бюджет.

Других категорий расходов довольно много. Нужно упомянуть траты на еду, одежду, детей, транспорт, здоровье. И это еще не полный список всех расходов. Конечно, в каждой семье этот список будет разным, однако те категории, которые указаны выше, почти всегда присутствуют. Указать отдельно нужно будет также и непредвиденные расходы, которые невозможно сократить. Но так вы хотя бы будете знать, сколько денег на них уходит.

Как составить семейный бюджет на месяц

Семейным бюджетом принято называть данные о планируемых доходах и расходах семьи в конкретном временном отрезке. Удобнее всего планировать будущие расходы и доходы семьи на месячный период. Разработка бюджета семьи должна быть закончена за несколько дней до начала месяца.

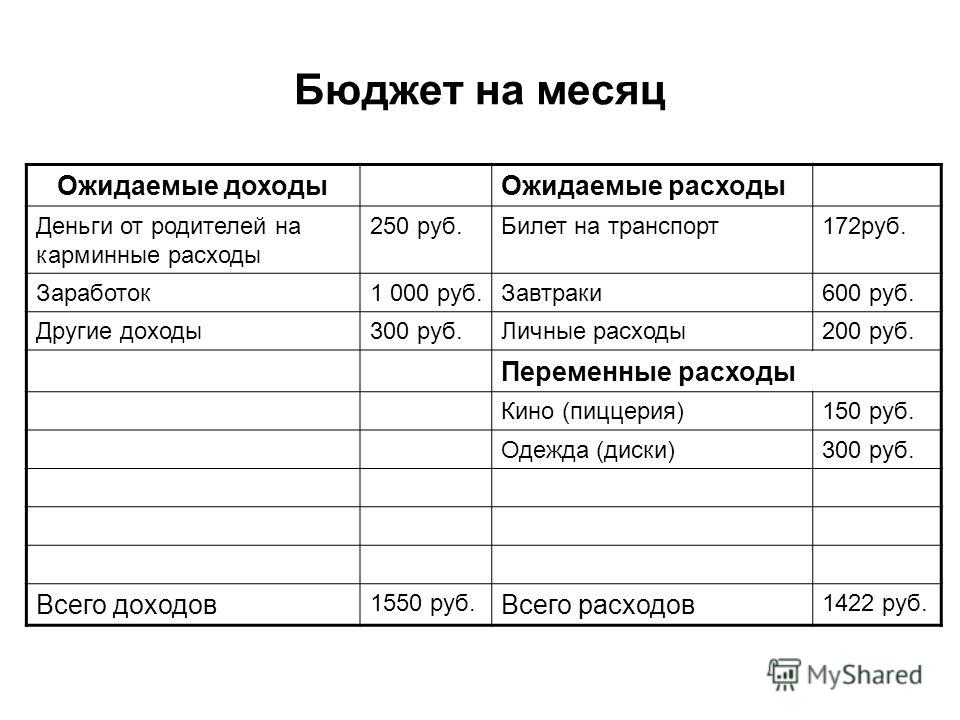

Согласитесь, пока нет ничего сложного в том, как составить семейный бюджет на месяц. Таблица – самый удобный способ занесения данных. После составления бюджета необходимо только заносить все траты в соответствующие ячейки.

После составления бюджета необходимо только заносить все траты в соответствующие ячейки.

Разработка таблицы семейного бюджета

Лучше всего пользоваться одной из электронных таблиц типа Excel, поскольку, как показывает опыт, придется часто делать исправления и корректировки, отвечая на вопрос: «как экономить семейный бюджет».

Таблица, написанная вручную, к концу месяца будет напоминать китайскую грамоту. Хотя, если вас это устраивает, можно писать таблицу от руки.

Сначала таблицу разбиваем на пять столбцов. Первый столбец – порядковый номер, второй – название статьи, третий – планируемая сумма, четвертый – фактическая сумма (желательно ее также разбить на столбцы понедельно). Пятый столбец отводим под разницу между планируемой и реальной суммой доходов и расходов.

После этого необходимо в столбце «Название статьи» указать планируемые доходы семьи, процент экономии (идеально – 20% от дохода), далее – периодические расходы (на квартиру, за использование телефона, оплату детского сада, транспортные расходы, кредиты).

Потом учитываются непериодические расходы – на питание, ведение хозяйства, оплату врачей и лекарств, обслуживание автомобиля. В конце вписываем расходы, которые происходят реже всего – покупка одежды, техники, расходы на приобретение подарков, организацию праздников, проведение отпуска и непредвиденные расходы (они должны составлять не более 5% от дохода). Последнюю строку оставляем для подведения итогов.

Заполнение таблицы

Теперь мы можем приступить к тому, как экономить семейный бюджет.

Таблица должна заполняться реальными цифрами (случайные планируемые заработки в нее вписывать не стоит).

В Пункте 1 необходимо указать все доходы, которые получит семья в следующем месяце (зарплата, пенсия, сумма дивидендов и прочих поступлений).

В Пункте 2 указывается планируемое сбережение «на черный день». В идеале необходимо откладывать не менее, но и не более двадцати процентов от совокупного дохода семьи. Обходить эту статью нельзя, поскольку в другом случае вся затея является бессмысленной.

В пункте 3 указываются регулярные месячные платежи.

Мы перечислили их выше, поэтому возвращаться к тому, какими они бывают, мы не будем. Скажем только, что мы описали общие статьи регулярных расходов.

Если у вас есть другие периодические расходы – впишите и их, чтобы в ответе на вопрос о том, как сэкономить семейный бюджет, таблица дала правильный ответ.

В пункте 4 необходимо указать те расходы, которые присутствуют постоянно, из месяца в месяц, но их величина постоянно меняется. Это также существенная статья в том, как сэкономить семейный бюджет на месяц. Таблица без этого раздела также не имеет смысла, поскольку обеспечение жизнедеятельности занимает существенную статью в расходах семьи.

В пятом пункте указываются суммы расходов, не являющихся регулярными. Сюда относится покупка автомобиля, мебели, техники, подарков, оплата кафе и так далее. Кроме этого, сюда необходимо включить также и непредвиденные расходы (отведите под них пять процентов от дохода).

Последняя строка – подбитие итога. Если ваша таблица заполнена вручную, вооружитесь калькулятором и подбейте итог. Теперь вы знаете, как составить семейный бюджет на месяц. Таблица просто и доступно показывает рациональность трат. Если в строке «Итого» у вас оказался позитивный результат, то есть запланированные деньги еще остались, значит, вы тратите деньги экономно и можете откладывать некоторую сумму на непредвиденные покупки.

Если же у вас получился отрицательный результат (перерастрата), также огорчаться не стоит, просто необходимо некоторое сокращение расходов в пункте 5.

Может, вы слишком много отдали под проведение праздников и посещение ресторанов. Ни в коем случае не касайтесь статьи расходов «Непредвиденные расходы».

Если же после пересмотра расходов результат остается отрицательным, значит, ответ на вопрос как составить семейный бюджет на месяц, таблица даст только после пересмотра данных, указанных в пункте 4. Может, вы много денег тратите на еду, или просто необходимо отказаться от слишком частого и не всегда нужного использования личного автомобиля.

Если же и это не помогает, обратитесь к пункту 2 и сократите отложенные средства до 10% (но не меньше).

Немного о семейном бюджете. — 1 ответов на Babyblog

Сколько бы ни было денег их как правило всегда не хватает. )). Когда-то раньше я не задумывалась о том . что нужно вести семейный бюджет. ( именно вести и планировать) Помню у меня вызвало недоумение . когда коллега по работе ездила к родственникам в Финляндию и та ,гуляя с ней по магазинам увидела джинсы , которые ей очень понравились, и повесила на место….. сказав . что в этом месяце у неё не запланирована эта покупка.

Пересмотрела я этот взгляд вот уже как почти год назад. И очень-очень жалею , что не раньше. Ведь при неплохих доходах , которые у меня были можно было накопить на многое. А так деньги уходили сквозь пальцы(((. И как правило до зарплаты еле хватало. Очень многим знакома эта история)))) Меня заставила это сделать нужда(((. Но многим девочкам с хорошими доходами это поможет сэкономить деньги на что-то очень важное.

Самое неприятная сторона в этом . что нужно обязательно записывать свои расходы . На всё- на каждую мелочь. Это залог . что вы сможете потом спокойно планировать свой бюджет. Чтобы узнать для начала куда уходят ваши деньги. Объективную картину можно наблюдать через три месяца записей. То есть каждый день( если вы тратите каждый день) или раз в неделю( если у вас еженедельные закупки) вы всё записываете в блокнот( у меня это обычная тетрадь.) Записываете всё !!!!!, вплоть до перекуса с подругой в кафе, купленной по дороге с ребёнком шоколадке и т.д. Сохраняете все чеки с магазинов и записываете покупки.Это самый сложный этап. На нём многие сдаются. Но без него никак(((

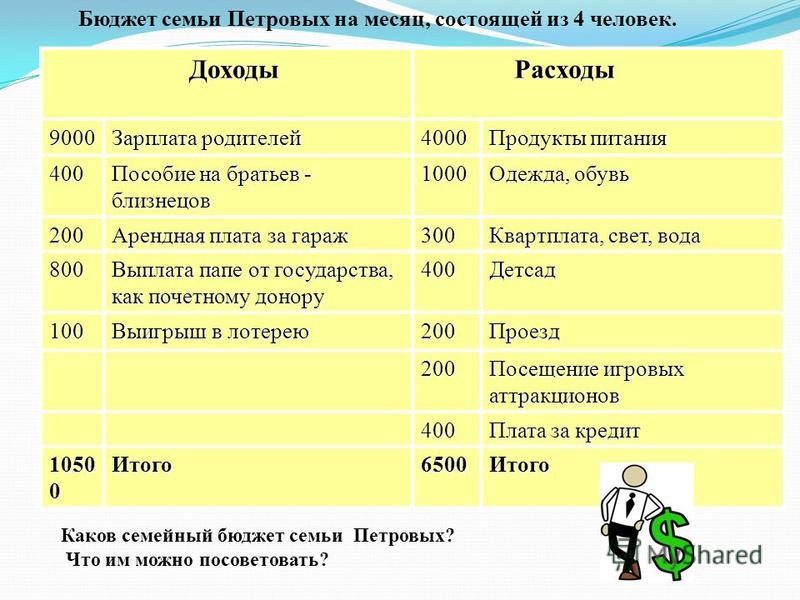

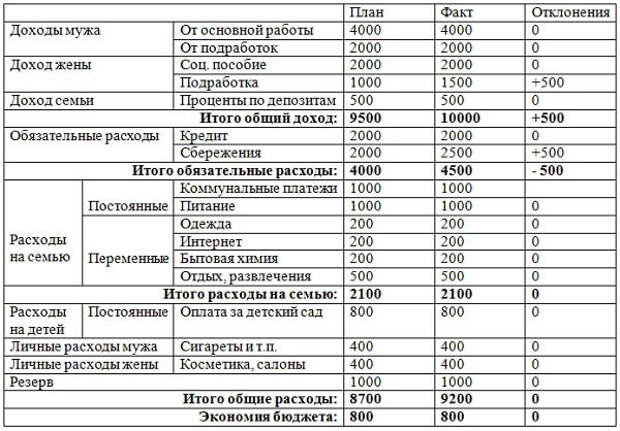

По окончании месяца вы делаете таблицу ,где вписываете все графы своих доходов и расходов за месяц. у кого какие. ( ипотека. кредит. долг, коммунальные услуги, мобильный, плата за дет. сад . бытовая химия , продукты. бензин, проезд, одежда , рассходы на ребёнка и т.д) Я всё записываю в вертикально. Рядом выставляю посчитанные за месяц суммы. Правда я по-недельно разбиваю Это выглядит примерно так. Только я делаю на месяц и у меня месяц разбит на недели. ( Это не моя таблица.( я взяла её просто с инета. чтобы было понятней)

Правда я по-недельно разбиваю Это выглядит примерно так. Только я делаю на месяц и у меня месяц разбит на недели. ( Это не моя таблица.( я взяла её просто с инета. чтобы было понятней)

Эта таблица нам поможет узнать , куда и сколько мы потратили денег. А наши записи с ценами. подскажут нужны ли нам были эти траты. И на чём можно спокойно сэкономит( то есть отложить на мечту . вместо пустых трат) Реальная картина прояснится . если вы будите вести учёт на протяжении трёх месяцев. а не одного.

Девчонки , если интересно . я напишу , как экономлю я . Хотя это есть в инете, но я взяла на вооружение. И это вошло в привычку. Для меня -это способ выживания. А для кого-то будет пища для размышлений))))

15 полезных шаблонов электронных таблиц, помогающих управлять своими финансами

Что если бы вы могли легко и точно визуализировать свое финансовое здоровье? Не было бы замечательно, если бы вы знали, где ваши деньги всегда были?

К счастью, у Vertex42 есть ряд электронных таблиц, которые делают это возможным. Вот 15 лучших финансовых таблиц, которые они могут предложить.

Вот 15 лучших финансовых таблиц, которые они могут предложить.

1. Планировщик семейного бюджета

Когда вы получаете ипотеку, детей, оплату автомобиля и другие расходы, чтобы отслеживать

трудно сбалансировать бюджет. Вам нужен уровень финансовой осведомленности, которым, возможно, даже Пол Кругман не обладает. Или вы можете просто запустить Excel.

Эта таблица может дать вам даже бюджет, который вам нужен, за свои деньги. Это позволяет создавать годовой бюджет для прогнозирования доходов и расходов, одновременно заботясь о переменных расходах и изменениях доходов.

2. Личный ежемесячный бюджет

Если у вас нет семьи и вы хотите контролировать свои финансы, почему бы вам не проверить эту личную таблицу ежемесячного бюджета?

Это позволяет вам создать бюджет только для вас

, а затем сравнить его с тем, что вы тратите. Есть поля для ежедневных расходов, а также для развлечения и дискреционных расходов. Это тоже легко использовать.

Электронная таблица занимает только одну страницу и может быть напечатана на одном листе бумаги в портретной ориентации.

3. Шаблон бюджета колледжа

Ходить в университет страшно. Вы находитесь вдали от своих родителей, и все, что они сделали для вас — стирка, приготовление пищи и уборка — теперь вы должны решать. В одиночестве. Вы также должны позаботиться о своих финансах и избежать очарования овердрафтов и кредитных карт.

Как ты это делаешь? С этой таблицей бюджета колледжа, конечно. Это позволяет планировать стоимость обучения в течение месяцев, семестров и лет. Это поможет вам сохранить свой банковский счет в плюсе.

4. Рождественский подарок / праздничный бюджет расходов

Как говорится в песне, это самое замечательное время года. Это также самое дорогостоящее время года, когда семьи все больше и больше влезают в долги, чтобы покупать щедрые подарки.

Так не должно быть.

Эта электронная таблица позволяет вам установить общий бюджет, распределить его по каждому человеку и использовать его в качестве руководства для вашей стратегии покупки подарков.

5. Рабочий бюджет по командировкам

Если вы любите путешествовать, вы должны тщательно планировать свои расходы.

С этим красивым рабочим листом бюджета путешествия это легко. Электронная таблица позволяет установить общий бюджет, вычесть проживание и транспорт, а затем учесть дискреционные расходы.

6. Money Manager для детей

Многие родители дают своим детям пособие. Для них это отличный способ узнать о врожденной ценности денег и купить то, что они хотят. Это также отличный способ научить их составлению бюджета и экономии.

Итак, почему бы не позволить им визуализировать свой прогресс с этим менеджером денег для детей? Это бюджетный шаблон, но он упакован так, чтобы привлекать внимание молодых людей.

7. Шаблон отчета о доходах

Отчет о доходах — это документ, в котором указывается, сколько вы заработали и сколько потратили. Они используются как на предприятиях, так и в семьях, чтобы дать представление о финансовом состоянии.

Эта таблица предназначена для владельцев малого бизнеса и позволяет вам тщательно и тщательно контролировать финансы вашего бизнеса.

8. Отслеживание целей сбережений

Экономить деньги сложно. Особенно, когда у вас нет твердой цели, кроме как «иметь сбережения». И давайте посмотрим правде в глаза, есть много блестящих вещей в продаже, которые могут легко вырвать ваши деньги из вашего кошелька.

Как вы справляетесь с этим? Визуализируя свои цели и наметив свой прогресс в их достижении. И что может быть лучше, чем с помощью этой таблицы?

Для дополнительной помощи в экономии денег и сокращении расходов

взгляните на эти полезные приложения и сайты:

9. Таблица ремонта кредита

Времена тяжелые. Многие люди борются. И многие люди оказываются в дыре, пропуская платежи по кредитным картам и автомобилям, и когда они вылезают, они обнаруживают, что их кредит снимают.

Но что-то можно сделать. Восстановление кредита не только возможно, но и относительно безболезненно. С помощью этой таблицы вы можете работать над реабилитацией в глазах кредитных агентств.

10. Дополнительный платеж Ипотечный калькулятор

Ипотека немного похожа на гостей дома. Чем раньше вы от них избавитесь, тем лучше. Лучший и самый быстрый способ избавиться от ипотеки — это внести дополнительные платежи. Итак, почему бы не проверить этот дополнительный калькулятор оплаты, который может показать вам преимущества уменьшенного интереса, когда вы расплачиваетесь по закладной дополнительными блоками. Brilliant!

Чем раньше вы от них избавитесь, тем лучше. Лучший и самый быстрый способ избавиться от ипотеки — это внести дополнительные платежи. Итак, почему бы не проверить этот дополнительный калькулятор оплаты, который может показать вам преимущества уменьшенного интереса, когда вы расплачиваетесь по закладной дополнительными блоками. Brilliant!

11. Шаблон регистрации кредитного счета

Многие люди делают все свои расходы на кредитную карту. Если вы ежемесячно полностью оплачиваете свой баланс, это действительно отличная стратегия. Вы увидите более быстрое время разрешения, если кто-то украдет деньги с вашего счета, и вы можете набрать тысячи баллов, которые можно потратить на бесплатные подарки, такие как гостиничные номера и авиабилеты.

Чтобы убедиться, что у вас есть четкое представление о том, сколько денег вы тратите в кредит, используйте этот шаблон регистрации кредитного счета.

12. Свадебный Бюджетный Планировщик

Свадьбы — это серьезно дорогие дела. Конечно, они не должны быть такими: вы должны потратить деньги на дом или вместо этого вложить их в свою пенсию. Но большинство влюбленных не хотят прислушиваться к таким здравым советам.

Но большинство влюбленных не хотят прислушиваться к таким здравым советам.

Если вы планируете свой большой день и собираетесь потратить много денег на создание идеального мероприятия, вам нужен планировщик свадебного бюджета.

13. Пожертвование трекер

Планируете ли вы организовать мероприятие по сбору средств? Одним из наиболее важных аспектов успешной кампании является отслеживание суммы поступающих денег.

Эта электронная таблица предлагает столбцы для даты, типа платежа, донора и заметок.

14. Шаблон сравнения цен

Ключ к выгодной сделке — ходить по магазинам. Но из-за того, что за ваш бизнес борется так много мест, как на главной улице, так и в Интернете, трудно вспомнить все цены, которые вы видели.

Вот где полезен трекер сравнения цен. Введите все цены, которые вы видите, и примите обоснованное решение о магазине, который вы собираетесь использовать.

15. Отслеживание денег

Мы оставим вам приложение, специально разработанное для использования в версии Excel для смартфонов. Столбцы узкие и менее загромождены, поэтому гораздо проще обновлять их на маленьком экране, пока вы в движении.

Столбцы узкие и менее загромождены, поэтому гораздо проще обновлять их на маленьком экране, пока вы в движении.

Каждый столбец также имеет раскрывающийся список. Вы можете использовать его, чтобы легко добавить дату или выбрать одного из самых распространенных получателей.

Другие полезные шаблоны таблиц Excel

Финансовые шаблоны — не единственный способ, с помощью которого Excel может помочь вам поддерживать порядок.

Ознакомьтесь с нашими статьями о лучших шаблонах производительности для Microsoft Excel и лучших налоговых шаблонах для Microsoft Excel, чтобы узнать больше.

И не забудьте остаться на вершине финансового рынка

с этим списком полезных сайтов:

Яндекс Дзен | Открывайте новое каждый день

Яндекс Дзен | Открывайте новое каждый деньЯндекс.Дзен – это платформа, которая подбирает контент специально для вас. В Дзене есть статьи и видео на разные темы от блогеров и медиа.

Ваш личный Дзен

Дзен понимает ваши интересы и собирает ленту для вас. Он анализирует действия: что вы смотрите, кому ставите лайки, на кого подписываетесь, а после – рекомендует вам и уже любимые источники, и ещё неизвестные, но интересные публикации.

Он анализирует действия: что вы смотрите, кому ставите лайки, на кого подписываетесь, а после – рекомендует вам и уже любимые источники, и ещё неизвестные, но интересные публикации.

Вы смотрите и ставите лайки

шаг 1

Алгоритм отслеживает это и подбирает контент

шаг 2

Вы видите интересные именно вам материалы

шаг 3

Интересные истории

В Дзене есть популярные медиа и талантливые блогеры. Ежедневно они создают тысячи историй на сотни разных тем. И каждый находит в Дзене что-нибудь для себя.

Примеры публикаций

В Дзене действительно много уникальных статей и видео. Вот несколько примеров популярного сейчас контента.

Дзен — простой, современный и удобный

Посмотрите на главные возможности сервиса и начните пользоваться всеми преимуществами Дзена.

Читайте о своих интересах.

Алгоритмы Дзена понимают, что вам нравится, и стараются показывать только то, что будет действительно интересно. Если источник вам не подходит — его можно исключить.

1/4

Тематические ленты.

С общей ленты со всеми статьями легко переключайтесь на тематические: кино, еда, политика, знаменитости.

2/4

Разнообразные форматы.

Открывайте разные форматы историй для чтения и общения. В приложении удобно читать статьи и смотреть видео, писать комментарии.

3/4

Оставайтесь в курсе событий!

Возвращайтесь к нужным статьям: добавляйте статьи в Сохранённое, чтобы прочитать их позже или сохранить в коллекции. Настройте уведомления, чтобы не пропустить самое интересное от любимых блогеров, медиа и каналов.

4/4

Читайте о своих интересах.

Алгоритмы Дзена понимают, что вам нравится, и стараются показывать только то, что будет действительно интересно. Если источник вам не подходит — его можно исключить.

1/4

Тематические ленты.

С общей ленты со всеми статьями легко переключайтесь на тематические: кино, еда, политика, знаменитости.

2/4

Разнообразные форматы.

Открывайте разные форматы историй для чтения и общения. В приложении удобно читать статьи и смотреть видео, писать комментарии.

В приложении удобно читать статьи и смотреть видео, писать комментарии.

3/4

Оставайтесь в курсе событий!

Возвращайтесь к нужным статьям: добавляйте статьи в Сохранённое, чтобы прочитать их позже или сохранить в коллекции. Настройте уведомления, чтобы не пропустить самое интересное от любимых блогеров, медиа и каналов.

4/4

Читайте о своих интересах.

Алгоритмы Дзена понимают, что вам нравится, и стараются показывать только то, что будет действительно интересно. Если источник вам не подходит — его можно исключить.

1/4

Тематические ленты.

С общей ленты со всеми статьями легко переключайтесь на тематические: кино, еда, политика, знаменитости.

2/4

Разнообразные форматы.

Открывайте разные форматы историй для чтения и общения. В приложении удобно читать статьи и смотреть видео, писать комментарии.

3/4

Оставайтесь в курсе событий!

Возвращайтесь к нужным статьям: добавляйте статьи в Сохранённое, чтобы прочитать их позже или сохранить в коллекции. Настройте уведомления, чтобы не пропустить самое интересное от любимых блогеров, медиа и каналов.

4/4

Дзен доступен во всем мире более чем на 50 языках

Смело рекомендуйте Дзен своим друзьям из других стран.

العَرَبِيَّةالعَرَبِيَّةУдобно пользоваться в смартфоне

У Дзена есть приложения для iOS и Android.

Пользуйтесь в браузере

Дзен доступен с любого устройства в вашем любимом браузере. Также Дзен встроен в Яндекс.Браузер.

Удобно пользоваться в смартфоне

У Дзена есть приложения для iOS и Android.

Пользуйтесь в браузере

Дзен доступен с любого устройства в вашем любимом браузере. Также Дзен встроен в Яндекс.Браузер.

Удобно пользоваться в смартфоне

У Дзена есть приложения для iOS и Android.

Пользуйтесь в браузере

Дзен доступен с любого устройства в вашем любимом браузере. Также Дзен встроен в Яндекс.Браузер.

© 2015–2021 ООО «Яндекс», 0+

Дизайн и разработка — Charmer

К сожалению, браузер, которым вы пользуйтесь, устарел и не позволяет корректно отображать сайт. Пожалуйста, установите любой из современных браузеров, например:

Яндекс.Браузер Google Chrome Firefox Safariтаблица расходов и доходов, планирование бюджета на месяц

BINARIUM

Лучший брокер по бинарным опционам! Огромный раздел по обучению! Идеально для новичков! Бесплатный демо-счет! Заберите бонус за регистрацию:

Finmax (Форекс)

Бонусы для новых трейдеров!

СОДЕРЖАНИЕ СТАТЬИ:

КАК СЭКОНОМИТЬ СЕМЕЙНЫЙ БЮДЖЕТ В 2021 ГОДУ: РАСКРЫВАЕМ ПРОСТЫЕ ИСТИНЫ

Радостного дня всем посетителям сайта 50baksov.ru! Непростая экономическая ситуация заставляет потребителей пересматривать свои привычки и задумываться о том, как сэкономить семейный бюджет.

Особенно тяжело приходится тем, кто привык не ограничивать себя ни в чем, но после снижения доходов им приходится внимательнее подходить к тратам. Однако тщательное планирование расходов – это несложно.

Эксперты в финансовых вопросах рекомендуют следовать следующим советам.

Ежедневно фиксировать доходы и расходыДля этого можно использовать обычный блокнот или специальную программу на телефоне. В конце недели и месяца нужно анализировать траты, чтобы определить на чем сэкономить. Таблица в мобильном приложении наглядно демонстрирует, какие статьи можно сократить.

Если Вам удобнее использовать старый проверенный метод, с ручкой и тетрадью, то рекомендуем использовать такой наглядный шаблон.

Жители мегаполиса значительную сумму тратят на общепит. Чтобы сэкономить на этом, сотрудники могут брать готовый обед из дома на работу. Кофе и чай заваривать в офисе также дешевле, чем покупать в заведениях общепита.

BINARIUM

Надежный брокер по бинарным опционам. Огромный раздел по обучению.

Обслуживание автомобиля и его заправка является еще одной статьей расходов, от которой можно отказаться. Метро обходится дешевле и позволяет сэкономить время, которое жители крупных городов тратят, простаивая в пробках.

Откладывать часть зарплатыДеньги надежнее переводить на сберегательный счет, чтобы защитить их от инфляции. Кому-то по-прежнему проще хранить средства на дебетовой карте или дома в конверте.

Внимательно подходить к тратамНебольшой денежный запас позволит чувствовать себя увереннее и при необходимости решить проблемы, требующие финансовых вложений, без посторонней помощи.

Прежде чем совершить дорогостоящую покупку, стоит сравнить цены в различных магазинах и ассортимент товаров в интернете. Следует помнить об акциях и скидках. Обновлять гардероб дешевле летом или зимой: в это время большинство магазинов проводит распродажи.

Отказаться от кредитовУ многих не получается откладывать деньги, поэтому они предпочитают покупать дорогие товары в кредит, переплачивая большие проценты. Гораздо выгоднее копить средства, чтобы единовременно оплатить всю стоимость.

Психологи рекомендуют поставить цель и установить сроки ее достижения, чтобы рассчитать, какую сумму следует откладывать ежемесячно. Такой подход позволит приобрести нужную вещь и избежать переплаты банку.

Как сэкономить на продуктах?

Эффективным методом, который помогает избежать импульсивных покупок, является составление списка. В супермаркете следует строго следовать ему и не брать с полок лишние продукты. Важно ходить в магазин только после плотного обеда. Когда человек голоден, ему хочется приобрести больше продуктов. В результате в корзине часто оказываются товары, в которых не было острой необходимости.

Экономить на продуктах также помогает мобильное приложение «Едадил». В нем представлены все акции и скидки, проходящие в сетевых магазинах. Прежде чем отправляться в супермаркет, можно посмотреть выгодные предложения в приложении и добавить выбранные товары в электронный список покупок.

Главная сложность для большинства заключается в том, чтобы регулярно применять советы экономии. Можно просто ежедневно контролировать траты, фиксировать доходы с расходами и завести запас средств на случай непредвиденной ситуации. Со временем разумная экономия войдет в привычку. В итоге правильное распределение финансов позволит сделать жизнь комфортнее и найти, наконец, деньги на давно желанные вещи.

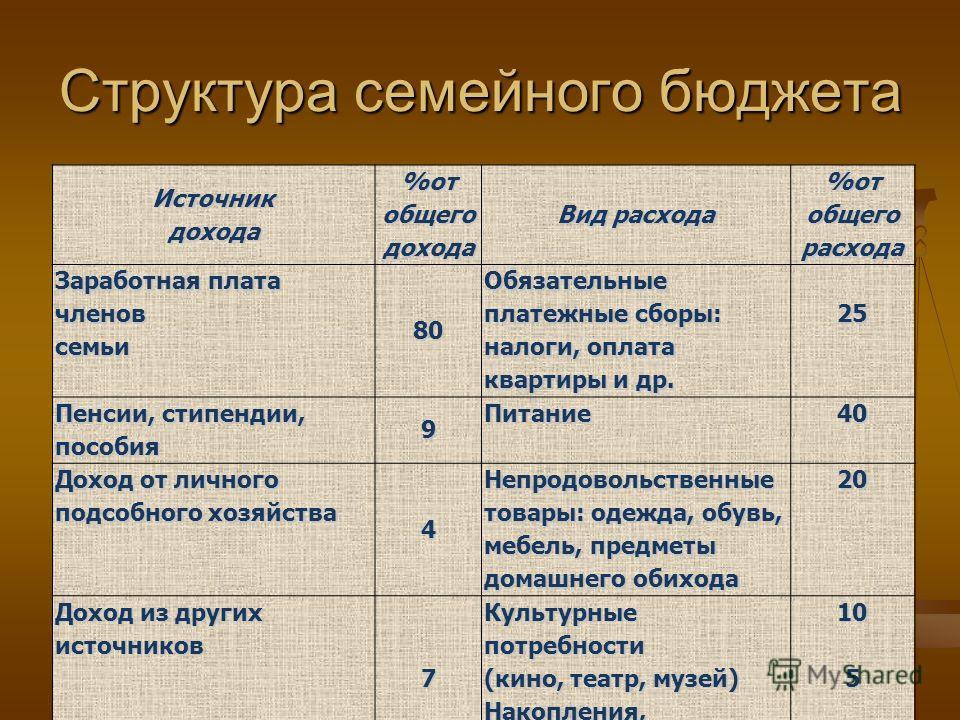

СЕМЕЙНЫЕ РАСХОДЫ И ДОХОДЫ: ВЫБИРАЕМ СТАТЬИ БЮДЖЕТА

Как при ведении домашней бухгалтерии (учета и анализа доходов и расходов семьи), так и при ведении домашнего бюджета очень важную роль играет правильный выбор статей расходов.

Для тех, кто только начинает управление своими финансами, часто первоначальный выбор статей семейного бюджета становится сложной задачей: как выбирать, как не забыть нужное, как рассортировать расходы, на какие важно обратить внимание, где взять готовый список статей расходов, чтобы подстроить «под себя»?

Статьи доходов

А начнем мы все-таки с доходов. Во-первых, это проще. Во-вторых, несомненно, приятнее:). С доходами все достаточно просто, я приведу список основных статей доходов семьи, а Вам достаточно выписать те из них, которые относятся к Вам и Вашей семье.

При составлении бюджета нужно будет также выписать, сколько поступлений ожидается по каждой статье дохода, чтобы оценить совокупный доход семьи.

Если у Вас есть небольшой бизнес, возможно, стоит выделить разные статьи доходов по бизнесу отдельно в некоторую группу «Доходы бизнес», и там уже расписать более подробно.

Семейные статьи доходов:

- аванс

- алименты

- возврат налогов

- грант

- дивиденды

- доход от бизнеса

- зарплата

- пенсия

- подарки

- помощь (родителей, супруга, детей)

- премия

- приз (выигрыш)

- приработок

- проценты по депозиту

- социальное пособие

- стипендия

Статьи расходов: Классификация

Для начала я бы хотела поговорить о том, как можно классифицировать семейные расходы, чтобы Вам потом было проще выбрать удобный для Вас способ сортировки расходов, и планирование бюджета стало более «прозрачным» и понятным (ведь мы выбираем статьи расходов не ради расходов, а ради контроля над финансами, обычно с помощью семейного бюджета).

По важности:

- Необходимые (обязательные). Это продукты питания, жилье (аренда, коммунальные услуги), транспорт, одежда (необходимая и быстроизнашивающаяся), товары для дома и для здоровья (необходимые), выплаты по кредитам, счетам и страховки, сбережения в резервный фонд семьи. Обычно рекомендуется, чтобы эти расходы составляли не более 50% всего бюджета.

- Желательные. Сюда можно отнести: развлечения, кружки, телефон, Интернет, косметика, траты на хобби, шейпинг, салоны красоты, книги и т.п. вещи, без которых в режиме жесткой экономии можно обойтись, но при достаточных финансах они уже являются «нормой».

- Имиджевые товары и роскошь. Сюда можно отнести товары и развлечения, стоимость которых пропорциональна Вашему доходу, положению в обществе и амбициям (телефон, гаджеты, модная одежда и аксессуары, дорогие развлечения, рестораны, люксовая косметика, товары для дома, антиквариат, путешествия, автомобиль и т.д.).

При планировании бюджета крайне желательно различать эти группы домашних расходов, так как первые являются необходимыми в любом случае, расходы по ним неизбежны и должны всегда покрываться доходами, тогда как на второй и третьей группе можно экономить или варьировать расходы в зависимости от финансовой ситуации (например, на имиджевых товарах: более дешевая или дорогая одежда, развлечения и т.д.).

По периодичности

- Ежемесячные расходы: продукты, бензин, телефон, коммунальные услуги, детский сад, кружки, тренажерный зал, плата за пользование кредитной картой, карманные деньги и т.п.

- Ежегодные расходы: страховка, налоги, отпуск.

- Переменные расходы: одежда, ремонт, бытовая техника, лекарства и другие расходы, которые не постоянны, совершаются или по необходимости (например, лекарства), или по плану при наличии свободных средств (например, купим новый телевизор через три месяца).

- Сезонные расходы: заготовки на зиму, сезонная одежда, учебники в школу, детский лагерь и т.д.

Если говорить о планировании бюджета применительно к этой группировке, удобно начинать с самых редких расходов, то есть cначала определить размеры ежегодных расходов (если планируется бюджет на месяц, разделите сумму на 12, чтобы она накапливалась понемногу), затем добавить регулярные ежемесячные расходы (средний размер трат легко можно оценить, если вести домашнюю бухгалтерию).

Далее добавляются сезонные расходы (если есть необходимость) и закладывается некоторая сумма на прочие расходы (поскольку как не планируй, всегда появятся непредвиденные траты).

По величине

- Мелкие расходы: продукты, проезд, газеты, завтраки в школе, хозяйственные расходы и пр.

- Средние расходы: одежда, развлечения, мелкая бытовая техника и т.п.

- Крупные расходы: мебель, отпуск, ремонт, крупная бытовая техника.

Для составления ежемесячного бюджета такая классификация самостоятельной ценности не имеет, но полезно помнить, что если Вы решили сокращать расходы (экономить), то наибольший эффект дадут самые крупные и/или регулярные статьи расходов.

Статьи расходов семьи: примеры

Перейдем теперь непосредственно к спискам статей расходов семейного бюджета. Я приведу несколько различных вариантов, так что Вы сможете выбрать для себя наиболее подходящий, убрав ненужные расходы и добавив характерные для себя и семьи.

Замечу, что в примерах будут основные категории расходов семьи, внутри (особенно если Вы ведете учет в программе учета финансов, где все автоматизировано), можно будет их дополнительно группировать и создавать внутри более мелкие статьи (например, в группе Бытовая химия – конкретные средства, в группе Продукты – конкретные продукты и т.п.).

Для удобства использования приведу некий общий вариант списка расходов семьи. Некоторые пункты можно будет убрать (например, «Автомобиль», если его нет), а некоторые, возможно, придется добавить (может, Ваша семья обожает пешие походы и под эти расходы стоит выделить отдельную группу).

После названия группы расходов в скобках я приведу наиболее часто используемые подгруппы или статьи, чтобы было проще создать свою структуру.

Семейные статьи расходов

- Автомобиль (бензин, мойка, ремонт, запчасти, страховка, стоянка, техосмотр, налоги, штрафы, парковка)

- Бизнес (налоги, зарплата, реклама, офис и канцелярия, услуги)

- Благотворительность, помощь, подарки

- Бытовая техника, компьютер, расходные материалы

- Дети (одежда, питание, игрушки, книги, няня, мебель, услуги, развлечения)

- Домашние животные (питание, товары для животных, услуги ветеринара)

- Здоровье и красота (косметика, парфюмерия, салоны красоты, спорт, лекарства, услуги)

- Ипотека, долги, кредиты (выплата по кредиту, выплата по ипотеке, досрочное гашение долга, покрытие процентов)

- Квартира и связь (электричество, вода, тепло, газ, радио, телефон, интернет, аренда, вывоз мусора, кабельное телевидение, охрана, консьерж)

- Налоги и страхование

- Образование (учебники, канцтовары, плата за обучение, репетитор)

- Одежда и аксессуары (одежда, обувь, аксессуары, украшения, химчистка, ателье, ремонт обуви)

- Отдых и развлечение (игры, фильмы, книги, диски, журналы, кафе и рестораны, кино, фото, театр, выставки, боулинг)

- Питание (основные продукты, деликатесы, алкоголь, еда на работе, школьные завтраки)

- Разное (служебные расходы, карманные расходы, чаевые, взносы, банковские комиссии, нотариус, утеря денег, доставка товара)

- Ремонт и мебель

- Товары для дома (белье, мелкая техника, инструменты, посуда, кухонная утварь, товары для ванной, предметы интерьера)

- Транспорт (автобус, проездные, авиа, метро, такси, электричка)

- Хобби

Стоит ли углублять и детализировать эти группы расходов? Судите сами, так как это сильно зависит от финансовой ситуации. Я бы посоветовала начать учет по самым крупным группам из этого списка (если используется блокнот или Excel) или по группам и подгруппам в скобках или даже детальнее (если используется программа учета семейных финансов, которая сильно упрощает учет расходов), а далее посмотреть, что выходит. Самые затратные группы расходов стоит детализировать. Например, Вы вели месяц учет по группам расходов и увидели, что на обязательные платежи уходит 30%, на продукты уходит 40%, а на развлечения — 20% всех расходов. Значит, стоит присмотреться внимательнее и вести более детальный учет по продуктам и развлечениям, чтобы понять, куда именно уходит такая сравнительно большая часть денег.

Для тех, кто хочет более простую структуру домашних расходов, можно предложить, например, такую:

- Дом (аренда, налоги, страховка, содержание дома)

- Еда (продукты, кафе и рестораны)

- Долги (кредитные карты, долги, кредиты)

- Транспорт (автомобиль, общественный транспорт, такси)

- Счета и услуги (электричество, вода, газ, телефон и т.д.)

- Личные расходы (одежда, красота, развлечения, книги, медицина)

- Сбережения (резервный фонд, отпуск, пенсионные накопления, инвестиции)

- Другие расходы

Наконец, хочу еще привести отдельную классификацию расходов на продукты, так как это самые распространенные расходы, а для многих россиян еще и одни из наиболее затратных в бюджете семьи, поэтому за ними приходится следить.

- Алкоголь

- Всячина

- Готовые салаты и блюда

- Детское питание

- Колбасы, паштеты, копчения

- Консервы (овощные, рыбные, мясные, фруктовые, другие)

- Крупы, макароны, каши

- Молочные продукты

- Мясо и птица

- Напитки безалкогольные

- Овощи и фрукты

- Орехи и сухофрукты

- Полуфабрикаты замороженные (овощные, мясные, рыбные, другие)

- Приправы, сиропы, соусы

- Рыба и морепродукты

- Сладкое (выпечка, шоколад)

- Хлебобулочные изделия

- Чай, кофе

Ну а теперь берите в руки блокнот и ручку, или запускайте программу ведения учета домашних финансов — и вперед!

Семейный бюджет как фундамент прочной семьи

С чего начать планирование?

Прежде чем приступать к планированию семейного бюджета, необходимо четко понимать, что бережливое отношение к своим финансовым средствам, не имеет ничего общего со скупостью и отказом от всех удовольствий в жизни.

Очень часто можно наблюдать ситуацию, когда в семье все и вся поставлено на выполнение какой-то цели (купить новый автомобиль, дом за городом и т.д. ) и при этом все члены семьи ущемлены, и они во всем себе отказывают. Как итог – достигнутая цель уже не принесет ожидаемого удовольствия.

Как правильно планировать семейный бюджет?

Чтобы лет через пять не превратиться в скрягу, трясущегося над каждой копейкой, нужно правильно подойти к вопросу о планировании бюджета. Желательно составить определенный план, которому последовательно следовать, продвигаясь от одного выполненного пункта к следующему.

Строгий контроль доходов и расходовЭтот вполне банальный пункт плана на самом деле способен творить чудеса и помогать в управлении вашими финансами.

Мы рекомендуем для начала составить план хотя бы на месяц и затем уже заниматься планированием семейного бюджета на более длительное время.

Начать следует с составления подробного списка всех источников доходов, которые и приносят пополнения вашего семейного бюджета.

Далее вписываем все статьи расходов, причем желательно сгруппировать их:

- Коммунальные платежи;

- Траты на продукты питания;

- Ежедневные обязательные затраты;

- Непредвиденные расходы;

- Удовольствия и развлечения;

- Кредиты и т.д.

После того, как пришли первые поступления, необходимо расписать их по источникам доходов и тут же приступить к заполнению пунктов о расходах. Можно купить конверты и разложить по ним деньги – на коммуналку, на продукты и т.д. Старайтесь строго придерживаться написанного плана и не превышать установленных для себя сумм.

Когда в конце месяца перед вами лежат исхудавшие конверты, это может говорить о том, что вы:

- Слишком много тратите;

- Совершенно не умеете экономить.

Что делать?

Изменить отношение к своим деньгам и семейному бюджетуСказать об этом проще, чем сделать, но для тех, кто хочет повысить уровень семейного бюджета, нет ничего сложного.

Начать следует с тщательного анализа всех статей расходов. В качестве примера возьмем пункт о тратах на продукты питания.

Прежде чем отправляться в продуктовый магазин, откройте дверцу своего холодильника и выставите на стол все продукты, которые там есть. Теперь внимание: мы с уверенностью в 100 % утверждаем, что половина из всех продуктов имеет нормальный срок годности и покупать аналогичный продукт питания просто «про запас» не стоит. Вторая часть этого набора пока еще находится в достаточно большом количестве, и нет нужды покупать еще пачку масла, если точно такая же присутствует в холодильнике.

Далее таким же образом поступаем и с теми продуктами питания, которые находятся в закромах каждой хозяйки: мука, крупы, овощи и т.д.

По подведенным итогам у вас получится, что еженедельные траты на продукты питания можно сократить вдвое, а то и втрое и при этом вы не экономите, не отказываете себе в любимых блюдах.

Важно знать: научитесь ценить то, как вы и все другие члены вашей семьи работают, и каким трудом вы добиваетесь денег, чтобы обеспечить себе желаемый образ жизни. Когда у вас это получится, экономить станет легче и проще.

Избавиться от вредных привычекК таковым мы относим несдержанность в тратах и отсутствие самоконтроля.

Есть такие индивидуумы, которые когда попадают в магазин, тут же забывают обо всех своих благих намерениях экономить и увеличивать семейный бюджет.

В данном случае, мы можем порекомендовать одно: всегда помните о тех целях, которые вы поставили перед собой. К примеру – семейная поездка в европейскую страну.

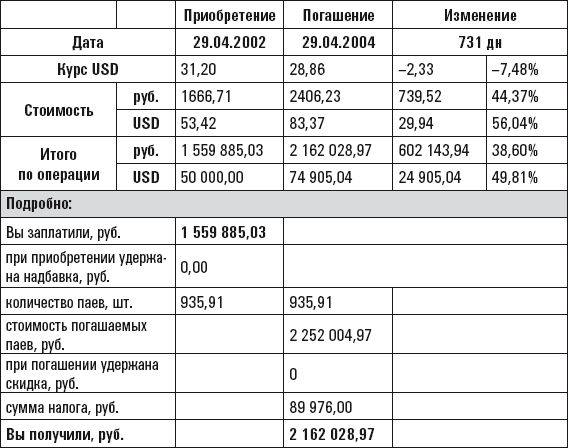

Научиться создавать пассивный доходПассивный доход – это идеальный метод пополнения семейного бюджета. Но, к сожалению, многие, когда слышат термины «инвестирование», «ценные бумаги», «депозиты» и т д., просто начинают трястись в священном ужасе.

Ничего страшного здесь нет, для начала можно просто выбрать самую оптимальную программу депозита, которая начнет давать вам дивиденды. А чтобы начать инвестировать, можно немного подучиться, почитать специальную литературу, пообщаться с профессионалами этой деятельности и попробовать себя на этом поприще.

Активный доходНичто так эффективно не пополняет семейный бюджет, как собственная предпринимательская деятельность, когда вы работаете только на себя, а не на дядю.

Сначала, когда вы находитесь на стадии планирования собственного бизнеса, у вас должно быть место работы, которое обеспечивает пополнение семейного бюджета, а затем, уже в процессе реализации планов, можно и оставить эту работу. Кстати, одной из целей семейного бюджета, может стать и накопление стартового капитала для бизнеса.

Цели семейного бюджета

Стремление к осуществлению своих мечтаний — это нормальное и даже необходимое качество любого человека, разница в том, каким путем идти к поставленной цели.

В случае с семейным бюджетом, планировать цели можно на неделю, месяц, два месяца, полгода и т.д. Для этого прекрасно подходят те же самые конверты или же открытие счета, деньги на котором, будут предназначены для будущего обучения ребенка или поездку на отдых (а можно и на то, и на другое).

Если вдруг в конце месяца у вас остаются от статьи расходов свободные деньги, не нужно бежать в магазин и тут же их тратить – разложите по конвертам с целевым направлением и это станет вашим приятным бонусом и показателем того, что ваша экономия уже дает положительные результаты.

Что учитывать при планировании семейного бюджета?

Как часто бывает: «человек предполагает, а Бог располагает». Вот чтобы не появилась непредвиденная статья расходов, вы должны учесть:

- Все результаты прошлых месяцев планирования. Проанализируйте свои траты, посмотрите остатки и немного урежьте суммы денежных средств на те пункты расходов, по которых осталась «сдача»;

- Обязательно внесите в статьи расходов все дни рождения, семейные праздники, события на работе, у ребенка в школе и т.д. ;

- Учитывайте сезонность. К примеру, все магазины перед праздниками повышают стоимость самых ходовых товаров, поэтому старайтесь их закупить раньше или заранее забронировать билеты на самолет, что так же обойдется гораздо дешевле;

- Заведите ежедневник, в котором составляйте план всего, что вы хотите сделать в течение недели, месяца и т.д.

В течение всего запланированного месяца необходимо корректировать свои расходы и лучше, если вы будете пополнять непредвиденные статьи, к примеру, ремонт автомобиля не из своей «подушки безопасности», а урезая некоторые траты, перераспределяя свои затраты по мере потребности и своевременности.

В конце месяца, при анализе своего бюджета вы увидите, что у вас забирает слишком много денег, и вы сможете внести некоторые изменения, помогающие экономить: станете ездить в оптовые магазины, а не в торговые центры с накрутками стоимости, урежете бюджет на развлечения и перестанете покупать много сладостей, т.к. оплата услуг дантиста забирает слишком большую часть доходов.

«Подушка безопасности»

Этот термин обозначает энное количество накоплений в виде резервного фонда, который предназначен на разные непредвиденные случаи, причем не нужно путать эти средства с вашими основными или определенными накоплениями.

Большинство наших соотечественников живут от зарплаты до зарплаты и в случае непредвиденной ситуации, у них просто нет денежных средств, чтобы эффективно и быстро решить возникший вопрос. А такие ситуации могут возникнуть у каждого и в самый неподходящий момент. Вопрос о резервном фонде стает еще более существенным, когда у вас есть несовершеннолетние дети.

В самом начале планирования своего семейного бюджета, следует поставить себе задачу сформировать резервный фонд в размере от 3 до 6 сумм, которые вы ежемесячно тратите. В зависимости от размера выделяемых на выполнение этой задачи сумм, период накопления может занять от нескольких месяцев до нескольких лет, но это стратегически важный вопрос, которым противопоказано игнорировать.

Сформировав свою семейную «подушку безопасности» вы обезопасите себя и от кризисов в стране, и от финансовых сложностей в случае болезней и прочих катаклизмов в жизни. Имея такой резервный фонд, вы сможете значительно проще и эффективнее достигать все другие желанные цели.

Важно! Одну третью часть своего резервного фонда рекомендуем хранить дома наличными. Еще одну третью часть – на счете в банке, с которого вы можете снять деньги в любое время. И еще третью часть – на краткосрочном 3-х месячном депозите. Такое распределение поможет частично защитить деньги от самого себя и при необходимости использовать по прямому целевому предназначению.

Бывает полезным в планировании и управлении семейным бюджетом ставить очень высокую планку и цель.

Пример: среднестатистическая семья, без особых зарплат, с двумя детьми вдруг взяла и купила квартиру, чем огорошила всех знакомых, которые видели их финансовое положение и образ жизни.

Как оказалось, молодые люди, с самой первой своей заработной платы начали ежемесячно откладывать деньги на реализацию этой мечты. Через пять лет таких накоплений они подсчитали, что такие медленные темпы позволят купить недвижимость лет через 15.

Их шаги для ускорения процесса накопления:

- Пересмотр своего семейного бюджета и урезание всех статей расходов, кроме обязательных;

- Разумная экономия по всем статьям расходов;

- Повышение планки в профессиональной деятельности и переход на работу с более высокой заработной платой;

- Перераспределение приоритетов (поездка на лето к бабушке в деревню, а не в дорогую европейскую страну, ведь дети не могут ютиться в малогабаритной квартире, да и в столь младом возрасте они не оценят всех прелестей альпийских гор и чистоты городов).

Таким образом, молодая семья смогла исполнить свою мечту не за 15, а за 10 лет и при этом не влезла в долги и не брала кредитов.

Инструменты планирования семейного бюджета

Довольно эффективный инструмент семейного бюджета, это применение формулы распределения всех доходов:

- 60 % — ваши текущие расходы;

- 10 % — пенсионные накопления;

- 10 % — цели и мечты;

- 10 % — непредвиденные расходы;

- 10 % — досуг и развлечения.

Эту формулу можно применять в течение нескольких месяцев и затем, когда вы увидите, как это помогает, понемногу урезайте расходы и вместо 10 % определите для себя 9 %, а некоторые расходы (цели и мечты), пусть получают больше денежных сумм.

Довольно удобно и практично применять для управления семейным бюджетом разные современные технологии: специально разработанные приложения, куда вы просто вносите свои данные по денежным доходам и расходам и затем перед вами открывается цельная картина движения ваших финансов в семье. Сегодня такие приложения выпускают многие известные компании, поэтому вы без труда найдете наиболее подходящий для себя вариант.

Советы по управлению семейным бюджетом

Прежде всего, вы всегда должны помнить о том, что вы РАЗУМНО ЭКОНОМИТЕ, а не жадничаете. И эта экономия обязательно приведет вас к определенному социальному и финансовому положению, поможет воплотить свои мечты и обеспечить надлежащее будущее своим детям.

Ставьте перед собой разумные цели, которые вы можете достичь в самые короткие сроки. Не нужно сразу желать купить новый и самый модный автомобиль, сделайте качественный ремонт в квартире.

Перекройте себе все возможные лазейки, которые позволят вам удовлетворить свои капризы. К примеру – откройте депозитный счет, с которого не сможете снять деньги и потратить их на ерунду.

Периодически пересматривайте свой семейный бюджет: вы обязательно найдете там такие статьи расходов, которые можно уменьшить. Это будет говорить не о том, что у вас уменьшились потребности, а о том, что вы уже научились экономить.

Секрет достаточного семейного бюджета не в том, что вы много зарабатываете, а в том, что правильно и рационально распределяете свои доходы, умеете себя контролировать и не поддаетесь сиюминутным желаниям и порывам, создающим брешь в вашем семейном бюджете.

Иногда бывает, что человек, сидящий на диете срывается и начинает поедать в неимоверных количествах сладости. Такие ситуации бывают и в деле управления семейным бюджетом, и если поставленная цель вовремя не достигнута, вы теряете веру в себя и свои возможности, тратите все накопленные средства. Чтобы такого никогда не произошло, умейте правильно себя мотивировать, ставить перед собой посильные задачи и позволяйте себе маленькие, но такие приятные расходы на разные мелочи.

Ваши деньги: как правильно распределить семейный бюджет на месяц

Планирование семейного бюджета является главным моментом в повседневной жизни любого человека. Порядок действий и возможные риски должны быть просчитаны заранее, так как это позволяет избежать незапланированных денежных трат, нарушений в трудовой деятельности и всевозможных временных коллизий.

Особая же роль отводиться планированию семейного бюджета. Важность данной процедуры была подтверждена статистическими данными, которые выявили взаимосвязь между регулярным распределением семейных средств и положительным микроклиматом внутри конкретной семьи.

Регулярное распределение семейных средств положительным образом сказывается на микроклимате внутри семьи

Семейный бюджет — дело тонкое

Прежде всего, необходимо определиться, в каком ключе вы хотите вести семейный бюджет. Специалисты выделяют 5 вариантов семейных расчетов, причем каждый из них имеет реальное право на существование и подразумевает массу нюансов, подходящих определенной семье.

Первым вариантом и, пожалуй, самым общепринятым, считается общий бюджет, т.е. денежные средства находятся в равноправном использовании у обоих супругов. При выборе такого направления все поступающие деньги складываются в общую «копилку», и уже потом распределяются на все нужды и платежи семьи. Все вопросы с тратой этих денежных средств и возможного их накопления решаются обоими супругами вместе с учетом пожеланий той или иной стороны.

На втором месте по популярности идет частичный семейный бюджет, т.е каждый из супругов вносит определенный процент от своих доходов в общую копилку, но при этом оставляет некую сумму в своем личном распоряжении. Этот вариант считается наиболее выгодным с точки зрения психологии, потому что вроде как и общие средства на хознужды имеются, и в то же время супруги могут самостоятельно распорядиться оставшейся суммой личных денежных средств.

На третьей ступени рейтинга обосновалось полностью раздельное ведение доходов/расходов семьи. Здесь уже все зависит от самодостаточности супругов, так как общих денег в семье нет вообще. Кто-то один берет на себя расходы по питанию, коммунальным платежам, а кто-то оплачивает повседневные нужды и непредвиденные ситуации.

На четвертом и пятом месте стоят только женский и только мужской бюджеты. Получается, что управлять денежными средствами может или только муж, или только жена. В этом случае необходимо четко понимать, что такой вариант больше приемлем для послушных и покладистых семей, где все бразды правления отданы одному из супругов.

Как правильно вести семейный бюджет

И все же в независимости от вида вашего семейного бюджета существуют определенные правила его ведения. Именно они регламентируют правильность распределения средств и возможности определенных накоплений.

Правила ведения семейного бюджета регламентируют правильность распределения средств и возможность определенных накоплений

Правило 1. Еще до получения доходов желательно составить предполагаемый список затрат. Это поможет наглядно отразить ваши нужды и не пропустить важные платежи.

Правило 2. Соотнести возможные расходы с вашими доходами. В случае превышения доходов можно подумать о покупке какого-нибудь долгожданного предмета ил же просто отложить в «копилку». А вот если расходы преобладают над финансовыми возможностями, то лучше всего заранее подумать, от чего вы можете безболезненно отказаться. Таким образом, к получению денег вы уже будете знать, на что можно рассчитывать.

Правило 3. Грамотно расставить приоритеты и действовать планомерно. Желательно возводить в первоочередные расходы платежи за ЖКХ, оплату образования и кредитов. Если вовремя не платить по этим счетам, то через определенное время может накопиться большой долг, который очень тяжело будет гасить.

Правило 4. Всегда учитывать интересы обоих супругов, а также детей. Если мужу необходимо пройти платное обследование или отремонтировать машину, то все лишние деньги должны быть направлены на его нужды. Также, если жена нуждается в покупке хозяйственной утвари или косметических средств, то желательно пойти ей на встречу и адресовать какую-то часть бюджета ей.

Правило 5. Никогда не нужно упрекать друг друга в напрасной растрате семейных денег, так как это может привести к заначкам и скрыванию доходов. Нужно заранее обговаривать, что один месяц выделяются деньги на нужды одного из супругов, в другой месяц на нужды другого.

Как научиться правильно экономить семейный бюджет

Научится правильно экономить семейный бюджет несложно, главное четко определить, на что ежемесячно идут деньги

Как и полагается, львиную долю семейного бюджета отнимают разнообразные платежи за коммунальные услуги, за садик/школу, проезд на общественном транспорте, транспортные расходы на автомобиль (топливо или ремонт), а также продуктовая корзина. С платежами за садик/школу все предельно ясно, так как сократить эту категорию расходов вряд ли получиться. А вот с коммунальными платежами можно попробовать справиться.

Вся экономия будет во многом зависеть от того, платите ли вы за свое жилье или же снимаете квартиру. При съеме жилплощади выплачивается установленная арендодателем сумма, которая не подлежит снижению, но если вы видите, что для вас она становится неподъемной, то лучше подыскать более скромный вариант жилья. Таким образом, вы сможете неплохо сэкономить и не тратить себе нервы постоянной нехваткой денег. Если же вы собственники квартиры и платите по текущим счетам самостоятельно, надо немного пересмотреть затраты электроэнергии и воды.

Для экономии электроэнергии лучше всего вкрутить во всем доме энергосберегающие лампочки, а также по возможности стирать машинкой-автомат в ночное время. Вроде бы ничего особенного, но при сравнении с предыдущими показателями такая экономия дает свои результаты, которые видны при общем зачете.

Следующим моментом экономии может стать общественный транспорт. Тут только два пути: если вы работаете в пределах нескольких остановок, то можно выдвигаться на службу пораньше и прогуляться пешком. При подсчете ежемесячного расхода на проезд выходит приличная сумма, которая может быть сэкономлена с пользой для здоровья. А вот если рабочее место находиться далековато от дома, то с этой статьей расходов желательно покорно смириться.

Все расходы, связанные с автомобилем, могут быть подразделены на постоянные (топливо) и неожиданные (поломки). Как известно, экономным вариантом будет установить на свое авто газ, так как по сравнению с бензином он гораздо дешевле, а значит и ежемесячные траты на «подкормку» автомобиля будут значительно меньше.

Семейная продуктовая корзина — это тот набор постоянных продуктов, которые ежемесячно покупает каждая семья. Причем в каждой семье эта корзина может разительно отличаться. С целью экономии можно регулярно покупать продукты по акциям и распродажам, которые бывают в каждом супермаркете.

А если супермаркетов в районе несколько, то это просто замечательно. В этом случае остается запастись их рекламными буклетами и посещать каждый из них в день проведения акций и максимальных скидок. Такой подход по данным статагентств позволяет сократить расходы на питание до 30%.

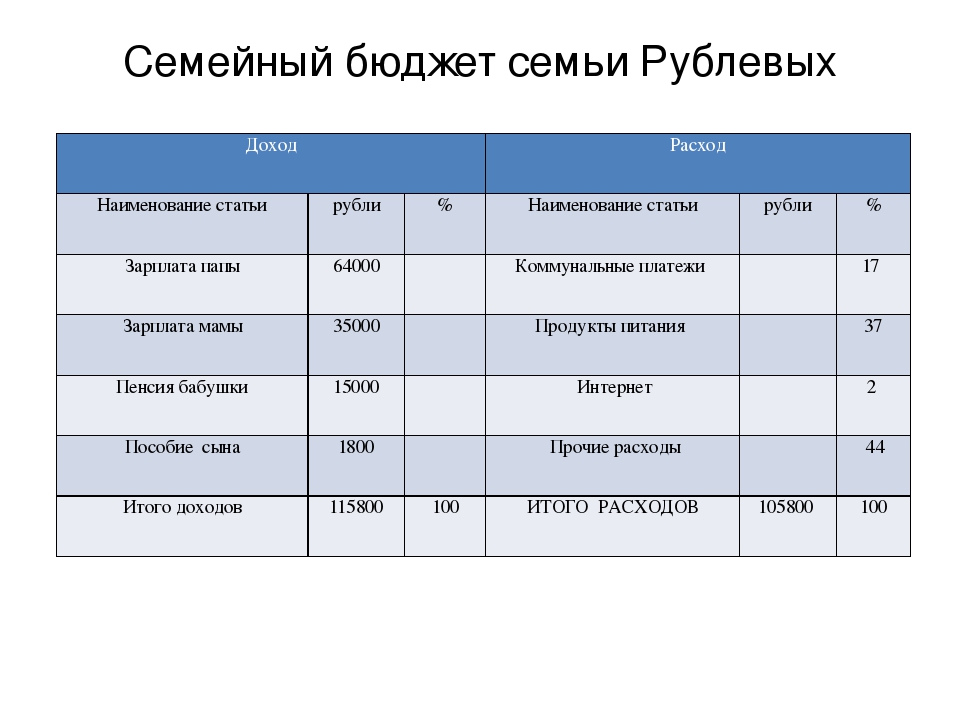

Как правильно распределить семейный бюджет на месяц (таблица)

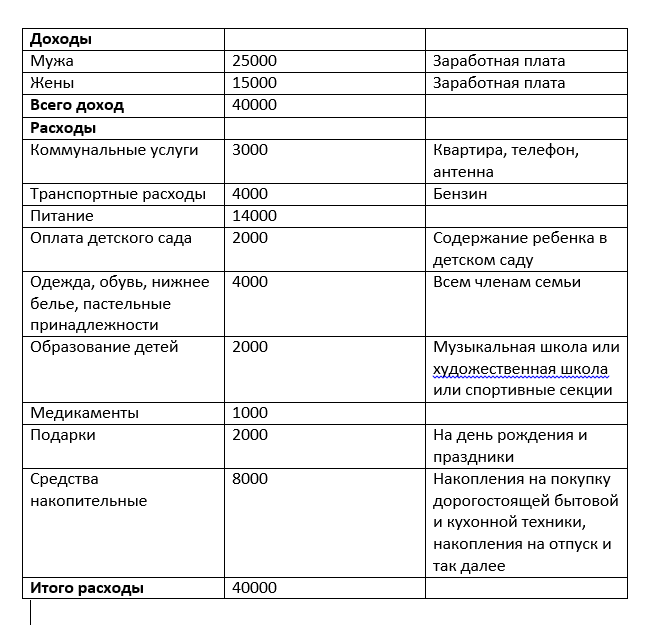

Расписать пункты семейного бюджета можно в обыкновенной тетрадке или же сохранить все записи в компьютерном варианте. На данный момент существует множество программ по планированию бюджета, но большинство людей все равно предпочитают вести таблицы самостоятельно или же составлять статьи расходов вручную. Для того, чтобы более наглядно объяснить принцип составления бюджета на месяц, предлагаем вашему вниманию таблицу по распределению семейного бюджета на месяц.

Многие говорят, что деньги как вода – быстро утекают в никуда. Если вы не можете вспомнить, на что потратили внушительную сумму, не понятно, куда уходит зарплата и почему она заканчивается буквально за две недели, не можете накопить на желаемую вещь или отдых, пришла пора заняться тщательным подсчетом своих доходов и расходов. Планирование семейного бюджета – первый шаг на пути к исполнению своих материальных желаний.

Ведение домашней бухгалтерии: первый этап — доходы

Каждая семья выстраивает свое материальное благополучие по собственному сценарию: кто-то стремится зарабатывать больше, кто-то настаивает на соблюдении всеми членами семьи принципов разумных трат. Главное – не скатиться в крайности, а найти свой правильный путь. Особенной актуальности в семье этот вопрос приобретает с появлением детей, когда семейные расходы увеличивают в разы. Есть несколько методик, как планировать семейный бюджет, каких принципов придерживаться.

Первым этапом любой из этих методик является определение статей доходов и расходов семьи. В доходы следует учитывать:

- заработную плату;

- социальные выплаты;

- доходы от банковских депозитов, от аренды квартиры;

- подработку;

- денежные подарки.

Понятно, что первые 3 позиции являются постоянными, суммы этих доходов известны, именно из них и будет складываться основа доходной части семейного бюджета. Подработка и денежные подарки могут быть, а могут и не быть, поэтому не стоит на них рассчитывать, а пользоваться как бонусами для приятных трат.

Второй этап – расходы

Второй этап – это подсчет трат по различным направлениям. Немногие смогут сразу же сказать, сколько и на что они тратят, поэтому важно хотя бы в течение месяца-двух вести учет своих расходов, даже по мелочам. Тогда станет ясно, сколько семья тратит и на что. Как вести учет? Эксперты по личным финансам рекомендуют записывать все ежедневные траты: на еду, проезд, развлечения.

Затраты, как и доходы, можно разделить на несколько крупных категорий:

- обязательные платежи;

- расходы на питание, проезд;

- траты на обновление гардероба;

- траты на развлечения, отдых;

- непредвиденные расходы на лечение, ремонт и т.д.

К обязательным платежам относят:

- коммунальные;

- оплату мобильной связи, интернета;

- страховки;

- оплату кружков, секций, дополнительных занятий для детей.

Траты на питание также следует поделить на категории:

- молочные продукты;

- крупы;

- мясо, рыба, птица;

- овощи;

- фрукты;

- сладости, соки, выпечка и т.д.

В первые месяцы ведения семейного бюджета эксперты рекомендуют составить таблицу и советуют записывать все затраты на еду, вплоть до мелочей. Иногда из таких мелочей, как покупка 200 грамм конфет, печенья, чашки кофе, за неделю и месяц накапливают значительные суммы. Всем членам семьи нужно научиться запоминать и записывать свои расходы, чтобы в последствие можно было грамотно спланировать семейный бюджет.

Этап третий: сопоставление доходов и расходов

Подсчитав доходы, необходимо сопоставить их с расходами. Чаще всего у людей, которые интересуются методами планирования семейного бюджета, разница между доходами и тратами составляет ноль или они уходят в «минус». Поэтому, им нужно научиться вести учет трат и грамотно составлять план расхода семейного бюджета.

Существуют разные методы и способы, как правильно распланировать семейный бюджет на месяц, чтобы хватило денег на все запланированные траты и еще удалось бы отложить на желаемые покупки или путешествия.

Метод «10-20%»

Один из способов разумно организовать трату семейного бюджета называется «10 процентов». Он состоит в том, чтобы каждый месяц откладывать из общей суммы доходов не менее 10%.

Эксперты по личным финансам советуют сразу определить, на какие цели планируется трата этих средств: крупная покупка, поездка, отдых. Это будет служить дополнительной мотивацией, чтобы не потратить отложенные средства, а приумножить их и достичь желаемого. Кроме того, эти деньги будут «финансовой подушкой» в случае непредвиденных обстоятельств.

Этот метод хорошо зарекомендовал себя в случаях, когда заработная плата перечисляется членам семьи на карточный счет. Рекомендуется сделать дополнительную банковскую карту и оформить автоматический перевод на нее 10 или 20% от поступившей суммы в день зачисления средств. Дополнительную карту лучше хранить дома, чтобы избежать соблазна потратить деньги с нее.

Калькулятор бюджета 50/30/20 — NerdWallet

Мы поддерживаем бюджет 50/30/20 как лучший способ ответственно расходовать свои деньги.

Воспользуйтесь нашим калькулятором, чтобы оценить, как следует разделить свой ежемесячный доход на потребности, желания и сбережения.

Калькулятор 50/30/20

Наш калькулятор 50/30/20 делит получаемый вами доход на три категории: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Узнайте, как этот подход к составлению бюджета применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Просматривайте свои деньги в одном месте

NerdWallet подсчитывает ваши расходы и показывает, сколько вы тратите на такие вещи, как еда, счета, поездки и многое другое. Кроме того, мы покажем вам способы сэкономить по-крупному.

Правило 50/30/20

Вот как ломается правило 50/30/20:

Ежемесячный доход после уплаты налогов. Эта цифра представляет собой ваш доход после вычета налогов и возврата стоимости удержаний из заработной платы для медицинского страхования, взносов 401 (k) или других автоматических сбережений.

50% вашего дохода: нужды. Необходимость — это расходы, которых нельзя избежать. Эта часть вашего бюджета должна покрывать такие расходы, как:

Минимальные платежи по кредиту. Все, что выходит за рамки минимума, попадает в корзину сбережений и погашения долгов.

Уход за детьми или другие расходы, которые необходимо покрыть, чтобы вы могли работать.

30% вашего дохода: хочет. Не всегда легко отличить потребности от желаний, и они могут варьироваться от одного бюджета к другому.Однако в целом потребности — это дополнительные услуги, которые не являются необходимыми для жизни и работы. Часто они предназначены для развлечения и могут включать:

20% вашего дохода: сбережения и долги. Экономия — это сумма, которую вы тратите, чтобы подготовиться к будущему. Посвятите эту часть своего дохода выплате существующего долга и созданию удобной финансовой подушки, чтобы избежать взятия долга в будущем.

Как именно использовать эту часть вашего бюджета, зависит от вашей ситуации, но, скорее всего, она будет включать:

Создание и пополнение резервного фонда.

Накопление на пенсию через 401 (k) и, возможно, индивидуальный пенсионный счет.

Погашение долга, начиная с токсичного, высокопроцентного типа.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Базовые рабочие листы ежемесячного бюджета, которые должен иметь каждый

Личный или семейный бюджет — это подробный список ожидаемых доходов и расходов, который помогает вам спланировать, как ваши деньги будут потрачены или сэкономлены, а также отслеживать ваши фактические привычки тратить.Слово «бюджет», возможно, с годами приобрело слегка негативный оттенок, напоминая о копейках или ограниченных расходах.

Однако на самом деле бюджет — это всего лишь инструмент, позволяющий лучше и точнее понять свои привычки в расходах. Составив список всех ваших источников дохода по отношению ко всем вашим ежемесячным расходам (от необходимых расходов, таких как ипотека или арендная плата, до дискреционных расходов, таких как питание вне дома или поход в кино), вы получите истинную картину своего личного денежного потока, что позволит чтобы вы могли принимать более обоснованные финансовые решения.Точный бюджет также поможет вам лучше понять, что вы можете себе позволить, а что нет.

Если вы обнаружите, что ваше финансовое положение меняется из-за непредвиденного экономического спада или потери работы, сейчас хорошее время, чтобы ознакомиться с этими ресурсами и опередить свой бюджет, чтобы убедиться, что у вас все будет хорошо в долгосрочной перспективе.

Как использовать листы ежемесячного бюджета

Поскольку у всех разное финансовое положение, вы можете обнаружить, что не все категории в приведенных ниже таблицах применимы к вашим доходам или расходам.Вы даже можете осознать, что некоторые месяцы отличаются от других, но после выполнения этого упражнения вы обнаружите, что более подготовлены к этим изменениям и что вы также учитываете непредвиденные расходы.

Хотя ежемесячный бюджетный цикл, как правило, является наиболее разумным периодом времени для составления начального личного или семейного бюджета, существует множество источников доходов и расходов, которые не полностью соответствуют ежемесячному графику.

Например, вы можете получать зарплату каждую неделю или две недели, а не один раз в месяц.

В этом случае посчитайте, как это складывается за один месяц, и запишите это в соответствующей строке и столбце. У вас также могут быть определенные ожидаемые или даже повторяющиеся расходы, которые происходят чаще или реже, чем ежемесячно. Чтобы учесть эти расходы (например, страхование автомобиля) в ежемесячном бюджете, просто рассчитайте общие расходы за календарный год и разделите их на 12, чтобы найти «ежемесячные» расходы. Напишите это число в соответствующей строке и столбце.

Как заполнять листы ежемесячного бюджета

Для начала соберите все соответствующие финансовые отчеты, такие как квитанции о заработной плате, счета по кредитным картам и любую другую информацию, которая поможет вам сделать наиболее точную и точную оценку ваших ожидаемых доходов и расходов.

Чтобы приступить к составлению бюджета, заполните столбец «Сумма ежемесячного бюджета» в Таблице расходов, насколько это возможно, на следующий месяц. Его можно скачать ниже. Если определенная категория не относится к вам, вы можете просто оставить это поле пустым или ввести ноль (0) в поле.

В течение месяца отслеживайте свои доходы и расходы. В конце месяца заполните столбец «Фактическая сумма за месяц» и сравните его с исходными оценками.

Возможно, вы переоценили, сколько вы потратите на одежду, но недооценили сумму, которую вы потратите на еду вне дома.Запишите разницу.

Вам не нужно выполнять это упражнение каждый месяц, но оно очень полезно в начале, так как помогает вам составить наиболее точный ежемесячный бюджет для дальнейшего продвижения.

Рабочие листы ежемесячного бюджета

Ниже приведены несколько листов, которые помогут вам организовать информацию в бюджетном формате.

Наш загружаемый лист и калькулятор чистого дохода можно использовать для расчета вашего ежемесячного дохода.Вы можете загрузить этот рабочий лист, распечатать его и заполнить вручную или заполнить его в цифровом виде в Excel, где ваши итоги будут рассчитаны для вас.

Изображение © The Balance 2019Наш загружаемый рабочий лист и калькулятор расходов можно использовать для расчета ваших ежемесячных расходов на основе вашего бюджета. Вы можете загрузить этот рабочий лист, распечатать его и заполнить вручную или заполнить его в цифровом виде в Excel, где ваши итоги будут рассчитаны для вас.

Изображение © The Balance 2019Наша загружаемая таблица и калькулятор излишков и дефицита объединяет итоги из двух таблиц выше и рассчитывает ваш ежемесячный излишек или дефицит.Вы можете распечатать этот рабочий лист и заполнить его вручную или заполнить его в цифровом виде, где ваши итоги будут рассчитаны для вас.

Изображение © The Balance 2019Вы заполнили бюджетный лист, что теперь?

Если вы обнаружите, что в конце месяца вы постоянно тратите больше, чем вносите, возможно, пришло время внимательнее взглянуть на то, на что вы тратите свои деньги, и скорректировать те области, в которых вы можете компенсировать разница.

С другой стороны, если вы обнаружите, что у вас постоянно остаются деньги каждый месяц, теперь у вас есть возможность решить, что делать с этими дополнительными деньгами.

Возможно, вам нужно создать фонд на случай чрезвычайной ситуации или «на черный день». Вы также можете вносить больший вклад в свои пенсионные сбережения. Подумайте о том, чтобы погасить определенные ссуды быстрее, или, возможно, вы можете начать копить на особую или крупную покупку.

Создание бюджета с помощью электронной таблицы личного бюджета

Если вы хотите создать таблицу личного бюджета или просто лучше разобраться в управлении деньгами, начните с этих шести шагов.

Даже если вы не используете бюджетную таблицу, вам, вероятно, понадобится какой-то способ определять, куда идут ваши деньги каждый месяц.Создание бюджета с помощью шаблона поможет вам лучше контролировать свои финансы и сэкономит деньги для достижения ваших целей. Уловка состоит в том, чтобы найти способ отслеживать свои финансы, который работает на вас. Следующие шаги помогут вам составить бюджет.

Шаг 1. Отметьте свой чистый доход

Первым шагом в создании бюджета является определение суммы, которую вы получаете. Однако помните, что легко переоценить то, что вы можете себе позволить, если вы думаете о своей общей зарплате как о том, что вам нужно потратить.Не забудьте вычесть свои отчисления, например, на социальное обеспечение, налоги, 401 (k) и распределение гибких расходных статей при создании рабочего листа бюджета. Окончательная получаемая вами зарплата называется чистым доходом, и это число, которое вы должны использовать при создании бюджета.

Если вы работаете внештатно или неполный рабочий день, мы собрали несколько советов по управлению нерегулярным доходом.

Совет: Если у вас есть хобби или талант, вы можете найти способ пополнить свой доход. Наличие дополнительного источника дохода также может быть полезным, если вы когда-нибудь потеряете работу.

Шаг 2. Отслеживайте свои расходы

Полезно отслеживать и классифицировать свои расходы, чтобы знать, где можно внести изменения. Это поможет вам определить, на что вы тратите больше всего денег и где их легче всего сократить.

Начните с перечисления всех ваших постоянных расходов. Это регулярные ежемесячные счета, такие как оплата аренды или ипотеки, коммунальных услуг или оплаты автомобиля. Маловероятно, что вы сможете сократить их, но знание того, какую часть вашего ежемесячного дохода они отнимают, может оказаться полезным.

Затем перечислите все свои переменные расходы — те, которые могут меняться от месяца к месяцу, такие как продукты, бензин и развлечения. Это та область, где вы можете найти возможности сократить расходы. Выписки по кредитной карте и банковские выписки — хорошее место для начала, поскольку в них часто перечисляются или классифицируются ваши ежемесячные расходы.

Совет: Записывайте свои ежедневные расходы с помощью любого удобного предмета — ручки и бумаги, приложения или смартфона. Вы можете использовать этот инструмент расходов и составления бюджета, если у вас есть счет в Bank of America.

Прежде чем вы начнете анализировать отслеживаемую информацию, составьте список всех финансовых целей, которых вы хотите достичь в краткосрочной и долгосрочной перспективе. Краткосрочные цели не должны занимать больше года. Для достижения долгосрочных целей, таких как накопление средств на пенсию или образование вашего ребенка, могут потребоваться годы. Помните, что ваши цели не должны быть каменными, но определение ваших приоритетов до того, как вы начнете планировать бюджет, поможет. Например, может быть легче сократить расходы, если вы знаете, что вашей краткосрочной целью является сокращение задолженности по кредитной карте.