Динамика непрофильных активов

Условия использования и ограничение ответственности

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

Михаил Гуцериев задолжал банку «Траст» 140 млрд руб.

«Если по стране ходят какие-то денежные знаки, то должны быть люди, у которых их много», — говорил незабвенный Остап Бендер и был прав. Несмотря на все кризисы и пандемии, денежных знаков ходит много по всему миру. Сейчас они начали активно уходить в «цифру», процесс немного тормозится законодательно, но если взять ту же Швецию, то наличные там практически уничтожены.

Если я скажу, что многие виды и даже отрасли в бизнесе быстрее согласятся расстаться с деньгами, чем потерять информацию, вы имеете полное право мне не верить. Но факты — упрямая вещь.

Но факты — упрямая вещь.

Еще в далеком 2001 году, в страшный день 11 сентября, множество очень успешных компаний перестало существовать за несколько минут, а ещё большее число так и не смогло подняться после этой трагедии. Причем у некоторых из них во время трагедии не погибло ни одного человека. Просто их данные хранились в очень защищенных и, как считалось, безопасных центрах хранения данных, в башнях-близнецах. Компании не пережили потерю информации. Их банковские счета остались неприкосновенными, а вот ИT-система рухнула. Для финансового сектора, телекома, крупного ритейла потеря или длительная остановка ИТ-сервисов равносильна банкротству. Даже короткая остановка приводит к таким репутационным потерям, что загладить их не помогают и огромные финансовые вливания.

За двадцать лет ситуация только усложнилась. Если раньше зависимость от данных в компаниях всё же была не такой драматичной, то сейчас количество фирм, «сидящих на ИТ-игле», выросло на порядки. Попытки снизить издержки за счёт оптимизации процессов и сокращения персонала привели к тотальной зависимости от данных и скорости их перемещения.

А теперь вернемся к системам хранения данных (СХД).

Кризис — это всегда, в некотором роде, война. Это обострение проблем и обрушение привычных декораций. Что делают все во время войны? Стараются укрепить стены, усилить и защитить пути подвоза продовольствия и боеприпасов. Понадежнее спрятать планы наступления и информацию о противнике. СХД — это существенная часть вышеперечисленного для вашего бизнеса в современных условиях. Если это уничтожить, вам конец.

Человеческая психология меняется гораздо медленнее, чем развиваются технологии. И, зачастую, топ-менеджерам очень трудно смириться с немалыми затратами на «какие-то там диски», если они знают, что их диск в компьютере стоит копейки. Например, директору гранитного карьера в голову не придет отправить вывозить щебень с глубины сотен метров Ладу Калину. А вот использовать чуть ли не персональный компьютер для хранения бизнес-критичной информации — всегда пожалуйста.

Но времена меняются. И даже самые консервативные вкладывают большие деньги в свои СХД, и самое главное — в интеллектуальные решения, с ними связанные. Всё же СХД — это совсем не железный шкаф с кучей дисков. И часто основная стоимость решения хранения данных заключена не в «железе», а именно в сложном и наукоемком программном обеспечении, которое всем этим управляет.

Это очень сложный бизнес. Он вынужден балансировать между анархически быстрым развитием информационных технологий, где новинка, вышедшая на рынок, уже морально устаревает к первой презентации, и консервативными и жесткими требованиями к надежности хранения и множеству правовых, бюрократических и политических законов и директив. Здесь выживают только очень сильные команды, способные быстро меняться, при этом сохраняя непоколебимую репутацию для своих решений. Нельзя остановиться и почивать на лаврах рынка, размеры которого удваиваются каждые четыре года.

По исследованиям авторитетной IDC, рост «глобальной установленной емкости хранения данных» за 2020 год составил 16.6% по отношению к 2019. Какой он, этот 2020 год, мы все прекрасно знаем. Тем не менее рост грандиозный. Есть отрасли, для которых пандемия и COVID-19 только в плюс. Конечно, это направление нельзя сравнить с ростом платформы Zoom с её 350 % плюсом, но рынок СХД — это точно та область, которой пандемия в итоге только на пользу. Когда вирусная война закончится, а все эпидемии рано или поздно заканчиваются, рост рынка СХД будет только увеличиваться.

Мир уже не станет прежним. Руководители бизнеса увидели новые возможности в удалëнной работе, удалëнном обучении и даже в удалëнной медицине. Вряд ли они захотят возвращать всех работников в офисы. Они увидели, что можно сильно сократить издержки, и не захотят к ним возвращаться. Это только подстегнëт рост. Данные будут множиться. А «мода» на хранение и обработку неструктурированных данных — Big Data — это уже не «мода», это данность и реальность, в которой мы будем жить.

«В лоб» такие задачи хранения и сохранения не решить. Придется применять очень серьезные и наукоемкие технологии, такие как:

- Высокопроизводительное хранение и молниеносное восстановление петабайтов данных;

- Зеркалирование на любые расстояния;

- Предиктивный анализ состояния системы и выявление аномалий в работе;

- Искусственный интеллект для анализа рабочих нагрузок и их ускорения;

- Независимое хранение в разных публичных облаках с выбором лучших сервисов в реальном времени;

- Интеграции интерфейсов управления с различными приложениями, платформами и экосистемами;

- Получение расширения дискового пространства «по требованию» и мгновенно. Потребность в месте для хранения возникает часто неожиданно. Вы не должны останавливать развитие только потому, что нужно дополнительно заказывать диски и память.

И под каждой этой строчкой сложнейшие каскады технических решений. Но что делать, в такое технологичное время мы живём.

Впрочем, не всё так безоблачно. Против использования СХД в «личном пользовании» всё чаще приводят «облачные» аргументы. Подход понятен. Зачем мне задумываться о технических проблемах, дата-центрах, системах охлаждения? Зачем мне держать штат высококлассных и дорогостоящих специалистов, если все свои данные можно отдать в облако и переложить свою головную боль на специально обученных людей, для которых это профильный бизнес? Звучит вполне логично. Конечно, это решение вполне приемлемо. Всё зависит от ваших задач.

Часто «отдать» данные в облако, скажем так… нежелательно… а зачастую просто запрещено. По законодательным актам для вашего бизнеса, например. Да, в облаке вы не имеете определенных операционных проблем, но лишаетесь контроля над своими данными. Если в вашей компании динамичный бизнес, требующий от ИТ очень быстрых и нестандартных решений, то вы можете столкнуться с тем, что в облаке — по техническим причинам — сделать вы что-то не сможете. Облака — это глобальные унифицированные по решениям сервисы. Они не будут подстраиваться под ваши желания и проблемы. В облаках вы теряете свободу маневра.

Облака — это глобальные унифицированные по решениям сервисы. Они не будут подстраиваться под ваши желания и проблемы. В облаках вы теряете свободу маневра.

Отдельная головная боль — попытаться вернуть данные из облака к себе в инфраструктуру. Всегда можно оперативно получить дополнительные объемы в облаке, развернуть новые сервисы, но как только вы хотите переместить эти данные обратно в локальную инфраструктуру, трудоемкость процесса может перечеркнуть все начальные преимущества облака.

Также зачастую переход в облако не проходит незаметным для бюджета. Ведь если вы не задумываетесь о дата-центре, системах охлаждения и обслуживании оборудования, то этим занимаются облачные специалисты, и делают они это не забесплатно. То же самое касается и возможности быстро получить дополнительные мощности. Если вы запросили еще больше ресурсов, облачные специалисты должны вам быстро их предоставить, значит, заранее приобрести оборудование. А если вы использовали их месяц и дальше передумали? Это риски облачных провайдеров, которые они закладывают в стоимость своих услуг. При сравнении одного и того же прогнозируемого объема хранения в локальной инфраструктуре и в облаке редко второй вариант получится дешевле.

Ну и для меня еще не совсем понятно, почему облака противопоставляют СХД? В облаках ведь данные хранятся не при помощи таинственной «темной материи». Они хранятся ровно на тех же СХД.

Так что в списке отраслей на вымирание и отставание СХД точно не появятся в ближайшие десятки лет. Разве что вирус отбросит нас к каменным топорам и палкам-копалкам. Но это вряд ли.

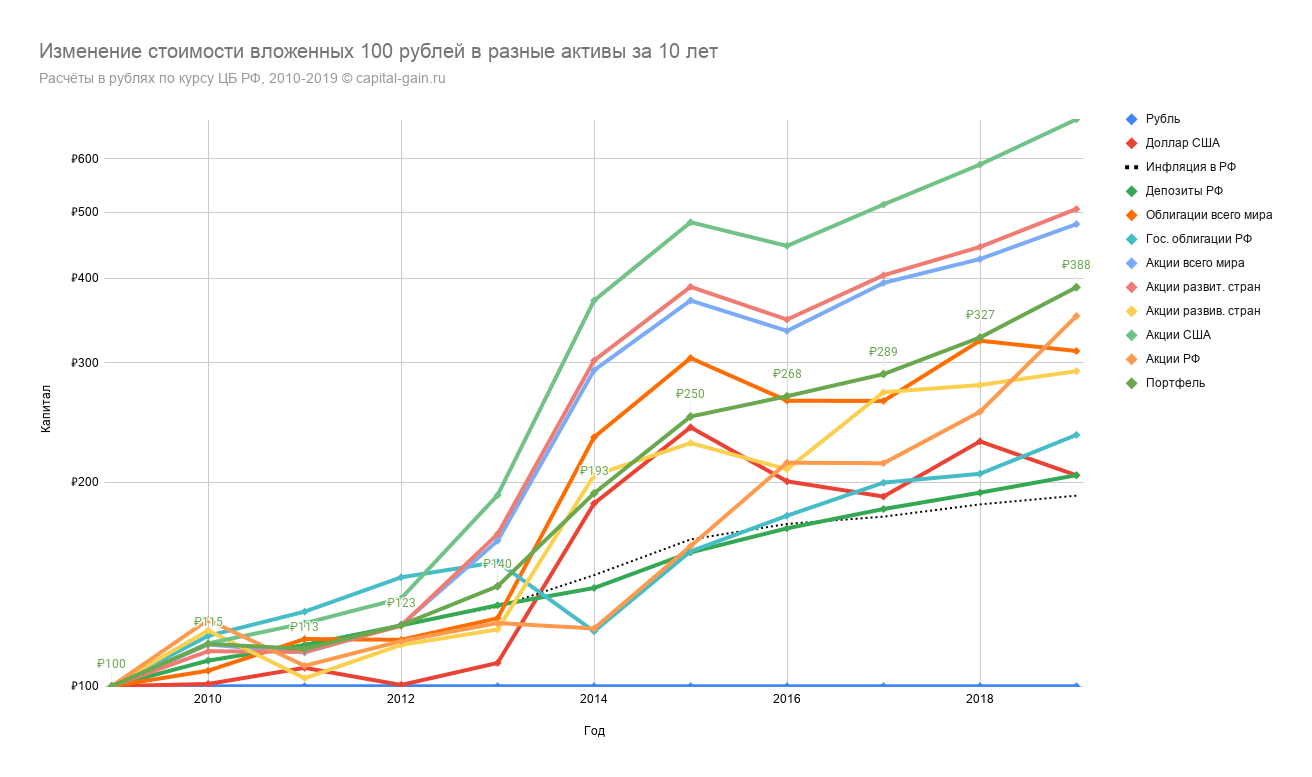

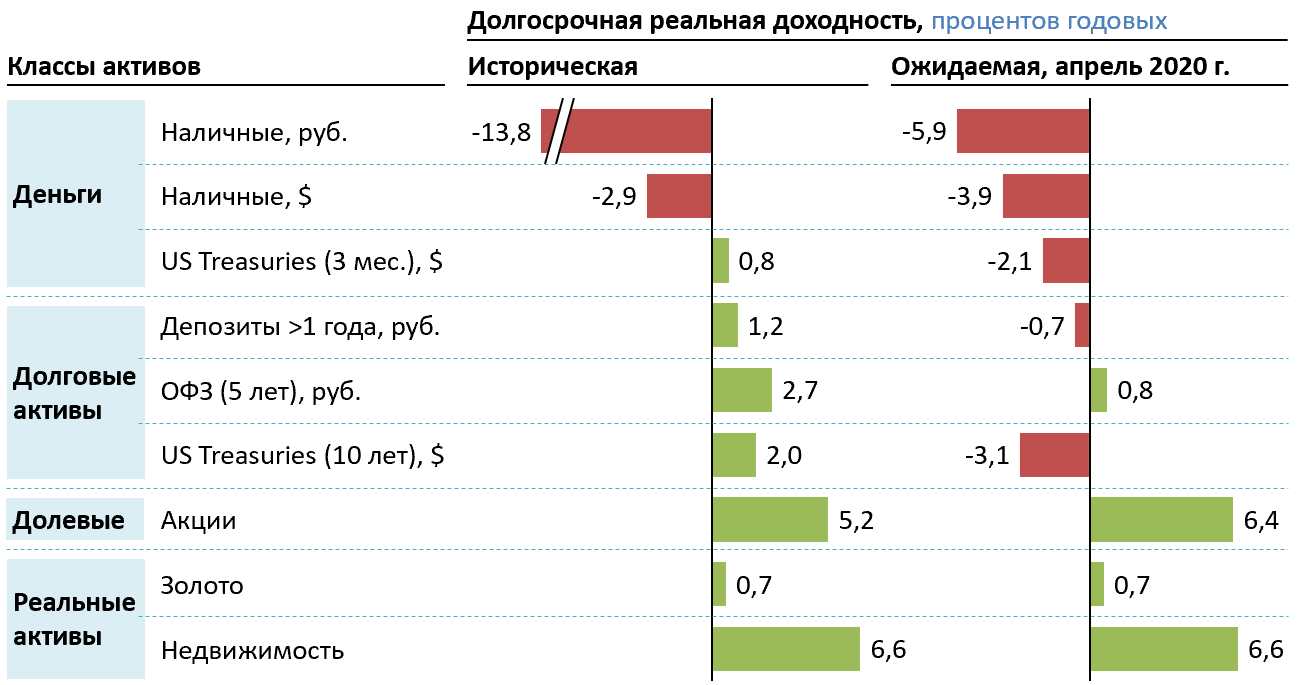

Лучшие активы для инвестиций на конец 2020 года – мнения экспертов

Специалисты поделились с редакцией Bloomchain своим видением эффективного вложения средств до конца года.

Любой инвестор хочет получить максимум от вложения своих средств. К сожалению, далеко не каждому удается выбрать выгодный период для покупки того или иного актива. Как итог, его инвестиции могут не принести ожидаемого дохода.

На поведение активов влияет множество факторов, включая события в политической среде. В преддверии оглашения результатов выборов президента Америки, редакция Bloomchain решила узнать у экспертов, на какие активы, по их мнению, инвесторам стоит обратить внимание в 2020 году.

Читайте Bloomchain через любимые соцсети: Telegram, VK, FB

Одним из первых своим мнением с нами поделился бывший инвестиционный аналитик Goldman Sachs, основатель и генеральный директор инвестиционной платформы коммерческой недвижимости SimpleEstate, Никита Корниенко.

По его мнению, по состоянию на начало ноября 2020 года, самым интересным классом активов, с инвестиционной точки зрения, является коммерческая недвижимость. Особый интерес у инвесторов, как считает эксперт, должны вызывать складские комплексы и качественный StreetRetail.

Фондовый рынок, уверен Никита Корниенко, еще долго будет достаточно волатильным, а его динамика будет зависеть от статистики по заболеваемости коронавирусом, макроэкономических событий и скорости восстановления мировой экономики после кризиса.

«Доходность российских облигаций существенно снизилась, вслед за падением ключевой ставки, а доходность облигации развитых стран уже давно находится либо в отрицательной зоне, либо в лучшем случае не превышает 1-2%», — отметил эксперт.

При этом Никита Корниенко обратил внимание на то, что ажиотажный спрос на жилую недвижимость в России, вызванный желанием людей сохранить свои накопления в период экономической нестабильности и рекордно низкой ставкой по ипотеке при сохраняющихся темпах строительства, привел к росту стоимости квартир и апартаментов на первичном рынке.

Активность покупателей на Московском рынке жилья.«Однако общее падение экономики и снижение реальных доходов россиян рано или поздно приведет к «схлопыванию пузыря», поэтому от инвестиций в жилую недвижимость лучше всего воздержаться», — пояснил эксперт.

Данные: Росреестр

Данные: РосреестрКоммерческая недвижимость, по его мнению, — напротив, выглядит очень привлекательно. Свою точку зрения он объяснил тем, что на фоне снижения ключевой ставки требуемая доходность инвесторов для качественных объектов будет снижаться, а значит цена подобных объектов будет увеличиваться.

Статистика доступных предложений на рынке StreetRetail в Москве. Данные: CBRE«Наиболее интересными, благодаря резкому росту онлайн-торговли, для которой нужны именно склады, а не торговые центры, выглядят складские комплексы. На рынке наблюдается дефицит качественных площадей, что стимулирует рост арендных ставок в данном сегменте. Также привлекательно выглядит StreetRetail в крупных спальных районах, за счет перетока существенной части трафика из крупных торговых центров в локальные ТЦ, рестораны и магазины», — подытожил Никита Корниенко.

Директор E.M.FINANCE Евгений Марченко, в свою очередь, отметил, что в 2020 году рынок очень волатилен и непредсказуем даже в области, которая касается классических активов — акций и облигаций.

Среди классических инструментов на российском рынке, по мнению эксперта, разумным будет выбор объекта для инвестиций среди акций или облигаций. Евгений Марченко считает, что не лишним будет формирование сбалансированного портфеля из этих двух активов.

Акции Ростелекома«Среди облигаций можно обратить внимание на долговые бумаги банковского сектора или ОФЗ. Несмотря на низкую доходность, она все еще остается выше инфляции. Среди акций до конца года я бы смотрел на надежные низковолатильные корпорации. Например, в условиях коронавируса хорошо себя чувствует сектор телекоммуникации и ритейла, — такие компании, как МТС, Ростелеком. А вот нефтегазовый сектор вряд ли восстановится до конца года», — пояснил свою точку зрения эксперт.

Также Евгений Марченко обратил внимание на потенциал инвестиций в криптовалюту. Цифровые активы эксперт назвал высокорисковым инструментом.

«Я могу ее [криптовалюту] сравнить, разве что, с игрой в рулетку, так как этот «актив» фундаментально ничем не подкреплен, не приносит никакой фиксированной доходности и его рост зависит исключительно от спроса и моды», — подытожил Евгений Марченко.

Финансовый советник, биржевой аналитик и частный инвестор Юрий Азаргаев также обратил внимание на высокий уровень волатильности на рынках. В сложившейся ситуации, как он считает, инвесторы вынуждены искать тихие гавани для своих кровно заработанных.

Индекс волатильности bitcoin. Данные: buybitcoinworldwide.com«Несмотря на кризис в современных реалиях таких инструментов достаточно много. Как опытный финансовый советник, я не рекомендую своим клиентам переводить средства в криптовалюту, так как она очень волатильна. При вложении средств в цифровые активы есть все шансы на просадку, которой потребуется, не мало времени для восстановления», — так Юрий Азаргаев прокомментировал потенциал инвестиций в криптовалюту.

Эксперт считает, что участникам рынка стоит придерживаться более классических активов. Последние, по его мнению, должны соответствовать как минимум двум критериям, — это ликвидность и диверсификация.

«Лучше всего себя показывают различные ETF-фонды. Как показала весна и непростое начало осени, среди других инструментов на рынке ETF наименее волатильны. ETF изначально очень хорошо диверсифицированы и поэтому не страдают сильной просадкой. В кризисные времена инструмент, как правило, показывают хорошую доходность, по сравнению с отдельными активами на рынке», — подытожил эксперт.

Официальный представитель биржи криптовалют Garantex Татьяна Максименко уверена, что инвестиции в какой—то один актив недопустимы. В хорошо диверсифицированном портфеле, по ее мнению, должны быть и акции, и облигации, и валюты, и криптовалюты.

Рассчитывать доли каждого актива внутри портфеля, уверена эксперт, надо в зависимости от уровня терпимости к риску. Чем выше готовность к риску, к возможным потерям, тем выше может быть доля высокорисковых активов, криптовалют, акций.

Чем выше готовность к риску, к возможным потерям, тем выше может быть доля высокорисковых активов, криптовалют, акций.

«Так что я думаю, что какое-то количество bitcoin докупить в портфель однозначно стоит, но вкладывать свободные средства исключительно в криптовалюты — явно лишнее. Можно посмотреть на акции, пока американский фондовый рынок растет», — подытожила Татьяна Максименко.

Основатель, CEО Listing.Help Сергей Хитров также считает, что инвесторам обязательно соблюдать принцип диверсификации (покупать один тип акции или тип активов не более, чем на 10% от портфеля).

Подбор момента для покупки, уверен эксперт, не менее важен. Период после выборов США, отметил Сергей Хитров, является достаточно волатильным для финансовых рынков, поэтому риски лучше ограничить. До конца года, как считает CEО Listing.Help, на рынок также будут влиять возможность принятия пакета стимулирующих мер в США и развитие статистики по заболеваемости Covid-19 в Европе и США.

Статистика случаев заражения, смертей и выздоровления после коронавируса в США. Данные: worldometers.infoДо конца года, как он считает, необходимо действовать крайне осторожно.

«Покупки лучше совершать только на «защитных» секторах или обратить внимание на крупных ритейлеров, в ожидании их возможного роста перед распродажами 11 ноября, «Киберпонедельника» (3 декабря), «Черной пятницы» (29 ноября), и китайского Нового года. Кроме того, любую вашу покупку следует проверить и в исторической ретроспективе: как именно она отреагировала на введение ограничительных мер из-за распространения Covid-19 в Европе и США», — пояснил свою точку зрения эксперт.

При этом Сергей Хитров отметил, что именно цифровые активы, включая bitcoin, отличаются высоким уровнем волатильности. Эксперт считает, что криптовалютный рынок остается «перегретым», — рост последних недель требует коррекции.

«Покупка криптовалюты, включая bitcoin, может иметь место только при удержании ценой уровня в $12 900 и дальнейшего положительного настроя рынка. Другие криптовалюты сейчас не всегда показывают корреляцию с ростом BTC. Например, LINK, ADA и BNB просели примерно на 15-20% за тот же период времени», — подытожил эксперт.

Напомним, ранее инвесторы bitcoin представили аргументы в пользу дальнейшего роста курса цифрового актива.

Аналитика | Банк России

Любая тема

Доклады для общественных консультаций

Банковский сектор

Денежно-кредитная политика

Денежно-кредитная политика — Регулярные

Денежно-кредитная политика — Тематические

Деловая репутация

Защита прав потребителей финансовых услуг

Информационная безопасность

Инфраструктура финансового рынка

Микрофинансирование

Наличное денежное обращение

Национальная платежная система

Мониторинг в национальной платежной системе

Надзор и наблюдение в национальной платежной системе

Операции Банка России

Открытый стандарт отчетности XBRL

Пенсионные фонды и коллективные инвестиции

Деятельность пенсионных фондов

Деятельность специализированных депозитариев

Деятельность управляющих компаний инвестиционных фондов

Противодействие легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения

Валютный контроль

Противодействие недобросовестным практикам

Развитие финансового рынка

Долгосрочное финансирование

Конкуренция

Производные финансовые инструменты

Финансовая доступность

Финансовые индикаторы

Развитие финансовых технологий

Рынок ценных бумаг

Брокеры

Депозитарии

Регистраторы

Страхование

Финансовая стабильность

Надбавки к коэффициентам риска

Эмитенты и корпоративное управление

Активы каких банков в 2020 году показали рост?

Активы казахстанских банков к началу текущего года составили 31,17 трлн тенге — на 2,6% больше, чем месяцем ранее, и сразу на 16,3% больше, чем год назад. Нарастить активы в кризисном «пандемийном» 2020 году удалось 19 из 26 БВУ РК, и 8 банкам из топовой десятки, пишет «ПроДеньги» со ссылкой на ranking.kz.

Нарастить активы в кризисном «пандемийном» 2020 году удалось 19 из 26 БВУ РК, и 8 банкам из топовой десятки, пишет «ПроДеньги» со ссылкой на ranking.kz.

Уверенно лидирует по росту активов среди крупнейших банков страны в 2020 году Bank RBK: активы фининститута увеличились более чем в полтора раза, до 996,6 млрд тенге. Только за декабрь банк прибавил еще 9,3% (самый высокий показатель месячного роста в топовой десятке). В первую тройку по годовому росту также входят Сбербанк (плюс 43,5% за год) и Kaspi Bank (плюс 29,4%).

Отдельно подчеркнем, что рост активов в 2020 году ощутимо превысил показатель предыдущих лет. Так, по итогам 2019 года активы БВУ РК увеличились всего на 6,2%, в 2018-м — лишь на 4,2%, а в 2017-м — уходили в минус.

Стоит отметить, что, к счастью, кризис, разразившийся весной прошлого года, банковский сектор РК встретил подготовленным. Напомним: к концу зимы Национальный Банк РК и Агентство по регулированию и развитию финансового рынка представили результаты работы по проведению оценки качества активов БВУ — AQR. Программа охватила 14 банков второго уровня, на долю которых приходилось 87% активов и 90% от общего ссудного портфеля банков.

Все три банка топовой тройки лидеров по росту активов за 2020 год — Bank RBK, Сбербанк и Kaspi Bank — в проверке участвовали и показали хорошие результаты.

Результаты AQR, а также реализованные в 2019-2020 годах меры по повышению качества активов и поддержанию капитализации БВУ подтвердили, что как на системном уровне, так и на уровне отдельных банков, участвовавших в оценке качеств активов, дефицита капитала нет, а риски для вкладчиков банков — участников AQR отсутствуют.

Примечательно, что Bank BBK лидирует среди крупнейших БВУ РК по росту за 2020 год как в сегменте кредитов, так и в сфере депозитов. В сегменте кредитов в тройку лидеров также вошел Сбербанк, а по вкладам — Kaspi Bank.

Фото: из открытых источников

UBS: чистая прибыль 2020 г.

в размере 6,6 млрд долл. США, доходность 17,6% -2-

в размере 6,6 млрд долл. США, доходность 17,6% -2-Операционная прибыль увеличилась на 40% г / г при росте комиссионных на 167%, в то время как чистые комиссионные за управление выросли на 14%. Увеличение комиссий за результативность в основном было вызвано увеличением бизнеса наших хедж-фондов, что отражает как высокие инвестиционные показатели в конструктивной рыночной среде, так и признание ежегодных комиссий за результаты по определенным продуктам. Соотношение затрат и доходов составило 48,1%, что на 19,2 процентных пункта выше, чем в годовом сопоставлении, при росте доходов на 40% и неизменных операционных расходах (рост на 1 млн долларов США).Инвестированные активы увеличились на 11% кв / кв до 1 092 млрд долларов США, впервые превысив отметку в 1 трлн долларов США. Чистые новые деньги составили 22,2 млрд долларов США (38,0 млрд долларов США без учета потоков денежного рынка).

Инвестиционный банк (IB) PBT 529 млн долларов США по сравнению с 22 млн долларов США в 4К19

Почти все предприятия показали двузначный рост выручки по сравнению с аналогичным периодом прошлого года. Выручка Global Markets увеличилась на 21%, или на 248 млн долларов США, в основном за счет более высокой активности клиентов, особенно в отношении производных финансовых инструментов, денежных средств и кредитных продуктовых линий.Global Banking вырос на 33%, или на 167 млн долларов США, при значительном увеличении рынков акционерного капитала и консультационных услуг. Расходы по кредитным убыткам составили 91 млн долларов США. Соотношение затрат и доходов составило 70,5%, что выше 100% в 4К19, так как прибыль выросла на 25%, а операционные расходы снизились на 13%. Расходы в предыдущем квартале включали 110 млн долларов США на реструктуризацию и 110 млн долларов обесценения гудвила, без которых операционные расходы были бы неизменными по сравнению с аналогичным периодом прошлого года (снижение на 1 млн долларов США). Годовая доходность отнесенного капитала составила 16.8%.

Годовая доходность отнесенного капитала составила 16.8%.

Групповые функции PBT (161) млн долларов США по сравнению с (306) млн долларов США в 4К19

Обзор результатов деятельности за 2020 год

Группа PBT 8226 млн долл. США, + 47%

г / гГруппа PBT составила 8 226 млн долларов США (рост на 47% г / г), включая чистые расходы по кредитным убыткам в размере 694 млн долларов США. Соотношение расходов к доходам составило 73,0%, что на 7,4 процентных пункта больше по сравнению с аналогичным периодом прошлого года, поскольку прибыль (до расходов на потери по кредитам) увеличилась на 14%, а общие операционные расходы увеличились на 4%.Чистая прибыль, относящаяся к акционерам, составила 6 629 млн долларов США (рост на 54% г / г), при этом разводненная прибыль на акцию составила 1,79 доллара США. Рентабельность капитала CET1 (2) составила 17,6%.

Global Wealth Management (GWM) PBT 4 091 млн долл. США, + 20% 9000 г / г 3

GWM обеспечила рост PBT во всех регионах. Операционная прибыль выросла на 4% за счет высокого уровня взаимодействия с клиентами в течение года и большей волатильности рынка, что привело к увеличению дохода от транзакций на 17%. Чистый процентный доход увеличился на 2%, поскольку более высокие доходы от кредитования более чем компенсировали давление от более низких процентных ставок в долларах США.Периодический чистый комиссионный доход увеличился на 1%, при этом перемещение инвестированных активов в фонды с более низкой маржой и консультативные услуги компенсировали эффект от более высоких средних значений инвестированных активов. Расходы по кредитным убыткам составили 88 млн долларов США. Соотношение затрат и доходов улучшилось до 75,6%, снизившись на 3,5 процентных пункта в годовом исчислении, так как прибыль увеличилась на 5%, а операционные расходы остались на прежнем уровне. Кредиты выросли на 19% г / г до 213 млрд долларов США, при этом 26 млрд долларов США чистых новых кредитов и роста во всех регионах. Инвестированные активы выросли до рекордно высокого уровня в 3 016 млрд долларов США, что на 14% больше по сравнению с аналогичным периодом прошлого года.Чистые новые деньги составили 43,3 млрд долларов США, в основном из стран Азиатско-Тихоокеанского региона и Европы, Ближнего Востока и Африки.

Расходы по кредитным убыткам составили 88 млн долларов США. Соотношение затрат и доходов улучшилось до 75,6%, снизившись на 3,5 процентных пункта в годовом исчислении, так как прибыль увеличилась на 5%, а операционные расходы остались на прежнем уровне. Кредиты выросли на 19% г / г до 213 млрд долларов США, при этом 26 млрд долларов США чистых новых кредитов и роста во всех регионах. Инвестированные активы выросли до рекордно высокого уровня в 3 016 млрд долларов США, что на 14% больше по сравнению с аналогичным периодом прошлого года.Чистые новые деньги составили 43,3 млрд долларов США, в основном из стран Азиатско-Тихоокеанского региона и Европы, Ближнего Востока и Африки.

Банковские услуги для физических и юридических лиц (P&C) PBT 1175 млн швейцарских франков, (18%)

г / г Основным фактором сокращения PBT стали 243 млн швейцарских франков расходов на потери по кредитам. Расходы по кредитным убыткам на этапе 3 составили 120 млн швейцарских франков, включая расходы в размере 54 млн швейцарских франков, связанные со случаем мошенничества у контрагента по финансированию торговли сырьевыми товарами. Продолжающееся сопротивление из-за стабильно низких и отрицательных процентных ставок привело к снижению чистого процентного дохода на 3% г / г.Снижение комиссий по кредитным картам и доходов от операций с иностранной валютой стало основным фактором снижения доходов от операций, что отражает влияние пандемии COVID-19 на расходы клиентов на поездки и отдых. Периодический чистый комиссионный доход увеличился на 7%, в основном за счет увеличения доходов от депозитарных и мандатных операций из-за более высокого уровня активов клиентов. Соотношение расходов к доходам составило 61,2%, что на 0,3 процентных пункта больше по сравнению с аналогичным периодом прошлого года, так как прибыль снизилась на 2%, а операционные расходы снизились на 1%. Чистый рост объема нового бизнеса для Personal Banking составил 6.9%.

Чистый рост объема нового бизнеса для Personal Banking составил 6.9%.

Управление активами (AM) PBT 1 455 млн долл. США, + 174% 9000 г / г 3

PBT AM, не считая прибыли в 571 млн долларов США от продажи контрольного пакета акций Fondcenter в 3К20, выросла на 66% до 884 млн долларов США. На той же основе операционная прибыль увеличилась на 24% благодаря увеличению комиссионных почти на 300 млн долларов США, а чистые комиссионные за управление выросли на 10%. Соотношение расходов к доходам без учета продажи Fondcenter составило 63,2%, что на 9,4 процентных пункта больше по сравнению с аналогичным периодом прошлого года, поскольку рост прибыли на 24% превысил 8% рост операционных расходов.Инвестированные активы увеличились на 21% г / г до 1 092 млрд долларов США, впервые превысив отметку в 1 трлн долларов США. Чистые новые деньги составили 80,1 млрд долларов США (87,5 млрд долларов США без учета потоков денежного рынка).

Инвестиционный банк (ИБ) PBT 2 482 млн долл. США, + 217% 9000 г / г 3

Выручка большинства предприятий выросла по сравнению с аналогичным периодом прошлого года двузначными числами. Выручка Global Markets увеличилась на 33% или 1779 млн долларов США из-за более высокого уровня активности клиентов в результате рыночных условий, в частности, в отношении валютных курсов, курсов, производных финансовых инструментов, денежных средств и кредитных продуктовых линий, что отражает последствия пандемии COVID-19. на финансовых рынках и последующих клиентских транзакциях.Global Banking вырос на 23% или 441 млн долларов США, что отражает рост доходов на рынках капитала, частично компенсированный снижением доходов в сегменте консультационных услуг. Расходы по кредитным убыткам составили 305 млн долларов США. Соотношение затрат и доходов составило 70,7%, что на 18,1 процентных пункта больше по сравнению с аналогичным периодом прошлого года, поскольку рост доходов на 30% превысил 4% рост операционных расходов. Рентабельность собственного капитала составила 19,7%.

Расходы по кредитным убыткам составили 305 млн долларов США. Соотношение затрат и доходов составило 70,7%, что на 18,1 процентных пункта больше по сравнению с аналогичным периодом прошлого года, поскольку рост доходов на 30% превысил 4% рост операционных расходов. Рентабельность собственного капитала составила 19,7%.

Групповые функции PBT (1060) млн долларов США по сравнению с (577) млн долларов США в 2019 году

Наш ответ на COVID-19

Пандемия COVID-19 вызвала беспрецедентную ситуацию для UBS и его сотрудников в 2020 году.Это потребовало от нас постоянного внимания к обеспечению благополучия наших сотрудников и их семей, обслуживанию наших клиентов и обеспечению непрерывности работы.

В ответ на пандемию правительства приняли меры по серьезному ограничению передвижения, ограничив публичные собрания, потребовав работать из дома, где это возможно, и закрыли или ограничили второстепенную торговую и коммерческую деятельность. Эти меры привели к значительному отрицательному воздействию на глобальную экономическую активность и самому серьезному спаду мирового ВВП со времен Второй мировой войны, за которым последовал неравномерный подъем экономической активности.

Государственные меры поддержки экономики

Правительства и центральные банки предлагали и продолжают оказывать значительную фискальную и денежную поддержку, призванную помочь компаниям и сотрудникам оставаться платежеспособными в период пандемии COVID-19, в то время как компаниям, оказывающим финансовые услуги, был предоставлен исключительный доступ к ликвидности на первом этапе пандемии. Кроме того, был временно введен ряд регулирующих и надзорных мер, направленных на предоставление банкам большей гибкости в использовании капитала и ресурсов ликвидности для поддержки экономики.

Кроме того, был временно введен ряд регулирующих и надзорных мер, направленных на предоставление банкам большей гибкости в использовании капитала и ресурсов ликвидности для поддержки экономики.

Наша поддержка клиентов и стран, в которых мы работаем

В течение 2020 года мы активно занимались кредитованием наших предприятий, чтобы поддержать наших клиентов и реальный сектор экономики. По мере того как пандемия усилилась и ликвидность рынка стала ограниченной, мы столкнулись с более высокими просадками по предоставленным кредитным линиям со стороны корпоративных клиентов в Инвестиционном банке, а также в банковских услугах для физических и юридических лиц.

Программа, учрежденная Федеральным советом Швейцарии в марте 2020 года для поддержки малых и средних предприятий (МСП) путем предоставления кредитов, закрыта 31 июля 2020 года.На эту дату мы выделили 2,7 млрд швейцарских франков займов на сумму до 0,5 млн швейцарских франков, которые на 100% гарантированы правительством Швейцарии, и 0,6 млрд швейцарских франков займов от 0,5 до 20 млн швейцарских франков, которые на 85% принадлежат государству гарантировано. Общая сумма наших кредитных обязательств по программе на 31 декабря 2020 года составила 1,8 миллиарда швейцарских франков. Мы намерены пожертвовать любую потенциальную прибыль от этой программы на усилия по борьбе с COVID-19, хотя в 2020 году такой прибыли не было.

В США мы поддерживаем программы кредитования малых предприятий, созданные в соответствии с законом CARES.Работая с партнером, мы выделили до 2 миллиардов долларов США в рамках Программы защиты зарплаты в течение 2020 года и предоставили ссуды в рамках программы на сумму 656 миллионов долларов США по состоянию на 31 декабря 2020 года. Мы пожертвовали около 2 миллионов долларов США комиссионных сборов, заработанных на таких платежах. ссуды в 2020 году для помощи в борьбе с COVID-19.

Мы пожертвовали около 2 миллионов долларов США комиссионных сборов, заработанных на таких платежах. ссуды в 2020 году для помощи в борьбе с COVID-19.

Наши предыдущие инвестиции в технологии позволили нам поддерживать удобную связь внутри и между нашими предприятиями, а также функции поддержки. Использование существующих и недавно интегрированных инструментов привело к появлению новых способов цифрового взаимодействия с клиентами.

В наших бизнес-подразделениях мы продолжали поддерживать наших клиентов советами, необходимыми для управления их активами, а также инвестиционными решениями и глобальными знаниями, которые помогали им ориентироваться в значительной волатильности рынка и неопределенных экономических перспективах. Наше динамическое управление рисками позволило нашему бизнесу и нашим клиентам успешно ориентироваться в нестабильных рыночных условиях.

Наша поддержка сообществ

Осознавая напряжение и трудности, которые нынешняя ситуация вызывает в наших сообществах, мы выделили 30 миллионов долларов США на различные проекты помощи, связанные с COVID, которые обеспечивают поддержку в сообществах, в которых мы работаем.Часть этой суммы используется для покрытия 15 миллионов долларов США, собранных нашими клиентами и нашими сотрудниками для Фонда реагирования на COVID-19 UBS Optimus Foundation, который поддерживает различные организации, включая организации здравоохранения, которые проводят тестирование и увеличивают возможности для оказания неотложной помощи.

Наша поддержка сотрудников

Реакция наших сотрудников на пандемию была замечательной; они продемонстрировали стойкость, преданность делу и внимательность к клиентам в течение безжалостного года. Более 95% внутреннего и внешнего персонала могут работать одновременно на удаленной основе, а с первого квартала наши сотрудники в значительной степени работали из дома. Мы продолжаем следить за развитием событий в отдельных странах и регионах, а также за государственными требованиями и соответствующим образом адаптируем наши планы по возвращению сотрудников в наши офисы, уделяя первоочередное внимание здоровью наших сотрудников и клиентов.

Более 95% внутреннего и внешнего персонала могут работать одновременно на удаленной основе, а с первого квартала наши сотрудники в значительной степени работали из дома. Мы продолжаем следить за развитием событий в отдельных странах и регионах, а также за государственными требованиями и соответствующим образом адаптируем наши планы по возвращению сотрудников в наши офисы, уделяя первоочередное внимание здоровью наших сотрудников и клиентов.

(ДОПОЛНИТЕЛЬНО) Dow Jones Newswires

26 января 2021 г., 01:00 по восточному времени (06:00 по Гринвичу)

Не по этой ставке — Что будет делать центральный банк Турции по мере падения лиры? | Финансы и экономика

T ЗДЕСЬ ПОКАЗЫВАЕТСЯ, что — бесконечный конец необычным мерам, которые Турция предпримет, чтобы укрепить лиру.Правительство запретило иностранцам делать ставки против испорченной валюты. К концу июня центральный банк израсходовал 65 миллиардов долларов иностранных резервов, чтобы защитить свои резервы, фактически привязав их к доллару в течение последних двух месяцев. Однако 6 августа банк сдался и позволил лире плавать. Он сразу затонул (см. Диаграмму 1). Валюта упала более чем на 3% за день, достигнув рекордного минимума.

Послушайте эту историюВаш браузер не поддерживает элемент

Больше аудио и подкастов на iOS или Android.

Турция может столкнуться с повторением кризиса 2018 года, когда противостояние с Америкой, кредитный бум и большой дефицит текущего счета вынудили центральный банк ввести высокие процентные ставки, чтобы предотвратить обвал валюты. Совет по денежно-кредитной политике собирается 20 августа. Но банк стал еще менее независимым, чем был в 2018 году. Президент Турции Реджеп Тайип Эрдоган уволил своего предыдущего губернатора за отказ снизить ставки.Его преемник вряд ли поднимет их без разрешения Эрдогана.

Еще одна сложность состоит в том, что активы банка в иностранной валюте исчерпаны. Валовые активы упали до 90 млрд долларов в июле (см. Диаграмму 2). Чистые активы, за вычетом внешних обязательств и заимствований посредством валютных свопов с местными банками, составляют — 41 миллиард долларов. «У них закончились боеприпасы», — говорит Озлем Деричи Сенгул из консультационной группы Spinn Consulting. «Если они будут продолжать в том же духе, у них может не остаться твердой валюты.

Турция все еще может попытаться восстановить доверие инвесторов к своему управлению лирой и экономикой. Но никто не уверен, что он захочет это сделать. На данный момент правительство начало сокращать денежную массу через черный ход. Ранее в этом году, пытаясь смягчить удар от пандемии covid-19, государственные банки наводнили рынок дешевыми кредитами. Последовавший за этим кредитный бум, крупнейший за десятилетие, вновь оказал давление на лиру и привел к росту инфляции. Однако через несколько дней после последнего набега на валюту банковский регулятор ослабил свои правила в отношении соотношений активов, которые потребовали от кредиторов откачивать ссуды или столкнуться с большими штрафами.Тем временем центральный банк вернулся к использованию непонятной системы процентных ставок, с помощью которой он может косвенно повысить стоимость заимствований.

Сочетание дыма и зеркал не годится. При базовой процентной ставке центрального банка на уровне 8,25% и инфляции почти 12% Турция имеет одну из самых низких реальных ставок среди крупных стран с развивающейся экономикой. С начала года лира потеряла почти пятую часть своей стоимости по отношению к доллару. Иностранные инвесторы вывели из турецких акций и облигаций 11 миллиардов долларов.Местные вкладчики бегут к доллару в целях безопасности.

Аналитики предупреждают, что неспособность центрального банка вернуть некоторую часть своего доверия с помощью умеренного повышения процентной ставки сейчас может вызвать массовое повышение в будущем. Даже этого может быть недостаточно. Правильный ответ, говорит Хакан Кара, бывший главный экономист центрального банка, — это дать банку свободу поднять основную учетную ставку. Государственные банки также должны отказаться от газа, призывает г-н Кара, а власти должны позволить финансовой системе свободно оценивать риски.

Даже этого может быть недостаточно. Правильный ответ, говорит Хакан Кара, бывший главный экономист центрального банка, — это дать банку свободу поднять основную учетную ставку. Государственные банки также должны отказаться от газа, призывает г-н Кара, а власти должны позволить финансовой системе свободно оценивать риски.

Последовательность также поможет Турции вернуть иностранных инвесторов. Однажды регулирующие органы наказывают банки за невыдачу дешевых кредитов, жалуется экономист Гизем Озток Альтинсак; в следующий раз они просят их закрыть краны.

Проблема в том, что Эрдоган глух ко всем этим советам. 10 августа он призвал к снижению ставок. «Даст Бог, — сказал он, — они пойдут дальше». Боже, помоги лире. ■

Статья появилась в разделе «Финансы и экономика» печатного издания под заголовком «Не так»

Чистые иностранные активы в банковском секторе увеличиваются на 20 египетских фунтов.991млрд в декабре 2020 года

Центральный банк Египта (CBE) сообщил, что чистые иностранные активы в банковском секторе Египта увеличились примерно на 20,991 млрд египетских фунтов в декабре 2020 года.

В результате роста стоимость общих иностранных активов сектора достигла около 270,692 млрд египетских фунтов по сравнению с эквивалентом примерно 249,701 млрд египетских фунтов в ноябре 2020 года.

В недавнем отчете CBE заявил, что увеличение чистых иностранных активов произошло в результате увеличения объема иностранных активов в банковском секторе.Это было эквивалентно примерно 28,999 миллиардам египетских фунтов в декабре 2020 года, чтобы достичь эквивалента примерно 960,618 миллиардов египетских фунтов по сравнению с эквивалентом примерно 931,619 миллиардов египетских фунтов в ноябре 2020 года.

Между тем, внешние обязательства увеличились примерно на 8,008 млрд египетских фунтов до эквивалента примерно 689,926 млрд египетских фунтов в декабре 2020 года. Это по сравнению с эквивалентом примерно 681,918 млрд египетских фунтов в ноябре.

Это по сравнению с эквивалентом примерно 681,918 млрд египетских фунтов в ноябре.

CBE отметило, что объем иностранных активов, которыми он владеет, увеличился в течение декабря 2020 года до эквивалента примерно 617 египетских фунтов.681 млрд по сравнению с эквивалентом около 600,155 млрд египетских фунтов в ноябре 2020 года. В то же время объем иностранных активов в банках увеличился до эквивалента примерно 342,937 млрд египетских фунтов по сравнению с эквивалентом примерно 331,464 млрд египетских фунтов.

Объем внешних обязательств также увеличился в CBE до эквивалента примерно 405,871 млрд египетских фунтов в декабре 2020 года по сравнению с эквивалентом примерно 402,086 млрд египетских фунтов в ноябре 2020 года. Объем обязательств перед банками увеличился до эквивалента примерно 284 египетских фунтов. .055 млрд. По сравнению с эквивалентом около 279,832 млрд. Египетских фунтов.

В другом контексте CBE выявил, что депозиты клиентов в местной валюте в банковской системе увеличились к концу декабря 2020 года на 712,442 млрд египетских фунтов. В результате роста этот сегмент достиг примерно 3,66 трлн. Египетских фунтов по сравнению с 2,948 трлн. Египетских фунтов на конец декабря 2019 года.

В нем поясняется, что объем срочных вкладов и сберегательных сертификатов в местной валюте в банках вырос на 641,445 млрд египетских фунтов в течение 2020 года.В течение месяца он достиг примерно 3,128 трлн египетских фунтов по сравнению с 2,486 трлн египетских фунтов к концу 2019 года.

Он добавил, что к концу декабря 2020 года депозиты в местной валюте составили около 532,34 млрд египетских фунтов по сравнению с 461,341 млрд египетских фунтов к концу декабря 2020 года, что на 70,999 млрд египетских фунтов больше.

По данным CBE, сектор домашних хозяйств добавил к своим внутренним депозитам в банках около 643,108 млрд египетских фунтов в течение 2020 года и составил около 3,116 трлн египетских фунтов. Это по сравнению с 2,472 трлн египетских фунтов к концу 2019 года.

Доля сектора домашних хозяйств во внутренних депозитах до востребования достигла примерно 194,424 млрд египетских фунтов в конце декабря 2020 года по сравнению с 184,374 млрд египетских фунтов на конец декабря 2019 года. CBE также отметил, что общая сумма сбережений на срочных депозитах и сберегательных сертификатах составила 2,921 трлн египетских фунтов в декабре 2020 года по сравнению с 2,288 трлн египетских фунтов в том же месяце прошлого года.

CBE указал, что доля государственного коммерческого сектора в общем объеме депозитов в местной валюте достигла примерно 62 египетских фунтов.681 млрд к концу декабря 2020 года. Из этой суммы около 30,762 млрд египетских фунтов составили вклады до востребования, а около 31,919 млрд египетских фунтов — срочные вклады и сберегательные сертификаты.

Доля частного сектора составила около 455,194 млрд египетских фунтов от общего объема депозитов в местной валюте в банках к концу декабря 2020 года. Из них около 307,337 млрд египетских фунтов составили вклады до востребования, а около 147,857 млрд египетских фунтов — срочные вклады и сберегательные сертификаты.

В том же контексте CBE выявил снижение объема депозитов в иностранной валюте в банках в течение 2020 года, что эквивалентно примерно 6 египетским фунтам.222 млрд, чтобы достичь эквивалента примерно 648,864 млрд египетских фунтов по сравнению с эквивалентом примерно 655,086 млрд египетских фунтов к концу 2019 года.

В нем поясняется, что депозиты до востребования в иностранной валюте составили около 135,919 млрд египетских фунтов к концу декабря 2020 года по сравнению с эквивалентом примерно 128,537 млрд египетских фунтов к концу декабря 2019 года, увеличившись примерно на 7,382 млрд египетских фунтов.

С другой стороны, объем срочных вкладов и сберегательных сертификатов в иностранной валюте в банках уменьшился примерно на 13 египетских фунтов.604 млрд в течение 2020 года. В результате этот сегмент достиг эквивалента около 512,945 млрд египетских фунтов по сравнению с эквивалентом около 526,549 млрд египетских фунтов к концу 2019 года.

В нем поясняется, что доля депозитов до востребования в иностранной валюте государственного сектора достигла эквивалента примерно 6,303 млрд египетских фунтов к концу декабря 2020 года. Доля частного сектора была эквивалентна примерно 77,189 млрд египетских фунтов, в то время как доля домашних хозяйств была эквивалентна примерно 6,303 млрд египетских фунтов. 52,455 млрд египетских фунтов.

Доля государственного сектора составила около 24 египетских фунтов.087млрд в виде срочных вкладов и сберегательных сертификатов в иностранной валюте. Это по сравнению с эквивалентом около 87,695 млрд египетских фунтов для частного сектора и эквивалентом около 401,163 млрд египетских фунтов для сектора домашних хозяйств.

CenterState, слияние Южного штата для создания банка на 6 миллиардов долларов на юго-востоке США — Business News Today

Слияние CenterState и South State: Материнская компания CenterState Bank Корпорация CenterState Bank и холдинговая компания South State Bank подписали сделку по слиянию всех акций на равных для создания восьми крупнейших банков со штаб-квартирой на юго-востоке США с общей рыночной стоимостью почти 6 миллиардов долларов.

Согласно условиям соглашения о слиянии, акционерам Корпорации «ЦентрГосударственный банк» будет выпущено 0,3001 обыкновенных акций Южной государственной корпорации на каждую их акцию.

После слияния CenterState и South State акционеры CenterState Corporation будут владеть около 53% в увеличенной банковской холдинговой компании. Нынешним акционерам Госкорпорации «Юг» будет принадлежать оставшаяся доля в размере около 47%.

CenterState Bank — это зарегистрированный на национальном уровне банк во Флориде, активы которого составляют 17 миллиардов долларов. Зафрахтованный банк обслуживает Флориду, Алабаму, Джорджию и соседние штаты в сфере розничной торговли, коммерции, ипотеки, управления активами и управления малым бизнесом.

Зафрахтованный банк обслуживает Флориду, Алабаму, Джорджию и соседние штаты в сфере розничной торговли, коммерции, ипотеки, управления активами и управления малым бизнесом.

С другой стороны, южная государственная корпорация штата Южная Каролина управляет активами на сумму около 15,9 млрд долларов. Его дочерняя банковская компания — South State Bank — обслуживает Каролину, штат Джорджия, и Вирджиния с 1934 года, предоставляя потребительские, коммерческие, ипотечные услуги и услуги по управлению активами клиентам и общинам в Каролинах, Вирджинии и Джорджии.

Слияние Центрального штата и Южного штата: (слева направо) Роберт Р. Хилл-младший, генеральный директор Южной государственной корпорации, и Джон К. Корбетт, генеральный директор Центрального государственного банка. Фото любезно предоставлено Business Wire.

После завершения сделки объединенный банк будет работать под брендом South State Bank со штаб-квартирой в Уинтер-Хейвен, Флорида. У расширенного банковского учреждения будут активы под управлением на 34 миллиарда долларов и депозиты на 26 миллиардов долларов.

Джон Корбетт, нынешний генеральный директор CenterState Bank, будет генеральным директором объединенной компании.С другой стороны, Роберт Хилл-младший, нынешний генеральный директор Южного государственного банка, станет исполнительным председателем объединенной банковской фирмы.

Роберт Р. Хилл-младший, комментируя слияние CenterState и South State, сказал: «Мы рады сотрудничеству с CenterState. Мы очень уважаем Джона, команду менеджеров и компанию, которую построил CenterState. Это прекрасное сочетание культур, которое принесет огромную пользу нашим акционерам ».

Ожидается, что слияниеCenterState и South State завершится в третьем квартале 2020 года, если оно будет соответствовать обычным условиям закрытия, таким как одобрение акционеров обеих банковских холдинговых компаний, помимо получения обязательных разрешений регулирующих органов.

Связанные Теги: Новости банковского дела, Новости банковской отрасли, CenterState Bank, CenterState Bank Corporation, Флорида, Джон Корбетт, Роберт Р. Хилл младший, Южная Каролина, Южный государственный банк, Южная государственная корпорация, США

Хилл младший, Южная Каролина, Южный государственный банк, Южная государственная корпорация, США Похожие сообщения

Ливан: глава Центробанка в 2018 году увеличил активы на 6 млрд долларов | Деловые и экономические новости

Управляющий центрального банка Ливана в 2018 году увеличил активы учреждения более чем на 6 миллиардов долларов, как показывают его проверенные годовые отчеты, что подчеркивает масштабы финансового инжиниринга, используемого для поддержки экономики страны.

Финансовая отчетность за 2018 год, копию которой видели информационное агентство Reuters, была подписана EY и Deloitte с оговорками только в прошлом месяце и не была обнародована.

Счета показывают, как центральному банку удалось сбалансировать свои бухгалтерские книги, одновременно помогая финансировать постоянно увеличивающийся государственный дефицит, включая регистрацию актива в размере 10,27 триллиона ливанских фунтов (6,82 миллиарда долларов), который описывается как «сеньораж на финансовую стабильность».

Сеньораж — это разница между стоимостью печати новых денег и их номинальной стоимостью.

В отчетах говорится, что губернатор Риад Саламех «ежегодно определяет сумму, которая должна быть отнесена из баланса пассивов от сеньоража к отсроченным процентным расходам и другим финансовым расходам».

Большинство центральных банков регистрируют сеньораж как поток доходов. Но центральный банк Ливана фиксировал ожидаемую сеньоражную прибыль как актив, согласно годовому финансовому отчету за 2018 год, подготовленному центральным банком и рассмотренному EY и Deloitte.

«Статья, касающаяся сеньоража, — это полная выдумка», — сказал Стив Ханке, профессор прикладной экономики Университета Джона Хопкинса.

Эксперт по центральным банкам, который следил за финансовым кризисом в Ливане в течение многих лет, Ханке сказал, что центральный банк Ливана использовал категорию «других активов», чтобы скрыть убытки по ссудам правительству.

Саламе не ответил на подробные вопросы, которые были отправлены в его офис по электронной почте.

Deloitte от комментариев отказалась. EY не ответила на запрос о комментарии.

Основные принципы бухгалтерского учета центрального банка были впервые опубликованы в Financial Times.

Объясняя, почему они выписывали счета с соответствующей квалификацией, EY и Deloitte перечислили несколько факторов, в том числе невозможность подтвердить все остатки по депозитам и невозможность лично провести инвентаризацию золотых резервов банка.

Кроме того, Deloitte и EY заявили, что центральный банк использовал систему бухгалтерского учета и финансовой отчетности, принятую его собственным советом, а не Международные стандарты финансовой отчетности (МСФО). Они сказали, что их собственный аудит был проведен в соответствии с Международными стандартами аудита.

Необычный подход центрального банка допустим, потому что не существует глобального стандарта бухгалтерского учета центрального банка.

Эту технику мы были вынуждены сделать, чтобы выиграть время для Ливана …

Риад Саламе, управляющий, Banque du Libon (Центральный банк Ливана)

«Финансовый инжиниринг»

За 27 лет правления Саламе губернатор использовал то, что он назвал «финансовой инженерией», чтобы удержать на плаву государственные финансы Ливана и защитить привязку фунта к доллару США, в основном за счет привлечения долларов из местных банков с высокими процентными ставками.

Международный валютный фонд охарактеризовал центральный банк Ливана как «стержень финансовой стабильности» в отчете за октябрь 2019 года, «но за счет усиления связей между суверенными банками, которые создают риски для стабильности банковского сектора, и утяжеляют его баланс, одновременно защищая прибыльность банков ».

Саламе публично защищал эту стратегию.

«Это инженерное дело, мы были вынуждены сделать это, чтобы выиграть время для Ливана, чтобы Ливан мог реформироваться», — сказал он в телеобращении в апреле.

Но экономический кризис, в результате которого Ливан объявил дефолт по выплате суверенного долга и его курс валюты упал на 80 процентов на параллельных рынках, пошатнул репутацию Саламена как опоры стабильности, сделав его предметом гнева уличных протестующих.

Премьер-министр Хасан Диаб заявил во вторник, что специалист по капитальному ремонту Альварес и Марсал проведут судебно-медицинский аудит, а КПМГ и Оливер Вайман проведут финансовый аудит центрального банка на фоне спора о масштабах финансовых потерь, с которыми сталкивается организация.

В отчете за 2018 год показан ряд методов, используемых для раздувания активов и минимизации обязательств центрального банка, которые, по оценке правительства и МВФ, составляют 50 миллиардов долларов в минусе. Ливан просит помощи у МВФ.

Помимо неортодоксального учета сеньоража, центральный банк также фиксировал предполагаемую прибыль по ссуде правительству. В отчетах указывается, что расходы по процентам, выплачиваемым банкам по ставке от 10 до 20 процентов, тем временем постоянно откладывались, создавая огромные будущие долги.

В отчетах также говорится о том, что центральный банк покупает казначейские векселя у банков с премией, перенесенной без амортизации, что означает, что это должно рассматриваться как обязательство в балансе центрального банка.

«У центральных банков нет строгих правил, как у компаний, МСФО или ОПБУ», — сказал Майк Азар, старший финансовый советник из Ливана, имея в виду международные стандарты бухгалтерского учета.

«Но есть хорошие практики, которым они должны следовать. Один из них — не показывать убытки и результирующий отрицательный капитал как фиктивные активы.”

Глава центрального банка Ливана Риад Саламех стал центром протестов, поскольку страна еще больше погружается в экономический кризис [Файл: Мохамед Азакир / Рейтер]Запасы золота

Переговоры с МВФ, начавшиеся в мае, приостановлены, пока правительство и центральный банк спорят о масштабах потерь в финансовой системе, оцененных Аленом Бифани, бывшим членом переговорной группы Ливана с МВФ, почти в 69 миллиардов долларов, и как они должны быть разделены.

По последним данным центрального банка, в прошлом месяце его активы составляли 152 млрд долларов.Согласно исследованию Credit Libanais, это включает «прочие активы» на сумму 48,2 миллиарда долларов в середине июня, что на 61 процент больше, чем годом ранее, рост инвестиционного банка объясняется сеньоражем, операциями на открытом рынке и увеличением золотых резервов.

Отчетность за 2018 год показала, что центральный банк владеет золотом на сумму 10,61 триллиона фунтов, хотя аудиторы заявили, что они не смогли провести инвентаризацию из-за «политики, которая предоставляет эксклюзивный доступ высшему руководству банка».

Один бухгалтер, который говорил на условиях анонимности, сказал, что это должно было поднять красный флаг, учитывая, что состояние активов центрального банка и доверие к нему находились под пристальным вниманием.

Бухгалтер также сказал, что финансовая отчетность центрального банка публиковаться так поздно — не лучшая практика.

В докладе МВФ от сентября 2018 года говорится, что более половины центральных банков публикуют свои отчеты в течение девяти месяцев после окончания финансового года.

Отвечая на вопрос об отчете за 2018 год, Бифани, второй член ливанской группы МВФ, уволившийся в прошлом месяце, после 20 лет работы генеральным директором министерства финансов, сказал, что аудиторы не проводили физическую проверку золотых резервов центрального банка в течение многих лет.

«Насколько мне известно, за последние 30 лет им не разрешили провести инвентаризацию золотых резервов», — сказал он.

«Самое вопиющее то, как они скрывают убытки. Он пытается максимально увеличить свои активы ».

Бруней | BN: Отношение ликвидных резервов банков к активам банка

2001-2019 | Ежегодно | % | Всемирный банк

Brunei’s BN: Банковские ликвидные резервы: отношение к банковским активам — 14.280% в 2019 году. Это рост по сравнению с предыдущим показателем в 9,876% за 2018 год. Данные Брунея BN: Банковские ликвидные резервы: отношение банковских активов обновляются ежегодно, в среднем 5,794% с декабря 2001 по 2019 год, с 19 наблюдениями. Данные достигли рекордно высокого уровня в 14,280% в 2019 году и рекордно низкого уровня в 4,914% в 2001 году. Брунейский BN: соотношение ликвидных резервов банков к активам банка. Данные по-прежнему актуальны в CEIC и публикуются Всемирным банком. Данные относятся к категории Бруней от Global Database — Таблица BN.Всемирный банк. WDI: Денежная масса. Отношение ликвидных резервов банка к активам банка — это отношение авуаров и депозитов в национальной валюте в органах денежно-кредитного регулирования к требованиям к другим правительствам, нефинансовым государственным предприятиям, частному сектору и другим банковским учреждениям; ; Международный валютный фонд, международная финансовая статистика и файлы данных; Медиана;

Просмотрите BN Брунея: соотношение ликвидных банковских резервов к банковским активам с 2001 по 2019 год на графике:

Нет данных за выбранные вами даты.

Нет данных за выбранные вами даты.

Каким был показатель BN Брунея: отношение ликвидных банковских резервов к банковским активам в 2019 году?

| Последний | Предыдущий | Мин. | Максимум | Ед. изм | Частота | Классифицировать |

|---|---|---|---|---|---|---|

| 14.280 2019 г. | 9,876 2018 г. | 4,914 2001 г. | 14 280 2019 г. | % | ежегодно | 2001 — 2019 гг. |

Связанные показатели для Brunei BN: Банковские ликвидные резервы: отношение банковских активов

Загрузи большеТочные макро- и микроэкономические данные, которым можно доверять

Исследуйте самый полный набор из 6 штук.6 миллионов временных рядов, охватывающих более 200 стран, 20 отраслей и 18 макроэкономических секторов.

Узнайте больше о том, что мы делаемБрунейский ключ серии

Купить выбранные данные

Включает 109 связанных показателей. Мгновенный доступ к полным данным истории в Excel.

| Строительство и недвижимость | Последний | Частота | Классифицировать |

|---|---|---|---|

| Рост цен на жилье (%) | -5.0 Декабрь 2020 | ежеквартальный | Март 2016 — декабрь 2020 |

Ознакомьтесь с нашими вариантами ценообразования.

Изучите наиболее полный набор из 6,6 миллионов временных рядов, охватывающих более 200 стран, 20 отраслей и 18 макроэкономических секторов.

Посмотреть варианты ценообразованияБанковский сектор Саудовской Аравии вступает в сложный 2020 год с сильными фундаментальными показателями | Саудовская Аравия 2020

В Саудовской Аравии сосредоточено более 27% всех банковских активов стран Персидского залива, и она является второй по величине банковской отраслью в регионе с точки зрения активов и крупнейшей с точки зрения рыночной капитализации.Достигнув многообещающего роста прибыли в 2019 году, сектор вступил в 2020 год, готовый воспользоваться возможностями, которые предоставляет амбициозная стратегия развития Королевства. Видение 2030 предоставляет дорожную карту для развития финансовых услуг в стране и множество возможностей кредитования в таких ключевых секторах, как инфраструктура, здравоохранение, образование и развлечения. Однако снижение цен на нефть и последствия глобальной пандемии Covid-19 в начале 2020 года сделают год сложным для отечественного банковского сектора.Таким образом, участники рынка приветствовали объявление правительством ряда мер по смягчению последствий кризиса.

История

В Саудовской Аравии одна из старейших банковских отраслей в регионе, восходящая к началу 20 века. Первоначально он был населен сетью местных обменников денег и небольшим количеством иностранных банков, но в последующие годы после Второй мировой войны сектор быстро расширился, что побудило власти рассмотреть вопрос о создании центрального банка.Валютное управление Саудовской Аравии (SAMA) было создано в 1952 году двумя королевскими указами для выполнения этой роли и продолжает осуществлять надзор за банковской отраслью по сей день. В первые годы после своего создания SAMA лицензировала большое количество местных и зарубежных учреждений, которые предлагали новые услуги и продукты как розничным, так и коммерческим клиентам в Королевстве. В этот период на рынок вышли некоторые из ключевых игроков сегодняшнего дня, в том числе Национальный коммерческий банк (NCB) и Riyad Bank.

Центральный банк столкнулся с первой серьезной проблемой, когда ряд крупных неработающих кредитов (NPL), выданных банком Al Watany в 1960-х годах, привели к первому краху крупного национального финансового учреждения.Это привело к пересмотру нормативно-правовой базы, регулирующей банковский сектор, кульминацией которой стал Закон о банковском контроле 1966 года, который до сих пор составляет законодательную основу этого сектора. Новый закон установил строгие требования в отношении ликвидности, достаточности капитала и резервов для кредиторов Королевства и предоставил SAMA ряд лицензионных и надзорных полномочий.

К 1980 году в Саудовской Аравии было 12 банков, 10 из которых частично принадлежали иностранцам. Сектор продолжал расширяться в течение следующего десятилетия, за это время на рынок вышел ряд крупных игроков, в том числе Саудовский инвестиционный банк в 1984 году и Банковско-инвестиционная корпорация Аль-Раджи в 1988 году.В 1990-х годах более широкая база экономики Саудовской Аравии снизила некоторые системные риски, связанные с неустойчивыми ценами на нефть, и к началу 2000-х годов все более уверенная в себе SAMA начала открывать рынок для инвестиционных банков с большинством иностранных инвесторов, что отменило решение 1975 года. требование, чтобы все кредиторы принадлежали местному партнеру.

Лицензия для этих международных организаций была впервые выдана в 2004 году, и в последующие годы глобальные игроки, такие как немецкий Deutsche Bank, французский BNP Paribas и американский орган JPM, впервые вышли на рынок Саудовской Аравии.

Отечественные игроки

По состоянию на первый квартал 2020 года банковский сектор Саудовской Аравии включал 13 банков с местными лицензиями, пять из которых владели активами на сумму более 200 млрд сомов ($ 53,2 млрд). Обладая активами на сумму более 507 млрд саудовских риалов (135,2 млрд долларов), NCB является одновременно крупнейшим и старейшим банком в Саудовской Аравии и, как таковой, играет центральную роль в экономике страны. Его позиция в качестве катализатора роста еще больше укрепилась в 1999 году, когда правительство приобрело контрольный пакет акций организации через свой суверенный фонд благосостояния — Государственный инвестиционный фонд (ПИФ).Второй по величине банк Королевства, Al Rajhi, является одним из крупнейших исламских банков в мире и в начале 2020 года заявлял о своих активах на сумму почти 384,1 миллиарда сомони (102,4 миллиарда долларов). Основанный в 1957 году, он является ведущим учреждением в сегменте, соответствующем шариату, в который также входят Alinma Bank, Bank Albilad и Bank AlJazira, на которые в общей сложности приходится около четверти всех активов банковского сектора. Третий по величине банк, Riyad Bank, также является одним из первых участников рынка, он был основан в 1957 году. В начале 2020 года его общие активы составляли 265 шиллингов.8 млрд (70,9 млрд долларов). В декабре 2018 года банк сообщил, что ведет переговоры о слиянии с NCB, с которым у него есть общий акционер в ПИФе. Однако в декабре 2019 года оба кредитора объявили, что переговоры завершились без каких-либо договоренностей.

Четвертый по величине кредитор Королевства, SABB, обеспечил себе место в пятерке крупнейших банков страны после успешного слияния с Alawwal Bank в июне 2019 года. Ранее известный как Saudi Hollandi Bank, Alawwal Bank работал в Королевстве с 1920-х годов.Он помог создать первую валюту Саудовской Аравии и оплатить первый экспорт нефти в стране. Между тем, SABB является ключевым участником банковской отрасли на протяжении почти 70 лет и является ассоциированным лицом группы HSBC. По состоянию на декабрь 2019 года общие активы новой объединенной компании составляли 265,5 млрд сомони (70,8 млрд долларов).

Пятым по величине кредитором является Samba Bank с совокупными активами на начало 2020 года в размере 255,6 млрд сомони (68,1 млрд долларов США). Основанный в 1955 году, он наиболее примечателен тем, что возглавил внедрение первых банкоматов и платежных карт, а также его расширение в зарубежные рынки, такие как Пакистан, Великобритания и Дубай.В сентябре 2019 года банк впервые с 2006 года вышел на рынок долговых обязательств, организовав продажу облигаций на сумму 1 млрд долларов с фиксированной ставкой купона 2,75%. Samba Bank в настоящее время является единственным банком в Королевстве, имеющим облигации в обращении на международном рынке, но популярность продажи, подписка на которую превысила 3,7 раза, открывает дорогу другим отечественным кредиторам.

Иностранное присутствие

В последние десятилетия нормативная база, регулирующая банковский сектор Королевства, претерпела ряд изменений, призванных сделать его более привлекательным для иностранных организаций.До 2004 года участники международного рынка должны были объединиться с саудовскими партнерами, чтобы получить лицензию на работу в Королевстве. Некоторые из крупнейших игроков рынка являются результатом этой модели совместного предприятия, в том числе SABB, 40% которой принадлежит HSBC; Samba Financial Group, в которой норвежский банк Norges Bank, британская Ashmore Investment и американские фирмы JPM organ и T Rowe Price имеют небольшие доли участия; и Banque Saudi Fransi, который на 14,9% принадлежит французской группе Crédit Agricole.

После того, как требование о местном партнерстве было отменено, в банковской сфере Королевства начался новый приток иностранных организаций.BNP Paribas и JPM organ Chase были первыми участниками рынка в соответствии с пересмотренной структурой. По состоянию на март 2020 года к ним присоединились 18 других региональных и глобальных организаций, включая First Abu Dhabi Bank, Emirates NBD, National Bank of Kuwait и Deutsche Bank.

Следующая фаза либерализации рынка произошла в 2005 году, что позволило расширить принадлежащие иностранным владельцам инвестиционные банки и финансовые дома. Эти учреждения, которых по состоянию на март 2020 года насчитывалось около 100, имеют лицензию Управления рынка капитала (CMA), а не центрального банка.В их число входят некоторые из крупнейших инвестиционных банков мира, в том числе Goldman Sachs, UBS и Credit Suisse, а также специалист по инвестициям в развивающиеся рынки Эшмор. Эти учреждения осуществляют широкий спектр деятельности, от управления инвестиционными фондами и депозитарных операций до организации сделок и андеррайтинга, при этом CMA выдает лицензии по мере необходимости и необходимости.

Новые участники

Слияние Alawwal Bank и SABB в 2019 году стало наиболее значительным недавним структурным изменением в банковском секторе Королевства и стало частью более широкой тенденции слияний и поглощений в странах Персидского залива.В Саудовской Аравии, однако, меньше банков на душу населения, чем у многих ее соседей, и поэтому она не преследует ту же программу консолидации, что и многие регулирующие органы стран Персидского залива.

В 2019 году SAMA также утвердило две новые банковские лицензии для Credit Suisse и Standard Chartered Bank. В четвертом квартале того же года Фахад Альшатри, заместитель управляющего по надзору в SAMA, сообщил, что, несмотря на тенденцию к консолидации в регионе, в Королевстве все еще есть место для большего числа банков, и регулирующий орган обрабатывал заявки на получение трех новых банковских лицензий — двух традиционный и один цифровой банк.«Сегодня количество банков, работающих в Королевстве Саудовская Аравия, все еще недостаточно, чтобы полностью обслуживать национальный рынок», — сказал OBG Саадун Аль Саадун, генеральный директор Saudi Financial Support Services Company. «Есть многообещающие возможности для организаций, желающих инвестировать в инновационные и новые способы ведения бизнеса в Королевстве».

Регулирующий орган также ускоряет процесс подачи заявок для банков, желающих получить лицензию на деятельность в Королевстве. В результате лицензии, выданные SAMA в 2019 году, получили одобрение менее чем за месяц, что сделало Королевство привлекательным местом для банков, желающих выйти на рынок в будущем.

Производительность

Банковский сектор Саудовской Аравии столкнулся с рядом проблем в последние годы. Падение цен на нефть в конце 2014 года положило конец периоду двузначного роста, который сектор испытывал на протяжении многих лет. Последовавшая необходимая финансовая реформа привела к неопределенности в отношении возможностей роста и, в некоторых случаях, задержала выплаты подрядчикам по государственным проектам. В 2015 году из-за снижения цен на нефть совокупный рост активов составил скромные 3.4% за год на общую сумму 2,2 трлн сомони (586,5 млрд долларов США). К 2017 году рост активов еще больше замедлился до 0,4%, в то время как чистые кредиты сектора за год сократились на 1,1%. В 2018 году положительные эффекты повышения цен на нефть, которые достигли своего пика с конца 2014 года, были нивелированы сокращением энергетических субсидий и применением выжидательной позиции компаний в отношении планов расширения, что привело к сокращению возможностей кредитования. Однако к 2019 году продолжающаяся стабилизация цен на нефть в сочетании с ускорением реализации крупных инфраструктурных проектов в рамках Видения 2030 принесла более позитивные результаты.

Совокупные активы пяти крупнейших банков Саудовской Аравии выросли на 16% в 2019 году и достигли 1,7 трлн сомов (453,2 млрд долларов). Тем временем их совокупные ссуды и авансы выросли на 15% до 1 трлн сомони ($ 266,6 млрд). Пять крупнейших кредиторов продемонстрировали впечатляющий рост прибыли на 30%, составив 34 млрд шиллингов (9,1 млрд долларов США), по сравнению с 26,2 млрд шиллингов (7 млрд долларов США) в 2018 году. В то время как банковский сектор Королевства в целом показал однозначный рост, его рост составил 7,4%. Рост прибыли в 2019 году по-прежнему был многообещающим признаком.

Однако, заглядывая в будущее, пандемия Covid-19 и сопутствующее падение цен на нефть в первом квартале 2020 года, безусловно, окажут давление на рост.По состоянию на апрель 2020 года полный экономический эффект еще не был очевиден, но Королевство быстро отреагировало рядом мер, направленных на смягчение наихудших из его последствий, включая инвестиционный пакет на сумму 50 млрд саудовских риалов (13,3 млрд долларов) для банков и микро- и малых предприятий. и средние предприятия (ММСП).

Кредитование

Сокращение совокупного кредитного портфеля сектора на 1% в 2017 году ознаменовало отход от обычной модели годовой кредитной экспансии в Королевстве, и это был первый случай, когда эта тенденция была обращена вспять за 11 лет.Однако с тех пор отрасль вернулась к своей нормальной траектории. Согласно отчету «Саудовская Аравия: макроэкономический прогноз на 2020-24 годы», опубликованному Samba Bank в феврале 2020 года, в 2019 году рост кредитования был сильным: в первые три квартала года средний рост составил 5,5%. банки продемонстрировали готовность брать на себя больший риск в 2019 году, при этом на долгосрочное кредитование приходилось 41% чистых кредитов сектора по сравнению с 35% в 2018 году.

Кредитование корпоративного сектора традиционно было предпочтительным способом получения прибыли для крупных финансовых учреждений Королевства, и конкуренция за крупные сделки остается высокой.Вступающие в 2020 году подразделения корпоративного кредитования восстанавливаются после недавней фазы сокращения кредита в сегменте — редкого сценария, который случался всего три раза с 1999 года. трубопровод инфраструктуры, созданный в соответствии с Видением 2030. Соглашения о структурированном финансировании мегапроектов в таких областях, как туризм, развлечения и гостеприимство, также предоставили возможности кредитования более крупным игрокам Королевства (см. главу «Туризм и развлечения»).

Хотя такие сделки обычно заключаются на основе цены и репутации, желание обеспечить и удержать корпоративных клиентов стимулирует инновации в продуктах и услугах, предназначенных для этого сегмента. Такие сегменты, как платежи между предприятиями (B2B) и распределение дивидендов, некоторое время были полем конкурентной борьбы, и в 2019 году на местном рынке начали появляться новые услуги, такие как гибкие стратегии хеджирования для корпоративных клиентов.

Кредитование предприятий в Саудовской Аравии по-прежнему смещено в сторону верхних сегментов рынка.Хотя кредиты, предоставленные малым и средним предприятиям (МСП), выросли на 8% в 2019 году, этот прирост был получен с низкой базы. Кредиты МСП составляют около 7,2% от общего кредитного портфеля частного сектора Саудовской Аравии и 5% от общего объема кредитов. Тем не менее, эта цифра является значительным увеличением предполагаемой доли кредитного портфеля в 2-3%, на которую кредиты МСП претендовали до запуска Видения 2030 в 2016 году. Поскольку правительство продолжает поддерживать развитие местных МСП, этот сегмент кредитования хорошие возможности для дальнейшего роста в предстоящие годы.

Рынок розничного кредитования тем временем восстанавливался быстрее, чем кредитование юридических лиц, и стабильно рос с конца 2017 года. В 2018 году в этом сегменте был зафиксирован рост на 6,3%, в основном за счет кредитов на недвижимость и физических лиц. Конкуренция за возможности кредитования в розничном сегменте высока, и постоянно растущая клиентская база продолжает требовать новых стимулов и выгод от ее банковских партнеров. В результате большинство крупных банков Королевства предлагают программы лояльности, начисляя обменные баллы за такие действия, как использование карт, регистрация на платформах онлайн-банкинга и оплата счетов с помощью банкоматов.Мобильный банкинг и цифровые услуги представляют собой еще одну конкурентную арену для кредиторов Саудовской Аравии. Этот сегмент стал особенно важным в начале 2020 года, когда SAMA поручило банкам ограничить количество работающих отделений, которые не предлагают онлайн-услуги, в условиях кризиса Covid-19.

Рост ипотеки

Появление кредитования недвижимости в качестве основного фактора роста розничного кредитования является прямым результатом нормативных изменений, направленных на увеличение доли домовладений среди граждан с 47% в 2018 году до 70% к 2030 году.Ожидалось, что королевство достигнет своей цели в 60% к концу 2020 года, сообщили местные СМИ в марте того же года, хотя Covid-19 и падающие цены на нефть, вероятно, замедлят темпы строительных проектов и краткосрочный спрос на жилье.