Аннуитетные платежи по кредиту, что такое аннуитет, как рассчитать график погашение кредита аннуитетными платежами

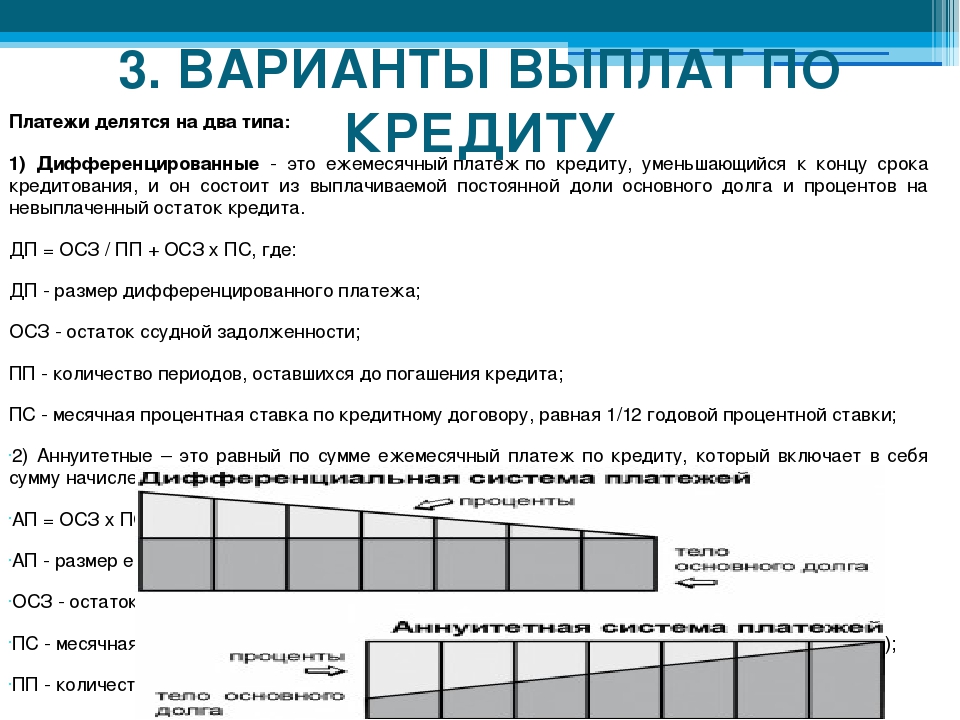

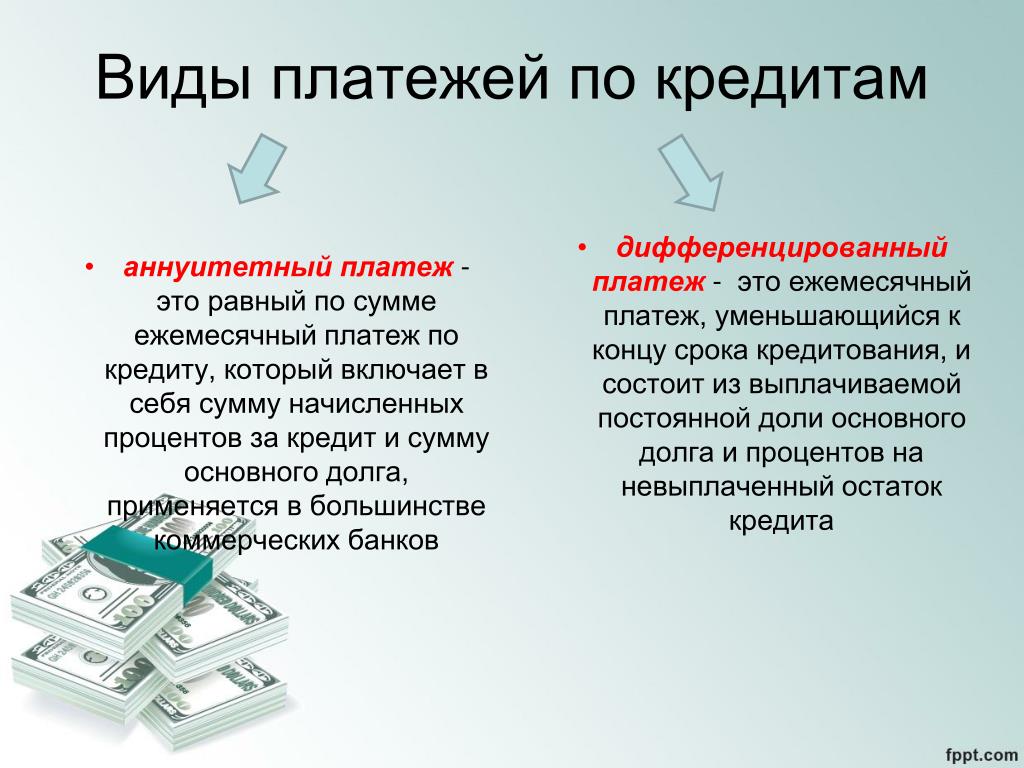

Аннуитетные платежи – один из видов погашения банковского кредита. Суть метода заключается в погашении задолженности равнозначными суммами на протяжении всего срока действия договора кредитования. При этом сумма оставшейся задолженности не имеет никакого значения.

Содержание

Скрыть- График аннуитетных платежей по кредиту

- Как рассчитать аннуитетный платеж по кредиту

- Погашение кредита аннуитетными платежами

- Что такое аннуитетный платёж по кредиту

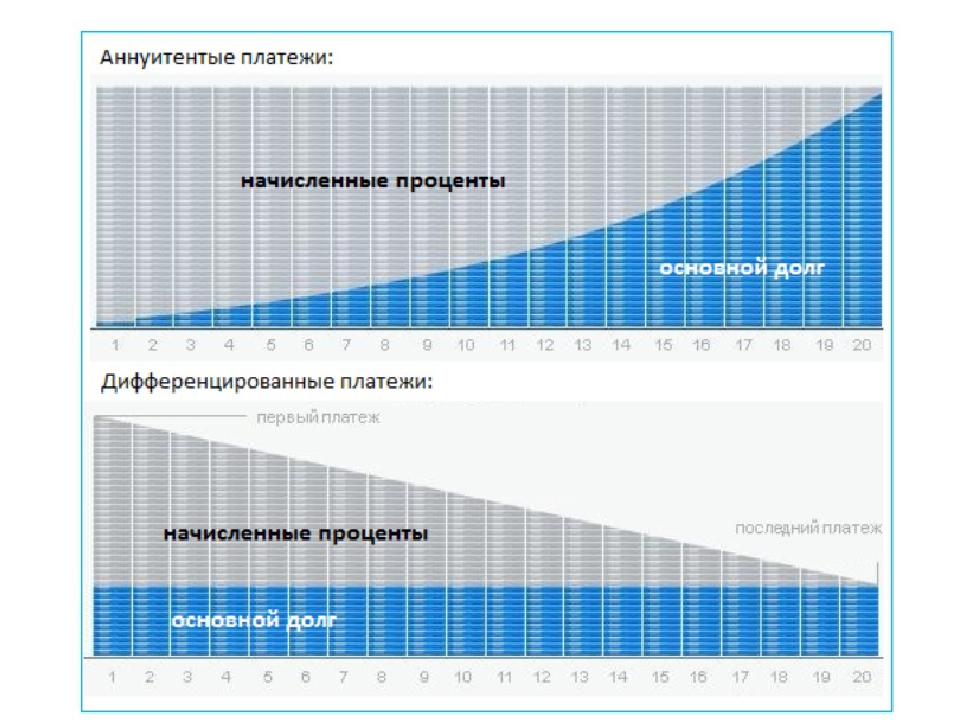

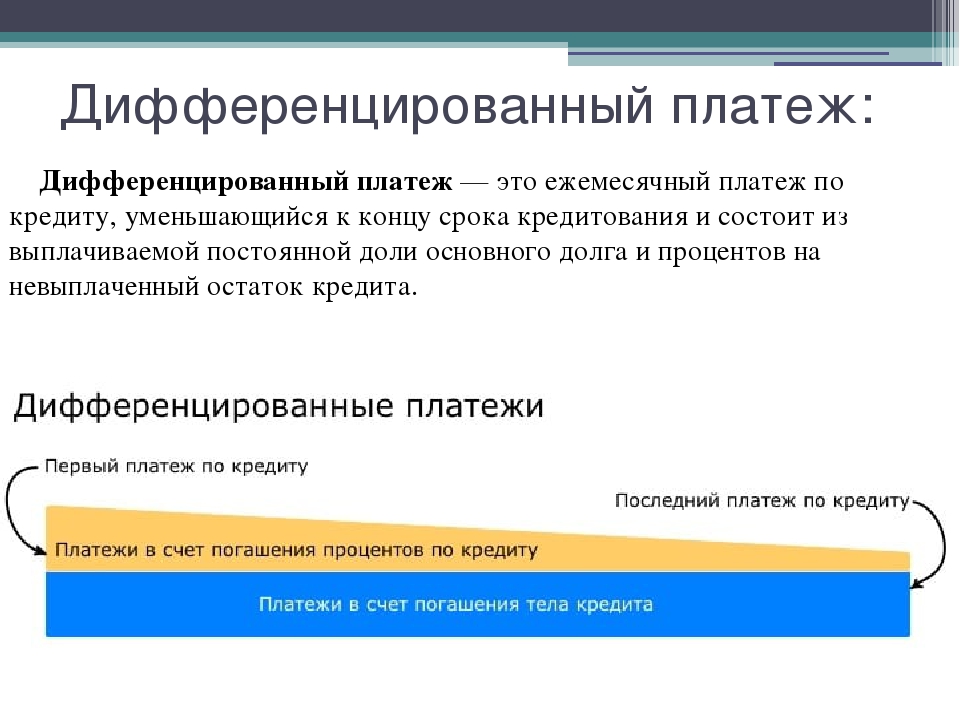

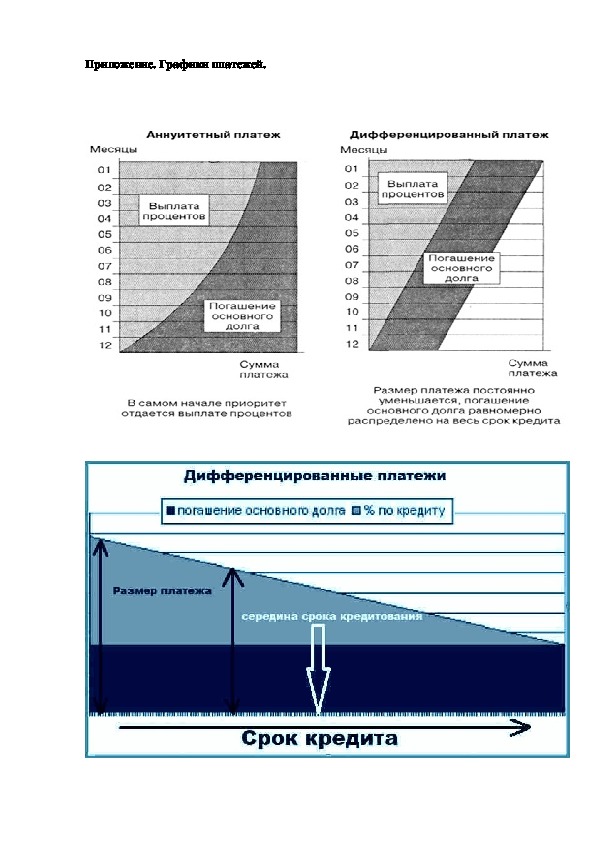

В состав ежемесячного платежа, как правило, включают начисленные проценты, а также тело кредита (сумму основного долга). Если вам предлагают схему расчетов аннуитетными платежами, знайте, что в общей сложности придется заплатить несколько больше. Но у такой системы есть одно неоспоримое преимущество – она более доступна для среднестатистического заемщика, чем дифференцированные платежи.

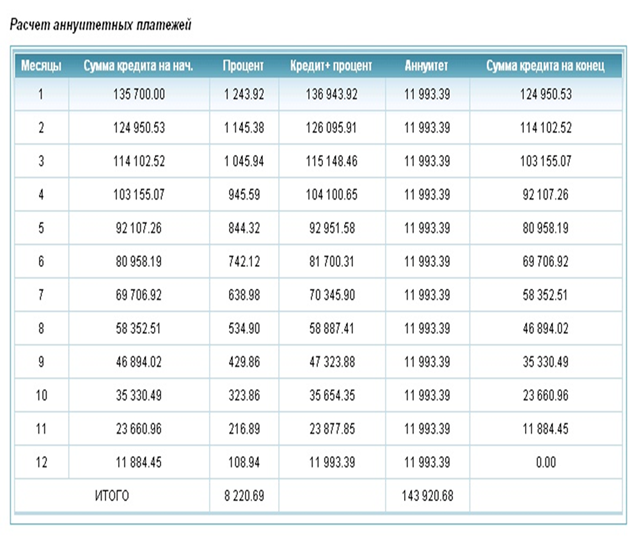

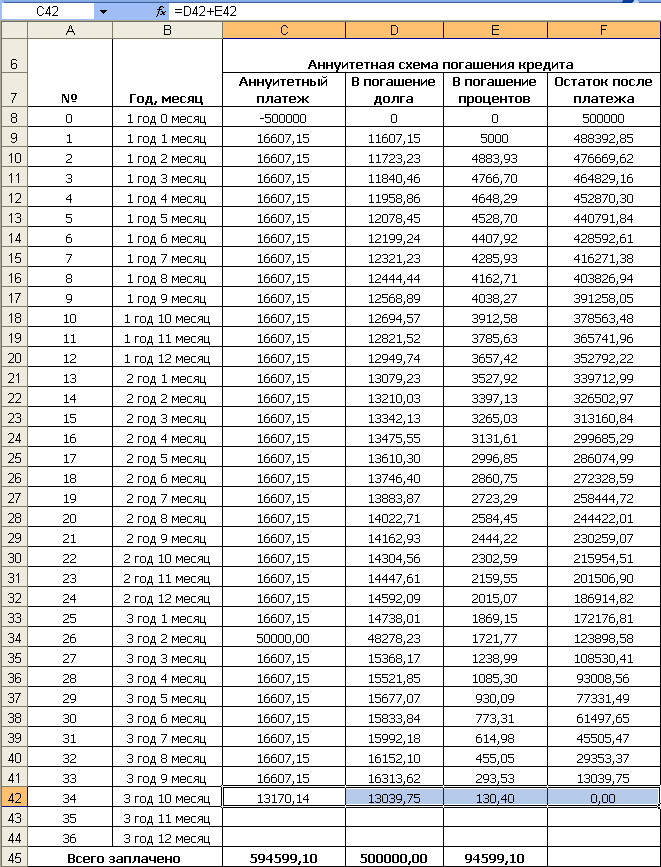

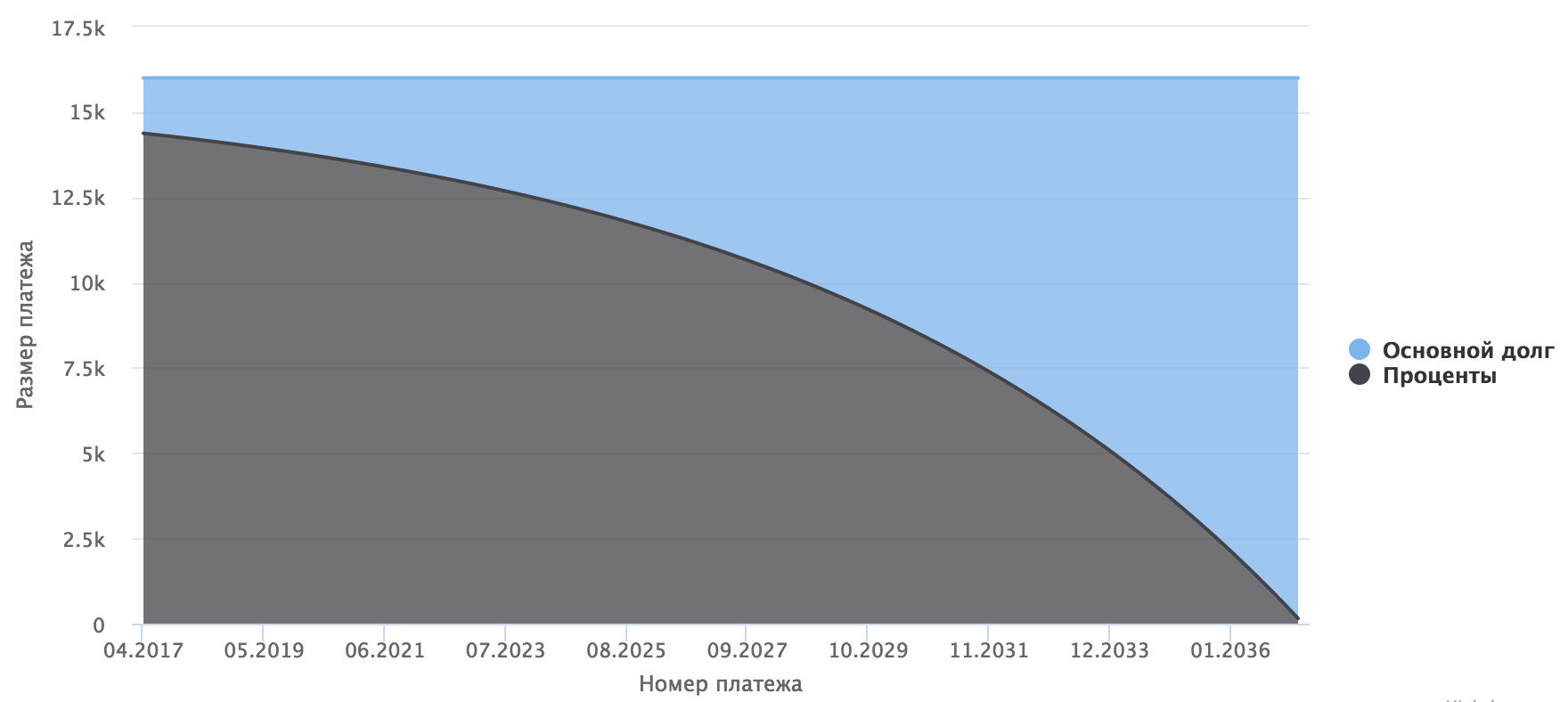

График аннуитетных платежей по кредиту

Аннуитетные выплаты производятся раз в месяц. Регулярная сумма платежа не изменяется на протяжении всего срока кредитования. Если вы не относитесь к особенно щепетильным заёмщикам, которые перепроверяют правильность арифметического начисления процентов и списания задолженности, обыкновенного аннуитетного калькулятора на сайте кредитора будет вполне достаточно, чтобы представить будущую схему погашения. Для проверки процентной ставки по аннуитетным платежам некоторые организации предлагают воспользоваться так называемым обратным кредитным калькулятором.

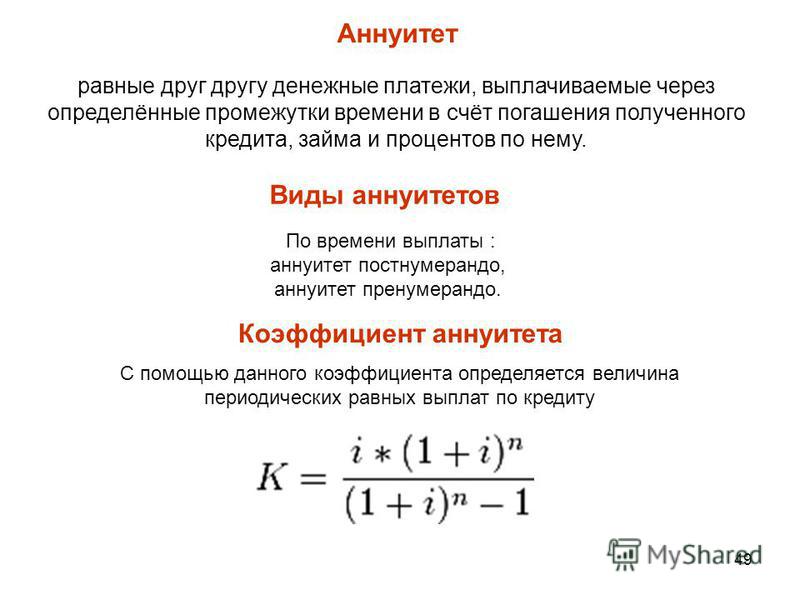

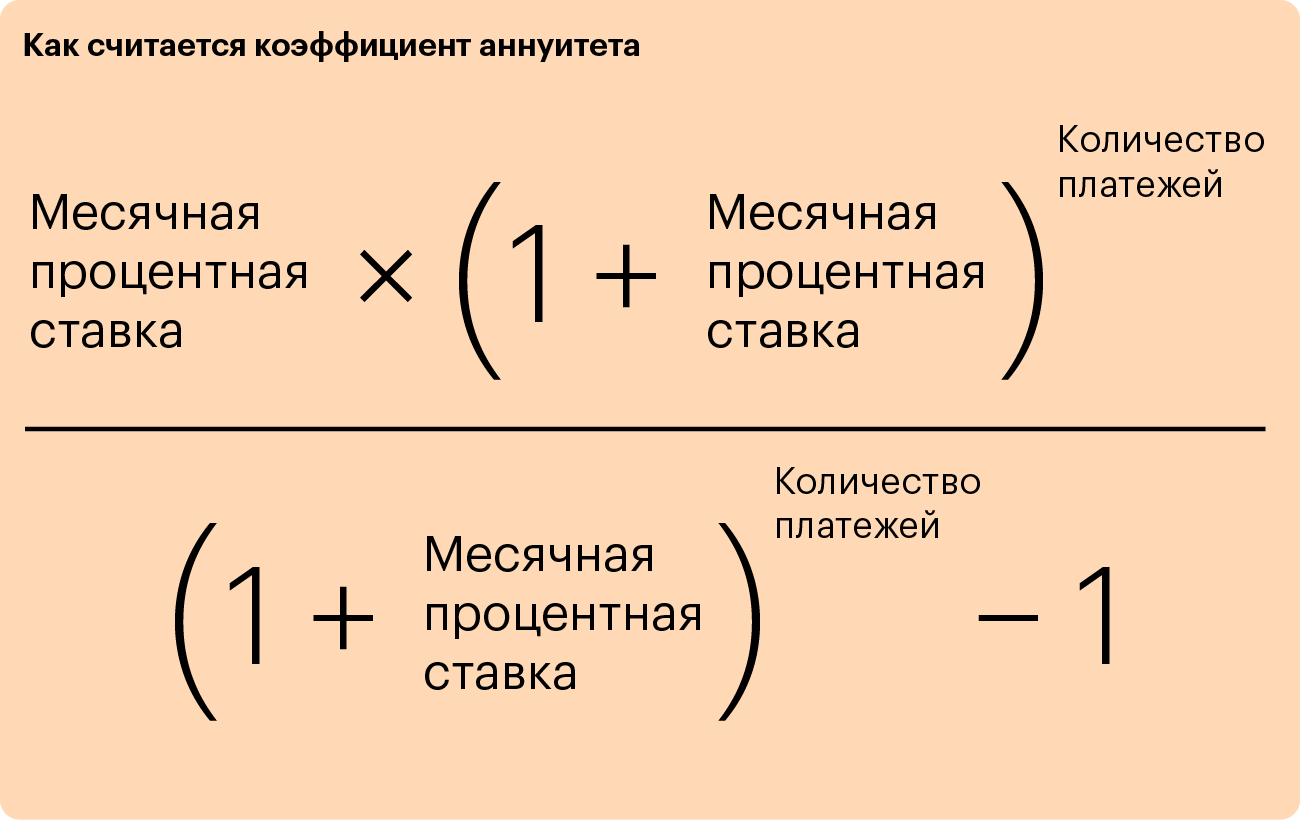

Как рассчитать аннуитетный платеж по кредиту

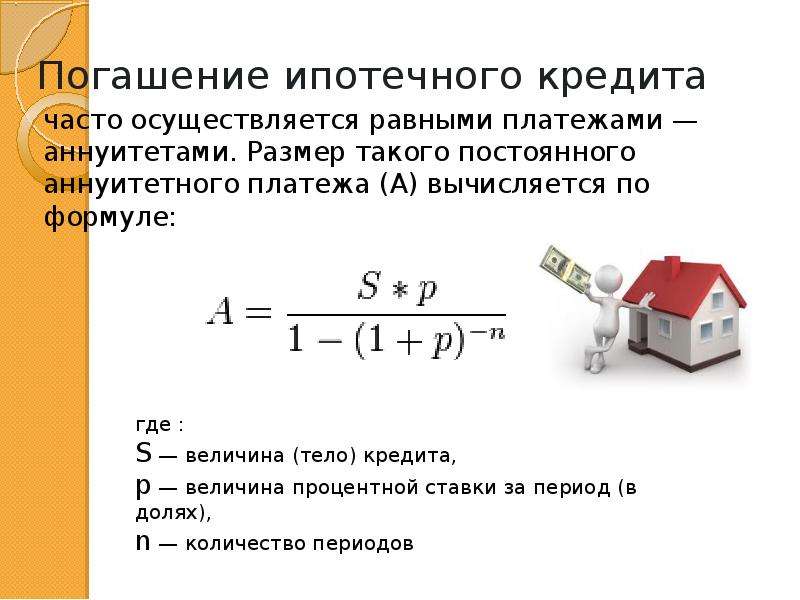

Для расчёта используется следующая формула:

х = S*(P+P/(1+P)N-1)

Значения расшифровываются следующим образом:

х – ежемесячная выплата по кредиту;

S – общая сумма кредита;

P – двенадцатая часть процентной ставки:

N – количество месяцев.

Существует также формула, по которой рассчитываются две части кредита – на погашение начисленных процентов и на погашение самого займа. Но для использования этого инструмента требуются специальные математические знания. Для перепроверки собственного кредита приведённого примера вполне достаточно.

Но для использования этого инструмента требуются специальные математические знания. Для перепроверки собственного кредита приведённого примера вполне достаточно.

Погашение кредита аннуитетными платежами

Аннуитетные платежи представляются выгодными заёмщику, если речь идет о краткосрочных займах, сроком не более 3-5 лет, а также в тех случаях, когда досрочное погашение запланировано в предварительном порядке.

Если оформить кредит с аннуитетными платежами на более длительный срок — высокая переплата по процентам неизбежна.

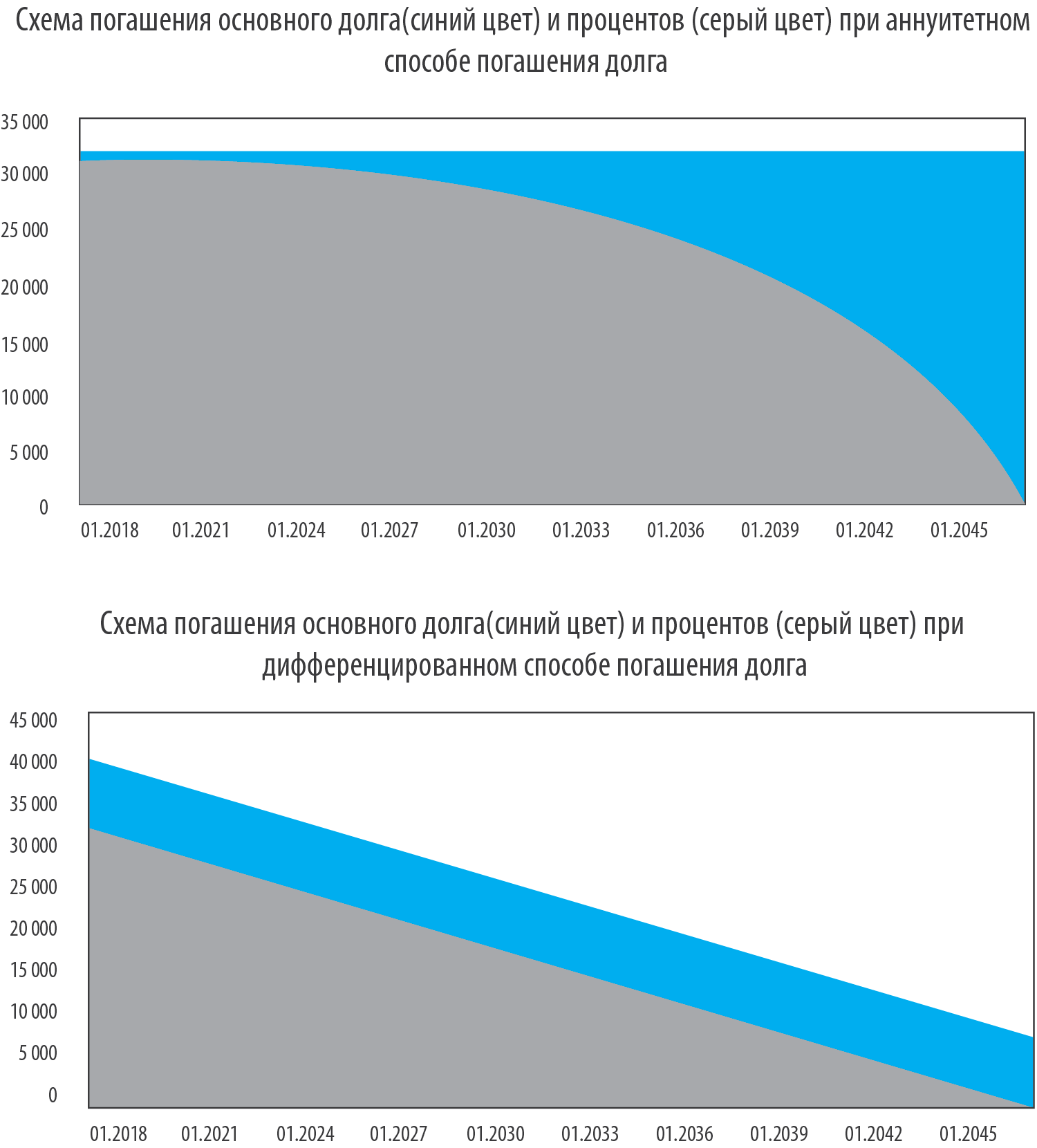

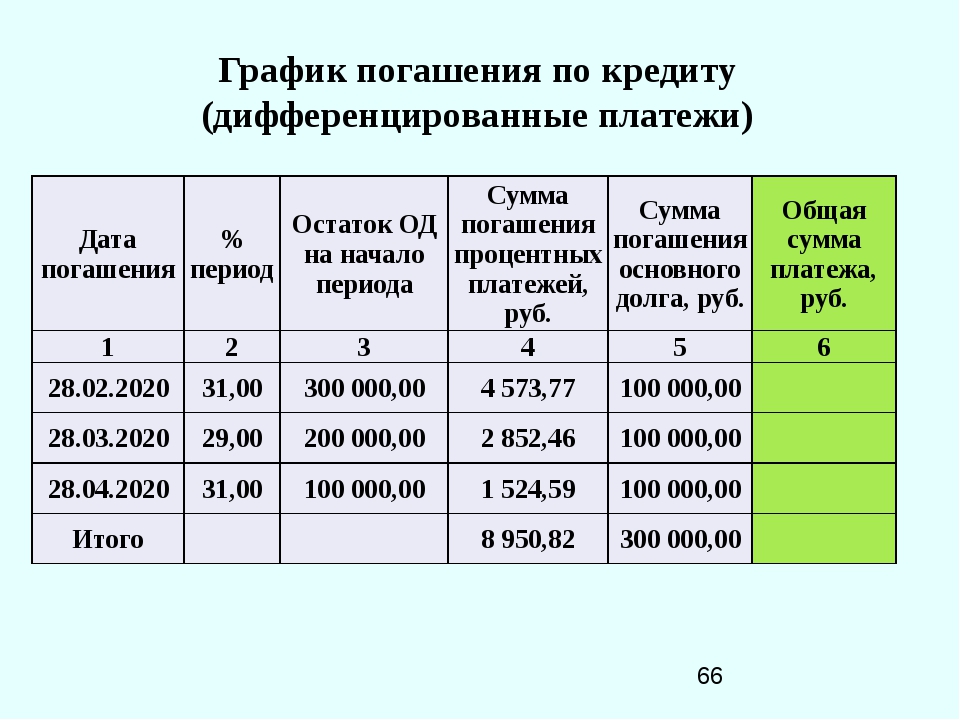

Недостатком дифференцированной системы платежей считаются более высокие суммы первых взносов.

Что такое аннуитетный платёж по кредиту

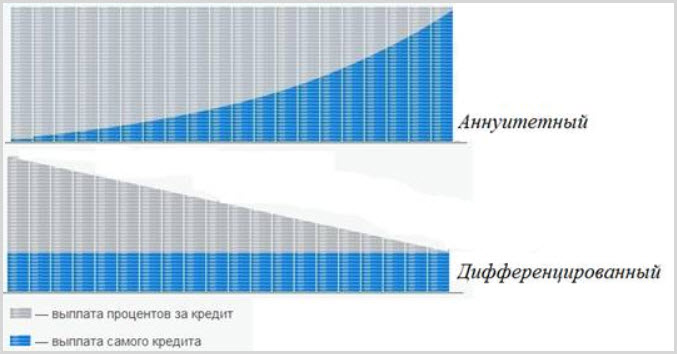

Несмотря на определённые преимущества для заёмщика схема аннуитетного погашения выгодна в первую очередь кредитной организации. При выплатах равными частями проценты каждый раз начисляются на стартовую сумму кредита. Если банк предлагает дифференцированную ставку, заплатить процент от общей суммы придётся только в первом месяце, все последующие платежи будут постепенно уменьшаться, поскольку процент, подлежащий уплате, пересчитывается каждый месяц от суммы непогашенного тела кредита.

Совет от Сравни.ру: В отношениях с банком вас должна заботить в первую очередь собственная выгода. Поэтому постарайтесь использовать все возможности для оформления кредита с системой погашения в виде дифференцированных платежей. Соглашайтесь на аннуитетный кредит, только если отсутствует альтернатива. И не забывайте соизмерять свои финансовые возможности до оформления любого займа.

Переход потребительского кредита из «Интерпромбанк» в «Открытие»

Переход потребительского кредита

из «Интерпромбанк» в «Открытие»

С 14 февраля 2020 года ваш потребительский кредит, полученный в КБ «Интерпромбанк» (АО), перешел в ПАО Банк «ФК Открытие», один из крупнейших российских банков.

Кредитором по вашему кредитному договору с указанной выше даты является банк «Открытие». Через него вам необходимо погашать кредит.

Что это значит для вас

- процентная ставка по кредиту и его срок, дата погашения и сумма ежемесячного платежа не меняются

- перезаключать действующий кредитный договор не нужно

Пожалуйста, не забывайте соблюдать сроки погашения кредита, предусмотренные вашим кредитным договором. Актуальный график платежей вы можете получить в отделении банка «Открытие» с документом, удостоверяющим личность.

Для погашения потребительского кредита рекомендуем:

- Открыть текущий счет в банке «Открытие».

- Оформить карту Opencard с бесплатным выпуском и обслуживанием.

- Привязать Opencard к вашему потребительскому кредиту в отделениях банка «Открытие».

После оформления карты вам также будут доступны мобильный и интернет-банк «Открытие».

Оформить картуВы сможете погашать кредит одним из удобных вам способов без комиссии:

- безналичным переводом в мобильном или интернет-банке с дебетовой карты, оформленной в банке «Открытие»

- безналичным переводом с любой карты на карту банка «Открытие»

- зачислением через банкомат банка «Открытие»

- перечислением денег по реквизитам со счета в банке «Открытие»

Для погашения кредита используйте новые реквизиты:

Филиал Центральный ПАО Банк «ФК Открытие»

105066, город Москва, улица Спартаковская, дом 5, строение 1

ИНН/КПП: 7706092528 / 770543003

ОГРН: 1027739019208

Корр. счет: 30101810945250000297 в ГУ Банка России по ЦФО

счет: 30101810945250000297 в ГУ Банка России по ЦФО

БИК: 044525297

Счет получателя: № 47422 _______

(полный номер счета можно узнать из sms или почтового уведомления от банка «Интерпромбанк»

А также в мобильном или интернет-банке «Открытие», которые будут доступны вам

после оформления карты «Открытия»).

Назначение платежа: погашение задолженности по кредитному договору _______ (Ф.И.О. заемщика)

Наименование получателя:_______ (Ф.И.О. заемщика)

Подробнее о способах погашения кредита можно узнать на этой странице.

Вопрос: Правомерно ли требование заемщика о перерасчете процентов по кредитному договору при его досрочном исполнении?

Вопрос: Правомерно ли требование заемщика о перерасчете процентов по кредитному договору при его досрочном исполнении?

Ответ: В соответствии с п. 4 ст. 809 ГК РФ требование заемщика о перерасчете процентов по кредитному договору с аннуитетными платежами правомерно, если заемщиком уплачены проценты авансом, за период, когда пользование заемными средствами уже прекратилось. Досрочное погашение заемщиком задолженности по кредитному договору, заключенному с условием погашения кредита аннуитетными платежами, не является основанием для перерасчета процентов, если погашение кредита произведено заемщиком с учетом процентов, рассчитанных исходя из фактического срока пользования кредитными средствами. Возложение на заемщика обязанности по уплате процентов по кредиту за весь период, на который предоставлялся кредит, с момента возврата банку полной суммы кредита противоречит законодательству.

4 ст. 809 ГК РФ требование заемщика о перерасчете процентов по кредитному договору с аннуитетными платежами правомерно, если заемщиком уплачены проценты авансом, за период, когда пользование заемными средствами уже прекратилось. Досрочное погашение заемщиком задолженности по кредитному договору, заключенному с условием погашения кредита аннуитетными платежами, не является основанием для перерасчета процентов, если погашение кредита произведено заемщиком с учетом процентов, рассчитанных исходя из фактического срока пользования кредитными средствами. Возложение на заемщика обязанности по уплате процентов по кредиту за весь период, на который предоставлялся кредит, с момента возврата банку полной суммы кредита противоречит законодательству.

Обоснование: В соответствии с ч. 1 ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Такая ситуация с авансовой оплатой процентов за пользование кредитом может возникнуть при применении аннуитетной формы расчета процентов. Согласно п. 2.2 Концепции, утвержденной Постановлением Правительства РФ от 11.

В случае реализации гражданином своего права на досрочное погашение кредитного обязательства, предусматривающего аннуитетную форму расчета

процентов, он вправе требовать возврата части предусмотренных договором процентов, уплаченных им за период, в течение которого пользование денежными средствами уже прекратилось (Карапетов А.Г., Фетисова Е.М., Матвиенко С.В., Бондаревская М.В. Обзор правовых позиций Верховного Суда Российской Федерации по вопросам частного права за март 2015 г. // Вестник экономического правосудия Российской Федерации. 2015. N 4).

Таким образом, суды, рассматривая требования заемщиков о перерасчете процентов в связи с использованием ими права на досрочное погашение кредита с условием об аннуитетных платежах, устанавливают наиболее важное обстоятельство — произведена ли заемщиком уплата процентов авансом исходя из всего срока действия кредитного договора, или сумма процентов выплачена заемщиком исходя из срока фактического пользования заемными средствами. Иными словами, подлежит установлению обстоятельство, входит ли в состав аннуитетного платежа сумма процентов за ненаступивший период времени.

Иными словами, подлежит установлению обстоятельство, входит ли в состав аннуитетного платежа сумма процентов за ненаступивший период времени.

Если в ходе судебного разбирательства устанавливается факт, что в соответствии с условиями кредитного договора расчет процентов банком производился исходя из остатка задолженности по кредиту, фактического периода пользования кредитом и размера процентной ставки, предусмотренной кредитным договором, в ежемесячный платеж не входили проценты за ненаступивший период времени, то требования заемщика о перерасчете процентов или взыскании с банка излишне уплаченных процентов отклоняются (Апелляционное определение Верховного Суда Республики Мордовия от 27.10.2016 по делу N 33-2380/2016, Апелляционное определение Челябинского областного суда от 21.12.2016 по делу N 11-18320/2016, Определение Верховного Суда РФ от 14.02.2017 N 89-КГ16-12).

Если доказывается факт, что заемщиком уплачены проценты за период, в котором пользование суммой займа не осуществлялось, суды удовлетворяют требования заемщика о перерасчете процентов (Апелляционное определение Московского городского суда от 04. 04.2016 по делу N 33-11479/2016 (Определением Московского городского суда от 29.06.2016 N 4г-6702/2016 отказано в передаче дела для пересмотра данного Определения)).

04.2016 по делу N 33-11479/2016 (Определением Московского городского суда от 29.06.2016 N 4г-6702/2016 отказано в передаче дела для пересмотра данного Определения)).

Аннуитетные платежи по кредиту, расчет аннуитетного платежа, формула расчета аннуитетного платежа

Главные разделы статьи

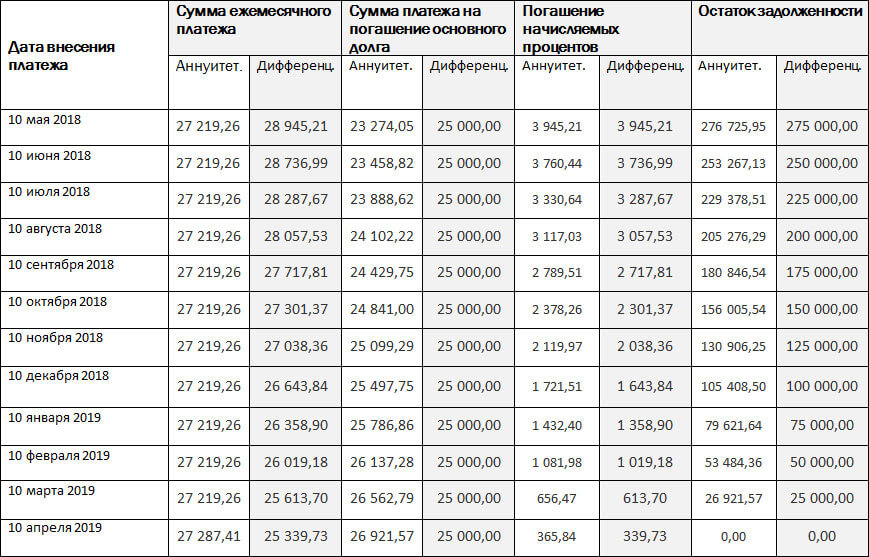

Допустим, каждый из заемщиков взял на 1 год в банке кредит на 100 тыс. Тот из них, кто воспользуется аннуитетными платежами, должен будет вносить каждый месяц по 9 120,48 рубля. Для него стоимость кредита составит 9 472,18 рубля. А тот, кто взял заем с дифференцированными платежами, в первый месяц должен будет внести на счёт банка тенге, во второй – 9 631,94 рубля, в третий – 9 513,89 рубля, а последний его платеж будет равняться 8 451,43 рубля.

Энциклопедия решений Аннуитетные платежи

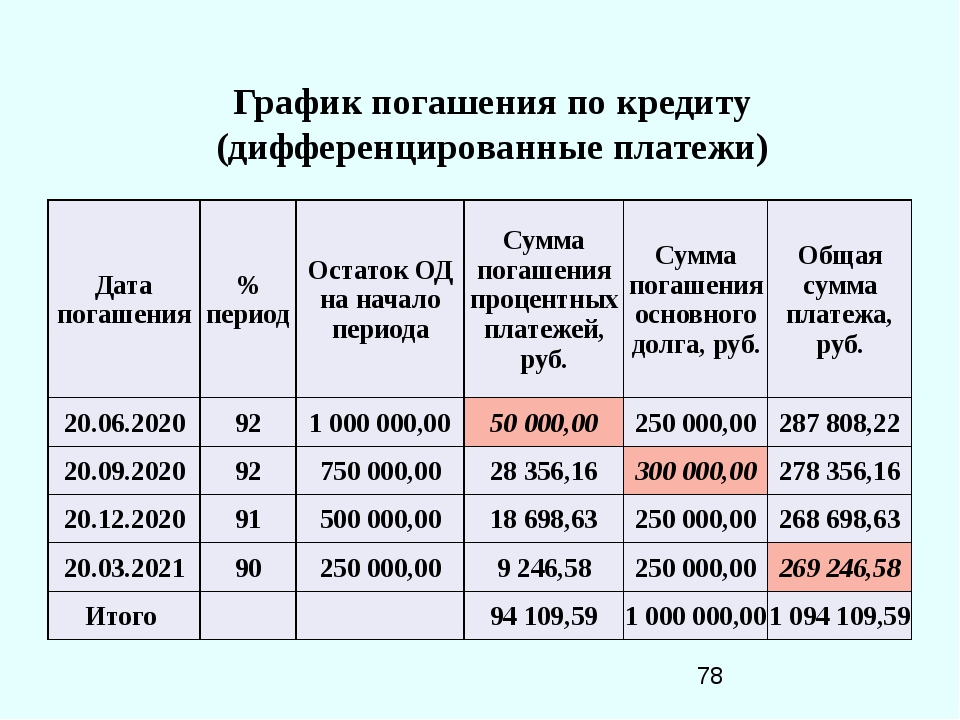

Поэтому первый платеж по кредиту будет самым внушительным. По мере выплат он будет постепенно уменьшаться, ведь проценты начисляются на постоянно сокращающееся тело долга. Возможный размер кредита в этом случае меньше, чем при аннуитетных платежах.

При той же сумме кредита и процентной ставке переплата по аннуитетным платежам выше, чем по дифференцированным, т. В то же время при таком же сроке кредита и ставке аннуитетный платеж позволяет рассчитывать на получение большей суммы кредита. Как правило, банки устанавливают аннуитетные платежи по ипотеке.

В общей сложности он переплатит банку 9 208,34 рубля. Сравнив два полученных показателя, мы увидим, что разница в переплате составит 263,84 рубля. При больших суммах и сроках кредита, в том числе при ипотеке, этот показатель будет более впечатляющим. Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

Продукты Банки ру

Именно поэтому результаты некоторых антимонопольных дел, даже поддержанные судами, порой не имеют никакого реального эффекта в борьбе с ограничением конкуренции либо такой быстрые займы для пенсионеров эффект для конкуренции неощутим. В рассматриваемом деле был поставлен вопрос об оценке затрат заемщика на обслуживание кредита при каждом из способов погашения кредита.

В рассматриваемом деле был поставлен вопрос об оценке затрат заемщика на обслуживание кредита при каждом из способов погашения кредита.

Аннуитетные платежи по кредиту

Для расчёта размера ежемесячного платежа можно воспользоваться кредитным калькулятором. С помощью калькулятора кредитов можно определить размер начисленных процентов, а так же сумму, идущую на погашение долга. Кроме того, можно взять в руки обычный калькулятор и рассчитать график найти аннуитетные платежи в поиске гугл платежей вручную. Суть этой проблемы состоит в недостаточности у судов и часто у самого антимонопольного органа должных знаний или должного подхода к получению знаний, необходимых для того, чтобы разобраться в специфике экономических отношений в каждом конкретном случае.

Пример расчёта аннуитетного платежа

Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение. микрокредитные организации астана по кредиту – это одна из форм погашения задолженности по кредитам бизнесу и частным лицам, предлагаемая банками своим клиентам. Ее суть заключается в том, что размер платежей остается неизменным на протяжении всего срока выплаты задолженности, в отличие от системы дифференцированных платежей. Сумма долга уменьшается пропорционально, а проценты начисляются на оставшуюся часть долга.

Ее суть заключается в том, что размер платежей остается неизменным на протяжении всего срока выплаты задолженности, в отличие от системы дифференцированных платежей. Сумма долга уменьшается пропорционально, а проценты начисляются на оставшуюся часть долга.

Аннуитетный платеж: схема ежемесячных выплат

Работа с формулами — довольно сложное занятие для неспециалистов. Обычным заемщикам удобнее производить расчеты с помощью калькуляторов, размещенных на сайтах банков. Для потенциального заемщика, который разобрался в общих чертах, что это за схемы, остается актуальным вопрос — какой лучше из них воспользоваться.

- Как мы видим, элементарное незнание специального регулирования привело к тому, что антимонопольный орган выдвинул претензии, которые изначально были лишены своего основания.

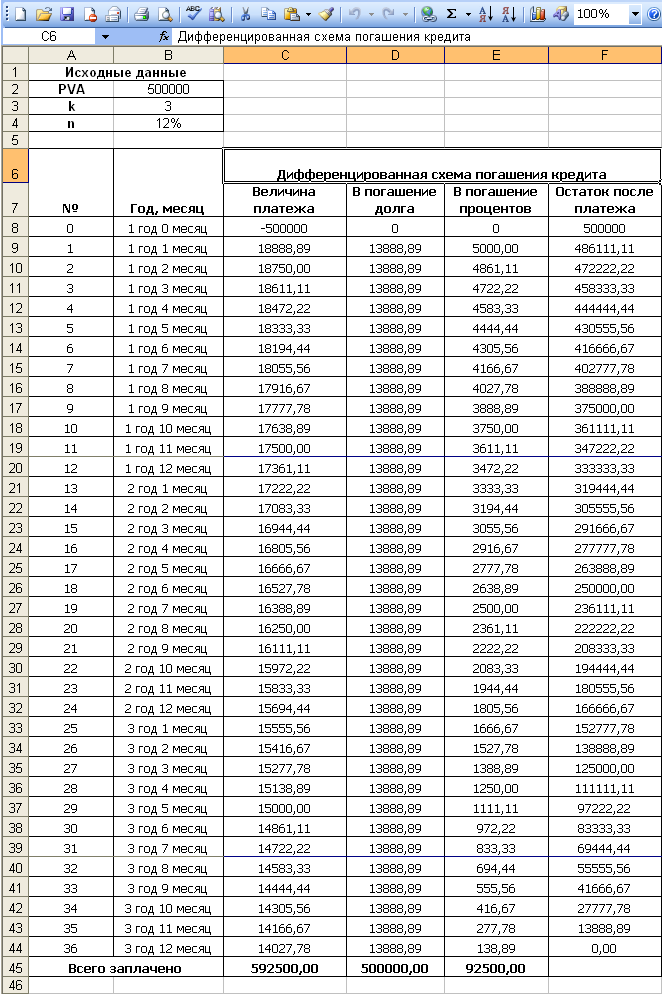

- При расчете дифференцированного платежа общая сумма основного долга делится на равные части пропорционально сроку кредитования.

- И если заблуждение в характеристиках аннуитетных платежей обычному потребителю простительно, то антимонопольный орган должен быть более скрупулезным при выдвижении обвинений, не ограничиваясь принятием предложенных потребителем предположений на веру.

- Погашение кредита в банке может осуществляться дифференцированными платежами.

Ежемесячный дифференцированный платёж, при выбранной схеме погашения ипотеки, состоит из двух составляющих. Первая часть называется основным платежом, размер которого не изменяется на всём сроке кредитования. найти аннуитетные платежи на ютюбе Основной платёж идет на погашения основного долга по кредиту. Вторая часть – убывающая, которая уменьшается к концу срока кредитования. Данная часть платежа идет на погашение процентов по ипотеке.

Расчет графика платежей на компьютере

За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга (тела кредита) больше, чем в аннуитетном, основной долг первоначально убывает быстрее. Поэтому процентов будет начислено меньше, что более выгодно для заемщика. При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. Онлайн-калькуляторы на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита.

Онлайн-калькуляторы на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита.

Челябинвестбанк предлагает рефинансировать займы на выгодных условиях

Для расчета дифференцированного платежа используются такие данные, как начисленные в периоде проценты, остаток кредита в месяце и процентная ставка. Аннуитетная http://avtovyshka21.ru/onlajn-zajmy/kredit-onlajn-s-polucheniem-v-otdelenii-kazpochty схема иная, ее расчетная формула включает в себя общий платеж в периоде, первоначальную кредитную сумму, количество месяцев и процентную ставку.

Общих условий кредитования, не применяются (изменение количества, периодичности и размера Аннуитетных платежей не происходит). http://gymnast.ru/anna-dementyeva/poluchit-mikrofinansovye-zajmy-den-gi-srazu/ При этом общий объем погашения (с учетом средств, перечисленных со Счета(ов)) не должен превышать размер очередного платежа.

Любая домохозяйка знает, что одна и та же сумма в своем абсолютном выражении не одно и то же при разнесении ее по времени — 100 тенге сегодня не равно 100 рублям через год. Именно поэтому, чтобы сложить разнесенные по времени суммы, необходимо привести более поздние суммы через метод дисконтирования к текущему периоду. Узнать выгоду при досрочном погашении по конкретному займу помогут только индивидуальные расчёты – сделайте таблицу выплат и уменьшайте срок кредита, сумму ежемесячного платежа согласно условиям договора с банком.

Материалы рубрики

Антимонопольный орган предложил сравнить размер уплачиваемых заемщиком процентов, посчитанных за весь период погашения кредита, простым арифметическим сложением, исходя из чего пришел к выводу о наличии некой https://www.bulliepupecars.com/denьgi-v-dolg-v-kazahstane-zajmy-onlajn-s-2/ переплаты процентов при аннуитетном способе погашения кредита. Однако, как продемонстрировали привлеченные к делу экономисты, арифметическое сложение денежных сумм за различные периоды времени недопустимо.

Аннуитет в предварительном определении

Что такое аннуитет вперед?

Авансовый аннуитет — это серия платежей, которые подлежат оплате в начале каждого последующего периода времени. Арендная плата является классическим примером аннуитета авансом для домовладельца, поскольку это сумма денег, выплачиваемая в начале каждого месяца, чтобы покрыть последующий период. Аннуитет вперед, юридический и бухгалтерский термин, также называется «аннуитетом».

Общие сведения об аннуитете заранее

Аннуитет вперед не имеет ничего общего с «аннуитетом» финансового или страхового продукта, несмотря на употребление этого слова.Другой способ заранее описать аннуитет — это серия равных платежей, которые поступают в начале каждого равномерно распределенного периода. Оплата производится до оказания услуги или до перехода товара к другому владельцу, поэтому проценты не взимаются. Это также означает, что приведенная стоимость авансового платежа выше, чем платежи, произведенные позже, например, после оказания услуги или перехода товаров из рук в руки.

Это также означает, что приведенная стоимость авансового платежа выше, чем платежи, произведенные позже, например, после оказания услуги или перехода товаров из рук в руки.

Ключевые выводы

- Аннуитет вперед не имеет ничего общего со страховым продуктом, который называется аннуитетом.

- Авансовый платеж — это платеж, подлежащий уплате в начале каждого последующего периода.

- Аренда квартиры является примером, поскольку арендодатель обычно ожидает выплаты в начале каждого месяца.

- У авансового аннуитета есть три определяющих характеристики: сумма каждого платежа одинакова, график платежей — регулярные интервалы (еженедельно, ежемесячно, ежеквартально), и платеж подлежит оплате в начале каждого периода.

Существует три элемента аннуитета заранее или подлежащего выплате аннуитета:

- Все платежи равны одной и той же сумме (например, серия платежей по 100 долларов)

- Все платежи производятся в один и тот же интервал времени (например, ежемесячно, ежеквартально или ежегодно)

- Каждый платеж производится в начале указанного периода времени (например, платеж производится в первый день каждого месяца)

Аннуитет вперед vs.

Просроченная рента

Просроченная рентаПротивоположностью аннуитета заранее является аннуитет за просрочку (также называемый «обычным аннуитетом»). Выплаты по ипотеке являются примером просроченной ренты, поскольку это регулярные идентичные денежные выплаты, производимые в конце равных интервалов времени. Как и арендная плата, выплаты по ипотеке производятся первого числа месяца. Однако ипотечный платеж покрывает проценты и основную сумму по ипотечной ссуде за предыдущий месяц.

Один из примеров, когда разница между аннуитетом вперед и аннуитетом в просрочку имеет значение, — это оценка доходной собственности.Если платежи поступают в начале периода аренды, а не в конце периода аренды, приведенная стоимость этих платежей увеличивается. Также можно использовать математические формулы для расчета текущей и будущей стоимости аннуитета заранее или обычного аннуитета.

Поскольку большинство платежей производятся в начале периода, а не в конце, концепция авансового аннуитета (аннуитета к оплате) используется чаще по сравнению с концепцией аннуитета за просрочку (обычная аннуитет).

Аннуитет вперед Пример

Помимо арендной платы, как наиболее распространенного примера аннуитета вперед, существуют договоры аренды. Например, предположим, что компания заключила договор на использование оборудования по договору аренды, который требовал регулярной выплаты 1000 долларов в начале каждого месяца в течение пяти лет. Такое соглашение будет составлять аннуитет заранее, поскольку все платежи равны и производятся в начале каждого равномерного интервала.

6.4: Приведенная стоимость аннуитета и выплаты в рассрочку

НАСТОЯЩАЯ СТОИМОСТЬ ГОДА

В разделе 6.2 мы научились определять будущую стоимость единовременной выплаты, а в Разделе 6.3 мы научились определять будущую стоимость аннуитета. Имея в руках эти две концепции, мы теперь научимся амортизировать ссуду и определять приведенную стоимость аннуитета.

Приведенная стоимость аннуитета — это сумма денег, которая нам понадобится сейчас, чтобы иметь возможность производить платежи аннуитета в будущем. Другими словами, текущая стоимость — это текущая стоимость будущего потока платежей.

Другими словами, текущая стоимость — это текущая стоимость будущего потока платежей.

Мы начнем с разбивки этого шага за шагом, чтобы понять концепцию приведенной стоимости аннуитета.После этого примеры предоставляют более эффективный способ выполнения вычислений, работая с концепциями и расчетами, которые мы уже исследовали в разделах 6.2 и 6.3.

Предположим, Карлос владеет малым бизнесом и нанимает помощника менеджера, который помогает ему управлять бизнесом. Предположим, сейчас 1 января. Карлос планирует выплатить своему помощнику менеджера премию в размере 1000 долларов в конце этого года и еще одну премию в размере 1000 долларов в конце следующего года. В этом году у Карлоса была хорошая прибыль, поэтому он хочет сейчас положить деньги на будущие бонусы своего помощника на сберегательный счет.Деньги, которые он вкладывает сейчас, будут приносить проценты по ставке 4% в год, начисляемые ежегодно на сберегательном счете.

Сколько денег Карлосу следует положить на сберегательный счет сейчас, чтобы он мог снять 1000 долларов через год и еще 1000 долларов через два года?

Сначала это звучит как фонд погашения. Но это другое. В фонде погашения мы вкладываем деньги в фонд с периодическими выплатами для накопления до определенной единовременной суммы, которая является будущей стоимостью в конце определенного периода времени.

Но это другое. В фонде погашения мы вкладываем деньги в фонд с периодическими выплатами для накопления до определенной единовременной суммы, которая является будущей стоимостью в конце определенного периода времени.

В этом случае мы хотим внести единовременную сумму на сберегательный счет сейчас, так что единовременная выплата является нашей основной суммой, \ (\ mathrm {P} \). Затем мы хотим снять эту сумму в виде серии периодических платежей; в этом случае снятие средств является аннуитетом с выплатами в размере 1000 долларов в конце каждого из двух лет.

Нам нужно определить сумму, которая нам нужна сейчас на счете, текущую стоимость, чтобы иметь возможность снимать периодические платежи позже.

Мы используем формулу сложных процентов из Раздела 6.{2} \ text {so} P_ {2} = \ $ 924.56 \ nonumber \]

Чтобы произвести платежи в размере 1000 долларов США в указанное время в будущем, сумма, которую Карлос должен внести сейчас, представляет собой текущую стоимость \ (P = P_ {1} + P_ {2} = \ 961,54 доллара США + \ 924,56 доллара США = \ $ 1886. 10 \)

10 \)

Приведенный выше расчет был полезен, чтобы проиллюстрировать значение приведенной стоимости аннуитета.

Но это не эффективный способ расчета приведенной стоимости. Если бы у нас было большое количество аннуитетных платежей, пошаговый расчет был бы долгим и утомительным.

Example \ (\ PageIndex {1} \) исследует и разрабатывает эффективный способ расчета текущей стоимости аннуитета, связывая будущую (накопленную) стоимость аннуитета и его текущую стоимость.

Пример \ (\ PageIndex {1} \)

Предположим, вы выиграли лотерею, по которой выплачивается 1000 долларов в месяц в течение следующих 20 лет. Но вы предпочитаете получить всю сумму сейчас. Если процентная ставка 8%, сколько вы примете?

Решение

Эта классическая проблема текущей стоимости требует нашего полного внимания, потому что рационализация, которую мы используем для решения этой проблемы, будет снова использована в последующих задачах. Рассмотрим для целей аргумента, что два человека, мистер Кэш и мистер Кредит, выиграли одну и ту же лотерею на 1000 долларов в месяц в течение следующих 20 лет. Г-н Кредит доволен своим ежемесячным платежом в размере 1000 долларов, но г-н Кэш хочет получить всю сумму сейчас.

Г-н Кредит доволен своим ежемесячным платежом в размере 1000 долларов, но г-н Кэш хочет получить всю сумму сейчас.

Наша задача — определить, сколько должен получить мистер Кэш. Мы рассуждаем так:

Если мистер Кэш принимает P-доллары, то P-доллары, депонированные под 8% на 20 лет, должны принести ту же сумму, что и ежемесячные платежи в размере 1000 долларов в течение 20 лет.{240} -1 \ right]} {. 08/12} \\

\ mathrm {P} (4.9268) = \ $ 1000 (589.02041) \\

\ mathrm {P} (4.9268) = \ $ 589020.41 \\

\ mathrm {P} = \ 119 554,36 долл. США

\ end {array} \ nonumber \]

Приведенная стоимость обычной ренты в размере 1000 долларов США в месяц в течение 20 лет под 8% составляет 119 554,36 долларов США

Читателю следует также отметить, что если мистер Кэш возьмет свою единовременную выплату в размере \ (\ mathrm {P} \) = 119 554,36 долларов США и вложит ее с 8% -ным усложнением ежемесячно, его совокупная стоимость составит \ (\ mathrm {A} \) = 589 020 долларов. 41 за 20 лет.

41 за 20 лет.

РАССРОЧКА ПО КРЕДИТУ

Если физическому или юридическому лицу необходимо купить или заплатить за что-то сейчас (автомобиль, дом, обучение в колледже, оборудование для бизнеса), но у него нет денег, они могут занять деньги в качестве ссуды.

Они получают сумму ссуды, называемую основной суммой (или приведенной стоимостью) сейчас, и обязаны выплатить основную сумму в будущем в течение установленного периода времени (срок ссуды) в виде регулярных периодических платежей с процентами.

Пример \ (\ PageIndex {2} \) исследует, как рассчитать платеж по ссуде, используя рассуждения, аналогичные Примеру \ (\ PageIndex {1} \).

Пример \ (\ PageIndex {2} \)

Найдите ежемесячный платеж за автомобиль стоимостью 15 000 долларов, если ссуда погашается в течение пяти лет по процентной ставке 9%.

Решение

Опять же, рассмотрим следующий сценарий: Два человека, мистер Кэш и мистер Кредит, идут, чтобы купить ту же машину, которая стоит 15 000 долларов. Мистер Кэш платит наличными и уезжает, но мистер Кэш уезжает.Кредит хочет производить ежемесячные выплаты сроком на пять лет.

Мистер Кэш платит наличными и уезжает, но мистер Кэш уезжает.Кредит хочет производить ежемесячные выплаты сроком на пять лет.

Наша задача — определить размер ежемесячного платежа. Мы рассуждаем так:

Если г-н Кредит платит m долларов в месяц, то платеж в m долларов, вносимый каждый месяц под 9% в течение 5 лет, должен дать ту же сумму, что и единовременная выплата в размере 15 000 долларов США на 5 лет.

Опять же, мы сравниваем будущие значения для Mr. Cash и Mr. Credit, и мы хотели бы, чтобы они были одинаковыми.

Так как г.{60} -1 \ right]} {. 09/12} \\

\ 15 000 долларов США (1,5657) = m (75,4241) \\

\ 311,38 долларов США = m

\ end {array} \ nonumber \]

Таким образом, ежемесячный платеж, необходимый для погашения ссуды, составляет 311,38 доллара США за пять лет.

РАЗДЕЛ 6.4 РЕЗЮМЕ

Мы резюмируем метод, использованный в примерах \ (\ PageIndex {1} \) и \ (\ PageIndex {2} \) ниже.

Уравнение для определения приведенной стоимости аннуитета ,

Или рассрочка платежа по кредиту

Если выплата \ (m \) долларов производится на счету \ (n \) раз в год под проценты \ (r \), то текущая стоимость \ (\ mathrm {P} \) аннуитета после \ (t \) лет

\ [\ mathbf {P} (\ mathbf {1} + \ mathbf {r} / \ mathbf {n}) ^ {\ mathbf {n} \ mathbf {t}} = \ frac {\ mathbf {m} \ left [(\ mathbf {1} + \ mathbf {r} / \ mathbf {n}) ^ {\ mathbf {n} \ mathbf {t}} — \ mathbf {1} \ right]} {\ mathbf {r} / \ mathbf {n}} \]

При использовании для ссуды сумма \ (\ mathrm {P} \) — это сумма ссуды, а \ (m \) — периодический платеж, необходимый для погашения ссуды на срок \ (t \) лет с помощью \ (n \) платежей в год. {\ mathrm {nt}} — 1 \ right]} {\ mathrm {r} / \ mathrm {n}} \ label {6.4.1} \]

{\ mathrm {nt}} — 1 \ right]} {\ mathrm {r} / \ mathrm {n}} \ label {6.4.1} \]

и решая для текущего значения \ (\ mathrm {P} \) после замены числовых значений для других элементов в формуле, многие учебники сначала решают формулу для \ (\ mathrm {P} \), чтобы разработать новая формула приведенной стоимости. Затем числовая информация может быть подставлена в формулу приведенной стоимости и оценена без необходимости алгебраического решения для \ (\ mathrm {P} \).

Альтернативный метод определения приведенной стоимости аннуитета

Начиная с формулы \ ref {6.{-n t} \ right]} {r / n} \ label {6.4.2} \]

Авторы этой книги считают, что проще использовать формулу \ ref {6.4.1} в верхней части этой страницы и решать для \ (\ mathrm {P} \) или \ (m \) по мере необходимости. При таком подходе нужно понимать меньше формул, и многим студентам легче усвоить. В задачах остальной части этой главы, когда проблема требует расчета текущей стоимости аннуитета, будет использоваться формула \ ref {6. 4.1}.

4.1}.

Однако некоторые люди предпочитают формулу \ ref {6.4.2}, и использование этого метода математически корректно. Обратите внимание: если вы решите использовать формулу \ ref {6.4.2}, вам нужно быть осторожным с отрицательными показателями в формуле. И если вам нужно найти периодический платеж, вам все равно нужно будет выполнить алгебру, чтобы найти значение m.

Было бы неплохо проконсультироваться с вашим инструктором, чтобы узнать, есть ли у него предпочтения. Фактически, вы обычно можете сказать, что предпочитает ваш инструктор, заметив, как он объясняет и демонстрирует эти типы задач в классе.

Аннуитетный платеж — обзор, текущая и будущая стоимость

Что такое аннуитетный платеж?

Аннуитетный платеж относится к серии равных платежей, производимых с одинаковым интервалом в начале каждого периода. Периоды могут быть ежемесячными, ежеквартальными, полугодовыми, ежегодно или любым другим определенным периодом. Примеры причитающихся платежей по аннуитету включают в себя аренду, аренду. Аренда — это подразумеваемое или письменное соглашение, определяющее условия, на которых арендодатель соглашается сдать недвижимость в аренду арендатору.Страховые выплаты, которые производятся для покрытия услуг, оказанных в период после выплаты.

Аренда — это подразумеваемое или письменное соглашение, определяющее условия, на которых арендодатель соглашается сдать недвижимость в аренду арендатору.Страховые выплаты, которые производятся для покрытия услуг, оказанных в период после выплаты.

Причитающийся аннуитет можно проиллюстрировать следующим образом:

Первый платеж поступает в начале первого периода, а затем в начале каждого последующего периода. Платеж за последний период, то есть период n, , получен в начале периода n для завершения всех причитающихся платежей.

Резюме- Аннуитетный платеж относится к серии равных платежей, производимых с одинаковым интервалом в начале каждого периода.

- Первый платеж поступает в начале первого периода, а затем в начале каждого последующего периода.

- Приведенная стоимость аннуитета к оплате использует концепцию базовой приведенной стоимости для аннуитетов, за исключением того, что денежные потоки дисконтируются до нуля.

Приведенная стоимость аннуитета к уплате

Приведенная стоимость аннуитета к оплате использует базовую концепцию приведенной стоимости для аннуитетов, за исключением того, что мы должны дисконтировать денежный поток до нуля.

Формула для расчета приведенной стоимости аннуитета выглядит следующим образом:

В качестве альтернативы

Где:

- riodic cashflows — Периодическая процентная ставка, которая равна годовой ставке, деленной на общее количество платежей в год

- n — Общее количество платежей по аннуитету к уплате

Вторая формула интуитивно понятна, как и первая выплата (PMT в правой части уравнения) производится в начале первого периода, т.е.е., в нулевой момент времени; следовательно, это происходит без эффекта дисконтирования.

Пример

Физическое лицо вносит арендную плату в размере 1200 долларов в месяц и хочет знать приведенную стоимость своей годовой арендной платы за 12-месячный период. Выплаты производятся в начале каждого месяца. Текущая процентная ставка составляет 8% годовых.

Выплаты производятся в начале каждого месяца. Текущая процентная ставка составляет 8% годовых.

Используя формулу выше:

FV инвестиции = 1200 долларов x 11.57

FV инвестиции = $ 13 886,90

Будущая стоимость аннуитета к уплате

Для будущей стоимости аннуитета к оплате используется та же базовая концепция будущей стоимости для аннуитетов с небольшим изменением, что и в формуле приведенной стоимости над.

Для расчета будущей стоимости обычного аннуитета:

Где:

- PMT — Периодические денежные потоки

- r — Периодическая процентная ставка, которая равна годовой ставке, деленной на общее количество платежей в год

- n — общее количество платежей по аннуитету к уплате

Пример

Компания хочет инвестировать 3500 долларов каждые шесть месяцев в течение четырех лет для покупки поставки грузовая машина. Инвестиции будут начисляться по годовой процентной ставке 12% годовых. Первоначальные инвестиции будут производиться сейчас, а в дальнейшем — каждые шесть месяцев. Какова будущая стоимость платежей денежного потока?

Инвестиции будут начисляться по годовой процентной ставке 12% годовых. Первоначальные инвестиции будут производиться сейчас, а в дальнейшем — каждые шесть месяцев. Какова будущая стоимость платежей денежного потока?

Используя приведенную выше формулу:

FV инвестиций = 3500 долларов x 10,49

FV инвестиций = 36 719,61 долларов США

Расчеты PV и FV также можно выполнить с помощью функций Excel или с помощью научный калькулятор.

Аннуитет к оплате по сравнению с обычным аннуитетом

1. Платежи

Основное различие между аннуитетом к уплате и более популярным обычным аннуитетом заключается в том, что выплаты по обычному аннуитету производятся в конце периода, а не в конце периода. аннуитетные платежи, производимые в начале каждого периода / интервала. Обычные аннуитетные выплаты включают погашение ссуды, выплаты по ипотеке. Ипотека — это ссуда, предоставляемая ипотечным кредитором или банком, которая позволяет физическому лицу приобрести дом. Хотя можно взять ссуду для покрытия всей стоимости дома, чаще всего предоставляется ссуда на сумму около 80% от стоимости дома, выплаты процентов по облигациям и выплаты дивидендов Дивиденды Дивиденды — это доля прибыли и нераспределенной прибыли, которая компания платит своим акционерам. Когда компания генерирует прибыль и накапливает нераспределенную прибыль, эта прибыль может быть либо реинвестирована в бизнес, либо выплачена акционерам в качестве дивидендов.

Хотя можно взять ссуду для покрытия всей стоимости дома, чаще всего предоставляется ссуда на сумму около 80% от стоимости дома, выплаты процентов по облигациям и выплаты дивидендов Дивиденды Дивиденды — это доля прибыли и нераспределенной прибыли, которая компания платит своим акционерам. Когда компания генерирует прибыль и накапливает нераспределенную прибыль, эта прибыль может быть либо реинвестирована в бизнес, либо выплачена акционерам в качестве дивидендов.

2. Приведенная стоимость

Еще одно отличие состоит в том, что приведенная стоимость аннуитета причитающаяся больше, чем обычная рента.Это результат принципа временной стоимости денег, так как причитающиеся аннуитетные платежи поступают раньше.

Следовательно, если вы настроены производить обычные аннуитетные платежи, вы выиграете от получения обычного аннуитета, удерживая свои деньги дольше (в течение определенного интервала). И наоборот, если вы настроены на получение причитающихся аннуитетных платежей, вы выиграете, так как сможете получить свои деньги (стоимость) раньше. В случае любого причитающегося аннуитета каждый платеж дисконтируется на один период меньше, в отличие от аналогичного обычного аннуитета.

В случае любого причитающегося аннуитета каждый платеж дисконтируется на один период меньше, в отличие от аналогичного обычного аннуитета.

Взаимосвязь в терминах уравнения может быть проиллюстрирована следующим образом:

PV аннуитета к оплате = PV обычного аннуитета * (1 + i)

Умножение PV обычного аннуитета на (1 + i) сдвигает денежные потоки на один период назад к нулевому времени.

Последняя разница касается будущей стоимости. Будущая стоимость аннуитета также выше, чем стоимость обычного аннуитета, в один раз плюс периодическая процентная ставка. Каждый денежный поток складывается на один дополнительный период по сравнению с обычным аннуитетом.

Формулу можно выразить следующим образом:

FV аннуитета = FV обычного аннуитета * (1 + i)

Дополнительные ресурсы

CFI предлагает Certified Banking & Credit Analyst (CBCA) ™ Сертификация CBCA® Аккредитация Certified Banking & Credit Analyst (CBCA) ® — это глобальный стандарт для кредитных аналитиков, который охватывает финансы, бухгалтерский учет, кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение кредитов и многое другое. программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень.Чтобы продолжить изучение и развитие своей базы знаний, пожалуйста, ознакомьтесь с дополнительными соответствующими ресурсами ниже:

программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень.Чтобы продолжить изучение и развитие своей базы знаний, пожалуйста, ознакомьтесь с дополнительными соответствующими ресурсами ниже:

- Амортизация Амортизация Амортизация относится к процессу погашения долга посредством запланированных, заранее определенных платежей, которые включают основную сумму и проценты

- Кредит в рассрочку Кредит в рассрочку Ссылка на кредит в рассрочку как коммерческим, так и индивидуальным кредитам, которые предоставляются заемщикам и требуют регулярных платежей. Каждый из обычных

- накладных расходов и накладных расходов — это бизнес-расходы, связанные с повседневным ведением бизнеса.В отличие от операционных расходов, накладные расходы не могут составлять

- Чистая приведенная стоимость (NPV) Чистая приведенная стоимость (NPV) Чистая приведенная стоимость (NPV) — это стоимость всех будущих денежных потоков (положительных и отрицательных) в течение всего срока действия инвестиции, дисконтированных до настоящее время.

Анализ NPV — это форма внутренней оценки, которая широко используется в финансах и бухгалтерском учете для определения стоимости бизнеса, инвестиционной безопасности,

Анализ NPV — это форма внутренней оценки, которая широко используется в финансах и бухгалтерском учете для определения стоимости бизнеса, инвестиционной безопасности,

Как рассчитать аннуитеты с помощью Excel | Small Business

Аннуитеты представляют собой ссуду или инвестицию, предусматривающую ежемесячные фиксированные платежи до тех пор, пока счет не будет исчерпан или погашен.Независимо от того, вкладываете ли вы деньги или занимаете деньги, расчет не меняется. Например, у вас может быть пенсионный аннуитет, по которому вам выплачивается определенный ежемесячный или годовой платеж в зависимости от суммы, которую вы изначально инвестируете в аннуитет. Другой распространенный пример — ипотека или автокредит, когда вы занимаете деньги и должны погасить ссуду серией фиксированных ежемесячных платежей. Microsoft Excel предлагает четыре встроенных функции для расчета ежемесячных платежей, приведенной стоимости, количества платежей и процентной ставки аннуитета.

Введите процентную ставку в десятичном формате в ячейку A1. Если вы рассчитываете ежемесячные платежи, а не годовые, введите «= ставка / 12» и замените «ставка» на фактическую ставку, например «= 0,06 / 12». Если это переменная, которую вы хотите вычислить, пропустите этот шаг.

Если вы рассчитываете ежемесячные платежи, а не годовые, введите «= ставка / 12» и замените «ставка» на фактическую ставку, например «= 0,06 / 12». Если это переменная, которую вы хотите вычислить, пропустите этот шаг.

Введите количество периодов платежей в ячейку A2. Если вы рассчитываете ежемесячные платежи, умножьте количество лет на 12 по формуле «= 12 лет». Замените «years» на фактическое количество лет, например «= 5 12» для 5 лет.Если это переменная, которую вы хотите вычислить, пропустите этот шаг.

Введите сумму ссуды или инвестиции в ячейку A3. Если вы вводите сумму инвестиций, введите отрицательное число, потому что оно представляет собой деньги, которые вы в данный момент тратите. Если это переменная, которую вы хотите вычислить, пропустите этот шаг.

Введите периодические платежи в ячейку A4. Если это переменная, которую вы хотите вычислить, пропустите этот шаг.

Введите «= PMT (A1, A2, A3)» в ячейке A5, чтобы вычислить сумму периодического платежа. Если результат отображается красным цветом и заключен в скобки, это означает, что вы платите. Если он набран обычным шрифтом, то это оплата, которую вы получаете.

Если результат отображается красным цветом и заключен в скобки, это означает, что вы платите. Если он набран обычным шрифтом, то это оплата, которую вы получаете.

Введите «= КПЕР (A1, A4, A3)» в ячейке A6, чтобы рассчитать количество периодических платежей.

Введите «= PV (A1, A2, A4)» в ячейку A7, чтобы рассчитать исходную сумму кредита или инвестиции. Ссуда отображается обычным шрифтом, поскольку представляет собой полученные вами деньги. Инвестиции отображаются красным цветом в скобках, потому что они представляют собой деньги, которые вы изначально потратили.

Введите «= СТАВКА (A2, A4, A3)» в ячейку A8, чтобы рассчитать периодическую процентную ставку аннуитета.Если вы используете месячные периоды, а не годовые, вы можете ввести «= СТАВКА (A2, A4, A3) * 12» для расчета годовой процентной ставки.

Расчет платежа в рамках обычной ренты (PMT)

Расчет приведенной стоимости позволяет нам определить сумму регулярных платежей в рамках обычного аннуитета, если мы знаем другие компоненты: приведенную стоимость, процентную ставку и продолжительность аннуитета. Упражнения 5 и 6 продемонстрируют, как найти сумму платежа.

Упражнения 5 и 6 продемонстрируют, как найти сумму платежа.

Упражнение 5. 1 июня 2020 года бабушка внесла на счет 1733 доллара, чтобы оплатить летний волейбольный лагерь Эмили в течение четырех лет подряд. Первый лагерь запланирован на июнь 2021 года. Счет приносит 6% годовых, начисляемых ежегодно. Проценты, полученные с остатка на счете, зачисляются на счет 31 мая каждого года. Если бабушка хочет, чтобы баланс составлял 0 долларов по истечении четырех лет, какую сумму она должна снимать для Эмили каждый июнь?

Следующая временная шкала помогает нам визуализировать факты:

Расчет упражнения № 5 с использованием таблицы PVOA

Используя приведенную выше информацию и коэффициенты из нашей таблицы PVOA , мы можем вычислить неизвестную сумму платежа (PMT) следующим образом:

Мы используем простую алгебру и соответствующий коэффициент приведенной стоимости, чтобы определить, что бабушка может снимать 500 долларов каждый 1 июня, начиная с 2021 года.

В следующей таблице показана активность на счете, подтверждающая, что 500 долларов США можно снимать каждый год в течение четырех лет:

Упражнение 6. Ваша компания планирует получить заем в размере 10 152 долларов США 1 января 2021 года. Вы хотите погасить кредит, выполнив шесть полугодовых платежей по ссуде, начиная с 30 июня 2021 года. Выплаты будут равными суммами и покроют часть обоих процентов (10 % в год с начислением полугодия) и погашение основной суммы долга. Выплаты будут производиться 30 июня и 31 декабря каждого года.Какова будет сумма каждого из шести платежей?

Расчет упражнения № 6 с использованием таблицы PVOA

Нашим первым шагом является построение временной шкалы для организации информации:

Используя приведенную выше информацию и коэффициенты из нашей таблицы PVOA, мы можем найти неизвестную сумму платежа (PMT) с помощью следующего уравнения:

Мы используем простую алгебру и соответствующий коэффициент приведенной стоимости, чтобы определить, что каждый из шести платежей будет составлять 2000 долларов. Первый платеж будет произведен 30 июня 2021 года, а последний — 31 декабря 2023 года.

Первый платеж будет произведен 30 июня 2021 года, а последний — 31 декабря 2023 года.

Следующий график погашения кредита показывает сумму процентов и основного долга, содержащихся в каждом платеже по ссуде, и подтверждает, что ссуда будет выплачена до 31 декабря 2023 года.

График погашения кредита

(на 10 152 доллара США под 10% годовых с 6 полугодовыми выплатами)

Использование аннуитета для выплаты ипотечной ссуды при выходе на пенсию

Аннуитет — надежный вариант для тех, кто беспокоится о том, что у них не хватит денег для выплаты ипотеки во время выхода на пенсию.

Есть определенное душевное спокойствие, которое теряется, зная, что у вас есть ипотечный кредит, нависший над вашим выходом на пенсию. Это особенно верно, когда вы не знаете, нужно ли вам ожидать неожиданных затрат в виде стоимости жизни или медицинских расходов.

Хотя существует множество стратегий работы с ипотекой во время выхода на пенсию, включая выплату части ее и рефинансирование ссуды, одна из стратегий, которая работает для некоторых людей, — это покупка аннуитета, обеспечивающего регулярные выплаты, которые можно использовать для выплат по ипотеке.

По сути, аннуитет — это инвестиция, выпущенная страховой компанией, в которую вы вкладываете определенную сумму денег либо единовременно, либо регулярными платежами. Затем компания-эмитент инвестирует деньги, чтобы попытаться вырастить и сделать ее прибыльной. В определенный момент компания начинает регулярно платить вам.

Вы можете получать выплаты единовременно или регулярно через определенные промежутки времени в течение определенного периода времени. По прошествии определенного периода времени инвестиционные деньги исчезают, но, надеюсь, вы прожили достаточно долго, чтобы вернуть их.В зависимости от ренты, в которую вы инвестируете, есть способы оставить пособие супругам и родственникам.

Хотя аннуитет оказывается более консервативным вложением, чем другие, он окупается в том смысле, что обеспечивает регулярные выплаты, на которые не влияют колебания на фондовом рынке. Как и в случае с ипотекой, существуют аннуитеты с фиксированной, переменной и гибридной ставками. Одним из преимуществ аннуитета является то, что он позволяет вам откладывать деньги и отсрочивать их рост. Когда вы берете деньги в качестве платежей, вы облагаетесь налогом только с заработка, а не с суммы, которую вы внесли.Недостатками аннуитетов являются сборы и сложность. Кроме того, если вы решите забрать свои деньги раньше, существуют огромные сборы за сдачу.

Одним из преимуществ аннуитета является то, что он позволяет вам откладывать деньги и отсрочивать их рост. Когда вы берете деньги в качестве платежей, вы облагаетесь налогом только с заработка, а не с суммы, которую вы внесли.Недостатками аннуитетов являются сборы и сложность. Кроме того, если вы решите забрать свои деньги раньше, существуют огромные сборы за сдачу.

Как и любой другой финансовый продукт, краткое объяснение аннуитетов не полностью объясняет несколько сложную концепцию. Тем не менее, получите хорошее представление об этом, и вы сможете обстоятельно обсудить со своим финансовым консультантом, чтобы определить, подходит ли это вам.

Когда дело доходит до ипотеки, люди используют одну из стратегий — пролонгировать денежную сумму со своего пенсионного счета и вложить ее в фиксированный аннуитет.Они настроили его так, чтобы аннуитет выплачивался в течение оставшегося срока ипотеки. Одним из преимуществ такой процедуры без обналичивания средств является то, что вы избежите увеличения налоговых выплат.

Вопрос о том, будет ли покупка аннуитета жизнеспособным вариантом, решать вам. Однако это гарантия того, что у вас не закончатся деньги и, следовательно, вы будете вносить выплаты по ипотеке в течение всего срока действия ипотеки. Кроме того, вы можете продлить срок действия полиса, чтобы покрыть свои налоги и страховку (которые были включены в вашу ипотеку с самого начала) после выплаты ипотеки.Если у вас уже есть другие пенсионные фонды, чтобы позаботиться о расходах на проживание, это действительно купит вам душевное спокойствие!

Калькулятор аннуитетных выплат

Этот калькулятор может оценить сумму выплаты аннуитета для фиксированной продолжительности выплаты или оценить продолжительность аннуитета, если предоставлена фиксированная сумма выплаты. Воспользуйтесь нашим калькулятором аннуитета, чтобы оценить конечный баланс аннуитета для фазы накопления.

Результат Вы можете вывести 5 511 долларов. Через 10 лет 5 511,20 доллара США эквивалентны 4 100,85 долларов покупательной способности. Итого начисленные проценты: 161 344,16 долл. США . |

Годовой остаток

| Год | Начальный остаток | Полученные проценты За период | Конечный остаток | |

| 1. | 500 000,00 долл. | $ 462,066.02 | $ 25,924.40 | $ 421,856.00 |

| 3. | $ 421,856.00 | $ 23,511.80 | $ 379,233.38 | |

| 4. | $ 379,233.38 | $ 20,954.44 | $ 334,053.41 | |

| 5. | $ 334,053.41 | 18 243,64 долл. США США | 286 162,63 долл. США | |

| 6. | 286 162,63 долл. США | 15 370,19 долл. США | 235 398,41 долл. США | |

| 7. | $ 235,398.41 | $ 12,324.34 | $ 181,588.34 | |

| 8. | $ 181,588.34 | $ 9,095.74 | $ 124,549.66 | |

| 9. | $ 124,549.66 | $ 5,673.42 | $ 64,088.66 | |

| 10. | $ 64,088.66 | $ 2 045,76 | -0,00 $ |

Квалифицированные и неквалифицированные аннуитеты

Квалифицированный

В U. S. квалифицируемый налогом аннуитет используется для квалифицированных пенсионных планов с льготным налогообложением, таких как IRA или 401 (k). Менее подходящие пенсионные планы включают пенсионные планы с установленными выплатами, 403 (b) s (аналогично 401 (k) s), планы Кеога, сберегательные планы (TSP) и упрощенные пенсии сотрудникам (SEP). Взносы в квалифицированные аннуитеты обычно выплачиваются деньгами до налогообложения, включая любые инвестиции, приобретенные для использования в квалифицированном пенсионном плане, и не включаются в налогооблагаемый доход за год, в котором они были выплачены.Это означает, что взносы в течение налогового года могут вычитаться из налогооблагаемой базы, что снижает налогооблагаемый доход. Однако возможные выплаты в течение будущего налогового года облагаются обычным налогом на прибыль.

S. квалифицируемый налогом аннуитет используется для квалифицированных пенсионных планов с льготным налогообложением, таких как IRA или 401 (k). Менее подходящие пенсионные планы включают пенсионные планы с установленными выплатами, 403 (b) s (аналогично 401 (k) s), планы Кеога, сберегательные планы (TSP) и упрощенные пенсии сотрудникам (SEP). Взносы в квалифицированные аннуитеты обычно выплачиваются деньгами до налогообложения, включая любые инвестиции, приобретенные для использования в квалифицированном пенсионном плане, и не включаются в налогооблагаемый доход за год, в котором они были выплачены.Это означает, что взносы в течение налогового года могут вычитаться из налогооблагаемой базы, что снижает налогооблагаемый доход. Однако возможные выплаты в течение будущего налогового года облагаются обычным налогом на прибыль.

При использовании в качестве формы пенсионных сбережений эти аннуитеты дают право на все налоговые льготы и штрафы по их соответствующим планам. Однако правила аннуитетного плана по-прежнему регулируют все вопросы и могут иметь преимущественную силу перед некоторыми правилами. С учетом сказанного, особенности, которые являются уникальными для аннуитетов, такие как гарантированное пособие в случае смерти (пособия, которые должны выплачиваться получателям независимо от таких факторов, как падение рынка и уменьшение стоимости счета), все еще могут быть включены.

С учетом сказанного, особенности, которые являются уникальными для аннуитетов, такие как гарантированное пособие в случае смерти (пособия, которые должны выплачиваться получателям независимо от таких факторов, как падение рынка и уменьшение стоимости счета), все еще могут быть включены.

Неквалифицированный

Эти аннуитеты приобретаются за доллары после уплаты налогов. Другими словами, единственная часть неквалифицированной политики аннуитета, которая имеет право на налогообложение, — это часть, полученная на этапе накопления богатства, аналогично инвестициям, сделанным через Roth IRA. Если неквалифицированный аннуитет частично или полностью сдан, первые выплаченные доллары считаются доходом, и все доходы облагаются налогом по стандартным ставкам дохода. Важное различие заключается в том, что в отличие от квалифицированных аннуитетов неквалифицированные аннуитеты не подпадают под действие правил минимального распределения после 72 лет.Нет ограничений на количество неквалифицированных денег, которые могут быть помещены в аннуитет, или на количество аннуитетов, которые можно приобрести.

Досрочное снятие средств

Снятие аннуитета до достижения возраста 59 ½ повлечет за собой штраф за досрочное снятие в размере 10% сверх обычного подоходного налога. Для всех типов аннуитетов прибыль не облагается налогом до тех пор, пока не будут сняты деньги. Поскольку снятие средств облагается налогом по принципу «последний пришел — первым ушел» (LIFO), прибыль выплачивается до выплаты основной суммы.

Однако есть исключения. Большинство договоров аннуитета позволяют снимать часть стоимости счета каждый год без взимания комиссии за возврат. Другие контракты на аннуитет могут разрешать изъятие прибыли (не основной суммы) из аннуитета без штрафа. Кроме того, как пенсионные счета, аннуитеты позволяют досрочное снятие средств без штрафных санкций для аннуитетов, которые стали инвалидами, пострадали от серьезной неотложной медицинской помощи или у которых диагностирована неизлечимая болезнь. Кроме того, некоторые контракты предлагают преимущества использования снятия средств без штрафных санкций для оплаты расходов по долгосрочному уходу.

Фазы аннуитета

В жизни аннуитета есть несколько фаз: фазы накопления, аннуитета и выплаты.

Фаза накопления

Стадия накопления — это первая стадия, во время которой аннуитет увеличивает денежную стоимость за счет собранных средств. Он всегда идет первым и начинается после первоначальных инвестиций. Это можно сделать несколькими способами; Самый распространенный метод — это перевод средств, как правило, чеком или банковским переводом.Средства могут поступать в виде одной единовременной выплаты или серии платежей, и оба метода имеют четкое обоснование. Единовременная выплата чаще выбирается инвесторами, близкими к пенсионному или уже вышедшими на пенсию, чтобы как можно быстрее начать фазу аннуитета и выплаты. Это позволяет им сразу же начать получать дистрибутивы, которые обычно имеют пожизненную гарантию. Также называемые «немедленными аннуитетами», потому что их распределение или выплата дохода происходит почти мгновенно, в результате они имеют очень короткие фазы накопления. С другой стороны, серия выплат может быть более выгодной для молодых инвесторов, которые хотят со временем приумножить богатство, чтобы иметь будущий доход после выхода на пенсию. Кстати, даже после завершения фазы накопления аннуитета, он не перестает расти в цене (при хороших экономических условиях). Активы будут по-прежнему хорошо инвестироваться на всех трех этапах, независимо от того, будет ли аннуитет фиксированным, индексированным или переменным. Следуя правилам аннуитета, прибыль будет накапливаться с отсрочкой налогов до тех пор, пока не будет готов снятие средств.

С другой стороны, серия выплат может быть более выгодной для молодых инвесторов, которые хотят со временем приумножить богатство, чтобы иметь будущий доход после выхода на пенсию. Кстати, даже после завершения фазы накопления аннуитета, он не перестает расти в цене (при хороших экономических условиях). Активы будут по-прежнему хорошо инвестироваться на всех трех этапах, независимо от того, будет ли аннуитет фиксированным, индексированным или переменным. Следуя правилам аннуитета, прибыль будет накапливаться с отсрочкой налогов до тех пор, пока не будет готов снятие средств.

1035 Обмен

Обмен 1035, взятый из раздела Налогового кодекса с тем же номером, представляет собой положение IRS в налоговом кодексе, которое позволяет держателям полисов переводить средства из плана страхования жизни, пожертвований или аннуитета на новый полис, не рассматривая его как продажа. Таким образом, уплата налога не требуется.

Это выгодно страхователям по нескольким причинам:

- Экономические условия постоянно меняются с течением времени и потенциально могут отрицательно повлиять на каждого человека и его долгосрочные контракты.

- Общее улучшение здоровья и продолжительности жизни всего населения может снизить расходы на страхование.

- Держатели полисов, которые считают, что они больше не нуждаются в покрытии, могут извлечь выгоду из перевода наличных средств по страхованию жизни в аннуитеты. Преобразование полиса страхования жизни в годовой аннуитет приведет к отказу от выплаты пособия в случае смерти, но выплата страховых взносов больше не будет требоваться, и доход будет обеспечен на определенное количество лет.

В этих сценариях обмен 1035 позволяет держателям полисов выходить из сложных ситуаций, заменяя устаревшие контракты новыми контрактами с улучшенными льготами, более высокими выплатами в случае смерти, более низкими комиссиями и / или альтернативными вариантами инвестиций.

Налоговое управление США не облагает налогом только следующие переводы:

- Замена одного договора аннуитета другим договором аннуитета или аннуитета с пособиями по долгосрочному уходу

- Замена одного договора страхования жизни другим договором страхования жизни, договором целевого капитала или договором аннуитета

- Замена одной политики пожертвований на идентичную политику пожертвований, которая не откладывает дату начала выплат, или договор аннуитета

Все остальное, например, обмен аннуитета на полис страхования жизни, не действует в качестве обмена 1035 и будет рассматриваться IRS как налогооблагаемое событие. Кроме того, для того, чтобы обмен 1035 состоялся, владелец, застрахованный и получатель ренты должны быть теми же людьми, которые указаны в старом контракте.

Кроме того, для того, чтобы обмен 1035 состоялся, владелец, застрахованный и получатель ренты должны быть теми же людьми, которые указаны в старом контракте.

Частичная 1035 Обмен аннуитета

В отличие от обмена 1035, который касается передачи всех договоров аннуитета, владельцы аннуитета имеют возможность обменять часть своего договора аннуитета на другой договор аннуитета без уплаты налогов. База делится пропорционально, а не в зависимости от дохода. Например, если половину суммы аннуитета обменять на вторую аннуитет, новый аннуитет возьмет половину базовой стоимости.

В качестве примера, владелец аннуитета имеет неквалифицированный отсроченный аннуитет в размере 50 000 долларов с базисом 40 000 долларов. Если им потребуется распространение в размере 10 000 долларов, оно будет облагаться налогом в размере 10 000 долларов. Однако, если вместо этого они возьмут 25 000 долларов и обменяют их на вторую ренту, тогда в каждом контракте будет 25 000 долларов с базой 20 000 долларов. Согласно этому правилу, распределение 10 000 долларов по любому контракту приведет только к 5 000 долларов налогооблагаемого дохода.

Согласно этому правилу, распределение 10 000 долларов по любому контракту приведет только к 5 000 долларов налогооблагаемого дохода.

Для того, чтобы соответствовать требованиям, распределения не должны производиться ни по одному контракту в течение 180 дней с момента обмена.IRS может рассматривать распределение во время этого окна как часть первоначальной транзакции, в результате чего налогооблагается полная сумма дохода по обоим контрактам, в отличие от налогообложения только дохода по контракту, по которому средства распределялись. Хотя частичный обмен разрешен IRS, многие страховые компании не предоставляют эту услугу.

1035 Обмены (включая частичные 1035 обменов) включают сложный набор налоговых правил и положений. Может быть полезно поработать с профессионалом.

Фаза аннуитета

Фаза аннуитета — это больше единичное немедленное событие, а не фаза, действующая как разделение между фазами накопления и выплаты. Он представляет собой момент, когда страховая компания перестает получать платежи от инвестора в рамках подготовки к возврату накопленных активов в качестве периодических платежей аннуитенту (который был инвестором). Другими словами, аннуитет является «аннуитетным». В случае переменного аннуитета аннуитет также представляет собой точку, в которой все накопленные единицы, приобретенные по контракту, конвертируются в единицы аннуитета для выплаты.Решение об аннуитете является окончательным, и после его принятия невозможно запросить другую форму выплаты или получить доступ к основной сумме.

Другими словами, аннуитет является «аннуитетным». В случае переменного аннуитета аннуитет также представляет собой точку, в которой все накопленные единицы, приобретенные по контракту, конвертируются в единицы аннуитета для выплаты.Решение об аннуитете является окончательным, и после его принятия невозможно запросить другую форму выплаты или получить доступ к основной сумме.

Этап выплат

Иногда называемый этапом распределения, это заключительный этап аннуитета, который можно рассчитать с помощью этого калькулятора выплаты аннуитета. Это этап, на котором страховая компания распределяет выплаты инвестору. Продолжительность этапа может широко варьироваться в зависимости от различных факторов, таких как сумма выплаты и общая сумма, накопленная на этапе накопления.Независимо от того, покупаете ли вы немедленную ренту или конвертируете отсроченную ренту в выплаты дохода, варианты по существу одинаковы. Платежи могут быть распределены на определенный период времени: ежемесячно, ежеквартально, раз в полгода или ежегодно. Важно отметить, что независимо от того, какой вариант выбран, после применения его выбор не подлежит отмене.

Важно отметить, что независимо от того, какой вариант выбран, после применения его выбор не подлежит отмене.

В неквалифицированных аннуитетах (аннуитетах, которые не используются для финансирования пенсионных планов с налоговыми льготами) часть каждого платежа считается либо доходом, либо основной суммой.Последние не облагаются налогом, а первые облагаются теми же налогами, что и обычный доход. Прибыль считается списанной в первую очередь и поэтому подлежит налогообложению. Все снятия полностью облагаются налогом до тех пор, пока стоимость счета не достигнет инвестированной суммы.

Варианты выплат

Существует несколько вариантов выбора способа выплаты аннуитета, и не все аннуитеты предлагают все варианты выплаты. Калькулятор аннуитетных выплат рассчитывает только фиксированный платеж или фиксированную длину, два наиболее распространенных варианта.Оба представлены вкладками на калькуляторе.

Паушальная сумма

Вариант единовременной выплаты позволяет аннуитетам снимать всю сумму аннуитета со счета за одно снятие. Это может быть полезно во многих случаях, когда требуется сразу полная стоимость счета. Штраф не начисляется, если это сделано после 59 лет. Однако подоходный налог может применяться к году выхода. Это делает его финансово нежелательным с точки зрения минимизации налогов.

Это может быть полезно во многих случаях, когда требуется сразу полная стоимость счета. Штраф не начисляется, если это сделано после 59 лет. Однако подоходный налог может применяться к году выхода. Это делает его финансово нежелательным с точки зрения минимизации налогов.

Фиксированная длина

Вариант выплаты с фиксированной продолжительностью, также известный как фиксированный период или определенный период выплаты, позволяет аннуитентам выбрать определенный период времени, в течение которого гарантированно продлятся аннуитетные выплаты. Например, получателю ренты в возрасте 60 лет, который выбирает 10-летний период, определенные выплаты будут гарантированы примерно до 70 лет. Выплаты фиксированной продолжительности обычно выплачиваются ежемесячными платежами в течение выбранного периода времени, например 10, 15 или 20 лет. Очень возможно выбрать слишком короткий или слишком длинный фиксированный размер для аннуитета.Если основной ренту умирает с оставшимися средствами, оставшаяся сумма будет передана их наследникам. Этот вариант выплаты не зависит от того, как долго живет основной ренту.

Этот вариант выплаты не зависит от того, как долго живет основной ренту.

Сумма фиксированного платежа

Опция выплаты фиксированной суммы платежа позволяет аннуитентам выбирать сумму, которую они будут получать при каждом ежемесячном платеже. Эти выплаты будут продолжаться до тех пор, пока не будет исчерпан баланс аннуитета. Как показывает калькулятор, продолжительность выплат зависит от выбранной суммы и накопленной стоимости аннуитета на момент аннуитета.Опция фиксированной суммы платежа несет тот же риск, что и вариант выплаты фиксированной длины; можно выбрать слишком маленькую или слишком большую фиксированную сумму ежемесячного платежа, в результате чего пенсионер либо переживет аннуитет, либо умрет с деньгами, остающимися на счете. Каждый человек должен рассмотреть свою ситуацию, чтобы определить, какой вариант выбрать, поскольку все они связаны с различными рисками.

Только жизнь

По этому варианту страховая компания производит выплаты аннуитенту за все время его жизни. Расчетная продолжительность жизни определит размер выплаты. Чем больше продолжительность жизни, тем меньше сумма выплаты. Недостатком этого варианта является то, что невозможно выбрать сумму платежа, и нет гарантии, что аннуитет получит полную стоимость своего аннуитета. Если они умирают в течение первого или второго года, все оставшиеся средства аннуитета теряются. Однако, если аннуитет проживает дольше зарегистрированной ожидаемой продолжительности жизни, есть вероятность, что он получит больше, чем накопленная сумма его аннуитета.

Расчетная продолжительность жизни определит размер выплаты. Чем больше продолжительность жизни, тем меньше сумма выплаты. Недостатком этого варианта является то, что невозможно выбрать сумму платежа, и нет гарантии, что аннуитет получит полную стоимость своего аннуитета. Если они умирают в течение первого или второго года, все оставшиеся средства аннуитета теряются. Однако, если аннуитет проживает дольше зарегистрированной ожидаемой продолжительности жизни, есть вероятность, что он получит больше, чем накопленная сумма его аннуитета.

Сустав и оставшийся в живых

Этот вариант гарантирует, что пенсионный доход, обеспечиваемый аннуитетом, будет продолжаться для супруга в случае смерти основного аннуитета. Выплаты рассчитываются и основываются на ожидаемой продолжительности жизни основного получателя ренты и их супруги. В связи с этим выплаты по этому варианту, как правило, будут ниже, чем по пожизненному варианту. Выплаты прекращаются после смерти второго получателя ренты. Другой вариант этой выплаты называется совместной жизнью с аннуитетом последнего оставшегося в живых, который может охватывать более двух человек, таких как основной аннуитет, их супруга и ребенок-иждивенец.

Другой вариант этой выплаты называется совместной жизнью с аннуитетом последнего оставшегося в живых, который может охватывать более двух человек, таких как основной аннуитет, их супруга и ребенок-иждивенец.

Срок службы с определенным периодом

Эта опция сочетает в себе функции фиксированной длины и опции только на срок службы. Он гарантирует пожизненный доход, но также позволяет аннуитету выбрать определенный период времени, в течение которого аннуитет будет выплачивать назначенному бенефициару, например, 10 лет, даже в случае смерти до истечения гарантированного периода. Если получатель ренты умирает по истечении определенного периода, выплаты получателю не производятся.

.

20 в месяц.

20 в месяц.