В чем разница между ипотекой и потребительским кредитом — Ипотека

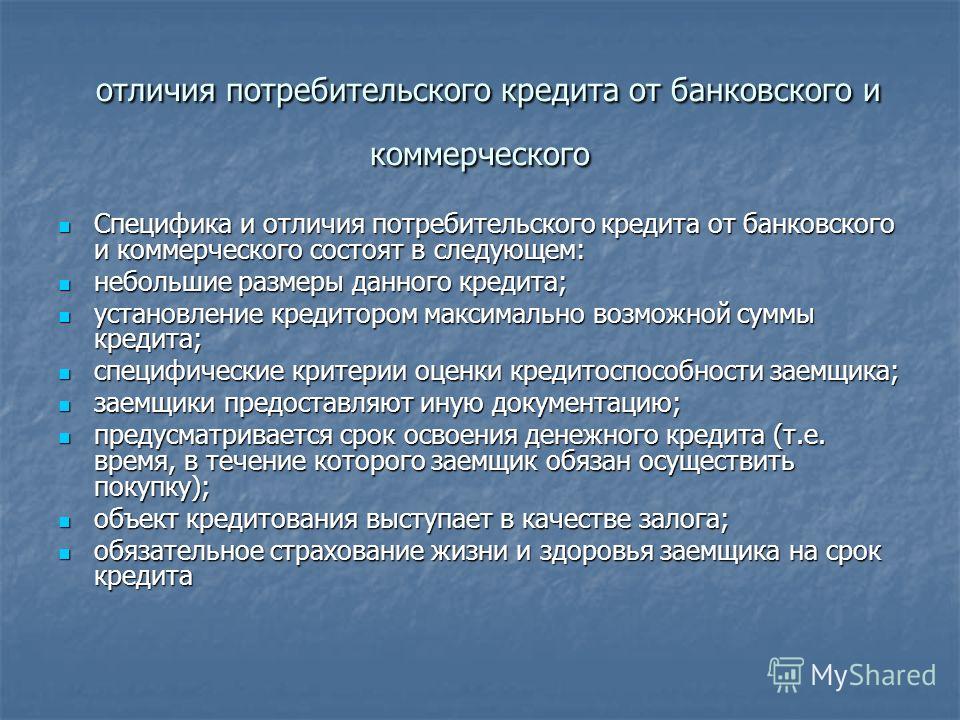

У ипотечного кредита есть своя специфика, отличающая его от обычного потребительского. Разбираемся, в чем главные различия.

Цель кредита

Ипотечный кредит выдается только на покупку недвижимости, использовать на что-то другое полученные средства заемщик просто не сможет.

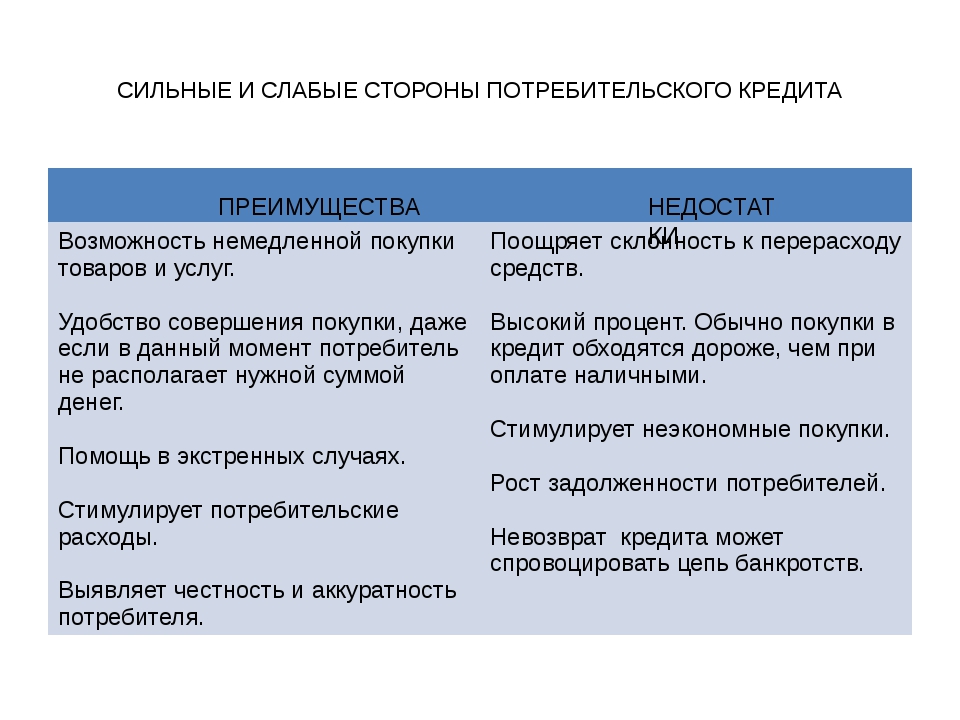

Потратить потребительский кредит можно на что угодно.

Наличие залога

В случае с ипотекой, на купленную недвижимость накладывается обременение, и до погашения кредита она остается в залоге у банка. Собственнику придется до выплаты кредита согласовывать некоторые действия в отношении своей недвижимости с банком: продажа, дарение, перепланировка и т.д.

Для получения потребительского кредита залог не нужен.

О том, что можно, а что нельзя делать с квартирой, купленной в ипотеку, читайте в нашей статье

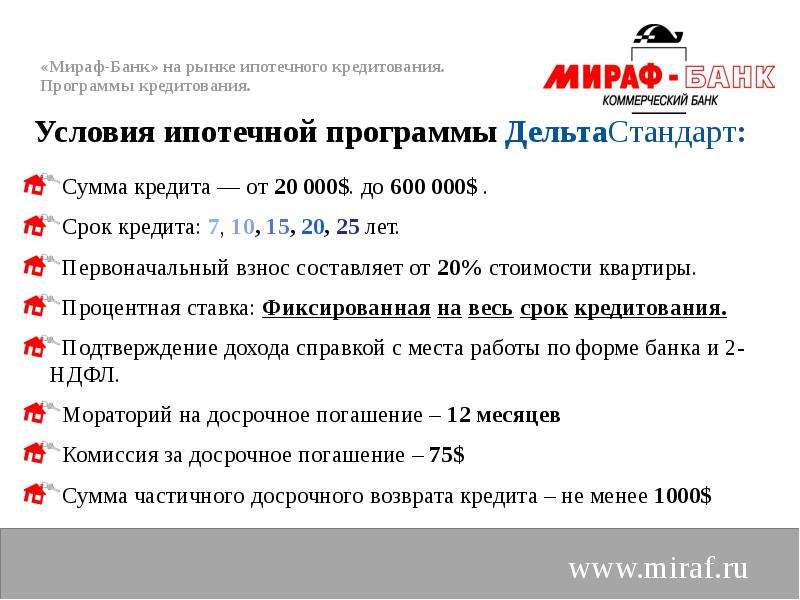

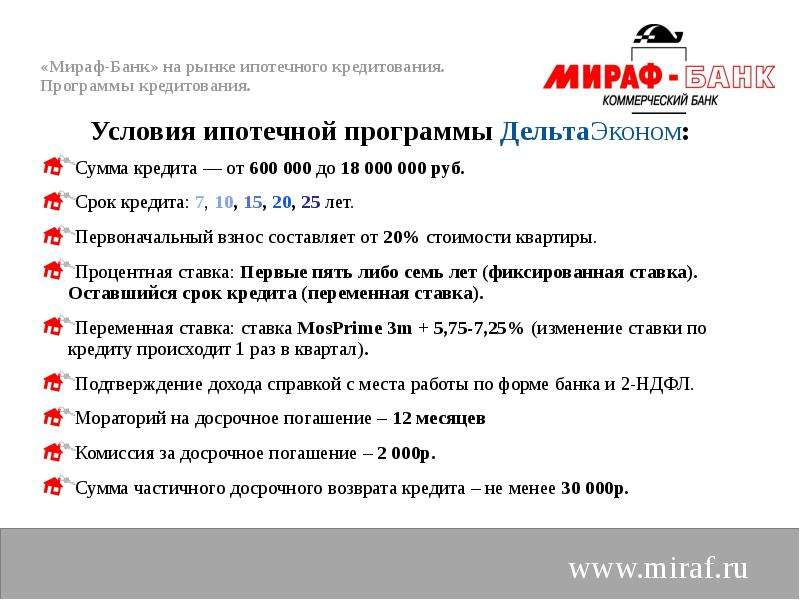

Первоначальный взнос

Для получения ипотеки первоначальный взнос необходим.

Для получения потребительского кредита первоначальный взнос не нужен.

Все о первоначальном взносе по ипотеке читайте в нашей статье

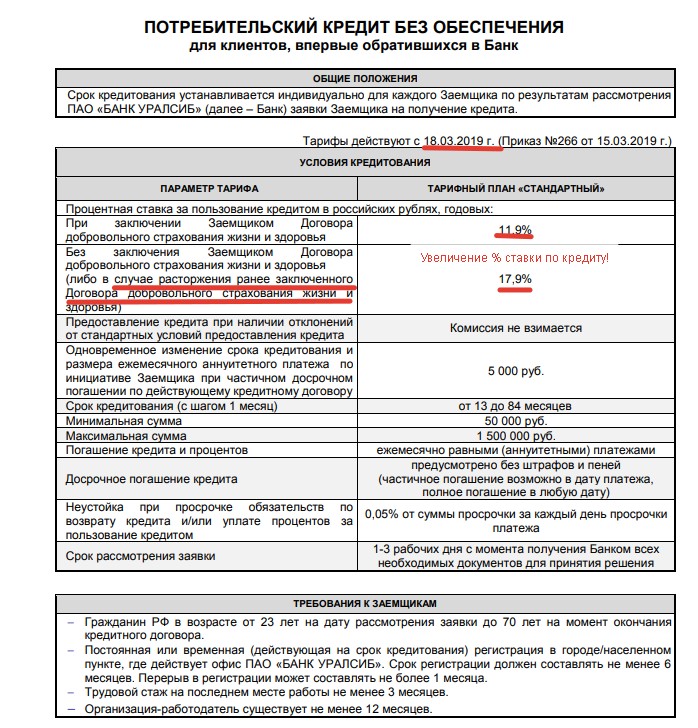

Размер процентной ставки

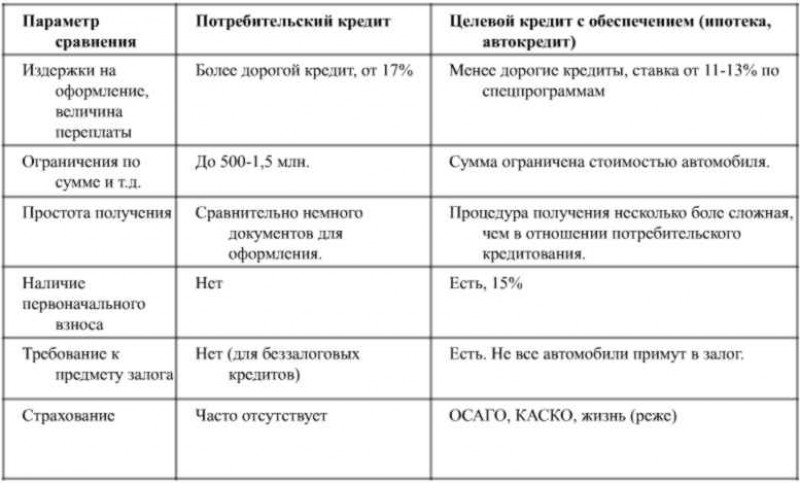

Обычно процентные ставки по ипотечному кредиту существенно ниже, чем по потребительскому.

При ипотеке банк очень тщательно проверяет платежеспособность заемщика, имеет гарантии в виде залога купленной недвижимости, которая к тому же еще и застрахована от основных рисков. Это позволяет банкам снижать процентные ставки и создавать выгодные условия для заемщиков.

Срок погашения кредита

Срок погашения ипотеки более продолжительный — до 30 лет.

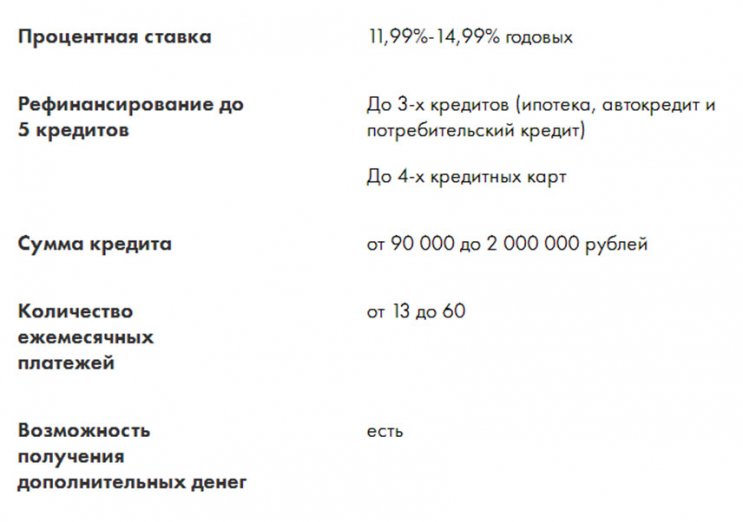

Потребительский кредит обычно выдается на срок от нескольких месяцев до 5 лет. Но и тот, и другой кредит можно погасить досрочно.

Размер ежемесячных платежейВсе о досрочном погашении ипотеки СберБанка читайте в нашей статье

Обычно благодаря более продолжительному сроку погашения кредита размер ежемесячных платежей по

При одном и том же доходе, одобренная сумма будет вероятнее всего выше у ипотечного кредита, чем у потребительского.

Срок полученияПодобрать программу кредитования, рассчитать первоначальный взнос и условия ипотечного кредита можно на калькуляторе ипотеки

Потребительский кредит можно получить за 1-2 дня.

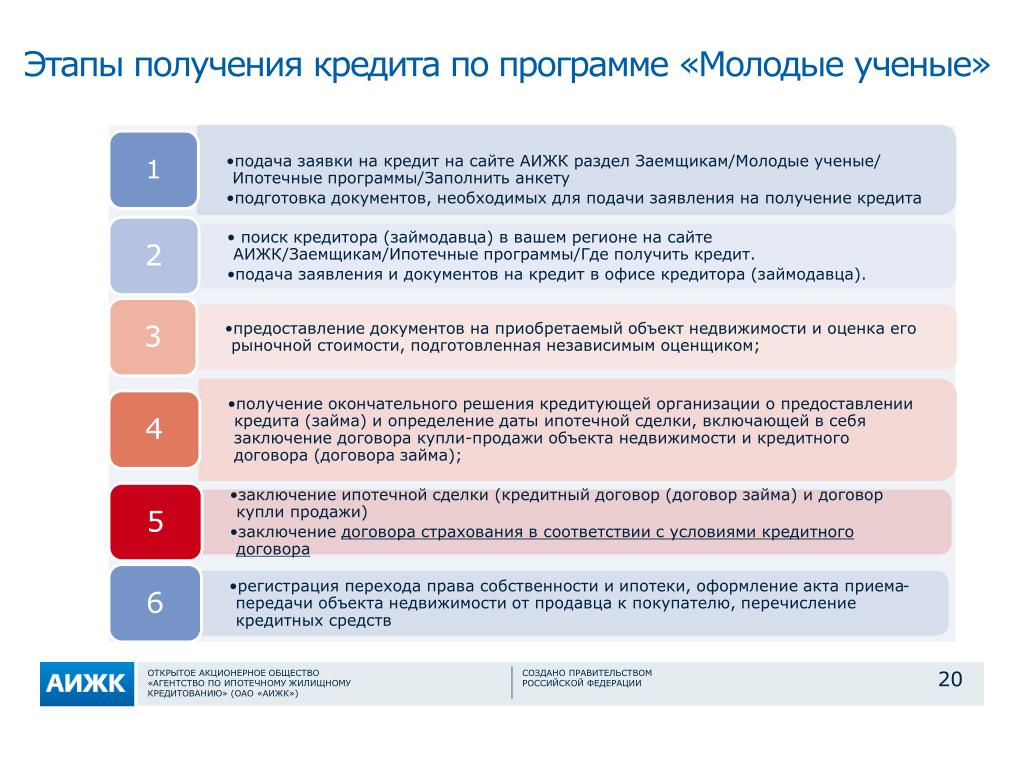

Получение ипотечного кредита займет немного больше времени — помимо документов заемщика, банку необходимо тщательно проверить недвижимость и документы по ней, а это — дополнительное время.

Пошаговая инструкция для заемщика после одобрения ипотеки — в нашей статье

Льготы и субсидии от государства

Государство часто выделяет средства на льготы и субсидии для ипотечных программ. Например, сейчас в СберБанке по льготным ставкам можно купить недвижимость от 0,1% годовых по программам

Для потребительских кредитов льгот от государства не предусмотрено.

Подать заявку на ипотеку онлайн за 5 минут и получить решение за 1 день можно на ДомКлик

Налоговый вычет

Право на налоговый вычет за проценты с кредита, взятого на приобретение жилья, есть только в случае покупки недвижимости в ипотеку

Получить налоговый вычет за проценты с потребительского кредита, взятого на покупку недвижимости, не получится.

О том, как получить налоговый вычет, читайте в нашей статье

Дополнительные расходы

Если вы берете потребительский кредит, обязательных дополнительных расходов не будет.

При ипотечном кредите обязательной статьей расхода станет страхование купленной недвижимости. Также можно застраховать жизнь и здоровье — в рамках программы

В чем разница между кредитом, займом и ссудой: таблица с отличиями

Существует несколько способов получить деньги или имущество в долг. Самыми популярными являются кредит и займ. Помимо них можно отметить ссуду, лизинг и рассрочку. В этой статье мы расскажем вам подробнее о различиях между этими явлениями — это позволит вам правильно выбрать способ.

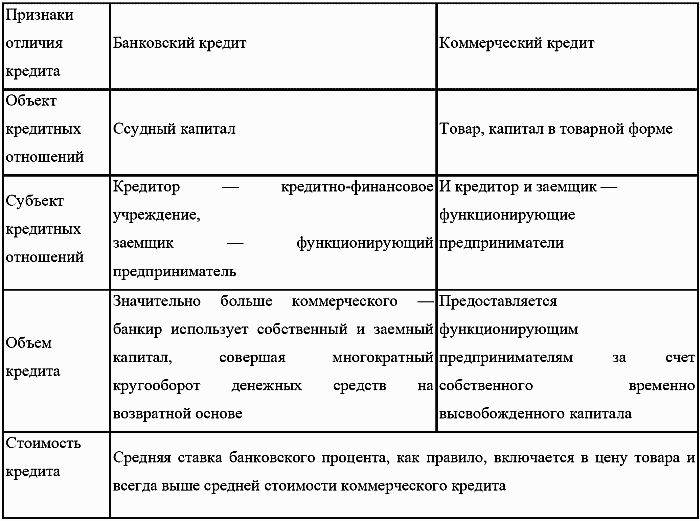

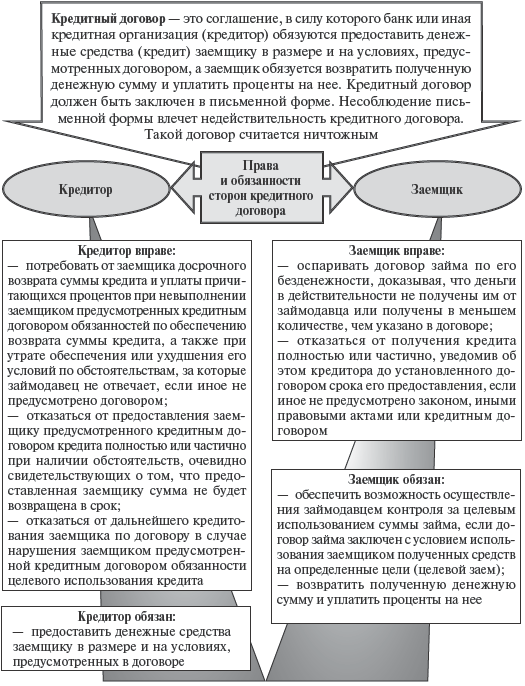

Что означают понятия

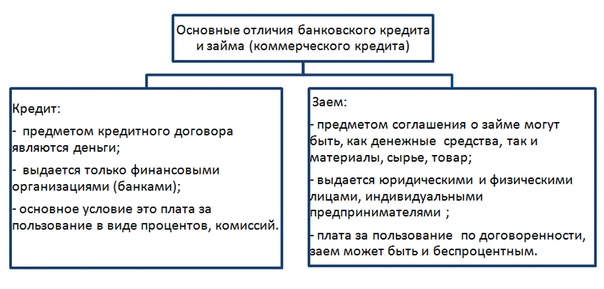

Кредит — это деньги, которые финансовая организация (например, банк) передает заемщику в размере и на условиях, которые предусмотрены кредитным договором. Банковский кредит предоставляется только в денежной форме. Заемщик, в соответствии с кредитным договором, обязан вернуть взятую сумму и выплатить проценты за пользование деньгами, а также выполнить другие финансовые обязательства, если они предусмотрены договором. В качестве кредитора может выступать только финансовая или кредитная организация, которая имеет соответствующую лицензию ЦБ РФ. Кредитный договор всегда заключается в письменном виде.

Займ — это деньги или ценности, переданные в долг одним лицом (займодавцем) другому (заемщику) с условием полного возврата в конце определенного срока. Договор для его оформления не обязателен. Займ может быть, в зависимости от его условий, процентным или беспроцентным.

Микрозайм — это услуга, которая позволяет получить деньги на некоторое время с условием дальнейшего возврата. В качестве займодавца может выступать МФО и КПК. Между заемщиком и займодавцем, как и при оформлении кредита, заключается договор займа. Микрозайм может быть процентным или беспроцентным, это зависит от условий договора. Срок предоставления микрозайма обычно короче кредитного, долг выплачивается постепенно или единовременно..

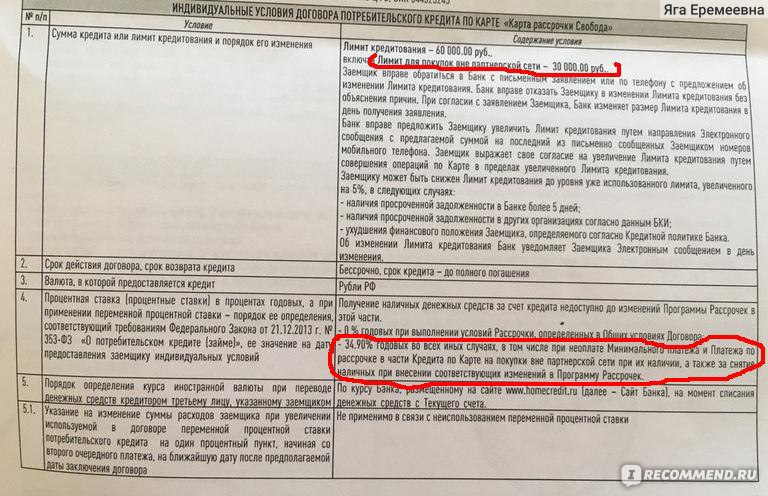

Рассрочка — это изменение срока, в течение которого покупатель выплатит полную стоимость товара. При такой сделке заключается договор купли-продажи в кредит с оплатой товара в рассрочку. Уплата процентов при этом не предусматривается. В нем должен быть прописан период рассрочки, стоимость товара, размер каждого из платежей и порядок их внесения. Если что-либо из перечисленного в документе отсутствует, он уже не будет считаться договором рассрочки.

Ссуда — это пользование чужим имуществом на безвозмездной основе. Договор ссуды предусматривает, что одна сторона передает другой какую-то вещь в пользование на определенный срок. Кроме того, в договоре можно указать, в каком состоянии получатель ссуды должен вернуть взятую вещь: в первоначальном или с учетом износа. Понятие ссуды отличается от хранения тем, что ее получатель может использовать взятую вещь.

Закон не разрешает использовать понятие ссуды в отношении займа, несмотря на то, что оно применяется как в банковской, так и в судебной практике.

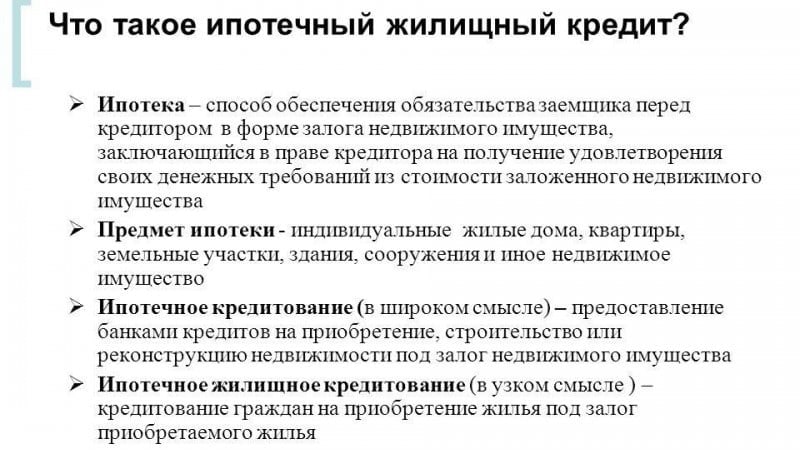

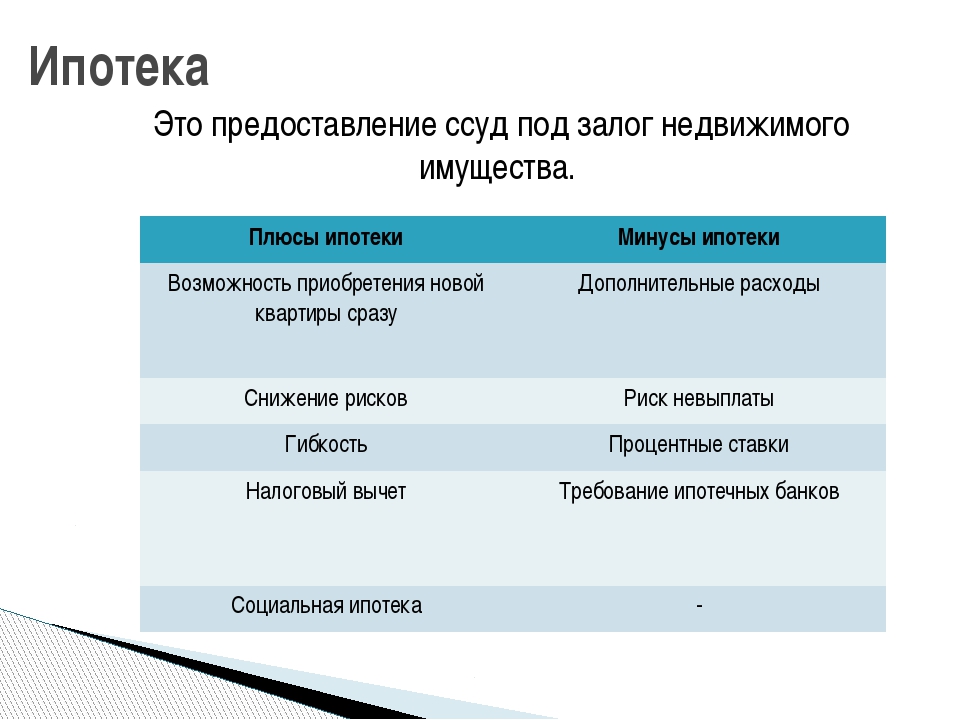

Ипотека — это вид залога, объектом которого выступает недвижимость. Обычно она является обеспечением по кредитному договору. В течение срока действия ипотечного договора недвижимость остается у заемщика и он может ею пользоваться. Если заемщик не может вернуть долг, то кредитор имеет право выставить предмет залога на продажу, чтобы вернуть свои деньги. Несмотря на то, что ипотекой чаще всего называют жилищные кредиты, любой кредит под залог недвижимости (по договору аренды, купли-продажи или подряда) будет ипотекой.

Лизинг — это гибрид кредита и аренды, к которой привлекается третье лицо — лизинговая компания. Она выкупает у продавца товар, который требуется покупателю, и передает ему данное имущество в аренду. Если в дальнейшем покупатель намерен выкупить имущество, то в течение определенного срока каждый месяц он будет вносить лизинговой компании платежи. После того, как истечет срок, указанный в договоре, покупатель может выкупить у лизинговой компании имущество по его остаточной стоимости. Если приобретение не планируется, то имущество передается назад в лизинговую компанию.

Виды перечисленных понятий

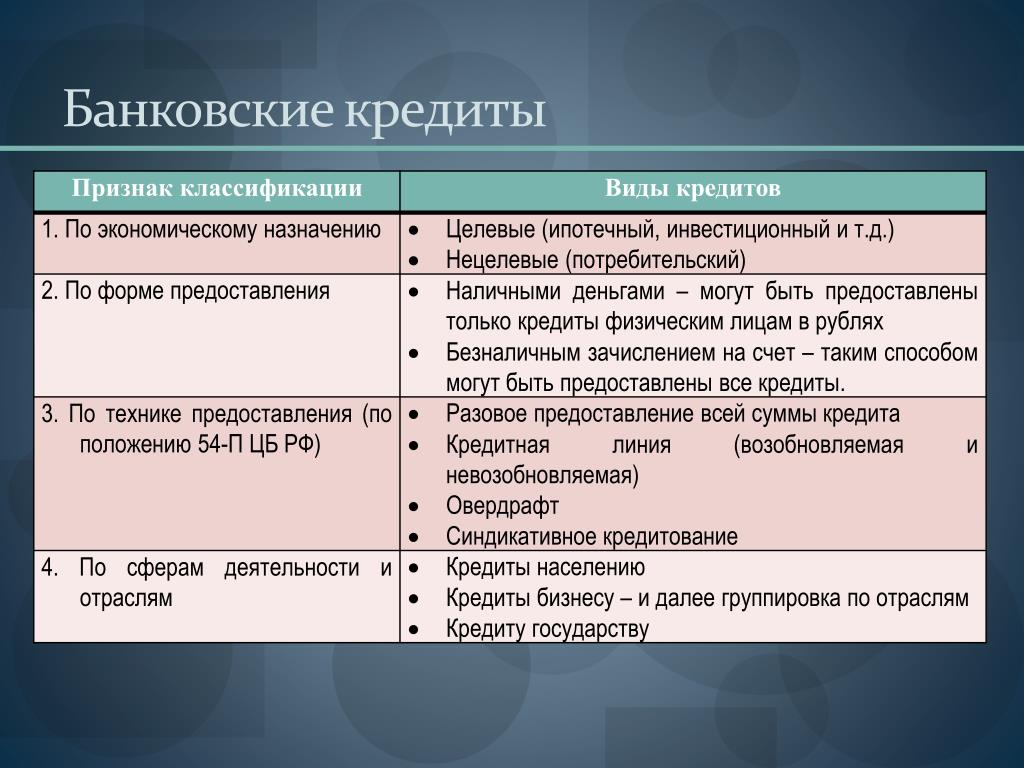

Виды кредитов

- По наличию обеспечения — обеспеченные, частично обеспеченные и необеспеченные

- По платности — процентные и беспроцентные

- По цели -целевые (автокредит, жилищный кредит, земельный, рефинансирование, образовательный, брокерский) и нецелевые

- По категории клиентов — для физических лиц, для юридических лиц, межбанковские

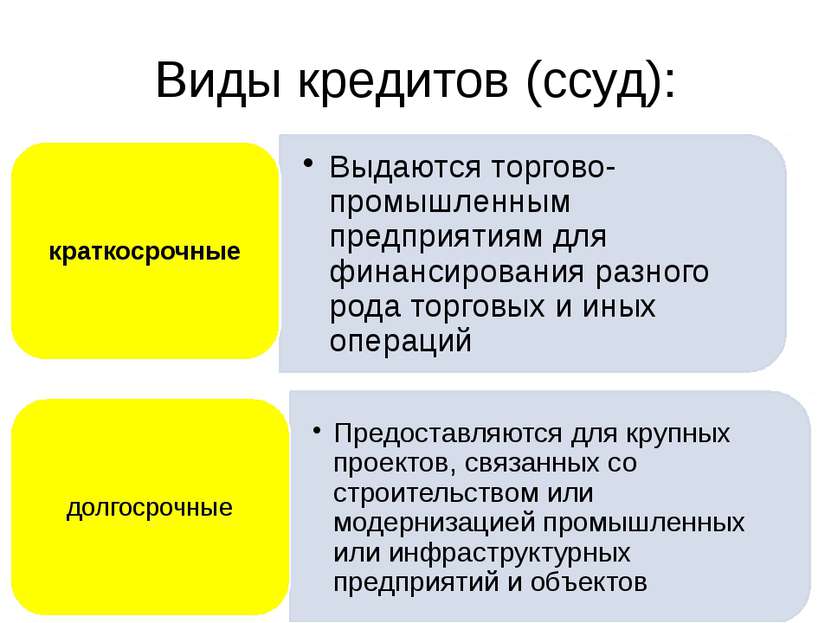

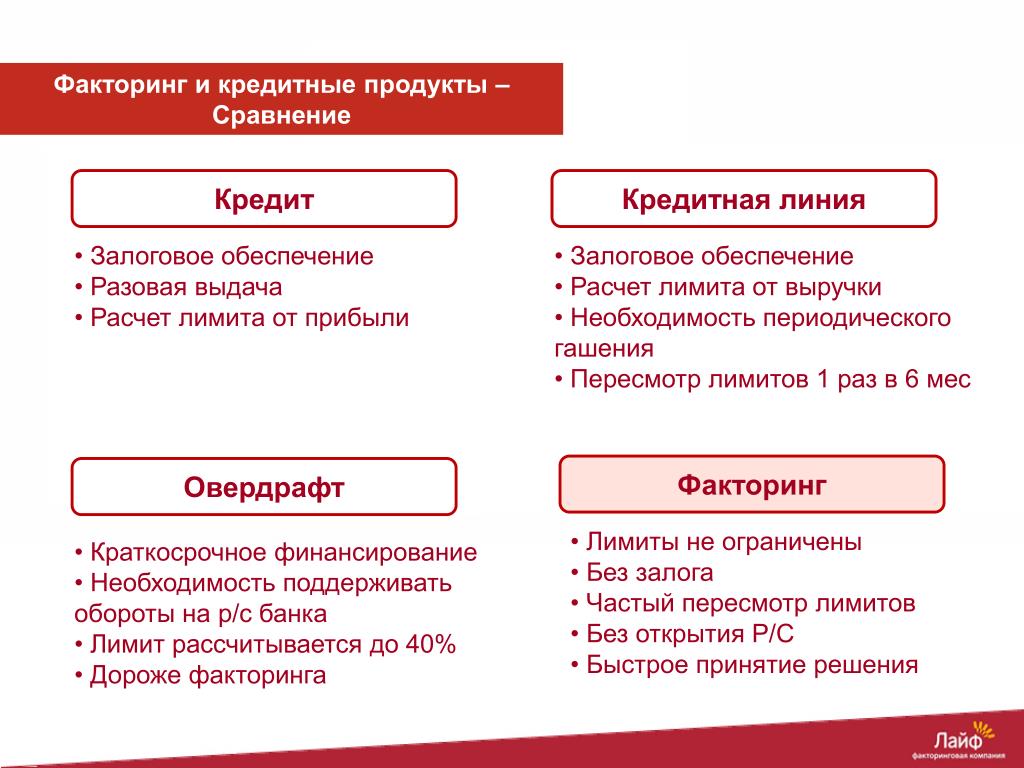

- По срочности — овернайты (межбанковский кредит на одну ночь), сверхсрочные (до 3 месяцев), краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (свыше 5 лет), бессрочные

- По форме выдачи — с единовременной выдачей, с выдачей частями, овердрафты, кредитные линии

- По схеме расчета платежей — аннуитетные, дифференцированные, сезонные

Типы кредитов

- Наличными — предусматривает получение денег на руки или на счет в банке с последующим снятием

- Кредитная линия — лимит кредитных средств, в пределах которого заемщик может использовать деньги, а затем погашать долг

- Кредитная карта — кредитный лимит, устанавливаемый на банковскую карту

- Кредитная линия с овердрафтом — то же самое, что и кредитная линия с той разницей, что заемщик может на некоторое время выйти за пределами допустимого лимита, а затем погасить долг.

Виды займов

- По сроку — краткосрочные, среднесрочные и долгосрочные

- По цели— целевые и нецелевые

- По обеспечению — с обеспечением (под залог или поручительства), без обеспечения

- По форме выдачи — денежные или имущественные

Виды рассрочек

- Беспроцентная — стоимость товара делится на несколько платежей, проценты не начисляются

- С процентами — проценты начисляются на остаток долга после внесения первого взноса

- Краткосрочная — на срок от 1 до 3 месяцев

- Долгосрочная — на срок от 1 года до 3 лет

- Индивидуальная — условия разрабатываются специально для клиента

- Смешанная — совмещает в себе несколько вышеперечисленных видов

Виды ссуд

- По виду объекта сделки — движимое и недвижимое имущество

- Двусторонняя и многосторонняя — зависит от того, сколько лиц указано в договоре ссуды

Виды ипотеки

- По типу объекта недвижимости — жилищная, земельная, коммерческая

- По основанию: в силу закона (в качестве обеспечения выступает приобретаемое жилье) и в силу договора (в качестве обеспечения выступает собственное имущество)

- С наличием льгот (региональные программы, использование средств материнского капитала, семейная и военная ипотека, с господдержкой, для молодых специалистов) или без него

Виды лизинга

- Финансовый — лизинговая компания предоставляет получателю лизинга имущество на условии погашения его стоимости несколькими платежами.

По окончанию договора лизинга имущество переходит в собственность получателя лизинга

По окончанию договора лизинга имущество переходит в собственность получателя лизинга - Оперативный — общая сумма платежей по договору лизинга не покрывает стоимости имущества. По окончанию договора лизинга имущество возвращается в лизинговую компанию. Обычно срок таких договоров — от 3 до 6 месяцев

- Возвратный — в этом случае организация, которой принадлежит имущество, передает его в собственность лизинговой компании, а потом оформляет договор аренды и вносит регулярные платежи

- По степени риска — необеспеченный (договором не предусмотрены дополнительные гарантии), частично обеспеченный (договор предусматривает наличие страхового депозита), гарантированный (риски распределяются между несколькими участниками договора, которые одновременно являются гарантами)

- По форме расчета — денежный (платежи вносятся в денежном эквиваленте), компенсационный (платежи вносятся в форме товара, который производится на лизинговом оборудовании), смешанный (платежи вносятся как в денежном эквиваленте, так и в форме товара)

- По типу имущества — лизинг движимого и недвижимого имущества

В чем заключаются отличия

Между разными вариантами получения заемных средств есть большое количество различий. Они заключаются в порядке предоставления, требованиях для получения, юридическом аспекте и других. Рассмотрим эти отличия подробнее.

Они заключаются в порядке предоставления, требованиях для получения, юридическом аспекте и других. Рассмотрим эти отличия подробнее.

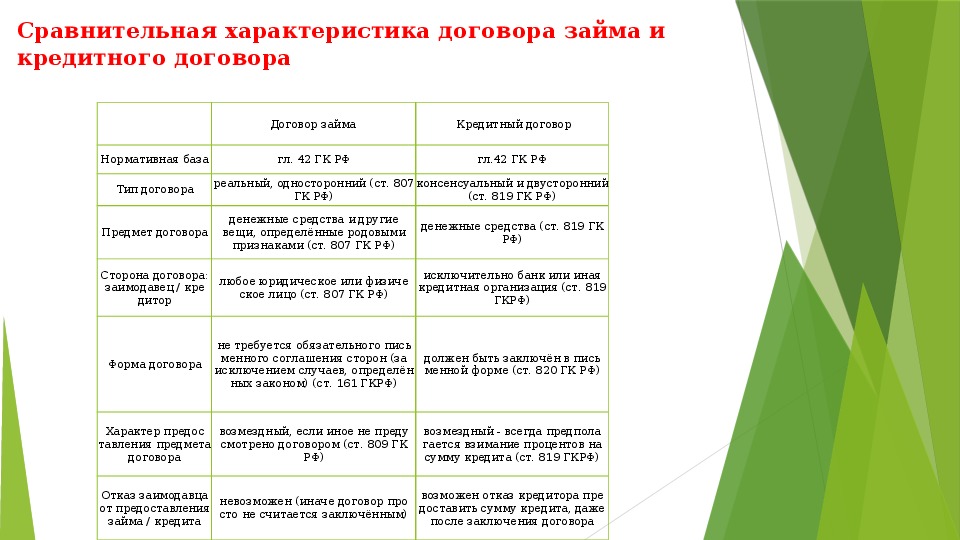

Чем отличается займ от кредита

Между кредитом и займом существует большая разница. Можно выделить несколько признаков, в которых проявляются различия.

- Сторона, выдающая средства в долг. Кредиты могут выдавать только юридические лица, которые имеют на это право – кредитные организации. Чаще всего в их роли выступают банки. Займы могут выдавать как физические, так и юридические лица.

- Форма. Кредит предоставляется только в денежной форме. Займы могут быть денежными или имущественными. Во втором случае выданные в долг предметы можно вернуть аналогичными.

- Договор. Для кредита обязательно составление письменного договора, в котором оговариваются его условия. Для займа такой договор нужен, только если его сумма больше 10 минимальных оплат труда. В других случаях достаточно только устного согласие.

- Срочность. Для кредита обязательно устанавливается срок, на который выдаются средства. Для займа такой срок не обязателен. Срок кредита обычно дольше срока займа.

- Проценты. На кредитные средства всегда начисляются проценты, размер которых устанавливается кредитором. Заем может быть и беспроцентным — такое условие разрешает п. 1 ст. 809 Гражданского кодекса. При этом условие беспроцентности всегда должно быть указано в договоре. Иначе заимодавец имеет право потребовать уплаты процентов.

- Момент вступления договора в силу. Договор займа – реальный, вступает в силу после передачи заемных средств. Это устанавливается п. 1 ст. 807 Гражданского кодекса РФ. Кредитный договор – консенсуальный, он вступает в силу сразу после заключения. В любом случае, в документе прописывается условие возвратности заемных средств.

- Условия для заключения договора. В случае кредита их устанавливает выдающая сторона.

Они включают в себя пакет документов, наличие залога или поручителя. Для займа обычно достаточно согласия обеих сторон.

Они включают в себя пакет документов, наличие залога или поручителя. Для займа обычно достаточно согласия обеих сторон. - Порядок возврата. Кредит выплачивается по частям в течение срока. Заем возвращается единовременно вместе с процентами.

- Законодательное регулирование. Займы регулируются Гражданским кодексом и федеральными законами. Кредиты — законами и актами Центробанка РФ. Законы защищают права обеих сторон договора кредита или займа, устанавливают для них обязанности и определяют ответственность.

Отличия кредита от займа

- Кредит может выдать только кредитная организация, которая имеет соответствующую лицензию. Обычно это банки. Займ может выдать как юридическое, так и физическое лицо.

- Кредитный договор вступает в силу сразу после того, как стороны его подписали. Договор займа вступает в силу только после того, как заемщику переданы заемные деньги или имущество

- По кредитному договору всегда начисляются проценты за пользование деньгами.

В свою очередь, договор займа может быть беспроцентным. Однако, это условие должно быть прописано в документе, иначе займодавец имеет право требовать уплаты процентов.

В свою очередь, договор займа может быть беспроцентным. Однако, это условие должно быть прописано в документе, иначе займодавец имеет право требовать уплаты процентов. - Все, что касается кредитов, регулируют федеральные законы и акты ЦБ РФ. Займы регулируются федеральными законами.

- При оформлении кредита обязательно заключение письменного договора. При оформлении займа достаточно устного соглашения, если сумма не превышает 10 минимальных оплат труда.

- Объектом кредитного договора всегда будут деньги, займ же может быть денежным или имущественным. Имущественный заем не может быть погашен деньгами, и наоборот

- Кредитный договор имеет определенный срок, в течение которого задолженность выплачивается по частям. Договор займа может быть бессрочным, долг по нему погашается единовременно вместе с процентами.

Отдельно стоит рассмотреть микрозаймы. Они сочетают в себе признаки кредита и займа:

- Выдаются юридическими лицами – микрофинансовыми или микрокредитными компаниями

- Выдаются в денежной форме

- Выдаются под проценты, которые устанавливает МФК или МКК.

Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний

Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний - Заемщику нужно предоставить паспорт для получения займа

- При выдаче оформляется договор. В зависимости от компании, он может быть как консенсуальным, так и реальным

- К заемщику не предъявляются строгие требования — обычно это определенный возраст, регистрация в регионе присутствия компании и постоянный доход

- Могут выдаваться как на небольшой, так и на длительный срок

- Выплачиваются в конце срока вместе с процентами или в течение срока минимальными платежами

- Регулируются федеральными законами и Центробанком РФ, а также Федеральным законом №151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях»

У кредитов и займов выделяют несколько видов, которые различаются по сроку (краткосрочные, среднесрочные, долгосрочные), способу предоставления (классический кредит, овердрафт, кредитная линия), цели (целевые и нецелевые), обеспечению (обеспеченные и необеспеченные) и другим признакам. Здесь вы можете узнать об этих видах подробнее.

Здесь вы можете узнать об этих видах подробнее.

Чем отличаются займ и кредит от ссуды

Кредит и займ часто путают со ссудой. У этих инструментов есть сходства, но при этом остается несколько существенных отличий:

- Выдавать ссуды, как и займы, может любое физическое или юридическое лицо, в том числе некоммерческое

- Ссуда может выдаваться как в денежной (реже), так и в имущественной форме. Ее объектом могут быть любые неуникальные вещи, а также движимое или недвижимое имущество

- Для ссуды, как и для кредита, обязательно составление договора. В нем должны быть прописаны условия предоставления, права, обязанности и ответственность сторон

- Ссуда всегда выдается на определенный срок, в конце которого ее необходимо вернуть в полном объеме

- Также ссуда всегда выдается на безвозмездной основе — она не предусматривает уплаты процентов за пользование деньгами или имуществом. В противном случае она становится кредитом, займом, арендой или наймом

- Договор ссуды, как и займа, является реальным.

Он вступает в силу после передачи ссудных средств или имущества получателю

Он вступает в силу после передачи ссудных средств или имущества получателю - Условия для заключения договора ссуды устанавливает ссудодатель. Но, как и в случае с займом, для получения может быть достаточно только согласия сторон

- Основной нормативный акт, который регулирует ссуды — Гражданский кодекс РФ. Ее определение и порядок предоставления описаны в главе 36 (статьи 689-701)

Чем отличается займ и кредит от ипотеки

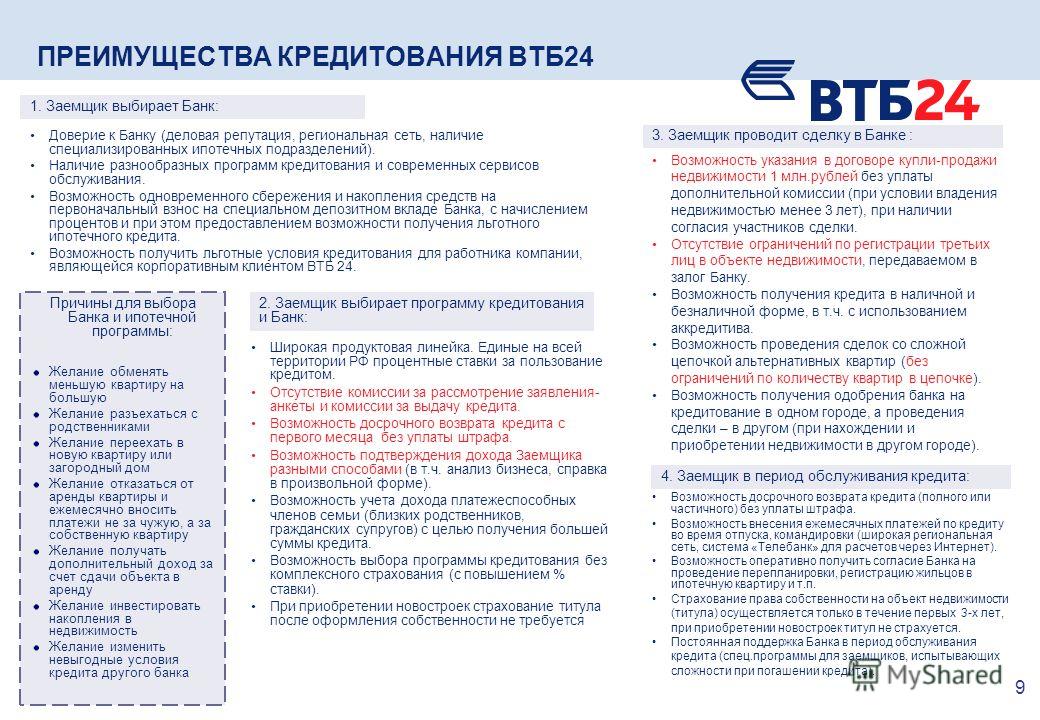

Ипотека — это одна из форм банковского кредита. Поэтому для нее будут справедливы все его особенности и ограничения. Однако, у нее есть несколько важных нюансов:

- Ипотеку, как и другие кредиты, могут предоставлять только кредитные организации (банки)

- Ипотека выдается и погашается в денежной форме. Если она оформляется при покупке недвижимости, то сумма перечисляется сразу на счет продавца

- Ипотека требует заключения сразу двух договоров: кредитного и договора залога. В каждом из них прописаны отдельные условия, которые обязаны соблюдать обе стороны

- Ипотечный кредит выдается на определенный срок, в течение которого он должен быть погашен с процентами

На ипотечную недвижимость накладывается обременение: ее нельзя будет продать, подарить или обменять без согласования с банком. Обременение снимается после полного погашения долга.

Обременение снимается после полного погашения долга.

- Для оформления ипотеки необходимо, чтобы заемщик и недвижимость соответствовали требованиям кредитора. Если ипотека выдается для покупки жилья, то она может требовать уплаты первоначального взноса (может составлять от 10-20% от стоимости). Также ипотечная недвижимость должна быть застрахована — это обязательное требование по закону

- Кредитный договор вступает в силу, как и обычно — после его заключения. Договор залога — после его государственной регистрации

- Основной документ, регулирующий ипотечное кредитование — это Федеральный закон №102-ФЗ «Об ипотеке (залоге недвижимости)»

Чем отличается кредит от лизинга

Лизинг можно описать как аренду с некоторыми признаками кредита. Основные отличия у нее выделяются следующие:

- Лизингодателем обычно является юридическое лицо — независимое или подразделение кредитной организации

- Объектом лизинга всегда является имущество — чаще всего это недвижимость, транспорт или оборудование.

Получатель должен будет оплачивать его стоимость

Получатель должен будет оплачивать его стоимость - Лизингодатель заключает со своим клиентом письменный договор, в котором должны быть прописаны все условия, права, обязанности и ответственность

- Лизинговое имущество предоставляется на указанный в договоре срок, в течение которого получатель вносит платежи за пользование им. В конце этого срока клиент может вернуть имущество лизингодателю или выкупить его по остаточной стоимости

- В лизинговые платежи также входят установленные лизингодателем проценты. Они обычно меньше, чем у кредита на аналогичных условиях. Также лизинговые платежи облагаются НДС

- Договор лизинга, как и кредитный, считается консенсуальным — начинает действовать с момента его подписания

- Для получения лизинга необходимо соответствие требованиям предоставляющей его компании. Также лизинг часто требует уплаты первоначального взноса (аванса)

- Предоставление лизинга регулирует Федеральный закон №164-ФЗ «О финансовой аренде (лизинге)»

Чем отличается кредит от рассрочки

Рассрочка — это не столько вид займа, сколько способ оплаты покупки. У нее есть как сходства с кредитом, так и отличия:

У нее есть как сходства с кредитом, так и отличия:

- Рассрочка выдается продавцом товара или услуги — как правило, это юридическое лицо (например, магазин)

- При оформлении рассрочки покупатель получает не деньги, а непосредственно товар или услугу, стоимость которой он должен оплатить

- Рассрочка требует заключения письменного договора, в котором должны быть прописаны все ее условия

- Рассрочка предоставляется на установленный договором срок, в течение которого покупатель обязан выплатить стоимость покупки

Если покупатель не выполнит свои условия, а сумма уже выплаченных платежей не превышает половину стоимости покупки, то продавец имеет право потребовать возврата товара.

- Рассрочка, в отличие от кредита, всегда предоставляется без процентов

- Договор рассрочки обычно считается реальным — вступает в силу после передачи товара или оказания услуги

- Для оформления рассрочки необходимо соответствие покупателя требованиям продавца.

Также она может требовать уплаты первоначального взноса — он может составлять 10-50% от стоимости покупки

Также она может требовать уплаты первоначального взноса — он может составлять 10-50% от стоимости покупки - Порядок предоставления рассрочки регулирует Гражданский кодекс, в частности — статья 489

В большинстве случаев рассрочка, которую предлагают магазины — это тот же кредит, проценты по которому выплачивает не покупатель, а продавец. «Чистая» рассрочка — без участия банка — встречается редко, так как магазину сложно оценить надежность покупателя и спрогнозировать возврат средств. Для банковской рассрочки будут справедливы те же характеристики, что и для кредита.

«Чистая» рассрочка — без участия банка — встречается редко, так как магазину сложно оценить надежность покупателя и спрогнозировать возврат средств. Для банковской рассрочки будут справедливы те же характеристики, что и для кредита.

Итоговое сравнение

| Термин | Займ | Кредит | Микрозайм | Ссуда | Ипотека | Лизинг | Рассрочка |

| Кто выдает | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Микрофинансовая организация | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Юридическое лицо — лизинговая компания | Продавец |

| Форма выдачи | Денежная или имущественная | Денежная | Денежная | Денежная или имущественная | Денежная | Имущественная | Имущественная |

| Заключение договора | Необязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно |

| Срочность | Может быть срочным или бессрочным | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок |

| Проценты | Может быть процентным или беспроцентным | Всегда выдается под проценты | Может быть процентным или беспроцентным | Всегда выдается безвозмездно | Всегда выдается под проценты | Всегда выдается под проценты | Выдается без процентов |

| Вступление договора в силу | В момент передачи заемных средств | В момент заключения | В момент заключения | В момент передачи ссуды | В момент заключения и после регистрации | В момент заключения | В момент передачи товара |

| Условия оформления | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора | Соответствие требованиям кредитора | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора, залог и страхование покупаемой недвижимости, уплата первоначального взноса | Соответствие требованиям лизингодателя, уплата первоначального взноса | Соответствие требованиям продавца, уплата первоначального взноса |

| Порядок погашения | Единовременно в конце срока | По частям в течение срока | Единовременно в конце срока или по частям | Единовременно в конце срока | По частям в течение срока | По частям в течение срока с правом выкупа в конце | По частям в течение срока |

| Законодательное регулирование | ГК РФ, федеральные законы | Федеральные законы и акты ЦБ | Федеральные законы и акты ЦБ | ГК РФ | Федеральные законы и акты ЦБ, 102-ФЗ | 164-ФЗ | ГК РФ |

Какой вариант безопаснее

Разные виды получения заемных средств могут предоставляться в разных ситуациях. Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

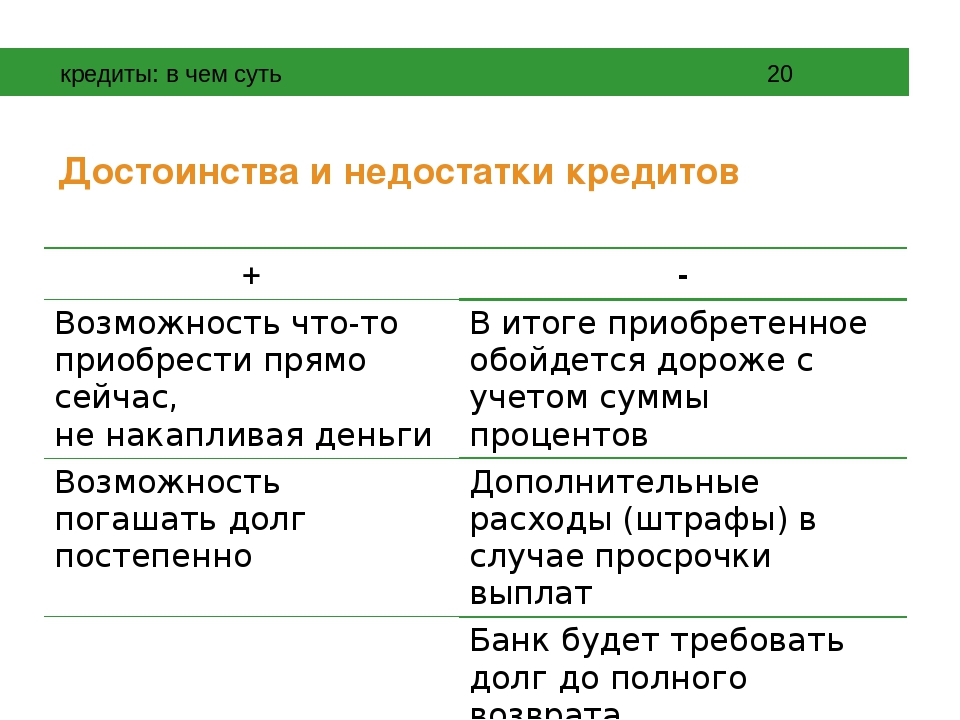

- Кредит — универсальный вариант, который подойдет почти для любой цели. Его стоит оформлять в надежном банке: при отзыве лицензии погасить долг будет сложнее. Однако, условия кредита сильно зависят от параметров заемщика, а при нарушении договора есть риск испортить кредитную историю

- При оформлении займа все зависит от честности займодавца. Здесь вы сможете согласовать все условия с ним и получить вариант, который устоит обе стороны. Желательно при этом заключить письменный договор — он сможет подтвердить факт оформления займа (например, в суде)

- Микрозайм находится между кредитом и займом. Выбрать надежного займодавца может быть сложно: на несколько честных МФК и МКК приходится большое количество сомнительных и мошеннических организаций, которых очень сложно распознать.

Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям

Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям - Получить ссуду сложнее, чем кредит или займ: часто для этого требуется доверие ссудодателя. Как и в случае с займом, здесь все зависит от надежности сторон. Однако, безвозмездность делает ее вполне привлекательным вариантом

- Ипотеку, как и обычный кредит, стоит брать в надежном банке — так вы будете уверены в том, что его закрытие не станет препятствием для погашения долга. Ипотека требует очень ответственного отношения: если вы не погасите ее, то не только попадете под санкции банка и испортите кредитную историю, но и потеряете заложенную недвижимость

- Лизинг обычно предлагается бизнесу — как небольшому, так и крупному. В некоторых ситуациях он будет выгоднее, чем кредит, из-за более гибких условий. Однако, приобретаемое таким способом имущество до выкупа будет считаться собственностью компании, что ограничивает его использование и создает дополнительные издержки.

Например, его могут взыскать по обязательствам лизингодателя

Например, его могут взыскать по обязательствам лизингодателя - Рассрочку без участии банка получить сложно — не все магазины согласятся ее оформлять. Но для покупателя она будет вполне выгодной из-за отсутствия переплат и жестких требований. Учтите, что до полного ее погашения товар остается собственностью магазина — он может потребовать его назад при нарушении условий.

Чем займ отличается от кредита — итоги

Займы могут предоставлять любые лица, они выдаются в денежной или имущественной форме, могут не иметь определенного срока, процентов и договора. Кредиты выдают только банки, они предоставляются в денежной форме на определенный срок и под проценты с заключением письменного договора.Вывод — как лучше и выгоднее получить деньги

Прежде чем брать деньги в долг, определитесь с целью. Для крупных трат лучше всего взять кредит в хорошем банке. Если хотите быстро получить небольшую сумму, то ограничьтесь микрозаймом. Для покупки дорогостоящего имущества лучше всего использовать ипотеку или лизинг. Главное – четко соблюдайте условия договора и заранее спланируйте погашение долга.

Главное – четко соблюдайте условия договора и заранее спланируйте погашение долга.

Выбрать кредит или микрозайм с подходящими условиями вы можете на нашем сайте. У нас вы найдете подробную информацию о предложениях крупных банков и надежных микрофинансовых компаний. В этой статье вы узнаете подробнее, как происходит оформление займа от юридического лица.

Итак, между займом и кредитом существует большое число различий, многие из которых закреплены в законах:

- Кредиты могут выдавать только банки, займы — любые лица

- Кредит вступает в силу после подписания договора, займ — после передачи денег

- Кредит выдается только под проценты, займ может быть беспроцентным

- Кредиты регулируются законами и актами Центробанка, займы — только законами

- Для кредита всегда составляется письменный договор, для займа он не обязателен

- Кредит выдается только в денежной форме, займ — в денежной или имущественной

- Для получения кредита заемщик должен соответствовать требованиям займодавца, для займа достаточно согласия обеих сторон

- Кредит всегда оформляется на определенный срок, для займа это условие не обязательно

- Кредит погашается частями в течение срока, займ — полной суммой в его конце

Источники

С какими особенностями вы сталкивались при оформлении кредитов и займов? Поделиться своим опытом вы можете в комментариях к этой статье.

Главный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

[email protected] (9 оценок, среднее: 4. 4 из 5)

4 из 5)

Оформить кредит и ипотеку на квартиру. Калькулятор ипотеки

Калькулятор ипотеки

ВЫГОДЫ ПРИОБРЕТЕНИЯ НЕДВИЖИМОСТИ В ИПОТЕКУ

Купив квартиру в ипотеку в Барнауле, Вы получаете следующие преимущества:

- рациональное распределение затрат. Ипотека предполагает ежемесячную уплату одинаковой или уменьшающейся суммы (в зависимости от схемы погашения). В большинстве случаев размер платежей по кредиту равен или незначительно отличается от арендной платы за снимаемое жилье. В результате недвижимость, купленная в ипотеку и оформленная в собственность, является более выгодным вариантом решения жилищного вопроса;

- доступность. Финансовый рынок растет, и банки предлагают большое разнообразие ипотечных кредитов. У потенциальных заемщиков появилась возможность купить жилье в ипотеку с первоначальным взносом, составляющим от 20% стоимости приобретаемого объекта недвижимости или без первоначального взноса вовсе (в случае оформления кредита под залог имеющейся недвижимости).

Для молодых семей (если возраст одного из супругов не превышает 30 лет) действует государственная ипотека, предполагающая дополнительную субсидию за счет регионального бюджета;

Для молодых семей (если возраст одного из супругов не превышает 30 лет) действует государственная ипотека, предполагающая дополнительную субсидию за счет регионального бюджета; - надежность. Перед тем как ипотека оформляется на имя заемщика, квартира или другой объект недвижимости подвергается проверке на юридическую «чистоту», которую осуществляет банк или страховая компания. Это является гарантией того, что право собственности на квартиру, приобретенную в кредит, не ограничено какими-либо запретами. Впоследствии не возникнет оснований для оспаривания законности сделки и признания ее недействительной;

- получение льгот по налогам. Ипотека позволяет воспользоваться правом на получение налогового вычета при уплате налога на доход физических лиц согласно пп. 2 п. 1 ст. 220 Налогового кодекса Российской Федерации.

ПРЕИМУЩЕСТВА ПОКУПКИ КВАРТИР «ДОМСТРОЙ-БАРНАУЛ» С ПРИВЛЕЧЕНИЕМ ИПОТЕКИ

Приобретение квартиры в ипотеку в Барнауле от компании «Домстрой-Барнаул» имеет следующие преимущества:

- ускоренная процедура получения ипотеки.

Жилая недвижимость, предлагаемая компанией «Домстрой-Барнаул» в кредит, прошла процедуру аккредитации, т. е. одобрена и проверена банками в качестве объектов кредитования. За счет этого процесс оформления ипотеки на квартиру в новостройке проходит быстрее;

Жилая недвижимость, предлагаемая компанией «Домстрой-Барнаул» в кредит, прошла процедуру аккредитации, т. е. одобрена и проверена банками в качестве объектов кредитования. За счет этого процесс оформления ипотеки на квартиру в новостройке проходит быстрее; - оказание консультирования по кредиту. Специалисты компании предоставляют своим клиентам необходимую информацию по получению ипотеки;

- выгодные финансовые вложения. Стоимость квартир в новых домах возрастает по мере приближения объекта к сдаче. Положительное изменение цен за время строительства здания компенсирует Вам часть процентов, уплаченных по ипотеке на новостройку;

- гарантия от застройщика. Компания «Домстрой-Барнаул» осуществляет свою деятельность по оформлению кредитов в соответствии с Федеральным законом № 214-ФЗ, защищающим права участников долевого строительства. Каждая квартира обеспечена гарантией со сроком до 5 лет;

- современные жилые комплексы.

Концепция комфортного жилья «Домстрой-Барнаул» будет воплощена в новых микрорайонах города – в нагорной части, предполагается строительство комплекса многоэтажных жилых домов в окружении ленточного лесного бора, в центе города Барнаула по улице Интернациональной элитный дом с подземными парковками.

Концепция комфортного жилья «Домстрой-Барнаул» будет воплощена в новых микрорайонах города – в нагорной части, предполагается строительство комплекса многоэтажных жилых домов в окружении ленточного лесного бора, в центе города Барнаула по улице Интернациональной элитный дом с подземными парковками.

Уже сейчас вы можете приобрести квартиру в многоэтажных домах в микрорайоне с развитой инфраструктурой по улице А.Петрова 221 г, с внешними парковками, между «Ледоколом» и «Невским».

Получить дополнительную информацию о приобретении квартир в ипотеку в новостройках от компании «Домстрой-Барнаул» Вы можете позвонив по телефонам +7 (385) 2 50-10-84, 533–833 или по электронной почте [email protected].

Кредитная заявка Кредитный калькуляторВыберите вид кредитаПотребительский кредитАвтокредитОвердрафтКредитная картаНовые метры (на покупку квартиры в строящемся доме)Новые метры Семейная ипотекаНовые метры без первоначального взносаНовые метры с господдержкой 2020Доступные метры (на покупку квартиры на вторичном рынке жилья)Военная ипотека (на покупку квартиры в строящемся доме)Военная ипотека (на покупку квартиры на вторичном рынке жилья)Военная ипотека с господдержкой 2020 (на покупку квартиры в строящемся доме)Рефинансирование потребительского кредитаРефинансирование военной ипотекиРефинансирование ипотечного кредитаРефинансирование Семейная ипотека Стоимость недвижимости Стоимость автомобиля Минимальная сумма дохода Сумма кредита Сумма ежемесячного платежа Процентная ставкаДля данного кредита предварительный расчет не доступен Для данного кредита расчет возможно осуществить на сайте ФГКУ «Росвоенипотека» Заполнить от имени агента Расчет носит информационный характер. Личные данныеДата рожденияМужскойЖенский Семейное положениеЖенат / ЗамужемХолост / Не замужемВ разводеВдовец / ВдоваГражданский брак Получаю зарплату на карту «АБ»РОССИЯ»НетДа, от 1 до 3 месяцевДа, от 3 до 6 месяцевДа, от 6 до 12 месяцевДа, от 12 и более месяцев Социальный статусНаемный работникАдвокат / НотариусБезработныйРаботник бюджетной сферы: военнослужащий / работник силовых структур / работник правоохранительных органов / работник бюджетной организации / госслужащийИП / Собственник бизнесаПенсионер/Иждивенец/СтудентПрочее Организационно — правовая форма основного места работыКоммерческие предприятияГосударственные учрежденияИндивидуальный предприниматель Наличие поручителя/созаемщикаПодача заявки с участием Поручителя/Созаемщика возможна в офисе Банка. ВыбратьДаНет Отправить повторно Место работыОсновное место работыДата начала работы на текущем месте Стаж на последнем месте Общий трудовой стажДополнительное место работыДоходы и расходыСреднемесячные регулярные доходыСуммаПосле уплаты налогов Среднемесячные регулярные расходыСумма расходовВ месяц Отправить повторно Выбор продуктаВыбор кредитного продуктаПотребительский кредитАвтокредитОвердрафтКредитная картаНовые метры (на покупку квартиры в строящемся доме)Новые метры Семейная ипотекаНовые метры без первоначального взносаНовые метры с господдержкой 2020Доступные метры (на покупку квартиры на вторичном рынке жилья)Военная ипотека (на покупку квартиры в строящемся доме)Военная ипотека (на покупку квартиры на вторичном рынке жилья)Военная ипотека с господдержкой 2020 (на покупку квартиры в строящемся доме)Рефинансирование потребительского кредитаРефинансирование военной ипотекиРефинансирование ипотечного кредитаРефинансирование Семейная ипотека С требуемым перечнем документов Вы можете ознакомиться в разделе по запрашиваемому кредиту: https://abr. ru/face/credit/ ru/face/credit/Параметры кредитаЗапрашиваемая сумма кредита

Возможно указать сумму

Поле заполняется автоматически. Срок кредитаМаксимальный срок кредитования установлен с учетом вашего возраста в соответсвии с действующими в Банке условиями кредитования Вид платежейАннуитетные платежи – равные ежемесячные платежи в течение всего срока погашения кредита. АннуитентныеДифференцированные Страхование от несчастных случаев Страхование по риску «Полное Авто-Каско»Возможно включить в сумму кредита:* Для оформления кредита со страхованием необходимо обратиться в отделение Банка. Место и способ выдачи кредитаБайконурБелгородская областьБрянская областьВладимирская областьВолгоградская областьВоронежская областьКалужская областьКировская областьКраснодарский крайКурская областьЛипецкая областьМоскваМосковская областьНижегородская областьНовосибирская областьОмская областьОрловская областьПензенская областьПермский крайРеспублика БашкортостанРеспублика КрымРеспублика МордовияРеспублика ТатарстанРостовская областьРязанская областьСамарская областьСанкт-Петербург и Ленинградская областьСаратовская областьСвердлoвская oбластьСевастопольСмоленская областьТамбовская областьТверская областьТульская область Офис обслуживания кредитаОперационный офис «Казанский» Нижегородского филиала АБ «РОССИЯ» Способ получения кредитаНа банковскую картуНа счет Заявка с прикреплением полного пакета документовС требуемым перечнем документов Вы можете ознакомиться в разделе по запрашиваемому кредиту: https://abr. ru/face/credit/ ru/face/credit/Отправить (Агент) Отправка на рассмотрениеПодтверждениеСпасибо за заполнениеПожалуйста, подождите. Идет загрузка….. Спасибо. Ваша заявка №

принята.

Мы свяжемся с вами в ближайшее время. Информацию о статусе рассмотрения можно узнать по номеру

заявки по телефонам Контакт центра Банка. Заполнение заявки агентомДокументы агентаДата подачи согласия заемщика Дата подачи согласия созаемщика Введите текст с картинкиСпасибо за заполнениеПожалуйста, подождите. Идет загрузка….. Идет загрузка…..Спасибо. Ваша заявка № принята. Мы свяжемся с вами в ближайшее время. Информацию о статусе рассмотрения можно узнать по номеру заявки по телефонам Контакт центра Банка. |

Дальневосточная ипотека

Условия обработки персональных данных

Я даю согласие АО «ДОМ.РФ», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнер/Партнеры):

На обработку всех моих персональных данных, указанных в заявке, любыми способами,

включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение),

извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание,

блокирование, удаление, уничтожение, обработку моих персональных данных с помощью автоматизированных систем,

посредством включения их в электронные базы данных, а также неавтоматизированным способом,

в целях продвижения Агентом и/или Партнером товаров, работ и услуг, получения мной информации,

касающейся продуктов и услуг Агента и/или Партнеров.

На получение от Агента или Партнера на мой номер телефона, указанный в настоящей заявке, СМС-сообщений и/или звонков с информацией рекламного характера об услугах АО «ДОМ.РФ», АКБ «РОССИЙСКИЙ КАПИТАЛ» (АО) (их правопреемников, а также их надлежащим образом уполномоченных представителей), Партнеров, в том числе путем осуществления прямых контактов с помощью средств связи. Согласен (-на) с тем, что Агент и Партнеры не несут ответственности за ущерб, убытки, расходы, а также иные негативные последствия, которые могут возникнуть у меня в случае, если информация в СМС-сообщении и/или звонке, направленная Агентом или Партнером на мой номер мобильного телефона, указанный в настоящей заявке, станет известна третьим лицам.

Указанное согласие дано на срок 15 лет или до момента отзыва мной данного согласия. Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается). Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

в чем различие между ссудой и кредитом?

20.12.2015Некоторые ошибочно полагают, что ссуда и кредит — это одно и то же. На самом деле эти два понятия имеют несколько сходств и различий.

Что такое ссуда?Ссуда предполагает передачу имущества другому человеку на условиях возврата. Другими словами, один человек может предоставить другому деньги, вещи или недвижимое имущество для временного пользования. Имущество, которое было получено в ссуду, в обязательном порядке должно быть возращено владельцу в том виде, в котором было передано ссудополучателю ссудодателем.

Существует три разновидности ссуд.

1.Ссуда имуществаСсуда имущества выдается на основании договора безвозмездного пользования (договора ссуды), в котором ссудополучатель, то если лицо, получившее имущество во временное пользование, обязуется вернуть его. Безусловно, допускается естественный износ. Любые повреждения, поломки ссудополучатель должен будет устранить за свой счет. Обычно в договоре ссуды указывается срок, на который одно лицо передает имущество другому.

Самое главное отличие договора безвозмездного пользования от других состоит в том, что человек, получивший имущество в ссуду, имеет право его использовать и при этом не должен платить комиссию. В случае, когда недвижимость передается в пользование за определенную плату, составляется договор аренды. Если деньги предоставляются за вознаграждение, нужно оформить договор займа. В случае, когда имущество передается без права пользования, оформляется договор хранения.

2. Потребительская ссуда

Потребительская ссуда

Она выдается ссудополучателю для покупки самых разных потребительских товаров, при этом чаще всего долг возвращается частями. Очень часто потребительскую ссуду называют потребительским кредитом.

3.Банковская ссудаВ случае с банковской ссудой ссудодателем выступает банковское учреждение, а ссудополучателем — заемщик. Банк выдает заемщику денежные средства под определенный процент. Другим словами, банковская ссуда представляет собой коммерческий кредит.

Что такое кредит?Кредит предполагает выдачу банком денег в долг заемщику с целью получения первым прибыли. По этой причине кредитные средства всегда выдаются под определенный процент. Все отношения между банком и заемщиком регулируются кредитным договором, в котором указывается:

- сумма сделки;

- размер и схема начисления процентов;

- сроки и схема погашения кредита;

- штрафы и комиссии за невыполнение условий договора.

Заемщик может использовать кредитные средства для приобретения товаров и услуг. Благодаря оформлению кредита нет необходимости ждать накопления необходимой суммы денег. Сегодня получили наибольшее распространение ипотечный и потребительский кредиты, а также автокредит.

Ипотечный кредит выдается специально для покупки недвижимости, при этом срок его погашения может составлять более 20-25 лет. Обычно процентная ставка по ипотечному кредиту ниже, чем по другим видам кредитования. Еще одна особенность ипотечных кредитов состоит в том, что они оформляются под залог имущества. Если по каким-либо причинам заемщик не сможет вносить ежемесячные платежи, квартира либо дом, приобретенные в ипотеку, продаются банком для погашения задолженности.

Потребительский кредит оформляется для приобретения товаров длительного пользования (например, машин, мебели, производственного оборудования), а также других покупок. Это может быть мелкая и крупная бытовая техника, электроника, драгоценности, изделия из натурального меха и другие товары. Срок выплат потребительского кредита составляет от нескольких месяцев до пяти лет.

Срок выплат потребительского кредита составляет от нескольких месяцев до пяти лет.

Автокредит выдается для приобретения транспортного средства. При этом автомобиль будет залогом по сделке и перейдет в собственность заемщика только после полного погашения кредита.

ОтличияОсновные отличия ссуды от кредита состоят в том, что кредит всегда выдается банками в коммерческих целях, то есть для получения прибыли, тогда как ссуда не всегда предполагает получение выгоды ссудодателем. При оформлении кредита составляется кредитный договор, а при оформлении ссуды имущества — договор ссуды.

Похожие статьи

16 Декабрь 2016

Безработные граждане РФ имеют право на получение от государства пособия по безработице. В каком размере и на каких условиях – расскажем в этой статье.

31 Октябрь 2016

Некоторые граждане РФ имеют право на получение бесплатной квартиры от государства. Расскажем, при каких условиях это можно сделать, и каков процесс получения жилья.

07 Декабрь 2016

При наличии накоплений россияне имеют возможность приумножить отложенные деньги, воспользовавшись индивидуальным инвестиционным счетом. Уточним, что это такое и как им управлять.

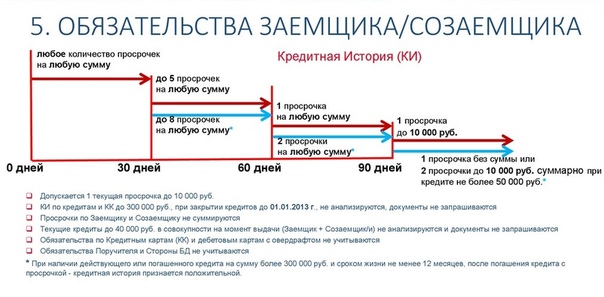

Как разводится при наличии ипотеки

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (495) 332-37-90

- Санкт-Петербург и Лен. область — +7 (812) 449-45-96 Доб. 640

В некотором смысле ипотечные узы крепче и надёжнее семейных. Огромное количество браков сегодня расторгают в первые годы совместной жизни. В этой статье мы перечислим все возможные варианты, что делать с квартирой при разводе. Наши юристы постарались полностью раскрыть для вас эту тему. Супруги больше не хотят жить под одной крышей, но саму крышу разделить невозможно.

Огромное количество браков сегодня расторгают в первые годы совместной жизни. В этой статье мы перечислим все возможные варианты, что делать с квартирой при разводе. Наши юристы постарались полностью раскрыть для вас эту тему. Супруги больше не хотят жить под одной крышей, но саму крышу разделить невозможно.

Помимо основных положений, с 17 февраля года в силу вступили новые изменения, внесенные в СК РФ.

Наличие непогашенного ипотечного кредита и раздел недвижимости, обремененной ипотекой, добавляет немало сложностей при разводе. В данной ситуации у разводящихся супругов возникает сразу множество вопросов. Как делить квартиру, находящуюся в залоге у кредитной организации?

Ипотека при разводе

Способ позволяет решить проблему, но стоит учитывать, что не так просто сегодня найти человека, который захочет приобрести жилье под ипотекой. Поэтому продавцу стоит подумать над снижением цены на свое жилье, а это грозит тем, что полученной суммы не хватит на то, чтобы полностью рассчитаться с долгом. При этом следует помнить, что на все время действия кредитного договора, купленная недвижимость вам не принадлежит, её владельцем является банк. Именно по этой причине вам нужно, прежде всего, обратиться в банковское отделение и узнать — возможна ли смена заемщика, на каких основаниях, какие документы нужно будет подготовить?

Поэтому продавцу стоит подумать над снижением цены на свое жилье, а это грозит тем, что полученной суммы не хватит на то, чтобы полностью рассчитаться с долгом. При этом следует помнить, что на все время действия кредитного договора, купленная недвижимость вам не принадлежит, её владельцем является банк. Именно по этой причине вам нужно, прежде всего, обратиться в банковское отделение и узнать — возможна ли смена заемщика, на каких основаниях, какие документы нужно будет подготовить?

Более подробно о продаже квартиры с обременением рассказано по данной. Клиент решает воспользоваться услугой , что позволяет снизить ежемесячную кредитную нагрузку за счет более привлекательного процента, увеличения срока кредитования, смены валюты и т.

При разводе через суд не по согласию или в соответствии с брачным договором , судья в любом случае разделит квартиру пополам, вне зависимости от того, на кого оформлен ипотечный кредит. Если так произошло и кто-то отказывается вносить свою часть денег по кредиту, у бывшего мужа или жены можно отсудить компенсацию за расходы, возникшие из-за отказа совместно рассчитываться по кредиту или потребовать разделить кредитную квартиру соответственно внесенным за кредит средствам, например, не 50 на 50, а 60 на Созаемщики могут либо изменить ипотечный договор с согласия банка и разделить на двоих ответственность за погашение кредита по частям, либо переоформить ипотечный кредит на одного из созаемщиков.

При разделе имущества такое жилье должно делиться пополам между обоими супругами. Однако, поскольку квартира находится в залоге у банка-кредитора, то банк должен дать согласие на раздел. Кроме того, от вас могут потребовать переоформить страховку заемщика и сам договор об ипотечном кредите.

По общему правилу, каждый из супругов может претендовать на имущество, нажитое в браке, в равных долях, если иное не предусмотрено брачным договором. Муж и жена могут разделить квартиру и выплаты по ипотеке на равные либо иные части, один из супругов может безвозмездно или за отступные отказаться от своей доли в недвижимости.

Отказавшись от своей доли в квартире, нужно обратиться к кредитору — он переоформит Вашу часть долга на бывшего мужа или жену. Квартира, приобретаемая, хоть и в кредит все равно становится имуществом семьи, то есть совместной собственностью.

Вопрос разделения ипотечных обязательств при разводе регулируется следующими нормативными актами :. Так, в соответствии с нормами семейного законодательства любая собственность, приобретенная в браке, является общей собственностью супругов. В случае судебного раздела общей собственности между супругами, разделу также подлежат долги. Гражданское законодательство содержит норму, согласно которой раздел ипотечного обязательства между супругами возможно только при условии согласия кредитной организации.

В случае судебного раздела общей собственности между супругами, разделу также подлежат долги. Гражданское законодательство содержит норму, согласно которой раздел ипотечного обязательства между супругами возможно только при условии согласия кредитной организации.

Супруги, принявшие решение о разводе и являющиеся созаемщиками по ипотечному обязательству, должны:. Независимо от принятого решения, супруги в обязательном порядке должны проинформировать банковскую организацию о разводе.

Супруги больше не хотят жить под одной крышей, но саму крышу разделить невозможно. Здесь всё решают нюансы. Когда недвижимость приобретают до брака, семейный кодекс определяет её, как личную собственность.

Разделу она не подлежит. Но есть нюансы. Когда в это имущество были вложены общие деньги, или вторая сторона ремонтировала недвижимость, вносила вклад в увеличение её рыночной стоимости, её интересы будут учтены судом. Это означает, что недвижимость, приобретённую до заключения брачного союза, можно разделить в судебном порядке. После этого вышла замуж, брак продлился 5 лет. Подали на развод.

После этого вышла замуж, брак продлился 5 лет. Подали на развод.

Теперь супруг требует долю в квартире. Все доходы мужа и жены считаются общими. Даже если супруг не работал, а выплаты по кредиту вносила супруга, её доходы тоже считаются общими: это семейный бюджет. Часто бывают ситуации, когда супруги купили квартиру в ипотеку на двоих и теперь разводятся. Какие могут быть варианты? Если один из супругов отказывается от квартиры, она полностью передаётся в пользование второй стороне.

Все платежи выплачивает владелец. Это можно сделать безвозмездно, или с учётом компенсации за свою долю и выплаченные платежи. Сумму уточнит суд. Квартиру взятую в ипотеку можно разделить между супругами только после полной выплаты банку долга.

Тогда супруги вправе распоряжаться своими долями, как им захочется. Супруг может заплатить за свою долю, или же квартиру продают целиком, и делят средства.

Продать квартиру, за которую ипотека не выплачена нельзя. Так может сделать только сам банк. Как разделить квартиру в ипотеке при разводе, если она оформлена на одну из сторон? Супруг, который не является созаёмщиком, не обязан выплачивать взносы, но имеет право на квартиру. Эти и другие обстоятельства влияют на вердикт судьи. Если собственник оплачивал взносы самостоятельно, его законная супруга также может рассчитывать на то, что ей достанется доля.

Как разделить квартиру в ипотеке при разводе, если она оформлена на одну из сторон? Супруг, который не является созаёмщиком, не обязан выплачивать взносы, но имеет право на квартиру. Эти и другие обстоятельства влияют на вердикт судьи. Если собственник оплачивал взносы самостоятельно, его законная супруга также может рассчитывать на то, что ей достанется доля.

Общие дети , которые зарегистрированы по месту прописки в этой недвижимости, тоже получат долю, как прямые наследники. Соответственно, она может быть поделена на три части. А выплаты придётся гасить пополам. В браке муж и жена делят всё поровну: это закреплено законодательно. Пусть в договоре значится только один человек, это формальность. Всё приобретённое имущество считается общим.

Поэтому суд разделит квартиру на части. Вопрос только в том, каковы будут эти части. Если муж выплатит жене стоимость её долю, и она согласится на это добровольно, недвижимость полностью переходит в его собственность.

Как и ипотечный долг. Сделать это можно путём переговоров. Также, если брачный договор предписывает такой исход в случае развода, можно обойтись и без переговоров.

Сделать это можно путём переговоров. Также, если брачный договор предписывает такой исход в случае развода, можно обойтись и без переговоров.

Юристы настоятельно советуют заранее продумывать ситуацию, в которой придётся делить квартиру. Все условия, указанные в брачном договоре, будут исполнены, при условии, что муж и жена его подписали.

Если в нём указано, что квартира полностью принадлежит мужу, жене бесполезно будет обращаться в суд. Здесь суд руководствуется не законом, а брачным договором. Договор требуется обязательно завить у нотариуса. Может ли одна из сторон отказаться от обязанностей перед банком? Если при разводе квартира в ипотеке, ответчик часто заявляет, что не собирается платить за место, в котором больше не живёт. Тогда договор полностью переоформляется на вторую сторону.

Все ипотечные выплаты ложатся на плечи второй стороны. Отказавшийся вносить платежи, супруг отказывается и от претензий на владение недвижимостью. Вывести созаемщика из ипотечного обязательства при разводе можно несколькими способами:.

Поскольку собственность на ипотечную недвижимость зарегистрирована до полного погашения кредита с обременением, супругами-созаемщиками не может быть самостоятельно реализована процедура переоформления прав на имущество.

Для того, чтобы перерегистрировать права собственности необходимо согласие банка. Банк в этом случае выдаст договор, в котором вместо предыдущих созаемщиков, будут указаны данные только одного супруга главного заемщика. Этот документ будет являться основанием для того, чтобы регистрирующий орган переоформил право собственности и выдал соответствующее новое свидетельство о собственности. При этом недвижимость будет дальше находиться под обременением. Еще одним вариантом переоформления собственности является вступившее в силу решения суда.

Для регистрирующего органа оно также является основанием внесения новых данных о лице, признанном собственником. Если развод затягивается, а взносы никто не платит, дело может дойти до изъятия недвижимости и продажи.

Если просрочка составит больше трёх месяцев , банк вправе распорядиться недвижимостью по своему усмотрению. Реакция кредитной организации на отказ от ипотеки зависит в основном от ипотечного договора и в меньшей части от предложений заемщиков. Если бывшие супруги отказываются выплачивать ипотечный взнос, то банк, вероятнее всего, примет решение о продаже жилья на специальных торгах.

Если заемщики предлагают продать квартиру и выплатить оставшийся долг, банковское учреждение может согласиться на этот шаг либо обязать пару продолжить выплаты. В некоторых случаях кредитор настоит на досрочном погашении ипотеки, ссылаясь на то, что процесс развода нарушает условия договора. В таких случаях все, что остается заемщикам, это надеяться на суд.

Также банк может отказать в рефинансировании ипотеки. Практика показывает, что банковские организации крайне не любят разделять задолженность на две части, им гораздо удобнее оставить кредит на одном человеке.

Также необходимо помнить, что во всех кредитных договорах имеется условие, которое обязует заемщиков оповещать своего кредитора обо всех важных изменениях в жизни, к которым относится и процесс развода.

Непосредственным заемщиком при ипотеке , оформленной в браке, выступает один из супругов, а второй является созаемщиком. Но при разводе ответственность перед банком приходится нести обоим супругам.

По Семейному кодексу РФ любое приобретенное в браке имущество должно делиться пополам, как совместно нажитое. Распространяется это и на квартиры, купленные в ипотеку. При этом не важно, на кого кредит изначально был оформлен, если не были предусмотрены в договоре другие варианты. В разделе ипотечного имущества три стороны — двое супругов и банк-кредитор. Финансовая организация защищает свои интересы, выдавая вам ипотеку, поэтому квартира до окончательной выплаты кредита находится в собственности банка.

Поэтому, в случае развода, вам необходимо обратиться в банк-кредитор и сообщить о сложившейся ситуации. Вероятнее всего, банк предложит вам выгодные для себя условия. Например, потребовать полного погашения кредита, или переложить всю ответственность на выплату ипотеки на основного заемщика.

Рекомендации по разделу ипотеки при разводе

Помимо основных положений, с 17 февраля года в силу вступили новые изменения, внесенные в СК РФ. Теперь закон об ипотеке при разводе позволил привлекать отцов к оплате арендованной площади для жизни своих несовершеннолетних детей или к оплате части ипотечного кредита. Новый развод, в ипотечном центре поясняют, обязывает родителя, живущего отдельно, беспокоится о нормальных жилищных условиях ребенка. При расторжении брака принцип разделения ипотечной собственности заключается в том, что ее нужно будет поделить между бывшими мужем и женой пополам.

Это имеет отношение к квартире в ипотеке, приобретенной в брачных отношениях. Не имеет значения, чье имя из супругов вписано кредитный договор. Обязательства, взятые перед банком, лежат на плечах обоих супругов. Такое жилье будет считаться совместно нажитым, поэтому финансовые гарантии супруги должны будут выполнять даже после развода.

Пара, которая разводится, стоит перед вопросом, как решить проблему ипотечного кредита. Вариантов, по сути, немного:. Кроме первого варианта, остальные — вызывают массу вопросов, поэтому супружеская пара или один из супругов может обратиться за помощью к адвокатам. Развод и ипотека — не просто два слова или термина, это два сложных процесса. Развод сопряжен психологической травмой, решением многих проблем, а ипотека, которая еще не выплачена, при расторжении брака доставляет хлопоты по вопросу ее дележа.

Закон об ипотеке при разводе не позволяет продать невыплаченное ипотечное жилье без согласия банка, поскольку оно числится в залоге у банковского учреждения до того момента, пока за кредит не внесется полная сумма. При реализации квартиры и муж, и жена имеют равноценные права на часть этой жилой площади, либо на денежную компенсацию.

Сложность состоит в том, что найти реального покупателя на ипотечную квартиру практически невозможно. Желающих вкладывать финансы в дополнительные проверки и оформлять договор купли-продажи немного. Также не стоит забывать, что продавать ипотечную квартиру придется по сниженной стоимости, в противном случае такое жилье никого не заинтересует. Бывает, что кто-то из бывшей супружеской пары отнекивается от уплаты своей доли по ипотечному кредиту, что делать в таком случае, вопрос для некоторых граждан насущный.

Также не стоит забывать, что продавать ипотечную квартиру придется по сниженной стоимости, в противном случае такое жилье никого не заинтересует. Бывает, что кто-то из бывшей супружеской пары отнекивается от уплаты своей доли по ипотечному кредиту, что делать в таком случае, вопрос для некоторых граждан насущный.

Если такое случится, договор нужно будет переоформить на одного из супругов, который сможет погасить кредит.

В таком случае второй супруг неплатежеспособный кредит погашать не будет, но и претендовать на долю в имуществе не сможет, т. Если кто-то из созаемщиков перестанет вносить денежные средства за ипотеку в течение 3 мес. Закон об ипотеке гласит, что при разводе, если в семье воспитываются несовершеннолетние дети, доля собственности в ипотечной квартире поменяется в сторону супруга, с которым отпрыски будут жить.

Иначе родители попадут во всевидящее око органов опеки, которые могут поставить вопрос о лишении отца и матери родительских прав, аргументируя невозможностью предоставить нормальные условия жизни ребенку. Все знают, что раздел имущества при разводе супругов происходит поровну если иное не прописано в брачном договоре , однако это не всегда так.

Все знают, что раздел имущества при разводе супругов происходит поровну если иное не прописано в брачном договоре , однако это не всегда так.

Бывают разные ситуации,. Размер долей поможет определить суд. Раздел имущества, которое было взято по программе военного ипотечного кредита, имеет отличие от обычного ипотечного кредитования. Разница в том, что финансовые обязательства лежат на Министерстве обороны. Если на получение обычной ипотеки может претендовать любой гражданин, то при военном кредитовании, его участником, впрочем, как и собственником, может стать только военнослужащий, который не вправе переоформлять договор по военной ипотеке.

В принципе, здесь ситуация схожа с материнским капиталом, который также нельзя поделить. При каких-либо форс-мажорных обстоятельствах оплачивать долг по кредиту должен только собственник-военнослужащий. Второй супруг не обязан этого делать. Нужно понимать определение — совместно нажитое имущество. Оно означает собственность, включая ипотеку, приобретенную в период брачных отношений, поэтому ипотечный кредит, оформленный до брака, не будет считаться общей собственностью, со всеми вытекающими из этого последствиями.

Однако стоит не забывать некоторые нюансы. Если второй супруг принимал участие в выплате займа и на то имеются документальные подтверждения, он сможет претендовать при разводе на долю этого имущества. Каждый отдельный случай уникальный, поэтому, чтобы разобраться, что и кому может полагаться по закону, нужно обязательно проконсультироваться у юриста, тогда результат может приятно удивить. Из любой ситуации есть выход, как и разные отношения между супругами позволяют принимать такое решение, которое подходит обоим.

Выбор всегда есть:. Заключение соглашений при оформлении ипотеки в банке сможет защитить имущественные права и мужа, и жены, если брак будет расторгнут. Юристы советуют при покупке квартиры в кредит, супружеской паре задуматься о составлении брачного договора.

И не стоит рассматривать такой документ, как констатацию будущего расторжения брака. Банковские учреждения не любят кредитовать созаемщиков, им выгоднее оформлять кредит на одного человека. Новый закон об ипотеке при разводе позволяет строже следить за тем, чтобы интересы детей были учтены максимально. Перейти к содержанию. Search for:. Раздел имущества. Автор razvodcom На чтение 6 мин. Просмотров 10 Опубликовано Законопроект о выплате ипотеки при разводе.

Перейти к содержанию. Search for:. Раздел имущества. Автор razvodcom На чтение 6 мин. Просмотров 10 Опубликовано Законопроект о выплате ипотеки при разводе.

Новый закон при разводе супругов. Раздел квартиры в ипотеке после развода. Раздел ипотечного кредита при разводе. Вам также может понравиться. Как разделить имущество если супруг умер после развода. Оценка имущества при разводе супругов. Как делится пенсия при разводе. Как купить мотоцикл после развода. Соглашение о разделе имущества после развода. Как делится собственность при разводе.

Какие права у мужа если жена собственник квартиры. Как суд делит квартиру при разводе.

Что включает в себя новый закон об ипотеке при разводе

Наличие непогашенного ипотечного кредита и раздел недвижимости, обремененной ипотекой, добавляет немало сложностей при разводе. В данной ситуации у разводящихся супругов возникает сразу множество вопросов. Как делить квартиру, находящуюся в залоге у кредитной организации? Кто и в какой части должен в дальнейшем выплачивать кредит по ипотеке?

Как делить квартиру, находящуюся в залоге у кредитной организации? Кто и в какой части должен в дальнейшем выплачивать кредит по ипотеке?

Как решить вопрос с созаемщиками? При этом каждая ситуация имеет много конкретных нюансов, поэтому однозначного решения и алгоритма раздела обязанностей по ипотеке и залоговой недвижимости пока не существует.

Более того, правоприменительная судебная практика еще не выработала на сегодняшний день прецеденты, которые являлись бы ориентирами при вынесении судами решений в схожих ситуациях. Неудивительно, что по аналогичным делам выносятся абсолютно разные судебные решения, вплоть до противоположных.

Ситуация с ипотекой осложняется и тем, что в данных правоотношениях затрагиваются интересы сразу трех сторон разводящихся супругов и банка в отличие от раздела имущества, не обремененного ипотекой, где достаточно прийти к согласию лишь бывшим супругам.

Поэтому найти решение, удовлетворяющее сразу всех заинтересованных лиц, бывает гораздо сложнее. Во многих случаях при разделе ипотечного жилья и обязательств по выплате кредита существенно ущемляются интересы одной из сторон. Например, есть прецеденты, когда заемщик, лишенный при разводе квартиры, вынужден еще долго выплачивать кредит. Или банк, желающий реализовать залоговую квартиру, по которой не выплачивают кредит, сталкивался с ситуацией, что ипотечная квартира по судебному решению уже не считается единоличной собственностью заемщика.

Во многих случаях при разделе ипотечного жилья и обязательств по выплате кредита существенно ущемляются интересы одной из сторон. Например, есть прецеденты, когда заемщик, лишенный при разводе квартиры, вынужден еще долго выплачивать кредит. Или банк, желающий реализовать залоговую квартиру, по которой не выплачивают кредит, сталкивался с ситуацией, что ипотечная квартира по судебному решению уже не считается единоличной собственностью заемщика.

Указанные сложности при разделе ипотечного жилья в случае развода связаны, прежде всего, с недостаточным правовым регулированием данного вопроса в российском семейном и гражданском законодательстве. Основной принцип раздела ипотечного имущества при разводе, изложенный в названных нормативно-правовых актах, состоит в том, что:. Финансовые обязательства перед банком также возлагаются в равной мере на разведенных супругов, не зависимо от того, выступали ли они созаемщиками либо ипотека оформлялась на одного из них.

Однако на практике разделить ипотечную квартиру пополам достаточно проблематично, так как жилье находится в залоге у кредитной организации, и собственники не могут совершать с ним никакие юридические действия. Большинства конфликтов и спорных ситуаций, связанных с ипотечной квартирой, можно избежать, предварительно заключив брачный договор.

Большинства конфликтов и спорных ситуаций, связанных с ипотечной квартирой, можно избежать, предварительно заключив брачный договор.

Российское законодательство позволяет оформить брачное соглашение как до регистрации семьи, так и в период семейной жизни. Еще одна важная правовая гарантия, которая используется для защиты интересов всех сторон ипотеки — это ипотечное соглашение. В настоящее время кредитные учреждения, уже неоднократно столкнувшиеся с проблемами при выплате ипотеки бывшими супругами, приобрели достаточно солидный опыт в судебных ипотечных спорах.

В результате, ипотечные соглашения, оформляемые банками, максимально снижают риски кредитора при разводе супругов-заемщиков. Подавляющее большинство банков стараются сделать обоих супругов созаемщиками по кредиту, что, в принципе, выгодно и самой семейной паре, поскольку можно объединить доход и получить большую сумму кредита.

Подобный пункт договора является дополнительной страховкой для банка. Если супруги, согласившиеся с данным условием ипотечного соглашения, разведутся, и один из них откажется выплачивать ипотеку, то финансовая ответственность за выплаты полностью перейдет к другому. Такая правовая гарантия защищает, к сожалению, исключительно интересы банка, а разводящимся супругам придется по-прежнему отстаивать и защищать свои интересы. Чтобы осуществить раздел ипотечной квартиры, можно обратиться напрямую в кредитную организацию, выдавшую ипотеку, с просьбой одобрить продажу общей супружеской квартиры.

Такая правовая гарантия защищает, к сожалению, исключительно интересы банка, а разводящимся супругам придется по-прежнему отстаивать и защищать свои интересы. Чтобы осуществить раздел ипотечной квартиры, можно обратиться напрямую в кредитную организацию, выдавшую ипотеку, с просьбой одобрить продажу общей супружеской квартиры.

Реакцию конкретного банка на такое предложение предугадать сложно. Кредитная организация в сложившейся ситуации может:. Во многих случаях банк соглашается на продажу ипотечной квартиры, поскольку это позволяет снизить риск по невыплате долга разведенными супругами. Если согласие банка получено, супругам нужно на свое ипотечное жилье найти покупателя, согласившегося приобрести квартиру с обременением. В указанной ситуации покупатель, чтобы вступить в право собственности, сначала должен компенсировать банку сумму долга по ипотечному кредиту и дождаться пока закончится весь процесс по снятию обременения с приобретаемой квартиры.

Разумеется, далеко не все покупатели согласятся на такой непростой вариант, поскольку возрастают риски и затягивается время. Поэтому разводящимся супругам, желающим реализовать ипотечную квартиру, нередко приходится, чтобы заинтересовать потенциального покупателя, снижать цену на свое жилье.

Поэтому разводящимся супругам, желающим реализовать ипотечную квартиру, нередко приходится, чтобы заинтересовать потенциального покупателя, снижать цену на свое жилье.

Независимо от развития ситуации с продажей квартиры разводящимся супругом нужно продолжать выплачивать платежи по ипотечному кредиту. В противном случае положение может только ухудшиться. Банк, не получающий выплат по кредиту, вправе продать залоговую квартиру на аукционе, причем цена реализованного жилья, как правило, бывает гораздо ниже рыночной.

Из вырученной от продажи суммы кредитная организация удержит основной долг, штрафы, пени, невыплаченные проценты и расходы на организацию аукционных торгов, и лишь оставшаяся сумма будет поделена между бывшими супругами. В результате, можно остаться и без жилья, и без финансовой компенсации. Еще одно важное правило при разводе лиц, являющихся заемщиками ипотечных средств — необходимо известить кредитную организацию о разводе.

По условиям любого ипотечного соглашения заемщики обязаны сразу оповещать банк о значимых изменениях в их жизни, включая и расторжение брака. Если сторонам ипотечного соглашения не удается договориться, нужно идти в суд.

Если сторонам ипотечного соглашения не удается договориться, нужно идти в суд.

Как уже говорилось, однозначного развития ситуации при судебном разбирательстве не существует. Суд может принудить кредитную организацию выполнить операции с залоговой квартирой, обязать переоформить ипотечный договор на одного из разведенных супругов, обязать супругов продолжать выплаты до погашения кредита. Возможны и другие решения. Если супруги принимают решение выплачивать кредит, чтобы затем продать квартиру, возможно еще в период развода разделить ипотечную недвижимость на доли.

Для этого им нужно обратиться в банк-кредитор с заявлением. Например, банк откажется от такого варианта. Его могут не устроить доходы одного из супругов, который при оформлении долевой собственности должен выступать самостоятельным заемщиком. Или залогом по ипотеке является однокомнатная квартира, раздел которой на доли в натуре не возможен. Еще вариант раздела при разводе — один из разводящихся супругов безвозмездно либо за денежную компенсацию подписывает отказ от своей доли в общем жилье, обремененном ипотекой, а другой — соглашается взять на себя все платежи по ипотечному кредиту.

Если банка устраивает платежеспособность второго супруга, то переход права собственности на ипотечное жилье регистрируется в территориальном регистрирующем органе. Главная Расторжение брака Алименты Раздел имущества Документы. Раздел общей недвижимости при разводе супругов.

Правовые особенности раздела долгов между супругами при разводе. Срок исковой давности для дел по разделу имущества после развода. Как делится имущество при разводе супругов. Нажмите, чтобы отменить ответ.

Как развестись, если у вас ипотека?

Жизнь полна сюрпризов. Когда супруги принимают решение развестись, недвижимость и ипотека могут стать предметом спора. В статье расскажем, что ждет заемщиков по ипотеке в случае развода, и какие шаги предпринять, чтобы решить вопрос мирным путем. Вот главные правила и основные сценарии, по которым делится недвижимость при разводе:. Рассмотрим эти пункты подробнее и поговорим об исключениях из общих правил. Для начала важно понять, когда была куплена недвижимость: до брака или во время.

Рассмотрим эти пункты подробнее и поговорим об исключениях из общих правил. Для начала важно понять, когда была куплена недвижимость: до брака или во время.

В соответствии со ст. При разводе и разделе имущества квартира, приобретенная до брака, останется в собственности у того из супругов, кому она принадлежала. Бывают случаи, когда жилье приобретал в ипотеку один из супругов до брака, а после свадьбы ипотеку выплачивали совместно оба супруга.

При разводе квартира остается у собственника, но второй супруг вправе потребовать дегьги, вложенные им в погашение кредита. На практике, в суде предоставляются доказательства того, что оплата проводилась за счет общесупружеского имущества. Суд с учетом доводов сторон и имеющихся в деле материалов принимает решение о выплате другому супругу части стоимости недвижимости либо о выделении доли в квартире.

Общесупружеское имущество — это доходы каждого из супругов от трудовой, предпринимательской и интеллектуальной деятельности, полученные ими пенсии, пособия, а также иные денежные выплаты. Общим имуществом супругов являются также приобретенные за счет общих доходов супругов движимые и недвижимые вещи, ценные бумаги, паи, вклады, доли в капитале, внесенные в кредитные учреждения или в иные коммерческие организации, и любое другое нажитое супругами в период брака имущество независимо от того, на имя кого из супругов оно приобретено.