В Госдуме обсудили новый механизм оздоровления кредитных организаций

20 марта Комитет Государственной Думы по финансовому рынку под председательством Анатолия Аксакова Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу 0037 (Канашский – Чувашская Республика — Чувашия)

провел заседание «круглого стола» на тему: «О совершенствовании законодательства в области финансового оздоровления кредитных организаций посредством создания Фонда консолидации банковского сектора».

В обсуждении проекта федерального закона №66499-7 «О внесении изменений в отдельные законодательные акты Российской Федерации» (в связи с созданием дополнительных механизмов финансового оздоровления кредитных организаций)» приняли участие депутаты Государственной Думы, члены Совета Федерации, представители Центрального Банка России (ЦБ), Агентства по страхованию вкладов (АСВ) и других ведомств, бизнеса и экспертного сообщества.

Открывая мероприятие, председатель Комитета по финансовому рынку Анатолий Аксаков Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу 0037 (Канашский – Чувашская Республика — Чувашия)

сделал акцент на замечаниях профильного комитета и комитетов-соисполнителей к законопроекту, разработанному группой депутатов, а также сообщил о принятом руководством Госдумы решении до конца апреля подготовить законопроект ко второму и третьему чтению.

От группы авторов законопроект представил первый заместитель председателя Комитета по финансовому рынку Игорь Дивинский Дивинский

Игорь Борисович

Депутат Государственной Думы избран по избирательному округу 0211 (Восточный – г.

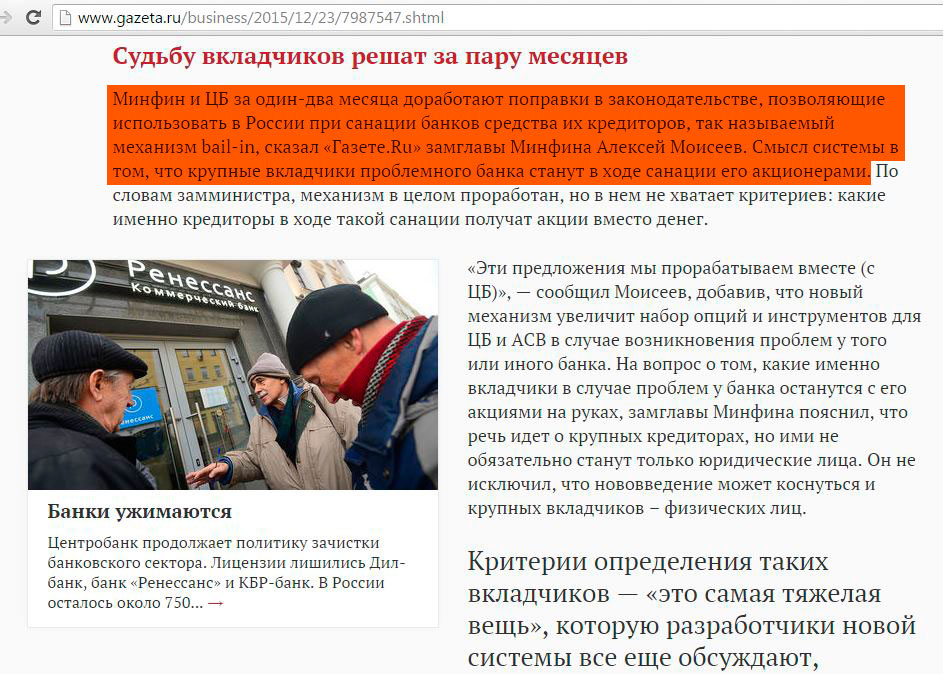

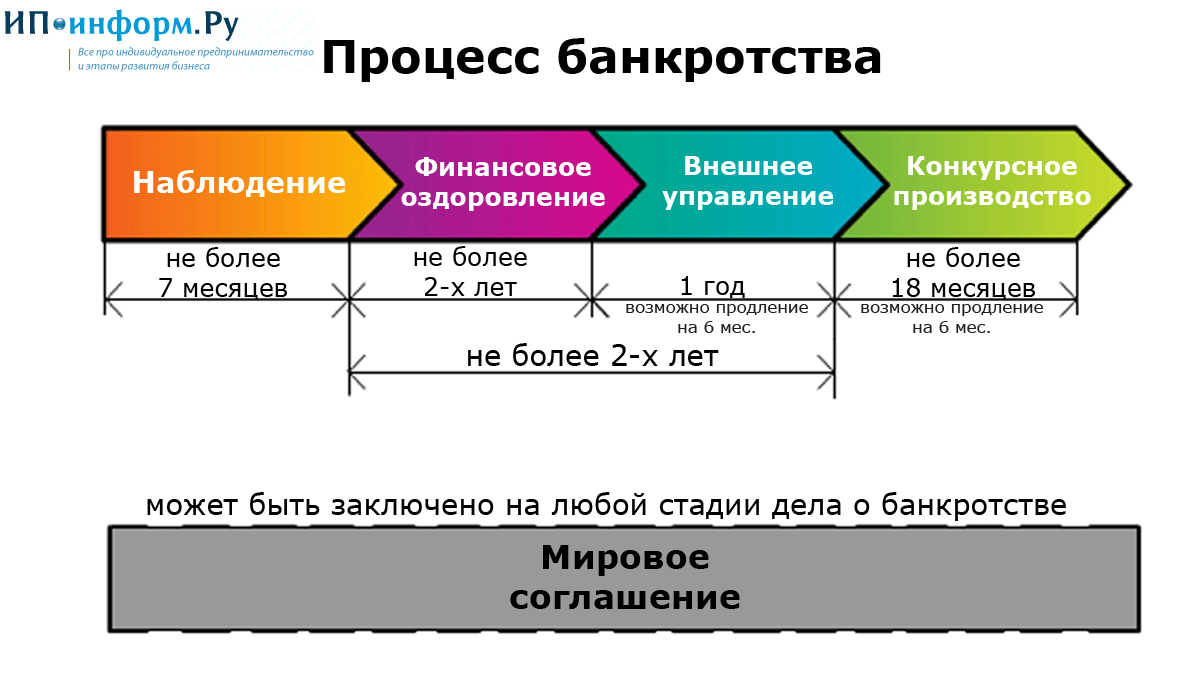

Основной идеей законопроекта является установление в законодательстве Российской Федерации, регулирующем процедуры предупреждения банкротства кредитных организаций, дополнительных механизмов финансового оздоровления, предусматривающих использование средств Банка России для финансирования санации банков.

О целях внедрения нового инструмента финансового оздоровления банков и предлагаемых механизмах контроля со стороны ЦБ участникам «круглого стола» дал пояснения заместитель Председателя ЦБ Василий Поздышев. По его словам, законопроектом преследуются четыре цели: сокращение объемов средств, выделяемых Банком России на финансовое оздоровление банков; повышение эффективности уровня контроля за использованием средств, направляемых на финансовое оздоровление; исключение зависимости финансового оздоровления банков от финансового состояния коммерческой организации – санатора; создание равных конкурентных условий деятельности санируемых банков и иных действующих кредитных организаций.

Предполагается применять новые нормы законодательства к случаям финансового оздоровления кредитных организаций, возникающим после вступления в силу указанных норм. Отвечая на вопросы депутатов Анатолия Аксакова Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу 0037 (Канашский – Чувашская Республика — Чувашия)

, Сергея Катасонова

Сергей Михайлович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Политической партией ЛДПР — Либерально-демократической партией России

, Алексея Лященко Лященко

Алексей Вадимович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

, Юрия Олейникова

Юрий Павлович

Депутат Государственной Думы избран по избирательному округу 0126 (Серпуховский – Московская область)

, Мартина Шаккума Шаккум

Мартин Люцианович

Депутат Государственной Думы избран по избирательному округу 0120 (Красногорский – Московская область)

и других, представитель ЦБ уточнял, что ранее начатое финансовое оздоровление банков при участии Государственной корпорации «Агентство по страхованию вкладов» продолжится, а новые механизмы с докапитализацией будут применяться к новым случаям санации, так как действующий сейчас механизм оздоровления исчерпал себя, с дифференцированной ставкой (0,51% на 10 лет) средства не инвестируются, а в случае инвестиций, «будущее этих инвестиций не очевидно».

Кроме того, В.Поздышев предупредил, если новый механизм не будет принят, то новых санаций ЦБ проводить больше не будет.

Как пояснил В.Поздышев, Банк России не только имеет большой опыт работы с банками, но и располагает квалифицированным персоналом для осуществления мероприятий по финансовому оздоровлению кредитных организаций.

Законопроектом предлагается, что ЦБ будет вправе учредить общество с ограниченной ответственностью «Управляющая компания Фонда консолидации банковского сектора», которая будет вправе осуществлять доверительное управление: акциями (долями) кредитных организаций, передаваемыми ей в управление Банком России; паевыми инвестиционными фондами, учредителем доверительного управления которых может быть при их формировании только Банк России; правами (требованиями) по субординированным кредитам (депозитам, займам, облигационным займам), иным кредитам, депозитам, банковским гарантиям.

Управляющая компания от имени Банка России будет участвовать в осуществлении мер по предупреждению банкротства кредитных организаций и иметь право использовать средства Фонда консолидации банковского сектора (Фонд). Также ЦБ будет иметь возможность создать и сформировать Фонд из денежных средств Банка России, обособленных от остального имущества Банка России.

Также ЦБ будет иметь возможность создать и сформировать Фонд из денежных средств Банка России, обособленных от остального имущества Банка России.

Одновременно с принятием решения о финансировании санации ЦБ будет назначать Управляющую компанию временной администрацией по управлению банком, которая выполняет определенные Федеральным законом «О несостоятельности (банкротстве)» функции. После прекращения деятельности временной администрации, по решению Совета директоров Банка России, полномочия по управлению банком могут быть переданы Управляющей компании.

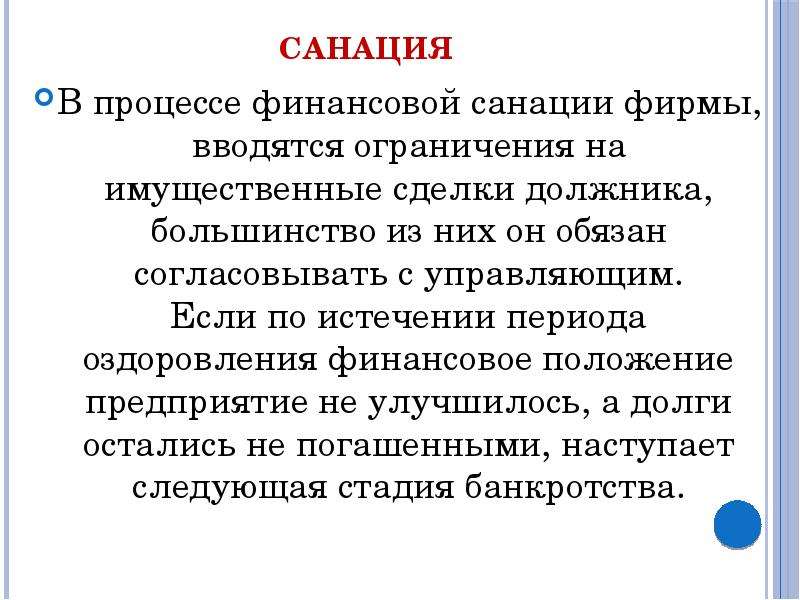

Под санацией банка понимается восстановление капитала банка до соблюдения минимально установленных нормативов достаточности капитала. При принятии решения о финансовом оздоровлении ЦБ утверждает план финансового оздоровления банка. Эту новеллу законопроекта в своем выступлении поддержал аудитор Счетной палаты Российской Федерации Андрей Перчян, считающий, что до предоставления средств и инвестиций необходимо утверждать план санации.

На необходимости непрерывных проверок также настаивал Мартин Шаккум Шаккум

Мартин Люцианович

Депутат Государственной Думы избран по избирательному округу 0120 (Красногорский – Московская область)

, приведший ряд примеров банкротств 90-х годов и недавних санаций, резюмировавший, что причиной большей части банкротств является непрофессионализм управленцев и владельцы банков, ведущие себя недобросовестно по отношению к вкладчикам.

Сроки устранения иных, не связанных с формированием резервов на возможные потери проблем банка, вызванных действиями (бездействием) прежних владельцев и менеджеров.

В ходе обсуждения законопроекта, который профильный Комитет готовит ко второму чтению, участники дискуссии также отмечали, что предлагаемые изменения в законодательство, регулирующее процедуры по предупреждению несостоятельности (банкротства) кредитных организаций, имеющих лицензию на привлечение во вклады денежных средств физических лиц, в конечном итоге направлены на сохранение стабильности банковской системы страны в целом.

Установленные законопроектом источники и механизмы финансирования санации позволят предоставить эмиссионный по своей природе ресурс ЦБ в наименьших объемах, а номинальные объемы финансирования могут сократиться на 30%.

В АРБ оценили перспективы Московского индустриального банка после санации

Фото: Агентство Москва

Центробанк утвердил меры по предупреждению банкротства Московского индустриального банка (МИнБанка). Согласно утвержденному плану, банку выделят средства из Фонда консолидации банковского сектора, которому передаются функции временной администрации по управлению банком.

Первый вице-президент Ассоциации российских банков Владимир Киевский рассказал в беседе с порталом Москва 24, что МИнБанк представляет собой системообразующий банк, прежде всего, для области строительства. «Там кадры очень высокопрофессиональные, политика банка в целом за многие годы была адекватной, но банковские риски – есть банковские риски. С учетом внешних и внутренних факторов бывают ситуации, когда приходится поддерживать этот банк», – пояснил Киевский.

По мнению эксперта, итог по оздоровлению кредитной организации будет положительным, банк будет продолжать работать в штатном режиме. При этом Киевский не предполагает кризисного и более-менее существенного оттока клиентов.

«Я хорошо знаю руководство и деятельность банка. Это был и есть социальный банк, и у него крепкие взаимодействия со своими клиентами. Я знаю, десятками лет сотрудничают клиенты с этим банком», – рассказал собеседник портала Москва 24.

Киевский считает, что ЦБ верит в перспективы МИнБанка, иначе бы не пошел на форму оздоровления, которая бы позволила банку продолжить работу. «Будет сделан соответствующий пересмотр тех или иных политик в области просчета рисков, пройдут изменения в рисковой политике банка, но банк сохранится и будет действовать эффективно. Надо пережить это непростое время. Я думаю, и руководство банка, и новая администрация проведут соответствующую работу», – резюмировал Киевский.

«Будет сделан соответствующий пересмотр тех или иных политик в области просчета рисков, пройдут изменения в рисковой политике банка, но банк сохранится и будет действовать эффективно. Надо пережить это непростое время. Я думаю, и руководство банка, и новая администрация проведут соответствующую работу», – резюмировал Киевский.

Московский индустриальный банк занимает сегодня 33-е место по размеру активов среди российских банков.

Ранее Банк России утвердил план санации Азиатско-Тихоокеанского банка. Заместитель председателя Банка России Василий Поздышев отметил, что банк проводит все платежи и выполняет все обязательства перед кредиторами и вкладчиками. Временная администрация будет обеспечивать непрерывную деятельность банка, оценит его активы и проведет докапитализацию.

Евгения Маркова

Деятельность банка после санации

Сущность санации

Санация представляет собой восстановление или лечение банка, включающее систему мер по финансовой помощи, продаже или передаче другим лицам проблемных или рисковых активов, рост собственного капитала.

Замечание 1

Санация финансово-экономического состояния кредитного учреждения позволяет ему избежать банкротства. Проще говоря, санацию можно представить в виде спасения банковского учреждения от разорения или банкротства.

Оздоровление предполагает избежание отзыва лицензии банка. В этом случае Центральный банк не признаёт положение кредитных организаций безнадежным, определяя тяжелые последствия банковской системы при ликвидации этого учреждения.

Для предотвращения банкротства банка используются государственные средства или средства частных инвесторов в обмен на банковские акции или активы.

На сегодняшний день санацию крупных банков проводит фонд консолидации банковского сектора, санация небольших банковских учреждений проводится агентством по страхованию вкладов (АСВ).

Кроме удержания на плаву определенного банка цель финансового оздоровления представляет собой рост качества финансового рынка Российской Федерации.

В собственность государства переходят активы, которые освобождаются от рисков инвестиций и снова происходит их приватизация.

Существует несколько причин, которые могут повлечь к привлечению отделением банка временной администрации:

- неоднократная просрочка банков по кредитным обязательствам на протяжении последних 6 месяцев,

- нарушение более чем на 3 дня срока уплаты налоговых платежей и сборов по причине недостатка средств на счетах,

- несоблюдение установленных Центральным банком нормативов по размеру капитала кредитных организаций,

- сокращение значения объема капитала за 12 месяцев более чем на 12% с нарушением нормативов достаточного количества средств,

- нарушение нормативов по минимальному объему текущей ликвидности, включая 10% и более за месяц,

- снижение стоимости активов банковского учреждения ниже, чем уровень уставного капитала.

При обнаружении любых из рассмотренных причин Закон призывает владельцев финансово-кредитных учреждений немедленно обращаться в Центральный банк с просьбой провести санацию.

Ходатайство должно включать в себя план и цели оздоровления банка.

Замечание 2

Центральный банк может принять этот план во внимание или отклонить его, иногда план может быть изменен или дополнен. Это происходит главным образом тогда, когда речь идет о системообразующих кредитных учреждениях.

Санация может быть инициирована самим Центральным Банком в соответствии с результатами плановой и внеплановой проверки работы кредитных учреждений.

Санация банков в России

За последнее десятилетие в нашей стране происходит несколько крупных банковских кризисов, в ходе которых пришлось искусственно стабилизировать финансовую систему. Так, в 2008-2009 году происходит процесс санации нескольких российских банков.

С разной степенью успешности санировались банки КИТ финанс, Российский капитал и др.

Многие экономисты считали, что причиной сегодняшних проблем в банковской отрасли являются корни именно первого крупнейшего кризиса, когда у Центрального банка и Агентства по страхованию вкладов ещё не было достаточного опыта работы над выздоровлением проблемных учреждений, не всегда было продумано привлечение крупных инвестиций в финансовое оздоровление.

В период введения мировых санкций в 2014-15 годах закрылся доступ к недорогим деньгам внешнего рынка капитала для многих банков.

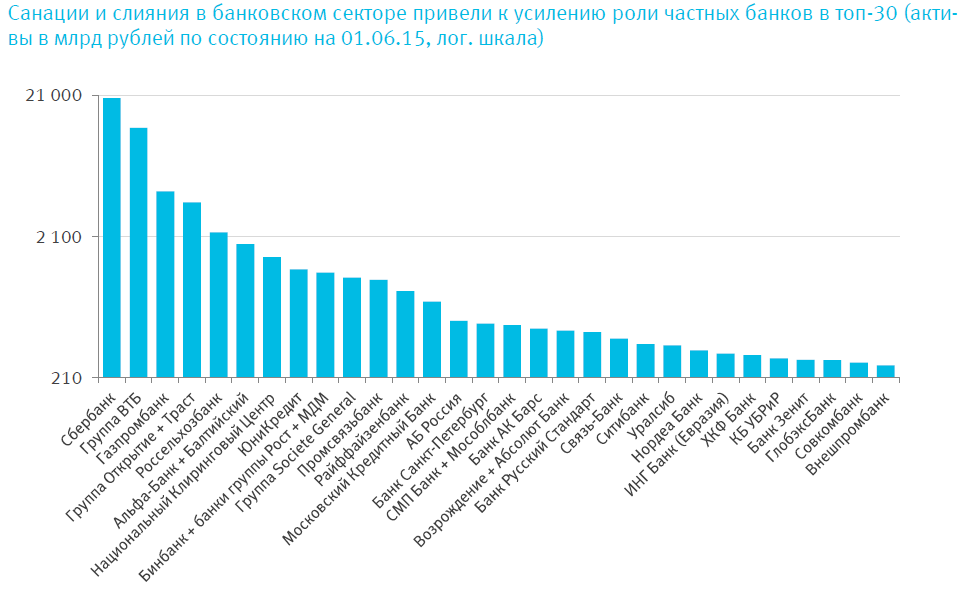

Санкции были направлены, в том числе, и против банковской системы нашей страны, что привело к гибели нескольких десятков банков или слиянию нескольких банков.

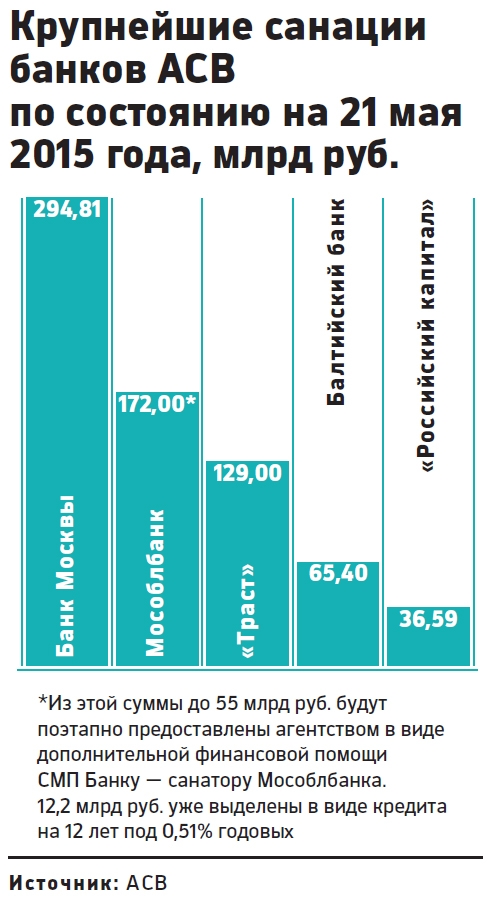

Наиболее крупные направления этих векторов представлены санацией банка Траст, Мособлбанк, УралСиб, банка Таврический. Также в эти годы санации подверглись небольшие кредитные учреждения, финансовые пробелы в которых часто превышали сумму собственного капитала в несколько раз.

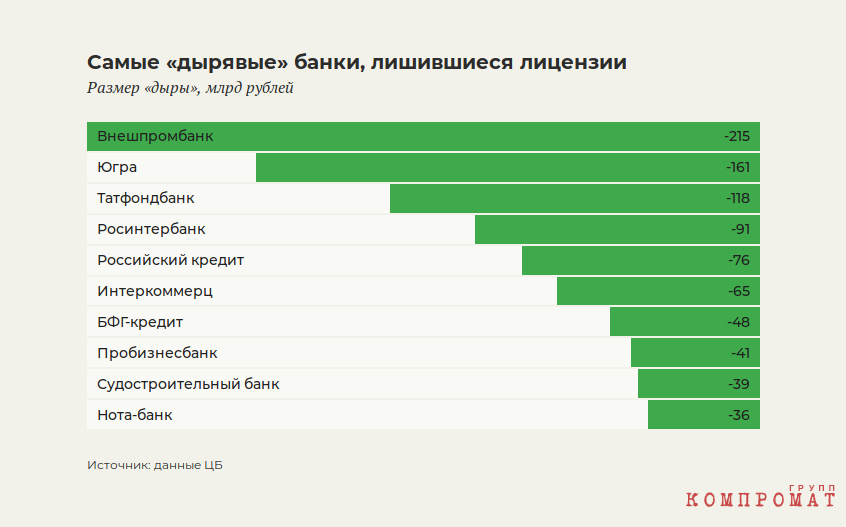

Сущность этих пробелов заключалась в том, что реальная сумма его учреждения было намного меньше, чем те, которые указаны в отчетности Центробанку.

Причинами таких финансовых дыр являются рисковые инвестиции, вкладываемые в определенные паевые инвестиционные фонды.

В этом случае отрицательными становятся планируемые доходы, которые финансируются через собственный капитал и увеличивают отрицательный баланс.

Слишком высокий процент вкладов при обеспечении доходности старых депозитов за счет привлечения новых потребителей ведет к неблагополучию организации.

В 2017 году банковскую систему настигает новый кризис. Здесь под ударом оказываются системообразующие банки, которые раньше сами занимались санацией мелких кредитных учреждений.

Так, банк Открытие и Бинбанк входили в первую десятку отечественных банков в соответствии с размером активов. В 2017 году создается специальная структура для того, чтобы спасти эти масштабные учреждения. Она называется Фондом консолидации банковского сектора.

Руководством Центрального банка не исключается, что в ближайшее время помощь может стать необходимой некоторым другим членом ведущих российских банков.

Работа банка после санации

Замечание 3

Работа банковских учреждений после санации зависит от нового владельца. Центральный банк не обязательно принуждает поменять персонал банка, его бизнес-модель и бренд компании.

В целом, после проведения процедуры санации банка необходимо максимальное сохранение независимости купленного учреждения, включая его существенные и совершенные наработки, сильную команду управленцев и бренд.

Все это сохраняется тогда, когда оно нужно для последующего развития организации.

Персонал и управленцы учреждения — основа и главный нематериальный актив.

Важным процессом является адаптация банка при интеграции его в группу. Здесь, в первую очередь, необходимо обратить внимание на адаптацию в области ценностей и культуры сотрудников.

Что будет с банковским сектором после новых санаций от ЦБ?

экономистНикита КричевскийэкономистНикита Кричевский

В ЦБ не исключили санацию новых крупных банков. Доктор экономических наук, профессор Никита Кричевский рассказал, что это могут быть за банки и не навредит ли такая национализация банковскому сектору.

Доктор экономических наук, профессор Никита Кричевский рассказал, что это могут быть за банки и не навредит ли такая национализация банковскому сектору.— ЦБ крайне далек от мотива национализации банковского сектора. Он просто не исключает санации крупных банков в обозримой перспективе. Что есть обозримая перспектива? Совершенно очевидно, что речь идет о конце этого года или второй половине следующего. Привлекать к себе ненужное внимание перед президентскими выборами (а ЦБ часть властной команды), никому не нужно. Поэтому санация возможна к осени следующего года.

С какой целью ЦБ предполагает санировать банки, фактически временно национализировать и на какое-то время взять под свою опеку? На мой взгляд, это делается с целью создания негосударственной банковской структуры, через которую будут осуществляться платежи тех секторов, которые сегодня находятся под санкциями. Здесь мы уже видим создание подобной структуры на базе «Открытия», в который войдет Бинбанк, и если надо, будет дополнение активами других санируемых банков. В перспективе это повлечет увеличение ликвидности за счет кредитов ЦБ.

В перспективе это повлечет увеличение ликвидности за счет кредитов ЦБ.

Также надо отметить, что заявление ЦБ говорит о том, что санация маленьких и средних банков будет продолжаться, как минимум, до 2020 года. Если к тому времени мелкие и средние банки не одумаются и не начнут работать по правилам. Изначально банковский сектор санировался для того, чтобы уменьшить объем незаконных операций, и тем самым увеличить поступления в бюджет. С этой задачей ЦБ справился блестяще. Несмотря на то, что экономика все последние годы падала, платежи в бюджет год от года росли.

Что касается банков, которые могут попасть под санацию, то, скорее всего, это будут те, которые будут наиболее интересны создаваемой банковской структуре. Инициировать процесс оттока вкладов или вкладчиков с того или иного банка — проще простого, как показал пример с «Югрой». В федеральных СМИ каждый день публиковались порочащие «Югру» материалы. В итоге «Югра» за несколько месяцев столкнулась с существенным оттоком ликвидности, и лицензия была отозвана.

Какие сейчас банки могут быть санированы? Понятно, что из первой двадцатки. Кто конкретно — будет зависеть от ситуации. Сейчас сказать, кто именно — вряд ли возможно, но я не исключаю, что это может быть абсолютно любой банк, включая «Альфа-банк», который может попасть под подобный механизм как раз после выборов президента.

Переживет ли банковская система такие катаклизмы? Дело в том, что банковская система в России все последние четверть века была в искорёженном виде. Основной бизнес банковского сектора заключался в обналичке и незаконном переводе денежных средств за границу. Это приносило львиную долю доходов. Для сравнения, несколько лет назад, до начала санации банковского сектора, доля доходов от кредитных операций не превышала 15% в общей сложности. Все остальное — процентные доходы, комиссионные и т.д. Это — в хорошие годы. А доля банковских кредитов в общем объеме инвестиций в реальный банковский сектор составляла около 8%. Это при том, что долгое время «стоял вой», что реальный сектор задыхается без кредитов. Опять же в лучшие годы доля кредитов в инвестиции реального сектора составляла не более 10%, а последние годы — 8%.

Опять же в лучшие годы доля кредитов в инвестиции реального сектора составляла не более 10%, а последние годы — 8%.

Еще один момент: в Китае денежная масса, для сравнения, в четыре раза больше нашей, а банков, до недавнего времени, было в два раза меньше. И как-то они справляются. Причем, они занимались делом — кредитовали реальный сектор и работали для развития китайской экономики.

У нас сегодня тоже ситуация меняется. Те банки, которые не примут новые правила игры, так или иначе попадут под санацию: это будут как крупные банки, так и мелкие. Последние со стопроцентной гарантией будут санироваться и дальше, хотя бы по той простой причине, что многие банки создавались исключительно для того, чтобы заниматься незаконными операциями. А сегодня у их собственников нет желания и средств развивать свой банковский бизнес. Так произошло с «Межтопэнергобанком». Когда-то он был очень крупным банком, когда учредители поняли, что игра не стоит свеч, они просто разбежались.

Счетная палата сообщила о провале приватизации госактивов — Рамблер/финансы

План приватизации государственного имущества на 2017–2019 годы был реализован лишь на четверть. Об этом пишет РБК со ссылкой на отчет Счетной палаты, посвященный анализу выполнения приватизационного плана.

Об этом пишет РБК со ссылкой на отчет Счетной палаты, посвященный анализу выполнения приватизационного плана.Как отмечается, данный показатель является историческим минимумом.

Что касается приватизации долей государства в акционерных обществах и ООО, то в данной части план исполнен на 25%.

Всего было запланировано приватизировать девять пакетов акций крупнейших компаний, однако удалось реализовать лишь один — 100% в производственном объединении «Кристалл», крупнейшем производителе бриллиантов в России.

В Счетной палате данную тенденцию связывают, в частности, с «формальным подходом» к составлению приватизационного плана.

Аудиторы также сошлись во мнении, что агенты, занимающиеся продажей госсобственности по договорам с Росимуществом, работают неэффективно.Также там отмечают, что существенную часть объектов они реализуют на так называемых «вторичных торгах» — через публичное предложение и без объявления стоимости. В действительности же это значительный дисконт в сравнении с оценкой рыночной цены госактива, считают аудиторы.

Также, как отмечается, агенты не выставили на торги примерно пятую часть казенных объектов из приватизационного плана.

Счетная палата также делает акцент на слабом уровне координации участников процедур приватизации, а также на недостаточном информационном обеспечении.

Еще одной проблемой в сфере приватизации, указанной в отчете, является ненадлежащая предпродажная подготовка, из-за которой активы продаются значительно дешевле рыночной стоимости.

Доля госсектора в российской экономике оценивается в 40–50%, свидетельствуют данные Moody’s.

В настоящее время действует план приватизации на 2020–2022 годы, предусматривающий продажу акций 186 акционерных обществ и 86 ФГУПов. В правительственный план не включены банки, которые оказались в собственности у Центробанка в результате санаций.Ожидается, что приватизация первого пакета акций крупнейшего банка в собственности ЦБ — «Открытия» — произойдет в 2022 году.

Ранее «Рамблер» сообщал, что Счетная палата заявила о неэффективном управлении фондом недр.

В Сети появилось видео издевательств малолетних девочек над барнаульской школьницей (обновлено)

Резонансный случай избиения и надругательства группы девочек-подростков над 11-летней ученицей барнаульской школы № 70, снятый ими на видео, обрастает подробностями. В Интернете распространяется отрывок ролика с издевательствами над ребенком, также Telegram-канал Unusual Crimes Barnaul опубликовал изложение обстоятельств трагической ситуации, предположительно основанное на данных полиции. Между тем глава СКР Александр Бастрыкин затребовал доклад по уголовному делу по факту совершения иных насильственных действий сексуального характера в отношении несовершеннолетней, свой комментарий также представила уполномоченная по правам ребенка в Алтайском крае Ольга Казанцева, которая встретилась с мамой пострадавшей девочки.

Unusual Crimes Barnaul опубликовал изложение данных полицейской сводки, из которых становится ясно, что предшествовало резонансному случаю надругательства, а также проясняется отношение издевавшихся к шокирующей ситуации. Так, согласно информации автора, замешанные в истории девочки ранее дружили, однако в какой-то момент одна из них якобы выпала из компании и стала своего рода «изгоем». 14-летняя школьница, которая и является основной фигуранткой уголовного дела, объединилась с оставшимися подругами против этой 11-летней знакомой, они даже создали чат в WhatsApp с восемью участниками для ее обсуждения и обдумывания планов издевательства. 22 мая произошел очередной конфликт, который подтолкнул группу подростков к активным действиям в отношении пострадавшего впоследствии ребенка. «Организатором» издевательств якобы стала 13-летняя участница этого чата.

Так, согласно информации автора, замешанные в истории девочки ранее дружили, однако в какой-то момент одна из них якобы выпала из компании и стала своего рода «изгоем». 14-летняя школьница, которая и является основной фигуранткой уголовного дела, объединилась с оставшимися подругами против этой 11-летней знакомой, они даже создали чат в WhatsApp с восемью участниками для ее обсуждения и обдумывания планов издевательства. 22 мая произошел очередной конфликт, который подтолкнул группу подростков к активным действиям в отношении пострадавшего впоследствии ребенка. «Организатором» издевательств якобы стала 13-летняя участница этого чата.

Группа девочек предположительно «пригласила» 11-летнюю потерпевшую в заброшенный дом на улице Водопроводной, чтобы «поговорить». Ее встретили 14-летняя фигурантка, две 13-летние и две 11-летние школьницы. На втором этаже здания одна из них ударила пострадавшую по затылку, затем к экзекуции подключилась 14-летняя.

Часть происходивших далее событий запечатлена на видео, отрывки из которого распространяются в Telegram, но редакция не может их опубликовать по этическим соображениям. На кадрах видно, что одна из девочек наносит несколько сильных ударов по голове потерпевшей, затем ногами встает на ее спину и пригибает к полу. Находящиеся за кадром подруги говорят о том, что подвергшуюся экзекуции 11-летнюю «слабо побили» и спрашивают, что та скажет матери.

На кадрах видно, что одна из девочек наносит несколько сильных ударов по голове потерпевшей, затем ногами встает на ее спину и пригибает к полу. Находящиеся за кадром подруги говорят о том, что подвергшуюся экзекуции 11-летнюю «слабо побили» и спрашивают, что та скажет матери.

Дальнейшие события вновь описывает Unusual Crimes Barnaul. Так, находившиеся там же 11-летние девочки предложили продолжить издевательства и снять с пострадавшей шорты. После этого одной из издевавшихся, согласно изложению автора канала, пришла в голову идея засунуть потерпевшей что-нибудь в промежность, под руки им попалась валявшаяся рядом бутылка. Эти действия совершала 14-летняя школьница, которая таким образом «заработала» на серьезную статью.

После окончания экзекуции потерпевшая еще сутки ничего не рассказывала матери, поскольку «банда» девочек запугала ее. Однако впоследствии все вскрылось. Группу зачинщиц быстро нашли, полиция просмотрела их профили в соцсетях и обнаружила переписки, в том числе их общий чат, в котором никто из принимавших участие в издевательствах не сожалел о случившемся. Напротив, они якобы продумывали дальнейшие «наказания» на случай, если пострадавший ребенок что-то кому-то расскажет. По информации автора, на допросе участницы «банды» якобы заявили, что не жалеют о случившемся, поскольку потерпевшая, по их мнению, все «заслужила».

Напротив, они якобы продумывали дальнейшие «наказания» на случай, если пострадавший ребенок что-то кому-то расскажет. По информации автора, на допросе участницы «банды» якобы заявили, что не жалеют о случившемся, поскольку потерпевшая, по их мнению, все «заслужила».

Уже известно, что по факту случившегося возбуждено уголовное дело по п. «б» ч. 4 ст. 132 УК РФ (иные действия сексуального характера с использованием беспомощного состояния потерпевшего, если они совершены в отношении лица, не достигшего 14-летнего возраста). Как сообщает СКР, глава ведомства Александр Бастрыкин затребовал доклад по уголовному делу по факту совершения иных насильственных действий сексуального характера в отношении несовершеннолетней девочки. Ход расследования поставлен на контроль в центральном аппарате СК.

Детский омбудсмен в Алтайском крае Ольга Казанцева опубликовала пост в Instagram, в котором сообщила, что также подключилась к ситуации. «Самое главное сейчас обеспечить помощь и защиту ребенку. Встретилась с мамой пострадавшей девочки, ребенку оказывается медицинская помощь и психологическая поддержка», — написала она.

Встретилась с мамой пострадавшей девочки, ребенку оказывается медицинская помощь и психологическая поддержка», — написала она.

Также прокуратура Алтайского края информирует, что организовано проведение проверки по факту совершения насильственных действий сексуального характера в отношении малолетней жительницы города. По результатам будет дана оценка действиям должностных лиц органов системы профилактики безнадзорности и правонарушений несовершеннолетних, а также органов местного самоуправления. В случае выявления нарушений будет принят весь комплекс мер прокурорского реагирования. Кроме того, ход расследования уголовного дела находится на контроле надзорного ведомства.

Напомним, что ранее барнаульский комитет по образованию распространил комментарий, в котором подтвердил, что некий инцидент, связанный с нарушением прав ребенка, действительно имел место. Директор школы № 70 видела ролик с экзекуцией, который направили родители класса. «Комитетом по образованию организован незамедлительный выезд в образовательную организацию, проводится анализ причин и условий, способствующих совершению противоправных действий несовершеннолетних. По итогам проверки будет дана оценка и приняты меры», — сказано в комментарии.

По итогам проверки будет дана оценка и приняты меры», — сказано в комментарии.

Как только стало известно о случившемся, была организована проверка, итоги которой были доложены губернатору Алтайского края Виктору Томенко. Глава региона поручил всесторонне изучить ситуацию и обстоятельства, которые привели к насилию над девочкой, и оказать всю необходимую помощь пострадавшей и ее семье. Представители министерств образования, здравоохранения и ответственный секретарь краевой комиссии по делам несовершеннолетних в настоящее время занимаются подробным выяснением причин и условий происшествия. Ребенку оказана необходимая психологическая и медицинская помощь. На месте работают уполномоченный по правам ребенка Ольга Казанцева и следователи СУ СКР по Алтайскому краю.

Подозреваемая 14-летняя девочка задержана следователем в порядке ст. 91 УПК РФ, в ближайшее время будет решаться вопрос об избрании в отношении нее меры пресечения в виде заключения под стражу. О том, грозит ли ответственность другим участницам «банды», которые не достигли 14-лет, не сообщается. Следователи СК проводят комплекс следственных действий, направленных на дальнейший сбор и закрепление доказательственной базы. Расследование уголовного дела продолжается. Кроме того, в рамках расследования уголовного дела будет дана правовая оценка распространению видео в социальных сетях.

Следователи СК проводят комплекс следственных действий, направленных на дальнейший сбор и закрепление доказательственной базы. Расследование уголовного дела продолжается. Кроме того, в рамках расследования уголовного дела будет дана правовая оценка распространению видео в социальных сетях.

UPD 14:22: Как сообщила прокуратура Алтайского края, в ходе проверки ведомства будут приняты меры к установлению собственника здания, не принявшего мер к ограничению доступа посторонних лиц. Кроме того, надзорное ведомство приняло меры к блокировке интернет-страниц, где размещены видеоизображения вышеназванного инцидента, чем нарушены требования законодательства о защите детей от информации, причиняющей вред здоровью и нравственному развитию несовершеннолетних.

Юлия Латынина — Код доступа — Эхо Москвы, 29.05.2021

А.Нарышкин― 19 часов, 9 минут. Всем добрый вечер! Вы слушаете «Эхо Москвы». Вы смотрите YouTube-канал «Эхо Москвы», и «Эхо Москвы» в Яндекс. Эфире. Это программа «Код доступа». С нами Юлия Латынина

Эфире. Это программа «Код доступа». С нами Юлия Латынина

Ю.Латынина― Добрый вечер! Итак, еще раз: Юлия Латынина, смотрите нас по YouTube-каналу «Эхо Москвы» и по моему каналу «Латынина ТВ». Не забывайте подписываться, ставить лайки, задавать вопросы.

Ю.Латынина: Нация — это политическая вещь

Откровенно говоря, конечно, главная новость, с которой я бы хотела начать и с которой не начну, это все более множащиеся доказательства того, что коронавирус — это все-таки «Чернобыль», это «китайский Чернобыль». Это все-таки вирус, который имеет искусственное происхождение и «сбежал» из лаборатории. И все вещи, которые из этого следуют, потому что из этого следуют чудовищные вещи, начиная от того, что не big deal, что он сбежал — сбежал, так сбежал, big deal — что люди, которые называют себя учеными, которые вирусологи, которые говорили: «У нас есть наука, а вы, козлы, какие-то конспирологические теории городите. Вот оказалось, что эти люди вели себя в точности так, как вели себя советские власти, скрывая Чернобыль. Это очень большой…

Это очень большой…

Но, все-таки, поскольку мы начинаем с наших российских дел, ну и соседней Беларуси, я начну с Лукашенко, который в центре Европы ухитрился переплюнуть известного людоеда Иди Амина, потому что Иди Амин только приютил самолет, угнанный палестинскими террористами. Он не участвовал в угоне. А Лукашенко стал первым в мире диктатором, который по совместительству освоил профессию самолетного угонщика. Вот бывает, что угонщики становились диктаторами, но вот какая-то обратная — это, конечно, достижение Александра Григорьевича.

«Один миг — и ты в Беларуси», — новая реклама Ryanair. Так что вот в центре Европы обнаружилась такая небольшая Уганда». Мы знаем, что там по соседству есть большая Уганда. Ну, вот она обнаружилась во всей красе. И сразу после того, как это произошло, кто-то пошутил, что ХАМАС должен подать на Лукашенко в суд за подрыв деловой репутации.

Вы смеетесь, а ХАМАС почти это и сделал. Муса Абу Марзук, их заместитель, назвал обвинения со стороны Белоруссии безосновательными, лживыми и абсурдными. «Международное сообщество, — сказал Марзук, — не приемлет такие методы как захват гражданского самолета». Что, в общем, почти правда. ХАМАС, действительно, давно забил на захваты и взрывы самолетов и на то, чтобы убивать израильских детей — они слишком хорошо защищены. Поэтому он убивает своих, он убивает там, где легче — по фонарем, а потом говорит, что это жертвы израильской военщины. Вообще, если подумать, ХАМАС — это единственная организация в мире, которая запускает ракеты, чтобы они убивали кого угодно — детсадовцев палестинских, которых привели посмотреть на то, как взрослые дядьки запускают ракеты по этим «кровавым израильтянам», подрывают линии электропередач, которые снабжают Газу, порывают арабских девочек. Но вот противники, благодаря «Железному куполу», эти ракеты уничтожить не могут и запускаются не для этого. И поскольку в данном случае важен не факт уничтожения противника, а месседж, который транслируется разными левыми СМИ, то бизнес ХАМАСа процветает.

«Международное сообщество, — сказал Марзук, — не приемлет такие методы как захват гражданского самолета». Что, в общем, почти правда. ХАМАС, действительно, давно забил на захваты и взрывы самолетов и на то, чтобы убивать израильских детей — они слишком хорошо защищены. Поэтому он убивает своих, он убивает там, где легче — по фонарем, а потом говорит, что это жертвы израильской военщины. Вообще, если подумать, ХАМАС — это единственная организация в мире, которая запускает ракеты, чтобы они убивали кого угодно — детсадовцев палестинских, которых привели посмотреть на то, как взрослые дядьки запускают ракеты по этим «кровавым израильтянам», подрывают линии электропередач, которые снабжают Газу, порывают арабских девочек. Но вот противники, благодаря «Железному куполу», эти ракеты уничтожить не могут и запускаются не для этого. И поскольку в данном случае важен не факт уничтожения противника, а месседж, который транслируется разными левыми СМИ, то бизнес ХАМАСа процветает.

Но, возвращаясь к агрофюреру, делалось это все не просто агрессивно — предельно агрессивно. Потому что ладно, взяли Романа Протасевича, которого тем самым Лукашенко поставил на одну ступень с собой, он признал его существенным политическим противником. Он признал, что режим его не может выдержать Телеграм-канала. Но более того, мы стали свидетелями просто реально 37-го года, когда Протасевич как Зиновьев и Каменев стал признаваться. То есть, в общем, даже в Энтеббе этого не было. Вот когда палестинские террористы захватывали тогда евреев, евреи не говорили в Энтеббе на камеру, что «да, мы ели кровь христианских младенцев».

Потому что ладно, взяли Романа Протасевича, которого тем самым Лукашенко поставил на одну ступень с собой, он признал его существенным политическим противником. Он признал, что режим его не может выдержать Телеграм-канала. Но более того, мы стали свидетелями просто реально 37-го года, когда Протасевич как Зиновьев и Каменев стал признаваться. То есть, в общем, даже в Энтеббе этого не было. Вот когда палестинские террористы захватывали тогда евреев, евреи не говорили в Энтеббе на камеру, что «да, мы ели кровь христианских младенцев».

Ю.Латынина: Лукашенко стал первым в мире диктатором, который по совместительству освоил профессию самолетного угонщика

И еще такая деталь: там же на Протасевиче были не замазанные, вернее незамазываемые синяки. Любой мент знает, что когда менты бьют подозреваемых, они специально не бьют по лицу, чтобы на лице синяков не было. То есть если вы садите человека на камеру с не замазанными синяками, то это значит, что вы демонстративно показываете, что вы его избили, и что олень — это лошадь. А всякий, кто не верит, что олень — это лошадь, тот враг Лукашенко, и его можно бить.

А всякий, кто не верит, что олень — это лошадь, тот враг Лукашенко, и его можно бить.

И, более того, ладно, Протасевич — еще девушка его Софья Сапега, она тоже признается. И даже опубликовали белорусские СМИ страницу ее дипломной работы с названием типа: «Как нам, кровавым наймитам Запада уничтожить единственную надежду Беларуси светлого рыцаря Лукашенко?» Университет, в которой учится Софья Сапега сказал, что дипломная работа называлась по-другому.

Опять же очень это демонстративно. Вот посреди Европы сидит этот вампир с жвалами, с усиками, с головагрудью, с хелицерами и, чавкая мандибулами, поедает девочку. Это такой политический хоррор. Вот Лукашенко учит Голливуд, как снимать фильм в жанре хоррора. Он бы мог сделать это где-то в сторонке, но он чавкает на камеру. И жертва, у которой уже откусили руки, ногу, вот ее кишки наматываются на хелицеры, жертва кричит: «Ой, мы преступники, мы негодяи. Мы пытались что-то сделать с этим замечательным, чудесным, небесным существом, которое является спасением Беларуси.

И знаете, в ранних христианских текстах, например, в деяниях Петра есть история о том, как Петр попадает в ад. И там жарят кишки тех, то неправильно веровал в Христа, и тех, кто неправильно говорил о верующих в Христа. И мало того, что их жарят, наматывают, чавкают, — так вот эти люди, у которых жарят кишки, они параллельно еще кричат: «Правильно нас наказывают! Так нам и надо. Мы нечестивцы, жарьте нас больше».

Вот из этого видно, что у Лукашенко чисто христианская душа. Вот мечтали ранние христиане, так он и сделал. Они кричат.

Я подумала, что в этом смысле голливудские хорроры, они были несовершенными. Они должны обязательно были включать в себя сцену покаяния человека перед Фредди Крюгером. И значит, этот Фредди Крюгер с жвалами в крови по самые хелицеры, он напористо, с убеждением, громко рассказывает, что он спас Европу, что он закрыл ее собой, что пилот прилетел сам, что ему должны были быть благодарны, что все, кто ему не верят, они агрессоры. И, конечно, рождается вопрос: он честно со своими мандибулами считает, что создан по образу и подобию бога, а вот эти людишки с какими-то руками и ногами, они, конечно, черт знает что, они какая-то нечисть? Лукашенко верит в то, что он говорит? Вот он честно считает, что он жертва, а все агрессоры.

И, конечно, рождается вопрос: он честно со своими мандибулами считает, что создан по образу и подобию бога, а вот эти людишки с какими-то руками и ногами, они, конечно, черт знает что, они какая-то нечисть? Лукашенко верит в то, что он говорит? Вот он честно считает, что он жертва, а все агрессоры.

Вот у нас тут бывшего хабаровского губернатора Фургала Следственный комитет опознал, что он говорит неправду по движению глаз. Я еще буду говорить об этой замечательной экспертизе. Если применить эту экспертизу к белорусскому Фредди Крюгеру? И, конечно, ответ: да. Потому что, продолжая аналогию, это все равно, что спросить: «А вот тот начальник из ХАМАСа, который сидит в доме дорогом, получает деньги международную помощь, торгуя человечиной в буквальном смысле слова, потому что для того, чтобы получить деньги, он предъявляет нищие лагеря беженцев, и чем больше нищими будут беженцы, тем больше он получит деньги на свои золотые унитазы; вот этот хамасовец, которые пуляет ракеты, которые тут же и взрываются, уничтожая палестинских же детишек, потому что над сектором Газы нет «Железного купола», который получает от Израиля электричество, который учит 6-летний детей кричал «Аллаху Акбар» и «Смерть евреям», — вот он реально считает себя жертвой, а Израиль агрессором?» Ответ: конечно, да, потому что иначе ему бы тяжелее было делать свою работу, тяжелее ему было бы сидеть на золотом унитазе. У него был бы когнитивный диссонанс. Он бы понимал, что врет.

У него был бы когнитивный диссонанс. Он бы понимал, что врет.

Вот большая часть людей верит не в те вещи, которые являются фактами, а в те вещи, которые доставляют им психологический комфорт и укрепляют их в понимании нужности избранного ими пути. Это такая эволюционная черта, способствующая выживанию данного организма. И если вам эта истерика Лукашенко неприятна, потому что когда о напористо говорит, когда у него пена чуть ли не летит с губ, это тоже чисто вопрос эволюции.

Вот встает человек и говорит, что небо желтое, а вы говорите ему: «Да нет, все-таки синее». А вот представьте себе, что он встанет и вместо того, чтобы просто спокойно сказать, что небо желтое, начнет орать, разбрызгивая слюну: «Небо желтое! Кто со мне не согласен, того на фашистский знак порву, тот козел. Убивать таких надо!» И глаза как блюдца, изо рта летит. Ты думаешь: «Да ну, с ним связываться». Потом ты начинаешь думать: «Может быть, конечно, небо не желтое, но на закате или во время Хамсина бывает же, что облака такие, желтоватенькие. И вообще, что такое желтое, синее? Это длина волны. Все относительно. Вот если к синему добавить желтый, будет зеленый…». И как-то не проходит месяца, как вы сами начинаете верить, что небо желтое.

И вообще, что такое желтое, синее? Это длина волны. Все относительно. Вот если к синему добавить желтый, будет зеленый…». И как-то не проходит месяца, как вы сами начинаете верить, что небо желтое.

И, собственно, это нее только технология Лукашенко, потому что, в общем, мы видим, что все леваки, которые сейчас достаточно торжествуют в демократических обществах в общественном мнении, они применяют примерно такую же технологию и опробуют. Они очень напористо говорят достаточно фантастические вещи вроде того, почему мужики должны бегать на женских соревнованиях, и если это отменить, то это угнетение прав трансгендеров. И вы сначала думаете: «Не будем с ними связываться». А потом это как-то становится общепринятой истиной.

Вот опять же к вопросу о том, верят или не верят диктаторы в свои собственные утверждения. Вот представьте себе, вы инквизитор и ловите ведьм. Вы при каких условиях будете чувствовать себя комфортнее: или вы будете думать, что ведьм нет и вы мерзавец и негодяй, или вы будете думать, что вы святой человек, который делает очень важное дело, который уничтожает вселенское зло? И в этом смысле абсолютно не сомневайтесь, верховный белорусский инквизитор с его жвалами и хелицерами и армия его солдат оловянных, которая опровергает вейсманизм-морганизм, которые отрастили себе хелицеры прямо на наших глазах. Не то что в ходе долгой эволюции, а просто на лабораторном столе в процессе наблюдении эти люди, бывшие белорусами, все, которые сейчас сосут, чавкают мирным белорусским протестом, — вот можете не сомневаться, когда они бьют этих девушек, этих парней, сопя сладострастием, впятером, вшестером, устают, ради передыха велят им спеть говорим, не щадя хелицер, они абсолютно уверены, что они спасают родину от страшных преступников и насильников, и спасают родину от страшных преступников и насильников, и злобных террористов.

Не то что в ходе долгой эволюции, а просто на лабораторном столе в процессе наблюдении эти люди, бывшие белорусами, все, которые сейчас сосут, чавкают мирным белорусским протестом, — вот можете не сомневаться, когда они бьют этих девушек, этих парней, сопя сладострастием, впятером, вшестером, устают, ради передыха велят им спеть говорим, не щадя хелицер, они абсолютно уверены, что они спасают родину от страшных преступников и насильников, и спасают родину от страшных преступников и насильников, и злобных террористов.

И чем мирнее белорусский народ, тем с большим остервенением этот новый белорусский Хомо-хелицерус будет уверен, что спасает страну от страшных преступников.

И вы будете смеяться, — как только белорусский народ… если вдруг белорусский народ развернется и даст в ответ, — 90% этих палачей тут же сообразят, что протест-то был мирный, требования были справедливые, Лукашеску — кровавый диктатор. Потому что так работает человеческая психология.

Ю.Латынина: «Один миг — и ты в Беларуси», — новая реклама Ryanair

Вот вирусы в рамках эксперимента, который называется… вставляют разные вставки и вирус дальше работает и приобретает новые черты. Вот так мы будем об этом говорить. Наверное, именно это произошло не в сравнительно безобидном, но менее обидном уханьском вирусе, который был от летучих мышей. Вот в него всадили фуриновый сайт в попытке доказать, что вирусы летучих мышей могут быть опасны. И это доказательство мы имеем уже год.

Так вот Лукашенко ХАМАС и диктаторы, они без всяких лабораторий умеют делать эти фуриновые вставки в мозги. И у человека сразу после этого на наших глазах отрастают хелицеры.

Теперь три маленькие детали, о которых я хотела бы поговорить. И первое — это, конечно, роль России. Напомню, что их этого самолета, который летел из Афин в Вильнюс, в Минске сошло 4 человека. Явно это были эфэсбэшники. То есть явно операцию курировали не из Беларуси, а из России. Они были российские граждане. Странно было бы, если бы российские граждане работали в лукашенковском КГБ.

Странно было бы, если бы российские граждане работали в лукашенковском КГБ.

Я думаю, что тут важны были две вещи для Кремля. Это была такая пробивка — посмотреть на маленькой Уганде попробуем в лабораторной пробирке, что будет: можно украсть человека из Европы или нельзя. В этом смысле я бы очень напряглась на месте тех соратников Навального, которого уехали в Вильнюс или куда-нибудь достаточно близко от российских границ. И на месте Вильнюса тоже бы напряглась.

Но думаю, конечно, что это не главная мотивация, потому что сам Путин и так знает, что Европа на это покричит и забьет. Как сказала Божена Рынска замечательно: «Ну, держись, Лукашенко! Сейчас Европа как выразит порицание!»

Главный мотиваций, я думаю, две. Во-первых, сунуть Байдену палец перед встречей. Вот Путин добивался встречи с Байденом нагонянием разной жути: «Вот сейчас я буду воевать с Украиной!» И как только Байден сказал, что он готов к встрече, выяснилось, что война с Украиной откладывается.

И, похоже, Путин решил не сбавлять тонус. И плюс это очень хороший момент по отвлечению внимания, потому что чего они будут обсуждать на встрече Бадена и Путина? Правильно: Лукашенко. Всё что угодно, лишь бы не отравление Навального: Украину, Лукашенко… И вот как-то смотрите, об отравлении Навального уже как-то все забыли. Еже все забыли, что он сидит. Сколько всего интересного случилось. Война чуть не случилась с Украиной, захват Протасевича случился.

Вот еще раз: Путину гораздо выгодней, чтобы мир обсуждал захват Романа Протасевича, чем чтобы мир обсуждал захват не менее омерзительного Алексея Навального. Большая Уганда использовала маленькую Уганду как лабораторную свинку. Это такая идеальная комбинация для Путина, потому что, вообще-то, в Кремле они абсолютные мастаки. Они удивительно умеют делать гадости. Они достигли в этом абсолютного совершенства. Вот как чего-то хорошее сделать в своей собственной стране — больницы построить, бизнесу дать развиваться — с этим у них напряжение. А как сделать гадость соседней стране, они идеально чувствуют слабые места.

А как сделать гадость соседней стране, они идеально чувствуют слабые места.

И смотрите, как интересно получается. С одной стороны, эти люди, сошедшие в Минске, прямо всему миру показали, что да, тут есть московский след. Но, с другой стороны, это показали всему миру так, что все равно все будут обсуждать Лукашенко и его хелицеры.

Тут уже стали раздаваться разные фантастические построения, что, мол, Путин Байдену принесет голову Лукашенко, объединит Беларусь с Россией. И позвольте мне по этому поводу сказать свои 5 копеек.

Когда началась эта мирная бесславная белорусская революция, потонувшая в мирной крови, потому что попытка людей мирно попросить упырей «не ешьте нас!», всегда только возбуждает у упырей аппетит. Да, были такие описания, что Путин сейчас оттяпает Беларусь, и, я думаю, что они были вполне реальные. Как видим, дело ограничилось тем, что Путин стал единственным гарантом существования Беларуси. Вот нет Путина — нет Лукашенко. Понятно. Дня не просидит.

Дня не просидит.

И второй вопрос: что же Путин с этого имеет? Ответ: бескорыстно он это делает. Вот если вы заметили, Беларусь абсолютно чемпион по поддержке себе во вред самых поразительных, самых выдающихся политических экспонатов политической кунсткамеры, с самым большим количеством жевал, хелицер и мандибул, потому что когда какому-нибудь Мадуро, Омару аль-Баширу или Мугабе, или Асаду некуда бежать, то тут ему Кремль раскрывает гостеприимные объятия. И еще нет такого лузера, которого бы мы не обняли и не приголубили.

И удивительно то, что эти персонажи неизменно умеют манипулировать Путиным. Вот каждый раз, когда Кремль влезает в банку с опарышами в надежде построить какую-нибудь комбинацию, например, влезть в Сирию и сдать Асада в обмен на Украину. Помните, была такая идея в 2015 году? И каждый раз комбинация срывается, потому что никто этого Асада у Путина не берет. И кончается тем, что Путин становится заложником Асада, и сирийцы тупо покупают наших силовиков за наши бюджетные деньги. И те сидят где-то в Дамаске, пьют водку, трахают баб и строчат донесения типа «Я тут воевал в рядах ИГИЛа*. Его снабжают оружием американцы». И потом где-нибудь на Совбезе встает важный начальник и говорит: «Ну, вот ИГИЛ* снабжали оружием американцы, это они его сделали. Это мы точно знаем, потому что это наш агент написал. Это не в каком-нибудь мы недостоверном интернете прочли.

И те сидят где-то в Дамаске, пьют водку, трахают баб и строчат донесения типа «Я тут воевал в рядах ИГИЛа*. Его снабжают оружием американцы». И потом где-нибудь на Совбезе встает важный начальник и говорит: «Ну, вот ИГИЛ* снабжали оружием американцы, это они его сделали. Это мы точно знаем, потому что это наш агент написал. Это не в каком-нибудь мы недостоверном интернете прочли.

Или, помните, была история, когда, наконец, заключили с американцами договор — вот то, что добивались — и тут Асад, чтобы сорвать это перемирие начал брать Хомс. То есть это абсолютно уникальная операцию, которую мы производим. Потому что какой-нибудь Deutsche Bank, он дает Нигерии кредит, чтобы та покупала германское оборудование, и день, соответственно, возвращаются в Германию. А вот Россия дает деньги диктаторам, чтобы она на эти деньги покупала российских силовиков и получалось обналичивание бюджета через зарубежные диктатуры.

И с Лукой то же самое. Потому что много раз он вытирал о Путина ноги, они друг друга не очень любят. И, тем не менее, каждый раз, когда сталкиваются интересы Путина и Лукашенко, победу одерживает всегда, заметим, безоговорочно Лукашенко. Он же Крым, по-моему, если я не ошибаюсь, до сих пор не признал российским. Потому что есть простой закон современной политики: когда урка сталкивается с западным политиком приличным, с бабочкой, с наманикюренными ногтями, то побеждает, естественно, урка. А когда сталкиваются двое урок, побеждает более отмороженный.

И, тем не менее, каждый раз, когда сталкиваются интересы Путина и Лукашенко, победу одерживает всегда, заметим, безоговорочно Лукашенко. Он же Крым, по-моему, если я не ошибаюсь, до сих пор не признал российским. Потому что есть простой закон современной политики: когда урка сталкивается с западным политиком приличным, с бабочкой, с наманикюренными ногтями, то побеждает, естественно, урка. А когда сталкиваются двое урок, побеждает более отмороженный.

Ю.Латынина: Лукашенко верит в то, что он говорит? Вот он честно считает, что он жертва, а все агрессоры

Поэтому Путин всегда выигрывал у Макрона, и тот смирно сидел без зонтика в то время, как Путин стоял под зонтиком. И всегда проигрывал Асаду, Лукашенко или Каддафи.

Так что я вангую, по крайней мере, сейчас ничего не будет, и главное использование Лукашенко будет в виде такого шок абсорбера. Давайте поговорим о Лукашенко, а не о химическом оружии, а не о Навальном. И второе, что будет важно, конечно, я боюсь, что Беларусь может использоваться в виде такой Чечни. Вот мы думали, зачем Чечня, а потом — раз! — и убили Немцова.

НОВОСТИ

А.Нарышкин― «Код доступа» в прямом эфире «Эха Москвы». Юлия Латынина с нами снова. Добрый вечер!

Ю.Латынина― Да, это Юлия Латынина. Напоминаю, что у нас есть на «Латынина ТВ» — мы в промежутке пытались исправить звук, не знаю, получилось ли или нет.

И завершая спич про Беларусь, напоминаю, что формально это похоже на то, что происходило, помните, летом прошлого года, Начальник Главного управления разведки Минобороны Украины Василий Бурба, он разработал абсолютно гениальную операцию, когда под видом частной военной компании украинское ГРУ заманило 33 вагнеровца. Они предлагали им лететь якобы в Венесуэлу на заработки. По случаи ковида они должны были лететь из Минска в Стамбул. Над территорией Украины самолет планировали развернуть и посадить, вагнеровцев взять. Президент Зеленский струсил, операцию провалил. Вагнеровцы приехали в Беларусь, Там застряли. И всего вероятней, какой-то российский агент влияния Зеленского заложил перед Лукашенко. И поскольку дело было перед белорусскими выборами, Лукашенко решил, что вагнеровцы приехали по его душу. И, судя по всему, Лукашенко, эту идею запомнил.

И вот наши пропагандисты, которые, естественно, подключились к обслуживанию Лукашенко, стали говорить: «А вот украинцы хотели сделать то же самое. А вот самолет боливийского президента Моралеса посадили, потому что думали, что на его борту Сноуден.

Ответа на это два. Первое: конечно, посадка самолета, бесспорно, была самым уязвимым местом во всем украинском плане. И она преодолевалась за счет того, что. насколько я понимаю, пилоты должны были быть в курсе происходящего. То есть никакой опасности для пассажиров, тем более, никакой угрозы, что там истребитель собьет этот самолет, не было.

Это первое. Вот в огороде — бузина, в Киеве — дядька. Хотя я согласна, что история в том, что вдруг эти 33 человека там бы объединились и устроили на борту какую-нибудь заварушку, кого-нибудь стали хватать бы. Это, конечно, было теоретически вполне реально. И это была вещь, от которой украинцы не могли защититься.

Вторая — очень простая. Я очень люблю эту поговорку: «Волкодав прав — людоед нет». Одно дело — захват представителей незаконных вооруженных формирований, которые с оружием в руках воевали в Донбассе, и мы знаем, как воевали. Там была часть людей, которые участвовали в «Боинге». Ну, а захват блогера, который оппонент тирана — это совсем другое.

Сноуден — это сумасшедший левак, который заложил вполне легитимную разведывательную операцию своей страны. И леваки подняли ужасный шум, когда он это сделал, дескать, вот государство вмешивается, тянет свои грязные пальцы…

И дальше оказалось две смешных вещи. Потому что, во-первых, Сноуден свою страну заложил, а прибежал в Россию, которая, мягко говоря, гораздо больше вмешивается в дела своих граждан, чем США и многие другие западные страны.

И тут как-то против России, как выяснилось, ни Сноуден, ни Ассанж, никто их этих сумасшедших леваков ничего не имеет, потому что крайности сходятся, паранойи сходятся.

Ю.Латынина: Попытка людей мирно попросить упырей «не ешьте нас!», только возбуждает у упырей аппетит

А самое смешное было, когда стала раскатываться вся эта ситуация с «досье золотого дождя», когда стало понятно, что американские спецслужбы — и Беннон и Коми — они активным образом участвовали в легитимизации этого фейкового досье как способе дискредитации Трампа и как попытке наблюдения, в том числе, за избирательной кампанией Трампа. И это было то самое вмешательство государства в политику, вмешательство спецслужб в политику, которое, собственно, является абсолютно красным флагом, недопустимой вещью. И тут мы видим, леваки молчат.

Еще несколько очень интересных историй, которые произошли в связи с этим захватом. А что Ryanair? Вы заметили, что прошла неделя, а мы до сих пор не знаем, чего, собственно, делал летчик. Как мы с самого начала увидели, что он удирал изо всей силы из белорусского воздушного пространства в литовское, ему оставалось до него 2 минуты лету, потом появляется вооруженный ракетами истребитель — летчик разворачивает самолет, сажает его в Минске, причем, что до Вильнюса ему было гораздо ближе, чем до Минска.

И, естественно, если бы он был подкуплен и удирал бы, если бы не испугался, сел в Вильнюсе — значит, скорей всего струсил. Вопрос: насколько реально была угроза, что Лукашенко собьет гражданский самолет над своей территории и заявит: «Ну, вот видите, сказали, что в нем заложена бомба — вот это бомба и взорвалась». Честно говоря, я полагаю, что это вполне реально. Потому что у него есть учителя, у него есть малазийский «Боинг», про который Россия до сих пор говорит, что его сбила то ли украинская «сушка» то ли украинский «Бук».

То есть меня тревожит мысль, что да, это была не исключаемая возможность, что хотя очень трудно просчитать. И в любом случае пилот Андрей Литвинов сказал: «А почему не включили аварийную частоту и не предупредили летчики о захвате самолета?»

Второе. Я начала эту передачу об упоминании об Энтеббе. Все знают, что в Энтеббе были герои коммандос и старший Нетаньяху, которые освободили израильских заложников. Все, наверное, помнят или почти все, что террористы отделили евреев от неевреев и сказали неевреям — убирайтесь! Но не все, наверное, помнят, что командир воздушного судна — его звали Мишель Бако — и члены его команды остались с заложниками. Там были, вообще, французы, которые остались. Там был мальчик, которого звали Жан Жак Маймони, 19-летний мальчик, он остался, у него был французский паспорт. Он сказал: «Я еврей и остался». Этого мальчика потом убили при штурме. Один из израильских офицеров застрелил его, приняв его за террориста. Этого офицера звали Муки Бецер. Но вот капитан Мишель Бако сказал: «Я остаюсь. Это мои пассажиры». Это была Уганда, это были террористы.

Ю.Латынина: Фургал сказал, что не тот уровень грамотности, чтобы он это написал. И следствие заключает, что это сарказм

Этот-то пилот Ryanair с чего улетел? Хотя мы и говорим страшные слова про Лукашенко, все-таки я не думаю, что он бы пассажиров и капитана стал расстреливать. Почему он не сказал? Вот смотрите. Выезжает самолет этот на взлетную полосу без двух пассажиров. И тут капитан может сказать: «У меня нет двух пассажиров. Я не могу без них улететь. Кто хочет, может из этого самолета уйти. Кто хочет, может остаться со мной и дожидаться других пассажиров». Да, я знаю, что это геройство. Но я обращаю внимание, что капитан Мишель Боко проявил геройство, а об этом капитане Ryanair мы до сих пор не знаем, как его звал.

И там неслучайно Ryanair мутит хвостом. Потому что то, что произошло со стороны Лукашенко с его жвалами, было жутко, а со стороны Ryanair довольно подло. Он бросил, он испугался хелицер, он струсил, он бросил Фредди Крюгеру жертву и побежал спасаться.

И в этом смысле история с самолетом демонстрирует несколько простых принципов, один из которых, это принцип эффективности насилия простой. Вот что в самом деле Европа может противопоставить этому? Да, мы кричим. Да, кричат. А Лукашенко — ест. И это общемировая тенденция. Потому что после того, как цивилизованные игроки отказались от применения насилия, его в мине не стало меньше, просто применять его стали безответственные хулиганы, потому что насилие, увы, эффективно, что в руках исламского террориста, который режет голову школьному учителю, что в руках Лукашенко, что в руках мафиози, что в руках антифа, что в руках того же самого BLM, которое наглядно объясняет населению, что униженные и оскорбленные, а те, кто этого не признает, тот должен быть готов, что его отменят.

Вот современный мир устроен так, что западный обыватель и политик, как только видит напористое насилие, он не только тушуется перед ним, он очень часто начинает ему искать оправдания. Лукашенко он, конечно, извиняет потому, что насилие Лукашенко, оно обращено не к Западу, а оно обращено к белорусам. Потому что после ареста Протасевича 80% белорусов, те самые, которые выходили против Лукашенко на улицы, они поймут окончательно, что их жизнь в глазах картофельного фюрера ничего не стоит. Собственно, они то и раньше знали, но теперь это еще более оформлено.

Другой адресат мессенджера — это те самые опричники, которые получают деньги за то, что усмиряют для Лукашенко белорусский народ. Опять же они получили дополнительные доказательства о непогрешимости пацана. Ну, третий адресат месседжа — это Европа. Потому что Европа, что она может сделать? Запретить воздушное сообщение? Так Лукашенко только того и надо. Он уже сам запретил выезд из Беларуси. То есть Европа сейчас делает то, что нужно самому Лукашенко. И при этом она дает повод уму говорить, что это его обидели. То есть как все нынешние агрессоры от ХАМАСа до BLM, Лукашенко обожает выставлять себя жертвой.

Ю.Латынина: Путину выгодней, чтобы мир обсуждал захват Протасевича, чем захват не менее омерзительного Навального

То есть обратите внимание, что современный мир, к сожалению, устроен так, что Лукашенко в произошедшем с его позиций нету. Потому что да, чем больше против него будет экономических санаций, — ну, что произойдет? Это будет значить, что да, народ будет нищать, но единственные деньги, которые будут в Беларуси, будут у Лукашенко.

Потому что опять же, чем больше будет уровень террора в стране, на что Лукашенко рассчитывает, что тем прочнее режим, потому что когда власть безнаказанно убивает и как только у власти есть деньги, то люди начинают любить эту власть, потому что ее психологически любить проще, чем ненавидеть.

То есть весь достается белорусскому народу, это они начинают жить как палестинцы в Газе, это они теряют возможность выехать из Беларуси. Единственное, в чем, я думаю, стратегический плюс ситуации… я скажу одну неприятную вещь, что, мне кажется, что на наших глазах создаются белорусы как нация. Вот не было белорусов, как нации. Это нормально. Ничего в этом страшного нет. Нация — это политическая вещь. Вот не было нации иорданцев, совсем недавно появилась. Вот Путин создал на наших глазах украинцев как нацию. Но украинцы и раньше были нацией. Путин сильно ускорил процесс этого образования.

И вот есть подозрение, что Путину и Лукашенко удастся почти невозможное. Потому что, да простят меня белорусы, из всех советских республик это была самая фантомная. Хорошо, что Архангельскую какую-нибудь республику еще не создали или суздальскую. Вообще коммунистам хотелось сделать много республик. У Сталина же в свое время, если вы помните, был план после Второй мировой войны, что каждая советская республика получила по голосу в формирующейся ООН.

И вот я к тому, что нация, к сожалению, создается через страдания, через войны. И я могу только надеяться, что создающаяся белорусская нация, будет говорить по-русски все-таки, потому что все усилия, которые прилагает Путин для уничтожения русского языка и культуры на территории бывших стран Российской империи и для превращения России в такую Турцию, их которой народы бегут и смотрят на нее как на страшный сон, я боюсь, что Украина в результате всех этих историй русский язык в стратегической перспективе утратит, и когда Лукашенко постигнет судьба Чаушеску…если его постигнет судьба Чаушеску — я думаю, шансы в результате этой истории повысились — я думаю, что Беларусь построит довольно быстро приличное европейское общество. Где-то между Литвой и Польшей.

Еще несколько историй. Я в самом конце, наверное, доберусь до истории об искусственном происхождении коронавируса. Я точно ее полностью не смогу сегодня изложить. Я по этому поводу буду писать большую статью в «Новой газете». Я думаю, что мы ее выложим отдельно, кроме этой статьи большое видео у нас на канале «Латынина ТВ». Меня, кстати, спрашивают, где у нас на канале «Латынина ТВ» обещанное мной в четверг. Я обещала выложить большой ответ Марку Солонину, что случилось с самолетом Качинского. Там одно видео про это уже есть. А второе, самое главное, самое фундаментальное — это, собственно, не ответ Марку Солонину, это объяснение, что случилось с самолетом, очень подробное. Я обещала его выложить в четверг, мы его уже сняли. У него оказался очень сложный продакшн. Для нас это был новый экспириенс, когда мы стали делать массу всяких картинок и видео врезать, мы с этим не справились. Но мы сегодня с этим справились, и я думаю, мы его дожмем и в понедельник выложим. Это я рекламирую свой канал «Латынина ТВ».

Ю.Латынина: Rоронавирус — это «китайский Чернобыль». Это вирус, «сбежавший» из лаборатории

После этого, я надеюсь, мы сразу выложим большое видео про то, как коронавирус сбежал из лаборатории. И я не знаю, успею ли я о нем поговорить поговорить уж после передачи на «Латынина ТВ».

А сейчас не могу не отвлечься на нашу российскую потрясающую новость про Фургала. Газета «Коммерсантъ» сообщила, что заключили следователи, что экс-губернатор Фургал виновен в убийствах на основании глазодвигательных паттернов и лимбического бегства. Они задавали ему вопросы и сканировали мимику и жесты, и после этого обрабатывали на специальных компьютерных программах. И, например, они пришли к выводу, что экс-губернатор попытался «дискредитировать претензии СКР, назвав их расплывчатыми». Ну, ясен пень, когда ты сидишь в СИЗО, у тебя отобрали завод, арестовали счета, обвиняют в убийстве, тебе предъявляют обвинения. При ответе на эти обвинения ты должен испытывать радость.

И вот еще прекрасный момент. Оказывается, еще одним защитным механизмом обвиняемого стали насмешки и сарказм. Напомню, что у Фургала был партнер Мистрюков, которого посадили в СИЗО, и там у него обнаружили рак. И у него потребовали, чтобы он дал показания против Фургала и подал акции завода. И он продал их за копейки прямо в СИЗО, точнее, его жена продала. И никого не пускали к Мистрюкову. Но чудо из чудес, как-то так получилось, что, несмотря на то, что никого к нему не пускали, все-таки о том, что акции надо продать, стало известно, и его жена пришла к человеку по имени Бальский, который, как говорят, представляет интересы Ротенбергов, и тот сказал — вдумайтесь — о человеке с раком: «На следствие я не могу повлиять, но акции куплю».

И вот Мистрюков дал показания. А Фургал сказал, что не тот уровень грамотности, чтобы он это написал сам. И следствие заключает, что это сарказм виноватого человека. Всё это было разработано Мариной Коноваленко. Научный труд: «Системные показатели неискренности» — говорит «Коммерсантъ» и я, конечно, возражаю, что все эти истории про системные показатели неискренности я давно читала в «Молоте и ведьм» Якова Шпренгера. Там эта методика была во всей красе. И там говорилось, что если ведьма во время пытки дико кричит и вращает глазами, она ищет дьявола, который тут же стоит. А если она неподвижно смотрит в одну точку и молчит, значит, она его нашла.

Так что вот я советую «Диссернету» проверить работу госпожи Коноваленко на предмет заимствования из «Молота Ведьм». Но вообще тема богатая. Теперь можно спросить заключенного, не копал ли он тоннель от Бомбея до Лондона, а если он выпучит глаза, то по его глазодвигательному паттерну и лимбическому бегству можно будет эксперту написать, что всё научно. Да, копал-таки, видно, у него такой паттерн. Наверное, у него будут те же эксперты, которые нашли алкоголь в крови 6-летнего мальчика. И экстремизм — в чем они находят экстремизм? В черном квадрате, если его нарисовал Навальный.

Я на прошлой неделе рассказывала, что в нашей большой Уганде в отличие от 37-го года террор имеет сильную коммерческую составляющую. Честно говоря, в 37-м году он тоже коммерческую составляющую имел, там довольно часто выдирали золотые зубы и так далее. И, конечно, стыдно мне, что я забыла Фургала, потому что так же, как и в случае с Магомедовыми и Абызовым, и с Кариной Цуркан, это никакая не политика, это вот свечной заводик Фургала, судя по всему, сильно пригодился Ротенбергам, если бы начали чего-то строить на Дальнем Востоке. Ну, естественно, когда начальнику приходит, там не не говорят начальнику, что мы враждуем с этим человеком и хорошо бы у него что-то забрать. Начальнику рассказали, что он не так себя ведет на посту губернатора. А что народ за Фургала — ну, что, народ походит и утрется. Пришлем паренька, который парился в бане с Жириновским для большего унижения.

Я, как обещала, поговорю об искусственном происхождении коронавируса. Вряд ли я успею все. Байден тут создал недавно по этому поводу комиссию. И мой добрый друг Сергей Пархоменко говорил, что тут ничего страшного, есть две гипотезы, может быть, он искусственный, может быть, он естественный, важно не в падать в конспирологию.

На самом деле, конечно, очень страшно. Потому что Байден предыдущую команду, которая этим занималась, распустил, как только пришел к власти. А теперь-таки получается, что вирус убежал. И было это очевидно самого начала. Потому что вирус летучих мышей и ближайший родственный вирус находится в Ухане в пещерах в Юньнань, в полутора тысячах километрах. И если бы заражение произошло в естественной ситуации, оно бы произошло там, в полутора тысячах километров. И не найдено никакого промежуточного животного, на который перескочил этот вирус, которые перенес его в Ухань на этот самый якобы мокрый рынок, на котором этот вирус размножился. И непонятно, как люди могли заразиться вирусом, предшественник которого существовал в 1,5 тысячах киломтрах. Потому что Ухань — это такой огромный город, чуть ли не 15 миллионов. Летучих мышей тут нет. Как я уже сказала, те мыши, которые болели похожим вирусом, ходили за 1,5 тысячи метров. И кто их мог привести? Ответ очевидный: лаборанты Уханьского института вирусологии, которые в эти пещеры ездили и этот коронавирус изучали.

И я об этом говорила. Мне казалось, что это естественный вирус или вирус, который пропускался через человеческие клетки или через гуманизированных мышей, то есть мышей, в которых был встроен ген, который давал им рецептор ACE2 на их легких. В начале мая появилась потрясающая, фантастическая статья Николаса Вейда, научного журналиста, которому стало очевидно, что это не так. И что некоторые вещи, которые сделаны с этим вирусом просто не могли появиться естественным путем. И, например, знаменитая фуриновая вставка, которая состоит аж из 4 аминокислот и 12 нуклеотидов. У меня сейчас нет времени объяснять, что она делает, может быть, потом поговорим об этом на «Латынина ТВ». Может быть, это будет в моем тексте отдельно.

Это очень длинная фраза, специфическая как «Крейцерова соната», которая резко повышает эффективность этого вируса, и которой очень сложно было появиться естественным путем в ходе эволюции, которой очень сложно было появиться в ходе рекомбинации, потому что у других бета-коронавирусов, то есть тех коронавирусов, с которыми может вирус SARS-2 обмениваться генетическим материалом, фуриновых вставок нету. Зато фуриновые вставки описаны как способ сделать вирус более смертоносным во многочисленных публикациях, часть которых принадлежит доктору Ши Жень Ли из Уханьского вирусологического института.

То есть все стали спохватываться после статьи в Wall Street Journal, в которой было написано, что, дескать, трое уханьских биологов, вирусологов болели коронавирусом в начале ноября.

Ю.Латынина: После ареста Протасевича 80% белорусов поймут, что их жизнь в глазах картофельного фюрера ничего не стоит

Но я обращаю ваше внимание, что не это главное, что все зашевелились как раз после статьи Вейда,а то, что написано в The New York Times, — это операция прикрытия. Это попытка разведывательного сообщества объяснить, что мы тоже это знали, тоже это не промограли.

И с этим вирусом есть потрясающий именно с точки зрения вирусологической вещи. Он оптимизирован, например, под ангиотензиновый рецептор до такой степени, что он, собственно, с тех пор даже особенно не эволюционировал. Он настолько хорошо был к нему приспособлен.

Из этого следует, что люди, которые нам долбали голову по поводу того что вирус естественный, а Трамп — конспиролог, ученые, которые писали письма солидарности с китайскими товарищами, всемерно осуждали, эти люди называли себя учеными, — они вели себя как лысенковцы. Вот всё остальное — фигня. Что вирус убежал — это бывает. Это не повод запрещать, потому что это и есть вирусология.

Но из-за этого же, вдумайтесь, Трамп проиграл выборы. И у него не было доказательств, что вирус искусственный, потому что разведка ему врала, и Фаучи ему врал, потому что Фаучи был патроном доктора Дазака , который получал от NIH гранты, в которых было написано, что «мы будем заниматься коронавирусом и вставлять в него всякие штучки-дрючки, чтобы доказать, что он был опасен для человека». Доказали. Мы верим вам, доктор Дазак.

Вот это Чернобыль, и в этом Чернобыле оказывается не советский парком, а мировые ученые вели себя, скажем так, ровно как вело себя ЦК КПСС в Чернобыле.

* Организация запрещена в РФ

Что делать при слиянии или приобретении вашего банка

Недавнее объявление о слиянии CIT и First Citizens заставило некоторых потребителей задуматься о том, что произойдет с их счетами — и услугами, на которые они рассчитывают, — когда банк объединит усилия с другим.

Если в будущем вам предстоит приобретение банка, вы можете беспокоиться о том, что произойдет с вашей закладной, депозитным сертификатом и другими счетами. Вы даже можете задаться вопросом, не пора ли покинуть корабль и найти новый банк. Однако прежде чем что-то предпринять, вот что вам нужно знать о слиянии банков.

Не паникуйте

Прежде всего, важно не паниковать. По словам Джима Пендергаста, старшего вице-президента altLINE, подразделения Южного банка, это легче сказать, чем сделать.

«Клиенты местных кредитных союзов и местных банков часто больше всего расстраиваются, когда их банк или кредитный союз сливается с более крупной организацией», — говорит Пендергаст. «Они беспокоятся об обслуживании клиентов, и та дружелюбная, гостеприимная атмосфера, к которой они привыкли, уже не будет прежней.”

Однако во многих случаях, пока в местном отделении работают те же люди, есть большая вероятность, что вы по-прежнему будете испытывать такое же дружелюбное обслуживание.

Другие беспокоятся о том, что может случиться с их счетами, и о выгодных условиях, которые они получают. Здесь хорошая новость заключается в том, что текущие счета и продукты будут оставаться в силе во многих случаях, пока остаются в силе условия соглашения.

Что происходит с вашим депозитным сертификатом при приобретении банка?

Один важный момент, о котором следует помнить, — это тот факт, что ваш счет CD вряд ли изменится только из-за приобретения банка.Вы не сможете просто вывести свои средства без штрафных санкций — условия вашего CD остаются в полной силе, если слияние не было инициировано федеральными регулирующими органами из-за банкротства банка.

То же самое часто бывает и с другими соглашениями, такими как ипотека. Пока ваше соглашение с банком не будет достигнуто в полной мере, оно остается в силе даже после слияния банков.

Если вы приближаетесь к концу срока CD или если продукт будет постепенно прекращен в результате слияния, важно искать способы использовать это в ваших интересах, — говорит Харрис Шехтер, соучредитель. Lend-Grow, ранее работавшего в Capital One.

«Банкиры знают, что слияния могут доставлять неудобства их клиентам, и иногда они будут более гибкими, чтобы удержать этих клиентов», — говорит Шахтер. «Если вы сможете посетить физический филиал или связаться по телефону с кем-то, кто занимает нужное положение, вы сможете получить более высокие ставки по финансовым продуктам или другие стимулы, чтобы хранить там свои депозиты».

Помните о страховых лимитах FDIC

В любое время, когда происходит приобретение банка, которое затрагивает вас, проверяйте свои счета. Вы можете быть удивлены, обнаружив, что слияние ставит вас выше Федеральной корпорации по страхованию вкладов.Страховой лимит в размере 250 000 долларов на вкладчика для каждого подходящего типа счета. Хорошая новость в том, что средства из вашего старого банка застрахованы отдельно на шесть месяцев. Однако по истечении шести месяцев вы должны быть в курсе ситуации.

Используйте время, чтобы тщательно изучить свои варианты и решить, имеет ли смысл найти новый банк для ваших денег — или, по крайней мере, где вы могли бы открыть новый банковский счет, чтобы распределить свои наличные, чтобы покрыть большую их часть по страхованию FDIC.

Стоит ли вам найти новый банк?

Решение найти новое место для хранения денег после приобретения банка может быть трудным, но имеет смысл.

«Иногда слияние приводит к снижению характеристик или функциональности», — говорит Шахтер. «Это могло быть аргументом в пользу покупателей с самого начала, и, когда они исчезли, покупателю могло бы быть достаточно, чтобы двигаться дальше».

Некоторые потребители также могут быть обеспокоены тем, как будет происходить передача активов и какой тип прозрачности будет иметь место.