Овердрафт или карта с льготным периодом — что выбрать? — Татцентр.ру

Спектр банковских продуктов и услуг стремительно расширяется. Начальник Управления пластиковых карт АО «ТАТСОЦБАНК» Вадим Иванов рассказывает, зачем банки «красят деньги», чем отличаются овердрафт и кредитные карты и почему они могут быть выгоднее обычного кредита.

— Вадим Юрьевич, что такое овердрафт?

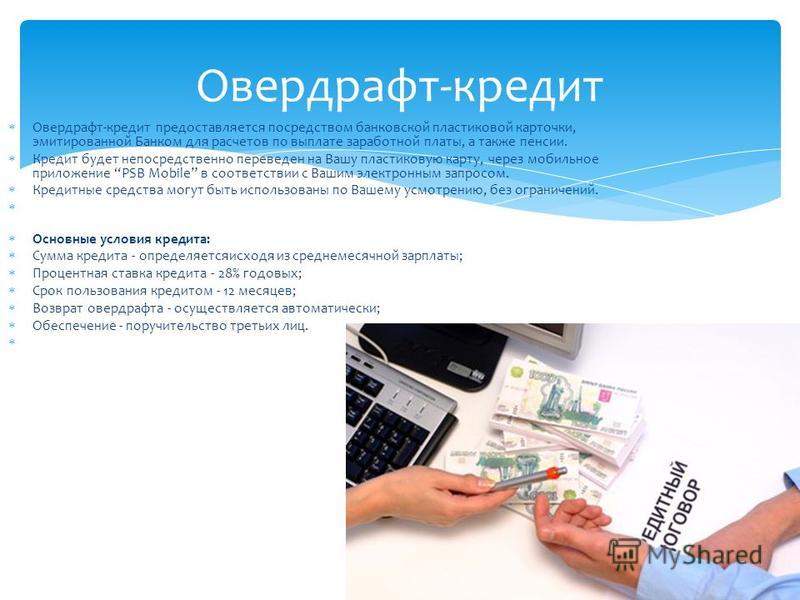

— Овердрафт в переводе с английского языка означает перерасход. Овердрафт позволяет получить кредитные средства от банка при нехватке собственных денег. Например, если пользователь расплачивается банковской картой в магазине, а собственных денег на счете карты для совершения покупки недостаточно, то банк одолжит клиенту недостающую сумму. Это происходит в автоматизированном режиме и на основании ранее подписанных договоров между банком и клиентом.

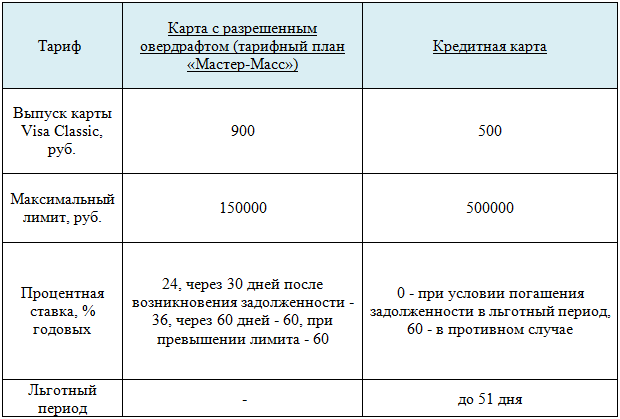

— В чем основные отличия между овердрафтом и кредитной картой? Или же это одно и то же?

— Здесь под кредитной картой лучше использовать такой термин как карта с льготным периодом кредитования. С октября 2018 года АО «ТАТСОЦБАНК» такую карту рад предложить своим клиентам. Продукт называется «Карта+». Я сам, да и многие клиенты уже воспользовались этим интересным продуктом.

С октября 2018 года АО «ТАТСОЦБАНК» такую карту рад предложить своим клиентам. Продукт называется «Карта+». Я сам, да и многие клиенты уже воспользовались этим интересным продуктом.

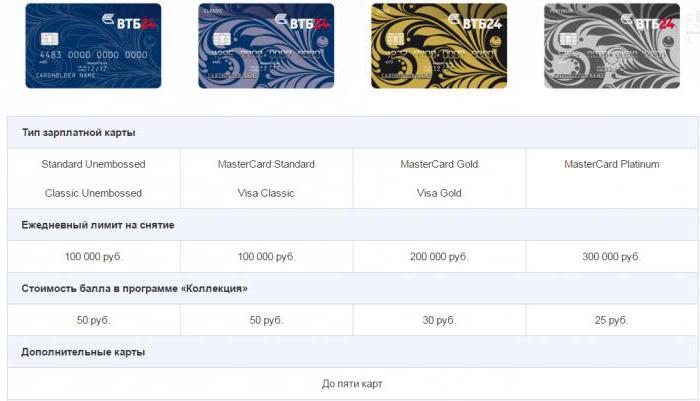

Что касается отличий — они достаточно простые. Во-первых, овердрафт подключается к дебетовой зарплатной карте. Тогда как карта с льготным периодом кредитования выпускается к отдельному новому счету, который не привязан к зарплатному.

Кстати, о нашем новом продукте: АО «ТАТСОЦБАНК», в отличие от некоторых других банков, позволяет хранить на карте с льготным периодом кредитования собственные средства и, что важно, снимать собственные средства без комиссии. Профессионалы называют эту технологию «красить деньги».

Во-вторых, овердрафт имеет более краткосрочный характер, то есть овердрафт, как правило, будет автоматически погашен при первом же поступлении денежных средств на счет. То есть, как только вы получите зарплату на карту, деньги будут автоматически переведены в счет погашения долга, хотите вы того или нет. Карта с льготным периодом кредитования позволяет пользоваться заемными средствами длительное время, так как вам не обязательно погашать всю сумму задолженности сразу, вы можете вносить лишь минимальные ежемесячные платежи. Что касается нашего продукта, АО «ТАТСОЦБАНК» не устанавливает сумму минимального ежемесячного платежа. И это еще одно преимущество продукта «Карта +».

Карта с льготным периодом кредитования позволяет пользоваться заемными средствами длительное время, так как вам не обязательно погашать всю сумму задолженности сразу, вы можете вносить лишь минимальные ежемесячные платежи. Что касается нашего продукта, АО «ТАТСОЦБАНК» не устанавливает сумму минимального ежемесячного платежа. И это еще одно преимущество продукта «Карта +».

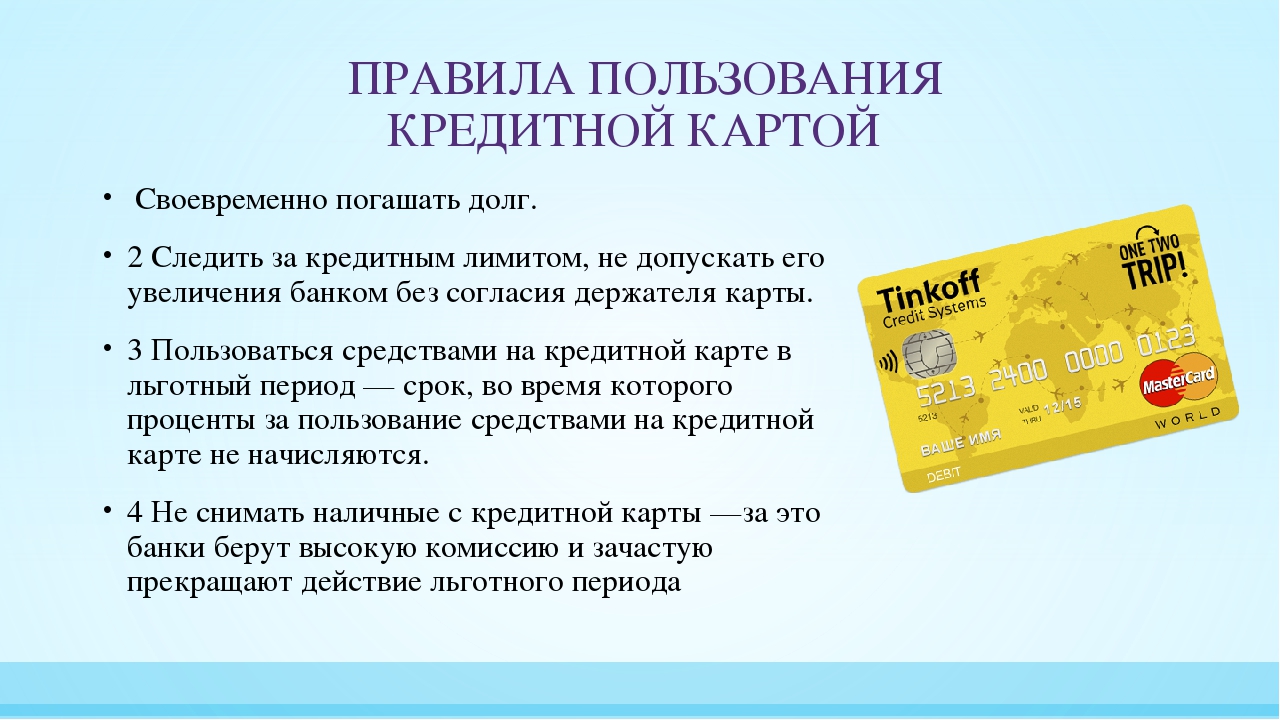

В-третьих, по овердрафту не предусмотрен льготный период кредитования, в отличие от карт, где при условии погашения задолженности в льготный период (может достигать 40, 50 и более дней) банк не начисляет проценты за пользование кредитными денежными средствами. И снова о «Карте+»: АО «ТАТСОЦБАНК» предоставляет льготный период и на операции снятия наличных, а срок окончания льготного периода клиенты могут посмотреть в личном кабинете системы «Телебанк».

Исходя из опыта пользования банковскими картами, отмечу еще один немаловажный факт для любого клиента-пользователя банковских карт: наличие у вас второй карты, например «Карты+», привязанной к другому счету, да еще и с возможностью использования доверенных вам банком кредитных денег. Это позволяет чувствовать себя более защищенным, застрахованным от непредвиденных обстоятельств, таких как потеря карт или необходимость совершения срочных покупок. И с использованием системы дистанционного банковского обслуживания «Телебанк» в любое время можно перевести деньги со счета на счет, с карты на карту и воспользоваться второй картой.

Это позволяет чувствовать себя более защищенным, застрахованным от непредвиденных обстоятельств, таких как потеря карт или необходимость совершения срочных покупок. И с использованием системы дистанционного банковского обслуживания «Телебанк» в любое время можно перевести деньги со счета на счет, с карты на карту и воспользоваться второй картой.

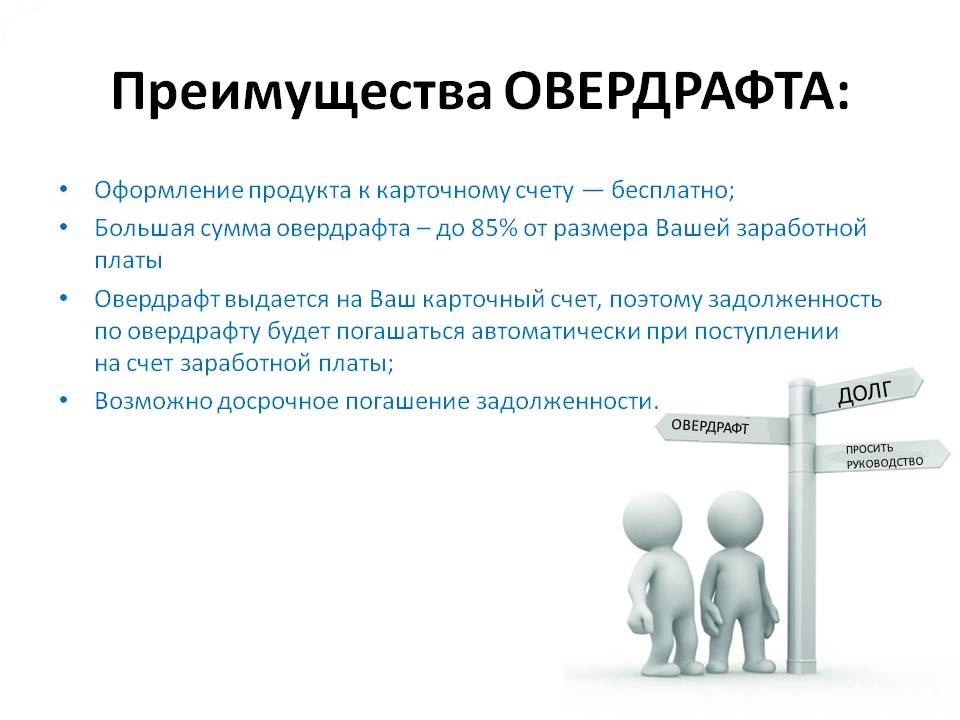

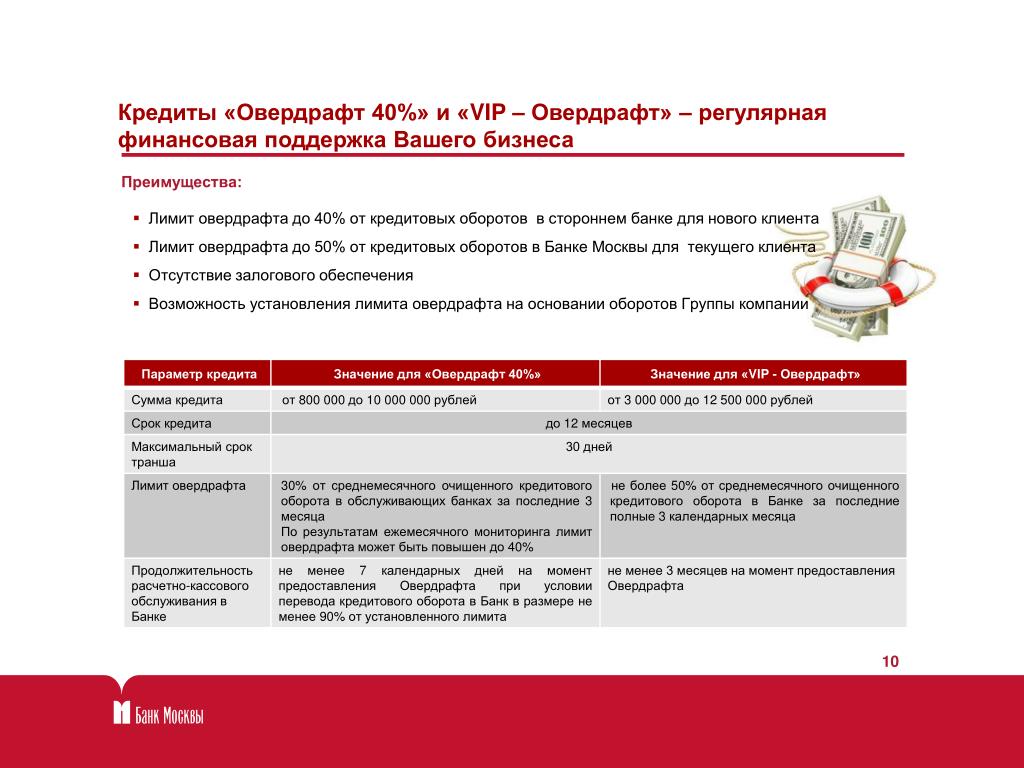

— Каковы основные преимущества и основные отличительные особенности овердрафта АО «ТАТСОЦБАНК»?

— Постараюсь кратко ответить на этот вопрос. Во-первых, кредитный лимит предоставляется на зарплатную карту — клиенту не надо открывать новый счет и новую карту и нести дополнительные расходы. Во-вторых, овердрафт выдается без залога и поручителей. В-третьих, задолженность погашается банком полностью в автоматизированном режиме без участия клиента. В-четвертых, решение о выдаче кредита принимается в срок до двух рабочих дней.

Ну, и наконец, информация о состоянии овердрафта полностью доступна в SMS-сообщениях по операциям с картой. АО «ТАТСОЦБАНК» «красит деньги» и в SMS-сообщениях, информируя клиента о доступном расходном лимите карты, задолженности по овердрафту и доступных кредитных средствах. Такую информативность смогли реализовать не все банки.

АО «ТАТСОЦБАНК» «красит деньги» и в SMS-сообщениях, информируя клиента о доступном расходном лимите карты, задолженности по овердрафту и доступных кредитных средствах. Такую информативность смогли реализовать не все банки.

— Многие негативно относятся к такого рода займам. Развейте, пожалуйста, опасения с экспертной точки зрения.

— Овердрафт и карту с льготным периодом кредитования банки предоставляют как денежный займ под проценты, поэтому многие потребители воспринимают их как простой кредит.

Однако овердрафт и карта с льготным периодом кредитования имеют ряд выгодных отличий от кредита:

воспользоваться деньгами можно при необходимости в течение всего срока действия договора, а по обычному кредиту средства выдаются сразу же в полном объеме;

проценты нужно платить только за использованные деньги, при обычном кредите их начисляют ежемесячно в зависимости от суммы долга;

погашение задолженности по овердрафту происходит автоматически при первом поступлении на зарплатный карточный счет (в случае с картой с льготным периодом кредитования также в день поступления средств на карточный счет), а не строго по графику, как по обычному кредитному договору.

— Какова динамика использования овердрафтов в АО «ТАТСОЦБАНК» за последние 2 года?

— Все клиенты без исключения, хоть раз попробовав удобство овердрафтного кредитования, подают заявки на продление овердрафта.

Ежедневно банк принимает на рассмотрение несколько заявок на овердрафт и карту с льготным периодом. Рост числа заявок особенно ощущается перед праздничными днями, когда люди радуют себя и своих близких подарками.

На правах рекламы

что это такое простыми словами, как работает и как оформить в банке в 2021 году

Отличие овердрафта от кредита

Получается, овердрафт — это самый простой вид нецелевого банковского кредита на короткий срок. На самом деле клиенту часто бывает абсолютно непонятно, чем же отличается овердрафт от кредита. Одни банки взахлеб рассказывают про прелести кредитной карты, другие предлагают овердрафтную карту, третьи — и то и другое вместе. Безусловно, овердрафт и кредит — это два разных продукта.

Овердрафт банк сразу устанавливает клиенту, он похож на кредитный лимит. В то же время синонимом кредитного лимита овердрафт быть не может. Большим он бывает редко. Банковский кредитный эксперт по специальной формуле оценки кредитных рисков вычисляет, какую сумму можно гарантированно получить назад от клиента. Чаще всего это размер зарплаты, которая регулярно в определенный день поступает на карточный счет. Соответственно, банк видит и эту периодичность, и эти суммы и в результате способен прогнозировать следующее поступление средств, а значит, и возврат тех сумм, которые он предоставляет такому клиенту. Из этого следует, что овердрафты появляются как раз на счетах тех пластиковых карт, на которые поступают зарплатные деньги. Бывает, что для некоей подстраховки это оказывается, допустим, десятая часть зарплаты, которая прозрачна для банка, или ее половина.

«Овердрафт выдается корпоративным клиентам банка, которые получают зарплату в долларах или евро», — говорит оператор информационного центра Райффайзенбанка. Рассказывать подробно о том, как определяется сумма овердрафта и в каких пределах она предоставляется, оператор отказывается: «Это решает кредитный эксперт. Овердрафт зависит от размера заработной платы, от темпов и размеров пополняемости счета». И казалось бы, радоваться надо — никаких просьб о кредите, никаких дополнительных доказательств платежеспособности, никаких гарантий со стороны клиента.

Рассказывать подробно о том, как определяется сумма овердрафта и в каких пределах она предоставляется, оператор отказывается: «Это решает кредитный эксперт. Овердрафт зависит от размера заработной платы, от темпов и размеров пополняемости счета». И казалось бы, радоваться надо — никаких просьб о кредите, никаких дополнительных доказательств платежеспособности, никаких гарантий со стороны клиента.

Но у овердрафта есть один серьезный недостаток — проценты по нему намного больше, чем по обычному кредиту. И погашать его надо сразу же и полностью, а не по частям.

Чтобы узнать сколько стоят сегодня кредиты в украинских банках, посетите следующие разделы:

На Западе сроки овердрафта бывают от нескольких месяцев до нескольких лет. И банки также требуют полного погашения кредита за предоставленный срок. Параллельно проводится негласное периодическое обследование дел клиента. И если вдруг возникают хоть какие-то сомнения в его платежеспособности, договор тут же расторгается.

От обычного кредита овердрафт отличается еще и тем, что инициируется непосредственно самим банком, то есть клиент сам не может его попросить. Не все, кстати, знают, что каждый имеет право отказаться от «подарка». Это тоже одно из отличий овердрафта от кредита. Причем отказ не может повлечь никаких последствий в виде штрафов в адрес клиента и тому подобных неприятностей, а все условия овердрафта непременно должны быть оговорены в договоре банка с вкладчиком. В любом случае, клиенту обязаны сообщить о наличии овердрафта на счете и условиях его погашения.

Еще одним отличием овердрафта от кредита можно считать то, что кредит выдается с оформлением массы документов, подтверждающих платежеспособность клиента. Банку к тому же еще важно, чтобы по расчетному счету происходил некий оборот денег, адекватный сумме займа. Для овердрафта же достаточно, чтобы наблюдалось движение по счету в соотношении примерно пять к одному. И, пожалуй, еще одним важным отличием можно назвать то, что погашение обычного кредита не гарантирует получение нового, а вот овердрафт возобновляется вместе с возвратом долга.

Впрочем, пользоваться средствами овердрафта иногда бывает приятно — особенно если поступление зарплаты на счет задерживается.

Надо к тому же иметь в виду, что овердрафт (overdraft) бывает «разрешенным» и «неразрешенным». Это зависит от его размера и вида карты. Соответственно, размер разрешенного овердрафта включается в расходный лимит по карте и учитывается при проведении авторизации. Неразрешенный, в свою очередь, тот, который уже превышает не только установленный лимит, но и лимит овердрафта. По общепринятым правилам в этом случае клиенту звонят и напоминают, что он залез не в свои деньги, и просят погасить задолженность. Проблема решается пополнением счета.

Как советуют бывалые банковские специалисты, прежде всего обязательно стоит обратить внимание на схему погашения, которую предлагает банк. Как правило, это бывает месячный срок, по истечении которого включаются проценты, и немаленькие. Так, если есть уверенность, что какие-то средства поступят на карту ровно до того времени, как закончится срок беспроцентного погашения овердрафта, то можно запросто не беспокоиться о судьбе ожидаемых денег.

Впрочем, соблазн тратить предоставленные в долг деньги банка бывает так велик, что овердрафтом пользуются даже те, кто не берет взаймы никогда. Поэтому овердрафт можно назвать неким подобием допинга. Для держателей пластиковых карт он одновременно становится соблазном взять гораздо более серьезный кредит.

А вот сам кредит уже дается на определенный срок, и схема его погашения в отличие от овердрафта такова, что сумма разбивается, как правило, на равные порции и распределяется по времени. Опять же, есть разные кредиты — с восстанавливаемым кредитным лимитом либо разовые. Можно истратить кредит сразу и вносить частями. На погашенную часть кредитная линия восстанавливается. Овердрафт же опасен тем, что его нельзя гасить частями, как кредит.

Овердрафт же опасен тем, что его нельзя гасить частями, как кредит.

Итак, кому-то овердрафт нравится, кому-то нет. Явный плюс: карта не блокируется по окончании собственных средств, а минус — ее владелец со временем привыкает к этому и забывает, что тратит не свое.

Остается только запомнить наиболее типичные признаки овердрафта — весьма кратковременный и преходящий характер, высокие проценты, которые стимулируют как можно быстрее его вернуть, и мощные карающие штрафы. К тому же процент по овердрафту начисляется ежедневно на непогашенный остаток. В остальном овердрафт довольно привлекательный продукт. Он позволяет быстро решить проблему финансирования краткосрочной задолженности в периоды, когда расходы временно превышают поступление денег на счет. Да и платить приходится лишь за фактически использованные суммы. И тут уж особо осторожным можно иногда и забыть о своих принципах не делать долги. Хотя совсем не обязательно использовать предоставленный овердрафт.

Лимит овердрафта по зарплатной карте можно рассчитать в банкомате

27 октября 2010

Банк «Левобережный» продолжает делать потребительские кредиты доступнее. Теперь лимит овердрафта для участников зарплатных проектов можно рассчитать в любом банкомате Банка.

Для того, чтобы узнать возможную сумму лимита овердрафта, достаточно следовать простым инструкциям на дисплее банкомата. Подключить к карте овердрафт можно в любом ближайшем офисе Банка при наличии паспорта. Воспользоваться этим кредитом могут все клиенты Банка «Левобережный», получающие заработную плату на банковскую карту Банка не менее четырех месяцев.

Овердрафт – это самая доступная и простая форма кредитования для владельцев зарплатных пластиковых карт. При заключении договора такого кредитования, клиенту не выдаются на руки деньги, а устанавливается так называемый кредитный лимит. Это значит, что когда у держателя карты закончились деньги на счете, карту можно пополнить за счет овердрафта (то есть, попросту занять у Банка до зарплаты). Занять столько, сколько нужно, но не больше суммы лимита, установленного Банком.

Это значит, что когда у держателя карты закончились деньги на счете, карту можно пополнить за счет овердрафта (то есть, попросту занять у Банка до зарплаты). Занять столько, сколько нужно, но не больше суммы лимита, установленного Банком.

Владелец карты начинает пользоваться кредитом только тогда, когда его собственные средства на карте уже закончились, и проценты начисляются только на ту сумму, которая была снята с карты наличными или использовалась при оплате товаров и услуг. Погашение долга происходит автоматически при зачислении на карту денег (заработной платы или других поступлений). Это избавляет клиента от посещения офиса Банка для внесения платежа по кредиту. После погашения лимит восстанавливается в полном объеме.

Кроме кредита «Овердрафт», который выдается под 16% годовых, участник зарплатных проектов может получить кредитную карту или потребительский кредит на более выгодных условиях, чем другие клиенты Банка «Левобережный».

Подробнее об условиях кредитования частных лиц можно узнать в Единой справочной Банка «Левобережный» (383) 3-600-900 или в ближайшем офисе Банка.

Скачать пресс-релиз

Что такое технический овердрафт? — НПФ САФМАР

Вы набрали продуктов в магазине, подошла ваша очередь, вы подносите карту к платежному терминалу и… получаете отказ из-за нехватки средств на счету. Однако всего час назад вы заходили в банковское приложение и видели, что денег достаточно. А теперь на вашем дебетовом счету минус. Как это вообще могло случиться?

Это был технический овердрафт.

Что это вообще такое

Сам по себе овердрафт — это возможность уйти в минус по дебетовому счету, своего рода кредит, нередко — под очень большой процент (иногда до 30% годовых). Эта опция обычно выключена по умолчанию и включается по желанию клиента банка.

Зачем это в принципе нужно: даже если вы принципиально не пользуетесь кредитными картами, бывают случаи, когда нужно оперативно заплатить за что-то при почти нулевом балансе на счету. Закрывать депозит с финансовой «подушкой» вам невыгодно, да и зачисление зарплаты случится со дня на день, так что проще ненадолго уйти в минус. Вы немного не рассчитали возможности, так бывает, ничего страшного.

Вы немного не рассчитали возможности, так бывает, ничего страшного.

В этом случае банк как бы одолжит вам денег, отразив отрицательный баланс на счету, а через некоторое время начнет брать проценты, если вы не погасите задолженность.

Но овердрафт может быть и техническим, т.е. непреднамеренным. Никто его не планировал, просто так вышло.

Как это происходит

Одна из самых частых причин технического овердрафта — подвисшее на стороне продавца списание средств. Приведем пример.

Вы оплачиваете некую покупку картой. Продавец присылает вашему банку запрос на списание средств. Указанная в нем сумма блокируется на карте, пока продавец не подтвердит, что операция успешна, и деньги действительно можно списать.

Однако банк не может ждать этого подтверждения вечно, поэтому если магазин по той или иной причине долго не отвечает, заблокированная сумма возвращается в доступный остаток на счету. Однако у продавца все еще есть право на эти деньги.

В какой-то момент он вспоминает: «Стоп, мне же недавно платили! Где деньги?» и все-таки подтверждает операцию. Запрошенная сумма списывается, и если на вашему счету на тот момент было мало средств, происходит тот самый технический овердрафт.

Запрошенная сумма списывается, и если на вашему счету на тот момент было мало средств, происходит тот самый технический овердрафт.

Какие еще могут быть причины

Технический овердрафт может произойти и по другим причинам. Вот несколько типичных примеров:

- Вы были зарубежом и расплатились картой. Платеж проводился несколько дней, за это время курс валюты вырос, сумма в рублях — тоже.

- Магазин ошибочно списал деньги дважды, а возврат обещает выполнить до двух недель.

- Вам сделали межбанковский перевод, сумма отразилась на счете, и вы успели потратить деньги до того, как проводка платежа окончательно завершена.

Что делать, если это произошло

В первую очередь, не паникуйте. Выясните у банка, есть ли штрафные санкции за технический овердрафт. Если ответ положительный — обязательно погасите задолженность до указанного времени. Если нет — просто внесите деньги на счет тогда, когда вам это будет удобно.

Кстати, это тот самый случай, когда надоедливые push-уведомления от банковского приложения по операциям могут оказаться полезными.

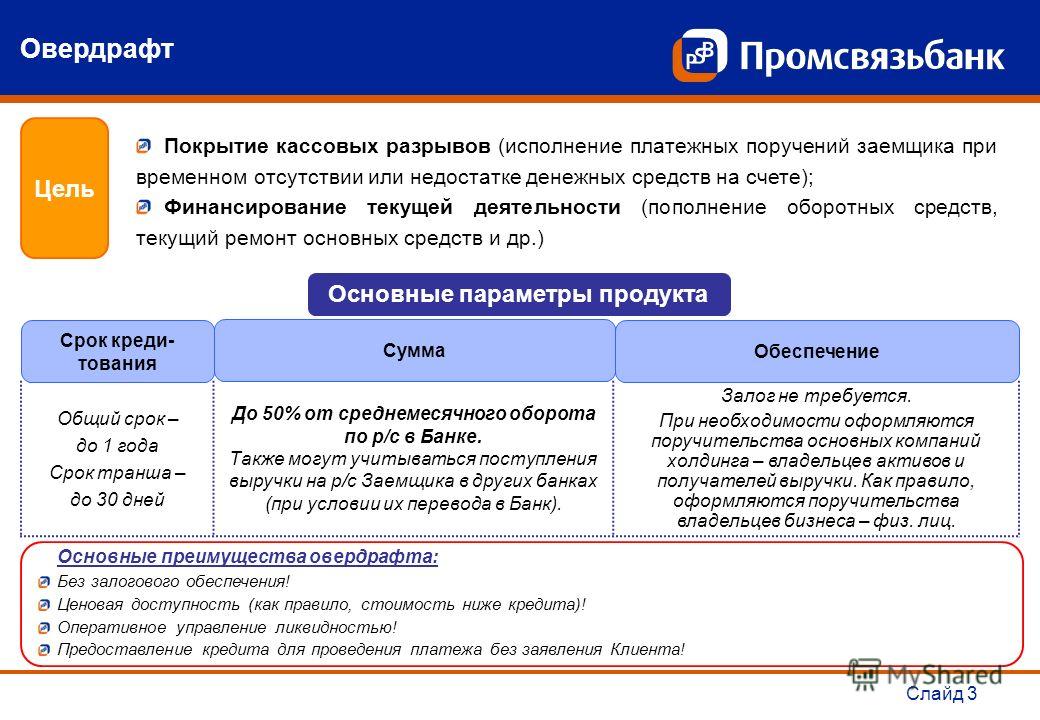

Что такое овердрафт? — Финансовая газета

Овердрафт – это кредитование банком организации для оплаты предприятием текущих расходов при недостаточности или отсутствии на расчетном счете компании-заемщика необходимых денежных средств. При этом пользование кредита осуществляется под проценты. При предоставлении овердрафта банк списывает средства со счета предприятия в полном объеме.

ВИДЫ ОВЕРДРАФТА

Овердрафт зарплатный

Зарплатный овердрафт – это вид овердрафта, который привязывается к банковской карте для выплаты заработной платы. Чтобы получить данный кредит необходимо:

▪ быть постоянным клиентом данного банка;

▪ регулярно получать зарплату в этом банке (то есть работодатель должен ее регулярно перечислять).

Как правило, лимит овердрафта по карте небольшой и, в случае ухода «в минус», сразу перекрывается поступающими на счет средствами от заработной платы. Проценты равны 15–20% годовых и будут начисляться только за дни пользования овердрафтом и за конкретно потраченные средства.

Овердрафт стандартный (классический)

Стандартный овердрафт предполагает выдачу кредита в пределах фиксированного лимита. Ограничения заранее прописываются в договоре с банком. Стандартный овердрафт используется для компенсации издержек. Лимит при данном виде кредитования равен минимальному месячному кредитовому обороту по расчетному счету заемщика, поделенному на два (2). При этом средний процент ставки составляет 14,5% годовых.

Овердрафт авансом

В этом случае овердрафт предоставляется в основном надежным организациям с целью привлечения предприятий на расчетно-кассовое обслуживание.

Сумма минимального овердрафта, предоставленного банком, рассчитывается, исходя из кредитного оборота по счету клиента. Сотрудники финансового учреждения учитывают наибольшие суммы поступлений на баланс клиента за предыдущие 3 месяца, кроме денежных средств, которые поступили на баланс заемщика со счетов других банков. Потом определяется месяц с минимальными оборотами и учитываются выплаты по кредиту с учетом оплаты процентов, точно так же, как и в классическом овердрафте.

Для расчета лимита следует минимальный усеченный месячный кредитовый оборот по счету клиента без целевых выплат по погашению задолженностей по кредиту и выплат процента банкам-кредиторам поделить на три (3). Средняя процентная ставка в авансовом овердрафте равна 15,5% годовых.

Овердрафт под инкассацию

В этом случае овердрафт предоставляется организации, обороты по кредиту расчетного счета которой не менее чем на 75% составляет инкассируемая денежная выручка. При расчете учитывается также выручка, сданная на свой расчетный счет самим предприятием. Сумма лимита при таком овердрафте зависит непосредственно от количества его дебиторов, от размера оборотов заемщика, от активности зачисления денежных средств.

Лимит по овердрафту под инкассацию можно рассчитать, используя следующую формулу:

L = I / 1.5,

где L – лимит, а I – минимальный ежемесячный объем зачислений на счет клиента.

Средняя процентная ставка составляет 14,5% годовых.

Овердрафт технический

В этом случае овердрафт предоставляется организации без учета финансового состояния предприятия – под оформленные в банке гарантированные поступления денежных средств на расчетный счет заемщика. Лимит составляет минимальную сумму ежемесячных поступлений заемщика, поделенную на полтора (1,5). Средняя процентная ставка в таком случае будет равна 15% годовых.

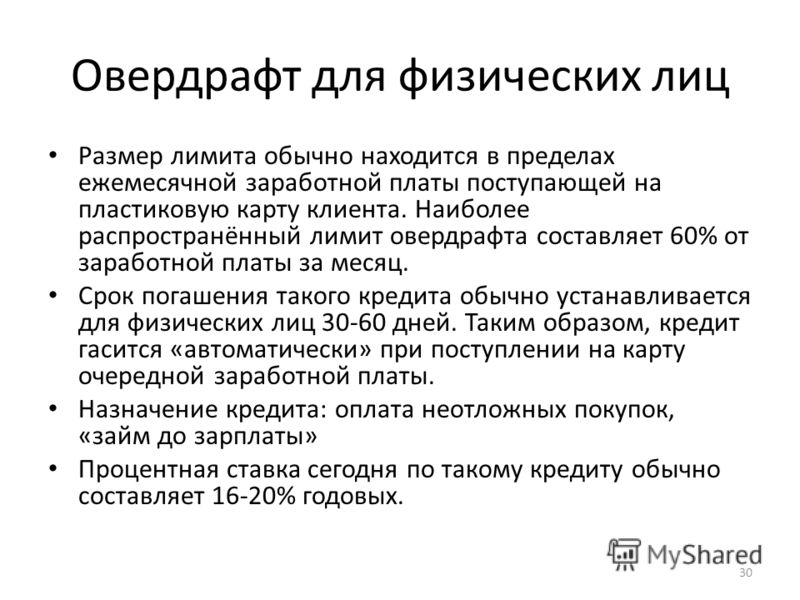

Овердрафт для физических лиц

Общий срок овердрафтного соглашения обычно не превышает 6 месяцев. Когда используются кредитные денежные средства, то свободный лимит овердрафта уменьшается. Когда заемщик зачисляет на свой расчетный счет денежные средства, то лимит овердрафта высвобождается и восстанавливается.

Как правило, банки не требуют в обязательном порядке сразу использовать весь лимит овердрафта. Кредит может использоваться по мере необходимости и при первой же возможности может быть погашен заемщиком.

Кредитные карты овердрафт

Кредитная банковская карта овердрафт может оформляться и выдаваться:

▪ сотрудникам корпоративных клиентов банка, которые получают заработную плату на свои личные банковские счета, привязанные к пластиковой карте. В этом случае гарантом по кредиту (овердрафту) для своих работников выступает корпоративный клиент банка;

В этом случае гарантом по кредиту (овердрафту) для своих работников выступает корпоративный клиент банка;

▪ вкладчикам банка.

В ряде случаев у некоторых банков существуют виды вкладов с одновременным оформлением кредитной карты овердрафт.

ОТЛИЧИЕ ОВЕРДРАФТА ОТ КРЕДИТА

Но какими бы похожими не казались на первый взгляд эти банковские продукты, между ними есть существенные различия:

▪ Размер займа. При оформлении овердрафта размер кредита, как правило, не превышает ту сумму, которая каждый месяц поступает на счет клиента. Размер же кредитного лимита устанавливается на основании анализа кредитоспособности заемщика.

▪ Срок погашения задолженности при овердрафте не более 30 дней. Кредит же предоставляется на более длительные сроки.

▪ Проценты. Процентная ставка овердрафта выше ставки по кредиту.

▪ Льготы. По овердрафту банк начисляет проценты с первого дня возникновения задолженности на всю сумму долга. Для большинства кредитных карт предусмотрен льготный период кредитования.

Для большинства кредитных карт предусмотрен льготный период кредитования.

▪ Способы погашения займа. Задолженность при овердрафте можно погасить сразу, а можно растянуть на длительный срок. Клиент в данном случае будет оплачивать только проценты. Кредиты предполагают ежемесячное погашение части долга и ежемесячную уплату процентов.

▪ Скорость получения и возврата займа. При овердрафте использовать заимствованные средства можно моментально, как только они потребуются. Но и вернуть заимствованные деньги нужно будет тоже быстро. Возврат произойдет, как только они зачислятся на счет. С целью получения кредита заемщику нужно обратится в банк, представить необходимые документы и ожидать результаты анализа его платежеспособности. Деньги он получит не сразу. Погашать кредит клиент может в течение срока действия кредитного договора.

▪ Возобновляемость займа. Погашение обычного кредита не дает гарантии того, что следующий кредит будет одобрен и утвержден. Используя овердрафт, кредит можно брать неограниченное количество раз.

Используя овердрафт, кредит можно брать неограниченное количество раз.

ПРЕИМУЩЕСТВА ОВЕРДРАФТА

Преимущества от пользования овердрафтом такие:

▪ в любой момент клиент банка может занять недостающие ему денежные средства в пределах лимита;

▪ занимать денежные средства можно неограниченное количество раз;

▪ овердрафт можно тратить на любые цели;

▪ проценты начисляются только на фактическую сумму овердрафта – то есть проценты начисляются только на ту сумму, которая была взята в долг, а не на весь доступный лимит;

▪ если овердрафт не был использован, то проценты не начисляются;

▪ сумма кредита постоянно возобновляется: нет необходимости оформлять новый кредит с банком, главное условие – вовремя погашать кредит;

▪ нет залога и поручителей;

▪ такой вид займа, как овердрафт, позволяет совершать важные и необходимые платежи даже в тот момент, когда прекращаются поступления на расчетный счет;

▪ предпринимателям овердрафт позволяет избежать задержек в денежном обороте;

держателям зарплатной карты банк может увеличить сумму лимита в несколько раз;

клиент в любой момент может отказаться от данной услуги.

НЕДОСТАТКИ ОВЕРДРАФТА

Главный недостаток овердрафта заключаются в начислении высоких процентов по кредиту. Также к отрицательным характеристикам овердрафта можно отнести:

▪ Банк заключает договор на овердрафт максимум на один год. Возникает необходимость в продлении или перезаключении договора.

▪ Устанавливается лимит на максимальный размер кредита.

▪ Короткие сроки, в течение которых нужно погасить долг.

▪ Задолженность нужно погасить в полном объеме, а не частями.

▪ Скрытые платежи – такие, как комиссия за обналичивание заемных денег в банкомате, налог на операцию по счету и другое.

▪ Заключив договор на овердрафт, следует помнить, что банк имеет право увеличить процентную ставку и требовать погашение долга в более короткие сроки.

Технический овердрафт. Несанкционированный технический овердрафт, срок погашения

Технический овердрафт – задолженность, возникающая вследствие превышения суммы выплат (расходных операций) над доступным остатком средств на расчетном счете.

Последние новости:

При активном использовании пластиковых карт (зарплатных или дебетовых) в качестве платежного средства может возникнуть ситуация, когда расход средств по карте превысил доступный остаток. Образовавшаяся таким образом задолженность перед банком называется техническим овердрафтом или, другими словами, несанкционированным (запрещенным) овердрафтом. Причины кроются в особенностях работы платежных систем, основными из которых являются:

- совершение операций по карте в режиме «оффлайн», без подтверждения банком статуса покупки, при этом товар может быть продан клиенту при недостаточном количестве средств на карт-счете;

- проведение нескольких платежей подряд, когда на момент совершения последнего платежа предыдущие являются неподтвержденными операциями и соответственно не списанными с баланса карт-счета, при обработке всех проведенных платежей может возникнуть перерасход средств;

- влияние курсовых изменений при совершении операций в валюте, отличающейся от валюты карт-счета, когда предварительный расчет происходит по текущему курсу, а окончательное проведение операции в банке проходит по изменившемуся курсу, что может привести к образованию технического овердрафта по карте;

- списание с карт-счета комиссий по проведению операций, которые не были учтены при непосредственном осуществлении платежа, приведшее к превышению остатка по карте;

- технический сбой в автоматизированной системе, при котором происходит двойное ошибочное списание или зачисление средств, в этом случае при ошибочном списании суммы несанкционированный овердрафт может возникнуть сразу же, при ошибочном зачислении – если ко времени обнаружения данной ошибки держатель карты успел потратить доступные средства.

Ликвидация технического (запрещенного) овердрафта

Образование несанкционированного технического овердрафта по тем или иным причинам приравнивается к выдаче кредита банком на сумму перерасхода средств по карте, а значит, подлежит обязательному погашению с уплатой процентов.

Обычно банки предусматривают ситуации с возможностью возникновения технического (запрещенного) овердрафта и прописывают их в правилах пользования банковскими картами, или в договорах с клиентами на открытие карт-счетов. Если же в договоре и правилах пользования банковскими картами отсутствуют соответствующие пункты, то на защиту прав банков встает Гражданский кодекс РБ (глава 59 «Обязательства вследствие неосновательного обогащения»). Поэтому деньги банку вернуть придется в любом случае, уплатив проценты, которые будут значительно выше процентов по прочим кредитам, так как несанкционированный технический овердрафт для банка рискован и нежелателен.

Чтобы избежать неприятных моментов, связанных с образованием технического (запрещенного) овердрафта по карте, необходимо внимательно следить за остатком средств на карт-счете. В случае если такая ситуация все же произошла, лучше постараться побыстрее погасить задолженность, чтобы не переплачивать лишние проценты и не получить штрафных санкций за просрочку.

В случае если такая ситуация все же произошла, лучше постараться побыстрее погасить задолженность, чтобы не переплачивать лишние проценты и не получить штрафных санкций за просрочку.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Овердрафт для юридических лиц, интернет-овердрафт

Овердрафт — это автоматическое кредитование банком расчетного счета клиента при недостаточности средств на счете для проведения платежей.

Овердрафт открывается к одному из расчетных счетов клиента в рублях. Овердрафт автоматически погашается банком из остатка средств клиента на его счете на утро каждого дня. Сначала банк погашает штрафы и пени, затем накопленные проценты за пользование овердрафтом, затем саму задолженность по овердрафту. В зависимости от суммы остатка возможно частичное погашение процентов или овердрафта.

Ставка по овердрафту зависит от срока непрерывной задолженности. На конец

каждого операционного дня банк фиксирует величину задолженности и рассчитывает

ее продолжительность. Даже если за счет остатка средств банк до начала

операционного дня погасил автоматически задолженность клиента по овердрафту, а

Клиент провел в счет овердрафта новые платежи в текущем операционном дне, то на

конец операционного дня считается, что задолженность не изменилась.

Даже если за счет остатка средств банк до начала

операционного дня погасил автоматически задолженность клиента по овердрафту, а

Клиент провел в счет овердрафта новые платежи в текущем операционном дне, то на

конец операционного дня считается, что задолженность не изменилась.

В настоящее время непрерывная задолженность клиента в первые 7 календарных дней оплачивается банку по ставке 3% годовых, задолженность с 8-го по 14-й день оплачивается банку по ставке 7%, с 15-го по 65-ый день включительно – по ставке 9% годовых.

Задолженность, не погашенная клиентом после 65-го дня ее возникновения, считается просроченной, на нее начисляются штрафы и пени, а действие лимита овердрафта приостанавливается.

Проценты за пользование овердрафтом рассчитываются банком ежедневно, включая нерабочие дни, а списываются со счета клиента при возникновении остатка на счете на утро ближайшего операционного дня.

По состоянию на утро 1-го числа каждого месяца банк взимает комиссию за учет

ссудной задолженности по овердрафту по тарифам банка. Данная комиссия

списывается со счета клиента дополнительно к начисленным процентам.

Данная комиссия

списывается со счета клиента дополнительно к начисленным процентам.

Расчетный лимит овердрафта может составлять от 5 до 60% от «очищенного» (без учета перебросок и пополнения счетов) оборота клиента в банке.

Для установления лимита клиенту необходимо направить через специальную функцию интернет-банка балансы предприятия на четыре последние отчетные даты в электронном виде. Отчеты прикрепляются в виде существующих файлов в формате налоговой инспекции или в формате Excel, или заполняются непосредственно в интернет-банке. При подписании и отправке отчетов системой выполняются необходимые проверки. В частности, проверяется, что соответствующие строки отчетности не равны 0, или, что активы равны пассивам. В случае необходимости, отчеты можно откорректировать непосредственно в интернет-банке.

Кроме того, клиенту необходимо обеспечить в течение 3-х последовательных

месяцев поступление выручки на счета, открытые в банке, и направить заявку на

расчет лимита овердрафта, которую можно автоматически создать в интернет-банке.

Индивидуальные предприниматели также представляют квартальные отчеты, составленные на основе управленческой отчетности.

Банк проводит в течение нескольких дней анализ полученных от клиента данных и предлагает расчетный лимит кредитования. Предложенный лимит может предоставляться клиенту без обеспечения, на основе анализа его оборотов по счетам в банке, финансового состояния и деловой репутации, а также под поручительство или с предоставлением обеспечения. Клиент и менеджер банка могут обсудить возможность увеличения предложенного лимита за счет предоставления дополнительного обеспечения со стороны клиента, для чего необходимо обратиться в офис банка.

Пересмотр лимита и предоставление банку отчетности выполняется дистанционно,

через интернет-банк, и посещения офиса банка не требует. Установленный лимит клиент

может видеть в соответствующем поле. Увеличение лимита может

производиться банком один раз в квартал после получения очередной финансовой

отчетности и с учетом роста оборотов (без учета пополнения счетов) клиента в

банке. Снижение лимита может произойти в любой день в случае возникновения у

клиента просрочек по кредитам, ареста счетов, значительного падения оборотов или

ухудшения финансовой отчетности клиента, а также при получении негативной

информации о деятельности клиента.

Снижение лимита может произойти в любой день в случае возникновения у

клиента просрочек по кредитам, ареста счетов, значительного падения оборотов или

ухудшения финансовой отчетности клиента, а также при получении негативной

информации о деятельности клиента.

Определение овердрафта

Что такое овердрафт?

Овердрафт — это продление кредита от кредитного учреждения, которое предоставляется, когда счет достигает нуля. Овердрафт позволяет владельцу счета продолжать снимать деньги, даже если на счете нет средств или недостаточно средств для покрытия суммы снятия.

По сути, овердрафт означает, что банк позволяет клиентам брать в долг определенную сумму денег. По ссуде есть проценты и обычно взимается комиссия за каждый овердрафт.Во многих банках комиссия за овердрафт может достигать 35 долларов.

Как работает овердрафт

С овердрафтом банк покрывает платежи, сделанные клиентом, которые в противном случае были бы отклонены или, в случае реальных чеков, были бы возвращены без оплаты.

Ключевые выводы

- Защита от овердрафта — это ссуда, предоставляемая некоторыми банками клиентам, когда их счет достигает нуля.

- Овердрафт позволяет клиенту продолжать оплачивать счета, даже если на его счетах недостаточно денег.

- Овердрафт, как и любой другой кредит, оплачивает проценты по ссуде, а в случае овердрафта, как правило, единовременно взимается комиссия за недостаточность средств.

Как и в случае любой ссуды, заемщик выплачивает проценты на непогашенный остаток по овердрафту. Часто проценты по кредиту ниже, чем проценты по кредитным картам, что делает овердрафт лучшим краткосрочным вариантом в экстренных случаях. Во многих случаях существуют дополнительные комиссии за использование защиты от овердрафта, которые уменьшают сумму, доступную для покрытия ваших чеков, например, недостаточная комиссия за денежные средства за чек или снятие средств.

Пример защиты от овердрафта

Защита от овердрафта предоставляет клиенту ценный инструмент для управления своим текущим счетом. Если вам не хватает нескольких долларов на арендную плату, защита от овердрафта гарантирует, что вам не вернут чек при недостаточности средств, что плохо отразится на вашей платежеспособности. Однако банки предоставляют услугу в зависимости от того, какую выгоду они от нее получают, а именно взимая комиссию. Таким образом, клиенты должны использовать защиту от овердрафта экономно и только в экстренных случаях.

Если вам не хватает нескольких долларов на арендную плату, защита от овердрафта гарантирует, что вам не вернут чек при недостаточности средств, что плохо отразится на вашей платежеспособности. Однако банки предоставляют услугу в зависимости от того, какую выгоду они от нее получают, а именно взимая комиссию. Таким образом, клиенты должны использовать защиту от овердрафта экономно и только в экстренных случаях.

Сумма защиты от овердрафта в долларах варьируется в зависимости от счета и банка. У использования защиты от овердрафта есть свои плюсы и минусы. Часто клиенту необходимо запросить дополнительную защиту от овердрафта. Если защита от овердрафта используется чрезмерно, финансовое учреждение может снять защиту со счета.

Особые соображения

Ваш банк может использовать собственные средства для покрытия вашего овердрафта. Другой вариант — привязать овердрафт к кредитной карте.Если банк использует свои собственные средства для покрытия вашего овердрафта, это обычно не влияет на ваш кредитный рейтинг. Когда кредитная карта используется для защиты от овердрафта, вы можете увеличить свой долг до такой степени, что это может повлиять на ваш кредитный рейтинг. Однако это не будет проблемой с овердрафтом на ваших текущих счетах.

Когда кредитная карта используется для защиты от овердрафта, вы можете увеличить свой долг до такой степени, что это может повлиять на ваш кредитный рейтинг. Однако это не будет проблемой с овердрафтом на ваших текущих счетах.

Если вы не выплатите свои овердрафты обратно в заранее установленный период времени, ваш банк может передать ваш счет коллекторскому агентству. Это действие по взысканию долгов может повлиять на ваш кредитный рейтинг, и о нем сообщат трем основным кредитным агентствам: Equifax, Experian и TransUnion.Это зависит от того, как о счете сообщают агентствам, проявляется ли он как проблема с овердрафтом на текущем счете.

Что такое вариант выбора овердрафта

Если

у вас есть текущий счет, возможно, вам придется иметь дело с комиссией за овердрафт. An

овердрафт возникает, когда на вашем счете недостаточно денег, чтобы покрыть

транзакции, и банк или кредитный союз все равно ее оплачивает. Сделки

включают снятие средств в банкоматах и покупки дебетовых карт, а также чеки и ACH

платежи (например, онлайн-оплата счетов). Многие банки и кредитные союзы предлагают

программы овердрафта, которые могут различаться в зависимости от учреждения.

Многие банки и кредитные союзы предлагают

программы овердрафта, которые могут различаться в зависимости от учреждения.

Как правило, если вы переоцениваете свой текущий счет чеком или ACH, вашим банком или кредитом Программа овердрафта профсоюза оплатит транзакцию и взимает комиссию. К если остаток на вашем счете упадет ниже 0 долларов, ваш банк или кредитный союз будет также эффективно возьмите возврат прямо из вашего следующего депозита. В большинстве учреждения, комиссия за овердрафт является фиксированной суммой независимо от операции сумма, и вы можете понести несколько комиссий за овердрафт за один день.

Овердрафт

для дебетовых карт комиссии действуют немного иначе. Ваш банк или кредитный союз

не может взимать с вас комиссию за овердрафты в банкоматах и большинство операций с дебетовыми картами

если вы не согласились («согласились») на эти сборы. Если вы решите подписаться на

дебетовая карта и овердрафт в банкоматах, обычно вы можете снимать деньги в банкоматах

и покупки по дебетовой карте, даже если у вас недостаточно средств на момент

перевод. Однако вы, как правило, будете нести комиссию за транзакции, которые

урегулировать отрицательный баланс позже.

Однако вы, как правило, будете нести комиссию за транзакции, которые

урегулировать отрицательный баланс позже.

Если вы не использовали банкомат и овердрафт по дебетовой карте, покупки по дебетовой карте и Снятие средств через банкомат обычно будет отклонено, если на вашем счету недостаточно средств. средств на момент попытки транзакции. Если вы не участвовали, вы по-прежнему сможете снимать деньги в банкоматах и покупать дебетовые карты, когда у вас достаточно средств на момент совершения транзакции, и вы не понесете комиссию за овердрафт независимо от того, есть ли у вас средства для покрытия транзакции в вашем аккаунте, когда транзакция будет произведена позже.

С

выбранные потребители позволяют своему банку или кредитному союзу взимать с них комиссию в

в случае овердрафта через банкомат или дебетовую карту они обычно платят больше в овердрафте

комиссии, чем потребители, которые не участвуют. Например, в

2014 CFPB сообщил, что открытые аккаунты в три раза чаще

иметь более 10 овердрафтов в год в качестве счетов, для которых не выбрана подписка. CFPB также обнаружил, что на подключенных счетах в семь раз больше комиссии за овердрафт.

как аккаунты, которые не включены.Взгляните поближе на то, как

на потребителей влияет выбор овердрафта на текущем счете.

CFPB также обнаружил, что на подключенных счетах в семь раз больше комиссии за овердрафт.

как аккаунты, которые не включены.Взгляните поближе на то, как

на потребителей влияет выбор овердрафта на текущем счете.

Ли или нет, вы все равно можете взимать комиссию за овердрафты по чекам или ACH-транзакции. Тем не менее, принятие решения о включении или отказе в регистрации может быть одним из наиболее важные решения, которые вы принимаете, которые влияют на стоимость вашей проверки учетная запись.

Здесь шесть шагов, которые вы можете предпринять, чтобы уменьшить или отменить комиссию за овердрафт:

- Гусеница

ваш баланс как можно тщательнее, чтобы снизить вероятность овердрафта.Также,

подпишитесь на оповещения о низком балансе, чтобы вы знали, когда вы рискуете

овердрафт вашей учетной записи. Если у вас есть

регулярные электронные переводы, такие как аренда, ипотечные платежи или счета за коммунальные услуги,

убедитесь, что вы знаете, сколько их будет и в какой день они произойдут.

Отслеживать

чеки, которые вы выписываете, и отмечаете, когда средства списываются с вашего счета,

чтобы вы случайно не потратили деньги, которые вы уже заплатили со своего

учетная запись. Вам также необходимо знать, когда средства, которые вы внесли, станут

доступны для вашего использования.

Отслеживать

чеки, которые вы выписываете, и отмечаете, когда средства списываются с вашего счета,

чтобы вы случайно не потратили деньги, которые вы уже заплатили со своего

учетная запись. Вам также необходимо знать, когда средства, которые вы внесли, станут

доступны для вашего использования. - Проверьте остаток на счете перед

совершив покупку по дебетовой карте (или снятие средств в банкомате), а затем сделайте паузу, чтобы спросить себя, есть ли у вас

другие предстоящие платежи. Просто потому, что на вашем счете достаточно средств, когда

то, что вы стоите у кассы, не означает, что вы получите деньги позже, когда

сделка окончательно рассчитывается. Если вы недавно выписывали чеки или делали

онлайн-платежи по счетам, которые еще не были списаны с вашего счета, это

тем временем могут забрать ваши средства, оставив вас без достаточного количества средств для

покрыть вашу покупку.Комиссия за овердрафт по дебетовой карте может возникать по операциям, которые

были впервые разрешены, когда на них было достаточно средств, но потребовали

отрицательный счет на момент расчета транзакции.

- Не подписывайтесь. Вы можете не платить

комиссии за овердрафт при использовании дебетовой карты для покупок и в банкоматах не

включив или отказавшись от участия, если вы в настоящее время участвуете. Это означает, что ваша дебетовая карта или карта банкомата может быть

отклонено, если на вашем счете недостаточно денег для покрытия покупки или

Снятие в банкомате во время попытки транзакции.Однако это также означает

с вас не будет взиматься комиссия за овердрафт за эти транзакции.

- Свяжите текущий счет с

Сберегательный счет. Если вы

перерасход вашего текущего счета, ваше учреждение будет снимать деньги с вашего

связанный сберегательный счет, чтобы покрыть разницу. С вас может взиматься перевод

комиссия, когда это происходит, но обычно она намного ниже, чем плата за

перерасход.

- Спросить

ваше финансовое учреждение , если вы имеете право на

кредитная или привязанная кредитная карта для покрытия овердрафта.Возможно, вам придется заплатить комиссию, когда кредитная линия

нажата, и вы будете должны проценты на сумму, которую вы заимствовали, но обычно это

гораздо более дешевый способ покрыть кратковременную нехватку денежных средств.

- Присмотритесь к другому учетная запись. Узнать о списке комиссий вашего банка или кредитного союза или спросите о них, затем сравните их с комиссией за счет в других банках или кредитных союзах. Оцените свой собственный привычки и сборы, с которыми вы можете столкнуться. Учитывайте штрафные санкции, такие как овердрафт и нехватка денежных средств, а также ежемесячное обслуживание, комиссия за банкомат, и другие сборы за услуги.Сравнивая банки или кредитные союзы, вы также можете хотите учитывать такие факторы, как часы работы, местоположение, доступ к общественный транспорт, доступные продукты и услуги и репутация обслуживание клиентов.

Вопросы о комиссии за овердрафт или текущие счета?

Проверьте Ask CFPB, нашу базу данных общих финансовых вопросов и ответов.

Отправить жалобу

Если у вас возникли проблемы с комиссией за овердрафт или другими финансовые продукты, вы можете подать жалобу онлайн или по телефону (855)411-2372

комиссии за банковский овердрафт: что это такое и сколько взимают банки?

Комиссия за овердрафт возникает, когда вы тратите больше денег, чем имеется на вашем банковском счете, и банки обычно взимают около 35 долларов за каждый экземпляр, что означает, что вы можете взимать несколько комиссий за овердрафт за один день. Вы можете пополнить свой счет, выписывая чеки, считывая дебетовые карты, снимая наличные в банкоматах и настраивая автоматические платежи дебетовой картой или ACH. Когда эти многочисленные способы расходования денег приносят деньги с одной учетной записи, вы можете быстро потерять контроль над своим балансом и в конечном итоге столкнуться с раздражающим и даже опасным размером комиссии.

Вы можете пополнить свой счет, выписывая чеки, считывая дебетовые карты, снимая наличные в банкоматах и настраивая автоматические платежи дебетовой картой или ACH. Когда эти многочисленные способы расходования денег приносят деньги с одной учетной записи, вы можете быстро потерять контроль над своим балансом и в конечном итоге столкнуться с раздражающим и даже опасным размером комиссии.

Комиссия банка за овердрафт

Мы изучили четыре комиссии, связанные с овердрафтом в 16 крупнейших розничных банках США. Вот типичные комиссии, взимаемые крупнейшими банками США.С.

| Wells Fargo Bank | 35,00 долл. США | 12,50 долл. США | 0,00 долл. США | |||||||||||

| Chase Bank | 34,00 долл. США | 10,00 долл. США | долл. США 15,00 долл. США каждые 5 дней США 15,00 долл. США каждые 5 дней | 102 | долл. США каждые 5 дней | |||||||||

| US Bank | 36,00 долларов США | 12,50 долларов США | 25,00 долларов США еженедельно | |||||||||||

| PNC Bank | 36 долларов США.00 | $ 10.00 | $ 7.00 в день | |||||||||||

| BB&T | $ 36.00 | $ 12.50 | $ 8.00 в день | |||||||||||

| Банк регионов | $ | $ 36. 00 00 | $ 152 $ 152 $ 152 | 36,00 долларов каждые 5 дней | ||||||||||

| Национальный банк Хантингтона | 37,50 долларов США | 0,00 долларов США | 25 долларов США каждые 5 дней | |||||||||||

| TD Bank | 35 долларов США.00 | 10,00 долл. | 20,00 долл. Каждые 10 дней | |||||||||||

| Пятый третий банк | 37,00 долл. | 12,00 долл. {«alignsHorizontal»: [«left», «right», «right», «left»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Банковская комиссия:», «Овердрафт \ / NSF», «Защита от овердрафта», «Расширенный овердрафт»], [«Wells Fargo Bank», «$ 35. Четыре типа комиссий за овердрафтХотя большинство банков взимают одинаковые суммы за каждую комиссию, иногда они взимаются незначительно. разные правила в отношении того, как работает каждая комиссия, и когда она взимается.Множественные комиссии, связанные с овердрафтом, представляют собой одни из самых высоких комиссий по расчетному счету, которые взимают банки. Помимо стандартной комиссии за овердрафт, вы можете столкнуться с комиссией за недостаточность средств (NSF), комиссией за защиту овердрафта и комиссией за расширенный овердрафт. Комиссия за овердрафт Самая очевидная комиссия за овердрафт — это так называемая комиссия за овердрафт, которая взимается каждый раз, когда банк утверждает транзакцию, превышающую ваш доступный баланс. Каждый банк и кредитный союз имеет собственный лимит на количество комиссий за овердрафт, которые они взимают за один день. Обычно можно ожидать, что банки будут взимать от 4 до 6 комиссий за овердрафт в день за счет, хотя некоторые выбросы допускают до 12 за один день. Комиссия NSFКомиссия за недостаток средств (NSF) взимается каждый раз, когда банк решает отклонить транзакцию, которая превышает ваш баланс. Практически каждый банк взимает одинаковую сумму за овердрафт и комиссию NSF, и эти две суммы часто печатаются как одна цифра в вашем графике комиссий. Поскольку банк должен выбирать между одобрением и отклонением овердрафта, единичный овердрафт будет стоить вам либо комиссии за овердрафт, либо комиссии NSF, но не обоих сразу. Однако некоторые банки различают эти две комиссии при подсчете дневного максимума. Банк США, например, будет взимать только до 4 комиссий за овердрафт в день, но считает лимит комиссий NSF отдельно, так что вы можете в конечном итоге заплатить восемь отдельных штрафов в день. Комиссия за защиту от овердрафтаТакже называется комиссией за перевод овердрафта. Комиссия за защиту овердрафта взимается каждый раз, когда банк организует перевод с другого из ваших счетов — обычно сберегательного счета — для покрытия овердрафта.По закону банки не могут включать защиту от овердрафта как автоматическую услугу по счету, поэтому клиенты должны активировать эту функцию. Онлайн-банки часто предоставляют защиту от овердрафта бесплатно, но если вы работаете в стандартном банке, вы можете рассчитывать заплатить от 10 до 12,50 долларов за перевод. Хотя это может сэкономить ваши деньги по сравнению с оплатой овердрафта или комиссий NSF, если политика банка не включает обязательные уведомления для каждого перевода овердрафта, вы можете в конечном итоге истощить свои сбережения, прежде чем поймете, что происходит. Комиссия за расширенный овердрафт Последней комиссией в арсенале штрафов за овердрафт является комиссия за продленный овердрафт. Некоторые банки взимают эту комиссию раз в 5 дней, в то время как другие заходят так далеко, что оценивают комиссию каждый день, пока вы не вернете свой баланс выше нуля.Максимальное количество комиссий за расширенный овердрафт, которые вы можете понести, зависит от банка. Как избежать комиссии за овердрафт Как избежать комиссии за овердрафт? Самый простой ответ — не тратить больше, чем у вас есть, но ошибки случаются. Если вы начинаете с нуля, избежание комиссии за овердрафт начинается с выбора хорошего текущего счета с политикой щедрых комиссий. Если вы не собираетесь менять или открывать новую учетную запись, вот несколько приемов, которые вы можете применить, чтобы свести к минимуму свои шансы быть удивленным овердрафтом. Следите за своим балансомВ наши дни приложения для мобильного банкинга стали обычным явлением, и одна из их основных функций — сообщать вам о состоянии баланса вашего счета. Ознакомившись с приложением своего банка и заведя привычкой проверять это число на регулярной основе, вы сможете оценить, сколько вы можете позволить себе потратить в любой момент. Если проверка баланса по расписанию является слишком сложной задачей, вы можете свести к минимуму требуемые усилия, сделав это только перед крупными покупками.Однако вы должны помнить, что если у вас настроены какие-либо автоматические транзакции, такие как оплата счетов или переводы на сберегательные счета, у вас может не быть возможности вручную проверить свой баланс до того, как транзакция произойдет. Знайте время и порядок транзакций Один из наиболее распространенных способов овердрафта — это когда клиент использует деньги, которые еще не поступили на счет. Проблема здесь состоит из двух частей: порядок обработки и наличие депозита. Вообще говоря, вы можете ожидать, что денежные депозиты, прямые депозиты и входящие переводы будут обработаны до снятия средств в тот же день, поэтому, пока вы вносите достаточно денег, чтобы покрыть дневные расходы, вы должны быть в безопасности от ситуации овердрафта. Однако вы должны знать, что для отображения на вашем балансе чеков требуется как минимум один полный рабочий день. В зависимости от множества различных факторов, включая размер чека, место отправления и историю вашей учетной записи, банку может потребоваться до недели, чтобы получить доступ к полной сумме. Читать мелкий шрифт Вам следует постараться понять политику вашего банка в отношении овердрафта. Соглашение о депозитном счете и персональный график комиссионных, которые вы получаете при открытии счета, должны охватывать лимиты комиссий, периодические комиссии и другие особенности правил банка. Вот несколько моментов, которые вы, возможно, захотите изучить:

Если вы не можете найти ответы на такие вопросы в документах, вам следует обратиться к представителю банка по телефону или лично для выяснения вашей ситуации. Осторожно используйте защиту от овердрафта Защита от овердрафта — это не способ избежать комиссий, но при тщательном управлении она может помочь вам снизить их: платить обычно от 10 до 12,50 долларов за защитный перевод все же предпочтительнее, чем получить овердрафт в 35 долларов или комиссию NSF. Однако услуги защиты от овердрафта могут оказаться дорогостоящими, если вы ими будете злоупотреблять.Сама услуга требует комиссии при каждой активации, и вы также тратите деньги со своего сберегательного счета или кредитной линии для покрытия овердрафта. В крайних случаях вы можете даже столкнуться с платой за сберегательный счет: используйте защиту от овердрафта более 5 или 6 раз в месяц, и банк может взимать с вас штраф за превышение федерального лимита на снятие средств со сберегательного счета. По закону банки обязаны предлагать защиту от овердрафта в качестве дополнительной услуги, а не автоматической функции, поэтому, если такая договоренность вас устраивает, вам нужно будет связаться с вашим банком, чтобы ее настроить. Что такое комиссия за овердрафт? — Experian Комиссия за овердрафт — это комиссия, которую вы получаете от своего банка или кредитного союза, когда она покрывает произведенный вами платеж, электронный перевод или снятие средств, превышающих сумму средств, имеющихся на вашем текущем счете. Как работают комиссии за овердрафтКомиссия за овердрафт связана с услугой, называемой защитой от овердрафта, которая предотвращает неприятные и потенциально катастрофические последствия выписки чека с возвратом денег или пропуска платежа, когда вы тратите больше, чем есть на вашем банковском счете. В обмен на покрытие вашей переплаты ваше финансовое учреждение взимает с вас комиссию (помимо того, что вы обязаны вернуть покрытую им сумму). Многие, если не большинство, банки и кредитные союзы предоставляют защиту от овердрафта в качестве стандартной функции текущих счетов. Подробная информация о том, что входит в услугу, зависит от учреждения, но обычно включает:

Вредят ли комиссии за овердрафт вашему кредиту?Комиссия за овердрафт не влияет и не может напрямую влиять на ваш кредитный отчет или какие-либо кредитные рейтинги, основанные на данных кредитного отчета. Кредитные отчеты, которые ведутся национальными кредитными бюро (Experian, TransUnion и Equifax), не отслеживают информацию о банковских счетах, поэтому в них не регистрируются овердрафты или связанные с ними комиссии. Если ваше финансовое учреждение передает ваши неуплаченные комиссии или отрицательный баланс коллекторскому агентству, это будет отражено в вашем кредитном отчете и может отрицательно повлиять на вашу способность занимать деньги или открывать счета по кредитной карте. Овердрафты также записываются в вашем отчете ChexSystems, сводке вашей истории открытия и обслуживания банковских счетов. Банки и кредитные союзы используют отчеты ChexSystems при принятии решения о привлечении новых клиентов. До тех пор, пока вы заплатили комиссионные и погасили все фонды защиты от овердрафта, авансированные вашими финансовыми учреждениями, наличие нескольких овердрафтов в вашем отчете ChexSystems вряд ли будет проблемой.Но если у вас есть неуплаченные комиссии или отрицательный баланс в каком-либо банке или кредитном союзе, с которым вы вели дела в прошлом, вам необходимо очистить свой отчет ChexSystems, прежде чем другое учреждение позволит вам открыть новый счет. Как избежать комиссий за овердрафт Очевидно, что лучший способ избежать комиссий за овердрафт (и передовая практика управления своими финансами) — поддерживать баланс счета, который может покрыть все ваши расходы, включая автоматическое снятие средств и переводы, просроченные чеки которые не очистились, и так далее.Приложения для смартфонов и другие инструменты онлайн-банкинга позволяют легко проверять статус вашей учетной записи, отслеживать запланированные платежи и иным образом предотвращать овердрафты, и вы должны использовать их, когда это возможно. Но поскольку никто не совершенен, в случае, если вы тратите больше, чем есть на вашем счете, вот несколько вариантов, которые могут помочь вам избежать дорогостоящих сборов за овердрафт:

Что такое защита от овердрафта и как она работает?Если вы потратите больше денег, чем есть на вашем текущем счете, и в итоге получите отрицательный баланс, ваш банк или кредитный союз может покрыть платеж и взимать с вас комиссию за овердрафт. Комиссия за овердрафт составляет до 35 долларов и является одной из самых дорогих и распространенных комиссий за текущий счет, поскольку вы можете понести несколько комиссий за овердрафт за один день. Некоторые банки предлагают защиту от овердрафта, которая может помочь вам избежать комиссий каждый раз, когда ваш банк или кредитный союз разрешает транзакции, превышающие ваш доступный баланс. CNBC Select объясняет, как работает защита от овердрафта, и предлагает несколько советов, как избежать комиссий за овердрафт. Что такое защита от овердрафта? Многие банки и кредитные союзы предоставляют возможность зарегистрироваться в системе защиты от овердрафта, также известной как покрытие / услуга по овердрафту. Когда вы выбираете эту услугу, дополнительные деньги, необходимые для покрытия транзакции, будут переведены со связанного банковского счета, обычно сберегательного счета, но вы также можете привязать дополнительный текущий счет, кредитную карту или кредитную линию. Хотя вы все равно можете понести комиссию за перевод, она часто меньше комиссии за овердрафт. Например, с банковского счета Bank of America® Advantage Plus взимается комиссия в размере 12 долларов США за перевод со связанного банковского счета, что меньше комиссии за овердрафт в размере 35 долларов США. А если перевод меньше 1 доллара, комиссии нет. Однако существуют текущие счета, которые не взимают комиссию за перевод сберегательного счета после вашего согласия, например, счет Capital One 360 Checking® и дебетовый счет Discover Cashback. Если вы подписались на защиту от овердрафта, но в конечном итоге решили, что это не лучшая услуга для ваших нужд, вы можете отказаться от нее в любое время. Как избежать комиссии за овердрафт? Самый простой способ избежать комиссии за овердрафт — постоянно поддерживать положительный баланс счета. Регулярно проверяйте баланс своего счета, и если вы оплачиваете определенные счета (например, кредитной картой) с помощью автоплаты, убедитесь, что у вас достаточно средств для покрытия расходов, прежде чем счет будет оплачиваться каждый месяц. Вы также можете рассмотреть возможность включения защиты от овердрафта для вашего текущего счета, но изучите, есть ли связанные с этим комиссии. Если ваш банк или кредитный союз взимает комиссию за перевод денег со связанного банковского счета, подумайте о переходе на счет, на котором нет комиссии за овердрафт. Счет Capital One 360 Checking® предлагает три настройки овердрафта, и два варианта не требуют комиссии.

Для всех вариантов за отклоненные бумажные чеки (которые возникают, если вы выписываете чек и на вашем банковском счете недостаточно денег для покрытия суммы) взимается комиссия в размере 9 долларов США (NSF). Если вы хотите минимизировать комиссию за овердрафт, рассмотрите варианты автоматического отказа или бесплатного перевода сбережений. Есть некоторые текущие счета, которые не взимают никаких комиссий за овердрафт, например, дебетовый счет Discover Cashback. Это один из лучших бесплатных текущих счетов CNBC Select, и он не взимает многих сборов, которые взимают другие текущие счета, таких как ежемесячная плата за обслуживание или плата за возвращенные чеки.Если вы совершите транзакцию без достаточного количества денег на вашем счете, Discover отклонит ее, если вы не зарегистрируетесь в системе защиты от овердрафта (которая предоставляется бесплатно) и у вас будет достаточно средств на связанной учетной записи. Защита от овердрафта, принцип ее работы и связанные с ней комиссии различаются от банка к банку, и это может сбивать с толку. От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат исключительно редакции CNBC Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной. Как избежать комиссии за овердрафт Примечание редактора, 23 марта 2020 г .: Многие банки и кредитные союзы временно отказываются от комиссии за овердрафт в ответ на широко распространенные финансовые проблемы, вызванные пандемией коронавируса.Чтобы узнать, является ли ваш банк или кредитный союз одним из них, позвоните в службу поддержки клиентов. Если вы совершаете покупку, в результате которой на вашем текущем счете оказывается отрицательный баланс, ваше финансовое учреждение может взимать комиссию за овердрафт — не один раз, а несколько раз, если вы продолжаете совершать покупки. Этого дорогостоящего сценария можно избежать, если вы будете следовать некоторым из этих стратегий. 1. Отказ от покрытия овердрафтаВаше финансовое учреждение может решить либо покрыть, либо отклонить транзакцию, которая сделает ваш баланс отрицательным, но вы можете контролировать одну вещь.Отказ от программы покрытия овердрафта означает, что ваш провайдер не может покрывать разовые операции с дебетовой картой или банкоматом или взимать с них комиссию за овердрафт. Он может покрывать чеки и повторяющиеся дебетовые операции без вашего разрешения. Согласно отчету Бюро финансовой защиты потребителей за 2014 год, транзакции по дебетовой карте вызывают больше овердрафтов, чем транзакции любого другого типа. Без покрытия овердрафта транзакции отклоняются, если денег недостаточно. 2. Регулярно следите за остатками на счетахПроверяйте свои счета еженедельно или даже чаще, чтобы убедиться, что они не слишком малы. По данным CFPB, большинство комиссий за овердрафт с дебетовых карт происходит при транзакциях на сумму 24 доллара или меньше. Баланс можно проверить онлайн, через мобильное приложение, по телефону, посетив банкомат или филиал. 3. Настройте оповещения о низком балансеАвтоматизируйте процесс проверки вашего баланса.Узнайте, позволяет ли ваш провайдер настроить оповещения по электронной почте или с помощью текстовых сообщений для мобильных устройств, чтобы получать уведомления, когда учетная запись опускается ниже определенного порогового значения, установленного вами. 4. Внесите или переведите деньги сразу после овердрафта Средняя стоимость комиссии за овердрафт составляет 34 доллара, поэтому три покупки, например, могут означать комиссию более 100 долларов. 5. Свяжите с другой учетной записью Ваше финансовое учреждение может также предложить услугу передачи защиты от овердрафта. Это включает в себя привязку текущего счета к другому счету, например, сберегательному или кредитному, у того же поставщика. Если на вашем текущем счете недостаточно денег для покрытия транзакции, деньги будут переведены со связанного счета для покрытия недостающей суммы.Обычно взимается комиссия, но она дешевле, чем плата за покрытие овердрафта. 6. Получите предоплаченную дебетовую картуЕсли у вас по-прежнему возникают проблемы с сохранением текущего счета в черном цвете, решением может быть предоплаченная дебетовая карта. Эти карты работают как дебетовые карты, поэтому вы можете вносить, снимать и тратить деньги, но они не связаны с текущими счетами.Предоплаченные дебетовые карты обычно не имеют услуг овердрафта или связанных с ними комиссий, но с них могут взиматься комиссии за отклоненные транзакции. Найдите карту с небольшими комиссиями, которая может предоставить вам необходимые услуги. Лучшие банки и небанковские поставщики финансовых услуг, которые избегают и ограничивают комиссию за овердрафтВот список NerdWallet лучших провайдеров, позволяющих избежать или уменьшить комиссию за овердрафт. Лучшее для избежания комиссии за овердрафт

Лучшее для ограничения комиссии за овердрафт

Эти стратегии могут помочь минимизировать затраты на овердрафт.В конечном итоге лучше иметь достаточно денег на счете и вообще избегать сценария, когда транзакция может быть отклонена вашим провайдером. Southside Bank — Привилегия овердрафта Возвращение чека из-за недостатка средств может оказаться дорогостоящим и унизительным делом. Вот почему мы предоставляем «Привилегию овердрафта», специальную услугу для клиентов текущего счета Southside Bank. Инвестиционные счета Spirit Checking и Advantage исключены. Следующие контрольные счета исключаются из Привилегии овердрафта на срок не менее 12 месяцев с момента открытия счета и разрешаются после этого только по утвержденному запросу. Защита от овердрафта дает вам дополнительный уровень защиты от непредвиденных ситуаций, связанных с движением денежных средств, и ошибок выверки счетов. В Southside Bank мы не поощряем овердрафты. Как всегда, мы рекомендуем вам ответственно управлять своими финансами. Цель этой привилегии — избавить вас от затруднений, дополнительных комиссий продавца или других проблем, которые могут возникнуть в случае возврата чека. Что такое привилегия овердрафта?Привилегия овердрафта — это лимит овердрафта, который автоматически назначается вашей учетной записи.С вашей стороны никаких действий не требуется. Однако оплата овердрафта, вызванная банкоматом и повседневными операциями с дебетовыми картами, такими как транзакции в точках продаж (POS), будет разрешена только в том случае, если вы включили эту услугу. Как работает привилегия овердрафта? До тех пор, пока вы поддерживаете свою учетную запись в хорошей репутации (что определяется как регулярное внесение депозитов и обеспечение положительного баланса на вашем счете не реже одного раза в 30 дней), Southside Bank может соблюдать лимит привилегий овердрафта на вашем счете. Сколько стоит моя услуга «Привилегия овердрафта»?С этой привилегией не взимается дополнительная плата, если вы ее не используете. Однако вы должны иметь в виду, что с вас будет взиматься комиссия за овердрафт в размере 32 долларов США за каждый оплаченный товар. Эта комиссия применяется к овердрафтам, созданным чеком, снятием средств лично, снятием средств в банкоматах, покупкой дебетовой карты или другими электронными средствами. Какой у меня предел привилегии овердрафта? Привилегия овердрафта в размере 600 долларов США доступна для обычных потребительских счетов (200 долларов США для счетов, открытых менее 35 дней).Привилегия овердрафта в размере 800 долларов США доступна для обычных потребительских счетов, открытых более 35 дней с регулярным прямым депозитом (определяется как два или более депозита ACH, каждый из которых превышает 100 долларов США в течение 60-дневного периода). Счета Spirit Checking и Advantage не включаются. Следующие контрольные счета исключаются из Привилегии овердрафта на срок не менее 12 месяцев с момента открытия счета и разрешаются после этого только по утвержденному запросу. Как я узнаю, что использую лимит овердрафта? Что, если я выйду за пределы своего лимита привилегии овердрафта?Вы будете получать уведомление об овердрафте каждый раз при оплате товаров.Овердрафт сверх установленного лимита Привилегии овердрафта может привести к тому, что чек или чеки будут возвращены получателю платежа. Обычная комиссия за овердрафт будет взиматься за каждую единицу и начисляться на ваш счет. Чтобы не превысить свой лимит, если вы используете Привилегию овердрафта, вы должны помнить, что сумма овердрафта плюс наша стандартная комиссия за овердрафт в размере 32 долларов США за каждый элемент будет вычтена из вашего лимита овердрафта. Как быстро я должен погасить свою привилегию по овердрафту? Вы должны сделать все возможное, чтобы вывести на свой счет положительный баланс в течение 30 дней.Если вы не в состоянии сделать это, вы получите письмо или позвоните из Southside Bank с информацией о ситуации и возможных вариантах. Если по прошествии определенного периода времени на вашей учетной записи не будет положительного баланса, мы можем приостановить действие вашего лимита привилегий по овердрафту и предпринять другие шаги для возврата средств. Что делать, если я не хочу иметь право на овердрафт на моем текущем счете?Если вы хотите удалить эту услугу из своей учетной записи, вы можете сделать это, позвонив по телефону (877) 639-3511.Однако после того, как эта услуга будет удалена, вы должны иметь в виду, что если предмет представлен к оплате и на вашем счете недостаточно средств, предмет может быть возвращен получателю, и наша стандартная комиссия NSF в размере 32 долларов США будет взиматься за каждую элемент. Обратите внимание: Привилегия овердрафта не является фактическим или подразумеваемым обязательством банка или банка. Услуга представляет собой чисто дискреционную любезность или привилегию, которую банк может предоставлять вам время от времени и которая может быть отозвана или удержана банком в любое время без предварительного уведомления или причины или причины. Инструменты управления капиталом. | ||||||||||||

Отслеживать

чеки, которые вы выписываете, и отмечаете, когда средства списываются с вашего счета,

чтобы вы случайно не потратили деньги, которые вы уже заплатили со своего

учетная запись. Вам также необходимо знать, когда средства, которые вы внесли, станут

доступны для вашего использования.

Отслеживать

чеки, которые вы выписываете, и отмечаете, когда средства списываются с вашего счета,

чтобы вы случайно не потратили деньги, которые вы уже заплатили со своего

учетная запись. Вам также необходимо знать, когда средства, которые вы внесли, станут

доступны для вашего использования.

00 »,« 12,50 долларов США »,« 0,00 долларов США »], [« Chase Bank »,« 34 доллара США »,« 10 долларов США »,« 15 долларов США каждые 5 дней »], [« Банк Америки »,« 35 долларов США »,« 12 долларов США »,« 35 долларов США каждые 5 дней »], [« US Bank »,« 36 долларов США »,« 12,50 долларов США »,« 25 долларов США в неделю »], [« PNC Bank »,« 36 долларов США »,« 10 долларов США »,« 7 долларов США в день »], [« BB&T «,» 36 долларов США «,» 12,50 долларов США «,» 8 долларов США в день «], [» Банк регионов «,» 36 долларов США «,» 15 долларов США «,» 0,00 долларов США «], [» SunTrust Bank «,» 36 долларов США «,» 12,50 долларов США «,» 36 долларов США каждые 5 дней »], [« Национальный банк Хантингтона »,« 37,50 долларов США »,« 0,00 долларов США »,« 25 долларов США каждые 5 дней »], [« TD Bank »,« 35 долларов США »,« 10 долларов США »,« 20 долларов США.00 каждые 10 дней »], [« Пятый третий банк »,« 37,00 долларов США »,« 12,00 долларов США »,« 0,00 долларов США »], [« KeyBank »,« 34,00 доллара США »,« 10,00 долларов США »,« 28,50 долларов США каждые 5 дней »], [» Citizens Bank »,« 35 долларов США »,« 12 долларов США »,« 30 долларов США каждые 3 дня »], [« M&T Bank »,« 38,50 долларов США »,« 12,50 долларов США »,« 38,50 долларов США каждые 5 дней »], [« Capital One »,« 9 долларов США.

00 »,« 12,50 долларов США »,« 0,00 долларов США »], [« Chase Bank »,« 34 доллара США »,« 10 долларов США »,« 15 долларов США каждые 5 дней »], [« Банк Америки »,« 35 долларов США »,« 12 долларов США »,« 35 долларов США каждые 5 дней »], [« US Bank »,« 36 долларов США »,« 12,50 долларов США »,« 25 долларов США в неделю »], [« PNC Bank »,« 36 долларов США »,« 10 долларов США »,« 7 долларов США в день »], [« BB&T «,» 36 долларов США «,» 12,50 долларов США «,» 8 долларов США в день «], [» Банк регионов «,» 36 долларов США «,» 15 долларов США «,» 0,00 долларов США «], [» SunTrust Bank «,» 36 долларов США «,» 12,50 долларов США «,» 36 долларов США каждые 5 дней »], [« Национальный банк Хантингтона »,« 37,50 долларов США »,« 0,00 долларов США »,« 25 долларов США каждые 5 дней »], [« TD Bank »,« 35 долларов США »,« 10 долларов США »,« 20 долларов США.00 каждые 10 дней »], [« Пятый третий банк »,« 37,00 долларов США »,« 12,00 долларов США »,« 0,00 долларов США »], [« KeyBank »,« 34,00 доллара США »,« 10,00 долларов США »,« 28,50 долларов США каждые 5 дней »], [» Citizens Bank »,« 35 долларов США »,« 12 долларов США »,« 30 долларов США каждые 3 дня »], [« M&T Bank »,« 38,50 долларов США »,« 12,50 долларов США »,« 38,50 долларов США каждые 5 дней »], [« Capital One »,« 9 долларов США. «,» 0,00 долл. США «,» 0,00 долл. США «], [» Ситибанк «,» 34,00 долл. США «,» 10,00 долл. США «,» 0,00 долл. США «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: false,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

«,» 0,00 долл. США «,» 0,00 долл. США «], [» Ситибанк «,» 34,00 долл. США «,» 10,00 долл. США «,» 0,00 долл. США «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: false,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Эта комиссия иногда называется комиссией за устойчивый овердрафт или за расширенный овердрафт, и она вступает в силу, когда вы оставляете отрицательный баланс своего счета на определенное количество дней. В большинстве случаев у вас есть 5 рабочих дней или 7 календарных дней, чтобы исправить баланс до

комиссия за расширенный овердрафт еще больше уводит ваш счет в минус.

Эта комиссия иногда называется комиссией за устойчивый овердрафт или за расширенный овердрафт, и она вступает в силу, когда вы оставляете отрицательный баланс своего счета на определенное количество дней. В большинстве случаев у вас есть 5 рабочих дней или 7 календарных дней, чтобы исправить баланс до

комиссия за расширенный овердрафт еще больше уводит ваш счет в минус.

Банки следуют определенному порядку, когда они вносят депозиты и снимают средства на баланс вашего счета.У них также есть правила относительно того, как быстро вы можете получить доступ к деньгам, в зависимости от метода, который вы используете для перевода денег на свой счет.

Банки следуют определенному порядку, когда они вносят депозиты и снимают средства на баланс вашего счета.У них также есть правила относительно того, как быстро вы можете получить доступ к деньгам, в зависимости от метода, который вы используете для перевода денег на свой счет. Вы можете получить дополнительные копии этих документов онлайн или напрямую через свой банк.

Вы можете получить дополнительные копии этих документов онлайн или напрямую через свой банк. Кроме того, использование защиты от овердрафта гарантирует, что ваша транзакция не будет отклонена, как это может быть, если банк решит отклонить обычный овердрафт.

Кроме того, использование защиты от овердрафта гарантирует, что ваша транзакция не будет отклонена, как это может быть, если банк решит отклонить обычный овердрафт.

Хотя отклонение транзакции по дебетовой карте может расстраивать и неловко, возможно, лучше узнать, что ваши средства выводятся таким образом, чем наращивать комиссию за овердрафт, не осознавая этого.

Хотя отклонение транзакции по дебетовой карте может расстраивать и неловко, возможно, лучше узнать, что ваши средства выводятся таким образом, чем наращивать комиссию за овердрафт, не осознавая этого. Конечно, с вас будут взиматься проценты, относящиеся к сумме, переведенной с вашего кредитного счета.А переводы с кредитных счетов могут рассматриваться как денежные авансы, и за них взимается комиссия кредитора или более высокие процентные ставки, чем при обычных покупках по карте.