Фидуциарные деньги — Википедия

Фидуциарные (от лат. fiducia — доверие), фиатные (от лат. fiat — декрет, указание, «да будет так»), символические[1], бумажные, кредитные, необеспеченные деньги[2] — не обеспеченные золотом и другими драгоценными металлами деньги, номинальная стоимость которых устанавливается и гарантируется государством вне зависимости от стоимости материала, использованного для их изготовления[3][4][5][6]. Как правило, неразменные на золото или серебро. Зачастую фидуциарные деньги функционируют как платёжное средство на основе государственных законов, обязывающих принимать их по номиналу[7]. Стоимость фидуциарных денег поддерживается за счёт веры людей[8] в то, что они смогут обменять их на что-либо ценное. Падение авторитета государственной власти приводит к снижению покупательной способности фидуциарных денег, девальвации, «бегству от денег» (попытки сохранить их покупательную способность путём инвестиций) и т. п.

Сеньораж при эмиссии таких денег практически равен их номиналу.[источник не указан 650 дней]

Термин «фиатные деньги» впервые использован в постановлениях одного из партийных съездов, прошедших в США в последней четверти XIX века[9]. По сути дела, США тогда не имели ни центрального банка, ни золотого стандарта, и понятие, о котором шла речь в той полемике, вполне укладывалось в уже существовавшую тогда терминологию фидуциарных денег. Тем не менее, в американском английском языке термин «фиатные деньги» употребляется чаще, хотя англичанин Дж. М. Кейнс и в XX веке использовал термин «fiduciary money»[10].

Иногда в англоязычной литературе термины фидуциарные и фиатные деньги разграничивают и считают разными понятиями. В частности, Милтон Фридман в статье для энциклопедии «Британника» «фидуциарными деньгами» называет банкноты, которые эмитент обязуется по предъявлении обменять на золото или серебро, а «фиатными» считает деньги без обязательства обменять их на что-либо вообще

В Новое время термин «фидуциарные деньги» возник синхронно с организацией обращения банкнот, которую проводил Банк Англии. Изначально банкнота была векселем банка, принявшего от вкладчика на хранение некую сумму в полноценной золотой монете. На таких условиях сумма денег, обращающихся в экономике, была равна сумме золотых монет в хранилищах банка.

Однако развитие капиталистических отношений в Англии потребовало большей денежной массы, нежели имелось в наличии во всей экономике. В связи с этим Банк Англии начал выпускать в обращение банкноты, для которых не имелось эквивалентного количества золота. Акт Роберта Пиля 1844 года установил границы этой непокрытой эмиссии в процентном соотношении к золотому запасу страны. Система денежного обращения, в основе которой лежало золото как всеобщий эквивалент, получила название золотого стандарта.

С развитием методов расчёта допустимой наличноденежной массы, а также способов её привязки к той или иной части золотого запаса появлялись новые разновидности золотого стандарта (золотослитковый, золотодевизный и т. п.). Однако так или иначе владельцы фидуциарных денег (круг которых также со временем сокращался) имели возможность предъявить их в банк для получения полноценного золотого эквивалента.

Окончательный крах последней из форм золотого стандарта, Бреттон-Вудской системы, произошёл в 1971—73 годах, когда правительство США в одностороннем порядке отказалось выдавать золото по требованиям центральных банков других стран. К этому времени изменился и состав массы, определяемой как фидуциарные деньги. В настоящее время к ним относятся банковские билеты и другие носители, ценность которых в обращении зафиксирована надписанной на них суммой. Последняя намного превышает их внутреннюю стоимость (цену производства банкнот и пр.), однако реальная покупательная способность может изменяться в зависимости от состояния экономики[14], от доверия к эмитенту (как правило, это центральный банк страны)

Излагая историю денежного обращения, авторы некоторых учебников ретроспективно (то есть задним числом) подводят под определение «фиатных» денег все исторические формы неполноценного денежного обращения, существовавшие задолго до того, как сам термин «фиатные» (фидуциарные) деньги был введён в научный оборот. Первые бумажные деньги датируют VIII веком, они появились в Китае в эпоху династии Тан[16]. Рамсден называет «фиатными» бумажные деньги времён империи Сун в Китае X века[17]. Римский император Диоклетиан ввёл смертную казнь за отказ принимать к платежу официальные монеты[16]. Р. Михенер вспоминает и о кредитных билетах (англ. bills of credit), циркулировавших в британских колониях в Америке до объявления независимости США, а после выпускавшихся там же и другими провинциальными властями

По признаку отсутствия внутренней стоимости перечисленные средства обращения, действительно, могут быть формально отнесены к фидуциарным (фиатным) деньгам, однако общность применённого к ним термина скрывает фундаментальные различия между ними: фидуциарными (фиатными) являются не только «бумажки», но, например, и биллонная монета, о которой указанные авторы не упоминают. По-разному в разных случаях эмитенты обеспечивают и эквивалент, на который теоретически могут рассчитывать держатели этих обязательств. В связи с этим в отдельную группу выделяются кредитные деньги, эмиссия которых так или иначе связана с будущими доходами эмитента — например, в форме налогов, пошлин и т. п.

К началу Первой мировой войны большинство стран использовало валюту, которая в любой момент могла быть конвертирована в золото[16]. В настоящее время большинство национальных валют, в том числе рубль и резервные валюты, не имеют официального товарного обеспечения. Государство обязывает граждан принимать банкноты и монеты в качестве законного средства платежа на своей территории.

Основными механизмами обеспечения стоимости необеспеченных денег являются:

- юридическая обязательность использовать при оплатах и расчётах, ограничения на хождение других валют на территории государства;

- использование национальной валюты для оплаты установленных государством налогов и сборов;

- назначение центробанком процентных ставок.

Для Российской Федерации в Федеральном законе от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» в ст. 29 указано, что банкноты (банковские билеты) и монеты Банка России являются единственным законным средством наличного платежа на территории Российской Федерации, а в ст. 30 — что банкноты и монеты являются безусловными обязательствами Банка России и обязательны к приёму по нарицательной стоимости при осуществлении всех видов платежей, для зачисления на счета, во вклады и для перевода на всей территории Российской Федерации. В Гражданском кодексе Российской Федерации в ст. 140 также устанавливается, что рубль является законным платёжным средством, обязательным к приёму по нарицательной стоимости на всей территории Российской Федерации.

- ↑ Финансы и кредит: Учебник, 2010. — с. 16

- ↑ Энциклопедия Кругосвет КРЕДИТНЫЕ ДЕНЬГИ (неопр.).

- ↑ Финансово-кредитный энциклопедический словарь. — М.: Финансы и статистика. Под общ. ред. А. Г. Грязновой. 2002.

- ↑ Фидуциарная эмиссия Архивная копия от 2 февраля 2014 на Wayback Machine. — Б.Райзберг, Л.Лозовский, Е.Стародубцева. Современный экономический словарь.

- ↑ N.Gregory Mankiw, «Principles of Economics», p.659 (англ.)

- ↑ Большая российская энциклопедия: Бумажные деньги

- ↑ 1 2 Monnaie fiduciaire — fr.mimi.hu

- ↑

В настоящее время (оставляя в стороне электронные деньги) знаки стоимости представляют собой бумажные банкноты и куски металла, внутренняя стоимость которых гораздо ниже стоимости номинальной. Это — фидуциарные деньги: их стоимость зависит от доверия…

Оригинальный текст (фр.)

Actuellement (sans parler de la monnaie électronique) nos signes monétaires sont le papier-monnaie et des pièces de métal dont la valeur intrinsèque est très inférieure à leur valeur nominale. Ce sont des monnaies fiduciaires: leur valeur repose sur la confiance

- ↑ «The term ‘fiat money’ was used in the resolutions of an 1878 party convention» Fiat Money, Chicago Daily Tribune (24 мая 1878).

- ↑ Cesarano, Filippo. Money and monetary systems. — p. 124

- ↑

Governments also set the weight and metallic composition of coins. Later they replaced fiduciary paper money — promises to pay in gold or silver — with fiat paper money — that is, notes that are issued on the «fiat» of the sovereign government, are specified to be so many dollars, pounds, or yen, etc., and are legal tender but are not promises to pay something else.

- ↑ Montgomery Rollins, «Money and Investments», George Routledge & Sons, Ltd, 1917 (англ.)

- ↑

A paper note can be a money substitute, but it can also be fiat money, depending on whether it is redeemable into some other economic good that serves as money.

…

Regarding such money substitutes, he stressed the difference between fully covered substitutes, which he called «money certificates, » and substitutes without any coverage, which he called «fiduciary media.» - ↑ Monnaie fiduciaire

- ↑ Monnaie fiduciaire —glossaire

- ↑ 1 2 3 Деньги по указке (неопр.) (недоступная ссылка). Дата обращения 17 апреля 2013. Архивировано 17 апреля 2013 года.

- ↑ Ramsden, Dave A Very Short History of Chinese Paper Money (неопр.) (недоступная ссылка). James J. Puplava Financial Sense (2004). Дата обращения 27 октября 2010. Архивировано 9 июня 2008 года.

- ↑ Michener, Ron (2003). «Money in the American Colonies Архивная копия от 11 июня 2010 на Wayback Machine». EH.Net Encyclopedia, edited by Robert Whaples.

Виды денег — товарные, обеспеченные, фиатные, кредитные деньги

Все современные денежные системы основываются на фиатных деньгах, но исторически выделяют четыре основных вида денег:

- товарные деньги;

- обеспеченные деньги;

- фиатные деньги;

- кредитные деньги.

Товарные деньги

Товарные деньги (ещё их называют: действительные, натуральные, вещественные, настоящие, примитивные деньги) — это деньги, в роли которых выступает товар, обладающий самостоятельной стоимостью и полезностью. Такие товары могут использоваться не только в качестве денег: например, золотую монету можно переплавить в ювелирное украшение. Действительные деньги (выражены золотом, серебром или другими драгоценными металлами) — это деньги, номинал которых соответствует реальной стоимости, то есть стоимости металла, из которого они изготовлены.

Именно такими деньгами являются все товары, которые выступали эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, жемчужины, и т. п.), а также металлические деньги — медные, бронзовые, серебряные, золотые, платиновые полновесные монеты.

Адам Смит рассказывал, что в его время (XVIII век) в некоторых шотландских селениях между рабочими был распространён обычай платить торговцам вместо мелкой монеты железными гвоздями, которые охотно принимались и имели вполне определённую стоимость. То же самое говорит и Шевалье про каменноугольные округа Франции. В конце XIX века Швейнфурт нашёл у племени бонго (в Судане) использование в качестве денег железных наконечников копий и лопаты.

Разные товары и сегодня выполняют функцию денег в специфических условиях. Например, сигареты у заключённых и военнопленных, водка и сахар в периоды экономических кризисов, оружие и боеприпасы в местах вооружённых конфликтов. В условиях голода и инфляции продукты длительного хранения могут стать средством накопления для зажиточных людей.

Но постепенно товарные деньги уходят из оборота. Они неудобны для частого обращения, так как слишком тяжелы, неделимы или портятся при хранении. А самое главное — они слишком дороги в изготовлении. Ведь стоимость их изготовления должна соответствовать их номиналу, иначе натуральные деньги не будут выполнять функцию идеального товара, выступающего эквивалентом стоимости других товаров. В то же время с развитием экономики потребность в деньгах увеличивается, что делает денежную систему государства слишком дорогой. Стоимость денег в такой экономике всегда сопоставима с размерами ВВП, то есть слишком много ресурсов направляется не на производство товаров и услуг, а на производство денег, что сокращает общий производственный потенциал страны.

В настоящее время товарные деньги используются как средство сбережения и для коллекций (инвестиционные монеты).

Обеспеченные деньги

Обеспеченные деньги (ещё их называют: разменные, представительские) — это деньги, в роли которых выступают знаки или сертификаты, которые могут быть обменены по предъявлению на фиксированное количество определённого товара или товарных денег, например, на золото или серебро. Фактически обеспеченные деньги являются представителями товарных денег.

Считается, что первые обеспеченные деньги появились в Древнем Шумере, где для оплаты использовались фигурки овец и коз из обожжённой глины. Эти фигурки могли быть обменены по предъявлению на живых овец и коз.

Первоначально банкноты удостоверяли наличие соответствующего количества полновесной монеты и являлись обеспеченными деньгами. Однако на сегодня, после отмены золотого стандарта, банкноты больше не гарантируются обменом на фиксированный товар и превратились в символические деньги, сохранив прежнее название.

Фиатные деньги

Фиатные деньги (ещё их называют: символические, бумажные, декретированные, ненастоящие) — это деньги, которые не имеют самостоятельной стоимости или она несоразмерна с номиналом. Фиатные деньги не имеют ценности, но способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории.

На сегодняшний день основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на счёте в банке. При этом понятие «безналичные деньги» условно, так как речь идёт по существу о безналичных (безденежных) расчётах, то есть о расчётах должников с кредиторами без использования наличных денег. При расчётах наличными деньгами собственник денежных купюр (банкнот) непосредственно использует их по своему усмотрению, а при безналичных расчётах управомоченное лицо предъявляет к банку соответствующие требования, исполнение которых от него уже не зависит. Это же относится к единицам стоимости электронных нефиатных платёжных систем (разновидность электронных денег).

С распространением платёжных карт и электронных денег банкноты постепенно вытесняются из обращения.

Кредитные деньги

Кредитные деньги — это права требования в будущем в отношении физических или юридических лиц; специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов. Оплата по таким долгам обычно производится в определённый срок, хотя есть варианты, когда оплата производится в любое время по первому требованию. Кредитные деньги несут в себе риск неисполнения требования.

Четыре вида денег по чакрам:

Необеспеченные деньги Википедия

Фидуциарные (от лат. fiducia — доверие), фиатные (от лат. fiat — декрет, указание, «да будет так»), символические[1], бумажные, кредитные, необеспеченные деньги[2] — не обеспеченные золотом и другими драгоценными металлами деньги, номинальная стоимость которых устанавливается и гарантируется государством вне зависимости от стоимости материала, использованного для их изготовления[3][4][5][6]. Как правило, неразменные на золото или серебро. Зачастую фидуциарные деньги функционируют как платёжное средство на основе государственных законов, обязывающих принимать их по номиналу[7]. Стоимость фидуциарных денег поддерживается за счёт веры людей[8] в то, что они смогут обменять их на что-либо ценное. Падение авторитета государственной власти приводит к снижению покупательной способности фидуциарных денег, девальвации, «бегству от денег» (попытки сохранить их покупательную способность путём инвестиций) и т. п.

Сеньораж при эмиссии таких денег практически равен их номиналу.[источник не указан 650 дней]

Этимология

Термин «фиатные деньги» впервые использован в постановлениях одного из партийных съездов, прошедших в США в последней четверти XIX века[9]. По сути дела, США тогда не имели ни центрального банка, ни золотого стандарта, и понятие, о котором шла речь в той полемике, вполне укладывалось в уже существовавшую тогда терминологию фидуциарных денег. Тем не менее, в американском английском языке термин «фиатные деньги» употребляется чаще, хотя англичанин Дж. М. Кейнс и в XX веке использовал термин «fiduciary money»[10].

Иногда в англоязычной литературе термины фидуциарные и фиатные деньги разграничивают и считают разными понятиями. В частности, Милтон Фридман в статье для энциклопедии «Британника» «фидуциарными деньгами» называет банкноты, которые эмитент обязуется по предъявлении обменять на золото или серебро, а «фиатными» считает деньги без обязательства обменять их на что-либо вообще[11]. Хотя на практике деньги обычно имели лишь частичное обеспечение, предъявитель всё же имел юридическое право на их погашение. Так, например, до 1963 года на банкнотах Федерального резерва США была надпись «payable to the bearer on demand» (оплачивается по требованию предъявителя), которая затем исчезла (История доллара США (англ.)русск.). Монтгомери Роллинз в 1917 году фиатной называл только ту часть денег, которая не имела обеспечения[12]. Другие авторы используют данные понятия как синонимы[13].

История термина

В Новое время термин «фидуциарные деньги» возник синхронно с организацией обращения банкнот, которую проводил Банк Англии. Изначально банкнота была векселем банка, принявшего от вкладчика на хранение некую сумму в полноценной золотой монете. На таких условиях сумма денег, обращающихся в экономике, была равна сумме золотых монет в хранилищах банка.

Однако развитие капиталистических отношений в Англии потребовало большей денежной массы, нежели имелось в наличии во всей экономике. В связи с этим Банк Англии начал выпускать в обращение банкноты, для которых не имелось эквивалентного количества золота. Акт Роберта Пиля 1844 года установил границы этой непокрытой эмиссии в процентном соотношении к золотому запасу страны. Система денежного обращения, в основе которой лежало золото как всеобщий эквивалент, получила название золотого стандарта.

С развитием методов расчёта допустимой наличноденежной массы, а также способов её привязки к той или иной части золотого запаса появлялись новые разновидности золотого стандарта (золотослитковый, золотодевизный и т. п.). Однако так или иначе владельцы фидуциарных денег (круг которых также со временем сокращался) имели возможность предъявить их в банк для получения полноценного золотого эквивалента.

Окончательный крах последней из форм золотого стандарта, Бреттон-Вудской системы, произошёл в 1971—73 годах, когда правительство США в одностороннем порядке отказалось выдавать золото по требованиям центральных банков других стран. К этому времени изменился и состав массы, определяемой как фидуциарные деньги. В настоящее время к ним относятся банковские билеты и другие носители, ценность которых в обращении зафиксирована надписанной на них суммой. Последняя намного превышает их внутреннюю стоимость (цену производства банкнот и пр.), однако реальная покупательная способность может изменяться в зависимости от состояния экономики[14], от доверия к эмитенту (как правило, это центральный банк страны)[7][15].

В истории денежного обращения

Излагая историю денежного обращения, авторы некоторых учебников ретроспективно (то есть задним числом) подводят под определение «фиатных» денег все исторические формы неполноценного денежного обращения, существовавшие задолго до того, как сам термин «фиатные» (фидуциарные) деньги был введён в научный оборот. Первые бумажные деньги датируют VIII веком, они появились в Китае в эпоху династии Тан[16]. Рамсден называет «фиатными» бумажные деньги времён империи Сун в Китае X века[17]. Римский император Диоклетиан ввёл смертную казнь за отказ принимать к платежу официальные монеты[16]. Р. Михенер вспоминает и о кредитных билетах (англ. bills of credit), циркулировавших в британских колониях в Америке до объявления независимости США, а после выпускавшихся там же и другими провинциальными властями[18].

По признаку отсутствия внутренней стоимости перечисленные средства обращения, действительно, могут быть формально отнесены к фидуциарным (фиатным) деньгам, однако общность применённого к ним термина скрывает фундаментальные различия между ними: фидуциарными (фиатными) являются не только «бумажки», но, например, и биллонная монета, о которой указанные авторы не упоминают. По-разному в разных случаях эмитенты обеспечивают и эквивалент, на который теоретически могут рассчитывать держатели этих обязательств. В связи с этим в отдельную группу выделяются кредитные деньги, эмиссия которых так или иначе связана с будущими доходами эмитента — например, в форме налогов, пошлин и т. п.[источник не указан 606 дней]

К началу Первой мировой войны большинство стран использовало валюту, которая в любой момент могла быть конвертирована в золото[16]. В настоящее время большинство национальных валют, в том числе рубль и резервные валюты, не имеют официального товарного обеспечения. Государство обязывает граждан принимать банкноты и монеты в качестве законного средства платежа на своей территории.

Основными механизмами обеспечения стоимости необеспеченных денег являются:

- юридическая обязательность использовать при оплатах и расчётах, ограничения на хождение других валют на территории государства;

- использование национальной валюты для оплаты установленных государством налогов и сборов;

- назначение центробанком процентных ставок.

Деньги в Российской Федерации

Для Российской Федерации в Федеральном законе от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» в ст. 29 указано, что банкноты (банковские билеты) и монеты Банка России являются единственным законным средством наличного платежа на территории Российской Федерации, а в ст. 30 — что банкноты и монеты являются безусловными обязательствами Банка России и обязательны к приёму по нарицательной стоимости при осуществлении всех видов платежей, для зачисления на счета, во вклады и для перевода на всей территории Российской Федерации. В Гражданском кодексе Российской Федерации в ст. 140 также устанавливается, что рубль является законным платёжным средством, обязательным к приёму по нарицательной стоимости на всей территории Российской Федерации.

См. также

Примечания

- ↑ Финансы и кредит: Учебник, 2010. — с. 16

- ↑ Энциклопедия Кругосвет КРЕДИТНЫЕ ДЕНЬГИ (неопр.).

- ↑ Финансово-кредитный энциклопедический словарь. — М.: Финансы и статистика. Под общ. ред. А. Г. Грязновой. 2002.

- ↑ Фидуциарная эмиссия Архивная копия от 2 февраля 2014 на Wayback Machine. — Б.Райзберг, Л.Лозовский, Е.Стародубцева. Современный экономический словарь.

- ↑ N.Gregory Mankiw, «Principles of Economics», p.659 (англ.)

- ↑ Большая российская энциклопедия: Бумажные деньги

- ↑ 1 2 Monnaie fiduciaire — fr.mimi.hu

- ↑

В настоящее время (оставляя в стороне электронные деньги) знаки стоимости представляют собой бумажные банкноты и куски металла, внутренняя стоимость которых гораздо ниже стоимости номинальной. Это — фидуциарные деньги: их стоимость зависит от доверия…

Оригинальный текст (фр.)

Actuellement (sans parler de la monnaie électronique) nos signes monétaires sont le papier-monnaie et des pièces de métal dont la valeur intrinsèque est très inférieure à leur valeur nominale. Ce sont des monnaies fiduciaires: leur valeur repose sur la confiance

- ↑ «The term ‘fiat money’ was used in the resolutions of an 1878 party convention» Fiat Money, Chicago Daily Tribune (24 мая 1878).

- ↑ Cesarano, Filippo. Money and monetary systems. — p. 124

- ↑

Governments also set the weight and metallic composition of coins. Later they replaced fiduciary paper money — promises to pay in gold or silver — with fiat paper money — that is, notes that are issued on the «fiat» of the sovereign government, are specified to be so many dollars, pounds, or yen, etc., and are legal tender but are not promises to pay something else.

- ↑ Montgomery Rollins, «Money and Investments», George Routledge & Sons, Ltd, 1917 (англ.)

- ↑

A paper note can be a money substitute, but it can also be fiat money, depending on whether it is redeemable into some other economic good that serves as money.

…

Regarding such money substitutes, he stressed the difference between fully covered substitutes, which he called «money certificates, » and substitutes without any coverage, which he called «fiduciary media.» - ↑ Monnaie fiduciaire

- ↑ Monnaie fiduciaire —glossaire

- ↑ 1 2 3 Деньги по указке (неопр.) (недоступная ссылка). Дата обращения 17 апреля 2013. Архивировано 17 апреля 2013 года.

- ↑ Ramsden, Dave A Very Short History of Chinese Paper Money (неопр.) (недоступная ссылка). James J. Puplava Financial Sense (2004). Дата обращения 27 октября 2010. Архивировано 9 июня 2008 года.

- ↑ Michener, Ron (2003). «Money in the American Colonies Архивная копия от 11 июня 2010 на Wayback Machine». EH.Net Encyclopedia, edited by Robert Whaples.

Ссылки

Необеспеченные деньги и их формы

Необеспеченные деньги замещают в обращении полноценные деньги и их представителей. Можно выделить три основные формы необеспеченных денег:

· наличные деньги (денежные знаки), выпускаемые центральным банком или казначейством;

· депозитные деньги, выпускаемые банковскими кредитными институтами;

· электронные деньги, выпускаемые специализированными кредитными институтами.

Различи между ними носят целевой характер. Как правило, наличные и электронные деньги эмитируются для потребительских нужд. Депозитная эмиссия имеет иной характер: депозитные деньги даются на время для производственных нужд, поэтому последствия эмиссий разных видов денег также различны.

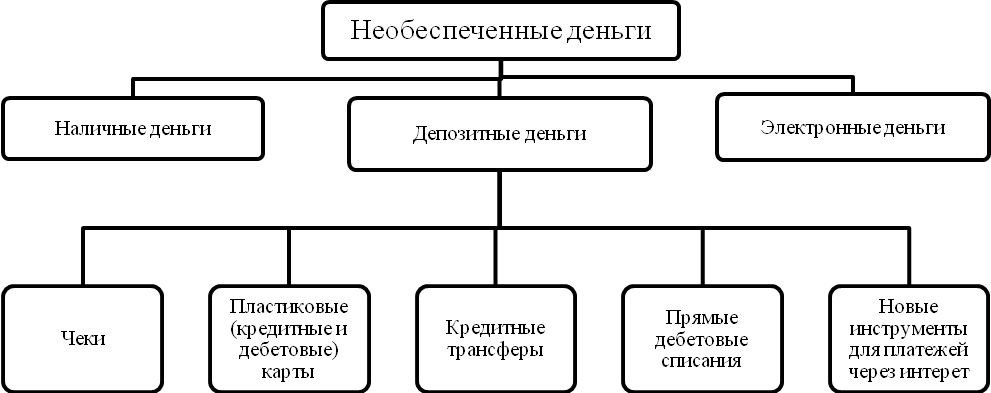

Классификация необеспеченных денег представлена на рис. 4

Рис. 4. Классификация необеспеченных денег

Рис. 4. Классификация необеспеченных денег

Роль векселя в развитии необеспеченных денег.Вексель — это ценная бумага, наличие которой у Вас удостоверяет обязательство выдавшего его Вам лица (векселедателя) выплатить означенную в этом документе сумму Вам (векселедержателю). Право на вексель обычно передается надписью на векселе (называемой передаточной), возможна и его передача другому лицу (уступка), но в любом случае по нему не может получить расчета (предъявить к оплате) лицо, не упомянутое в векселе. При этом оплата (погашение) векселя должно быть выполнено в заранее определенный срок.

Вексель как разновидность долговых обязательств обладает специфическими особенностями:

· Абстрактностью (на векселе не указывается конкретный вид сделки, а вместе с ним источник возникновения долга)

· Бесспорностью (безусловная оплата долга, включая принудительные меры после составления нотариусом акта о протесте)

· Обращаемостью (используется вместо наличных денег как платежное средство при передаче векселя другим лицам с передаточной надписью на его обороте).

Это создаёт возможность взаимного зачёта вексельных обязательств.

По возможности обращения вексель может быть простым (не обращаемым) и переводным (обращаемым). Простой вексель является обязательством векселедателя уплатить векселедержателю определённую сумму в установленный срок. Переводной вексель (тратта) представляет собой приказ векселедержателя (трассанта), адресованный плательщику (трассату), уплатить указанную сумму третьему лицу (ремитенту).

Бумажные деньги и банкноты.Банкнота (от английского bank-note — «банковский билет») — денежный знак, изготовленный из бумаги или пластика, который выпускается центральным банком государства и обязателен к приему на всей его территории.

Вместе с монетами банкноты составляют систему наличных денег государства. Как правило, банкноты имеют больший номинал, чем монеты.

Бумажные деньги — это неразменные на металл знаки стоимости, выпускаемые государством для покрытия своих (бюджетных) расходов и наделяются ею принудительным курсом, признаются законодательно обязательными к приему во все виды платежей. По сути, это — завершенная форма знака стоимости, которая оторвалась не только от субстанциональной стоимости денег, но и от реальных потребностей оборота. Мерилом их эмиссии становится непотребность оборота в платежных средствах, а потребность государства в финансировании бюджетного дефицита. Такие деньги называют еще декретных или казначейскими.

Депозитные деньги.Депозитные деньги — это разновидность банковских денег, который существует в виде определенных сумм, записанных на счетах экономических субъектов в банках. Они не имеют вещевого выражения и используются для платежей в безналичной форме. Движение их осуществляется по счетам в банках и не выходит за пределы банковской системы. А они приводятся в движение с помощью технических инструментов — чеков, платежных поручений, пластиковых карт и т.п.

Потребность в такой форме денег объективно обусловлено ужесточением требований к экономичности и удобства денежного оборота тогда, когда его объемы и суммы отдельных платежей достигают значительных размеров. Она имеет существенные преимущества перед наличной форме денег (банкнотами): значительно экономнее, удобна в пользовании, подвергается контролю со стороны банков по обороту после эмиссии. Поэтому в современных условиях депозитные деньги стали основной формой денег в странах с развитой рыночной экономикой. Их доля составляет около 90% всей денежной массы в обороте.

Чеки.Важную роль в классификации форм неразменных денег играют чеки.

Чек — документ определенной формы, который содержит приказ, исходящий от законного владельца счета, о выплате предъявителю этого чека, указанной в нем суммы. Обращение таких чеков называется чековым. В чековом обращении принимают участие следующие лица: владелец счета, лицо, берущее у владельца счета кредит, то есть его кредитор, и плательщик по этому чеку, чаще всего банк, либо другое кредитное учреждение.

Чеки появились впервые в Англии, примерно в 16 веке. Со временем стала развиваться кредитная система, следовательно, и чеки получили широкое распространение.

Выделяют три основных вида чеков:

· Именной — на отдельное лицо, не имеющее право передавать чек кому-либо;

· Предъявительский — чек, в котором не указывается имя получателя;

· Ордерный — выдается на определенное лицо, имеющее право передачи другому лицу.

В основном, чеки используются для получения наличных бумажных денег, в банке, либо в другом кредитном учреждении. Самой не сложной операцией является расчет между клиентами одного банка, при расчетах между клиентами разных банков чеки учитываются расчетной палатой. Также используются банковские чеки, преимущественно в международных расчетах. Они осуществляют коммерческие платежи.

Пластиковые карты. С развитием во второй половине ХХ в. Платёжных систем, позволяющих осуществлять розничные платежи в электронной форме, появляются новый платёжный инструмент — пластиковая карта.

Пластиковая карта — это именной денежный документ, выпущенный банком или иной специализированной организацией, удостоверяющий наличие в организации-эмитенте счёта держателя пластиковой карт и дающий право на приобретение товаров и услуг по безналичному расчёту, а также на снятие наличных денег со счёта.

Электронные деньги. Быстрое развитие чекового оборота, увеличение операций по инкассации чеков привели к значительному росту издержек на их обработку. Позднее, благодаря внедрению в банковскую сферу достижений научно-технического прогресса, обработка чеков и ведение текущих счетов стали возможны на базе использования ЭВМ. Расширение практики безналичных денежных расчетов, механизация и автоматизация банковских операции, переход к широкому использованию более совершенных поколений ЭВМ обусловили возникновение новых методов погашения или передачи долга с применением электронных денег.

Электронные деньги представляют собой современную денежную форму стоимости, которая хранится на электронном устройстве и выступает средством платежа при расчётах с третьими лицами.

История обеспечения денег 📖 От золотого стандарта до биткоина

Человек использует деньги уже тысячи лет, их воплощение менялось с ходом истории. Подробно о том, что такое деньги мы писали ранее. Но что стои́т за деньгами, и стои́т ли что-то на самом деле — давайте разберемся в этом вопросе.

Обеспечение действительных и фиатных денег

Вспомним одну из классификаций денег: есть деньги действительные и фиатные. Действительные деньги — это те, у которых номинальная стоимость совпадает со стоимостью драгоценного металла, из которого они изготовлены, т.е. с реальной стоимостью. Такие деньги обеспечены всегда, и обеспечены они этим самым металлом. Можно сказать, что действительные деньги являются своеобразным сертификатом на ценность.

В свою очередь, фиатные деньги являются лишь символом ценности. Фиатные, или фидуциарные деньги — это валюта, которая принята государством в качестве законного платежного средства. Да, это просто бумажки, которыми обмениваются в государстве для получения товара. Они не обеспечены никакими материальными ценностями и, по факту, основываются лишь на доверии людей, что на эти бумажки можно что-то купить. Но сказать, что фиатные деньги ничем не обеспечены также нельзя. За ними стоят нематериальные активы: авторитет страны, которой принадлежит валюта, показатели ВВП и экономики в целом. Например, за долларом стоит мощная экономика США. Если экономика становится слабее, то и доллар падает, и наоборот. Главный минус денег, обеспеченных авторитетом и экономикой, — их зависимость от политических решений и политической ситуации; решения центробанка могут как обрушить валюту, так и превознести ее над другими. Порой последние даже могут стать причиной высокой инфляции, о чем мы уже писали ранее. Фиатные деньги к кризисам не устойчивы.

🎓 Образовательное Инфляция и дефляция: причины и последствияНа сегодняшний день действительные деньги канули в лету. Все те деньги, которые мы используем, — фиатные. А чтобы понять, почему материальное обеспечение для денег перестало быть необходимым и как мы дошли до жизни такой, стоит обратиться к истории.

Обеспечение денег в разные времена

С момента своего возникновения все деньги были чем-то обеспечены. К примеру, еще в цивилизации древних шумеров деньги представляли собой глиняные фигурки, изображающие овец или коров. И эти фигурки можно было обменять на реальный скот. Но это лишь один из частных случаев, которые затем переросли в систему.

Первой значительной системой, регулирующей обеспечение денег стал Золотой стандарт. Золотой стандарт — это денежная система, при которой происходит свободная конвертация валюты на золото. Другими словами, деньги по Золотому стандарту были обеспечены золотом. Эта система получила широкое распространение в XIX веке. Ее несомненным плюсом оказалось упрощение международных экономических отношений, потому что главная ценность, которую можно было обменять на большое количество валют, теперь была известна всем. Но зависимость от золотых запасов и возможности их пополнения оказывала давление на государства.

В 1944 Золотой стандарт сменяется Бреттон-Вудской системой. В этом году на одноименной Бреттон-Вудской конференции была принята фиксированная цена за золото — 35 долларов за тройскую унцию. Она была призвана наладить равновесие спроса и предложения валют через свободную торговлю ими. Но в итоге эта благая цель привела к чрезмерному распространению доллара и, как следствие, появлению Долларового стандарта. Золото, соответственно, уходило на второй план. И это понравилось не всем. Франция, во главе с президентом Шарлем де Голлем, вступила в конфронтацию с США, выпустив новый франк достоинством в 100 старых. Как следствие, во Франции начался бурный экономический рост. Вскоре она уже входила в тройку самых сильных экономик и настал час реванша: Франция потребовала у США обменять имеющиеся у нее доллары обратно на золото, так как Париж в них больше не нуждался. Этот хук от Франции создал прецедент, и вслед за ней обмена долларов потребовала и Германия.

Горький опыт — тоже опыт: стало понятно, что привязывать денежную систему к одной стране — не вариант. И на смену Бреттон-Вудской системе в 1976 году пришла Ямайская. Согласно Ямайской валютной системе, курсы устанавливаются не государством, а рынком. Деньги обеспечиваются экономической значимостью стран, их авторитетом, курсы колеблются из-за текущих мировых событий. И деньги не обеспечиваются золотом. Именно эта система действует и по сей день. Но в свете глобального кризиса 2008—2009 годов разговоры о необходимости новой экономической системы ведутся с завидной регулярностью.

Чем обеспечен биткоин и другие криптовалюты

Если нашим современным бумажным деньгам мы уже доверяем настолько, что нет разницы, чем они там обеспечены, то с криптовалютой не все так просто. Точнее, наоборот. Проще не придумаешь: она не обеспечена ничем! Такое положение дел настораживает, но есть и свои плюсы. Политическая независимость криптовалюты, ограниченность предложения, доступный выпуск и, наконец, надежды на светлое будущее — все это по факту стоит за биткоином. Остается определиться, хотите ли вы верить в это, или нет. Но если криптовалюта не имеет под собой ничего, деньги — это просто бумажки, то как копить на старость? Советуем почитать нашу статью об инвестировании, возможно, натолкнет на мысль.

9 вещей, на которые не тратят деньги обеспеченные люди

Ребята, мы вкладываем душу в AdMe.ru. Cпасибо за то,

что открываете эту

красоту. Спасибо за вдохновение и мурашки.

Присоединяйтесь к нам в Facebook и ВКонтакте

Большинство людей не уверены в завтрашнем дне, потому что им никак не удается обзавестись финансовой подушкой безопасности. Но возможность накопить средства зависит не только от дохода, но и от наших привычек. Прочитав статью, вы узнаете, от каких трат стоит отказаться, чтобы в дальнейшем не жертвовать собственными интересами и желаниями. А в конце вас ждет бонус, который покажет, что можно купить на одну новую модель телефона с «яблоком».

AdMe.ru проанализировал популярные советы людей, которые умеют экономить, и выделил самые нецелесообразные расходы.

1. Дорогая свадьба

Времена, когда бракосочетание обязывало поражать всех друзей и родственников масштабом мероприятия, давно прошли. Даже знаменитости мирового уровня все чаще предпочитают устраивать этот праздник только для самых близких, не чувствуя себя при этом жадными и предавшими всех дальних родственников. А ученые утверждают, что те пары, которые сделали выбор в пользу скромной свадьбы и больше позаботились о проведении медового месяца, разводятся гораздо реже.

Но прежде чем вы сами примете окончательное решение, приглашать ли на ваше торжество 150 человек, из которых вам лично знакомы только 20, посчитайте все предстоящие расходы. После того как список будет готов, а итоговая сумма подсчитана, сопоставьте ее с вашей мечтой. Возможно, этих средств хватит, чтобы сделать долгожданный ремонт, уехать на полгода в другую страну или купить машину.

2. Дорогие и популярные курорты

С того момента, как социальные сети стали привычной и неотъемлемой частью жизни почти каждого человека, никого уже не будоражат круассаны на фоне Эйфелевой башни или виды с небоскреба в Нью-Йорке. И для того, чтобы собрать больше лайков, нужно выбрать место для отдыха как можно более экзотичное. Так, отель с жирафами в Кении, каньон в Исландии и качели на Бали вытеснили некогда популярные направления и теперь именно туда отправляются блогеры и туристы за эффектными кадрами. Но учтите, что только позавтракать с жирафами обойдется вам от $ 620 на человека. Стоят ли ваши средства пары фотографий, которые затеряются среди миллиона других? Конечно, нет. При выборе места отдыха лучше ориентироваться на собственные потребности, а не вставать в очередь к желающим запечатлеть себя на фоне модного вида.

3. Домашние тренажеры и спортивный инвентарь

Как показывает практика, человек пользуется домашним тренажером первую неделю после распаковки, а затем это дорогое оборудование отнимает славу у спинки стула и становится вешалкой для вещей. Прекрасной альтернативой, которая сэкономит место в доме, может стать абонемент в тренажерный зал, но при условии, что вы не из тех людей, которые ходят заниматься за пару дней до праздников или перед отпуском. В таком случае и это пустая трата денег. Для того чтобы оставаться в форме, достаточно отказаться от лифта и ежедневно подниматься по лестнице, включить в свое расписание прогулки после работы и активно проводить выходные.

Также не стоит покупать дорогое спортивное оборудование, если вы не планируете пользоваться им регулярно. Для эксплуатации пару раз в год таких вещей, как сноуборд, клюшки для гольфа, бадминтонные ракетки и многое другое, существуют прокаты, которые сберегут средства в вашем кошельке.

9 практических советов от миллионеров, которыми может воспользоваться каждый

Ребята, мы вкладываем душу в AdMe.ru. Cпасибо за то,

что открываете эту

красоту. Спасибо за вдохновение и мурашки.

Присоединяйтесь к нам в Facebook и ВКонтакте

Стать миллионером — это не просто какая-то несбыточная мечта. Статистика показывает, что более половины миллионеров заработали свое состояние самостоятельно. Уроки, полученные у них, не гарантируют вам статус богатого человека, однако точно стоят того, чтобы к ним прислушаться.

AdMe.ru собрал самые мудрые советы и высказывания о зарабатывании, сбережении и инвестировании денег, чтобы помочь вам приблизиться к золотой мечте.

9. Правило 50/30/20

С помощью этого правила можно спланировать свой бюджет. Разделите свой доход на 3 части:

- 1-я часть — это расходы первой необходимости. Закладывайте в 50 % ежемесячных трат оплату жилья, транспорта, коммунальных услуг, покупку продуктов и так далее.

- 2-я часть — это личные расходы. Предполагается, что 30 % своего дохода вы можете потратить на развлечения, походы по магазинам, хобби, в общем, на все, что делает вас счастливым.

- 3-я часть — это сбережения. 20 % ваших денег должны отправляться прямиком в банк.

Прислушайтесь к совету Гранта Кардона, миллионера, который сделал себя сам:

«Я был бедным и знаю, насколько это тяжело. Отметайте любую мысль о том, что быть бедным — это нормально. Как сказал Билл Гейтс: „Если ты родился в бедности, ты не виноват. Но если ты умер бедным — это твоя вина“».

Грант Кардон

8. Закупайтесь оптом и на распродажах

Едва ли это тот совет, который вы ожидали услышать от миллионера. Но нельзя не согласиться с тем, что этот способ похода по магазинам действительно экономит деньги. Это правило относится к товарам, которыми вы будете пользоваться наверняка.

«Отбить деньги, совершая регулярные покупки, очень сложно, […] так что гораздо выгоднее закупиться, например, двухгодовым запасом пасты, когда на нее 50%-я скидка. Таким образом вы тут же возвращаете свои вложения. Это настоящее сбережение, которое вы кладете себе в карман».

Марк Кьюбан