Финансовый рычаг — Википедия

Материал из Википедии — свободной энциклопедии

Финансовый рычаг (плечо финансового рычага, кредитный рычаг, кредитное плечо, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость.

Финансовый рычаг может возникать только в случае использования торговцем заёмных средств. Плата за заёмный капитал обычно меньше, чем дополнительная прибыль, которую он обеспечивает. Эта дополнительная прибыль суммируется с прибылью на собственный капитал, что позволяет увеличить его рентабельность.

На товарном, фондовом и валютном рынках понятие финансовый рычаг трансформируется в

В маржинальной торговле плечо финансового рычага часто записывается в виде пропорции, которая показывает отношение суммы залога к размеру возможного контракта. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец может заключить контракт в 5 (или 100) раз больше, чем размер его залогового депозита.

На фондовом рынке России под плечом один к пяти часто имеют в виду отношение собственных средств (залога) к предоставляемому кредиту, то есть клиент одалживают у брокера средства в 5 раз больше собственных, а затем всю имеющуюся сумму направляет на заключение сделки. У клиента средств становится в 6 раз больше, чем было до взятия кредита. Этому случаю соответствуют маржинальные требования не 20 %, а 16,67 %.

Использование увеличенного кредитного плеча увеличивает не только возможность получить прибыль, но и повышает степени риска такой операции.

При расчете ЭФР — эффекта финансового рычага — плечо финансового рычага (для финансового анализа предприятия это отношение заемного капитала (ЗК) к собственному (СК)) умножается на дифференциал. Упрощенная формула расчета с учетом инфляции:

- Эфр = ((1 — T)(ЭР — 1,8×СР) — (СРСП — 1,8×СР))×ЗК/СК

Где

- Эфр — эффект финансового рычага;

- T − ставка налогообложения прибыли (см. п. 1 ст. 284 Налогового кодекса РФ), которую можно рассчитать как отношение налоговых отчислений к прибыли до налогообложения;

- ЭР − экономическая рентабельность активов;

- СРСП − средняя расчетная ставка процента выплат по кредитам;

- СP − среднегодовая ставка рефинансирования.

Массовая торговля с использованием эффекта финансового рычага является потенциальной предпосылкой для финансового кризиса. Одним из ярких примеров этого является крушение британского банка Беринг[1], одного из самых старых и самых крупных банков в мире.

В более частом случае игроки используют финансовый рычаг для увеличения прибыли. Но, в соответствии с правилом рычага, возможный проигрыш тоже увеличивается в кратное количество раз.

- Киперман Г. При каких условиях выгоден кредит на текущие нужды? // Финансовая газета. Региональный выпуск. — 2007. — № 40.

Что такое кредитное плечо — Finova.ru

Кредитное плечо – это инструмент для повышения доходности операций, используемое опытными трейдерами при торговле на бирже Форекс. Данная возможность почти всегда связана с риском, так как финансовые показатели устанавливаются автоматически. Его размер зависит от вида лота.

Для торговли на бирже Форекс применяются и иные инструменты. После изучения особенностей каждого можно смело задействовать их в деятельности.

Что такое финансовое плечо

Финансовое плечо является незаменимым инструментом торговли. Это денежный капитал, который компания (брокер) предоставляет взаем трейдеру. Другими словами, это соотношение собственных денежных средств и взятых в кредит. Данная денежная операция называется финансовый леверидж, кредитный рычаг, инструмент для торговли и т.д.

Применяя кредитное плечо при проведении финансовой операции можно осуществить сделку на сумму, которая превышает имеющиеся депозитные средства. Например, валютная пара USD/EUR. Финансовый леверидж предоставленный брокером 1:200. При наличии 1500 долларов на депозитном счете и применив финансовый рычаг, сумма сделки может достигнуть 300 000 долларов.

Финансовая левериджа и ее особенности

Леверидж – механизм, которые влияет на финансовое состояние. Следовательно, финансовый леверидж – это возможность повлиять на прибыль путем изменения долгосрочных пассивов. Данное понятие весьма неоднозначно. Благодаря использованию кредитного рычага на Форекс – левериджа привлекаются новые трейдера. Финансовый инструмент при правильном использовании позволяет новичку получить намного больше прибыли, нежели торгуя только на собственный капитал.

Показатели левериджи

На рынке Форекс, брокеры, как правило, указывают максимально допустимый финансовый леверидж, используемый трейдером при заключении валютной сделки. Это может быть соотношение 1:10, 1:100, 1:150 и т.д. Клиенту предоставляется право самостоятельного выбора, что позволяет осуществлять контроль не только за доходами, но и оценивать возможные риски при совершении сделки.

Оформление займа

Финансовые обязательства клиента

Выдача финансовой левериджи не предусматривает начисление процентов по займу. Использование финансового инструмента при осуществлении сделки позволяет увеличить чистую прибыль трейдера. Выгода брокера от предоставления заемных денежных средств – получение комиссионных после закрытия сделки. Естественно, чем выше будет объем заключенного ордера, тем большую сумму заработает компания, выдавшая трейдеру кредит.

Риски при использовании финансового левериджа

Некоторые начинающие трейдеры считают, что использование финансового левериджа является рискованным мероприятием. По их мнению, основной риск связан с полной потерей депозита и «ухода в минус». Именно поэтому многие торговцы боятся связываться с кредитным плечом не до конца понимая сам принцип торговли на бирже.

На самом деле риск прогореть на бирже сведен к минимуму. Брокер, предоставляющий заем, не допустит чтобы клиент ушел в минус. В том случае, когда риск убытка приблизится к размеру залога брокер закрывает позицию. Он напрямую заинтересован в получении прибыли трейдером.

Например, при наличии депозита в 100 долларов и применении финансового инструмента в соотношении 1:10 трейдер имеет возможность провести сделку на 1000 долларов. В том случае, когда цена от прогноза уйдет в сторону на 10% произойдет автоматическое закрытие позиции. Компания, предоставившая плечо не станет рисковать собственными денежными средствами. В случае использования финансового инструмента с плечом 1:100, достаточно для закрытия позиции 1% отклонения.

Для успешного применения финансового рычага, необходимо знать формулу расчетов допустимых отклонений. Например, финансовая левериджа составляет 1:200, где 1показатель – собственный капитал, 2 – размер займа. Применив расчет получается: т.е. 1/200*100%=0,005, то есть допустимое отклонение составит 0.5%.

Примеры применения кредитного рычага

Примеры эффективного использования кредитного рычага:

- В пару USD/EUR инвестируется 100 долларов, при этом кредитный рычаг не используется. При росте курса сделка закрывается. Прибыль составляет 0.5 доллара.

- В пару USD/EUR инвестируется 100 долларов Размер рычага — 1:20. Применение финансового левериджа позволяет получить прибыль в размере 10 долларов.

При падении курса использование кредитного плеча также существенно влияет на прибыль трейдера. Если финансовая левериджа не была использована — потери составят 0.3 доллара, при ее применении сумма убытков возрастает до 6 долларов.

Положительные и отрицательные стороны использования финансового рычага

Применение левериджа требует финансовой грамотности. Многие брокеры рекомендуют трейдерам-новичкам использовать финансовое плечо 3-5%. С другой стороны, с помощью большоко кредитного плеча можно очень быстро раскрутить маленький депозит.

Преимущества применения в сделках кредитного рычага

Основным достоинством применения финансового рычага является увеличение чистой прибыли от сделки. Даже при небольшой денежной сумме на депозите трейдер имеет возможность провести финансовую операцию в 100 и даже 200 раз больше суммы собственного депозита. Исходя из этого, при правильном прогнозе его прибыль увеличивается в разы.

Недостатки использования в сделках кредитного плеча

Самым большим недостатком при применении финансового инструмента является риск потери ставки. В большинстве случаев депозит сливают начинающие трейдеры, использующие максимальную величину финансовой левериджи. Во избежание таких неприятностей необходимо на первоначальном этапе торговли рассчитать количество пунктов, на которые может отклониться их прогноз. Помимо этого, профессионалы используют и ряд специальных команд, которые позволяют хотя бы частично, но все же осуществлять контроль за рисками. Например, Тейк Профит, Стоп Лосс.

В заключении

Находчивые предприниматели зарабатываю большие деньги в независимости от финансового кризиса или экономичного всплеска в стране. Способов получения дохода в интернете множество.

Загрузка…

Загрузка…Кредитное плечо Википедия

Финансовый рычаг (плечо финансового рычага, кредитный рычаг, кредитное плечо, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость.

Финансовый рычаг может возникать только в случае использования торговцем заёмных средств. Плата за заёмный капитал обычно меньше, чем дополнительная прибыль, которую он обеспечивает. Эта дополнительная прибыль суммируется с прибылью на собственный капитал, что позволяет увеличить его рентабельность.

На товарном, фондовом и валютном рынках понятие финансовый рычаг трансформируется в маржинальные требования — процентное отношение средств, которые обязан иметь на своём балансе торговец для заключения сделки к суммарной стоимости заключаемой сделки. Обычно на товарном рынке требуется обеспечение не менее 50 % от общей суммы сделки, то есть для заключения контракта на 200 долларов торговец должен обладать не менее, чем 100 долларами. На рынке производных финансовых инструментов или валютного обмена заключение, например, фьючерсного контракта обязывает внести гарантийное обеспечение в размере от 2 до 15 процентов стоимости контракта, то есть для заключения контракта на 200 долларов достаточно реально иметь в наличии от 4 до 30 долларов.

В маржинальной торговле плечо финансового рычага часто записывается в виде пропорции, которая показывает отношение суммы залога к размеру возможного контракта. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец может заключить контракт в 5 (или 100) раз больше, чем размер его залогового депозита.

На фондовом рынке России под плечом один к пяти часто имеют в виду отношение собственных средств (залога) к предоставляемому кредиту, то есть клиент одалживают у брокера средства в 5 раз больше собственных, а затем всю имеющуюся сумму направляет на заключение сделки. У клиента средств становится в 6 раз больше, чем было до взятия кредита. Этому случаю соответствуют маржинальные требования не 20 %, а 16,67 %.

Использование увеличенного кредитного плеча увеличивает не только возможность получить прибыль, но и повышает степени риска такой операции.

При расчете ЭФР — эффекта финансового рычага — плечо финансового рычага (для финансового анализа предприятия это отношение заемного капитала (ЗК) к собственному (СК)) умножается на дифференциал. Упрощенная формула расчета с учетом инфляции:

- Эфр = ((1 — T)(ЭР — 1,8×СР) — (СРСП — 1,8×СР))×ЗК/СК

Где

- Эфр — эффект финансового рычага;

- T − ставка налогообложения прибыли (см. п. 1 ст. 284 Налогового екса РФ), которую можно рассчитать как отношение налоговых отчислений к прибыли до налогообложения;

- ЭР − экономическая рентабельность активов;

- СРСП − средняя расчетная ставка процента выплат по кредитам;

- СP − среднегодовая ставка рефинансирования.

Риск[ | ]

Массовая торговля с использованием эффекта финансового рычага является потенциальной предпосылкой для финансового кризиса. Одним из ярких примеров этого является крушение британского банка Беринг[1], одного из самых старых и самых крупных банков в мире.

В более частом случае игроки используют финансовый рычаг для увеличения прибыли. Но, в соответствии с правилом рычага, возможный проигрыш тоже увеличивается в кратное количество раз.

См. также[ | ]

Примечания[ | ]

Ссылки[ |

Финансовый рычаг предприятия. Формула и расчет на примере ОАО «Русгидро»

Рассмотрим финансовый рычаг предприятия, экономический смысл, формулу расчета эффекта финансового рычага и пример его оценки для компании ОАО “Русгидро”.

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага заключается в увеличении прибыли предприятия за счет изменения структуры капитала: долей собственных и заемных средств. Необходимо отметить, что увеличение доли заемного капитала (краткосрочных и долгосрочных обязательств) предприятия приводит к снижению ее финансовой независимости. Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

Финансовый рычаг. Экономический смысл

Эффект финансового рычага объясняется тем, что привлечение дополнительных денежных средств позволяет повысить эффективность производственно-хозяйственной деятельности предприятия. Ведь привлекаемый капитал может быть направлен на создание новых активов, которые увеличат как денежный поток, так и чистую прибыль предприятия. Дополнительный денежный поток приводит к увеличению стоимости предприятия для инвесторов и акционеров, что является одной из стратегических задач для собственников компании.

Эффект финансового рычага. Формула расчета

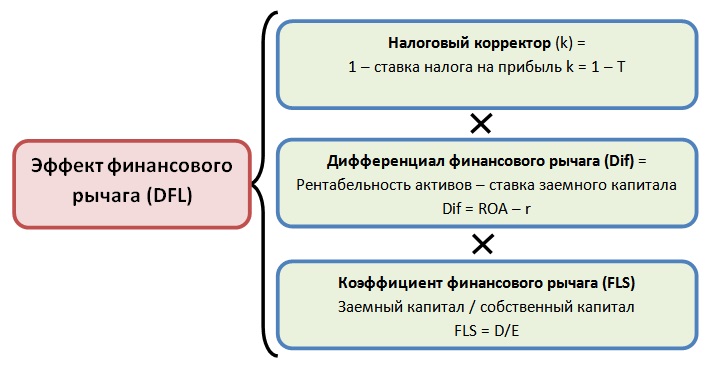

Эффект финансового рычага представляет собой произведение дифференциала (с налоговым корректором) на плечо рычага. На рисунке ниже показана схема ключевых звеньев формирования эффекта финансового рычага.

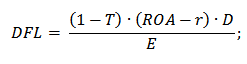

Если расписать три показателя, входящих в формулу то она будет иметь следующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

Итак, разберем более подробно каждый из элементов эффекта финансового рычага.

Налоговый корректор

Налоговый корректор показывает как влияет изменение ставки налога на прибыль на эффект финансового рычага. Налог на прибыль платят все юридические лица РФ (ООО, ОАО, ЗАО и т.д.), и его ставка может изменяться в зависимости от рода деятельности организации. Так, например, для малых предприятий занятых в жилищно-коммунальной сфере итоговая ставка налога на прибыль составит 15,5%, тогда как ставка налога на прибыль без поправок составляет 20%. Минимальная ставка налога на прибыль по закону не может быть ниже 13,5%.

Диффереренциал финансового рычага

Дифференциал финансового рычага (Dif) представляет собой разницу между рентабельностью активов и ставки по заемному капиталу. Для того чтобы эффект финансового рычага был положителен необходимо чтобы рентабельность собственного капитала была выше, чем проценты по кредитам и ссудам. При отрицательном финансовом рычаге предприятие начинает терпеть убытки, потому что не может обеспечить эффективность производства выше, чем плата за заемный капитал.

Значение дифференциала | Комментарии |

Dif <0 | Предприятие быстро накапливает убытки |

Dif >0 | Предприятие увеличивает размер получаемой прибыли за счет использования заемных средств |

Dif=0 | Рентабельность равна процентной ставки по кредиту, эффект финансового рычага равен нулю |

Коэффициент финансового рычага

Коэффициент финансового рычага (аналог: плечо финансового рычага) показывает, какую долю в общей структуре капитала предприятия занимают заемные средства (кредиты, ссуды и др. обязательства), и определяет силу влияния заемного капитала на эффект финансового рычага.

Оптимальный размер плеча для эффекта финансового рычага

На основе эмпирических данных был рассчитан оптимальный размер плеча (соотношения заемного и собственного капитала) для предприятия, который находится в диапазоне от 0,5 до 0,7. Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

Одной из формул расчета эффекта финансового рычага является превышение рентабельности капитала (ROA, Return on Assets) над рентабельностью собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA) показывает прибыльность использования предприятием, как собственного капитала, так и заемного капитала, тогда как ROE отражает только эффективность собственного. Формула расчета будет иметь следующий вид:

где:

где:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

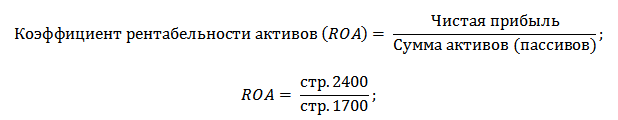

Рассчитаем эффект финансового рычага для предприятия ОАО «Русгидро» по балансу. Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Расчет коэффициента рентабельности активов (ROA) по балансу

Расчет коэффициента рентабельности собственного капитала (ROE) по балансу

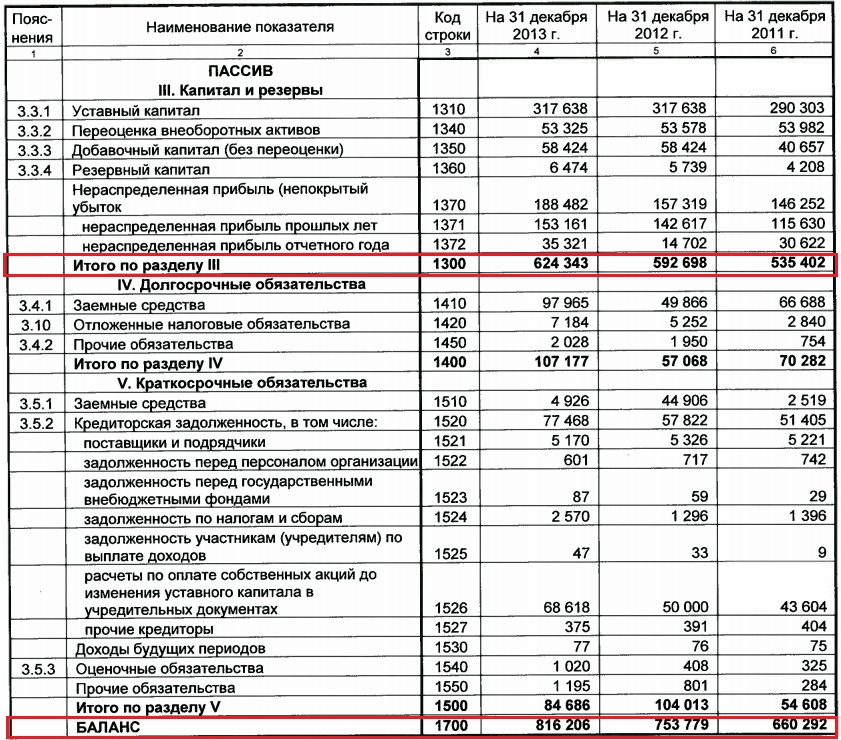

Баланс ОАО «Русгидро» был взят с официального сайта предприятия.

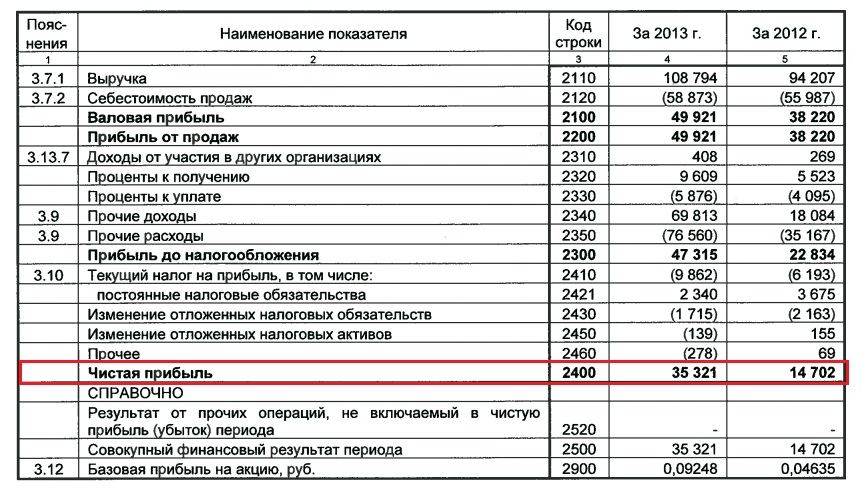

Отчет о финансовых результатах представлен ниже:

Более подробно про рентабельность активов читайте в статье: “Рентабельность активов (ROA). Формула. Пример расчета для ОАО “КБ Сухой”“.

Расчет эффекта финансового рычага для ОАО «Русгидро»

Рассчитаем каждый из коэффициентов рентабельности и оценим эффект финансового рычага для предприятия ОАО “Русгидро” за 2013 год.

ROA = 35321 / 816206 =4,3%

ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

Эффект показывает, что использование заемного капитала предприятием ОАО “Русгидро” позволило увеличить прибыльность деятельности на 1,3%. Размер эффекта финансового рычага от рентабельности капитала составляет около ~30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Резюме

Эффект финансового рычага показывает эффективность использования заемного капитала предприятием для роста его эффективности и прибыльности. Повышение прибыльности позволяет реинвестировать средства в развитие производства, технологии, кадрового и инновационного потенциала. Все это позволяет повысить конкурентоспособность предприятия. Неграмотное же управление заемным капиталом может привести к быстрому росту неплатежеспособности и возникновению риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

Плечо финансового рычага (финансовый леверидж): понятие и способы оценки

Плечо финансового рычага применяют как на предприятии, для расчета необходимой суммы кредита под обеспечение активов, так и в биржевой торговле. Этот инструмент помогает увеличить прибыль за счет привлечения внешних источников средств. Однако его неумелое использование может привести к ухудшению экономического состояния и даже стать причиной банкротства.

Что такое финансовый рычаг

Плечо финансового рычага – это соотношение собственных активов по отношению к заемным средствам. По сути, оно выражает способность предприятия уплатить долг своевременно и в полном объеме. Банки и другие кредитные организации обязаны рассчитать этот параметр, чтобы определить максимальную сумму кредита, которую они могут дать предприятию. Это определение справедливо как для предприятий, так и для отдельных инвесторов, использующих этот инструмент во время выполнения спекулятивных операций. Обычно он выражается в долевом или процентном соотношении к полученным в долг или временное пользование средствам. Для предприятий и банков используются одни формулы расчета финансового рычага, для инвесторов – другие. При использовании этого инструмента важно оценить не только выгоды от применения, но и риск, который он несет.

Предназначение

Финансовый рычаг нужен для того, чтобы увеличить сумму оборотных средств. Предприниматели прибегают к этому финансовому инструменту с целью расширить экономическую деятельность. Решить с помощью займа можно и другие финансовые проблемы, связанные с деятельностью предприятия.

Расчет левериджа финансового рычага производят как банки, так и отдельные бизнесмены. Он необходим для того, чтобы правильно оценить возможные риски, связанные с использованием плеча, а также для определения суммы, на которую предприятие или инвестор могут рассчитывать.

Формула расчета

Для расчета плеча финансового рычага формула имеет следующий вид:

ДФЛ = ( (1-Т) * (РОА — р) * Д) / Е,

где ДФЛ обозначает эффект от финансового рычага;

Т – процентная ставка принятого в стране налога на прибыль;

РОА – рентабельность активов предприятия;

р – процентная ставка по кредиту;

Д – сумма средств, взятых в кредит;

Е – собственный капитал.

Однако среди менеджеров и бухгалтеров распространение получила другая для расчета плеча финансового рычага формула. Данные для расчетов берутся из бухгалтерской отчетности. Она имеет следующий вид:

ДФЛ = РОЕ – РОА,

где РОЕ – это рентабельность собственного капитала. Этот параметр рассчитывается по формуле:

РОЕ = Чистая прибыль / Итого по разделу 3.

Рентабельность активов предприятия рассчитывается по формуле:

РОА = Чистая прибыль / Итого баланса.

Этот метод удобен тем, что все расчеты можно автоматизировать. К тому же так можно оценить только эффект от использования плеча финансового рычага, а не рассчитать сумму, необходимую для расширения или поддержания стабильной работы предприятия. Эта формула используется не для анализа прошедшей и текущей деятельности, а для прогнозирования.

Пример расчета

Чтобы приведенные выше формулы были понятнее, ниже приведены расчеты, выполненные для предприятия ОАО «Снежка» на основании данных его годового отчета.

РОЕ = — 21055 / 480171 = — 0,044;

РОА = -21055 / 1488480 = — 0,014;

ДФЛ = — 0,044 + 0,014 = — 0,03;

Как интерпретировать полученную информацию? Что означает полученный результат? Если при расчете коэффициент соотношения заемных и собственных средств вышел меньше 0,8, то состояние предприятия считается не совсем стабильным. Предприятие не имеет достаточного количества оборотных активов, которые оно может реализовать, чтобы погасить краткосрочные ссуды. Если он более 0,8 или равен ему, то значит, риск незначителен и предприятию ничего не угрожает, так как оно сможет своевременно реализовать свои активы и внести платеж, если это потребуется.

Как видно из проведенных расчетов, ОАО «Снежка» не только не в состоянии расплатиться с текущими долгами, но оно также не вправе рассчитывать на получение нового кредита в банке на расширение своей деятельности. Здесь хотя бы расплатиться с возникшими долгами. Такая ситуация наблюдается на многих российских предприятиях, особенно на протяжении последних 2-3 лет. Однако для банка это не повод лишний раз рисковать. Чтобы определить, поможет ли финансовый рычаг выправить ситуацию, расчеты необходимо провести не за один год, а за 3-5 лет работы предприятия.

Что означают данные, полученные в ходе расчетов

Получен коэффициент соотношения заемных и собственных средств. Но расчеты – это всего лишь половина дела. Полученную информацию надо еще суметь проанализировать. От того, насколько верным будет анализ и вынесенное решение, зависит степень риска. Для банка – возврата выданных кредитов, для бизнесмена – стабильной работы предприятия и вероятности банкротства.

Как видно из приведенного примера, предприятие имеет серьезные проблемы. В текущем периоде оно получило чистый убыток. Организация может взять ссуду в банке для покрытия возникшей в связи с полученным убытком задолженности. Но это грозит потерей стабильности и риском просрочки платежей по кредитам, что, в свою очередь, приведет к появлению непредвиденных расходов в форме выплат пеней и штрафов.

Если предприниматель знает заранее сумму займа, на который он может рассчитывать, он может лучше распланировать, куда и на что он сможет эти средства потратить. Именно в этом и выгода таких расчетов.

Использование финансового левериджа на фондовой и валютной бирже

Наиболее широкое применение плечо финансового рычага приобрело в торговых операциях на фондовой и валютной биржах. Привлекая заемные средства, инвестор может приобрести больше, а значит, получить более высокую прибыль. Но использование рычага в таких рискованных операциях нередко приводит к большим потерям в короткий срок.

При расчете плеча для инвесторов, проводящих спекулятивные операции на бирже, формула не используется. В этом случае плечо финансового рычага — это отношение между суммой капитала и предоставляемого во временное пользование кредита. Соотношение может быть следующим: 1:10, 1:50 и т. д. Чем больше соотношение, тем выше риск. Сумма депозита умножается на размер рычага. Так как колебания на бирже обычно составляют всего несколько процентов, плечо позволяет увеличить объем используемых денежных средств в десятки и сотни раз, что делает прибыль (убыток) существенным.

Плюсы и минусы кредитного плеча при торговле на Форексе

Основой маржинальной торговли является возможность входа в рынок с небольшой суммой в кармане и равными шансами на прибыль. Как использовать леверидж, но при этом не бояться быстрых убытков — читаем дальше.

Напомним: залоговая стоимость стандартного биржевого лота составляет $100000 (валютные пары), а потому прямые операции на финансовом рынке требуют немалых денежных средств. Но сегодня трейдеры с небольшим капиталом и активными амбициями также имеют доступ к спекуляциям. Нам предлагают

Кредитное плечо (финансовый рычаг, leverage) — это механизм предоставления участнику рынка заемных средств для увеличения объема позиции. Вы инвестируете только часть необходимого залога, остальную сумму (реально или виртуально) на период открытой сделки предоставляет брокер. Фактически этим термином называют пропорцию, отражающую отношение собственных средств трейдера к общей сумме, участвующей в торгах.

Открыть счет у надежного брокера Forex4you

Теперь нет необходимости реально приобретать торговый актив: можно сыграть на разнице курсов, просто используя соответствующее кредитное плечо.

Что значит «Торговля с кредитом»?

Допустим, вы имеете небольшой (по меркам рынка) депозит в $1000, но чтобы открыть сделку в 1 лот, например, по EUR/USD вам нужно иметь запас в 100 раз больший.

Брокер может одолжить вам недостающую сумму залога: в данном случае необходим кредит 1:100 (или 100:1). И тогда можно будет открыть позицию, где каждый пункт будет стоить $10, и появляется шанс заработать $100 всего за 10 ценовых пунктов — столько же дает аналогичная сделка на депозите в $100000, но без кредитного плеча. Депозиту с балансом в $10000 для получения такой же прибыли понадобится леверидж 1:10 (в 10 раз меньше).

Брокер позволяет себе подобную «благотворительность», но не допустит потерю даже копейки своих средств, потому как его потенциальные потери ограничены балансом вашего торгового счета. Как только текущий убыток достигнет остатка суммы на депозите, брокер принудительно закроет все сделки, даже если через секунду вы могли бы оказаться в профите.

Чтобы вы могли позаимствовать у брокеров капитал для увеличения объема сделки, на депозите все-таки должен быть некоторый минимальный капитал в роли маржи (торгового залога). Минимальные маржинальные требования могут быть разные, но торговать вообще без залога нельзя.

Чем опасен финансовый рычаг?

Психологически трейдеру кажется, что за счет левериджа, реально появятся деньги, которыми он может свободно пользоваться, чтобы на свои $100 быстро получить миллион. Проблема в том, что в ситуации неудачной сделки вы теряете деньги с такой же скоростью (в той же пропорции!), как и зарабатываете. Это значит, что с кредитом margin call становится гораздо ближе.

Вам придется реагировать на маржинальную торговлю, как на обычный займ (берешь чужое — временно, а теряешь свое – навсегда), который придется отдать. Фактически деньги у вас не только чужие, но и виртуальные, а убытки — ваши и настоящие. Чем большее выберете плечо, тем быстрее наступит прозрение.

Влияние торгового кредита на издержки

Любая сделка на Форекс имеет свой тариф – тут его называют спредом (или брокерской комиссией) — размер зависит от брокера и конкретного актива. Чем выше леверидж, тем больше потери на спред, и тем больше понадобится прибыли, чтобы их компенсировать. При открытии нескольких сделок залог суммируется, за ним нужен более строгий контроль.

Как пример:

Начальный баланс $10000 и принято решение купить 20 лотов GBP/USD со спредом 2,5 пункта и плечом 1:100. Тогда сразу придется выложить $500 ($20*2,5 пп*10 лотов), что означает нагрузку на депозит в 5% от баланса — и это еще до общего итога сделки. Получается, что нужно заработать 5% прибыли, только чтобы покрыть этот убыток – слишком высокий риск! По такой же сделке, но с плечом 1:10 один пункт будет стоить $1 — сумма издержек сразу уменьшается в 10 раз ($50) и торговать можно гораздо спокойнее.

Какое выбрать кредитное плечо?

Это зависит от торговой стратегии, но чем дольше вы планируете держать позицию, тем меньшее торгуемое плечо надо применять. Например, на фондовом рынке работать без кредитного плеча (1*1) или выбирать в диапазоне от 1:2 до 1:20 – нормальная тактика. Краткосрочные трейдеры хотят извлечь максимум прибыли за несколько минут и могут рискнуть увеличить леверидж.

Узнать какое кредитное плечо предоставляет брокер Forex4you?

Брокер обычно предлагает плечо от минимального 1:2 до верхнего 1:2000 (хотя встречается и выше). Для валютных пар используется наибольшее значение, золото — 1:200, нефть – 1:100, платина, серебро – 1:50.

Следует различать максимальное и текущее значение: тот факт, что брокер рекомендует, например, 1:200 не означает, что вы не можете уменьшить плечо до 1:100: вы должны самостоятельно найти оптимальное для себя значение.

И что мы имеем в результате?

Несколько практических советов:

- Проверяйте кредитное плечо для конкретной платформы и актива перед открытием реальных сделок.

- Контролируйте использование «динамического» плеча, то есть процесс, когда автоматически изменяется уровень левериджа. Если брокер понижает (уменьшает) плечо, когда баланс вашего счета снижается до некоторого предела, то это работает как дополнительная страховка от margin call, но обратная ситуация (увеличение плеча) — очень опасна. Внимательно читаем договор с брокером!

- Максимально допустимое плечо для разных торговых активов может сильно отличаться – учитывайте это при расчете нагрузки на депозит. Разумный брокер об этом напомнит при открытии сделки.

- При тестировании стратегий, например, на демо-счете или в тестере, используйте такое же плечо, с которым планируете торговать на реальном депозите.

- Риск нужно рассчитывать от вашего реального депозита без учета кредитного плеча — в реальных деньгах.

- Не торговать на все деньги: даже если есть большое плечо, это не значит, что его нужно использовать полностью в каждой сделке.

- Не торгуйте без StopLoss, даже если запас по левериджу вам кажется достаточным.

Знаменитый принцип «Лезвие Оккама» для Форекс звучит просто: «Не повышайте кредитное плечо без крайней необходимости». Увы, экстремальный леверидж разоряет даже опытных трейдеров с приличным капиталом, которые при разумном подходе к манименеджменту могут долго «жить на рынке» и стабильно зарабатывать. Не пытайтесь взять с рынка больше, чем способны унести, и тогда он тоже отнесется к вам с пониманием.

Что такое маржа и кредитное плечо простыми словами

Очень многие трейдеры имеют смутное представление о таких базовых понятиях, как кредитное плечо и маржа. Конечно, чтобы открыть или закрыть сделку, знать значение этих двух терминов не обязательно. Однако со временем, когда трейдер начинает вникать в тонкости торговли на Forex, ему необходимо будет в них разобраться.

Что такое кредитное плечо

Так что же такое кредитное плечо и маржа и как они между собой связаны. И начнем с первого понятия — кредитного плеча. Каждый трейдер при открытии счета выбирал или принимал предложенное значение кредитного плеча. Обычно это выглядит в форме пропорции: 1:10, 1:100, 1:500 и так далее.

Альпари предлагает следующий диапазон кредитных плеч: от 1:1 до 1:1000. Но что означают эти цифры? А означают они следующее: во сколько раз большей суммой в своей торговле благодаря кредитному плечу сможет оперировать трейдер. Например, 1:1 позволит трейдеру распоряжаться лишь своей суммой депозита.

А при значении 1:1000 трейдер сможет заключать сделки на сумму, превышающую его депозит в 1 000 раз. Это финансовая поддержка, которую оказывает брокер своим клиентам, чтобы они могли торговать со своим размером депозита на Forex. Это своего рода кредит, который автоматически получает трейдер от брокера.

Но при этом, даже если трейдер потеряет все свои средства, то средства брокера останутся в целости и сохранности. Чем больше кредитное плечо, тем больше сделок сможет открыть трейдер при одной и той же величине депозита. И зависеть это будет от маржи.

Что такое маржа

Маржа тесно связана с кредитным плечом. Она представляет собой залог, который блокируется на счету у трейдера, когда он открывает сделку. Если у нас будет два счета с одинаковым депозитом, но на них будут разные кредитные плечи, и мы заключим на обоих счетах две абсолютно идентичные сделки, то маржа — средства, которые будут заблокированы брокером для торговли — будет разной.

Чем больше кредитное плечо, тем меньше будет залог, который будет замораживать брокер на счету у трейдера. Соответственно при большем кредитном плече трейдер сможет открыть больше сделок, получить больше прибыли или убытка. Поэтому и говорят, что большое кредитное плечо более опасно. Однако данное утверждение далеко от правды, потому что иметь возможность сильно рисковать и действительно рискованно торговать — это две большие разницы.

Значение свободной и заблокированной маржи можно посмотреть во вкладке Торговля (через Вид -> Терминал) внизу платформы МetaТrader 4. Пока у трейдера есть свободная маржа, он может открывать сделки с учетом кредитного плеча. Большое кредитное плечо дает возможность открываться большим лотом, но профессиональные трейдеры торгуют, не превышая норму безопасного риска независимо от того, с каким объемом у них есть возможность работать.

Как взаимосвязаны кредитное плечо и маржа

Теперь разберем, как рассчитывается маржа и кредитное плечо влияет на ее размер. Пропорция кредитного плеча показывает, какую часть от объема сделки покрывает трейдер за счет своих средств (это и есть маржа), а какую часть покрывает брокер. Например, кредитное плечо 1:100 означает, что одну сотую часть сделки оплачивает трейдер, а все остальное ему предоставляет брокер в качестве кредита.

Подтвердим это расчетами, однако предварительно необходимо запомнить, что для валютных пар, где американский доллар (USD) является основной валютой (USDJPY, USDCHF), расчет идет без участия текущего курса, а для валют, где доллар является второстепенной валютой, принимается во внимание также текущий курс. Почему так происходит, читайте ниже.

Расчет маржи для USDCHF

Давайте представим, что у трейдера есть торговый счет в долларах США с кредитным плечом 1:500. Это означает, что при открытии сделки у трейдера удержат маржу в размере 1 / 500 от ее объема, а остальные средства предоставит брокер. Откроем сделку на продажу по валютной паре USDCHF величиной 1 лот (100 000 единиц базовой валюты). Поскольку в паре USDCHF базовой валютой является американский доллар, то мы продаем 100 000 USD.

Так как счет у трейдера был открыт в долларах, то ему ничего не нужно пересчитывать с помощью валютного курса пары — продали 1 лот, счет в долларах США, маржу удержали также в американских долларах:

Маржа = Лот / Кредитное плечо = 100 000 USD / 500 = 200 USD.

Именно 200 USD и удержал у трейдера брокер во время продажи 1 лота.

Если бы у трейдера было кредитное плечо 1:100, то аналогичный расчет показал бы, что в этом случае маржа составила бы 1 000 USD. При таком кредитном плече трейдер мог бы открыть сделки в 5 раз меньше по объему. Давайте теперь разберем, как рассчитывается маржа для тех валютных пар, где американский доллар не является базовой валютой.

Расчет маржи для EURUSD

Рассмотрим пример для валютной пары евро / доллар. Очевидно, что если мы будем продавать 1 лот базовой валюты, то это будет уже не американский доллар, а евро. Поскольку депозит в долларах США, а маржа будет блокироваться в этой же валюте, то трейдеру необходимо будет узнать, сколько понадобится долларов США в эквиваленте. Тут пригодится курс открытия сделки:

На скриншоте видно, что при продаже 1 лота евро по цене 1.23398 у трейдера удержали маржу в размере 246.80 USD.

Рассчитаем самостоятельно маржу с учетом кредитного плеча и валютного курса:

Маржа = (Лот × Курс) / Кредитное плечо = (100 000 EUR × 1.23398) / 500 = 246.80 USD.

Подводя итог вышесказанному, можно сделать некоторые выводы. Во-первых, кредитное плечо позволяет торговать трейдеру суммой, большей, чем у него есть на самом деле. Однако трейдер не сможет потерять средства брокера, а только свои. Так что в случае потерь трейдер не будет что-то должен брокеру. Во-вторых, чем больше кредитное плечо, тем больше допустимый объем сделок, так как с увеличением кредитного плеча уменьшается залоговая маржа. В-третьих, большое кредитное плечо не увеличивает риск торговли, если, конечно, этого не допустит сам трейдер.