Полная стоимость ипотеки, сколько стоит ипотека — Услуги ипотечного брокера в Москве

Что определяет стоимость ипотеки? Конечно, годовая ставка. Именно от её величины зависит то, сколько мы в итоге заплатим. Но помимо ставки есть еще плата за рассмотрение заявки, плата за ежегодную страховку, комиссия за выдачу, за снятие средств со счета и т.д.

В итоге эти дополнительные расходы влияют на конечную переплату, а соответственно на полную стоимость кредита. А так как у каждого ипотечного банка свои комиссии и проценты, то необходимо учитывать все платежи, чтобы выбрать самый выгодный.

Эффективная процентная ставка

С 2008 года Центробанк призвал все коммерческие банки информировать своих заёмщиков о полной стоимости кредита и высчитывать эффективную ставку.

В расчеты включаются: платежи по возврату суммы долга, платежи в счет уплаты процентов, комиссии за ведение клиента до сделки и обслуживание его на протяжении всего срока кредита, страховая премия.

Пример эффективной ставки

Эффективная ставка составляет 15.03% годовых, в расчет которой включены:

- платежи по погашению основной суммы долга;

- платежи по уплате процентов в размере 13.00% годовых;

- комиссия за выдачу в размере 1 % от суммы предоставляемого кредита;

- страховая премия, уплачиваемая в пользу страховой компании по договору страхования.

Дополнительные платежи, которые не включаются в расчет полной стоимости

Все дополнительные услуги сторонних организаций, которые в процессе оформления оплачивает заёмщик, не включены в расчет. К ним относятся услуги по оценке недвижимости, нотариуса, государственная регистрация договора. Не смотря на то, что без этих организаций не обойтись, тем не менее в расчет их не берут.

К ним относятся услуги по оценке недвижимости, нотариуса, государственная регистрация договора. Не смотря на то, что без этих организаций не обойтись, тем не менее в расчет их не берут.

Штрафы и пени также не стоит рассматривать при расчете полной стоимости кредита. Речь идет о штрафах, которые начисляются при нарушении условий по возврату долга и уплате начисленных процентов. И это вполне логично, ведь своевременное погашение задолженности входит в первоочередные обязанности заёмщика перед банком.

Как узнать взимает ли банк ежемесячную комиссию за ведение ссудного счета

Сделать это просто — можно попросить у него график с ежемесячным платежами и сравнить их с расчетами по математической формуле в excel или на нашем калькуляторе расчета по сумме, зарплате и платежам. Стоит отметить, что большинство банков не берет с клиентов комиссии за ведение счетов.Что такое полная стоимость кредита: определение, формула, пример расчета

Перед тем, как оформить договор кредитования люди знакомятся с рекламными акциями банков и выгодными предложениями.

Полная стоимость кредита не являет собой одну только процентную ставку. К окончательным выплатам относят также процесс оформления документации с различными комиссиями. Перед подписанием договора следует уточнить, что такое полная стоимость кредита и можно ли ее преждевременно рассчитать.

Нормативное регулирование

Единственный нормативный акт, который регулирует полную стоимость – ФЗ «О потребительском кредитовании». В этом законе содержатся правила расчета стоимости, а также положения по информированию клиента о требуемых выплатах.

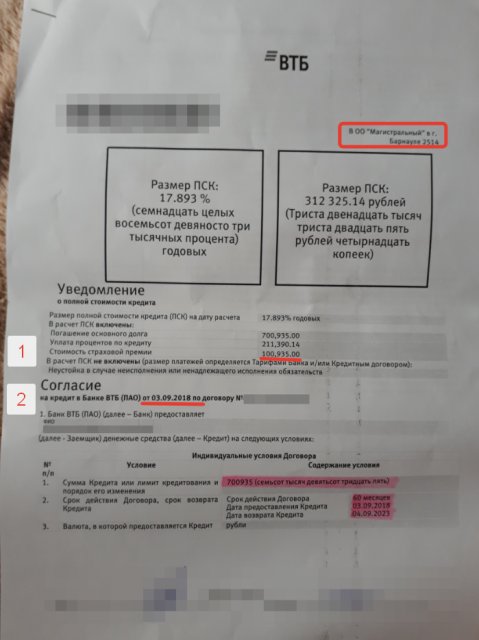

ПСК в кредитном договоре

Значение полной стоимости кредита

Российское законодательство предполагает указание полной кредитной стоимости в кредитном договоре на первой странице, вверху справа. Сведения находятся в рамке, обведенной черным. Будущий клиент сразу увидит написанное, которое составляют 5% от всего текста. Простыми словами, полная стоимость кредита – денежные средства, которые будут оплачены по итогу после оформления кредитной сделки. В эти выплаты входят оплаченный процент, комиссия, единоразовые платежи, оплата услуг и так далее.

Будущий клиент сразу увидит написанное, которое составляют 5% от всего текста. Простыми словами, полная стоимость кредита – денежные средства, которые будут оплачены по итогу после оформления кредитной сделки. В эти выплаты входят оплаченный процент, комиссия, единоразовые платежи, оплата услуг и так далее.

После того, как будет известна информация о полноценной ссуде, заемщик будет иметь четкую информацию касательно реального размера переплат в процессе погашения задолженности. Это значит, что помимо процентной ставки, которая может быть идентичной или похожей в разных банках, клиент знакомится с полным перечнем услуг, чтобы выбрать наиболее выгодную. Но рекомендуется провести расчеты самостоятельно, используя устойчивую формулу или калькулятор.

Из чего она состоит

Что в нее входит

Для начала, следует выяснить, что можно считать составляющей полной кредитной стоимости:

- средства для погашения основной задолженности;

- процентные платежи;

- другие выплаты в пользу банковского учреждения, при наличии этих данных в договоре;

- выплаты за получение и пользование картой;

- выплаты в пользу третьего лица, предоставляющего услуги по сбору и оформлению документации, если это прямо прописано в договоре;

- страховая премия;

- разные условия договора в части процентной ставки или других платежей.

По закону, перед заключением сделки с банком или иным кредитором, его сотрудник обязан сообщить о полной стоимости кредита. А также по требованию должен быть предоставлен расчет.

Что не входит

- Потери, которые не учитываются кредитными условиями, но полагаются согласно закону.

- Пеня или штрафные санкции по причине просрочек или неследований договорным пунктам.

- Комиссии, которые оговорены в сделке, но зависят от действий самого заемщика.

Последний пункт истолковывается следующим образом:

- Штрафы при преждевременном погашении задолженности.

- Комиссионные средства за снятие денег в банкоматах. Некоторые банки позволяют воспользоваться кредитной картой, предполагающей покупки в сети и по терминалу в супермаркетах. Снятие денег даже в банкоматах кредитора предполагают процент.

- Траты за получение и запрос сведений касательно суммы долга через СМС оповещения или электронную почту.

- Комиссионные платежи за проведение валютных операций, если оплата осуществлялась валютой, отличной от предоставленной. К примеру, если кредитные средства были взяты в рублевом эквиваленте, но потрачены в долларах.

- Если средства были перечислены из другого банковского учреждения, а за это полагалась комиссия.

- Траты за услуги приостановления банковских операций. Если блокируется карточный продукт, к примеру.

Клиент имеет право отказаться от последующего составления договора на стадии его подписания, аргументируя это завышенной полной стоимостью.

Как рассчитать полную стоимость кредита

Полная кредитная стоимость может быть рассчитана работником банка или самим заемщиком. В квадратной рамке в правом углу указывается только окончательная стоимость. Клиент видит крупные цифры, но подробные расчеты может отдельно запросить. В каких случаях клиент самостоятельно рассчитывает кредитную сумму: при требовании получения точного значения до того, как будут оформлены договорные отношения.

В зависимости от того, какой банк предлагает кредитные услуги, будут различаться значения кредитной суммы. В таком случае, потребуются расчеты:

- если сопоставляются разные варианты услуг кредитования;

- если клиент заподозрил банк в мошенничестве.

Формула

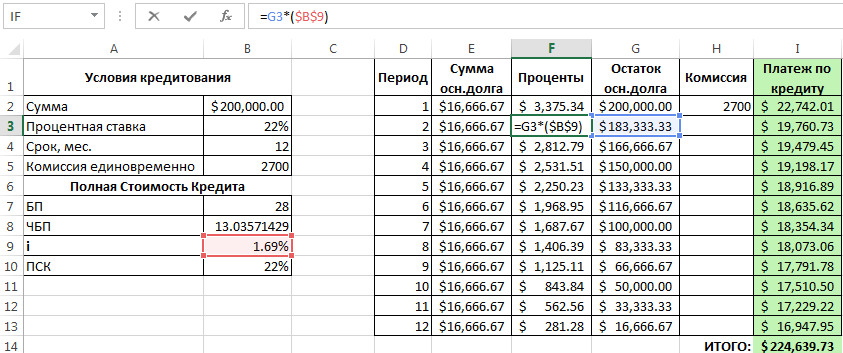

Полная стоимость рассчитывается из формулы: ПСК = I х ЧБП х 100, где:

- ПСК является полной стоимостью кредита в процентах в год.

- I – процент базового периода, имеющий десятичную форму.

- ЧБП – количество базовых периодов за календарный год (полноценный, в 365 дней).

Но это только упрощенная формулировка, подробное описание содержит большее количество математических манипуляций. Для подсчета цены потребуется много времени и возможны ошибки результате. Но многие крупные кредитные организации и банки на официальных сайтах предлагают удобный калькулятор для вычислений. Это достаточно удобный инструмент, который предполагает загрузку и подставку данных.

Как рассчитать ПСК без знаний финансовой математики

Примеры

В Сбербанке и ВТБ имеются калькуляторы, которые не только рассчитывают цену за кредит, но и подбирают наиболее выгодный. У калькулятора уже имеются варианты кредитных услуг, куда потребуется вставить числовые данные.

После того, как будут введены сведения, будет предложен кредитный продукт по определенным критериям, после чего будет известна полная стоимость подобранного займа. Чтобы быстро найти и сравнить банковские ссуды, в некоторых банках предложат «Таблицу подбора кредитов». Ориентировочно будут известны такие параметры:

Если на сайте перейти по вкладке «Получить кредит», это не даст представления о договоре, который будет установлен. Предоставляется информация только касательно процентной ставки и требований. Но согласно закону, заемщик должен быть в письменном виде проинформирован касательно окончательно расчета по кредитному договору.

Образец таблицы со среднерыночными значениями ПСК от Банка России

Правовые последствия

Центральный Банк России имеет одну из важных функций, заключающихся в наблюдении и контроле за кредитными организациями. Основной целью является предупреждение злоупотребления своим финансовым влиянием и повышения процента. По этой причине, Центробанком каждый квартал собираются данные и публикуются средние по рынку границы ПСК с учетом типов кредитных услуг.

Основной целью является предупреждение злоупотребления своим финансовым влиянием и повышения процента. По этой причине, Центробанком каждый квартал собираются данные и публикуются средние по рынку границы ПСК с учетом типов кредитных услуг.

Каждым кредитором должны быть учтены показания. Исключается предложение условий, при которых заемная стоимость превысить цену по рынку более, чем на треть, на это у банков нет права и может наказываться лишением лицензии и штрафами.

ПСК, которые оглашает Центробанк, имеет средний показатель. Их прописывают согласно сведениям, поступившим от трети кредиторов по всей стране, у которых есть разрешение на предложение кредитной продукции.

Полная стоимость кредита (ПСК) — параметр, который обязаны рассчитывать банки и доводить до сведения заемщиков до подписания кредитного договора. Об этом — в видео ниже:

Полная стоимость кредита — платежи заёмщика по кредитному договору, размеры и сроки уплаты которых известны на момент его заключения, в том числе с учётом плате

1.

3. Расчёт полной стоимости кредита Нюанс при расчете ПСК

3. Расчёт полной стоимости кредита Нюанс при расчете ПСКРасчёт ПСК производится по формуле сложных процентов и включает в себя также недополученный заёмщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту. Таким образом, полная стоимость кредита превышает указанную в кредитном договоре процентную ставку даже при отсутствии комиссий и прочих платежей, но в том случае, если окончание процентного периода совпадает с моментом оплаты процентов. При увеличении времени между окончанием процентного периода и моментом оплаты процентов полная стоимость кредита при отсутствии иных комиссий начинает уменьшаться и может быть на несколько десятых процента меньше номинальной ставки по договору.

Потенциальные процентные доходы заемщика не являются расходами по кредиту в истинном смысле, но по существующей методике включаются в расчёт и приводят к увеличению размера ПСК.

В связи с изменениями в законодательстве ФЗ 353, 363 с 1 июля 2014 года могут быть и изменения в расчете ПСК. {m}=0}

{m}=0}

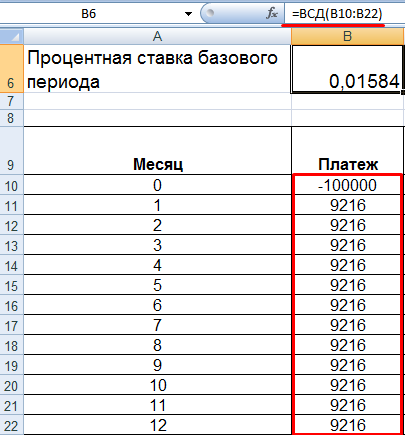

i вычисляется по функции Excel =ВСД{-100000;8884.88;…;8884.88},8884.88 повторяется 12 раз, получаем i=0.01

ПСК = 0.01 x 12 x 100 = 12 % годовых

Из чего складывается полная стоимость кредита

По сути, стоимость кредита формируется из процентов и различных комиссионных платежей. Стоимость кредита или полная стоимость кредита (ПСК) — это все платежи заемщика по кредитному договору, размеры и сроки уплаты которых должны быть известны на момент его заключения. Однако рассчитать окончательную стоимость кредита самому очень тяжело, т.к. формула, утвержденная Центробанком, достаточно сложная.

Полная стоимость кредита подсчитывается в процентах годовых, но проинформировать о том, в какую окончательную сумму обойдется потребителю банковский кредит, стало обязательным для кредитных организаций.

В соответствии с указанием Банка России № 2008-У от 13.05.2008 г. «О порядке расчета и доведения до заемщика — физического лица полной стоимости кредита», кредитная организация обязана уведомить заемщика о ПСК до заключения кредитного договора. Теперь банки должны до подписания договора предоставить клиенту сведения о сумме будущих выплат и значении эффективной процентной ставки.

Теперь банки должны до подписания договора предоставить клиенту сведения о сумме будущих выплат и значении эффективной процентной ставки.

Такой подход к установлению полной стоимости кредита заранее, помимо прочего, обеспечивает возможность сравнения кредитных продуктов различных банков между собой и выбора среди них наиболее выгодного.

Какие платежи включаются в полную стоимость кредита

В расчет полной стоимости кредита включаются платежи заемщика по кредитному договору, связанные с заключением и исполнением кредитного договора, размеры и сроки уплаты которых известны на момент заключения кредитного договора, в том числе:

- по погашению основной суммы долга по кредиту

- по уплате процентов по кредиту

- сборы (комиссии) за рассмотрение заявки по кредиту (оформление кредитного договора)

- комиссии за выдачу кредита

- комиссия за открытие, ведение (обслуживание) счетов заемщика (если их открытие и ведение обусловлено заключением кредитного договора)

- комиссии за расчетное и операционное обслуживание

- комиссии за выпуск и годовое обслуживание кредитных и расчетных (дебетовых) карт

- платежи заемщика в пользу третьих лиц, если обязанность заемщика по таким платежам вытекает из условий кредитного договора, в котором определены такие третьи лица.

Информация о полной стоимости кредита, перечень и размеры платежей, включенных и не включенных в расчет полной стоимости кредита, а также перечень платежей в пользу не определенных в кредитном договоре третьих лиц доводятся кредитной организацией до заемщика в составе кредитного договора.

Сроки погашения полной суммы, подлежащей выплате заемщиком, могут быть доведены до заемщика в качестве приложения к кредитному договору или дополнительного соглашения к кредитному договору (о сроках кредита см. статью «Срок кредита: делаем правильный выбор»).

Новый порядок расчета стоимости кредита

Важных корректировок в новом порядке расчета две. Платежи заемщиков третьим лицам, в частности страховщикам или оценщикам, непременно должны включатся в расчет полной стоимости кредита не целиком, как раньше, а лишь в той доле, которую ссуда составляет от полной стоимости приобретаемого в кредит товара. Это позволит избежать искусственного завышения полной стоимости кредита, когда заемщик платит банку крупный первоначальный взнос.

Вторая новация в расчете полной стоимости кредита заключается в необходимости пропорционального учета сроков ссуды и платежей третьим лицам.

Что нужно знать заемщику о полной стоимости кредита

Беря кредит, заемщику необходимо помнить, что процентная ставка, которую указывает банк, не равна полной стоимости кредита. Оценивая привлекательность того или иного кредитного продукта, нужно поинтересоваться у банковских специалистов обо всех комиссиях и дополнительных платежах, которые придется заплатить банку в конечном итоге (подробнее о комиссиях рассказано в статье «Комиссия банка: основные виды и правомерность взимания»). Также необходимо ознакомиться с предварительным графиком ежемесячных платежей по кредиту.

Как рассчитать ипотечный платеж за 8 шагов

- Ежемесячный платеж по ипотеке можно рассчитать вручную, но проще воспользоваться онлайн-калькулятором.

- Вам необходимо знать основную сумму ипотеки, годовую или ежемесячную процентную ставку и срок кредита.

- Рассмотрите также страхование домовладельцев, налоги на имущество и частное ипотечное страхование.

- Нажмите здесь, чтобы сравнить предложения от кредиторов рефинансирования »

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Чаще всего домовладелец, занявший деньги на покупку дома, вносит единовременный ежемесячный платеж своему ипотечному кредитору. Но хотя это можно назвать ежемесячным платежом по ипотеке, он включает в себя больше, чем просто стоимость выплаты ссуды и процентов.

Для многих из миллионов американских домовладельцев, имеющих ипотеку, ежемесячный платеж также включает частное ипотечное страхование, страхование домовладельцев и налоги на имущество.

Можно рассчитать общий ежемесячный платеж вручную, используя стандартную формулу, но часто проще использовать онлайн-калькулятор. В любом случае, вот что вам понадобится:

Узнайте больше и получите предложения от нескольких кредиторов »Первоначальная сумма кредита называется основной суммой залога.

Например, человек, имеющий 100 000 долларов наличными, может внести 20% первоначальный взнос за дом за 500 000 долларов, но ему потребуется занять 400 000 долларов в банке, чтобы завершить покупку.Основная сумма ипотеки составляет 400 000 долларов.

Если у вас есть ипотечный кредит с фиксированной процентной ставкой, вы будете платить одинаковую сумму каждый месяц. С каждым ежемесячным платежом по ипотеке больше денег будет идти на выплату основной суммы, а меньше — на ваши проценты. (Чтобы узнать больше о том, как работает этот процесс, просмотрите пример графика погашения.)

Процентная ставка — это, по сути, комиссия, которую банк взимает с вас за заимствование денег, выраженную в процентах. Как правило, покупатель с высоким кредитным рейтингом, высоким первоначальным взносом и низким соотношением долга к доходу обеспечит более низкую процентную ставку — риск одолжить этому человеку деньги ниже, чем для кого-то с менее стабильным финансовым положением. .

Как правило, покупатель с высоким кредитным рейтингом, высоким первоначальным взносом и низким соотношением долга к доходу обеспечит более низкую процентную ставку — риск одолжить этому человеку деньги ниже, чем для кого-то с менее стабильным финансовым положением. .

Кредиторы предоставляют годовую процентную ставку по ипотеке. Если вы хотите вручную рассчитать ежемесячный платеж по ипотеке, вам понадобится ежемесячная процентная ставка — просто разделите годовую процентную ставку на 12 (количество месяцев в году). Например, если годовая процентная ставка составляет 4%, ежемесячная процентная ставка будет 0,33% (0,04 / 12 = 0,0033).

Наиболее распространенный срок ипотеки с фиксированной процентной ставкой составляет 30 или 15 лет. Чтобы получить ожидаемое количество ежемесячных платежей, умножьте количество лет на 12 (количество месяцев в году).

30-летняя ипотека потребует 360 ежемесячных платежей, в то время как 15-летняя ипотека потребует ровно половину этого количества ежемесячных платежей, или 180. Опять же, вам нужны эти более конкретные цифры, только если вы подставляете цифры в формула — онлайн-калькулятор сам произведет вычисления, как только вы выберете тип ссуды из списка вариантов.

Опять же, вам нужны эти более конкретные цифры, только если вы подставляете цифры в формула — онлайн-калькулятор сам произведет вычисления, как только вы выберете тип ссуды из списка вариантов.

Частное ипотечное страхование (PMI) необходимо, если вы закладываете менее 20% от покупной цены при получении обычной ипотеки, или о чем вы, вероятно, думаете как «обычная ипотека».«Чаще всего ваш страховой взнос по PMI будет добавлен к вашим ежемесячным выплатам по ипотеке кредитором.

Точная стоимость будет указана в вашей оценке кредита, но PMI обычно стоит от 0,2% до 2% от основной суммы вашей ипотеки.

Часто , PMI может быть отменен, как только домовладелец достигнет 20% собственного капитала дома.

Ежемесячный платеж по ипотеке часто включает налоги на недвижимость, которые взимаются кредитором, а затем переводятся на конкретный счет, обычно называемый условным депонированием или арестом. В конце года налоги уплачиваются в правительство от имени домовладельцев.

В конце года налоги уплачиваются в правительство от имени домовладельцев.

Размер вашей задолженности по налогу на недвижимость будет зависеть от местных налоговых ставок и стоимости дома. Так же, как и подоходный налог, кредитор рассчитывает, что домовладельцу придется заплатить сумму, которая может быть больше или меньше фактической суммы задолженности, что может привести к выставлению счета или возмещению в налоговый сезон.

Обычно ставку налога на недвижимость можно найти на веб-сайте местного правительства.

Почти каждый домовладелец, который берет ипотеку, должен будет платить страховку домовладельца — еще одна сумма, которая часто включается в ежемесячные выплаты по ипотеке кредитору.n — 1]

P = основная сумма кредита

i = ежемесячная процентная ставка

n = количество месяцев, необходимых для погашения ссуды

После расчета M (ежемесячный платеж по ипотеке) вы можете добавить в ежемесячную собственность налог и страховой взнос домовладельцев, если они у вас есть. Это фиксированные расходы, которые не зависят от суммы займа в банке, поэтому их можно легко добавить к ежемесячным расходам.

Это фиксированные расходы, которые не зависят от суммы займа в банке, поэтому их можно легко добавить к ежемесячным расходам.

Если математика не ваша сильная сторона, попробуйте онлайн-калькулятор ипотечного кредита, который включает расходы на страхование и налоги.Они могут дать довольно точную картину ежемесячного платежа, который вы будете делать кредитору. Онлайн-калькулятор также может помочь оценить налоги и расходы на страхование.

Ставки по ипотеке и рефинансированию по штатам

Последние ставки в вашем штате можно узнать по ссылкам ниже.

Алабама

Аляска

Аризона

Арканзас

Калифорния

Колорадо

Коннектикут

Делавэр

Флорида

Джорджия

Гавайи

Айдахо

Иллинойс

Индиана

Айова

Канзас

Кентукки

Луизиана

Мэн

Миссисетленд

Миссури

Монтана

Небраска

Невада

Нью-Гэмпшир

Нью-Джерси

Нью-Мексико

Нью-Йорк

Северная Каролина

Северная Дакота

Огайо

Оклахома

Орегон

Пенсильвания

Род-Айленд

Южная Каролина

Южная Дакота

Вирджиния

Юта

Южная Дакота

Вирджиния

Юта

Вашингтон

Вашингтон, округ Колумбия

Западная Вирджиния

Висконсин

Вайоминг

Использование формул Excel для расчета платежей и сбережений

Управление личными финансами может быть проблемой, особенно при планировании платежей и сбережений.Формулы Excel могут помочь вам рассчитать будущую стоимость ваших долгов и инвестиций, что упрощает расчет времени, необходимого для достижения ваших целей. Используйте следующие функции:

PMT рассчитывает платеж по ссуде на основе постоянных платежей и постоянной процентной ставки.

NPER рассчитывает количество периодов выплат для инвестиций на основе регулярных, постоянных платежей и постоянной процентной ставки.

PV возвращает приведенную стоимость инвестиции. Приведенная стоимость — это общая сумма, которую сейчас стоит серия будущих платежей.

FV возвращает будущую стоимость инвестиций на основе периодических постоянных платежей и постоянной процентной ставки.

Подсчитайте ежемесячные платежи для погашения долга по кредитной карте

Предположим, что причитающийся остаток составляет 5 400 долларов США при годовой процентной ставке 17%.Пока идет погашение долга, на карту больше ничего покупать не будет.

Использование функции ПЛТ (ставка, КПЕР, ТС)

= ПЛТ (17% / 12,2 * 12,5400)

в результате ежемесячный платеж в размере 266,99 долларов США для погашения долга в течение двух лет.

Аргумент ставки — это процентная ставка за период по ссуде. Например, в этой формуле годовая процентная ставка 17% делится на 12 — количество месяцев в году.

Аргумент КПЕР 2 * 12 — это общее количество периодов платежей по ссуде.

Аргумент PV или приведенной стоимости равен 5400.

Расчет ежемесячных выплат по ипотеке

Представьте себе дом за 180 000 долларов под 5% годовых с 30-летней ипотекой.

Использование функции ПЛТ (ставка, КПЕР, ТС)

= PMT (5% / 12,30 * 12,180000)

— ежемесячный платеж (без учета страховки и налогов) в размере 966 долларов.28.

Аргумент ставки равен 5%, разделенным на 12 месяцев в году.

Аргумент КПЕР равен 30 * 12 для 30-летней ипотеки с 12 ежемесячными выплатами каждый год.

Аргумент ПС — 180000 (текущая стоимость ссуды).

Узнайте, как откладывать каждый месяц на отпуск своей мечты

Вы хотите сэкономить на отпуске через три года, который будет стоить 8 500 долларов.Годовая процентная ставка по сбережению — 1,5%.

Использование функции ПЛТ (ставка, КПЕР, ТС, БС)

= PMT (1,5% / 12,3 * 12,0,8500)

, чтобы сэкономить 8 500 долларов за три года, потребуется экономия 230,99 долларов каждый месяц в течение трех лет.

Аргумент ставки равен 1,5%, разделенному на 12, количество месяцев в году.

Аргумент КПЕР составляет 3 * 12 для двенадцати ежемесячных платежей в течение трех лет.

ТС (текущая стоимость) равна 0, потому что счет начинается с нуля.

FV (будущая стоимость), которую вы хотите сэкономить, составляет 8 500 долларов.

Теперь представьте, что вы откладываете на отпуск в размере 8500 долларов в течение трех лет, и задаетесь вопросом, сколько вам нужно будет внести на свой счет, чтобы ежемесячные сбережения составляли 175 долларов в месяц. Функция PV рассчитает, какая часть начального депозита принесет будущую стоимость.

Использование функции ПС (ставка, КПЕР, ПЛТ, БС)

= PV (1,5% / 12,3 * 12, -175,8500)

потребуется первоначальный депозит в размере 1969,62 долларов, чтобы иметь возможность платить 175 долларов в месяц и получить 8500 долларов через три года.

Аргумент ставки составляет 1,5% / 12.

Аргумент КПЕР равен 3 * 12 (или двенадцать ежемесячных платежей за три года).

PMT составляет -175 (вы будете платить 175 долларов в месяц).

FV (будущая стоимость) составляет 8500.

Узнать, сколько времени займет погашение кредита физическому лицу

Представьте, что у вас есть личный заем в размере 2500 долларов, и вы согласны платить 150 долларов в месяц под 3% годовых.

Использование функции КПЕР (ставка, ПЛТ, ТС)

= КПЕР (3% / 12, -150,2500)

на погашение кредита потребуется 17 месяцев и несколько дней.

Аргумент ставки: 3% / 12 ежемесячных платежей в год.

Аргумент PMT равен -150.

Аргумент PV (приведенная стоимость) равен 2500.

Расчет авансового платежа

Допустим, вы хотите купить автомобиль за 19 000 долларов под 2,9% годовых в течение трех лет.Вы хотите, чтобы ежемесячные платежи составляли 350 долларов в месяц, поэтому вам нужно рассчитать свой первоначальный взнос. В этой формуле результатом функции ПС является сумма ссуды, которая затем вычитается из покупной цены для получения первоначального взноса.

Использование функции ПС (ставка, КПЕР, ПЛТ)

= 19000-PV (2,9% / 12, 3 * 12, -350)

необходимый первоначальный взнос составит 6 946,48 долларов США

Покупная цена в размере 19 000 долларов США указывается первой в формуле.Результат функции PV будет вычтен из покупной цены.

Аргумент ставки равен 2,9%, деленному на 12.

Аргумент КПЕР равен 3 * 12 (или двенадцать ежемесячных выплат в течение трех лет).

PMT составляет -350 (вы платите 350 долларов в месяц).

Узнайте, сколько ваших сбережений со временем увеличится

Начиная с 500 долларов на вашем счете, сколько у вас будет через 10 месяцев, если вы будете вносить 200 долларов в месяц по ставке 1.5% годовых?

Использование функции БС (ставка, КПЕР, ПЛТ, ТС)

= FV (1,5% / 12,10, -200, -500)

через 10 месяцев у вас будет сбережений в размере 2 517,57 долларов.

Аргумент ставки составляет 1,5% / 12.

Аргумент КПЕР равен 10 (месяцев).

Аргумент PMT равен -200.

Аргумент PV (текущая стоимость) равен -500.

Подсчитать итоговую сумму процентов и уплаченной суммы

В этом видео вы рассчитаете общую сумму, которую вы заплатите за кредит. разного количества.

Затем вы подсчитаете, сколько процентов от этой общей суммы.

Это скажет вам, сколько будет стоить одолжить деньги сверх течение срока кредита.

Когда вы берете ссуду на машину, дом или другую покупку, вы выплачиваете проценты в дополнение к основной или первоначальной сумме кредита.

Добавьте столбец в диаграмму сумм кредита для Общих выплат.

Чтобы рассчитать общую сумму, которую вы заплатите за кредит, умножьте ежемесячный платеж. по количеству месяцев.

В первой ячейке под Общим платежом введите равно и выберите рядом с ним ячейку ежемесячного платежа.

Введите символ умножения и щелкните ячейку с количеством платежей.

Как вы узнали, ячейки, которые остаются фиксированными, нуждаются в абсолютной ссылке на ячейку.

Сделайте в этой формуле абсолютное количество платежей в ячейке, введя знаки доллара перед букву столбца и номер строки.

Затем нажмите Enter.

Отличная работа!

Теперь в этой ячейке подсчитывается общая сумма, которую вы потратите на этот кредит.

Наконец, рассчитайте сумму, которую вы заплатите в качестве процентов, то есть деньги, которые вы заплатите. кредитору за использование их денег.

Создайте столбец для общей суммы процентов.

Затем вычтите первоначальную сумму кредита из общей суммы платежей.

Введите равно и выберите ячейку общей суммы платежей.

Введите знак минус, затем выберите ячейку с начальной суммой кредита.

Эти ссылки на ячейки остаются относительными, потому что они обе изменяются. относительно ячейки, в которой находится формула.

Нажмите Enter и проверьте математику.

Большой!

Выделите ячейку общих платежей и ячейку общих процентов.

Затем перетащите маркер ячейки вниз, чтобы скопировать формулы на остальную часть листа.

Потрясающий!

Ваша таблица автоматически вычисляет эти значения для всех сумм ссуды в вашем листе.

Взгляните на эти расчеты.

Возможно, вы могли бы получить ссуду на 15000 долларов, но ежемесячный платеж в 400 долларов не соответствует вашему бюджету.

Но, возможно, вы могли бы платить 300 долларов в месяц.

Вместо этого можно было занять 10 тысяч долларов.

Но посмотрите также, сколько процентов вы заплатите — почти 630 долларов!

Возможно, вам будет лучше сэкономить больше на первоначальный взнос, прежде чем финансировать автомобиль.

Если бы можно было сэкономить на 2 тысячи долларов больше, например, вам нужно будет профинансировать всего 8 тысяч долларов.

Вы сэкономите более 60 долларов в месяц на платежах.

Если у вас есть время, поэкспериментируйте с изменением годовых и условий кредита.

Введите другую годовую процентную ставку, чтобы увидеть, как увеличиваются ежемесячные платежи и общая процентная ставка.

Когда вы меняете годовую процентную ставку в своей электронной таблице, другие расчеты автоматически обновляются.

Вы также можете снизить ежемесячные платежи продлив срок кредита до пяти-шести лет.

Проверьте это: если вы продлите кредит до пяти лет вместо трех, ежемесячный платеж существенно уменьшается.

Это здорово, но в конечном итоге вы заплатите более тысячи долларов процентов.

Это на 400 долларов больше, чем вы заплатили бы, если бы купили машину для 3 года и более десяти процентов от основной суммы кредита !!

Как и в случае с мобильными телефонами и вариантами жилья, решения об автокредитовании не для всех одинаковы.

Возможно, вам стоит заплатить еще несколько сотен долларов в течение пяти лет, чтобы сохранить ваши ежемесячные платежи ниже.

Но вашего соседа может больше беспокоить общая сумма, которую он заплатит.

Ни одно из решений не является правильным или неправильным.

Речь идет о том, что лучше всего подходит вам и вашей ситуации.

Но всегда полезно быть в курсе всех вариантов, и именно здесь электронные таблицы могут помочь вам подготовиться — и даже сэкономить деньги!

Теперь твоя очередь: Рассчитайте общую сумму платежа, умножив ежемесячный платеж по количеству платежей.

Используйте абсолютную ссылку на ячейку для количества платежей.

Рассчитайте сумму, которую вы заплатите в качестве процентов путем вычитания суммы кредита из общей суммы выплат.

Скопируйте эти формулы в остальную часть таблицы сумм ссуды.

Поэкспериментируйте с изменением годовой процентной ставки и условий кредита, чтобы выбрать лучший кредит.

Затем переходите к следующему видео, где вы исследуете несколько автомобилей в указанном вами ценовом диапазоне.

Формулы займа или инвестирования

Формулы займа или инвестированияАвторские права 19962021 Стэн Браун

Резюме: Сложные проценты могут работать на вас или против вас. Если вы берете ссуду или делаете инвестиции , в любом случае это тот же набор формул. Эта страница дает вам формулы, показывает, откуда они пришли, и работает с множеством Примеры. Книги Excel также предоставляются.

Just the Formulas, Maam

Не заставляй меня пробираться сквозь всю эту алгебру, Я слышу твой крик. Просто дайте мне формулы! Вот иди; есть также книгу Excel, доступную для загрузки. (Эти формулы не были ниспосланы с небес архангелом. Если ты хочешь чтобы увидеть производные, которые на самом деле не так уж и сложно, они приводится ниже на этой странице.)

Все формулы применимы, когда выплаты производятся в конце каждого периода , и, пожалуйста, поймите, что результаты приблизительный.Имена переменных должны быть довольно простыми, но я объясню их ниже.

Если выплаты производятся в начале каждого периода , то По сути, у вас есть N − 1 платежей на основную сумму А-П. Прописью: прежде чем подставлять в формулы, вы отнимите 1 от количества платежей, и вы вычтете один платеж сумма от основного долга. Это работает, потому что конец каждого периода это начало следующего периода.

Введение

Довольно часто в группе новостей альт.n

Еще один многолетний фаворит:

Сколько я должен платить на сберегательный счет каждый месяц накопить 200000 долларов за десять лет, если на счету платит 5%?

Наконец, вот вопрос, который, я надеюсь, вы однажды зададите:

Я только что выиграл в лотерею. Приз 26 миллионов долларов, выплачено 1,3 миллиона долларов в год; или я могу взять единовременно 16 миллионов долларов. Что мне делать?

Это различные формы текущая стоимость, будущая стоимость и проблемы с аннуитетом .Все они связаны с инвестициями или поток платежей и то, как стоимость меняется с течением времени. Чтобы обновить старая поговорка чуть-чуть, птица в руке стоит 1,06 в куст.

Общая идея состоит в том, что одновременно происходят две вещи. время в ссуде или вложении:

- Первоначальная сумма (так называемая основная сумма , не принцип) растет в цене по мере того, как процентов накапливают .

- Выплаты производятся (обычно).В ссуде или аннуитете выплаты отрицательные, потому что они идут в уменьшить основную сумму. С другой стороны, на сберегательном счете или другом вложения любые выплаты положительны, потому что идут на увеличение баланса, и любые изъятия отрицательны, потому что они уменьшают баланс. Но чтобы сохранить вещи простые Я рассматриваю все платежи как положительные и использую знаки плюс или минус знаки в разных ситуациях.

На этой странице будут разработаны формулы для решения всех видов проблемы с текущей или будущей стоимостью.Они покрывают ссуды, сбережения счета и другие инвестиции, ипотека и аннуитеты. Как ты видите, хотя есть много названий для этих проблем, они действительно все равно на это смотрели с разных сторон.

Поскольку займы кажутся наиболее популярными проблемами, я начну с их. После этого я адаптирую формулы для других видов проблемы будущей ценности. Например, ссуда является зеркальным отражением внесение первоначального крупного депозита на сберегательный счет, а затем получение постоянную сумму каждый месяц, пока ничего не останется.Общая всех платежей / снятия средств в конечном итоге достигнет общей суммы первоначальный заем / депозит плюс начисленные проценты.

Предупреждения

Все формулы и примеры на этой странице действительны алгебраически, но их следует рассматривать как просто приближения финансово.

Например, вы можете вычислить сумму платежа в размере $ 65,4321. Очевидно, что невозможно произвести платеж на более крупную сумму. точности, чем один цент, поэтому вы будете платить либо 65,43 доллара, либо 65,44 доллара за месяц.В любом случае баланс в следующие месяцы будет немного другим. исходя из того, что можно вычислить по формуле. Со временем эти различия могут либо расти, либо исчезать.

Следовательно, в реальной кредитной ситуации вам, вероятно, следует ожидать увидеть незначительные неточности в результатах расчетов здесь.

Помимо округления, вы также можете найти различия, потому что финансовые учреждения применяют традиционные или творческие методы бухгалтерского учета, такие как правило 78 или Правило 360/365.Ваша лучшая защита - внимательно прочитать все документы и, при необходимости, используйте формулы на этой странице, чтобы проверить цифры тебе дано.

Некоторые переменные

| A | сумма ссуды (основная сумма) или первоначальные инвестиции |

| B_n или B n | (произносится B sub n) остаток после n платежей. После того, как последний платеж был произведен, B_N равно нулю.) |

| F | будущая сумма, накопленная потоком платежей |

| i | процентная ставка за период, а не за год (Например, если выплаты по кредиту производятся ежемесячно и процентная ставка составляет 9%, то i = 9% / 12 = 0.) в некоторых из следующих формул. каретка произносится в степени. Да, HTML поддерживает надстрочные символы; но не все браузеры отображают их четко, и я понимаю, что некоторые системы для слабовидящих тоже не различайте их. Все эти проблемы предполагают, что Все суммы платежей равны , за исключением, возможно, начальный или окончательный платеж, который отличается. Можно решить проблемы с неравными выплатами, но с расчетами намного сложнее; для такого рода проблем электронная таблица - ваш лучший инструмент. Мастер-формулаМетод, который я использую для решения этих проблем, заключается в том, чтобы придумать формула для B_n, остаток ссуды после n платежей. Затем несколько преобразования этой формулы покажут, как найти другой переменные. Чтобы вычислить эту формулу для B_n, мне нужно вычислить баланс на конец первого периода, второго периода и, возможно, еще пара, и ищите выкройку. Когда заем впервые взят , нет платежи были произведены, поэтому остаток по кредиту такой же, как и по кредиту количество:

B_0 = A Что происходит в конце первого периода ? Начислены проценты. (n-2) +.n - 1] я , что означает, что полная формула - (1) Эта основная формула связывает сальдо B_n после n периодов, первоначальная сумма A, платеж P и процентная ставка i за период. Он также используется в книге Excel, которая сопровождает эту страницу. Все остальное будет производным от этой основной формулы. Итак, если вы нужно запоминать формулы, это единственное, что вам нужно запомнить. Если вам известны процентная ставка i, сумма ссуды A и платеж P, вы можете использовать уравнение 1 для нахождения текущего баланса Остаток после n платежей.Иногда это называют Сумма выплаты . (В былые дни фактическая выплата сумма часто была больше, чем это, из-за правила 78. Но в В последние годы в США законы о правдивом кредитовании сделали правило 78 и другие штрафы за предоплату встречаются гораздо реже.) Пример 1: У вас есть автокредит на сумму 18 000 долларов США под 14,25% на 36 месяцев. У тебя есть только что совершил 24-й платеж на сумму 617,39 долларов США и хотел бы узнать, сумма выплаты. Решение: 14.24−1) Б_н = 6866.97 Через 24 месяца, что составляет 2/3 или 67% срока кредита, Вы выплатили всего 62% кредита. Таков эффект начисленных процент, а для более длинных ссуд он еще более однобокий, как вы увидите в пример 2. Поиск других номеров займовУравнение 1 показало, как найти ток остаток или сумма выплаты по кредиту. Но, скорее всего, вы хотите знать какова будет сумма платежа для определенное количество платежей, или сколько платежей определенной суммы.Большинство очевидные моменты, когда вы задаете эти вопросы, - это когда вы покупаете автомобиль в кредит на 3 или 4 года (или дольше) или дом в 30-летний заем. В следующих двух разделах показано, как найти количество платежей N и суммы платежа P, выполнив некоторую алгебру на уравнение 1. - N для много приращений i и N.В настоящее время, конечно, мы просто числа на калькуляторе, и ответ выскочит. Вы также можете используйте книгу Excel, прилагаемую к этому страница. Пример 2: Вы покупаете дом за 250 000 долларов со скидкой 10% на ипотека на 30 лет по фиксированной ставке 7,8%. Что такое ежемесячный оплата? Решение: 30 лет - это 360 месяцев, а ежемесячная процентная ставка составляет 7,8% / 12, или 0,0065. Сумма кредита составляет 90% от 250 000 долларов США, что составляет 225000 долларов.-360] P = 1619.708627 → $ 1619,71 - ежемесячный платеж Банк обычно округляет ссуду платеж до следующего пенни или даже до следующего доллара, оставив последний платеж должен быть немного меньше остальных. Кстати, может быть интересно (а ужасно), чтобы вычислить B_12, остаток кредита после первых лет платежи по этому кредиту. Используя уравнение 1, вы найти, что B_12 = 223044,55 Youve выплатили 19 436 долларов США.52 (12 раз 1619,71), но даже $ 2000 из этой суммы не пошли на выплату основной суммы кредита. Это шокирующий факт, с которым каждый домовладелец сталкивается в какой-то момент при ипотеке: в течение первого года практически все ваши платежи идут в интерес. Теперь вы знаете, как рассчитать сумму платежа, когда количество платежей предопределено. А как насчет другого направление? Количество платежейПредположим, вы заранее определили сумму платежа и вам нужно знать количество платежей? Это менее распространенная ситуация, но вот два примеры из жизни:

Для определения количества платежей по фиксированной сумму платежа, вы можете снова начать с уравнения 1, но это оттенок проще начать с уравнения 2:.-N = 1 - --- P Возьмите бревно с двух сторон:

-N * журнал (1 + i) = журнал (1-iA / P) (3) И вот оно: количество платежей N на заем на сумму A с процентной ставкой i и суммой платежа P. (можно использовать любой логарифм base, если оба журнала используют одну и ту же базу.) Вы также можете используйте книгу Excel, прилагаемую к этому страница. Пример 3: Тетя Салли предлагает одолжить вам 3500 долларов под 6% на приобретение нового домашнего кинотеатра. система, которую вы хотите.Если вы будете возвращать ей 100 долларов в месяц, сколько времени это будет брать? Решение: 6% в год - 0,5% в месяц, или 0,005. P = 100 и A = 3500. Подставить в уравнение 3: .N = -log (1-iA / P) / журнал (1 + i) N = −log (1−0,005 * 3500/100) / log (1,005) N = −log (0,825) / журнал (1,005) Любая основа логарифмов даст такой же окончательный результат. ответ, поэтому используйте журналы base-10: N = - (- 0,083546) / (0,0021661) N = 38,57 Вы заплатите тете Салли 38 выплат по 100 долларов каждый, а затем заключительный платеж меньшего размера для завершения ссуды. Сколько стоит последний платеж? Сначала найдите B_38, остаток ссуды после 38 платежей. Используя уравнение 1, найдите, что B_38 = 56,83 Вы можете включить это в свой 38-й платеж или оплатить его. отдельно 39-м платежом. Если вы включите его в 38-й платеж, вы заплатите 37 ежемесячных платежей в размере 100,00 долларов США и 38-й платеж в размере 156,83 долларов США . Если внести отдельный платеж в конце 39 числа в месяц ты должен тете Салли 0.5% годовых на 56,83 доллара за в этом месяце, поэтому ваш последний платеж будет 56,83 доллара США + (0,00556,83) = 57,11 доллара США. В этом случае ты заплатишь Тетя салли 38 платежей в размере 100,00 долларов США и 39-й платеж в размере 57,11 долларов США . Пример 3A: Предположим, вы платите тете Салли 15 долларов в месяц вместо 100 долларов. Как Долго ли тогда погашать ссуду? Решение: Как и раньше, 6% в год - это 0,5% = 0,005 в месяц. N = −log (1 − iA / P) / log (1 + i) N = −log (1−0.005 * 3500/15) / лог (1,005) N = -log (-0,17) / журнал (1,005) Что с логом отрицательного числа? Довольно просто, за 15 долларов в месяц, никогда не платят тете Салли за . Ежемесячная процентная ставка по $ 3500 под 6% составляет 0,063500 / 12 = 17,50 долларов, поэтому при выплате 15 долларов ваш долг растет, а не усадка. Отображается загружаемая книга Excel. сообщение об ошибке, если вы введете такие невозможные числа в расчет количества платежей. Пример 4: У вас есть 15 000 долларов на 5-процентном сберегательном счете. ежемесячно.Сколько времени потребуется, чтобы закрыть счет, если вы снимете 100 долларов в месяц? Решение: Это прямая ссуда от вас в банк: A = 15000; i = 5% / 12 = 0,004167; P = 100, и вам нужно найти N. Используйте уравнение 3: N = -log (1-iA / P) / журнал (1 + i) N = −log (1 − 0,004167 * 15000/100) / log (1,004167) N = 235,89 Можно вывести 100 долларов в месяц на 235 месяцев (почти 20 лет). Поскольку N не целое число, будет после 235-го вывода на счету осталось мало денег.Ты можешь используя уравнение 1, найдите, что B_235 = 88,56 доллара. Так в конце 235-го месяца вы можете закрыть счет, сняв 188,56 $, или вы можете взять только 100 долларов и закрыть счет в конце 236-й месяц. В этом случае вы получите проценты в размере (5% 12) 88,56 = 0,37 доллара, поэтому вы получите 88,93 доллара в конце 236-го месяца . Кстати, знак минус в уравнении 3 может выглядят немного странно: как количество платежей может быть отрицательным? На самом деле это не так.Поскольку 1 − iA / P находится между 0 и 1, его логарифм будет отрицательным, поэтому его нужно отрицать, как в уравнение 3 дает положительное число N. - N] А = (60 /.-36] А = 1806,45 При 12% годовых вы можете позволить себе 1806,45 долларов США , «этого« недостаточно ». к счастью, продавщица работает на комиссионных и соглашается дополнительные 50 долларов от цены. (Я придумываю эти истории, поэтому могу добавить счастливый конец если хочу!) Процентная ставкаЭтот, к сожалению, посложнее. Математики говорят, что там нет решения в закрытой форме для интереса ставка, а это означает, что не существует простой формулы для определения точное решение с i слева и другими переменными и функциями на вправо, за конечное число шагов.Ты все еще можешь найти меня, но ты для этого надо работать. Вот несколько методов на выбор:

Метод НьютоновМетодНьютонов имеет то преимущество, что очень быстрый. Точнее, метод Ньютона очень быстро находит процентную ставку, если вообще может ее найти.Метод Ньютона может потерпеть неудачу, если ваше первоначальное предположение о процентной ставке слишком диковинно, но в реальном мире это не проблема, потому что Обычно вы имеете некоторое представление о реальной процентной ставке. (- N-1) - А Уравнение для последовательных догадок в методе Ньютона: поэтому (8) Пример 6: Вы думаете о лизинге автомобиля за 11 200 долларов, вас привлекла реклама без первоначального взноса.-49 - 11200] Вычисленные предположения: 0,0094295242, 0,0094008156, 0,0094007411, 0,0094007411. Для получения ответа по методу Ньютона требуется всего четыре итерации i = 0,0094007411 в месяц. Проверьте это, заменив это в Уравнение 2, конечно же, мы получаем P = 291,0000000 долларов. Следовательно, годовая ставка составляет 120,94007411 = 11,28% . Решение серииОбщее мнение о Usenet заключалось в том, что нет способа решить эту проблему. любое из первых четырех уравнений для i, и это Достаточно верно, если вы ищете решение в закрытой форме.Тем не мение, В конце лета 2004 года Дэвиду Кантреллу пришла в голову идея подать заявку возвращение ряда к уравнению 2 в своей статье Серия интересных. в отличный пример академической честности после публикации своего первого article Кантрелл продолжал копать, нашел статью Х. Стелсон в American Mathematical Monthly и опубликовал ссылку в последующем. Мое уравнение 7 полностью из-за статьи Кантрелла, но я немного переделал ее, чтобы упростить вычисления. (в дальнейшее наблюдение, Кантрелл указывает, что ряд сходится, когда NP <2A; другими словами, когда сумма всех платежей меньше чем вдвое больше основного долга.Это верно для большинства кредитов, с Заметное исключение ипотечных кредитов. Для случаев, когда серия не сходится, он предлагает формулу; видеть ниже.) Информацию о возврате серий см. В Mathworld. статья Ряд Реверс. Давайте повторим пример 6, чтобы сравнить это метод против метода Ньютона. При P = 291, N = 48 и A = 11200, я вычислил u = 0,005043732 и i = 0,0094015005. Это немного выше истинного ответа из 0,009400741, что неудивительно, учитывая, что следующий член в серии будет есть знак минус.Тем не менее, вероятно, это достаточно точно: замена в уравнении 2 дает платеж в размере 291,0049718 долларов, что составляет 291,00 долларов США для ближайшая копейка. Приближенное решение по формулеВ случаях, когда NP ≥ 2A, Дэвид Кантреллс серийное решение не сходится. NP ≥ 2A означает, что общая выплаченная (количество платежи, умноженные на сумму платежа) более чем вдвое больше суммы количество. Самый распространенный пример - жилищная ипотека. Он был достаточно любезен, чтобы привлечь мое внимание не только к этому ограничению серийного решения, но к его статья Поиск процентной ставки без Приближение или поиск корня.В этой статье он привел оригинальную формулу который он разработал, чтобы приблизиться к и в широком диапазоне ситуации, даже если серийное решение терпит неудачу. Я переставил эта формула немного и изменила переменные буквы для единообразия с этой страницей: (9) Давайте рассмотрим пример 6 еще раз время, чтобы сравнить приближение Кантрелла с другим решением методы. Вы помните, что Ньютоны метод получил 0,94007411% в месяц или 11,28% в год, а серийное решение - 0.94015005% в месяц, что очень немного высок, но все равно 11,28% в год к четырем значимые фигуры. Чтобы применить уравнение 9, сначала вычислите q а затем подставляем другие величины в приближении для : A = 11 200 долларов США, P = 291 доллар США, N = 48 q = журнал (1 + 1/48) / журнал (2) = 0,0297473434 q - это просто логарифм по основанию 2 от (1 + 1 / N). Шансы ваши калькулятор не может вычислять журналы непосредственно в базе 2, поэтому Ive дана формула изменения основания логарифмов. q - 1 i ≈ 0,93767347% в месяц или 11,25% в год Это немного ниже, чем у других решений, но все же хороший приближение, учитывая, что для получения Это. Но рассмотрим ситуацию в примере 2. Давайте изменим этот пример и воспользуемся принципалом, платежом и срок, чтобы найти процентную ставку: A = 225 000 долларов США, P = 1619,71 доллара США, N = 360 Обратите внимание, что выплаченная сумма более чем вдвое превышает основная сумма: NP = 583095 долларов США. q - 1 i ≈ 0,64645769% в месяц или 7,7575% в год Это хорошее приближение к реальной процентной ставке 7,8000% в год. Это конечно лучше, чем 162,800% в месяц! (метод Ньютона, с начальным угадайте 0,4% в месяц, дает ответ 0,65000073 из семи итераций. Это почти ровно 7,8% в год. Так ты получишь больше точность, за счет дополнительных работ.) Решение об инвестициях или аннуитетахХорошие новости! Это всего лишь вариации на тему займа . Например, сберегательный счет - это просто ссуда от вас банк. Разница в том, что платежи могут двигаться в любом направлении: вы называете их депозитами , когда они увеличиваются ваш баланс и вывода , когда они уменьшите свой баланс. Из-за того, как изначально было определено P, вы считаете вывод средств как положительный платеж P, а депозит - как отрицательный платеж P. Пример 7: В конце каждого месяца вы вкладываете 100 долларов во взаимную фонд, который платит 6%, начисляется ежемесячно.60 - 1) B_60 = 6977,00 долларов США Через пять лет у вас будет 6977,00 долларов. Аннуитет - это договор, обычно со страховой компанией, чтобы вы получили фиксированная сумма денег через определенные промежутки времени, обычно ежемесячно. Это также то же самое, что и кредит, за исключением того, что платежи перемещаются только на один способ. Страхование всей жизни работает следующим образом, если вы обналичиваете его: вы можете возьмите денежную стоимость страховки или используйте ее для покупки аннуитета.Ты также можно приобрести аннуитет единовременно. (Страховой аннуитет обычно более сложный, потому что он влияет на вашу жизнь ожидание. Платежи ниже, чем они были бы в противном случае, потому что компания гарантирует платить вам, пока вы не умрете, или заплатить ваших наследников на указанный срок, если вы умрете раньше срока. Здесь были просто связаны с прямым аннуитетом, который платит за определенную период.) Пример 8: Вы хотите приобрести 20-летнюю ренту с выплатой 500 долл. США в год. месяц.-240] A = 82 510,93 долл. США Вам потребуется единовременный платеж в размере 82 510,93 долларов США для финансирования аннуитета. Поскольку общая сумма, которую вы получите, составляет 500240 долларов = 120 000 долларов, вы можете подумать, что целовались, как бандит. Но даже если так кажется, это всего лишь еще один иллюстрация того, что стоимость денег со временем растет, так что меньшая сумма сейчас эквивалентна большей сумме, распределенной по время. В приведенном выше примере показан обычный аннуитет , который выплачивается по конец каждого периода.Аннуитет, выплачиваемый в начале каждого период называется аннуитетом с уплатой . В виде вы увидите в примере 11, вам нужно сделать некоторые корректировки в формулах при расчете аннуитета должное. Сумма платежа по вложениюПредположим, у вас есть цель, и вам нужно наметить план того, как добраться до него. Другими словами, вы знаете будущее значение F, которое хотите достичь, выполнив N периодических платежей P, приносящих проценты i. Чтобы найти P или N в этой ситуации, действуйте почти как решение ссуды.N - 1] = F я (5) Примечание. Как и все эти формулы, эта предполагает, что вы производите каждый платеж в конце периода, чтобы вы достигните своей цели в день внесения последнего депозита. Пример 9: Вы копите на первоначальный взнос на дом. Вы ожидаете купить около пяти лет, и вы будете искать в диапазоне 250 000 долларов. Ты необходимо внести как минимум 10% первоначальный взнос, плюс 2500 долларов за закрытие расходы. Если ваш денежный фонд платит 5.N = 1 + --- P Взять бревно с двух сторон (на любую базу):

N * журнал (1 + i) = журнал (1 + iF / P) (6) Пример 10: В один и тот же день каждый год вы вкладываете 2000 долларов в акции. Если рынок растет на 8% в год, сколько лет это у вас займет? накопить 40 000 долларов? Решение: F = 40 000; P = 2000; я = 0,08. Используйте уравнение 6: N = журнал (1 + iF / P) / журнал (1 + i) N = журнал (1+.08 * 40000/2000) / лог (1 + .08) N = журнал (2,6) / журнал (1,08) N = 12,4 Ответ: Вы пройдете свою цель, если произведете платеж в конце 13-го года. Другие потоки платежейВы выиграли в лотерею? Поздравляю! Вы быстро найдете это реальный приз меньше, чем рекламируется, из-за временной стоимости денег. Например, 1 миллион долларов в год в течение 20 лет стоит намного меньше, чем Сейчас 20 миллионов долларов (не говоря уже о налоговых выплатах).Как может вы решаете, брать ли вам предложенный единовременный выкуп? Пример 11: Вы выиграли лотерею штата Фридония. Приз - 4 доллара. миллиона долларов в виде ежегодных выплат в размере 200 000 долларов. Государство предлагает вам шишку Сумма, взамен выплат, сейчас составляет 3 миллиона долларов. Стоит ли это брать? Если вы можете вычислить реальную процентную ставку, вы можете решить, брать ли вам поток платежей или брать единовременно и инвестируйте сами по более выгодной цене. Решение: По сути, это ссуда в размере 3 миллионов долларов, которую нужно погасить через 20 лет. рассрочка $ 200 000.Но будьте осторожны: формулы применяются к платежам в конце каждого периода, но в этом случае выплаты производятся в начале каждого периода. (Эта форма оплаты называется аннуитетом. причитается.) Способ обработки потока платежей в начале каждого период - рассматривать первый платеж как особый случай, а затем рассматривать другие платежи N − 1 в конце каждого периода. Если бы выплаты производились в конце каждого периода, это было бы просто: A = 3 миллиона долларов, P = 200000 долларов, N = 20.Но поскольку первый платеж в размере 200000 долларов США происходит в начале первого период, 20-й и последний платеж происходит в начале 20-го года, что конец 19-го года. Так что на самом деле у вас N = 20−1 = 19. Этот первый платеж в размере 200 000 долларов США в начале первый год, нужно обрабатывать отдельно. Чтобы сохранить сравнение правильно, вы также исключаете те же 200000 долларов из предложенной суммы сумма, поэтому A = 3 000 000 - 200 000 = 2 800 000 долларов США. (Корреспондент спросил, что случилось с первые 200000 долларов? Ответ в том, что с ним ничего не случилось: в любом случае вы получаете первые 200 000 долларов в начале потока платежи.Если вы возьмете единовременную выплату, вы также получите другие 2 800 000 долларов, на общую сумму 3 000 000 долларов США. Если вы возьмете поток платежей, вы получите 200 000 долларов в год в течение еще 19 лет. Значит, ты не весишь 3 миллиона долларов сейчас против 4 000 000 долларов платежей. Так как в любом случае вы получите первый $ 200 000 сейчас, разница в между тарифами доплата 2800000 долларов сейчас против 19 дополнительных платежей по 200000 долларов позже.) Итак: A = 2 800 000 долларов США, P = 200 000 долларов США, N = 19. Воспользуемся методом Ньютона. Угадайте 10% в качестве начальной процентной ставки, поскольку фондовый рынок иногда бывает лучше.-20 - 2800000] и метод Ньютона дает 0,0495777, 0,0358844, 0,0328139, 0,0325979, 0,0325968, 0,0325968. В шести итерациях мы имеем около 3,26% в качестве процентной ставки, заложенной в штаты предлагают единовременную выплату. Вы пришли к выводу, что Вам лучше взять единовременную сумму в 3 миллиона долларов и вложить ее сами вместо того, чтобы брать 4 миллиона долларов в выплаты с течением времени. (Это игнорирует налоговые последствия выбора. Если вы действительно оказались в такой ситуации, проконсультируйтесь с налоговым специалистом!) Для сравнения, ряд (мое уравнение 7) находит и = 0.0178571429, i = 0,0326109732, что дает P = 200 025 долларов. Как вы видели выше, Ньютоны Методом потребовалось 6 итераций, чтобы найти i = 0,0325967876, что дает P = 200000 $. Пример 12: Теперь рассмотрим пример с лотереей: предположим, вы инвестируете 3 доллара. млн под 5%. Сколько вы можете получать каждый год, если возьмете 200 000 долларов в начале первого года? Решение: Опять же, A = 2 800 000 долларов и N = 19. Но на этот раз i известно (5%), и вам нужно P.-19] P = 231 686,03 долл. США в год (при i = 5%) Книги ExcelДве книги Excel доступны для загрузки.

Внимание: В зависимости от настроек Excel, вы можете получить предупреждение о защищенном режиме или макросе, или о том и другом.Ищите это под лентой Excel и над листом. если ты сохраните книгу на свой компьютер, вам нужно только нажать и один раз для каждая рабочая тетрадь. Для одного конкретного случая периодичность оплаты отличается от периода начисления сложных процентов, что, как я понимаю, является нормой в Канаде вы можете использовать это онлайн Калькулятор ипотеки / кредита от правительства Канады. Вы можете найти множество других с помощью веб-поиска ипотечный калькулятор Канада . TI-83/84 Калькулятор Калькуляторы TI-83 и TI-84 поставляются в комплекте

финансовые приложения, в том числе решатель для ссуд и инвестиций

проблемы.Чтобы получить к нему доступ, нажмите Тимоти Мэйс предлагает подробный Учебное пособие по TI-84 Plus на решение этих ссудных и других финансовых проблем. Что нового

Как рассчитать годовую процентную ставку | Indeed.comЗаимствование средств у учреждения или кредитование связано с расходами. Банки и финансовые учреждения зарабатывают деньги на депозитах, которые люди оставляют на их попечении.Они получают прибыль, взимая с людей, которые занимают у них, определенный процент от заемных денег. В этой статье мы объясним, что такое APR, типы APR и как его рассчитать. Связано: Значение увеличения вашего делового словаря Что такое годовая процентная ставка?Годовая процентная ставка или годовая процентная ставка - это общая стоимость заимствования у финансового учреждения в течение одного года. Годовая процентная ставка - хороший способ рассчитать стоимость заимствования, потому что она учитывает все связанные с заимствованием затраты, включая дополнительные расходы, такие как штрафы за просрочку платежа, плату за закрытие сделки и административные сборы. Годовая процентная ставка не учитывает сложный эффект процентов, если он применяется. Годовая процентная ставка используется для сравнения затрат разных кредиторов. Связано: Ваш гид по карьере в области финансов Типы годовыхЕсть два типа годовых:

Чем выше годовая процентная ставка, тем больше процентов выплачивает заемщик.Держатели кредитных карт, которые оплачивают свои счета полностью и вовремя, как правило, не подвержены влиянию годовой процентной ставки. Это потому, что годовая процентная ставка рассчитывается на основе остатка баланса. Если остаток выплачен полностью и вовремя, годовая процентная ставка не применяется. Как рассчитать годовую процентную ставкуЧтобы рассчитать годовую процентную ставку по ссуде, вам необходимо принять во внимание основную сумму, количество лет, в течение которых ссуда будет длиться, и дополнительные расходы, связанные с ссудой в дополнение к процентам. Для расчета годовой процентной ставки выполните следующие действия:

Вот формула годовой процентной ставки: Годовая процентная ставка = ((Проценты + Комиссия / сумма займа) / Количество дней в ссуде срок)) x 365 x 100 Например, Фрэнсис занимает 2000 долларов под 5% годовых сроком на два года.Заключительные административные расходы по ссуде составляют 200 долларов. Чтобы определить годовую процентную ставку, сначала рассчитайте проценты по этой ссуде, используя простую формулу процентов: A = (P (1 + RT), где A = общая начисленная сумма, P = основная сумма, R = процентная ставка и T = период времени. В данном случае P = 2000 долларов США, R = 5% и T = 2 года. Следовательно, A = (2000 (1 + 0,05x2)) или A = 2200 долларов США. Начисленные проценты = A - P = 2200 долларов США - 2000 долларов США. и проценты = 200 долл. Затем добавьте проценты к стоимости закрытия. Используя формулу годовой процентной ставки, сборы + проценты = 200 долл. США + 200 долл. США = 400 долл. США. Наконец, разделите сумму ссуды и количество периодов, затем умножьте на 100, чтобы получить процент. Годовая процентная ставка = (400/2000) / 2 x 1 x 100 = 10% Годовая процентная ставка по данному кредиту составляет 10%. Из расчетов годовой процентной ставки вы можете обнаружить, что даже если кажется, что процентная ставка по этой ссуде составляет 5%, реальная годовая стоимость этой ссуды составляет 10% с учетом всех комиссий. Связано: 6 основных навыков бухгалтерского учета Годовая процентная ставка vs.APYХотя годовая процентная ставка дает вам реальную стоимость ссуды ежегодно, она не принимает во внимание сложный эффект ссуды, когда ссуда рассчитывается не на основе простых процентов, как показано выше. (365 / дней в срок ссуды) -1] Например, Фрэнсис получила проценты в размере 40 долларов за хранение 2000 долларов в банке.(365/365) -1] Годовая процентная доходность составляет 2%. Годовая процентная ставка к номинальной процентной ставкеНоминальная процентная ставка - это процентная ставка без учета инфляции. Это не реальная процентная ставка, используемая банковскими учреждениями. Номинальная процентная ставка с поправкой на инфляцию становится реальной процентной ставкой, которая обычно отличается от номинальной процентной ставки. Когда банки рекламируют свои процентные ставки, обычно рекламируются номинальные ставки.Номинальные ставки - это базовые ставки, которые банки используют для кредитования. Когда вкладчики делают вклад или инвестируют в банк, они рассчитывают заработать на своих вложениях. Заработанная сумма определяется реальной процентной ставкой, а не номинальной процентной ставкой. Реальная процентная ставка может увеличиваться или уменьшаться. Когда происходит рост, вкладчик зарабатывает больше денег, а если реальные ставки падают, они делают меньше. Ключевые различия между годовой процентной ставкой и номинальной процентной ставкойЕсть несколько ключевых различий между годовой процентной ставкой и номинальной процентной ставкой, в том числе следующее:

Недостатки APRAPR, будучи хорошим показателем для расчета общей стоимости заимствования, также имеет недостатки, которые делают его несовершенным для сравнения ссуд.Ниже приведены основные недостатки использования одной только годовой процентной ставки в качестве показателя сравнения при выборе пакета ссуды:

% PDF-1.6 % 83 0 объект > эндобдж xref 83 77 0000000016 00000 н. 0000002343 00000 п. 0000002584 00000 н. 0000002644 00000 н. 0000003185 00000 п. 0000003323 00000 н. 0000003462 00000 н. 0000003601 00000 п. 0000004057 00000 н. 0000004514 00000 н. 0000004655 00000 н. 0000004799 00000 н. 0000005067 00000 н. 0000005341 00000 п. 0000005452 00000 п. 0000006391 00000 п. 0000007140 00000 н. 0000007916 00000 п. 0000008556 00000 н. 0000009170 00000 н. 0000009976 00000 н. 0000010698 00000 п. 0000011238 00000 п. 0000060398 00000 п. 0000099418 00000 п. 0000150666 00000 н. 0000150934 00000 н. 0000151004 00000 н. 0000151508 00000 н. 0000279555 00000 н. 0000280141 00000 п. 0000280410 00000 н. 0000280480 00000 н. 0000280629 00000 н. 0000280656 00000 н. 0000280954 00000 н. 0000281628 00000 н. 0000281900 00000 н. 0000281970 00000 н. 0000282158 00000 н. 0000282185 00000 н. 0000282519 00000 н. 0000284594 00000 н. 0000284866 00000 н. 0000284936 00000 н. 0000285247 00000 н. 0000285274 00000 н. 0000285711 00000 п. 0000286219 00000 н. 0000286735 00000 н. 0000286762 00000 н. 0000287287 00000 н. 0000298739 00000 н. 0000299190 00000 п. 0000299255 00000 н. 0000299369 00000 н. 0000299483 00000 н. 0000299554 00000 н. 0000299662 00000 н. 0000299741 00000 н. 0000299796 00000 н. 0000299911 00000 н. 0000299965 00000 н. 0000300082 00000 н. 0000300136 00000 п. 0000300233 00000 п. 0000300287 00000 н. 0000300403 00000 п. 0000300458 00000 п. 0000300578 00000 п. 0000300633 00000 п. 0000300766 00000 н. 0000300821 00000 н. 0000300917 00000 п. 0000300972 00000 н. 0000002174 00000 н. 0000001836 00000 н. трейлер ] >> startxref 0 %% EOF 159 0 объект > поток xb`` "& 6̗ eaRrIAaҶu Ипотечный калькуляторВоспользуйтесь нашим калькулятором ипотечного кредита, чтобы оценить ваши ежемесячные платежи и то, что вы можете себе позволить.Покупка дома - самая большая инвестиция в вашей жизни, и подготовка - это ключ к успеху. С помощью нашего калькулятора жилищного кредита вы можете поиграть с числами, включая сумму кредита, первоначальный взнос и процентную ставку, чтобы увидеть, как различные факторы влияют на ваш платеж. Знание того, что вы можете себе позволить, - это первый шаг в покупке дома. Это ставит вас далеко впереди конкурентов. Вы можете поговорить с кредиторами и понять, какие цифры они вам бросают, и знать, сколько вам удобно платить каждый месяц. Покупка дома и получение ипотеки - это не только процентная ставка - это общая картина. Воспользуйтесь нашим калькулятором ипотечного кредита, чтобы увидеть общую картину и понять, на что вы идете, поскольку ипотека - это долгосрочное обязательство, иногда на срок до 30 лет. F.A.Q.Что такое ипотека?Ипотека - это ссуда, которую вы берете на покупку дома. Кредиторы основывают ваше право на кредитный рейтинг, текущие долги, сэкономленные деньги и стоимость дома.Разница между ипотекой и стандартной ссудой, помимо суммы ссуды, является залогом. Кредиторы используют ваш дом в качестве залога. Если вы не выполняете платежи (обычно более 90 дней), они могут лишить вас права выкупа вашей собственности. Затем банк забирает дом и продает его, чтобы вернуть деньги, потерянные из-за того, что вы не производили платежи. Что такое ипотечное страхование?Страхование ипотеки - это страхование кредитора. Заемщики платят его, но это за кредитора, если вы не выплачиваете ссуду.Обычные ссуды требуют ипотечного страхования, если вы кладете на дом менее 20%. Вы можете отменить его, как только уплатите остаток до 80% от стоимости дома. Государственные ссуды, включая ссуды FHA и USDA, включают в себя страхование ипотечного кредита на весь срок действия ссуды, но по ставке ниже, чем при обычных ссудах. Ипотечное страхование помогает заемщикам получить ссуду, когда у них нет хорошей кредитной истории или у них мало денег, чтобы отложить их на дом. Как рассчитать ипотечный платеж?Ваш платеж по ипотеке включает основную сумму, проценты, ипотечное страхование, налоги на недвижимость и страховку домовладельца.Основная сумма - это сумма займа. Проценты - это комиссия, взимаемая банком. Вы можете вычислить ежемесячную сумму, взяв годовую процентную ставку (указанную ставку) и разделив ее на 12. Умножьте это число (вашу ежемесячную процентную ставку) на непогашенный основной остаток, чтобы получить процентные платежи. Выплата по ипотеке - это основная сумма (часть, которую вы заплатите) плюс ежемесячные проценты, 1/12 часть налогов на недвижимость, 1/12 часть страховки жилья и необходимое страхование ипотеки (если применимо). Какую сумму ипотеки я могу себе позволить?Кредиторыопределяют размер ипотечного кредита, который вы можете себе позволить, исходя из вашего дохода, кредитного рейтинга и текущих долгов. Каждая ситуация индивидуальна, но в целом кредиторы допускают соотношение долга к доходу до 43-50%. Ваша ипотека (основная сумма, проценты, налоги на недвижимость, страхование жилья и ипотечное страхование) плюс любые существующие долги, такие как кредитные карты, автокредиты или личные ссуды, не должны превышать 43% - 50% вашего валового ежемесячного дохода (дохода до налогов). ОпределенияИпотекаИпотека - это ссуда, которую вы берете в долг на покупку дома. Он включает основную сумму, проценты и обязательное страхование ипотеки. Некоторые кредиторы также требуют, чтобы вы включали в платеж налоги на недвижимость и страхование жилья. Вы используете ипотеку в дополнение к первоначальному взносу для покупки дома. Ипотечный калькуляторКалькулятор ипотеки поможет вам определить, сколько дома вы можете себе позволить, и оценить размер выплат. Это отличный инструмент, который можно использовать перед покупкой дома или перед рефинансированием.Посмотрите, какими будут ваши ежемесячные платежи и как на них повлияют различные факторы. Цена покупкиПокупная цена - это цена, которую вы соглашаетесь заплатить за дом с продавцом. Независимо от того, принимает ли продавец ваше первое предложение или вы ходите туда-сюда, цена покупки является окончательной цифрой, с которой вы соглашаетесь и которая записана в вашем договоре купли-продажи. Кредиторы используют это число в качестве основы при определении суммы вашей ипотеки. Авансовый платежПервоначальный взнос - это деньги, которые вы вкладываете в дом.Вам понадобится не менее 3,5%, а иногда и больше. Вы основываете первоначальный взнос на цене покупки. Например, если ваша цена покупки составляет 100 000 долларов США, первоначальный взнос в размере 3,5% будет составлять 3500 долларов США, а первоначальный взнос в размере 20% будет составлять 20 000 долларов США. Процентная ставкаПроцентная ставка - это комиссия, которую кредитор взимает ежемесячно, пока вы не выплатите ссуду полностью. Они указывают вам годовую процентную ставку, но вы можете вычислить месячную ставку, разделив годовую ставку на 12. По мере выплаты основной суммы вы будете платить меньше процентов.Вы можете проверить текущие ставки по ипотеке на нашем сайте. Срок ипотекиСрок ипотеки - это время, в течение которого вы должны выплатить ссуду. Большинство заемщиков берут на себя 30-летний или 360-месячный срок, но есть и другие варианты, включая 10, 15 и 20-летний срок. Чем меньше времени вы занимаетесь, тем ниже процентная ставка, которую взимает кредитор. Дата началаДата начала - это дата вашего первого платежа. Это не дата получения ипотеки. Вы платите проценты за просрочку, поэтому ваш первый платеж будет в месяце, следующем за месяцем после закрытия ссуды.Например, по кредиту, закрытому 15 января, первый платеж будет выплачен 1 марта. Налог на имуществоВсе округа США взимают налог на недвижимость. Вы можете узнать сумму, посетив веб-сайт окружного асессора. Налоги на недвижимость - это процент от оценочной стоимости вашего дома. Многие ипотечные кредиторы требуют, чтобы вы платили налоги ежемесячно вместе с ипотечным платежом, чтобы убедиться, что они уплачены. Страхование имуществаКредиторы требуют страхование имущества.Это страхует вас от финансовых потерь, но также защищает кредитора. |