Возврат налога на добавленную стоимость

Общие положения

В цену товаров в Германии всегда входит 19% налога на добавленную стоимость (НДС). Если товар приобретается и экспортируется покупателем, постоянно проживающим за пределами Европейского Союза, сумма НДС может быть возвращена. Речь идёт о снижении налогового бремени со стороны германского государства для продавцов, которое передаётся большинством магазинов покупателю. Однако, продавцы не обязаны это делать.

Как это работает?

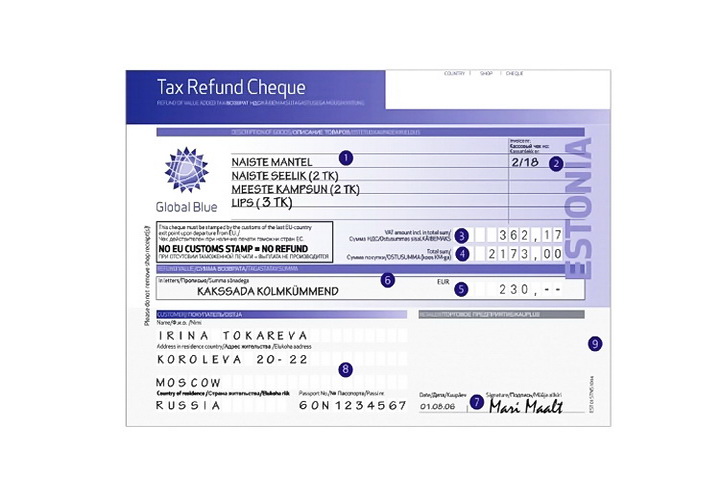

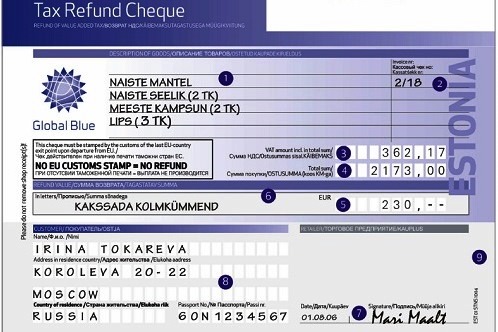

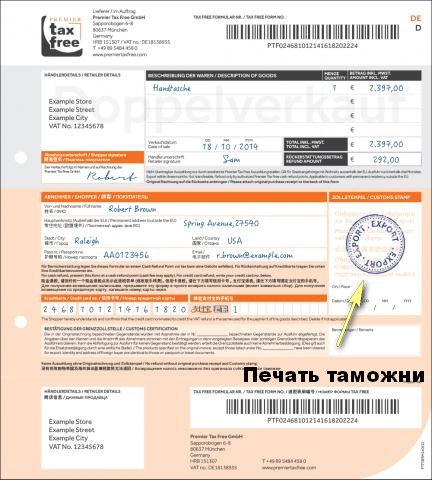

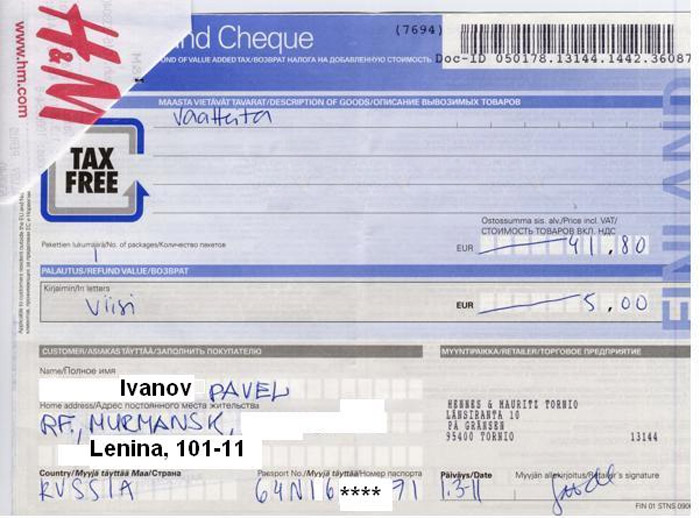

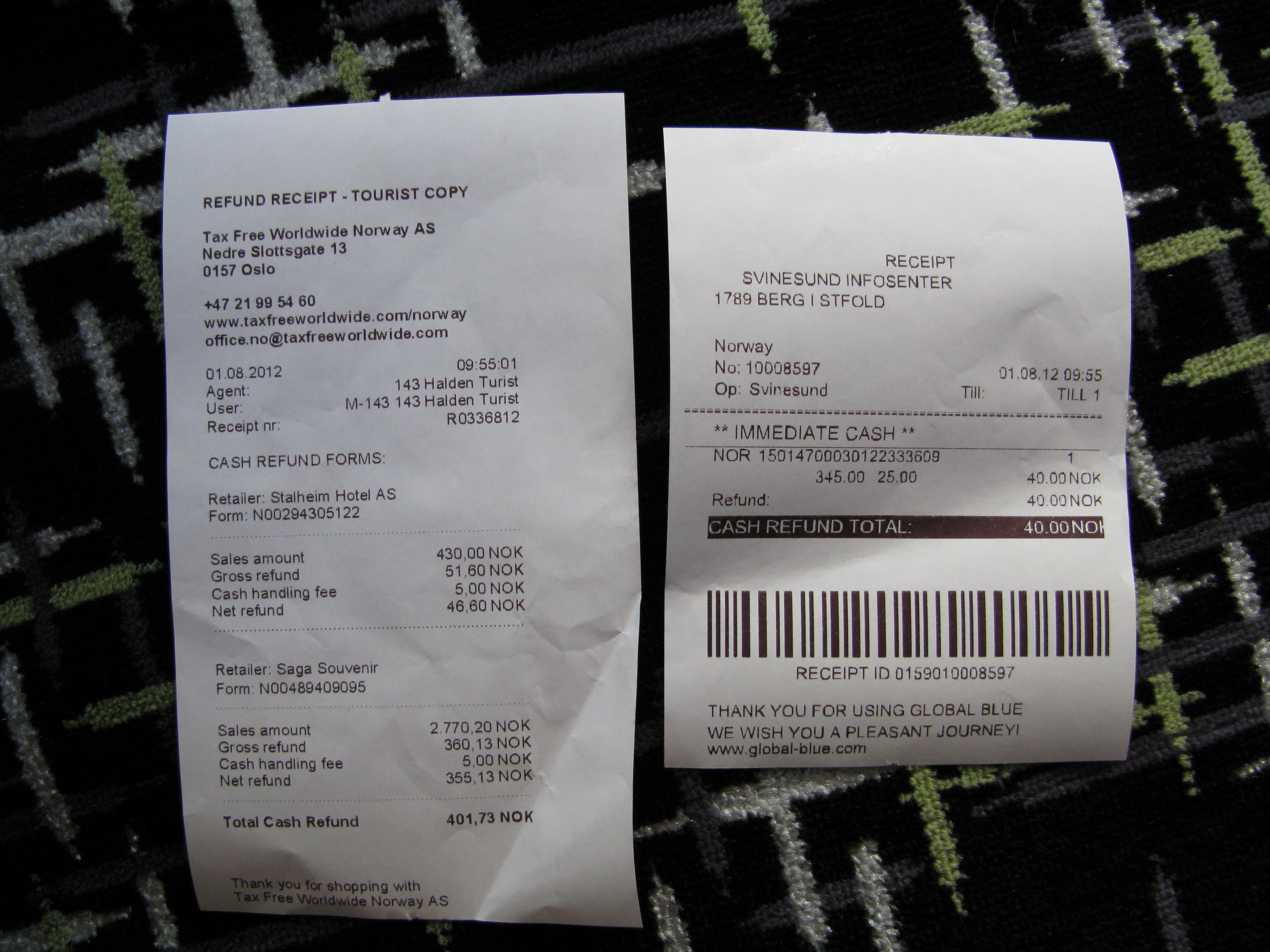

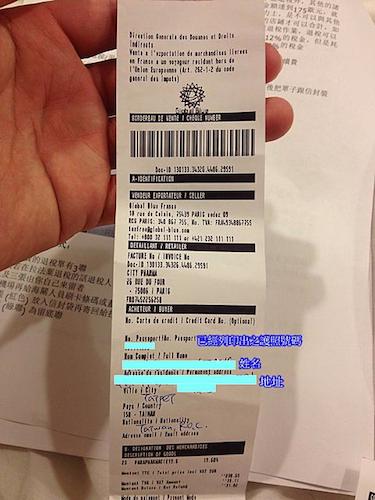

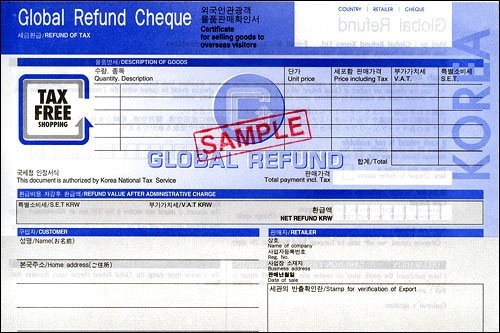

Уже при покупке товара в Германии покупатель должен сообщить продавцу, что товар предназначен для вывоза за пределы ЕС. Продавец оформляет справку на вывоз (Ausfuhrbescheinigung). Многие магазины делегировали возврат НДС сервису Tax Free. В этих случаях вместо указанной выше справки Вы получите чек такс-фри.

При выезде с территории Германии этот чек вместе с паспортом и товарами необходимо предъявить германской таможенной службе в качестве подтверждения того, что Вы живёте за пределами ЕС и товар в действительности вывозится.

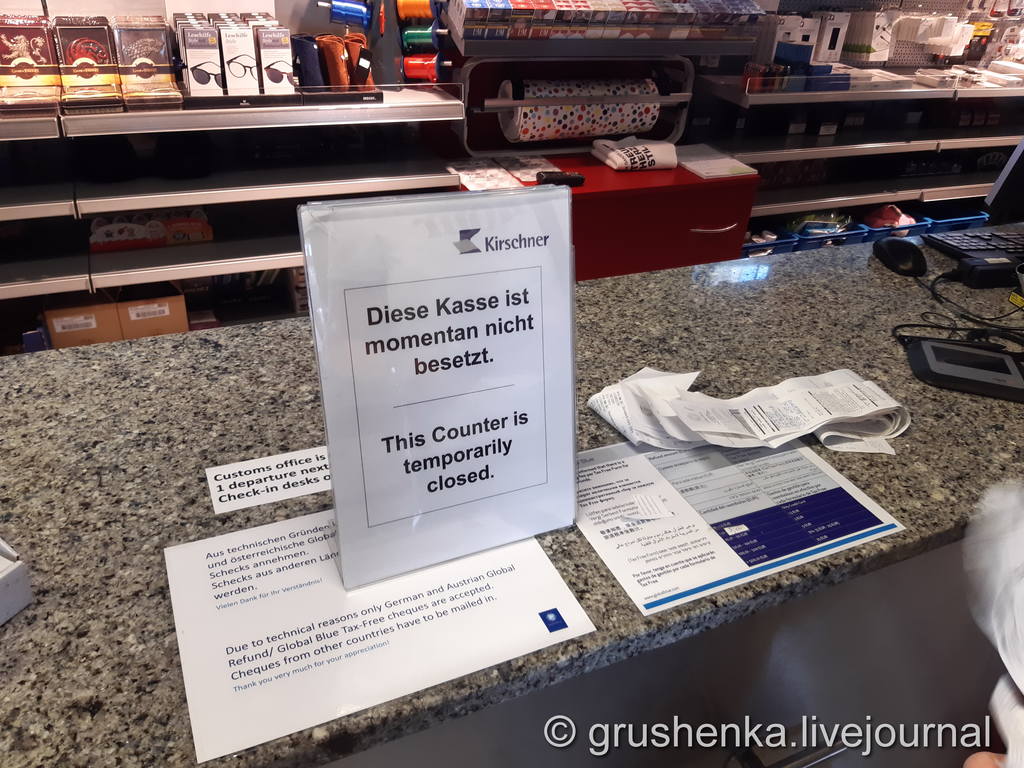

При наличии чека Tax Free НДС, как правило, возмещается агентством Tax Free непосредственно перед вылетом в аэропорту либо на границе. Прочие справки на вывоз следует после выезда выслать по почте в адрес продавца с просьбой о возмещении НДС.

Подтверждение вывоза товаров германским зарубежным дипломатическим представительством

Только в обоснованных исключительных случаях, если подтверждение вывоза органами таможенного контроля Германии не было возможно, это подтверждение можно получить в отношении товаров, приобретённых в Германии, в германском дипломатическом представительстве, расположенном в Вашем консульском округе. Здесь действуют те же предпосылки, что и в таможенной службе Германии. Посольство в рамках своих полномочий решает, является ли конкретный случай исключительным.

Необходимо предъявить

- приобретённые товары, по возможности в оригинальной упаковке

- действительный паспорт со штампом о регистрации за пределами ЕС в момент приобретения товаров

- при наличии: вид на жительство

- оригинальные чеки со справкой на вывоз либо чеками Tax Free

Важные примечания

Просьба учитывать, что важной предпосылкой возврата НДС является соблюдение сроков: товар должен быть вывезен до истечения третьего месяца, отсчёт начинается с конца месяца, в котором была совершена покупка. Подтверждение вывоза невозможно, если товар приобретён в другой европейской стране, например, во Франции. Отметка о постоянном месте жительства за пределами ЕС должна стоять в паспорте уже в момент приобретения товара.

НДС может быть возмещён в некоторых филиалах Технобанка

Консульский сбор

Консульский сбор за подтверждение вывоза товара Посольством Германии составляет 25,- евро за каждый чек.

Tax free в Германии — Zeitung «Aussiedlerbote»

Tax free — это некая система, которая позволяет вернуть сумму с покупок, совершённых за рубежом. Деньги возвращаются только на покупки, сделанные туристами в период нахождения в той или иной стране. Сумма возврата составляет от 7 до 22% — это зависит от размера НДС, суммы покупки и комиссионных оператору Tax free.

В Германии, как и в других странах ЕС, можно вернуть налог на добавленную стоимость, который был потрачен при совершении покупок. Этой возможностью могут воспользоваться иностранные граждане, достигшие 18–летнего возраста.

Для её оформления турист обязательно должен иметь с собой на руках загранпаспорт.

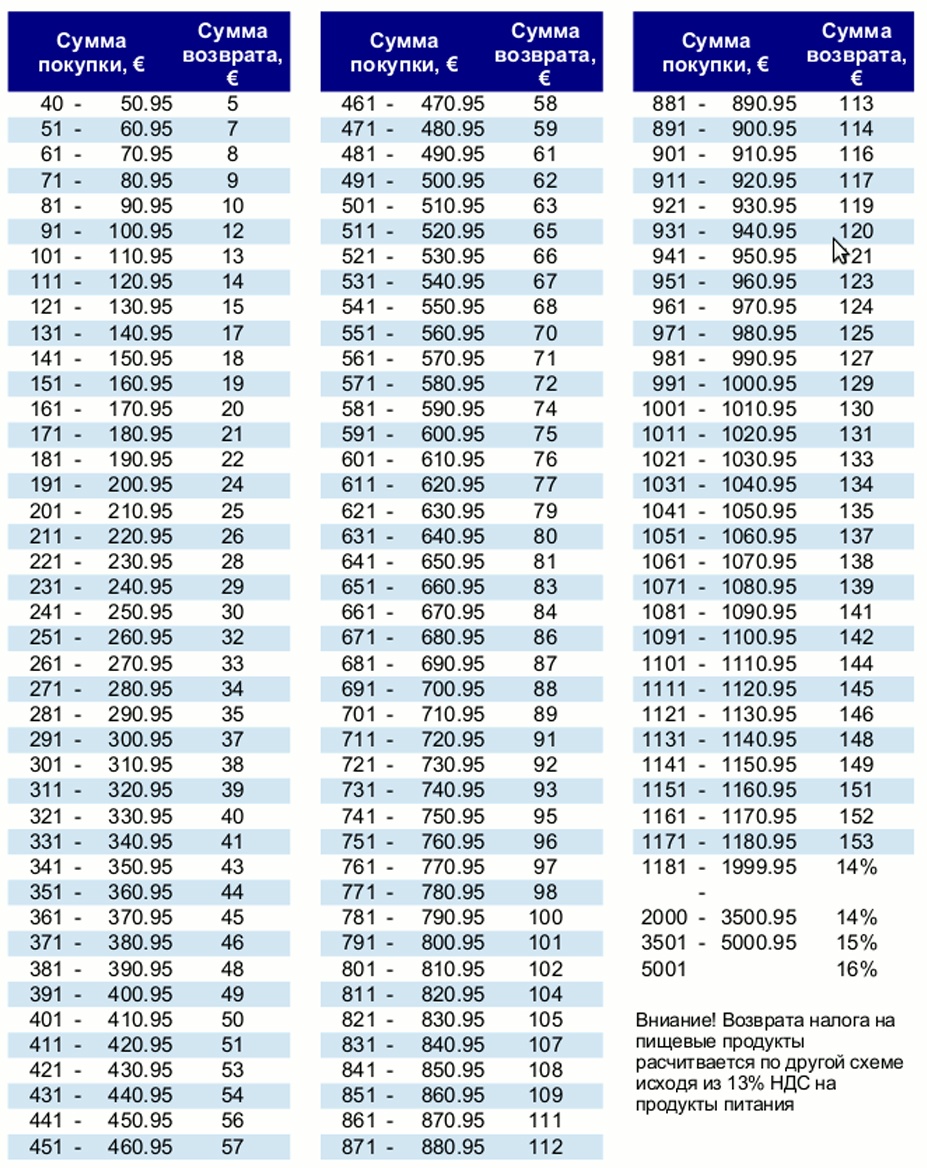

Для её оформления турист обязательно должен иметь с собой на руках загранпаспорт.Сумма возврата денег полностью зависит от цены покупки. За дорогие покупки возвращается 19%, то есть это полностью весь налог, за недорогие покупки процент возврата варьируется от 10% до 15% их стоимости.

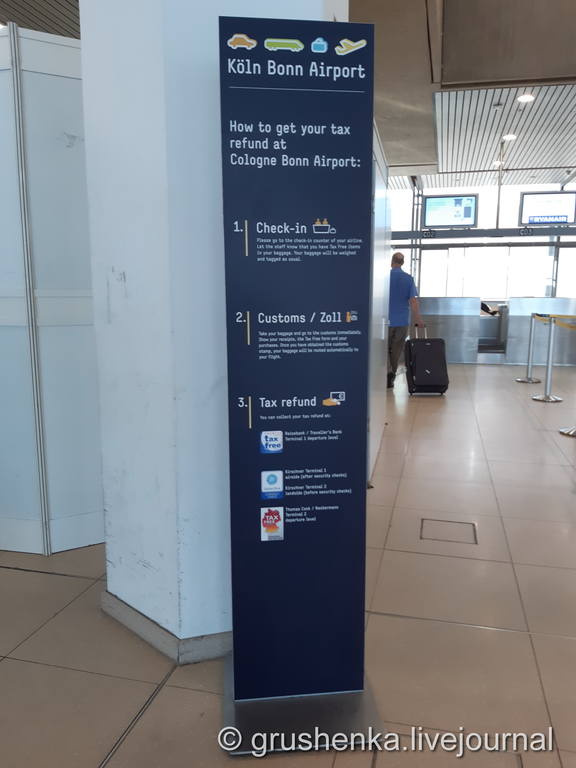

Далее туристу в аэропорту перед вылетом из Германии необходимо найти офис таможни для оформления формы Tax free в специальной службе. Лучше всего делать это до регистрации на рейс или не сдавать покупки вместе с багажом, ведь вы будете сотрудникам таможни показывать свои покупки. Вместе с покупками предъявляете чек на данный товар, паспорт и авиабилет, сотрудник ставит на ваши чеки соответствующую печать Global Refund.

Свои денежные средства вы можете получить в ближайшем офисе возврата денег в аэропорту — на банковский счёт или карту, либо чеком на указанный вами адрес.

Читайте также:

Понравилась статья? Расскажите друзьям:Понравился наш проект? Жмите!

Tax Free

Такс-фри (от англ. tax free, без сборов) — возврат налога на (НДС). Этот налог предназначен для социального обеспечения населения и входит в конечную стоимость каждого продукта или услуги. В зависимости от государства величина НДС составляет от 9 до 20 процентов. Почему же его возвращают? Ответ прост: туристы, совершив покупки и заплатив заложенный в стоимость налог, не успевают воспользоваться его социальными механизмами (из-за непродолжительного пребывания в стране). Впервые Tax Free появился в Швеции в 60-х годах XX века. Сколько нужно потратить денег, чтобы оформить Tax Free.

tax free, без сборов) — возврат налога на (НДС). Этот налог предназначен для социального обеспечения населения и входит в конечную стоимость каждого продукта или услуги. В зависимости от государства величина НДС составляет от 9 до 20 процентов. Почему же его возвращают? Ответ прост: туристы, совершив покупки и заплатив заложенный в стоимость налог, не успевают воспользоваться его социальными механизмами (из-за непродолжительного пребывания в стране). Впервые Tax Free появился в Швеции в 60-х годах XX века. Сколько нужно потратить денег, чтобы оформить Tax Free.

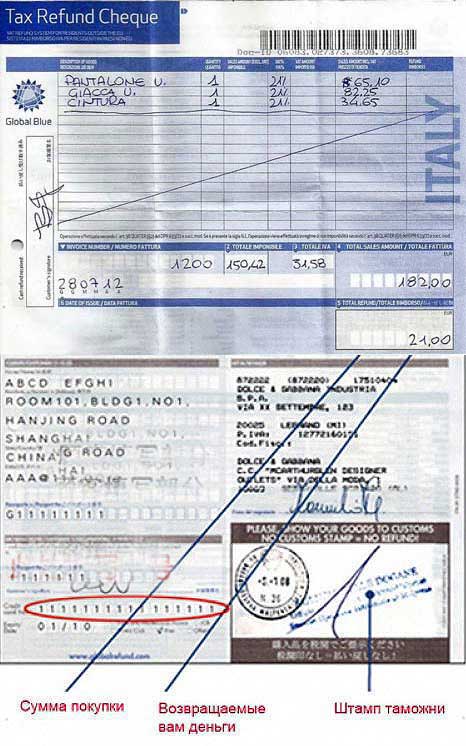

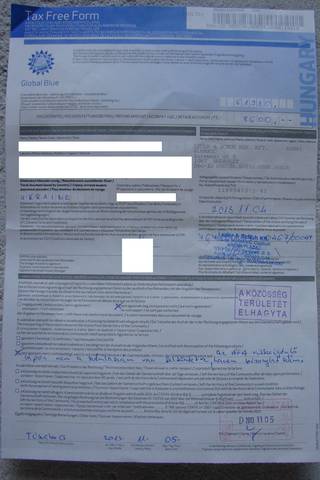

Краткое описание процесса Tax Free: делая покупку в магазине заграницей, турист получает особый чек, на который при выезде из страны (на таможне) необходимо поставить специальный штамп (он подтверждает, что товар вывезен). После этого покупатель имеет право вернуть от 10 до 20% стоимости покупки. Деньги можно получить сразу же после прохождения таможни или по приезде домой. Система Tax Free действует в Европе и примерно в 20 странах за её пределами.

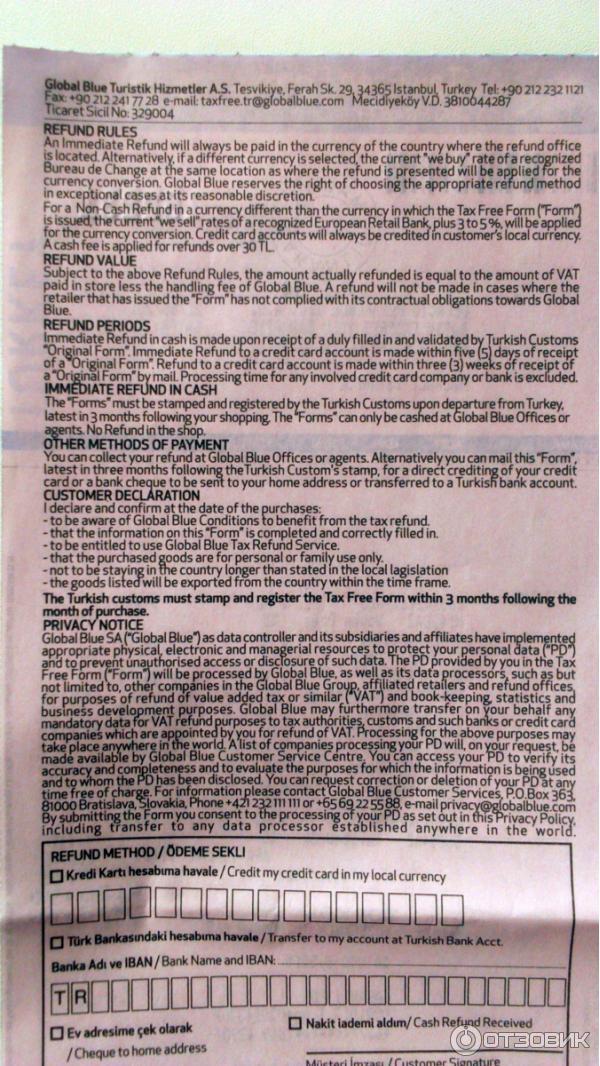

Вся работа по возврату НДС возложена на частные системы Tax Free, которые являются посредниками между туристами и государством. Каждая из них включает в себя сеть магазинов-партнёров и ряд офисов для возврата денег. В качестве вознаграждения система удерживает небольшую комиссию. Основные системы:

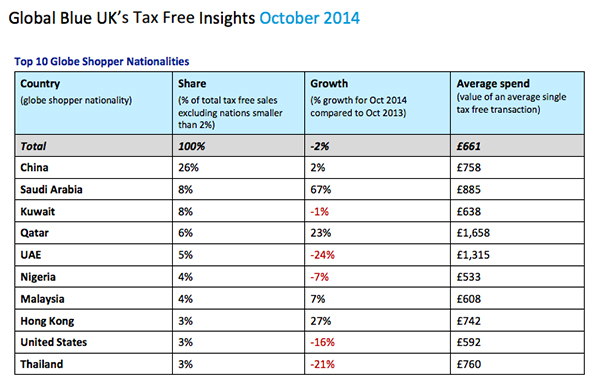

- Global Blue — объединяет 36 стран, 29 из которых находятся в Европе (Австрия, Бельгия, Хорватия, Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Исландия, Ирландия, Италия, Латвия, Лихтенштейн, Литва, Люксембург, Нидерланды, Норвегия, Польша, Португалия, Словения, Словакия, Испания, Швеция, Швейцария и Великобритания) и только 7 — в других частях света (Аргентина, Южная Корея, Марокко, Турция, Сингапур, Япония и Уругвай). Система Global Blue основана в 1980 году в Швеции и принадлежит компании Global Refund Group.

- Premier Tax Free — охватывает 20 стран, 15 из которых находятся в Европе (Австрия, Бельгия, Италия, Чехия, Франция, Германия, Греция, Нидерланды, Венгрия, Ирландия, Португалия, Испания, Швеция, Швейцария и Великобритания) и только 5 —в других частях света (Аргентина, ЮАР, Марокко, Иордания и Сингапур). Система Premier Tax Free основана в 1985 году в Ирландии и принадлежит компании The Fintrax Group.

- Tax Free Worldwide — включает 8 стран (Австрия, Германия, Дания, Ирландия, Исландия, Норвегия, Великобритания и Фареры).

- Innova Tax Free — 5 стран (Испания, Франция, Великобритания, Италия, Португалия и Китай).

Основные правила возврата Tax Free

Для того чтобы иметь право вернуть себе уплаченный за границей налог, запомните эти простые правила:

1. Перед тем, как пройти в таможенную зону аэропорта, вы должны зарегистрироваться на рейс, получив при этом посадочный талон.

2. Чтобы таможенный инспектор поставил вам печать на чек от товара, вам необходимо будет предъявить ему товар, желательно в той же упаковке, в которой он приобретался.

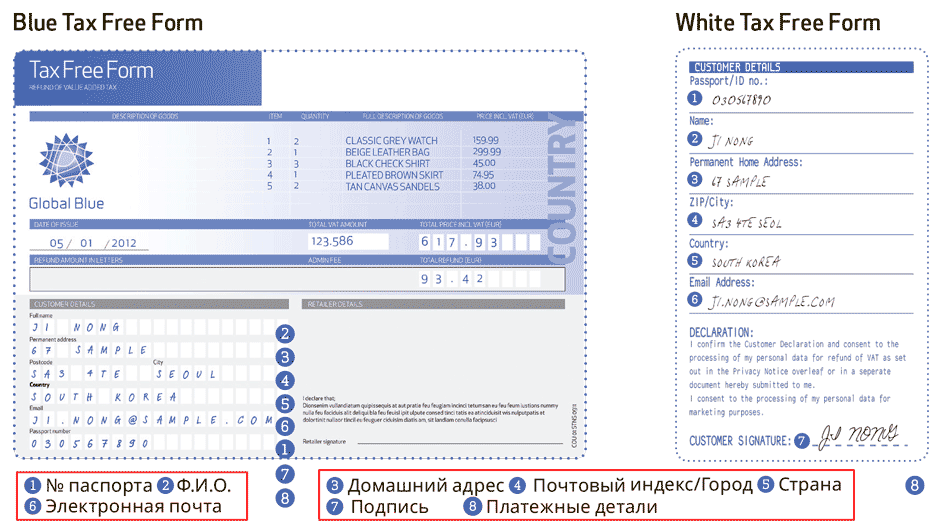

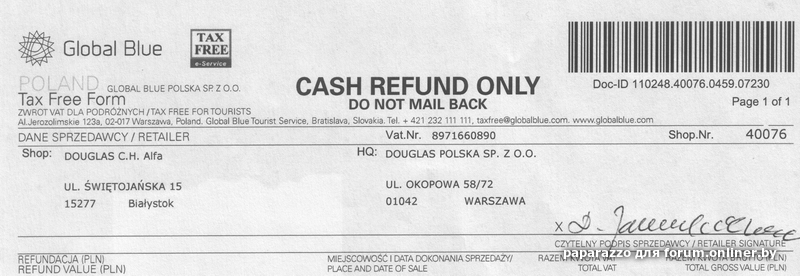

Деньги можно получить прямо в аэропорту в отделении банка, который занимается возвратом налога, или уже дома. Право вернуть деньги имеет тот человек, чьи данные вписаны в товарный чек. Поэтому во избежание форс-мажора (не успели поставить печать при вылете, сдали покупки в багаж до того, как смогли поставить печать на чеке и т.д.), не спешите заполнять чек сразу при покупке в магазине. На чеке необходимо указать не так много данных: имя, фамилию, номер паспорта, адрес и поставить подпись, т.е. вы всегда сможете сделать это прямо при таможеннике. Зато если с вами случится одна из вышеперечисленных неприятностей, деньги сможет получить любой знакомый, выезжающий заграницу в течение трех месяцев после даты вашей покупки. Кроме того, если шоппинг заграницей для вас стал обычным явлением, есть смысл задуматься о том, чтобы оформить себе пластиковую карту TAX FREE SHOPPING. Оформить эту карту вы можете на сайте Globalrefund (www.globalblue.com). После подачи заявления карту необходимо забрать на пограничном пункте, который вы указали при регистрации.

Преимущества карты TAX FREE SHOPPING

1. При покупке, дающей право на возврат налога, вам больше не нужно оформлять чеки. Достаточно дать продавцу свою карту. Он просканирует ее и получит всю необходимую информацию, которая автоматически распечатается на чеке. (Однако в этом случае вы сможете вернуть деньги только лично.)

2. Зафиксировать вывоз товара в пункте Globalrefund Tax Free можно будет при помощи специального автомата. Вставив карту в автомат, вы оформите вывоз товаров из страны. Ну и еще немного полезной информации – на сайте www.globalblue.com в разделе «Услуги» есть калькулятор, с помощью которого вы можете рассчитать сумму TAX FREE за покупки в разных странах. Приятного вам шопинга!

Что такое Tax Free и как им пользоваться?

Наверное, многие знают, что, делая покупки за границей, можно прилично сэкономить: до 20% от стоимости товаров. Не все пробовали этим воспользоваться – за границей у туристов много других забот, и уж точно не все понимают: Как это работает? Зачем создана вся эта система?

На сайте Global Refund (www. globalrefund.com) советы туристам-покупателям оформлены в виде трёх простых шагов:

globalrefund.com) советы туристам-покупателям оформлены в виде трёх простых шагов:

1. Покупка: Покупайте там, где Вы видите знак Tax Free (такс-фри) — просто попросите там заполненный формуляр Global Refund.

2. Проход через таможню: Покидая страну, ищите знак Tax Free (тэкс-фри), подойдите и покажите ваши покупки, чеки, паспорт работникам таможни и получите подтверждение экспорта на чеках Global Refund.

3. Возврат денег: Заберите ваши деньги наличными в ближайшем офисе Global Refund или пошлите наш формуляр в Global Refund, для того чтобы вам прислали банковский чек на указанный Вами адрес или для прямого перечисления на вашу кредитную карту.

На самом деле всё немного сложнее и на некоторых моментах надо остановиться подробнее.

При покупке не забывайте:

1. Получить НДС обратно может только нерезидент этой страны (не гражданин ЕС, если это в Европе), приехавший с непродолжительным визитом на срок не более 3 месяцев (без вида на жительство, не беженец, и не приехавший на работу или обучение на длительный срок).

2. На книги, табачные изделия (НДС для которых обычно меньше), иногда на продукты питания и на любые оказанные услуги, возврат НДС в большинстве стран не распространяется.

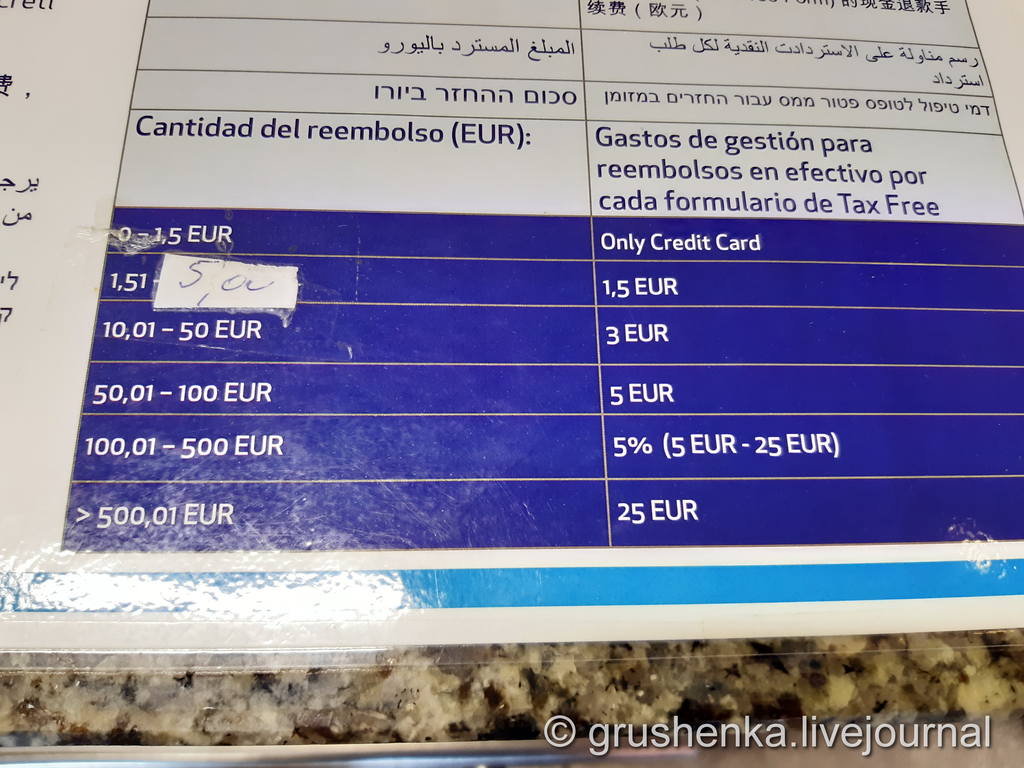

3. Большинство стран возвращает не весь НДС, кроме того, система возврата НДС построена на том, что часть возвращаемых денег забирает сама организация (Global Refund или Premier Tax Free) для возмещения своих расходов, а получаемая покупателем доля тем больше, чем больше сумма покупки.

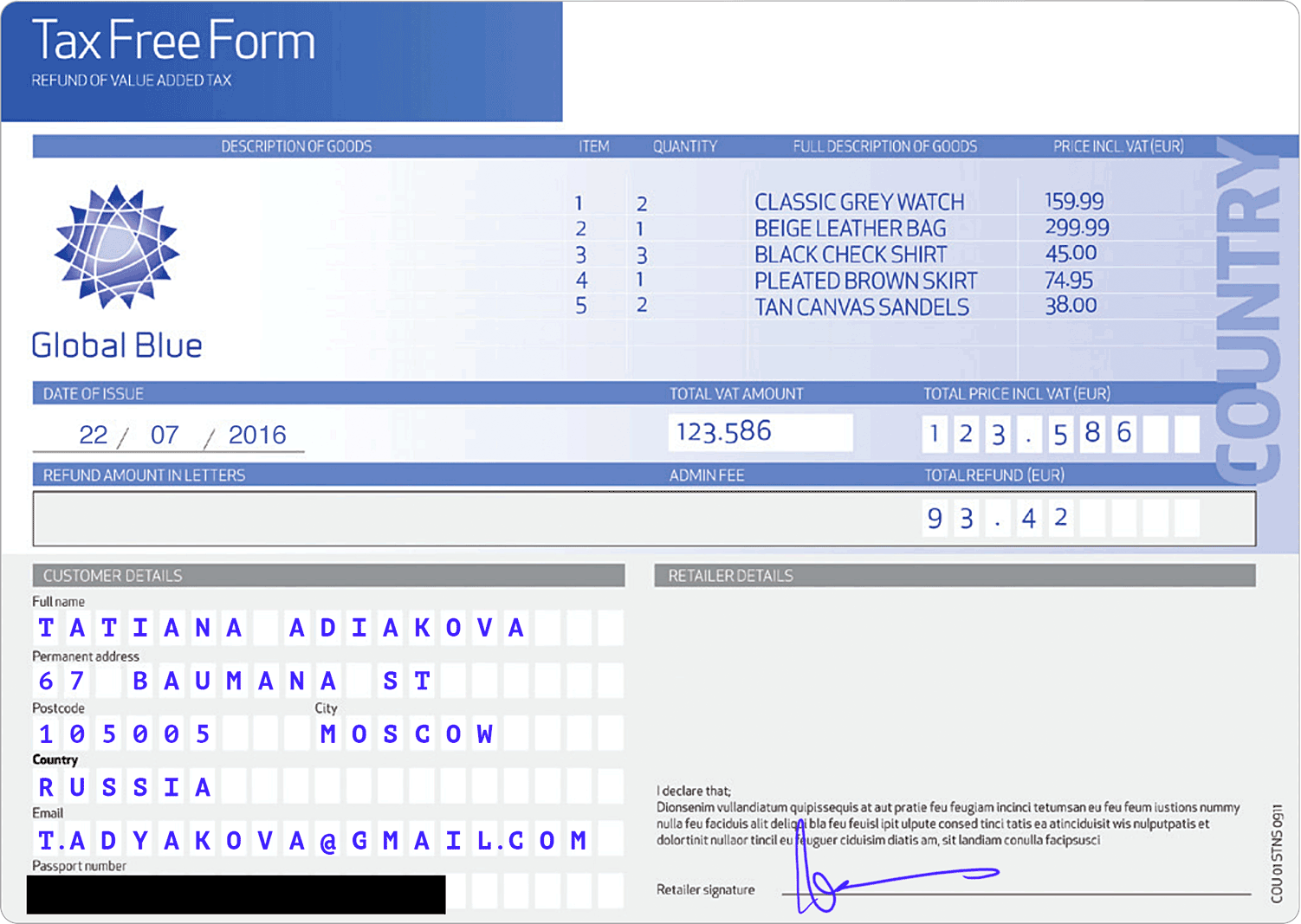

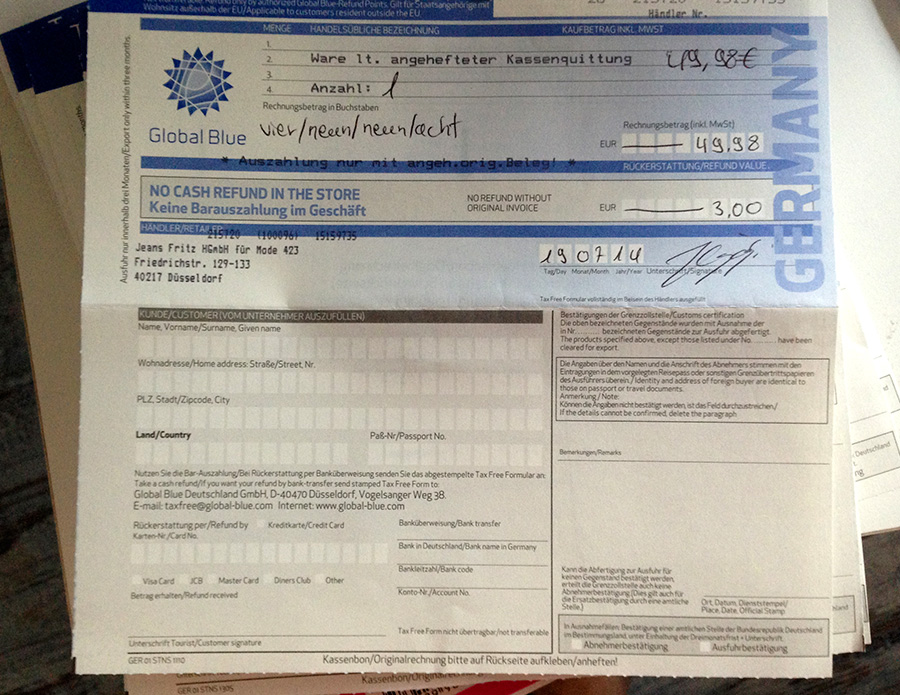

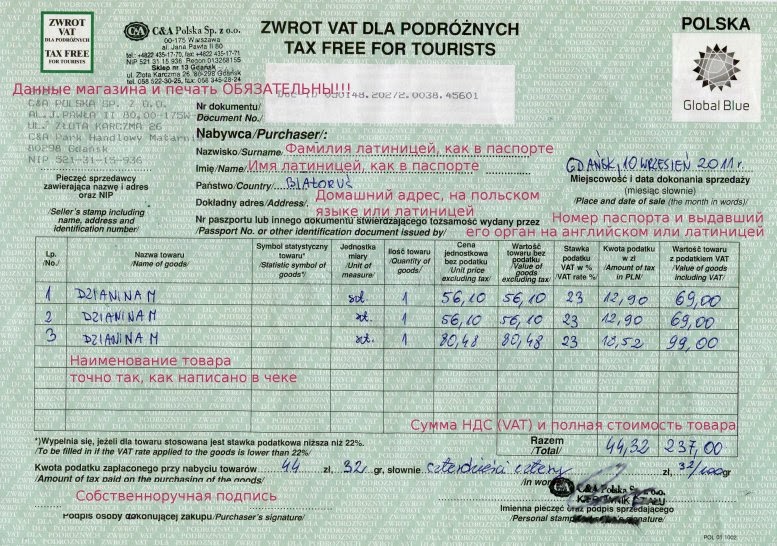

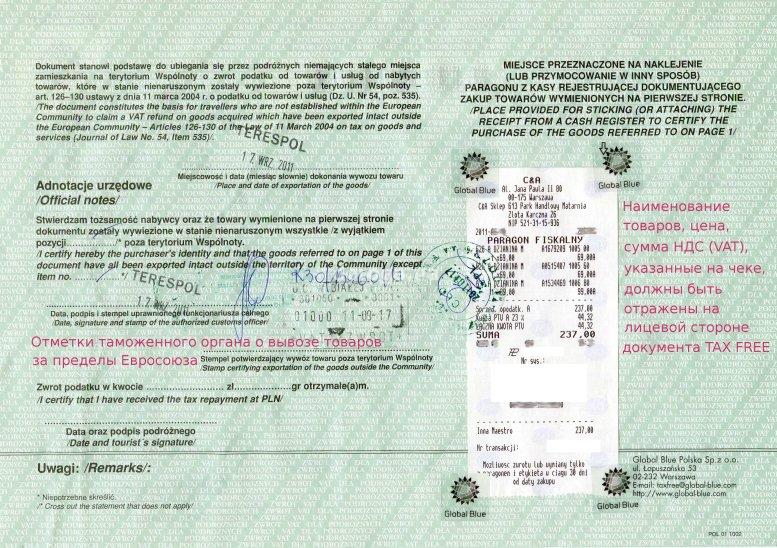

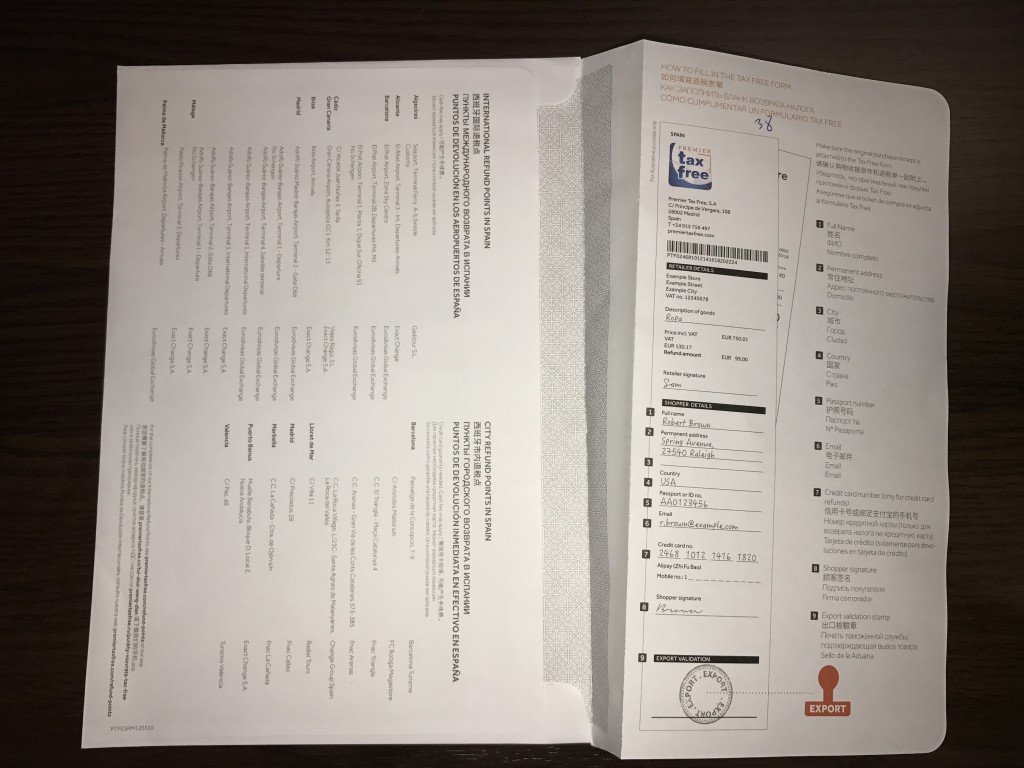

4. Чек такс-фри (текс-фри) должен быть правильно оформлен продавцом в магазине, сумма возврата НДС должна быть проставлена сразу, а сумма покупки должна быть как в кассовом чеке. Естественно, что без кассового чека (который обычно прикалывают сверху) формуляр такс-фри (текс-фри) не действителен! Номер товара на формуляре должен быть проставлен такой же, как и на бумажных ярлыках (пломбах), или на коробках.

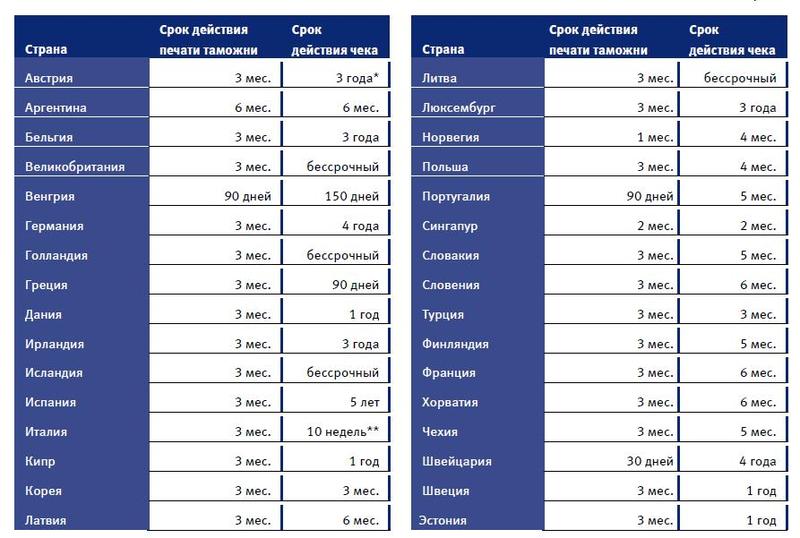

5. В большинстве стран (кроме Швейцарии и Лихтенштейна с 30 днями, Канады, и Сингапура с 60 днями) чеки такс-фри действительны в течение 3 месяцев после месяца покупки. Безразлично, к примеру, когда вы сделали покупку — 1-го или 30-го, чек (формуляр) действителен в течение текущего месяца и трех следующих. Только для Словении, Ирландии, Ливана и Кореи чек действителен в течение 3 месяцев строго со дня покупки!

Безразлично, к примеру, когда вы сделали покупку — 1-го или 30-го, чек (формуляр) действителен в течение текущего месяца и трех следующих. Только для Словении, Ирландии, Ливана и Кореи чек действителен в течение 3 месяцев строго со дня покупки!

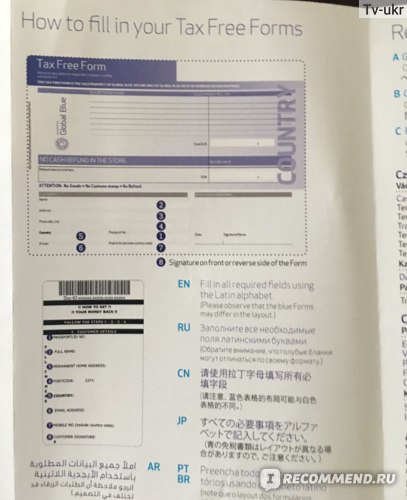

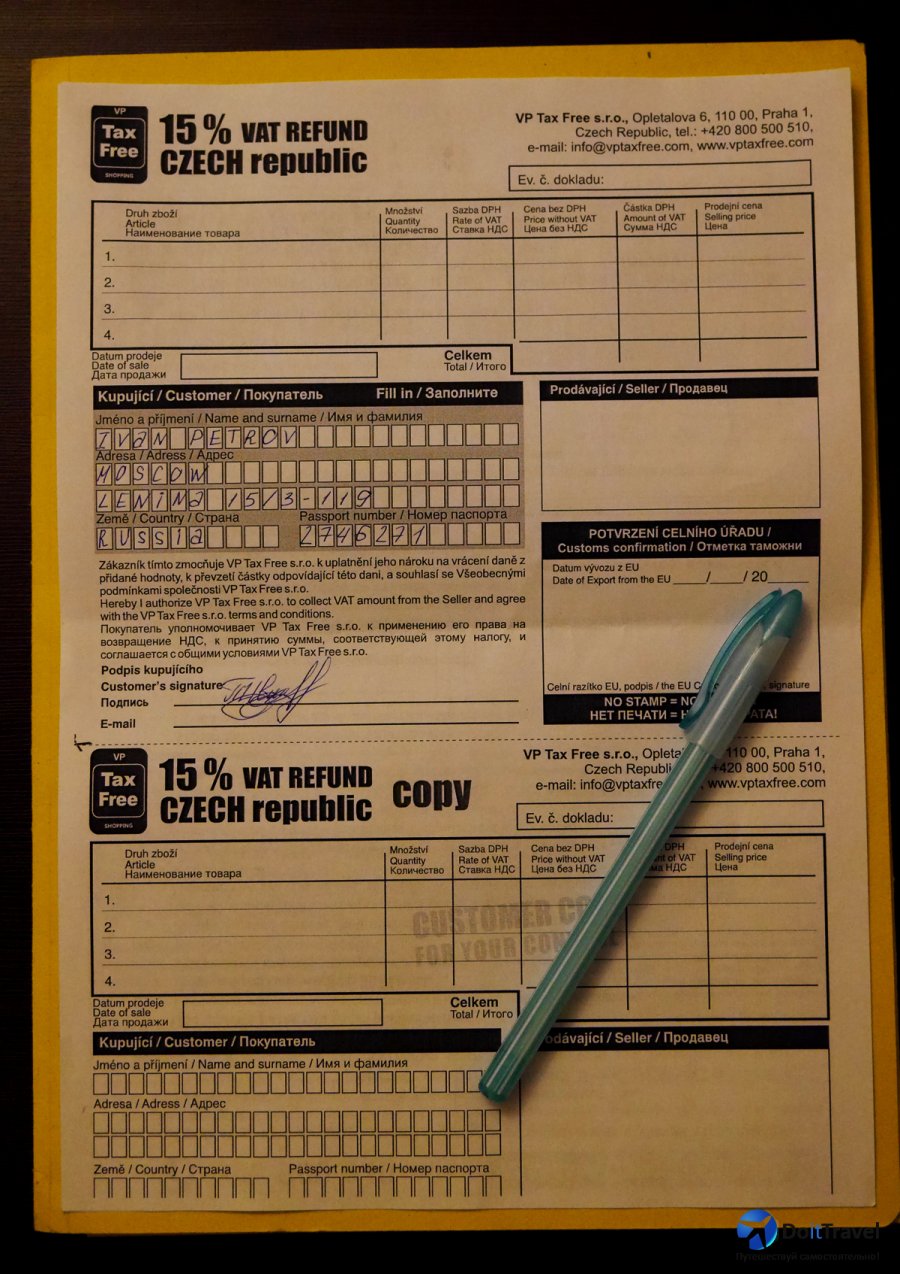

6. При покупке продавец может попросить вас предъявить загранпаспорт, чтобы внести его данные в формуляр, хотя это не обязательно делать прямо в магазине. Вы можете сами позже занести в формуляр такс-фри свои имя, фамилию (как в заграничном паспорте), номер паспорта, точный адрес (постоянного жительства). Главное условие — не забыть заполнить эти строки перед предъявлением формуляра на таможне. Впрочем, если забудете, ничего страшного — вас заставят их написать в офисе такс-фри.

При оформлении возврата и получении денег имейте в виду:

1. Заранее запаситесь специальной листовкой-памяткой для возврата такс-фри (тэкс-фри): обычно их можно прихватить у кассы в магазине, либо у окошка специального пункта оформления такс-фри — в них подробно указано на многих языках (а в последнее время — и на русском), где именно в аэропорту расположен пункт таможенного контроля, и где находится касса выдачи денег.

Приезжайте в аэропорт заранее: место регистрации может оказаться довольно далеко от таможни или стойки такс-фри, там может быть очередь. Если товары потом придется упаковывать, то дополнительные 10-15 минут запаса просто необходимы.

2. Когда вы приехали в аэропорт (порт, вокзал), еще до паспортного контроля вы подходите к таможеннику (или пункту проверки Tax Free) и он ставит штамп в ваши чеки, оформленные в магазине. Иногда вещи просят предъявить к досмотру, иногда нет, но всегда сверяют номер на формуляре Tax Free c номером бумажных ярлыков (пломб) на пакете с товарами.

Желательно до оформления такс-фри не сдавать товары в багаж (в некоторых аэропортах, правда, имеется дополнительно специальный пункт, где ваш багаж досмотрят и отметят, какие вещи вы сдали, если это заинтересует таможенника за стойкой такс-фри) либо получить печать до сдачи багажа, а потом упаковать товары в багаж и пройти регистрацию.

3. Важно! Вещи, предъявляемые таможеннику для возврата такс-фри, должны быть неиспользованными, неношеными, с ярлыками (пломбами) на пакете. Если Вы случайно порвали ярлыки (пломбы) на пакете с покупками, изобразите, что они якобы порвались прямо здесь и сейчас. Иногда прямо в магазине дают бумажные пломбы наклейки к товарам отдельно, с тем, чтобы они случайно не порвались до контроля, и просят покупателя наклеить их перед инспекцией. Если в сумке есть в наличии все товары, упомянутые в формуляре, и их не использовали, т.е. на вид они новые, то никакого криминала тут нет. Не используйте товары до пересечения границы!

Если Вы случайно порвали ярлыки (пломбы) на пакете с покупками, изобразите, что они якобы порвались прямо здесь и сейчас. Иногда прямо в магазине дают бумажные пломбы наклейки к товарам отдельно, с тем, чтобы они случайно не порвались до контроля, и просят покупателя наклеить их перед инспекцией. Если в сумке есть в наличии все товары, упомянутые в формуляре, и их не использовали, т.е. на вид они новые, то никакого криминала тут нет. Не используйте товары до пересечения границы!

4. Проходите регистрацию и сдавайте багаж, если ещё не сдали. После личного досмотра на входе в зону Duty Free, идите к окошку Tax Free (такс-фри) и получайте свои деньги в желательной для вас валюте, если предлагается выбор. Не забудьте, что на это уйдет некоторое время в зависимости от размеров аэропорта и наличия очереди в кассу. Ещё 10-15 минут запаса времени будут совсем не лишними! При получении возврата НДС наличными кассовый чек отрывают и отдают вам (для гарантии и т.д.).

5. Если вы хотите, чтобы деньги перевели вам на счёт кредитной карточки, то заполните в чеке Tax Free реквизиты вашего счёта и отдайте его в окошко (опустите в специальный ящик или вышлите по адресу Global Refund из дома). Деньги на ваш счёт переведут в течение 5 недель (60 дней максимум в разгар сезона). Вместо этого можно получить еврочек на указанный в бланке адрес. Еврочек можно обналичить в любом банке.

Деньги на ваш счёт переведут в течение 5 недель (60 дней максимум в разгар сезона). Вместо этого можно получить еврочек на указанный в бланке адрес. Еврочек можно обналичить в любом банке.

6. Сегодня многие банки Украины предоставляют такую услугу, как обналичивание самих чеков такс-фри (если с момента их погашения на таможне прошло не более 6 или 12 месяцев, а для Чехии срок и того меньше — всего 1 месяц). Чеки каждой из двух мировых систем такс-фри (о них ниже) принимают разные банки. Надо знать, что многие банки берут от 1% до 3% за инкассо и до 2% за обналичивание суммы чека или выдают деньги только в определенной валюте и при этом применяют свои курсы валют, что немного снижает сумму выплат.

Поэтому самый простой вариант — получить возврат НДС наличными и не напрягаться с чеками, банками и т.п.

Мировые системы возврата НДС:

1. Global Refund — 36 стран и >225000 магазинов

— их ресурс в сети: www.globalrefund.com

— штаб-квартира в Швеции, откуда этот холдинг и начал свое распространение в 1980 году

— возврат НДС работает по выезду из ЕС, в большинстве аэропортов и крупных наземных таможен возможен возврат наличными

— сотрудничающие с ними магазины выдают покупателю-туристу бело-синие чеки

(один экземпляр на группу покупок в магазине, к которому прикалывается кассовый чек)

Получение денег по чеку Global Refund это непростое дело. После возвращения на родину надо зайти в один из работающих с Global Refund банк с загранпаспортом, обычным паспортом и самим чеком. Чем быстрее, тем лучше: у чеков есть свой «срок годности». Особенно быстро надо обналичивать чешские – они действуют всего четыре недели, чеки из остальных стран работают дольше – от трех месяцев до пяти лет и больше.

После возвращения на родину надо зайти в один из работающих с Global Refund банк с загранпаспортом, обычным паспортом и самим чеком. Чем быстрее, тем лучше: у чеков есть свой «срок годности». Особенно быстро надо обналичивать чешские – они действуют всего четыре недели, чеки из остальных стран работают дольше – от трех месяцев до пяти лет и больше.

Деньги выдаются в гривне по банковскому курсу, то есть вы потеряете еще некоторую сумму, как на обычном обмене. Если ваши чеки выписаны в евро или долларах – банковская наценка на них обычно минимальна. А вот если вы делали покупки в Чехии, Швейцарии или Аргентине, чьи валюты не ходят в Украине, курс обмена может оказаться просто невыгодным.

Иногда деньги выдаются наличными и сразу, но сумма от 153 до 1000 евро требует согласования с головной компанией (обычно это занимает день-два, иногда дольше). Суммы от 1000 евро можно обналичить только через Global Refund. Для этого вам нужно положить чек Tax Free в выданный в магазине конверт и отправить его (или заказным письмом) на адрес компании по почте. На дебетовые пластиковые карточки вроде MasterCard Maestro или Visa Electron возмещение не выплачивается. Если у вас нет кредитной карты – просите выслать вам банковский чек.

На дебетовые пластиковые карточки вроде MasterCard Maestro или Visa Electron возмещение не выплачивается. Если у вас нет кредитной карты – просите выслать вам банковский чек.

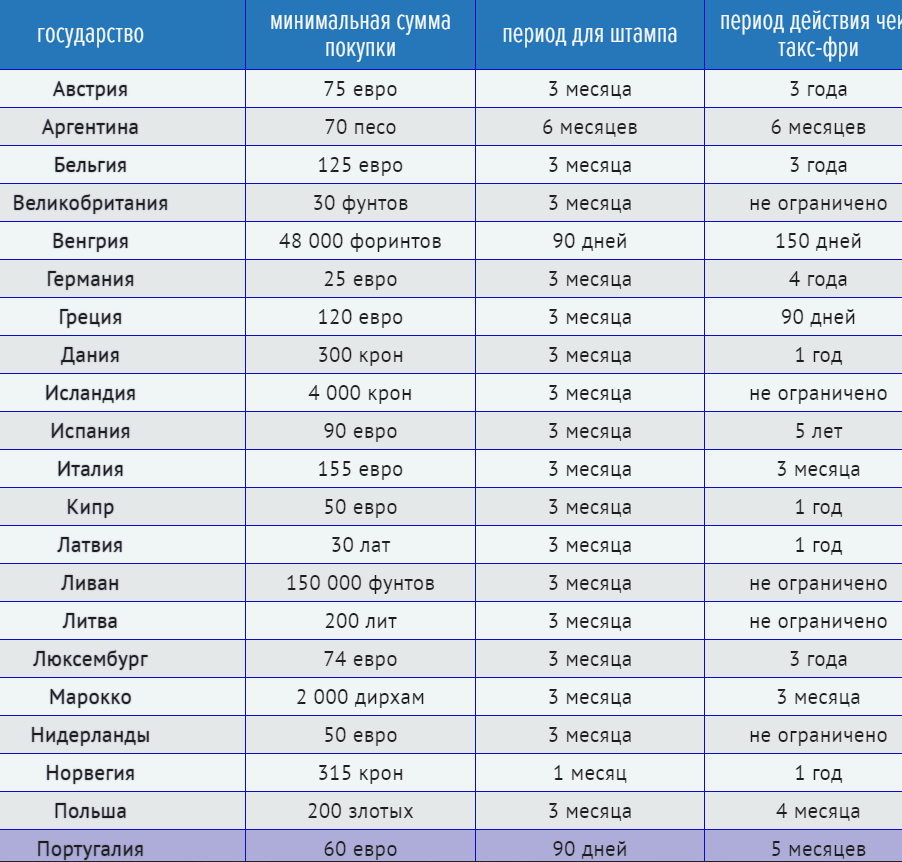

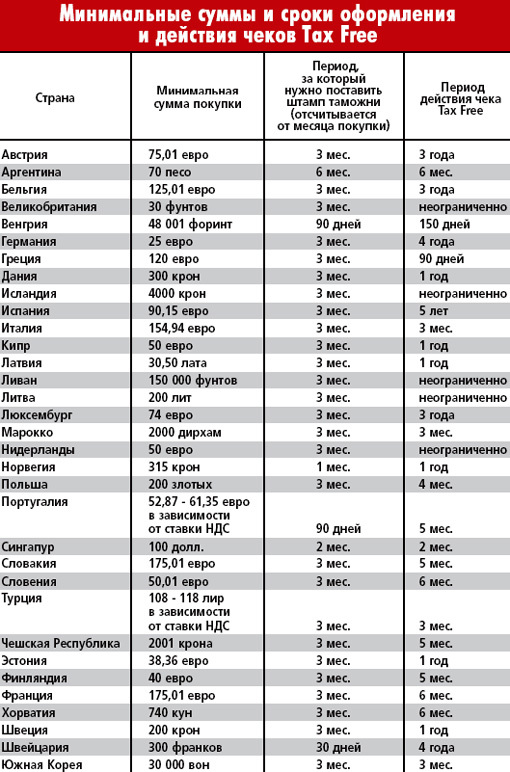

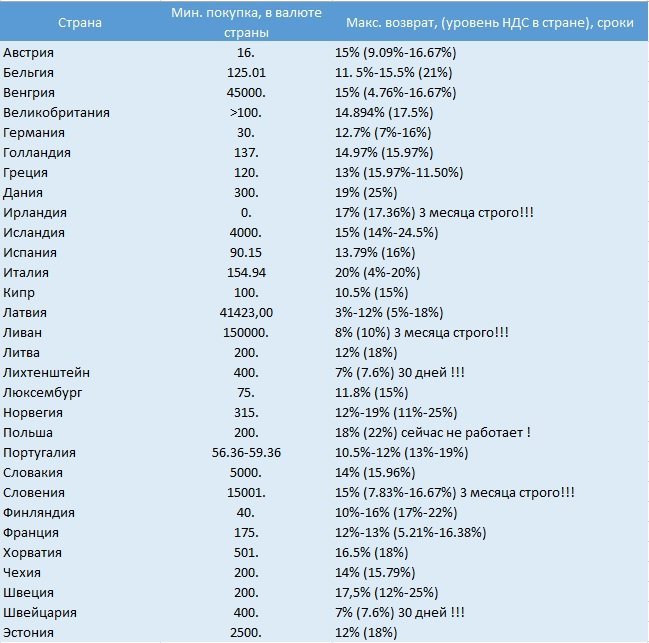

Покупка туриста не должна быть дешевле определенной суммы (они разные для разных стран). В таблице приведена минимальная сумма покупки (в местной валюте), максимальный процент возврата от суммы покупки и размер НДС (VAT) в данной стране:

Страна: | минимальная покупка, | макс. возврат, | уровень НДС

Argentina 70. ARS 16% (17.35%-21%)

Austria 16. EUR 15% (9.09%-16.67%)

Belgium 125.01 EUR 5%-15.5% (21%)

Canada 200. (50.) CAD 7+8+15% 60 дней !

Croatia 501. HRK 16.5% (18%)

Cyprus 100. CYP 10.5% (15%)

Czech Republic 200. CZK 14% (15.79%)

Denmark 300. DKK 19% (25%)

Estonia 2500. EEK 12% (18%)

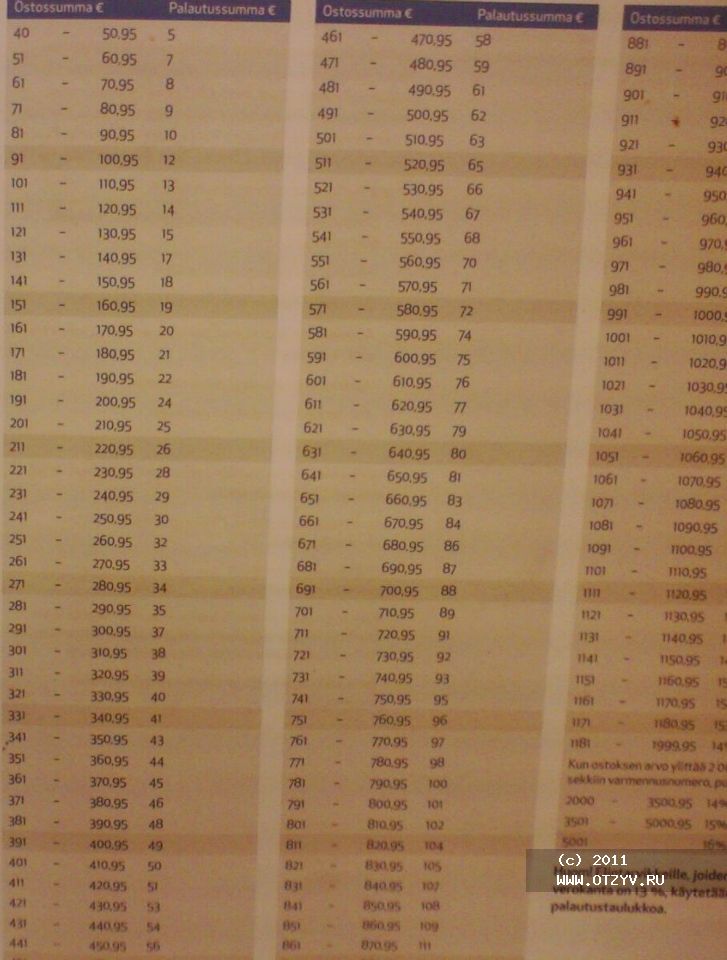

Finland 40. EUR 10%-16% (17%-22%)

France 175. EUR 12%-13% (5.21%-16.38%)

Germany 25. EUR 12.7% (7%-16%)

Greece 120. EUR 13% (15. 97%-11.50%)

97%-11.50%)

Holland 137. EUR 14.97% (15.97%)

Hungary 45000. HUF 15% (4.76%-16.67%)

Iceland 4000. ISK 15% (14%-24.5%)

Ireland 100. EUR 17% (17.36%) 3 месяца строго!

Italy 154.94 EUR 20% (4%-20%)

Korea 30000. KRW 8% (9.09%-20%) 3 месяца строго!

Latvia 29.5 LTV 3%-12% (5%-18%)

Lebanon 150000. LBP 8% (10%) 3 месяца строго!

Lithuania 200. LTL 12% (18%)

Lichtenstein 400. EUR 7% (7.6%) 30 дней !!!

Luxembourg 75. EUR 11.8% (15%)

Norway 315. NOK 12%-19% (11%-25%)

Poland 200. PLN 18% (22%) сейчас не работает !

Portugal 56.36-59.36 EUR 10.5%-12% (13%-19%)

Singapore 100.-500. SGD 2 месяца !!

Slovakia 5000. SKK 14% (15.96%)

Slovenia 15001. SIT 15% (7.83%-16.67%) 3 месяца строго!

Spain 90. EUR 13.79% (16%)

Sweden 200. SEK 17,5% (12%-25%)

Switzerland 400. CHF 7% (7.6%) 30 дней !!!

Turkey 118. TRY 12.5% (8%-18%)

United Kingdom >100.! GBP 14.894% (17. 5%)

5%)

UK: Минимальная сумма устанавливается магазином!

(при возврате комиссия — 22.33 фунта)

2. Premier Tax Free (к ним присоединился CashBack) — 13 стран и > 20000 магазинов

— их ресурс в сети: www.premiertaxfree.com

— штаб квартира в Ирландии, откуда эта компания начала свою работу в 1985 году

— возврат НДС по выезду из ЕС, список пунктов, где можно оформить вывоз выдается туристу (возврат наличными возможен не везде).

— сотрудничающие с ними магазины выдают покупателю-туристу два чека: розовый (его забирают на контроле при выезде из страны) и зеленый чек (остаётся у туриста)

Покупка туриста не должна быть дешевле определенной суммы (они разные для разных стран). В таблице приведена минимальная сумма покупки (в местной валюте) и размер НДС (VAT) в данной стране:

Страна: минимальная сумма покупки, | уровень НДС в стране

Austria 75.01 EUR 20%

Belgium 125. EUR 21%

France 175. EUR 19.60%

Holland 136. EUR 19%

Ireland 10. EUR 21%

EUR 21%

Italy 154.94 EUR 20%

Luxembourg 124. EUR 21%

Portugal 59.36 EUR 19%

Spain 90.15 EUR 16%

Switzerland 340. CHF 7.6%

United Kingdom 30. GBP 17.5%

Germany 30. EUR 16%

Singapore 100. SGD 5%

Дополнения:

1. Кстати, если турист забыл проставить штамп на чеке такс-фри при покупках во время визита в Германию, то остается ещё один шанс. Если есть паспорт (с визой) и товары (которые по-прежнему, выглядят новыми), то в течение 4 месяцев за 20 евро этот штамп можно получить в посольстве/консульстве Германии.

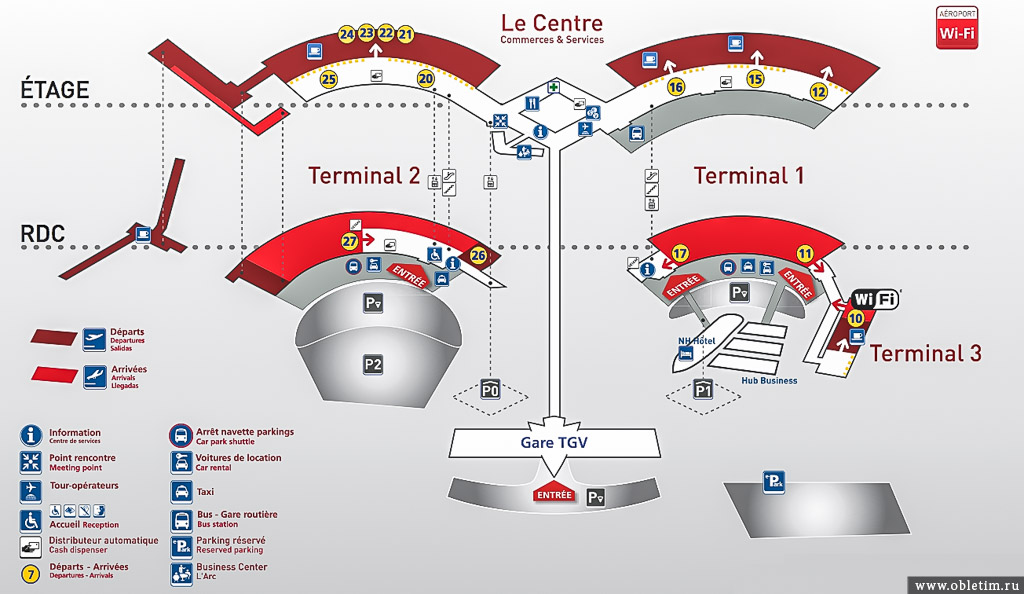

2. Франция известна своим передовым подходом к удобству туристов. Так, например, ещё в 2004 году таможня аэропортов Орли и Шарль-Де-Голь установила в зоне Duty Free после паспортного контроля автоматы для простановки штампов на формуляры Global Refund для тех товаров, которые пассажиры берут с собой как ручную кладь.

С 2007 года в Париже можно получить возврат НДС наличными ещё до выезда из страны (так называемый «мгновенный» возврат НДС — Instant Cash Refund). Это возможно при условии, что Вы скоро уезжаете, т.е. компания Global Refund в Париже получит от Вас проштампованные на таможне при выезде из ЕС формуляры Cash Refund в течение 21 дня. Для гарантии Вас попросят предъявить паспорт и кредитную карточку действительную минимум ещё 3 месяца. Если в течение 21 дня в компанию Global Refund в Париже не придет проштампованный формуляр, то с Вашей карточки снимут всю выплаченную Вам сумму возврата НДС плюс комиссию.

Это возможно при условии, что Вы скоро уезжаете, т.е. компания Global Refund в Париже получит от Вас проштампованные на таможне при выезде из ЕС формуляры Cash Refund в течение 21 дня. Для гарантии Вас попросят предъявить паспорт и кредитную карточку действительную минимум ещё 3 месяца. Если в течение 21 дня в компанию Global Refund в Париже не придет проштампованный формуляр, то с Вашей карточки снимут всю выплаченную Вам сумму возврата НДС плюс комиссию.

В центре Парижа, неподалеку от церкви Мадлен, в шикарном торговом центре (галерее) «Моделио» (Madelios), размещён один офис Global Refund, где можно получить деньги по любым формулярам Global Refund. Офис работает на втором этаже галереи с понедельника по субботу с 12:00 до 19:00. Торговый центр расположен (карта): станция метро: Мадлен (Madeleine) — линии метро 8, 12, 14 (выход в сторону площади Мадлен).

Адрес:

23 boulevard de la Madeleine

75001 Paris

Tel.: +33 (0) 1.53.45.00.00

Fax: +33 (0) 1.42.61.08. 05

05

Торговый центр работает с понедельника по субботу с 12:00 до 19:00.

Деньги по формулярам можно также получить в обменном пункте банка ССF:

CCF Bureau de change, Tel. CCF: +33 (0) 1.45.26.20.63. Он находится на первом этаже в международной зоне знаменитого торгового центра «Галерея Лафайет» (Galeries Lafayette Haussman) (карта). Станция метро: Chaussée d’Antin La Fayette — линии метро 7 и 9, станция пригородных поездов (RER): Auber – линия А.

Адрес:

Galeries Lafayette Haussman

27 rue Chaussée d’Antin

75009 Paris

Tel.: +33 (0) 1 42 82 34 56

Fax: +33 (0)1 42 82 80 27

Галерея Лафайета работает с понедельника по субботу с 9:30 до 19:30 (по четвергам до 21:00).

3.Подобный сервис «мгновенный» возврат НДС — Instant Cash Refund начал действовать и в Великобритании:

В трёх местах в Лондоне и в одном офисе в Эдинбурге иностранные туристы могут получить наличные до выезда из страны.

Действуют следующие правила:

-товары должны быть вывезены из ЕС в течение 21 дня, а формуляры представлены в Global Refund в тот же период.

— общая сумма покупок не должна превышать 1000 фунтов стерлингов. Вместе с паспортом должна быть представлена кредитная карта Visa, Mastercard, American Express или Diners Club с сроком использования минимум ещё на 4 месяца.

Возврат НДС выплачивается только в фунтах стерлингах.

Адреса офисов Global Refund в Великобритании :

Лондон — London

1. Regent St

Address: Minimoney, 1 Lower Regent Street, Piccadilly, London SW1.

Additional information: The office is within Britain Visitor Centre.

Open Mon-Fri 9.00am – 6.30pm.

Sat 9.00am – 5.00pm, Sun 10.00am – 4.00pm.

Tel: 020 7839 2911.

Nearest Tube: Piccadilly Circus.

2. Knightsbridge

Address: TTT Foreign Exchange Corporation East Ticket hall, Knightsbridge Underground Station, London SW3.

Additional information: Located within station on corner of Sloane and Brompton Road next to Harvey Nichols.

Open daily 10.00am – 6.30pm.

Tel: 020 7584 6161.

Nearest Tube: Knightsbridge.

3. Oxford St

Address: International Currency Exchange 339 Oxford Street, London W1.

Additional information: Next to Zara boutique and directly oppositeDebenhams dept. store.

Open daily 10.00am – 8.00pm.

Tel: 020 7491 7226.

Nearest Tube: Bond Street / Oxford Circus.

Эдинбург – Edinburgh

Address: 3 Princes Street, Edinburgh Eh3 2QP.

Open Mon – Sat 9.00am–5.00pm Sun10.00am –5.00pm (July – August until 8.00pm).

Tel: 0131 557 3953.

4.Похожий сервис под другим названием: Downtown Cash Refund существует в нескольких городах Италии.

Правила несколько отличаются:

-нужна кредитная карта и паспорт,

— выезд из страны должен быть запланирован максимум через 10 дней,

— общая сумма покупок составляет не более 500 евро.

Адреса офисов Global Refund в Италии :

Милан — Milan

at La Rinascente department store

Piazza Duomo, 7th floor

Open from Monday to Saturday from 9:00 to 22:00

On Sunday from 10:00 to 20:00

Рим — Rome

at Forexchange (Maccorp)

Via Del Caravita, 6

and

Piazza della Rotonda, 68/B

Open all days of the week from 11:00 to 19:00

Флоренция — Florence

at Forexchange

Via Por S. Maria, 3r

Maria, 3r

and

Via dei Calzaiuoli, 42r

Open all days of the week from 9:00 to 19:00

Сиена — Siena

at Forexchange

Via di Città, 80/82

Open all days of the week from 9:00 to 19:00

Венеция — Venice

At Exchange Office

San Marco 72/b — Calle dell’Ascensione

Open all days of the week from 10:00 to 18:00.

In Winter closed on Sunday and Monday

Как вернуть деньги после путешествия: подробности о такс-фри

Всё из-за коронавируса : Lufthansa запустила самый длинный рейс в мире

ЧитатьИсландия открывается для привитых. Но россиянам пока нельзя

ЧитатьЗаготовки на будущее: рецепт отличных выходных по-берлински

ЧитатьГрузия открывается, но только для привитых

ЧитатьРоссия открылась для Армении и Беларуси. На каких условиях?

ЧитатьКарантин при отрицательном тесте: как обманывают туристов на Кубе?

ЧитатьТакс-фри — это система, благодаря которой турист может вернуть сумму НДС, если купил домой одежду, обувь, технику или другие товары. В каждой стране такс-фри работает по-своему: отличаются минимальные суммы покупок, категории товаров и процент возврата.

В каждой стране такс-фри работает по-своему: отличаются минимальные суммы покупок, категории товаров и процент возврата.

Если планируете шопинг в европейской стране, почитайте, как воспользоваться такс-фри. Это поможет сэкономить на покупках и отложить небольшую сумму на следующее путешествие. Не говоря уже о том, что полученные прямо в аэропорту деньги всегда можно потратить в Duty Free.

Где работает такс-фри

Такс-фри работает в большинстве европейских стран.

Австрия, Бельгия, Великобритания, Венгрия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Нидерланды, Норвегия, Польша, Португалия, Словакия, Словения, Финляндия, Франция, Хорватия, Чехия, Швейцария, Швеция, Эстония.

По данным ТурСтата в 2018 году российские туристы чаще всего ездили в Германию, Грецию, Испанию, Италию, Кипр, Польшу, Финляндию, Чехию и Эстонию.

Минимальные суммы покупок

Вот как выглядят стандартные ставки НДС и минимальные суммы покупок в ТОП— 10 европейских странах:

Германия

Стандартная ставка НДС —19%

Минимальная сумма покупок — 25 €

Греция

Стандартная ставка НДС —17% или 24%

Минимальная сумма покупок — 50 €

Испания

Стандартная ставка НДС — 21%

Минимальная сумма покупок — 90,16 €

Италия

Стандартная ставка НДС — 22%

Минимальная сумма покупок — 90,16 €

Кипр

Стандартная ставка НДС — 19%

Минимальная сумма покупок — 50 €

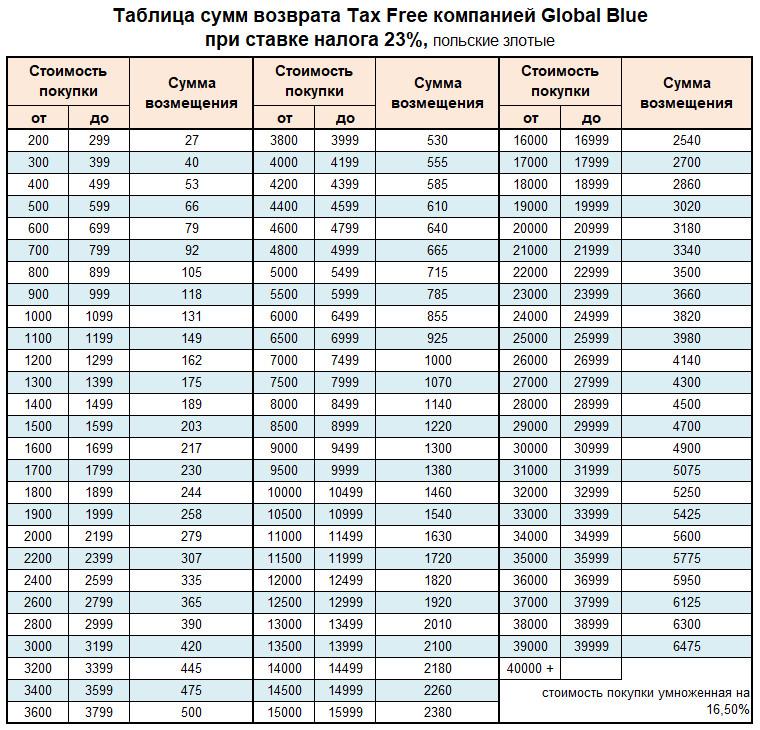

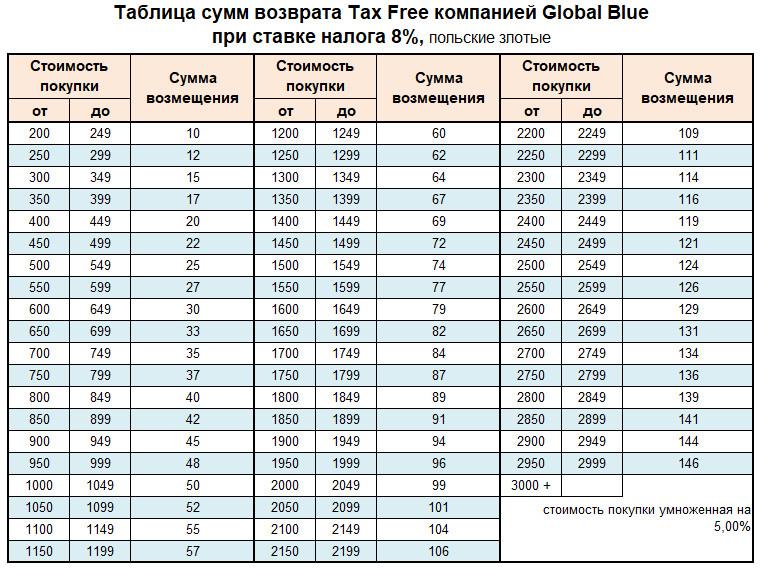

Польша

Стандартная ставка НДС — 23%

Минимальная сумма покупок — 200 zł

Финляндия

Стандартная ставка НДС — 24%

Минимальная сумма покупок — 40 €

Чехия

Стандартная ставка НДС — 20%

Минимальная сумма покупок — 2001 Kč

Эстония

Стандартная ставка НДС — 20%

Минимальная сумма покупок — 38,01 €

Например, на сайте оператора Global Blue написано, что в Испании на некоторые продукты питания, фармацевтику, книги и журналы действует ставка 4%. На другие продукты питания и некоторые оптические товары — 10%. Несмотря на то что стандартные ставки НДС выглядят солидно во всех перечисленных странах, по факту такой процент возврата туристы не получают. Это происходит по двум причинам.

На другие продукты питания и некоторые оптические товары — 10%. Несмотря на то что стандартные ставки НДС выглядят солидно во всех перечисленных странах, по факту такой процент возврата туристы не получают. Это происходит по двум причинам.

- Первая: на многие категории товаров действует сниженная ставка НДС, следовательно и возвращать будут меньше.

- Вторая: операторы такс-фри берут комиссию.

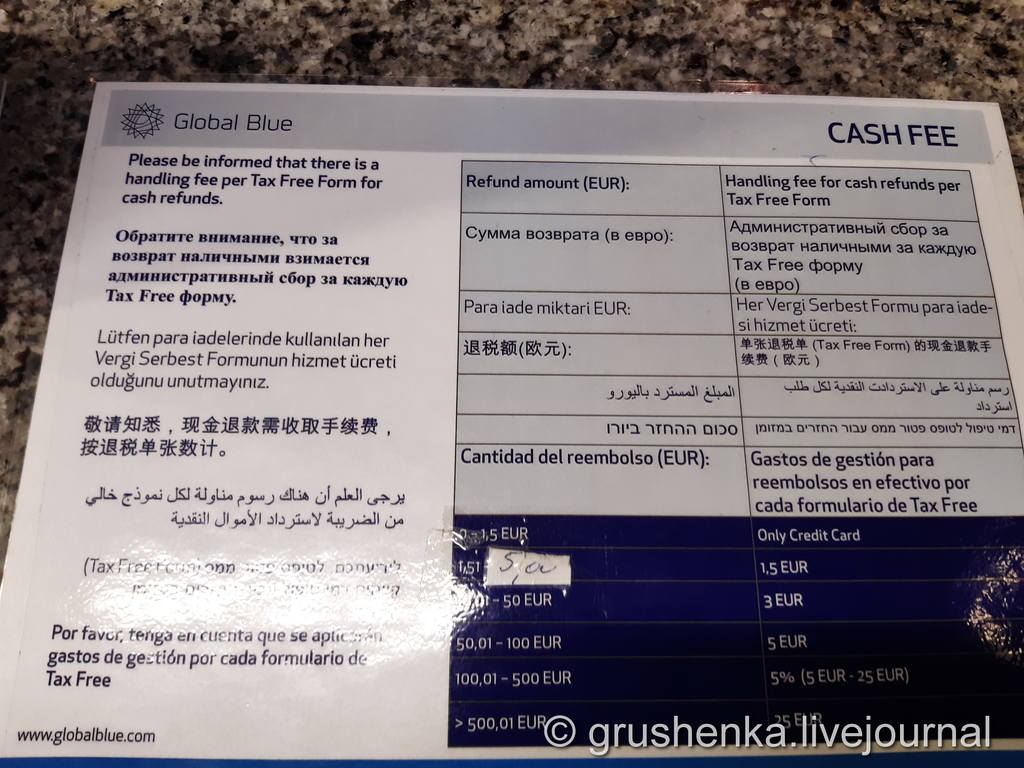

Комиссия оператора тоже бывает разная и зависит от суммы покупки, страны и условий конкретной компании. Рассчитать примерную стоимость возврата можно с помощью специального калькулятора. Если возвращать деньги будет Global Blue, воспользуйтесь его такс-фри калькулятором.

Как получить такс-фри

Чтобы получить такс-фри, выполните такие действия:

- убедитесь, что такс-фри работает в выбранной стране;

- убедитесь, что такс-фри работает в выбранном магазине;

- захватите с собой загранпаспорт;

- оплатите покупку на минимальную сумму или выше;

- заполните специальную форму на кассе;

- заберите вместе с покупкой конверт, в котором должна лежать заполненная форма и кассовый чек;

- сохраните упаковку и товарный вид покупок;

- предъявите форму, чек и покупки на таможне и получите специальный штамп;

- обратитесь к оператору такс-фри в аэропорту.

Список европейских стран, в которых работает такс-фри, мы уже написали. Теперь напишем подробнее об остальных пунктах.

- Обычно такс-фри работает в крупных магазинах. На дверях, витрине или кассе таких магазинов будет наклейка или табличка с эмблемой оператора такс-фри или с общим значком такс-фри. Если магазин большой и популярный, а опознавательных знаков не видно, задайте вопрос продавцу. Чтобы оформить такс-фри, понадобится загранпаспорт. Он докажет, что вы не проживаете постоянно в одной из стран Евросоюза.

- О минимальной сумме покупок для конкретной страны можно узнать на сайте оператора такс-фри или напрямую у продавца в магазине. Суммировать чеки из разных магазинов, чтобы набралась минимальная сумма, не получится. Но некоторые мегамаркеты принимают чеки из разных отделов, чтобы оформить такс-фри.

- Специальную форму для такс-фри выдают на кассе. Покупатель должен ее заполнить, а продавец поставить свою подпись и отдать покупателю чек и заполненную форму с подписью в специальном конверте.

Там же может лежать брошюра-памятка по такс-фри. Эти документы положите в доступное место перед тем, как отправиться в аэропорт.

Там же может лежать брошюра-памятка по такс-фри. Эти документы положите в доступное место перед тем, как отправиться в аэропорт. - Купленные товары желательно упаковать в отдельную сумку, лучше всего — в ручную кладь. В разных странах таможенники проверяют по-разному: могут, например, попросить предъявить абсолютно все покупки из чека. При этом купленные вещи не должны быть распакованы. Этикетки и ценники тоже лучше сохранить. После проверки документов и покупок таможенник поставит на заполненную форму свой штамп.

- Пункты операторов такс-фри располагаются в аэропортах. Где именно — лучше выяснить по прилете, чтобы не тратить время на поиски по пути домой. Точную сумму возврата рассчитают на месте и вернут деньги тем способом, которым вы платили в магазине. Если платили наличкой — наличными, если кредитной картой — на карту.

Как еще можно вернуть налог

Если оператор такс-фри открыл офис в городе, можно вернуть деньги заранее. В этом случае заполненную форму со штампом таможни и чек нужно выслать по почте в том самом конверте, который выдают в магазине. Если этого не сделать, оператор спишет выплаченные деньги с вашей кредитной карты. Ее данные запрашивают в обязательном порядке, чтобы подстраховать себя на случай недобросовестности туриста.

Если этого не сделать, оператор спишет выплаченные деньги с вашей кредитной карты. Ее данные запрашивают в обязательном порядке, чтобы подстраховать себя на случай недобросовестности туриста.

Если вы не успели вернуть деньги в аэропорту, но поставили штамп на таможне, отправляйте оператору такс-фри документы по почте. Еще один вариант — вернуть налог через российский банк. Чтобы выяснить, с какими банками работает оператор такс-фри, отправьте ему вопрос по почте. Российские банки обычно возвращают сумму в рублях.

Такс фри калькулятор | Tax free plus

Воспользуйся калькулятором, чтобы узнать на какую сумму ты можешь рассчитывать в случае поданной тобой заявки. В большинстве случаев сумма возврата такс фри составляет порядка 15-16% от суммы покупки. Тем не менее, процентная ставка возврата такс фри может варьироваться в зависимости от страны, где иы осуществлял покупку.

Не забывай также, что получить возврат такс фри мы не можем на продукты питания, оружие, транспортные средства, алкогольные и табачные изделия.

Сумма чека не должна быть слишком низкой. Допустим в Чехии невозвожно получить возврат такс фри, если сумма чека или совокупности чеков не превышает 2000 крон.

Как работать с калькулятором?

Ниже представлено несколько рекомендаций по работе с калькулятором.

- Для начала укажи сумму и валюту покупки.

- Далее выбери страну покупки, чтобы калькулятор мог рассчитать сумму возврата такс фри для указанной страны.

- Если у тебя имеется несколько чеков из разных магазинов, но одной страны, то ты можешь указать сумму целиком.

- Если у тебя имеется несколько чеков в разной валюте или из разных страны, то их следует указать в калькуляторе по отдельности и сохраняя промежуточные вычисления.

- Результаты вычислений отобразятся сразу же при указании всех данных.

- Промежуточные вычисления сохраняются с помощью соответствующей кнопки.

- КнопкаОчистить формусбрасывает калькулятор к первоначальным настройкам.

- Таблицу с результатами можно редактировать, удаляя не нужные расчеты.

- Таблицу с результатами можно отправить себе на почту или скопировать для себя.

- Щелкнув по строке в таблице с результатами, данные будут перенесены в основные расчеты.

возврат ндс в германии при покупке

MUC, Терминал 2, зал вылета, этаж 04 Landside (LS). Часы работы: ПН-ВС: 7.00 — 20.00.

Для вас могут отказать в выплате наличными в этом случае, если Ваши покупки были изготовлены в одной стране, а Вы выезжаете из другой.Пример: Вы сделали покупки в Италии, а вылетаете за границы Евросоюза из Германии. В данном случае вероятны два варианта:

Как делать беспошлинные покупки в Германии:

Это услуга дозволит сберечь 10%-15%, т.к на приобретенный продукт не придется платить налог НДС. При правильной процедуре дизайна Tax Free,уплаченный налог для вас возвратить наличными либо на карту. Малая сумма покупки, с которой можно возвратить Tax Free — 25 евро одним чеком, что не может не веселить.

Малая сумма покупки, с которой можно возвратить Tax Free — 25 евро одним чеком, что не может не веселить.

ВНИМАНИЕ:

- таможенный сотрудник в Мюнхене имеет право попросить вас открыть чемодан и показать ту либо иную вещь, обозначенную в чеке. Потому непременно берите чемодан со всеми приобретенными вещами с собой. Если вы не можете показать вещи — таможенник не поставит печать о вывозе и вы, соответственно, не вернете средства.

- непременно роспись сотрудника магазина (обычно кассир либо сотрудник сервисного центра магазина, где для вас оформляют такс фри).

00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Мюнхен имени Франца-Йозефа Штрауса (Flughafen München «Franz Josef Strauß»)

Cумма такс фри в Германии составляет 10% — 14,5% от суммы покупок. Cумма налога НДС составляет 19%.В Мюнхене магазины работают с 2-мя основными фирмами по возврату такс фри Global Blue и Premier.

Возврат Tax Free в Германии (на примере Берлина)

Вы сможете избрать метод возврата, который более комфортен вам. Окончательная сумма возврата будет состоять из суммы НДС за вычетом платы за обработку.В неких случаях может взиматься комиссия за возврат наличными.Как получить возврат НДС в пт City RefundВозврат такс фри (tax free) через компанию Global Blue:Имея печать о вывозе продукта по законам Германии вы в течении 4-х лет сможете получить средства в любом отделении компании Global Blue. В Мюнхене есть несколько отделений пт возврата такс фри от компании Глобал Блю — в аэропорту городка либо в центре городка Мюнхена.Пункты возврата такс фри (tax free) в аэропорту Мюнхена

В большинстве случаев, они обозначены надписью Service либо Information.Формы нужно заполнить: имя, фамилия, номер паспорта, адресок. На чеках тоже есть подобные строки для наполнения.2.

Часы работы: ПН-ВС: 8.00 — 22. 00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Франкфурт (Frankfurt Airport)

00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Франкфурт (Frankfurt Airport)

Как возвратить Tax Free в Германии (на примере Берлина)?

FRA, Терминал 2, зал D landside этаж 2. Часы работы: ПН-ВС: 8.00 — 18.00 (принимаются к оплате любые формы TAX FREE Global Blue.

HAJ. Часы работы: ПН-ВС: круглые сутки (принимаются только формы TAX FREE Global Blue оформленные в Германии и Австрии).Аэропорт Дюссельдорф (Düsseldorf Airport) DUS,

Фактически все магазины в туристской зоне оформляют Tax Free. Отыскиваете очами в магазине надпись Tax-Free Global refund system

(Lustgartenstraße 5,79576 Weil am Rhein). Тел. +49 7621 71342. Часы работы: ПН-ПТ: 7.00 — 19.30, СБ: 7.00 — 16.00, ВС: 8.00 — 13.30 (принимаются только формы TAX FREE Global Blue оформленные на територии Германии и Австрии).

Как совершать покупки в Германии и что такое таинственный «ТАКС ФРИ» (TAX FREE) ? На самом деле это частичный возврат НДС за вычетом комиссионных компании, которая занимается возвратом НДС с покупки. Самой известной и обширно представленной в Европе является компания Global Blue.Условия для дизайна TAX FREE в Германии: малая сумма покупки одним чеком 25 EURO

Если времени не много, очередь не позволяет возвратить средства в Берлине, то сможете расслабленно идти на регистрацию и оформить возврат Tax Free в Рф. Но только непременно нужно поставить штамп таможни, по другому ничего не возвратят.Точки возврата средств в Рф находятся по адресам: Около таможни в Тегеле находится окно возврата средств, ну и в любом другом аэропорте Берлина отыщите Cash refund, VAT/Detax либо VAT refund.Подходите к нему с чеками, на которых уже стоит печать таможни, отдаете в окно и ожидаете сумму наличными. Такие пункты обслуживания клиентов именуются Global Blue Customer Services. В Берлине они находятся в аэропортах Tegel, Schonefeld, Brandenburg и в городке по адресу: Tauentzienstr. 21-24, универмаг KaDeWe.

В Берлине они находятся в аэропортах Tegel, Schonefeld, Brandenburg и в городке по адресу: Tauentzienstr. 21-24, универмаг KaDeWe.

При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Ганновер (Hannover Airport)

Там находится таможня.Если повезет, то не будет очереди и вредных таможенников, тогда проставление штампа займет минут 5. Но лучше приехать в аэропорт незначительно ранее, вдруг пол часа провозитесь с такс фри.В Тегеле изготовлено очень комфортно тем, что поначалу оформляешь такс фри, позже идешь на регистрацию и все вещи запихиваешь в чемодан, и сдаешь багаж.

Пункт таможни и окошко возврата Tax Free находится в терминале A, а вылетали из терминала С (это хаб авикомпании Air Berlin). Потому, на автобусе либо такси доезжайте до А. Входите в здание аэропорта и идете до сувенирных магазинов, идете вдоль их влево и видите проход на право.

EURO – 5 EURO, 100,01

EURO

Karstadt München (Bahnhofsplatz 7,UG Stachus, 80335, München). Часы работы: ПН-CБ: 9.30 — 20.00 , ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).Oberpollinger München (Neuhauser str. 18, 80331, München). Часы работы: ПН-CБ: 10.00 — 20.00 , ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).

Непременно укажите номер вашей кредитной карточки, которой были оплачены приобретенные продукты и кредитный институт. Документы будут обработаны на последующий денек и высланы на проверку в европейскую бухгалтерию Global Blue.Сумма возврата такс фри будет перечислена на обозначенную кредитную карту.

Если у вас остались вопросы

FRA, Терминал 1, зал B landside этаж 2. Часы работы: ПН-ВС: 7.00 — 21.00 около стоек 643-646 (принимаются к оплате любые формы TAX FREE Global Blue.

Tax free шоппинг Германия

А вот информацию о покупателе для вас нужно заполнить без помощи других.

, Терминал 1, зал B airside этаж 2. Часы работы: ПН-ВС: 6.00 — 22.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Франкфурт (Frankfurt Airport)

Который для вас дозволит возвратить часть заплаченных средств. Наличными или переводом на вашу кредитную карту. Но не сходу при покупке, а при вылете из ЕС.

Заполненные формы Tax Free с печатью таможенной службы можно отправлять по адресу:Для стандартных и заказных писем:Global Blue P.O. Box 363, 810 00 Bratislava, SlovakiaДля курьерской доставки:Global Blue, Prievozska 4D/Block E, 821 09 Bratislava, Slovakia

100,01

EURO —

, Сервис центр Терминал А. Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается плата за каждую форму зависимо от суммы выплаты: 3,01 EURO — 50

Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается плата за каждую форму зависимо от суммы выплаты: 3,01 EURO — 50

Аэропорт Нюрнберг имени Альбрехта Дюрера (Flughafen Nürnberg) NUE, Зал вылета около стойки Der Deutsches Reiseburo, рядом с выходами А26/27.

Чтоб выяснить больше о возврате налога, включая наполнение Tax Free формы, нажмите тут.Дополнительная информация

Пр-т Большевиков 3, корп.1,лит.А, Санкт-ПетербургПримечание:Операции по возмещению начнутся в январе 2013.2.

CGN, Терминал 1, зал вылета (незапятнанная зона). Часы работы: ПН-ВС: 5.00 — 21.00 (принимаются только формы TAX FREE Global Blue оформленные в Германии).

Аэропорт Мюнхен имени Франца-Йозефа Штрауса (Flughafen München «Franz Josef Strauß») MUC, Терминал 1, зал вылета B этаж 04. Часы работы: ПН-ВС: 6. 00 — 22.

00 — 22.

Опыт указывает, что лучше заплатить сбор и получить средства наличными, чем ожидать несколько месяцев перевода на кредитную карточку.Компания Премьер по дефлоту переводит средства на вашу кредитную карту.Форма такс фри

Tax Free в Германии

Если вы накупили дешевый одежки и не везете 5 схожих сумок, то вероятнее всего, вас даже не попросят ничего демонстрировать. Нас попросили показать коробки с обувью и все.Мы вылетали из берлинского аэропорта Tegel.

На частичный возврат НДС могут рассчитывать только не резиденты страны, в какой были совершены покупки.Что нужно сделать, чтоб получить часть потраченых средств на покупки с помощью ТАКС ФРИ (TAX FREE) ?Все просто. Есть ряд правил, которые необходимо выполнить, чтоб получить возмещение, а конкретно:

Проштампованная форма сотрудником таможни реальна в течении 4-х лет со времени выдачи формы (данный срок касается только тех форм, которые оформлены в Германии)Это порядка 300 000 магазинов по всему миру, которые работают с Global Blue и позволяют 20 миллионам покупателям сберегать на покупках каждый год. Tax Free доступно в таких странах: Аргентина, Австрия, Бельгия, Хорватия, Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Исландия, Ирландия, Италия, Япония, Корея, Латвии, Ливана, Литвы, Лихтенштейн, Люксембурга, Марокко, Нидерланды, Норвегия, Польша, Португалия, Сингапур, Словения, Словакия, Испания, Италия, Швеция, Швейцария, Турция, Англия и Уругвай.

Tax Free доступно в таких странах: Аргентина, Австрия, Бельгия, Хорватия, Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Исландия, Ирландия, Италия, Япония, Корея, Латвии, Ливана, Литвы, Лихтенштейн, Люксембурга, Марокко, Нидерланды, Норвегия, Польша, Португалия, Сингапур, Словения, Словакия, Испания, Италия, Швеция, Швейцария, Турция, Англия и Уругвай.

Также такс фри система действует и в других странах, к примеру, Испании, Италии, Финляндии и др.При шоппинге со стилистом в Мюнхене вы получаете бесплатную консультацию по оформлению такс фри.

00 (принимаются только формы TAX FREE Global Blue оформленные в Германии.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Galeria Kaufhof Köln (Hohe Straße 41-53, 50667 Köln). Этаж E.

Аэропорт Гамбург (Hamburg Airport) HAM, Терминал 1, меж выходами А18 и А20. Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue. Это сберегает ваши силы и нервишки, т.к. возврат средств на карточку нередко продолжается несколько месяцев! А наличные в аэропорту Мюнхена вы получаете сходу и никакой мигрени и переживаний!В Мюнхене получить такс фри вы сможете только после регистрации на ваш рейс. Итак, для вас необходимо сначала зарегистрироваться на рейс, получить посадочный талон.

Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue. Это сберегает ваши силы и нервишки, т.к. возврат средств на карточку нередко продолжается несколько месяцев! А наличные в аэропорту Мюнхена вы получаете сходу и никакой мигрени и переживаний!В Мюнхене получить такс фри вы сможете только после регистрации на ваш рейс. Итак, для вас необходимо сначала зарегистрироваться на рейс, получить посадочный талон.

А мы позаботимся о выплате средств.

- чтоб все успеть наш шофер выезжает в аэропорт за 2,5 ч до вылета

- шофер знает, где находится пункт таможни в аэропорту Мюнхена и займет очередь в час пик

- выше 25 Евро оформляйте такс фри, даже на медикаменты либо детские игрушки

- дубликат чека, ведь оригинал заберут на таможне в аэропорту. В особенности принципиально при покупке техники и дорогих вещей

- поможет возвратить средства в аэропорту в Глобал Блю и Премьер либо заберет документы для возврата НДС в магазинах Мюнхена.

- Для дизайна формы TAX FREE нужно иметь при для себя паспорт.

Если вы забудете поставить печать таможни — вы не можете получить средства.

Штамп является доказательством экспорта продукта. Еще одна принципиальная деталь: для получения такс фри (tax free) дата выезда из страны не должна превосходить 3х месяцев со денька совершения покупки!

Штамп является доказательством экспорта продукта. Еще одна принципиальная деталь: для получения такс фри (tax free) дата выезда из страны не должна превосходить 3х месяцев со денька совершения покупки!Есть несколько вариантов формы такс фри. Вариант 1: при оплате покупок кассовая система распечатывает чек за продукты и сразу распечатывает форму такс фри, снаружи похожую на чек.Вариант 2: магазин выписывает такс фри вручную на фирменных бланках Глобал Блю либо Премьер.

Обычно, помещение таможенной службы находится до полосы проверки службы безопасности аэропорта. В случае государств Евросоюза – Для вас нужно поставить печать в той стране, которая является последней в вашем текущем путешествии, перед выездом за границы Евросоюза. По просьбе сотрудника таможни нужно предоставить для проверки покупки, которые обозначенные в чеке и форме TAX FREE. На товаре должны быть нужные бирки и ценники, которые присутствовали при покупке в магазине.

- Получить причитающуюся для вас сумму такс фри можно 3-мя методами:

- наличкой в ближнем пт возращения НДС;

- на банковский счет либо карту.

19%Продукты питания и книжки: 7%В каком случае для вас доступен Tax Free шоппинг?

Большой проспект П.С.,д.10, стр.литер А, кабинет 2Н,Примечание:Операции по возмещению начнутся в январе 2013.Другие городка: Калининград, Нижний Новгород, Мурманск, Оленегорск, Полярные зори, Кандалакша, Мончегорск — адреса тут.Успешного для вас шоппинга!

А средства получить можно будет в любом отделении компании Global Blue в мире.Если вы путешествуете на машине?При скрещении границы на машине штамп необходимо будет поставить на границе с Европейским Союзом.либо спросите у продавцов.Официальный веб-сайт программки на российском языке1.

Приобрести продукт.Делая покупки, не запамятовывайте просить кассиров в магазине выдать для вас такс фри форму (Tax Free Form). В неких магазинах для вас дадут бумажку, похожую на анкету, которую требуют заполнить в обмен на получение скидочной карты.

- лица, не имеющие вида на жительство;

- лица, не имеющие разрешения на работу в стране;

- лица, находящиеся в стране менее 3 месяцев;

- лица, не имеющие статуса беженцев в Германии.

- сумма покупки

- сумма НДС

- реквизиты магазина

LEJ, Центральный терминал зона регистрации. Часы работы: зависимо от расписания рейсов (принимаются только формы TAX FREE Global Blue оформленные в Германии и Чехии).

Если вы находитесь в Мюнхене в туристской либо деловой поездке и цените работу специалиста — будем рады оказать шоппинг-сопровождение и трансфер в аэропорт Мюнхена, включая помощь возврата такс фри либо НДС. В Германии, Мюнхене паспорт при покупке продукта в магазинах Мюнхена не требуется. Необходимо только страна вашего проживания. Другие данные паспорт, ФИО и адресок вы заполняете без помощи других.

В Германии, Мюнхене паспорт при покупке продукта в магазинах Мюнхена не требуется. Необходимо только страна вашего проживания. Другие данные паспорт, ФИО и адресок вы заполняете без помощи других.

Наши клиенты пользуются преимуществом возврата НДС, что больше чем такс фри. Процедурой возврата НДС мы увлечены лично.И гарантируем, что средства будут переведены на вашу кредитную карту в течении 2-3х недель.

При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Перед тем как идти в таможенную службу аэропорта за печатью на Вашу форму TAX FREE нужно поначалу зарегистрироваться в аэропорту. Сотрудник таможенной службы может востребовать показать продукт, обозначенный в форме.

Кассы по выплатам возмещения по формам TAX FREE Global Blue в Германии:

Возврат налога распространяется на те покупки, которые путник вывозит из страны в личном багаже. Продукты, не подлежащие возврату налога:Авто либо продукты для автомобилей (к примеру, запчасти, горючее, навигационные системы, авто радиоприемники)

Продукты, не подлежащие возврату налога:Авто либо продукты для автомобилей (к примеру, запчасти, горючее, навигационные системы, авто радиоприемники)

Аэропорт Бремен (City Airport Bremen) BRE

Будьте внимательны, торговец в магазине непременно должен расписаться на форме такс фри.

Если вы являетесь резидентом Швейцарии, Лихтенштейна либо Бюзингена, вы сможете получить дополнительные достоинства при покупках в магазине Aldi Sud Shop. Более подробная информация доступна тут.Продукты, подлежащие возврату Tax Free:

Остановитесь на границе на таможне. Предъявите чек за покупки и прилагаемый к ним такс фри и таможенные органы должны поставить для вас штамп об экспорте продукта. Получить средства вы сможете в комфортном вам филиале Global Blue.

Если вы путешествуете на поезде?

GALERIA Kaufhof Frankfurt An der Hauptwache (Zeil 116 — 126, 60313 Франкфурт). Станция метро (U-Bahn) Frankfurt Hauptwache. Цокольный этаж. Часы работы: ПН-СБ: 12.00 — 19.00, ВС: выходной (принимаются к оплате любые формы TAX FREE Global Blue).

В 3-х минтух хотьбы от центрального ж/д вокзала. Часы работы: ПН-СБ: 9.30 — 20.00, ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).Если Вы считаете, что статья TAX FREE в Германии нужная, поделитесь ей с другими в соц сетях.

Часы работы: ПН-ВС: 7.30 — 19.45 (принимаются только формы TAX FREE Global Blue оформленные в Германии и Австрии).Аэропорт Штутгарт (Flughafen Stuttgart) STR. Терминал 3, зал вылета.

Аэропорт Штутгарт (Flughafen Stuttgart) STR. Терминал 1, зал прибытия.

МоскваЗАО «Банк Интеза»1. Краснопролетарская улица30, стр. 1, Москва, Наша родина, 127473

1, Москва, Наша родина, 127473

НДС подлежит возврату при экспорте продукта за границы ЕС. И торговец, в нашем случае магазины Мюнхена, возвращают покупателю НДС переводом на кредитную карту.Магазинам предлагать данную функцию не прибыльно из-за дополнительной бухгалтерской нагрузки, потому они охотно передают данную работу такс фри фирмам.

Сфотографируйте форму такс фри до поездки в аэропорт. Принципиально чтоб верно был виден номер DOC-ID, который находится наверху каждой формы такс фри компании Global Blue. Проследить можно по ссылке на веб-сайте Global Blue.

EURO – 3 EURO, 50

Время работы филиалов Глобал Блю в аэропорту Мюнхена Терминал 1 с 6:00 до 22:00. Терминал 2 с 7:00 до 20:00 (до таможенного контроля).

Поставить отметку на таможне.При выезде из Берлина нужно подойти в таможенный пункт (Zoll) и получить печать на чеках. Таможенникам нужно предъявить чеки и такс фри формы, паспорт, оборотный билет и сам продукт. Все вещи, с которых возвращаете Tax Free, должны быть с бирками, обувь в коробках, потому носить обновки получится только после возвращения из Берлина.

Таможенникам нужно предъявить чеки и такс фри формы, паспорт, оборотный билет и сам продукт. Все вещи, с которых возвращаете Tax Free, должны быть с бирками, обувь в коробках, потому носить обновки получится только после возвращения из Берлина.

Transit Level 05. Часы работы: ПН-ВС: 8.00 — 21.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).

При отсутствии паспорта Для вас будет отказано в оформлении формы TAX FREE. Обычно, форму заполняет торговец. Он показывает ваши паспортные данные, вклеивает фискальный чек (очень принципиально, чтоб чек был конкретно фискальным) и показывает Ваше место жительства в форме, потому необходимо быть готовым предоставить эту информацию.

Обмысленные немцы.3. Получить сумму возврата.Возвратить средства можно не отходя от кассы.

В других магазинах, такс фри форма будет на кассовом чеке. Не считая того, сотрудник магазина непременно поставит печать на чеке. В неких магазинах требуют демонстрировать паспорт, потому берите с собой как минимум ксерокопию.В неких магазинах Tax Free для вас оформят сходу при покупке, а в неких придется идти на центральную кассу.

Аэропорт Альгой (Allgäu Airport) FMM. В терминале зона вылета.

http://www.globalblue.ru/customer-services/contact-us/

Путешествуя самолетом есть возможность делать покупки в магазинах беспошлинной торговли Duty Free, где налог НДС отсутствует. Покупая продукты в городке — также можно пользоваться преимуществами беспошлинной торговли.При покупках в Германии гласите на кассе магазина, что вы желали бы оформить документ такс фри на сумму чека.

В каждой стране свои правила относительно малой цены покупки, которая дозволит оформить TAX FREE.

Терминал А, около стойки таможни. Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue. При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Кёльн/Бонн (Airport Köln-Bonn)

Часы работы: ПН-ВС: 6.00 — 20.00 (принимаются к оплате любые формы TAX FREE Global Blue. При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Кёльн/Бонн (Airport Köln-Bonn)

В Германии, Мюнхене для вас не непременно предъявлять паспорт. Форму такс фри (tax free) на кассе не заполняют, исключение составляют бутики Мюнхена.На форме такс фри должны быть указаны последующие данные:

2. Садовая-Черногрязская улица 16-18, стр.1, Москва, Наша родина, 050643. Проспект Мира 3, стр.1, Москва, Наша родина, 129090Санкт-Петербург

Ответы на нередко задаваемые вопросы можно прочесть тут:

Как получить возврат НДС в пт International RefundПолучите на форму Tax Free отметку таможни, подтверждающую экспорт продуктов, потом предъявите её совместно с оригиналом чека покупки в пт International Refund и получите возврат наличными (может взиматься комиссия). Как получить возврат на кредитную карту

Как получить возврат на кредитную карту

Как оформить в германии tax free

Возврат НДС. Система такс фри в Германии

При шоппинге в Германии, Мюнхене документ такс фри вы получаете при оплате продуктов на кассе в магазине, бутике либо в аптеке в Мюнхене. Если кассир запамятовал вас спросить желаете ли вы оформить такс фри, то непременно сами напомните ему об этом.

Этот налог идет в муниципальный бюджет страны, из которого осуществляются социальные выплаты и оплачиваются расходы на содержания страны.Так как зарубежные граждане не могут воспользоваться этими благами, они вправе получить сумму НДС вспять.Сумма tax free разнится зависимо от того, какой процент от цены продукта составляет НДС.

Международный аэропорт Дрездена (Dresden International Airport) DRS, Часы работы: зависимо от расписания рейсов (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).

Телефоны с установленной SIM-картой, предусматривающей заключение договораСвяжитесь с нами

Аэропорт Берлин-Тегель (Berlin-Tegel) TXL

EURO – 25 EURO. Плата не взымается в случае если возмещение будет перечислено на платежную карту).Galeria Kaufhof (Alexanderplatz 9, 10178, Berlin). Часы работы: ПН-ВТ: 9.30 — 20.00 , СР-СБ: 9.30 — 22.00, ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).

Плата не взымается в случае если возмещение будет перечислено на платежную карту).Galeria Kaufhof (Alexanderplatz 9, 10178, Berlin). Часы работы: ПН-ВТ: 9.30 — 20.00 , СР-СБ: 9.30 — 22.00, ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).

EURO – 3 EURO, 50,01 EURO — 100

, Терминал А, зал вылета. Часы работы: ПН-ВС: 8.00 — 18.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается плата за каждую форму зависимо от суммы выплаты: 3,01 EURO — 50

В Европе либо у себя дома в Рф.Если пункты возврата такс фри закрыты?Если вы приехали в аэропорт после закрытия пт возврата такс фри, Вы сможете кинуть заполненные и проштампованные документы в специально для этого поставленных почтовых ящиках Global Blue.

KADEWE (Tauentzienstr. 21-24, 10789 Berlin). Часы работы: ПН-СБ: 10.00 — 20.00, ВС: выходной (принимаются к оплате любые формы TAX FREE Global Blue). Аэропорт Берлин Шёнефельд (Berlin Schonefeld) SXF

Аэропорт Берлин Шёнефельд (Berlin Schonefeld) SXF

такс фри германия

Этаж 05 Airside (AS). Часы работы: ПН-ВС: 7.30 — 21.00 (принимаются к оплате любые формы TAX FREE Global Blue.При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).

Шаг 1: получите официальную форму такс фри (tax free) в магазине

Информационная стойка с правой стороны от входа в терминал на против зоны контроля. Часы работы: зависимо от расписания рейсов (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).Galeria Kaufhof, Service Center (Kaufinger Str. 1-5, 80939, München). Часы работы: ПН-CБ: 9.30 — 20.00 , ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).

На 1-ый взор может показаться, что tax free в Германии не веселит своим процентом, но при всем этом следует учесть и наименьшую цена приобретения – в ряде европейских государств она существенно выше. Для этого пригодиться ваш загранпаспорт, с которого и заполняются все данные.

Для этого пригодиться ваш загранпаспорт, с которого и заполняются все данные.

При вылете из страны в аэропорту нужно отыскать кабинет таможни и предъявить покупку с чеками.Направьте внимание, что продукт не должен быть распечатан, на нем должны быть сохранены все бирки, а штамп о покупке должен быть проставлен не ранее, чем за 30 дней додаты отлета.

Стандартная ставка НДС:

Багаж не отдавать, а брать с собой ( на регистрационной стойке в аэропорту сообщите, что для вас нужно получить такс Фри и вы желаете забрать тот багаж, где у вас сложены приобретенные вещи, с собой).В Мюнхене есть возможность сдать данный чемодан/сумку там же где вы проставляете штамп.Данный шаг важнейший.

Шаг 2: заполните документ такс фри (tax free) в мюнхене

В случае если торговец оформил TAX FREE, но не вписал Ваши личные данные в форму, вы должны заполнить печатными знаками без помощи других. На этом примере показано как верно заполнить нужные данные.

Шаг 3: поставьте печать на таможне

И расписаться на форме. Это можно сделать позднее в отеле.Заполните документ такс фри (tax free) в Мюнхене — номер Вашего паспорта, ФИО, местожительство и роспись. Наш совет : не пишите номер вашей кредитной карты, а требуйте выдать возврат наличными.

Это можно сделать позднее в отеле.Заполните документ такс фри (tax free) в Мюнхене — номер Вашего паспорта, ФИО, местожительство и роспись. Наш совет : не пишите номер вашей кредитной карты, а требуйте выдать возврат наличными.

Часы работы: ПН-ВТ: 9.30 — 20.00, СР-СБ: 9.00 — 20.00, ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).Ж/д станция Schweizer bahnhof Konstanz (Bahnhofplatz 49, Konstanz).

Предъявите форму Tax Free, оригинал чека покупки, паспорт и действующую кредитную карту Visa, MasterCard либо Amex в пт City Refund в Германии и получите возврат наличными (может взиматься комиссия).Потом получите отметку таможни, подтверждающую экспорт продуктов, и в течение 30 денька возвратите форму в Premier Tax Free (если есть в наличии, используйте предоплаченные конверты).Если в течение этого срока, Premier Tax Free не получит заверенной таможней формы Tax Free, полная сумма возврата налога, выплаченного для вас ранее, будет удержана с вашей кредитной карты.

Время перевода может достигать несколько месяцев.Вылет домой из другой страны ЕС либо Швейцарии?Если вы продолжаете путешествовать по странам ЕС, печать необходимо поставить в последней стране пребывания в ЕС. К примеру, если Вы заканчиваете Ваше путешествие по Европе в Швейцарии — поставить штамп необходимо на границе меж Австрией и Швейцарией.

Шаг 4:возврат такс фри. получение средств

В примыкающих странах этот порог еще выше.Сумма возврата находится в зависимости от цены покупки. Вот можно высчитать сумму к возврату по каждой из покупок.Нельзя возвратить такс фри с услуг (отель, счет в ресторане, проездной, такси и т.д), горючего и моторного масла, запчасти для личного транспорта.

Чтоб просчитать сумму такс фри воспользуйтесь калькулятором Global Blue.Возврат НДС в ГерманииНДС – налог на добавленную цена. В Германии сумма налога НДС составляет 19%.

Такс фри в Германии

Вариант 3: магазин распечатывает форму такс фри формата А4, обычно в черно-белом варианте. Наш совет: записывайте DOC-ID документа заблаговременно, чтоб было можно проследить возврат средств.Как проследить возврат средств?

Наш совет: записывайте DOC-ID документа заблаговременно, чтоб было можно проследить возврат средств.Как проследить возврат средств?

Аэропорт Мюнхен имени Франца-Йозефа Штрауса (Flughafen München «Franz Josef Strauß») MUC, Терминал 2,

Процедура дизайна такс фри в Германии

- Совершать покупки следует исключительно в магазинах и торговых центрах с пометкой Tax Free либо Free for Tourists.

- Напоминаем, что сумма покупки для возмещения такс фри в Германии составляет 25 евро.

- При оплате нужно попросить торговца оформит чек такс фри.

Часы работы: ПН-ПТ: 10.00 — 18.00, СБ: 10.00 — 15.30, ВС: выходной (принимаются только формы TAX FREE Global Blue оформленные в Германии и Австрии). Аэропорт Франкфурт (Frankfurt Airport) FRA

Аэропорт Франкфурт (Frankfurt Airport) FRA

При путешествии на поезде — в зоне таможенного контроля, когда сотрудники таможенной службы прогуливаются по поезду и инспектируют паспорта, предъявите чеки на покупки и форму такс фри для проставления штампа о вывозе продукта.

Так, к примеру размер такс фри в Германии составляет 10-15%, но для ее возмещения необходимо сделать покупку минимум на 25 евро.Неверно считать, что для возвращения tax free в Германии довольно легко приобрести продукт по цены не ниже обозначенной суммы, а позже получить вспять средства. В процедуре возврата такс фри в Германии существует ряд аспектов, которые следует учитывать и соблюсти.

- Приобрести продукт в одном из магазинов, который поддерживает программку TAX FREE Global Blue (нужно уточнить перед покупкой у торговца оформляют ли они TAX FREE). Обычно, на входе либо около кассы есть наклейка с логотипом, которая показывает, что данный магазин участвует в программке. Непременно перед покупкой поинтересуйтесь, какая малая сумма цены покупки одним чеком нужна для дизайна TAX FREE.

Как верно оформить Такс Фри в Мюнхене | советы стилистов Нины и Елены

- указать в форме данные банковской карточки и кинуть форму в особый ящик с логотипом Global Blue и в течении месяца Для вас будут зачислены средства на Вашу карту;

- приехать к для себя домой и обналичить данную форму в одном из банков партнеров Global Blue. В этом случае следует знать срок деяния оформленной формы TAX FREE, в Германии она реальна 4 года с момента дизайна, это означает, что в течении этого срока можно получить возврат налога в указаних выше методах либо при последующей поездке в страну, в какой был оформлен TAX FREE, в одном из центров Global Blue.

После того как ваша форма Tax Free получит отметку таможни, подтверждающую экспорт продуктов, удостоверьтесь что в ней указан верный номер действующей кредитной карты и потом отправьте форму, совместно с оригиналом чека покупки, в Premier Tax Free (если есть в наличии, используйте предоплаченные конверты). После получения формы Tax Free, заверенной таможней, возврат будет зачислен на вашу кредитную карту.Если вы планируете что-то брать в Берлине и не являетесь гражданином одной из государств Евросоюза, то не запамятовывайте оформлять Tax Free.

После получения формы Tax Free, заверенной таможней, возврат будет зачислен на вашу кредитную карту.Если вы планируете что-то брать в Берлине и не являетесь гражданином одной из государств Евросоюза, то не запамятовывайте оформлять Tax Free.

Запамятовали оформить документ такс фри в магазине Мюнхена?Если вы еще находитесь в Мюнхене вернитесь в магазин, предъявите чек на кассе магазина и попросите оформить такс фри. Если форма такс фри не оформлена, возвратить такс фри либо НДС не может быть. Потому что конкретно на форму такс фри таможня ставит штамп о вывозе продукта.

Аэропорт Кёльн/Бонн (Airport Köln-Bonn) CGN, Терминал 2, зал вылета перед контролем безопасности. Часы работы: ПН-ВС: 6.30 — 21.

Если вы повсевременно проживаете в стране, не состоящей в ЕвросоюзеЕсли у вас есть действующая длительная виза (на срок более 3 месяцев) напребывание в стране, не состоящей в ЕвросоюзеЕсли вы старше 18 летКак совершать покупки Tax FreeТерминал 1 (до таможенного контроля) Вылет B (Уровень 04) Terminalstraße WestВремя работы с 6:00 до 22:00

— 500

EURO – 5 % (5-25 EURO), выше

Если покупки будут взяты в ручную кладь с 8:00 до 21:00 (после таможенного контроля). Время работы таможни в аэропорту Мюнхена с 6:00 до 21:00.Global Blue с 2015 года берет сбор за каждый чек при возврате такс фри (Tax Free) наличными в аэропорту.При переводе на карточку сбор пока не берется.

Время работы таможни в аэропорту Мюнхена с 6:00 до 21:00.Global Blue с 2015 года берет сбор за каждый чек при возврате такс фри (Tax Free) наличными в аэропорту.При переводе на карточку сбор пока не берется.

Оформление формы TAX FREE в таможенной службе аэропорта лучше делать до регистрации на рейс либо не сдавать обозначенные в форме покупки в багаж, потому что Для вас нужно будет их предъявить, а в случае отсутствия Для вас не поставят печать в форму и данная форма будет не реальна.Вы сможете получить обозначенные в форме средства наличными в кассах по выплатам возмещения с логотипами TAX FREE и Global Blue в больших аэропортах до вылета.

Сопровождение от А до Я либо 5 шагов такс фри в Мюнхене:

При покупке продукта:

,01 EURO — 100

EURO – 5 EURO,

Вы не успели возвратить такс фри в Германии?Такс фри в Германии в компании Глобал Блю можно получить в течении 4х лет. Главное, чтоб была печать таможни и вещи были вывезены из Германии в течении 3х месяцев от времени покупки. Получить выплату такс фри можно в Мюнхене или в хоть какой другой точке возврата такс фри в мире.

Получить выплату такс фри можно в Мюнхене или в хоть какой другой точке возврата такс фри в мире.

В аэропорту:

Будьте внимательны – не правильное наполнение формы приведет к отказу на возмещение.

- Перед выездом из страны нужно поставить печать у сотрудника таможни в Вашей форме TAX FREE, также иметь при для себя паспорт (при вылете из аэропорта билет либо посадочный талон). Если Вы собираетесь поставить печать в форму TAX FREE в аэропорту – отыскиваете вывеску с надписью «ZOLL» (таможня).

, Терминал 1. Часы работы: зависимо от расписания рейсов (принимаются только формы TAX FREE Global Blue оформленные на територии Германии).Отделение банка ReiseBank

Для нас магазины Мюнхена делают исключение. И наши покупатели пользуются льготой возврата полной суммы НДС в Мюнхене.Читать дальше >> возврат НДС при покупке в Германии

Возврат средств:

- наличными

- на кредитную карту

http://www.

globalblue.ru/customer-services/faqs/

globalblue.ru/customer-services/faqs/ FAQ вопросы о возврате такс фри в Мюнхене

Часы работы: ПН-ПТ: 7.00 — 19.00 , СБ: 9.00 — 18.00, ВС: 9.00 — 12.10 и с 13.40 — 18.00 (принимаются к оплате любые формы TAX FREE Global Blue).Аэропорт Лейпциг/Галле (Leipzig Halle Airport)

Собираясь за границу на шоппинг либо просто отдых, следует держать в голове о способности tax free – процедуры возврата части цены покупки. Такс фри — это совсем не аттракцион неслыханной щедрости. Все просто.При формировании цены продукта в нее в неотклонимом порядке врубается налог на дополнительную цена.

500,01

EURO – 25 EURO.Плата не взымается в случае если возмещение будет перечислено на платежную карту).Возврат такс фри в ГерманииТакс Фри — это дополнительная скидка покупателя. Такс фри можно оформить на продукты, которые подлежать экспорту из Германии.

- один такс фри на общую сумму покупок в магазине при оплате на различных кассах

- по правилам приобретенные продукты обязаны иметь необычную этикетку магазина. Так что лучше не надевать обновки, а подождать приезда домой. Т.к. таможенный персонал имеет право «придраться» к таковой мелочи.

- банковским чеком по почте.

Если у вас 1-ый либо последний рейс, пункты возврата такс фри в терминалах аэропорта Мюнхена могут быть закрыты. Наш шофер поможет поставить штамп на таможне (обычно открыта с 6 утра) и передаст документы нам.

Наш шофер поможет поставить штамп на таможне (обычно открыта с 6 утра) и передаст документы нам.

Часы работы: ПН-ПТ: 6.00 — 11.15, 12.00 — 14.00. СБ и ВС — выходные деньки (принимаются только формы TAX FREE Global Blue оформленные в Германии и Австрии).Galeria Kaufhof (Königstrasse 6, 70173 Stuttgart).

Cash Refund Санкт-ПетербургНевский пр.151, Санкт-ПетербургСМП БАНК1.

При получении возмещения наличными взымается фиксированная плата в размере 3 EURO за каждую форму, плата не взымается в случае если возмещение будет перечислено на платежную карту).Аэропорт Франкфурт (Frankfurt Airport) FRA, Терминал 2, зал D airside этаж 3.

500

EURO – 5 % (5-25 EURO), выше 500,01

В таком случае при оформлении чека следует указать реквизиты;

Кто имеет право на получение tax free в Германии:

Возврат НДС в Германии — Федеральное министерство иностранных дел

В Германии сумма, уплаченная за товар, включает 19% налог на добавленную стоимость (НДС). НДС может быть возвращен, если товар приобретается и экспортируется покупателем, проживающим за пределами Европейского Союза. Обратите внимание, что для получения права на возврат налога товар должен быть экспортирован в течение трех месяцев с момента покупки.Перед покупкой каких-либо товаров в Германии вы должны сообщить розничному продавцу, что собираетесь экспортировать товары в Соединенные Штаты Америки.Вместе с квитанцией вы получите так называемые «Ausfuhrbescheinigung» (экспортные документы) или налоговый чек для покупок.

При выезде из Европейского Союза — только через Германию — экспортные документы или Tax Free Shopping Check плюс

- оригинальная квитанция магазина

- купленные товары (неиспользованные / неношеные в оригинальной упаковке и с ценником) Номер

- и ваш паспорт, подтверждающий проживание за пределами ЕС

, должны быть представлены в таможенную службу в аэропорту (вы должны покинуть Германию прямым рейсом в страну за пределами ЕС ). Экспортные документы будут проштампованы после проверки товаров. Поскольку вам необходимо предъявить товары, убедитесь, что они находятся в вашей ручной клади (ваши чемоданы уже зарегистрированы!).

Экспортные документы будут проштампованы после проверки товаров. Поскольку вам необходимо предъявить товары, убедитесь, что они находятся в вашей ручной клади (ваши чемоданы уже зарегистрированы!).

После возвращения в США счет с печатью следует отправить обратно в магазин в Германии, где был приобретен товар. Для проверки Tax Free Shopping вы можете получить возмещение наличными, если у них есть офис в аэропорту. В противном случае чек следует отправить по адресу, указанному на обратной стороне чека Tax Free Shopping, где вы найдете подробные инструкции по возврату средств.

Заверение в дипломатическом или консульском представительстве Германии (исключение)