Как устроена банковская карта, и как она выглядит?

Понятно дело, что тут речь идет именно о разновидности различных карт, которые по своему внешнему виду довольно сильно отличается. Как устроена банковская карта? Тут нужно начинать с самого вида, банковская карта имеет довольно удобную прямоугольную форму размера – длина: 8,56 см; высота 5,38 см; толщина: 0,076 см. Данная форма выбрана не спроста и по мнению экспертов является самой удобной для хранения ее в любом кармане.

Устройство банковской карты

Устройство банковской картыВнешний вид тыльной стороны

Как выглядит банковская карта с задней и с тыльной стороны? Тут как задняя, так и передняя часть карты имеет свои функции и свой вид. Обычно на тыльной стороне карта имеется рисунок, который определяет какого вида и типа карта. Сзади же карта может иметь уже более строгий и классический цвет.

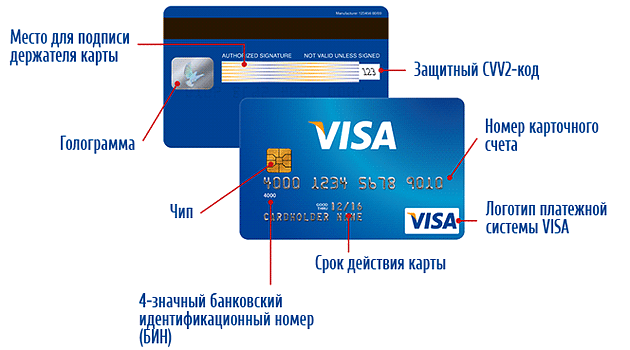

Из чего состоит тыльная сторона банковской карты? Спереди карты обычно присутствует:

- Номер карты – это одна из самых важных частей карты и обычно состоит из четырех четырехзначных цифр, которые разделены между собой пробелами. Данный номер чаще всего указывают при покупках в интернете либо при переводах через онлайн. Чаще всего цифр 16, но иногда бывает 18 или 19. Это все зависит от платежной системы, которую использует данная карта. Некоторые платежные системы используют 15 цифр как например American Express.

- 4 цифры под номером карты – обычно данное число пишут под первыми четырьмя цифрами номера карты, и они совпадают с теми же первыми цифрами карты. На карте данный реквизит обычно делают для того, чтобы узнать подделка данная карта или нет.

- Фамилия и Имя владельца карты – обычно пишется латинскими буквами. Есть карты, которые не имеют данного реквизита, так как они не именные, чаще это карты мгновенной выдачи, которые выдают сразу же после подписания заявления в банке.

- Срок действия карты – данный реквизит является одним из самых главным при осуществлении покупок через интернет или в любом онлайн-сервисе. Обычно пишется дата окончания действия карты в формате – месяц / год. Некоторые банки предоставляют карты с двумя реквизитами начало и окончание действие карты.

- Логотип платежной системы – все банковские карточки выпускаются и работают на основе определенной платежной системы. От платежной системы зависит как тариф по годовому обслуживанию, использование средств за границей, а также проводимых акций той или иной платежной системой. Самыми распространенными в мире являются платежные системы Visa и MasterCard. Обычно на карту наносят эмблему платежной системы именно с тыльной стороны, но бывают и исключения.

- Специальный код проверки – любая карточка имеет данный код и нужен он для проведения транзакции через интернет. У American Express обычно данный код расположен на тыльной стороне, а у Visa и MasterCard он расположен сзади.

- Чип банковской карты – банковских чипов существует огромное множество, но все они выполняют защитную функцию, так как одной магнитной ленты как оказывается недостаточно и теперь банки стали выпускать карту с чипами.

- Логотип банка – обычно состоит из самого логотипа и названия банка. По договору пластиковая карта является собственностью банка и об этом нужно помнить.

Из чего состоит задняя сторона карты?

Обычно задняя часть имеет более строгие краски и дополнительную информацию о вашей банковской карте и самом банке:

- В самом низу вы можете опять заметить логотип и название карты.

- Бумажная полоса для подписи – данный тип защиты также установлен банком, для того, чтобы злоумышленники не смогли воспользоваться картой. Многие банки устанавливают правило, что карта без подписи не действительна и ею нельзя пользоваться.

- Специальный код подлинности – Данный код, состоящий из нескольких цифр определяет вашу карту как действительную при оплате через онлайн-сервисы или любой интернет-магазин. Так банк видит, что вы являетесь подлинным владельцем карты. У Visa данный код называется CVV2, а у MasterCard CVC2.

- Магнитная полоса – еще один тип защиты, которые также содержит в себе всю доступную информацию. Вы можете расплачиваться, используя терминал по чипу, так и по магнитной полосе.

Материал карт

Как правило обыкновенные карты не высокого класса производят из обычного пластика. Именно поэтому мы старательно рекомендуем вам аккуратно обращаться с вашей картой. Также с течением времени многие карты начинают подтереться в некоторых местах из-за чего становится хуже видны цифры номера или другие атрибуты. Именно поэтому лучше носить свою карту в бумажнике или кошельке.

Карты же высокого класса могут быть сделаны из прочных материалов, а также драгоценных металлов. Такими картами обычно пользуются очень богатые и состоятельные клиенты банка. Но не все банки предоставляют такие дорогие карты.

Загрузка…

Загрузка…Понравилась статья? Поделиться с друзьями:

Как устроена банковская карта. Почему это важно знать

Банковская карта — надежный и компактный хранитель ваших денег, но при ежедневном использовании мало кто интересуется ее устройством. Почему это необходимо знать? Ответ смотрите ниже.

Устройство карты

Карты изготавливаются из пластмассы или картона, покрытым пластиковой оболочкой. При выборе материала учитывается его прочность и устойчивость к повреждениям.

Лицевая сторона пластиковой карты

Лицевая сторона карты

- Номер карты. Индивидуальный номер вашей карты состоит из 13–19 цифр. Чаще всего встречаются карты с 16-значным номером.

- Имя владельца карты. Здесь латиницей указаны имя и фамилия владельца. Банковские карты могут быть как именными, так и неименными. Во втором случае на месте имени владельца написано INSTANT CARD.

- Срок действия карты. У каждой карты есть свой «срок годности» — от 1 до 5 лет. По окончании срока действия банк выпускает новую карту.

- Чип. Это микропроцессор, который содержит информацию о карте и ее владельце. Чип нужен для идентификации клиента, когда он пользуется картой в терминале или банкомате.

- Логотип платежной системы. Здесь указывается логотип банка, который выпустил карту, или лого платежной системы. Это Visa, MasterCard или «Мир». Иногда на карточке есть оба логотипа.

Обратная сторона пластиковой карты

Обратная сторона карты

- Место для подписи. Полоса предназначена для образца подписи владельца. Подписывать необходимо специальной ручкой, которая не стирается и не размазывается при длительном пользовании. Карта без подписи считается недействительной.

- CVV/CVC. Расшифровывается как Card Verification Value или Card Validation Code. CVV находится на обратной стороне карты VISA и состоит из трех цифр. Платежная система MasterCard имеет аналогичный код проверки подлинности — CVC. Трехзначный код служит для дополнительной проверки безопасности при совершении покупок онлайн.

- Магнитная полоса. Полоса, как и чип, содержит информацию о карте и ее держателе, но она менее надежна. Старые банковские карты выпускались только с магнитной полосой. Впоследствии обнаружилось, что полоса может размагнититься или перегреться и прийти в негодность. Поэтому с 2015 года ЦБ обязал банки выпускать все карты с чипом.

- Голограмма платежной системы. Служит защитой от подделки, которая может располагаться и на лицевой стороне карты.

Почему важно знать, как устроена карта

Одной из самых важных причин является безопасность. Случаи, когда мошенники снимают все чужие деньги с банковской карты, нередки. Очень часто владельцы банковских карт сами давали доступ к своим накоплениям, называя секретные данные карты с помощью которых можно вывести деньги.

Прежде всего необходимо знать, какие сведения о своей карте вы можете предоставлять, а какие нет.

Часто мошенники запрашивают CVV/CVC под предлогом перевода денег. А для этого нужен только номер карты. Если у вас попросили что-то кроме номера, скорее всего, это мошенники. Если вы передали эти данные, то банк будет не в силах что-то сделать, ведь, по-сути, владелец сам отдал свои деньги.

Карты, имеющие только магнитную полосу, находятся в наибольшей зоне риска. Информация о накоплениях и владельце защищена от копирования, если содержится на чипе. С магнитной полосой все иначе.

Мошенники могут считать данные с помощью специальных средств, затем сделать дубликат карточки и снять деньги со счета. Также полученная информация может быть использована для покупок в магазинах или через интернет.

В зоне риска находятся и карты с чипом, несмотря на то, что они защищены от копирования данных. Сейчас активно используется система PayPass, которая позволяет расплачиваться без пин-кода. Мошенник просто поднесет терминал к вашему карману с картой и спишет деньги.

Чтобы избежать утечки данных, не передавайте свою карту никому, не оставляйте ее без присмотра и никогда не озвучивайте свой пин-код.

Бесконтактная карта — Википедия

Материал из Википедии — свободной энциклопедии

Бесконтактная карта-пропуск

Бесконтактная карта-пропускБесконта́ктная ка́рта — общее название бесконтактных устройств на интегральных схемах (ИС), используемых для разграничения доступа или в платёжных системах.

Под бесконтактными картами могут подразумеваться как старые 125 кГц, так и новые 13,56 МГц RFID-карты.

Современные бесконтактные карты описаны в стандарте ISO 14443 (proximity card). Также существует стандарт ISO 15693 (vicinity card). Чтобы использовать бесконтактную карту, достаточно поднести её поближе к терминалу. Дальность действия 0—15 см, что, в большинстве случаев, позволяет не доставать карточку из бумажника или кошелька при считывании. Относительно невысокая цена карт позволяет использовать их на объектах с большим числом работников и посетителей, таких как кинотеатры, общественный транспорт (для оплаты проезда) или крупные офисы.

В основе любой бесконтактной карты лежит тот же элемент, что и у простейшего детекторного приёмника — колебательный контур, базовыми компонентами которого являются конденсатор и катушка индуктивности. Устройство чтения излучает переменное электромагнитное поле стандартной частоты, что возбуждает переменный электрический ток в катушке индуктивности и в колебательном контуре. Этот ток преобразуется в постоянный и заряжает достаточно ёмкий конденсатор, который питает электроэнергией микросхему. Обмен информацией между картой и считывающим устройством осуществляется через эту же катушку посредством модуляции колебаний электромагнитного поля устройства. В простейшем случае карта циклически непрерывно передаёт только свой уникальный номер. В более сложных системах происходит двусторонний обмен информацией по принципу запрос-ответ. Часто карты обладают небольшой флеш-памятью и могут запоминать некоторый объём информации, например, изменять состояние счётчика или хранить произвольное число.

Технология NFC позволяет поддерживающим её мобильным устройствам (телефонам, планшетам) выступать как в роли виртуальной беcконтакной карты, так и работать в качестве устройства чтения по стандарту ISO 14443.

Банковская карта: виды, достоинства и недостатки

Одним из самых популярных инструментов, с помощью которых возможно совершать различные платежи в торговых центрах и интернет, признана банковская карта. В ассортименте российских банков есть огромный выбор пластиковых карт, как кредитных, так и дебетовых. Они позволяют распоряжаться собственными и заемными средствами на выгодных условиях.

Достоинства и недостатки банковских карт

Банковские карты разделяются на дебетовые и кредитные.

- Дебетовые – это карты, на которых хранятся собственные средства держателя карты.

- Кредитные – это карты, на которых хранятся средства банка, предоставленные держателю карты в кредит.

Дебетовые карты

Наличие дебетовых карт позволяет производить оплату различных товаров и необходимых услуг по безналичному расчету. Все операции проводятся быстро, совершать их удобно, а все деньги надежно защищены. Карту привязывают к имеющемуся у владельца номеру телефона, который позволяет использовать онлайн-кабинет. С его помощью проверить свой бюджет можно в домашних условиях. На неиспользованные средства, хранящиеся на счету, начисляются процент. Это одно из явных преимуществ дебетовых карт.

Кредитные карты

Кредитная карта избавляет заемщика от необходимости похода в банк для получения небольшой суммы на незначительный срок. Кредитную карту можно оформить очень быстро, без справок и поручителей, с предоставлением минимума документов, как правило только по паспорту.

У каждой карты имеется льготный период, во время действия которого отсутствует начисление процентов на потраченную сумму. Но это условие действительно только если потраченная сумма вернется на карту в течение срока действия льготного периода. Карта дает возможность приобрести любую вещь стоимостью, не превышающей лимита карты. Также есть возможность накопить бонусы, баллы и скидки на определенные товары, которые потом учитываются при совершении покупок.

Защита банковской карты

В отношении любой карты устанавливается определенный код, который служит в целях проверки банковской карты на ее подлинность. Существует две разновидности банковских кодов: CVC2 и CVV2. Что касается первой аббревиатуры, то она расшифровывается, как Card Verification Code, и устанавливается в отношении кредиток платежной системы MasterCard. Банковские карты системы Visa подлежат проверке по коду CVV2, который в полной форме выглядит так: Card Verification Value.

Практически все коды подлинности банковских карт состоят из 3-х либо 4-х символов (цифр), которые, как правило, размещаются либо на полосе с подписью держателя карты, либо путем нанесения цифр, следующих за номером кредитки. Двойка, которая идет после аббревиатур CVV и CVC, свидетельствует о том, что у карты есть еще один (первый) код безопасности. Чтобы узнать код, необходимо воспользоваться определенным алгоритмом – DES, который использует особый засекреченный ключ. Такой ключ устанавливается исходя из номера банковской карточки, а также срока, в течение которого карта признается действительной. Нанесение кода защиты на карту производится посредством особой идентной печати.

Сегодня огромное количество расчетных и платежных операций может совершаться путем удаленного доступа, не требующего наличия карты. Именно в связи с этим финансовые учреждения, выступающие эмитентами, устанавливают на карту еще один код безопасности, который становится дополнительной мерой защиты от махинаций.

Держателям банковских карт нет необходимости быть в курсе того, какой код CVC стоит на его платежном инструменте. Когда владелец карты производит какую-либо платежную либо расчетную операцию, то после введения необходимых карточных реквизитов сам продавец путем подачи запроса в международную систему платежей проверяет банк-эмитент кредитки. Когда полученное значение отлично, то есть не идентично тем цифрам, которые были установлены путем вычислительной программы, то транзакция сразу же автоматом отклоняется, а код, в целях исключения мошенничества с карточным капиталом, удаляется и нигде больше не отражается.

Преимущества банковских карт

- Главное достоинство банковских карт заключается в их универсальности. В наше время пользователи любой финансовой системы могут пользоваться картами как в своей родной стране, так и в любой зарубежной. Это обусловлено тем, что почти все финансовые системы уже давно перешли на международный уровень.

- Еще одно важное преимущество заключается в том, что при перевозе карты через границу с крупными денежными накоплениями они не вносятся в декларацию в отличие от наличных, поэтому с пластиковой картой никогда не возникнет проблем на границе.

- Существенное преимущество «пластика» — удобство. Имея свою карту, человеку не приходится носить с собой наличные. Карта позволяет клиенту в любой момент воспользоваться своим счетом, например, расплачиваясь за покупку в супермаркете.

- Благодаря возможности оформления таких карт через интернет сегодня можно существенно сэкономить время.

- Стоит помнить, что оставшаяся на счету сумма постоянно увеличивается за счет накопительного процента. Это приносит пользователю пластиковой карты дополнительный доход, что тоже немаловажно.

- Потеряв кошелек с наличными, вы вряд ли сможете его вернуть. Что касается карточки, то нашедший человек не сможет ее обналичить. Как только владелец карты заметит, что его карта утеряна, он может сразу же осуществить ее блокировку, приостановив все операции по ней с помощью звонка в банк. Восстановить карту достаточно легко. Все, что от вас потребуется – обратиться в ближайшее отделение банка, где вам придется составить заявление, и уже через 2-3 дня карта вновь будет у вас на руках с вашими накоплениями. Именно безопасность является самым главным преимуществом пластиковых карт.

- Клиенты имеют право при необходимости обращаться за всей интересующей их информацией в сервисную службу выдавшего кредитную карту банка.

- Пластиковые карты являются достаточно защищенным платежным инструментом, кража средств с них при соблюдении правил использования практически невозможна. От ошибки кассира или собственной невнимательности во время покупок можно уберечься, если проверять подлежащие списанию суммы. Можно перестраховаться при использовании карты и при совершении покупок в интернет магазинах. Обо всех операциях по счету, привязанному к карте, можно узнать, запросив выписку и с помощью информирования посредством смс.

Следует знать, что несмотря на высокую степень защищенности карточки все же подвержены различным атакам скрабберов и хакеров. Мошенники, занимающиеся взломом карт, могут отследить банковские операции и подобрать к ним пароль.

Недостатки банковских карт

- Из минусов использования карт можно сразу назвать малую плотность банкоматов и недостаточную инфраструктуру за пределами крупных городов. В небольших городах не все торговые точки работают с картами. С проблемами оплаты кредиткой в кафе или в магазине в небольших населенных пунктах сталкивались практически все владельцы карт. Этот недостаток особо существенен для тех, кто часто ездит по работе или отдыхать по странам СНГ и в пределах России.

- К тому же карты полностью «прозрачны» для спецслужб, которые могут отследить все валютные операции и задокументировать их.

Что следует учитывать, выбирая карту

Что же касается пластиковых карт Mastercard, то их принцип функционирования сосредоточен на евро. Связано это с тем, что данная платежная система приспосабливалась в первую очередь к странам Европы. Безусловно, пластиковые карты и той и другой системы практически не уступают друг другу и широко используются во всем мире, однако в целях экономии своего капитала держателям карт при выборе платежной системы следует исходить из конкретной страны, где клиент будет производить платежные и расчетные операции.

Что же касается пластиковых карт Mastercard, то их принцип функционирования сосредоточен на евро. Связано это с тем, что данная платежная система приспосабливалась в первую очередь к странам Европы. Безусловно, пластиковые карты и той и другой системы практически не уступают друг другу и широко используются во всем мире, однако в целях экономии своего капитала держателям карт при выборе платежной системы следует исходить из конкретной страны, где клиент будет производить платежные и расчетные операции.

Конвертация визовых карт осуществляется по курсу валюты США, то есть по доллару. Если допустить, что человек поехал в путешествие в какую-либо европейскую страну с картой Visa, то при осуществлении какой-либо платежной операции средства на его карточном балансе сперва будут переведены в доллары, и лишь потом в евро. Конвертация проходит в два этапа, что удорожает денежную операцию. Такие затраты исключаются у карты системы Mastercard, так как и евро, и доллар выступают в данной системе как основные валюты.

Нельзя не отметить, что банковские учреждения России, которые занимаются выдачей платежных карт от системы Mastercard, не всегда открывают счета одновременно и в евро, и в долларах. Объясняется это тем, что для финансовых организаций такие процедуры предусматривают некоторые расходы финансовых ресурсов. Сотрудники банковских учреждений пытаются не афишировать такую информацию, и именно поэтому чаще всего держатели таких карт имеют счет лишь в одной валюте. Когда речь идет об использовании карты только в пределах Федерации, то задумываться о выборе карты Visa или Mastercard просто нет смысла, так как они абсолютно ничем не отличаются.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что такое банковская карта

Банковская карта – это самый удобный, практичный и надежный платежный инструмент, который стал неотъемлемой частью жизни современного человека. Многим пользователям она не только дает доступ к своему банковскому счету, но и дарит множество возможностей в виде скидок, бонусов и прочих привилегий. Рассмотрим, что такое банковская карта, какие виды их существуют.

Описание

Банковская карта – это персональный платежный инструмент, который открывает своему владельцу доступ к его банковскому счету, дебетовому или кредитному. С ее помощью можно совершать безналичную оплату товаром и услуг, в том числе в интернете, снимать наличные в кассах банках или банкоматах.

Банковские карты появились в жизни человека не так давно, всего 60 лет назад, сегодня они используются по всему миру и постепенно вытесняют наличные деньги. Кстати, до появления «пластика» система безналичных расчетов существовала в виде чековых книжек, что сегодня уже ушло в историю полностью.

К пластиковому продукту любого банка-эмитента предъявляется ряд требований, в первую очередь, размер по стандарту ISO 7810 ID-1, а именно ширина — 86 мм, длина – 54 мм, толщина до 1 мм, радиус закругления углов – 3.18 мм.

Преимущества

По сравнению с наличными средствами, карты дают своему владельцу целый ряд преимуществ:

- ваши деньги надежно защищены, потому что средства хранятся на счету в банке, если потерять «пластик», то доступ к счету можно заблокировать, то есть деньги лежат не на карте, а в банке, что может быть надежнее;

- удобное использование, то есть при оплате товаров и услуг не кассир, не покупатель не могут ошибиться в расчетах, например, неправильно дать сдачу;

- преимущество за границей в том, что деньги, хранящиеся на карте не нужно декларировать, чего не скажешь о наличных;

- доход на дебетовых счетах, большинство финансово-кредитных организаций предлагаю такую услугу, как cash back, то есть это деньги, которые возвращаются на счет от каждой покупки;

- наконец, владельцам пластика намного проще контролировать свои расходы, а значит, и регулировать семейный бюджет, в любой момент клиент может запросить выписку отчет, совершенно бесплатно.

Разновидности пластика

Платежная карта – это всего лишь инструмент или ключ к счету в банке к своему или банковскому. В первом случае карта дебетовая, то есть пользователь тратит только свои средства, во втором – держатель карты пользуется кредитом.

Все банковские карты делятся на несколько видов по типу расчета:

- дебетовая – с собственными средствами на счету;

- кредитная карта – расчеты по ней осуществляются за счет займа, лимит которого установлен банком;

- предоплаченная – это «пластик», с фиксированной суммой на счету, в отличие от всех остальных продуктов, он не оформляется, а покупается у эмитента;

- овердрафтная – этот продукт с разрешенным перерасходом средств на счету клиента.

Не так давно банки начали предлагать клиентам совершенно новый продукт – это виртуальная карта, в отличие от реального «пластика» она не имеет физического носителя. Данный продукт полезен для тех, кто совершает покупки через интернет-магазины. Банк выдает клиенту только реквизиты.

Внешний вид банковской карты

Внешний вид

Итак, как выглядит карта, ее дизайн и основные элементы на лицевой стороне:

- фамилия и имя держателя в исполнении латинскими буквами;

- номер из 12 цифр, но их может быть 18 или 19 в зависимости от банка-эмитента;

- логотип платежной системы, которая ее обслуживает, например, Visa или MasterCard;

- микрочип для дополнительно защиты;

- логотип банка эмитента;

- статус «пластика», например, стандарт, голд или платинум;

- окончания срока действия, месяц и год.

На оборотной стороне:

- логотип банка-эмитента;

- магнитная полоса;

- подпись владельца;

- код CVV2/CVC2 для дополнительной защиты расчетных операций на интернет-ресурсах.

Возможно, не все знают, но выпуск пластиковых банковских карт регулируется Положением ЦБ РФ «Об эмиссии банковских карт и об операциях, совершаемых с использованием платёжных карт».

Как происходит расчет: механизм

Все мы довольно часто используем банковские платежные карты для оплаты товаров или услуг, но не все знают, как именно происходит механизм расчета между банком-эмитентом и продавцом.

Рассмотрим эту схему:

- При безналичном расчете, покупатель дает свою карту продавцу.

- Далее, продавец должен убедиться в ее подлинности и визуально определить не является ли она поддельной, только после этого пластик проходит через терминал посредством магнитной ленты или микрочипа. Терминал считывает информацию по номеру и отправляет ее в банк-эквайер (это та организация, которой принадлежит данное устройство). Автоматическая система обрабатывает информацию о держателе карты, лимитах на счете и выносит решение осуществить операцию или отказать.

- В случае положительного решения банк-эквайер принимает оплату и списывает со счета средства. Владельцу возвращается карта и чек, второй экземпляр которого остается у продавца.

- Далее, продавец передает отчет по безналичным операциям в банк-эквайер, а он, в свою очередь, переводит на расчетный счет организации деньги в сумме проведенных безналичных транзакций за день.

- После этого банк передает данные в процессинговый центр (подразделение, которое обеспечивает информационное взаимодействие между участниками расчетов, то есть банками). Он обрабатывает информацию по транзакциям и рассылает ее в банки для проведения взаиморасчетов.

- Банк-эмитент расплачивается с банком-эквайером самостоятельно.

Аналогичным образом выглядит процесс выдачи наличных посредством устройств самообслуживания – банкоматов.

Как происходит расчет с помощью банковской карты: схема

В общем, что такое платежная карта? Это средство безналичного расчета, которое позволяет своему владельцу совершать любые расчетные операции без привлечения наличных средств. На данный момент наиболее востребованы кредитки, то есть карты с кредитным лимитом. Они в первую очередь являются запасным кошельком для своего владельца, а также позволяют пользоваться заемными средствами в течение льготного периода без процентов.