Где получить и как исправить — Российская газета

Количество обращений россиян о выдаче кредитных историй с начала года возросло в три раза — после того, как закон предоставил возможность дважды в год делать это бесплатно. Интерес понятен: обладателям плохих историй банки стали все чаще отказывать в кредитах. Но кредитные истории важны не только для банков, сообщили «Российской газете» в Центральном банке РФ. Все чаще к кредитным историям обращаются страховые компании и каршеринговые фирмы. Они считают, что между вашей финансовой и водительской дисциплиной есть прямая связь.

Жгучий интерес к кредитным историям испытывают и кадровые службы при приеме на работу. С этим столкнулся наш читатель из Рязани, молодой перспективный специалист Андрей. Он прошел собеседование в крупной компании на ответственный пост. Но приступить к работе сразу не удалось: его попросили подписать согласие на запрос его кредитной истории. Впрочем, он не волновался: кредит брал один раз и полностью погасил его.

Однако когда работодатель Андрея получил его кредитную историю, выяснилось невероятное: за ним числилась просроченная задолженность по двум кредитам! Первый он действительно брал, но давно выплатил. О втором просто не имел понятия. И если по первому задолженность была невелика, то по второму составляла почти полмиллиона!

С первым кредитом все оказалось просто. Деньги банк Андрею перечислял на специально открытую кредитную карту. Погасив кредит, он забыл о ней, а банк продолжал начислять плату за обслуживание.

Правовые аспекты кредитования эксперты «РГ» разъясняют в рубрике «Юрконсультация»По словам начальника Главного управления Банка России по Центральному федеральному округу Надежды Ивановой, подобные ошибки клиенты банков совершают довольно часто: они воспринимают кредитную карту как обычную дебетовую, не понимая, что она — часть кредита, и задолженности по ней отражаются в кредитной истории.

Интересуются кредитными историями клиентов не только банки, но и страховые компании, и даже отделы кадров

Поэтому ненужные кредитные карты надо сразу аннулировать. Для этого следует обратиться в банк с заявлением о закрытии карточного счета.

Для этого следует обратиться в банк с заявлением о закрытии карточного счета.

Документ, подтверждающий закрытие счета, нужно сохранить на случай возникновения недоразумений. А через месяц-другой можно удостовериться в банке, что счет и карта точно закрыты, долгов нет.

Что касается второго долга, то здесь сработал «человеческий фактор». Оказалось, в банке, где Андрей брал кредит, был другой клиент — полный его тезка. Он-то и задолжал банку крупную сумму. Так что лучше время от времени самим интересоваться, что за вами числится: есть ли реальные или мнимые долги.

Кредитные истории часто запрашивают страховые компании. Они уверены, что есть связь между тем, как человек платит по кредитам, и как ведет себя за рулем. Водители, которые регулярно и надолго опаздывают с платежами, обычно чаще попадают в аварии и приносят страховщикам убытки. Интересуются кредитной историей клиентов и сервисы каршеринга, выдающие автомобили напрокат. Если человек задолжал крупные суммы и не возвращает кредиты, компании не подпустят его к своим авто.

И, наконец, как на собственном опыте убедился читатель газеты, кредитная история интересна потенциальным работодателям, прежде всего в банковской сфере, госсекторе или крупных коммерческих структурах. Сотрудник с множеством долгов и плохой кредитной историей выглядит для работодателя не очень привлекательно. Он может оценить это как неумение управлять финансами и не доверит ответственный пост.

Однако помните, что запрашивать кредитные истории могут только с вашего согласия.

Хранить 10 лет

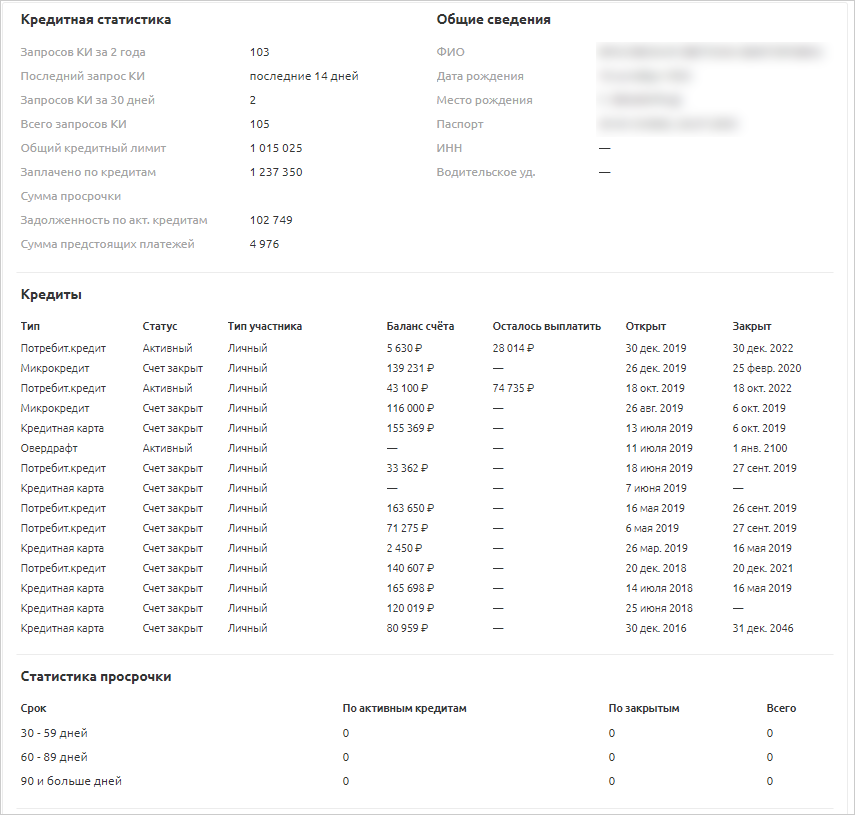

Кредитная история, как пояснила Надежда Иванова, — это информация о кредитных обязательствах человека и насколько добросовестно он их исполняет. Она показывает, в какие банки, микрофинансовые организации (МФО) или кредитные потребкооперативы (КПК) вы обращались, когда это было и какие суммы брали.

Эта информация хранится в специальных организациях — бюро кредитных историй (БКИ). В России их больше десятка, и каждый банк, МФО и КПК вправе выбрать любое бюро, в которое он будет передавать информацию о своих заемщиках. Часто финансовые организации направляют данные сразу в несколько бюро. И если вы брали кредиты в разных местах, то, скорее всего, ваша кредитная история хранится по частям в нескольких БКИ. И надо будет получить данные во всех этих бюро, чтобы собрать кредитную историю воедино.

Часто финансовые организации направляют данные сразу в несколько бюро. И если вы брали кредиты в разных местах, то, скорее всего, ваша кредитная история хранится по частям в нескольких БКИ. И надо будет получить данные во всех этих бюро, чтобы собрать кредитную историю воедино.

Кредитная история хранится в БКИ 10 лет с тех пор, как в нее последний раз вносили информацию. Особенно пристальное внимание банки и МФО обращают на вашу кредитную активность за последние 2-3 года.

Кредитная история становится визитной карточкой. Не имеешь долгов — значит человек надежный. Фото: Nantonov / iStock

Где получить

Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй, пояснила Иванова. Проще всего сделать это онлайн, к примеру, через портал госуслуг, если вы зарегистрированы на нем.

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС. В ответ на запрос Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Их адрес и номер телефона.

Для доступа к данным понадобятся только паспорт и СНИЛС. В ответ на запрос Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Их адрес и номер телефона.

Другая возможность — отправить запрос через официальный сайт Банка России www.cbr.ru. Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит. Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или БКИ, чтобы создать новый код.

Его надо будет указать в запросе, который создается на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история. Также можно направить телеграмму с запросом в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Пришлют его на ваш электронный адрес, который вы должны указать в телеграмме. Получив список бюро, нужно в каждом запросить свою кредитную историю.

Ответ придет в течение трех дней. Пришлют его на ваш электронный адрес, который вы должны указать в телеграмме. Получив список бюро, нужно в каждом запросить свою кредитную историю.

По закону два раза в год каждое бюро обязано бесплатно предоставить вам вашу кредитную историю.

Можно отправить онлайн-заявку через сайт БКИ. Вас автоматически переадресуют на портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней. В офисе БКИ вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Еще один вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки запроса и ответного письма.

Ваша кредитная история, скорее всего, хранится не в одном бюро, а в нескольких, поэтому исправлять ее нужно в каждом из них

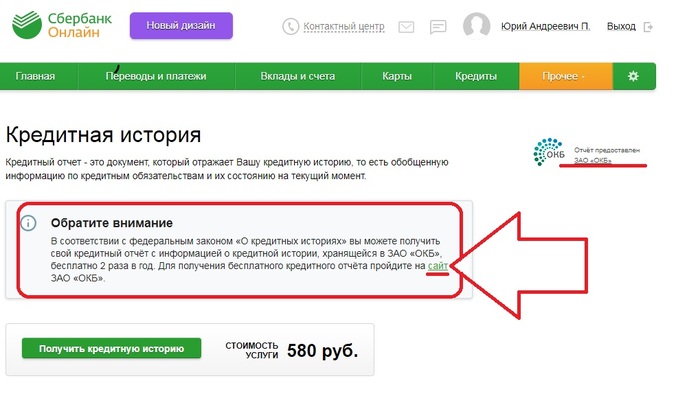

Если кредитная история требуется срочно или чаще, чем дважды в год, получить ее можно за плату. Для этого можно использовать все перечисленные способы. Некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн. Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка. БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Для этого можно использовать все перечисленные способы. Некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн. Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка. БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Исправленному верить

Чтобы исправить кредитную историю, рассказала Иванова, нужно написать заявление об оспаривании кредитной истории, адресовав его напрямую в бюро, в котором она хранится. Проще и быстрее всего прийти в бюро и заполнить бланк на месте. Надо иметь с собой паспорт, а также документы из банка или МФО о погашении долга.

Если вы не можете посетить бюро, придется отправить заявление и другие документы почтой. Бланк заявления можно скачать на сайте бюро. Заявление должно быть заверено нотариусом.

Бюро перешлет ваше заявление кредитору. Если банк или МФО подтвердят правоту клиента, бюро исправит ошибку и сообщит ему об этом письменно. Срок — 30 дней с того дня, как бюро получит заявление. Именно так и произошло в ситуации с Андреем.

Срок — 30 дней с того дня, как бюро получит заявление. Именно так и произошло в ситуации с Андреем.

Однако бывает, что кредиторы не соглашаются с аргументами клиента и настаивают на существовании долга. Тогда остается решать проблему через суд.

Ваша кредитная история, скорее всего, хранится не в одном бюро, а в нескольких, поэтому исправлять ее нужно в каждом из них. Ведь нет гарантии, что кредитор оповестит все бюро о необходимости исправлений. За своей кредитной историей необходимо следить самому.

Следует помнить и о том, что информация из банка о погашении кредита поступает в БКИ не мгновенно. Прежде чем заявлять претензии, убедитесь, что прошло 5 рабочих дней с того момента, как вы закрыли кредит.

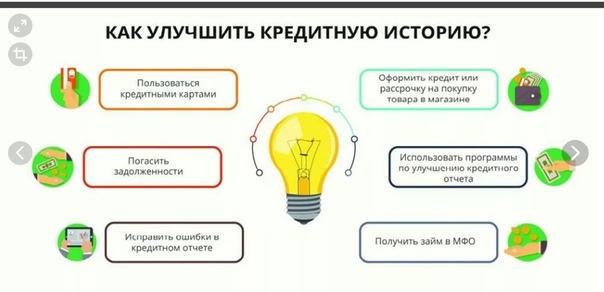

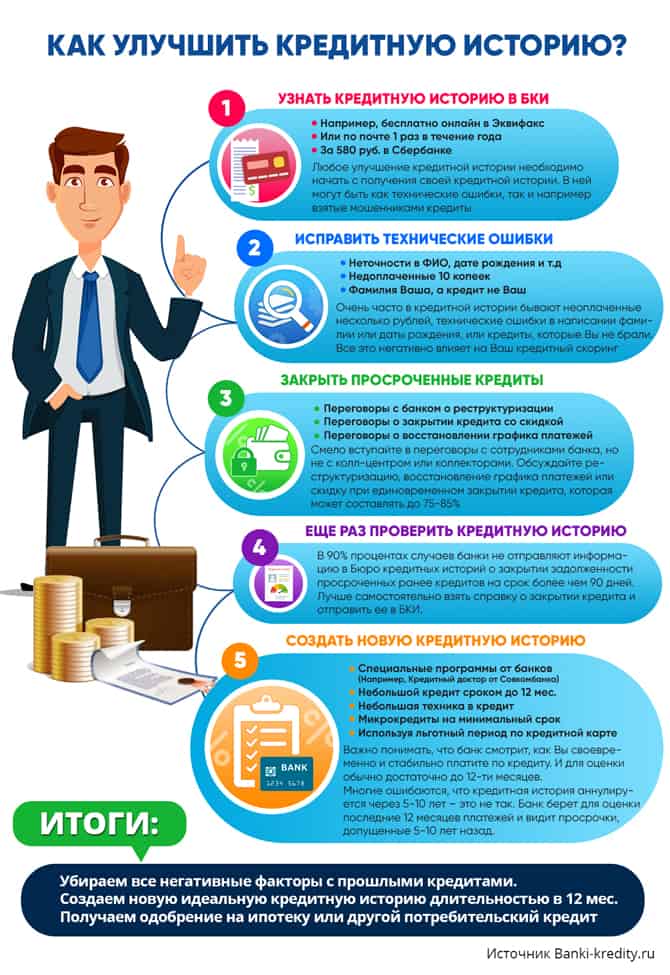

Если же у вас и вправду были просрочки по выплате кредитов, помните, что удалить что-либо из кредитной истории нельзя. Но если вы хотите и дальше кредитоваться, ее можно улучшить. По мере необходимости берите совсем небольшие кредиты или займы и очень аккуратно их гасите. Так за пару лет вы можете создать новую — хорошую историю взаимоотношений с кредиторами.

Так за пару лет вы можете создать новую — хорошую историю взаимоотношений с кредиторами.

Инфографика «РГ» / Леонид Кулешов / Роман Маркелов

где можно узнать официально самостоятельно

Если Вы хотите узнать, перед какими банками у Вас есть задолженность и в каком размере, сделать это можно, изучив свою кредитную историю. Кредитная история — это фактически досье, содержащее всю информацию о Ваших кредитах и займах, а также насколько дисциплинированно Вы обслуживали свои обязательства. То есть досье показывает, в каких банках или иных финансовых организациях Вы брали кредиты, платили ли Вы в срок или нарушали график, являетесь ли Вы созаемщиком или поручителем по обязательствам третьих лиц. Эти данные хранятся в специальных организациях — бюро кредитных историй (БКИ). Банки и микрофинансовые компании, как правило, направляют информацию в разные бюро. В бюро кредитных историй ежемесячно обращаются десятки тысяч россиян, так как именно от кредитной истории зависит, есть ли возможность получить новый кредит. Поэтому даже небольшие нарушения графика погашения кредита могут снизить кредитный рейтинг. Бывают ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Поэтому даже небольшие нарушения графика погашения кредита могут снизить кредитный рейтинг. Бывают ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Содержание статьи

Кто может запрашивать мою кредитную историю и для чего

Существует несколько вариантов: информация может быть интересна банкам, микрофинансовым организациям, кредитным потребительским кооперативам, а также потенциальным работодателям (в данном случае кредитный отчет предоставляется с согласия субъекта кредитной истории) или даже страховым компаниям. Банк может отказать Вам в кредите из-за плохой кредитной истории, а работодатель вряд ли захочет взять на серьезную должность человека с огромным количеством просроченных долгов. Поэтому, чтобы не получать отказы, периодически стоит проверять свою кредитную историю.

Как проверить свой кредитный рейтинг

Многих волнует вопрос, как самому бесплатно узнать кредитную историю через интернет. Ваши данные могут храниться сразу в нескольких БКИ. Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

Ваши данные могут храниться сразу в нескольких БКИ. Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

- Через портал «Госуслуги». Для этого понадобятся паспорт и СНИЛС. Заполняем заявление в разделе «Сведения о бюро кредитных историй» и отправляем. В ответ Вы получите список всех БКИ, где есть Ваши данные.

- На официальном сайте Банка России. Для этого нужен код субъекта кредитной истории. Его можно найти в Вашем кредитном договоре. А если договора нет на руках, то уточнить в банках, в которых Вы брали кредиты. Еще один вариант — сформировать код заново в любом банке. Этот код нужно указать в запросе на сайте Банка России. Срок исполнения — 1 день. Вы получите письмо с указанием нужных Вам БКИ.

- Через Центральный каталог кредитных историй. Нужно отправить туда запрос, указав адреса электронной почты.

После получения списка бюро, нужно сделать запрос в каждое из них. По закону два раза в год Вы имеете право узнать кредитную историю бесплатно. Как подать заявку:

- Через сайт БКИ. Самый простой вариант. Нужно отправить онлайн-заявку. Для авторизации понадобится учетная запись на портале «Госуслуги». Документ Вы получите на email в течение 3 рабочих дней.

- В офисе БКИ. Нужно прийти в бюро с паспортом и заполнить заявление. Отчет получите сразу же на руки в бумажном виде.

- Телеграммой. Отправляется на официальный адрес БКИ. В ней нужно указать свои паспортные данные и email для получения отчета. Вашу подпись заверяет сотрудник почты. Срок исполнения — 3 рабочих дня.

- Письмом по почте в БКИ. Пересылка займет довольно много времени. Такой запрос обязательно должен быть заверен нотариусом.

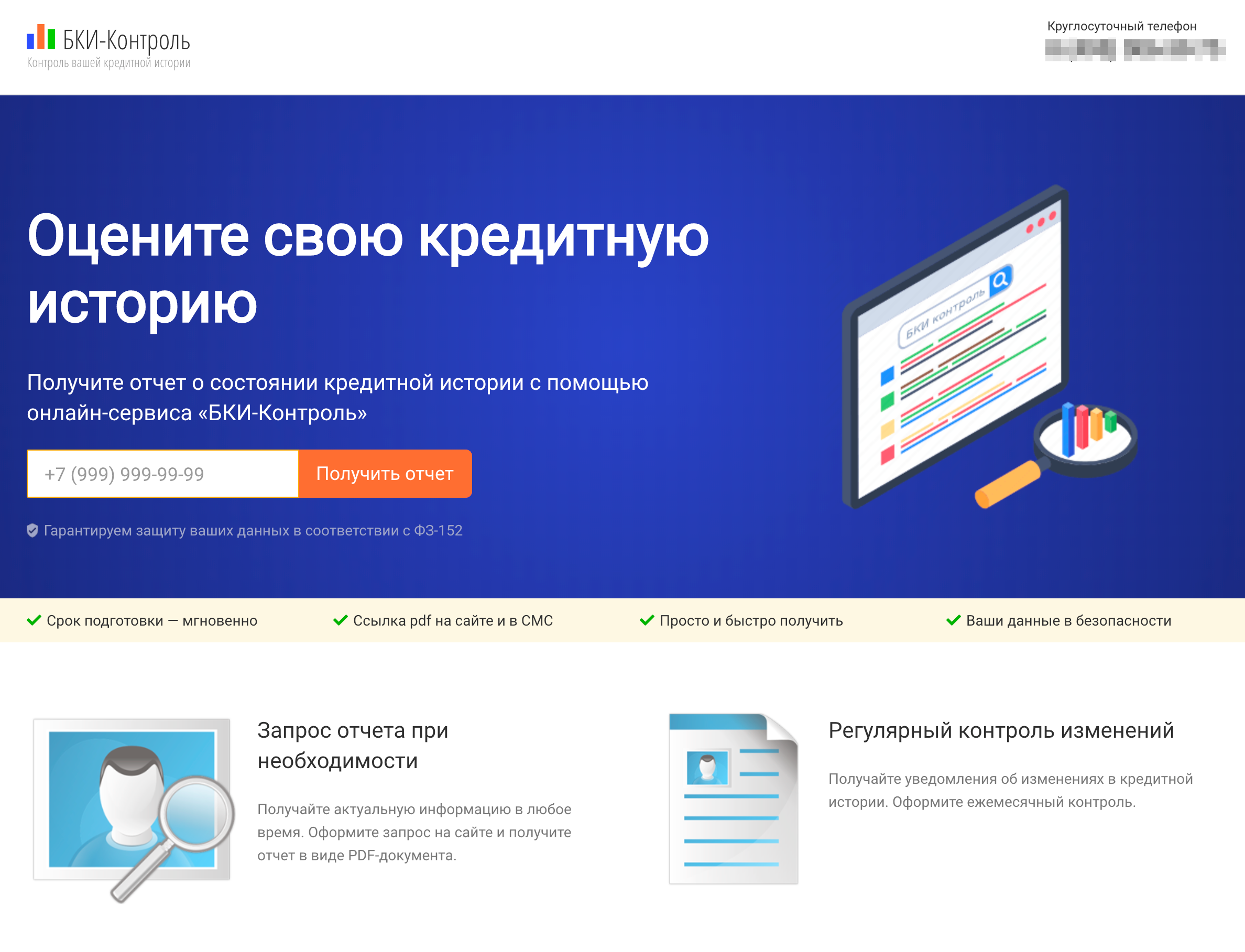

Другие способы

Если кредитная история необходима срочно или чаще, чем два раза в год, придется заплатить. Для этого следует обратиться любым из перечисленных выше способов в БКИ и за дополнительную комиссию получить справку. Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Для этого следует обратиться любым из перечисленных выше способов в БКИ и за дополнительную комиссию получить справку. Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Можно ли проверить кредитную историю по фамилии

Узнать кредитную историю бесплатно по фамилии невозможно. Любое бюро кредитных историй должно провести идентификацию клиента. Поэтому одной фамилии недостаточно. Причин невозможности выполнить такую проверку две:

- В кредитной истории содержатся охраняемые законом данные, доступные ограниченному количеству лиц.

Поэтому для получения информации из БКИ нужно доказать свое право на такой запрос, представив соответствующие документы.

Поэтому для получения информации из БКИ нужно доказать свое право на такой запрос, представив соответствующие документы. - Обычно бюро и банки для поиска нужного досье идентифицируют заемщика по нескольким характеристикам: Ф. И. О., данным удостоверяющего личность документа, адресу регистрации.

Могут ли быть ошибки

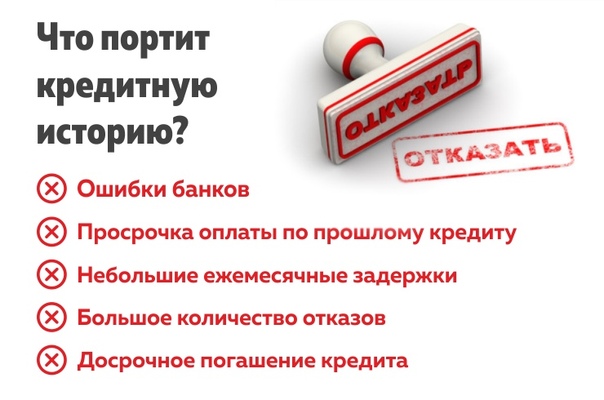

К сожалению, иногда случается так, что и у дисциплинированного заемщика обнаруживается плохая кредитная история. Причины могут быть следующие:

- Кредитная история еще не обновилась. Убедитесь, что прошел пятидневный срок со дня закрытия кредита.

- Не закрыта кредитная карта. Если Вы погасили кредит по карте, не забудьте ее аннулировать. За обслуживание кредитной карты банк может взимать комиссию, поэтому, даже если Вы больше ею не пользуетесь — возникнет долг на счете.

- На счету остался остаток задолженности. Вы уверены, что давно погасили кредит, но оказывается, что осталась небольшая непогашенная сумма за страховку или комиссию.

- Ошибка сотрудника. Например, опечатка. Или информация ошибочно попадает в досье к однофамильцу. В результате на Вас может числиться чужой долг.

- Несуществующий кредит. Банк одобрил заемщику кредит и поспешил передать сведения о нем в БКИ. Человек передумал, не взял деньги, но в БКИ уже числится непогашенный кредит.

Как исправить ошибку в кредитной истории

Именно из-за возможных ошибок рекомендуется периодически проверять и контролировать свою кредитную историю, особенно если планируете брать крупный заем. Если ошибка все же обнаружена, проще всего прийти в бюро и заполнить заявление об оспаривании. Не забудьте взять с собой документы, подтверждающие Вашу правоту: справку о погашении задолженности от банка, квитанции об оплате. Если Ваша правота подтвердится, то бюро исправит ошибку. В противном случае проблему можно решить только через суд.

Как улучшить кредитную историю

Плохую кредитную историю невозможно удалить, но можно исправить. Для этого достаточно в течение 2–3 лет брать небольшие займы и вовремя их погашать. Так Вы создадите новую положительную историю взаимоотношений с кредиторами. Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Для этого достаточно в течение 2–3 лет брать небольшие займы и вовремя их погашать. Так Вы создадите новую положительную историю взаимоотношений с кредиторами. Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Компания «ЭОС» имеет огромный опыт работы с финансовыми обязательствами граждан. Мы всегда идем навстречу клиентам и ответственно относимся к решению их задач. Если у Вас возникнут какие-либо вопросы, специалисты «ЭОС» с радостью ответят на них по телефону горячей линии 8-800-200-17-10.

Можно ли исправить плохую кредитную историю? Часть I

Давайте поговорим про деньги. Точнее, про заемные средства. 90% предпринимателей рано или поздно отправляются в банк за кредитом. Отлично, если решение было взвешенным и займ помог в развитии бизнеса. А если человек прогорел и не вернул кредит? Или пару раз просрочил обязательный платеж? А быть может, банки по непонятным причинам начали дружно отказывать вам в кредите?

Что тогда делать? Читать серию наших статей про кредитные истории.

За вами следят. Про вас всё знают

Если вы хоть раз в жизни брали в банке кредит, то у вас стопроцентно есть кредитная история. Это досье на заемщика, в котором синхронизируются все ваши отношения с банками. Хранится досье в бюро кредитных историй (далее — БКИ) в течение 10 лет (с момента внесения в него последней записи).

В России около 20 законно работающих бюро кредитных историй, которые должны быть включены в государственный реестр и чья деятельность регулируется законом «О кредитных историях». Однако практика показывает, что основная часть данных сосредоточена у четырех игроков этого специфического рынка. Так, в числе лидеров значатся «Национальное бюро кредитных историй», «Кредитное Бюро Русский стандарт», «Объединенное кредитное бюро» и «Эквифакс Кредит Сервис».

Все без исключения банки имеют договор с одним или несколькими бюро кредитных историй, куда и отправляют сведения о своих заемщиках: ФИО, паспортные данные, сведения о взятых кредитах (срок, сумма, порядок погашения). База актуализируется быстро, любые изменения обычно вносятся в досье в течение 3-5 дней.

База актуализируется быстро, любые изменения обычно вносятся в досье в течение 3-5 дней.

Чем крупнее БКИ, тем с большим количеством банков оно сотрудничает, следовательно, может максимально объективно отражать данные о кредитной истории заемщика. Например, в Национальное бюро кредитных историй стекаются данные из более чем 3000 финансово-кредитных организаций. А в ООО «Кредитное бюро Русский стандарт» хранится свыше 140 миллионов досье.

Доверяй, но проверяй

Зачем банки «пробивают» клиентов в БКИ перед выдачей кредитов — всем понятно. Они просто оценивают надежность потенциального заемщика. Но! Простым гражданам тоже стоит периодически мониторить свой кредитный рейтинг. И вот почему это регулярно стоит делать:

- проверять банк и лично контролировать своевременность внесения денежных средств за пользование кредитом. Например, при проведении платежа через банк произошел технический сбой. Заемщик уверен, что он внес платеж вовремя, а система фиксирует его платеж как просрочку;

- обращение в БКИ — способ выяснить, почему кредитные организации по непонятным причинам начали дружно отказывать вам в заемных средствах;

- зная свою кредитную историю, можно спрогнозировать примерное решение банков по выдаче кредита, размер кредитной ставки и сроки кредитования.

Чем чище история, тем лояльнее к вам относится банк;

Чем чище история, тем лояльнее к вам относится банк; - если вы теряли паспорт и хотите убедиться, что кто-то не набрал на ваше имя заемных средств.

Как проверить свой кредитный рейтинг?

Это не так сложно, как может показаться на первый взгляд. Главное, знать, что каждый заемщик имеет полное право два раза в год совершенно бесплатно запросить свою кредитную историю у БКИ. Последующие запросы обрабатываются уже за небольшую плату.

Для того, чтобы узнать, в какое именно БКИ ваш банк отправлял сведения (а банк вам, возможно, этого не скажет), нужно знать код, который присваивается каждому заемщику при оформлении кредита.

Возможно, финансово-кредитная организация, одобрившая кредит, такой код клиенту сообщить «забыла». Не стесняйтесь: обратитесь в свой банк и потребуйте этот код вам продублировать. Отказать кредитор в такой просьбе просто не имеет права.

Далее в помощь центральный каталог кредитных историй (ЦККИ), созданный Банком России (ЦБ).

При наличии кода нужно подать запрос через сайт Банка России, для этого достаточно указать свои паспортные данные и адрес электронной почты. В ответ регулятор пришлет данные о том, в каком именно БКИ хранятся сведения. Вот туда вам и нужно.

Как общаться с БКИ?

Для начала запомните одно железное правило: никогда не пользуйтесь услугами посредников. В интернете вы наверняка наткнетесь на предложения мошенников, которые пообещают вам найти данные, если вы просто подтвердите свою личность с помощью смс-сообщения. Деньги с вашего телефона спишутся, а выписку из своей кредитной истории вы так и не увидите. Обращаться нужно непосредственно в то бюро, на которое вам указал ЦБ. У всех компаний есть официальные сайты.

Вот какими способами можно связаться с БКИ.

Самый простой — лично посетить бюро и предоставить свой паспорт. Все дальнейшие действия подскажут сотрудники данной организации. Кстати, во время визита стоит расспросить о возможности создания «личного кабинета» и возможности его идентификации.

Второй способ — обратиться к партнерам бюро в вашем регионе (возможно, есть и региональное отделении компании) и заказать услугу курьерской доставки документа. Реестр партнеров и данные о них всегда можно уточнить на сайте бюро или с помощью звонка.

Третий способ — направить запрос по почте (письмо с уведомлением о вручении), но для этого придется самостоятельно заполнить заявку на получение кредитной истории (предварительно стоит уточнить — в свободной форме или у бюро есть утвержденный образец) и заверить эту заявку у нотариуса. Если такое письмо отправляется второй или третий раз за год, то необходимо приложить квитанцию об оплате услуги (стоимость услуги уточняется у сотрудников БКИ).

Четвертый способ — отправить запрос телеграммой. Условия отправки депеши у каждого бюро могут немного разниться. Одним будет достаточно, что вашу личность на почте идентифицирует сотрудник почты. Другие бюро требуют указать множество ваших личных данных.

После отправки писем и телеграмм представители БКИ обычно оперативно связываются с заказчиком и помогают ему решить все вопросы.

Продолжение читайте в нашей статье: Можно ли исправить плохую кредитную историю? Часть IIКак узнать кредитную историю бесплатно через интернет

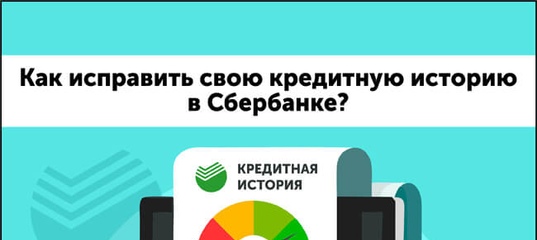

Перед тем, как одобрить вам кредит или займ на покупку потребительских товаров, банк или микрофинансовая организация обязательно проверят вашу кредитную историю. Без нее сейчас никак. Более того, на каждого человека теперь есть не только кредитная история, но и персональный кредитный рейтинг.

Кредитная история и кредитный рейтинг

Кредитный рейтинг показан как трехцветная шкала, где зеленый цвет характеризует вас как положительного заемщика, с которым банки готовы сотрудничать. Желтый цвет укажет на то, что у вас были какие-то проблемы с прошлыми кредитами, а значит, вы находитесь в зоне риска. Это обозначает только то, что на низкий процент рассчитывать не стоит: все риски кредитные организации включат в ваш процент. Красный цвет показывает, что кредит вам никто не даст – вы слишком проблемный клиент, лучше с вами дела не иметь. По сути, кредитный рейтинг — упрощенный вид кредитной истории, где клиент сразу видит свои шансы на новый займ. Если его интересуют подробности, можно тут же скачать полную версию рейтинга.

Красный цвет показывает, что кредит вам никто не даст – вы слишком проблемный клиент, лучше с вами дела не иметь. По сути, кредитный рейтинг — упрощенный вид кредитной истории, где клиент сразу видит свои шансы на новый займ. Если его интересуют подробности, можно тут же скачать полную версию рейтинга.

Помимо шансов на новый кредит и займ, кредитная история покажет, где у вас есть невыплаченные долги – банк и сумму долга. Поэтому регулярная проверка кредитной истории позволяет отслеживать не только свой рейтинг, но и избегать чужих ошибок – банк или МФО могут «забыть», что вы им ничего не должны и держать в разделе должников, что негативно отражается на кредитной истории.

В общем, чтобы не попасть в сложную ситуацию, когда деньги нужны, а никто не дает, следует регулярно проверять свою кредитную историю. Сейчас это можно сделать через интернет бесплатно – дважды в год в каждом из кредитных бюро.

Как проверить кредитную историю

Кредитная история может храниться сразу в нескольких кредитных бюро. Самые знаменитые – ОКБ, НБКИ, Экифакс. Чтобы проверить свою кредитную историю бесплатно через интернет, следует зайти на сайты этих компаний и найти нужный раздел – проверка кредитной истории.

Самые знаменитые – ОКБ, НБКИ, Экифакс. Чтобы проверить свою кредитную историю бесплатно через интернет, следует зайти на сайты этих компаний и найти нужный раздел – проверка кредитной истории.

Следующий шаг – регистрация. Вам придется авторизоваться на сайте, оставив номер телефона и электронную почту. Еще один способ авторизации – через сайт госуслуг. Если у вас есть личный подтвержденный кабинет на этом сервисе, узнать кредитную историю будет проще и быстрее.

Как узнать кредитную историю через сайт госуслуг

В каталоге услуг на сайте госуслуг следует выбрать вкладку «Налоги и финансы» и найти раздел «Сведения о бюро кредитных историй». Далее вам придется заполнить форму на сайте, и ЦБ РФ совершенно бесплатно предоставит вам сведения о том, в каком конкретно кредитном бюро находится ваша кредитная история. Почему перед запросом в кредитные бюро лучше обратиться к госуслугам? Сейчас в России работаю 13 кредитных бюро. Сведения о вас могут храниться далеко не во всех компаниях. Поэтому, чтобы не писать 13 заявлений и не проходить 13 регистраций на разных сайтах, проще сразу узнать точно, где лежит ваша кредитная история. И обратиться в нужное бюро напрямую.

Поэтому, чтобы не писать 13 заявлений и не проходить 13 регистраций на разных сайтах, проще сразу узнать точно, где лежит ваша кредитная история. И обратиться в нужное бюро напрямую.

Плохая кредитная история: что делать?

Если вы узнали свою кредитную историю, и она вас не вдохновила – при прошлых займах были просрочки, возможно, какой-то кредит вы вовсе не оплатили, — тут же встает вопрос – что делать? Можно ли исправить свою кредитную историю? Можно! Но на это потребуется время. И новые займы.

Как исправить кредитную историю

Нужно, чтобы прошлый кредитор снял с вас все претензии: либо оплатите то, что не доплатили, либо ждите, пока банк потеряет к вам интерес, а все судебные сроки выйдут. Должно пройти не менее трех лет, чтобы вы пропали из «черных» списков неплательщиков. Также стоит помнить о том, что кредитную историю могут испортить долги за сотовую связь и коммуналку – ресурсоснабжающие компании с удовольствием передают сведения о должниках в кредитные бюро, отрезая им путь к кредитам.

Допустим, вы расплатились со всеми долгами, но история все еще плохая. В хорошем банке ипотеку не дадут. Как все исправить?

Специалисты советуют выправлять свою кредитную историю с помощью мелких кредитов и займов. Например, потребительских займов на бытовую технику. Оформляете кредит на телевизор, телефон, пылесос или даже мультиварку, платите день в день и ровно столько, сколько прописано в договоре, не допуская переплат и рассрочек. Да, процент придется отдать – вы переплатите некую сумму кредитной организации, одобрившей займ. Но это цена за хорошую кредитную историю. Сведения, которые кредитор передаст в кредитные бюро, будут характеризовать вас только с положительной стороны.

Кредитная история хорошая, а кредит не дают. В чем дело?

Причин такой ситуации несколько:

— В одном кредитном бюро кредитная история хорошая, а в другом хорошая.

Вы должны сделать запрос во все бюро, в которых хранится ваша кредитная история. Многие банки и МФО запрашивают кредитную историю только в одном бюро. В этом случае вам остается найти банк, который получает сведения из бюро, в котором у вас хороший кредитный рейтинг.

Многие банки и МФО запрашивают кредитную историю только в одном бюро. В этом случае вам остается найти банк, который получает сведения из бюро, в котором у вас хороший кредитный рейтинг.

— У вас нет подтверждения дохода.

Например, вы работаете неофициально. Или вовсе не работаете. Банк не захочет давать вам кредит потому, что вам нечем платить. С этой же причиной связана еще одна причина отказов:

— У вас слишком много кредитов. И вы тратите слишком много на их возврат.

Чем больше у человека кредитов, чем больше (в процентном соотношении) он тратит своего дохода на их погашение, тем меньше у него шансов взять еще один кредит. Такие клиенты попадают в зону риска, потому что рано или поздно многие из них просто перестают гасить свои долги.

Проверка кредитной истории. Ипотека и субсидии. Статьи о недвижимости, строительстве и ремонте. СИБДОМ

Большинство отказов в выдаче ипотеки связано с плохой кредитной историей заемщиков. Поэтому, прежде чем подавать документы на получение кредита, стоит изучить собранное на вас банками кредитное досье. Тем более что теперь узнать кредитную историю можно бесплатно за несколько минут.

Поэтому, прежде чем подавать документы на получение кредита, стоит изучить собранное на вас банками кредитное досье. Тем более что теперь узнать кредитную историю можно бесплатно за несколько минут.

Как узнать кредитную историю бесплатно?

По закону, каждый заемщик, когда-либо бравший в банке кредит, имеет право два раза в год бесплатно получить доступ к кредитной истории. Один раз ему должны ее выдать в электронном виде, второй – в виде бумажного документа. Но если в течение 12 месяцев вы обратитесь за кредитным отчетом в третий раз, за его получение придется заплатить. Кроме бесплатного есть еще и платное предоставление информации из бюро кредитных историй. Такие услуги оказывает, например, интернет-банк «Сбербанк онлайн». В инструкции мы расскажем, как узнать кредитную историю самостоятельно, без обращения в банк.

Что такое бюро кредитных историй?

Информацию о том, как клиент платил по кредитам, банки хранят в специальных организациях (бюро кредитных историй — БКИ, иногда их еще называют банками кредитных историй). Единого бюро кредитных историй не существует, в стране работает больше десятка таких компаний. Причем каждый банк передает историю клиента в то бюро, с которым сотрудничает. Так что история одного заемщика может храниться в трех разных БКИ. Поэтому, прежде чем направить запрос на выдачу кредитной истории, сначала нужно выяснить, кому банк ее передал.

Единого бюро кредитных историй не существует, в стране работает больше десятка таких компаний. Причем каждый банк передает историю клиента в то бюро, с которым сотрудничает. Так что история одного заемщика может храниться в трех разных БКИ. Поэтому, прежде чем направить запрос на выдачу кредитной истории, сначала нужно выяснить, кому банк ее передал.

Как получить кредитную историю через госуслуги?

Список бюро кредитных историй, в которых хранится ваше кредитное досье, можно получить на сайте госуслуг («Электронные услуги» /«Доступ физических лиц к списку организаций, в которых хранится кредитная история»). Чтобы его получить, требуется регистрация на сайте госуслуг, причем нужно, чтобы ваша учетная запись имела статус подтвержденной. Если учетная запись не подтверждена, сначала придется прийти с паспортом в любой из многофункциональных центров (МФЦ), чтобы специалисты удостоверили вашу личность и сделали соответствующие пометки на портале госуслуг.

Для получения списка организаций, у которых находится ваша кредитная история, нужно заполнить заявку на сайте госуслуг. Когда информация будет готова, в «Личный кабинет» на сайте придет письмо со списком бюро кредитных историй. После этого можно заказывать кредитный отчет уже на сайтах кредитных бюро.

Когда информация будет готова, в «Личный кабинет» на сайте придет письмо со списком бюро кредитных историй. После этого можно заказывать кредитный отчет уже на сайтах кредитных бюро.

Кредитная история – это документ, который содержит персональные данные. Поэтому, когда вы хотите получить кредитную историю онлайн, бюро кредитных историй должно удостовериться, что за ней обращаетесь именно вы. Для этого потребуется подтвердить личность. Именно поэтому используется сайт госуслуг. При этом, вопреки распространенному заблуждению, получить саму кредитную историю в Интернете на портале государственных услуг нельзя. Через этот ресурс вы сможете узнать только список кредитных бюро, в которых она хранится.

Как узнать кредитную историю срочно?

Получение кредитного отчета в разных бюро кредитных историй выглядит следующим образом: вы регистрируетесь на сайте, подтверждаете свою личность через портал госуслуг и через несколько минут получаете кредитную историю.

Мы собрали ссылки на сайты основных БКИ, с которыми работают крупные банки. Где-то информацию о том, как бесплатно узнать кредитную историю, на сайте бюро вы увидите сразу. Где-то на видном месте размещены только сведения о возможности платного предоставления кредитной истории, а раздел бесплатного получения придется еще поискать.

Где-то информацию о том, как бесплатно узнать кредитную историю, на сайте бюро вы увидите сразу. Где-то на видном месте размещены только сведения о возможности платного предоставления кредитной истории, а раздел бесплатного получения придется еще поискать.

Например, чтобы получить кредитную историю на сайте «Эквифакс», достаточно следовать размещенным на портале инструкциям. А чтобы узнать кредитную историю на сайте «Национального бюро кредитных историй», сначала нужно найти раздел «Услуги для заемщиков» («Услуги для заемщиков»/«Проверить кредитную историю»), а затем пройти идентификацию через портал госуслуг.

Достаточно просто найти кредитную историю онлайн на сайте «Объединенного кредитного бюро».

Что собой представляет полученная онлайн кредитная история?

Кредитное досье на заемщика состоит из трех частей.

1. Титульная часть – сведения о клиенте банка, позволяющие его идентифицировать (паспортные данные, прописка).

2. В основной части кредитной истории содержится информация о выданных банками кредитах. Многие кредитные бюро присваивают заемщику персональный кредитный рейтинг (кредитный скоринг) – это оценка, которую клиент банка получает в качестве заемщика. Чем выше балл, тем больше вероятность получения нового кредита.

В основной части кредитной истории содержится информация о выданных банками кредитах. Многие кредитные бюро присваивают заемщику персональный кредитный рейтинг (кредитный скоринг) – это оценка, которую клиент банка получает в качестве заемщика. Чем выше балл, тем больше вероятность получения нового кредита.

Пока каждое кредитное бюро считает этот рейтинг по-своему, разница между поставленными оценками может быть значительной, поэтому клиенту бывает сложно, например, оценить, достаточно ли полученного балла для обращения в банк за ипотекой. Но сейчас Центробанк предлагает привести эту оценку к единому виду.

Основная часть кредитной истории содержит информацию обо всех кредитах, когда-либо выданных заемщику. О том, какие из них к этому моменту погашены. Были ли у него просрочки при выплате кредитов и какие они. Заемщики, в кредитной истории которых сказано, что они допускали просрочки на 90 дней, имеют мало шансов на получение ипотеки. Кроме того, в кредитном досье есть информация об отказах банков в выдаче кредитов и о том, является ли клиент банка поручителем по чужим займам. В кредитную историю также могут быть внесены сведения о неуплате алиментов и задолженности за коммунальные услуги.

В кредитную историю также могут быть внесены сведения о неуплате алиментов и задолженности за коммунальные услуги.

3. Третья часть кредитной истории содержит информацию о том, кто запрашивал вашу кредитную историю. Какие банки отправляли запрос в БКИ, чтобы получить о вас информацию.

Где получить кредит заемщикам с плохой кредитной историей?

Перед тем как выдать вам ипотеку, банк обязательно запросит кредитную историю и проверит, как вы платили в прошлом. Но наличие в кредитной истории просрочек автоматически не закрывает для заемщика возможность получения нового кредита. Если клиент способен объяснить, как возникли неплатежи, если к этому он уже полностью погасил все долги, а в последнее время брал кредиты и вовремя по ним платил, банки готовы индивидуально подойти к рассмотрению такого заемщика.

Часто заемщики получают кредитную историю только после того, как банк отказал им в выдаче кредита, для того чтобы понять причину отказа. Между тем лучше регулярно проверять, что написано у вас в кредитном досье. Тогда, если в ней была допущена ошибка, ее можно вовремя исправить.

Тогда, если в ней была допущена ошибка, ее можно вовремя исправить.

Перечень БКИ, в которых банки хранят кредитную историю, вы получите в таком виде:

Регистрационный номер | Наименование | Адрес | Телефон |

077-00003 | АО «Национальное бюро кредитных историй» | г. Москва, Нововладыкинский пр., д. 8, стр. 4, этаж 5, офис 517, БЦ «Красивый дом» | +7 (495) 258-85-74, +7 (495) 221-78-37 |

077-00009 | ЗАО «Объединенное Кредитное Бюро» | 119180, г. Москва, 2-ой Казачий переулок, д.11, стр.1 | +7 (495) 665-51-74, +7 (495) 665-51-73 |

078-00012 | ООО «Эквифакс Кредит Сервисиз» | 129090, г. Москва, ул. Каланчевская, д.16, стр.1 | +7 (495) 967-30-91, +7 (495) 790-73-31, +7 (495) 646-04-30 |

© Использование материалов допускается, только при наличии активной ссылки на портал Sibdom. ru

ru

Просроченные платежи: почему важна «зеленая» кредитная история?

Если раз за разом вам отказывают в кредитах, а найти этому объективных причин вы не можете, значит настало время обратиться к истории. К вашей кредитной истории.

Каждая заявка на получение займа или кредитной карты, каждый подписанный кредитный договор, каждый платеж, каждый день просрочки — важно все. Эта информация десятилетиями хранится в Бюро кредитных историй, которые получают ваши данные непосредственно от кредитных организаций — банков, МФО, КПК и т.д.

В отчетах по кредитным историям от БКИ по умолчанию содержатся данные за 10 лет. В целом бюро собирают информацию о кредитных обязательствах с 2005 года.

Сейчас в нашей стране работают несколько десятков БКИ. Если вы не знаете, в каком из них хранятся данные по вашим кредитам и кредитным картам, направьте запрос в Центральный каталог кредитных историй — на сайте Центробанка РФ это можно сделать онлайн.-340x191.jpg) После этого останется только обратиться в соответствующее бюро из списка ЦККИ и получить выписки из своей кредитной истории. Такой запрос можно сделать по почте, телеграммой, через интернет, лично при обращении в офис БКИ, а также через организации, оказывающие услуги по работе с кредитными историями.

После этого останется только обратиться в соответствующее бюро из списка ЦККИ и получить выписки из своей кредитной истории. Такой запрос можно сделать по почте, телеграммой, через интернет, лично при обращении в офис БКИ, а также через организации, оказывающие услуги по работе с кредитными историями.

Зеленый цвет — лучший

Данные в отчетах БКИ сортируются по каждому кредитному договору с датировкой. Все платежи имеют цветовые индикаторы, которые наглядно показывают, когда оплата происходила своевременно, а когда — нет.

Если платежи по кредитам и прочим обязательствам были сделаны вовремя, ставятся отметки зеленого цвета. Поэтому «зеленая» кредитная история — признак вашей надежности.

Какое все это имеет значение? Кредитная история — это те данные, к которым банки и другие кредитные организации обращаются при принятии решений об одобрении или отказе в новом кредите или увеличении лимита по кредитной карте. Это ваша репутация как надежного и дисциплинированного человека. И не секрет, что в наше время даже многие работодатели изучают кредитные истории при приеме на работу новых сотрудников.

Это ваша репутация как надежного и дисциплинированного человека. И не секрет, что в наше время даже многие работодатели изучают кредитные истории при приеме на работу новых сотрудников.

Что может испортить кредитную историю

- задолженность. Если вы допускали просрочки (в особенности свыше 30 дней), это будет отмечено

- большое количество открытых кредитов. Если вы слишком часто обращаетесь за получением займов, можно предположить, что вам не удается контролировать свой бюджет. Брать новый кредит, чтобы погасить предыдущий, — не всегда лучший выход, особенно если у вас уже есть два и более открытых кредитных договора в разных банках

- выплаты по суду. Если вы смогли погасить задолженность только после продажи имущества и передачи ваших обязательств в ведение судебных приставов, рассчитывать на одобрение нового кредита не стоит

Почему нужно проверять свою кредитную историю?

Важен не только условный зеленый цвет истории, но и достоверность указанных в ней фактов. К сожалению, ошибки при передаче данных от кредитных организаций в БКИ случаются. Например, получая выписку из двух разных бюро, вы можете удивиться тому, что в одном документе ваш кредит указан как действующий, а в другом — как закрытый. Или на вас числится кредит однофамильца.

К сожалению, ошибки при передаче данных от кредитных организаций в БКИ случаются. Например, получая выписку из двух разных бюро, вы можете удивиться тому, что в одном документе ваш кредит указан как действующий, а в другом — как закрытый. Или на вас числится кредит однофамильца.

Если у вас нет открытых кредитов, проверяйте свою кредитную историю раз в год — один отчет БКИ предоставляют бесплатно. Если кредиты есть и тем более если их несколько, проверяйте данные раз в 3-4 месяца. В этом случае за каждый новый запрос в течение календарного года придется заплатить.

Даже если в данные закралась ошибка, это можно исправить. Обратитесь с заявлением в организацию, которая выдала вам кредит, чтобы соответствующие изменения были внесены.

Если вы клиент банка «Открытие» и у вас возникли вопросы о состоянии вашего кредита, напишите в чат или позвоните по телефону 8 800 500-70-44. Кроме того, вы всегда можете прийти в отделение банка.

Всем, кто хотя бы раз пользовался кредитом, необходимо внимательнее отнестись к вопросу формирования своей кредитной истории и постараться сохранить ее в безупречном виде. Тогда это будут не просто данные о платежах, картах и договорах, а инструмент, благодаря которому можно избежать проблем с получением займов в будущем.

Личные истории по финансам на портале Вашифинансы.рф

Светлана Александрова

Как я вошла в историю…кредитную

Нередко обратившиеся за кредитом граждане получают отказ. Вот и сейчас, после запроса на кредит вдруг возникла томительная пауза. Обычно кредиторы не комментируют свое отрицательное решение, но мы уже знаем, что, вероятнее всего, им не нравится наша кредитная история. Вариантов узнать, что же смущает нежелающих дать кредит банкиров, много. Светлана Александрова, журналист информационного агентства «Высота 102», попытался найти свою кредитную историю самостоятельно и, разумеется, бесплатно. Что же из этого вышло?

Что же из этого вышло?

Нелегкий путь

Я знаю, что по закону один раз в год свою кредитную историю можно получить бесплатно. Сервисов в интернете оказалось множество. Но все услуги оказывались платными, как впрочем, и в банках, куда мне пришлось обратиться. А вот на официальном сервисе Бюро кредитных историй «Эквифакс» удалось сделать это онлайн и бесплатно.

Прежде всего, регистрация. Логином послужила электронная почта. Дальше зашла в личный кабинет. Там я узнала, что мой скоринг-балл (оценка вероятности получения кредита) по шкале от 1 до 999 был очень низок, что очень удивило. Кредитов я брала мало, и возвращала их в срок и без задержек.

Далее подтверждение своей личности. Для этого были пересланы сканы документов: согласие на обработку персональных данных и разворот паспорта с фото. Неожиданно возникли трудности, личность не подтверждалась. Связано это было с заменой паспорта. После того как был переслан скан 17 и 18 страниц паспорта, личность была подтверждена. И вот приятная неожиданность — изменился в сторону увеличения скоринг.

И вот приятная неожиданность — изменился в сторону увеличения скоринг.

Затем заказ подробной кредитной истории. И, наконец, ее получение. Вся процедура заняла около трех часов. Приложив определенные усилия, я поняла, что получить свою кредитную историю бесплатно возможно.

Захватывающее чтиво

И там действительно оказалась много интересного. Даже информация о старых кредитах, о них и вспомнилось-то с трудом. Кроме того, я узнала, кто и когда интересовался моей кредитной историей. Из чего сделала вывод, что потенциальные кредиторы получали всю информацию о моей платежеспособности и ответственности. Кроме того, им было понятно, как часто я обращалась за кредитами, как часто брала, на какие цели, какие суммы, как оплачивала…

Еще я поняла, что отсутствие кредитной истории хотя и является нейтральным фактом, может стать препятствием в получении кредитов. Нет истории, нет и фактов, по которым можно судить о вашей деловой репутации, какой вы заемщик. Так, в самом начале моего «кредитного пути» я была в темно-красной зоне, которая по мере выплаты кредитов становилась оранжевой, желтой, а затем — зеленой. То есть, по моей оценке, я не должна получить отказ. И это оказалось правдой. Уже вечером мне позвонили из банка и сообщили, что заявка одобрена.

То есть, по моей оценке, я не должна получить отказ. И это оказалось правдой. Уже вечером мне позвонили из банка и сообщили, что заявка одобрена.

Имея длительные отношения с кредитными организациями, я поняла также, что досрочное погашение задолженности может рассматриваться как негативный фактор — погасили досрочно, значит, кредитная организация недополучила деньги по договору.

Как исправить свою кредитную историю

Информация о запросах и выданных кредитах добавляется в кредитную историю автоматически. Бюро кредитных историй только хранит сведения и передает их по запросам. Удалить или исправить неточности можно только в том случае, если эта информация не соответствует действительности.

К счастью, я не нашла неточностей в собственной истории. Но, если это выявится, то можно написать претензию в кредитную организацию, от которой эта информация поступила, или обратиться в бюро, где история хранится. И тут огромную помощь окажут документы об оплате. Сохраняйте их, по крайней мере, до тех пор, пока не выясните, нет ли ошибок в вашей кредитной истории.

Не ищите сложных путей

При написании этого материала я столкнулась с множеством предложений и объявлений в интернете, как легко исправить свою кредитную историю за относительно небольшие деньги. Называется это по-разному, но суть предложений в том, что вы заключаете договор с финансовой организацией на небольшой кредит, который оплачиваете с процентами и в срок. При этом сам кредит вы не получаете, как бы оплачивая им работу по консультированию и внесению хорошей записи в вашу кредитную историю.

Мне лично этот путь не по душе. Так кредитную историю можно исправить и самостоятельно путем взятия и добросовестного погашения кредита, что докажет, что я ответственный заемщик, которому можно доверять.

Как опытный заемщик советую брать кредиты осознанно и рассчитывать свои возможности. Тогда не будет проблем с погашением долгов, а значит и с кредитной историей.

Журналист ИА «Высота 102» Светлана Александрова

Как самостоятельно исправить плохой кредит за 6 шагов

Если у вас была просроченная студенческая ссуда, много лет на кредитных картах, взыскания счетов или даже потеря права выкупа, к сожалению, у вас, вероятно, есть кредит ниже среднего или плохой.

Из-за плохой кредитной истории вы не сможете получить одобрение на использование новых кредитных продуктов, таких как кредитные карты. Хотя вы все еще можете взять автокредит или ипотеку, вы заплатите гораздо более высокую процентную ставку из-за низкого кредитного рейтинга.По сравнению с заемщиком с хорошей кредитной историей, кто-то с плохой кредитной историей может заплатить на 50 000 долларов больше процентов по ипотеке. В течение всей жизни вы можете в конечном итоге заплатить более 200000 долларов в виде ненужных процентов только из-за плохой кредитной истории.

Хорошая новость — как вы должны знать, если какое-то время читали «Деньги до 30 лет», — вы можете восстановить свой кредитный рейтинг самостоятельно. Это просто требует немного ноу-хау и немалого терпения. Вот шесть шагов к повышению кредита.

Повысьте свой кредит; это совершенно бесплатно с Experian Boost

Создайте свою кредитную историю, экономя с помощью Self

1.

Определите, где вы стоите

Определите, где вы стоитеПрежде чем приступить к самостоятельному ремонту кредита, вам нужно получить копии полных отчетов о кредитных операциях из всех трех бюро (Experian, TransUnion и Equifax).

Вы можете получать отчеты совершенно бесплатно один раз в год на сайте www.annualcreditreport.com или по телефону 1-877-322-8228. Другие веб-сайты могут заявлять, что предлагают бесплатные отчеты, но Федеральная торговая комиссия (FTC) предупреждает, что эти предложения часто являются обманчивыми.

Вы также можете попробовать бесплатные приложения для отслеживания кредитного рейтинга Credit Karma или Credit Sesame, чтобы понять, где вы находитесь.

Кредитные баллы варьируются от 300 до 850. Баллы от 700 до 740, в зависимости от используемого метода оценки, считаются «хорошей кредитной историей» и обычно достаточны для того, чтобы квалифицировать вас для получения лучших кредитных карт и самых низких ставок по ипотеке.

Связано: Как работает кредит: понимание вашего отчета и оценка

2.

Если обнаружите ошибки, оспорите их

Если обнаружите ошибки, оспорите ихСледующим шагом в восстановлении кредита является оспаривание неверной информации в вашем кредитном отчете.

Ошибки встречаются нечасто, но случаются. Конечно, иногда плохой кредит — это только ваша вина. Не следует приводить аргументы в пользу точной информации, но если вы все же видите ошибки, даже небольшие, стоит их исправить. Вот как:

Получив копию полного кредитного отчета, проверьте свою идентификационную информацию (номер социального страхования, написание вашего имени и адреса) и кредитную историю.

Просмотрите список кредитных карт, непогашенных долгов и крупных покупок. Если вы обнаружите какие-либо ошибки или сомнительные элементы, сделайте копию отчета и выделите ошибку.

Затем соберите всю необходимую информацию, например, выписки с банковского счета, и сделайте их копии. Это важно! Кредитные бюро ничего не сделают без доказательств.

Напишите письмо в конкретное агентство кредитной информации, которое показывает ложь, будь то Experian, Equifax или TransUnion. Объясните ошибку и приложите копию выделенного отчета к своей документации. Хотя некоторые бюро теперь позволяют отправлять споры онлайн, неплохо было бы отправить это письмо заказным письмом, а копию оставить себе. У агентства есть 30 дней с момента получения вашего письма для ответа. Федеральная торговая комиссия советует обращаться в кредитные бюро в случае расхождений. Вот контактные телефоны и веб-сайты трех кредитных бюро:

Объясните ошибку и приложите копию выделенного отчета к своей документации. Хотя некоторые бюро теперь позволяют отправлять споры онлайн, неплохо было бы отправить это письмо заказным письмом, а копию оставить себе. У агентства есть 30 дней с момента получения вашего письма для ответа. Федеральная торговая комиссия советует обращаться в кредитные бюро в случае расхождений. Вот контактные телефоны и веб-сайты трех кредитных бюро:

3.Остановить кровотечение

После того, как вы исправите какие-либо ошибки в своем кредитном отчете, самое время убедиться, что вы по-прежнему не тратите больше, чем можете себе позволить каждый месяц.

Почему это так важно? Это потому, что есть всего три простых способа исправить плохую кредитную историю:

- Оплачивайте все счета вовремя

- Выплата долга (особенно долга по кредитной карте)

- Избегайте подачи заявки на кредит

Но прежде чем вы сможете сделать это, вам нужно убедиться, что вы не тратите больше, чем зарабатываете — вам нужен бюджет.

Для начала просмотрите свои налоговые декларации за последние два года, чтобы понять, сколько денег вы фактически забираете домой за год.

Вычтите из своего текущего дохода свои регулярные ежемесячные расходы (аренда или ипотека, оплата автомобиля и страхование жилья, автомобиля и здоровья).

Затем оцените свои ежемесячные привычки тратить на другие расходы, такие как бензин, продукты и развлечения. Установите предел, основанный на вашем доходе, на то, что вы можете потратить на каждую из различных категорий расходов.Например, если вы склонны тратить 400 долларов в месяц на продукты, постарайтесь придерживаться 300 долларов в месяц на продукты, внося изменения, такие как покупка универсальных брендов, использование купонов и сопротивление импульсивным покупкам.

4. Своевременно оплачивать все счета

Если вы хотите исправить плохую кредитную историю, вам нужно начать оплачивать все свои ежемесячные счета вовремя, точка!

Если вы задержали оплату по какому-либо счету, постарайтесь связаться с вами как можно скорее. Своевременные платежи являются самым важным фактором для вашего кредитного рейтинга.Проще говоря, ваш кредит не улучшится, пока вы не сможете постоянно оплачивать все счета вовремя.

Своевременные платежи являются самым важным фактором для вашего кредитного рейтинга.Проще говоря, ваш кредит не улучшится, пока вы не сможете постоянно оплачивать все счета вовремя.

Обратной стороной этого является то, что вы не получаете кредит на оплату основных счетов, таких как ежемесячный телефон и коммунальные услуги. Experian Boost может в этом помочь. Бесплатная служба связывает ваш банковский счет с Experian для отслеживания ежемесячных платежей. В среднем, клиенты, пользующиеся этой услугой, получили повышение рейтинга FICO на 13 пунктов.

5. Погасить остаток по кредитной карте

Управляйте своими кредитными картами, оплачивая их остатки.

Если у вас есть непогашенные остатки, выделите в своем бюджете место для погашения этих долгов постепенно, каждый месяц, пока они не исчезнут.

Знайте свои кредитные лимиты и прилагайте все усилия, чтобы не превышать их при начислении оплаты.

Это потому, что кредитные бюро анализируют вашу долговую нагрузку как коэффициент. Если вы снимаете 500 долларов с карты с лимитом 1500 долларов, вы использовали 33%, что лучше для вашего кредитного рейтинга, чем снятие той же суммы с карты с лимитом в 1000 долларов (50%), оба из которых лучше. чем максимальное значение (100%).

Если вы снимаете 500 долларов с карты с лимитом 1500 долларов, вы использовали 33%, что лучше для вашего кредитного рейтинга, чем снятие той же суммы с карты с лимитом в 1000 долларов (50%), оба из которых лучше. чем максимальное значение (100%).

Связано: Big Fat Guide по выбору из долгов

Оплатите эти кредитные карты, но не аннулируйте их. Общая сумма доступного кредита влияет на ваш счет, даже если вы ничего не должны.

6. Не подавайте заявку на новый кредит

Наконец, не поддавайтесь искушению открыть новую кредитную карту, даже если магазин предлагает за это скидку на вашу покупку.

Каждый раз, когда вы подаете заявку на кредит, в вашем кредитном отчете указывается как «серьезный запрос», и если в течение двух лет у вас будет их слишком много, пострадает ваш кредитный рейтинг.Как правило, потребитель с хорошей кредитной историей может подавать заявку на получение кредита несколько раз в год, прежде чем это начнет влиять на его кредитный рейтинг. Однако, если вы уже начали с кредитного рейтинга ниже среднего, эти запросы могут иметь большее влияние на ваш счет и отсрочить достижение конечной цели — наблюдать за ростом вашего кредитного рейтинга.

Однако, если вы уже начали с кредитного рейтинга ниже среднего, эти запросы могут иметь большее влияние на ваш счет и отсрочить достижение конечной цели — наблюдать за ростом вашего кредитного рейтинга.

Когда пыль уляжется, подумайте об уникальном способе повышения своей репутации, например о себе. Self предлагает четыре различных типа ссуд, каждый из которых вы выплачиваете ежемесячно. В конце срока Self отправляет вам первоначальный срок кредита за вычетом процентов и небольшого сбора за подачу заявления.Каждый месяц, когда вы делаете платеж, они сообщают кредитным бюро о своем хорошем поведении, и ваш кредитный рейтинг и ваш профиль, вероятно, улучшатся. Первоначальная заявка может снизить ваш кредитный рейтинг, но если вы сделаете все платежи (себе) вовремя, он должен увеличиться.

Experian Boost ™ — еще один способ преуспеть для людей с плохой или ограниченной кредитной историей. Часто у этих людей будет положительный, постоянный отчет о своевременной оплате коммунальных услуг, но эти платежи не включаются в их кредитный профиль. Experian Boost ™ позволяет людям включать эту историю платежей в свой кредитный рейтинг. Лучше всего то, что это совершенно бесплатно.

Experian Boost ™ позволяет людям включать эту историю платежей в свой кредитный рейтинг. Лучше всего то, что это совершенно бесплатно.Заявление об ограничении ответственности — Результаты могут отличаться. Некоторые могут не видеть улучшенных результатов или шансов одобрения. Не все кредиторы используют кредитные файлы Experian, и не все кредиторы используют баллы, на которые влияет Experian Boost ™.

Сводка

Начните с просмотра своих кредитных отчетов, чтобы понять, где вы находитесь.

Если вы обнаружите какие-либо ошибки, обсудите их с кредитными бюро.Затем сосредоточьтесь на погашении любого долга по кредитной карте, вовремя оплачивая каждый счет. А пока не подавайте заявку на новый кредит. В основном, чтобы восстановить кредит, вам необходимо ограничить использование кредита.

Для улучшения вашего кредитного рейтинга могут потребоваться месяцы или даже пара лет, но если вы планируете купить новый дом или взять на себя любой другой большой долг, оно того стоит.

Подробнее:

Исправление кредита | Информация для потребителей FTC

Вы не знаете, как исправить свой кредит? Никто не может юридически удалить отрицательную информацию из вашего кредитного отчета, если она точна и актуальна.Но есть шаги, которые вы можете предпринять, чтобы исправить ошибки и улучшить свой кредит.

Может быть, вы слышали о компаниях по ремонту кредитов и хотите знать, могут ли они помочь? Будьте осторожны: многие из них — мошенничество. Вот что вам нужно знать о том, как исправить свой кредит.

Что делает мою кредитную карту хорошей или плохой?

В вашем кредитном отчете содержится информация о:

- своевременность оплаты счетов

- какие у вас кредиты и кредитные карты и сколько вы по ним задолжали

- вне зависимости от того, предъявили ли вам иск, арестовали или объявили о банкротстве

Чем больше положительной информации у вас есть в вашем кредитном отчете, тем лучше будет ваш кредит.

Что произойдет, если в моем кредитном отчете есть отрицательная информация?

Кредитные бюро продают информацию в вашем кредитном отчете кредиторам, страховщикам, работодателям и другим предприятиям, которые используют ее для принятия решений в отношении вас. Если в вашем отчете много негативной информации, у вас могут возникнуть проблемы с получением кредита или, возможно, вам придется платить больше в виде процентов. Вам также могут отказать в приеме на работу, страховке или некоторых услугах.

Могу ли я удалить отрицательную информацию из моего кредитного отчета, если она верна?

Только время может заставить его уйти.Наиболее негативная информация останется в вашем отчете в течение семи лет, а информация о банкротстве останется в течение 10 лет. Неоплаченные судебные решения против вас останутся в вашем отчете в течение семи лет или до истечения срока давности, в зависимости от того, что дольше.

Есть исключения. В определенных ситуациях — например, когда вы ищете работу с платой более 75 000 долларов в год или ссуду или страховку на сумму более 150 000 долларов, — кредитное бюро будет включать в ваш отчет старую отрицательную информацию, которая в противном случае не появилась бы.

Каждое национальное кредитное бюро — Equifax, Experian и TransUnion — обязано предоставлять вам бесплатную копию вашего кредитного отчета каждые 12 месяцев, если вы попросите об этом. Зайдите на сайт Annualcreditreport.com, позвоните по телефону 1-877-322-8228. В противном случае кредитное бюро может взимать с вас разумную сумму за другую копию вашего отчета в течение 12-месячного периода.

Как мне узнать, что указано в моем кредитном отчете?

Вы можете заказать бесплатные отчеты в каждом из трех кредитных бюро из Annualcreditreport.com одновременно, или вы можете распределять запросы в течение года. Некоторые финансовые консультанты говорят, что разбивка ваших запросов в течение 12-месячного периода может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах. Поскольку каждое кредитное бюро получает информацию из разных источников, информация в вашем отчете из одного кредитного бюро может не отражать всю или одинаковую информацию в ваших отчетах из двух других кредитных бюро.

Что произойдет, если компания предпримет негативные действия против меня из-за чего-то в моем кредитном отчете?

Когда компания предпринимает против вас «неблагоприятные действия», вы имеете право на получение еще одного бесплатного отчета о кредитоспособности, если запросите его в течение 60 дней с момента получения уведомления о действии.Компания должна отправить вам уведомление с указанием названия, адреса и номера телефона кредитного бюро, предоставившего ваш отчет.

Вы также имеете право на получение следующего бесплатного отчета каждый год, если:

- вы безработный и планируете искать работу в течение 60 дней

- вы получаете пособие

- ваш отчет является неточным из-за мошенничества, включая кражу личных данных

Если вы считаете, что кто-то может использовать вашу личную информацию для открытия счетов, подачи налоговой декларации или совершения покупок, перейдите на страницу IdentityTheft.gov, чтобы сообщить об этом и получить индивидуальный план восстановления.

Что делать, если я вижу ошибку в своем кредитном отчете?

Вы можете бесплатно оспорить ошибки или устаревшие элементы в своем кредитном отчете. И кредитное бюро, и компания, предоставившая информацию о вас кредитному бюро, несут ответственность за исправление неточной или неполной информации в вашем отчете.

Убедитесь, что информация в вашем отчете является точной, полной и актуальной, прежде чем подавать заявление о ссуде на крупную покупку, например, дом или автомобиль, покупать страховку или подавать заявление о приеме на работу.

Как я могу оспорить ошибки в моем кредитном отчете?

Чтобы воспользоваться всеми вашими правами, обратитесь в кредитное бюро и в компанию, сообщившую информацию.

Отправьте письмо в кредитное бюро.

Используйте наш образец письма для оспаривания ошибок в кредитных бюро, чтобы помочь написать собственное (см. Ниже). Ваше письмо должно включать:

- ваше полное имя и адрес

- за каждый предмет, который вы оспариваете, и почему

- копий (не оригиналов) документов, подтверждающих вашу позицию

- просьба об удалении или исправлении ошибки (ошибок)

Приложите копию своего отчета и обведите нужные элементы. Отправьте письмо заказным письмом и оплатите «квитанцию о вручении», чтобы у вас была запись в кредитном бюро. Сохраняйте копии всего, что вы отправили.

Отправьте письмо заказным письмом и оплатите «квитанцию о вручении», чтобы у вас была запись в кредитном бюро. Сохраняйте копии всего, что вы отправили.

Отправьте письмо компании, предоставившей информацию.

Используйте наш образец письма для обсуждения ошибок с предприятиями (см. Ниже). Скажите, что вы оспариваете вопрос, и укажите ту же информацию. Опять же, приложите копии (не оригиналы) документов, подтверждающих вашу позицию. Многие предприятия указывают адрес для разрешения споров.Если компания сообщает о предмете в кредитное бюро, оно должно включать уведомление о вашем споре.

Как скоро я получу ответ от кредитного бюро?

Кредитные бюро должны исследовать предметы, о которых вы спрашиваете, в течение 30 дней, если они не сочтут ваш спор необоснованным. Кредитное бюро перешлет всю необходимую информацию об ошибке, которую вы ему предоставили, в компанию, сообщившую информацию. После того, как предприятие получило уведомление, оно должно провести расследование, изучить соответствующую информацию и сообщить о результатах в кредитное бюро.

Что произойдет, если расследование обнаружит ошибку?

Если расследование обнаружит ошибку, компания должна уведомить все три кредитных бюро, чтобы они могли исправить ее в вашем файле. Кредитные бюро должны предоставить вам результаты в письменной форме и бесплатную копию вашего отчета, если спор приводит к изменению.

Если информация в вашем отчете была изменена или удалена, кредитное бюро не сможет вернуть оспариваемую информацию в ваш файл (если компания, предоставившая информацию, не подтвердит ее точность и полноту).В кредитном бюро также необходимо:

- отправить вам уведомление с указанием названия, адреса и номера телефона компании, предоставившей информацию

- разошлет уведомления об исправлениях всем, кто получил ваше сообщение за последние шесть месяцев, если вы спросите

- пошлите исправленную копию вашего отчета любому, кто получил копию в течение последних двух лет для целей трудоустройства, если вы спросите

Что делать, если расследование не обнаружило ошибки?

Если расследование не разрешит ваш спор с кредитным бюро, вы можете попросить включить изложение спора в ваше дело и в будущие отчеты. Вы также можете попросить кредитное бюро передать вашу выписку любому, кто получил копию вашего отчета в недавнем прошлом. Вам, вероятно, придется заплатить кредитному бюро, чтобы это сделать.

Вы также можете попросить кредитное бюро передать вашу выписку любому, кто получил копию вашего отчета в недавнем прошлом. Вам, вероятно, придется заплатить кредитному бюро, чтобы это сделать.

Что такое компания по ремонту кредитов?

Люди нанимают компании по ремонту кредитов, чтобы помочь им расследовать ошибки в своих кредитных отчетах. Компании по ремонту кредитов не могут удалить из вашего кредитного отчета точную и своевременную отрицательную информацию.

Является ли использование кредитной ремонтной компании хорошей идеей?

Все, что компания по ремонту кредитов может сделать на законных основаниях, вы можете сделать для себя за небольшую плату или бесплатно.

Только время и личный план погашения долга улучшат ваш кредит.

Что мне должна сказать компания по ремонту кредитов?

Компании, занимающиеся ремонтом кредитов, не могут лгать о том, что они могут сделать для вас, или взимать с вас плату, прежде чем они помогут вам. Компании по ремонту кредитов также должны объяснить:

Компании по ремонту кредитов также должны объяснить:

- ваши законные права в письменном договоре, в котором также подробно описаны услуги, которые они будут оказывать.

- ваше трехдневное право на отмену без какой-либо оплаты и предоставление письменной формы отмены

- сколько времени потребуется для получения результатов

- общая стоимость, которую вы заплатите

- любые гарантии

Что, если я плачу компании по ремонту кредита, а она не выполняет своих обещаний?

Вы можете:

- подать иск против компании в федеральный суд в отношении ваших фактических убытков или суммы, которую вы заплатили компании, в зависимости от того, что больше

- требуют штрафных санкций — деньги, чтобы наказать компанию за нарушение закона

- присоединиться к другим людям в коллективном иске против компании

Как мне узнать, что я имею дело с мошенничеством с ремонтом кредита?

Вы знаете, что имеете дело с мошенничеством с ремонтом кредита, если компания:

- настаивает, чтобы вы заплатили, прежде чем он поможет вам

- говорит вам не связываться напрямую с кредитными бюро

- предлагает вам оспорить информацию в вашем кредитном отчете, которая, как вы знаете, является точной

- говорит вам лгать в ваших заявках на кредит или ссуду

- не объясняет ваши законные права, когда говорит вам, что он может для вас сделать

Все это плохие идеи, и они навредят вашей репутации.

Если компания обещает создать новую кредитную личность или скрыть вашу плохую кредитную историю или банкротство, это тоже мошенничество. Эти компании часто используют украденные номера социального страхования или побуждают людей подавать заявления на получение идентификационных номеров работодателей в IRS под ложным предлогом для создания новых кредитных отчетов. Если вы используете для подачи заявки на кредит не свой собственный номер, вы его не получите, и вам могут грозить штрафы или тюрьма.

Где я могу сообщить о мошенничестве с ремонтом кредита?

Если у вас возникла проблема с компанией по ремонту кредитов, сообщите об этом по телефону:

- ваш генеральный прокурор штата или местный офис по делам потребителей.Во многих штатах действуют собственные законы, регулирующие деятельность кредитных компаний.

- FTC по адресу ftc.gov/complaint или 1-877-FTC-HELP. FTC не может разрешать индивидуальные кредитные споры, но может принимать меры против компании за нарушение закона.

Могу ли я еще что-нибудь сделать, чтобы улучшить свой кредит?

Требуется время, чтобы улучшить ваш кредит, но вы можете восстановить свой кредит, оплатив счета в установленный срок, погасив задолженность — особенно по своим кредитным картам — и не принимая новых долгов.

Если у вас есть долги и вам нужна помощь, вам может помочь авторитетная кредитная консалтинговая организация. Хорошие кредитные консультанты проводят время, обсуждая с вами всю вашу финансовую ситуацию, прежде чем придумать индивидуальный план решения ваших денежных проблем. Они не пообещают решить все ваши проблемы или попросят вас заплатить много денег, прежде чем что-то делать.

Вы часто можете найти некоммерческие программы кредитного консультирования, предлагаемые через:

[Ваше имя] [Ваш адрес]

[Ваш город, штат, почтовый индекс] [Дата]

Жалобный отдел

[Название компании] [Почтовый адрес]

[Город, штат, почтовый индекс]

Я пишу, чтобы оспорить следующую информацию в моем файле. Я обвел пункты, которые я оспариваю, в прилагаемой копии полученного мной отчета.

Я обвел пункты, которые я оспариваю, в прилагаемой копии полученного мной отчета.

Этот [Эти] элементы [определяют элементы, оспариваемые по названию источника, например, кредиторы или налоговый суд, и определяют тип элемента, например кредитный счет, судебное решение и т. Д.] [Неточный или неполный] потому что [опишите, что является неточным или неполным и почему]. Я прошу удалить эти элементы [или запросить другое конкретное изменение], чтобы исправить информацию.

Прилагаются копии [используйте это предложение, если применимо, и опишите любую прилагаемую документацию, такую как платежные ведомости и судебные документы], подтверждающие мою позицию.Пожалуйста, повторно изучите этот [эти] вопрос [ы] и [удалите или исправьте] оспариваемые элементы как можно скорее.

С уважением, Ваше имя

Корпуса: [Перечислите, что вы вкладываете.]

[Ваше имя] [Ваш адрес]

[Ваш город, штат, почтовый индекс] [Дата]

Жалобный отдел

[Название компании] [Почтовый адрес]

[Город, штат, почтовый индекс]

Я пишу, чтобы оспорить следующую информацию, которую ваша компания предоставила [укажите название кредитного бюро, в отчете которого содержится неверная информация]. Я обвел пункты, которые я оспариваю, в прилагаемой копии полученного мной кредитного отчета.

Я обвел пункты, которые я оспариваю, в прилагаемой копии полученного мной кредитного отчета.

Этот [Эти] элементы [идентифицируют элементы, оспариваемые по типу элементов, например, кредитный счет, судебное решение и т. Д., А также номер вашего счета или другой метод, с помощью которого компания может найти вашу учетную запись] [неточные или неполный], потому что [опишите, что является неточным или неполным и почему]. Я прошу [название компании] удалить элементы [или запросить другое конкретное изменение], чтобы исправить информацию.

Прилагаются копии [используйте это предложение, если применимо, и опишите любые прилагаемые документы, такие как платежные ведомости и судебные документы], подтверждающие мою позицию. Пожалуйста, повторно изучите этот [эти] вопрос (ы) и свяжитесь с национальными кредитными бюро, которым вы предоставили эту информацию, чтобы они как можно скорее [удалили или исправили] спорные элементы.

С уважением, Ваше имя

Корпуса: [Перечислите, что вы вкладываете. ]

]

: как помочь себе

Вы видите рекламу в газетах, на телевидении и в Интернете.Вы слышите их по радио. Вы получаете листовки по почте, электронную почту и, возможно, даже звоните, предлагая услуги по ремонту кредита. Все они заявляют об одном и том же:

«Проблемы с кредитом? Без проблем!»

«Мы можем навсегда удалить информацию о банкротстве, судебных решениях, залоговом удержании и безнадежных ссудах!»

«Мы можем стереть ваш плохой кредит — 100% гарантия».

«Создайте новую кредитную личность — юридически».

Сделайте себе одолжение и тоже сэкономьте. Не верьте этим утверждениям: они, скорее всего, являются признаком мошенничества.Более того, поверенные Федеральной торговой комиссии, национального агентства по защите прав потребителей, говорят, что они никогда не видели, чтобы законные операции по восстановлению кредита предъявляли такие претензии. Дело в том, что быстрого решения проблемы кредитоспособности не существует. Вы можете законно улучшить свой кредитный отчет, но это требует времени, сознательных усилий и соблюдения личного плана погашения долга.

Вы можете законно улучшить свой кредитный отчет, но это требует времени, сознательных усилий и соблюдения личного плана погашения долга.

Ваши права

Никто не может юридически удалить точную и своевременную отрицательную информацию из кредитного отчета. Вы можете попросить провести бесплатное расследование информации в вашем файле, которую вы оспариваете как неточную или неполную.Некоторые люди нанимают компанию для расследования в их интересах, но все, что компания по ремонту кредитов может сделать на законных основаниях, вы можете сделать для себя за небольшую плату или бесплатно. По закону:

- Вы имеете право на бесплатный кредитный отчет, если компания предпримет «неблагоприятные действия» против вас, например, отклонит ваше заявление на получение кредита, страховки или трудоустройства. Вы должны запросить отчет в течение 60 дней с момента получения уведомления о действии. Уведомление включает название, адрес и номер телефона компании, сообщающей о потребителях.