Физическое лицо может получить ИНН, даже если отсутствует имущество и регистрация в РФ

18.10.2018Физическое лицо может получить ИНН, даже если отсутствует имущество и регистрация в РФ

С 30 августа 2018 расширяются возможности получения ИНН. Если раньше встать на учет в налоговом органе можно было при наличии места жительства (пребывания), недвижимости и транспортных средств на территории России, то теперь эти условия сняты.

Изменения коснутся россиян, которые по различным жизненным обстоятельствам не имеют регистрации по месту жительства (месту пребывания) в России или постоянно проживают за рубежом, а также иностранцев, не проживающих на территории РФ, но имеющих источники доходов на ее территории.

Соответствующие поправки внесены в пункт 7 статьи 83 Налогового кодекса Российской Федерации Федеральным законом от 29.07.2018 N 232-ФЗ.

Подать заявление о постановке на учет можно в любой налоговый орган лично или по почте. На основании этого заявления налоговый орган присвоит физическому лицу ИНН и в течение пяти дней выдаст соответствующее свидетельство. Получить его можно как лично, так и по почте (необходимо указать адрес на территории РФ).

На основании этого заявления налоговый орган присвоит физическому лицу ИНН и в течение пяти дней выдаст соответствующее свидетельство. Получить его можно как лично, так и по почте (необходимо указать адрес на территории РФ).

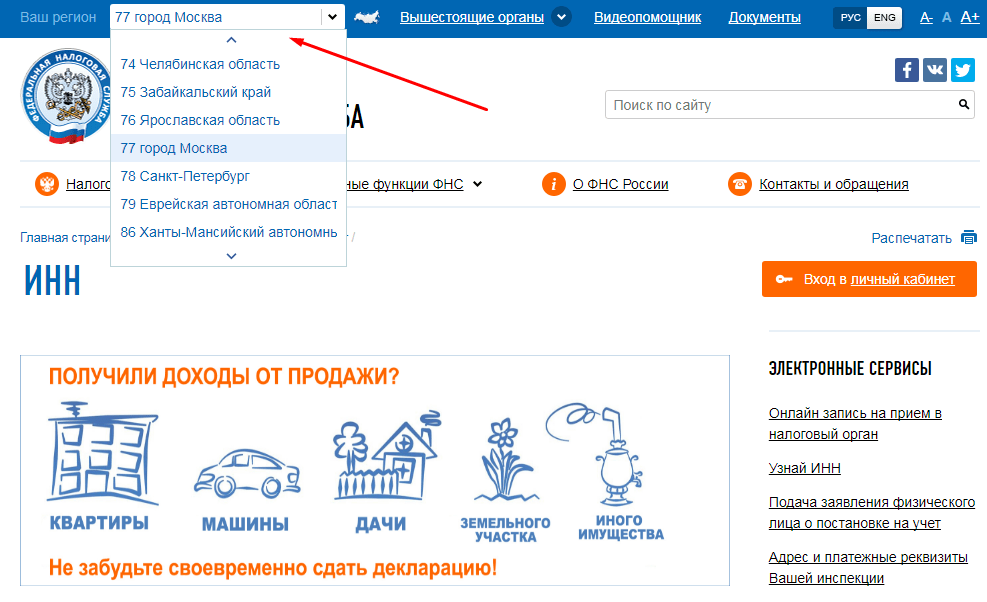

Присвоенный ИНН заявитель может узнать с помощью сервиса «Узнай ИНН» на сайте ФНС России.

Наличие ИНН также позволит налогоплательщикам подключиться к сервису «Личный кабинет», с помощью которого можно подавать декларации о доходах в электронном виде, а также уточнять любые вопросы по налогам, не обращаясь в инспекцию лично. Для открытия доступа и получения логина и пароля необходимо один раз прийти в налоговый орган.

Возврат к списку

КОНТАКТЫ

454038, г. Челябинск, ул. Часовая, 6

Юридический адрес:

454038, г. Челябинск, ул.Часовая, 6

Телефон:

приемная: +7 (351) 728-33-71

контакт-центр: 8-800-222-2222

телефон доверия: +7 (351) 728-34-04

Факс:

+7 (351) 735-00-36

Начальник:

Федосеева Светлана Леонидовна

Код ИФНС | 7460 |

Наименование | Межрайонная инспекция Федеральной налоговой службы России № 22 по Челябинской области |

ИНН | 7460000010 |

КПП | 746001001 |

Адрес | ,454038,,,Челябинск г,,Часовая ул,6,, |

Банк получателя | Отделение Челябинск |

БИК | 047501001 |

Бюджетн Бюджетный счет | 40101810400000010801 |

Наименование получателя | УФК по Челябинской области (Межрайонная ИФНС России № 22 по Челябинской области) |

Для направления обращений в электронной форме в ФНС России и ее территориальные налоговые органы Вы можете воспользоваться

online-сервисом: «Обратиться в ФНС России» перейти

Для определения кода ОКТМО воспользуйтесь сервисом

Сервис «Заполнить платежное поручение» перейти

Дополнительная информация:

Инспекция обслуживает налогоплательщиков Металлургического района г. Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Прием документов по государственной регистрации юридических лиц и индивидуальных предпринимателей осуществляет ИФНС России по Тракторозаводскому району г. Челябинска

ТОРМЫ

Территориальный участок № 7426 (Аргаяш)

КОНТАКТЫ

456880, Челябинская область, с. Аргаяш, ул. Гагарина, 25А

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

100 метров от Автовокзала

Территориальный участок № 7433 (Кунашак)КОНТАКТЫ

456730, Челябинская область, с.Кунашак, ул. Ленина, 86-А

Телефон: контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от Автовокзала 300 метров по ул. Коммунистической до пересечения с ул. Ленина

Территориальный участок № 7438 (Долгодеревенское)КОНТАКТЫ

456510, Челябинская область, с. Долгодеревенское, пер. Школьный, 20

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от остановки «Село Долгодеревенское» по ул. Свердловской до пер. Школьный

Свердловской до пер. Школьный

Изменения с 1 января 2017 года в налоговой сфере

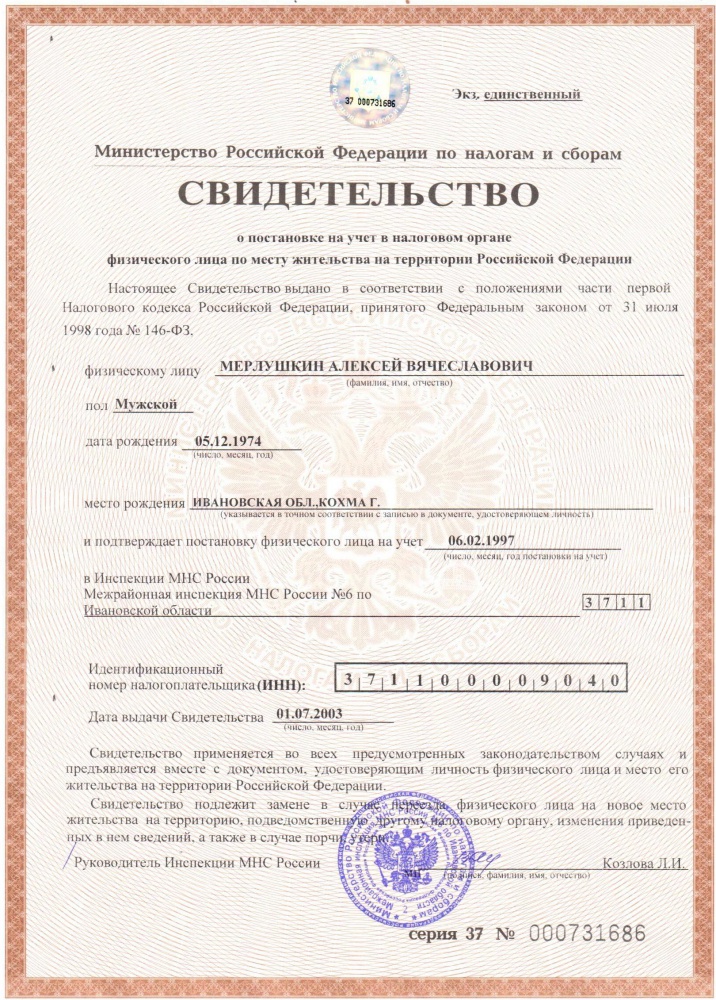

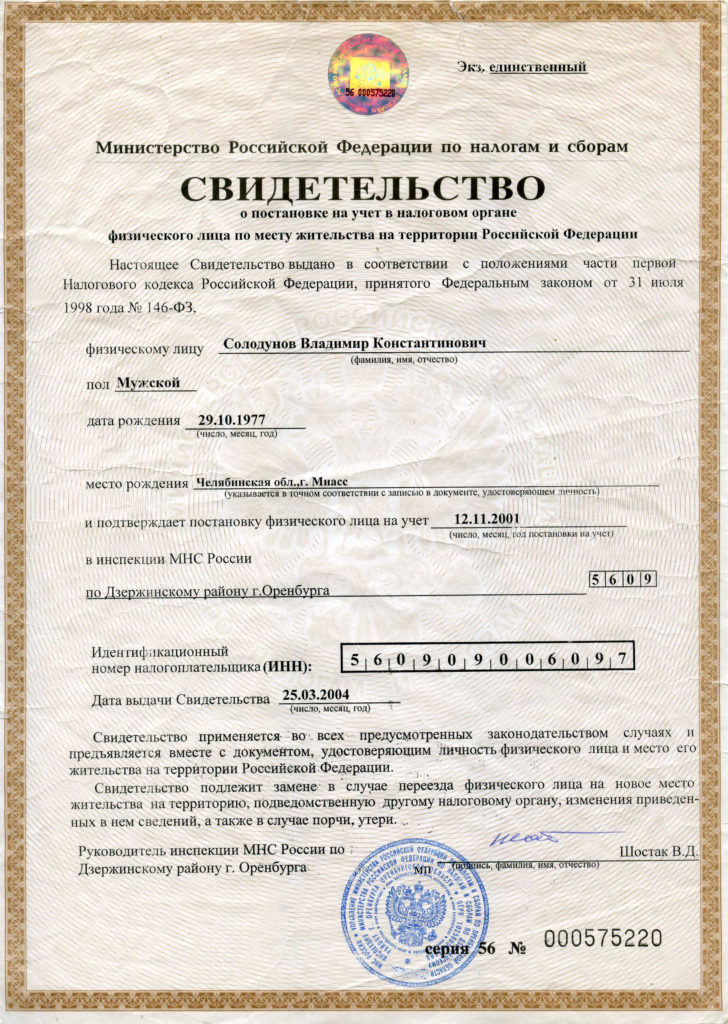

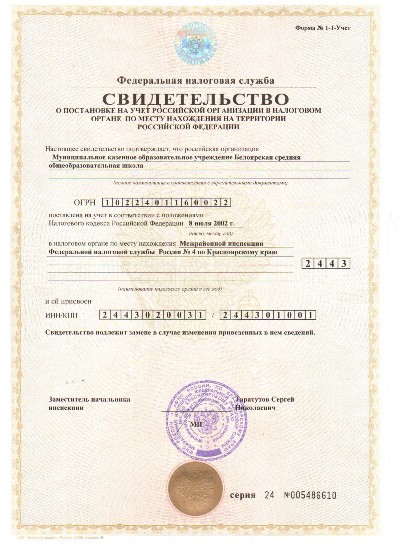

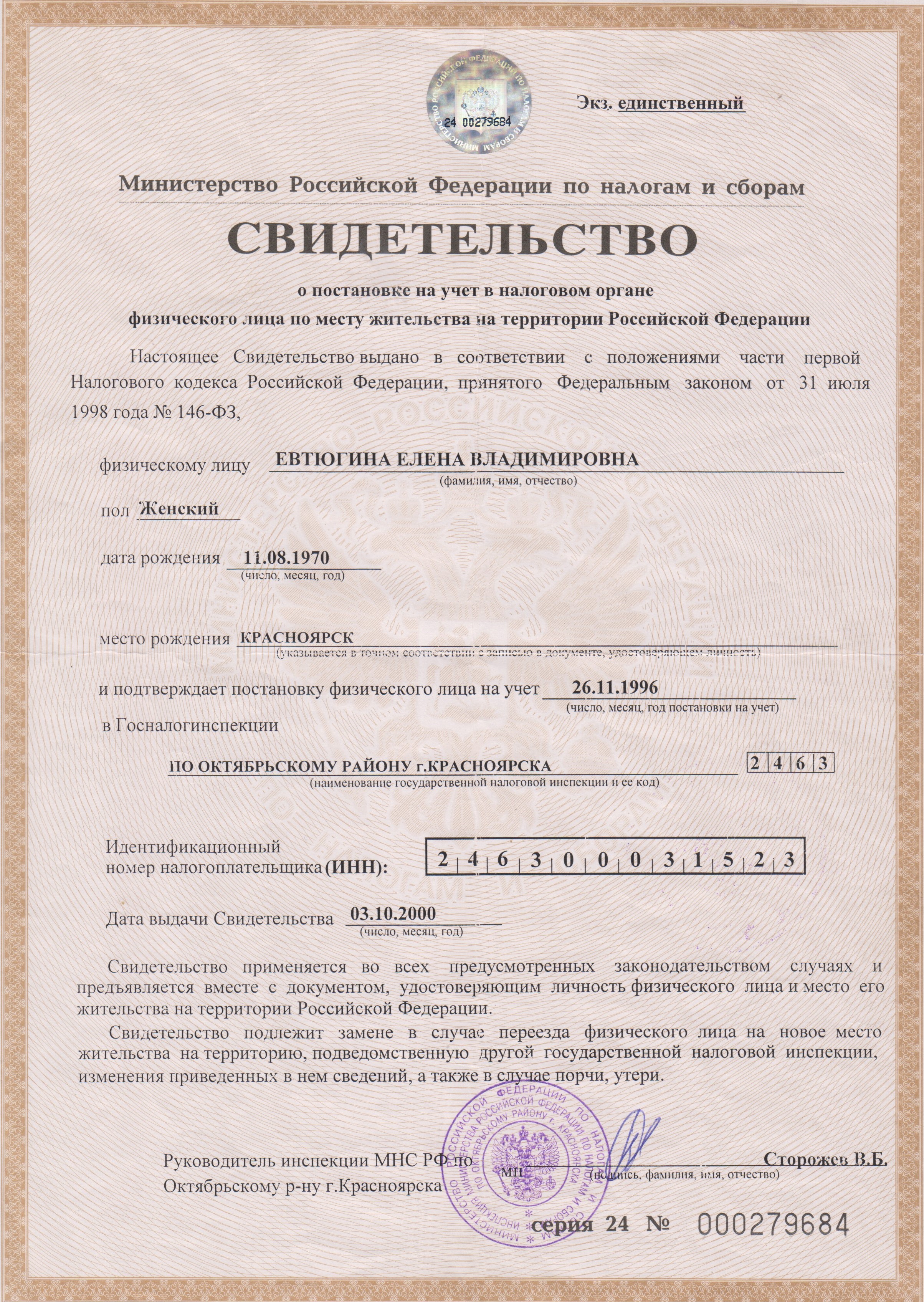

Желто-оранжевые бланки, защищенные голограммой, которые многие годы применялись налоговыми органами для оформления Свидетельств о постановке на учет (присвоении ИНН), Свидетельств о государственной регистрации юридических лиц и индивидуальных предпринимателей с 1 января 2017 года ушли в историю.

Начиная с 2017 года, Свидетельства о постановке на учет в налоговом органе российской по месту ее нахождения и постановке на учет физического лица как документы оформляются на незащищенных полиграфических бланках. Свидетельства о государственной регистрации отменены вовсе и заменены другим документом – Листом записи в Едином государственном реестре юридических лиц и Едином государственном реестре индивидуальных предпринимателей.

Соответствующие изменения предусмотрены приказом ФНС России от 12.09.2016 года №ММВ-7-14/481@ (зарегистрирован в Минюсте России 28.09.2016 №43854).

Отказ от бланков позволит повысить эффективность электронного взаимодействия заинтересованных лиц с налоговыми органами в сфере государственной регистрации юридических лиц, индивидуальных предпринимателей, учета налогоплательщиков.

С 1 января 2017 получить ИНН можно в любой налоговой инспекции страныС 1 января 2017 года физическое лицо может подать заявление о постановке на учет и получить свидетельство о постановке на учет в любом налоговом органе на территории Российской Федерации, независимо от места жительства. Соответствующие поправки внесены Федеральным законом от 03.07.2016 № 243-ФЗ.

В этой связи, с 9 января, то есть первого рабочего дня 2017 года, все территориальные налоговые органы России, обслуживающие физических лиц, начинали прием заявлений о постановке на учет физического лица и выдачу ему свидетельства о постановке на учет независимо от места жительства (места пребывания) физического лица.

Заявление о постановке на учет может быть представлено в любой налоговый орган при личном визите либо направлено по почте.

Заявление о постановке на учет может быть представлено в любой налоговый орган при личном визите либо направлено по почте.Свидетельство о постановке на учет в налоговом органе подтверждает постановку на учет в налоговом органе и присвоение физическому лицу идентификационного номера налогоплательщика (ИНН). Начиная с 1 января 2017 года, указанное Свидетельство выдается без применения защищенных полиграфических бланков.

Постановка на учет в налоговом органе физического лица

До начала осуществления планируемой деятельности физическому лицу необходимо обратиться в налоговый орган по месту своего жительства для постановки на учет. При этом местом жительства физического лица признается место (населенный пункт, дом, квартира или иное жилое помещение), где это физическое лицо зарегистрировано по месту жительства (п. 1 ст. 18 Налогового кодекса). То есть для физического лица такое место жительства соответствует месту регистрации, указанному, например, в паспорте.

Постановка на учет в налоговом органе физического лица, не являющегося индивидуальным предпринимателем, производится на основании его заявления, которое подается самим физическим лицом. Форма и порядок заполнения такого заявления утверждены постановлением Министерства по налогам и сборам Республики Беларусь от 31 декабря 2010 № 96.

Бланк заявления (Приложение 1 к настоящим рекомендациям) выдается физическому лицу налоговым органом бесплатно. В данном заявлении указываются фамилия, имя, отчество, дата рождения, данные о месте жительства физического лица, сведения о паспорте или ином документе, удостоверяющем личность, а также иные сведения.Постановка плательщика на учет в налоговом органе сопровождается присвоением ему учетного номера плательщика (УНП). Документом, удостоверяющим постановку плательщика на учет в налоговом органе, является извещение о присвоении УНП установленной формы.

Если физическому лицу уже присвоен УНП, то его повторное присвоение в связи с началом осуществления деятельности с уплатой единого налога не требуется.

В случае изменения места жительства, влекущего необходимость постановки плательщика на учет в другом налоговом органе, снятие с учета в налоговом органе по прежнему месту жительства производится в течение двух рабочих дней со дня подачи плательщиком заявления об изменении места жительства либо получения налоговым органом сведений об изменении места жительства плательщика от государственного органа.

Как мне зарегистрироваться в налоговой инспекции как самозанятый налогоплательщик?

Как мне зарегистрироваться в налоговой инспекции как самозанятый налогоплательщик?

Процесс регистрации очень прост и не требует посещения налоговой инспекции, она осуществляется одним из следующих способов:

-

-

через личный вэб-кабинет «Мой налог», размещенный на сайте ФНС России;

-

через любую кредитную организацию или банк, осуществляющие информационное взаимодействие с ФНС России в рамках этого эксперимента.

Кто такие «самозанятые» налогоплательщики налога на профессиональный доход?

Законом о настоящем эксперименте данный термин не определен. В широком смысле – это форма занятости, при которой гражданин получает доход от его профессиональной деятельности, например, оказание услуг или работ, реализация произведенных им товаров, при осуществлении которых он не имеет работодателя и наемных работников.

Кто вправе стать «самозанятым» и применять налог на профессиональный доход?

Применять специальный налоговый режим «Налог на профессиональный доход» могут физические лица (граждане России и других государств ЕАЭС), а также индивидуальные предприниматели, не имеющие наемных работников по трудовому договору. Они могут осуществлять реализацию собственных товаров (работ, услуг, имущественных прав), местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент.

Как мне зарегистрироваться в качестве самозанятого налогоплательщика налога на профессиональный доход через мобильное приложение «Мой налог»?

Самый быстрый процесс регистрации, если у Вас уже есть личный кабинет налогоплательщика – физического лица, тогда Вам понадобится только ИНН и пароль от ЛК физлица. После установки мобильного приложения «Мой налог» на свой телефон или планшет, достаточно войти в мобильное приложение «Мой налог» и выбрать режим регистрации «Через ЛК физического лица», подтвердить свой номер мобильного телефона и выбрать регион осуществления деятельности. В случае отсутствия у Вас личного кабинета налогоплательщика – физического лица, можно использовать Ваш логин и пароль от Портала государственных услуг Российской Федерации.

Если Вы не пользуетесь личным кабинетом физического лица, то в процессе регистрации добавится шаг, на котором мобильное приложение «Мой налог» попросит отсканировать Ваш паспорт гражданина России и сделать собственную фотографию (селфи). Процесс регистрации очень прост и сопровождается подробными разъяснениями и подсказками на каждом этапе.

Процесс регистрации очень прост и сопровождается подробными разъяснениями и подсказками на каждом этапе.

Как индивидуальному предпринимателю (в том числе применяющему упрощенные режимы налогообложения: УСН, ЕСХН, ЕНВД и ПСН) стать самозанятым (перейти на специальный налоговый режим «Налог на профессиональный доход»)?

Любой индивидуальный предприниматель (ИП) вправе встать на учет в качестве налогоплательщика налога на профессиональный доход (НПД) через мобильное приложение «Мой налог» или вэб-кабинет Мой налог» либо через любую кредитную организацию, также участвующую в настоящем эксперименте.

При этом в случае, если ИП применяет УСН, ЕСХН, ЕНВД, то в течение месяца после постановки на учет в качестве НПД он обязан направить в налоговый орган уведомление о прекращении применения указанных режимов налогообложения. ИП, применяющие патентную систему налогообложения (Патент/ПСН) вправе встать на учет в качестве НПД только после окончания действия патента, либо после уведомления им налогового органа о прекращении такой деятельности.

Как платить налог на профессиональный доход?

Квитанция на уплату налога автоматически формируется налоговым органом и направляется Вам в приложение «Мой налог». Для простоты оплаты квитанция содержит специализированный QR-код. Получив квитанцию, Вы можете оплатить налог любым из следующих способов:

-

непосредственно через мобильное приложение «Мой налог»/вэб-кабинет «Мой налог» с использованием банковской карты;

-

в мобильном приложении Вашего банка или на сайте любого платежного сервиса по платежным реквизитам из квитанции или отсканировав QR-код из нее;

-

через портал государственных услуг Российской Федерации;

-

лично обратиться с квитанцией в любой банк, банкомат или платежный терминал;

-

передать поручение банку или оператору электронных площадок на уплату налога от Вашего имени, в случае если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок.

Какой срок уплаты налога на профессиональный доход?

Уплата налога на профессиональный доход производится ежемесячно не позднее 25 числа месяца, следующего за истекшим налоговым периодом (месяцем). Если эта дата является праздничным или выходным днем, тогда срок уплаты переносится на первый рабочий день.

Следует учесть, что первый налоговый период считают со дня регистрации и до конца следующего месяца. Например, при постановке на учет в январе уведомление о начисленном налоге впервые придет до 12 марта. Заплатить указанную в нем сумму нужно до 25 марта.

Какие формы документов используются для уведомления налогового органа о желании налогоплательщика, применяющего УСН, ЕСХН, ЕНВД, перейти на НПД?

Индивидуальный предприниматель обязан в течение одного месяца со дня постановки на учет в качестве налогоплательщика, применяющего специальный налоговый режим «Налог на профессиональный доход» направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения УСН, ЕСХН, ЕНВД. В этом случае налогоплательщик считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД. Порядок уведомления о начале и прекращении применения специального налогового режима «Налог на профессиональный доход» разъяснен в письмах от 10.01.2019 № СД-4-3/101@ и от 26.12.2018 № СД-4-3/25577@.

В этом случае налогоплательщик считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД. Порядок уведомления о начале и прекращении применения специального налогового режима «Налог на профессиональный доход» разъяснен в письмах от 10.01.2019 № СД-4-3/101@ и от 26.12.2018 № СД-4-3/25577@.

До утверждения соответствующих форм уведомлений ФНС России в указанных письмах рекомендовала для уведомления представлять действующие формы уведомлений:

-

уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН (форма № 26.2-8). Форма уведомления утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@;

-

уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН (форма № 26.1-7). Форма уведомления утверждена приказом ФНС России от 28.

01.2013 № ММВ-7-3/41@;

01.2013 № ММВ-7-3/41@;

-

заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика ЕНВД по форме № ЕНВД-4, утвержденной приказом ФНС России от 11.12.2012 «ММВ-7-6/941@.

Каким образом плательщик налога на профессиональный доход может получить справку о постановке на учет?

В мобильном приложении «Мой налог» и вэб-кабинете, расположенном на сайте ФНС России https://npd.nalog.ru, «самозанятый» налогоплательщик может самостоятельно сформировать Справку о постановке на учет, в электронном виде, которая приравнивается к справке, выданной на бумажном носителе в налоговом органе.

Каким образом выдавать платежные документы (чек)? Как рассчитываться с клиентом?

При расчетах самозанятого налогоплательщика с покупателем (клиентом) с использованием мобильного приложения «Мой налог»/ вэб кабинета «Мой налог», необходимо сформировать и выдать чек. Это делается через добавление новой продажи. При этом понадобится указать наименование товара, работы или услуги и ввести ее стоимость. В случае, если при осуществлении расчета самозанятому налогоплательщику известен ИНН юридического лица или индивидуального предпринимателя, то «самозанятый» налогоплательщик формирует чек как юридическому лицу или индивидуальному предпринимателю и указывает представленный ИИН. При этом обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика). При подтверждении операции введенные сведения будут переданы в ФНС России и будет сформирован чек.

Это делается через добавление новой продажи. При этом понадобится указать наименование товара, работы или услуги и ввести ее стоимость. В случае, если при осуществлении расчета самозанятому налогоплательщику известен ИНН юридического лица или индивидуального предпринимателя, то «самозанятый» налогоплательщик формирует чек как юридическому лицу или индивидуальному предпринимателю и указывает представленный ИИН. При этом обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика). При подтверждении операции введенные сведения будут переданы в ФНС России и будет сформирован чек.

Чек необходимо передать клиенту одним из следующих способов:

-

отправить на мобильный телефон или электронную почту;

-

распечатать и передать лично;

-

предоставить для считывания по QR-коду чека с мобильного телефона налогоплательщика налога на профессиональный доход с помощью телефона клиента.

В общем случае отражать получаемые доходы необходимо сразу в момент расчета. Однако законом предусмотрены случаи, когда отражение доходов возможно и в более поздние периоды, но не позднее 9-го числа месяца, следующего за расчетным. В первую очередь это касается доходов, получаемых банковским платежным переводом на расчетный счет, и доходов, получаемых через агентов.

Нужно ли срочно получать в налоговой инспекции ИНН?

Возникший ажиотаж по срочному посещению налоговых инспекций с целью получения идентификационного номера налогоплательщика (ИНН) носит искусственный характер.

ИНН является одной из форм налогового контроля за выполнением гражданами своей обязанности по уплате налогов. При этом стоит отметить, что для граждан России, получение ИНН – это право, а не обязанность.

Действующее законодательство Российской Федерации предусматривает обязанность оформления ИНН исключительно для государственных служащих и лиц, желающих стать индивидуальными предпринимателями. Всем остальным категориям граждан получать ИНН не обязательно.

Всем остальным категориям граждан получать ИНН не обязательно.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать ИНН в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 Налогового кодекса.

Сведения об ИНН гражданина Российской Федерации по его желанию могут быть внесены налоговым органом в паспорт гражданина Российской Федерации путем проставления отметки.

Получить ИНН можно также воспользовавшись сервисом «Подача заявления физического лица о постановке на учет», который размещен на официальном сайте ФНС России .

Достоинства электронного способа в том, что не потребуется заполнять бумажный бланк заявления и направлять его по почте или приходить в инспекцию для сдачи документов. По условиям работы сервиса, личное посещение налогового органа предусмотрено уже непосредственно для получения Свидетельства по месту жительства.

Физическому лицу для получения Свидетельства необходимо заполнить в электронном виде необходимые разделы онлайн-заявления на официальном сайте ФНС России. При регистрации заявки ей присвоится регистрационный номер, который необходимо сообщить при получении Свидетельства в инспекции. Кроме того, сообщение с указанием регистрационного номера, срока получения свидетельства, адреса, телефона и графика работы территориального налогового органа и документов, необходимых для получения Свидетельства, поступит на указанный адрес электронной почты.

Источник: ФНС РФКак узнать ИНН физического лица

9 февраля 2016 г. 9:18

Управление Федеральной налоговой службы России по Костромской области в связи с многочисленными обращениями граждан по вопросам получения ИНН сообщает следующее:

С 1 января 2016 года вступили в силу изменения в отношении представления сведений по форме 2-НДФЛ, в части установления ответственности налоговых агентов за представление недостоверных сведений. Налоговым агентам в целях представления достоверных сведений по форме 2-НДФЛ в налоговый орган необходимо принять меры по актуализации персональных данных физических лиц — получателей дохода. Среди обязательных сведений о налогоплательщике необходимо указывать ИНН физического лица.

Налоговым агентам в целях представления достоверных сведений по форме 2-НДФЛ в налоговый орган необходимо принять меры по актуализации персональных данных физических лиц — получателей дохода. Среди обязательных сведений о налогоплательщике необходимо указывать ИНН физического лица.

Обращаем внимание налогоплательщиков и налоговых агентов, что при заполнении справки 2-НДФЛ налоговому агенту (работодателю) нет необходимости, а тем более обязанности (за исключением случаев, установленных законом «О государственной гражданской службе» от 27.07.2004 № 79-ФЗ), требовать от налогоплательщика (работника) свидетельство ИНН. Работнику достаточно предоставить работодателю информацию об ИНН, которую можно получить одним из следующих способов:

— узнать ИНН можно с помощью одноименного сервиса «Узнать ИНН» на официальном сайте ФНС России www.nalog.ru;

— ИНН указывается во всех документах, направляемых налоговыми органами в адрес налогоплательщиков, например, таких как налоговое уведомление на уплату имущественных налогов или требование об уплате налога.

Такие действия позволят работникам не отвлекаться в рабочее время на визиты в налоговую инспекцию для получения свидетельства ИНН.

Визит в налоговую инспекцию будет необходим только в том случае, если физическому лицу ИНН не присвоен.

Кроме того, сведения 2-НДФЛ принимаются и при отсутствии ИНН.

Управление Федеральной налоговой службы России по Костромской области.

Мой идентификационный номер налогоплательщика такой же, как и мой социальный? | Финансы

Для индивидуальных налогоплательщиков их номер социального страхования является их идентификационным номером налогоплательщика, если они не подали заявку на получение отдельного номера для своего бизнеса, известного как идентификационный номер работодателя. Налоговая служба не требует, чтобы все предприятия регистрировались для получения идентификационного номера налогоплательщика, но наличие отдельного номера для вашего бизнеса часто является хорошей идеей для многих, и их можно получить бесплатно. Это может помочь сохранить конфиденциальность вашего номера социального страхования и более четко отделить вашу личность от личности вашего бизнеса.Некоторые организации будут вести дела только с компаниями с EIN.

Это может помочь сохранить конфиденциальность вашего номера социального страхования и более четко отделить вашу личность от личности вашего бизнеса.Некоторые организации будут вести дела только с компаниями с EIN.

Подсказка

Для большинства индивидуальных налогоплательщиков ваш основной налоговый идентификатор — это номер социального страхования, но предприятия часто имеют отдельные идентификационные номера работодателя. У некоторых людей, не имеющих права на получение номеров социального страхования, есть номера, называемые индивидуальными идентификационными номерами налогоплательщиков, и штаты могут выдавать свои собственные идентификационные номера налогоплательщика.

Варианты нескольких идентификационных номеров налогоплательщиков

IRS использует различные типы идентификационных номеров налогоплательщиков, чтобы различать налогоплательщиков.Граждане США получают номер социального страхования (SSN) вскоре после рождения или после получения гражданства. Владельцы бизнеса подают заявку на получение федерального налогового идентификационного номера, также известного как идентификационный номер работодателя (EIN), когда предприятие является отдельным от собственника налоговым учреждением. Как следует из названия, предприятия должны иметь EIN перед наймом сотрудников, и даже некоторые предприятия, у которых нет сотрудников, могут захотеть его получить. Индивидуальный идентификационный номер налогоплательщика (ITIN) предназначен для людей, которые не соответствуют требованиям для получения SSN, часто включая иммигрантов.

Идентификационный номер для налоговой отчетности

Вы не можете подавать налоговые декларации без номера, который идентифицирует вас или вашу компанию в IRS. Независимо от того, используете ли вы свой SSN или другой идентификатор, вы указываете номер в своих налоговых декларациях и во всех чеках, отправляемых в IRS. Многие индивидуальные предприниматели могут использовать свои SSN вместо EIN и по-прежнему подавать Приложение C к своей форме 1040.

Если у вас есть сотрудники или вы подаете акцизные или пенсионные налоговые декларации, вы должны подать заявление на получение EIN.Если вы заполняете бизнес-форму, используйте свой EIN, если он у вас есть. Часто бывает полезно получить EIN, чтобы хранить свои деловые записи отдельно от личных, даже если технически он вам не нужен. Это также может помочь ограничить количество мест, куда вы должны отправить свой SSN в целях безопасности. Некоторые компании, желающие работать с независимыми подрядчиками, потребуют или предпочтут иметь дело с предприятиями с установленными EIN, чтобы подтвердить, что они не работают по закону для налоговых целей.

В противном случае используйте свой SSN или ITIN, в зависимости от того, что применимо к вашей ситуации.

Другой идентификационный номер налогоплательщика Использует

Помимо IRS, многие компании также используют ваш номер для идентификации. Как частное лицо, ваш SSN привязан к вашим кредитным отчетам, академическим справкам и файлам работодателя. Компании используют свой EIN при открытии счетов в других компаниях и при сообщении заработной платы своим сотрудникам.

Для некоторых возникает соблазн использовать EIN вместо SSN при подаче заявки на кредит, если у них плохой кредитный отчет. Федеральная торговая комиссия называет эту практику «сегрегацией файлов» и предупреждает, что это незаконно.Если вы подаете заявку на получение личного кредита, вы должны использовать свой SSN.

Подача заявления на получение EIN

Вы можете подать заявление на получение EIN онлайн, посетив веб-сайт IRS. Кроме того, вы можете подать заявление по телефону 800-829-4933. Если вы подаете заявление по факсу или по почте, вы должны отправить форму SS-4. Заявители онлайн или по телефону немедленно получают EIN. Отправка заявок по факсу занимает четыре рабочих дня, а отправка по почте — до четырех недель. EIN-коды предоставляются бесплатно при заказе в IRS.

Как мне получить свой индивидуальный идентификационный номер налогоплательщика (ITIN)?

Все лица, владеющие арендуемой недвижимостью в U.S. должен иметь индивидуальный идентификационный номер налогоплательщика (ITIN). ITIN используется для налоговых целей; он не подходит для идентификации личности. ITIN не дает вам права на получение пособий по социальному обеспечению; он не дает вам права работать в США и не делает никаких выводов относительно вашего иммиграционного статуса.

Что такое ИНН?Индивидуальный идентификационный номер налогоплательщика (ITIN) — это номер налоговой обработки, выдаваемый налоговой службой. Это девятизначное число, которое всегда начинается с цифры 9 и имеет 7 или 8 в четвертой цифре, например 9XX-7X-XXX

.IRS выдает ITIN лицам, которым необходимо иметь U.S. идентификационный номер налогоплательщика, но не имеет и не имеет права на получение номера социального страхования (SSN) в Управлении социального обеспечения (SSA).

ITIN выдаются независимо от иммиграционного статуса, поскольку иностранцы-резиденты и нерезиденты могут иметь налоговые декларации и платежи в США в соответствии с Налоговым кодексом США.

Для чего используется ITIN? Номера ITINпредназначены только для федеральной налоговой отчетности и не предназначены для других целей.ITIN не разрешает работу в США и не дает права на получение пособий по социальному обеспечению или налогового кредита на заработанный доход. Номера ITIN не являются действительным идентификатором вне налоговой системы.

IRS выдает ITIN, чтобы помочь физическим лицам соблюдать налоговое законодательство США и предоставить средства для эффективной обработки и учета налоговых деклараций и платежей для лиц, не имеющих права на получение номеров социального страхования.

Форма W-7 Заявление на получение идентификационного номера налогоплательщика в СШАЧтобы мы могли подать заявку на получение вашего ITIN, пожалуйста, заполните, подпишите и верните форму W-7 (по одной на владельца) вместе с соответствующими документами, удостоверяющими личность.Требования к приемлемым документам, удостоверяющим личность, недавно изменились — обратитесь за помощью в наш офис.

IRS вводит обязательное продление с 1 октября 2016 г.

IRS объявило об изменениях в программе индивидуального идентификационного номера налогоплательщика (ITIN), которая потребует от многих держателей ITIN обновления своих номеров. Это изменение стало результатом Закона о защите американцев от повышения налогов (PATH), принятого Конгрессом в декабре прошлого года.

В соответствии с Законом PATH любой ITIN, который не используется в федеральной налоговой декларации в течение трех налоговых лет подряд, истекает 31 декабря третьего налогового года неиспользования подряд. Например, физическое лицо подало заявку и получило ITIN в 2015 году. ITIN использовался в 2015 году в налоговой декларации США за 2014 год. Если физическое лицо не подаст налоговую декларацию в 2016, 2017 и 2018 годах, срок действия ITIN истечет 31 декабря 2018 года. Это правило применяется ко всем ITIN независимо от того, когда был выдан ITIN.

Срок действияномеров ITIN, выданных до 1 января 2013 года, которые использовались в налоговой декларации в течение последних трех лет подряд, истекает по многолетнему графику.

ITIN, содержащие средние цифры 78 или 79, требуют обновления перед началом налогового сезона 2016 года

ITIN со средними цифрами 70, 71, 72 или 80 требуют обновления до начала налогового сезона 2017 года

ITIN со средними цифрами 73, 74, 75, 76, 77, 81 или 82 требуют обновления до начала сезона подачи налоговых деклараций 2018

ITIN со средними цифрами 83, 84, 85, 86 или 87 требуют обновления до начала налогового сезона 2019 года

ITIN со средними цифрами 88 требуют обновления до начала налогового периода 2020 года.Кроме того, ITIN со средними цифрами 90, 91, 92, 94, 95, 96, 97, 98 или 99, которые были присвоены до 2013 года и еще не были продлены, также истекают 31 декабря 2020 года

Дополнительная информация относительно графика истечения срока действия и процесса продления для ITIN, выданных до 2013 года, будет опубликована по мере ее поступления.

Как получить EIN БЕСПЛАТНО всего за 5 минут

Примечание. В связи с недавними изменениями, связанными с COVID-19, получение EIN через IRS по телефону может оказаться затруднительным.Мы предлагаем вам получить EIN одним из других способов. Мы — частная юридическая фирма и предлагаем этот блог как бесплатный способ помочь вашему бизнесу. Мы не занимаемся предоставлением EIN. Желаю вам и вашему бизнесу больших успехов.

Каждый бизнес должен иметь EIN (идентификационный номер работодателя IRS). Если у вас есть корпорация или ООО, у нее должен быть собственный EIN для целей налогообложения. Если вы являетесь индивидуальным предпринимателем, использование EIN означает, что вам не нужно указывать свой номер социального страхования в формах W-9.Хотя это может показаться сложным, эту задачу можно выполнить бесплатно примерно за 5 минут. Поскольку это так просто, вам не стоит платить за услугу для получения EIN.

IRS предоставляет вам четыре способа получить EIN: заполнив онлайн-заявку, подав заявку по телефону всего за несколько минут, отправив заполненную форму SS-4 по факсу или по почте США.

Подайте заявку онлайн на сайте www.irs.gov

Интернет-приложение EIN является предпочтительным методом для клиентов, чтобы подать заявку и получить EIN.Как только ваша заявка будет заполнена, информация проверяется онлайн, и сразу же выдается EIN. Процесс подачи онлайн-заявки доступен для всех организаций, основной бизнес, офис или агентство которых или юридическое место жительства (в случае физического лица) находится в Соединенных Штатах или на территориях США. Главное должностное лицо, генеральный партнер, лицо, предоставляющее право, владелец, доверитель и т. Д., Должны иметь действующий идентификационный номер налогоплательщика (номер социального страхования, идентификационный номер работодателя или индивидуальный идентификационный номер налогоплательщика), чтобы использовать онлайн-приложение.

Подать заявку через бесплатную телефонную службу EIN

Налогоплательщики могут получить EIN незамедлительно, позвонив в службу налоговой и специальной налоговой службы (800) 829-4933 с 7:00 до 19:00. по местному времени с понедельника по пятницу. Помощник принимает информацию, присваивает EIN и предоставляет номер уполномоченному лицу по телефону. Примечание. Международные заявители должны позвонить по телефону (267) 941-1099 (номер платный).

Подать заявку по факсу

Налогоплательщикимогут отправить по факсу заполненную форму SS-4 (PDF) на номер своего государственного факса (см. «Куда подавать — бизнес-формы и адреса для подачи документов»).Ваш EIN будет присвоен с использованием соответствующих процедур для типа объекта. Если указан номер факса налогоплательщика, факс будет отправлен обратно с EIN в течение четырех (4) рабочих дней.

Подать заявку по почте

Срок обработки заявки EIN, полученной по почте, составляет четыре недели. Отправьте заполненную форму SS-4 (PDF) по адресу, который вы найдете на странице веб-сайта IRS «Куда подавать налоги» (для формы SS-4).

Если вы получите свой EIN онлайн или по телефону, не забудьте записать номер или распечатать страницу.Официальное письмо будет отправлено вам позже. Если вы предпочитаете печатную копию, у клиентов Dodge Legal Group есть инструкции и форма в личном переплете компании, или вы можете скачать их, щелкнув ссылку на начальной странице этого веб-сайта.

Как получить идентификационный номер работодателя

Вы открыли бизнес, составили бизнес-план, выбрали название компании и зарегистрировали его. Что дальше? Пора получить идентификационный номер работодателя (EIN).

Позволяя Службе внутренних доходов (IRS) идентифицировать ваш бизнес для налогообложения, это чрезвычайно важная часть документации, которую большинству предприятий необходимо будет подать.

Но что такое идентификационный номер работодателя? Узнайте все, что вам нужно знать о том, как подать заявку на получение идентификационного номера работодателя, прямо здесь.

Что такое идентификационный номер работодателя?

Идентификационный номер работодателя — также известный как федеральный идентификационный номер работодателя — это уникальный девятизначный код, который выдается американским компаниям IRS для целей налогового идентификатора.Думайте об этом как о номере социального страхования, но для предприятий, а не для людей.

Кому нужен идентификационный номер работодателя IRS?

Для получения EIN предприятия должны находиться в США, а лицо, подающее заявку, должно иметь действующий идентификационный номер налогоплательщика (SSN, ITIN, EIN).

Подать заявку на получение идентификационного номера работодателя IRS могут многие различные типы предприятий, включая партнерства, LLC, индивидуальных предпринимателей, корпорации, некоммерческие корпорации и государственные учреждения.

Кто является «ответственной стороной»?

Согласно IRS, когда вы подаете заявку на получение федерального идентификационного номера работодателя, вы ограничены одним EIN для каждой ответственной стороны в день.

Ответственная сторона — это лицо, владеющее или контролирующее бизнес. Если заявитель не является государственным учреждением, ответственное лицо должно быть физическим лицом.

Для чего нужен федеральный идентификационный номер работодателя?

Компаниям нужен федеральный идентификационный номер работодателя для ряда различных процессов, включая уплату налогов в Интернете, оформление платежных ведомостей и налоговых документов, а также заполнение ежегодных налоговых деклараций.Кроме того, компаниям потребуется EIN, чтобы открыть банковский счет для бизнеса и подать заявку на получение бизнес-лицензий.

Как выглядит идентификационный номер работодателя?

Федеральные идентификационные номера работодателя — это девятизначные числа, которые имеют следующий формат:

XX-XXXXXX

До 2001 года первые две цифры (префикс EIN) указывали, что компания находилась в определенной географической зоне. Однако после 2001 года присвоение EIN было централизованным, что означает, что префикс EIN больше не имеет того же значения.Теперь первые две цифры указывают, какой университетский городок IRS присвоил идентификационный номер работодателя.

Как подать заявление на получение идентификационного номера работодателя

Хотите узнать, как получить идентификационный номер работодателя? Это относительно просто — все, что вам нужно сделать, это подать заявку онлайн.

Важно отметить, что заявку необходимо заполнить за один сеанс. Кроме того, вы должны помнить, что сеанс истекает через 15 минут бездействия, и если сеанс истечет, вам придется начать все сначала.В результате лучше выделить достаточно времени, чтобы вы могли завершить сеанс за один присест.

Когда я могу начать использовать свой идентификационный номер работодателя IRS?

После того, как вы подадите заявку на получение своего федерального идентификационного номера работодателя, вам нужно будет подтвердить EIN, позвонив в налоговую службу IRS по вопросам бизнеса и специализации (800-829-4933). После проверки вы сразу же получите EIN.

Однако EIN не становится частью постоянных записей IRS в течение двух недель.Пока это не произойдет, EIN не может быть использован для следующих действий:

Совершение электронного платежа

Подача электронной декларации

Передача идентификационного номера налогоплательщика IRS Программа сопоставления идентификационного номера налогоплательщика

Мы можем помочь

GoCardless помогает автоматизировать сбор платежей, сокращая количество администраторов, с которыми приходится иметь дело вашей команде при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Подробнее

Как подать заявление на получение идентификационного номера налогоплательщика | Онлайн-заявка на получение идентификационного номера налогоплательщика

Для ведения бизнеса — найма сотрудников, уплаты налогов и открытия банковских счетов — вам необходим идентификационный номер налогоплательщика. Идентификационный номер налогоплательщика может называться федеральным налоговым идентификатором, идентификационным номером работодателя или федеральным идентификационным номером работодателя. Независимо от того, как на него ссылаются, это уникальный номер, который представляет ваш бизнес.Если вы хотите быстро (и без каких-либо осложнений) получить свой идентификационный номер налогоплательщика, подача онлайн-заявки на получение идентификационного номера налогоплательщика — лучший способ. Онлайн-заявку на получение идентификатора налогоплательщика можно быстро заполнить, и в течение часа вам будет возвращен федеральный налоговый номер (EIN).

Шаги для подачи заявления на налоговый идентификационный номер

- Подготовьте необходимую информацию

- Назовите ответственное лицо

- Подайте заявку на получение идентификационного номера налогоплательщика онлайн

- Подайте заявление на получение идентификационного номера налогоплательщика по телефону

- Подайте заявление на получение идентификационного номера налогоплательщика по факсу или почте

- Зачем мне нужен идентификационный номер налогоплательщика (EIN)?

Ваш первый шаг — собрать важную информацию о себе (если вы подаете заявку на получение собственного налогового идентификатора) или ответственном лице за свою компанию (если вы подаете заявку на получение налогового идентификатора компании).Вам понадобится следующая информация:

- Собственный идентификационный номер налогоплательщика (ITIN) физического лица.

- Контактная информация человека, включая почтовый адрес.

- Отношение человека к бизнесу.

- Структура компании.

Для получения идентификационного номера налогоплательщика не требуется много информации, но ее необходимо проверить на точность.

Если вы подаете заявку на получение идентификационного номера налогоплательщика в качестве индивидуального предпринимателя, вы будете называть себя лицом, пытающимся получить идентификационный номер налогоплательщика.В противном случае вам понадобится отдельное лицо, которое будет назначено ответственным лицом за идентификационный номер налогоплательщика. Ответственная сторона EIN будет лицом, с которым связываются в случае возникновения каких-либо проблем с EIN или если необходимо ответить на дополнительные вопросы. Ответственная сторона должна быть заинтересованной стороной в бизнесе. Обычно это владелец, генеральный партнер или главное должностное лицо.

Вам срочно нужен идентификационный номер налогоплательщика? Подача заявки на получение идентификационного номера налогоплательщика онлайн — лучший вариант.Когда вы подаете заявку онлайн через стороннюю службу идентификации налогоплательщиков, вы можете получить свой идентификационный номер налогоплательщика за час. Служба налоговой идентификации соберет и проверит вашу информацию и предоставит вам идентификационный номер налогоплательщика, который затем можно будет сразу использовать в официальных формах и документах.

Вы можете подать заявление на получение идентификационного номера налогоплательщика по телефону, если позвоните и сообщите соответствующую информацию. Однако вам нужно будет позвонить в рабочее время, и вам нужно будет завершить процесс от начала до конца по телефону.Если вы отключитесь, вам придется начать процесс заново. Хотя получение идентификационного номера налогоплательщика по телефону возможно, это также означает, что у вас не будет никакой письменной или цифровой записи вашего идентификационного номера налогоплательщика: он будет дан вам устно по телефону. Получение идентификационного номера налогоплательщика по телефону займет больше времени, чем получение идентификационного номера налогоплательщика в Интернете.

Если у вас есть время, теоретически вы можете подать заявление на получение идентификационного номера налогоплательщика по факсу или почте. Оба эти процесса занимают больше времени, чем онлайн-процесс, и обычно не рекомендуется.

Чтобы получить идентификационный номер налогоплательщика по факсу, вам нужно будет отправить заявление по факсу и дождаться возврата вашего идентификационного номера налогоплательщика. Это процесс, который может занять несколько дней. Процесс отправки факсов может быть непредсказуемым, поскольку факсимильные аппараты — это довольно старая технология, и они не всегда возвращают ошибки, если сообщения не получены. Если ваш факсимильный аппарат отключается или не работает должным образом, вы можете никогда не получить свой идентификационный номер налогоплательщика, даже если ему был назначен идентификационный номер налогоплательщика. Процесс отправки факса должен занять три-четыре дня, но если в приложении произошла ошибка, вам, возможно, придется начать заново.

Чтобы получить идентификационный номер налогоплательщика по почте, вам необходимо отправить заявление по почте, а не по факсу. Идентификационный номер налогоплательщика будет возвращен вам в течение шести недель. Понятно, что большинство людей не могут так долго ждать своего идентификационного номера налогоплательщика, поэтому это наименее эффективный метод подачи заявления на получение идентификационного номера налогоплательщика. Если вашему заявлению требуется дополнительная информация, оно будет возвращено вам в течение шести недель, но период ожидания начнется снова, как только вы отправите исправленное заявление.

Ни факс, ни почта не являются идеальным способом обработки заявления на получение идентификационного номера налогоплательщика. Онлайн-приложение Tax ID вернет налоговый ID менее чем за час, что сделает это быстрее и удобнее.

Идентификационный номер налогоплательщика (EIN) похож на номер социального страхования для организации, которая либо занимается бизнесом, либо нанимает сотрудников. Имея идентификационный номер налогоплательщика (EIN), вы можете подавать федеральные налоги, открывать банковские счета, получать бизнес-ссуды и подавать заявки на получение разрешений и лицензий. Без идентификационного номера налогоплательщика (EIN) вы не сможете выполнять основные бизнес-задачи, такие как подача налоговой декларации.Идентификационный номер федерального налогоплательщика не следует путать с идентификационным номером налогоплательщика штата: один используется для федеральных налогов и найма, а другой — для налогов и документов штата.

Даже индивидуальному предпринимателю потребуется идентификационный номер налогоплательщика (EIN), чтобы начать наем и выплату сотрудникам. Хотя вы можете платить подрядчикам без номера налогоплательщика (EIN) (например, садовнику или горничной), вы не можете платить сотрудникам без номера налогового идентификатора (EIN). Номер EIN используется в первоначальных формах приема на работу, для уплаты налогов на заработную плату, в формах расчета заработной платы на конец года, а также в таких вещах, как заявления на визу и разрешения на работу.Он также используется для приобретения кредитных линий, кредитных карт и займов от имени компании, а не владельца бизнеса.

Поскольку идентификационный номер налогоплательщика используется для большинства бизнес-задач, он должен быть одной из первых вещей, которые приобретает бизнес. Вы можете получить свой EIN-номер в течение часа, заполнив онлайн-заявку на получение идентификационного номера налогоплательщика.

IRS / Требования федерального правительства | Налоговая администрация NH

Для получения дополнительной информации о федеральной регистрации или федеральных налоговых требованиях или для проверки точности любой информации на этой странице рекомендуется, чтобы любое заинтересованное физическое или юридическое лицо обратилось непосредственно в налоговую службу (IRS), чтобы узнать текущие федеральные налоги и сборы. и информация, относящаяся к их ситуации.

В дополнение к требованиям штата Нью-Гэмпшир федеральное правительство требует от предприятий, у которых есть сотрудники, подавать дополнительные документы. Все федеральные формы доступны в вашем местном офисе IRS или по бесплатному телефону линии для заказа форм по номеру 1 (800) TAX-FORMS или на их веб-сайте www.irs.gov.

Всем новым компаниям следует посетить местный офис IRS или зайти на сайт www.irs.gov, чтобы получить информацию о федеральных налогах. Сайт IRS регулярно обновляется и предлагает самую свежую информацию о федеральной налоговой информации и деловых вопросах.

Все предприятия, на которых есть наемные работники, должны открывать счета по занятости и федеральным счетам по безработице в Федеральном правительстве. Любые вопросы, касающиеся заявки на получение федерального идентификационного номера работодателя (FEIN) (форма SS-4), следует направлять в IRS.

Подайте заявку на FEIN в режиме он-лайн в IRS:

Посетите веб-сайт IRS www.irs.gov, чтобы получить свой FEIN он-лайн. После того, как вы заполнили все необходимые поля в онлайн-форме, будет выполнена предварительная проверка, которая предупредит вас о том, что IRS нуждается в информации, которую вы, возможно, не включили.FEIN будет выдан после успешной подачи заполненной формы SS-4 в режиме онлайн. Обратите внимание, что не все типы бизнес-объектов могут использовать этот метод.

Подайте заявление на получение FEIN по почте или по телефону (Tele-TIN) в IRS:

Используйте федеральную форму SS-4 на веб-сайте IRS по адресу www.irs.gov, чтобы подать заявку на получение FEIN по почте или по телефону. Вы можете получить FEIN в течение нескольких минут, позвонив по номеру телефона Tele-TIN для своего штата (см. Ниже), или вы можете отправить заполненную форму SS-4 в местный сервисный центр IRS, чтобы получить FEIN по почте.Чтобы подать заявление на получение FEIN любым способом, вам потребуется заполненная форма SS-4.

Коннектикут, Делавэр, Округ Колумбия, Флорида, Джорджия, Мэн, Мэриленд, Массачусетс, Нью-Гэмпшир, Нью-Джерси, Нью-Йорк, Северная Каролина, Огайо, Пенсильвания, Род-Айленд, Южная Каролина, Вермонт, Вирджиния, Западная Вирджиния:

Attn: Операции EIN

Холтсвилл, Нью-Йорк 00501

Налоговая линия для предприятий и специалистов (получить FEIN только с 7:30 до 17:30 по местному времени: (800) 829-4933 Факс-ИНН: (631) 447-8960)

Свяжитесь с IRS для получения информации о получении FEIN в других местах.

Как получить идентификационный номер налогоплательщика для бизнеса

4 мин. Читать

Являетесь ли вы компанией, которая нанимает рабочих, удерживает налоги или работает как корпорация или партнерство? В таком случае налоговая служба (IRS) требует, чтобы вы получили идентификационный номер сотрудника (EIN), также называемый идентификационным номером налогоплательщика. Как и ваш номер социального страхования, каждый EIN уникален. Этот номер позволяет IRS идентифицировать вашу компанию и требует, чтобы вы предоставили все свои налоговые документы и формы.

К счастью, IRS действительно упрощает получение нового EIN. Просто выполните следующие четыре шага, чтобы получить идентификационный номер налогоплательщика.

Определите, нужен ли вам EIN

Как указывалось ранее, если ваша компания работает, удерживает налоги с заработной платы или ведет свой бизнес как корпорация или партнерство, IRS потребует от вас получить номер EIN. EIN также необходим для имений, трастов и некоммерческих организаций, и это лишь некоторые из них.

Если вы управляете индивидуальным предпринимателем, вы все равно можете получить EIN и использовать его таким же образом, даже если он требуется только в том случае, если у вас есть сотрудники.

Подайте заявку на получение EIN

Хотя вы можете подать заявление на получение EIN по факсу, телефону или почте, IRS предпочитает, чтобы вы подали заявление через Интернет. Вы можете получить свой EIN сразу после того, как заполните короткую онлайн-заявку. Перейдите на веб-сайт IRS, чтобы получить доступ к странице EIN Assistant, и нажмите «Начать заявку» внизу, чтобы начать процесс подачи заявки.

Ответьте на пять вопросов

Сначала вам будет предложено выбрать тип EIN, на который вы подаете заявку, например, индивидуальное предприятие, корпорация, LLC, товарищество или имущество.Затем вам нужно выбрать вариант, который лучше всего описывает, почему вы подаете заявку на новый EIN. Это может быть начало нового бизнеса, в банковских целях или по ряду других причин. Затем в онлайн-анкете запрашивается ваш номер социального страхования, прежде чем вы сможете заполнить заявку.

Сохраните документ с вашим EIN

После того, как все разделы заявки будут заполнены, система сгенерирует вам новый EIN, который вы можете немедленно начать использовать. Вы получите официальный документ IRS, который подтверждает, что ваша заявка была успешной, и предоставляет ваш EIN.Сохраните копию на своем компьютере и распечатайте ее для своих записей.

В этой статье также будут обсуждаться:

Сколько стоит получить идентификационный номер налогоплательщика для бизнеса?

Нужна ли у вас лицензия на ведение бизнеса для получения идентификационного номера налогоплательщика?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Сколько стоит получить идентификационный номер налогоплательщика для бизнеса?

Некоторые онлайн-компании, которые предоставляют услуги по регистрации, также включают услугу по получению EIN и часто взимают за это 75 долларов или более. Однако вы также можете бесплатно подать заявку на получение номера EIN. Чтобы подать заявку, все, что вам нужно сделать, это заполнить форму IRS SS-4 или подать онлайн. IRS не взимает сбор за регистрацию для получения EIN или идентификационного номера налогоплательщика.

У вас должна быть лицензия на ведение бизнеса, чтобы получить идентификационный номер налогоплательщика?

Получение бизнес-лицензии и идентификационного номера налогоплательщика или идентификационного номера работодателя — два важных основных требования при открытии нового бизнеса.Однако они имеют очень мало общего друг с другом. Во многих юрисдикциях вы можете получить либо один в первую очередь, либо оба сразу.

01.2013 № ММВ-7-3/41@;

01.2013 № ММВ-7-3/41@;