Новости банка — Часть банков готовы уменьшить ставки по кредитам и вкладам после снижения ключевой ставки, новости 2020 года

Однако окончательное решение банки примут позднее

Часть банков готовы уменьшить ставки по кредитам и депозитам после снижения ключевой ставки ЦБ до 4,5%. Об этом сообщили ТАСС опрошенные кредитные организации.

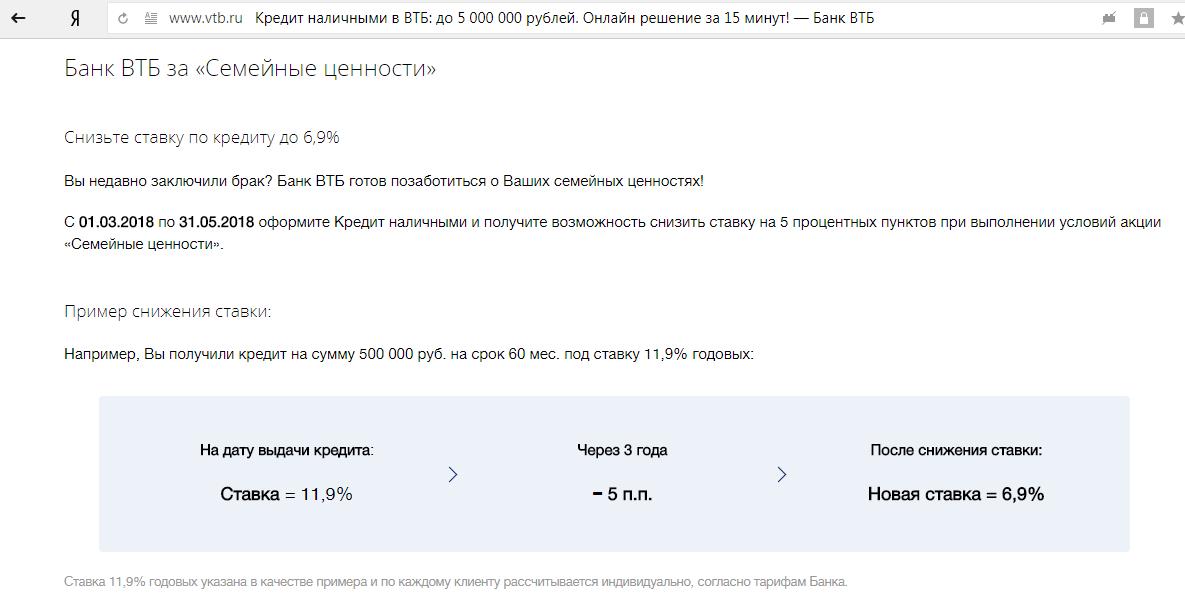

Так, в ВТБ отметили, что после сегодняшнего решения Банка России рассматривают улучшение условий по ипотечным кредитам для клиентов, однако окончательное решение будет принято позднее.

В банке «Открытие» заявили, что пересматривают ставки по кредитным и сберегательным продуктам, значения которых будут озвучены в ближайшее время. Промсвязьбанк рассматривает возможность снижения ставок по кредитам гражданам. При этом еще до решения ЦБ банк снизил ставки по всем собственным ипотечным программам на 0,5-1,3 п.п., а также по госпрограмме льготной ипотеки — до 5,85%. МКБ рассматривает возможность снижения ставок по ипотечным и потребительским кредитам.

При этом ряд банков сообщили, что будут принимать решение о понижении ставок исходя из рыночной конъюнктуры.

В Свокомбанке отметили, что по первичной ипотеке не планируют снижать ставки, так как одновременно со снижением ключевой ставки уменьшается субсидия по госпрограмме, а по ипотеке на вторичном рынке жилья снижение возможно. «Что касается других кредитных продуктов, мы анализируем влияние решения ЦБ на продукты банка и будем принимать решение с учетом конкурентной среды. Это относится и к ставкам по вкладам», — комментирует первый заместитель председателя правления Совкомбанка Сергей Хотимский.

В РСХБ пояснили, что снижение ключевой ставки уже заложено в условия продуктов данной организации, но, если рыночная конъюнктура будет изменяться, банк изменит ставки с целью сохранения конкурентоспособности. В Райффайзенбанке также сообщили, что ожидали снижения ключевой ставки и с 10 июня снизили ставки по ипотеке до минимальных в 7,99-8,59%, а ставки рефинансирования жилищных кредитов в банке теперь начинаются от 8,39%.

В Росбанке и «Русском Стандарте» отметили, что будут корректировать свои кредитные и депозитные ставки в соответствии с рынком.

«Если говорить об автомобильном и автокредитных рынках в России, то значимую поддержку отраслям сегодня оказывает фактор отложенного спроса на автокредиты, появившийся за предыдущие два месяца, и улучшение условий госпрограмм льготного автокредитования. Решение о снижении ключевой ставки ЦБ безусловно станет дополнительным стимулом для дальнейшего понижения автокредитных ставок, усилив тем самым эффект от государственных программ», — добавил директор департамента автокредитования Русфинанс Банка Алексей Бородавин.

В пятницу регулятор принял решение о снижении ключевой ставки сразу на 100 базисных пунктов, до 4,5%. Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 июля 2020 года.

Разъяснения прокуратуры.

Официальный портал Администрации города Омска

Официальный портал Администрации города ОмскаО сроках привлечения к дисциплинарной ответственности

12 февраля 2021 года, 16:49

О законодательном регулировании дистанционной и удаленной работы

11 февраля 2021 года, 16:57

Уголовная ответственность за необоснованный отказ в приеме на работу или увольнение

08 февраля 2021 года, 16:46

О клевете в Интернете

08 февраля 2021 года, 16:32

Об исполнении судебных актов

08 февраля 2021 года, 16:24

О продлении договора аренды земельного участка и условиях заключения нового договора

08 февраля 2021 года, 16:15

Страховое возмещение в случае неисполнения туроператором обязательств

03 февраля 2021 года, 16:03

Об административной ответственности сотрудников органов внутренних дел

15 января 2021 года, 9:50

О внесении изменений в статьи Жилищного кодекса Российской Федерации

14 января 2021 года, 16:42

Заготовка елей и деревьев других хвойных пород

29 декабря 2020 года, 16:52

Ответственность за рекламу наркотиков

29 декабря 2020 года, 16:51

Мошенничество в Интернете

29 декабря 2020 года, 16:41

Уголовная ответственность за хищение электронных денежных средств

14 декабря 2020 года, 13:16

Об уголовной ответственности за организацию притона

14 декабря 2020 года, 13:11

Ответственность за уклонение от уплаты судебного штрафа

14 декабря 2020 года, 13:08

Порядок получения второго высшего образования

09 декабря 2020 года, 17:13

Новые правила оформления больничных листов

09 декабря 2020 года, 12:05

Новые основания для отсрочки от службы в армии

09 декабря 2020 года, 11:52

Обжалование действий должностных лиц на стадии досудебного уголовного судопроизводства

08 декабря 2020 года, 11:05

Порядок отмены судебного приказа

02 декабря 2020 года, 17:14

Как снизить процентную ставку по кредиту

Крайне удобным способом для осуществления покупок, для реализации своих планов без долгого и утомительного накопления денег является кредит, особенно если его можно взять по выгодным процентам. Однако мало кто знает что кредитную ставку можно снизить, значительно увеличив выгоду от денежного займа.

Однако мало кто знает что кредитную ставку можно снизить, значительно увеличив выгоду от денежного займа.

Сегодня мы вам расскажем, как можно снизить процентную ставку по кредиту.

В первую очередь, вам нужно определиться с типом кредита, который вы хотите взять и сравнить все имеющиеся предложения на рынке. Для этого не обязательно обращаться в каждый из банков: в интернете легко можно найти списки самых выгодных финансовых предложений на тот или иной период.

Если у вас уже есть счет в каком-то банке, то выгодней сразу обратиться к нему, так как клиентам банка обычно предоставляются дополнительные скидки и облегченные условия. В случае если где-то предложение еще более выгодно, можно пойти на небольшую хитрость и перед подачей заявки на кредит, открыть в выбранном финансовом учреждении счёт или карту.

Также увеличить лояльность банка, по отношению к вам, а следовательно и снизить процентную ставку поможет безупречная финансовая репутация: дополнительные документы, подтверждающие вашу финансовую устойчивость и чистая кредитная история.

Что делать, если вы уже взяли кредит и хотите взять еще один?

Многие заёмщики убеждены, что если они имеют за плечами один или несколько непогашенных кредитов, то новый они получить не смогут. Однако этот вовсе не так. Для данной категории граждан существует программа рефинансирования, воспользовавшись которой можно будет погасить старые задолженности за счёт нового, значительно более дешевого кредита.Как еще можно снизить проценты по кредиту?

Снижение ставок в М Булак!

Если вы получаете займы в М Булак или только хотите получить свой первый заём в нашей компании, то у нас для вас отличная новость! В нашей компании снизить проценты по займу можно без всяких сложностей. Все что от вас требуется это вступить в программу «Надежный Клиент».

Если вы ранее получали заём в компании — поздравляем, у вас скорее всего уже есть баллы по этой программе. Скачайте наше мобильное приложение и узнайте свое количество баллов.

Если вы только думаете о том, чтобы взять заём в М Булак — позвоните на нашу горячую линию или ознакомьтесь с условиями программы по этой ссылке: https://www.molbulak.ru/loans/reliable-client/ чтобы узнать подробности.

1. Вступите в программу

2. Вовремя вносите все выплаты по займу

3. Копите баллы

4. Получайте огромные скидки на последующие займы

Мы выдаем займы для граждан Узбекистана, Кыргызстана, Таджикистана и России!

М Булак, финансовое счастье каждому!

Как снизить процентную ставку по кредиту – практические рекомендации

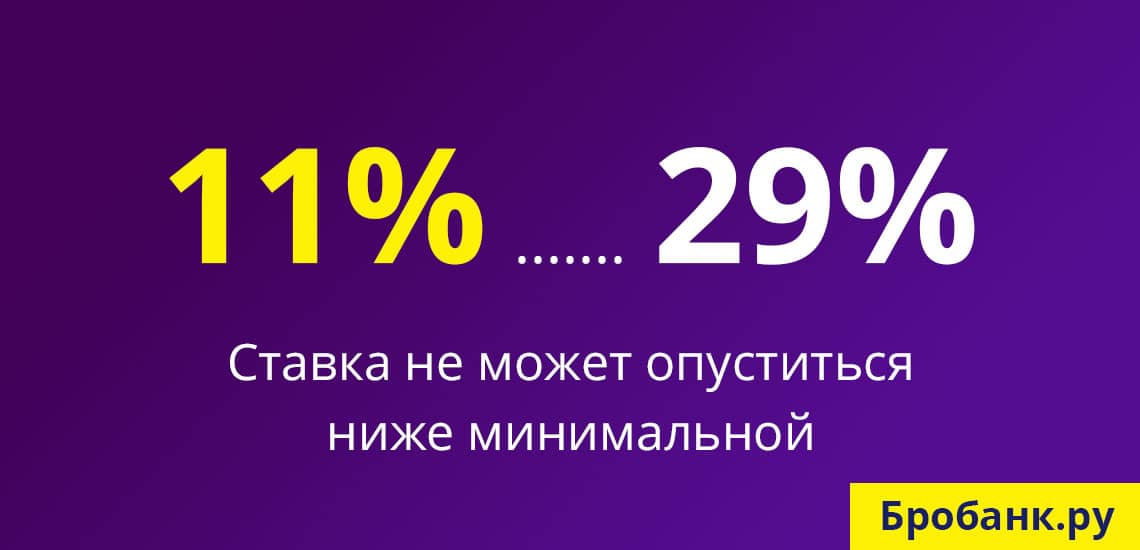

В рекламе банки обычно указывают минимальный процент, который рассчитан на «идеального заемщика» с отличной кредитной историей, справкой о доходах, согласного оформить страховку и так далее. Исходя из этого можно сделать некоторые выводы о том, как уменьшить ставку кредита еще до подписания договора.

Исходя из этого можно сделать некоторые выводы о том, как уменьшить ставку кредита еще до подписания договора.

Предоставить гарантии

Банковские организации идут навстречу клиентам, которые готовы гарантировать возврат средств. Для этого можно предложить кредитование под залог движимого или недвижимого имущества либо заручиться поддержкой поручителя.

Не лишним будет предоставление полного пакета документов, в том числе справки 2-НДФЛ.

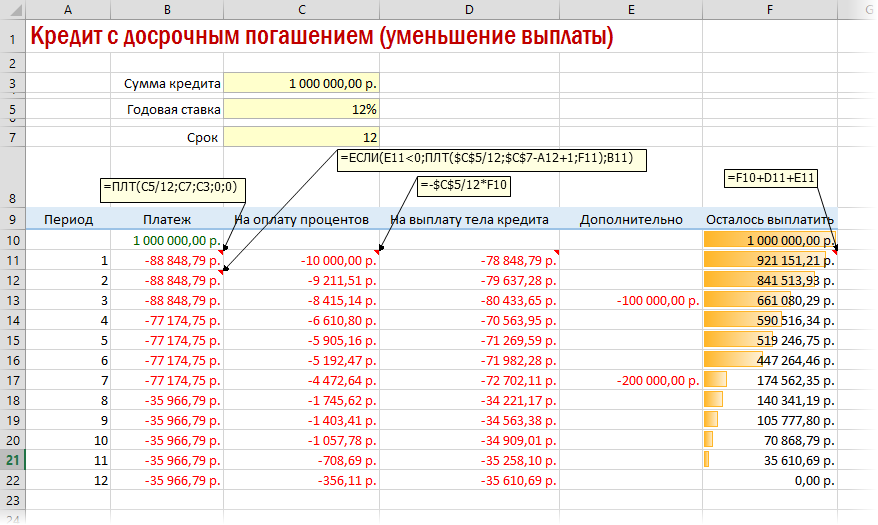

Выбрать правильный срок

Обычно краткосрочное кредитование подразумевает более высокие проценты. Объяснить такой нюанс просто – банк пытается получить от клиента максимальную выгоду. Лучше рассмотреть предложения на несколько лет с правом полного или частичного досрочного погашения.

Правило в большинстве случаев не относится к ипотеке. В случае с ней обычно наблюдается противоположная ситуация – с увеличением срока кредитования растет и ставка.

Рефинансирование кредитов — Экономьте на платежах по кредитам каждый месяц!

Указать точную сумму

Лучше не брать деньги «про запас» и указать в заявке именно ту сумму, которая нужна в данный момент. Чем больше тело кредита, тем тщательнее банк подходит к проверкам клиента и получению гарантий его платежеспособности. Он может попросить представить справку о доходах, залог или поднять ставку на несколько процентов.

Чем больше тело кредита, тем тщательнее банк подходит к проверкам клиента и получению гарантий его платежеспособности. Он может попросить представить справку о доходах, залог или поднять ставку на несколько процентов.

Внести первоначальный взнос

В большей степени это касается ипотеки и других видов долгосрочного кредитования. Работает правило просто: чем больше первоначальный взнос, тем надежнее выглядит клиент в глазах банка. А значит, ему можно доверять и предложить более выгодные условия.

Пойти в «свой» банк

Во-первых, процедура оформления здесь пройдет несколько раз быстрее, так как у банка уже есть основная информация о заемщике.

Во-вторых, для постоянных клиентов у финансовых учреждений часто бывают особые акционные условия кредитования со сниженными процентными ставками, увеличенными суммами и минимумом документов.

На самые низкие ставки могут рассчитывать клиенты, которые получают зарплату через конкретный банк или входят в число его сотрудников.

Согласиться на страховку

При оформлении заявки на кредит сотрудник предлагает подключение страховки. Это не обязательная услуга, но при отказе от нее ставка может вырасти на несколько процентов. Об этом клиента предупреждают заранее, также соответствующий пункт содержится в договоре.

Позаботиться о кредитной истории и кредитной нагрузке

Банки неохотно сотрудничают с клиентами, у которых были неоднократные просрочки. Это приводит к увеличению процентной ставки для снижения финансового риска в случае неполного возврата долга.

То же самое относится к заемщикам, у которых на момент обращения в банк уже есть несколько открытых кредитов. Им либо отказывают в оформлении нового договора (без указания причины такого решения), либо предлагают не самые выгодные условия.

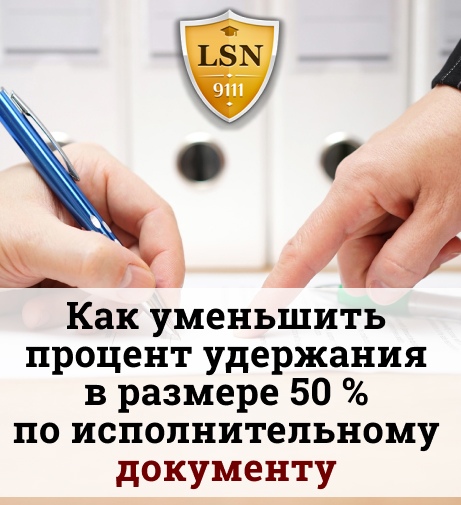

Как снизить процентную ставку по действующему кредиту

Также стоит узнать, как снизить проценты по кредиту, если он уже оформлен. Сделать это можно несколькими способами.

Сделать это можно несколькими способами.

Рефинансирование

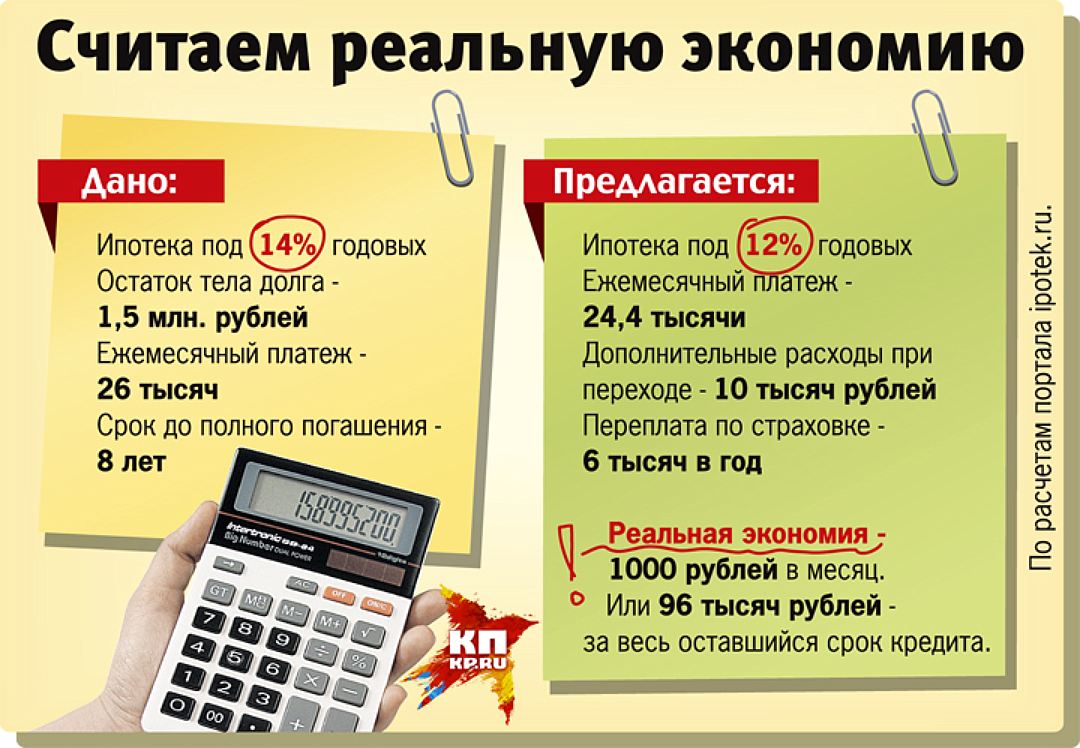

Суть услуги состоит в том, что текущий кредит закрывается с помощью нового на более выгодных условиях. Перед оформлением рефинансирования необходимо не только сравнить процентные ставки разных банков, но и рассчитать сумму переплат к моменту окончания действия договора.

Кредиты от банка Пойдем — Первый добрый банк

Реструктуризация

Услуга позволяет изменить условия действующего кредитного договора на более выгодные. Обычно банк предлагает реструктуризацию заемщикам, которые больше не могут вносить ежемесячные платежи по долгу.

Для снижения финансовой нагрузки используется один из возможных методов, в том числе снижение процентной ставки.

Чаще всего во время реструктуризации банк предлагает не снижение ставки, а другие варианты уменьшения ежемесячного платежа, к примеру, перерасчет остатка долга на больший срок. Поэтому при желании снижения ставки об этой услуге стоит думать в последнюю очередь.

Кто может получить рефинансирование ипотеки на самых выгодных условиях? СИБДОМ

До сих пор самые привлекательные условия банки предлагали по программам выдачи ипотеки на первичном рынке. В последние месяцы начали снижаться и ставки по программам рефинансирования.

Банки заинтересованы в наращивании рефинансирования ипотеки. Эти программы позволяют им привлечь к себе более качественных заемщиков, получивших кредиты несколько лет назад. Тех, кто аккуратно вносит платежи и не имеет просрочек в выплате ипотеки.

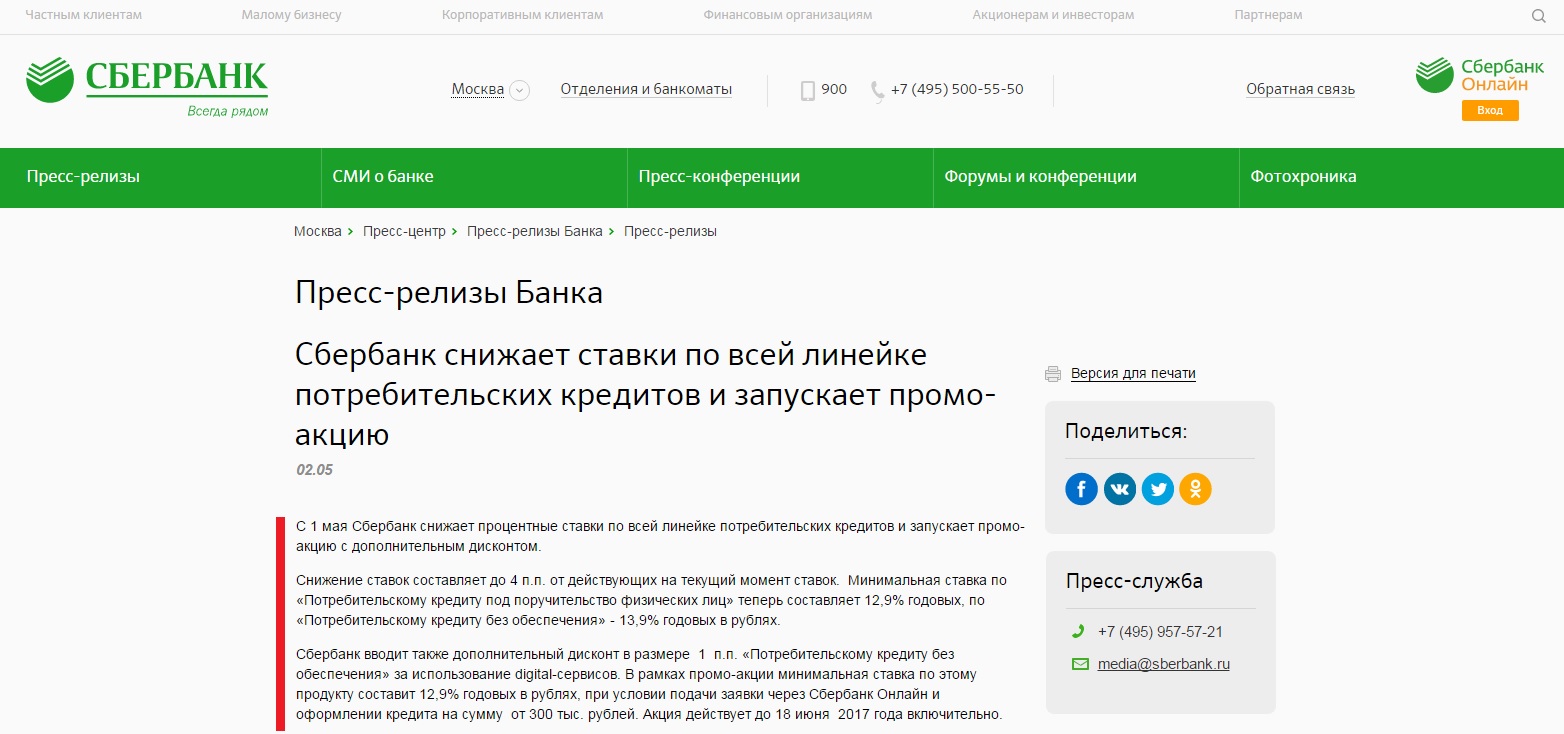

За последние несколько месяцев сразу несколько банков успели заявить о снижении процентных ставок по программам, по которым они перекредитовывают заемщиков других кредитных организаций. Ставки рефинансирования ипотеки изменились в «Райффайзенбанке», Сбербанке, банке «Открытие». Однако это снижение процентной ставки идет очень медленно. Если в начале года заемщиков рефинансировали под 8,4% годовых, то на сегодняшний день ставка по программам перекредитования в большинстве банков составляет чуть менее 8%.

На более выгодных условиях перекредитование пока доступно только отдельным категориям заемщиков. Так, с конца августа банк «Открытие» рефинансирует клиентов других банков под 4,7% в рамках программы «Семейная ипотека». На таких условиях могут снизить ставку по действующему кредиту семьи, в которых с 1 января 2018 по 31 декабря 2022 года родится второй или последующий ребенок. Но только при условии, что первая ипотека была выдана на покупку квартиры в новостройке от юридического лица (застройщика или подрядчика).

С 1 сентября изменения в программу рефинансирования ипотеки внес банк «ДОМ.РФ». Теперь кредиты тем, кто получал ипотеку в другом банке, выдают по ставке, начинающейся от 7,3% годовых. Конечный размер ставки зависит от формы подтверждения дохода, остатка долга по кредиту и суммы кредита. Получить низкую ставку можно, выполнив ряд условий: заемщик должен подтвердить доход выпиской из Пенсионного фонда и подать документы на электронную регистрацию в Росреестр.

Снижение ставок по программам рефинансирования вызвало рост спроса на эти банковские продукты. По словам экспертов, значительная доля заявок на кредиты, поступающих сегодня в банки, подается именно на рефинансирование ипотеки. На него приходится до 40% в общей массе заявок на кредиты.

Самая выгодная ипотека в 2020 году

Условия и требования к заемщикам, предложения от банков. Заявка на ипотеку онлайн.

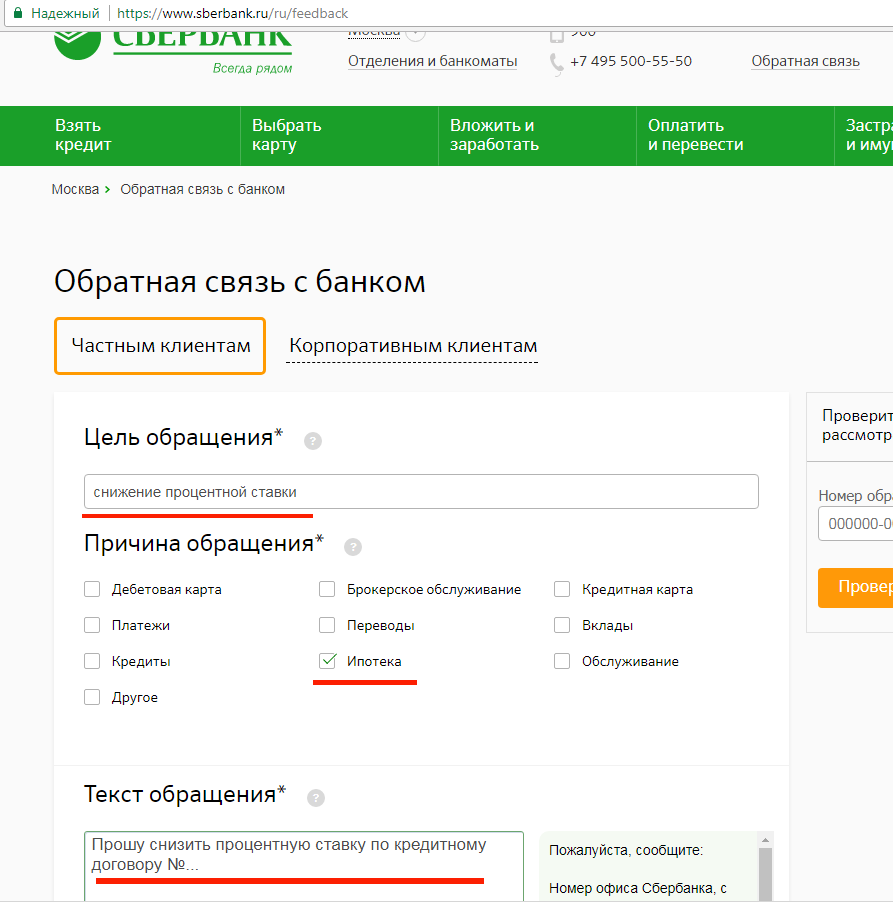

Снижение ставки по ипотеке в Сбербанке.

Ипотечные кредиты предоставляются разными банками, в том числе и Сбербанком. Взяв кредит под строящейся объект или готовое жилье, граждане выявляют беспокойство, связанное с тем, что банки с каждым годом снижают ставки для новых заемщиков. А что же делать существующим клиентам? Можно ли добиться снижения процентов по кредиту? Как происходит снижение ставки, куда обращаться, разберем в данной статье.

○ Что такое снижение ставки по ипотеке?

Ежегодное планомерное снижение процентных ставок по ипотеке происходит на основании указов Президента о необходимости снижать проценты ставок на жилое кредитование. Это требование касается абсолютно всех финансовых учреждений. Только для существующих договоров, изменить проценты пользования займом проблематично.

В Сбербанке очередное снижение ставок произошло в июне этого года. При этом ставка на покупку жилья в кредит не только снижается, но и существует возможность рефинансирования и реструктуризации ранее взятых займов. Снижение ставки – это уменьшение годовых процентов по кредиту, обеспеченному ипотекой. Связано оно с указом Президента привязать проценты по ипотеке к действующим ставкам Центробанка. Это первый шаг к регуляции и приведению в нормальное русло работы всей финансовой системы кредитования в стране, к единым условиям.

Вернуться к содержанию ↑

○ Актуальные ставки по ипотеке.

Банки страны предлагают сегодня следующие актуальные ставки по ипотеке:

| Банк | Ставка % годовых |

| Сбербанк | 9,5% |

| Тинькофф банк | 6%-8% |

| Банк ФК «Открытие» | 8,7% |

| Московский кредитный банк | От 8,99% |

| Транскапиталбанк | 8,7% |

Льготные условия кредитования предоставляются банками под 6% годовых семьям, у которых родился второй, третий и последующий ребенок. При этом, первоначальный взнос должен составлять не менее 20% от стоимости жилья. Кредитуют как первичный рынок, так и вторичный.

Чтобы претендовать на понижение процентов по кредиту, следует соответствовать следующим критериям:

- Клиент банка попадает под действующую правительственную программу или имеет право претендовать на льготы.

- Значительно упали ставки по ипотечному кредитованию среди других финансовых учреждений.

- Ухудшение финансового положения клиента банка, вследствие чего, выплачивать кредит стало для него затруднительно.

Стоит отметить, что банки охотно идут на встречу только для тех клиентов, которые зарекомендовали себя как добросовестные заемщики. Теми, кто не имел задержек по выплатам, иных невыполненных обязательств перед банком.

Важно!

В тексте кредитного договора должно быть четко указано, какая процентная ставка действует. Банки не имеют права в одностороннем порядке вносить изменения в договор. В частности, в одностороннем порядке повышать ставку по процентам. В то время, как понижение ставки банками является их правом, а не обязанностью.

Вернуться к содержанию ↑

○ Способы снижения ставки по ипотеке в Сбербанке.

В соответствии с существующими предложениями банков, сегодня заемщику можно рассчитывать на такие способы снижения процентов по кредиту:

- Рефинансирование банком ранее выданного займа на покупку жилья.

- Реструктуризация или другими словами изменение условий возврата средств.

- На основании решения суда.

Последний способ предусматривает обращение заемщика в суд с исковым заявлением при отказе банка снизить процентную ставку, неправомерно поднятую им ранее.

✔ Рефинансирование.

Для получения нового займа на более выгодных условиях, чтобы закрыть ранее взятые кредиты, необходимо обратиться в банк, который данный вид услуг предоставляет новым заемщикам. Чтобы оформить сделку по рефинансированию, следует подать такой пакет документов:

- Заявление.

- Если заемщик работает, то необходимо предоставить, заверенную работодателем, копию трудовой книжки.

- Частному предпринимателю необходимо подать свои документы о регистрации, справки о доходах за последний период.

- Паспортные данные остальных заемщиков, на которых оформлена ипотека.

- Справка об остатке задолженности.

- Документы на жилье, для приобретения которого бралась ипотека.

✔ Реструктуризация.

Прежде чем реструктурировать существующую ипотеку в Сбербанке, нужно учесть, что уменьшение процентной ставки в таком случае происходит при сокращении срока кредитования. При этом, сокращение незначительно, как правило 0,5-1% годовых максимум для клиентов Сбербанка.

Реструктуризацией называется мера, применяемая банком в отношении заемщика, который находится в сложном финансовом положении, и не способен выполнять обязательства по кредиту на тех условиях, что были изначально указаны в кредитном соглашении.

Вот несколько способов реструктуризации, которые могут применяться банками по заявлению заемщика:

- Списание определенной части долга (как правило, за счет уменьшение штрафных санкций, пени или снижения ставки на будущий период).

- Передача части собственности в счет погашения долга.

- Изменения сроков платежа и/или его размера.

Чаще всего, Сбербанк предлагает реструктуризацию тем клиентам, которые желают рефинансироваться в иных финансовых учреждениях. Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

✔ Обращение в суд, если банк отказывается снижать ставку.

Снижать через суд процентную ставку по кредиту можно лишь в том случае, если банк в одностороннем порядке ее повысил. Менять существующую, установленную в договоре ставку по инициативе заемщика, если банк не нарушал договорных условий, суд не будет.

Если права заемщика нарушены, следует обратиться с исковым заявлением, в котором обосновать, в чем состоит нарушение его прав со стороны банка. К исковому заявлению прикрепляются приложения:

- Переписка с банком.

- Квитанция об оплате гос пошлины.

- Кредитный договор и ипотеки.

- Квитанции об оплате кредита.

Вернуться к содержанию ↑

○ Как снизить ставку по ипотеке?

С октября 2018 года Сбербанк предлагает возможность понизить процентную ставку по ипотеке на 0,5% зарплатным клиентам. При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

Для этого необходимо обратиться в банк с заявлением. Оформить его можно онлайн на сайте Сбербанка, или самостоятельно в бумажном виде, при личном посещении банка. Процедура обращения в банк для снижения ставки сопровождается такими действиями должника:

После рефинансировании ипотеки, у заемщика не возникает права вернуть уплаченные налоги через налоговый вычет, который предусмотрен статьей 220 НК РФ.

- Подача заявления в электронном виде на сайте: https://www.sberbank.ru/ru/person/credits/collection/snizhenie_stavok_po_dejstvuyushchej_ipoteke

Или принести бумажный вариант в отделение:

Источник картинки: sravni.ru

- Предоставить банку справку о доходах.

- Оценка объекта недвижимости, проведенная оценочной организацией, с которой работает Сбербанк.

- Паспорта созаемщиков, ели таковые имеются, а также поручителей.

- Документы о праве собственности на объект недвижимости.

Если ставка снижалась на основании решения суда, то в банк представляется решение суда, вступившее в законную силу.

Рассмотрение заявлений Сбербанком происходит не всегда быстро. Связано это с большой загруженностью по рассмотрению обращений и заявлений клиентов банка. Если в течение месяца с момента подачи заявки не поступил ответ, следует обратиться на горячую линию, в главное управление банка для того, чтобы узнать результат рассмотрения заявки.

Вернуться к содержанию ↑

○ Советы юриста:

✔ Можно ли снизить ставку по ипотеке несколько раз, если она снижалась два и более раза?

Пересмотр ипотеки происходит периодически, но не ранее чем через год после очередного снижения процентной ставки. Для этого нужно направить в банк заявление о снижении процентов, обосновав свое требование уменьшением ставки Центробанком. В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

✔ Что делать, если банк затягивает рассмотрение заявления о рефинансировании ипотеки?

Если Вами был поданы все необходимые для рассмотрения заявки документы, а результатов рассмотрения нет и по истечении нескольких месяцев, следует обратиться на горячую линию или к руководству отделением. В некоторых случаях, достаточно подать повторную заявку.

Вернуться к содержанию ↑

Специалист Александр Козлов расскажет, как снизить процент по действующей ипотеке в Сбербанке.

Вернуться к содержанию ↑

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Уменьшение процентной ставки по кредиту — помощь юриста в Киеве, Украине

Что делать если Банк поднял процентную ставку в одностороннем порядке?

Как уменьшить процентную ставку по кредиту через суд?

Как уменьшить ежемесячный платеж по кредиту?

В большинстве случаев Банки допускают одностороннее поднятие процентной ставки по кредитным договорам, и, не всегда, о таком поднятии уведомляют заемщика. Однако, эти действия Банка НЕЗАКОННЫ!

Однако, эти действия Банка НЕЗАКОННЫ!

Кредитный долг

Согласно ст. 525 Гражданского кодекса Украины односторонний отказ от обязательства или одностороннее изменение его условий не допускается, если иное не установлено договором или законом. Но, на сегодняшний день, указанная норма не действует для Ответчика.

9 января 2009 г. вступил в силу Закон Украины «О внесении изменений в некоторые законодательные акты Украины относительно запрета банкам изменять условия договора банковского вклада и кредитного договора в одностороннем порядке», которым дополнены ст. 1056-1 ГК Украины и ч.4 ст. 55 Закона Украины «О банках и банковской деятельности», предусматривающие запрет банкам в одностороннем порядке увеличивать установленный размер процентов по кредитным договорам, заключенным с клиентами, в частности, увеличивать размер процентной ставки по кредитным договорам или уменьшать ее размер по договорам банковского вклада (кроме вклада по требованию), за исключением случаев, установленных законом.

Соответствующая норма блокирует возможность банков в одностороннем порядке увеличивать процентную ставку по кредитам.

В связи с изложенным, на основании правового анализа законов Украины и нормативно-правовых актов Национального банка Украины «О банках и банковской деятельности», банки могут изменять процентную ставку по предоставленным кредитам только в случае увеличения учетной ставки НБУ. Проблемный кредит.

Внимание! Всем Заемщикам банков необходимо проверить свои взаиморасчеты по кредитам. При наличии увеличенной Банком в одностороннем порядке процентной ставки Заемщик через суд может уменьшить свой долг перед банком!!!

Адвокат по кредитам. В условиях финансового и экономического кризиса в Украине, национальные коммерческие банки увеличили процентные ставки при получении кредитов. Кроме того, они начали безосновательно увеличивать процентные ставки по уже предоставленным кредитам.

Что делать с кредитом?

В этих условиях физические и юридические лица, которые получили кредиты, должны понимать, что банки не имеют права необоснованно повышать ставку по уже предоставленным кредитам. “Нет денег платить кредит“.”Не хочу платить кредит” – это уже другая история.

“Нет денег платить кредит“.”Не хочу платить кредит” – это уже другая история.

Следует заметить, что все кредитные договоры, которые предлагаются банками для подписания клиентам, являются типовыми, и во всех содержится пункт, что в случае изменения кредитной политики в результате решений законодательной или исполнительной власти, Национального банка Украины, а также, в случае наступления иного события, которое имеет непосредственное влияние на стоимость ресурсов Кредитора и которое не зависит от воли сторон, Кредитор имеет право изменить (увеличить или уменьшить) процентную ставку за пользование кредитом.

Включая такой пункт в кредитные договоры, банки считают, что имеют право самостоятельно, по своему усмотрению поднимать процентную ставку по кредиту, и, в таком случае, клиент банка должен либо согласиться с повышением процентной ставки и подписать об этом дополнительное соглашение, или, если с этим не согласен, досрочно погасить банку предоставленный ему кредит.

Я не могу платить кредит. Анализируя данный вопрос, необходимо отметить, что деятельность банков регламентирована действующим законодательством Украины о банках и банковской деятельности (законы и нормативно-правовые акты Национального банка Украины (далее – НБУ), которые регулируют деятельность банков и, в том числе, условия повышения процентной ставки по кредитам).

Что делать если не можешь платить кредит?

Согласно ч. 4 ст. 11 Закона Украины от 12.05.91 г. № 1023-XII «О защите прав потребителей» (далее – Закон о защите прав потребителей) в договоре о предоставлении потребительского кредита должно указываться, что процентная ставка по кредиту может изменяться в зависимости от изменения учетной ставки НБУ или в других случаях. Об изменении процентной ставки по потребительскому кредиту потребитель уведомляется кредитодателем в письменном виде в течение семи календарных дней с даты ее изменения. Без такого уведомления любое изменение процентной ставки является недействительным!

Внимание! В Законе Украины “О защите прав потребителей” четко установлен один из случаев изменения процентной ставки по кредиту, а именно, изменение учетной ставки НБУ.

Понятие «другие» случаи в Законе не конкретизировано.

Понятие «другие» случаи в Законе не конкретизировано.Однако, это не дает оснований для вывода, что в договоре перечень случаев, в которых происходит изменение процентной ставки по кредиту, является неограниченным.

Указанное положение ч. 4 должно толковаться с учетом положений п. 4 ч. 5 ст. 11 Закона “О защите прав потребителей”, согласно которым установление дискриминационных относительно потребителя правил изменения процентной ставки, является несправедливым условием договора (таким, которое вопреки принципу добросовестности имеет следствием существенный дисбаланс договорных прав и обязанностей во вред потребителю – ст. 18 Закона “О защите прав потребителей”). Разорвать кредитный договор.

Учитывая практику заключения договоров кредитования – разработка банками собственных типовых форм договора, условия которого одинаковы для любого рядового клиента и не изменяются банком по его требованию, – есть все основания для вывода о том, что договор кредитования является договором присоединения, потому потребитель, желая заключить договор, не имеет возможности влиять на его условия, в том числе, относительно одностороннего изменения процентной ставки.

При таких обстоятельствах Положения договора кредитования, предоставляющие банкам право по собственному усмотрению изменять процентную ставку, являются дискриминационными в том значении, которое вложено в это понятие Законом о защите прав потребителей.

Таким образом, понятие «другие» случаи не может толковаться расширенно, а может охватывать только те случаи, которые не являются дискриминационными в понимании п. 4 ч. 5 ст. 11 указанного Закона.Этими «другими» случаями может быть только наступление событий, таких же независимых от воли сторон договора, как изменение учетной ставки НБУ.

→ Также банки не имеют права изменять процентную ставку по кредиту в связи с волеизъявлением одной из сторон (изменение кредитной политики).

В связи с изложенным и на основании правового анализа законов Украины и нормативно-правовых актов НБУ о банках и банковской деятельности, банки могут изменять процентную ставку по предоставленным кредитам только в случае увеличения учетной ставки НБУ.

Относительно кредитов, которые получены до повышения учетной ставки НБУ следует понимать, что клиент банка на основании ст. 4 Закона “О защите прав потребителей”, Закона о банках и банковской деятельности и постановлений Правления НБУ имеет право и должен при повышении процентной ставки по предоставленному кредиту перед подписанием дополнительного соглашения по требованию банка запросить обоснование причин и обстоятельств повышения процентной ставки по кредитному договору, ее расчет и соответствие ее повышения действующему законодательству Украины о банках и банковской деятельности.

→ В случае несогласия банка, клиент может обратиться с соответствующим заявлением в представительство НБУ или местный суд.

Также необходимо отметить, что за необоснованное повышение процентной ставки по предоставленному кредиту, вопреки действующему законодательству Украины, банки несут ответственность в соответствии с Законом “О банках и банковской деятельности”, Законом “О защите прав потребителей”, Кодексом Украины об административных правонарушениях и другими законодательными актами.

Следовательно, если банк своими действиями нарушает Ваши права и законные интересы, – этому можно и необходимо противодействовать. Начинать нужно с детального анализа кредитного договора и действующего законодательства, для чего непременно понадобится помощь грамотного юриста.

Обратившись в Юридическую компанию “Касьяненко и партнеры” – вы найдете решение вашей проблемы7 лучших способов снизить процентную ставку по студенческой ссуде

Для десятков миллионов американцев, которые взяли взаймы деньги на учебу в колледже, списание долга по студенческим ссудам, вероятно, кажется одним из приоритетных финансовых приоритетов. Хорошее место для начала — снижение процентной ставки, которую вы платите по этим займам.

Если вы пытаетесь получить более низкую процентную ставку по студенческому кредиту, финансовые эксперты имеют в своем арсенале ряд советов — от автоматизации платежей до рефинансирования. Вот семь способов снизить процентную ставку по студенческим займам и другие советы по экономии денег, которые помогут вам сократить выплаты по студенческим займам в целом.

7 способов снизить процентную ставку по студенческому кредиту

Лучший способ понизить процент по студенческому кредиту зависит от вашей общей финансовой ситуации. Вот некоторые из наиболее распространенных способов понижения процентных ставок:

- Рассмотрите возможность рефинансирования

- Автоматизация платежей

- Договоритесь с кредитором

- Повысьте свой кредитный рейтинг

- Работа с совладельцем

- Тщательно выбирайте кредиты

- Заимствование собственного капитала из дома

1.Рассмотрите возможность рефинансирования.

Если у вас есть прочная кредитная база, вы работаете и планируете быстро погасить ссуду, вам следует подумать о рефинансировании по более низкой ставке. Затраты на рефинансирование заметно снизились из-за пандемии коронавируса: фиксированные ставки составляют всего 2,78 процента, а переменные — 1,89 процента.

Не бойтесь проводить стратегию и рефинансировать несколько раз. «Нет никаких штрафов за досрочное погашение по федеральным или частным студенческим ссудам. И большинство частных студенческих ссуд не взимают никаких комиссий за выдачу новой ссуды.Итак, ничто не мешает вам многократно рефинансировать свои студенческие ссуды в частный рефинансирование », — говорит Марк Кантровиц, издатель PrivateStudentLoans.guru.

«Нет никаких штрафов за досрочное погашение по федеральным или частным студенческим ссудам. И большинство частных студенческих ссуд не взимают никаких комиссий за выдачу новой ссуды.Итак, ничто не мешает вам многократно рефинансировать свои студенческие ссуды в частный рефинансирование », — говорит Марк Кантровиц, издатель PrivateStudentLoans.guru.

Однако, если у вас есть задолженность по федеральному студенческому кредиту, обязательно взвесьте все за и против рефинансирования в частный кредит. Поступая таким образом, вы отказываетесь от защиты федеральных заемщиков, например, от автоматического периода отсрочки платежа до конца 2020 года. Возможно, такой компромисс того не стоит.

Вывод: При снижении процентных ставок можно значительно сэкономить на студенческих ссудах за счет рефинансирования.Но тщательно взвесьте свои варианты, прежде чем продолжить, особенно если у вас есть федеральные студенческие ссуды. Рефинансировавшись в частный заем, вы потеряете многие ключевые средства защиты.

Кому это помогает больше всего: Те, у кого высокий кредитный рейтинг, работают и стремятся быстро выплатить свой кредит.

2. Автоматизируйте платежи

Один из простейших способов снизить процентную ставку — автоматизировать платежи. Многие кредиторы предлагают скидки от 0,25% до 0.5 процентов, если вы настраиваете автоплату с текущего или сберегательного счета.

Может показаться, что это не так уж много, но в конечном итоге все это может сложиться, и вы сэкономите около 25 долларов в год, если у вас будет процентная ставка 5 процентов на балансе в 10 000 долларов.

«Это может быть самый простой и быстрый способ снизить процентную ставку и требует небольших усилий со стороны заемщика», — говорит Джон Лонг, юрист Long, Burnett и Johnson, специализирующийся на задолженности по студенческим ссудам.

Вывод: Это простой вариант для заемщиков без каких-либо недостатков.Первым делом нужно проконсультироваться со своим кредитным агентом, чтобы узнать, соответствует ли ваш кредит требованиям.

Кому это помогает больше всего: Заемщики, которые уверены, что у них будет достаточно денег на своем банковском счете каждый месяц, когда платеж будет вычитаться.

3. Проведите переговоры со своим кредитором

Если вы взяли кредит на частном уровне или уже рефинансировали, вы можете найти более конкурентоспособную ставку и представить ее кредитору, с которым вы уже работаете.Хотя это не гарантия, кредитор может согласиться на эту ставку, чтобы сохранить ваш бизнес.

Вывод: Переговоры с вашим кредитором о лучших процентных ставках возможны для тех, у кого есть частные студенческие ссуды.

Кому это помогает больше всего: Те, кто получил свои студенческие ссуды во времена более высоких процентных ставок.

4. Повысьте свой кредитный рейтинг

Хороший кредитный рейтинг — важная основа для любой финансовой цели.Это особенно верно, когда речь идет о ссуде на обучение, особенно у частных кредиторов. Вы все еще можете получить студенческую ссуду с плохой кредитной историей, но ваши ставки будут выше.

Вы все еще можете получить студенческую ссуду с плохой кредитной историей, но ваши ставки будут выше.

«Для частных займов, чем выше ваш кредитный рейтинг, тем ниже процентная ставка», — говорит Майкл Мичелетти из Freedom Financial Network. «Однако для федеральных займов повышение вашего кредитного рейтинга не имеет значения, потому что для большинства этих займов не требуется проверка кредитоспособности. Это включает в себя все федеральные ссуды для студентов.И хотя федеральные ссуды Direct PLUS требуют проверки кредитоспособности, кредитные рейтинги не влияют на ставки ».

Чтобы повысить свой кредитный рейтинг, не забывайте вовремя оплачивать все счета по кредитной карте и поддерживать баланс менее 30 процентов вашей кредитной линии.

Вывод: Хороший кредитный рейтинг может помочь вам зафиксировать наиболее конкурентоспособную ставку кредитора.

Кому это помогает больше всего: Те, кто берут частную студенческую ссуду или рефинансируют свои студенческие ссуды у частного кредитора.

5. Работа с другим подписавшимся лицом

Если у вас нет накопленного кредита или если у вас низкий балл, подумайте о работе с одним из родителей или родственников, у которых более высокий послужной список. Добавление подписавшего с хорошей репутацией улучшит вашу общую кредитную картину и может помочь вам получить более низкую оценку.

«С точки зрения кредитора, если один из двух человек имеет низкий риск, потому что у него или нее есть хороший кредит и средства для погашения, общий кредит меньше риска», — говорит Лонг.

Просто имейте в виду, что ваша вторая сторона будет нести равную ответственность за ссуду, а это означает, что их кредитный рейтинг может пострадать, если вы не сделаете своевременные платежи.

Вывод: Наличие соавтора может быть полезным, если ваш кредит не идеален, и вы хотите получить наилучшую возможную процентную ставку. Однако и вы, и со-подписывающая сторона должны полностью осознавать свою ответственность.

Кому это помогает больше всего: Тем, чей кредитный рейтинг недостаточно высок для получения наиболее конкурентоспособных процентных ставок самостоятельно или у кого минимальная кредитная история.

6. Тщательно выбирайте ссуды

Для федеральных заемщиков обычно существует три типа ссуд: прямые субсидированные и прямые несубсидированные, которые иногда называют ссуды Стаффорда и прямые ссуды Стаффорда, и прямые ссуды PLUS (которые также включают материнские ссуды). ПЛЮС кредиты).Прямые субсидируемые и несубсидированные ссуды имеют более низкие процентные ставки, чем прямые ссуды PLUS, но большинство колледжей и университетов ограничивают размер суммы, которую вы можете взять. Частные студенческие ссуды также могут иметь ограничения, и ваша процентная ставка определяется вашим кредитным рейтингом.

Решение о том, какие ссуды взять для финансирования вашего образования, является одним из самых сложных моментов при поступлении в школу. Ознакомьтесь с условиями и процентными ставками, связанными с каждым вариантом ссуды, доступным вам, и убедитесь, что в первую очередь вы максимально используете ссуду с самой низкой процентной ставкой, что поможет минимизировать сумму долга, который вы накапливаете для оплаты своего образования.

«Умный заемщик максимизирует сумму ссуды с более низкой процентной ставкой, прежде чем перейти к ссуде с более высокой процентной ставкой», — говорит Лонг. Хотя разница в 1-2 процента на бумаге может показаться незначительной, помните, что вы обычно делаете 120 выплат по ссуде, а это означает, что заимствование максимально возможной суммы с самой низкой процентной ставкой может сэкономить вам тысячи долларов.

Вывод: Найдите время, чтобы методично пересмотреть процентные ставки, связанные с вашими вариантами ссуды, и стратегически спланируйте, как вы будете занимать деньги, максимально полагаясь на средства ссуд с самыми низкими процентными ставками.

Кому это помогает больше всего: Те, кто только начинает свое высшее образование и все еще имеет возможность сравнивать различные кредитные предложения.

7. Занимайте акции у себя дома

Это, пожалуй, один из самых хитрых вариантов снижения процентной ставки по студенческому кредиту. Если у вас есть дом и у вас есть задолженность по студенческому кредиту, вы можете «рефинансировать» этот долг с более низкой процентной ставкой, открыв кредитную линию собственного капитала (HELOC) и используя наличные деньги для погашения задолженности по образованию.

Если у вас есть дом и у вас есть задолженность по студенческому кредиту, вы можете «рефинансировать» этот долг с более низкой процентной ставкой, открыв кредитную линию собственного капитала (HELOC) и используя наличные деньги для погашения задолженности по образованию.

Ставки HELOC и ипотечных кредитов значительно снизились в 2020 году по сравнению с рекордными минимумами годом ранее. Тем не менее, важно внимательно посмотреть на свои финансы и определить, правильный ли этот шаг для вас, так как есть много недостатков.

«Если вы не заплатите, кредитор может взять залог и продать его для выплаты ссуды», — говорит Лонг. «Тщательно продумайте риск для вашего дома, который вы берете на себя. Если вы не платите частную студенческую ссуду, то для кредитора очень маловероятно и намного сложнее угрожать вашему дому.Если вы не заплатите линию собственного капитала или вторую ипотеку, ваш дом может быть потерян ».

Вывод: Можно получить более низкую процентную ставку, погасив задолженность по студенческому кредиту, используя кредитную линию собственного капитала, но сначала важно взвесить преимущества и недостатки.

Кому это помогает больше всего: Те, у кого есть значительный капитал в своем доме и надежный источник дохода для выплаты HELOC.

Что делать, если вы не можете получить более низкую ставку

Иногда эти денежные переводы не являются жизнеспособным вариантом для заемщиков студенческих ссуд.Но не волнуйтесь — есть еще способы сократить расходы на студенческий кредит в целом, даже с той же процентной ставкой.

Вычтите процентные платежи из ваших налогов

Вы можете вычесть часть своих процентных платежей из вашего основного дохода, что, таким образом, уменьшит ваш доход и, в конечном итоге, сумму, которую вы должны внести. доход (AGI) составляет менее 70 000 долларов США (для состоящих в браке лиц, чей доход менее 140 000 долларов США), вы можете вычесть процентные платежи на сумму 2 500 долларов США, согласно IRS.Поэтапный отказ происходит для заявителей, подающих по одной программе, которые зарабатывают от 70 000 до 85 000 долларов, и для заявителей, подающих совместные заявки, с доходом от 140 000 до 170 000 долларов.

Проверка специальных скидок или скидок с кэшбэком

Хотя это не снижает вашу процентную ставку, специальные предложения по кэшбэку и скидки при рефинансировании, предлагаемые многими обслуживающими организациями и кредиторами в частном секторе, могут помочь вам тратить меньше денег в долгосрочной перспективе — если вы используете денежное право.

Credible, например, предложит вам подарочную карту на 200 долларов, если вы найдете более низкую цену, чем она предлагает.

Измените свой план платежей

Поэкспериментируйте с разными планами платежей — это верный способ максимально увеличить ваши деньги и со временем платить меньше процентов, даже если ставка, по которой вы занимаетесь, остается неизменной. Это может включать в себя такие шаги, как выбор более короткого плана погашения или выполнение нескольких платежей в месяц. Не забудьте также уделить первоочередное внимание выплате ссуд под самую высокую процентную ставку.

Регулярно уменьшая ссуду, вы со временем уменьшите размер процентов, выплачиваемых каждым взносом.

«Многие люди находят способ получить дополнительный доход — от онлайн-репетиторства или садовой работы до традиционной работы с частичной занятостью, чтобы погасить задолженность по студенческим займам», — говорит Мичелетти. «Если вы можете заплатить больше, обязательно обратитесь к своему кредитору или обслуживающему персоналу и попросите, чтобы ваши дополнительные платежи пошли на покрытие непогашенного остатка, а не на ваш следующий платеж».

Заключительные соображения

Снижение процентной ставки по студенческому кредиту — лишь один из способов максимизировать выплаты; это не все и не все.Умение обращаться с деньгами — вот что в конечном итоге сэкономит вам деньги в долгосрочной перспективе.

И хотя задолженность по студенческому кредиту кажется тяжелым бременем, не позволяйте ему сорвать другие ваши финансовые цели, такие как накопление средств на пенсию и создание резервного фонда.

Следующие шаги

Если, несмотря на все ваши усилия, кажется, что вам не удается получить более низкую процентную ставку, чем у вас, то неплохо было бы попытаться выяснить, почему.

«Может быть, у вас уже есть отличная ставка. Может быть, это потому, что у вас плохой кредитный отчет или плохой заработок, — говорит Лонг.«Как только вы поймете, почему, вы можете выбрать курс действий, чтобы либо смягчить причину — возможно, восстановив свой кредит или ища соавтора, — либо признать, что у вас есть лучшее, что вы получите».

Подробнее:

3 способа снизить процентную ставку по студенческой ссуде

Более низкая процентная ставка по студенческой ссуде может снизить ваши ежемесячные платежи или помочь вам быстрее выплачивать студенческие ссуды. Вот как снизить процентную ставку по федеральным или частным студенческим ссудам.

1.Рефинансирование студенческих ссуд

При рефинансировании вы обмениваете существующие ссуды на новую частную ссуду, в идеале с более низкой процентной ставкой. Ваш новый кредитор выплатит выплаты вашим старым кредиторам, а вы будете производить платежи новому в будущем.

Кредит от хорошего до отличного.

Вам понадобится как минимум 600 баллов или соавтор с хорошей репутацией. Чем выше ваш балл или балл вашего соавтора, тем ниже процентная ставка, на которую вы имеете право.

Вам понадобится как минимум 600 баллов или соавтор с хорошей репутацией. Чем выше ваш балл или балл вашего соавтора, тем ниже процентная ставка, на которую вы имеете право.Комфортный денежный поток.Вам понадобится достаточный доход, чтобы оплачивать студенческие ссуды и другие счета, такие как аренда и кредитные карты, не чувствуя себя слишком зажатым.

Чем лучше ваше финансовое положение, тем ниже процентная ставка, которая вам будет предложена. Более низкие ставки также обычно сопровождаются более короткими сроками погашения — минимальный срок, предоставляемый большинством кредиторов, составляет пять лет — и студенческими ссудами с переменной ставкой.

Если вы готовы рефинансировать, сравните компании по рефинансированию студенческих ссуд, чтобы найти самую низкую ставку, на которую вы имеете право.Рефинансирование — не лучший вариант, если вы хотите добиться прощения ссуды на государственные услуги или делать более низкие платежи с помощью плана погашения, ориентированного на доход — вы потеряете доступ к этим программам, если рефинансируете федеральные студенческие ссуды.

Сколько процентов вы можете сэкономить?

2. Автоматизируйте платежи

Рефинансирование — это основной способ снизить процентную ставку, но вы также можете сэкономить, подписавшись на автоплату, даже если вы не рефинансируете.

Федеральные займы и многие частные кредиторы предлагают 0.Скидка 25% на процентную ставку при регистрации для автоматического списания платежей с вашего банковского счета. Иногда ее называют скидкой ACH, что означает автоматизированная клиринговая палата. Свяжитесь с вашим сервисным центром, чтобы узнать, доступна ли скидка для ваших кредитов.

Еще одно преимущество автоплаты: она гарантирует, что вы случайно не пропустите платеж. Просто проверяйте, достаточно ли средств на вашем банковском счете каждый месяц, чтобы не получить комиссию за овердрафт.

3. Получите скидку за лояльность

Некоторые кредиторы предлагают скидки за лояльность в дополнение к скидке ACH.Как правило, для получения ссуды вам необходимо иметь соответствующий требованиям счет у кредитора на момент получения ссуды.

Например, SoFi снижает ставки на 0,125% для своих членов, которые ранее занимали у них. Wells Fargo предлагает скидку до 0,50% для заемщиков студенческих ссуд или со-подписантов, у которых есть соответствующий счет у кредитора.

Может показаться, что доли процента не такие уж большие, но эти скидки могут складываться. На 30 000 долларов долга с процентной ставкой 6%, экономия 0.25% процентов означает, что вы получите 450 долларов за 10 лет. Если вы получите скидку на 0,50% по той же ссуде, воспользовавшись скидкой ACH и скидкой за лояльность, вы сэкономите почти 900 долларов за 10 лет.

Не можете получить более низкую ставку? Не паникуйте

Рефинансирование подходит не всем, и скидка 0,25% действует только пока. Но есть и другие способы сэкономить на процентах.

Сделайте ставку на студенческий долг под высокие проценты. Если вы агрессивно берете свои студенческие ссуды, направляйте дополнительные платежи тем, у кого самая высокая процентная ставка.

Но не пренебрегайте другими займами; выплачивать минимальную сумму, причитающуюся по всему вашему долгу, каждый месяц, чтобы избежать дефолта.

Но не пренебрегайте другими займами; выплачивать минимальную сумму, причитающуюся по всему вашему долгу, каждый месяц, чтобы избежать дефолта.Придерживайтесь стандартного плана погашения. Если вы будете придерживаться стандартного федерального плана погашения, вам будет выплачено ссуду и проценты через 10 лет. Планы, ориентированные на доход, могут показаться привлекательными, поскольку они могут снизить ваш ежемесячный платеж, но они также увеличивают общую сумму выплачиваемых вами процентов.

Погасите кредит быстрее.Это легче сказать, чем сделать. Но если вы измените свой бюджет или получите дополнительную помощь, вы можете погасить свои студенческие ссуды раньше и сэкономить на процентах в процессе. Если вы платите больше минимального платежа, попросите своего кредитора или федерального обслуживающего персонала по студенческим ссудам зачислить дополнительные выплаты на ваш текущий баланс вместо следующего платежа.

Ключевые термины в этой истории

Автоплата: вариант оплаты, который позволяет вашей организации, обслуживающей студенческий кредит, автоматически списывать ваш ежемесячный платеж с вашего банковского счета. Если вы зарегистрируетесь в системе автоплаты, вы, скорее всего, получите скидку на процентную ставку (обычно 0,25% или более), и вам не придется беспокоиться о том, что вы случайно пропустите платеж.

Если вы зарегистрируетесь в системе автоплаты, вы, скорее всего, получите скидку на процентную ставку (обычно 0,25% или более), и вам не придется беспокоиться о том, что вы случайно пропустите платеж.

Рефинансирование: процесс обмена текущих студенческих ссуд на новые частные ссуды с более выгодными условиями, например с более низкой процентной ставкой. Рефинансирование может помочь вам сэкономить деньги по кредиту и может быть подходящим для людей со стабильными финансами.

Студенческая ссуда — это деньги, которые вы занимаете у федерального правительства или частного кредитора для оплаты расходов в колледже, таких как обучение, принадлежности, книги и расходы на проживание.Федеральные студенческие ссуды обычно имеют более низкие процентные ставки и более гибкие варианты погашения, чем частные ссуды. Заемщики должны исчерпать студенческие ссуды от федерального правительства, прежде чем обращаться к частным кредиторам.

Меньшие ежемесячные платежи — Wells Fargo

На одно заявление может применяться только одна соответствующая скидка. Все ссуды подлежат квалификации. Чтобы узнать, какие текущие счета подходят для этого, проконсультируйтесь с банкиром Wells Fargo.

Все ссуды подлежат квалификации. Чтобы узнать, какие текущие счета подходят для этого, проконсультируйтесь с банкиром Wells Fargo.

Персональные ссуды: Чтобы иметь право на скидку в отношениях с клиентами, вы должны иметь соответствующий текущий счет клиента Wells Fargo и производить автоматические платежи с депозитного счета Wells Fargo.Если автоматические платежи не выбраны при открытии счета или отменяются по любой причине в любое время после открытия счета, процентная ставка и соответствующий ежемесячный платеж могут увеличиться.

Домашний капитал: Чтобы иметь право на скидку по процентной ставке в отношениях с клиентами, вы должны иметь соответствующий текущий счет клиента Wells Fargo или ипотечные отношения и производить автоматические платежи с квалифицированного депозитного счета потребителя.

Частные студенческие ссуды: Вы можете претендовать на скидку по процентной ставке в связи с отношениями, если вы или ваш соавтор (если применимо) имеете любое из следующих условий с Wells Fargo до того, как будет выпущено ваше Окончательное раскрытие информации о ссуде: Портфель от Wells Fargo Расчетный счет программы ® — 0. Скидка 50%. Соответствующий текущий счет клиента Wells Fargo — скидка 0,25%. Предыдущий федеральный или частный студенческий заем, выданный Wells Fargo — скидка 0,25% (предыдущие федеральные студенческие займы Wachovia не принимаются). Будет применяться только одна соответствующая скидка на отношения. Вы получите соответствующую скидку на весь срок действия кредита.

Скидка 50%. Соответствующий текущий счет клиента Wells Fargo — скидка 0,25%. Предыдущий федеральный или частный студенческий заем, выданный Wells Fargo — скидка 0,25% (предыдущие федеральные студенческие займы Wachovia не принимаются). Будет применяться только одна соответствующая скидка на отношения. Вы получите соответствующую скидку на весь срок действия кредита.

Small Business: Чтобы иметь право на скидки для малого бизнеса, клиент должен иметь на момент подачи заявки учетную запись Wells Fargo Business Choice Checking или Platinum Business Checking.

Прежде чем подавать заявку, мы рекомендуем вам внимательно подумать, является ли консолидация существующей задолженности правильным выбором для вас. Консолидация нескольких долгов означает, что у вас будет один платеж ежемесячно, но это не может уменьшить или погасить ваш долг раньше. Снижение платежей может быть связано с более низкой процентной ставкой, более длительным сроком кредита или сочетанием того и другого. Продлевая срок ссуды, вы можете платить больше процентов в течение срока ссуды. Понимая, какую пользу приносит вам консолидация долга, вы сможете лучше решить, подходит ли это вам.

Продлевая срок ссуды, вы можете платить больше процентов в течение срока ссуды. Понимая, какую пользу приносит вам консолидация долга, вы сможете лучше решить, подходит ли это вам.

Wells Fargo Bank, N.A. Член FDIC.

Как уменьшить выплату процентов по существующему жилищному кредиту

Обычно жилищные ссуды имеют большие размеры, и, следовательно, проценты, подлежащие выплате по ним, велики для лица, берущего ссуду. Следовательно, чтобы увеличить ежемесячный располагаемый доход, большинство людей хотели бы снизить процентную ставку по жилищным кредитам, взятым в банках или компаниях по жилищному финансированию (HFC). Паван Гупта, генеральный директор Muthoot Housing Finance, говорит, что, как правило, в обычных условиях ставки по жилищным кредитам не снижаются банками / HFC для существующих заемщиков жилищных кредитов пропорционально тому, что предлагается новым заемщикам.«Однако вы можете переключить свой остаток ссуды на другого кредитора (банк или HFC), который готов предложить более низкую процентную ставку. Чтобы передать остаток ссуды другому кредитору, вам нужно будет заплатить номинальную комиссию за конвертацию существующему кредитору. Следовательно, вы должны помнить о транзакционных издержках, которые будут понесены при переводе баланса в другие банки / ГФУ », — сказал он.

Чтобы передать остаток ссуды другому кредитору, вам нужно будет заплатить номинальную комиссию за конвертацию существующему кредитору. Следовательно, вы должны помнить о транзакционных издержках, которые будут понесены при переводе баланса в другие банки / ГФУ », — сказал он.

Вот четыре способа, которыми заемщик жилищной ссуды может уменьшить выплату процентов по жилищной ссуде.

1.Перевести жилищный кредит на режим MCLR (предельная стоимость кредитной ставки на основе денежных средств)

«Хотя вы должны знать, что ГФУ в настоящее время не подпадают под действие режима MCLR, вы можете воспользоваться опцией, чтобы довести процентную ставку до текущих кредитных ставок (если они ниже), переведя свой жилищный кредит из HFC в банк путем оплаты конвертации Комиссия за конвертацию может достигать 1 процента от непогашенной основной суммы », — сказал Чоудхари.

Гупта говорит: «Если разница в процентных ставках значительна (скажем, более 1%), то рекомендуется сделать перевод баланса в банк из ГФУ, предлагающих более низкие процентные ставки.»

2. Выбор овердрафта по жилищному кредиту

Вы можете выбрать овердрафт для жилищного кредита, используя свой счет жилищного кредита. Эта возможность позволяет вам вносить любые дополнительные деньги, которые могут быть у вас под рукой, на счет жилищного кредита в дополнение к обычному EMI. Этот дополнительный платеж рассматривается как предоплата до момента его снятия, если он снят. Если внести дополнительный платеж на счет жилищного кредита, ваши процентные платежи и срок погашения кредита будут сокращены.

В то же время у вас есть возможность снять из вашего банка излишек суммы, который зачислен на ваш счет жилищного кредита, в любое время, когда вам это понадобится. Однако убедитесь, что вы снимаете деньги только в экстренных случаях, потому что снятие средств со счета жилищного кредита приведет к увеличению непогашенного остатка по жилищному кредиту, тем самым увеличивая выплаты процентов по ссуде на непогашенную сумму ссуды.

3. Предоплата жилищного кредита

Вы не должны упускать возможность время от времени вносить предоплату по жилищному кредиту до окончания срока его действия, поскольку это может снизить общие процентные выплаты.Например, некоторые работодатели выплачивают своим сотрудникам годовые бонусы, которые можно использовать для внесения предоплаты, чтобы не только сэкономить проценты, но и быстрее погасить жилищный кредит.

Чоудхари объясняет, как это можно сделать, на примере. Скажем, вы воспользовались жилищным займом в размере 30 лакхов около 5 лет назад под 10 процентов годовых. на срок 20 лет. В конце 5-го года вы внесли частичную предоплату в размере 2 лакхов. Это приведет к общей экономии процентов в размере 5,96 254 рупий и сокращению срока владения ссудой с 240 месяцев (20 лет) до 213 месяцев, т.е.е., сокращение на 27 мес.

на срок 20 лет. В конце 5-го года вы внесли частичную предоплату в размере 2 лакхов. Это приведет к общей экономии процентов в размере 5,96 254 рупий и сокращению срока владения ссудой с 240 месяцев (20 лет) до 213 месяцев, т.е.е., сокращение на 27 мес.

Заемщики жилищной ссуды имеют возможность полностью или частично досрочно погасить непогашенный остаток по жилищной ссуде. «Если вы воспользовались жилищным кредитом с плавающей процентной ставкой, кредитор не взимает никаких сборов за досрочный погашение. В случае ссуд с фиксированной ставкой убедитесь, что общая экономия в процентном компоненте за счет досрочного погашения перевешивает расходы по досрочной выплате кредита, если таковые имеются. , «Сказал Чоудхари.

4. Регулярно сравнивайте цены в Интернете

В настоящее время один из лучших способов для заемщиков жилищного кредита проверить предложения жилищного кредита — это выйти в Интернет.Существующие заемщики жилищного кредита также должны регулярно отслеживать процентные ставки, предлагаемые другими кредиторами, поскольку он / она может попытаться переключиться, если существует большой разрыв между тем, что он / она платит, и тем, что взимает рынок. Существуют различные веб-сайты, онлайн-порталы, которые дают обобщенное представление о процентных ставках, сборах и других сборах различных кредиторов. Следовательно, прежде чем воспользоваться жилищным кредитом, проведите исследование, чтобы убедиться, что вы получите лучшую сделку.

Существуют различные веб-сайты, онлайн-порталы, которые дают обобщенное представление о процентных ставках, сборах и других сборах различных кредиторов. Следовательно, прежде чем воспользоваться жилищным кредитом, проведите исследование, чтобы убедиться, что вы получите лучшую сделку.

Как договориться о кредите на машину

Покупка автомобиля может быть длительным процессом, и к тому времени, когда вы почти закончите, работа с финансовым отделом дилера или кредитором может просто казаться неизбежным злом.Однако, если вы не будете осторожны, вы можете в конечном итоге заплатить за автокредит больше, чем нужно.

Несмотря на некоторые ограничения, условия автокредитования можно согласовать с кредиторами и дилерами. Вот несколько шагов, которые вы можете предпринять, чтобы сэкономить сотни или даже тысячи долларов.

Будьте готовы и знайте свои финансы

Прежде чем вы начнете делать покупки для нового автомобиля, важно подвести итоги своего финансового положения и выяснить, сколько вы готовы тратить.

Проверьте свой кредитный рейтинг

Процентные ставки, на которые вы имеете право, будут во многом зависеть от вашей кредитной истории, а также от других факторов, поэтому проверка вашего кредитного рейтинга даст вам представление о вашем положении.

Чем выше ваш кредитный рейтинг, тем выше вероятность того, что вы получите право на более низкую процентную ставку. Чтобы получить представление о том, что ищут кредиторы, ознакомьтесь с различными диапазонами FICO ® Score ☉ :

Если ваша оценка находится в очень хорошем или исключительном диапазоне, вы, как правило, можете рассчитывать на большее количество переговоров власть, потому что кредиторы с большей вероятностью предложат вам свои самые низкие ставки.Если ваша оценка считается хорошей, у вас все еще могут быть надежные варианты, но ссуды могут быть ограничены, если ваша оценка ниже этого. Средняя процентная ставка по новому автокредиту составляла 3,82% для лучших кредитных организаций, в то время как те, у кого самый низкий кредитный рейтинг, предоставляли новые автокредиты со средней процентной ставкой 14,25%, согласно отчету Experian «Состояние автомобильного финансового рынка за четвертый квартал». of 2019.

of 2019.

Эта разница в процентных ставках привела к более низким ежемесячным выплатам для тех, кто находится на верхнем уровне диапазона кредитного рейтинга.По данным Experian, потребители с наивысшим кредитным рейтингом получали в среднем 522 доллара в месяц, а потребители с самым низким рейтингом — 562 доллара, то есть разница в 40 долларов.

В результате, если ваш кредитный рейтинг не такой, какой вы хотели бы, и вам не нужно прямо сейчас покупать новую машину, подумайте о том, чтобы потратить некоторое время на улучшение своей кредитной истории, прежде чем делать следующий шаг.

Точно знайте, что вы можете себе позволить

Хотя важно не торопиться, чтобы найти лучшие доступные предложения, очень важно убедиться, что оплата за новый автомобиль соответствует вашему бюджету.

Чтобы определить, сколько автомобиля вы можете себе позволить, учесть все затраты, связанные с покупкой и владением автомобилем, в том числе:

- Выплаты по ссуде : сюда входит как основная сумма ссуды, так и проценты по ней.

Сумма вашей ссуды будет включать продажную цену вашего автомобиля, а также налоги, сборы и дополнительные услуги, такие как контракты на обслуживание. То, что вы будете платить каждый месяц, зависит от суммы кредита, срока кредита и процентной ставки.

Сумма вашей ссуды будет включать продажную цену вашего автомобиля, а также налоги, сборы и дополнительные услуги, такие как контракты на обслуживание. То, что вы будете платить каждый месяц, зависит от суммы кредита, срока кредита и процентной ставки. - Автострахование : При принятии решения о ваших страховых взносах зависит множество факторов, включая марку, модель, возраст и состояние вашего автомобиля.Получите расценки у страховщика, чтобы узнать, чего ожидать. Во многих штатах ваш кредитный рейтинг является еще одним фактором, определяющим, сколько вы будете платить за страховку.

- Техническое обслуживание и ремонт : Каждый автомобиль требует технического обслуживания и ремонта с течением времени, но чем старше автомобиль, тем выше вероятность того, что вы будете нести эти расходы регулярно. Покупка более старого автомобиля может сэкономить вам первоначальные расходы, но вам придется заранее продумать, когда что-то пойдет не так.

- Топливо : в зависимости от того, сколько времени вы проводите за рулем и экономии топлива вашего автомобиля, запустите некоторые числа, чтобы определить, сколько вы будете платить бензином.

Сайты автомобильных ресурсов, такие как Edmunds и Kelley Blue Book, могут оценить общую стоимость владения автомобиля за пятилетний период, что немного меньше, чем средний срок автокредитования, составляющий примерно 69 месяцев для новых автомобилей и 65 месяцев для подержанных. машин, по данным Experian.

Когда вы сузили область поиска, найдите время, чтобы изучить автомобиль, который вы хотите купить, и узнать, за что он продается в вашем районе. Сравнение цен и понимание рынка могут дать вам больше возможностей на переговорах, когда вы будете готовы к покупке.

Исследование автокредитов и процентных ставок

Когда вы работаете с дилером, его финансовый отдел может присмотреться к вашему автокредиту, получая ставки от нескольких кредиторов, так что вам не придется.

Обратной стороной является то, что от дилеров по закону не требуется предлагать вам лучшие цены, на которые вы претендуете. Фактически, указанная вами ставка может включать компенсацию дилеру за организацию финансирования между вами и кредитором.

Это означает, что неплохо было бы присмотреться и сравнить процентные ставки для себя, прежде чем вы даже отправитесь в дилерский центр, чтобы вы знали, что доступно в зависимости от вашего кредита и дохода.

Многие кредиторы предлагают так называемую прямую ссуду, что означает, что они ссужают ссуду вам напрямую, а не через дилерский центр.

Вы также можете подать заявку на автокредит прямо на веб-сайтах кредиторов, а некоторые даже предварительно квалифицируют вас с помощью простой кредитной проверки, которая не повредит вашей кредитной истории. Даже если вам все же нужно подать заявку на получение кредита, модели кредитного скоринга обычно объединяют жесткие запросы на автокредитование, если все они подаются примерно в одно и то же время — обычно в течение 14–45 дней друг с другом. Это означает, что ваши заявки на получение ссуды будут иметь меньшее влияние на ваш кредитный рейтинг.

Это означает, что ваши заявки на получение ссуды будут иметь меньшее влияние на ваш кредитный рейтинг.

Этот процесс подачи заявки и сравнения ставок и условий автокредитования с несколькими кредиторами может занять время, но это время потрачено не зря, если это поможет вам получить более низкую процентную ставку.

Кроме того, этот процесс может помочь вам согласовать процентную ставку напрямую с кредиторами. Некоторые кредиторы могут предложить превзойти любую ставку, которую вы получаете от конкурента, поэтому чем больше вариантов вы рассмотрите, тем больше у вас шансов сэкономить деньги.

При сравнении процентных ставок не забудьте посмотреть на годовую процентную ставку (APR), которая представляет общую стоимость заимствования, включая проценты и комиссионные.

Другие способы снизить процентную ставку по автокредиту

Банки и кредитные союзы взимают проценты, чтобы компенсировать риск, который они берут на себя при ссуде денег. Таким образом, одним из ключей к снижению вашей процентной ставки является снижение риска, который вы представляете для потенциальных кредиторов. Вот несколько способов сделать это:

Вот несколько способов сделать это:

- Сделайте больший первоначальный взнос. Чем больше вы занимаетесь у кредитора, тем больше он может потерять, если вы не выполните свои платежи. Вкладывая больше денег или торгуя автомобилем, вы не только уменьшите размер займа, но и сможете претендовать на более низкую процентную ставку.

- Уменьшите продажную цену. Опять же, чем меньше денег вы занимаетесь, тем меньше риска вы представляете для кредиторов. И, в конечном итоге, вы сэкономите больше денег, если установите свой бюджет на основе того, сколько стоит автомобиль, а не ежемесячных платежей, на которые иногда обращают внимание автосалоны.Вы можете снизить продажную цену, выбрав более дешевый автомобиль или отказавшись от дополнительных услуг, таких как контракты на обслуживание и ремонт и страхование пробелов.

- Выберите более короткий срок погашения. Кредиторы обычно предлагают более низкие процентные ставки с более короткими сроками погашения, потому что вероятность дефолта меньше, например, в течение четырех лет, чем в течение семи лет.

Единственное предостережение: более короткие сроки погашения равны более высоким ежемесячным платежам, поэтому вам нужно убедиться, что вы можете их себе позволить.

Единственное предостережение: более короткие сроки погашения равны более высоким ежемесячным платежам, поэтому вам нужно убедиться, что вы можете их себе позволить. - Найдите куратора. Если у вас плохая кредитная история или вы просто хотите иметь больше полномочий на переговорах, подумайте о том, чтобы попросить кредитоспособного соавтора подать заявку на ссуду вместе с вами. Ваш соавтор соглашается произвести платежи по кредиту, если вы не можете этого сделать, что эффективно снижает риск неисполнения обязательств кредитором. Просто имейте в виду, что если кто-то подписывает с вами договор, ссуда также отображается в его кредитном отчете, а проблемы с оплатой повредят его кредитную историю.

Рассмотрите эти и другие способы снизить процентную ставку, прежде чем придет время вести переговоры с дилером или кредиторами.

Как снизить процентную ставку по автокредиту после получения ссуды

Даже после всех ваших усилий все еще возможно, что вы не будете иметь права на получение желаемой процентной ставки. К счастью, это не означает, что вы застряли с высокой процентной ставкой на весь срок кредита. Если вы сможете улучшить свой кредитный рейтинг, вы сможете рефинансировать свой автокредит у другого кредитора и получить более выгодные условия.

К счастью, это не означает, что вы застряли с высокой процентной ставкой на весь срок кредита. Если вы сможете улучшить свой кредитный рейтинг, вы сможете рефинансировать свой автокредит у другого кредитора и получить более выгодные условия.

Вот несколько действий, которые вы можете предпринять, чтобы повысить вашу общую кредитоспособность:

- Проверьте свой кредитный отчет. Ваш кредитный отчет содержит список всех ваших текущих и некоторых или всех предыдущих кредитных счетов, а также может предоставить вам информацию, необходимую для того, чтобы знать, в какие области вам нужно обратиться.

- Спор неточная или мошенническая информация. В редких случаях неверная или даже мошенническая информация может отображаться в вашем кредитном отчете. Если это произойдет, вы можете подать спор в агентства кредитной информации, чтобы исправить или удалить данные.

- Платите вовремя, каждый раз. Если вы задерживаете платежи с любого из своих кредитных счетов, постарайтесь наверстать упущенное как можно быстрее, а затем сосредоточьтесь на своевременной оплате каждый месяц в будущем.

- Погасите остаток на кредитной карте. Коэффициент использования кредита, который представляет собой общий остаток на карте, деленный на общий кредитный лимит, является важным фактором для вашего кредитного рейтинга. В целом, чем ниже коэффициент использования, тем лучше, поэтому работайте над выплатой долга по кредитной карте и держите его на относительно низком уровне.

- Используйте коммунальные платежи, чтобы повысить свой балл. Коммунальные платежи и платежи по телефону исторически не влияли на ваш кредитный рейтинг. Но с Experian Boost ™ † вы можете подключить свои банковские счета и выбрать, чтобы история положительных платежей, связанных с этими счетами, добавлялась в ваш кредитный файл, что может помочь повысить ваш балл FICO ® .

Не всегда легко узнать, когда рефинансировать ссуду на покупку автомобиля, но, как правило, лучше подумать об этом, если ваш кредитный рейтинг улучшился или процентные ставки снизились после того, как вы взяли первый ссуду.

Опять же, пока вы проходите этот процесс, неплохо было бы присмотреться и сравнить ставки от нескольких кредиторов. Когда вы найдете лучшую сделку для вашей ситуации и кредитор одобрит ссуду, он погасит вашу первоначальную ссуду от вашего имени.

Чтобы дать вам представление о ваших потенциальных сбережениях, предположим, что вы изначально взяли ссуду на покупку автомобиля, когда ваши кредитные рейтинги были намного ниже, чем сейчас, и ваша ссуда в 15 000 долларов имела процентную ставку 15% и срок погашения 60 месяцев — Это дает вам ежемесячный платеж в размере 357 долларов США.

Теперь предположим, что вы примерно через 16 месяцев выплатили ссуду, а сумма ссуды снизилась до 12 000 долларов. Ваш кредитный рейтинг теперь находится в приемлемом диапазоне, поэтому вы начинаете искать новые ставки, и самая низкая оценка, на которую вы имеете право, составляет 8%. Если бы вы заменили текущий заем на новый с 48-месячным сроком погашения, ваш ежемесячный платеж упал бы до 293 долларов, и вы сэкономили бы 1601 доллар в виде процентов по оставшейся части нового займа.

Никогда не рассчитывайтесь

Если ваш кредит не в звездной форме, вам может быть трудно получить право на участие в некоторых из лучших процентных ставок, которые могут предложить автокредиторы.Но это не значит, что вам нужно соглашаться на ссуду под высокие проценты, даже если у вас плохая кредитная история.

Не торопитесь, чтобы обдумать свои варианты, присмотреться к ним и сравнить процентные ставки, а также найти возможности уменьшить количество рисков, которые принимают на себя кредиторы. Если у вас есть время до того, как вам понадобится новая машина, не торопитесь ни с чем. Будьте готовы уйти, если условия ссуды не соответствуют вашему бюджету.

И если у вас нет времени, возьмите то, что вы можете получить сейчас, и работайте над созданием своего кредита, чтобы вы могли претендовать на более низкую процентную ставку за счет рефинансирования в будущем.

Понимание интереса | Кредитная контора

Проценты — это стоимость заимствования денег..jpg) Он начинает накапливаться или накапливаться при выплате ссуды или предоставлении кредита. Будь то проценты, полученные по личным сбережениям или текущему счету, или проценты, начисляемые по федеральным студенческим займам, частным студенческим займам, личным займам или кредитным картам, студентам важно понимать проценты, как они влияют на них и как оставаться в курсе Это. Ниже приведены несколько советов, которые вы можете дать студентам о том, как наиболее выгодно использовать кредит.

Он начинает накапливаться или накапливаться при выплате ссуды или предоставлении кредита. Будь то проценты, полученные по личным сбережениям или текущему счету, или проценты, начисляемые по федеральным студенческим займам, частным студенческим займам, личным займам или кредитным картам, студентам важно понимать проценты, как они влияют на них и как оставаться в курсе Это. Ниже приведены несколько советов, которые вы можете дать студентам о том, как наиболее выгодно использовать кредит.

Что означают термины?

Важно понимать определения общих терминов, связанных с интересами. Наиболее часто используемые термины — это основная сумма, процентная ставка и капитализация.

- Принципал: Фактическая сумма заемных средств.

- Процентная ставка: Сумма, взимаемая кредитором с заемщика за использование активов, выраженная в процентах от основной суммы долга.

- Капитализация: Любые невыплаченные проценты, добавленные к основной сумме долга.

Невыплаченные проценты часто представляют собой проценты, которые накапливаются в периоды отсрочки платежей (например, льготные периоды, отсрочки или отсрочки). Капитализация процентов может происходить во время первого погашения ссуды или после временной приостановки выплат.

Невыплаченные проценты часто представляют собой проценты, которые накапливаются в периоды отсрочки платежей (например, льготные периоды, отсрочки или отсрочки). Капитализация процентов может происходить во время первого погашения ссуды или после временной приостановки выплат.

Как все это работает?

Сумма процентов, которая будет выплачена, зависит от:

- Сумма заемных денег (т. Е. Основная сумма).

- Ставка, по которой начисляются проценты (т.е., процентная ставка).

- Выплачивает ли правительство проценты во время зачисления в школу или отсрочки.

- Время, необходимое для погашения ссуды.

Как уменьшить процентные ставки

Есть способы уменьшить сумму процентов, подлежащих выплате.

- Выполняйте платежи, когда они не требуются (например, во время учебы, отсрочки или периодов отсрочки платежей). Таким образом можно избежать капитализации процентов, что снижает общую сумму, подлежащую выплате.

- Зарегистрируйтесь в системе Auto Pay, которая часто снижает процентную ставку.