«Сбербанк»

30 апреля 2020, г. Алматы – Сбербанк Казахстан начал принимать карты платежной системы «Мир» в своей сети банкоматов и торговых точках, оборудованных POS-терминалами банка.

На сегодняшний день сеть Сбербанка Казахстан включает более 100 отделений, свыше 1 000 банкоматов и 11 000 POS-терминалов. Благодаря разветвленному присутствию на всей территории страны, Сбербанк Казахстан стал первым банком в Республике, который начал принимать карты «Мир» в расчетах торгового эквайринга.

После запуска обслуживания платежных карт «Мир», Сбербанк Казахстан стал первым банком страны с широкой сетью эквайринга, который поддерживает четыре международные платежные системы. Это существенно расширяет возможности клиентов России и Казахстана, а также позволяет обслуживать клиентов других банков, использующих карты платежной системы «Мир».

Держатели российских национальных карт получат возможность снимать наличные в сети банкоматов и кассах Сбербанка Казахстан, при этом денежные средства они смогут получить в национальной валюте Республики – тенге.

«Казахстан – один из ключевых регионов международного бизнеса Сбербанка. Уверен, что с выводом российской платежной системы «Мир» на локальный рынок, мы еще на один шаг приблизились к «бизнесу без границ», — отметил

«Сбербанк всегда исходит из потребностей своих клиентов. Учитывая широкую сеть банкоматов и POS-терминалов Сбербанка в Казахстане, данный проект при поддержке платежной системы «Мир» существенно повысит финансовый комфорт владельцев карт «Мир» в нашей стране», — отметил Председатель Правления ДБ АО «Сбербанк» Ельдар Тенизбаев.

«Сегодня мировая экономика переживает очень непростой период, в связи с пандемией коронавируса сроки реализации многих проектов сдвигаются. Благодаря слаженной работе с нашими партнерами Сбербанк Казахстан все вопросы были решены в запланированные сроки, и теперь мы сможем предоставить держателям карт «Мир» возможность не только снимать наличные, но и оплачивать покупки в широкой сети POS-терминалов банка на территории Республики. Уверен, что в ходе нашего дальнейшего сотрудничества будут реализованы и другие интересные проекты, расширяющие возможности для держателей карт», — подчеркнул

Для справки:

ДБ АО «Сбербанк» входит в международную группу Сбербанк. Банк 14 лет успешно работает на финансовом рынке Казахстана, по состоянию на 01.01.2020 г. занимает 2-е место по объему активов среди всех БВУ Казахстана. На сегодняшний день ДБ АО «Сбербанк» имеет филиальную сеть, состоящую из 101 структурного подразделения, 17 из которых — являются филиалами.

За дополнительными комментариями обращаться:

Пресс-служба ДБ АО «Сбербанк»

Гульмира Мухсинова

+7 (727) 266-35-68 (вн.: 502 466)

e-mail: [email protected]

Гудбай VISA, здравствуй «Мир»!

Россия мечтает об отмене санкций и при этом продолжает накладывать на себя новые наказания. Гость студии – экономический журналист Семен Новопрудский. Ведущая Елена Рыковцева.

Полная видеозапись эфира

Елена Рыковцева: Мы обсуждаем некоторые события, которые связаны с ожиданием российской экономикой прихода к власти президента Трампа. С нами Семен Новопрудский, экономический аналитик. Мы поразбираемся с некоторыми парадоксальными вещами. Потому что, с одной стороны, очень ждут, что вот придет Трамп и отменит наконец все эти санкции, которые в общем поднадоели, как бы за них ни держались, как бы их ни расхваливали, но надоели и хорошо бы без них.

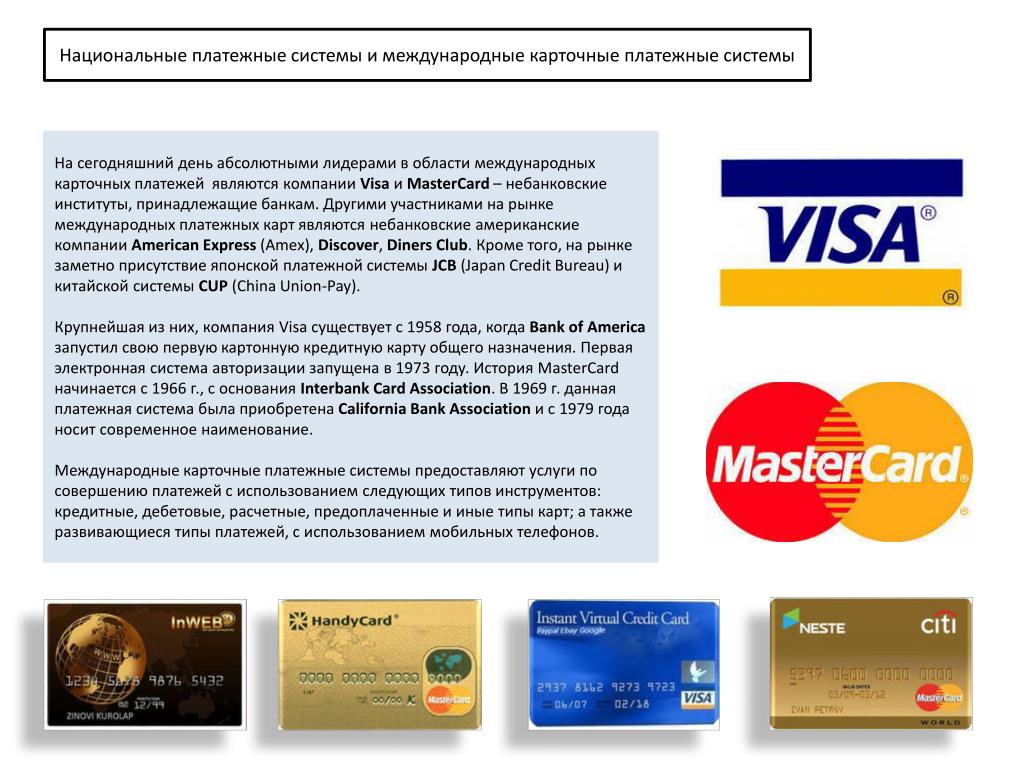

Семен Новопрудский: В принципе важно различать национальную систему платежных карт и собственно карту «Мир». Национальная система платежных карт – ее хотела создать Россия задолго до всех наших войн гибридных и войн санкций. Первый такой законопроект появился в 2011 году, долгое время лежал под сукном, потому что у нас когда ничего срочного для государства нет, оно обычно не шевелится. Шевелиться начали резко в конце марта 2014 года, потому что едва ли не самыми страшными и опасными для россиян оказались те санкции, когда на пару дней были заблокированы карты «Виза» и «Мастер» всех россиян, клиентов некоторых российских банков, которые попали в первый санкционный список США. И вот тогда резко был дан ход национальной системе платежных карт. Главная ее функция – это не выпуск карт, карты эмитируют банки, а это обслуживание карт. Главное, что удалось сделать национальной системе платежных карт, – это перевести на обслуживание в России «Визу» и «Мастер», то есть карты международных платежных систем. Когда мы вставляем карточку в банкомат в России, теперь все эти операции по картам «Виза» и «Мастер», которые мы производим на территории России, они все так или иначе обрабатываются внутри России, чего раньше не было. То есть в этом смысле национальная система платежных карт – это прямая реакция на санкции. Кроме того, было принято решение выпустить и национальную платежную карту «Мир», хотя после этого никаких дополнительных санкций по блокировке карт каких бы то ни было российских международных платежных систем, ни США, ни ЕС не вводили и даже не угрожали такими санкциями.

Шевелиться начали резко в конце марта 2014 года, потому что едва ли не самыми страшными и опасными для россиян оказались те санкции, когда на пару дней были заблокированы карты «Виза» и «Мастер» всех россиян, клиентов некоторых российских банков, которые попали в первый санкционный список США. И вот тогда резко был дан ход национальной системе платежных карт. Главная ее функция – это не выпуск карт, карты эмитируют банки, а это обслуживание карт. Главное, что удалось сделать национальной системе платежных карт, – это перевести на обслуживание в России «Визу» и «Мастер», то есть карты международных платежных систем. Когда мы вставляем карточку в банкомат в России, теперь все эти операции по картам «Виза» и «Мастер», которые мы производим на территории России, они все так или иначе обрабатываются внутри России, чего раньше не было. То есть в этом смысле национальная система платежных карт – это прямая реакция на санкции. Кроме того, было принято решение выпустить и национальную платежную карту «Мир», хотя после этого никаких дополнительных санкций по блокировке карт каких бы то ни было российских международных платежных систем, ни США, ни ЕС не вводили и даже не угрожали такими санкциями.

Елена Рыковцева:

Семен Новопрудский: Не можем. Но проблема тут еще вот какая: когда создавалась национальная система платежных карт, она создавалась как реакция на санкции, она создавалась как мера безопасности. Главную свою функцию именно в этой сфере, а именно перевод обслуживания карт «Мастер» и «Виза» внутрь России, она выполнила.

Елена Рыковцева: Но как страхует от санкций карта «Мир», от чего она вообще страхует? Вы оказываетесь парализованы все. Если раньше были парализованы клиенты банков, которые подпали под санкции, то теперь парализованы все владельцы карты «Мир», у них нет никакой свободы действий в распоряжении этой картой.

Семен Новопрудский: Тут нет сомнений, что российское государство при всей порой его причудливости, хотя Центробанк далеко не самый причудливый по части законодательных инициатив орган, с некоторыми депутатами Думы он не поспорит, конечно, никогда не запретят людям пользоваться другими картами. Проблема тут в другом. Разговор о том, что обязать бюджетников пользоваться только картой «Мир» – это попытка развить бизнес карты «Мир». То есть сейчас это не борьба с санкциями. Но попытка развивать бизнес административными методами – это не лучшая попытка. Тут как раз лучше за скоростью не гнаться, дать возможность банкам спокойно эти карты протестировать, дать возможность как можно большему количеству разных торговых точек получить инфраструктуру, чтобы эти карты принимать к оплате, дать возможность людям привыкнуть. Тут очень важно не перегнуть палку и не пытаться силой ее внедрять. Сама по себе идея национальной платежной карты – это нормальная вполне идея.

Елена Рыковцева: Всего лишь создают людям одну лишнюю неудобную ступеньку. Бюджетник получает зарплату на эту карту, он должен снять и перебросить на другую карту, «Визу» или «Мастер».

Семен Новопрудский: Вот именно, что хотят внедрять это дело силой. Национальная платежная карта – это не только эта система, есть еще и предприятие, которое так называется. Это предприятие, кстати говоря, демонстрирует адекватное экономическое поведение. Очень важно сделать так, чтобы банки научились на этом зарабатывать. Но если их силой заставить, то это может вызвать в том числе и у банков отторжение. Поэтому банки опасаются, что им навяжут бизнес, который не окупится. У многих банков совершенно нет возможности так рисковать, чтобы заведомо убыточный на какое-то время проект пытаться внедрять, особенно по силовому указанию государства. Важно понимать, что такие карты лучше внедрять долго, но с просчетом финансовых выгод приучать людей и не торопиться с помощью административного ресурса.

Елена Рыковцева: Давайте послушаем аргументацию людей, которые пытаются внедрить эту систему. Анатолий Аксаков, депутат Государственной думы, автор законопроекта о национальной платежной системе, которую сейчас так резко начинают вводить в строй.

Анатолий Аксаков: Решение принималось в ответ на недружественное решение Соединенных Штатов Америки. В 2014 году ряд банков, эмитентов международных платежных карт, не могли обслуживать своих клиентов, потому что американский Госдеп такое решение принял. Пострадали многие, я бы сказал, тысячи, а может быть, сотни тысяч граждан, клиенты соответствующих банков, которые никакого отношения по Крыму, Украине не имели. Чтобы больше таких случаев не было, было принято соответствующее законодательное решение, исходя из вопросов безопасности. Мы создали максимально благоприятные условия для работы международных платежных систем в России. Более того, лет пять назад были инициативы ограничить обработку транзакций международных платежных систем. Я в том числе выступал против этого, считаю, что нам нужна нормальная благоприятная среда, в которой могут работать и российские системы, и зарубежные. Но, к сожалению, практика показала, что мы были неправы. Решения, которые принимаются политиками, создают проблемы российским гражданам, поэтому было принято соответствующее решение. Это решение для того, чтобы защитить интересы россиян. Создание карты «Мир» – это расширение конкурентной среды. Этот инструмент может работать в России как карта «Мир», а за границей как карта «Виза» или «Мастеркард». Мы все эти механизмы предусмотрели, и время для того, чтобы подготовиться к реализации, было. Но тем не менее, как говорят у нас в России, зима всегда приходит неожиданно.

Я в том числе выступал против этого, считаю, что нам нужна нормальная благоприятная среда, в которой могут работать и российские системы, и зарубежные. Но, к сожалению, практика показала, что мы были неправы. Решения, которые принимаются политиками, создают проблемы российским гражданам, поэтому было принято соответствующее решение. Это решение для того, чтобы защитить интересы россиян. Создание карты «Мир» – это расширение конкурентной среды. Этот инструмент может работать в России как карта «Мир», а за границей как карта «Виза» или «Мастеркард». Мы все эти механизмы предусмотрели, и время для того, чтобы подготовиться к реализации, было. Но тем не менее, как говорят у нас в России, зима всегда приходит неожиданно.

Елена Рыковцева: Я ничего не поняла, как она страхует. Что значит, что она работает в России как карта «Мир», а за границей как «Виза» и «Мастер»?

Семен Новопрудский: В данном случае речь идет о том, что будут заключаться соглашения, чтобы человек имел возможность с картой «Мир» в России и равноправно с другой картой в мире.

Елена Рыковцева: Но это соглашение сегодня есть, завтра нет. Точно так же эти соглашения могут подпадать под любые санкции. От чего это страхует?

Семен Новопрудский: В том-то все и дело, что тут вступает в дело политическая риторика. Российские политики почему-то считают, что проблемы создали нам политики извне, а не мы свои проблемы создали, именно наши политические действия к этому привели. Господин Аксаков совершенно справедливо говорит, что расширяется конкуренция. Так вы и расширяйте конкуренцию. Мы же не заставляем людей по закону пользоваться картами «Виза», не заставляйте по закону пользоваться картами «Мир». Выпускайте карту «Мир», пусть банк их выпускает столько, сколько захочет, пусть продает их на равных условиях с картами «Виза» и «Мастер». Если банки смогут предложить такие условия по карте «Мир» – более дешевая система обслуживания, больше программ лояльности, больше бонусов, люди тогда сами будут покупать то, что им выгодно. Пусть это рынок решает, а не решают административным образом. В России до «Мира» были попытки создать национальные карты, просто не было карты, которая, условно говоря, была провозглашена национальной и главной. Я надеюсь, депутатам не придет в голову выводить из обращения те карты, которые существуют, они должны сохранить все свои функции, которые были.

Пусть это рынок решает, а не решают административным образом. В России до «Мира» были попытки создать национальные карты, просто не было карты, которая, условно говоря, была провозглашена национальной и главной. Я надеюсь, депутатам не придет в голову выводить из обращения те карты, которые существуют, они должны сохранить все свои функции, которые были.

Елена Рыковцева: Никто не отберет, естественно, прежнюю карту, но скажут, что теперь вы пенсию не сможете получать на эту карту, вы свою пенсию должны получать по системе «Мир». Они хотят ввести стопроцентную выплату зарплат, пенсий, бюджетникам и так далее по системе «Мир».

Семен Новопрудский: Это еще один аргумент, почему не надо это делать силой закона, а это надо делать посредством обычных рыночных механизмов. То есть не надо устанавливать жестких сроков законодательно и не надо давить с помощью законов на субъектов рынка и на людей. Надо всегда просчитывать тонкие нюансы. Если мы используем некоторые аргументы, что это наша реакция на политические события и мы защищаем граждан… Не надо защищать граждан так, чтобы создавать им геморрой, – вот это принципиальная вещь.

Если мы используем некоторые аргументы, что это наша реакция на политические события и мы защищаем граждан… Не надо защищать граждан так, чтобы создавать им геморрой, – вот это принципиальная вещь.

Елена Рыковцева: Послушаем, как откликнулся такой осторожный человек, как Гарегин Тосунян, президент Ассоциации банков.

Гарегин Тосунян: Никто не планирует резких движений. Речь идет исключительно о государственных, о бюджетных средствах, речь идет об определенном временном лаге, в течение которого бюджет в первую очередь отдает приоритет национальной платежной системе. Если говорить о стрессах, то мы стресс испытали, напомню, в 2014 году в марте, когда вдруг без каких бы то ни было оснований на два дня наши платежные карты приостановили операции. Я лично это очень болезненно воспринял. И в этом смысле, конечно же, мы должны сами себе задать вопрос, почему мы до 2014 года не задумались о том, что наряду с другими платежными системами должна быть национальная платежная система. Есть понятие еще национальные интересы. И я при всей конкурентности среды не хочу быть заложником каких-то возможных политических воздействий на меня, особенно когда речь идет о государственных средствах.

Есть понятие еще национальные интересы. И я при всей конкурентности среды не хочу быть заложником каких-то возможных политических воздействий на меня, особенно когда речь идет о государственных средствах.

Елена Рыковцева: Гарегин Тосунян абсолютно государственный человек, как будто он является разработчиком этого закона, говорит то же, что и думцы. Давайте послушаем Александра Щелканова – это банковский аналитик, который объясняет позицию банков, которые не хотят поддаваться этому нажиму.

Александр Щелканов: Вопрос, на кого лягут издержки, то есть именно затраты, а они ложатся полностью на банковский сектор. Понятно, что когда мы обязаны выпускать не тысячу карт, а 30 миллионов в рамках Сбербанка или Альфа-банка, то возникает именно возмущение и недовольство у ряда экономистов и банкиров в целом. Потому что в короткий срок реализовать, идея верная, отражает все национальные интересы, должны платежи внутри России ходить, иметь свою национальную систему платежных карт, но чтобы это сделать в одночасье – это требует, во-первых, затрат. Второй момент, то, о чем говорят и Федеральная антимонопольная служба, об ущемлении прав граждан. Потому что, скорее всего, карта «Мир» может стать второй или третьей, довесок к текущей карте. Задайтесь вопросом, откройте свой бумажник и посмотрите, какая карта у вас есть, скорее всего, это будет «Виза» или «Мастеркард», проще по удобству пользования той же карты «Мир».

Второй момент, то, о чем говорят и Федеральная антимонопольная служба, об ущемлении прав граждан. Потому что, скорее всего, карта «Мир» может стать второй или третьей, довесок к текущей карте. Задайтесь вопросом, откройте свой бумажник и посмотрите, какая карта у вас есть, скорее всего, это будет «Виза» или «Мастеркард», проще по удобству пользования той же карты «Мир».

Елена Рыковцева: Дорогостоящий довесок, который ляжет на плечи банков. Почему-то они должны за свой счет все это выпустить, какую-то карту, которая все равно в конце концов будет неполноценной, вы должны будете все время перекладывать на другую карту свои сбережения.

Семен Новопрудский: Люди, которые поддерживают силовой вариант, грубо говоря, внедрения карты «Мир», они мыслят категориями ситуации марта 2014 года, еще неправильно оценивая то, почему эта угроза возникла. Сейчас принципиально другая ситуация. Вообще очень странно пытаться мешать абстрактные представления о национальных интересах и конкретные технологические проблемы внедрения рыночного продукта. Мы прекрасно знаем, что такое нерыночные инструменты экономические, в Советском Союзе был дефицит товаров, у нас вводили талоны государственные на конкретные виды. Не надо превращать нормальный рыночный продукт, идея хорошая довольно хорошая реализация, все, что мы сделали в системе национальной платежной карты, то немногое, чем Россия может похвастать в том, что она что-то конструктивного сделала в экономике. Но зачем же тогда пытаться, исходя из каких-то политических соображений? Может быть, не приводить к такой политике, которая приводит к санкциям, опять же, мы надеемся, что Трамп отменит санкции, зачем тогда вообще подстраховываться. Давайте все время жить с таким настроением, что мы должны быть готовы к тому, что мы опять что-нибудь начудим, устроим какой-то пожар, нас начнут за это наказывать, а мы будем готовы, запасемся солью и спичками. Карта «Мир» – это продукт, который требует инфраструктуры и подготовки людей. На самом деле тот случай, когда надо завоевывать потребителя. Это не продукт, который внедряется молотком, кувалдой, ударом по башке, – это то, что должно быть органично.

Мы прекрасно знаем, что такое нерыночные инструменты экономические, в Советском Союзе был дефицит товаров, у нас вводили талоны государственные на конкретные виды. Не надо превращать нормальный рыночный продукт, идея хорошая довольно хорошая реализация, все, что мы сделали в системе национальной платежной карты, то немногое, чем Россия может похвастать в том, что она что-то конструктивного сделала в экономике. Но зачем же тогда пытаться, исходя из каких-то политических соображений? Может быть, не приводить к такой политике, которая приводит к санкциям, опять же, мы надеемся, что Трамп отменит санкции, зачем тогда вообще подстраховываться. Давайте все время жить с таким настроением, что мы должны быть готовы к тому, что мы опять что-нибудь начудим, устроим какой-то пожар, нас начнут за это наказывать, а мы будем готовы, запасемся солью и спичками. Карта «Мир» – это продукт, который требует инфраструктуры и подготовки людей. На самом деле тот случай, когда надо завоевывать потребителя. Это не продукт, который внедряется молотком, кувалдой, ударом по башке, – это то, что должно быть органично. Россияне должны пользоваться картой «Мир», потому что им это удобно и выгодно, потому что они этого хотят, а не потому что их заставили.

Россияне должны пользоваться картой «Мир», потому что им это удобно и выгодно, потому что они этого хотят, а не потому что их заставили.

Елена Рыковцева: И очень интересно, что они этого не хотят. Мы спросили в твиттере: хотели бы вы, чтобы в России были только свои платежные карты «Мир»? Нет – 84%, да – 16%. Давайте посмотрим опрос на улице, что говорят по этому поводу прохожие.

Елена Рыковцева: Мы также хотели поговорить о том парадоксе, который встает перед российской экономикой в связи с приходом Дональда Трампа на президентский пост, когда российские экономисты, чиновники начинают говорить о том, что подождите еще чуть-чуть и с нас снимут санкции, и мы заживем по-другому. Хотя все эти два года нас убеждали в том, что мы живем очень хорошо благодаря тому, что эти санкции есть. Давайте послушаем Игоря Шувалова, который только что выступил на Гайдаровском форуме, что он сказал по этому поводу.

Игорь Шувалов: Я к санкциям отношусь так, что это случилось в силу различных причин и ко мне это пришло как данность, точно так же, как принятое решение по контрсанкциям. Нам нужно с финансово-экономическим блоком правительства и с губернаторами просто из этого всего извлечь максимальные выгоды для экономики России. Контрсанкции, конечно, в определенной части значительно изменили ландшафт производства отдельных видов сырья, пищевой переработки и распространения через торговые сети. Но, наверное, пришло время понимать, что санкции скоро прекратят свое действие или контрсанкции. Во всяком случае, в моей работе мне и министру сельского хозяйства, и министру экономики, скорее всего, нужно исходить из того, что контрсанкции будут отменены. Даже если это не произойдет – это будет другая для нас задача, будем в ней как-то работать. Но это будет создавать долгосрочные проблемы, потому что все игроки на рынки сейчас уже привыкнут к таким ограничениями, и это очень плохо.

Елена Рыковцева: Как теперь быть с этим производителем, которому говорили, что санкции для него хорошо, чтобы он развивался, а теперь ему говорят, что санкции для тебя плохо, потому что у тебя нет конкуренции?

Семен Новопрудский: Понятно, что это все политическая риторика. Например, когда начали говорить после санкций, особенно после контрсанкций про импортозамещение, нет стран развитых, которые ставили бы себе публично задачу импортозамещения как цель, просто чтобы мы производили что-то у себя и не покупали. Есть задача другая: мы хотим у себя развить какие-то отрасли. Импортозамещение не должно быть реакцией на санкции или какой-то кампанией. Если мы хотим сделать так, чтобы у нас производили качественный сыр, качественную колбасу, еще что-то, создавайте условия. С другой стороны мы, несмотря на то что за время своих политических триумфов оказались выброшены из «Восьмерки», еще откуда-то, мы никогда не выходили из Всемирной торговой организации, мы пока должны придерживаться международных торговых правил. Если мы хотим быть открытой экономикой, а пользу открытой экономики российские граждане прекрасно понимают, никто из вменяемой части населения, в том числе далекий от каких-то экономических материй обыватель не выступает против свободного обмена валютой, не выступает против того, чтобы Россия в том числе покупала импортные товары. Даже у Северной Кореи есть импорт, хотя она уже семь лет не предоставляла статистику, но до этого предоставляла, ясно, что Северная Корея своими силами не обходится. Понятно, что так или иначе России желательно в силу даже ее размеров и политических амбиций жить как стране с открытой экономикой. Все без исключения и хорошего качества мы у себя не сможем производить никогда. Это не значит, что не нужно пытаться какие-то вещи делать. То есть нужно понимать, что нельзя вообще развивать экономику только в зависимости от того, какие у нас будут политические заскоки и какие у нас будут ожидания. Вообще нельзя ставить страну в зависимость от президента другой страны – это довольно нелепо.

Если мы хотим быть открытой экономикой, а пользу открытой экономики российские граждане прекрасно понимают, никто из вменяемой части населения, в том числе далекий от каких-то экономических материй обыватель не выступает против свободного обмена валютой, не выступает против того, чтобы Россия в том числе покупала импортные товары. Даже у Северной Кореи есть импорт, хотя она уже семь лет не предоставляла статистику, но до этого предоставляла, ясно, что Северная Корея своими силами не обходится. Понятно, что так или иначе России желательно в силу даже ее размеров и политических амбиций жить как стране с открытой экономикой. Все без исключения и хорошего качества мы у себя не сможем производить никогда. Это не значит, что не нужно пытаться какие-то вещи делать. То есть нужно понимать, что нельзя вообще развивать экономику только в зависимости от того, какие у нас будут политические заскоки и какие у нас будут ожидания. Вообще нельзя ставить страну в зависимость от президента другой страны – это довольно нелепо. Россия, как ни крути, входит в десятку лучших экономик мира по общему объему ВВП, все равно Россия – это крупная экономика. Даже с точки зрения разговоров о патриотизме достаточно странно, то мы вводили санкции в ответ на другие санкции, а теперь мы с замиранием сердца ждем, что президент другой страны отменит санкции, притом что он не может отменить европейские санкции, а только может отменить американские и то не все. Но главное, что мы же сами кроме всего прочего говорили, что эти санкции на нас не влияют.

Россия, как ни крути, входит в десятку лучших экономик мира по общему объему ВВП, все равно Россия – это крупная экономика. Даже с точки зрения разговоров о патриотизме достаточно странно, то мы вводили санкции в ответ на другие санкции, а теперь мы с замиранием сердца ждем, что президент другой страны отменит санкции, притом что он не может отменить европейские санкции, а только может отменить американские и то не все. Но главное, что мы же сами кроме всего прочего говорили, что эти санкции на нас не влияют.

Елена Рыковцева: А если влияют, то только в положительном ключе.

Семен Новопрудский: Все главные проблемы, которые есть в российской экономике, они, во-первых, до санкций начинались, в части, например, инвестиций в российскую экономику, они начали падать до санкций, до политических осложнений, которые возникли с 2014 года. Российская экономика резко замедляться начала до санкций. Другое дело, что санкции вместе с падением цен на нефть привели к тому, что с 2014 года в России уполовинился экспорт, в России примерно на 15-20% упали доходы населения за эти три года. И в России за эти три года мы потеряли примерно 5% ВВП. Это, вообще говоря, показатели страны, которая ведет не гибридную, а настоящую войну. То есть когда мы начинаем говорить по поводу наших невероятных успехов, наша ситуация в экономике – это сжатие, сжатие произошло.

И в России за эти три года мы потеряли примерно 5% ВВП. Это, вообще говоря, показатели страны, которая ведет не гибридную, а настоящую войну. То есть когда мы начинаем говорить по поводу наших невероятных успехов, наша ситуация в экономике – это сжатие, сжатие произошло.

Елена Рыковцева: Интересно, вы сказали про зависимость экономики от политики, я буквально сегодня разговаривала с гражданкой Молдавии, которая очень рассчитывает на то, что оживятся торговые отношения с Молдавией, потому что пришел пророссийский президент. И она говорит, что наконец-то Москва будет у нас снова покупать, может быть, снова появятся вино и овощи.

Семен Новопрудский: Политика на экономику очень сильно влияет, но экономика на политику точно влияет не меньше. Проводить политику, совершенно не опираясь на экономические возможности, долго невозможно.

Елена Рыковцева: Но она же должна быть более прагматичной. Нужно России молдавское вино или не нужно, причем здесь пророссийскость этого президента, казалось бы.

Семен Новопрудский: Вообще говоря, Россия торговлю политизирует очень давно, так же делают многие другие бывшие советские республики, потому что все они вышли из одной и той же политической культуры. Молдавия одна из беднейших постсоветских стран. Естественно, люди простые как смотрят, что если у нас хорошие будут отношения с Путиным, может быть, мы сможем торговать. Потому что когда были отношения плохие, Россия мстила тем, что ограничивала экспорт. Как только у кого-то с Россией отношения портятся, так тут же у нас выясняется, что эта страна поставляет отравленное вино, отравленный сыр и так далее.

Елена Рыковцева: И особенно мандарины. Семен, дело в том, что если не отменить голландский сыр по цене «Пошехонского», который производится в Московской области, то понятно, что люди придут и купят голландский сыр. Если не запретить те же бюджетные средства переводить через прежние платежные системы, зачем тогда эта карта «Мир», кто ее выберет. Поэтому они и начинают заниматься обязаловкой.

Поэтому они и начинают заниматься обязаловкой.

Семен Новопрудский: Государство, если хочет создать конкурентную систему, должно говорить: вот мы вам предлагаем очень выгодный товар, у него такие-то, такие-то выгоды. Если говорить про пример с сыром, когда мы вводили контрсанкции, была масса шуток, что мы страдаем без пармезана и хамона. И люди могли так шутить, потому что подавляющее большинство людей никакого пармезана и хамона не ело. Проблема России состоит в том, что большая страна по-прежнему в значительной мере не имеет доступа к открытой экономике, являясь формально открытой экономикой. Вы просто дайте возможность людям выбирать. Карта «Мир» не может сделать так, что если мы опять что-нибудь учудим, против нас не применят какие-то санкции, но внутри России мы уже эту проблему решили. Подавляющее большинство бюджетников, во-первых, никогда не бывало за границей и не будет там. Во-вторых, дайте возможность людям выбирать. Банки своего не упустят, если банки увидят выгоду в программах лояльности, которые карта «Мир» будет предлагать, в инфраструктуре, которая будет ее принимать, в цене обслуживания, они с радостью будут развивать ее, если они увидят, где они могут в этом заработать. Это совершенно нормальная постановка вопроса. Национальная система платежных карт в любой стране должна быть прежде всего коммерчески выгодной.

Это совершенно нормальная постановка вопроса. Национальная система платежных карт в любой стране должна быть прежде всего коммерчески выгодной.

Елена Рыковцева: Давайте вернемся к санкциям. Насколько я понимаю эту мечту затаенную Шувалова, она же состоит в том, а мы должны все время для себя разделять санкции и антисанкции, они мечтают снять эту епитимью, которую сами на себя наложили. Они мечтают о том, чтобы снять антисанкции, чтобы российское государство свободнее торговало, свободнее покупало. Он также сказал, что не ждите, старые партнеры, что мы к вам вернемся, мы будем выбирать новых. Но руки они хотят, очевидно, себе развязать.

Семен Новопрудский: Понятно, что, конечно, не правительство вводило санкции – это решение, которое принималось в Кремле, и даже не Дмитрий Анатольевич Медведев. Понятно, что это решение не правительства, правительство в России такие решения не принимает. С другой стороны, российская элита хочет, чтобы санкции сняли прежде всего с нее. Потому что понятно, что они увидели, что они перестали быть выездными в определенные страны, за их счетами следят так или иначе. Они перестали иметь возможность даже по сложным схемам, которые они делали, покупать активы. Если говорить про контрсанкции, это, конечно, была дикость с самого начала, их не надо было вводить, они в России разогнали продовольственную инфляцию. Да, есть люди, которые говорят, что они помогли развить сельскохозяйственное производство. Так давайте кредиты сельхозпроизводителям! Россия, когда торговалась по ВТО, она выторговала себе достаточно высокий уровень дотаций сельскому хозяйству. Кроме того, у нас есть одно из заблуждений, что сельское хозяйство в России лежит в грязи, развалено и совершенно ужасное. Сельское хозяйство в России все 2000-е годы прибыльно. Есть места, которые лежат в развале, но в целом сельское хозяйство в России одна из немногих отраслей, которая развивалась достаточно стабильно. Оно развивалось достаточно стабильно, даже несмотря на то, что были за это время и кризисы экономические, колебания цен на нефть. То есть сельское хозяйство в России не лежачее, не надо в этом смысле прибедняться. Понятно, что война санкций никому не нужна в идеале, но надо понимать, за что эти санкции введены, надо понимать, что у России есть прекрасные возможности свои контрсанкции отменить в любой момент, они вообще не имеют никакого экономического смысла фундаментального.

Елена Рыковцева: Они должны иметь какие-то основания, которые позволят им выйти с красивой миной.

Семен Новопрудский: Именно. Мы говорим про экономические основания.

Елена Рыковцева: Это как с войной с Турцией, вот воевали, воевали с Турцией до тех пор, пока не вытащили из них, даже каким-то образом переведя в удобной для себя форме, их извинения. Мы предъявляем извинения миру и говорим: мы прощаем Турцию, мы снова друзья, потому что они извинились. Так же с санкциями, им нужна какая-то пропагандистская основа.

Семен Новопрудский: При желании российская власть может изобрести фейковую пропагандистскую основу под что угодно. Кстати говоря, уровень доверия к телевизору, это дает некоторые надежды, падает в России. Но в целом, что россиянам ни скажи, большинство из них пока поверит. По крайней мере, рейтинг президента на это указывает. Так что в этом смысле проблем у России нет. Это можно, например, подать как жест доброй воли: вот пришел Трамп, а вот мы отменяем контрсанкции, и надеемся, что мы-то, умные, отменили, вы тем более должны сделать жест доброй воли.

Елена Рыковцева: Как с дипломатами: вы выслали дипломатов, а мы вас приглашаем на елку.

Семен Новопрудский: На самом деле, как это пропагандистски упаковать – задача вторая. Но главное понимать, когда российские чиновники говорили, что санкции нас мобилизовали, мы адаптировались, ничего страшного. Они нам нанесли ущерб, но фундаментально российская экономика могла падать и без санкций. Россия на самом деле все, что она делает последние три года, она пытается внешней политикой заместить отказ от решений собственных внутренних экономических проблем.

Елена Рыковцева: Правильно ли я вас понимаю, что если вспомнить по пунктам все санкции, которые были наложены, сейчас Европа их продлила, то главная движущая сила, которая управляет сейчас российскими чиновниками, которые хотят, чтобы их сняли, – это их собственные интересы, счета, их поездки?

Семен Новопрудский: Конечно. Российская власть привыкла, что она живет на два дома, будем откровенны, так или иначе, дети там учатся. Правительство у нас единственный европеец в последние годы, к великому сожалению, не в пушкинском смысле, а в другом смысле, оно единственный, кто живет по-европейски, еще, может быть, небольшое количество людей. Но при этом и для экономики это объективно принесет пользу, потому что у нас резко сжалась внешняя торговля, мы стали терять стремительно свою долю в мировой экономике. Очень интересная ситуация, что произошло с экспортом и импортом, как только стабилизировался рубль. Да, у нас продолжает падать экспорт и импорт по-прежнему, но за 2016 год экспорт упал на 20% по сравнению с гигантским падением в 2015 году, а импорт всего на 2%. То есть на самом деле, как только рубль стабилизировался, импорт опять начал резко наращиваться. Понятно, что субъектам импорта так или иначе выгодно завозить что-то в Россию. У нас экономика росла все последние годы благодаря тому, что был рост потребления, а последние три года мы имеем самый большой спад потребления.

Елена Рыковцева: Вы посмотрели эти дискуссии на Гайдаровском форуме, они очень обижены, что мы не вникаем в суть этих дискуссий, а увлекаемся какими-то экзотическими персонажами. Сегодня ректор Мао всем демократам бросил в лицо упрек, что подумаешь, пришел какой-то человек в шапочке, и вы устроили шум вокруг него. Толк, смысл в том, что они говорили на этом форуме, вы видите какой-нибудь для экономики? Давайте пойдем ему навстречу и обсудим, что они говорили.

Семен Новопрудский: Если бы на этом форуме прозвучало что-нибудь содержательное, что перебивало бы красоту шапочки и кожаной куртки, то люди бы это заметили. Кстати, люди заметили высказывание Шувалова, потому что он, кроме всего прочего, стал первым чиновником, который сказал, что эти санкции, может быть, будут отменены 31 декабря 2017 года.

Елена Рыковцева: Антисанкции.

Семен Новопрудский: Он так высказался, что непонятно, про какие санкции идет речь.

Елена Рыковцева: Он же не может расписаться за чужие санкции, он может только за свои.

Семен Новопрудский: Я думаю, что Шувалов вряд ли импровизирует, это все равно попытка прощупывать почву. Потому что я совершенно не исключаю того, что, может быть, в надежде договориться с Трампом и понимая состояние российской экономики, может быть, кому-то в голову в России придет убедить президента отменить контрсанкции первыми. Это может быть предвыборным ходом, если вдруг одной из тем предвыборной кампании станет то, что Россия уже одержала все геополитические победы, какие только возможны, теперь мы начинаем развиваться, а чтобы развиваться, конечно, лучше не иметь хотя бы вериг, которые мы сами на свою экономику, на ноги своей экономики приковали. Так что как раз такой вариант полностью не могу исключить. Но понятно, что Гайдаровский форум, все крупные форумы российские экономические последние бессодержательные, понятно, почему они бессодержательные. По-моему, Иван Давыдов совершенно правильную вещь написал, что Чубайс и Греф рассуждали о таких важных вещах, как ветровая энергия, замена персонала роботами, но никто не говорил о таких неважных вещах, как судебная система в России, российская внешняя политика. Потому что понятно, что все, что происходит в российской экономике, – это рукотворный кризис, устроенный российской политикой. Если российская политика не будет меняться в сторону открытости миру, договоренностей и компромиссам по тем ключевым горячим точкам, где мы ведем сейчас войны, если этой перемены не произойдет, то ни отмены санкций, ни доброй воли Трампа. Хотя я не знаю, что такое добрая воля Трампа. Вообще удивительно, что кроме того, что мы надеемся почему-то на президента другой страны, одни слова Трампа считаем, что так и будет, а другие слова Трампа считаем, что так не будет. Трамп почему и пугает мир, потому что никто не знает, какие из своих слов он примет за свои и будет действовать сообразно им.

Елена Рыковцева: Дело в том, что слова отфильтровываются. Есть такой имидж Трампа, они его выбрали, они придумали своего Трампа, они верят в то, что они его выбрали, и хотят, чтобы он был такой, все ненужное отбрасывается, все нужно оставляется. Сегодня в «Блумберг», насколько я понимаю, статья, которая говорит о том, что вроде бы начинает наступать разочарование в этой придуманной модели.

Семен Новопрудский: В том-то все и дело, что сколько бы мы ни жили в вымышленном мире, к сожалению, так все устроено обычно, что если мы постоянно сочиняем некоторый мир, то в него начинают верить сами сочинители. Обычно такие конструкции завораживают и могут втянуть в себя. С другой стороны, рациональных оснований у Трампа, чтобы какую-то особую политику по отношении к России проводить, нет. Понятно, что можно гадать, что любой шаг навстречу России, сразу будут разговоры, что он марионетка России. Любой шаг против России – он боится быть марионеткой России. Находить задним числом объяснение любому его шагу и в США, и в России легко можно будет. Что он будет реально делать, не очень понятно. Но главное, что никакой его шаг не решает наших проблем. Вот это важно понимать.

Елена Рыковцева: И совершенно никаких гарантий. Я даже представить себе не могу, чтобы Дональд Трамп объявлял или настаивал, ставил вопрос перед Конгрессом об отмене санкций без тех шагов, которых ждет Америка от России.

Семен Новопрудский: Некоторые санкции он может отменить росчерком пера. Но тогда его, конечно, спросят.

Елена Рыковцева: Они же были наложены не просто так, а в наказание за некоторые шаги, которые совершала Россия.

Семен Новопрудский: Уже часть российских простодушных депутатов и сенаторов очень возмутились, когда Трамп в одном из интервью сказал, что он будет предлагать России ядерное разоружение. Ядерный шантаж стал одной из ключевых фишек российской внешней политики последних двух, по крайней мере, лет. Мы не хотим ядерного разоружения, будем откровенны. Не очень понятно в логике, в которой сейчас принято говорить, он бизнесмен, значит, он будет торговаться. А что мы, собственно, можем предложить взамен? Для Трампа Россия вообще не приоритет. Если он вдруг начнет реализовывать свою программу, которая довольно затруднительна, кстати говоря, у него есть масса препятствий и главное препятствие, на мой взгляд, не то, что его обвиняют в связях с Россией, а то, что он приходит во власть с рейтингом 40%. Президент с рейтингом 40% на входе – это абсолютный антирекорд. При этом у Обамы уходящего рейтинг 60%. Если вдруг Трамп резко начнет делать все наоборот по сравнению с Обамой – это может привести к тому, что и так уже есть букмекеры, которые принимают ставки на его импичмент. Для того, чтобы ему сохраниться, а он очень хочет на второй срок, уже даже придумал слоган своей кампании 2020 года «Сохраним Америку великой». Если он хочет хотя бы первый срок провести в Белом доме, ему надо будет так или иначе какие-то свои слова начать соизмерять с мнениями других людей и решать, что ему выгодно. Россия точно совершенно не является в его программе приоритетом. И у него довольно мало шансов сделать что-то в пользу России. Но главное, что бы он даже ни сделал в пользу России, нет такого шага, который бы избавил нас от своих собственных экономических проблем. Это наши проблемы.

Елена Рыковцева: Но при этом мы с вами видим надежды и радость от того, что он пришел к власти. Если коротко, одним словом, они чего от него ждут, они на что реально надеются? Какие-то они на него возлагают безумные надежды и мечты.

Семен Новопрудский: Они надеются, что он отменит санкции, и это будет подано как окончательный политический триумф России – Америка прозрела. Они надеются на то, что они смогут легитимировать результаты своей внутренней и внешней политики последних трех лет с помощью Трампа.

Елена Рыковцева: И опять же их интересует собственное благополучие, собственные счета, собственные виллы.

Семен Новопрудский: Это ключевой интерес всего российского чиновничества, верхнего чиновничества совершенно точно.

Елена Рыковцева: Мы будем с огромным интересом следить за тем, как будут развиваться эти события.

Как это работает. Банковская карта «Мир» в Воронеже. Последние свежие новости Воронежа и области

Воронежские бюджетники и пенсионеры начнут получать банковские карты разработанной в России платежной системы «Мир» с 1 июля 2017 года. Всех бюджетников переведут на «Мир» в обязательном порядке до 1 июля 2018 года.

По данным Центробанка на 19 июня 2017 года, в Воронежской области выпущено более 65 тыс. карт «Мир». Из 65 кредитных организаций, работающих в регионе, 29 проводят операции с использованием этого платежного инструмента. К приему карт «Мир» готово 96% банкоматов и 85% платежных терминалов.

В чем отличие «Мира» от привычных карт и можно ли отказаться от получения – в материале РИА «Воронеж», подготовленном с воронежским отделением ЦБ РФ.

Что такое карта «Мир»?

«Мир» – это национальная система платежных карт (НСПК). Программное обеспечение и платежное приложение для «Мира» разработали в России в 2014 году. Работоспособность НСПК не зависит от внешних политических и экономических факторов. Все операции по карте обрабатываются внутри страны.

– Важная задача – обеспечить суверенность финансов Российской Федерации в случае непредвиденных форс-мажорных обстоятельств мировой финансовой системы, чтобы мы могли продолжать у себя внутри страны спокойно работать и использовать современные методы платежей, – заявил губернатор Воронежской области Алексей Гордеев в ходе еженедельного оперативного совещания в понедельник, 19 июня.

Чем «Мир» отличается от других карт?

С точки зрения потребителя «Мир» не отличается от других видов банковских карт. «Мир» позволяет выполнить привычные действия: снять наличные, оплатить покупки (в том числе в интернете), перевести деньги с карты на карту, в том числе на карты других платежных систем. Все операции в сети защищены технологией MirAccept, которую разработали отечественные специалисты.

Технологические возможности карты «Мир» позволяют наделить ее дополнительными опциями. При вводе тех или иных функций разработчики учтут потребности и особенности конкретного региона России.

Какие банкоматы будут принимать карту «Мир»?

По федеральному законодательству все банки страны до 1 июля 2017 года должны обзавестись банкоматами и POS-терминалами (портативное устройство для оплаты услуг банковской карты), способными принимать и обслуживать карты «Мир». По данным Центробанка, к приему новых отечественных карт готова почти вся банкоматная сеть России. Все крупнейшие торговые сети принимают к оплате карту «Мир».

Действует ли «Мир» за границей?

Карту «Мир» можно использовать за рубежом. Такую возможность дают ко-бейджинговые проекты – выпуск совместных карт с международными платежными системами. Такие карты в России работают по правилам платежной системы «Мир», а за рубежом – по правилам другой платежной системы. Сейчас банки выпускают карты «Мир»-Maestro, «Мир»-JCB, «Мир»-AmEx и «Мир»-UnionPay.

НСПК ведет переговоры с популярными у отечественных туристов странами (Таиланд, Вьетнам, Турция, ОАЭ, Чехия, Испания), чтобы россияне смогли использовать «Мир» на отдыхе.

Кто должен перейти на карту «Мир»?

С 1 мая 2017 года вступил в силу федеральный закон № 88, который обязывает банки использовать только национальные платежные инструменты при осуществлении операций по счетам физлиц, получающих выплаты из бюджета РФ или государственных внебюджетных фондов. То есть зарплаты бюджетникам, пенсии и стипендии теперь должны перечисляться на карту «Мир».

Переход на НСПК будет поэтапным. С 1 июля 2017 года карты «Мир» начнут выдавать тем, кто устраивается на работу в госучреждения или выходит на пенсию. Всех бюджетников планируют перевести на «Мир» до 1 июля 2018 года. Менять карты пенсионерам будут постепенно – по мере истечения срока действия существующих карт. Этот процесс завершится до 1 июля 2020 года.

Требования к банкам о предоставлении клиентам-бюджетникам карт «Мир» затрагивает только сферу бюджетных выплат, в отношении которых государство имеет право определять порядок их получения. Такие требования не ограничивают конкуренцию между банками.

Можно ли отказаться от получения «Мира»?

Получать зарплату или пенсию можно и без оформления карты «Мир», так как деньги приходят не на карту, а на банковский счет. Бюджетные деньги могут перечисляться на счет, к которому не привязана карта. В этом случае придется приходить в банк и снимать деньги, предъявляя паспорт. Если вы хотите пользоваться именно картой, то придется получать «Мир».

Сколько стоит оформление карты «Мир»?

Цена получения и обслуживания карты зависит от многих факторов: типа карты, набора дополнительных услуг, а также от того, выдается она индивидуально или в рамках зарплатного проекта. Если учесть, что тарифы НСПК ниже тарифов международных платежных систем, стоимость обслуживания «Мира» не должна превышать обычные расходы на обслуживание карт других платежных систем. Для пенсионеров оформление и обслуживание карты будут бесплатными.

Где получить карту «Мир»?

Карту «Мир» выдают 85 российских банков. В их число входят как крупные, так и небольшие финансовые организации. С полным списком банков можно ознакомиться на сайте платежной системы.

Банки предлагают клиентам широкую линейку карт – от базовых до премиальных. Можно оформить как классическую дебетовую карточку, так и различные варианты кредиток.

Заметили ошибку? Выделите ее мышью и нажмите Ctrl+Enter

Карты «Мир» станет возможным добавлять в сервис Apple Pay

Уже с конца апреля банки смогут привязывать их к сервису бесконтактной оплаты со смартфона. Увеличивает ли успешная договоренность с Apple шансы на то, что картами «Мир» можно будет расплачиваться за рубежом?

Фото: Frank May/РА/ТАССС 27 апреля у банков появится возможность подключать карты «Мир» к сервису бесконтактной оплаты со смартфона Apple Pay. Об этом сообщает РБК, со ссылкой на бюллетень, разосланный банкам национальной платежной системой.

На карты «Мир» получают зарплаты бюджетники. Их уже можно подключить к мобильным платежным сервисам Mir Pay и Samsung Pay. Как отмечается в бюллетене, «Мир» сам будет устанавливать для своих клиентов срок, когда они смогут привязать карты к кошельку Apple.

Россия — вторая страна мира по количеству пользователей Apple Pay. Первое место занимает США, на третьем — Великобритания. Увеличивает ли успешная договоренность с Apple шансы на то, что картами «Мир» можно будет расплачиваться за рубежом? Комментирует председатель совета Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов:

— Основная причина в том, что у Samsung более открытая экосистема и она туда пускает гораздо более охотно различных игроков и различные платежные инструменты. У Apple гораздо более закрытая система, она гораздо большую часть платежного функционала поддерживает внутри себя. Поэтому там жестче относятся к тому, кого пускать и кого не пускать, эти переговоры всегда более тяжелые.

— Раз карту признал Apple, стоит ли нам ждать оплату «Миром» за границей?

— Это чуть-чуть несвязанные вещи, потому что Apple дает возможность вместо пластиковой карты в торговой точке расплачиваться телефоном. А если торговая точка принимает «Мир», она как принимала его в пластике, так она будет принимать его в телефоне. Если она его не принимала, как в большинстве зарубежных стран, то она его не будет принимать. И в этом смысле так быстро ничего не изменится, это более долгая история, она чуть-чуть про другое.

Национальная платежная система «Мир» была создана летом 2014 года после того, как международные системы Visa и Mastercard прекратили обслуживание карт нескольких российских банков, попавших под западные санкции. По данным системы «Мир», представленным в декабре, доля карт по итогам третьего квартала достигла 23% по объему операций и 29% по объему эмиссии.

Добавить BFM.ru в ваши источники новостей?

В Apple Pay добавят карты «Мир»

Национальная платежная система (ПС) «Мир» предоставит банкам возможность привязать карты «Мир» к сервису безналичной оплаты смартфоном Apple Pay. Об этом сообщает РБК со ссылкой на бюллетень, отправленный кредитным организациям.

В Apple Pay добавят карты «Мир»

Екатерина КочкинаРазрешение вступит в силу 27 апреля. При этом «каждый банк сам будет устанавливать для своих клиентов срок, когда они смогут привязать карты «Мир» к кошельку Apple», говорится в документе.

«Мы работаем над внедрением Apple Pay для наших клиентов. Больше подробностей сообщим позже», — прокомментировал представитель оператора «Мира».

Большинство банков планируют предоставить новый сервис клиентам, как только технология будет запущена. В частности, такое намерение подтвердили «Газпромбанк» и ВТБ.

«Документ Национальной системы платежных карт не содержит жестких требований по датам подключения карт «Мир» к сервису Apple Pay. Каждый банк совместно с системой выбирает для себя комфортные сроки запуска. В ПСБ работы по подключению к сервису согласованы и идут по намеченному плану», — заявили в «Промсвязьбанке».

В правлении Национального платежного совета не ожидают взрывного роста числа держателей карты «Мир» после запуска нового сервиса. Однако там отмечают, что российская ПС станет более конкурентоспособной по отношению к международным Visa и Mastercard.

«Apple Pay может повысить число активных пользователей карты «Мир», которые перестанут переводить средства на другие карты, а также привлечет новых пользователей — владельцев iPhone, для которых наличие поддержки Apple Pay являлось критически важным», — отметила глава правления Алла Обаева.

На данный момент карты «Мир» можно подключить к мобильным сервисам Mir Pay и Samsung Pay. Еще один сервис безналичной оплаты через смартфон — Google Pay — пока недоступен держателям национальных карт.

Apple Pay был запущен в России в 2016 году. В 2020 году Россия вышла на второе, после США, место в мире по количеству пользователей данного сервиса бесконтактной оплаты.

Национальная система платежных карт (НСПК) была создана в 2014 году. Она обслуживает банковские платежи в России. ПС была запущена, так как Visa и Mastercard перестали принимать карты банков, попавших под западные санкции из-за присоединения Крыма.

По действующему в России законодательству, на карты «Мир» перечисляются все выплаты из бюджета страны.

Первые национальные карты были выпущены в конце 2015 года. По данным НСПК, на 1 января 2020 года число выданных жителям страны карт «Мир» составило около 95 млн штук. В прошлом году их доля в общем количестве банковских карт россиян составила 30,6%, по объемам транзакций — 24%, сообщил коммерческий директор НСПК Дмитрий Бувин.

Помимо России, карты «Мир» принимаются еще в 10 странах: государствах СНГ, Турции и Вьетнаме.

Фото: Fixazh / Shutterstock

UnionPay International

Поскольку приближается Новый год, UnionPay представил свои новогодние предложения. При совершении покупок с помощью UnionPay потребители могут пользоваться различными скидками как у китайских продавцов, так и у почти 1000 крупных зарубежных розничных продавцов электронной коммерции.Кампания по закупкам за границей — это небольшая часть усилий UnionPay International (UPI), направленных на постоянную оптимизацию платежных услуг, удовлетворение покупательских потребностей держателей карт UnionPay в трудные времена и дальнейшее ускорение восстановления глобального потребительского рынка.Большое количество международных продавцов электронной коммерции присоединились к сети приема UnionPay в этом году, что увеличило общее количество онлайн-продавцов UnionPay до более чем 20 миллионов в более чем 200 странах и регионах. Кроме того, UPI работает над расширением вариантов использования ежедневных покупок и предлагает удобные платежные инструменты, которые позволят держателям карт быть спокойными при совершении платежей.

Переход к онлайн-транзакциям, выгодный как для продавцов, так и для клиентов

В разгар пандемии COVID-19 отрасли во всем мире, включая туризм и авиацию, остановились.Это приводит к проблемам, например, с привлечением клиентов для продавцов и ограничением возможностей покупки для потребителей. Поэтому UPI сотрудничает с различными игроками отрасли и привлекает больше онлайн-продавцов в таких секторах, как доставка еды, бакалея, розничная торговля, оплата обучения и цифровые развлечения, чтобы переносить больше транзакций в Интернет. В этом году UPI продемонстрировал рост транзакций электронной торговли почти на 10% по сравнению с аналогичным периодом прошлого года. Особенно быстро расширяются торговцы, которые обслуживают повседневные нужды.Например, в Австралии, где базируется большая китайская община с жителями и студентами, транзакции UnionPay по доставке продуктов питания увеличились вдвое по сравнению с прошлым годом.

UPI также запустила сервис UnionPay PayByLink, используя свои сильные стороны в области технологий и продуктов. Мелкие и мелкие продавцы теперь могут предоставлять своим клиентам услугу онлайн-платежей UnionPay с помощью таких средств, как SMS и электронная почта, без необходимости открывать магазины на платформах электронной коммерции. В настоящее время эта услуга доступна более чем у 100 продавцов на таких рынках, как Гонконг, Таиланд и европейские рынки.

Недавнее исследование, проведенное в Германии, показывает, что более половины респондентов предпочитают делать покупки в новогодние праздники в Интернете. Таким образом, UPI предлагает 10% мгновенные скидки на трансграничных платформах электронной коммерции в 11 странах и регионах, включая Гонконг, Макао, Японию, США, Канаду и Юго-Восточную Азию, что еще больше повысит качество обслуживания клиентов при совершении новогодних покупок. . В акции принимают участие известные платформы, включая Farfetch, Mytheresa и iHerb.

Оптимизированные платежные услуги для обеспечения безопасности платежей

Поскольку в этом году количество поездок за границу достигло нового минимума, UPI постоянно расширяет свои возможности по обслуживанию местных жителей. На данный момент сеть приема UnionPay распространилась на 179 стран и регионов, почти половина из которых принимает мобильные платежи UnionPay. UPI продолжает разрабатывать варианты использования в повседневных покупках, общественном транспорте и оплате обучения. Например, сделки в супермаркетах выросли на 50%.

Платежные продукты UnionPay становятся все более доступными и разнообразными за пределами материкового Китая. В настоящее время выпущено 145 миллионов карт UnionPay в 62 странах и регионах за пределами материкового Китая, и реализовано 90 электронных кошельков на базе UnionPay. За первые 10 месяцев этого года объем транзакций по картам UnionPay, выпущенным за рубежом, вырос на 6%.

С наступлением нового года большое количество известных супермаркетов в Италии, Испании, Австралии, Новой Зеландии и многих других странах предлагают эксклюзивные скидки для держателей карт UnionPay.В Макао, Таиланде, Сингапуре и других местах, где был достигнут прогресс в сдерживании вируса, UPI сотрудничает с местными туристическими бюро, финансовыми учреждениями, торговцами и другими участниками рынка, чтобы представить новогодние предложения. Держатели карт UnionPay в этих регионах могут пользоваться широким спектром скидок и преимуществ при покупках и ресторанах.

Green Financial Services

Счет для траты и сбережений Aspiration — это счета для управления денежными средствами, предлагаемые через Aspiration Financial, LLC, зарегистрированного брокера-дилера и члена FINRA / SIPC.Учетную запись сохранения устремлений можно открыть отдельно, не открывая счет расходов на стремление. Филиал, Aspiration Fund Adviser, LLC, является инвестиционным консультантом, зарегистрированным SEC. Партнерская организация Make Earth Green Again, LLC предлагает автономную услугу «Посади свои изменения». Филиал, ООО «Аспирация Кард Сервисиз», предлагает кредитные услуги. Aspiration Financial, LLC, Aspiration Fund Adviser, LLC, Make Earth Green Again, LLC и Aspiration Card Services, LLC являются дочерними компаниями, находящимися в полной собственности Aspiration Partners, Inc.(собирательно «Стремление»). Компания Aspiration обязуется жертвовать 10% нашей прибыли на благотворительность. Стремление — это не банк.

Aspiration’s Pay What Is Fair и плата за услуги. Дебетовые карты Aspiration выпускаются Coastal Community Bank, членом FDIC, в соответствии с лицензией Mastercard International Incorporated. В рамках программы застрахованных банковских вкладов застрахованных денежных средств остатки денежных средств на счетах расходов и сбережений поступают в одно или несколько депозитных учреждений, застрахованных FDIC (каждое из которых является «банком»), на сумму до 246 500 долларов на банк.При наличии десяти банков депозиты застрахованы FDIC на сумму до 2,46 миллиона долларов на каждого вкладчика. Посетите fdic.gov. Вы несете ответственность за мониторинг своих вкладов в каждом банке, чтобы определить доступное страховое покрытие FDIC. Банки программы устремления. Локатор банкоматов Allpoint от компании Aspiration. Годовая процентная доходность (APY) учетной записи Aspiration Save Account до 1,00% с 20-кратной национальной ставкой является переменной, может изменяться и доступна только клиентам, зарегистрированным в Aspiration Plus, после выполнения условий.Условия и FAQ. Программа возврата денежных средств Aspiration может быть изменена в любое время и без предварительного уведомления, включая отмену вознаграждений за злоупотребления, мошенничество и другую незаконную деятельность. Вознаграждения Cash Back обычно зачисляются в первый день каждого календарного месяца. Для получения дополнительных сведений о кэшбэке нажмите здесь и здесь. Под «большими банками» понимаются крупнейшие банки-депозитарии потребителей в стране, и их методы ведения банковского дела, разрушающие климат, основаны на Отчетной карте RAN.org «Банковская деятельность в связи с изменением климата — 2020».Установите свои условия изменения. Информация о защите планеты. Показатели измерения воздействия при аспирации («AIM»). Информация о Редвуде. Aspiration не предлагает и не предоставляет инвестиционных, финансовых, налоговых или юридических консультаций. Инвестирование сопряжено с риском, включая потерю стоимости, и нет никакой гарантии, что какие-либо инвестиции достигнут своих целей, принесут прибыль или позволят избежать убытков. Прежде чем вкладывать деньги, подумайте о своей личной ситуации. Этот сайт предназначен только для жителей США.

Требование «сэкономить до 300 долларов и более» основано на модели Aspiration «Плати по справедливости», в которой все дополнительные услуги предоставляются по себестоимости по сравнению со средним по стране ежемесячным платежом за обслуживание, установленным в традиционных финансовых учреждениях, который составляет 9 долларов.60 долларов в месяц, плюс средняя стоимость использования банкоматов, средняя комиссия оператора банкомата 3,00 доллара, средняя плата за несетевой банкомат 2,50 доллара и 5,00 долларов плюс процент для международных банкоматов, в сочетании с различными другими услугами, такими как отправка и получение переводов, 15–45 долларов выпуск чеков на сумму до 26 долларов за книгу и обработка транзакций ACH от 0,20 до 1,50 доллара за ACH. Эти сборы складываются для традиционных клиентов банка, но с Aspiration мы даем клиентам возможность выбирать свои собственные сборы, одновременно предоставляя дополнительные услуги по цене, возможности возврата денег, доступ к процентам и бесплатный доступ к более чем 55000+ банкоматов Allpoint.

© Copyright 2020 Aspiration Partners, Inc.

Чем занимается Amazon в сфере финансовых услуг и финансовых технологий

От платежей до кредитования, страхования и текущих счетов — Amazon атакует финансовые услуги со всех сторон, не претендуя на роль обычного банка. В этом отчете мы разберем, что он делает для поддержки продавцов и потребителей, от терминалов для безналичных платежей до медицинского страхования для продавцов в Индии.

В 2017 году генеральный партнер Andreessen Horowitz Алекс Рэмпелл сказал, что из всех технологических гигантов, которые могут сделать крупный шаг в сфере финансовых услуг,

«Amazon — самый грозный . Если Amazon сможет обеспечить вам выплаты с меньшим долгом или открыть банковский счет, вы купите больше товаров на Amazon ».

Несмотря на то, что ожидание погружения Amazon в банковское дело строится каждый год, важно сначала понять существующую стратегию Amazon в области финансовых услуг — что Amazon запустила и создала, куда компания инвестирует и что недавние продукты говорят нам о будущих амбициях Amazon.

Основываясь на наших выводах, трудно утверждать, что Amazon строит банк следующего поколения.Но очевидно, что компания по-прежнему очень сосредоточена на создании продуктов финансовых услуг, которые поддерживают ее основную стратегическую цель: расширение участия в экосистеме Amazon.

В результате компания создала и запустила инструменты, которые направлены на:

- Увеличьте количество продавцов на Amazon и дайте возможность каждому продавать больше.

- Увеличьте количество клиентов на Amazon и дайте возможность каждому покупателю тратить больше.

- Уменьшите любые трения при покупке / продаже.

Параллельно Amazon осуществила несколько инвестиций в финансовые технологии, в основном на международных рынках (в том числе в Индии и Мексике), где партнеры могут помочь в достижении основной стратегической цели Amazon.

В совокупности эти решения по разработке продуктов и инвестициям показывают, что Amazon не строит традиционный банк, который обслуживает всех. Вместо этого Amazon взяла основные компоненты современного банковского обслуживания и адаптировала их для удовлетворения потребностей клиентов Amazon (как продавцов, так и потребителей).

В некотором смысле Amazon строит банк для себя — и это может быть даже более убедительным событием, чем запуск компании депозитного банка.

В этом отчете собрано все, что мы знаем о набеге Amazon на банковское дело, финансовые услуги и финтех. Мы будем обновлять этот бриф на постоянной основе по мере выпуска более актуальных данных, инвестиций, новостей и продуктов.

Содержание:- Продуктовая стратегия Amazon

2. Рыночная стратегия за пределами США

3. Слухи: что Amazon будет делать дальше?

4. Заключительные мысли

Стратегия продукта: Amazon берет на себя финансовые услуги

Amazon известен тем, что делит ставки перед тем, как пойти ва-банк на новый продукт, и сфера финансовых услуг не исключение. Путем проб и ошибок компания установила ключевые финансовые принципы — платежи, денежные вклады и кредитование.Как мы рассмотрим ниже, все они связаны с более широкими стратегиями роста и развития продукта Amazon.

Amazon Payments

За последние несколько лет Amazon активно инвестировал в платежную инфраструктуру и услуги. Это неудивительно, учитывая, что платежный опыт так близок к основному бизнесу Amazon в области электронной коммерции. Сделать платежи более экономичными для Amazon и удобными для клиентов — ключевой приоритет.

Сегодня Amazon Pay превратился в цифровой кошелек для клиентов и платежную сеть как для онлайн, так и для обычных продавцов.С 2019 года Amazon инвестировал в растущую торговую площадку Amazon Pay, в том числе заключил партнерство с банком-эквайером Worldpay.

В то время как Amazon Pay является последней версией компании в области платежей, Amazon экспериментирует с платежными функциями уже более десяти лет. Ниже приведены основные этапы развития Amazon Pay:

.Первый известный платежный продукт Amazon, Pay with Amazon, был запущен в 2007 году. В том же году компания приобрела TextPayMe, мобильную службу P2P, которая была повторно запущена как Amazon Webpay в 2011 году.

Webpay не смог привлечь внимание пользователей и был закрыт в 2014 году, в отличие от запущенного Venmo (ныне являющегося частью конкурирующего платежного процессора PayPal). Вполне вероятно, что Amazon слишком рано начал проводить P2P-платежи.

В 2007 году компания также инвестировала в Bill Me Later (fka I4 Commerce). Bill Me Later была одной из первых платежных платформ финтех на рынке и дала крупным ритейлерам возможность предлагать гибкие программы финансирования. Хотя Bill Me Later был куплен PayPal в 2008 году, Amazon по-прежнему уделяла особое внимание снижению трения при оплате для клиентов.

За последние несколько лет Amazon использовала различные методы для улучшения своего платежного опыта, в том числе запуск цифровых кошельков через Amazon Pay, привлечение технических специалистов из неудачного стартапа мобильных платежей GoPago, создание множества собственных технологий и совсем недавно открытие партнерства с торговыми эквайерами за пределами торговой площадки Amazon.

Сегодняшняя итерация — это Amazon Pay, цифровой кошелек для клиентов и платежная сеть как для онлайн, так и для обычных продавцов и покупателей.

Тяга / метрики:Платежи не только служат основным клиентам Amazon, но и являются привлекательной статьей дохода, если задуматься о масштабах платежного рынка. Одни только комиссии за свайп составляют 90 миллиардов долларов в год для банков, карточных сетей, таких как Visa, и платежных систем, таких как Stripe.

Amazon ищет способы привлечь продавцов в сеть Amazon Pay, помимо экспериментов с комиссией за считывание. Компания объявила, что передаст специальную экономию на картах, которую Amazon получает от карточных сетей (из-за объема покупок, которые они могут гарантировать), розничным торговцам, использующим Amazon Pay.Использование масштаба и конкуренция за вознаграждение — это классическая стратегия привлечения клиентов, используемая Amazon.

И хотя компания известна своей секретностью в отношении отчетности о росте клиентов и бизнес-показателях , , она сообщила, что в первом квартале 2017 года у Amazon Pay было 300 миллионов клиентов в 170 странах. Платежи, совершаемые с помощью Amazon Pay, резко выросли после расширения услуг в новых географических регионах — Франции, Италии и Испании — и в новых вертикалях, включая государственные платежи, путешествия, страхование, развлечения и благотворительные пожертвования.

Однако Amazon допустила некоторые ошибки с Amazon Pay. Самым известным провалом был Amazon Local Register. Благодаря талантам, приобретенным у GoPago, в августе 2014 года Amazon запустила Amazon Local Register, кард-ридер для малого и среднего бизнеса (SMB). В то время компания взимала конкурентоспособные ставки (на целый процент ниже, чем Square). Каждый ридер стоил 10 долларов и казался серьезным конкурентом читателям PayPal и Square.

Но в октябре 2015 года компания объявила о закрытии.Несмотря на более низкие комиссионные сборы, компании не удалось добиться достаточной поддержки со стороны продавцов, которые опасались предоставлять Amazon подробные данные о своих бизнес-операциях в целом.

В конце концов, Amazon запустила кнопку «Оплатить через Amazon» для мобильных устройств и создала команду, цель которой — расширить возможности платежей в Интернете и в приложениях.

Чтобы возглавить эту команду, Amazon наняла бывшего сотрудника PayPal Патрика Готье. Что касается неудачных платежных проектов, Готье сказал:

«Чего люди никогда не осознают или по-настоящему не понимают об Amazon, так это того, что часть рецепта успеха — это смелость пробовать то, что вы понятия не имеете, добьется успеха или нет, и если вы думаете, что имеете представление о том, как добиться успеха … ты попробуй еще раз.”

Будущие разработки:

Интеграция вне рынка: переход от электронной коммерции к омниканальности

В марте 2019 года Amazon объявила об интеграции с Worldpay, который выступает в качестве внутреннего посредника между банками и компаниями, выпускающими кредитные карты, и является одним из крупнейших платежных процессоров в мире.

Это заметный поворот от стратегии Amazon в области интеллектуальной собственности, которая заключалась в создании, патентовании и сохранении собственных технологий для поддержки рынка Amazon.Однако, учитывая философию Amazon, ориентированную на клиента, «первого дня», главный приоритет Amazon Pay — это сокращение трения, связанного с оплатой, когда клиенты покупают товары и услуги, а продавцы — продают больше. Это также вторая попытка наладить распространение среди продавцов, начавшаяся там, где Amazon Local Register не завоевал доверие.

Для этого Amazon Pay создала редкий независимый домен и расширяется от электронной коммерции до омниканальности — через Интернет, мобильные устройства и устройства Интернета вещей.

Что это может значить для Amazon?

Партнерство имеет большое значение, так как оно позволяет представить кнопку быстрой оплаты Amazon перед миллионами потребителей и стимулировать распространение среди продавцов.

На момент заключения сделки Worldpay обработал более 40 млрд транзакций на сумму около 1,7 трлн долларов в год, поддерживая более 300 типов платежей в 120 валютах. В июле 2019 года FIS объявила о приобретении Worldpay в рамках сделки наличными и акциями на сумму 43 млрд долларов, что свидетельствует о стратегическом шаге по развитию бизнеса торговых решений. Патрик Готье, вице-президент Amazon Pay, не сказал о последствиях партнерства:

«Сегодня объявлено о расширении нашего присутствия.Это приведет нас к большему количеству возможностей повысить ценность предложения для покупателей и продавцов, но я отложу обсуждение этого вопроса на будущее ».

Для Amazon сочетание FIS и WorldPay согласуется с целью компании по уменьшению трений в платежах для потребителей и продавцов, что впоследствии способствует развитию торговли.

FIS также может быть ценным для финансовых услуг, поскольку его набор технологий варьируется от POS-систем до интегрированных карточных платежей и международных платежей и охватывает как онлайн, так и офлайн-торговлю.FIS также является одним из крупнейших поставщиков базовой обработки данных для банковских операций и имеет интеграцию с технологиями второго квартала. Оба являются ключевыми элементами, которые небанковские технологические фирмы в США используют для запуска банковских услуг, таких как чековые и сберегательные счета.

Почему именно сейчас?Commerce вышла далеко за пределы настольных компьютеров в мобильные приложения, устройства IoT, такие как интеллектуальные колонки, и другие каналы, в которых Amazon не занимает столь сильных позиций.

В сети печально известный патент на один клик помог компании повысить эффективность платежей.Но когда в 2017 году истек срок действия патента, конкуренты открыли рынок для запуска внебиржевых платежных решений.

Чтобы конкурировать, Amazon инвестирует в свои продукты, в том числе нанимая менеджеров по продуктам для решений для устройств. Это может помочь Alexa переместиться из дома и офиса в обычную среду или торговую точку (POS).

Кроме того, Amazon осознает необходимость диверсифицировать свою зависимость от третьих сторон для своего рынка, даже если это означает, что они будут работать вне платформы.

В то время как краткосрочная цель партнерства, похоже, заключается в захвате доли рынка и снижении платы за обработку, взимаемой традиционными операторами, в долгосрочной перспективе Amazon может попытаться замкнуть цикл и удержать клиентов в экосистеме Amazon.

Amazon Go: секретное платежное оружие Amazon?Разработка продуктов остается сильной стороной Amazon, особенно когда она использует собственную технологию биометрических платежей, апробированную в ее обширных продуктовых магазинах Amazon Go.

Его технология Just Walk Out использует компьютерное зрение, объединение датчиков и передовое машинное обучение, чтобы обеспечить удобство платежей, и основана на технологии, которую компания запатентовала в прошлом.

Just Walk Out доступен через приложение Amazon. Он предоставляет доступ к магазину и позволяет покупателям брать продукты и уходить, не останавливаясь и не проверяя, чтобы заплатить.

Сегодня более 25 магазинов Amazon Go работают в Сиэтле, Нью-Йорке, Сан-Франциско и Чикаго.

По данным RBC Capital Markets, средний годовой объем продаж Amazon Go составляет около 1,5 миллиона долларов. А с учетом того, что в ближайшие годы планируется открыть около 3000 точек продаж Amazon Go, Amazon Go может стать бизнесом с оборотом в 4,5 миллиарда долларов.

Опять же, хотя компания, как правило, не делает коммерчески доступными свои проприетарные технологии, похоже, что она использует другой подход к Amazon Go.

В марте 2020 года Amazon заявила, что в партнерстве с OTG развернула безналичную технологию в магазинах CIBO Express в аэропортах.Гигант розничной торговли, как сообщается, ведет переговоры о подобной сделке с Regal Cinemas Cineworld, сетью кинотеатров с более чем 560 экранами в США.

Amazon также может попытаться интегрировать эту технологию в свои магазины Whole Foods или, по слухам, в независимый продуктовый бизнес в будущем.

Prime Day: план Amazon по корректировке платежных привычекAmazon Pay по-прежнему остается нишевым способом оплаты, несмотря на доминирование компании в электронной коммерции США.Это подчеркивает сложность влияния на поведение потребителей, особенно когда дело касается платежей.

Наряду с такими изобретательными продуктами, как Amazon Go, Amazon использует крупномасштабные распродажи, такие как Prime Day, чтобы подтолкнуть людей к использованию Amazon Pay.

Во время Prime Day 2019 Amazon предлагал потребителям до 30% кэшбэка за покупки, если они расплачивались с помощью Amazon Pay. Клиенты получали подарочные карты Amazon после использования Amazon Pay при оформлении заказа из определенного списка участвующих продавцов.

Льготы были предложены более чем 30 розничным торговцам, включая Brooklinen и Vineyard Vines. Предложение кэшбэка еще более широкому кругу розничных продавцов может сделать продажи для Amazon мощным методом поощрения использования Pay в будущем.

Платежи по мановению руки: план Amazon связать платежные данные с биометрическими даннымиНаряду с планами магазинов без кассира Amazon стремится полностью избавить от необходимости использовать физические кредитные и дебетовые карты.Сообщается, что компания работает над разработкой платежных терминалов, которые позволят покупателям расплачиваться взмахом руки. В отличие от собственных витрин Amazon Go, эти терминалы можно разместить в любом обычном месте, например, в кафе или ресторане.

Хотя компания публично не подтвердила, что работает над такой технологией, она подала патент на «систему бесконтактной биометрической идентификации», что указывает на ее амбиции в этой области.

Система будет работать, связывая биометрическую информацию клиента (например,грамм. размер и форму руки) кредитной или дебетовой картой. Тогда покупатели смогут просто помахать рукой платежному терминалу и оплатить свою покупку. Сообщается, что Amazon тестирует эту систему на торговых автоматах в некоторых из своих офисов в партнерстве с Visa. Он также ведет переговоры с Mastercard, J.P. Morgan Chase и Wells Fargo.

Alexa, плати за газ: Оплата голосовыми командами

Вице-президент Amazon Pay Патрик Готье считает, что голосовая коммерция, как и электронная и мобильная коммерция, имеет огромный потенциал.Согласно консенсусу отраслевых аналитиков CB Insights, к 2022 году мировой рынок голосовых покупок вырастет с 2 до 40 миллиардов долларов.

В январе 2020 года Amazon заявила, что клиенты смогут оплачивать бензин на более чем 11500 заправочных станциях Exxon и Mobil в США с помощью голосовой команды для своих транспортных средств с поддержкой Alexa или других мобильных устройств. Ожидается, что эта функция будет доступна к концу года, и все транзакции будут обрабатываться через Amazon Pay.

Amazon сотрудничает с Fiserv, технологической компанией в области финансовых услуг, которая позволит активировать насосы по голосовой команде и обеспечить безопасную прохождение платежей.

Гигант розничной торговли также предлагает покупки с помощью Alexa для Atom Tickets, компании из Санта-Моники, штат Калифорния, которая позволяет пользователям приобретать билеты в кино перед походом в театр. Покупатели также могут оплачивать счета за коммунальные услуги через Amazon Pay, отправив голосовую команду на свои устройства с поддержкой Alexa.

Хотя Amazon еще не объявила о каких-либо других приложениях своих функций покупок на основе голосовых команд, опрос, проведенный в 2019 году, показал, что 44% ее клиентов, вероятно, попробуют голосовую торговлю в течение следующих 3 лет.

Amazon Cash