Куда вложить деньги в 2020? Умножаем капитал в кризис — Финансы на vc.ru

Куда вложить деньги в 2020 году? Роман Кузьмин

{«id»:141024,»url»:»https:\/\/vc.ru\/finance\/141024-kuda-vlozhit-dengi-v-2020-umnozhaem-kapital-v-krizis»,»title»:»\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020? \u0423\u043c\u043d\u043e\u0436\u0430\u0435\u043c \u043a\u0430\u043f\u0438\u0442\u0430\u043b \u0432 \u043a\u0440\u0438\u0437\u0438\u0441″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/141024-kuda-vlozhit-dengi-v-2020-umnozhaem-kapital-v-krizis»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.

14 824 просмотров

Меня зову Роман Кузьмин. В мире инвестиций я уже более 10 лет. Начинал с инвестиций в различные хайпы, форекс, криптовалюту, бизнес, сейчас занимаюсь инвестициями в фондовый рынок и ipo. Веду свой телеграм и ютюб канал.

Сегодня мы обсудим важный вопрос, куда вложить деньги в 2020 году.

Постараюсь все рассказать кратко, на сколько это возможно, приветствуется обратная связь в комментариях или в опросе внизу статьи.

Как разделить свой портфель?

Портфель – это тот бюджет, который мы используем. Важно уметь правильно распределять свои накопления.

Наличные средства

Наличные средства: 20% Роман Кузьмин

Наличные средства(кэш) должны составлять 20% от всего бюджета. Это наша подушка безопасности. Ее должно хватить, чтобы прожить минимум полгода. В идеале этот период лучше сделать равным году. Непонятно, что будет дальше, когда возобновится экономика. Поэтому нужна такая подушка безопасности на длительное время.

Это наша подушка безопасности. Ее должно хватить, чтобы прожить минимум полгода. В идеале этот период лучше сделать равным году. Непонятно, что будет дальше, когда возобновится экономика. Поэтому нужна такая подушка безопасности на длительное время.

Рубль в последнее время регулярно испытывает огромное давление. А каждые 5 лет он урезается в несколько раз. Если хранить деньги в рублях, то изначально их может хватать на полгода.

S&P 500

S&P 500: 50% Роман Кузьмин

Если делать ставку на американскую экономику, то разумно инвестировать в S&P 500. Это индекс, который отражает движение экономики. По моему мнению, это должна быть половина портфеля. Индекс ведется уже 64 года. Его статистика демонстрирует постоянный рост.

Экономика США – это огромная монополия. Она постоянно растет, поэтому S&P 500 регулярно обновляет новый максимум. Некоторое время назад произошла коррекция, индекс снизился на 30%. Но это уже происходило во время крупных и небольших кризисов. После этого он восстанавливался. Что-то может пойти не так лишь в том случае, если рухнет американская экономика. Однако остальные фондовые рынки точно рухнут раньше.

Она постоянно растет, поэтому S&P 500 регулярно обновляет новый максимум. Некоторое время назад произошла коррекция, индекс снизился на 30%. Но это уже происходило во время крупных и небольших кризисов. После этого он восстанавливался. Что-то может пойти не так лишь в том случае, если рухнет американская экономика. Однако остальные фондовые рынки точно рухнут раньше.

Фондовые рынки разных стран представляют тень рынка США. Нельзя назвать их самостоятельными и стабильными. Мы берем американский фондовый рынок, чтобы следовать за глобальным мировым развитием.

S&P 500 – это 505 самых крупных по капитализации компаний США. Он постоянно пересчитывается, то есть динамичен.

Когда меняются экономика и мир, то и индекс подвергается изменениям. Компании, у которых капитализация стала меньше, исключаются из него. Сейчас большую актуальность имеют доставка еды и стриминговые сервисы. Поэтому эти компании растут по капитализации и включаются в S&P 500.

Компании, у которых капитализация стала меньше, исключаются из него. Сейчас большую актуальность имеют доставка еды и стриминговые сервисы. Поэтому эти компании растут по капитализации и включаются в S&P 500.

Таким образом, это почти беспроигрышный вариант, когда мы формируем долгосрочный инвестиционный портфель.

У. Баффет завещал, чтобы после его смерти 90% денег оставили в индексе, а 10% положили на американские облигации. Эти ценные бумаги всегда применяются в качестве альтернативы наличным средствам и кэшу.

Краткосрочные инвестиции в надежные облигации – это прекрасная альтернатива наличным, которая приносит небольшой и фиксированный процент. Я считаю, что в кризисной ситуации

Я считаю, что в кризисной ситуации

лучше не замораживать средства в ценных бумагах. Следует оставить их в валюте, чтобы иметь возможности.

Если сейчас будут послабления из-за пандемии, то наличку можно будет инвестировать в другие активы. Облигации же не дают такой возможности.

Я считаю, что такой вариант нельзя назвать рискованным. Есть уже длительная история индекса, по которой мы может прогнозировать его дальнейший рост. Экономика США рухнет только тогда, когда всему настанет крах. Поэтому в ближайшее время можно ориентироваться именно на нее.

IPO

IPO: 20% Роман Кузьмин

В IPO я рекомендую инвестировать 20% средств. Далеко не факт, что в этом случае вы получите больше доходность, чем с S&P 500. Если не хочется ничего делать, то лучше всего оставить лишь кеш и инвестиции в индекс. Если же есть желание действий, азарта и движения, то следует выделить 20% денег для работы с IPO.

Далеко не факт, что в этом случае вы получите больше доходность, чем с S&P 500. Если не хочется ничего делать, то лучше всего оставить лишь кеш и инвестиции в индекс. Если же есть желание действий, азарта и движения, то следует выделить 20% денег для работы с IPO.

Это новые компании Америки, которые только выходят на биржу и привлекают деньги. То есть приток свежей крови. Даже в разгар пандемии регулярно появляются новые идеи. Мир не стоит на месте. Когда уходит что-то старое, то появляется новое.

Мир и экономика постоянно меняются, старые компании уходят, появляются новые. Можно от этого отталкиваться при планировании инвестиций.

Bitcoin

Биткоин: 20% Роман Кузьмин

Биткоины – это криптовалюта, которая является лидером среди всех остальных. В нее я советую инвестировать 10%. Остальные криптовалюты – это тень биткоина. Они коррелируют с его движением.

В нее я советую инвестировать 10%. Остальные криптовалюты – это тень биткоина. Они коррелируют с его движением.

У этой криптовалюты нет реальной стоимости. Однако есть ряд причин, по которым стоит в нее вкладывать:

— криптография;

— децентрализация;

— ограниченный выпуск, эмиссия. Он дефляционный.

Доллары печатают в бесконечном объеме, а выпуск биткоина ограничен. Его определенное количество теряется. Предстоит последний халвинг биткоина, все монеты будут уже добыты.

Его определенное количество теряется. Предстоит последний халвинг биткоина, все монеты будут уже добыты.

Если его не ограничат жестко на законодательном уровне, то в результате этого биткоин начнет расти бешеными темпами. Скорее всего в течение 5-10 лет биткоин будет стоить 100 тыс. долларов.

Биткоин решает ряд проблем:

— защищенность наших транзакций;

— их дешевизна;

— ограниченный выпуск.

Именно поэтому он имеет настолько высокий спрос и большую ценность. Сложно определить, когда именно покупать биткоины. Но в разрезе 10 лет люди, которые его держат, будут вознаграждены.

Даже в результате законодательных ограничений он упадет в цене, а не исчезнет окончательно. Еще ни разу сеть не давала сбой. Вероятность уязвимостей постоянно становится меньше.

Я бы именно так распределил свои накопления в процентном соотношении. Рекомендую это тем людям, у которых есть средства и оптимистический настрой.

Кому проще и интереснее смотреть видео, оставлю свой ролик на ютюб по этой теме:

Куда вложить деньги в 2020 году?

Интересно?

Я и так все знал

Показать результаты

Переголосовать

Проголосовать

Дисклеймер: Друзья! Данный текст является заметкой к моему видео где я выражаю лишь свои собственные мысли по поводу действующих на рынке финансовых инструментах. Мой контент направлен на обучение и развитие кругозора. Мое мнение не является индивидуальной инвестиционной рекомендацией и не несет призыва к какому-либо инвестиционному действию. Всегда помните что инвестиции сопряжены с риском, который должен быть рассчитан именно под вашу личную стратегию работы с вашими финансами. Для этого обращайтесь за помощью к аккредитованным участникам финансового рынка.

Мой контент направлен на обучение и развитие кругозора. Мое мнение не является индивидуальной инвестиционной рекомендацией и не несет призыва к какому-либо инвестиционному действию. Всегда помните что инвестиции сопряжены с риском, который должен быть рассчитан именно под вашу личную стратегию работы с вашими финансами. Для этого обращайтесь за помощью к аккредитованным участникам финансового рынка.

Куда лучше вложить деньги под проценты в 2020?

Никто не хочет рисковать собственным капиталом, который был накоплен тяжелым трудом. Но и хранить его в условиях растущей инфляции невыгодно. Что в такой ситуации делать? Куда лучше вложить деньги под проценты? У непрофессиональных инвесторов небольшой выбор в этом плане. Самые популярные варианты:

вложить под проценты в банк;

купить валюту;

приобрести драгоценные металлы;

инвестировать в акции и облигации;

купить готовый бизнес.

Каждый из них имеет свои преимущества и недостатки. Чтобы сделать правильный выбор, нужно подробно разобрать каждый вариант инвестирования денег под проценты.

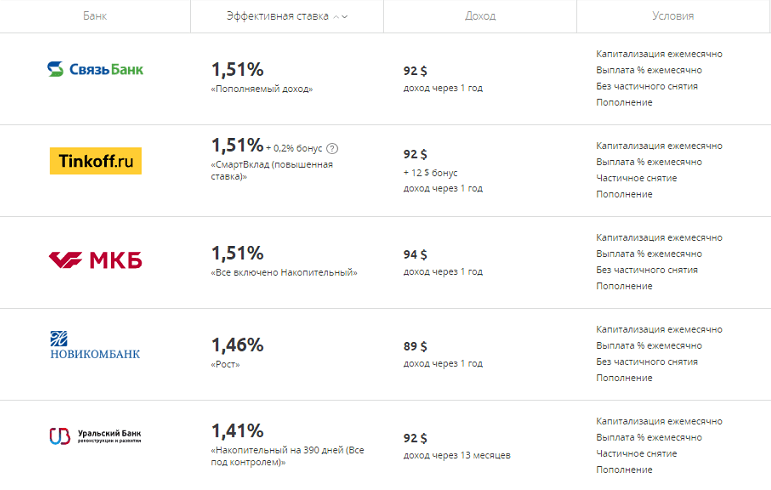

Открытие депозита в банке

Финансовая организация устанавливает низкие проценты на вклады. Они постоянно снижаются, хотя раньше банки боролись за вкладчиков, предлагая им нереальные на сегодняшний день 17-19 % годовых. Тогда им нужны были ликвидные средства. Сейчас же ЦБ снижает общий процент и остальным финансовым организациям приходится играть по этим правилам. Банки с самыми высокими годовыми:

Тинькофф – до 5 %;

Кредит Европа Банк – 6 %;

Почтобанк – 4,8 %;

Банк Россия – 5 %;

БКС – 4,8 %;

Металлинвестбанк – 4,8 %.

Учитывая вышеуказанные цифры, можно сказать, что это малоприбыльный способ вложения денег под проценты. Он подойдет людям, не ждущим большой прибыли в ближайшие годы и желающим получать стабильный доход без лишнего риска. Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

Покупка валюты

Курс валют зависит от множества объективных факторов – решений ЦБ, выборов, экономических кризисов, значимых политических событий. Заработать на подобных вложениях достаточно сложно. Ведь резкие скачки стоимости иностранной валюты случаются редко, а стабильное падение происходит часто. При этом, покупая валюту (доллары, евро и др.), инвесторы защищают себя от неожиданной девальвации национальной валюты.

Приобретение драгоценных металлов

В их число входят палладий, золото, платина, серебро. Покупка металлов сопровождается минимальными рисками. Этот вариант подходит для тех, кто хочет сохранить капитал и получить прибыль в долгосрочной перспективе (чрез 5-15 лет).

Можно купить драгоценные металлы у банка. Правда, они останутся на хранении у финансового учреждения. Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Акции и облигации

Чтобы купить акции компании на фондовой бирже, физическому лицу нужно заключить соглашение с брокером, имеющим лицензию на ведение торговли. Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Облигации менее рискованные. Они приносят среднюю прибыль. Их продает государство по определенной стоимости. Любой гражданин может приобрести облигации, тем самым дав в долг государству. За это владельцу облигаций будет начисляться процент (он превосходит годовые по банковским вкладам).

Готовый бизнес

При покупке следует детально изучить несколько аспектов – период создания бизнеса, его развитие, занимаемый сектор рынка, ассортимент товаров/услуг, перспективы. Небольшие проекты можно приобрести через доски объявлений, а более крупные – на официальных площадках. При таком инвестировании нужно быть готовым к решению различных проблем. Это не самый перспективный вариант вложения капитала.

Партнерский материал

Материнский капитал: как потратить и куда вложить?

]]>]]>

Дата публикации: 17.11.2017 г.

Автор — Est-a-Tet

Контактное лицо — Анастасия Шевчук, PR-директор

Сайт: www.estatet.ru

Ключевые слова: ]]>Est-a-Tet]]>, материнский капитал, образовательные услуги, улучшение жилищных условий, ипотека.

Материнский капитал — государственный сертификат о гарантированной выплате денежной суммы для поддержки семей, имеющих двух и более детей. Данный сертификат выдается женщинам, родившим, или усыновившим второго и последующих детей после 01.01.2007 г. При этом женщина и ее дети должны быть гражданами Российской Федерации, но кто же еще имеет право на выплаты, и на что можно потратить эти средства, расскажут специалисты департамента вторичной недвижимости Est-a-Tet.

Данный сертификат выдается женщинам, родившим, или усыновившим второго и последующих детей после 01.01.2007 г. При этом женщина и ее дети должны быть гражданами Российской Федерации, но кто же еще имеет право на выплаты, и на что можно потратить эти средства, расскажут специалисты департамента вторичной недвижимости Est-a-Tet.

Мужчинам материнский капитал предоставляется в крайних случаях: если они, являются «единственными усыновителями второго, третьего ребенка или последующих детей, ранее не воспользовавшихся правом на дополнительные меры государственной поддержки, или если решение суда об усыновлении вступило в законную силу начиная с 1 января 2007 года». Право на материнский капитал у мужчины возникает в случае смерти матери детей, лишения ее родительских прав и иных обстоятельств, которые влекут прекращение прав у женщины. Однако в такой ситуации мужчина должен быть отцом, а не отчимом предыдущего ребенка, и отцом не только последнего ребенка, с учетом которого был предоставлен соответствующий капитал, а всех предыдущих (в случае многодетности). При этом при передаче мужчине права на материнский капитал ему не обязательно должен быть присвоен статус гражданина РФ, а также он может быть лицом без гражданства.

При этом при передаче мужчине права на материнский капитал ему не обязательно должен быть присвоен статус гражданина РФ, а также он может быть лицом без гражданства.

В случае, если ребенок сирота, то с заявлением о распоряжении материнским капиталом может обратиться опекун (бабушка, тетя или тот, кто непосредственно осуществляет уход за ребенком), либо приемные родители. Однако данное заявление дополнительно согласовывается с органами опеки и попечительства. Если же ребенок находится в детском доме, то с заявлением о распоряжении материнских средств он может обратиться по факту возникновения дееспособности (18 лет по российскому законодательству, либо эмансипация – брак/работа).

На что же можно потратить эти средства?

1. На оплату образовательных услуг, оказываемых по имеющим государственную аккредитацию образовательным программам. Но важно понимать, что средства материнского капитала могут быть расходованы только на оплату образовательных услуг учебного учреждения, находящегося в РФ. При этом данными средствами можно оплатить обучение любого из детей, так как деньги могут расходоваться по частям и с временным лагом. Этот вид использования очень удобен, ведь эти средства могут использоваться и на оплату общежития. А если мы говорим про малышей, то материнским капиталом можно покрыть затраты на дошкольное и школьное образование.

При этом данными средствами можно оплатить обучение любого из детей, так как деньги могут расходоваться по частям и с временным лагом. Этот вид использования очень удобен, ведь эти средства могут использоваться и на оплату общежития. А если мы говорим про малышей, то материнским капиталом можно покрыть затраты на дошкольное и школьное образование.

2. На улучшение жилищных условий. Можно приобрести квартиру, либо права требования по договору долевого участия, ЖСК, при этом к сумме может быть добавлена часть кредитных, а также личных средств. Можно потратить денежные средства на строительство или реконструкцию жилого помещения без обязательного заключения договора строительного подряда.

Однако в данной ситуации необходимо соблюдение достижения трехлетнего возраста ребенком (с учетом которого был предоставлен сертификат) и наделение родителей и всех детей собственностью.

3. Также сертификат активно используют как первоначальный взнос по ипотеке, доля таких покупателей сегодня составляет 15%, либо для погашения ипотеки — в этом случае можно использовать материнский капитал сразу после рождения ребенка.

С момента введения права на материнский капитал прошло уже десять лет, и за этот период направление расходования маткапитала очень изменилось. Изначально люди боялись, что материнский капитал у них могут отнять, поэтому спешили его «обналичить». Осуществляли это через псевдозаймы и переоформление квартир сквозь череду родственников. Сложилась обширная судебная практика уже по обнаруженным «мошенникам». Кто-то из них по решению суда уже вернул средства в бюджет, кто-то еще должен.

«Сегодня же мы видим хорошо выстроенную и более цивилизованную структуру расходования материнского капитала, особенно по Московскому региону: достаточно много сделок с его использованием проходит не только по ДДУ, но и при приобретении объектов недвижимости на вторичном рынке, — комментирует Юлия Дымова, ведущий юрисконсульт компании Est-a-Tet. – Главное, что за это время сократился период ожидания денежных средств продавцами, а также отсутствует риск неполучения финансирования при условии соблюдения сторонами всех требований закона».

Инвестиционно-риэлторская компания Est-a-Tet была создана в 2008 году и сегодня занимает лидирующие позиции на рынке новостроек Московского региона. В сферу деятельности компании входит консалтинг, разработка концепции, вывод на рынок и реализация проектов, а также участие в проектах в качестве соинвестора. Компания сотрудничает с крупнейшими девелоперами в сфере жилого строительства. С момента открытия в 2008 году компания помогла приобрести квартиры более 39 тыс. семей.

В портфеле реализованных компанией Est-a-Tet проектов — крупнейшие и наиболее известные новостройки Московского региона всех сегментов: ЖК «Садовые кварталы», ЖК «Английский Квартал», ЖК «Скай Форт», ЖК «Шатер», ЖК «Мичуринский», МФК «Водный», мкрн. «Бутовские аллеи», ЖК «Прима-Парк», а также ЖК «Марфино», «Нахимово», «Алексеево», комплексная застройка Реутова, Химок, Одинцово и Мытищ. В ряде проектов компания выступила как инвестор.

Сегодня в портфеле компании — более 12,7 млн. м кв. жилья. На стадии реализации находится более 70 проектов комплексной и точечной застройки в Москве, Новой Москве и Подмосковье. По итогам 2016 года объем реализации составил более 273,1 тыс. м кв. жилья.

жилья. На стадии реализации находится более 70 проектов комплексной и точечной застройки в Москве, Новой Москве и Подмосковье. По итогам 2016 года объем реализации составил более 273,1 тыс. м кв. жилья.

Компания Est-a-Tet является обладателем самых значимых наград и премий России как профильных, так и общественных: лауреат премии «Права потребителей и качество обслуживания» в номинации «Риэлторские услуги» в 2017 году, «Риэлтор года» по версии Премии Urban Awards в 2015 и 2012 гг., по версии Премии RREF Awards с 2012 по 2017 гг., по версии Премии РБК «Компания года» в 2012 году.

Куда вложить деньги в 2020 — 2021 году, чтобы не потерять — правила инвестирования

2020 год стал строгим критиком финансовой грамотности для всех без исключения. Те, кто привыкли тратить все деньги и жить от зарплаты до зарплаты, оказались в сложной ситуации. Люди, которые тщательно следят за состоянием своих финансов и регулярно откладывают и инвестируют хотя бы малую часть дохода, оценили, насколько важно иметь запасной вариант и «подушку безопасности».

«Как лучше вкладывать деньги?» — после того, как ситуация с работой стабилизировалась, этим вопросом задались многие. Сегодня каждый хочет найти вариант ежемесячного пассивного дохода или способ сохранить и преумножить имеющиеся средства.

Содержание

1. Подготовка к инвестированию

2. Как и куда инвестировать деньги

2.1. Банковский вклад

2.2. ПИФы

2.3. Покупка валюты или драгоценных металлов

3. Во что можно инвестировать деньги, если в распоряжении большая сумма

4. Куда инвестировать деньги в 2020 году. Советы экспертов

5. Как выгодно инвестировать за границей

6. Инвестиции в недвижимость за рубежом

Подготовка к инвестированию

Новичку разобраться с тем, во что лучше инвестировать заработанные деньги непросто. Прежде чем искать варианты выгодных вложений, необходимо привести финансы в порядок.

- Подготовьте «подушку безопасности» — сумму, на которую вы спокойно проживете 2 или 3 месяца, если потеряете работу.

- Определите, сколько вы сможете каждый месяц безболезненно откладывать. Это и будет та сумма, которую вы будете инвестировать. Обычно это 15% от дохода.

- Решите, насколько вы готовы рисковать. В мире инвестиций действует негласное правило: чем выше риск, тем выше доходность. Если у вас нет времени и сил на глубокую аналитику, выбирайте менее прибыльные, но в то же время более безопасные варианты.

Итак, теперь можно рассмотреть популярные способы вложения денег.

Как и куда инвестировать деньги

Еще одно правило инвестирования: не складывайте все яйца в одну корзину. Это значит, что выбирая, куда лучше всего вложить деньги, стоит остановиться на 2 или 3 вариантах. Так, если вы потеряете деньги на одном вложении, то, вероятно, компенсируете эту сумму на другом.

Банковский вклад

Этот вариант подходит тем, у кого в распоряжении небольшая сумма (до 100 000 ₽).

Плюсы банковского вклада:

- позволяет покрыть потери от инфляции — ежегодного снижения покупательской способности денег;

- гарантия возврата средств зависит от репутации и надежности банка.

Минусы:

- невысокий годовой процент приносит незначительную прибыль;

- во многих банках программы по вкладам действуют на 3 года и более.

Например, вы вкладываете 100 000 ₽ под 5% годовых на 3 года. К концу срока вы получите 115 000 ₽ — незначительный доход.

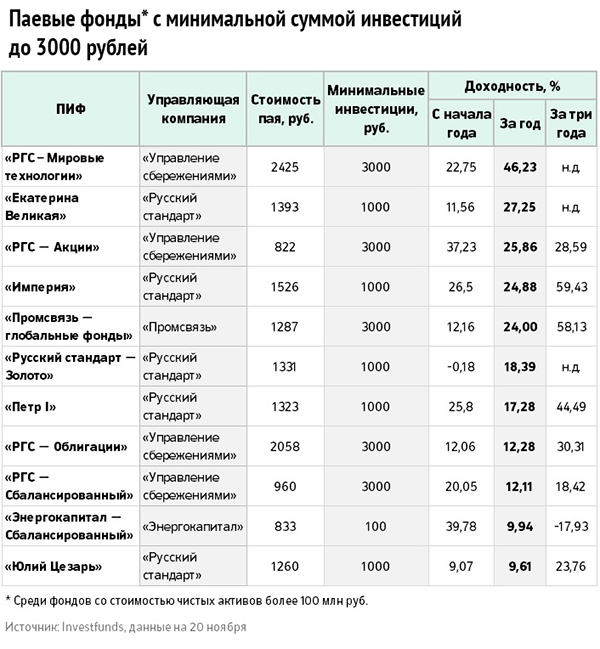

ПИФы

ПИФ — это паевый инвестиционный фонд. Простыми словами, группа людей вкладывает средства на один общий счет, а управляющий распоряжается средствами для получения прибыли. Этот способ инвестирования денежных средств подходит тем, кого не устраивают условия вклада в банке, но вникать в работу с биржами, валютой и ценными бумагами нет времени или желания.

Плюсы:

- аналитикой рынка вместо вас занимается специалист;

- инвестиции участников ПИФа защищены юридически;

- начать инвестировать можно с любой суммы от 1 000 ₽.

Минусы:

- неопытность управляющего может привести к потере вклада;

- есть плата за вход и выход из фонда, за управление им;

- нет гарантии получения дохода;

- прибыль облагается налогом 13%.

Это вариант для тех, кто хочет разобраться в тонкостях инвестирования, но не готов рисковать деньгами. Наблюдение за действиями управляющего научит выгодно вкладывать средства.

Покупка валюты или драгоценных металлов

Этот способ инвестирования привлекает своей простотой: покупать и продавать валюту можно в мобильном приложении. Если вы следите за политической ситуацией в мире, то сможете предугадать поведение валюты на бирже. Например, присоединение Крыма к Российской Федерации привело к санкциям и росту стоимости доллара и евро.

Во что можно инвестировать деньги, если в распоряжении большая сумма

Имея накопления в 800 000 ₽ и более, можно задуматься о крупных инвестициях. Вкладывая такую сумму, люди хотят получать ежемесячный доход приличного размера. С этой задачей отлично справляется недвижимость:

- квартира или дом в курортной зоне РФ для сдачи отдыхающим;

- квартира или дом за границей для аренды путешественниками.

В обоих случаях можно найти съемщиков на длительный срок. Однако второй привлекателен тем, что плату за жилье вы получите в валюте, а значит, выиграете еще и на конвертации.

Куда инвестировать деньги в 2020 году. Советы экспертов

Каждый знает, что деньги должны работать. Хранение средств в коробочке, под матрасом или просто на счету, в конце концов, ведет к потерям из-за инфляции. Эксперты считают, что самая выгодная инвестиция в сравнении с вышеперечисленными — недвижимость. Со временем она себя окупает и начинает приносить доход. Несколько однокомнатных квартир или небольших домов в курортной зоне могут в итоге подарить вам возможность не работать вовсе.

Как выгодно инвестировать за границей

Инвестиции за рубежом для физических лиц мало отличаются от вложений на родине. Варианты почти те же: банки, недвижимость. Можно задуматься о покупке акций какой-либо компании, но такой способ не дает гарантий на прибыль: стоимость фирмы может внезапно рухнуть с появлением на рынке сильного конкурента.

Выгодная инвестиция за рубежом для юридических лиц — вложение средств в девелопмент. Это означает, что ваша фирма направляет деньги на проекты реновации, строительства и т.п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

Инвестиции в недвижимость за рубежом

Лучше всего за границей себя показывает именно инвестиция в недвижимость. Да, у нее высокий порог входа для человека со средним заработком. Зато такое вложение гарантирует:

- высокий ежемесячный доход;

- быструю окупаемость;

- возможность продажи жилья без потерь и даже с выигрышем.

Важно определиться с аудиторией, часто россияне для сдачи квартир за рубежом выбирают соотечественников: тот же менталитет, знакомые способы расчета, возникающие проблемы решаются проще, чем с иностранцами. А любимый курорт русских — Турция. В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

Лучше покупать недвижимость в Турции от застройщика, чем вторичное жилье.

- нет подводных камней в виде обременения, долгов хозяина;

- не будет таких проблем, как течь канализации, поломка коммуникаций, перебои с электричеством;

- простое оформление сделки с застройщиком.

Если вы только планируете инвестировать в недвижимость и пока не располагаете нужной суммой, можно присмотреться к строящимся жилым комплексам в Турции. Так вы сможете оценить рынок и перспективность района.

Если вас пугают юридические вопросы и тонкости оформления недвижимости в Турции, обращайтесь в Yekta Homes, чтобы быть уверенными в безопасности сделки.

Как вложить материнский капитал и оплатить покупку квартиры

Использование материнского капитала – личное дело каждого родителя, естественно в рамках закона. Один из самых популярных способов потратить «родительскую» государственную помощь – участие материнского капитала в приобретении жилья. И только немногие решают посредством этих средств оплатить, к примеру, образование ребенка. Это и не удивительно, ведь использование материнского капитала для приобретения жилья – объективно самое выгодное и рациональное решение.

Один из самых популярных способов потратить «родительскую» государственную помощь – участие материнского капитала в приобретении жилья. И только немногие решают посредством этих средств оплатить, к примеру, образование ребенка. Это и не удивительно, ведь использование материнского капитала для приобретения жилья – объективно самое выгодное и рациональное решение.

Материнский капитал на покупку квартиры

Финансовые сложности не позволяют многим российским семьям приобрести собственные квадратные метры. Использование материнского капитала сегодня – единственная возможность обзавестись квартирой. Вот только что делать, если, суммировав государственную помощь и семейные накопления, все равно не получается оплатить полную стоимость покупки?

Покупка квартиры на материнский капитал в 2020 году – отличный вариант для родителей подарить себе и детям комфортные жилищные условия. Чтобы улучшить положение и приобрести заветные квадратные метры, можно использовать материнский капитал на покупку жилья в ипотеку. Маткапитал – это возможность оплатить первоначальный взнос по ипотечному кредитованию.

Маткапитал – это возможность оплатить первоначальный взнос по ипотечному кредитованию.

Покупка квартиры на материнский капитал в 2020 году: как найти выгодный вариант ипотеки

Компания «Унистрой», понимая сложность квартирного вопроса для миллионов семей России, предлагает содействие покупателям. Мы сотрудничаем с ведущими отечественными банками, чтоб вы могли купить квартиру с использованием мат капитала в ипотеку. Наши партнеры – банковские учреждения, предлагающие выгодные условия кредитования на долгосрочный период.

Воспользовавшись одной из предложенных программ, покупатели могут получить целевой займ. При этом погашение долговых обязательств не станет нагрузкой на кошелек, ведь наши консультанты помогут подобрать оптимальную кредитную программу с учетом ваших требований и финансовых возможностей. Вы сможете купить квартиру с использованием мат капитала в ипотеку по приемлемому тарифу.

Оплатить покупку жилья материнским капиталом: как это сделать

Оформление ипотеки с использованием материнского капитала не особо отличается от процедуры при обычном ипотечном кредитовании. Родители должны собрать необходимый пакет документов, принести их в банк вместе с сертификатом и дождаться решения кредитора.

Родители должны собрать необходимый пакет документов, принести их в банк вместе с сертификатом и дождаться решения кредитора.

Положительный ответ полностью зависит от финансовой ситуации заемщика. Если банковское учреждение одобряет участие материнского капитала в приобретении жилья, то в договоре прописывается пункт об оплате части денег посредством сертификата. Покупка квартиры на материнский капитал в 2020 году подразумевает оформление ипотеки с предоставлением следующих документов:

- Стандартные документы.

- Копия сертификата.

- Выписка со счета на МСК.

Как купить квартиру с использованием мат капитала

Чтобы вложить мат капитал в приобретение, следует выбрать недвижимость для покупки. Крупнейший региональный застройщик «Унистрой» предлагает современные квартиры в комфортных для семей с детьми жилых комплексах. Вы можете купить квартиру с использованием мат капитала в одном и ЖК и уже скоро отпраздновать новоселье.

Наши новостройки – это надежные конструкции, которые строятся из качественных материалов. Развитая инфраструктура внутри комплекса, многочисленные детские площадки, круглосуточная охрана и прочие блага, благодаря которым проживание здесь будет комфортным и безопасным – далеко не весь список привилегий для тех, кто решил купить квартиру с использованием мат капитала в компании «Унистрой». Алгоритм покупки жилья:

Развитая инфраструктура внутри комплекса, многочисленные детские площадки, круглосуточная охрана и прочие блага, благодаря которым проживание здесь будет комфортным и безопасным – далеко не весь список привилегий для тех, кто решил купить квартиру с использованием мат капитала в компании «Унистрой». Алгоритм покупки жилья:

- Покупка квартиры на материнский капитал в 2020 году – это, в первую очередь, выбор объекта недвижимости.

- Оформление договора с продавцом.

- Выбор банковского учреждения и оптимальной ипотечной программы. Как оплатить жилье материнским капиталом и подобрать выгодные условия кредитования – проконсультируют наши специалисты.

- Подача заявления с пакетом необходимой документации.

- Решение кредитора о предоставлении ипотеки.

- Подписание ипотечного соглашения.

- Перечисление средств.

- Регистрация сделки с участием материнского капитала в приобретении жилья.

- Предоставление в Пенсионный Фонд документов для перечисления материнского капитала на покупку квартиры в счет первоначального платежа.

- Ожидание решения ПФ.

- Поступление денег.

Если использование материнского капитала осуществляется для погашения задолженности по ипотечному кредиту, после перечисления денег нужно обратиться в банк, чтобы кредитор пересчитал ежемесячные платежи.

Кто поможет купить квартиру с использованием мат капитала

Хотите грамотно использовать материнский капитал на покупку жилья? Специалисты по продаже недвижимости компании «Унистрой», специализирующейся на проектировании, строительстве и реализации недвижимости, помогут выбрать лучшую квартиру для вашей семьи в новостройке и подберут наиболее выгодную программу ипотечного кредитования.

Использование материнского капитала – рациональное решение, которое позволяет приобрести собственную квартиру без стресса и нервотрепки.

Глава Минфина рассказал, куда вложить деньги с гарантированным доходом

https://ria.ru/20210214/dengi-1597428111.html

Глава Минфина рассказал, куда вложить деньги с гарантированным доходом

Глава Минфина рассказал, куда вложить деньги с гарантированным доходом

Облигации федерального займа для населения (ОФЗ-н) гарантируют инвесторам сохранность сбережений и доход, заявил министр финансов Антон Силуанов в передаче. .. РИА Новости, 14.02.2021

.. РИА Новости, 14.02.2021

2021-02-14T15:48

2021-02-14T15:48

2021-02-14T16:55

россия

антон силуанов

госдума рф

министерство финансов рф (минфин россии)

владимир путин

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/07e4/0a/16/1580990139_0:0:1496:842_1920x0_80_0_0_32281dcc8c17b6dae3ea3e6d1e59f881.jpg

МОСКВА, 14 фев — РИА Новости. Облигации федерального займа для населения (ОФЗ-н) гарантируют инвесторам сохранность сбережений и доход, заявил министр финансов Антон Силуанов в передаче «Действующие лица с Наилей Аскер-заде» на телеканале «Россия 1».По словам Силуанова, сейчас наблюдается повышенный интерес к инвестированию сбережений, но рынок акций — «это как взлеты, так и падения» стоимости ценных бумаг.»Инвестор, принимая решение о переходе с депозитов на вложения в фондовый рынок, должен понимать, что он может как выиграть, так и проиграть, и никакой страховки здесь нет», — подчеркнул глава Минфина. Он напомнил, что вопрос защиты неопытных инвесторов обсуждался у президента Владимира Путина, который дал правительству установку не допустить обмана простых граждан.»Мы знаем это не понаслышке, когда люди имеют депозит в банке, приходят за продлением этого депозита, а зачастую банки говорят: давайте мы вам предложим новые продукты, более высокодоходные. И люди даже не ориентируются, не знают, что это за высокодоходный продукт», — добавил министр.В январе в Госдуму внесли законопроект, запрещающий продажу сложных финансовых продуктов неквалифицированным инвесторам. Документ предполагает, что с 1 октября 2021 года введут обязательное тестирование инвесторов на право покупки таких продуктов.

Он напомнил, что вопрос защиты неопытных инвесторов обсуждался у президента Владимира Путина, который дал правительству установку не допустить обмана простых граждан.»Мы знаем это не понаслышке, когда люди имеют депозит в банке, приходят за продлением этого депозита, а зачастую банки говорят: давайте мы вам предложим новые продукты, более высокодоходные. И люди даже не ориентируются, не знают, что это за высокодоходный продукт», — добавил министр.В январе в Госдуму внесли законопроект, запрещающий продажу сложных финансовых продуктов неквалифицированным инвесторам. Документ предполагает, что с 1 октября 2021 года введут обязательное тестирование инвесторов на право покупки таких продуктов.

https://ria.ru/20210202/vklady-1595595453.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/07e4/0a/16/1580990139_80:0:1496:1062_1920x0_80_0_0_ee29034ae182eb1c6deff120f7723329.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, антон силуанов, госдума рф, министерство финансов рф (минфин россии), владимир путин, экономика

Куда вложить деньги в 2019 году

16.09.2019

Задумывались ли вы о том, куда вложить деньги в долгосрочной перспективе? Вы, несомненно, слышали о различных возможностях инвестиций для вложения свободных финансовых средств. Хотите узнать, какие виды инвестиций сейчас наиболее актуальны? Инвестирование денег – актуальная тема для тех, кто хочет обеспечить себе дополнительные доходы в будущем. Конечно, при инвестировании свободных финансовых средств риск присутствует всегда, но если тщательно оценить возможности инвестиций, то найти способ обеспечить получение дополнительной прибыли в будущем сумеет каждый. Чтобы помочь вам сделать правильный выбор, в этой статье Aizdevums.lv обобщили наиболее актуальные виды инвестиций – куда можно вложить деньги в 2019 году.

Хотите узнать, какие виды инвестиций сейчас наиболее актуальны? Инвестирование денег – актуальная тема для тех, кто хочет обеспечить себе дополнительные доходы в будущем. Конечно, при инвестировании свободных финансовых средств риск присутствует всегда, но если тщательно оценить возможности инвестиций, то найти способ обеспечить получение дополнительной прибыли в будущем сумеет каждый. Чтобы помочь вам сделать правильный выбор, в этой статье Aizdevums.lv обобщили наиболее актуальные виды инвестиций – куда можно вложить деньги в 2019 году.

Инвестиции в недвижимую собственность

Инвестиции в недвижимую собственность – один из наиболее популярных видов инвестиций, который выбирают многие, чтобы повысить шансы получения прибыли в будущем. Инвестиции в недвижимость могут быть даже очень доходными, если делать это продуманно, а именно вложить средства в недвижимую собственность – квартиру, дом или участок, – которая не обесценится со временем. Для инвестиций в недвижимость чаще всего приобретаются квартиры, нуждающиеся в косметическом ремонте, которые впоследствии можно продать по значительно более высокой цене. Кроме того, все еще популярно вложение свободных денежных средств в землевладения и участки под застройку, предназначенные для строительства жилья. Инвестиции в жилую недвижимость становятся все более популярными благодаря возможностям заработать, используя платформы для краткосрочной аренды Airbnb и Bookng.com, а также из-за постоянного роста цен на долгосрочную аренду в крупнейших городах Латвии.

Кроме того, все еще популярно вложение свободных денежных средств в землевладения и участки под застройку, предназначенные для строительства жилья. Инвестиции в жилую недвижимость становятся все более популярными благодаря возможностям заработать, используя платформы для краткосрочной аренды Airbnb и Bookng.com, а также из-за постоянного роста цен на долгосрочную аренду в крупнейших городах Латвии.

Разумеется, у этого вида вложения денег тоже могут быть свои минусы. Если вы планируете приобрести квартиру, чтобы предложить ее на обширном рынке недвижимости, очень важно оценить ряд существенных аспектов, прежде чем принять окончательное решение. Во-первых, вид недвижимости – дом, квартира или землевладение, во-вторых – площадь и состояние недвижимости. Это поможет вам понять, какие вложения потребуются, чтобы, например, подготовить квартиру к повторной продаже или найму. В-третьих – местонахождение объекта, а именно, не повлияет ли конкретное местонахождение на стоимость недвижимости в будущем.

Вложения в акции предприятий

Вложения в акции предприятий, подобно инвестициям в недвижимую собственность, являются популярным вариантом, куда вложить деньги, среди инвесторов. При вложении средств в акции предприятий существуют два основных способа заработать: покупая и продавая акции и получая прибыль от дивидендов. Если вам доступны достаточные финансовые средства, то продуманные инвестиции в акции предприятий – отличный способ обеспечить себе финансовую стабильность в будущем. Несомненно, как и любой другой вид инвестиций, покупка и продажа акций тоже требуют определенных знаний и навыков. Для осуществления таких рискованных инвестиций тем, кто еще только собирается заниматься покупкой акций, рекомендуется не только определить свои возможности, но и проконсультироваться с финансистами и экономистами. Но если вы выбрали именно этот вид инвестиций как лучший способ, куда вложить деньги, можете начать свое исследование с предложения Балтийского фондового рынка, а также уделить время изучению процесса купли-продажи акций и следить за мировыми экономическими процессами.

Инвестиции в драгоценные металлы

Люди всегда стремились заработать, продавая потребительские товары природного происхождения. Исторически одним из самых ценных долгосрочных вложений было именно золото. В наши дни золото тоже является одним из видов инвестиций, заслуживающим доверия. Именно инвестиции в золото обеспечивают инвесторам возможность диверсифицировать свои вложения и сохранить ценность своих свободных средств в дальнейшем. К тому же нередко люди предпочитают инвестировать именно в золото, потому что это не только капиталовложение, способное принести прибыль в будущем, но и товар класса люкс и символ статуса.

Нередко приходится сталкиваться с мнением, что золото – это несовременный вид инвестиций. Однако выбор в пользу инвестиций в золото обоснован рядом факторов. Во-первых, на мировом рынке очень большой спрос на этот драгоценный металл. Во-вторых, золото – это надежное вложение, потому что его стоимость практически не подвержена рискам финансового рынка и защищена от инфляции. А именно, в условиях финансового кризиса другие виды инвестиций – как недвижимая собственность, так и акции предприятий, – стремительно теряют свою ценность, принося инвесторам убытки. В свою очередь, золото как ликвидную инвестицию легко реализовать, получив прибыль. Однако, как и с любым другим видом инвестиций, принимая решение в пользу капиталовложений в этот драгоценный металл, важно ознакомиться с нюансами данного конкретного вида инвестиций, чтобы продуманно вложить свободные финансовые средства.

А именно, в условиях финансового кризиса другие виды инвестиций – как недвижимая собственность, так и акции предприятий, – стремительно теряют свою ценность, принося инвесторам убытки. В свою очередь, золото как ликвидную инвестицию легко реализовать, получив прибыль. Однако, как и с любым другим видом инвестиций, принимая решение в пользу капиталовложений в этот драгоценный металл, важно ознакомиться с нюансами данного конкретного вида инвестиций, чтобы продуманно вложить свободные финансовые средства.

Форекс и другие рынки финансовых инструментов

Один из видов инвестиций, куда люди предпочитают вложить свои деньги – инвестиции на рынке финансовых инструментов. Как и инвестиции в недвижимую собственность, акции или драгоценные металлы, инвестиции на рынке финансовых инструментов знакомы инвесторам уже давно. Однако в обобщении наиболее популярных видов инвестиций в 2019 году мы рассмотрим именно платформу, предоставляющую возможность инвестировать в финансовые инструменты каждому из нас. Форекс, или международный валютный рынок, предоставляет возможность получить прибыль, используя регулярные колебания курсов валют, а именно размещать инвестиции, пытаясь предугадать подорожание или удешевление определенной валюты. Разумеется, чтобы инвестиции на рынке Форекс не были всего лишь игрой, необходимы как знания, так и выдающиеся аналитические навыки. Если они у вас есть, это отличный вариант, куда вложить деньги — можете испытать свои возможности уже сегодня. Правда, необходимо считаться с тем, что, ввиду популярности данного вида инвестиций, на рынке появилось множество нечестных брокеров, поэтому рекомендуется внимательно выбирать деловых партнеров, чтобы впоследствии не пришлось разочароваться.

Форекс, или международный валютный рынок, предоставляет возможность получить прибыль, используя регулярные колебания курсов валют, а именно размещать инвестиции, пытаясь предугадать подорожание или удешевление определенной валюты. Разумеется, чтобы инвестиции на рынке Форекс не были всего лишь игрой, необходимы как знания, так и выдающиеся аналитические навыки. Если они у вас есть, это отличный вариант, куда вложить деньги — можете испытать свои возможности уже сегодня. Правда, необходимо считаться с тем, что, ввиду популярности данного вида инвестиций, на рынке появилось множество нечестных брокеров, поэтому рекомендуется внимательно выбирать деловых партнеров, чтобы впоследствии не пришлось разочароваться.

Краудфандинг

В последнее время значительно развилась новая возможность куда вложить деньги – краудфандинг. Можно утверждать, что именно этот вид инвестиций является самым современным или передовым из рассмотренных в данной статье. Инвестиции путем краудфандинга позволяют заработать на расширении бизнесов и предприятий, новых стартапах и даже недвижимой собственности ранее неизвестными и невозможными способами.

Принцип краудфандинга очень прост. Интернет-страницы краудфандинга по всему миру предлагают возможность привлечь средства на развитие и реализацию различных проектов и замыслов. Зачастую это идеи, на которые, к примеру, банковские кредиторы не выдали заем. Потому это самый быстрый способ найти необходимое финансирование – привлекая его от людей со всего мира. Конечно, следует помнить, что в поисках интересующего вас проекта краудфандинга можно столкнуться и с некоммерческими проектами, не предусматривающими извлечение прибыли. Поэтому, прежде чем сделать выбор в пользу определенного проекта, уделите время его исследованию и оцените свои цели.

Какой вид инвестиций выберешь Ты чтобы обеспечить себе дополнительный доход в будущем? Если желаешь узнать и о других рекомендациях по финансовому планированию, ознакомься с нашим разделом финансовых советов!

Как инвестировать в недвижимость

Когда большинство людей думают об инвестировании в недвижимость, они, вероятно, думают о нескольких вещах: хозяевах трущоб в огромных городах и богатых миллиардерах. Но среднему инвестору также следует серьезно подумать об инвестировании в недвижимость.

Но среднему инвестору также следует серьезно подумать об инвестировании в недвижимость.

Если вы не знаете, с чего начать — вы не одиноки. Есть много способов начать инвестировать в недвижимость — некоторые из них требуют всего лишь 500 долларов!

Ниже я расскажу о различных типах инвестиций в недвижимость и о том, для кого они подходят лучше всего.Но давайте начнем с того, что на самом деле представляет собой чертовски выгодное инвестирование в недвижимость.

Что такое инвестирование в недвижимость?Проще говоря, инвестирование в недвижимость — это покупка или продажа земли и зданий с целью заработка. Есть несколько категорий недвижимости:

- Жилая недвижимость включает дома, многоквартирные дома, объекты для отдыха и другие места проживания людей. Обычно это самая легкая область для входа в недвижимость для начинающего инвестора.

- Коммерческая недвижимость (CRE) включает в себя офисные помещения, фасады магазинов или любое здание, используемое для деловых целей.

Это дороже, чем жилая недвижимость, и вы будете управлять большим количеством собственности. Лучший способ для индивидуальных инвесторов попасть в CRE — это купить акции инвестиционного фонда недвижимости — подробнее о них ниже.

Это дороже, чем жилая недвижимость, и вы будете управлять большим количеством собственности. Лучший способ для индивидуальных инвесторов попасть в CRE — это купить акции инвестиционного фонда недвижимости — подробнее о них ниже. - Промышленная недвижимость включает склады, складские помещения и другие крупные сооружения «специального назначения», такие как автомойки, обеспечивающие продажи.

Прежде чем делать первые инвестиции, вы должны решить, сколько вы хотите потратить на первоначальный взнос. Недвижимость может быть рискованным бизнесом, поэтому не вкладывайте деньги, которые вы не можете позволить себе потерять. Например, инвесторы в коммерческую недвижимость должны иметь наготове около 50 000 долларов. Если у вас не так много денег, есть менее дорогие способы инвестирования.

Недвижимость также может потребовать значительных затрат времени.Ремонт собственности — непростая задача, и даже базовое обслуживание — это обычная задача, с которой вам придется справляться. Некоторые инвесторы в недвижимость поручают обслуживание управляющим компаниям за дополнительную плату.

Некоторые инвесторы в недвижимость поручают обслуживание управляющим компаниям за дополнительную плату.

Перед совершением первой покупки рекомендуется поговорить с квалифицированным юристом. Держать инвестиции через компании с ограниченной ответственностью (LLC) намного менее рискованно, чем делать инвестиции от своего имени. Если инвестиция не удалась, вы хотите, чтобы ваши активы были защищены, и вам не нужна юридическая ответственность, если вы можете ее избежать.

Теперь, когда заявления об отказе от ответственности исчезли, давайте рассмотрим возможные варианты.

Купить недвижимость в аренду Инвестор жилой недвижимости со временем может купить недвижимость и стать арендодателем. Это гарантированный ежемесячный доход, если вы можете найти арендаторов, и это один из наиболее распространенных способов стабильно зарабатывать на недвижимости. (Вы также можете купить и сдать в аренду коммерческую или промышленную недвижимость, но первоначальная стоимость выше, а управление более сложным).

Жилая недвижимость технически может быть пассивной инвестицией, но требует довольно активного участия. Так что убедитесь, что у вас есть не только деньги, но и время. Многие арендодатели поручают обслуживание зданий управляющим компаниям; другие ремонтируют сами.

Как приобрести недвижимость в арендуВо-первых, познакомьтесь с вашим местным рынком недвижимости. Чем лучше вы знаете район, тем больше у вас шансов совершить разумную покупку и предложить арендаторам справедливую для них и конкурентоспособную для вас цену.Узнайте, какие арендаторы живут в этом районе, кто туда переезжает и как меняются цены со временем.

Вы можете начать с Roofstock — ведущего рынка аренды квартир на одну семью. Они делают поиск дома до смешного простым. Вы можете просмотреть их каталог домов и выбрать те, которые вам нравятся. Вам будет предоставлена важная информация, такая как текущая арендная плата, рейтинг района и многое другое.

Самое лучшее в Roofstock — это то, что они продают дома, в которых уже есть арендаторы. Это означает, что у вас будет источник дохода, как только вы купите дом в аренду.

Это означает, что у вас будет источник дохода, как только вы купите дом в аренду.

Инвестиции в REIT ничем не отличаются от вложения в акции. Как инвестор, вы даете деньги трасту или корпорации, которые покупают недвижимость. Вы будете получать часть дивидендов по мере роста стоимости собственности. REIT покупаются и продаются на большинстве крупных фондовых бирж.

Это самый простой способ для начинающего инвестора попасть в мир коммерческой недвижимости.Он имеет потенциально высокую доходность. Корпорации выплачивают инвесторам не менее 90% своих доходов от собственности в качестве дивидендов. Кроме того, ваши инвестиции ликвидны; вы можете продать свои акции и обналичить их, не имея дела с продажей здания. А всю управленческую работу за вас делает корпорация.

Скорее всего, вы будете иметь дело с публичными REIT. Аккредитованные инвесторы с высокой чистой стоимостью могут иметь доступ к частным REIT — эти трасты не зарегистрированы в SEC, и требуемые предварительные инвестиции намного выше.

REIT могут быть частью инвестиционного портфеля для начинающих. Для публично торгуемых REIT требуется всего несколько сотен долларов, и вы можете продать их в любое время. Вам понадобится фонд REIT (самый распространенный вид), а не ипотечный REIT, более сложный траст, который занимается ипотекой. Если вы хотите выйти на рынок недвижимости, не связываясь с управлением недвижимостью, это хорошее место для начала.

Чтобы купить акции, вам нужно обратиться в брокерскую фирму так же, как если бы вы покупали другие акции.

Краудфандинговые платформы

Краудфандинговые платформы, набирающие популярность среди мелких инвесторов в недвижимость, представляют собой пассивные инвестиции, аналогичные REIT. Но вместо того, чтобы обращаться в траст или корпорацию, инвесторы объединяют свои активы и связываются с заинтересованными застройщиками или спонсорами. Есть площадки для коммерческой и жилой недвижимости.

Поскольку эти инвестиции неликвидны — их сложно продать — и зависят от переменных на рынке недвижимости, они могут быть более рискованными, чем REIT.Но они также могут принести вам дивиденды от собственности, к которой вы не сможете получить доступ как физическое лицо. Возможно, вам придется дольше ждать возврата, но прибыль, как правило, довольно высока.

Многие устоявшиеся платформы, такие как Equity Multiple, доступны только аккредитованным инвесторам — с доходом более 200 000 долларов США или чистым капиталом более 1 миллиона долларов США. Но инвестирование в недвижимость больше не ограничивается теми, кто соответствует этим критериям.

Краудфандинг открывает возможности для любого заинтересованного инвестора. Если вы хотите выйти на рынок инвестиций в недвижимость, существует множество вариантов.

Одним из таких вариантов является DiversyFund, альтернативная инвестиционная платформа с нулевой комиссией за управление и стремлением помочь своим пользователям достичь финансовой свободы.

DiversyFund создает инвестиционные фонды из активов частного рынка, таких как недвижимость, которые предназначены для повседневного инвестора. Нет никаких ограничений на чистую стоимость, а минимальная сумма инвестиций начинается всего с 500 долларов, что делает этот вариант доступным для инвесторов с любым уровнем дохода.

Другой вариант — Streitwise, который позволяет начать работу всего с 1000 долларов. Streitwise устраняет посредников — брокеров, взимающих дорогостоящие сборы, — и позволяет вам напрямую вкладывать средства в их выбор проверенной экспертами недвижимости. Основатели компании проработали в отрасли более четырех десятилетий, поэтому вы будете знать, что ваши инвестиции в надежных руках.

Если вы хотите сохранить свои первоначальные инвестиции на низком уровне, Fundrise — отличный вариант. Вы можете создать стартовый портфель всего за 500 долларов, а затем перейти на базовый план, когда потратите 1000 долларов.Инвестиционная стратегия Fundrise основана на инвестиционных фондах недвижимости (REIT), которые представляют собой пакетные инвестиции в коммерческую недвижимость.

RealtyMogul — отличный вариант для тех, у кого есть как минимум 1000 долларов для инвестиций. С RealtyMogul вы вносите свой вклад в REIT, выбирая недвижимость с учетом ее потенциальной доходности. Неаккредитованные инвесторы ограничиваются недвижимостью, которая была им предоставлена, в то время как аккредитованные инвесторы могут выбирать из широкого спектра REITS и индивидуальных свойств, называемых «частными размещениями».».

Обратите внимание, что дивиденды на краудфандинговую недвижимость не всегда бывают быстрыми. Обе компании настоятельно рекомендуют инвесторам взять на себя долгосрочную перспективу (не менее пяти лет). Краткосрочные инвестиции сопряжены с риском, в то время как долгосрочные инвестиции уравновешивают ваш риск.

Краткосрочная аренда и посуточная арендаЧто делать, если вы не хотите торговать на фондовой бирже или покупать недвижимость, но все же хотите получать доход от недвижимости?

Попробуйте сдавать комнату на ночь или на неделю. Вы даже можете сдать весь дом на короткий срок. Сумма, которую вы заработаете, будет зависеть от местного рынка аренды. Если вы живете в районе с большим туристическим потоком, будь то сезонное или круглогодичное движение, вы действительно можете получить прибыль. Для начала вам не понадобится куча наличных; просто лишнее пространство. И вы довольно быстро начнете видеть денежный поток по сравнению с инвестициями в акции.

Вы даже можете сдать весь дом на короткий срок. Сумма, которую вы заработаете, будет зависеть от местного рынка аренды. Если вы живете в районе с большим туристическим потоком, будь то сезонное или круглогодичное движение, вы действительно можете получить прибыль. Для начала вам не понадобится куча наличных; просто лишнее пространство. И вы довольно быстро начнете видеть денежный поток по сравнению с инвестициями в акции.

Думайте об этой аренде как о «побочной работе» или о работе на неполный рабочий день. Вы несете ответственность за меблировку и обслуживание собственности и приведение ее в соответствие с нормой, а также за общение с арендаторами.

Как начать работу на рынке краткосрочной арендыМногим арендаторам проще перейти на сторонний веб-сайт. Airbnb — самый известный.

Есть также VRBO или аренда на время отпуска от собственника. Веб-сайт выполняет большую часть функций управления за вас, например, находит и проверяет совпадения арендаторов, обеспечивает некоторую защиту от повреждений и помогает обрабатывать жалобы арендаторов.

Если вы предпочитаете решать каждый аспект процесса самостоятельно, вы можете размещать рекламу на местном уровне через веб-сайты, такие как Craigslist, или через сеть надежных друзей.

Не забудьте ознакомиться с местным законодательством, чтобы узнать, каким нормам вы должны соответствовать. Многие города и штаты принимают жесткие меры на рынке краткосрочной аренды в ответ на рост цен на жилье. Например, законы могут ограничивать продолжительность пребывания гостей.

Присоединиться к группе инвестиций в недвижимость Инвестиционные группы — это один из способов выйти на рынок жилой недвижимости без хлопот активного арендодателя. Инвесторы-единомышленники объединяют свои ресурсы и покупают жилую недвижимость, например многоквартирные дома или кондоминиумы, через более крупную компанию.В обмен на часть дохода от аренды компания берет на себя обслуживание и управление арендаторами. Думайте об этих инвестициях как о небольших паевых инвестиционных фондах.

Индивидуальные инвесторы могут владеть отдельными квартирами в многоквартирном доме. (Группа сама становится юридическим лицом, в котором каждый участник выступает в качестве совладельца.) Поскольку вакансия всегда связана с риском сдачи в аренду собственности, многие группы «объединяют» часть арендной платы, поэтому инвесторы по-прежнему получают некоторый доход, даже когда их квартира пуста.

Торговля или «перевернутая» недвижимостьПобывав какое-то время в инвестиционной игре в недвижимость, вы узнаете, что делаете.Для инвесторов, достаточно амбициозных, чтобы приступить к строительным проектам, торговля недвижимостью может принести большую прибыль всего за несколько месяцев.

Вот как это работает: инвестор покупает недооцененную жилую недвижимость, ремонтирует ее, а затем продает по более высокой цене. Можно быть чистым «любителем собственности», который не отремонтировал свою покупку и ждет, пока рынок улучшится. Чтобы это работало, недвижимость уже должна быть в хорошем состоянии.

Продажа, конечно, не гарантирована, и вы все равно будете на крючке, если не сможете найти арендаторов или покупателей.«Переброска дома» лучше всего подходит для опытных инвесторов в недвижимость, которые знают, как хеджировать свои ставки на местном рынке.

Как продать или перевернуть недвижимостьВо-первых, ознакомьтесь с основами строительства и проектирования и местными строительными нормами. Даже если вы не выполняете работу самостоятельно, вы будете управлять процессом как владелец. Затем займитесь оценкой сроков ремонта, ценовых материалов и т. Д.… Это активные инвестиции. Профессионалы предлагают работать с партнером, в идеале, с кем-то, у кого нет навыков, которых у вас нет.

Имейте в виду, что такие инвестиции сопряжены с довольно большим риском. Вы можете заработать много денег за короткий промежуток времени, но можете потерять деньги, если рынок пойдет не так, как вам нужно.

Часто задаваемые вопросы об инвестировании в недвижимость

Самый большой бонус от инвестиций в недвижимость — это денежный поток или ежемесячный доход, который инвесторы получают от сдачи в аренду после покрытия всех своих расходов. В идеале ваш денежный поток со временем будет увеличиваться, так как арендная плата растет вместе с инфляцией, но ваш платеж по ипотеке остается прежним. Недвижимость также является хорошим способом для опытного инвестора диверсифицировать свой портфель. У рынка недвижимости есть свои прихоти, поэтому он может хорошо работать, когда остальная часть фондового рынка — нет.

В идеале ваш денежный поток со временем будет увеличиваться, так как арендная плата растет вместе с инфляцией, но ваш платеж по ипотеке остается прежним. Недвижимость также является хорошим способом для опытного инвестора диверсифицировать свой портфель. У рынка недвижимости есть свои прихоти, поэтому он может хорошо работать, когда остальная часть фондового рынка — нет.

Вы зарабатываете деньги на недвижимости тремя способами: арендой, получением вознаграждения и ссудой.Аренда — это то место, где вы будете видеть большую часть своих доходов от недвижимости, независимо от того, инвестируете ли вы в коммерческую или жилую недвижимость. Сколько денег вы собираете, зависит от многих факторов (местного рынка, типа собственности, платите ли вы управляющей компании или подрядчикам и т. Д.). Ссуды — это пассивные инвестиции, когда вы (инвестор / REIT, в котором вы покупаете акции / инвестиционная группа, к которой вы присоединяетесь) ссужаете деньги застройщику, а затем зарабатываете деньги на выплате процентов. На жаргоне в сфере недвижимости это называется «долговое инвестирование».Признание — это увеличение стоимости собственности с течением времени. Если и когда вы продадите свои инвестиции, признание гарантирует, что вы продадите больше, чем вы первоначально заплатили. Инвесторы, которые сосредоточены на увеличении прибыли, как те, кто занимается недвижимостью, должны спокойно относиться к риску — в отличие от денежных потоков, здесь нет никаких гарантий.

На жаргоне в сфере недвижимости это называется «долговое инвестирование».Признание — это увеличение стоимости собственности с течением времени. Если и когда вы продадите свои инвестиции, признание гарантирует, что вы продадите больше, чем вы первоначально заплатили. Инвесторы, которые сосредоточены на увеличении прибыли, как те, кто занимается недвижимостью, должны спокойно относиться к риску — в отличие от денежных потоков, здесь нет никаких гарантий.

Поскольку варианты инвестирования разнообразны, нет конкретной суммы, к которой можно было бы стремиться; вы можете купить акции некоторых REIT всего за несколько сотен долларов.Но инвестиции в недвижимость лучше всего подходят для людей с хорошим финансовым здоровьем, у которых есть все необходимое — выход на пенсию, чрезвычайные сбережения, управление долгом и многое другое. Запланируйте откладывать больше денег, чем вы думаете, что вам нужно, особенно если вы собираетесь заниматься управлением недвижимостью и ее обслуживанием.

Они наверняка усложнят ваши налоги.Любые деньги, которые вы зарабатываете на недвижимости, облагаются налогом, как и любой другой заработанный доход. В 2018 году ставка налога составляла около 39,6 процента для активных инвесторов и 43,4 процента для пассивных инвесторов. Если вы получаете прибыль от прироста стоимости собственности, эта прибыль считается приростом капитала, и вы будете платить налог на прирост капитала. На вычетах вы действительно экономите. Вы можете вычесть определенные расходы, связанные с недвижимостью, такие как расходы на ремонт или налоги на имущество. Вы также захотите вычесть амортизационные отчисления — процесс, который IRS использует для определения стоимости арендуемой собственности с течением времени.Эти вычеты имеют довольно строгие правила. Имущество должно иметь «определяемый срок полезного использования» (что означает лишь то, что со временем он изнашивается) и, как ожидается, прослужит более года.

Инвестиции в недвижимость могут быть интересными и прибыльными, но для этого нужны практика и много денег.

Когда дело доходит до недвижимости, существует множество вариантов, поэтому вам нужно подумать, какие инвестиции будут лучше всего для вас, прежде чем подписываться на пунктирной линии.

Подробнее:

Как начать инвестировать в акции: руководство для начинающих

Инвестирование — это способ откладывать деньги, пока вы заняты жизнью, и заставить их работать на вас, чтобы вы могли в полной мере пожинать плоды своего труда в будущем. Инвестирование — это средство к более счастливому концу. Легендарный инвестор Уоррен Баффет определяет инвестирование как «… процесс выкладывания денег сейчас, чтобы получить больше денег в будущем». Цель инвестирования — заставить ваши деньги работать в одном или нескольких типах инвестиционных инструментов в надежде на то, что приумножая ваши деньги со временем.

Допустим, у вас есть отложенная 1000 долларов, и вы готовы войти в мир инвестирования. Или, может быть, у вас есть всего 10 дополнительных долларов в неделю, и вы хотите заняться инвестициями. В этой статье мы расскажем, как приступить к работе в качестве инвестора, и покажем, как максимизировать прибыль при минимальных затратах.

Ключевые выводы

- Инвестирование определяется как действие по вложению денег или капитала в предприятие с ожиданием получения дополнительного дохода или прибыли.

- В отличие от потребления, вложения вкладывают деньги в будущее в надежде, что они со временем будут расти.

- Однако инвестирование сопряжено с риском убытков.

- Инвестирование на фондовом рынке — наиболее распространенный способ для новичков получить инвестиционный опыт.

Какой вы инвестор?

Прежде чем вкладывать свои деньги, вам нужно ответить на вопрос, какой я инвестор? При открытии брокерского счета онлайн-брокер, такой как Charles Schwab или Fidelity, спросит вас о ваших инвестиционных целях и о том, на какой риск вы готовы пойти.

Некоторые инвесторы хотят принимать активное участие в управлении ростом своих денег, а некоторые предпочитают «установить и забыть». Более «традиционные» онлайн-брокеры, подобные двум упомянутым выше, позволяют вам инвестировать в акции, облигации, биржевые фонды (ETF), индексные фонды и паевые инвестиционные фонды.

Онлайн-брокеры

Брокеры либо с полным спектром услуг, либо со скидкой. Брокеры с полным спектром услуг, как следует из названия, предоставляют полный спектр традиционных брокерских услуг, включая финансовые консультации при выходе на пенсию, здравоохранение и все, что связано с деньгами.Обычно они работают только с более состоятельными клиентами и могут взимать значительные комиссии, включая процент от ваших транзакций, процент от ваших активов, которыми они управляют, а иногда и ежегодный членский взнос. Обычно минимальный размер счета составляет 25000 долларов США и выше в брокерских конторах с полным спектром услуг. Тем не менее, традиционные брокеры оправдывают свои высокие комиссии, давая подробные советы в соответствии с вашими потребностями.

Раньше дисконтные брокеры были исключением, но теперь они стали нормой. Дисконтные онлайн-брокеры предоставляют вам инструменты для выбора и размещения ваших собственных транзакций, и многие из них также предлагают робо-консультационные услуги по принципу «установил и забыл».По мере развития сферы финансовых услуг в 21 веке онлайн-брокеры добавили больше функций, в том числе образовательные материалы на своих сайтах и в мобильных приложениях.

Кроме того, несмотря на то, что существует ряд дисконтных брокеров без (или очень низких) ограничений по минимальному депозиту, вы можете столкнуться с другими ограничениями, и определенные комиссии взимаются со счетов, не имеющих минимального депозита. Это то, что инвестор должен учитывать, если он хочет инвестировать в акции.

Робо-советники

После финансового кризиса 2008 года на свет появилось новое поколение инвестиционных консультантов: робо-консультанты. Джона Штейна и Эли Бровермана из Betterment часто называют первыми в этой области. Их миссия заключалась в том, чтобы использовать технологии для снижения затрат инвесторов и оптимизации инвестиционных советов.

Их миссия заключалась в том, чтобы использовать технологии для снижения затрат инвесторов и оптимизации инвестиционных советов.

С момента запуска Betterment были основаны и другие компании, занимающиеся робототехникой, и даже известные онлайн-брокеры, такие как Charles Schwab, добавили консультационные услуги, подобные роботам.Согласно отчету Чарльза Шваба, 58% американцев говорят, что к 2025 году они будут использовать какой-либо робот-совет. Если вы хотите, чтобы алгоритм принимал за вас инвестиционные решения, включая сбор налоговых убытков и ребалансировку, роботизированный советник может быть для вас. И, как показал успех индексного инвестирования, если вашей целью является долгосрочное накопление богатства, вы можете добиться большего с помощью робо-консультанта.

Инвестирование через вашего работодателя

Если у вас ограниченный бюджет, постарайтесь инвестировать всего 1% своей зарплаты в пенсионный план, доступный вам на работе.По правде говоря, вы, вероятно, даже не пропустите такой небольшой вклад.

Планы выхода на пенсию по месту работы вычитают ваши взносы из вашей зарплаты до расчета налогов, что сделает взносы еще менее болезненными. Как только вы будете довольны вкладом в 1%, возможно, вы сможете увеличить его, когда будете получать ежегодные прибавки. Вы вряд ли пропустите дополнительные взносы. Если у вас есть пенсионный счет 401 (k) на работе, возможно, вы уже инвестируете в свое будущее за счет отчислений в паевые инвестиционные фонды и даже в акции своей компании.

Минимум для открытия счета

Многие финансовые учреждения предъявляют минимальные требования к депозитам. Другими словами, они не примут вашу заявку на открытие счета, если вы не внесете определенную сумму денег. Некоторые фирмы даже не позволяют открыть счет на сумму всего 1000 долларов.

Перед тем, как решить, где вы хотите открыть счет, стоит сделать покупки в некоторых магазинах и ознакомиться с обзорами наших брокеров. Мы указываем минимальные депозиты в верхней части каждого обзора. Некоторые фирмы не требуют минимальных депозитов. Другие часто могут снизить затраты, например комиссию за торговлю и комиссию за управление счетом, если ваш баланс превышает определенный порог. Тем не менее, другие могут предоставить определенное количество сделок без комиссии за открытие счета.

Некоторые фирмы не требуют минимальных депозитов. Другие часто могут снизить затраты, например комиссию за торговлю и комиссию за управление счетом, если ваш баланс превышает определенный порог. Тем не менее, другие могут предоставить определенное количество сделок без комиссии за открытие счета.

Комиссии и сборы

Как любят говорить экономисты, бесплатного обеда не бывает. Хотя в последнее время многие брокеры стремятся снизить или отменить комиссию по сделкам, а ETF предлагают индексное инвестирование всем, кто может торговать с помощью простого брокерского счета, все брокеры так или иначе должны зарабатывать деньги на своих клиентах.

В большинстве случаев ваш брокер будет взимать комиссию каждый раз, когда вы торгуете акциями путем покупки или продажи. Торговые сборы варьируются от 2 долларов за сделку, но могут достигать 10 долларов у некоторых дисконтных брокеров. Некоторые брокеры вообще не взимают торговых комиссий, но компенсируют это другими способами. Благотворительных организаций, оказывающих брокерские услуги, нет.

Благотворительных организаций, оказывающих брокерские услуги, нет.

В зависимости от того, как часто вы торгуете, эти комиссии могут увеличиваться и влиять на вашу прибыльность. Инвестирование в акции может быть очень дорогостоящим, если вы часто входите и выходите из позиций, особенно с небольшой суммой денег, доступных для инвестирования.

Помните, что сделка — это приказ на покупку или продажу акций одной компании. Если вы хотите купить пять разных акций одновременно, это рассматривается как пять отдельных сделок, и с вас будет взиматься плата за каждую из них.

Теперь представьте, что вы решили купить акции этих пяти компаний на свои 1000 долларов. Для этого вы понесете 50 долларов торговых расходов (при условии, что комиссия составит 10 долларов), что эквивалентно 5% от вашей 1000 долларов. Если бы вы полностью вложили 1000 долларов, ваша учетная запись будет уменьшена до 950 долларов после торговых затрат.Это означает потерю 5% еще до того, как у ваших инвестиций появится шанс заработать.

Если вы продадите эти пять акций, вы снова понесете торговые издержки, которые составят еще 50 долларов. Чтобы совершить поездку туда и обратно (покупка и продажа) этих пяти акций, вам потребуется 100 долларов, или 10% от суммы вашего первоначального депозита в 1000 долларов. Если ваши инвестиции недостаточны для покрытия этого, вы теряете деньги, просто входя в позиции и выходя из них.

Если вы планируете часто торговать, ознакомьтесь с нашим списком брокеров для экономных трейдеров.

Паевые инвестиционные фонды (комиссии)

Помимо комиссии за торговлю при покупке паевого инвестиционного фонда, с этим типом инвестиций связаны другие расходы. Паевые инвестиционные фонды — это профессионально управляемые пулы фондов инвесторов, которые целенаправленно инвестируют, например в акции США с большой капитализацией.

При инвестировании в паевые инвестиционные фонды инвестор будет нести множество комиссий. Одним из наиболее важных сборов, которые следует учитывать, является коэффициент управленческих расходов (MER), который ежегодно взимается командой менеджеров в зависимости от количества активов в фонде. MER составляет от 0,05% до 0,7% годовых и варьируется в зависимости от типа фонда. Но чем выше MER, тем больше он влияет на общую доходность фонда.

MER составляет от 0,05% до 0,7% годовых и варьируется в зависимости от типа фонда. Но чем выше MER, тем больше он влияет на общую доходность фонда.

При покупке паевых инвестиционных фондов вы можете увидеть ряд комиссий за продажу, называемых нагрузками. Некоторые из них являются загрузкой переднего плана, но вы также увидите фонды холостого хода и фонды загрузки. Перед покупкой убедитесь, что вы понимаете, несет ли рассматриваемый фонд объем продаж. Ознакомьтесь со списком фондов без нагрузки и без комиссии за транзакцию вашего брокера, если вы хотите избежать этих дополнительных сборов.

С точки зрения начинающего инвестора комиссии паевых инвестиционных фондов на самом деле являются преимуществом по сравнению с комиссиями по акциям. Причина в том, что комиссии одинаковы, независимо от суммы, которую вы инвестируете. Таким образом, если вы соответствуете минимальным требованиям для открытия счета, вы можете инвестировать всего 50 или 100 долларов в месяц в паевой инвестиционный фонд. Термин для этого называется усреднением долларовой стоимости (DCA), и это может быть отличным способом начать инвестирование.

Термин для этого называется усреднением долларовой стоимости (DCA), и это может быть отличным способом начать инвестирование.

Диверсификация и снижение рисков

Диверсификация считается единственным бесплатным обедом в инвестировании.Короче говоря, инвестируя в ряд активов, вы снижаете риск того, что результативность одной инвестиции серьезно повредит окупаемости ваших инвестиций в целом. Вы можете думать об этом как о финансовом жаргоне, означающем «не кладите все яйца в одну корзину».

С точки зрения диверсификации наибольшие трудности при этом возникнут при инвестициях в акции. Как упоминалось ранее, затраты на инвестирование в большое количество акций могут нанести ущерб портфелю. При депозите в 1000 долларов практически невозможно иметь хорошо диверсифицированный портфель, поэтому имейте в виду, что вам может потребоваться инвестировать в одну или две компании (самое большее) для начала.Это увеличит ваш риск.

Именно здесь основное внимание уделяется основным преимуществам паевых инвестиционных фондов или биржевых фондов (ETF). Оба типа ценных бумаг, как правило, имеют большое количество акций и других вложений в фонде, что делает их более диверсифицированными, чем одна акция.

Оба типа ценных бумаг, как правило, имеют большое количество акций и других вложений в фонде, что делает их более диверсифицированными, чем одна акция.

Итог

Можно инвестировать, если вы только начинаете с небольшой суммой денег. Это более сложно, чем просто выбрать правильные инвестиции (что само по себе достаточно сложно), и вы должны знать об ограничениях, с которыми вы сталкиваетесь как новый инвестор.

Вам нужно будет сделать домашнюю работу, чтобы найти минимальные требования к депозиту, а затем сравнить комиссии с другими брокерами. Скорее всего, вы не сможете рентабельно покупать отдельные акции и по-прежнему диверсифицировать их с помощью небольшой суммы денег. Вам также необходимо будет выбрать, у какого брокера вы хотите открыть счет.

8 лучших инвестиций с низким уровнем риска в феврале 2021 года