| WMI | Марка | Модель |

|---|---|---|

| ХТТ | УАЗ | UAZ Hunter/УАЗ Хантер |

| UAZ Patriot/УАЗ Патриот | ||

| UAZ Pickup/УАЗ Пикап | ||

| UAZ Profi /УАЗ Профи | ||

| УАЗ 3303, 3741, 3909, 3962, 2206 и их модификации | ||

| XTA | LADA | 4×4 |

| GRANTA, GRANTA Учебный, GRANTA Ручное управление | ||

| LARGUS и ATHC на базе LADA LARGUS и LADA LARGUS CNG | ||

| XRAY | ||

| VESTA, VESTA SPORT, VESTA CNG | ||

| Z0X | LADA GRANTA Drive Active | |

| Х96 | ГАЗ | Соболь — ГАЗ-2217, ГАЗ-2310, ГАЗ-2752 и их модификации |

| ГАЗель БИЗНЕС — ГАЗ-3302, ГАЗ-2705, ГАЗ-3321 и их модификации | ||

| GAZelle NEXT — ГАЗ-A21R, ГАЗ-A22R, ГАЗ-A23R, ГАЗ-A24R, ГАЗ-A31R, ГАЗ-A32R, ГАЗ-A60R, ГАЗ-A62R, ГАЗ-A63R, ГАЗ-A64R, ГАЗ-A65R, ГАЗ-A66R, ГАЗ-A67R, ГАЗ-A68R, ГАЗ-A69R и их модификации | ||

| X7L | Renault | RENAULT LOGAN и его модификации (включая LOGAN STEPWAY) |

| RENAULT SANDERO и его модификации (включая SANDERO STEPWAY) | ||

| RENAULT DUSTER и его модификации | ||

| RENAULT KAPTUR и его модификации | ||

| RENAULT ARKANA и его модификации | ||

| X9L | CHEVROLET NIVA / LADA NIVA | 212300-55 |

| XW8 | VOLKSWAGEN | Polo (бензиновый двигатель EA211 1. 6L MPI) 6L MPI) |

| SKODA | Rapid (бензиновый двигатель EA211 1.6L MPI) | |

| Z94 | Kia | Rio |

| Hyundai | Creta, Solaris | |

| Z8N | Datsun | On-Do |

| mi-Do |

Единые меры поддержки многодетных семей по всей стране предлагает ввести «Единая Россия»

Федеральный статус многодетных семей предлагает установить «Единая Россия». Он может подтверждаться удостоверением, действительным на территории всей страны, сообщил секретарь Генсовета партии Андрей Турчак.

Одной из главных проблем, с которой сталкиваются многодетные семьи, является необходимость подтверждать свой статус для получения льгот. Кроме того, ситуация с объемом и содержанием помощи этой категории граждан существенно различается от региона к региону. Например, в половине субъектов РФ предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует. «Это создает неравные условия. В этой связи необходим единый гарантированный стандарт поддержки, независимо от региона проживания», — уверен Андрей Турчак.

Например, в половине субъектов РФ предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует. «Это создает неравные условия. В этой связи необходим единый гарантированный стандарт поддержки, независимо от региона проживания», — уверен Андрей Турчак.

Региональный координатор партийного проекта «Крепкая семья», заместитель председателя правительства Иркутской области Валентина Вобликова отметила, что многодетные семьи — одна из наиболее социально уязвимых категорий жителей.

«До настоящего времени в стране не было единого подхода к определению статуса многодетной семьи. К примеру, в Иркутской области семья считается многодетной до достижения старшим ребенком 18 лет. В ряде регионов возрастная планка повышена до 21 года, — сказала Валентина Вобликова. — Цель национальных проектов в том, чтобы выровнять качество жизни в регионах. И одного бюджетного финансирования из «центра» тут недостаточно. Существующий единый перечень мер поддержки, закрепленный Указом Президента РФ № 431, уже морально устарел. Например, статус многодетной семьи необходимо подтверждать при переезде в другой регион; есть территории, в которых льготами для многодетных может пользоваться только один родитель».

Например, статус многодетной семьи необходимо подтверждать при переезде в другой регион; есть территории, в которых льготами для многодетных может пользоваться только один родитель».

«Важно, что подняты вопросы правового регулирования, — подчеркнула зампред. — Зафиксировав на федеральном уровне статус многодетных семей, мы сможем внедрить единые подходы к мерам соцподдержки во всей стране».

Нужны и единые критерии отнесения семьи к многодетным — их надо прописать в федеральном законе. Эту позицию разделяет уполномоченный при Президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

«Принимаемые сегодня меры достаточно фрагментарны. Определение критериев отнесения семьи к категории многодетных, назначение мер социальной поддержки и иной помощи отдано на откуп регионам. Это лишает возможности системного подхода в этом вопросе. Конечно, это неприемлемо», — считает Анна Кузнецова.

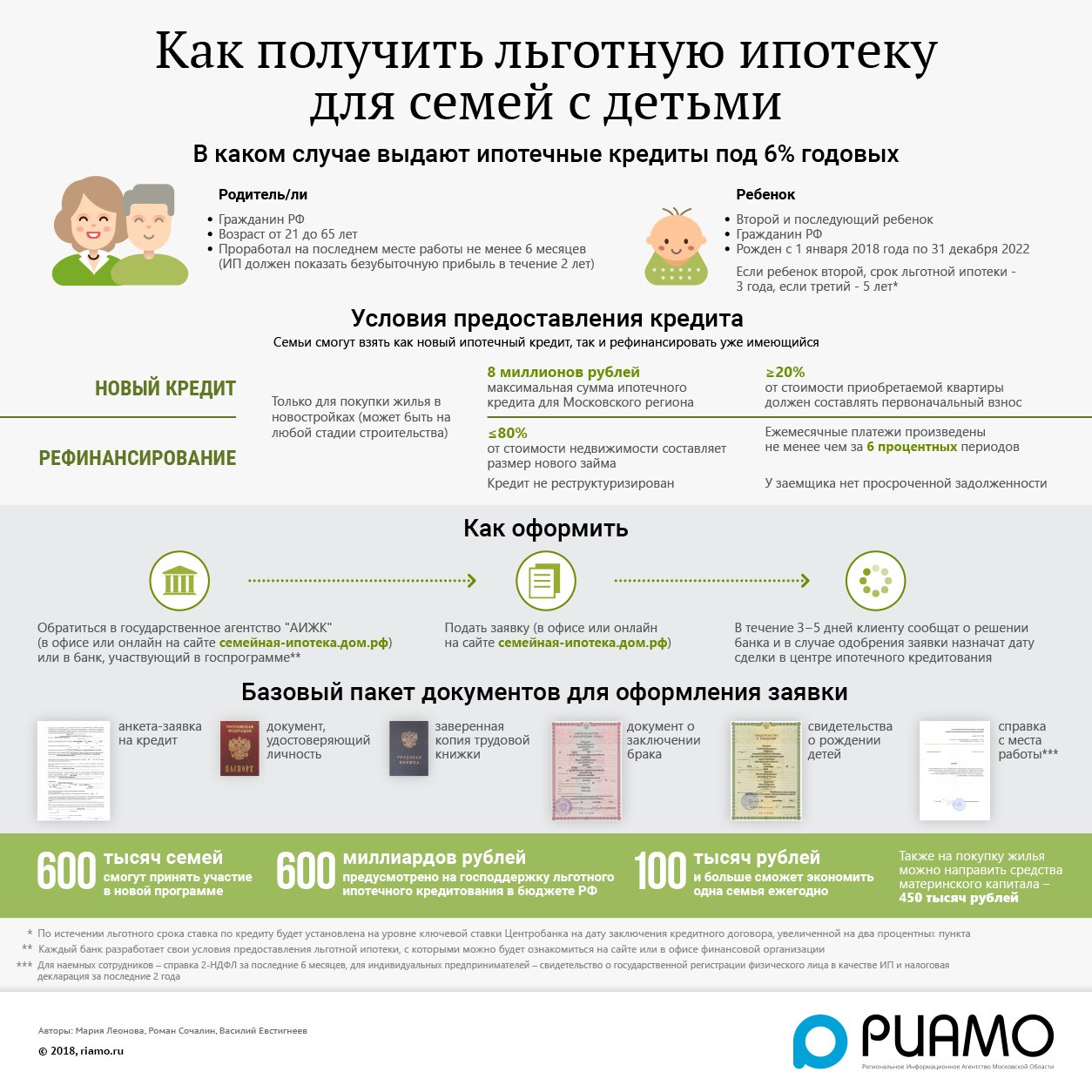

Важную роль в предоставлении мер поддержки многодетным играет и фактор улучшения жилищных условий. Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский. «Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек», — предложил он.

Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский. «Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек», — предложил он.

При этом единственное жилье многодетных необходимо защитить от взыскания за долги. В этой связи «Единая Россия» обратится к Центробанку с предложением рекомендовать банкам, микрофинансовым организациям и кредитным потребительским кооперативам до 2022 года не забирать такое жилье.

Действенной мерой поддержки многодетных может стать льготное автокредитование — особенно для семей, где более трех детей, считают в партии. Участники дискуссии предложили расширить госпрограмму «Семейный автомобиль» для многодетных — снизить процентную ставку по кредиту или вовсе сделать его беспроцентным. А для семей, где воспитываются шесть и более детей — продумать льготные условия на приобретение микроавтобусов.

Широкое экспертное обсуждение мер поддержки многодетных семей прошло 6 апреля на площадке «Единой России». В нем участвовали руководство партии, представители профильного министерства, активисты региональных отделений и эксперты. Участники дискуссии выступили с инициативами по изменению федерального законодательства и расширению действующих программ поддержки семей с детьми. Партия доработает их и направит в Правительство РФ.

«Единая Россия» предлагает ввести единые меры поддержки многодетных семей по всей стране

6 апреля 2021 года, 18:09

Для этого нужно установить общий стандарт льгот и выдавать единое удостоверение, считают в партии.

Одной из главных проблем, с которой сегодня сталкиваются многодетные семьи, является необходимость подтверждать свой статус для получения льгот. Такая ситуация возникает, в том числе, при переезде в другой регион. В этой связи «Единая Россия» предлагает установить федеральный статус многодетных — он может подтверждаться удостоверением, действительным на территории всей страны, сообщил секретарь Генсовета партии Андрей Турчак.

Кроме того, сейчас ситуация с объемом и содержанием помощи этой категории граждан существенно различается от региона к региону. Например, в половине субъектов РФ предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует.

Нужны и единые критерии отнесения семьи к многодетным — их надо прописать в федеральном законе, предлагают в партии.

Эту позицию разделяет и уполномоченный при президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

«Принимаемые сегодня меры достаточно фрагментарны. Определение критериев отнесения семьи к категории многодетных, назначение мер социальной поддержки и иной помощи отдано на откуп регионам.

Важную роль в предоставлении мер поддержки многодетным играет и фактор улучшения жилищных условий. Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский.

«Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек», — предложил он.

Действенной мерой поддержки многодетных может стать льготное автокредитование — особенно для семей, где более трех детей, считают в партии. Участники дискуссии предложили расширить госпрограмму «Семейный автомобиль» для многодетных — снизить процентную ставку по кредиту или вовсе сделать его беспроцентным. А для семей, где воспитываются шесть и более детей — продумать льготные условия на приобретение микроавтобусов.

6 апреля на площадке «Единой России» состоялось широкое экспертное обсуждение мер поддержки многодетных семей. В нем приняли участие руководство партии, представители профильного министерства, активисты региональных отделений и эксперты. Участники дискуссии выступили с инициативами по изменению федерального законодательства и расширению действующих программ поддержки семей с детьми. Партия доработает их и направит в правительство.

Депутат Госдумы Артем Кавинов отметил, что вопрос о мерах поддержки многодетных — всегда был одним из самых актуальных в системе социальной защиты населения.

«Речь идет в первую очередь о закреплении статуса. Есть ситуации, когда многодетная семья поставлена на очереди в ожидании той или иной льготы, например, улучшения жилищных условий, но в какой-то момент одному из детей исполняется 18 лет и семья лишается этого права. Это происходит в силу объективных обстоятельств не по их вине. Думаю, что это не совсем справедливо.

Также депутат отметил, что, возможно, нужно более внимательно посмотреть на имеющиеся меры поддержки многодетных на уровне федерации и в регионах.

«Практически в каждом субъекте есть свое законодательство по этой теме. Например, в Нижегородской области областной закон о многодетных семьях мы приняли одни из первых еще в 2004-м. И до сих пор, многие обозначенные в нем пособия и выплаты актуальны. Например, в регионе ежемесячные выплаты на детей-школьников на питание и проезд, а также ежегодную выплату к началу учебного года получают все многодетные семьи вне зависимости от дохода. В законе, в том числе, обозначены и подходы по определению самого статуса многодетной семьи. Опыт регионов в этом смысле также может быть полезен», — обратил внимание Кавинов.

«Единая Россия» предлагает ввести единые меры поддержки многодетных семей по всей стране

Одной из главных проблем, с которой сегодня сталкиваются многодетные семьи, является необходимость подтверждать свой статус для получения льгот. Такая ситуация возникает, в том числе, при переезде в другой регион. В этой связи «Единая Россия» предлагает установить федеральный статус многодетных – он может подтверждаться удостоверением, действительным на территории всей страны, сообщил секретарь Генсовета партии Андрей Турчак.Для этого нужно установить общий стандарт льгот и выдавать единое удостоверение, считают в партии.

Нужны и единые критерии отнесения семьи к многодетным – их надо прописать в федеральном законе, предлагают в партии.

Эту позицию разделяет и уполномоченный при Президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

Эту позицию разделяет и уполномоченный при Президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.Важную роль в предоставлении мер поддержки многодетным играет и фактор улучшения жилищных условий. Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский. «Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек», – предложил он.

При этом единственное жилье многодетных необходимо защитить от взыскания за долги. В этой связи «Единая Россия» обратится к Центробанку с предложением рекомендовать банкам, микрофинансовым организациям и кредитным потребительским кооперативам до 2022 года не забирать такое жилье.

Действенной мерой поддержки многодетных может стать льготное автокредитование – особенно для семей, где более трех детей, считают в партии. Участники дискуссии предложили расширить госпрограмму «Семейный автомобиль» для многодетных – снизить процентную ставку по кредиту или вовсе сделать его беспроцентным. А для семей, где воспитываются шесть и более детей – продумать льготные условия на приобретение микроавтобусов.

Заместитель председателя Комитета по вопросам охраны здоровья, труда и социальной политики Мособлдумы, член фракции «Единая Россия» Ирина Слуцкая сказала, что считает инициативу необходимой.

«Сегодня меры поддержки имеют весьма размытые границы и могут кардинально отличаться в разных регионах.

Например, я, являясь мамой троих детей, по закону Московской области не являюсь многодетной, а вот в Москве такой статус бы имела. Поэтому считаю, что это своевременный и важный шаг, который позволит обобщить данные о количестве и статусе многодетных семей, стандартизировать меры поддержки. Также важно предусмотреть, чтобы при установлении федерального статуса было предусмотрено соответствующее федеральное финансирование», – сказала Ирина Слуцкая.

Например, я, являясь мамой троих детей, по закону Московской области не являюсь многодетной, а вот в Москве такой статус бы имела. Поэтому считаю, что это своевременный и важный шаг, который позволит обобщить данные о количестве и статусе многодетных семей, стандартизировать меры поддержки. Также важно предусмотреть, чтобы при установлении федерального статуса было предусмотрено соответствующее федеральное финансирование», – сказала Ирина Слуцкая.Напомним, 6 апреля на площадке «Единой России» состоялось широкое экспертное обсуждение мер поддержки многодетных семей. В нем приняли участие руководство партии, представители профильного министерства, активисты региональных отделений и эксперты. Участники дискуссии выступили с инициативами по изменению федерального законодательства и расширению действующих программ поддержки семей с детьми. Партия доработает их и направит в Правительство.

«Единая Россия» предлагает ввести единые меры поддержки многодетных семей по всей стране

Для этого нужно установить общий стандарт льгот и выдавать единое удостоверение, считают в партии.

Одной из главных проблем, с которой сегодня сталкиваются многодетные семьи, является необходимость подтверждать свой статус для получения льгот. Такая ситуация возникает, в том числе, при переезде в другой регион. В этой связи «Единая Россия» предлагает установить федеральный статус многодетных – он может подтверждаться удостоверением, действительным на территории всей страны, сообщил секретарь Генсовета партии Андрей Турчак.

Кроме того, сейчас ситуация с объемом и содержанием помощи этой категории граждан существенно различается от региона к региону. Например, в половине субъектов РФ предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует. «Это создает неравные условия. В этой связи необходим единый гарантированный стандарт поддержки, независимо от региона проживания», — уверен Андрей Турчак.

Нужны и единые критерии отнесения семьи к многодетным – их надо прописать в федеральном законе, предлагают в партии. Эту позицию разделяет и уполномоченный при Президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

Эту позицию разделяет и уполномоченный при Президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

«Принимаемые сегодня меры достаточно фрагментарны. Определение критериев отнесения семьи к категории многодетных, назначение мер социальной поддержки и иной помощи отдано на откуп регионам. Это лишает возможности к системному подходу в этом вопросе. Конечно, это неприемлемо», — считает Анна Кузнецова.

Важную роль в предоставлении мер поддержки многодетным играет и фактор улучшения жилищных условий. Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский. «Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек», – предложил он.

При этом единственное жилье многодетных необходимо защитить от взыскания за долги. В этой связи «Единая Россия» обратится к Центробанку с предложением рекомендовать банкам, микрофинансовым организациям и кредитным потребительским кооперативам до 2022 года не забирать такое жилье.

Действенной мерой поддержки многодетных может стать льготное автокредитование – особенно для семей, где более трех детей, считают в партии. Участники дискуссии предложили расширить госпрограмму «Семейный автомобиль» для многодетных – снизить процентную ставку по кредиту или вовсе сделать его беспроцентным. А для семей, где воспитываются шесть и более детей – продумать льготные условия на приобретение микроавтобусов.

«Мурманская область поддерживает инициативу о правовом закреплении статуса многодетной семьи. В первую очередь это важно с точки зрения внедрения единого подхода к мерам социальной поддержки таких семей на территории всей страны. Необходимость законодательного урегулирования данного вопроса назрела давно. Стоит напомнить, что на сегодняшний день единственным федеральным нормативным правовым актом, в соответствии с которым установлены меры социальной поддержки многодетных семей, является Указ Президента Российской Федерации от 1992 года», — подчеркнула Региональный координатор партийного проекта «Крепкая семья», первый заместитель министра труда и социального развития Мурманской области Светлана Виденеева.

Стоит напомнить, что на сегодняшний день единственным федеральным нормативным правовым актом, в соответствии с которым установлены меры социальной поддержки многодетных семей, является Указ Президента Российской Федерации от 1992 года», — подчеркнула Региональный координатор партийного проекта «Крепкая семья», первый заместитель министра труда и социального развития Мурманской области Светлана Виденеева.

Напомним, 6 апреля на площадке «Единой России» состоялось широкое экспертное обсуждение мер поддержки многодетных семей. В нем приняли участие руководство партии, представители профильного министерства, активисты региональных отделений и эксперты. Участники дискуссии выступили с инициативами по изменению федерального законодательства и расширению действующих программ поддержки семей с детьми. Партия доработает их и направит в Правительство.

«Единая Россия» предлагает ввести единые меры поддержки многодетных семей по всей стране

Региональное информационное агентство Пензенской области, пожалуй, — единственный источник новостей, где публикуются заметки, охватывающие не только Пензу, но и районы. Таким образом, мы представляем полную картину региона.

Таким образом, мы представляем полную картину региона.

На сайте РИА ПО публикуются не только новости Пензенской области, но и аналитические статьи, интервью на актуальные темы, обзоры и фоторепортажи.

Ежедневно по будням мы предлагаем читателям дайджест событий, произошедших в Сурском крае за минувший день.

Новостная лента Пензенской области раскрывает жизнь региона в сфере экономики, общества, спорта, культуры, образования, сельского хозяйства, ЖКХ, здравоохранения и медицины. Помимо этого, на наших страницах публикуется информация о предстоящих событиях, концертах и спортивных мероприятиях.

Вместе с тем, РИА Пензенской области размещает новости инвестиционной политики региона, происшествий, криминала, аварий и ДТП.

Ежедневно в режиме онлайн РИА ПО публикует оперативные и последние новости Пензы и районов Пензенской области. Читатели могут узнать об актуальных событиях Пензенского, Башмаковского, Бековского, Бессоновского, Вадинского, Земетчинского, Спасского, Иссинского, Городищенского, Никольскиого, Каменского, Кузнецкого, Нижнеломовского, Наровчатского, Лопатинского, Шемышейского, Камешкирского, Тамалинского, Пачелмского, Белинского, Мокшанского, Неверкинского, Сердобского, Лунинского, Малосердобинского, Колышлейского и Сосновоборского районов.

Новости Пензы и Пензенской области — здесь собраны последние и самые важные публикации о том, что сегодня происходит в городе: культурные, спортивные события, актуальные нововведения в сфере ЖКХ и строительства, происшествия, чрезвычайные ситуации, ДТП, аварии, криминальная хроника.

Мы также не оставляем без внимания достижения земляков: спортсменов, представителей культуры, науки и образования.

На страницах РИА Пензенской области оперативно публикуются не только фотографии с прошедших мероприятий, но и видео, а также инфографика.

Помимо этого, читателям периодически предлагаются тесты на знание Сурского края.

Новости Пензы и Пензенской области сегодня — это около ста ежедневных публикаций о том, что в данный момент актуально для жителей областного центра и региона.

На страницах РИА ПО ежемесячно публикуются материалы о вступающих в силу законах, которые коснутся жителей нашего региона.

Наше информационное агентство предоставляет читателям актуальный прогноз погоды в Пензе и Пензенской области на неделю и каждый день с указанием температуры воздуха, направления ветра и осадков. Прогноз сопровождается комментарием специалиста из регионального ЦГМС.

Прогноз сопровождается комментарием специалиста из регионального ЦГМС.

Riapo.ru – это новости Пензы, главные события, факты и мнения об актуальных и насущных вопросах и проблемах в регионе.

Смоленская газета — «Единая Россия» предложила ввести единые меры поддержки многодетных семей

Общество«Единая Россия» предложила установить федеральный статус многодетных семей. Так, он может подтверждаться удостоверением, действительным на территории всей страны, сообщил секретарь Генсовета партии Андрей Турчак.

Важно отметить, что сейчас ситуация с объемом и содержанием помощи этой категории граждан существенно различается от региона к региону. Например, в половине субъектов России предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует.

Например, в половине субъектов России предусмотрен бесплатный проезд для детей из многодетных семей на городском общественном транспорте, но в других такая льгота отсутствует.

«Это создает неравные условия. В этой связи необходим единый гарантированный стандарт поддержки, независимо от региона проживания», – уверен Андрей Турчак.

Также необходимы единые критерии отнесения семьи к многодетным. Единороссы предложили прописать их в федеральном законе. Эту позицию разделяет и уполномоченный при президенте по правам ребенка Анна Кузнецова. По ее словам, документ станет частью комплекса мер по поддержке этой категории граждан.

«Принимаемые сегодня меры достаточно фрагментарны. Определение критериев отнесения семьи к категории многодетных, назначение мер социальной поддержки и иной помощи отдано на откуп регионам. Это лишает возможности к системному подходу в этом вопросе. Конечно, это неприемлемо», – сказала Анна Кузнецова.

Важную роль в предоставлении мер поддержки многодетным играет и фактор улучшения жилищных условий. Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский:

Этому может способствовать снижение первоначального взноса по «Семейной ипотеке» до 10%, уверен руководитель рабочей группы «Единой России» по защите прав дольщиков, депутат Госдумы Александр Якубовский:

«Также необходимо распространить действие программы и на вторичный рынок, если речь идет о сельских поселениях и небольших городах с населением до 50 тысяч человек».

При этом единственное жилье многодетных необходимо защитить от взыскания за долги. В этой связи «Единая Россия» обратится к Центробанку с предложением рекомендовать банкам, микрофинансовым организациям и кредитным потребительским кооперативам до 2022 года не забирать такое жилье.

Действенной мерой поддержки многодетных может стать льготное автокредитование – особенно для семей, где более трех детей, считают в партии. Участники дискуссии предложили расширить госпрограмму «Семейный автомобиль» для многодетных – снизить процентную ставку по кредиту или вовсе сделать его беспроцентным. Для семей, где воспитываются шесть и более детей – продумать льготные условия на приобретение микроавтобусов.

Федеральный координатор партпроекта «Крепкая семья», депутат Госдумы от Смоленской области Ольга Окунева отметила важность информирования семей об их возможностях:

«Отрадно, что вопросы материнства и детства звучат все чаще. «Единой Россией» прорабатываются вопросы в части совершенствования системы поддержки семей с детьми. Одна из важных задач проекта «Крепкая семья» – вести открытый диалог с нашими родителями, семьями, с обществом через семейные приемные».

Напомним, 6 апреля на площадке «Единой России» состоялось широкое экспертное обсуждение мер поддержки многодетных семей. В нем приняли участие руководство партии, представители профильного министерства, активисты региональных отделений и эксперты. Участники дискуссии выступили с инициативами по изменению федерального законодательства и расширению действующих программ поддержки семей с детьми.

Фото: smolensk.er.ru

Алена Шашкина

Ставка автокредитования от Bank of America

Выписка

Покупка автомобиля, соответствующего вашему образу жизни, очень важна.

Будь то мощный спортивный автомобиль для быстро меняющейся личности,

или семейный минивэн, необходимый для вашей растущей семьи.

Bank of America может помочь вам почувствовать себя лучше на пути к покупке и финансированию вашего следующего автомобиля.

Вы, вероятно, потратите много времени на изучение того, какой автомобиль вам действительно нужен, используя наш онлайн-инструмент для покупок автомобилей или другие ресурсы, но исследование вашего автофинансирования не менее важно.

Существует множество факторов, которые могут повлиять на размер вашего ежемесячного платежа.

Копия на экране:

Логотип Банка Америки

Автофинансирование

Сколько?

Как долго возвращать?

Процентная ставка?

Процесс автофинансирования начинается с того, что вас проинформируют обо всем, и мы здесь, чтобы максимально избавить вас от стресса, чтобы помочь вам получить необходимое автокредитование. Этот процесс будет состоять из трех основных этапов.

Во-первых, этап «Начало работы», когда вы можете изучить транспортные средства и варианты финансирования, а затем подать заявку на автокредитование онлайн, лично или по телефону.

Копия на экране:

Этап начала работы

Используйте онлайн-ресурсы для поиска транспортных средств и вариантов финансирования

Подайте заявку на автоматическое финансирование

Копия на экране:

Финансирование транспортных средств предоставлено Bank of America. Кредит и залог подлежат согласованию. Принять условия. Контент для покупок автомобилей, предоставляемый автосалонами через веб-сайт, предоставленный третьей стороной, не связанной с Bank of America, и доступен не во всех штатах.Bank of America не несет ответственности за какой-либо автомобильный контент, продукты или услуги.

Затем, на этапе утверждения ссуды, вы можете поработать со специалистом по ссуде, чтобы обсудить лучшие условия вашего финансирования, подать любые необходимые дополнительные документы и, если они будут одобрены, закрыть вашу покупку или рефинансирование.

Копия на экране:

Этап утверждения ссуды

Работа со специалистом по ссуде

Отправьте любые дополнительные документы

Закройте свои покупки или рефинансируйте

И, наконец, на этапе обслуживания, когда ваше финансирование будет завершено, вы получите свой приветственный пакет и первое заявление, и приступайте к выплате ссуды.

Копия на экране:

Этап обслуживания

Получите приветственный пакет

Получите первую выписку

Начните погашение кредита

Если вы еще не уверены, какой автомобиль может подойти вам и вашему бюджету, Bank of America может помочь и в этом!

Воспользуйтесь нашими онлайн-инструментами, чтобы сравнить различные модели автомобилей и цены, найти официальных дилеров в вашем регионе и подать заявку на ссуду на конкретный автомобиль.

Копия на экране:

Используйте наши онлайн-инструменты, чтобы:

Сравнить модели автомобилей

Сравнить цены на автомобили

Найти официальных дилеров

Подать заявку на получение ссуды на конкретный автомобиль

Копия на экране:

Предоставлено финансирование автомобиля от Банка Америки. Кредит и залог подлежат согласованию. Принять условия. Контент для покупок автомобилей, предоставляемый автосалонами через веб-сайт, предоставленный третьей стороной, не связанной с Bank of America, и доступен не во всех штатах. Bank of America не несет ответственности за какой-либо автомобильный контент, продукты или услуги.

Кредит и залог подлежат согласованию. Принять условия. Контент для покупок автомобилей, предоставляемый автосалонами через веб-сайт, предоставленный третьей стороной, не связанной с Bank of America, и доступен не во всех штатах. Bank of America не несет ответственности за какой-либо автомобильный контент, продукты или услуги.

Наш калькулятор автокредитования поможет вам подсчитать, какой объем финансирования вам может понадобиться, и даже рассчитать ваши ежемесячные платежи.

Копия на экране:

Наш калькулятор автокредитования поможет вам подсчитать, какой объем финансирования вам может понадобиться, и даже рассчитать ваши ежемесячные платежи.

Bank of America предлагает финансирование для новых или подержанных автомобилей, приобретаемых у большинства франчайзинговых дилеров и у нескольких независимых дилеров.

Копия на экране:

Франчайзинговые дилеры продают новые и подержанные автомобили для таких производителей автомобилей, как Ford®, General Motors®, Chrysler®, Honda® и других. Независимые дилеры не связаны с автопроизводителями и могут продавать автомобили разных марок. Bank of America не финансирует автомобили, приобретенные у независимых дилеров, кроме CarMax®, Enterprise Car Sales и Carvana.Всех официальных дилеров можно найти с помощью инструмента поиска дилеров.

Независимые дилеры не связаны с автопроизводителями и могут продавать автомобили разных марок. Bank of America не финансирует автомобили, приобретенные у независимых дилеров, кроме CarMax®, Enterprise Car Sales и Carvana.Всех официальных дилеров можно найти с помощью инструмента поиска дилеров.

Мы также предлагаем финансирование выкупа в лизинг, покупок у частного лица и рефинансирования.

Когда вы будете готовы, вы можете подать заявку на мобильном устройстве, онлайн на сайте bankofamerica.com, по телефону или в финансовом центре.

После этого вы сможете проверить статус своей заявки, загрузить и поставить электронную подпись для любых документов, необходимых для обработки вашей ссуды.

При подаче заявки онлайн обязательно установите флажок, чтобы согласиться на электронную доставку.Независимо от того, как вы подаете заявку, многие решения принимаются всего за шестьдесят секунд.

Мы свяжемся с вами, когда рассмотрение заявки будет завершено.

Копия на экране:

Мы свяжемся с вами, когда рассмотрение заявки будет завершено.

Вы можете увидеть рекламу процентных ставок с годовой процентной ставкой (или годовой процентной ставкой) со «ставками от минимума». Единственный способ узнать вашу ставку — заполнить заявку.

В случае одобрения существует множество факторов, таких как государство проживания, сумма и срок кредита, кредитная история и тип транспортного средства, которые могут привести к тому, что ваша фактическая годовая процентная ставка будет отличаться от объявленной ставки.

Копия на экране:

Государство проживания

Суммы займа

Условия займа

Кредитная история

Тип транспортного средства

Квалифицированные скидки могут также изменить вашу годовую процентную ставку. Если вы имеете право на участие в программе Bank of America’s Preferred Rewards, обязательно зарегистрируйтесь, прежде чем подавать заявку на автокредитование.

Копия на экране:

Логотип Preferred Rewards

Подробнее на https://www.bankofamerica. com/preferred-rewards/

com/preferred-rewards/

Копия на экране:

Скидка по льготной процентной ставке для автокредитования составляет 0.От 25% до 0,50% действительно только для клиентов, которые участвуют в программе Preferred Rewards или Preferred Rewards for Wealth Management на момент подачи заявки на автокредит и которые получают ссуду Bank of America на покупку автомобиля или рефинансирование. Максимальная скидка на привилегированную процентную ставку по автокредиту Bank of America составляет 0,50%. Эта скидка на предпочтительную процентную ставку не отражается в наших ставках, опубликованных на нашем веб-сайте, но будет отражена в процентной ставке, указанной при одобрении кредита. Скидки доступны только на заявки на автокредит, поданные вами в Bank of America, но не на заявки, поданные через дилерские центры.Пособие не подлежит передаче другому лицу. При условии утверждения кредита. Применяются стандартные правила андеррайтинга и кредитная политика.

После утверждения, если вы совершаете покупку у официального дилера, мы отправим вам письмо с одобрением для передачи дилеру.

Копия на экране:

Bank of America работает с тысячами автомобильных дилеров по всей стране, чтобы помочь нашим клиентам с финансированием их новых и подержанных автомобилей. Bank of America не является аффилированным лицом с этими дилерскими центрами и не требует какого-либо особого представительства для приобретения вашего автомобиля.Следовательно, Bank of America не дает никаких гарантий и заверений и не несет никакой другой ответственности за какие-либо аспекты, связанные с покупкой вашего автомобиля и сопутствующих продуктов и услуг у этих официальных дилерских центров.

Дилер подготовит для вас финансовые контракты. Затем вы можете уехать на машине мечты мощностью в пятьсот лошадиных сил или на той машине, в которой поместится половина футбольной команды.

Копия на экране:

Ставка действительна в течение 30 дней с даты приема оригинала заявки.

Если вы подаете заявку на частную покупку, выкуп в лизинг или рефинансирование, мы подготовим для вас кредитный договор.

Как только мы получим подписанный вами контракт, мы завершим финансирование.

С командой Bank of America на вашей стороне вы будете чувствовать себя лучше на каждом этапе пути.

Мы хотим помочь составить план автокредитования, соответствующий вашему бюджету, и помочь вам выбрать лучший автомобиль для вашего образа жизни.

Копия на экране:

Что бы вы хотели сделать? ®

Копия на экране:

Логотип Bank of America

Мобильный и онлайн-банкинг требует регистрации.Мобильный банкинг требует загрузки приложения Mobile Banking и доступен только для некоторых мобильных устройств. Могут применяться тарифы на передачу сообщений и данных. Кредит и залог подлежат согласованию. Принять условия. Это не обязательство кредитовать. Программы, тарифы, условия и положения могут быть изменены без предварительного уведомления. Bank of America, N.A., член FDIC. © 2019 Bank of America Corporation

Лучшие ставки по автокредитованию в июне 2021 года

| Кредитный рейтинг | Средняя годовая процентная ставка (новый автомобиль) | Средняя годовая процентная ставка (Подержанный автомобиль) |

|---|---|---|

| 781-850 | 3. 24% 24% | 4,08% |

| 661-780 | 4,21% | 6,05% |

| 601-660 | 7,14% | 11,41% |

| 501-600 | 11,33% | 17,78% |

| 300-500 | 14,97% | 20,67% |

Источник: Experian: Состояние автомобильного финансового рынка за 2 квартал 2020 г.

Часто задаваемые вопросы

Как работает автокредитование?

Автокредиты — это кредиты под залог.Кредит выплачивается равными частями в течение заранее определенного периода времени. Как правило, приобретаемый вами автомобиль используется в качестве залога, что означает, что кредитор может конфисковать автомобиль, если вы не выплатите ссуду.

Что следует учитывать при выборе автокредита?

При выборе автокредита есть что учитывать. Ваш кредитный рейтинг, например, имеет большое влияние на получаемые вами ставки. Лучшие ставки обычно достаются тем, у кого отличная кредитоспособность. Согласно отчету Experian, на конец второго квартала 2020 года средний кредитный рейтинг составлял 721 для кредита на новую машину и 657 для кредита на подержанную машину.

Согласно отчету Experian, на конец второго квартала 2020 года средний кредитный рейтинг составлял 721 для кредита на новую машину и 657 для кредита на подержанную машину.

Заемщики, получившие самые низкие ставки, получили 781 балл или выше. Эти заемщики, также известные как супер-первоклассные заемщики, получили в среднем 3,24% годовых за новые автомобили и 4,08% годовых за подержанные автомобили. Первоклассные заемщики с кредитным рейтингом от 661 до 780 получили среднюю годовую процентную ставку 4,21% за новые ссуды и 6,05% за использованные ссуды, в то время как непрямые заемщики с кредитным рейтингом от 601 до 660 получили среднюю годовую процентную ставку 7.14% на новые автокредиты и 11,41% на подержанные.

Также важно подумать, какой термин подходит вашему финансовому положению. При более длительных сроках выплаты обычно ниже, но в течение срока кредита они обходятся дороже.

Как получить автокредит?

Некоторые потребители могут платить за новый автомобиль наличными, но большинство используют финансирование от банка, кредитного союза, небанковского автокредитора или дилера. Вот шаги, которые вы можете предпринять, чтобы получить автокредит:

Вот шаги, которые вы можете предпринять, чтобы получить автокредит:

- Проверьте свой кредитный отчет и исправьте ошибки.Ваш кредитный рейтинг определяет, какую процентную ставку вы получите.

- Делайте покупки у нескольких кредиторов, включая крупные банки, общественные банки, кредитные союзы и онлайн-кредиторы. Сравните ставки, условия, требования к кредитному рейтингу и другие факторы.

- Подайте заявку и получите предварительное одобрение на получение ссуды от нескольких кредиторов, чтобы выбрать лучшее предложение. Имейте в виду, что любые запросы по кредиту, которые происходят в течение 14-45 дней, считаются только одним запросом по вашему кредиту, поэтому лучше всего провести все покупки ссуды в течение короткого промежутка времени.

- Найдите свой автомобиль и сравните предложение дилера о финансировании с предложением до утверждения.

- Завершите предложение со своим кредитором, следуя инструкциям и заполняя документы для завершения кредитной операции.

Убедитесь, что вы договорились о ссуде. Перед тем, как подписаться на ссуду, проверьте годовую процентную ставку, профинансированную сумму и плату за финансирование.

Убедитесь, что вы договорились о ссуде. Перед тем, как подписаться на ссуду, проверьте годовую процентную ставку, профинансированную сумму и плату за финансирование.

Следует ли получать автокредит в банке или дилерском центре?

За автокредитом стоит делать покупки как в банках, так и в дилерских центрах.Продавцы и производители новых автомобилей, как и банки, могут иметь привлекательные кредитные продукты. В зависимости от кредитного рейтинга заемщика и рыночных обстоятельств процентная ставка, предлагаемая автомобильным дилером, может составлять всего лишь ноль процентов или ниже действующих ставок, предлагаемых банками.

Важно сохранить финансирование дилерского центра как возможность, но не забудьте поискать финансирование на покупку автомобиля, прежде чем решите, где купить автомобиль. Знайте свой кредитный рейтинг и ищите в Интернете ставки банка и других кредиторов.Это должно дать вам представление о том, чего вы можете ожидать от открытого рынка, и помочь вам определить, подходит ли вам финансирование от продавца.

Как долго длится автокредит?

Обычно выдаются автокредиты на 24, 36, 48, 60 и 72 месяца. Срок может достигать 84 месяцев.

Наиболее распространенные условия для получения кредита на новую машину во 2 квартале 2020 года составляли 61-72 месяца, что составляет 39,9% от всех новых кредитных карт.

Можете ли вы рефинансировать автокредит?

Да, есть много кредиторов, которые предлагают возможности рефинансирования автокредитов, и некоторые обещают сделать этот процесс быстрым и легким.

Он может быть платным для рефинансирования ссуды при нескольких различных обстоятельствах. Например, вы можете улучшить свою ставку и ежемесячный платеж, сократить срок погашения кредита или продлить срок, если у вас возникнут проблемы с оплатой.

Можно ли продать машину в кредит?

Продажа автомобиля, когда у вас все еще есть ссуда, возможна, но это требует дополнительных действий. В этой ситуации есть несколько вариантов.

Один из вариантов — полностью выплатить ссуду, прежде чем пытаться продать автомобиль. Это включает в себя обращение к вашему кредитору, чтобы определить сумму выплаты. После выплаты ссуды ваш кредитор снимет залог.

Это включает в себя обращение к вашему кредитору, чтобы определить сумму выплаты. После выплаты ссуды ваш кредитор снимет залог.

Вы можете продать финансируемое транспортное средство, не выплачивая его, продав его частному покупателю или продавая его дилеру.

В чем разница между автокредитом и персональным займом?

Можно использовать личный заем или автокредит для финансирования транспортного средства, но они имеют несколько важных отличий:

- Цель: Персональные ссуды являются необеспеченными или обеспеченными и могут использоваться для различных целей, в том числе для финансирования транспортного средства, оплаты отпуска или улучшения дома.Однако автокредиты предназначены исключительно для финансирования автомобиля и обеспечиваются под залог автомобиля, который вы покупаете. Автомобиль служит залогом.

- Процентные ставки: поскольку автокредиты обеспечены, ставки по автокредитам обычно ниже, чем ставки по личным ссудам.

- Доступность: Автокредиты обычно легче получить, чем индивидуальные, особенно тем, у кого плохая кредитная история.

Методология

Чтобы выбрать кредиторов, представленных в этом списке, мы оценили кредитные предложения от 25 различных автокредиторов, используя несколько критериев.

Во-первых, мы рассмотрели ставки по автокредитам, особенно годовую процентную ставку, и варианты ссуды, доступные заемщикам. Мы также рассмотрели диапазоны сумм ссуд, предлагаемые типы ссуд, варианты сроков погашения и требования к кредитному рейтингу. Рассматривались только компании с солидной репутацией. Наконец, мы рассмотрели степень удовлетворенности клиентов обслуживанием и охват каждого кредитора на национальном уровне.

Автокредитов в Канзас-Сити

Где вы находитесь на пути к покупке автомобиля?

Посмотреть все цены

Авто кредит

Оценить так же низко, как 2.99% APR1 Применить сейчасПервый автокредит

Оценить так же низко, как 12,99% APR 1 Применить сейчасПроцесс покупки стал проще

Начать покупки

Найдите любимых дилеров CommunityAmerica и проверьте местные запасы.

Начать поискВыбери свою поездку

А теперь самое интересное: выберите новый автомобиль, который подходит именно вам!

Найдите свою паруРаскатать

Принесите свое предварительное одобрение в дилерский центр, чтобы сделать финансирование быстрым и легким.

Применить сейчасПрименение займет всего несколько минут

НачатьВаш универсальный магазин

Просмотрите все возможности AutoSMART.

Готовы пустить в ход колеса? Веб-сайт AutoSMART предназначен для того, чтобы упростить процесс покупки автомобиля еще до того, как вы ступите на партию. Используйте его, чтобы найти свой следующий автомобиль:

- Просмотр инвентаря местного дилера, чтобы проверить доступность в вашем районе

- Создайте аттракцион своей мечты с вашими обязательными характеристиками и обновлениями

- Определение стоимости продажи вашего текущего транспортного средства

- Покупки по сумме платежа или покупной цене

- Изучение всего, от функций безопасности, технических характеристик и деталей двигателя до отделки, цвета и многого другого

Калькуляторы

Автоплатеж

Оцените свой потенциальный ежемесячный платеж за автомобиль.

Рассчитать сейчасРефинансирование

Узнайте, можете ли вы снизить платеж по автокредиту.

Рассчитать сейчасДоступность автомобиля

Посмотрите, сколько вы можете позволить себе потратить на новую машину.

Рассчитать сейчасВсе калькуляторы

Ознакомьтесь со всеми нашими автоматическими калькуляторами.

Посмотреть всеРефинансируйте поездку

Посмотрите, сможете ли вы сэкономить на ежемесячной оплате.

Любите свою машину, но хотите торговать по своей процентной ставке? Если ваш кредит выдан в другом финансовом учреждении, рассмотрите возможность рефинансирования в CommunityAmerica. Возможно, мы сможем предложить вам более высокую ставку, снизить платеж и увеличить вашу потенциальную долю в нашей выплате по прибыли 2 .

Рефинансировать сейчасНовое за рулем?

Мы вас поддержим.

Мы хотим, чтобы волнение от первой покупки автомобиля длилось намного дольше, чем аромат свежей новой машины. Вот почему мы здесь, чтобы помочь начинающим покупателям получить беспрепятственный опыт финансирования и получить отличную ставку. Вот подробности:

- Должно быть 18 лет и старше

- Минимальная сумма кредита 2500 долларов США и максимальная сумма кредита 15 000 долларов США

- Потребуется предоставить подтверждение дохода

- Не должен иметь кредитной истории или иметь ограниченный кредитный опыт без уничижительной истории

- Совместное подписание не требуется

Убедитесь, что ваша машина защищена

Автострахование

Защитите свою поездку.

Страховое агентство CommunityAmerica может помочь вам найти подходящее автострахование 3 . Независимо от того, ищете ли вы ответственность или полное покрытие, наши опытные агенты будут работать с вами, чтобы найти лучший полис по разумной цене.

Учить большеСтрахование разрыва

Будьте готовы к неожиданностям.

Покрытие разрыва — это дополнительное дополнение к вашему полису, которое покрывает разницу между вашей задолженностью за автомобиль и его фактической денежной стоимостью (ACV) в случае аварии. 3 . Учить большеРасширенная гарантия

Покройте свои расходы на техническое обслуживание.

Когда автомобили приобретаются подержанными или истекает гарантия оригинального производителя, может пригодиться договор на обслуживание транспортного средства по шоссе 66 для защиты от потенциально дорогостоящего ремонта в будущем. 3 . Учить большеЗащита платежей

План на случай чего в жизни.

Защита платежей помогает облегчить финансовое бремя продолжения выплаты долгов в случае безработицы, инвалидности или смерти 3 . Учить большеИз блога

Посмотреть все блогиПослушайте наших членов

Эрика С.

Как здорово!

Мне недавно пришлось рискнуть самостоятельно и мне нужно было купить машину, и, поскольку мой чековый депозит идет сюда, я решил пойти с ними для получения ссуды. Теперь у меня есть расчетно-сберегательный счет, и я только что заработал 150 долларов США за сделанные покупки.WOOT WOOT! Как здорово! Спасибо CACU!

Джон Э.

Январь 2021 г. в Google PlacesНет причин не переходить на них.

CommunityAmerica — это все бесплатные аккаунты, и они буквально платят вам один раз в год только за то, чтобы у них был открыт доступ к материалам. Не говоря уже о самых низких процентных ставках по автокредиту. Нет причин, по которым вы не должны переходить на них.

Zippy8264

Обновление, чтобы не быть просто номером счета

Я был клиентом CommunityAmerica более 10 лет.Я люблю дружелюбное обслуживание. Даже в большом городе люди такие же дружелюбные, как и в деревне. Приятно быть не просто номером счета. Я профинансировал три машины через CommunityAmerica, и «оформление документов» было сделано по телефону !!! Кто так делает? Очень рекомендую CACU!

Выплата прибыли

Мы делимся прибылью с нашими участниками.

Как некоммерческий кредитный союз, мы возвращаем нашу прибыль тем, кто работает с нами во многих отношениях — например, более высокие ставки, более низкие комиссионные и наша выплата прибыли 2 . В этом году мы вернули нашим членам 8,4 миллиона долларов.Оцените свою выплату

Часто задаваемые вопросы по автокредиту

Финансирование через ваше надежное финансовое учреждение во время работы в дилерском центре — это лучшее из обоих миров. Другой вариант — получить предварительное одобрение через ваше финансовое учреждение, прежде чем вы пойдете в дилерский центр.Чтобы делать покупки в Интернете у наших проверенных местных дилеров, перейдите сюда.Наиболее распространенные сроки автокредитования — 36, 60, 72 и 84 месяца. В CommunityAmerica мы можем добавить дополнительные три месяца к некоторым из наших условий, чтобы снизить ежемесячный платеж, не влияя на вашу ставку.

Вы можете подать заявление на получение автокредита онлайн, лично в любом удобном для нас месте или позвонив нам по телефону 913.905.7000. Вот то, что вам нужно иметь под рукой:

- Водительское удостоверение, государственный документ или паспорт

- Номер социального страхования

- Последний адрес проживания

- Адрес электронной почты

- Дата рождения

- Подтверждение дохода (две последние квитанции о выплатах)

Здесь можно приобрести инвентарь автомобилей у наших надежных партнеров-дилеров.

Избранные участники

Кэшбэк Бесплатная проверка

Заработайте 1% кэшбэка за первые 500 долларов ежемесячных покупок 4 .Учить большеВысокие процентные сбережения

Увеличивайте свои деньги быстрее со скоростью до 4,00% APY 5 на остатках до 1500 долларов США.

Учить большеИпотека

Наша команда дружелюбных местных экспертов по ипотеке поможет вам попасть в дом вашей мечты.

Учить большечасто задаваемых вопросов | Чейз Авто | Авто Финансы | Покупка машины

Какая информация мне нужна для подачи заявления?

Чтобы заполнить заявку, вам будет предложено предоставить вашу личную информацию, такую как имя, адрес, номер социального страхования, информацию о занятости, доход, адрес электронной почты и марку вашего автомобиля, модель, комплектацию и детали запрошенного вами финансирования.Если вы уже являетесь клиентом Chase, информация, хранящаяся в вашем профиле Chase, будет предварительно заполнена после входа в систему. Имейте в виду, что мы можем запросить дополнительную информацию на основе вашей заявки на автофинансирование.

Какие кредитные требования нужно применить?

Мы используем ряд факторов при принятии кредитных решений, включая информацию, которую вы предоставляете в своем заявлении, и информацию в вашем отчете кредитного бюро.

Что мне делать, если у меня заморозили кредит?

Если у вас замораживание кредита, вам нужно будет временно отменить или окончательно отменить замораживание кредита, обратившись во все три кредитных бюро (Equifax, TransUnion и Experian) перед подачей заявки.

Взимается ли регистрационный сбор?

Chase Auto не взимает регистрационный сбор.

Предлагает ли Chase автоматическое рефинансирование?

Нет, Chase не предлагает авто рефинансирование.

Предлагает ли Chase автокредитование при покупке автомобиля частными лицами / частными лицами?

Нет, Chase не предлагает автофинансирование покупки автомобилей для частных лиц.

Как подать заявку на автокредитование бизнеса?

Чтобы подать заявку на финансирование бизнеса, вам необходимо обратиться к менеджеру по работе с клиентами в филиале Chase или посетить наш сайт по кредитованию бизнеса, нажав здесь.

Что делать, если я точно не знаю, сколько денег мне нужно занять?

Ваша точная сумма может измениться по мере согласования деталей с вашим дилером. Лучше быть как можно точнее, потому что изменения могут повлиять на ваше одобрение и условия.Ваш дилер может обновить окончательную сумму, как только вы согласитесь с окончательной ценой.

В чем разница между подачей заявки на финансирование у дилера и обращением напрямую в Chase?

Если вы подаете заявку на финансирование напрямую у нас, ваше заявление получит только компания Chase. Если вы подаете заявку у дилера, они могут отправить ваше заявление нескольким кредиторам.

Нужно ли мне снова подавать заявку на кредит, когда я приеду к своему дилеру?

Когда вы подаете заявку у нас, ваш дилер будет иметь сведения об одобрении, поэтому нет необходимости повторно подавать заявку.

Если вы одобрите мою заявку, обязан ли я финансировать Chase?

Вам не нужно финансировать с помощью Chase, даже если мы одобрим вашу заявку. Однако, если вы хотите воспользоваться этим предложением, обратитесь к своему дилеру.

Какая процентная ставка для моей новой машины?

Наш Калькулятор Авто Финансов предоставляет ориентировочные ставки и ежемесячные платежи.

Вам нужно будет подать заявку, чтобы определить ваше кредитное решение и годовую процентную ставку (APR).Если вы уже подали заявку, перейдите на страницу chase.com/loanstatus и войдите в систему или свяжитесь со своим дилером, чтобы определить процентную ставку.

Какие процентные ставки вы предлагаете?

Какой будет мой ежемесячный платеж?

Ваш ежемесячный платеж будет меняться в зависимости от нескольких факторов, включая вашу финансируемую сумму, срок и годовой доход. Чтобы узнать приблизительную сумму ежемесячного платежа, воспользуйтесь нашим калькулятором платежей.

Есть ли автомобили, которые Chase не финансирует?

Следующие автомобили не имеют права на финансирование, включая, помимо прочего:

- Транспортные средства старше 10 календарных лет

- Транспортные средства с пробегом более 120 000 миль

- Коммерческие автомобили

- Титульные автомобили с аварийным или фирменным знаком

- Транспортные средства, которые не зарегистрированы или не зарегистрированы ни в одном из 50 Соединенных Штатов или округа Колумбия

- Использование транспортных средств для такси, лимузинов, такси, Uber, Lyft и т. Д.

- Мотоциклы, дома для отдыха, лодки или самолеты

- Некоторые экзотические марки

Статистика автокредитования, которая заставит вас захотеть велосипед

Наша жизнь измеряется автомобилями. От драндулетов, на которые мы экономим в старших классах, до блестящих седанов, которые мы нервно выезжаем со стоянки после повышения по службе, каждый определяет эпоху, этап в жизни. Поездки, отпуск, поездки на работу, задние сиденья полны детей… Американская жизнь идет на колесах.

Подобно автомобилю, долги также являются неотъемлемой частью американской жизни. Студенческие ссуды, страховые выплаты, ипотека — и да, автокредиты. Сдаем в аренду. Мы занимаем. Мы добавляем наши домохозяйства в длинный список статистики автокредитов и находим свое место на горе американских потребительских долгов. Но послушайте — как еще мы могли бы добраться туда, куда нам нужно?

Вот суровая правда об автокредитовании.

Статистика автокредитования — выбор редакции- Американцы в настоящее время должны за свои автомобили более 1 триллиона долларов.

- Поколение X несут наибольшую задолженность по автокредиту.

- Более 85% новых автомобилей профинансировано.

- Средний автокредит? 26 162 долл. США.

- Средний ежемесячный платеж по автокредиту составляет 467 долларов США.

(Experian)

Ежегодно автомобильная промышленность устанавливает новый рекорд по коллективному долгу. Автокредиты в США достигли почти 1 доллара.2 триллиона в 2019 году, что на 6,5% больше, чем в 2018 году. На улицах Соединенных Штатов 276 миллионов автомобилей, что на 1,7% больше, чем в 2018 году. Корреляция очевидна: больше машин, больше долгов.

Общий автомобильный долг увеличился на 59% за последнее десятилетие.(LendingTree)

В течение 2018 года задолженность по автокредиту выросла на 47,7 млрд долларов США. Это на 4,3% больше всего за один год. Если мы оглянемся назад, это станет еще более шокирующим. За последние пять лет автокредитование в США выросло на 30%.Долг вырос на 59% с 2011 года.

Автокредиты составляют 9% всей потребительской задолженности.(Суперденьги)

Даже с процентной ставкой, которая может показаться низкой по сравнению с возобновляемым кредитом, автокредиты являются третьим по величине источником долга для американцев. Второй по величине? Студенческие ссуды: 11%. Ипотека, которую многие экономисты классифицируют как инвестиции, а не как долг, занимает первое место с 67%.

Американцы предоставили 27 миллионов новых автокредитов в 2018 году.(Yahoo Finance)

Пузырь автокредитования продолжает расти с каждым годом.В 2018 году американцы взяли на 183 000 автокредитов больше, чем в 2017 году. Учитывая рост общей задолженности, каждый последующий год, вероятно, станет рекордным.

Средняя задолженность по автокредиту составляет 26 162 долларов.(LendingTree)

Стоимость автокредитов неуклонно растет. Согласно текущим ставкам по автокредиту, средний размер кредита на новую машину составляет 32 187 долларов. Водители, которые берут ссуды на покупку подержанных автомобилей, занимают в среднем 20 137 долларов. Цифры выше среди потребителей с лучшими кредитными рейтингами: 34 061 доллар за новые автомобили и 21 795 долларов за подержанные.

4,7% непогашенной автомобильной задолженности является «серьезно просроченной».(Центр микроэкономических данных)

Уровень просрочки по автокредитам снижается годами. «Серьезная просрочка платежа» — просрочка платежа на 90 дней и более — достигла рекордного уровня в 2010 году. С тех пор она составляла менее 5%, с небольшими ежеквартальными скачками вверх и вниз.

Средняя цена новой машины — 37 185 долларов.(LendingTree)

Исследователи говорят, что средняя цена нового автомобиля выросла на 3.7% с 2018 года. Средняя цена подержанного автомобиля выросла на 2,5% и сейчас составляет 20 247 долларов.

Среднемесячная оплата за автомобиль растет из года в год.(LendingTree)

Как и общая задолженность по автокредиту, растут и ежемесячные платежи. В 2019 году средний ежемесячный платеж за машину вырос до 467 долларов. Для новых автомобилей рост составил 5,6% до 554 долларов, а ежемесячные платежи за подержанные автомобили выросли до 391 доллара (рост на 4,9%). Среднемесячная арендная плата выросла до 457 долларов.

Задолженность по автокредиту растет, но темпы роста замедляются.(Суперденьги)

Хотя вызывает тревогу тот факт, что американский автомобильный долг практически удвоился менее чем за 10 лет, хорошая новость заключается в том, что он, наконец, замедляется. К концу 2018 года он составил 4,4%, что составляет половину от уровня 2016 года.

В среднем срок автокредитования составляет 69 месяцев.(LendingTree)

Шесть лет. Именно столько времени обычно занимает погашение кредита на покупку автомобиля в Америке.Некоторые заемщики предпочитают более короткие сроки, особенно для подержанных автомобилей, где средний срок автокредитования составляет 65 месяцев. Самый короткий срок — у автолизинга — чуть больше трех лет.

Более 85% новых автомобилей профинансировано.(статистика)

Согласно недавней статистике автокредитов, подавляющее большинство новых автомобилей, появившихся на дороге в 2019 году, было профинансировано за счет лизинга или кредита — 85%, примерно так же, как в 2018 году. Однако профинансировано больше подержанных автомобилей: 55.5% по сравнению с 54% в 2018 году.

Спрос на автокредиты снижается.(Суперденьги)

Согласно обзору Федеральной резервной системы, потребительский спрос на автокредиты является самым низким за последние 10 лет. Среди 74 банков, участвовавших в опросе, 25,5% сообщили о снижении процентных ставок, а 7,3% считают, что основной причиной этого являются высокие ставки по автокредитам.

Американцы платят больше, чем когда-либо за новые автомобили.(Суперденьги)

Назаемщиков Prime приходится 77% всей автомобильной задолженности.В целом, первоклассные заемщики должны более чем в три раза больше денег (960 миллионов долларов США), чем второстепенные заемщики (285 миллионов долларов США), и они предпочитают предоставлять свои ссуды в кредитных союзах и небольших банках, а не в компаниях по финансированию автомобилей.

Средняя процентная ставка по автокредиту — 4,74%.(статистика)

Средняя процентная ставка по автокредиту в 2019 году немного снизилась с 4,93% в 2018 году. Ставки, похоже, стабилизировались на текущем уровне, с небольшими колебаниями +/- 0.03%. Процентные ставки немного выросли за последние несколько лет.

Средний кредитный рейтинг для заемщиков автомобилей составляет 710.(Суперденьги)

Если отсортировать среднюю процентную ставку по автокредиту по кредитному баллу, становится очевидным, что в 2018 году произошло серьезное изменение. С этого момента покупатели с лучшим кредитным рейтингом стали составлять большую часть общего автомобильного долга в размере 30%. Фактически, средний кредитный рейтинг для заемщиков никогда не был выше.

Члены поколения X чаще всего имеют автокредиты.(LendingTree)

Самая большая часть долга по автокредиту принадлежит американцам в возрасте от 45 до 64 лет или поколению X. Более 59% представителей поколения X имеют автокредиты, за ними следуют миллениалы с 55%. Возрастная группа с наименьшим количеством автокредитов — это поколение Z или молодежь. Только 36% имеют сейчас автокредиты.

Поколение X имеет самый высокий средний остаток по автокредиту: 18 741 доллар.(LendingTree)

Водители поколения X не только имеют наибольшее количество автокредитов, но и имеют наибольшую задолженность.Сразу за ними — бэби-бумеры (от 64 до 85) со средней ссудой в 17 185 долларов. Меньше всего должны миллениалы (16 200 долларов) и поколение Z (13 666 долларов).

Заемщики моложе 30 лет не могут получить автокредиты.(Суперденьги)

Опросы показывают, что молодые заемщики с большей вероятностью отстают от своих автокредитов в США. Вероятность дефолта по кредитам у них на 50% выше, чем у заемщиков старше 30 лет, при этом 4% попадают в серьезную просрочку.

Банки занимают самую большую долю рынка автокредитования — 30.7%.(Суперденьги)

Если вам нужен автокредит, статистика показывает, что самым надежным местом его получения по-прежнему остается старый добрый банк. Более трети американцев, а точнее 34,8%, при получении кредита на новую машину предпочитают банки любому другому варианту. На втором месте кредитный союз с 28,4%. Немного иная ситуация с покупкой подержанного автомобиля. Финансирование в 54,7% случаев осуществляется через центры кэптивного финансирования, кредиторы, созданные для поддержки продаж в конкретном дилерском центре или автомобильной компании.Только 26,6% заемщиков выбирают банк. Дилерские центры «Покупай здесь, плати здесь» во всех случаях являются наименее предпочтительным вариантом.

Домохозяйства с умеренным доходом берут больше всего автокредитов.(Суперденьги)

Кто, скорее всего, обратится за автокредитом? Это вопрос с однозначным ответом — средний класс. Этим домохозяйствам, скорее всего, понадобится кредит для покупки автомобиля. У них также, как правило, хорошие кредитные рейтинги.

Honda Civic — самый популярный автомобиль для лизинга.(Experian)

Civic имеет долю рынка 3,7% среди тех, кто арендует автомобили, опережая Chevrolet Equinox (3,3%) и еще два автомобиля Honda, каждый из которых занимает 3%. Если ваше определение «автомобиль» будет достаточно широким, вы увидите, что Civic легко вытесняется полноразмерными пикапами, на которые в первом квартале 2019 года приходилось 15,6% аренды.

Рост автокредитования ежегодно снижается на 3%.(Суперденьги)

Средние показатели долга по автокредиту продолжают расти, но кредитная отрасль сталкивается с серьезной проблемой стагнации.С 2011 года, когда он продемонстрировал впечатляющий 30-процентный рост, его рост резко снижается. Настолько драматично, что в течение последних трех лет он колебался от -8% до 5%, практически не меняя значения.

автокредитов — как разумно профинансировать автомобиль

Одна из самых больших ошибок, которые совершают люди при покупке нового автомобиля, — это то, что они забывают включить стоимость автокредитования в общую цену.

Например, если вы покупаете новую Honda Civic, разница между «ценой по наклейке» и ценой, выставленной дилером (то, что дилер заплатил за автомобиль), составляет около 1500 долларов.Если вы хорошо проведете переговоры, вы можете сэкономить 1000 долларов или больше на цене автомобиля.

Если вы затем профинансируете автомобиль на четыре года под 6% и ничего не получите, вы заплатите более 2000 долларов в виде процентов. Однако финансирование автомобиля на три года под 4% с первоначальным взносом в размере 1500 долларов может сэкономить вам более 1000 долларов.

Если вы хотите договориться о цене автомобиля, вам не следует игнорировать ставки и условия вашего финансирования. Я совершил эту ошибку в первый раз, когда купил машину, и поклялся никогда не повторять ее снова.

Если вы хотите купить новую машину, не ждите, пока вы окажетесь в «коробке» (так некоторые дилеры называют офисы, в которых вы завершаете оформление документов), чтобы подумать о своем финансировании. Вместо этого вы должны заранее планировать и сравнивать ставки от нескольких разных кредиторов, чтобы убедиться, что вы заключаете лучшую сделку.

Инструменты, такие как Monevo , могут помочь вам быстро и легко сравнить ставки разных кредиторов в режиме онлайн. Monevo позволяет сравнивать более 30 различных кредиторов и банков, а получение индивидуальных кредитных предложений занимает всего несколько минут.Этот процесс не влияет на ваш кредитный рейтинг, и использовать Monevo можно совершенно бесплатно.

Даже если вы не выбираете ссуду у одного из кредиторов, с которыми сотрудничает Monevo, знание того, на какие ставки вы имеете право, поможет вам лучше подготовиться к переговорам с автомобильными дилерами.

Советы по финансированию авто

Ваша машина — это не вложение. Напротив: автомобили обесцениваются как сумасшедшие. Уже по одной этой причине неразумно платить проценты по автокредиту. В большинстве случаев происходит обесценивание автомобиля и его стоимость падает быстрее, чем вы погашаете ссуду, в результате чего вы перевертываетесь или находитесь под водой (когда ваша задолженность по ссуде превышает стоимость машины).

Тем не менее, многим из нас нужны машины, чтобы добраться до работы, и у них нет денег, чтобы купить надежную поездку. Итак, мы получаем автокредит. Это круто, но есть разница между разумным использованием кредита на покупку автомобиля и использованием его для покупки машины, которую вы не можете себе позволить.

У меня есть кредит и доход, чтобы взять ссуду на BMW M3. И мне бы очень понравилась эта машина. Но это не значит, что я должен это понять. То, что дилеры сообщают вам, что вы можете себе позволить, и то, что вы должны потратить, — это две очень разные вещи.

Воспользуйтесь нашим калькулятором доступности автомобилей, чтобы узнать, что вы можете себе позволить.

Всякий раз, когда вы финансируете автомобиль, вы должны думать об этом не только с точки зрения ежемесячного платежа, но и с точки зрения общей стоимости. Вот что я рекомендую:

1. Узнайте свой кредитный рейтинг, прежде чем идти в автосалон

Если и есть время проверить и отследить свой кредитный отчет и рейтинг, то это прежде, чем вы получите ссуду на покупку автомобиля.

Вот в чем дело: в отличие от ипотеки или кредитной карты, вы обычно можете получить ссуду на покупку автомобиля, даже если у вас довольно плохая кредитная история — вы просто заплатите (намного) больше.Причина? Банкам относительно легко вернуть машину обратно, если вы не платите.

Но если у вас шаткая кредитная история, вы, вероятно, даже будете рады получить ссуду, поэтому вам не захочется спрашивать, доступна ли более низкая ставка. Дилеры знают об этом и зарабатывают на этом большие деньги.

Бесплатные инструменты, такие как Credit Karma, могут помочь вам понять ваш кредитный рейтинг. Как только вы узнаете свой кредитный рейтинг, вы сможете выяснить, можете ли вы претендовать на лучшие ставки по автокредиту.

Дилеры часто рекламируют очень хорошие процентные ставки на новые автомобили: 2.9%, 1,9%, иногда даже 0%. Что они оставляют мелким шрифтом, так это то, что эти ставки доступны только покупателям с наилучшей кредитной историей — это может означать, что оценка FICO составляет 750 или выше.

Покупатели с кредитным рейтингом ниже 700 могут получить хорошую процентную ставку, но не могут претендовать на участие в лучших рекламных акциях. После этого ставки быстро растут. Заемщикам с кредитным рейтингом ниже среднего (менее 650) может быть предоставлена ставка по автокредиту от 10% и выше.

Чем ниже ваш кредитный рейтинг, тем важнее присмотреться к ним и убедиться, что вы получаете лучшую ставку, которую может предложить вам банк.Да, возможно, вам придется заплатить больше, чем кто-то с хорошей кредитной историей, но вам, возможно, не придется платить первую ставку, которую кто-то предлагает.

2. Если ваш кредит не идеален, узнайте расценки на финансирование, прежде чем идти

Если у вас отличная кредитоспособность и вы это знаете, вы обычно можете получить лучшие ставки финансирования прямо в представительстве (которое выступает в качестве брокера для нескольких кредиторов).

Нет звездного кредита? Попробуйте онлайн-кредиторов. Вы заполняете заявку на кредит и получаете информацию о вашей процентной ставке и максимальной сумме, которую вы можете потратить на автомобиль.Приятно то, что вам не нужно использовать эту ссуду, если дилер предложит вам более выгодную сделку, но, по крайней мере, вы можете пройти через дверь, зная, что вам нужно побить процентную ставку.

Одна из наших любимых услуг по сопоставлению ссуд, о которой мы упоминали выше, — это Monevo . Когда мы думали о сотрудничестве с ними, мы попробовали их услуги и обнаружили, что они предоставляют самые дешевые ссуды в зависимости от ваших индивидуальных потребностей и ситуации. Вы можете прочитать наш обзор или опробовать их на себе.

В большинстве случаев местные банки и кредитные союзы могут предложить заемщикам со средним кредитом наиболее конкурентоспособные процентные ставки как по ссудам на новые, так и по подержанным автомобилям. Более того, вы можете использовать заранее оговоренное финансирование в качестве козыря на переговорах с менеджером по финансам и страхованию (F&I) дилерского центра и получить еще более низкую процентную ставку.

3. Сделайте так, чтобы срок был как можно короче

Более короткие сроки кредита предполагают более низкие процентные ставки, но более высокие ежемесячные платежи.И это то, что вам нужно.

Когда вы заходите в дилерский центр и говорите, что хотите профинансировать покупку автомобиля, любой опытный продавец автомобилей попытается договориться с вами на основе вашего ежемесячного платежа, а не общей покупной цены автомобиля. Таким образом, торговый представитель может показывать вам все более низкие платежи, продлевая срок вашего кредита, а не снижая цену на автомобиль. Внезапно плата за автомобиль в размере 470 долларов становится платой за автомобиль в размере 350 долларов. И все же вы не платите за машину меньше. Фактически, вы будете платить гораздо больше процентов.

Чем дольше вы выплачиваете ссуду, тем больше вы будете платить проценты. Но это не все. Часто банки взимают более высокие процентные ставки за более длительные ссуды, что еще больше увеличивает стоимость кредита.

Связано: Как досрочно выплатить автокредит

Заманчиво растянуть автокредит на пять или даже шесть лет, чтобы получить более удобный ежемесячный платеж, но это означает, что вы будете платить намного больше в виде процентов и почти наверняка будете перевернуты на своей машине почти всю жизнь. кредит.

4. Положить 20% вниз

Помимо краткосрочной ссуды, вы можете избежать ситуации, когда ваша задолженность превышает стоимость машины, вкладывая деньги.

Это может показаться легкой задачей, но многие дилерские центры даже не требуют от покупателей с хорошей кредитной историей вносить какой-либо первоначальный взнос.

Уехать на новой машине, не откладывая ни цента, заманчиво, но рискованно. Если вы вдруг обнаружите, что вам нужно продать новую машину, вы не сможете это сделать, если ваша задолженность по ссуде превышает стоимость машины.Более крупный первоначальный взнос гарантирует, что этого не произойдет.

5. Оплата налогов, сборов и дополнительных платежей наличными

Не финансируйте различные расходы, связанные с покупкой вашего автомобиля, такие как налог с продаж, регистрационные сборы, сборы за документацию и любые дополнительные расходы, которые вы решите приобрести, например, расширенные гарантии.

Часто дилеры более чем счастливы включить часть или все эти сборы в ваше финансирование. К сожалению, это просто гарантирует, что вы перевернете свой автокредит, по крайней мере, на какое-то время, поскольку вы увеличиваете сумму своего кредита, но не стоимость автомобиля, обеспечивающего ссуду.

Другие соображения при финансировании автомобиля

Страхование разрывов

Страхование разрыва (гарантированное страхование автозащиты) — это то, что автодилеры и кредиторы продают вам, чтобы покрыть «разрыв» между стоимостью вашего автомобиля, по мнению страховой компании, и суммой вашей задолженности по автокредиту в случае аварии. и страховщик объявляет машину полной гибелью.

Без страхования пробелов ваш автостраховщик оплатит только балансовую стоимость автомобиля, независимо от того, сколько вы должны по ссуде.Если вы разбили машину и по-прежнему задолжали 12 000 долларов по кредиту, но страховая компания покрывает стоимость машины только на 10 000 долларов, вы обязаны выплатить 2 000 долларов. (А ты без машины.)

Люди покупают страховку на разрыв из страха, потому что никто не хочет давать пару тысяч за машину. Но если вы правильно структурируете свой автокредит (отложите деньги и придерживайтесь трехлетнего срока), вы можете быть уверены, что вам не понадобится страховка на случай разрыва, потому что ваша машина не должна стоить меньше вашей задолженности.

Цены на страхование разрывов варьируются в широких пределах (от 30 долларов в год до более 600 долларов на срок автокредитования). Полисы, предлагаемые дилерами, могут быть самыми дорогими, поэтому, если вы чувствуете, что вам нужна страховка на разрыв, обратитесь к своему агенту по автострахованию.

Когда рефинансировать автокредит

Допустим, вы не успели просмотреть эту статью и застряли с очень плохой ссудой на покупку автомобиля. Ничего страшного. Если у вас хороший кредит и ваша машина не слишком старая, у вас должна быть возможность рефинансировать свой автокредит, как если бы вы рефинансировали ипотечный кредит.

Получить котировки рефинансирования автокредитов онлайн без каких-либо обязательств. LightStream — надежный кредитор, который позволяет рефинансировать ссуду на покупку автомобиля, чтобы обеспечить более низкую процентную ставку. Нет необходимости в оценке, никаких ограничений по возрасту или пробегу вашего автомобиля. Процесс подачи заявки прост и полностью онлайн, с быстрым финансированием и низкими ставками.

Местный кредитный союз — также отличное место, чтобы проверить варианты рефинансирования автокредиты.

Куда бы вы ни пошли, спрашивайте о любых сборах за подачу заявки или инициирование ссуды и избегайте кредиторов, которые хотят снизить ваш ежемесячный платеж, продлив срок вашей ссуды.При рефинансировании автокредита вы хотите получить более низкую процентную ставку и выплатить ссуду в течение того же или более короткого срока.

Сводка

Если вы не смотрите на 0% или другую действительно низкую годовую ставку, лучший способ купить машину — это наличные. Если вам нужно оформить автокредит, будьте максимально прагматичны.

Подробнее:

Автодолги США выросли до рекордно высокого уровня, несмотря на пандемию

Хотя пандемия COVID-19 решительно изменила многие аспекты повседневной жизни американцев, одним из наиболее заметных отличий была мобильность и необходимость выходить из дома.

Изоляция пандемии и желание избежать заражения удерживали многих американцев внутри, заставляя их пересматривать, сколько они могут сделать, не выходя из дома. С новой нормой в 2020 году — домоседом — и рекордным количеством людей, работающих удаленно — страна быстро адаптировалась к службам доставки, и многие интернет-магазины увидели бум своего бизнеса.

Эти изменения заставили многих задуматься о том, повлияет ли и как на потребительские займы для автомобилей. Ответ: в целом, общий остаток потребительских автокредитов в 2020 году все же вырос — до рекордного уровня в 1 доллар.37 трлн, по данным Experian.

И хотя задолженность по автокредиту росла примерно такими же темпами, как и годом ранее, эффект пандемии был очевиден в определенных аспектах рынка, особенно если сосредоточиться на том, кто финансировал автомобили.

В рамках нашего постоянного обзора потребительского долга в США Experian проанализировала данные кредитного отчета, чтобы увидеть, как изменился потребительский автомобильный долг за последний год. В этом анализе ежегодно сравниваются репрезентативные данные за 2019 год с данными за четвертый квартал (Q4) 2020 года — самыми последними доступными данными.Читайте наши идеи и анализ.

Автомобильный долг достиг рекордного уровня в 1,37 триллиона долларов

В период с 2019 по 4 квартал 2020 года общий автомобильный долг в США вырос на 80 миллиардов долларов до 1,37 триллиона долларов, то есть на 6%, согласно данным Experian. Это расширение отражает средние темпы роста автомобильного долга на 6% за последнее десятилетие. Другими словами, несмотря на изменения в повседневных привычках потребителей к поездкам и поездкам на работу, рынок автомобильного финансирования не испытал серьезных потрясений, подобных тем, которые произошли с другими типами потребительских долгов.

Источник: Experian

По сравнению с другими видами потребительского долга, автокредитование продемонстрировало один из наиболее скромных приростов общих остатков за последний год.

Средний остаток потребительского долга на автомобили растет в условиях пандемии