Власти решили ограничить общение коллекторов со знакомыми должников :: Финансы :: РБК

Черновой вариант законопроекта не содержал правок, которые касались контактов взыскателей с третьими лицами (есть у РБК). Однако в документе было приведено предложение ЦБ изменить норму. Прежний подход нарушает «права и законные интересы третьих лиц» с учетом закона «О персональных данных», указал регулятор. В Банке России РБК сообщили, что концептуально поддерживают меры, направленные на защиту интересов потребителей.

РБК опросил крупнейшие банки и микрофинансовые компании, требуют ли они от заемщиков указывать контактные телефоны третьих лиц. Большинство игроков сообщили, что в их договорах нет подобного пункта и они не взаимодействуют с третьими лицами при взыскании долгов. «Но клиент в заявке может указать не один номер, а несколько, причем не только свои личные. Никто их особенно не проверяет при заключении договора, поэтому взаимодействие с третьими лицами неизбежно», — пояснил сотрудник крупной МФО.

Читайте на РБК Pro

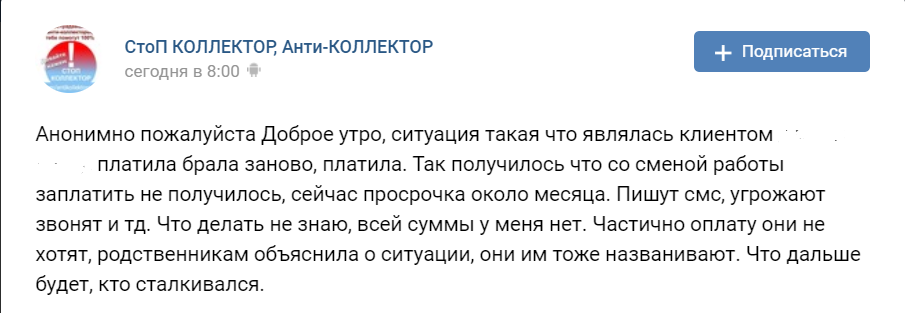

Коллекторам дадут возможность работать под «цифровыми» псевдонимами«Лукавая формулировка» об отсутствии несогласия порождает огромное количество злоупотреблений и раздражения граждан, утверждает руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева. По ее словам, многие не представляют, как можно отказаться от взаимодействия со взыскателями, или не знают о долгах своих родственников и знакомых.

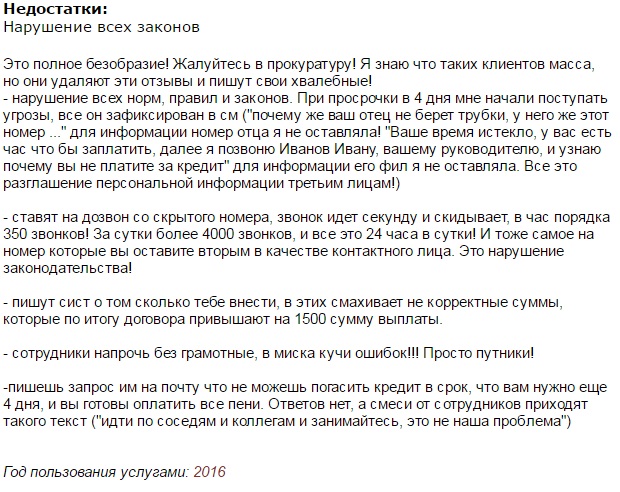

Жалобы потребителей

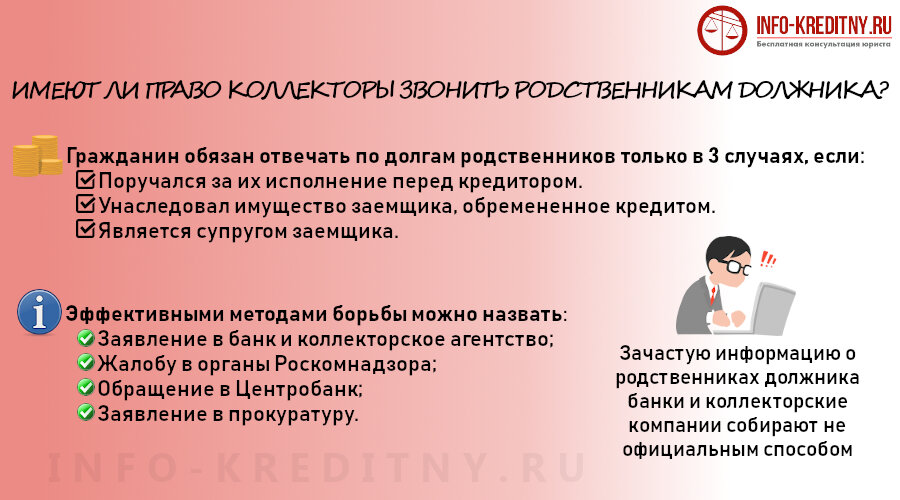

В первой половине 2019 года Федеральная служба судебных приставов рассмотрела более 14 тыс. жалоб россиян на процедуры взыскания долгов. Вторая по популярности причина обращений — взаимодействие взыскателей с родственниками и знакомыми должников без согласия на это. Банк России считает эту практику недобросовестной: из презентации ЦБ (есть у РБК) следует, что в 2019 году взыскатели нередко находили контакты третьих лиц с помощью социальных сетей. За девять месяцев 2019 года регулятор получил 10,5 тыс. жалоб по вопросам взыскания просроченной задолженности.

жалоб россиян на процедуры взыскания долгов. Вторая по популярности причина обращений — взаимодействие взыскателей с родственниками и знакомыми должников без согласия на это. Банк России считает эту практику недобросовестной: из презентации ЦБ (есть у РБК) следует, что в 2019 году взыскатели нередко находили контакты третьих лиц с помощью социальных сетей. За девять месяцев 2019 года регулятор получил 10,5 тыс. жалоб по вопросам взыскания просроченной задолженности.

Эффект для рынка

Взаимодействие взыскателей с третьими лицами — частое явление. Если человек пропустил два-три платежа, то в 30–50% случаев проводится работа с третьими лицами, чтобы он погасил задолженность, рассказал собеседник РБК в крупной МФО. На стадии принудительного взыскания 70% общения идет с третьими лицами, отметил Титовский. По его словам, изменение правил работы с родственниками и знакомыми должников «станет если не катастрофой, то существенным затруднением в работе профессиональных взыскателей и кредиторов».

Гендиректор МФК «МигКредит» Олег Гришин называет новые предложения о работе взыскателей с третьими лицами меньшим из двух зол. «Получение согласия, пусть даже письменного, но в момент заключения договора займа, более разумно и эффективно, чем действующее положение. Сейчас согласие на взаимодействие с третьими лицами нужно получать у клиента, который уже находится в просрочке. Это само по себе странно: у клиента, который не платит по своим обязательствам, нет мотивации на такие действия», — пояснил он.

Обязанность получать письменное согласие от третьих лиц сведет на нет все легальные возможности выстраивать такое взаимодействие, считает директор департамента по правовым и корпоративным вопросам группы Eqvanta (МФК «Быстроденьги» и «Турбозайм») Александра Новицкая. «В заключении договора займа третье лицо не участвует, значит, его нужно будет подключать отдельно. При этом кредитор не вправе разглашать тайну операций с заемщиком, а согласие от третьего лица предполагается получать не абстрактно, а именно в связи со взысканием просроченной задолженности», — поясняет она.

В Национальной ассоциации профессиональных коллекторских агентств (НАПКА) отказались комментировать законопроект Минюста «до завершения работы над документом».

Общение с коллекторами | Звонки от коллекторов

Навигация по разделу:ЧТО ДЕЛАТЬ, ЕСЛИ ВАМ ПОЗВОНИЛ КОЛЛЕКТОР И НАЧИНАЕТ ТРЕБОВАТЬ ДОЛГ?

ДАННЫЙ РАЗДЕЛ ПОМОЖЕТ ВАМ ПРАВИЛЬНО ВЫСТРОИТЬ СВОИ ОТНОШЕНИЯ С КОЛЛЕКТОРСКИМ АГЕНТСТВОМ

Русипотека попросила представителя Некоммерческой организации «Национальная Ассоциация Профессиональных Коллекторских Агентств» (НАПКА) и Общероссийской общественной организации потребителей Финпотребсоюз ответить на наиболее часто встречающиеся вопросы посетителей интернет-конференции «Что делать, если вам позвонил коллектор». На вопросы отвечает руководитель комитета по законотворчеству НАПКА Алена Святышева и юрист Финпотребсоюза Алексей Драч.

На вопросы отвечает руководитель комитета по законотворчеству НАПКА Алена Святышева и юрист Финпотребсоюза Алексей Драч.

1. Как нужно реагировать, если с вами связался сотрудник коллекторского агентства и потребовал погасить долг по взятому кредиту?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Самое главное – не нужно избегать контактов с коллекторским агентством. Попытка уйти от ответственности по взятым на себя ранее кредитным обязательствам влечет за собой негативные последствия: испорченную кредитную историю, значительный рост суммы долга и дополнительные штрафные санкции.

При взаимодействии с сотрудником агентства необходимо сообщить ему причины просрочки исполнения обязательств, а также вместе с ним прийти к соглашению о дальнейшем порядке погашения задолженности. Данная информация передается кредитору (банку). Если в дальнейшем заемщик будет придерживаться заявленного порядка погашения долга, то контакты с коллекторским агентством будут сведены к нулю.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

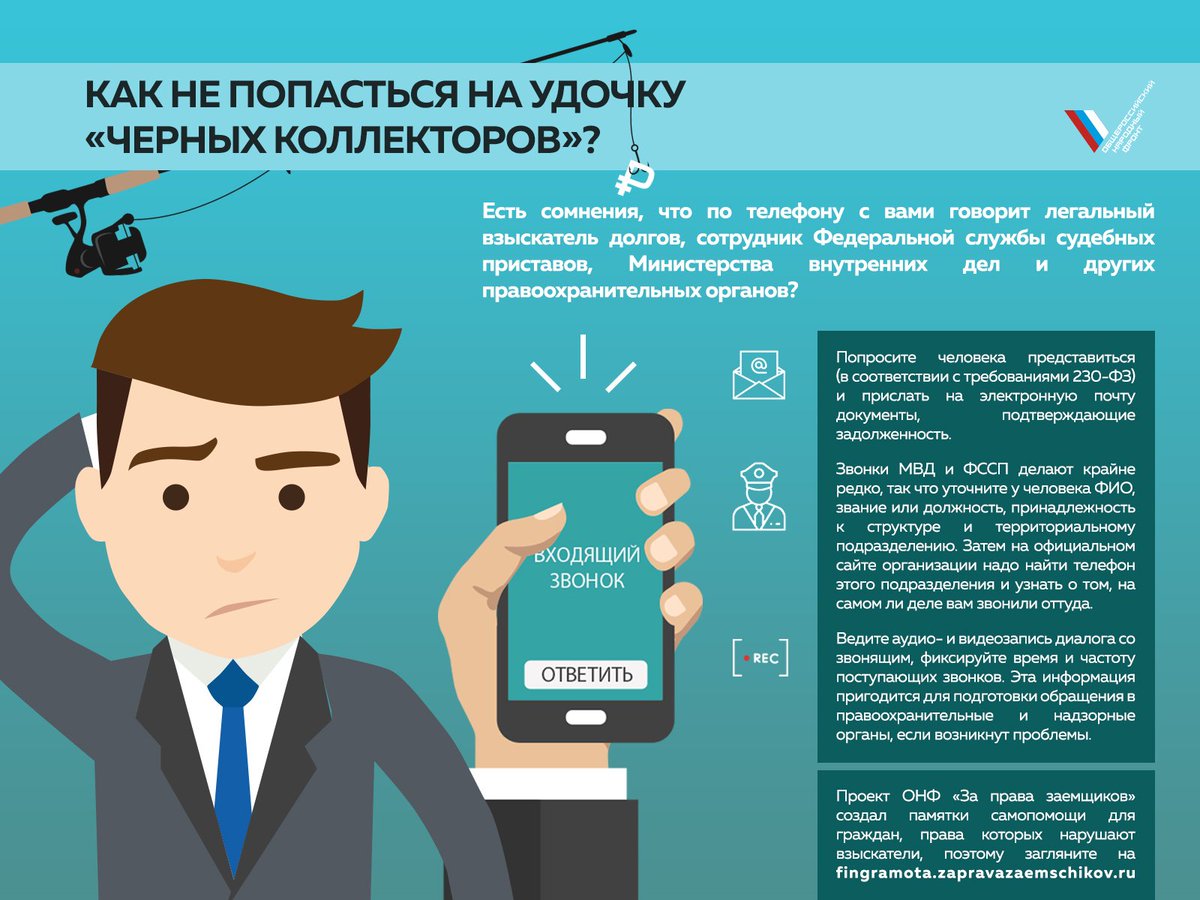

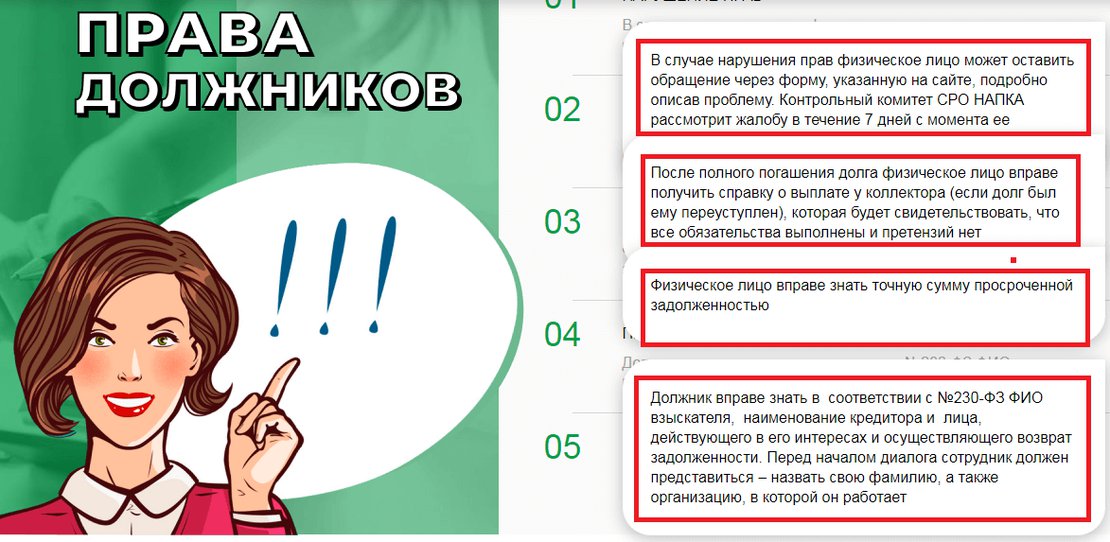

В первую очередь, попросите коллектора полностью представиться, назвать должность, название компании и цель звонка. Запишите эти сведения, а также дату и время звонка. Обязательно надо затребовать от него документы, подтверждающие переход прав на истребование долга.

В соответствии с Постановлением Пленума Верховного суда РФ № 17 от 28.06.2012 г. законом не предусмотрено право банка передавать право требования по кредитному договору с физическим лицом лицам, не имеющим лицензии на право осуществления банковской деятельности, если иное не установлено законом или договором, содержащим данное условие, которое было согласовано сторонами при его заключении.

Если Вы не давали письменного согласия на переуступку долга банком и такое условие не содержится в договоре с банком, то переуступка долга неправомерна.

Потому прочитайте еще раз свой кредитный договор. Если в нем не оговорена возможность передачи права на требование третьим лицам, то вы вполне можете опротестовать действия кредитного учреждения, а коллектору ответить, что Вы будете отвечать только на письменное требование.

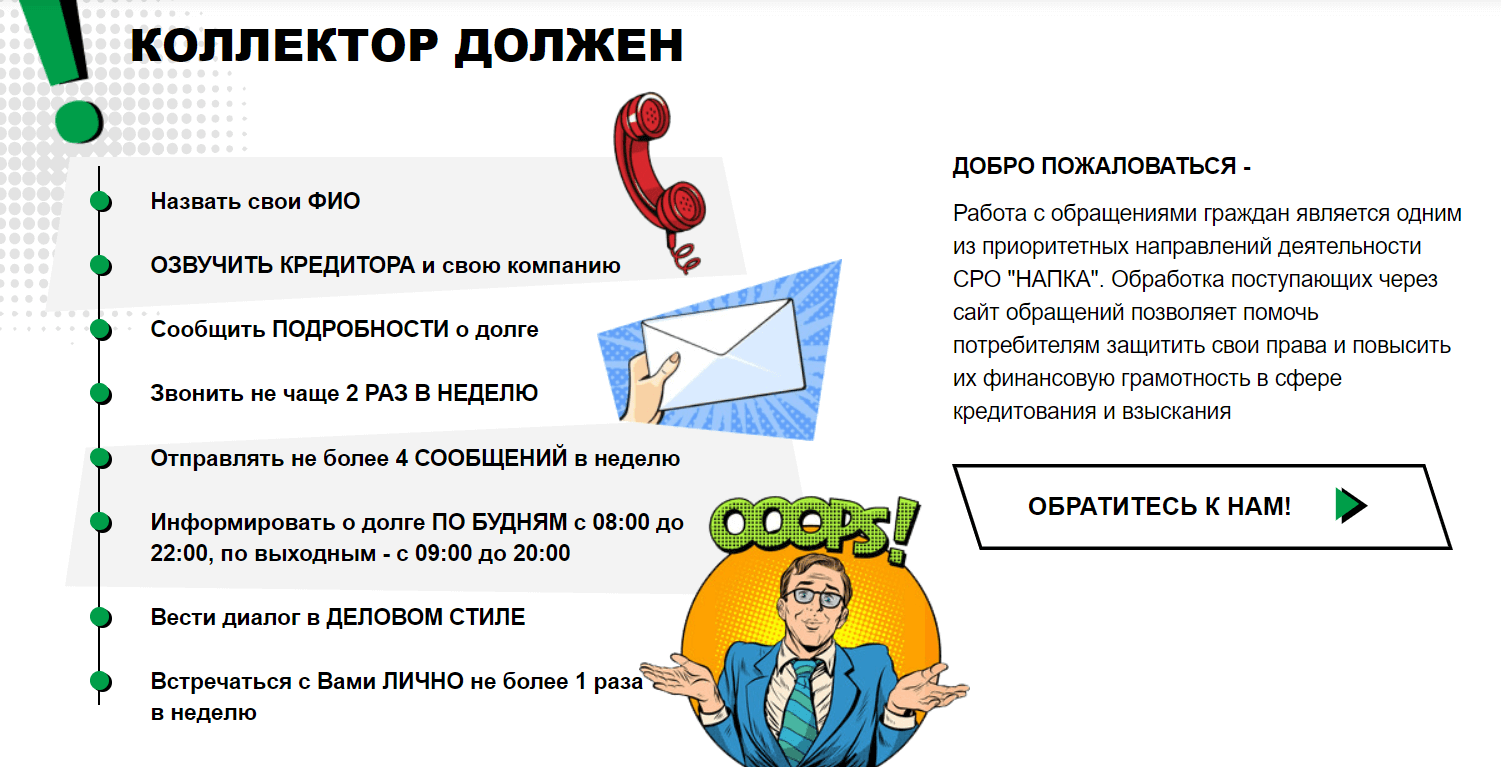

2. Что должен сказать позвонивший вам коллектор? Должен ли он представиться, объяснить происхождение долга и общую задолженность и порядок ее погашения, указать контактный номер телефона, по которому можно связаться и уточнить все вопросы?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

К сожалению, действующее законодательство пока не регулирует данные вопросы. Однако коллекторские компании, входящие в состав НАПКА, обязаны выполнять требования разработанного Ассоциацией Кодекса Этики и стандартов работы с просроченной задолженностью, которые включают в себя порядок взаимодействия с заемщиком.

При обращении к заемщику специалист коллекторского агентства должен убедиться, что взаимодействует именно с ним. После этого он сообщает наименование компании, от имени которой он действует, наименование кредитора (банка), перед которым у заемщика возникла задолженность, и ее размер. Позвонивший специалист также может дать консультацию о способах работы с задолженностью (погашение, реструктуризация, пролонгация).

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

3. Обязано ли коллекторское агентство по требованию заемщика предоставить документы, подтверждающие передачу прав требования по кредиту от кредитного учреждения к ним? Какие документы коллекторское агентство обязано предоставить, а какие только имеет право?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Действующее законодательство не предусматривает обязанность коллекторского агентства представлять заемщику документы, подтверждающие его полномочия.

Однако, как правило, если иное не установлено договором, заключенным между коллекторским агентством и кредитором (банком), профессиональный взыскатель имеет право ознакомить заемщика с документами, подтверждающими его полномочия, при обращении последнего.

Отдельно необходимо отметить, что для совершения уступки прав требования (цессии) не требуется уведомление должника о передаче прав требования или получение его согласия на передачу. Однако на практике почти во всех случаях стороны договора цессии уведомляют должника о состоявшейся уступке. Как правило, это делает первоначальный кредитор.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Если коллектор или банк-кредитор не предоставили документы, подтверждающие переход прав требования от кредитного учреждения, вы вполне можете обратиться в правоохранительные органы с жалобой на вымогательство.

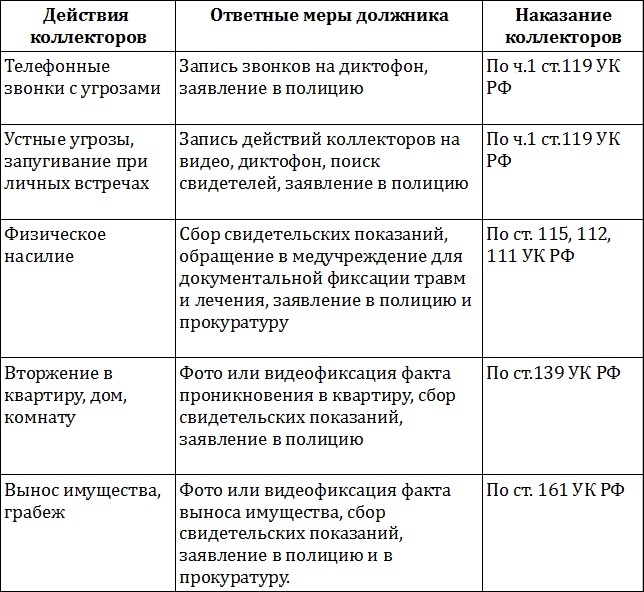

4. Что делать, если коллекторы вам грубят, оказывают давление, угрожают (отобрать имущество, подготовить ”группу на выезд”, отобрать детей и пр. )

)

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Коллекторские агентства, входящие в состав НАПКА, действуют в рамках этических норм с соблюдением требований законодательства. За нарушение данных требований предусмотрена ответственность, вплоть до исключения из состава Ассоциации.

Если к вам обращается коллекторское агентство, не входящим в НАПКА, и кто-то из его сотрудников позволил себе некорректное поведение, предлагаем обратиться в банк, от имени которого действует данный коллектор.

На действия компаний НАПКА можно пожаловаться, заполнив специальную форму на сайте www.napca.ru

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Срочно обратиться в органы правопорядка (полиция, прокуратура, СК) и по возможности зафиксировать факты давления и угроз. Также можно проинформировать о недопустимой форме работы коллектора кредитную организацию, которая передала ей Ваш долг, а также в НАПКА, если агентство входит в ассоциацию.

5. Какие документы коллекторское агентство обязано предоставить, а какие только имеет право?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Самое главное – коллектор должен подтвердить правомочность перехода права истребования долга к нему. Сотрудник, который непосредственно предъявляет Вам требования, должен в свою очередь подтвердить, что он правомочен выступать от имени организации.

6. Что делать, если вы не брали кредит, но каким-то странным образом ваш телефон оказался в базе коллекторского агентства и вам поступают от них звонки. Причем звонки продолжаются несмотря на то, что вы объяснили, что кредитов никогда не брали, если брали, то давно погасили.

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Проинформируйте обратившегося к вам сотрудника колл-центра о том, что вы не знакомы с должником. Ели звонки продолжают поступать, напишите письменную жалобу в компанию и заполните специальную форму на сайте НАПКА.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Если после предупреждения представители агентства продолжают Вас беспокоить, обращайтесь с официальным заявлением в отделение полиции. К сожалению, по существующему законодательству коллекторы не являются стороной в кредитном процессе, хотя и активно в нем принимают участие. Если на неправомерные действия банка Вы можете пожаловаться в Банк России, Роспотребнадзор, то действия коллекторов не попадают в сферу компетенции этих организаций.

На основании полученных от полиции документов Вы сможете обратиться в суд с иском к банку и коллектору о компенсации морального вреда.

7. Что делать, если ваш знакомый или коллега оставил ваш номер телефона в качестве контактного и у вас с ним нет связи, а звонки продолжают поступать?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

В этом случае необходимо письменно уведомить коллекторское агентство об отсутствии поводов для Вашего беспокойства, сохранив копию письма с отметкой о вручении или копию почтового уведомления о вручении. Если звонки будут продолжать поступать, то вы имеете право обратиться за защитой в органы МВД, а затем в суд к банку и агентству о компенсации морального вреда.

Если звонки будут продолжать поступать, то вы имеете право обратиться за защитой в органы МВД, а затем в суд к банку и агентству о компенсации морального вреда.

8. Что делать, если вы признаете долг, готовы его оплачивать частями и хотите обсудить варианты погашения с коллекторами?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Сотрудник коллекторского агентства передает соответствующую информацию кредитору. Если трудности с внесением очередного платежа возникли по уважительной причине, то, как правило, кредитор идет навстречу своему клиенту и может изменить график платежей, уменьшить сумму ежемесячного платежа и т.д.

Переговоры — это оптимальное решение в данной ситуации. Очень важно не паниковать. Наоборот, стоит мобилизовать все свои силы и искать решение проблем — оно в любом случае есть всегда. Оплатить задолженность все равно придется, и лучше делать это сейчас, чем загонять себя в еще большие долги. Начните тщательно планировать свой бюджет — это поможет вам находить дополнительные средства для внесения платежей.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Возможность изменения порядка и сроков возврата долга по взаимной договоренности сторон есть всегда. Единственно вам надо знать, с кем вести переговоры. В некоторых случаях коллектор просто посредник между вами и банком, тогда обсуждать возможности реструктуризации, пролонгации кредитного договора нужно будет с кредитным учреждением. Если же коллекторам долг был законно передан, то аналогичные переговоры вам придется вести с ними.

9. Что делать, если коллекторы не желают обсуждать возможности реструктуризации долга, а требуют погасить все сразу?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Мы очень надеемся, что в 2014 году у граждан появится возможность судебной защиты от кредиторов. Для этого необходимо принять закон «О несостоятельности (банкротстве) физических лиц». Он позволит заемщику через суд решать вопросы реструктуризации кредитов в случае временной или постоянной неплатежеспособности. Законопроект прошел пока первое чтение в Думе. Дальнейшее его рассмотрение планируется на весеннюю сессию 2014 года.

Законопроект прошел пока первое чтение в Думе. Дальнейшее его рассмотрение планируется на весеннюю сессию 2014 года.

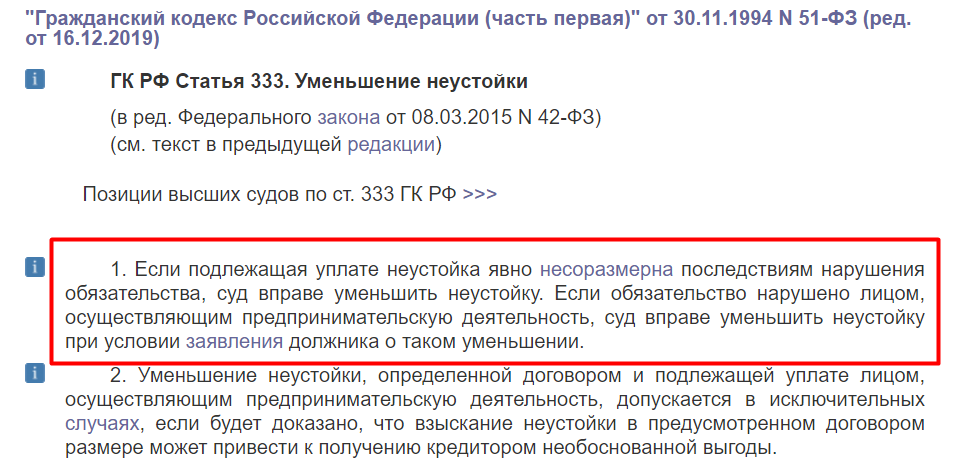

Пока технология банкротства гражданина не действует, рекомендуем гражданам писать кредитору подробные обоснования, почему они не могут выполнять свои обязательства в необходимых объемах и в установленные сроки. Также можно просить суд снизить начисленные штрафы и неустойки в связи с их несоразмерностью последствиям нарушения обязательства, и просить предоставить рассрочку исполнения судебного решения в связи с жизненными обстоятельствами.

10. Что делать, если коллекторы звонят вашим коллегам и родственникам, в том числе пожилым?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

В случае если при оформлении документов для получения кредита вы указывали информацию указанных лиц как свою контактную, то она передается кредитором коллекторскому агентству для работы. Поэтому при возникновении таких ситуаций заемщику необходимо обратиться в банк для изменения данной информации.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Если коллеги, родственники не являются поручителями по кредиту, если они не фигурируют в других качествах в кредитном договоре и с ними обсуждаются вопросы возвращения долга заемщиком, то речь может идти о разглашении банковской тайны (права заемщика на сохранение в тайне информации о его банковском счете, операциях по этому счету, а также сведений о самом заемщике). То есть появляются основания для иска к банку о нарушении прав потребителя.

11. Что будет, если вы проигнорируйте требования коллекторов? Какая дальнейшая процедура попыток взыскать долг? Какие должны быть действия с их стороны и со стороны заемщика?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

В случае если заемщик не погашает задолженность в досудебном порядке, дело передается на судебную стадию взыскания, за которой следует принудительное исполнение силами Службы судебных приставов. Данные стадии взыскания влекут возникновение различных ограничений прав, а также дополнительных издержек, которые, в конечном счете, ложатся на должника. Поэтому в интересах заемщика не доводить дело до суда. Избежать мер принудительного исполнения, принимаемых судебным приставом-исполнителем, все равно не удастся.

Данные стадии взыскания влекут возникновение различных ограничений прав, а также дополнительных издержек, которые, в конечном счете, ложатся на должника. Поэтому в интересах заемщика не доводить дело до суда. Избежать мер принудительного исполнения, принимаемых судебным приставом-исполнителем, все равно не удастся.

В частности, после судебного разбирательства долг может оставить вас без имущества (за исключением перечня, установленного законодательством), запретить сделки с автомобилем или недвижимостью, запретить выезд за границу, заблокировать банковскую карту и списать деньги со счета. При определенных обстоятельствах может возникнуть дополнительная ответственность, например, уголовная – за злостное уклонение от погашения кредиторской задолженности (ст.177 УК РФ), за неисполнение решения суда (ст.315 УК РФ). Еще одно неблагоприятное последствие – это испорченная кредитная история, на основании которой банки принимают решения о выдаче кредита в будущем. По сути это значит, что вы не сможете получить новый кредит или стать поручителем.

Конечно, подобный вариант событий наступает лишь в ситуации, когда не получается найти общий язык с держателями долга и коллекторами. Однако противостояние всегда можно решить мирным путем. Главное – не затягивать с решением проблемы и доверять профессионалам.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Возврат долга – это обязанность заемщика. Игнорировать требования коллекторов вы можете только в том случае, если долг был передан им неправомерно, в этом случае желательно его оспорить, подав соответствующую претензию в банк. Если же оспорить передачу долга невозможно, мы не рекомендуем игнорировать требования коллекторов. Повторюсь, в этом случае вы должны направить коллекторам письмо, в котором надо подробно изложить причины неисполнения своих обязательств, а также информацию о возможном в будущем восстановлении платежеспособности. Сохраните почтовую квитанцию, уведомление о вручении и копию своего письма коллекторам.

12. Что нужно делать, если вы готовы решать все вопросы по урегулированию долга исключительно в судебном порядке? Как официально нужно (и нужно ли вообще это делать?) уведомить об этом коллекторское агентство? Что делать, если после данного уведомления звонки и угрозы продолжаются?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Угрозы должны пресекаться в любом случае с помощью правоохранительных органов.

Что касается урегулирования в судебном порядке, то инициатива в данном случае за кредитором (до принятия и вступления в силу закона О банкротстве физических лиц). Поэтому ваши пожелания вряд ли ускорят процесс. Хотя, чтобы избежать манипуляций угрозами судебного разбирательства, можно подать в суд иск к банку и коллекторам защите прав потребителя (взыскании компенсации морального вреда). Это подтолкнет банк к встречному иску и на время избавит Вас от притязаний со стороны коллектором.

13. Как рассчитываются пени за просроченный кредит? Имеют ли пени ограничение по объему или соразмерности размеру кредита? Когда и на какой момент фиксируется общий долг?

Как рассчитываются пени за просроченный кредит? Имеют ли пени ограничение по объему или соразмерности размеру кредита? Когда и на какой момент фиксируется общий долг?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Начисление неустойки и иных штрафных санкций зависит от условий кредитного договора, заключенного между банком и заемщиком. Теоретически начисление штрафных санкций может осуществляться в течение всего периода просроченной задолженности без ограничений.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Штрафы и пени рассчитываются в соответствии с договором и действующим законодательством. Нередко банки здесь допускают нарушения. Поэтому мы призываем граждан внимательно следить за порядком их расчетов. Если вы не согласны, пишите претензию. Практика Финпотребсоюза свидетельствует, что через суд часто удается в разы уменьшить общую сумму штрафов и неустоек.

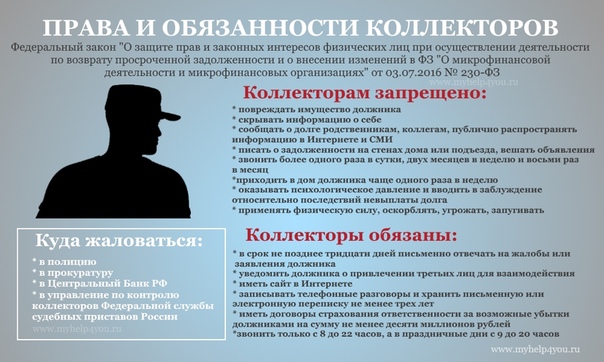

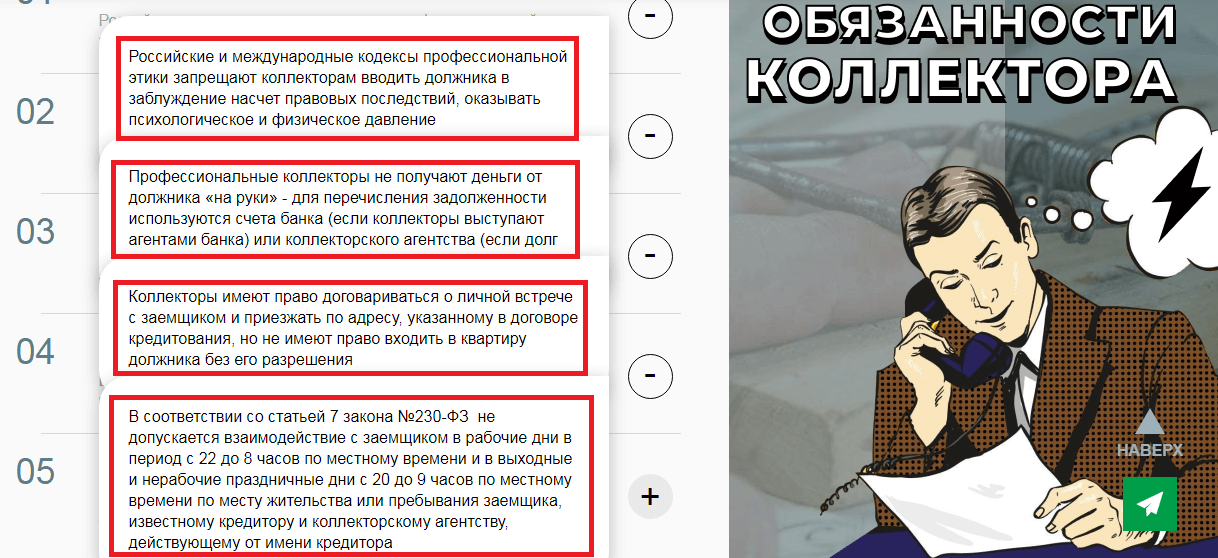

14. Какие имеются законодательные ограничения на действия коллекторов? Что коллектор не имеет право делать ни в коем случае? Какими законами регулируется их деятельность?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Поскольку в современном российском законодательстве деятельность коллекторов никак не прописана, то их действия регулируются в целом законодательством РФ. Чаще всего мы стакиваемся с нарушениями ими Гражданского кодекса Российской Федерации. В общении с заемщиком коллектор не имеет права:

Чаще всего мы стакиваемся с нарушениями ими Гражданского кодекса Российской Федерации. В общении с заемщиком коллектор не имеет права:

— использовать нецензурные выражения;

— допускать агрессивную интонацию голоса;

— вводить должника в заблуждение с целью вынуждения совершения платежа;

— угрожать арестом должника или его имущества, лишением родительских прав и пр.;

— угрожать насилием.

Права коллектора равны правам любого другого гражданина Российской Федерации. То есть никаких специальных полномочий у них нет.

15. В какой ситуации действия коллекторов можно квалифицировать как вымогательство?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Как вымогательство можно квалифицировать их требования по возврату денег, если они не получили это право от кредитора или получили его с нарушением законодательства или кредитного договора. А также в ситуации угрозы насилием с целью погашения долга.

16. В какой ситуации действия коллекторов можно квалифицировать как хулиганство?

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

Все, перечисленные в п.13

17. Считается ли уголовным нарушением звонки в вечернее время, любого рода угрозы, звонки более одного в день, звонки, людям, которые к кредитам не имеют отношения (коллеги, родственники).

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

В большинстве случаев такого рода нарушения квалифицируются как административные. Хотя если они будут повторяться и приведут к серьезным последствиям (особенно, если речь идет об угрозах), то квалификация может стать и уголовной.

18. Могут ли антиколлекторы помочь должникам решить проблемы с долгом?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

У так называемых «антиколлекторов» и «кредитных адвокатов» нет законных способов избавить вас от задолженности. Должник обязан вернуть необходимую сумму в полном объеме. Уклонение от выплаты долга – преступление. Действуя в правовом поле, перечисленные выше посредники могут только лишь помочь Вам оспорить в суде начисление штрафов и пени, но сама сумма долга, независимо от решения суда, останется и вы будете обязаны выплатить ее уже по решению суда. При этом: консультации антиколлекторов платные, а гарантий, что они вам чем-то помогут, нет никаких.

Должник обязан вернуть необходимую сумму в полном объеме. Уклонение от выплаты долга – преступление. Действуя в правовом поле, перечисленные выше посредники могут только лишь помочь Вам оспорить в суде начисление штрафов и пени, но сама сумма долга, независимо от решения суда, останется и вы будете обязаны выплатить ее уже по решению суда. При этом: консультации антиколлекторов платные, а гарантий, что они вам чем-то помогут, нет никаких.

19. Имеется ли у коллекторского сообщества какой-либо информационный центр, где попавший в затруднительную ситуацию заемщик мог бы позвонить и получить практическую и юридическую консультацию, пожаловаться на действия коллекторов?

Алена Святышева, руководитель комитета по законотворчеству НАПКА

Все компании – члены НАПКА ведут работу с заемщиками. Также должники могут обратиться непосредственно в НАПКА.

Драч Алексей, юрист Общероссийской общественной организации потребителей Финпотребсоюз

У коллекторов есть своя профессиональная ассоциация – НАПКА, которая разрабатывает правила поведения коллекторов, старается контролировать соблюдение этих правил своими членами, в том числе, и в отношению к заемщикам.

В то же время хочу отметить, что сегодня в интернете фигурирует информация о деятельности нескольких сотен разного рода организаций, занимающихся досудебным возвратом долгов. В то время как членами НАПКА являются 30 с небольшим компаний.

***

Если вы не знаете ответ на свой вопрос, вы можете задать его нашим экспертам в постоянно действующей интерент-конференции ”Что делать, если вам позвонили из коллекторского агентства” и получить исчерпывающий ответ.

Так же вы можете поделиться своим опытом общения с коллекторскими агентствами или задать свой вопрос на форуме в теме «Как вести себя с коллекторами» или Неплатежеспособность. Что делать и как быть?

Права коллекторов (Что имеют право делать коллекторы?)

История существования и деятельности коллекторских агентств в России относительно небольшая, чуть более 15 лет. Своим существованием они обязаны стремительному росту потребительского кредитования начала двухтысячных. Наличие кредитов и займов также предполагает и задолженности заемщиков перед кредиторами (банками, МФО). Коллекторы являются связующим звеном в формуле «Кредитная организация – Заемщик», где первым возвращаются денежные средства, а вторым – удобные условия возврата. Под коллекторскими агентствами понимают организации, в основе деятельности которых лежит взыскание просроченных задолженностей с заемщиков.

Коллекторы являются связующим звеном в формуле «Кредитная организация – Заемщик», где первым возвращаются денежные средства, а вторым – удобные условия возврата. Под коллекторскими агентствами понимают организации, в основе деятельности которых лежит взыскание просроченных задолженностей с заемщиков.

Не смотря на то, что свою деятельность коллекторские агентства начали еще 15 лет назад, нормативной базы их деятельности в России не существовало. Соответственно, методы и способы возврата денежных средств выходили из правового поля и больше были похожи на методы из «девяностых»: угрозы расправой, порча имущества, психологическое и физическое насилие.

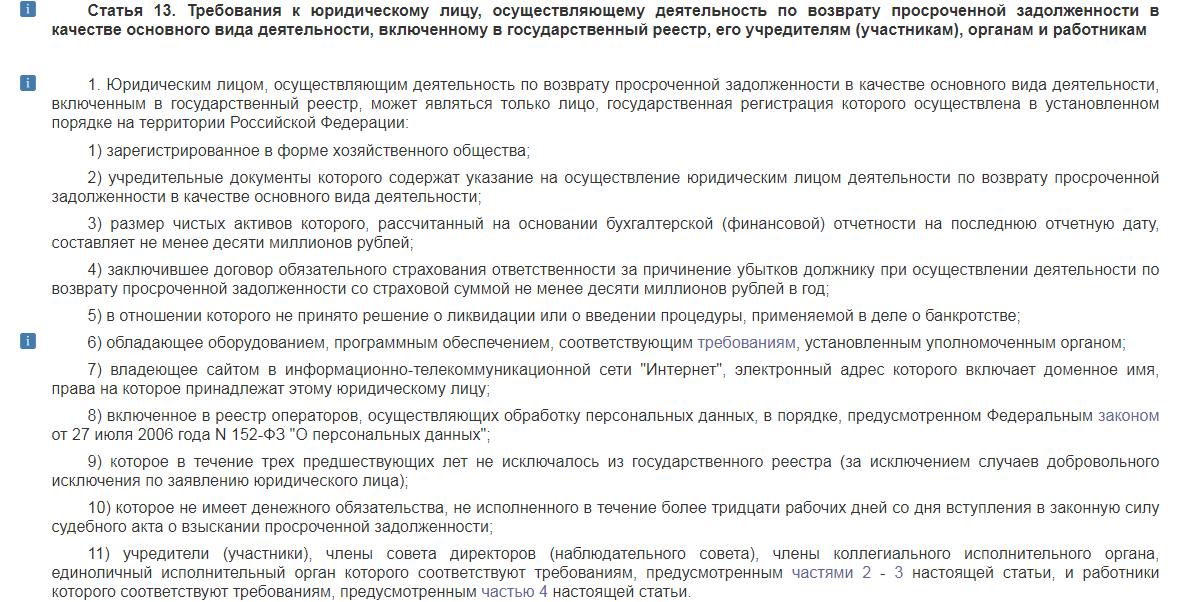

«Глотком свежего воздуха» для заемщиков, не имеющих возможности вернуть взятые денежные обязательства, стало принятие в 2016 году Федерального закона №230. Закон, прозванный в народе «Закон о коллекторах», обозначил способы и методы взыскания просроченных денежных обязательств, а также требования к коллекторским организациям.

Прошло время, когда деятельность коллекторских агентств воспринималась исключительно как «вышибание» долгов. Для создания в России цивилизованного рынка коллекторских услуг в стране начала действовать профессиональная ассоциация коллекторов – НАПКА. В Федеральный закон были включены требования, необходимы для ведения коллекторской деятельности. Закон, также предъявляет требования и к личности самих коллекторов. Запрещено взаимодействовать с заемщиками лицам, имеющим судимость.

Давайте разберемся, на что имеют права коллекторы, а на что нет?

Могут ли коллекторы звонить должнику?

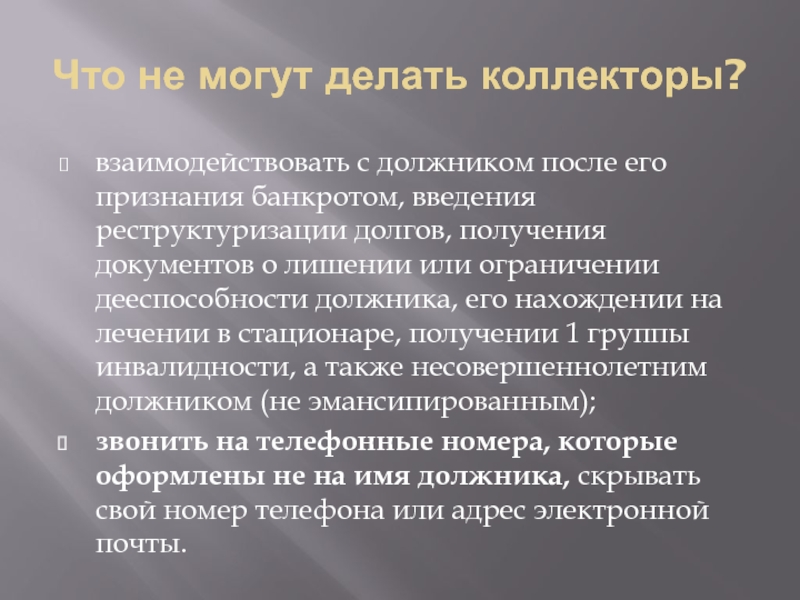

Согласно российскому федеральному законодательству, кредиторы могут связываться с должниками посредством личных встреч, телефонных звонков, а также телефонных, телеграфных, почтовых сообщений. Коллекторы не имеют права связываться путем сообщений и звонков со следующими группами лиц:

-

с гражданами, признанными банкротами;

-

с лицами, признанными недееспособными или ограниченно дееспособными;

-

с лицами, находящимся на лечении в стационарных учреждениях;

-

с инвалидами I группы;

-

с несовершеннолетними (за исключением эмансипированных).

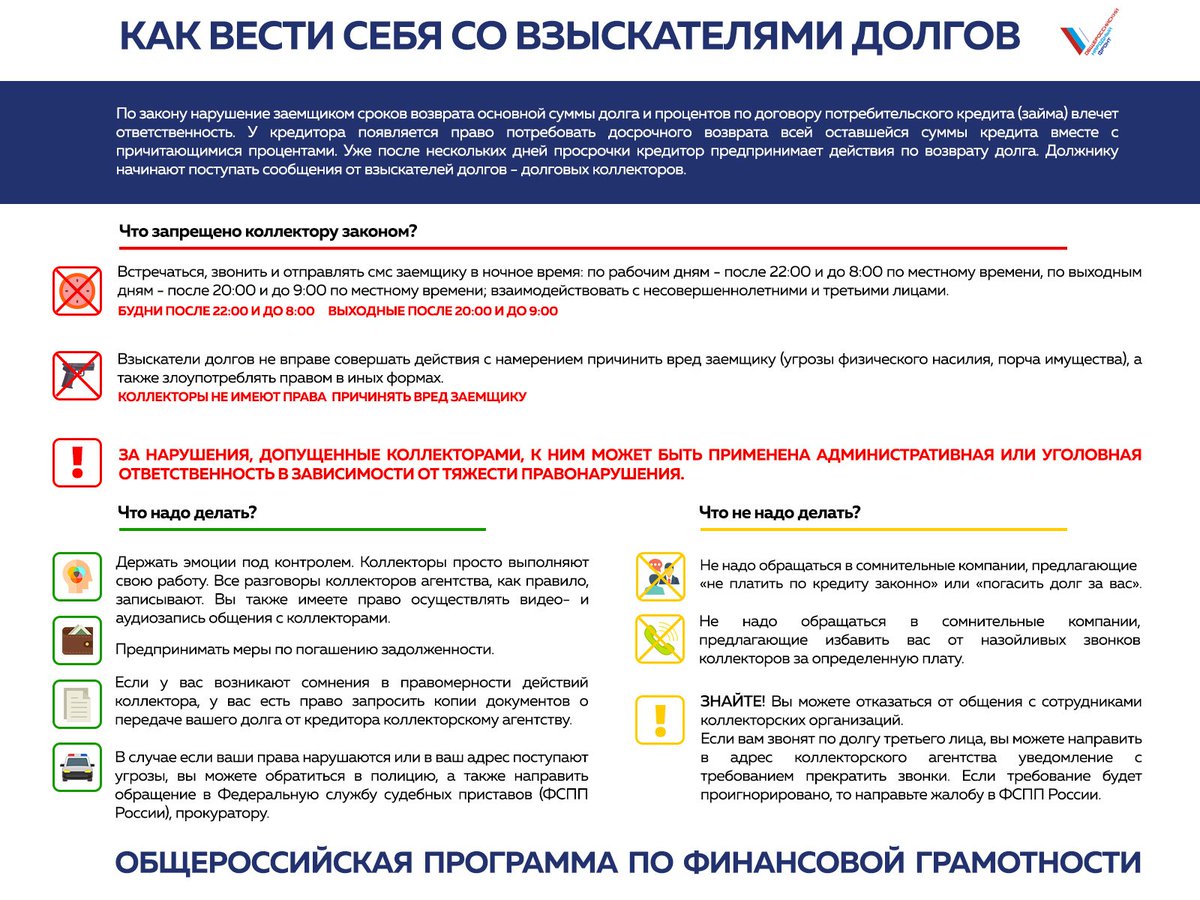

Закон четко определил как часто и в какое время коллектор имеет право звонить должнику. Взыскатели долговых обязательств не имеют право беспокоить своими звонками в ночное время суток. Разрешенный временной промежуток для подобных звонков строго определен: с 8.00 до 22.00 в будние дни и с 9.00 до 20.00 в выходные и праздничные дни.

Законодательно установлены количественные критерии звонков должнику. Для телефонных звонков– не более 1 раза в сутки, не более 2 раз в неделю и 8 раз в месяц. Текстовых сообщений с просьбой погасить просроченный кредит может быть использовано не более 2 в день, 4 в неделю и 16 за месяц.

Важный момент: коллекторы могут звонить и писать должнику в течение 4 месяцев с момента возникновения просрочки по кредиту (займу), по истечении который должник вправе отказаться от общения с сотрудниками коллекторских агентств.

Для защиты прав должников, вовремя не исполнивших свои обязательства, законодатель включил в закон перечень недопустимых действий коллекторов:

-

методы физического воздействия и психологического давления;

-

обман и введение должника в заблуждение касательно размера неисполненного обязательства, сроков, предполагаемых последствий и т.

п.

п.

В прессе часто всплывают истории, когда коллекторы донимают звонками не только должника, но и его близких родственников. Актуальный вопрос, имеют ли они право на это?

Могут ли коллекторы звонить родственникам?

Нередки случаи, когда в случае просрочки займа, коллекторы связываются не только с самим должником, но и с его родственниками, работодателем, друзьями и даже соседями.

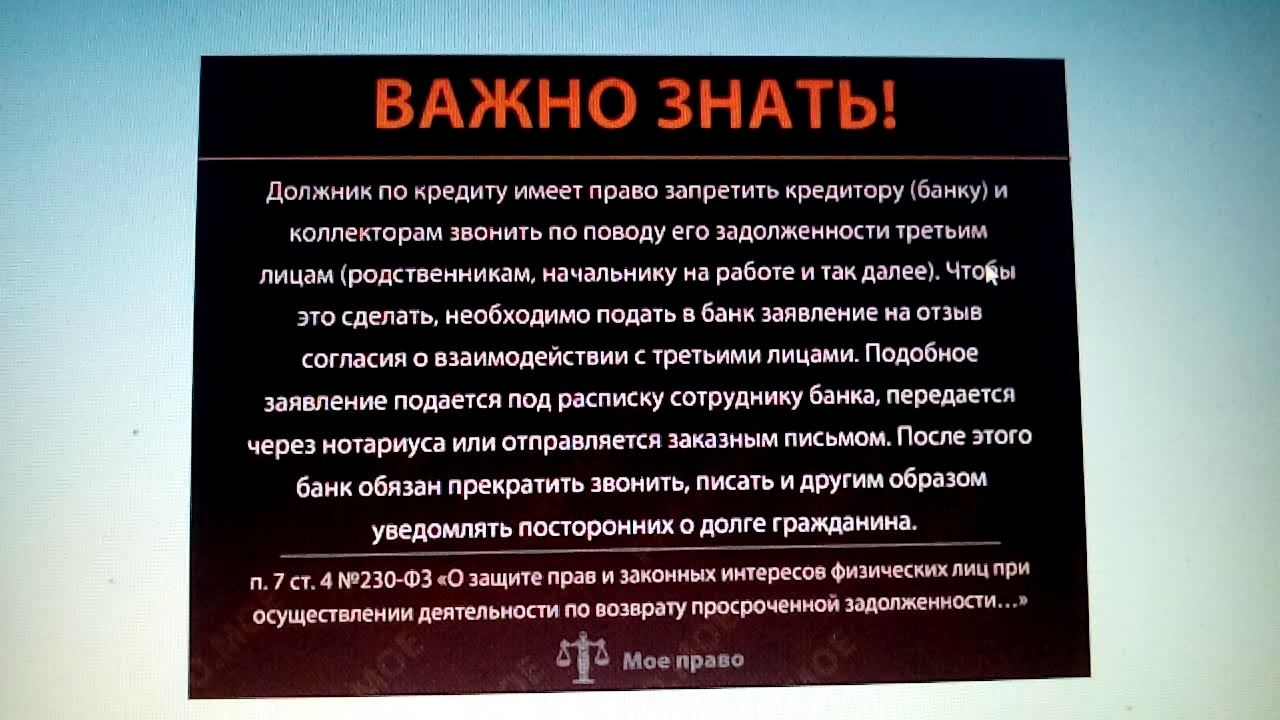

В 2020 году в федеральное законодательство внесены нормы, согласно которым любое взаимодействие коллекторов по поводу взыскания просроченных задолженностей с членами семьи должника, а также иными третьими лицами, производится исключительно при наличии следующих условий:

-

имеется согласие должника на взаимодействие с третьими лицами;

-

отсутствует несогласие третьих лиц на взаимодействие с кредиторами.

-

данная норма направлена на защиту интересов гражданина и его частной жизни.

Могут ли коллекторы подать в суд?

Просроченная задолженность по кредиту может стать основанием для подачи искового заявления в суд с требованием взыскания долга не только банком, но и коллекторской организацией.

Как правило, коллекторы привлекаются в досудебное разрешение финансового спора о возврате займа на основании агентского договора, т.е. кредитор фактически дает право коллекторам вести переговоры с должником от своего имени. В этом случае ведутся исключительно переговоры по возврату просроченного долга посредством личных встреч, звонков и сообщений. Без права обращения с исковым заявлением в суд. Это право остается правом банка (МФО), которым был выдан кредит (займ).

В случае перепродажи долга банком коллекторскому агентству по договору цессии (переуступка прав требования долга), последние вправе обратиться в суд для решения финансового спора. Судебное разбирательство происходит без участия спорящих сторон. Суд выдает исполнительный лист на основании документов, прилагаемых к исковому заявлению. Заемщику дается 10 дней с момента подписания судьей исполнительного листа для обращения в Федеральную службу судебных приставов и погашения долга. В случае, если ответчик не опротестовывает приказ, исполнительный лист вступает в законную силу.

Суд выдает исполнительный лист на основании документов, прилагаемых к исковому заявлению. Заемщику дается 10 дней с момента подписания судьей исполнительного листа для обращения в Федеральную службу судебных приставов и погашения долга. В случае, если ответчик не опротестовывает приказ, исполнительный лист вступает в законную силу.

При возражении ответчика дело подается в суд. Однако, исполнительный лист не отменяет юридические последствия, а лишь приостанавливает его действие до проведения нового слушания, где суд решит, оставить распоряжение об отмене исполнительного листа или оставить его без изменения.

Существует срок исковой давности, при истечении которого судебное взыскание считается невозможным. Он составляет 3 года и отсчитывается с даты прекращения действия договора, или же с момента внесения последнего платежа по существующему займу.

Могут ли коллекторы продать долг?

Складывается мнение, что кредитный договор своего рода товар, который можно продавать бесконечно. Однако, это не так. С теоретической точки зрения – да, могут. Но на практике это фактически невозможно. Посудите сами: перекупать долг, который не смогла вернуть предыдущая коллекторская организация, перспектива весьма туманная и бессмысленная. «Мертвые» долги не лучшее вложение средств.

Однако, это не так. С теоретической точки зрения – да, могут. Но на практике это фактически невозможно. Посудите сами: перекупать долг, который не смогла вернуть предыдущая коллекторская организация, перспектива весьма туманная и бессмысленная. «Мертвые» долги не лучшее вложение средств.

Могут ли коллекторы прийти домой?

Да, могут. По крайней мере, ничего противозаконного в этом нет. Одним из способов взаимодействия коллектора и должника являются личные встречи.

Подобные «визиты», как правило, применяются как высшая мера воздействия к лицам, на которых другие способы воздействия (телефонные звонки, сообщения) уже не действуют. Обычно такие встречи проходят в форме беседы работника коллекторского агентства и должника по поводу возврата просроченной задолженности. Стоит отметить, что коллектор – обычное гражданское лицо, не наделенное особыми полномочиями. В данном случае, работник коллекторского агентства имеет не больше прав, чем любой другой гость, пришедший к порогу вашего дома. Поэтому даже переступить его он может только с разрешения хозяина. Законодатель ограничил и количество личных встреч – не более 1 раза в неделю.

Поэтому даже переступить его он может только с разрешения хозяина. Законодатель ограничил и количество личных встреч – не более 1 раза в неделю.

Могут ли коллекторы взыскивать долги?

Взыскивать долги по просроченному денежному обязательству коллекторы могут только по решению суда. Самостоятельно списывать денежные средства со счетов в пользу погашения имеющегося долга коллекторские агентства не имеют права.

В случае, если суд вынесет решение о принудительном взыскании просроченного долга, со счетов должника может быть списана денежная сумма (равная сумме обязательства).

Если у должника не хватает средств для погашения задолженности, то законодательно предусмотрено удержание части заработной платы в пользу кредитора. Размер такого списания не может превышать 50 % от размера самой заработной платы. Однако, существуют категории граждан с «льготным» размером удержания заработной платы (к примеру, при наличии в семье иждивенца, которого он обеспечивает, размер списания не должен превышать 30 % от заработной платы).

Могут ли коллекторы арестовать счета, карту?

Самостоятельно арестовать счета или карту коллекторские организации не имеют права. Подобный метод погашения просроченной задолженности может быть применен к должнику только после получения судебным приставом исполнительного листа, т.е. по решению суда.

Могут ли коллекторы звонить на работу?

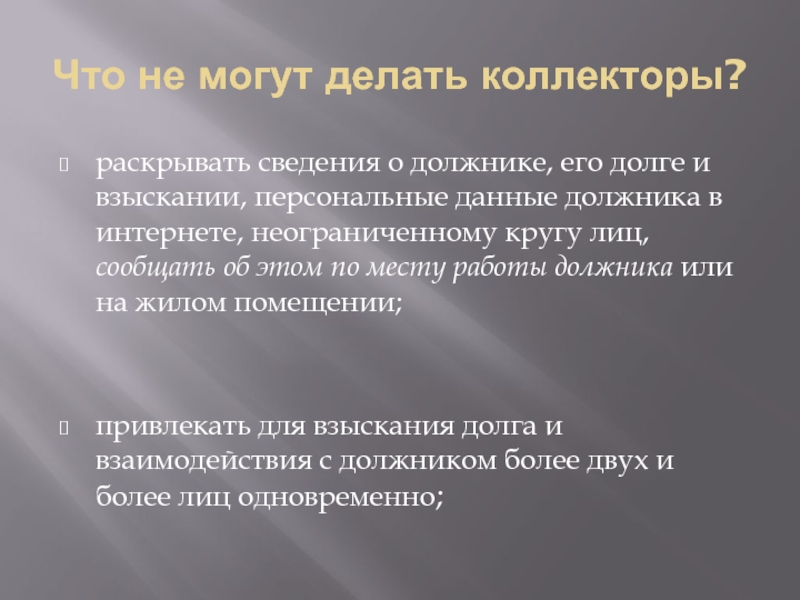

В соответствии с федеральным законодательством, сведения о имеющихся задолженностях коллекторские агентства не имеют права разглашать третьим лицам. Следовательно, звонки работодателю должника по поводу просроченного кредита являются неправомерными и нарушают нормы существующего закона.

В случае, если коллекторы звонят на работу лично должнику, или же в его отсутствие, просят подойти к телефону или перезвонить (не разглашая цели звонка), нарушением не является.

Могут ли коллекторы описать имущество?

У коллекторских агентств такое право отсутствует. Этим правом обладает только судебный пристав-исполнитель после возбуждения в отношении должника исполнительного производства и соответствующего решения суда.

Этим правом обладает только судебный пристав-исполнитель после возбуждения в отношении должника исполнительного производства и соответствующего решения суда.

Что нужно помнить при общении с коллекторами?

В современных реалиях не прекращающейся пандемии, а также тяжелой экономической ситуации в России и мире, никто не застрахован от невозможности исполнения взятых на себя денежных обязательств. Болезнь, потеря работы и возможности зарабатывать – вполне обыденные вещи.

Однако, перечисленные обстоятельства не являются причиной неуплаты, взятых займов. Избегать общения с работниками коллекторских агентств – не лучший выход.

При общении с коллекторами нужно помнить:

-

Коллекторские организации на стадии досудебного производства могут лишь извещать должника по имеющемуся долговому обязательству путем звонков, сообщений, встреч.

-

Время звонков и их количество строго определено законом.

-

Коллекторы не имеют права звонить: банкротам, лицам находящимся на лечении, недееспособным и ограниченно дееспособным, инвалидам Iгруппы, несовершеннолетним.

-

Привлекать к возврату долга, а также информировать о существовании такового третьих лиц, коллекторы не имеют право.

-

Взыскивать денежные средства, арестовывать счета, блокировать банковские карты, описывать имущество также не имеют право.

-

Все перечисленные средства взыскания просроченного долга применяются исключительно по решению суда сотрудниками Федеральной службы исполнения наказания.

Помочь избавиться от долгов и избежать неприятного общения с коллекторами помогут специалисты компании «Банкрот-сервис». Не нужно избегать проблемы, если ее можно решить.

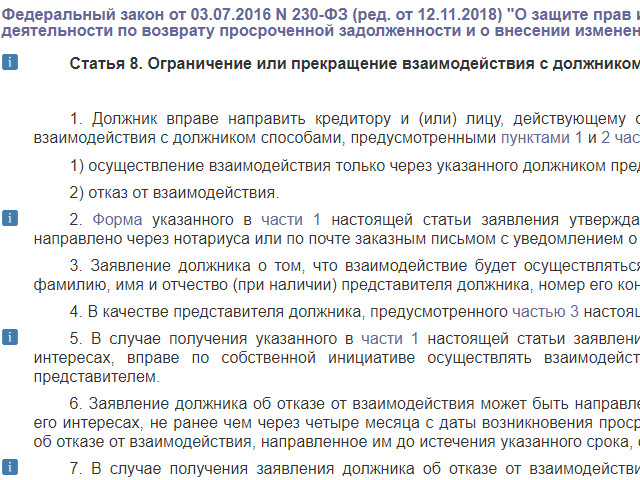

Борьба с коллекторами – ключевые положения закона № 230

До 2016 года в законодательстве Российской Федерации не было статей, регулирующих деятельность коллекторских агентств. И рядовые граждане, задолжавшие по кредитам, мирились с вседозволенностью представителей кредиторов. В результате отдельные коллекторы применяли к должникам методы психологического и физического давления. Правоохранительные органы открывали уголовные дела, но многие должники не обращались в полицию, опасаясь за здоровье и жизнь родственников.

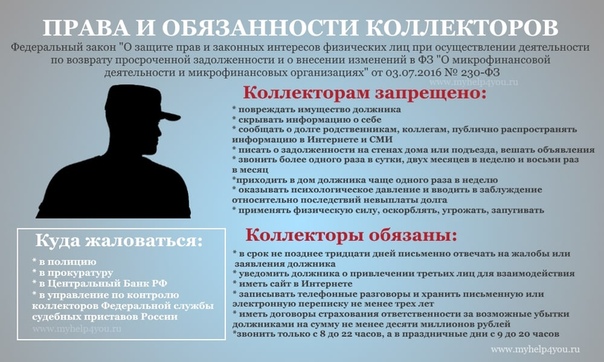

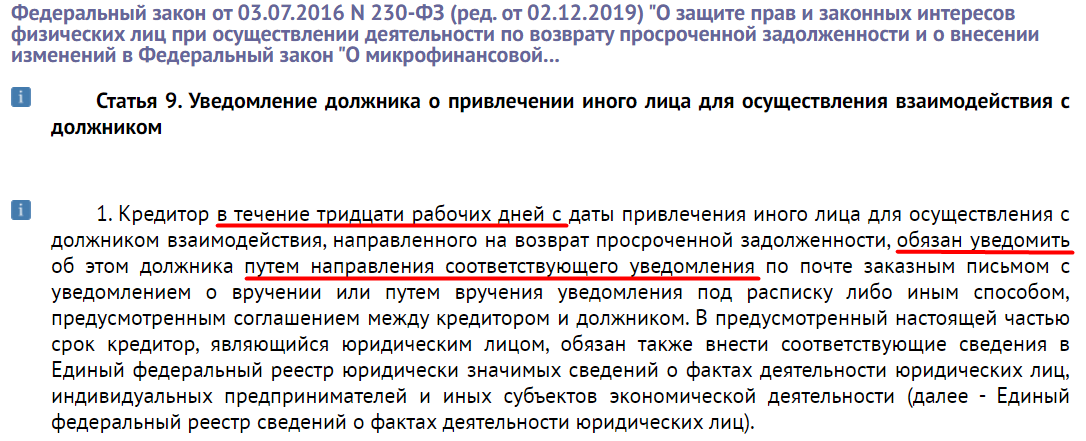

Госдума обратила внимание на проблему и приняла новый закон, ограничивающий полномочия коллекторов. Документ от 03.07.2016 N 230-ФЗ под названием «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» регламентирует обязанности и права должников, кредиторов и уполномоченных ими представителей — коллекторских агентств.

Суть 230-ФЗ: как ограничили работу коллекторов

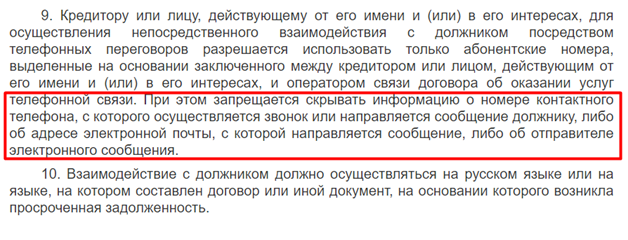

Сотрудники коллекторских агентств не имеют права применять физическое насилие по отношению к должнику и его родственникам. Также коллекторам запрещено применять психологическое давление и портить имущество гражданина. Другие методы воздействия разрешены — телефонные звонки, визиты, электронные письма. Но звонить должнику сотрудник коллекторского агентства имеет право не больше 2 раз в неделю. Время звонков тоже ограничено: с 8 до 22 часов в рабочие дни, в праздничные и выходные — с 9 до 20 часов. Навещать должника можно раз в неделю, по адресу, который указан в кредитном договоре. Телефонные номера и электронные адреса, с которых поступают звонки и письма от коллекторов, должны быть открытыми.

Важные моменты закона № 230

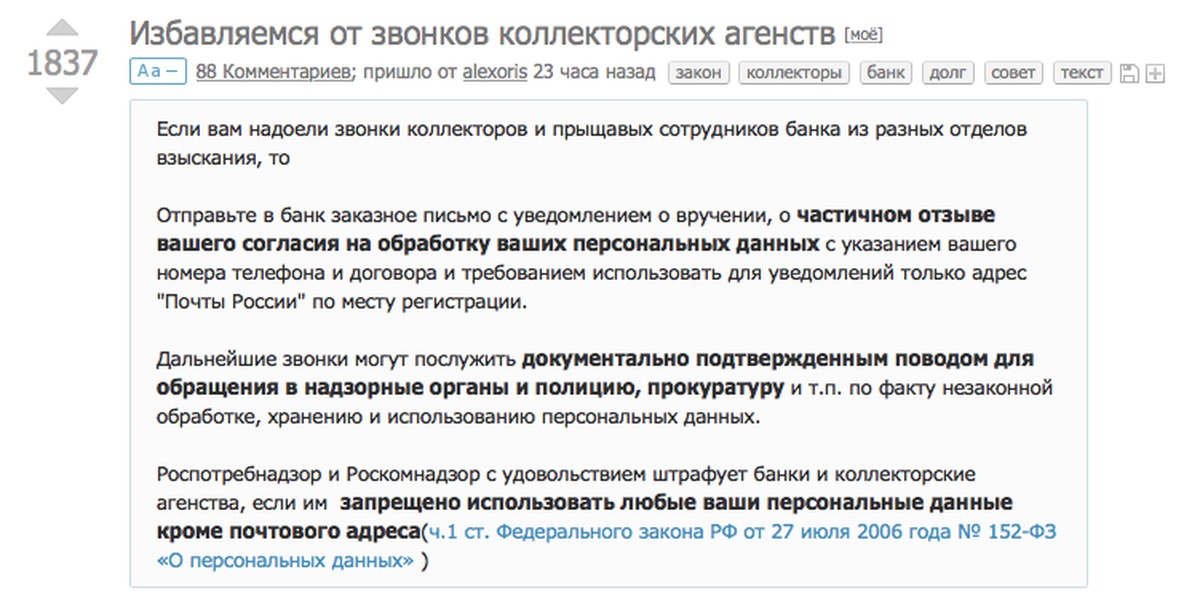

По новому закону коллекторам запрещено уведомлять о финансовой несостоятельности должника третьих лиц — расклеивать объявления и листовки около места проживания заемщика, публиковать посты соответствующего содержания в социальных сетях. Еще один момент — возможность гражданина отказаться от общения с представителями коллекторского агентства. Для этого следует предоставить на адрес агентства нотариально заверенный отказ. Известить коллекторов можно по почте — рекомендуется отправить заказное письмо с уведомлением о его получении.

Еще один момент — возможность гражданина отказаться от общения с представителями коллекторского агентства. Для этого следует предоставить на адрес агентства нотариально заверенный отказ. Известить коллекторов можно по почте — рекомендуется отправить заказное письмо с уведомлением о его получении.

Коллекторы действуют противозаконно — что делать

Когда сотрудники коллекторского агентства действуют противозаконно, гражданин вправе обратиться для получения помощи и защиты в полицию. Для этого необходимо предоставить доказательства нарушения закона:

записи телефонных разговоров с коллектором;

фотографии объявлений и надписей с угрозами или извещениями о долге;

письменные показания свидетелей;

данные сотрудника агентства, совершающего противоправные действия.

Взаимодействие банков и коллекторов при ипотечных долгах

Большинство банковских организаций при работе с несостоятельным заемщиком проводят процедуру реструктуризации долга. Если и с послаблениями должник не в состоянии погасить долг по ипотечному кредиту, купленное жилье продается. Заемщик вправе согласиться на добровольную реализацию объекта. В противном случае продажа осуществляется через суд. При продаже заложенной недвижимости ряд банков обращается к коллекторским агентствам. Коллекторы проводят переговоры с должником, ищут покупателя.

Если и с послаблениями должник не в состоянии погасить долг по ипотечному кредиту, купленное жилье продается. Заемщик вправе согласиться на добровольную реализацию объекта. В противном случае продажа осуществляется через суд. При продаже заложенной недвижимости ряд банков обращается к коллекторским агентствам. Коллекторы проводят переговоры с должником, ищут покупателя.

Ипотечные кредиты входят в категорию с наименьшим риском для банков, потому что обеспечены залогом — недвижимостью. Поэтому коллекторы привлекаются к процедуре взыскания долга в единичных, особо сложных, случаях.

Итог: коллекторы обязаны действовать в рамках закона

Теперь вы знаете, как противостоять коллекторам — новый закон 230-ФЗ защищает должников от физического и психологического давления. Если вы столкнулись с нарушением закона — обращайтесь в полицию, собрав доказательства: записи телефонных разговоров, фотографии.

Граждане, взявшие ипотечный кредит, вправе рассчитывать на мирное урегулирование вопроса, если не могут выплачивать долг. Банки предлагают реструктуризацию кредита. Если она не помогает, погасить долг можно при помощи продажи залоговой недвижимости.

Банки предлагают реструктуризацию кредита. Если она не помогает, погасить долг можно при помощи продажи залоговой недвижимости.

Звонки и СМС ограничены: что нужно знать калининградцам о работе коллекторов

Займы, взятые в банках и микрофинансовых организациях, не всегда удаётся выплатить своевременно. Вызванный пандемией коронавируса кризис только усугубил ситуацию для отдельных категорий должников. Работу с такими неплательщиками могут передать коллекторам, которые не всегда соблюдают установленные законом требования. Рассказываем, какие ограничения распространяются на компании, которые занимаются взысканием просроченной задолженности, и куда жаловаться калининградцам, если их права нарушают.

Какие методы работы с должниками разрешено применять коллекторам?

Работу коллекторов с должниками регламентирует Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». В нём закреплено, что такую деятельность могут вести только те организации, которые включены в соответствующий госреестр.

Представители коллекторских агентств имеют право встречаться с должниками лично, звонить им, а также отправлять текстовые, голосовые сообщения и письма по почте, если другое не предусмотрено соответствующим соглашением. Однако такое взаимодействие чётко регламентировано. Кредитор обязан называть свои фамилию, имя и отчество, компанию, в которой он работает, и уточнять подробности о долге. По закону звонить должникам разрешается на чаще двух раз в неделю, по будням — с 8:00 до 22:00, по выходным — с 9:00 до 20:00. Коллекторы могут отправлять не больше четырёх SMS-сообщений в неделю и встречаться с должником лично не чаще одного раза в семь дней по адресу, указанному в договоре кредитования. При этом входить в квартиру без разрешения клиента запрещено.

Законом установлено, что коллектор не имеет права сообщать подробности и вести диалог о долге с родственниками, соседями или другими людьми без согласия самого должника. Запрещается применять физическую силу, угрожать, оказывать психологическое давление и портить имущество клиента. Диалог с ним должен проходить в деловом стиле, без ненормативной лексики.

Диалог с ним должен проходить в деловом стиле, без ненормативной лексики.Жалобы на коллекторов в Калининградской области

Однако в ряде случаев представители компаний, занимающихся взысканием просроченной задолженности, выходят за рамки правового поля. В областном управлении Федеральной службы судебных приставов в конце прошлого года отмечали, что количество жалоб на незаконные действия по взысканию просроченной задолженности в Калининградской области существенно возросло.С начала 2020 года в управлении ФССП получили уже 52 обращения по поводу работы коллекторов. По данным ведомства, чаще всего обращения поступают на микрофинансовые организации, которые тоже имеют право взыскивать задолженность.

«Это порядка 80 процентов от всех жалоб. Микрофинансовые организации могут привлекать коллекторов, а могут пытаться взыскать задолженность своими силами. Они звонят клиентам, пишут им SMS-сообщения, обращаются по месту работы должников, могут привлекать для этого колл-центры. Жителям необходимо понимать, что с такими организациями очень тяжело потом взаимодействовать», — говорят в пресс-службе регионального управления ФССП.

Жителям необходимо понимать, что с такими организациями очень тяжело потом взаимодействовать», — говорят в пресс-службе регионального управления ФССП.

Жительница Калининграда Анастасия рассказывает, что получает от микрофинансовой организации гораздо больше звонков в неделю, чем положено по закону. «Иногда звонят и после десяти вечера, хотя я объяснила, что в данный момент думаю, как лучше решить проблему с долгом», — говорит женщина.

На коллекторов жалобы в Калининградской области поступают в основном из-за того, что они пытаются взаимодействовать не только с должниками, но и с их родственниками. В региональном управлении ФССП советуют прежде всего выяснить, из-за какого кредита с вами связались представители коллекторского агентства. «В дальнейшем необходимо обратиться в банк, в котором получен кредит, и уточнить, действительно ли право требования кредита перешло к другой организации», — поясняют в службе. За незаконные действия коллекторам грозит административная ответственность.

Куда калининградцам жаловаться на злоупотребления коллекторов?

О незаконных действиях представителей компаний, занимающихся взысканием просроченной задолженности, следует сообщать в областное управление ФССП. В качестве дополнительных доказательств можно приложить фото-, видео- и аудиоматериалы, скриншоты, детализацию звонков, полученные письма, SMS-сообщения и кредитный договор. Заявления следует направлять по электронной почте [email protected] либо по адресу: 236022 г. Калининград, проспект Мира, д. 5/7. Если от коллекторов поступают угрозы в адрес должника или его родственников, приставы советуют обращаться в правоохранительные органы.Спустя четыре месяца после просрочки платежа у должника есть право отказаться от общения с коллекторами либо организовать взаимодействие через адвоката. Для этого нужно направить соответствующее заявление в агентство, которому передали работу с вашей задолженностью, через нотариуса, заказным письмом либо лично под расписку.

Вместе с тем эксперты напоминают, что с коллекторским агентством можно договориться об индивидуальных условиях погашения долга. В связи с пандемией коронавируса власти приняли закон о кредитных каникулах для россиян, попавших в сложную жизненную ситуацию. Им могут списать часть задолженности, предоставить отсрочку или снизить сумму платежа. «Рассматривайте коллектора как консультанта, с которым можно и нужно обсудить, как выйти из ситуации неплатежей. Диалог всегда лучше, чем глухая самоизоляция — ведь долги не исчезнут сами по себе», — советует президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Эльман Мехтиев.

В связи с пандемией коронавируса власти приняли закон о кредитных каникулах для россиян, попавших в сложную жизненную ситуацию. Им могут списать часть задолженности, предоставить отсрочку или снизить сумму платежа. «Рассматривайте коллектора как консультанта, с которым можно и нужно обсудить, как выйти из ситуации неплатежей. Диалог всегда лучше, чем глухая самоизоляция — ведь долги не исчезнут сами по себе», — советует президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Эльман Мехтиев.

В эту организацию тоже можно направить жалобу

на коллекторское агентство, банк или микрофинансовую организацию. «Столкнувшись с нарушением со стороны компании, находящейся в реестре ФССП или ЦБ, решить вопрос достаточно легко, так как на неё имеет воздействие и надзор, и регулятор, да и сама она не заинтересована получить постановление. Более сложная ситуация обстоит с компаниями, которые работают вне закона. В этом случае мы всегда советуем писать нам и в правоохранительные органы», — добавляет член Совета НАПКА Дмитрий Теплицкий.

Материал подготовлен в рамках программы Министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Как разговаривать с коллекторами?

Если банк не способен добиться от вас погашения долга, то он передаёт его коллектору. От него милостей можно не ждать. Что делать в таких случаях?

Если ваш долг оказался в руках коллекторов, значит, банк либо переуступил ему право требования (цессия) или другими словами продал долг (§ 1 гл. 24 ГК РФ), либо заключил с ним агентский договор (гл. 52 ГК РФ) или договор поручения (гл. 49 ГК РФ), на основании которого коллектор представляет интересы кредитора.

В первом случае, ваше согласие на переуступку прав требования не нужно, так гласит статья 382 ГК РФ. При этом согласно закону, необходимо проинформировать неплательщика в письменной форме, иначе он может не исполнять свои обязательства перед новоиспеченным кредитором.

Интересная деталь: согласно ст. 386 ГК РФ – должник вправе выдвигать против требования нового кредитора возражения, которые он имел против первоначального кредитора к моменту получения уведомления о переходе прав по обязательству к новому кредитору. Взыскание долга может проходить как на досудебном этапе, так и на этапе судебного производства. Решение долгового вопроса в досудебном порядке наиболее выгодно для обеих сторон.

Основная задача коллектора – помочь вам найти выход из сложившейся ситуации. Например, составить платёжный план с учётом вашего финансового положения. Если причины долга носят объективный характер, коллекторское агентство может согласовать с кредитором реструктуризацию или рассрочку по кредиту. Если должник не хочет решить вопрос добровольно, то решение вопроса будет передано в суд, а потом в службу судебных приставов для принудительного взыскания долга.

Досудебное урегулирование вопроса подразумевает под собой телефонные переговоры, письменную рассылку и личные встречи. Коллектор звонит и предлагает встретиться для того, чтобы понять, почему вы не платите по кредиту, когда планируете вернуть долг.

Коллектор звонит и предлагает встретиться для того, чтобы понять, почему вы не платите по кредиту, когда планируете вернуть долг.

Коллектор не может звонить должнику в ночное время, которое определёно промежутком с 22.00 до 06.00 (ст. 96 ТК РФ). При разговоре с взыскателем обязательно следует попросить его представиться: назвать свою фамилию, название агентства и контакты. Если он откажется, то лучше повесить трубку. Если предоставит данную информацию, то можно смело продолжать разговор, выслушать его претензии, на основании каких документов он звонит.

Есть маленькая хитрость в общении с коллектором, который приобрел долг, а не работает по агентскому договору. Суть её заключается в том, что коллектору долг достаётся с существенным дисконтом, и он часто готов получить часть долга сразу и простить остаток, чем все деньги получить потом. В любом случае бояться коллектора не надо, с ним необходимо общаться и договариваться. А в случае агрессивных действий со стороны коллектора, выходящих за рамки законодательства, следует незамедлительно обращаться в правоохранительные органы.

Следующий ход коллектора заключается в визите, который он наносит к должнику. При этом он обязан предъявить документы, удостоверяющие его личность и подтверждающие его право требования. Здесь главное помнить, что пускать коллектора на порог своего дома не стоит, неприкосновенность жилища гарантирована Конституцией РФ.

На всякий случай разговаривать с сотрудником коллекторского агентства лучше при свидетелях, или же вести видео- или аудиозапись переговоров. Если он начинает угрожать, то необходимо вызвать полицию и написать заявление о хулиганских действиях. Кстати, написать жалобу на неправомерные действия коллекторов можно в прокуратуру и Роспотребнадзор.

С целью побудить горе-заёмщика к погашению долга, некоторые сотрудники коллекторских агентств могут общаться на предмет задолженности с соседями, коллегами или родственниками, такие действия можно расценивать как разглашение персональных данных. Разглашение суммы долга, сроков просрочки, наименования банка-кредитора и т. п. – это разглашение персональной информации третьим лицам, что запрещено законом «О персональных данных».

п. – это разглашение персональной информации третьим лицам, что запрещено законом «О персональных данных».

Если должник не хочет общаться с коллектором, идти с ним на контакт, он может это делать и просто ждать, когда дело будет передано в суд. Только в случае вынесения судебного решения в пользу коллекторского агентства неплательщик может лишиться своего имущества, которое будет арестовано судебными приставами и распродано на аукционе в счет погашения задолженности.

Так что, если коллектор не нарушает ваши права при общении, лучше попробовать с ним договориться, это, как минимум, сбережет ваши нервы, а максимум – позволит решить долговую проблему.

Совет Сравни.ру: Посмотрите на коллектора как на помощника. Попросите его совет о том, как можно решить возникшую проблему с минимальными потерями.

Пять сравнительно честных способов, с помощью которых коллекторы обходят новый закон. И еще одна уловка

- Опубликовано: 27.04.2017

- Просмотров: 856

Закон о коллекторах вступил в силу совсем недавно, 1 января 2017 года. Но уже придуманы способы его обхода. Банки.ру узнал, как коллекторы приспособились к этому закону и что нужно делать должникам в случае чрезмерного давления.

Но уже придуманы способы его обхода. Банки.ру узнал, как коллекторы приспособились к этому закону и что нужно делать должникам в случае чрезмерного давления.

За последние несколько лет в России был отмечен небывалый рост коллекторской активности. В связи с участившейся практикой использования ими незаконных средств был принят закон, ограничивающий коллекторскую деятельность. На данный момент откровенно преступных действий коллекторов стало явно меньше. Однако уже можно говорить об их невероятной изобретательности в способах обхода новых правил.

1. Звонки: за ширмой рекламы

Звонить должникам непрерывно весь день, как на личный, так и на рабочий телефон, было излюбленной практикой коллекторов. Широкую известность получил случай, когда люди не могли вызвать скорую помощь, потому что коллекторы преследовали одну из сотрудниц больницы.

Согласно новым правилам, должнику можно звонить не более одного раза в сутки, двух раз в неделю и восьми раз в месяц. Однако на деле это ограничение не соблюдается. Обходится этот запрет так: человеку звонят и предлагают новый кредитный продукт. Уже в процессе общения начинают спрашивать о задолженности и требуют ее оплатить. В итоге получается, что целью звонка является рекламная информация, а вовсе не требование оплаты долга. Однако фактически это нарушение законодательства, поэтому избавиться от таких звонков можно, пожаловавшись регулятору.

Однако на деле это ограничение не соблюдается. Обходится этот запрет так: человеку звонят и предлагают новый кредитный продукт. Уже в процессе общения начинают спрашивать о задолженности и требуют ее оплатить. В итоге получается, что целью звонка является рекламная информация, а вовсе не требование оплаты долга. Однако фактически это нарушение законодательства, поэтому избавиться от таких звонков можно, пожаловавшись регулятору.

Часто коллекторы используют не только звонки, но и автодозвон. Один клиент жаловался на то, что не может пользоваться телефоном, так как на него беспрерывно поступали звонки с неизвестного номера. При этом не было никаких сообщений. Проблема в том, что доказать причастность коллекторов к звонкам не всегда удается. Приходится запрашивать выписку от оператора, определять звонившие номера и заносить их в черный список. Попытки установить владельца номера обычно ни к чему не приводят, но, если вы собираетесь судиться с банком или коллекторским агентством, эта информация пригодится вам в суде. Стоит обратиться в полицию со списком номеров, чтобы подтвердить сам факт вашего преследования.

Стоит обратиться в полицию со списком номеров, чтобы подтвердить сам факт вашего преследования.

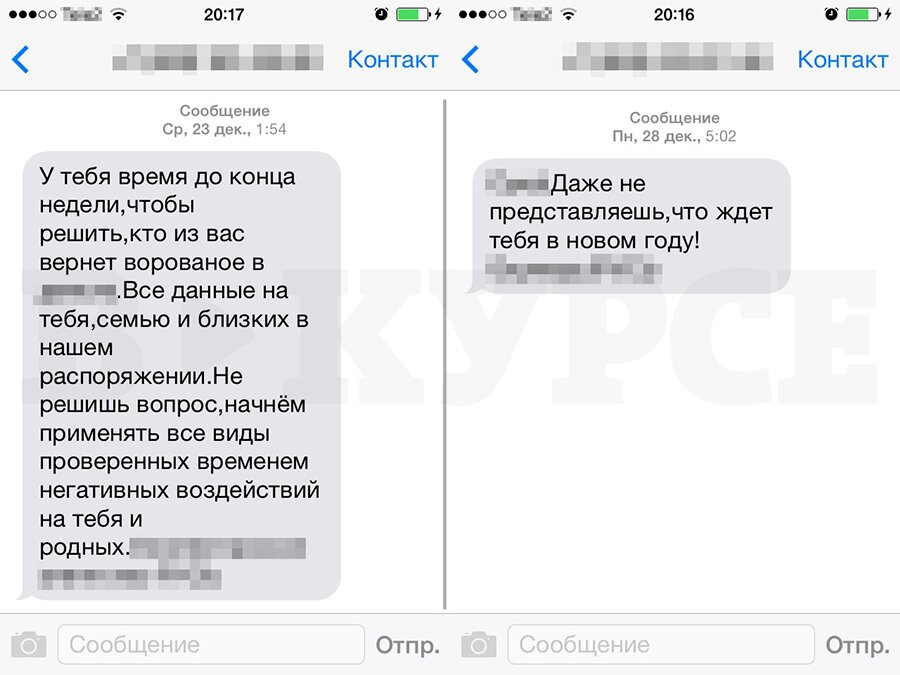

2. Текстовые сообщения: ночное СМС — не обязательно романтика

Сообщения с требованиями оплатить долги коллекторы отсылали должникам всеми возможными способами — от СМС до электронных писем. Часто в таких сообщениях была недостоверная информация и угрозы. Причем сообщения нередко рассылались в ночное время — для усиления эффекта. Новый закон запрещает беспокоить должников в ночное время. Также установлено и ограничение по количеству сообщений — не более двух раз в сутки, четырех раз в неделю и 16 — в месяц.

Однако выход из положения был найден достаточно легко: людям рассылаются СМС с информацией о новых продуктах, а в конце сообщения указывается требование оплатить задолженность. ЦБ уже привлек к ответственности за подобную практику одну из крупнейших микрофинансовых организаций «Домашние деньги». Проблема в том, что рекламная рассылка сообщений не ограничена законодательством по времени ее отправления. Поэтому кредиторы ссылаются на то, что СМС носят информационный характер и под действие запрета не подпадают. Судя по решению Банка России, это все же не так.

Поэтому кредиторы ссылаются на то, что СМС носят информационный характер и под действие запрета не подпадают. Судя по решению Банка России, это все же не так.

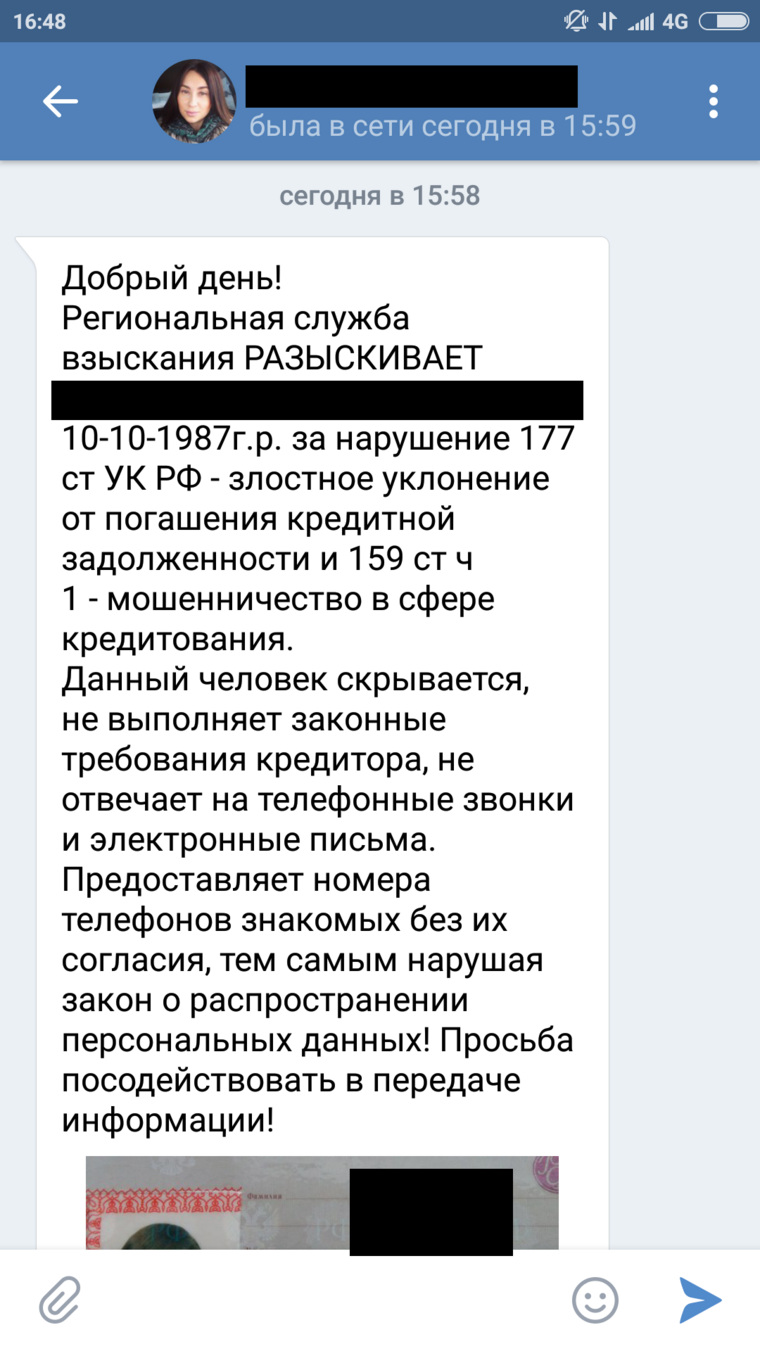

СМС также используют как способ угрозы. Были случаи, когда должнику присылали сообщения о выезде по его адресу специальной бригады. В итоге никто не приезжал, однако человек был напуган тем, что коллекторы приедут и будут разговаривать со всеми соседями.

3. Личные встречи: он вас не любит, просто хочет денег

Личные встречи с должником открывают широкие возможности по оказанию психологического воздействия. Именно они сопровождались самыми злостными нарушениями коллекторов. Всероссийский резонанс вызвала история в Екатеринбурге, когда коллекторы избили ребенка, требуя возврата долга от его матери. Конечно, это уже состав преступления, но подобных случаев не так мало. Даже если коллектор остается в рамках закона, обычно такие встречи носят крайне неприятный характер.

Сейчас закон содержит запрет на оказание психологического давления, использование выражений и совершение иных действий, унижающих честь и достоинство должника. Также нельзя вводить в заблуждение относительно размера неисполненного обязательства, рассмотрения дела судом или возможности уголовного преследования. Лично встречаться с должником, по новым правилам, коллектор вправе не больше раза в неделю.

Также нельзя вводить в заблуждение относительно размера неисполненного обязательства, рассмотрения дела судом или возможности уголовного преследования. Лично встречаться с должником, по новым правилам, коллектор вправе не больше раза в неделю.

Личное преследование коллекторами было достаточно популярной практикой. Одна клиентка жаловалась на то, что коллектор встречал ее около работы и не давал пройти, из-за чего она боялась подходить к своему офису. Многие должники не хотят, чтобы их коллеги знали о долгах. Поэтому боятся устраивать скандал коллекторам, пришедшим с «дружеским» визитом.

4. Общение с родственниками и коллегами должников: пусть все знают

Множество жалоб на действия коллекторов были связаны с тем, что они приходили домой к должнику в его отсутствие, «беседовали», чаще всего с его родителями или детьми — фактически угрожали им и требовали вернуть долг. Такая же практика применяется и в отношении места работы должника — коллекторы нередко приходят к должнику на работу и во всеуслышание требуют выплаты денежных средств.

Закон не содержит прямого запрета на встречи с родственниками должника, однако по логике документа они должны быть исключены. Необходимо понимать, что коллекторы не имеют никакого права обращаться к третьим лицам по поводу задолженности. В таких случаях можно сразу обращаться в полицию с просьбой оградить от нежелательного общения.

Были случаи, когда люди жаловались на то, что коллекторы чуть ли не ежедневно приходят к ним домой с требованием оплатить долг. Если должника дома не оказывалось, они могли разговаривать с родственниками или соседями. Не всегда это были именно угрозы, но сам факт постоянного личного контакта действовал на людей крайне угнетающим образом.

5. Публикация персональных данных должника и сведений о размере задолженности: слов в подъезде не писать, фото не расклеивать

Коллекторы очень любят публиковать сведения о задолженности самыми разными способами — от комментариев и постов в социальных сетях до расклейки листовок и нанесения надписей в подъезде. Новые правила больше не позволяют этого делать. Теперь раскрытие персональных данных должника, а также сведений о задолженности и ее взыскании находится под полным запретом. Что важно, вне зависимости от согласия должника. То есть даже вынужденное согласие не позволит коллекторам публиковать подобные сведения. Особого упоминания заслужил запрет на сообщение подобных сведений по месту работы должника, так как это было повсеместной практикой.

Новые правила больше не позволяют этого делать. Теперь раскрытие персональных данных должника, а также сведений о задолженности и ее взыскании находится под полным запретом. Что важно, вне зависимости от согласия должника. То есть даже вынужденное согласие не позволит коллекторам публиковать подобные сведения. Особого упоминания заслужил запрет на сообщение подобных сведений по месту работы должника, так как это было повсеместной практикой.

Самым запоминающимся случаем была расклейка фотографий должника с суммой долга практически по всему району. Человеку пришлось ходить и снимать все объявления, чтобы их не увидели соседи и знакомые.

Смотрите, на что соглашаетесь

Перечисленные пять способов находятся в легальном поле, однако коллекторы часто совершают и противозаконные деяния. Так, много жалоб поступало по поводу повреждения и уничтожения имущества, а также побоев. Часть этих случаев стали поводами к возбуждению уголовных дел.

Также стоит отметить и то, что при всей пользе закона и перечисленных в нем запретов есть и лазейка, которая может почти полностью его обесценить. Дело в возможном заключении с должником дополнительного соглашения, в котором будет прописана возможность взаимодействия способами, не указанными в законе, и без ограничений. То есть кредиторы смогут общаться с должниками так, как захотят, на вполне законных основаниях.

Если учесть, что кредитные организации наверняка будут ставить одобрение займа в зависимость от подписания такого соглашения, особого выбора у клиентов не окажется. В любом случае лучший совет для всех заемщиков — внимательно изучайте все документы при оформлении займа, ведь лишить вас защитных механизмов, предусмотренных законом, можете вы сами.

Олег СУХОВ, президент Гильдии юристов рынка недвижимости, для Banki.ru, Наталья СТРЕЛЬЦОВА, Banki.ru

долгов и умерших родственников | FTC Consumer Information

После смерти родственника последнее, чего хотят скорбящие члены семьи, — это звонки от сборщиков долгов с просьбой выплатить долги близкого человека. Как правило, эти долги выплачиваются из имущества умершего.

Как правило, эти долги выплачиваются из имущества умершего.

По данным Федеральной торговой комиссии (FTC), национального агентства по защите прав потребителей, члены семьи обычно не обязаны выплачивать долги умершего родственника из своих собственных средств. Более того, члены семьи и все потребители защищены Федеральным законом о справедливой практике взыскания долгов (FDCPA), который запрещает сборщикам долгов использовать оскорбительные, несправедливые или обманные методы для взыскания долга.

Согласно FDCPA, взыскатель долга — это тот, кто регулярно взыскивает долги перед другими. Сюда входят коллекторские агентства, юристы, которые регулярно собирают долги, и компании, которые покупают просроченные долги, а затем пытаются их взыскать.

Уходит ли долг после смерти должника?

Нет. Имущество умершего имеет задолженность. Если в имении недостаточно денег для покрытия долга, он обычно остается невыплаченным. Но есть исключения из этого правила.Вы можете нести ответственность по выплате долга, если вы:

- подписали обязательство;

- живут в государстве с общественной собственностью, например в Калифорнии;

- являются супругом умершего человека, и закон штата требует от вас уплаты определенного вида долга, например, некоторых расходов на здравоохранение; или

- несли юридическую ответственность за урегулирование наследства и не соблюдали некоторые законы штата о наследстве.

Если у вас есть вопросы о том, обязаны ли вы по закону выплачивать долги умершего человека из своего имущества, поговорите с юристом.

Кто имеет право выплатить долг умершего за счет его или ее имущества?

Исполнителем называется указанное в завещании лицо, ответственное за урегулирование дел умершего. Если нет завещания, суд может назначить администратора, личного представителя или универсального правопреемника и предоставить им полномочия для урегулирования дел. В некоторых штатах другие (или другие люди) могут иметь такие полномочия, даже если они не были официально назначены судом.

С кем коллектор может поговорить о долге умершего человека?

Согласно FDCPA, сборщики могут связываться и обсуждать долги умершего человека с супругом, родителем (-ями) этого человека (если умерший был несовершеннолетним ребенком), опекуном, исполнителем или администратором. Кроме того, FTC разрешает сборщикам связываться с любым другим лицом, уполномоченным выплачивать долги активами из имущества умершего человека. Сборщики долгов не могут обсуждать долги умерших с кем-либо еще.

Сборщики долгов не могут обсуждать долги умерших с кем-либо еще.

Если коллектор связывается с родственником умершего человека, о чем он может говорить?

Коллекционерам разрешено связываться с третьими лицами (например, с родственниками), чтобы узнать имя, адрес и номер телефона супруга (а) умершего человека, исполнителя, администратора или другого лица, уполномоченного платить долги умершего.Коллекционерам обычно разрешается связаться с такими третьими сторонами только один раз для получения этой информации. Основное исключение — если сборщик обоснованно полагает, что предоставленная информация изначально была неточной или неполной, и что теперь у третьей стороны есть более точная или полная информация. Но коллекторы ничего не могут сказать о долге перед третьим лицом.

Могу ли я запретить сборщику долгов связаться со мной по поводу долга, даже если я уполномочен выплатить долг умершего человека?

Да.Чтобы воспользоваться этим правом, вы должны отправить коллекционеру письмо о том, что вы не хотите, чтобы он снова связывался с вами. Телефонного звонка недостаточно. Сделайте копию письма для своих файлов, отправьте оригинал заказным письмом и оплатите «квитанцию о вручении», чтобы вы могли задокументировать, что и когда получил сборщик. Как только сборщик получит ваше письмо, он не сможет связаться с вами снова, кроме как для подтверждения того, что дальнейших контактов не будет или что он или кредитор планирует предпринять определенные действия, например, подать иск о взыскании долга.Имейте в виду, что даже если вы мешаете коллекционерам общаться с вами, вы все равно несете ответственность за долг.

Телефонного звонка недостаточно. Сделайте копию письма для своих файлов, отправьте оригинал заказным письмом и оплатите «квитанцию о вручении», чтобы вы могли задокументировать, что и когда получил сборщик. Как только сборщик получит ваше письмо, он не сможет связаться с вами снова, кроме как для подтверждения того, что дальнейших контактов не будет или что он или кредитор планирует предпринять определенные действия, например, подать иск о взыскании долга.Имейте в виду, что даже если вы мешаете коллекционерам общаться с вами, вы все равно несете ответственность за долг.

Для жалоб и дополнительной информации

Сообщайте о любых проблемах, которые у вас возникают с взыскателем долгов, в офис генерального прокурора вашего штата по адресу naag.org и в Федеральную торговую комиссию по адресу ftccomplaintassistant.gov. Во многих штатах действуют собственные законы о взыскании долгов, которые отличаются от федерального закона FDCPA. Офис вашего генерального прокурора может помочь вам определить ваши права в соответствии с законодательством вашего штата.

Эта статья ранее была доступна как Выплата долгов умершего родственника: кто несет ответственность?

Как поступать со сборщиками долгов

«Дональдсон Уильямс — лучший. Я нашел их через онлайн-поиск по погашению долга. Они вывели меня из-за того, что задолжал 70 000 долларов, и за 3 года я стал свободным от долгов ».— Линда М., профессор медсестер

«Превосходное обслуживание. С первого разговора с Мари и до последнего платежа по расчетам обслуживание клиентов, которое я испытал, было потрясающим.Это был трудный период в моей жизни, и я действительно не знал, куда обратиться. Есть много компаний, готовых вас испытать. Остерегаться! С Дональдсоном Уильямсом об этом можно не беспокоиться «.

— Бет Х., персональный тренер

«Сотрудники Donaldson Williams, Inc. предоставили профессиональное и качественное обслуживание клиентов в процессе заботы о нашей чрезмерной долговой нагрузке. Мы полностью удовлетворены услугами, предоставляемыми Donaldson Williams, и мы рекомендуем их всем, кто в этом нуждается. их тип услуг.”

их тип услуг.”

— Вирджил К., директор средней школы

«Я изучил множество компаний по урегулированию долгов. Если вы не позвоните Мари в Donaldson Williams, вы упустите возможность. Мари и ее сотрудники, Эрин, Линда и Анджело — очень честные люди. Теперь у меня есть 12 кредитных карт и $ 35 000 долга. освобождение от долгов всего за полтора года. Вы не найдете лучшей компании, чем DW. Спасибо, DW ».

— Ленни М., пенсионер

«Мы так благодарны всем за помощь в это очень трудное время! Ваш профессионализм, доброта и сострадание непревзойденны, и мы очень довольны результатами, которые вы нам предоставили.Информация, которую вы предоставляли, всегда была четкой, и я был поражен тем, что мы выполнили программу в указанные сроки. Дни стали бы намного ярче, если бы на наши головы не лежал груз огромного долга ».

Rich W. / Commercial Pilot

«Мы очень благодарны Дональдсону Уильямсу. Мари, Эрин и Линда были с нами на каждом шагу. Все они были такими отзывчивыми и честными. Мы рекомендуем их всем, кого знаем. Быть свободным от долгов — это прекрасное чувство.Спасибо, Дональдсон Уильямс! »

Все они были такими отзывчивыми и честными. Мы рекомендуем их всем, кого знаем. Быть свободным от долгов — это прекрасное чувство.Спасибо, Дональдсон Уильямс! »

Карен С. / Специалист по урегулированию претензий

«Недавно мы воспользовались услугой Donaldson Williams и остались очень довольны результатом. Персонал не мог быть более услужливым и надежным в это трудное время. Они держали нас в курсе на протяжении всего процесса и урегулировали все счета к нашему удовлетворению. Мы не знаем, что бы мы сделали, если бы не та огромная помощь, которую нам оказали Мари и ее сотрудники. Спасибо Дональдсону Уильямсу за все! »

Майк К. / Оператор оборудования

«Мы настоятельно рекомендуем Donaldson Williams для погашения долга.Обслуживание клиентов было отличным. Нам не приходилось иметь дело с назойливыми кредиторами, поскольку они профессионально занимались всем общением. Благодаря их помощи мы теперь живем без долгов! »

Кэтрин В. / Координатор по персоналу

/ Координатор по персоналу

«Действительно ориентирован на клиента. Я очень доволен достигнутыми результатами. Команда DW (Мари, Линда, Эрин) действительно показывает, какой должна быть преданность клиенту. Каждый из них держал меня в курсе и в курсе на протяжении всего процесса, и они могли рассчитаться по * каждому * счету.Раньше я пользовался услугами другой компании около 6 месяцев, и однажды, исследуя компании-поселения, я увидел их имя и отправил им электронное письмо. Уже на следующий день Мари позвонила мне, очень вежливо и страстно объяснила, что их компания работает и что они могут сделать для меня. Я очень рад, что решил перейти на Дональдсона Уильямса. Дамы, вы определенно молодцы! »

Рикардо Б / региональный коммерческий директор

«Я хотел бы знать о Дональдсоне Уильямсе с самого начала.К сожалению, я не проводил исследования и связался с компанией по урегулированию долгов, которая взяла у меня деньги, не оплатив ни одного из моих счетов. Когда я поумнел и перешел в Дональдсон Уильямс. Они профессиональны, добры и делают то, что обещают. Все мои счета были погашены примерно за 6 месяцев. Отличная работа и большое спасибо! »

Когда я поумнел и перешел в Дональдсон Уильямс. Они профессиональны, добры и делают то, что обещают. Все мои счета были погашены примерно за 6 месяцев. Отличная работа и большое спасибо! »

Даниэль / Системный аналитик ПК

«DW замечательный! Лучшее финансовое решение, которое я принял за долгое время. Мари, Линда и Эрин на высшем уровне! С первого телефонного звонка с Мари до моего последнего поселения этот опыт был лучше, чем я ожидал, и я ругаю себя за то, что не сделал этого 2 года назад.Я начал с более чем 47 тысяч долларов, и все было решено в течение года. Я в восторге от результатов, и я поднял огромный вес. DW сделал трудную и неловкую ситуацию комфортной и свободной от стресса. Они честны, прямолинейны и ответят на все ваши вопросы на протяжении всего процесса. У меня нет ничего, кроме похвалы DW, и я очень благодарен за их помощь ».

H.T. / Адвокат

Как запретить сборщикам долгов связываться с вами по поводу родственника

Содержание этой страницы актуально на дату публикации; однако срок действия некоторых из наших партнерских предложений может истек. Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Уважаемые ее кредиторы,

Мне звонят по телефону и спрашивают о моем родственнике. Похоже, они от взыскателя долгов. Как коллектор может узнать номер телефона родственника? Разве родственник не должен указывать этот номер телефона? Как я могу заставить их остановиться? — Кэти

Уважаемая Кэти,

Ваш родственник не обязательно давал ваш номер телефона.Сборщики долгов часто звонят родственникам или другим людям, которые, по их мнению, могут помочь им найти кого-то, кто должен деньги.

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы получать самые важные новости недели в свой почтовый ящик каждую неделю.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

Некоторые телефонные звонки сборщиков долгов родственникам и другим знакомым разрешены; другие нет. Тем не менее, все телефонные звонки по телефону, будь то для вас или для кого-то другого, можно остановить.

Когда кредиторы не могут связаться с кем-то, кто должен деньги, им по закону разрешено «пропустить» их, позвонив любому, кто, по их мнению, может знать местонахождение должника. Сайты агрегирования информации, такие как Spokeo, позволяют им легко получить имена членов семьи и других людей, с которыми пропавший должник мог поделиться адресом.Если люди не применяют строгий контроль конфиденциальности, социальные сети могут также сообщать сборщикам долгов о том, кого они знают, а кто, вероятно, знает, где они находятся.

Однако сборщикам долгов не разрешается делать что-либо из следующего:

- Нарушать финансовую конфиденциальность должника. Закон о справедливой практике взыскания долгов гласит, что без явного разрешения должника коллектор не может общаться с кем-либо о долге, кроме потребителя, и с некоторыми людьми, такими как поверенные.