Росфинмониторинг — Часто задаваемые вопросы

ЧТО ДЕЛАТЬ, ЕСЛИ БАНК ЗАБЛОКИРОВАЛ СЧЕТ

Дата публикации: 28.10.2020

Законодательство Российской Федерации предусматривает различные формы ограничения права распоряжения денежными средствами, находящимися на банковских счетах.

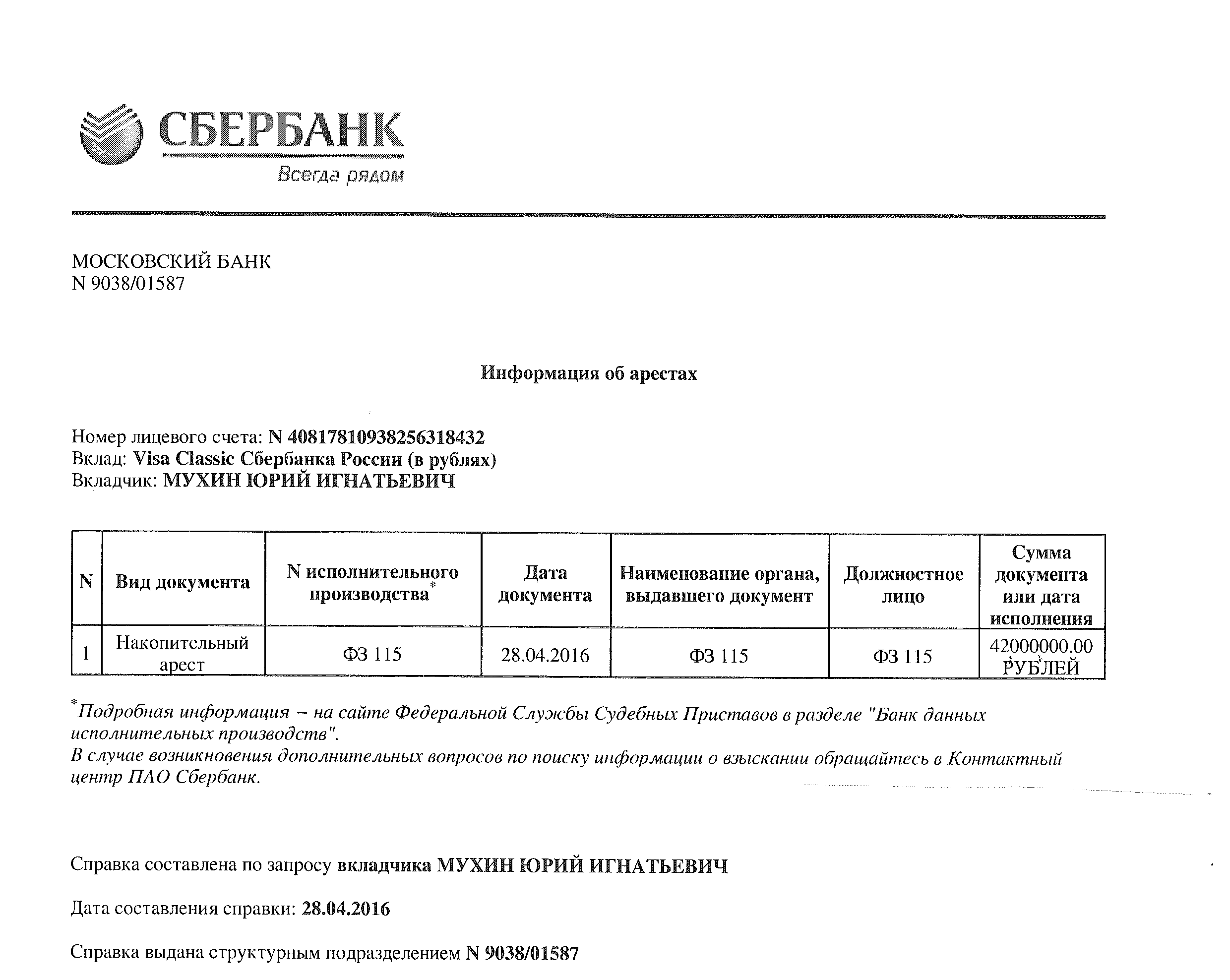

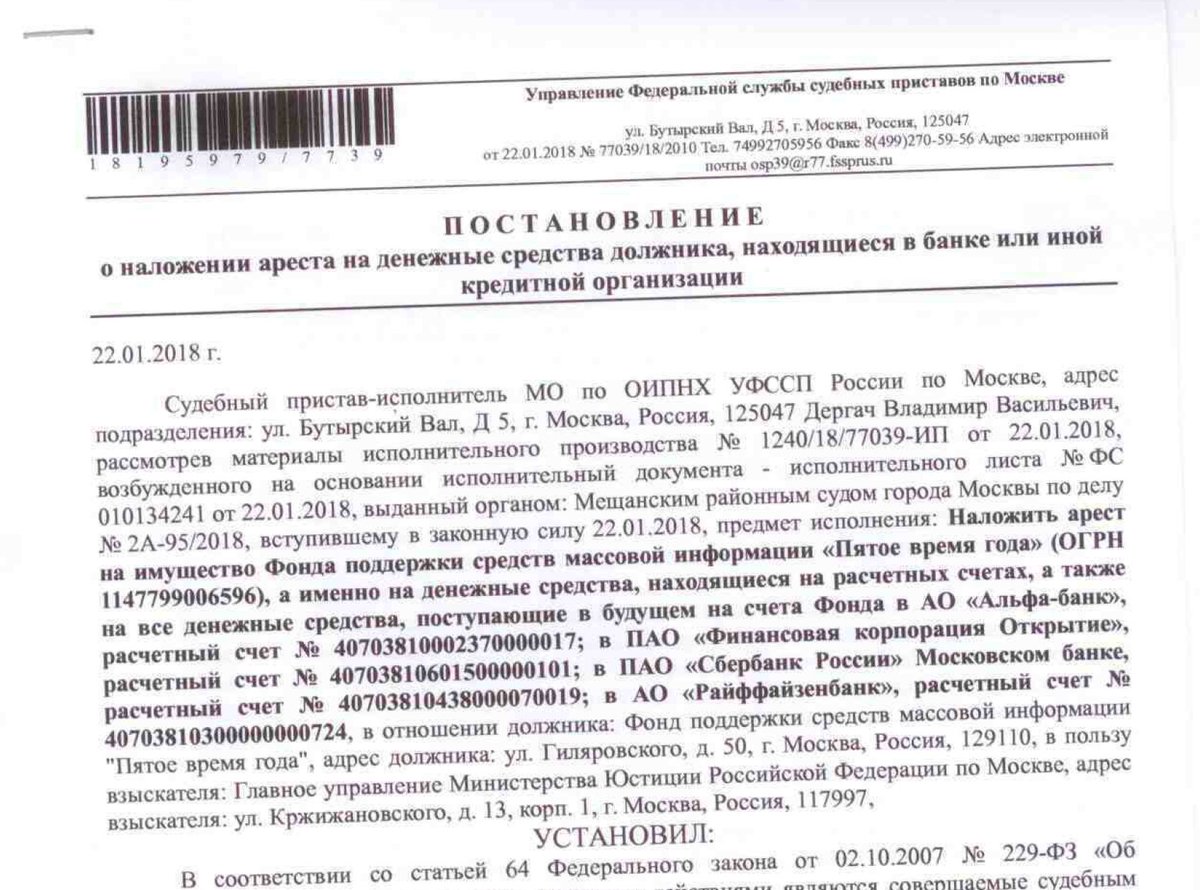

Указанные ограничения могут быть введены, в том числе налоговыми органами в связи с нарушениями налогового законодательства, Федеральной службой судебных приставов в целях реализации процедуры принудительного взыскания.

Также кредитные организации на основании Федерального закона от 07.08.2001 № 115-ФЗ обязаны заморозить (заблокировать) денежные средства лиц:

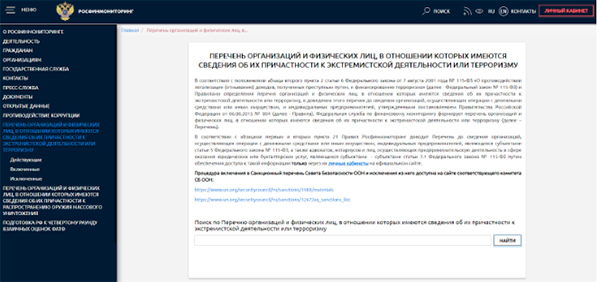

— включенных в перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму;

— включенных в перечень

— в отношении которых принято решение межведомственной комиссии по противодействию финансированию терроризма о замораживании (блокировании) денежных средств или иного имущества организации или физического лица (в соответствии со статьей 7. 4 Федерального закона от 07.08.2001 № 115-ФЗ).

4 Федерального закона от 07.08.2001 № 115-ФЗ).

Если же лицо не включено в указанные перечни, то кредитные организации вправе отказать в совершении операции (на основании пункта 11 статьи 7 Федерального закона от 07.08.2001 № 115-ФЗ), только при условии, что:

— такая операция клиента вызывает подозрения о возможном ее осуществлении в целях легализации преступных доходов или финансирования терроризма;

— клиентом не представлены документы, запрошенные кредитной организацией для исполнения антиотмывочного законодательства.

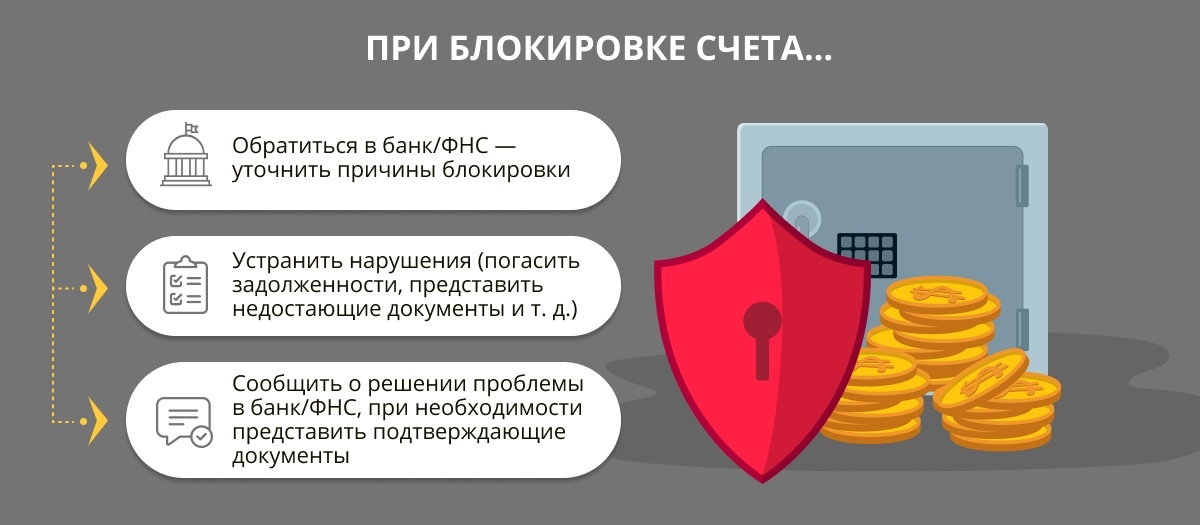

В случае ограничения Вашего права распоряжения денежными средствами на счетах в кредитных организациях для получения информации о причинах таких ограничений необходимо обращаться непосредственно в кредитную организацию.

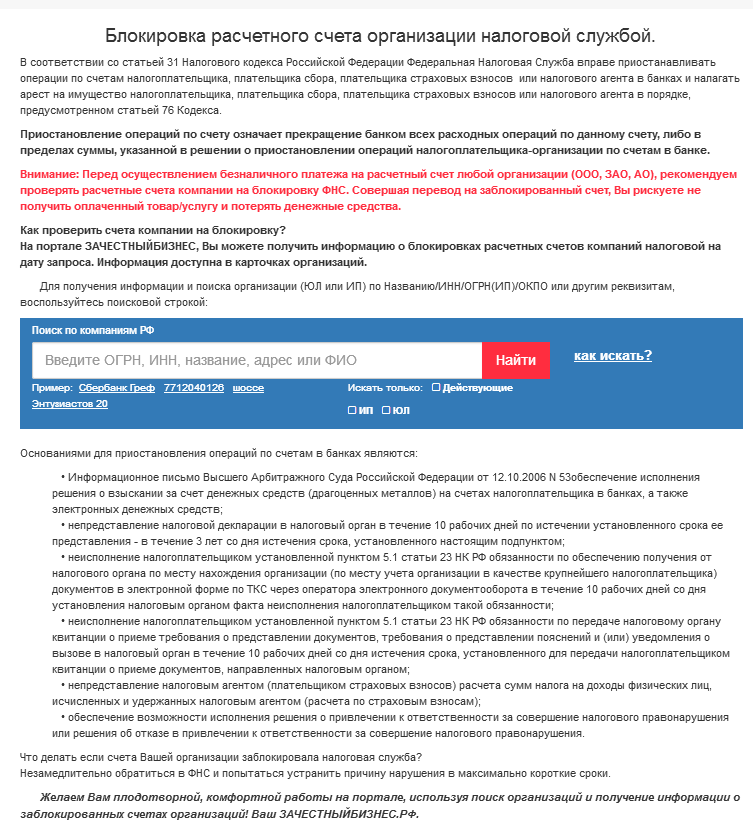

В случае отказа кредитной организацией в совершении операции или заключении договора банковского счета (вклада), а также расторжения такого договора на основании Федерального закона от 07.

1. Обратиться в кредитную организацию и получить перечень сведений и/или документов, которые необходимо представить, чтобы устранить основания данного решения.

2. Представить в кредитную организацию необходимые документы и/или сведения. По результатам их рассмотрения кредитная организация принимает решение об устранении оснований, в соответствии с которыми ранее принято решение об отказе, либо о невозможности устранения соответствующих оснований.

В случае принятия кредитной организацией решения об устранении оснований, она обязана представить сведения о таком устранении в Росфинмониторинг в срок не позднее рабочего дня, следующего за днем устранения соответствующего основания. После чего лицо автоматически исключается из «списка отказников».

3. Информацию о результатах рассмотрения представленных документов и/или сведений необходимо получить непосредственно в кредитной организации.

4. В случае получения от кредитной организации информации о невозможности устранения оснований, в соответствии с которыми ранее было принято решение об отказе, клиент может обратиться в межведомственную комиссию, созданную при Банке России (далее – комиссия) с заявлением об обжаловании решения кредитной организации об отказе.

Перечень документов и сведений, представляемых в комиссию, установлен Приложениями 1 и 2 к Указанию Банка России от 30.03.2018 № 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации».

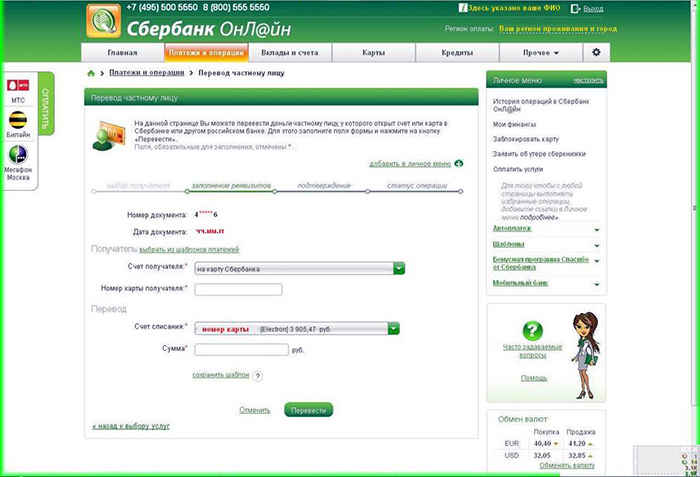

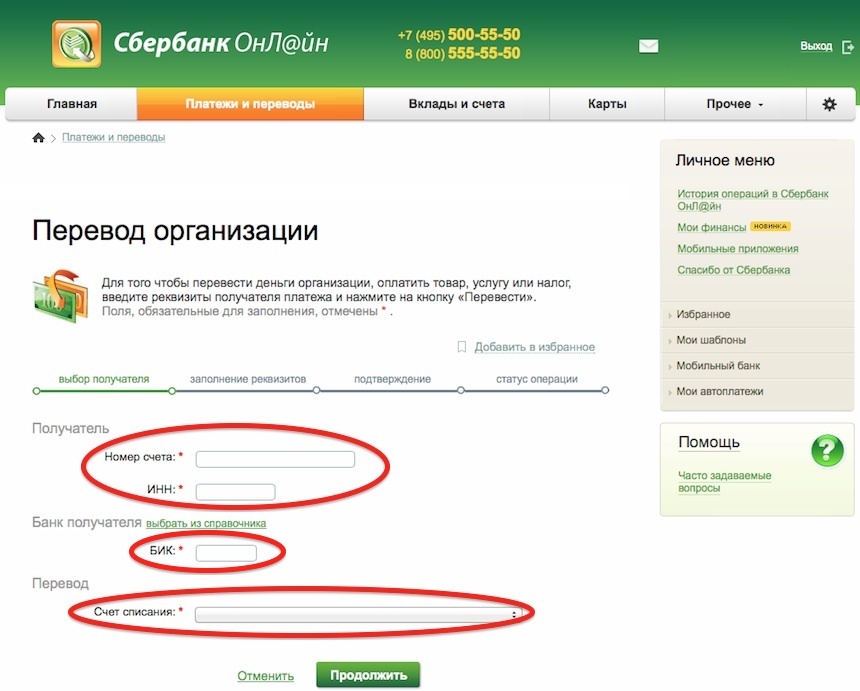

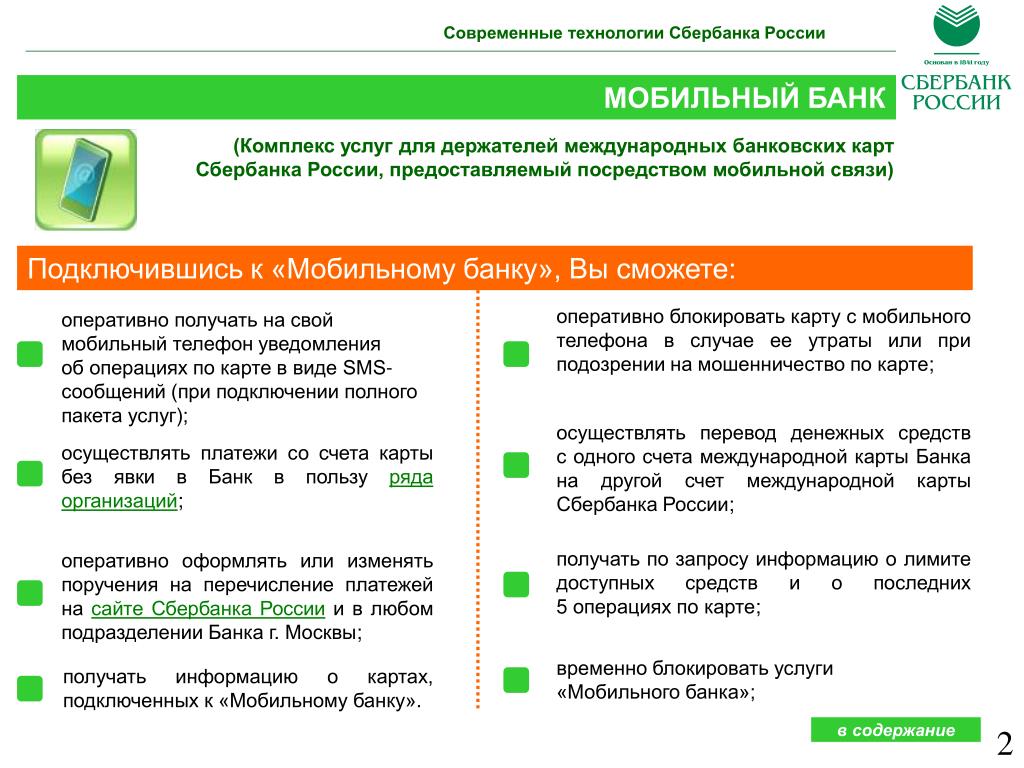

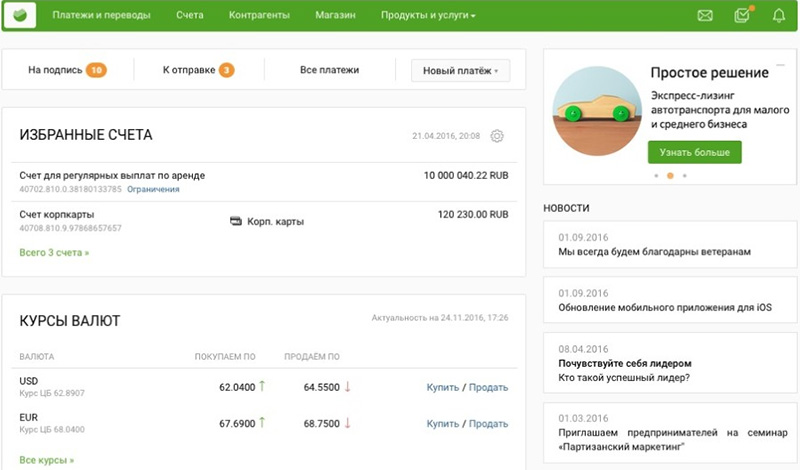

Дистанционное банковское обслуживание (далее – ДБО) – это технология предоставления услуг на основании распоряжений клиента, передаваемых через компьютерные или телефонные сети, т.е. без личного присутствия клиента в банке (например, клиент-банк, интернет-банк, онлайн-банк и др.).

ДБО является дополнительной услугой, предоставляемой банком в рамках договора банковского счета, предусматривающего обслуживание клиента с использованием технологии дистанционного доступа к банковскому счету (включая интернет-банкинг).

При этом ограничение ДБО само по себе не является отказом от проведения операции в целях Федерального закона от 07.08.2001 № 115-ФЗ, а представляет собой ограничение способа совершения операций.

Приостановление ДБО не означает полную блокировку счета клиента. Вы вправе распоряжаться денежными средствами на счете путем представления в банк платежных документов в бумажном виде.

Росфинмониторинг не наделен полномочиями выдавать распоряжения кредитным организациям об ограничении или запрете на проведение операций с денежными средствами и/или имуществом, введении ограничения на использование ДБО тех или иных клиентов, а также на снятие вышеуказанных ограничений.

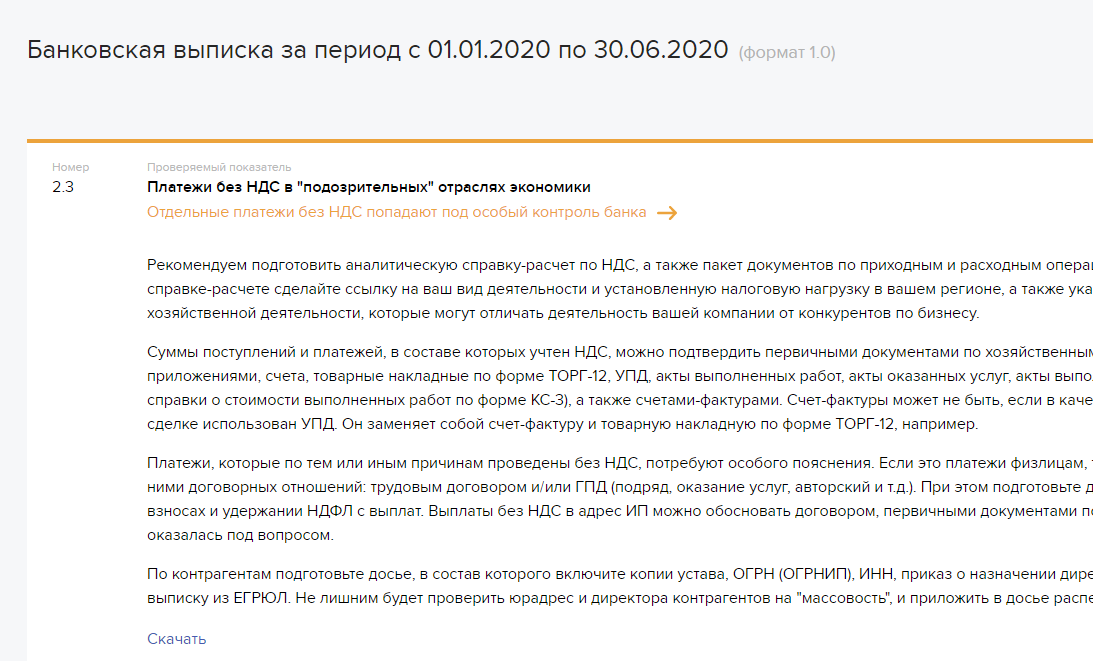

Разъяснения о возможных действиях для предотвращения применения кредитными организациями мер по отказу даны в «Методических рекомендациях для предпринимателя», размещенных на официальном сайте Центрального банка Российской Федерации:

http://cbr.ru/PRESS/event/?id=2705;

http://cbr. ru/Content/Document/File/72603/meth_rec_20190626.pdf

ru/Content/Document/File/72603/meth_rec_20190626.pdf

Банк заблокировал карту по 115 ФЗ. Что делать? 8 советов физлицам.

Друзья, сегодня поговорим о блокировках карт физических лиц по 115 ФЗ. Почему такое происходит и как этого избежать, постараюсь раскрыть в данной статье.

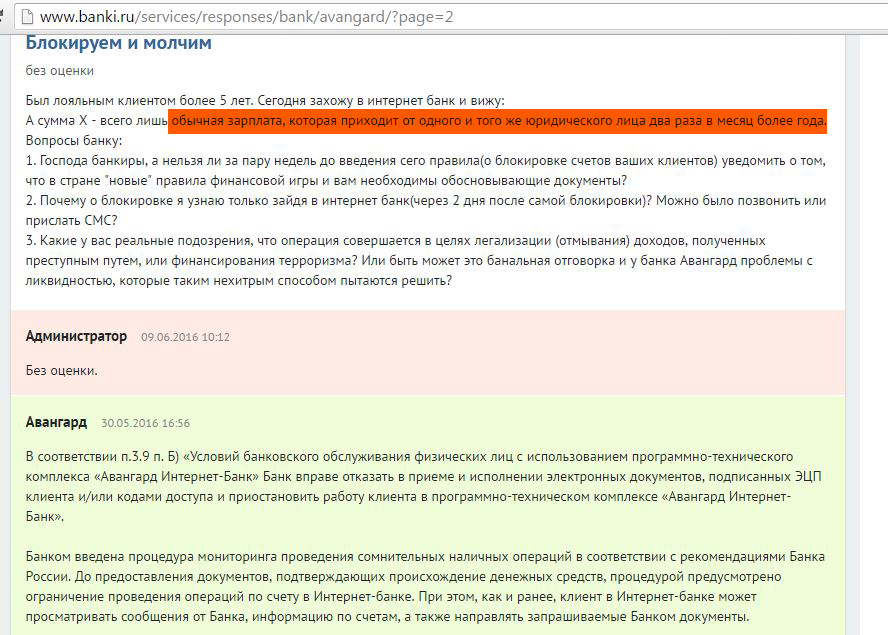

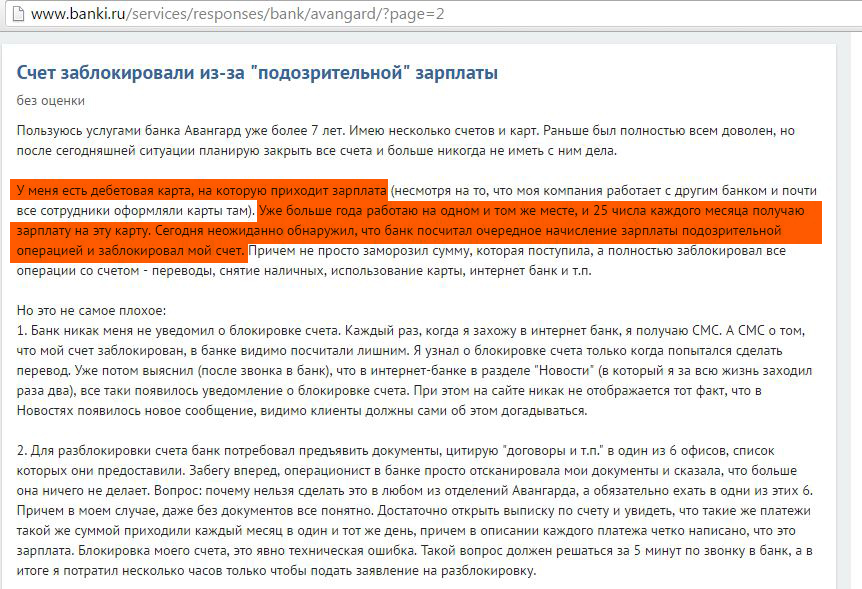

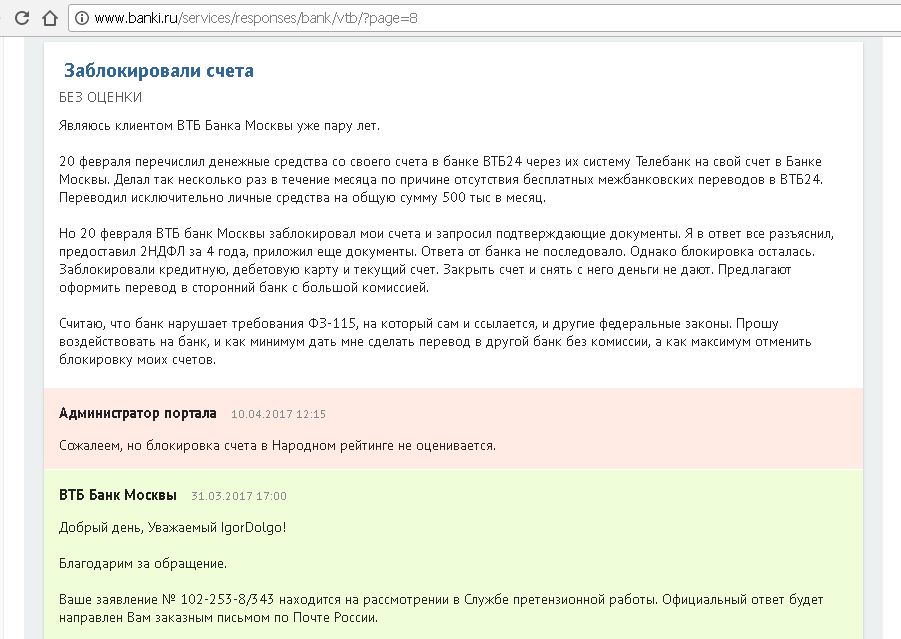

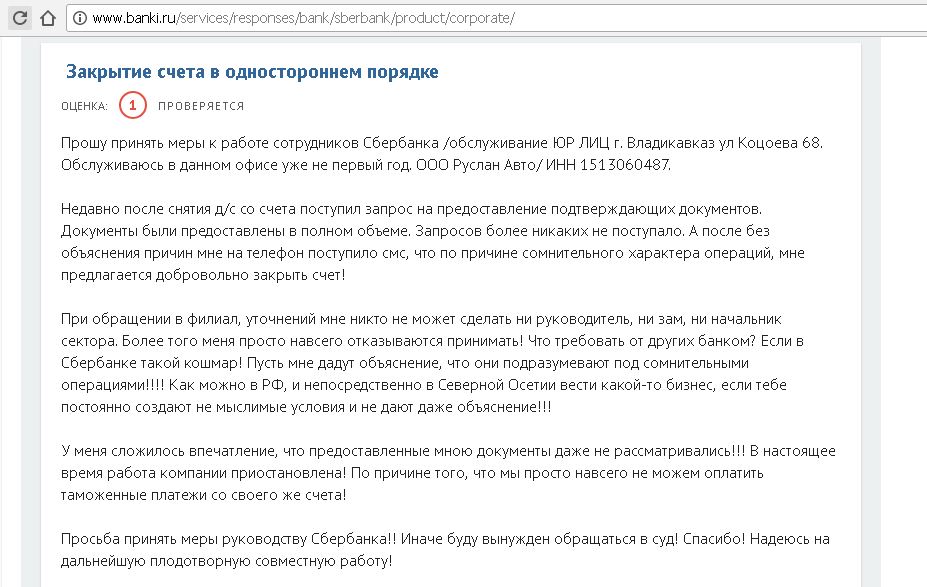

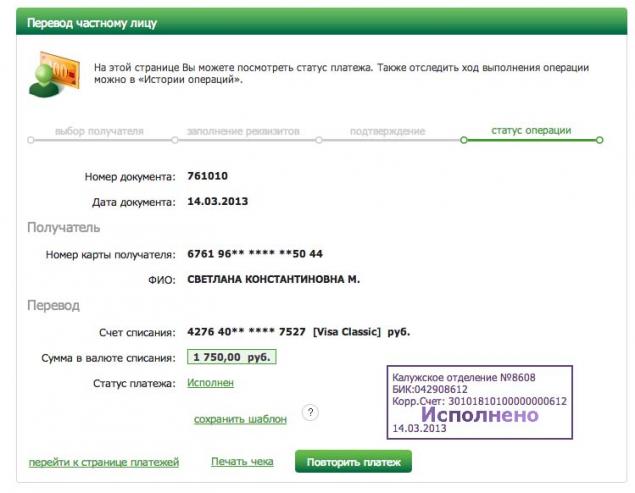

Общеизвестно, что и физические и юридические лица являются объектами банковского контроля на предмет соблюдения Закона №115 ФЗ «О противодействии легализации (отмыванию) доходов…» Так вот, основная, наиболее чаще всего встречающая причина блокировки карты, с которыми многие уже столкнулись – это именно тот самый 115 ФЗ. Заблокировав средства на счете банк требует ответить на вопрос

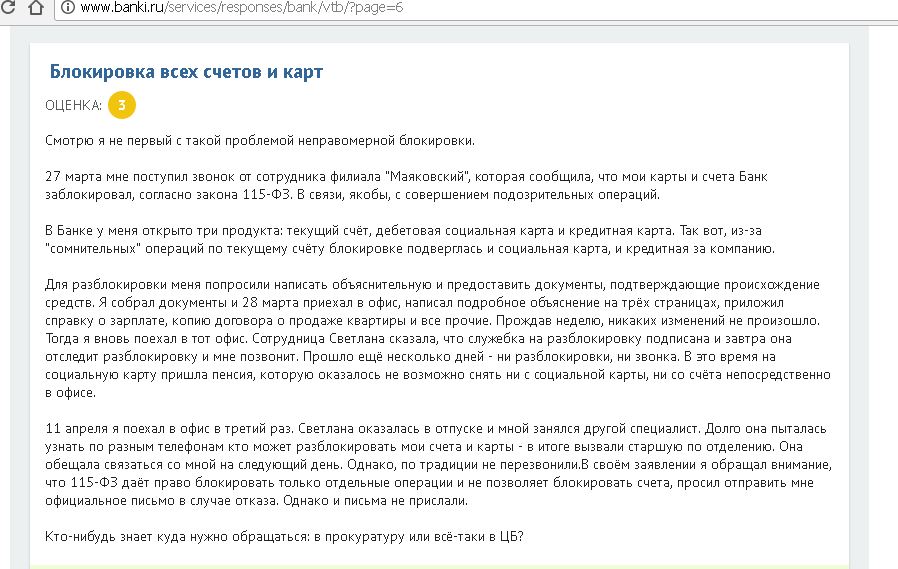

Банк заблокировал карту по 115 ФЗ, многие решат, что произошла ошибка, какая – то нелепая случайность, ведь никто не наделял банк такими полномочиями.

Первая позиция — заключается в том, что блокируя карту, банк нарушает права потребителя. Тут эффективны жалобы в Роспотребнадзор, т.к. банковские услуги оказываются не надлежащим образом.

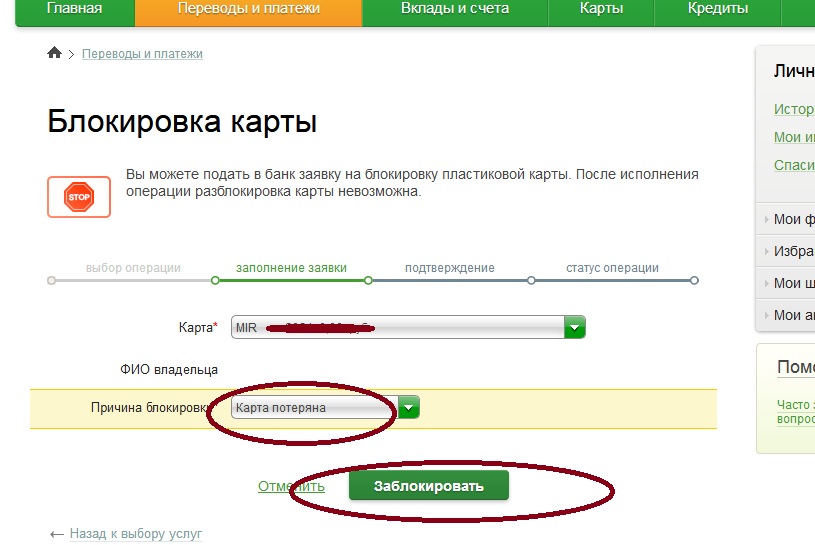

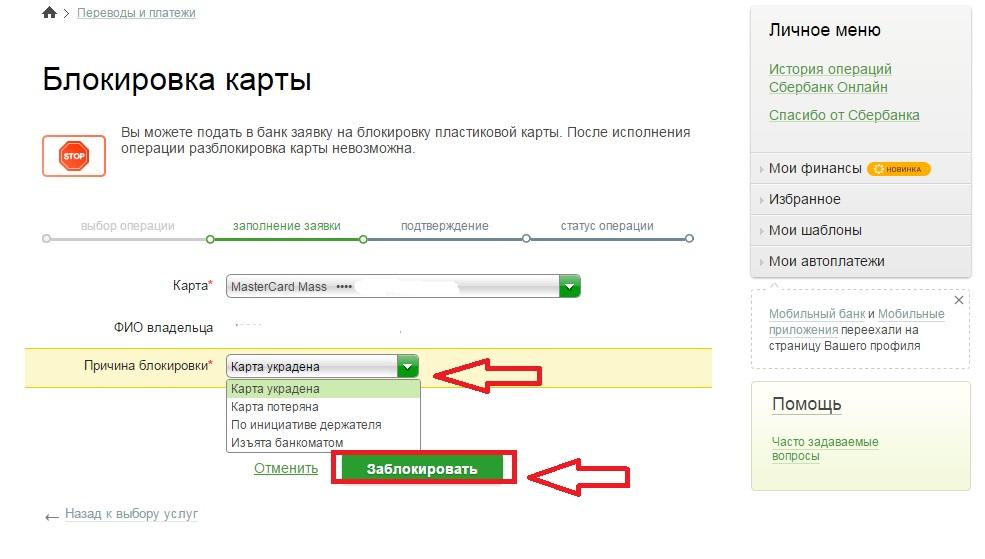

Вторая позиция — банк, якобы, блокирует не сам счет, а банковскую карту, которая привязана к нему. Счет, остается доступным, что на практике, конечно же не так. Логика банка такова: «Карту выпускали мы и она наша собственность, хотим — блокируем, хотим – нет!»

Как показывает практика, пользоваться счетом, к которому привязана заблокированная карта практически невозможно. Все чаще и чаще я слышу о том, что люди не могут снять деньги даже в кассе банка. Обратившись кассу, они получают отказ со ссылкой на то, что карта заблокирована, а без нее никакие операции по счету не проходят. Это полный бред! Получить в кассе деньги можно и нужно. Но, если причина все же в применении контроля со стороны Закона №115-ФЗ, то сначала придется дать пояснения и только после этого, возможно, вам разрешат что-то сделать с вашими деньгами.

Что же касается самого банковского счета, не карты, то заблокировать его можно только в 2-х случаях:

- Росфинмониторинг может заблокировать счет на срок до 30 дней, до выяснения обстоятельств. Блокировка свыше 30 дней не законна, можно идти в суд и отстаивать свои права.

- По решению суда.

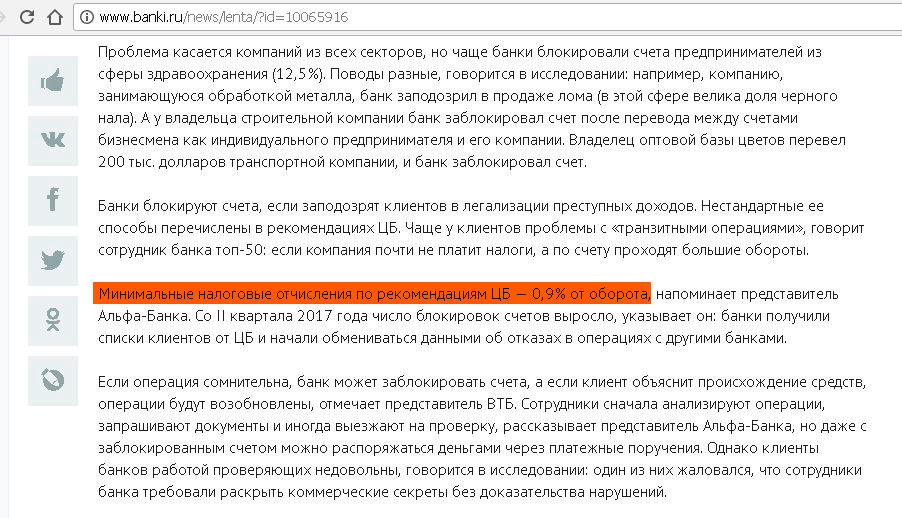

Ничто у банков не бывает случайно, в этом я убеждаюсь каждый раз, помогая очередному клиенту! Алгоритм блокировки заложен в самой системе и если она произошла, то это значит, что ваши операции попали в разряд подозрительных. Самое обидное, когда такое происходит с теми, кто просто не знал, как правильно себя вести. Чтобы этого не произошло с вами, предлагаю 8 причин и 8 советов как избежать блокировки карты и счета по 115 ФЗ.

Совет № 1. Не принимайте на банковскую карту поступления от физлиц и компаний, если вы не ИП и не самозанятый.Причина блокировки.

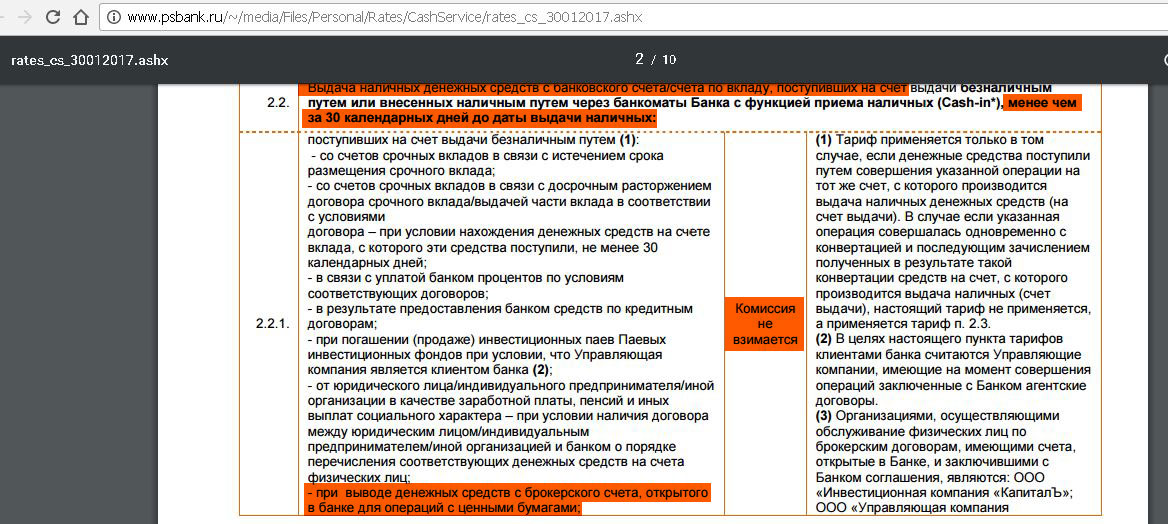

Причина блокировки. Многие банки установили именно 30% -й лимит на снятие наличных в месяц от всех поступлений на счет, без последствий по 115 ФЗ. Регламентируется такой лимит правилами внутреннего контроля, которые банки разрабатывают самостоятельно. Если снимать наличными более 30% от полученной на счет суммы, то автоматически можно попасть под подозрения.

Регламентируется такой лимит правилами внутреннего контроля, которые банки разрабатывают самостоятельно. Если снимать наличными более 30% от полученной на счет суммы, то автоматически можно попасть под подозрения.

Как вы думаете, какая сумма снятия налички может показаться банку подозрительной? Сумма может быть любой! Случается, что банк интересуется и 10 т. рублями, если они регулярно поступают и снимается наличными.

Совет №3. Не транзитьте, чтобы не получить блокировку карты и счета по 115 ФЗ!Причина блокировки. Получили деньги и сразу же побежали снимать наличку или отправили кому-то еще? Это чистой воды транзит! Дайте переночевать деньгам хотя бы 3-5 дней. И даже если вы послушались данного совета и деньги у вас переночевали – не снимайте наличку, оставьте ее на карте!

Совет №4. Не работайте с «помойками» и не получайте от них «зарплату» в связи с возможной блокировкой карты по 115 ФЗ.Причина блокировки. Получаете зарплату от «помойки»? Результат — банк заблокировал карту по 115 ФЗ.

Получаете зарплату от «помойки»? Результат — банк заблокировал карту по 115 ФЗ.

Да, банк может заподозрить в отмывании денег даже при выплате заработной платы, но не всегда, а лишь при одновременном наличии нескольких условий:

- Зарплату платят слишком часто и крупными суммами.

- Зарплата поступает от неблагонадежного работодателя, который имеет отрицательные чистые активы в балансе, отсутствует прибыль в отчете о финансовых результатах.

На мой взгляд – все логично! Навряд ли такой работодатель заплатит налоги с высокой зарплаты. Скорее всего, это «помойка», через которую выводят деньги те, кто не боится их потерять. Платить налоги никто не собирается изначально, отсюда и бешеные зарплаты. Вам не сюда! Не стоит рисковать свободой и репутацией, ведь в случае банкротства такие сделки с имуществом могут быть оспорены, а тут уж как повезет!

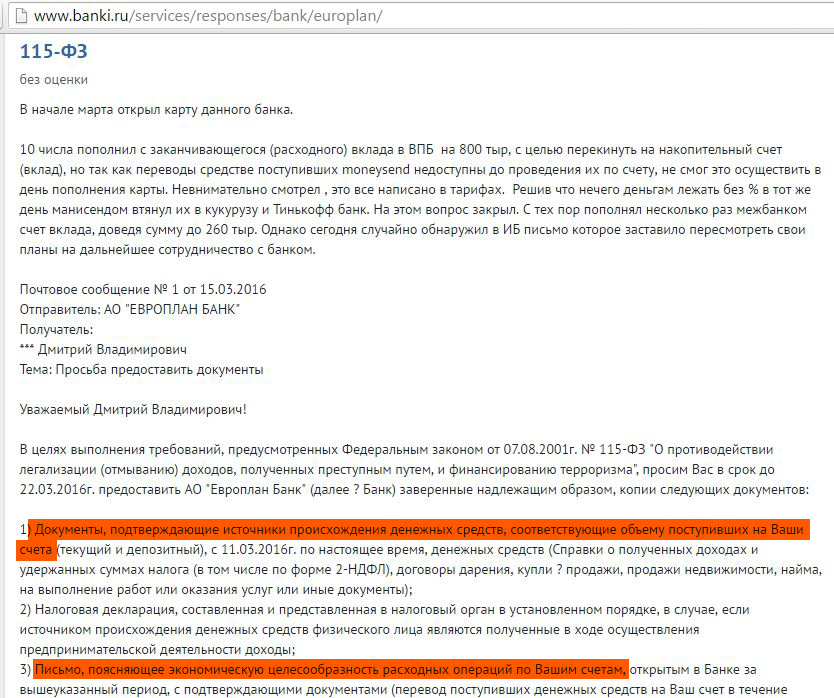

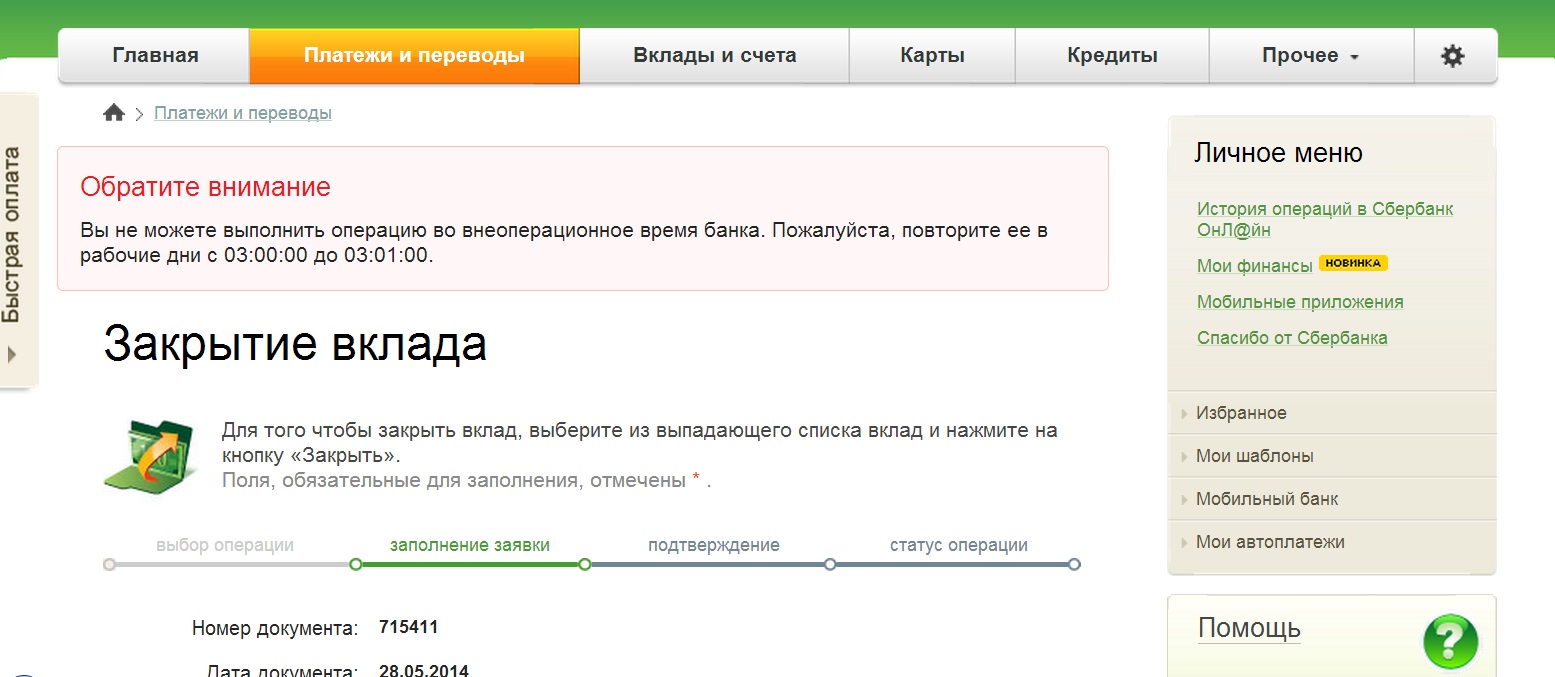

Совет №5. Не обналичивайте депозитные счета, пополняемые с банковской карты.Причина блокировки. Физлицо регулярно открывает депозитные вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте!

Физлицо регулярно открывает депозитные вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте!

Еще в 2019 году я с уверенностью могла сказать, что многие банки не рассматривали депозитные вклады, как объект применения Закона 115 ФЗ. На сегодняшний день, практика изменилась! Теперь рискованно проделывать такие операции ради возможности снять наличку не со счета к которому привязана банковская карта, а со счета депозитного вклада. Вы не обманете Банк, он заподозрит в отмывании денег и заблокирует карту и счет по 115 ФЗ.

Совет №6. Не предлагайте неким лицам вносить деньги на банковскую карту через банкомат.Причина блокировки. На банковскую карту физлица некий «дядя Петя» регулярно вносит денежные средства через банкомат, имея под рукой лишь номер счета. Результат — банк заблокировал карту по 115 ФЗ.

Такая операция популярна у клиентов Альфа банка. Чтобы ее провести, не нужна ни сама банковская карта, ни телефон, привязанный к ней. Достаточно иметь под рукой банкомат и знать номер карты получателя. Такое «внесение наличных» не отображает какие-либо данные о вносившем деньги лице и вызывает подозрения банка, если это происходит регулярно.

Чтобы ее провести, не нужна ни сама банковская карта, ни телефон, привязанный к ней. Достаточно иметь под рукой банкомат и знать номер карты получателя. Такое «внесение наличных» не отображает какие-либо данные о вносившем деньги лице и вызывает подозрения банка, если это происходит регулярно.

Подозрения в отмывании денег достаточно, чтобы заблокировать физлицу банковскую карту и счет по 115 ФЗ потребовав данные о доходах получателя «взноса наличных». Некто внес на счет деньги, как плату за что-то, возможно за услугу, возможно «черная зарплата». В данном случае не логично говорить, что это не доход, а всего лишь личные сбережения. Вносили деньги не вы, камера на банкомате это может подтвердить.

Как доказать законность поступивших на счет денег – это сложно, придется впутывать лицо, вносившее деньги и искать логичное объяснение, который банк примет! Многие клиенты Альфа — банка, уже попались удочку с такой услугой. Счета у них заблокированы, а доказать что-то банку так и не смогли.

Причина блокировки. По исполнительным документам (исполнительный лист, судебный приказ, исполнительная нотариальная надпись) получена крупная сумма денег, которая была обналичена либо отправлена транзитом другому лицу. Как результат — банк заблокировал карту по 115 ФЗ.

Конечно, спорный вопрос о том, что банк имеет право расценивать деятельность судебных органов. Но, что касается исполнительной нотариальной надписи, которая может быть оспорена в суде, я считаю, подозрения у банка вполне могут быть. Если нужна наличка, используйте 30% лимит, как я описывала в Совете №1. Этим вы докажете банку, что умысла в незаконном отмывании денег у вас нет и применять блокировку счета по 115 ФЗ к вам не стоит.

Совет №8. Всегда оформляйте займы письменно, при выдаче, получения в долг, оформляйте бумажные расписки.

Причина блокировки. На банковскую карту физлица регулярно поступают займы, возвраты займов как от физлиц, так и от компаний и ИП, результат — банк заблокировал карту по 115 ФЗ.

Выдача займа – не облагается никакими налогами, впрочем, как и поступление и возврат самого займа. Если заниматься выдачей займов и никогда их не отдавать, то при очередном получении – можно привлечь внимание банка и получить блокировку счета. Всем известно, что займ, это удобный, но не совсем безопасный способ вывода денежных средств из бизнеса. Налоговой нагрузки нет, деньги выводятся, тратятся, что несет определенные налоговые и банковские риски, связанные с подозрением в отмывании денег. Банк может потребовать долговые расписки, договоры займов, любые подтверждения факта выдачи или получения денег. Поэтому, если у вас в действительно планируются движения связанные с займами и прочими долгами, озаботьтесь заранее подтверждающими документами, чтобы избежать блокировки карты.

Банк заблокировал карту по 115 ФЗ? Приведенный выше перечень советов и причин далеко не полный, банки регулярно придумывают что-то новенькое. Старайтесь меньше снимать наличные, расплачивайтесь по безналу, не давайте банку повода подозревать вас в отмывании денег и нарушении закона №115-ФЗ.

Помните следующее:

- Случайных блокировок не бывает, каждая блокировка – это ряд ошибок с Вашей стороны.

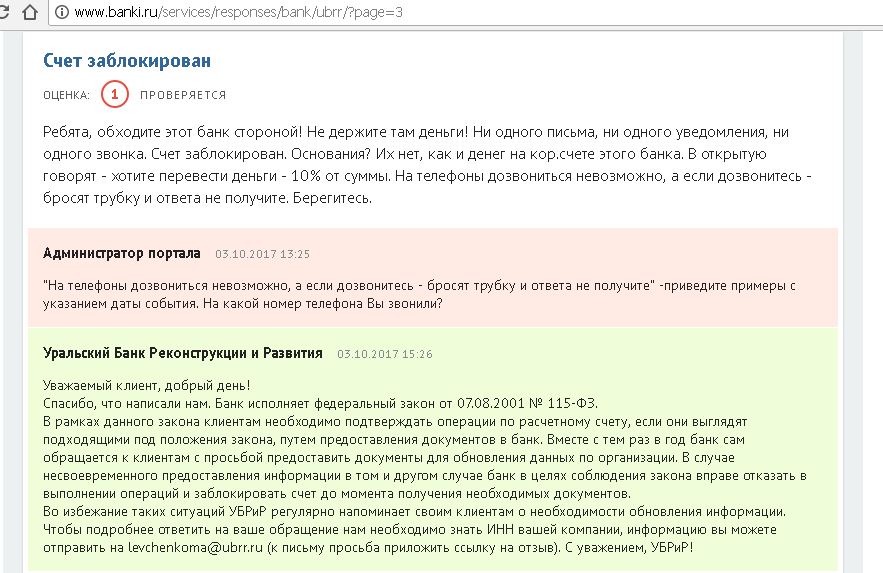

- Важно своевременно отвечать за вопросы банка, не игнорировать их и иметь корректные пояснения относительно экономического смысла проводимых операций.

- Всегда учитывайте требования банка и ЦБ и не проводите сомнительных операций.

Малейшие ошибки могут привести не только к блокировке банковской карты, но и к сложностям с возвратом денег. Также велика вероятность попасть в «черные списки» по 115-ФЗ.

Обращайтесь, кому нужна личная консультация., оставляйте заявку на сайте. Буду рада помочь!

Если у вас остались вопросы, пишите в наш чат для живого общения в Телеграме:

по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Наш чат: T. me/smartbusinessmy

me/smartbusinessmy

Наш канал: T.me/bux_smartbusiness

Читайте мои статьи по теме 115 — ФЗ.

Комиссия банка при закрытии счета по 115-ФЗ. Чек-лист. Судебная практика.

Блокировка счета банком по 115-ФЗ. Что делать? 5 советов для бизнеса

Как разблокировать счет по 115 ФЗ? Как выйти из черного списка с марта 2018 года?

Черные списки банков по 115 ФЗ – ЦБ описал механизм выхода из них.

Блокировка счета, как ее снять

Наталья решила открыть магазин специй. Она попыталась отправить деньги индийскому партнеру, но банк не провел операцию и заблокировал карту Натальи. Рассказываем, почему банк может отказаться выполнять транзакцию, заблокировать дистанционный доступ к счету и сам счет и как действовать в такой ситуации.

Блокировка счета, когда клиенты полностью теряют доступ к своим деньгам, — это крайняя мера. Банки используют ее только в отношении террористов и экстремистов.

Но предприниматели могут оказаться в более распространенной ситуации, когда банк останавливает все платежи за исключением обязательных — например, погашения налогов. Как только долг, из-за которого заблокировали переводы, будет закрыт, вам снова станут доступны любые транзакции.

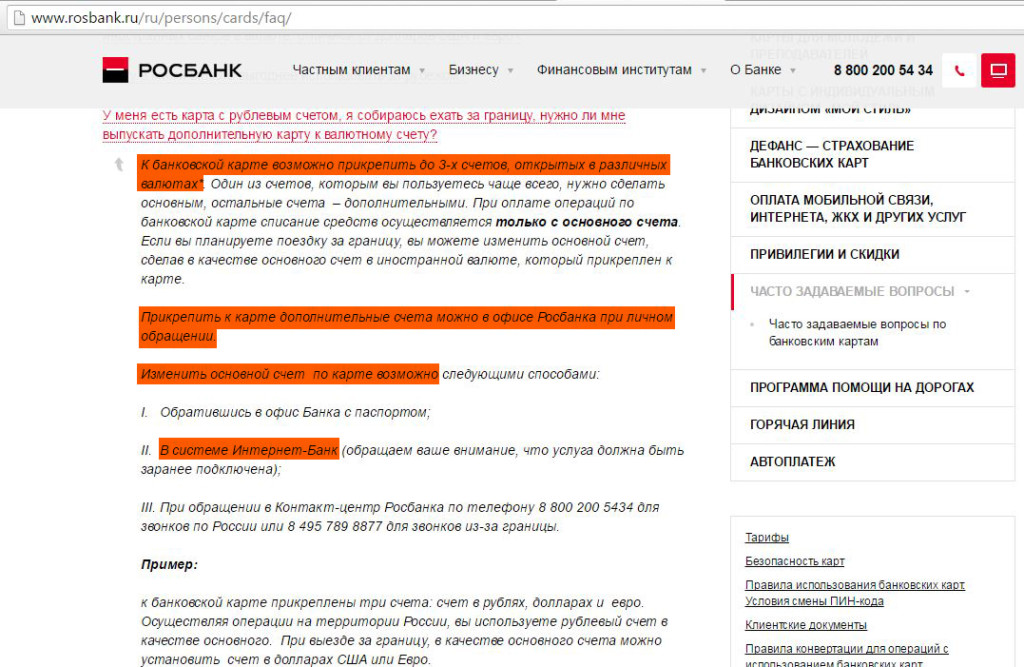

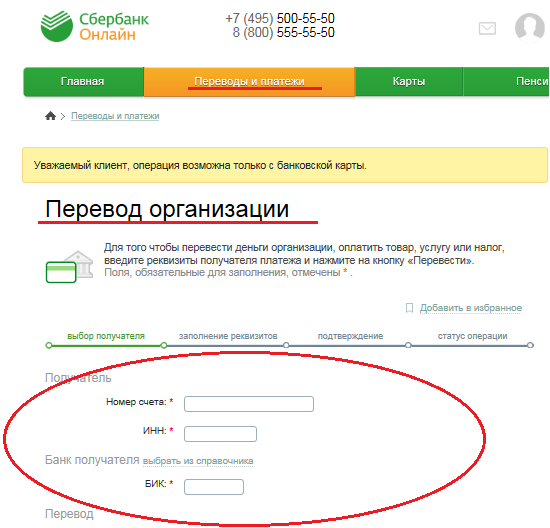

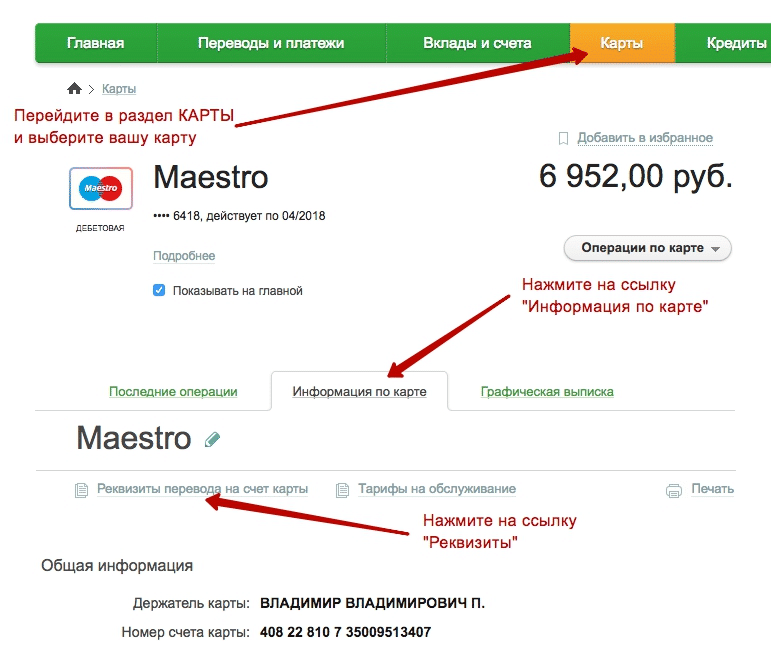

Также банк может ограничить дистанционное банковское обслуживание (ДБО). При этом сам счет продолжает работать и клиент может распоряжаться своими деньгами. Правда, сделать платеж или перевод получится только в офисе банка.

В каких случаях банки могут отказаться проводить операции и отключить ДБО?

Банки конкурируют между собой за клиентов. В их интересах обслуживать предпринимателей максимально оперативно и не создавать проблем для их бизнеса. Но в некоторых случаях финансовые организации обязаны приостанавливать транзакции, отказывать в проведении операции или ограничивать дистанционный доступ к счету. Разберемся, в каких случаях это происходит.

Разберемся, в каких случаях это происходит.

1. Защита от мошенников

У каждого банка есть критерии подозрительных операций. Например, перевод на необычно большую сумму (по меркам вашего бизнеса) или необычному контрагенту (например, иностранной компании) может оказаться кибермошенничеством. В этом случае банк приостанавливает операцию на срок до 48 часов и связывается с владельцем счета, чтобы подтвердить или отменить платеж. Если перевод проходит по карте, ее тоже временно заблокируют.

Что делать? Если платеж проводите вы, а не мошенники, можно ничего не делать. Через 48 часов карта автоматически разблокируется, а операция пройдет. Но лучше сразу связаться с банком, уточнить причину остановки операции и подтвердить транзакцию. Более подробно о том, как банки защищают клиентов от киберворов, можно прочитать в материале «Моя карта заблокирована. Что делать?».

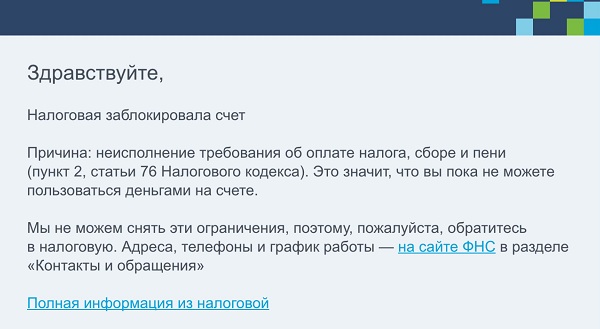

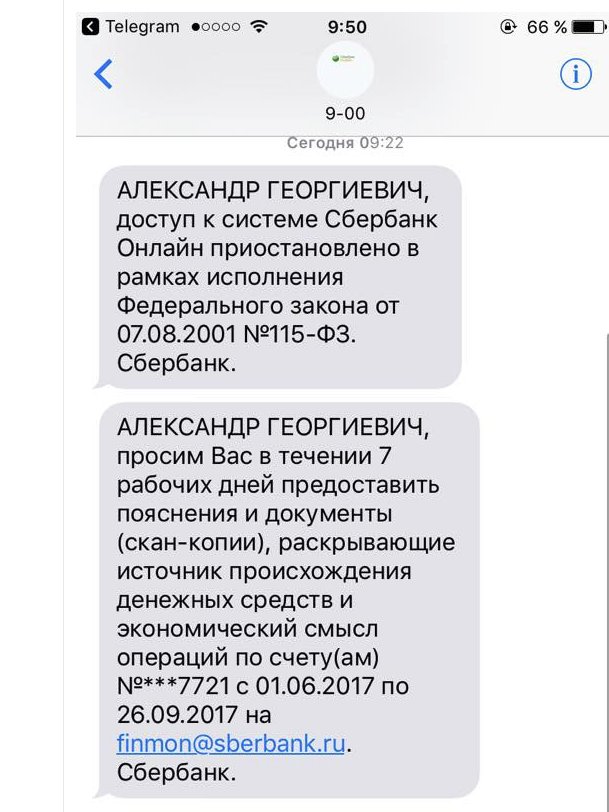

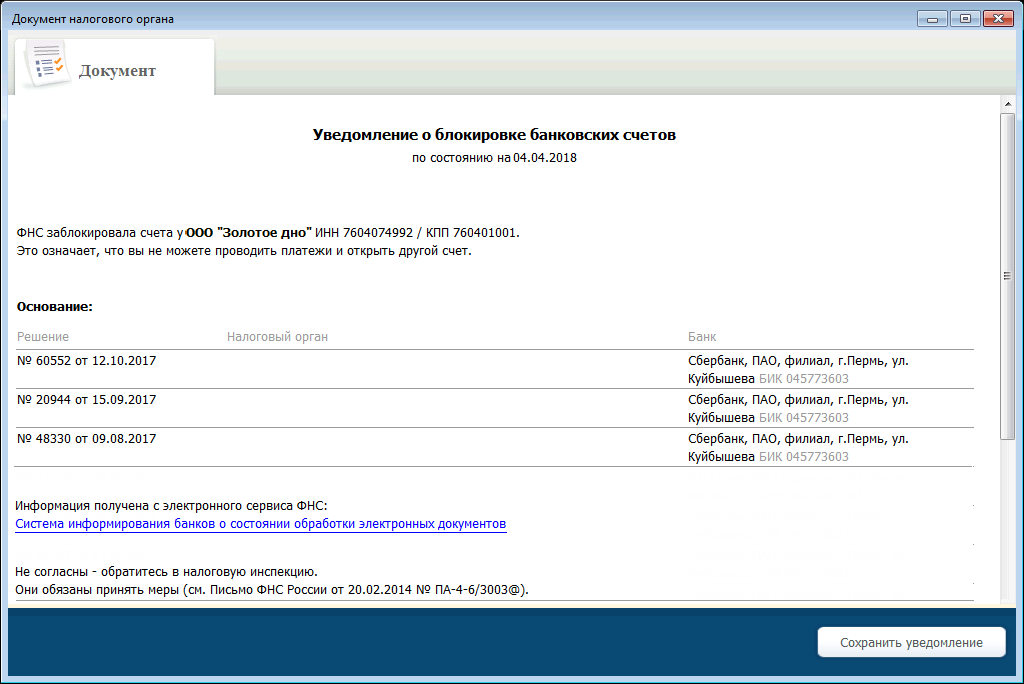

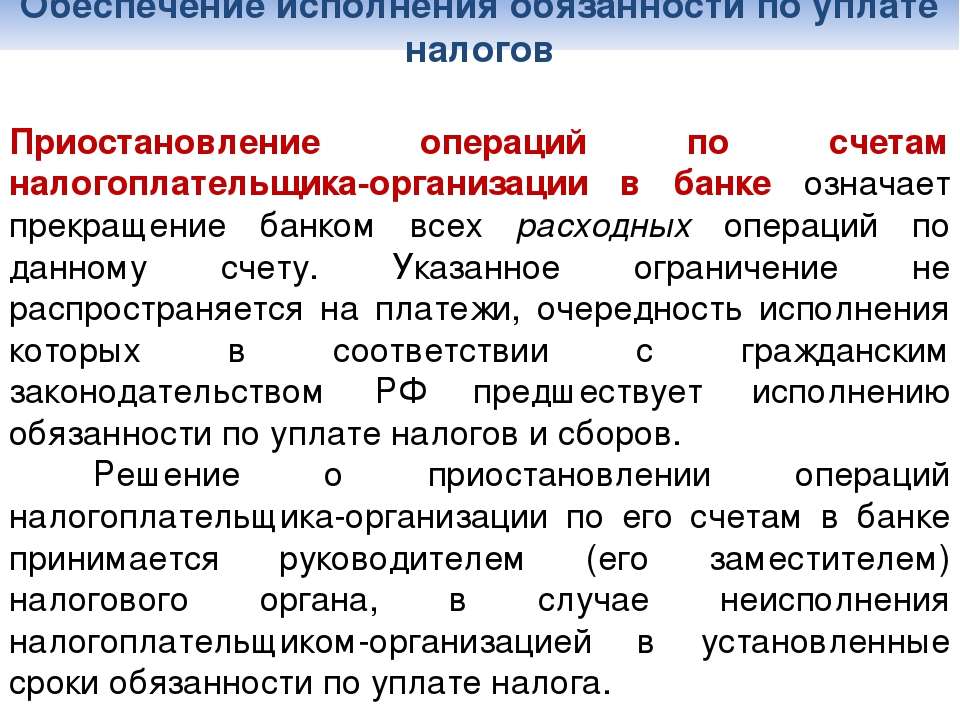

2. Неуплата налогов

Это частая причина, по которой предприниматели сталкиваются с временной блокировкой счета. По распоряжению налоговой инспекции банк может приостановить все операции по всем счетам.

По распоряжению налоговой инспекции банк может приостановить все операции по всем счетам.

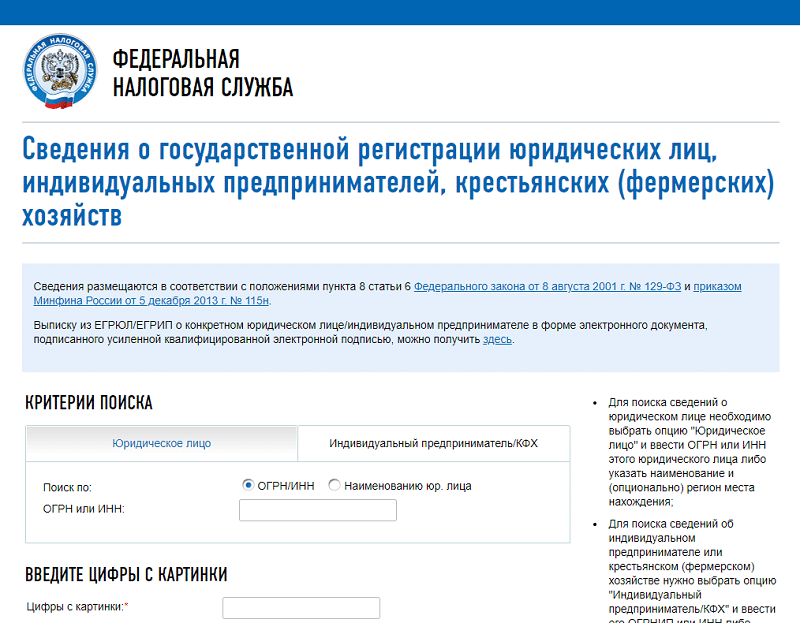

Обычно причины таких действий кроются в том, что вы вовремя не подали налоговую декларацию или не уплатили налоги. В любом случае налоговая инспекция обязана заранее сообщить вам, почему она собирается приостановить операции по вашим счетам. Решение вручают лично под расписку или присылают в личный кабинет на сайте ФНС России.

Что делать? Если вы не получали решения налогового инспектора, а банк говорит, что действовал по распоряжению ФНС, то в первую очередь нужно выяснить в налоговой причину блокировки счета. Затем стоит как можно быстрее устранить нарушение: подать декларацию, заплатить налоги. Налоговые платежи можно делать даже с замороженного счета. После этого подайте в ФНС документы, которые подтверждают, что нарушение устранено.

В течение одного-двух дней налоговая отменит решение о приостановке операций и сообщит об этом в банк. Банк немедленно откроет вам полный доступ к счету.

Банк немедленно откроет вам полный доступ к счету.

3. Подозрение в отмывании преступных доходов

По закону № 115-ФЗ (его обычно называют законом о ПОД/ФТ) банки обязаны противостоять отмыванию нелегальных доходов и финансированию терроризма. Если банк увидит признаки возможного нарушения закона, он не будет проводить операцию и потребует у клиента объяснений.

Наталья столкнулась именно с такой ситуацией. Банк увидел перевод на крупную сумму за рубеж, а в платежке не было указано, кому, за что и по каким документам проходит платеж. По критериям банка такая операция попадает в категорию сомнительных — возможно, нарушающих закон о ПОД/ФТ.

Банки часто отказывают в проведении операции, если клиент снимает крупные суммы со счетов сразу после их зачисления. Или если транзакция выбивается из ряда обычных сделок клиента, а назначение платежа не соответствует деятельности компании.

Банк также может ограничить доступ к удаленному личному кабинету и мобильному приложению. Вы сможете просматривать информацию по счету, но потеряете возможность проводить операции дистанционно. Кроме того, банк может заблокировать корпоративную карту, которая привязана к вашему расчетному счету.

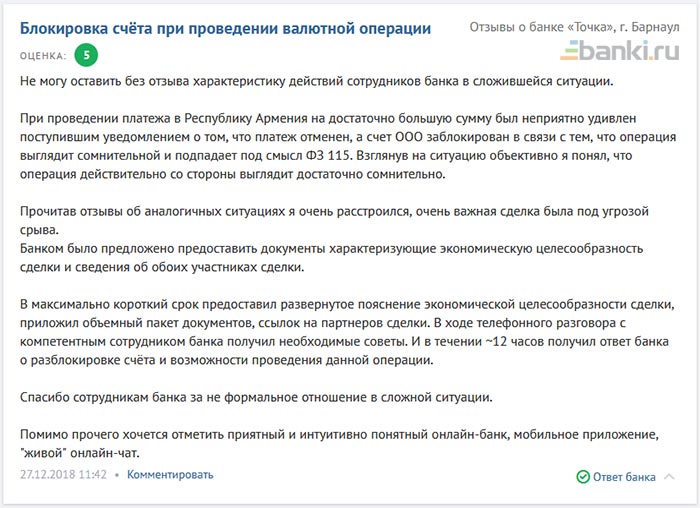

Что делать? Самое важное правило — быть готовым к открытому диалогу. Если банк запрашивает у вас дополнительную информацию и документы, которые подтверждают экономический смысл и законность транзакции, постарайтесь их предоставить.

Банк назначит срок, в течение которого вы должны предоставить данные. Он имеет право пригласить вас на встречу. Либо сотрудник банка может приехать к вам в офис или на предприятие.

Затем банк анализирует полученную информацию. Если ситуация прояснится и у банка больше не будет оснований подозревать вас в недобросовестности, деньги переведут получателю.

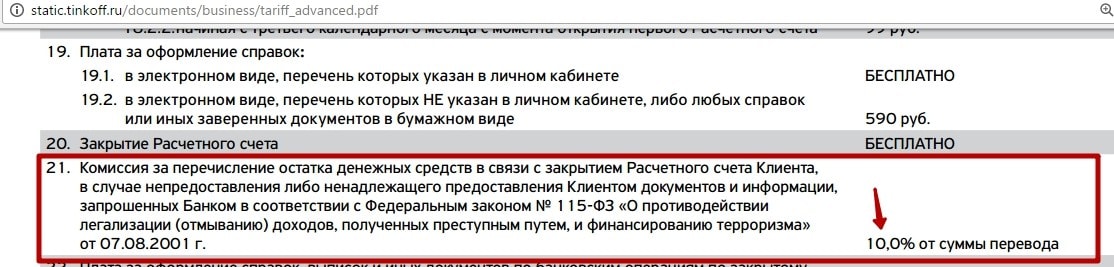

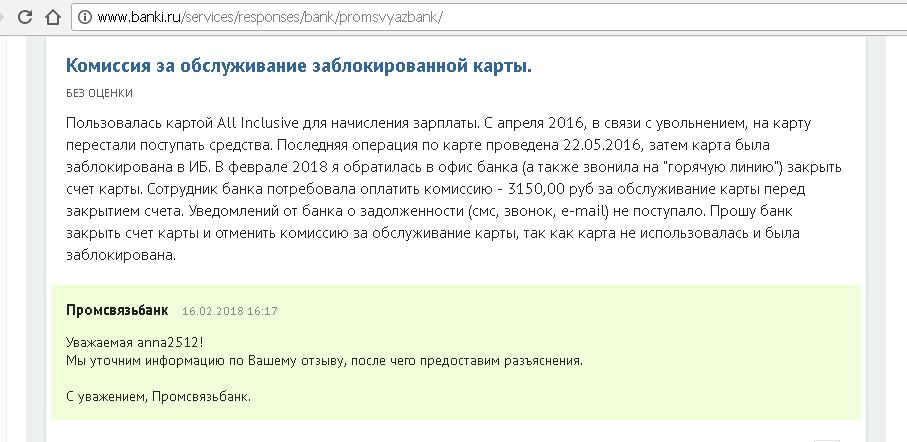

В противном случае банк не только не проведет операцию, но и может ограничить дистанционное обслуживание. А если в течение года банк дважды откажет в проведении операции, то он имеет право вообще перестать вас обслуживать и расторгнуть договор банковского счета.

А если в течение года банк дважды откажет в проведении операции, то он имеет право вообще перестать вас обслуживать и расторгнуть договор банковского счета.

Информацию об отказе в проведении операции или закрытии счета банк передаст в Федеральную службу по финансовому мониторингу (Росфинмониторинг). Там собирают сведения от всех финансовых организаций и формируют единую базу данных о случаях отказа людям и компаниям, которые предположительно нарушают закон о ПОД/ФТ. Эту базу в обиходе еще называют «черным списком» или «списком отказников».

Затем Банк России рассылает информацию об отказах по всем банкам и финансовым организациям.

Это не значит, что человек или компания, которые попали в этот список, получат «черную метку» и им везде будут автоматически отказывать. Но финансовые организации точно обратят на такого клиента более пристальное внимание: могут возникнуть дополнительные вопросы по поводу экономического смысла его операций. В самом крайнем случае это может привести к отказу в обслуживании.

В самом крайнем случае это может привести к отказу в обслуживании.

Банк не просил никаких разъяснений, но операция не проведена. Что делать?

Бывает, что банк не предупреждает клиента о своих подозрениях — он сразу отказывается проводить операцию и передает информацию в Росфинмониторинг.

В таком случае направьте в банк запрос с просьбой разъяснить причины отказа в проведении операции. Банк должен ответить на ваш запрос.

Если выяснится, что вас подозревают в нарушении закона о ПОД/ФТ и банк не запрашивал у вас никаких разъяснений по поводу операции, пишите заявление об отсутствии оснований для отказа. К заявлению лучше сразу приложить документы, которые подтверждают экономический смысл операции. После этого банк либо пересмотрит свое решение, либо запросит дополнительную информацию.

Когда вы ее предоставите, возможны два варианта развития событий:

1. Банк удостоверится в том, что операция не нарушает закон о ПОД/ФТ.

Банк удостоверится в том, что операция не нарушает закон о ПОД/ФТ.

Он проведет транзакцию, отправит новые данные в Росфинмониторинг, и тот удалит информацию о вас из «списка отказников».

2. Ваши обоснования не убедят банк.

Банк направит вам ответ о невозможности пересмотреть решение об отказе.

Банк обязан рассмотреть дополнительные документы и другую информацию, которую вы предоставите, и дать ответ в срок до 10 рабочих дней. Если ваши аргументы убедят банк пересмотреть решение, он сообщит об этом в Росфинмониторинг в течение дня.

Если же отказ останется в силе, вы можете обратиться за помощью в межведомственную комиссию (МВК) при Банке России, которая рассматривает спорные случаи.

Как выйти из «черного списка» с помощью МВК?

На сайте регулятора можно посмотреть порядок подачи документов, список необходимых бумаг и сроки рассмотрения заявления.

Заявление в межведомственную комиссию можно подать через интернет-приемную Банка России. К нему нужно приложить ответ банка о невозможности пересмотреть решение об отказе и те же документы, которые вы отправляли в банк.

Например, это мог быть договор с контрагентом, которому вы хотели перевести деньги, вместе со всеми приложениями и дополнительными соглашениями. Или аналогичные договоры с другими партнерами, описание своей бизнес-модели и схемы работы.

Комиссия рассматривает обращение в течение 20 рабочих дней.

Если выяснится, что банк отказал вам неправомерно, то МВК примет решение в вашу пользу и сообщит об этом банку. Он должен в течение одного дня оповестить об этом Росфинмониторинг. Тот исключит информацию о вашем отказе из своей базы данных и передаст обновленный список отказов в Банк России. Регулятор разошлет его по всем банкам и финансовым организациям.

Одновременно вы получите сообщение о решении комиссии. Если МВК приняла вашу сторону, вы можете заново обратиться в банк и потребовать провести операцию либо открыть счет. Банк обязан выполнить ваше поручение.

Если МВК приняла вашу сторону, вы можете заново обратиться в банк и потребовать провести операцию либо открыть счет. Банк обязан выполнить ваше поручение.

Но если банк обнаружит новые признаки того, что вы нарушили закон о ПОД/ФТ, он может отказать вам повторно. И вам придется заново подавать обращение сначала в банк, а если он не пересмотрит свое решение — в МВК.

Если же комиссия решит, что банк был прав, постарайтесь найти новые подтверждения экономического смысла вашей операции. С этими дополнительными документами вы можете снова обратиться в банк или обжаловать действия банка в суде. Повторно обратиться в МВК по одному и тому же отказу нельзя.

В каких еще случаях можно обращаться в межведомственную комиссию?

В межведомственную комиссию можно обратиться, когда банк отказывается открывать счет или вклад новому клиенту на основании закона о ПОД/ФТ. В таких случаях банки также передают информацию в Росфинмониторинг, и данные попадают в единый список отказов.

А вот если банк ограничил вам дистанционный доступ к счету, но не отказывается обслуживать вас в офисе, комиссия такие случаи не рассматривает.

Сразу несколько банков отказались открывать мне счет. Можно ли решить проблему с помощью МВК?

МВК рассматривает только случаи отказа по ПОД/ФТ. Поэтому сначала нужно выяснить, есть ли данные о вас в Росфинмониторинге. А если есть, какой именно банк их прислал.

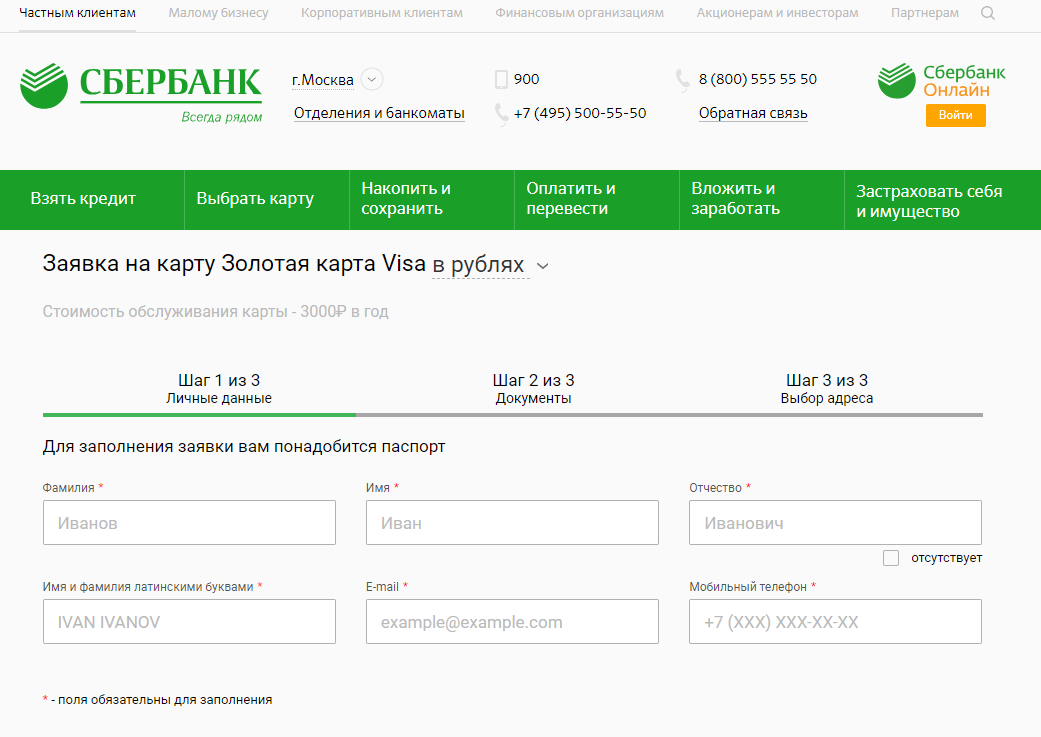

Чтобы это узнать, направьте в Банк России заявление с просьбой сообщить вам такую информацию. Проще всего подать запрос через интернет-приемную, но можно отправить и обычное письмо на официальный адрес Банка России.

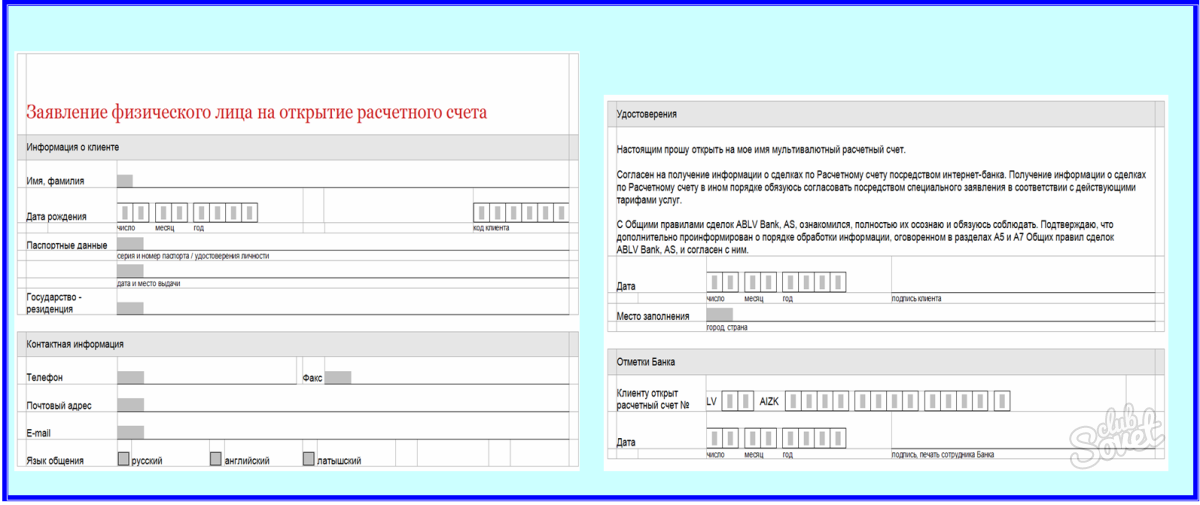

Если банки отказывают вам как частному лицу или индивидуальному предпринимателю, приложите к заявлению копию или скан паспорта.

Если отказывают компании, укажите ее название, ИНН, дату и место государственной регистрации. Заявление нужно оформить на фирменном бланке (если он есть), а подписать его должен руководитель организации или другое уполномоченное лицо. В дополнение к копии паспорта этого человека потребуются документы, которые подтверждают его полномочия. Если подаете заявление онлайн, приложите сканы всех этих бумаг.

Заявление нужно оформить на фирменном бланке (если он есть), а подписать его должен руководитель организации или другое уполномоченное лицо. В дополнение к копии паспорта этого человека потребуются документы, которые подтверждают его полномочия. Если подаете заявление онлайн, приложите сканы всех этих бумаг.

Как избежать отказов банков и попадания в «черный список»?

Чтобы не вызвать подозрения у банков и снизить риск отказов, стоит соблюдать несколько простых рекомендаций:

-

Оперативно сообщайте банку обо всех изменениях. Например, если сменились ОКВЭД, учредители, директор, адрес фактического ведения бизнеса. Кроме того, если вы решили сменить юридический статус с ИП на самозанятого, не забудьте сразу сообщить об этом банку.

-

Не дробите свой бизнес на много разных фирм и ИП. Некоторые предприниматели считают, что удобнее и выгоднее распределить функции между разными юрлицами: за одной компанией закреплен штат, другая делает закупки, третья держит контракты, четвертая что-то продает и так далее.

Для налоговой дробление бизнеса — это сигнал о том, что предприниматель хочет искусственно занизить размер налоговой базы, а также намек на возможные налоговые преступления. А налоговые нарушения — один из признаков возможного нарушения закона о ПОД/ФТ.

Для налоговой дробление бизнеса — это сигнал о том, что предприниматель хочет искусственно занизить размер налоговой базы, а также намек на возможные налоговые преступления. А налоговые нарушения — один из признаков возможного нарушения закона о ПОД/ФТ.

-

Раскрывайте полную информацию. Платежные документы нужно заполнять предельно подробно. Обязательно указывайте назначение платежа — не просто «по счету/договору №…», а конкретно: за какие виды товаров, работ или услуг, по какому договору вы проводите расчеты, есть НДС или нет. И попросите об этом же своих контрагентов.

-

Все услуги и налоги, связанные с бизнесом, оплачивайте с расчетного счета. Это покажет, что компания — не однодневка и не подставное юрлицо, а реально действующая организация с прозрачным бизнесом. Не стоит расплачиваться с контрагентами с помощью личных карт, привязанных к вашим частным счетам. Иначе вас могу заподозрить в том, что вы пытаетесь скрыть часть операций от контроля.

Больше советов о том, как не попасть под действие закона о ПОД/ФТ, можно найти в рекомендациях для предпринимателей.

Как быть, если банк заблокировал личный счет

Долгие годы нас приучали пользоваться банковскими картами как удобным инструментом хранения и использования сбережений. Мы уже почти привыкли, и вдруг такой неожиданный сюрприз: знакомый банкомат сообщает: «Операция недоступна». Может быть, банкомат неисправен? Другой, третий – та же история. Звонок в службу поддержки, и вот причина: «Счет заблокирован по закону №115-ФЗ».

Действительно, федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001, или №115-ФЗ, дает кредитным организациям право заморозить любой счет и приостановить любую операцию юридического и физического лица, если появляются подозрения, что транзакция может быть нелегальной или связанной с отмыванием денег. Чаще всего в момент блокировки клиент загорается праведным гневом: как же так? Когда мне предлагали карты, кредиты – то звонили, писали, как назойливые мухи, а тут, как раз, когда мне нужны мои средства, заблокировали не пойми за что, без объяснения причин, и даже не сообщили об этом! Конечно, обидно! Клиент возмущается в трубку, зря травмируя свои голосовые связки: девочка на горячей линии поддержки на самом деле ничего не знает, ничем не может помочь, и честно отправляет его непосредственно в банк. Крики о том, что вы «VIP клиент», что будете жаловаться и права имеете, не исправят ситуацию, только горло надорвете и нервы растревожите. Как быть?

Чаще всего в момент блокировки клиент загорается праведным гневом: как же так? Когда мне предлагали карты, кредиты – то звонили, писали, как назойливые мухи, а тут, как раз, когда мне нужны мои средства, заблокировали не пойми за что, без объяснения причин, и даже не сообщили об этом! Конечно, обидно! Клиент возмущается в трубку, зря травмируя свои голосовые связки: девочка на горячей линии поддержки на самом деле ничего не знает, ничем не может помочь, и честно отправляет его непосредственно в банк. Крики о том, что вы «VIP клиент», что будете жаловаться и права имеете, не исправят ситуацию, только горло надорвете и нервы растревожите. Как быть?

Правило 1: спокойствие, только спокойствие

Если вы узнали, что счета заблокированы по 115-ФЗ, выдохните, успокойтесь и приготовьтесь терпеть. С этого момента ваши права как клиента закончились, презумпция невиновности больше не работает, вас заподозрили «в отмывании доходов, полученных преступным путем, и финансировании терроризма». Звучит, согласитесь, очень угрожающе.

Звучит, согласитесь, очень угрожающе.

Справедливость? Настал тот случай, когда нужно выбрать между «хорошо» и «правильно». Вы хотите справедливости или сохранить свое доброе имя? Если справедливости, то эта статья не для вас – автору не известны истории победителей в борьбе за такую справедливость. Если хотите вернуть доброе имя и скорейшей разблокировки средств, для вас правило №2.

Правило 2: знания – сила

Перестаньте чувствовать себя клиентом, забудьте, что клиент всегда прав. Чем крупнее банк, тем меньше вы ему интересны как клиент, даже со своими миллионами на счетах. Вам с ситуацией справиться важнее, чем банку, и для этого потребуется повысить уровень своего образования.

Если блокировка произошла впервые, не рвитесь в бой немедленно, возьмите паузу, езжайте в тихое спокойное место и проштудируйте 115-ФЗ, особенно внимательно раздел 6.1. Он невелик, доступен в интернете, и стоит каждой секунды потраченного на него времени.

Еще заслуживают внимания критерии сомнительных операций, указанные в методических рекомендациях Центрального банка РФ №№18-МР и 19-МР от 21. 07.2017. Какие операции вы проводите? Снимаете наличные? Переводите средства на карту друзьям и родственникам или получаете от них переводы? Перечисляете себе доходы от своего бизнеса? Заплатили хозяину за квартиру? И еще множество операций могут показаться банку сомнительными.

07.2017. Какие операции вы проводите? Снимаете наличные? Переводите средства на карту друзьям и родственникам или получаете от них переводы? Перечисляете себе доходы от своего бизнеса? Заплатили хозяину за квартиру? И еще множество операций могут показаться банку сомнительными.

Особенно внимательно изучить признаки сомнительных операций стоит тем, кто путешествует с банковскими картами по миру. Пользуясь картой за границей, можно остаться там без денег, что в чужой стране особенно критично.

Правило 3: банк прав

Если после изучения 115-ФЗ у вас остались сомнения в том, что банк имеет полное право заблокировать деньги на ваших счетах без всяких предупреждений, изучите свой договор с банком. Мелкими или крупными буквами в этом договоре будет однозначно указано, что «имеет». Заодно обратите внимание, какой процент вы потеряете, если придется в одночасье закрыть все счета в этом банке: скоро эта информация может вам пригодиться. Теперь, когда вы точно знаете, что не правы в любом случае, ложитесь спать: утро вечера мудренее. Завтра нужно приступать к решению проблемы с холодной головой.

Завтра нужно приступать к решению проблемы с холодной головой.

Правило 4: приготовьтесь к хождениям в банк

У каждого банка своя внутренняя процедура проверки подозрительного клиента. Общее в них одно: сначала блокируют, а потом разбираются. Мне известен только один «человечный банк», который старается решать вопрос быстро и с минимальными для клиента проблемами. Да, он тоже блокирует, но тут же сообщает об этом клиенту, по электронной системе присылают понятный список оправдательных документов, в любое время дня и ночи онлайн отвечают на все возникающие вопросы. Но это скорее исключение из правил.

В остальных банках начинается «шпионская история». В лучшем случае вам очень обтекаемо расскажут о необходимых документах по телефону и потом придется ехать в офис с кипой бумаг. В худшем случае (в крупных амбициозных банках) вы услышите, что порядок действий вам объяснит только сотрудник в отделении.

Поэтому будете ходить и тратить время: прийти в банк, авторизоваться, взять талончик, отсидеть в очереди, услышать, какие документы нужны (если сотрудник об этом знает, иначе придется гадать), уехать, собрать документы, приехать, взять талончик, отсидеть в очереди, подать документы. Документов с первого раза может не хватить, повезете еще. Помните? «Отмывание доходов, полученных преступным путем, и финансирование терроризма». Терпите.

Документов с первого раза может не хватить, повезете еще. Помните? «Отмывание доходов, полученных преступным путем, и финансирование терроризма». Терпите.

Какие документы? Разные в разных случаях. Например, при подтверждении величины доходов от деятельности компании потребовался полный пакет: патенты, лицензии, договора, закрывающие акты, налоговая отчетность, экономическое обоснование деятельности, сайт, рекламные кампании, обоснование использования наличных средств, подтверждения личной квалификации. Увесистая папка.

При блокировке, связанной с перечислением средств от брата на карту сестры, пришлось предоставить справку с места работы о размере заработной платы брата, предъявить банку самого брата и его заявление о том, что он брат и помог сестре.

Перечень документов зависит от ситуации и от процедуры банка.

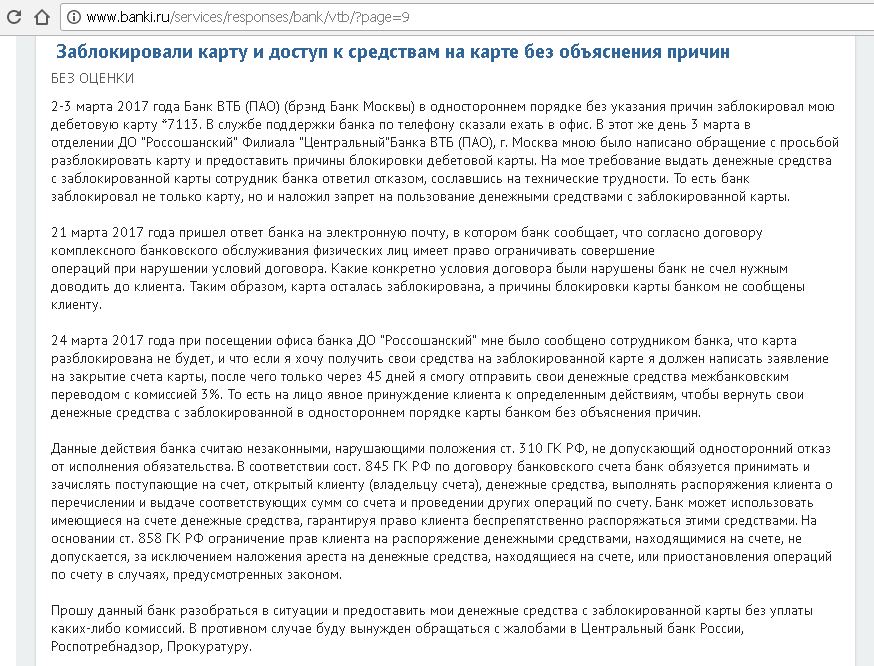

Правило 5: не поддавайтесь на провокации

Вам могут настойчиво предлагать сейчас закрыть все счета и забрать все деньги, и тогда не нужно будет делать заявку на разблокировку. Очень заманчивое в этой ситуации предложение, но помните: вы заблокированы по подозрению. Сначала снимите обвинение, потом, если захотите, забирайте деньги, иначе подозрение будет автоматически подтверждено вашим нежеланием исправить ситуацию.

Очень заманчивое в этой ситуации предложение, но помните: вы заблокированы по подозрению. Сначала снимите обвинение, потом, если захотите, забирайте деньги, иначе подозрение будет автоматически подтверждено вашим нежеланием исправить ситуацию.

Вы можете услышать провокационные комментарии. Например, сотрудник одного из банков заявил, что он делает клиенту одолжение, подавая заявку на разблокировку. Дословно: «Вы как клиент банку неинтересны. Раз вас заблокировали, значит, вы проводите незаконные операции. И если я решу, что за вас стоит ходатайствовать, то напишу обоснование для разблокировки, а если нет…». После разблокировки перед клиентом извинились.

С вами могут разговаривать с презрением, грубо, как с преступником, утверждая, что служба контроля зря никого не блокирует. В колл-центре могут утверждать, что нет сроков, установленных для решения проблемы, и никто вам информацию о том, какие именно операции заблокированы, не даст. Не верьте, и все равно заставляйте их оформлять письменные заявки на разъяснения, связываться с отделением, которое занимается вашим делом.

Если вы не делаете ничего преступного и уверены в своей правоте – не ведитесь на провокации. Банку просто не хочется с вами возиться, проще, если вы уйдете, и это особо не скрывают.

Правило 6: контролируйте ситуацию

Очень важное правило. Не думайте, что все банковские сотрудники знают, что делают. Рисковикам (службе финансового контроля) запрещено напрямую общаться с клиентом в таких ситуациях, делать это можно только через менеджера. А для менеджера клиентского отдела это очень нестандартная процедура. Хороший клиенториентированный сотрудник запросит по телефону консультацию более опытных специалистов или самих рисковиков. Плохой сделает так, как ему кажется. От этого человека сейчас зависит ваша репутация.

Поэтому сразу следом за подачей документов вам необходимо написать электронное письмо в банк, о том, что вы подали документы, надеетесь на скорое рассмотрение и при необходимости готовы предоставить любые дополнительные разъяснения и документальные подтверждения. Письмо должно быть зарегистрировано, иначе вы пишите в никуда. Если система обратной связи банка не присваивает номер вашему обращению, оформите его через колл-центр с присвоением номера заявки или отправляйте официальное бумажное.

Письмо должно быть зарегистрировано, иначе вы пишите в никуда. Если система обратной связи банка не присваивает номер вашему обращению, оформите его через колл-центр с присвоением номера заявки или отправляйте официальное бумажное.

Правило 7: про сроки и ограничения

Решение проблемы займет один-три дня в клиенториентированном банке. В большом банке – от недели до 30 дней. И везде с оговоркой «ориентировочно». Если рассмотрение затягивается, уточните, какие именно операции реально заблокированы. Распространенная ситуация, когда сотрудник банка заявляет о полной блокировке операций по счетам, а на самом деле оказывается, что блокирована только карта, и то на снятие наличных. Все остальные операции можно проводить через операциониста банка и безналично платить картой за товары и услуги.

Полная блокировка – редкость, переспросите у специалиста в другом отделении банка, запросите через колл-центр письменные разъяснения. Ответ может вас удивить.

Правило 8: бороться и не сдаваться

Очень обидно, очень хочется высказать все, что вы думаете по этому поводу, и хлопнуть дверью, но. .. Все банки делают это!

.. Все банки делают это!

- Если вы любите наличные расчеты.

- Если вы верите в банку больше, чем банкам.

- Если вы делаете переводы друзьям, знакомым, родственникам.

- Если вы накопили депозиты на счетах.

И еще в случае многих «если», любой банк должен задать вам вопрос «почему». Это закон, от него не уйти, нужно научиться с ним жить.

Даже в очень хорошем банке квалификация и моральные качества сотрудника, работающего с вашей проблемой, могут оказаться не на должном уровне. Поэтому, если через неделю вас не разблокировали, начинайте теребить всех: отделение, колл-центр, писать письма. От вас будут отмахиваться, будут говорить «ждите, сроков нет», будут раздражаться, но на ваши заявления все равно придется реагировать.

Мой личный пример: через три недели после моих ежедневных звонков и писем выяснилось, что сотрудник некорректно оформил заявку, и рисковики эту заявку на разблокировку отклонили. В результате я снова поехала в банк, мою заявку повторно и корректно оформил более опытный сотрудник, и разблокировка произошла через несколько дней. По вине нерадивого сотрудника пришлось ждать разблокировки месяц.

По вине нерадивого сотрудника пришлось ждать разблокировки месяц.

Если вы сдадитесь – ваша проблема. Банку все равно, там просто выдадут вам все деньги, возможно с небольшой потерей для вас (или большой, читайте внимательно договор), внесут вас в черный список, лишат права открывать карты и счета на несколько лет. И это меньшее, что может с вами произойти. Неизвестно, как это скажется на вашей репутации в других банках, непонятно, к чему это приведет в будущем: обвинение нешуточное. Лучше решите эту проблему и добейтесь разблокировки.

Правило 9: избежать блокировки нельзя

После разблокировки спросите в банке, чего больше не делать, чтобы избежать блокировок. Могут что-то порекомендовать, но обязательно добавят, что четких критериев нет: любой клиент может быть заблокирован. В клиентском сервисе банка на самом деле не знают, каковы критерии операций, приводящих к блокировке: это закрытая информация. В соответствии с пунктом 11 статьи 7 Закона №115-ФЗ, банк принимает решение, основываясь на собственных правилах внутреннего контроля.

Однажды менеджер пошутил, что знает только один верный способ избежать блокировки счета – не держать деньги в банках. Согласитесь, хорошая шутка для банковского работника.

***

В завершение немного личного опыта. Наверняка, читая эту статью, вы задаетесь вопросом: почему автор так хорошо в этом разбирается? Все просто: моя деятельность связана с услугами, и я не рискую хранить доходы в одном банке, рассовываю их, как белка орехи, под каждый куст. Банки хотят быть уверены, что я реальный человек, и услуги мои реальны, и для этого блокируют меня. Я пишу им, что заранее готова предоставить экономические обоснования, дипломы, счета, договоры, что готова лично приехать и продемонстрировать свои профессиональные навыки, подтверждения уплаты налогов сразу готова им отправлять. Отказывают: заблокируем, тогда запросим.

Когда меня заблокировали в первый раз в очень уважаемом банке, я допустила все возможные ошибки, которые описываю в этой статье. Главная: я не знала ФЗ, не понимала, что для банка быстрое снятие даже честно заработанных доходов выглядит очень подозрительно. Запаниковала, потому что три года собирала по крохам депозит, как раз подошел срок его закрытия – и тут блокировка. Я решила, что у меня хотят отнять деньги, потому что поведение банковских сотрудников на это указывало. Меня часами держали в очередях, со мной говорили, как с преступницей, переданные в банк подтверждающие документы потеряли, мне заявляли, что деньги я могу забрать только переводом в другой банк с потерей процентов за эту операцию. Меня постоянно дезинформировали, я писала письма, мне сообщали, что ответ будет через месяц, но я решила не ждать, с перепугу забрала из этого банка все средства и ушла. Это было давно, когда только-только начались блокировки, они еще удивляли и возмущали. Сегодня, я уверена, что ситуация была связана с отвратительной квалификацией и низкой культурой самих сотрудников отделения банка. Я должна была быть терпеливее, должна была дождаться ответов, добиться оправдания. Но мне тогда все это показалось слишком унизительным. Зря.

Запаниковала, потому что три года собирала по крохам депозит, как раз подошел срок его закрытия – и тут блокировка. Я решила, что у меня хотят отнять деньги, потому что поведение банковских сотрудников на это указывало. Меня часами держали в очередях, со мной говорили, как с преступницей, переданные в банк подтверждающие документы потеряли, мне заявляли, что деньги я могу забрать только переводом в другой банк с потерей процентов за эту операцию. Меня постоянно дезинформировали, я писала письма, мне сообщали, что ответ будет через месяц, но я решила не ждать, с перепугу забрала из этого банка все средства и ушла. Это было давно, когда только-только начались блокировки, они еще удивляли и возмущали. Сегодня, я уверена, что ситуация была связана с отвратительной квалификацией и низкой культурой самих сотрудников отделения банка. Я должна была быть терпеливее, должна была дождаться ответов, добиться оправдания. Но мне тогда все это показалось слишком унизительным. Зря.

Теперь я сделала выводы и уверенно заявляю всем, кто попадает в похожие ситуации: дойдите до победного конца. Это то, что сделает мудрее, сильнее и позволит вам сохранить доброе имя.

Это то, что сделает мудрее, сильнее и позволит вам сохранить доброе имя.

Когда банк вправе заблокировать карту

В каких случаях и на каких основаниях банк может ввести полный или частичный запрет на осуществление операций с использованием платежной карточки физического лица – как на оплату товаров, так и на снятие денег? Об этом напомнит Fingramota.kz.По блокировке платежной карточки или банковского счета физического лица

Под блокированием платежной карточки понимается полный или частичный запрет на осуществление операций с использованием платежной карточки, в том числе, на оплату товаров и снятие денег. Понятие «блокирование» в рамках казахстанского законодательства используется только в отношении платежных карточек.

Пунктом 80 Правил выпуска платежных карточек, а также требований к деятельности по обслуживанию операций с их использованием на территории Республики Казахстан, утвержденные постановлением Правления Национального Банка Республики Казахстан от 31 августа 2016 года № 205 установлены случаи, при которых эмитент блокирует платежную карточку, в частности:

1) при получении уведомления от держателя платежной карточки об утере, краже или несанкционированном использовании платежной карточки;

2) при неисполнении держателем платежной карточки договора о выдаче платежной карточки;

3) при несоблюдении внутреннего документа пользования платежной карточкой, предусмотренного договором между эмитентом и держателем платежной карточки.

При этом условия блокирования платежной карточки оговариваются в договоре о ее выпуске.

К слову, в законодательстве нет отдельного понятия «карточный счет», и платежная карточка является инструментом доступа к обычному банковскому счету ее держателя. При этом банковский счет открывается клиенту при его обращении в банк.

К тому же, согласно статье 27 Закона РК «О платежах и платежных системах», на банковский счет клиента могут быть наложены ограничения в виде приостановления расходных операций, временного ограничения распоряжения имуществом, а также наложен арест на деньги, находящиеся в банковском счете.

Ограничение на проведение расходных операций может быть наложено на основании соответствующих решений (распоряжений) уполномоченных государственных органов или должностных лиц (при неуплате налогов, ведении следственных работ, наличии подозрений на мошеннические операции и др.) либо информации Комитета финансового мониторинга Министерства финансов об организациях и физических лицах, включенных в перечень организаций и лиц, связанных с финансированием терроризма и экстремизма.

Арест может быть наложен судами на основании судебных актов и судебными исполнителями на основании постановлений судебных исполнителей, санкционированных прокурором, в порядке, предусмотренном уголовно-процессуальным законодательством Республики Казахстан и Законом об исполнительном производстве.

А если карта зарплатная?

Никаких послаблений и льгот зарплатная платежная карточка не дает. Она ничем не отличается от обычной платежной карточки. Поэтому блокировка зарплатной платежной карточки может быть осуществлена на общих для карт основаниях, в соответствии с условиями блокирования, установленными в договоре о ее выпуске.

Приостановление расходных операций по банковскому счету или арест денег, находящихся на счете, осуществляется в соответствии с нормами, установленными законодательством. То есть если будут соответствующие распоряжения уполномоченных госорганов или должностных лиц о приостановлении расходных операций по банковскому счету клиента или актов о наложении ареста, тогда карточка блокируется.

Банк обязан уведомить о санкциях?

В договоре о выпуске платежной карточки все должно быть прописано: и порядок, и способы, и случаи направления соответствующих уведомлений банком клиенту. Эти взаимоотношения банка и клиента регулируются договорными отношениями. Внимательно читайте договор!

Банк вправе заблокировать какую-либо транзакцию?

Да, может. К примеру, при прохождении по платежной карточке сомнительной, подозрительной операции. Чтобы предотвратить несанкционированные (мошеннические) операции с карточкой, банками могут быть установлены системные ограничения на отдельные их виды. Условия их установления, а также порядок снятия опять-таки оговорены в договоре по выпуску платежной карточки.

Нормами Закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» установлено, что банки в целях предупреждения и пресечения таких фактов, обязаны при признании операции подозрительной незамедлительно сообщить в КФМ МФ РК до ее проведения. Комитет, получив сообщение о подозрительной операции, вправе приостановить ее в случае, если она на момент получения информации еще не совершена.

Комитет, получив сообщение о подозрительной операции, вправе приостановить ее в случае, если она на момент получения информации еще не совершена.

При этом если клиент банка – организация или физическое лицо – включены в перечень организаций и лиц, связанных с финансированием терроризма и экстремизма, банки обязаны незамедлительно приостановить расходные операции по их банковским счетам.

Что делать, если карта или счет заблокированы?

Ели это произошло, необходимо обратиться в службу поддержки банка. В случае ограничения распоряжения деньгами, находящимися на банковском счете клиента, на основании соответствующих актов/решений/распоряжений уполномоченных госорганов или должностных лиц, за разъяснениями следует обращаться в соответствующий уполномоченный госорган или к должностному лицу.

В случае блокировки платежной карточки операция по банковскому счету, привязанному к ней, может быть проведена через кассу в отделении банка-эмитента. При этом необходимо предъявить документ, удостоверяющий личность.

Можно разблокировать карточку самостоятельно?

Только в том случае, если платежная карточка была заблокирована самим клиентом, разблокировать ее можно самостоятельно в личном кабинете на интернет-ресурсе банка.

В любом случае при блокировке платежной карточки банком либо приостановлении расходных операций по банковому счету владельцы карт могут отправить запросы в банк и им должны быть представлены разъяснения. Если у вас возникли сомнения в законности действий банка, вы всегда можете обратиться за защитой своих прав как в судебные органы, так и в финансовый регулятор.

Госдума запретила банкам блокировать счета клиентов без объяснения причин

https://ria.ru/20201223/banki-1590527028.html

Госдума запретила банкам блокировать счета клиентов без объяснения причин

Госдума запретила банкам блокировать счета клиентов без объяснения причин

Госдума приняла закон, запрещающий банкам отказывать клиентам в обслуживании и блокировать их счета без объяснения причин. РИА Новости, 23.12.2020

РИА Новости, 23.12.2020

2020-12-23T11:42

2020-12-23T11:42

2020-12-23T11:42

михаил мишустин

федеральная служба по финансовому мониторингу (росфинмониторинг)

госдума рф

общество

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23.img.ria.ru/images/153054/31/1530543141_0:172:3031:1877_1920x0_80_0_0_469975d0c123819dca3133a22b478ba3.jpg

МОСКВА, 23 дек — РИА Новости. Госдума приняла закон, запрещающий банкам отказывать клиентам в обслуживании и блокировать их счета без объяснения причин.Сейчас получить отказ или даже столкнуться с закрытием счета можно, например, если банк не получил документы, подтверждающие добросовестность клиента. То же может произойти, если кредитная организация сочтет ту или иную операцию подозрительной. При этом банки не обязаны объяснять, чем мотивировано решение.В результате могут пострадать обычные граждане, которые лишатся доступа к своим деньгам, и добросовестный бизнес, который не сможет расплатиться с поставщиками или контрагентами, выплатить зарплату сотрудникам и совершать другие операции, пояснял ранее премьер-министр РФ Михаил Мишустин. Закон запрещает банкам без объяснения причин заблокировать счет или отказаться от совершения операций, даже если у клиента нет документов, подтверждающих его добросовестность. Причем это касается как граждан, так и бизнеса. Отказ от обслуживания становится возможен лишь при обоснованном подозрении в отмывании преступных доходов или финансировании терроризма.Решение отказать в заключении договора банковского счета (вклада) при подозрении, что он заключается для легализации преступных доходов, а также о расторжении такого договора в случае, если в течение года было минимум два отказа в совершении операций, будет принимать руководитель банка или специально уполномоченные им лица. Решение об отказе от совершения операции с денежными средствами и иным имуществом при наличии соответствующих подозрений также сможет принять лишь руководитель организации и уполномоченные им лица.Закон должен вступить в силу через 30 дней после его официального опубликования, за исключением положений, для которых установлен иной срок.

Закон запрещает банкам без объяснения причин заблокировать счет или отказаться от совершения операций, даже если у клиента нет документов, подтверждающих его добросовестность. Причем это касается как граждан, так и бизнеса. Отказ от обслуживания становится возможен лишь при обоснованном подозрении в отмывании преступных доходов или финансировании терроризма.Решение отказать в заключении договора банковского счета (вклада) при подозрении, что он заключается для легализации преступных доходов, а также о расторжении такого договора в случае, если в течение года было минимум два отказа в совершении операций, будет принимать руководитель банка или специально уполномоченные им лица. Решение об отказе от совершения операции с денежными средствами и иным имуществом при наличии соответствующих подозрений также сможет принять лишь руководитель организации и уполномоченные им лица.Закон должен вступить в силу через 30 дней после его официального опубликования, за исключением положений, для которых установлен иной срок. Так, с 1 сентября 2021 года в случае отмены судом ранее принятых банками решений об отказе от заключения договора банковского счета или о его расторжении они должны будут информировать об этом Росфинмониторинг не позднее рабочего дня, следующего за днем получения такого решения.С сентября отменяется предусмотренный антиотмывочными мерами запрет на информирование клиентов об отказе в приеме на обслуживание, а также запрет на заключение договора банковского счета в случае непредставления клиентом документов и сведений, необходимых для его идентификации. Одновременно исключается и право финансовых организаций на отказ от проведения операций, по которым клиентом не представлены необходимые документы.

Так, с 1 сентября 2021 года в случае отмены судом ранее принятых банками решений об отказе от заключения договора банковского счета или о его расторжении они должны будут информировать об этом Росфинмониторинг не позднее рабочего дня, следующего за днем получения такого решения.С сентября отменяется предусмотренный антиотмывочными мерами запрет на информирование клиентов об отказе в приеме на обслуживание, а также запрет на заключение договора банковского счета в случае непредставления клиентом документов и сведений, необходимых для его идентификации. Одновременно исключается и право финансовых организаций на отказ от проведения операций, по которым клиентом не представлены необходимые документы.

https://ria.ru/20201222/banki-1590363652.html

https://radiosputnik.ria.ru/20201216/ekonomika-1589498058.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/153054/31/1530543141_151:0:2882:2048_1920x0_80_0_0_33c25f16c6ec2b98deb36c97112f6eab.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

михаил мишустин, федеральная служба по финансовому мониторингу (росфинмониторинг), госдума рф, общество

МОСКВА, 23 дек — РИА Новости. Госдума приняла закон, запрещающий банкам отказывать клиентам в обслуживании и блокировать их счета без объяснения причин.

Госдума приняла закон, запрещающий банкам отказывать клиентам в обслуживании и блокировать их счета без объяснения причин.Сейчас получить отказ или даже столкнуться с закрытием счета можно, например, если банк не получил документы, подтверждающие добросовестность клиента. То же может произойти, если кредитная организация сочтет ту или иную операцию подозрительной. При этом банки не обязаны объяснять, чем мотивировано решение.

В результате могут пострадать обычные граждане, которые лишатся доступа к своим деньгам, и добросовестный бизнес, который не сможет расплатиться с поставщиками или контрагентами, выплатить зарплату сотрудникам и совершать другие операции, пояснял ранее премьер-министр РФ Михаил Мишустин.Закон запрещает банкам без объяснения причин заблокировать счет или отказаться от совершения операций, даже если у клиента нет документов, подтверждающих его добросовестность. Причем это касается как граждан, так и бизнеса. Отказ от обслуживания становится возможен лишь при обоснованном подозрении в отмывании преступных доходов или финансировании терроризма.

Решение отказать в заключении договора банковского счета (вклада) при подозрении, что он заключается для легализации преступных доходов, а также о расторжении такого договора в случае, если в течение года было минимум два отказа в совершении операций, будет принимать руководитель банка или специально уполномоченные им лица. Решение об отказе от совершения операции с денежными средствами и иным имуществом при наличии соответствующих подозрений также сможет принять лишь руководитель организации и уполномоченные им лица.

Закон должен вступить в силу через 30 дней после его официального опубликования, за исключением положений, для которых установлен иной срок. Так, с 1 сентября 2021 года в случае отмены судом ранее принятых банками решений об отказе от заключения договора банковского счета или о его расторжении они должны будут информировать об этом Росфинмониторинг не позднее рабочего дня, следующего за днем получения такого решения.

С сентября отменяется предусмотренный антиотмывочными мерами запрет на информирование клиентов об отказе в приеме на обслуживание, а также запрет на заключение договора банковского счета в случае непредставления клиентом документов и сведений, необходимых для его идентификации. Одновременно исключается и право финансовых организаций на отказ от проведения операций, по которым клиентом не представлены необходимые документы.

16 декабря 2020, 14:21

Грядет рост. Всемирный банк улучшил прогноз по спаду экономики РФУправление картами: что надо знать о картах и счетах

Уходящий год

стал рекордным для рынка платежных карт. По данным Национального Банка РК,

число держателей карт выросло на 55%, объем операций с использованием платежных

карточек составил 1,2 млрд транзакций на сумму 24,1 трлн тенге – количество

транзакций увеличилось на 94,1%, сумма операций – на 52%. На сайте Fingramota. kz

эксперты Департамента защиты прав потребителей

финансовых услуг Национального Банка Казахстана ответили на основные вопросы, с

которыми сталкиваются держатели платежных карточек. Вопросы разделены на две

группы – по картам физических лиц и индивидуальных предпринимателей.

kz

эксперты Департамента защиты прав потребителей

финансовых услуг Национального Банка Казахстана ответили на основные вопросы, с

которыми сталкиваются держатели платежных карточек. Вопросы разделены на две

группы – по картам физических лиц и индивидуальных предпринимателей.

По блокировке платежной карточки или банковского счета физического лица.

Может ли банк заблокировать карточку или карт-счет физического лица, и в каких случаях в соответствии с действующим законодательством он может это сделать?

Под блокированием платежной карточки понимается полный или частичный запрет на осуществление операций с использованием платежной карточки, в том числе на оплату товаров и снятие денег.

Пунктом 80 Правил № 205 (Правила выпуска платежных карточек, а также требований к деятельности по обслуживанию операций с их использованием на территории Республики Казахстан, утвержденные постановлением Правления Национального Банка Республики Казахстан от 31 августа 2016 года № 205) установлены случаи, при которых эмитент блокирует платежную карточку, в частности:

— при получении уведомления от держателя платежной карточки об утере, краже или несанкционированном использовании платежной карточки;

— при неисполнении держателем платежной карточки договора о выдаче платежной карточки;

— при несоблюдении внутреннего документа

пользования платежной карточкой, предусмотренного договором между эмитентом и

держателем платежной карточки.

При этом условия блокирования платежной карточки оговариваются в договоре о ее выпуске.

Следует учесть, что в законодательстве нет отдельного понятия «карточный счет», и платежная карточка является инструментом доступа к обычному банковскому счету ее держателя. При этом банковский счет открывается клиенту при его обращении в банк.

К тому же, согласно статье 27 Закона о платежах (Закон Республики Казахстан «О платежах и платежных системах») на банковский счет клиента могут быть наложены ограничения в виде приостановления расходных операций, временного ограничения распоряжения имуществом, а также наложен арест на деньги, находящиеся на банковском счете.

Ограничение

на проведение расходных операций может быть наложено на основании

соответствующих решений (распоряжений) уполномоченных государственных органов

или должностных лиц (при неуплате налогов, ведении следственных работ, наличии

подозрений на мошеннические операции и др. ) либо информации КФМ МФ РК (Комитет финансового мониторинга

Министерства финансов Республики Казахстан) об организациях и физических лицах,

включенных в перечень организаций и лиц, связанных с финансированием терроризма

и экстремизма.

) либо информации КФМ МФ РК (Комитет финансового мониторинга

Министерства финансов Республики Казахстан) об организациях и физических лицах,

включенных в перечень организаций и лиц, связанных с финансированием терроризма

и экстремизма.

Арест может быть наложен судами на основании судебных актов и судебными исполнителями на основании постановлений судебных исполнителей, санкционированных прокурором, в порядке, предусмотренном уголовно-процессуальным законодательством Республики Казахстан и Законом об исполнительном производстве (Закон Республики Казахстан «Об исполнительном производстве и статусе судебных исполнителей»).

Обращаем внимание, что понятие «блокирование» в рамках казахстанского законодательства используется только в отношении платежных карточек.

Обязан ли банк уведомлять об этом владельца банковского счета, платежной карточки и указывать причины ограничения?

Взаимоотношения

банка и клиента в части направления уведомлений о наложении каких-либо

ограничений на его банковский счет регулируются договорными отношениями. В

связи с чем порядок, способы и случаи направления соответствующих уведомлений

банком клиенту оговариваются в договоре о выпуске платежной карточки.

В

связи с чем порядок, способы и случаи направления соответствующих уведомлений

банком клиенту оговариваются в договоре о выпуске платежной карточки.

Является ли, например, судебное решение (алименты, обязательства перед третьими лицами), неуплата налогов, просрочка платежей по кредиту в этом же банке основанием для блокировки счета и/или карты?

Да, данные случаи могут послужить основанием для наложения ограничений на проведение расходных операций по банковскому счету (см. ответ на первый вопрос данного блока).

Относительно

наложения ограничений на банковский счет при наличии у клиента просроченной

задолженности по банковскому займу сообщаем, что предусмотренный банковским

законодательством механизм взыскания задолженности заемщика в целом не

предусматривает приостановления расходных операций по счету.

Так, в соответствии со статьей 32 Закона о платежах для взыскания просроченной задолженности по займу в соответствии с заключенным договором займа, соглашением об открытии кредитной линии или иным документом, подтверждающим факт заемной операции либо выдачи гарантии, допускается использование банками платежного требования.

При этом исполнение платежного требования должно быть осуществлено в пределах пятидесяти процентов от суммы денег, находящейся на банковском счете клиента, и (или) от каждой суммы денег, поступающей в последующем на его текущий счет, не дожидаясь поступления всей суммы, указанной в платежном требовании. При этом сумма денег, сохраняемая на текущем счете физического лица, должна быть не менее размера прожиточного минимума, установленного на соответствующий финансовый год Законом о республиканском бюджете.

Таким

образом, является возможным проведение расходных операций по счету в рамках

оставшейся на счете суммы денег.

Отличается ли в этом смысле зарплатная карточка (карт-счет) от обычной?

Зарплатная платежная карточка идентична обычной платежной карточке.

В связи с чем блокировка зарплатной платежной карточки может быть осуществлена в соответствии с условиями блокирования платежной карточки, установленными в договоре о ее выпуске. Приостановление расходных операций по банковскому счету или арест денег, находящихся на счете, осуществляется в соответствии с нормами, установленными законодательством, на основании соответствующих решений и (или) распоряжений уполномоченных государственных органов или должностных лиц о приостановлении расходных операций по банковскому счету клиента или актов о наложении ареста (см. ответ на первый вопрос данного блока).

Может ли банк заблокировать какую-то конкретную транзакцию, и на каких основаниях?

Да,

может, к примеру, при прохождении по платежной карточке сомнительной,

подозрительной операции (транзакции). С целью предотвращения

несанкционированных (мошеннических) операций с карточкой банком могут быть

установлены системные ограничения на отдельные виды операций (транзакций) по

карточке. Условия установления ограничений на отдельные виды операций

(транзакций) по карточке, а также порядок их снятия отражаются в договоре по

выпуску платежной карточки.

С целью предотвращения

несанкционированных (мошеннических) операций с карточкой банком могут быть

установлены системные ограничения на отдельные виды операций (транзакций) по

карточке. Условия установления ограничений на отдельные виды операций

(транзакций) по карточке, а также порядок их снятия отражаются в договоре по

выпуску платежной карточки.

Кроме того, нормами Закона о ПОД/ФТ установлено, что банки в целях предупреждения и пресечения фактов легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма, обязаны при признании операции в качестве подозрительной незамедлительно сообщить в КФМ МФ РК о такой операции до ее проведения. КФМ МФ РК, получив сообщение о подозрительной операции, вправе приостановить такую операцию в случае, если она на момент получения информации еще не совершена.

При

этом, если клиенты банка – организация или физическое лицо – включены в перечень

организаций и лиц, связанных с финансированием терроризма и экстремизма, банки

обязаны незамедлительно приостановить расходные операции по банковским счетам

такой организации или физического лица.

Правомерно ли ограничение операций по картам во фродоопасных странах, и как эти вопросы должны решаться в соответствии с нормативными правовыми актами Национального Банка РК?

Да, подобные ограничения могут применяться банками в целях защиты денег клиентов от несанкционированных доступов и предотвращения мошеннических операций по платежным карточкам. Как правило, большинство банков устанавливают ограничения на осуществление карточных операций на территории стран с повышенным риском мошенничества с использованием платежных карточек.

Вместе с тем, при планировании поездки в страну, которая имеется в Списке фродоопасных стран, клиентам необходимо предварительно уведомить обслуживающий банк и изменить соответствующие ограничения.

Если заблокирована карта, то всегда ли в таком случае блокируется банковский счет или в каких-то случаях можно им пользоваться?

В случае блокировки платежной карточки операция по

банковскому счету, привязанному к данной платежной карточке, может быть

проведена через кассу в отделении банка-эмитента. При этом

необходимо предъявить документ, удостоверяющий личность.

При этом

необходимо предъявить документ, удостоверяющий личность.

Что делать, если банк заблокировал карточку или банковский счет, куда обращаться (зависит ли это от причины блокировки)?

Для получения информации о причинах блокировки клиенту необходимо обратиться в банк/службу поддержки банка. В случае ограничения распоряжения деньгами, находящимися на банковском счете клиента, на основании соответствующих актов/решений/распоряжений уполномоченных государственных органов или должностных лиц, для получения необходимых разъяснений следует обращаться непосредственно в соответствующий уполномоченный государственный орган или к должностному лицу.

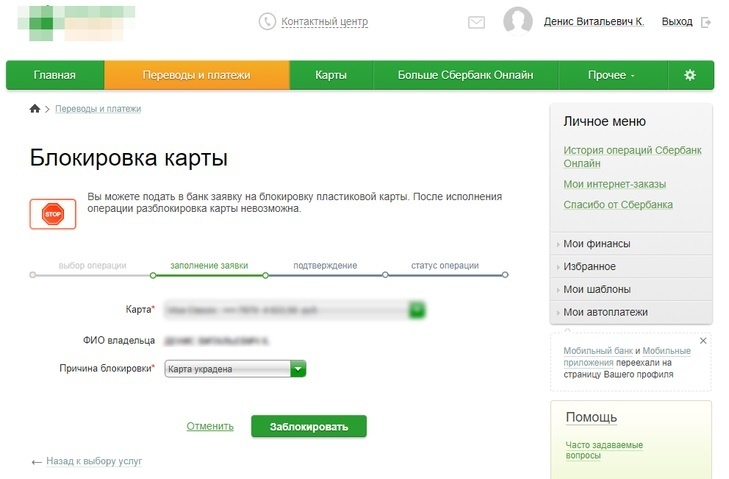

Можно ли разблокировать платежную карточку самостоятельно, например, в своем личном кабинете на сайте банка?

Да,

если платежная карточка была заблокирована клиентом самостоятельно, то ее

разблокирование может быть осуществлено клиентом самостоятельно в личном

кабинете на интернет-ресурсе банка.

По блокировке банковского счета индивидуального предпринимателя

Может ли индивидуальный предприниматель пользоваться при проведении бизнеса своей картой, открытой как частному лицу? Не является ли это нарушением, и какие могут быть санкции, если это нарушение?

Так как платежная карточка является инструментом доступа к банковскому счету, открытие индивидуальным предпринимателем (далее – ИП) платежной карточки осуществляется в соответствии с требованиями законодательства по открытию банковских счетов для ИП.

К примеру, для открытия банковского счета физическому лицу достаточно представления в банк документа, удостоверяющего личность. Тогда как индивидуальному предпринимателю необходимо представить определенный перечень документов.

Какие основания есть для блокировки банком счета индивидуального предпринимателя?

Как

было отмечено ранее, на банковский счет может быть наложено ограничение в виде

приостановления расходных операций по счету или наложен арест на деньги,

находящиеся на банковском счете.

Наложение ареста на деньги, находящиеся на банковском счете, осуществляется на основании соответствующих решений уполномоченных государственных органов, должностных лиц или судебных исполнителей, обладающих правом наложения ареста на деньги клиента.

Временное ограничение на распоряжение деньгами, находящимися на банковских счетах, а также приостановление расходных операций по банковским счетам осуществляется на основании соответствующих решений, распоряжений уполномоченных государственных органов или должностных лиц, обладающих правом приостановления расходных операций по банковскому счету.

Обязан ли банк уведомлять об этом владельца счета и указывать мотивацию ограничения?

Взаимоотношения

банка и клиента регулируются договорными отношениями. Поэтому порядок, способы

и случаи направления соответствующих уведомлений банком клиенту оговариваются в

договоре о выпуске платежной карточки.

Какие транзакции индивидуального предпринимателя могут считаться сомнительными и подлежать блокировке банком?

Правительством Республики Казахстан утверждены признаки определения подозрительной (сомнительной) операции. Данные признаки одинаковы для всех участников финансового рынка.

Решение о признании операции в качестве подозрительной принимается банками в соответствии с правилами внутреннего контроля. При этом приостановление операции осуществляется на основании решения КФМ МФ РК по итогам рассмотрения соответствующего сообщения от банка, как от субъекта финансового мониторинга.

Что

делать, если доступ к финансам в банке полностью перекрыт, а надо проводить

платежи (налоги, оплата поставщикам сырья и т. д.)?

д.)?

На сегодняшний день в рамках законодательства о платежах предусмотрена возможность проведения платежей в бюджет без открытия банковского счета.

Если блокируется по каким-то причинам платежная карта, есть ли возможность проводить операции в отделении банка или из личного кабинета на сайте?

Как было отмечено раньше, в случае блокировки платежной карточки держателем могут быть проведены операции по банковскому счету в отделениях банков-эмитентов.

Возможности проведения операций через личный интернет-кабинет держателя платежной карточки определяются на основании договоров предоставления платежных услуг. На практике, в частности при блокировании платежной карточки, ограничивается доступ к онлайн-операциям с банковским счетом заблокированной платежной карточки.

В каких случаях и на какой срок могут вводиться временные блокировки карты, счета? Происходит ли их разблокировка автоматически или необходимо выполнить какие-то формальности (заявление, пояснительная записка, предоставление каких-то документов)?

Блокировка

платежной карточки осуществляется по мере выявления рисков и на основании предусмотренных

в законодательстве и договоре о выпуске платежной карточки условий. Разблокировка платежной карточки осуществляется по мере урегулирования проблем,

послуживших основанием для ее блокировки.

Разблокировка платежной карточки осуществляется по мере урегулирования проблем,

послуживших основанием для ее блокировки.

В случае блокировании платежной карточки по причине утери либо кражи ее разблокировка может быть осуществлена на основании заявления ее держателя. Сегодня банками в основном проводятся удаленные мероприятия по идентификации держателя.

При блокировании платежной карточки по инициативе банка ее разблокировка осуществляется в порядке, предусмотренном банковскими внутренними правилами.

Сроки

приостановления расходных операций по банковскому счету или наложения ареста на

деньги на банковском счете зависят от сроков, установленных уполномоченными

органами и (или) лицами. Временное ограничение н распоряжение деньгами на

банковском счете накладывается в соответствии со сроками, установленными Уголовно-процессуальным

кодексом Республики Казахстан.

Как убедиться, что банк был прав и его действия по блокировке счета были законными?

При блокировке платежной карточки банком либо приостановлении расходных операций по банковому счету банками должны быть представлены разъяснения по запросу их владельцев. В случае наличия сомнений в законности действий банка клиент имеет право обратиться за защитой прав в соответствующие структуры, в том числе в Национальный банк или судебные органы.

Если блокировка была необоснованной, какую ответственность несет банк, учитывая материальные и репутационные потери клиента – индивидуального предпринимателя?

Кодексом

Республики Казахстан об административных правонарушениях предусмотрена

ответственность банков за отказ в проведении платежей клиентов по