Лучше раньше. Какие деньги можно вернуть при досрочном погашении кредита?

надежда плаховаФинансы 30 Июня 2020

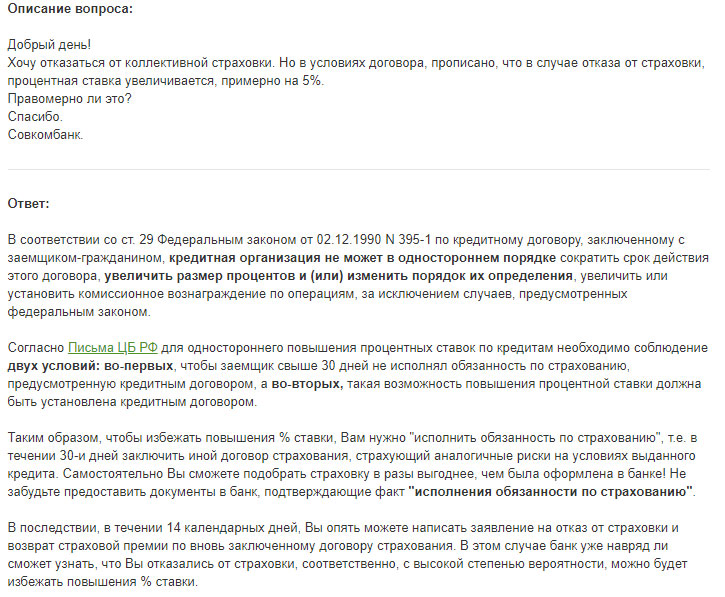

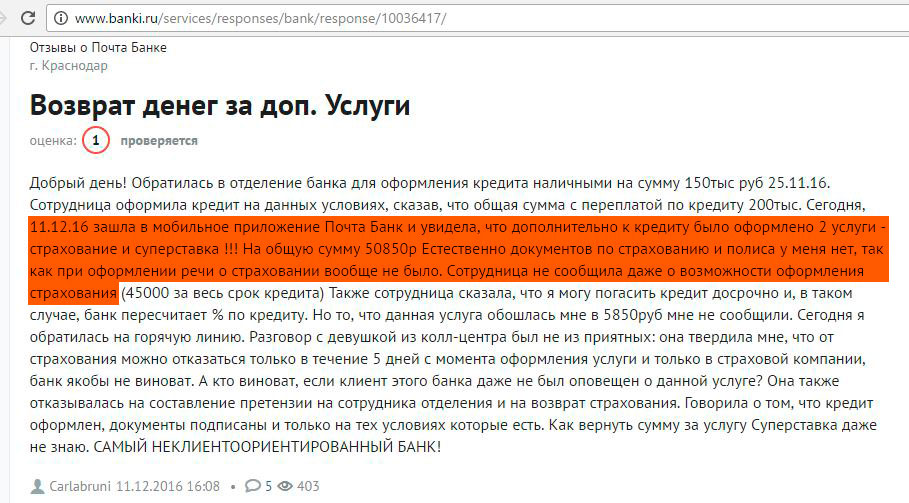

Зачастую при оформлении кредита заемщики вынуждены соглашаться на условия, навязываемые банком, в том числе и на страховку. И, хотя закон гласит, что настаивать на ней банк не имеет права, эксперты советуют все-таки не противиться. В обратном случае финансовая организация может отказать в выдаче кредита без объяснения причин. Однако страховку, а точнее ее часть, в некоторых случаях можно вернуть, если погасить кредит досрочно. О кредитном страховании и возврате денег рассказал юрист Руслан Мирзеханов.

Фото: Pixabay / Evgeny

Особые условия

Жительница Петербурга Марина Вязгина зимой столкнулась с тем, что не смогла оформить досрочное погашение кредита, взятого три месяца назад в одном из банков.

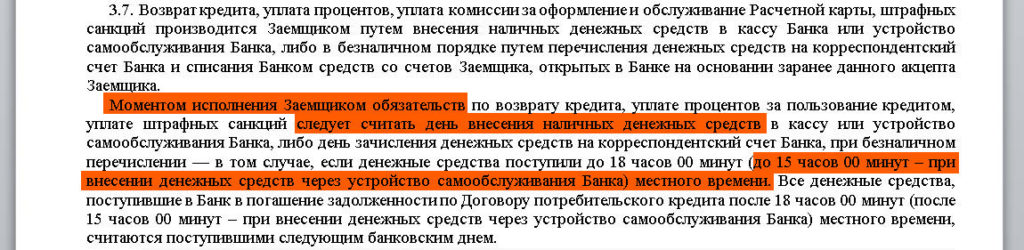

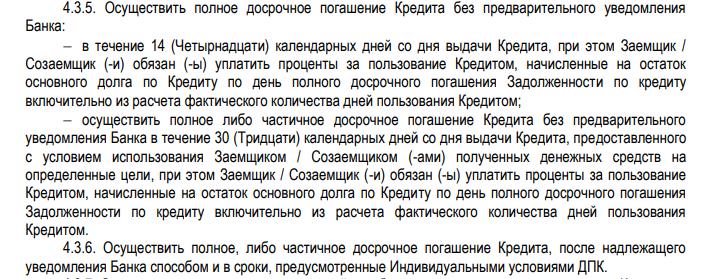

«Иногда согласно договору срок возможного досрочного погашения или ограничен по времени несколькими месяцами, или запрещен банком. Данные пункты можно аннулировать через суд, но лучше изначально внимательно прочитать договор и согласовать их исключение перед получением займа у банка, — комментирует ситуацию Мирзеханов. — Отказ банка от исключения данного пункта является нарушением по ст. 16 Закона РФ «О защите прав потребителей», а также п. 2 ст. 809 ГК РФ в случае, если заемщик – физлицо. И ст.165 ГК РФ, если заемщик — предприниматель. В случае отказа кредитной организацией в предоставлении права на досрочное погашение, клиент может подавать жалобу в Роспотребнадзор с копией кредитного договора и просьбой о привлечении банка к административной ответственности (ст. 14.8 КоАП РФ)»

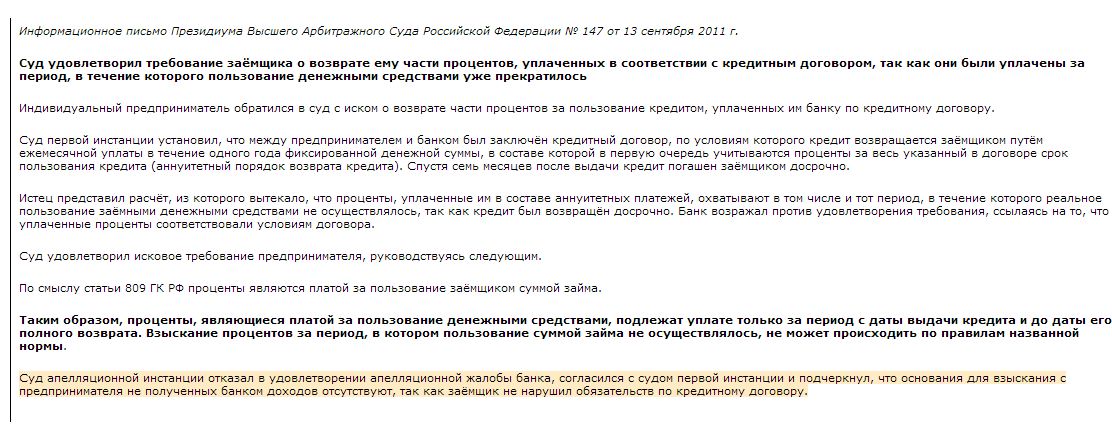

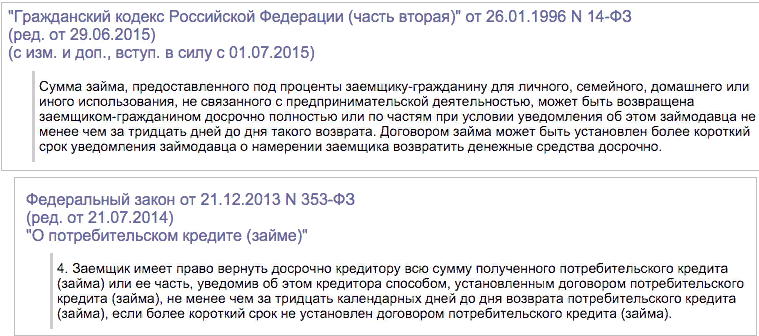

Таким образом, каждый гражданин РФ имеет право на досрочное погашение кредита согласно ФЗ №284 от 19. 10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

10.2011 ГК РФ. Банк не имеет права накладывать за это штрафы или изымать комиссию. Более того, он обязан вернуть клиенту часть процентов и оплаты за страховку.

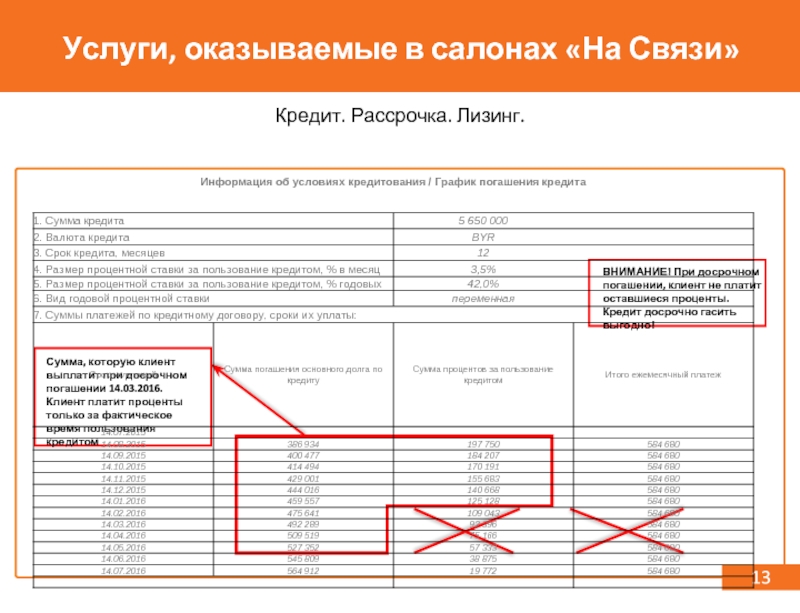

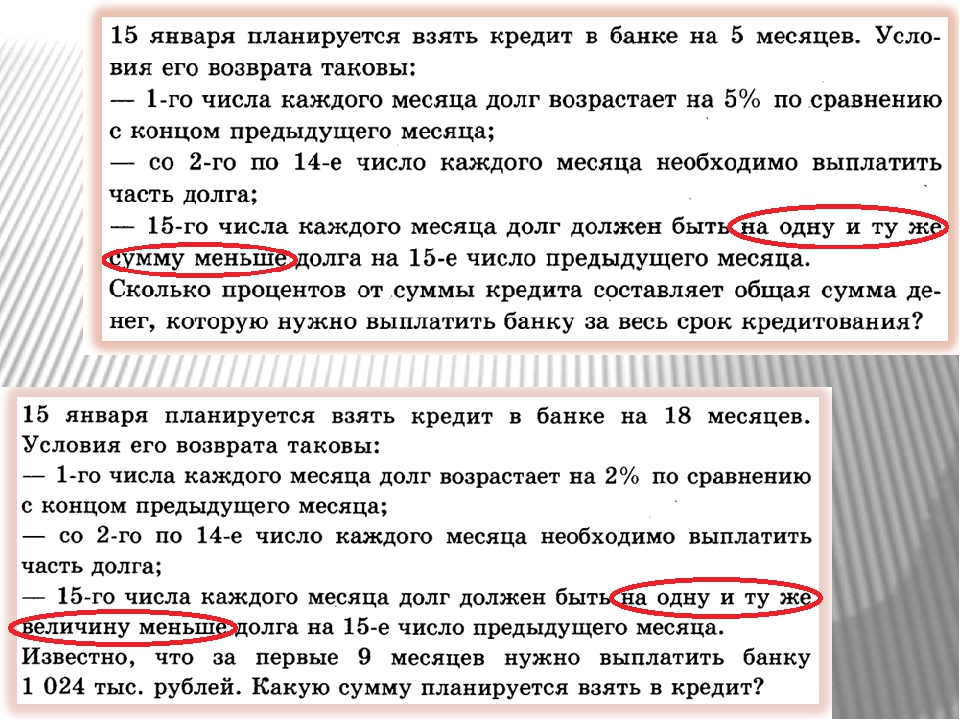

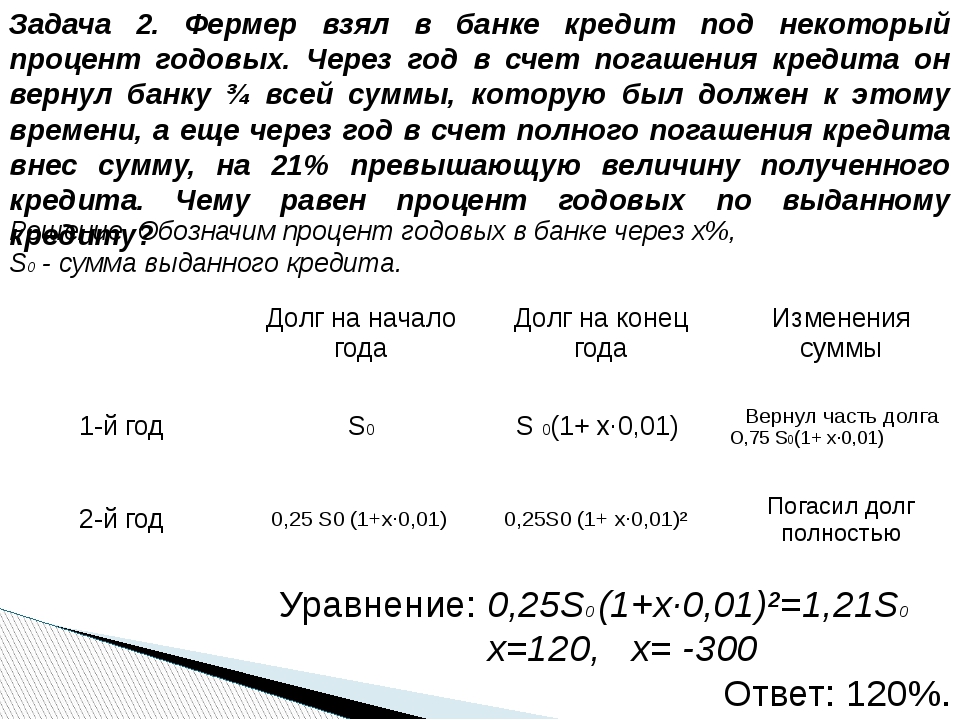

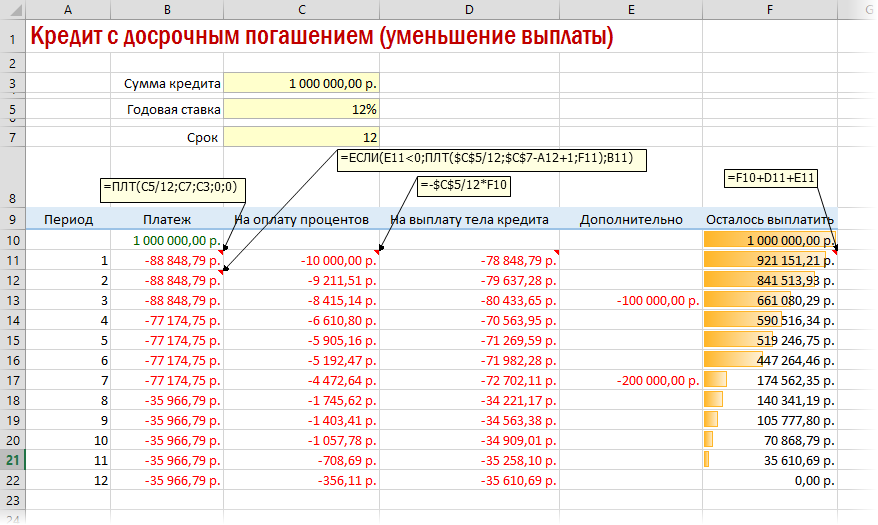

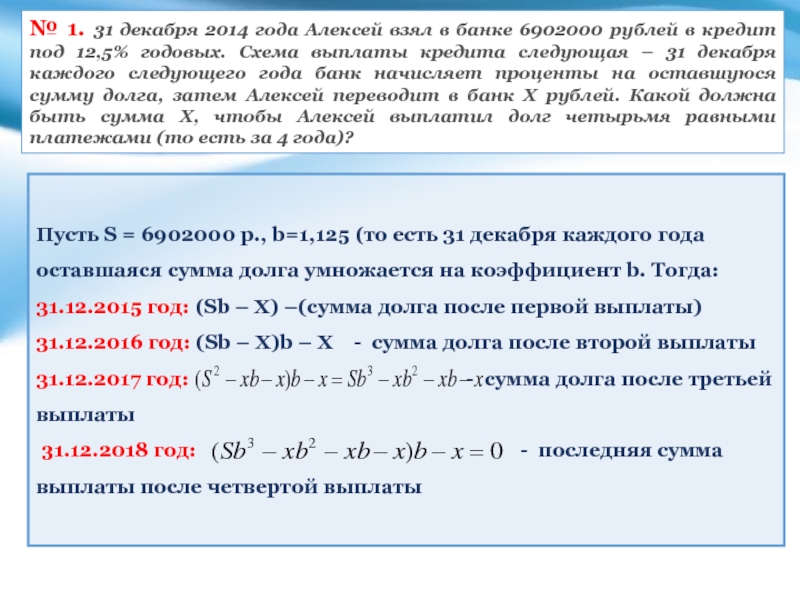

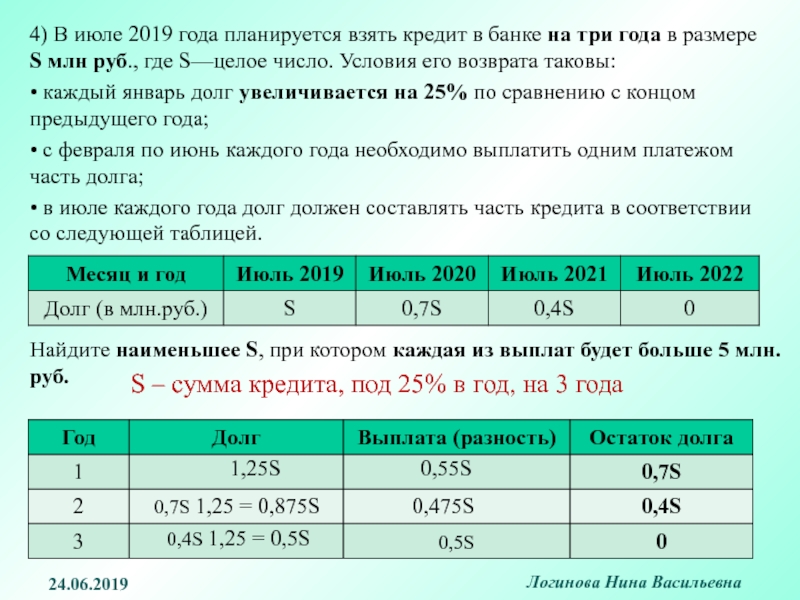

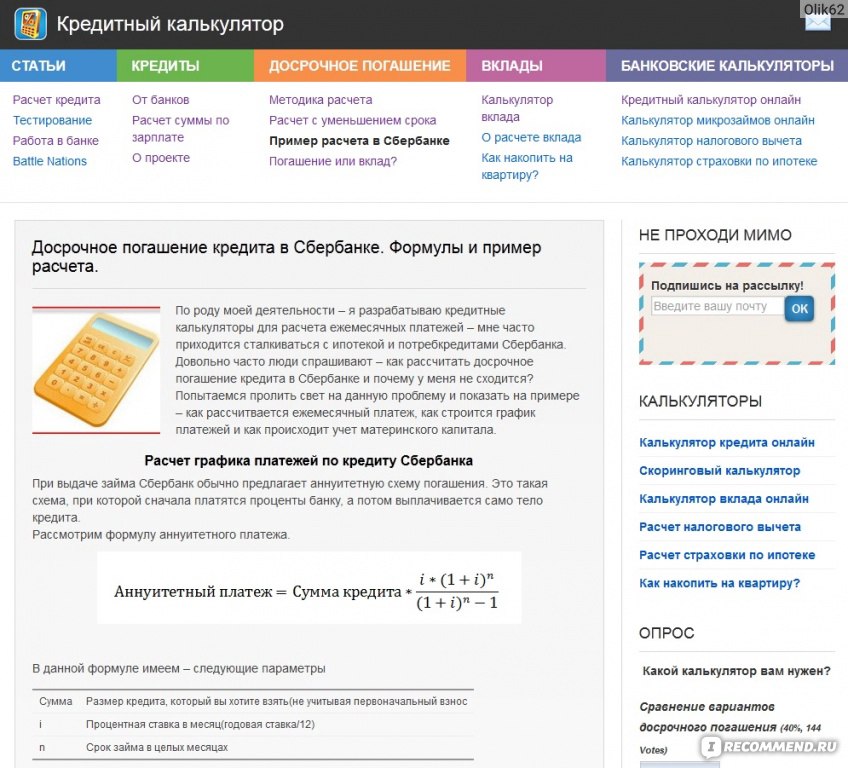

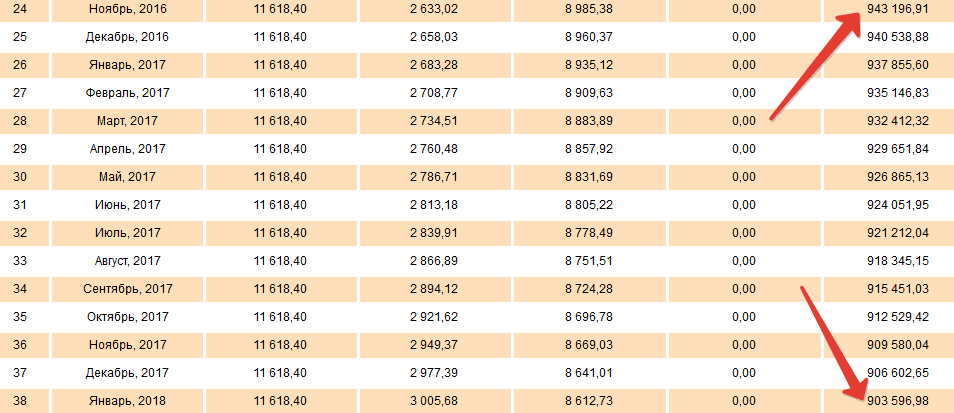

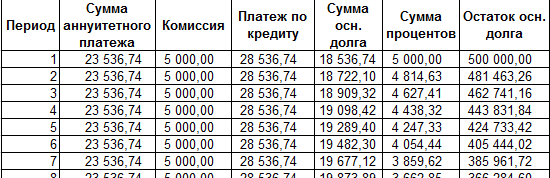

Современная система банкинга построена по принципу аннуитентной схемы оплаты займов: к сумме займа прибавляется процент, получившаяся сумма делится на количество месяцев — получается равный ежемесячный платеж. Должник ежемесячно оплачивает одну и ту же сумму, но в ее состав в разное время входит разное соотношение суммы основного долга и процентов — сначала клиент оплачивает процент, потом долг.

Оплатив кредит досрочно, заемщик теряет обязательства в оплате процентов за пользование, но они уже оплачены ранее.

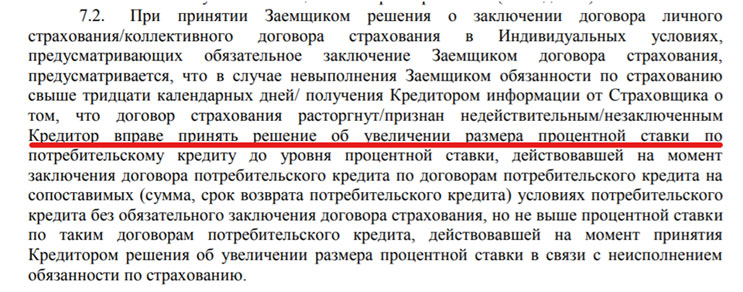

«Согласно ст. 809 ГК РФ проценты — это плата за использование займа. Соответственно, нет займа — нет и процентов. Возврат страховки осуществляется за все оплаченные, но неиспользованные месяцы пользования кредита по заявлению заемщика»

Это значит, что клиент может претендовать на перерасчет и возврат.

Для того, чтобы совершить досрочное погашение займа, раньше было необходимо написать и направить в банк заявление не менее, чем за месяц. Сейчас есть возможность оформить досрочное погашение в мобильном приложении банка. И процесс происходит гораздо быстрее.

Внимание, договор!

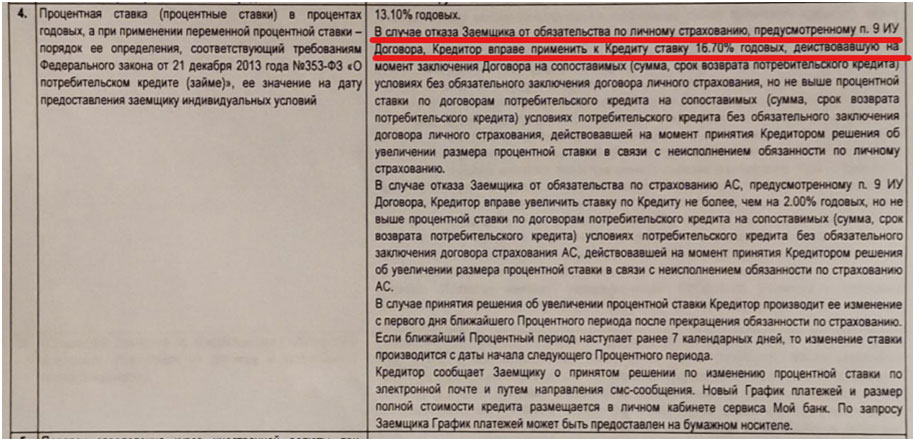

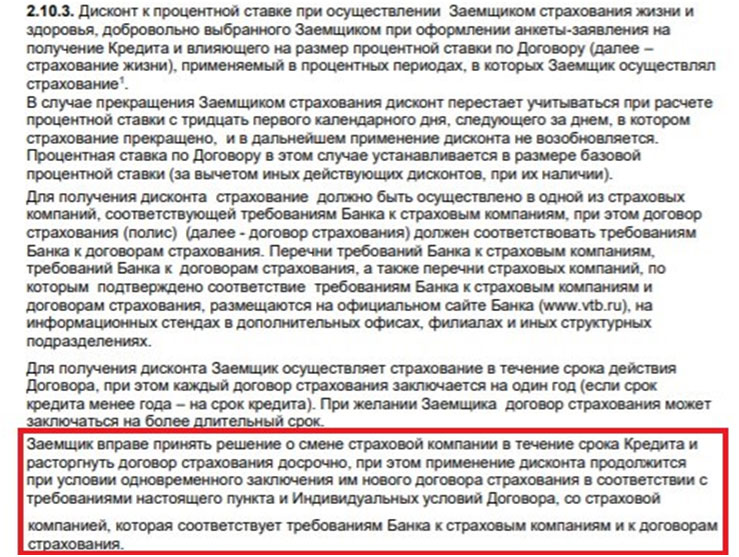

Эксперт призывает заемщиков быть внимательными при оформлении именно страховки. Не забудьте уточнить у сотрудника финансовой организации, какая именно страховка вам предлагается – от невыплаты кредита или это страхование жизни и здоровья? В первом случае вернуть деньги при досрочном погашении будет проще. А вот второй вариант не столь перспективен, ведь после погашения займа ваша жизнь не заканчивается, поэтому и оснований для отказа от страховки нет. Кроме того, некоторые крупные банки сейчас оформляют такие страховые договора, по которым возврат страховой премии невозможен.

Также в момент подписания кредитного договора нужно непременно выяснить, является ли страховой договор отдельным документом или речь идет лишь о присоединении к договору коллективного страхования? Отдельный документ гораздо более выгоден в случае досрочного погашения, ведь в таком случае клиент может обратиться напрямую в страховую компанию и прервать договор страхования в течение двух недель после оформления кредита. Если же страховка – лишь часть колдоговора — банк вправе сам решать, вернуть или нет деньги клиенту.

«Для того, чтобы не попасть в неприятную ситуацию, читайте договор, можно консультироваться с юристом. Лучше, чтобы он был заключен между заемщиком и страховой компанией напрямую»

При обращении в банк с целью возврата страховки по кредиту нужно не просто вести устные диалоги, следует передать сотруднику письменное заявление в двух экземплярах. Это обращение он должен при вас зарегистрировать.

Один экземпляр остается у сотрудника банковской организации, он его запустит в работу, второй обязательно оставляем себе, как доказательство обращения в банк на тот случай, если первый экземпляр затеряется.

«При этом важно, что на обоих заявлениях стояли подписи, печати, даты и одинаковый входящий номер. Кроме обращения, в пакет документов должны входить копии документов: паспорта, кредитного договора, документа об оплате страховки, — уточняет юрист. — Если страховку так и не вернули, клиент вправе обратиться с письменным ответом банка, копией своего заявления и других заявлений в суд. Также можно подать жалобы в ЦБ РФ, Антимонопольную службу, Уполномоченному по правам человека, Роскомнадзор и Роспотребнадзор».

Материалы рубрики

Заемщики смогут вернуть часть страховки по кредиту — Российская газета

С 1 сентября при досрочном погашении кредита заемщики смогут вернуть часть страховки. О досрочном отказе от страховки нужно заявить в течение 7 календарных дней после погашения кредита, если заемщик покупал страховку сам, и в течение 10 дней, если договор страхования заключен по коллективной схеме (то есть страхователем является банк). На выплату можно рассчитывать при отсутствии страхового случая по полису.

О досрочном отказе от страховки нужно заявить в течение 7 календарных дней после погашения кредита, если заемщик покупал страховку сам, и в течение 10 дней, если договор страхования заключен по коллективной схеме (то есть страхователем является банк). На выплату можно рассчитывать при отсутствии страхового случая по полису.

Отказ в возврате страховой премии при досрочном погашении кредита — частая проблема, с которой сталкиваются заемщики. Договоры кредитного страхования чаще всего предполагают возможность досрочного расторжения без возврата неиспользованной страховки. «Банк России отмечает стабильную динамику по жалобам на отказ в возврате страховой премии при досрочном погашении кредита. Ежемесячно регулятор получает более сотни таких жалоб», — рассказали «РГ» в пресс-службе ЦБ. Проблему подтверждают и в пресс-службе Финансового уполномоченного. В I квартале 2020 года в Службу финансового уполномоченного поступило 1185 обращений, связанных с возвратом страховой премии при расторжении договора страхования, во II квартале — 1352. «Возврат страховой премии при расторжении договора страхования — наиболее распространенная тематика обращений по страхованию жизни и страхованию от несчастных случаев и болезней. Здесь мы сталкиваемся с примерами недобросовестных практик. Наиболее заметными являются случаи, когда потребителю отказывают в возврате премии в рамках периода охлаждения по договорам коллективного страхования жизни», — отметили в службе.

«Возврат страховой премии при расторжении договора страхования — наиболее распространенная тематика обращений по страхованию жизни и страхованию от несчастных случаев и болезней. Здесь мы сталкиваемся с примерами недобросовестных практик. Наиболее заметными являются случаи, когда потребителю отказывают в возврате премии в рамках периода охлаждения по договорам коллективного страхования жизни», — отметили в службе.

В ЦБ подчеркивают, что при досрочном возврате кредита заемщик не нуждается в страховке, направленной на обеспечение его обязательств перед кредитором. Тем более что в последние месяцы заемщики стали чаще выплачивать кредиты досрочно. «С середины мая мы отмечаем некоторый рост уровня досрочного погашения, в первую очередь по ипотеке и автокредитам», — рассказали в ВТБ.

Отказ в возврате страховой премии при досрочном погашении кредита — частая проблема, с которой сталкиваются заемщики

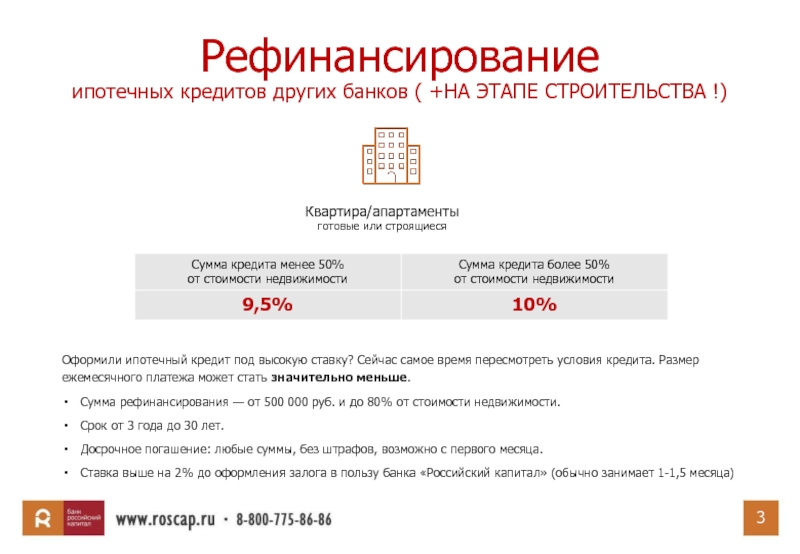

По закону обязательна только страховка по ипотеке. Часто защиту приобретают и к кредитам на большие суммы. При этом доля досрочных погашений в разные периоды времени и по разным типам кредитов может отличаться, рассказал директор по маркетингу Национального бюро кредитных историй Алексей Волков. Так, в 2019 году среди всех погашенных заемщиками потребительских кредитов 24,4% были закрыты досрочно, в автокредитовании и ипотеке — 30,1% и 13% соответственно. «Однако, как только условия на рынке меняются, доля досрочных погашений может резко возрасти. Например, рефинансирование фактически предполагает досрочное погашение старого кредита за счет нового. Поэтому на фоне снижения ставок по ипотеке в этом году доля досрочных погашений, в т.ч. с учетом процессов рефинансирования, вполне может достигнуть и 50%», — отметил Волков.

При этом доля досрочных погашений в разные периоды времени и по разным типам кредитов может отличаться, рассказал директор по маркетингу Национального бюро кредитных историй Алексей Волков. Так, в 2019 году среди всех погашенных заемщиками потребительских кредитов 24,4% были закрыты досрочно, в автокредитовании и ипотеке — 30,1% и 13% соответственно. «Однако, как только условия на рынке меняются, доля досрочных погашений может резко возрасти. Например, рефинансирование фактически предполагает досрочное погашение старого кредита за счет нового. Поэтому на фоне снижения ставок по ипотеке в этом году доля досрочных погашений, в т.ч. с учетом процессов рефинансирования, вполне может достигнуть и 50%», — отметил Волков.

Как вернуть часть страховки в случае досрочного погашения кредита

рф».

рф».Рассмотреть в данном случае необходимо исключительно потребительское кредитование либо схожее по оформлению автокредитование. При целевом жилищном кредитовании (ипотеке), как правило, договор страхования заключается отдельно на имущественное страхование — страхование квартиры, оно является обязательным в соответствии с законом об ипотеке. А вот если заключается дополнительно страхование жизни и здоровья созаемщиков, то подписывается отдельный договор страхования со сроком ежегодной пролонгации и данный договор предусматривает условия его досрочного расторжения.

Формально банк всегда настаивает на необходимости страхования при потребительском кредитовании, апеллируя тем, что риски возврата кредита уменьшаются, если заемщик застрахован. Но очень важно понимать, что комиссионный доход со страховой суммы для банка вполне может составлять до 70% от суммы страховки — этот доход может быть для банка выше, чем процентный доход по займу.

При этом банк обязательно при согласии на страхование предложит клиенту значительно меньшую ставку. Важно перед оформлением кредита сравнить эффективную ставку по кредиту с подключением к программе страхования и без нее, а также суммы переплат. Сами банки не выполняют операции по страхованию, для этого есть дочерние страховые компании или страховые кампании — партнеры банка.

Важно перед оформлением кредита сравнить эффективную ставку по кредиту с подключением к программе страхования и без нее, а также суммы переплат. Сами банки не выполняют операции по страхованию, для этого есть дочерние страховые компании или страховые кампании — партнеры банка.

Для того чтобы эта схема успешно работала, заключается многосторонний договор коллективного страхования, где страхователем является страховая компания, выгодоприобретателем, как правило, является банк, а застрахованным — заёмщик, который при подписании кредитной документации даёт свое письменное согласие на подключение к данному договору.

Большое неудобство для потребителя услуг заключается в том, что при подключении к программе коллективного страхования страховая сумма включается в сумму кредита, сумма списывается сразу за весь срок кредитования, на неё начисляются проценты в период пользования кредитом. Также стоимость подключения к программе коллективного всегда гораздо выше, чем стоимость добровольного индивидуального страхования при личном обращении в страховую компанию.

Чтобы более подробно ознакомиться с условиями страхования, необходимо внимательно читать сам коллективный договор, как правило, он размещён на общедоступных интернет-ресурсах, а в обязательный пакет кредитной документации он не входит, только заявление на присоединение к договору.

Возврат части страховой суммы при досрочном погашении кредита ранее регламентировался только самим договором коллективного страхования, поэтому как правило, банки или страховые компании не очень охотно возвращали излишне уплаченную страховую сумму. Однако после 1 сентября 2020 года Государственная Дума одобрила поправки в закон «о потребительском кредите (займе)», который логически напрашивался очень давно.

Теперь любой клиент при досрочном погашении кредита может обратиться за пересчётом излишне уплаченной суммы комиссии за страхование. Для этого клиенту необходимо не позднее 7 календарных дней обратиться с соответствующим заявлением в банк, если была задействована дочерняя страховая компания банка, а если страхование компания — партнёр банка, то скорее всего, необходимо обращаться именно туда и предъявить из банка документы о закрытии кредита. Страхователь будет обязан в течении семи рабочих дней перечислить клиенту денежные средства.

Страхователь будет обязан в течении семи рабочих дней перечислить клиенту денежные средства.

Возможно, что данные схемы возврата будут работать не всегда корректно, но данный закон абсолютно на стороне потребителя.

Материал подготовлен в рамках программы Министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

В каких случаях можно вернуть страховку

Многим читателям «Кубанских новостей» наверняка приходилось сталкиваться с ситуацией, когда при оформлении кредита в банке им предлагали купить страховку, порою даже не одну.

И многие вынуждены соглашаться, потому что без страховки банк вправе устанавливать повышенные процентные ставки.

И многие вынуждены соглашаться, потому что без страховки банк вправе устанавливать повышенные процентные ставки.В прошедшем 2020 году в законодательстве появились изменения, позволяющие не только отказаться от отдельных видов страхования, но и возвращать часть средств, уплаченных за страховку, при досрочном погашении кредита. Вместе с экспертами Южного ГУ Банка России разбираемся в тонкостях этих нововведений.

Банк при выдаче кредита присоединил клиента к коллективному договору страхования. Можно ли отказаться от такой страховки?

Да, для договоров, заключенных после 1 сентября 2020 года уже можно. Осенью прошлого года в силу вступили поправки, которые дают гражданам такое право. Теперь для таких страховок действует «период охлаждения» по аналогии с индивидуальными договорами страхования: в течение 14 календарных дней вы можете отказаться от такого договора, написав заявление об исключении вас из числа застрахованных лиц. До недавнего времени у заемщика, присоединенного банком к коллективному договору страхования, такой возможности не было, поскольку гражданин не является одной из сторон договора, заключенного между банком и страховой компанией.

До недавнего времени у заемщика, присоединенного банком к коллективному договору страхования, такой возможности не было, поскольку гражданин не является одной из сторон договора, заключенного между банком и страховой компанией.

Коллективное страхование – это когда банк заключает единый договор с компанией-страховщиком и подключает заемщика к программе коллективного страхования, например, при выпуске кредитных карт или получении кредита. Это может быть страхование жизни и здоровья, страхование от потери источника дохода и так далее.

В течение какого времени банк вернет деньги за страховку?

Банк обязан вернуть все уплаченные вами в счет подключения средства в течение семи рабочих дней, но только если за это время не наступил страховой случай. Причем если заемщик был застрахован через банк, то вернуть деньги ему должен именно банк.

На все договоры коллективного страхования распространяется «период охлаждения»?

Нет, под новые правила попадают только коллективные договоры, которые были заключены после вступления закона в силу, то есть начиная со 2 сентября 2020 года. Также важно знать, что нововведения касаются только граждан (физических лиц), обратившихся в финансовые организации за кредитом или займом, юридические лица под действие этого закона не попадают. Также нововведения не распространяются на ипотечные договора, где страхуется предмет залога (квартира).

Также важно знать, что нововведения касаются только граждан (физических лиц), обратившихся в финансовые организации за кредитом или займом, юридические лица под действие этого закона не попадают. Также нововведения не распространяются на ипотечные договора, где страхуется предмет залога (квартира).

Человек досрочно погасил кредит. Можно ли вернуть оставшуюся часть страховки?

Поправки в законы о потребительском кредитовании и ипотеке, вступившие в силу в начале сентября, позволяют при досрочном погашении кредита вернуть часть страховки за период, когда надобность в страховании отпала в связи с возвратом кредита.

Например, вы взяли кредит на год, досрочно погасили его через 10 месяцев. Тогда вы можете вернуть стоимость страхового полиса пропорционально оставшемуся сроку, если за это время не наступил страховой случай.

Эта возможность появилась как для потребительских кредитов, так и для ипотечных. Но лишь для тех, которые были взяты после 1 сентября этого года.

Но лишь для тех, которые были взяты после 1 сентября этого года.

Распространяется ли «период охлаждения» на ипотечные договора?

В законе речь идет о страховании жизни и здоровья, страховании на случай потери работы, страховании имущества, которое является обеспечением по договору. По ипотечному договору отказаться от страховки в течение первых 14 дней можно, но исключительно по личному страхованию (жизни, здоровья, от несчастных случаев и т.п.), которое направлено на обеспечение исполнения обязательств.

Страховка служит «подушкой безопасности» как для банка, так и для заемщика. При наступлении страхового случая, а полный перечень ситуаций прописывается в договоре, страховая компания должна выплатить кредитору задолженность по ипотечному кредиту. Погашение может быть частичным или полным.

В тех случаях, когда страхуется предмет залога, например, квартира, работает только правило о том, что в случае досрочного погашения ипотечного кредита можно отказаться от страховки и вернуть часть премии за неиспользованное время, если не произошел страховой случай. Но к таким договорам страхования не применяются правила о «периоде охлаждения».

Но к таким договорам страхования не применяются правила о «периоде охлаждения».

Можно ли вернуть часть страховки при досрочном погашении кредита, если заемщик подписал коллективный договор страхования?

Да, такая возможность есть. Заемщик имеет право получить обратно часть страховки за оставшийся период, если при получении кредита он решил остаться в договоре коллективного страхования, а потом и досрочно погасил кредит. Но комиссия банка за присоединение заемщика к коллективному договору не возвращается – услуга считается оказанной. Поэтому важно перед подписанием договора обращать внимание на размер этой комиссии.

Имеет ли право банк заставить купить страховой полис при кредитовании?

Покупка страховых полисов при кредитовании – дело добровольное. Но если страхование предусмотрено кредитным договором, отказ от страховки, скорее всего, приведет к повышению процентной ставки. Так что стоит хорошо взвесить, что будет дешевле – купить страховой полис или заплатить повышенный процент по кредиту?

Так что стоит хорошо взвесить, что будет дешевле – купить страховой полис или заплатить повышенный процент по кредиту?

Куда жаловаться, если страховку все-таки навязывают?

Если банк не дает кредит без страховки или включает страховку в стоимость кредита без согласия заемщика, можно пожаловаться в интернет-приемную Банка России на сайте www.cbr.ru и в Роспотребнадзор. Главное при этом – не подписывать договор. Если человек поставит свою подпись, жалоба не поможет и придется оспаривать условия договора в суде.

когда возможен возврат и как его оформить?

Многие банки при оформлении потребительского кредита или кредитной карты предлагают оформить страхование здоровья, жизни или работы. После его оформления нужно будет уплатить дополнительные взносы, размер которых может быть очень большим. Однако, при определенных условиях вы сможете вернуть эти взносы.

Ранее мы рассказывали о том, что такое страхование кредита, и о том, можно ли от него отказаться. В этой статье вы узнаете о том, можно ли вернуть уплаченные страховые взносы после выплаты кредита, и как правильно это сделать.

Когда можно отказаться от страховки

Согласно статье 935 Гражданского кодекса, страхование здоровья, жизни и трудоспособности человека всегда является добровольным. Это касается, в том числе, и страхования заемщика при оформлении кредита. Кроме того, закон «О защите прав потребителей» запрещает навязывать одни продукты при оформлении других. Поэтому при обращении за кредитом вы имеете право не соглашаться на договор добровольного страхования.

Однако, при этом банки достаточно активно навязывают страховку своим клиентам – чаще всего, при оформлении кредитов. Если заемщик откажется от страховки, то они могут повысить проценты по кредиту или отказать в его выдаче без объяснения причин. Поэтому людям часто приходится соглашаться на оформление дополнительных договоров и платить страховые взносы, которые могут составлять до 30% от суммы кредита. Список страховщиков становится ограничен — оформлять полис часто разрешается только в компаниях-партнеров, которые часто предлагают невыгодные для страхователя условия.

Список страховщиков становится ограничен — оформлять полис часто разрешается только в компаниях-партнеров, которые часто предлагают невыгодные для страхователя условия.

Однако, договор страхования можно расторгнуть в течение некоторого времени после подписания. В 2016 году указанием №3854-У Центробанк дал клиентам страховых компаний право отказаться от страховки и требовать возмещения уплаченных взносов. Ранее на это давался период охлаждения в 5 дней. С 2018 года этот срок увеличен до 14 дней.

Какую страховку можно вернуть

Указание Центробанка распространяется на любые виды добровольной страховки. К ним относятся страхование здоровья, жизни и платежеспособности. Вы можете отказаться от этих услуг и вернуть уплаченные взносы.

Иногда наличие определенной страховки – это одно из требований для получения кредита. Для автокредита это ОСАГО и КАСКО, для ипотеки – страхование приобретаемой квартиры. Если вы оформляете кредит или займ под залог, то закладываемое имущество также обычно необходимо страховать. Отказаться от такой страховки нельзя.

Отказаться от такой страховки нельзя.

Перед возвратом страховки внимательно изучите договор. Там должны быть прописаны основные условия его расторжения и выплаты уплаченных взносов. Если договор оформлен на присоединение к программе коллективного страхования, то расторгнуть его и вернуть деньги обычно нельзя.

Как вернуть страховку за кредит

Порядок действий для возврата полиса в первые 14 дней после оформления следующий:- Убедитесь, что за это время не произошел страховой случай, а договор не является коллективным

- Заполните заявление об отказе от услуги по форме страховой компании

- Передайте заявление, полис и подтверждающий уплату взносов документ в СК лично или по почте

- Дождитесь ответа страховой компании

- При положительном решении — получите уплаченные взносы за вычетом неустойки на реквизиты, указанные в заявлении

Если со дня оформления кредита прошло менее 14 дней, вы сможете расторгнуть страховой договор. Для этого вам нужно обратиться непосредственно в страховую компанию и написать заявление об отказе от страхования. Можно направить заявление лично или заказным письмом по почте.

Для этого вам нужно обратиться непосредственно в страховую компанию и написать заявление об отказе от страхования. Можно направить заявление лично или заказным письмом по почте.

Единственное условие – за эти 14 дней не должен наступить страховой случай

Форму заявления вы можете уточнить в страховой компании. В нем нужно указать:

- ФИО

- паспортные и регистрационные данные

- номер договора

- реквизиты счета, на который нужно перевести выплату

Если требуется, приложите к заявлению копию договора страхования и документ об уплате взносов.

Форма заявления (на примере Сбербанка)

В течение некоторого времени страховая компания рассмотрит ваше заявление. Если требования для отказа от страховки будут соблюдены, она расторгнет договор и переведет уплаченные взносы по указанным в заявлении реквизитам. При этом она может вычесть из суммы расходы на обеспечение страхования за прошедшее время.

Время рассмотрения заявления не учитывается при подсчете периода охлаждения – вы можете подать его в любое время до истечения 14-дневного срока.

Если после подачи заявления страхования компания отказывается возвращать вам взносы, а основания для возврата у вас есть, то вы можете направить досудебную претензию или обратиться в вышестоящий орган (например, в Роспотребнадзор или Центробанк). В крайнем случае требуйте судебного разбирательства.

Рекомендовано для васПосле погашения кредита вернуть страховку обычно уже нельзя. После истечения 14-дневного периода охлаждения условия о ее возврате больше не действуют. Только в очень редких случаях страховая компания может предусмотреть такое условие в договоре. То же самое касается и отмены страховки после досрочного погашения кредита.

После истечения 14-дневного периода охлаждения условия о ее возврате больше не действуют. Только в очень редких случаях страховая компания может предусмотреть такое условие в договоре. То же самое касается и отмены страховки после досрочного погашения кредита.

В этом случае вам также нужно заполнить заявление и направить его в страховую компанию. К нему приложите документы, которые подтверждают уплату долга и отсутствие обязательств по нему перед банком. После рассмотрения заявки и принятия положительного решения страховщик вернет вам часть уплаченных взносов в зависимости от времени, прошедшего с заключения договора.

Не обращайтесь к людям и компаниям, которые предлагают вернуть страховку после погашения кредита. В этом случае вы только потеряете время и деньги за их услуги. Даже если дело дойдет до суда, банк и страховщик, скорее всего, смогут доказать, что страховку вы оформили добровольно, и что оснований для возврата денег нет.

Особенности возврата страховки в популярных банках

Процедура возврата страховки у разных банков обычно устроена одинаково. Различия есть только в компаниях-страховщиках, размере взносов, которые можно вернуть, и в необходимых документах, которые нужно приложить к заявлению. Рассмотрим подробнее нюансы оформления возврата страховки в некоторых банках:

Различия есть только в компаниях-страховщиках, размере взносов, которые можно вернуть, и в необходимых документах, которые нужно приложить к заявлению. Рассмотрим подробнее нюансы оформления возврата страховки в некоторых банках:

Сбербанк

Страхованием заемщиков Сбербанка занимается его дочерняя компания – Сбербанк Страхование. Расторгнуть договор и вернуть взносы можно в течение 14 дней с момента заключения договора. Сумма взносов возвращается в полном объеме.

Для оформления возврата страховки обратитесь в любое отделение Сбербанка – желательно, в то, где вы оформляли кредит – и заполните заявление. С собой возьмите паспорт, договор страхования, полис и квитанцию об уплате взносов. К заявлению приложите копию паспорта и квитанцию об оплате. Банк рассматривает заявления и перечисляет деньги в течение семи рабочих дней.

ВТБ

ВТБ также предлагает заемщикам страхование в своей дочерней компании – ВТБ Страховании. Компания возвращает уплаченные взносы в течение 14 дней. Сумма возвращается также в полном объеме, но иногда компания может взять небольшую неустойку.

Сумма возвращается также в полном объеме, но иногда компания может взять небольшую неустойку.

Чтобы вернуть взносы, обратитесь в любое отделение ВТБ Страхования – обычно они расположены отдельно от офисов банка. Вам понадобятся паспорт, договор страхования и квитанция об оплате взносов. Заполните заявление на отказ от страховки и приложите к нему копии паспорта и договора. Страховая компания рассматривает заявление и возвращает взносы в течение 15 дней.

Альфа-Банк

Для клиентов Альфа-Банка оформляет страховку компания АльфаСтрахование. Она также подчиняется требованиям Центробанка и возвращает полную сумму взносов в течение 14 дней.

Для отказа от страховки по кредиту в Альфа-Банке обычно достаточно только паспорта. Обратитесь в любое отделение банка или оставьте заявку на отказ по телефону службы поддержки. Во втором случае сообщите реквизиты для получения выплаты сотруднику колл-центра. При одобрении заявки вы получите деньги в течение десяти дней.

Хоум Кредит

Услуги страхования для банка Хоум Кредит предоставляют две компании – Хоум Кредит Страхование и Ренессанс Жизнь. Этот банк, в отличие от предыдущих, позволяет отменить страховку при досрочном погашении кредита. В таком случае размер выплаты будет зависеть от срока, за который был погашен долг.

Этот банк, в отличие от предыдущих, позволяет отменить страховку при досрочном погашении кредита. В таком случае размер выплаты будет зависеть от срока, за который был погашен долг.

Для отказа от страховки вам нужно обратиться в банк или в компанию, с которой вы заключили договор. Вам понадобятся те же документы, которые нужны и для других банков. Заполните заявление и приложите к нему копии паспорта и квитанции. Страховая компания может потребовать и другие документы. Процесс принятия решения и перечисления денег занимает десять дней.

Ренессанс Кредит

Этот банк также сотрудничает с двумя страховыми компаниями – это Ренессанс Жизнь и Согласие-Вита. Расторгнуть договор и компенсировать взносы можно в течение 14 дней с момента заключения. Иногда компания может взять неустойку за досрочное расторжение.

Чтобы вернуть страховку, обратитесь в отделение вашей страховой компании. Заполните заявление, приложите к нему копии паспорта, кредитного договора и квитанции об уплате взносов. Срок рассмотрения заявки и перечисления денег составляет до 15 дней.

Срок рассмотрения заявки и перечисления денег составляет до 15 дней.

Заключение

Банки и страховые компании различными путями ограничивают возврат страховки при расторжении договора. Это вполне обосновано – компании не хотят терять дополнительную прибыль. Но если соблюдать правила и добиваться своего, вы сможете вернуть ваши деньги и отказаться от ненужной услуги.

Напоследок мы напомним вам: всегда читайте любые документы и договоры, которые предлагают вам подписать при оформлении кредита или займа. В договоре страхования всегда прописаны условия его действия и расторжения, в том числе порядок возврата взносов. Лучше всего заранее узнать, с какой страховой компанией сотрудничает банк, и изучить пример ее договора.

Можно ли вернуть страховку по кредиту? Да, вы имеете полное право сделать это в течение 14 дней после ее покупки. Вам нужно прийти в страховую компанию и написать заявление об отказе. Если страховых выплат еще не было, то СК расторгнет полис и вернет часть страхового взноса.

Удавалось ли вам отказаться от страховки и вернуть деньги? Поделиться своим опытом вы можете в комментариях к нашей статье.

Источники

Николай ПотаповАвтор #ВЗО. Работал юристом в крупной микрокредитной компании, из-за кризиса попал под сокращение. Он хорошо знает законы, которые регулируют кредитную сферу. Николай расскажет вам, как правильно пользоваться займами и что делать, если у вас появились долги.

(6 оценок, среднее: 4.5 из 5)

Как вернуть деньги за страховку по кредиту. Можно ли отказаться?

Страховки и кредиты — последние несколько лет эти услуги плотно связаны. Банки стараются навязать заемщику страховку, да еще и не одну. А в случае несогласия клиента грозятся отказом в выдаче займа или повышением процентной ставки. Как вернуть деньги за страховку по кредиту, в каких случаях клиент вправе аннулировать договор и куда жаловаться — рассмотрим эти вопросы подробнее.

Как вернуть деньги за страховку по кредиту, в каких случаях клиент вправе аннулировать договор и куда жаловаться — рассмотрим эти вопросы подробнее.

Можно ли вернуть деньги

Оформляемая при кредитовании граждан страховка — это дополнительная услуга. Она не обязательна, но банки учитывают ее при принятии решения о выдаче займа или установлении процентной ставки. За одним исключением — необходимость страхования оформляемой в ипотеку недвижимости установлена законом.

К примеру, оформить ипотечный займ без страхования жизни и здоровья можно, но по повышенной процентной ставке.

А без страховки дома или квартиры ипотеку не выдаст ни один банк.

Получить план списания ваших долгов

Законно ли расторгать договор со страховой?

Закон о страховании позволяет заемщику отказаться от договора страхования. При этом вам стоит знать следующие нюансы законодательства:

- По закону страховка не должна влиять на принятие банком решений о выдаче кредита.

Если вы получили отказ по причине отсутствия страховки, то смело пишите на кредитную организацию жалобу в ЦБ или Роспотребнадзор.

Если вы получили отказ по причине отсутствия страховки, то смело пишите на кредитную организацию жалобу в ЦБ или Роспотребнадзор. - Внимательно изучите договор страхования, прежде чем подписать: в зависимости от условий, при отказе от страховки вам вернут не полностью страховую премию, а только ее часть.

- Вы вправе отказаться как от индивидуальной, так и от коллективной страховки.

Условия договоров страхования предусматривают полный или частичный возврат средств при досрочном погашении кредита.

Что такое период охлаждения

Своеобразный льготный срок, позволяющий заемщику полностью вернуть деньги за страховку, называется периодом охлаждения. Он равняется 14 дням — однако страховые компании вправе продлить данный период, указав это в договоре.

- Если договор не вступил в силу, то средства будут возвращены полностью.

- Если договор уже действовал на момент отказа, то страховщик сделает перерасчет и вернет сумму за неиспользованные месяца.

- Применяется только к страховкам, в которых страхователем выступает физическое лицо.

- Срок, когда при отказе от страховки страхователю возвращается вся уплаченная за нее сумма, может быть увеличен страховщиком.

- Если наступил страховой случай, то возврат приостанавливается до принятия страховщиком решения по выплате.

- Деньги по полису при аннулировании возвращаются на расчетный счет или наличными в течение 10 дней.

Учтите, что при отказе от страховки в период охлаждения банки вправе повысить процентную ставку по кредитному продукту. Но это условие обязательно отражается в кредитном договоре.

Возврат после истечения 14 дней

Если период охлаждения истек, то отказ от страховки и возврат денег возможен лишь в двух случаях:

- если договором предусмотрена возможность его отмены и возврата средств страхователю в любой период;

- если банк нарушил ст. 16 Закона «О защите прав потребителей» и п. 2 ст. 935 ГК РФ — то есть у вас навязанная страховка.

Но не стоит рассчитывать на возврат всей суммы — часть денег будет удержана ввиду действия договора страхования.

Есть вопросы по процедуре банкротства?

Оставьте свой телефон, наш юрист перезвонит Вам через 1 минуту и поможет разобраться.

Это бесплатно.

В каких случаях нельзя вернуть деньги

Вернуть можно любую страховку, за исключением:

- туристической страховки;

- ОСАГО для иностранцев;

- медицинской страховки — ДМС;

- профессиональной страховки для аудиторов, нотариусов;

- обязательной страховки имущества, заключаемой при оформлении ипотечного кредита или автокредита.

Как видно, в этом списке отсутствует страхование жизни, здоровья, страхование финансовых рисков, потеря работы и другие продукты, навязываемые банками — при оформлении любого вида кредитов они не обязательны.

Стоит отметить, что затруднительно будет вернуть деньги по страховке при наступлении страхового случая — как правило, страхователю придется довольствоваться страховой выплатой.

Срок исковой давности

В отношении договоров страхования применяются общие правила сроков исковой давности. Соответственно:

- вернуть средства можно в течение 3 лет с даты подачи требования выплате;

- в случае восстановления срока общий период, прошедший с даты нарушенных прав, не может превышать 10 лет.

Восстановление сроков производится через суд путем подачи соответствующего заявления.

Инструкция по возврату страховки по кредиту

Чтобы вернуть добровольную страховку по ипотеке или кредиту в период охлаждения, нужно:

- Подготовить заявление на расторжение договора. Оно может быть написано как в свободной форме, так и на бланке организации-страховщика.

- Заявление вместе с документами нужно подать страховщику.

- Дождаться ответа от страховщика.

Средства страховщик обязан вернуть в течение 10 дней после принятия заявления, либо выдать мотивированный отказ. Если страхователем является заемщик, то он должен обратиться к страховщику, если он страховался через банк — то к нему.

Необходимые документы

К заявлению прилагаются следующие документы:

- Паспорт или другое удостоверение личности;

- Заверенная копия договора страхования с квитанцией об оплате;

- Банковские реквизиты заявителя для перевода средств.

Вручить документы можно лично в офисе компании-страховщика или по почте с описью вложений. Некоторые компании в период охлаждения позволяют отказаться от страховки дистанционно.

Возврат после погашения

Получение денег за страховку после досрочного погашения кредита проходит несколько сложнее, чем при отказе в период охлаждения. И возвращена будет не вся сумма, а лишь часть.

Для возврата нужно:

- Подать кредитору заявление по внутренней форме на возврат части страховки.

- Приложить к заявлению справку, подтверждающую погашение кредита.

- Дождаться ответа от банка.

Если страхователь (получатель кредита) получил официальный отказ, он может обратиться в суд.

Что делать, если получили отказ в возврате

Перед тем как вернуть деньги за страховку по кредиту через суд, нужно попытаться решить спор в досудебном порядке. Необходимо письменно обратиться к страховщику — иначе суд откажет в рассмотрении дела.

Для судебного разбирательства потребуются следующие документы:

- копия кредитного договора, страхового полиса;

- справка, подтверждающая погашение кредита;

- копия ранее поданного в банк/страховую заявления о возврате денег за страховку;

- копия полученного ответа;

- заявление о возврате средств по заключенному ранее договору страхования.

Также заявитель может включить в сумму требований юридические и иные расходы, которые он понес ввиду отказа банка в возврате средств — например, на кредитного юриста.

Есть вопросы по процедуре банкротства?

Оставьте свой телефон, наш юрист перезвонит Вам через 1 минуту и поможет разобраться.

Это бесплатно.

Досрочное погашение кредита

Если человек взял кредит и выплатил его досрочно, то рассчитывать на возврат денег по страховке он может только при условии, что подобное оговорено договором. Иначе страховщик вправе отказать.

Если же такой пункт в договоре присутствует, то заемщику нужно:

- Подать заявление о досрочном погашении кредита.

- Полностью закрыть кредитные обязательства.

- Получить от кредитора справку о том, что полностью выплатил кредит.

- Обратиться к страховщику за возвратом денег.

Для обращения к страховщику понадобится заявление, копия паспорта и заключенного ранее кредитного договора, страховой полис, выданный при получении займа, а также подтверждающие факт погашения долга и уплаты страховых взносов документы. При досрочном погашении займа будет возвращена не вся сумма, а только часть пропорционально оставшимся после погашения кредита месяцам.

Коллективное страхование

Договор коллективного страхования — это своеобразная уловка банков, ранее позволяющая им избежать возврата средств по банковским страховкам.

Дело в том, что при коллективном договоре страхователем является не сам заемщик, а банк — то есть юридическое лицо. А в отношении страхователей-юрлиц режим охлаждения не применяется.

Но решение существует — договором может быть предусмотрена возможность отказа от КС. В этом случае заемщику достаточно написать отказ от страхования.

Важно учесть, как это повлияет процентную ставку — в некоторых случаях потери на процентах могут оказаться для заемщика несравнимо выше, чем ожидаемая выгода при отказе от страховки.

Особенности возврата в популярных банках

Рассмотрим конкретные предложения от финансовых и страховых компаний по отказу от страховки:

- Альфа-Банк позволяет вернуть страховку в период охлаждения по паспорту и заявлению. Либо при обращении к оператору колл-центра. Упрощенная схема возврата объясняется тем, что банк работает только с одним страховщиком — СК Альфастрахование, являющимся его дочерней организацией.

- ВТБ 24 предлагает заемщикам услуги ВТБ Страхование.

Банк предлагает гражданам 15-дневный период охлаждения, для возврата страховки требуется личное обращение в офис банка со стандартным пакетом документов.

Банк предлагает гражданам 15-дневный период охлаждения, для возврата страховки требуется личное обращение в офис банка со стандартным пакетом документов. - Сбербанк работает с такими страховыми компаниями, как Сбербанк Страхование, СПАО «РЕСО-Гарантия», САО «ВСК» и другими — всего их 14 компаний. Если заемщик напишет отказ в период охлаждения, то взносы возвращаются ему в полном объеме. Учитывая специфику работы этой кредитной организации, обращаться нужно в то же отделение, где был выдан кредит.

- Ренессанс Кредит работает с Ренессанс Жизнь и Согласие-Вита. При досрочном погашении взимает неустойку. Для отказа от страховки нужно лично посетить офис страхователя.

- Совкомбанк сотрудничает с СК «МетЛайф», ПАО СК «Росгосстрах» и АльфаСтрахование. Для отказа нужно подать заявление в ближайшем офисе компании.

- Банк Тинькофф предлагает страховки от компании Тинькофф Страхование. Преимущество банка — возможность отказа онлайн.

Куда жаловаться

Если страховая компания отказывается расторгать договор — вы вправе подать жалобу в Центральный Банк РФ:

Центральный банк разработал подробные разъяснения на случай незаконных отказов.

Таким образом, гражданин вправе потребовать расторжения договора страхования в течение 14 дней с даты заключения или при досрочном погашении кредита, подав письменное требование в страховую компанию или банк. В случае отказа следует обратиться с жалобой в ЦБ РФ или с исковым заявлением в суд.

Узнать, можно ли вернуть деньги за страховку по банковским кредитам, а также проконсультироваться по всем вопросам снижения размеров или списания задолженностей вы можете, обратившись к нашим юристам.

Получить план списания ваших долгов

Видео: наши услуги по банкротству физ. лиц

Обнаружили ошибку? Выделите ее и нажмите

Обнаружили ошибку? Пожалуйста, выделите ее.

темы:

Страховка по кредитуСтрахование здоровья при кредите, страхование жизни заёмщика

Услуга страхования жизни и здоровья заемщика предоставляется на основании договора личного страхования, заключаемого с клиентом-физическим лицом с страховой компанией. ПАО РОСБАНК не является стороной по договору страхования, а действует на основании Агентского договора, заключенного с ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование Жизни» и ООО «СК «Согласие»*.

ПАО РОСБАНК не является стороной по договору страхования, а действует на основании Агентского договора, заключенного с ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование Жизни» и ООО «СК «Согласие»*.

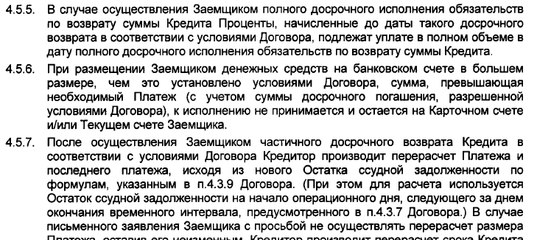

Страхование не является обязательным для получения кредита, вместе с тем, процентная ставка по кредиту может зависеть от наличия договора страхования. Если обязанность заключения договора страхования предусмотрена в индивидуальных условиях договора потребительского кредита, то в случае ее неисполнения клиентом свыше 30 календарных дней, ПАО РОСБАНК вправе увеличить процентную ставку до уровня, указанного в индивидуальных условиях договоров потребительского кредита для кредитов без обязанности по страхованию.

С требованиями ПАО РОСБАНК к страховым компаниям и условиям предоставления страховой услуги, а также списком страховых компаний, в настоящее время удовлетворяющих требованиям ПАО РОСБАНК, вы можете ознакомиться по ссылке.

Возврат страховой премии не предусмотрен, за исключением следующих случаев.

При условии отсутствия событий, имеющих признаки страхового случая, на основании письменного заявления Страховщику об отказе от Договора страхования:

— при обращении в течение 14 календарных дней с даты подписания Договора страхования – возврат премии осуществляется в полном объеме;

— для Договоров страхования заключенных с 01.09.2020 в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа), при обращении после полного досрочного погашения задолженности – в размере части оплаченной страховой премии, пропорционально не истекшему сроку страхования. Возврат осуществляется в срок, не превышающий 7 рабочих дней со дня получения Страховщиком заявления.

Для урегулирования спорных вопросов в связи с заключенным договором личного страхования жизни и здоровья помимо обращения в страховую компанию или суд страхователь также вправе обратиться:

- в Банк России — в электронном виде через официальный сайт Банка России https://www.

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12;

cbr.ru/ либо в письменной форме по адресу: 107016, Москва, ул. Неглинная, д. 12; - во Всероссийский союз страховщиков (ВСС, http://www.ins-union.ru/) — в письменной форме по адресу: 115093, г. Москва, ул. Люсиновская, д. 27, стр. 3 либо в форме электронного документа, направив обращение на электронный адрес: [email protected];

- к уполномоченному по правам потребителей финансовых услуг в электронном виде — через форму, размещенную на официальном сайте https://www.finombudsman.ru/, либо в письменной форме по адресу: 119017, г. Москва, Старомонетный пер., дом 3;

- в Федеральную службу по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор) — в электронном виде, через форму, размещенную на официальном сайте www.rospotrebnadzor.ru либо в письменной форме по адресу: 129926, г. Москва, Графский пер., 4/9

*Пределы полномочий по агентскому договору:

- поиск и привлечение клиентов, изъявивших желание заключить договор страхования

- информирование клиентов об услугах страховщика

- прием документов, необходимых для заключения договоров страхования

- подготовка и оформление договоров страхования с использованием предоставленного страховщиком программного обеспечения, а также их предоставление страхователям

- контроль правильности заполнения и подписания страхователями соответствующих документов

- вручение страхователям правил страхования

- контроль за своевременной оплатой страхователями страховых премий

- консультирование страхователей относительно порядка действий при наступлении страховых случаев, в том числе предоставление страхователям полученных от страховщика сведений и материалов, необходимых для составления заявления о наступлении страхового случая

- прием от страхователей заявлений и прочих документов, необходимых для решения вопроса о страховой выплате, в целях их дальнейшей передачи страховщику

Правила личного страхования (страхования жизни и страхования от несчастных случаев и болезней) заемщика кредита ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ

Правила страхования от несчастных случаев и болезней ООО «СК «Согласие»

Облагается ли налогом проценты по ссуде физических лиц?

Во многих случаях проценты, которые вы платите по личным займам, не подлежат вычету из налогооблагаемой базы. Однако вы можете получить налоговый вычет, если используете ссуду для определенных, конкретных целей и соответствуете всем требованиям.

Однако вы можете получить налоговый вычет, если используете ссуду для определенных, конкретных целей и соответствуете всем требованиям.

Можете ли вы вычесть проценты по ссуде из ваших налогов?

Вы не можете вычесть проценты по необеспеченной личной ссуде из ваших налогов, если вы не используете средства по ссуде для одной из следующих целей:

- Деловые расходы

- Квалифицированные расходы на высшее образование

- Налогооблагаемые инвестиции

Деловые расходы

Создание или ведение бизнеса связано с множеством расходов, и вам может потребоваться взять ссуду для их покрытия.Проценты, начисленные по этой ссуде, могут не облагаться налогом в зависимости от того, для чего вы используете эти средства. Вам также не обязательно вести крупный бизнес; вы можете пройти квалификацию, даже если у вас есть подработка в качестве фрилансера или консультанта.

Проценты, связанные с ссудой, используемой для покупки расходных материалов для продукта, который вы создаете и продаете в Интернете, или, например, для покупки мебели для сдачи в аренду, могут считаться коммерческими расходами. Вы можете вычесть расходы из дохода своего бизнеса, что может уменьшить ваши налоговые обязательства за год.Если ваши расходы превышают доход вашего бизнеса, у вас могут быть убытки за год, которые могут компенсировать другие виды доходов.

Вы можете вычесть расходы из дохода своего бизнеса, что может уменьшить ваши налоговые обязательства за год.Если ваши расходы превышают доход вашего бизнеса, у вас могут быть убытки за год, которые могут компенсировать другие виды доходов.

Если вы используете личную ссуду для личных и деловых расходов, вы можете вычесть только проценты, связанные с той частью ссуды, которую вы используете для коммерческих расходов.

Квалифицированные расходы на образование

Большинство людей берут федеральные или частные студенческие ссуды для оплаты высшего образования, и не зря. Студенческие ссуды часто имеют особые планы погашения, которые лучше соответствуют потребностям студентов по сравнению с другими формами долга.Кроме того, большинство федеральных студенческих ссуд не требуют проверки кредитоспособности и могут претендовать на участие в программах прощения и помощи в трудностях.

Однако, если вы используете все средства личной ссуды для рефинансирования студенческой ссуды или оплаты соответствующих расходов на образование, таких как обучение в колледже, сборы и обязательные взносы за деятельность, это может считаться квалифицированной студенческой ссудой. В результате, процентные платежи могут иметь право на вычет процентов по студенческому кредиту, и вы сможете вычесть все проценты, уплаченные за год.

В результате, процентные платежи могут иметь право на вычет процентов по студенческому кредиту, и вы сможете вычесть все проценты, уплаченные за год.

Удержание процентов по студенческой ссуде особенно ценно, поскольку это вычет сверх черты (технически это делается корректировкой, а не вычетом). Вы можете требовать его, даже если вы перечисляете свои вычеты, и это может помочь вам получить право на другие налоговые вычеты или кредиты.

Однако есть также требования и ограничения. Например, вы не можете претендовать на вычет, если ваш налоговый статус заключается в подаче налоговой декларации отдельно, а сумма вычета может быть уменьшена в зависимости от вашего измененного скорректированного валового дохода за год.Ссуда также должна быть для вас, вашего супруга или иждивенца, пока они зачислены, по крайней мере, на полставки для получения признанной степени, сертификата или учебной программы.

Налогооблагаемые инвестиции

Вы также можете иметь возможность вычесть проценты по ссуде, если вы используете деньги для покупки налогооблагаемых инвестиций, таких как определенные акции, облигации или паевые инвестиционные фонды. Но вычет не допускается при покупке инвестиций с льготным налогообложением, таких как не облагаемые налогом облигации. Если вы используете ссуду для различных целей или типов инвестиций, вы все равно можете вычесть процент, соответствующий сумме, которую вы используете для квалифицированных инвестиций.

Но вычет не допускается при покупке инвестиций с льготным налогообложением, таких как не облагаемые налогом облигации. Если вы используете ссуду для различных целей или типов инвестиций, вы все равно можете вычесть процент, соответствующий сумме, которую вы используете для квалифицированных инвестиций.

Чтобы получить вычет по инвестиционным процентам, вам нужно будет детализировать свои отчисления, а это значит, что большинству людей это не принесет пользы. Кроме того, вы можете вычесть проценты только для компенсации инвестиционного дохода за год. Если у вас недостаточно инвестиционного дохода, вы можете перенести соответствующие выплаты процентов на следующий год, чтобы компенсировать будущий инвестиционный доход.

Облагается ли доход по ссуде физических лиц?

Обычно вы не платите подоходный налог с доходов от личного кредита, потому что вам нужно вернуть деньги.Однако, если кредитор простит или аннулирует часть вашего долга, часть, которую вам не нужно возвращать, может стать налогооблагаемым доходом.

Например, если вы погашаете федеральную студенческую ссуду по плану погашения, основанному на доходе, оставшаяся часть вашей ссуды может быть аннулирована через 20–25 лет. Затем ваш кредитор может отправить вам (и IRS) форму 1099-C с указанием суммы списанного долга, которую вы включите в свою налоговую декларацию.

Аналогичная ситуация может произойти, если вы погасите долг перед кредитором на сумму меньше, чем вы должны, или договоритесь о сокращении долга.В целом, вы можете сэкономить деньги, так как уплата налогов с прощенной задолженности в размере 1000 долларов будет дешевле, чем уплата всей 1000 долларов. Однако нужно быть готовым к налоговым последствиям.

Есть несколько исключений и исключений, когда вам не нужно включать прощенный или аннулированный долг в свой налогооблагаемый доход. Например, если вы имеете право на участие в определенных федеральных программах прощения ссуд на образование, таких как программа прощения ссуд на государственные услуги, прощенная сумма не будет облагаться налогом.

В более общем плане, когда ваши долги аннулированы или прощены и у вас больше обязательств, чем активов (другими словами, вы неплатежеспособны), часть или вся списанная сумма может быть исключена из вашего дохода.Кроме того, ваши долги, погашенные после объявления о банкротстве, не становятся налогооблагаемым доходом.

Получение хорошей процентной ставки по личной ссуде

Хотя в определенных обстоятельствах вы можете вычесть проценты, выплачиваемые по личной ссуде, вы все же хотите минимизировать размер процентов, которые вы платите в первую очередь. Покупка ссуды от нескольких кредиторов и создание кредита перед подачей заявки могут помочь вам найти и получить право на лучшие ставки. Если вы хотите быстро сравнить варианты от нескольких кредиторов, инструмент индивидуального кредитования Experian CreditMatch ™ позволяет быстро сравнивать и сортировать варианты кредитования кредиторов.

Как получить вычет процентов по студенческой ссуде

Вычет процентов по студенческой ссуде — это налоговая льгота для студентов колледжей и их родителей, которые взяли в долг на оплату учебы. Это позволяет вычесть уплаченные проценты до 2500 долларов США из вашего налогооблагаемого дохода.

Это позволяет вычесть уплаченные проценты до 2500 долларов США из вашего налогооблагаемого дохода.

Из-за продолжающейся пандемии проценты по большинству федеральных студенческих ссуд были приостановлены с 13 марта 2020 года. Вы все еще можете вычесть проценты, уплаченные до этой даты, из ваших налогов 2020 года, а также проценты по ссудам, которые не соответствовали критериям для этого облегчение, как частные студенческие ссуды.

Вычитаются ли проценты по студенческому кредиту?

Проценты по студенческому кредиту вычитаются, если ваш модифицированный скорректированный валовой доход или MAGI меньше 70 000 долларов (140 000 долларов при совместной подаче). Если ваш MAGI составлял от 70 000 до 85 000 долларов (170 000 долларов при совместной подаче), вы можете вычесть меньше максимальной суммы в 2500 долларов.

Удержание процентов по студенческому кредиту не является вычетом по статьям — оно берется над строкой. Это означает, что она вычитается из вашего налогооблагаемого дохода, чтобы сэкономить ваши деньги. Например, если вы подпадаете под налоговую категорию 22%, максимальный вычет процентов по студенческому кредиту вернет вам в карман 550 долларов.

Например, если вы подпадаете под налоговую категорию 22%, максимальный вычет процентов по студенческому кредиту вернет вам в карман 550 долларов.

Если вы соответствуете требованиям, вы можете воспользоваться как вычетом процентов по студенческому кредиту, так и стандартным вычетом.

Кто может вычитать проценты по студенческому кредиту?

Если ваш MAGI меньше 85 000 долларов США (170 000 долларов США при совместной подаче), вы можете вычесть проценты по студенческому кредиту, выплаченные по федеральным и частным студенческим ссудам, в следующих случаях:

Вы использовали ссуду для покрытия расходов на квалифицированное образование.К ним относятся обучение, проживание и питание, книги и другие необходимые расходы, такие как транспорт.

Вы взяли ссуду на собственное обучение. Этот вычет предназначен не только для выпускников, которые платят налоги: если вы оплачивать студенческие ссуды еще во время учебы в школе, вы тоже можете воспользоваться этим вычетом.

Вы взяли ссуду на обучение другого человека. Если вы взяли ссуду на свое имя для кого-то еще — например, родительскую ссуду PLUS для вашего ребенка, — вы можете воспользоваться вычетом процентов по студенческой ссуде.

Вы были вынуждены выплатить ссуду. Даже если ваша заработная плата погашается или вы по закону обязаны выплатить ссуду, вы все равно можете вычесть любые выплаченные вами проценты.

Вы не можете претендовать на вычет процентов по студенческому кредиту, если ваш статус регистрации — это подача заявки в браке отдельно. Вы также не имеете права, если указаны как иждивенец в чьей-либо налоговой декларации.

На сколько лет вы можете удерживать проценты по студенческому кредиту?

Нет ограничений на количество лет, в течение которых вы можете удерживать проценты по студенческому кредиту.Вы можете использовать этот вычет каждый год, когда доход находится в пределах установленного лимита, погашать квалифицированный студенческий кредит и соответствовать дополнительным требованиям права на вычет.

Форма вычета процентов по студенческому кредиту

Если вы заплатили более 600 долларов в качестве процентов в 2020 году, вы автоматически получите форму 1098-E — форму вычета процентов по студенческому кредиту — по почте или по электронной почте.

Возможно, вы заплатили меньше этой суммы, поскольку процентные ставки по федеральным займам были заморожены на уровне 0%, а выплаты были приостановлены на большую часть года.Но вы все равно можете вычесть все, что вы заплатили, если вы соответствуете другим требованиям.

Если вы не получили документ о вычете процентов по студенческому кредиту, попросите своего обслуживающего вас студенческого займа прислать его вам. Копия формы, а также подробная информация о том, сколько процентов вы заплатили, также могут быть в вашем аккаунте на веб-сайте вашего обслуживающего лица.

Вычитаются ли выплаты по студенческому кредиту?

При погашении студенческой ссуды вы выплачиваете первоначальный остаток и проценты, начисленные на этот остаток. Вы можете вычесть эти проценты из своих налогов, но вся сумма платежа по студенческому кредиту не подлежит вычету из налогооблагаемой базы.

Вы можете вычесть эти проценты из своих налогов, но вся сумма платежа по студенческому кредиту не подлежит вычету из налогооблагаемой базы.

Например, у вас есть студенческий заем в размере 29 000 долларов США с процентной ставкой 5%. В начале стандартного 10-летнего плана погашения вы будете платить примерно 308 долларов в месяц, при этом около 121 доллара из этой суммы идет на проценты по студенческому кредиту.

За первый год выплаты вы должны выплатить 3691 доллар: 2293 доллара в счет основной суммы и 1398 долларов по процентам. Если вы имеете право на вычет процентов по студенческому кредиту, вы можете уменьшить свой налогооблагаемый доход на долю, которая пошла на выплату процентов.

Это включает не только вновь начисленные проценты — например, 1398 долларов — но также и любые деньги, которые выплачивают проценты, которые были капитализированы или добавлены к вашему балансу, когда вы вводили погашение.

Налоговые льготы на дополнительное образование

Если вы все еще учитесь в школе или оплачиваете расходы на образование, правительство предлагает налоговые льготы и вычеты для дополнительного образования. Вы можете подать заявку на получение американского кредита возможности или пожизненного кредита на обучение или выбрать вычет за обучение и сборы, если вы не имеете права на получение кредита.

Вы можете подать заявку на получение американского кредита возможности или пожизненного кредита на обучение или выбрать вычет за обучение и сборы, если вы не имеете права на получение кредита.

Вы можете претендовать на эти льготы, даже если вы оплатили расходы студенческими ссудами. Ваш доход и другие факторы могут помочь вам определить, что сэкономит вам больше всего. Как и в случае вычета процентов по студенческому кредиту, вы должны подавать налоговую декларацию совместно, если вы состоите в браке, чтобы иметь право на эти налоговые льготы.

Следует ли рефинансировать студенческие ссуды?

Рефинансирование студенческих ссуд может уменьшить сумму выплачиваемых вами процентов. Если у вас есть частные ссуды, используйте калькулятор ниже, чтобы оценить свои потенциальные сбережения.Не рефинансируйте федеральные студенческие ссуды, пока выплаты и проценты приостановлены.

Как работают ссуды и авансы на возврат налогов: плюсы и минусы

Если вы ненавидите ждать возврата налога, вы можете использовать аванс на возврат налога, чтобы получить эти деньги до того, как IRS обработает вашу декларацию. Но вы можете получить дорогостоящую «ссуду» и в конечном итоге оплатить услуги, которые вам на самом деле не нужны. Если вы подаете налоговую декларацию в электронном виде и используете прямой депозит для возврата, вы должны получить свои деньги в течение 21 дня или около того.Теперь, благодаря последним технологическим достижениям в банках и интегрированным данным налоговой отчетности между налоговыми компаниями и IRS, возврат средств может занять всего несколько дней, чтобы поступить на ваш банковский счет.

Но вы можете получить дорогостоящую «ссуду» и в конечном итоге оплатить услуги, которые вам на самом деле не нужны. Если вы подаете налоговую декларацию в электронном виде и используете прямой депозит для возврата, вы должны получить свои деньги в течение 21 дня или около того.Теперь, благодаря последним технологическим достижениям в банках и интегрированным данным налоговой отчетности между налоговыми компаниями и IRS, возврат средств может занять всего несколько дней, чтобы поступить на ваш банковский счет.

В прошлом ссуды с ожиданием возврата были дорогими — как ссуды до зарплаты. Эти ссуды все еще могут быть доступны, хотя основные службы подготовки налогов от них отошли. Примерно в 2012 году регулирующие органы приняли меры к тому, чтобы налоговые органы не предлагали ссуды с упреждением возмещения, отметив, что они в основном использовали в своих интересах налогоплательщиков с низкими доходами, которые меньше всего могли их себе позволить.Взаимодействие с другими людьми

Возврат авансов по-прежнему актуален, и они вернулись. Крупные налоговые компании рекламируют авансы на витринах и на углах улиц. Неудивительно, что цель этих программ — привлечь новых клиентов.

Крупные налоговые компании рекламируют авансы на витринах и на углах улиц. Неудивительно, что цель этих программ — привлечь новых клиентов.

Бесплатные деньги?

У некоторых налоговых органов авансы возврата доступны без дополнительной оплаты: вы получаете аванс на свой возврат, и вы не платите проценты или сборы на деньги, которые вы занимаете. Если выясняется, что IRS возвращает меньше, чем вы полученный, налоговая служба может не иметь возможности приехать за вами по поводу разницы (проконсультируйтесь с местным юристом, прежде чем вы решите, что у вас все в порядке).

Вместо того, чтобы использовать ссуды на возмещение в качестве центра прибыли, авансы возмещения могут работать как маркетинговый инструмент. Налоговые службы позволяют вам занимать деньги бесплатно, и любые выплачиваемые ими проценты (и риск, который они берут на себя) являются расходами на ведение бизнеса.

Вы все еще платите

Бесплатного обеда нет. Вы по-прежнему платите сборы, чтобы подготовить свои налоги, а стоимость авансов на возмещение включается в сборы за подготовку налогов, которые платят все. Кроме того, налоговые службы могут найти другие способы заработать дополнительный доход помимо ваших сборов за подготовку (например, продавая дополнительные услуги).

Кроме того, налоговые службы могут найти другие способы заработать дополнительный доход помимо ваших сборов за подготовку (например, продавая дополнительные услуги).

- Если вы не оплачиваете налоговую подготовку заранее (вместо этого вычтенный сбор из вашей налоговой декларации), налоговые службы могут взимать дополнительную плату. Те, кому требуется возмещение, обычно не имеют денег, чтобы заплатить за подготовку заранее, так что это значимый источник дохода.

- Если вы используете платежную карту, предоставленную налоговой службой, с карты могут взиматься дополнительные комиссии. Предоплаченные дебетовые карты могут иметь ежемесячную плату и другие сборы. Кредитные карты могут взимать высокие процентные ставки и ежегодные сборы.

Традиционные ссуды с ожиданием возврата

Традиционные ссуды на возмещение налогов менее удобны для потребителей, чем сегодняшние ссуды на возмещение. Тем не менее, вы все равно можете видеть предложения по этим типам ссуд, поэтому важно понимать, как они работают. Эти ссуды обычно финансируются небольшими финансовыми компаниями, а не крупными банками, работающими со службами подготовки налогов для домашних хозяйств.

Эти ссуды обычно финансируются небольшими финансовыми компаниями, а не крупными банками, работающими со службами подготовки налогов для домашних хозяйств.

С более старой версией ссуд вы соответствуете требованиям, исходя из ожидания получения ссуды от IRS.Ваш составитель налоговой декларации может предоставить предоплаченную карту с загруженными на нее средствами, бумажный чек или электронный депозит на ваш банковский счет.

После того, как IRS обработает ваш возврат, возмещение поступит непосредственно вашему кредитору. Ссуда выплачивается, и вы заканчиваете с кредитором, хотя у вас все еще могут быть средства для расходов.

Стоимость

Традиционные ссуды с ожиданием возврата стоят дорого. На самом деле вы занимаетесь всего на несколько недель, но вам нужно платить комиссионные и проценты по кредиту.Эти затраты в пересчете на годовую процентную ставку могут быть довольно высокими (например, несколько сотен процентов годовых). По сути, вы платите комиссию, чтобы получить свои деньги быстрее, чем вы бы получили их в противном случае.

Составители налоговой декларации могут также взимать фиксированную плату за обработку вашей ссуды на ожидание возврата. Эти сборы могут составлять от 30 до 50 долларов США для федерального возмещения плюс дополнительные сборы за возмещение средств штатом. Кроме того, вам, возможно, придется заплатить дополнительные сборы, в зависимости от того, как вы получаете средства (дополнительная плата в размере 30 долларов США за печать чека или предоставление дебетовая карта не является чем-то необычным).

Риски

Помимо потенциально высоких затрат, вы никогда не знаете наверняка, сколько вы получите от IRS. Если ваш налоговый составитель просчитается или IRS не разрешит какой-либо из ваших вычетов, у вас может оказаться меньше денег, чем вы взяли в долг. Но погашать кредит все равно придется. Например, IRS может удерживать средства на такие вещи, как невыплаченные алименты или налоговые залоги.

Кредитор знает, что ваша ссуда будет возвращена, потому что они подготовили вашу налоговую декларацию — они знают, сколько ожидать от вашего возмещения. Следовательно, это ссуда с низким уровнем риска для вашего кредитора, но вы платите, как если бы вы были заемщиком с высоким уровнем риска. Если сложить комиссию относительно суммы, которую берут взаймы большинство людей, эти ссуды могут в конечном итоге стоить примерно столько же, сколько ссуды до зарплаты (которые, как известно, дороги).

Следовательно, это ссуда с низким уровнем риска для вашего кредитора, но вы платите, как если бы вы были заемщиком с высоким уровнем риска. Если сложить комиссию относительно суммы, которую берут взаймы большинство людей, эти ссуды могут в конечном итоге стоить примерно столько же, сколько ссуды до зарплаты (которые, как известно, дороги).

Альтернативы возмещению ссуд и авансов

Используйте прямой перевод: в большинстве случаев лучше просто дождаться возврата. По оценкам IRS, 90% возмещений поступают в течение 21 дня, если вы подадите электронную регистрацию и воспользуетесь прямым переводом.Платить 40 долларов и более в течение десяти дней — это большие деньги. Узнайте, как предоставить инструкции по прямому депозиту.

Сведите к минимуму возврат: если вы рассчитываете на ежегодные возмещения, вы усложняете себе жизнь, предоставляя IRS беспроцентную ссуду и платя при этом огромные сборы. Отрегулируйте удержание так, чтобы ваш работодатель брал правильную сумму из вашей зарплаты, и разработайте бюджет, чтобы вы экономили деньги каждый месяц. Некоторые люди используют возврат налогов, чтобы погасить задолженность по праздникам каждый год, но лучше сэкономить заранее и заплатить наличными за подарки.

Некоторые люди используют возврат налогов, чтобы погасить задолженность по праздникам каждый год, но лучше сэкономить заранее и заплатить наличными за подарки.

Взять в долг в другом месте: если вам абсолютно необходимо взять кредит на неотложные нужды, ищите менее дорогие альтернативы. Налоговые сборщики оплачивают ваши налоги — они не профессиональные кредиторы. Вы платите цену за удобство, когда используете ссуду на возмещение налогов, но другие кредиторы будут конкурировать за ваш бизнес и, возможно, предложат вам более выгодную сделку.

процентов: что это такое?

Процент — это стоимость использования чужих денег. Когда вы занимаете деньги, вы платите проценты.Когда вы ссужаете деньги, вы получаете проценты.

Здесь вы узнаете больше о процентах, в том числе о том, что это такое и как рассчитать, сколько вы зарабатываете или должны, в зависимости от того, одалживаете вы или занимаетесь.

Что есть интерес?

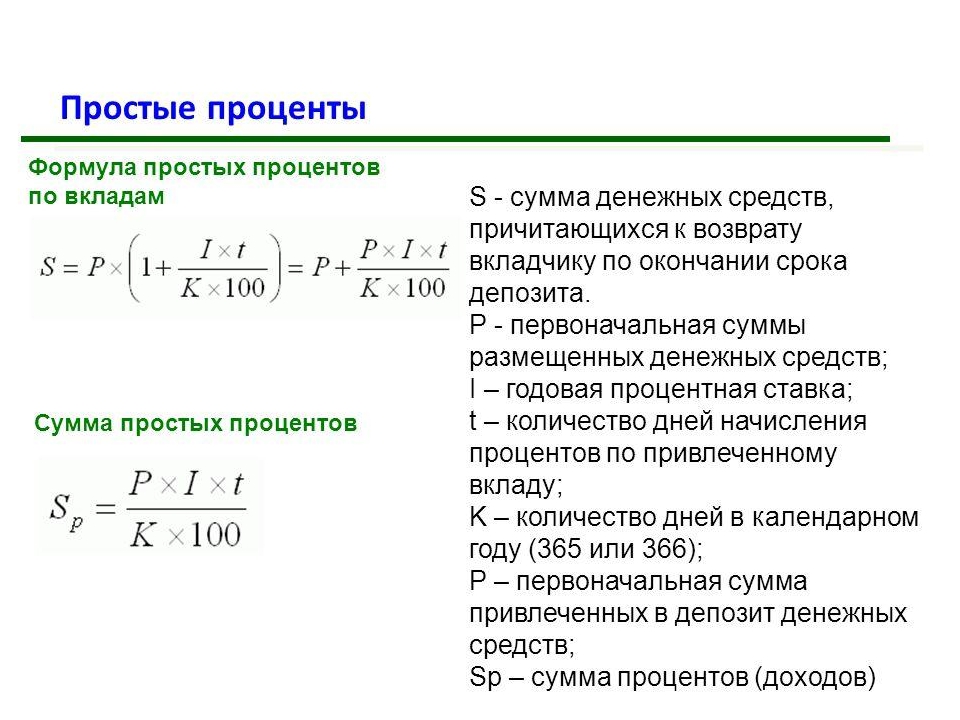

Проценты рассчитываются как процент от остатка ссуды (или депозита), периодически выплачиваемый кредитору за право пользоваться своими деньгами. Сумма обычно указывается как годовая ставка, но проценты могут начисляться за периоды длиннее или короче одного года.

Сумма обычно указывается как годовая ставка, но проценты могут начисляться за периоды длиннее или короче одного года.

Проценты — это дополнительные деньги, которые должны быть возвращены в дополнение к первоначальной сумме кредита или депозита. Иными словами, рассмотрим вопрос: что нужно, чтобы занять деньги? Ответ: больше денег.

Как работают проценты?

Существует несколько различных способов расчета процентов, и некоторые из них более выгодны для кредиторов. Решение о выплате процентов зависит от того, что вы получите взамен, а решение о выплате процентов зависит от альтернативных вариантов, доступных для вложения ваших денег.

При занятии: Чтобы занять деньги, вам нужно будет вернуть то, что вы взяли в долг. Кроме того, чтобы компенсировать кредитору риск предоставления вам кредита (и его неспособность использовать деньги где-либо еще, пока вы их используете), вам необходимо выплатить на больше, чем вы взяли в долг .

При кредитовании: Если у вас есть дополнительные деньги, вы можете предоставить их самостоятельно или поместить средства на сберегательный счет, фактически позволив банку ссудить их или инвестировать средства.Взамен вы будете рассчитывать на проценты. Если вы не собираетесь ничего зарабатывать, у вас может возникнуть соблазн потратить деньги, потому что ждать мало пользы.

Сколько вы платите или зарабатываете в виде процентов? Это зависит от:

- Процентная ставка

- Сумма кредита

- Срок погашения

Более высокая ставка или более долгосрочная ссуда приводят к тому, что заемщик платит больше.

Пример: Процентная ставка 5% в год и остаток в 100 долларов приводят к начислению процентов в размере 5 долларов в год при условии, что вы используете простые проценты.Чтобы увидеть расчет, воспользуйтесь таблицей Google Таблиц с этим примером. Измените три фактора, перечисленные выше, чтобы увидеть, как изменяется процентная стоимость.

Измените три фактора, перечисленные выше, чтобы увидеть, как изменяется процентная стоимость.

Большинство банков и эмитентов кредитных карт не используют простые проценты. Вместо этого проценты усугубляются, в результате чего суммы процентов растут быстрее.

Как получить проценты?

Вы зарабатываете проценты, когда ссужаете деньги или вкладываете средства на процентный банковский счет, такой как сберегательный счет или депозитный сертификат (CD).Банки предоставляют ссуды за вас: они используют ваши деньги, чтобы предлагать ссуды другим клиентам и делать другие инвестиции, и они передают вам часть этих доходов в виде процентов.

Периодически (например, каждый месяц или квартал) банк выплачивает проценты по вашим сбережениям. Вы увидите транзакцию по выплате процентов и заметите, что остаток на вашем счете увеличивается. Вы можете потратить эти деньги или оставить их на счете, чтобы они продолжали приносить проценты. Ваши сбережения действительно могут дать импульс, когда вы оставите проценты на своем счете; вы будете получать проценты по своему первоначальному депозиту , а также проценты, добавленные к вашему счету .

Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Пример: Вы кладете 1000 долларов на сберегательный счет, на который выплачивается процентная ставка 5%. С простыми процентами вы заработаете 50 долларов за год. Вычислять:

- Умножьте 1000 долларов сбережений на 5% годовых.

- 1000 долларов x 0,05 = 50 долларов дохода (см., Как преобразовать проценты и десятичные дроби).

- Остаток на счете через год = 1050 долларов США.

Однако большинство банков рассчитывают ваш процентный доход каждый день, а не только через год.Это работает в вашу пользу, потому что вы пользуетесь компаундированием. Если предположить, что ваш банк ежедневно увеличивает проценты:

- Через год остаток на вашем счете составит 1051,16 доллара.

- Ваша годовая процентная доходность (APY) составит 5,12%.

- Вы заработаете 51,16 доллара США в виде процентов в течение года.

Разница может показаться небольшой, но мы говорим только о вашей первой 1000 долларов. На каждые 1000 долларов вы будете зарабатывать немного больше. По прошествии времени и по мере того, как вы вносите больше, процесс будет продолжать расти, принося все большие и большие доходы.Если вы оставите аккаунт в покое, вы заработаете 53,78 доллара в следующем году по сравнению с 51,16 доллара в первый год.

См. Таблицу Google Таблиц с этим примером. Сделайте копию таблицы и внесите изменения, чтобы узнать больше о сложных процентах.

Когда мне нужно платить проценты?

Когда вы занимаете деньги, вы обычно должны платить проценты. Но это может быть неочевидно, поскольку не всегда существует отдельная проводка или отдельный счет на оплату процентов.

Задолженность в рассрочку: В случае ссуд, таких как ссуды на покупку жилья, автомобиля и учебы, процентные расходы включаются в ваш ежемесячный платеж. Каждый месяц часть вашего платежа идет на уменьшение вашего долга, а другая часть — это ваши процентные расходы. С помощью этих кредитов вы выплачиваете свой долг в течение определенного периода времени (например, 15-летняя ипотека или пятилетний автокредит).

С помощью этих кредитов вы выплачиваете свой долг в течение определенного периода времени (например, 15-летняя ипотека или пятилетний автокредит).

Оборотный долг: Прочие ссуды — это возобновляемые ссуды, то есть вы можете брать больше месяц за месяцем и производить периодические платежи по долгу.Например, кредитные карты позволяют вам многократно тратить деньги до тех пор, пока вы не превысите свой кредитный лимит. Расчет процентов различается, но не так сложно понять, как начисляются проценты и как работают ваши платежи.

Дополнительные расходы: Ссуды часто указываются с годовой процентной ставкой (APR). Это число показывает, сколько вы платите в год, и может включать дополнительные расходы помимо процентов. Чистые процентные расходы — это процентная ставка (а не годовая процентная ставка).По некоторым займам вы оплачиваете заключительные расходы или финансовые затраты, которые технически не являются процентными расходами, которые зависят от суммы вашего займа и вашей процентной ставки. Было бы полезно узнать разницу между процентной ставкой и годовой процентной ставкой. Для сравнения, годовая процентная ставка обычно является лучшим инструментом.

Было бы полезно узнать разницу между процентной ставкой и годовой процентной ставкой. Для сравнения, годовая процентная ставка обычно является лучшим инструментом.

Ключевые выводы

- Проценты — это деньги, которые вы задолжали при ссуде или выплачиваете при ссуде.