До конца года выберите вариант пенсионного обеспечения в системе обязательного пенсионного страхования — ПККБ1

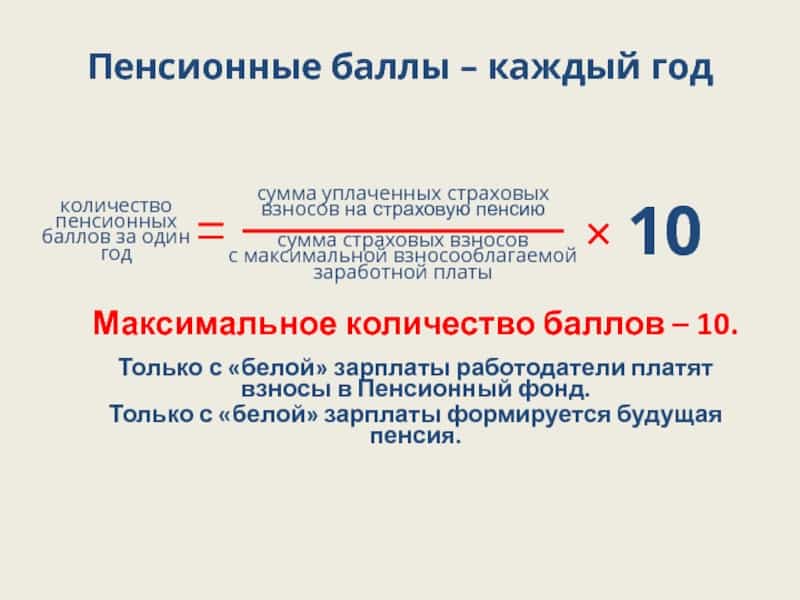

Осталось меньше месяца для выбора варианта пенсионного обеспечения в системе обязательного пенсионного страхования. До конца года гражданам 1967 года рождения и моложе можно выбрать один из двух вариантов: формировать только страховую пенсию или страховую и накопительную пенсии.

Если гражданин принял решение отказаться от дальнейшего формирования пенсионных накоплений, все страховые взносы, уплаченные за него работодателем в Пенсионный фонд России – в размере индивидуального тарифа (16%) – будут направляться на формирование его страховой пенсии. Важно отметить, что все ранее сформированные пенсионные накопления граждан подлежат инвестированию и будут выплачены в полном объеме, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

Если граждане, которые никогда не подавали заявление о выборе управляющей компании (УК), включая «Внешэкономбанк», или негосударственного пенсионного фонда (НПФ) для инвестирования своих пенсионных накоплений, так называемые «молчуны», желают, чтобы и в последующие годы страховые взносы в размере 6% тарифа по-прежнему направлялись на формирование накопительной пенсии, им следует до 31 декабря 2015 года подать заявление в ПФР о выборе варианта пенсионного обеспечения с формированием накопительной пенсии, либо выбрать УК либо НПФ.

В то же время выбрать или сменить УК или НПФ можно одновременно с отказом от дальнейшего формирования пенсионных накоплений; для этого нужно будет подать заявление об отказе от финансирования накопительной пенсии и направлении на финансирование страховой пенсии всей суммы страховых взносов.

У тех, кто не подаст заявление до 31 декабря 2015 года и останется так называемым «молчуном», пенсионные накопления перестают формироваться за счет поступления новых страховых взносов работодателя (не ранее 2017 года), а все страховые взносы будут направляться на формирование страховой пенсии.

Для граждан, которые в предыдущие годы хотя бы единожды подавали заявление о выборе УК, включая «Внешэкономбанк», либо НПФ, и оно было удовлетворено, на накопительную пенсию будет по-прежнему перечисляться часть страховых взносов, начиная с 2017 года, если государство примет решение о возобновлении формирования пенсионных накоплений за счет обязательных страховых взносов. При этом дополнительного заявления для перечисления 6% на накопительную пенсию им подавать не надо.

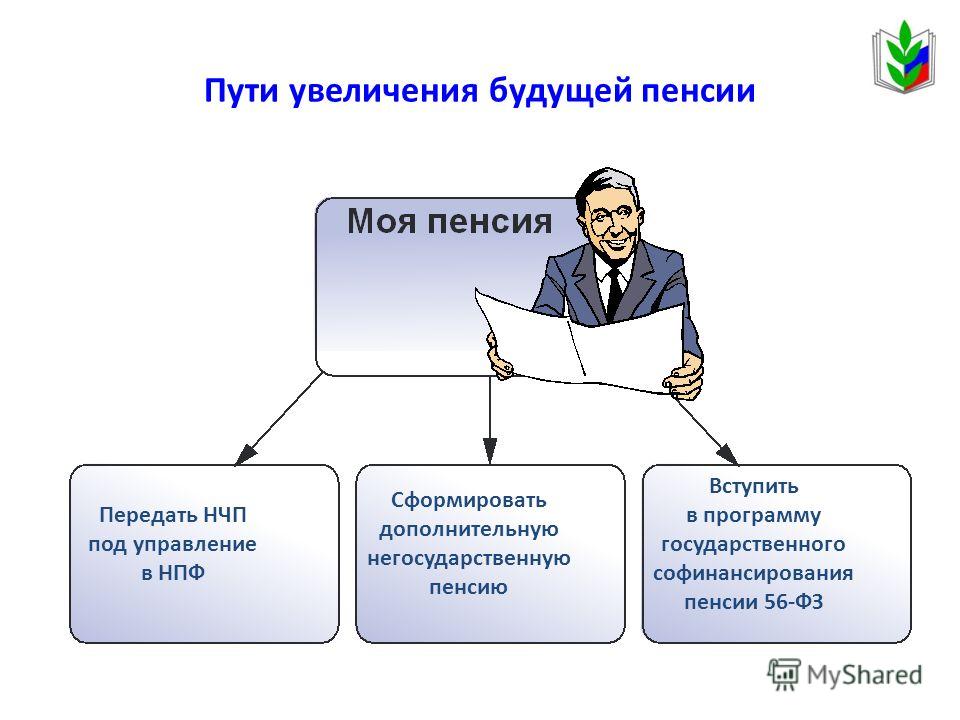

Таким образом, гражданин может как продолжить формировать, так и отказаться от дальнейшего формирования накопительной пенсии в пользу страховой пенсии, будучи как клиентом ПФР, так и негосударственного пенсионного фонда.

Право выбора впервые предоставлено гражданам. До 2014 года у всех работающих граждан 1967 года рождения и моложе формировалась и страховая, и накопительная пенсии, а у граждан 1966 года рождения и старше только страховая пенсия.

Отказ от формирования накопительной пенсии за счет новых взносов не означает сокращения пенсионных прав или снижения будущего размера пенсии. То есть страховые взносы (6% тарифа страховых взносов), которые могли бы направляться на формирование новых пенсионных накоплений граждан, выбравших вариант пенсионного обеспечения с одновременным формированием и страховой и накопительной пенсии, направляются на формирование только страховой пенсии.

Выбор варианта пенсионного обеспечения не связан с выбором страховщика: к примеру, гражданин может оставить пенсионные накопления у своего текущего страховщика (ПФР или НПФ) и выбрать любой из вариантов пенсионного обеспечения.

Граждане, за которых страховые взносы впервые начали начисляться с 1 января 2014 года, смогут в течение 5 лет с момента первого начисления выбирать, на финансирование какой части пенсии направить 6% тарифа страховых взносов работодателя. До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

При этом Пенсионный фонд напоминает, что с 2014 года изменен порядок выбора страховщика по обязательному пенсионному страхованию в части формирования пенсионных накоплений.

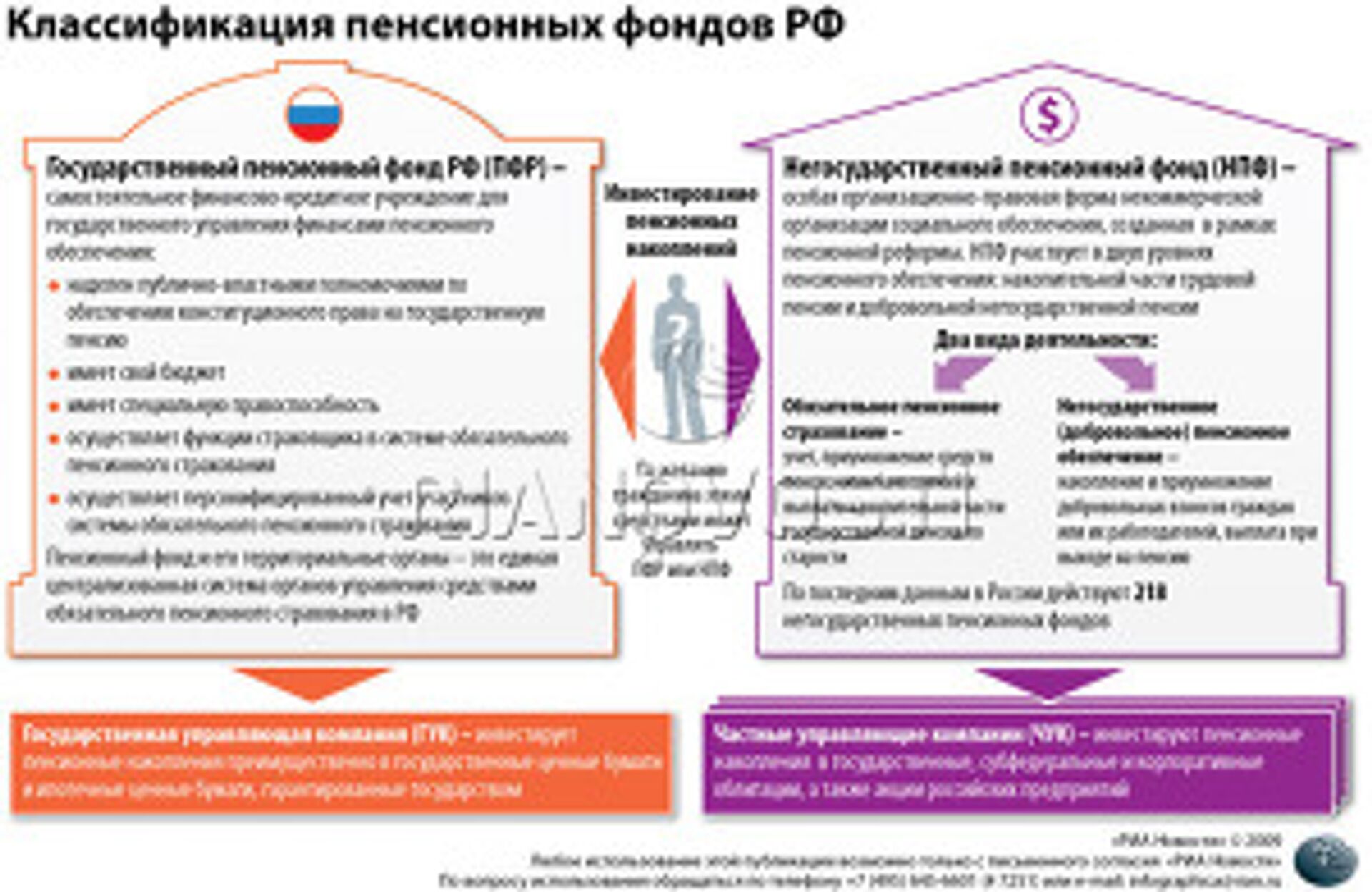

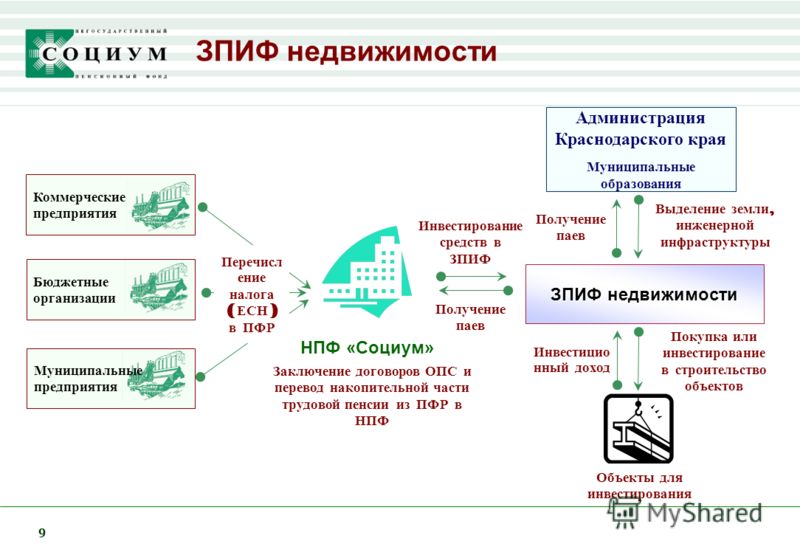

Страховщиком по ОПС может выступать или Пенсионный фонд Российской Федерации, или негосударственный пенсионный фонд по вашему выбору. Если вы выбираете для управления своими пенсионными накоплениями частную управляющую компанию, то вашим страховщиком по ОПС все равно остается ПФР.

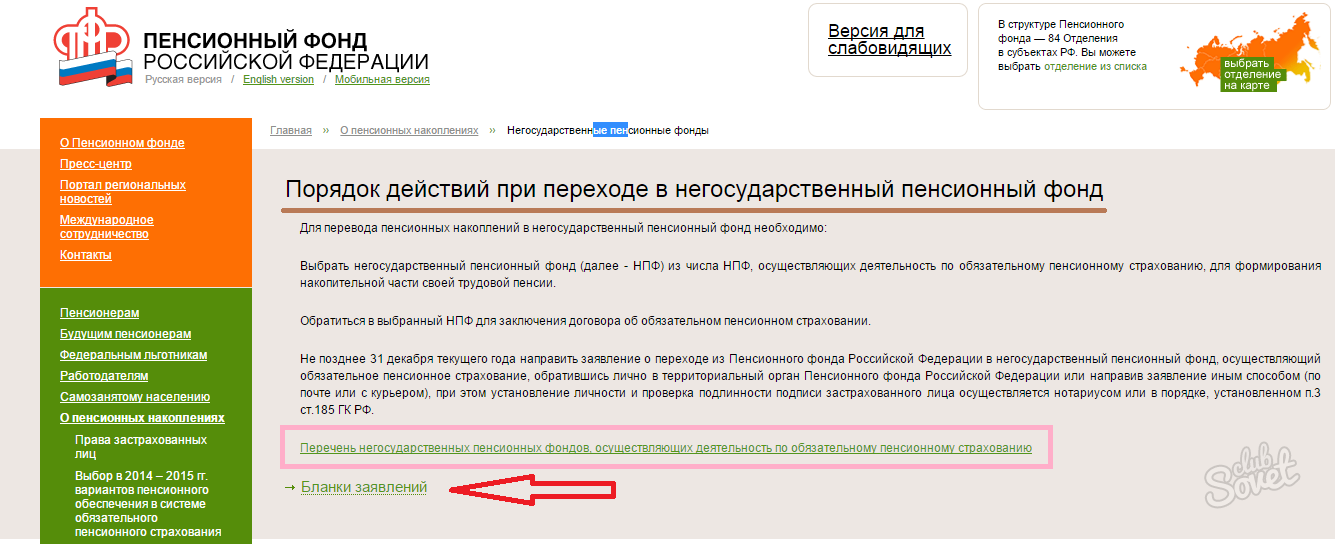

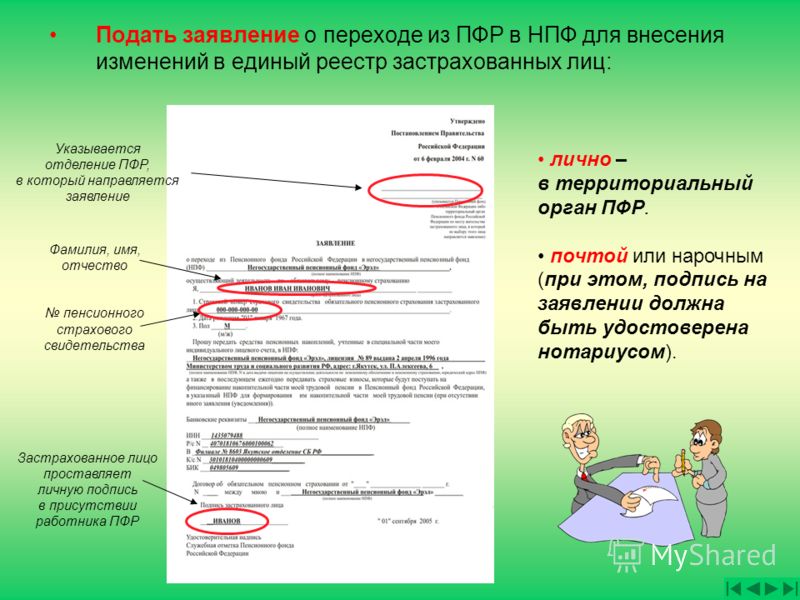

Сегодня подать заявление о выборе варианта пенсионного обеспечения, переходе в НПФ, о переходе из негосударственного пенсионного фонда в другой НПФ или обратно в Пенсионный фонд России можно в любой клиентской службе ПФР.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления и какой у вас вариант пенсионного обеспечения, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР, Личный кабинет застрахованного лица на сайте ПФР www.pfrf.ru или через сайт www.gosuslugi.ru.

Бланки заявлений на выбор варианта пенсионного обеспечения размещены на сайте ПФР в .Отделение ПФР по Приморскому краю напоминает приморцам, что до 31 декабря 2015 года (срок законодательно ограничен) гражданам 1967 года рождения и моложе надо сделать выбор варианта пенсионного обеспечения:

- либо оставить 6% тарифа на финансирования накопительной пенсии и 10% на финансирование страховой пенсии, как было ранее;

- либо отказаться от дальнейшего формирования накопительной пенсии, тем самым с 01.

01.2016г. направлять все страховые взносы, которые будет за них уплачивать работодатель, на формирование страховой пенсии.

01.2016г. направлять все страховые взносы, которые будет за них уплачивать работодатель, на формирование страховой пенсии.

При этом в случае отказа от дальнейшего формирования накопительной пенсии все ранее сформированные пенсионные накопления граждан останутся за ними, будут по-прежнему инвестироваться, и будут выплачены, когда граждане получат право выйти на пенсию и обратятся за назначением накопительной пенсии.

Выбор 6% тарифа на финансирование накопительной пенсии сопряжен с выбором УК или НПФ.

За 9 месяцев 2015 года 2363 приморца обратились в ПФР с заявлением о выборе управляющей компании (УК) или о переходе в НПФ или ПФР для передачи средств пенсионных накоплений в целях их инвестирования. Всего с 2003 года из более чем одного миллиона жителей края, имеющих право формировать накопительную пенсию, подавали заявления 211 тыс. (19%) приморцев, оставшиеся 81% — так называемые «молчуны».

Для «активных» граждан, которые в предыдущие годы хотя бы единожды подавали в ПФР заявление о выборе УК, включая государственную УК («Внешэкономбанк»), либо заявление о переходе в НПФ, и оно было удовлетворено, на накопительную пенсию с 01.

«Молчунам», желающим сохранить тариф 6% на формирование накопительной пенсии, следует до 31.12.2015 года подать в ПФР заявление либо о выборе УК, либо заявление о переходе в НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд гражданину необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

У тех «молчунов», которые до 31.12.2015г. так и не подадут заявление о выборе УК или о переходе в НПФ, новые пенсионные накопления с 01.01.2016г. перестанут формироваться, и все новые страховые взносы будут направляться на формирование страховой пенсии.

Пресс-служба ОПФР: [email protected]

Телефоны для справок в ГУ-УПФР по Фрунзенскому району г.Владивостока

- 242-06-20

- 243-62-98

- 242-96-31

Меняем страховщика правильно » Официальный сайт Администрации Березовского городского округа Кемеровской области

Управление ПФР в г.Кемерово Кемеровской области напоминает, что заявления о переходе (о досрочном переходе) из ПФР в НПФ, из НПФ в ПФР или о смене одного негосударственного пенсионного фонда на другой нужно подать не позднее 1 декабря. Это связано с изменениями в законодательстве, вступившими в силу с января 2019 года.

Для перевода пенсионных накоплений из Пенсионного фонда РФ в негосударственный пенсионный фонд либо из одного НПФ в другой необходимо будет заключить с выбранным фондом договор об обязательном пенсионном страховании и подать заявление о смене (о досрочной смене) страховщика.

Для перевода средств пенсионных накоплений в Пенсионный фонд РФ достаточно только заявления о переходе (о досрочном переходе).

В том случае, если гражданин подал заявление о переходе (о досрочном переходе) в НПФ или в ПФР и передумал переводить средства, он может воспользоваться правом на отказ от смены страховщика по обязательному пенсионному страхованию путем подачи уведомления об отказе от смены страховщика.

Уведомление об отказе от смены страховщика подается застрахованным лицом в ПФР не позднее 31 декабря того года, в котором подано заявление о переходе (заявление о досрочном переходе) к новому страховщику.

С 1 января 2019 года прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется двумя способами — в форме электронного документа через Портал госуслуг, либо обратившись лично или через представителя в клиентские службы Пенсионного фонда. Теперь ни сами негосударственные фонды, ни многофункциональные центры такие заявления не принимают.

Если в течение одного года гражданин подаст более одного заявления о переходе без предварительной подачи уведомлений об отказе от смены страховщика, ПФР откажет в удовлетворении второго и последующего заявлений.

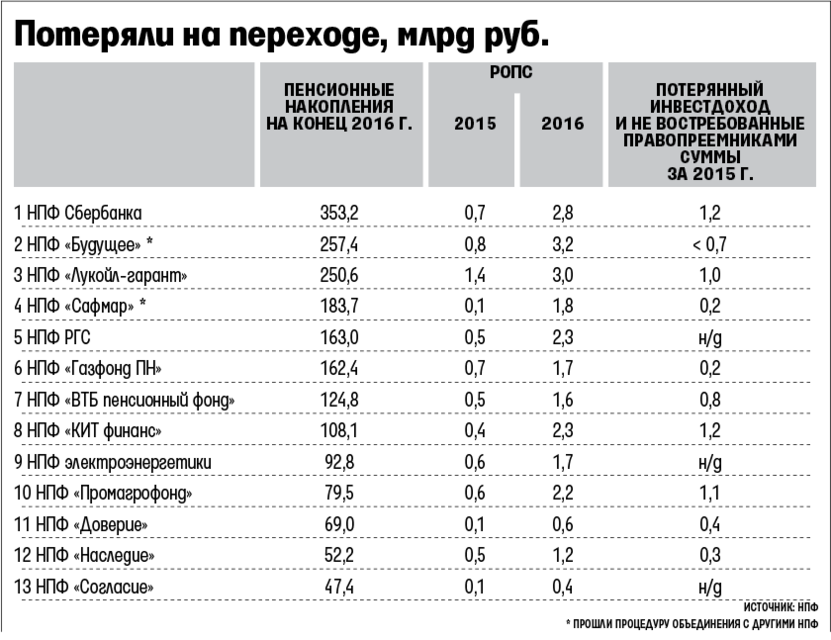

Кроме того, теперь при подаче заявления о досрочной смене страховщика через портал Госуслуг или ПФР гражданину будут обязательно сообщать о размере теряемого инвестиционного дохода, учтенного на его счете.

Заявление о выборе управляющей компании подается, как и прежде не позднее 31 декабря через клиентские службы ПФР, многофункциональные центры, портал Госуслуг.

Изменения в законодательстве призваны устранить практику незаконного перевода пенсионных накоплений в негосударственные пенсионные фонды с использованием подложных документов через недобросовестных агентов различных НПФ, когда граждан зачастую не информировали о возможных потерях доходности.

Важно помнить, что переводить накопления без потерь возможно не чаще, чем один раз в 5 лет, иначе будущий пенсионер понесёт ущерб в виде потери инвестиционного дохода. В 2019 году переводить средства пенсионных накоплений досрочно без потерь выгодно только тем гражданам, у которых в 2015 году сменился страховщик, т.е. произошла передача средств пенсионных накоплений между фондами (НПФ или ПФР). Во всех остальных случаях досрочный перевод влечет за собой потерю инвестиционного дохода от 1 года до 4-х лет.

Во всех остальных случаях досрочный перевод влечет за собой потерю инвестиционного дохода от 1 года до 4-х лет.

Как поменять пенсионный фонд: инструкция от ЦБ РФ

Любой россиянин имеет право сменить организацию, управляющую его пенсионными накоплениями. При этом постоянные переходы от одного страховщика к другому грозят потерей инвестиционного дохода – средств, которые увеличивают размер будущей пенсии гражданина. В Волго-Вятском ГУ Банка России рассказали об основных правилах перехода между пенсионными фондами.

— Смена страховщика – это право гражданина. Никто не может заставить его заключить договор на переход в другой фонд.

— Переходить из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ), из одного НПФ в другой, из НПФ в ПФР можно один раз в год. Но делать это слишком часто невыгодно: фонды каждые пять лет обязаны фиксировать инвестиционный доход на счете гражданина, и если заявление о досрочном переходе в другую организацию подано не в год такой фиксации, гражданин потеряет доход, который принес ему за последние несколько лет прежний страховщик.

— В 2019 году обновлены правила перехода между пенсионными фондами. Теперь после заключения договора об обязательном пенсионном страховании с новым фондом до 1 декабря текущего года необходимо подать в ПФР заявление о переходе: в бумажном виде лично или через представителя с нотариальной доверенностью или в электронном формате через портал госуслуг. В заявлении нужно указать реквизиты нового договора и свои контакты для связи. Это, в частности, минимизирует риск, что средства гражданина без его ведома будут переведены в другой фонд по подложным документам.

— Если человек передумал переходить в другой фонд, ему следует до 31 декабря текущего года подать уведомление об отказе от смены страховщика. Без этого новое заявление на переход рассмотрено не будет. Если же гражданин просто выбрал другой фонд, нужно в аналогичный срок подать уведомление о замене страховщика, указав реквизиты договора с новым фондом. Порядок направления уведомлений такой же, как при подаче заявления о переходе.

— ПФР в течение одного рабочего дня после получения заявления на переход и уведомлений о замене или отказе от страховщика направит копию документа в заинтересованные негосударственные пенсионные фонды. Рассмотреть заявление на переход Пенсионный фонд России должен до 1 марта года, следующего за годом его подачи. Уведомление о принятом решении гражданин получит лично в территориальном отделении ПФР, либо на портале госуслуг до 31 марта.

— О возможных потерях инвестиционного дохода при переходе в другой пенсионный фонд теперь можно узнать сразу при подаче заявления о смене страховщика в территориальном подразделении ПФР или на госуслугах. Также в учетной записи гражданина на портале должна содержаться вся информацию о направленных им заявлениях, уведомлениях, дате и способе их подачи.

Что нужно знать о переходе из одного НПФ в другой

23 авг. 2019 г., 11:11

ГУ — Управление ПФР №30 по г. Москве и Московской области информирует, что осуществить перевод накопительной пенсии из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентских службах Пенсионного фонда или через портал Госуслуг.

Москве и Московской области информирует, что осуществить перевод накопительной пенсии из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентских службах Пенсионного фонда или через портал Госуслуг.

С 1 января 2019 года прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется двумя способами — в форме электронного документа через Портал госуслуг, либо обратившись лично или через представителя в клиентскую службу Пенсионного фонда. Теперь ни сами негосударственные фонды, ни Многофункциональные центры такие заявления не принимают.

Связано это с деятельностью агентов различных НПФ, которые не всегда корректными способами привлекали к себе клиентов. Зачастую до граждан не доводилась информация о возможных потерях инвестдохода в случае досрочного перехода, либо она не соответствовала действительности. Напомним, переводить накопления без потерь возможно не чаще, чем один раз в 5 лет, иначе будущий пенсионер понесёт ущерб в виде потери инвестиционного дохода. В 2019 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2014 году, и данное заявление было рассмотрено положительно Пенсионным фондом. Во всех остальных случаях перевод грозит потерей инвестиционного дохода, как минимум за текущий год.

Напомним, переводить накопления без потерь возможно не чаще, чем один раз в 5 лет, иначе будущий пенсионер понесёт ущерб в виде потери инвестиционного дохода. В 2019 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2014 году, и данное заявление было рассмотрено положительно Пенсионным фондом. Во всех остальных случаях перевод грозит потерей инвестиционного дохода, как минимум за текущий год.

То же самое ждёт тех, кто никогда не переводил свои накопления. Им рекомендуется подавать заявление о досрочном переходе в какой-либо НПФ только в 2020 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестдохода будет потеряна.

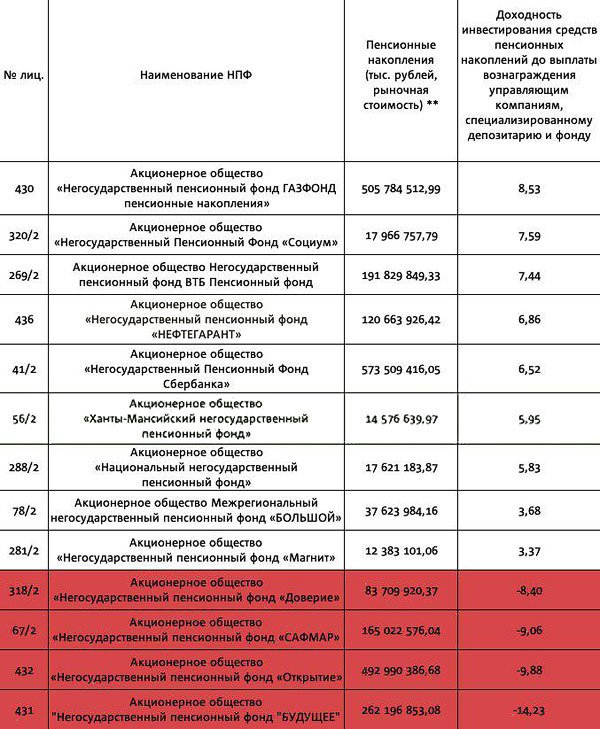

Сегодня на рынке работают 34 негосударственных пенсионных фонда, вошедших в систему гарантирования прав застрахованных лиц. Их список размещён на сайте Агентства по страхованию вкладов.

Выяснить, стоит ли переводить накопления в 2019 году, можно обратившись лично в клиентскую службу Пенсионного фонда по месту жительства – специалист посмотрит, когда в последний раз менялся страховщик. Эту же информацию можно проверить, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР.

Эту же информацию можно проверить, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР.

Если вы обнаружили, что пенсионные накопления были переведены в негосударственный пенсионный фонд незаконным способом, вы вправе обратиться в данный фонд с претензией, а также запросить в фонде копию договора, заключённого от вашего имени. Далее нужно подать исковое заявление о признании договора недействительным в суд. На основании соответствующего судебного решения фонд обязан возвратить ваши пенсионные накопления предыдущему страховщику. Если вы не хотите обращаться в суд, то ваши деньги можно вернуть предыдущему страховщику только на основании соответствующего заявления, которое вы должны подать не позднее 31 декабря текущего года в территориальный орган ПФР по месту жительства. При этом необходимо помнить, что при переходе из одного фонда в другой чаще, чем один раз в пять лет, передаче новому страховщику подлежат только пенсионные накопления без инвестиционного дохода.

Для получения консультации по всем возникающим вопросам Вы можете обратиться в клиентскую службу Управления ПФР № 30 по г. Москве и Московской обалсти: г. Павловский Посад, ул. Кирова, д.23, каб. №8, режим работы: понедельник-пятница с 9.00 до 17.00, перерыв с 13.00 до 14.00, телефон 2-33-90.

Управление ПФР №30 по г. Москве и Московской области

Источник: http://inelgorsk.ru/novosti/obschestvo/chto-nuzhno-znat-o-perehode-iz-odnogo-npf-v-drugoy

Что делать, если ваши пенсионные накопления незаконно перевели в НПФ: советы от ПФР

Незаконный перевод пенсионных накоплений из ПФР в негосударственные пенсионные фонды – такова тема пресс-конференции, прошедшей на минувшей неделе в отделении ПФР по Республике Мордовия.

Граждане жалуются, что заявления о переходе в НПФ они не писали и договоров с ним не заключали. Вполне справедливо, что люди считают себя обманутыми и требуют возврата средств пенсионных накоплений в ПФР.

Так, в мордовском ПФР зарегистрировано 125 таких обращений, а 5 жалоб на незаконное «удержание» пенсионных накоплений в НПФ, 7 жалоб от жителей республики — о потере инвестиционного дохода. Кроме того, поступает множество телефонных звонков и устных обращений граждан о нарушении их прав.

Что же делать, если с человеком произошла подобная ситуация? ПФР дал 5 советов.

Во-первых, необходимо обратиться в Управление ПФР по месту жительства или по месту фактического пребывания с заявлением о неправомерном переводе пенсионных накоплений в НПФ. Отделение ПФР каждый месяц собирает такую информацию и направляет в Пенсионный фонд России и НПФ для урегулирования сложившейся ситуации.

Во-вторых, направить претензию в НПФ о неправомерном переводе пенсионных накоплений и потере инвестиционного дохода. Человек вправе потребовать от НПФ предоставить заверенные копии документов (заявление и договор об обязательном пенсионном страховании), на основании которых накопления были переведены в этот НПФ.

В-третьих, можно обратиться с жалобой на неправомерные действия НПФ в ЦБ, который регулирует и контролирует деятельность НПФ в области негосударственного пенсионного обеспечения и обязательного пенсионного страхования.

В-четвертых, защитить свои права по формированию накопительной пенсии, обратившись в суд. Если факт неправомерного перевода будет доказан, то договор об обязательном пенсионном страховании может быть признан судом недействительным. Если суд вынесет такое решение, то пенсионные накопления будут возвращены предыдущему страховщику (ПФР либо НПФ) в течение 30 дней со дня решения суда.

В-пятых, человек может просто подать заявление о переводе пенсионных накоплений прежнему страховщику до 31 декабря текущего года, т. е.вернуть свои пенсионные накопления туда, откуда их незаконно перевели.

О формировании пенсионных накоплений в 2021 году

У большинства работающих граждан 1967 года рождения и моложе с 2002 по 2013 год, а также у участников программы государственного софинансирования пенсий и у матерей, направивших материнский капитал на накопительную пенсию, формируются пенсионные накопления.

Эти граждане выбирают способ формирования и инвестирования своих накоплений – страховщика, которым может быть как Пенсионный фонд России, так и негосударственный пенсионный фонд (НПФ).

Подать заявление о переходе или досрочном переходе в НПФ или ПФР можно не позднее 1 декабря текущего года в электронной форме через Портал госуслуг (заявление должно быть подписано усиленной квалифицированной электронной подписью) или в любом территориальном органе ПФР (по предварительной записи). Кроме этого, в клиентскую службу ПФР можно обратиться лично или через представителя, на которого оформлена нотариально заверенная доверенность.

В момент подачи заявления работники ПФР уведомляют граждан о том, что переводить накопления без потерь инвестиционного дохода можно не чаще, чем один раз в 5 лет.

Так, в 2021 году заявления о досрочном переходе без потерь инвестиционного дохода могут подать:

• граждане, у которых в 2016 году были отражены на индивидуальном лицевом счете текущим страховщиком суммы первой пятилетней фиксации средств пенсионных накоплений;

• граждане, которые формируют свои накопления у текущего страховщика с 2017 года.

Также без потерь инвестиционного дохода будут переданы средства пенсионных накоплений по всем заявлениям о переходе. Срок передачи средств – по истечении 5 лет с года подачи заявления.

До 31 декабря у граждан есть возможность передумать и отменить смену страховщика, указанного в заявлении, ещё не рассмотренном ПФР. Для этого необходимо подать уведомление об отказе от смены страховщика или о его замене.

Внимание! Гражданам, собирающимся сделать выбор в пользу негосударственного пенсионного фонда, следует заранее заключить с выбранным НПФ договор об обязательном пенсионном страховании. Для перевода средств в управляющую компанию заключать договор не требуется.

К выбору НПФ или управляющей компании нужно отнестись максимально ответственно и обдуманно. Вы выбираете финансовую организацию для приумножения своего пенсионного капитала, поэтому обязательно изучите результаты работы фонда или управляющей компании в последние годы, сравните доходность с другими. Сведения о результатах работы управляющих компаний можно изучить на сайте Пенсионного фонда России в разделе «Гражданам», подразделе «Будущим пенсионерам» (https://pfr. gov.ru/grazhdanam/pensions/pens_nak/osnov_sved_invest/). С информацией о результатах работы негосударственных пенсионных фондов можно ознакомиться на сайтах соответствующих НПФ. Надзор за деятельностью НПФ осуществляет Банк России.

gov.ru/grazhdanam/pensions/pens_nak/osnov_sved_invest/). С информацией о результатах работы негосударственных пенсионных фондов можно ознакомиться на сайтах соответствующих НПФ. Надзор за деятельностью НПФ осуществляет Банк России.

Гражданам, формирующим пенсионные накопления в НПФ, при наступлении 55 и 60 лет (у женщин и мужчин соответственно) или права на досрочное получение пенсии, установление накопительной пенсии будет осуществлять выбранный ими НПФ.

Контролировать формирование своих пенсионных накоплений граждане могут в Личном кабинете на сайте Пенсионного фонда России или на Портале госуслуг. Если будет обнаружена информация о неправомерном переводе пенсионных накоплений, следует уведомить ПФР об этом факте.

Следите за самым важным и интересным в Telegram-канале Татмедиа

Узнайте о налоговом режиме пенсий в Массачусетсе

Для налоговых лет, начинающихся после 31 декабря 2010 г., участники финансируемых государством планов могут рассматривать отсрочки по выбору как взносы Roth.

Назначенная учетная запись Roth позволяет новым или существующим планам 401 (k), 403 (b) или правительственным планам 457 (b) принимать указанные взносы Roth и определенные пролонгации. Это отдельный счет, на котором хранятся определенные взносы Roth. Если в плане предусмотрена эта функция, сотрудники могут обозначить некоторые или все свои выборные взносы (также называемые отсрочкой по выбору) как определенные взносы Roth, а не традиционные выборные взносы до вычета налогов.

Вы можете включить в свой валовой доход в том году, в котором вы внесли взнос, сумму, которую вы внесли на указанный счет Roth. Однако соответствующие выплаты со счета (включая прибыль), как правило, не облагаются налогом.

Работодатель должен отдельно отчитываться обо всех взносах, прибылях и убытках на этом назначенном счете Roth до тех пор, пока остаток на этом счете не будет полностью распределен.

Массачусетс следует федеральному режиму в отношении следующего:

- Вы можете включить в валовой доход за год, в который вы внесли взносы, , на специальный счет Roth.

(См. «Исключенные суммы текущего года для выборных отсрочек, включая« наверстывающие »взносы» ниже, где указаны исключаемые суммы текущего года для выборных отсрочек).

(См. «Исключенные суммы текущего года для выборных отсрочек, включая« наверстывающие »взносы» ниже, где указаны исключаемые суммы текущего года для выборных отсрочек).Общая сумма, которую вы можете внести в планы 401 (k), 403 (b) или государственные 457 (b), предназначенные для счетов Roth и традиционных счетов до налогообложения, в течение любого года ограничена $ 19 500 .

Если вам 50 лет или больше, максимальный размер взноса составляет 26 000 долларов (19 500 долларов США и 6500 долларов США).

В дополнение к определенным взносам на счет Roth, вы также можете делать взносы в стандартные IRA Roth, но не более 7000 долларов (регулярные взносы в размере 6000 долларов и последующие 1000 долларов США).

- Доход, полученный по взносам , в то время как на специальном счете Roth составляет , исключая из валового дохода.

- Распределения с назначенного счета Roth (взносы и связанные с ними доходы) исключаются из валового дохода , если:

- Прошло 5 лет с 1 января того года, когда на ваш счет Roth был сделан первый взнос (включая пролонгацию), и

- Вам исполнилось 59,5 лет (вы инвалид или умерли)

Если требования для квалифицированного распределения не выполняются и активы не переносятся на другой приемлемый план, часть прибыли распределения будет облагаться налогом.

NC OSHR: Руководство по льготам по сокращению сил

Одна из первых проблем, с которыми вы столкнетесь, когда вас уведомят о сокращении силы, — это ваши льготы. Есть много преимуществ, связанных с уменьшением силы. Вам следует договориться о том, чтобы обсудить различные льготы, на которые вы можете иметь право, с кем-нибудь из вашего отдела кадров. Приведенная ниже информация должна ответить на многие ваши вопросы. Если у вас есть конкретные вопросы по вопросам, не рассмотренным ниже, обязательно обсудите эти вопросы с представителем вашего агентства по медицинскому страхованию.

Индивидуальное / медицинское страхование

Одна из первых проблем, с которыми вы столкнетесь, когда будете уведомлены о сокращении силы, — это ваши льготы. Есть много преимуществ, связанных с уменьшением силы. Вам следует договориться о том, чтобы обсудить различные льготы, на которые вы можете иметь право, с кем-нибудь из вашего отдела кадров. Приведенная ниже информация должна ответить на многие ваши вопросы. Если у вас есть конкретные вопросы по вопросам, не рассмотренным ниже, обязательно обсудите эти вопросы с представителем вашего агентства по медицинскому страхованию.

Если у вас есть конкретные вопросы по вопросам, не рассмотренным ниже, обязательно обсудите эти вопросы с представителем вашего агентства по медицинскому страхованию.

Медицинское страхование

Сайт государственного плана здравоохранения

Если вы проработали 12 месяцев на должности, подпадающей под действие Закона штата о людских ресурсах, и являетесь участником плана медицинского страхования на момент увольнения из-за сокращения срока действия, штат Северная Каролина выплатит работодателю часть вашего дохода. медицинское страхование на срок до двенадцати месяцев после прекращения службы. После этого вы можете продолжать страхование на основе , полностью , , , столько, сколько захотите.Если у вас есть иждивенческое покрытие, оно также может быть продолжено на основе , полностью , , .

Сотрудники, которые решили не продолжать страховое покрытие в соответствии с приоритетом сокращения срока действия договора сразу после увольнения, могут не получить страховое покрытие в более поздний срок. Право на страхование в рамках приоритета RIF заканчивается, когда сотрудники повторно нанимаются государством и имеют право на страхование на основе частичного взноса. Если у сотрудников нет 12 месяцев непрерывного стажа, медицинское страхование может быть продлено для сотрудников и соответствующих критериям иждивенцев в соответствии с положениями COBRA Государственного плана здравоохранения.Информация о продолжении права в соответствии с COBRA будет отправлена по почте на домашний адрес сотрудника RIFed непосредственно из государственного плана медицинского страхования после прекращения действия медицинского страхования, предоставляемого работодателем.

Право на страхование в рамках приоритета RIF заканчивается, когда сотрудники повторно нанимаются государством и имеют право на страхование на основе частичного взноса. Если у сотрудников нет 12 месяцев непрерывного стажа, медицинское страхование может быть продлено для сотрудников и соответствующих критериям иждивенцев в соответствии с положениями COBRA Государственного плана здравоохранения.Информация о продолжении права в соответствии с COBRA будет отправлена по почте на домашний адрес сотрудника RIFed непосредственно из государственного плана медицинского страхования после прекращения действия медицинского страхования, предоставляемого работодателем.

Ежегодный отпуск

Если вы уволены в результате сокращения штатов, вам будет выплачен отпуск, который вы накопили максимум до 240 часов. Вы получите чек в кратчайшие сроки после прекращения службы. Для получения конкретной информации о том, когда вы получите оплату за накопленный отпуск, обратитесь к своему представителю по медицинскому страхованию.

Бонусный отпуск

Бонусный отпускной остаток будет выплачен в дополнение к обычному ежегодному отпуску, если вы покинете правительство штата в результате сокращения срока действия полномочий. Вы получите чек в кратчайшие сроки после прекращения службы. Для получения конкретной информации о том, когда вы получите оплату за накопленный бонусный отпуск, обратитесь к своему представителю по медицинскому страхованию.

Отпуск по болезни

Вы не можете получить оплату за накопленный отпуск по болезни, если вы разлучены.Однако, если вы вернетесь на государственную работу в течение пяти лет с даты увольнения, она будет восстановлена. Если вы переводитесь в другое агентство или отдел, ваш отпуск по болезни переносится вместе с вами.

Долговечность

Если вы имеете право на получение заработной платы за долголетие и разлучены с правительством штата, вы получите пропорциональную сумму на самую раннюю возможную заработную плату после даты вашего увольнения. Если вас переведут в другое агентство или отдел, вы получите долголетие в день, который вы обычно назначаете для получения права на участие в программе.

Если вас переведут в другое агентство или отдел, вы получите долголетие в день, который вы обычно назначаете для получения права на участие в программе.

Отчисления из заработной платы

Если вы участвуете в каком-либо групповом плане страхования жизни, несчастного случая, дохода по инвалидности или онкологического страхования, оплачиваемого за счет удержания из заработной платы, вам необходимо будет связаться с компанией, которая предоставляет эту услугу.

NCFlex

Закон о восстановлении и реинвестировании Америки (ARRA) предусматривает снижение страховых взносов COBRA для лиц, имеющих право на получение работы, которые были принудительно уволены с работы до конца мая 2010 года. Из-за прекращения действия закона снижение страховых взносов COBRA по ARRA недоступно для лиц, имеющих опыт принудительное увольнение после 31 мая 2010 г.Однако лица, прошедшие квалификацию 31 мая 2010 г. или ранее, могут продолжать платить сниженные страховые взносы в течение до 15 месяцев, если они не имеют права на участие в другом групповом плане медицинского страхования или Medicare.

Выход на пенсию

Выход на пенсию (неуменьшенные льготы)

Вы можете выйти на пенсию с неуменьшенным пенсионным пособием после:

- вы достигли 65-летнего возраста и проработали пять лет, или

- вы достигли 60-летнего возраста и прошли 25-летний стаж работы, или

- вы отработали 30 лет, в любом возрасте.

Досрочный выход на пенсию (пониженные льготы)

Вы можете досрочно выйти на пенсию с уменьшенным пособием после:

- вы достигли 50-летнего возраста и прошли 20 лет службы, или

- , вы достигли 60-летнего возраста и закончили пятилетнюю службу.

Размер вашего досрочного выхода на пенсию определяется по той же формуле, что и выход на пенсию по выслуге лет. Однако, поскольку пособия могут выплачиваться в течение более длительного периода времени, они будут сокращены.Размер скидки зависит от вашего пенсионного возраста.

Прекращение службы Прекращение службы

Положение о прекращении службы

При условии утверждения сотрудником по государственному бюджету и директором Управления государственных людских ресурсов государственные служащие в возрасте 55 лет, имеющие 20-летний опыт работы и уволенные из-за RIF, могут иметь право на получение полной выход на пенсию без уменьшения размера пособия как альтернатива выходному пособию.Это называется «выходом на пенсию при прекращении службы». Вы также можете иметь право на сниженное пенсионное пособие, если вам 50 лет и у вас 20 лет заслуженного стажа. Утверждение этого варианта зависит в первую очередь от финансовой способности штата Северная Каролина финансировать прекращение службы. Вы можете получить либо прекращение службы, либо продолжение выплаты выходного пособия. Вы не можете получить и то, и другое.

Отсроченный выход на пенсию

Вы все равно можете получать пенсионное пособие, даже если вы уйдете раньше срока или до выхода на пенсию. Вы имеете право на получение пособия в более позднее время, если вы уйдете по какой-либо причине в любом возрасте после того, как завершите пятилетнюю зачитываемую службу, при условии, что вы не снимете свои взносы.

Вы имеете право на получение пособия в более позднее время, если вы уйдете по какой-либо причине в любом возрасте после того, как завершите пятилетнюю зачитываемую службу, при условии, что вы не снимете свои взносы.

Размер вашего пособия определяется по формуле, действующей на дату вашего выхода на пенсию. Он основан на вашем среднем окончательном вознаграждении и годах заслуженной службы. Вы можете подать заявку на отсрочку платежа, чтобы начать ее по достижении 60-летнего возраста.

Если на момент увольнения у вас есть как минимум 20 лет достойного стажа работы, вы можете подать заявление на досрочные выплаты, начиная с 50-летнего возраста.Однако размер вашего пособия уменьшается, поскольку вы можете получать выплаты в течение более длительного периода времени.

Если вы покинете штат Северная Каролина до того, как у вас будет пятилетний стаж работы в пенсионной системе, единственная выплата, которую вы получите, — это возврат ваших взносов.

Возврат пенсионных взносов

Если у вас есть пять лет участия в программе, у вас есть возможность оставить свои взносы в пенсионной системе и сохранить все заслуживающие доверия услуги, которые у вас есть на дату увольнения. Обратите внимание, что если вы решите оставить свои взносы в пенсионной системе и вносили взносы не менее пяти лет, вы имеете право на получение пенсионного пособия в более поздний срок.

Обратите внимание, что если вы решите оставить свои взносы в пенсионной системе и вносили взносы не менее пяти лет, вы имеете право на получение пенсионного пособия в более поздний срок.

Если вы увольняетесь с работы в штате, у вас также есть возможность получить возмещение ваших взносов в пенсионную систему. Важно отметить, что если вам вернут ваши взносы и вы будете повторно трудоустроены государством позже, вы должны внести пять лет в пенсионную систему, прежде чем вы получите право выкупить свою предыдущую государственную службу.Выкуп предыдущей государственной услуги может быть дорогостоящим. Если вы участвуете в программе не менее пяти лет, к вашему возмещению будут добавлены проценты. Ваше заявление о возмещении будет отправлено в пенсионную систему после того, как ваш представитель по медицинскому страхованию обработает вашу окончательную информацию о заработной плате за отработанное время и накопленный отпуск. Закон штата не разрешает пенсионной системе производить возмещение ранее, чем через 60 дней после получения вашего заявления. Ваш отдел кадров может предоставить вам заявку на возврат.

Если вы переводитесь в агентство в рамках пенсионной системы местных государственных служащих, вы можете переводить свои взносы и заслуживающие доверия услуги, если вы являетесь правомочным участником системы, в которую вы переводите, и не получили возмещение своих взносов от пенсионная система учителей и государственных служащих. Ваше кадровое бюро может предоставить вам заявку на перевод. Если вы перейдете в другое государственное учреждение, ваш пенсионный номер останется прежним, и у вас не будет возможности выхода.

ОРБИТА

Орбита

Это ссылка на ваше онлайн-пенсионное пособие через веб-сайт Integrated Technology Пенсионной системы учителей и государственных служащих NC.

Продолжение выплаты выходного пособияПри условии одобрения Управления государственного бюджета и управления, вы можете иметь право на продолжение выплаты выходного пособия, если вы уволены, и есть экономия для экономики штата и нет предсказуемой возможности для повторного трудоустройства. Если вы имеете право на выход на пенсию и подаете заявление о выходе на пенсию до прекращения службы, вы не имеете права на выходное пособие .

Пособие по безработицеОтдел обеспечения занятости

Сотрудники, уволенные из-за сокращения численности персонала, могут получить страховку по безработице при условии, что они соответствуют обычным требованиям. Свяжитесь с Отделом безопасности занятости (DES) для получения дополнительной информации. Номер телефона центра обслуживания клиентов DES: 888-737-0259.

BEACON Самообслуживание сотрудников (ESS)Портал самообслуживания Beacon

Портал BEACON предоставляет вам инструменты, необходимые для лучшего доступа и управления вашими государственными льготами и личной информацией. Для получения дополнительной информации о поддержке посетите веб-сайт общих служб BEST (BEACON Enterprise Support Team) по адресу www.osc.nc.gov/best. Если вам нужна помощь при использовании сайта, позвоните в Центр общих услуг BEST с 8:00 до 17:00.м., с понедельника по пятницу, по телефону 707-0707, если местный в Роли, или 1-866-NCBEST4 (U) (1-866-622-3784) за пределами области Роли.

Компенсация рабочим

Отпуск / Отпуск по болезниНаходясь в отпуске по компенсации, вы продолжите накапливать отпуск и отпуск по болезни, которые будут зачислены на ваш счет для использования по возвращении на работу. Если вы не вернетесь на работу, отпуск и отпуск по болезни, накопленные в течение первых двенадцати месяцев компенсационного отпуска работникам, будут выплачиваться единовременно вместе с другими неиспользованными отпускными / бонусными кредитами, которые были заработаны до травмы.

Страхование госпитализацииНаходясь в отпуске по компенсации работникам, вы имеете статус оплачиваемого и продолжаете получать медицинское страхование в рамках государственной программы медицинского страхования. Штат будет выплачивать часть ежемесячного взноса, покрываемого Государственным планом здравоохранения. Страховые премии для любого иждивенческого покрытия должны оплачиваться непосредственно вами.

Повышение производительностиПосле восстановления на работе ваша зарплата будет рассчитываться на основе последней заработной платы плюс любые законодательные надбавки, на которые вы имеете право.Любое повышение производительности, которое было бы получено, если бы вы были на работе, также может быть включено в восстановительную зарплату или может быть предоставлено в любую дату выплаты после восстановления.

ДолговечностьВ статусе отпуска по компенсации работникам вы продолжаете получать кредит за долголетие и, если имеете на это право, будете получать ежегодные выплаты.

Кредит на пенсионное обслуживаниеВо время отпуска по компенсации работникам вы , , , а не , получаете кредиты на пенсионные услуги.Как участник пенсионной системы, вы можете приобретать кредиты на время перерыва в утвержденном отпуске. По вашему запросу пенсионная система предоставит отчет о стоимости и дате, до которой необходимо совершить покупку.

Перенос пенсии | nidirect

Вы можете перевести свой пенсионный фонд в другую пенсионную схему — как правило, в любое время до одного года до даты, когда вы, как ожидается, начнете получать пенсионные пособия. В некоторых случаях также возможно перейти к новому поставщику пенсионных пособий после того, как вы начали получать пенсионные пособия.

Обзор

Вы можете захотеть переместить часть или весь свой пенсионный фонд (иногда называемый «пенсионной корзиной»), если:

- вы меняете работу

- Ваша пенсионная программа закрывается или прекращается

- Вы хотите перейти на более качественную пенсионную схему

- у вас есть пенсии от нескольких работодателей и вы хотите объединить их

- вы переезжаете за границу

- вы переезжаете за границу и хотите перевести свою пенсию в схему в этой стране

Переход на пенсионную схему Великобритании

Вы можете передать свою пенсионную корзину в Великобритании в другую зарегистрированную пенсионную схему Великобритании.

Перевод вашей пенсионной корзины в другое место — или использование ее в качестве неразрешенной единовременной выплаты — будет «несанкционированным платежом», и вам придется заплатить налог с этого перевода.

Чтобы узнать больше о налоговых последствиях несанкционированного платежа, посетите следующую страницу на GOV.UK.

Договор об отсроченном аннуитете

Вы также можете использовать свою пенсионную корзину в Великобритании для покупки договора об отсрочке аннуитета. Это полис или договор, купленный у страховой компании с использованием средств утвержденной пенсионной схемы или с 6 апреля 2006 г. средств зарегистрированной пенсионной схемы.Он предоставит члену аннуитет (выплату фиксированной общей суммы) в какой-то момент в будущем. Поэтому при покупке это всегда отсроченный договор аннуитета.

Для получения дополнительной информации о договорах об отсрочке аннуитета посетите следующую страницу веб-сайта HMRC.

Перед переводом в пенсионную систему Великобритании

Свяжитесь с вашим текущим пенсионным поставщиком и поставщиком, к которому вы хотите перейти. Вам нужно будет проверить:

- Ваша существующая пенсионная схема позволяет вам переводить часть или всю свою пенсионную корзину

- схема, в которую вы хотите перейти, примет перевод

Если вы переводите пенсию, вы можете:

- необходимо произвести выплаты по новой схеме

- необходимо заплатить комиссию за перевод

- теряют право на получение пенсии по достижении определенного возраста

- теряет любую фиксированную или усиленную защиту при передаче

- теряют любое право на получение не облагаемой налогом единовременной выплаты в размере более 25 процентов вашей пенсионной корзины

Ваши пенсионные фонды могут сказать вам, будут ли применяться какие-либо из этих требований.

Переход на пенсионный план за границей

Вы можете перевести свои пенсионные накопления в Великобритании в зарубежную пенсионную схему.

Перед переводом на пенсионную схему за границей

Заграничная схема, в которую вы хотите перевести свои пенсионные накопления, должна быть «признанной зарубежной пенсионной схемой». Это зависит от вас, чтобы уточнить это в зарубежной программе, у вашего пенсионного фонда или консультанта в Великобритании.

Если это не так, ваша пенсионная программа в Великобритании может отказать в переводе, или вам придется заплатить как минимум 40-процентный налог на перевод.

В форме APSS 263 указано, какую информацию вам необходимо предоставить перед переводом. Загрузите копию по ссылке ниже на веб-сайте GOV.UK, заполните форму и передайте ее администратору пенсионной схемы в Великобритании.

Если вам меньше 75 лет, администратор вашего пенсионного плана в Великобритании определит, какой процент вашего пожизненного пособия используется при переводе. Они сообщат вам, превышает ли сумма, которую вы переводите, ваше пособие и будете ли вы облагаться налогом на любое превышение.

Чтобы узнать больше о вашем пожизненном пособии и о том, как оно соотносится с налогом на ваши частные пенсионные взносы, посетите следующую страницу на веб-сайте GOV.UK.

Выплаты из заграничной пенсии

Возможно, вам придется заплатить британский налог на некоторые платежи по вашей зарубежной схеме. Это зависит от того, когда вы были резидентом Великобритании. Чтобы узнать больше о налоге на иностранный доход, посетите следующую страницу на веб-сайте GOV.UK.

Получение помощи и совета

Бесплатную и беспристрастную информацию о переводе пенсии вы можете получить по телефону:

Вы также можете получить беспристрастную консультацию о пенсиях по месту работы у независимого финансового консультанта.Обычно за совет приходится платить. Узнайте больше на следующей странице nidirect.

Тема № 410 Пенсии и аннуитеты

Если вы получаете пенсионные выплаты в форме пенсионных или ежегодных выплат от пенсионного плана квалифицированного работодателя, вся или некоторая часть получаемых вами сумм может облагаться налогом.

В этой теме не рассматривается налогообложение социального обеспечения и эквивалентных пенсионных пособий железнодорожникам. Для получения информации о налоге на эти льготы см. Тему №423 и подлежат ли налогообложению мои пенсионные пособия по социальному страхованию или пенсионному обеспечению I уровня?

Полностью налогооблагаемые платежи

Получаемые вами пенсионные или аннуитетные выплаты полностью облагаются налогом, если у вас нет инвестиций в договор (иногда называемых «затратами» или «основанием») в любой из следующих ситуаций:

- Вы ничего не вносили или считается, что вы ничего не внесли в пенсию или аннуитет

- Ваш работодатель не удерживал взносы из вашей зарплаты, или

- Вы получили все свои взносы (ваши инвестиции в контракт) без налогообложения в предыдущие годы

Частично налогооблагаемые платежи

Если вы внесли доллары после уплаты налогов в свою пенсию или аннуитет, ваши пенсионные выплаты частично облагаются налогом.Вы не будете платить налог за ту часть платежа, которая представляет собой возврат уплаченной вами суммы после уплаты налогов. Эта сумма является вашей инвестицией в контракт и включает суммы, внесенные вашим работодателем, которые облагались налогом в момент внесения. Налогоплательщики рассчитывают размер налога на частично налогооблагаемые пенсии, используя общие правила или упрощенный метод. Для получения дополнительной информации об Общем правиле и упрощенном методе обратитесь к теме № 411. Если дата начала выплаты вашей пенсии или аннуитета наступает после 18 ноября 1996 г., вы, как правило, должны использовать упрощенный метод, чтобы определить размер вашей аннуитетной выплаты. облагается налогом и сколько не облагается налогом.

Дополнительный 10% налог на ранние выплаты

Если вы получаете пенсионные или аннуитетные выплаты до достижения возраста 59½ лет, вы можете облагаться дополнительным 10% налогом на раннее распределение, если только такое распределение не является исключением. Дополнительный налог обычно не применяется к какой-либо части распределения, не облагаемой налогом, или к любому из следующих типов распределения:

- Выплаты производятся как часть серии практически равных периодических платежей, которая начинается после вашего увольнения со службы.

- Распространение сделано потому, что вы полностью и навсегда отключены.

- Выплаты, произведенные после смерти участника плана или держателя контракта.

- Раздачи произведены после вашего увольнения со службы и в год или после того, как вам исполнилось 55 лет.

- Выплаты в размере до 5000 долларов США в течение года после рождения или усыновления вашего ребенка для покрытия расходов на рождение или усыновление.

Информацию о других исключениях из дополнительного налога в размере 10% см. В Публикации 575 «Пенсионный и аннуитетный доход» и «Инструкции к форме 5329» «Дополнительные налоги на соответствующие планы (включая IRA) и другие счета с льготным налогообложением».О льготах для налогоплательщиков, пострадавших от COVID-19, которые получают выплаты или ссуды из пенсионных планов, см. Уведомление 2020-50 PDF и IR-2020-124.

Выживший или бенефициар

Если вы являетесь кормильцем или бенефициаром участника пенсионного плана или аннуитента, обратитесь к Публикации 575 для получения информации о правилах, касающихся включения дохода.

Удержание налогов и расчетные налоговые платежи

Налогооблагаемая часть вашей пенсии или ежегодных выплат обычно подлежит удержанию федерального подоходного налога.

У вас может быть возможность отказаться от удержания подоходного налога с ваших пенсионных или аннуитетных выплат (если они не являются правомерными распределениями пролонгации) или вы можете указать размер удерживаемого налога. Если да, предоставьте форму плательщика W-4P, свидетельство об удержании пенсионных или аннуитетных выплат или аналогичную форму, предоставленную плательщиком, вместе с вашим номером социального страхования (SSN). Если вы являетесь гражданином США или иностранным резидентом, вы должны предоставить плательщику домашний адрес в Соединенных Штатах (или их владениях), чтобы иметь возможность отказаться от удержания налога.Плательщики обычно рассчитывают удержание из периодических выплат пенсии или аннуитета так же, как и для заработной платы. Если вы не предоставите свидетельство об удержании налога по форме W-4P, плательщик должен удержать налог, как если бы вы состояли в браке и потребовали три удержания. Даже если вы отправите форму W-4P PDF и выберете меньшую сумму, если вы не предоставите плательщику правильный номер SSN, налог будет удерживаться, как если бы вы были холостыми и не требовали налоговых льгот.

Если вы платите налоги посредством удержания, а удержанного налога недостаточно, вам также может потребоваться произвести расчетные налоговые платежи, чтобы убедиться, что вы не недоплачиваете налоги в течение налогового года.Для получения дополнительной информации об увеличении удерживаемого налога, выполнении расчетных налоговых платежей и последствиях невыплаты надлежащей суммы налога см. Публикацию 505 «Удержание налогов и расчетный налог».

Другие ситуации

К некоторым непериодическим выплатам из соответствующих пенсионных планов применяются особые правила. Для получения информации о специальном налоговом режиме для паушальных выплат см. Тему № 412. Если вы получаете правомерное пролонгационное распределение, плательщик должен удержать 20% от этой суммы, даже если вы намереваетесь пролонгировать ее позже.Вы можете избежать этого удержания, выбрав вариант прямого пролонгации. Распределение, отправленное вам в виде чека, подлежащего оплате в план-получатель или IRA, не подлежит удержанию. Для получения дополнительной информации о пролонгации см. Тему № 413 и посетите «Нужно ли мне сообщать о переводе или пролонгации IRA или пенсионного плана в моей налоговой декларации?

Дополнительная информация

Для получения дополнительной информации см. Публикацию 575 и Облагается ли мой пенсионный или аннуитетный платеж налогом?

Перевод пенсий с установленными взносами — Money Advice

Пенсионные переводы могут быть сложными, и есть о чем подумать, прежде чем продолжать.Вам необходимо тщательно обдумать свою ситуацию и, в некоторых случаях, воспользоваться регулируемым финансовым советом.

Перенести пенсию — хорошая идея?

Если вы думаете о переводе текущей пенсии в новую пенсию по месту работы или личную пенсию, пенсию заинтересованных лиц или индивидуальную пенсию с самостоятельным инвестированием (SIPP), мы сформулировали несколько ключевых вопросов, которые вы должны рассмотреть.

Но помните, подходит ли трансфер или нет, будет во многом зависеть от ваших индивидуальных обстоятельств и целей.

Эта информация не может охватить все, о чем вам нужно подумать, но она может помочь вам начать работу.

Это руководство посвящено переходу из пенсионной системы с установленными взносами (DC). Пенсионная схема DC (также известная как пенсионная схема за деньги) — это тип схемы, в которой вы накапливаете пенсионный фонд сбережений, который можно использовать различными способами для обеспечения дохода, когда вы решите прекратить работу. Сумма, которая будет у вас в вашей пенсионной корзине, будет зависеть от того, сколько вы (и ваш работодатель, если вы работаете), платите, сборы, которые вы платите, и насколько хорошо работают вложения в вашу пенсионную корзину.

Однако, если вы подумываете о переводе, это пенсионная система с установленными выплатами на рабочем месте (также известная как «последняя зарплата» или «средняя за карьеру»), а трансферная стоимость вашей пенсии превышает 30 000 фунтов стерлингов, вам придется воспользоваться профессиональным советом финансового консультанта.

Ключевые вопросы, которые следует задать перед переводом1. Будет ли новая пенсия дороже моей существующей?

Если новая пенсия стоит дороже, убедитесь, что вы уверены, что дополнительные расходы не зря.

Например, если новая пенсия предлагает вам доступ к большему количеству инвестиционных фондов, чем ваша текущая пенсия (пенсии), спросите себя, нужны ли они вам.

Вы не стали бы брать более дорогую ипотеку или страховой полис без уважительной причины, так зачем же это делать с пенсией?

Информацию о расходах на новую пенсию вы получите от поставщика пенсионных услуг или своего консультанта.

Вам необходимо прочитать все предоставленные вам документы, чтобы задавать вопросы по любым вопросам, в которых вы не уверены.

2. Можно ли перевести все мои пенсионные накопители в одну новую?

На этот вопрос нет правильного или неправильного ответа — все зависит от того, почему вы хотите это сделать.

Некоторые люди просто предпочитают хранить все свои пенсионные накопления в одном месте, чтобы их было легче отслеживать, и это веская причина для консолидации.

Однако затраты очень важны. Тщательно подумайте о переходе от схемы с низкой зарядкой к более высокой, чтобы упростить задачу.

Тем не менее, если вы собираетесь выйти на пенсию и ваша текущая схема не предлагает тот вариант пенсионного дохода, который вам нужен, то объединение всех ваших пенсионных фондов в одну схему, обладающую необходимой гибкостью, может быть хорошей идеей.

Все разные. Поэтому, если вы не уверены, что понимаете последствия перевода, рекомендуется бесплатно поговорить с одним из наших беспристрастных экспертов по пенсиям, который расскажет вам обо всех плюсах и минусах. Посмотрите, как с нами можно связаться, внизу страницы.

3. Потеряю ли я какие-либо льготы?

Возможно, что ваша текущая пенсия имеет ценные преимущества, которые вы бы потеряли, если бы вышли из нее, например, дополнительные пособия в случае смерти, более высокую не облагаемую налогом единовременную сумму, пенсию для вашего партнера после вашей смерти или гарантированную Опция аннуитетной ставки (GAR).

Вариант GAR — это когда пенсионный фонд будет выплачивать вам гарантированный пожизненный доход (также известный как аннуитет) по определенной ставке, которая может быть намного выше, чем ставки, доступные на общем рынке аннуитета, когда вы выходите на пенсию.

Даже если вы не задумывались о покупке гарантированного дохода за счет своей пенсионной корзины, вы можете передумать, если знаете, что имеете право на высокую гарантированную ставку, поэтому важно понимать плюсы и минусы перевода денег туда, где у вас есть Гарантированная аннуитетная ставка.

Если сумма вашего перевода превышает 30 000 фунтов стерлингов и у вас есть гарантированная аннуитетная ставка или другие защищенные льготы, перевод должен быть подписан регулируемым финансовым консультантом, прежде чем ваша пенсионная программа высвободит деньги.

Это правило призвано защитить вас и убедиться, что вы полностью осознаёте, от чего отказываетесь.

4. Взимается ли плата за перевод?

В некоторых схемах при переводе может взиматься плата. Также примите во внимание любые начальные и текущие сборы по новому пенсионному плану.

Они могут быть значительными — иногда несколько тысяч фунтов стерлингов (в зависимости от размера вашего фонда), поэтому важно проверить, подходит ли один из них в вашем случае.

5.Будут ли вложения в новую пенсию соответствовать сумме риска, на который я готов?

Вы можете решить для себя, как инвестировать свои деньги, или вы можете попросить финансового консультанта дать вам рекомендации.

В любом случае важно, чтобы выбранные инвестиции соответствовали сумме риска, на который вы готовы пойти со своими деньгами, а также тому, когда вы планируете получить доступ к своим деньгам. Например, если вы планируете вывести свои деньги через пять лет, чтобы купить доход, ваша инвестиционная стратегия может отличаться от стратегии тех, кто хочет оставить пенсионную корзину инвестированной и получать от нее доход во время выхода на пенсию.

6. Потребуется ли мне постоянный совет?

Независимо от того, решите ли вы перевести свои средства, важно регулярно проверять свои пенсионные накопления.

Например, также возможно, что размер риска, на который вы готовы пойти, может со временем измениться, если ваше финансовое положение изменится или по мере того, как вы приблизитесь к пенсии.

Если вы не знаете, как это сделать, рекомендуется поговорить с регулируемым финансовым консультантом, который может проверить, инвестированы ли вы в фонды, соответствующие вашим обстоятельствам, и которые хорошо работают для вас.

Если вы воспользуетесь регулируемым финансовым советом при переводе (если вы все-таки переводите), ваш консультант объяснит вам, какие услуги он предлагает, и сколько это стоит.

Спросите себя, достаточно ли у вас знаний и опыта в области инвестирования, чтобы принимать решения, которые повлияют на ваш пенсионный доход, без необходимости в консультанте.

Вам нужен финансовый совет?

Если у вас есть так называемые «гарантированные выплаты» — в частности, если вы участвуете в программе пенсионного обеспечения с установленными выплатами или имеете гарантированную ставку аннуитета, — и ваша трансферная стоимость превышает 30 000 фунтов стерлингов, вам сначала придется воспользоваться регулируемым финансовым советом. вы можете передать.

Это правило предназначено для вашей защиты, чтобы вы знали обо всех плюсах и минусах переноса.

Финансовый консультант берет на себя ответственность за совет, поэтому, если вы последуете его рекомендации, а она окажется для вас неуместной, вы подпадете под действие закона.

Но даже если вам не нужен профессиональный совет, может быть сложно принять правильное решение самостоятельно, даже если у вас есть вся необходимая информация.

Итак, если вы не совсем уверены, вам следует обратиться за профессиональной финансовой консультацией к регулируемому финансовому консультанту.Но прежде чем вы это сделаете, поговорите с одним из наших беспристрастных пенсионных экспертов. Все способы связи с нами находятся внизу страницы.

Если вы решите получить совет, убедитесь, что ваш консультант дает вам полные ответы на каждый из поднятых выше вопросов.

Было бы полезно распечатать это руководство и брать его с собой на любые встречи с консультантом и использовать его в качестве контрольного списка, на который можно ссылаться при чтении любых их письменных рекомендаций.

Если вы решили не получать консультацию, убедитесь, что вы полностью понимаете риски и преимущества перевода пенсии.

Пенсионный планPERS 2 — льготы

Пенсионный план PERS 2

План пенсионной системы государственных служащих 2 (PERS 2) — это традиционный пенсионный план с установленными выплатами — когда вы выполняете требования плана и выходите на пенсию, вам гарантируется определенный ежемесячный доход на всю оставшуюся жизнь. Проработав не менее пяти лет, вы имеете право на получение пенсионного пособия начиная с 65 лет.

И вы, и UW вносите деньги в PERS 2. Однако эти взносы не определяют размер вашего пенсионного пособия.Вместо этого доход, который вы получаете от PERS 2 во время выхода на пенсию, зависит как от вашей последней зарплаты, так и от количества лет службы.

Записаться в PERS 2

Только классифицированные сотрудники имеют право на участие в PERS 2. Вы должны работать не менее 50 процентов полного рабочего дня и находиться на назначении продолжительностью не менее пяти месяцев.

Если вы являетесь временным сотрудником, вы также можете иметь право на PERS 2, если вы проработали на подходящей работе не менее пяти месяцев из 70 или более часов в течение 12-месячного периода.ISC свяжется с вами напрямую, если вы соответствуете этому требованию.

Если вы недавно получили право участвовать в PERS 2, выборы для выхода на пенсию можно провести в Workday. Пошаговые инструкции по выбору пенсионного плана см. В данном руководстве пользователя «Льготы — Зачисление — Выход на пенсию — Классифицированная и соответствующая временная почасовая оплата». Если вы имеете право изменить выборы при выходе на пенсию из-за смены места работы, ISC свяжется с вами напрямую.

Если вы новый сотрудник UW или недавно имеете право на пенсионное пособие, ваш крайний срок для регистрации в PERS 2 составляет 90 дней с даты начала вашего права на участие.Если вы ранее выбрали PERS 2, вы попадете в PERS 2, и никаких дальнейших действий не потребуется.

Рассчитайте пенсионное пособие

При выходе на пенсию доход, который вы получаете от PERS 2, зависит от двух факторов — как долго вы проработали и сколько денег вы заработали. Формула расчета ежемесячного пенсионного пособия:

2% x кредитные годы обслуживания x среднее окончательное вознаграждение

Сервисный кредит

Сервисный кредит рассчитывается на основе количества часов, которые вы работаете в месяц, и продолжительности вашего участия в пенсионном плане.UW сообщает о ваших часах и доходах в Департамент пенсионных систем штата Вашингтон (DRS) каждый день выплаты жалованья.

Нет ограничений на размер кредита на обслуживание, который вы можете заработать. Кроме того, вы сохраняете свой кредит на обслуживание, если увольняетесь с работы. Таким образом, вы можете продолжать наращивать свой кредит на обслуживание, если вернетесь на работу в UW или другое государственное агентство.

Как правило, вам необходимо работать не менее 90 часов в месяц в течение 12 месяцев, чтобы заработать год на обслуживание. В некоторых случаях вы можете заработать годовой кредит за обслуживание, отработав минимальное количество часов в течение девятимесячного «учебного года».”

Средняя итоговая компенсация

Это ваша среднемесячная заработная плата, рассчитанная за 60 последовательных месяцев (пять лет), когда ваша зарплата была самой высокой. В большинстве случаев это ваши последние пять лет до выхода на пенсию; тем не менее, некоторые люди могут иметь более высокую зарплату в другие периоды своей карьеры.

Пример

Предположим, вам 65 лет, и в 2017 году, проработав 32 года в UW, вы выходите на пенсию. Вот что вам нужно знать для расчета пенсионного дохода по PERS 2:

| Кредит на годы обслуживания: | 32 |

|---|---|

| Пять лет подряд, когда ваша зарплата была самой высокой: | Заработная плата в 2012 году: 52000 долларов (4333 доллара.33 в месяц) Заработная плата 2013 г .: 52 000 долл. США (4333,33 долл. США в месяц) Зарплата 2014 г. |

| Средняя окончательная компенсация: | 4683,33 $ в месяц |

| Пенсионный доход: | 2997,33 доллара в месяц (0,02 x 32 x 4683,33 доллара) |

Когда вы получаете права собственности

После пяти лет работы в UW ваши пенсионные фонды PERS 2 полностью обеспечены, что означает, что вы заработали право на получение дохода от PERS 2 при выходе на пенсию.Получив права, вы сможете получить доступ к своим пенсионным фондам в возрасте 65 лет.

Если вы покинете UW до получения права на пенсию, вы не будете получать доход по PERS 2 при выходе на пенсию. Тем не менее, вы сохраняете право собственности на деньги, которые вы внесли в PERS 2. У вас также остается заработанный вами сервисный кредит, который вы можете позже использовать для перехода, если вы вернетесь на работу в UW или в другое государственное учреждение.

Время, которое вы проводите в других агентствах штата Вашингтон, до или после вашего пребывания в UW, также может засчитываться в счет наделения правами.

Ваш вклад

При каждой зарплате вы вносите 7,90% своей валовой заработной платы в PERS 2. Эти взносы снимаются до уплаты налогов. Это снижает ваш налогооблагаемый доход, что, в свою очередь, снижает сумму налогов, которые вы платите.

UW также участвует в PERS 2 от вашего имени. Это не совпадающие средства, и у вас нет к ним доступа. Ставки, по которым вы и UW делаете взносы, определяются законодательным собранием штата. Они периодически корректируют ставки, чтобы отразить общую стоимость плана.

Хотя эти взносы помогают финансировать PERS 2, они не определяют, какой доход вы получите при выходе на пенсию. Используйте формулу PERS 2 для расчета ежемесячного пособия.

Уход из UW до выхода на пенсию

Когда вы увольняетесь с работы в UW, у вас есть два варианта относительно денег, которые вы внесли в PERS 2: оставить деньги на своем счете или вывести их.

Если вы оставите деньги на своем счете, на них будут продолжать начисляться проценты. Ваш сервисный кредит останется неизменным, поэтому, если вы вернетесь на работу в UW (или другое государственное учреждение), вы можете заработать больше сервисного кредита.(Помните, что вы не получаете права на PERS 2, пока не заработаете пятилетний срок службы.)

Другой вариант — снять внесенные вами средства (плюс проценты). Однако снятие ваших взносов влечет за собой налоговые последствия налоговой службы, поэтому перед тем, как снимать взносы, проконсультируйтесь с налоговым консультантом. В большинстве случаев вы можете перевести свои средства на соответствующий пенсионный счет, например IRA, без налоговых штрафов.

Досрочный выход на пенсию

Если у вас есть права, вы имеете право выйти на пенсию в возрасте 65 лет.У вас также есть возможность выйти на пенсию раньше, но размер вашего установленного пособия будет уменьшен. Чтобы выйти на пенсию досрочно, вам должно быть не менее 55 лет и вы должны иметь 20 или более лет стажа работы. Полную информацию о досрочном выходе на пенсию см. В Руководстве по плану 2 PERS.

Ссуды по пенсионным планам

Вы не можете взять ссуду из своих средств PERS 2 или иным образом получить к ним доступ во время работы в UW. Оставление работы в UW — это единственный способ отозвать свои взносы в PERS 2 до выхода на пенсию.

Пенсионные сбережения Образование и ресурсы

Департамент пенсионных систем (DRS) предлагает широкий спектр ресурсов, которые помогут вам разобраться в своем пенсионном плане и достичь целей по пенсионным сбережениям.Посетите DRS Education, чтобы найти вебинары, семинары, калькуляторы и многое другое.

Выход на пенсию

Что мне теперь делать? Поздравления от PEIA с выходом на пенсию! Страхование достаточно сложное дело, поэтому этот веб-сайт предназначен для того, чтобы помочь вам сориентироваться в переходе от активного сотрудника к пенсионеру с покрытием PEIA или без него.

* Информация о выплате пенсионных взносов и регистрации

* Отказ от страхового взноса по инвалидности

* PY2021 Таблицы премий Medicare

* PY2021 Таблицы премий, не относящихся к программе Medicare

* Форма прекращения

* Форма необязательного и / или иждивенческого участия пенсионера в программе страхования жизни

* Форма регистрации базового страхования жизни и здоровья пенсионера

* Свидетельство о групповом страховании жизни

* Краткое описание плана Планы PPB A, B и D План на 2021 год

* Формы регистрации пенсионеров FBMC

* Руководства по льготам для пенсионеров FBMC

Если вы не хотите продолжать какое-либо покрытие PEIA после выхода на пенсию

Если вы не хотите продолжать какое-либо покрытие PEIA после выхода на пенсию, заполните, пожалуйста, форму расторжения и верните ее координатору льгот для подписания и отправки в PEIA.Вам также необходимо будет заполнить и вернуть координатору льгот Форму необязательной и / или пожизненной регистрации пенсионера, указав, что вы отказываетесь от страхового покрытия.Если вы не имеете права на участие в программе Medicare, вы продолжите пользоваться планом медицинского обслуживания после выхода на пенсию. Вы сохраните ту же медицинскую карточку-удостоверение и будете использовать ее, как когда вы были активным сотрудником медицинских учреждений, врачей и рецептов.

Пенсионеры Medicare

Вам нужно будет посетить офис социального обеспечения и подписаться на части A и B.PEIA потребуется копия вашей карты Medicare, когда вы ее получите. Если какой-либо иждивенец имеет право на участие в программе Medicare, PEIA также потребуется копия его карты Medicare. Когда ваши иждивенцы получат право на участие в программе Medicare, отправьте копию их карты Medicare в PEIA.

Если вы имеете право на участие в программе Medicare, вы можете перейти непосредственно в Humana. У вас должны быть части A и B Medicare. Если вы решите перейти непосредственно в Humana, вам нужно будет позвонить в PEIA по телефону 1-888-680-7342 и запросить форму перевода.После того, как PEIA получит, рассмотрит и обработает форму, вы перейдете в план Humana и получите приветственный пакет.Другой альтернативой является продолжение использования плана PPB после выхода на пенсию. Для пенсионеров Medicare Medicare будет первичной, а PEIA — вторичной. Вам нужно будет обновить вашу координацию льгот с UMR. Если вы имеете право на участие в программе Medicare и в настоящее время участвуете в плане медицинского обслуживания после выхода на пенсию, вы и ваши иждивенцы будут переведены на план A PEIA PPB после выхода на пенсию.

Премии

После того, как все ваши документы будут сданы, пройдет 2–3 месяца, прежде чем вы получите счет за свою страховку, однако, поскольку вы по-прежнему будете застрахованы и у вас не будет просроченного покрытия, вы все равно будете нести ответственность за уплату страховых взносов до тех пор, пока страховые взносы не выйдут из вашего пенсионного чека. Рекомендуется позвонить в службу поддержки клиентов по телефону 1-888-680-7342, чтобы подтвердить сумму и адрес для отправки платежа.

Если вы не получили оплату из вашего пенсионного чека, платежи могут быть произведены здесь после получения вашего первого счета.Вы также можете подписаться на Direct Draft, чтобы ежемесячно автоматически оплачивать счет.

Страхование жизни

Вы можете продолжить свое базовое, дополнительное и зависимое страхование жизни после выхода на пенсию. Если вы хотите выбрать новое или увеличенное страхование жизни в качестве пенсионера, вы должны зарегистрироваться и предоставить медицинскую информацию в течение календарного месяца выхода на пенсию или двух следующих календарных месяцев. Страхование вступает в силу после одобрения страховой компании PEIA.Вы не можете выбрать или увеличить страхование жизни по истечении этого периода. Если ваше страхование жизни прекращает свое действие после выхода на пенсию по какой-либо причине, например, из-за неуплаты страховых взносов, вам не будет разрешено восстановить это покрытие; вам нужно будет искать страховку жизни из другого источника.

01.2016г. направлять все страховые взносы, которые будет за них уплачивать работодатель, на формирование страховой пенсии.

01.2016г. направлять все страховые взносы, которые будет за них уплачивать работодатель, на формирование страховой пенсии. (См. «Исключенные суммы текущего года для выборных отсрочек, включая« наверстывающие »взносы» ниже, где указаны исключаемые суммы текущего года для выборных отсрочек).

(См. «Исключенные суммы текущего года для выборных отсрочек, включая« наверстывающие »взносы» ниже, где указаны исключаемые суммы текущего года для выборных отсрочек).