Всё о накопительной пенсии

Выбор варианта пенсионного обеспечения

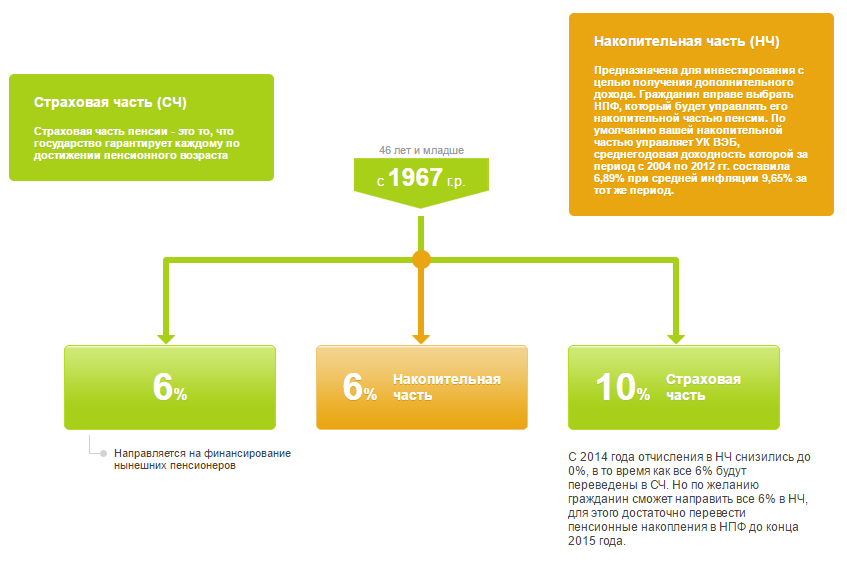

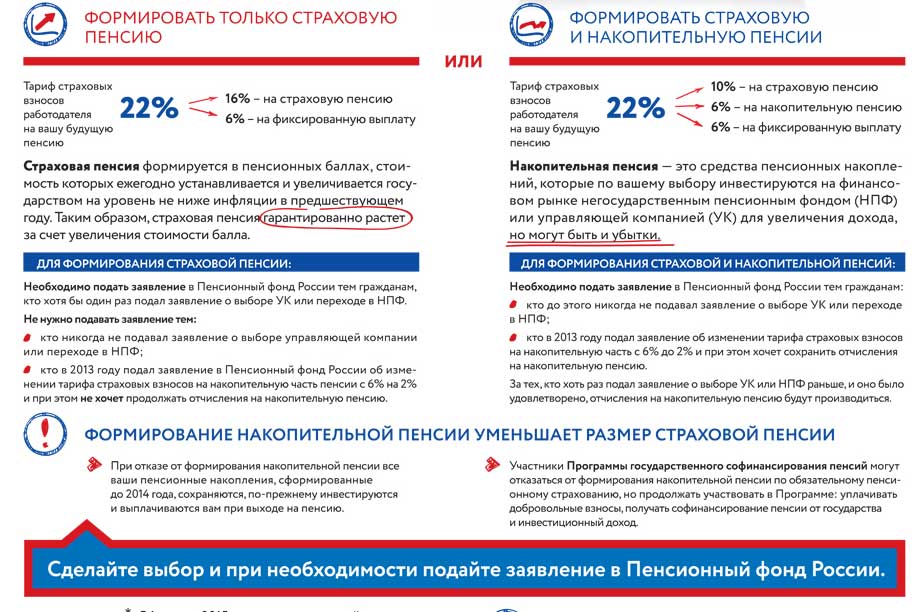

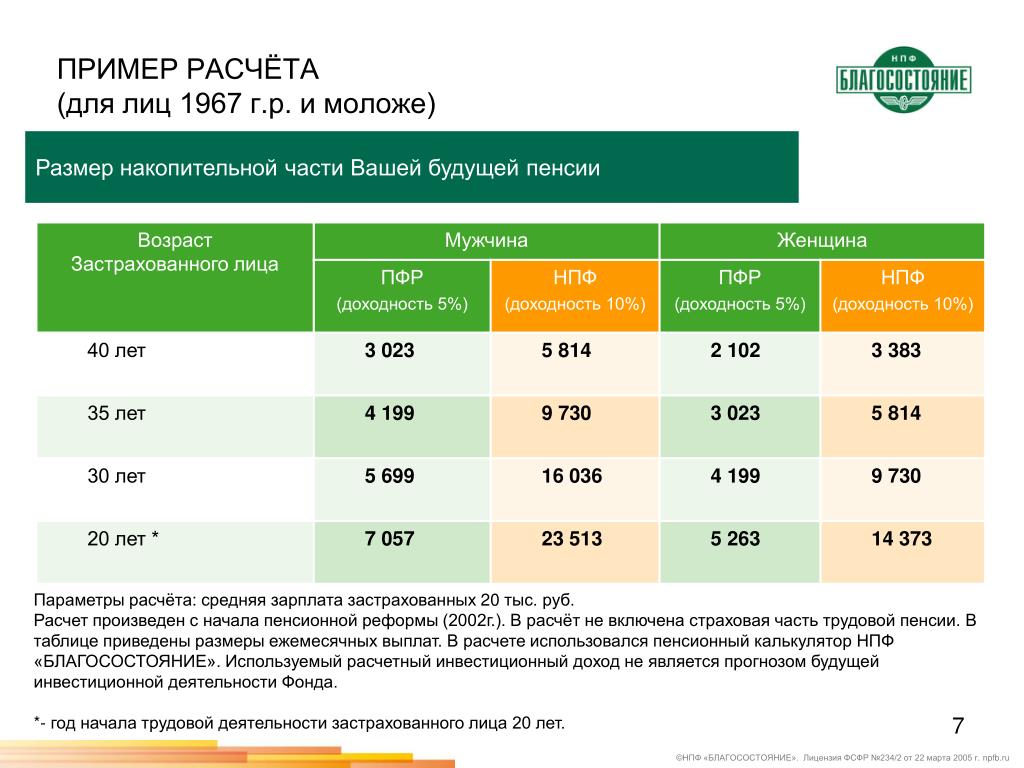

До 31 декабря 2015 года гражданам 1967 года рождения и моложе необходимо выбрать для себя вариант пенсионного обеспечения – оставить только страховую часть пенсии и отказаться от накопительной, либо сохранить обе части своей будущей пенсии.

Варианты пенсионного обеспечения

Страховая часть + Накопительная часть | Страховая часть |

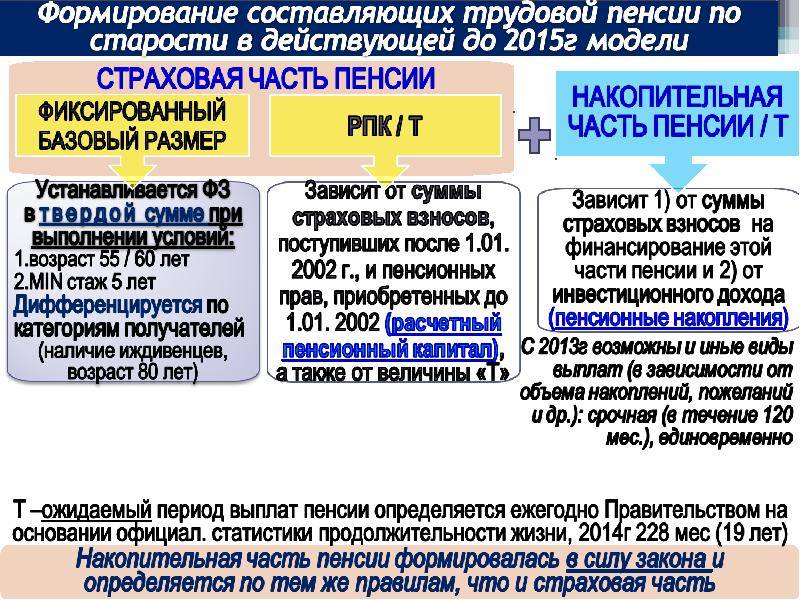

Страховая часть является базовой формой государственного пенсионного обеспечения. Пенсия гарантирована, но ее размер зависит от ситуации, которая будет в стране на начало выплат, прежде всего – от соотношения числа работающих граждан и пенсионеров и от ситуации с госбюджетом.

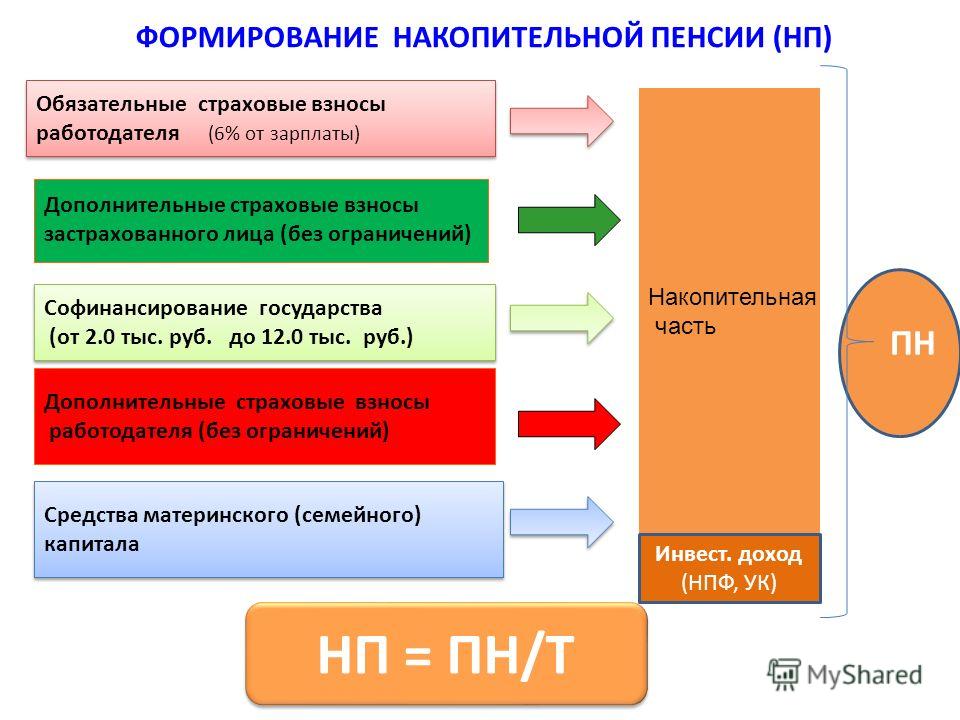

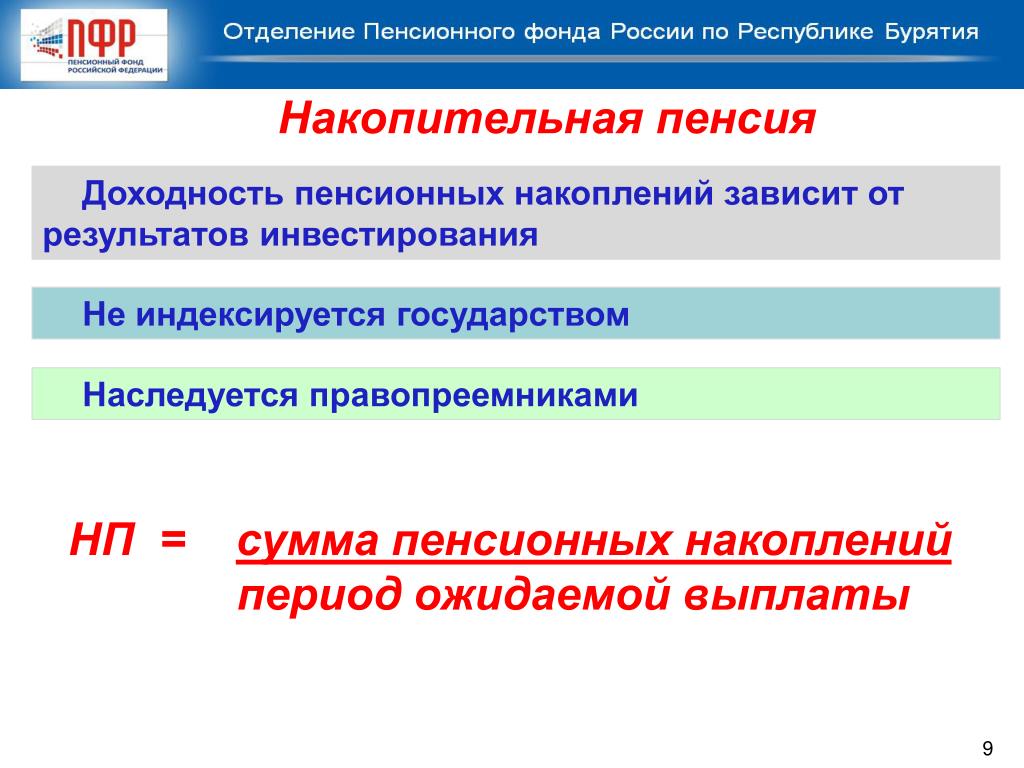

Накопительная часть – это средства обязательных пенсионных накоплений, которыми в интересах будущего пенсионера управляют профессиональные участники рынка.

Сочетание накопительной и страховой части позволяет сформировать наиболее надежный вариант пенсионного обеспечения. Такая «комбинированная» пенсия состоит как минимум из двух элементов – бюджетного и рыночного, что помогает защитить потенциальные выплаты от различных по характеру рисков.

Составляющие будущей пенсии россиян

? | Накопительная | Страховая |

Как формируется | В денежном выражении | В индивидуальных пенсионных коэффициентах, стоимость которых может меняться в соответствии с числом работающих граждан и пенсионеров |

Откуда берется | В результате инвестирования пенсионных средств профессиональными управляющими | Из взносов активных на момент выплаты работников |

Что собой представляет | Средства, учтенные на индивидуальном счете пенсионера в рублях | Обязательство государства по распределению средств будущих работников |

Как индексируется | Зависит от доходности портфеля | С учетом текущей демографической и экономической ситуации. |

Право наследования | Можно наследовать до назначения пенсии | Не наследуется ни при каких условиях |

Варианты размещения накопительной части пенсии

Пенсионный фонд России | Негосударственные пенсионные фонды | |

Пенсионер вправе выбрать управляющую компанию, которой доверить свои средства | После заключения договора НПФ сам выбирает, какой управляющей компании передавать средства пенсионера | |

Государственная УК (Внешэкономбанк) | Многочисленные негосударственные УК |

|

Как разместить свои средства?

В управляющей компании, в том числе государственной УК (Внешэкономбанке) | В негосударственном пенсионном фонде

|

Подать заявление в любом отделении ПФР (лично или через доверенное лицо, по почте или с курьером) | 1. |

Особенности расчета средств пенсионных накоплений,

подлежащих передаче по заявлениям о досрочном переходе

по заявлениям, поданным застрахованными лицами в 2016 году

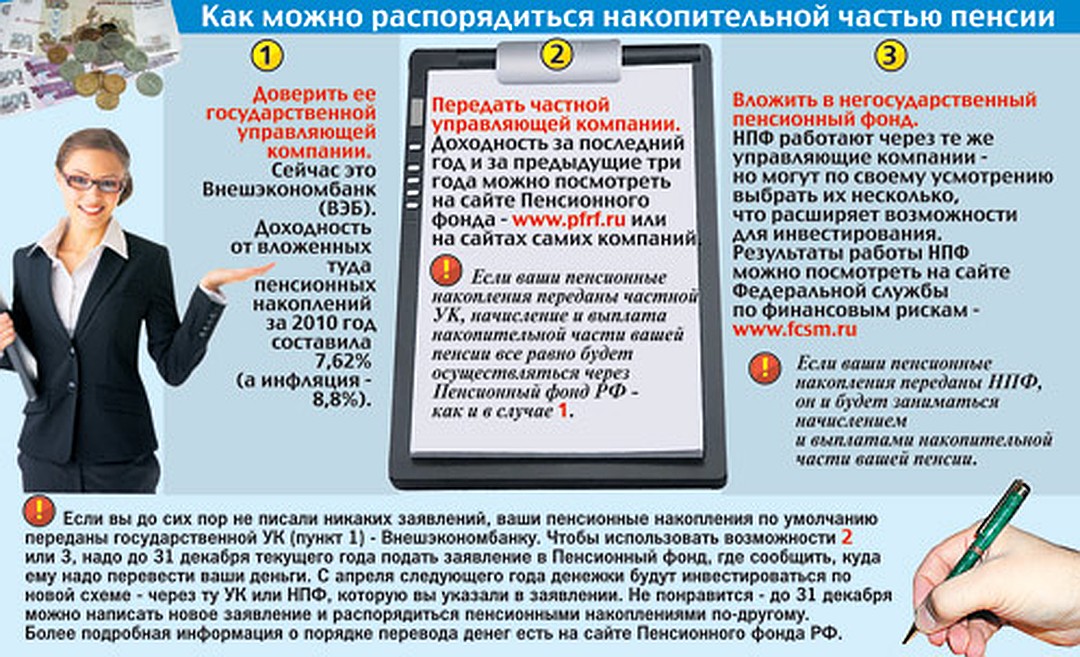

Инвестировать средства пенсионных накоплений может как Пенсионный фонд России, так и негосударственный пенсионный фонд, входящий в систему гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования.

ПФР инвестирует пенсионные накопления через государственную управляющую компанию Внешэкономбанк и частные управляющие компании, одну из которых гражданин может выбрать самостоятельно.

Смена страховщика происходит только при переходе из Пенсионного фонда России в негосударственный пенсионный фонд, из одного негосударственного пенсионного фонда в другой, а также из негосударственного пенсионного фонда в Пенсионный фонд России. При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит – им остается Пенсионный фонд России.

При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит – им остается Пенсионный фонд России.

Пользоваться правом на смену страховщика можно ежегодно. Однако, инвестиционный доход сохраняется только при условии передачи средств не чаще, чем раз в пять лет.

Сменить страховщика можно и путем досрочного перехода, однако в случае отрицательного результата инвестирования это может повлечь уменьшение средств пенсионных накоплений (номинала страховых взносов) на сумму инвестиционного убытка. Исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком.

Потери средств пенсионных накоплений гражданина при подаче заявления о досрочном переходе в 2016 году

С какого года Вы формируете пенсионные накопления у текущего страховщика? | Положительный результат инвестирования |

Отрицательный результат инвестирования |

С 2011 года и ранее | Потеря инвестиционного дохода за 2016 год | Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год |

С 2012 года | Нет потери средств пенсионных накоплений | |

В период с 2013 по 2015 год | Потеря инвестиционного дохода за 2015–2016 годы | Потеря пенсионных накоплений на сумму убытка от инвестирования за 2015–2016 годы |

С 2016 года | Потеря инвестиционного дохода за 2016 год | Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год |

Необходимые документы для подачи заявления

Страховое свидетельство обязательного пенсионного страхования (СНИЛС)Документ, удостоверяющий личность (паспорт гражданина РФ)Заявление о выборе управляющей компании

В ЧЕМ РАЗНИЦА МЕЖДУ СТРАХОВОЙ И НАКОПИТЕЛЬНОЙ ЧАСТЬЮ?

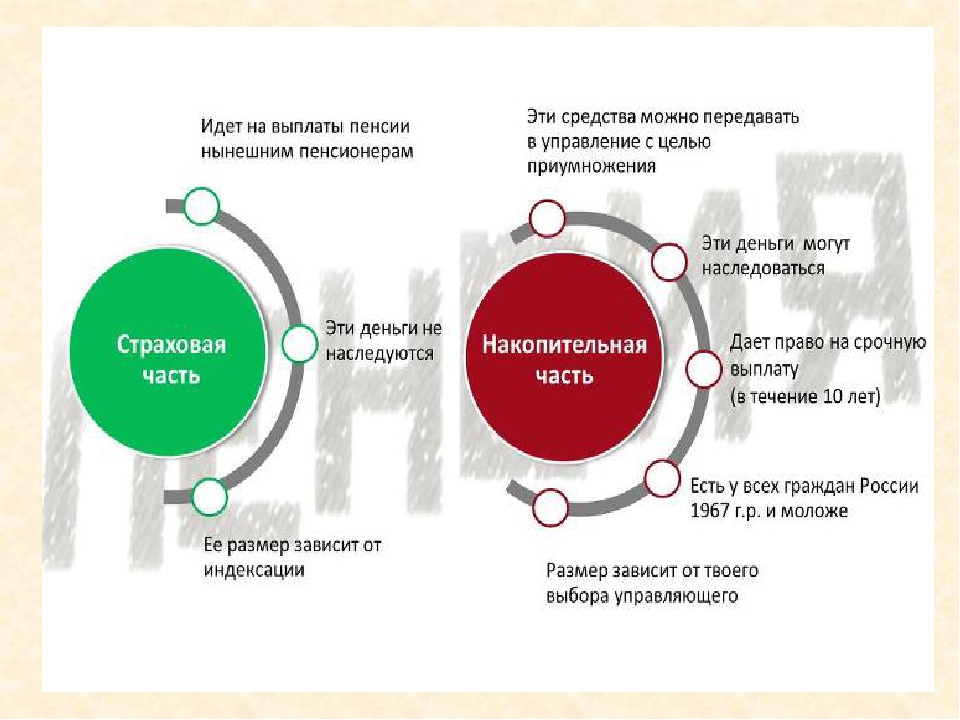

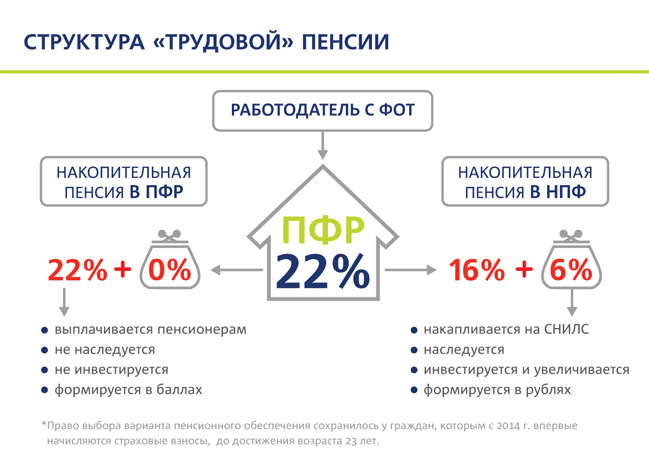

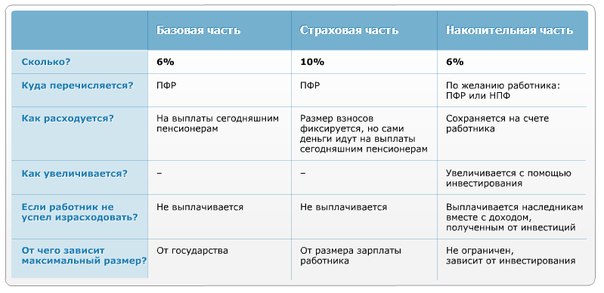

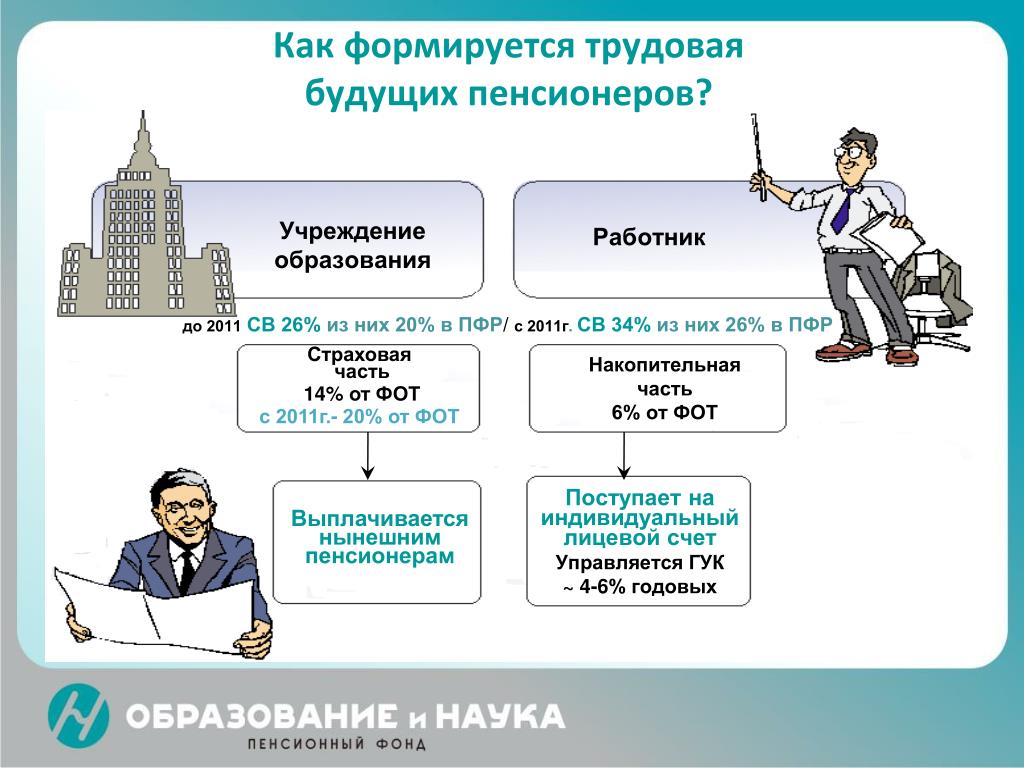

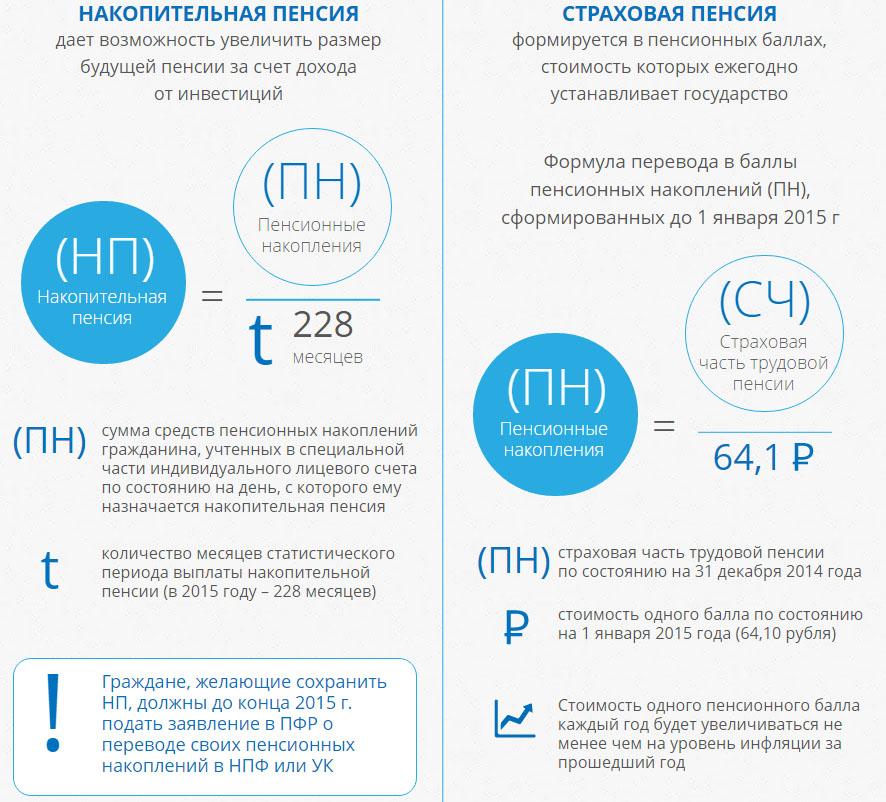

И страховая, и накопительная части пенсии формируются за счет страховых взносов, которые начисляет работодатель за своих работников.

В то же время, взносы на страховую часть фиксируются на индивидуальном лицевом счете в Пенсионном фонде в виде пенсионных прав, гарантированных государством, регулярно индексируются государством. Но сами деньги идут на выплату пенсий нынешним пенсионерам.

Взносы на накопительную часть пенсии живут другой, более сложной финансовой жизнью. Это реальные средства, которые можно передать в управление компании, эта компания будет вкладывать средства в инвестиционные проекты и тем самым увеличивать суммы с течением времени. Можно вместо управляющей компании выбрать негосударственный пенсионный фонд, который работает с несколькими управляющими компаниями, отслеживает состояние счета гражданина, снижает риски потерь.

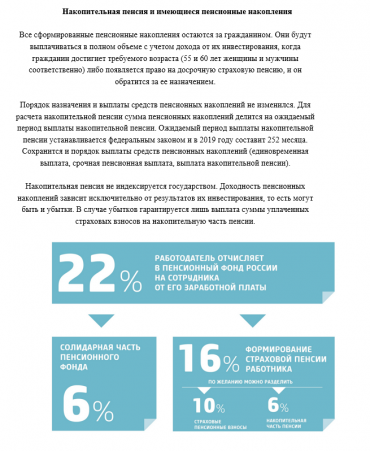

КУДА ДЕНУТСЯ СРЕДСТВА НАКОПИТЕЛЬНОЙ ПЕНСИИ ПРИ ВЫБОРЕ ТАРИФА 0%

Все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачиваться в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

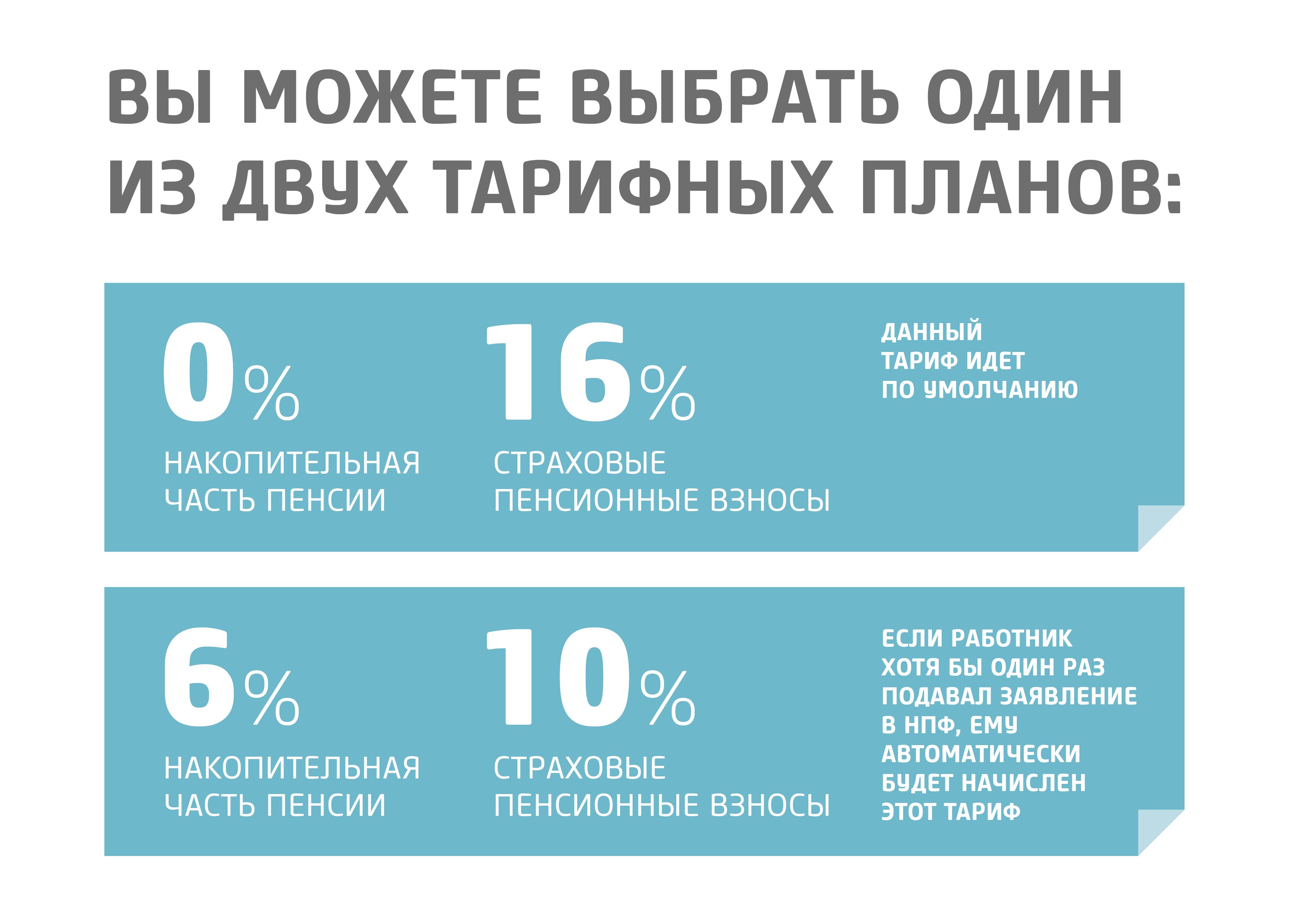

КАКОЙ ТАРИФ ВЫБРАТЬ: НОЛЬ ИЛИ ШЕСТЬ ПРОЦЕНТОВ?

Если говорить о преимуществах выбора 0 или 6 процентов, то необходимо пояснить:

Страховая часть пенсии – более консервативна, более гарантированная государством, так как средства страховой части пенсии ежегодно индексируются в зависимости от уровня инфляции и с учетом индекса роста доходов Пенсионного фонда в расчете на одного пенсионера.

Накопительная часть – более гибкая, но менее защищена со стороны государства. На накопительную часть пенсии начисляется инвестиционный доход, который получен в результате размещения Ваших средств в негосударственных пенсионных фондах либо в управляющих компаниях. Тариф 6% более интересен для застрахованных лиц, которые стремятся участвовать в формировании своих пенсионных накоплений.

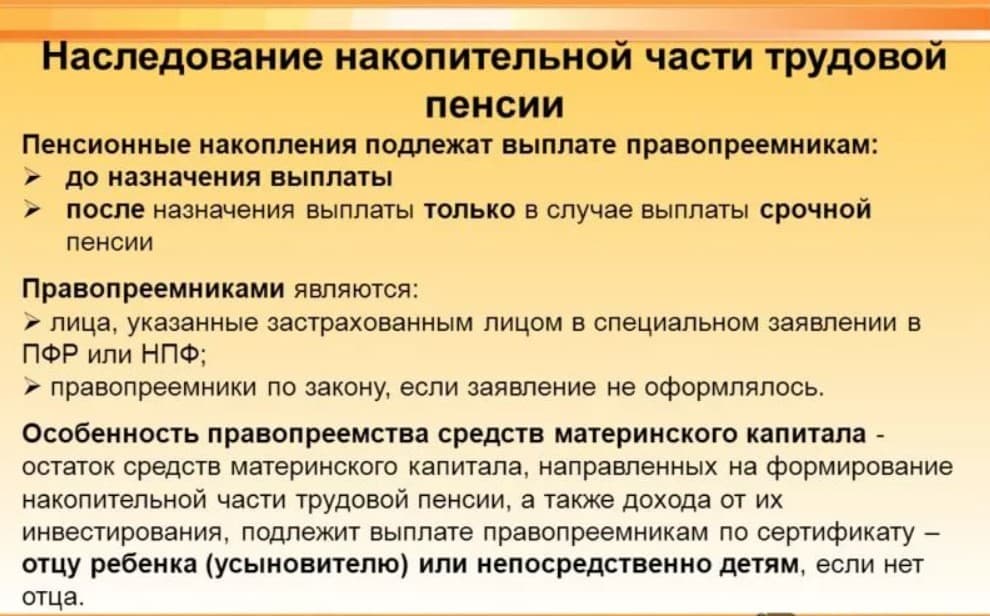

В накопительной части при этом есть еще один плюс: эти средства могут наследоваться. В солидарной же системе, где находятся страховые взносы, они не наследуемы.

В солидарной же системе, где находятся страховые взносы, они не наследуемы.

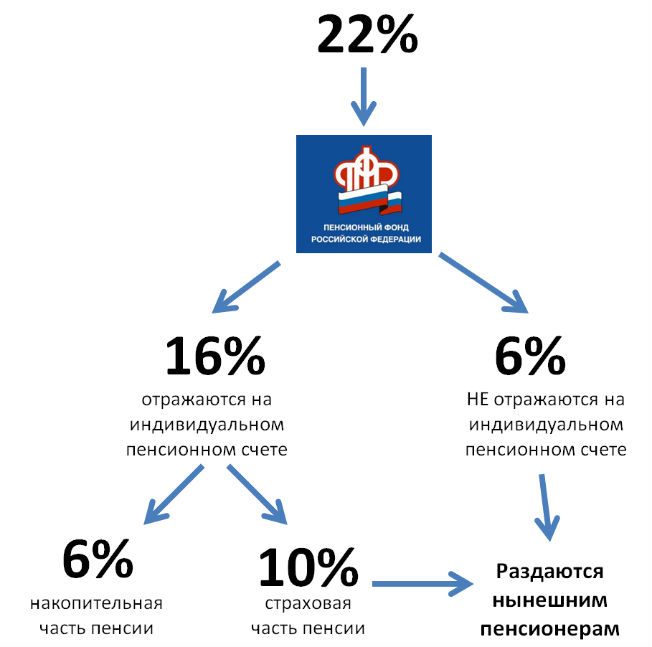

Каким будет размер тарифа страховых взносов на формирование накопительной части будущей пенсии, каждый должен решить самостоятельно. Не хотите задумываться о судьбе пенсионных накоплений — ничего не делайте. Тогда с нового года все 16% уйдут в страховую часть, и этими деньгами будет распоряжаться государство. Хотите сами распоряжаться частью пенсионных денег, уверены, что сумеете сделать это лучше — напишите заявление в Пенсионный фонд России или негосударственный пенсионный фонд, которому вы готовы доверить свои накопления.

ЧТО НУЖНО СДЕЛАТЬ, ЧТОБЫ СОХРАНИТЬ 6% НАКОПИТЕЛЬНОЙ ЧАСТИ ПЕНСИИ?

Если Вы никогда не подавали заявление о выборе управляющей компании или о переходе в негосударственный пенсионный фонд, то для того, чтобы сохранить 6-процентный тариф, Вам следует подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд Вам необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Для тех, которые в предыдущие годы хотя бы единожды подавали заявление о выборе управляющей компании либо о переходе в НПФ, и оно было удовлетворено, с 2014 года на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа.

ЧАСТО СЛЫШУ В НОВОСТЯХ, ЧТО НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ ЗАКРЫВАЮТСЯ, А НАКОПИТЕЛЬНЫЕ ПЕНСИИ ЛЮДЯМ НИКТО НЕ ВОЗВРАЩАЕТ… ИЛИ ВСЁ-ТАКИ УБЫТКИ ВОЗМЕЩАЮТСЯ?

В случае банкротства негосударственных пенсионных фондов они обязаны передать все имеющиеся пенсионные накопления и реестры клиентов обратно в ПФР в течение месяца. Если средств нет, а НПФ не вошел в систему гарантирования — за них деньги возмещает Банк России, но всего лишь по номиналу страховых взносов (без инвестиционного дохода).

ЕСЛИ АГЕНТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ ПРИХОДЯТ ДОМОЙ И ПРОСЯТ ПОДПИСАТЬ ДОКУМЕНТЫ О ПЕРЕВОДЕ ПЕНСИИ, СТОИТ ЛИ ИМ ДОВЕРЯТЬ?

Прежде чем подписывать какие-либо бумаги, хорошо бы выяснить, кто в самом деле к Вам пришел и что за документы Вас просят подписать. Если в Ваш дом без предупреждения пришел человек и представился работником Пенсионного фонда, попросите его предъявить служебное удостоверение и Вы выясните, что перед вами представитель негосударственного пенсионного фонда.

Если в Ваш дом без предупреждения пришел человек и представился работником Пенсионного фонда, попросите его предъявить служебное удостоверение и Вы выясните, что перед вами представитель негосударственного пенсионного фонда.

Если же Вы все-таки подписали документ, а только потом прочитали, то соответственно Ваши пенсионные накопления Вы и будете искать в том негосударственном пенсионном фонде, с которым не глядя подписали договор.

Хочу еще раз напомнить — сотрудники государственного Пенсионного фонда по домам не ходят, не проводят никаких сверок и агитаций, не подписывают никаких документов.

НАКОПИТЕЛЬНУЮ ПЕНСИЮ ОПЯТЬ ЗАМОРОЗИЛИ, ЧТО ЭТО ОЗНАЧАЕТ?

Говорить о замораживании пенсии вообще неправильно. Речь идет о том, что в течение 2016 года вся сумма страховых взносов идет на формирование страховой пенсии, а накопительная пенсия не финансируется. Такой порядок формирования будущей пенсии продлен и на следующий 2017 год. При этом все средства пенсионных накоплений, которые уже были сформированы на конец 2013 года, никуда не исчезают и не пропадают. Они инвестируются и будут выплачиваться гражданам при достижении ими пенсионного возраста.

Они инвестируются и будут выплачиваться гражданам при достижении ими пенсионного возраста.

КАК УЗНАТЬ В КАКОМ ПЕНСИОННОМ ФОНДЕ НАХОДЯТСЯ НАКОПЛЕНИЯ?.

Узнать, где находятся Ваши пенсионные накопления, можно, через личный кабинет застрахованного лица на сайте ПФР. Кроме того, получить такую информацию можно, обратившись лично в клиентскую службу управления Пенсионного фонда по месту жительства.

КАК ПРАВОПРЕЕМНИК, Я УНАСЛЕДОВАЛА ПЕНСИОННЫЕ НАКОПЛЕНИЯ МОЕГО ОТЦА. ЧЕРЕЗ КАКОЕ УЧРЕЖДЕНИЕ Я МОГУ ПОЛУЧИТЬ ЭТУ ВЫПЛАТУ?

Как пояснила Наталья Карножицкая, начальник отдела организации и учета процесса инвестирования Отделения ПФР по Белгородской области, начиная с 2008 года, правопреемники умершего застрахованного лица имеют право получить его пенсионные накопления.

Согласно «Правилам выплаты ПФР правопреемникам умерших застрахованных лиц средств пенсионных накоплений» существуют 2 способа их получения:

– через почтовое отделение связи;

– путем перечисления средств на банковский счет.

При выборе правопреемником способа получения средств через Почту России из сумм, подлежащих выплате, будут произведены удержания в счет почтового сбора за осуществление почтового перевода (по установленным тарифам). Размер этого удержания составляет 2% от суммы выплаты.

Если способ выплаты выбран «путем перечисления средств на банковский счет», то правопреемнику необходимо представить в территориальный орган ПФР вместе со всеми документами копию сберегательной книжки или информацию о наличии счета с реквизитами банка. При выплате через кредитное учреждение средства пенсионных накоплений выплачиваются правопреемнику полностью (без удержания расходов на доставку).

Отмечу, что до истечения 6 месяцев с даты смерти застрахованного лица правопреемники имеют право изменить способ получения средств пенсионных накоплений. Для этого нужно подать заявление в территориальный орган ПФР.

Пенсия – страховая и накопительная — НПФ

Основные законы, которые регулируют порядок начисления трудовых пенсий по старости, — это закон о страховых пенсиях и о накопительной пенсии (смотрите их в разделе «Законодательство» нашего портала). Они вступят в силу с 1 января 2015 года. 2014 год является своего рода «переходом» от старого к новому порядку. Все наши будущие пенсии будут формироваться в соответствии с теми законами, которые начнут работать в 2015 году.

Если до 2014 года трудовая пенсия включала накопительную и страховую компоненты, то теперь она делится на два самостоятельных вида — страховую и накопительную (более подробно об этих видах пенсии читайте в соответствующих рубриках портала).

Для родившихся до 1967 года граждан будет действовать только страховая часть пенсии, а тем, кто моложе, предоставлен выбор — либо оставить только страховую систему, либо — в дополнение к страховой — через негосударственный пенсионный фонд и управляющую компанию дополнительно сформировать накопительную пенсию.

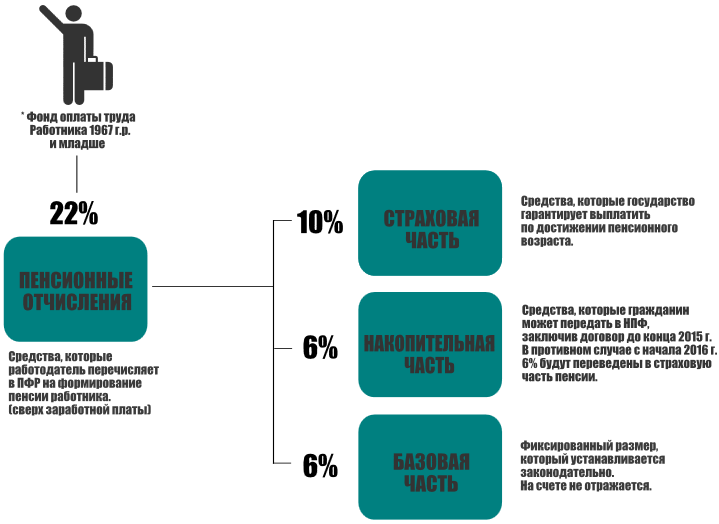

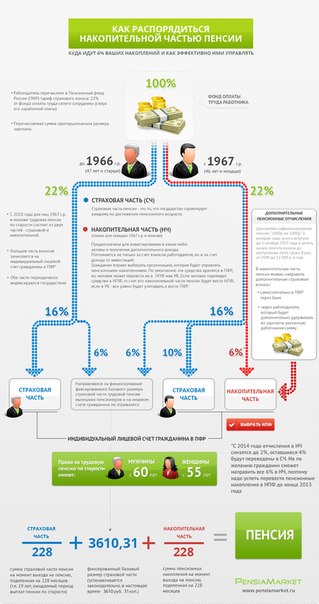

Поясним, как формируются наши пенсионные отчисления. Сейчас работодатели перечисляют 22% от суммы официальной заработной платы сотрудника в качестве взносов в Пенсионный фонд России (ПФР). Закон предусматривает следующее распределение взносов. Для работников 1966 года рождения и старше вся сумма перечисляется на финансирование страховой части трудовой пенсии (из них 6 процентов — солидарная часть: то, что идет на финансирование выплат нынешним пенсионерам; 16 процентов — индивидуальная часть). Для работников 1967 года рождения и младше 16 процентов перечисляется на финансирование страховой части (из них 6 процентов — солидарная часть, 10 процентов — индивидуальная часть), 6 процентов — на финансирование накопительной пенсии.

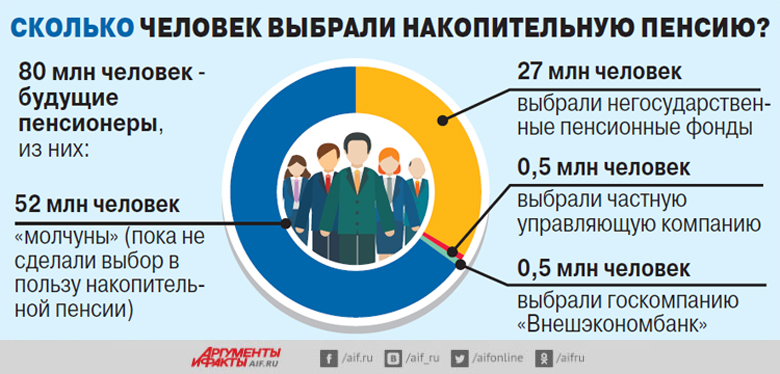

Если вы в настоящий момент еще не выбрали негосударственный пенсионный фонд (НПФ) или управляющую компанию (УК), в том числе государственную управляющую компанию Внешэкономбанк, то есть не написали соответствующее заявление, то вы являетесь так называемым «молчуном». Это значит, что Пенсионный фонд России инвестирует все ваши пенсионные накопления, которые вы успели сделать (напомним, что с 2002 года и до конца 2014 года накопительная часть является обязательной компонентой трудовой пенсии) через государственную управляющую компанию Внешэкономбанк (расширенный портфель).

Это значит, что Пенсионный фонд России инвестирует все ваши пенсионные накопления, которые вы успели сделать (напомним, что с 2002 года и до конца 2014 года накопительная часть является обязательной компонентой трудовой пенсии) через государственную управляющую компанию Внешэкономбанк (расширенный портфель).

«Молчуны» могут сделать свой выбор системы пенсионного обеспечения только до конца 2015 года. Либо они все средства решат оставить в страховой части (и тогда им не надо совершать никаких действий), либо они выберут НПФ или УК. Тогда им следует написать соответствующее заявление в ПФР.

Добавим, что в накопительную пенсию можно передавать дополнительно собственные средства, а также направлять материнский (семейный) капитал. Можно также вступить в программу государственного софинансирования пенсии (сейчас она закрыта для вступления, но власти обещают предоставить позже такую возможность).

Вы можете подробно прочитать о страховой и накопительной пенсии, а также о том, какой выбор надо сделать втечение 2014-2015 годов, в соответствующих рубриках раздела «Теория и практика».

Как получить единовременную выплату пенсионных накоплений

Сейчас право на страховую и накопительную часть пенсии предоставляют после того, как человек передал документы в Пенсионный фонд лично или по почте. Министерство труда и социальной защиты предложило разрешить подачу заявления о единовременной выплате пенсионных накоплений через электронный кабинет на сайте ПФР или через многофункциональные центры. Такой проект постановления Минтруд направил на согласование в заинтересованные федеральные органы, сообщил ТАСС 27 января.

У пожилых людей есть право выбора

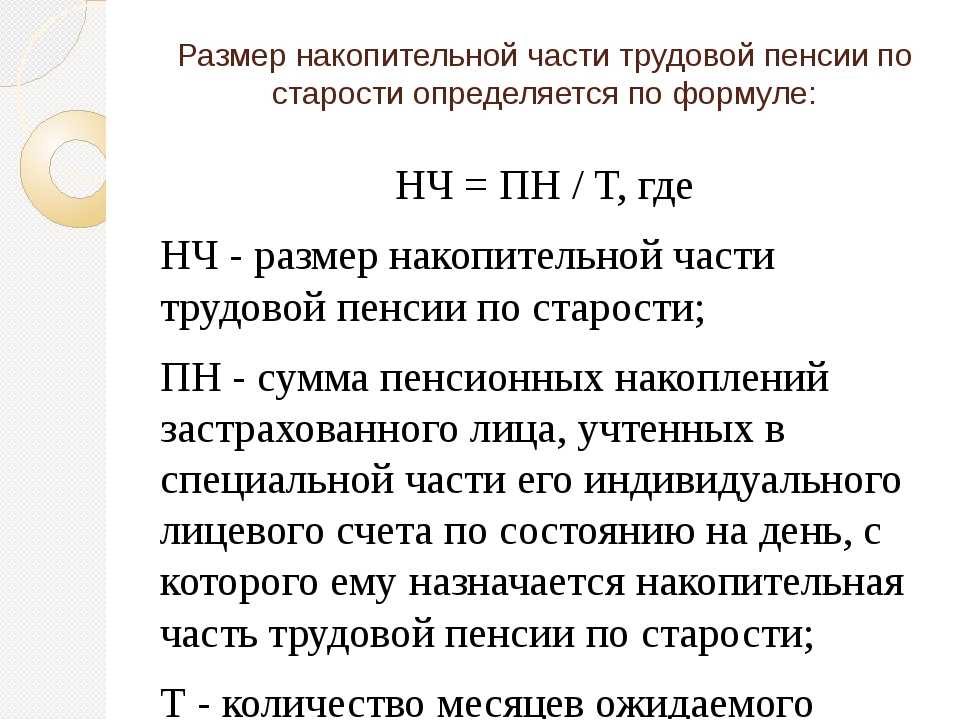

В 2011 году вступил в силу закон, согласно которому получить пенсионные накопления можно тремя способами: как накопительную пенсию, как срочную или единовременную пенсионную выплату. В первом случае будет выплачиваться определённая сумма ежемесячно и пожизненно, в виде части трудовой пенсии. Пенсионный капитал поделят на ожидаемый период выплат. В 2021 году это 22 года, или 264 месяца.

Во втором случае можно оформить выплаты равными частями ежемесячно в течение определённого срока, но не менее чем на 10 лет. Выбрать такой порядок могут только те, кто участвует в Программе софинансирования накоплений — лично, через работодателя или за счёт взносов государства. Также на срочные выплаты имеют право граждане, направившие на формирование пенсии часть материнского капитала. При этом в случае смерти застрахованного лица остаток средств могут получить его правопреемники.

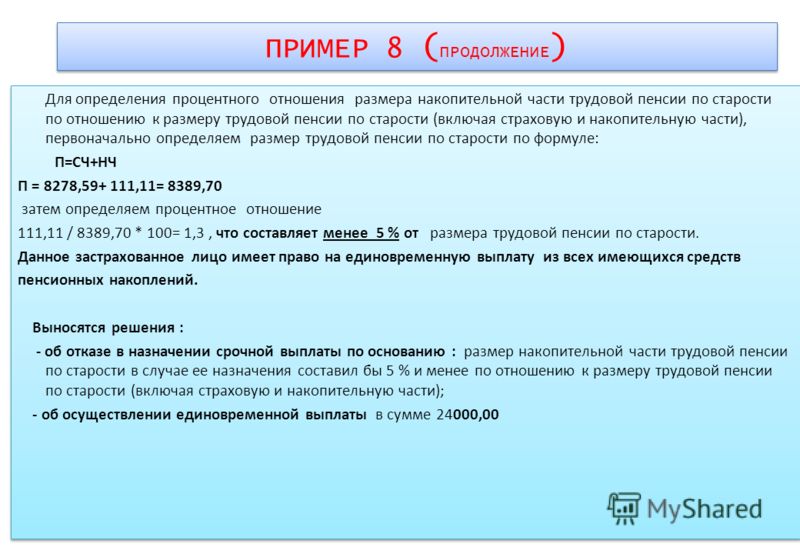

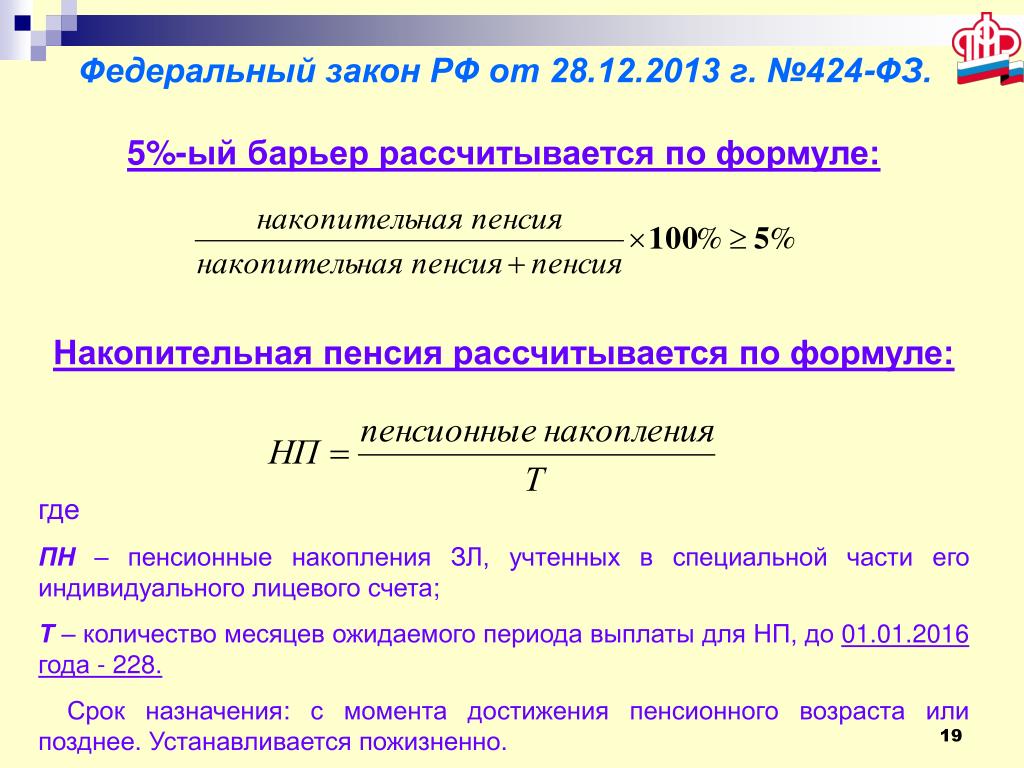

Разрешается также забрать все пенсионные накопления сразу, в виде единовременной выплаты. Но выбрать такой вариант могут только люди, не получившие право на страховую пенсию по старости из-за недостаточного страхового стажа, и имеющие право на пенсию по инвалидности или по потере кормильца. Также единовременную выплату разрешили оформить россиянам, размер накопительной части которых не превышает 5% в сравнении со страховой пенсией по старости.

Порядок получения средств могут упростить

Чтобы получить накопления одним из указанных способов, следует подать заявление в территориальное отделение ПФР или офис негосударственного пенсионного фонда (НПФ), предоставить паспорт и СНИЛС, а также справку о праве на страховую пенсию. Если сам гражданин не может прийти и написать заявление, за него это сделает доверенное лицо. Затем сотрудники фонда проверят документы и вынесут решение о возможности выплаты денег. Если это единовременная сумма, то в течение двух месяцев после обращения гражданина её перечислят на счёт или доставят наличными.

Минтруд в проекте постановления предлагает дать людям право оформлять единовременную выплату пенсионных накоплений через личный кабинет на сайте Фонда пенсионного страхования или через МФЦ. Эта инициатива касается только средств, которые хранятся в ПФР. Но в Минтруде заявили, что также рассматривают предложение Ассоциации негосударственных пенсионных фондов предоставить возможность оформления документов в МФЦ тем россиянам, чьи накопления находятся в НПФ, сообщил ТАСС 27 января.

В Парламенте поддержали идею Минтруда

В Госдуме и в Совете Федерации одобряют инициативу Минтруда. По словам зампреда Комитета Совфеда по социальной политике Елены Бибиковой, в 2020 году в связи с пандемией различные ведомства начали по максимуму переходить на взаимодействие с гражданами через Интернет. «Я считаю, что предложение кабмина по оформлению единовременных выплат пенсионных накоплений через электронный кабинет или МФЦ совершенно своевременно, — сказала сенатор «Парламентской газете». — Как правило, за разовой выплатой обращается более молодое поколение, люди, которые умеют пользоваться Интернетом, имеют личные кабинеты на сайте ПФР».

Читайте также:

• Минтруд предлагает возмещать россиянам потерянные при переводе в НПФ средства • Что изменится в жизни пенсионеров

Елена Бибикова не исключает, что в будущем электронное оформление пенсионных накоплений могут распространить на все три варианта выплат, и возможно даже на пенсии по старости в целом. «Полагаю, что с развитием цифровых технологий все обращения по оформлению пенсий могут перевести в цифровой формат», — отметила Елена Бибикова.

«Полагаю, что с развитием цифровых технологий все обращения по оформлению пенсий могут перевести в цифровой формат», — отметила Елена Бибикова.

Сейчас многие россияне получают накопительную пенсию в виде единовременной выплаты, в том числе потому что долгое время она была заморожена, сообщил «Парламентской газете» глава Комитета Госдумы по труду, соцполитике и делам ветеранов, замруководителя фракции ЛДПР Ярослав Нилов. «Я всегда поддерживаю любые решения, связанные с упрощением реализации тех или иных прав наших граждан, и выступаю за дебюрократизацию любых процедур», — подчеркнул парламентарий.

Справка

Что такое пенсионные накопления?

Пенсионные накопления — это средства, зафиксированные на индивидуальном лицевом счёте участника системы обязательного пенсионного страхования. Они включают в себя:

- страховые взносы на накопительную часть трудовой пенсии, перечисленные работодателем;

- сумму уплаченных гражданами дополнительных страховых взносов в рамках Программы государственного софинансирования пенсий;

- средства материнского капитала, направленные на формирование пенсионных накоплений;

- доход от инвестирования этих накоплений.

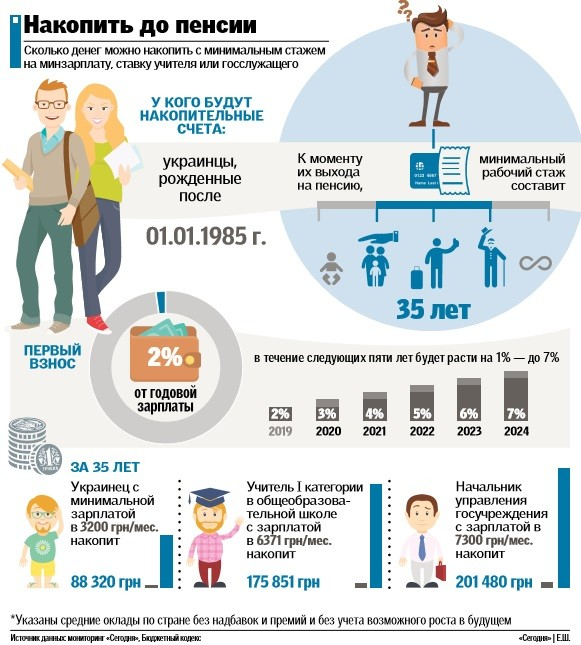

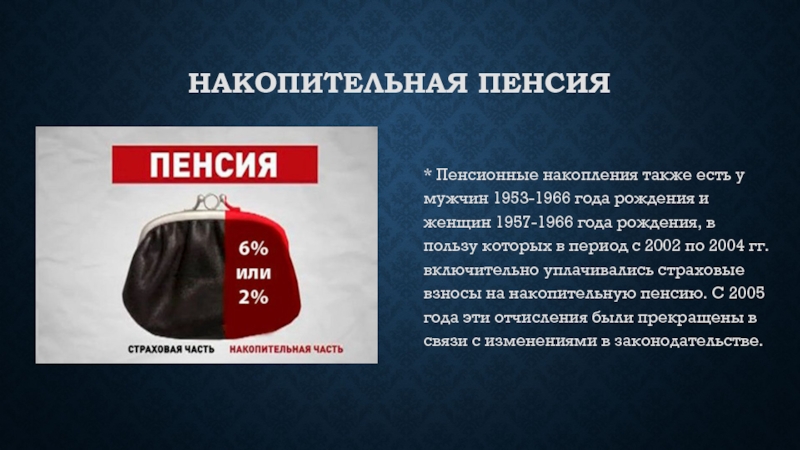

На сайте ПФР указано, что пенсионные накопления имеются у граждан, родившихся начиная с 1967 года, которые являются участниками системы обязательного пенсионного страхования, и работали в любой период после 2001 года. Также речь идёт о мужчинах 1953-1966 года рождения и женщинах 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 годы работодатель уплачивал страховые пенсионные взносы. Кроме того, накопительная часть выплат по старости имеется у участников Программы государственного софинансирования пенсий, и у мам, направивших часть средств материнского капитала на формирование своих пенсионных накоплений.

Профсоюзы призвали Мишустина отменить накопительную часть пенсии

Виды упаковки

Понятие «упаковка» приведено в п. 3.1.1 Национального стандарта РФ ГОСТ 17527-2014 (ISO 21067:2007) «Упаковка. Термины и определения», модифицированного по отношению к Международному стандарту ИСО 21067:2007 «Упаковка. Словарь». Под упаковкой понимается изделие, предназначенное для размещения, защиты, перемещения, доставки, хранения, транспортирования и демонстрации продукции (сырья и готовой продукции), используемое как производителем, пользователем или потребителем, так и переработчиком, сборщиком или иным посредником.

Словарь». Под упаковкой понимается изделие, предназначенное для размещения, защиты, перемещения, доставки, хранения, транспортирования и демонстрации продукции (сырья и готовой продукции), используемое как производителем, пользователем или потребителем, так и переработчиком, сборщиком или иным посредником.

В указанном документе приведены понятия различных видов упаковок:

- потребительская упаковка представляет собой упаковку, предназначенную для первичного упаковывания и реализации продукции конечному потребителю;

- под коммерческой упаковкой понимается оригинальная (фирменная) упаковка, которая по количеству содержимого, типу, качеству и дизайну отвечает требованиям соответствующего уровня торговли;

- промышленная упаковка – это упаковка для сырьевых материалов, деталей и полуфабрикатов или готовой продукции для доставки от изготовителя до потребителя и (или) других посредников, таких как предприятия по переработке или сборке;

- под транспортной упаковкой понимается упаковка, предназначенная для хранения и транспортирования продукции с целью защиты ее от повреждений при перемещении и образующая самостоятельную транспортную единицу.

Упаковка, как видим, представляет собой средство (или комплекс средств), обеспечивающее защиту продукции от повреждения и потерь, от воздействия окружающей среды и загрязнений в процессе транспортировки, хранения и реализации. Основным элементом любой упаковки выступает тара. Под тарой же понимается элемент упаковки, предназначенный для размещения продукции.

Требования к упаковке определяются договором

Требования к упаковке товаров могут быть отражены отдельно в договоре купли-продажи. Обязанность по использованию тары и упаковки вменяется продавцу и гражданским законодательством. Так, на продавца возложена обязанность по передаче покупателю товара в соответствующей таре и (или) упаковке, если иное не предусмотрено договором купли-продажи либо не вытекает из существа обязательства. Исключением из данного правила является лишь передача товара, который по своему характеру не требует затаривания и (или) упаковки (п. 1 ст. 481 ГК РФ).

Товар затаривается и (или) упаковывается продавцом обычным способом для такого товара, если в договоре купли-продажи не оговорены специальные требования к таре или упаковке товара. Если же обычный способ затаривания отсутствует, то продавец упаковывает товар способом, обеспечивающим сохранность товара при обычных условиях его хранения и транспортировки (п. 2 ст. 481 ГК РФ).

Если же обычный способ затаривания отсутствует, то продавец упаковывает товар способом, обеспечивающим сохранность товара при обычных условиях его хранения и транспортировки (п. 2 ст. 481 ГК РФ).

Поставка товара без надлежащей тары или упаковки чревата для продавца негативными последствиями. В случае когда подлежащий затариванию и (или) упаковке товар передается покупателю без тары и (или) упаковки либо в ненадлежащей таре и (или) упаковке, покупатель вправе потребовать от продавца (п. 1 ст. 482 ГК РФ): затарить и (или) упаковать товар; заменить ненадлежащую тару и (или) упаковку.

Вместо вышеперечисленного покупатель вправе предъявить продавцу требования, вытекающие из передачи товара ненадлежащего качества (п. 2 ст. 482 ГК РФ). Последствия передачи товара ненадлежащего качества установлены ст. 475 ГК РФ. Таковыми являются: требования соразмерного уменьшения покупной цены товара или замены товара на упакованный соответствующим образом либо право на отказ от исполнения договора купли-продажи при условии возврата поступившего товара.

Требования к продаже товаров в рознице

К розничным продавцам в части упаковки продаваемых ими товаров предъявляются особые требования. К отношениям по договору розничной купли-продажи с участием покупателя-гражданина, не урегулированным ГК РФ, применяются положения Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» и иных правовых актов, принятых в соответствии с ним (п. 5 ст. 454, п. 3 ст. 492 ГК РФ). Таким иным правовым актом, в частности, являются Правила продажи отдельных видов товаров, перечень товаров длительного пользования, на которые не распространяется требование покупателя о безвозмездном предоставлении ему на период ремонта или замены аналогичного товара, и перечень непродовольственных товаров надлежащего качества, не подлежащих возврату или обмену на аналогичный товар других размера, формы, габарита, фасона, расцветки или комплектации, утвержденные Постановлением Правительства РФ от 19.01.1998 № 55 (далее – Правила).

Развесные продовольственные товары в соответствии с п. 35 Правил должны передаваться покупателю в упакованном виде без взимания за упаковку дополнительной платы. Для упаковки необходимо использовать материалы, соответствующие обязательным требованиям, установленным законодательством РФ.

35 Правил должны передаваться покупателю в упакованном виде без взимания за упаковку дополнительной платы. Для упаковки необходимо использовать материалы, соответствующие обязательным требованиям, установленным законодательством РФ.

О необходимости отпуска продовольственного сырья и пищевых продуктов, которые не имеют упаковки, в упаковочных материалах (бумаге, пакетах и др.) или в чистую тару потребителя указано и в п. 8.11 Санитарных правил «Санитарно-эпидемиологические требования к организациям торговли и обороту в них продовольственного сырья и пищевых продуктов. СП 2.3.6.1066-01», утвержденных Главным государственным санитарным врачом РФ 6 сентября 2001 г. (далее – Санитарные правила).

В Санитарных правилах установлены также требования к продаже изделий в упаковке. Например, о том, что хлеб и хлебобулочные изделия в местах мелкорозничной торговли необходимо продавать только в упакованном виде, сказано в п. 37 Правил, п. 9.6 Санитарных правил.

Учет у производителей

Бухгалтерский учет

С точки зрения бухгалтерского учета упаковка относится к материально-производственным запасам, при учете которых в первую очередь следует руководствоваться ФСБУ 5/2019 «Запасы», на что указывают ст. 5 и 21 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Материалы представляют собой вид запасов, которые необходимы при производстве продукции, выполнении работ или оказании услуг (подп. «а» п. 3 ФСБУ 5/2019). Материалы принимаются к бухгалтерскому учету по фактической себестоимости, если иное не установлено ФСБУ 5/2019 (п. 9 ФСБУ 5/2019). Порядок формирования себестоимости материалов зависит от способа и условий приобретения таких запасов. Так, при поступлении материалов по договорам купли-продажи, договорам поставки, другим аналогичным договорам в фактическую себестоимость материалов включаются фактические затраты на их приобретение, приведение в состояние и местоположение, необходимые для потребления, продажи или использования (п. 10 ФСБУ 5/2019).

5 и 21 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Материалы представляют собой вид запасов, которые необходимы при производстве продукции, выполнении работ или оказании услуг (подп. «а» п. 3 ФСБУ 5/2019). Материалы принимаются к бухгалтерскому учету по фактической себестоимости, если иное не установлено ФСБУ 5/2019 (п. 9 ФСБУ 5/2019). Порядок формирования себестоимости материалов зависит от способа и условий приобретения таких запасов. Так, при поступлении материалов по договорам купли-продажи, договорам поставки, другим аналогичным договорам в фактическую себестоимость материалов включаются фактические затраты на их приобретение, приведение в состояние и местоположение, необходимые для потребления, продажи или использования (п. 10 ФСБУ 5/2019).

Основанием для принятия материалов к учету служит договор купли-продажи материалов, а также первичные учетные документы, подтверждающие факт передачи соответствующих объектов учета. Упаковочные материалы в бухгалтерском учете в организациях, осуществляющих производственную деятельность, приходуются на счете 10 «Материалы», субсчет 4 «Тара и тарные материалы», субсчет второго уровня «Упаковочные материалы» (Инструкция по применению Плана счетов бухгалтерского учета).

Если операции по реализации упакованного товара или продукции являются объектом обложения НДС, то организация вправе предъявить к налоговому вычету сумму НДС, предъявленную поставщиком упаковочных материалов. Для этого необходимо иметь счет-фактуру и документы, подтверждающие фактическую их постановку на учет (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Факт хозяйственной жизни по приобретению упаковочных материалов отражается в бухгалтерском учете следующим образом:

- Дебет 10-4 (15) Кредит 60 – отражена стоимость приобретенных упаковочных материалов;

- Дебет 19 Кредит 60 – выделена сумма НДС, предъявленная поставщиком материалов.

В некоторых случаях промышленные предприятия самостоятельно изготавливают одноразовую тару для упаковки своей продукции. Затраты на ее производство в этом случае учитываются на счете 23 «Вспомогательное производство»:

- Дебет 23 Кредит 10, 60, 68, 69, 70… – отражены расходы на изготовление упаковки для выпускаемой продукции.

Списывается готовая тара по фактической себестоимости изготовления бухгалтерской записью:

- Дебет 10-4 Кредит 23 – отражена стоимость изготовленной упаковки.

Передача упаковочных материалов для непосредственного их использования оформляется первичными учетными документами. В качестве такового используется самостоятельно разработанная форма, при использовании же унифицированных форм первичных документов целесообразно воспользоваться требованием-накладной (форма № М-11, утв. Постановлением Госкомстата России от 30.10.1997 № 71а).

Упаковка готовой продукции у данных организаций может осуществляться в процессе производственного процесса либо производиться после передачи готовой продукции на склад.

Если упаковка готовой продукции производится непосредственно в производственных подразделениях организации до сдачи ее на склад готовой продукции, то стоимость упаковочных материалов включается в производственную себестоимость готовой продукции. В бухгалтерском учете при этом производится следующая запись:

- Дебет 20 Кредит 10-4 – списана стоимость упаковочных материалов, переданных в цеха основного производства.

Если же упаковка осуществляется после того, как готовая продукция поступила на склад, то затраты на ее приобретение включаются в состав коммерческих расходов. К коммерческим относятся связанные с продажей товаров, продукции, работ и услуг расходы по обычным видам деятельности (п. 5 ПБУ 10/99, п. 21 ФСБУ 5/2019, подп. «б» п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, Приложение к Письму Минфина России от 28.12.2016 № 07-04-09/78875, Инструкция по применению Плана счетов). В бухгалтерском учете эта операция отражается записью:

- Дебет 44 «Расходы на продажу» Кредит 10-4 – учтена себестоимость упаковочных материалов, использованных для упаковки готовой продукции, переданной на склад.

Коммерческие расходы ежемесячно полностью или частично (при распределении коммерческих расходов между реализованной и нереализованной продукцией (товарами) списываются со счета 44 «Расходы на продажу» в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж» (п. 9 ПБУ 10/99, Инструкция по применению Плана счетов). Порядок списания устанавливается в учетной политике организации (п. 20 ПБУ 10/99). Особенности отнесения расходов к коммерческим и порядок их списания устанавливаются отраслевыми методическими инструкциями, рекомендациями, указаниями (п. 10 ПБУ 10/99, Письмо Минфина России от 29.04.2002 № 16-00-13/03).

9 ПБУ 10/99, Инструкция по применению Плана счетов). Порядок списания устанавливается в учетной политике организации (п. 20 ПБУ 10/99). Особенности отнесения расходов к коммерческим и порядок их списания устанавливаются отраслевыми методическими инструкциями, рекомендациями, указаниями (п. 10 ПБУ 10/99, Письмо Минфина России от 29.04.2002 № 16-00-13/03).

Если затраты на упаковку в совокупности с иными расходами, отраженными на счете 44, включаются в расходы по обычным видам деятельности частично, то они распределяются ежемесячно между реализованной и готовой продукцией. При этом организация вправе использовать различные показатели для распределения: производственную себестоимость, объем, вес и т. п. Выбранный показатель указывается в учетной политике экономического субъекта.

Налоговый учет

Одной из составляющих расходов, связанных с производством и (или) реализацией, являются материальные расходы (ст. 253 и 254 НК РФ). К материальным расходам относятся, в частности, затраты на приобретение материалов, используемых для упаковки и иной подготовки произведенных и (или) реализуемых товаров (включая предпродажную подготовку). Такие расходы относятся к косвенным, они в полном объеме учитываются в текущем отчетном (налоговом) периоде (п. 2 ст. 318 НК РФ). Признаются они для целей налогообложения согласно п. 2 ст. 272 НК РФ для организаций, производящих продукцию, – на дату передачи упаковочного материала в производство.

Такие расходы относятся к косвенным, они в полном объеме учитываются в текущем отчетном (налоговом) периоде (п. 2 ст. 318 НК РФ). Признаются они для целей налогообложения согласно п. 2 ст. 272 НК РФ для организаций, производящих продукцию, – на дату передачи упаковочного материала в производство.

Учет в торговле

Бухгалтерский учет

При ведении бухгалтерского учета товаров следует руководствоваться требованиями и рекомендациями: ФСБУ 5/2019 «Запасы», Методическими рекомендациями по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утв. Письмом Роскомторга от 10.07.1996 № 1-794/32-5, которые применяются торговыми организациями (в части, не противоречащей ФСБУ 5/2019).

Учет приобретаемых для упаковки материалов в торговых организациях аналогичен правилам учета у производителей. Разница лишь в том, что торговые организации для учета стоимости тары всех видов, к которой относится и упаковочный материал, используют счет 41 «Товары», субсчет 3 «Тара под товаром и порожняя», субсчет второго уровня «Упаковочные материалы» (инструкция по применению плана счетов).

Порядок учета продавцом стоимости упаковки зависит от того, когда и кем упаковывается товар, предназначенный для продажи. Причем упаковка, стоимость которой не взимается с покупателя при продаже товаров, может учитываться продавцом по двум вариантам – все зависит от того, когда упаковывается товар, предназначенный для продажи.

Если расфасовка и упаковка товаров осуществляются первоначальным продавцом при их приобретении, то расходы на упаковочные материалы относятся на увеличение стоимости товаров. В фактические затраты на приобретение товаров включаются и расходы фактические затраты на приобретение (создание) запасов, приведение их в состояние и местоположение, необходимые для потребления, продажи или использования (подп. «г» п. 3, п. 10 ФСБУ 5/2019).

В процессе продажи продовольственных товаров предприятия розничной торговли часто осуществляют их расфасовку. Например, получив россыпной товар в мешках (крупу, сахар и др.), сотрудники магазина фасуют товар небольшими партиями (например, по 1 кг). Для фасовки используются полиэтиленовые и бумажные пакеты, полимерная подложка, полиэтиленовая пленка или другие упаковочные материалы. Обычно фасовка товара осуществляется в ходе предпродажной подготовки.

Для фасовки используются полиэтиленовые и бумажные пакеты, полимерная подложка, полиэтиленовая пленка или другие упаковочные материалы. Обычно фасовка товара осуществляется в ходе предпродажной подготовки.

В пункте 11 ФСБУ 5/2019 отмечено, что в стоимость запасов включаются затраты по доведению запасов до состояния, в котором они пригодны к использованию в запланированных целях. Данные затраты включают затраты организации по доработке, сортировке, фасовке и улучшению технических характеристик запасов. Следовательно, в таких случаях в бухгалтерском учете производится следующая запись:

- Дебет счета 41 «Товары», субсчет 1 «Товары на складах»

- Кредит счета 41 «Товары», субсчет 3 «Тара под товаром и порожняя», субсчет «Упаковочные материалы» – фактическая стоимость товаров увеличена на величину расходов по их упаковке.

Если покупатель возмещает торговой организации стоимость упаковки (фольги, декоративной оберточной бумаги, подарочных коробок, полиэтиленовых или бумажных пакетов и т. д.) отдельно от стоимости товара, то продавец должен учитывать упаковочный материал как отдельный товар.

д.) отдельно от стоимости товара, то продавец должен учитывать упаковочный материал как отдельный товар.

Как правило, учет товаров на предприятиях розничной торговли ведется в продажных ценах наценок (п. 20 ФСБУ 5/2019). Если упаковочный материал продается как отдельный товар, то на него необходимо сделать наценку и оформить ценник, как и на все прочие товары. После того как бухгалтер рассчитает величину торговой наценки, ему будет необходимо произвести следующую запись:

- Дебет счета 41 «Товары», субсчет 1 «Товары на складах» Кредит счета 42 «Торговая наценка» – отражена величина торговой наценки по упаковочному материалу, реализуемому в качестве самостоятельного товара.

Затем, когда упаковочный материал будет передан в торговый зал в качестве самостоятельного товара, необходимо произвести следующую запись:

- Дебет счета 41 «Товары», субсчет 2 «Товары в розничной торговле» Кредит счета 41 «Товары», субсчет 1 «Товары на складах» – отражена стоимость товаров, переданных в торговый зал.

Когда упаковочный материал будет приобретен и оплачен через кассу магазина, его стоимость списывается в дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» следующими записями:

- Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» Кредит счета 41 «Товары», субсчет 2 «Товары в розничной торговле» – списана стоимость упаковочного материала;

- Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» Кредит счета 42 «Торговая наценка» – сторнирована сумма торговой наценки по реализованному товару.

Торговые организации, как было сказано выше, обязаны реализовывать отдельные развесные продовольственные товары, ткани, одежду, меховые товары, обувь в упакованном виде. Причем с покупателя в этом случае не должна взиматься дополнительная плата за упаковку. Учитывая это, в организациях торговли стоимость упаковочных материалов – бумаги, пергамента, пленки из полимерных материалов, полиэтиленовых пакетов и т. п., за исключением случая, когда расфасовка и упаковка товара осуществляется в момент его принятия на учет, включается в издержки обращения.

Такие расходы могут учитываться в составе издержек по статье «Расходы по таре, хранению, доработке, сортировке и упаковке товаров». Об этом говорится в п. 2.10 Методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденных Роскомторгом 20.04.1995 № 1-550/32-2. Отметим, что данные методические рекомендации в свое время доводились до подразделений налоговых органов Письмом Госналогслужбы РФ от 10.05.1995 № ЮБ-6-17/256. Причем последние должны были принять их к руководству при проверках по налогу на прибыль.

В связи с введением в действие гл. 25 НК РФ налоговое ведомство отменило свое письмо с 1 января 2002 г. (Письмо МНС РФ от 06.06.2002 № ВГ-6-02/800). Между тем касается это только налогового учета. В бухгалтерском учете упомянутые методические рекомендации вполне уместно продолжать использовать в части, не противоречащей нормативным правовым актам. В Письме Минфина России от 29.04.2002 № 16-00-13/03 отмечено, что организации торговли могут пользоваться указанным документом для бухгалтерского учета до завершения работы по разработке и утверждению соответствующих отраслевых нормативных документов.

В Письме Минфина России от 29.04.2002 № 16-00-13/03 отмечено, что организации торговли могут пользоваться указанным документом для бухгалтерского учета до завершения работы по разработке и утверждению соответствующих отраслевых нормативных документов.

Списание израсходованной упаковки может осуществляться на основании акта расхода упаковочных материалов или утвержденных в организации норм расходов каждой единицы упаковки (в штуках, метрах и пр.) на единицу (определенное количество) конкретного вида товаров (п. 1, 2, 4 ст. 9 закона о бухгалтерском учете).

Налоговый учет

Если упаковка реализуется как отдельный товар, то стоимость упаковки в качестве прямых расходов уменьшает доходы, полученные от ее реализации (подп. 3 п. 1 ст. 268, п. 3 ст. 320 НК РФ). Доход от реализации такого товара определяется исходя из суммы выручки за проданную упаковку, за исключением сумм НДС (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

Расходы на упаковку у торговых организаций в иных случаях также относятся к косвенным. В торговле прямыми расходами признаются только стоимость покупных товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку покупных товаров до склада, если они не включены в цену приобретения. Все же остальные расходы признаются косвенными расходами и уменьшают доходы от реализации текущего месяца (ст. 320 НК РФ). Торговые организации, применяющие метод начисления, признают расходы на упаковку товаров в составе своих налогооблагаемых расходов на дату их отпуска (п. 2 ст. 272 НК РФ).

В торговле прямыми расходами признаются только стоимость покупных товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку покупных товаров до склада, если они не включены в цену приобретения. Все же остальные расходы признаются косвенными расходами и уменьшают доходы от реализации текущего месяца (ст. 320 НК РФ). Торговые организации, применяющие метод начисления, признают расходы на упаковку товаров в составе своих налогооблагаемых расходов на дату их отпуска (п. 2 ст. 272 НК РФ).

Накопительные пенсии хотят полностью ликвидировать. Что тогда будет с НПФ?

В негосударственном пенсионном фонде «Будущее» говорят, что речь идет не о ликвидации системы, а о ее реформе, но о какой именно — пока непонятно. Главный экономист ПФ «Капитал» Евгений Надоршин в реформу не верит. По его мнению, она неосуществима, так как НПФ в том виде, как они задумывались, уже давно нет

Фото: depositphotos.comСистема накопительных пенсий может быть полностью ликвидирована до 2023 года. Ее отмену на законодательном уровне в эти сроки не исключил зампред ЦБ Сергей Швецов. Гражданам, по его словам, беспокоиться не о чем — все деньги, которые были переведены на накопительные пенсии до их заморозки, останутся на этих счетах.

Ее отмену на законодательном уровне в эти сроки не исключил зампред ЦБ Сергей Швецов. Гражданам, по его словам, беспокоиться не о чем — все деньги, которые были переведены на накопительные пенсии до их заморозки, останутся на этих счетах.

Что в такой ситуации будет с негосударственными пенсионными фондами? С этим вопросом радиостанция Business FM обратилась к председателю совета директоров НПФ «Будущее» Галине Морозовой. Она отметила, что речь идет не о ликвидации системы, а о ее реформе, но о какой именно — пока непонятно.

— То, что [система] не может существовать в том виде, в котором она существует сейчас, — это однозначно. Именно об этом Швецов и сказал. Это будет другая система.

— Что в связи с этим будет с негосударственными пенсионными фондами?

— Я надеюсь, что они, во-первых, будут развиваться и предоставлять новые продукты и новые услуги нашим гражданам. А во-вторых, что будет конкретно по этому направлению, увидим тогда, когда увидим элементы новой модернизированной системы. Обсуждать сейчас какие-то версии, пока они не будут опубликованы официально, раскрыты, на мой взгляд, просто не благое дело.

Обсуждать сейчас какие-то версии, пока они не будут опубликованы официально, раскрыты, на мой взгляд, просто не благое дело.

— То есть никаких предположений, в чем будет заключаться эта модернизация, пока нет?

— Пока мы не увидим официальной публикации, об этом говорить нельзя. Ее просто нет, официальной версии, как она будет выглядеть.

Главный экономист ПФ «Капитал» Евгений Надоршин не верит в реформу. По его мнению, она неосуществима, так как негосударственных пенсионных фондов в том виде, как они задумывались, уже давно нет.

Евгений Надоршин главный экономист ПФ «Капитал»

Накопительную часть пенсии россиян начали замораживать с 2014 года. Это значит, что 6% отчислений от заработной платы, которые должны были направляться на пенсионные накопления, с тех пор идут на выплаты пенсий нынешним пенсионерам. Недавно был подписан закон, сохраняющий этот порядок до 2023 года.

Добавить BFM.ru в ваши источники новостей?

Когда и как можно забрать накопительную часть пенсии « БНК

Руководитель отделения Пенсионного фонда России по Коми Ольга Колесник разъяснила, в каком возрасте мужчины и женщины, живущие на севере, смогут получить накопительную часть пенсии и куда для этого следует обращаться.

Фото Виктора Бобыря из архива БНК

Елена:

Как вернуть накопительную часть пенсии? И почему идут разговоры о том, что накопления не вернут?

Ответ:

Елена, разговоры о том, что «накопления не вернут» не соответствуют действительности. Они проистекают от неправильного понимания, что такое мораторий на формирование пенсионных накоплений. Начиная с 2014 года и по настоящее время, взносы работодателей в ПФР идут на формирование только страховой пенсии. Взносы на накопительную пенсию не отчисляются. Однако все средства пенсионных накоплений, которые сформировались на вашем счете до 2014 года, продолжают инвестироваться тем пенсионным фондом, который вы выбрали. По достижении требуемого возраста вы сможете получить выплату из средств пенсионных накоплений. В зависимости от суммы накоплений, средства могут быть выплачены единовременно, в виде срочной выплаты и в виде накопительной пенсии. Напомню, возраст, при котором назначаются выплаты из пенсионных накоплений, с 1 января 2019 года не изменился. Женщины-северянки могут обратиться за этими средствами в 50 лет — если к этому моменту будет выработан необходимый северный и страховой стаж.

Женщины-северянки могут обратиться за этими средствами в 50 лет — если к этому моменту будет выработан необходимый северный и страховой стаж.

Ирина:

Могу ли получить накопительную часть при исполнении мне 50 лет, я мать троих детей, стаж 30 лет (я 1971 года рождения)?

Ответ:

Ирина, если к 50 годам у вас будет выработан необходимый страховой (не менее 20 лет) и северный стаж (12 лет в районах Крайнего Севера или не менее 17 лет в приравнненых местностях), то вы имеете право обратиться за выплатой из средств пенсионных накоплений. Обращаться нужно в ту организацию, где эти средства формировались (ПФР или негосударственный пенсионный фонд).

Сергей:

Мне 48 лет. Когда я смогу получить единовременную выплату из пенсионного фонда?

Ответ:

Сергей, если речь идет о выплате из средств пенсионных накоплений, то обратиться Вы можете по достижении 55 лет — при условии, что к этому возрасту у вас будут выработан требуемый страховой и северный стаж. Обращаю внимание, что выплата из средств пенсионных накоплений может быть осуществлена единовременно, в виде срочно выплаты и в виде накопительной пенсии. В каком случае выплачивается тот или иной вид, можно прочитать на нашем сайте http://www.pfrf.ru/grazdanam/pensions/pens_nak/chto_nuzh_pens_nak/

Обращаю внимание, что выплата из средств пенсионных накоплений может быть осуществлена единовременно, в виде срочно выплаты и в виде накопительной пенсии. В каком случае выплачивается тот или иной вид, можно прочитать на нашем сайте http://www.pfrf.ru/grazdanam/pensions/pens_nak/chto_nuzh_pens_nak/

Полезная информация о накопительной части пенсии

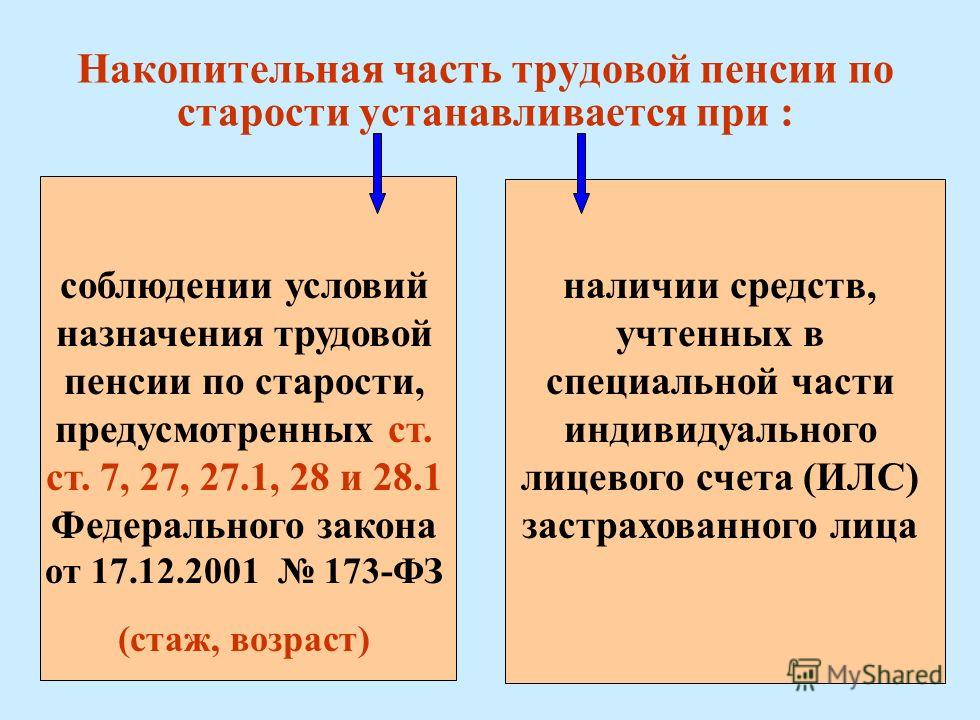

После принятия в 2001 году закона «О трудовой пенсии» впервые в Российском пенсионном законодательстве появилось новшество – накопительная часть пенсии. Это нововведение потребовалось для усовершенствования пенсионной системы. В результате этой пенсионной реформы основная пенсия граждан состояла из нескольких частей: базовой, страховой, накопительной. Каждая из этих частей должна была финансироваться самостоятельно из обособленного источника.

Что такое накопительная пенсия?

Накопительная пенсия выплачивается даже, если есть другой вид доходов

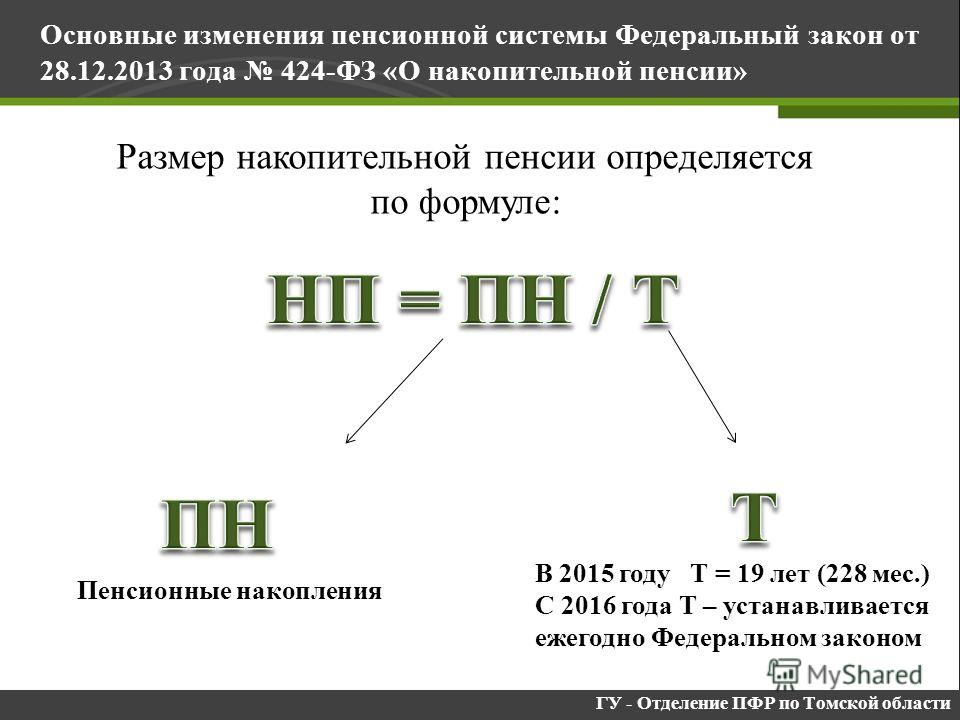

Несмотря на то, что новое законодательство стало действовать с 2002 года, понятие накопительной пенсии носило символический характер до 2012 года. В 2013 году реформа продолжает усовершенствоваться: принят новый закон о пенсионном обеспечении № 424-ФЗ, в котором устанавливается порядок начисления накопительной пенсии. Этот закон вступил в силу в январе 2015 года.

В 2013 году реформа продолжает усовершенствоваться: принят новый закон о пенсионном обеспечении № 424-ФЗ, в котором устанавливается порядок начисления накопительной пенсии. Этот закон вступил в силу в январе 2015 года.

Для многих российских граждан новая пенсионная реформа непонятна, особенно их волнует вопрос: накопительная часть пенсии, что это? На данный момент накопительная пенсия является ежемесячной выплатой, компенсирующей застрахованным гражданам, достигшим преклонного возраста, имеющийся у них ранее доход, утраченный в связи с наступлением старости (зарплату, вознаграждения, иные выплаты).

С 2015 года накопительная часть переименована в накопительную пенсию и является самостоятельным видом финансирования: на ее сумму не влияет другой вид дохода. Накопительная пенсия выплачивается независимо от того, имеется ли у гражданина другой вид дохода. Согласно новой реформе вводятся две самостоятельные и независимые друг от друга пенсии:

Новая реформа не отразится на доходе сегодняшних пенсионеров и россиян, которые начнут получать пенсионные выплаты через пять лет.

Как формируется накопительная пенсия

Для того чтобы понять принцип формирования накопительной и страховой пенсий, необходимо рассмотреть структуру всех пенсионных выплат. Общее количество пенсионных накоплений, перечисленных работодателями в Пенсионный Фонд до 2002 года, составляло 28%. Эти накопления разделялись:

- для выплаты базовой части пенсии, поступающей в Федеральный бюджет в размере 14%;

- на выплату страховой и накопительной пенсий (отчисления в размере 14 % на счет Пенсионного фонда).

Эти средства хранились на лицевом счете застрахованного гражданина. Поступившие в Пенсионный фонд накопления в свою очередь разделялись на страховую и накопительную части пенсии. Для граждан до 1966 года рождения на страховую пенсию выделялось 12 % от средств, поступивших в Пенсионный фонд, а на накопительную часть лишь 2 %.

Что касается граждан, родившихся позже 1966 года, отчисления на накопительную пенсию для них производятся в размере 6% от суммы всех отчислений.

Получение накопительной пенсии

В пенсионный фонд отчисляется 16 %

Накопительную пенсию могут получать российские граждане, которые не только заключили договор с пенсионным фондом, кроме этого они должны регулярно вносить дополнительные средства на свой счет. С любых видов заработков отчисляется в пенсионный фонд 16 % от всей суммы.

Сегодня граждане имеют право на выбор: направить эти отчисления в полном объеме на страховую пенсию или выделить часть из этой суммы (6%) на накопительную пенсию. То есть у будущего пенсионера есть выбор выделить из 16 % пенсионных отчислений:

- Всю сумму (16%) на страховую пенсию

- 10 % – на страховую и 6 % на накопительную пенсию

Право выбора есть только у тех граждан, которые родились позже 1967 года. Граждане, которые начали свою трудовую деятельность с 2014 года могут принять решение о выборе отчислений в течение пяти лет. До того как они примут решение, все взносы автоматически будут отчисляться на страховую пенсию.

Приняв решение направить все пенсионные отчисления на страховую пенсию, застрахованный гражданин в дальнейшем изменить свой выбор не сможет.

Как выплачивается накопительная пенсия

Формирование накопительной пенсии производится из взносов работодателя и личных вложений будущего пенсионера. Дополнительными источниками пополнения накопительной пенсии могут быть:

- Материнский капитал

- Средства, полученные в результате участия в программах софинансирования пенсий государством.

Выплачиваться накопительная пенсия может следующими способами:

- В качестве единовременной выплаты

- Выплаты в течение определенного срока (срочной)

- Пожизненные выплаты

Единовременная выплата производится в тех случаях, когда у гражданина нет необходимого трудового стажа или его накопления составили менее 5 % от средств, направленных на страховую пенсию.

Срочная выплата устанавливается, основываясь на предпочтении пенсионера.

Но выбрав этот вид выплат следует учесть, что период должен составлять не менее 10 лет.

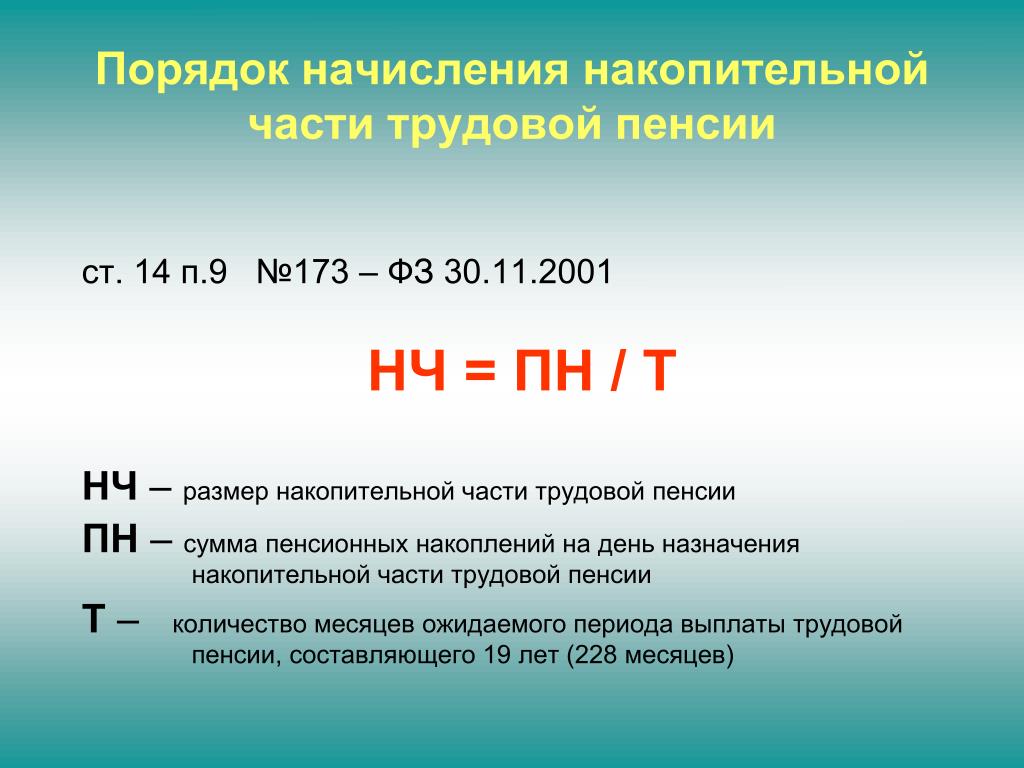

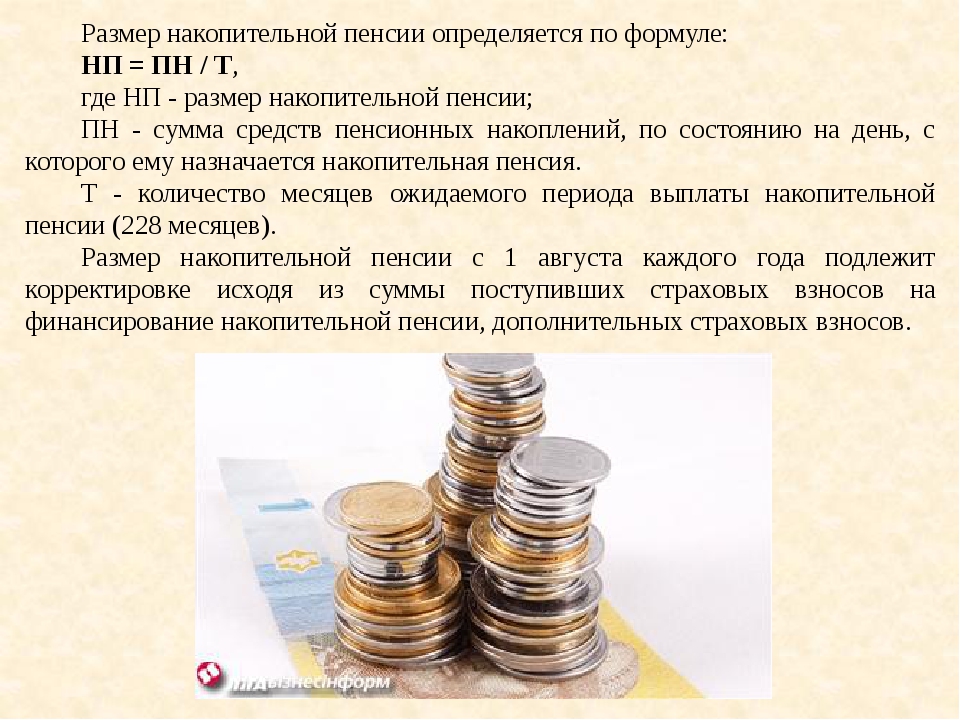

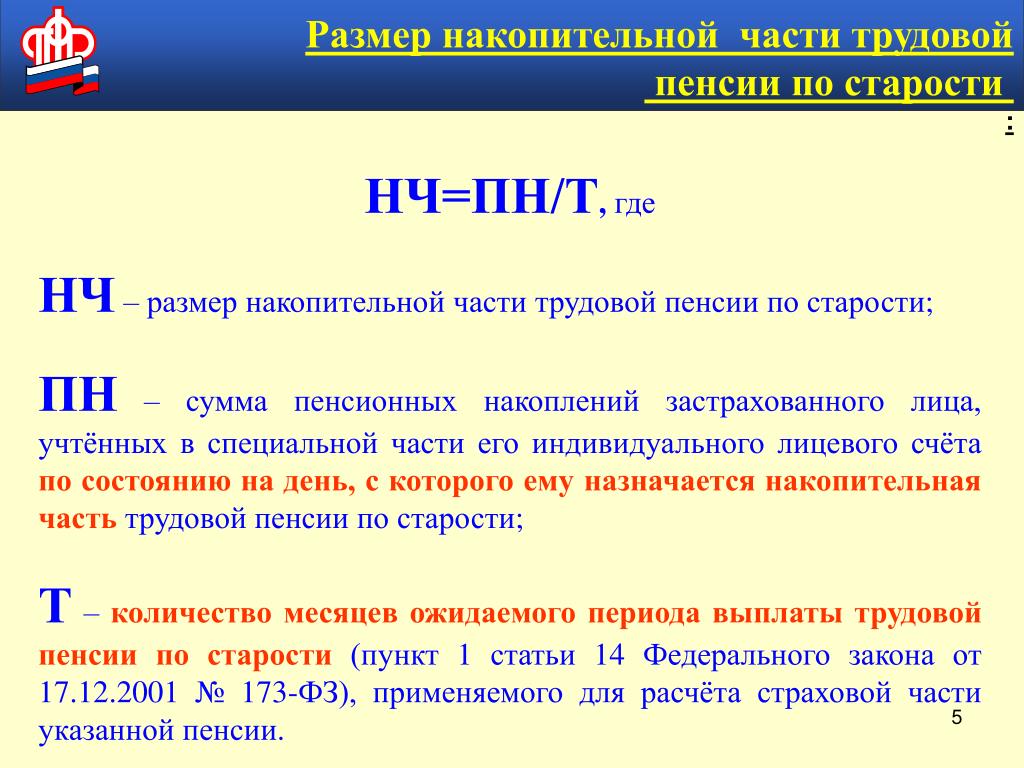

Сумма пожизненной выплаты устанавливается следующим образом: сумма отчислений делится на 228. Это среднестатистический показатель, определенный на основании исследования последних лет. 228 месяцев – средняя продолжительность жизни лиц, получающих пенсию по старости. Выбор формы накопительной пенсии зависит от желания пенсионера. Для предоставления выбранного вида накопительной пенсии необходимо составить заявление в пенсионный фонд.

Результаты перехода на новое пенсионное финансирование

Большинство пенсионеров до сих пор не разобрались в пенсионной реформе

Несмотря на старания соответствующих организаций донести информацию о накопительной пенсии до российских граждан, большинство будущих пенсионеров остаются неосведомленными в вопросе вложений. Большинство граждан не предприняли никаких действий для вложения своих пенсионных накоплений.

По последним данным не более 25 % населения распорядились накопительной частью пенсии, перечислив эти средства в Негосударственные Пенсионные фонды. Не более 3% граждан решили оставить накопления в Пенсионном фонде, выбрав управляющую компанию. В результате нововведений в пенсионное обеспечение в 2005 году для граждан старше 1966 года отчисления в накопительную часть пенсии прекратились. Средства, которые перечислены ранее, были «заморожены» на их лицевом счете до 2012 года.

Не более 3% граждан решили оставить накопления в Пенсионном фонде, выбрав управляющую компанию. В результате нововведений в пенсионное обеспечение в 2005 году для граждан старше 1966 года отчисления в накопительную часть пенсии прекратились. Средства, которые перечислены ранее, были «заморожены» на их лицевом счете до 2012 года.

С 1 июля 2012 года у этой категории граждан появилась возможность произвести начисления накопительной пенсии, но средства у большинства граждан старше 1966 года были очень малы. Их процентное соотношение к общему размеру пенсии составлял менее 5 %. Эти накопления могут быть выплачены единовременно.

Возврат накопительной пенсии

Для определенной категории граждан:

- Женщин с 1957-1966 года рождения,

- Мужчин с 1953-1966 года рождения

на сегодняшний день есть возможность получить накопленные на личном счете средства, которые ранее предполагалось направить на накопительную пенсию. Если в эту сумму были включены не только отчисления от работодателя, а также:

- дополнительные взносы в виде инвестирования пенсии,

- денежные средства, поступившие на счет в виде Государственного финансирования,

частные взносы, - у граждан есть возможность получения срочных выплат (от 10 лет).

Это возможно только в тех случаях, когда накопительная часть пенсии превышает 5 % от общей суммы.

Это возможно только в тех случаях, когда накопительная часть пенсии превышает 5 % от общей суммы.

Как узнать размер накопительной пенсии

Узнать о состоянии счета накопительной пенсии можно в местном отделении Пенсионного фонда или посредством интернет на сайте портала Государственных услуг. Для того чтобы иметь возможность получать информацию сайте необходимо создать личный кабинет с помощью регистрации. Узнать информацию о своем счете на сайте можно по СНИЛСу.

Как получить накопленные на счету средства

Узнать сумму накоплений можно и с помощью интернета, и в ПФ

Получить средства со счета накопительной части пенсии можно только гражданам с 1953 — 1966 года рождения. Для этого нужно оформить заявление с указанием номера СНИЛС. Получить эти накопления можно только в том фонде, в котором средства находятся. Любой гражданин может составить заявление о наследовании накопительной пенсии. Наследник может получить накопленные денежные средства только в случае, когда смерть застрахованного гражданина наступила до начала его пенсионного возраста.

Как распорядиться средствами

Денежные средства, находящиеся на счете накопительной пенсии можно:

- Доверить частной организации или управляющей компании

- Передать в распоряжение Государственной управляющей компании

- Инвестировать в негосударственный пенсионный фонд

На сегодняшний момент российским гражданам предложили свои услуги многие негосударственные пенсионные фонды и управляющие компании. Информация о деятельности управляющей компании, ее финансовом положении подлежат постоянной публикации. Это дает возможность гражданам, решившим доверить свои пенсионные накопления, прогнозировать рост своего дохода, учитывая доходность компании.

На основании закона о пенсионном обеспечении, российские граждане имеют возможность единожды в году перенаправлять свои накопленные средства в различные компании или фонды. Накопительная пенсия является добровольной, и любой гражданин имеет право распоряжаться ею в соответствии с законодательством.

О накопительной части трудовой пенсии — в тематическом видеоматериале:

youtube.com/embed/opjOcfEoNOo?wmode=transparent&modestbranding=1&autohide=1&showinfo=0&rel=0″ frameborder=»0″ webkitallowfullscreen=»» mozallowfullscreen=»» allowfullscreen=»»/>

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

накопительных и нефинансированных пенсий | Решения Infinity Benefit Solutions

Приблизительное время прочтения: 3 минуты

Накопительные или нефинансированные пенсионные планы зависят от уровня активов и дохода, принадлежащих плану. Когда пенсия не финансируется, у нее недостаточно активов для покрытия своих обязательств. Не все пенсии финансируются на 100%. Это обычное дело и не означает, что пенсионерам не будут платить.Статус финансирования основан на расчете, который учитывает все будущие инвестиционные результаты и денежные взносы.

По определению пенсионный план — это фонд с активами и обязательствами. Если общие активы пенсионного фонда падают ниже 90% существующей задолженности, план классифицируется как нефинансируемый. Чтобы пенсия оставалась на стабильном уровне финансирования, спонсоры плана и сотрудники должны делать взносы и инвестировать активы в рынки капитала.

Накопительные пенсионные планы

Пенсионный план с установленными выплатами — это накопительный план, имеющий достаточно активов для выплаты своих обязательств перед пенсионерами в обозримом будущем.У самого фонда под рукой достаточно денег, которые вкладываются ответственно, чтобы прибыль на инвестиции и активы фонда могли выплачивать все выгоды плана в будущем. Накопительные пенсии также зависят от постоянных новых взносов для продолжения выплаты пенсионных пособий всем имеющим на это право сотрудникам.

Нефинансируемые пенсионные планы

Не финансируемый пенсионный план, точнее недостаточно финансируемый пенсионный план, представляет собой пенсионный план с установленными выплатами, который не имеет достаточного дохода или активов для финансирования его обязательных пенсионных выплат. Часто эти нефинансированные планы являются результатом того, что организации сталкиваются с бюджетными проблемами или предпочитают не вносить соответствующие средства на существующие счета.

Часто эти нефинансированные планы являются результатом того, что организации сталкиваются с бюджетными проблемами или предпочитают не вносить соответствующие средства на существующие счета.

Проблемы

Ранее от организаций требовалось раскрывать информацию о взносах, которые они должны были делать в свои пенсионные планы, а также раскрывать фактические взносы. Теперь агентства должны раскрыть, насколько на самом деле недофинансируется пенсия. Информирование общественности о том, что их пенсионный фонд недофинансирован, оказывает значительное влияние на доверие сотрудников к своей организации и их пенсионному пакету.

Решение

Конечно, в идеальной ситуации пенсионный план полностью финансируется, но нефинансированный план не является такой большой проблемой, как может показаться. Пока пенсионный план в состоянии выплачивать все обещанные пенсионные пособия, а спонсор плана продолжает производить выплаты в план без финансового стресса, дефицит можно легко восполнить с течением времени с помощью правильных рекомендаций и мониторинга.

Определение с полным финансированием

Что финансируется полностью?

Полностью финансируемый — это описание пенсионного плана, который имеет достаточно активов для обеспечения всех начисленных выплат и, таким образом, может выполнять свои будущие обязательства.

Чтобы получить полное финансирование, план должен иметь возможность производить все ожидаемые выплаты как нынешним, так и потенциальным пенсионерам. Администратор плана может прогнозировать сумму средств, которые потребуются ежегодно. Статус финансирования обычно определяется внешними актуариями плана. Это может помочь определить финансовое состояние пенсионного плана. Полностью финансируемую пенсию можно сравнить с недофинансированной пенсией, у которой недостаточно текущих активов для финансирования своих обязательств.

Ключевые выводы

- Полностью финансируемый описывает пенсионный план с установленными выплатами, в котором имеется достаточно активов для выполнения всех обязательств перед нынешними и будущими пенсионерами.

- Компании стремятся достичь полностью финансируемого статуса, чтобы не испытывать нехватки средств, обещанных работникам.

- Статус пенсионного плана с полным накоплением средств будет указан в сносках к финансовой отчетности компании.

Понимание полностью финансируемого

Компании распространяют отчеты о годовых выплатах, в которых указывается, полностью ли профинансирован пенсионный план.Сотрудники могут использовать это для определения финансовой устойчивости плана.

Полностью накопительный пенсионный план — это план, который обладает финансовой стабильностью для выплаты текущих и будущих пособий пенсионерам. План зависит от капитальных вложений и возврата инвестиций для достижения стабильности.

Финансируемый статус плана относится к сумме накопленных активов (из всех активов, необходимых для полного финансирования), которые были отложены для выплаты пенсионных пособий.Уравнение для определения статуса финансирования плана:

Финансируемый статус = активы плана — прогнозируемые обязательства по выплатам (PBO)

Например, в июле 2019 года фонд CalPERS (Пенсионная система государственных служащих Калифорнии) сообщил о статусе финансирования в размере 70% на конец финансового года 30 июня. Согласно отчетам плана, этот показатель снизился менее чем на один процентный пункт по сравнению с финансовым годом, закончившимся 30 июня 2018 года. В июле 2019 года размер фонда CalPERS составил более 370 миллиардов долларов.Взаимодействие с другими людьми

Недофинансирование пенсий является растущей проблемой, поскольку они не в состоянии покрыть денежные потоки пенсий, обещанные нынешним и вышедшим на пенсию работникам. С другой стороны, план с избыточным финансированием — это пенсионный план компании, у которого больше активов, чем обязательств. Другими словами, существует излишек суммы денег, необходимой для покрытия нынешних и будущих пенсий. Хотя этот излишек может быть зарегистрирован как доход компании, он не может быть выплачен корпоративным акционерам, как прочий доход, поскольку он зарезервирован для нынешних и будущих пенсионеров.

Другими словами, существует излишек суммы денег, необходимой для покрытия нынешних и будущих пенсий. Хотя этот излишек может быть зарегистрирован как доход компании, он не может быть выплачен корпоративным акционерам, как прочий доход, поскольку он зарезервирован для нынешних и будущих пенсионеров.

Полностью финансируемый и примечание о пенсии в финансовой отчетности

В примечании к пенсии в финансовой отчетности компании подробно описывается корпоративный пенсионный план, который руководство устанавливает для своих сотрудников, как правило, после определенного периода перехода прав. Обычно это следует после раздела о долгосрочных обязательствах, поскольку пенсионный фонд — это особый вид долгосрочных обязательств, которые не часто отражаются в балансе. По этой причине пенсии иногда называют внебалансовым финансированием.

Бухгалтерский учет в пенсионном фонде сложен, а сноски часто извилисты. Существуют различные виды пенсионных планов, но пенсионный план с установленными выплатами является одним из самых популярных. В случае плана с установленными выплатами сотрудник знает условия выплаты вознаграждения, которое он или она получит при выходе на пенсию. Компания несет ответственность за инвестирование в фонд, чтобы выполнить свои обязательства перед сотрудником, поэтому компания несет инвестиционный риск.

В случае плана с установленными выплатами сотрудник знает условия выплаты вознаграждения, которое он или она получит при выходе на пенсию. Компания несет ответственность за инвестирование в фонд, чтобы выполнить свои обязательства перед сотрудником, поэтому компания несет инвестиционный риск.

С другой стороны, в плане с установленными взносами, таком как 401 (k), компания может делать взносы или соответствующие взносы, но не обещает будущие выплаты сотруднику.Таким образом, работник несет инвестиционный риск.

Определение финансируемого статуса

Что такое финансируемый статус?

Статус финансирования сравнивает активы с обязательствами пенсионного плана. Эта точка данных полезна для понимания того, сколько сотрудников действительно охвачено в худшем случае, если компания или другая организация вынуждена выплачивать все свои пенсионные пособия сразу.

Ключевые выводы

- Финансируемый статус — это финансовое состояние пенсионного плана.

- Состояние накопления определяется путем вычитания обязательств пенсионного фонда из активов.

- Если финансовый статус плана падает ниже определенного уровня, от работодателя может потребоваться внести дополнительные взносы в план, чтобы привести уровень финансирования в соответствие.

Понимание финансового статуса

Уравнение для определения статуса финансирования плана:

Финансируемый статус = активы плана — прогнозируемые обязательства по выплатам (PBO)

Будущие обязательства или обязательства по выплатам — это то, что план должен сотрудникам за услуги.Активы плана, которыми обычно управляет инвестиционная группа, используются для выплаты пенсионных пособий. Статусы финансирования могут варьироваться от полностью профинансированных до нефинансированных. Многие отраслевые эксперты считают фонд, который финансируется не менее чем на 80%, здоровым, хотя пенсионные планы регулируются и могут потребоваться внести взносы в план, если финансирование падает ниже определенного уровня, рассчитываемого внешними актуариями плана каждый год. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Компании обычно предпочитают не финансировать пенсионный фонд на 100%.Это связано с тем, что повышение процентных ставок приведет к тому, что статус финансирования превысит 100%. Легально вывести деньги из пенсионного фонда очень сложно, поэтому деньги, которые можно было бы использовать для других целей, по сути, находятся в ловушке, и эта ситуация вызывает недовольство аналитиков и акционеров.

Аналитик может рассчитать финансовый статус компании, используя цифры в сноске о пенсиях. Об этом говорится в финансовой отчетности компании. Некоторые предлагали компаниям переносить свои пенсионные дефициты или профицит в баланс, а не просто показывать их в сносках.Перенос на баланс накопительного статуса пенсионных планов, а также других пенсионных обязательств, таких как планы здравоохранения, может заставить многие компании признать это потенциально большое обязательство.

Сравнение плана с установленными выплатами и планом с установленными взносами

Существует два основных типа пенсионных планов: план с установленными выплатами (DB) и план с установленными взносами (DC). По данным Института инвестиционных компаний, на 31 марта 2019 года активы корпоративных БД США составили 3,2 триллиона долларов.В то же время активы корпоративного плана DC США составили 8,2 триллиона долларов. Корпорации все чаще закрывают пенсионные планы для новых сотрудников или закрывают их и переводят сотрудников в планы DC.

По данным Института инвестиционных компаний, на 31 марта 2019 года активы корпоративных БД США составили 3,2 триллиона долларов.В то же время активы корпоративного плана DC США составили 8,2 триллиона долларов. Корпорации все чаще закрывают пенсионные планы для новых сотрудников или закрывают их и переводят сотрудников в планы DC.

В плане DB работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула. Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах определяется по формуле, обычно на основе заработка и стажа работы).Взаимодействие с другими людьми

В плане постоянного тока работодатель делает определенные взносы в план за работника, обычно в той или иной степени совпадая с взносами, которые вносят работники. Окончательное вознаграждение, которое получит сотрудник, зависит от инвестиционной эффективности плана. План DC обходится компании дешевле, чем традиционная пенсия, потому что компания находится на крючке из-за того, что фонд не может произвести.

Самый известный план с установленными взносами — это 401 (k) и его эквивалент для некоммерческих работников — 403 (b).Взаимодействие с другими людьми

Определение пенсионного плана с недостаточным финансированием

Что такое пенсионный план с недостаточным финансированием?

Пенсионный план с недостаточным финансированием — это пенсионный план, спонсируемый компанией, у которого больше обязательств, чем активов. Другими словами, деньги, необходимые для покрытия нынешних и будущих пенсий, недоступны. Это означает, что нет никаких гарантий, что будущие пенсионеры получат обещанные пенсии или что нынешние пенсионеры продолжат получать ранее установленную сумму распределения.Пенсия с недостаточным финансированием может быть противопоставлена пенсии с полным или избыточным финансированием.

Ключевые выводы

- Пенсионные планы с недостаточным финансированием не имеют достаточно денег для покрытия своих текущих и будущих обязательств.

- Это рискованно для компании, поскольку пенсионные гарантии бывшим и нынешним сотрудникам часто имеют обязательную силу.

- Недофинансирование часто вызвано инвестиционными потерями.

Разъяснения по поводу недостаточного финансирования пенсионных планов

Пенсионный план с установленными выплатами дает гарантию того, что обещанные выплаты будут получены в течение пенсионных лет работника.Компания инвестирует свой пенсионный фонд в различные активы, чтобы получать достаточный доход для обслуживания обязательств, связанных с этими гарантиями, как для нынешних, так и для будущих пенсионеров.

Финансируемый статус пенсионного плана описывает, как складываются его активы по сравнению с обязательствами. «Недофинансирование» означает, что обязательства или обязательства по выплате пенсий превышают активы, накопленные для финансирования этих выплат.

Пенсии могут недофинансироваться по ряду причин.Изменение процентных ставок и убытки на фондовом рынке могут значительно уменьшить активы фонда. Во время экономического спада пенсионные планы подвержены недофинансированию.

Во время экономического спада пенсионные планы подвержены недофинансированию.

В соответствии с действующим IRS и правилами бухгалтерского учета пенсии могут финансироваться за счет денежных взносов и акций компании, но количество акций, которые могут быть внесены, ограничено процентной долей от общего портфеля.

Компании обычно вносят столько акций, сколько могут, чтобы минимизировать свои денежные взносы.Однако такая практика не является разумным управлением портфелем, поскольку приводит к чрезмерным инвестициям в акции работодателя. Фонд становится чрезмерно зависимым от финансового здоровья работодателя.

Если пенсионный фонд финансируется менее чем на 90 процентов в течение трех лет подряд или если он финансируется менее чем на 80 процентов в течение одного года, компания должна увеличить свой взнос в пенсионный портфель, обычно в форме наличных средств.

Необходимость внести этот денежный платеж может существенно снизить прибыль компании на акцию и, следовательно, ее стоимость акций. Уменьшение капитала компании может даже спровоцировать невыполнение обязательств по корпоративным кредитным соглашениям. Это имеет серьезные последствия — от требований к повышению процентной ставки до банкротства.

Уменьшение капитала компании может даже спровоцировать невыполнение обязательств по корпоративным кредитным соглашениям. Это имеет серьезные последствия — от требований к повышению процентной ставки до банкротства.

Пенсионный план с недостаточным финансированием не следует путать с пенсионным планом без финансирования. Последний представляет собой план с распределительной оплатой, в котором текущий доход работодателя используется для финансирования пенсионных выплат.

Выявление недостаточного финансирования пенсионного плана

Выяснить, есть ли у компании пенсионный план с недостаточным финансированием, можно так же просто, как сравнить справедливую стоимость активов плана с накопленными обязательствами по выплате пособий, которые включают текущие и будущие суммы задолженности перед пенсионерами.Если справедливая стоимость активов плана меньше, чем обязательства по выплате вознаграждения, возникает дефицит пенсии.

Компания должна раскрыть эту информацию в сноске в годовом финансовом отчете компании за 10 тыс.

Существует риск того, что компании будут использовать излишне оптимистичные предположения при оценке своих будущих обязательств. При оценке долгосрочных обязательств необходимы допущения. Со временем компания может пересмотреть свои предположения, чтобы минимизировать дефицит и избежать необходимости вносить дополнительные деньги в фонд.

Например, компания может предположить, что долгосрочная доходность составит 9,5 процента, что увеличит средства, ожидаемые от инвестиций, и снизит потребность в денежных вливаниях. В реальной жизни долгосрочная доходность акций составляет около 7 процентов, а доходность облигаций еще ниже.

Недофинансирование пенсий по сравнению с чрезмерным финансированием

Противоположностью недофинансируемой пенсии, конечно же, является чрезмерная пенсия. Фонд, у которого больше активов, чем пассивов, перефинансирован.

Актуарии рассчитывают сумму взносов, которые компания должна уплатить в пенсию, на основе вознаграждений, которые участники получают или обещают, и предполагаемого роста инвестиций плана. Эти взносы не облагаются налогом работодателя.

Эти взносы не облагаются налогом работодателя.

Сумма, которую получит план в конце года, зависит от суммы, которую они выплатили участникам, и от роста инвестиций, которые они заработали на эти деньги. Таким образом, изменения на рынке могут привести к тому, что фонд будет либо недофинансирован, либо перефинансирован.

Для планов с установленными выплатами часто бывает избыточное финансирование в сотни тысяч или даже миллионы долларов. Пенсионный план с избыточным финансированием не приведет к увеличению выплат участникам и не может быть использован бизнесом или его владельцами.

Основы пенсионного обеспечения: накопительный статус