404 Not Found

Обработка персональных данных

В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» я выражаю согласие на обработку АО ВТБ Лизинг (обслуживает сайт http://vtb-leasing.ru, ИНН7709378229, ОГРН 1037700259244, местонахождение: 109147, Москва ул. Воронцовская д. 43, стр. 1) своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Согласие на обработку персональных данных дается мной в целях получения услуг, оказываемых АО ВТБ Лизинг.

Перечень персональных данных, на обработку которых предоставляется согласие: фамилия,

имя, отчество, место пребывания (город, область), номера телефонов, адреса электронной

почты (E-mail), а также иные полученные от меня персональные данные.

Я выражаю свое согласие на осуществление со всеми указанными персональными данными следующих действий: сбор, систематизация, накопление, хранение, уточнение (обновление или изменение), использование, получение рассылки рекламно-информационного характера, распространение (в том числе, передача), обезличивание, блокирование, уничтожение, передача, в том числе трансграничная передача, а также осуществление любых иных действий с персональными данными в соответствии с действующим законодательством. Обработка данных может осуществляться как с использованием средств автоматизации, так и без их использования (при неавтоматической обработке). При обработке персональных данных АО ВТБ Лизинг не ограничено в применении способов их обработки.

Настоящим я признаю и подтверждаю, что в случае необходимости АО ВТБ Лизинг вправе

предоставлять мои персональные данные третьим лицам исключительно в целях оказания услуг

технической поддержки, а также (в обезличенном виде) в статистических, маркетинговых и

иных научных целях.

Я подтверждаю согласие на получение рекламы и любой иной информации от АО ВТБ Лизинг, в том числе от партнеров АО ВТБ Лизинг, по любым каналам связи, в том числе посредством использования телефонной и подвижной связи, смс–оповещения, почтового письма, телеграммы, голосового сообщения, сообщение по электронной почте. При осуществлении рассылки АО ВТБ Лизинг разрешается использовать любую контактную информацию, указанную в настоящем электронном письме. Право выбора компаний, осуществляющих рассылку, предоставляется АО ВТБ Лизинг без дополнительного согласования с получателем такой рассылки.

Данное согласие действует до даты его отзыва мною путем направления в АО ВТБ Лизинг

подписанного мною соответствующего письменного заявления, которое может быть направлено

мной в адрес АО ВТБ Лизинг по почте заказным письмом с уведомлением о вручении, либо

вручено лично под расписку надлежаще уполномоченному представителю АО ВТБ Лизинг.

В случае получения моего письменного заявления об отзыве настоящего согласия на обработку персональных данных, АО ВТБ Лизинг обязано прекратить их обработку и исключить персональные данные из базы данных, в том числе электронной, за исключением сведений о фамилии, имени, отчества.

Я осознаю, что проставление отметки в поле слева от фразы «Согласен на обработку персональных данных» на сайте http://vtb-leasing.ru ниже текста настоящего Соглашения, означает мое письменное согласие с условиями, описанными в нём.

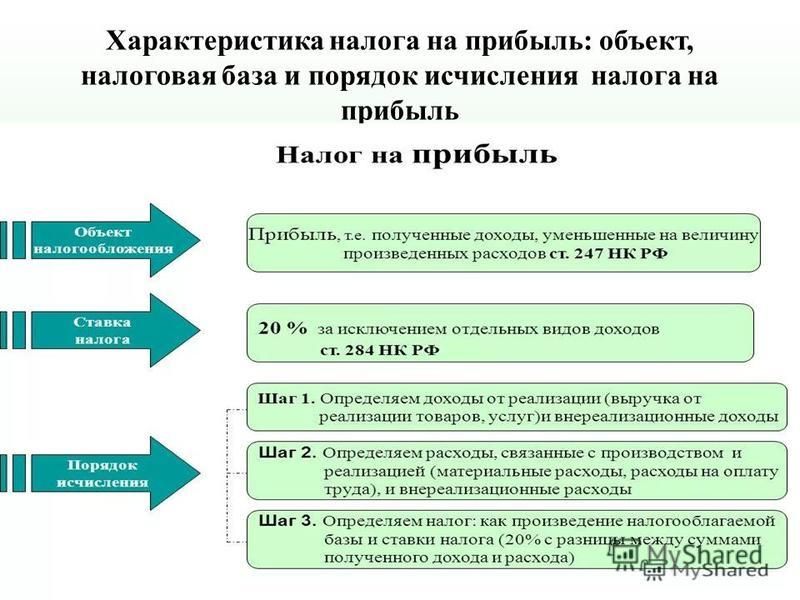

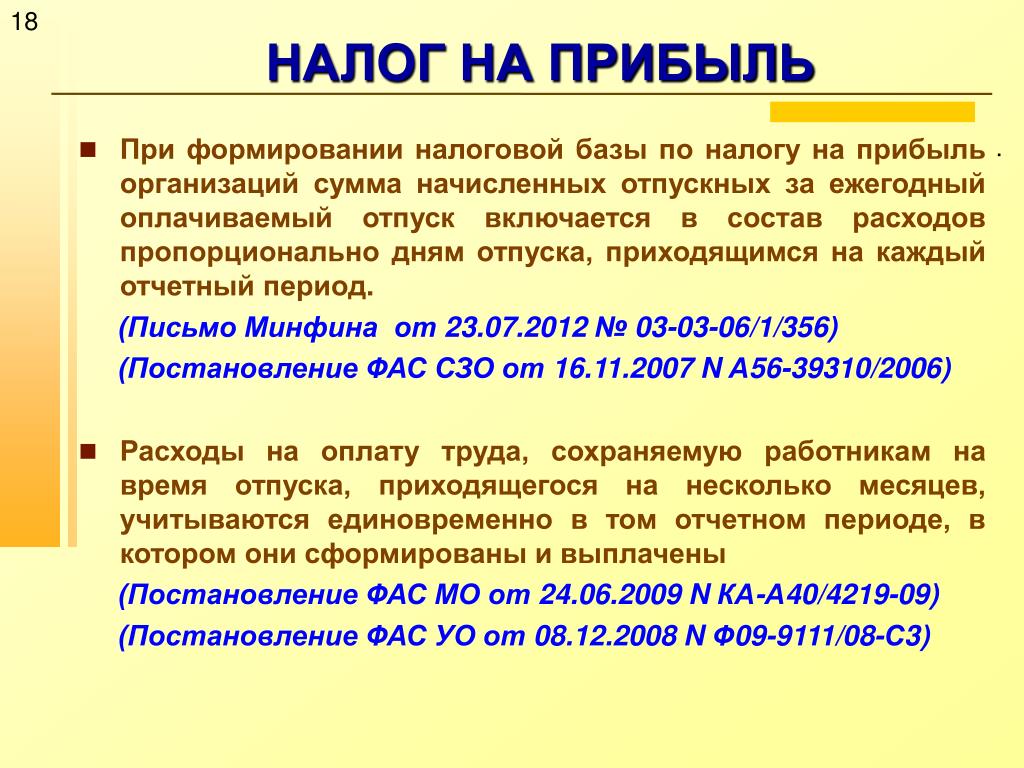

Об учете лизинговых платежей при исчислении налога на прибыль

Вопрос: В соответствии с договором лизинга в общую сумму договора включена выкупная цена предмета лизинга, подлежащая уплате в составе лизинговых платежей в соответствии с графиком платежей. В каком порядке учитываются у лизингополучателя лизинговые платежи при исчислении налога на прибыль? Правомерно ли утверждение (на основании нижеизложенных норм) о том, что лизинговый платеж может быть отнесен к прочим расходам только в той части, в которой он уплачивается за получение предмета лизинга во временное владение и пользование, а выкупная цена предмета лизинга в составе лизинговых платежей, включаемых в прочие расходы в соответствии с пп.

При этом ст. 11 Закона N 164-ФЗ установлено, что предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

В соответствии с п. 1 ст. 28 Закона N 164-ФЗ под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которые входит:

— возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

— возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг;

В случае если договором предусмотрено предоставление имущества за плату в лизинг (аренду) на определенный срок, а также по его истечении переход права собственности на предмет лизинга к лизингополучателю, в договоре лизинга должны быть оговорены как собственно лизинговые платежи, так и отдельно выкупная цена предмета лизинга, а также порядок их уплаты.

Статьей 624 ГК РФ определено, что в договоре аренды (лизинга) может быть предусмотрено, что арендованное имущество переходит в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены.

Договор аренды, которым предусмотрен выкуп арендованного имущества, следует рассматривать как смешанный договор, содержащий элементы договора аренды и договора купли-продажи.

Указанное применимо и к договорам финансовой аренды (лизинга).

Указанное применимо и к договорам финансовой аренды (лизинга).Выкупная цена, предусмотренная договором лизинга, учитывается для целей налогообложения прибыли в общеустановленном порядке по операциям, связанным с куплей-продажей имущества.

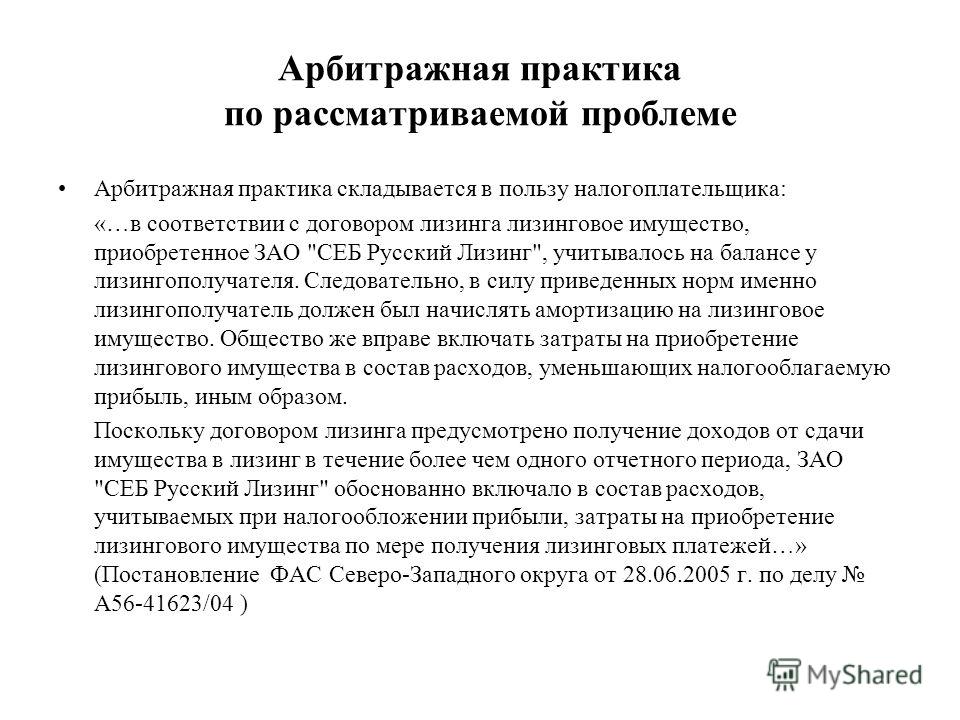

Следовательно, на основании ст. 264 НК РФ лизинговый платеж может быть отнесен к прочим расходам только в той части, в которой он уплачивается за получение предмета лизинга во временное владение и пользование. При этом выкупная цена предмета лизинга в составе лизинговых платежей, включаемых в прочие расходы согласно пп. 10 п. 1 ст. 264 НК РФ, для целей налогообложения прибыли не учитывается.

Филатова Н. Н.,

Н.,

старший государственный налоговый инспектор

отдела налогообложения прибыли (дохода)

УФНС России по Омской области

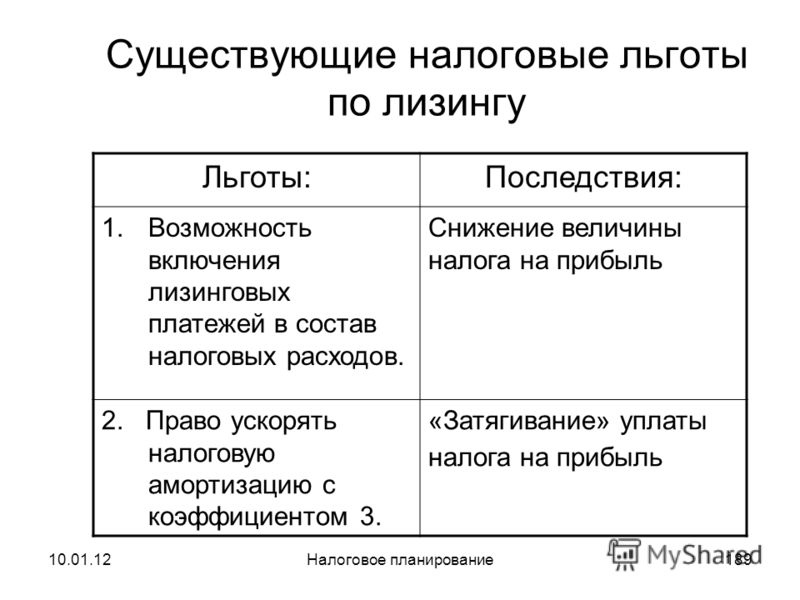

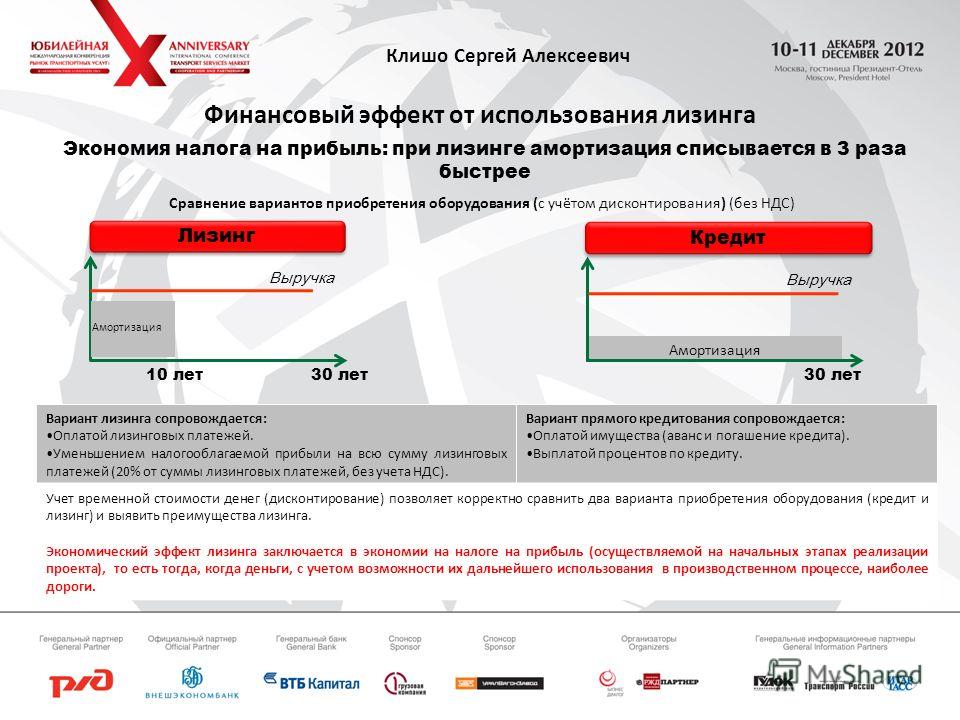

Налоговые преимущества лизинга

Довольно часто можно услышать, что один из главных аргументов пользу лизинга — его налоговая привлекательность. Иногда даже лизинг преподносят как некую самостоятельную схему налоговой оптимизации. Но на практике не все так просто.

В последнее время компании все охотнее приобретают основные средства через договор лизинга. Одна из причин популярности таких сделок — возможность сэкономить на налогах. Налогообложение лизинговых операций имеет ряд особенностей по налогу на прибыль, НДС и налогу на имущество.

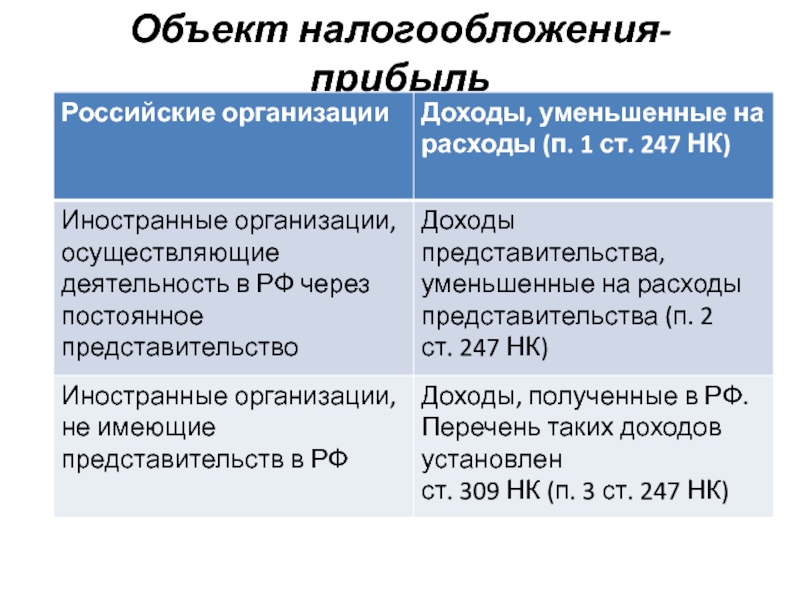

Лизинг может быть внутренним и международным. При внутреннем лизинге стороны сделки являются резидентами Российской Федерации. При международном лизингодатель или лизингополучатель — нерезиденты нашей страны.

Налог на имущество

Исчисление и уплата налога на имущество зависит от того, учтено имущество на балансе данной организации или нет.

При этом, если лизингополучатель использует имущество в сферах деятельности и на цели, освобождаемые от налога (ст. 381 НК РФ), то он вправе воспользоваться этими льготами. Если же лизингодатель учитывает имущество на своем балансе, то он является плательщиком налога на имущество и не может использовать льготы по налогу.

Одно из самых интересных преимуществ лизинга заключается в следующем. Предмет лизинга может амортизироваться с повышающим коэффициентом, который, правда, не должен превышать трех (п. 7 ст. 259 НК РФ). Это условие позволит существенно сэкономить на налогах. При этом начислять амортизацию по основным средствам, взятым в лизинг, компания может как у собственника имущества — лизингодателя, так и у арендатора — лизингополучателя (п. 1 и п. 7 ст. 258 НК РФ). Данное право регулируется только договором.

Лизинговые компании, учитывая оборудование на своем балансе, являются плательщиками налога на имущество. Но обычно они включают эти суммы в состав лизинговых платежей. В данном случае налог на имущество облагается НДС у лизингодателя в составе лизинговых платежей, то есть взимается дважды. При значительных суммах налога такие переплаты могут быть весьма ощутимы.

В данном случае налог на имущество облагается НДС у лизингодателя в составе лизинговых платежей, то есть взимается дважды. При значительных суммах налога такие переплаты могут быть весьма ощутимы.

Такая ситуация приводит к спорам между участниками лизинговой деятельности и налоговыми службами. Очевидно, что законодательство требует соответствующей корректировки.

Если имущество остается на балансе лизингодателя, то его учитывают на счете 03 «Доходные вложения в материальные ценности». Однако здесь также есть спорные моменты. С одной стороны, данные активы не относятся к основным средствам. Следовательно, не являются объектом налогообложения. С другой стороны, они имеют все отличительные признаки основных средств, то есть их нужно облагать налогом.

В этом случае давать какие-либо рекомендации можно лишь при наличии устойчивой арбитражной практики.

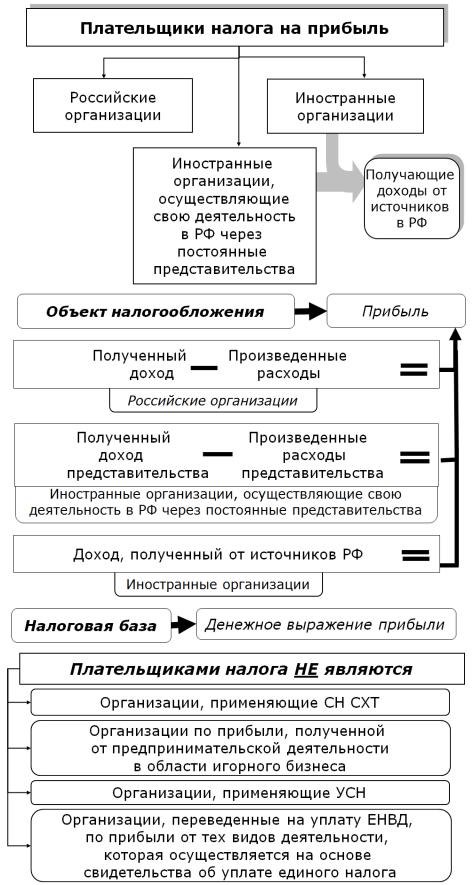

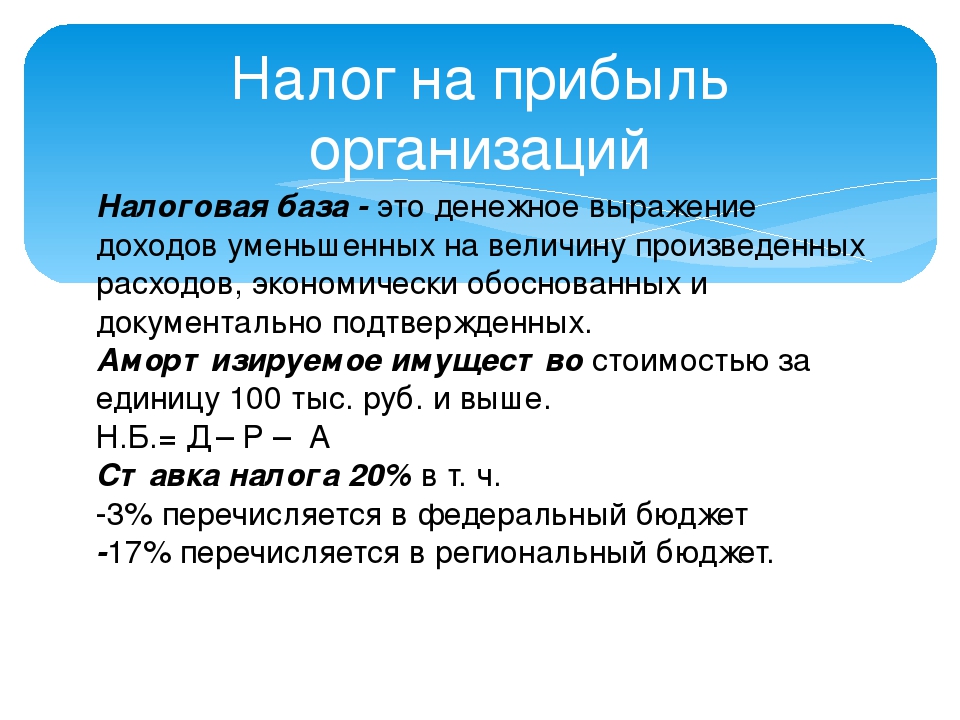

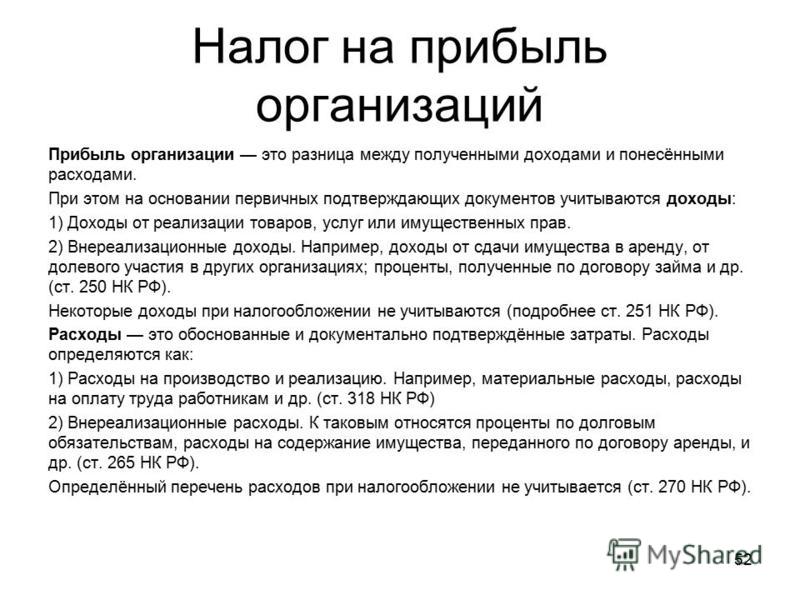

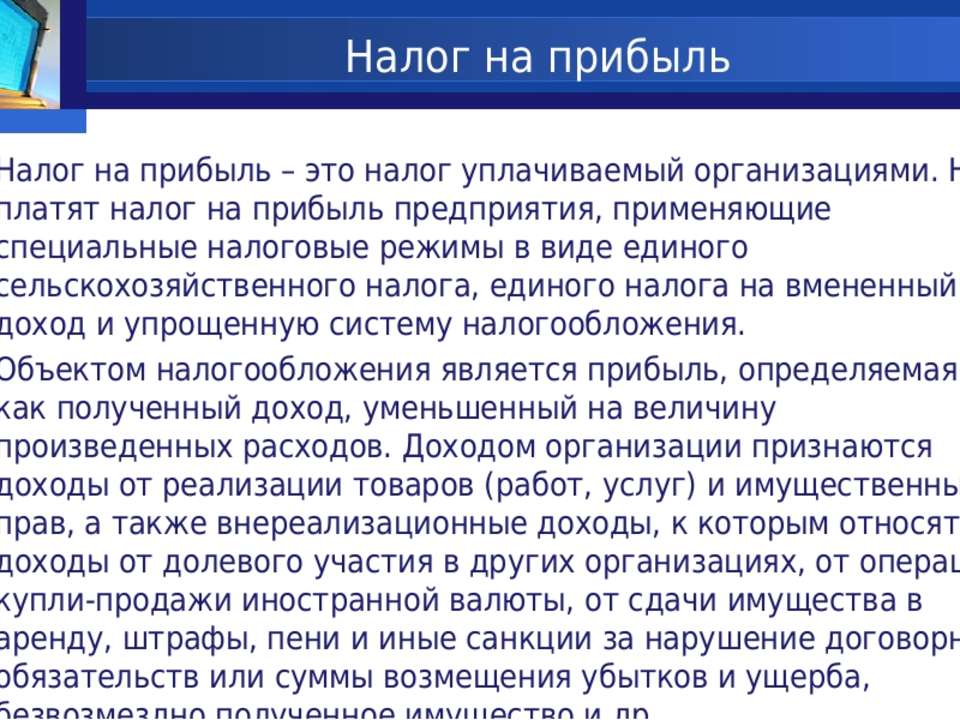

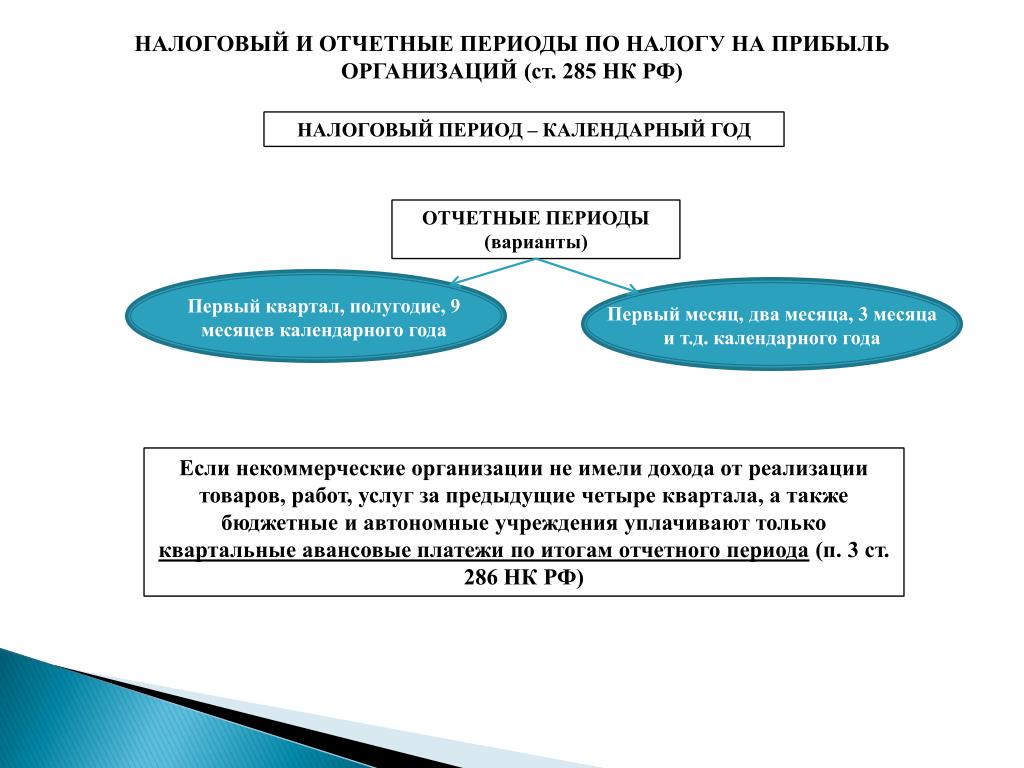

Налог на прибыль при внутреннем лизинге

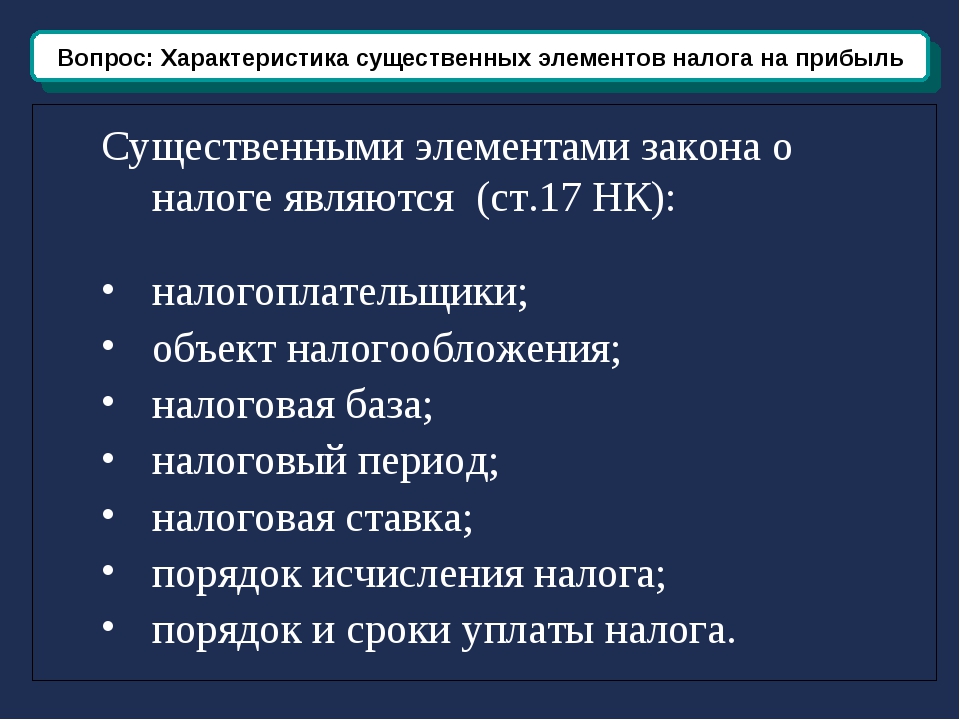

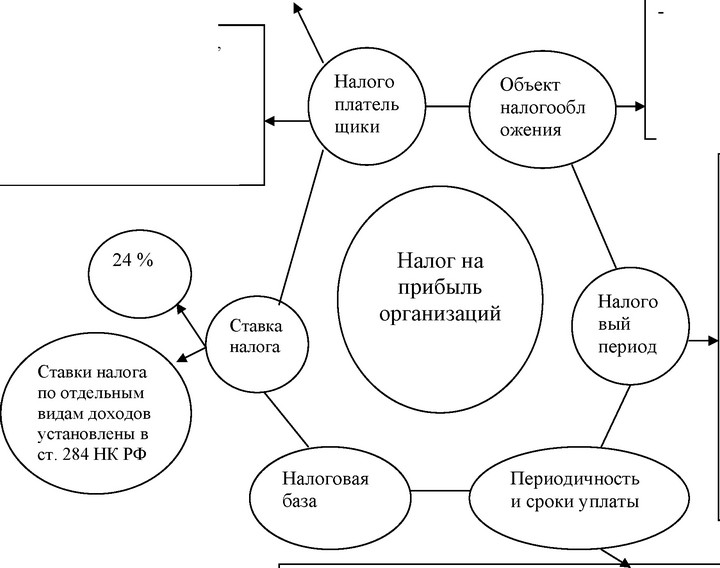

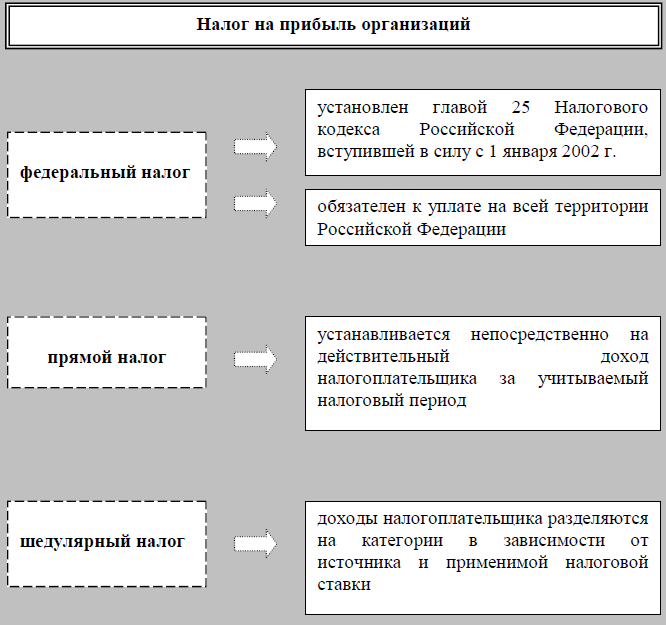

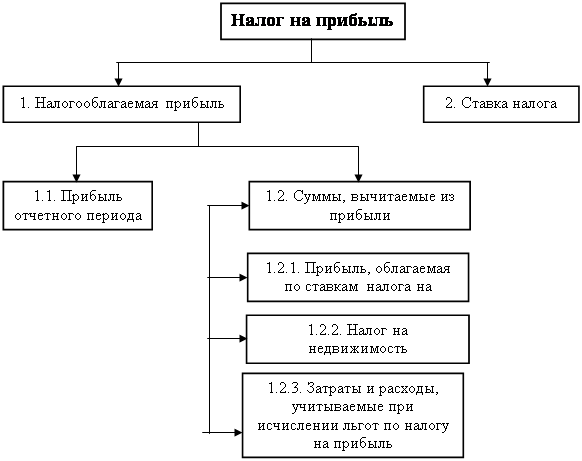

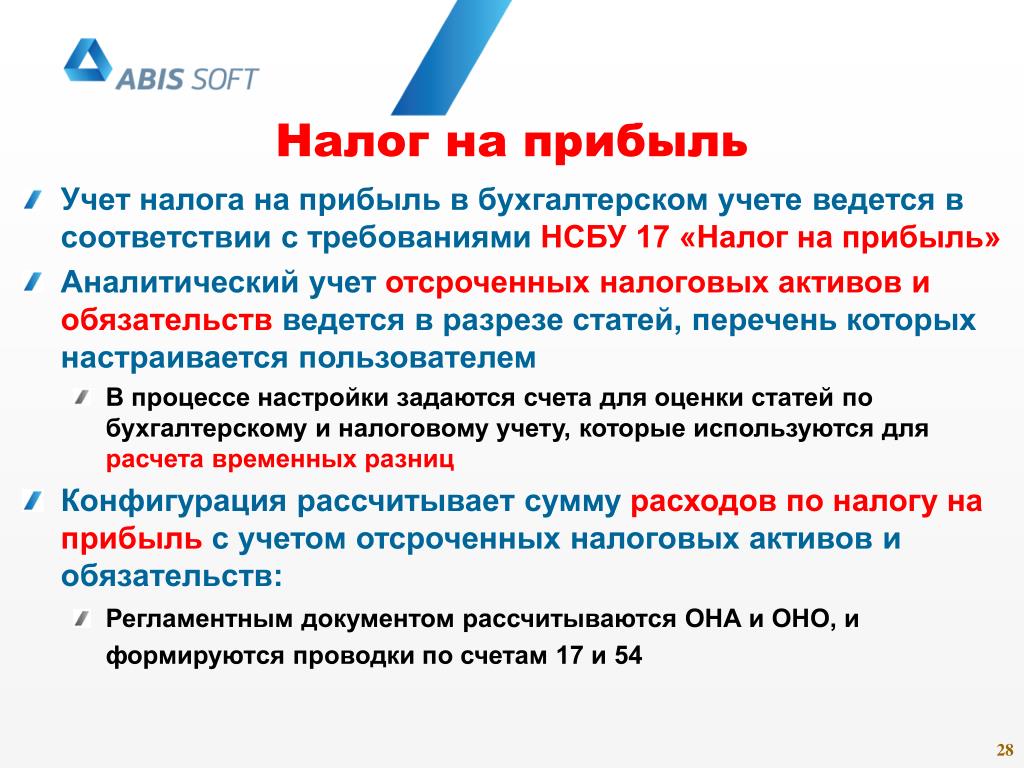

Глава 25 «Налог на прибыль организаций» Налогового кодекса содержит несколько специальных положений, связанных с налогообложением прибыли в рамках договора лизинга.

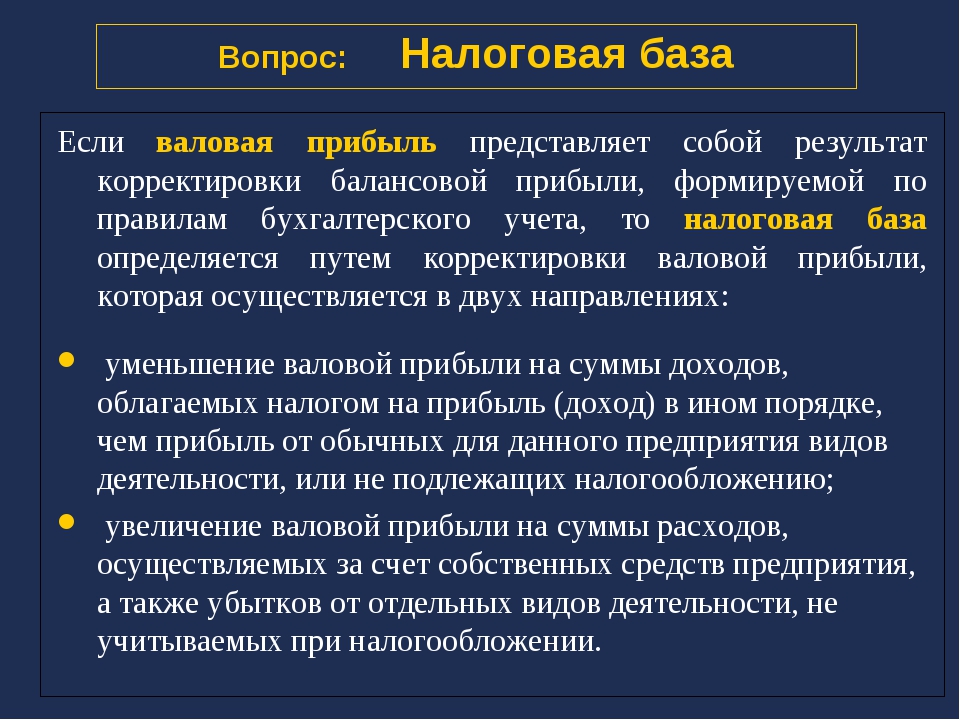

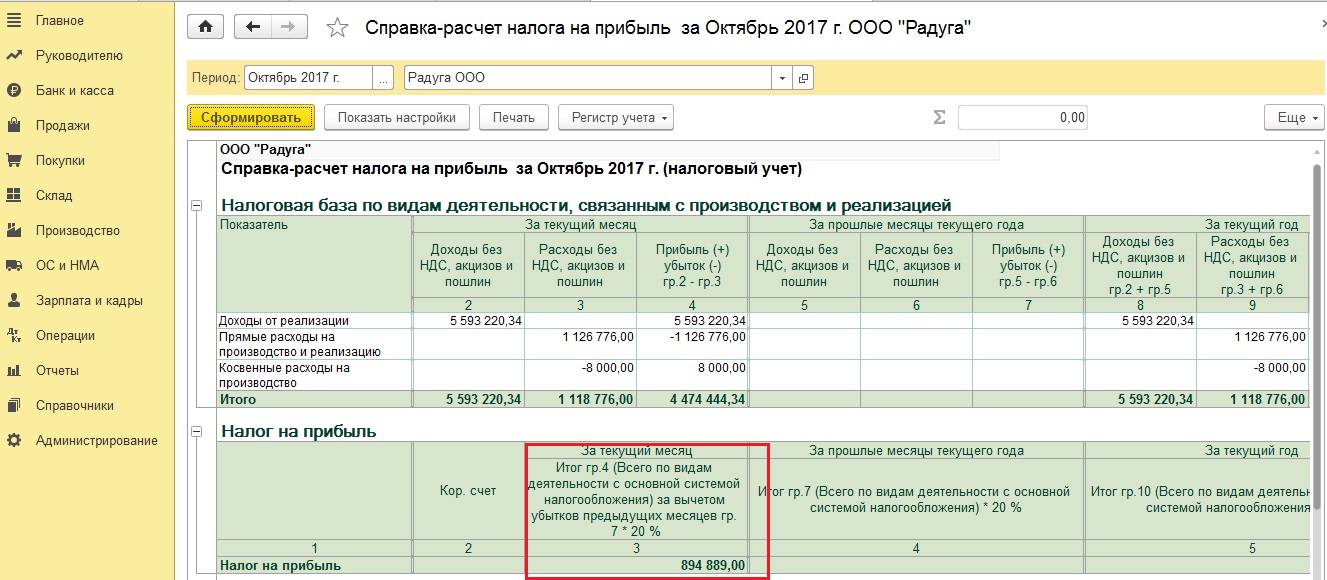

Для лизингодателя базой для начисления данного налога является сумма лизингового платежа без учета НДС. Полученная в результате деятельности лизинговой компании прибыль и будет объектом налогообложения. Под прибылью лизингодателя мы понимаем полученный доход, уменьшенный на величину расходов.

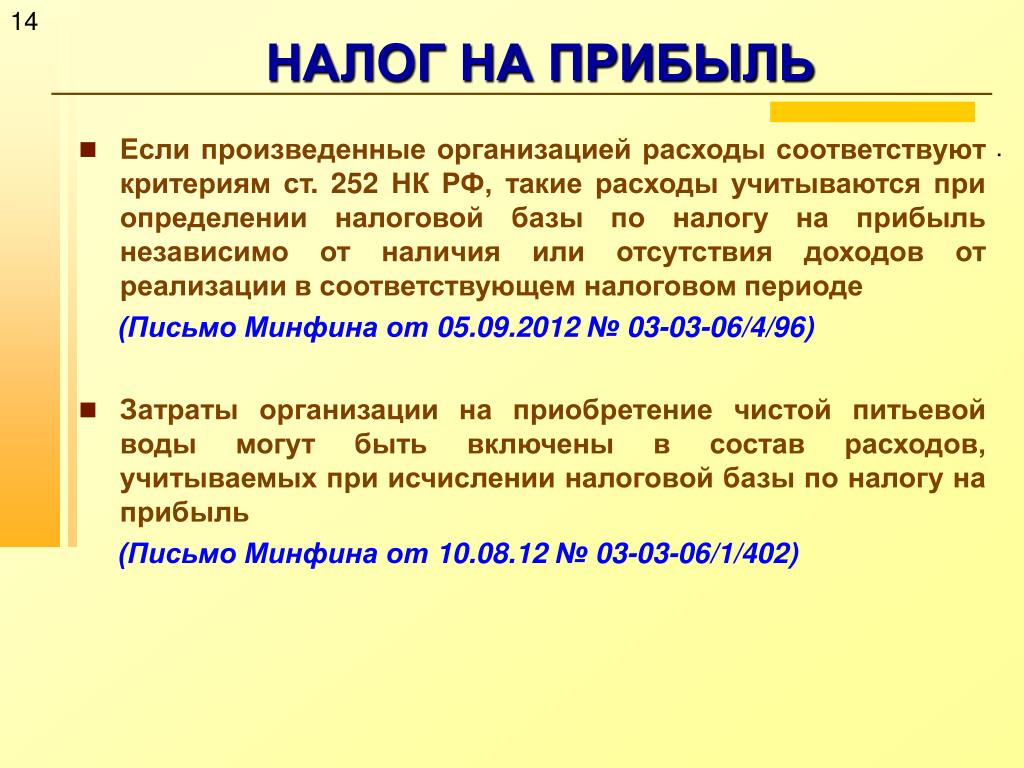

Лизинговые платежи при налогообложении прибыли включают в прочие расходы, связанные с производством и реализацией (подп. 10 п. 1 ст. 264 НК РФ).

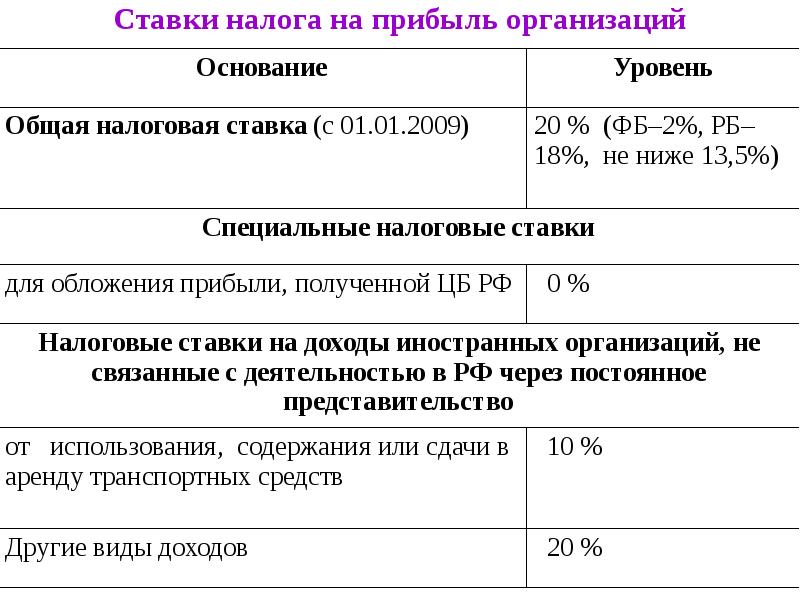

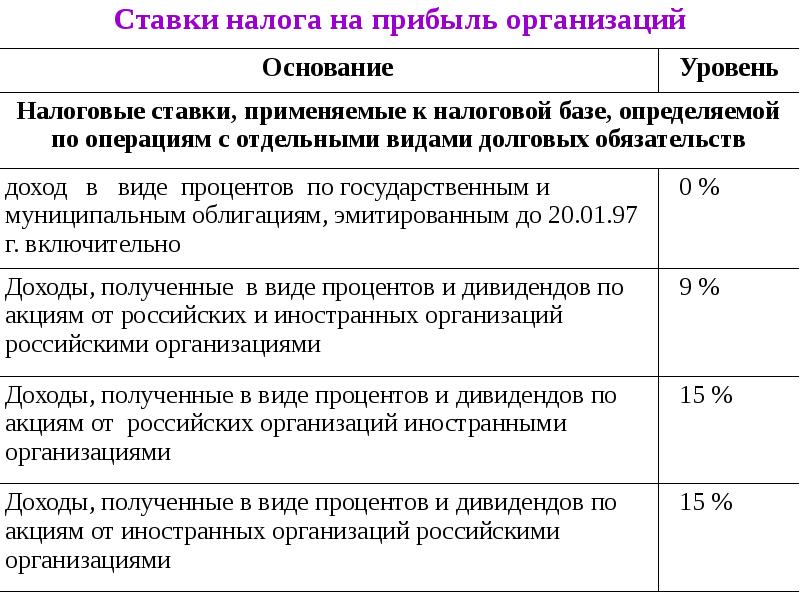

Налог на прибыль при международном лизинге

При международном лизинге следует руководствоваться положениями статьи 309 Налогового кодекса. В ней перечислены виды доходов, которые признаются доходам иностранной организации от источников в России и подлежат налогообложению у источника выплаты этих доходов. В частности, к ним относят и доход от лизинговых операций. Его величину рассчитывают исходя из всей суммы лизингового платежа за минусом возмещения стоимости лизингового имущества лизингодателю (подп. 7 п. 1 ст. 309 НК РФ).

Налог с доходов, полученных лизингодателем-нерезидентом от резидента, исчисляет и удерживает лизингополучатель (п. 1 ст. 310 НК РФ). Это требование должно соблюдаться при каждой выплате дохода в валюте, в которой выплачивают платежи.

1 ст. 310 НК РФ). Это требование должно соблюдаться при каждой выплате дохода в валюте, в которой выплачивают платежи.

Лизингодатель может быть резидентом государства, с которым Российская Федерация имеет договор об избежании двойного налогообложения (Перечень стран, с которыми у России подписан договор об исключении возможного двойного налогообложения). В этом случае лизингополучатель не удерживает налог с доходов. Правда, только, если нерезидент представит российской организации надлежащим образом оформленные документы, которые подтвердят его местонахождение в этом государстве.

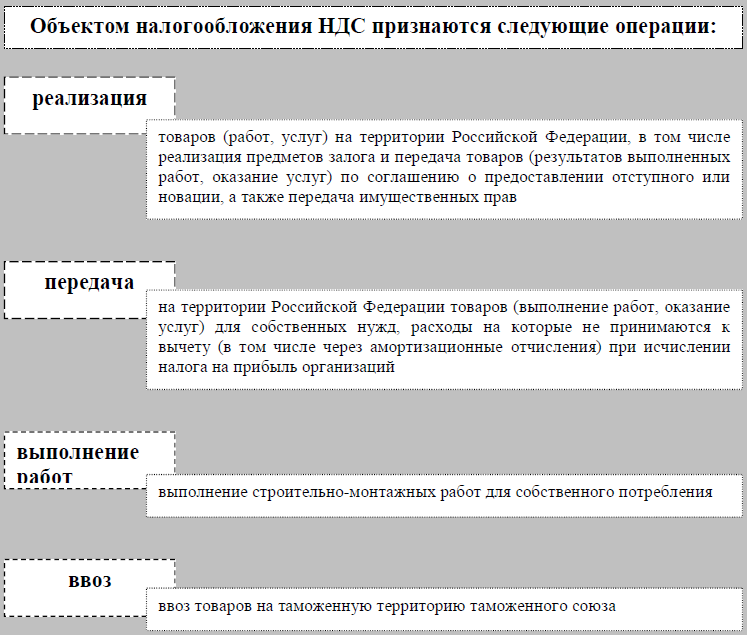

НДС при внутреннем лизинге

В статье 146 Налогового кодекса сказано, что лизинговые платежи признаются объектом обложения НДС у лизингодателя. То есть сумму налога на добавленную стоимость, которую лизинговая компания уплатила продавцу объекта лизинга, можно принять к вычету. Но только после того, как лизингодатель отразит ее в составе доходных вложений в материальные ценности.

Сумму НДС по имуществу отражают на балансе лизингополучателя, если это предусмотрено договором лизинга. Организация имеет право принять к вычету сумму НДС при соблюдении двух условий (п. 2 ст. 171 и ст. 172 НК РФ). Первое — имущество должно быть поставлено на учет в качестве основных средств. Второе — вычет возможен в той мере, в какой погашается задолженность перед лизингодателем.

Организация имеет право принять к вычету сумму НДС при соблюдении двух условий (п. 2 ст. 171 и ст. 172 НК РФ). Первое — имущество должно быть поставлено на учет в качестве основных средств. Второе — вычет возможен в той мере, в какой погашается задолженность перед лизингодателем.

Это последнее обстоятельство может быть существенным для оценки преимуществ и недостатков договора лизинга с точки зрения налогообложения. Если предприятие приобретает основные средства за свой счет или использует заемные (кредитные) средства, то НДС зачитывается или возмещается в полном объеме после постановки их на учет. Имея значительные суммы НДС к уплате в бюджет, организации может быть выгодно поставить налог на добавленную стоимость к возмещению по приобретенным активам сразу. При использовании лизинга НДС начисляют по мере погашения задолженности перед лизингодателем и зачитывают равномерно в течении срока действия договора. Это может привести к уменьшению оборотных средств по сравнению с вариантом, когда имущество приобреталось за счет заемных или собственных средств. Но, несмотря на это, лизинг все равно имеет ряд существенных преимуществ перед кредитом (см. «Консультант» № 19 за 2004 год стр. 86)

Но, несмотря на это, лизинг все равно имеет ряд существенных преимуществ перед кредитом (см. «Консультант» № 19 за 2004 год стр. 86)

Таким образом, каких-либо преимуществ по НДС лизинговый договор не содержит ни для лизингодателя, ни для лизингополучателя.

НДС при международном лизинге

Если лизингодатель является нерезидентом, а лизингополучатель — резидент, то местом реализации данных услуг по передаче является территория Российской Федерации (подп. 4 п. 1 ст. 148 НК РФ). Следовательно, эта операция будет объектом налогообложения, а лизингодатель — налогоплательщиком.

В случае, когда лизингодатель не состоит на учете в налоговых органах России, налоговым агентом признают лизингополучателя (ст. 161 НК РФ). Он обязан исчислить, удержать у лизинговой компании и уплатить в бюджет соответствующую сумму НДС. Налоговую базу определяют как сумму дохода от передачи имущества в лизинг.

Следует отметить, что право на вычет (возмещение) сумм НДС распространяется только на тех налоговых агентов, которые являются плательщиками данного налога (п. 3 ст. 171 НК РФ).

3 ст. 171 НК РФ).

Лизингополучатель предъявляет к вычету суммы налога только в одном случае. А именно, если им удержана сумма налога из дохода, выплачиваемого лизингодателю-нерезиденту, и перечислена в бюджет в том налоговом периоде, когда приобретенные и оказанные услуги отражены в учете и оплачены.

Черно-белый лизинг

Отдельно хочется сказать о псевдозаконном способе налоговой экономии, прикрываемом договором лизинга.

Еще совсем недавно некоторые консалтинговые компании предлагали оптимизировать налоги с помощью лизинговых операций. Смысл подобных предложений сводился к «продаже» уплаченного НДС, то есть возможности зачесть эти суммы по своей деятельности.

Суть такой «лизинговой схемы» сведена к следующему. Лизинговая компания приобретает имущество для передачи клиенту в лизинг и учитывает его у себя на балансе. Далее, оборудование передают лизингополучателю, который недобросовестно исполняет свои обязанности, фактически не платит лизинговые платежи. У лизингодателя возникает переплата НДС, которую и предлагают использовать. Иногда в схеме задействована страховая компаний, которая страхует имущество.

У лизингодателя возникает переплата НДС, которую и предлагают использовать. Иногда в схеме задействована страховая компаний, которая страхует имущество.

Может показаться, что ничего незаконного в таком предложении нет. Но необходимо проанализировать данную схему полностью.

Если посмотреть на подобные модели немного шире, то можно заметить, что все они направлены на искусственное создание ситуации, когда налог уплаченный превышает сумму налога полученного.

Понятно, что ситуации с переплатой по налогу часто возникают и без всякой минимизации. Происходит лишь перемещение налоговой нагрузки по цепочке реализации товара, но налог в бюджет поступает.

Другое дело, когда такую переплату создают именно как товар для дальнейшей реализации. В этом случае в задачу оптимизаторов не входит уплата налога. Поэтому все подобные схемы замыкаются на банальные фирмы-однодневки.

При использовании такой схемы есть риск, что уполномоченные органы признают предварительный сговор, направленный на неуплату налога в бюджет. В результате этого, лица, участвующие в сделке, могут быть привлечены к уголовной ответственности.

В результате этого, лица, участвующие в сделке, могут быть привлечены к уголовной ответственности.

Вынос

Выплаты по налогу на имущество также снижает и ускоренная амортизация

ГУЩА Валерий

Председатель Московской коллегии адвокатов «Пaуль Лейбниц и Партнёры»,

Кандидат юридических наук

Лизинг — Финансовые услуги — Автоплюс

Группа компаний «Автоплюс» совместно с лизинговыми компаниями-партнерами рада предложить нашим клиентам — юридическим лицам услуги финансового лизинга. Приобретение автомобилей Lexus, Toyota, Audi, Skoda, Volvo, Jaguar, Land Rover и Mazda по программе финансового лизинга позволяет повысить эффективность вложений в корпоративный автопарк, открывая для вашей компании целый ряд неоспоримых преимуществ:

Преимущества лизинга

- Лизинг не предполагает единовременное привлечение крупных сумм собственных средств для закупки предмета лизинга.

- Лизинговые платежи распределяются наиболее удобным способом для лизингополучателя и соответствуют срокам, когда компания уже начала получать прибыль от использования предмета лизинга и он уже окупается.

- Лизинг позволяет экономить денежные средства за счет налоговых преференций (налог на прибыль, зачет НДС, налог на имущество).

- Лизинг является единственным способом применить ускоренную амортизацию с коэффициентом до 3. За счет этого балансовая стоимость имущества уменьшается в 3 раза быстрее и, как следствие, уменьшается сумма налога на имущество.

- График погашения задолженности (график лизинговых платежей) отличается гибкостью. Лизингополучатель не производит выплат до ввода предмета лизинга в эксплуатацию.

- Предмет лизинга может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя. Если балансодержателем является лизинговая компания, то лизингополучатель получает возможность улучшить структуру своего баланса, за счет учета предмета лизинга на забалансовых счетах (кредит или прямая закупка этого не позволяют сделать).

- Также, если предмет лизинга находится на балансе лизинговой компании, у лизингополучателя отсутствует необходимость переоценки основных фондов (в части предмета лизинга).

- По окончании срока лизингового договора лизингополучатель имеет возможность получить предмет лизинга в собственность по нулевой стоимости.

- Договор лизинга составляется, как правило, на 2−3 года, что примерно соответствует сроку окупаемости предмета лизинга.

- Получение финансирования через лизинг значительно проще и не требуется залоговое обеспечение, так как лизинговая компания будет являться собственником имущества до окончания срока лизинга.

- Из-за своей простоты, доступности и эффективности лизинг позволяет лизингополучателям поддерживать собственные оборотные средства в соответствии с современными требованиями рынка, что дает значительные конкурентные преимущества.

В отделе финансовых услуг любого дилерского центра Автоплюс вас проконсультируют по всем особенностям и преимуществам финансового лизинга.

Оформить заявку на лизинг

Партнеры по финансовому лизингу

Можно ли при досрочном выкупе по лизингу снизить налог на прибыль за счет остаточной стоимости?

Л. М. Золина

М. Золина

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Вопрос

Заключили договор лизинга на автомобиль на 2 года. Выкупаем досрочно после 13 месяцев. Лизинговое имущество находится на балансе лизингополучателя.

Можно ли при досрочном выкупе по лизингу остаточную стоимость учесть при исчислении базы по налогу на прибыль?

Ответ

При досрочном выкупе автомобиля лизингополучателем автомобиль перестает быть имуществом, полученным по договору лизинга, и переходит в собственность организации. При этом в налоговом учете такой объект амортизируемого имущества, как автомобиль, полученный в лизинг, выбывает и принимается к учету как собственный автомобиль.

Выкупная цена предмета лизинга определяется по соглашению сторон (ст. 421, п. 1 ст. 424 и п. 1 ст. 485 ГК РФ).

Остаточная стоимость предмета лизинга в части неначисленной амортизации для целей налогообложения не учитывается.

Лизинговые платежи, предъявленные к уплате лизингодателем на дату расторжения договора лизинга в связи с досрочным выкупом, полностью учитываются в расходах.

Обоснование

Предмет лизинга, учитываемый на балансе лизингополучателя, признается в его налоговом учете амортизируемым имуществом, первоначальная стоимость которого определяется как сумма расходов лизингодателя, связанных с приобретением этого предмета лизинга (в данном случае — без учета НДС) (п. 1 ст. 256, п. 1 ст. 257, п. 10 ст. 258 НК РФ).

Первоначальная стоимость предмета лизинга включается в расходы через амортизационные отчисления (пп. 3 п. 2 ст. 253 НК РФ).

Лизинговые платежи, ежемесячно уплачиваемые лизингодателю за пользование лизинговым оборудованием (учитываемым на балансе лизингополучателя), относятся к прочим расходам, связанным с производством и реализацией, за вычетом сумм амортизации, начисленной в соответствии с гл. 25 НК РФ (пп. 10 п. 1 ст. 264 НК РФ).

При досрочном выкупе лизингового оборудования и переходе права собственности на него к лизингополучателю в налоговом учете лизингополучателя списывается лизинговое оборудование и принимается на учет выкупленное собственное оборудование по первоначальной стоимости, равной в данном случае выкупной цене оборудования (без НДС) (п. 1 ст. 256, п. 1 ст. 257 НК РФ).

1 ст. 256, п. 1 ст. 257 НК РФ).

Учесть в расходах неамортизированную стоимость предмета лизинга нельзя, так как механизм учета в расходах амортизации установлен только на время действия договора лизинга, то есть в отношении актива, не являющегося собственностью лизингополучателя.

Такая же ситуация возможна и при окончании договора лизинга, без досрочного выкупа, когда предмет лизинга не полностью самортизирован в налоговом учете. По предмету лизинга, перешедшему в собственность лизингополучателя, амортизация начинает начисляться исходя из выкупной цены, а неначисленная амортизация в расходах не учитывается.

Расчет нормы амортизации по выкупленному оборудованию может быть произведен с использованием оставшегося срока полезного использования выкупленного оборудования.

В обычном порядке при досрочном выкупе заключается дополнительное соглашение к договору лизинга, в котором уточняется сумма оставшихся лизинговых платежей, подлежащих к уплате. Выкупная стоимость тоже может измениться, но на практике это происходит крайне редко. Лизингодатель выставляет лизингополучателю счет-фактуру на выкупную стоимость, по которой начисляется налоговая амортизация, и отдельный счет-фактуру на сумму оставшихся лизинговых платежей, которые учитываются в расходах.

Выкупная стоимость тоже может измениться, но на практике это происходит крайне редко. Лизингодатель выставляет лизингополучателю счет-фактуру на выкупную стоимость, по которой начисляется налоговая амортизация, и отдельный счет-фактуру на сумму оставшихся лизинговых платежей, которые учитываются в расходах.

Возмещение страховой компании по лизинговому имуществу и налог на прибыль

Вопрос: Наша организация заключала с лизинговой компанией договор лизинга на приобретение автомобиля. По условию договора наша организация несет расходы, связанные с проведением текущего и капитального ремонта, и страхует имущество на условиях «Автокаско», выгодоприобретатель — лизинговая компания. Во время действия договора лизинга наступил страховой случай, по которому страховая компания платить отказалась. От имени лизинговой компании (в пользу страхователя нашей организации) был выставлен иск в страховую компанию, который судом удовлетворен. Страховое возмещение по нему поступило на счет лизинговой компании. Так как в настоящее время договор лизинга закончился и мы выкупили автомобиль у лизинговой компании, то они намерены перечислить нам эти деньги.

Так как в настоящее время договор лизинга закончился и мы выкупили автомобиль у лизинговой компании, то они намерены перечислить нам эти деньги.

Кто в нашей ситуации должен платить налог на прибыль — наша организация или лизинговая компания.

Ответ (Министерство финансов Российской Федерации, письмо № 03-03-06/1/228 02.04.2010): Департамент налоговой и таможенно-тарифной политики рассмотрел ваше письмо от 02.11.2009 N 055 по вопросу учета доходов и сообщает следующее.

Из письма следует, что лизингодателем была получена страховая выплата в связи с наступившим страховым случаем с имуществом, переданным по договору лизинга лизингополучателю. По окончании договора лизинга лизингополучатель приобрел такое имущество, а лизингодатель перечислил лизингополучателю вышеуказанную страховую выплату.

В соответствии со статьей 2 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» договором лизинга признается договор, в соответствии с которым лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Согласно пункту 5 статьи 15 вышеуказанного Федерального закона по договору лизинга лизингополучатель обязуется, в частности, по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли-продажи.

В статье 251 Налогового кодекса Российской Федерации приведен исчерпывающий перечень доходов, не учитываемых при налогообложении прибыли. Страховая выплата, полученная лизингодателем (лизингополучателем), в указанном перечне не поименована.

Таким образом, вышеуказанная страховая выплата признается доходом для целей налогообложения прибыли организаций.

Заместитель директора Департамента

С.В. Разгулин

Особенности налогообложения лизинговых операций в российских авиакомпаниях Текст научной статьи по специальности «Экономика и бизнес»

2013

НАУЧНЫЙ ВЕСТНИК МГТУ ГА

№ 197

УДК 656. 7:658

7:658

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ ЛИЗИНГОВЫХ ОПЕРАЦИЙ В РОССИЙСКИХ АВИАКОМПАНИЯХ

А.С. БОРЗОВА, И.П. ЖЕЛЕЗНАЯ

Статья представлена профессором, доктором технических наук Воробьевым В.В.

В статье рассматриваются вопросы налогообложения лизинговых операций при лизинге воздушных судов в российских авиакомпаниях.

Ключевые слова: авиаперевозки, авиакомпания, лизинг, налог, воздушные суда, лизингополучатель.

В настоящее время на рынке авиаперевозок лидируют 4 крупнейших авиакомпании «Аэрофлот», «Трансаэро», «S7 Airlines», «ЮТэйр». На долю этих перевозчиков приходится 52% пассажиров, они обеспечили за год прирост на 6 млн. человек, в том числе 4 млн. — на международных воздушных линиях и 2 млн. — на внутренних воздушных линиях.

— на внутренних воздушных линиях.

Современный рынок авиаперевозок нуждается в масштабном обновлении парка воздушных судов, идет активная работа по привлечению российскими авиакомпаниями западных поставщиков (таких, как Boeing, Airbus, Embraer, ATR), и в то же время авиакомпании ждут разработки новых моделей самолетов от российских конструкторских бюро.

В соответствии со ст. 31 Федерального закона «О финансовой аренде (лизинге)» предмет лизинга, переданный лизингополучателю по договору, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон. Исходя из того, что Российские авиакомпании выступают в роли лизингополучателя, то в статье будет рассмотрен вопрос о бухгалтерском учете и налогообложении в том случае, когда предмет лизинга учитывается на балансе лизингополучателя.

На момент принятия предмета лизинга к учету сумма НДС, исчисленная с его стоимости, к вычету не принимается, поскольку счет-фактуру лизингодатель не выставляет и сумму НДС лизингополучателю не предъявляет.

В случае, если договор заключен с иностранным лизингодателем, не являющимся членом Таможенного союза, то лизингополучатель, который при ввозе предмета лизинга на территорию РФ (и иные территории, находящиеся под ее юрисдикцией) уплатил НДС вправе принять соответствующую сумму налога к вычету. Вычет производится на основании документов, подтверждающих фактическую уплату налога при ввозе, после принятия полученного в лизинг имущества на учет. При этом счет, на котором будет отражено имущество, не имеет значения. Предмет лизинга, учитываемый на балансе лизингополучателя, признается им амортизируемым имуществом, первоначальная стоимость которого определяется как сумма расходов лизингодателя на приобретение этого предмета лизинга.

Таким образом, лизингополучатель в соответствии с пп. 10 п. 1 ст. 264 НК РФ вправе начислять амортизацию по предмету лизинга, который числится у него на балансе. При этом он может применять к основной норме амортизации специальный коэффициент не выше 3 (кроме основных средств первой — третьей амортизационных групп).

При этом он может применять к основной норме амортизации специальный коэффициент не выше 3 (кроме основных средств первой — третьей амортизационных групп).

Согласно п. 3 ст. 272 НК РФ при применении метода начисления амортизация относится на расходы ежемесячно в размере начисленных сумм.

Тем не менее, лизингополучатель, который использует кассовый метод, не вправе начислять амортизацию, поскольку предмет лизинга, учитываемый на его балансе, им не оплачен. Поэтому в расходах у такого лизингополучателя учитывается вся сумма лизинговых платежей без корректировки на сумму амортизации.

В соответствии с п. 1 ст. 374 НК РФ лизингополучатель должен уплачивать налог на имущество в отношении предмета лизинга, который числится на его балансе в качестве основного средства. Однако существует и противоположное мнение по этому вопросу.

В целях налогообложения прибыли сумма налога на имущество включается в расходы на дату начисления (если лизингополучатель применяет метод начисления) или на день уплаты (если лизингополучатель применяет кассовый метод).

Так как в рассматриваемой статье предметом лизинга является воздушное судно, то в случае, если оно зарегистрировано на имя лизингополучателя, последний признается плательщиком транспортного налога (ст. 357, п. 1 ст. 358 НК РФ, п. 2 ст. 20 Федерального закона № 164-ФЗ). При расчете налога на прибыль сумма транспортного налога включается в расходы на дату начисления (если лизингополучатель применяет метод начисления) или на день уплаты (если лизингополучатель применяет кассовый метод) (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272, пп. 3 п. 3 ст. 273 НК РФ).

В соответствии с пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ при получении счета-фактуры от лизингодателя у лизингополучателя возникает право на вычет «входного» НДС с лизинговых платежей за соответствующий период.

При этом у лизингополучателя должен быть также первичный документ, подтверждающий приобретение услуг. Это может быть, например, акт приемки-передачи предмета лизинга.

Это может быть, например, акт приемки-передачи предмета лизинга.

Ситуация может быть иной, если договор заключен с иностранным лизингодателем.

В ст. 148 НК РФ, которая определяет место реализации работ (услуг) для целей гл. 21 НК РФ, договор лизинга не упоминается. В силу ст. 625 ГК РФ лизинг является отдельным видом аренды. Поэтому при решении вопроса о том, признается ли территория РФ местом предоставления имущества в лизинг, нужно руководствоваться соответствующими положениями ст. 148 НК РФ об аренде.

Таким образом, территория РФ признается местом предоставления имущества в лизинг, если предметом договора, заключенного с иностранным лизингодателем, является движимое имущество (в нашем случае — это воздушное судно), за исключением наземных автотранспортных средств.

Следовательно, при выплате лизинговых платежей по таким договорам лизингополучатель должен удерживать НДС как налоговый агент. После уплаты соответствующей суммы в бюджет у него возникает право на вычет (при условии использования предмета лизинга в операциях, облагаемых НДС).

После уплаты соответствующей суммы в бюджет у него возникает право на вычет (при условии использования предмета лизинга в операциях, облагаемых НДС).

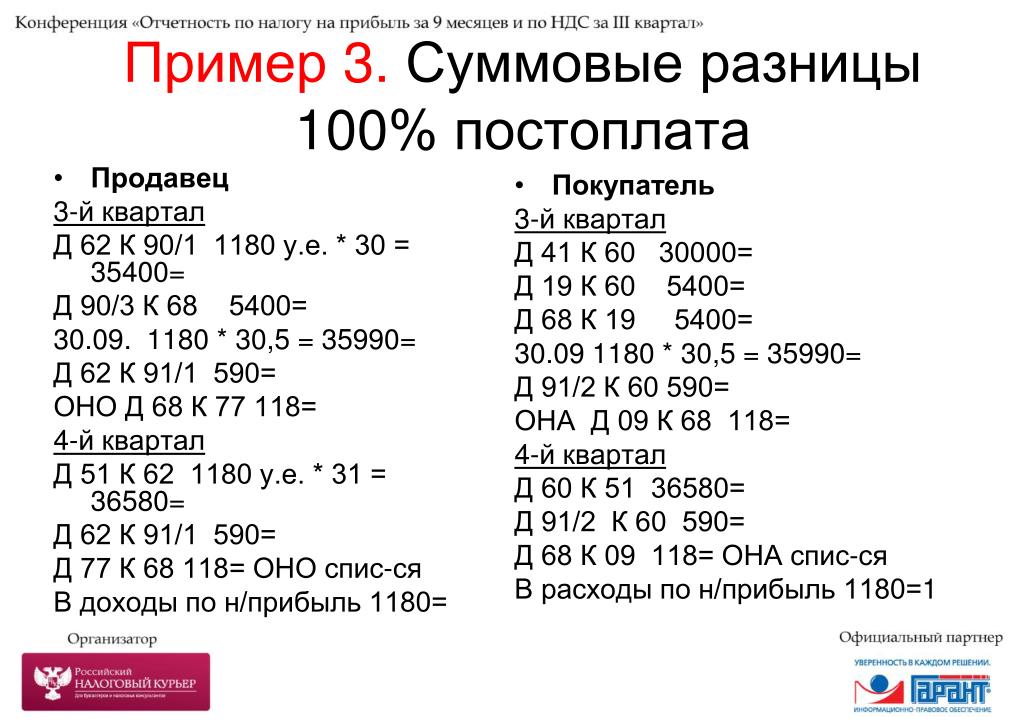

Если сумма лизинговых платежей установлена в иностранной валюте (у.е.), а оплата производится в рублях по курсу на день оплаты, то налогообложение будет выглядеть следующим образом.

С 01.10.2011 г. в Налоговом кодексе РФ предусмотрена прямая норма, согласно которой после перечисления лизинговых платежей, установленных в иностранной валюте (у.е.), налоговые вычеты не корректируются. На дату принятия к учету услуг у лизингополучателя есть все основания для вычета при наличии счета-фактуры лизингодателя.

Если счет-фактура до вступления в силу Постановления Правительства РФ № 1137 выставлен лизингодателем в условных единицах, то сумма НДС, указанная в этом счете-фактуре, пе-ресчитывается в рубли по курсу, действующему на дату принятия к учету услуг.

После вступления в силу Постановления Правительства РФ № 1137 счета-фактуры в таком случае оформляются только в рублях.

При перечислении лизинговых платежей за услуги, оказанные до 01.10.2011 г., сумма налогового вычета также не корректировалась ни в большую, ни в меньшую сторону, поскольку какого-либо механизма корректировок налоговых вычетов в Налоговом кодексе РФ не было.

И наоборот, если сумма лизинговых платежей установлена и фактически оплачивается в иностранной валюте, то налогообложение будет выглядеть следующим образом.

Особенности налогообложения лизинговых операций в российских авиакомпаниях

113

Сумма НДС, принимаемая к вычету, пересчитывается в рубли по курсу на дату удержания НДС налоговым агентом (п. 3 ст. 171, абз. 2, 3 п. 4 ст. 174 НК РФ). Следовательно, разницы в связи с колебанием курса валюты не возникают.

3 ст. 171, абз. 2, 3 п. 4 ст. 174 НК РФ). Следовательно, разницы в связи с колебанием курса валюты не возникают.

Налог на прибыль. В данном случае лизинговые платежи относятся на расходы за вычетом суммы амортизации по имуществу, полученному в лизинг. При методе начисления сумма лизинговых платежей включается в состав прочих расходов, связанных с производством и реализацией, на последнее число отчетного периода (пп. 3 п. 7 ст. 272 НК РФ).

Если лизингополучатель использует кассовый метод, соответствующая сумма признается расходом в момент фактической уплаты лизинговых платежей после оказания услуг по договору лизинга (пп. 1 п. 3 ст. 273 НК РФ).

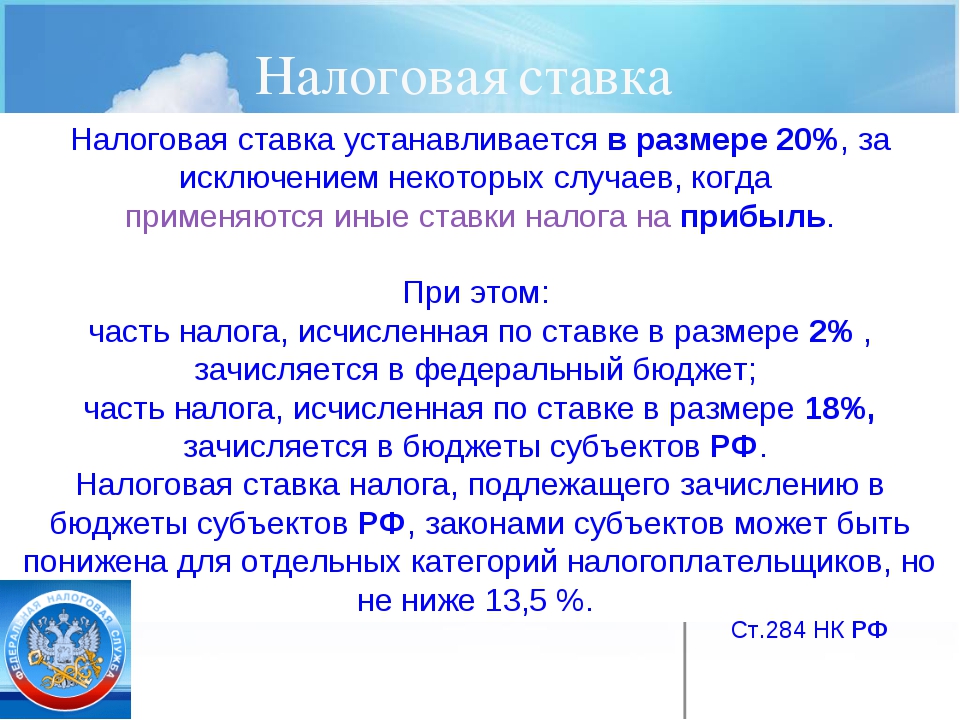

Если договор заключен с иностранным лизингодателем, то доход иностранного лизингодателя в виде лизинговых платежей относится к доходам иностранной организации от источников в РФ и облагается налогом на прибыль, удерживаемым у источника выплаты дохода. Следовательно, по общему правилу российский лизингополучатель признается налоговым агентом, который обязан удерживать налог на прибыль из доходов иностранного лизингодателя по ставке 20 процентов.

Следовательно, по общему правилу российский лизингополучатель признается налоговым агентом, который обязан удерживать налог на прибыль из доходов иностранного лизингодателя по ставке 20 процентов.

Исключение составляют случаи, когда в порядке, предусмотренном п. 1 ст. 312 НК РФ, лизингодатель подтвердит, что является резидентом государства, с которым Россия заключила соглашение, предусматривающее иной порядок налогообложения. При наличии такого подтверждения в зависимости от конкретных условий международного соглашения налог на прибыль не удерживается либо удерживается по пониженным ставкам.

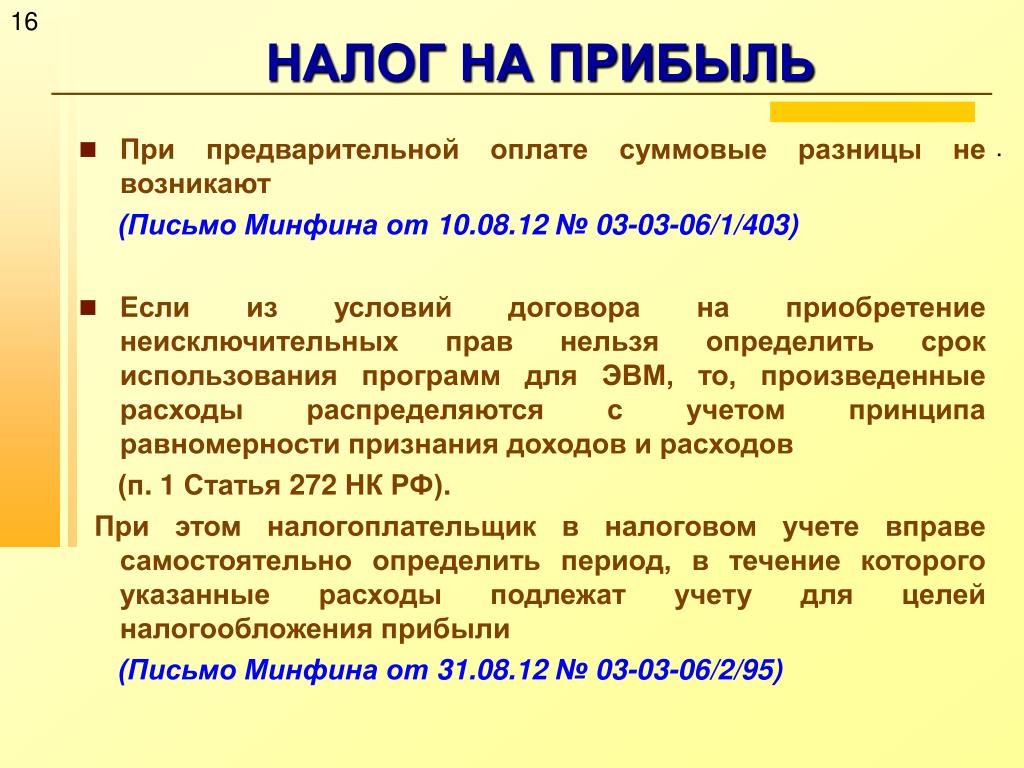

Если сумма лизинговых платежей установлена в иностранной валюте (у.е.), а оплата производится в рублях по курсу на день оплаты, то при применении метода начисления положительные суммовые разницы учитываются в составе внереализационных доходов, а отрицательные -в составе внереализационных расходов. Суммовые разницы включаются в доходы или расходы на дату перечисления лизинговых платежей (пп. 2 п. 7 ст. 271, абз. 3 п. 9 ст. 272 НК РФ).

Суммовые разницы включаются в доходы или расходы на дату перечисления лизинговых платежей (пп. 2 п. 7 ст. 271, абз. 3 п. 9 ст. 272 НК РФ).

С 01.10.2011 г. в Налоговом кодексе РФ установлена прямая норма, согласно которой суммовые разницы в части НДС, возникающие у лизингополучателя при последующей оплате, учитываются в составе внереализационных доходов или в составе внереализационных расходов. До 01.10.2011 г. вопрос об учете суммы НДС при определении величины суммовой разницы являлся спорным.

При кассовом методе суммовые разницы не возникают, поскольку в расходах учитываются именно те суммы, которые фактически уплачены (п. 5 ст. 273 НК РФ). Если сумма лизинговых платежей установлена и фактически оплачивается в иностранной валюте, то расходы в виде лизинговых платежей, подлежащих уплате в иностранной валюте, должны быть пересчитаны в рубли (абз. 1, 3 п. 5 ст. 252 НК РФ).

При методе начисления соответствующие суммы пересчитываются на последний день отчетного (налогового) периода и на дату выплаты (пп. 3 п. 7, п. 10 ст. 272 НК РФ). Таким образом, в связи с колебанием курса иностранной валюты на указанные даты у лизингополучателя могут возникать как положительные, так и отрицательные курсовые разницы, которые включаются соответственно в состав внереализационных доходов или внереализационных расходов.

3 п. 7, п. 10 ст. 272 НК РФ). Таким образом, в связи с колебанием курса иностранной валюты на указанные даты у лизингополучателя могут возникать как положительные, так и отрицательные курсовые разницы, которые включаются соответственно в состав внереализационных доходов или внереализационных расходов.

При применении кассового метода курсовые разницы не возникают, так как пересчет в рубли производится только на дату фактического перечисления лизинговых платежей или погашения задолженности по их уплате иным способом (п. 3 ст. 273 НК РФ).

В учете лизинговые операции отражаются следующим образом:

Вариант 1. Имущество на балансе у лизингодателя:

— учет у лизингодателя — все операции по учету лизингового имущества осуществляются согласно ПБУ 6/01 в составе доходных вложений в материальные ценности (счет 03), при этом амортизация начисляется в общеустановленном порядке. Доходы от лизинга отражаются в составе доходов по обычным видам деятельности: Дт 62 «Расчеты с покупателями и заказчиками»

Доходы от лизинга отражаются в составе доходов по обычным видам деятельности: Дт 62 «Расчеты с покупателями и заказчиками»

Кт 90.1 «Выручка» (если они составляют существенную величину — более 5% от общей выручки или другого лимита, установленного учетной политикой организации) или в составе прочих доходов: Дт 62 «Расчеты с покупателями и заказчиками» Кт 91.1 «Прочие доходы». Поступление оплаты за предоставленное в лизинг имущество: Дт 51 «Расчетные счета» Кт 62 «Расчеты с покупателями и заказчиками».

Вариант 2. При учете лизингового имущества на балансе у лизингополучателя:

— учет у лизингодателя — после передачи предмета лизинга, отраженной по счету 91 «Прочие доходы и расходы» в общем порядке (Дт 91.2 Кт 03 — списана стоимость лизингового имущества, Дт 76, субсчет «Задолженность по лизинговому имуществу», Кт 91.1) в бухгалтерском учете отражаются только начисления и поступления платы за оказание услуг по лизинговому соглашению: Дт 90. 1 Кт 76, субсчет «Задолженность по лизинговым платежам», — начислен процентный доход от предоставления в финансовую аренду имущества; Дт 51 Кт 62 — получена оплата лизингового имущества;

1 Кт 76, субсчет «Задолженность по лизинговым платежам», — начислен процентный доход от предоставления в финансовую аренду имущества; Дт 51 Кт 62 — получена оплата лизингового имущества;

— учет у лизингополучателя — после принятия лизингового имущества на баланс (Дт 08 Кт 76, субсчет «Арендные обязательства») и введения в эксплуатацию (Дт 01 «Основные средства», субсчет «Арендованное имущество») в бухгалтерском учете отражается начисление амортизации согласно условиям договора (Дт 20 (26) Кт 02). Процентные платежи по договору лизинга отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам». Расходы на уплату процентов учитываются в составе расходов по обычным видам деятельности (Дт 20 (26) Кт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства»). Оплата лизинговых платежей в части процентов осуществляется записями: Дт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам», Кт 51, в части оплаты лизингового имущества: Дт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», Кт 51.

Оплата лизинговых платежей в части процентов осуществляется записями: Дт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам», Кт 51, в части оплаты лизингового имущества: Дт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», Кт 51.

TAXATION PECULIARITIES OF RUSSIAN AIRLINES LEASING TRANSACTIONS

Borzova A.S., Zheleznaja I.P.

The article deals with taxation of leasing transaction for leasing aircraft in Russian airlines.

Key words: air transportation, airlines, leasing, tax, aircraft, lessee.

Сведения об авторах

Борзова Анжела Сергеевна, окончила Московский государственный университет экономики, статистики и информатики (1993), кандидат экономических наук, доцент кафедры экономики ГА, автор 20 научных работ, область научных интересов — экономика гражданской авиации.

Железная Ирина Петровна, окончила МГТУ ГА (2002), кандидат технических наук, доцент кафедры организации перевозок на воздушном транспорте МГТУ ГА, автор 16 научных работ, область научных интересов — организация перевозок и коммерческая работа авиакомпаний.

Налоговые соображения при покупке и продаже имущества с обременительной арендой

Экономический спад, подобный нынешнему, может привести к фиксированной аренде

обязательства стать обременительными и вызвать серьезные негативные

влияние на лизинг на многих рынках. Недвижимость и другой бизнес

активы могли быть сданы в аренду в рамках сделки продажи с обратной арендой, или

Арендатор может просто желать использовать актив, но не владеть им.

Некоторые договоры аренды могут предоставлять арендатору выгодные условия

ранние годы, но условия намеренно становятся непривлекательными в более поздние годы

для обеспечения того, чтобы арендаторы в конечном итоге приобрели недвижимость.

Когда аренда становится обременительной (обязательство превышает льготы), налогоплательщик может попытаться его прекратить. Если арендатор платит сбор за отмену, налоговое законодательство обычно разрешает вычет, потому что нет будущая выгода создается. В качестве альтернативы отмене Арендатор мог выкупить недвижимость у арендодателя. Недавний судебный процесс демонстрирует, что налоговый режим такой покупки арендатором не урегулированы, хотя налоговые результаты прекращения аренды от точки зрения арендодателя более предсказуемы.

ОПЛАТА АРЕНДАТОРА

IRS может разрешить арендатору вычитать платежи за отмену аренды.

если они каким-либо образом не связаны с приобретением другого

право собственности. В Письме № 9607016 от 1996 г.

Плата за прекращение аренды не может быть вычтена в год оплаты

где это было частью общего плана по приобретению и переезду в

другой сайт. IRS постановило, что право арендатора на расторжение было

при условии приобретения нового участка и начала строительства. IRS

отметил, что в предыдущем случае и постановлении выплаты при увольнении

франшиза, когда они были выплачены для устранения расходов или облегчения

налогоплательщик из нерентабельного контракта, и эти ситуации не были

интегрировано с приобретением другого права собственности.

IRS

отметил, что в предыдущем случае и постановлении выплаты при увольнении

франшиза, когда они были выплачены для устранения расходов или облегчения

налогоплательщик из нерентабельного контракта, и эти ситуации не были

интегрировано с приобретением другого права собственности.

Когда арендатор прекращает договор аренды, покупая арендованное имущество, приобретение права собственности, очевидно, интегрировано с арендой прекращение. Неудивительно, что IRS также потребует капитализация в этой ситуации.Обоснование этого состоит в том, что IRC § 167 (c) (2) запрещает распределение части затрат на проценты по аренде. Налоговый суд соглашается, но районный суд недавно разрешил арендатору вычесть часть покупной цены передается в обременительную аренду. При каких обстоятельствах арендатор может разумно занять позицию, согласно которой сумма, уплаченная за недвижимость в превышение его стоимости является франшизой при прекращении аренды?

Налоговый суд в деле Union Carbide Foreign Sales Corp. (115 тс

423 (2000)) рассматривал ситуацию, в которой арендатор судна

возможность заплатить 135 миллионов долларов за расторжение обременительного договора аренды или купить

корабль почти за 108 миллионов долларов. Справедливая рыночная стоимость судна без учета

аренда составила менее 14 миллионов долларов. Налогоплательщик осуществил

опцион на покупку и вычел почти 94 миллиона долларов (108 миллионов — 14

млн) в качестве расходов на прекращение аренды. Налоговый суд не разрешил

удержание, в результате чего налогоплательщик должен был взыскать

всего 108 миллионов долларов за оставшийся срок службы корабля.

(115 тс

423 (2000)) рассматривал ситуацию, в которой арендатор судна

возможность заплатить 135 миллионов долларов за расторжение обременительного договора аренды или купить

корабль почти за 108 миллионов долларов. Справедливая рыночная стоимость судна без учета

аренда составила менее 14 миллионов долларов. Налогоплательщик осуществил

опцион на покупку и вычел почти 94 миллиона долларов (108 миллионов — 14

млн) в качестве расходов на прекращение аренды. Налоговый суд не разрешил

удержание, в результате чего налогоплательщик должен был взыскать

всего 108 миллионов долларов за оставшийся срок службы корабля.

Налоговое управление США не оспаривало утверждение налогоплательщика о том, что договор аренды был

обременительный. Вместо этого он утверждал, что установленный законом язык в разделе

167 (c) (2) запрещает вычет части покупной цены

связано с обременительной арендой. Это положение не позволяет

базы, которая будет отнесена к арендованному владению, если «имущество приобретено

подлежит аренде ». Статут не определяет «предмет аренды»,

но IRS и налоговый суд интерпретируют эту фразу как означающую при условии соблюдения

аренда до приобретения.Налогоплательщик безуспешно доказывал, что

статут относится только к текущим договорам аренды и потому, что его

приобретение судна закончилось арендой, налогоплательщик имел право

удержание.

Статут не определяет «предмет аренды»,

но IRS и налоговый суд интерпретируют эту фразу как означающую при условии соблюдения

аренда до приобретения.Налогоплательщик безуспешно доказывал, что

статут относится только к текущим договорам аренды и потому, что его

приобретение судна закончилось арендой, налогоплательщик имел право

удержание.

Однако есть прецедент вычета в шестом округе. В Cleveland Allerton Hotel (36 AFTR 862 (6-й округ 1948 г.)), a арендатор платит чрезмерную арендную плату в размере около 15000 долларов в год и с 80 лет, оставшихся в аренде, договорились о приобретении недвижимости на сумму, превышающую справедливую рыночную стоимость на 241 250 долларов США.В Шестой округ отменил решение налогового суда и разрешил удержание упрекая IRS в возвышении формы над содержанием в требовании налогоплательщику необходимо капитализировать актив по более чем удвоенной справедливой рыночной стоимости.

В случаях, указанных в этой статье, сумма, уплаченная для прекращения

аренда и покупка недвижимости намного превысили справедливую стоимость недвижимости

рыночная стоимость. Однако нет яркой линии, позволяющей определить, когда

аренда становится обременительной или обременительной.

Однако нет яркой линии, позволяющей определить, когда

аренда становится обременительной или обременительной.

ABC НАПИТКИ

The U.S. Окружной суд Западного округа штата Мичиган

недавно последовал за Cleveland Allerton и разрешил бизнесу

вычет части покупной цены, относящейся к

чрезмерная аренда арендатора ( ABC Beverage Corp. v. U.S. , 102

AFTR2d 2008-5905, 27.08.08; см. также «Налоги

Вопросы: Аренда Выкупная часть суммы выкупа с установленной франшизой », JofA , 08 декабря, стр. 94). Дочерняя компания ABC приобрела

аренда с оговоркой об аренде эскалатора и возможностью покупки.6,25 доллара

Разница в миллионах между согласованной минимальной ценой в 9 миллионов долларов

и рыночная стоимость собственности была разрешена как коммерческий вычет

районный суд.

IRS снова утверждал, что вычет не допускается, потому что

раздел 167 (c) (2) запрещает распределение части покупки

цена к проценту аренды. Но суд, чьи решения

может быть обжалован в Шестом округе, говорится, что фраза «подлежит аренде»

в разделе 167 (c) (2) применяется к стороннему покупателю, который вступает в

возврат к продолжающейся аренде, но не к арендатору, покупка которого

заканчивается аренда.

Но суд, чьи решения

может быть обжалован в Шестом округе, говорится, что фраза «подлежит аренде»

в разделе 167 (c) (2) применяется к стороннему покупателю, который вступает в

возврат к продолжающейся аренде, но не к арендатору, покупка которого

заканчивается аренда.

Окружной суд также пошел на все, чтобы противостоять IRS

утверждение, что прецедент Cleveland Allerton был

аннулирована Верховным судом в деле Millinery Center Building Corp. (350 США 456, 49 AFTR 171 (1956)). В таком случае Всевышний

Суд подтвердил решение второго округа, отказав в удержании налогоплательщика. В ABC , IRS утверждало, что Millinery Center основал

принцип, согласно которому стоимость выкупа обременительной аренды через

покупка недвижимости не подлежит вычету.Но районный суд в ABC сказал, что вычет в Millinery Center не был запрещен

из-за раздела 167 (c) (2), но из-за того, что налогоплательщик не смог доказать

аренда была обременительной. Таким образом, суд в ABC сказал, что

разделение между цепями не было решено, и Cleveland

Прецедент Allerton , разрешающий вычет, все еще в силе. Другой

схемы, кроме Шестого и Второго, молчали по этому поводу.

Таким образом, суд в ABC сказал, что

разделение между цепями не было решено, и Cleveland

Прецедент Allerton , разрешающий вычет, все еще в силе. Другой

схемы, кроме Шестого и Второго, молчали по этому поводу.

Суд ABC вынес решение в порядке упрощенного производства налогоплательщику, но затем отменил постановление о судебном разбирательстве по вопросу о том, когда экономические производительность произошла.22 декабря 2008 г., в конце трехдневного Суд присяжных рассмотрел все вопросы в пользу налогоплательщика, в том числе что имущество было «доставлено или принято, что подтверждается бенефициарное право собственности в 1997 году », когда был заявлен вычет. В Правительство утверждало, что экономические показатели не наблюдались до 1999 года.

АРЕНДОДАТОРЫ-ПРОДАВЦЫ

Арендодатели, получающие оплату от продажи недвижимости

реализовать прирост капитала или убытки, если проданная недвижимость квалифицируется как

основной капитал. IRC § 1234A рассматривает любой платеж, полученный арендодателем.

прекратить или отменить любой договор аренды, связанный с недвижимостью в качестве

продажа или обмен основных средств. Следовательно, когда арендатор, как в ABC Beverage, решает реализовать свой опцион на приобретение

сданного в аренду имущества, вся сделка приводит к приросту капитала или

убыток арендодателю.

IRC § 1234A рассматривает любой платеж, полученный арендодателем.

прекратить или отменить любой договор аренды, связанный с недвижимостью в качестве

продажа или обмен основных средств. Следовательно, когда арендатор, как в ABC Beverage, решает реализовать свой опцион на приобретение

сданного в аренду имущества, вся сделка приводит к приросту капитала или

убыток арендодателю.

История законодательства предполагает, что раздел 1234A был изменен в

ответ на непоследовательное отношение судов к распоряжению

права и обязанности, связанные с основными фондами.Особенно,

было много случаев, когда транзакции не рассматривались как

продажи или обмены, и, следовательно, прирост капитала или убыток не могут

результат. Раздел 1234A гласит, что «прибыль или убыток, относящийся к

аннулирование, истечение срока, истечение срока или иное прекращение права или

обязательство… в отношении имущества, которое (или при приобретении

будет) капитальный актив в руках налогоплательщика . .. должен быть

рассматриваются как прибыль или убыток от продажи основных средств ».

.. должен быть

рассматриваются как прибыль или убыток от продажи основных средств ».

Слово «имущество» было заменено в 1997 году на «личное имущество». исправить то, что Конгресс считал несправедливым обращением с подобными и связанные сделки.Это изменение отменило постановление Верховного суда решение по делу Hort v. Commissioner (313 U.S. 28, 25 AFTR 1207 (1941)), в котором платежи за прекращение аренды, полученные арендодателями, рассматривались как обычный доход. Кроме того, потому что и продажа недвижимости, и прекращение аренды получить продажу или обмен, нет необходимости чтобы продавец утверждал, что эти события — один и тот же капитал сделка, как это было до 1997 г. (см. Gurvey v. U.S. , 57 AFTR2d 86-1062).

Следует отметить, что раздел 1234A не применяется к продаже

право или обязанность. Например, если арендодатель продал договор аренды

третьей стороне, выручка должна приносить обычный доход

арендодатель. В противном случае продавец мог бы легко конвертировать

обычный доход от аренды в прирост капитала просто путем продажи контракта.

Когда владельцы владеют арендуемой недвижимостью в качестве торговых или коммерческих активов, прибыль или убытки от продажи недвижимости являются прибылью по разделу 1231 или убытки.Платежи, полученные при расторжении договоров аренды тогда выходит за рамки раздела 1234A, производящий раздел 1231 прибыли или убытки, поскольку связанное имущество не является капиталом актив, как определено в разделе 1221. Чистая прибыль по разделу 1231, конечно же, получают учет прироста капитала, а чистые убытки по разделу 1231 обыкновенный (см. «Лучшее из обоих миров?» JofA , 9 марта, стр.64). Владеют ли владельцы недвижимостью как торговлю или как бизнес активов по сравнению с капитальными активами определяется тем, являются ли существенные услуги, выходящие за рамки основных задач управления недвижимостью, выполняются на от имени арендаторов.

СТОРОННИЕ ПОКУПАТЕЛИ

Если третье лицо вступит на место арендодателя

арендодатель, платежи за имущество и сопутствующий договор аренды

не получают отдельного лечения. Как отмечалось ранее, раздел 167 (c) (2)

предусматривает, что если какое-либо имущество приобретается на условиях аренды, нет

часть скорректированной базы распределяется на арендованное имущество.

интерес. Вся скорректированная база используется для расчета амортизации.

на имущество, сданное в аренду. Лечение в соответствии с § 197 IRC, Амортизация деловой репутации и некоторых других нематериальных активов , составляет

исключено разделом 167 (c) (2).Таким образом, скорректированная база собственности:

возмещено за счет амортизации. Полученные арендные платежи будут обычными

доход. Если только договор аренды был приобретен третьей стороной в

сделка, за исключением самой собственности, раздел 197 (e) (5) (a)

дисквалифицирует проценты по аренде из амортизации в соответствии с разделом 197.

Как отмечалось ранее, раздел 167 (c) (2)

предусматривает, что если какое-либо имущество приобретается на условиях аренды, нет

часть скорректированной базы распределяется на арендованное имущество.

интерес. Вся скорректированная база используется для расчета амортизации.

на имущество, сданное в аренду. Лечение в соответствии с § 197 IRC, Амортизация деловой репутации и некоторых других нематериальных активов , составляет

исключено разделом 167 (c) (2).Таким образом, скорректированная база собственности:

возмещено за счет амортизации. Полученные арендные платежи будут обычными

доход. Если только договор аренды был приобретен третьей стороной в

сделка, за исключением самой собственности, раздел 197 (e) (5) (a)

дисквалифицирует проценты по аренде из амортизации в соответствии с разделом 197.

ЗАГЛЯДЫВАЯ ВПЕРЕД

Так как налоговый режим для арендаторов, которые покупают недвижимость с

обременительная аренда не урегулирована, CPA должны внимательно следить за любым IRS

руководство. Кроме того, будущие судебные тяжбы за пределами Второго и Шестого

цепи могут светиться.

Кроме того, будущие судебные тяжбы за пределами Второго и Шестого

цепи могут светиться.

Советы по практике

В период снижения стоимости недвижимости CPA обоих

арендаторы и арендодатели должны быть внимательны к последствиям налогового планирования

возможностей приобретения недвижимости.

Структурирование приобретения недвижимости в виде двух договоров, один для

стоимость аренды и стоимость имущества, может обойти налог

Возражение суда против вычета в год приобретения.Однако IRS может противостоять доктрине пошаговых транзакций.

CPA с клиентами шестого контура (Мичиган, Огайо, Кентукки и

Теннесси) может найти некоторый судебный прецедент в поддержку

вычет части покупной цены арендатора, приходящейся на

обременительная аренда. Однако из-за фабрики Millinery Center

Дело , налогоплательщики второго округа (Нью-Йорк, Коннектикут и Вермонт)

может оказаться в более слабом положении, чтобы сделать такой вывод. CPA могут захотеть

оценить органы власти и принять решение, требовать ли

существенные полномочия для вычета позиции или капитализации затрат.

CPA могут захотеть

оценить органы власти и принять решение, требовать ли

существенные полномочия для вычета позиции или капитализации затрат.

ИСПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

Когда арендатор прекращает аренду, приобретая сданного в аренду имущества, IRS требует капитализации всего цена. Однако некоторые суды допускают превышение цена сверх справедливой рыночной стоимости, которая будет вычтена из стоимости покупки из обременительной аренды.

В соответствии с § 1234A IRC арендодатели, получающие платеж от арендатор, приобретающий арендованное имущество, осознает прирост капитала или убыток на всю сделку, если имущество квалифицируется как основной актив.

Однако это лечение не будет применяться , когда Арендодатель продает договор аренды третьему лицу. В этом случае продавец признает обычный доход из выручки от продажи.

Третье лицо, которое приобретает собственность в соответствии с

договор аренды должен отражать всю скорректированную базу для налоговых целей и

возместить его амортизацией. Полученные арендные платежи будут являться обычным доходом.

Полученные арендные платежи будут являться обычным доходом.

Ларри Мейплз , администратор баз данных, профессор бухгалтерского учета в Теннесси. Государственный университет в Нэшвилле, штат Теннеси. Марк Тернер , бухгалтер, администратор базы данных, CMA, доцент кафедры бухгалтерского учета Университета г. Сент-Томас, Хьюстон. Бет Ховард , доктор философии, ассистент профессор бухгалтерского учета Технологического университета Теннесси, Куквилль, Теннеси. Их адреса электронной почты соответственно: [email protected], [email protected] и [email protected].

РЕСУРСЫ AICPA

JofA статьи

«Лучшее из обоих миров?» 09 марта, стр. 64

«Налог Вопросы: ABC Не так Просто », Янв.09, стр. 70

«Налог Вопросы: Аренда Выкупная часть суммы выкупа с установленной франшизой », 08 декабря, стр. 94

«Налог

Вопросы: Затраты на прекращение аренды », 01 апреля, стр. 72

72

Налоговый консультант и налоговая секция

Tax Adviser доступен по сниженной цене подписки для

члены налоговой секции, которая предоставляет инструменты, технологии и

равноправное взаимодействие CPAs с налоговой практикой. Более 23 000 CPA

Члены налоговой секции.Секция информирует членов о налогах.

законодательные и нормативные изменения. Посетите налоговый центр по адресу www.aicpa.org/TAX. Электрический ток

выпуск The Tax Adviser доступен по адресу www.aicpa.org/pubs/taxadv.

Налогообложение лизинговых компаний: учебник на 2017 год

Одним из важных экономических факторов, которые следует учитывать при аренде оборудования, является то, как операция будет отражена в отчетности для целей налога на прибыль.

Это определение сделано на основании условий договора аренды и имеет большое влияние на общий налоговый эффект.Кроме того, из-за различных критериев, используемых для классификации аренды IRS и Советом по стандартам финансового учета (FASB), арендодатель может по-разному трактовать один и тот же договор аренды в бухгалтерских и налоговых целях.

Рассмотрим переменные, которые это вносит в игру.

С точки зрения арендодателя, если договор аренды содержит опцион на выгодную покупку или автоматически передает право собственности на актив арендатору в конце срока, договор аренды следует классифицировать как неналоговую аренду или условную продажу для целей налогообложения.Это означает, что оборудование не капитализируется в налоговой декларации арендодателя, и что доход признается в течение срока аренды с использованием процентного метода. Однако, если в договоре аренды предусмотрен вариант покупки FMV или вариант покупки, выраженный в процентах от первоначальной стоимости оборудования (обычно 10% или больше), для целей налогообложения аренда обычно считается налоговой арендой, также известной как операционная аренда. В этом случае оборудование капитализируется в налоговой декларации арендодателя, а доход от аренды компенсируется соответствующими расходами на амортизацию.

Учет / представление договоров аренды для финансовой отчетности определяется с помощью четырех количественных тестов, изложенных FASB. Всего тестов:

Всего тестов:

- Право собственности на актив переходит от арендодателя к арендатору;

- Договор аренды предусматривает возможность выкупа по выгодной цене;

- Срок аренды превышает 75% экономичного срока полезного использования актива;

- Приведенная стоимость минимальных арендных платежей превышает 90% справедливой стоимости арендуемого актива.

Если любое из этих критериев выполнено, аренда будет рассматриваться как прямая финансовая аренда для финансовой отчетности арендодателем. И арендодатель, и арендатор должны проанализировать эти тесты в начале аренды и независимо определить, как их следует классифицировать.

Фактически, отдельная аренда может рассматриваться как прямая финансовая аренда арендодателем и операционная аренда арендатором для целей финансовой отчетности на основании различных субъективных критериев, которые могут по-разному интерпретироваться арендодателем и арендатором.Поскольку критерии классификации для целей бухгалтерского учета и налогообложения различаются, это может привести к ситуациям, когда арендодатель классифицирует аренду как прямую финансовую аренду для бухгалтерских целей и операционную аренду для целей налогообложения.

Например, предположим, вы заключаете договор аренды на оборудование на сумму 10 000 долларов, с 60 платежами в размере 184,89 доллара, 20% остатком и датой начала аренды 1 июля. Оборудование имеет пятилетний срок службы модифицированной системы ускоренного возмещения затрат (MACRS) для целей налога на прибыль (в этом примере не используются бонусы или амортизация по Разделу 179).Аренда классифицируется как прямая финансовая аренда для бухгалтерских целей и операционная аренда для налоговых целей.

Налоговые доходы

Книжный доход (доход от аренды

(финансовый доход) за вычетом амортизации) Разница

Год 1 $ 400 $ (891) $ 1,291

Год 2 868 (981) 1,849

Год 3 727 299 428

Год 4 571 1067 (496)

Год 5 398 1067 (669)

Год 6 129 2,532 (2,403)

Итого 3093 3093 0

Рассмотрение аренды как операционной аренды для целей налогообложения отсрочивает признание любой совокупной налогооблагаемой прибыли по аренде до пятого года.

Изменения в амортизации бонусов и в разделе 179

В конце 2015 года Конгресс принял закон, расширяющий положение о подоходном налоге, связанном с амортизацией бонусов, до 2019 года, позволяя немедленно списать часть стоимости оборудования на новое оборудование, введенное в эксплуатацию до 2019 года. Многие лизинговые компании были освобождены от этого продления. поскольку они стали полагаться на значительную амортизацию бонусов, полученную в результате налоговой аренды, заключенной в текущем году, для компенсации своей налогооблагаемой прибыли.

Напоминаем, что выбор бонуса должен производиться по классам активов, поэтому вы не можете выбирать отдельные единицы оборудования, на которые будет применяться амортизация бонусов. Это всеобщие выборы по классам активов. Выбор этого положения ускоряет амортизацию, начисленную в первый год, но резко сокращает амортизационные отчисления в будущие годы.

В настоящее время амортизация бонусов будет продолжаться на уровне 50% от стоимости оборудования в 2016 и 2017 годах. Процент снижается до 40% в 2018 году, а затем до 30% в 2019 году.Положений о продолжении амортизации бонусов после 2019 года нет, хотя время покажет.

Процент снижается до 40% в 2018 году, а затем до 30% в 2019 году.Положений о продолжении амортизации бонусов после 2019 года нет, хотя время покажет.

В дополнение к расширению амортизации бонусов Конгресс на постоянной основе продлил увеличенные лимиты вычетов по Разделу 179. Согласно новым правилам, компании могут сразу расходовать до 500 000 долларов США на стоимость оборудования в год, и вычет может применяться к новому или бывшему в употреблении оборудованию. Для предприятий, которые вводят в эксплуатацию оборудование на сумму более 2 миллионов долларов в течение налогового года, вычет по статье 179 будет постепенно отменен в соотношении доллар к доллару и будет полностью отменен на уровне 2 долларов.Введено в эксплуатацию 5 млн единиц оборудования.

Для оборудования, амортизируемого с использованием обычного метода амортизации MACRS, вам также необходимо рассчитать амортизацию для целей AMT (альтернативного минимального налога). MACRS использует метод 200% уменьшающегося остатка для обычного налога, но AMT требует использования метода 150% уменьшающегося остатка в течение того же периода возмещения. В зависимости от вашей индивидуальной налоговой ситуации эта корректировка AMT может иметь большое влияние на ваши налоговые обязательства.

В зависимости от вашей индивидуальной налоговой ситуации эта корректировка AMT может иметь большое влияние на ваши налоговые обязательства.

Менее широко освещаемое преимущество выбора амортизационных отчислений заключается в том, что оборудование, на которое начисляется амортизация по бонусам, не подлежит корректировке амортизации AMT, что может обеспечить дополнительную налоговую экономию для лизинговых компаний.

Чего ожидать в будущем

Как упоминалось ранее, начиная с 2020 года не будет начисляться новая амортизация бонусов для компенсации арендного дохода по договорам аренды, заключенным в предыдущие годы, которые могут привести к большим налогооблагаемым доходам и более крупным налоговым обязательствам.

Предположим, вы заключали один договор аренды в год с 2016 по 2019 год, используя информацию из приведенного выше примера. Арендный доход, признанный по четырем договорам аренды, составит 8 875 долларов (184 доллара США).89 x 12 x 4) в 2020 году, но амортизационные расходы по четырем договорам аренды составят всего 4544 доллара.

Тот же самый договор аренды, заключенный в 2020 году с использованием амортизации MACRS, приведет к налоговому убытку в размере 891 доллар США за вычетом налогооблагаемой прибыли в размере 3653 долларов США для пяти договоров аренды вместе взятых.

Экстраполируя эту информацию на весь свой портфель операционной аренды, вы можете увидеть потенциальное влияние, которое отмена амортизации бонусов окажет в 2020 году. В зависимости от вашей индивидуальной налоговой ситуации может иметь смысл уменьшить сумму амортизации бонусов, выбранную для следующих нескольких годы.Управление вашими налоговыми обязательствами за счет уменьшения амортизации бонусов в 2016 году и в будущем может сгладить ваш налогооблагаемый доход, уменьшив налоговый шок в 2020 году.

Также ведутся разговоры о повышении налоговых ставок в будущем, поэтому уплата некоторого налога раньше по более низким ставкам может быть выгодна и с этой точки зрения.

Государственные и местные налоги

Владение арендованным оборудованием в штатах, отличных от вашего штата, может создать требования к подаче налоговой декларации для этих штатов, а иногда и на уровне города. Требования штата к подаче налоговой декларации могут существенно усложнить вашу налоговую декларацию, поскольку налоговые декларации каждого штата отличаются.

Требования штата к подаче налоговой декларации могут существенно усложнить вашу налоговую декларацию, поскольку налоговые декларации каждого штата отличаются.

Если вы являетесь владельцем сквозной организации, такой как LLC или S-корпорация, у вас также могут быть личные требования штата к регистрации. Однако в большинстве, но не во всех штатах допускается включение владельцев в составную декларацию, подаваемую на уровне организации. Если вы решите быть включенными в составные декларации, подаваемые компанией, вам не нужно подавать лично в этих штатах.Вы можете выбрать включение в составную декларацию для определенного штата только в том случае, если у вас нет другого дохода в этом штате, кроме дохода от сквозной организации, подающей составную декларацию.

Составные декларации обычно рассчитывают налог по наивысшей предельной индивидуальной ставке без вычетов. Имея это в виду, в зависимости от суммы дохода, распределяемого для каждого штата, может иметь смысл выбрать исключение из составной подачи для штатов с высокими индивидуальными налоговыми ставками, таких как Калифорния, Миннесота и Нью-Йорк, чтобы максимизировать любую потенциальную экономию налогов. .Обязательства штата по налогам создадут необходимость подавать квартальные расчетные платежи либо на уровне компании посредством составных документов, либо на индивидуальном уровне.

.Обязательства штата по налогам создадут необходимость подавать квартальные расчетные платежи либо на уровне компании посредством составных документов, либо на индивидуальном уровне.

Следует также рассмотреть влияние амортизации бонусов на налогооблагаемый доход на уровне штата и города. Примерно две трети штатов не разрешают амортизацию бонусов или используют некоторую формулу сокращения расходов. Таким образом, у вас может быть убыток для целей федерального подоходного налога, но вы можете получить убыток для целей налога штата, независимо от того, подаете ли вы составную заявку на уровне организации или на индивидуальной основе.

Немного о налоговых проверках

По мере совершенствования технологий на федеральном уровне и уровне штатов, различные правительственные агентства начинают общаться друг с другом по налоговым вопросам.

Это начинает оказывать влияние на аудит.

Если вы прошли аудит федерального правительства и в результате аудита возникнут дополнительные налоговые обязательства, вы можете быть уверены, что получите корреспонденцию от штатов, в которых вы ведете бизнес, с просьбой о дополнительных налогах. Различные агентства в рамках государственных налоговых органов также ведут переговоры друг с другом. Итак, если вы подаете налоговую декларацию в определенном штате, но не подаете декларацию по подоходному налогу, вы, вероятно, получите запрос на информацию, чтобы объяснить, почему вы не подаете декларацию по подоходному налогу. Если установлено, что вы должны были подавать налоговые декларации штата, вы можете нести ответственность за подачу деклараций еще с того момента, как ваша деятельность началась в этом штате.

Различные агентства в рамках государственных налоговых органов также ведут переговоры друг с другом. Итак, если вы подаете налоговую декларацию в определенном штате, но не подаете декларацию по подоходному налогу, вы, вероятно, получите запрос на информацию, чтобы объяснить, почему вы не подаете декларацию по подоходному налогу. Если установлено, что вы должны были подавать налоговые декларации штата, вы можете нести ответственность за подачу деклараций еще с того момента, как ваша деятельность началась в этом штате.

Обратите внимание, что с подачи налоговой декларации начинается трехлетний срок исковой давности для целей аудита, но если вы никогда не подавали декларацию в юрисдикции, трехлетний срок исковой давности никогда не начинается.

Заключение

Правила бухгалтерского учета и налогообложения для лизинговых компаний сложны и требуют накопления значительных объемов данных для подготовки точных финансовых отчетов и налоговых деклараций.

Чтобы усугубить существующие сложности, в начале этого года FASB выпустил новые стандарты аренды, которые будут важны для понимания арендодателем как с точки зрения арендодателя, так и с точки зрения арендатора.

для лизинга является важным инструментом для сбора финансовой и налоговой информации и повышения эффективности всего процесса, но хорошее понимание GAAP, федеральных и государственных налоговых правил в сочетании с надлежащим планированием и анализом будет иметь большое значение для управления ваше налоговое бремя и обеспечение финансовой безопасности вашего бизнеса.

Налоговые аспекты нового стандарта аренды

25 февраля 2016 г. FASB выпустил новый стандарт учета аренды, Обновление стандартов бухгалтерского учета (ASU) № 2016-02, Аренда (Тема 842). Этот новый стандарт затронет все компании, которые сдают в аренду или субаренду активы, такие как основные средства. Новый стандарт вступает в силу для государственных коммерческих организаций в финансовые годы, начинающиеся после 15 декабря 2018 г. Для большинства других организаций он отсрочен на один год, что означает, что большинство частных компаний, работающих в течение календарного года, должны будут принять новый стандарт в 2020. Досрочное внедрение разрешено для всех организаций.

Досрочное внедрение разрешено для всех организаций.

Согласно обязательному модифицированному ретроспективному подходу арендодатели и арендаторы должны скорректировать учет любых договоров аренды, существующих на начало самого раннего сравнительного периода, представленного в финансовой отчетности периода принятия. Однако организации могут решить применить ряд факультативных практических приемов. В случае его избрания предприятие будет продолжать учитывать договоры аренды, которые начинаются до даты вступления в силу нового стандарта в соответствии с предыдущими ОПБУ, если договор аренды не будет изменен.В соответствии с практическими соображениями арендаторы по-прежнему должны признавать актив в форме права пользования и обязательство по аренде для всех договоров операционной аренды на каждую отчетную дату на основе приведенной стоимости оставшихся минимальных арендных платежей, которые отслеживались и раскрывались в соответствии с ранее применявшимися ОПБУ.

Хотя до даты вступления в силу нового стандарта аренды осталось несколько лет, компании должны начать процесс внедрения в ближайшее время, учитывая ожидаемое время, которое это займет, необходимость разработки или изменения процессов и средств контроля, желание предвидеть последствия и управлять ими. по их финансовой отчетности и коэффициентам, а также требование применять модифицированный ретроспективный подход к сравнительным отчетным периодам.Для публичных компаний на конец календарного года сравнительный отчет о прибылях и убытках за три года потребует, чтобы 2017 год учитывался в соответствии с этим модифицированным ретроспективным подходом. В результате компаниям рекомендуется не откладывать усилия по внедрению.

по их финансовой отчетности и коэффициентам, а также требование применять модифицированный ретроспективный подход к сравнительным отчетным периодам.Для публичных компаний на конец календарного года сравнительный отчет о прибылях и убытках за три года потребует, чтобы 2017 год учитывался в соответствии с этим модифицированным ретроспективным подходом. В результате компаниям рекомендуется не откладывать усилия по внедрению.

Обзор Новый стандарт не вносит принципиальных изменений в учет аренды с точки зрения арендодателя, даже несмотря на то, что были внесены некоторые изменения, чтобы привести руководство по учету арендодателя в соответствие с конкретными изменениями, внесенными в руководство по учету арендатора и руководство по признанию выручки.