5 правил безопасности банковской карты

Поделиться:

29.08.2019

5 правил безопасности банковской карты

Любите заказывать товары в интернете, платить картой в супермаркетах и обедать за безналичный расчет? Или, наоборот, пользуетесь своим пластиковым «кошельком» раз в месяц в день зарплаты? Для мошенников это не важно! Они готовы опустошить любой счет, если вы им дадите такую возможность. Каких реквизитов достаточно, чтобы украсть деньги, и что ни в коем случае нельзя сообщать посторонним, узнаете в нашей статье.

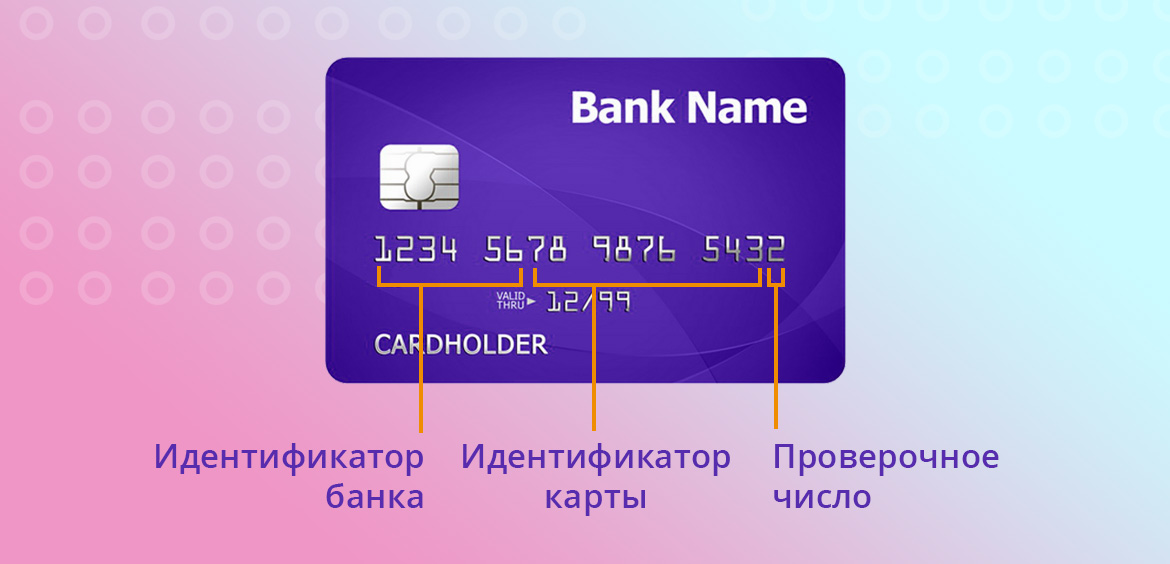

Под прицелом мошенников конкретные реквизиты банковских карт.

Другое дело PIN-код. Его нужно беречь как зеницу ока. Сообщая его посторонним, вы рискуете лишиться своих средств. Поэтому не храните листочек с PIN-кодом вместе с картой, не записывайте его в блокнот на рабочем столе и не сохраняйте в телефоне. Представьте: если ваш мобильник окажется в чужих руках, то и эти данные просочатся к мошенникам.

Снимая деньги в банкомате, прикрывайте клавиатуру от любопытных взглядов. Не стесняйтесь попросить человека отойти или отвернуться, если его поведение кажется вам странным.

Будьте осторожны и с другими данными. Так, ни в коем случае не называйте:

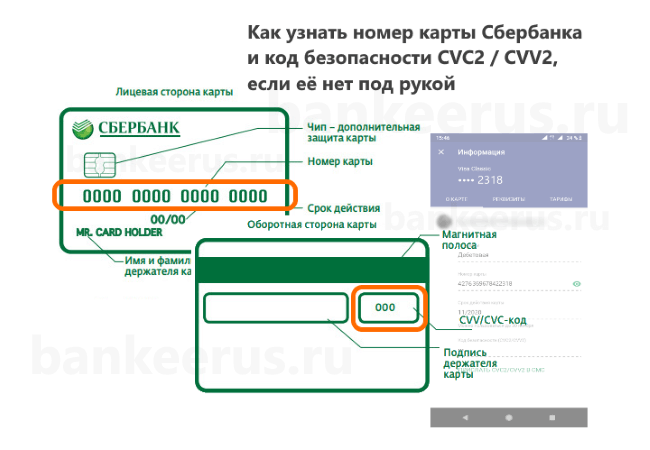

— Код безопасности. Эти три цифры на обратной стороне карты недаром называются именно так. Они отвечают за безопасность ваших интернет-платежей, и знать их должны только вы.

— Срок действия карты. Это тоже очень важный параметр, за которым охотятся мошенники. Поэтому не отправляйте никому фото своей банковской карты и тем более не выкладывайте их в Сеть.

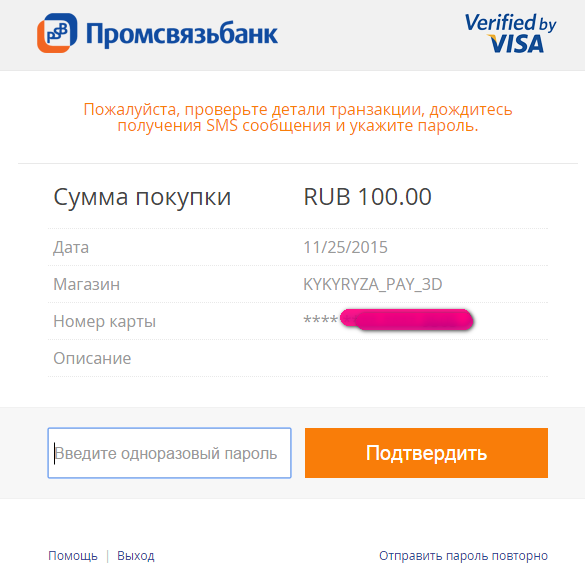

— Код из СМС. Работники банка никогда не запрашивают код из СМС, поэтому просьбы его назвать должны вас насторожить. Под видом банковских сотрудников могут действовать мошенники.

Есть пять табу, которые нельзя нарушать владельцам банковской карты:

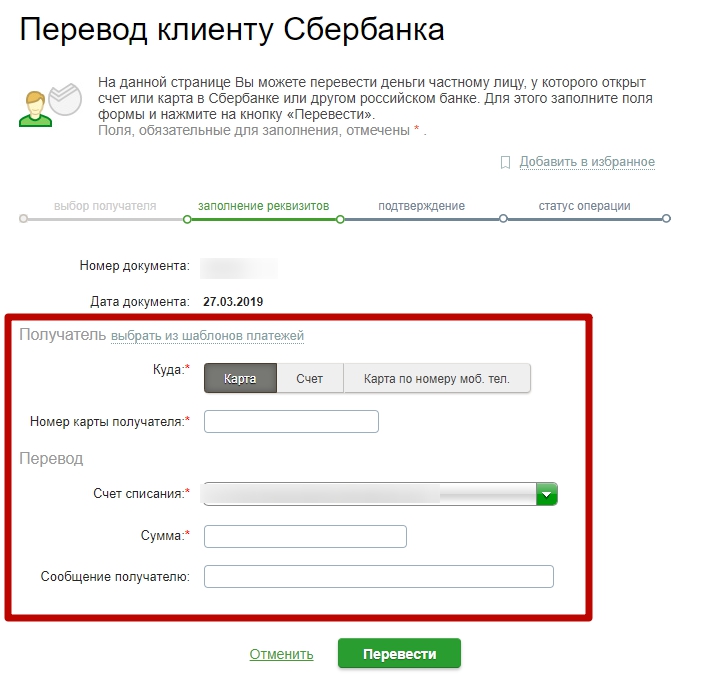

- Не давайте карточку незнакомым лицам. Если у вас не оказалось наличных, и вы решили расплатиться в кафе или ресторане картой, попросите официанта принести терминал оплаты. Отдавая карту, вы рискуете лишиться денег: уличив момент, мошенники могут сфотографировать ее лицевую и оборотную стороны или же скопировать саму карту на специальном устройстве.

- Не публикуйте фото карточки в соцсетях. Вообще не стоит выкладывать в соцсети снимки любых документов, будь то билеты на самолет, водительские права, удостоверение личности и прочее.

Способов воспользоваться ими у мошенников множество.

Способов воспользоваться ими у мошенников множество. - Не разглашайте секретные данные по телефону. Если вам позвонили якобы из банка и просят под различными предлогами сообщить реквизиты карточки, одноразовый пароль, код безопасности – будьте настороже. Вероятнее всего, вас пытаются поймать на удочку.

- Не игнорируйте оповещения банка. Следите за уведомлениями банка о списании денег. Если вдруг вам пришло уведомление о трате денег, которую вы не совершали, как можно быстрее сообщите об этом в банк и попросите временно заблокировать карту.

- Не используйте зарплатные карты для шопинга в Сети. Для этих целей лучше завести вторую карту и держать на ней ту сумму, которую вы готовы потратить на покупки в интернете.

Для более надежной защиты включите функцию 3D-Secure и установите суточные лимиты на все виды банковских операций. Снимайте деньги в банкоматах внутри отделений банка, так вы исключите риск нарваться на скиммер.

Если вы обнаружили, что карта пропала или вы ее где-то оставили (на заправке, в магазине, в банкомате), сразу же звоните в банк и просите ее временно заблокировать.

Если вы все же столкнулись с неавторизованным использованием банковской карты, немедленно придите в банк и напишите заявление. Шанс вернуть сбережения есть. Если на вас напали и украли карту, заявление нужно писать в полицию. Это преступление будет классифицироваться уже не как мошенничество, а как грабеж или разбой. Как защититься при вооруженном нападении читайте здесь.

Соблюдаете правила, и ваша осторожность будет залогом вашей безопасности.

ЧИТАЙТЕ ТАКЖЕ: Топ-10 мест в квартире, где нельзя прятать деньги

Как расплатиться с долгами в три шага. Инструкция

Бизнес-идея: как делать деньги из мусора

8 идей для заработка на дому

Оформление кредита: ошибки, советы и противопоказания

Три причины купить доллары

Безопасное использование карт

Памятка «О мерах безопасного использования банковских карт»

Для того чтобы реквизиты банковской карты не стали доступны посторонним людям, достаточно знать несколько несложных правил.

Общие рекомендации

- Нельзя сообщать ПИН-код третьим лицам: родственникам, знакомым, сотрудникам банка, кассирам и другим людям, оказывающим помощь при пользовании банковской картой.

- ПИН-код нужно запомнить либо держать его отдельно от банковской карты. Лучше, если он будет представляться в неявном виде и храниться в месте, недоступном для третьих лиц (в том числе и родственников клиента).

- Нельзя давать свою карту для использования другому человеку (даже родственнику). Ей может пользоваться только тот человек, чьи имя и фамилия нанесены на лицевую сторону банковской карты (или тот, на чье имя оформлен договор о карте).

- Получая банковскую карту, необходимо расписаться на ее обратной стороне, в специально отведенном для этого месте (если такая возможность предусмотрена).

- Нельзя подвергать карту механическим воздействиям, хранить ее при высокой температуре, также следует беречь карту от электромагнитных волн и избегать попадания на нее влаги.

Банковскую карту недопустимо хранить рядом с мобильным телефоном, бытовой и офисной техникой.

Банковскую карту недопустимо хранить рядом с мобильным телефоном, бытовой и офисной техникой. - Настоятельно рекомендуется всегда иметь при себе контактные телефоны банка, выпустившего карту. Они указаны на обратной стороне карты. Также нужно зафиксировать эту информацию на других носителях: в записной книжке или мобильном телефоне. Важно только, чтобы эти данные не хранились рядом с ПИН-кодом.

- При получении просьбы сообщить свои персональные данные или любую информацию о карте, нельзя разглашать эти сведения. В подобном случае нужно перезвонить в кредитную организацию, выдавшую карту, и сообщить о произошедшем факте.

- Не рекомендуется отвечать на электронные письма, в которых от имени кредитной организации (в том числе выдавшей банковскую карту) предлагается предоставить персональные данные. Нельзя активировать ссылки, указанные в этих письмах, т. к. они могут вести на сайты-двойники.

- Для обмена информацией с кредитной организацией, выдавшей банковскую карту, рекомендуется использовать только реквизиты, которые указаны в документах, полученных непосредственно в этой организации.

- При раскрытии ПИН-кода или персональных данных, а также в случае утраты банковской карты существует риск совершения неправомерных действий с деньгами на банковском счете со стороны третьих лиц.

Если имеются предположения о разглашении персональных данных либо кодов, а также в случае утери карты требуется незамедлительно обратиться в кредитную организацию, выдавшую эту карту. В дальнейшем нужно следовать указаниям сотрудника данной организации.

Рекомендации по работе с банкоматом

- Следует использовать банкоматы, установленные в безопасных местах (например, в государственных учреждениях, подразделениях банков, крупных торговых комплексах, гостиницах, аэропортах и т. п.).

- Недопустимо использование устройств, требующих ввести ПИН-код для доступа в помещение, где установлен банкомат.

- В случае если близко к банкомату находятся посторонние лица, следует выбрать более подходящее время для использования банкомата или воспользоваться другим устройством.

- Перед работой с банкоматом необходимо осмотреть его на наличие дополнительных устройств, не предусмотренных конструкцией и расположенных в месте набора ПИН-кода либо в прорези для приема банковской карты. При обнаружении подозрительных устройств нужно воздержаться от использования такого банкомата. О подобных фактах необходимо сообщать сотрудникам кредитной организации по телефону, указанному на банкомате.

- Вставляя карту в банкомат, не следует применять физическую силу. Если устройство не принимает данную карту, пользоваться таким банкоматом не нужно.

- При наборе ПИН-кода надо следить за тем, чтобы люди, находящиеся в непосредственной близости, не смогли его увидеть. Как правило, клавиатура в этом случае прикрывается рукой. Вводить ПИН-код указательным пальцем нецелесообразно.

- В случае если банкомат работает некорректно (например, долгое время находится в режиме ожидания, самопроизвольно перезагружается), нужно отказаться от использования такого банкомата, отменить текущую операцию, нажав на клавиатуре кнопку «Отмена», и дождаться возврата карты.

- После получения наличных денежных средств в банкомате следует пересчитать банкноты, убедиться в том, что банковская карта возвращена банкоматом, дождаться выдачи квитанции (при ее запросе), затем убрать деньги и только после этого отойти от банкомата.

- Квитанции, распечатанные банкоматом, необходимо сохранять для последующего сравнения указанных в них сумм с выпиской по банковскому счету.

- Рекомендуется не прислушиваться к советам третьих лиц, а также не принимать их помощь при проведении операций с банковской картой в банкоматах.

- Если банкомат не возвращает банковскую карту, следует позвонить в кредитную организацию по телефону, указанному на банкомате, и объяснить обстоятельства произошедшего.

Также нужно обратиться в кредитную организацию, выдавшую банковскую карту, которая не была возвращена банкоматом, и далее следовать инструкциям сотрудника этой кредитной организации.

Также нужно обратиться в кредитную организацию, выдавшую банковскую карту, которая не была возвращена банкоматом, и далее следовать инструкциям сотрудника этой кредитной организации.

Рекомендации по использованию банковской карты для безналичной оплаты товаров и услуг

- Не рекомендуется использовать банковские карты в организациях, не вызывающих доверия.

- Операции с банковской картой должны совершаться только в присутствии ее владельца. Так снижается риск неправомерного получения персональных данных, указанных на карте.

- При использовании банковской карты для оплаты товаров и услуг кассир может потребовать от владельца карты предоставить паспорт, подписать чек или ввести ПИН-код. Перед набором ПИН-кода следует убедиться в том, что люди, находящиеся в непосредственной близости, не смогут его увидеть. Перед тем как подписать чек, нужно в обязательном порядке проверить указанную в нем сумму.

- Если во время оплаты с помощью банковской карты операция закончилась безуспешно, необходимо сохранить экземпляр чека, выданного терминалом.

Это нужно для проверки отсутствия этой операции в выписке по банковскому счету.

Это нужно для проверки отсутствия этой операции в выписке по банковскому счету.

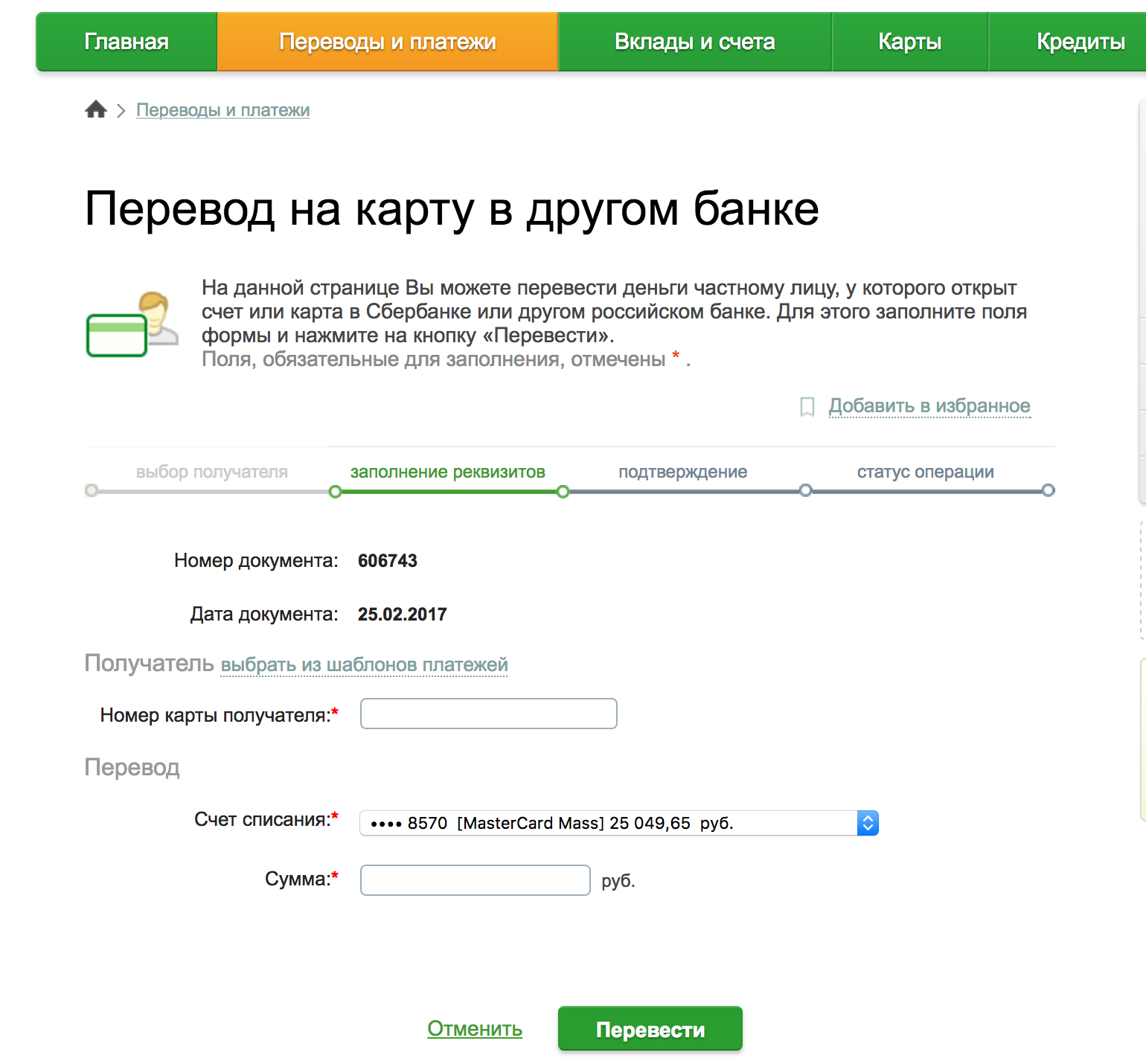

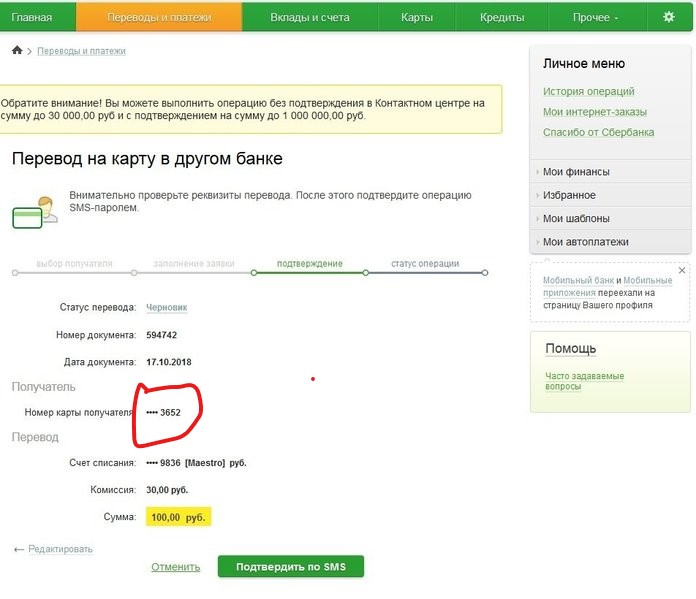

Рекомендации по работе с банковской картой в сети интернет

- При заказе товаров и услуг через интернет или по телефону (факсу) недопустимо использовать ПИН-код.

- В интернете нельзя вводить информацию о своей банковской карте либо о банковском счете (сообщать ПИН-код, пароли доступа к ресурсам банка, срок действия карты, величину кредитного лимита, данные об истории операций и т. д.).

- Чтобы предотвратить неправомерные действия с банковской картой при оплате покупок в интернете, рекомендуется использовать отдельную банковскую карту с предельным лимитом. Она предназначена только для интернет-расчетов и не используется при проведении операций в магазинах и других организациях.

- Следует пользоваться сайтами только известных и проверенных организаций, занимающихся торговлей и предоставлением услуг.

- Перед покупкой нужно обязательно убедиться в правильности указания адресов используемых сайтов.

Похожие адреса могут использоваться мошенниками.

Похожие адреса могут использоваться мошенниками. - Все покупки следует совершать, используя свой личный компьютер, — это надежнее сохранит конфиденциальную информацию. При работе с чужим компьютером нельзя сохранять на нем персональные данные. После завершения всех операций нужно снова зайти на сайт продавца и убедиться в том, что личная информация не записана в память.

- Рекомендуется установить на свой компьютер лицензионное программное обеспечение, регулярно обновлять его, а также скачивать обновления других используемых продуктов. Так можно защититься от проникновения в систему вредоносных программ.

Почему никому нельзя сообщать номер и срок действия карты?

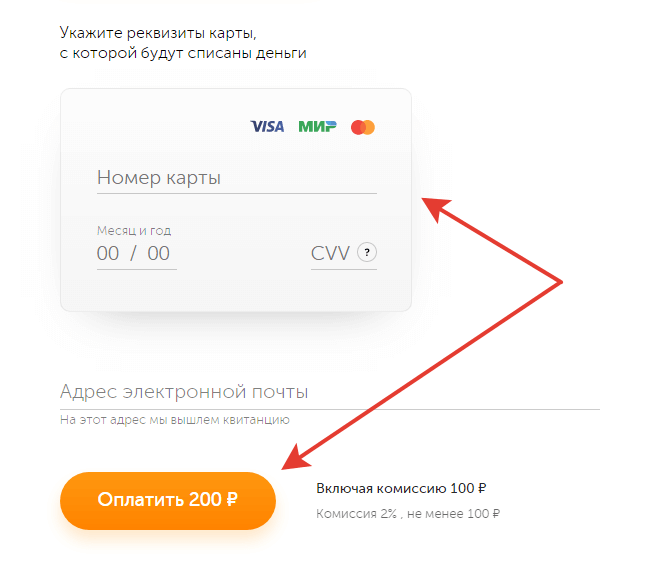

Практически все, кто пользуется дебетовыми или кредитными картами, знают, что CVV-код на обратной стороне никому говорить нельзя, ведь это чревато потерей денежных средств с карты. Эксперты Центра цифровой экспертизы Роскачества утверждают, что номер и срок действия карты также никому нельзя озвучивать, ведь этой информации достаточно, чтобы оставить жертву без средств на карте.

Этим летом МВД России опубликовало статистику, согласно которой число преступлений с использованием банковских карт с января по июнь 2020 года возросло почти на 500% по сравнению с аналогичным периодом 2019 года. По результатам аналитики Positive Technologies, доля атак, направленных на частных лиц, в целом составила 14%, треть из них – это данные платежных карт.

Откуда такой огромный прирост количества преступлений?

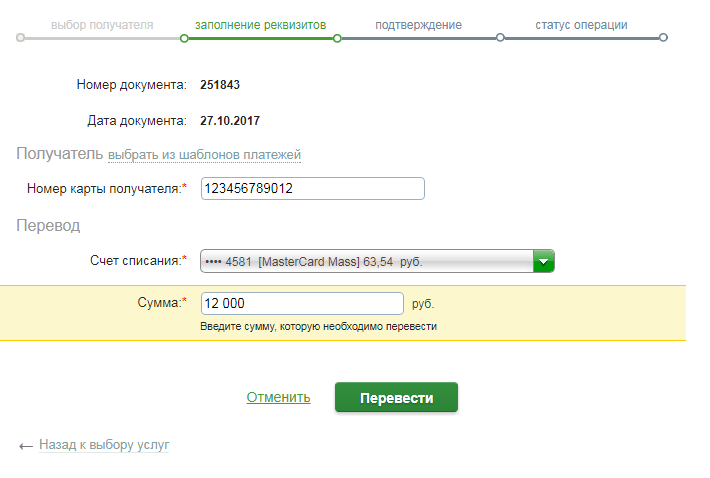

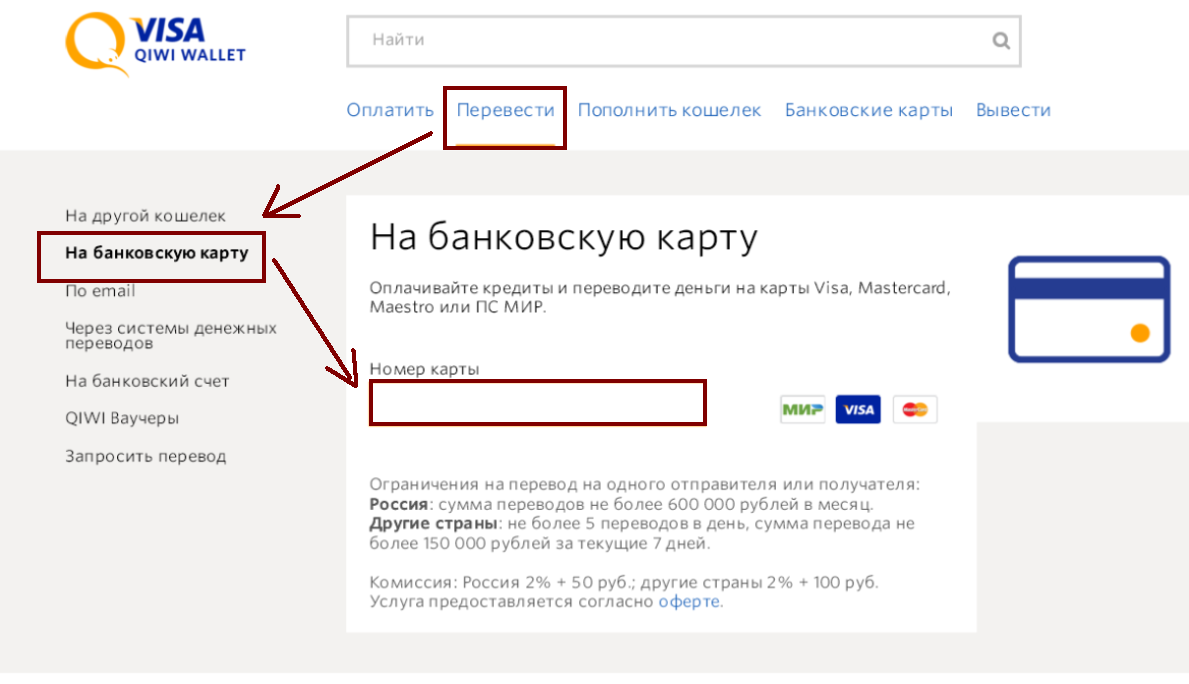

Двухфакторная аутентификация становится международным стандартом, и в абсолютном большинстве случаев сегодня для того, чтобы осуществить перевод с карты, оплатить товар или услугу онлайн, требуется СМС-подтверждение. Тем не менее во многих сервисах такси, а также на зарубежных сайтах (например, на онлайн-маркетах Amazon и AliExpress, в магазине игр Steam, при оплате хостинговых услуг и так далее) после того, как данные карты один раз введены, оплата может осуществляться без подтверждения по СМС. По умолчанию в настройках этих сервисов двухфакторная аутентификация отключена. Таким образом, если злоумышленник завладел данными вашей карты, он сможет потратить с нее всю сумму (например, закажет себе товары или выведет деньги другим образом – даже через онлайн-игру). Вы узнаете об оплате только постфактум, получив уведомление от банка (или вообще не узнаете, если уведомления отключены). Если данные карты были скомпрометированы, важно ее вовремя заблокировать, моментально позвонив на горячую линию банка. Именно поэтому не стоит экономить на СМС-уведомлениях – однажды они могут спасти ваши деньги.

Таким образом, если злоумышленник завладел данными вашей карты, он сможет потратить с нее всю сумму (например, закажет себе товары или выведет деньги другим образом – даже через онлайн-игру). Вы узнаете об оплате только постфактум, получив уведомление от банка (или вообще не узнаете, если уведомления отключены). Если данные карты были скомпрометированы, важно ее вовремя заблокировать, моментально позвонив на горячую линию банка. Именно поэтому не стоит экономить на СМС-уведомлениях – однажды они могут спасти ваши деньги.

Покупка онлайн: какие правила нужно соблюдать

1. Не храните все деньги на одной карте, а разбивайте суммы между несколькими.

Лучше всего хранить деньги на «не засвеченной» в интернете карте, а для онлайн-покупок использовать дополнительную карту, на которую переводить небольшие суммы по требованию для оплаты онлайн. Для таких целей отлично подходят виртуальные карты.

2. Если ваш банк позволяет установить лимиты на траты по вашим картам – сделайте это.

В этом случае, даже получив доступ к вашей карте, злоумышленники не смогут потратить все ваши деньги и снять сумму больше, чем установлено лимитом.

3. Лучше не привязывать банковские карты к интернет-магазинам, особенно если не собираетесь часто совершать покупки: вводите данные только при необходимости!

Также после совершения покупки проверяйте, не сохранилась ли карта в системе интернет-магазина, и, если все же сохранилась, удаляйте данные карты вручную.

4. Не храните и не пересылайте в мессенджерах реквизиты карты, в том числе в виде фотографий.

Если такая необходимость все же возникла, лучше разбить реквизиты на несколько частей и отправить разными каналами (например, в разных мессенджерах или часть по электронной почте, а часть – в мессенджере). И не забудьте потом удалить сообщение с реквизитами. Увы, в наше время это уже не паранойя, а обычное правило цифровой безопасности.

5. Если ваш банк предоставляет возможность ограничивать операции в интернете по вашей карте, обязательно активируйте эту опцию.

Разрешайте онлайн-транзакции только в момент покупки.

6. Не экономьте на СМС-уведомлениях.

Они позволяют максимально быстро узнать о мошеннических транзакциях. Как только пошли внеплановые списания – немедленно блокируйте карту в приложении или попросите сделать это оператора банка (номер телефона указан на обратной стороне карты).

Что говорить можно, а что – нельзя?

Итак, номер карты, состоящий из 16 цифр, пересылать можно; срок действия карты и имя вместе с номером – не рекомендуется, поскольку есть сайты, на которых этой информации, даже без трехзначного CVV-кода, достаточно для проведения оплаты. Разумеется, код безопасности на обратной стороне сообщать никому нельзя, и, если эта информация утекла в Сеть, карту можно выбросить. Нельзя также сообщать никому, особенно по телефону, коды из СМС от банка. Не зря в каждой СМС банк пишет вам, что нельзя никому озвучивать данный код.

Не зря в каждой СМС банк пишет вам, что нельзя никому озвучивать данный код.

Илья Лоевский

заместитель руководителя Роскачества

Всегда перед оплатой онлайн проверяйте, куда именно вы вводите данные карты – настоящий ли это сайт: проверяйте написание домена, наличие безопасного соединения. Словом, соблюдайте стандартные антифишинговые правила. Также всегда держите включенным антивирус, чтобы он вовремя вас предупредил о том, что вы находитесь на потенциально опасном мошенническом сайте. Любые операции, связанные с картами, совершайте вдумчиво и осознанно – ни в коем случае не на автомате, иначе мошенники при желании легко поймают вас на крючок.

Что такое CVV-код и CVC-код на банковской карте?

Наличные деньги занимают в жизни современного человека все меньше места. На смену пришли электронные кошельки, виртуальные и банковские карты. Здесь банкноты невозможно потрогать руками, а можно только увидеть конкретную сумму, которая хранится на счете.

Но что насчет безопасности?

Украсть виртуальные сбережения практически нереально… но в то же время — очень просто. Если пользователь хранит в секрете конфиденциальный набор данных карты, его деньги будут в целости и сохранности.

А все, что надо знать мошенникам — это номер карты и код CVV2 или CVC2, в зависимости от платежной системы. Хотя, не всегда.

Но давайте разберемся подробнее.

Что такое CVV на карте

CVV — это зашифрованный в магнитной полосе номер, используемый в картах международной платежной системы Visa.

Аббревиатура означает Card Verification Value, или в переводе — «Значение верификации карты».

Он нужен для оплаты покупок в магазинах офлайн. Смысл комбинации цифр в том, чтобы банк мог определить вас как реального держателя карты, который имеет доступ к платежным реквизитам.

Что такое CVC на карте

CVC — это код безопасности, Card Validation Code, который применяется в картах Mastercard. Переводится как «Проверочный код карты».

Визуально эта информация недоступна и спрятана в магнитной ленте. Впрочем, как и в CVV от Visa.

Суть CVC и CVV одинакова — идентификация пользовательского счета. Разница в протоколах безопасности, к которым обращаются карты: Verified by Visa и 3D Secure для Mastercard.

Что такое ПИН

Если сумма платежа превышает 1000 гривен для карт Visa, потребуется ввести ПИН — персональный идентификационный номер. Для Mastercard лимит ограничен 500 гривен.

Personal Identification Number (PIN) — это четыре цифры, с помощью которых владелец авторизуется в ходе проведения финансовой операции, либо для получения доступа в банкомате к платежным реквизитам.

Номер присваивается клиенту банка при оформлении пластиковой карты, но в дальнейшем ПИН можно изменить на любой другой. Чаще всего, это можно сделать через банкомат.

PIN — это первая ступень безопасности банковской карты.

Что такое CVV2 и CVC2

CVC2, CVV2 — это трехзначный защитный код.

Найти его можно на карточке с обратной стороны. Сделано это для того, чтобы при оплате покупок в магазине номер не попал в поле зрения камер и продавцов.

Цифра 2 означает вторую ступень безопасности. Изменить код невозможно в отличие от PIN.

С помощью этого кода происходит идентификация банком пользователя. CVV2/CVC2 — подтверждение того, что именно вы держатель карты и платежная операция проводится с вашего согласия.

CVV2/CVC2 и PIN — это секретная информация, доступ к которой имеет только владелец карты. Если посторонний человек просит назвать ему эти данные — это мошенник. Без вариантов.

CVV2/CVC2 потребуется для:

- переводов онлайн;

- покупок в интернет-магазинах;

- пополнения электронного кошелька.

Любая транзакция в интернете, когда задействована пластиковая карта, запросит CVV2/CVC2 код. Если на карте такого кода нет, значит она не предназначена для покупок в сети.

Из-за того, что код отображается на тыльной стороне карты, присутствует определенный риск.

Требования к безопасности

Иногда банк сомневается, что операция проводится держателем карты, даже если все реквизиты указаны верно, в том числе, с кодом безопасности. Или сумма сделки превышает лимит на покупки без авторизации.

Тогда на номер телефона, указанный при оформлении карты, приходит СМС с одноразовым кодом. Его надо ввести в предложенную форму для подтверждения платежа.

Это третья ступень защиты. Сведения из сообщения нельзя разглашать и передавать третьим лицам.

Если постоянные СМС подтверждения доставляют дискомфорт, их можно отключить. Для этого надо обратиться в банк, выпустивший карту и написать заявление. Услугу отключат в течение нескольких дней.

Также это можно сделать без посещения банка. Надо позвонить в службу поддержки клиентов и объяснить ситуацию оператору. Звонить строго с номера телефона, который привязан к карте, и затем следовать инструкциям.

Но так поступать мы не рекомендуем.

Наоборот. Стоит посетить сайт платежной системы или мобильный банк, зайти в личный кабинет, и задать настройки оповещения обо всех операциях по карте. А не только с превышением лимита в 500 или 1000 гривен.

А не только с превышением лимита в 500 или 1000 гривен.

Несмотря на все принятые меры безопасности, никакая технология не справится с человеческим фактором.

Требования к безопасности офлайн

Их немало, но все продиктованы обычной осторожностью.

Начнем с PIN.

Не так давно ПИН выдавали в бумажном конверте вместе с картой, но теперь банки предпочитают безбумажный вариант. Помимо экономии на конвертах, банки преследуют другую цель — повышение безопасности хранения персональных данных.

Как сделать безопасный PIN

Самостоятельно установленный PIN надежнее, чем номер в конверте, доступный недобросовестному сотруднику финансовой организации.

- Даже если менеджер банка очень настойчив, не активируйте карту в людном помещении отделения банка. Менеджера можно понять — почти у всех есть план по активации выданных карточек. Но лучше сделайте это в одиночестве из дома, без лишних глаз.

- Установите в качестве ПИН случайный набор цифр, который не имеет отношения к вам или к близким людям.

- Не делайте одинаковый PIN на разных картах. Тем более, если носите их с собой.

- После перевыпуска карты — измените ПИН.

- Не держите PIN в смартфоне или кошельке, рядом с банковской картой

Если карта окажется в руках злоумышленников, легче всего подбираются варианты:

- Цифры идущие подряд. Например, «0123», «1234», «5678».

- Повтор цифр и чисел. Такие, как «1515», «3555», «5555».

- Дата рождения. В обратной последовательности тоже. «2509» или «9052».

- Последовательность четырех цифр на карте. Также в зеркальном отражении.

Безопасность в общественном месте

В некоторых ресторанах нет переносного платежного устройства и приходится передавать карту для оплаты постороннему человеку — официанту. Не ленитесь, прогуляйтесь для оплаты вместе с ним. Или платите наличными.

Не давайте и шанса злоумышленникам запомнить, записать или сфотографировать данные карты на которой хранятся ваши сбережения.

Лучше всего, завести отдельную карту для подобных мероприятий, чтобы не держать на ней все деньги.

Для любых периодических платежей стоит завести отдельную карту. Ресторан — это просто пример подобного мошенничества.

Но и это не все.

Банкомат — угроза сбережениям

Опасность представляют банкоматы — будьте внимательны.

- Мошенники устанавливают скиммер — устройство для считывания данных карты. Это накладной картридер в банкомате. Часто не очень аккуратно сделан.

- Ливанская петля. Из фотопленки или чего-то похожего делается «карман», который помещается в картридер. Заметить можно только немного выступающие из картридера загнутые концы пленки. Поэтому, если банкомат не возвращает карту — обратите внимание.

- Для того, чтобы узнать пароль карты, мошенники могут даже установить микрокамеру. Если рядом с банкоматом висит коробка для рекламных буклетов, возможно, там она и находится. Приглядитесь, есть ли на коробке ненужное отверстие.

- Накладная клавиатура или панель для считывания PIN и других данных. Она всегда выступает над остальной плоскостью.

Хотя, если сделана под размер банкомата, то заметна только сбоку.

Хотя, если сделана под размер банкомата, то заметна только сбоку.

Многие банки научились бороться со скиммингом и делать свои банкоматы безопасными, но…

Еще бывают поддельные банкоматы.

Если постоянный клиент сможет заметить даже небольшую разницу в дизайне или обслуживании, да и пользуется проверенным аппаратом, то для туристов или новых пользователей это может стать проблемой.

Действуют такие банкоматы недолго и обходятся мошенникам недешево, поэтому их используют обычно во время массовых мероприятий. Чемпионат мира по футболу или песенное мероприятие европейского масштаба — время, когда процветает такое мошенничество.

Требования к безопасности онлайн

Для оплат в интернете смысл тот же: будьте внимательны.

- Пользуйтесь защищенными и проверенными сервисами. Покупка в незнакомом магазине только потому, что стоимость товара ниже может привести к потере денег. Обратите внимание на то, как обеспечивается обратная связь. Позвоните в службу клиентской поддержки, так сможете проверить — магазин реально работает, или это фикция.

- Конфиденциальные данные вводите только в тех разделах сайта, которые работают по защищенному протоколу HTTPS. Безопасное соединение отмечено символом закрытого замочка рядом с адресной строкой.

- Читайте мелкий шрифт в тексте с условиями на сайте. Бывает, что покупатель, сделав заказ, соглашается на периодическую оплату каких-либо услуг, сам того не ведая.

- Не переходите по ссылкам из спама, так мошенники могут получить доступ к вашим личным данным.

Напоследок, резюмируем:

- Заведите виртуальную карту для оплат в интернете и пополняйте ее на сумму покупки.

- Подключите SMS-информирование.

- Никому не передавайте свою карту.

- В случае потери — сразу блокируйте карту, позвонив на горячую линию банка.

Будьте внимательны и у мошенников не будет ни единого шанса.

Не дайте себя обмануть! 10 новых и очень убедительных способов, с помощью которых мошенники уже завтра могут украсть деньги с вашей банковской карты

Оформили банковскую карту и думаете, что это сразу обезопасит ваши финансы? Увы, не совсем так. К сожалению, любой владелец банковской карты находится под прицелом мошенников. Как же избежать кражи?

К сожалению, любой владелец банковской карты находится под прицелом мошенников. Как же избежать кражи?

Обычно опасность появляется незаметно: безобидный звонок по знакомому номеру банка легко может оказаться роковым. Даже простая ситуация вроде продажи смартфона через сайт объявлений превратится в кошмар, если не уследите за своей SIM-картой. Чего только не придумают сейчас ради данных вашей карты!

Перед вами новые и старые рабочие схемы.

Предлагают подключить овердрафт

Мошенники взламывают аккаунт администратора группы банка в социальной сети и/или пишут от его имени.

К примеру, вы хотите подключить овердрафт. Под этим предлогом с вами связывается представитель банка и выманивает информацию о карте. Затем крадет деньги.

Запомните: никогда представители банка не будут решать ваши проблемы в социальных сетях. Разве что спросят, как с вами связаться. Далее все контакты с ними должны вестись либо через приложение банка, либо по подтвержденному телефону финансовой организации.

Переводят деньги, но банк требует подтвердить личность

Потенциальный покупатель, который хочет оплатить товар, будто бы сбросил вам денег.

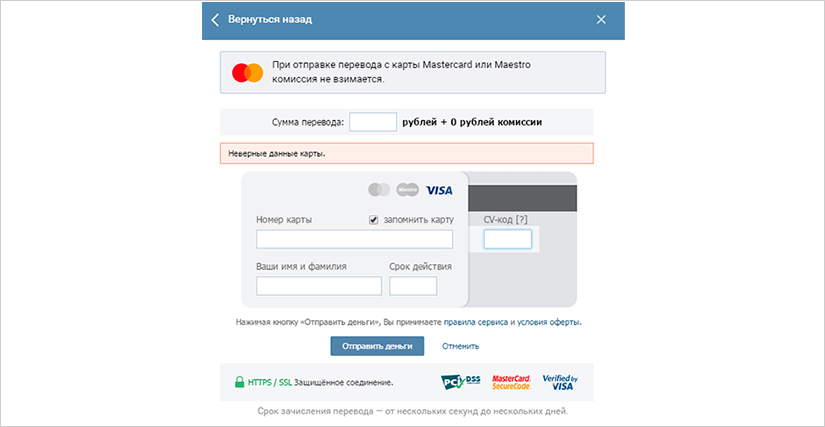

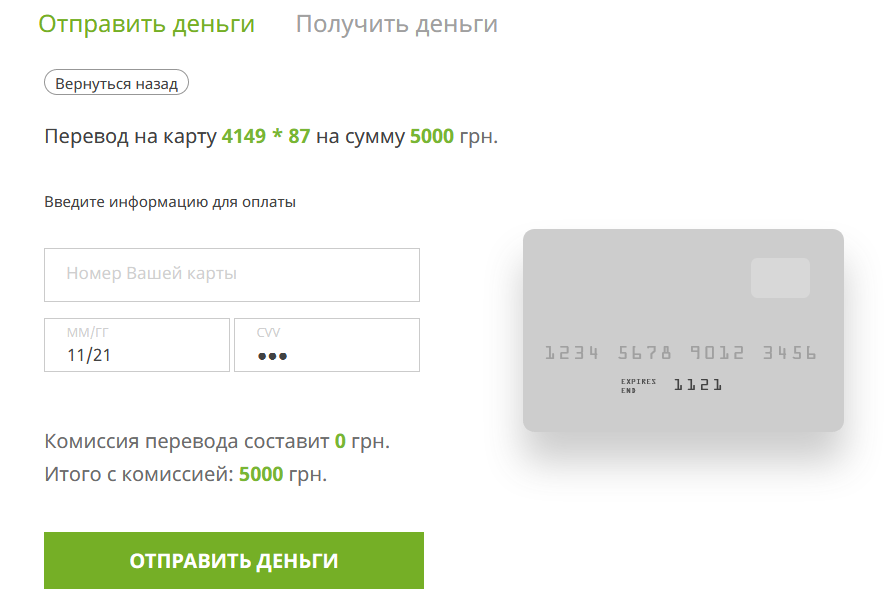

Но так как он юридическое лицо (не гражданин РФ, клиент другого банка), сотрудник банка требует дополнительную информацию: CVV/CVC-код, пароль от банкинга и одноразовый код, который придет на смартфон.

Дальше всё то же самое: деньги со счета исчезают.

Звонят из банка и блокируют карту

Самая простая схема предполагает, что у злоумышленника есть ваши номер карты и номер телефона.

Добыть данные очень просто: например, предложить оплатить товар, который вы продаете на «Авито», на карту, а потом отказаться, или заскринить объявление по сбору пожертвований на еду для бездомных котиков.

Через пару дней вам позвонят «из банка». Имя легко определят по объявлению или в приложении банка, который выпустил карту. Когда вводишь номер карты, он обычно отображается, чтобы не перепутать получателей.

Человек, который представился сотрудником банка, сообщит, что карта заблокирована из-за «потенциального мошенничества».

Чтобы разблокировать ее, нужно ответить на вопросы: когда, где карту открыл, какой на ней баланс, где в последний раз расплачивался и так далее.

Затем обязательно узнают CVV/CVC-код с обратной стороны карты, срок действия и пароль от интернет-банкинга. А также попросят ввести код, который банк отправит вам на мобильный.

Потом с вашего счета просто снимут деньги. Или купят на них криптовалюту, чтобы сложнее было найти концы.

Этой схеме уже лет 10, но она до сих пор работает. Не с вами, так с родными, далекими от Интернета, с соседями-пенсионерами и так далее.

Забирают данные паспорта и перевыпускают SIM-карту

Продолжение предыдущего способа.

Могут попросить назвать два номера, на которые звоните чаще всего. Это позволит перевыпустить SIM-карту, привязанную к интернет-банку, а затем поменять от него пароли и украсть ваши деньги.

Более того: недавно хакеры смогли получить контроль над номерами Сбербанка и стали названивать с них клиентам. Новый уровень, однако.

Новый уровень, однако.

Предлагают оставить заявку на кредит и забрать свой миллион

Еще один способ развода начинается с рекламы на развлекательных сайтах и в соцсетях. Чтобы получить кредит на выгодных условиях, нужно заполнить форму, указав данные своей карты.

Мошенники поясняют: только так можно проверить кредитную историю и предоставить кредит. Чем больше информации дашь, тем выше вероятность получения денег.

Присылают сообщение о выигрыше денег

Банк проводил лотерею, и номер вашей карты оказался счастливым. Или вы выиграли автомобиль.

На самом деле повод может быть любым: мэр Москвы раздаёт лекарства со скидкой пенсионерам, собес собирает списки для оказания материальной помощи, коммунальные предприятия хотят вернуть деньги как субсидию и так далее.

Осталось только сказать данные своей карты. Всё это развод доверчивых пенсионеров. Описание таких схем пора в газетах печатать.

Отправляют SMS: «Ваша карта заблокирована»

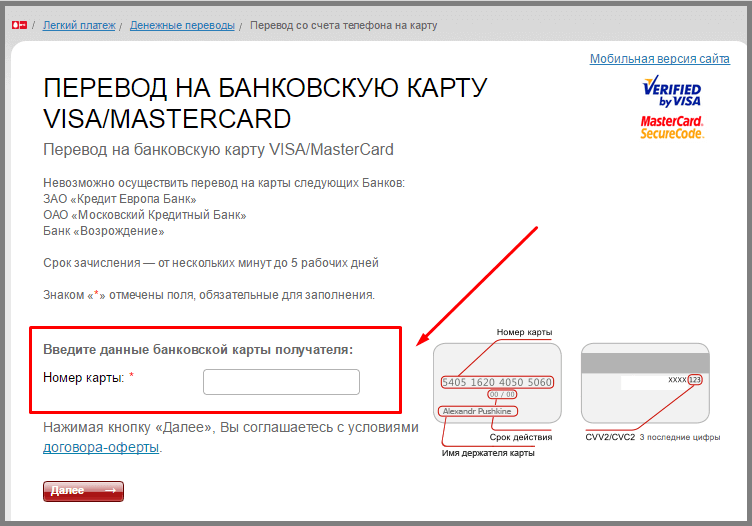

Хакеры организуют массовую рассылку SMS о том, что конкретный банк заблокировал карту (так выше уровень доверия). Чтобы восстановить доступ, нужно перейти по ссылке.

Чтобы восстановить доступ, нужно перейти по ссылке.

В SMS текста влезает мало, так что ссылки сокращают. Перейдя по ней, вы попадаете на сайт, который выглядит практически так же, как сайт Сбербанка или «Альфы», или имитирует его. Только адрес немного отличается: например, allfabank или sberonlain.

На сайте вам предлагают заполнить форму разблокировки карты. Просят указать её номер, срок действия и другую информацию. Обещают прислать SMS для подтверждения действия.

Естественно, SMS приходит из вашего банка. Вот только когда вводите код, в интернет-банк входят мошенники. Угадаете, что происходит дальше?

Вы используете фейковое приложение банка

История примерно та же, что в прошлом пункте. Только на фейковый сайт приводит не SMS, а вредоносное ПО.

Другой вариант: вирус подменяет окно логина в настоящем банковском приложении, чтобы украсть пароль от интернет-банка.

Тут всё понятно. Не устанавливайте что попало на Android, используйте только официальные банковские приложения из Google Play и App Store. Никаких .apk и .ipa с файлообменников.

Никаких .apk и .ipa с файлообменников.

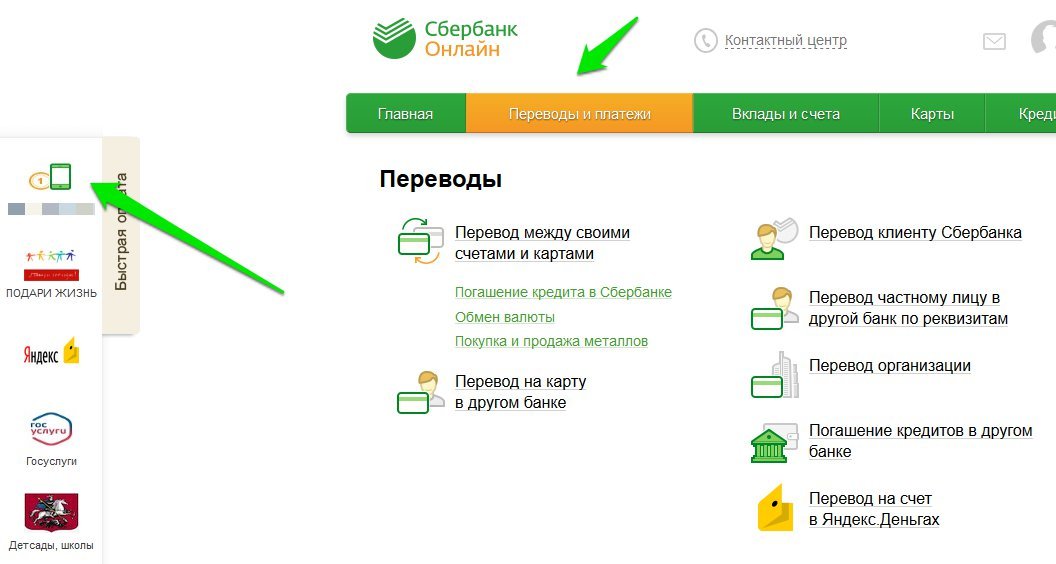

Вам предлагают ускорить зависший перевод

Мошенник, получивший данные вашей карты в переписке на сайте объявлений, рассказывает, что платить будет как юридическое лицо или с карты другого банка. Из-за этого деньги придут не сразу.

Хотите быстрее? Подойдите к банкомату или терминалу, создай шаблон с указанием собственной карты и номера телефона.

Многие терминалы так устроены, что после создания шаблона показывают окно с кнопкой «Подключить мобильный банк». Злоумышленник говорит, что нужно нажать на эту кнопку и ввести его номер. Мол, тогда его банк подключится и быстро проведет оплату.

Но на самом деле вы привязываете карту к его номеру. И даешь ему возможность снять средства со своего счета.

Ваш банк объединяется с другим, и нужно перенести счёт

Мошенники звонят, чтобы поделиться сенсационной новостью: ваш банк объединяется с другим крупным банком. Чтобы продолжать пользоваться счетом, вам нужно сообщить все данные своей карты. На них откроют новый счет.

На них откроют новый счет.

Если вам звонят и говорят о чём-то подобном, бросайте трубку и проверяйте информацию в интернете на уважаемых сайтах. Например, на Banki.ru.

На карту внезапно приходит чужой перевод

Приходит SMS о переводе денег на вашу карту. Сообщение настоящее, и в мобильном банке вы тоже видите, что ваш счет был пополнен.

Вскоре вам звонят и говорят, что ошиблись картой при переводе. Деньги отправляли за подарок, на лечение ребенка, на помощь бездомным котикам.

Как честный человек вы, конечно, входите в положение и отправляешь деньги на ту карту, номер которой вам продиктовали. Ведь откуда отправили средства, вы можете и не видеть.

А потом банк почему-то блокирует карту и обвиняет вас в мошенничестве.

Что произошло на самом деле: мошенник дал номер вашей карты человеку, которому предложил дешево купить iPhone / снять квартиру / дать аванс за машину. Тот перевел деньги вам, а вы – мошеннику.

Когда отправитель средств понял, что его кинули, он написал в банк и инициировал разбирательство. Деньги будут требовать с вас. А вы же перевели деньги мошеннику добровольно (и, скорее всего, на краденую карту).

Деньги будут требовать с вас. А вы же перевели деньги мошеннику добровольно (и, скорее всего, на краденую карту).

Увы, мошенник почти наверняка избежит ответственности. Через вас только что обналичили деньги.

Вам предлагают оплатить ваши же покупки взамен на наличные

Эту схему периодически прокручивают в разных супермаркетах. В очереди к вам подходит девушка и спрашивает, наличными будете расплачиваться или картой.

Если отвечаете, что заплатишь наличными, она предлагает оплатить ваши покупки картой, чтобы взамен дали ей купюры. Будто бы с картой проблемы: оплатить можно, а снять в банкомате не получается.

Вы находите наличные, она оплачивает ваши покупки, кассир выдает чек, девушка уходит.

В этот момент появляется настоящий владелец карты. Говорит, что он только что выронил карту в супермаркете, а через несколько минут ему пришло SMS о списании средств на кассе.

Значит, вы украли его карту, раз только что ей расплатились. Возвращайте деньги, или пусть кассир отменит оплату, иначе вызовут полицию. Многие в такой ситуации впадают в ступор. Тем более, если рядом охранник, которому лишние проблемы на работе не нужны. А зря, звоните в полицию. Мошенник растворится в воздухе моментально. Естественно, он с девушкой в сговоре.

Многие в такой ситуации впадают в ступор. Тем более, если рядом охранник, которому лишние проблемы на работе не нужны. А зря, звоните в полицию. Мошенник растворится в воздухе моментально. Естественно, он с девушкой в сговоре.

И, скорее всего, это просто обналичивание денег с краденных карт. В банкомате засекут сразу, а в магазине всё спишут на проблемы с картой, если вдруг не прокатит.

Ваши данные тащат скиммеры

Скиммер – это специальное устройство, которое считывает данные карты. Оно имитирует части банкомата: щель для приема карт, а иногда и клавиатуру.

Скиммеры крепят на двусторонний скотч или на клей. Могут также установить дополнительную камеру, которая будет снимать, как вы вводите ПИН-код. Со скиммера получают данные с магнитной полосы. Они позволяют мошенникам получить информацию о вашей карте и снять с неё деньги. Информацию с чипа обычно не считывают.

Как защититься: внимательно смотреть, где снимаете деньги. В отделениях банков скиммеры устанавливают редко. Если банкомат выглядит не так, как обычно, не вставляй в него карту. Она у вас одна, а банкоматов много.

Если банкомат выглядит не так, как обычно, не вставляй в него карту. Она у вас одна, а банкоматов много.

Вас банально просят дать позвонить

В этой схеме жертв чаще всего находят на сайтах объявлений. Потенциальный покупатель предлагает встретиться, может даже предложить сбросить денег на бензин, чтобы не ехать через город.

Вы соглашаетесь, пара сотен лишними не бывает. Деньги приходят. В назначенное время покупатель подъезжает, осматривает машину, и в процессе у него садится телефон. Просит твой смартфон позвонить. А параллельно его сообщник начинает задавать вопросы, чтобы отвлечь. Пока вы на них отвечаете, злоумышленник достает SIM-карту из смартфона, подменяет её своей. После этого покупатели обещают подумать и уходят.

Но на самом деле они вставляют SIM-карту в свой смартфон, восстанавливают пароль от интернет-банка и обчищают ваш счет. Могут, кстати, попытаться перевести деньги сообщением с вашего телефона. Это ещё проще и быстрее.

Как не стать жертвой:

- Никому и никогда не сообщайте данных карты, кроме ее номера.

И тем более не фотографируйте ее с обеих сторон.

И тем более не фотографируйте ее с обеих сторон. - Если звонят из банка, перезвоните по номеру, который указан на карте или на официальном сайте организации.

- Если дали смартфон кому-то в руки, следите за ним. Даже если это был знакомый или коллега. Люди в сложных жизненных обстоятельствах на многое пойдут.

- Не ведитесь на халяву. Никогда.

- Расскажите пожилым родственникам, как разводят и крадут деньги. Не дайте им лишиться последнего и поставьте жирный плюсик себе в карму.

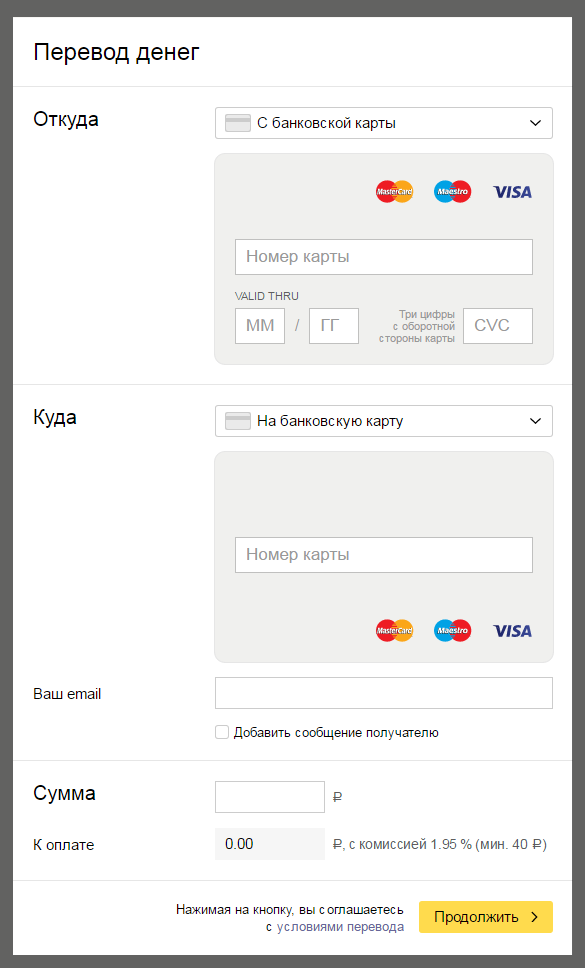

Какие реквизиты нужны для перевода денег?

Последнее, чем хочется заниматься при отправке денег за границу, — это возиться с кучей номеров и реквизитов и не знать, какая именно информация требуется для отправки перевода. Люди, которые регулярно совершают международные переводы, часто сталкиваются с одной и той же проблемой, когда в последний момент выясняется, что не хватает специфических реквизитов для осуществления операции.

Среди них могут быть номер счета, IBAN-номер, банковский код SWIFT, полный адрес получателя… можно легко запутаться, если не знать всех тонкостей.

Не забывайте, что необходимые реквизиты могут варьироваться в зависимости от страны назначения перевода. Всегда заранее проверяйте информацию о необходимых условиях перед отправкой перевода.

Ниже мы подготовили перечень требований к банковским реквизитам в разных странах.

Страны Еврозоны

Для отправки переводов на банковские счета в европейские страны потребуются следующие реквизиты:

- Полное имя получателя

- Номер счета получателя IBAN (International Bank Account Number)

Для отправки средств в некоторые страны также потребуется указать код банка получателя (BIC/SWIFT) — не забудьте проверить точные требования перед совершением перевода.

Индия

Для отправки переводов в Индию на банковские счета потребуется указать следующие реквизиты:

- Полное имя получателя

- Номер счета получателя

- IFSC-код банка получателя

Также может потребоваться код BIC/SWIFT банка получателя.

Китай

Для переводов в Китай потребуется указать следующую информацию:

- Полное имя получателя

- Название банка получателя

- Номер банковской карты получателя

- Цель перевода денежных средств

- Источник денежных средств

В качестве альтернативы вы можете отправить перевод через Alipay, и тогда вам потребуется только номер получателя в системе Alipay.

Нигерия

Для переводов на банковские счета в Нигерию потребуются следующие реквизиты:

- Полное имя получателя

- Название банка получателя

- Номер счета получателя

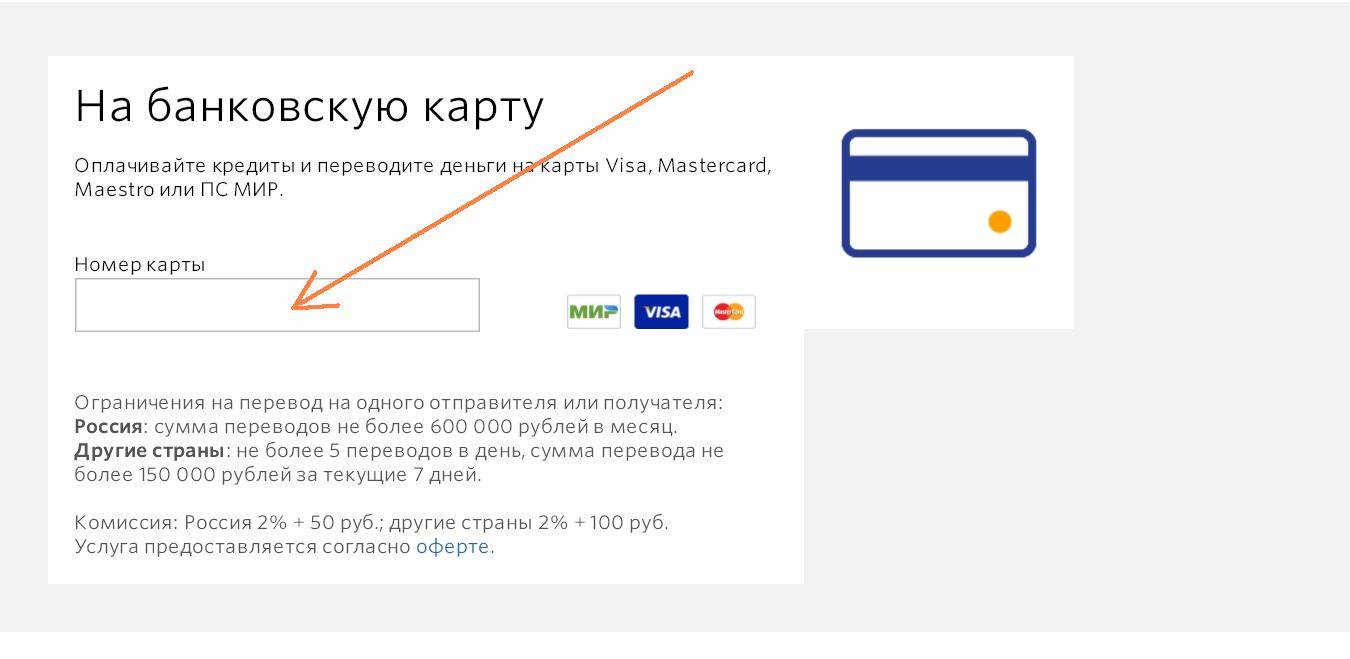

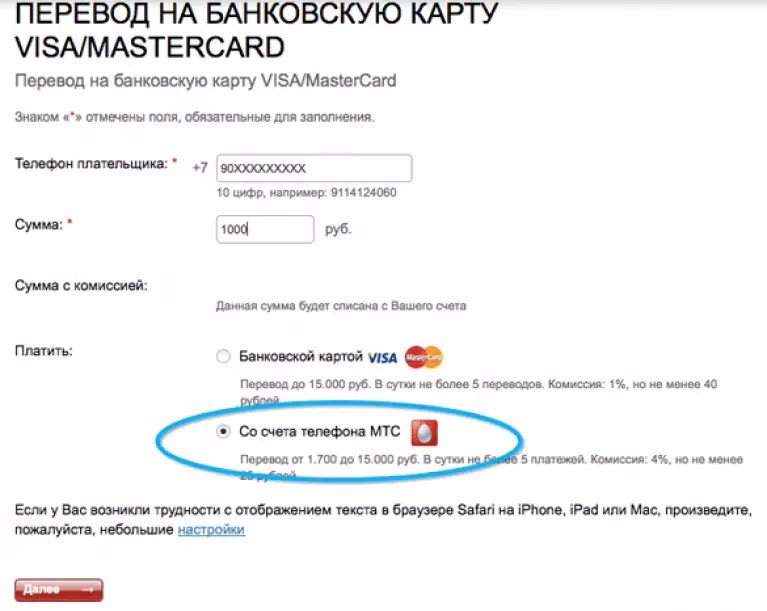

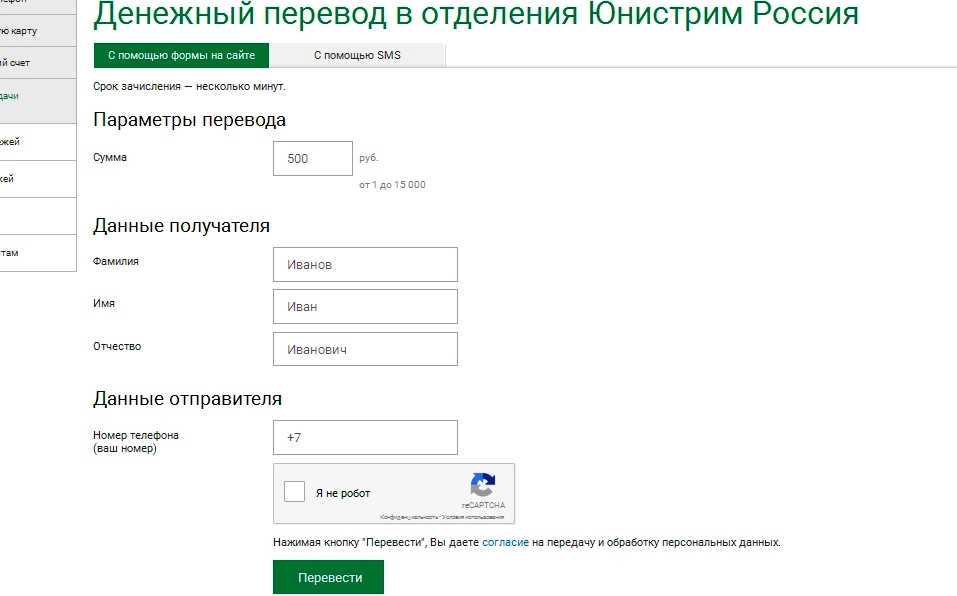

Россия

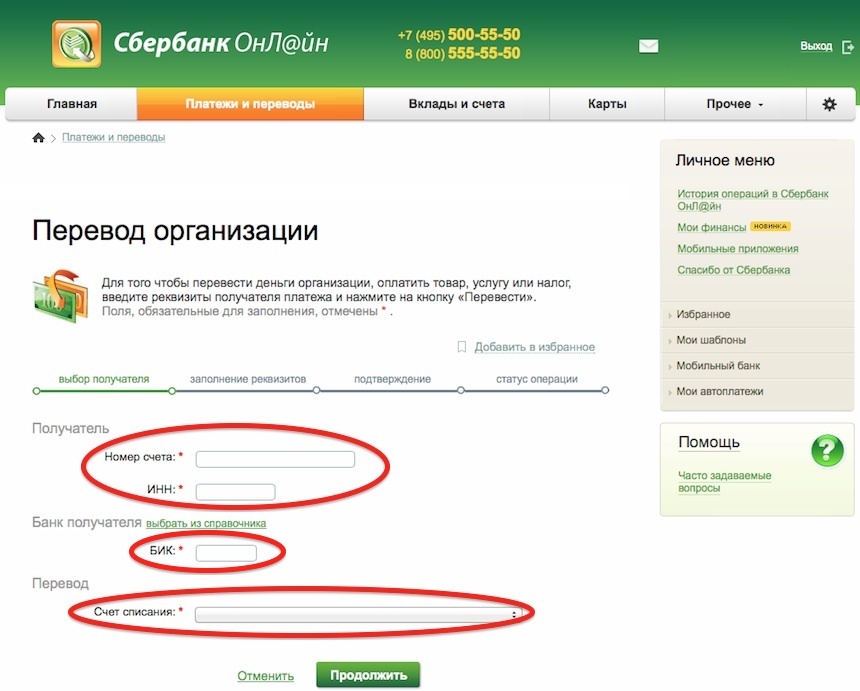

Для переводов на банковские счета в Россию потребуется указать следующую информацию:

- Местный банковский идентификационный код (БИК)

- Местный номер счета

- Полное имя (в том числе отчество)

Переводы Paysend на банковские счета

Чтобы отправить перевод на банковский счет за границу, нужно найти подходящий для этого сервис. Главное отличие Paysend от других онлайн-платформ заключается в том, что у нас переводы на банковские счета осуществляются без комиссии. Благодаря отсутствию комиссии, вы можете быть уверены, что вашему получателю поступит максимально возможная сумма перевода.

Что делать, если нет возможности узнать необходимые банковские реквизиты?

Переводы на банковские счета являются отличным способом отправлять деньги за границу, но иногда у вас или у получателя может просто не быть всех нужных сведений под рукой.

А если перевод нужен срочно, то это может стать серьезной проблемой. К счастью, команда Paysend уже позаботилась о ее решении, запустив сервис переводов с карты на карту.

Для отправки переводов Paysend на карты в большинство стран потребуется указать только полное имя и номер карты получателя. Проще говоря, деньги отправляются с использованием реквизитов карты, а не банковского счета, что значительно упрощает процесс совершения переводов.

Мы — единственный сервис денежных переводов, кому удалось предложить подобное решение. Так чего же вы ждете? Переходите в App Store или Google Play прямо сейчас, чтобы установить приложение Paysend.

Скачать

Как не стать жертвой мошенничества с платежной картой

Какие реквизиты банковской карты можно оставить на сайте бронирования гостиниц и почему не стоит вестись на розыгрыши в духе «Выиграй супертелефон всего за 1 бразильский реал», корреспонденту агентства «Минск-Новости» рассказала директор КартЦентра Белинвестбанка Ольга Маринич.

Мошенничество с банкоматами понемногу уходит в прошлое. Современные любители поживиться за чужой счет стали более изобретательными и осторожными. Согласитесь, чтобы поставить на клавиатуру банкомата специальную накладку или захватывающее карту устройство, придется попотеть.

А почистить чужую пластиковую карту через Интернет или с помощью мобильного телефона гораздо проще. Тем более когда не слишком бдительный клиент сам бежит на ловца.

Охота на реквизит

Чтобы добраться до ваших нажитых честным трудом финансов, злоумышленнику нужны реквизиты карточки. Номер из 16 цифр, срок действия и трехзначный код безопасности на обратной стороне. К данным, которые представляют интерес для преступников, можно отнести и различного рода коды для подтверждения операций. Их присылает банк, когда вы платите в Сети или переводите деньги.

Собственно, чем больше информации известно преступнику, тем ему проще и легче поживиться с карты. Поэтому, прежде чем передать кому-либо информацию о карточке, задумайтесь, действительно ли вы доверяете этому человеку.

Поэтому, прежде чем передать кому-либо информацию о карточке, задумайтесь, действительно ли вы доверяете этому человеку.

Социальная инженерия как инструмент мошенничества

В общем смысле под социальной инженерией понимается психологическое воздействие на человека с целью получить определенную информацию или заставить его совершить какие-либо действия. Сегодня это одна из популярных схем для махинаций.

— Преступник звонит потенциальной жертве или пишет SMS и под убедительным предлогом просит или даже требует предоставить данные банковской карты, — рассказывает О. Маринич. — Особенно часто такие люди представляются сотрудниками банка.

Вот только сотрудники банка никогда не спросят у вас данные карты, а тем более код, пришедший в SMS или по электронной почте.

— Код – это фактически пароль. А номер карты сотрудники банка и так знают, — объясняет собеседница. — Более того, они никогда не станут торопить, ссылаясь на безотлагательную ситуацию в духе «продиктуйте номер карты и код с обратной стороны, чтобы отменить подозрительную операцию».

— Более того, они никогда не станут торопить, ссылаясь на безотлагательную ситуацию в духе «продиктуйте номер карты и код с обратной стороны, чтобы отменить подозрительную операцию».

Следует также внимательно читать сообщения, приходящие в социальных сетях или мессенджерах: у банка есть бдительные редакторы, а вот мошенники нередко пишут с ошибками.

В последнее время набирает обороты мошенничество и хищение денежных средств в Интернете.

— Злоумышленники взламывают личные страницы граждан, а затем от их имени рассылают сообщения виртуальным друзьям, — отмечает О. Маринич. — В сообщениях они просят о финансовой помощи (переводе небольшой суммы на карт-счет, электронный кошелек, баланс мобильного телефона) либо хотят узнать реквизиты банковской платежной карты. Причины называют разные, но всегда убедительные. Ссылаются, к примеру, на внезапную блокировку карты или потерю денег и документов во время зарубежной поездки. В итоге доверчивые граждане самостоятельно переводят деньги преступникам или сообщают им информацию о карточке, которая потом используется для совершения мошеннических операций.

Более того, есть «тематические» веб-ресурсы, которые имитируют сервисы для совершения денежных переводов и сайты интернет-магазинов. Таким образом, владелец карточки, совершая операцию через такой сайт, одновременно передает реквизиты карточки преступникам.

Дизайн опасного сайта может быть практически точной копией реального, но все же есть несколько опознавательных признаков:

· адресная строка страницы начинается с http вместо https. Кстати, буква s в названии как раз и означает Secure — защита;

· мало информации и много орфографических ошибок в текстах;

· ошибки и недочеты в дизайне;

· лишние или неверные буквы в названии сайта или отличная от официального доменная зона.

— Также мы рекомендуем не совершать операции через интернет-ресурсы, на которых многие товары предлагаются со значительными скидками, — советует О. Маринич. – Например, сообщают о грандиозном снижении цен в связи с закрытием магазина. Все мы знаем, где бывает бесплатный сыр…

Все мы знаем, где бывает бесплатный сыр…

Случаи из жизни

Рассмотрим три частные ситуации.

- Официант унес карту, чтобы провести оплату через терминал.

— Ситуаций, когда карточка пропадает из вашего поля зрения, следует избегать. Попросите принести вам терминал для оплаты либо проследуйте с официантом к месту расположения терминала. Не стоит передавать банковскую карту в чужие руки. Карточку легко сфотографировать, и впоследствии реквизиты могут быть использованы для покупок, – говорит О. Маринич.

- Как быть с сайтами бронирования гостиниц?

— Официальные сайты соответствуют требованиям безопасности в индустрии платежных карт и строго относятся к вопросам безопасности, поэтому опасаться тут не стоит. Вместе с тем мы советуем не совершать операции на сайтах, содержание которых вам непонятно (например, информация представлена только на незнакомом языке) или если там отсутствует подробная информация о фирме, контактные данные для обратной связи, – сказала собеседница.

- На одном белорусском ресурсе (покупка билетов в кино) запрашивают все реквизиты, вплоть до трехзначного кода на обороте карты….

— На самом деле трехзначный код как раз и был придуман для подтверждения операций, совершаемых в Интернете, поэтому ввод данного кода является одной из мер безопасности. Оптимальным же вариантом для интернет-платежей является выпуск отдельной карты к отдельному счету. И обязательно подключите SMS-оповещение – так вы будете оперативно получать информацию о совершаемых по карточке операциях, – порекомендовала директор КартЦентра Белинвестбанка.

Подытожим. Номер карточки, срок действия, код безопасности и проверочный код на оборотной стороне карточки и приходящие от банка коды бережем как зеницу ока. А в любой непонятной, вызывающей опасения ситуации блокируем карту как можно быстрее.

– Это может сделать и сотрудник банка, если видит нетипичную для карты клиента ситуацию, — отмечает О. Маринич.

Маринич.

Естественно, просто так никто не ограничит ваш доступ к собственным финансам. У сотрудников банка достаточно опыта, а кроме того — история ваших платежей перед глазами, чтобы с высокой точностью разграничить обычный платеж и мошенничество.

— Ни одного нарекания от клиентов не было, — подытожила директор КартЦентра.

Вместо постскриптума

Не ведитесь на пресловутую халяву. Скажем, уговаривают выиграть крутой телефон, заплатив всего 1 доллар и предоставив реквизиты карты. Не верьте! Ни мобильника не будет, ни денег.

Фото носят иллюстративный характер

Фото О. Маринич предоставлено пресс-службой банка

Безопасно ли давать кому-то номер счета и номер маршрутизации?

Номер вашего банковского счета плюс маршрутный номер банка — числа, указанные в нижней части ваших чеков — можно использовать для настройки электронных депозитов или снятия средств с вашего счета. Ожидается, что к 2020 году количество таких транзакций достигнет 726 миллиардов , поэтому вы, вероятно, предоставите информацию о своей учетной записи более чем нескольким компаниям или частным лицам для авторизации транзакций в том или ином направлении.Однако информация о вашем банковском счете также может быть использована для мошенничества, поэтому примите соответствующие меры, чтобы защитить себя.

Ожидается, что к 2020 году количество таких транзакций достигнет 726 миллиардов , поэтому вы, вероятно, предоставите информацию о своей учетной записи более чем нескольким компаниям или частным лицам для авторизации транзакций в том или ином направлении.Однако информация о вашем банковском счете также может быть использована для мошенничества, поэтому примите соответствующие меры, чтобы защитить себя.

ACH или электронные переводы

Электронные банковские переводы и переводы обрабатываются системой автоматизированной клиринговой палаты. Если ваша зарплата зачисляется прямо на ваш банковский счет, это транзакция ACH. Вы можете производить автоматические платежи, например, на страхование или посещение оздоровительного клуба, с дебетованием ACH со своего счета. Для настройки транзакции ACH требуется только номер счета и номер банковского маршрута для вашей учетной записи.По закону вы должны разрешить любую транзакцию ACH на вашем банковском счете или с него.

Возможность мошенничества

Кто-то может настроить снятие средств через ACH с вашего счета, если у него есть номер счета и номера маршрутизации. Мошенничество с ACH — это большой бизнес, но в основном он направлен на счета коммерческих банков. Банковское мошенничество часто осуществляется с помощью спам-сообщений электронной почты, которые загружают шпионское ПО на компьютер для сбора данных о нажатии клавиш, например о банковских счетах. Следует проявлять осторожность при предоставлении своей банковской информации, и вы не должны предоставлять информацию о своем банковском счете в ответ на запросы по электронной почте.

Защитите себя с помощью проверки учетной записи

Вы должны разрешать снятие средств ACH со своей учетной записи только через письменную форму или через защищенную веб-страницу компании, с которой вы знакомы или имеете установленные отношения. Законы о защите потребителей, такие как Закон об электронных денежных переводах, дают вам 60 дней для оспаривания мошеннического вывода средств через ACH и возврата денег. Вы должны проверять свою банковскую выписку каждый месяц и убедиться, что вы разрешили любые электронные платежи.Если вы видите вывод средств, который вы не санкционировали, немедленно свяжитесь с вашим банком и сообщите подробности.

Вы должны проверять свою банковскую выписку каждый месяц и убедиться, что вы разрешили любые электронные платежи.Если вы видите вывод средств, который вы не санкционировали, немедленно свяжитесь с вашим банком и сообщите подробности.

Счета в коммерческих банках

Счета в коммерческих банках не подпадают под действие правила 60 дней для сообщения о мошенничестве. У владельца коммерческого банковского счета есть только 24 часа , чтобы обнаружить и сообщить о мошенническом снятии средств через ACH. С бизнес-аккаунтом транзакции необходимо проверять ежедневно, или можно использовать какой-то фильтр ACH для электронного отслеживания транзакций на предмет возможного мошенничества.Банки предлагают своим коммерческим клиентам различные типы инструментов фильтрации ACH.

9 правил предотвращения кражи личных данных

Хотите услышать что-нибудь сумасшедшее?

Во вселенной существует 10 триллионов возможных комбинаций номеров кредитных карт, и эмитенты карт используют только около 65 миллионов из них.

С такими шансами статистическая вероятность того, что преступник найдет действительный номер счета — а затем — ваш номер счета — очень мала.

Но это не значит, что вы из леса.

Далеко не так: Утечки данных, кража личных данных и мошенничество с кредитными картами стали более распространенными в последние годы, и, поскольку большинство из нас живет в сети, вы не должны ожидать, что это изменится.

В свете этих проблем вам необходимо научиться защищать себя. Вот что вам нужно знать о безопасности кредитных карт и о том, как обеспечить их безопасность.

Инсайдерский совет

Есть несколько сервисов, на которые вы можете подписаться, например Identity Essentials от IdentityIQ и Identity Guard®, которые представляют собой службы мониторинга кражи личных данных.Это не обязательно поможет вам предотвратить кражу личных данных, но может помочь вам узнать, были ли украдены ваши личные данные раньше. Примечание. Мы можем получить комиссию, если вы подпишетесь на одну из этих услуг.

Общие функции безопасности кредитных карт

Почти все кредитные карты имеют следующие функции безопасности:

- Основы: Все карты, используемые американскими покупателями, имеют панель для подписи, дату истечения срока действия, магнитную полосу и уникальный номер счета.

- Панель для подписи: Хотите верьте, хотите нет, но кредитные карты должны быть подписаны в соответствии с условиями их эмитента. Продавцы могут отказаться принимать карты, если поле для подписи пусто или если в нем есть слова «См. Удостоверение личности».

- Защитный код: Этот трехзначный код на обратной стороне кредитной карты (или, для American Express, четырехзначный код на лицевой стороне) требуется для обработки любых транзакций «карта отсутствует». Он также известен как CVV — «проверочная стоимость карты».”

- Чип-карты (EMV-карты): В отличие от карт с только магнитными полосами, чип-карты шифруют информацию при каждой транзакции, что значительно затрудняет мошенничество.

- Голограммы: Они входят в стандартную комплектацию большинства кредитных карт и являются уникальными для сети карт.

- Мониторинг использования: Если вы совершаете ненормальную покупку — например, на большую сумму или в другом месте, чем обычно, — ваш эмитент может пометить карту и принять меры для проверки подлинности покупки.

Некоторые кредитные карты также имеют дополнительные функции безопасности, например:

- Фото: Bank of America и Citi добавят вашу фотографию к кредитной карте по запросу. Но благодаря покупкам в Интернете и клавиатурам в точках продаж фотокарты не обеспечивают такой безопасности, как вы надеялись.

- Временные номера покупок: Некоторые эмитенты кредитных карт, включая, опять же, Bank of America и Citi, позволяют генерировать номера одноразовых карт для покупок в Интернете.Таким образом, не имеет значения, скомпрометирован ли номер вашей карты, поскольку вы никогда не воспользуетесь ею снова.

- Номера виртуальных кредитных карт: Некоторые эмитенты кредитных карт предоставляют номера виртуальных кредитных карт. Это цифровые версии вашей физической карты. Их часто предоставляют для предотвращения мошенничества и кражи личных данных при совершении покупок в Интернете или по телефону. Если с вашей виртуальной картой что-то случится, вы можете удалить ее и получить новую.

Инсайдерский совет

Mastercard и Visa работают над новым поколением средств защиты кредитных карт: биометрическими картами, которые используют ваш отпечаток пальца для проверки транзакции.

6 Безопасность кредитных карт: запрещается

Несмотря на все эти функции безопасности, никогда нельзя быть слишком осторожным с номером кредитной карты.

Вот шесть советов по хранению вашей карты.

Не используйте дебетовые карты

Проще говоря, дебетовые карты не обеспечивают такой же защиты от мошенничества, как кредитные карты. Если вор украдет и использует вашу дебетовую карту без вашего разрешения, вы можете понести личную ответственность за несанкционированные платежи на сумму до 500 долларов США или более (если вы не сообщите о мошенничестве в течение двух рабочих дней).

Если вор украдет и использует вашу дебетовую карту без вашего разрешения, вы можете понести личную ответственность за несанкционированные платежи на сумму до 500 долларов США или более (если вы не сообщите о мошенничестве в течение двух рабочих дней).

С дебетовыми картами ваши личные деньги рискуют совершить мошеннические операции. В случае кредитных карт это деньги эмитента карты. Сообщайте о несанкционированном списании средств с кредитной карты в течение 60 дней, и вы не несете никакой ответственности перед большинством эмитентов карт.

Также может быть сложнее получить возмещение в случае мошенничества с дебетовыми картами, а связанные с этим задержки могут привести к пропущенным счетам и дополнительному стрессу.

Узнайте больше о , почему мы рекомендуем кредитные карты вместо дебетовых.

Не совершайте транзакции в открытых сетях

Если для доступа к сети Wi-Fi пароль не требуется, незашифрованные данные могут быть видны на любом компьютере рядом с . Эти другие компьютеры могут перехватывать информацию, которую вы передаете и получаете с веб-сайтов, в URL-адресах которых нет https.

Эти другие компьютеры могут перехватывать информацию, которую вы передаете и получаете с веб-сайтов, в URL-адресах которых нет https.

Это означает, что вы могли отправить номер своей кредитной карты или другую личную информацию прямо в ожидающие руки похитителя личных данных.

Итог: никогда не вводите номер своей кредитной карты при использовании незащищенных общедоступных сетей Wi-Fi, если вы не уверены, использует ли веб-сайт SSL.

Не сообщайте свой номер непроверенным представителям

«Здравствуйте, вам звонит American Express. Не могли бы вы проверить номер своей кредитной карты? »

Похитители личных данных часто звонят и утверждают, что они из организации, которой вы доверяете — пожарной охраны, которая проводит сбор средств, коммунальной компании, которая собирается отключить ваше электричество, администратора выигранного вами конкурса — чтобы обманом заставить вас дать им номер вашей кредитной карты. Также будьте осторожны, нажимая на любые ссылки в сообщениях электронной почты, адрес электронной почты отправителя которых выглядит подозрительно.

«Фишинг» — еще одна форма мошенничества, распространенная в Интернете. С помощью фишинга преступники могут отправлять электронные письма, выдавая себя за ваш банк или эмитент кредитной карты. Эти электронные письма могут запрашивать личную информацию или содержать фальшивую (но реалистичную) ссылку, чтобы украсть ваши учетные данные.

Просто запомните: Если вы не звонили по телефону или не отправляли электронное письмо, не сообщайте номер карты.

Чтобы проверить, является ли запрос законным, свяжитесь с организацией по опубликованному номеру телефона или через защищенную систему обмена сообщениями.Вы также можете выработать привычку посещать веб-сайты банков и эмитентов карты напрямую, а не по ссылкам, указанным в электронных письмах, из-за излишней осторожности.

Не отправляйте номер карты по электронной почте

Некоторые хакеры электронной почты используют инструменты поиска, которые сканируют строки номеров, которые могут быть счетами кредитных карт.

Каждый раз, когда вы пишете или набираете номер своей кредитной карты и даете ее кому-либо в незащищенной и незашифрованной форме (в том числе на листе бумаги), вы увеличиваете риск раскрытия.

Некоторые компании, в том числе сайты домов отдыха, просят сохранить номер вашей кредитной карты в качестве залога или гарантии. Хотя это обычное дело, это небезопасно — и вам следует искать альтернативы.

Не сообщайте номер своей карты другим людям

Многие законные финансовые транзакции проводятся по телефону, и вам может потребоваться устно сообщить номер своей кредитной карты и другую личную информацию.

Если вы произнесете эту информацию вслух, любой в пределах слышимости сможет ее использовать.Лучше избегать таких звонков в общественных местах.

Не публикуйте фотографии своей кредитной карты

Хотя это может показаться очевидным, никогда не размещайте фотографии своей карты в Интернете. Например, посмотрите на картинку ниже: хотя женщина вскоре осознала свою ошибку и удалила изображение, оно продолжает жить в дурной славе в Интернете.

Не делайте этого.

Когда дело доходит до картинок, некоторые люди чувствуют себя в безопасности, закрывая первые восемь цифр своей карты. Остальные затмевают последние восемь.В любом случае это плохая идея.

Сделайте снимок ниже. Надеюсь, это была шутка, но если нет: у нас есть половина номера карты, плюс срок действия и имя держателя карты. Поскольку мы знаем, что все номера карт Visa начинаются с «4», а следующие пять цифр идентифицируют банк или эмитента карты, во всем 16-значном номере счета остаются только две неизвестные цифры. Предприимчивый вор легко разгадает, что это такое.

У наконец-то появилась дебетовая карта, так что пришло время делать соответствующие покупки в Интернете.twitter.com/UrWNsb8Y2B

— королева мемов (@salviaxplath) 8 сентября 2014 г.

Если у вас есть законная причина для публикации фотографии своей кредитной или дебетовой карты (чего, вероятно, у вас нет), закройте все номера. По крайней мере, укажите последние десять цифр, которые уникальны для вашей учетной записи.

По крайней мере, укажите последние десять цифр, которые уникальны для вашей учетной записи.

4 способа повысить безопасность кредитной карты

Мы только что рассмотрели многое из того, чего не следует делать, когда речь идет о повышении безопасности вашей кредитной карты. Вот что вам нужно сделать, чтобы обезопасить свою кредитную карту.

Тщательно управляйте своими паролями и учетными записями

- Создавайте безопасные, уникальные пароли: Используйте диспетчер паролей, например LastPass или 1Password, для создания паролей и управления ими для каждой создаваемой вами онлайн-учетной записи.

- Регулярно меняйте пароли: Помимо создания уникальных паролей, также целесообразно регулярно менять их.

- Выходить из системы после каждой транзакции: Обязательно выходите из всех учетных записей в Интернете, особенно если вы используете компьютер, доступный для других.

- Отключить автозаполнение: Веб-браузеры часто сохраняют информацию о вашей кредитной карте за вас.

Если вы хотите быть предельно осторожными, не используйте эту функцию.

Если вы хотите быть предельно осторожными, не используйте эту функцию. - Ищите «https»: Перед тем, как отправлять информацию о своей карте в Интернете, убедитесь, что адрес веб-сайта начинается с «https: //», а не просто «http: //». Буква «s» означает «безопасность» и означает, что информация, которую вы отправляете через формы, зашифрована.

Подпишитесь на дополнительную защиту

Некоторые сети кредитных карт и эмитенты предлагают дополнительную защиту покупателям в Интернете.Вы можете, например, подписаться на код безопасности Mastercard, который попросит вас ввести шестизначный код при совершении покупки.

Подобные программы включают Visa Secure и Amex SafeKey, ни одна из которых не требует регистрации. Они работают за кулисами, пока вы совершаете покупки, иногда прося вас подтвердить подозрительные транзакции. Иногда проверка так же проста, как ответ на текстовое сообщение.

Вы также можете использовать платежные шлюзы, такие как PayPal или Apple Pay, чтобы создать дополнительный барьер между вами и онлайн-продавцами.

Проверьте транзакции по кредитной карте

Вам не нужно ждать ежемесячной выписки, чтобы проверить активность кредитной карты. Будьте активны и входите в свою учетную запись один раз в неделю, чтобы проверять наличие любых мошеннических платежей .

Нельзя игнорировать даже небольшие подозрительные обвинения. Хотя непризнанный платеж в размере 1 доллара США может показаться незначительным, на него стоит обратить внимание. Воры кредитных карт обычно взимают серию небольших покупок, чтобы проверить, активна ли карта и доступна ли она для использования.Если мошенник определит, что ваша кредитная карта «действующая», то за этим могут последовать более крупные мошеннические покупки.

Мошенники с кредитными картами также используют устройства, называемые «скиммерами», для сбора данных о картах в банкоматах и автоматических заправках. Скиммеры надеваются на слот для карты или PIN-код и очень похожи на обычную машину. Поскольку их сложно обнаружить, важно отслеживать свои счета на предмет подозрительной активности. Вы можете узнать больше о скиммерах и увидеть примеры их подлинного внешнего вида в этом посте от Krebs on Security.

Поскольку их сложно обнаружить, важно отслеживать свои счета на предмет подозрительной активности. Вы можете узнать больше о скиммерах и увидеть примеры их подлинного внешнего вида в этом посте от Krebs on Security.

Проверьте свои кредитные отчеты

Несанкционированные списания с кредитной карты не будут отображаться в ваших кредитных отчетах. Однако мошеннические учетные записи и несанкционированные кредитные заявки могут.

Вы должны проверять свои кредитные отчеты один раз в год, чтобы убедиться, что они выглядят правильно. Рекомендуется ежеквартально проверять кредитоспособность, но раз в месяц не будет считаться излишним, если вы хотите добавить их в свою повседневную жизнь. Вы также можете подписаться на службу кредитного мониторинга, которая предупреждает вас о любой подозрительной активности в ваших отчетах с Equifax, TransUnion или Experian.

Уничтожьте документы

Вместо того, чтобы бросать счета, предварительно утвержденные кредитные предложения и другие финансовые отчеты в корзину, сначала пропустите их через измельчитель бумаги. Эти документы могут содержать важную личную информацию, которую вы не хотите попадать в чужие руки.

Эти документы могут содержать важную личную информацию, которую вы не хотите попадать в чужие руки.

Некоторые похитители личных данных используют низкотехнологичные методы для кражи информации, такие как ныряние в мусорные контейнеры. Похитители личных данных могут использовать информацию о незащищенных финансовых документах для открытия счетов на ваше имя, заказа «заменяющих» кредитных карт и т. Д.Как только мошенник получит вашу информацию, восстановление займет у вас много времени и стресса. Поскольку уничтожители бумаги стоят около 30 долларов, мы бы сказали, что они оправдывают повышенную безопасность.

Какой банк предлагает лучшую защиту кредитной карты?

Ни одна кредитная карта не защищена значительно лучше, чем любая другая.

Лучшие кредитные карты предлагают надежные меры безопасности. Пока вы принимаете надлежащие меры предосторожности, все будет в порядке.

Просто помните, никакая функция безопасности не может заменить осторожность, бдительность и частый самоконтроль пользователя.

Как обеспечить безопасность операций с дебетовой картой

По данным отчета Nilson Report, стоимость покупки товаров и услуг по дебетовым картам общего назначения и дебетовым картам частных марок в 2017 году составила 3,019 триллиона долларов США, последние данные доступны по состоянию на февраль 2020 года. Хотя многие потребители предпочитают использовать дебетовые карты, чтобы избежать накапливая задолженность по кредитной карте, вы можете не знать, что можете потерять с трудом заработанные деньги из-за мошенничества с дебетовой картой, чем если бы вы использовали кредитную карту для покупки.

Как вы, наверное, знаете, когда вы совершаете покупку с помощью дебетовой карты, деньги сразу же снимаются с вашего текущего счета. Если кто-то обманным путем использует номер вашей дебетовой карты, вы можете нести ответственность за все или некоторые из этих расходов.

Ключевые выводы

- Регулярно проверяйте свои банковские выписки и немедленно сообщайте в банк о любых подозрениях в мошенничестве.

- Чем быстрее вы сообщите о проблеме, тем быстрее вы сможете аннулировать свою дебетовую карту и предотвратить дополнительные расходы.

- Используйте только банкоматы, связанные с банком; держитесь подальше от потенциальных мест для «снятия скимминга», таких как заправочные станции и киоски.

- Если вы потеряете свою карту или подозреваете, что она была украдена, немедленно сообщите об этом в свой банк и аннулируйте пропавшую карту.

- Меняйте личный идентификационный номер (PIN) и пароль каждые несколько месяцев.

Несанкционированные списания с вашей дебетовой карты

Согласно Национальному центру защиты прав потребителей, если дебетовая карта потребителя не была потеряна или украдена, но на счету есть несанкционированные платежи, потребитель будет защищен, если он сообщит об этих платежах в течение 60 дней с момента отправки выписки.Взаимодействие с другими людьми

Когда физическая карта пропадает или украдена, у потребителей есть всего два рабочих дня после того, как они узнают о потере, чтобы уведомить эмитента карты. Те, кто так поступит, ограничат свои потери до 50 долларов. В противном случае они могут потерять до 500 долларов. Если им потребуются месяцы, чтобы уведомить банк, они могут вообще не вернуть деньги.

Те, кто так поступит, ограничат свои потери до 50 долларов. В противном случае они могут потерять до 500 долларов. Если им потребуются месяцы, чтобы уведомить банк, они могут вообще не вернуть деньги.

Многие банки улучшили защиту своих дебетовых карт для своих клиентов и будут выходить за рамки вышеуказанных правил и не возлагать на потребителей ответственность за любые сборы, которые считаются мошенническими.Это особенно верно, если потребители сообщают о неавторизованных транзакциях как можно скорее.

Экспертысоветуют держателям дебетовых карт не совершать финансовые транзакции на сайтах электронной торговли, на которых нет символа s после http, например https: //. Этот символ указывает на более высокий уровень безопасности.

8 правил хранения дебетовой карты

Найдите время, чтобы следовать этим правилам.

1. Часто проверяйте свои банковские выписки

Поскольку для получения полной защиты от мошенничества от вашего банка очень важно время, возьмите за привычку проверять свой банковский счет в Интернете не реже одного раза в неделю или даже ежедневно.

2. Защитите свой PIN-код

Не сообщайте свой личный идентификационный номер (PIN) никому, кто его спросит, и не записывайте его в кошельке или кошельке. Не используйте свой PIN-код на бензоколонке. Вместо этого используйте свою карту при покупке в кредит, чтобы ее никто не увидел. Фактически, использование вашей дебетовой карты в режиме кредитной карты может предложить вам дополнительную защиту ответственности, в зависимости от вашего банка.

3. Постарайтесь не использовать дебетовую карту в Интернете

Некоторые потребители предпочитают использовать в Интернете только кредитные карты, потому что мошенническая транзакция по кредитной карте требует больше времени для обработки вашим банком и может стать предметом спора, а не мгновенным снятием наличных с вашего текущего счета.Федеральный резервный банк Сан-Франциско рекомендует проверять символ безопасности, такой как неразбитый ключ или замок, на каждом веб-сайте, прежде чем что-либо заказывать, потому что эти символы означают, что ваша информация будет зашифрована и, следовательно, безопаснее.

4. Используйте банкоматы только в банке

Банкоматы, расположенные в магазинах шаговой доступности, на станциях метро, в аэропортах и других местах, имеют больший риск того, что злоумышленник подключит «скимминговое» устройство, которое может перехватить и сохранить данные вашей дебетовой карты.Иногда такое бывает и в банках, но проще сделать там, где нет камер наблюдения.

5. Не используйте общедоступный беспроводной доступ для финансовых транзакций

Убедитесь, что вы используете защищенный паролем беспроводной сигнал для проверки баланса вашего банковского счета, оплаты счетов и совершения покупок, чтобы у хакеров было меньше шансов перехватить ваш пароль и информацию об учетной записи.

6. Немедленно сообщайте о проблемах

Хотя вы обязательно сразу же сообщите об этом, если ваш кошелек был украден, а кредитная и дебетовая карты пропали без вести, вы также должны немедленно сообщать о любых несанкционированных транзакциях.

7. Рассмотрите возможность подачи заявления в полицию

Если ваша дебетовая карта украдена, вы можете обратиться в полицию, и сохраните копию отчета полиции, , чтобы у вас была дополнительная поддержка, когда вы хотите, чтобы ваш банк возместил расходы.

8. Создайте собственный профиль безопасности

Пока вы помните ответы, вы можете придумывать все, что захотите, для своих контрольных вопросов. Использование клички питомца или девичьей фамилии вашей матери слишком упрощает попадание в ваш аккаунт злоумышленников.Ответы просто должны быть последовательными; они не обязательно должны быть правдой.

Итог

Хотя вы можете найти постоянное использование дебетовой карты большим удобством, это будет не так удобно, если кому-то удастся опустошить ваш текущий счет. Небольшая бдительность и некоторые новые привычки могут иметь большое значение для предотвращения вредного воздействия дебетовой карты.

5 опасных мест для проведения вашей дебетовой карты

Ваша дебетовая и кредитная карты могут выглядеть одинаково, но между этими двумя кусочками пластика есть существенная разница: что произойдет, если преступник воспользуется одним из них.

Кредитные карты подпадают под действие Закона о справедливом выставлении счетов за кредит, который ограничивает вашу ответственность за несанкционированные платежи до 50 долларов США. И в большинстве случаев вы ничего не будете должны благодаря защите нулевой ответственности.

Дебетовые карты — это совсем другая история. Они подпадают под действие Закона об электронных денежных переводах, который устанавливает различные ограничения в зависимости от того, когда вы сообщаете о несанкционированных платежах. Подождите более двух рабочих дней, чтобы сообщить об этих расходах, и вы можете получить до 500 долларов. И если вы каким-то образом не заметите списания в течение более 60 дней, возможно, вы не сможете вернуть свои деньги.

Вы можете предпринять некоторые основные шаги для защиты своей дебетовой карты. Вот краткое изложение того, где его следует избегать, а также советы о том, как внимательно следить за картой, которая напрямую связана с вашим текущим счетом.

1. Схематичные банкоматы

Думаете о снятии наличных в банкомате за пределами круглосуточного магазина? Подумай еще раз.

«Потребители должны быть осторожны с банкоматами, которые изолированы или не связаны с известным финансовым учреждением», — говорит Брюс Доррис, CPA, президент и главный исполнительный директор Ассоциации сертифицированных исследователей мошенничества (ACFE).«Потребители также должны внимательно следить за тем, чтобы рядом с устройством для считывания / вставки карты находилось какое-либо приспособление или устройство, поскольку там может быть скиммер, пытающийся собрать информацию о карте, а также PIN-код».

Скиммеры могут считывать всю информацию, хранящуюся на магнитной полосе вашей карты, когда вы проводите по ней. Лучше использовать банкомат в торговой точке или другом хорошо освещенном месте с высокой посещаемостью.

Лучше использовать банкомат в торговой точке или другом хорошо освещенном месте с высокой посещаемостью.

2. Бензоколонки

В то время как заправочные станции постепенно обновляют свои платежные терминалы для приема более защищенных чип-карт, многие насосы остаются легкой мишенью для преступников, устанавливающих скимминговые устройства.

«Потребители должны особенно избегать использования своих дебетовых карт на заправочных станциях, учитывая их повышенную уязвимость к скиммингу», — говорит Джейсон Зиркл, CFE, директор по обучению ACFE. «Гораздо безопаснее платить внутри или использовать кредитную карту на заправке, поскольку кредитные карты имеют юридическую защиту от мошенничества для потребителей, которой не существует с дебетовыми картами».

3. Бары и рестораны

Не могли бы вы попросить незнакомца подержать кусок денег, пока вы наслаждаетесь напитками или заканчиваете ужин? Это то же самое, что вы делаете, если вы передаете свою дебетовую карту, чтобы открыть вкладку в баре, или позволяете серверу исчезнуть с вашей картой для обработки платежа. Есть много заголовков о том, что обслуживающий персонал ворует карты у клиентов. Если вам нужно передать карту кому-то, кому нужно будет убрать ее из поля зрения, возьмите свою кредитную карту из-за усиленной защиты ответственности.