Переход из одного НПФ в другой: что изменилось

Осуществить перевод накопительной пенсию из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентских службах Пенсионного фонда или через портал Госуслуг.

С 1 января 2019 года прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется двумя способами — в форме электронного документа через Портал госуслуг, либо обратившись лично или через представителя в клиентские службы Пенсионного фонда. Теперь ни сами негосударственные фонды, ни Многофункциональные центры такие заявления не принимают.

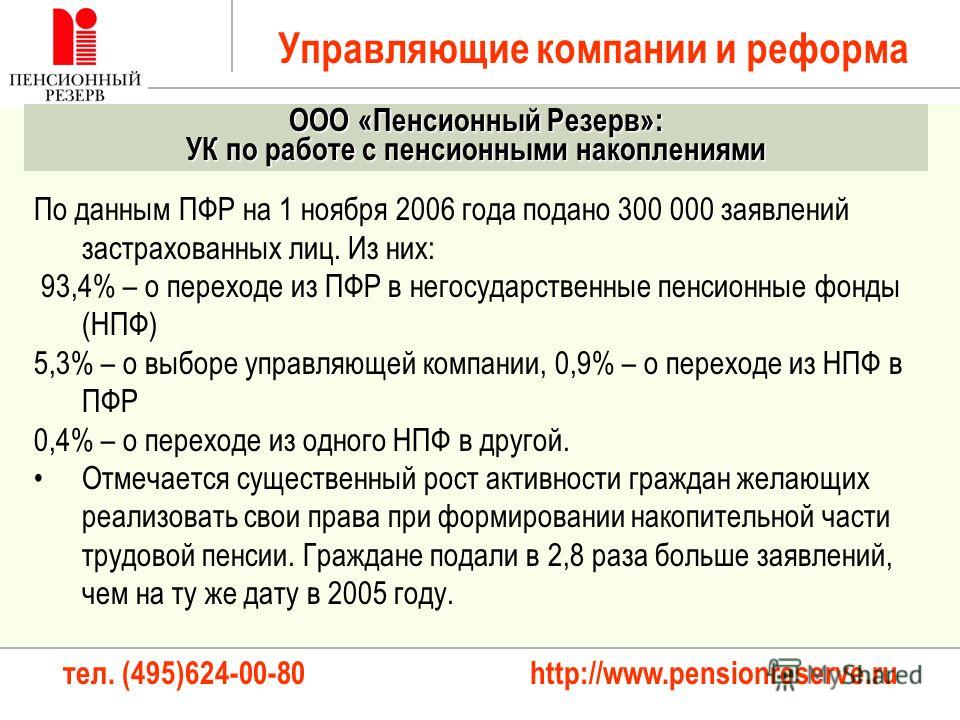

— Связано это с деятельностью агентов различных НПФ, которые не всегда корректными способами привлекали к себе клиентов, — говорит заместитель управляющего ОПФР по Алтайскому краю Алексей Хомутов.

— Зачастую до граждан не доводилась информация о возможных потерях инвестдохода в случае досрочного перехода, либо она не соответствовала действительности. С их доводом о том, что если гражданин не переведет свои накопления в конкретный НПФ, то все средства попросту сгорят – знакомы в большей или в меньшей степени многие.

Напомним, переводить накопления без потерь возможно не чаще, чем один раз в 5 лет, иначе будущий пенсионер понесёт ущерб в виде потери инвестиционного дохода. В 2019 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2014 году, и данное заявление было рассмотрено положительно Пенсионным фондом. Во всех остальных случаях перевод грозит потерей инвестиционного дохода, как минимум за текущий год.

То же самое ждёт так называемых «молчунов» — это тех, кто никогда не переводил свои накопления. Им рекомендуется подавать заявление о досрочном переходе в какой-либо НПФ только в 2020 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестдохода будет потеряна.

Если же решение поменять страховщика принимается ранее указанного срока, часть инвестдохода будет потеряна.

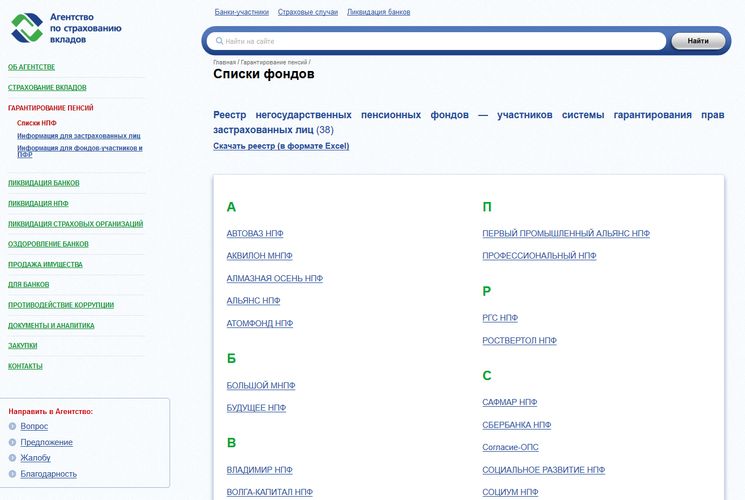

Сегодня на рынке работают 34 негосударственных пенсионных фонда, вошедших в систему гарантирования прав застрахованных лиц. Их список размещён на сайте Агентства по страхованию вкладов.

— Выяснить, стоит ли переводить накопления в 2019 году, можно обратившись лично в Пенсионный фонд по месту жительства – специалист посмотрит, когда в последний раз менялся страховщик, — уточняет Алексей Борисович. — Эту же информацию можно проверить, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР.

Напомним, накопления есть у людей 1967 г.р. и моложе, не вышедших на пенсию, а также у участников программы софинансирования пенсионных накоплений.

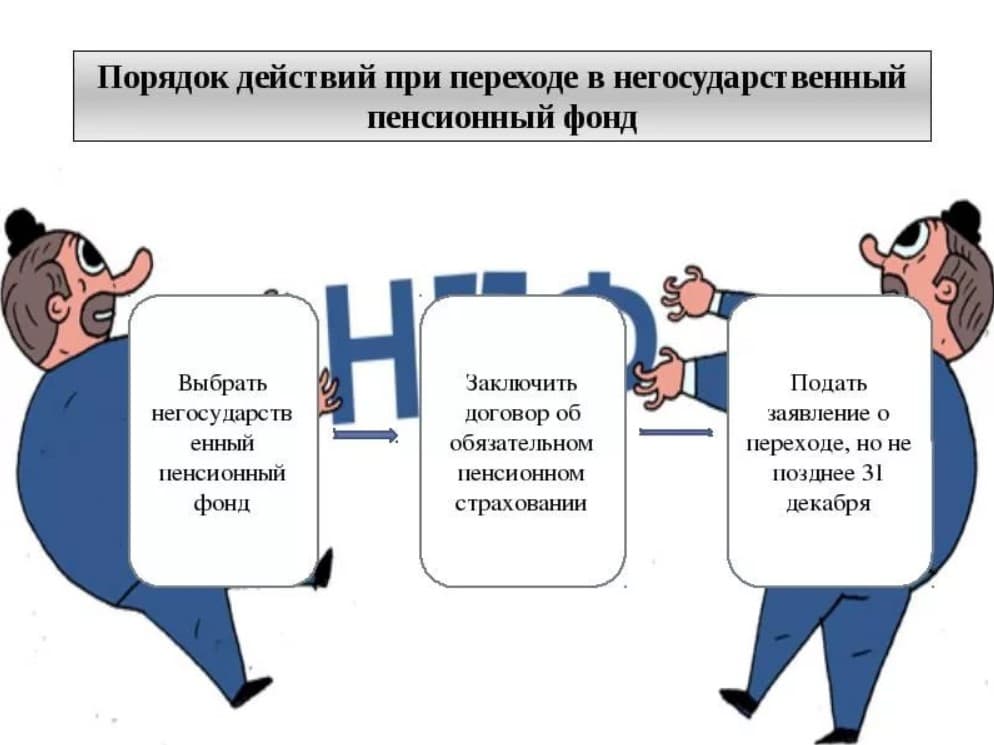

Какой порядок осуществления перехода из негосударственного пенсионного фонда в другой негосударственный пенсионный фонд?

Реализовывать право на смену страховщика по обязательному пенсионному страхованию Вы можете не чаще одного раза в год. При этом Вы можете подать несколько заявлений о переходе в течение года, но учитываться будет последнее из них.

При этом Вы можете подать несколько заявлений о переходе в течение года, но учитываться будет последнее из них.

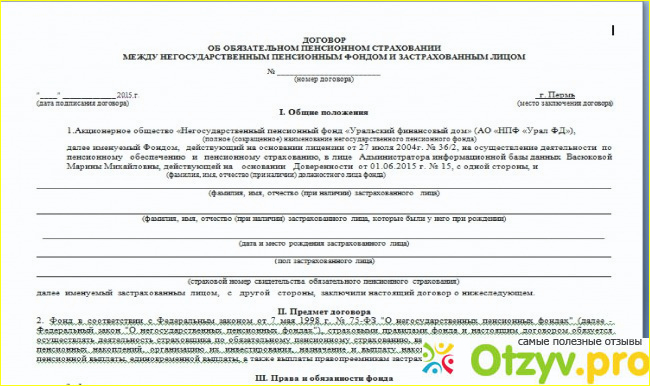

Выбрав другой негосударственный пенсионный фонд (НПФ), Вам нужно будет заключить с ним новый договор об обязательном пенсионном страховании, и до 31 декабря текущего года направить в территориальный орган Пенсионного фонда Российской Федерации (ПФР) по месту жительства заявление о переходе (или заявление о досрочном переходе) в выбранный НПФ.

Заявление застрахованного лица о переходе – документ, на основании которого переход застрахованного лица в НПФ или в ПФР осуществляется в году, следующем за годом, в котором истекает пятилетний срок с года подачи такого заявления.

Заявление застрахованного лица о досрочном переходе – документ, на основании которого переход застрахованного лица в НПФ или в ПФР осуществляется в году, следующем за годом подачи такого заявления.

При подаче заявления о досрочном переходе до истечения четырехлетнего срока с года вступления в силу договора об обязательном пенсионном страховании возможно потерять инвестиционный доход, полученный по результатам инвестирования негосударственным пенсионным фондом средств пенсионных накоплений.

Средства пенсионных накоплений переведут в выбранный вами НПФ либо в следующем году, либо через 5 лет, в зависимости от выбранного Вами вида перевода (но не ранее, чем НПФ пройдет процедуру акционирования и войдет в систему гарантирования сохранности пенсионных накоплений).

Пенсионный фонд Российской Федерации рекомендует переводить средства пенсионных накоплений не чаще чем 1 раз в 5 лет, чтобы избежать потери инвестиционного дохода.

Бланк соответствующего заявления можно скачать с сайта ПФР или получить в отделении Пенсионного фонда Российской Федерации по месту Вашего жительства или пребывания.

Подать заявление можно следующими способами, в том числе в форме электронного документа:

- лично (через представителя) в клиентскую службу территориального органа ПФР или через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

- по почте.

При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами России.

При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами России.

Отделения ПФР с адресами и телефонами указаны на официальном сайте ПФР по адресу www.pfrf.ru.

Телефон «горячей линии» ПФР 8-800-775-54-55.

Также на сайте ПФР организована возможность видеозвонка и обращения к Онлайн-консультанту (в разделе «Центр консультирования», www.pfrf.ru/knopki/online_kons).

Важно! В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» ответ на вопросы, содержащие персональные данные (в т.ч. ФИО, год, месяц, дата и место рождения, адрес, семейное, социальное, имущественное положение – например, о выплаченных суммах пенсии и др.) может быть дан через онлайн-приемную ПФР (www.

Кроме того, запрос можно направитьв ПФР по почте. Адрес для письменных обращений: 119991, г. Москва, ул. Шаболовка, д. 4, Пенсионный фонд Российской Федерации.

Изменить страховщика для управления пенсионными накоплениями можно до 1 декабря · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

Граждане, формирующие пенсионные накопления, самостоятельно выбирают страховщика, который будет ими управлять: Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд (НПФ). Если гражданин решил в текущем году сменить страховщика, то заявление об этом необходимо подать до 1 декабря.

Смена страховщика пенсионных накоплений происходит при переходе из одного НПФ в другой, а также при переходе из ПФР в НПФ или из НПФ в ПФР. При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит – им остается Пенсионный фонд России.

Принимая решение о смене страховщика, важно помнить: переход от одного к другому чаще, чем один раз в пять лет, может повлечь потерю инвестиционного дохода.

В 2020 году направить заявление о досрочном переходе к другому страховщику и не потерять инвестиционный доход могут граждане, которые начали формировать свои пенсионные накопления у текущего страховщика в 2016 году. Во всех остальных случаях досрочный переход может повлечь потерю инвестиционного дохода. Информация о возможной потере инвестиционного дохода в случае досрочного перевода средств отражается в уведомлении, которое выдается гражданину при подаче заявления.

Подать заявление о переводе пенсионных накоплений в другой фонд или ПФР можно до 1 декабря. Если гражданин изменит свое решение, то в течение декабря он может отозвать поданное заявление о переходе.

Заявление можно подать следующими способами:

- Электронно через портал государственных услуг путем заполнения интерактивной формы заявления (уведомления) с подписанием его усиленной квалифицированной электронной подписью, которая выдается удостоверяющими центрами, аккредитованными Минкомсвязью России.

- Лично или через представителя в клиентскую службу ПФР.

Уточнить, какой страховщик (ПФР или НПФ) управляет накоплениями и с какого периода, можно в личном кабинете на сайте ПФР и портале госуслуг.

Пресс-служба ОПФР по Архангельской области и НАО

При переводе пенсионных накоплений НПФ могут запретить привлекать посредников

Негосударственные пенсионные фонды (НПФ) не смогут привлекать посредников, в том числе агентов и поверенных, для заключения от имени фонда договора об обязательном пенсионном страховании. Соответствующий закон Госдума приняла 16 декабря.

Также Пенсионному фонду РФ теперь будет запрещено рассматривать без личного присутствия застрахованного заявление о переходе в новый НПФ. Если гражданин захочет подать заявление о переводе своих пенсионных накоплений в другой фонд, он должен будет сделать это лично или оформить нотариально заверенную доверенность.

Как ранее пояснил заместитель главы Минтруда Андрей Пудов, предложенная норма позволит не допустить нарушений прав граждан, введения их в заблуждение и фальсификаций указанных договоров.

Кроме того, Банк России получит возможность устанавливать дополнительные требования к порядку заключения договора об обязательном пенсионном страховании и лицам, которые вправе от имени НПФ такие документы оформлять.

Если в Пенсионный фонд России всё же поступит заявление гражданина о досрочном переходе через представителя, то, согласно документу, будет необходимо проверить подлинность нотариально удостоверенной доверенности. Это будут делать с помощью межведомственного электронного взаимодействия ПФР и оператора единой системы нотариата. Нотариус, получивший такой запрос, незамедлительно, не позднее рабочего дня, следующего за датой получения соответствующего обращения, должен направить ответ в Пенсионный фонд. В случае неподтверждения оператором подлинности нотариально удостоверенной доверенности заявление застрахованного лица предлагается оставлять без рассмотрения.

«Закон защитит граждан от недобросовестной конкуренции и мошеннических действий отдельных агентов негосударственных пенсионных фондов. По существующим правилам гражданин может менять НПФ один раз в пять лет. Если переход происходит досрочно, накопленный доход теряется, однако агенты, уговаривая сменить организацию, умалчивают об этом», — пояснила член Комитета Госдумы по труду, социальной политике и делам ветеранов Светлана Бессараб.

По существующим правилам гражданин может менять НПФ один раз в пять лет. Если переход происходит досрочно, накопленный доход теряется, однако агенты, уговаривая сменить организацию, умалчивают об этом», — пояснила член Комитета Госдумы по труду, социальной политике и делам ветеранов Светлана Бессараб.

Также, по словам депутата, известны случаи фальсификации договоров и заявлений застрахованных лиц о досрочном переходе к другому страховщику.

«Таким образом, доля досрочных переходов у граждан достигла 98 процентов», — сказала парламентарий.

Кроме того, в Основы законодательства РФ о нотариате документ вносит поправки, предусматривающие, что установление личности гражданина, его представителя или представителя юрлица, обратившихся за совершением нотариального действия удалённо, осуществляется либо с использованием усиленной квалифицированной электронной подписи, либо при помощи единой системы идентификации и аутентификации и единой биометрической системы.

Также читайте о том, какие законы вступают в силу в марте.

Будьте внимательны при переходе из одного НПФ в другой

ГУ ПФР № 5 по г. Москве и Московской области напоминает, что осуществить перевод накопительной пенсии из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентской службе Пенсионного фонда или через портал Госуслуг.

С 1 января 2019 года прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика, теперь осуществляется двумя способами — в форме электронного документа через Портал госуслуг, либо обратившись лично или через представителя в клиентскую службу Пенсионного фонда.

Теперь ни негосударственные фонды, ни Многофункциональные центры принимать подобные заявления не имеют права.

Связано это с деятельностью агентов различных НПФ, которые не всегда корректными способами привлекали к себе клиентов. Зачастую до граждан не доводилась информация о возможных потерях инвестдохода в случае досрочного перехода, либо она не соответствовала действительности.

Зачастую до граждан не доводилась информация о возможных потерях инвестдохода в случае досрочного перехода, либо она не соответствовала действительности.

Напомним, переводить накопления без потерь возможно не чаще, чем один раз в 5 лет, иначе возможна потеря части инвестиционного дохода.

В 2019 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2014 году, и данное заявление было рассмотрено положительно Пенсионным фондом. Во всех остальных случаях перевод грозит потерей инвестиционного дохода, как минимум за текущий год.

То же самое ждёт так называемых «молчунов» — это тех, кто никогда не переводил свои накопления. Им рекомендуется подавать заявление о досрочном переходе в какой-либо НПФ только в 2020 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестдохода будет потеряна.

Сегодня на рынке работают 34 негосударственных пенсионных фонда, вошедших в систему гарантирования прав застрахованных лиц. Их список размещён на сайте Агентства по страхованию вкладов.

Их список размещён на сайте Агентства по страхованию вкладов.

Каждый гражданин, при желании, может выяснить, стоит ли переводить свои накопления в 2019 году, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете на сайте ПФР http://www.pfrf.ru.

Если ваш негосударственный пенсионный фонд лишился лицензии

- Подробности

- Категория: Объявления ПФР

Отделение Пенсионного фонда по Иркутской области напоминает, что в настоящее время все негосударственные пенсионные фонды проходят проверку, по итогам которой они будут (или не будут) включены в систему гарантирования сохранности пенсионных накоплений.

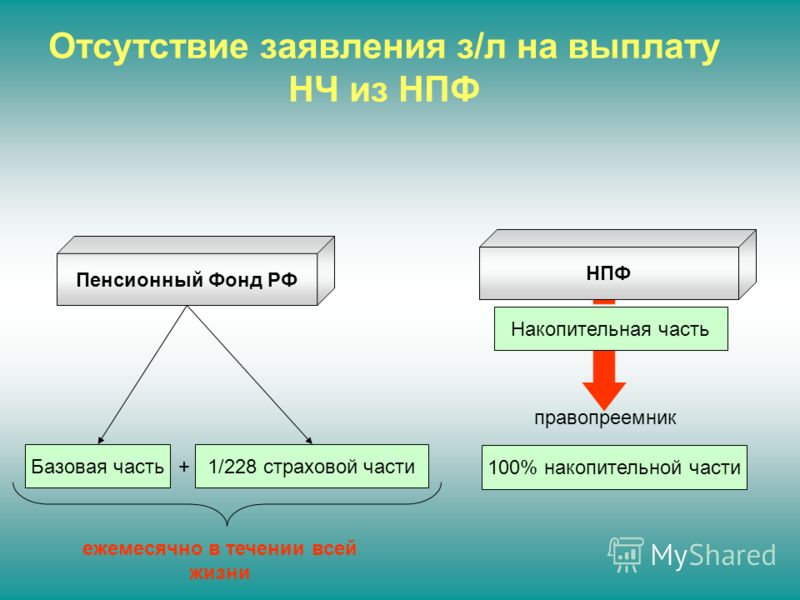

Если негосударственный пенсионный фонд не вошел в систему гарантирования и лишился лицензии по осуществлению деятельности на обязательное пенсионное страхование, то данный НПФ обязан вернуть реестр граждан и все пенсионные накопления по обязательному пенсионному страхованию в Пенсионный фонд Российской Федерации. То есть с момента аннулирования лицензии негосударственного пенсионного фонда прекращается действие всех договоров об обязательном пенсионном страховании, заключенных с застрахованными лицами. Действующим страховщиком у этих граждан становится ПФР в л

То есть с момента аннулирования лицензии негосударственного пенсионного фонда прекращается действие всех договоров об обязательном пенсионном страховании, заключенных с застрахованными лицами. Действующим страховщиком у этих граждан становится ПФР в л

ице управляющей компании ВЭБ (инвестиционный пакет – расширенный). Сумма средств пенсионных накоплений застрахованных лиц, отраженная на их лицевых счетах, в полном объеме (что гарантируется государством) передается в ПФР в срок, не превышающий трех месяцев с даты аннулирования лицензии у НПФ. При этом никаких дополнительных заявлений от гражданина не требуется, т.к. накопительная пенсия продолжает формироваться в ПФР по умолчанию.

В каких случаях гражданину необходимо подать заявление в органы ПФР?

— Если гражданин хочет сменить страховщика по обязательному пенсионному страхованию (перейти в другой НПФ либо выбрать частную управляющую компанию УК).

— Если гражданин в дальнейшем не желает управлять своими пенсионными накоплениями, выбирать управляющую компанию или негосударственный пенсионный фонд и следить за его доходностью, то есть хочет отказаться от дальнейшего формирования пенсионных накоплений. В этом случае все взносы работодателя будут направляться только на страховую пенсию. Однако те накопления, которые уже сформированы у гражданина на сегодня, никуда не денутся – они будут зафиксированы на его лицевом счете, ежегодно инвестироваться выбранной управляющей компанией или фондом, и будут выплачены ему при выходе на пенсию.

В этом случае все взносы работодателя будут направляться только на страховую пенсию. Однако те накопления, которые уже сформированы у гражданина на сегодня, никуда не денутся – они будут зафиксированы на его лицевом счете, ежегодно инвестироваться выбранной управляющей компанией или фондом, и будут выплачены ему при выходе на пенсию.

Со списком НПФ, вошедших в систему гарантирования, можно ознакомиться на сайте ПФРhttp://www.pfrf.ru/grazdanam/pensions/pens_nak/perech_npf_uk/.

Телефоны: 29-22-59

29-30-34

Как управлять пенсионными накоплениями?

ПФР или НПФ: о выгоде и рисках

Кому доверить управление пенсионными накоплениями?

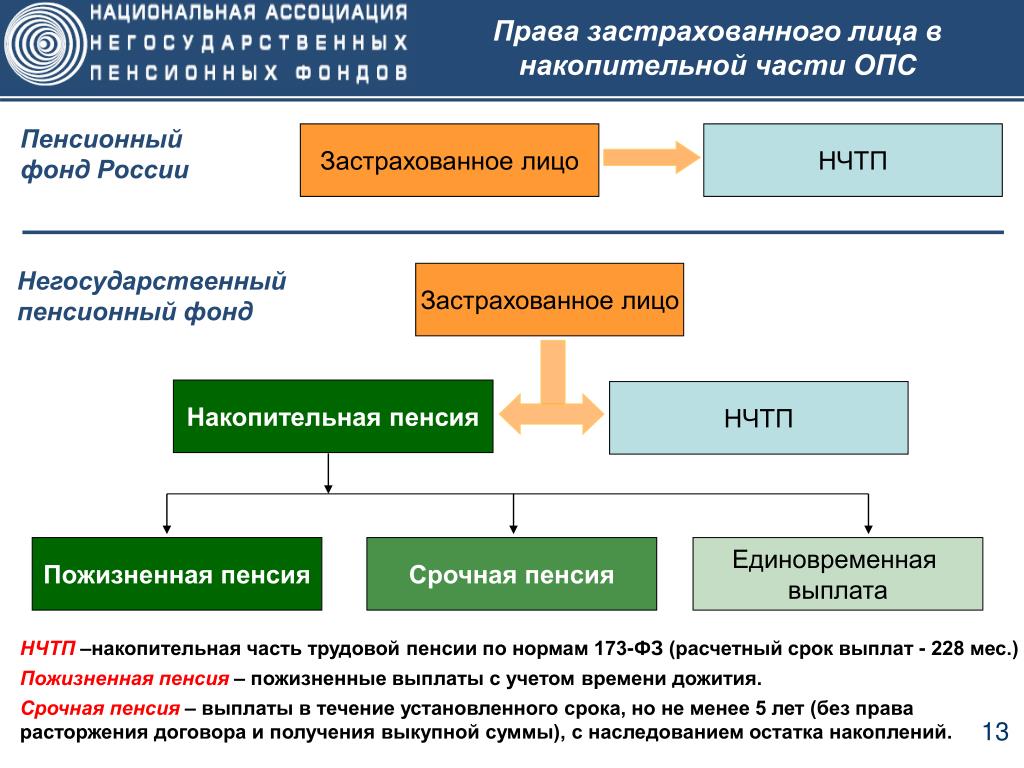

На сегодняшний день все граждане, у которых на счете имеются пенсионные накопления, имеют право самостоятельно выбрать страховщика, который будет управлять средствами накоплений. Под страховщиками законодатель понимает государственный и негосударственные пенсионные фонды. Непосредственное управление средствами осуществляет управляющая компания (УК). Самостоятельно выбрать управляющую компанию возможно, только если накопления застрахованного лица размещены в Пенсионном фонде РФ. Если же страховщиком является негосударственный пенсионный фонд, то последний самостоятельно определяет, кому доверить управление накоплениями.

Можно ли менять страховщика?

Менять страховщика можно не чаще одного раза в год, подав соответствующее заявление в территориальный орган ПФР лично или направив иным способом. Так, можно направить заявление в форме электронного документа, порядок оформления которого определяется Правительством РФ, путем использования информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, либо через многофункциональный центр предоставления государственных и муниципальных услуг.

Формы заявлений застрахованного лица о переходе и о досрочном переходе в фонд и инструкции по заполнению этих форм утверждаются Пенсионным фондом. Ознакомиться с порядком их заполнения можно на официальном сайте ПФР, в помещениях его территориальных органов, а также через Федеральную государственную информационную систему «Единый портал государственных и муниципальных услуг» или многофункциональные центры предоставления государственных и муниципальных услуг (МФЦ).

Помимо подачи заявления о переходе (или досрочном переходе), застрахованному лицу необходимо заключить договор с выбранным негосударственным пенсионным фондом. Такой договор обязательного пенсионного страхования вступает в силу с того дня, когда средства пенсионных накоплений будут зачислены на счет НПФ.

В чем разница между «срочными» и «досрочными» заявлениями о переходе в новый фонд?

Право на смену страховщика и перевод средств пенсионных накоплений, включая инвестиционный доход, гражданину предпочтительно реализовать один раз в пять лет. Такое заявление рассматривается фондом до 1 марта года, следующего за годом, в котором истекает пятилетний срок с года подачи заявления. Перевод средств выбранному страховщику осуществляется до 31 марта года рассмотрения заявления.

В свою очередь, заявление о досрочном переходе рассматривается до 1 марта года, следующего за годом подачи заявления, а перевод средств осуществляется до 31 марта того же года. Например, при подаче в 2018 г. заявления о досрочном переходе оно будет рассмотрено в 2019 г., тогда же будет осуществлен перевод денежных средств. Главный риск заключается в том, что в случае досрочного перехода новому страховщику будут переданы средства без инвестиционного дохода или гарантийного восполнения инвестиционного убытка (при их наличии) с даты последнего расчета гарантируемой суммы средств пенсионных накоплений.

Таким образом, отличия заявлений о переходе и о досрочном переходе заключаются в различных сроках их рассмотрения, сроках фактического перехода к новому страховщику и сроках перевода средств, а также в различном порядке расчета средств пенсионных накоплений, подлежащих передаче при таких переходах.

Что выбрать – управляющую компанию или негосударственный пенсионный фонд?

В случае если гражданин никогда не обращался в Пенсионный фонд с заявлением о смене страховщика или выборе управляющей компании, он автоматически формирует свои пенсионные накопления через ПФР. Инвестирует их в этом случае государственная УК Внешэкономбанк, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

Разница между управляющими компаниями и негосударственными пенсионными фондами заключается в том, что если пенсионные накопления находятся в доверительном управлении первых, то учет средств пенсионных накоплений и результатов их инвестирования, назначение и выплату накопительной пенсии осуществляет Пенсионный фонд; во втором случае – выбранный гражданином негосударственный пенсионный фонд.

Примерными критериями выбора УК, в случае если накопления застрахованного лица размещены в ПФР, могут служить размер ее уставного капитала, продолжительность работы компании, показатель доходности управления, а также совокупный объем средств пенсионных накоплений граждан, находящихся в управлении. При выборе негосударственного пенсионного фонда, помимо предложенных критериев, следует обратить внимание на количество учредителей фонда и доступность предоставляемой им информации.

Информацию об основных показателях деятельности негосударственных пенсионных фондов можно получить на официальном сайте Центрального банка России, а ознакомиться с Реестром лицензий негосударственных пенсионных фондов – на сайте Пенсионного фонда. Также может оказаться полезен официальный сайт Федеральной налоговой службы России в части предоставления сведений, содержащихся в ЕГРЮЛ, об организации-страховщике. Ответственность за пенсионные накопления граждан в зависимости от выбора страховщика несет Пенсионный фонд или негосударственный пенсионный фонд.

Для повышения совокупного объема средств пенсионных накоплений граждан НПФ предлагают, как правило, более выгодные условия, нежели Пенсионный фонд. Однако, выбрав негосударственный пенсионный фонд в качестве страховщика, застрахованное лицо должно осознавать риски, например то, что такой фонд – это прежде всего «частная компания», у которой при совершении нарушений может быть аннулирована лицензия, что приведет к невозможности осуществления дальнейшей деятельности.

Что делать, если у НПФ аннулировали лицензию?

Застрахованным лицам, чьи накопления находятся в негосударственном пенсионном фонде, в случае аннулирования лицензии специальных мер принимать не нужно для того, чтобы вернуть свои денежные средства.

Начиная с даты аннулирования лицензии у действующего страховщика – негосударственного пенсионного фонда новым страховщиком в системе обязательного пенсионного страхования станет Пенсионный фонд.

При этом сумма средств пенсионных накоплений, гарантированная к передаче в ПФР, составит сумму взносов, которые были уплачены работодателями застрахованного лица, без учета инвестиционного дохода, а также средства, уплаченные в рамках Программы софинансирования и сформированные за счет материнского (семейного) капитала.

Что делать, если накопления неправомерно были переведены в НПФ?

С образованием негосударственных пенсионных фондов появились мошеннические схемы, позволяющие без ведома застрахованного лица осуществлять перевод его пенсионных накоплений из одного фонда в другой. Так, например, заявление о переходе в НПФ может быть предоставлено заемщику при оформлении кредитного договора в банке вместе с внушительным пакетом документов, которые, как правило, заемщик не читает. Или, напротив, выдача кредита ставится в зависимость от перехода заемщика в негосударственный пенсионный фонд. Обычно человек, нуждающийся в заемных средствах, подписывает предоставленное ему заявление, зачастую даже не осознавая правовых последствий своих действий.

Получить информацию о размещении своих пенсионных накоплений можно в территориальном органе ПФР. Если после обращения в пенсионный орган выяснится, что накопления были переведены в НПФ, можно вернуть их обратно в Пенсионный фонд. Для этого необходимо не позднее 31 декабря текущего года подать заявление о переводе средств пенсионных накоплений в территориальный орган ПФР по месту жительства. При желании можно остаться в этом негосударственном пенсионном фонде или перейти в другой фонд.

Помимо этого, можно обратиться с письменной претензией в негосударственный пенсионный фонд, в который был осуществлен перевод пенсионных накоплений. В ответ на претензию фонд обязан предоставить информацию об основаниях перевода накоплений. Также гражданин вправе обратиться в правоохранительные органы с заявлением о проведении проверки.

Перевод пенсии: перевод в систему пенсионного обеспечения за границей

Вы можете перевести свои пенсионные накопления в Великобритании в зарубежную пенсионную схему.

Схемы можно перенести на

Заграничная схема, в которую вы хотите перевести свои пенсионные накопления, должна быть «соответствующей признанной зарубежной пенсионной схемой» ( QROPS ). Это зависит от вас, чтобы уточнить это у зарубежной программы, у вашего пенсионного фонда или консультанта в Великобритании.

Если это не QROPS , ваша пенсионная программа Великобритании может отказать в переводе, или вам придется заплатить не менее 40% налога с этого перевода.

Налог при переводе на

QROPSПлатите ли вы налог, зависит от того, где находится QROPS , куда вы переводите. Вы обязаны выяснить, где это.

Вам не нужно платить налог, если вы запросили перевод на QROPS до 9 марта 2017 года.

Обычно вы не платите налог, если переводите на счет QROPS , предоставленный вашим работодателем. Ознакомьтесь со схемой, чтобы узнать.

Вы переводите на

QROPS , расположенный в Европейской экономической зоне ( EEA ) или на ГибралтареВы платите налог 25%, если вы:

- проживает за пределами Великобритании, Гибралтара или EEA

- переехать жить за пределы Великобритании, Гибралтара или EEA в течение 5 лет

В противном случае вы не платите налог.

Вы можете получить возврат налога, если переедете в Великобританию, Гибралтар или страну EEA в течение 5 лет с момента переезда. Чтобы подать заявку, сообщите администратору вашей схемы в Великобритании и менеджеру вашей зарубежной схемы, что вы переехали, используя форму APSS 241. Они вернут налоговый возврат в пенсию, из которой он был получен.

Вы переводите на

QROPS , расположенный за пределами Великобритании, Гибралтара или EEAВам не нужно платить налог, если вы живете в стране, в которой находится ваш QROPS .В противном случае вам придется заплатить 25% налог.

Если вы переезжаете в другую страну в течение 5 лет после перевода, заполните форму APSS 241 и передайте ее администратору вашей схемы. Вы будете:

- получите возмещение, если вы переехали в страну, где ваш QROPS находится в

- должны заплатить 25% налог с вашего перевода, если вы переехали из страны, ваш QROPS основан на

Как перевести

В форме APSS 263 указано, какую информацию вам необходимо предоставить перед переводом.

Загрузите и заполните форму и передайте ее администратору пенсионной схемы в Великобритании.

Ваш перевод будет облагаться налогом в размере 25%, если вы не предоставите всю информацию, которую запрашивает форма, в течение 60 дней с момента запроса на перевод.

Если вам меньше 75 лет, администратор вашего пенсионного плана в Великобритании определит, какой процент вашего пожизненного пособия используется при переводе.

Они сообщат вам, если сумма, которую вы переводите, превышает ваше пособие, и если вы будете облагаться с нее налогом.

Выплаты из заграничной пенсии

Возможно, вам придется заплатить британский налог на некоторые платежи по вашей зарубежной схеме. Это зависит от того, когда вы были резидентом Великобритании.

Негосударственный пенсионный фонд РФ

Пенсионная система РФПочему нужно копить на пенсию?

Пенсия по возрасту, которую получают сегодняшние пенсионеры, выплачивается из средств, выделяемых работающими гражданами. В настоящее время демографическая ситуация в России такова, что количество работающих сокращается, а количество пенсионеров постоянно растет.Со временем размер пенсионных накоплений будет постепенно уменьшаться. Ответ — копить на пенсию во время трудовой деятельности. С этой целью государство проводит пенсионную реформу, которая позволяет гражданам накапливать пенсионные накопления и управлять ими самостоятельно.

Пенсионные накопления, формируемые через государственную пенсионную систему, делятся на обязательные и дополнительные.

Обязательное пенсионное страхование

При ежемесячной выплате заработной платы работодатель уплачивает государству единый социальный налог.Основная часть этих средств идет на пенсионное обеспечение. Средства, поступающие в Пенсионный фонд, делятся на три компонента (базовый, страховой и накопительный *). Пенсионный фонд управляет базовой и страховой составляющими и использует их для выплаты текущих пенсий. Третий компонент (накопительный) используется для формирования специальной накопительной части пенсии каждого отдельного работника, за которого уплачивается налог.

Эти средства накапливаются на индивидуальных пенсионных счетах граждан в Пенсионном фонде России или в негосударственных пенсионных фондах, которые занимаются инвестированием пенсионных накоплений для увеличения и защиты от инфляции.Эта система, в которой в обязательном порядке участвуют все работники 1967 года рождения и позднее, действует с 2002 года и называется обязательным пенсионным страхованием .

Дополнительное пенсионное страхование

Каждые 1000 рублей, которые вы добровольно откладываете на пенсию, будут удвоены государством , добавив такую же сумму из бюджета. Такая система начала функционировать в России с начала 2009 года. Есть два условия: взнос гражданина должен быть не менее 2000 рублей в год (170 рублей в месяц), и государство готово выделить не более 12000 рублей. в год (1000 руб. в месяц) за каждого.То есть, если вы откладываете на пенсию 1 000 рублей в месяц, в начале следующего года государство перечислит на нее дополнительные 12 000 рублей. В результате к вашим пенсионным накоплениям прибавляется 24 000 рублей. В заявлении вы должны указать размер вашего взноса (фиксированная сумма или процент от вашей заработной платы, которая будет ежемесячно перечисляться в Пенсионный фонд вашим работодателем). Программа будет действовать 10 лет с начала перечисления средств работодателем.

Средства дополнительных пенсионных взносов переводятся на тот же индивидуальный пенсионный счет, на котором аккумулируются средства посредством обязательного пенсионного страхования. Чтобы увеличить и уберечь их от инфляции, пенсионные фонды будут переведены в негосударственный пенсионный фонд, который будет инвестировать средства и выплачивать инвестиционный доход в размере всей суммы взносов и ранее депонированного дохода.

Важно!

Перевод накопительной части пенсии в негосударственный пенсионный фонд не требует от вас никаких расходов.При себе нужно иметь только паспорт и страховое свидетельство государственного пенсионного страхования или просто его номер. Это не повлияет на формирование распределительной государственной пенсии, так как базовая и застрахованная составляющие пенсии будут выплачиваться Государственным пенсионным фондом России, и только накопительная часть будет выплачиваться из негосударственного пенсионного фонда. выбранный вами.

Компонент накопительной пенсии может быть передан правопреемникам (наследникам или другим лицам, которых вы сочтете подходящими указать в Договоре).

Как перевести накопительную часть пенсии в негосударственный пенсионный фонд?

Перевести часть накопительной пенсии в НПФ очень просто. Для этого вам необходимо обратиться к представителям фонда в филиалах или региональных представительствах CREDIT EUROPE BANK. При себе необходимо иметь паспорт и страховое свидетельство государственного пенсионного страхования или просто его номер. Наши помощники ответят на все ваши вопросы и оперативно заполнят все необходимые документы.

Заключить Договор обязательного пенсионного страхования с НПФ «ЛУКОЙЛ-ГАРАНТ» или НПФ «БЛАГОСОСТОЯНИЕ» можно в любом отделении CREDIT EUROPE BANK.

Подробная информация о НПФ «ЛУКОЙЛ-ГАРАНТ» на сайте www.lukoil-garant.ru.

И на НПФ БЛАГОСОСТОЯНИЕ npfb.ru/index.wbp

* Согласно законодательству РФ не все работники имеют право на накопительную пенсионную составляющую. С 1 января 2005 года деньги на «накопительный» счет переводятся только сотрудникам 1967 года рождения и позже.

Переезд в другое агентство / События в жизни / Работа и жизнь

Если вы соглашаетесь на должность в другом Агентстве Государственной кадровой системы, заполните и отправьте заявление об увольнении вашему нынешнему руководителю не менее чем за две недели или как можно скорее, до вашего последнего дня.

- Важно назвать ваше новое агентство и указать дату вашего нового трудоустройства, чтобы убедиться, что ваши отпускные кредиты и государственные пособия переводятся должным образом.

- Чтобы узнать больше об отпускных кредитах при переводе, перейдите на myWork и Life.

Вы несете ответственность за возврат всего государственного имущества вашему действующему агентству, например, сотовые телефоны, компьютеры, принтеры, кредитные карты, ключи, удостоверения личности и т. Д.

При необходимости обновите вашу личную информацию. Перейдите в раздел «Сначала люди», чтобы обновить домашний адрес, номер телефона и контакты для экстренных случаев.

Обновите информацию о страховом покрытии здоровья и жизни. Если смена агентства не приводит к перерыву в обслуживании, ваши зачисления на групповое страхование штата будут перенесены вместе с вами, при условии, что ваше новое агентство или университет участвует в Программе группового страхования штата. У вас перерыв в обслуживании, если вы не выплачиваете заработную плату в течение полного календарного месяца, если ваша должность была SES / SMS или Career Service; или вы занимали должность OPS и не получали заработную плату в течение 13 недель (работа в государственном учреждении) или 26 недель (работа в университете). Убедитесь, что участие в других добровольных планах может быть перенесено.Если вы переезжаете в другой округ штата, который не предлагает ваш текущий медицинский или стоматологический план, вы можете иметь право на изменение плана.

Свяжитесь с Пенсионным планом Флоридской пенсионной системы или Инвестиционным планом пенсионной системы Флориды, если вы переходите в агентство, не входящее в ФРС. , чтобы узнать, как это повлияет на ваши пенсионные пособия.

Ваше участие в плане отсроченного вознаграждения может быть продолжено, если вы остаетесь в соответствующей должности. , если вы не измените свой платежный цикл.В этом случае обратитесь в Отдел отсроченных компенсаций по телефону 1-850-413-3162 или по бесплатному телефону 1-877-299-8002.

Программа помощи сотрудникам предоставляется государственным служащим (не включая университетских служащих) и членам их семей бесплатно.

Что произойдет с моей пенсией, когда я уйду из компании?

Если вы смените работу, скорее всего, вы оставите корпоративную пенсию.Даже если вы меняете работу всего два или три раза за свою карьеру, может быть трудно отслеживать, сколько стоит ваша пенсия и куда вложены ваши деньги.

Как работают пенсии по месту работы?

Ваш браузер не поддерживает теги видео HTML5.Стремясь побудить большее количество работников откладывать на пенсию, правительство постепенно ввело схему под названием Auto-Enrollment. С 2018 года каждая компания в Великобритании обязана автоматически включать своих сотрудников в систему пенсионного обеспечения на рабочем месте.Чтобы соответствовать условиям, вы должны зарабатывать более 10 000 фунтов стерлингов в год и быть в возрасте от 22 до пенсионного возраста.

После того, как вы были зачислены вашим работодателем, он должен будет сделать минимальный взнос по закону, и вы также должны будете сделать минимальный взнос. Сотрудники должны вносить в пенсию минимум 5% годовой заработной платы, а работодатели должны платить 3%. Любые деньги, которые вы вносите в свою пенсию в качестве наемного работника, будут иметь право на налоговые льготы от государства.

Существует два типа пенсий по месту работы: пенсии с установленными взносами и пенсии с установленными выплатами.Пенсии с установленными взносами являются наиболее распространенными и имеют значение, зависящее от того, сколько денег вы вложили в свою пенсию и как выросли ваши инвестиции. Если вы автоматически зачислены в систему пенсионного обеспечения по месту работы, это обычно будет пенсия с установленными взносами.

Пенсии с установленными выплатами встречаются реже и обычно предлагаются только тем, кто работает в крупных компаниях или государственном секторе. Размер пенсии зависит от количества лет, в течение которых вы участвуете в программе, и вашей заработной платы.

Как узнать, есть ли у меня пенсия?

В связи с недавними изменениями в пенсионном законодательстве, вы автоматически будете зачислены в свою пенсионную схему на рабочем месте, если только вы не отказались от нее и больше не платите по этой схеме.

- Текущая пенсия: Вы можете узнать больше о своей пенсии, поговорив с отделом кадров по месту работы. Они смогут поделиться подробной информацией о схеме компании, в том числе о том, как она работает и кто ваш пенсионный фонд.Вы также должны регулярно получать отчеты от своего поставщика с подробным описанием номера вашего полиса и их контактными данными, а также обновленную информацию об эффективности ваших инвестиций.

- Старая пенсия: любая пенсия, которую вы перестаете платить, считается старой пенсией. У большинства людей есть несколько старых пенсий, которые перестают действовать, как только они уходят с работы и перестают делать взносы. Если вы помните, что платили пенсию на предыдущем рабочем месте и ничего не делали с этим, когда уходили из компании, скорее всего, у вас будет старая пенсия.Вы можете проверить выписки и старые платежные ведомости, чтобы узнать больше.

- Утраченная пенсия: Если вы уверены, что выплачивали пенсию на предыдущей работе, но не можете вспомнить, сколько и с кем они работают, вы можете сделать несколько вещей, чтобы найти потерянную пенсию. Если вы знаете имя работодателя или поставщика пенсионных услуг, вы можете выполнить поиск в бесплатной правительственной базе данных.

Служба поиска пенсий поможет вам найти контактную информацию о рабочем месте или личной пенсионной программе, чтобы вы могли связаться с ними напрямую.Однако он не подтвердит, есть ли у вас пенсия, и не предоставит подробную информацию о ее стоимости, поэтому вам нужно будет напрямую связаться с вашим пенсионным фондом.

Если вы решите перевести свои старые пенсии в единый план, ваш новый поставщик может помочь вам отследить ваши старые пенсии. Когда вы переводите свою пенсию по месту работы на новый план PensionBee, мы свяжемся с вашими старыми поставщиками от вашего имени и займемся процессом перевода от начала до конца. Вам просто нужно предоставить небольшую информацию, такую как название поставщика пенсионного обеспечения и номер полиса (если он у вас есть).

Правила пенсионного обеспечения по месту работы

По закону все работодатели должны предлагать пенсионную схему на рабочем месте, и вам нужно знать несколько правил.

Если вы имеете право на автоматическое зачисление, ваш работодатель должен зачислить вас в свою пенсионную программу, хотя он может отложить дату зачисления на срок до трех месяцев

Даже если вы не соответствуете критериям автоматической регистрации, ваш работодатель не может отказать вам в доступе к своей пенсионной схеме, но ему не придется вносить взносы в вашу пенсию, если вы зарабатываете менее 503 фунтов стерлингов в месяц, или 116 в неделю или 464 фунта стерлингов за четырехнедельный период

И вы, и ваш работодатель должны вносить минимальные пенсионные взносы, указанные выше

Вы можете отказаться от пенсионного обеспечения на рабочем месте в любое время и можете потребовать возмещение, если сделаете это в течение одного месяца после присоединения к

.Вы никогда не должны сталкиваться с какой-либо дискриминацией со стороны вашего работодателя при присоединении к пенсионной программе компании или продолжении ее участия, и вас никогда не следует поощрять к отказу от участия.

Могу ли я перевести пенсию?

Перевести пенсию компании от одного поставщика к другому относительно просто. Вы можете выбрать перевод пенсии по необходимости, если вы меняете работу или программа, в которой вы участвуете, закрывается. Вы также можете переместить свою пенсию, если переезжаете за границу, нашли лучшую схему или хотите перевести все свои старые пенсии по месту работы в один план.

Ваш браузер не поддерживает теги видео HTML5.Хотя вам не нужно запрашивать разрешение на выполнение каких-либо пенсионных переводов, по закону необходимо обратиться за советом к независимому финансовому консультанту, если вы подумываете о переводе пенсии с установленными выплатами на сумму более 30 000 фунтов стерлингов.

Могу ли я получить пенсию от старого работодателя?

Согласно правилам Pension Freedom вам будет разрешено получать пенсию по месту работы, как только вы достигнете возраста 55 лет. Невозможно обналичить свою пенсию до этого времени, независимо от того, сколько ей лет и сколько она стоит, и вы следует избегать любых мошенничеств, которые утверждают, что могут помочь вам получить ранний доступ к пенсии.

Ваш браузер не поддерживает теги видео HTML5.Когда вам исполнится 55 лет, вы сможете обналичить свою старую корпоративную пенсию несколькими способами.Первые 25%, которые вы снимаете, могут быть взяты в качестве не облагаемой налогом единовременной суммы, а любые снятия после этого будут взиматься по вашей обычной ставке подоходного налога. Популярные варианты включают просадку, при которой ваши деньги остаются вложенными до тех пор, пока они вам не понадобятся, и приобретение аннуитета, по которому выплачивается гарантированный доход в течение определенного периода.

В любое время, до 55 лет или позже, вы можете перевести свою старую пенсию по месту работы в новую схему и объединить все свои старые пенсии в одну. Хотя вы не сможете сразу вывести деньги из своей пенсии, вы всегда будете контролировать, как они вкладываются.

Учет старых пенсий по месту работы

Объединение всех пенсий в один простой план может помочь вам отслеживать, как работают ваши сбережения. Вместо того, чтобы управлять несколькими пенсионными фондами, PensionBee может помочь вам контролировать свои сбережения, объединяя все в одном месте.

Присоединяйтесь к PensionBee сегодня и управляйте своей пенсией онлайн всего за несколько кликов.

Предупреждение о рисках

Как всегда с инвестициями, ваш капитал находится под угрозой.Стоимость ваших инвестиций может как снижаться, так и расти, и вы можете получить обратно меньше, чем вложили. Эта информация не должна рассматриваться как финансовый совет.

Последний раз редактировалось: 02.09.2021

Помогите! Я сменил работу — что мне делать со своей пенсией?

Вы сменили работу, потеряли работу или начали самостоятельно. Но хотя ваша пенсия может быть одной из последних вещей, о которых вы думаете, когда принимаете это решение, ее не следует упускать из виду.

«Невероятно, какое влияние это решение может оказать на жизнь людей», — говорит Алан О’Брайен, финансовый советник Pensions Advice. «Я сталкиваюсь с этим ежедневно и полагаю, что многие люди не уделяют этому должного внимания».

И помните, что получение пенсии по старости может иметь такое же важное значение для вашего финансового здоровья, как и увеличение существующей пенсии.

Если вы участвуете в программе с установленными взносами (DC):

1 Получите пособие

Вы можете быть в очереди на получение единовременной выплаты наличными, если вы участвовали в программе профессионального пенсионного обеспечения только два года или меньше.Однако помните, что это относится только к вашим взносам, а не к вашему вкладу работодателя. Фактически, они получат эти пожертвования обратно, так что вы откажетесь от них.

В любом случае, снимать деньги с пенсии непросто. «Я бы не одобрял получение пенсионных пособий; вам нужно начать копить банк », — советует О’Брайен.

Помните, что эта единовременная выплата подлежит налогообложению по стандартной ставке, которая в настоящее время составляет 20 процентов.

Помните, что если вы уволитесь с работы в течение двух лет, ваш работодатель, в соответствии с законодательством, будет удерживать все пенсионные взносы, которые он, возможно, заплатил вам.

2 Перенести пособия в новую пенсионную схему

Если вы находитесь на новой работе, одним из вариантов является перенос существующих пособий в пенсионную схему вашего нового работодателя, таким образом объединяя все ваши пенсионные пособия.

Но правильный ли это подход? «Существует мнение, что люди должны переводить свои пенсии на существующие рабочие места в целях консолидации, снижения сборов или упрощения администрирования.Но это не совсем так, — говорит О’Брайен. «Я верю, что нужно держать каждую кастрюлю отдельно».

Шейн Хорган, старший консультант по пенсиям и менеджер по развитию рынка в Aon, считает, однако, что переход на новую схему дает много преимуществ. «У вас все будет под одной крышей, и вы сможете увидеть все свои пенсионные пособия», — говорит он.

Действительно, для среднего накопителя пенсий это может облегчить определение размера дохода, на который они могут рассчитывать при выходе на пенсию, вместо того, чтобы рассматривать несколько разных горшков.

Но потенциально большим преимуществом является то, что если вы перейдете от предыдущего работодателя к новому пенсионному плану, эта прежняя услуга будет засчитана в соответствии с правилом двухлетнего квалификационного критерия. «Это довольно хороший стимул», — говорит Хорган.

Помните, что если вы уволитесь с работы в течение двух лет, ваш работодатель, в соответствии с законодательством, будет удерживать все пенсионные взносы, которые они могли вам выплатить.Так что это может быть способ обойти это.

Еще один момент, на который следует обратить внимание, заключается в том, что для передачи преимуществ вам потребуется продать существующие активы, чтобы их можно было перевести в новый фонд. Это может представлять риск, поскольку означает, что вы будете вне рынка в течение определенного периода времени, поэтому в конечном итоге вы можете продавать по более низкой цене и покупать по более высокой.

«Вам может повезти или не повезет», — говорит Хорган, добавляя, что, хотя плата за такой перевод взиматься не должна, стоит уточнить это с самого начала.

Важно отметить, что вы также откажетесь, как мы увидим позже, от возможности доступа к этим активам в возрасте 50 лет.

3 Стать участником с отсрочкой платежа

Другой вариант — просто оставить пенсию как есть. Это означает, что пенсия будет расти и падать в зависимости от того, как она вкладывается, поскольку от дальнейших взносов она не будет получать выгоду.

Когда вы выйдете на пенсию, вы сможете получить доступ к этим фондам почти так же, как и к живой пенсии; т.е. возьмите не облагаемую налогом единовременную сумму; перевести средства в аннуитет или выбрать утвержденный пенсионный фонд.

Кроме того, статус отложенного участника дает дополнительную гибкость, поскольку вы сможете получить доступ к 25 процентам этого членства с 50 лет.

Однако, как отмечает Хорган, управление отложенными участниками пенсионной схемы имеет проблемы — как для схемы, так и для участников.

Если вы решите перевести свои льготы в облигацию с выкупом, вы сможете лучше контролировать свои пенсионные накопления.

Например, пенсионные планы не связаны нормативными обязательствами по предоставлению ежегодных обновлений отложенным участникам, что может означать, что эти вкладчики теряют связь с попечителями и не участвуют в том, как инвестируются их пенсии.

«Я бы сказал, что подавляющее большинство схем не [обновляют отложенных участников]», — говорит Хорган, хотя добавляет, что это может измениться в ближайшие месяцы, когда правительство введет в действие новые правила, IORP II.

Но отказ от участия может быть опасен. «При всем желании люди отходят от плана, забывают о нем и со временем теряют контакт», — говорит Хорган.

Конечно, это может создать риски для работы фонда; то, что 90% инвестиций сегодня в акции, может вас устраивать, но, к примеру, через 10 лет может оказаться неприемлемым.

4 Выкупить облигацию

Если вы решите перевести свои льготы на выкупную облигацию, вы сможете лучше контролировать свои пенсионные накопления.

«Облигация позволяет человеку контролировать свои собственные инвестиции», — говорит О’Брайен. Это разрывает связь с попечителями и означает, что «физическое лицо контролирует управление своей пенсией, что означает, что он может инвестировать в соответствии со своим отношением к риску».

«Он специально разработан, чтобы получать выгоду от предыдущего места работы; в него нельзя вносить вклад », — говорит О’Брайен, отмечая, что у вас будет один залог на каждое рабочее место.Итак, если у вас были предыдущие схемы профессионального пенсионного обеспечения, у вас могло быть пять разных облигаций.

Он является поклонником объединения, поскольку он предлагает будущим пенсионерам «простоту администрирования, лучшую инвестиционную стратегию и контроль».

«Связь на самом деле просто приводит в порядок преимущества и позволяет им сидеть, пока вы не захотите двигаться», — добавляет он.

Кроме того, как и в случае с отложенной схемой, вы также можете получить доступ к такому продукту с 50 лет.

Однако Хорган предупреждает, что «структура начисления платы может быть немного выше» в облигации. Это означает, что со временем ваши деньги могут работать лучше, если вы оставите их в более дешевой программе профессионального пенсионного обеспечения. Они также могут облагаться дополнительными сборами, такими как комиссионные и комиссионные сборы.

С PRSA вам придется дождаться фактического выхода на пенсию с PAYE, прежде чем вы сможете получить к нему доступ.

«Если люди собираются выкупить облигацию, важно, чтобы они заранее обсудили обвинения и последствия со своим брокером», — советует он.

5 Перевод на PRSA

Еще один вариант — перевести пенсию на личный пенсионный сберегательный счет или PRSA. Независимо от вас, это позволяет вам не отставать от ваших взносов, в то время как ваш работодатель также может вносить свой вклад. С PRSA вам также может быть проще продолжать управлять инвестиционной стратегией вашего пенсионного фонда.

Однако следует отметить, что PRSA обычно дороже, чем профессиональные схемы.Более того, не все, кто увольняется с работы, будут иметь право на PRSA, поскольку они обычно ограничиваются людьми со стажем работы менее 15 лет у своего работодателя. Кроме того, если ваш пенсионный фонд стоит 10 000 евро или более, вам необходимо получить Сертификат сравнения, в котором указаны преимущества и недостатки перехода на PRSA. Хотя это может быть полезным руководством, оно должно быть составлено актуарием и будет стоить — обычно сборы начинаются от примерно 500 евро до примерно 1 процента от размера фонда.

Еще один момент, на который следует обратить внимание, — это когда вы сможете получить доступ к этому PRSA; В отличие, например, от облигации с выкупом, доступ к которой можно получить с 50 лет, с PRSA вам придется дождаться фактического выхода на пенсию с PAYE, прежде чем вы сможете получить к ней доступ.

Пребывание в качестве отложенного участника такой системы с установленными выплатами может принести большие выгоды в виде гарантированного дохода при выходе на пенсию.Если вы участвуете в схеме с установленными выплатами (DB)

Если вы используете так называемую схему с установленными выплатами или с установленными выплатами, где ваша пенсия будет выплачиваться в виде гарантированного аннуитета, решение может быть немного сложнее .

Пребывание в качестве отсроченного участника такой схемы может принести большие выгоды в виде гарантированного дохода при выходе на пенсию.

«На мой взгляд, если у вас есть отсроченное пособие по плану и есть хорошие условия для работодателя, тогда есть смысл оставаться в отсроченном члене», — говорит Хорган, добавляя, что трансферная стоимость на самом деле предоставляют те же преимущества, что и в схеме БД.

Однако, как отмечает О’Брайен, эта гарантия на самом деле является просто «обещанием», и могут возникнуть риски относительно того, сможет ли ваша бывшая компания выполнить это обещание.

«У схемы может быть огромное количество отложенных участников, которые могут истощить ее, возможно, до того, как вы ее заберете», — говорит он, добавляя, что риски финансирования и ликвидности — это другие проблемы.

Если вы умрете в качестве участника с установленным размером пособия, ваш супруг может иметь право на получение 50-процентной выплаты.При выкупе вся сумма перейдет к выжившему супругу.

«Существует ряд факторов, на которые необходимо обратить внимание, чтобы взвесить риск. Вы должны спросить: «Есть ли реальный шанс получить это пособие в возрасте 65 лет?»

Другой подход может заключаться в том, чтобы получить трансфертную стоимость из схемы и поместить эти средства в облигацию с выкупом, которая имеет вышеупомянутые преимущества.

Вообще говоря, человек в возрасте от пятидесяти лет после выхода на пенсию будет искать переводную стоимость, примерно в 20 раз превышающую обещанный ежегодный платеж.

Некоторые компании, стремящиеся избавиться от пенсионеров, также предлагают «повышенную» трансфертную стоимость, которая будет стоить больше, чем эта.

Выбор трансфертной стоимости, а затем выкупа облигаций также может дать пенсионеру большую не облагаемую налогом сумму при выходе на пенсию, если он впоследствии выберет утвержденный пенсионный фонд (ARF) вместо аннуитета. С ARF вы можете использовать 25 процентов фонда без налогов при выходе на пенсию.При правильном вложении этот ARF также может позволить вам получать доход в размере 4% в год, сохраняя при этом капитал.

Еще одним преимуществом является связанное со смертью пособие — если вы умрете как член DB, ваш супруг может иметь право на получение 50-процентной выплаты. С выкупным залогом вся сумма перейдет к выжившему супругу без уплаты налогов.

Однако оба подхода сопряжены с риском.Ваши вложения в облигации с выкупом / ARF могут снизить стоимость вашего пенсионного фонда, что может означать, что в конечном итоге вы будете меньше выходить на пенсию, чем если бы вы придерживались схемы DB.

С другой стороны, схема БД может нарушить данное вам обещание. «Это призыв к суждению; при прочих равных условиях, как правило, ваша выгода как член базы данных будет стоить больше, чем получение трансферной стоимости », — говорит Хорган.

Когда можно передать пенсию другому лицу

Могу ли я передать пенсию другому лицу?

Вы можете передать пенсию другому лицу только в исключительных случаях.

Пенсия носит личный характер, и не существует юридической структуры для передачи вашей пенсионной корзины кому-либо еще, за исключением случая развода или расторжения гражданского партнерства.

Единственное другое обстоятельство, при котором ваша пенсионная корзина может быть передана кому-то другому, — это ваша смерть.

Многие индивидуальные пенсионные схемы позволяют любому, кого вы хотите назначить, унаследовать ваш пенсионный фонд после вашей смерти. Хотя лицо, получающее пенсию в случае смерти, не обязательно должно автоматически быть вашим мужем, женой или гражданским партнером, это один из единственных способов перевода пенсии между супругами.

Чтобы передать пенсию выбранному вами лицу в случае вашей смерти, просто убедитесь, что ваш пенсионный фонд имеет актуальные данные о выбранном вами получателе или получателях, если вы хотите оставить свою пенсионную корзину более чем одному человек.

Каковы налоговые последствия этого?

Поскольку пенсия не считается частью вашего имущества после вашей смерти, пенсия может быть эффективным с точки зрения налогообложения способом передать ваше имущество вашим детям или супругу, поскольку они освобождены от налога на наследство.

Бывают случаи, когда вашим получателям, возможно, придется платить подоходный налог с денег, которые они получают от пенсии, которую они унаследовали от вас.

Общие налоговые правила для бенефициаров

- Если вы умрете до возраста 75 лет: получатели не будут платить подоходный налог при снятии денег с пенсии

- Если вы умрете после в возрасте 75 лет: получатели будут платить подоходный налог при любом снятии средств, которое они сделают

Могу ли я передать пенсию мужу, жене или гражданскому партнеру?

Несмотря на то, что невозможно напрямую передать пенсию супругу / супруге, если вы хотите уменьшить налог, который вам, возможно, придется платить при выходе на пенсию, вы можете подумать о других вещах.

- Проверьте свое право на государственную пенсию и убедитесь, что вы претендуете на все причитающиеся кредиты.

- Воспользуйтесь «брачным пособием». Это регулируемая схема для пар, когда один партнер платит налог по стандартной ставке, а другой не является налогоплательщиком. Неналоговый налогоплательщик может передать до 10% неиспользованных льгот получателю более высокого дохода.

- Хотя нет возможности передать пенсионный фонд своему супругу, вы можете рассмотреть возможность использования некоторых непенсионных сбережений для инвестирования, которое планируется использовать в качестве дохода для вашего супруга после выхода на пенсию.

- Вы можете вложить часть этих денег в пенсию на имя вашего супруга. Таким образом, вы можете автоматически получить налоговые льготы в размере 20%. Это должно быть заявлено вашим пенсионным фондом в качестве компенсации у источника.

Если вы хотите узнать больше о возможных вариантах пенсионного налогового планирования или о мерах, которые вы могли бы рассмотреть, чтобы гарантировать, что и у вас, и у вашего партнера будет достаточно средств для выхода на пенсию, поговорите с одним из наших независимых экспертов.

Консультанты, с которыми мы работаем, имеют большой опыт по пенсионным вопросам, налоговым вопросам и планированию выхода на пенсию.Позвоните нам по телефону 0808 189 0463 или отправьте запрос, и мы свяжем вас с нужным человеком, который ответит на все ваши вопросы.

Существуют ли обстоятельства, при которых пенсию можно передать партнеру?

Как обсуждалось выше, единственный способ передать пенсию супругу — это в случае вашей смерти или в рамках расторжения брака или гражданского партнерства.

Многие пенсионные схемы позволяют вам назначить любого, кого вы хотите унаследовать от своего пенсионного фонда, когда вы умрете.

Чтобы передать пенсию супругу (-е) в случае вашей смерти, просто убедитесь, что ваш пенсионный фонд имеет актуальные данные о выбранном вами получателе и осведомлен о ваших пожеланиях.

Человек, получающий часть вашей пенсии, не обязательно должен автоматически быть вашим мужем, женой или гражданским партнером.

Как перевести пенсию супругу

Существует очень мало обстоятельств, при которых вы можете передать пенсию жене, мужу или гражданскому партнеру.

Поговорите со специалистом-консультантом о том, когда и как перевести пенсию супругу.

Консультанты, с которыми мы работаем, независимы, имеют опыт работы с широким спектром пенсионных продуктов и могут сказать вам, возможно ли передать вашу пенсионную корзину вашему супругу.

Позвоните нам по телефону 0808 189 0463 или сделайте запрос, и мы свяжемся с лучшим независимым экспертом по пенсиям, который ответит на ваш вопрос.

Могу ли я передать пенсию своему ребенку?

Как обсуждалось выше, пенсионные фонды могут быть переведены от вас к другому лицу только в случае вашей смерти, а иногда и при разводе.

Чтобы передать пенсию своему ребенку, вам необходимо убедиться, что ваш пенсионный фонд осведомлен о ваших пожеланиях.

Чтобы передать пенсию своему сыну или дочери в случае смерти, предоставьте в своей пенсионной схеме подробную информацию о том, что вы хотели бы изменить, чтобы ваши пожелания могли быть выполнены.

Могу ли я передать половину своей пенсионной корзины мужу, жене или гражданскому партнеру?

Есть очень ограниченные обстоятельства, когда разрешается переводить любую часть вашей пенсии кому-то другому, даже если это ваш партнер.

Чаще всего это может произойти в случае вашей смерти и, в некоторых случаях, когда пенсионные фонды участвуют в расторжении брака.

Чтобы узнать, можно ли передать пенсию супругу (-е), обратитесь к одному из наших опытных консультантов по пенсиям. Позвоните нам по телефону 0808 189 0463 или отправьте запрос, и мы свяжем вас с независимым консультантом с обширным опытом работы на рынке и знанием всех пенсионных правил и положений.

Могу ли я передать пенсию бывшей жене или бывшему мужу?

Хотя в большинстве других обстоятельств вам не разрешается переводить пенсию супругу / супруге, когда дело доходит до развода, дело обстоит иначе.

Обе стороны в разводе обязаны раскрыть информацию обо всех своих активах, включая пенсионные планы. Важно, чтобы информация о пенсионных фондах раскрывалась и оценивалась независимо, чтобы получить точную информацию о том, сколько денег задействовано.

До 2000 года передача пенсионных активов между бывшими супругами была невозможна. Но теперь вы можете перевести пенсионный фонд на имя бывшего партнера, чтобы он получил пенсию самостоятельно.

Три способа разделения пенсии при расторжении брака

- Разделение пенсии — ваш бывший супруг получает долю (по решению суда) одной или нескольких ваших пенсий.Поскольку этот вариант позволяет сделать полный перерыв, зачастую это предпочтительный вариант. Если вы на пенсии и уже получаете пенсию, но ваш бывший еще не достиг пенсионного возраста, распоряжение о распределении пенсии может быть отложено.

Также возможно получить приказ об отсрочке совместного использования на единовременную выплату. Варианты отложенного совместного использования возможны только в Великобритании и не применяются в Шотландии. В некоторых случаях пенсионные фонды взимают комиссию за разделение фонда. - Зачет — возможен зачет пенсионных средств с другими активами, чаще всего с имуществом.Если, например, ваш бывший хочет сохранить дом, вы можете сохранить всю свою пенсию.

- Приложение к пенсии или целевое назначение — это когда ваш бывший получает часть вашей пенсии (как доход, так и единовременную выплату), когда вы начинаете получать пенсионное пособие. Обычно это наименее предпочтительный вариант для разводящихся пар, потому что сторона, которая не владеет пенсионным активом, не имеет никакого контроля над тем, куда вкладывается пенсионный фонд, или над тем, когда и как будут получены пособия. Если вы умерли до выхода на пенсию, ваш бывший может вообще лишиться пенсии.Для внесения пенсионных взносов или целевого назначения требуется решение суда.

Каким бы ни был ваш пенсионный план, если вы переживаете развод, было бы разумно получить совет специалиста заранее, чтобы избежать проблем или путаницы в будущем.

Спросите специалиста о переводе пенсии

Если вы хотите поговорить со специалистом по пенсиям по любому аспекту вашего пенсионного планирования, позвоните нам или спросите здесь, и мы свяжем вас с независимым консультантом, который может предоставить вам доступные варианты пенсионного обеспечения.

Консультанты, с которыми мы работаем, независимы, имеют большой опыт работы на всем рынке и хорошо разбираются во всех продуктах на рынке Великобритании, а также во всех связанных с ними правилах и положениях.

пенсионных фондов и коллективных вложений | Банк России

Рынок коллективных инвестиций включает негосударственные пенсионные фонды (НПФ), инвестиционные фонды, их управляющие компании и специализированные депозитарии.

43 негосударственных пенсионных фонда

267 управляющих компаний

25 специализированных хранилищ

1602 паевых инвестиционных фонда

2 акционерных инвестиционных фонда

Работает в России с 1 октября 2020 года

Негосударственные пенсионные фонды обеспечивают обязательное пенсионное страхование (MPI) и негосударственное пенсионное обеспечение (NPC).

НПФ, имеющие лицензию на осуществление ППН, управляют пенсионными накоплениями, сформированными за счет выплат, которые работодатели производят для своих сотрудников. Перевод взносов работодателей в накопительную часть пенсии приостановлен с 2014 года, и в настоящее время НПФ управляют средствами, накопленными в предыдущие годы. Все фонды, предоставляющие услуги MPI, являются участниками системы гарантирования прав застрахованных лиц. Деньги, размещенные в таких фондах, застрахованы Агентством по страхованию вкладов.

В рамках НПК фонды управляют пенсионными резервами, формируемыми за счет добровольных взносов юридических и физических лиц.

4,4 трлн рублей

Объем средств негосударственных пенсионных фондов за 9 месяцев 2020 года

Источником так называемых длинных денег являютсясредств НПФ. Одна из основных тенденций последних лет — увеличение доли инвестиций НПФ в реальный и государственный секторы экономики на фоне сокращающегося финансового сектора.

Средства НПФ инвестируют управляющие компании, которые также управляют средствами ипотечного покрытия и жилищного обеспечения военнослужащих, собственными средствами и страховыми резервами страховщиков, активами инвестиционных фондов.

На 1 октября 2020 года

> 37,3 миллиона человек участвуют в MPI

> 6,2 миллиона человек участвуют в NPC

В последние годы частные инвесторы проявляют повышенный интерес к паевым и акционерным инвестиционным фондам.

В августе 2018 года Банк России зарегистрировал правила доверительного управления первым в России биржевым ПИФом, что ознаменовало новый этап в развитии российского рынка инвестиционных фондов.

Банк России одновременно регулирует и контролирует менеджеров инвестиционных фондов, НПФ и инвестиционных фондов: он устанавливает правила для рынка коллективных инвестиций и обеспечивает их соблюдение. Учитывая социальную значимость участников рынка коллективных инвестиций, в первую очередь НПФ, Банк России уделяет особое внимание их финансовой устойчивости и надежности, противодействию недобросовестной практике и защите потребителей финансовых услуг.

Стоимость чистых активов негосударственных пенсионных фондов за год увеличилась на 22% и на 1 октября 2020 года составила

.по 4.8

трлн рублей

Помимо Банка России, в секторе имеется еще один контролирующий институт — специализированные депозитарии ПИФов и НПФ (они хранят активы фондов и контролируют их управление) и регулирующий институт — саморегулируемые организации участников рынка коллективных инвестиций. (они устанавливают стандарты для своих членов). Их деятельность также контролируется Банком России.

Была ли эта страница полезной?Да Нет

Последнее обновление: 12.11.2020

. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами России.

При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами России.