Эффективное инвестирование — это просто

1. Недостаточная эффективность инвестиций в строительство АЗС обосновывается читателем значительными расходами на приобретение земельного участка, которые, по мнению читателя, не сбалансированы соответствующей выручкой.

Планирование выручки от реализации продукции (работ, услуг) любого инвестиционного проекта включает планирование объемов и цен. И если цены на ГСМ на любой заправке России не могут отличаться по известным причинам в разы, то объемы реализации зависят исключительно от места расположения АЗС.

Цена земельного участка определяется, во-первых, местом его расположения, во-вторых, местом его расположения и, наконец, местом его расположения.

Этот известный тезис определяет основной фактор стоимости земли. Поэтому поток денежных средств, который спланирован с учетом фактического расположения АЗС, уже включает как составную часть поток, генерируемый земельным участком. Какой-либо дополнительный досчет денежного потока возможен только в том случае, если операционная составляющая бизнес-плана строилась без привязки к конкретному месту расположения АЗС. Хотя при грамотном планировании такая ситуация представляется просто невозможной.

2. Читателя беспокоит то, что его инвестиционный проект АЗС не вписывается в нормативный период окупаемости инвестиций.

Эффективный инвестиционный проект может представляться неэффективным из-за неквалифицированного расчета основных экономических показателей, и прежде всего — нормативного срока окупаемости и ставки дисконтирования. Указанные выше показатели не являются независимыми, напротив, они зависят друг от друга как аргумент и функция. В советское время для оценки эффективности инвестиций использовались коэффициенты эффективности капитальных вложений. Обратный показатель к коэффициенту эффективности капитальных вложений — период окупаемости инвестиций. Использование коэффициентов эффективности капитальных вложений возможно и сейчас, но с учетом корректировок на недетерминированность современной экономики.

Предположим, что инвестиции в некоторый актив окупаются за n лет.

Данное утверждение формально может быть записано следующим образом:

где V — объем инвестиций;

FCi — денежный поток i-го года.

Рассчитав среднее значение денежного потока за период окупаемости, формулу (1) перепишем в следующем виде:

где FC — среднее значение денежного потока за n лет.

Предположим, что денежный поток планировался по базовому (нейтральному) сценарию. Пусть известно также, что вариация предполагаемых денежных потоков вокруг основной тенденции (тренда) равна D. При данных условиях гарантированный среднегодовой денежный поток составит: FC × (1 – D). Запишем формулу (2) с учетом коррекции среднегодового денежного потока:

Для того чтобы показать, что объем инвестиций, соответствующих гарантированному денежному потоку, изменился, в формуле (3) значение V заменено на V

Продолжим трансформацию формулы (3).

Перенесем n в знаменатель:

Показатель 1/n известен как коэффициент эффективности капитальных вложений. Как его определить?

Очевидно, что рассматриваемый показатель должен быть увязан со значительным количеством факторных признаков. И нельзя гарантировать, что все они могут иметь объективную природу. Глобальных статистических исследований на данную тему не производилось и, вероятно, в ближайшее время производиться не будет. Поэтому полагаем возможным воспользоваться данными советской статистики (см. приказ Минстроя РФ от 14 сентября 1992 г. № 209). При этом необходимо сделать поправку на прогнозируемый уровень инфляции. Нормативные коэффициенты эффективности капитальных вложений приведены в таблице.

|

Нормативные коэффициенты эффективности капитальных вложений | |||

|

Отрасли народного хозяйства |

Значение |

Отрасли народного хозяйства |

|

|

Топливно-энергетический комплекс |

Агропромышленный комплекс | ||

|

Электроэнергетика |

0,15 |

пищевая промышленность |

0,17 |

|

нефтедобывающая промышленность |

0,15 |

мясная и молочная промышленность |

0,15 |

|

нефтеперерабатывающая промышленность |

0,15 |

рыбная промышленность |

0,15 |

|

газовая промышленность |

0,15 |

мукомольно-крупяная и комбикормовая промышленность |

0,15 |

|

угольная промышленность |

0,15 |

сельское хозяйство |

|

|

Металлургический комплекс |

лесное хозяйство |

0,19 | |

|

черная металлургия |

0,15 |

водное хозяйство |

0,15 |

|

цветная металлургия |

0,18 |

Комплекс отраслей транспорта и связи | |

|

Химико-лесной комплекс |

железнодорожный транспорт |

0,15 | |

|

химическая промышленность |

0,15 |

морской транспорт |

0,15 |

|

нефтехимическая промышленность |

0,18 |

речной транспорт |

0,15 |

|

лесная и деревообрабатывающая промышленность |

0,15 |

автомобильный транспорт |

0,15 |

|

целлюлозно-бумажная промышленность |

0,15 |

воздушный транспорт |

0,15 |

|

Машиностроительный комплекс |

Связь |

| |

|

энергетическое машиностроение |

0,15 |

Отрасли, не входящие в комплекс | |

|

тяжелое и транспортное машиностроение |

0,18 |

легкая промышленность |

0,25 |

|

электротехническая промышленность |

0,2 |

микробиологическая промышленность |

0,15 |

|

химическое и нефтяное машиностроение |

0,17 |

медицинская промышленность |

0,16 |

|

станкостроительная и инструментальная промышленность |

0,21 |

полиграфическая промышленность |

0,15 |

|

Приборостроение |

0,24 |

местная промышленность |

0,27 |

|

автомобильная промышленность |

0,23 |

материально-техническая промышленность и сбыт |

0,15 |

|

тракторное и сельскохозяйственное машиностроение |

0,16 |

рестораны категории «люкс» |

0,27 |

|

машиностроение для животноводства и кормопроизводства |

0,16 |

рестораны высшей и 1-й наценочной категории, ломбарды |

0,15 |

|

строительное, дорожное и коммунальное машиностроение |

0,16 |

Предприятия непродовольственной (кроме книжной) торговли |

0,27 |

|

машиностроение для легкой и пищевой промышленности и бытовых приборов |

0,18 |

Книжная торговля |

0,06 |

|

Строительный комплекс |

Предприятия бытового обслуживания (кроме указанных ниже), продовольственной торговли, аптеки |

0,06 | |

|

промышленность строительных материалов |

0,15 |

Предприятия по ремонту и изготовлению металлоизделий и кожгалантереи, по ремонту обуви, общественного питания 2-й и 1-й наценочной категории |

0,03 |

|

Строительство |

0,15 | ||

|

промышленность строительных конструкций и деталей |

0,19 |

Театрально-зрелищные и творческие хозрасчетные организации |

0,06 |

С использованием формулы Фишера скорректированный на инфляцию нормативный коэффициент эффективности капитальных вложений рассчитывается следующим образом:

где e — нормативный коэффициент эффективности капитальных вложений;

inf — индекс инфляции.

Подставляя (5) в формулу (4), получаем:

Итак, период окупаемости инвестиций в условиях недетерминированной экономики может быть определен по формуле:

Рассчитав значение данного показателя, легко оценить рыночную стоимость инвестиций путем суммирования за период окупаемости прогнозируемых денежных потоков. Как видно, отпадает необходимость в определении ставки дисконтирования денежных потоков. Более того, ставка дисконтирования становится расчетным показателем. Она может быть определена либо подобно тому, как рассчитывается внутренняя доходность инвестиций (IRR), либо по модели. Данная модель предполагает расчет ставок дисконтирования для каждого года. Вместе с этим определяются также ставки возврата инвестированного капитала.

3. Читатель задает вопрос о возможности использования для анализа эффективности инвестиций в АЗС каких-либо иных показателей кроме дисконтированного периода окупаемости.

Придумывать какие-либо специальные экономические показатели для анализа эффективности инвестиций в строительство АЗС нет необходимости. Традиционно используемый при бизнес-планировании набор показателей позволяет всесторонне оценить эффективность любого инвестиционного проекта.

Перечень основных показателей эффективности инвестиций, используемых для оценки инвестиционных проектов, приведен ниже. Даны также краткие комментарии по расчету и применению данных показателей.

Период окупаемости, PB (Payback period)

Период окупаемости — это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом.

Расчет производится следующим образом:

где Investments — начальные инвестиции;

CFt — чистый денежный поток от операционной деятельности месяца t.

Обязательное условие построения финансовой модели проекта состоит в том, что период окупаемости должен быть меньше длительности проекта (прогнозного периода). В противном случае рассчитанные показатели эффективности не могут иметь экономической интерпретации.

Дисконтированный период окупаемости, DPB (Discounted payback period)

Дисконтированный период окупаемости рассчитывается аналогично PB, однако в этом случае чистый денежный поток дисконтируется.

Расчет производится следующим образом:

где r — месячная ставка дисконтирования.

Этот показатель дает оценку периода окупаемости в предположении, что одновременно осуществляются возврат инвестированного капитала и генерация дохода (процентов) на него по установленной (требуемой инвестором) ставке дисконтирования. Естественно, что при этом срок окупаемости (возврата инвестированного капитала) будет больше.

Какой показатель (PB или DPB) использовать — зависит исключительно от позиции собственника, то есть приверженности к той или иной модели возврата капитала. В действительности объективно разделить денежный поток от операционной деятельности на составляющие (возврат капитала и процент на капитал) нельзя.

Средняя норма рентабельности, ARR (Average rate of return)

Средняя норма рентабельности представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализациями и величиной начальных инвестиций.

Он рассчитывается по формуле:

где N — длительность проекта в месяцах.

Показатель ARR интерпретируется как средний годовой доход, который можно получить от реализации проекта.

Чистый приведенный доход, NPV (Net present value)

Чистый приведенный доход определяется по формуле:

Показатель NPV представляет разницу между рыночной оценкой стоимости проекта и фактическими затратами. Из этого следует очевидное требование: чистый приведенный доход должен быть неотрицательным.

Индекс прибыльности, PI (Profitability index)

Индекс прибыльности рассчитывается по формуле:

Показатель PI демонстрирует относительную величину доходности проекта. Он определяет сумму прибыли на единицу инвестированных средств. Обязательное условие реализации проекта: индекс прибыльности должен быть больше 1. Это требование, очевидно, корреспондирует с тем, что чистый приведенный доход (NPV) должен быть неотрицательным.

Внутренняя норма рентабельности, IRR (Internal rate of return)

Внутренняя норма рентабельности определяется из следующего соотношения:

где IRR — внутренняя норма рентабельности.

Проект считается приемлемым, если рассчитанное значение IRR не ниже требуемой нормы рентабельности, которая определяется инвестиционной политикой компании. В качестве сравнения могут быть использованы, например, данные о доходности инвестиций в финансовые инструменты (депозиты банков, облигации и т.п.).

Важно при этом не упускать из виду вопросы налогообложения. Показатель IRR подсчитывается до налогообложения прибыли. В России применяются четыре основные системы налогообложения хозяйствующих субъектов — физических лиц, зарегистрированных ПБОЮЛ: традиционная система налогообложения дохода (НДС, НДФЛ и пр.), традиционная система налогообложения юридических лиц (НДС, налог на прибыль и пр.), упрощенная система налогообложения (УСН) и единый налог на вмененный доход (ЕНВД).

Поэтому для окончательного заключения при сравнении альтернативных инвестиций необходимо производить коррекцию доходности на особенности налогообложения.

Модифицированная внутренняя норма рентабельности, MIRR (Modified internal rate of return)

Модифицированная внутреняя норма рентабельности опирается на понятие будущей стоимости проекта.

Будущая стоимость проекта, TV (Terminal value) — стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций (R) в данном случае означает доход, который может быть получен при реинвестировании поступлений от проекта (например, ставка по депозитам):

где R — норма рентабельности реинвестиций (месячная).

Модифицированная внутренняя норма рентабельности (MIRR) определяется как ставка дисконтирования, при которой выполняется следующее условие:

где COt — выплаты (расходы по операционной деятельности) месяца t.

Другими словами, для расчета показателя MIRR платежи (расходы), связанные с реализацией проекта, приводятся к началу проекта с использованием ставки дисконтирования r. При этом поступления от проекта приводятся к его окончанию с использованием ставки дисконтирования R, основанной на возможных доходах от реинвестиции этих средств (норма рентабельности реинвестиций). После этого модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, уравнивающая две эти величины (приведенные выплаты и поступления).

Д.М. Андреев,

директор ЗАО «АНДРЕЕВ & ПАРТНЕРЫ»

Период окупаемости. Дисконтированный период окупаемости

Стр 1 из 3Следующая ⇒Период окупаемости. Дисконтированный период окупаемости

Период окупаемости (PB – Payback period) – это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Для расчета периода окупаемости используется следующее соотношение:

где Investments – начальные инвестиции; GFt – чистый денежный поток месяца t. Обязательное условиереализации проекта: период окупаемости должен быть меньше длительности проекта.

Дисконтированный период окупаемости (DPB – Discounted payback period) рассчитывается аналогично PB, однако в этом случае чистый денежный поток дисконтируется. Используемое для расчета соотношение выглядит следующим образом:

где Investments – начальные инвестиции; GFt – чистый денежный поток месяца t; r – месячная ставка дисконтирования.

Этот показатель дает более реалистичную оценкупериода окупаемости, чем РВ, при условии корректного выбора ставки дисконтирования.

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Период окупаемости

Период окупаемости можно определить по-разному. Это и время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Это так же продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и дальнейшем остается неотрицательным. Его можно назвать и минимальным временным интервалом, за пределами которого интегральный эффект становится и дальнейшем остается не отрицательным, или периодом, начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения.

Дисконтированный период окупаемости

Дисконтированный период окупаемости — это продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается не отрицательным.

Чистый доход

Чистый доход — это накопленный эффект (сальдо денежного потока) за расчетный период.

NV и NPV характеризуют превышение суммарных денежных потоков над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности их разновременности. Разница значений NP и NPV, как правило, положительна, ее часто иногда называют дисконтом проекта, но ее не надо путать с нормой дисконта.

Чистый приведенный доход

Чистый приведенный доход — это:

§ Сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу

§ Превышение интегральных результатов над интегральными затратами

§ Абсолютная величина дохода от реализации проекта с учетом ожидаемого изменения стоимости денег и зависит от нормы дисконта

Внутренняя норма рентабельности

Чтобы обеспечить доход от инвестированных средств или хотя бы их окупаемость, необходимо подобрать такую процентную ставку дисконтирования, которая обеспечит получение положительного (или по крайней мере нулевого) значения чистого приведенного дохода. Таким барьерным коэффициентом выступает внутренняя норма рентабельности.

Внутренняя норма рентабельности — это:

§ Такое положительное число, что при норме дисконта равной этому числу чистый дисконтированный доход проекта превращается в 0

§ Такая норма дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям

IRR возникает, когда NPV проекта рассматривается как функция от нормы дисконта. Для каких-то проектов IRR может не существовать.

Индекс прибыльности

Индекс прибыльности — это:

§ Увеличение на единицу отношение NV к накопленному объему инвестиций

§ Увеличение на единицу отношение NPV к накопленному дисконтированному объему инвестиций

§ Отношение суммы приведенных эффектов к величине капиалоложений

Индексы доходности могут быть различными, например:

§ Индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам)

§ Индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков

Индексы доходности могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. При расчете индексов доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию.

Значения PI:

§ Для эффективного проекта PI должен быть больше 1

§ Индексы доходности превышают 1, если для этого потока NV положителен

§ Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока NPV положителен

Средняя норма рентабельности

Средняя норма рентабельности — это отношение между среднегодовыми поступлениями и величиной начальных инвестиций.

ARR интерпретируется как средний годовой доход, который можно получить от реализации проекта.

Период окупаемости. Дисконтированный период окупаемости

Период окупаемости (PB – Payback period) – это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Для расчета периода окупаемости используется следующее соотношение:

где Investments – начальные инвестиции; GFt – чистый денежный поток месяца t. Обязательное условиереализации проекта: период окупаемости должен быть меньше длительности проекта.

Дисконтированный период окупаемости (DPB – Discounted payback period) рассчитывается аналогично PB, однако в этом случае чистый денежный поток дисконтируется. Используемое для расчета соотношение выглядит следующим образом:

где Investments – начальные инвестиции; GFt – чистый денежный поток месяца t; r – месячная ставка дисконтирования.

Этот показатель дает более реалистичную оценкупериода окупаемости, чем РВ, при условии корректного выбора ставки дисконтирования.

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Период окупаемости проекта (инвестиций)

Период окупаемости является одним из наиболее часто применяемых показателей для анализа инвестиционных проектов.

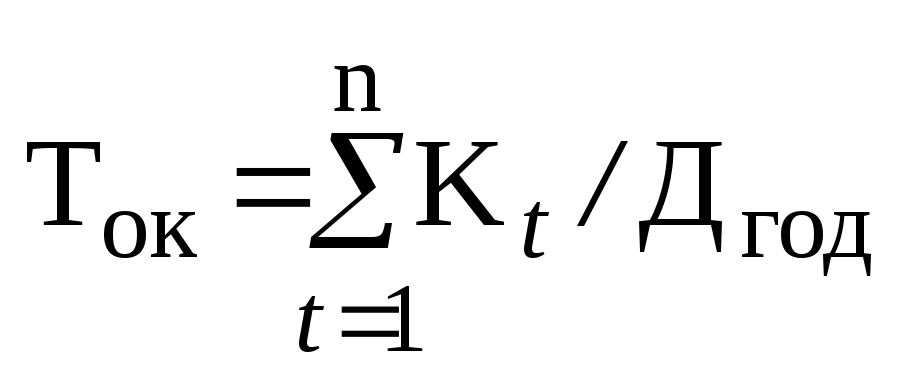

Если не учитывается фактор времени, т.е. когда равные суммы дохода, получаемые в разное время, рассматриваются как равноценные, то срок окупаемости можно определить по следующей формуле

,

,

где Кt– капитальные вложения по годам; Дгод – чистый годовой доход.

Отсюда период окупаемости – это продолжительность времени, в течение которого прогнозируемые поступления денежных средств возместят сумму инвестиций.

Для срока окупаемости не существует нормативных значений, естественно, чем он меньше, тем проект лучше, если все остальные показатели равнозначны.

Главное условие заключается в том, что период окупаемости должен удовлетворять инвестора и быть не больше жизненного цикла создаваемого объекта.

Как правило, фирма устанавливает контрольный срок окупаемости первоначальных инвестиционных затрат. Принимаются те инвестиционные проекты, которые окупаются в установленный контрольный срок.

Наряду с наглядностью и простотой этот показатель имеет ряд недостатков:

игнорируется приток наличных средств после завершения периода окупаемости инвестиций;

игнорируется неравномерность притока наличных средств в течение периода окупаемости инвестиций;

не учитывается ценность поступлений будущих периодов.

Достоинство этого показателя в том, что он достаточно хорошо характеризует риск проекта, но в то же время он не учитывает весь период функционирования инвестиций, поэтому он не должен служить критерием выбора, а может использоваться как вспомогательный показатель при оценке эффективности проекта.

Оценка денежных потоков

Важнейшей задачей экономического анализа инвестиционных проектов является расчет будущих денежных потоков,возникающих при реализации производимой продукции.

Только поступающие денежные потоки могут обеспечить реализацию инвестиционного проекта.

Именно поступающие денежные потоки, а не прибыль становятся центральным фактором в анализе. Отсюда, экономический анализ инвестиционных решений должен быть основан на исследовании доходов и расходов, выраженных в форме денежных потоков.

Можно смело утверждать, что сегодня не существует ни одной организации – будь то финансовый институт, банк, инвестиционный фонд, промышленное предприятие, фирма, действующие в условиях рыночной экономики, которая не использует анализ денежных потоков в своей инвестиционной деятельности.

Это связано с тем, что анализ денежных потоков лежит в основе «классических» методов инвестиционного анализа и используется в наиболее известных методиках оценки эффективности инвестиционных проектов.

Денежные потоки наличности должны содержать сводные данные об объемах продаж, инвестициях, производственных и финансовых издержках по каждому году осуществления проекта, образуя соответствующие потоки данных.

В информационном обеспечении проекта можно выделить три блока:

I. Доходы от производственной и иной деятельности (реализация продукции, работ, услуг).

II. Производственные и иные затраты, включающие два подблока:

1. Затраты, связанные с созданием и пополнением оборотных средств;

2. Затраты, возникающие в результате приобретения и расширения основных фондов.

III. Инвестиционные поступления проекта и их обслуживание.

Рассмотрим направление и период возникновения выделенных трех денежных потоков.

I. Денежные поступления (приток наличности) или брутто доход от реализации проекта, который начинает функционировать только в фазе производства.

II. Денежные платежи (отток наличности), направляемые на основные факторы производства (основные и оборотные средства). Основная масса оттока происходит на инвестиционной фазе, а также в фазе производства на оборотные средства.

III. Инвестиционные поступления, которые компенсируют денежные выплаты на прединвестиционной и инвестиционной фазах, когда отсутствует брутто-доход, и пополняют оборотные средства на фазе производства, если доходы ниже издержек.

Указанные разновременные потоки необходимо привести к одной точке (времени) рассмотрения, для чего используется их дисконтирование.

Период окупаемости проекта

Яна Кузина

Начальник отдела стратегического консалтинга

компании Noble Gibbons

Сегодня речь пойдет о том, что нужно знать о периоде окупаемости проекта, как правильно его рассчитать и сопоставить с инвестиционной привлекательностью оцениваемого проекта.

Период окупаемости определяет тот период времени, за который должен вернуться вложенный капитал. Это одна из ключевых характеристик проекта для инвестора.

В данной статье изложено три основных момента, которые необходимо знать о периоде окупаемости, рассчитанном аналитиками, чтобы принять верное решение относительно целесообразности инвестирования в тот или иной проект:

- какой период окупаемости используется в качестве сравнения: недисконтированный, дисконтированный, а также какова ставка дисконтирования, по которой оценивали проект;

- за какой период был рассчитан срок окупаемости: был ли включен период проектирования и строительства или период окупаемости был определен только исходя из операционного цикла;

- наконец, какой период окупаемости можно считать средним для проектов данной сферы и какой период окупаемости считают приемлемым банки.

Дисконтированный период окупаемости — время, необходимое для получения суммы инвестированных денежных средств с учетом фактора стоимости денег во времени, снижающим текущую ценность будущих доходов. Таким образом, окупаемость проекта рассчитывается на основе приведения будущих поступлений к их текущей стоимости при помощи выбранной ставки дисконтирования.

Дисконтированный период окупаемости считается более консервативным и более объективным критерием оценки проектов, чем простой период окупаемости, так как позволяет учесть риск недополучения денег в будущем, риск появления более доходных инвестиционных возможностей за период реализации проекта и другие риски. В то же время на данный критерий оценки проектов существенно влияет выбор ставки дисконтирования. Фиксированных ставок дисконтирования не существует, и поэтому сколько экспертов, столько может быть и мнений. При дисконтировании денежного потока для собственного капитала ставка дисконтирования, как правило, определяется методом кумулятивного построения. При оценке ДП для собственного капитала существует два варианта расчета ставки дисконтирования: кумулятивное построение и модель оценки капитальных активов (САРМ). САРМ пока что остается практически неприменимой моделью в условиях волатильности и короткой истории российского фондового рынка, и тем более рынка недвижимости.

Если производится оценка проекта в долларовом выражении, то в качестве безрисковой ставки принимается доходность по еврооблигациям, в основном используется FED 30. На сегодняшний день доходность FED 30 (benchmark) находится на уровне 7%. Остальные компоненты ставки дисконтирования определяются на уровне экспертного мнения оценщика: риск ликвидности объекта, риск изменения окружения, местоположения, конкуренции, управленческий риск.

Кроме того, существует еще один способ определения ставки дисконтирования, в большей степени связанный с практикой рынка. Ставку дисконтирования можно рассчитать по ставке капитализации (отношения дохода, приносимого объектом, к цене его реализации). Ставка капитализации и ставка дисконтирования отличаются на ставку роста, приемлемую для данного бизнеса. Если мы ожидаем, что в будущем данный объект будет возрастать в стоимости, то ставка капитализации будет меньше ставки дисконтирования на предполагаемую величину роста цен, и наоборот. К счастью, у профессионалов существует так называемое интуитивное чувство при выборе той или иной ставки. Поэтому мнения экспертов относительно ставки дисконтирования по одному и тому же проекту расходятся несильно в большинстве случаев. Надеемся, это ваш случай.

Период расчета срока окупаемости проекта

Иногда возникает путаница в связи с тем, что период окупаемости рассчитывают только для времени эксплуатации проекта. Такой подход использовался какое-то время назад отдельными школами, однако в соответствии с последними официальными методиками, принятыми к использованию и в России, и на международном уровне, и согласно ФЗ от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изменениями от 2 января 2000 г.), период окупаемости необходимо рассчитывать с учетом времени, затрачиваемого на подготовку и реализацию проекта.

Средний приемлемый период окупаемости проекта

Однозначного ответа на вопрос, на какой период окупаемости следует ориентироваться, не существует. Из практики оценки и прогноза будущих поступлений от проектов для удачных проектов в сфере коммерческой недвижимости срок окупаемости проекта (недисконтированный) составляет 5-6 лет (с учетом строительства).

Я не принимаю во внимание проекты многофункционального характера, где одной из составляющих является жилье, а также не принимаю во внимание проекты, где проектирование и строительство производятся исключительно собственными силами, а ставки аренды принимаются на уровне проектов, соответствующих международным стандартам. Действительно, высокие ставки аренды были гарантированы практически для любого нового здания в условиях перегретого рынка, «рынка продавца». С приходом «рынка покупателя» качеству предлагаемого продукта будет уделяться все большее внимание. Нельзя будет продавать дорого проекты, построенные за «три копейки».

Что касается банков, то, как правило, западные финансовые институты готовы рассматривать проекты со сроком окупаемости 7-8 лет, российские банки отдают преимущество проектам со сроком окупаемости до 3 лет и рассматривают проекты со сроком окупаемости максимум до 5 лет. При этом речь идет о простом, недисконтированном сроке окупаемости. Насколько я понимаю, дисконтирование и оценка чистой текущей стоимости потенциального проекта производится банком самостоятельно, по разработанным методикам (ставки дисконтирования, соотношение собственных и заемных средств), которые позволяют сопоставлять различные проекты.

Остается заметить, что есть проекты, связанные с развитием очень перспективных видов недвижимости, например, это склады, гостиницы «3 звезды», где окупаемость по объективным причинам достигается позднее (например, для гостиниц это РР = 6-7 лет), чем окупаемость объектов торгового назначения. Однако на сегодняшний день данные проекты являются менее рисковыми сточки зрения инвестиционных вложений, в то время как рынок торговых помещений балансирует на грани ожидаемого снижения ставок аренды. Поэтому при принятии решения необходимо рассматривать совокупность факторов, позволяющих сопоставить как ожидаемые доходы, сроки окупаемости, так и риски, связанные с достижением запланированных результатов.

Журнал «Commercial real estate — Коммерческая недвижимость» январь 2004

.

1)Чистая текущая стоимость при выборе проекта должна быть …

а) меньше 0

б) равна 0,

в) равна 1

г) больше 0 в) равна 1, » | г) больше 0.-

2) Учет фактора времени в оценке инвестиционного проекта на практике означает:

а) дисконтирование результатов и затрат,

б) исследование результатов и затрат, которые приводятся к году осуществления инвестиций,

в) наращивание результатов и затрат, которые приводятся к моменту завершения инвестиционного проекта,

г) сравнение двух вариантов развития фирмы: «без проекта» и «с проектом».

3) Показатели коммерческой эффективности инвестиционного проекта учитывают:

а) денежные потоки от операционной, инвестиционной и финансовой деятельности реализующей проект организации,

б) последствия ‘реализации проекта для бюджетов различных уровней,

в) финансовые последствия осуществления проекта для его непосредственных участников,

г) затраты и результаты, связанные с реализацией проекта, выходящие за рамки финансовых интересов предприятий-акционеров.

4) Показатели экономической эффективности инвестиционного проекта учитывают:

а) денежные потоки от операционной, инвестиционной и финансовой деятельности реализующей проект организации,

б) последствия реализации проекта для бюджетов различных уровней,

в) последствия осуществления проекта для его непосредственных участников,

г) затраты и результаты, связанные с реализацией проекта, выходящие за рамки финансовых интересов предприятий-акционеров.

5) Показатели бюджетной эффективности инвестиционного проекта учитывают:

а) денежные потоки от операционной, инвестиционной и финансовой деятельности реализующей проект организации,

б) последствия реализации проекта для бюджетов различных уровней,

в) последствия осуществления проекта для его непосредственных участников,

г) затраты и результаты, связанные с реализацией проекта, выходящие за рамки финансовых интересов предприятий-акционеров.

6) Для оценки эффективности инвестиционного проекта значение внутренней нормы доходности (IRR) необходимо сопоставить с:

а) нормой дисконтирования,

б) величиной процентной ставки по банковскому кредиту,

в) величиной средневзвешенной стоимости капитала,

г) индексом доходности.

7) Критерий индекса рентабельности инвестиций удобен в использовании:

а) при выборе проекта из числа альтернативных, имеющих одинаковое значение IRR,

б) при выборе проекта из числа альтернативных, имеющих одинаковое (приблизительно) значение срока окупаемости,

в) при выборе проекта из числа альтернативных, имеющих одинаковое значение чистого дисконтированного дохода (NPV).

8) Зная сумму денежного потока и дисконтированные инвестиции можно определить:

а) индекс доходности,

б) чистую дисконтированную стоимость,

в) ставку дисконтирования

г) уровень инфляции.

9) Показатель рентабельности инвестиций при выборе проекта должен быть:

а) больше 1,0,

б) равен 0,

в) равен 1,0,

г) меньше 1,0.

10) Принятие решения о вложении средств в инвестиционный проект целесообразно в случае

а) NPV > 0,

б)NPV < 0,

в) NPV = 1

г) NPV = 0.

11) Сложными показателями оценки эффективности инвестиционного проекта являются:

а) коэффициент эффективности инвестиций,

б) чистая текущая стоимость,

в) внутренний уровень доходности,

г) рентабельность инвестиций

12) Период окупаемости:

а) выражает отношение условно-постоянных расходов к цене продукции.

б) продолжительности наименьшего периода, по истечении которого чистый дисконтированный доход становится и продолжает оставаться неотрицательным.

в) дает оценку привлекательности инвестиционного проекта с точки зрения общего объема капитальных вложений,

г) момент времени, когда инвестор «вернет» свои капитальные вложения,

д) период времени, в течение которого капитальные вложения будут возвращены за счет доходов, полученных от реализации проекта.

13) Если NPV=0, то PI=1, IRR=r,

а) утверждение верно,

б) утверждение верно только при небольших инвестициях,

в) ‘утверждение верно только для низко доходных проектов,

г) утверждение не верно; ‘ ‘

д) утверждение не имеет смысла.