Что значит «предварительно одобрен кредит»

Достаточно часто после подачи заявки на получение займа на связь с потенциальным заемщиком выходит специалист банка, сообщая ему, что кредит предварительно одобрен. В ряде случаев аналогичная фраза может содержаться в письме, присылаемом кредитной организацией на e-mail заявителя, или в СМС-сообщении, которое приходит на его телефон. В подобной ситуации вполне логично возникает вопрос, каково значение такой формулировки и, что особенно важно, является ли она гарантией получения кредита?

Что значит «Заявка на кредит предварительно одобрена»?

Предварительное одобрение заявки на кредит означает только то, что она была получена банком и признана им действительной. Обычно клиенту сообщается об этом в следующих случаях:

- при оформлении онлайн заявки при помощи интернета. В подобной ситуации достаточно часто следующим шагом выступает личное посещение банка потенциальным заемщиком;

- при желании клиента получить кредит под залог. Подобный статус заявки позволяет приступить к оформлению обеспечения по займу;

- при необходимости предоставить дополнительный пакет документов.

Значение статуса «предварительно одобрен»

Предварительное одобрение заявки на получение кредита свидетельствует о том, что она отправляется для дальнейшей проверки. Важно понимать, что банки сегодня тщательно проверяют предоставляемые заявителем сведения, а также собирают о нем дополнительные сведения, касающиеся, прежде всего, кредитной истории клиента. Поэтому не стоит переоценивать важность решения банка о присвоении рассматриваемого статуса поступившей заявке.

Является ли это гарантией выдачи кредита?

Учитывая сказанное выше, становится понятным, что в подавляющем большинстве случаев предварительное одобрение заявки не является гарантией принятии положительного решения о выдаче кредита. Более того, по сути, это означает только начало серьезной проверки заемщика и предоставленных им сведений. Естественно, дальнейшее развитие событий, а именно то, будет ли одобрена выдача займа или получен отказ в осуществлении финансовой сделки, напрямую зависит от результатов проведенной проверки.

Однако, некоторые банки практикуют для своих постоянных клиентов рассылку сообщений о предварительном одобрении кредита. В этом случае указывается сумма в рублях, которая будет выдана гарантированно, если заемщик подаст заявку. В подобной ситуации статус «Предварительно одобрен» фактически означает положительное решение со стороны банка.

Что может повлиять на окончательное решение?

Причины того, что банк в конечном итоге отказывает потенциальному заемщику, несмотря на предварительное одобрение его заявки, могут быть самые разнообразные. Наиболее часто это происходит в таких ситуациях:

- Плохая кредитная история. Сегодня достаточно большое количество россиян обладает проблемной историей взаимоотношений с различными финансовыми структурами. Это может существенно усложнить получения новых кредитов, особенно, если есть непогашенные текущие финансовые обязательства;

- Наличие ошибок или неточностей в предоставленной банку информации. При этом, как правило, не имеет существенного значения, были они допущены умышленно или случайно;

- Выявления несоответствия полученных банком документов о залоге или поручительстве, уровне дохода клиента и месте его трудоустройства и т.д., требованиям, установленным банком для потенциальных заемщиков;

- Не предоставление со стороны клиента дополнительно запрошенных документов.

Подводя итог, можно сказать, что статус «Кредит предварительно одобрен» означает начало проверки заемщика со стороны банка. Это не гарантирует окончательного положительного решения, однако, говорит о том, что процедура получения займа продолжается.

Скоринговый балл для одобрения кредита

От величины скорингового балла зависит решение банка о предоставлении кредита. Показатель рассчитывается исходя из кредитной истории пользователя и дополнительной информации, которую заемщики предоставляют банкам в анкете-заявке, в документах и справках. БКИ рассчитывают кредитный рейтинг пользователей на основании данных, содержащихся в кредитном отчете.

Что такое скоринговый балл в кредитной истории?

Раньше, заявку на кредит от клиента рассматривали кредитные работники банков. На основании представленной информации специалист выносил решение о возможности предоставления кредита. Это было долго и существовал риск ошибок и предвзятого отношения к клиенту. В связи с развитием автоматизированных технологий, банки начали применять скоринговую систему расчета кредитоспособности клиента. Система применяется при получении небольших кредитов, если требуется крупная сумма, дополнительно к скоринговому расчету специалист банка выносит мотивированное суждение, и заявка рассматривается кредитным комитетом индивидуально по каждому заемщику.

Скоринговый балл – это показатель платежеспособности заемщика, выраженный в цифровом формате. Чем больше балл, тем выше вероятность одобрения заявки. Даже с нулевой кредитной историей заемщик будет иметь свой рейтинг. Он будет зависеть от пола, возраста, места работы, должности, наличия собственности и т. д.

Если клиент уже пользовался кредитами банков или оформлял займы в МФО, скоринговый балл будет зависеть от качества обслуживания им своих долгов. Расчет рейтинга заемщика по кредитной истории осуществляется БКИ. При заказе отчета, пользователю будут предоставлена информация.

Какой максимальный скоринговый балл?

Расчет кредитного рейтинга заемщика производится пока тремя самыми крупными БКИ, информация заемщикам передается двумя БКИ: НБКИ, ОКБ. Системы расчетов скорингового балла в разных БКИ различны, поэтому максимальный балл также различается в зависимости от компании. Например, в НБКИ – 850 баллов.

Расчет рейтинга заемщика может быть произведен по трем шкалам:

- 1–900;

- 1–1300;

- 300–850.

В зависимости от применяемого метода, показатель у одного и того же заемщика может быть разный.

Максимальный скоринговый балл заемщиков, чья КИ находится в ОКБ, – более 961. Дополнительно рассчитываются рисковой индикатор, индикатор достоверности, учитывается код скоринга.

Какой должен быть скоринговый балл для одобрения кредита?

В среднем, чтобы кредит был одобрен значение скорингового балла должно быть не менее 600 баллов.

Для банков балл, рассчитанный Бюро, не является главным критерием при принятии решения о выдаче. Кредиторы самостоятельно рассчитывают рейтинг заемщика, учитывая его КИ и дополнительную информацию, полученную из анкеты. Если скоринговый балл больше 1000, то кредит банком будет одобрен. Скоринговый балл меньше 250–300, например, 111, – что значит низкая вероятность одобрения кредита.

Как узнать скоринговый балл бесплатно?

По закону, любой пользователь 2 раза в год сможет бесплатно узнать свой скоринговый балл, заказав кредитный отчет в БКИ.

Сначала потребуется узнать, где хранится кредитная история заемщика. Это можно сделать через портал Госуслуги.

Получение кредитного рейтинга на примере НКБИ:

- Открыть официальный сайт Бюро nbki.ru.

- Нажать «Получить кредитный рейтинг».

- Зарегистрироваться на сайте. Потребуется ввести адрес электронной почты, придумать пароль.

- Для подтверждения регистрации открыть ссылку, высланную на электронную почту.

- Подтвердить свои паспортные данные через портал Госуслуги.

- Заказать отчет в личном кабинете.

Клиент может заказать полный кредитный отчет или только расчет кредитного рейтинга.

Поскольку КИ пользователя зачастую хранится в нескольких Бюро, чтобы узнать свой рейтинг, пользователю нужно заказать отчеты во всех организациях.

Методика подсчета скорингового балла

При расчете применяются различные подходы. Каждому показателю, присваивается определенное количество баллов, затем они суммируются и получается итоговый рейтинг заемщика.

Например, как рассчитывается рейтинг в БКИ «Русский Стандарт» по отдельным показателям:

Какие личные данные влияют на скоринг балл?

Кроме качества обслуживания ранее полученных кредитов и займов, на скоринг балл оказывают влияние такие показатели, как возраст заемщика, его место работы, должность, образование, количество иждивенцев, величина дохода, регион проживания и т. д.

Как повысить свой скоринговый балл?

Поскольку рейтинг заемщика зависит от множества показателей, для увеличения скорингового балла можно сделать следующее:

- Проверить свою КИ на наличие ошибок;

- Погасить проблемные кредиты, платежи по которым выносились на просрочку;

- Перечислить в анкете всю имеющуюся в собственности недвижимость, автотранспорт;

- Указать в анкете дополнительные источники дохода;

- Предоставить справки о доходах и занятости.

Статьи раздела «Одобрение кредитов»

- 5,545

Все чаще люди стали выбирать именно кредиты в роли лучших инструментов для решения своих финансовых проблем. Можно срочно сделать крупное приобретение, взять в ипотеку дом или квартиру, просто получить некоторую сумму денег на неотложные нужды. Многих интересует, по какому принципу можно получить одобрение кредита в Сбербанке.

- 10,313

Собираясь взять займ на покупку жилья, клиент обязательно задаётся вопросом, как одобряют ипотеку в Сбербанке. Этот банк считают одним из самых надёжных и стабильных. Перед тем как начать оформление ипотечного кредита, клиент должен быть готовым к тому, что эта процедура растянется на продолжительное время. Банк-кредитор очень сильно рискует, именно из-за этого срок одобрения ипотеки в Сбербанке длительный. Если говорить о самом процессе, то сначала подаётся заявление от клиента, а потом оценивается жильё. Последний пункт предполагает наличие длинного перечня требуемых документов, которые должен собрать клиент. Поэтому спрогнозировать, сколько одобряют ипотеку в Сбербанке, можно только приблизительно.

- 7,815

Если вам срочно понадобились деньги, то в таком случае вы можете обратиться в банк за кредитом. Но какие банки лучше всех одобряют кредиты? Какие документы понадобятся для оформления? И куда обратиться за деньгами, если банк не одобрил вашу заявку? Ниже эти вопросы будут рассмотрены.

- 2,909

Ипотека в отличие от других сегментов розничного кредитования набирает обороты. В 2017 году, более 50% всех поданных заявок на финансирование покупки жилья были одобрены. Сравните это с данными 2014-2016 годов – средний показатель не превышал 40%. В 2018 году, за первые девять месяцев процент одобрения еще больше увеличился и составил 77% (данные представлены Объединенным кредитным бюро).

Таким образом, примерно 20 человек из 100 не подтверждают положительную заявку на финансирование покупки жилья по следующим причинам: плохая кредитная история, недостаточный уровень личных доходов или подделка персональных данных. Абсолютное большинство, при соблюдении некоторых правил гарантированно получит деньги.

На что обратить внимание, как узнать, одобрят ли ипотеку, как понимать алгоритм одобрения заявки со стороны банка и что нужно делать в первую очередь – подробно разбираем в настоящей статье.

- 6,034

В линейке продуктов банка ВТБ 24 есть несколько кредитных программ с разными условиями и рассчитанными на различные ситуации. Часто клиенты банка получают смс-сообщения о том, что им ВТБ предварительно одобрил кредит, причем на более выгодных условиях, чем действующие программы.

Те, кто не нуждается в денежных средствах просто игнорируют и удаляют такие сообщения. А вот тем, кому кредит необходим, не помешает знать о том, что такое предварительно одобренный займ, и действительно ли можно получить в банке деньги на указанных в смс-уведомлении условиях.

- 5,881

После того как вы подали заявку на кредит, вам не терпится побыстрее узнать решение банка о выдаче кредита. Но обычно специалистам нужно время, что посмотреть заявку, осуществить ее проверку у службы безопасности и вынести вердикт. Поговорим о том, как узнать, одобрен ли кредит.

Автокредит – это заем крупного размера, который выдают после проверки в службе безопасности. Именно поэтому ответ об одобрении автокредита приходится некоторое время ждать. Во многих банках с момента подачи запроса до подписания договора проходит несколько дней. Но сделка по приобретению автотранспортного средства через автокредит оказывается максимально эффективной и надежной.

В статье мы рассмотрим этапы банковской процедуры по оформлению автокредита, и какие важные условия необходимо соблюдать заемщику для высокой вероятности одобрения автокредита.

Кредитная заявка одобрена – остается лишь подойти в банк и забрать деньги. Однако случаются ситуации, когда выдачу займа необходимо отсрочить. Важно понимать, сколько времени действует согласование и когда утверждение кредита аннулируется.

С точки зрения кредитоспособности, женщина в декретном отпуске – не самый надежный заемщик. Многие банки отказывают молодым мамам, ссылаясь на недостаточную доходность. Каковы шансы на одобрение займа и как получить ссуду в декрете?

Испорченная кредитная история – весомый аргумент для отказа в одобрении кредита. Многие банки с осторожностью работают с клиентами, допустившими просрочки, а некоторые кредиторы отклоняют заявки еще на стадии их заполнения.

Простые способы, как узнать одобрили кредит или нет

Обычно сотрудники банков оперативно связываются с гражданами, подавшими заявку на кредит. Иногда бывает, что заявка подана 1-2 дня назад, а ответа по ней нет. Чего ожидать заявителю в такой ситуации — ждать ответа или обращаться к другому кредитору?

Из статьи вы узнаете, как самостоятельно проверить, одобрен кредит или нет, по каким критериям банк выносит решение и могут ли вам отказать в выдаче займа.

Сколько по времени рассматривается заявка на кредит

Время рассмотрения заявки указывается на официальном сайте банка. Как правило, оно занимает до получаса (15-30 минут), но кредитные учреждения оставляют за собой право рассматривать запрос до 5, а некоторые и до 10 дней.

Время рассмотрения зависит от чистоты кредитной истории потенциального заемщика. Если она безупречна, на одобрение потребительского кредита достаточно несколько минут. В случаях, когда в резюме клиента обнаруживаются темные пятна, рассмотрение заявки затягивается для проведения всех необходимых проверок.

Срок рассмотрения зависит от суммы, которую заемщик хочет получить. Небольшой потребительский кредит одобряется спустя несколько минут после поступления заявки. Заявка на оформление кредитной карты рассматривается в течение 5-15 минут.

Внимание! Рассмотрение заявки начинается с момента, когда потенциальный клиент предоставил все необходимые сведения о себе.

На период одобрения влияет также, числится ли лицо, подавшее заявку, в перечне клиентов банка (имеет зарплатную или пенсионную карту).

Срок предварительного согласия зависит и от процентной ставки по займу. Чем она ниже (выгоднее для клиента), тем дольше финансовое учреждение оценивает свою выгоду и принимает решение.

Способы, как узнать одобрен кредит или нет

Узнать, получили ли вы согласие финансового учреждения выдать вам заем, можно несколькими способами.

В зависимости от того, какой тип кредитования вас интересует (покупка бытовой техники в рассрочку, оформление карты), узнать, получено ли одобрение, можно как в отделении банка, так и удаленно.

В отделении банка

Обратитесь напрямую к любому из сотрудников. Специалист при вас проверит базу данных и даст точный ответ.

Преимущество этого способа в том, что вы сможете оформить заем на месте, избавив себя от необходимости повторно посещать учреждение.

Если решение не принято, спросите у менеджера о причинах. Если ответят, что заявка еще на рассмотрении – остается только ждать звонка с подтверждением. На всякий случай уточните причины, по которым рассмотрение затянулось. Возможно, в заявке указаны неполные сведения.

Важно! Если банк принял отрицательное решение, о его причинах он вам не сообщит. Оповещая каждого заемщика о причинах отказа, кредитное учреждение ставит под угрозу свою безопасность. Мошенники могут «вычислить» алгоритм принятия решений и воспользоваться этими знаниями.

Онлайн

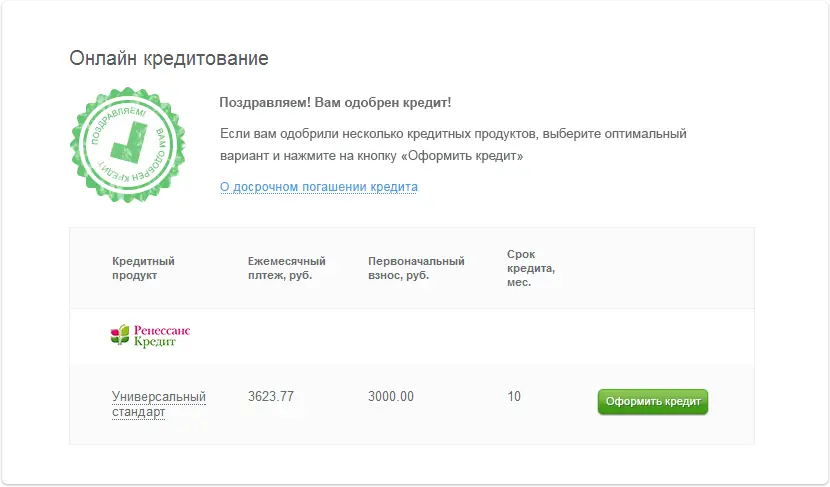

Этому способу отдают предпочтение многие заемщики. Для подачи заявки и получения подтверждения не нужно посещать офис банка. На сайте организации в течение считанных минут можно посмотреть, получено ли подтверждение, но оно предварительное.

Для получения займа придется идти в отделение с пакетом документов для заключения договора и получения денежных средств.

По номеру телефона

На сайте банка указан номер колл-центра или службы поддержки, по которым вы можете уточнить, рассмотрен ли ваш запрос и каков вердикт по нему.

Чтобы узнать точную информацию о статусе запроса, нужно знать его номер. Он указан в печатной копии запроса, если вы подавали его в отделении, либо на сайте кредитного учреждения.

Ожидание обработки заявки (при кредитовании в магазине)

Этот способ подходит только для оформления в кредит бытовой или цифровой техники. Выберите нужную технику, обратитесь к представителю банка, работающему в магазине. Он заполнит форму заказа. В течение четверти часа кредитный эксперт озвучит вам вердикт учреждения.

Способы выяснения в зависимости от банка

У каждой кредитной организации свои правила выдачи займов, в том числе и порядок уточнения, одобрен ли запрос о выдаче займа.

Во многом эти правила схожи, но есть и свои особенности.

Сбербанк

В большинстве случаев уведомление приходит автоматически, в течение нескольких минут с подачи запроса. Обычно клиенту приходит SMS на телефон с подтверждением. Сообщение также приходит, если вы подавали запрос онлайн на сайте Сбербанка.

Если прошло два дня, а сообщение вам так и не пришло, используйте другие способы:

- Личное посещение. Так вы точно узнаете статус запроса и сможете оформить заем, если он одобрен.

- Звонок на горячую линию. Сообщите оператору номер запроса, и он даст вам информацию о его статусе.

- Проверка на сайте. Проверьте статус в разделе заявок по кредиту, введя номер запроса.

Альфа-Банк

Запрос о кредите в Альфа-Банке подается также, как в других кредитных учреждениях: в отделении, на сайте. От способа подачи проверка статуса не зависит. Если вы подадите запрос удаленно, проверять его «готовность» можно по телефону, на официальной странице банка в интернете или посетив отделение.

Если у вас есть вопросы о проверке, подаче заявки, задайте их в центре Альфа-Консультант (технической поддержке). Сервис работает круглосуточно.

Совкомбанк

Узнать о решении банка можно тремя способами: на сайте, позвонив на горячую линию или напрямую у сотрудника финансового учреждения. Звонки на горячую линию бесплатные.

Срок рассмотрения зависит от выбранного продукта. Для экспресс-кредита достаточно нескольких минут. Рассмотрение по крупным займам занимает до 5 дней.

ВТБ

В ВТБ можно подать заявку в отделении либо воспользовавшись услугой интернет-банкинга на сайте учреждения. На сайте вы получите предварительное одобрение. Чтобы оформить кредитку, посетите отделение.

Ответ на запрос приходит в течение нескольких дней. Если ответа так и нет, позвоните на горячую линию оператору и по номеру запроса проверьте его статус.

Третий способ – личное общение с сотрудником кредитного отдела в подразделении банка. Специалист сразу же оформит заем, если по нему принято положительное решение.

Россельхозбанк

В этой кредитной организации действует тот же порядок получения извещения, что и в других. Если у банка нет вопросов к заемщику, одобрение приходит в краткие сроки. Если оно не поступило, возможно, дело не в том, что в вашей кредитной биографии найдены недочеты, а в занятости менеджеров либо большой очереди запросов в обработке.

В Россельхозбанке срок рассмотрения заявки – пять дней с момента предоставления полного пакета документов, поэтому самостоятельно узнавать, какое решение принято, можно только по истечении этого срока. Иногда на усмотрение учреждения этот срок может продлеваться.

Газпромбанк

Ответ на заявку о потребительском займе учреждение дает в течение пяти рабочих дней. Если вы подаете запрос о кредитовании не в городе своего проживания, срок увеличивается до 10 дней. О своем решении учреждение уведомляет в сообщении.

Проверить статус запроса можно, обратившись в отделение с паспортом или позвонив оператору контактного центра.

Тинькофф

Работа с клиентами в этом учреждении ведется дистанционно, поэтому проверить, одобрен ли кредит, можно в мобильном приложении, на сайте или у оператора по телефону в любое удобное время. Для оформления займа не нужно посещать отделение кредитной компании.

Как узнать, дадут ли мне кредит до подачи заявки

Еще до подачи запроса можно определить свои шансы на получение кредита. Можно использовать для этой цели онлайн-сервисы, позволяющие оценить кредитоспособность. Такие сервисы дают приблизительный результат, который может отличаться от требований конкретного финансового учреждения.

Самый верный способ – выбрать кредитный продукт в интересующем вас банке и проконсультироваться у специалиста по условиям выдачи ссуды.

Узнать информацию об условиях кредитования и требования к заемщикам можно на сайтах финансовых учреждений. Там же с помощью кредитного калькулятора подсчитывается размер ежемесячной выплаты. Исходя из этого фактора вы поймете, стоит ли рассчитывать на заем.

У всех банковских учреждений свои требования к заемщикам, но если у вас плохая кредитная история, есть задолженности по займам, коммунальным платежам или алиментам, нет официального дохода, ваша кандидатура под сомнением.

От чего зависит решение банка

Мнение о заемщике складывается из сведений о его кредитном прошлом. Также определяющую роль играет доход. Чем он выше, тем больше шансов получить от банка ссуду в желаемом объеме и использовать ее для достижения поставленных целей.

Чаша весов будет склонена в пользу положительного ответа при наличии справки о доходах, наличии постоянного рабочего места и стабильной зарплаты.

Также банк будет на вашей стороне, если вы уже пользуетесь его услугами, например, получаете пенсию или заработную плату на его пластиковую карту.

Важно! Даже если вы уже клиент банка, это не означает, что проверка вашего «досье» и кредитоспособности будет поверхностной.

Решение зависит от скорингового балла – оценки платежеспособности, составляемой на основе данных кредитной истории, доходов лица, его собственности.

В каких случаях в кредите откажут

Решение банка о выдаче займа определяется многими факторами. Достаточно наличия в вашей «биографии» хотя бы одного из перечисленных ниже критериев, и о получении одобрения от кредитного учреждения не может быть и речи:

- Наличие задолженностей по коммунальным платежам дольше 6 месяцев.

- Общий семейный доход не покрывает прожиточный минимум либо равен ему.

- На последнем месте трудоустройства стаж менее 6 месяцев.

- Наличие открытых исполнительных листов у приставов.

- Действующее судебное разбирательство, проблемы с законом.

- Проблемы с документами (своевременно не заменен паспорт, нет пенсионного страхового свидетельства).

- Наличие нескольких непогашенных кредитов в разных финансовых организациях.

Кроме этого отказ поступит если:

- неправильно заполнена заявка;

- предоставлены заведомо неверные данные;

- заполнены не все графы заявки;

- не предоставлены дополнительные документы (по запросу банка).

Если причина отказа в ошибках в запросе, исправьте их или представьте документы, требуемые учреждением. В этом случае срок одобрения запроса отсчитывается с момента внесения исправления и представлениям необходимых справок.

Чтобы вам не поступил отказ, выбирайте банк, в котором вы получаете заработную плату или пенсию. Тогда к размеру и регулярности доходов у заведения не будет вопросов, также как и не будет проверки компании, в которой вы трудоустроены.

Повысит вашу надежность в глазах кредитной компании погашение всех имеющихся задолженностей. Это охарактеризует вас как ответственного заемщика. Если у вас есть банковский депозит, оформляйте кредит в том же заведении. Будучи клиентом учреждения, вы можете рассчитывать на лояльные условия.

Если заем нужен срочно, отправьте запрос одновременно в несколько банков. Так вы гарантированно получите одно или даже несколько согласий, а также выберите самое выгодное предложение.

Заключение

Проверить одобрение кредита несложно. В большинстве банков он оглашается спустя несколько минут, но иногда вынесение решения занимает до нескольких дней. Не всегда молчание финансового учреждения означает отказ. Заминку вызывает загруженность сервисов, обрабатывающих запросы, ошибки в заявках.

Одобрен кредит! — Сайт для тех, кто хочет получить кредит через Интернет.

Читайте наши статьи, оформляйте заявки онлайн, и ваш кредит обязательно будет одобрен! Ниже мы привели главные особенности получения кредита через интернет ↓.

Сегодня уже необязательно отправляться в банк или иную финансовую организацию за кредитом. Заем можно оформить и через интернет. По крайней мере, упрощена процедура, связанная с бумажной волокитой. В некоторых случаях онлайн кредит – это оформление заявки в сети с последующей необходимостью подписывать договор в банке или у вас дома (документы доставляет сотрудник учреждения). В других случаях интернет кредит – это полностью виртуальная процедура.

Пока что возможности полноценного сетевого кредитования не столь широки, как в обычных случаях. Все-таки кредитные организации в этой ситуации рискуют больше. Но уже очевидна разница между начальным уровнем кредита через интернет и нынешним. Современному онлайн-потребителю доступно получение достаточно крупных займов.

Как получить онлайн-кредит

Чтобы взять кредит через интернет, нужно, как правило, выполнить несколько несложных действий. И это важно всем, и в особенности тем, кто ищет кредит беременным.

Выбрать кредитную организацию

Сейчас сделать это просто – вариантов немало. Среди них и известные банки, и МФО (микрофинансовые организации, например, старички рынка Лайм Займ, ТурбоЗайм или WebBankir, и не менее трастовые сервисы Слон Финанс, Манивео, Монеза и Деньги на дом). Самый известный и популярный интернет-банк — «Тинькофф Банк», предоставляющий возможность «договориться» о получении денежных средств на сайте (за этим следует реальная встреча с сотрудником банка). МФО не требуют выхода за пределы сети или встречи с «курьером».

Заполнить заявку онлайн

Вам одобрено? Все еще нет? Тогда читайте статью о банках, дающих кредиты всем без исключения. Конечно, они не дают деньги буквально всем подряд, но вероятность получить там одобрение гораздо выше среднего по рынку. После того, как вы определитесь с кредитной организацией, нужно заполнить заявку на получение заемных денег. После этого требуется немного подождать. За это время банковские сотрудники изучат вашу кредитную историю, после чего дадут ответ. Обычно на это уходит около суток. Иногда все происходит в течение нескольких минут.

К сожалению, мошенничество из нашей жизни пока не исключили. При том, что наши читатели все чаще пишут нам письма благодарности и радостно восклицают «Спасибо, мне одобрено!», существует так же вероятность попадания неопытного заемщика и на сайт мошенников. Уловки злоумышленников – основная причина того, что кредит по интернету пока еще не везде стопроцентно виртуальный. Рискуют все, поэтому и вам нужно быть предельно осторожным при выборе финорганизации и предоставлении персональных данных.

Можно ли получить деньги в долг, если кредитная история не белоснежна? Да, существуют МФО, которые за определенное вознаграждение и денег дадут, и историю улучшат. Самые популярные из них -Кредитный доктор от Совкомбанка, их же Кредитный фитнес (вообще не отказывают!) и Ваши Деньги (всего 7% отказов). В этом случае не нужно рассчитывать на огромную сумму. Но с чистой КИ в дальнейшем можно идти в банки за значительно бОльшими деньгами.

Чуть ниже – о том, как взять кредит в интернете при различных условиях. В том числе и в ситуации с плохой КИ. Но сперва о достоинствах и недостатках сетевого кредитования.

Плюсы и минусы онлайн-кредитования

Как и везде, здесь есть и положительные, и отрицательные стороны.

Достоинства:

- оперативное оформление кредита; чтобы подать заявку и получить деньги на карту, не нужно никуда ехать; чтобы оценить этот аспект, достаточно вспомнить очереди в банках, высиживание в учреждении, пока инспектор занимается бумагами и т. п.; в самом цивилизованном случае виртуального кредитования все гораздо проще;

- упрощение процедуры рассмотрения займа и выдачи денег; банки и МФО изначально понимают собственные риски, поэтому в большинстве случаев деньги в кредит можно взять без справок и поручителей; в некоторых случаях результат можно узнать уже через пару часов; кроме того, конкуренция вынуждает банки предлагать клиентам различные полезные функции;

- универсальность; интернет кредиты позволяют рассчитываться за сетевые покупки и услуги, приобретать дорогой товар – вариантов очень много.

Недостатки:

- высокие процентные ставки; чем выше риск, тем выше ставки – за удобство нужно платить; но, опять-таки, конкуренция постепенно работает на снижение переплат, делая онлайн-займы не только удобными, но и довольно выгодными;

- искушение воспользоваться кредитными возможностями; потребителю с хорошей КИ организации идут навстречу – для некоторой категории людей перспектива несколькими кликами мышки добиться получения займа очень заманчива и чревата. Но если есть мозги, то это не минус вообще.

Обзор различных ситуаций

Оформление без справок и поручителей

Кредит онлайн, не имея необходимых справок, можно взять или в МФО, или в одном из нескольких банков. Среди последних – «Ренессанс Кредит» и «Восточный». Здесь на текущий момент действуют лучшие условия. В банках онлайн можно оформить заявку, а в микрофинансовых сервисах еще и получить деньги.

Особенности:

- получить деньги можно только совершеннолетним, а во многих случаях банки соглашаются на сделку лишь с теми, кому исполнился, как минимум, 21 год;

- в большинстве случаев решение клиенту сообщают в тот же день; поэтому при соблюдении прочих условий уже через несколько часов можно тратить заемные деньги;

- с плохой КИ деньги дадут не везде; в этом случае возьмите займ в МФО, о которой речь в конце обзора.

По паспорту

Если вы не слишком доверяете более лояльным и менее щедрым МФО, с паспортом нужно идти в банк. Но банков, которые согласны на такие условия, по всей России немного. Вот несколько:

- «Восточный экспресс банк»; с одним лишь паспортом можно рассчитывать на сумму до 200 тысяч; кстати, на сегодня это лучший вариант – здесь наименьшая вероятность столкнуться с отказом; деньги может получить гражданин России возрастом от 26 лет – на срок 1-3 года; о банковском решении можно узнать всего через каких-то пять минут;

- «УБРиР»; в Уральском банке условия схожие – предельная сумма составляет 200 тысяч; возраст снижен до 21 года, а срок увеличен до 4 лет;

- «Промсоцбанк»; сумма аналогичная (условно), но здесь имеют дело с потенциальными заемщиками, достигшими 23 лет, которые имеют не более трех текущих кредитов; готовы подождать 5 лет, но по паспорту дают лишь 100 тысяч – чтобы получить вдвое больше, нужна справка о доходах; решение о выдаче принимают в течение часа.

МФО, готовых согласиться на паспорт, больше. Но и ставки в этом случае значительно выше.

Почти без отказа

Гарантированной безотказности не существует, но есть несколько банков и МФО, которые согласны во многих случаях не обращать внимания на неважную кредитную историю. Даже если вы в свое время погрязли в автокредите или регулярно «радовали» кредиторов просрочками, счастье все равно можно и нужно пытать.

- «Ренессанс Кредит»; среди преимуществ этой организации – приятная ставка, лояльность к заемщикам, длительный срок и почти мгновенное рассмотрение заявки;

- «Тинькофф Банк»; из документов потребуют лишь паспорт, ставку предлагают приемлемую, а лимит устанавливают персональный; в этом основной нюанс – здесь вопрос скорее не в том, как получить кредит через интернет, а сколько получить;

- «ЛотФинанс»; МФО, которая почти не смотрит на КИ заемщика; точнее, смотрит, но с иной позиции – об этом ниже.

Под низкий процент

Если вы нуждаетесь в кредитовании под невысокий процент, то вам точно не к МФО. Обращайтесь в банки. В этом году самые приятные ставки у таких организаций, предлагающих возможность онлайн-заявок:

- «Ренессанс Кредит»; банк предлагает займы до 700 тысяч под 12,9%; здесь вы берете деньги по простейшей схеме, да еще и сроком до 5 лет;

- «ОТП Банк»; относительно ставок соперничает со «Сбербанком» — в обоих случаях заемщик переплачивает 14,9% годовых;

- «Восточный»; ставка – 15%, вероятность отказа минимальна, срок рассмотрения оформляемого займа тоже сведен к минимуму.

На большую сумму — под залог

Как оформить кредит через интернет на большую сумму? Ответ очевиден – под залог. Мы детально рассмотрели тонкости и нюансы как кредитования под залог недвижимости, так и кредитов под залог ПТС. И в том, и в другом случае можно рассчитывать на увеличение лояльности банка и соответственно увеличение суммы кредита и при этом снижение процентной ставки.

Так же, для удобства заемщиков на нашем сайте есть возможность подать онлайн-заявку сразу во множество организаций. Вам нужно лишь выбрать подходящие условия, заполнить необходимые графы и отправить заявку. Это абсолютно бесплатно и занимает не более 3-х минут!

Тем самым заемщик не теряет время, имеет возможность получить наиболее перспективное предложение и может рассчитывать на высокую вероятность получить деньги.

С плохой историей

Если взял, то нужно отдать. И отдать вовремя. Это золотое правило отношений кредиторов и заемщиков. Но, увы, не у всех и не всегда получается следовать канонам. Как можно поступить в случае подпорченной кредитной истории?

Выше приведены примеры организаций, которые соглашаются иметь дело с потребителями, испытывающих проблемы с КИ. Там Вы и получите деньги, и улучшите «биографию». К примеру, обратившись в МФО «ЛотФинанс» и оплатив услугу, вы получите и средства, и положительную поправку в БКИ. Ну а с очищенной историей жить в мире банков гораздо проще.

Кроме ЛотФинанс, обратитесь в Деньги Клик, Профи Кредит, OneClickMoney – во всех этих МФО так же почти не обращают внимания на кредитную историю.

Таким образом, через интернет можно получить немалый займ даже в запущенных случаях. А последовав этой рекомендации, можно даже в определенном смысле обхитрить систему.