импровизация по-белорусски или когда заработает система? » Новости грузоперевозок, логистики, бизнеса

Источник фото: портал «Автобизнес»С введение транспортного налога в Беларуси появилось множество вопросов, на которые необходимо дать ответы. Редакция портала «Автобизнес» постаралась дать ответы на наиболее «горячие» и распространённые вопросы от автовладельцев касательно транспортного налога.

Где искать, за что платить?

«Продал около десяти лет назад автомобиль по генеральной доверенности. В настоящее время, как мне пояснили в ГАИ, я числюсь собственником этого авто. Связался с человеком, на которого выдавалась доверенность, он ответил, что перепродал автомобиль, а данных покупателя у него нет. Как мне снять авто с учета и кому насчитают дорожный налог?»

Налог посчитают на собственника автомобиля в соответствии с информацией, содержащейся в базе данных Госавтоинспекции. Частью 1 статьи 307-2 Налогового кодекса объектом транспортного налога признаются транспортные средства, зарегистрированные за физическими лицами в ГАИ.

Что значит «упрощенка»?

«В СМИ сообщили, что в связи с введением транспортного налога будет некая упрощенная процедура снятия автомобиля с учета в ГАИ. Значит ли это, что я могу снять с учета автомобиль, местонахождение которого мне неизвестно, но собственником которого я числюсь?»

Нет. Статьей 6 Приложения 27 к Налоговому кодексу Совету Министров Беларуси предписано в двухмесячный срок установить упрощенный порядок снятия с учета транспортных средств, непригодных к эксплуатации. Эта формулировка подразумевает физическое наличие автомобиля, чтобы была возможность осмотреть его и признать его непригодным к эксплуатации, то есть к участию в дорожном движении.

Три машины — три платежа?

«На мне зарегистрировано три автомобиля, но фактически в наличии у меня только один. Мне придется платить налог за все три машины, если я правильно понял информацию в СМИ?»

Да, правильно поняли. В соответствии с изменениями налог будет считаться на все машины, что зарегистрированы на вас в ГАИ.

В соответствии с изменениями налог будет считаться на все машины, что зарегистрированы на вас в ГАИ.

Есть ли льготы для «афганцев»?

«Я ветеран войны в Афганистане. Распространяются ли на меня льготы по уплате транспортного налога?»

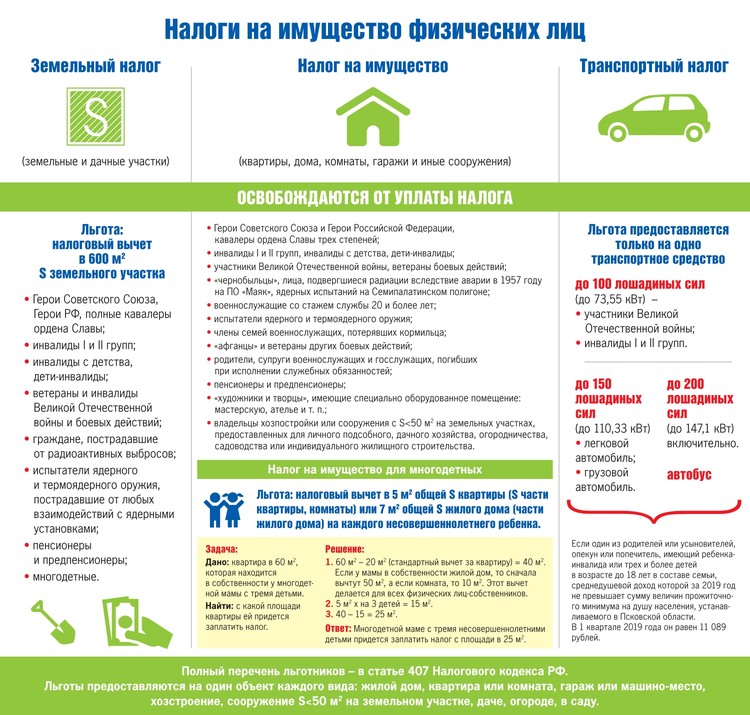

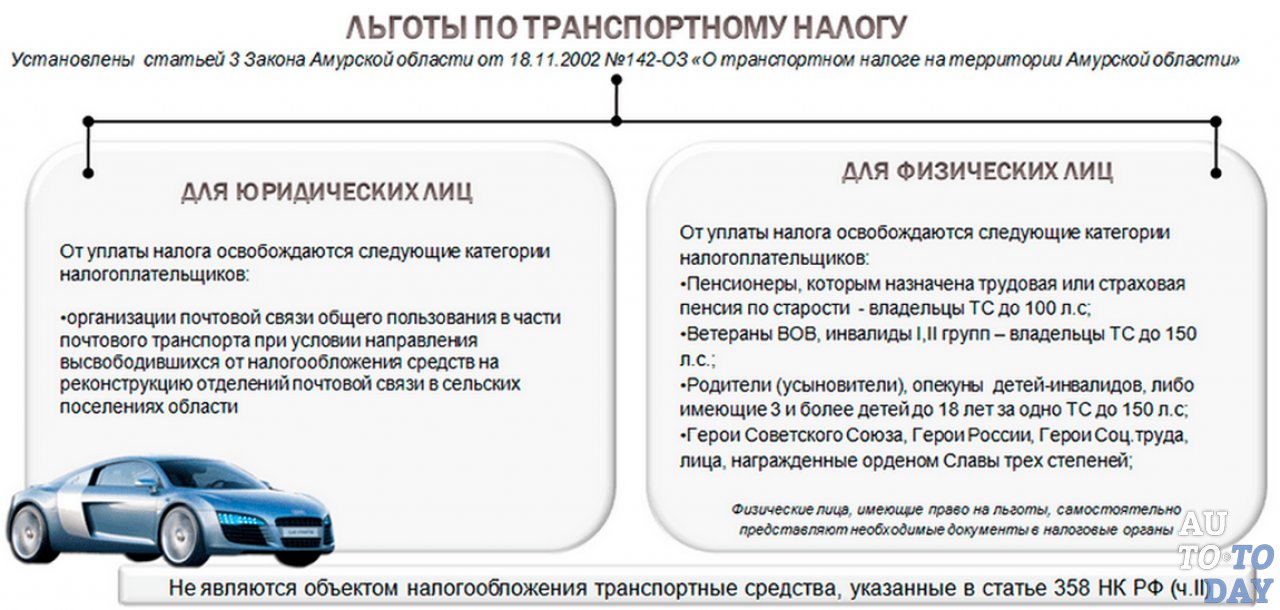

Нет. Статьей 307-5 Налогового кодекса определены льготы:

- 50% ставки налога для ветеранов Великой Отечественной, инвалидов 1-й и 2-й групп и пенсионеров по возрасту при наличии действительного водительского удостоверения;

- 75% ставки для инвалидов 3-й группы при наличии действительного водительского удостоверения.

Не нужно будет платить налог за машины физлиц, переоборудованные для использования инвалидами.

«А если я при покупке автомобиля оформлю его на льготника, то получается, что буду платить дорожный налог меньше, ведь автомобиль фактически в его собственности, что будет отражено в базах данных ГАИ?»

Законодатели предусмотрели этот момент, так что наличия самой льготы недостаточно — льготнику необходимо также иметь действительное водительское удостоверение. Поэтому если у «бабушки» или «дедушки», пенсионера или инвалида такого водительского удостоверения нет, то льгота на них не распространяется.

Поэтому если у «бабушки» или «дедушки», пенсионера или инвалида такого водительского удостоверения нет, то льгота на них не распространяется.

Кто штрафовать будет?

«Если я не заплачу налог, меня оштрафует ГАИ?»

ГАИ теперь ни при чем. Рассчитывает и начисляет сумму налоговый орган, на нем же и контроль. В случае неуплаты налога предусмотрен штраф, а также пеня. Платить нужно будет после направления извещения, в котором будут прописаны сроки.

Так выпущенные или зарегистрированные?

«Есть непонятный момент в вопросе уплаты транспортного налога. В одних источниках говорят, что за автомобили, зарегистрированные до 1991 года, платить дорожный налог не нужно, в других — обратное. Где правда?»

Правда в том, что читать закон нужно в том виде, в котором он написан законодателем. А дословно данный пункт гласит: «Не признаются объектом налогообложения транспортным налогом транспортные средства, выпущенные не позднее 1991 года или сведения о годе выпуска которых отсутствуют».

Это значит, что дорожный налог на автомобили, выпущенные после 1991 года (1992-2021 г.в.), будет начисляться, до этого года — нет.

Это озадачило многих наших читателей, ведь получается, что катаешься на авто, допустим, 1985 года выпуска, дороги по факту эксплуатируешь, но за это не платишь. Странно, но как есть.

Куда бежать, кому платить?

«Куда можно пойти и оплатить дорожный налог, ведь я постоянно в разъездах и дома редко бываю? Боюсь на штрафы попасть за неуплату».

Пока никуда ходить не нужно. Налоговая инспекция сама рассчитает сумму налога и не позднее 1 сентября пришлет собственнику автомобиля извещение об уплате дорожного налога с необходимыми реквизитами. Заплатить нужно будет не позднее 15 ноября.

И только в 2021 году порядок и сроки различаются. Например, в нынешнем году не позднее 15 декабря нужно внести авансовый платеж (1 базовая величина), о чем налоговые органы должны сообщить до 1 ноября.

При этом Совмину поручили в течение полугода привести существующие законодательные акты в соответствие с измененным Налоговым кодексом.

Как заставить нового владельца машины поставить ее на учет?

«Что делать, если машина продана без оформления, а новый хозяин не желает переоформлять ее на себя? Я являюсь собственником авто по документам, транспортный налог платить придется мне, но фактически машины у меня нет, я ею, разумеется, не пользуюсь. Мне советуют написать заявление об угоне, но хотелось бы решить этот вопрос по-хорошему, ведь я сам отдал ему документы. Подскажите, как быть в этой ситуации».

Решить вопрос по-хорошему — это когда фактический владелец автомобиля согласился бы на оформление сделки с регистрацией ее в ГАИ, как того требует законодательство. Однако на такой шаг нынешний хозяин машины идти не хочет.

Но и писать заявление об угоне автомобиля не выход. За это предусмотрена ответственность, в том числе уголовная. Поэтому разумным и не противоречащим закону выходом из ситуации станет, например, обращение в суд с иском об истребовании имущества из чужого незаконного владения. Вполне возможно, что это заставит фактического владельца автомобиля зарегистрировать сделку в ГАИ, не дожидаясь решения суда.

Вернут ли деньги тем, кто уплатил сбор в 2020-м на два года вперед?

«В ноябре 2020 года приобрел новый автомобиль, соответственно сразу уплатил пошлину на 2 года (324 рубля). С нового года сумма значительно уменьшилась. Могу ли я претендовать на возврат излишне уплаченных денег или на какую-то скидку на 3-й год оплаты? У меня таких знакомых лично человек пять, а на различных интернет-форумах этот вопрос остается без ответа».

Нет, претендовать на возврат части денег не получится. Но изменениями в Налоговый кодекс предусмотрена льгота для тех, кто ранее уплатил пошлину за получение допуска на участие транспортного средства в дорожном движении.

Будет ли скидка?

«Я директор и учредитель ЧУП, инвалид 3-й группы. На балансе стоят два легковых автомобиля. Как мне платить налог и учитывается ли при этом скидка для инвалида? В ГАИ не ответили».

Поскольку автомобили находятся на балансе предприятия, то ставки транспортного налога будут исчисляться как для организаций, и они выше, чем для физических лиц.

Удостоверение инвалида в данном случае также не поможет получить скидку 25% (для инвалида 3-й группы, ч.3 ст.307-5 Налогового кодекса). Она предусмотрена в том случае, если машина зарегистрирована на инвалида и при наличии у него действующего водительского удостоверения. В данном случае автомобили зарегистрированы на организацию.

За угнанную машину тоже придется платить?

«Узнал о введении транспортного налога и вспомнил, что у меня 10 лет назад угнали Dodge Intrepid.

Все это время он находится в розыске Интерпола. Получается, что физически автомобиля на территории Беларуси, возможно, нет. Должен ли я буду платить налог и что мне надо вообще делать? Говорят, что в ГАИ должны были автоматически снять с учета машину, но я так понял, что этого не произошло, поскольку в базе данных автомобиль „висит“. Разъясните, что мне делать».

Транспортный налог на угнанные машины не распространяется. Однако в налоговую инспекцию нужно предоставить документ, который подтверждает факт угона (кражи). Например, постановление о возбуждении уголовного дела, постановление о признании потерпевшим или другой документ, выданный компетентным органом (ч.2 ст.307-2 Налогового кодекса).

Снятие с учета транспортных средств, находящихся в международном розыске, не производится (п.38 Положения, введенного в действие постановлением Совмина № 1849).

Сняли с учета до июля — платить не нужно?

«В СМИ пишут: чтобы не платить налог на автомобиль, надо снять его с учета в ГАИ до 1 июля 2021 года.

Это действительно так?»

Нет, это не совсем так. В п.1.2 ч.1 ст.307-3 Налогового кодекса действительно указано, что от транспортного налога освобождаются «транспортные средства, снятые с учета до 1 июля 2021 года». Однако имеется в виду снятие с учета с последующей продажей/дарением и т.п. машины. То есть тот, кто снял с учета автомобиль до июля и продал со сменой собственника, не будет платить налог за период с января по июль.

Просто снять машину с учета и не платить налог не получится — собственник при этом не меняется. Напомним, что снятые с учета транспортные средства временно допускаются к участию в дорожном движении на срок не более трех месяцев. И если после этого собственник транспортного средства не сменился, то машину нужно повторно зарегистрировать прежнему собственнику (п.39 Положения, введенного в действие постановлением Совмина № 1849).

На прицеп налога нет?

«Про транспортный налог на автомобили последнее время не читал только ленивый.

А вот у меня в собственности прицеп, унаследованный от отца. Прицепы налогом не облагаются?»

Прицепы облагаются транспортным налогом по ставкам, предусмотренным пп.2.2 п.2 Приложения 27 к Налоговому кодексу «Ставки транспортного налога».

От редакции:

Это далеко не все вопросы, поступившие в редакцию Автобизнеса. Мы продолжим тему транспортного налога.

Тем не менее нас искренне удивляет, что при составлении законов вопросов порой появляется больше, чем ответов, хотя изначально все можно было прописать четко и понятно. Зачастую приходится предполагать, что хотели сказать авторы документа, вместо того чтобы сразу при его принятии исключить двоякое толкование того или иного момента.Например, что делать собственникам автомобилей, которые проданы без оформления в ГАИ, владельцам давно сгнившего, распиленного и разобранного на запчасти транспорта? Ведь на учете в ГАИ такие машины числятся, а значит, и налог начисляться тоже будет.

Это наиболее часто задаваемый вопрос, но ответа на него законодатель почему-то не предусмотрел.

Предпоследний вопрос в сегодняшнем тексте — из этой же серии. Пришлось обращаться к другим законодательным актам. Хотя достаточно было просто указать в Налоговом кодексе: «Снятые с учета до 1 июля 2021 года и сменившие собственника». К сожалению, подобных моментов хватает.

Налог на эксплуатацию транспортного средства

1. На мотоцикл, трицикл и квадрцикл:

18 EUR – до 500 см3;

36 EUR – от 501 до 1000 см3;

54 EUR – от 1001 до 1500 см3;

72 EUR – более 1500 см3;

36 EUR – прочие мотоциклы, трициклы и квадрциклы.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.1. который первый раз зарегистрирован после 31 декабря 2020 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с международной согласованной процедурой тестирования легковых автомобилей:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

9 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

36 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

66 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

90 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 131 г до 155 г на один км;

114 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

132 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

204 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

258 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 251 г до 275 г на один км;

318 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

426 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

582 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г до 400 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 401 г на один км.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.2. за легковой автомобиль, который первый раз зарегистрирован после 31 декабря 2008 года, или грузовой автомобиль с полной массой до 3500 кг, который первый раз

зарегистрирован после 31 декабря 2011 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с Европейским метод нового ездового цикла:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

12 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

48 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

84 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

120 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 131 г до 155 г на один км;

144 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

216 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

264 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

336 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 251 г до 275 г на один км;

408 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

552 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г на один км.

2.3. в дополнении к упомянутой в пункте 2.1. и 2.2. ставке налога дополнительно 300 EUR для легковых автомобилей, для которых объем двигателя превышает 3500 см3.

3. Который оборудован двигателем внутреннего сгорания или по своей конструкции оборудован двигателем внутреннего сгорания и как механическую приводящую силу использует энергию из хранящейся в транспортном средстве электроэнергии или устройства хранения приводящей силы и который первый раз зарегистрирован после 1 января 2005 года, а также о котором в регистрационном удостоверении транспортного средства есть информация о полной массе, объеме двигателя и максимальной мощности двигателя, налог рассчитывается путем суммирования налоговых ставок в соответствии с полной массой, объемом двигателя и максимальной мощности автомобиля в следующем размере:

за полную массу в килограммах (кг):

15 EUR – до 1500 кг;

32 EUR – от 1501 кг до 1800 кг;

55 EUR – от 1801 кг до 2100 кг;

70 EUR – от 2101 кг до 2600 кг;

84 EUR – от 2601 кг до 3000 кг;

97 EUR – от 3001 кг до 3500 кг;

110 EUR – более 3500 кг.

за объем двигателя (см3):

9 EUR – до 1500 см3;

23 EUR – от 1501 до 2000 см3;

37 EUR – от 2001 до 2500 см3;

55 EUR – от 2501 до 3000 см3;

91 EUR – от 3001 до 3500 см3;

160 EUR – от 3501 до 4000 см3;

228 EUR – от 4001 до 5000 см3;

297 EUR – более 5000 см3.

за максимальную мощность двигателя в киловаттах (кВт):

9 EUR – до 55 кВт;

23 EUR – от 56 кВт до 92 кВт;

37 EUR – от 93 кВт до 129 кВт;

55 EUR – от 130 кВт до 166 кВт;

91 EUR – от 167 кВт до 203 кВт;

160 EUR – от 204 кВт до 240 кВт;

228 EUR – от 241 кВт до 300 кВт;

297 EUR – более 300 кВт.

4. За остальные легковые автомобили, не указанные в пункте 2 и 3, платится в соответствии с их полной массой в следующем размере:

38 EUR – до 1500 кг;

81 EUR – от 1501 кг до 1800 кг;

137 EUR – от 1801 кг до 2100 кг;

5. За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

18 EUR – до 1500 кг;

36 EUR – от 1501 кг до 1800 кг;

66 EUR – от 1801 кг до 2100 кг;

78 EUR – от 2101 кг до 2600 кг;

102 EUR – от 2601 кг до 3500 кг;

от 3501 кг до 12 000 кг:

a) 252 EUR — EURO 0, EURO I, EURO II ,

b) 180 EUR — EURO III, EURO IV,

c) 120 EUR — EURO V,

d) 96 EUR — EURO VI и менее загрязняющий;

более 12 000 кг:

a) 300 EUR — EURO 0, EURO I, EURO II,

b) 210 EUR — EURO III, EURO IV,

c) 156 EUR — EURO V,

d) 120 EUR — EURO VI и менее загрязняющий.

6. За грузовые автомобили с полной массой от 3501 кг до 12 000 кг платится в соответствии с уровнем выбросов двигателя:

432 EUR — EURO 0, EURO I, EURO II;

300 EUR — EURO III, EURO IV;

192 EUR — EURO V;

144 EUR — EURO VI и менее загрязняющий.

7. За грузовые автомобили с полной массой более 12 000 кг (за исключением седельных тягачей) платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №1 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За седельные тягачи платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №4 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За двухосные, трехосные и многоосные прицепы платится в зависимости от количества осей, полной массы и полной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №2 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

60 EUR — за одноосные прицепы и одноосные полуприцепы.

За двухосные, трехосные и многоосные полуприцепы платится в зависимости от количества осей, полной массы и собственной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №3 закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

Льготы на транспортный налог для ветеранов труда: как оформить в 2021 году

Законодательная база

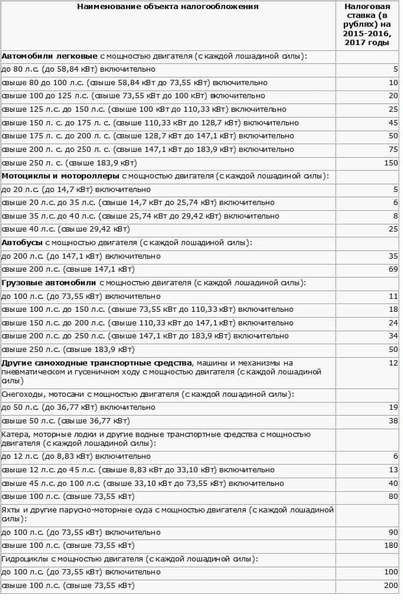

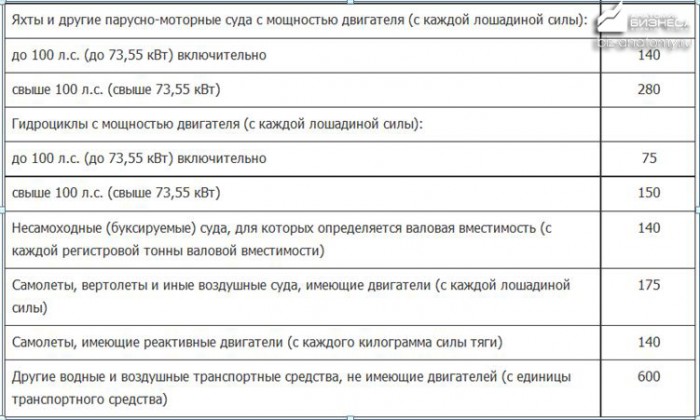

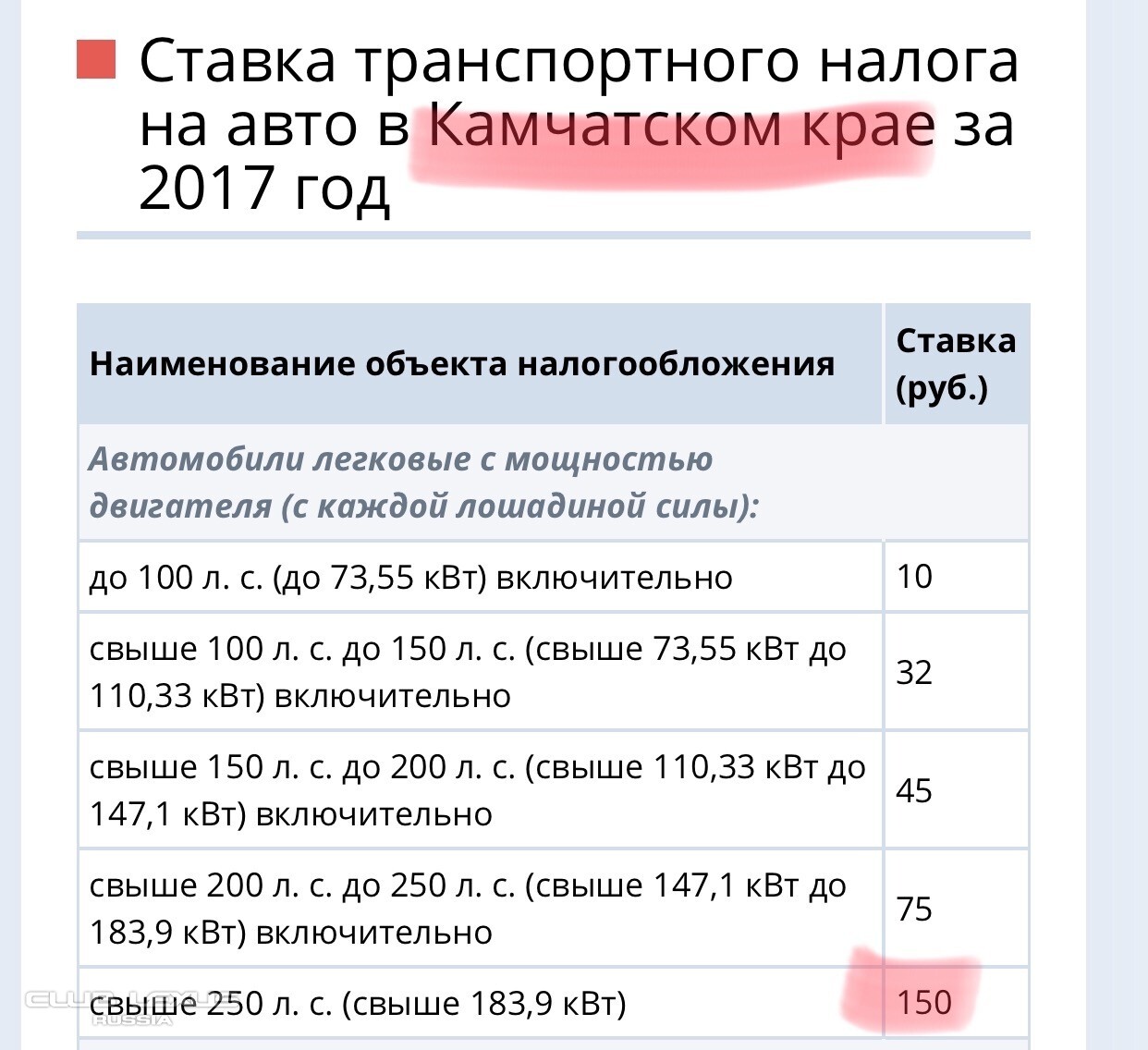

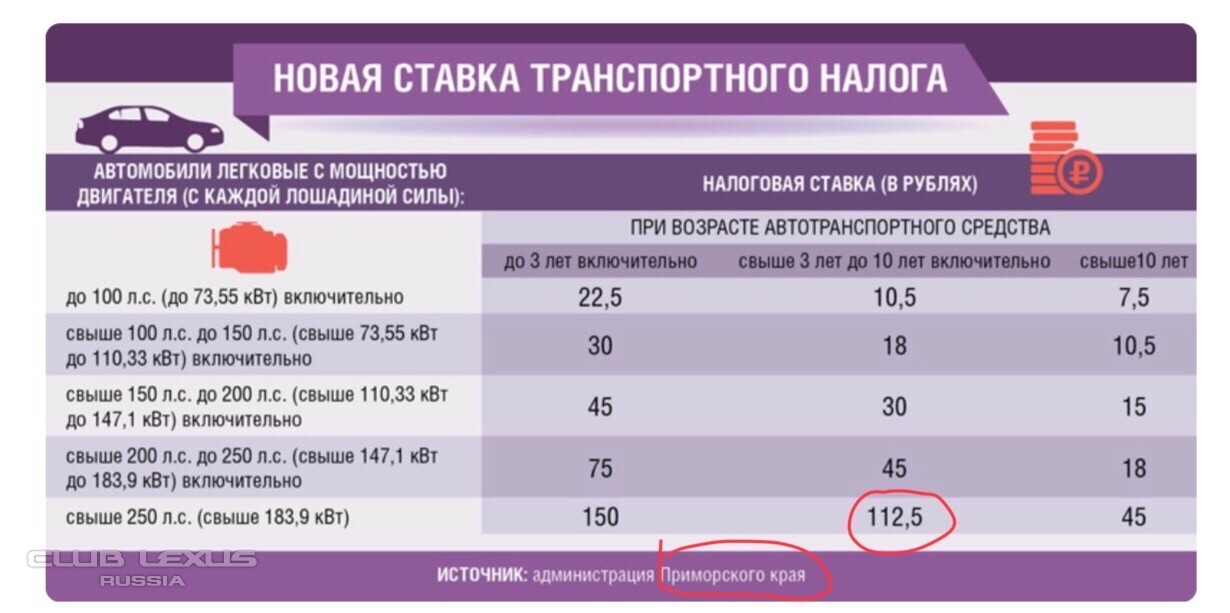

Глава 28 статьи 358 Налогового кодекса России предусматривает налогообложение мотоциклов, автобусов, автомобилей и других машин и самоходных механизмов, указанных в пункте №1.

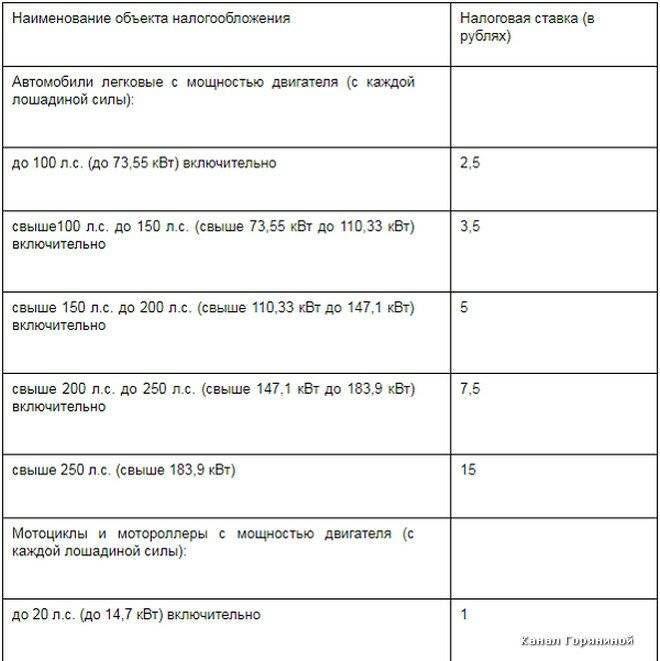

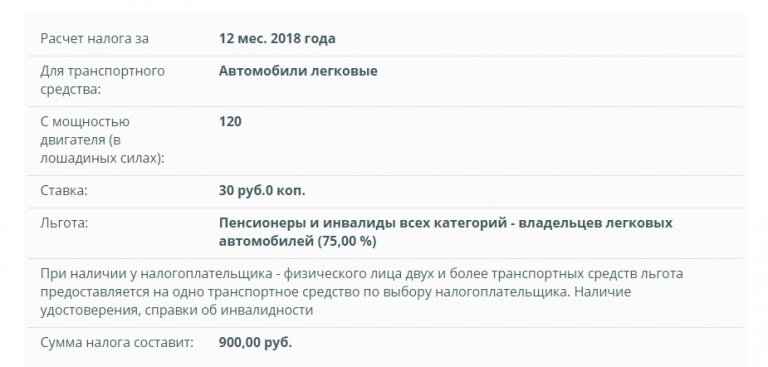

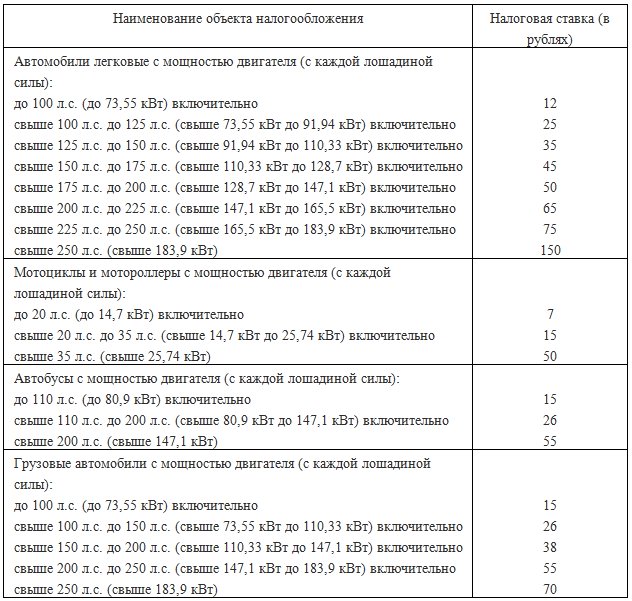

При этом в данной главе нет регламентированного списка граждан льготных категорий, а регулируется он на региональном уровне. Устанавливаются ставки налоговых начислений, согласно статье 361, также субъектами Российской Федерации, то есть местными властями. Рассчитывается налог в зависимости от мощности двигателя.

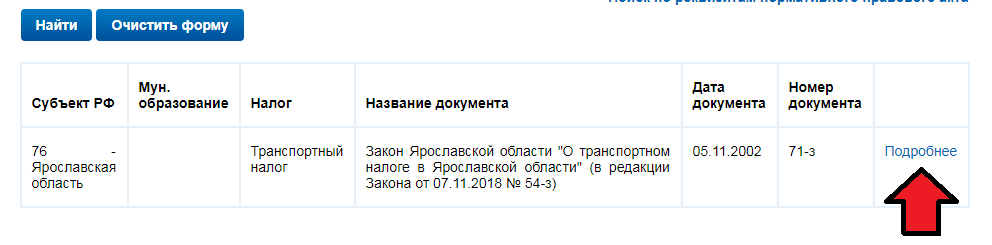

Чтобы узнать, положены ли льготы ветеранам труда на транспортный налог в вашем регионе, необходимо обратиться к региональному закону «О транспортном налоге». В некоторых частях страны предлагается полное освобождение ветеранов от налогового бремени, а в некоторых – они оплачивают налог в полном размере. Чтобы узнать актуальную информацию о налогообложении транспортных средств для ветеранов – следует обратиться в местную Налоговую службу, на официальный сайт nalog.ru или к квалифицированному юристу.

Есть в законодательстве и категории граждан или транспорта, которые не подлежат налогообложению. Так, пунктом №2.2 статьи 358 предусмотрено полное освобождение от налогового бремени владельцам транспортных средств:

- мощностью до 100 л.

с., в том случае, если он получен с помощью органов социальной защиты;

с., в том случае, если он получен с помощью органов социальной защиты; - переоснащенных для перевозки инвалидов.

Какие льготы положены ветерану труда федерального значения

Помимо снижения налога на автомобиль, государство предоставляет социальные льготы ветеранам труда на федеральном уровне. Среди них:

- полное освобождение от налогообложения имущества;

- предоставляют право на имущественный вычет;

- снижение суммы выплат НДФЛ.

Согласно 22 статье закона «О ветеранах» подробный перечень льгот можно найти в региональных нормативных документах.

Как получить статус ветерана труда

Получить звание «Ветерана труда» могут, с учетом 7 статьи федерального закона «О ветеранах» граждане:

- имеющие трудовой стаж 35 лет – женщины, 40 лет – мужчины;

- получившие награду за трудовые заслуги перед государством;

- которые начали работать в период ВОВ, не достигнув совершеннолетия.

С 2005 года определять условия присвоения статуса ветерана труда могут региональные власти. Уточнить их можно на официальных порталах местных административных служб. При получении статуса на региональном уровне преференции не меняются.

Уточнить их можно на официальных порталах местных административных служб. При получении статуса на региональном уровне преференции не меняются.

Льготы на транспортный налог для ветеранов труда

Регламентированных федеральным законом преференций для водителей нет. Определяются льготы для ветеранов труда или полное освобождение от налогового бремени региональными органами. Освобождены от уплаты транспортного налога на автомобиль только те ТС, которые указаны в пункте №2.2 статьи 358 НК.

На региональном уровне имеют право уменьшать или увеличивать ставку, указанную в статье 361 НК РФ. При этом налог может быть изменен не более, чем в 10 раз. На данный момент, в зависимости от региона, ветераны труда:

- выплачивают налог полностью;

- имеют пониженное налогообложение;

- не платят налог на машину вовсе.

Также местные власти могут предъявлять ряд собственных требований к транспортным средствам: мощность, год выпуска, экологический класс. Например, в московском регионе мощность автомобильного двигателя не должна быть больше 200 л.с., более мощные машины подлежат налогообложению в полном размере.

Например, в московском регионе мощность автомобильного двигателя не должна быть больше 200 л.с., более мощные машины подлежат налогообложению в полном размере.

Стоит учитывать, что преференции предусмотрены только для одного транспортного средства. Если вы владелец автомобиля и мотоцикла – получить льготу можно только на одно из средств передвижения, а второе оплачивается на общих основаниях.

Как оформить налоговые льготы

Когда вы выяснили, что в вашем регионе действуют преференции для ветеранов труда, необходимо обратиться в службу ФНС, чтобы оформить налоговые льготы на транспортный налог.

На рассмотрение заявки потребуется 30 дней с момента ее получения. В случае если гражданин не предоставляет пакет документов, подтверждающий его статус, – согласно статье 361.1 НК, сотрудник службы отправляет запрос на подтверждение прав на льготное налогообложение. В таком случае налоговая имеет право продлить срок рассмотрения еще на 30 дней. Об этом она обязана уведомить заявителя.

Об этом она обязана уведомить заявителя.

После принятия решения, уведомление о решении будет отправлено заявителю, указанным им способом. В уведомлении обязательно должны быть указаны:

- объект налогообложения;

- основания для предоставления преференций;

- период льготного налогообложения.

В случае отказа налоговая обязана предоставить причины отрицательного ответа.

Право на льготы ветеран труда имеет не с момента получения преференций, а с момента получения звания. В случае, когда вы обратились за преференциями не сразу после получения статуса – после утверждения заявки на льготное налогообложение производится перерасчет. Если вы платили налог на транспорт без преференций, вам обязаны вернуть разницу за последние три года, либо учесть ее в будущие платежи.

Обратите внимание, что льготы привязаны к конкретному автомобилю, поэтому при смене транспортного средства нужно заново проходить процедуру оформления льгот.

Куда обращаться

Получить льготу на автомобильный налог можно, обратившись в местное отделение ФНС. Подать заявку можно тремя способами:

- по почте заказным письмом;

- лично в отделение налоговой;

- через доверенное лицо (в данном случае у заявителя должна быть нотариально заверенная доверенность).

Необходимые документы

Для получения льготного налогообложения понадобится стандартный набор документов:

- паспорт и идентификационный код;

- заявление на налоговую льготу по транспортному налогу;

- документы, которые подтверждают присвоение звания ветерана труда;

- водительские права;

- технический паспорт на машину, подтверждающий, что вы владелец.

Форму заявления можно скачать ниже или на официальном сайте районных госучреждений. Так же бланк заявления можно получить в отделении Налоговой службы.

Скачать образец заявления на налоговую льготу можно по ссылке

Оплата налога на льготных основаниях

Оплачивается налоговое взыскание за автомобиль один раз в год, а средства идут в региональный бюджет. Внести плату нужно до 1 декабря следующего года после окончания срока налогообложения: то есть за 2020 год нужно выплатить налог до 1 декабря 2021 года. Рассчитывается сумма следующим образом: налоговая ставка с учетом льготы на налог на транспортное средство умноженная на мощность машины (указывается в техпаспорте).

Внести плату нужно до 1 декабря следующего года после окончания срока налогообложения: то есть за 2020 год нужно выплатить налог до 1 декабря 2021 года. Рассчитывается сумма следующим образом: налоговая ставка с учетом льготы на налог на транспортное средство умноженная на мощность машины (указывается в техпаспорте).

Оплатить налог нужно после того, как Налоговая служба пришлет уведомление. В нем должны быть обозначены сумма и способ оплаты. В квитанции к оплате могут быть указаны только три предыдущих периода, предшествующие текущему году.

Кто еще не платит транспортный налог

Узнать, кто в России освобожден от выплаты транспортного налога или имеет преференции на федеральном уровне нельзя. Так как Налоговый кодекс РФ не регламентирует этот вопрос, а передает на контроль субъектов, перечень категорий граждан, освобожденных от уплаты или имеющих льготы на транспортный налог на автомобиль, утверждается в нормативных документах местных властей. Как правило, под преференции попадают:

Как правило, под преференции попадают:

- Герои РФ и СССР;

- инвалиды I-II групп;

- ликвидаторы Чернобыльской АС;

- инвалиды и ветераны ВОВ;

- многодетные семьи;

- участники и инвалиды других боевых действиях;

- военные пенсионеры;

- заключенные концлагерей, которые находились там во время Второй мировой войны, не достигнув совершеннолетия.

Также часто местные власти предоставляют льготы для пенсионеров, с условием соответствия ряду требований.

В Узбекистане предлагается ввести сбор за владение авто – Газета.uz

Министерство финансов Узбекистана выставило на обсуждение проект постановления Кабинета министров, которым предлагается ввести ежегодный сбор за владение автотранспортным средством исходя из мощности двигателя транспортного средства.

Такое предложение было заложено еще в указе президента от 9 декабря 2019 года (УП-5890).

Документом предлагается ввести порядок, в соответствии с которым Совет министров Каракалпакстана, хокимияты областей и Ташкента вправе вводить специальный сбор в размере не более 25 сумов за единицу топлива на развитие региональных дорог, взимаемый при реализации автозаправочными и газозаправочными станциями автомобильного бензина, дизельного топлива, сжиженного и сжатого газа конечным потребителям.

При этом сборы вводятся на основе широкого общественного обсуждения с учетом уровня доходов населения конкретной административно-территориальной единицы и в период, связанный с формированием и рассмотрением госбюджета и бюджетов государственных целевых фондов на ближайшие годы, по согласованию с Министерством финансов. Кроме того, решения должны утвердить Жокаргы Кенес Каракалпакстана, кенгаши народных депутатов областей и Ташкента.

Компании рассчитывают и уплачивают специальный сбор за единицу топлива (за вычетом НДС и акциза) в территориальные фонды развития автомобильных дорог Управлений финансов при хокимиятах при реализации топлива конечным потребителям.

Кроме того, планируется предоставить кенгашам народных депутатов районов (городов) право вводить ежегодный сбор за владение автотранспортным средством исходя из мощности двигателя транспортного средства.

Платить за владение транспортным средством будут должны юридические и физические лица, владеющие транспортным средством. При этом ежегодный сбор предлагается не взимать с бюджетных организаций, финансируемых из госбюджета, и получателей бюджетных средств, а также с железнодорожного, морского, речного и воздушного транспорта и специально оборудованных транспортных средств для инвалидов.

При этом ежегодный сбор предлагается не взимать с бюджетных организаций, финансируемых из госбюджета, и получателей бюджетных средств, а также с железнодорожного, морского, речного и воздушного транспорта и специально оборудованных транспортных средств для инвалидов.

Ставку сбора планируется определять исходя из рабочего объема двигателя транспортного средства по следующей формуле для каждого типа транспортного средства:

N = M x K

N — ежегодный сбор;

М — лошадиные силы;

К — размер сбора, исчисляемый районным (городским) кенгашем народных депутатов за каждую лошадиную силу двигателя транспортного средства.

Кенгаши своими решениями смогут предоставлять иные льготы владельцам автотранспортных средств.

Сбор на владение транспортом также вводится на основе широкого общественного обсуждения с учетом уровня доходов населения конкретной административно-территориальной единицы. Его будут пересматривать каждый год до 15 марта.

При отсутствии каких-либо обоснованных предложений или возражений кенгашей о повышении (снижении) или отмене сбора введенные ставки остаются в силе в последующие годы. В случае изменений ставки сбора ранее уплаченные средства владельцу транспорта не возвращаются.

После утверждения сбора Регистрационно-экзаменационные отделы ГУБДД в течение 10 рабочих дней со дня получения соответствующего решения хокима письменно уведомляют субъектов, уплачивающих сбор за владение автотранспортным средством.

Сбор направляется в соответствующие бюджеты района (города) только на проектирование, строительство, реконструкцию и ремонт межхозяйственных сельских дорог, улиц городов, сел и аулов.

Данное решение направлено на дальнейшее расширение прав и усиление ответственности хокимиятов в развитии и улучшении качества дорожной инфраструктуры, развитии сети региональных автомобильных дорог и дорожной инфраструктуры

Контроль за правильностью исчисления специальных сборов и ее уплатой предлагается возложить на органы государственной налоговой службы. Лица, нарушившие вышеуказанные требования, будут привлекаться к ответственности.

Лица, нарушившие вышеуказанные требования, будут привлекаться к ответственности.

Принять участие в обсуждении проекта можно до 20 ноября.

Налог на владение автомобилем в Германии

Немецкий налог на владение автомобилем. Рассчёт, размер и порядок оплаты. Штраф за неуплату налога на машину в Германии.

Автомобильный налог в Германии

Сбором немецкого налога на владение машиной с июля 2014 занимается таможня — Zollamt, а не налоговая служба — Finanzamt.

Транспортное средство облагается налогом в Германии, если:

- машина зарегистрирована в Германии;

- авто зарегистрировано за границей, но постоянно пребывает в Германии;

- автомобиль используется на немецких дорогах незаконно.

Фактически, требуется уплатить сбор в любом случае, если речь не о туризме.

Среди мигрантов бытует мнение, что в первый год после переезда разрешено ездить на иностранных номерах. Мнение ошибочное. Приехавшим в Германию на работу, по воссоединению семьи или иным долгосрочным поводам требуется регистрировать авто на немецкие номера и платить налог сразу по приезду.

Разрешается не регистрировать машину в Германии, если срок пребывания заведомо меньше года — командировка, короткий рабочий контракт, стажировка. Но заплатить сбор всё равно придётся.

Размер налога на машину в Германии

Величина сбора на владение частным автомобилем рассчитывается исходя из объёма цилиндров и количества вредных выбросов в атмосферу. Для электромобилей, прицепов и грузовиков — по массе авто, плюс вредные выбросы, если машина тяжелее 3500 килограмм.

Идеальный вариант с точки зрения уплаты налога — бензиновые малолитражки. Например, машина с бензиновым двигателем объёмом 1400 м³ с количеством вредных выбросов 90 грамм на километр обойдётся в 30€ в год. Новая BMV X5 с трёхлитровым шестицилиндровым двигателем и эмиссией СО² 190 г/км — 250€ ежегодно.

Дизели облагаются высокими сборами. При равных характеристиках с бензиновыми машинами, налог на дизель будет в два раза больше.

Владельцы гибридов платят в полтора раза меньше за счёт маленькой эмиссии CO².

Электрокары облагаются сбором только в зависимости от массы. Пик плат приходится на машину весом 3500 килограмм — 105€ в год. Авто тяжелее 3,5 тонн обойдутся в 60€, а уменьшение веса сопровождается плавным снижением налога. Tesla S стоит 75€ сборов в год. Но в будущем. Электрокары в Германии освобождены от уплаты сбора на 5 лет вперёд.

Больше примеров рассчёта автомобильного сбора в Германии проще получить самостоятельно, поигравшись со счётчиком на сайте немецкого министерства финансов.

С сентября 2018 ожидается повышение налоговых отчислений на новые автомобили из-за изменений в процессе определения количества вредных выбросов, что приведёт к увеличению показателей. Зарегистрированных машин повышение не коснётся.

Порядок оплаты налога на автомобиль в Германии

При регистрации автомобиля владельцу придётся указать номер расчётного счёта в немецком банке. Данные отправятся на таможню. Спустя пару недель деньги снимутся с указанного банковского счёта. Сумма снимается сразу за год вперёд и далее ежегодно. Поэтому важно сообщать таможне о закрытии счёта и открытии нового.

Сумма снимается сразу за год вперёд и далее ежегодно. Поэтому важно сообщать таможне о закрытии счёта и открытии нового.

Важно получить письмо из таможни с незатейливым названием Kraftfahrzeugsteuerbescheid. Бумага содержит решение об уплате сбора, сумму, дату оплаты. Письмо присылают в течение двух недель после регистрации. Справа вверху указан телефон, по которому надо обращаться для прояснения возникших вопросов.

Если авто снять с регистрации, например, при продаже, оповещать отдельно таможню не требуется. Уплаченные деньги пересчитывают согласно фактическим датам владения автомобилем и остаток возвращают. Происходит перерасчёт не быстро, три недели ожидания — норма. Письмо об разрегистрации — Abmeldebescheid — с указанием суммы возврата приходит через пару недель.

Льготы на автомобильный налог в Германии

«Чистые» электрокары — не гибриды! — при первой регистрации нового авто освобождаются от сборов на 5 лет. Далее скидка составляет 50%.

Автомобили зарегистрированные на инвалидов, имеющих немецкое свидетельство Behindertenausweis, освобождаются от налога полностью, если в аусвайсе указаны буквы H — беспомощность, aG — отсутствие мобильности, Bl — слепота. Прочие официально оформленные инвалиды могут получить скидку 50% в зависимости от степени и вида инвалидности. Не возбраняется специально оформлять машину на инвалида в семье, даже если водить физически у него нет возможности, чтобы получить льготы. Семьи с ребёнком-инвалидом охотно пользуются освобождением. Но закон накладывает ограничения на использование авто, информация при запросе льготы доводится таможней. Освобождение не выдаётся автоматически, необходимо подавать запрос в отделение Zollamt по месту жительства.

Прочие официально оформленные инвалиды могут получить скидку 50% в зависимости от степени и вида инвалидности. Не возбраняется специально оформлять машину на инвалида в семье, даже если водить физически у него нет возможности, чтобы получить льготы. Семьи с ребёнком-инвалидом охотно пользуются освобождением. Но закон накладывает ограничения на использование авто, информация при запросе льготы доводится таможней. Освобождение не выдаётся автоматически, необходимо подавать запрос в отделение Zollamt по месту жительства.

Пример удостоверения инвалида с буквами aG и H, которому положено освобождение от уплаты налога на машину в Германии.

Машины зарегистрированные в других странах ЕС освобождены от налога на 12 месяцев, если владелец живёт не в Германии. Студенты-иностранцы освобождаются от уплаты до конца обучения.

Штраф за неуплату налога на авто в Германии

В случае неуплаты сбора на зарегистрированную в Германии машину, например, из-за неверного указания номера банковского счёта или отсутствия денег, владельцу высылают предупреждение — Mahnung. Через 14-30 дней проверяется факт оплаты. Если налог не уплачен, высылается второе предупреждение и через 14-30 дней третье.

Через 14-30 дней проверяется факт оплаты. Если налог не уплачен, высылается второе предупреждение и через 14-30 дней третье.

Затем таможня начинает карать. В Zulassungsstelle отправляется запрос на принудительную разрегистрацию автомобиля. Информация уходит в базу данных полиции. Если местонахождение машины известно, полиция приезжает и стирает с номеров голограммы. Автомобиль по закону не может находится без номеров припаркованным на улице, поэтому машину могут отвезти на штраф-стоянку с оплатой за счёт владельца. До уплаты налога нарушителю запрещено регистрировать авто в Германии.

Штраф за неуплату сбора составляет 70€ плюс 1 пункт во Фленсбург.

Владельцы машин на иностранных номерах, не платящие сбора, в обычном случае вынуждены помимо штрафа заплатить сбор задним числом с момента въезда в Германию. При отягчающих обстоятельствах дело уходит в суд.

10-07-2018, Степан Бабкин

Льготы по транспортному налогу для пенсионеров

На сегодняшний день транспортными средствами пользуются даже пенсионеры. Это хорошо, ведь это значит, что экономика страны находится на достойном уровне. Банки выдают кредиты, рассчитанные специально на эту группу населения, в автосалонах и на автомобильных рынках пожилые люди могут приобрести средства передвижения по хорошим скидкам.

Это хорошо, ведь это значит, что экономика страны находится на достойном уровне. Банки выдают кредиты, рассчитанные специально на эту группу населения, в автосалонах и на автомобильных рынках пожилые люди могут приобрести средства передвижения по хорошим скидкам.

Но, несмотря на все предоставляемые привилегии, содержание машины — дорогостоящее дело. Как и любая другая техника, машина требует ремонта и постоянного технического осмотра, заправки и многое другое.

Кроме того, даже пенсионеры должны платить транспортный налог, так как он обязателен для всех людей в России. Чем дороже машина, тем дороже будет сумма выплаты, и неважно молодой человек или преклонного возраста.

Обычно, для среднестатистической личности, имеющей постоянный доход, оплачивать транспортный налог не проблема. Но для пенсионера это может стать действительно отягощением бюджета.

Именно поэтому пожилые люди со всех уголков России интересуются, могут ли они рассчитывать на льготы и, если могут, то в каких размерах.

Есть ли послабления на оплату

Для начала стоит разобраться, что собой представляет транспортный налог.

Транспортный налог — вид налога, который относится к смешанному типу, то есть совмещает в себе как федеральные, так и региональные черты. Федеральный уровень определяет базовые правила обложения налогами, а именно:

- кем является плательщик:

- объект, за который вносится налоговая сумма;

- рамки ставок;

- правила расчёта;

- порядок уплаты.

За региональным уровнем остаётся определение точных ставок, а также льгот предоставляемых разным категориям населения (в случае, указанном в статье, это — пенсионеры).

Разобравшись с основами, становится понятно, что есть ли льготы на транспортный налог для пенсионеров, — вопрос нелёгкий.

На самом деле, каждый регион ставит свои условия налогообложения, и хотя региональный уровень подчиняется федеральному, различия налоговой системы в разных областях заметны.

Это происходит потому, что местная экономика в разных частях России имеет собственные особенности.

В 2020 году Государственная Дума приняла закон об обеспечении льгот на транспортный налог пенсионерам всех регионов.

Следовательно, в любой области РФ есть льготы для пожилых людей, но право на них и ставки устанавливаются правительством субъекта.

Чтобы узнать информацию о налогообложении в вашем регионе не нужно открывать Налоговый кодекс и читать огромнее тексты, являющиеся сложными для восприятия.

Достаточно прийти в налоговую инспекцию, где работники объяснят все особенности льгот на вашу машину, а также расскажут, как рассчитать их размер.

Какие льготы у пенсионеров на транспортный налог

Поскольку налогообложение варьирует в разных районах России, рассмотрим льготы разных областей.

Начнём с Москвы. Здесь не существует льгот для всех пенсионеров, имеющих транспортные средства, но пожилые граждане не платят транспортный налог, если они являются:

- Героями Советского союза или Российской Федерации.

- Участниками Великой Отечественной войны или были пленными фашистов.

- Людьми, перенесшими техногенные или ядерные катастрофы.

- Инвалидами первых двух групп или инвалидами Великой Отечественной войны.

- Личностями, имеющими легковое авто с небольшой мощностью двигателя (70 лошадиных сил).

Учтите, что если вы подходите к какой-нибудь категории, то право на получение льгот по транспортному налогу сохраняется только в том случае, если мощность двигателя вашей машины составляет не более 200 лошадиных сил.

В Московской области налогообложение происходит в соответствии с другим законом, поэтому лучше обратится к специалисту, который объяснит различия областного предоставления льгот от столичного.

В Санкт-Петербурге льготы на транспорт получают пенсионеры, которые:

- Являются ветеранами ВОВ.

- Имеют звание героев СССР или России (мощность автомобиля должна быть меньше 200 л.с.).

- Имеют 1 автомобиль отечественного производства с мощностью двигателя до 150 л.с. или 1 водный транспорт с мощностью двигателя не больше 30 л.с.

Законы Свердловской области подразумевают льготы для пенсионеров, имеющих:

| легковой автомобиль | 100–150 л.с. |

| грузовой автомобиль | не больше 150 л.с. |

| мотоцикл или мопед | не больше 36 л.с. |

Во многих других областях условия предоставления льгот пенсионерам совпадают с вышеперечисленными.

Например, накладываются рамки на допустимую мощность автомобиля, или пожилой гражданин должен иметь инвалидность 1–2 группы, иметь звание героя страны или Союза Советских Социалистических Республик.

Как оформить

Оформление любой налоговой льготы — процесс, требующий максимально точного соблюдения всех правил.

Для того, чтобы оформить транспортную льготу пенсионер должен:

- подать заявление в ближайшую к месту прописки налоговую инспекцию;

Это заявление необходимо составить в соответствии с утверждённой Налоговым кодексом формой заполнения данной бумаги.

Заявление должно записываться и подаваться исключительно в здании налоговой инспекции.

- иметь пакет собранных документов, содержащий все необходимые бумаги;

Обязательным документом является свидетельство о том, что данный человек имеет право получать транспортные льготы.

- понимать, что льгота — вычитаемая сумма, которая возвращается гражданину преклонных лет, находящемуся на пенсии.

Обычно, чтобы удостовериться, что человек имеет право на оформление льготы по транспортному налогу для пенсионеров, МВД требует всего лишь пенсионное удостоверение или паспорт (иногда МВД тоже проверяет документы на льготы).

Очень редко для подтверждения этого факта требуются какие-то другие документы.

Какие необходимы документы

Для получения льготы по транспортному налогу пенсионерам необходимо собрать пакет обязательных документов.

Преимущество получения льгот ещё и в том, что не нужно обращаться в дополнительные инстанции, чтобы собрать какие-то второстепенные, но по-прежнему важные для полного завершения оформления бумаги.

Пакет документов для предоставления в налоговую инспекцию должен содержать следующее:

- Паспорт гражданина Российской Федерации. Нужен для того, чтобы работники беспрепятственно смогли убедиться, что вы — действительно та личность, за которую себя выдаёте. Простым языком — для подтверждения.

- Документ, с помощью которого можно подтвердить право на получение транспортной льготы. Он зависит от того, к какой категории вы себя отнесли, когда определяли, положены ли вам скидки или нет. К примеру, документ, свидетельствующий об участии в Великой Отечественной войне, копия акта МСЭ, пенсионное удостоверение.

- Документы, свидетельствующие о том, что вы являетесь хозяином транспортного средства, за которое вносится налог. Необходимо предоставить технический паспорт машины (ПТС), в котором указаны сведения о ней, и справку о праве на собственность, в которой указывается, что вы — зарегистрированный хозяин этого средства передвижения.

На этом список необходимых документов заканчивается. Запомните: документы не должны иметь повреждений. При их наличии специалисты налоговой инспекции имеют право не принять заявление на получение льготы.

Запомните: документы не должны иметь повреждений. При их наличии специалисты налоговой инспекции имеют право не принять заявление на получение льготы.

Как написать заявление

Заявление на предоставление льготы пишется в произвольной форме и не имеет чёткой структуры. Но в обязательном порядке в нём должны указываться следующие данные:

- Официальное название налоговой инспекции, в которую подаётся заявление.

- ФИО, ИИН и должность личности, к которой направляется документ.

- Паспортные данные человека, который составляет и подаёт заявление.

- Место регистрации и контактные данные гражданина, обращающегося в налоговую инспекцию.

- Документы, которые дополнительно прилагаются к указанному заявлению.

- Причины и основания обращения на получение транспортных льгот.

- Подробное описание просьбы с указанием всех её особенностей.

- Дата составления документа.

- Подпись пенсионера.

Образец заявления.

Образец заполненного заявления.

Куда подавать заявление и документы

Заявление и документы на получение льготы подаются в ближайшую налоговую инспекцию в городе по месту регистрации.

Стоит отметить, что заявление может быть как написано чёрной, синей или фиолетовой пастой на бумаге, так и напечатано в электронном виде.

Если заявление отправляется в электронном варианте, тогда и документы отправляются в отсканированном виде.

В случае отправления документов по почте России, нужно предварительно их скопировать и представить нотариусу для заверения.

Порядок получения льготы

Сначала пенсионер должен обратиться в налоговую службу с заявлением и всеми документами, необходимыми для оформления льготы. Сделать это любым из вышеперечисленных способов.

Поскольку право на получение льготы активное, то человек получает его только после предоставления документов и заявления.

Если человеку пенсионного возраста предоставляется выбор среди нескольких возможных транспортных льгот, то он указывает тот тип, который является наиболее выгодным для него.

После рассмотрения заявки и подтверждения права на получение скидки на транспорт специалисты налоговой службы предоставляют данную льготу пенсионеру.

Как сделать расчёт

Так как транспортный налог отличается в разных регионах Российской Федерации, то его сумма должна рассчитываться по индивидуальным критериям.

Размер налога зависит от вида и модели транспортного средства. Следовательно, и льготы тоже зависят от них, поэтому сначала нужно рассчитать размер транспортного налога, а потом приступать к расчёту размера самой льготы.

Подсчитайте срок владения машиной в месяцах (берётся соотношение месяцев владения к общему количеству месяцев в году). Затем определите мощность транспортного средства (данные можно взять в техническом паспорте).

Следующий шаг должен включать поиск налоговой ставки для соответственной области РФ. Это самый сложный этап, так как зачастую ставки варьируются.

Лучше не искать информацию в интернете, а позвонить непосредственно в налоговую инспекцию.

Все три показателя необходимо перемножить, а затем разделить на 2 (сумма льготы составляет 50% от суммы транспортного налога). Это и будет размер вашей льготы.

Конечно, льготы на налоги, особенно на транспортный, предоставляются не всем пенсионерам. Нужно соответствовать определённым критериям Налогового кодекса, чтобы получать скидку или вовсе не уплачивать налог.

Если же вы соответствуете требованиям, то правильно заполнив заявление и собрав необходимые документы, вы без труда сможете получить данную привилегию на уплату налогов, а следовательно, — на пользование автомобилем.

Видео: Транспортный налог — «Утро с Вами» 07.10.2014

Как остановить начисление транспортного налога?

И как вернуть деньги, если налог уплачен за утилизированный автомобиль?

«Из-за долгов по кредитам был наложен запрет на регистрационные действия автомобиля. В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Что сделать, чтобы прекратили начислять налог?

ИФНС прекращает начислять транспортный налог на основании сведений из ГИБДД о снятии автомобиля с учета. Если собственник в ГИБДД не обратился, автомобиль продолжает числиться за ним. Налоговая сама не сможет узнать, что транспортного средства уже нет и начислять налог не на что.

Читайте также

Чтобы не платить налог за автомобиль…

…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

22 Ноября 2019

С 1 января 2021 г. вступил в силу п. 3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

Подать в свою налоговую заявление об уничтожении автомобиля можно дистанционно – через личный кабинет налогоплательщика. Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

После рассмотрения заявления инспекция пришлет собственнику автомобиля уведомление о том, что начисление транспортного налога прекращено в связи с уничтожением объекта налогообложения, либо о том, что нет оснований прекращать начисление налога.

Что нужно для аннулирования начисленного налога и возврата денег?

До 2020 г. урегулировать данный вопрос чаще удавалось только в судебном порядке. Сама ФНС не аннулировала налог, начисленный на утраченный автомобиль. Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

В 2020 г. у собственников утилизированных ТС появилась возможность напрямую уведомлять ФНС об утрате автомобиля для прекращения начисления транспортного налога и аннулирования прежних начислений. Для этого в налоговую надо подать заявление. В нем помимо прочего нужно указать реквизиты документа, который подтверждает уничтожение машины, например справки или акта администрации района об утилизации авто. Без этого документа ФНС может отказать в аннулировании начисленного налога.

Законодательством не урегулирован вопрос о том, как ФНС должна возвращать денежные средства, перечисленные за утилизированный автомобиль. Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления налогоплательщика. Возврат производится только после зачета переплаты по налогам в счет погашения недоимки. Заявление о зачете или возврате этой суммы может быть подано в течение трех лет со дня ее уплаты.

Отметим также, что с 23 декабря прошлого года отменен заявительный порядок перечисления процентов, начисленных налогоплательщику за несвоевременный возврат инспекцией переплаты по налогам. Налоговая будет перечислять такие проценты сама, заявление подавать больше не потребуется.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

№ ЕД-7-21/972@).)

1 Пункт 44 ст. 2, п. 5 ст. 9 Федерального закона от 23 ноября 2020 г. № 374-ФЗ.

2 Определение Верховного Суда РФ от 17 февраля 2015 г. по делу № 306-КГ14-5609.

3 Апелляционной определение Челябинского областного суда от 26 февраля 2019 г. по делу № 11а-2531/2019, Апелляционное определение Московского городского суда от 20 июня 2012 г. по делу № 11-10986/2012, Постановление Арбитражного суда Западно-Сибирского округа от 3 марта 2016 г. № Ф04-46/2015 по делу № А03-13035/2015, Кассационной определение Омского областного суда от 22 февраля 2012 г. по делу № 33-1333/2012.

Льготы для пенсионеров — Продление регистрации транспортного средства — Регистрация транспортного средства — Дороги

Если вы имеете право на пенсию, вы можете быть освобождены от некоторых регистрационных расходов. Узнайте, имеете ли вы право и как это работает.

Право на участие

Вы имеете право на пенсионное пособие, если вы являетесь резидентом Нового Южного Уэльса с действующей льготной картой пенсионера (PCC):

- , выданной Services Australia (Centrelink) или Департаментом по делам ветеранов (DVA)

- DVA Gold Подтверждение карты TPI (Полная и постоянно недееспособная)

- Золотая карта DVA EDA (Корректировка крайней степени инвалидности)

- письмо или заявление из Департамента по делам ветеранов, в котором говорится, что вы:

- получаете пенсию по инвалидности в размере 70% или выше, или

- получают корректирующую пенсию с промежуточной или крайней степенью нетрудоспособности, или

- были начислены в соответствии с Законом о реабилитации и компенсации военнослужащих 2004 года на 50 или более пунктов обесценения.

- Золотая карта DVA, одобренная вдовцом войны

- Золотая карта DVA, одобренная вдовцом войны.

Мы проверяем ваше право на льготы в электронном виде. Если ваше право не может быть подтверждено, вам будет отправлено письмо с рекомендацией посетить сервисный центр или позвонить по телефону 13 22 13 для решения проблемы.

Если ваше право не может быть подтверждено, вам будет отправлено письмо с рекомендацией посетить сервисный центр или позвонить по телефону 13 22 13 для решения проблемы.

Если вы не соответствуете , вам будет отправлено уведомление о продлении полной частной ставки регистрации.

Льготные карточки пенсионеров, выпущенные на территории штата, не принимаются для подачи заявления на получение концессии в Новом Южном Уэльсе.

Льготы и льготы

Правомочные пенсионеры не должны платить:

- регистрационных сборов, включая сборы за инспекцию HVIS

- налог на автотранспорт

- условные регистрационные сборы

- трансферный сбор и гербовый сбор — только для пенсионеров DVA, которые:

- получают пенсию по инвалидности 70% или выше, или

- получают пенсию за промежуточную, полную и постоянную нетрудоспособность (TPI) или пенсию в связи с крайней потерей трудоспособности (EDA), или

- были оценены в соответствии с Законом о реабилитации и компенсации военнослужащих 2004 года в 50 или более баллов обесценения.

Льгота для пенсионера распространяется на 1 транспортное средство на каждого правомочного клиента. Если у вас более 1 автомобиля, вы должны указать автомобиль, на который вы хотите получить разрешение на регистрацию.

Автоматическое продление регистрации пенсионера

Автоматическое продление регистрации пенсионера позволяет не стоять в очереди во время продления. Вам не нужно будет посещать сервисный центр, продлевать онлайн-подписку или звонить нам, чтобы оформить регистрацию.

Вам по-прежнему необходимо приобрести обязательную страховку перед третьими лицами (ОСАГО) и в срок пройти проверку безопасности вашего автомобиля (обычно один раз в год). Если проверка безопасности не требуется, мы используем первый полученный от вас страховой полис.

Автоматическое продление регистрации можно использовать только для 1 транспортного средства на одного держателя пенсионной карты.

Если в уведомлении о продлении регистрации пенсионера указана нулевая стоимость и у вас нет ограничений на ваш автомобиль или водительские права, мы автоматически продлим вашу регистрацию, когда получим ваш:

- Проверка безопасности транспортного средства

- Страховой полис ОСАГО.

Если у вас есть учетная запись в Интернете, мы отправим вам электронное письмо или текстовое сообщение, как только ваша регистрация будет продлена.

Если вы перейдете на пенсионную регистрацию в течение 6 недель после истечения срока ее действия, она не будет продлена автоматически. Для продления необходимо лично посетить сервисный центр. После этого ваша регистрация будет автоматически продлеваться каждый год.

Проверьте свои регистрационные данные онлайн или позвоните по телефону 13 22 13, чтобы изменить свои данные.

Отмена автоматического продления

Чтобы отказаться от автоматического продления, свяжитесь с нами до получения следующего отчета о проверке безопасности и продления страховки ОСАГО.После того, как вы откажетесь от участия, вам необходимо лично посетить сервисный центр, чтобы продлить регистрацию.

| Регистрационный сбор | Все автомобили облагаются ежегодным налогом, рассчитываемым в зависимости от веса нетто каждого транспортного средства. Транспортные средства должны быть зарегистрированы в округе, в котором они физически находятся. Транспортные средства должны быть зарегистрированы в округе, в котором они физически находятся. |

| Комиссия за утилизацию транспортного средства | $ 12.00 |

| Плата за благоустройство | $ 1,00 |

| Обновление эмблемы | $ 0,50 |

| Государственный налог на вес | Транспортные средства до 4000 фунтов стоят 1,75 цента за фунт. Транспортные средства от 4 001 до 7 000 фунтов составляют 2 цента за фунт. Транспортные средства от 7 001 фунт до 10 000 фунтов — это 2.  25 центов за фунт. 25 центов за фунт. Транспортные средства стоимостью более 10 001 фунт — это фиксированная ставка в 300 долларов. |

| Государственная пошлина | 45,00 $ |

| Окружной налог на вес | Стоимость всех легковых автомобилей составляет 1,25 цента за фунт при любом весе (минимум 12 долларов США). Легковые автомобили весом до 6500 фунтов включительно стоят 1,25 цента за фунт (минимум 12 долларов США). Грузовые автомобили и все грузовики весом более 6 500 фунтов стоят 2,5 цента за фунт. |

| Окружной сбор | 12,00 долларов США |

| Комиссия за перевод | 5,00 долларов США — годовой сбор также должен быть включен, если транспортное средство не было лицензировано на текущий год или в течение 45 дней с момента истечения срока годности транспортного средства в шахматном порядке. |

| Дубликат заголовка | 5 долларов США.00 |

| Дублирующая регистрация | 5,00 $ |

| Замена эмблемы | $ 0,50 |

| Замена пластины | 5,00 $ |

| Транспортные средства за пределами штата | Все автомобили должны быть зарегистрированы в течение 30 дней с момента прибытия на Гавайи.Требуется следующее:

|

Регистрационный сбор — Транспортные услуги

О налоге на тяжелые транспортные средства

С 1 июля 2016 года налог на автомобили, взимаемый с тяжелых транспортных средств во всех штатах и территориях Австралии (кроме Западной Австралии и Северной территории), будет состоять из двух частей;

- сбор за использование дороги для возмещения затрат на износ дорог (удерживается штатами и территориями), и

- нормативный компонент для финансирования операций Национального регулятора тяжелых транспортных средств (NHVR)

Подробная информация о новых сборах и описание различных типов тяжелых транспортных средств см. В разделе «Налог на автотранспортные средства» ниже.

Что такое NHVR?

10 февраля 2014 года вступил в силу Национальный закон о тяжелых транспортных средствах (HVNL), позволяющий Национальным регулярным грузовым автомобилям (NHVR) выполнять ряд функций по регулированию тяжелых транспортных средств от имени штатов и территорий. NHVR находится в Квинсленде и является независимым регулирующим органом Австралии для всех транспортных средств полной массой более 4,5 т.

Почему произошло изменение?

В ноябре 2012 года Совет по транспорту и инфраструктуре (т.е. Министры штатов и территорий) поручили Национальной транспортной комиссии (NTC) провести всесторонний обзор системы зарядки для тяжелых транспортных средств. В мае 2013 года Совет одобрил процедуру NTC по определению сборов на основе его рекомендаций по обзору.

В рамках вступления в силу HVNL межправительственные соглашения между Содружеством и штатами и территориями предусматривали, что текущие расходы NHVR будут покрываться за счет промышленности тяжелых транспортных средств за счет регистрационных сборов.

NTC провела обширные общенациональные консультации. Для получения дополнительной информации — Заявление о нормативном воздействии.

Сборы за тяжелые транспортные средства в Тасмании содержатся в Законе о транспортных средствах и дорожном движении 1999 года, и поправки к этому Закону, отражающие новые сборы, были приняты обеими палатами в парламенте Тасмании.

Как рассчитывается налог на автотранспортные средства?

В настоящее время цена налога на автотранспортные средства для тяжелых транспортных средств в Австралии основана на базе затрат с оплатой по мере использования (PAYGO), которая включает в себя фиксированный ежегодный регистрационный сбор (взимается юрисдикциями) и сбор с пользователей дороги на основе топлива (взимается правительством Австралии ).

PAYGO направлена на возмещение соответствующих затрат, связанных с износом дорог, для каждого типа транспортных средств, а также на долю общих затрат, которые приносят пользу всем участникам дорожного движения.

Сборы за тяжелые транспортные средства с 1 июля 2016 года будут первоначально установлены в соответствии с определением ценообразования на тяжелые транспортные средства и ежегодно корректироваться, чтобы сборы соответствовали расходам.

Почему цены различаются для разных типов транспортных средств?

Текущая методология расчета платы с пользователей дорог отражает исторические средние общесетевые затраты, относящиеся к большегрузным транспортным средствам.Однако возмещение затрат таким способом не отражает фактических затрат, понесенных отдельным грузовиком на определенном маршруте. Это ограничивает степень, в которой существующие сборы с пользователей дорог создают стимулы для эффективного использования дорожной сети.

Определение обновляет допущения и методологию, на которой основаны сборы с использованием данных, и изменяет способ распределения сборов по парку сочлененных транспортных средств, чтобы лучше представить грузоподъемность, которая приводит к износу дорог.

Это привело к перераспределению сборов между типами тяжелых транспортных средств, при этом сборы для некоторых типов тяжелых транспортных средств увеличились, а другие уменьшились.

Смогу ли я подать заявку на скидку 40% налога на автомобили для тяжелых транспортных средств?

Tasmania продолжит предлагать 40% скидку соответствующим операторам, то есть сельхозпроизводителям, сменным прицепам и 3-осным автобусам. Скидка 40% будет включена в оба компонента налога на автотранспортные средства (плата за использование дороги и нормативный компонент).

Как я могу узнать больше о национальных законах для тяжелых транспортных средств?

Дополнительную информацию о сборах можно получить на веб-сайте Национальной транспортной комиссии www.ntc.gov.au. Для получения информации о Национальном законе о тяжелых транспортных средствах (HVNL) вы можете посетить веб-сайт национальных регуляторов тяжелых транспортных средств — www.nhvr.gov.au или позвонить по телефону — 1300 696 487.

Таблица налога на тяжелые транспортные средства

Налог на автомобили с тяжелых транспортных средств ( Разбивка)

См. Отдельные таблицы для скидки 40%

Тип транспортного средства | Код транспортного средства | Компонент дороги | Итого | ||||

|---|---|---|---|---|---|---|---|

Грузовик с жесткой рамой | 1R2 | $ 412 | $ 195 | $ 607 00039009 $ 230 | $ 950 | ||

1R4 900 03 | $ 720 | $ 245 | $ 965 | ||||

1R5 | $ 720 | $ 245 | $ 245 | $ 255 | $ 975 | ||

2R3 | $ 720 | $ 325 | $ 1,142 | 90030 903 | $ 1,163 | ||

2R5 | $ 817 | $ 346 | $ 1,163 | ||||

0 SR00 | 285 долларов США 9 0095 | $ 1005 | |||||

SR3 | $ 817 | $ 362 | $ 1,179 | ||||

3 | 3 | 3 $ 2042 | |||||

Средний комбинированный грузовик | MR2 | $ 8,906 | $ 648 | $ 9,554 03030303 | $ 648 | $ 9,554 9,554 | |

MR4 | $ 9,619 | $ 701 | 0303$ 701 | $ 10,320 | |||

Первичный движитель для одинарного полуприцепа | SP2 | 720 | 0 $ 4044 | 044 SP3 | 4,108 долл. | 404 долл. США | долл. США |

для | MC2 | $ 10,421 | $ 912 | $ 11,333 | |||

MC3 ,4 900203$ 11 333 9 0095 | |||||||

MC4 | 11 463 долл. США | 1 003 долл. США | долл. США 12 466 | ||||

Автобус |

|

03 | $ 513 | ||||

2B2 | $ 309 | $ 334 | $ 643 | ||||

9006 | |||||||

9003 0 $$ 2,674 | |||||||

AB3 | $ 309 | $ 331 | $ 640 | ||||

039002 | AB4 9002 | ||||||

B-Двухшпиндельный прицеп с GVM> 9т | TL1 | $ 612 | $ 55 | $ 667 | |||

0 | |||||||

0 $ | $ 56 | $ 1,612 | |||||

TL3 | $ 1,659 | $ 54 | $ 1,713 | 2$ 1,713 | 2$ 56 | $ 1,716 | |

Прицеп для собаки или свиньи с GVM> 9 т | TP1 TD1 | $ 612 5 903 930 90005 903 930 90005 | |||||

TP2 TD2 | $ 1,224 | $ 56 | $ 1,280 | ||||

TP3 TD3 | $ 1,836 | $ 54 | 90 $ 54 | 9000 $ 54 $ 2,448 | $ 56 | $ 2,504 | |

TP5 TD5 | $ 3,060 | $ 70 | 303 9003403$ 3,672 | $ 84 | $ 3,756 | ||

TP7 TD7 | $ 4,284 | $ 98 | 495234900 02 TS1 | 612 долл. | долл. США 55 | долл. США 667 | |

TS2 | долл. США TS3 | $ 1,659 | $ 54 | $ 1,713 | |||

TS4 | $ 1,660 | 95 903 44030349003 | $ 2,075 | $ 70 | $ 2,145 | ||

TS6 | $ 2,490 | 9002 Тип автомобиля | Код транспортного средства | Компонент дороги | Нормативный компонент | Итого | |

| $ 0 | $ 55 | $ 55 | ||||

TY2 | 2 | 32 | 2 | 2 | 2 | 2 долл. США 56 США 56 | |

TY3 | долл. США 0 | долл. США 54 | долл. США 54 | $ 56 | $ 56 | ||

TY5 | $ 0 | 2 $ 0 |

| ||||

TY6 | $ 0 | $ 84 | $ 84 | ||||

HA1 | $ 201 | $ 55 | $ 256 | ||||

HA2 030 56 долларов США | 25 долларов США 6 | ||||||

HA3 | $ 201 | $ 54 | $ 255 | ||||

2003000 HA40$ 56 $ 256 |

Транспортные средства специального назначения

| Тип транспортного средства | Код транспортного средства | Дорожный компонент | 0 Всего | Нормативный компонент Тип P | PSV | 0. | 0,00 | 0,00 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Тип T | TV1, TV2, TV3, TV4, TV5 и 0 | $ 202 | $ 502 | |||||||||||

Тип O | SV2 | 4444 444 $ 577 | ||||||||||||

SV3 | $ 750 | $ 202 | $ 952 SV95SV95

$ 202 900 02 $ 1,327 | SV5 $ 1,500 $ 202 $ 1,702 0 $ 202 $ 2,077 |

Теги и регистрация — Рэнди Маск

Назначения необходимы для передачи правового титула и транспортных средств, прибывающих из других государств.

Дилерам, компаниям и частным лицам с несколькими названиями необходимо связаться с офисом перед планированием встречи.

У вас должен быть оригинальный титул, чтобы назначить встречу с титулом. Если у тебя есть залог или арендованный автомобиль и не имеют вашего права собственности, не назначайте встречу. Вам нужно будет отправить эту форму, чтобы наш офис запросил ваш титул.

Если срок действия вашей метки вне штата истекает в течение следующих 5 дней или истек 30 дней или меньше, вы можете назначьте встречу, и мы выдадим вам временную метку.Мы должны были запросить ваш титул раньше временный тег может быть выпущен и иметь подтверждение даты истечения срока действия, например, ваш статус вне штата Регистрация.

Если вы предпочитаете оставить титульное произведение или отправить его по почте для обработки, вам нужно будет заполнить этот пакет и указать свое оригинальное заголовок.

Зарегистрироваться Ваш автомобиль во Флориде нам понадобится:

- Присутствовать должны все зарегистрированные владельцы.Если один или несколько зарегистрированных владельцев не могут присутствовать в офис, этот пакет или это анкета должна быть заполнена, с оригиналами подписей

- Удостоверение личности с фотографией — водительское удостоверение или удостоверение личности государственного образца для каждого зарегистрированного владельца

- Оригинал титула, находящегося за пределами штата (если у вас заложен залог на ваш автомобиль, вам нужно будет запросить письмо запрос из нашего офиса, чтобы название было передано нам для регистрации)

- Подтверждение наличия страховки FLORIDA через агента FLORIDA ; (карта, полис или папка должны быть показать в офисе)

- Автомобиль для проверки VIN погода позволяет, или заполненная форма HSMV 82042

- Купчая, если автомобиль был приобретен в течение последних шести (6) месяцев

- Пожалуйста, принесите свое удостоверение личности с фотографией на прием

- Заголовки должны быть заполнены полностью и правильно без изменений

- Если в заголовок внесены какие-либо изменения, то в счете-продаже указываются покупатель, продавец, дата продажи, цена покупки, и номер VIN, а также подписи всех сторон обязательны

- Если необходима регистрация, принесите текущую страховку Флориды для транспортного средства.

Florida Transfers:

Все автомобили, дома на колесах и трейлеры в штате Флорида должны быть зарегистрированы и / или под названием.

РЕГИСТРАЦИЯ ТЕГОВ И ПРОДЛЕНИЕ:

Транспортные средства регистрируются поэтапно по месяцу рождения зарегистрированного владельца. В срок регистрации истекает в полночь в день рождения владельца. Исключением являются регистрации передвижных домов, которые обновляются в декабре; автомобили, принадлежащие компании, должны быть обновлены в июне; седельные тягачи, полуприцепы и 9 легковых и других автомобилей в аренду, которые должны быть обновлены в декабре.По требованию Департамент дорожной безопасности и автотранспортных средств, сборщик налогов должен проверять наличие страховки на всех автотранспортные средства, кроме прицепов и мотоциклов. С лиц, не своевременно зарегистрировать эти автомобили. Продление может быть сделано за три месяца вперед.

ТАГ / ТАБЛИЧКА:

Флорида использует металлическую пластину с рядом буквенно-цифровых систем нумерации или их комбинацией, в зависимости от по типу транспортного средства.Наклейка для продления с указанием месяца рождения и года истечения срока действия помещается в верхний правый угол. Таблички хранятся десять лет. На 11-м году обновления новая табличка и декаль выпускается.

ДОКАЗАТЕЛЬСТВО СТРАХОВАНИЯ:

Доказательство страховки Флориды требуется для покупки номерного знака во Флориде. Минимальная страховка Требуется защита от травм (PIP) на сумму не менее 10 000 долларов США и не менее 10 000 долларов США в Страхование ответственности за причиненный ущерб (PDL).Коммерческие грузовики требуют дополнительной страховки.

НАЧАЛЬНЫЙ РЕГИСТРАЦИЯ:

Первоначальный регистрационный сбор в размере 225 долларов США взимается при первой покупке номерного знака для транспортное средство. Это относится к частным автомобилям, домам на колесах, грузовикам весом менее 5 000 фунтов стерлингов. Название штата или Флориды.

ПРОВЕРКА ИДЕНТИФИКАЦИОННЫХ НОМЕРОВ АВТОМОБИЛЯ:

Все автомобили, которые в настоящее время не зарегистрированы во Флориде, должны иметь идентификационный номер транспортного средства (VIN). подтверждено сотрудником правоохранительных органов, нотариусом Флориды или в офисе налоговой инспекции.

ЦЕНЫ:

Ежегодные сборы за лицензию на эксплуатацию автотранспортных средств, как это определено в F.S. 320.01 выплачивается по регистрация или перерегистрация. Ниже приведены 12-месячные ставки с первоначальным регистрационным взносом в размере 225,00 долларов США. плюс плата за металлическую пластину в размере 28 долларов США.

АВТОМОБИЛЬ | |||

1 — 2499 | 28 долларов.10 | ||

2500-3499 | $ 36,10 | ||

3500- УП | 46,10 | ||

ПРИЕМ | |||

По 1999 г. | 28 долларов.10 | ||

2000-3000 | $ 36,10 | ||

3001-5000 | 46,10 | ||

ДОМ МОТОРА | |||

МЕНЬШЕ 4500 | 40 долларов.60 | ||

4500 ИЛИ БОЛЬШЕ | $ 60,85 | ||

АНТИЧНЫЙ | 21.10 | ||

МОТОЦИКЛ | 24,60 долл. США | ||

MOPED | 19 долларов.60 | ||

ТУРИСТИЧЕСКИЙ ПРИЦЕП | |||

МЕНЬШЕ 36 ФУТОВ | 39 долларов.10 | ||

36 ФУТОВ ИЛИ БОЛЬШЕ | 37,10 | ||

всплывающее окно | 25 долларов.60 | ||

ПРИЦЕП | |||

МЕНЬШЕ 500 | 18 долларов.85 | ||

500 ИЛИ БОЛЬШЕ | 25,60 долл. США | плюс 1 доллар США за цент | |

ТЯЖЕЛЫЙ АВТОМОБИЛЬ | ||||

Кому 5,999 | 72 доллара.85 | |||

Кому 7,999 | $ 99,85 | |||

Кому 9,999 | 115,10 | |||

Кому 14,999 | 140 долларов.10 | |||

Кому 19,999 | 199,10 долл. США | |||

Кому 25,999 | $ 273,10 | |||

Кому 34,999 | 346 долларов.10 | |||

Кому 43,999 | 427,10 долл. США | |||

Кому 54 999 | $ 795,10 | |||

Кому 61,999 | 938 долларов.10 | |||

Кому 71 999 | 1 102,10 долл. США | |||

72 000 вверх | $ 1 344,10 | |||

РЕГ. ДИЛЕРА | ||||

ВСЕ | 56 долларов.10 | |||

ТОЛЬКО НА НАКЛЕЙКЕ | 34,10 долл. США | |||

ТАБЛИЧКА | 36 долларов.90 | |||

РЕГИСТРАЦИЯ | 3,00 | |||

МОБИЛЬНЫЙ ДОМ | ||||

THRU 35 футов | 26 долларов.60 | |||

36-40 | 31,60 $ | |||

41-45 | $ 36,60 | |||

46-50 | 41 доллар.60 | |||

51-55 | 46,60 долл. США | |||

56-60 | 51,60 $ | |||

61-65 | 56 долларов.60 | |||

66 и старше | 86,60 $ | |||

НЕДВИЖИМОСТЬ | ||||

ВСЕ | 5 долларов США.10 | |||

СУДНО | ||||

1-11’11 ” | $ 13,50 | |||

12-15’11 ” | 13 долларов.50 | |||

16–25’11 ” | 29,63 долл. США | |||

26–39’11 ” | $ 122,63 | |||

40 — 64’11 ” | 196 долларов.88 | |||

65–109’11 ” | 234,38 долл. США | |||

110–200 ” | $ 289,88 | |||

Емкость ЗАМЕНА | ||||

ТОЛЬКО НА НАКЛЕЙКЕ | 4 доллара.25 | |||

РЕГИСТРАЦИЯ | 2,75 долл. США | |||

ПОЧТОВЫЙ ПЛАТ:

Наклейку и регистрацию можно отправить владельцу по почте за $.75 почтовых сборов. Металлические бирки можно отправить по почте за 2,95 доллара США. почтовый сбор. Эти суммы необходимо добавить к годовым ставкам.

Специализированные теги

FLORIDA ПЕРСОНАЛЬНЫЕ ТЕГИ: