Как узнать транспортный налог по ИНН (без регистрации)?

Узнать транспортный налог по ИНН без регистрации с использованием интернета — есть ли такая возможность сейчас? На каких ресурсах доступна информация о задолженности? На эти вопросы мы ответим в нашей статье.

Как проверить задолженность физического лица по транспортному налогу

Транспортный налог взимают с собственников следующих средств передвижения:

- автотранспорта;

- воздушных судов;

- водных судов;

- других средств транспорта.

Его уплачивают все владельцы транспортных средств: как юр-, так и физлица.

Первые рассчитывают налог самостоятельно и отражают его в бухучете. Поэтому они вряд ли будут пытаться узнать задолженность по ИНН.

А вот плательщикам — «физикам» платеж предъявляют налоговики. Никакого учета начислений и платежей они, как правило, не ведут. Квитанции на оплату имеют свойство теряться, а налоговые уведомления могут не доходить до адресата. Поэтому своевременно полученная информация о задолженности по транспортному налогу поможет предотвратить негативные последствия от неуплаты налога.

Никакого учета начислений и платежей они, как правило, не ведут. Квитанции на оплату имеют свойство теряться, а налоговые уведомления могут не доходить до адресата. Поэтому своевременно полученная информация о задолженности по транспортному налогу поможет предотвратить негативные последствия от неуплаты налога.

Существует ли для граждан возможность узнать задолженность по транспортному налогу по ИНН? Да, существует. Сделать это можно либо при личном посещении ИФНС, либо с использованием интернета. Как именно, читайте далее.

О ставках налога читайте в материале «Ставки транспортного налога по регионам — таблица 2019 — 2020».

В каких случаях можно потребовать перерасчета транспортного налога и как это сделать, рассказали эксперты КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в материал.

Как узнать сумму транспортного налога по ИНН и заплатить онлайн

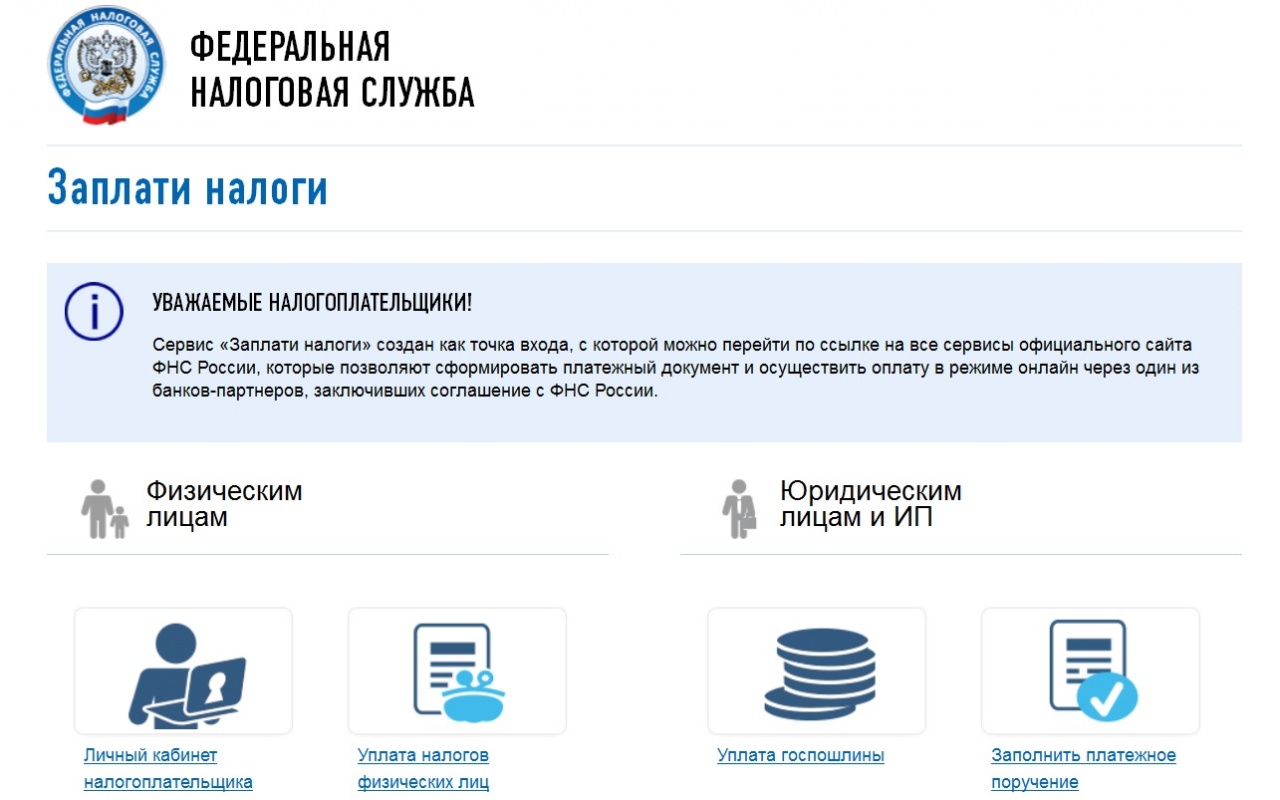

Узнать транспортный налог по ИНН можно:

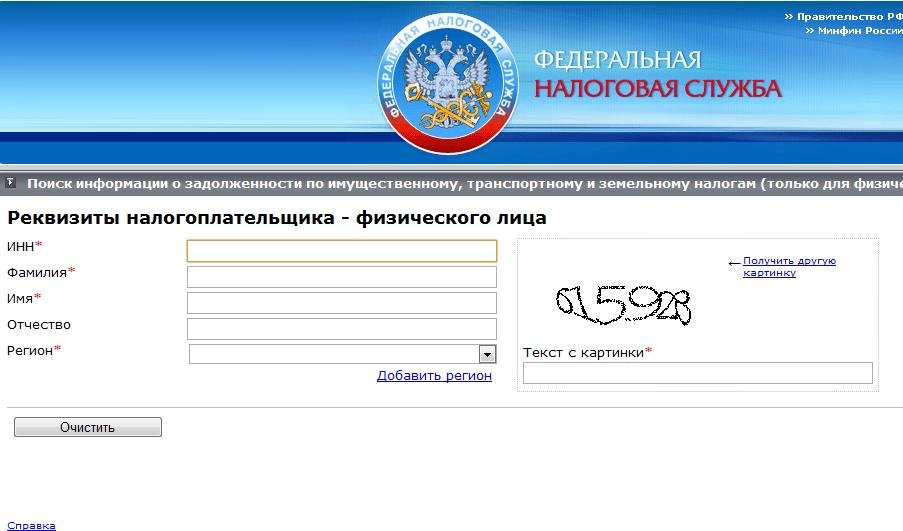

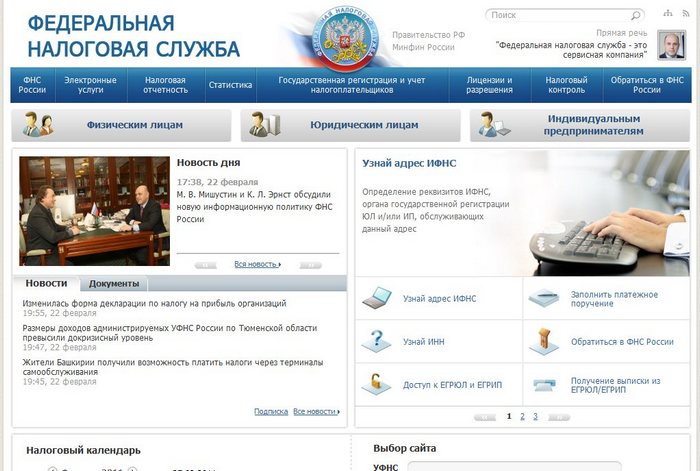

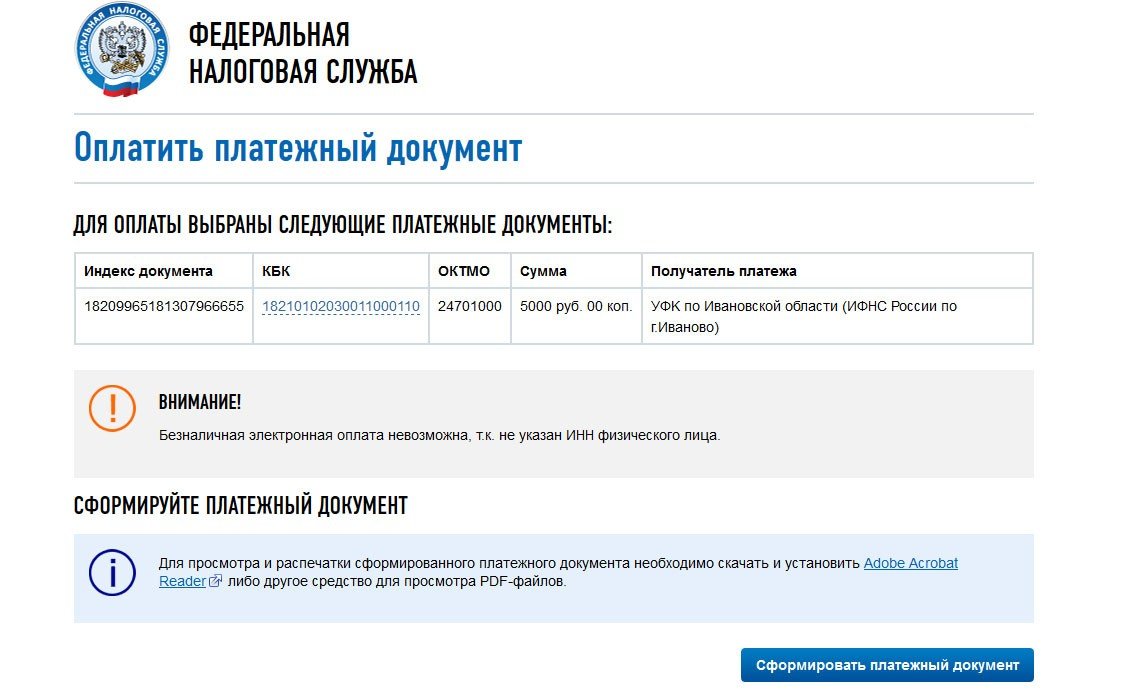

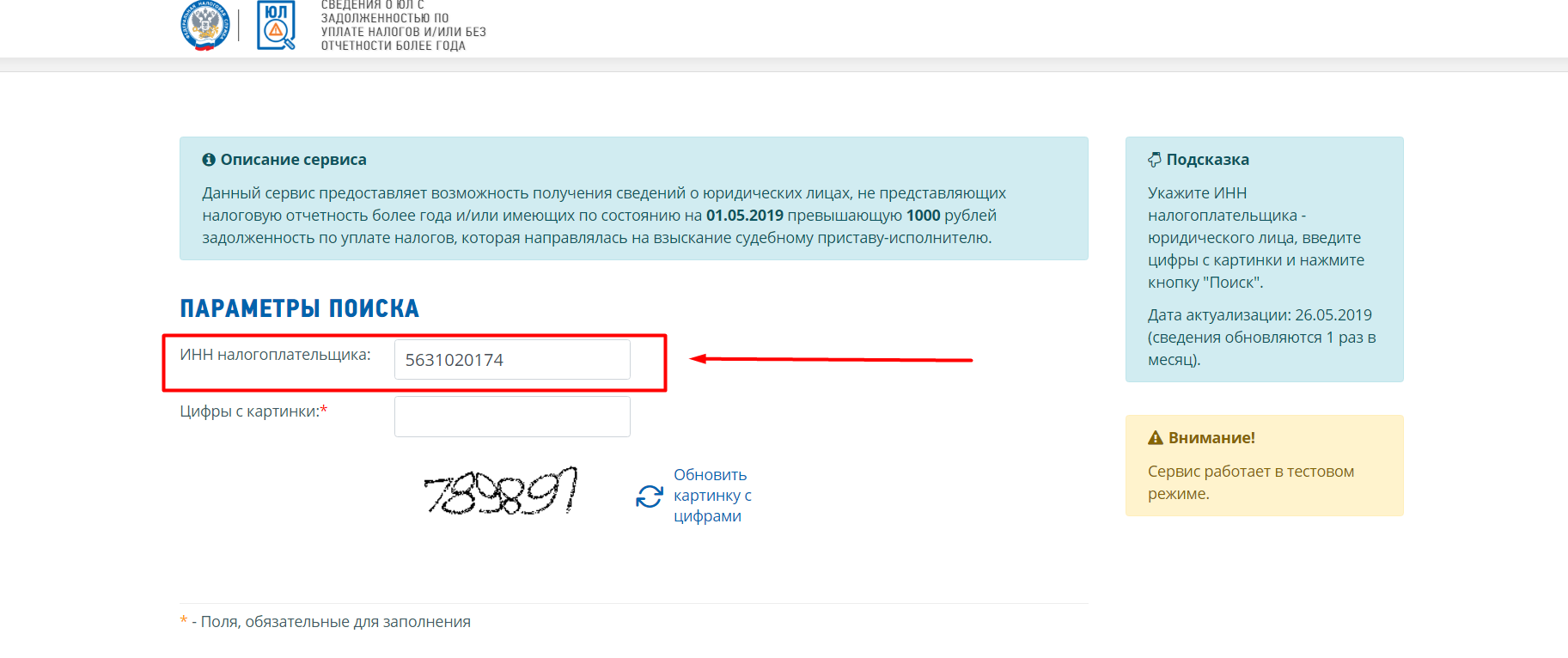

На каждом из этих сайтов нужно авторизоваться. В ФНС ранее можно было узнать о долгах, пройдя по ссылке «Узнай свою задолженность». Сейчас эта функция отсутствует.

В ФНС ранее можно было узнать о долгах, пройдя по ссылке «Узнай свою задолженность». Сейчас эта функция отсутствует.

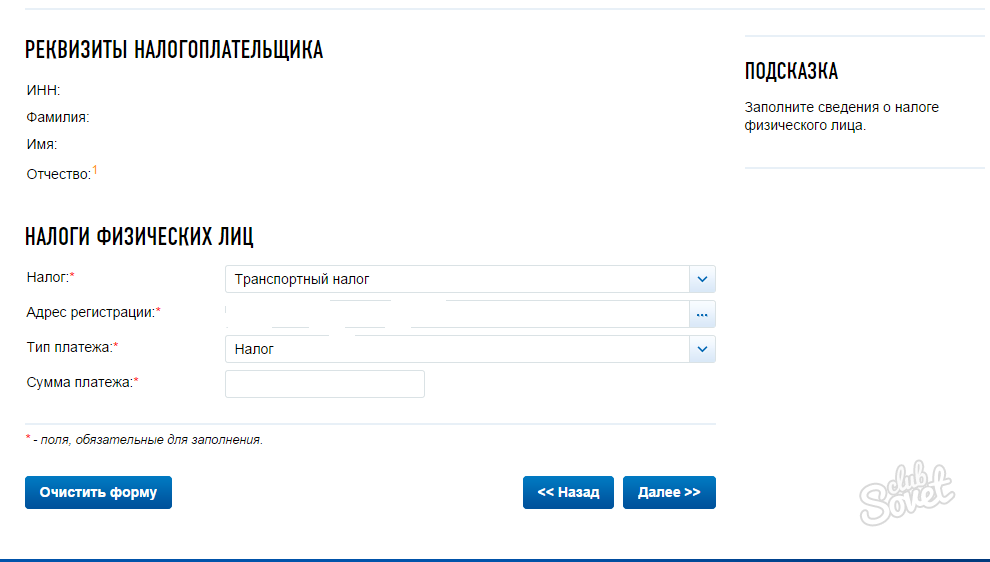

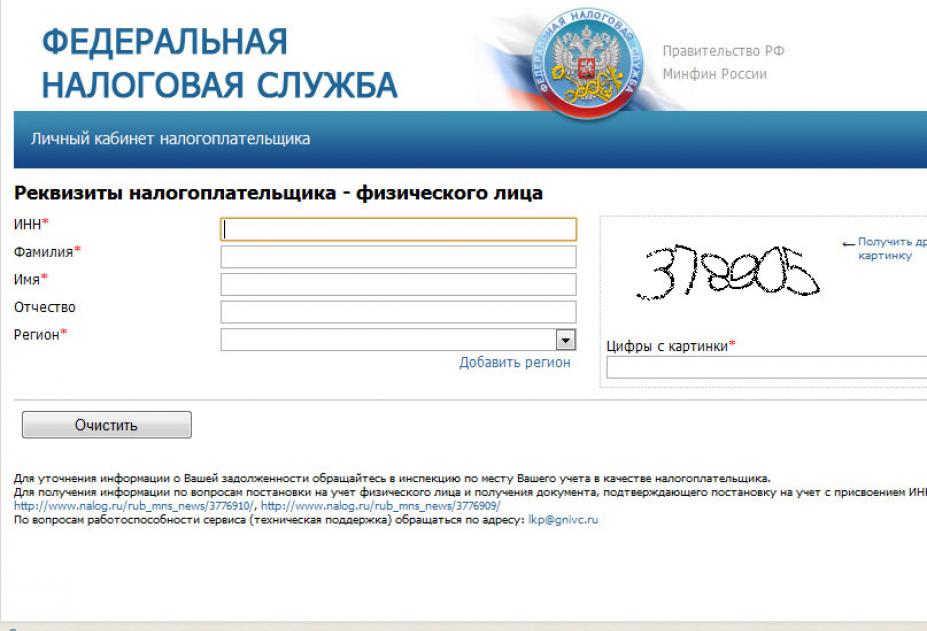

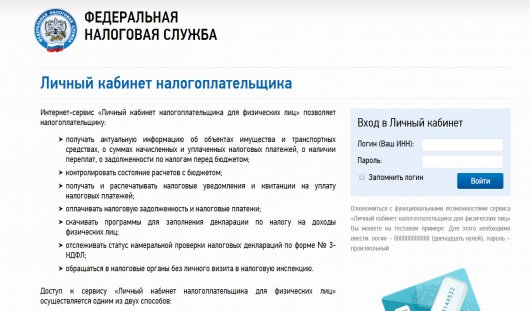

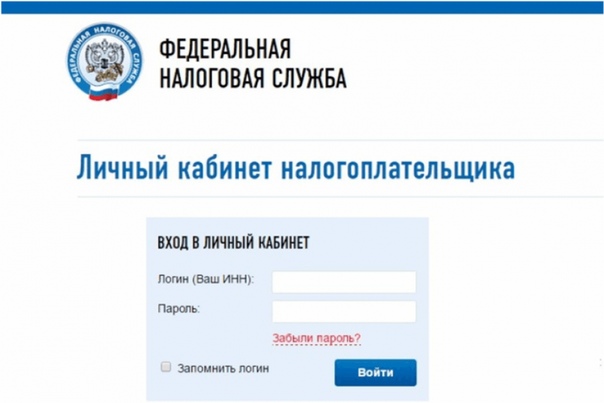

Теперь доступ к данной информации можно получить через личный кабинет. Для регистрации в нём следует подойти в ИФНС с паспортом и свидетельством ИНН (в налоговую по месту жительства можно и без него, достаточно паспорта) и получить регистрационную карту. В ней будет указан логин (ИНН) и пароль для первого входа в личный кабинет. После этого пароль следует сменить.

Использование личного кабинета позволяет заранее уточнить данные о налоге. Здесь же можно провести оплату налога картой любого банка без комиссии.

На портале госуслуг предусматривается предоставление более полной информации о пользователе при регистрации, чем на сайте ФНС. Кроме ИНН у вас запросят паспортные данные, СНИЛС, адрес проживания и т.д. После проверки данных на сайте их нужно будет подтвердить при личном посещении одного из пунктов идентификации. Только после полной регистрации пользователю предоставляют расширенное обслуживание.

На сайте ФССП доступна информация о долгах, переданных в эту службу на взыскание с неплательщика. Для того чтобы ее получить, нужно войти в информационную систему и выбрать банк данных об исполнительных производствах. В нем содержатся сведения о должниках. Заполняем запрашиваемые системой данные о себе. Нажимаем кнопку «Поиск» и получаем искомую информацию: приводится таблица задолженностей или ответ, что по запросу ничего не найдено.

Однако нужно иметь в виду, что на сайте ФССП отражается задолженность по делам, прошедшим через суд. Это говорит о том, что все сроки погашения задолженности давно прошли. На сайте также имеется услуга по оплате непогашенной задолженности в режиме онлайн через банк или с мобильного телефона. При этом после поступления денег на счет ФССП запись о долге убирают из списка.

О сроке давности, действительном для транспортного налога, читайте в материале «Какой срок исковой давности по транспортному налогу?».

Итоги

Информацию о наличии долгов физлиц по налогу можно получить как в ИФНС при личном обращении, так и на ряде сайтов (ФНС, госуслуг, ФССП). Использование сайтов ФНС и госуслуг предполагает регистрацию на них и получение доступа к данным через личный кабинет. Набор сведений для регистрации будет разным, но обязательным реквизитом в любом случае окажется ИНН. Через интернет можно осуществить и оплату налога.

Источники:

Налоговый кодекс РФ Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Где можно заплатить налоги | Официальный сайт администрации МО «Город Астрахань»

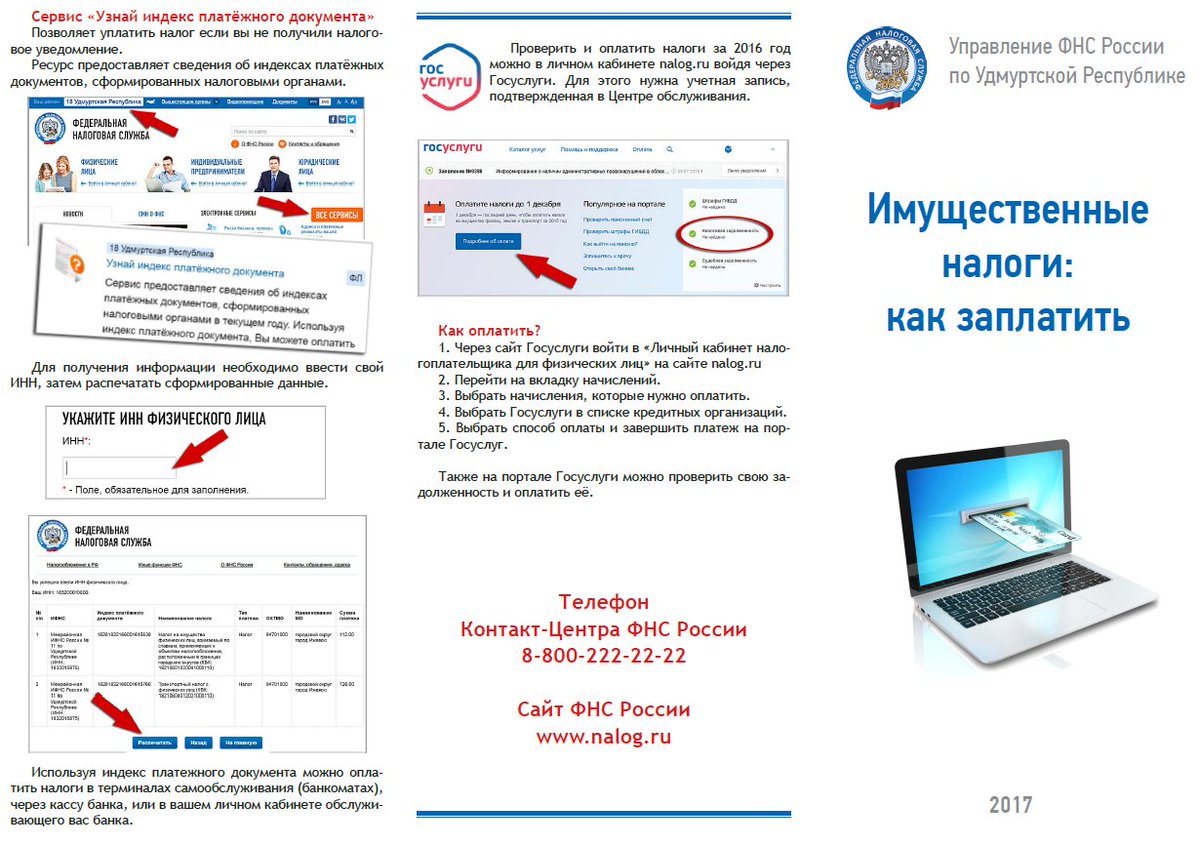

Имущественные налоги физических лиц делятся на

Сумма имущественных налогов напрямую зависит от следующих элементов налогообложения – налоговой базы, ставки налога и льготы. Налоговая база по транспортному налогу – это мощность автотранспортного средства, по земельному – кадастровая стоимость земельного участка, а по налогу на имущество — инвентаризационная стоимость объекта капитального строительства.

Ставки налога и льготы устанавливаются региональными (для транспортного налога) и местными (для земельного и налога на имущество) нормативно-правовыми актами. Исходя из того, что льготы носят заявительный характер, необходимо уточнить информацию об имеющихся льготах и представить в налоговую инспекцию соответствующие документы, подтверждающие право на льготу.

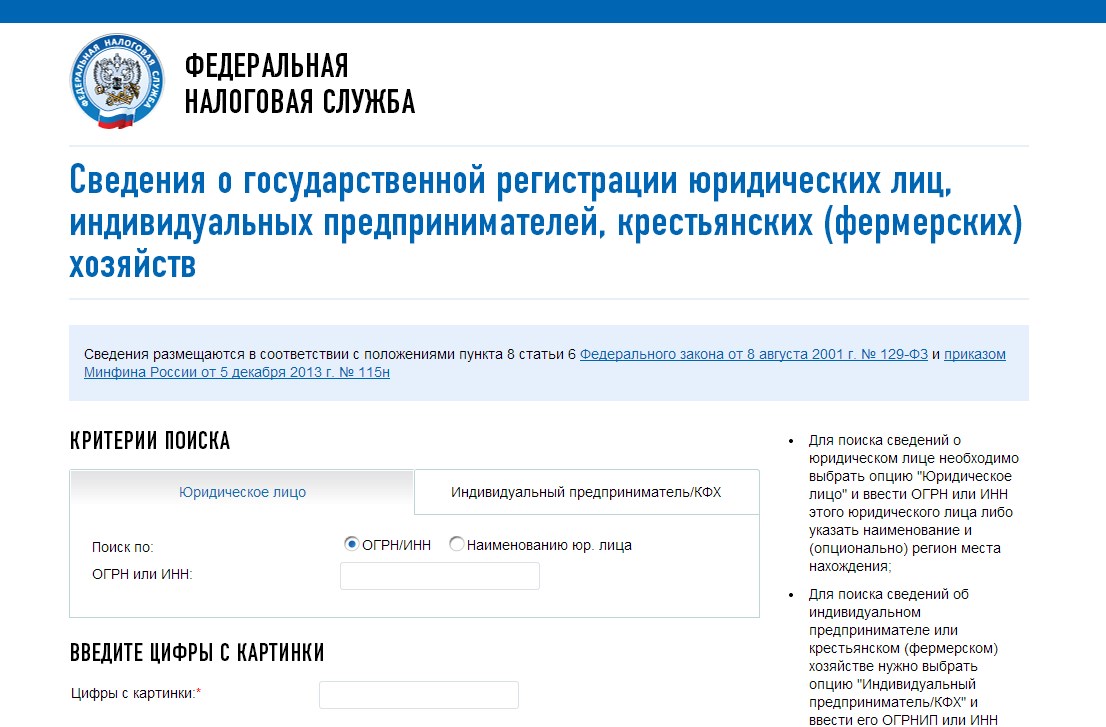

Подробную информацию об установленных налоговых ставках и льготах в конкретном регионе или муниципальном образовании для определенных категорий налогоплательщиков можно узнать, воспользовавшись Интернет-сервисом ФНС России «Имущественные налоги: ставки и льготы» на сайте ФНС России (www.

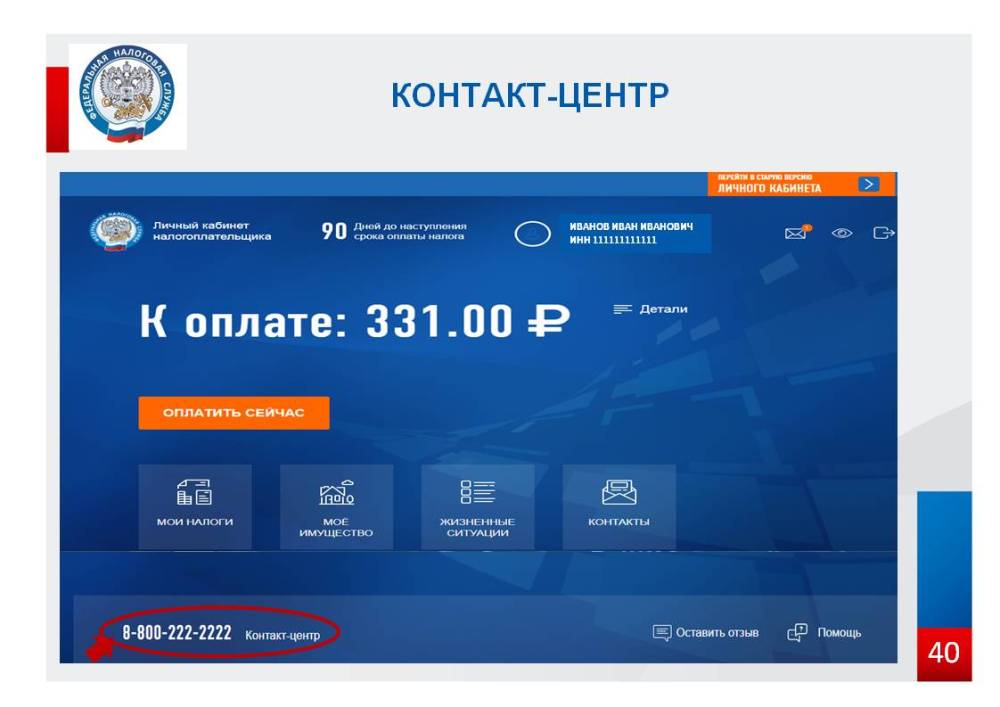

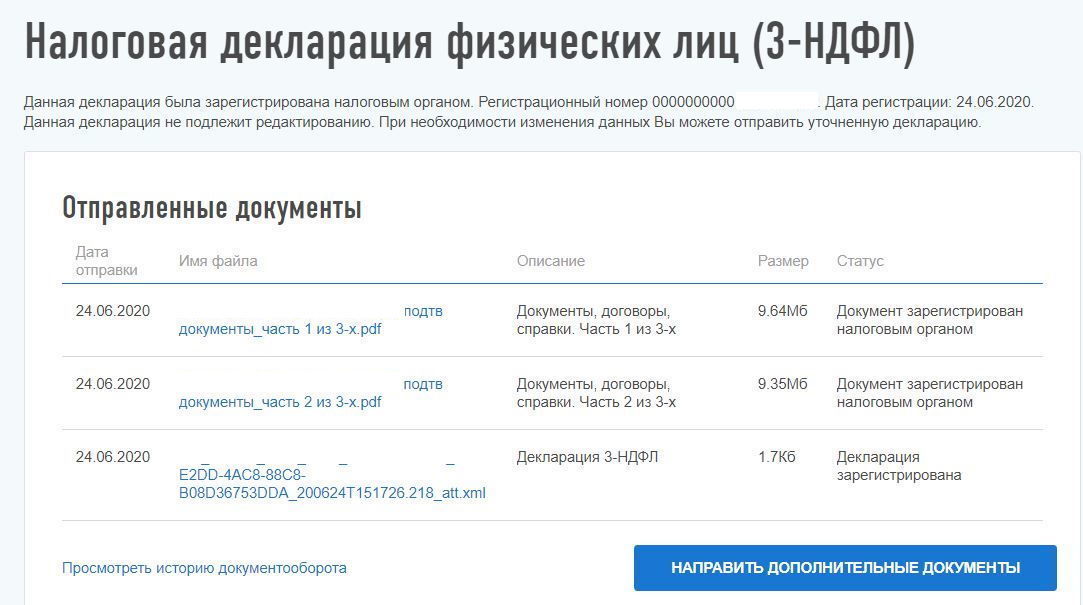

Заблаговременно получить и распечатать налоговые уведомления, а также оплатить налоги онлайн могут пользователи «Личного кабинета налогоплательщика для физических лиц». В нем собрана актуальная информация об объектах имущества, о суммах начисленных и уплаченных налогов. Кроме того, сервис позволяет контролировать уплату налогов через Интернет и дистанционно (без визита) обращаться в налоговую инспекцию для уточнения недостоверных сведений об имуществе.

Сервис содержит конфиденциальную информацию

Во всех налоговых инспекциях Астраханской области организована тематическая телефонная «горячая линия». Обращения налогоплательщиков принимаются по следующим телефонам:

Обращения налогоплательщиков принимаются по следующим телефонам:

1. Инспекция ФНС России по Кировскому району г. Астрахани –

2. Межрайонная ИФНС России № 1 по Астраханской области, обслуживающая территорию Володарского, Красноярского, Приволжского районов Астраханской области и Ленинского района г. Астрахани, — 32-17-83; 32-17-98.

3. Межрайонная ИФНС России № 4 по Астраханской области, обслуживающая территорию Ахтубинского, Харабалинского районов Астраханской области, а также г. Знаменска, — 8 (85141) 5-10-54; 5-26-48.

4.Межрайонная ИФНС России № 5 по Астраханской области, обслуживающая территорию Енотаевского, Наримановского, Черноярского, Камызякского районов области и Трусовского района г. Астрахани, — 58-55-91, 32-18-61.

5.Межрайонная ИФНС России № 6 по Астраханской области, обслуживающая территорию Икрянинского, Лиманского районов области и Советского района г. Астрахани, — 32-18-19

Астрахани, — 32-18-19

6. Управление ФНС России по Астраханской области – 32-17-08, 32-17-13.

ДЛЯ ФИЗИЧЕСКИХ ЛИЦ

ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

Как узнать налоги по ИНН и проверить задолженность и налоговые начисления онлайн

Обязательные платежи

В России действует система налоговых платежей и сборов. Налоговое законодательство обязует каждого гражданина платить в казну часть средств от полученных доходов, а также за владение имуществом:

- недвижимостью;

- землей;

- транспортом.

Налог на доходы физлиц (НДФЛ) платит каждый работающий человек и даже не замечает этого. Всю работу выполняет бухгалтерия предприятия: направляет в ФНС отчеты, перечисляет налоговые взносы.

Но в группу доходов физических лиц согласно Налоговому кодексу входит не только зарплата. Это еще и прибыль от акций, облигаций и других ценных бумаг, выигрышей, продажи недвижимости, получения ценных подарков. Об уплате налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может строго наказать.

Это еще и прибыль от акций, облигаций и других ценных бумаг, выигрышей, продажи недвижимости, получения ценных подарков. Об уплате налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может строго наказать.

За неуплату сбора положен штраф — 20% от непогашенной суммы. За каждый день просрочки начисляются пени. Налоговики имеют право обратиться в суд и взыскать задолженность, наложив арест на имущество или доход. Если речь идет об уклонении от уплаты в крупном размере, неплательщика могут привлечь к уголовной ответственности. Максимальное наказание — три года лишения свободы.

Что такое налоговая задолженность

Ежегодно сотрудники ФНС подсчитывают, какую сумму должен уплатить в бюджет гражданин, и направляют ему уведомление. По почте приходит квитанция, а в личном кабинете электронных сервисов Госуслуги и ФНС появляется сообщение.

В уведомлении указывают дату, до которой необходимо перечислить средства в бюджет. Если этого не сделать, через пять дней от срока уплаты формируется налоговая задолженность.

Если этого не сделать, через пять дней от срока уплаты формируется налоговая задолженность.

Налоговики закрывают глаза на незначительные просрочки. Погасить задолженность без штрафа и единой копейки пеней можно в течение трех месяцев с момента ее появления. Через три месяца ФНС направляет в адрес должника требование об уплате с указанием новой конечной даты. Если не погасить задолженность в течение восьми дней, к должнику применяются штрафные санкции.

К сожалению, нередки случаи, когда у человека нет личного кабинета на сайтах «Госуслуги» или ФНС, а налоговое уведомление теряется на почте и не доходит до адресата. Тогда налогоплательщик не знает о том, что должен государству, и не умышленно становится уклонистом от уплаты сборов. От ответственности незнание не освобождает. Штрафы и пени начисляться все равно будут, что станет неприятным сюрпризом, когда накопится крупная сумма.

Поэтому каждому важно знать, как проверить наличие задолженности. А для этого можно использовать ИНН.

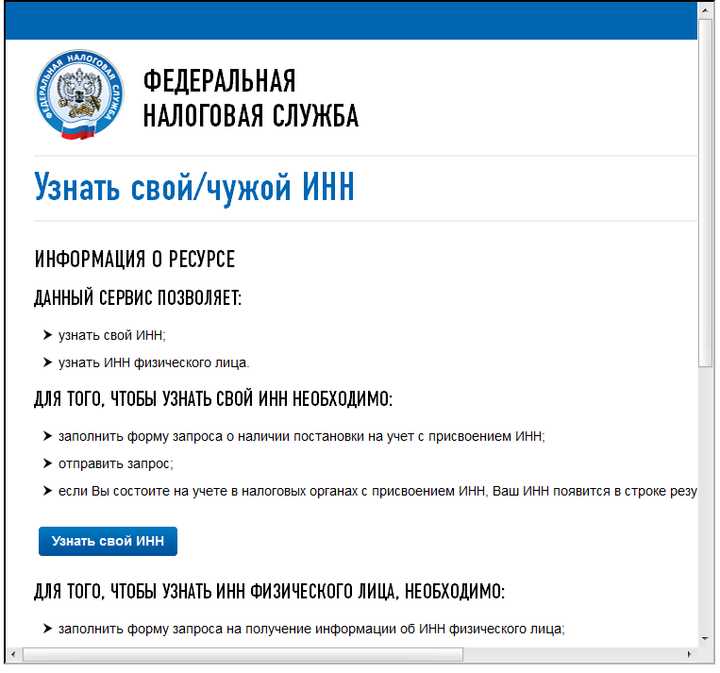

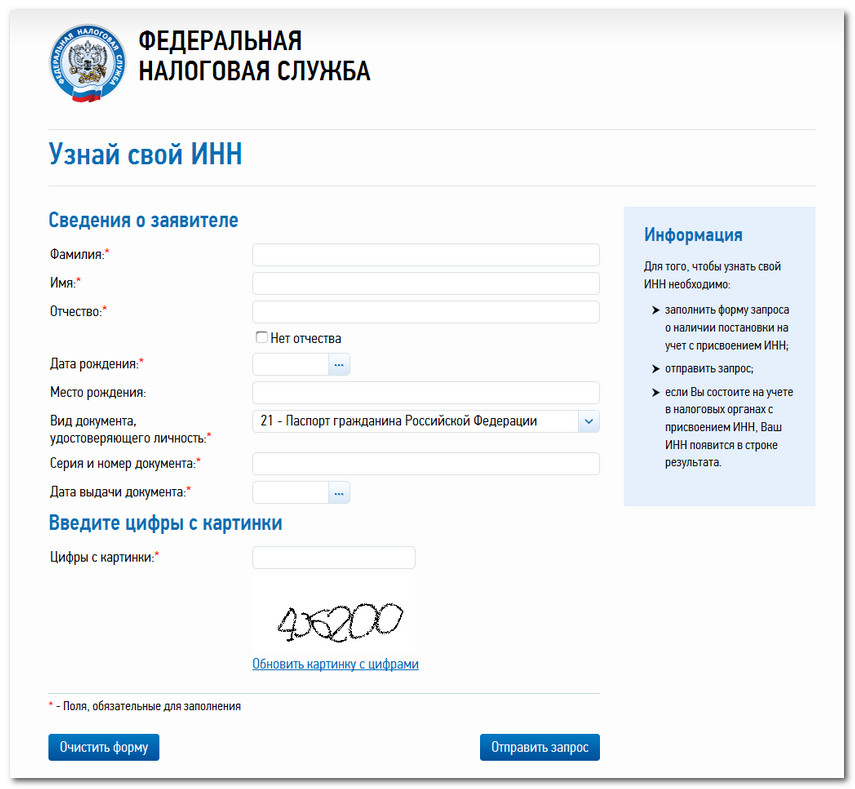

Где можно узнать свой ИНН

ИНН — это идентификатор налогоплательщика, индивидуальный номер, который налоговики присваивают каждому физическому и юридическому лицу. Он используется для контроля налоговых начислений и учета поступлений в бюджет от налогоплательщика.

Физлицам ИНН присваивают один раз и больше не меняют. Раньше это происходило при приеме на работу, при получении наследства, то есть в момент, когда у гражданина возникали налоговые обязательства перед государством. Сегодня — в момент регистрации ребенка в загсе и получения свидетельства о рождении.

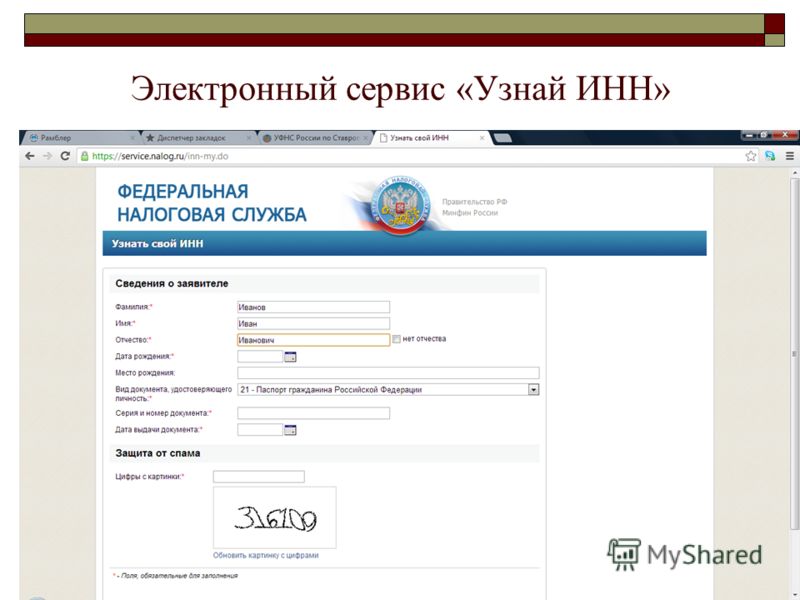

Специально обращаться за получением номера в налоговую не нужно. Если вы постоянно живете и работаете в России, он у вас точно есть. Найти данные по ИНН можно на сайте ФНС, для этого достаточно заполнить заявку «Узнать ИНН».

Как узнать налоги по ИНН для физических лиц

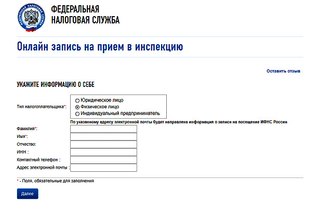

Можно обратиться в отделение налоговой службы в вашем городе. Предварительно придется записаться на прием, для этого есть сервис онлайн-записи. После этого в указанный день прийти к специалисту с паспортом.

После этого в указанный день прийти к специалисту с паспортом.

Если недалеко от вашего дома или работы находится центр «Мои документы», можно пойти туда. С собой нужно взять паспорт, а при посещении заполнить заявление о признании конфиденциальности налоговых сведений.

В центре «Мои документы» вам предложат оформить заявку на получение уведомлений о платежах и задолженностях по электронной почте или SMS. Эта услуга бесплатна, и воспользовавшись ею, в будущем вы будете точно знать, когда и сколько должны платить государству.

Как узнать налоги по ИНН для физлиц удаленно

Если обращаться лично в эти службы нет времени или желания, можно воспользоваться онлайн-сервисами.

Госуслуги. Чтобы пользоваться сервисом, нужен личный кабинет и подтвержденная учетная запись. Узнать налоги по ИНН без личного кабинета на Госуслугах не получится. Подтвердить запись можно:

- в центре обслуживания пользователей Госуслуг в вашем городе;

- в отделениях банков: Сбербанк, ВТБ, Тинькофф, Почта банк;

- отправив заявку из личного профиля Госуслуг на получение кода подтверждения личности по почте.

Если учетная запись подтверждена, после авторизации нужно заполнить заявку и указать ИНН. Информация появится в уведомлениях в личном кабинете. Таким способом можно получить сведения только о своих задолженностях как физлица.

Личный кабинет налогоплательщика. Здесь можно проверить долги по ИНН сразу, без заявки. Уведомления от налоговой поступают без сбоев. И если вы что-то должны в бюджет, вам сообщат. Но и для использования этого сервиса нужна регистрация. Получить пароль и доступ в ЛК можно только после визита в налоговую.

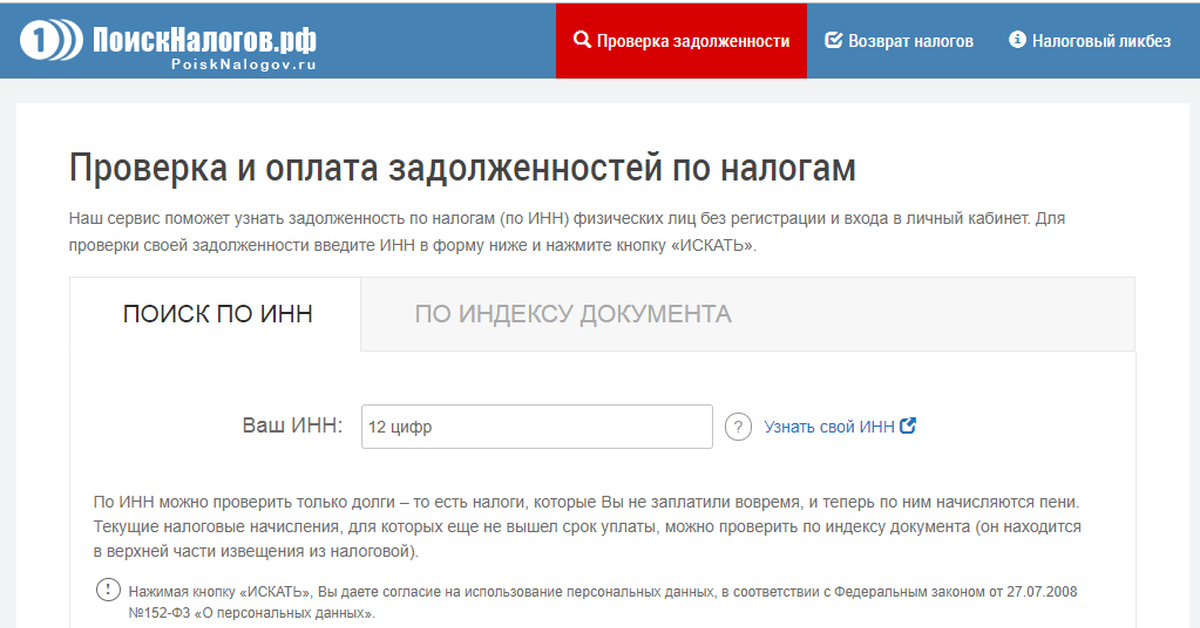

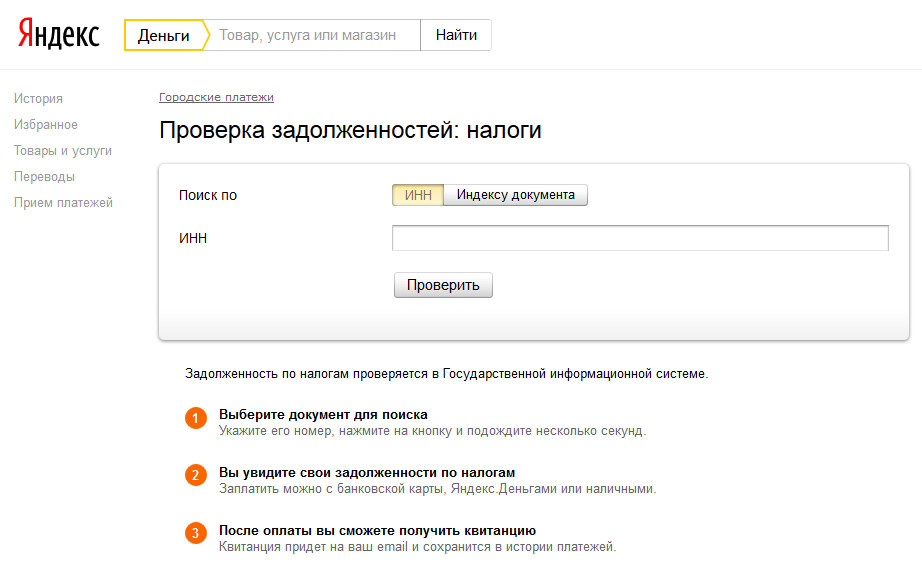

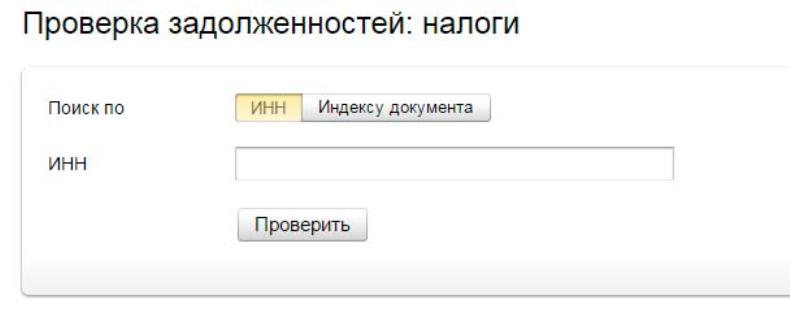

Как проверить налоги по ИНН без регистрации

Если у вас нет времени посещать налоговую, а учетную запись на электронных порталах вы пока не зарегистрировали, воспользуйтесь бесплатным сервисом «Автоналоги». Наш сайт поможет вам узнать налоги по ИНН без регистрации и оплатить задолженность безопасно онлайн.

Для этого введите в форму справа ваш ИНН и укажите электронный адрес. Через некоторое время на указанную почту поступит уведомление о существующих задолженностях. Вы можете погасить их тут же, без комиссии и переплат.

Вы можете погасить их тут же, без комиссии и переплат.

Как проверить налоги ИП по ИНН

Индивидуальные предприниматели не могут пользоваться своей учетной записью на портале Госуслуг для проверки налоговых задолженностей. Для этого ИП должен авторизоваться как физическое лицо, то есть нужно иметь зарегистрированную и подтвержденную учетную запись.

При наличии личного кабинета ИП на сайте ФНС сведения можно посмотреть там.

Как узнать налоги по ИНН для другого физического лица

Если вам нужно проверить налоговую задолженность ребенка или пожилого родителя, сделать это с помощью официальных сервисов «Госуслуги» и «Личный кабинет налогоплательщика» не получится. Они не предоставляют информацию о третьих лицах, даже если вы родитель или официальный опекун.

Личный кабинет придется подключать в обычном режиме:

- регистрировать и подтверждать запись на «Госуслугах» для ребенка старше 14 лет, если у него уже есть паспорт и СНИЛС;

- регистрировать в налоговой по месту жительства «Личный кабинет налогоплательщика».

С помощью нашего сервиса вы можете получить эту информацию без регистрации и посещения налоговой службы. Для этого достаточно ввести ИНН человека, о котором нужны сведения, и ваш электронный адрес. Вы также можете погасить долг: с 2016 года платить налоги можно не только за себя, но и за третьих лиц.

Как не попасть на пени: вся правда об уплате налогов в этом году

https://realty.ria.ru/20191126/1561627828.html

Как не попасть на пени: вся правда об уплате налогов в этом году

Как не попасть на пени: вся правда об уплате налогов в этом году

Совсем немного времени осталось до 2 декабря, когда все граждане должны будут уплатить налоги. Что именно мы должны заплатить, как накажут неплательщиков и как… Недвижимость РИА Новости, 26.11.2019

2019-11-26T16:13

2019-11-26T16:13

2019-11-26T16:28

федеральная налоговая служба (фнс россии)

имущество

налоги

f.a.q. — полезное

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23. img.ria.ru/images/152557/35/1525573541_0:71:3208:1876_1920x0_80_0_0_12ab5a8f5c58bd31d675490f5409dbde.jpg

img.ria.ru/images/152557/35/1525573541_0:71:3208:1876_1920x0_80_0_0_12ab5a8f5c58bd31d675490f5409dbde.jpg

Совсем немного времени осталось до 2 декабря, когда все граждане должны будут уплатить налоги. Что именно мы должны заплатить, как накажут неплательщиков и как общаться с налоговыми органами, если они ошиблись – об этом и не только юристы рассказали читателям сайта «РИА Недвижимость».Материал подготовлен при участии юриста BN.ru Янины Жевненко, партнера Five Stones Consulting Екатерины Болдиновой, адвоката по недвижимости Натальи Тарасовой, партнёр коллегии адвокатов города Москвы N 5, руководителя практики «Арбитражное, налоговое и банкротное право» Вячеслава Голенева и адвоката МКА «Сед Лекс» Екатериной Худовой.

https://realty.ria.ru/20190123/1549768720.html

https://realty.ria.ru/20191021/1560029973.html

https://realty.ria.ru/20180206/1514064449.html

https://realty.ria.ru/20160927/407994666.html

https://realty.ria.ru/20170502/408558883.html

https://realty. ria.ru/20151027/406394529.html

ria.ru/20151027/406394529.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/152557/35/1525573541_0:0:2732:2048_1920x0_80_0_0_213b2756af369bf82fc5aadcb018ed72.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

федеральная налоговая служба (фнс россии), имущество, налоги, f.a.q. — полезное

В Интернет-банке Банка Москвы можно проверить и оплатить налоги

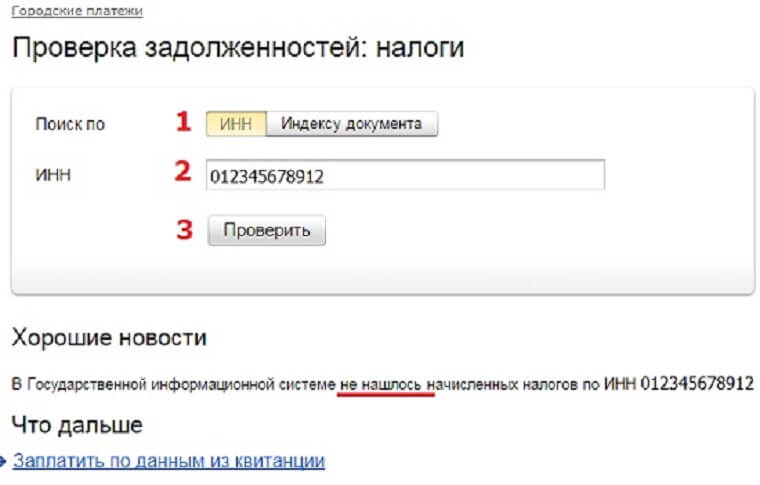

Теперь пользователи Банка Москвы могут узнать о начислении налогов государственными органами, а в случае обнаружения необходимых платежей быстро и без комиссии погасить задолженность через Интернет-банк.

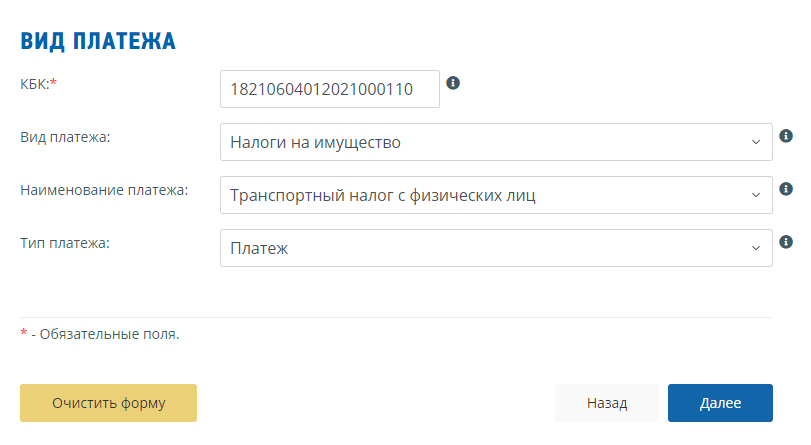

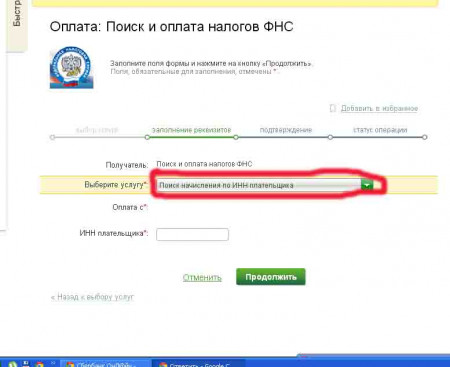

Для проверки и оплаты задолженности по налогам, пользователям необходимо в Интернет-банке зайти в раздел «Платежи и переводы»/»налоги«, выбрать поиск начисления налогов по номеру УИН (универсальный идентификатор начислений) или ИНН, ввести номер и произвести платеж в случае обнаружения задолженности. Вводить реквизиты при этом не требуется.

С помощью системы Интернет-банка можно оплатить налог на имущество физических лиц, земельный налог, транспортный налог, а также налог на доходы физических лиц. Информация по начислении и задолженности предоставляется из базы Государственной информационной системы и является полностью надежной и достоверной.

Информация по начислении и задолженности предоставляется из базы Государственной информационной системы и является полностью надежной и достоверной.

Также с помощью Интернет-банка и приложения «Мобильный банк» можно без комиссии оплатить услуги связи, ЖКХ, электроэнергии, штрафы ГИБДД и тысячу других платежей от 3500 поставщиков.

Фото материалы принадлежат пресс-службе Группы ВТБ

|

Российский НДС – Zoom Центр справки и поддержки

Краткий обзор

С 13 июля 2020 года или в скором времени после этой даты Zoom начнет включать суммы российского НДС в выставляемые счета за услуги.

Часто задаваемые вопросы – Российский НДС

Что такое НДС?

НДС – это сокращенное название налога на добавленную стоимость, который обычно взимается при продаже товаров и (или) услуг.

Кто платит НДС?

Обычно НДС уплачивается поставщиком товаров и (или) услуг в бюджет Российской Федерации. В определенных ситуациях, указанных в налоговом законодательстве, НДС уплачивается налоговыми агентами, например, если облагаемая НДС операция по поставке товаров (работ, услуг) осуществляется иностранной организацией, не состоящей на учете в российских налоговых органах.

Когда платится НДС?

НДС обычно исчисляется при реализации товаров (работ, услуг), осуществляемой на территории Российской Федерации. Если в соответствии с правилами определения места реализации для целей НДС, реализация осуществляется за пределами территории Российской Федерации, то НДС в отношении такой реализации не исчисляется.

Почему я должен платить НДС по услугам, приобретаемым у Zoom?

Zoom Video Communications, Inc (Zoom), как и многие другие компании с растущим международным присутствием, на постоянной основе оценивает свои обязательства по сбору и уплате косвенных налогов. Порядок применения таких налогов в отношении деятельности организаций в сфере торговли электронными услугами подвержен постоянным изменениям. В связи с этим Zoom на регулярной основе следит за происходящими изменениями в этой области, а также анализирует природу и масштабы своей деятельности в различных юрисдикциях и на основе такого анализа делает выводы о необходимости взимания косвенных налогов в тех или иных юрисдикциях.

Порядок применения таких налогов в отношении деятельности организаций в сфере торговли электронными услугами подвержен постоянным изменениям. В связи с этим Zoom на регулярной основе следит за происходящими изменениями в этой области, а также анализирует природу и масштабы своей деятельности в различных юрисдикциях и на основе такого анализа делает выводы о необходимости взимания косвенных налогов в тех или иных юрисдикциях.

Существует ли порог для исчисления НДС с электронных услуг?

Российским налоговым законодательством не предусмотрена возможность не исчислять российский НДС в отношении реализованных иностранными поставщиками российским покупателям электронных услуг в случаях недостижения объема выручки от такой реализации определенных показателей. Таким образом, все операции по оказанию электронных услуг российским покупателям (как физическим, так и юридическим лицам) облагаются российским НДС.

Как Zoom определяет местоположение покупателя для целей НДС?

Налоговое законодательство предусматривает разные правила для определения места нахождения покупателей – физических лиц и покупателей — юридических лиц.

Местом нахождения физического лица (за исключением индивидуальных предпринимателей) признается территория Российской Федерации, если выполняется хотя бы одно из перечисленных ниже условий:

(1) местом жительства физического лица является территория Российской Федерации;

(2) место нахождения банка, в котором открыт счет, используемый покупателем для оплаты электронных услуг, или место нахождения оператора электронных денежных средств, через которого покупатель оплачивает электронные услуги, на территории Российской Федерации;

(3) сетевой адрес покупателя, который используется при приобретении электронных услуг, зарегистрирован в Российской Федерации;

(4) международный код страны телефонного номера, используемого для приобретения или оплаты услуг, присвоен Российской Федерации.

Местом осуществления деятельности юридического лица признается территория Российской Федерации, если оно является российским юридическим лицом и его юридический адрес находится на территории Российской Федерации. Местом осуществления деятельности индивидуального предпринимателя признается территория Российской Федерации, если его место жительства находится на территории Российской Федерации.

Местом осуществления деятельности индивидуального предпринимателя признается территория Российской Федерации, если его место жительства находится на территории Российской Федерации.

Существует ли специальная льгота по НДС при реализации в адрес благотворительных организаций?

Нет, НДС взимается со всех налогооблагаемых поставок благотворительным организациям.

Оказывает ли Zoom не облагаемые НДС или освобождаемые от уплаты НДС услуги?

Все услуги, которые Zoom оказывает в настоящее время российским покупателям, облагаются российским НДС.

Может ли покупатель принять к вычету НДС, исчисленный и предъявленный Zoom?

Юридические лица и индивидуальные предприниматели вправе заявить НДС, предъявленный им Zoom, к вычету при соблюдении необходимых для вычета требований (а именно, при условии, что услуги приобретены для использования в облагаемой НДС деятельности и должным образом приняты на учет, и счета, выставленные Zoom, содержат сумму НДС, ИНН (идентификационный номер налогоплательщика) и КПП (код причины постановки на учет), присвоенные Zoom российскими налоговыми органами).

Существуют ли какие-либо обязательства для меня как покупателя?

Суммы российского НДС, исчисленные Zoom при оказании услуг и полученные от покупателей, подлежат самостоятельной уплате Zoom в бюджет Российской Федерации.

Предоставление справки об исполнении налогоплательщиком обязанности по уплате налогов, сборов, пеней, штрафов, процентов В избранное

Обжалование решений (актов ненормативного характера) налоговых органов и (или) действий (бездействия) их должностных лиц при предоставлении государственной услуги, рассмотрение соответствующих жалоб и принятие решений по ним осуществляются в порядке, установленном разделом VII части первой Налогового кодекса Российской Федерации.

Предметом жалобы являются решение (акт ненормативного характера) налогового органа, действие (бездействие) его должностных лиц при предоставлении государственной услуги (жалоба), которые, по мнению заявителя, нарушают его права.

Жалоба может быть направлена в налоговый орган в соответствии со статьями 138 и 139 части первой Налогового кодекса Российской Федерации.

Жалоба подается и подлежит рассмотрению или оставляется без рассмотрения в соответствии со статьями 138, 139, 139.2 — 140 части первой Налогового кодекса Российской Федерации.

Жалоба подлежит рассмотрению в сроки, предусмотренные пунктом 6 статьи 140 части первой Налогового кодекса Российской Федерации.

По результатам рассмотрения жалобы вышестоящим налоговым органом принимается решение в соответствии с пунктом 3 статьи 140 части первой Налогового кодекса Российской Федерации.

Решение о результатах рассмотрения жалобы вручается (направляется) заявителю, подавшему жалобу, в соответствии с пунктом 6 статьи 140 части первой Налогового кодекса Российской Федерации.

Решение по жалобе может быть обжаловано в порядке, предусмотренном пунктом 2 статьи 138 части первой Налогового кодекса Российской Федерации.

Право заявителя на получение информации и документов, необходимых для обоснования и рассмотрения жалобы, осуществляется в соответствии с Налоговым кодексом Российской Федерации.

Информирование заявителей о порядке подачи и рассмотрения жалобы осуществляется в соответствии с пунктом 65 административного регламента.

Налоги — Часто задаваемые вопросы по регистрации

Часто задаваемые вопросы по регистрации

Регистрация нового бизнеса Часто задаваемые вопросы

Все новые предприятия, в которых работают сотрудники Мичигана, должны зарегистрироваться в Налоговой службе (IRS) и Министерстве финансов штата Мичиган для получения налога на социальное обеспечение (федерального) и удержания подоходного налога (федерального и штата). Некоторые города также взимают городской подоходный налог. Свяжитесь с офисом городского казначея для получения информации или городских налоговых форм (города Мичигана, которые взимают подоходный налог).Физическим или юридическим лицам, которые продают материальную личную собственность конечному потребителю, также необходима лицензия на налог с продаж. Чтобы зарегистрироваться для уплаты налога с продаж, следуйте процедуре подачи заявки, описанной в Форме 518, Полная регистрационная книжка.

Общая информация

- Могу ли я зарегистрировать свой бизнес в Интернете?

- Могу ли я подать заявление на регистрацию без предоставления номера социального страхования (SSN)?

Необходимо предоставить номера социального страхования как минимум 2 партнеров или как минимум 1 должностное лицо / владелец.Эта информация требуется для проверки, идентификации и защиты основных сторон бизнеса. Казначейство серьезно относится к защите личной информации налогоплательщиков и использует соответствующие физические, технические и административные процедуры для защиты информации, которую мы собираем и обрабатываем.

- Я налогоплательщик из другой страны, и мой личный идентификационный номер состоит из букв. У меня нет идентификационного номера, эквивалентного SSN. Что я должен ввести в поле SSN? Иностранные налогоплательщики, которые имеют свой идентификационный номер налогоплательщика (ITIN) вместо SSN, могут обойти поле необходимого номера социального страхования во время электронной регистрации.

IRS выдает ITIN лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют и не имеют права на получение SSN от Управления социального обеспечения. SSN или идентификационный номер налогоплательщика требуется для заполнения шага 6 заявки на электронную регистрацию.

IRS выдает ITIN лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют и не имеют права на получение SSN от Управления социального обеспечения. SSN или идентификационный номер налогоплательщика требуется для заполнения шага 6 заявки на электронную регистрацию. - Какую форму я могу использовать для регистрации в системе налогообложения бизнеса штата Мичиган? MTO — это безопасный способ зарегистрировать бизнес для уплаты налогов в штате Мичиган. Вы можете зарегистрировать свой бизнес, заполнив форму 518 «Полная регистрационная брошюра».Заполненную бумажную заявку можно отправить по адресу, указанному в форме. Если отправлено по почте, на обработку потребуется 4–6 недель.

- Могу ли я зарегистрировать свой бизнес по телефону? Нет. Вы должны заполнить форму 518, подписать ее и отправить по почте в Министерство финансов. Почтовый адрес: Министерство финансов штата Мичиган, PO Box 30778, Lansing, MI 48909.

MTO — это безопасный способ регистрации бизнеса для уплаты налогов в штате Мичиган.

MTO — это безопасный способ регистрации бизнеса для уплаты налогов в штате Мичиган. - Можно ли отправить мне форму 518 по почте?

- Если у нас более одного филиала в Мичигане, нужно ли нам отправлять форму 518 для каждого отдельного местоположения?

№Когда получена новая регистрация, указывающая, что бизнес будет вестись более чем из одного места, в заявлении на регистрацию / форме должно быть указано каждое место. После обработки заявки копия лицензии по налогу с продаж будет отправлена на юридический адрес. Вы также можете распечатать дополнительные копии лицензий по налогу с продаж на вкладке писем и лицензий в приложении MTO.

Если вы в настоящее время зарегистрированы и добавляете местоположения, используйте MTO для добавления местоположений.

- Какую «бизнес-категорию» мне следует выбрать в форме 518, если мой точный вид деятельности не указан?

Выберите код, который наиболее точно отражает ваш вид деятельности.

Кроме того, заполните раздел «Определите свой бизнес», объяснив, что именно вы продаете / производите.

Кроме того, заполните раздел «Определите свой бизнес», объяснив, что именно вы продаете / производите. - Я буду продавать свой продукт через Интернет. Как мне зарегистрировать свой бизнес?

- Я хочу продать свой продукт на одной выставке в Мичигане, и у меня нет лицензии на налог с продаж в Мичигане.Мне нужно зарегистрироваться?

Нет. Если вы будете проводить 2 или менее шоу в год с перерывами, заполните форму 5089 «Налоговая декларация концессионера и платежи».

Примечание. Если вы будете продавать свой продукт каждый год подряд, создайте профиль MTO и зарегистрируйте свой бизнес через электронную регистрацию, чтобы получить лицензию на налог с продаж. - Как мне сообщить вам, что мой бизнес закрывается? Вы можете обратиться в MTO, чтобы прекратить свой бизнес или подать форму 163, Уведомление об изменении или прекращении.Обязательно укажите свое имя, адрес, номер счета, действующую подпись, действительный титул и дату вступления в силу прекращения налоговых обязательств.

Наш почтовый адрес: Министерство финансов штата Мичиган, регистрация, а / я 30778, Лансинг, штат Мичиган 48909.

Наш почтовый адрес: Министерство финансов штата Мичиган, регистрация, а / я 30778, Лансинг, штат Мичиган 48909. - Как мне сообщить вам, что мой бизнес переезжает? Вы можете обратиться в MTO, чтобы изменить свой адрес или отправить форму 163, Уведомление об изменении или прекращении. Обязательно укажите свое имя, адрес, номер счета, действительную подпись и действительный титул.Наш почтовый адрес: Министерство финансов штата Мичиган, регистрация, а / я 30778, Лансинг, штат Мичиган 48909.

- Как мне уведомить вас об изменении названия моей компании или номера счета? Отправьте подтверждение IRS с формой 163, Уведомление об изменении или прекращении. Обязательно укажите свое имя, адрес, номер счета, действительную подпись и действительный титул. Наш почтовый адрес: Министерство финансов штата Мичиган, регистрация, а / я 30778, Лансинг, штат Мичиган 48909.

- Будет ли мне отправлен налоговый буклет по почте? С 2015 года налоговые буклеты больше не будут отправляться по почте.

Мы предпочитаем, чтобы вы подавали налоговые декларации в электронном виде. Если вы решите не использовать или не можете использовать MTO для электронного файла, вам нужно будет загрузить соответствующие формы.

Мы предпочитаем, чтобы вы подавали налоговые декларации в электронном виде. Если вы решите не использовать или не можете использовать MTO для электронного файла, вам нужно будет загрузить соответствующие формы. - Должен ли я подавать документы под своим номером ME или федеральным идентификационным номером работодателя (FEIN)?

Все номера ME были прекращены 31 декабря 2014 г., когда все налоговые обязательства по налогам на бизнес были переданы в FEIN для подачи в Министерство финансов штата Мичиган. Если вы активно использовали номера ME в течение 2014 налогового года и ранее, налоги SUW следует подавать под этими номерами в течение 2014 налогового года (включая годовые отчеты).В налоговые годы 2015 и позже налоги необходимо подавать под соответствующим номером FEIN.

Другие государственные требования

- Как мне получить идентификационный номер федерального служащего (FEIN)? Налоговая служба (IRS) выдает FEIN или EIN всем физическим или юридическим лицам с сотрудниками, которые подпадают под действие положений Налогового кодекса о удержании подоходного налога.

Номер также выдается корпорациям, компаниям с ограниченной ответственностью и товариществам.Лицам без сотрудников FEIN не требуется. Для получения дополнительной информации и форм для подачи заявления на получение FEIN посетите веб-сайт налоговой службы или позвоните по телефону 800-829-4933 и зарегистрируйтесь по телефону.

Номер также выдается корпорациям, компаниям с ограниченной ответственностью и товариществам.Лицам без сотрудников FEIN не требуется. Для получения дополнительной информации и форм для подачи заявления на получение FEIN посетите веб-сайт налоговой службы или позвоните по телефону 800-829-4933 и зарегистрируйтесь по телефону. - Как мне связаться с IRS с вопросами о индивидуальном подоходном налоге или федеральном идентификационном номере работодателя?

- Что такое корпоративный идентификационный номер Департамента лицензирования и нормативно-правового регулирования (LARA)?

Корпорациям штата Мичиган, компаниям с ограниченной ответственностью, товариществам с ограниченной ответственностью, а также корпорациям за пределами штата и корпорациям с ограниченной ответственностью, подавшим полномочия на ведение бизнеса в Мичигане, при подаче заявления в Бюро коммерческих услуг присваивается идентификационный номер.Это шестизначный или девятизначный номер, указанный в вашем учредительном документе или в вашей организации.

Примечание. Его не следует путать с федеральным идентификационным номером или налоговым идентификационным номером.

Примечание. Его не следует путать с федеральным идентификационным номером или налоговым идентификационным номером. - Какая информация мне нужна, чтобы считаться корпорацией или обществом с ограниченной ответственностью (LLC)?

- Кто должен подавать отчеты о новом найме? Федеральный закон требует, чтобы все работодатели сообщали штату Мичиган:

- Имя

- Адрес

- Номер социального страхования

Налог с продаж и налог на использование Часто задаваемые вопросы

Категории налога с продаж и использования:

Регистрация для счета налога с продаж и использования

Как я могу получить налоговый номер с продаж и использования?

Чтобы получить номер налогового счета с продаж и использования, вы должны зарегистрироваться онлайн на портале онлайн-регистрации бизнеса или отправить заполненную форму NC-BR, Business Registration Application, по адресу, указанному в нижней части заявки. Вы можете получить форму NC-BR онлайн, по почте или связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный). После обработки вашего заявления вам будет отправлена информация, касающаяся идентификатора вашего налогового счета с продаж и использования, а также первоначальная бумажная декларация.

Вы можете получить форму NC-BR онлайн, по почте или связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный). После обработки вашего заявления вам будет отправлена информация, касающаяся идентификатора вашего налогового счета с продаж и использования, а также первоначальная бумажная декларация.

Сколько времени нужно, чтобы получить налоговый номер?

Большинство заявителей, регистрирующихся через портал онлайн-регистрации бизнеса, мгновенно получат номер своего счета. Остальные получат номер своего счета в течение десяти рабочих дней.Если регистрация не осуществляется в электронном виде, это может занять до четырех недель. Налоговые номера не могут быть получены по телефону.

Как мне получить налоговые декларации с продаж и использовать?

Всем зарегистрированным лицам, независимо от частоты подачи, предоставляется первоначальная налоговая декларация в бумажном виде; однако новым участникам налоговой регистрации, которые должны подать форму E-500, Налоговую декларацию с продаж и использования, не отправляются автоматически распечатанные буклеты с купонами. Ежемесячно с предоплатой налоги с продаж и использования зарегистрированные лица должны подавать форму E-500, налоговую декларацию с продаж и использования, в электронном виде и производить платежи в электронном виде.Ежемесячные и ежеквартальные налоговые органы с продаж и использования имеют возможность подавать форму E-500, налоговую декларацию с продаж и использования в электронном виде и производить платежи в электронном виде, или они могут запросить буклет купонов с заранее распечатанными декларациями, связавшись с Департаментом по телефону 1-877-252 -3052 (бесплатно).

Ежемесячно с предоплатой налоги с продаж и использования зарегистрированные лица должны подавать форму E-500, налоговую декларацию с продаж и использования, в электронном виде и производить платежи в электронном виде.Ежемесячные и ежеквартальные налоговые органы с продаж и использования имеют возможность подавать форму E-500, налоговую декларацию с продаж и использования в электронном виде и производить платежи в электронном виде, или они могут запросить буклет купонов с заранее распечатанными декларациями, связавшись с Департаментом по телефону 1-877-252 -3052 (бесплатно).

Взимается ли плата за получение налогового номера?

Свидетельство о регистрации не взимается.

Нужно ли мне перерегистрироваться для получения нового номера, если я перееду?

№Исправление служебного адреса, форма NC-AC, включенная в купонную книгу бланков возврата, должна быть заполнена и отправлена.

Как мне зарегистрировать сезонный бизнес?

Чтобы получить номер налогового счета с продаж и использования, вы должны зарегистрироваться онлайн на портале онлайн-регистрации бизнеса или отправить заполненную форму NC-BR, Business Registration Application, по адресу, указанному в нижней части заявки. Розничный торговец, который ведет бизнес в течение шести или менее месяцев в году, должен указать месяцы, в которые он ведет бизнес, при регистрации, чтобы зарегистрироваться в качестве сезонного подателя заявок.Розничный торговец, зарегистрированный как сезонный податель заявок, не обязан подавать декларацию за межсезонный отчетный период, в течение которого розничный торговец не вел коммерческую деятельность.

Розничный торговец, который ведет бизнес в течение шести или менее месяцев в году, должен указать месяцы, в которые он ведет бизнес, при регистрации, чтобы зарегистрироваться в качестве сезонного подателя заявок.Розничный торговец, зарегистрированный как сезонный податель заявок, не обязан подавать декларацию за межсезонный отчетный период, в течение которого розничный торговец не вел коммерческую деятельность.

Вернуться к началу страницы

Подача налоговой декларации с продаж и использования

Как я могу подавать продажи и использовать налоговые декларации?

Вы можете подать налоговую декларацию онлайн или по почте. Если оплата осуществляется посредством электронного перевода денежных средств (EFT), для завершения подачи все равно требуется подать бумажный отчет.Ежемесячно при наличии предоплаты заявители обязаны подавать свои отчеты в электронном виде.

Когда следует подавать квартальные и ежемесячные налоговые декларации с продаж и использования?

Квартальные отчеты должны быть сданы не позднее последнего дня января, апреля, июля и октября за предшествующий трехмесячный период. Ежемесячные отчеты подлежат оплате не позднее 20 числа месяца, следующего за концом месяца.

Ежемесячные отчеты подлежат оплате не позднее 20 числа месяца, следующего за концом месяца.

Как мне подать заявление, если я не получил свой налоговый номер или формы?

Вы должны заполнить пустую налоговую декларацию о продажах и использовать налоговую декларацию с пометкой «Число заявленных» и указать перевод причитающейся суммы налога.Форму E-500 можно получить онлайн или заказать по почте. Формы также можно получить, связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный).

Как мне подать возврат, если я потерял буклет с купонами?

Вы можете подать онлайн-заявку или получить пустую форму E-500. Не используйте старые формы или форму с другим периодом подачи. Использование неправильных форм приведет к ошибкам и задержкам в обработке возвратов. Вы можете заказать замену бланков, связавшись с Центром помощи и сбора налогов для налогоплательщиков по телефону 1-877-252-3052 (звонок бесплатный).

Как мне подать декларацию, если моя компания не занимается продажей или покупкой?

Розничный торговец, который не осуществляет продаж в течение отчетного периода, должен подать декларацию за этот период и указать 0,00 в строке «Итого к оплате». Точно так же компания, которая не совершает никаких налогооблагаемых покупок в течение отчетного периода, должна подать декларацию за этот период и указать 0,00 в строке «Итого к оплате».

Куда мне отправить налоговую декларацию?

Налоговое управление Северной Каролины

Почтовый ящик 25000

Роли, Северная Каролина 27640-0700

Вернуться к началу страницы

Онлайн-подача налоговой декларации с продаж и использования

Могу ли я подать свою налоговую декларацию с продаж и использования и оплатить налог онлайн?

Вы можете подавать налоговые декларации о продажах и использовать налоговые декларации, а также производить оплату через электронные услуги для предприятий или звонить в справочную службу электронных услуг по телефону 1-877-308-9103 (бесплатно) или 919-733-1674 с 8:00 до 17:00 с понедельника по пятницу. Система E-File предлагает удобство подачи деклараций и уплаты налогов 24 часа в сутки, 7 дней в неделю.

Система E-File предлагает удобство подачи деклараций и уплаты налогов 24 часа в сутки, 7 дней в неделю.

Вернуться к началу страницы

Периодичность и сроки подачи

Как определить частоту подачи и сроки подачи?

Если ваше налоговое обязательство постоянно превышает 100 долларов, но меньше 20 000 долларов в месяц, вы должны ежемесячно подавать декларацию и платить налоги не позднее 20 числа каждого месяца по всем налогам, подлежащим уплате за предыдущий календарный месяц.

Если ваше налоговое обязательство постоянно меньше 100 долларов в месяц, вы должны подавать декларацию ежеквартально и платить налоги, подлежащие уплате в последний день месяца или до него, по всем налогам, подлежащим уплате за предыдущий календарный квартал.

Если ваши налоговые обязательства составляют не менее 20 000 долларов в месяц, вы должны ежемесячно подавать декларацию и платить налоги не позднее 20 числа каждого месяца по всем налогам, подлежащим уплате за предыдущий календарный месяц, и включать предоплату по налоговым обязательствам за следующий месяц. Ежемесячно с возвратом предоплаты необходимо подавать онлайн

Ежемесячно с возвратом предоплаты необходимо подавать онлайн

Дополнительную информацию см. На веб-странице «Частота подачи и сроки подачи».

Когда следует подавать налоговую декларацию с продаж и использования, если срок платежа приходится на субботу, воскресенье или официальный праздник?

Возврат должен производиться в рабочий день, следующий за субботой, воскресеньем или официальным праздником.См. Директиву TA-16-1 для получения дополнительной информации о том, когда декларация считается поданной своевременно или налог считается уплаченным своевременно, если срок платежа приходится на субботу, воскресенье или официальный праздник.

Вернуться к началу страницы

Бизнес-требования

Какая в Северной Каролине ставка налога с продаж и использования?

Информацию о ставках налога с продаж и использования см. На веб-странице «Ставки налога с продаж и использования и другая информация».

Обязаны ли оптовые торговцы подавать декларацию?

Лицо, которое занимается исключительно бизнесом по оптовым продажам, не обязано подавать декларацию, но обязано получить свидетельство о регистрации до того, как лицо начнет заниматься бизнесом в штате, за исключением случаев, указанных ниже. Лицо, которое два или более раз в течение двенадцатимесячного периода либо осуществляет налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование, не занимается исключительно бизнесом по оптовым продажам и должно начать регистрацию продаж и использовать налоговые декларации. Оптовый торговец, который не обязан подавать налоговую декларацию с продаж и использования и который только один раз в течение двенадцатимесячного периода либо совершает налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование должен подать декларацию только за этот месяц и уплатить налог в течение 20 дней после окончания месяца, в котором была совершена продажа или покупка.Оптовый торговец должен вести записи, которые включают в себя счет продажи для каждого покупателя, который содержит имя и адрес покупателя, дату покупки, купленный предмет и цену, по которой оптовый торговец продал предмет.

Лицо, которое два или более раз в течение двенадцатимесячного периода либо осуществляет налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование, не занимается исключительно бизнесом по оптовым продажам и должно начать регистрацию продаж и использовать налоговые декларации. Оптовый торговец, который не обязан подавать налоговую декларацию с продаж и использования и который только один раз в течение двенадцатимесячного периода либо совершает налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, либо совершает покупки, облагаемые налогом за пользование должен подать декларацию только за этот месяц и уплатить налог в течение 20 дней после окончания месяца, в котором была совершена продажа или покупка.Оптовый торговец должен вести записи, которые включают в себя счет продажи для каждого покупателя, который содержит имя и адрес покупателя, дату покупки, купленный предмет и цену, по которой оптовый торговец продал предмет. Оптовый торговец должен получить сертификат об освобождении от уплаты налога или необходимые элементы данных, чтобы подтвердить, что это оптовая продажа покупателю. Неспособность оптового торговца вести эти записи о продаже предмета налагает на оптового торговца ответственность за уплату налога по ставке, которая применяется к розничной продаже предмета.

Оптовый торговец должен получить сертификат об освобождении от уплаты налога или необходимые элементы данных, чтобы подтвердить, что это оптовая продажа покупателю. Неспособность оптового торговца вести эти записи о продаже предмета налагает на оптового торговца ответственность за уплату налога по ставке, которая применяется к розничной продаже предмета.

Если у меня сезонный бизнес, могу ли я подать заявление только за те месяцы, в которые я работаю?

Розничный торговец, который ведет бизнес в течение шести или менее месяцев в году, должен указать месяцы, в которые он ведет бизнес, при регистрации, чтобы зарегистрироваться в качестве сезонного подателя. Розничный торговец, зарегистрированный как сезонный податель заявок, не обязан подавать декларацию за межсезонный отчетный период, в течение которого розничный торговец не вел коммерческую деятельность.

Если я в настоящее время зарегистрирован как частное предприятие или партнерство, что мне нужно делать, если я регистрируюсь?

Корпорация должна подать заявку на новый номер налога с продаж, чтобы подавать и уплачивать налог с продаж и использования. Лицо также должно закрыть устаревший номер налога с продаж для собственности или партнерства.

Лицо также должно закрыть устаревший номер налога с продаж для собственности или партнерства.

Если я куплю существующий бизнес, могу ли я использовать налоговый номер предыдущего владельца?

Нет. Новый владелец должен получить свой собственный налоговый номер.

Как мне отменить или деактивировать налоговый номер?

Заполните и отправьте Уведомление об отсутствии бизнеса, форму NC-BN, найденную в Интернете или включенную в буклет с купонами.

Можно ли аннулировать свидетельство о регистрации за бездействие?

Да.Свидетельство о регистрации, выданное розничному продавцу, становится недействительным, если в течение 18 месяцев продавец не подает декларации или декларирует отсутствие продаж. Ежегодно Департамент проверяет налоговые счета с продаж и использования и отменяет регистрационные номера налогоплательщиков с продаж и использования тех счетов, которые подали декларации, показывающие отсутствие продаж за последние 18 месяцев. Если ваша учетная запись будет закрыта для этой цели, вы получите уведомление по почте и возможность повторно активировать свою учетную запись.

Нужно ли продавцам барахолки получать свидетельство о регистрации?

Да.Продавцы блошиного рынка должны получить Свидетельство о регистрации, которое должно быть вывешено по месту их нахождения. Дополнительную информацию см. На веб-странице с обзором специализированных рынков или других событий.

Облагаются ли какие-либо услуги налогом?

В настоящее время облагаются налогом следующие услуги:

Облагаются ли налогом продажи лотерейных билетов?

Нет. Продажа лотерейных билетов не облагается налогом с продаж или налогом на использование; однако эти продажи должны быть включены в налоговую декларацию с продаж и использования, форму E-500, строка 1, валовые поступления Северной Каролины, наряду с другими продажами, осуществленными в течение отчетного периода.Продажи лотерейных билетов также должны быть включены в строку 3 «Квитанции, освобожденные от государственной пошлины».

Вернуться к началу страницы

Штрафы и взыскания

Есть ли штраф, если я опоздал с возвратом налогов и не получил уплаты налогов?

Нет. Пени и проценты не подлежат оплате, но необходимо подать декларацию.

Пени и проценты не подлежат оплате, но необходимо подать декларацию.

Есть ли штраф за несвоевременную подачу налоговой декларации?

Да. Если налоги подлежат уплате, будут применяться как неуплата штрафа в размере 5% в месяц или его часть, но не более 25%, так и неуплата штрафа в размере 10%.Проценты начисляются на сумму налога, подлежащую уплате, с даты уплаты налога до момента его выплаты.

Информация об изменении имени

Как мне изменить свое имя в Департаменте?

Для получения информации о том, как изменить свое имя в Департаменте, просмотрите информацию на нашей странице изменения имени.

Вернуться к началу страницы

Розничный налог с продаж и использования

В целом, все продажи, аренда и аренда материального личного имущества в Вирджинии или для использования в Вирджинии, а также жилые помещения и определенные налогооблагаемые услуги облагаются налогом с продаж и использования Вирджинии, за исключением случаев исключение или исключение установлено.

Ставки налога с продаж

Чтобы найти ставку для определенного адреса или в конкретном городе или округе Вирджинии, используйте наш поиск по ставке налога с продаж .

Ставка налога с продаж для большинства мест в Вирджинии составляет 5,3%. Пять областей имеют дополнительный региональный или местный налог, как указано ниже. Во всей Вирджинии продукты для домашнего потребления, (например, бакалейные товары) и , требующие личной гигиены , предметы облагаются налогом по сниженной ставке 2.5%.

| Центральная Вирджиния | Hampton Roads | Северная Вирджиния | Округ Галифакс | Исторический треугольник | Повсюду | |

| Ставка общего налога с продаж | 6% | 6% | 6% | 6,3% | 7% | 5. 3% 3% |

| Продукты питания и предметы личной гигиены (по всему штату) | 2,5% | |||||

- Центральная Вирджиния включает в себя город Ричмонд и округа Чарльз-Сити, Честерфилд, Гучленд, Ганновер, Хенрико, Нью-Кент и Поухатан.

- Хэмптон-роудс включает города Чесапик, Франклин, Хэмптон, Ньюпорт-Ньюс, Норфолк, Покосон, Портсмут, Саффолк и Вирджиния-Бич, а также графства Остров Уайт и Саутгемптон.

- Северная Вирджиния включает города Александрия, Фэрфакс, Фоллс-Черч, Манассас и парк Манассас; и графства Арлингтон, Фэрфакс, Лаудон и принц Уильям.

- Исторический треугольник включает город Вильямсбург и округа Джеймс-Сити и Йорк.

С 1 апреля 2021 года общая ставка налога с продаж в округе Генри повысится до 6,3%.

Продажи самолетов , судов и автотранспортных средств облагаются налогом по ставкам, отличным от указанных выше. Для получения дополнительной информации о налоге с продаж автотранспортных средств посетите Департамент автотранспортных средств .

Для получения дополнительной информации о налоге с продаж автотранспортных средств посетите Департамент автотранспортных средств .

Вам нужно зарегистрироваться для сбора налога с продаж?

Если вы продаете, сдаете в аренду, распространяете или сдаете в аренду материальную личную собственность клиентам в Вирджинии или иным образом соответствуете определению «дилера» и имеете «достаточную активность» в Вирджинии, у вас есть связь, как определено в Кодекс штата Вирджиния. § 58.1-612, и должны зарегистрироваться для сбора и уплаты налога с продаж в Вирджинии.

- Дилеры в штате: обычно физические и юридические лица, осуществляющие продажи в одном или нескольких физических местах в Вирджинии (например, офис, склад, центр исполнения или подобное место деятельности), должны зарегистрироваться для сбора налога с продаж в качестве дилер в штате.

- Дилеры за пределами штата: обычно физические и юридические лица, расположенные за пределами штата Вирджиния, но с достаточным физическим или экономическим присутствием для установления связи в Вирджинии, должны зарегистрироваться для сбора налога с продаж в качестве дилера за пределами штата.

С 1 июля 2019 года сюда входят удаленные продавцы или интернет-магазины, которые совершают более 100000 долларов США годового валового дохода в Вирджинии или 200 или более транзакций для клиентов Вирджинии. Подробнее об экономических требованиях для удаленных продавцов.

С 1 июля 2019 года сюда входят удаленные продавцы или интернет-магазины, которые совершают более 100000 долларов США годового валового дохода в Вирджинии или 200 или более транзакций для клиентов Вирджинии. Подробнее об экономических требованиях для удаленных продавцов. - Посредники торговой площадки и удаленные продавцы , имеющие экономические связи в Вирджинии (т. Е. Более 100 000 долларов США годового валового дохода в Вирджинии или 200 или более транзакций клиентам Вирджинии), должны зарегистрироваться для сбора и уплаты налога с продаж начиная с 1 июля 2019 года.Как правило, предприятия без физического местонахождения в Вирджинии, которые соответствуют порогу экономической взаимосвязи, должны регистрироваться в качестве дилера за пределами штата, а предприятия с физическим местонахождением должны регистрироваться в качестве дилера в штате. При регистрации фасилитаторы торговой площадки должны указать, что они являются фасилитаторами торговой площадки.

Узнать больше.

Узнать больше.

Вы продаете через платформу посредника торговой площадки? Начиная с 1 июля 2019 г. вам, как правило, не нужно собирать налог с продаж с продаж через платформу.Возможно, вам по-прежнему потребуется зарегистрироваться, чтобы собирать налог с продаж с ваших собственных продаж за пределами платформы. Узнайте больше о требованиях к регистрации и взысканию в качестве продавца на торговой площадке.

Как зарегистрироваться

Можно зарегистрироваться онлайн или по почте. Воспользуйтесь нашим контрольным списком , чтобы убедиться, что у вас есть то, что вам нужно.

Если вы уже зарегистрированы у нас, обновите свою регистрацию, чтобы добавить налог с продаж в качестве нового типа налога. Войдите в свой аккаунт онлайн-сервисов или заполните раздел розничных продаж и использования формы формы R-1 .

После завершения регистрации вы получите 15-значный номер налогового счета и свидетельство о регистрации в налоге с продаж (форма ST-4). Обязательно сохраните оба.

Обязательно сохраните оба.

Свидетельства о налоге с продаж (форма ST-4)

Ваш сертификат должен отображаться на видном месте в месте, где вы зарегистрированы. Если вам нужна дополнительная или заменяющая копия, вы можете распечатать ее через свою учетную запись Business Online Services. Если у вас нет учетной записи, зарегистрируйтесь здесь. Вы также можете получить копию, позвонив в службу поддержки клиентов по телефону 804.367.8037.

Подача и оплата

На основании ваших налоговых обязательств мы определим частоту подачи вами деклараций — ежемесячно или ежеквартально. Возврат должен быть произведен 20 числа месяца после окончания периода подачи документов. Квартальные отчетные периоды заканчиваются 31 марта, 30 июня, 30 сентября и 31 декабря. Вы должны подавать декларацию за каждый период, даже если у вас нет налоговой задолженности.

Мы можем изменить частоту вашей подачи заявок в зависимости от ваших налоговых обязательств. Если мы изменим вашу частоту подачи заявок, мы отправим вам письмо с уведомлением об изменении до даты вступления в силу.

Если мы изменим вашу частоту подачи заявок, мы отправим вам письмо с уведомлением об изменении до даты вступления в силу.

Как подать

Существует несколько способов подать заявку в электронном виде и уплатить налог с продаж . Если вы не можете подавать и производить оплату в электронном виде, вы должны подать запрос об отказе от подачи в электронном виде .

- Внутренние дилеры заполняют форму ST-9 и взимают налог с продаж в соответствии со ставкой, действующей в вашем офисе (в точках продаж).

- Дилеры за пределами штата подают форму ST-8 и взимают налог с продаж по ставке в пункте назначения отгрузки или доставки (налог с продаж на основе пункта назначения ).

Организаторы рынка в штате, которые не могут связать заказ с физическим местом ведения бизнеса в Вирджинии, могут использовать поиск по месту назначения для определения ставок налога с продаж.

Скидка дилера : Если вы подаете и платите причитающуюся сумму вовремя, скидка дилера позволяет вам удерживать часть собранных налогов.Скидка не допускается на местную часть налога.

Разрешение на прямые платежи

Разрешения на прямые платежи обычно выдаются производителям, подрядчикам или операторам шахт, которые хранят материальную личную собственность на территории Содружества для использования как в Вирджинии, так и за ее пределами. Разрешение на прямую оплату позволяет правомочным компаниям приобретать товары без уплаты налога с продаж или налога за пользование во время покупки. Эти компании соглашаются платить налог непосредственно в Налог штата Вирджиния и распределять местный налог так, чтобы ни один округ или город не потерял доход.Предприятия, соответствующие требованиям, изложенным в Кодекс штата Вирджиния § 58.1-624 , могут обратиться к налоговому инспектору за разрешением. В случае одобрения вы заполните форму ST-6.

Пени и проценты

Если вы не подадите или не уплатите полную сумму налога с продаж в установленный срок, к причитающемуся налогу добавляется штраф в размере 6% в месяц. Максимальный штраф 30%. Минимальный штраф — 10 долларов. Минимальный штраф применяется к позднему возврату, даже если налог не уплачен.

Проценты добавляются по федеральной ставке недоплаты плюс 2% и начисляются на налог до уплаты.

Потребительский налог для предприятий

Потребительский налог на использование применяется к материальным предметам, используемым, потребляемым или хранящимся в Вирджинии, когда налог с продаж или использования Вирджинии не был уплачен во время покупки. Налог на использование рассчитывается на основе себестоимости имущества, которая представляет собой общую сумму, на которую было куплено имущество, включая любые услуги, являющиеся частью покупки, оцененные в деньгах или иным образом, и включает любую сумму, на которую предоставляется кредит. передается покупателю или арендатору продавцом.

передается покупателю или арендатору продавцом.

Возврат должен быть произведен на 20-й день месяца, следующего за периодом подачи документов. Вам не нужно подавать документы за периоды, когда вы не должны платить налоги. Подайте заявку, включив налогооблагаемые позиции в свою обычную налоговую декларацию, или вы можете подать ее с помощью eForm ST-7 .

Освобождение от уплаты налога с продаж

Свидетельства об освобождении от уплаты налогов

Во многих случаях, чтобы продать, сдать в аренду или арендовать материальное личное имущество без взимания налога с продаж, продавец должен получить от покупателя свидетельство об освобождении от уплаты налогов.Освобождение от продажи с целью перепродажи предотвращает многократное начисление налога на один и тот же товар. Налог с продаж должен применяться при окончательной розничной продаже потребителю. Освобождение от налога предотвращает применение налога к товарам, поскольку они распределяются до продажи в розницу.

Дилер, совершающий продажу без взимания применимого налога с продаж, должен сохранить копию свидетельства об освобождении от уплаты налога, чтобы подтвердить, что продажа была освобождена от налога в соответствии с законом.

Вирджиния Поиск дилеров по налогу с продаж и налогу за пользование

Если ваш бизнес зарегистрирован у нас в качестве налогового дилера с розничных продаж, вы можете использовать Поиск дилера по налогу на продажи и использование штата Вирджиния через свой онлайн-аккаунт , чтобы убедиться, что предприятие, предоставляющее вам свидетельство об освобождении от налога с продаж, в настоящее время зарегистрировано как дилер по налогам на розничные продажи в Вирджинии.Если у вас нет учетной записи, вам нужно создать , чтобы использовать инструмент. Вы также можете позвонить в службу поддержки клиентов по телефону 804.367.8037 , чтобы проверить.

Прочие налоги с продаж

налог с продаж и налог на использование | Mass. gov

gov

Следующие категории продаж или типы операций обычно освобождаются от налога с продаж / использования:

Продукты питания и одежда

Продажа продуктов питания для потребления людьми (кроме блюд, продаваемых в ресторанах) и одежды стоимостью 175 долларов или менее .Для товаров, стоимость которых превышает 175 долларов, налог с продаж взимается только с суммы, превышающей 175 долларов за товар.

Периодические издания

Продажа периодических изданий , таких как газеты и журналы. Однако информационные бюллетени обычно не рассматриваются как газеты и могут облагаться налогом.

Входные билеты

Продажа билетов на такие мероприятия, как спортивные и развлекательные мероприятия.

Коммунальное и отопительное топливо

Продажа коммунальных услуг (газ, пар, электричество) и топочного топлива по адресу:

- Бытовые пользователи — бытовое использование включает использование в любом жилом помещении, где люди обычно проживают на долгосрочной основе, независимо от того, покупают они топливо или нет, в том числе: Бытовые пользователи не должны предоставлять свидетельства об освобождении.

- Многоквартирные дома

- Частное жильё

- Дом престарелых

- Дома на одну или несколько семей (но, как правило, не включает гостиницы)

- Малые предприятия — предприятия с 5 или менее сотрудниками и валовым доходом менее 1 миллиона долларов. Компании с несколькими офисами, в которых работает менее 5 человек в одном месте, должны использовать общее количество сотрудников из всех местоположений. Чтобы подать заявку на освобождение, предъявите поставщику Сертификат об освобождении от энергоснабжения малого бизнеса.

- С 1 января 2019 г., чтобы совершить необлагаемую налогом покупку коммунальных услуг, соответствующие малые предприятия должны зарегистрироваться онлайн через MassTaxConnect и получить сертификат SBE (освобождение для малого бизнеса), который необходимо предъявить поставщику, чтобы получить освобождение. См. 830 CMR 64H.6.11 для получения дополнительной информации о льготах для малых предприятий в области энергетики. Сертификат действует два года.

- С 1 января 2019 г., чтобы совершить необлагаемую налогом покупку коммунальных услуг, соответствующие малые предприятия должны зарегистрироваться онлайн через MassTaxConnect и получить сертификат SBE (освобождение для малого бизнеса), который необходимо предъявить поставщику, чтобы получить освобождение. См. 830 CMR 64H.6.11 для получения дополнительной информации о льготах для малых предприятий в области энергетики. Сертификат действует два года.

- Определенные промышленные пользователи — Производственные предприятия, которые используют не менее 75% своей энергии на производстве или обогреве производственных помещений.Правомочные промышленные пользователи должны предоставить Свидетельство об освобождении от использования (форма ST-12).

Телефонные услуги бытовым пользователям

Продажи услуг местной телефонной связи , выставляемые на регулярной основе или в качестве платы за единицу сообщений (когда они предоставляются покупателю в жилищном секторе), на общую сумму до 30 долларов в месяц . Это включает в себя услуги, предоставляемые физическому лицу для личного пользования по адресу его проживания (включая индивидуальное жилое помещение, такое как квартира).

Для учреждений, в которых проживают отдельные лица (например, школы, дома престарелых), телефонная связь считается жилой, если она предоставляется и оплачивается физическим лицом, а не учреждением. Телефонные услуги, предоставляемые предприятию, не являются услугами по проживанию, даже если предприятие находится в доме человека.

Телефонные услуги, предоставляемые предприятию, не являются услугами по проживанию, даже если предприятие находится в доме человека.

Если в других случаях домашний телефон используется для деловых целей, предприятие должно подать налоговую декларацию о коммерческом использовании (форма ST-10) и уплатить налог за использованную услугу.

Транспортные услуги

Эти услуги обычно не облагаются налогом. Например, отдельно указанная транспортная плата за доставку обычным перевозчиком освобождается от налога, если транспортировка происходит после продажи собственности. Дополнительную информацию о расходах на доставку и транспортировку см. Здесь.

Персональные или профессиональные услуги

Такие услуги как:

- Бухгалтерский учет

- Страхование

- Юридические и медицинские услуги

- Стрижки

- Ремонт автомобилей

Товары, проданные вместе с услугами (например,г., бутылка шампуня из салона, запчасти для ремонта автомобиля) облагаются налогом и должны быть указаны в счете отдельно. Налоговое законодательство рассматривает некоторые продукты как услуги и, следовательно, освобождает их от уплаты налогов, в то время как другие могут иметь налогооблагаемые и необлагаемые элементы. Хотя другие продукты могут быть помечены как индивидуальные или услуги, они могут не соответствовать юридическому определению для целей налогообложения.

Налоговое законодательство рассматривает некоторые продукты как услуги и, следовательно, освобождает их от уплаты налогов, в то время как другие могут иметь налогооблагаемые и необлагаемые элементы. Хотя другие продукты могут быть помечены как индивидуальные или услуги, они могут не соответствовать юридическому определению для целей налогообложения.

Если вы поставщик услуг и у вас есть вопросы о налогообложении ваших транзакций, обратитесь в Службу предприятий или в наше Бюро правил и норм.

Случайные и изолированные продажи

Редкие и разовые транзакции, совершаемые людьми или предприятиями, которые не осуществляют такие продажи регулярно. Например, продажа бывшей в употреблении техники домовладельцем или продажа на нечастых дворовых распродажах. Обратите внимание, что обычно случайная продажа автомобилей, лодок или прицепов облагается налогом, за исключением некоторых семейных сделок. Смотрите более подробную информацию о случайных и изолированных продажах.

Вторички

Продажи, при которых покупатель намеревается перепродать товар или телекоммуникационные услуги в рамках бизнеса.Продавцу необходимо предоставить свидетельство о перепродаже налога с продаж (форма ST-4) и сохранить его как доказательство того, что продажа была освобождена от налога по причинам, указанным в сертификате. Продавцы могут подтверждать действительность налоговой регистрации и сертификатов о перепродаже своих клиентов через Интернет через MassTaxConnect.

Свидетельства о перепродаже налога с продаж недействительны для продажи или покупки табачных изделий.

Негосударственная поставка

Продажи, при которых покупатель принимает право владения и владение предметом за пределами Массачусетса.Точно так же, если поставщик должен доставить товар на адрес покупателя за пределами штата или на межгосударственного общего перевозчика, продажа не облагается налогом в Массачусетсе. Однако любой облагаемый налогом предмет, доставленный в штат в течение 6 месяцев с момента покупки для использования, хранения или потребления в Массачусетсе, как правило, облагается налогом за использование.

Прямые поставки

Компания, имеющая связь в Массачусетсе, обязана собирать налог, когда она отправляет товары потребителю в Массачусетсе от имени розничного продавца, который не обязан собирать налог, поскольку у него нет связи с Массачусетсом.См. Более подробное объяснение правил, касающихся операций прямой отгрузки.

Освобожденные организации

Продажи организациям, освобожденным от налогов в соответствии с Разделом 501 (c) (3) Налогового кодекса (например, благотворительным и некоммерческим организациям), а также продажи агентам таких организаций. Чтобы потребовать освобождения от налога, покупатель или его агент должны предоставить поставщику:

- Подписанная копия Свидетельства об освобождении от налога с продаж покупателя (Форма ST-5) или Свидетельства Подрядчика о покупке, освобожденной от налога с продаж (Форма ST-5C), и

- Копия Свидетельства об освобождении от уплаты налогов (форма ST-2), выданного DOR.Продавец должен убедиться, что эта форма заполнена, и сохранить ее, чтобы доказать, что сделка не облагалась налогом.

В противном случае продавцу, возможно, придется заплатить налог с продаж.

В противном случае продавцу, возможно, придется заплатить налог с продаж.

Правомочные организации, желающие подать заявление на получение свидетельства об освобождении (форма ST-2), должны подать заявку через MassTaxConnect.

Государственные учреждения

Продажи осуществляются напрямую правительственным учреждениям или организациям федерального правительства и штата Массачусетс или муниципалитета. Чтобы соответствовать требованиям, агентство должно быть обычным правительственным ведомством или организацией, полностью принадлежащей правительству, которая выполняет исключительно государственные обязанности.

Кроме того, продажа материального личного имущества, включая обеды, агентам государственных органов освобождается от налога при соблюдении определенных требований. Для получения дополнительной информации см. Освобождение от налога с продаж и налога на использование: агенты освобожденных от налога лиц и налог с продаж на питание.

Подрядчики и субподрядчики

Продажа материальной личной собственности для использования при выполнении государственных общественных работ определенным подрядчикам и субподрядчикам, действующим в качестве агентов государственных органов.

Чтобы подать заявку на освобождение, подрядчик или субподрядчик должен предоставить поставщику подписанную копию Свидетельства о покупке Подрядчика, освобожденного от уплаты налога с продаж (форма ST-5C), и копию Свидетельства об освобождении от уплаты налога с продаж (форма ST-2), выданного DOR. Подрядчики и субподрядчики должны указать в Форме ST-5C, что они заявляют об освобождении от налога на имущество, используемое для выполнения контракта на предоставление квалифицированных услуг в рамках государственного проекта.

Продажа материалов, инструментов, топлива, оборудования и запасных частей подрядчикам для 1 из исключенных целей, описанных в G.L. c. 64H, § 6 (r) и § 6 (s) (например, производство, исследования и разработки, сельскохозяйственное производство) также освобождаются от уплаты налогов, независимо от того, осуществляет ли подрядчик закупку в качестве агента стороны, которая будет использовать эти предметы таким образом. освобождены от этих положений. Подрядчики могут купить соответствующую собственность, предъявив Свидетельство об освобождении от права использования (форма ST-12) своим поставщикам. Такие подрядчики несут бремя доказывания в ходе аудита того, что приобретенные товары используются или будут использоваться без уплаты налогов.Если предметы не подпадают под освобождение, подрядчик будет нести ответственность за налог.

освобождены от этих положений. Подрядчики могут купить соответствующую собственность, предъявив Свидетельство об освобождении от права использования (форма ST-12) своим поставщикам. Такие подрядчики несут бремя доказывания в ходе аудита того, что приобретенные товары используются или будут использоваться без уплаты налогов.Если предметы не подпадают под освобождение, подрядчик будет нести ответственность за налог.

Посетите сторонних подрядчиков и субподрядчиков для получения дополнительной информации.

Производители

В продаже из:

- Материалы

- Инструменты

- Топливо

- машин и

- Запасные части

Это будет использоваться непосредственно и исключительно для фактического производства, обработки или преобразования материальной личной собственности для продажи, включая публикацию газеты или организацию коммерческого радиовещания или телевещания.

Продажи вышеуказанных товаров, которые потребляются и напрямую используются в исследованиях и разработках производственной корпорацией или корпорацией исследований и разработок, как правило, также освобождаются от налога. См. Дополнительную информацию о квалификации научно-исследовательской корпорации здесь или позвоните в наше бюро правил и норм.

См. Дополнительную информацию о квалификации научно-исследовательской корпорации здесь или позвоните в наше бюро правил и норм.

Поставщик должен получить Свидетельство об освобождении от использования (форма ST-12) от покупателя и вести надлежащий учет этих продаж.

Контакт

Поскольку налоговое законодательство является сложным, приведенные ниже правила могут применяться не ко всем транзакциям.Чтобы избежать каких-либо процентов или штрафов по налогу, который не был собран должным образом, если у вас есть вопросы, позвоните нам.

Налоговые правила для открытия бизнеса

Вам потребуется …

Узнайте, облагаются ли товары или услуги, которые вы будете продавать, налогом с продаж штата Айова.

Узнайте, нужно ли платить потребительский налог.

- Если вы приобретаете налогооблагаемые товары для использования в своем бизнесе в Айове у поставщиков за пределами штата и не платите налог с продаж, вам необходимо будет уплатить налог за использование в Айове.

Для получения дополнительной информации см. информацию о потребительском налоге на использование .

Для получения дополнительной информации см. информацию о потребительском налоге на использование .

Зарегистрируйтесь для получения разрешения, если продажа товаров или услуг облагается налогом.

Это комбинированная форма бизнес-заявки, что означает, что вы можете зарегистрироваться для получения одного или нескольких из следующих документов:

- Налог с продаж

- Налог на аренду автомобилей

- Налог на гостиницу / мотель

- Потребительский налог

- Налог на использование розничного продавца

- Подоходный налог

- Акцизный налог на водоснабжение

Если вы будете продавать бытовые опасные материалы , вам нужно будет получить отдельное разрешение HHM.

Сохраните копию формы. Вы можете начать собирать налог немедленно; ваше подтверждение регистрации будет вашей копией до тех пор, пока мы не пришлем вам номер вашего разрешения примерно через 4-6 недель. Само разрешение по налогу с продаж выдается бесплатно.

Само разрешение по налогу с продаж выдается бесплатно.

Разрешение на налог с продаж не является лицензией на беспошлинную покупку. Это лицензия на сбор налогов. Для ваших покупок, освобожденных от налога, вы должны использовать сертификаты освобождения; см. ниже.

Узнайте о местном налоге на опционы в Айове.