Возьмем Ваш автомобиль в аренду

Автомобиль давно себя зарекомендовал, как ценное имущество. С его помощью человек решает массу насущных проблем от фактического передвижения до заработка. В нынешнее время формы заработка с помощью собственного железного коня давно шагнули за пределы обычной услуги извоза. Поговорим об одной из великолепных альтернативных форм автомобильного бизнеса.Автомобиль в аренду — выгода для всех сторонВ жизни есть масса ситуаций, когда человеку по какой-либо причине могут понадобиться дополнительные средства. В данный момент банковская система предлагает множество вариантов кредитов, но не всегда этот путь уместен. Можно долго перечислять источники возможного финансирования, но поговорим сегодня о том, как можно сдать свою машину в прокат и при этом хорошо заработать.

Преимущества такого бизнеса очевидны:

+ гарантия регулярной прибыли на определенном отрезке времени;

+ полная сохранность автомобиля в течение действия всего договора;

+ юридическое оформление всех обязательств.

Есть еще масса скрытых достоинств решения сдать свой автомобиль в прокат. Допустим, вам предстоит длительная поездка без автомобиля. В обычной ситуации машина не только не приносит доход в это время, но еще и требует определенных затрат на оплату стоянки. Или представьте случай, когда средства нужны очень быстро и на недолгий срок. Банки обычно неохотно берутся за краткосрочное кредитование, оформление документов длится достаточно долго, а процент комиссии будет очень высоким. В то же самое время сдать свою машину в аренду можно на любой удобный срок, потратив при этом минимальное количество времени и получив необходимую сумму.

Так что же необходимо для совершения подобной сделки?Здесь становится очевидным еще одно достоинство заработка на машине. Чтобы сдать свой автомобиль в аренду, нужен минимальный пакет документов:

1. Все документы, подтверждающие законность владения средством передвижения.

2. Личные документы хозяина транспортного средства.

3. Справка о прохождении техосмотра (по требованию компании).

Автопрокат в большинстве случаев сам производит техосмотр и снабжает его системой спутникового слежения, поиск клиентов, что дает дополнительные удобства владельцу авто и экономит его драгоценное время.

Отправляя своё авто «на работу», вы можете быть уверены, что машина будет находиться под неусыпным контролем специалистов автопроката и приносить вполне ощутимый доход.

Аренда автомобиля на ООО — как правильно арендовать авто у физического лица, ООО или ИП?

Не все организации имеют свой автопарк, иногда приходится заимствовать транспорт у сотрудников — или других фирм.

Расскажем, как зафиксировать документационно эксплуатацию автомобиля в служебных целях, и определим все нюансы оформления аренды транспортного средства для ООО у физического лица и компании.

Содержание статьи:

- Как арендовать авто для ООО у физического лица?

- Аренда ТС для ООО у юрлица — другого ООО или ИП

Аренда автомобиля на ООО у частного лица – как правильно арендовать авто у работника этого же ООО, или у постороннего?

Часто руководитель организации предлагает компенсировать расходы в денежном эквиваленте владельцу авто через договор аренды транспортного средства.

Во многих случаях, этот вариант возмещения расходов становится оптимальным и выгодным для обеих сторон.

Чтобы арендовать транспорт, необходимо следовать такой инструкции:

1. Обговорите все важные моменты аренды

Например:

- На какой срок будет арендовано авто.

- Кто сможет еще пользоваться машиной.

- За какую плату будет происходить сделка.

- Как будут возмещаться расходы – с их расчетом или определенной суммой ежемесячно.

- Какие права останутся у владельца на транспорт, какие будут у арендателя.

- В каких целях будет использоваться транспорт – для перевозки пассажиров несовершеннолетнего возраста, для транспортировки документации, для перевозки руководителя организации и т.п.

- На какое расстояние будет ездить водитель.

Вопросов может быть много, поэтому ориентируйтесь, в зависимости от деятельности компании и вида транспортного средства.

2. Подготовьте документы

Рассмотрим, какие бумаги должны быть у руководителя ООО, если сделка проходит с физическим или юридическим лицом.

|

С кем заключается договор |

Какие документы предоставить? |

|

Физическое лицо |

— Копия свидетельства о праве собственности. — Копия свидетельства о регистрации автомобиля. — Талон техосмотра. — Страховой полис. — Копия паспорт гражданина РФ. — Копия водительского удостоверения. |

|

Юридическое лицо |

— Копия устава в последней редакции со всеми изменениями и дополнениями (все листы, включая последний с отметкой налоговой инспекции о проведенной регистрации). — Копия документа (протокола, решения) об избрании единоличного исполнительного органа юридического лица (генерального директора, директора, президента и др.). — Копия документа, подтверждающего полномочия лица, подписывающего договор от имени контрагента. — Всю документацию на транспортное средство, копии. — Банковские реквизиты. |

Неважно, работает ли гражданин в компании, с которой будет заключать договор. Процедура заключения договора аренды одинакова.

3. Заключите договор аренды

Существует 4 типа договоров, при которых возможна аренда транспортных средств. О них мы писали подробно.

Определите, какой тип вам подходит, и составьте договор. В нем следует указать все важные моменты.

Например, обязательно в договоре следует прописать:

- Стоимость аренды.

- Порядок оплаты.

- Права и обязанности сторон.

- Право передачи авто третьим лицам.

- Сфера эксплуатации транспорта.

- Ограничение пробега.

- Расходы арендодателя и арендатора.

|

Основные виды затрат, возникающие при аренде ТС |

Договор аренды авто без экипажа |

Договор аренды авто с экипажем |

|

Услуги по управлению и технической эксплуатации автомобиля |

Не предоставляет арендодатель. |

Ложатся полностью на арендодателя. |

|

Обязанности по поддержанию автомобиля в надлежащем состоянии |

Исполняет арендатор. |

Исполняет арендодатель. |

|

Оплата труда водителя |

Оплачивает работу арендатор. |

Оплачивает арендодатель. |

|

Страхование автомобиля и ответственность за ущерб, который может быть нанесен этим транспортным средством |

Производится арендатором. |

Возлагается на арендодателя. |

|

Расходы, связанные с коммерческой эксплуатацией автомобиля |

По соглашению сторон. |

По соглашению сторон. |

Можно прописать в договоре любые вопросы, которые вас волнуют, и только после этого подписывать документ.

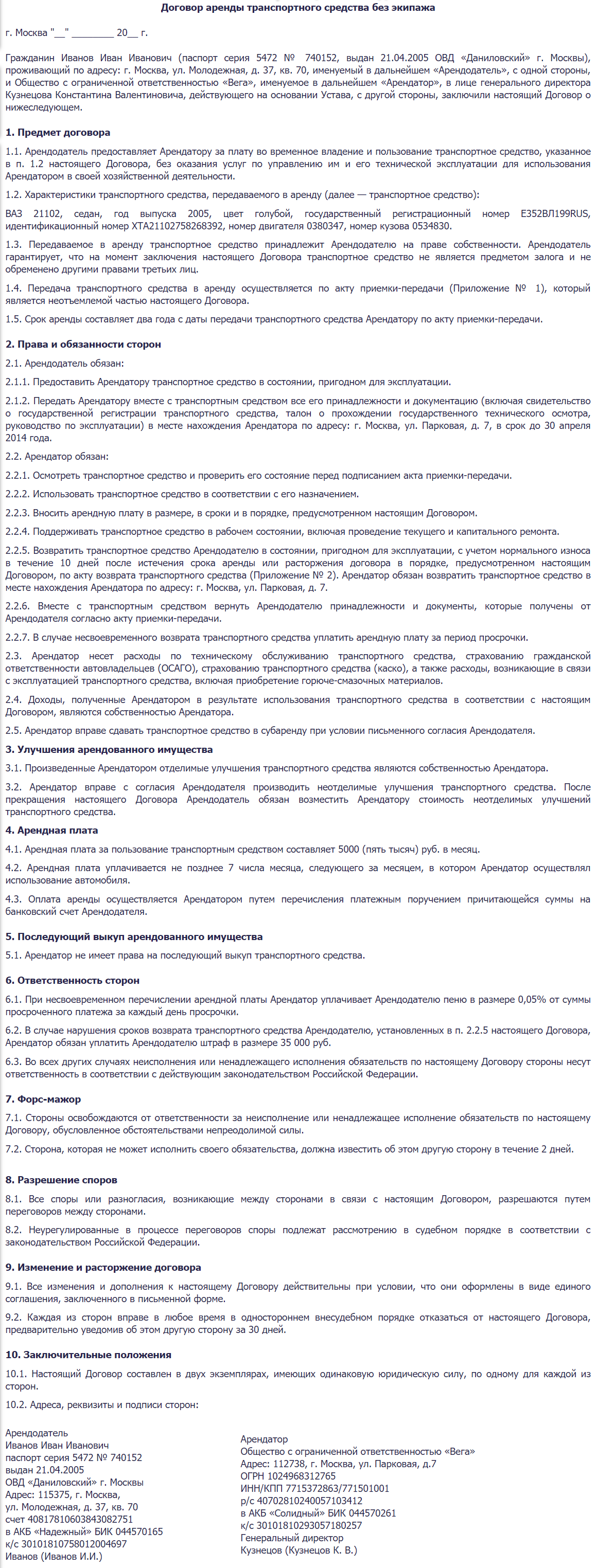

Образец договора аренды автомобиля без экипажа:

Готовый бланк договора аренды автомобиля с экипажем можно бесплатно скачать здесь в формате WORD

Готовый бланк договора аренды транспортного средства у физического лица можно бесплатно скачать здесь в формате WORD

Готовый бланк договора аренды транспортного средства между юридическими лицами без экипажа можно бесплатно скачать здесь в формате WORD

Готовый бланк договора аренды транспортного средства между юридическими лицами с экипажем можно бесплатно скачать здесь в формате WORD

4. Оформите акт приема-передачи автомобиля

Составьте документ самостоятельно — или обратитесь к юристу.

Форма может быть произвольной, но — удовлетворять требованиям сторон.

Старайтесь указывать правдивые данные об автомобиле, иначе ремонтировать транспорт потом придется самостоятельно (конечно, если не будет прописано в договоре другое).

5. Подготовьте документы, подтверждающие транспортные расходы

Чтобы бухгалтерия приняла ваши расходы по транспорту, нужно документально их подтвердить.

Оформите такие бумаги:

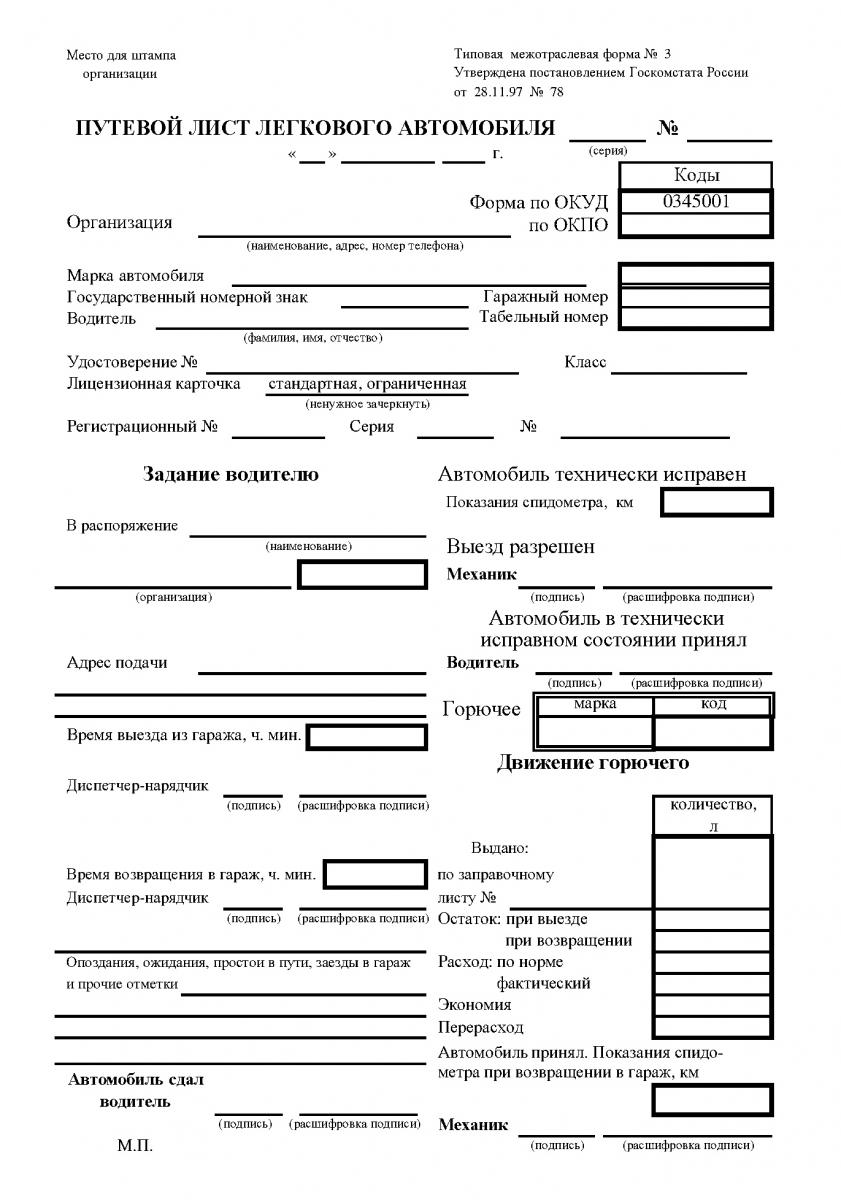

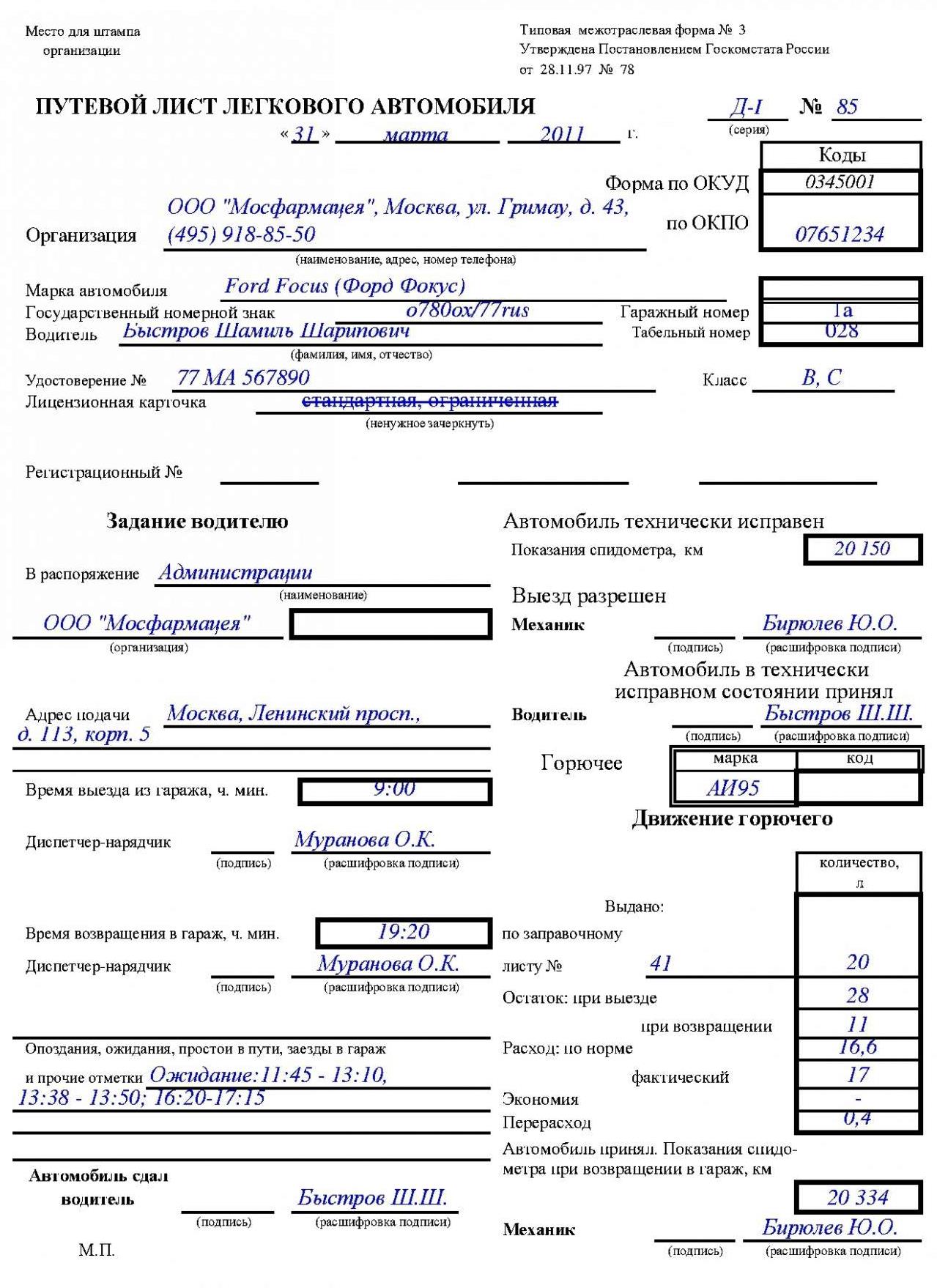

- Путевые листы.

- Квитанции, чеки, товарные накладные, счета-фактуры.

- Если имеется договор с топливной компанией, то стоит сделать его копию.

- Квитанции на оплату автостоянки.

Можно приложить и другие документы. Главное, чтобы они отражали транспортные расходы.

Образец путевого листа:

Пример заполнения путевого листа:

Оформляется путевой лист по форме, установленной бухгалтерией. Поэтому самостоятельно их оформлять не нужно. Получите форму, а затем впишите данные.

Нюансы аренды ТС для ООО у другого ООО или ИП – что предусмотреть?

Условий заключения договора аренды с другой компанией нет. Все нюансы обговариваются сторонами и прописываются в договоре.

Например, следует обсудить:

- С кем будет заключаться договор, с руководителем организации или ее представителем.

- Входить ли транспорт в автопарк компании или же принадлежит частому лицу.

- Будет ли ТС с экипажем или без.

- На какой срок планируется арендовать авто.

- Как будет рассчитываться арендная плата.

- Каким способом будет выплачиваться аренда, в каком размере.

- Кто будет отвечать за транспорт в случае несчастных случаев, ДТП.

- Каковы будут права на автомобиль у сторон, кто сможет пользоваться и т.п.

Процедура заключения договора аренды — такая же, как мы указали выше. Все нюансы прописываются в договоре. Собираются документы на транспорт, личные документы представителей организации, документация компаний (устав и др.), банковские бумаги.

Не забудьте про доверенность! Если заключается договор с представителем ООО или ИП, то у него должна быть оформлена доверенность, причем обязательно заверенная нотариусом!

По сути, если следовать инструкции, то проблем с оформлением у вас не возникнет.

Перечитывайте документы, прежде чем подписать. Если не хотите заниматься их оформлением — обратитесь к юристу.

Остались вопросы? Просто позвоните нам:Санкт-Петербург

8 (812) 627-14-02;

Москва

8 (499) 350-44-31

Сдача в аренду автомобиля от организации (юр. лица) физическому лицу: оформление, налоги

Любая компания или организация, являющаяся юридическим лицом, вправе сдавать в аренду имущество, на которое имеет право собственности. Размер и происхождение уставного капитала, доходы и форма собственности компании значения не имеют. Право организации (юридического лица) на сдачу в аренду автомобиля гражданину (физическому лицу) регламентируется Гражданским кодексом (статьи 642 — 649). Речь идет о предоставлении в аренду только транспортного средства. Обслуживание и управление автомобилем возлагается на арендатора. При этом физическое лицо может являться индивидуальным предпринимателем или не осуществлять никакой предпринимательской деятельности, используя машину для личных нужд.

Документальное оформление и особенности аренды

Согласно статье 643 ГК России при передаче автомобиля в аренду физлицу необходимо составление договора. Регистрация в государственных органах не требуется (в отличие от аренды недвижимого имущества), однако документ должен быть составлен письменно в 2-х экземплярах с подробным указанием всех условий аренды и реквизитами сторон. Компания-арендодатель вправе одним из пунктов договора установить запрет на субаренду машины. Если такой пункт в документе отсутствует, то физлицо вправе сдать арендованное авто в аренду без согласия владельца. Данное положение регламентирует 647 статья ГК. В договоре аренды необходимо:

- Описать со всеми подробностями объект аренды, конкретизировав марку, модель, цвет и другие особенности машины;

- Прописать срок, на который авто сдается в аренду. Если конкретные сроки не указаны, то считается, что арендатор может пользоваться имуществом в течение неопределенного времени;

- Указать сумму, которую должен выплачивать арендатор за использование транспорта, а также сроки и способы внесения выплат. Вносить изменения в данный пункт можно ежегодно. Желательно указать последствия несвоевременного внесения суммы или задержки более чем на месяц;

- Сослаться на акт приемки, как на документ, согласно которому автомобиль передается и принимается у арендодателя;

- Указать реквизиты сторон, заверить договор подписями, печатями.

Особое внимание в договоре уделяется ответственности сторон за ущерб, нанесенный имуществу. Если аренда транспортного средства не предусматривает оказания услуги по эксплуатации авто, то ответственность за материальный ущерб, в том числе нанесенный другим автомобилям или пешеходам, ложится на арендатора. В случае долгосрочной аренды заранее определяют сторону, которая будет производить, оплачивать текущее техобслуживание и капитальный ремонт. Согласно статье 616 (пункт 2) Гражданского кодекса арендатор должен оплачивать мелкий ремонт и отвечать за исправное состояние машины, если в договоре не предусмотрены иные условия.

Также существует практика уведомлений о ДТП или других ситуациях, которые угрожают состоянию имущества арендодателя. При этом арендатор обязуется (соответствующий пункт вносится в договор) немедленно сообщать арендодателю об авариях, чтобы владелец мог самостоятельно оценить ущерб. В акте приемки подробно описывается техническое состояние машины, комплектация, дополнительные опции. Возврат автомобиля также осуществляется по акту. Дополнительными документами являются паспорт арендатора, в соответствии с которым заполняются реквизиты сторон. Если договор заключает представитель физлица, то необходима доверенность, в которой предусмотрено право заключения договора аренды. Доверенность должна быть оформлена и заверена у нотариуса.

Какие налоги и взносы уплачивает организация?

Налогообложение при взимании арендной платы с физического лица за использование автомобиля, находящегося в собственности у юридического лица, зависит от системы налогообложения, которая установлена для организации. Оптимально, если используется упрощенная система (УСН), которая позволяет избежать уплаты налога на добавочную стоимость. При упрощенном налогообложении налоговая ставка будет равняться 15% от доходов. При этом объект налогообложения — сумма, равная разности между доходами и расходами. Если расходы не предусмотрены, то можно выбрать вариант с 6% ставкой, которая будет взиматься с суммы дохода от аренды.

В качестве собственника транспортных средств компания также уплачивает транспортный налог. Что касается штрафных санкций за нарушение дорожных правил, то они должны применяться непосредственно к арендатору или лицу, которое эксплуатирует арендованный автомобиль. Однако при фиксации нарушений камерами, установленными на дорогах, квитанции с постановлением о штрафах будут приходить на адрес владельца авто. Данную ситуацию необходимо заранее разъяснить в договоре, чтобы арендатор официально взял на себя оплату всех штрафов.

Заключение

Компания любой формы собственности вправе сдавать в аренду свое как движимое, так и недвижимое имущество. Закон не указывает, кто может выступать в качестве арендатора, поэтому им может быть физлицо, индивидуальный предприниматель, юридическое лицо. Отношения сторон определяет письменный договор аренды, в котором прописаны права и обязанности, представлены характеристики арендованного имущества, указана стоимость и срок аренды. Передача и прием автомобиля происходят с оформлением акта приемки. Налоговые перечисления арендодателя зависят от установленной системы налогообложения.

Советуем почитать: Договор аренды автомобиля — образец 2017 годаРейтинг: 0/5 (0 голосов)

Договор аренды автомобиля: налоговые нюансы

Типична ситуация, когда организация заключает договоры на аренду автомашин без экипажа с частными лицами (работниками). Указанные работники зачислены в штат на должности водителей-экспедиторов. При этом у экономической службы этого предприятия нередко возникают следующие вопросы: если работник болен, то имеет ли он право передать данный автомобиль другому водителю? допустимо ли разрешать работникам использовать автомобили в их собственных интересах в выходные дни? каковы в подобных случаях налоговые последствия?

Данная ситуация в принципе допустима. Однако передачу автомобиля работнику для использования в выходные дни можно признать заключением договора субаренды автомобиля (или ссуды).

На наш взгляд, предусмотреть в договоре условие о том, что, находясь в аренде у арендодателя, имущество может быть использовано арендодателем, нельзя, так как это противоречит самой каузе (правовой цели) договора аренды, сформулированной в ст. 606 ГК РФ. В данном случае в период использования этого имущества арендодателем, указанное имущество нельзя расценить как находящееся во временном владении и пользовании или во временном пользовании у арендатора.

Поэтому условие договора аренды, в котором предусмотрена передача арендованного автомобиля работнику (владельцу автомобиля) на выходные дни, является не соответствующим действующему законодательству. Суд также может истолковать это условие как субаренду.

В связи с тем, что организация передает арендованный автомобиль своему работнику, у организации могут возникнуть проблемы, описанные ниже.

Имущество во временном пользовании

Налоговые органы могут расценить предоставление имущества во временное пользование как оказание услуг для целей исчисления НДС.

Важно!

Согласно абз. 1 подп. 1 п. 1 ст. 146 НК РФ объектом налогообложения признается реализация услуг на территории РФ. Согласно абз. 2 подп. 1 п. 1 ст. 146 НК РФ оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг).

Среди операций, не подлежащих налогообложению (освобождаемых от налогообложения), аренда не указана (см. ст. 149 НК РФ).

В связи с этим необходимо будет оценить услугу по передаче автомобиля в аренду физическому лицу на выходные дни согласно правилам ст. 40 НК РФ и уплатить НДС в бюджет.

Неправомерность НДС

Возможно и другое развитие событий. Налоговые органы могут посчитать неправомерным часть вычета по НДС за период использования автомобиля физическим лицом.

Согласно п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога на налоговые вычеты.

Согласно подп. 1 п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), если они приобретаются для осуществления операций, признаваемых объектами налогообложения. Этого в нашем случае не происходит, так как физическое лицо не является плательщиком НДС.

Безвозмездно переданное имущество в статье расходов

В п. 16 ст. 270 НК РФ установлено, что при формировании налоговой базы не учитываются расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей.

Налоговые органы могут установить, что расходы на аренду автомобиля (или часть расходов на аренду автомобиля) не должны быть включены в состав расходов, уменьшающих налогооблагаемую прибыль, как не соответствующие требованиям ст. 252 НК РФ. Организация должна будет доказать направленность этих расходов на получение прибыли. Подобное дело (аренда и дальнейшая передача в безвозмездное пользование) стало причиной для судебного спора (Постановление ФАС Волго-Вятского округа от 13.04.2006 № А82-9754/2005-14).

Внереализационные доходы

Данная ситуация может быть рассмотрена налоговыми органами и со ссылкой на подп. 4 ч. 2 ст. 250 НК РФ «Внереализационные доходы», в которой говорится, что доходы от сдачи имущества в аренду (субаренду) являются внереализационными доходами. Соответственно, они должны входить в налоговую базу по налогу на прибыль. Сумма дохода будет рассчитываться согласно нормам ст. 40 НК РФ, а то, что действия коммерческой организации должны быть направлены на получение прибыли (дохода), установлено в ст. 2 ГК РФ.

Расходы и страхование

Согласно ст. 646 ГК РФ, если иное не предусмотрено договором аренды транспортного средства без экипажа, арендатор несет расходы на содержание арендованного транспортного средства, его страхование, включая страхование своей ответственности, а также расходы, возникающие в связи с его эксплуатацией.

Затраты организации, произведенные по договору аренды транспортного средства, заключенному с физическим лицом, в том числе затраты в виде стоимости израсходованных горюче-смазочных материалов, а также затраты на ремонт автомобиля и замену автошин, могут быть учтены при исчислении налоговой базы по налогу на прибыль при условии, что арендованный автомобиль используется организацией-арендатором в деятельности, связанной с получением доходов, а произведенные расходы соответствуют критериям, изложенным в п. 1 ст. 252 НК РФ. Такой вывод, в частности, изложен в письме Минфина России от 13.02.2007 № 03-03-06/1/81.

Затраты. Несоответствие критериям

Однако если организация не использует арендованное имущество в деятельности, связанной с получением доходов (не получает доход и не планирует получать доход при передаче в пользование автомобиля физическому лицу), то затраты (полностью или в части) на данный автомобиль могут быть расценены налоговыми органами как не соответствующие критериям, изложенным в п. 1 ст. 252 НК РФ.

Основной спор с налоговой инспекцией может возникнуть именно по поводу бензина, так как в подп. 11 п. 1 ст. 264 НК РФ установлено, что расходы на содержание (в данном случае — на бензин) можно относить, если он используется именно для служебного транспорта.

Важно!

Что такое служебный транспорт, в законодательстве не установлено, но в разъяснениях официальных органов и консультациях юристов служебным транспортом называют транспорт, используемый не в личных целях работников, а только в служебных целях организации.

Поэтому можно ожидать с большой долей уверенности, что расходы на бензин, произведенные организацией в выходные дни, будут исключены налоговыми органами из состава расходов, уменьшающих налогооблагаемую прибыль.

Как известно, оформить использование личного автотранспорта в служебных целях можно двумя способами:

1) оформив компенсации работнику согласно положениям ст. 188 ТК РФ;

2) оплатив физическому лицу арендную плату за использование транспортного средства в соответствии с нормами ГК РФ.

Дополнительное соглашение

Большинство организаций не использует оформление дополнительного соглашения к трудовому договору, так как в НК РФ (подп. 11 ст. 264 НК РФ) есть ссылка на[ИФ1] Постановление Правительства РФ от 08.02.2002 № 92 (ред. от 09.02.2004) «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций, такие расходы относятся к прочим расходам, связанным с производством и реализацией».

Согласно п. 38 ст. 270 НК РФ расходы на указанную компенсацию, выплаченную сверх этих норм, не учитываются в целях налогообложения прибыли.

Нормы расхода ГСМ

В НК РФ отсутствует прямое указание на то, что расходы на ГСМ (если только это не компенсация работнику) принимаются в составе расходов, уменьшающих налогооблагаемую прибыль, в пределах норм, утвержденных каким-либо государственным органом.

Несмотря на это, официальные органы при определении обоснованности произведенных затрат на приобретение топлива для служебного автомобиля рекомендуют учитывать нормы, установленные в распоряжении Минтранса России от 14.03.2008 № АМ-23-р «О введении в действие Методических рекомендаций “Нормы расхода топлив и смазочных материалов на автомобильном транспорте”».

Такая позиция была высказана и раньше (когда действовали предыдущие нормы) в письмах Минфина России от 04.05.2005 № 03-03-01-04/1/223, 04.09.2007 № 03-03-06/1/640.

В отношении автомобилей, для которых нормы расхода ГСМ не утверждены, при определении этих норм организации следует руководствоваться соответствующей технической документацией и (или) информацией, предоставляемой изготовителем автомобиля.

Важно!

Если фактически использование бензина превышает указанные нормы, не стоит исключать споры с налоговыми органами по поводу правомерности включения в состав расходов, уменьшающих налогооблагаемую прибыль, стоимости бензина, оплаченной за расход топлива, превышающий нормативный.

В целях подтверждения обоснованности расходов (если такие нормы не установлены в технической документации к автомобилю) необходимо разработать и утвердить собственные нормы расхода топлива, смазочных материалов и специальных жидкостей для используемого транспорта с учетом его технологических особенностей.

Споры с налоговыми органами в нашем случае нельзя исключить полностью, так как компенсация за использование личного автотранспорта в служебных целях предусматривается в ограниченном объеме, аренда автотранспорта у своего работника является хотя и законным, но все-таки уходом от налогового обязательства, поэтому риск признания налоговой выгоды необоснованной остается.

В связи с этим расчет (путем проведения хронометража, анализа затрат и прочими способами) собственных норм, если информации по использованию бензина в технической документации нет или расход бензина, указанный в ней, существенно ниже фактического, особенно актуален.

Путевые листы

Нужно ли оформлять путевые листы на период, когда автомобиль используется в личных целях работника? Указания по применению и заполнению форм путевых листов даны в Постановлении Госкомстата РФ от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». В этих Указаниях установлено, что путевой лист является первичным документом по учету работы автотранспорта и основанием для начисления заработной платы водителю.

Кроме того, путевой лист является первичным документом по учету расходов на бензин. Так, налоговые органы считают, что наличие чеков АЗС при отсутствии путевого листа не подтверждает целесообразность осуществленных работниками расходов на бензин, так как чеки АЗС не содержат информации о трудовом задании работника (см., например, письмо УФНС по г. Москве от 12.10.2007 № 28-11/097861.

Таким образом, путевые листы на период, когда автомобиль используется в личных целях работника выдавать нельзя.

Акты приема-передачи

Должны ли составляться акты приема-передачи на автомобиль в случае передачи автомобиля работнику на выходные дни и в организацию в понедельник? Согласно нормам ГК РФ об аренде (ст. 611) и о ссуде (ст. 691) составление в обязательном порядке такого акта передачи не предусмотрено, в отличие от передачи в аренду недвижимости, где составление акта передачи имущества должно осуществляться в обязательном порядке.

Однако необходимость составления такого акта предусмотрена в ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ (ред. от 03.11.2006) «О бухгалтерском учете». Норма, изложенная в данной статье, закрепляет обязанность организации подтверждать все хозяйственные операции оформлением первичных документов.

Составление данных документов важно также и в целях разграничения ответственности за вред, причиненный транспортным средством.

Важно!

В соответствии со ст. 648 ГК РФ ответственность за вред, причиненный третьим лицам транспортным средством, его механизмами, устройствами, оборудованием, несет арендатор.

Поэтому если арендатором на период выходных останется организация, то в случае аварии иск с требованием возмещения ущерба, причиненного третьим лицам, будет предъявлен к организации.

В дальнейшем организация может попытаться доказать, что машина в этот период использовалась не в служебных целях; в порядке регресса востребовать сумму, уплаченную истцу по первому иску, с работника — владельца автомобиля, скорее всего, в соответствии с нормами трудового законодательства о возмещении ущерба.

Первоначальный иск в отсутствие документов, подтверждающих законность использования в выходные дни работником автомобиля в личных целях, с большой долей вероятности будет удовлетворен судом.

Подоходный налог и ЕСН

Согласно п. 1 ст. 211 НК РФ при получении налогоплательщиком дохода от организаций в натуральной форме в виде товаров (работ, услуг), иного имущества налоговая база по НДФЛ определяется как стоимость этих товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ.

При этом в стоимость таких товаров (работ, услуг) включается соответствующая сумма НДС, акцизов и исключается частичная оплата налогоплательщиком стоимости полученных им товаров, выполненных для него работ, оказанных ему услуг.

Передача автомобиля, который на законных основаниях принадлежит организации, своему работнику бесплатно — это и есть получение налогоплательщиком дохода от организации в натуральной форме.

При этом то, что работник является собственником автомобиля, не будет играть роли, так как отношения между собственником автомобиля и организацией и отношения между работодателем и работником — это два разных правоотношения.

Важно!

Согласно п. 4 ст. 237 НК РФ при расчете налоговой базы по ЕСН выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их рыночных цен (тарифов).

При этом в стоимость товаров (работ, услуг) включается соответствующая сумма НДС, а для подакцизных товаров и соответствующая сумма акцизов.

Иными словами, операция по передаче в пользование автомобиля работнику увеличит налоговую базу как по налогу на доходы, так и по ЕСН.

Важно!

Согласно ч. 1 п. 3 ст. 217 НК РФ (доходы, не подлежащие налогообложению) не подлежат налогообложению (освобождаются от налогообложения) компенсационные выплаты (в пределах норм, установленных в соответствии с законодательством РФ), связанные с бесплатным предоставлением топлива или соответствующего денежного возмещения.

Согласно подп. 2 п. 1 ст. 238 НК РФ (суммы, не подлежащие налогообложению) не подлежат налогообложению компенсационные выплаты (в пределах норм, установленных в соответствии с законодательством РФ), связанные с бесплатным предоставлением топлива или соответствующего денежного возмещения.

Сделаем выводы.

Безвозмездное предоставление автомобиля работнику в выходной день должно сопровождаться уплатой необходимых налогов (ЕСН, НДФЛ).

Безвозмездное предоставление автомобиля работнику в выходной день несет риски по признанию налоговыми органами недоплат по налогам на прибыль, НДС, ответственности за неправильное ведение бухгалтерского учета в случае отсутствия документов по предоставлению и возврату автомобиля.

Более правильным будет выбор иной договорной политики в отношении с работником, который предоставляет свое имущество для использования в служебных целях.

Необходимо рекомендовать организации разработать и утвердить нормы расхода топлива (если такие нормы не установлены в технической документации к автомобилю) и придерживаться их при отнесении расходов на топливо в состав расходов, уменьшающих налогооблагаемую прибыль.

О. В. Попова,

аудитор ООО «Финаудитсервис»

сдать авто в аренду | Блог хозяина машин в такси

Аренда машин в такси.

Много комментариев от читателей похожи: «есть немного денег, хочу купить машину под аренду, сколько можно зарабатывать?»

Вопрос трижды хороший, потому что аренда в такси становится все более и более популярна.

Если в 2009г (когда я начинал), такси было маргинальным бизнесом, про который мало кто понимал «как тут работать»…то к 2019г такси стало полноценно бизнесом, популярным, гораздо более стабильным, предсказуемым и более устойчивым. Речь, конечно, про аренду, хотя классический извоз тоже стал проще: не нужны атласы города, рации и диспетчеры.

И, тем не менее, позвольте прежде сказать о рисках, а о деньгах мы поговорим потом. Почему сразу «зарабатывать»?

Немало людей теряют и деньги, и машины при сдаче авто в аренду. Я не заметил вовремя, что сдачу авто в аренду многие стали считать пассивным бизнесом! Давайте внесем ясность: аренда, в принципе, это пассивный бизнес. Но сдача в аренду автомобилей — это не то же самое, что сдача в аренду квартир.

Аренда авто в такси VS Аренда квартир

У меня сдается 5 квартир в Краснодаре (сам живу в Москве). До этого (в 2013) сдавал квартиру и три бокса под склад в Ижевске. Раз в месяц созвон, перечисление денег, дежурное «как дела идут?» и до следующего месяца мы не контактируем.

Аренда авто или аренда квартир?И даже в таком пассивном бизнесе постоянно есть небольшие сложности: то дверь заменить, то в ванной плитку сделать (плесень пошла), то в гараже проводку менять надо и счетчик на электричество ставить. Хотя пассивнее сдачи недвижимости уже ничего, наверное, нет.

Автомобили в этом плане требуют больше внимания. Может мы друг друга не понимаем, но этот бизнес нельзя назвать «ленивым». Хотя с другой стороны, его нельзя назвать активным. В день управление машиной занимает от 30 минут до 2 часов. Значит, в месяц 15 часов. Два полных рабочих дня по 8 часов. Заниматься управлением все же придется (хотя можно отдать автомобиль профессиональным управляющим, например в «Автофлот» или другой УК).

Плюсы аренды авто:

+ выше доходность (1300 минимум в сутки, на квартирах едва 12000р в мес)

+ ниже вложения (от 700.000 за новый Логан, тогда как квартира в пригороде Краснодара от 1300.000 с отделкой и ремонтом)

+ относительно простой ремонт (куча автосервисов, запчастей, разборов — это не нанотехнологии, все прозаично)

+ в 2019г стоит сказать о высокой прозрачности бизнеса: легко просчитываются загрузка водителей заказами, средний пробег, выручка на километр, количество выполненных заказов (ленивый водитель или нет). Скоро Яндекс-Такси введет умную систему оценки безопасности вождения автомобиля (подробнее тут), тогда рынок станет еще более прогнозируемым и предсказуемым.

Минусы аренды авто:

-надо следить каждый день (от 20мин до 2ч в день — тогда как на аренде квартир это 20мин в месяц)

-долги водителей (впрочем, на аренде квартир у меня тоже есть должники)

-риск ДТП, угон, штрафы (сюрприз, на аренде квартир я получил почти — 53.000р из-за вовремя не прошедшего поверку газового счетчика, еле-еле смогли отбиться в суде до — 21.000р)

-через три года машину нужно продавать по остаточной стоимости (а квартира в цене только прирастает)

Профессиональное управление автомобилями такси.

В 2017г на рынке стали появляться профессиональные управляющие компании. Они принимают от инвесторов деньги, покупают на них (по доверенности) конкретную модель автомобиля (Логан) и нужные аксессуары (детское кресло). Машина остается за инвестором (по ПТС), на сдается по договору аренды в УК. Примером такой УК является Ижевский Автофлот, про который я еще в 2016г писал «они умрут, им хана«.

Ребята не умерли, я проспорил им тортик, мы познакомились лично в их офисе. Сейчас у них более 100 бортов в управлении, они работают в нескольких регионах России и бизнес продолжает расти.

Первый сложный вопрос, который решает УК — это поиск, подбор, обучение водителей.

Сдать авто в аренду: пассивный доход?Для этого существует отдел аренды, дается большое количество рекламных объявлений о поиске водителей. Автофлот выполняет не только роль УК — они так же являются партнером Яндекс-Такси. Это позволяет загружать своих водителей работой и заказами. Более того, за счет большого числа бортов, Автофлот имеет более выгодные условия по подключению и участвует в маркетинговых акциях.

Например, Яндекс может стимулировать выполнение большего числа заказов — Автофлот ставит план водителям не менее 30 заказов в день. За выполнение водитель получает скидку на аренду автомобиля (выгода водителю). А Автофлот забирает себе эту скидку обратно за счет пониженного процента оператора (Яндекс) с выполненных заказов по условиям участия в маркетинговых мероприятиях последнего.

Второй сложный вопрос — ремонты. Для этого УК должна иметь собственную ремонтную зону. Слава богу, по России куча ангаров, цехов и полузаброшенных заводских площадок, которые можно оснастить автоподъемниками.

Сдать авто в аренду: пассивный доход?УК заинтересована в том, чтобы машины меньше простаивали и больше работали. Средний чек в городах-полумиллионниках всего 110р (это около 3000р выручки в сутки без учета бонусов от агрегаторов-такси). При таких показателях длинный простой — верный путь к погибели.

На случай ДТП или ремонтов, УК с каждой машины отчисляет ежемесячно по 2500-3500р в гарантийный фонд — опыт показал, что это намного выгоднее КАСКО в классическом страховании. Когда автопарк составляет 100 бортов, средств гарантийного фонда хватает на оперативный ремонт (ну и на адвоката по страховым случаям, если виновен не водитель такси).

В итоге, бизнес по управлению автомобилями становится более-менее прогнозируемым. Компания платит определенную ежемесячную аренду (22-28тыс) владельцам-инвесторам. По истечении 3х летнего срока аренды — выплачивает остаточную стоимость машины.

Плюсы сдачи автомобиля такси в управление:

+ никакого геморроя

+ прогнозируемая модель

+ легко масштабировать

+ относительно высокая доходность (26% годовых)

Минусы сдачи автомобиля такси в управление:

-самостоятельное управление не сильно сложнее, но дает намного большую доходность

Какие подводные камни есть в самостоятельной сдаче в аренду автомобилей такси?

Заработать на сдаче автомобилей в аренду можно и это не очень трудно. Нужно уделять этому бизнесу внимание, в частности управлению бортами. Это не так, что сдал и получаешь денежки на автомате. Сами денежки не приезжают, график платежей им никто сам по себе не дает, на ремонт машины тоже заезжают не сами по себе.

Для управления необходимо провести подготовительную работу (секунда смешной рекламы в серьезной статье)

Для начала сделайте подбор правильного автомобиля (все борта должны быть одинаковые), проведение встреч с менеджерами из служб такси (проведите 3-5 встреч), размещение объявлений и первичные собеседования с водителями (3-5 «холостых» встреч не помешают). Кстати, секунда рекламы – в книге «Такси как бизнес» подробно разобраны все сложные моменты управления автомобилями. Прочтите ее или посмотрите новый видеокурс (он классный), это позволит снизить риски и сократить число ошибок.

Сама сдача в аренду подразумевает решение ключевого вопроса: легализоваться или нет. И если да, то как именно? С одной стороны, легальный статус позволяет брать заказы в большом числе служб (например, от того же Яндекса). В ряде служб наличие официального разрешения повышает приоритет (например, 5 приоритет в Алло-такси в Саратове). Так же легальный статус защищает от проверок и штрафов, хотя тут тоже у медали есть две стороны.

Второй важный вопрос – размер аренды. Конкурентная арендная ставка зависит от вида автомобиля, города и аппетитов арендодателя (то есть вас). Очевидно, что простые машины (Рено Логан) будут стоить дешевле, чем модели комфорт-класса (Форд-Фокус). А уж аренда Мерседеса Е-класса – это вообще высший пилотаж в такси. Кстати, вы удивитесь тому, что в Uber Black люди делают 25 000 р грязными – и это при аренде того же «мерина» от 3500 р в сутки.

Третий вопрос – ремонты. В договоре прописывается ответственность за ремонты, штрафы. Хотя по Гражданскому Кодексу все договорные отношения в плане ремонта возлагаются на арендатора (в суде вы можете возложить все расходы на арендодателя), по факту в договоре ремонты делятся между хозяином и таксистом. Штраы однозначно записываются на водителя (но приходят хозяину).

Если хозяин машины – частник (типа меня), то мы делим ремонты на «основные» и «текущие». Если крупный автопарк сдает авто, то все ремонты выполняются автопарком, но водитель платит повышенную аренду. Не все водители и хозяева-новички понимают эту разницу – когда авто сдается в аренду, всех интересует только цена.

как не платить штрафы с камерДальше идут вопросы второстепенные, хотя тоже важные: CRM (даже в аренде она нужна), финансовое планирование (страховой фонд), акты приема-сдача авто, GPS-трекинги.

И вот только когда по каждому пункту вы поработали и дали себе ответы — только тогда можно рассчитывать на получение доходы. Только тогда можно будет говорить «зарабатываю на аренде». Без подобного серьезного отношения к этому делу прибыль не гарантирована. Увы, даже по состоянию на 2018г многие продолжают терять деньги в такси, считая этот бизнес простым, недооценивая сложности.

Подводя итог. Сдать авто в аренду: пассивный доход?

Такси и аренда — это не сложно. Это намного проще кафе-ресторана. Это дешевле недвижимости. Это не требует лицензирования/СРО в отличие от медицинских услуг. Не нужны миллионные вложения в непонятные станки и оборудование, которые потом хрен продашь — автомобили намного ликвиднее.

Но это не совсем просто. Это не банковский депозит, где сохранность вклада гарантирована государством. За этим бизнесом тоже надо следить. Поэтому наилучший вариант – относиться к этому, как к бизнесу.

Друзья, давайте не будем теряться на просторах интернета! Я предлагаю вам получать на емейл извещения о публикации моих новых статей, таким образом вы всегда будете получать все новые статьи. Пройдите по ссылке, пожалуйста.

Все мы знаем, что время это деньги, поэтому если нужна выжимка полезной информации по теме, а читать весь сайт некогда рекомендую приобрести книгу «Такси как бизнес 3: Как заработать в такси».

В книге собрана и систематизирована вся информация по тому, как заработать сдавая машину в аренду под такси, таксуя самому или создавая диспетчерскую. Только опыт и практика, никакой воды.