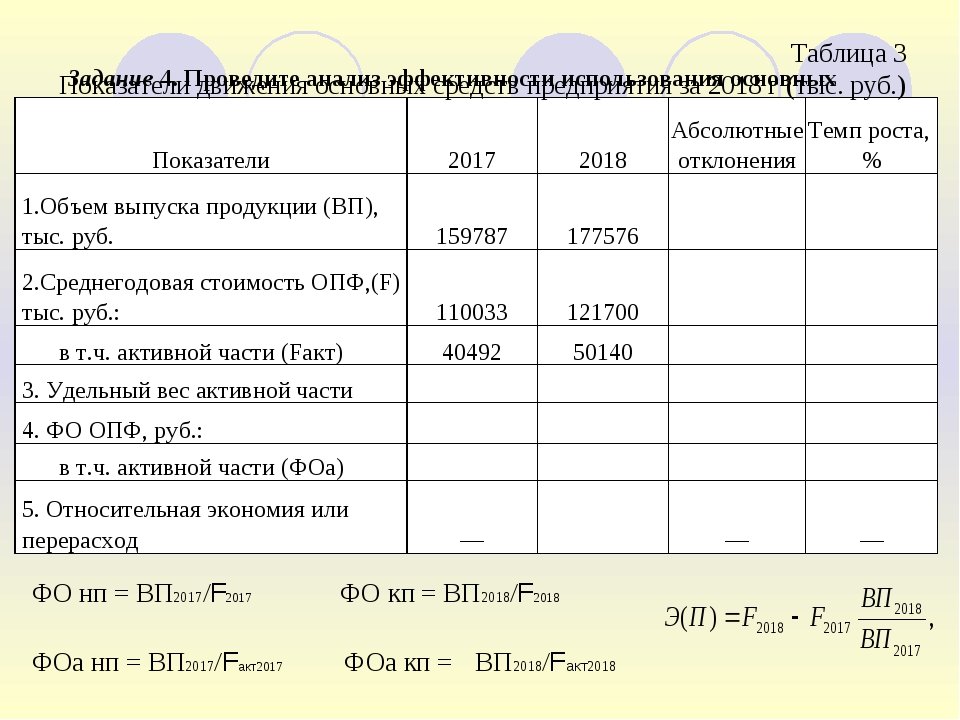

Анализ использования основных производственных фондов и оценка влияния их на объем производства

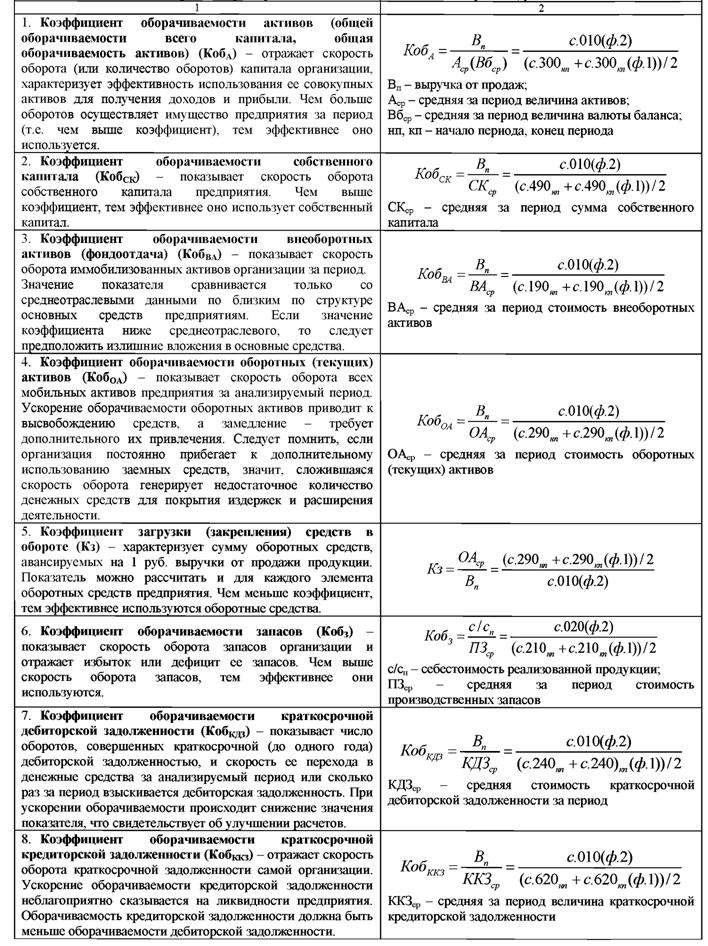

Основные средства организации–это фонд финансовых ресурсов, инвестированный в основные фонды производственного и непроизводственного назначения. Производственную мощность предприятия и организации определяют промышленно–производственные фонды.

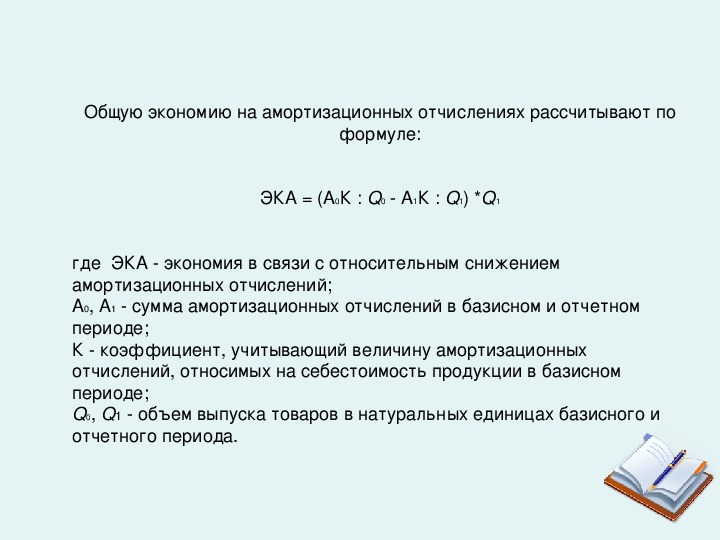

По мере участия основных фондов в производственном процессе они теряют свои первоначальные качества, а их стоимость постепенно переносится на вновь созданную продукцию. Для компенсации износа основных фондов в организациях формируется амортизационный фонд.

Степень и эффективность использования основных средств отражается на конечных результатах деятельности организации.

Основными задачами анализа основных средств организации являются:

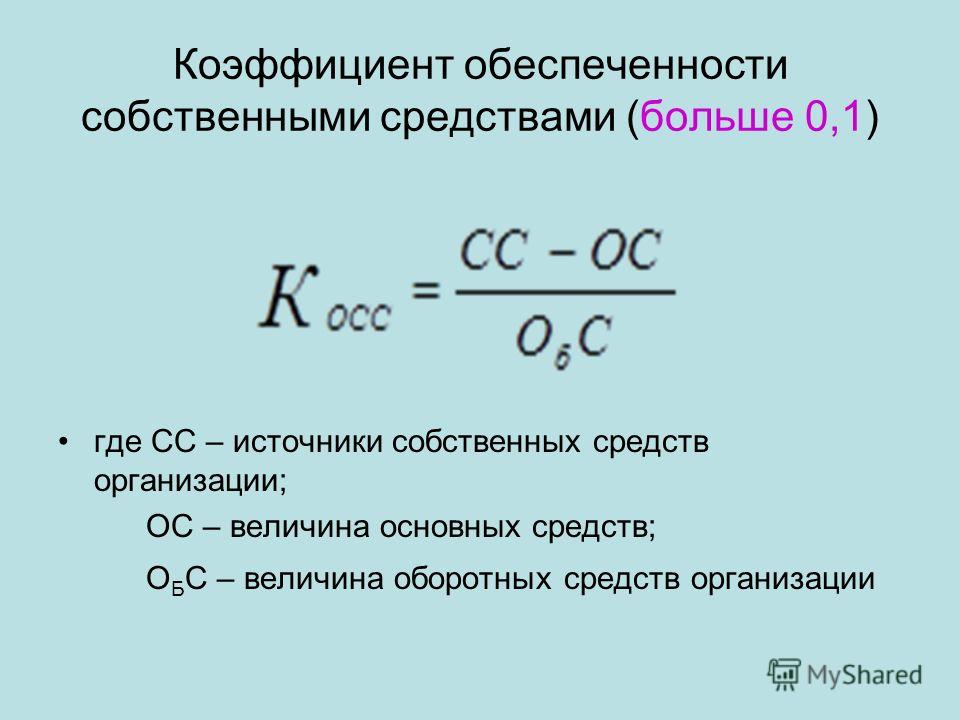

-определение степени обеспеченности основными средствами;

-оценка состояния и движения основных средств;

-оценка эффективности использования основных средств в хозяйственной деятельности.

Динамику основных производственных фондов (ОПФ) характеризуют:

1.показатель изменения величины стоимости основных производственных фондов, который определяется как разница между стоимостью основных производственных фондов на конец периода и на начало периода;

2.коэффициент выбытия основных производственных фондов (Кв):

Кв = стоимость выбывших ОПФ / стоимость ОПФ на начало периода;

3.коэффициент обновления основных производственных фондов (Ко):

Ко = стоимость поступивших ОПФ / стоимость ОПФ на конец периода;

4.коэффициент прироста (Кпр):

Кпр = сумма прироста стоимости ОПФ / стоимость ОПФ на начало периода.

Состояние основных производственных фондов характеризуют следующие показатели:

1. коэффициент износа основных производственных фондов Ки:

Ки = Сумма износа основных средств / первоначальная стоимость основных средств;

1.коэффициент годности основных средств (Кг):

Кг = 1 – Ки

Кг = остаточная стоимость основных фондов / первоначальна я стоимость основных фондов.

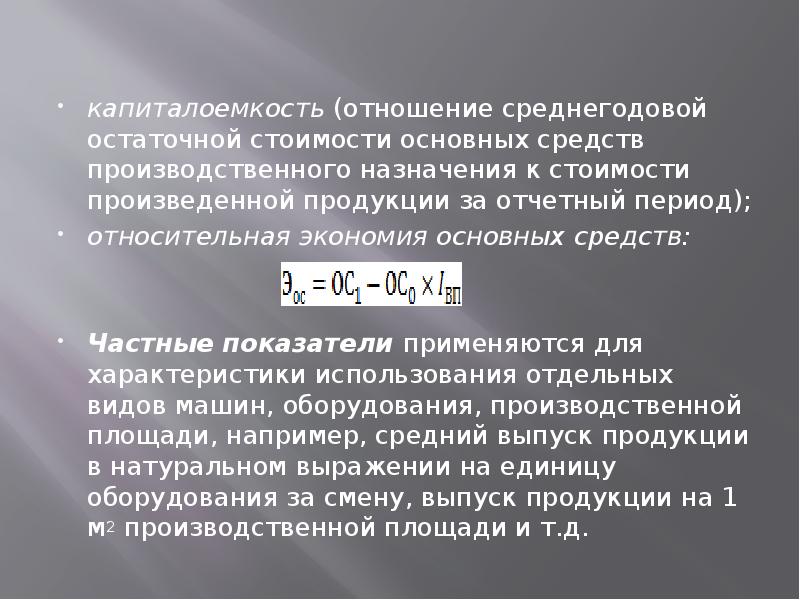

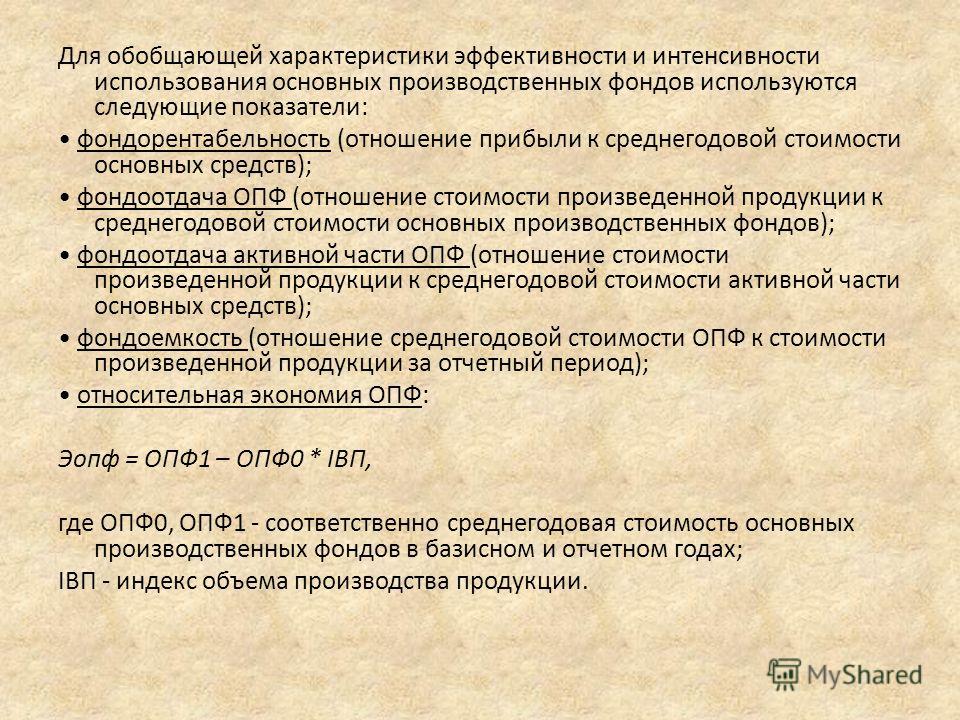

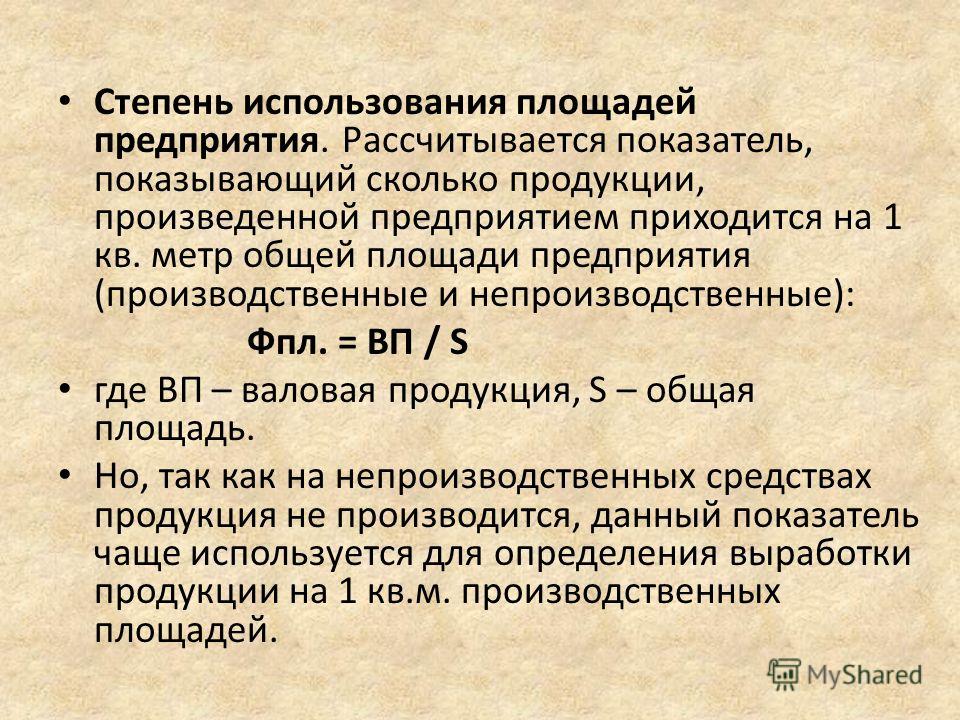

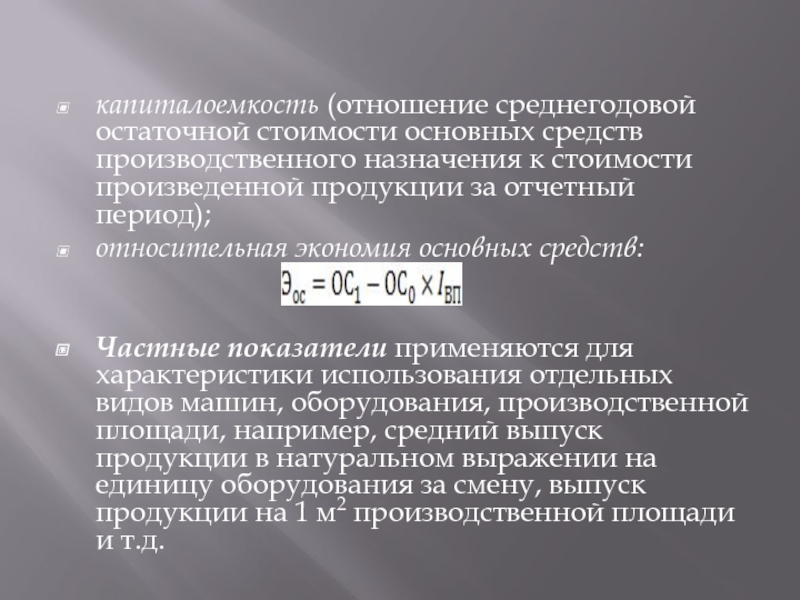

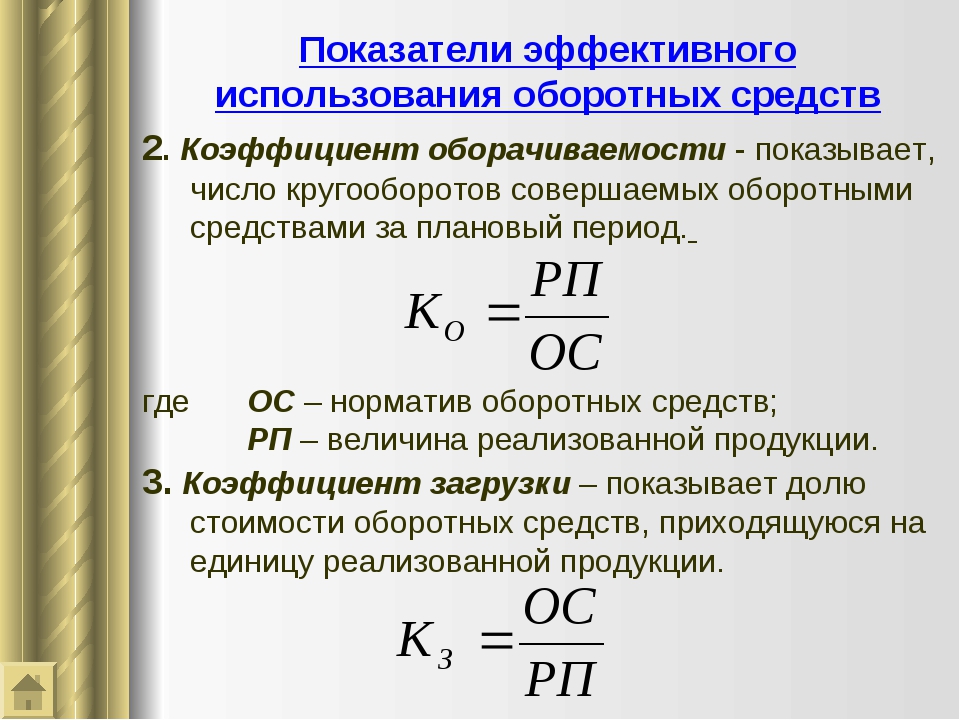

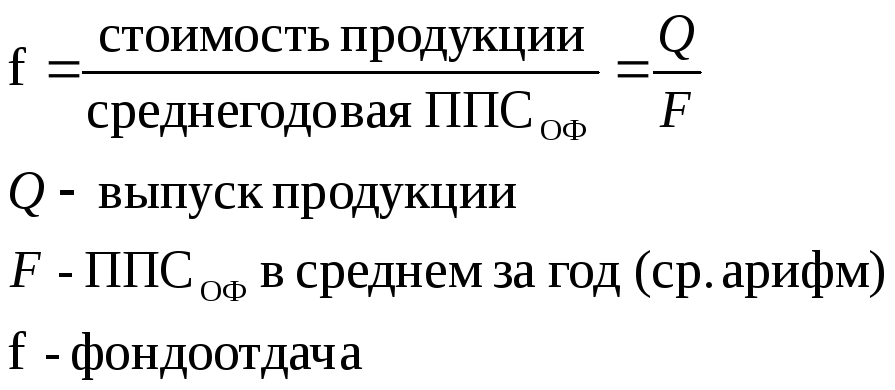

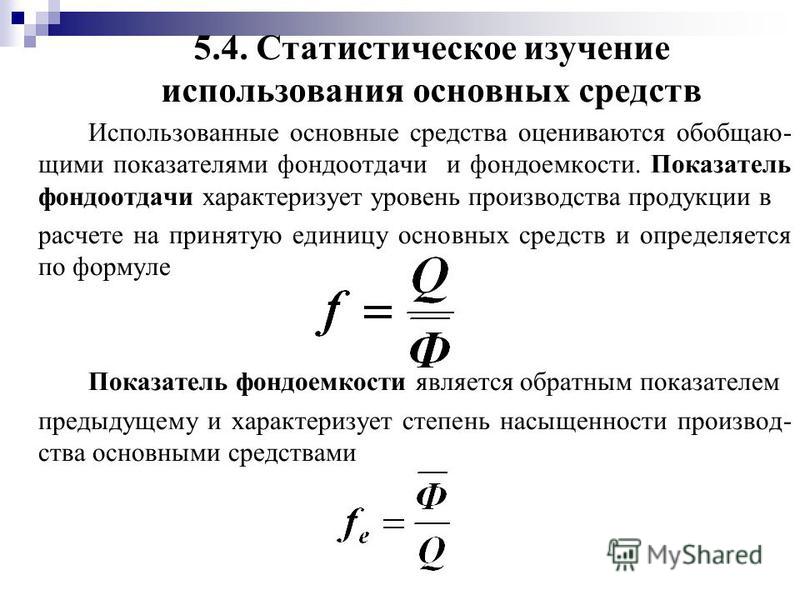

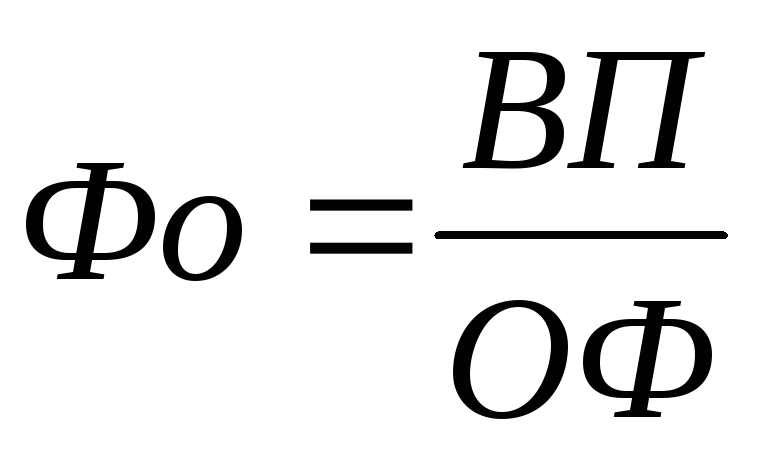

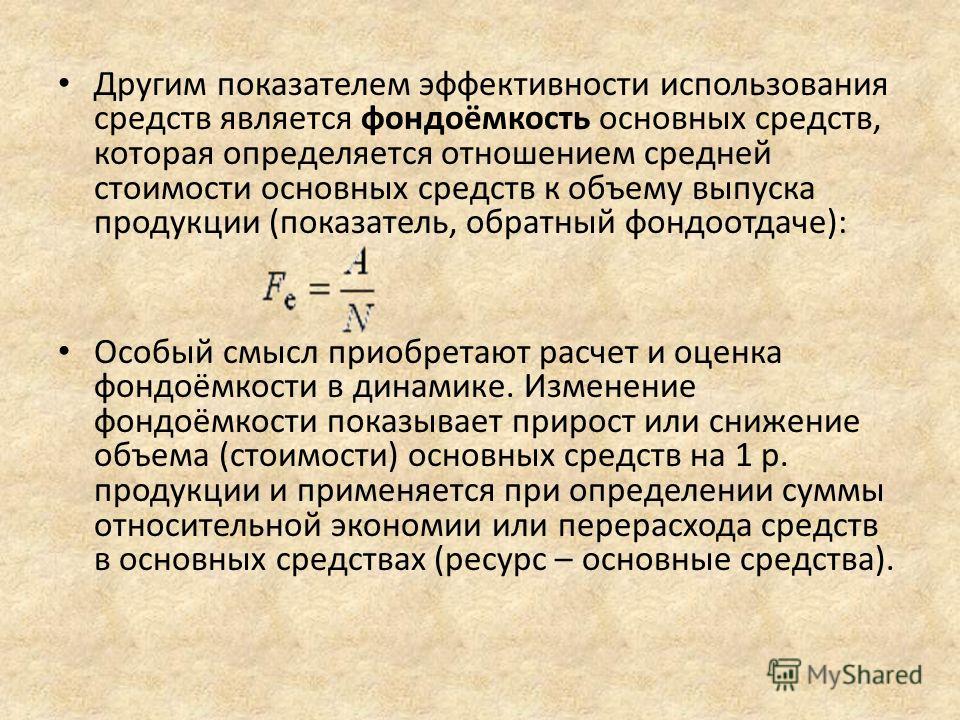

Эффективность использования основных средств характеризуют показатели фондоотдачи, фондоемкости, относительной экономии основных средств, рентабельности основных средств.

Фондоотдача (КF) основных производственных фондов определяется отношением выручки от реализации продукции к среднегодовой стоимости основных производственных фондов.

КF= N / Fср

Где: N – выручка от реализации продукции; Fср – среднегодовая стоимость основных производственных фондов.

Показатель фондоемкости (Кf)продукции является обратным показателем фондоотдачи и определяется как отношение среднегодовой стоимости основных производственных фондов к выручке от реализации в отчетном периоде:

Кf = Fср / N

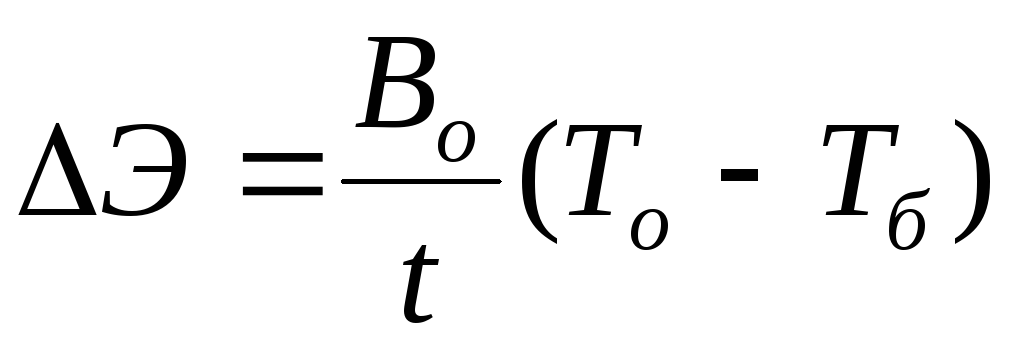

Экономию основных производственных фондов характеризуют два показателя:

1.абсолютная экономия основных производственных фондов:

Эабс = ОПФ1 – ОПФ0

Где: Эабс – абсолютная экономия (перерасход) основных производственных фондов; ОПФ0,1 – стоимость основных производственных фондов в базисном и отчетном периоде.

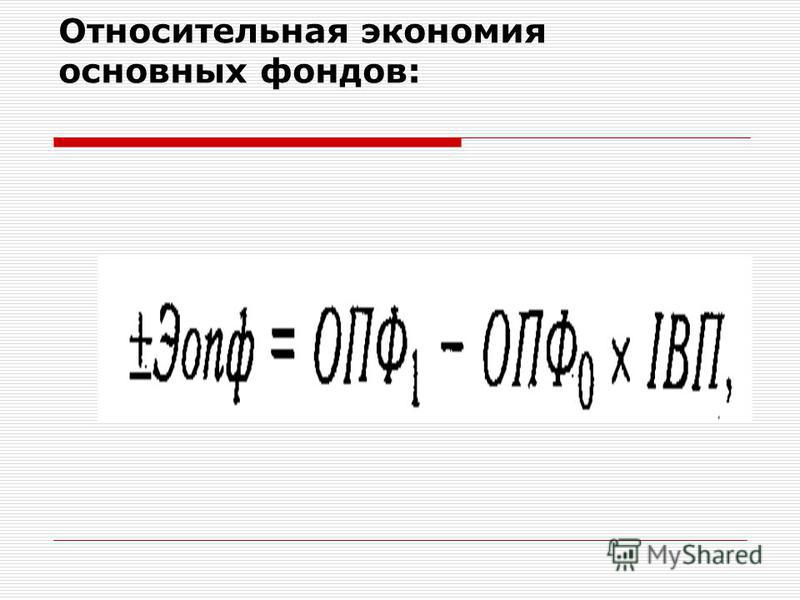

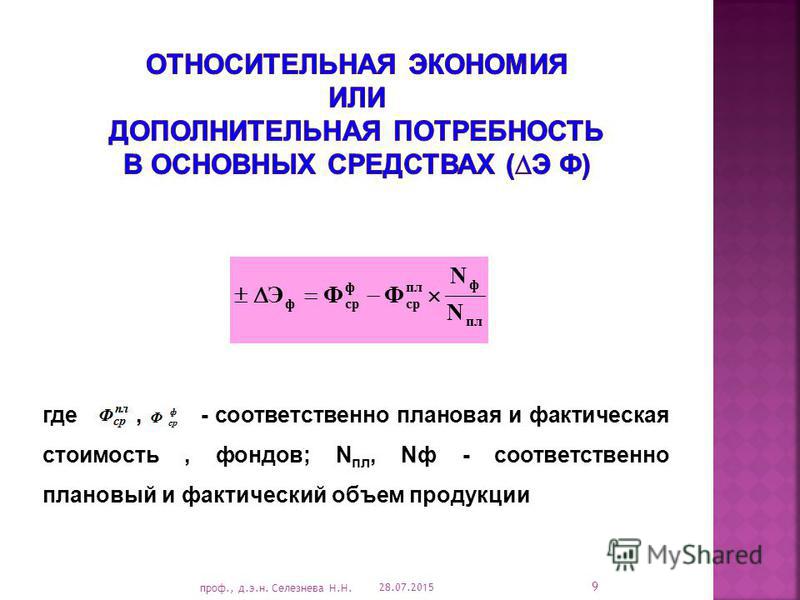

1.Относительная экономия (перерасход) основных производственных фондов:

Эотн = ОПФ1 – ОПФ0 * In

Где: Эотн – относительная экономия (перерасход) основных производственных фондов; ОПФ1 – стоимость основных производственных фондов в отчетном периоде; ОПФо – стоимость основных производственных фондов в базисном периоде;

(ОПФ0* In) – стоимость основных производственных фондов в базисном периоде, скорректированная на индекс выручки;

In = N1 / N0

N1 – выручка отчетного периода;

N0 – выручка базисного периода.

Рентабельность основных производственных фондов определяется отношением прибыли к среднегодовой стоимости основных производственных фондов:

R опф= Р / ОПФср

Где: Rопф — рентабельность основных производственных фондов; Р – прибыль отчетного периода; ОПФср – среднегодовая стоимость основных производственных фондов.

Использование основных средств организации признается эффективным, если относительный прирост объема продукции или прибыли превышает относительный прирост стоимости основных средств.

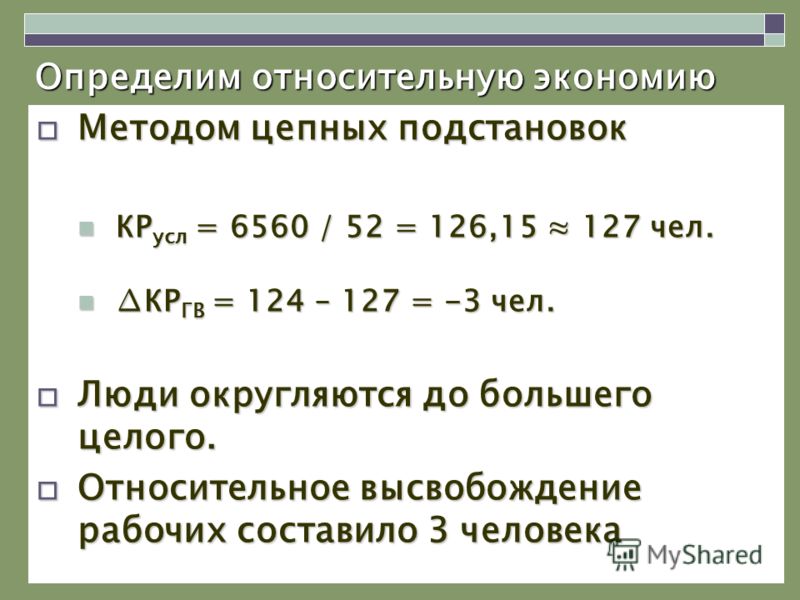

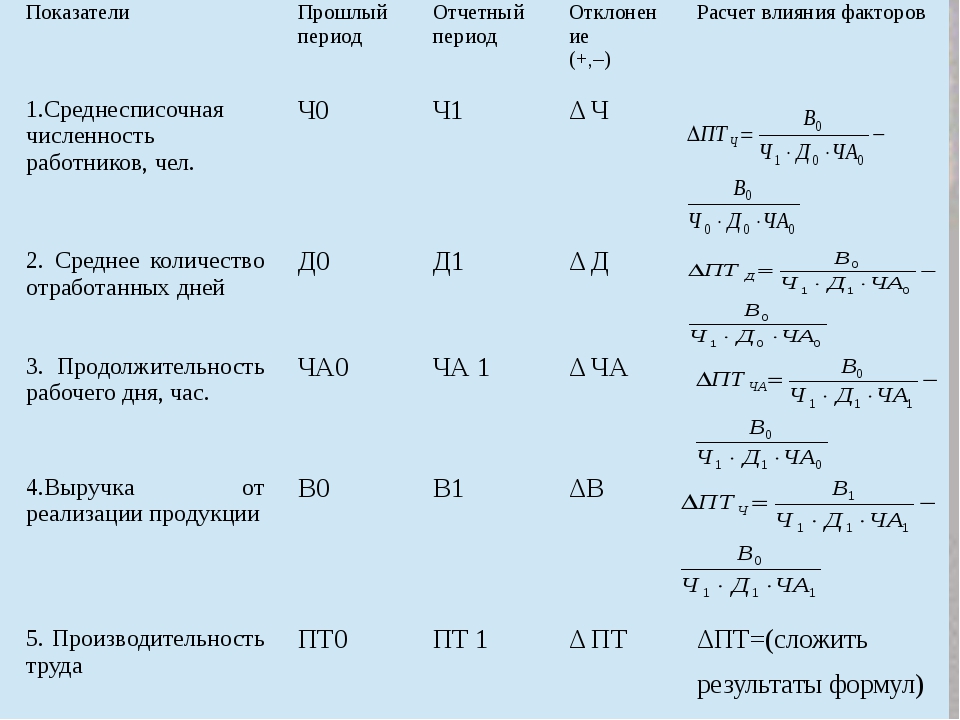

Анализ влияния использования производственных фондов на объем продукции может осуществляться с помощью метода цепной подстановки и интегральным методом.

Измерение влияния факторов использования производственных фондов с помощью метода цепных подстановок осуществляется следующим образом.

N — продукция, т.р.

F — среднегодовая стоимость основных производственных фондов, т.р.

КF — фондоотдача = N / F

1.влияние изменения стоимости основных производственных фондов (ΔNF) – экстенсивного фактора:

ΔNэкс = ΔF*КFо

2. влияние изменения фондоотдачи – интенсивного фактора:

ΔNинт = ΔКF * F1

Сумма влияния факторов равна:

Оценка влияния факторов на изменение выручки от реализации с помощью интегрального метода:

1. оценка влияния изменения стоимости основных производственных фондов – экстенсивного фактора:

ΔNэкс = КFо*ΔF + (ΔКF * ΔF) / 2

2. оценка влияния изменения фондоотдачи основных производственных фондов – интенсивного фактора:

ΔNинт = Fо *ΔКF + (ΔКF * ΔF) / 2

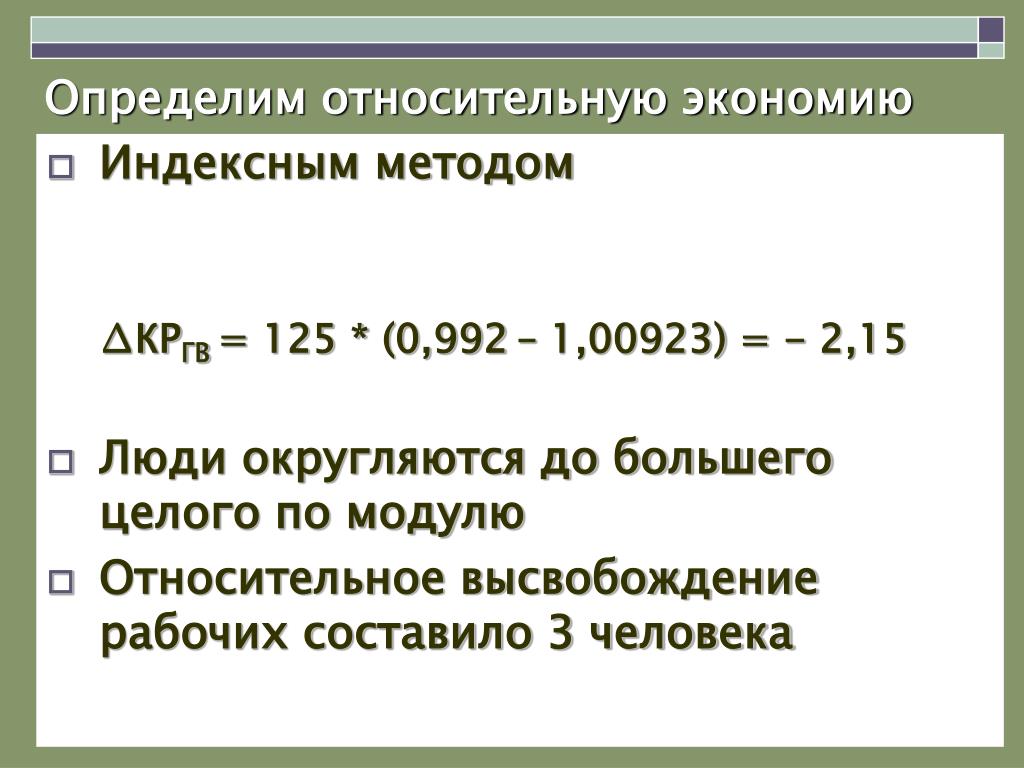

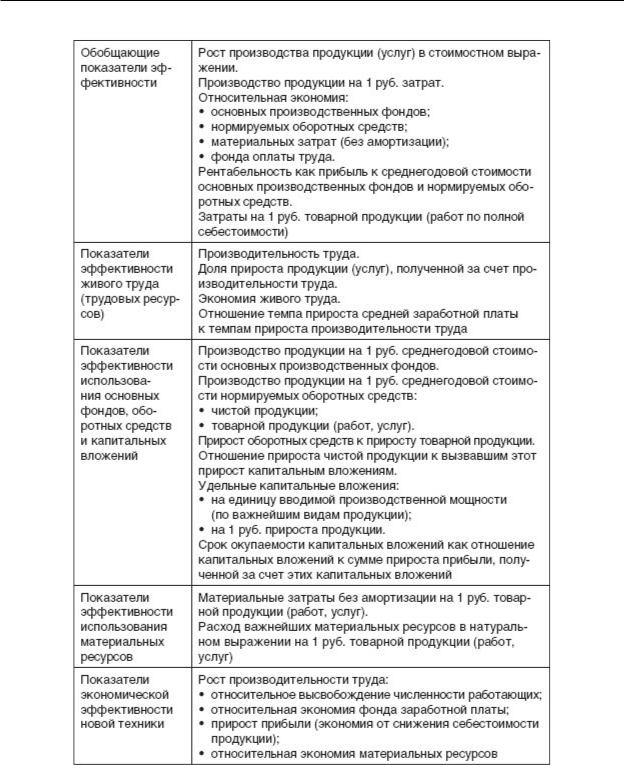

Относительная экономия — Большая Энциклопедия Нефти и Газа, статья, страница 3

Относительная экономия

Cтраница 3

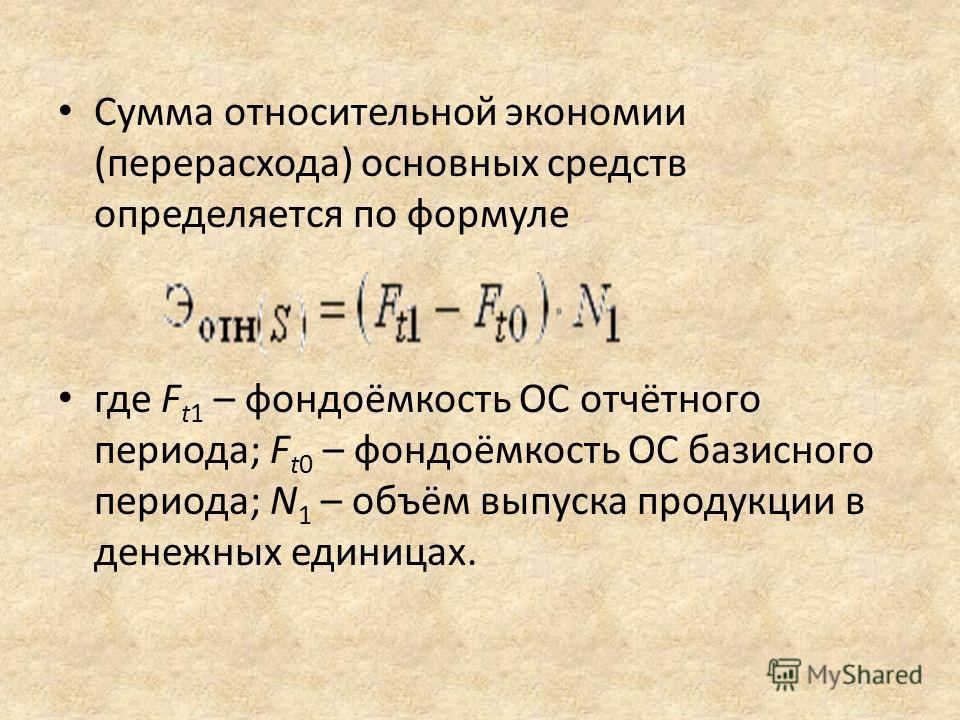

Сумма относительной экономии ( перерасхода) основных фондов определяется по формуле. [31]

[31]

Сумма относительной экономии ( перерасхода) основных фондов определяется по формуле. [33]

Показатели относительной экономии ресурсов определяются как разность между расчетной и базисной величиной ресурса, скорректированной на коэффициент роста объема производства. [34]

Зависимость относительной экономии тепла от подогрева питательной воды на станции 50000 кет при разной суммарной затрате металла на котлоагрегат и шестиступен-чатую регенеративную установку показана, по данным этой работы, на фиг. [35]

[35]

Наличие относительной экономии материальных ценностей свидетельствует о снижении удельного расхода их на единицу продукции, а следовательно, способствует снижению себестоимости перевозок. [36]

Расчет относительной экономии капитальных вложений в данную и смежные отрасли определяется исходя из размера прироста объема производства, экономии материально-сырьевых и энергетических ресурсов на предприятии и удельных капитальных вложений, необходимых для создания единицы мощности по выпуску аналогичной продукции и по производству сырья, материалов и энергии, потребляемых данным предприятием. [37]

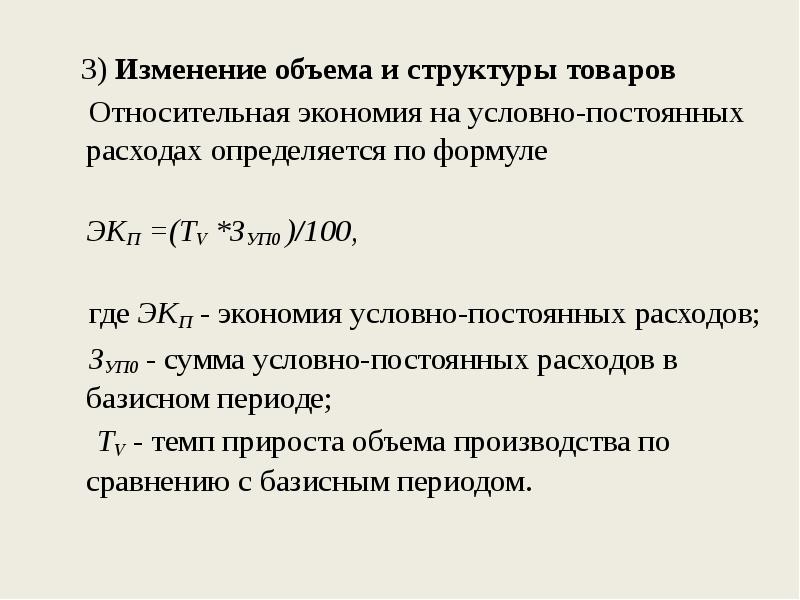

Расчет относительной экономии косвенных расходов по этой формуле может производиться при сравнительно небольшом росте объема производства. В случае значительного его повышения отдельные статьи условно-постоянной части косвенных расходов все же несколько возрастают, а статьи условно-переменной части возрастают пропорционально объему производства.

Показатели относительной экономии основных производственных фондов, нормируемых оборотных средств, материальных затрат и фонда заработной платы определяются в целях выявления и планирования экономии материальных, трудовых и финансовых ресурсов, участвующих в производстве транспортной продукции. [39]

Показатель относительной экономии фонда оплаты труда ( Эот) исчисляют для работников сферы материального производства в целом по народному хозяйству страны или союзных республик. [40]

Эк — относительная экономия от эксплуатации годового изделия повышенного качества, определяемая за весь срок его службы. [41]

[41]

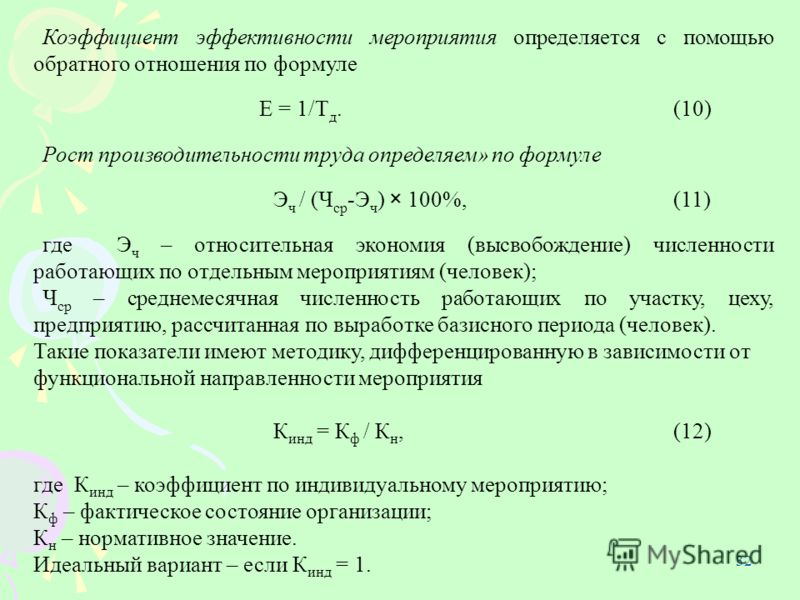

Эр — относительная экономия численности рабочих, %; М — общее количество единиц оборудования; М, — количество единиц оборудования, не подвергающегося техническому совершенствованию; А 2 — количество нового или модернизированного оборудования; П — показатель роста производительности труда при эксплуатации нового или модернизированного оборудования, %; Тд — число месяцев действия нового или модернизированного оборудования; Тк — календарное число месяцев в плановом периоде. [43]

Так, относительная экономия основных средств определяется как разность между величиной среднегодовой стоимости основных средств отчетного периода и среднегодовой стоимостью основных средств базисного ( предшествующего) года, скорректированной на рост объема производства продукции. [44]

[44]

Соответственно сказанному относительная экономия условно постоянной части косвенных расходов на единицу продукции определятся как разность между суммой условно-постоянных косвенных расходов, приходящихся на единицу продукции в условиях действующего ( Ну: В ] и проектируемого ( Ну: В2) производства. [45]

Страницы: 1 2 3

Экономия основных и оборотных средств – эффективные способы

Содержание статьи

Любое предприятие использует средства для изготовления продукции или оказания каких-либо услуг. Они могут быть основными или оборотными, отличаться своей физической формой, методом воздействия на получение конечного продукта и другими характеристиками. Независимо от того, какое место в производственном цикле занимают ресурсы, их рациональное использование может значительно снизить издержки производства, сэкономленные средства могут быть направлены на развитие и совершенствование компании. Чтобы понять, как правильно распоряжаться фондами, нужно изучить их особенности и функции.

Чтобы понять, как правильно распоряжаться фондами, нужно изучить их особенности и функции.

Рациональное использование основных фондов

Основные средства являются неотъемлемой и наиболее важной частью имущества любого предприятия. Они выражаются в стоимостном эквиваленте и могут быть использованы как средства труда. Также ОС помогают организовать нормальные условия для функционирования производства. Однако стоит учитывать, что их материальный эквивалент не входит в готовые товары в процессе изготовления, он всегда остается в первоначальной натуральной форме, их стоимость переходит на продукт постепенно, по мере того, как ОС изнашиваются. Также эти фонды имеют свойство использоваться многократно.

Чтобы ввести основные средства в эксплуатацию, их нужно закупить, это требует разового вложения капитала. В процессе использования все элементы требуют должного обслуживания и модернизации.

К основным фондам относится такое имущество компаний:

- строительные объекты, при помощи которых на предприятии организовываются нормальные условия труда, это могут быть здания административного назначения, склады, лаборатории и исследовательские центры, амбары для хранения материалов или заготовок и т.

д.;

д.; - инженерно-строительные сооружения, при помощи которых проводятся организационно-технические работы, они не имеют прямой привязки к предметам труда, это могут быть мосты, тоннели, и подобные объекты;

- устройства для передачи различных видов энергии (передаточные), кабельные сети, трубопроводы, газопроводы и другие коммуникации входят в эту категорию;

- все агрегаты, которые участвуют в создании продукции: станки, автоматы, автоматизированные линии и т.д.;

- транспорт для осуществления перевозок грузов и людей в рамках предприятия и за его пределами;

- технологическое оснащение и инструменты;

- дорожное полотно, проходящее на хозяйственной территории предприятия;

- капиталовложения, которые были сделаны в покупку любой из вышеперечисленных категорий имущества.

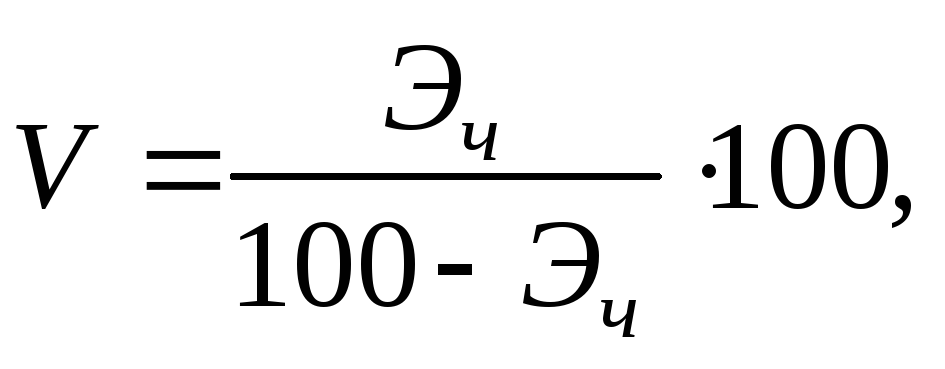

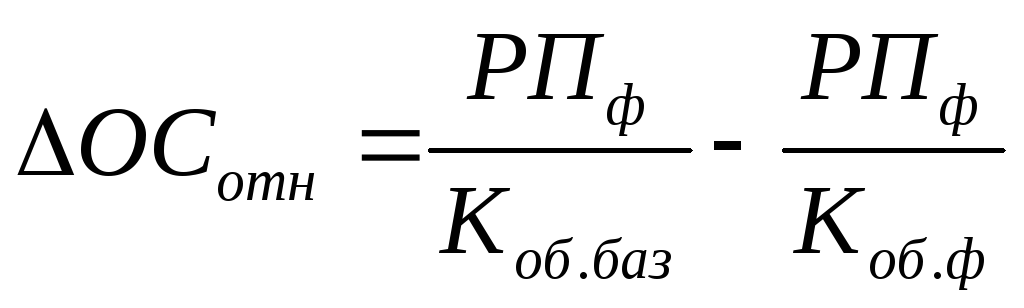

Относительная экономия основных средств поможет повысить конкурентоспособность предприятия и его производительность. Однако стоит учитывать, что рационализация не должна негативно сказываться на конечном продукте или слуге, так как компания рискует потерять клиентов. В процессе внесения изменений должна использоваться только грамотная относительная экономия средств. Формула ее высчитывается следующим образом:

Однако стоит учитывать, что рационализация не должна негативно сказываться на конечном продукте или слуге, так как компания рискует потерять клиентов. В процессе внесения изменений должна использоваться только грамотная относительная экономия средств. Формула ее высчитывается следующим образом:

От стоимости основных средств на конец периода (ОС1) нужно отнять стоимость основных средств в базисном году (ОС 0), умноженную на индекс объема валового производства продукции (Iвп). Чтобы высчитать этот индекс, необходимо разделить объем произведенной продукции в базисном году на объем произведенной продукции в отчетном году. Сама формула выглядит так:

Эосп = ОСП1 — ОСП0 х Iвп

Правила экономии

- Экономия на процентах за пользование земельными средствами. Земля относится к основным фондам предприятия, так, именно на ней расположены все его строения, здания, сооружения, коммуникации и другие объекты, необходимые для нормального обеспечения производственных процессов.

Оформляя беспроцентный заем, заемщик может сэкономить на выплате процентов и получить доход, из которого будет удержан НДФЛ. Также материальная выгода возможна при условии, что величина уплаты процентов меньше, чем две трети от ставки рефинансирования Центрального Банка России, которая действовала в день получения средств по кредиту или займу, если финансы выдавались в рублях. Если же сумма насчитывалась в иностранной валюте, то ставка не должна превышать 9%.

Оформляя беспроцентный заем, заемщик может сэкономить на выплате процентов и получить доход, из которого будет удержан НДФЛ. Также материальная выгода возможна при условии, что величина уплаты процентов меньше, чем две трети от ставки рефинансирования Центрального Банка России, которая действовала в день получения средств по кредиту или займу, если финансы выдавались в рублях. Если же сумма насчитывалась в иностранной валюте, то ставка не должна превышать 9%. - Экономия средств обязательного медицинского страхования. Страховка сотрудников, оформленных официально на предприятии, – обязательный пункт трудового договора. Однако такая функция, как возврат резерва обязательного медицинского страхования, позволит значительно сэкономить основные средства.

- Экономия силы. Этот пункт схож с тем, как происходит экономия языковых средств, что означает формулировку более четких и емких фраз, состоящих из минимального количества слов для экономии сил лингвистом.

На предприятии это пункт можно воплотить в реальность при помощи модернизации и автоматизации оборудования. Замена ручного труда машинным поможет значительно снизить затраты на выплату заработных плат. Кроме того, при снижении штата наемных работников, будут снижены налоговые вычеты и обязательные выплаты в пенсионный фонд и фонд обязательного медицинского страхования.

На предприятии это пункт можно воплотить в реальность при помощи модернизации и автоматизации оборудования. Замена ручного труда машинным поможет значительно снизить затраты на выплату заработных плат. Кроме того, при снижении штата наемных работников, будут снижены налоговые вычеты и обязательные выплаты в пенсионный фонд и фонд обязательного медицинского страхования. - Увеличение производительности. Условно, вы можете использовать 10 автомобилей, которые будут работать в 2 смены, вместо 20 автомобилей, которые будут работать в одну смену. Следовательно, увеличивается производительность, точно так же, как и при замене ручного труда машинным.

Каковы наиболее эффективные способы экономии средств для конкретного предприятия, зависит от его специализации, размеров и множества других факторов. Однако можно сказать, что рационализация прошла успешно, если произошли такие улучшения:

- повысилась рентабельность предприятия;

- понизилась себестоимость товаров;

- произошел рост производительности труда;

- повысилась степень использования производственных мощностей;

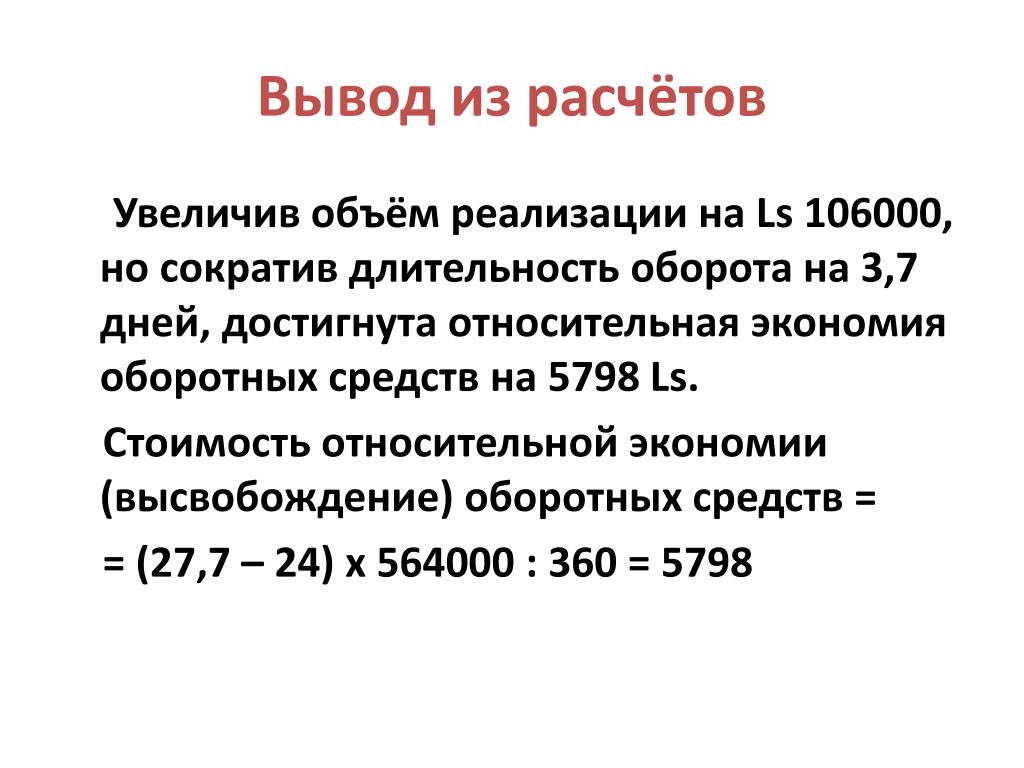

- сократилась длительность производственного цикла, что приводит к ускоренной оборачиваемости оборотных средств;

- достигнута экономия капитальных вложений путем увеличения объема производства без введения в эксплуатацию дополнительного оборудования.

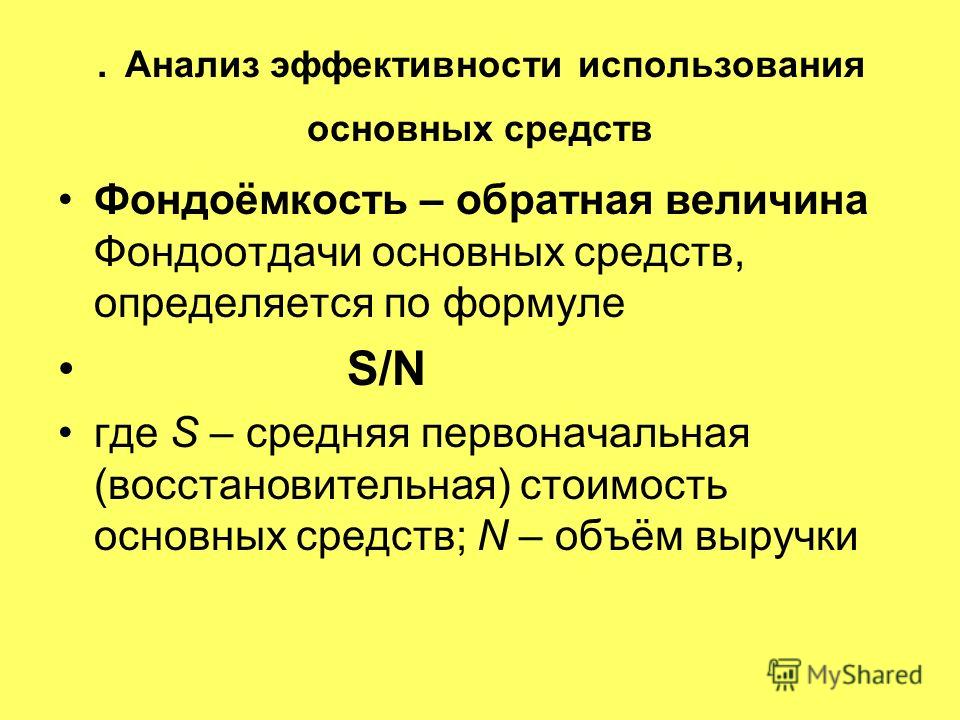

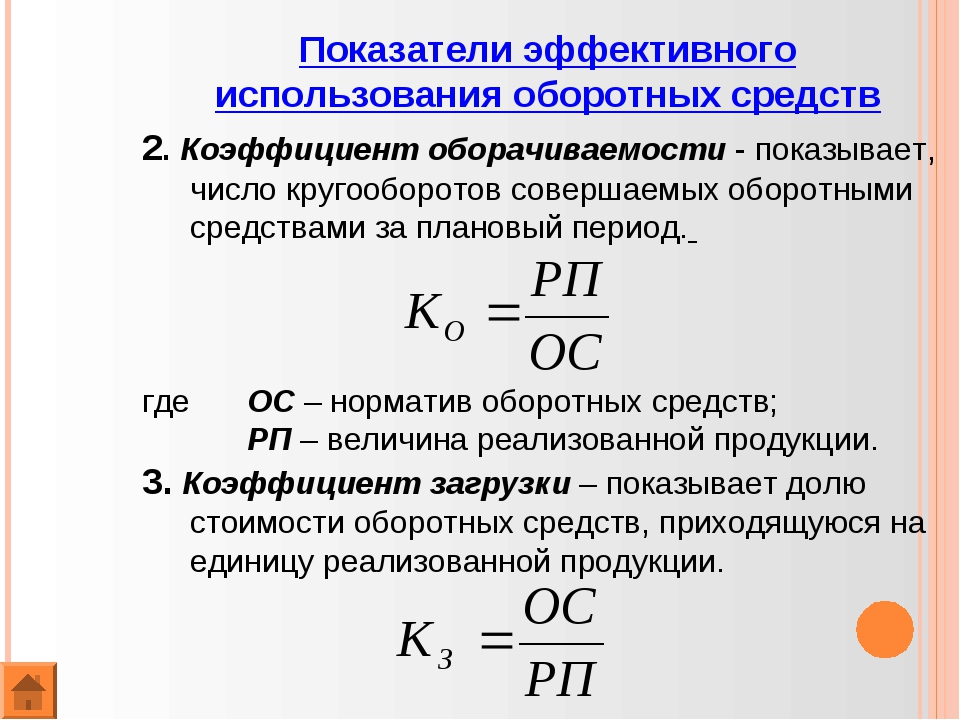

Рационализация использования оборотных фондов

Оборотными средствами предприятия является совокупность финансовых средств, которые были вложены в фонды обращения и производственные оборотные фонды. Их задача состоит в обеспечении непрерывного и ритмичного изготовления продукции и ее бесперебойной реализации.

Производственные фонды делятся на 3 основные категории:

- запасы – предметы и объекты труда, которые готовы к запуску в производство, это могут быть запасные части, материалы и сырье, полуфабрикаты и комплектующие, инвентарь хозяйственного и производственного назначения, тара и упаковка, и т.д.;

- продукция, не прошедшая все стадии обработки, или незавершенное производство, сюда могут входить элементы деталей, изделия или узлы;

- расходы будущих периодов – оценка стоимости расходов предприятия на освоение и подготовку новых видов товаров, которые выпускаются уже сейчас, но оплачены будут позже.

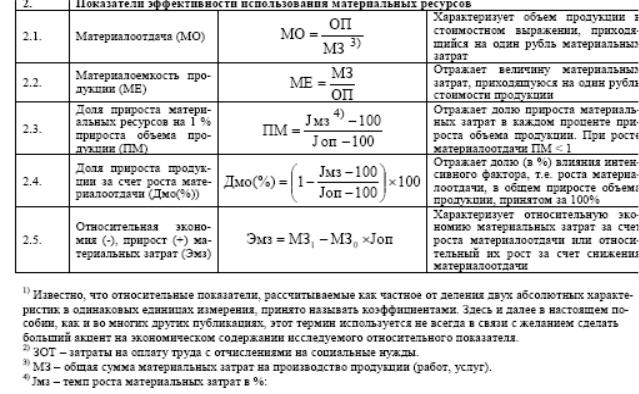

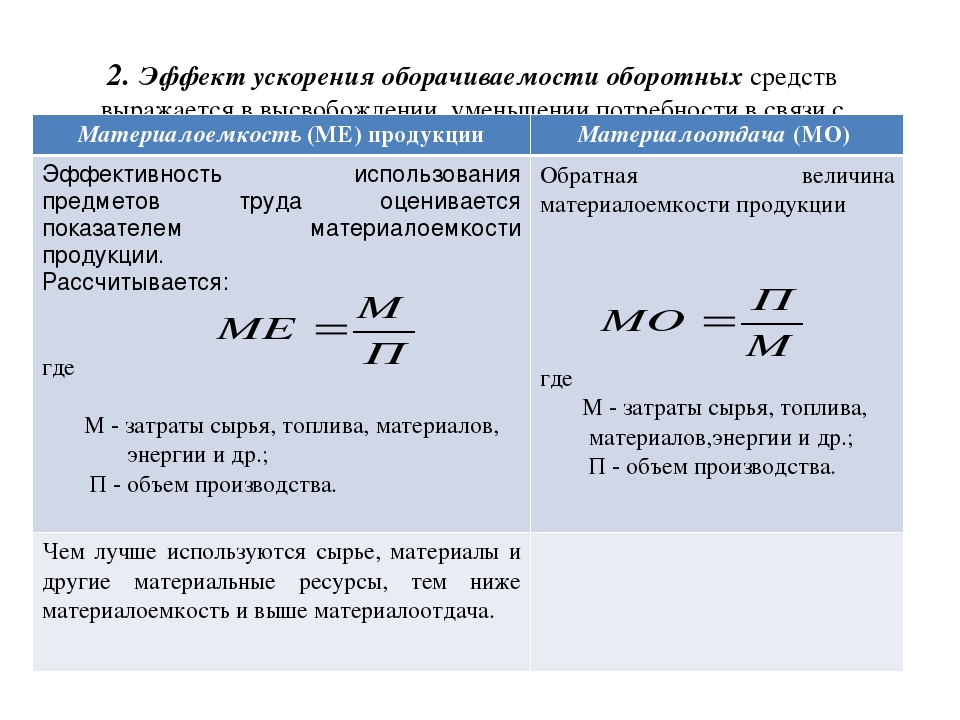

Показатели этих фондов оцениваются по материалоемкости продукции. При ее помощи оценивается фактический расход материальных ресурсов на одну единицу товара. Этот показатель определить можно при анализе использования конкретных материалов для изготовления продукции.

Экономия оборотных средств позволяет снизить материалоемкость продукции, а как следствие, затраты на производство.

Осуществляется она такими путями:

- производственно-техническое совершенствование, которое осуществляется за счет установки энергосберегающих машин и агрегатов, применения высоких технологий и прогрессивного оборудования, использования инновационных материалов;

- организационно-экономическое совершенствование, которое включает все процессы по рационализации работы предприятия, например, новые логистические решения, установление более совершенных норм, понижение процента брака, материальная стимуляция работников, и т.д.

Внедрение таких инноваций значительно сэкономит финансовые средства предприятия за счет увеличения производительности труда, сокращения отходов, экономии материалов и энергоносителей для изготовления товаров, увеличения их реализации и снижения себестоимости.

Фонды обращения состоят из таких категорий:

- продукция, которая уже готова к реализации и находится на хранении в складских помещениях компании;

- продукция, которая в данный момент транспортируется или была отгружена, но не была оплачена;

- финансовые средства, которые находятся на счетах компании и в ее кассах.

Рационализация использования фондов обращения заключается в грамотной организации снабжения предприятия материалами и техникой, сбыта и маркетинга готовых товаров, совершенствовании методик расчетов, которые позволят правильно и быстро подготавливать необходимую документацию, платежные бланки и т.д.

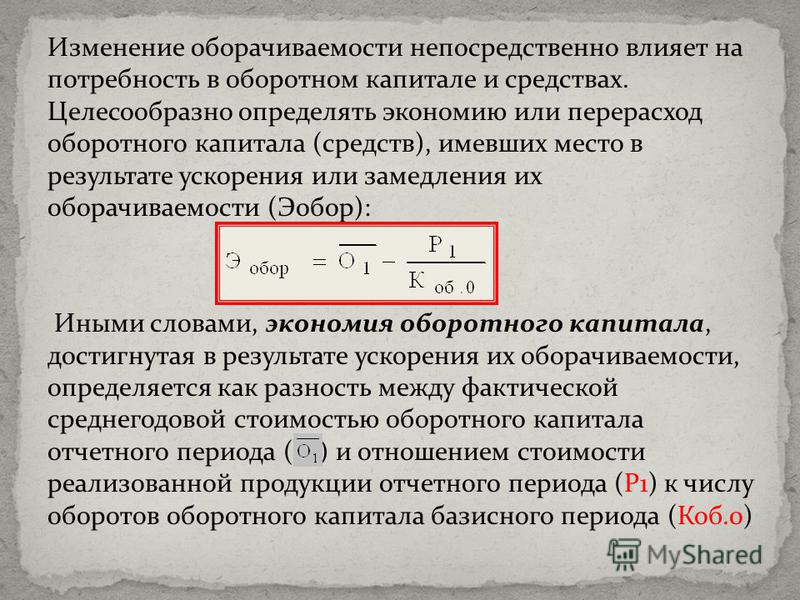

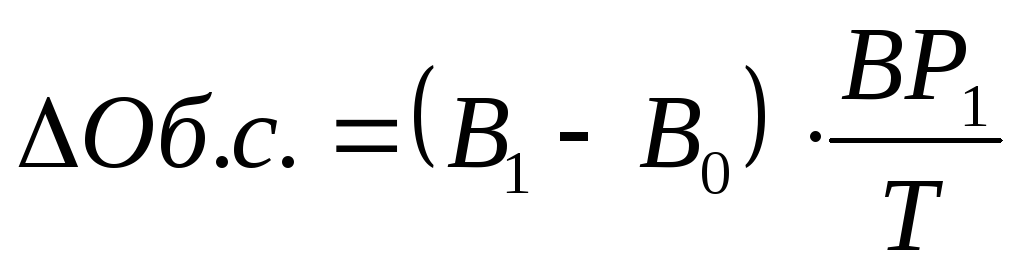

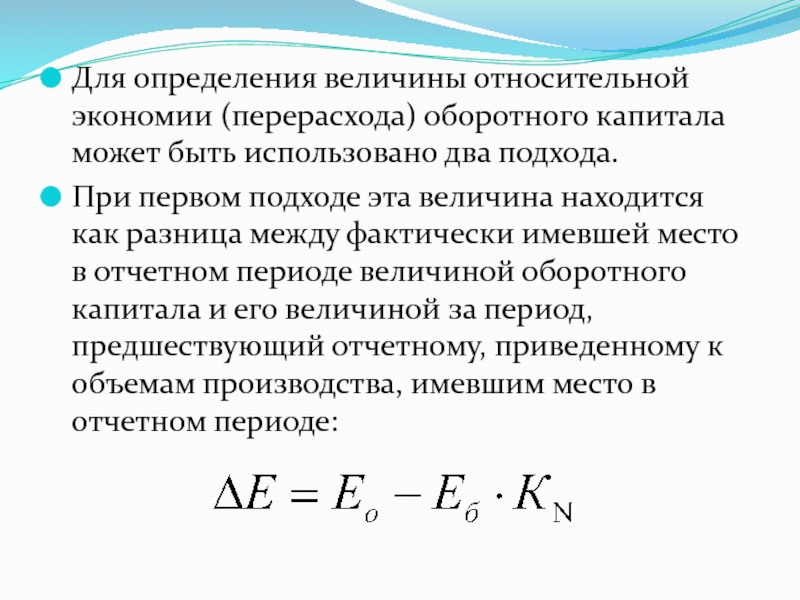

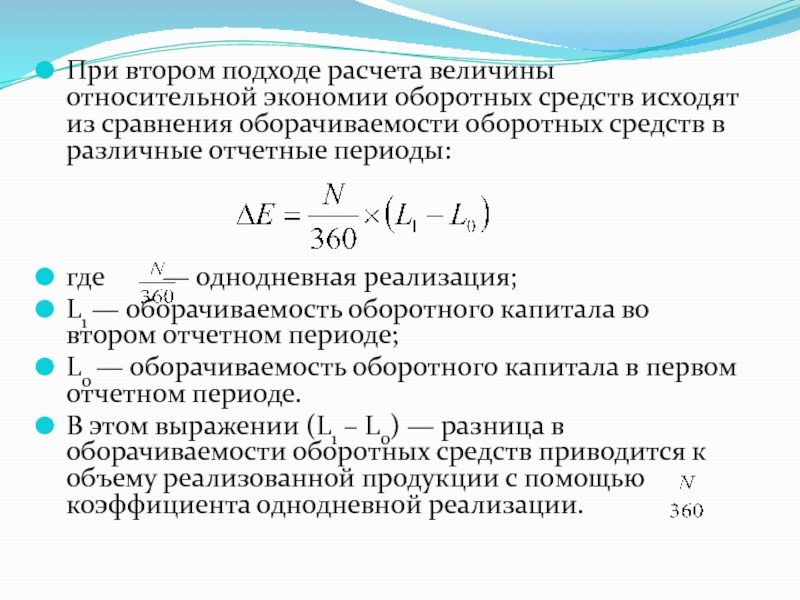

Предприятию принесет повышение прибыли относительная экономия оборотных средств, формула которой выглядит следующим образом:

Э = По – Пб х Ип

Относительная экономия (Э) будет равна показателю, который мы получим, если отнимем от показателя отчетного периода (По) показатель базисного периода (Пб), умноженный на индекс товарной продукции (Ип).

Результаты рационального использования средств

Экономия оборотных и основных средств дает предприятиям массу преимуществ перед конкурентами, а также возможность стремительно развиваться. Это ведет к повышению прибыли и улучшению материального благополучия как владельцев компании, так и всех ее работников. Рациональное расходование фондов и ресурсов должно осуществляться после детального анализа рынка и всех внутрипроизводственных процессов, чтобы быть материально оправданным.

Читайте далее

Оставьте комментарий и вступите в дискуссию

Определение основных средств

Что такое основной актив?

Основные средства — это долгосрочные материальные объекты собственности или оборудования, которые фирма владеет и использует в своей деятельности для получения дохода. Ожидается, что основные средства не будут израсходованы или конвертированы в наличные в течение года. Основные средства чаще всего отображаются в балансе как основные средства. Их также называют капитальными активами.

Основные средства чаще всего отображаются в балансе как основные средства. Их также называют капитальными активами.

Ключевые выводы:

- Основные средства — это объекты, такие как основные средства, которые компания планирует использовать в долгосрочной перспективе для получения дохода.

- Основные средства чаще всего называются основными средствами.

- Оборотные активы, такие как товарно-материальные запасы, предполагается преобразовать в денежные средства или использовать в течение года.

- К внеоборотным активам, помимо основных средств, относятся нематериальные активы и долгосрочные инвестиции.

- Основные средства подлежат амортизации для учета потери стоимости по мере использования активов, тогда как нематериальные активы амортизируются.

Основные сведения об основных средствах

Балансовый отчет компании включает ее активы, обязательства и акционерный капитал.Активы делятся на оборотные и внеоборотные, разница в сроках полезного использования. Оборотные активы, как правило, представляют собой ликвидные активы, которые будут конвертированы в денежные средства менее чем через год. К внеоборотным активам относятся активы и имущество, принадлежащие бизнесу, которые нелегко конвертировать в наличные. Различные категории внеоборотных активов включают основные средства, нематериальные активы, долгосрочные инвестиции и отсроченные платежи.

Оборотные активы, как правило, представляют собой ликвидные активы, которые будут конвертированы в денежные средства менее чем через год. К внеоборотным активам относятся активы и имущество, принадлежащие бизнесу, которые нелегко конвертировать в наличные. Различные категории внеоборотных активов включают основные средства, нематериальные активы, долгосрочные инвестиции и отсроченные платежи.

Основные средства покупаются для производства или поставки товаров или услуг, сдачи в аренду третьим сторонам или использования в организации.Термин «фиксированный» означает, что эти активы не будут израсходованы или проданы в течение отчетного года. Основные средства обычно имеют физическую форму и отражаются в балансе как ОС.

Когда компания приобретает или продает основные средства, это отражается в отчете о движении денежных средств в составе денежных потоков от инвестиционной деятельности. Покупка основных средств представляет собой отток денежных средств для компании, а продажа — приток денежных средств. Если стоимость актива падает ниже его чистой балансовой стоимости, актив подлежит списанию под обесценение.Это означает, что его зарегистрированная в балансе стоимость корректируется в сторону уменьшения, чтобы отразить его переоценку по сравнению с рыночной стоимостью.

Если стоимость актива падает ниже его чистой балансовой стоимости, актив подлежит списанию под обесценение.Это означает, что его зарегистрированная в балансе стоимость корректируется в сторону уменьшения, чтобы отразить его переоценку по сравнению с рыночной стоимостью.

Когда срок полезного использования основного средства подошел к концу, его обычно выбывают путем продажи по восстановительной стоимости, которая является оценочной стоимостью актива, если он был разбит и продан по частям. В некоторых случаях актив может устареть и, следовательно, будет утилизирован без получения взамен какой-либо оплаты. В любом случае основные средства списываются с баланса, поскольку они больше не используются компанией.

Основные средства по сравнению с оборотными активами

В балансе отображаются как оборотные активы, так и основные средства, при этом текущие активы предназначены для использования или конвертируются в денежные средства в краткосрочной перспективе (менее одного года), а основные средства предназначены для использования в более долгосрочной перспективе (более одного года). . Оборотные активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы. Основные средства амортизируются, а оборотные средства — нет.

. Оборотные активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы. Основные средства амортизируются, а оборотные средства — нет.

Основные средства vs.Внеоборотные активы

Основные средства — это внеоборотные активы. Прочие внеоборотные активы включают долгосрочные инвестиции и нематериальные активы. Нематериальные активы — это основные средства, которые будут использоваться в течение длительного времени, но они не имеют физического существования. Примеры нематериальных активов включают гудвилл, авторские права, товарные знаки и интеллектуальную собственность. Между тем, долгосрочные инвестиции могут включать в себя вложения в облигации, которые не будут проданы или погашены в течение года.

Преимущества основных средств

Информация об активах корпорации помогает создавать точную финансовую отчетность, оценку бизнеса и тщательный финансовый анализ.Инвесторы и кредиторы используют эти отчеты, чтобы определить финансовое состояние компании и решить, покупать ли ей акции или ссужать деньги бизнесу. Поскольку компания может использовать ряд общепринятых методов для учета, амортизации и выбытия своих активов, аналитикам необходимо изучить примечания к финансовой отчетности корпорации, чтобы выяснить, как были определены цифры.

Поскольку компания может использовать ряд общепринятых методов для учета, амортизации и выбытия своих активов, аналитикам необходимо изучить примечания к финансовой отчетности корпорации, чтобы выяснить, как были определены цифры.

Основные фонды особенно важны для капиталоемких отраслей, таких как производство, которые требуют крупных инвестиций в основные средства.Когда компания сообщает о постоянно отрицательных чистых денежных потоках на покупку основных средств, это может быть убедительным индикатором того, что компания находится в режиме роста или инвестирования.

Примеры основных средств

Основные средства могут включать здания, компьютерное оборудование, программное обеспечение, мебель, землю, машины и транспортные средства. Например, если компания продает продукцию, грузовики для доставки, которыми она владеет и использует, являются основными фондами. Если бизнес создает автостоянку для компании, она является основным активом.Обратите внимание, что основные средства не обязательно должны быть «фиксированными» во всех смыслах этого слова. Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Особые соображения

Основные фонды теряют ценность с возрастом. Поскольку они обеспечивают долгосрочный доход, эти активы списываются на расходы иначе, чем другие статьи. Материальные активы подлежат периодической амортизации, а нематериальные активы — амортизации.Определенная сумма стоимости актива ежегодно списывается на расходы. Стоимость актива уменьшается вместе с суммой его амортизации на балансе компании. Затем корпорация может сопоставить стоимость актива с его долгосрочной стоимостью.

То, как бизнес обесценивает актив, может привести к тому, что его балансовая стоимость — стоимость актива, которая отображается в балансе — будет отличаться от текущей рыночной стоимости, по которой актив может быть продан. Земля не подлежит амортизации.

Часто задаваемые вопросы

В чем разница между основными и оборотными активами?

Основные средства, разновидность внеоборотных активов, представляют собой долгосрочные материальные объекты собственности или оборудования, которые фирма владеет и использует в своей деятельности для получения дохода. Ожидается, что они не будут израсходованы или конвертированы в наличные в течение одного года, они подлежат амортизации и являются неликвидными.

Ожидается, что они не будут израсходованы или конвертированы в наличные в течение одного года, они подлежат амортизации и являются неликвидными.

Основные фонды, также называемые капитальными активами, особенно важны для капиталоемких отраслей, таких как производство, которые требуют крупных инвестиций в основные средства (ОС).

Оборотные активы предназначены для использования или конвертации в денежные средства в краткосрочной перспективе, определяемой на срок менее одного года, и не амортизируются. Оборотные активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы.Основные средства амортизируются, а оборотные средства — нет. В балансе появляются как текущие активы, так и основные средства,

Каковы примеры основных средств?

Основные средства могут включать здания, компьютерное оборудование, программное обеспечение, мебель, землю, машины и транспортные средства. Например, если компания продает продукцию, грузовики для доставки, которыми она владеет и использует, являются основными фондами. Обратите внимание, что основные средства не обязательно должны быть «фиксированными» во всех смыслах этого слова. Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Обратите внимание, что основные средства не обязательно должны быть «фиксированными» во всех смыслах этого слова. Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Где другие виды внеоборотных активов?

Прочие внеоборотные активы включают долгосрочные инвестиции и нематериальные активы. Нематериальные активы — это основные средства, которые будут использоваться в течение длительного времени, но они не имеют физического существования. Примеры нематериальных активов включают гудвилл, авторские права, товарные знаки и интеллектуальную собственность. Между тем, долгосрочные инвестиции могут включать в себя вложения в облигации, которые не будут проданы или погашены в течение года.

Определение коэффициента оборачиваемости основных средств

Что такое коэффициент оборачиваемости основных средств?

Коэффициент оборачиваемости основных средств (FAT), как правило, используется аналитиками для измерения операционных показателей. Этот коэффициент эффективности сравнивает чистые продажи (отчет о прибылях и убытках) с основными активами (баланс) и измеряет способность компании генерировать чистые продажи за счет инвестиций в основные средства, а именно в основные средства (ОС).

Этот коэффициент эффективности сравнивает чистые продажи (отчет о прибылях и убытках) с основными активами (баланс) и измеряет способность компании генерировать чистые продажи за счет инвестиций в основные средства, а именно в основные средства (ОС).

Остаток основных средств используется за вычетом накопленной амортизации. Более высокий коэффициент оборачиваемости основных средств указывает на то, что компания эффективно использовала инвестиции в основные средства для увеличения продаж.

Ключевые выводы

- Коэффициент оборачиваемости основных средств показывает, насколько эффективно компания генерирует продажи за счет имеющихся основных средств.

- Более высокий коэффициент означает, что руководство более эффективно использует свои основные средства.

- Высокий коэффициент FAT ничего не говорит о способности компании генерировать солидную прибыль или денежные потоки.

Коэффициент оборачиваемости основных средств

Понимание коэффициента оборачиваемости основных средств

Формула коэффициента оборачиваемости основных средств:

Взаимодействие с другими людьми ТОЛСТЫЙ знак равно Чистый объем продаж Средние основные средства куда: Чистый объем продаж знак равно Валовые продажи, минус возвраты и надбавки Средние основные средства знак равно НАББ — Остаток на конец периода 2 НАББ знак равно Начальное сальдо чистых основных средств \ begin {align} & \ text {FAT} = \ frac {\ text {Чистые продажи}} {\ text {Средние основные средства}} \\ & \ textbf {где:} \\ & \ text {Чистые продажи} = \ text {Валовые продажи, минус возвраты и скидки} \\ & \ text {Средние основные средства} = \ frac {\ text {NABB} — \ text {Конечный баланс}} {2} \\ & \ text {NABB} = \ text {Начальное сальдо чистых основных средств} \\ \ end {выровнено} FAT = Средние чистые продажи основных средств, где: Чистые продажи = Валовые продажи, за вычетом доходов и резервов Средние основные средства = 2NABB — Конечный баланс NABB = Начальный баланс чистых основных средств

Этот коэффициент обычно используется в качестве показателя в обрабатывающих отраслях, которые закупают значительные объемы основных средств для увеличения выпуска. Когда компания совершает такие значительные покупки, мудрые инвесторы внимательно следят за этим соотношением в последующие годы, чтобы увидеть, вознаграждают ли новые основные фонды компании увеличением продаж.

Когда компания совершает такие значительные покупки, мудрые инвесторы внимательно следят за этим соотношением в последующие годы, чтобы увидеть, вознаграждают ли новые основные фонды компании увеличением продаж.

В целом инвестиции в основной капитал, как правило, составляют самую большую часть общих активов компании. Коэффициент FAT, рассчитываемый ежегодно, рассчитывается таким образом, чтобы отразить, насколько эффективно компания или, более конкретно, руководство компании использовало эти значительные активы для получения прибыли для фирмы.

Интерпретация коэффициента оборачиваемости основных средств

Более высокий коэффициент оборачиваемости свидетельствует о большей эффективности в управлении инвестициями в основной капитал, но нет точного числа или диапазона, который определяет, была ли компания эффективна в получении дохода от таких инвестиций. По этой причине для аналитиков и инвесторов важно сравнивать последний коэффициент компании как с ее собственными историческими коэффициентами, так и со значениями коэффициентов аналогичных компаний и / или средними коэффициентами по отрасли компании в целом.

Хотя коэффициент FAT имеет большое значение в определенных отраслях, инвестор или аналитик должны определить, относится ли изучаемая компания к соответствующему сектору или отрасли, чтобы рассчитать коэффициент, прежде чем придавать ему большое значение.

Основные средства сильно различаются от одного типа компании к другому. В качестве примера рассмотрим разницу между интернет-компанией и производственной компанией. Интернет-компания, такая как Facebook, имеет значительно меньшую базу основных средств, чем производственный гигант, такой как Caterpillar.Очевидно, что в этом примере коэффициент оборачиваемости основных средств Caterpillar имеет большее значение и должен иметь больший вес, чем коэффициент FAT Facebook.

Разница между коэффициентом оборачиваемости основных средств и коэффициентом оборачиваемости активов

Коэффициент оборачиваемости активов использует общие активы вместо сосредоточения внимания только на основных фондах, как это делается в коэффициенте FAT. Использование общих активов служит индикатором ряда решений руководства по капитальным затратам и другим активам.

Использование общих активов служит индикатором ряда решений руководства по капитальным затратам и другим активам.

Ограничения использования коэффициента основных средств

Компании с циклическими продажами могут иметь худшие показатели в периоды спада, поэтому соотношение следует рассматривать в течение нескольких различных периодов времени.Кроме того, руководство может передать производство на аутсорсинг, чтобы снизить зависимость от активов и улучшить коэффициент FAT, при этом все еще изо всех сил пытаясь поддерживать стабильные денежные потоки и другие фундаментальные показатели бизнеса.

Компании с высокими коэффициентами оборачиваемости активов могут по-прежнему терять деньги, потому что объем продаж основных средств ничего не говорит о способности компании генерировать солидную прибыль или здоровый денежный поток.

Типы активов — AccountingTools

Двумя основными типами активов являются оборотные активы и внеоборотные активы.Эти классификации используются для объединения активов в различные блоки в балансе, чтобы можно было определить относительную ликвидность активов организации.

Типы оборотных активов

Ожидается, что оборотные активы будут израсходованы в течение одного года и обычно включают следующие статьи:

Типы внеоборотных активов

Внеоборотные активы также известны как долгосрочные активы, и ожидается, что они будут оставаться продуктивными для бизнеса более одного года.В эту классификацию обычно включаются следующие статьи:

Инвестиционные активы

Классификации, используемые для определения изменений активов, если смотреть с точки зрения инвестиций. В этой ситуации есть активы роста и защитные активы. Эти типы используются для различения способов получения инвестиционного дохода от различных типов активов.

Активы роста приносят доход держателю за счет арендной платы, повышения стоимости или дивидендов. Стоимость этих активов может возрасти, чтобы принести прибыль владельцу, но существует риск того, что их оценка также может снизиться.Примеры активов роста:

Долевые ценные бумаги

Сдаемое в аренду имущество

Антиквариат

Защитные активы приносят доход держателю в основном за счет процентов. Стоимость этих активов, как правило, остается неизменной или может снизиться после учета влияния инфляции, и поэтому, как правило, является более консервативной формой инвестиций. Примеры защитных активов:

Стоимость этих активов, как правило, остается неизменной или может снизиться после учета влияния инфляции, и поэтому, как правило, является более консервативной формой инвестиций. Примеры защитных активов:

Материальные и нематериальные активы

Активы также могут быть классифицированы как материальные и нематериальные активы.Нематериальные активы не имеют физического содержания, а материальные активы имеют обратную характеристику. Большинство активов организации обычно классифицируются как материальные активы. Примерами нематериальных активов являются авторские права, патенты и товарные знаки. Примерами материальных активов являются автомобили, здания и инвентарь.

Сопутствующие курсы

Учет запасов

Учет инвестиций

Учет основных средств

Бухгалтерский баланс

Десять возможностей экономии в жизненном цикле основных средств

Что лучше всего описывает ваш процесс управления основными активами: борьба за точный учет и сообщать об основных средствах или систему, которая обеспечивает уверенную отчетность и прогнозирование возможностей сокращения затрат и использования налоговых льгот?

Проблемы с управлением основными фондами с помощью таблиц Электронные таблицы и устаревшее программное обеспечение могут продвинуть вашу компанию только в том, что касается управления основными фондами. Как показано на изображении ниже, взятом из исследования Абердина, контроль версий — самая большая проблема при управлении основными средствами с помощью электронных таблиц. Часто передается от сотрудника к сотруднику, трудно сказать, какая версия является самой последней.

Как показано на изображении ниже, взятом из исследования Абердина, контроль версий — самая большая проблема при управлении основными средствами с помощью электронных таблиц. Часто передается от сотрудника к сотруднику, трудно сказать, какая версия является самой последней.

В таблицах отсутствуют контрольные журналы. Все внесенные изменения должны регистрироваться вручную, за исключением последнего лица, получившего доступ к файлу, и даты его изменения. Это делает электронные таблицы уязвимыми для случайных и преднамеренных изменений, которые существенно влияют на целостность данных как в больших, так и в малых организациях.

Основные препятствия при управлении основными средствами с помощью электронных таблиц

Драйверы для внедрения решения по управлению основными фондами Многочисленные факторы давления вынуждают организации сосредоточить ресурсы на решении для управления основными фондами. К ним относятся увеличенный объем и сложность данных, поддержание безопасности и стабильности данных, а также использование ограниченной доступности квалифицированных ресурсов.

Как показано на рисунке ниже, 45 процентов организаций используют решение для управления основными активами, чтобы справляться с увеличившимся объемом и сложностью данных.Использование правильных инструментов имеет решающее значение для точного учета каждого актива. Понимание факторов риска на протяжении жизненного цикла каждого актива является ключом к выявлению скрытых возможностей экономии затрат. То, чего вы не знаете об основных средствах своей компании, может дорого обойтись вашему бизнесу.

Основные факторы, побуждающие к внедрению решения для управления основными средствами

Вот 10 способов снижения рисков на протяжении всего жизненного цикла актива и другие возможности экономии с помощью управления основными средствами:

Возможности по амортизации основных средств В зависимости от технологических функций, доступных в решении, которое вы используете, вы можете упустить возможность сэкономить во время амортизации. Ручные процессы затрудняют снижение рисков и использование возможностей в следующих областях:

Ручные процессы затрудняют снижение рисков и использование возможностей в следующих областях:

Ваш реестр всех ваших основных средств должен включать в себя местоположение, цену и дату покупки, срок полезного использования аспекта и ожидаемую стоимость в конце его жизненного цикла, чтобы суммировать как бухгалтерские, так и вычитаемые расходы на амортизацию налогообложения.

2. Соответствие действующим федеральным налоговым правилам Очевидно, что основное внимание уделяется соблюдению нормативных требований во избежание штрафных санкций.То же исследование в Абердине показывает, что 35% пользователей программного обеспечения для управления основными фондами специально определяют соответствие новым и / или изменяющимся нормативным требованиям как ключевой фактор минимизации рисков. Однако своевременное соблюдение федеральных налоговых правил может пролить свет на налоговые льготы и льготы в интересах вашего бизнеса.

Например, двухпартийный закон 2018 г. предоставил налоговые льготы с 2017 г. для предприятий зоны полномочий, компаний, занимающихся автоспортом, компаний, занимающихся возобновляемой энергией, и компаний, занимающихся скачками.Это позволило дополнительно потратить 35 тыс. Долларов на расходы в течение 2017 года для предприятий зоны расширения прав и возможностей, налоговые льготы по инвестициям для различных энергетических объектов и расширенные вычеты по энергоэффективным коммерческим зданиям.

Отсутствие регистрации этих изменений может означать упущенную возможность для многих подходящих типов бизнеса.

3. Точный расчет амортизации по налогам и общепринятым принципам бухгалтерского учета (GAAP) Совмещение нескольких методов амортизации и расчетов для разных типов основных средств может занять много времени и дорого, если будет выполнено неэффективно.Современные решения, которые автоматизируют изменение налогов, повышают точность, освобождают персонал, который можно было бы лучше вложить в другое место, и устраняют наиболее распространенные потери производительности, от которых страдают растущие предприятия. Автоматизация также может помочь вашему бизнесу легко воспользоваться налоговыми положениями, такими как изменения правил альтернативной системы амортизации (ADS) в рамках Закона о сокращении налогов и рабочих местах.

Автоматизация также может помочь вашему бизнесу легко воспользоваться налоговыми положениями, такими как изменения правил альтернативной системы амортизации (ADS) в рамках Закона о сокращении налогов и рабочих местах.

Компании могут извлечь выгоду из изменений в амортизации и отказаться от учета активов, которые больше не используются, а также от переплаты налогов и связанных с ними затрат на страхование.

4. Точная отчетность для форм IRS, главной книги, расходов на амортизацию и отчетов с повторением транзакцийНеправильные данные в формах IRS 4562 и 4797 влияют на закрытие периода, финансовую отчетность и налоговую отчетность. Точность здесь избавляет ваш бизнес от огромных штрафов и изнурительных трещин в финансовой основе.

Экономические преимущества тщательного мониторинга состояния активов Что касается физических запасов, подробные отчеты по основным средствам в конце их жизненного цикла могут пролить свет на возможности экономии. Поддержка надежного решения может упростить согласование и в результате снизить страховые сборы и налоги.

Поддержка надежного решения может упростить согласование и в результате снизить страховые сборы и налоги.

Здесь прячутся активы-призраки и зомби, которые увеличивают расходы. 15–30% основных средств — это фантомы, то есть их не существует. Призрачные активы — это те, которые видны в книгах, но не могут быть физически обнаружены. Зомби-активы — это те, которые присутствуют физически, но не зарегистрированы.

Компании могут легко иметь десятки тысяч долларов неотслеживаемых активов, если жизненный цикл активов не отслеживается и часто не анализируется. С помощью правильной системы управления вы можете избавиться, списать и передать 10 000 активов так же легко, как 10 активов.

6

. Интеграция рабочего процесса для эффективного управления основными средствами Формулы электронной таблицы могут нарушаться при передаче от одного сотрудника к другому, а неправильные ссылки на ячейки могут привести к неточным значениям. Эти неточности легко могут привести к большим проблемам.

Эти неточности легко могут привести к большим проблемам.

Интеграция с программным обеспечением вашей организации для закупок или бухгалтерского учета добавляет еще один уровень контроля и упрощения, которого вы не получите от использования электронных таблиц. Данные о закупках автоматически загружаются из одного бизнес-потока в другой, что сокращает количество человеческих ошибок и обеспечивает точность в каждой точке взаимодействия. Вы даже можете прикрепить счет, например, к одному или 10 недавно приобретенным компьютерам.

Интегрированная система бухгалтерского учета и отчетности по основным средствам устраняет необходимость дублировать записи или экспортировать данные между системами.

Возможности прогнозирования и раннего контроля затратНекоторые из наиболее важных возможностей экономии с помощью управления основными фондами открываются еще до того, как актив существует:

7.

Планы по расширению бизнеса и запуску новых проектов должны включать прогнозирование основных средств Это позволяет держать подотчетность за новые активы на переднем крае и улучшает отслеживаемость в будущем.

Составление бюджета для основных средств добавляет еще один уровень подотчетности и прозрачности для уменьшения ошибок переплаты / недоплаты по мере амортизации активов.

9. Отслеживание реализованных затрат и определение расходов по сравнению с бюджетомВы можете ссылаться на эти отчеты при планировании будущих проектов и необходимости соответственно прогнозировать бюджет для новых активов.

10. Тщательное управление и мониторинг состояния активовАктивы должны плавно переходить с этапа планирования на этап эксплуатации и амортизации.

По мере того, как ваш бизнес растет и приобретает новые, вам необходимо будет перейти на более мощный и надежный, чтобы оптимизировать вышеупомянутые процессы и многое другое.Это позволит вашей компании лучше понять свои основные фонды, снизить совокупную стоимость владения и упростить операционные и финансовые процессы.

Новый интеллектуальный продукт предлагает лучший способ масштабного управления основными фондами, обеспечивая при этом экономию затрат и повышение производительности для ответственных лиц.

Какие активы считаются ликвидными активами?

Ликвидные активы — это вещи, которые можно быстро конвертировать в наличные без потери стоимости.Они бывают разных форм, таких как наличные деньги, акции и другие рыночные ценные бумаги, фонды денежного рынка и многое другое. Ликвидные активы отличаются от своих неликвидных или фиксированных аналогов. Эти вложения требуют гораздо больше времени для преобразования в наличные, как правило, из-за отсутствия покупателей.

Вам нужна помощь в составлении и поддержании инвестиционного и финансового плана на будущее? Поговорите с местным финансовым консультантом сегодня .

Подумайте, какие активы у вас есть в пределах легкой досягаемости, за которые при необходимости можно заплатить за относительно короткий промежуток времени. Некоторыми примерами этих ликвидных активов являются наличные деньги, текущие счета, сберегательные счета и некоторые инвестиционные фонды.

Некоторыми примерами этих ликвидных активов являются наличные деньги, текущие счета, сберегательные счета и некоторые инвестиционные фонды.

Общая стоимость ваших ликвидных активов может быть особенно полезной, если вы изо всех сил пытаетесь заплатить за что-то в крайнем случае. Это делает их особенно ценным дополнением к вашему чрезвычайному фонду.

Денежные средства и их эквивалентыДенежные средства — ваш самый ликвидный актив, потому что вам не нужно предпринимать дальнейших шагов для его конвертации — это уже наличные деньги.Вы можете использовать его для немедленной оплаты товара или услуги, а также для погашения любых непогашенных долгов.

Денежные средства обычно хранятся на текущих счетах, сберегательных счетах или счетах денежного рынка. Вы можете быстро снять с них деньги, чтобы оплатить долги или другие обязательства. Другие фонды, такие как трастовый фонд, возврат налогов, урегулирование в суде и некоторые депозитные сертификаты (CD), включены в обозначение счетов, подобных наличным деньгам. Несмотря на то, что они не являются наличными, их относительно легко конвертировать в наличные, чтобы вы могли провести транзакцию как можно быстрее.В случае компакт-диска обратите внимание, что это зависит от правил учетной записи; во многих случаях существует наказание за снятие денег до истечения срока.

Несмотря на то, что они не являются наличными, их относительно легко конвертировать в наличные, чтобы вы могли провести транзакцию как можно быстрее.В случае компакт-диска обратите внимание, что это зависит от правил учетной записи; во многих случаях существует наказание за снятие денег до истечения срока.

Если у вас есть несколько различных инвестиционных счетов, вы можете ликвидировать их и конвертировать в наличные немного медленнее, чем некоторые из счетов, упомянутых выше, но все же в разумные сроки. Инвестиционные счета могут превратиться в наличные в течение пары недель или месяцев и, следовательно, являются устойчиво ликвидными активами.Инвестиционные счета могут содержать различные ценные бумаги, в том числе:

- Акции

- Облигации

- Фонды денежного рынка

- Паевые инвестиционные фонды и другие виды инвестиций на фондовом рынке

Хотя инвестиционные счета ликвидны, вам не следует полагаться на них так же, как вы полагаетесь на свои денежные счета. Это связано с тем, что инвестиции в ценные бумаги сопряжены с риском потери, а это означает, что вы можете потерять часть своих денег, если рынок пойдет вниз.Вы можете ликвидировать свои вложения, но вы можете не получить столько денег, сколько вложили.

Это связано с тем, что инвестиции в ценные бумаги сопряжены с риском потери, а это означает, что вы можете потерять часть своих денег, если рынок пойдет вниз.Вы можете ликвидировать свои вложения, но вы можете не получить столько денег, сколько вложили.

Как правило, по-настоящему ликвидными считаются только налогооблагаемые инвестиционные счета. В этом отличие от пенсионных счетов с льготным налогообложением, которые различаются по ликвидности, но, как правило, ограничивают ваши возможности по ликвидации ваших активов. Планы IRA не могут считаться ликвидными, если вы не достигли пенсионного возраста, потому что вы все равно будете обязаны уплатить штрафы IRS за досрочное снятие средств. Но вы можете потребовать снятия средств в затруднительных обстоятельствах, если ваша ситуация требует отказа от 10% штрафа за досрочное снятие средств.

Как увеличить свои ликвидные активы Создание ликвидных активов по сути означает, что вы составляете план финансового страхования. В случае возникновения чрезвычайной ситуации у вас под рукой будут деньги, чтобы прикрыть себя и / или своих близких в случае серьезных или неожиданных происшествий.

В случае возникновения чрезвычайной ситуации у вас под рукой будут деньги, чтобы прикрыть себя и / или своих близких в случае серьезных или неожиданных происшествий.

Взгляните на свои активы и расположите их в порядке ликвидности. Если у вас нет денег на покрытие чрезвычайной ситуации, начните с этого: чрезвычайного фонда. Добавьте к этому как можно больше.Комфортная сумма покроет ваши основные потребности и расходы в течение трех-шести месяцев, если вы потеряете работу. И эта сумма, конечно, не для всех одинакова. Он варьируется в зависимости от таких факторов, как ваши конкретные ежемесячные расходы, семейные и жилищные условия.

Чрезвычайный фонд может быть самым простым способом начать наращивание ликвидных активов, но есть и другие способы. Вы можете попробовать автономный робот-советник или использовать различные инструменты, от приложений для мобильного банкинга до инвестиционных приложений, для использования которых требуется не более пары долларов.Вы также можете использовать калькулятор бюджета для краткосрочного планирования и калькулятор инвестиций, чтобы получить представление о том, как ваши активы могут расти с течением времени.

Основные средства, которые иногда называют неликвидными активами, представляют собой инвестиции или другие активы, которые нельзя быстро ликвидировать. Например, ваш дом, который, вероятно, стоит значительных денег, будет трудно продать в короткие сроки. В результате, когда кто-то хочет продать основной актив в течение короткого периода времени, он может быть вынужден согласиться на меньшую сумму из-за отсутствия большого рынка.

Вот несколько примеров основных средств:

- Ваш дом и другая недвижимость

- Антиквариат

- Ювелирные изделия

- Мебель

- Ваш автомобиль

Одна вещь, которую вы заметите, заключается в том, что большинство активов, указанных выше, имеют довольно стабильные цены и стабильные рынки. Однако возможность продать ваше золотое ожерелье, машину или другой основной актив часто затруднена, потому что найти покупателя может быть непросто.

С другой стороны, ликвидные активы продаются практически в любой момент. Например, если у вас есть деньги, связанные с акциями и облигациями, вы можете просто продать эти инвестиции и получить доступ к своим деньгам в довольно короткие сроки.

ИтогУбедиться, что у вас достаточно денег и других ликвидных активов, имеет решающее значение — не только для покрытия повседневных расходов, но и для того, чтобы вы могли справиться с чрезвычайной ситуацией или большим жизненным изменением. Понимание того, какие из ваших активов более ликвидны, чем другие, в конечном итоге сэкономит вам время — а также возможные препятствия.

Например, когда вы подаете заявку на ипотеку, кредиторы могут посмотреть количество имеющихся у вас ликвидных активов. Они делают это для того, чтобы в случае чего вы продолжали вносить ежемесячные платежи по ипотеке. Кредиторы могут также оценить вас таким же образом, когда вы подаете заявку на ссуду на покупку автомобиля.

- Поговорите с финансовым консультантом о различных инвестиционных возможностях, которые соответствуют вашему стилю и предпочтениям.У вас еще нет советника? Найти подходящего не должно быть сложно. Бесплатный инструмент SmartAsset подберет до трех возможных финансовых консультантов в вашем районе за пять минут. Начать сейчас.

- Как только у вас появится сильный резервный фонд, работайте над инвестированием для своего будущего и выхода на пенсию. Создайте спонсируемый работодателем 401 (k) и воспользуйтесь преимуществами компании, подходящей для вашей работы, если таковая имеется. Вам также следует активно участвовать в IRA, а также инвестировать в некоторые более рискованные ценные бумаги, если вы моложе.

Фотография предоставлена: © iStock.com / PredragImages, © iStock.com / MicroStockHub, © iStock.com / designer491

Дори Зинн Дори Зинн освещает личные финансы почти десять лет. Ее сочинения публиковались в Wirecutter, Quartz, Bankrate, Credit Karma, Huffington Post и других изданиях. Ранее она работала штатным писателем в Student Loan Hero. Зинн является бывшим президентом Флоридского отделения Общества профессиональных журналистов и два года подряд выигрывала награду национальной организации «Глава года», когда она была главой этого отделения.Она окончила Атлантический университет Флориды со степенью бакалавра и в настоящее время живет в Южной Флориде.

Ее сочинения публиковались в Wirecutter, Quartz, Bankrate, Credit Karma, Huffington Post и других изданиях. Ранее она работала штатным писателем в Student Loan Hero. Зинн является бывшим президентом Флоридского отделения Общества профессиональных журналистов и два года подряд выигрывала награду национальной организации «Глава года», когда она была главой этого отделения.Она окончила Атлантический университет Флориды со степенью бакалавра и в настоящее время живет в Южной Флориде.Что такое распределение активов? — Советник Forbes

Когда люди делают ставки на спорт, они обычно ставят все свои деньги на одну команду. Если их команда побеждает, они побеждают. А если их команда проиграет? Они все теряют. При инвестировании вам не нужно делать ставки только на один актив — вы можете разделить свои деньги между разными типами активов. Это то, что мы называем распределением активов.

Если все сделано правильно, распределение активов защищает ваши деньги и максимизирует их потенциал роста, независимо от рыночных условий. Вот все, что вам нужно знать о распределении активов и о том, как заставить его работать на вас.

Вот все, что вам нужно знать о распределении активов и о том, как заставить его работать на вас.

Определение распределения активов

Распределение активов — это процесс разделения денег в вашем инвестиционном портфеле между акциями, облигациями и наличными деньгами. Цель состоит в том, чтобы согласовать распределение ваших активов с вашей терпимостью к риску и временным горизонтом.

Три класса активов

Классы активов — это типы инвестиций, которые попадают в определенную категорию.Вообще говоря, тремя основными классами активов являются:

- Акции . Исторически акции предлагали самую высокую доходность. Акции обычно считаются более рискованными или агрессивными активами.

- Облигации . Облигации исторически обеспечивали более низкую доходность, чем акции. Облигации обычно считаются более безопасными или консервативными активами.

- Денежные средства и подобные им активы .

Хотя вы обычно не думаете о наличных деньгах как об инвестициях, их эквиваленты, такие как сберегательные счета, счета денежного рынка, депозитные сертификаты (CD), счета управления денежными средствами, казначейские векселя и паевые инвестиционные фонды денежного рынка — все это способы, с помощью которых инвесторы могут реализовать свой потенциал. потенциал роста с очень низким уровнем риска.

Хотя вы обычно не думаете о наличных деньгах как об инвестициях, их эквиваленты, такие как сберегательные счета, счета денежного рынка, депозитные сертификаты (CD), счета управления денежными средствами, казначейские векселя и паевые инвестиционные фонды денежного рынка — все это способы, с помощью которых инвесторы могут реализовать свой потенциал. потенциал роста с очень низким уровнем риска.

Вы, наверное, уже знакомы, думая о своем инвестиционном портфеле с точки зрения акций и облигаций. Но наличные деньги и активы, подобные наличным деньгам, также являются важной частью головоломки распределения активов. Эти высоколиквидные активы предлагают самую низкую норму доходности из всех классов активов, но они также предлагают очень низкий риск, что делает их наиболее консервативным (и стабильным) инвестиционным активом.

Вы можете покупать отдельные акции или облигации, чтобы получить желаемое распределение активов. Но новым инвесторам следует придерживаться биржевых фондов (ETF) и индексных фондов. Существует бесчисленное множество фондов на выбор, каждый из которых владеет очень широким выбором акций или облигаций, основанных на конкретной инвестиционной стратегии (например, сопоставлении с доходностью S&P 500) или типе активов (например, краткосрочные муниципальные облигации или долгосрочные корпоративные облигации).

Существует бесчисленное множество фондов на выбор, каждый из которых владеет очень широким выбором акций или облигаций, основанных на конкретной инвестиционной стратегии (например, сопоставлении с доходностью S&P 500) или типе активов (например, краткосрочные муниципальные облигации или долгосрочные корпоративные облигации).

Как работает распределение активов?

При распределении активов вы делите свои вложения между акциями, облигациями и наличными деньгами. Относительная пропорция каждого из них зависит от вашего временного горизонта , — как долго до того, как вам понадобятся деньги — и толерантности к риску — или от того, насколько хорошо вы можете терпеть идею потери денег в краткосрочной перспективе с перспективой большей прибыли в будущем. длительный срок.

Распределение активов и временные горизонты

Ваш временной горизонт — это причудливый способ спросить, когда вам понадобятся деньги, которые вы инвестируете. Если сейчас январь, а вы собираетесь в отпуск в июне, у вас короткий временной горизонт. Если сейчас 2020 год, а вы планируете выйти на пенсию в 2050 году, у вас большой временной горизонт.

Если сейчас 2020 год, а вы планируете выйти на пенсию в 2050 году, у вас большой временной горизонт.

При краткосрочных перспективах внезапное падение рынка может нанести серьезный ущерб вашим инвестициям и помешать вам возместить убытки. Вот почему в краткосрочной перспективе эксперты рекомендуют, чтобы ваши активы распределялись в основном из денежных средств, таких как сберегательные счета или счета денежного рынка, компакт-диски или даже определенные высококачественные облигации.Вы не очень много зарабатываете, но риски очень низкие, и вы не потеряете деньги, необходимые для поездки на Арубу.

При более длительном временном горизонте у вас могут быть годы или десятилетия, прежде чем вам понадобятся деньги. Это дает вам возможность взять на себя значительно больший риск. Вы можете выбрать более крупное размещение акций или фондов акционерного капитала, которые предлагают больший потенциал для роста. Если ваши первоначальные вложения существенно вырастут, вам понадобится меньше собственных денег для достижения инвестиционных целей.

При агрессивном распределении с повышенным риском стоимость вашего счета может еще больше упасть в краткосрочной перспективе.Но из-за того, что у вас далеко крайний срок, вы можете подождать, пока рынок восстановится и вырастет, что исторически происходило после каждого спада, даже если это происходило не сразу.

После каждой рецессии с 1920 года фондовому рынку требовалось в среднем 3,1 года для достижения докризисных максимумов с учетом инфляции и дивидендов. Даже с учетом плохих лет среднегодовая доходность S&P 500 за последнее столетие составила около 10%. Проблема в том, что вы никогда не знаете, когда наступит рецессия или спад.По мере сокращения сроков инвестирования вы, вероятно, захотите сделать распределение активов более консервативным (облигации или наличные).

Для целей, которые имеют менее четко определенные сроки или большую гибкость — вы можете совершить поездку в Австралию на в какой-то момент в следующие пять лет, но не имеете в виду установленную дату — вы можете пойти на больший риск. если вы готовы отложить дела до тех пор, пока ваши деньги не вернутся, или вы готовы терпеть убытки.

если вы готовы отложить дела до тех пор, пока ваши деньги не вернутся, или вы готовы терпеть убытки.

Распределение активов и толерантность к риску

Терпимость к риску — это то, какую часть своих инвестиций вы готовы потерять, чтобы получить более высокую доходность.С каким риском вы можете справиться — это сугубо личное решение.

Если вы относитесь к типу инвестора, которого не устраивают большие рыночные колебания, даже если вы понимаете, что они являются нормальной частью финансового цикла, у вас, вероятно, более низкая терпимость к риску. Если вы можете спокойно относиться к этим рыночным колебаниям и знать, что инвестируете в долгосрочной перспективе, ваша терпимость к риску, вероятно, высока.

Допуск к риску влияет на распределение активов, определяя пропорцию ваших агрессивных и консервативных инвестиций.На очень простом уровне это означает, какой процент акций по сравнению с облигациями и денежными средствами у вас есть.

И высокая, и низкая толерантность к риску приведут к потере денег в какой-то момент инвестиционного цикла — даже если это связано только с инфляцией, — но насколько велики эти колебания, будет варьироваться в зависимости от риска выбранного вами распределения активов.

Даже если вы привыкли к большому риску, ваш график инвестирования может повлиять на то, чтобы вы держали более консервативный портфель. Например, если вам осталось всего несколько лет до выхода на пенсию, вы можете переключиться на портфель с высокими облигациями и фиксированным доходом, чтобы сохранить деньги, которые вы накопили за свою жизнь.

Почему важно распределение активов?

Выбор правильного распределения активов максимизирует вашу доходность относительно вашей терпимости к риску. Это означает, что это поможет вам получить максимальную выплату за ту сумму денег, которой вы готовы рискнуть на рынке. Вы достигаете этого баланса с помощью тех же диверсификационных паевых инвестиционных фондов и ETF, за исключением гораздо более широкого уровня.

Покупка паевого инвестиционного фонда или ETF может обеспечить доступ к сотням, если не тысячам акций или облигаций, но часто это один и тот же тип активов.Фондовый ETF предлагает диверсификацию акций, но вы по-прежнему недиверсифицированы с точки зрения распределения активов. Если одна из компаний в ETF обанкротится, ваши деньги, вероятно, в безопасности. Но если рухнет весь фондовый рынок, ваши сбережения тоже.

Если одна из компаний в ETF обанкротится, ваши деньги, вероятно, в безопасности. Но если рухнет весь фондовый рынок, ваши сбережения тоже.

Чтобы диверсифицировать распределение активов, разделите деньги между фондовым ETF и облигационным ETF. Это помогает защитить ваши деньги, потому что исторически между акциями и облигациями существует обратная зависимость: когда один растет, другой обычно падает. Достижение баланса между ними может позволить вашему портфелю сохранять ценность и расти независимо от того, что делают рынки.

Три сценария распределения активов

Чтобы увидеть, как распределение активов работает в реальном мире, вот сценарии выхода на пенсию для трех разных инвесторов.

Инвестор A: 22 года, 40 лет до выхода на пенсию, высокий уровень толерантности к риску

Этот инвестор заинтересован в увеличении своих пенсионных накоплений в течение следующих 40 лет. Они знают, что на рынке будут взлеты и падения, но больше заинтересованы в удержании инвестиций, которые дадут потенциал для более высокой нормы прибыли. Им нужен диверсифицированный портфель, который позволит им максимально присутствовать на фондовом рынке и его исторически высоких нормах доходности.

Им нужен диверсифицированный портфель, который позволит им максимально присутствовать на фондовом рынке и его исторически высоких нормах доходности.

Их портфель пенсионных инвестиций может выглядеть так:

- 80% акции

- 40% акций с большой капитализацией

- 30% акций средней капитализации

- 30% акций малой капитализации

- 15% облигации

- 5% наличными

Инвестор B: 40 лет, 15 лет до пенсии, умеренная толерантность к риску

У этого инвестора еще более десяти лет до выхода на пенсию, но меньше времени, чтобы возместить любые крупные рыночные потери.Они готовы пойти на некоторый риск, чтобы их деньги продолжали расти, но не могут позволить себе роскошь нескольких десятилетий, чтобы возместить любые деньги, которые они могут потерять до выхода на пенсию. Им нужен диверсифицированный портфель, который обеспечит умеренный потенциал роста, но при этом защитит их от серьезных рыночных спадов.

Их пенсионный портфель может включать:

- 60% акции

- 60% акций с большой капитализацией

- Акции со средней капитализацией 20%

- 20% акций малой капитализации

- 30% облигации

- 10% наличными

Инвестор C: 60 лет, сейчас выходит на пенсию, низкая толерантность к риску

Этот инвестор празднует конец своих трудовых лет и с нетерпением ждет возможности использовать свои пенсионные сбережения для исследования новых горизонтов.Потерять деньги на самом деле невозможно, поскольку денег, которые они уже накопили, должно хватить на следующие 20 или более лет. Им нужен диверсифицированный портфель, который помогает сохранить их капитал, предлагая им избранные возможности для роста, но без большого риска.

Их пенсионный портфель может выглядеть так:

- 30% акции

- 100% акции компаний с большой капитализацией

- 50% облигации

- 20% наличными

Как видите, разные временные горизонты и склонность к риску диктуют, как эти инвесторы решают распределять активы в своих портфелях. Хотя эти профили являются лишь примерами, они должны дать вам представление о том, как распределение активов может измениться от одного допуска к риску и временного горизонта к другому.

Хотя эти профили являются лишь примерами, они должны дать вам представление о том, как распределение активов может измениться от одного допуска к риску и временного горизонта к другому.

Ребалансировка портфеля и распределение активов

Распределение активов не является разовым мероприятием. Желаемое распределение активов со временем меняется по мере приближения к своим целям. Но даже до этого вы можете заметить дрейф портфеля или смещение ваших распределений от того места, где вы их установили. Это может произойти, если стоимость акций внезапно вырастет или если процентные ставки по облигациям (и связанные с ними цены) упадут.

Большинство экспертов рекомендуют проверять свое портфолио один или два раза в год, чтобы узнать, как оно обстоит. В зависимости от показателей ваших холдингов вам может потребоваться перебалансировать или продать одни ценные бумаги и купить другие, чтобы вернуть распределение активов в соответствие.

Ярлыки распределения активов: средства с установленной датой и робо-консультанты

Определение правильного распределения активов не должно быть сложным процессом, но он требует периодического обслуживания. Если вы предпочитаете передать управление распределением активов профессионалам, подумайте об инвестировании в фонды с установленными сроками или с помощью роботов-консультантов.

Если вы предпочитаете передать управление распределением активов профессионалам, подумайте об инвестировании в фонды с установленными сроками или с помощью роботов-консультантов.

Фонды с установленной датой и робо-консультанты обычно предлагают простые способы инвестирования в диверсифицированные портфели паевых инвестиционных фондов и ETF. Они автоматически перебалансируют ваши авуары, чтобы поддерживать желаемый уровень риска, и перебалансируют их по мере приближения даты, когда вам нужен доступ к вашим деньгам.

Чаще всего фонды с установленной датой предназначены для выхода на пенсию, но существуют и другие виды фондов с установленной датой, например, средства для 529 сберегательных счетов колледжей, рассчитанные на то время, когда ребенок, скорее всего, пойдет в колледж.

Робо-консультанты расширяют автоматизацию распределения ваших активов. Когда вы подписываетесь на робо-советника, платформа задает вам ряд вопросов о вашем временном горизонте и вашей терпимости к риску. Затем платформа автоматически адаптирует распределение активов вашего портфеля к вашим целям без каких-либо дополнительных действий.

Затем платформа автоматически адаптирует распределение активов вашего портфеля к вашим целям без каких-либо дополнительных действий.

Хотя это удобно, оба подхода обычно не бесплатны. Комиссии и расходы, связанные с фондами с установленной датой, обычно выше, чем они были бы, если бы вы инвестировали в фонды, которые они вкладывают в себя.То же самое и с роботами-консультантами, которые обычно взимают ежегодную плату за обслуживание в размере от 0,25% до 0,50%. Но если вы предпочитаете метод невмешательства, вы можете заплатить небольшую надбавку за простоту использования.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации рекламодателя

Глоссарий финансовых терминов — Американское химическое общество

РАСПРЕДЕЛЕНИЕ — Присвоение и переназначение стоимости или группы затрат одной или нескольким целевым показателям затрат на основе разумного стандарта. Термины с разными оттенками значения: перераспределение затрат, распределение затрат, распределение затрат, оценка затрат и распределение затрат. Например, затраты на строительство распределяются на основе количества сотрудников в каждом подразделении.

Термины с разными оттенками значения: перераспределение затрат, распределение затрат, распределение затрат, оценка затрат и распределение затрат. Например, затраты на строительство распределяются на основе количества сотрудников в каждом подразделении.

УТВЕРЖДЕННЫЙ БЮДЖЕТ — Утвержденный бюджет представляет собой утвержденный Советом финансовый план на данный год. Утвержденный бюджет служит эталоном, по которому финансовые показатели Общества реализуются и контролируются.

ОЦЕНКА — Метод, с помощью которого косвенные затраты распределяются между операционным отделом на заранее определенной основе (см. Косвенная оценка).

АКТИВ — Активы — это вероятные будущие экономические выгоды, полученные или контролируемые Обществом в результате прошлых операций или событий.

СТОИМОСТЬ — Первоначальная стоимость актива за вычетом накопленной амортизации. Балансовая стоимость обычно не равна рыночной стоимости актива (см. Расходы на амортизацию).

Расходы на амортизацию).

BUDGET — Количественное выражение плана действий на определенный период времени, а также помощь в координации, реализации и оценке плана действий. Кроме того, это инструмент для наиболее продуктивного использования всех ресурсов организации.

КАПИТАЛ — Также называется основным средством. Физический актив со сроком полезного использования более одного года, предназначенный для услуг, которые он предоставляет при производстве товаров и услуг, например, зданий, машин, оборудования и земли.

КАПИТАЛЬНЫЙ БЮДЖЕТ — Процесс планирования расходов на активы, доходность которых ожидается более одного года, или принятие решений о долгосрочном планировании инвестиций в основные фонды и связанного с ними финансирования.

ДЕНЕЖНЫЕ СРЕДСТВА И ДЕНЕЖНЫЕ СРЕДСТВА — Денежные эквиваленты включают фонды денежного рынка, которые могут быть ликвидированы на ежедневной основе. Эти фонды денежного рынка инвестируют в основном в краткосрочные ценные бумаги Казначейства США, другие краткосрочные высоколиквидные инвестиции и определенные ценные бумаги с фиксированным доходом.

COST — Ресурсы, принесенные в жертву или упущенные для достижения конкретной цели.

СТОИМОСТЬ КАПИТАЛА — Теоретическая стоимость получения внешнего финансирования на капитальные вложения.

ОБОРОТНЫЕ АКТИВЫ — Денежные средства и другие активы, которые, как разумно ожидается, будут превращены в денежные средства, проданы или потреблены в течение обычного операционного цикла или в течение одного года после последнего отчета о финансовом положении, в зависимости от того, что дольше.Основными статьями, включенными в эту категорию, являются денежные средства, краткосрочные инвестиции, дебиторская задолженность и предоплаченные расходы.

ТЕКУЩИЕ ОБЯЗАТЕЛЬСТВА — Краткосрочные обязательства, ликвидация которых, как разумно ожидается, потребует использования существующих ресурсов, классифицируемых как оборотные активы, или создания других краткосрочных обязательств. Основные статьи, включенные в эту категорию, — это кредиторская задолженность, начисленные расходы и краткосрочные доходы будущих периодов.

CURRENT RATIO — Коэффициент, который показывает, есть ли у организации достаточные ликвидные активы для выполнения своих краткосрочных обязательств при наступлении срока их погашения, и определяется как отношение текущих активов к текущим обязательствам.

ДОЛГ — Коэффициент, используемый для оценки уровня или зависимости организации от долгосрочных заимствований. Этот коэффициент полезен при прогнозировании долгосрочной платежеспособности организации. Он указывает на относительный вклад кредиторов и владельцев в финансирование активов. Он определяется как отношение общего долга Общества к неограниченным чистым активам Общества.

ОТЛОЖЕННАЯ ВЫРУЧКА — Счет обязательств, представляющий выручку, выставленную авансом, или денежные средства, полученные до того, когда организация передает обещанные товары и услуги покупателю.Когда это происходит, выручка считается отложенной. Примеры отложенных доходов включают членские взносы и абонентские платежи, полученные заранее.

ИД ОТДЕЛА — Это уровень, на котором собираются финансовые данные. Идентификатор отдела может быть публикацией, отдельным элементом более крупной программы или всей программой.

РАСХОДЫ НА ИСПОЛЬЗОВАНИЕ — Распределение стоимости основных средств (за вычетом ликвидационной стоимости) в течение его предполагаемого срока полезного использования систематическим и рациональным образом.Это систематическое и рациональное распределение обеспечивает разумный и последовательный метод признания и сопоставления стоимости актива с доходами, полученными в течение срока полезного использования актива.

ПРЯМЫЕ РАСХОДЫ — Затраты, которые могут быть конкретно связаны с единственной целью затрат экономически целесообразным способом или тесно связаны с выходом продукта или услуги. Кроме того, прямые затраты обычно меняются пропорционально объему производства или уровню предоставляемых услуг.

DUES ESCALATOR — Сумма, на которую увеличивается ставка ежегодных членских взносов. На эскалаторе действуют определенные ограничения, предусмотренные Уставом Общества.

На эскалаторе действуют определенные ограничения, предусмотренные Уставом Общества.

DUES POOL — Консолидация доходов от членских взносов ACS, взносов, связанных с конкретными взносами (почетные), отчислений (для C&EN) и ассигнований (местным секциям и отделениям) и соответствующих расходов на хранение записей для членов ACS .

РАСХОДЫ — Расходы — это отток или другое использование активов или возникновение обязательств (или их сочетание) в результате поставки или производства товаров, оказания услуг или выполнения других видов деятельности, которые составляют текущую деятельность организации. основные или центральные операции.