Как перевести кредит в другой банк под меньший процент?

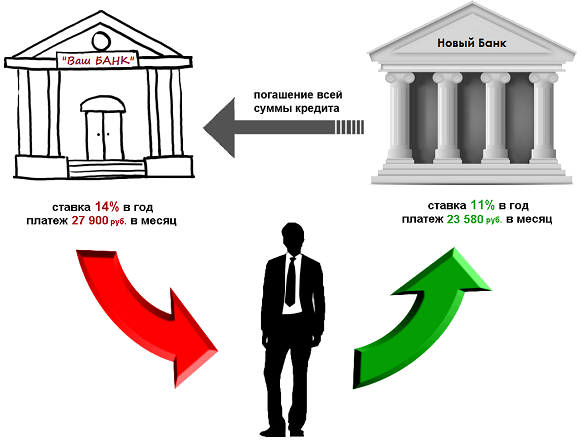

Сегодня в России банки заметно снизили ставки, и заемщики, которые оформляли кредиты несколько лет назад, финансово проигрывают тем, кто оформляет их сегодня. Но если другие банки предлагают привлекательные условия, можно ли перевести кредит в другой банк? Это позволило бы снизить финансовую нагрузку и сэкономить на переплате. Особенно это касается крупных, долгосрочных займов, изменение процентной ставки по которым на 2-3% в итоге позволяет существенно снизить переплату. Поэтому сегодня очень актуален перевод ипотечного кредита.

Каковы могут быть причины перевода ипотеки или кредита в другой банк

Перекредитование – один из инструментов борьбы за клиентов между банками. Кредитные организации заинтересованы в увеличении клиентопотока и расширении своей доли на рынке, поэтому практически каждая из них сегодня предлагает программу, позволяющую перевести займ из банка-конкурента. Особенно это стало актуально в последние год-два, когда процентные ставки по кредитам заметно снизились и их перевод заемщикам дает реальную выгоду.

Причины перевода действующих кредитов в других банках можно условно разделить на две группы:

-

материальное положение заемщика ухудшилось и вносить платеж ему стало сложно;

-

проблем с погашением кредита не возникает, но у других банков условия лучше.

Перевести ипотечный кредит с одной стороны сложно, так как процедура рефинансирования мало чем отличается от процедуры оформления ипотечного кредита. Но в ряде случаев это выгодно. Поэтому количество желающих перекредитовать ипотеку постоянно растет.

Когда выгодно проводить рефинансирование

Перевод кредитов в другой банк позволяет:

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

Рефинансировать

-

не переплатить лишние деньги;

-

уменьшить размер ежемесячного платежа;

-

увеличить срок кредитования;

-

изменить валюту займа;

-

объединить несколько займов в один,

-

взять дополнительные средства, не увеличивая число кредитов.

Ипотеку целесообразно перевести под меньший процент. С краткосрочными займами все неоднозначно, так как финансовая выгода может быть минимальной.

При ухудшении материального положения рефинансирование нужно сделать как можно быстрее, так как погашение кредитов с просрочкой банки осуществляют редко.

Что необходимо для проведения рефинансирования

Если заемщик решил провести рефинансирование, в первую очередь ему нужно определить, в какой банк обратиться. Для этого можно воспользоваться услугами кредитных порталов, на которых собраны лучшие предложения кредитных организаций России или промониторить программы на рынке кредитования самостоятельно. На сайте каждого банка размещен кредитный калькулятор, которым можно воспользоваться для расчета размера платежа, суммы переплаты. Это позволит определить, сколько заемщик сэкономит после перевода займа.

После того, как банк будет выбран, рекомендуется обратиться в ближайший офис или на горячую линию, чтобы получить консультацию касаемо процедуры перекредитования, узнать перечень документов при рефинансировании и другую нужную информацию.

Для запуска процедуры в первую очередь необходимо подать заявку на сайте, чтобы получить предварительное решение. Если банк одобрит выдачу займа, нужно приступить к сбору документов. Также следует обратиться в действующий банк-кредитор. Его нужно уведомить о том, что заемщик решил рефинансировать кредит и получить у него необходимые справки (о состоянии задолженности, отсутствии просрочек и т.д.). После этого можно обращаться в новый банк с документами для подписания договора и проведения сделки. Перед тем, как перевести кредит, следует тщательно изучить договор и задать менеджеру банка интересующие вопросы. Это позволит избежать проблем в будущем.

Дополнительно нужно провести оценку недвижимости, которая будет выступать в качестве залога. После того, как средства будут перечислены и действующий кредит погашен, с жилья снимается обременение и оно оформляется, как залог, в новом банке.

Процедура перевода ипотеки

Чтобы перевести кредит из одного банка в другой, необходимо подготовить следующий пакет документов:

-

паспорт заемщика;

-

заявление на проведение рефинансирования;

-

документы, подтверждающие доход;

-

документы, подтверждающие занятость;

-

договор по действующему займу;

-

справка об отсутствии просрочки и состоянии задолженности;

-

документы на залоговую недвижимость.

Погашение других банков осуществляется по той же процедуре, что и оформление обычного займа. Для ипотеки перевод кредита в другой банк может занимать достаточно много времени. После того, как перевод денег при рефинансировании будет осуществлен, необходимо получить справку о том, что задолженность погашена и предоставить ее в новый банк-кредитор. В противном случае последний может повысить процентную ставку на 3-5% из-за нецелевого использования средств.

Топ 5 лучших банков для рефинансирования

Программы предоставляют многие кредитные организации. При переводе кредита в другой банк обращайте внимание не только на размер процентной ставки, но и на другие условия кредитования, на требования к заемщику, список необходимых документов, деловую репутацию банка, количество отделений в населенном пункте и другие факторы. Это снижает риски в целом.

Банки с программой рефинансирования – лучшие предложения:

Эти банки предлагают не только выгодные условия, но и разные программы рефинансирования на выбор.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Как перевести кредит в другой банк под меньший процент

Наличие дополнительных комиссий, ставка в процентах, имеющиеся условия – главные факторы для заёмщиков, когда они выбирают подходящее предложение от банков по кредитам. Но часто бывает так, что уже после оформления первого договора появляются более выгодные варианты. Тогда и возникает вопрос о том, как выгодно перевести задолженность в другую организацию.

Рефинансирование: основные принципы работы

На более деловом языке рефинансирование – это и есть ситуация, когда кредит переводится в другой банк, с использованием более выгодных условий. По сути, предполагается оформление нового займа, хотя без некоторых оговорок не обходится. Есть такие особенности:

- При расчёте платёжеспособности клиентов не берут в расчёт ежемесячные платежи по старому договору. Благодаря такой особенности суммы выдаются в больших размерах, чем при получении первоначального кредита.

- Сумма по основному долгу гасится сразу. Если у клиента осталась разница – то её разрешается использовать на своё усмотрение.

После оформления договора старый кредит гасится автоматически, для чего новый банк переводит на счёт прежнего соответствующую сумму (узнайте больше про оформление рефинансирования кредита).

к содержанию ↑Главное – заранее уточнить размер оставшейся задолженности, а потом написать заявление, где выражается намерение по досрочному погашению.

Когда оно будет актуальным?

Предложение будет выгодным, если у заёмщика сохраняются следующие условия:

Услуга так же подходит для тех, кто ранее оформил несколько кредитов, в разных организациях. Процесс оплаты задолженностей упростится, если сразу несколько предложений объединить в одно. Банковское обслуживание так же упрощается, меньше рисков, связанных с путаницей. Значит, уменьшается вероятность просрочки. Дополнительную выгоду приносят скидки, предлагаемые многими организациями.

Клиенты и документация: описание требований

21-65 лет – границы возраста для граждан, решивших подать заявку на рефинансирование. Ограничения здесь такие же, как и для получения займа (рекомендуем ознакомиться с информацией на тему: с какого возраста можно рассчитывать на получение кредита). По трудоустройству так же предъявляются определённые требования:

- Стаж последнего рабочего места полгода минимум.

- За последние пять лет надо набрать минимум год трудового стажа, общего.

Последнее требование не используется при заключении договоров с пенсионерами (если актуально, читайте про кредит пенсионерам до 80 лет), или для физических лиц, которые получают зарплату на карточку того банка, с которым оформляют новое соглашение.

Документы для рассмотрения заявления:

- Сопровождающие бумаги с условиями кредитов, оформленных ранее.

- Доказательство того, что финансовое положение достаточно стабильно для погашения задолженности.

- Справка о временной или постоянной регистрации.

- Гражданское удостоверение.

- Заявление. Обычно заполняется по форме, представленной самой кредитной организацией.

обращение для рефинансированияк содержанию ↑

обращение для рефинансированияк содержанию ↑Возможные причины для отказа

Самая распространённая причина – наличие просрочек по текущим договорам кредитования. Существуют и другие причины отказа, читайте почему могут отказывать в кредите. Обманывать систему не получится, вся информация относительно платежей находится в открытом доступе. Даже один день опоздания будет считаться просрочкой.

к содержанию ↑Суммы нового кредита может не хватить для погашения старого, если со времени оформления старых договоров зарплата изменилась в меньшую сторону.

Важная информация для заёмщиков

Рекомендуется заранее узнать о некоторых тонкостях, чтобы новое предложение оказалось выгодным, насколько это возможно:

- Не надо выбирать новые кредиты, итоговая стоимость у которых больше, чем у старых.

Больше всего процентов содержится в первых платежах. Чем больше срок действия документа – тем выше размер переплаты и расходов. При оформлении нового кредита первое время деньги снова тратятся только на то, чтобы рассчитаться по процентам (дополнительно читайте о том, как формируется процентная ставка). Переплата переходит уже к новому банку. Не стоит переводить задолженности, если до конца осталось менее трети от всего времени.

- Отдельно стоит изучить условия, связанные с оформлением страховок.

Современное законодательство запрещает навязывание подобных услуг. Если без него не обойтись – внимательно изучается стоимость. Если она больше старого соглашения, то решение вряд ли будет выгодным. На оплату полиса может уходить до трети от всей суммы.

- Не всегда допускается перевод в другие банки долгов по кредитным картам.

С точки зрения процентов подобные продукты нельзя назвать выгодными. Ставки достигают 40-50 процентов, если за льготный период долг вернуть не удалось. Лучше заранее уточнять, допустим ли перевод таких видов кредитов.  кредитная карта

кредитная карта

- Ставки существенно возрастают, если раньше кредит был валютным, а теперь клиент хочет сделать его рублёвым.

Разница по ставкам редко бывает в пользу заёмщика. При конвертации валют и смене курсов так же часто появляются различные потери. к содержанию ↑

Сколько раз можно рефинансировать один кредит?

Законодательство не содержит каких-либо ограничений для количества процедур рефинансирования относительно одного кредита. Банки часто выставляют требования, согласно которым процедура проводится максимум 2 раза. Целесообразность большого количества рефинансирований для клиентов тоже вызывает вопросы.

На протяжении ближайших нескольких лет ЦБ РФ может снижать ставку, но разница не будет существенной.

Для учета всех особенностей этой процедуры советуем почитать статью «Как выгодно рефинансировать потребительский кредит». к содержанию ↑

Что лучше: рефинансирование или новый кредит?

Формально, оба варианта имеют одинаковую суть. Отличия кроются лишь в некоторых юридических тонкостях. К примеру, рефинансирование – новый кредит с целевым назначением. Деньги могут быть потрачены только на то, чтобы погасить старую задолженность. У новых потребительских кредитов свободы больше. Ими можно гасить как весь старый долг, так и его части. Деньги разрешается направлять и на другие нужды.

Банки обращают внимание на соотношение между доходами и платежами каждый месяц. Это правило касается рефинансирования. При оформлении другого кредита учитывается уже существующая задолженность. То есть, недостаточный личный доход помешает многим заёмщикам заключить новый договор по предоставлению займа.  анализ информации

анализ информации

Потому банковские организации разрабатывают новые программы, в которых рефинансирование соединяется с обычными кредитами (ознакомьтесь с достоинствами и недостатками потребительского кредита). Достаточно рассчитать размер долга и оценить, какая сумма помогает полностью погасить задолженность.

Перекредитование активно используется гражданами Европейских стран. Не только для улучшения финансового положения, но и в качестве одного инструмента для инвестирования. Главное – заранее изучать информацию, связанную с размером процентных ставок, дополнительных комиссий по обслуживанию. Не стоит обращаться за услугой в организации, где подобная возможность отсутствует. Иначе партнёры поймут, что у клиента возникли проблемы. И тогда появляется негативная отметка в кредитной истории. Потому каждый шаг важно рассчитывать заранее. Тогда будет проще получить максимум выгоды.

Как перевести кредит из одного банка в другой

Иногда, при возникновении срочной необходимости в денежных средствах, не хватает времени на тщательное изучение условий различных банков. Сами кредитные организации время от времени предлагают более выгодные акции и низкие ставки.

Естественно, что заемщика привлекают подобные факторы и у него возникает желание перевести кредиты в другой банк. Сам процесс перевода подразумевает не только возможность снизить ставку займа, но и объединить все кредиты в рамках одного единственного платежа. Подобное решение экономит денежные средства плательщика и упрощает процесс оплаты займа.

Как работает рефинансирование

Перевод кредита из одного банка в другой на банковском языке звучит как рефинансирование. Процесс по своей сути является оформлением нового займа, но с некими оговорками. Во-первых, при расчете платежеспособности клиента, сумма ежемесячного взноса по переводимому кредиту не берётся в расчет. Это особенность позволяет единовременно получить сумму больше, чем просто оформив второй кредит. Сумму основной задолженности по взятому ранее займу придется оплатить сразу, а вот остаток можно использовать на свое усмотрение.

Рефинансирование предполагает предоставление пакета документов для оформления. К основному перечню (паспорт, 2-НДФЛ, справка о доходах по форме банка, трудовая книжка и т.д.) при этом могут добавиться выписки по счету имеющегося кредита, справка о сумме основного долга, реквизиты кредитного договора, график платежей.

После одобрения и зачисления на счет денежных средств новый банк автоматически погасит старый кредит путем банковского перевода на реквизиты счета. Для корректности процедуры необходимо уточнить остаток задолженности, и написать заявление о полном досрочном гашении ранее оформленного займа.

В каких случаях рефинансирование актуально

Перевод кредита следует осуществлять, если ранее выданный займ оформлен на невыгодных условиях: высокая процентная ставка, дорогое страхование. Рефинансирование подойдет тем, кто имеет несколько разрозненных кредитов в разных банках.

Перевод кредита следует осуществлять, если ранее выданный займ оформлен на невыгодных условиях: высокая процентная ставка, дорогое страхование. Рефинансирование подойдет тем, кто имеет несколько разрозненных кредитов в разных банках.

Сведение всех платежей к одному в единую дату существенно упрощает процесс оплаты и банковского обслуживания. При объединении кредитов в один, сокращается риск возникновения путаницы и просрочки. К тому же, многие кредитные организации предоставляют скидки на рефинансирование, что приносит дополнительную выгоду.

Что стоит знать

Для того, чтобы рефинансирование действительно было выгодным для заемщика, рекомендуется знать некоторые тонкости:

- Итоговая стоимость нового кредита может быть больше старой. Именно первые платежи по кредиту содержат в себе наибольшую сумму процентов. Чем дольше займ оплачивается, тем больше денежных средств уходит на гашение основного долга. Таким образом, взяв новый кредит, хотя старый уже подходит к концу срока, заемщик снова выплачивает в первую очередь проценты, переплачивая уже новому банку. Если до конца оплаты осталось менее трети срока, то не стоит переводить задолженность из одного банка в другой.

-

В другом банке страхование может стоить больше. Кредит практически всегда оформляется при условии страхования, но современное законодательство запрещает навязывать эту услугу. Однако, если страхование необходимо, то нужно тщательно изучить его стоимость. Случается, что при оформлении кредита на оплату полиса уходит до трети заемных средств.

В другом банке страхование может стоить больше. Кредит практически всегда оформляется при условии страхования, но современное законодательство запрещает навязывать эту услугу. Однако, если страхование необходимо, то нужно тщательно изучить его стоимость. Случается, что при оформлении кредита на оплату полиса уходит до трети заемных средств. - Кредитные карты не всегда можно перевести в новый банк. Кредитные карты – продукт крайне невыгодный с точки зрения процентов. Если пользоваться картой за пределами льготного периода, то ставка достигает 40-50 процентов. К сожалению, не все банки рефинансируют карточные займы. Заранее уточните, можно ли перевести кредит.

- Перевод валютного кредита в рублевый сопровождается существенным ростом ставки. Если необходимо перекредитовать валютный займ, то ставка, скорее всего, будет отличаться не в пользу заемщика. Потери в сумме могут произойти и при конвертации валют во время смены курса.

Из-за чего могут оказать

В оформлении рефинансирования откажут, если имеются просрочки по платежам других кредитов или кредитных карт. Вся несвоевременных платежей для банка находится в открытом доступе, обмануть систему не получится. Просрочкой считается даже один день, это следует помнить. Если доход сократился со времен оформления прошлого кредита, то лимита для получения рефинансирования может уже не хватить.

Кредитование и перекредитование – отличная возможность приобрести необходимое уже сейчас, не откладывая денежные средства. Банковский сектор предлагает широкий спектр программ. Рефинансирование – отличное решение многих проблем, связанных с кредитом. Однако, подходить к нему стоит с умом, выбирая зарекомендовавший банк и тщательно оценивая его условия.

Как перевести кредит в другой банк удобно и выгодно

Обычно каждый заемщик при поиске организации, в которой он будет брать заемные средства, ориентируется на предлагаемые условия — а именно на ставку процента, легкость оформления и наличие дополнительных комиссий. Однако нередко возникает ситуация, когда, уже уплачивая средства по кредиту, возникает предложение другого банка, являющееся очень выгодным и интересным по сравнению с имеющимся займом. В этом случае возникает вопрос, как перевести кредиты в другие банки.

Данный процесс является рефинансированием, которое предлагает практически каждая банковская организация, поскольку с его помощью можно привлечь множество ответственных и платежеспособных клиентов.

За счет рефинансирования имеется возможность снизить процентную ставку или увеличить срок кредита. Это влияет положительно на ежемесячные платежи.

Какие обычно требования предъявляются к заемщикам

При обращении в банк, в который планируется переводить оформленный займ, люди сталкиваются с необходимостью соответствовать определенным требованиям и условиям. Наиболее часто к ним относится:

- возраст должен находиться в пределах от 21 до 65 лет;

- обязана иметься постоянная прописка в том регионе, в котором находится отделение банка, а также, где планируется осуществить рефинансирование;

- наличие официального дохода, являющегося оптимальным для гашения нового займа в соответствии с условиями договора;

- стаж работы должен быть больше 1 года;

- допускается осуществить данное кредитование только в отношении нескольких видов займов, к которым относится потребительская ссуда или автокредит, ипотека или долг по кредитной карте;

- остаток срока оформленного займа должен быть больше 3-месяцев;

- выдаваться кредит должен только в рублях;

- не оформлены другие займы;

- денежные средства по займу вносятся уже больше года;

- гасится по имеющемуся займу долг ежемесячными платежами;

- не должно быть никаких просрочек по этому кредиту.

Поэтому, если у заемщика существуют просрочки или иные проблемы, связанные с уплатой средств по уже имеющемуся кредиту, то перевести его в другую банковскую организацию будет невозможно.

Процедура перевода

Осуществить весь процесс можно в нескольких простых действиях:

- первоначально следует посетить отделение банка, в котором имеется оформленный займ, чтобы узнать, какова задолженность;

- в выбранную банковскую организацию надо подать заявку на проведение рефинансирования, причем большинство современных учреждений предлагают несколько способов для осуществления данного процесса, поэтому выполнить его можно при личном посещении отделения или с помощью официального сайта, а также допускается позвонить в организацию и оставить заявку;

- надо подождать некоторое время, в течение которого сотрудники учреждения принимают решение относительно выдачи кредита;

- если будет получено положительное решение, то заемщик должен прийти в организацию с определенным пакетом документов, дабы оформить договор;

- переводится кредит в новый банк, после чего банковский займ гасится по новым условиям, которые являются более выгодными.

Стоит сказать, что нередко заемщики получают отказ в осуществлении процедуры рефинансирования, причем банки имеют право не оповещать о причинах такого решения. Наиболее часто это связано с плохой кредитной историей или с низким доходом.

Кроме этого, не всегда рефинансирование является выгодным. Это связано с тем, что некоторые банки могут устанавливать дополнительные комиссии, а также нередко приходится вновь страховать квартиру, автомобиль или жизнь и здоровье гражданина в новой страховой компании. Все это несет за собой дополнительных трат, поэтому рефинансирование может оказаться убыточным.

Можно ли объединять несколько займов

Нередкой случается так, когда один заемщик оформляет сразу несколько займов. Это приводит к тому, что переплаты получается высокими, а также должник обязан постоянно помнить о том, когда именно должны вноситься платежи по тому или иному кредиту. Поэтому возникает необходимость перевести все кредиты в один займ.

Многие банковские организации предлагают данную возможность, причем это является выгодным для заемщика решением, потому что у него образуется единственный кредит, по которому уплачивается определенная сумма денег в месяц. Помимо этого человек может легко отслеживать изменения по займу.

Данный процесс называется оформлением нового консолидирующего кредита. Он предназначается не только для объединения нескольких ссуд, но и дополнительно позволяет снизить ежемесячные платежи. В связи с этим обычно устанавливается достаточно существенный срок, на который выдаются средства.

Наиболее простым считается объединение кредитов, оформленных в одном банковском учреждении. Для этого достаточно посетить банк, подать заявку на объединение и с работником организации оговорить все условия консолидирующего займа.

Более сложным считается перевод в один банк кредитов, оформленных в различных банках. В этом случае уместно оформление нового займа, которым гасятся все остальные долги.

Преимущества перевода кредитов

Перевести все кредиты или один займ в другой банк можно на выгодных условиях. Данный процесс обладает многими плюсами, но и не лишен недостатков. Положительные моменты следующие:

- снижаются затраты времени и сил, которые тратятся человеком на погашение различных займов, поскольку после образования одной ссуды надо помнить только одну дату ежемесячного платежа;

- обеспечивается формирование хорошей кредитной истории — засчитывается погашение всех имеющихся ссуд;

- обычно при оформлении нового кредита выбирается банк, предлагающий невысокую ставку процента, а также могут отсутствовать дополнительные комиссии, поэтому перевод выгоден для заемщика в плане уменьшения переплаты;

- можно снизить ежемесячный платеж, если выбрать достаточно значительный срок займа.

Однако данное действие не лишено существенных недостатков, о которых должен помнить каждый заемщик. И они такие:

- если возникает необходимость снизить платежи, то увеличивается срок, на который предоставляются заемные средства, а это приводит к повышению переплаты;

- нередко получается очень высокая сумма одного кредита, поэтому некоторые банки требуют от заемщика обеспечения, в качестве которого могут выступать поручители или недвижимое имущество, находящееся в собственности клиента;

- не допускается выполнять это действие для заемщиков, у которых в процессе погашения займов возникали просрочки;

- принимается решение достаточно долго, поскольку банк проверяет потенциального заемщика с особой тщательностью, чтобы быть уверенным в гарантированном возврате средств;

- возникает необходимость собирать большее количество документации.

Таким образом, рефинансирование предлагает возможность перевести кредит из одного банка в другой. Консолидирующий займ дает возможность объединить несколько ссуд в одну. Данные процессы обладают как плюсами, так и минусами, поэтому заемщики должны заранее убедиться в выгодности и целесообразности любой процедуры.

Как переоформить кредит в другом банке (рефинансирование)

Оформляя кредит в одном банке, через некоторое время можно столкнуться с более выгодными условиями кредитования в другой банковской организации, что, естественно, сопровождается внутренним расстройством и желанием поскорее переоформить кредит на лучших условиях. В быту подобный переход называют «перекредитованием», но на официальном языке его принято называть «рефинансированием». В материале речь пойдет о том, выгодно ли переходить из банка в банк и о том, что необходимо знать, совершая подобные переходы.

Очевидная выгода

В первую очередь, наткнувшись на более низкую процентную ставку по кредиту, необходимо произвести расчеты, дабы узнать являются ли новые условия настолько уж выгодными. Для расчетов потребуются не только данные по процентной ставке, но и ряд других параметров, к примеру, стоимость страхования в новом банке, стоимость услуг оценщика залога, размер комиссии за конвертацию валюты (если рефинансирование подразумевает смену валюты), и иные вводные параметры.

Но прежде чем производить расчеты советуем разобраться в сути перекредитования как такового.

Рефинансирование (перекредитование)

Что представляет собой перекредитование в другом банке? По сути, перекредитование есть ничто иное как оформление нового кредита. Новый банк предоставляет клиенту кредит, посредствам которого выплачивается задолженность в «старом» банке. Но стоит ли гнаться за выгодой, которую сулит разница в один процент? Однозначного ответа нет, поскольку многое зависит от условий конкретной банковской организации, которая предоставляет подобную услугу, суммы и срока кредита, а также того, какую часть суммы кредита вы уже успели выплатить к моменту, когда задумались о перекредитовании. Нередко бывают «подводные камни», недооценивать которые нельзя.

Так, для нового банка клиент будет являться новым заемщиком, которого необходимо проверить, прежде чем предоставлять довольно существенные суммы. К примеру, банк должен оценить залог, ведь большие суммы кредита выдаются в большинстве случаев под залоговое имущество. Для проведения подобной проверки банк прибегает к услугам специалистов, что означает наличие определенных расходов, оплачивать которые, естественно, предстоит самому клиенту. В случае предоставления нового кредита, клиенту стоит быть готовым к увеличенной процентной ставке на период, когда заемное имущество еще будет числиться за «старым» банком. Таким образом, банк покрывает свои риски, ведь выданные кредитные средства остаются пока необеспеченными.

Кроме того, в условиях нового банка может значиться обязательное участие в более дорогой программе страхования. Если перекредитование подразумевает смену валюты кредита, то возможны и дополнительные расходы на услуги конвертации валюты. Даже такая мелочь как количество филиалов для погашения кредитной задолженности может сыграть злую шутку с клиентом, ведь если филиал территориально расположен на значительном удалении, то возможно потребуется погашать долг, воспользовавшись услугами сторонних банков, а комиссию еще никто не отменял.

Важно знать. Банки охотно идут на «переманивание» только тех клиентов, которые зарекомендовали себя с наилучшей стороны, имеющие положительную кредитную историю. Особенно выгоден «перебежчик» с существенным кредитом на руках (читать как «существенными переплатами по кредиту»).

Есть еще один важный момент. Дело в том, что требования Центробанка в большинстве случаев делают крайне не выгодным для банков погашение ранее выданных кредитов заемными средствами, о чем все банки прекрасно извещены. Так, согласно инструкции Центробанка (№254-П), кредиты, которые были выданы банком для погашения ранее выданных кредитов, должны классифицироваться как сомнительные, поэтому под такие кредиты банк обязан формировать резервы от 21% до 50%. К примеру, под «обычные» кредиты банковский резерв составляет 0-1%. То есть, ситуация, когда клиент берет один кредит, пользуется кредитными средствами энное количество времени, а затем погашает задолженность, взяв новый кредит на более выгодных условиях, довольно рискованна для банковских организаций.

Как переоформить кредит в другом банке

Чтобы переоформить кредит на другую банковскую организацию в первую очередь необходимо узнать о предоставлении подобной услуги в конкретном банке – далеко не все банки предоставляют услуги перекредитования.

Важно знать. Если в условиях кредитного договора, заключенного в «собственном» банке, не прописана возможность досрочного погашения кредита, то получить кредит на условиях перекредитования не представляется возможным. Это, пожалуй, единственно важное препятствие. В большинстве случаев, банки охотно принимают новых клиентов.

Далее необходимо лично посетить банк со всеми сопутствующими документами:

- паспортом;

- договором кредитования;

- справкой о доходах.

Банком будет рассмотрена возможность предоставления кредита для конкретного клиента (индивидуальный подход). Сроки подобного рассмотрения варьируются по-разному в зависимости от организации. Как правило, вердикт выносят в течение часа, но бывают варианты с многодневным рассмотрением.

Клиенту нужно быть готовым к следующим условиям, которые новый банк может выдвинуть:

- у заемщика должны отсутствовать просрочки по платежам «старого» долга;

- к возможной «переаттестации», — могут потребоваться подтверждение в платежеспособности или пересмотр залогового имущества в сторону увеличения;

- внесение первого платежа в ближайшие дни.

Перекредитование выгодно сейчас или валютный кредит

Особенно выгодно рефинансирование при резком росте стоимости валюты, если, конечно, кредит изначально был валютным. Так, многие банки предоставляют услуги по рефинансированию валютных кредитов, что в период роста стоимости валюты очень актуально. Однако всегда стоит помнить о сущности банковской организации, заключенной в генерировании прибыли, а не в раздаче денег всем страждущим, в связи с чем, перевод валютного кредита в рублевый сопровождается, как правило, существенным увеличением процентной ставки по кредиту. Кроме того, банковская организация, скорее всего, не пойдет на такой шаг, если рост валюты будет носить ярко выраженный, долгосрочный характер.

При перекредитовании стоит учитывать и возможную банковскую комиссию за конвертацию валюты.

Важно знать. Если в официальный перечень услуг банка не входит перевод из валютного кредита в рублевый, то обращение с просьбой о рассмотрении возможности подобного перехода (внутри банка) может быть воспринято как наличие у клиента финансовых затруднений, что повлечет за собой занесение в список тех клиентов, платежеспособность которых находится под сомнением. Попав в этот список, клиент может получить неприятную заметку в своей кредитной истории.

Рефинансирование как инструмент инвестирования

Опыт европейских государств показывает, что перекредитование активно используется в качестве инструмента для привлечения прибыли (инвестирования). Но не стоит забывать о различиях банковских структур, — процентные ставки и комиссии отечественных банков существенно разнятся по отношению к иностранным аналогам.

Как перевести ипотечный кредит в другой банк?

Ипотечное кредитование один из выгодных способов иметь свое жилье и проживать в отдельной квартире. В последнее время банковские структуры для привлечения новых клиентов снижают ставки по ипотечному кредитованию, это, конечно, хорошие новости для тех, кто желает приобрести жилье по ипотеке. Но как быть тем, кто уже оформил кредитный договор под большие проценты? Можно ли им перевести ипотечный кредит в другой банк, где ставки намного ниже? Давайте подробнее об этом поговорим.

Особенности рефинансирования, или перевод ипотеки в другую кредитную организацию

Перекредитование в другой финансовой структуре на языке финансистов называется рефинансированием, эта программа уже действует во многих крупных кредитных организациях.

И когда-то взятый кредит сегодня выглядит невыгодным, поэтому многие заемщики стараются перекредитоваться на новых условиях.

Но перед тем как принять решение о переходе в другую финансовую структуру, следует проанализировать ситуацию:

- Выяснить ставку по ипотеке у другого кредитора, разница процентов должна быть около 2%. Только это условие будет считаться выгодным при перекредитовании.

- Внимательно изучить условия ипотечного договора – вполне вероятно, что банк установил запрет на досрочное погашение кредита, или при таком стечении обстоятельств в отношении клиента будут действовать повышенные штрафные санкции.

- Если клиент заключил кредитный договор давно, то смысл в рефинансировании отпадает – ведь банк вначале взимает проценты за пользование чужими средствами, и только потом кредитор получает заимствованные деньги. И сэкономить на переводе подобного кредита, уже не получиться.

- И последнее, следует изучить предложение другого кредитора – нет ли в нем скрытых финансовых расходов. Это могут быть дополнительные договора на страхование жизни заемщика, проценты за услуги кредитного специалиста, страхование залоговой недвижимости, передаваемой банку под ипотечное кредитование.

И еще один важный момент – при заключении нового договора кредитования, должна проводиться оценка залоговой недвижимости. Но если компания-оценщик от старого кредитора не получила одобрения у нового финансиста, то придется на свои средства проводить новую оценку ипотечной квартиры.

Условия для перевода ипотеки к другому кредитору

Банку невыгодно прощаться с хорошим клиентом, вовремя погасающим свои долговые обязательства, поэтому заемщику следует предпринять несколько важных шагов для перехода в другую кредитную организацию:

- Чтобы рефинансировать старый кредит на новых условиях, прежде всего, следует получить одобрение своего банка на полное погашение задолженности;

- Иметь хорошую историю кредитований – вовремя оплаченные обязательства будут гарантом благонадежности клиента.

Основные моменты перевода кредита

Чтобы начать процедуру перевода от одного кредитора к другому, следует выполнить несколько действий:

- Обратиться в свою кредитную организацию и получить справку об остатке задолженности по ипотеке.

- Подать ходатайство в выбранную финансовую компанию о проведении рефинансирование имеющегося займа, и выбрать наиболее подходящую вашим условиям программу.

- Подождать какое-то время о принятии положительного решения или отказа в рефинансировании.

- После получения положительного ответа, клиенту следует собрать пакет необходимой документации (список можно получить у кредитного консультанта), и заключить новый договор кредитования.

- Банковские структуры между собой сами проведут перечисления средств, клиент на herb получает новый договор с другими условиями кредитования.

Но! Для получения крупной ссуды банку нужны гарантии, то есть некое залоговое имущество, им может выступать оформленная по ипотеке квартира. Но ведь она находится у первого залогодержателя, и чтобы передать гарантии клиента второй финансовой структуре, он обязан позаботиться о снятии с нее обременений в виде залога.

Договоры о залоговом имуществе всегда проходят обязательную регистрацию в реестре имущественных прав физических и юридических лиц, поэтому на этот момент следует обратить внимание при переводе кредита.

Что должен сделать клиент?

Обратиться к первому финансисту, после полного расчета, разумеется, о снятии обременения, то есть получить официальный документ о том, что у банка нет никаких финансовых претензий к бывшему клиенту.

С этой справкой следует направиться в Росреестр, оплатить государственную пошлину, и подать ходатайство о снятии обременения в виде залога.

До момента передачи новому кредитору документов об отсутствии обременения процентные ставки по кредиту могут быть повышенные.

Ну а после передачи залога под управление второго кредитора, заемщик будет уплачивать проценты по минимальным ставкам, предусмотренные условиями кредитного договора.

Немного о передаче закладной

Этот документ будет подтверждать право первого кредитора на востребование имущества по первому требованию, если заемщик не будет исполнять свои взятые обязательства по погашению кредитных средств.

Она обязательно должна пройти регистрацию в Росреестре, и пока должник полностью не оплатит кредит, никакие юридически значимые действия с залоговой недвижимостью он не вправе совершать.

В закладной указываются все основные условия ее образования, то есть наименование кредитора, описание недвижимости, и констатация факта, что она на правах собственности принадлежит кредитору как залоговое имущество.

И для проведения рефинансирования в другой кредитной организации первому кредитору достаточно указать реквизиты другой финансовой структуры, которому будет передана квартира в качестве обеспечения платежеспособности клиента.

Вывод: Теперь вы знаете все тонкости процедуры рефинансирования, необходимые условия для перекредитования, и как перевести ипотечный кредит в другой банк для вас не будет сложной проблемой.

Получили ли вы полезную информацию в нашем материале? Был ли он вам полезен? Пожалуйста, оставьте свои комментарии, если вы почерпнули что-то важное для себя.

А вы переводили кредит в другой банк? Если да, то просим вас поделиться своими впечатлениями и опытом с нашими читателями – были ли затруднения, и сколько времени вы на это затратили?

Теперь вы знаете о том, как перевести ипотечный кредит в другой банк.

С уважением, команда сайта 100druzey.net

Перевод кредита в другой банк как называется |

Процесс оплаты задолженностей упростится, если сразу несколько предложений объединить в одно. Банковское обслуживание так же упрощается, меньше рисков, связанных с путаницей. Значит, уменьшается вероятность просрочки. Дополнительную выгоду приносят скидки, предлагаемые многими организациями.к содержанию ↑

Клиенты и документация: описание требований

21-65 лет – границы возраста для граждан, решивших подать заявку на рефинансирование. Ограничения здесь такие же, как и для получения займа (рекомендуем ознакомиться с информацией на тему: с какого возраста можно рассчитывать на получение кредита).

Инфо Как объединить кредиты в один в ВТБ 24Иногда, при возникновении срочной необходимости в денежных средствах, не хватает времени на тщательное изучение условий различных банков. Сами кредитные организации время от времени предлагают более выгодные акции и низкие ставки.

Естественно, что заемщика привлекают подобные факторы и у него возникает желание перевести кредиты в другой банк.

Сам процесс перевода подразумевает не только возможность снизить ставку займа, но и объединить все кредиты в рамках одного единственного платежа. Подобное решение экономит денежные средства плательщика и упрощает процесс оплаты займа.

Перевод кредита из одного банка в другой на банковском языке звучит как рефинансирование.

Перевод кредита в другой банк как называется

Дитя ” все верно написал (а) . Только рефинансирование распространяется ТОЛЬКО для Ипотечных кредитов. И банк “Б” (новый банк) Вам на руки деньги не выдаст, оформляется некий пакет документов, по которому банк “Б” безналично закроет кредит в банке “А”.

Цель кредитования в банке “Б” – рефинансирование жилищных кредитов. При этом, в банке “Б” может быть ниже процентная ставка и увеличен срок кредитования, тем самым снижена Ваша кредитная нагрузка.

По потребительским кредитам такой программы нет.

Если Ваша платежеспособность позволяет взять второй кредит, то Вы его просто берете в новом банке и по условиям досрочного погашения закрываете сами кредит в первом банке. Это не рефинансирование, а перекредитование.

Чем дольше займ оплачивается, тем больше денежных средств уходит на гашение основного долга. Таким образом, взяв новый кредит, хотя старый уже подходит к концу срока, заемщик снова выплачивает в первую очередь проценты, переплачивая уже новому банку.

- В другом банке страхование может стоить больше. Кредит практически всегда оформляется при условии страхования, но современное законодательство запрещает навязывать эту услугу.

В другом банке страхование может стоить больше. Кредит практически всегда оформляется при условии страхования, но современное законодательство запрещает навязывать эту услугу. Однако, если страхование необходимо, то нужно тщательно изучить его стоимость. Случается, что при оформлении кредита на оплату полиса уходит до трети заемных средств.

В другом банке страхование может стоить больше. Кредит практически всегда оформляется при условии страхования, но современное законодательство запрещает навязывать эту услугу. Однако, если страхование необходимо, то нужно тщательно изучить его стоимость. Случается, что при оформлении кредита на оплату полиса уходит до трети заемных средств.