Перевод со счета ООО и ИП на свой счет или карту

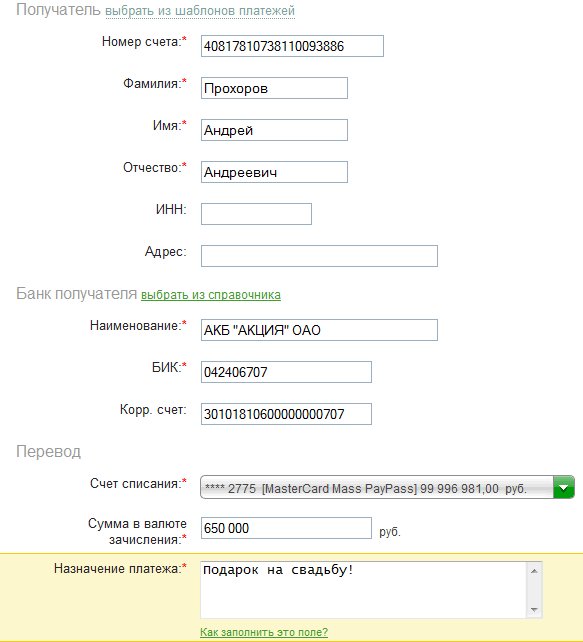

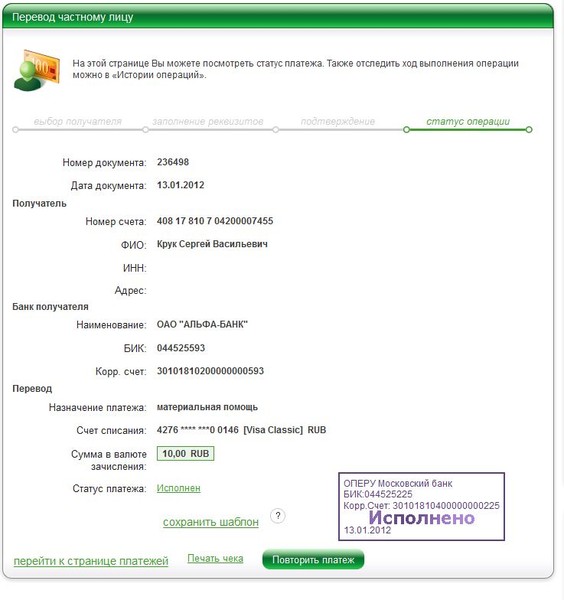

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

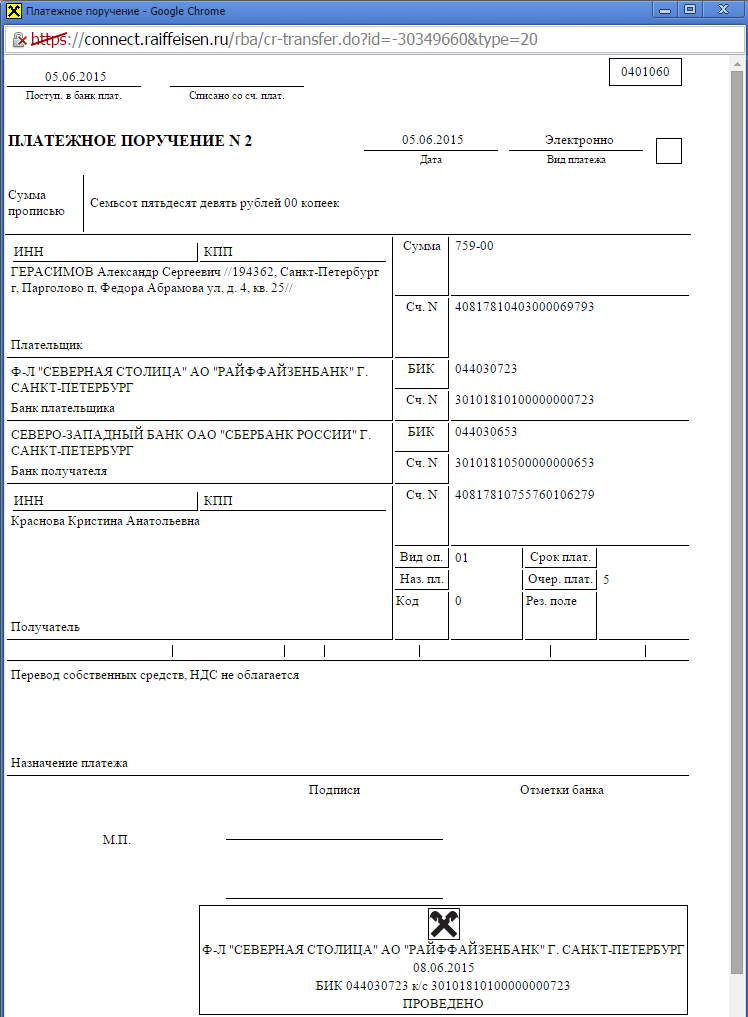

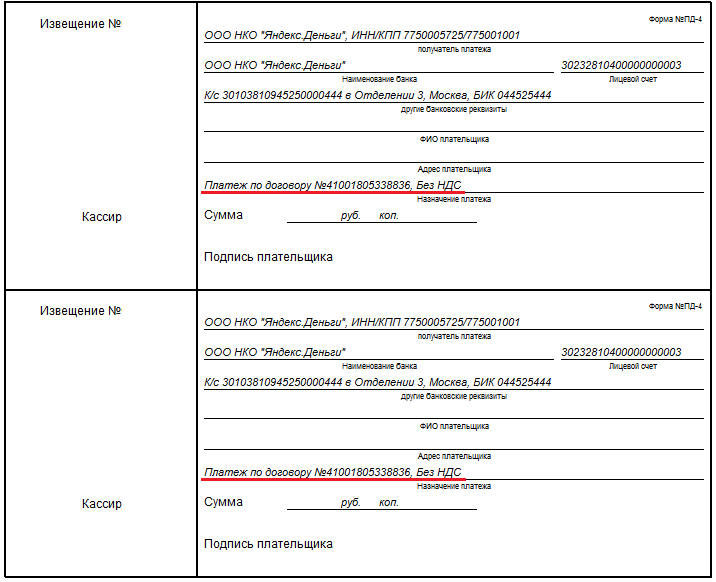

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет. У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель.

Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

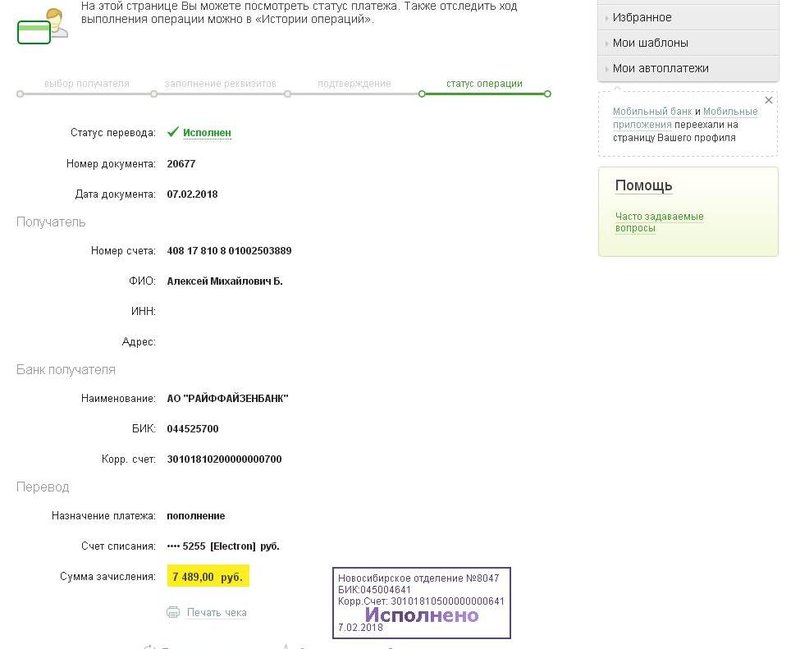

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа.

Подведем итоги:

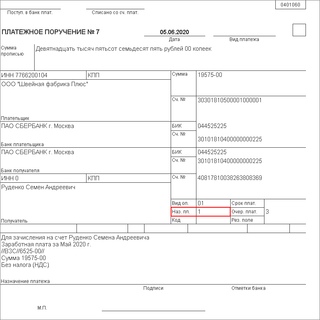

- Если деньги отправляются на личную карту предпринимателя, то в платежном поручении пишем: «перечисление денег на собственный счет»; «на личные нужды»; «на личное потребление». Это примерные фразы. Главное, чтобы прослеживалась суть, что это вы переводите свои деньги себе же.

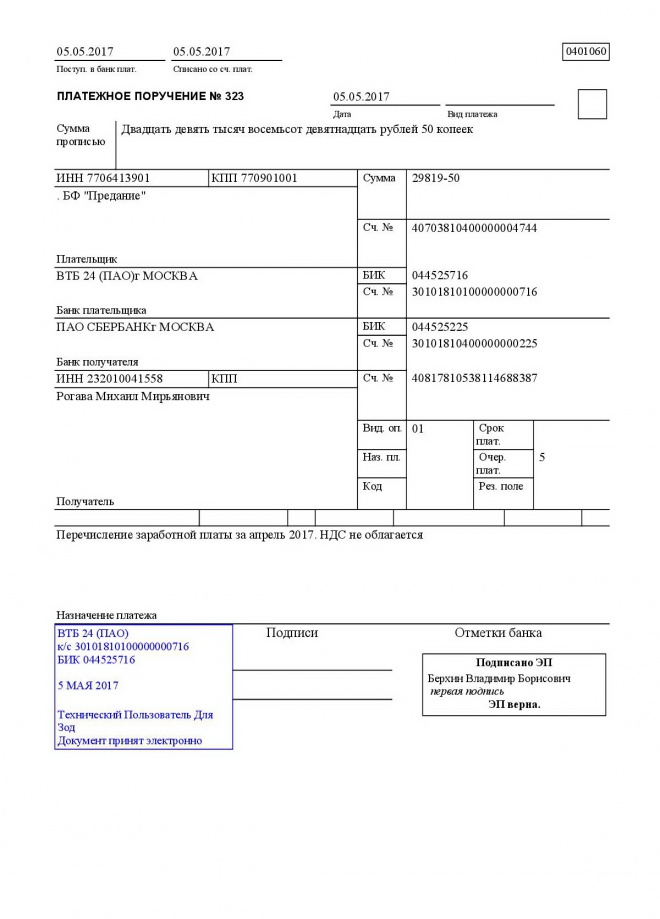

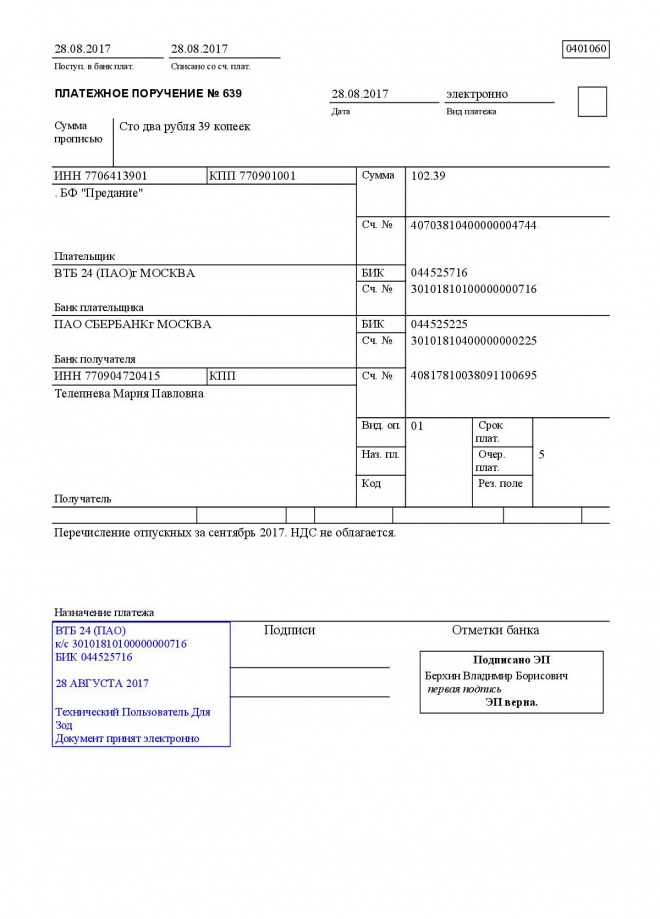

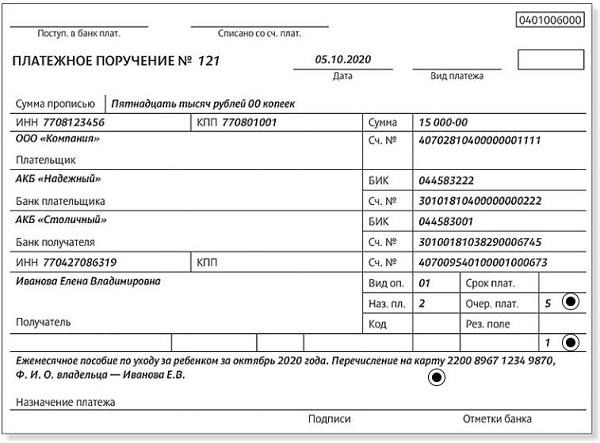

- Если платеж отправляется на карту других физических лиц, то он может быть расценен как получение дохода ими с выплатой обязательного налога в размере 13%. Если платеж осуществляет ИП-работодатель, то налоги платит он, а в назначении платежа указывается, что это выплата зарплаты и за какой конкретно период она производится.

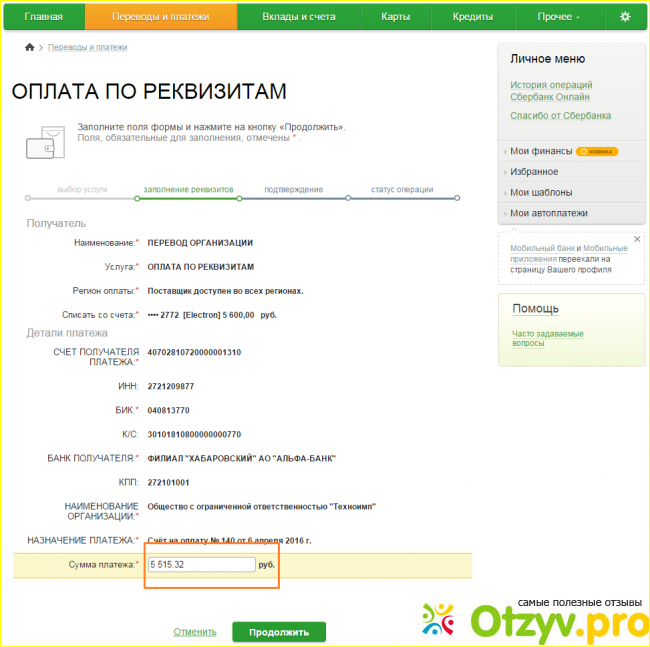

Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга.

Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга. - Если деньги переводятся с личной карты ИП на собственный расчетный счет, то в назначении платежа указываем «пополнение счета».

Лимиты переводов

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

Назначение платежа между своими расчетными счетами

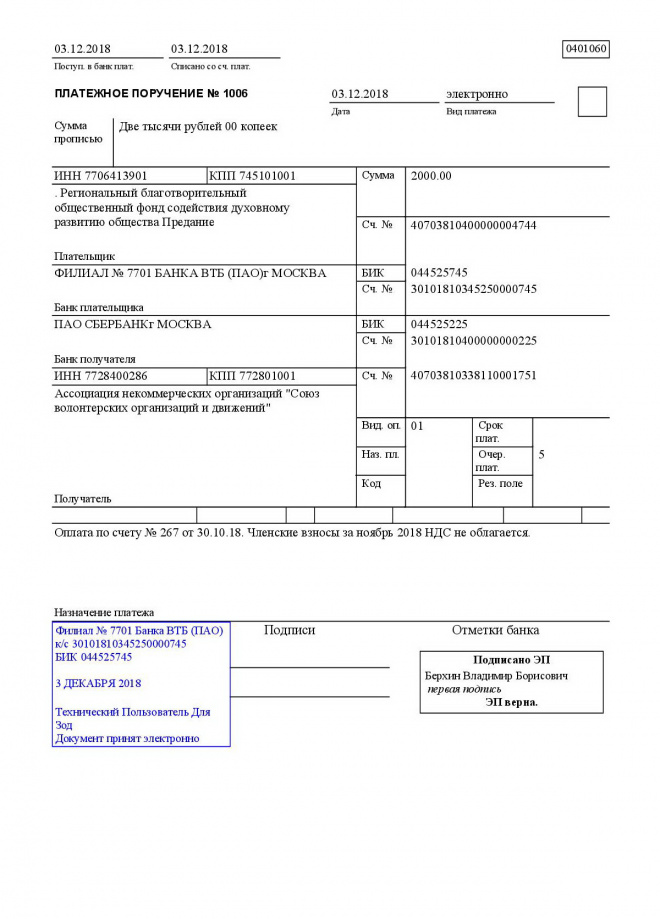

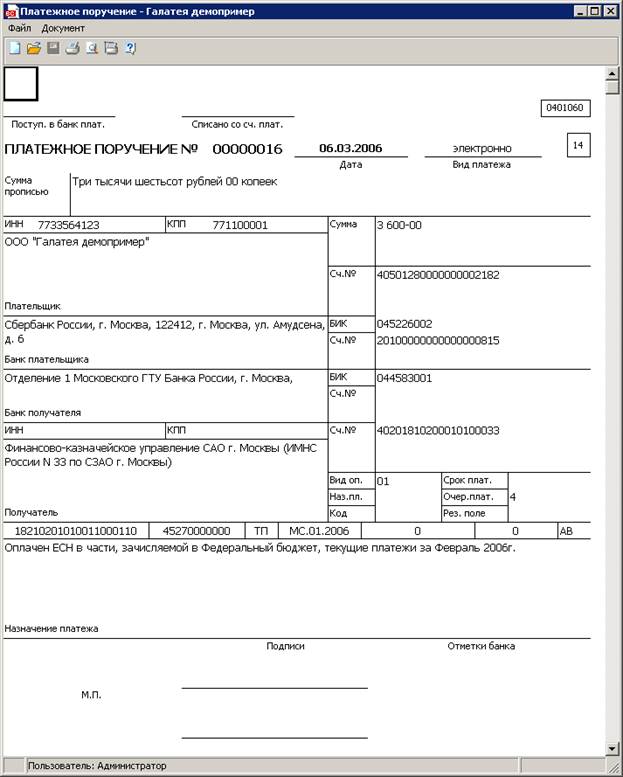

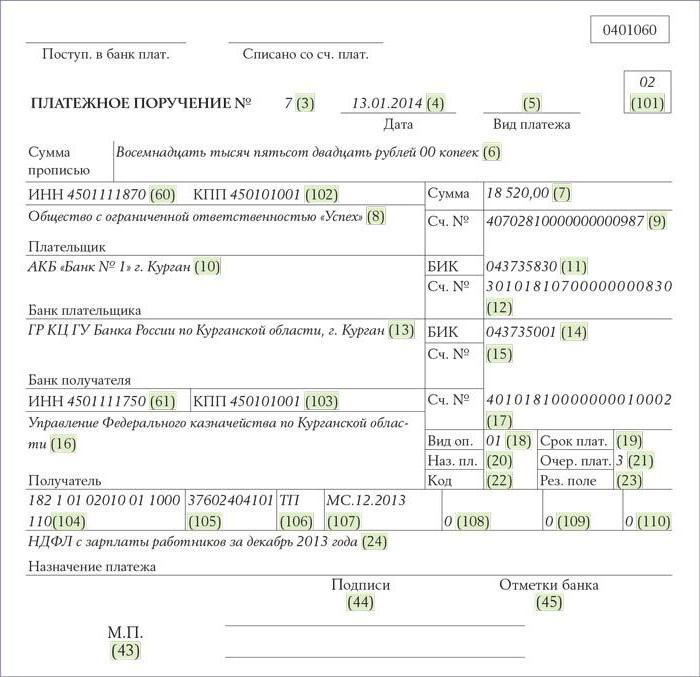

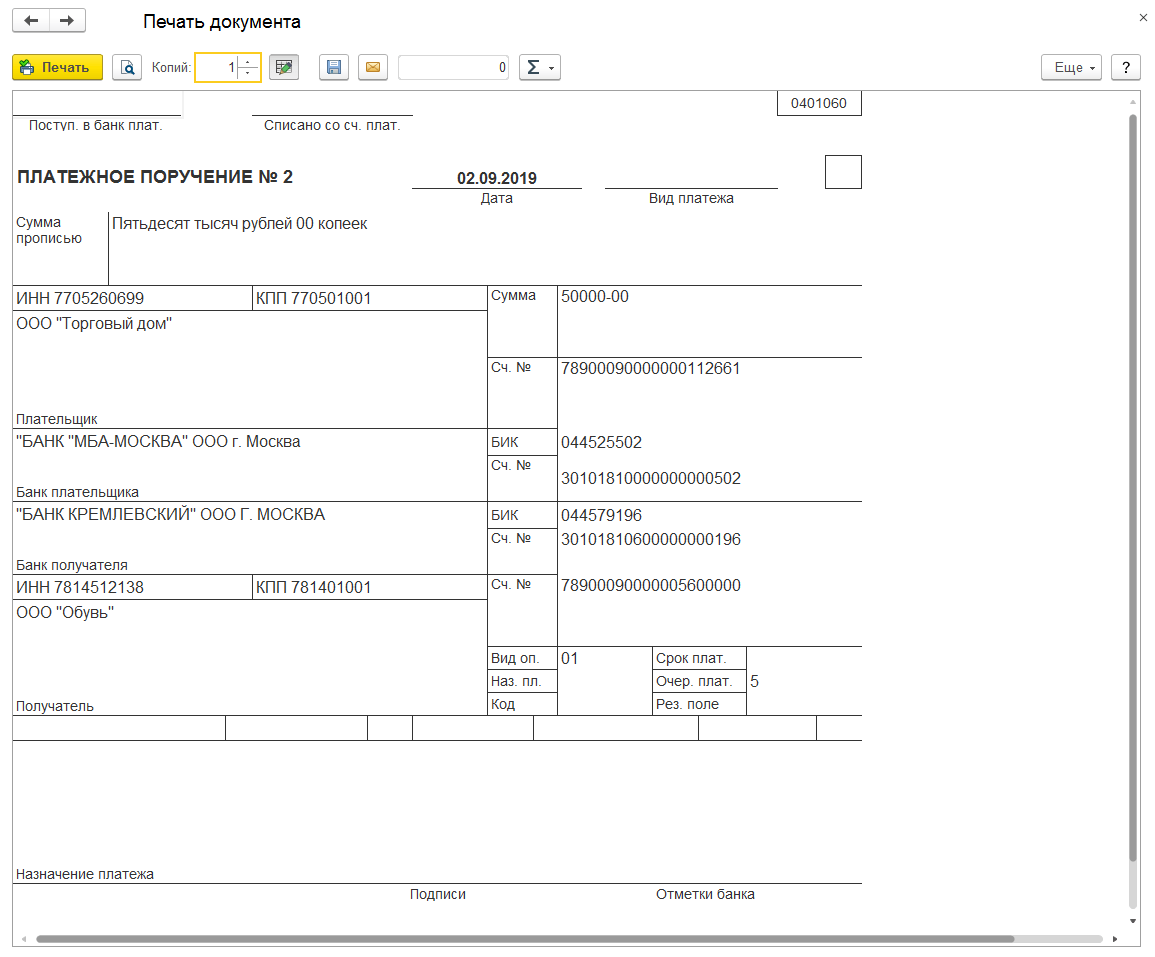

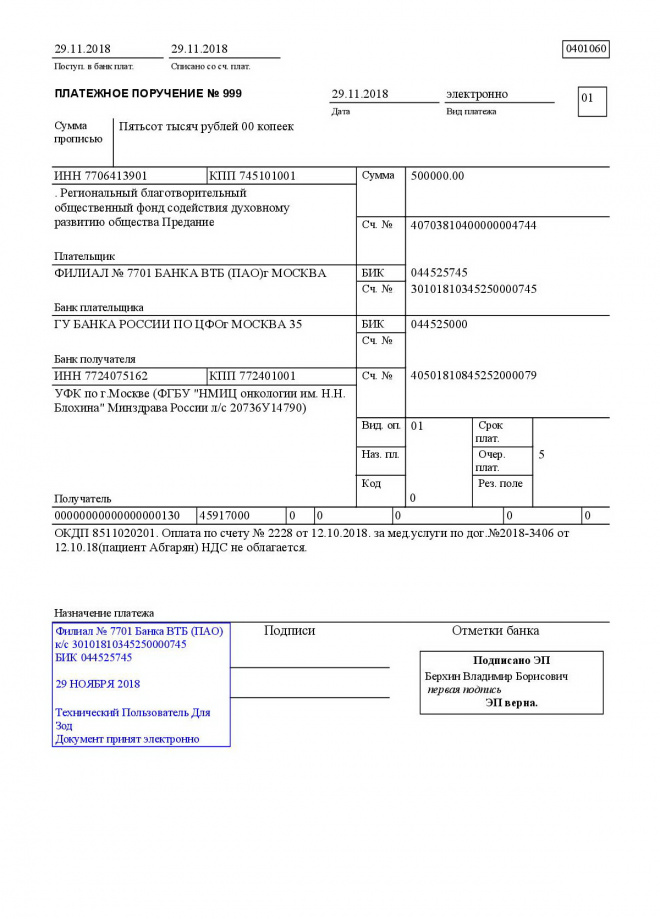

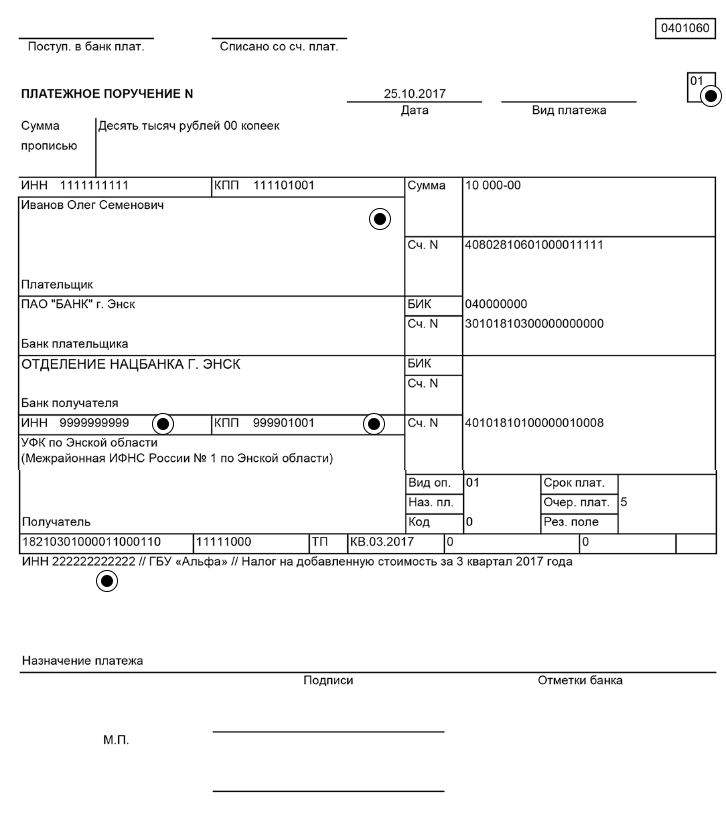

Российское законодательство с 2012 года установило определенные требования для создания платежных поручений на оплату или переводы между счетами . Именно в этом документе указаны все нюансы по корректному заполнению платежных поручений . В данном материале мы расскажем о том , что писать в разделе назначение платежа , а также постараемся привести несколько примеров применения рассматриваемого бухгалтерского параметра .

Именно в этом документе указаны все нюансы по корректному заполнению платежных поручений . В данном материале мы расскажем о том , что писать в разделе назначение платежа , а также постараемся привести несколько примеров применения рассматриваемого бухгалтерского параметра .

Что писать в назначение платежа

Если Вы не знаете, что вообще такое назначение платежа, в обязательном порядке стоит рассмотреть положение, опубликованное Центральным Банком России в далеком 2012 году, а именно 22 июня. По сути своей, назначение платежа является очередным реквизитом, который требуется учитывать в сфере трансфертов денежных средств.

Стоит сказать, что современные платежные поручения можно составлять не только в обычном бумажном варианте, но и в электронном виде, что, кстати говоря, очень удобно. Как бы то ни было, в обоих случаях все поля того или иного платежного поручения должны быть корректно заполнены, в ином случае финансовая организация откажет в транзакции.

Вашему вниманию предлагаем основную инструкцию, а также рекомендации того, что именно следует указывать в разделе в назначении платежа:

- Наименование предоставленной услуги или реализованного товара;

- Дата, а также номер контракта или договора, например аренды помещения, купли-продажи, услуг и др.

;

; - Понадобиться предоставить все данные о существующих товарных документах, являющихся основанием для осуществления денежного перевода;

- Точные реквизиты банка, которому собственно и предназначается перечисляемая сумма средств. Не указываются они в том случае, если в платежке не выделены соответствующие разделы;

- Также понадобиться информация о финансовых учреждениях, являющихся участниками операции по перечислению средств;

- Общая сумма начисленного НДС;

- При необходимости иные данные, необходимые для обеспечения полной идентификации платежа.

Сбербанк предлагает предпринимателям использовать для составления платежных поручений мобильное приложение Сбербанк Бизнес Онлайн

Разновидности назначения платежей

Правила по осуществлению переводов, прописанные в документе № 383-П от 19.06.2012, законодателями не установлены какие-либо жесткие требования к тому, какую именно информацию следует вносить в рассматриваемый реквизит, а именно назначение платежа. Однако следует напомнить о том, что приложении № 1 все же включает в себя рекомендуемые варианты, следующие включать в данное поле. Именно о них мы и предлагаем поговорить немного ниже:

Однако следует напомнить о том, что приложении № 1 все же включает в себя рекомендуемые варианты, следующие включать в данное поле. Именно о них мы и предлагаем поговорить немного ниже:

- Разновидность обязательных налоговых отчислений, их период;

- Номера, а также даты договоров, контрактов и товарных документов;

- Налог на добавленную стоимость;

- Наименование полученных компанией или ИП услуг, а также товаров или выполненных работ;

- Прочие данные и информация.

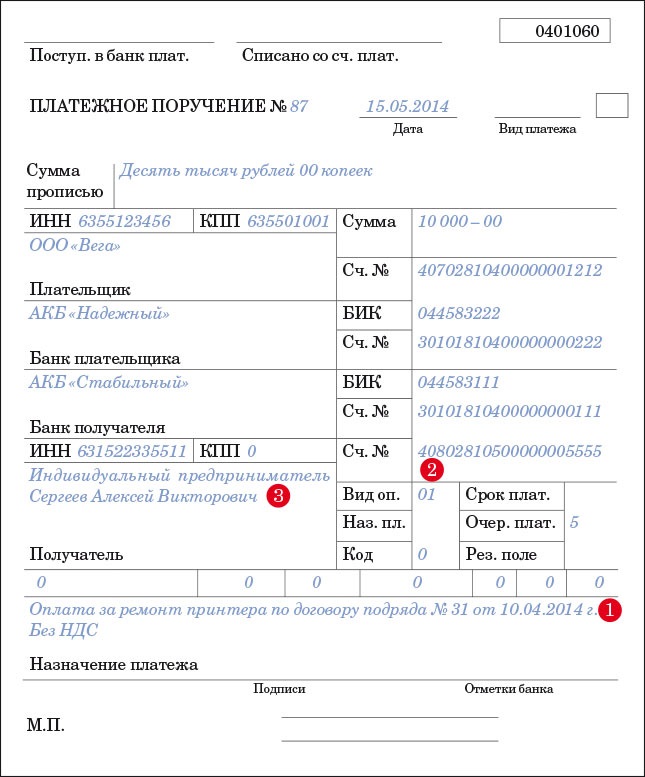

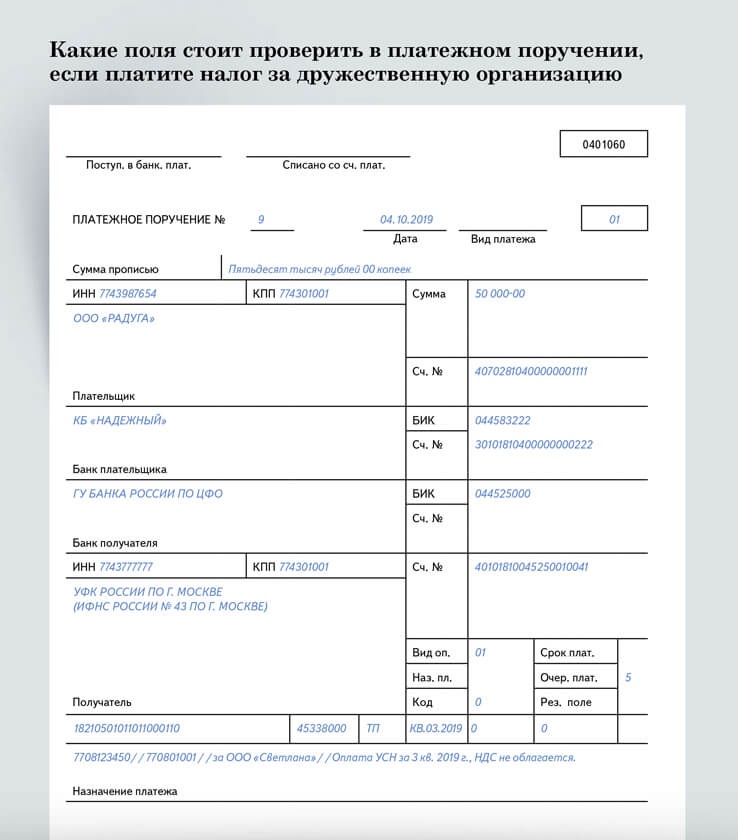

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении. Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств.

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

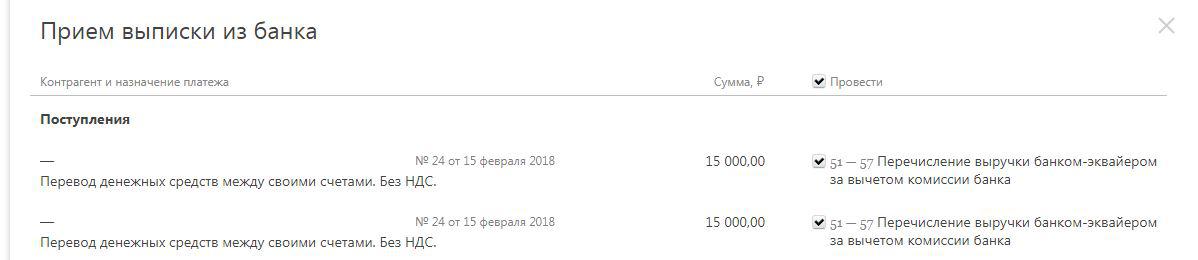

При переводе с одного расчетного счета компании на другой можно указать назначение платежа — Перевод собственных денежных средств. НДС не облагается.

При несоблюдении установленных законом требований при оформлении раздела назначения платежа, финансовый институт имеет полное право отклонить исполнение операции до момента устранения всего перечня допущенных неточностей.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

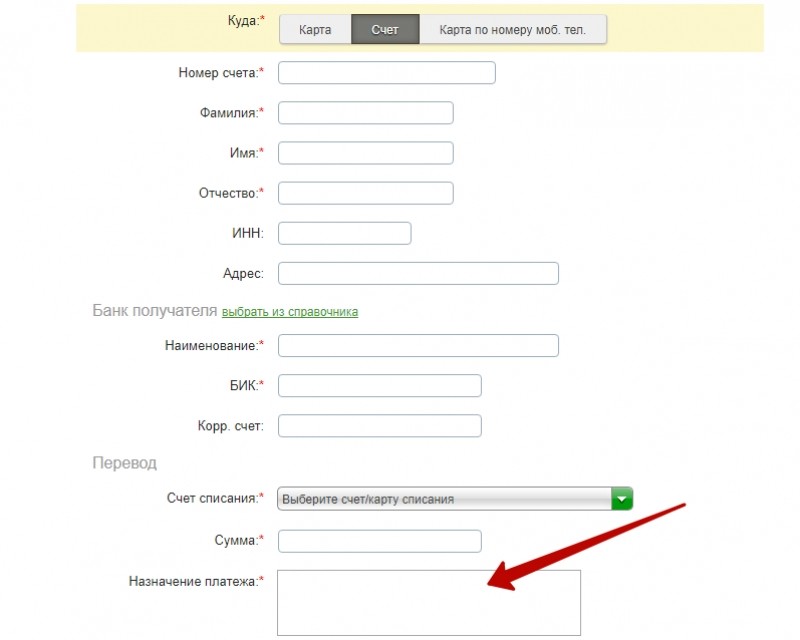

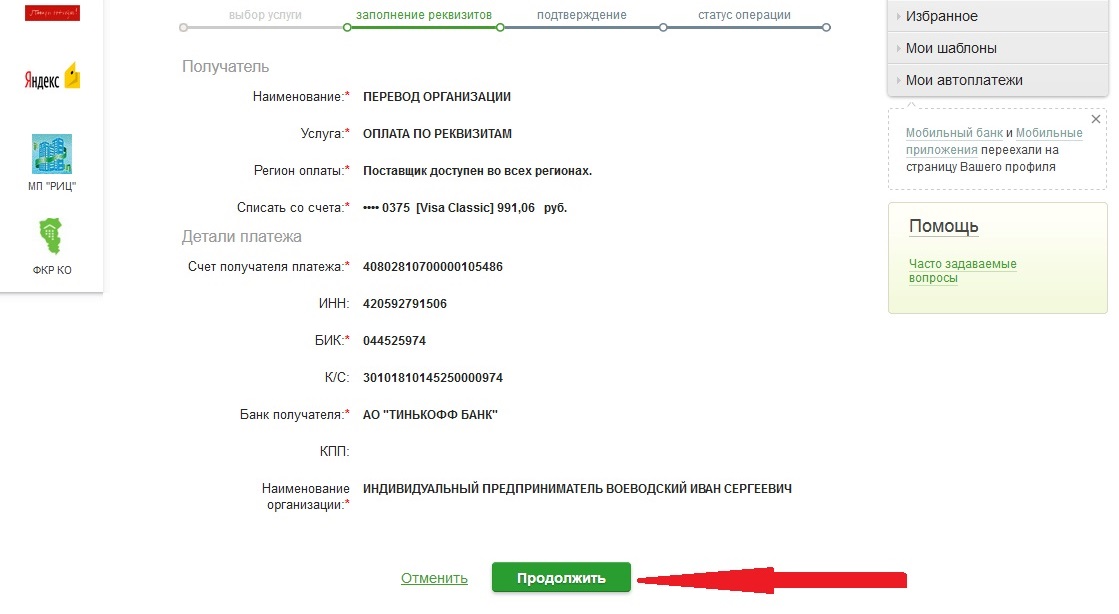

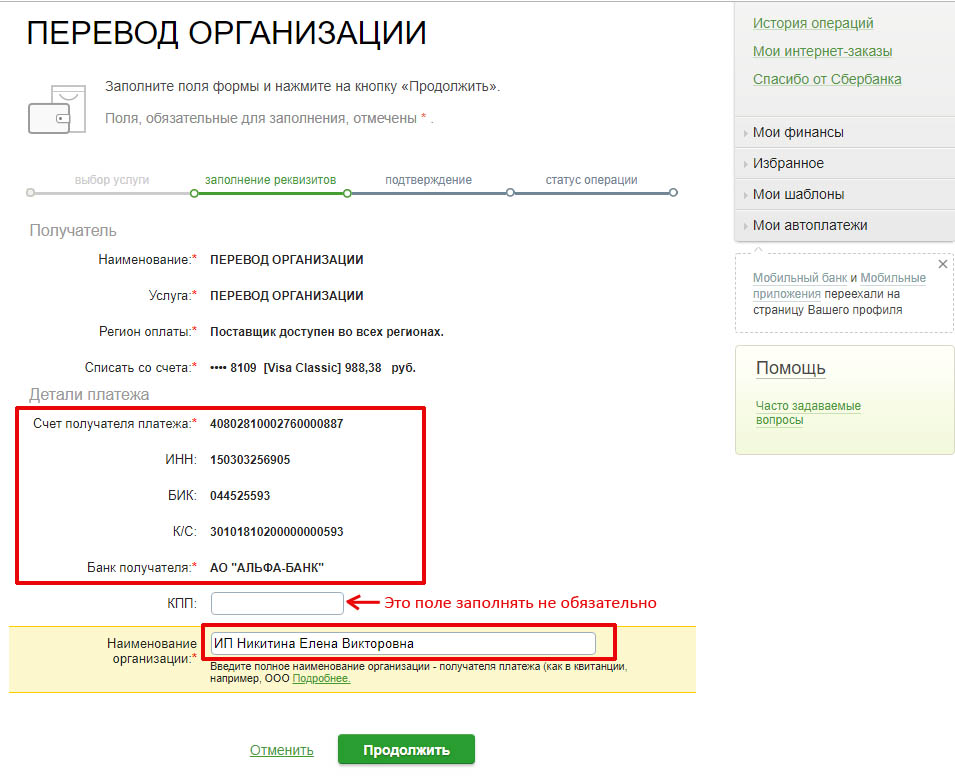

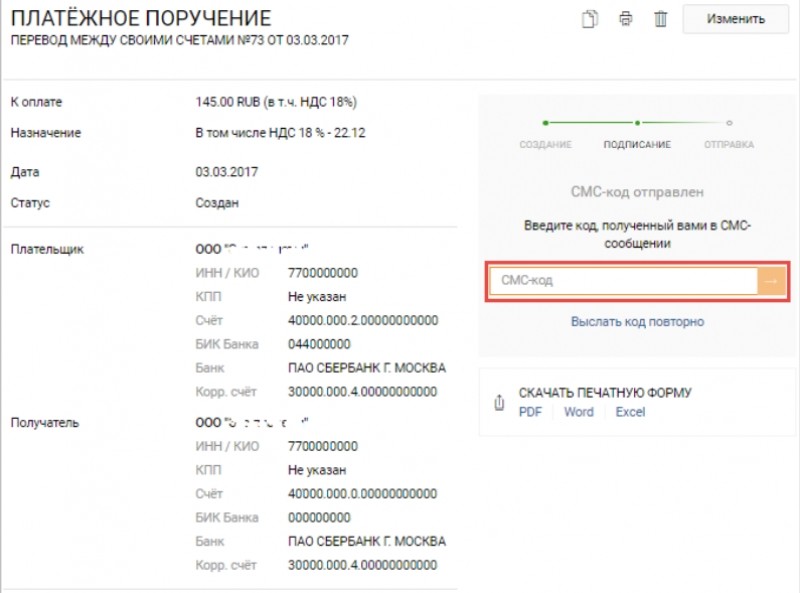

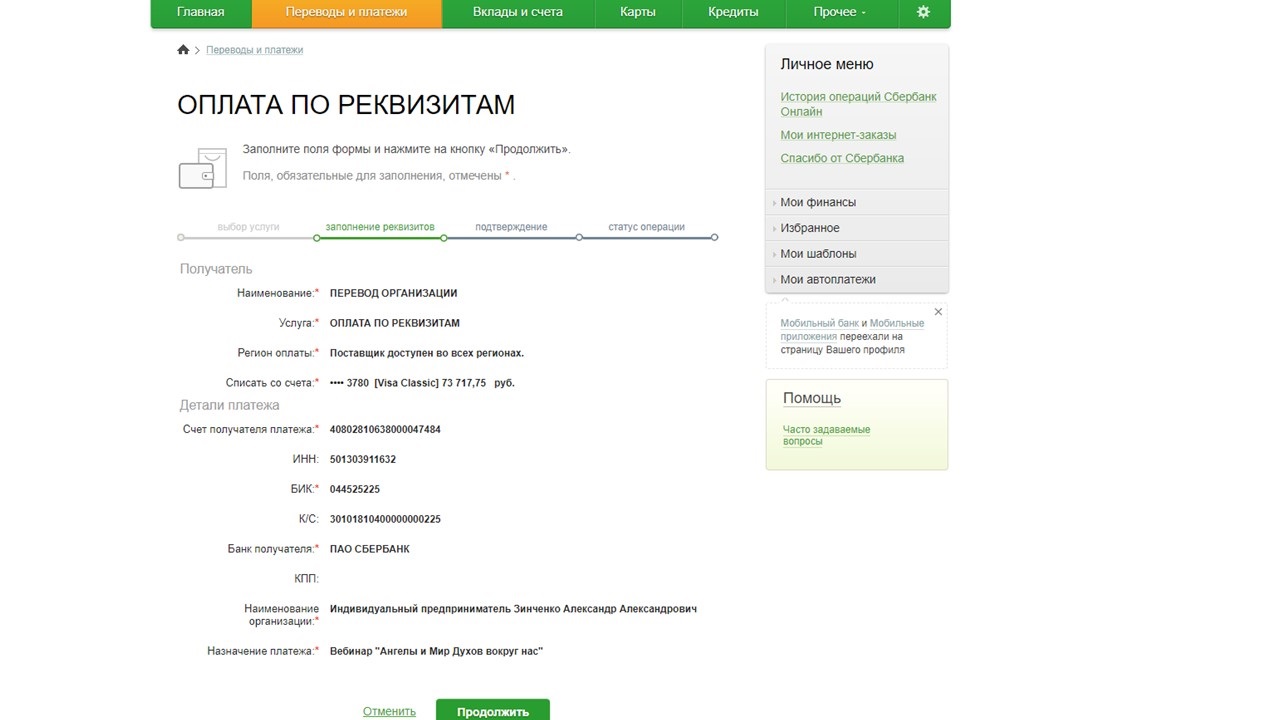

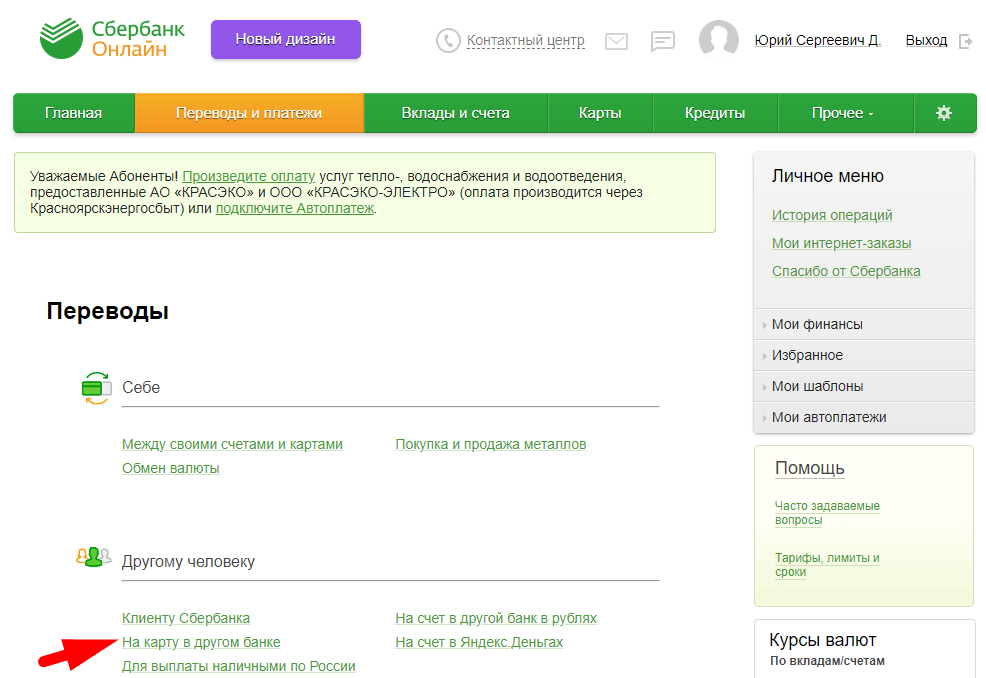

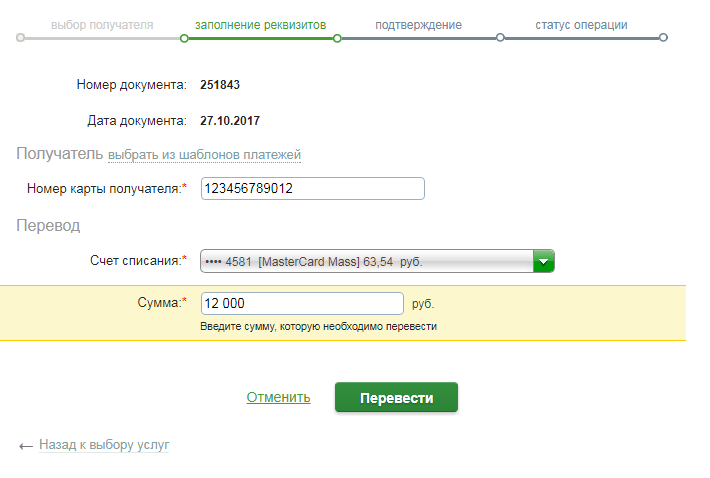

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Если данная графа помечена красным символом, как правило звездочкой, значит, она подлежит корректному заполнению в обязательном порядке.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

На сегодняшний день, такое учреждение как Сбербанк, позволяет свои клиентам формировать платежное поручение автоматически, при фотографировании счета

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

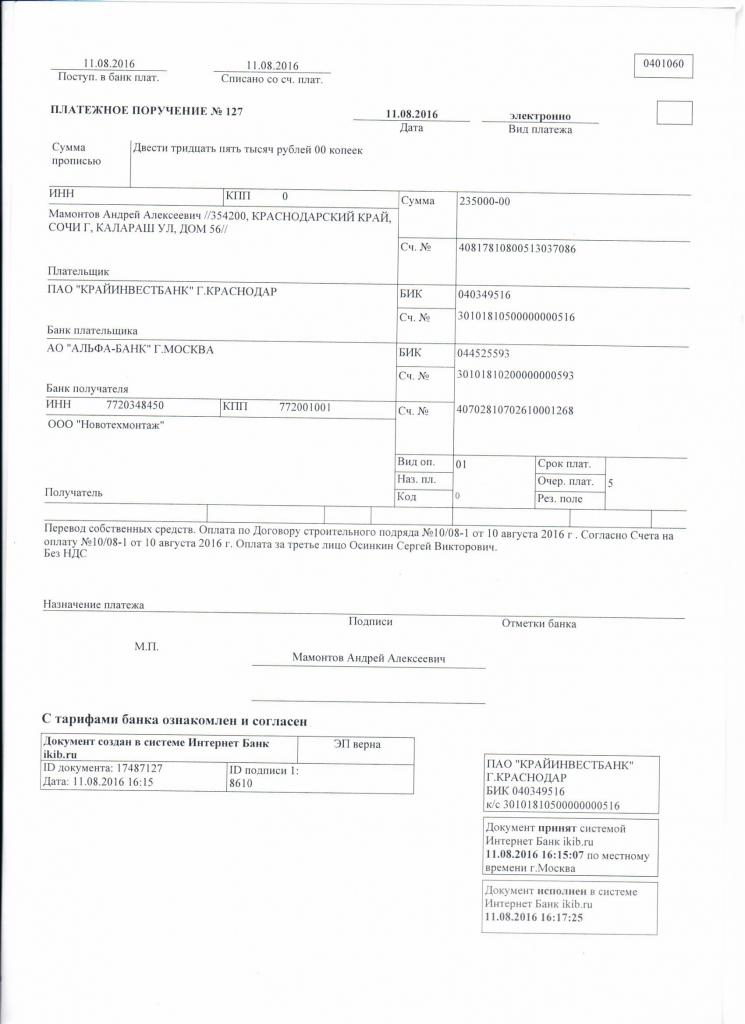

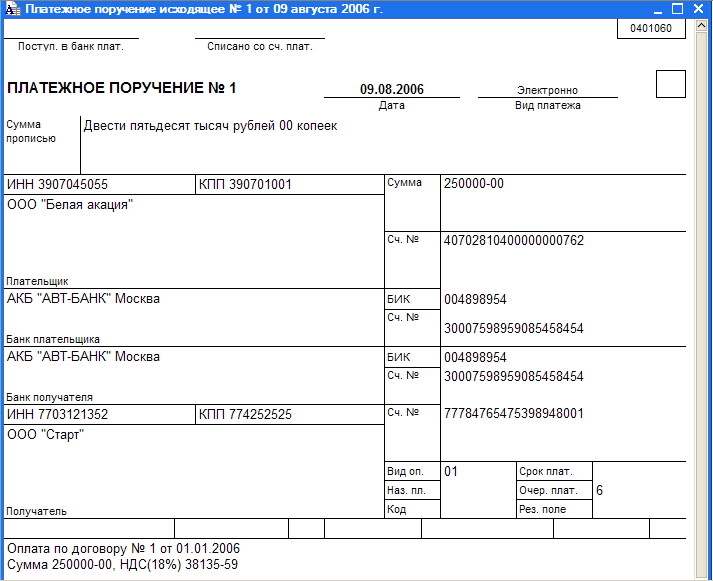

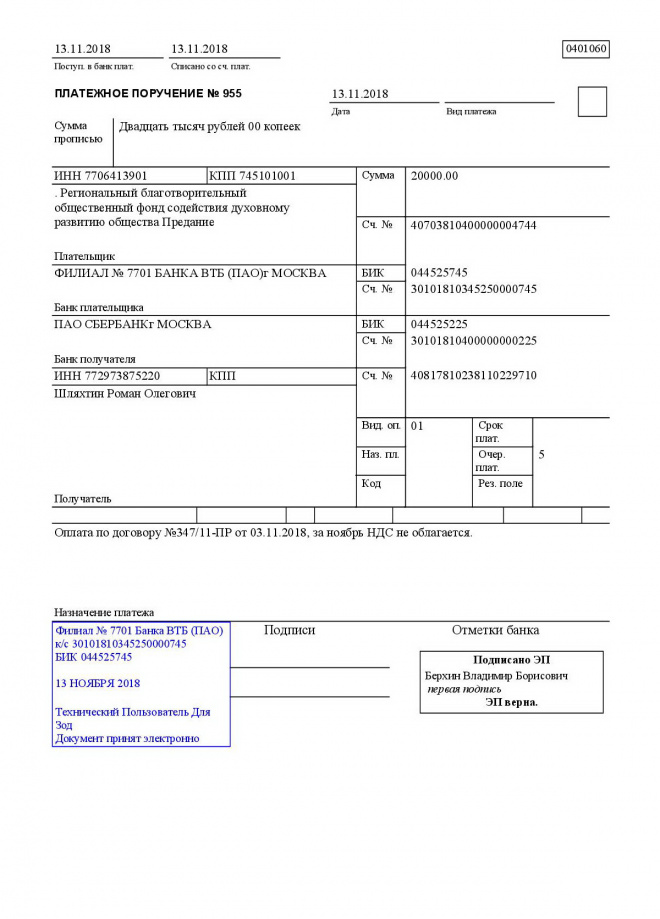

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Переводы

Платежные реквизиты для переводов на банковскую карту, открытую в Головном офисе, Ф-ле Банка ГПБ (АО) «Северо-Западный», Ф-ле Банка ГПБ (АО) «Центральный»

Реквизиты счета банковской карты, открытого в рублях, можно бесплатно получить с помощью любого банкомата Газпромбанка. Для этого в меню банкомата необходимо перейти в раздел Информация по карте и выбрать пункт Реквизиты карты. После чего будет распечатан чек с реквизитами счета банковской карты.

Для этого в меню банкомата необходимо перейти в раздел Информация по карте и выбрать пункт Реквизиты карты. После чего будет распечатан чек с реквизитами счета банковской карты.

скачать одним файлом

Платежные реквизиты «Газпромбанк» (Акционерное общество) для безналичного перевода денежных средств на счет банковской карты, открытой в Единой зоне обслуживания*

Российский Рубль (RUR):Банковский идентификационный код (БИК): 044525823

Наименование банка: Банк ГПБ (АО)

Корреспондентский счет: 30101810200000000823 в ГУ Банка России по ЦФО

Счет для зачисления денежных средств: 40817(40820)*************** (1)

Назначение платежа (обязательно указать): пополнение банковской карты, полный номер счета карты [20 цифр] (№ 40817 (40820)810) либо номер карты [16 цифр], ФИО получателя полностью.

Доллары США (USD):

Intermediary Bank (Банк-корреспондент):

Citibank N.A.,

SWIFT: CITIUS33

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 36141825

Beneficiary (получатель): account № 40817(40820)*************** (1) name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

ЕВРО (ЕUR):

Intermediary Bank (Банк-корреспондент): Bank GPB International S.A.

Luxembourg, Luxembourg

SWIFT: GAZPLULL

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

account LU643790111780352004

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

Английские фунты стерлингов (GBP):

Первый вариант: Intermediary Bank (Банк-корреспондент): JP MORGAN CHASE BANK, N. A.

A.

NEW YORK, NY, USA

SWIFT: CHASGB2L

SORT CODE 60 92 42

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 41390256

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname]

(ФИО получателя -владельца счета)

Второй вариант: Intermediary Bank (Банк-корреспондент):

Barclays Bank plc (ALL U.K. OFFICES),

LONDON, UK

SWIFT: BARCGB22

SORT CODE 20 32 53

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

account 93552101

Beneficiary (получатель): account № 40817(40820)*************** (1)

name of cardholder for card № [16 digits of card number , cardholder’s first name and surname] (ФИО получателя -владельца счета)

Швейцарские франки (CHF):

Intermediary Bank (Банк-корреспондент):

Gazprombank (Switzerland) Ltd

ZURICH, SWITZERLAND

SWIFT: RKBZCHZZ

Bank Beneficiary (Банк-получатель):

«Gazprombank» (Joint – stock Company), MOSCOW, RUSSIA

SWIFT: GAZPRUMM

account 620000.

Beneficiary (получатель): account № 40817(40820)*************** (1) name of cardholder for card № [16 digits of card number , cardholder’s first name and surname]

(ФИО получателя -владельца счета)

* * В Единую зону обслуживания входят подразделения Банка, осуществляющие обслуживание физических лиц в операционных и дополнительных офисах ф-ла Банка ГПБ (АО) «Центральный», Московской области, ф-ла Банка ГПБ (АО) в г. Санкт-Петербурге, Офис продаж и операционного обслуживания № 099/0001, дополнительные офисы и операционные кассы вне кассового узла Головного офиса Банка ГПБ (АО), расположенные в г. Москве и Московской области.

1) Указывается двадцатизначный номер открытого в Банке ГПБ (АО) лицевого счета, который предоставляется Клиенту при открытии счета либо по факту его обращения в офис Банка (где *- это любая значащая цифра). Например, 40817840*00600000999

Коды вида операций — «Альфа-Банк»

Как определить какой код вида операции указать при платеже?

Перечень кодов видов валютных операций разделен на группы (условная нумерация группы определяется первыми двумя цифрами кода вида операции) в зависимости от предмета договора, на основании которого осуществляется платеж и /или экономического характера платежа: например, оплата за товары, оплата за услуги, покупка недвижимости, продажа ценных бумаг, выплата заработной платы, оплата штрафа или налога):

10 и 11 группы — платежи за товары с вывозом из РФ или ввозом в РФ (экспорт/ импорт товаров)

12 и 13 группы — платежи за товары без ввоза в РФ или вывоза из РФ

20 и 21 группы — платежи за услуги, работы, информацию и результаты интеллектуальной деятельности, исключительные права на них, за аренду (экспорт/ импорт)

22 и 23 группы — платежи по договорам

30 группа — платежи за недвижимое имущество

32 группа — платежи по договорам уступки требования и перевода долга

40 и 41 группы — предоставление кредитов и займов

42 и 43 группы — возвраты кредитов и займов и процентов по ним

50 группа — платежи за доли, паи, вклады в имущество

51 и 52 группы — купля -продажа ценных бумаг

55 группа — исполнение обязательств по ценным бумагам

56 группа — платежи по операциям с производными финансовыми инструментами

57 группа — платежи по договорам доверительного управления имуществом

58 группа — платежи по договорам о брокерском обслуживании

59 группа — платежи по договорам об оказании клиринговых услуг

61 группа — переводы резидентов (друг другу или сам себе)

70 группа — неторговые операции (налоги, заработная плата, пенсия, благотворительная помощь и т.

п.)

п.)80 группа — операции (резидентов и нерезидентов) по договорам с уполномоченным банком (по аккредитивам, кредитным договорам, оплата банковской комиссии по договору расчетно-кассового обслуживания и т.п.)

90 группа — прочие валютные операции.

Код вида валютной операции зависит также от направления платежа

Полные формулировки кодов видов операций содержатся в Перечне кодов видов операций резидентов и нерезидентов, который является приложением 1 к Инструкции Банка России от 16.08.2017 № 181-И.

Страница не найдена

А Армавир Амурск

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток

Д Де-Кастри

Е Екатеринбург

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре Калининград Киров

М Москва

Н Нефтекамск Новороссийск Находка Николаевск-на-Амуре Нижний Новгород Новосибирск Нижний Тагил

О Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта Уссурийск

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

Слова в назначении платежа при переводе денег за которые могут заблокировать карту

За последнее время блокировки банковских карт заметно участились: это легко прослеживается по росту судебных решений, вынесенных по жалобам граждан на действия банков.

Но вовсе не прихоть банков является тому причиной: они обязаны выполнять требования закона, которых постепенно становится все больше.

Поэтому очень популярен сейчас вопрос: как переводить деньги по карте, чтобы лишний раз не провоцировать банк и избежать проблем с блокировкой?

Прежде всего, нужно учитывать, что банки обязаны контролировать все переводы, выполняемые с помощью карт, – независимо от суммы. Сам Верховный суд недавно подтвердил это, отказав в удовлетворении очередного иска к банку (подробнее здесь).

Так что внимательно нужно относиться к любым переводам, которые проходят через вашу карту. И формулировка назначения платежа, как показывает судебная практика, имеет большое значение при решении вопроса о блокировке.

Предлагаю рассмотреть пять примерных фраз, которые существенно повышают риск блокировки карты при денежном переводе:

«Плата за квартиру»

Любые формулировки, которые прямо или косвенно указывают на то, что владелец карты получает доход со сдачи жилья в аренду, грозят привлечь внимание банка. Казалось бы, какое дело банку до этого? Но оказывается, самое что ни на есть важное.

Казалось бы, какое дело банку до этого? Но оказывается, самое что ни на есть важное.

В каждом кредитном учреждении действуют правила пользования картами, которые становятся обязательными для клиента после подписания договора на открытие карточного счета.

В числе прочего они предусматривают запрет на проведение операций по карте, которые выходят за рамки закона. Столь общая формулировка дает банкам возможность проверять любые подозрительные переводы, поступающие на карты граждан.

«Арендная плата», «плата за жилье» и т.п. фразы – все это повод заподозрить клиента в получении дохода, с которого не уплачивается налог (т.е. в нарушении закона). Особенно, если карта оформлена на обычное физическое лицо, а не ИП.

Получая арендную плату на карту, нужно быть готовым представить банку документы, подтверждающие полную легальность доходов (договор, налоговая декларация и т.п.).

«Оплата по договору»

Переводы с подобным назначением тут же наводят на подозрение, что владелец карты занимается предпринимательской деятельностью.

При этом и закон, и все банковские правила запрещают использовать в таких целях карты, предназначенные для физических лиц. За нарушение этого запрета карта блокируется.

Например, банк видит, что по карте гражданин оплатил поставку товаров, ремонт офиса, доставку груза и прочие договоры, которые носят исключительно коммерческий характер. Скорее всего, блокировка счета с последующим затребованием документов не заставит себя ждать.

«Оплата услуг»

Ситуация схожа с предыдущей: такое назначение платежа – явный признак ведения коммерческой деятельности с использованием банковской карты физического лица.

Если перевод, обозначенный как «оплата за оказанные услуги», поступает на карту – это признак дохода, который, возможно, получен ее владельцем в обход закона. Ну а платеж, произведенный с карты за какие-то услуги, – признак предпринимательства.

Под особое внимание попадают платежи в рамках агентских договоров (с назначением «агенту», например), т.к. налоговая служба уже неоднократно выявляла схемы занижения налогов с их помощью.

«Перевод зарплаты»

Перевод зарплаты на карту физического лица уже неоднократно становилось поводом для ее блокировки, если изначально карта оформлялась не как зарплатная, а для общих целей.

Зачисление юридическим лицом или ИП на карту физического лица денежных средств и последующее их снятие в наличной форме подпадает под признак «незаконного обналичивания». Особенно рискуют те, кто получают заработок от нескольких организаций на одну карту.

«Денежный заем»

Переводы с таким назначением часто влекут блокировку карты, если деньги переводит организация или ИП. Банкам давно известно, что подобные схемы нередко используются для обналичивания денег.

А вот переводы с пометкой «заем» между картами физических лиц грозят блокировкой лишь в том случае, если они носят нестандартный характер. Например, займы переводятся достаточно систематично, разным получателям.

А что, если вообще не указывать назначение платежа при переводе? Банк не обязывает делать это, но все же, во избежание недоразумений, лучше расставить все точки над «i» и показать банку, что вы ничего от него не скрываете.

Оптимальным назначением платежа между физическими лицами считается: «частный перевод», «перевод родственнику», и пр.

Банковский перевод. Внутренние и международные банковские переводы, комиссии банков Беларуси, реквизиты

15.09.2020

12740

Автор: Редакция Myfin.byФото: pixabay.com

Банковский перевод – это последовательность операций, при которой владелец банковского счета (юридическое или физическое лицо) дает указание своему банку перевести некоторую сумму со своего счета на счет другого лица, получателя.

Последние новости:

Согласно инструкции о банковском переводе, утвержденной Постановлением правления Национального Банка Республики Беларусь №66 от 29 марта 2001 года. Банковский перевод это – совокупность действий, начинающихся с выдачи инициатором платежа указания обслуживающему его банку перевести определенную сумму денежных средств на счет получателя платежа, бенефициара.

Такое указание чаще всего имеет форму платежного поручения, в котором указываются: наименование, банковские реквизиты плательщика, наименование банка получателя платежа, реквизиты этого банка, наименование и реквизиты самого получателя. Банковский перевод возмездная операция, оплачиваемая инициатором перевода. Банковский перевод завершается акцептом банка-получателя, т.е. подтверждением совершения операции.

Банковский перевод возмездная операция, оплачиваемая инициатором перевода. Банковский перевод завершается акцептом банка-получателя, т.е. подтверждением совершения операции.

Как правило, оплачивает совершение банковского перевода сам плательщик. Банки Беларуси взимают за это от 1 до 3 процентов от суммы платежей, согласно заключенных договоров.

Виды переводов

Выделяют внутренние и международные банковские переводы:

Международные банковские переводы делятся на:

- Переводы за границу – т.е. перевод денежных средств за счет резидента на счет банка нерезидента:

- Переводы из-за границы – обратная операция, перевод денег резиденту от нерезидента за его счет.

Прочие банковские переводы производятся между резидентами одного государства и уполномоченными банками.

Банковские переводы не связанные с предпринимательской деятельностью, с участием физических лиц, называются частными.

Необходимым условием для проведения банковского перевода является знание точных банковских реквизитов плательщика и получателя, а также банков осуществляющих операцию.

Для юридических лиц обязательными реквизитами для проведения перевода считаются: правильные названия юрлиц, их учетные номера налогоплательщиков, номера расчетных счетов, наименования банков, производящих операцию, коды банков, их расчетные счета и местонахождение (адреса).

Для физических лиц обязательные реквизиты заменяются паспортными данными.

Для всех плательщиков обязательным является указание назначения платежа. Например, оплата за товар, погашение кредита, уплата штрафа. При расчетах с бюджетом указывается еще и код платежа.

Инициатором банковского перевода может быть получатель денежных средств, в этих случаях перевод регулируется платежным требованием.

Такая операция может быть акцептной или безакцепной.

Акцепт – это предварительное согласие плательщика на перевод денежных средств с его счета получателю по требованию последнего. Безакцепный, бесспорный способ списания денежных средств применяется по решению уполномоченных государственных органов, постановлениям хозяйственных судов, в случаях наложения административного взыскания и др.

Практически все денежные расчеты между юридическими лицами в Республике Беларусь производятся посредством банковских переводов. Использование наличных во взаимоотношениях между организациями ограничено по суммам и назначению, регламентируется множеством постановлений.

Денежный перевод отличатся от банковского тем, что при его проведении может использоваться не только банковская, но и почтовая система, не требуется наличие счета в банке. Потому денежные переводы чаще используются физическими лицами.

Денежные переводы могут быть внутренними и международными.

Денежные платежи также являются возмездными. Суммы вознаграждения отличаются. В почтовых отделениях, например многие переводы бесплатны для отправителя. В целом дороже обходятся денежные переводы между физлицами: от 0,5 до 2% в зависимости от суммы, внутри республики, до 8% за международные переводы.

Такие распространенные платежи как оплата услуг ЖКХ, кредитов, штрафов, обучения и др. производится гражданами Беларуси с помощью денежных переводов, через почтовую систему и банки. Сделать это другим способом, например внесением денег в кассу каждого получателя, было бы затруднительно.

Сделать это другим способом, например внесением денег в кассу каждого получателя, было бы затруднительно.

В развитии безналичных платежей в настоящий момент заинтересованы как банки, так и государство. Это позволяет полнее контролировать финансовые потоки. Выгода государства состоит также в уменьшении объема наличной денежной массы. Банки же оказываются менее ограничены в объеме доступных денежных средств.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Как переводить деньги из одного банка в другой

Если ваши средства распределены по счетам в разных учреждениях, это помогает иметь простой способ переводить между ними. Онлайн-переводы — удобный способ переводить деньги из одного банка в другой.

Онлайн-переводы, как правило, бесплатны в онлайн-банках и обычных учреждениях, хотя некоторые из них взимают плату, а перевод обычно занимает до трех рабочих дней. При настройке перевода уточняйте в своем учреждении, когда ожидать поступления средств и взимаются ли комиссии.

Как переводить деньги из одного банка в другой через Интернет

Перед тем, как вы начнете, вам необходимо настроить отношения между двумя счетами, которые у вас есть в разных банках — один, который будет отправлять деньги, а другой — в получить это.

Свяжите две учетные записи. Войдите на сайт первого банка или в мобильное приложение и выберите вариант осуществления переводов. Можно выбрать внутренние переводы, то есть перемещение денег между двумя счетами в одном банке — например, с чековых на сберегательные.Вам нужен внешний вариант, который позволяет переводить средства в другой банк.

Предоставьте информацию о внешней учетной записи. Имейте под рукой маршрутный номер второго банка и номер вашего счета. Обычно вы можете получить эту информацию из банковской выписки или распечатанного бумажного чека.

Подтвердите новую учетную запись. После того, как вы введете необходимую информацию, первый банк, как правило, захочет подтвердить, что у вас есть доступ к счету второго банка.

Вас могут попросить ввести ваше имя пользователя и пароль, которые затем проверит первый банк.Другой способ, которым первый банк может проверить счет, — это внести небольшой или два депозита (подумайте, по несколько пенсов каждый) и попросить вас подтвердить суммы. Этот процесс может занять несколько дней.

Вас могут попросить ввести ваше имя пользователя и пароль, которые затем проверит первый банк.Другой способ, которым первый банк может проверить счет, — это внести небольшой или два депозита (подумайте, по несколько пенсов каждый) и попросить вас подтвердить суммы. Этот процесс может занять несколько дней.Настроить переводы. После подтверждения учетной записи вы можете настроить переводы с веб-сайта банка-отправителя. Выберите учетные записи отправителя и получателя и введите сумму для перевода и дату, когда транзакция должна произойти. Оттуда вы обычно можете увидеть, в какую дату ожидается поступление средств на получающий счет.Вы также можете выбрать, хотите ли вы совершать разовую транзакцию или повторяющийся перевод (например, раз в неделю). После того, как вы сделали свой выбор, выберите вариант, чтобы отправить их.

Список здесь.

Ознакомьтесь с лучшими текущими и сберегательными счетами на 2021 год. И все это подкреплено массой ботанических исследований.

Используйте банковские переводы для увеличения сбережений

Банковские переводы обычны для людей, у которых есть текущий счет в одном банке и высокодоходный сберегательный счет в другом банке.Если вы открываете новый сберегательный счет, вы можете связать существующий текущий счет для автоматических переводов.

Это также работает для клиентов онлайн-банка, которым часто необходимо связать свои существующие банковские счета для пополнения своих онлайн-счетов. Эти люди, как правило, получают выгоду от более высоких ставок, имея при этом удобство сохранения своих существующих счетов.

Вот краткое сравнение нормы сбережений трех банков:

Лимиты на снятие сбережений

Обычно вы можете делать столько переводов на сберегательные счета, сколько хотите, но есть некоторые моменты, которые следует учитывать, когда дело доходит до вывод денег.Снятие средств со сберегательных счетов онлайн считается удобной транзакцией согласно Федеральной резервной системе. Если у вас более шести удобных транзакций в месяц, некоторые учреждения будут взимать дополнительную комиссию за снятие средств за каждую транзакцию сверх этого лимита. Эта комиссия обычно составляет около 5 долларов за дополнительную транзакцию.

Если у вас более шести удобных транзакций в месяц, некоторые учреждения будут взимать дополнительную комиссию за снятие средств за каждую транзакцию сверх этого лимита. Эта комиссия обычно составляет около 5 долларов за дополнительную транзакцию.

Отправка денег другим

Если у вас нет аккаунта, на который вы планируете отправлять деньги, возможно, вам придется изучить другие варианты. Многие банки предлагают услуги онлайн-оплаты счетов, которые отправляют чек или электронный платеж продавцу или продавцу от вашего имени.Если вам нужно быстро отправить деньги другому человеку, вы также можете использовать службу одноранговых платежей, такую как Venmo или PayPal. А если вам нужно быстро отправить тысячи долларов, возможно, имеет смысл перевести деньги. Эти услуги не всегда бесплатны, но средства часто доходят до получателя намного быстрее, иногда всего за несколько минут.

Перевод средств с одного банковского счета на другой не должен быть обременительным. Перемещение денег может быть еще одним удобством онлайн-банкинга.

Перемещение денег может быть еще одним удобством онлайн-банкинга.

Далее: Лучшие сберегательные счета

Готовы повысить свои сбережения? Эти высокодоходные счета помогут вам быстрее приумножить свои деньги.

Как перевести деньги из одного банка в другой

Онлайн-банкинг делает перевод денег между банковскими счетами проще, чем когда-либо. Вы можете переводить деньги из одного банка в другой в электронном виде, используя различные инструменты. У каждого метода есть свои плюсы и минусы, но все они выполняют свою работу.

Межбанковский перевод

Если вы являетесь владельцем обоих банковских счетов, вам подойдет простой межбанковский перевод.Вы можете настроить перевод в банке-отправителе или банке-получателе, и средства поступят в пункт назначения через два-три рабочих дня. Сроки в конечном итоге зависят от того, какие банки вы используете, и от того, переводите ли вы деньги за границу или внутри страны.

Многие банки позволяют совершать бесплатные переводы между подключенными счетами, но на всякий случай рекомендуется проверить в обоих банках.

Прежде чем вы сможете завершить перевод, вам необходимо связать свои учетные записи. Этот процесс может занять около недели, поэтому не забудьте установить ссылку, прежде чем отправлять деньги.

Как связать аккаунты:

- Войдите в учетную запись, с которой вы планируете отправлять деньги, и найдите вариант «добавить учетную запись», «добавить внешние учетные записи» или «связать учетные записи». Вы можете найти эти опции (или что-то подобное) в меню обслуживания клиентов или переводов вашего банка.

- Укажите маршрутный номер другого банка и номер вашего счета в этом банке. Если у вас нет такой информации, узнайте эти числа по чеку, в онлайн-банке этого аккаунта или у представителя вашего банка.

- После отправки этой информации вам может потребоваться подтвердить, что вы являетесь владельцем внешней учетной записи. Обычно вы делаете это, предоставляя имя пользователя и пароль для этой учетной записи или подтверждая небольшие «тестовые» переводы между двумя банками.

Это самый простой способ, если оба банковских счета открыты на ваше имя. Чтобы перевести средства кому-то другому, вам может потребоваться использовать стороннего поставщика платежных услуг (например, PayPal) или банковский перевод. Узнайте в своем банке, какое решение лучше всего.

Комиссия за внешний перевод

По мере роста популярности онлайн-банкинга сборы за отправку денег на внешние счета стали менее распространенными.По состоянию на май 2020 года многие популярные банковские учреждения предлагали эту услугу бесплатно. Вот небольшая выборка этих учреждений:

- Barclays

- Capital One 360

- Chase

- Citi

- Discover Bank

- Navy Federal Credit Union

- PNC Bank

- Synchrony Bank

- Уэллс Фарго

Это не исчерпывающий список, поскольку многие кредитные союзы и банки также предлагают аналогичные услуги бесплатно.За подробностями обращайтесь в местные учреждения.

Приложения и инструменты онлайн-платежей

Если ваш банк не предлагает межбанковские переводы или если вам нужно отправить деньги кому-то другому, инструменты оплаты между людьми (P2P) могут предоставить то, что вам нужно. Чтобы настроить учетные записи, свяжите свой банковский счет с приложением или сервисом, используя текущий счет и номера маршрутизации, так же, как вы связываете счета в разных банках. Например, при использовании PayPal средства, которые вы отправляете, поступают с вашего банковского счета.Затем PayPal переводит средства на счет PayPal получателя, и получатель затем может потратить деньги через PayPal или перевести их на банковский счет.

Доступны многочисленные варианты:

- PayPal — один из самых популярных сервисов. Он может быть самым простым в использовании, поскольку его популярность означает, что как отправители, так и получатели, скорее всего, будут иметь активные учетные записи PayPal. Плата за перевод денег друзьям и семье не взимается, если вы вносите платеж со своего банковского счета.

Но финансирование переводов с помощью дебетовой карты, кредитной карты или кредита PayPal может привести к комиссии.Компании могут также платить PayPal для получения платежей от клиентов.

Но финансирование переводов с помощью дебетовой карты, кредитной карты или кредита PayPal может привести к комиссии.Компании могут также платить PayPal для получения платежей от клиентов. - Большинство банков предлагают бесплатные или недорогие P2P-переводы через Zelle, Popmoney или подобных поставщиков. Эти услуги часто добавляются к вашему текущему счету автоматически. Когда вы вошли в свою учетную запись, ищите «личные платежи» или что-то подобное.

- Venmo — популярный инструмент, принадлежащий PayPal (и похожий на него). Переводы бесплатны, если источником средств не является кредитная карта.Кроме того, взимается комиссия в размере 3%.

- Google Pay аналогичен перечисленным выше службам, и вы можете связать его с продуктами и услугами Google (или использовать для оплаты).

Написание чеков по старинке

Не торопитесь переводить деньги? Иногда технологии приносят больше хлопот, чем они того стоят. Может быть, у вас есть несколько баксов на старом банковском счете, и вы просто хотите перевести эти деньги в свой новый банк. Возможно, не стоит тратить силы на то, чтобы ввести все номера маршрутизации и учетных записей и подписаться на новое приложение только для этого.

Возможно, не стоит тратить силы на то, чтобы ввести все номера маршрутизации и учетных записей и подписаться на новое приложение только для этого.

Если у вас есть чеки, их проще всего выписать самому себе. Просто введите свое имя в качестве получателя платежа и внесите чек на свой новый счет. Вы можете позаботиться обо всем, не выходя из дома, если внесете чек на свое мобильное устройство.

Если у вас нет чека, попросите банк распечатать его для вас. Даже если вы не находитесь рядом с отделением банка, редко возникают трудности с получением чека, подлежащего оплате вам (владельцу счета) и отправленного по почте на ваш домашний адрес, указанный в файле банка.

Если вы используете кредитный союз, который является частью общей сети филиалов, вы можете зайти практически в любой участвующий филиал в стране и запросить чек. Перемещение средств из одного кредитного союза в другой может быть особенно простым — и это можно сделать за одну поездку, — если они оба являются участниками сети.

Как перевести деньги из одного банка в другой: между банковскими счетами

Как писатель по личным финансам, я часто отвечаю на вопросы друзей и родственников об основных финансовых принципах.Когда кто-то впервые открывает сберегательный счет, он часто спрашивает: «Как мне на самом деле перевести деньги с моего чека в мои сбережения?» Вот почему я создал это руководство о том, как переводить деньги из одного банка в другой.

Кажется, такая простая концепция, но перевод больших сумм почти всегда требует преодоления некоторых препятствий. Вы не можете просто позвонить в свой банк и попросить их перевести средства, а активное снятие и последующее внесение денег — ненужная проблема.Ну так что ты делаешь?

Если вы хотите перевести деньги между банковскими счетами, будь то ваши собственные или вы отправляете деньги кому-то другому, вот лучшие способы сделать это.

Как банки переводят деньги?

Каждый крупный банк использует систему автоматизированной клиринговой палаты (ACH) для перевода денег. Когда ваш работодатель отправляет вашу зарплату прямым переводом, он использует ACH.

Когда ваш работодатель отправляет вашу зарплату прямым переводом, он использует ACH.

ACH был создан в 1970-х годах как более быстрая альтернатива чекам и более дешевое решение, чем электронные переводы.Это электронная система, которая переводит деньги большими партиями в одночасье. Помимо того, что ACH быстрее, чем многие другие традиционные варианты перевода, он часто более безопасен, чем телеграфные переводы и другие виды электронных платежей, потому что он поддерживается саморегулирующимся NACHA.

Как перевести деньги из одного банка в другой

Перевод денег между разными банковскими счетами — обычная потребность большинства людей. У меня есть три разных банка, которые я использую для личных и деловых нужд, и я инициирую переводы между ними не реже одного раза в неделю.В других случаях я могу отправить деньги кому-то другому, что также требует банковского перевода.

Настройка внешних переводов может сбивать с толку, поэтому давайте рассмотрим гипотетический пример, чтобы объяснить, как это работает на веб-сайте вашего онлайн-банка. Банк A — это банк, из которого вы переводите деньги, а банк B — это банк, куда вы хотите отправить эти средства. Ниже вы найдете шесть шагов, как перевести деньги из банка в банк:

Банк A — это банк, из которого вы переводите деньги, а банк B — это банк, куда вы хотите отправить эти средства. Ниже вы найдете шесть шагов, как перевести деньги из банка в банк:

1. Перейдите на сайт своего банка, чтобы связать счета.

Войдите в банк A и щелкните раздел «Перевод средств», затем «Внешние переводы» или «Внешние счета» и, наконец, «Добавить внешний счет».

2. Подтверждение права собственности на счет.

Чтобы добавить внешний счет, вам необходимо подтвердить свой счет в банке B в банке A. Банку A потребуется подтверждение того, что вы являетесь владельцем счета в банке B.

3. Предоставьте необходимую информацию.

Банк A запросит номер счета и маршрутный номер для банка B (я покажу вам, как именно найти свой счет или маршрутный номер позже в этой публикации), а также текущий или сберегательный счет.

4. Очень отзывчивый.

Банк A попросит вас подтвердить ваш счет в банке B одним из двух способов:

- Сообщите им имя пользователя и пароль, которые вы используете для банка B, которые мгновенно подтвердят учетную запись и подготовят ее для внешних переводов.

- Банк A инициирует два небольших перевода в банк B. Примечание: Вам нужно будет войти в банк B, чтобы увидеть, сколько было внесено на счет.

5. Проверьте депозиты.

Войдите в банк A и перейдите в раздел «Внешние счета». Должна быть часть с надписью «Подтвердите свои депозиты», в которой вы должны ввести суммы, которые были переведены в банк B. Этот процесс обычно занимает не менее 1-2 рабочих дней.

6. Начните переводить деньги из одного банка в другой.

Теперь вы можете без проблем переводить деньги из банка A в банк B. Вы можете настроить повторяющиеся или разовые переводы, в зависимости от ваших потребностей.

Обычно перевод денег между двумя счетами бесплатный, , но иногда существует ограничение на то, сколько денег вы можете перевести за один раз.Это зависит от политики вашего банка. Например, сравнивая кредитные союзы с банками, кредитные союзы обычно имеют более низкие комиссии. При переводе денег на свои счета и обратно имейте в виду, что обычно существуют минимальные суммы сбережений и текущих счетов, которые вы должны поддерживать, чтобы избежать дополнительных комиссий или закрытия счетов.

При переводе денег на свои счета и обратно имейте в виду, что обычно существуют минимальные суммы сбережений и текущих счетов, которые вы должны поддерживать, чтобы избежать дополнительных комиссий или закрытия счетов.

Какая информация нужна для перевода денег?

Когда дело доходит до попытки выяснить, как перевести деньги из одного банка в другой, настройка может вызвать затруднения, если вы не знаете, что вам нужно.Для перевода денег между банками вам понадобится следующая информация:

- Название банка: Вам необходимо знать название банка, в котором открыт счет-получатель. Это должно быть довольно просто сделать, особенно если вы переводите на другой из своих аккаунтов. Вам также может понадобиться адрес банка (место, где был создан счет).

- Сберегательный / текущий счет: Вам необходимо определить, является ли каждый счет сберегательным или текущим.Опять же, это должно быть просто, если это ваши собственные учетные записи.

Если вы переводите деньги кому-то другому, вам нужно будет узнать об этом у них, прежде чем вы сможете сделать банковский перевод.

Если вы переводите деньги кому-то другому, вам нужно будет узнать об этом у них, прежде чем вы сможете сделать банковский перевод. - Личный / бизнес-аккаунт: Вам также необходимо знать, является ли получающий аккаунт корпоративным или личным. Это важно, потому что для переводов на корпоративные счета и с них могут применяться разные правила и комиссии.

- Маршрутный номер: Что такое маршрутный номер? Маршрутный номер — это девятизначный номер, связанный с вашим банком.Этот номер важен для того, чтобы ваши деньги попали на правильный счет в правильном банке. У одного банка может быть несколько номеров маршрутизации, поэтому важно всегда дважды проверять, правильно ли вы используете.

- Номер счета: Еще один важный номер, который вам понадобится при настройке банковского перевода, — это номер счета. Номера счетов — это от восьми до двенадцати цифр, связанных с вашей уникальной учетной записью. Таким образом, даже если бы ваши сберегательные и текущие счета были в одном банке, у них были бы свои собственные уникальные номера счетов.

Как узнать номер маршрута и номер счета?

Есть несколько способов найти маршрут и номер счета для конкретного банковского счета:

- Онлайн: Если вы входите в свой банк онлайн, вы обычно можете найти свой маршрут и номер счета в разделе «Детали счета» или в разделе с аналогичным обозначением. По соображениям безопасности вам может потребоваться ввести пин-код или пароль для доступа к этой информации в приложении.

- На чеке: Маршрутные номера и номера счетов для банковского счета обычно находятся в нижней части чека.Начиная с левого нижнего угла, вы найдете номер маршрута, затем номер счета и номер проверки.

- По телефону: Вы также можете позвонить в службу поддержки клиентов вашего банка, чтобы узнать маршрут и номера счетов. Однако этот метод не всегда удобен из-за длительного времени ожидания.

Альтернативы банковским переводам

Если вы хотите отправить деньги со своего банковского счета на чей-нибудь другой, вам, как правило, придется найти альтернативу банковским переводам. Это потому, что вам необходимо быть владельцем счета в обоих банках, чтобы отправлять или получать деньги. Вот некоторые другие популярные решения для банковских переводов:

Это потому, что вам необходимо быть владельцем счета в обоих банках, чтобы отправлять или получать деньги. Вот некоторые другие популярные решения для банковских переводов:

Приложения

К счастью, сделать это стало проще, чем когда-либо, благодаря множеству приложений и сайтов, предлагающих услуги передачи . Независимо от того, делите ли вы счет за обед, оплачиваете ли вы свою часть бронирования отеля на предстоящий девичник или получаете деньги за аренду в последнюю минуту от мамы и папы — вы будете благодарны, что знаете об этих простых вариантах, когда вам нужно быстро переводит деньги между банками.

После того, как ваш банковский счет будет привязан в приложении, вы можете быстро ввести сумму в долларах, выбрать получателя и нажать «Отправить» — они получат средства почти мгновенно.

- PayPal : Вы можете отправлять деньги на чужой счет PayPal бесплатно с помощью опции «отправить семье и друзьям».

PayPal — это быстрый способ, поэтому, как только вы отправите деньги, они появятся на счете PayPal другого человека. Оттуда они могут перевести его на свой банковский счет.

PayPal — это быстрый способ, поэтому, как только вы отправите деньги, они появятся на счете PayPal другого человека. Оттуда они могут перевести его на свой банковский счет. - Chase QuickPay: Chase QuickPay позволяет вам отправлять деньги со своего банковского счета Chase кому-то другому, которому не обязательно быть клиентом Chase. Если у вас есть учетная запись Chase QuickPay, вы также можете отправить счет и запросить, чтобы кто-то другой отправил вам деньги.

- Venmo: Venmo позволяет мгновенно осуществлять денежные переводы с вашего банковского счета, дебетовой или кредитной карты или текущего баланса Venmo, устраняя необходимость извлекать наличные, чтобы вернуть деньги друзьям и наоборот.Еще одна популярная функция — это социальная лента, которая позволяет вам видеть, чем занимаются ваши друзья.

- Cash App: Еще одно популярное приложение для одноранговых платежей — Cash App, которое позволяет отправлять деньги на банковский счет или дебетовую карту другого пользователя.

Пользователи также могут настроить прямой депозит, чтобы все полученные средства автоматически переводились на их банковский счет. Если вам не нравится социальная лента Venmo, которая показывает, кому вы отправляете деньги и за что, вам понравится приложение Cash App — это более конфиденциальный способ отправки денег.

Пользователи также могут настроить прямой депозит, чтобы все полученные средства автоматически переводились на их банковский счет. Если вам не нравится социальная лента Venmo, которая показывает, кому вы отправляете деньги и за что, вам понравится приложение Cash App — это более конфиденциальный способ отправки денег. - Apple Pay / Google Pay: В зависимости от ваших предпочтений Apple или Google вы можете использовать эти платежные приложения для банковских переводов, онлайн-платежей и т. Д. Apple Pay подключен к вашему Apple Wallet и упрощает отправку денег туда и обратно, что вы можете легко сделать во время текстовых сообщений, просто нажав кнопку Apple Pay под текстовым полем или нажав кнопку Google Pay.

Они не только обычно более удобны, когда вам нужно сделать банковский перевод с кем-то, кто использует другой перевод, чем вы, но они часто позволяют получателю получить деньги в тот же день — обычно за небольшую плату, конечно .

Кроме того, вы также можете поддерживать баланс в этих приложениях, которые могут действовать как краткосрочный сберегательный счет. Например, если кто-то переводит вам деньги за аренду, проще не потратить их случайно, если они не лежат на вашем банковском счете. Если вы решите сделать это, просто убедитесь, что вы не используете этот баланс для платежей другим, иначе вы можете почувствовать стресс, когда наступит первое число месяца.

Выписка чека

Хотя это может показаться устаревшим, выписка чека — реальная альтернатива для перевода средств на другой из ваших счетов или кому-то еще.Если у вас нет чековой книжки, многие банки могут предоставить несколько чеков в год, бесплатно или за небольшую плату. Итак, как перевести деньги с помощью чека? Это просто:

- Получите чек в своем банке, если у вас его нет.

- Заполните необходимую информацию, включая дату, сумму, которую вы хотите перевести (прописью и цифрами), имя / организацию получателя, вашу подпись и памятку, если вы хотите указать конкретную информацию о транзакции.

- Внесите чек на другой счет или отдайте его тому, кто собирается внести его .

Банковские переводы

Еще один вариант, когда вам нужно быстро перевести деньги между банками, — это банковский перевод, который позволяет отправлять деньги в электронном виде. Электронные переводы — это реальная альтернатива, если вам нужно выяснить, как перевести деньги , не обращаясь через ваш банк , поскольку существуют небанковские поставщики, такие как Western Union.

Банковские переводы — это популярное решение для отправки денег за границу или быстрых переводов. Для банковского перевода обычно требуется:

- Имя получателя

- Пункт назначения

- Сумма перевода

* Примечание. Даты и суммы могут отличаться в зависимости от вашего банка и типа перевода. Политика может измениться.

Политика может измениться.

Какой метод перевода следует использовать?

Есть несколько факторов, которые следует учитывать при попытке решить, как переводить деньги между банками, в том числе:

- Сколько времени займет перевод: Хотя некоторые приложения позволяют осуществлять мгновенные переводы, за которые взимается дополнительная плата (например, приложение Cash App взимает 1.Комиссия 5% и Venmo взимает 1% до 10 долларов), большинство вариантов банковского перевода занимают несколько рабочих дней. В зависимости от того, насколько сильно вам нужны средства, вам может потребоваться выбрать самый быстрый способ перевода.

- Сколько стоит перевод: Если баланс вашего банковского счета невелик или вы просто не хотите тратить лишние деньги, вы можете определить, сколько стоит перевод денег. Разные методы могут быть дороже. Например, банковские переводы, как правило, являются самым дорогим вариантом и стоят от 25 до 45 долларов в зависимости от того, отправляете ли вы деньги в пределах США.

С. или за границу.

С. или за границу. - Лимиты переводов: Некоторые из этих методов ограничивают сумму, которую вы можете переводить на свой банковский счет в день или месяц. Зная об этих ограничениях, важно убедиться, что вы можете отправить или получить всю необходимую сумму.

Ключевые выводы о том, как переводить деньги из одного банка в другой

- Вы можете переводить деньги между банками через финансовое учреждение или приложение.

- Банковские переводы между вашими счетами лучше всего осуществлять через ваш банк.

- Переводить деньги из вашего банка другу или члену семьи проще с помощью приложения.

- Выписка чеков и телеграфные переводы также являются популярными альтернативами для перевода денег другим людям.

- Чтобы переводить деньги между банками, вам понадобятся: номера маршрутов для счетов, номера счетов, информация о сберегательных / текущих счетах, личные или служебные счета, а также название банка.

Зина Кумок — писатель-фрилансер, специализирующаяся на личных финансах.Бывший репортер, она освещала процессы убийств, Финал четырех и все, что между ними. Она была представлена в Lifehacker, DailyWorth и Time. Прочтите о том, как она выплатила студенческие ссуды на сумму 28 000 долларов за три года в Debt Free After Three.

Эта статья была обновлена с момента ее первоначальной публикации 1 октября 2013 г.

Зарегистрируйтесь на монетном дворе сегодня

От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроете для себя простой способ оставаться в курсе всех событий.

Подробнее о безопасности

Связанные

Сколько стоит перевод денег между банками?

Создание набора банковских счетов для удовлетворения всех ваших потребностей может оказаться сложной задачей. На простейшем уровне хороший текущий счет дает вам мгновенный доступ к вашим деньгам посредством выписки чеков, транзакций по дебетовым картам, онлайн-оплаты счетов или старого доброго личного снятия средств из отделений вашего банка. Сберегательный счет не позволяет выписывать чек, но дает вам другие способы быстро получить деньги, и, как правило, по нему выплачивается здоровая процентная ставка. Для многих счет на денежном рынке — лучшее из обоих миров, включая как более высокие процентные ставки, так и ограниченные привилегии на выписку чеков.

Сберегательный счет не позволяет выписывать чек, но дает вам другие способы быстро получить деньги, и, как правило, по нему выплачивается здоровая процентная ставка. Для многих счет на денежном рынке — лучшее из обоих миров, включая как более высокие процентные ставки, так и ограниченные привилегии на выписку чеков.

Иногда вы обнаруживаете, что лучшие счета для каждой цели не обязательно будут в одном и том же банковском учреждении. В этом случае вам нужно будет переводить эти деньги между банками, чтобы убедиться, что на правильных счетах есть правильные суммы для удовлетворения ваших финансовых потребностей.Если вам придется много платить, чтобы переводить деньги между своими счетами в разных банках, это может испортить то, что в противном случае было бы хорошей стратегией. Ниже мы рассмотрим различные методы, которые вы можете использовать для перевода денег между банками, и какие расходы можно ожидать для каждого из них.

Четыре способа перевода денег между банками

Раньше самым простым способом перемещения денег между банками было снятие денег в одном отделении и физическое отнесение наличных или банковского чека в отделение банка. другой банк.Однако с появлением онлайн-банкинга вам редко когда-либо приходилось прибегать к этой тактике — даже если в некоторых случаях она все еще может оставаться вариантом.

другой банк.Однако с появлением онлайн-банкинга вам редко когда-либо приходилось прибегать к этой тактике — даже если в некоторых случаях она все еще может оставаться вариантом.

Вместо этого существует четыре основных способа перевода денег из одного банка в другой:

- Выписка чека на счет в одном банке и внесение его в другой банк.

- Организация электронного перевода денежных средств через сеть Автоматизированной клиринговой палаты.

- Получение от вашего банка банковского перевода.

- С помощью приложения, которое специализируется на денежных переводах от одного человека к другому.

- Мы рассмотрим каждый из них по очереди ниже.

Отправка чека

Очевидно, что отправка чека — это простой способ перевести деньги из одного банка в другой. Все, что вам нужно сделать, это выписать чек, отправить его по почте в другой банк и включить инструкции по внесению чека на соответствующий счет. Большинство банков не взимают за это никаких денег, поэтому вам придется оплатить только стоимость почтовой марки для обработки почтовых отправлений.

Однако есть несколько недостатков. Во-первых, прохождение чека по почте может занять несколько дней. Даже после того, как ваш банк получит чек, потребуется больше времени, прежде чем депозит будет завершен и средства будут очищены. Кроме того, этот метод работает только в том случае, если у вас есть текущий счет в банке, из которого вы хотите отправить средства, . Если вы пытаетесь вернуть деньги со сберегательного счета на текущий счет в другом банке, то с этой стратегией вам не повезет.

Выполнение перевода через ACH

Самый распространенный способ перемещения денег между банками — это электронные переводы средств через ACH. Этот процесс является относительно быстрым и обычно занимает от одного до трех рабочих дней, прежде чем деньги появятся на правильном счете. Многие банки предлагают эту услугу в качестве бесплатного бонуса для счетов. В некоторых случаях банк предлагает ускоренное обслуживание по более высокой цене, и некоторые банки фактически взимают плату за исходящие переводы независимо от времени.

Большинство банков с онлайн-доступом позволяют настраивать переводы ACH самостоятельно.Вам понадобится банковская информация для банка-получателя, включая номера маршрутов и номера счетов. Если вам нужно обратиться к сотруднику банка для перевода ACH, это может повлечь дополнительные расходы.

Банковские переводы

Самый быстрый способ перевести деньги — это банковский перевод. При использовании внутренних переводов деньги могут перемещаться в тот же день, что избавляет вас от необходимости ждать завершения следующей транзакции со счета-получателя. Электронные переводы также доступны на международном уровне, что обычно недоступно при обычном переводе через ACH.

Большим недостатком банковских переводов является их стоимость. Большинство банков взимают довольно высокие комиссии за переводы, при этом более высокие сборы за платежи, но меньшие сборы за получение электронных переводов. Международные банковские переводы могут стать еще дороже, поскольку требуются дополнительные знания. Нет ничего необычного в том, чтобы заплатить в общей сложности от 30 до 35 долларов за внутренний перевод и от 40 до 50 долларов или более за международный перевод. Тем не менее, в случае неотложных потребностей трудно найти более быстрый способ двигаться вперед.

Нет ничего необычного в том, чтобы заплатить в общей сложности от 30 до 35 долларов за внутренний перевод и от 40 до 50 долларов или более за международный перевод. Тем не менее, в случае неотложных потребностей трудно найти более быстрый способ двигаться вперед.

Платежи между людьми

Наконец, несколько сервисов позволяют осуществлять платежи между людьми, которые вы можете использовать для перемещения денег между своими банковскими счетами.Услуги включают PayPal, Zelle, Popmoney, Square Cash и Venmo, и, хотя конкретные механизмы их работы различаются, конечный результат в целом одинаков.

Вы обнаружите много различий между этими услугами с точки зрения продолжительности и дороговизны. Следует иметь в виду, что, перемещая деньги между банками, вы действуете и как отправитель, и как получатель. Таким образом, даже если конкретная услуга предлагает бесплатные платежи отправителю, вам может потребоваться заплатить комиссию, когда вы получите отправленные деньги на банковский счет, на который вы хотели, чтобы деньги пошли.

Большое преимущество здоровых банковских отношений

Когда вы начинаете изучать усилия по переводу денег из банка в банк, это часто дает вам новое понимание ценности поиска единого финансового учреждения, которое могло бы удовлетворить все ваши банковские потребности . Если вы можете найти банк, который предложит вам специальную сделку на основе взаимоотношений с несколькими банковскими счетами — каждый из которых достаточно привлекателен, чтобы сделать их жизнеспособными конкурентными вариантами, — тогда стоит принять немного менее выгодное предложение просто чтобы избежать хлопот и расходов, связанных с перемещением денег туда и обратно между вашими многочисленными банковскими счетами в другом месте.

8 недорогих способов перевода денег

В современном мире, управляемом технологиями, перевод денег наличными, чеками, банковскими траттами или денежным переводом может показаться похожим на динозавра. Хотя эти традиционные методы могут показаться менее популярными, когда существуют более быстрые электронные методы перевода денег между счетами, штатами и даже странами, это не означает, что старые способы по-прежнему неприменимы. Кроме того, если вас больше всего беспокоит стоимость, существуют недорогие способы перевода денег, и самый дешевый способ может варьироваться в зависимости от ваших обстоятельств.

Кроме того, если вас больше всего беспокоит стоимость, существуют недорогие способы перевода денег, и самый дешевый способ может варьироваться в зависимости от ваших обстоятельств.

Ваш банк

Банк может помочь со многими видами переводов. Если вы просто переводите деньги с одного счета на другой в одном и том же финансовом учреждении, это можно легко сделать в своем банке бесплатно. Это можно сделать лично в отделении, сняв деньги с одного счета и сделав депозит на другом, или инициировав перевод онлайн.

Кассир в банке может помочь вам настроить многие другие службы переводов, включая банковские переводы в другой банк, штат или страну.Если вы хотите перевести средства на счет в другом финансовом учреждении, вам понадобится номер счета, на который вы хотите отправить деньги, и маршрутный номер банка. За перевод денег в другое финансовое учреждение часто взимается комиссия.

Ключевые выводы

- Традиционные методы отправки денег — например, через ваш банк — все еще применимы сегодня.

- Переводы за границу через ваш банк возможны, но за отправку денег взимается дополнительная плата.

- Новые приложения, такие как Paypal и Zelle, позволяют легко отправлять деньги друзьям и родственникам за считанные минуты без комиссии.

- Western Union и MoneyGram можно использовать для отправки денег в другой город, штат или страну за определенную плату.

- Наличные — еще один вариант перевода денег, так как можно бесплатно снимать деньги в одном банке и делать депозит в банке, где у получателя есть текущий счет.

Через ваш банк также возможны денежные переводы за границу, хотя вам часто потребуется гораздо больше информации, включая имя и адрес владельца счета, информацию о финансовом учреждении, в которое отправляются деньги, а также SWIFT или IBAN банк-получатель.Международные банковские переводы, отправленные в американских долларах, обойдутся вам примерно в 45 долларов. Деньги, отправленные в иностранной валюте, будут стоить около 35 долларов. Ставки меняются и могут варьироваться в зависимости от вашего банка.

Ставки меняются и могут варьироваться в зависимости от вашего банка.

Zelle

Одним из новейших игроков на платежной сцене является Zelle, основанная в 2017 году. Компания представляет собой базирующуюся в США сеть цифровых платежей, принадлежащую частной финансовой компании Early Warning Services. Чтобы получить доступ к услуге, пользователи (со средствами на банковском счете в США) регистрируют свою электронную почту и U.S. номер мобильного телефона в приложении Zelle или через электронный портал Zelle своего банка. Затем человек, отправляющий деньги, вводит предпочтительный почтовый адрес и номер мобильного телефона в США получателя, который также должен иметь банковский счет в Соединенных Штатах. После отправки платежа получатель получает уведомление с инструкциями по совершению платежа. Zelle не взимает комиссию за отправку или получение денег, но иногда банк или другое финансовое учреждение взимает с клиентов плату за предоставление доступа к услуге.

PayPal

PayPal может быть экономичным способом перевода денег. Он позволяет физическим и юридическим лицам переводить средства в электронном виде с одного счета PayPal на другой. Отправлять деньги через PayPal можно бесплатно, хотя за обналичивание платежа с получателя взимается комиссия. Для переводов до 3000 долларов комиссия составляет 2,9% плюс 0,30 доллара за транзакцию. Комиссии немного снижаются для более крупных транзакций, и нет комиссии за отправку друзьям или членам семьи, при условии, что деньги поступают с банковского счета.Комиссия за международные транзакции, как правило, примерно на 1% выше, и имейте в виду, что с вас будет взиматься обменный курс при переводе в международные фонды.

Он позволяет физическим и юридическим лицам переводить средства в электронном виде с одного счета PayPal на другой. Отправлять деньги через PayPal можно бесплатно, хотя за обналичивание платежа с получателя взимается комиссия. Для переводов до 3000 долларов комиссия составляет 2,9% плюс 0,30 доллара за транзакцию. Комиссии немного снижаются для более крупных транзакций, и нет комиссии за отправку друзьям или членам семьи, при условии, что деньги поступают с банковского счета.Комиссия за международные транзакции, как правило, примерно на 1% выше, и имейте в виду, что с вас будет взиматься обменный курс при переводе в международные фонды.

Western Union или MoneyGram

Western Union и MoneyGram предоставляют аналогичные услуги, которые позволяют переводить деньги в другой город, штат или страну. Они взимают фиксированную ставку за перевод, которая зависит от скорости перевода, места, куда вы отправляете деньги, и суммы отправляемой суммы.Если вы совершаете зарубежный или международный перевод, с вас также будет взиматься плата по обменному курсу. Эти услуги по переводу денег обычно не предлагают очень конкурентоспособный обменный курс, что приводит к скрытой комиссии при переводе денег за границу. Однако одним из основных преимуществ этих услуг является их высокая надежность и удобство.

Эти услуги по переводу денег обычно не предлагают очень конкурентоспособный обменный курс, что приводит к скрытой комиссии при переводе денег за границу. Однако одним из основных преимуществ этих услуг является их высокая надежность и удобство.

Например, перевод 200 долларов США через Western Union в страну в Соединенных Штатах или Канаде обойдется вам примерно в 12 долларов США за быстрый перевод и 8 долларов США за перевод на следующий день.Перевод в Соединенное Королевство будет стоить около 22 долларов, если он будет осуществлен через агента Western Union, и 15 долларов, если будет осуществлен онлайн. Тарифы могут измениться в любой момент.

Наличные

Хотя это можно считать «старомодным способом», когда дело доходит до перевода денег, использование наличных может быть чрезвычайно практичным в некоторых обстоятельствах. В случаях, когда время не является самым важным фактором, просто снимать наличные и физически приносить их в другой банк для внесения на счет совершенно бесплатно! В большинстве случаев, во многих случаях внесенные деньги доступны для немедленного вывода. Имейте в виду, что отправка наличных по почте не рекомендуется. Если почта потеряна, вернуть деньги невозможно.

Имейте в виду, что отправка наличных по почте не рекомендуется. Если почта потеряна, вернуть деньги невозможно.

Персональные чеки

Выписка чека и внесение его на другой счет, вручение его другому лицу или отправка его по почте получателю в другом городе или штате — еще один доступный вариант, особенно если ваш банк предлагает бесплатную проверку.

При международной отправке чеков все становится немного сложнее. Отправка чека за границу, выписанного в американских долларах, часто приводит к задержкам с обналичиванием чека, чтобы банк мог проверить депозит, а некоторые банки могут даже не принимать иностранные чеки.Получатель чека, возможно, также должен будет заплатить комиссию за его обналичивание и оплатить обменный курс для обмена денежных средств на местную валюту. Этот способ более безопасен, чем отправка наличных по почте, поскольку вы можете отменить чек, если он не прибудет в пункт назначения.

Банковские переводы, денежные переводы и кассовые чеки

Когда дело доходит до физических переводов, которые отправляются в иностранной валюте, вы можете приобретать банковские тратты и денежные переводы в валюте страны, куда вы отправляете деньги. Недорогие денежные переводы можно приобрести во многих почтовых отделениях. Эти денежные переводы часто будут дешевле, чем те, которые были куплены в финансовом учреждении, и стоят от 3 до 9 долларов. Денежные переводы, купленные через банк, часто стоят около 10 долларов.

Недорогие денежные переводы можно приобрести во многих почтовых отделениях. Эти денежные переводы часто будут дешевле, чем те, которые были куплены в финансовом учреждении, и стоят от 3 до 9 долларов. Денежные переводы, купленные через банк, часто стоят около 10 долларов.

Денежные переводы обычно используются на меньшие суммы, чем банковские переводы. Из-за этого стоимость покупки банковского перевода часто выше, чем покупка денежного перевода. Хотя эти формы денежных переводов могут занять больше времени, они, как правило, являются более экономичным выбором, чем такие услуги, как электронные переводы, и их можно отследить, если они не прибывают в пункт назначения.

Денежные переводы по электронной почте

Некоторые финансовые учреждения, особенно некоторые из крупных канадских банков, предлагают услуги денежных переводов по электронной почте. Эта форма перевода денег действует как электронный чек. Физически средства не передаются по электронной почте, хотя транзакция инициируется по электронной почте, и получатель уведомляется по электронной почте о том, что средства доступны. Вам не нужен номер банковского счета получателя, хотя обычно требуется контрольный вопрос для идентификации получателя, прежде чем он сможет получить средства.

Вам не нужен номер банковского счета получателя, хотя обычно требуется контрольный вопрос для идентификации получателя, прежде чем он сможет получить средства.

Будьте осторожны, принимайте электронные письма только от людей, которых вы знаете, чтобы не стать жертвой фишингового мошенничества.

За перевод средств по электронной почте обычно взимается номинальная стоимость в пару долларов, что делает этот вариант дешевым, если он доступен вам. Получение средств этим методом обычно бесплатное. Эта услуга также довольно надежная и быстрая, как правило, доставка на счет получателя занимает всего несколько дней.

Итог

Присмотревшись и изучив свои варианты, вы сможете найти лучшее предложение для денежных переводов. Не торопитесь и ищите самую свежую информацию о сборах в Интернете. Самый дешевый способ перевода денег в одном случае может отличаться в другом. Сделайте свою домашнюю работу, чтобы убедиться, что вы не отдаете свои кровно заработанные деньги крупным финансовым учреждениям или организациям по переводу денег.

Почему перевод денег между банковскими счетами не происходит мгновенно?

Перевод денег между связанными банковскими счетами должен осуществляться без проблем, особенно если оба счета находятся в одном банке.Как и любой другой вид депозита, внутренние переводы зачисляются на ваш счет в соответствии с установленным вашим банком временем. Если вы запланируете слишком поздно, вы можете получить плату за овердрафт. Сегодня я делюсь своей собственной историей неудачного банковского перевода и некоторыми советами о том, как не тратить лишние деньги на комиссионные.

Время для внутренних переводов

У банков есть особые правила относительно того, когда обрабатываются депозиты на ваш текущий или сберегательный счет.Если вы сделаете депозит после установленного в этот день установленного срока, он не будет обработан до конца следующего рабочего дня. Время может варьироваться в зависимости от того, вносите ли вы наличные или чек, и от того, какой метод вы используете для внесения депозита, то есть через банкомат, через кассира или через мобильное устройство.

Когда вы переводите деньги с одного личного счета на другой в том же банке, применяется то же правило в отношении времени обработки. Если вы переводите 100 долларов из своих сбережений на текущий счет, ваш баланс должен отражать это сразу, но когда перевод будет завершен, зависит от того, когда вы его инициировали.Отсутствие предельного времени может поставить вас в затруднительное положение, если вы делаете перевод, чтобы ваша учетная запись не попала в убыток.

Вы пропустили время отсечки

Я пропустил время прекращения платежа в моем банке, и поскольку я инициировал перевод в субботу, я не увидел, что мне выставили счет за овердрафт, до следующего понедельника. Изображение с Shutterstock Это то, что я обнаружил на собственном опыте несколько лет назад, когда был клиентом BB&T. Моя политика была и остается моей: хранить всего несколько сотен долларов на текущем счете, а остальные деньги — в сбережениях, но это обернулось неприятностями в один уик-энд, когда я неожиданно закончил тем, что сделал крупную покупку с помощью своей дебетовой карты.

Я сразу же вошел в свою учетную запись через приложение мобильного банкинга, чтобы перевести деньги для покрытия транзакции. На моем текущем счете уже отражен отрицательный баланс, но после нажатия нескольких кнопок я смог запланировать перевод со своего сберегательного счета для его покрытия. Раньше я делал это без проблем, поэтому решил, что в этот раз их не будет. Была только одна проблема — это была суббота, и мне не приходило в голову, что транзакции, инициированные в выходные, не будут обработаны до следующего рабочего дня.

В понедельник остаток на моем счете отразил перевод, хотя фактически он еще не был обработан. Однако когда я вошел в систему во вторник утром, я увидел, что с меня сняли комиссию за овердрафт, потому что перевод был зачислен после того, как покупка была подтверждена. Поскольку я не имел представления о том, как работает время отсечения депозита, я добавил еще 36 долларов к стоимости своей покупки.

Совет: Свяжите свои текущие и сберегательные счета с приложением для составления бюджета, например Mint, чтобы получать уведомления по электронной почте, когда ваши остатки становятся низкими.

Время отключения внутренних переводов в верхних банках

Изображение предоставлено ShutterstockВремя отсечения для внутренних переводов счетов довольно сильно варьируется от одного банка к другому. Если вы не знаете, какова политика вашего банка, вы можете найти ее на его веб-сайте или прочитать свое депозитное соглашение. Мы собрали сравнение времени в 10 крупнейших банках, указанных ниже.

| Название банка | Время окончания внутреннего перевода |

|---|---|

| Банк Америки | 10:45 стр.м. местное время |

| BB&T | 21:00 ET |

| Capital One 360 | 22:00 CT |