почему и как часто отказывают в услуге, и что делать, если банк отказал

Причины отказа в ипотеке в Сбербанке в большинстве случаев не озвучиваются. При получении отрицательного ответа в получении займа, существует возможность подать заявку во второй раз, предварительно устранив все риски. Увеличить шанс на одобрение ипотечного кредита можно, погасив существующие задолженности, оплатив штрафы ГБДД и налоги. Также стоит найти поручителей, которые смогут подтвердить информацию, предоставленную заемщиком, и указать их контактные номера телефонов.

Содержание

Открытьполное содержание

[ Скрыть]

Требования банка к заемщику

Сбербанк выставляет жёсткие обязательные требования к заёмщику:

- Гражданство Российской Федерации. Иностранные граждане не смогут получить ипотеку/кредит.

- Возрастные рамки. На момент подачи заявки клиент должен быть старше 21 года. Второй возрастной порог: 75 лет. Это максимальный возраст совершения последних выплат.

- Стабильный доход и трудоустроенность. Общий трудовой стаж — не менее 1 года, время работы на последнем месте — от 6 месяцев. Учитывается и размер заработной платы.

- Предоставление необходимых документов. Одной из самых важных бумаг является справка 2-НДФЛ, подтверждающая платёжеспособность клиента.

Ролик посвящен теме ипотеки. Автор отвечает на вопрос о том, кому банки дают положительный ответ и каковы главные требования к заёмщику. Подготовлено каналом «Секреты ипотеки».

Топ 10 основных причин отказа Сбербанком в ипотеке

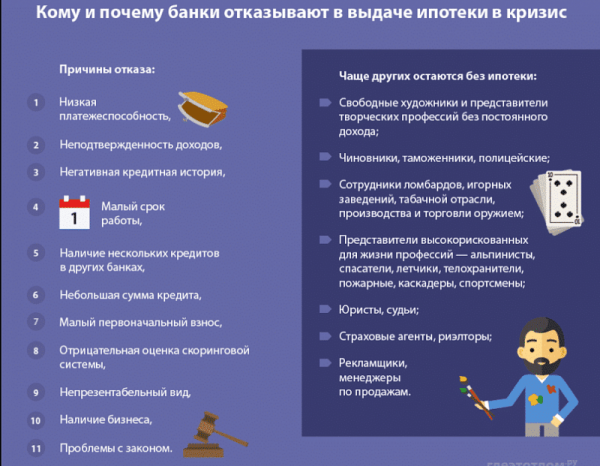

Причины отказа в ипотеке в Сбербанке в 2020 году:

- несоответствие требованиям банка;

- испорченная история кредитования;

- неплатёжеспособность потенциального заёмщика;

- состояние здоровья/возраст клиента;

- наличие долгов в ГИБДД и налоговой службе;

- предоставление поддельных документов;

- отсутствие возможности подтвердить предоставленную заёмщиком информацию;

- низкая ликвидность недвижимости;

- наличие судимости;

- неявка клиента на собеседование.

Несоответствие основным требованиям

По отзывам клиентов Сбербанка не одобрить заявку могут из-за несоответствия заёмщика хотя бы одному требованию банка. Шанс получить заем при несоблюдении нескольких условий практически равен нулю. Так банк пытается обезопасить свои средства и снизить риск невозвращения долга.

Плохая кредитная история

Кредитная история формируется в зависимости от совершения платежей клиентом. Для банка это важнейший показатель того, как кредитополучатель выполняет свои обязательства перед кредитодателем. Выплаты, сделанные вовремя, сыграют в пользу заёмщика. Такие факторы, как нерегулярный расчёт с банком и наличие небольших непогашенных ссуд негативно сказывается на кредитной истории.

В видеосюжете идёт речь о том, куда обращаться при плохой кредитной истории. Размещено на канале «zanimaemRU».

Неплатежеспособность клиента

Доход заёмщика играет ключевую роль в решении банка не только по одобрению ипотеки, но и в определении максимально возможной суммы. Зная об этом риске, лучше предоставить банку дополнительные гарантии: привлечь созаёмщиков и поручителей.

Свою платёжеспособность заёмщик может подтвердить с помощью 2-НДФЛ или заполненной справки по форме Сбербанка. Без предоставления этих документов банк не примет заявку на ипотеку.

Состояние здоровья или возраст заемщика

В выдаче займа может быть отказано из-за состояния здоровья:

- инвалидность;

- длительное пребывание в стационаре;

- беременность.

Поводом для отказа в получении займа может послужить предпенсионный возраст. На это влияет срок, на который клиент запрашивает кредит. Например, гражданин, возраст которого на момент подачи заявки 74 года, вероятнее всего, получит отказ.

Непогашенные долги в ГИБДД и налоговой

Специалисты Сбербанка в обязательном порядке проверят наличие задолженностей перед государственными структурами. Штрафы в ГИБДД и неоплаченные налоги оцениваются банком как дополнительные риски. Заёмщик воспринимается как неблагонадёжный и, соответственно, возрастает возможность дефолта.

Сфальсифицированные документы и другие справки

Даже если ипотечный менеджер примет сфальсифицированные бумаги, то на следующих этапах проверки обязательно выяснят их не подлинность. Заявитель получит автоматический отказ и будет занесён в чёрный список.

Невозможность подтвердить информацию заемщика

В обязательном порядке банк будет выяснять правдивость полученной информации. Вот почему заранее стоит оповестить начальство и друзей, чьи телефоны указаны в анкете о возможном звонке. Если сотрудник банка, не сможет получить рекомендации или заемщику будет дана нелестная характеристика, появится повод для отказа в ипотечном кредите.

Ликвидность недвижимости

Требования Сбербанка к покупаемой недвижимости:

- год постройки дома не ранее 1965 года;

- отсутствие долгов и неузаконенных перепланировок;

- местонахождение объекта в том регионе, где оформляется ипотека.

Ипотека выдаётся под залог приобретаемой недвижимости. Поэтому очень важно правильно подобрать объект. Оценка имущества выполняется только аккредитованными Сбербанком компаниями.

Наличие судимости

Давать ипотеку заёмщику, имеющему судимость, банк не станет, так как это повышает риски финансовой организации. Немного иначе расценивается ситуация с условной судимостью. Небольшой процент вероятности получить заем существует. Каждый случай рассматривается индивидуально.

Отсутствие клиента на собеседовании

При живом общении у сотрудника организации могут возникнуть сомнения по поводу выдачи ипотеки, если заёмщик путается в ответах, нервничает. Ситуация, когда клиент не пришел на собеседование, расценивается как отсутствие необходимости в кредите. Банковское учреждение имеет полное право не дать заем.

По каким причинам отказывают в уже одобренной ипотеке

Если вам не дали уже одобренную ипотеку в самом конце процесса, то причиной тому может быть:

- закрытие ипотечной программы;

- наличие у заёмщика кредита, оформленного после подачи заявки на заем;

- изменение семейного положения клиента.

Что делать в случае отказа в оформлении ипотеки

В случае если в Сбербанке не одобрили ипотеку, ситуацию можно изменить. Следует попытаться разобраться в причине отказа и устранить её.

Первые действия при отказе

Первыми действиями при отказе в получении ипотеки должны стать:

- Поиск и подбор ликвидной недвижимости.

- Обращение к ипотечному брокеру.

Выбор другого жилья

Объект покупки должен соответствовать всем требованиям банка. Сбербанк проще предоставит заем на благоустроенное жилье, нежели на деревенский дом на этапе строительства.

Обратиться к ипотечному брокеру

Кредитные брокеры помогают оформить ипотеку за определённую плату. Они правильно подготовят и заполнят все документы. Такой вариант подойдёт при неоднократном получении отказа в разных банках и при отсутствии у заёмщика свободного времени для сбора бумаг.

Повторная заявка на ипотеку после отказа

Разрешается подавать заявку на ипотеку во второй раз по истечении 2 месяцев с момента получения отрицательного ответа. Считается, что за это время заёмщик может улучшить свое материальное положение, исправить кредитную историю.

В сюжете идёт речь о том, где взять ипотеку, если получен отказ в Сбербанке. Представлено каналом «КредиторPRO».

Как узнать причину отрицательного решения в вопросе ипотеки

Об отказе в ипотеке Сбербанк оповещает посредством телефонного звонка и в СМС-сообщении. Если банк не сообщает причину, то пообщаться на эту тему можно с ипотечным специалистом, который объяснит ее в устной форме.

Как часто Сбербанк отказывает в ипотеке

Процент отказов по ипотеке в Сбербанке — около 65%. Это связано с нестабильной экономической ситуацией в стране. Кроме того, очень часто официальная заработная плата заёмщика невысокая, а неподтверждённые доходы банк в расчёт не берёт.

Могут ли отказать в ипотеке зарплатным клиентам Сбербанка

Зарплатные клиенты не пользуются привилегиями при рассмотрении заявок, хоть и имеют сберегательный банковский счёт. Бонусом для них является более низкая процентная ставка и упрощённая процедура подачи документов. Не одобряют заем зарплатным клиентам по тем же причинам, что и другим заявителям.

Загрузка …

Загрузка …Видео

В видео рассказывается об основных причинах отказа в ипотеке. Снято каналом «Андреевский кредит».

Почему могут отказать в ипотеке в Сбербанке: Список причин 2019г.

Ипотека позволяет приобрести недвижимость даже при отсутствии необходимого количества денежных средств. Для многих граждан услуга становится единственным выходом, поскольку самостоятельное накопление на квартиру займет множество лет. Ознакомиться с условиями получения жилищного кредита на квартиры на вторичном рынке можно здесь.

Однако заявки не всегда удовлетворяются. Эксперты советуют заранее разобраться, почему могут отказать в ипотеке в Сбербанке, и попытаться снизить риск принятия отрицательного решения.

Основной причиной выступает несоответствие заемщика требованиям финансовой организации. Важно помнить о том, что предоставление денег в долг — это право компании, а не обязанность. Поэтому она самостоятельно решает, с кем начать сотрудничество. Однако гражданин может попытаться заранее устранить несоответствие.

Содержание страницы

Причины принятия отрицательного решения

Право на отказ в выдаче кредита закреплено в статье 821 ГК РФ. При этом компании не обязаны пояснять причины принятия решения. Соответствующие нормы распространяются и на Сбербанк. Обычно компания выносит подобный вердикт в следующих случаях:

- лицо полностью или частично не соответствует требованиям учреждения;

- заемщик успел испортить кредитную историю;

- в документах присутствуют ошибки или неточности.

Рекомендуется ознакомиться с каждой ситуацией подробнее.

Сбербанк заранее определяет портрет потенциального заемщика. Ознакомиться с его особенностями можно здесь. К клиентам предъявляется ряд требований. Организация согласна сотрудничать с лицами, которые:

- имеют гражданство РФ;

- достигли 21 года на момент обращения;

- к дате закрытия обязательств не будут старше 75 лет;

- имеют официальную работу и осуществляют деятельность в организации свыше полугода;

- за последние пять лет проработали больше 1 года;

- обладают достаточным уровнем платежеспособности.

Большинство граждан РФ имеют относительно небольшой доход. В результате выплата ипотеки может быть связана с рядом проблем. Это влечет за собой потребность в привлечении созаемщика. Его доход будет учтен при расчёте доступной суммы. Лицо, выступающее в этой роли, также обязано соответствовать всем установленным требованиям. Иногда привлекается кредитный поручитель.

Неточности и ошибки в документации

Подходить к оформлению бумаг важно максимально внимательно. Даже незначительная ошибка или опечатка может стать поводом для принятия отрицательного решения, если из-за подобного произойдет расхождение данных. Банк может классифицировать подобное действие как попытку обмана. В результате заявку заемщика сразу отклонят.

Каждый документ важно оформить в соответствии с установленными требованиями и нормами. Все бумаги необходимо привести в актуальный вид. Если заполнение анкеты заявления происходит от руки, важно не допускать ошибок. Если они всё же произошли, лучше переписать документ.

В бланке необходимо отразить личные данные, сведения паспорта, место регистрации и прочее. С работы необходимо предоставить справку о доходах. Она может быть подготовлена по форме банка или 2НДФЛ. Соответствующий документ должен быть заверен печатью и подписями, а также иметь регистрационный номер исходящей документации.

Ипотеку можно взять без справок. Ознакомиться с особенностями выполнения процедуры удастся здесь.

Возможные ошибки в документах

Возможные ошибки в документахЕсли лицо имеет отрицательную кредитную историю

Граждане, допустившие просрочки, не всегда являются злостными неплательщиками. Иногда к этому приводит возникновение обстоятельств. В результате возникает непогашенная задолженность. Однако любое нарушение условий кредитного договора в последующем скажется на рейтинге клиента.

Анализируя заявку на ипотеку, банк стремится сотрудничать с надежными заемщиками, поскольку компания вынуждена предоставлять большую сумму денежных средств. Просрочки в прошлом способны преследовать гражданина всю оставшуюся жизнь или, по крайней мере, то время, пока данные хранятся в бюро кредитных историй. Обычно информация находится там в течение 10 лет.

Репутацию гражданина способны испортить просрочки по платежам или нарушение любых условий, касающихся кредита. Рейтинг можно исправить. Для этого необходимо взять несколько потребительских займов и произвести расчёт по ним без нарушения условий договора.

Пояснение кредитного эксперта: Клиент может иметь образцовую кредитную историю и получить отказ на заявку по ипотеке. Ситуация возникает, если у гражданина присутствуют незакрытые обязательства. В результате Сбербанк посчитает, что нагрузка на бюджет слишком велика, и отклонит заявку. Все индивидуально. Каждый случай оценивается отдельно.

Дополнительные особенности оценки заявки

Большинство банков РФ использует соответствующие программы, упрощающие анализ клиентов. Она называется скоринг. Программа была разработана специально для ускорения процедуры изучения данных и быстрого принятия решения. В основе программы специальные алгоритмы и статистические методы. Их применение в работе заставило финансовые организации разработать специальную форму заявок. Важно вносить данные максимально внимательно. Всё это позволит снизить риск отклонения заявки.

Скоринговая система анализирует данные, представленные клиентом. Затем выявляются так называемые “стоп-факторы”, препятствующие предоставление денег в долг. В качестве подобных особенностей выступают:

- человек отработал слишком мало или имеет судимость;

- присутствуют другие незакрытые кредиты, или в процессе заполнения анкеты были допущены ошибки;

- лицо работает неофициально или не состоит в браке;

- присутствует задолженность перед ФНС, инстанциями или управляющими компаниями;

- человек не имеет в собственности дорогостоящего движимого или недвижимого имущества;

- лицо ранее не получало кредитов или успело испортить историю;

- производится покупка недвижимости в неподходящей местности;

- информация о клиенте расходится при выполнении межбанковского обмена данными;

- у гражданина отсутствует постоянная прописка по месту приобретения жилой недвижимости;

- человек не предоставил номера телефонов для оперативной связи;

- лицо находится на учете в наркологическом или психоневрологическом диспансере.

Некоторые программы скоринга включают в перечень стоп-факторов отсутствие высшего образования. Заполняйте анкету на ипотеку грамотно. Особенности внесения данных представлены здесь.

Дополнительные факторы

Дополнительные факторыПовторное обращение

Если заявку отклонили, это не повод для отчаяния. Финансовая организация может рассмотреть анкету повторно. Однако предварительно необходимо попытаться устранить причины, которые могли повлечь за собой принятие отрицательного решения.

Если ситуация остается прежней, обычно принимается тот же самый ответ. Обратиться в компанию вновь удастся через 2 месяца после отрицательного ответа. Важно не пренебрегать этим фактором. В иной ситуации анкету отклонят без рассмотрения.

Вывод

Банк стремится сотрудничать только с максимально благонадежными заемщиками, поэтому может отклонить заявку. Причем поводом для отказа способны стать даже незначительные факторы. Получив отрицательный ответ, не стоит отчаиваться.

Вы можете попробовать подать заявку повторно, повысив вероятность получения положительного ответа. Обратиться повторно можно через 2 месяца первичного обращения. Слишком торопиться не стоит. Компания отклонит заявку без рассмотрения.

Что делать если отказали в ипотеке в Сбербанке, причины отказа

Человеку, решившему взять ипотеку в Сбербанке, недостаточно изучить требования к заемщику и условия конкретной программы кредитования. Чтобы не терять время и не задаваться в последующем вопросом, почему Сбербанк отказал в ипотеке, нужно знать и понимать, в каких случаях и из-за чего заявление могут отклонить. Причины отказа в ипотеке в Сбербанке могут быть самыми разными: от незначительных ошибок и помарок в документах до выявления ложных сведений, предоставленных потенциальным заемщиком и неправильного его поведения во время собеседования с менеджером.

С одной стороны, Сбербанку выгодно выдавать крупные кредиты на долгий срок, так как он получает хорошую прибыль в виде процентов. Но всегда есть риск, что денежные средства не удастся вернуть. Поэтому финансовое учреждение всесторонне старается защитить себя и свои интересы, тщательно отбирая кандидатов на получение ипотечного кредита.

Важно! Банк не обязан отчитываться перед заявителем по поводу причин своего отрицательного решения. Такое право ему дает статья 821 Гражданского кодекса РФ.

Как банк оценивает кредитоспособность клиента

В основе анализа кредитоспособности потенциального заемщика лежат данные, указанные им при заполнении анкеты. Банк вправе проверять информацию и самостоятельно дополнять ее новыми сведениями, полученными любыми законными способами. От момента подачи заявления до вынесения решения, информация проверяется разными службами банка. Окончательный вердикт выносит кредитная комиссия.

Есть четыре способа проверки кредитоспособности человека:

- Скоринг. Метод основан на компьютерном анализе информации, предоставленной заявителем и оценке по бальной шкале. Чем выше балл, тем больше вероятность получить кредит.

- Оценка по кредитной истории. Здесь нужно сказать, что если кредитная история отрицательная, то результаты скоринга и анкетные данные могут даже не рассматриваться.

- Оценка по уровню дохода. Это метод совокупного анализа данных, касающихся места работы и финансового положения потенциального заемщика.

- Андеррайтинг – анализ вероятности погашения кредита.

Причины отказа в ипотеке в Сбербанке. Почему не одобрили кредит

Здравствуйте, дорогие гости блога womanforex.ru, сегодня мы рассмотрим причины отказа в ипотеке в Сбербанке, так как эта информация будет полезна всем тем, кто планирует приобрести жилье в кредит.

Здравствуйте, дорогие гости блога womanforex.ru, сегодня мы рассмотрим причины отказа в ипотеке в Сбербанке, так как эта информация будет полезна всем тем, кто планирует приобрести жилье в кредит.

Ипотечные ссуды уже достаточно давно стали неотъемлемой частью жизни существенного количества наших соотечественников. Это вызвано тем, что из-за довольно высоких цен на недвижимое имущество, ипотечные займы для многих наших сограждан являются единственным способом стать обладателем собственного жилья.

Несмотря на то, что отечественные кредитные учреждения прилагают усилия для популяризации ипотечных займов в качестве эффективного средства приобретения собственного жилья, далеко не все заемщики смогут получить подобную ссуду. Часть наших соотечественников сталкивается с отказом Сбербанка выдавать им ссуду для приобретения жилья. При этом в большинстве случаев кредитное учреждение не объясняет причину отказа. По этой причине многих потенциальных заемщиков очень интересует, в чем заключаются основные причины отказов в выдаче ипотечных займов.

Причины отказа в ипотеке в Сбербанке. Основные факторы

Знание основных причин, которые могут привести к отказу в получении ссуды, просто необходимы для всех потенциальных заемщиков. Это вызвано тем, что знание факторов, влияющих на решение кредитного учреждения, позволит заемщику подготовиться, а, следовательно, и увеличить собственные шансы на получение ссуды.

На окончательное решение кредитного учреждения оказывают влияние огромное количество факторов, среди которых отдельного упоминания заслуживают следующие:

- Разнообразные типы задолженностей перед налоговой службой, а также долги по алиментам и неоплаченные штрафы ГИБДД.

- Еще одной веской причиной отказа является наличие у потенциального заемщика судимости. Отдельного упоминания заслуживает тот факт, что если уголовное наказание потенциального клиента было условным, то у него есть шанс на получение ссуды. В этом случае все решается в индивидуальном порядке, поэтому никаких гарантий, что вам выдадут ипотечный заем, нет.

- Невозможность удостовериться в подлинности предоставленных потенциальным заемщиком данных.

- Неуверенность при общении с кредитным экспертом. Неуверенность в поведении потенциального заемщика трактуется сотрудником банка как сомнения в том, что он сможет своевременно оплачивать взносы.

- Плохое состояние здоровья клиента, который желает получить ипотечный заем.

- Низкий уровень ликвидности объекта жилой недвижимости, которая при получении займа будет играть роль залога.

На самом деле существует значительно больше факторов, которые могут оказать влияние на окончательное решение кредитного учреждения. При этом существует несколько причин, которые являются стопроцентной гарантией того, что потенциальный клиент не получит ипотечный заем. Далее мы более подробно остановимся именно на этих причинах.

Низкий уровень платежеспособности

При оформлении заявки на получение ипотечной ссуды потенциальный заемщик в обязательном порядке должен предоставить справку 2-НДФЛ или заполненную его работодателем в утвержденной банком форме справку, которая будет свидетельствовать об его уровне ежемесячного дохода.

При текущем уровне стоимости недвижимого имущества заемщикам приходится выплачивать довольно внушительные ежемесячные взносы. Справка о доходах необходима кредитному учреждению для того, чтобы удостовериться в том, что потенциальный клиент действительно сможет своевременно выплачивать взносы. При этом важно отметить тот факт, что при выявлении уровня платежеспособности клиента принимается во внимание не весь его чистый доход, а лишь та его часть, которая остается после вычета расходов на проживание, а также выплаты взносов по иным займам, если они имеются. Кроме того, учитывается необходимость обеспечивать нетрудоспособных членов семьи и иждивенцев при условии, что такие имеются.

При текущем уровне стоимости недвижимого имущества заемщикам приходится выплачивать довольно внушительные ежемесячные взносы. Справка о доходах необходима кредитному учреждению для того, чтобы удостовериться в том, что потенциальный клиент действительно сможет своевременно выплачивать взносы. При этом важно отметить тот факт, что при выявлении уровня платежеспособности клиента принимается во внимание не весь его чистый доход, а лишь та его часть, которая остается после вычета расходов на проживание, а также выплаты взносов по иным займам, если они имеются. Кроме того, учитывается необходимость обеспечивать нетрудоспособных членов семьи и иждивенцев при условии, что такие имеются.

Чтобы быть уверенным в том, что кредитное учреждение признает ваш уровень платежеспособности удовлетворительным, вы должны обладать доходом, который в два раза превышает предполагаемый размер ежемесячных выплат. Если заработная плата потенциального заемщика или его доход в качестве индивидуального предпринимателя не превосходит в два раза объем предполагаемого взноса, то с высокой долей вероятности он получит отказ в получении ипотечной ссуды.

Если вы не обладаете внушительным ежемесячным доходом, то для увеличения вероятности получения положительного решения по ссуде вам необходимо увеличить размер первоначального взноса по ссуде. При подобном подходе удастся снизить размер ежемесячных выплат, в результате чего ваш ежемесячный доход будет соответствовать требованиям кредитного учреждения.

Наличие испорченной кредитной истории

Важно помнить, что кредитная история является своеобразным отражением финансовой репутации потенциального заемщика. Сотрудники кредитной организации при обработке заявки на получение ипотечной ссуды пристальное внимание обращают именно на эту характеристику. При проверке кредитной истории потенциального заемщика сотрудники рассматриваемого кредитного учреждения используют базу данных БКИ, которая содержит информацию не только о невыплаченных ссудах, но и о просрочках, которые вы допускали при оплате взносов. Важно помнить, что информация в базе БКИ хранится, как минимум, пятнадцать лет.

Сотрудники банка также подозрительно относятся к клиентам, которые не обладают собственной кредитной историей. Это вызвано тем, что кредитное учреждение не может получить информацию о том, насколько дисциплинированным заемщиком вы являетесь.

Для увеличения собственных шансов на получение ипотечного займа эксперты рекомендуют взять небольшой потребительский кредит и выплатить его немного раньше указанного в контракте срока. При этом важно помнить, что если вы погасите потребительский кредит досрочно, то банк будет воспринимать ваши действия в качестве махинаций для создания положительной кредитной истории.

Слишком большое количество потребительских ссуд, даже если все они были выплачены своевременно, также могут вызвать подозрения у сотрудников банка. Если эти займы были небольшие, то кредитное учреждение может решить, что у вас периодически возникают проблемы с платежеспособностью. В этом случае вы с высокой долей вероятности получите отказ.

Подделанные справки и другие документы

Довольно часто кредитное учреждение может отказать в получении ссуды из-за описок или ошибок в документах, которые предоставил потенциальный заемщик. Если в вашем паспорте отсутствует фото, то он будет считаться недействительным, а, следовательно, кредит вы не получите.

Некоторые потенциальные заемщики с целью увеличения своих шансов на получение ипотечного займа предоставляют поддельные документы о текущем уровне дохода. Следует помнить, что Сбербанк обладает собственной службой безопасности, которая занимается проверкой подлинности всех предоставляемых клиентами документов. Таким образом, то, что предоставленные вами документы являются поддельными, узнают довольно быстро. В этом случае вам не только не дадут ссуду, но и против вас может быть возбуждено уголовное дело по факту подделки документов.

К сожалению, согласно действующим правилам Сбербанк не обязан указывать причину отказа в получении ссуды. По этой причине узнать, почему вам отказали, практически невозможно.

Требования к потенциальным заемщикам

Существует несколько основных требований, несоответствие которым становится причиной того, что оформленную вами заявку на получение займа даже не будут рассматривать. Эти требования являются довольно жесткими и предназначенными для того, чтобы на начальном этапе отсеять тех потенциальных клиентов, которые с высокой долей вероятности не смогут выплатить заем.

Согласно действующим правилам, ипотечная ссуда может быть выдана лишь тем заявителям, которые соответствуют следующим требованиям:

Согласно действующим правилам, ипотечная ссуда может быть выдана лишь тем заявителям, которые соответствуют следующим требованиям:

- Возраст потенциального заемщика должен быть не меньше 21 года, но и не больше 75 лет.

- Трудовой стаж потенциального заемщика за последние пять лет должен превышать один год.

- Потенциальный клиент должен проработать на последнем месте работы, как минимум, полгода.

Если вы соответствуете этим требованиям, то можете претендовать на получение ипотечного займа, но при этом не существует каких-либо гарантий того, что вашу заявку одобрять. Это вызвано тем, что окончательное решение по каждой заявке зависит от совокупности большого количества факторов.

Подготовка к повторному оформлению заявки

Если вам один раз уже отказали в получении ипотечного займа, а проблема с жилой недвижимостью до сих пор стоит остро, то у вас все еще есть шансы на получение ссуды, если вы будете действовать правильно. При получении отказа, не следует поддаваться эмоциям и ругаться с сотрудником банка. Это вызвано тем, что если вы будете конфликтовать с сотрудником кредитного учреждения, то шансы на то, что в личной беседе он раскроет вам причину отказа, полностью исчезнут. Вместо того чтобы поддаваться эмоциям, попробуйте узнать у сотрудника банка, в чем состояла причина отказа, в некоторых случаях в неофициальной беседе вы действительно сможете получить нужную вам информацию.

Даже если вы не узнали причину отказа, у вас все еще есть шанс получить положительный ответ при повторной подаче заявки. Чтобы новая попытка была более успешной, необходимо следовать довольно простым рекомендациям:

- В первую очередь вам необходимо улучшить собственную кредитную историю, если вы не делали этого до подачи первой заявки. Если у вас есть какие-нибудь задолженности, то вам необходимо в обязательном порядке их устранить.

- Также вам следует повысить собственный уровень платежеспособности. Для этого можно выбрать один из нескольких доступных вариантов. Первый способ заключается в поиске более высокооплачиваемой работы. Второй способ заключается в поиске платежеспособных поручителей или созаемщиков, которые будут выступать в качестве гарантии того, что вы вовремя выплатите ссуду.

- Можно накопить более внушительную сумму на первоначальный взнос. Это вызвано тем, что при крупном начальным взносе вы станете более привлекательным клиентом для кредитного учреждения, а также это позволит снизить размер ежемесячных платежей.

- Если вам отказали из-за того, что вы планировали приобрести жилье, обладающее низкой ликвидностью, то вам следует рассмотреть иные объекты недвижимого имущества.

- Также вы можете рассмотреть другие ипотечные программы или оформить заявку в других кредитных организациях. Но если вы не будете следовать перечисленным выше рекомендациям, то с высоким уровнем вероятности вы получите отказ и в другом банке.

почему могут и по каким причинам?

Введение

Для многих людей, живущих на территории нашей страны ипотечное кредитование – один из немногих способов стать владельцем собственной недвижимости.

Однако получить подобный кредит бывает не слишком просто. Сначала подается заявка о необходимости получения этого кредитного продукта. Службы безопасности проверяют информацию о доходах, о работе, кредитную историю, если она имеется. Кроме того, работники исследуют личные данные каждого человека.

После того, как документы будут проверены, банком выносится решение относительно одобрения или отклонения данной заявки. Однако бывает и третий вариант, когда банк соглашается выдать сумму, но меньшую по сравнению с той, на которую рассчитывал заявитель.

Когда в оформлении ипотечного кредита отказано, необходимо разобраться с чем это связано. Банк причин принятия решения не сообщает, однако их может быть несколько.

Почему отказали в ипотеке в Сбербанке?

Банковские работники после получения на рассмотрение пакета соответствующих документов, приступают к его рассмотрению.

Первое, на что они обращают внимание, это кредитная история. Если она есть, но негативная, то возможность в получении кредита становится значительно ниже. В Сбербанке есть правило – если у потенциального заемщика была просрочка в выплате кредита на месяц, то он не может в течение пяти лет пользоваться ипотечными продуктами. Работники банка особо разбираться не будут – была ли это просрочка по уважительной причине или нет.

Сбербанк имеет скоринговую систему, представляющую собой специальную программу, формирующую портрет потенциального кредитора. Если он набирает в процессе анализа необходимое количество баллов, то его может отнести к потенциальным клиентам.

После подачи заявки об оформлении ипотеки, необходимо ждать звонка из банка. При этом в большинстве случаев звонят как самому заявителю, так и на место его работы. Очень важно находиться постоянно на связи, а также сказать сотруднику бухгалтерии или отдела кадров, что такой звонок может состояться. Если по приведенным номерам телефонов дозвониться не получится, то скорее всего будет получен отказ.

Чтобы получить одобрение ипотечной заявки, нужно общаться с банковским работником четко и максимально уверенно. Если человек будет разговаривать невнятно и неуверенно, то ему практически наверняка будет отказано в выдаче денег.

Вопросы могут задавать совершенно разные – они могут касаться как места работы, так и непосредственно самого кредита, приобретаемого жилья и так далее. Все ответы должны полностью соответствовать той информации, которая приведена в анкете.

Случаются ситуации, что отказ в ипотеке неочевиден. Это связано в большинстве случаев с ошибками в документах. В Сбербанке обычно не собираются выяснять, из-за чего произошло несовпадение, а просто отказывают в выдаче кредита. В связи с этим желательно перед тем, как отнести документы в банк, тщательно их самому проверить.

Наличие таких долгов, как штрафы, налоги, алименты и так далее, также может стать причиной отказа в выдаче ипотеки. Погашены ли подобные платежи также следует проверить заранее. Ипотека также не выдается людям, которые имеют судимость. Однако если судимость была условной, то вероятность получить такой кредит все же сохраняется.

Почему отказали в уже одобренной ипотеке?

Такой момент встречается не слишком часто, однако такие прецеденты бывают.

Такой момент встречается не слишком часто, однако такие прецеденты бывают.Например, в конце 2014 года, когда в российской экономике случился серьезный кризис, центральный банк был вынужден повысить ключевую ставку сразу на несколько пунктов.

Вследствие этого, потенциальным заемщикам, которые имели определенный запас прочности для покупки квартиры, в значительной степени повысили процентную ставку по кредиту. Тем же, у кого подобной подушки безопасности не оказалось, но ипотека уже была одобрена, было решено просто отказать.

Стоит отметить, что банк дважды проверяет наличие у клиента действующих кредитов:

- При подаче документов на рассмотрение;

- Непосредственно перед выдачей денежных средств.

Если вдруг откроется, что клиент взял кредит или принял на себя еще какое-либо долговое обязательство, то вероятность отклонения ранее одобренной заявки довольно высокая.

Согласованная ипотека может быть пересмотрена, если у заемщика меняется семейное положение. В частности, это случается, когда банк выясняет, что супруга заявителя намеревается уйти в декрет. Не секрет, что такой момент в значительной степени снизит совокупные доходы семьи, а также увеличит количество иждивенцев. Отказ в этом случае будет вряд ли, однако максимально возможная сумма кредита может быть существенно снижена.

Если после одобрения заемщик решил изменить место работы, то решения банка также может поменяться. В некоторых случаях Сбербанк оставляет принятое решение в силе, однако это довольно серьезный риск, поэтому нужно быть готовым к любому повороту событий.

Часто ли отказывают?

Сегодняшняя экономическая ситуация в стране не позволяет Сбербанку выдавать большое количество ипотечных кредитов, однако от этого нуждающихся в жилье людей меньше не становится.

Основной причиной отказа в получении данного кредита является незначительный официальный доход. Банковские работники при этом вовсе не принимают во внимание неподтвержденные доходы. Люди не учитывают этот момент и все равно подают документы на приобретение квартиры, и получают отказ, поэтому примерно в половине случаев Сбербанк не одобряет поданные анкеты.

Причины отказа

Причин, из-за которых Сбербанк может отказать в выдаче ипотечного кредита довольно-таки много. Прежде всего, следует обязательно учитывать момент, что все подаваемые документы должны быть подлинными. Недостоверные сведения сразу станут причиной отказа в выдаче ипотеки, но при этом нужно помнить, что подделка документов преследуется по закону.

Несоответствие главным требованиям

Это основное требование, которое сотрудниками банка рассматривается в первую очередь. Если клиент хотя бы по одному пункту не подходит, то ему сразу же будет отказано – другие моменты не будут даже рассматриваться.

Это основное требование, которое сотрудниками банка рассматривается в первую очередь. Если клиент хотя бы по одному пункту не подходит, то ему сразу же будет отказано – другие моменты не будут даже рассматриваться.Банк ко всем ипотечным заемщикам предъявляет следующие требования:

- Возраст человека должен быть от 21 года на момент оформления кредита и не больше 60 лет для мужчин и 55 лет для женщин на день погашения ипотеки;

- На последнем месте работы нужно проработать минимум полгода;

- Общий официальный трудовой стаж должен составлять хотя бы год.

Кроме того, необходимо, чтобы уровень зарплаты был как можно выше. В этом случае можно рассчитывать на то, что кредит будет оформлен на подходящую для покупки квартиры сумму.

Если гражданин подходит по всем этим пунктам, то можно смело подавать заявление на оформление ипотеки, однако стопроцентно быть уверенным в том, что банк одобрит подобное заявление, нет. Дело в том, что причин, по которым может быть отказано в ипотеке, довольно-таки много.

Несоответствующая платежеспособность

Как уже говорилось выше, в ипотеке может быть отказано вследствие того, что у заявителя не слишком высокий уровень дохода. В зависимости от программы, в которой он собирается принимать участие, ему нужно будет делать определенный первоначальный взнос, который следует иметь уже у себя.

После одобрения ипотеки оформлять еще один кредит для того, чтобы получить деньги для внесения первоначального платежа, нежелательно. Банк перед переводом денег на счет клиента проверит наличие новых кредитных обязательств – это может стать поводом для отказа в платеже.

Если возникла такая проблема, то лучше всего привлечь созаемщика или поручителя по кредиту, уровень дохода которого будет довольно высоким. Кроме того, ни один неофициальный доход банк не примет во внимание. Вполне возможно, что появится необходимость отправиться к работодателю и заявить относительно перевода всей заработной платы в официальную.

Плохая кредитная история

Вполне естественно, что банк перед выдачей такого долгосрочного кредита, как ипотека, желает себя максимально обезопасить. По этой причине клиент будет тщательно проверяться относительно взятых и выплаченных ранее кредитов. Если по всем прежним кредитам платежи совершались в полном объеме и вовремя, то вероятность оформления ипотеки в полном объеме на требуемый срок будет значительно выше.

Хуже всего будет, если клиент имеет на момент подачи заявления на оформление ипотеки просроченные платежи по кредитам.

Здесь практически с абсолютной вероятностью со стороны банка последует отказ в выдаче денег на приобретение недвижимости. Отсутствие кредитной истории также не слишком хорошо, так как банку желательно знать, насколько клиент платежеспособен.

Сфальсифицированные справки и другие документы

Определить подделку банковский специалист может практически на глаз, поэтому пытаться выставить себя в положительном ключе перед организацией не стоит. Этот факт все равно обязательно вскроется, и в течение пяти лет в Сбербанке, да и в ряде банков, с которым он сотрудничает в плане ипотечного кредитования, взять подобный продукт не удастся.

Дело в том, что существует реестр недобросовестных клиентов. Если туда будут внесены данные заемщика, то ему вообще обо всех кредитах можно будет забыть. Как говорилось выше, подделка официальных бумаг является уголовно-преследуемым преступлением.

Стоит также отметить, что банк обращает пристальное внимание на состояние здоровья заявителя. В частности, беременным женщинам и людям предпенсионного возраста будет отказано в ипотеке. Также с высокой долей вероятности будет отказано работникам, которые часто уходят на больничный, а также лечатся в стационаре.

Неликвидная недвижимость

Сбербанк может отказать потенциальному заемщику, если тот собирается приобрести так называемую неликвидную недвижимость.

Под это понятие подпадают обычно следующие жилые объекты:

- Квартиры или дома, которые расположены в районах, где инфраструктура развита слабо или же ее вовсе нет;

- Если жилплощадь расположена в отдалении от центра населенного пункта;

- В случае, когда объект недвижимости нуждается в проведении капитального ремонта.

Что делать, если отказали в ипотеке в Сбербанке?

Прежде всего, не стоит опускать руки. На территории нашей страны действует большое количество банков, которые с высокой долей вероятности примут и одобрят документы.

В связи с тем, что Сбербанк отказал в выдаче ипотеки, в случае оформления данного кредитного продукта в другом банковском учреждении, условия будут совершенно другими, например, будет выше процентная ставка, больше первоначальный взнос и так далее.

На количество подаваемых заявок сегодня нет никаких ограничений, поэтому документы можно сразу отправлять в несколько банков. Если сразу во всех из них был получен отказ, причем без видимых предпосылок, следует внимательно просмотреть документы, изучить кредитную историю – вполне возможно, что где-то возникла ошибка.

Если же никаких ошибок нет, а отказы все равно продолжают поступать, то наверняка есть необходимость обратиться в небольшие банки, где проверки проводятся не такие серьезные. У них обычно не слишком много клиентов, поэтому вероятность получения там ипотечного кредита будет значительно выше.

Заключение

Несмотря на то, что ипотека – довольно выгодный продукт для самого банка, служащие не спешат выдавать такой продукт кому попало. Это связано с тем, что данный кредит оформляется на длительный срок, в течение которого может произойти абсолютно все. Банк стремится обезопасить выдаваемые средства и гарантировать их возвращение в полном объеме с процентами.

К оформлению ипотечного кредита нужно относиться очень ответственно и внимательно. В частности, не повредит все разузнать относительно приобретаемой квартиры, ее прежних хозяев, количестве прописанных в ней людей, состоянии жилого дома и так далее.

Отказ Сбербанка в выдаче ипотеки: причины и что делать

В статье рассмотрим, почему может прийти отказ по ипотеке в Сбербанке. Разберем основные причины отказа и важные требования к заемщикам. Мы расскажем, можно ли узнать причину отказа и как подготовиться к повторной подаче заявки.

Причины отказа по ипотеке в Сбербанке

Есть несколько основных причин, почему в 2018 в Сбербанке могут не дать ипотеку:

- Вы не соответствуете требованиями для оформления ипотечного кредита. Сбербанк определяет свои критерии для сотрудничества: возраст, наличие гражданства, конкретного рабочего стажа. Если хотя бы одно требование не соблюдается, то вы гарантированно получите отказ.

- У вас отрицательная кредитная история. Банк проверяет ее в обязательном порядке. Если вы ранее брали займы и не отдавали их либо допускали частые просрочки, в бюро кредитных историй есть информация об этом. Поэтому сотрудники легко узнают, являетесь ли вы добросовестным плательщиком. Наличие плохой истории — самая частая причина того, почему Сбербанк не одобряет заявку.

- Вы недостаточно платежеспособны. При оформлении ипотеки нужно представить документы, подтверждающие уровень заработной платы. Постоянному и высокому доходу всегда отдается предпочтение. Если вы работаете неофициально или занимаетесь индивидуальным предпринимательством, то шанс на одобрение снижается, так как сотрудники не могут проверить ваш реальный заработок.

- В документах есть ошибки. Если банковский работник обнаружит опечатки, неточности в бумагах, он вправе не принимать заявление. В этом случае ничего страшного нет, нужно исправить ошибки и снова подать заявку.

Нередко заемщики интересуются, как часто отказывает Сбербанк? Процент неодобренных заявок довольно низкий. Банк является государственным, поэтому старается лояльно относиться к клиентам, желающими приобрести собственное жилье.

Также прочитайте: Сбербанк отказал в кредите: как узнать причины, что делать и как подать повторную заявку

Можно ли узнать причину отказа?

Если Сбербанк отказал вам в выдаче ипотеки, можно попросить сотрудника рассказать, почему принято отрицательное решение. Но не надейтесь, что он точно ответит на ваши вопросы.

Ведь любой банк оставляет за собой право не разглашать причину отказа в предоставлении кредитов. Поэтому следует самостоятельно проверить себя на соответствие банковским требованиям, сделать запрос в БКИ для проверки кредитной истории. Возможно, вы сами найдете причину.

Каким требованиям должен соответствовать заемщик?

Сбербанк устанавливает небольшой перечень требований к заемщикам. В первую очередь они касаются возраста. Он должен быть не менее 21 года и не более 75 лет. Максимальная граница указывается на момент погашения задолженности, а не на момент подачи заявления. Это стандартное требование, но есть еще и специальные возрастные ограничения. К примеру, ипотека для молодой семьи предоставляется при условии, что мужу или жене еще нет 35 лет.

Вам необходимо иметь рабочий стаж за последний пятилетний срок не менее года. На нынешней работе он должен составлять не меньше полугода. Даже если вы проработали за всю жизнь 20 или 30 лет, а в последние 5 лет были безработными, банк не одобрит заявку. Зарплатным клиентам в этом плане повезло. Если вы получаете заработную плату на карту Сбербанка, вам потребуется подтвердить только стаж на текущем месте работы.

Другое требование — наличие российского гражданства. Постоянная регистрация является преимуществом, но не относится к обязательным условиям. Если вы имеете временную прописку, нужно подтвердить ее документально.

Сбербанк обращает внимание и на кредитную историю. Если она положительная, то это большой плюс.

Подготовка к повторной подаче заявки на ипотеку

Чтобы повторная заявка прошла без отказа, необходимо к ней основательно подготовиться. Вы должны удостовериться, что соответствуете требованиям Сбербанка и не вызываете у него сомнений относительно платежеспособности и добросовестности.

Повторный запрос на предоставление ипотеки следует подавать после того, как вы:

- Исправите кредитную историю, если она была отрицательной.

- Оформите зарплатную карту, что существенно повлияет на получение положительного ответа от банка.

- Устроитесь на хорошо оплачиваемую работу, если до этого ваш доход был скромным.

- Привлечете к оформлению созаемщиков, имеющих высокий уровень заработка.

- Тщательно проверите каждый документ перед подачей в Сбербанк.

После устранения всех причин, которые могут послужить причиной для отрицательного решения, вы можете снова обратиться за получением ипотечного кредита.

Почему Сбербанк отказал в ипотеке, если кредитная история хорошая?

Ипотечные кредиты в России пользуются популярностью, несмотря на повышение процентных ставок. Большинство людей не в состоянии приобрести квартиру за собственные деньги, приходится обращаться в банк. Однако далеко не всегда кредитор принимает положительное решение, и причиной тому могут быть различные факторы. Почему Сбербанк отказывает в ипотеке при хорошей истории, разберем в этой статье.

Ипотечные кредиты в России пользуются популярностью, несмотря на повышение процентных ставок. Большинство людей не в состоянии приобрести квартиру за собственные деньги, приходится обращаться в банк. Однако далеко не всегда кредитор принимает положительное решение, и причиной тому могут быть различные факторы. Почему Сбербанк отказывает в ипотеке при хорошей истории, разберем в этой статье.

Не соблюдены базовые требования

В любом банке есть минимальные требования к заемщикам. Причина отказа может заключаться в несоответствии этим базовым условиям. Прежде чем отправить заявку на рассмотрение, зайдите на сайт банка и узнайте, что необходимо для первичного рассмотрения. На данный момент Сбербанк указывает следующие требования:

- Гражданство России.

- Подача заявки по месту прописки или нахождения кредитуемой недвижимости.

Важно! Возможно подтверждение временной регистрации, но тогда срок кредитования привязывается к дате окончания действия документа.

- Возраст. За ипотекой может обратиться клиент не младше 21 года и не старше 75 лет.

- Обязательно официальное трудоустройство и постоянный доход. Стаж на последнем месте работы должен быть больше полугода (от 3 месяцев для владельцев зарплатных карточек).

- Отсутствие судимостей. Это условие не указано на сайте, но существенно влияет на решение банка. Особенно критичным считается привлечение к ответственности в связи с мошенничеством. При условной судимости есть шанс получить ипотеку, но он очень небольшой.

В рамках отдельных ипотечных программ могут предъявляться специальные требования. К примеру, при оформлении маткапитала в качестве первого взноса нужно иметь выданный на руки сертификат. Обязательно подтверждение актуальной на данный момент суммы госсубсидии.

Заявитель не сможет погашать заем

Ежемесячный платеж по ипотеке достаточно высок и зависит от размера кредита, процентной ставки и срока выплаты. Единого требования к зарплате заемщика нет, но банк отдает предпочтение клиентам с высоким стабильным заработком. После внесения очередного платежа у человека должны оставаться средства для содержания семьи, оплаты коммунальных услуг и пр.

При расчете максимальной суммы кредита банки исходят из положения, что платеж не должен превышать трети от среднего дохода заемщика. В противном случае высок риск возникновения просрочки. Если у клиента есть несовершеннолетние дети, супруга в декрете и другие иждивенцы, размер зарплаты должен быть еще выше. Недостаточная платежеспособность – частая причина отказа при рассмотрении ипотечной заявки в Сбербанке.

Чтобы снизить риск отказного решения следует внести большую сумму первоначального взноса или выбрать квартиру подешевле. Это поможет уменьшить размер жилищного кредита, чтобы в итоге получить посильный ежемесячный платеж. Обратите внимание, что расчеты банка могут отличаться от ваших, потому как при оценке платежеспособности клиента используются специальные кредитные формулы.

Неправильно заполненные бумаги

При рассмотрении ипотечной заявки тщательно проверяются все предоставленные клиентом сведения. Не стоит пытаться обмануть банк о размере своего дохода или месте работы, ведь он будет делать запросы в соответствующие структуры. Только после подтверждения информации решается вопрос о предоставлении кредита. Иногда причиной отрицательного решения Сбербанка являются банальные ошибки, допущенные при заполнении анкеты. Внимательно проверьте все внесенные в нее сведения, вплоть до правильности написания фамилии.

При наличии ошибок в справке или копии трудовой книжки банк вернет заявку на доработку, их можно исправить.

Конечно, для получения ипотеки нельзя использовать поддельные документы, это относится в первую очередь к военному билету и справкам о доходе. Информация все равно проверяется, а при несостыковке данных человека могут добавить в СТОП-лист, тогда получить кредит в Сбербанке будет невозможно.

Влияют любые долги

На принятое решение влияют не только оформленные в других банках займы и кредитные карты, но и долги по алиментам, штрафам и налогам. Если в отношении вас начато исполнительное производство, рассчитывать на получение ипотеки в Сбербанке не стоит. Лучше заранее погасите все задолженности и убедитесь, что судебные приставы закрыли дело. Только после этого можно подать заявку на жилищный кредит.

Обратите внимание на количество оформленных займов в кредитной истории. Дело в том, что некоторые банки передают сведения не вовремя, а за людьми числятся задолженности, которые по факту уже закрыты. Сделайте бесплатный запрос в БКИ и проверьте, все ли данные указаны верно. Если нет, требуйте от банка исправить сведения, а после этого обратитесь за ипотекой в Сбербанк.

Причина в недвижимом имуществе

Случается, что первичное рассмотрение ипотеки было положительным, но после сбора документов на недвижимость клиенту отказывают. Причина может быть в несоответствии следующим требованиям банка:

- Соответствие заявленной ипотечной программе.

- Объект должен находиться в регионе подачи заявки. Клиент вправе обратиться за ипотекой и по месту своей прописки.

- Возраст дома – не старше 1965 года.

- Отсутствие обременений: арест, залог, права третьих лиц.

- Не допускается плохое состояние объекта недвижимости, высокий износ.

- Рыночная стоимость подсчитана правильно.

Важно! Есть и другие существенные факторы, учитываемые банком в зависимости от ситуации.

Отказ по объекту недвижимости не означает, что вы не сможете взять ипотеку в Сбербанке. Просто найдите квартиру, соответствующую его требованиям. Вы имеете право оформить жилищный заем в период действия одобрения по первичной кредитной заявке.

Банк все-таки отклонил заявку

Если вам отказали в получении ипотеки Сбербанка, вы имеете право обратиться вновь через определенное время. Однако перед этим следует выяснить причину отказного решения и постараться устранить ее. Точного ответа на этот вопрос вы не получите. Можно лишь предположить, что не понравилось банку и устранить негативные моменты.

- Найти более оплачиваемую работу.

- Проверить кредитную историю.

- Закрыть действующие кредиты.

- Привлечь поручителя или созаемщика по ипотеке.

Отказ по ипотечной заявке также может быть получен по причине неопрятного вида, при наличии признаков алкогольной зависимости, агрессивного поведения клиента. Банк обращает внимание на вид деятельности человека. Если стоит выбор, кому одобрить ссуду – пожарному или учителю, кредитор выберет второй вариант, потому как его профессия менее опасная, а значит долг будет выплачен.

Если вам отказали, попробуйте получить потребительский кредит, для этого не нужно выжидать срок моратория. Ставка по таким займам выше, но получить их труднее, потому как срок выплаты значительно меньше ипотечного. При этом квартира не будет оформлена в залог. Можно попытать счастья и в других банках. Сбербанк относится к заемщикам достаточно строго, но остальные кредитные учреждения вполне могут рассмотреть вас как благонадежного клиента.