История карты в банкомате

Бывают моменты, когда с карты списались деньги, а за что — неизвестно. В этом случае клиент может запросить выписку по карте, где будет содержаться вся информация о движении средств. Где и как посмотреть данную информацию узнаете из этой статьи.

Содержание

Что такое история карты Сбербанка

История карты — это некий учет всех операций по карте. Если был совершен платеж или зачисление денег, то эта информация непременно отобразится в выписке по карте. Учитываются абсолютно все операции, благодаря чему клиент без труда может посмотреть доходы и расходы за определенный период времени.

Где посмотреть историю операций по карте Сбербанка

Всего существует пять способов узнать историю кредитной или дебетовой карты. Ниже рассмотрены все из них в деталях.

История карты в Сбербанке Онлайн

- Войдите или зарегистрируйтесь в системе Сбербанк Онлайн.

- В разделе «Карты» выберите нужный пластиковый носитель.

- В графе «Последние операции» увидите десять последних операций.

По желанию можно распечатать историю или запросить расширенную выписку. Помимо этого, ее можно заказать на электронную почту.

Некоторое время назад в Сбербанке Онлайн можно было посмотреть историю за больший период, в том числе за год, однако с последними изменениями это стало невозможным.

Если вы ранее не были зарегистрированы и не желаете пользоваться сервисом, либо же не имеете доступа в интернет, тогда смотрите другие методы.

История кредитной карты Сбербанка в отделении

Чтобы посмотреть движение средств этим способом, достаточно посетить ближайшее к вам отделение Сбербанка. Предоставьте сотруднику паспорт и саму карту, чтобы идентифицировать вас как владельца. Получить выписку можно либо в печатной форме, либо же попросить отправить на электронную почту, если такова имеется. Преимуществом получения истории в отделении — возможность запросить данные за любой период, даже за год.

Если вы желаете регулярно получать выписку, то рекомендуется подключить автоматическое информирование на электронную почту. Чтобы активировать эту услугу, в отделении нужно подать соответствующую заявку. Письмо с историей карты будет приходить каждый месяц.

История карты через SMS-запрос

Клиенты, которые подключили ранее услугу Мобильный Банк, могут посмотреть движение средств путем отправки SMS на номер 900.

Команда будет такова: ИСТОРИЯ 1221. 1221 — последние цифры нужной вам карты.

В течение нескольких минут система сгенерирует ответное SMS с десятью последними операциями, а также информацией об остатке средств на счету карты.

Кроме запроса с ключевым словом ИСТОРИЯ, можно отправить SMS со словами ВЫПИСКА, VYPISKA, ISTORIA или HISTORY.

Обратите внимание на то, что стоимость сообщения составляет 3 рубля.

История карты через банкомат

Функцию просмотра истории операций имеет и банкомат. Инструкция предельно проста:

- Вставьте карту и введите ПИН-код.

- Нажмите на пункт «История и сервис».

- Далее перейдите в раздел «История карты».

Здесь нельзя запросить выписку на электронную почту или распечатать ее, поэтому единственный вариант — запомнить все поступления или платежи. Также историю можно сфотографировать, если на телефоне имеется камера.

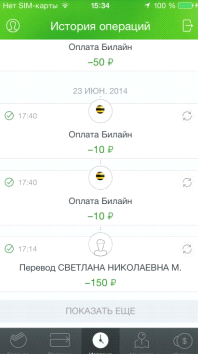

Выписка по карте через мобильное приложение

Посмотреть историю карты можно и в приложении Сбербанка, доступное для телефонов на безе Android, iOS и Windows Phone. Приложение обладает большим функционалом.

Для просмотра выписки авторизуйтесь в программе и выберите нужную карту — точно так же, как и в Сбербанке Онлайн, только немного проще.

Таким образом, историю карты можно посмотреть разными методами. Благодаря данной возможности вы можете контролировать доходы и расходы, что в свою очередь позволит иметь положительный баланс в любое время.

Знать состояние своих финансов: сколько вы заработали и сколько и на что потратили, важно. Умение контролировать доходы и расходы говорит о финансовой дисциплине. Если её нет, легко можно выйти в минус. В век стремительного развития информационных технологий актуален контроль банковских карт. Если вы клиент СБ России, узнать, о поступлениях и тратах пластикового носителя вам поможет история операций по карте Сбербанка.

Как узнать историю операций по карте Сбербанка

Крупнейшее финансовое учреждение России предлагает своим клиентам несколько вариантов проверки движения средств на платёжном средстве:

- в удалённом режиме через интернет;

- отправка СМС-запроса;

- посредством банкомата.

Посмотреть историю переводов и других оферт каждый может наиболее удобным для себя способом.

История карты в Сбербанке Онлайн

Алгоритм получения необходимой информации о карте онлайн следующий:

Алгоритм получения необходимой информации о карте онлайн следующий:

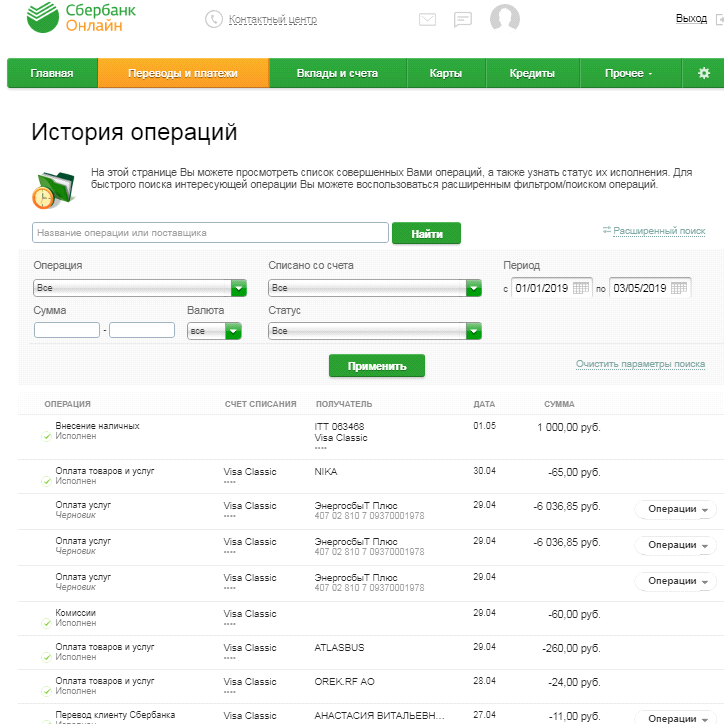

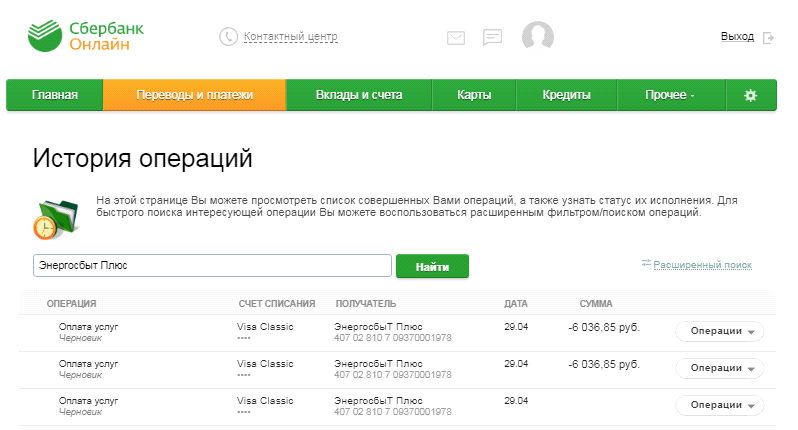

- На главной странице официальной платформы Сбербанка зайдите во вкладку «История операций Сбербанк онлайн».

- Перейдите на страницу с операциями. Вам будет предоставлена информация об офертах последнего месяца.

- Если необходимо узнать о пополнениях и расходах более раннего периода, зайдите во вкладку «Расширенный поиск».

- Выбираете необходимые параметры.

- Жмите на кнопку «Применить».

Последнее действие приведёт к тому, что вы получите историю платежей, все операции будут перед вами в виде списка.

История кредитной карты Сбербанка в офисе финучреждения

Если у вас нет личного кабинета на официальной странице банка, есть другие способы узнать историю покупок, переводов и т. п. Сделать мониторинг всех поступлений и списаний можно в любом банковском отделении.

Если у вас нет личного кабинета на официальной странице банка, есть другие способы узнать историю покупок, переводов и т. п. Сделать мониторинг всех поступлений и списаний можно в любом банковском отделении.

Это самый простой ответ на вопрос, как проверить движение денег на карте. Чтобы оператор дал вам запрошенную информацию, нужно предоставить:

После идентификации личности, предложат дать выписку на месте или отправить её электронной почтой на адрес вашего ящика в сети.

История карты через SMS-запрос

Если у вас на мобильном телефоне подключена услуга «Мобильный банк», вы можете узнавать всё, что имеет отношение к вашей кредитной, дебетовой или социальной карте, отправляя запрос на номер 900.

Если у вас на мобильном телефоне подключена услуга «Мобильный банк», вы можете узнавать всё, что имеет отношение к вашей кредитной, дебетовой или социальной карте, отправляя запрос на номер 900.

Следует написать СМС следующего содержания: «История 1234». 1234 – это последние цифры номера вашего платёжного средства.

Работа с картами в описываемом режиме осуществляется за несколько секунд. Система генерирует и отправляет ответ, в котором содержатся данные последних 10 операций. В сообщении также вместо слова «История» можно написать:

- HISTORY;

- ВЫПИСКА;

- VYPISKA.

За получение выписки с вашего счёта будет списано 3.00 рубля.

История карты посредством банкомата

Если предпочитаете на все случаи жизни использовать аппарат самообслуживания, он и в этом случае будет вам полезен. Чтобы узнать последние операции с пластиком, действуйте так:

Если предпочитаете на все случаи жизни использовать аппарат самообслуживания, он и в этом случае будет вам полезен. Чтобы узнать последние операции с пластиком, действуйте так:

- Вставьте платёжное средство в банкомат.

- Введите ПИН-код.

- Выберите пункт «История и сервис».

- Выберите раздел «История карты».

На экране появятся все последние операции. Недостаток способа в том, что вам не будет дана распечатка. На электронную почту выписку по операциям тоже не получится отправить. Единственное, что вы можете сделать, это запомнить полученные сведения или сфотографировать экран банкомата на мобильный телефон.

Получить выписку по карте Сбербанка на электронный почтовый ящик

Если вам регулярно нужна информация о том, что списывается с вашего пластика и что на него поступает, лучшим вариантом будет подключение электронного информирования, осуществляющегося в автоматическом режиме. Подав заявку в отделении Сбербанка, вы будете ежемесячно получать на электронную почту отчёт обо всех операциях, произведённых с применением пластикового носителя.

Выписка по карте через мобильное приложение

Если у вас мобильное устройство, функционирующее на базе ОС:

Если у вас мобильное устройство, функционирующее на базе ОС:

Можете скачать мобильное приложение от Сбербанка и регулярно просматривать выписку по всем операциям на девайсе.

Как следить за своими расходами на карте сразу?

Лучшим вариантом, который обеспечит не только регулярное информирование об операциях, но и безопасность использования платёжного средства, является постоянное информирование о совершённых офертах. Есть несколько способов настройки функции:

Лучшим вариантом, который обеспечит не только регулярное информирование об операциях, но и безопасность использования платёжного средства, является постоянное информирование о совершённых офертах. Есть несколько способов настройки функции:

- в «Мобильном Банке» или в «Сбербанк онлайн»;

- посредством СМС-информирования с мгновенной передачей данных о только что совершённой операции;

- заказ ежемесячных выписок на электронную почту;

- сбор чеков из банкомата;

- установка специального, контролирующего все операции с картой приложения.

Лучше сделайте так, чтобы информация о движении средств на карте мгновенно поступала на ваш мобильник.

Заключение

Знать, что происходит с денежными средствами, значит быть не только информированным, но и защищённым. Подключив информирование, вы избавите себя от необходимости узнавать, сколько хранится в банке информация о денежных операциях. Вы сможете хранить поступающие на мобильный телефон сведения о карте столько, сколько потребуется.

Каждый держатель банковской карты сталкивается с ситуациями, когда спустя некоторое количество времени требуется уточнить, совершалась ли та или иная платежная операция. Для этого не надо бежать в банк и запрашивать выписку, достаточно воспользоваться услугой сервиса Сбербанк Онлайн “История операций по карте”.

Каждый держатель банковской карты сталкивается с ситуациями, когда спустя некоторое количество времени требуется уточнить, совершалась ли та или иная платежная операция. Для этого не надо бежать в банк и запрашивать выписку, достаточно воспользоваться услугой сервиса Сбербанк Онлайн “История операций по карте”.

Благодаря ей можно не только просмотреть параметры выбранного платежа, но и:

- создать шаблон;

- повторить операцию;

- отозвать платеж до исполнения;

- распечатать необходимые документы.

Расскажем, как посмотреть платежи в Сбербанке Онлайн и в других сервисах, не прибегая к посторонней помощи.

Как посмотреть историю операций

Клиент, пользующийся сервисом интернет-банкинга Сбербанк Онлайн, имея доступ к сети интернет, может в режиме реального времени контролировать и мониторить операции, совершаемые по карте.

Что потребуется

В зависимости от выбранного способа, направленного на то, чтобы посмотреть историю операций по карте Сбербанка, потребуется:

- карта, эмитированная Сбербанком;

- телефон, номер которого привязан к карте;

- идентификаторы входа в личный кабинет интернет-банкинга;

- ПИН-код банковской карты, служащий паролем доступа держателя карты к терминалу или банкомату;

- общегражданский паспорт или другой, официально удостоверяющий личность документ;

- кодовое слово для идентификации личности держателя карты.

Пошаговые действия

Предлагаемые подробные инструкции позволят с легкостью найти нужную операцию по карте, узнать ее статус, посмотреть историю платежей и автоплатежей, а также получить чек в электронном или бумажном формате.

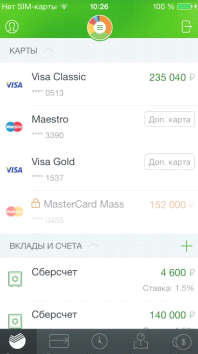

В мобильном банке

Владельцам смартфонов нет необходимости заходить в личный кабинет с компьютера. Установив мобильное приложение, можно нажав на иконку, расположенную на экране телефона попасть в мобильную версию интернет-банкинга. При каждой авторизации следует вводить два идентификатора:

- логин;

- одноразовый пароль из СМС.

Попав на главную страницу приложения, необходимо открыть раздел “История”.

Пользователю будет представлен список всех совершенных платежей, списаний и пополнений в формате:

- дата и время;

- наименование и статус;

- название и логотип компании;

- имя, отчество и первая буква фамилии клиента Сбербанка, осуществившего перевод;

- часть номера карты при переводе с использованием карты другого банка.

- размер денежной суммы.

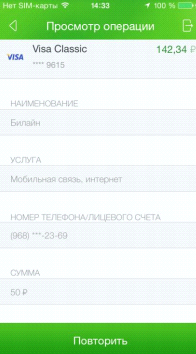

Пользователь имеет возможность получить детальную информацию по интересующей его операции. Для этого нужно кликнуть по названию операции и тогда откроется страница “Просмотр операции”.

В ней будет отражено:

- с помощью какой карты производилась транзакция;

- статус операции;

- данные получателя/отправителя;

- номер телефона получателя/отправителя;

- сумма, в том числе комиссионный сбор;

- уникальный номер документа.

Воспользовавшись опцией “Сохранить или отправить чек”, можно сформировать чек по операции Сбербанк Онлайн с отметкой ПАО “Сбербанк России” о выполненной процедуре.

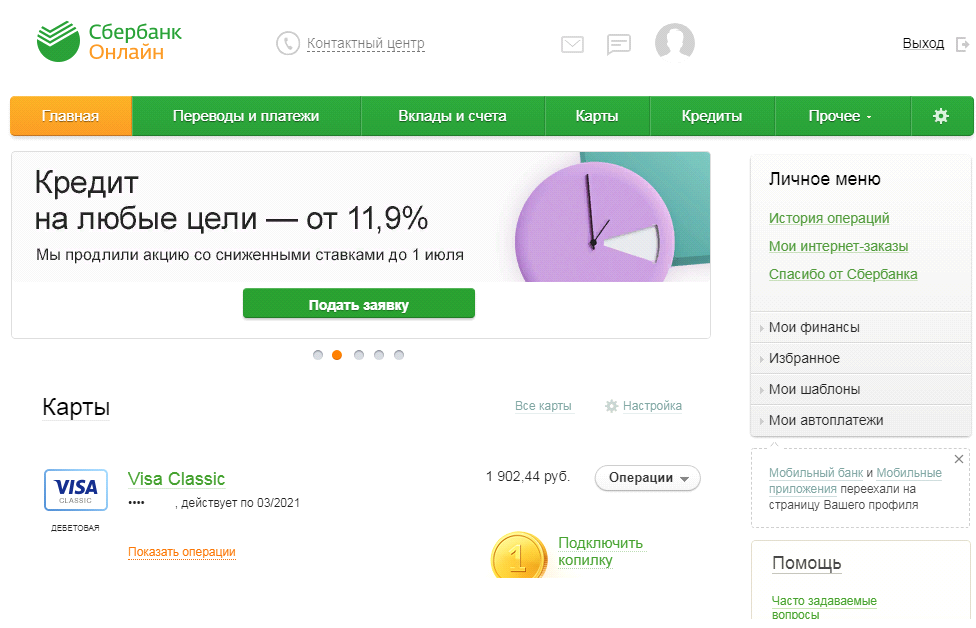

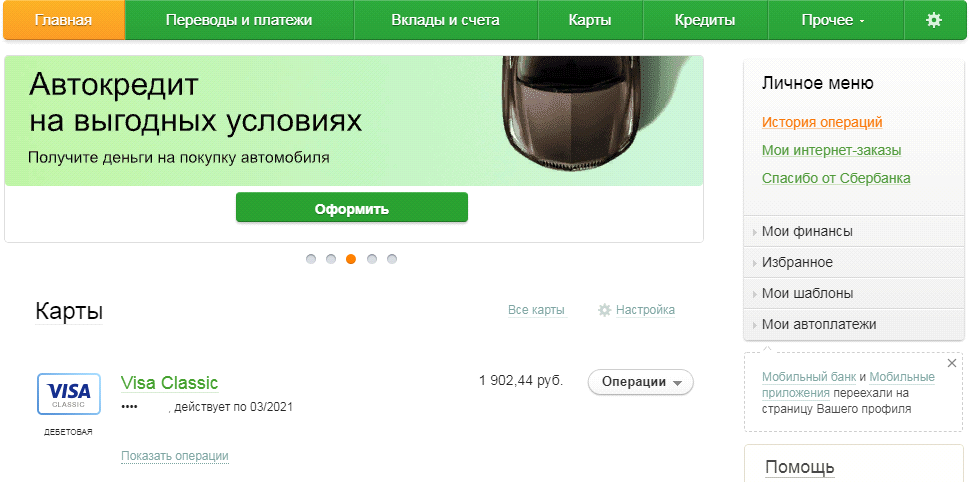

В Сбербанке Онлайн

Чтобы посмотреть историю в личном кабинете Сбербанк Онлайн, нужно зайти в программу, введя логин и пароль, а затем подтвердив доступ полученным в СМС кодом доступа.

Если требуется узнать:

- Последние операции, совершаемые по выбранной карте, достаточно нажать на функцию “Показать операции”, расположенную непосредственно под реквизитами карты.

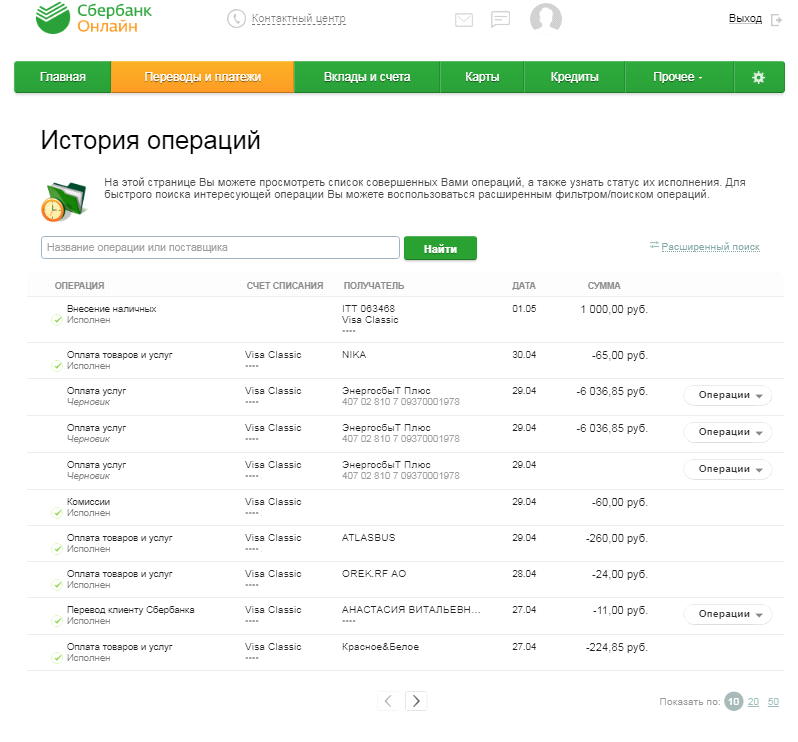

- Все совершенные операции, следует нажать на раздел меню “История операций”.

На странице “История операций” можно найти:

- операцию;

- счет списания;

- получателя;

- дату;

- сумму;

- статус.

Можно выбрать вариант вывода на страницу от 10 до 50 операций. Благодаря фильтрации, можно сузить круг поиска, введя наименование процедуры или поставщика.

Имеется возможность использовать расширенный поиск по параметрам:

- наименование операции;

- источник списания;

- сумму;

- период.

Нажав на искомую операцию, можно получить полную информацию по ней и распечатать справку, подтверждающую успешное выполнение операции по карте.

Другие варианты

В фирменном банкомате просто посмотреть историю платежей, в частности, совершенных по карте Сбербанка в автоматическом режиме, и распечатать подтверждающие оплату чеки. Порядок действий, следующий:

- Вставьте карту в устройство.

- Введите ПИН-код.

- Нажмите последовательно разделы меню:

- “Платежи и переводы”;

- “Мои шаблоны и автоплатежи”.

Выбрав удобное время, можно посетить дополнительный офис Сбербанка, чтобы получить нужную информацию по карте у операциониста:

- предъявив оригинал паспорта;

- озвучив номер карты.

Можно ли посмотреть историю операций чужой карты

Зайти в личный кабинет и посмотреть любую информацию по карте можно в единственном случае, если обладать необходимыми официальными полномочиями.

Служба безопасности Сбербанка постоянно усовершенствуют систему, предотвращающую мошеннические действия:

- двойная аутентификация предусматривает авторизацию в приложении путем ввода идентификаторов входа и секретного цифрового кода, поступающего на мобильный держателя карты;

- при обращении в контактный центр, кроме паспортных данных, потребуется кодовое слово, придуманное лично пользователем.

Часто задаваемые вопросы

Что делать, если я потерял или у меня украли телефон, номер которого привязан к карте?

-Не откладывая, нужно:

- Заблокировать доступ к услуге, набрать один из трех номеров службы поддержки:

- +74955000005;

- +74957889272;

- 88002003747.

Можно ли отменить операцию, которая проводилась через Сбербанк Онлайн, если неверно были указаны реквизиты получателя перевода?

— Если статус операции свидетельствует о том, что она исполнена, то отмена невозможна. Рекомендуется по вопросу возврата средств обратиться к получателю платежа.

В “Истории операций” можно ли найти операции совершенные через банкомат?

— В разделе “История операций “ сохраняются сведения о финансовых операциях, совершенных исключительно через Сбербанк Онлайн.

Резюмируем

Пользуясь карточкой и проводя операции дистанционно, через устройства самообслуживания, в торговых сетях, можно в любой момент проконтролировать движение средств на счете. А также получить историю операций в виде выписки в традиционной бумажной форме.

Как сделать выписку в Сбербанк Онлайн последних операций по карте

Сбербанк позволяет клиентам контролировать движение денежных средств на своем счету различными способами. При подключенном сервисе «Мобильный банк» уведомления о каждой операции поступают на номер телефона. Если есть доступ к интернету, можно контролировать свой баланс через систему Сбербанк Онлайн. Также владельцы пластиковых карточек в случае необходимости могут посмотреть и проанализировать последние операции по карте Сбербанка различными способами. Подобные данные выдаются в виде выписки, и содержат информацию о транзакциях, проведенных по карте.

Содержимое страницы

Выписки бывают двух видов: расширенная и мини-выписка. Мини-выписка содержит информацию о последних 10 операциях, совершенных по карте (название операции, дата и время ее совершения, сумма транзакции), и позволяет посмотреть остаток средств на карте.

Расширенная выписка содержит более детальную информацию о движении денежных средств, вплоть до указания адресов банкоматов, в которых были произведены операции. Данный тип выписки выдается бесплатно, если содержит информацию об операциях по карте за последние 12 месяцев. Если нужно узнать детали транзакций, произведенных год назад и более, то выписка выдается на платной основе.

Чаще всего у людей возникает необходимость просто посмотреть последние операции по карте Сбербанка. Это можно сделать несколькими способами, выбрав наиболее доступный и удобный в конкретный момент: через интернет, с помощью телефона, посетив отделение банка или через терминалы самообслуживания.

Как узнать последние операции по карте Сбербанка через Сбербанк Онлайн

Если есть доступ к интернету, можно узнать информацию о последних транзакциях (переводы, платежи, поступления) по карте через личный кабинет в Сбербанк Онлайн.

Заходим в личный кабинет, указав при этом идентификатор и пароль.

Как в Сбербанке Онлайн посмотреть ВСЕ операции по своей карте?

Вопрос: Как и где в личном кабинете Сбербанк Онлайн можно увидеть историю всех своих операций по карте? Можно ли по выбранной операции распечатать чек?

Ответ:

В Сбербанке онлайн можно увидеть историю всех операций по карте, в т.ч. переводы, платежи по кредитам, поступления денег и др. Как это сделать?

Заходим с главной страницы в пункт меню «История операций Сбербанк Онлайн»

Переходим на страницу операций. Здесь указаны последние операции. Как правило, по умолчанию, банк формирует данный список за последний месяц.

Чтобы найти нужные операции за нужный период необходимо воспользоваться расширенным поиском. Для этого жмём на соответствующую кнопку «Расширенный поиск».

Выбрав необходимые параметры в расширенном поиске, нажимаем кнопку «Применить» для формирования списка операций.

Здесь можно настроить диапазон дат, выбор карты, по которой необходимо отследить движение денег, тип операции, сумма операции и др. Также есть форма для текстового поиска, можно воспользоваться им, чтобы найти название операции или поставщика.

Обратите внимание! Указанные операции – это не все операции, а только те, которые были осуществлены непосредственно с помощью Сбербанка Онлайн, например, когда Вы переводили в личном кабинете средства кому либо. Пополнение денег в банкомате не будет отражено здесь. Чтобы посмотреть ВЕСЬ список операций – нужно заказать детальный отчет за выбранный период. Про это – смотрите ниже.

Как в Сбербанк Онлайн посмотреть историю операций и распечатать чек?

Очень часто задают этот вопрос. Нужно найти определенную операцию и распечатать по ней чек. В приведенном выше списке находите нужную операцию и кликаете по ее названию. Мы выбрали в качестве примера самую последнюю операцию «Перевод между своими счетами и картами» на сумму 5000р. Кликнув на нее, попадаем на страницу исполненной операции (статус может быть другим, не суть важно)

Нажимаем на кнопку «Печать чека». Открывается окно настроек печати, где можно выбрать принтер, ориентацию бумаги, количество копий и другие настройки.

Данный запрос подразумевает просмотр абсолютно всех совершенных операций, прошедших по выбранной карте за указанный период (в т.ч. числе переводы от других людей, зачисления, пополнения с банкоматов, списания средств за услуги и др). В отличие от отчета в самом Сбербанк Онлайн, где показаны только операции, выполненные непосредственно в самом личном кабинете, в отчете на e-mail будет видна вся картина движения денег. Сформированный отчет в формате DOC или TXT придет на e-mail в течение 5-10 минут. Итак, что нужно сделать, чтобы увидеть все операции по карте?

Отметим, что в Сбербанке есть такая функция как полная банковская выписка, которая, на наш взгляд, более сложна для анализа информации обычным пользователем. Проще заказать отчет на e-mail. Кнопка для формирования полной банковской выпиской находится рядом с кнопкой «Заказать отчет на e-mail»

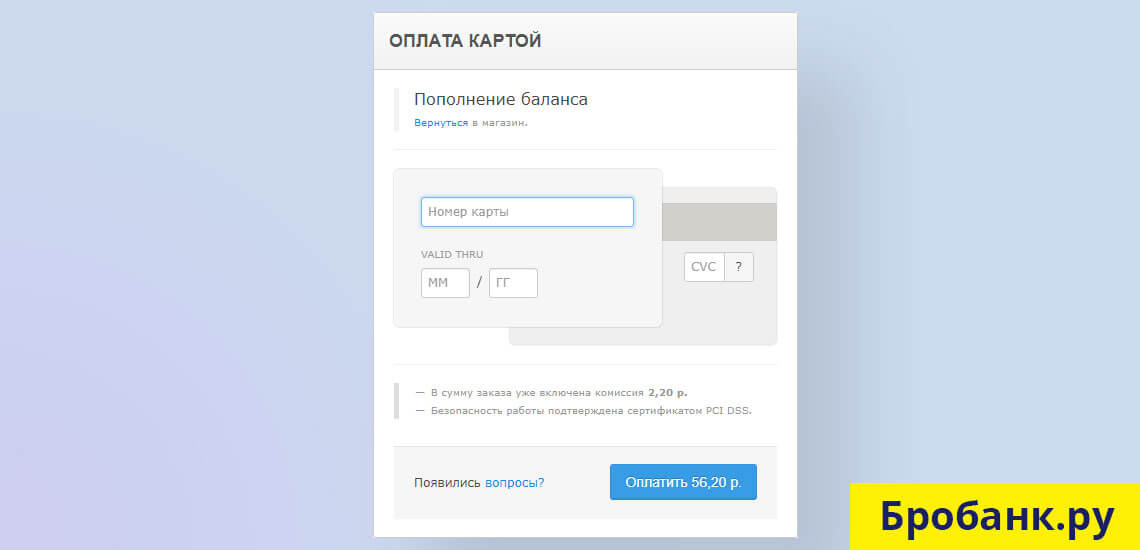

На странице выбранной карты находим кнопку «Заказать отчет по e-mail». Жмём ее.

В появившемся окне указываем e-mail куда придет сформированный список всех операций, а также период (неделя, месяц или любые даты) и нажимаем кнопку «Заказать отчет».

В течение 5-10 минут на почту придет письмо от такого адресата:

Открываем письмо в самом низу ищем прикрепленный документ в формате DOC или TXT и смотрим все операции которые были совершенны по карте.

Материал подготовлен редакцией сайта pravila-deneg.ru

Как посмотреть операции по карте в Сбербанке онлайн

Cбербанк Онлайн операции по карте

Если вы заинтересованы узнать, как посмотреть операции по карте Сбербанка России, тогда попали по адресу. Здесь вы ознакомитесь с подробной инструкцией как это сделать поэтапно.1. Что требуется?

Для входа личный кабинет нужно иметь под рукой карточку и взять мобильный телефон, который привязан к вашей карточке. Если вы не знаете, где взять пароль, то нужно найти чек от банкомата, который вам выдали во время получения карты в банке при ее активации. В нем всегда указывают идентификатор и постоянный пароль доступа в личный кабинет.2. Вход в личный кабинет

Когда все подготовлено, нужно войти на официальный сайт Сбербанка и в форму ввести логин или идентификатор и пароль. Вам откроется главная страница личного кабинета, где в верхней строке меню нужно выбрать опцию «Карты», которая покажет информацию в новом окне об открытых карточных счетах.

Вам откроется главная страница личного кабинета, где в верхней строке меню нужно выбрать опцию «Карты», которая покажет информацию в новом окне об открытых карточных счетах.

Операции с банковской картой Сбербанк онлайн

Для просмотра движения денег по карте за последний месяц нужно нажать на название карты «Visa Classic» или другую, денежные оплаты по которой вы хотите просмотреть. На открывшейся странице будут описаны операции, которые были совершены за 30 дней.

Сбербанк Онлайн выписка операций по карте

Если вам нужно выбрать другой период, то выбираете опцию на этой странице «Полная банковская выписка» и вводите нужные даты. С этой страницы можно также заказать и выписку банка на электронную почту или распечатать отчет, нажав на соответствующие кнопки. Есть еще один вариант, как посмотреть движение денег при выполнении переводов между своими и другими картами. Для этого нужно вернуться на главную страницу личного кабинета и выбрать опцию «История операций Сбербанк Онлайн».

Есть еще один вариант, как посмотреть движение денег при выполнении переводов между своими и другими картами. Для этого нужно вернуться на главную страницу личного кабинета и выбрать опцию «История операций Сбербанк Онлайн».  После открытия нового окна вы увидите все операции, которые были выполнены в течение последнего месяца по всем вашим счетам в режиме онлайн.

После открытия нового окна вы увидите все операции, которые были выполнены в течение последнего месяца по всем вашим счетам в режиме онлайн.  Опция «Расширенный поиск» даст возможность ввести даты и изменить период, за который нужно просмотреть движение денег по карточным счетам. Вводить даты можно с помощью календаря, который автоматически открывается при наведении курсора на поле во время заполнения.

Здесь же можно указать название операции или поставщика, если вы знаете эти параметры для поиска, задать валюту, списание со счета. После заполнения нужных данных нажимаете опцию применить.

Опция «Расширенный поиск» даст возможность ввести даты и изменить период, за который нужно просмотреть движение денег по карточным счетам. Вводить даты можно с помощью календаря, который автоматически открывается при наведении курсора на поле во время заполнения.

Здесь же можно указать название операции или поставщика, если вы знаете эти параметры для поиска, задать валюту, списание со счета. После заполнения нужных данных нажимаете опцию применить.  В новом окне вам буде показана информация по вашему запросу.

В новом окне вам буде показана информация по вашему запросу.  Если не найдено то, что вы искали, то необходимо очистить данные и снова заполнить поля. Менять можно неоднократно, чтобы найти требуемые суммы денежных операций.

Если не найдено то, что вы искали, то необходимо очистить данные и снова заполнить поля. Менять можно неоднократно, чтобы найти требуемые суммы денежных операций.Операции без присутствия карты — Википедия

Операции без присутствия карты (англ. Card not present transaction, CNP) — тип транзакций по банковским платёжным картам, при которых держатель карты со своей картой физически не присутствует во время и в месте проведения оплаты. Ситуация чаще применяется при заказе и оплате товара по почте, факсу, телефону (mail order/telephone order (MO/TO)) или через интернет (ECommerce). Такие транзакции весьма подвержены мошенничеству с платёжными картами.

При операции без присутствия карты основной трудностью продавца, принявшего заказ, является проверка, действительно ли держатель карты разрешил транзакцию. Как правило, проверяется номер карты (PAN), срок действия карты (expired) и верификационный код (например, для карт Visa — CVV2).

Если заявлено о мошеннической операции CNP, то банк-эквайрер, обслуживающий счёт продавца, на который поступили деньги от мошеннической транзакции, должен возместить средства, в то время как по операции с магнитной полосой ответственность за возврат несёт эмитент карты.[1] Из-за большого риска некоторые эмитенты карт взимают повышенную оплату за проведение CNP. Защитой для эквайрера является использование протокола 3-D Secure, который позволяет производить дополнительные проверки держателя карты и переносить ответственность на банк-эмитент.

Если карта физически не присутствует, когда покупатель производит оплату, то продавец вынужден полагаться на те данные, которые держатель карты (или кто-то, претендующий на такового) представил косвенно, будь то по почте, телефону или через интернет.

Компании-перевозчики могут гарантировать доставку товаров, но они, как правило, не требуют проверки идентификации покупателя и не участвуют в обработке платежей продавцу. Недавние превентивные меры позволяют продавцам осуществлять доставку только на адрес, подтверждённый держателем карты, и банковские системы предлагают торговым предприятиям простые методы проверки этой информации. До ввода этих мер противодействия с 1992 года был распространён данный вид мошенничества. Мошеннику, именуемому кардером, достаточно было перехватить информацию о банковской карте добросовестного держателя, а затем перехватить доставку, чтобы товар не был доставлен к нему домой, например, стоя на крыльце дома в отсутствие владельцев жилья.

Транзакции на небольшие суммы, как правило, менее подвержены проверке и имеют меньше шансов скрупулёзного исследования со стороны эмитента карты или торгово-сервисного предприятия. Потому торговые точки через с CNP-операциями должны принимать дополнительные меры предосторожности от воздействия мошенников и связанных с этим потерь, это выражается в более высокой плате банку-эквайреру за право принимать платежи без присутствия карты. Преступники делают ставку на то, что множество превентивных мер против мошенничества не используют для транзакций на малые суммы.

Ассоциации торговых компаний разработали некоторые профилактические меры, такие как одноразовые номера карт, но они не увенчались успехом. Покупатели желают пользоваться возможностями своей карты без каких-либо неприятностей и ограничений и у них мало стимулов использовать дополнительные меры безопасности из-за законных ограничений прав держателя карты по возврату незаконно списанных средств. Торгово-сервисные предприятия реализуют профилактические меры, но рискуют потерять свой бизнес, если покупатели не будут использовать такие меры.

За период с 2006 по 2010 годы Федеральная торговая комиссия США выявила мошеннических оплат по кредитным и дебетовым картам на суммы свыше 10 млн. долларов. Преступники использовали более 100 счетов продавцов для проведения операций оплаты.[1][2]

Каждый счёт был закреплён за идентификационным номером работодателя, принадлежащим продавцу с хорошо известным наименованием.[2][3]

Каждый счёт продавца был привязан к федеральному телефонному номеру в коде 8-800.[2] Каждый счёт был привязан к веб-сайту, созданному для него. Они также имели физические адреса у компаний, сдающих в аренду виртуальный офис, по каждому из счетов продавца. Предоставляющие такие услуги компании не знали и не участвовали в аферах с обманом и перенаправляли любые обращения, поступившие в такой офис, в службы автоматической обработки почты, которые сканируют пришедшие с физических почтовых адресов письма и направляют их в документе PDF на электронную почту, созданную мошенниками.[1][2] Также мошенники на предмет их онлайн-проверки использовали IP-адреса в соседних с диапазонами от реального продавца, чтобы не вызывать лишних подозрений в случае больших расхождений.[2]

За четырёхлетний период таким образом было похищено по 9 долларов с более чем 1 миллиона платёжных карт.[2] Каждой картой оплачивалось лишь единожды. Компании, обслуживающие кредитные карты, расследовали только случаи с операциями от 10 и выше долларов, потому что затраты на расследование слишком существенные. Затем полученные преступным путём средства переводились на банковские счета в Литве, Эстонии, Латвии, Болгарии, Кипре и Киргизии, чтобы их не отследили и не вернули. Мошенники экспериментировали с оплатами в 20 центов и такие оплаты привлекли больше подозрений, чем платежи по 9 долларов.[1] По всему объёму этих операций о мошеннических оплатах или оспаривании платежа владельцем карты было заявлено примерно в 10 % случаев.[2][3]

Предотвращение мошенничества с операциями без карты[править | править код]

Поскольку траты в интернете растут, ожидается и больше случаев мошенничества с онлайн-операциями. Для борьбы с интернет-мошенничеством при операциях без наличия карты были приложены усилия по всему миру. В 2001 году Visa создала стандарт аутентификации для платежей без карты под названием 3 Domain Secure, который обычно называют 3D Secure. 3D Secure обеспечивает трехуровневую защиту для дополнительной безопасности потребителей.[4]

Благодаря усилиям сети компаний, среди которых American Express, Discover, JCB, Mastercard, UnionPay и Visa, 3D Secure была усовершенствована до своей последней формы — 3D Secure 2.0. Эти шесть компаний вместе, как группа EMVCo, работают над развитием всемирной системы, позволяющей принимать защищенные платежные транзакции.[4] Использование 3D Secure наиболее распространено в европейских странах, таких как Бельгия, Швейцария и Нидерланды, хотя ожидается, что в ближайшие годы оно будет набирать обороты во всем мире.[4]

Система 3D Secure 2.0 не лишена критики, порицатели этого метода указывают на ряд его недостатков, среди которых замедление транзакций и привнесение сложных юридических проблем.[5] Еще одна проблема заключается в том, что аутентификация 3D Secure отрицательно влияет на коэффициент конверсии транзакций. Дополнительные уровни аутентификации требуют от потребителей больше действий, следовательно, некоторых клиентов могут отпугнуть дополнительные усилия, требуемые для завершения транзакции, и они могут отказаться от операции.[4]

Критики этой системы предлагают подход, очень похожий на технологию чипов, недавно введенную для борьбы с методом обмана под названием кардинг. Для мошенничества с кредитной картой путем кардинга преступники копируют украденные данные клиента на пустые карты, чтобы использовать их для незаконных покупок.[5] Этот подход, направленный на сокращение случаев мошенничества с транзакциями без карты, включал бы такую же технологию чипов, которую используют для борьбы с кардингом путем стандартизации платежей смарт-картами для таких устройств, как компьютеры, планшеты и смартфоны. Этот подход, использующий аппаратные средства, многие рассматривают как более надежный способ сокращения случаев мошенничества с операциями без наличия карты.

Недавно был представлен альтернативный метод — с использованием динамических, или постоянно меняющихся чисел CVV. Код CVV фактически уподобляется двухфакторной аутентификации, так как предоставляет дополнительное подтверждение того, что человек, делающий покупку, действительно обладает заявленной картой. Это делает данные, украденные во время крупных взломов последних лет, менее ценными, поскольку коды CVV перестали быть статичными: числа CVV, указанные в базе данных, больше не релевантны, ведь они меняются динамически. Это решает проблему, с которой столкнулись многие розничные компании: уменьшение эффективности кодов CVV, вследствие рассекречивания многих из них из-за крупномасштабных утечек данных. Компания по предотвращению мошенничества Forter в своей презентации исследования о случае с онлайн-магазином цифровых товаров Fiverr отметила, что краденные данные, продаваемые на незаконных интернет-площадках, включают CVV по умолчанию. По этой причине, Fiverr обнаружили, что отказ от требования CVV на их сайте не привел к росту случаев мошенничества. Применение динамических кодов может снова сделать числа CVV полезными для предотвращения попыток мошенничества.

- ↑ 1 2 3 4 Stross, Randall. $9 Here, 20 Cents There and a Credit-Card Lawsuit, New York Times (August 21, 2010). Дата обращения 24 августа 2010. «If a credit card is physically swiped in the transaction, the bank that issued the card is on the hook for fraudulent charges. If it is a phone or Internet purchase — called a card-not-present transaction — the bank that hosted the merchant account that received the ill-gotten charges must make restitution, said Ms. Litan, the Gartner analyst.».

- ↑ 1 2 3 4 5 6 7 FTC Says Scammers Stole Millions, Using Virtual Companies, PCWorld (June 27, 2010). Дата обращения 25 августа 2010. «The scammers stayed under the radar by charging very small amounts — typically between $0.25 and $9 per card — and by setting up more than 100 bogus companies to process the transactions. … According to the FTC, the fraudsters charged 1.35 million credit cards a total of $9.5 million, but only 78,724 of these fake charges were ever noticed.».

- ↑ 1 2 FTC Cracks Down On Micropayment Credit Card Scam, CRN (June 28, 1010). Дата обращения 25 августа 2010. «Altogether, the thieves charged a total of $9.5 million from a total of 1.35 million compromised cards over a period of four years starting in 2006. However, only about 10 percent of the fraudulent charges were ever reported or contested, according to the FTC.».

- ↑ 1 2 3 4 Global Card-Not-Present Authentication Standards in 2017 (неопр.) (PDF). GPayments.

- ↑ 1 2 How to solve the Card Not Present fraud conundrum — Security — iTnews

Географические ограничения по карте

Для повышения уровня безопасности использования банковских карт Газпромбанк предлагает Вам воспользоваться новым сервисом «Географические ограничения по карте» (геоограничения). Данный сервис позволяет устанавливать и изменять ограничения на проведение операций по Вашим картам в зависимости от типа операции (получение наличных, оплата товаров и услуг), а также в зависимости от места их проведения (Россия, СНГ, Европа, США/Канада, Латинская Америка/Карибы, Южная Азия/Африка/Ближний восток, Азия/Тихий океан). С полным перечнем стран можно ознакомиться здесь.С помощью данного сервиса Вы также можете установить запрет на проведение операций в сети Интернет без полной аутентификации по паролю в рамках сервиса «Безопасные платежи в Интернете»(3D Secure).

Сервис «Географические ограничения по карте» предоставляется без взимания комиссионного вознаграждения и доступен для клиентов, чей номер мобильного телефона зарегистрирован в Газпромбанке.

На основе анализа статистики международных платежных систем для банковских карт, оборудованных чипом и подключенных к сервису «Безопасные платежи в Интернете» (3D Secure), Газпромбанк по некоторым категориям карт предустанавливает при выпуске карты набор регионов обслуживания банковской карты и списка разрешенных операций (разрешенные операции отмечены галочкой, пустые клетки означают запрет на проведение операций, на примере стандартной схемы ограничений, используемой для карт VISA и Mastercard):

|

Страна |

Наличные |

Покупки |

Интернет |

|---|---|---|---|

|

Россия |

+ | + | + |

|

СНГ |

+ | + | + |

|

Европа |

+ | + | + |

|

Китай |

|

|

+ |

| Япония |

|

|

+ |

| США |

|

|

+ |

|

Канада |

+ | + | + |

| Азия/Тихий океан |

|

|

+ |

| Латинская Америка/Карибы |

|

|

+ |

| Южная Азия/Африка/Ближний Восток |

|

|

+ |

Кроме того, устанавливать и изменять геоограничения по своим картам Вы можете при обращении по телефону на «горячую линию» Газпромбанка.

CNP операции по кредитной карте (операции без карты)

Ежедневно по пластиковым картам совершается огромное количество операций, определенная часть из которых относится к CNP операциям. Для большинства пользователей этот термин не совсем понятен, несмотря на то, что практически каждый держатель карты периодически прибегает к такому типу операций.

CNP по пластиковой карте – что это такое

Правильная расшифровка данной аббревиатуры — Card not present transaction, что подразумевает совершение операций без присутствия карты. Отсюда следует, что любая дистанционная операция автоматически подпадает под этот термин.

Для совершения операции через интернет не потребуется проводить карту через платежный терминал, вводить пин-код, совершать какие-либо другие действия, связанные с физическим присутствием покупателя в торговой точке. Достаточно ввести реквизиты карты в платежной форме, и подтвердить операцию через смс-код. После списания средств с баланса карты, CNP операция считается завершенной.

С таким способом оплаты сталкивался практически каждый, у кого на руках имеется пластиковая карта. Функционалом для совершения CNP операций обладают все карточки – независимо от их вида, страны выпуска, наименования банка-эмитента.

Но CNP операции не ограничиваются только совершением покупок в интернете. Это всего лишь одно из разновидностей таких операций. Помимо этого варианта, предусматриваются следующие виды CNP операций:

- MO\TO операции.

- Рекрутинговые платежи.

Brobank: Все совершаемые CNP операции можно объединить под одним термином – дистанционные операции, без физического присутствия покупателя и наличия карты. Указанные в списке термины только на первый взгляд кажутся сложными и незнакомыми. На самом деле и с такого рода операциями многие пользователи встречаются почти ежедневно.

Что такое MO\TO операции

Этот вид операций, в свою очередь, имеет два направления — Mail Order и Telephone Order. Разница заключается только в механизме совершения операции. В обоих случаях речь идет о дистанционном использовании кредитной карты.

Mail Order операции

Mail Order – вид CNP операции, при котором держатель передает данные по своей карте через электронную почту. С такой операцией сталкивался каждый, кто, к примеру, дистанционно бронировал гостиницу.

Платеж совершается в следующем виде:

- Оператор (гостиница / отель / туристическая компания) отсылает на электронную почту пользователя специальную форму, в которой он должен указать собственные реквизиты и данные по карте, с которой будет производиться оплата в будущем.

- Пользователь заполняет полученную форму, и отправляет ее оператору в ответном письме. Для большей безопасности некоторые операторы требуют прикладывать к ответному письму и сканы общегражданского или заграничного паспорта – смотря, где бронируется отель.

- Оператор передает заполненную пользователем форму в банк. Полученная информация удостоверяется банком, после чего на карте пользователя блокируется сумма. Эта сумма равна стоимости покупки (стоимости номера в отеле).

По прибытию пользователя на место, оператор передает информацию в банк, после чего блокированная сумма списывается с баланса карты. На этом операция Mail Order завершается. На практике все происходит гораздо быстрее, так как процесс полностью автоматизирован.

Telephone Order операции

С операциями уровня Telephone Order все происходит по тому же сценарию, но здесь все немного сложнее. Учитывая большой риск, операторы допускают использование такого варианта только постоянными клиентами, с которыми в течение длительного времени действуют партнерские отношения.

Но и в этом случае будут соблюдаться типовые меры идентификации держателя карты. Перед принятием оплаты оператор должен быть уверенным на 100%, что карта не попала в руки третьих лиц, и что операцию совершает непосредственно ее владелец. В телефонном режиме сделать это несколько сложнее, чем через заполнение онлайн формы. Но и такой вид достаточно распространен в потребительском сегменте.

Рекрутинговые платежи

Более часто используемый вид CNP операций, чем 2 предыдущих. Заключается он в создании так называемых автоматических платежей («авто-платеж по карте»). Смысл такой операции состоит в том, что она (операция) будет производиться без каких-либо действий, предпринимаемым пользователем. Обычно все происходит по следующему сценарию:

- Пользователь оформляет автоматически платеж в своем личном кабинете – к примеру, на оплату услуг провайдера, или на покрытие кредитных обязательств.

- Банк обрабатывает эту заявку, и фиксирует автоматический платеж в своей базе.

- В назначенный день каждого месяца с карты будет списываться установленная пользователем сумма. Для этого пользователю нет необходимости заходить в личный кабинет, или каким-либо другим образом участвовать в совершении операции. Все производится в автоматическом режиме.

Для того, чтобы рекрутинговые платежи совершались бесперебойно, пользователю нужно позаботиться о наличии соответствующей суммы на балансе карты. Рекрутинговые платеж за определенную услугу может быть отключен владельцем карты в любой момент. По одной карте может быть подключено сколько угодно рекрутинговых платежей – все зависит от потребностей владельца карты.

Насколько безопасны CNP операции по кредитной карте

О безопасности такого рода операций споры ведутся давно, но без них сегодня трудно себе представить потребительский сегмент в целом. Если на время отключить эту опцию, то все покупки придется совершать в точках продаж лично – не самый удобный вариант, если учесть, что гостиница на отпуск может находиться в другой части Света.

С разработкой технологии 3D-Secure повысился и уровень безопасности всех дистанционных операций по пластиковым картам. Поэтому большинство случаев несанкционированного доступа к карте или совершения мошеннических действий связано с халатным отношением к мерам безопасности со стороны самих владельцев карт.

Несколько важных моментов:

- к каждой пластиковой карте обязательно подключается мобильный банк и смс-оповещение – как правило, это платные опции, но с их помощью пользователь сможет оперативно отслеживать все движения по своей карте;

- карта не должна передаваться третьим лицам – работникам гостиниц, сотрудникам сегмента HoReCa, таксистам, продавцам в магазинах;

- каждый пользователь должен наизусть помнить номер своего банка для экстренной связи;

- использовать карту необходимо только в сотрудничестве с проверенными операторами;

- CNP операции должны совершаться только с личного компьютера или телефона – на личных устройствах рекомендуется периодически обновлять антивирус.

Соблюдение этих простейших правил поможет держателю карты избежать несанкционированного доступа к счету, а также потери собственных средств. По статистике большинство случаев пропажи средств с кредитных карт связывается именно с пренебрежением этими обязательными правилами.