Почему не одобряют кредит

Потенциальные заемщики хотят знать, почему не одобряют кредит в банке. Кредитные организации ужесточили требования к клиентам, что привело к снижению доли одобряемых заявок. Это касается займов без обеспечения, кредиток, автокредитов, ипотеки. При вынесении решения кредиторы принимают во внимание много параметров.

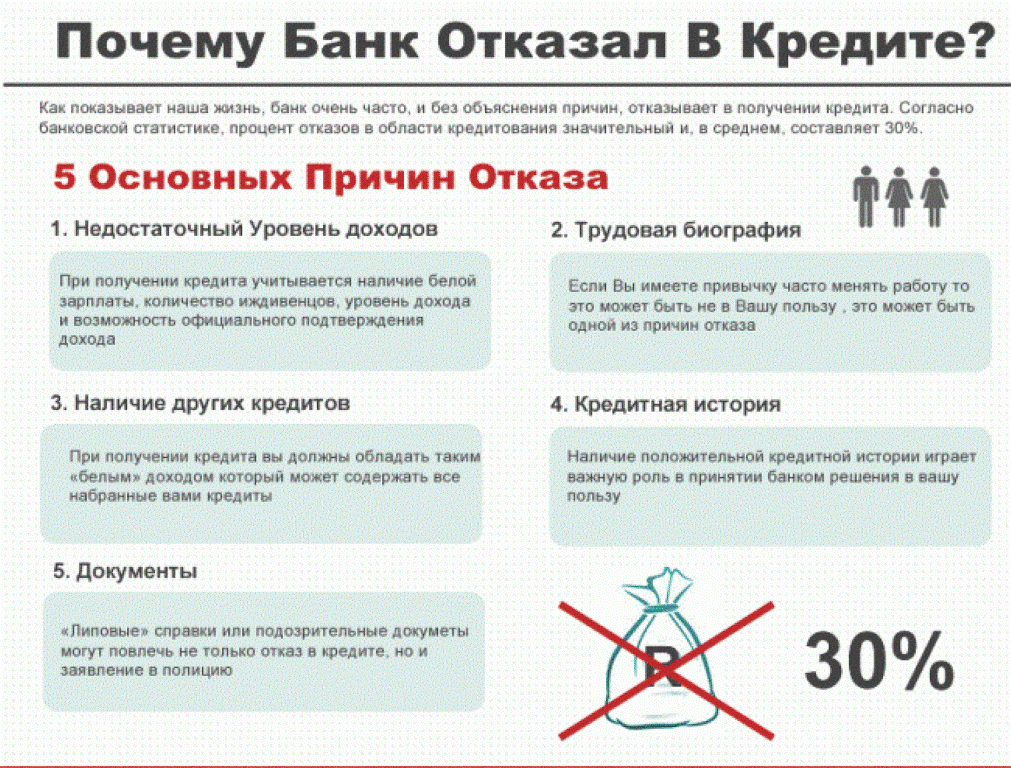

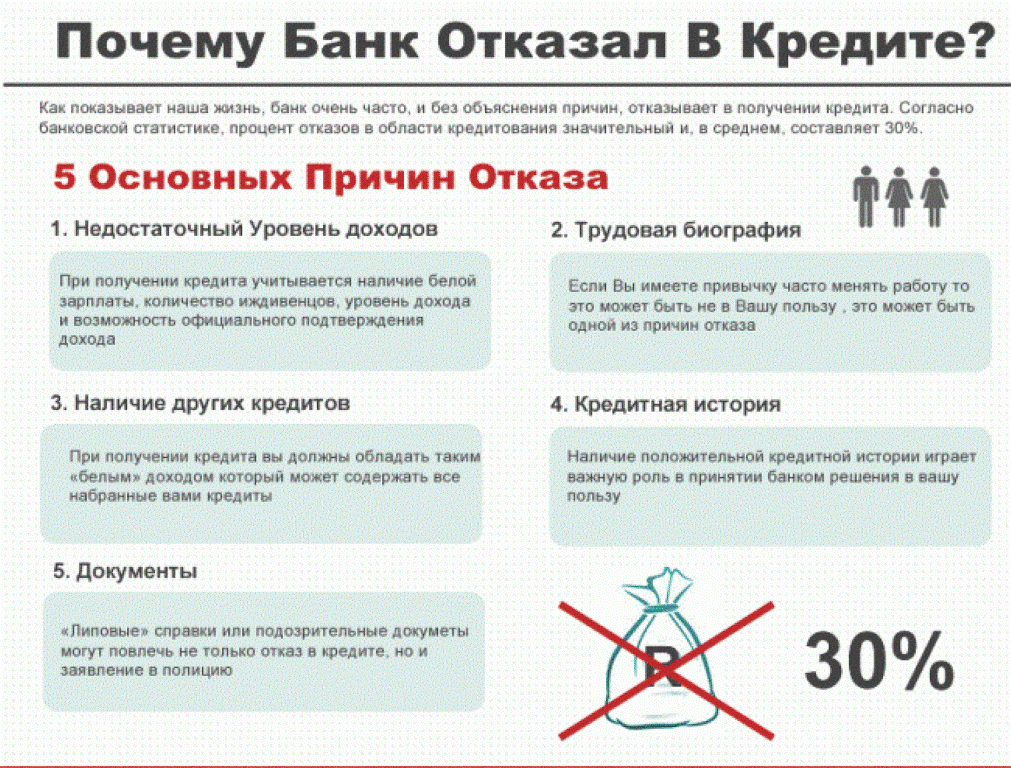

Главные причины отказа

Основные причины отказа: платежеспособность, негативная кредитная история, долговая нагрузка и предоставление ложных сведений.

Платежеспособность — Банку нужна уверенность, что он сможет получить деньги назад. Каждый кредитор использует собственную систему оценки платежеспособности. Факторы, оказывающие негативное влияние:

- Нет подтверждения основного и дополнительного дохода. В российских реалиях кредиторы нормально относятся к «серым» зарплатам. Если невозможно предоставить справку 2-НДФЛ, то принимают в свободной форме или по форме банка, но обязательно заверенные работодателем.

- Маленький постоянный доход.

- Дети до 18 лет, недееспособные родственники, супруг/га в декретном отпуске на попечении.

- Большие постоянные расходы (коммунальные платежи, выплаты по текущим займам, аренда жилья, алименты и пр.).

Кредитная история — Банки устанавливают сотрудничество с общероссийскими и региональными БКИ для получения информации о текущих долговых обязательствах и платежной дисциплине заемщика. Технические просрочки до 5 дней не передаются и не влияют на решение о кредитовании. Краткосрочные просрочки в прошлом не приводят к 100%-му отказу, но ухудшают условия кредитования. С закрытыми долгосрочными и открытыми просрочками дадут кредит только при помощи кредитного брокера.

Факторы, негативно влияющие на решение:

- Многочисленные заявки с отказами.

- Нет кредитной истории.

- Негативная кредитная история близких родственников.

- Частые досрочные погашения (свидетельствуют о потенциальной упущенной выгоде банка).

- Низкий скорринговый балл, рассчитываемый на основе кредитной истории (основные параметры — свежая информации о займах, демографические данные, много запросов в разные банки).

- Использование индивидуальной рассрочки при возникновении сложностей с погашением.

- Ошибочные сведения в кредитной истории (несвоевременная передача информация, технические ошибки).

Не всегда хорошая кредитная история с точки зрения заемщика станет таковой для кредитора. Кредитный брокер решит эту проблему.

Долговая нагрузка — В 2013 Центробанк ужесточил условия выдачи кредитов. Если есть хотя бы один непогашенный, то в кредитовании могут отказать даже при соблюдении графика. Платежи не должны превышать 30% от уровня дохода. Банк учитывает необходимые ежемесячные расходы: коммунальные платежи, содержание автомобиля, аренда жилья, алименты, платежи по другим обязательствам и пр.

Проверка службой безопасности — Предоставление ложных сведений и поддельных документов автоматически приводит к отклонению заявки на кредит. Сотрудники службы безопасности используют много способов и каналов получения необходимой информации, хотя напрямую это не афишируется. Важно правильно указать цель кредитования при отсутствии залога. Если это дорогостоящее лечение, то заемщика могут посчитать потенциально неплатежеспособным.

Индивидуальные причины отказа

Банки судят о заемщиках по спектру параметров. Почему могут не одобрить кредит:

- Нет постоянной регистрации (в том числе в регионе присутствия кредитора).

- Проживание в рискованных регионах (со сложными климатическими и экологическими условиями).

- Семейное положение. Состоящие в браке заемщики надежнее.

- Состояние здоровья (психические и тяжелые хронические заболевания, инвалидность, беременность).

- Проблемы с законом (возбуждены административные или уголовные дела, судимость).

- Судебные тяжбы с банком, открытые исполнительные производства (включая долг по алиментам, ЖКУ, налогам).

- «Неправильный» профиль в социальных сетях (опасные увлечения, сомнительный контент и контингент друзей).

- Включение в черные списки.

- Низкий социальный статус.

- Недавно полученное гражданство РФ.

- Возраст (до 21, предпенсионный и пенсионный).

- Неопрятный внешний вид и нервозное поведение, алкогольное или наркотическое опьянение.

- Нахождение в отпуске по уходу за ребенком.

- Уклонение от военной службы (нет военного билета).

Все нюансы учесть самостоятельно сложно. Целесообразно действовать через кредитного брокера, чтобы снизить вероятность отказа.

Трудоустройство как причина отказа

Факторы, негативно влияющие на решение:

- Профессии с традиционно низкими доходами (младший обслуживающий персонал, социальная сфера и пр.).

- Профессии, сопряженные с риском (пожарные, полицейские, телохранители, водители, инкассаторы).

- Сезонная занятость.

- Маленький стаж (общий или менее 3-ех месяцев на последнем месте).

- Работа у индивидуального предпринимателя или неблагонадежного работодателя со сложной финансовой ситуацией.

- Неофициальное трудоустройство.

- Частая смена работы.

Нюансы работы банка

У каждого кредитора собственные требования к потенциальным заемщикам в рамках кредитных программ. Используют различные модели оценки клиентов. Если один банк отказал, то в другом возможно одобрение. Условия выдачи займов меняют в зависимости от экономической ситуации в стране. Не всегда причиной отказа станет сам заемщик. Банковские учреждения получили доступ к данным ПФР РФ, что исключает возможность предоставления «левой» справки о доходах с завышенной заработной платой. Отказывают в кредитовании или уменьшают сумму при нежелании страховать жизнь и здоровье или из-за невозможности предоставить ликвидный залог или надежного поручителя. Наличие стационарного телефона требуют не всегда.

Можно ли узнать точную причину

Узнать, почему не одобряют кредит в банке, сложно. Согласно Гражданскому кодексу РФ кредиторы не обязаны сообщать о причине отказа. Можно только самостоятельно узнавать кредитную историю (раз в год запрос бесплатный) и методом исключения перебирать и анализировать обозначенные выше причины.

Для повышения вероятности одобрения целесообразно обратиться к кредитному брокеру. Сотрудники «Мосинвестфинанс» с большим опытом практической работы помогут собрать пакет документов, подберут надежного кредитора с оптимальными вариантами кредитования в короткие сроки и будут сопровождать сделку на всех этапах. Каждую ситуацию рассматривают в индивидуальном порядке.

Получите бесплатную консультацию по кредитованию под залог недвижимости

Что делать, если отказали в кредите в Сбербанке?

Слушать

Тем, кому не дали кредит в Сбербанке полезно будет следующее:

- Попытаться понять причины отказа.

- По мере сил, исправлять ситуацию.

- Если же два первых пункта по каким-то причинам недостижимы – остается ждать, и повторять свое обращение в надежде, что либо прошлые причины отказа сами собой устранятся, либо Банк станет смотреть на них по-другому.

Узнать точно, почему не одобряют кредит в Сбербанке весьма сложно, банки не обязаны и не стремятся озвучивать свои мотивы.

Почему обычно отказывают в кредите?

Можно принять за правило, что все кредитные учреждения ищут надежных, платежеспособных заемщиков, и отказывают тем, кто не вызывает доверия.

А Публичное акционерное общество (ПАО) «Сбербанк» в этом отношении особенно консервативен. Но эта же консервативность позволяет выдавать займы на лучших, в сравнении с более «рисковыми» банками, условиях.

Хотя сам факт того, что кому-то не одобрили кредит в Сбербанке, еще не является доказательством негативного отношения именно к этому клиенту. Для отказа может найтись немалое число других причин, в том числе не связанных непосредственно с данным конкретным клиентом.

Попробуем вначале разобраться в типичных причинах кредитных отказов, а потом рассмотрим возможные пути решения проблем клиента.

Все банки отказывают потому, что:

- Клиент имеет плохую кредитную историю, т.е. допускал просрочки платежей, невозвраты и пр. Или попал в «черный список» по каким-то другим причинам.

- Клиент имеет недостаточный для заявленного займа свободный доход. Это значит не просто маленькую зарплату, а ту сумму, которая останется после всех обязательных платежей, в т.ч. по другим кредитам.

- Материальное положение клиента в перспективе не вызывает доверия у банка. Для этого достаточно работать на финансово неблагополучном предприятии или в отрасли.

- Недоверие у банка вызывает сам клиент, по личным качествам, внешнему впечатлению или по неопределенному кругу иных причин.

Это общие правила, которые Сбербанк также разделяет.

Почему отказал Сбербанк в кредите?

Но у ПАО «Сбербанк» есть и собственные, дополнительные критерии:

- Получатель кредита должен быть старше 21 и моложе 65 лет. В противном случае может последовать отказ или потребоваться дополнительное обеспечение: поручительство, залог.

- В Сбербанке нужно запрашивать потребительский кредит без залога на период не более 5 лет. На больший срок выдаются целевые займы с дополнительным обеспечением.

- Требования к занятости заявителя таковы: более 6 месяцев на последнем месте, больше года общего стажа за последние 5 лет.

Размер дохода, вызывающего доверие, Сбербанк не сообщает, но какие-то внутренние правила на этот счет вероятнее всего есть.

Как узнать причину отказа по кредиту в Сбербанке и устранить ее?

На этот счет можно дать два совета:

- Прямо спросить мнение кредитного агента. Он не вправе разглашать внутрибанковскую информацию, может не знать истинных причин отказа, но вполне способен высказать личное неофициальное мнение, с приставкой «может быть». Такое мнение не обязательно оказывается верным, но опыт сотрудника банка стоит больше догадок клиента.

- Подождать некоторое время. Сравнить собственную анкету с требованиями банка.

По возможности, устранить недостатки:

- Выплатить старые займы.

- Подкорректировать сумму и срок нового запроса на кредит.

- Проанализировать личное общение с банком на предмет неблагоприятного впечатления.

- Спросить совета (если есть возможность) у тех, кому кредит одобрен.

- Добиться увеличения декларируемого дохода.

- Не достигшим 21 года – подрасти или искать солидных и зрелых поручителей.

- Перешагнувшим рубеж 65 – найти поручителей или залог.

Когда все доступные шаги к образу идеального заемщика сделаны, имеет смысл подавать новую заявку на прежних, а еще лучше на новых, более выгодных банку условиях.

- Просить меньшую сумму на больший срок.

- Найти поручителей или предложить имущество в залог.

Если Сбербанк опять сообщает об отказе в кредите, имеет смысл обратиться в другие банки.

Что делать, если не одобряют кредит в Сбербанке?

Здесь также возможно несколько стратегий:

- Найти подходящий заем в другом учреждении и более в Сбербанк не обращаться.

- Если же личное упорство или реальная необходимость требуют именно кредита в ПАО «Сбербанк», можно сделать следующее:

- Взять кредит (один раз или несколько) в другой легально работающей структуре.

- Добросовестно погасить его.

- Вновь подавать заявку в Сбербанк надеясь на улучшение своего кредитного имиджа.

Для самых упорных можно предложить такой нетривиальный способ:

- Взять небольшой заем под любые проценты.

- Разместить эти деньги на депозите.

- Снимать с депозита необходимые суммы и проводить платежи по кредиту.

Какой в этом смысл? Проценты по депозиту частично компенсируют высокие ставки по кредиту. Исправное погашение займа улучшит кредитную историю.

И еще – не нужно заранее сообщать о намерении досрочно погасить кредит или сопротивляться страховке.

Говорят – это может повредить.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

5 671 просмотр50

Расскажите друзьям:Подпишитесь на Bankiros.ru

Следующая статья

Как продать квартиру в ипотеке Сбербанка?

Почему не дают кредит, если нет кредитной истории?

Сегодня призывы оформить кредит сыпятся на нас отовсюду – из социальных сетей, рекламы в СМИ, в метро и на билбордах. Многие наши читатели уверены в том, что если они ранее не брали нигде кредиты, то им с легкостью одобрят заявку в любом банке, ведь они полностью чисты перед кредиторами. Но это не так. Очень часто людям, у которых нет кредитной истории, отказывают в выдаче займа, о причинах мы расскажем далее.

Почему банки отказывают, если у заемщика нет кредитной истории?

Все, кто дают в долг, будь то частное лицо или организация, хотят, чтобы долг этот был возвращен. Причем на тех условиях, на которых был предоставлен, без просрочек.

При рассмотрении вопроса о выдаче ссуды, основными составляющими в решении являются платежеспособность и надежность потенциального заемщика. На что смотрят при оценке потенциального заемщика:

- Первым пунктом учитывается возможность рассчитаться, то есть ваши доходы и текущие обязательные расходы (все источники дохода и все статьи расхода). Обычно требуется справка о зарплате и доходах, как ее получить читайте на этой странице.

- Вторым пунктом – желание рассчитываться и пунктуальность в финансовых вопросах и договорных отношениях.

Эти два основополагающих момента не всегда совпадают. Если возможность оплаты оценить несложно на основании документов, то обязательность претендента можно либо принять на веру, либо изучить историю предыдущих долговых отношений, то есть его КИ.

Актуальные предложения:

Если же такой истории еще не сформировано, то присутствует определенный риск невозврата долга. Соответственно ситуации кредиторы отказывают в выдаче или обеспечивают свои риски повышенными процентами.

Иными словами, даже если вы ранее никогда не брали займы, то это вовсе не говорит в вашу пользу, скорее, наоборот. Банковская организация не будет знать, чего от вас ожидать, так как не может посмотреть, как вы отвечали ранее по своим обязательствам. Как итог – либо вовсе отказ в выдаче кредита, либо одобрение заявки на очень невыгодных условиях.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Как сформировать кредитную историю?

Если нет кредитной истории, вы можете ее сформировать, взяв небольшой товарный кредит в магазине или салоне, что сделать очень просто. Лучше всего выбирать предложения с рассрочкой, чтобы вам не пришлось переплачивать.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Все, что вам нужно – это взять любой более-менее крупный товар в магазине в кредит, после чего вовремя и в полном объеме вносить свои ежемесячные платежи. Каждая новая запись будет положительно вас характеризовать.

Стоит отметить, что досрочное погашение, реструктуризация и рефинансирование не самым лучшим образом влияют на решение банка о выдаче займа. Поэтому лучше просто вносить платежи согласно условиям договора.

Если вы не хотите брать технику или электронику в кредит, подойдут и другие продукты – кредитные карты, карты рассрочки, небольшие потребительские целевые займы, например, на покупку туристической путевки. Главное условие – небольшие суммы и срок, идеально – без переплаты.

Как только ваш кредит будет закрыт, вы будете уверены в том, что ваша репутация не просто сформирована, но и также положительно вас характеризует как потенциального заемщика. Как узнать свою КИ вы можете прочитать здесь.

Советы для заемщиков

Сформировать положительное досье -это хорошо, но недостаточно для одобрения заявки. Каждый человек, который обращается в финансовые организации за заемными денежными средствами, подвергается всесторонней проверке, которая называется скоринг.

Возможно, эти статьи также будут вам интересны:

Что будет оцениваться:

- кредитная история,

- семейное положение,

- наличие детей и иждивенцев,

- трудовая занятость,

- размер заработной платы (официально подтвержденной),

- наличие или отсутствие других кредитных обязательств, поручительства,

- наличие имущества в собственности и т.д.

Иными словами, вам нужно будет подготовить массу документов, которые подтвердят вашу надежность и платежеспособность. Если вы сможете предоставить бумаги, по которым будет видно, что у вас есть стабильная работа и хороший заработок, то только тогда у вас будет возможность получить положительный ответ по заявке.

При первом обращении в банк не запрашивайте крупную сумму. Идеально – попросить сумму, которая всего в 3-4 раза превышает вашу заработную плату. Следите за тем, чтобы ежемесячный платеж по кредиту не превышал 40-50% от вашего дохода, иначе придет отказ. Сделать предварительный расчет можно на любом онлайн-калькуляторе, к примеру здесь:

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Таким образом, без кредитной истории серьезную сумму вам в банке не одобрят, даже если у вас есть официальное трудоустройство. Если вы знаете, что вскоре вам понадобится крупный займ, займитесь заранее формированием вашей КИ.

Рубрика «вопрос-ответ»

2019-07-25 13:02

Владимир

У жены нет кредитной истории, но от банков моментально приходит отказ в кредите. Как узнать причину отказа, и при возможности ее исправить?Посмотреть ответ

Скрыть ответ

Консультант

Владимир, только обращаться к сотрудникам банка, через которые вы подаете заявку. Они могут сказать, если система пропишет причину, но обычно банки не объясняют оснований для отказа2017-09-25 12:31

Ирина

Сама недавно столкнулась с такой проблемой. Срочно нужно было получить деньги на покупку дорогостоящих лекарств, но мне отказали по причине отсутствия КИ. Пришлось занимать деньги у родственников, а в конечном счёте и вовсе отложить лечение. Правомерно ли поступили сотрудники банка, отказав в моём случае?Посмотреть ответ

Скрыть ответ

Консультант

Ирина, банковские организации имеют право отказывать по любой причине, которая соответствует их внутренней политике, законом это никак не ограничено

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Пытался рефинансировать кредит ни один банк не одобряет кредит брал 2019 а в рекламе пишут без справок и за 5 мин. Решение?

Здравствуйте, причины для отказа в рефинансировании те же самые что и причины для выдачи потребительского кредита, среди них могут быть:

- У заёмщика очень плохая кредитная история.

А именно, кредиты оформлялись неоднократно, и так же неоднократно были нарушения сроков погашения. В этом случае слишком велик риск таких же нарушений по запрашиваемому кредиту.

- Возраст.

Есть минимальный возраст, есть и максимальный. Большинство банков считает людей моложе 21 года неплатёжеспособными. Максимальный возраст на момент окончания срока кредитования обычно не более 65-70 лет. Хотя есть банки, специализирующиеся на кредитовании пенсионеров. Но суммы там будут небольшими, а сроки – короткими.

- Отсутствие официального места работы.

Здесь банки будет интересовать срок работы на последнем месте (желательно от полугода). Так же важна общая продолжительность работы за последние 5 лет (не менее года). Если человек не работает долго на одном месте, вероятность невыплат возрастает, как и риски банка.

- Наличие других кредитов.

Банкам понадобится подтверждение, но новая долговая нагрузка не станет чрезмерной, то есть, заёмщику надо подтвердить высокий ежемесячный доход.

- В заявке на получение кредита заёмщик указал недостоверные данные.

Банк вправе заподозрить мошенничество, недобросовестность заёмщика.

- Отсутствие стационарного рабочего телефонного номера.

Для проверки места работы необходимо позвонить работодателю. Мобильный номер нельзя отнести к конкретной организации, в отличие от стационарного.

- Наличие судимости.

К лицам с непогашенной судимостью относятся с осторожностью, ведь согласно статистике, очень многие возвращаются в места лишения свободы.

- Алкогольная или наркотическая зависимость.

Зависимость плохо отражается на платёжеспособности.

- Наличие задолженности по алиментам, штрафам ГИБДД.

Это можно увидеть в кредитной истории. Как и долги по ЖКХ.

- Отсутствие собственности.

Человек, ничем не владеющий, настораживает банки, поскольку в случае судебных разбирательств с него нечего взять.

- Много иждивенцев на содержании.

Если у заёмщика неработающая жена и трое маленьких детей, вероятность получить кредит невысока. Причина всё в том же низком доходе семьи.

Тем не менее, существуют сервисы, которые помогают в подборе банка для рефинансирования кредита на основании вашего кредитного рейтинга. Ознакомиться со списком банков и сервисом для подбора рефинансирования можно тут — рефинансирование кредита, список банков

Почему не дают кредит в банке

В жизни многих людей бывают ситуации, помочь в которых может только быстрое оформление кредита. Но финансовые организации готовы оказать помощь далеко не каждому. Поэтому необходимо помнить о некоторых причинах, почему не дают кредит в банке.

Кредитная история

Чаще всего основной причиной того, почему не одобряют кредит, становится плохая кредитная история (КИ) или полное ее отсутствие. Понятие «кредитная история» включает в себя информацию обо всех ваших займах и качестве их погашения. Если в прошлом вы оформляли несколько кредитов и добросовестно исполнили свои обязательства, то финансовая организация будет рада с вами сотрудничать.

Если в КИ нет совсем никакой информации, то для банка вы будете загадкой. Они не будут иметь никаких гарантий того, что вы понимаете свою ответственность и готовы вносить платежи без просрочек.

Отказать в займе финансовая организация может и в том случае, если в кредитной истории указана информация, отличная от той, которую заемщик предоставляет в своей анкете. Поэтому о любых изменениях в своих данных необходимо сообщаться в бюро кредитных историй.

Свою кредитную историю вы можете изучить самостоятельно. Для этого необходимо обратиться в одно из 25 бюро кредитных историй. Вы можете посетить их лично или отправить запрос по почте, предварительно заверив подлинность своей подписи у нотариуса.

Платежеспособность заемщика

Второй по важности критерий отбора заемщиков их платежеспособность. Прежде чем выдать кредит, банк должен удостовериться в том, что вы сможете его вернуть. Поэтому если вам отказывают, и вы не понимаете, почему банки не дают кредиты, пересмотрите свои материальные возможности.

Для получения займа сумма ежемесячного платежа не должна превышать половину ваших доходов. При этом под суммой доходов понимается зарплата за вычетом следующих расходов:

- Платежи за коммунальные услуги или аренду квартиры.

- Суммы, расходуемые на погашение уже имеющихся кредитов.

- Расходы на иждивенцев, уплату алиментов.

Чем большую сумму вы планируете взять в кредит, тем пристальней банк будет изучать вашу платежеспособность. Причем в разных финансовых организациях могут быть разные критерии оценки. Поэтому если вам отказали в одном месте, стоит попробовать обратиться в другое.

В случае долгосрочного кредитования, например, ипотеки, банк будет оценивать не только ваши текущие возможности, но и планируемый уровень благосостояния. При этом расчеты будут вестись, исходя из средней зарплаты по вашей специальности в регионе. Это помогает кредитной организации прогнозировать изменение ваших доходов в случае смены места работы.

Ложные сведения

Еще одной распространенной причиной того, почему банки не дают кредит, является предоставление заемщиком заведомо недостоверной информации о себе. Например, вы можете указать, что проживаете по месту прописки. Если банк позвонит в квартиру и родственники не подтвердят факт вашего проживания, то информация будет считаться ложной. Для того чтобы этого избежать, нужно указывать правдивые сведения или предупреждать родственников о возможном звонке.

Ошибки иногда возникают и по невнимательности сотрудника банка, который с ваших слов заполняет анкету. Поэтому перед окончательной оправкой на рассмотрение заявки, проверьте все сведения.

Для получения кредита некоторые факты своей жизни лучше все-таки не афишировать. К ним относят:

- Желание сменить место работы.

- Уход в декретный отпуск.

- Неизлечимые заболевания.

- Увлечение опасными видами спорта.

Все сведения о вас, которые банк легко сможет проверить, должны быть правдивыми. Даже если вы получаете зарплату в конверте, что незаконно, не стоит этого скрывать.

Другие причины

Существует целый перечень причин, почему могут не дать кредит. Среди них можно особенно выделить следующие:

- Наличие действующих кредитов. Банк может счесть, что вам будет слишком сложно выплачивать сразу несколько займов. Это во многом будет зависеть от уровня вашего дохода.

- Маленький рабочий стаж. Для получения кредита вы должны проработать на нынешнем месте не менее полугода. Считается, что чем больше стаж, тем выше вероятность сохранения постоянного дохода.

- Возраст. Финансовые организации не станут оказывать помощь людям, не достигшим 21 года. Но и заемщику старше 70 лет банк, скорее всего, откажет.

- Наличие судимости. Если судимость не погашена, то вероятность отказа – 100%. Отказ услышат и те, кто в прошлом был осужден за преступления в экономической сфере.

- Не дают кредит и тем, кто числится директором в нескольких фирмах, но фактически не имеет к ним никакого отношения. Банки ведут реестр таких людей и ни при каких обстоятельствах с ними не сотрудничают.

- Отсутствие домашнего стационарного телефона. Только так банк может удостоверить в том, что вы проживаете по месту прописки. Необходим также и стационарный номер по месту работы.

- Если работодатель является индивидуальным предпринимателем. Риск прекращения деятельности таких предприятий слишком высок, поэтому банки предпочитают перестраховаться.

- Подозрительно высокая зарплата. Отказать банк может человеку, который заявляет свой доход в несколько раз выше среднерыночной зарплаты по этой специальности.

- Отказы других финансовых учреждений. Если вам уже отказали более трех банков, то эта информация также отразится в вашей истории. Скорее всего, нынешний банк не станет рисковать и вынесет отрицательное решение по заявке.

- Поведение и внешний вид заемщика во время оформления заявки. Если вы пришли в офис банка в неопрятном виде или состоянии опьянения, то вероятность отказа очень высока. Настораживает банкиров бегающий взгляд человека и его излишнее волнение.

- Стремление досрочно погасить кредит. Если вы выразите желание погасить заем в кратчайшие сроки, банк сожжет отказать вам в его выдаче. Любая кредитная организации стремится получить с вас максимальную прибыль.

Если вас мучает вопрос о том, как узнать, почему не дают кредит, то стоит внимательно проанализировать все свои данные. Постарайтесь устранить все недостатки своей анкеты, и банки с радостью окажут вам финансовую помощь.