Процесс получения налогового вычета за обучение в 2021 году

Шаг 1. Документы для получения вычета за

обучение

Шаг 2. Заполнение декларации 3-НДФЛ

Шаг 3. Отправка документов в налоговый орган

Шаг 4. Проверка документов налоговой

инспекцией

Шаг 5. Зачисление денег на ваш счет

Как заверить документы для получения вычета за

обучение

Чтобы помочь вам разобраться во всех нюансах налогового вычета за обучение, мы создали видео-инструкцию. В ней мы подробно рассказали о том, что такое вычет за обучение, кто имеет на него право, можно ли вернуть налог за учебу ребенка.

Итак, как рассчитать налоговый вычет за обучение и какая сумма НДФЛ вернется на счет — на примерах и пояснениях экспертов онлайн-сервиса НДФЛка.ру.

Налоговый вычет за обучение (пп. 2 п. 1 ст. 219 НК РФ) можно получить двумя способами:

- Через работодателя. В этом случае вы приносите извещение из

налоговой инспекции, и бухгалтерия предприятия не удерживает из

вашей зарплаты подоходный налог.

- Через налоговую инспекцию. Давайте разберем по шагам, как это сделать.

Получите налоговый вычет в течение недели с услугой Быстровычет!

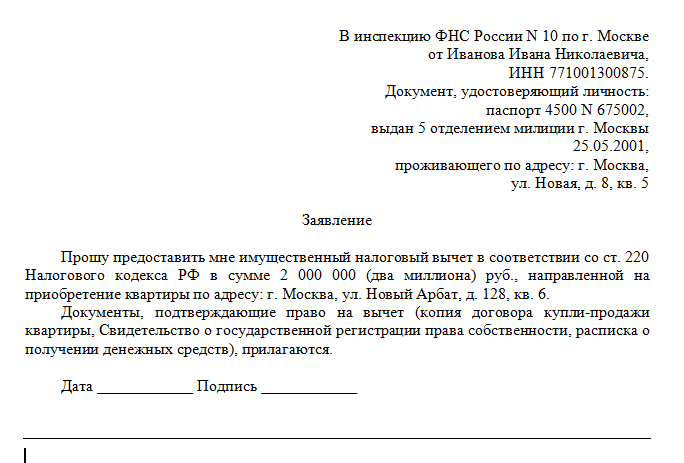

Шаг 1. Готовим документы для получения вычета за обучение

Чтобы получить налоговый вычет, необходимо тщательно подготовить пакет документов. В него входит:

Паспорт или временное удостоверение личности гражданина РФ для тех, кто потерял паспорт. В список обязательных документов паспорт не входит, но НДФЛка.ру рекомендует подготовить копию основных страниц, так как ряд налоговых инспекций их требует.

Документы из образовательного учреждения:

- Договор между вами и учебным заведением. Достаточно приложить копию.

- Лицензия. Копия. Прикладывать лицензию не обязательно, если ее реквизиты указаны в договоре. Копии можно заверить в учебном заведении или лично.

Если вуз находится за пределами России, то необходим пакет

документов, который выдает вуз при поступлении. В числе прочих в

пакет должен входить документ о том, что вуз имеет право вести

образовательную деятельность. В ИФНС подается нотариально

заверенные переводы.

В числе прочих в

пакет должен входить документ о том, что вуз имеет право вести

образовательную деятельность. В ИФНС подается нотариально

заверенные переводы.

Платежные документы: копии квитанций, платежных поручений, чеков. Восстановить потерянный документ можно там, где вы платили: получить справку об оплате из бухгалтерии вуза или подтверждение платежей в вашем банке. Если стоимость обучения менялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Это справка о ваших доходах от работодателя. Она должна быть за тот год, за который вы оформляете возврат подоходного налога. Если в 2021 году вы готовите вычет за обучение за 2020 год, 2-НДФЛ должна быть за 2020 год. Если в течение года вы сменили несколько рабочих мест, запросите справки у всех работодателей. Приложите оригинал.

Налоговая декларация 3-НДФЛ. В инспекцию предоставляется оригинал.

Заявление на налоговый вычет. В оригинале

заявления указываются реквизиты счета, на который вам будут

перечислены деньги.

Если вы оплачивали обучение своих детей, дополнительно предоставляется:

- Свидетельство о рождении ребенка. Копия.

- Справка из учебного заведения о том, что ребенок учится на очном отделении. Оригинал.

Для получения вычета за обучение брата или сестры требуются:

- Ваше свидетельство о рождении. Заверенная копия.

- Свидетельство о рождении брата, сестры. Заверенная копия.

- Справка из учебного заведения о том, что брат/сестра учится на очном отделении. Оригинал.

Подробно о вычете читайте в статье «Налоговый вычет за обучение».

Узнайте, какие документы необходимо подать в вашем случае!

Шаг 2. Заполнение декларации 3-НДФЛ

После того как вы собрали документы, необходимо заполнить декларацию 3-НДФЛ и заявление на налоговый вычет за обучение.

Оставьте заявку на нашем сайте – налоговый эксперт проверит ваши

документы и грамотно заполнит декларацию 3-НДФЛ. Помните, что даже

незначительная ошибка может быть поводом для того, чтобы ИФНС

вернула документы на доработку.

Шаг 3. Отправка документов в налоговый орган

От нас вы получили два файла с заполненной декларацией 3-НДФЛ: PDF и XML. Это сделано специально для вашего удобства: файл PDF вы можете распечатать и передать в налоговую инспекцию лично или отправить по почте.

Файл в формате XML нужен для отправки декларации с помощью сайта ФНС России. Как это сделать, читайте в статье «Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика».

Мы можем не только заполнить декларацию 3-НДФЛ, но и отправить ее в налоговый орган с помощью электронной подписи. В этом случае вам останется только ждать одобрения вычета за обучение и перечисления денег на счет.

Быстрая регистрация и помощь налогового эксперта!

Шаг 4. Проверка документов налоговой инспекцией

После получения документов ИФНС начинает камеральную проверку.

Это занимает до трех месяцев (п. 2 ст. 88 НК РФ). После этого в

личном кабинете налогоплательщика на сайте ФНС появится уведомление

о завершении проверки.

Шаг 5. Зачисление денег на ваш счет

После завершения камеральной проверки на ваш счет будут перечислены деньги. По закону на это отводится 30 дней (п. 6 ст. 78 НК РФ).

Как заверить документы для получения вычета за обучение

Копии документов не обязательно заверять у нотариуса. На каждой странице напишите «копия верна», поставьте подпись с расшифровкой и текущую дату. Как правило, налоговая инспекция не отказывается принимать такие документы.

Налоговый вычет за обучение от «Эксперт-Консультант»

Оформить налоговый вычет за учебу можно за крайние 3 календарных года. К примеру, человек проучился в период с 2012 по 2018 годы. По итогу обучения он может подать налоговую декларацию для получения вычета только за 2015, 2016 и 2017 годы. Подать документы на возврат подоходного налога за прошедший год можно только в начале нового календарного года. Например, вычет за 2019 год можно оформлять в начале 2020 года.

Есть всего 3 способа получения возврата средств за оплаченное обучение:

- Самостоятельная подача документов в инспекцию ФНС Иркутска.

- Получение вычета через работодателя.

- Оформление льготы через аудиторское агентство.

Самостоятельная заявка

Нужно подготовить требуемый пакет документов, заполнить налоговую декларацию и лично передать все в ФНС. Главный плюс этого способа — это возможность получить полагающийся вычет сразу в полном объеме. Недостатком может выступить сложность заполнения декларации, если нет навыков в подготовке подобных документов.

Подать подготовленный пакет документов на рассмотрение сотрудником ФНС можно тремя способами:

- На личной встрече с налоговым инспектором. Обращаться нужно в отделение, которое обслуживает городской район Иркутска, где прописан заявитель.

- Через интернет-службы. Это может быть кабинет налогоплательщика на сайте ФНС, или личный аккаунт на портале Госуслуги.

- Почтой России. Этот способ занимает больше времени, чем предыдущие, из-за особенностей почтовой доставки.

Перед поездкой в налоговую службу города Иркутска нужно записаться на прием и в указанное время приехать на встречу. По истечению минимум месячного срока, после сверки всех документов, налоговый возврат придет на счет заявителя.

По истечению минимум месячного срока, после сверки всех документов, налоговый возврат придет на счет заявителя.

Чтобы воспользоваться вторым способом, нужно получить доступ к личному кабинету ФНС, предварительно запросив в инспекции логин и пароль. А на сайте Госуслуги должен быть подтверждённый аккаунт.

После загрузки требуемых для вычета документов система примет сначала их на проверку, а затем в обработку. Согласно законодательству, сумма налогового вычета будет переведена на счет заявителя не ранее, чем через месяц после принятия документов и не позднее, через 4 месяца.

Через работодателя

Простым этот способ считается потому, что заявителю не нужно заполнять налоговую декларацию и подавать ее в инспекцию. Нужно лишь собрать документы, подтверждающие право на вычет. Однако, принцип этого способа не всем может подойти — сумма налогового возврата уйдет в учет обязательного подоходного налога. То есть заявитель на льготу будет получать зарплату без вычета НДФЛ, до исчерпания суммы налогового возврата.

Чтобы оформить возврат средств через работодателя, нужно получить в отделении налоговой службы справку, которая подтвердит право на эту льготу. Затем прикрепить к ней договор на учебу и чек об оплате образовательных услуг. Эти документы нужно отдать в бухгалтерию по месту работы, вместе с заполненным заявлением о зачете налогового вычета в пользу подоходного налога.

Через аудиторскую фирму

Самый простой способ получить налоговый вычет за обучение. Специалисты аудиторско-консалтинговой компании «Эксперт-консультант», в Иркутске, помогут оформить возврат средств за учебу с учетом всех норм законодательства. Консультант нашего аудиторского агентства даст исчерпывающие частные рекомендации, расскажет какие документы нужно подготовить, заполнит налоговую декларацию и вместе с остальной документацией передаст в налоговую инспекцию.

Как получить налоговый вычет | АНОО АДПО Академия дополнительного профессионального образования

Наличие у Академии бессрочной государственной лицензии на образовательную деятельность позволяет работающим обучающимся или их родителям получать социальный налоговый вычет за обучение (согласно пп. 2 п. 1 статьи 219 Налогового Кодекса РФ) в размере 13% от суммы расходов на обучение в течение календарного года.

2 п. 1 статьи 219 Налогового Кодекса РФ) в размере 13% от суммы расходов на обучение в течение календарного года.

Для этого необходимо представить в Налоговую инспекцию по месту жительства следующие документы.

- Договор с Академией на оказание дополнительных образовательных услуг.

Договором подтверждается, что оплата вносится именно за обучение и определяется лицо, которое вносит деньги. В договоре также указано, что обучение проводится в очной форме, поэтому дополнительная справка, подтверждающая очную форму обучения, не требуется (согласно Письму Министерства Финансов РФ от 16.08.2012г. № 03-04-05/7-959).

В Налоговой инспекции необходимо предъявить оригинал Договора и сдать его копию.

Примечания:

Для получения налогового вычета за обучение ребенка Договор должен быть оформлен на работающего родителя или опекуна (попечителя).

Если договор на обучение ребенка оформлен на одного из супругов, то другой супруг вправе получить социальный налоговый вычет по расходам на обучение ребенка (согласно Письму ФНС России от 13. 03.2012 № ЕД-4-3/4202@). В этом случае в Налоговую инспекцию необходимо предоставить копию Свидетельства о браке.

03.2012 № ЕД-4-3/4202@). В этом случае в Налоговую инспекцию необходимо предоставить копию Свидетельства о браке.

- Документы, подтверждающие оплату обучения.

- Копию лицензии Академии на осуществление образовательной деятельности, которую можно распечатать, перейдя по ссылке (гос. лицензия).

- Копию свидетельства о рождении ребенка (при оформлении налогового вычета за обучение ребенка). Если вычет заявляет опекун (попечитель), то необходимо предоставить копию документа, подтверждающего назначение опеки (попечительства).

- Заполненную налоговую декларацию на доходы физических лиц (форма 3-НДФЛ)

за тот год, в котором была произведена оплата за обучение.

Бланк можно получить в местной налоговой инспекции или скачать на сайте УФНС. Для удобства рекомендуем воспользоваться специальной программой по заполнению декларации, которую можно бесплатно скачать с сайта ФНС России www. nalog.ru.

nalog.ru.

- Заявление на возврат НДФЛ на бланке Налоговой инспекции по месту жительства

с указанием реквизитов вашего банковского счета, на который следует перечислить возвращаемые денежные средства (с приложением копии сберкнижки или справки о реквизитах банковской карты). - Справку 2-НДФЛ от работодателя (рекомендована Налоговыми органами для ускоре-ния рассмотрения заявления).

- Опись сдаваемых документов на бланке Налоговой инспекции по месту жительства (для получения отметки инспектора о приеме документов и использования в случае задержки рассмотрения документов).

Все указанные документы необходимо предоставить в Налоговую инспекцию по окончании календарного года, в котором была произведена оплата за обучение. Оформлять налоговый вычет можно за последние три года.

В течение трех-четырех месяцев со дня подачи документов Налоговая инспекция производит безналичный перевод денежных средств на имя заявителя.

Социальный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику необходимо:

- Предоставить в Налоговую инспекцию по месту жительства комплект документов как при получении вычета через Налоговую инспекцию, за исключением Декларации 3-НДФЛ и Справки 2-НДФЛ. Вместо заявления на возврат налога надо предоставить заявление на получение уведомления о праве на социальный вычет.

- По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет.

- Предоставить работодателю заявление на вычет и выданное налоговым органом уведомление.

Все дальнейшие необходимые для вычета расчеты будет производить работодатель. Начиная с месяца подачи документов, с вашей заработной платы не будет удерживаться налог на доходы, то есть на руки будете получать сумму заработной платы на 13% больше, чем обычно. Это будет происходить до тех пор, пока полностью не выберете сумму вычета.

Как лучше получать вычет через инспекцию или через работодателя?

Однозначного ответа на вопрос, как лучше получить вычет на обучение – через налоговый орган или работодателя, нет. Каждый из способов содержит свои плюсы и минусы:

- При получении вычета через работодателя деньги вы получаете быстрее, так как Вам не нужно ждать окончания календарного года, чтобы подать декларацию.

- Не все работодатели (и бухгалтерские работники) любят, когда к ним обращаются за получением вычета, так как это добавляет им работы. Если ваш работодатель один из таких и вам не хочется тратить время и нервы на споры с ним, то будет проще получить вычет через налоговую инспекцию.

- Если вы осуществляете постоянные платежи за обучение в течение года, то удобней один раз обратиться в налоговую инспекцию по его окончанию, чем многократно получать уведомления и относить их работодателю. Если же вы оплатили обучение единым платежом (например, за год) и не хотите ждать конца года для получения вычета, то можете склониться к получению вычета через работодателя.

- При получении налогового вычета через работодателя вам придётся предпринять больше действий, чем при получении через налоговые органы (посетить налоговую инспекцию для сдачи документов, получить через месяц уведомление, написать и отнести заявление с уведомлением работодателю). При получении вычета через налоговый орган достаточно один раз подать пакет документов и ждать перечисления денежных средств. Хотя, с другой стороны, плюсом оформления вычета через работодателя является то, что Вам не нужно разбираться и тратить время на заполнение декларации 3-НДФЛ.

- Если по итогам года вам в любом случае нужно подавать декларацию по другим поводам (например, задекларировать доходы от продажи имущества), то будет проще дополнительно включить в декларацию вычет на обучение и не тратить время на оформление вычета через работодателя.

В большинстве случаев, на наш взгляд, вычет будет проще получить через налоговый орган по окончанию года. Однако, в некоторых ситуациях, возможно, будет удобней получить вычет через работодателя. Исходя из своих обстоятельств, вы вправе выбрать наиболее подходящий способ оформления налогового вычета.

Исходя из своих обстоятельств, вы вправе выбрать наиболее подходящий способ оформления налогового вычета.

Стоимость обучения и удержания

Удержание платы за обучение и сборов позволяет правомочным налогоплательщикам вычитать до 4000 долларов из налогооблагаемого дохода, чтобы покрыть расходы на высшее образование для себя, супруга (-и) и детей-иждивенцев. Срок действия вычета из платы за обучение и сборов истек в конце 2016 года, но был продлен на 2017 налоговый год Законом о двухпартийном бюджете на 2018 год. Закон о дополнительных консолидированных ассигнованиях 2020 продлил срок действия вычета за обучение и сборы до 31 декабря 2020 года.

Удержание платы за обучение и сборов не может быть востребовано в течение того же налогового года, что и другие налоговые льготы на образование, такие как американская налоговая льгота (AOTC) или пожизненная налоговая скидка на обучение для того же студента.

Налогоплательщики, которые имеют право на получение более чем одной налоговой льготы на образование, могут потребовать вычеты за обучение и сборы, поскольку это уменьшит их скорректированный валовой доход. Тем не менее, AOTC обычно предоставляет большие налоговые льготы для большинства физических лиц.

Тем не менее, AOTC обычно предоставляет большие налоговые льготы для большинства физических лиц.

Как работает удержание платы за обучение

С вычетом платы за обучение и платы за обучение правомочные налогоплательщики могут вычесть до 4 000 долларов США на квалифицированные расходы на высшее образование в качестве исключения из дохода выше черты. Исключение из дохода выше черты означает, что налогоплательщики могут требовать вычета, даже если они не перечисляют вычеты в Приложении A.

Срок действия вычета из платы за обучение истекал в конце 2017 года, однако срок действия был продлен до 31 декабря 2020 года.Правомочные налогоплательщики, которые уже подали декларацию за 2018 год, могут подать исправленную декларацию, используя форму IRS 1040X. Измененные декларации могут быть поданы в течение трех лет после подачи первоначальной декларации налогоплательщика или в течение двух лет после уплаты налогов за год. Налогоплательщики должны подавать отдельную форму 8917 за каждый год, в который они претендуют на удержание платы за обучение и сборов после 2017 года.

Кто имеет право требовать удержания платы за обучение и сборов?

Налогоплательщики, отвечающие следующим требованиям, могут потребовать удержания платы за обучение и сборов за 2019 или 2020 налоговый год или за 2018 налоговый год, подав исправленную декларацию:

- Налогоплательщики с годовым модифицированным скорректированным валовым доходом в 2018, 2019 или 2020 годах до 65 000 долларов (130 000 долларов при совместной регистрации в браке) могут потребовать вычета не более 4 000 долларов.

- Налогоплательщики с годовым модифицированным скорректированным валовым доходом в 2018, 2019 или 2020 годах от 65 001 до 80 000 долларов (от 130 001 до 160 000 долларов при совместной регистрации в браке) могут потребовать вычета не более 2000 долларов.

- Налогоплательщик, его супруга или ребенок-иждивенец понесли соответствующие расходы в соответствующем учреждении среднего образования

- Налогоплательщик, супруг (а) или иждивенец получил или получит форму 1098-T от соответствующего критериям отечественного или зарубежного учебного заведения.

Если колледж не обязан отправлять форму 1098-T, налогоплательщик должен иметь возможность продемонстрировать, что он был зачислен в колледж и оплатил квалификационные расходы

Если колледж не обязан отправлять форму 1098-T, налогоплательщик должен иметь возможность продемонстрировать, что он был зачислен в колледж и оплатил квалификационные расходы - Налогоплательщик не указан как иждивенец в налоговой декларации другого лица

Удержание из платы за обучение недоступно, если:

- Статус регистрации налогоплательщика — женат, подача отдельно

- Налогоплательщик потребовал AOTC или налоговую льготу на пожизненное обучение в том же налоговом году

- Налогоплательщик или кто-либо другой потребовал AOTC или пожизненного налогового кредита на обучение для покрытия расходов на соответствующее образование того же учащегося.

- Налогоплательщиком являлся иностранец-нерезидент в течение любой части года, но не рассматривался как иностранец-резидент для целей налогообложения.

Квалифицированные расходы на обучение и удержание

Квалифицированные расходы на обучение и удержание платы обычно включают в себя обучение и сборы, необходимые для зачисления или посещения подходящего учебного заведения.

Прочие квалифицированные расходы включают:

- Затраты на необходимые учебники, принадлежности и оборудование, выплаченные колледжу или университету

- Курсы, связанные со спортом, играми или хобби, но только если они являются частью образовательной программы студента или помогают студенту улучшить или приобрести профессиональные навыки

- Квалифицированные расходы, приобретенные за счет средств студенческого займа

- Квалифицированные расходы, уплаченные в текущем налоговом году за академический период, начинающийся в течение трех месяцев следующего налогового года

Налогоплательщики не могут требовать удержания платы за обучение и платы за:

- Расходы на проживание, питание и прочие расходы на проживание

- Затраты на квалифицированное образование оплачиваются из не облагаемых налогом доходов от 529 распределений по плану, снятия средств со сберегательного счета Coverdell Education и квалифицированных U.S. Погашение сберегательных облигаций

- Квалифицированные расходы, оплаченные из не облагаемых налогом стипендий

В большинстве случаев студенты получают форму IRS 1098-T из колледжа или университета, в которой перечислены суммы, уплаченные за квалифицированные расходы в данном налоговом году, и суммы, выставленные в течение года. Только расходы, оплаченные в течение года, подлежат вычету за обучение и сборы.

Координация удержания платы за обучение с 529 распределениями планов

Как и другие льготы по федеральному налогу на образование, здесь нет двойных ограничений при вычетах за обучение и сборы.При расчете общих расходов на квалифицированное высшее образование для удержания платы за обучение и сборов налогоплательщики должны вычесть любые расходы, которые использовались для обоснования других льгот по налогу на прибыль, в том числе:

- Не облагаемая налогом часть дохода квалифицированного распределения по плану 529

- Снятие средств со сберегательного счета Coverdell Education (ESA)

- Погашение квалифицированных сберегательных облигаций США

Налогоплательщики, получающие распределение по плану 529, должны получить форму IRS 1099-Q от администратора плана 529.В форме 1099-Q указывается общая сумма распределения, часть доходов и базисная часть (взнос).

Некоторые расходы колледжа, такие как компьютеры, проживание и питание, считаются квалифицированными 529 плановыми расходами для AOTC, но не могут использоваться для обоснования удержания платы за обучение и сборов.

Следуйте за нами на Facebook , Twitter и LinkedIn последние новости для экспертных советов и последних новостей!Вычитается ли налог на обучение в колледже? Да, до 4000 долларов США

американцев могут вычесть стоимость обучения в колледже в своих налоговых декларациях за 2020 год.

Срок действия вычета за обучение в колледже и сборов истек в 2019 году, но в декабре был принят законопроект о расходах на 11-часовой курс, продлевающий это положение до 2020 налогового года.

Это означает, что если в прошлом году вы покрыли какие-либо расходы на программу получения степени для себя, своего супруга или иждивенца, вы можете иметь право на уменьшение налогооблагаемого дохода на сумму до 4000 долларов. Вычеты производятся над линией, что означает, что вам не нужно перечислять вычеты, чтобы требовать их.

Ваше право на получение вычета за обучение и сборы частично зависит от вашего модифицированного скорректированного валового дохода (MAGI) и статуса регистрации.

Вот сколько стоит вычет:

- 4000 долларов

- Если ваш MAGI был менее 65000 долларов в качестве индивидуального подателя

- Если ваш MAGI был менее 130000 долларов как семейный сотрудник

- 2000 долларов 9011

- Если ваш MAGI стоил от 65 000 до 80 000 долларов в качестве единого файла

- Если ваш MAGI был от 130 000 до 160 000 долларов в качестве супружеского сотрудника

- 0

- Если ваш MAGI был более 80 000 долларов в виде одиночного файла

- Если ваш MAGI был более 160 000 долларов в качестве зарегистрированного в браке заявителя

Супружеские пары, подающие раздельно, не имеют права на вычет платы за обучение и сборов.

Что включает в себя вычет за обучение и плату за обучение?

Расходы, покрываемые вычетом, включают все, что связано с курсовой работой, включая обучение, книги, принадлежности, оборудование и плату за мероприятия, которые должны быть оплачены школе в качестве условия зачисления. Расходы, связанные с проживанием и питанием, страховкой, оплатой здоровья студентов, транспортом или другими личными расходами на проживание, составляют , но не подлежат вычету.

Если у вас есть накопительный план 529 для колледжа и вы выплачиваете раздачи для оплаты расходов на колледж в 2020 году, вы все равно можете потребовать вычет платы за обучение и сборов, если вычитаемые вами расходы не были оплачены за использование этих средств. .Расходы, которые были оплачены за использование стипендии, гранта или помощи работодателя, не могут быть вычтены.

Кроме того, вы не можете претендовать на федеральные налоговые льготы, связанные с образованием — American Opportunity Tax Credit и The Lifetime Learning Tax Credit — в сочетании с удержанием платы за обучение и сборов.

Вы найдете дополнительную информацию о расходах на квалифицированное образование, которые вы оплатили за год, в форме 1098-T, которую колледжи и университеты обычно отправляют студентам к началу февраля, следующего за налоговым годом.

Да, действительно существует налоговая льгота для аспирантов с высокими доходами, и Конгресс не допустит ее истечения.

В более ранней публикации Evidence Speaks в этом году Сьюзан Динарски и Джудит Скотт-Клейтон обобщили важное исследование, показывающее, что федеральные налоговые льготы на обучение в колледже не оказали заметного влияния на рост поступлений в колледж. 1 Более того, они отмечают, что преимущества многочисленны, частично совпадают и сложны. Тем не менее, несмотря на все недостатки, эти налоговые льготы пользуются такой сильной поддержкой со стороны законодателей, что даже самые странные, срок действия которых незаметно истекает каждый год, всегда возвращаются в последний момент в законопроекте как раз к сезону подачи налоговых деклараций.Вычеты за обучение и сборы («вычеты») были недавно продлены в седьмой раз в сводном бюджетном законопроекте в феврале. 2 Из всех льгот по налогу на обучение, предлагаемых государством, от этой должно быть относительно легко отказаться, из-за кого оно непреднамеренно нацелено.

Вот как работает дедукция. Лица, подающие налоговую декларацию, могут вычесть до 4000 долларов США за обучение и сборы, уплаченные за высшее образование в налоговом году. Это вычет «сверх черты», то есть заявители могут требовать его без необходимости перечислять вычеты.В качестве вычета податели налоговой декларации получают пособие, равное их предельной налоговой ставке. Максимальная выгода, которую любой податель заявки может извлечь из вычета, составляет 880 долларов, это максимальная предельная ставка налога для тех, кто имеет право (22 процента), умноженные на 4000 долларов. Нет ограничений на количество раз, когда заявитель может потребовать вычет, при условии, что он понес расходы на обучение, и не имеет значения, какой тип удостоверений он выбирает. Однако существует предел дохода. Налогоплательщики со скорректированным валовым доходом выше 80 000 долларов (160 000 долларов для заявителей) не могут претендовать на это.

В этих условиях нет ничего странного, но они взаимодействуют с другими налоговыми льготами, которые правительство предлагает для оплаты обучения, так что вычетом пользуются только аспиранты с высокими доходами. Во-первых, студенты, имеющие право на вычет, не претендуют на него, потому что другой налоговый кредит только для студентов более выгоден: American Opportunity Tax Credit, который составляет до 2500 долларов США в виде налоговых льгот для заявителей, зарабатывающих до 90 000 долларов (180 000 долларов США). для совместных файлов). 3 Лица, подающие налоговую декларацию, могут претендовать только на одну льготу по налогу на обучение, хотя обычно они имеют право на получение более одной льготы.Во-вторых, аспиранты с низкими и средними доходами также имеют право на вычет, но они могут претендовать на пожизненный кредит в размере 2000 долларов США, который почти всегда дает большую налоговую льготу, чем вычет за обучение и сборы. 4 Но кредит на пожизненное обучение имеет меньшее ограничение дохода, чем вычет. Те, кто заработал более 66000 долларов США (132000 долларов США для совместных заявителей) в 2017 году, не могут претендовать на него. 5

Вот как вычет в конечном итоге нацелен на выпускников с высокими доходами.Хотя аспиранты всегда получают большую выгоду от пожизненного кредита на обучение, они не могут претендовать на него, если зарабатывают более 66 000 долларов (132 000 долларов для лиц, подающих совместную декларацию). Однако они могут требовать удержания до тех пор, пока их заработок не превысит 80 000 долларов (160 000 долларов для заявителей). Таким образом, узкая группа аспирантов, зарабатывающих между пределом дохода для двух пособий, являются единственными студентами, которые претендуют на вычет. На этих уровнях их доходы выше, чем доходы примерно 80 процентов U.С. хоз. 6 Конечно, податели налоговых деклараций могут непреднамеренно потребовать менее щедрого пособия , если они имеют право на более чем одно пособие, например, студентка, претендующая на вычет, когда она имела право на получение американской налоговой льготы, что действительно случается. 7

| Таблица 1 — Положения о трех налоговых льготах для высшего образования | |||||

|---|---|---|---|---|---|

| Снижение налогов | Предел дохода (скорректированный валовой доход) | Право на участие | |||

| Американская налоговая льгота | До 2500 долларов (100% от первых 2000 долларов на обучение и сборы; 25% от следующих 2000 долларов) | Полный кредит: до 80 000 долларов (индивидуальные заявители) или 160 000 долларов (состоящие в браке заявители) Частичный кредит: до 90 000 долларов (индивидуальные заявители) или 180 000 долларов (состоящие в браке заявители) | Студенты бакалавриата *, обучающиеся не менее чем на полставки (только первые четыре года обучения) | ||

| Налоговый кредит на пожизненное обучение | До 2000 долларов США (20% от первых 10000 долларов США на обучение и оплату) | Полный кредит: до 56 000 долларов (индивидуальные податели) или 112 000 долларов (состоящие в браке лица) Частичный зачет: до 66 000 долларов (одиночные податели) или 132 000 долларов (состоящие в браке податели) | Все студенты | ||

| Удержание из платы за обучение | Вычет сверх установленной нормы в размере первых 4000 долларов США на обучение и плату за обучение | Полный вычет: до 65 000 долларов (индивидуальные заявители) или 130 000 долларов (состоящие в браке заявители) Частичный вычет: до 80 000 долларов (индивидуальные заявители) или 160 000 долларов (состоящие в браке заявители) | Все студенты | ||

Примечание. Студенты, имеющие право на получение нескольких пособий, могут претендовать только на одно пособие в год.

Источник: Налоговая служба

* Студенты должны пройти первые четыре года послешкольного образования, чтобы претендовать на получение американской налоговой льготы. Хотя теоретически аспирант может претендовать на кредит, на практике практически все его получатели являются студентами.

Что говорят данные об учащихся, отвечающих критериям

Используя репрезентативную выборку аспирантов в 2011–2012 годах, мы с Ким Дэнси из New America подсчитали, что только 8 процентов аспирантов выиграют от вычета.Между тем, 64 процента аспирантов больше всего выиграют от пожизненного кредита на обучение. Остальные аспиранты (28 процентов) не имели права на какие-либо налоговые льготы, потому что у них нет налогооблагаемого дохода, их обучение полностью покрывается грантами и стипендиями или их заработки слишком высоки. 8 Анализ предполагает, что податели налоговых деклараций претендуют на льготу, которая обеспечивает им наибольшее снижение налога, если они имеют право на получение более чем одного права. Эти цифры, вероятно, изменились в последние годы, и еще меньше студентов воспользовались вычетом, потому что Конгресс увеличил предел заработка для пожизненного кредита на обучение с учетом инфляции, но оставил пределы для вычета неизменными.

Мы также подсчитали, сколько в среднем студенты-выпускники будут претендовать на пособие за вычетом за 2011-12 учебный год. При цене 621 доллар это было меньше, чем средняя сумма пособия в 859 долларов, которую могли претендовать лица, имеющие право на пожизненный кредит на обучение. 9 Однако из-за небольшого размера выборки мы не смогли надежно оценить важные характеристики подателей, имеющих право на вычет, например, область исследования.

Вычет начался не с налоговых льгот для аспирантов

Как это часто бывает в государственной политике, законодатели прямо не предусмотрели налоговые льготы для аспирантов с высокими доходами.Фактически, аспиранты никогда не были целевой группой для налоговых льгот за обучение; студенты всегда были в центре внимания. Хотя аспиранты имели право на налоговые льготы с момента их основания, изменения в политике с течением времени оставили вычет только для аспирантов с высокими доходами.

До середины 1990-х годов федеральное правительство не предлагало широко доступных налоговых льгот для оплаты обучения в колледжах. Идея впервые получила известность, когда президент Клинтон предложил вычет в размере 10 000 долларов за обучение в колледже в рамках своей платформы переизбрания «Билля о правах среднего класса». 10 После того, как критики отметили, что вычет обеспечит большую помощь семьям с более высокими налоговыми категориями, Клинтон добавил к своему предложению отдельный налоговый кредит на первые два года обучения в колледже, чтобы обеспечить более равные льготы. 11 Конгресс одобрил идею президента о предоставлении кредита в 1997 году, назвав его налоговым кредитом Надежды, но отклонил дополнительное предложение о вычете в размере 10 000 долларов. Вместо этого они заменили это предложение отдельным зачетом за «обучение на протяжении всей жизни» (т. Е. Зачетом за пожизненное обучение), который семьи могут претендовать на образование после первых двух лет обучения в колледже, включая аспирантуру. 12

Таким образом, первоначальная идея президента Клинтона о вычете и зачете была заменена двумя зачетами: налоговой льготой «Надежда» и налоговой льготой на пожизненное обучение. В соответствии с их первоначальной целью предоставить налоговые льготы среднему классу, Конгресс ограничил право на получение дохода для обоих льгот на уровне 55 000 долларов (100 000 долларов для совместных заявителей) в 1997 году. 13

С этими двумя налоговыми льготами идея вычета за обучение была бы ненужной и излишней, однако Конгресс позже решил добавить еще один.Казалось бы, из ниоткуда законодатели включили вычет в размере 4000 долларов за обучение и плату в Закон об экономическом росте и сокращении налоговых льгот 2001 года, масштабный законопроект, который включал предвыборное предложение президента Буша о снижении предельных налоговых ставок. 14

Этот вычет существенно отличался от двух первоначальных налоговых льгот, что частично объясняет, почему законодатели добавили его. Семьи, зарабатывающие до 80 000 долларов (160 000 долларов для совместных заявителей), будут иметь право с 2004 года. Это было значительно выше, чем предел дохода для кредитов «Надежда» и «Пожизненное обучение» в то время, и поэтому они будут предлагать налоговые льготы семьям с доходом, который, возможно, намного выше среднего. класс.Но почему бы тогда просто не поднять лимит дохода по существующим кредитам? Потому что создание нового вычета было способом ограничить расходы по сравнению с расширением существующего пожизненного кредита на обучение с точки зрения упущенного дохода государству. Напомним, что величина вычета равна сумме вычета, умноженной на предельную ставку налога, которая на момент ее создания составляла не более 1120 долларов. 15 Это примерно половина максимальной суммы кредита на обучение в течение всей жизни. 16

Другими словами, вычет был способом пустить семьи с высоким доходом в клуб налоговых льгот колледжа по дешевке.Это также гарантировало, что их пособия будут меньше, чем у семей среднего класса, которые имели право на кредиты.

В то время, когда он был создан, отчисление было как пособием для студентов, так и для выпускников. Семьи с более высоким доходом будут претендовать на ее получение за обучение, оплачиваемое для получения любой степени. Согласно моему анализу, упомянутому ранее, примерно такая же доля аспирантов, как и студенты, имели право на это до 2009 года. 17 Но в 2009 году Конгресс сделал бы бессмысленным для почти любого студента требовать отчисления.В том же году законодатели заменили кредит надежды на американский налоговый кредит за возможности, который давал большие льготы, чем вычет, с сокращением дохода даже выше, чем вычет. Теперь, когда студенты с высоким уровнем дохода имеют право на получение американской налоговой льготы, аспиранты стали единственной оставшейся группой, которая могла извлечь выгоду из первоначальной платы за обучение и удержания сборов.

вывод

Хотя Конгресс никогда не принимал решения о прямом введении специальных налоговых льгот только для аспирантов с высокими доходами, решение продлевать вычет из года в год фактически одно и то же.Последнее продление на один год, сделавшее возможным вычет за 2017 налоговый год, обошлось правительству в упущенных доходах более чем в 200 миллионов долларов. 18

В то время, когда высшее образование кажется финансово недоступным для стольких семей, справедливо спросить, почему Конгресс продолжает тратить эти ресурсы на студентов, которые уже получили степень бакалавра. Более того, согласно моему анализу, средний семейный доход этих студентов составляет 102 000 долларов. 19 Похоже, на этот вопрос нет хорошего ответа, кроме инерции.Законодатели всегда продлевали льготу, поэтому продолжают ее продлевать. Однако они могут не осознавать, что студентам бакалавриата это больше не приносит пользы.

Все налоговые льготы могут быть политическим провалом из-за того, что не увеличивают количество учащихся, или являются чрезмерно сложными, но, по крайней мере, льготы для студентов бакалавриата кладут больше денег в карманы семей с низким и средним доходом, работающих над получением первой степени. Сегодня вычет не делает ни того, ни другого. Это помогает тем, кто уже имеет степень бакалавра и к тому же зарабатывает высокие доходы.Хотя его стоимость с точки зрения упущенного дохода относительно невелика, эти ресурсы лучше потратить на помощь, которая побуждает студентов поступать и получать степень бакалавра.

Налоговые льготы для аспирантов

Фото: Thinkstock

Вы получаете степень магистра? Вы можете иметь право на получение финансовой помощи от IRS. Есть несколько способов получить помощь от IRS в покрытии расходов на образование.

Большинство справочников по финансовой помощи объясняют, как получить стипендии, гранты и студенческие ссуды.Хотя вы должны заранее оплатить обучение и связанные с образованием расходы, вы можете получить кредиты или вычеты из общей суммы задолженности по налогам.

Просмотрите несколько налоговых сценариев, чтобы найти тот, который сэкономит вам больше всего денег

Кредит на обучение в течение всей жизни для аспирантов

Студенты, получающие степень магистра и поступившие в соответствующую аспирантуру, могут получить налоговый кредит в размере до 2000 долларов на покрытие соответствующих расходов на образование. Кредит составляет 20% от суммы до 10 000 долларов США от квалифицированных расходов студента на образование.Примеры квалифицированных расходов на образование включают обучение, книги, принадлежности и оборудование, которые включены в стоимость обучения, и студент должен покупать их непосредственно в аспирантуре.

Имейте в виду, что это не возврат налога. Это кредит, который будет применяться к вашим налоговым декларациям. Это уменьшает сумму денег, которую вы должны заплатить в IRS после уплаты налогов. Ваш кредит предоставляется в виде возврата только в том случае, если вы не владеете налогами.

Нет ограничений на количество лет, на которое вы можете подавать заявление.Это замечательно, если вы занимаетесь неполный рабочий день и на получение степени магистра уходит более двух лет.

Если учащийся по-прежнему находится на иждивении, его родители могут взять для него пожизненный учебный кредит, даже если деньги вышли из кармана ребенка. Однако ребенок не может претендовать на пожизненное обучение, если его родители заявляют, что он является иждивенцем. Это же правило применяется к студентам, состоящим в браке, которые не подают совместную декларацию.

Удержание налога с процентов по ссуде для аспирантов

Аспирант, который платит более $ 600 процентов по студенческим ссудам, имеет право на получение налогового вычета.Согласно условиям, до 2500 долларов в год не облагается налогом. Для того, чтобы иметь право на участие, ваш модифицированный скорректированный валовой доход (MAGI) должен составлять менее 75 000 долларов США, и вы должны посещать аспирантуру как минимум на полставки. Чтобы получить эти льготы, запросите форму 1098-E в вашей аспирантуре, в которой будет указана общая сумма процентов, которые вы заплатили.

Стоимость обучения и удержания для аспирантов

Учет платы за обучение и сборов позволяет вам требовать до 4000 долларов за налоговый год для аспирантов с MAGI 65000 долларов или меньше.Аспиранты, у которых есть MAGI от 65 000 до 80 000 долларов США, могут потребовать налогового вычета до 2 000 долларов США. Любой аспирант или его родители могут потребовать вычета платы за обучение. Однако вы не можете требовать этого, если состоите в браке и не подаете совместную декларацию. Этот вычет аналогичен пожизненному зачету на обучение в том смысле, что только плата за обучение и связанные с ним расходы, требуемые вашей аспирантурой, имеют право на налоговый вычет. Нет ограничений на количество занятий, которые студент должен пройти, чтобы потребовать вычет.

Удержание налога на образование для аспирантов

Если для работы вам необходимо получить степень магистра, вы можете иметь право на вычет налога на расходы на образование. Чтобы иметь право на этот вычет, вы должны либо получить степень, чтобы сохранить текущую зарплату или работу, либо получить степень магистра, чтобы улучшить свои рабочие навыки для сохранения работы. Аспирант, который получает степень магистра, которая может позволить ему сменить профессию, не имеет права.

Советы и тактика получения налоговых льгот для аспирантов

- Вы также можете снимать средства с индивидуального пенсионного счета без каких-либо штрафов. Однако, если вы вытащите наличные из 401k, вам придется заплатить 10% штраф за досрочное снятие.

- Просмотрите несколько налоговых сценариев, чтобы найти тот, который сэкономит вам больше всего денег.

- Студенты, проживающие в зонах стихийных бедствий Среднего Запада, могут иметь право на более крупные вычеты и могут включать книги, расходные материалы и питание в свою общую оплаченную сумму.

Люди, которые читают эту статью, также читают:

Сбережения на будущее: краткосрочное планирование колледжа

Сохранение на будущее: долгосрочное планирование колледжа

Обзор долгосрочных планов сбережений

529 Планы: основы

Налоговые льготы для студентов колледжей

Налоговые льготы на обучение

The Hope / American Возможный налоговый кредит

Налоговые льготы | Финансовая помощь студенту

Если вы обычно не подаете федеральную налоговую декларацию, вы можете подать ее в этом году.Конгресс продолжал предоставлять студентам и их семьям льготы по федеральному подоходному налогу на оплату обучения и другие соответствующие критериям расходы, связанные с колледжем.

Если вы заявлены как иждивенец по налоговой декларации другого лица (например, ваших родителей), только лицо, которое называет вас иждивенцем, может претендовать на возмещение ваших квалифицированных расходов на образование.

Налоговые льготы, на которые вы можете претендовать

Налоговая скидка American Opportunity применяется к первым четырем годам обучения в бакалавриате.Вы можете потребовать до 2500 долларов на этот кредит, если вы соответствуете требованиям к доходу и посещаете школу хотя бы на полставки. Даже если ваш уровень дохода был недостаточно высоким в течение года, чтобы нести обязательства по федеральному подоходному налогу, до 40 процентов (1000 долларов США) налогового кредита может быть получено в качестве возмещения.

Кредит пожизненного обучения помогает родителям и студентам оплачивать обучение в бакалавриате, магистратуре и непрерывное образование. Вы можете потребовать до 2000 долларов на покрытие расходов на квалифицированное образование в зависимости от уровня вашего дохода.

В зависимости от ваших индивидуальных обстоятельств, вам могут быть удобнее использовать дополнительные налоговые льготы и вычеты. Для получения рекомендаций проконсультируйтесь с налоговым консультантом.

1098-Т формы

Ваша форма 1098-T доступна в Интернете через MyUW. Если вы не отказались от получения бумажной копии, она будет отправлена вам по почте в последнюю неделю января. В форме будет указано ваше обучение и связанные с ним сборы, уплаченные в поле 1. Все стипендии, стипендии и гранты, полученные вами в предыдущем календарном году, будут указаны в поле 5.Если у вас есть вопросы по поводу вашей информации, обращайтесь в студенческую фискальную службу.

Необлагаемый доход

Финансовая помощь, используемая исключительно для оплаты обучения, оплаты учебников и / или необходимого учебного оборудования и принадлежностей, не облагается налогом. Кроме того, студенческие ссуды не облагаются налогом.

Налогооблагаемый доход

Если вы получаете стипендии, гранты и / или стипендии, превышающие ваши затраты на обучение, сборы, учебники и необходимое оборудование и материалы, связанные с курсом, вы должны указать излишки средств как налогооблагаемый доход.Фонды, использованные для оплаты проживания и питания, путевых расходов, а также на приобретение необязательного оборудования и принадлежностей, также облагаются налогом.

Если ваша стипендия покрывает и обучение, и проживание и питание, сумма, которую вы используете для оплаты обучения, не облагается налогом, а сумма, которую вы используете для оплаты проживания и питания, облагается налогом. Получатели стипендий и стипендий должны сохранять выписки о вознаграждении, квитанции за учебники и аналогичные записи для обоснования своих расчетов необлагаемых налогом и налогооблагаемых частей их вознаграждений.

Призы

Если вы выиграете денежный приз в конкурсе, это может считаться стипендией только в том случае, если от вас требуется использовать деньги в образовательных целях.Если приз можно использовать на необразовательные расходы, это не стипендия, независимо от того, как вы использовали средства.

Работа, учеба, доход

Работа Доход от учебы облагается налогом. Вы получите W-2 от университета в конце января. В вашем W-2 будет указан ваш заработок во время учебы за предыдущий год, и эта сумма должна быть указана в вашей налоговой форме. Когда вы заполняете форму FAFSA, не забудьте указать свои доходы от учебы в разделе «Налогооблагаемый доход от программ трудоустройства на основе потребностей» в вопросе 44 — Дополнительная финансовая информация.

Налоговые льготы и вычеты

Налоговый кредит уменьшает ваши налоговые обязательства или сумму налогов, которые вы должны, независимо от вашей налоговой категории. Вычет уменьшит ваш налогооблагаемый доход, при этом сумма вычета будет зависеть от вашей налоговой категории. Кредит в размере 1000 долларов снизит вашу задолженность по налогам на 1000 долларов, а вычет в размере 1000 долларов уменьшит ваш доход на 250 долларов, если вы попадаете в 25% налоговую категорию.

Лучше всего рассчитать любые кредиты и / или вычеты, на которые вы имеете право, а затем выбрать тот, который принесет вам наибольшую пользу.

Напоминания

- Налоговые льготы на обучение не могут быть востребованы для оплаты обучения и расходов, оплачиваемых из не облагаемых налогом фондов, таких как стипендии, стипендии и гранты

- Если вы заявлены как иждивенец по налоговой декларации другого лица, только лицо, которое называет вас иждивенцем, может претендовать на налоговый кредит

- Если вы состоите в браке, вы должны подать заявление совместно, чтобы претендовать на налоговый кредит

- Вы можете претендовать только на один тип кредита на каждого учащегося — American Opportunity или Lifetime Learning

- Налоговый кредит American Opportunity предоставляется только студентам, тогда как кредит на пожизненное обучение может использоваться как студентами, так и аспирантами.

- Вы или ваши родители, если вы являетесь иждивенцем, можете потребовать налоговую льготу American Opportunity для каждого имеющего на это право учащегося в вашей семье

- Если вы претендуете на получение кредита на пожизненное обучение, он ограничен максимумом на семью, а не на одного учащегося.

Свяжитесь с IRS или налоговым консультантом для получения дополнительной информации или если у вас есть вопросы.

Дополнительные ресурсы

Облагаются ли вычетом налога на расходы колледжа?

Облагаются ли налоговые вычеты за книги колледжа?

В рамках American Opportunity Credit учебники колледжа, необходимые для занятий или другого курса обучения, считаются частью расходов на квалифицированное образование. Книги не нужно покупать в книжном магазине на территории кампуса или напрямую через колледж; где они были приобретены, не представляет интереса. Основное требование состоит в том, что учебники колледжа должны быть необходимы для выполнения классных, лабораторных или полевых работ.

Облагаются ли стипендии на обучение в колледже налогом?

Если вы получили грант специально для оплаты обучения в колледже, он относится к категории расходов на квалифицированное образование и не облагается налогом.

Облагаются ли стипендии для колледжей налогом?

Ваши стипендии в колледже могут облагаться налогом в зависимости от того, что они покрывают. Например, если ваша стипендия в колледже покрывает обучение, учебники и другие необходимые сборы, IRS учитывает соответствующие квалификационные расходы на образование, и они не будут облагаться налогом.Но если ваша стипендия покрывает проживание и питание, коммунальные услуги или дополнительные расходы, они будут облагаться налогом.

Облагаются ли налогом стипендии в колледже?

Как и стипендии, стипендии могут облагаться налогом. Например, если вы получаете пакет финансовой помощи со стипендией (например, 10 000 долларов США, из которых 5 000 долларов США выделяются на исследования или обучение), часть 5 000 долларов США за оказанные услуги будет считаться налогооблагаемым доходом.

Облагаются ли налоговые вычеты по ссуде на колледж?

Если вы взяли ссуду для себя, своего супруга или иждивенца для покрытия соответствующих расходов на образование, вы можете воспользоваться налоговым вычетом для любых уплаченных процентов по студенческой ссуде.Ссуды могут быть федеральными или частными, а максимальный вычет составляет 2500 долларов в год.

Обратите внимание, однако, что IRS довольно строго относится к тому, кто может требовать удержания процентов по студенческому кредиту. Налогоплательщики должны были уплатить проценты по квалифицированному студенческому кредиту в течение налогового года, в котором вы подаете заявление, были юридически обязаны уплачивать проценты по квалифицированному студенческому кредиту, не должны быть «отдельно зарегистрированы в браке», не должны считаться иждивенцами от кого-то другого. налоговую декларацию и иметь модифицированный скорректированный валовой доход в размере 65 000 долларов или меньше (135 000 долларов при совместной подаче документов в браке) для максимального вычета.(Налогоплательщики, зарабатывающие 80 000 долларов или меньше или 160 000 долларов за совместную регистрацию в браке, могут потребовать сокращенный вычет.) Если хотя бы одно из этих требований не применяется к вам, вы не имеете права требовать налогового вычета с процентов по студенческому кредиту.

Вычитается ли налог на посещение колледжа?

Хотя для студентов было бы неплохо вычесть (часто дорогостоящие) расходы на проезд и проживание для экскурсий по кампусу, посещение колледжей не облагается налогом.

Облагаются ли пожертвования в колледж налогами?

В соответствии с налоговым законодательством, принятым в конце 2017 года, университеты и колледжи с пожертвованиями, превышающими 250 000 долларов на одного студента очного отделения, теперь будут подлежать 1.4-процентный акцизный налог. Если университет или колледж, который посещает ваш студент, теперь ежегодно платит больше налогов, вы можете увидеть это в своем годовом счете за обучение. Обратитесь в отдел финансовой помощи вашего колледжа, если вас беспокоит, что более высокие налоговые обязательства могут сказаться на студентах и их семьях в виде платы за обучение и / или повышения платы за обучение.

Налоговые льготы и вычеты на образование и деньги FAFSA! О боже! | Adulting

Если вы получили финансовую помощь в 2019 году, вам может потребоваться указать эти средства в своей налоговой декларации в зависимости от того, как вы использовали деньги.Каждая премия финансовой помощи рассматривается немного по-своему, поэтому мы постараемся раскрыть каждую из них. Мы также рассмотрим налоговые льготы для высшего образования и вычеты, о которых вам следует знать. Давайте погрузимся в дело.

В тот момент, когда ваши деньги FAFSA становятся облагаемыми налогом

Гранты Пелла

Чтобы грант Пелла не облагался налогом, вы можете использовать средства только для оплаты обучения, сборов, книг, расходных материалов и оборудование. Однако, если вы используете эти средства для оплаты жилья и питания или даже для оплаты путевых расходов, связанных со школой, вы должны включить ту часть гранта, которую вы использовали для оплаты этих расходов, в свой налогооблагаемый доход.

Стипендии и гранты на стипендии

Как и грант Пелла, стипендии и гранты не облагаются налогом, когда они используются для финансирования обучения, вступительных взносов и других расходов на квалифицированное образование, которые включают такие расходы, как сборы, книги, принадлежности и оборудование, которые требуются (от всех студентов) для прохождения ваших курсов. Затраты на квалифицированное образование не включают в себя расходы на жилье, питание, поездки, исследования, канцелярскую помощь, оборудование и другие расходы, которые не требуются для зачисления.

Таким образом, в случае грантов Пелла, стипендий и стипендий, если ваша награда покрывает обучение, жилье и питание, сумма, которую вы используете для оплаты обучения, не облагается налогом. Однако сумма, которую вы потратили на жилье и питание, облагается налогом.

Заработок от работы-учебы

Хотя вы могли получить награду Federal Work-Study для оплаты обучения в колледже, деньги, которые вы зарабатываете на своей работе-учебе, должны указываться в качестве дохода, как и любой другой заработок. Включите эти доходы в свою заработную плату.

Государственные студенческие ссуды

Студенческие ссуды не считаются налогооблагаемым доходом, потому что вы, как получатель ссуды, должны вернуть ее (с процентами). Когда вы начнете погашение, вы можете претендовать на вычет процентов по студенческому кредиту (подробнее об этом чуть позже), если ваш доход не слишком высок и вы используете средства только на школьные расходы во время учебы в колледже. Если, однако, будет прощена какая-либо сумма студенческой ссуды, эта сумма станет налогооблагаемым доходом за этот год.

Налоговые льготы и вычеты на образование

Налоговая льгота уменьшает в соотношении доллар к доллару любую сумму денег, которую вы должны правительству. Получили налоговую льготу на 1000 долларов и задолжали государству 2 000 долларов? Что ж, теперь вы должны всего 1000 долларов. Налоговый вычет уменьшает сумму вашего дохода, которая подлежит налогообложению.

American Opportunity Tax Credit

American Opportunity Tax Credit может использоваться каждый год ваших первых четырех лет обучения в колледже.Вы должны быть зачислены как минимум на полставки. Кредит составляет до 2500 долларов в год на деньги, выплачиваемые на обучение, вступительные взносы, учебники по курсу, расходные материалы и оборудование, которые не обязательно выплачиваются учебному заведению, но необходимы для посещения. Он не распространяется на проживание и питание.

Еще один бонус заключается в том, что 40% кредита подлежит возмещению — это означает, что если вы в конечном итоге не должны ничего по налогам, вы все равно можете получить обратно до 1000 долларов. Кредит будет постепенно прекращен для налогоплательщиков, зарабатывающих более 90 000 долларов в год самостоятельно, или 180 000 долларов в год для супружеских пар.Любые обвинения в совершении тяжкого преступления, связанные с наркотиками, до конца налогового года лишают учащегося права на получение этого кредита.

Пожизненный кредит на обучение

Другой популярный налоговый кредит — это пожизненный кредит на обучение, который может потребоваться студенту, его супруге или родителю. Он может быть востребован для вычета до 2000 долларов на семью, но не для одного и того же студента, если он или она потребовали другой налоговый кредит в течение последнего года после обращения за пожизненным учебным кредитом.Если доход налогоплательщика превышает 47 000 долларов США, этот кредит не применяется.

Вычет из платы за обучение

Этот вычет относится к вашим квалифицированным расходам на образование, оплаченным в течение года для вас, вашего супруга или вашего иждивенца. Вычет за обучение и сборы (форма 8917) может уменьшить сумму вашего налогооблагаемого дохода до 4000 долларов. Вы не можете использовать этот вычет, если берете один из кредитов на образование, которые мы обсуждали выше.

Налоговый вычет с процентов по студенческому кредиту

Если вы платили проценты по студенческим ссудам, налоговый вычет с процентов по студенческому кредиту предназначен для вас.Вы можете вычитать до 2500 долларов в год из процентов по студенческому кредиту, которые вы заплатили по квалифицированному студенческому кредиту, если вы зачислены хотя бы половину рабочего дня и работаете над получением степени. Квалифицированная ссуда означает, что вы взяли ссуду на обучение исключительно для оплаты расходов на образование и не взяли ссуду на обучение у родственника или через план квалифицированного работодателя. Примеры расходов на квалифицированное образование включают в себя обучение и сборы, жилье и питание, книги, расходные материалы, оборудование и транспорт, а также другие необходимые расходы.

Вы можете использовать интерактивный помощник IRS по налогам, чтобы определить, имеете ли вы право на какие-либо льготы на образование или вычеты, которые мы покрываем.

Итак, как мне узнать, каковы были мои квалифицированные расходы?

Отличный вопрос. Форма IRS 1098-T доступна в My ASU (вкладка «Финансы»> поле «Комиссия за счет»> IRS-1098-T). Здесь вы также можете найти пояснения к дополнительным формам и часто задаваемым вопросам 1098-T. Он сообщит вам суммы, выставленные вам на оплату квалифицированного обучения и связанных с этим расходов, а также другую связанную информацию.Вы или лицо, которое может заявить, что вы являетесь иждивенцем, можете претендовать на получение кредита на образование по форме 1040 или 1040-A для оплаты квалифицированного обучения и связанных с ним расходов, которые фактически были оплачены в течение календарного года.

Если колледж не обязан отправлять форму 1098-T, налогоплательщик должен иметь возможность продемонстрировать, что он был зачислен в колледж и оплатил квалификационные расходы

Если колледж не обязан отправлять форму 1098-T, налогоплательщик должен иметь возможность продемонстрировать, что он был зачислен в колледж и оплатил квалификационные расходы