описание, методы расчета в Excel, примеры расчетов

Форма Excel расчета полной стоимости кредита — скачатьКак вы уже убедились, сравнение кредитов достаточно трудоемкое и затратное по времени мероприятие. Кроме этого, чтобы сравнить условия, например, по ипотечным кредитам разных банков, необходимо достаточно хорошо разбираться не только в кредитовании, но и в страховании, а также быть неплохим юристом. Чтобы упростить процедуру Центральный Банк России ввел такое понятие как «полная стоимость кредита» (ранее было введено понятие «эффективная процентная ставка»). Для вкладов может использоваться понятие полная стоимость вклада.

Рассчитать полную стоимость кредита вы можете с помощью калькуляторов.

Формула расчета полной стоимости кредита

выглядит следующим образом:

, где

, где

- di — дата i-го платежа;

- d0 — дата первоначального платежа — является датой перечисления денежных средств заемщику;

- n — количество платежей;

- ДПi — сумма i-го платежа по кредитному договору. разнонаправленные платежи отражаются с разными математическими знаками. Так, выплата заемщику кредитных средств отражается со знаком минус, возврат средств и выплаты комиссий отражаются с положительным знаком;

- ПСК — полная стоимость кредита, отражается в % годовых

При определении полной стоимости кредита все платежи, связанные с выдачей кредита (комиссия за выдачу, рассмотрение заявки и пр.) отражаются в первоначальном платеже.

Что включается в расчет полной стоимости кредита:

1. Точно известные платежи по кредитному договору, которыми являются платежи, связанные с заключением и сполнением кредитного договора:

-

по погашению основной суммы долга по кредиту;

-

по уплате процентов по кредиту;

-

сборы и комиссии за оформление кредитного договора, рассмотрение заявки на кредитование, выдачу кредитных средств, открытие и ведение счета;

-

комиссии за расчетно-кассовое и операционное обслуживание

-

если расчет ведется по кредиту на банковской карте — комиссии за выпуск и годовое обслуживание кредитных карт

2. Платежи третьим лицам, если обязанность заплатить эти платежи вытекает из заключения кредитного договора

- страхование объектов недвижимости или автотранспортных средств

- выплаты нотариальным конторам и нотариусам

- оценка имущества, передаваемого в залог

В расчет полной стоимости кредита не включаются

-

платежи заемщика, не вытекающие из кредитного договора, а из требований законодательства России. Например, для оформления автокредита — это будет ОСАГО, которое должно быть заключено в любом случае;

-

платежи, связанные с несоблюдением заемщиком условий кредитного договора. Например, просрок по платежам;

-

платежи заемщика по кредиту, которые зависят от решения заемщика или от варианта его поведения. Например, комиссия за досрочное погашение, комиссия за получение денежных средств наличными, плата за предоставление информации о состоянии задолженности.

Если кредитный договор предполагает различные виды начисления по кредиту в зависимости от решения заемщика, расчет полной суммы кредита рассчитывается исходя из мсаксимально возможной суммы кредита (лимита овердафта), срока кредитования, равномерных платежей по кредитному договору.

Пример расчета:

Основные условия кредита:

| Показатель | Значение |

|---|---|

| Максимальный кредитный лимит (в рублях) | 50 000 |

| Процентная ставка по кредиту (в % годовых) | 20% |

| Разовая комиссия за оформление кредита (в рублях) | 1 000 |

| Ежемесячная комиссия за обслуживание кредита (в % от лимита) | 1% |

| Дата начала кредитования | 01.01.2011 |

| Максимальный срок кредитования (в годах) | 1 |

| Дата | Выплата процентов | Выплата основной суммы | Комиссии и другие платежи | Остаток задолженности на конец месяца |

|---|---|---|---|---|

| 01.01.2011 | — 50 000,00 | |||

| 31.01.2011 | 833,33 | 4 166,67 | 1 500,00 | 45 833,33 |

| 28.02.2011 | 763,89 | 4 166,67 | 500,00 | 41 666,67 |

| 31.03.2011 | 694,44 | 4 166,67 | 500,00 | 37 500,00 |

| 30.04.2011 | 625,00 | 4 166,67 | 500,00 | 33 333,33 |

| 31.05.2011 | 555,56 | 4 166,67 | 500,00 | 29 166,67 |

| 30.06.2011 | 486,11 | 4 166,67 | 500,00 | 25 000,00 |

| 31.07.2011 | 416,67 | 4 166,67 | 500,00 | 20 833,33 |

| 31.08.2011 | 347,22 | 4 166,67 | 500,00 | 16 666,67 |

| 30.09.2011 | 277,78 | 4 166,67 | 500,00 | 12 500,00 |

| 31.10.2011 | 208,33 | 4 166,67 | 500,00 | |

| 30.11.2011 | 138,89 | 4 166,67 | 500,00 | 4 166,67 |

| 31.12.2011 | 69,44 | 4 166,67 | 500,00 | 0,00 |

| Итого | 5 416,67 | 50 000,00 | 7 000,00 | 0,00 |

В данном примере полная стоимость кредита составила 55,49%

Как можно заметить полная стоимость кредита может очень сильно отличаться от процентной ставки заявленной и рекламируемой банком. Кроме этого, не стоит путать ее с таким понятием как удорожание кредита, которое в большей степени зависит не от процентной ставки, а от срока кредитования.

Полную стоимость кредита достаточно тяжело рассчитать помощью калькулятора, но огромную помощь в его рассчете может оказать программа Excel. В электронных таблицах данный расчет реализуется с помощью функции ВСД (внутренняя ставка доходности). Если вам требуется сравнить несколько программ, скачайте форму Excel для расчета полной стоимости кредита.

Полная стоимость кредита, рассчитать платежи, ограничения

С вступлением в силу Федерального закона №353-ФЗ полная стоимость кредита стала обязательным элементом кредитного договора. Но лишь таких видов кредита, которые не связаны с осуществлением предпринимательской деятельности заемщиком. Иными словами, для потребительских кредитов, ипотеки (для покупки жилого помещения для проживания). Где заемщик – физическое лицо.

Что такое полная стоимость кредита и как ее рассчитать – информация ниже. О процентах по кредиту, порядку их начисления и способах погашения кредита (аннуитетными или дифференцированными платежами) мы разместили отдельные публикации.

Что такое полная стоимость кредита

В ФЗ “О потребительском кредите (займе)” есть отдельная статья, посвященная полной стоимости кредита (ст. 6). Она представляет собой платежи заемщика-физического лица, которые связаны с заключением и исполнением кредитного договора. В том числе в пользу третьих лиц.

Строго говоря, полная стоимость кредита – это не условие договора. А конкретная величина цены договора, в которую входят платежи заемщика. Не только проценты и основной долг, но и иные.

Раньше Банки практиковали раскрытие полной стоимости кредита очень мелким шрифтом. Сплошь и рядом встречались случаи, когда разобрать текст кредитного договора можно было только вооружившись увеличительными стеклами.

Сейчас судебная практика стоит на стороне заемщика. Он является потребителем. Значит, нарушая порядок доведения информации о полной стоимости кредита, банк (другая кредитная организация) нарушают права потребителя. Причем не только отсутствие такой информации в договоре, но и неправильное ее раскрытие (не тот шрифт, не то расположение) может стать поводом для обращения в суд или с жалобой в уполномоченные органы.

Как рассчитать полную стоимость кредита

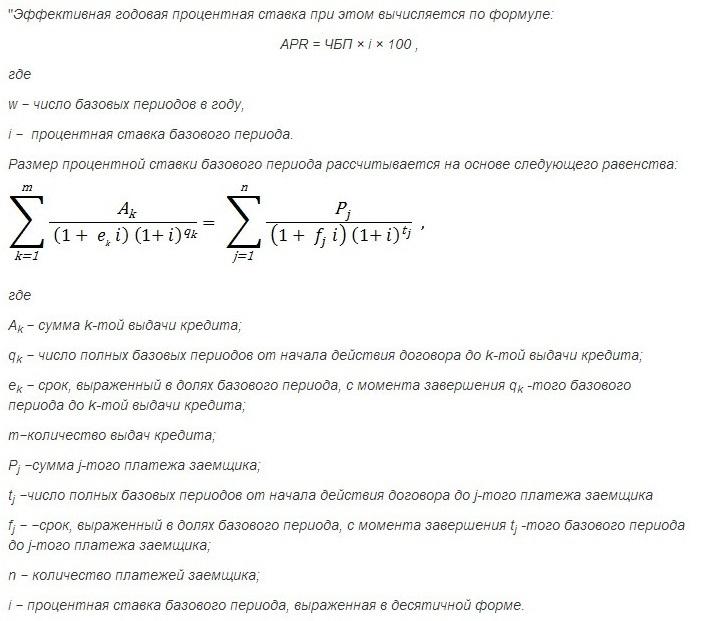

Рассчитывает ПСК банк или иная кредитная организация. Формула в процентах выглядит следующим образом (ст. 6 Закона):

ПСК = i x ЧБП x 100,

ПСК – это полная стоимость кредита в процентах годовых (точность – до третьего знака после запятой)

i – процентная ставка базового периода (в десятичной форме)

ЧБП – число базовых периодов в календарном году. Для удобства год всегда равен 365 дней.

Процентная ставка базового периода тоже имеет свою формулу. При расчете полной стоимости банк применяет наименьшее положительное решение.

В принципе, для расчета полной стоимости кредита можно использовать онлайн-калькуляторы. Обратите внимание, для кредитных карт с лимитом кредитования Банк использует другой способ расчета ПСК.

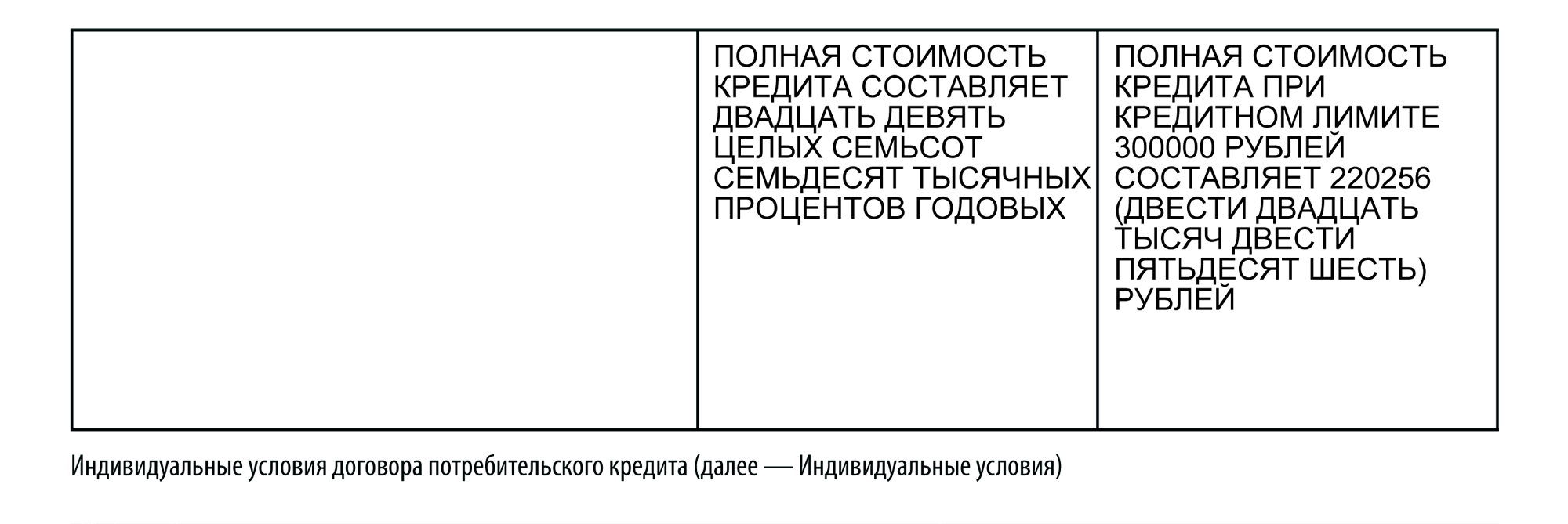

ПСК указывает банк не только в процентах. Но и в денежном выражении (что, конечно, сразу понятнее). Полная стоимость кредита (займа) размещается в квадратных рамках в правом верхнем углу первой страницы договора. Наносится и цифрами, и прописными буквами черного цвета на белом фоне. Четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Полная стоимость потребительского кредита (займа) в денежном выражении размещается справа от полной стоимости потребительского кредита (займа), определяемой в процентах годовых.

Какие платежи включают/не включают при расчете ПСК

Обязательно включают платежи по:

- погашению суммы основного долга

- уплате процентов за пользование кредитом

- иные в пользу кредитора (например, аренда индивидуального сейфа)

- за выпуск и обслуживание банковской карты, когда необходимо

- в пользу третьих лиц (например, магазина при получении кредита именно для покупки техники)

- сумма страховой премии, в т.ч. по договору добровольного страхования

Эти суммы учитываются в качестве отдельного слагаемого.

Не входят в состав ПСК следующие платежи:

- платежи, необходимые в силу Закона

- штрафы, пени, неустойки (добросовестность заемщика и кредитора предполагаются на момент заключения договора)

- по обслуживанию кредита, величина или срок уплаты которых зависят от варианта поведения заемщика (например, комиссия за кассовое обслуживание при погашении кредита наличными и т.п.)

- в пользу страховых при страховании предмета залога

- иные, которые напрямую не влияют на получение кредита и величину ПСК при условии, что заемщику предоставляется дополнительная выгода. А сам заемщик может отказаться от такой услуги (например, мобильный банк) с возвратом стоимости части услуги.

Ограничение величины

Закон ограничивает максимальную величину полной стоимости кредита. Так, для договоров с 01.07.2019 г. ПСК в годовых процентах не может превышать более чем на 1/3 наименьшую из величин:

- 365 % годовых

- среднерыночное значение ПСК, рассчитанное Банком России. Такое значение Банк рассчитывает ежеквартально. Ознакомиться можно на сайте https://cbr.ru в разделе Информационно-аналитические материалы. Например, 15.11.2019 г. среднерыночное значение полной стоимости кредита опубликовано для применение в 1 квартале 2020 года.

Почему полная стоимость кредита отличается от реальной платы?

Вы делаете очень хорошие статьи. Напишите, пожалуйста, про то, почему полная стоимость кредита отличается от реальной платы. Для многих клиентов это будет важно. Подробного объяснения доступным для бабушки языком я в интернете не нашел.

Спасибо!

Максим

Полная стоимость кредита — это сумма, которая максимально близко отражает стоимость кредита для заемщика. Она рассчитывается банком по специальной формуле и указывается в виде процентов годовых и суммы. ПСК обычно расположена на первой странице кредитного договора, в правом верхнем углу.

Мишель Коржова

отвечает на все вопросы про кредиты

Что входит в ПСК

В полную стоимость кредита банк включает только обязательные платежи клиента:

- Основной долг — сумму, которую получит заемщик, без учета начислений.

- Проценты за использование этих денег.

- Платежи третьим лицам — например, страховой компании или оценщику. Плата за страхование кредита может быть включена в ПСК, только если без страховки не получить конкретный вид кредита или если она влияет на ставку по кредиту: к примеру, со страховкой ставка 9,9%, а без страховки — 13%. Если страховка не влияет на ставку и не обязательна для получения кредита, ее не включают в ПСК.

- Плату за выпуск и обслуживание карты, если речь о кредитке.

Так выглядит ПСК в договоре

Так выглядит ПСК в договореТаким образом, в полную стоимость кредита входят не только основной долг и проценты, но и дополнительные платежи и расходы по обслуживанию кредита.

Центробанк отслеживает среднерыночное значение ПСК и каждый квартал публикует эти данные. Процентное значение ПСК не может превышать среднерыночное значение ПСК больше чем на треть. Например, на 16 августа 2019 года среднерыночная ПСК для автомобиля с пробегом до 1000 километров составляет 12,96%. Значит, полная стоимость кредита на покупку такого автомобиля не может быть выше 17,28% годовых.

Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Когда стоимость кредита выше ПСК

Иногда реальная стоимость кредита оказывается выше ПСК. Например, если заемщик просрочит платеж по кредиту, будет штраф, который повысит стоимость кредита для заемщика. Но банк не знает заранее, будет ли заемщик нарушать сроки выплаты, и поэтому не включает подобные штрафы в ПСК.

У ПСК по кредитным картам есть свои особенности. Договор по кредитным картам чаще всего бессрочный, точной даты выплаты всего долга нет, а одобренный кредитный лимит может меняться в процессе обслуживания по усмотрению кредитора или самого заемщика. Также кредитор не может заранее знать, будет ли клиент снимать наличные с кредитки или переводить с нее деньги.

Как увеличить кредитный лимит

Например, заемщик получил кредитку со ставкой 25% годовых на покупки и снял с кредитки наличные. Была списана комиссия за снятие, а на саму операцию согласно договору начала действовать ставка 49% годовых. Кредитор не мог заранее знать, что заемщик снимет наличные, поэтому не включил в ПСК комиссию и повышенную ставку.

Кратко

Полная стоимость кредита максимально приближенно показывает, сколько стоит кредит для заемщика. ПСК состоит из основного долга и процентов, платы за выпуск и обслуживание кредитки, а еще услуг третьих лиц, например страховки, работы оценщика.

Стоимость кредита может быть выше ПСК из-за штрафов за просрочки и комиссий за снятие наличных с кредитки. Но банк не может учесть это при расчете ПСК, потому что не знает заранее, какие штрафы и комиссии будут у конкретного заемщика.

Чтобы ПСК не отличалась от реальной платы по кредиту, обращайте внимание на дополнительные комиссии, взимаемые за определенные услуги, страховку и не допускайте просрочек по кредиту. Почитайте об этом нашу статью «Как на самом деле пользоваться кредиткой».

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

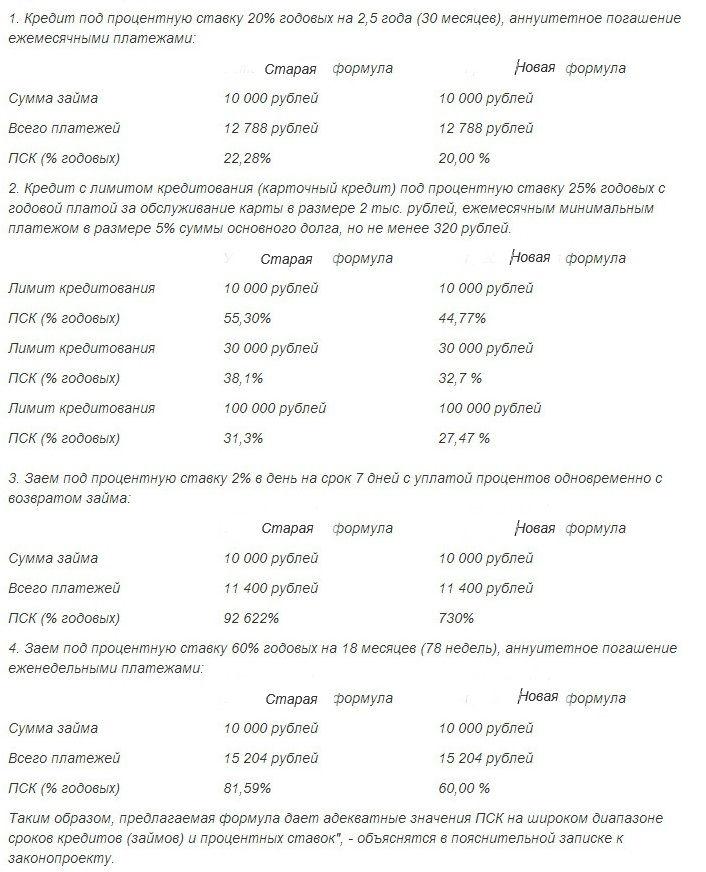

Новая формула ПСК 2019 – как рассчитать полную стоимость кредита по-новому?

С самого начала осени, а именно – с 1 сентября 2018 года, обрели полную силу поправки к законодательству, содержащие новую формулу расчетов потребительских займов (ПСК). Этот законопроект был подписан Президентом России ВВ. Путиным 21 июля 2014 года.

Почему возникла необходимость в новой формуле расчета потребительских кредитов?

Формула расчета потребительских кредитов, которая была утверждена 1 июля 2014 года, была введена в действие одновременно с законом о потребительском кредите.

Но к этой формуле существовало много нареканий со стороны экспертов и законодателей, потому что на деле она показывала совершенно иной результат выплат заемщика, чем ему приходилось выплачивать на самом деле. То есть, расхождения возникали между полной суммой стоимости кредита и полной суммой всех выплат по нему.

Как пояснил заместитель председателя Комитета Государственной Думы по финансовому рынку Анатолий Аксаков,

Формула может рассчитать сложные проценты, но совершенно не может рассчитать займы на небольшие суммы (менее 200 Евро) и маленькие сроки (2-3 месяца).

Преимущества новой формулы расчета потребительского кредита:

Преимущества новой формулы расчета потребительского кредита:- Поскольку новая формула расчета потребительских займов поможет получать более достоверные результаты по выплатам заемщика, она будет главным аргументом в принятии решения о взятии кредита.

- Новая формула не предполагает обязательную мультипликацию процентов

- В новой формуле приближены значения ПСК и процентной ставки в тех ситуациях, когда никакие платежи не выплачиваются заемщиком, кроме процентов. То есть, заемщик сможет реально заранее оценить стоимость своего кредита.

- Расчет по новой формуле приведет к неискаженному результату даже при вычислении сумм кредитов на малые суммы и небольшие сроки.

- При расчетах суммы кредита по новой формуле заемщик получает точный график внесения платежей, то есть — коэффициенты ek и fj равны нулю.

- Если заемщик взял кредит с ежемесячными или еженедельными выплатами в форме аннуитетов,

Новая формула расчета суммы потребительского кредита – пример расчета

Новая формула не является новейшим изобретением – её успешно используют для расчетов годовой процентной ставки (annual percentage rate) в ряде стран – Австралии, Северной и Южной Америке, Новой Зеландии.

- Эта формула не предполагает дробных степеней, так как количество базовых периодов обозначается натуральным числом (1, 2, 3 и т.д.). Формула также не отображает ежедневную мультипликацию процентов. Именно это явилось новым для прежней российской, а также европейской формул.

- Эффективная годовая процентная ставка (APR) равняется номинальной годовой процентной ставке, которая получается умножением процентной ставки базового периода на количество базовых периодов в году.

- Стандартный временный интервал – это день, неделя, половина месяца, месяц, N недель или месяцев — не больше одного года.

- Продолжительность всех месяцев расчетного периода считается равным.

- Базовый период в кредитовании – это период времени, возникающий особенно часто. Если в сделке займа возникает два одинаковых по частоте периода, то базовым периодом признается самый меньший из них.

- Если в данной сделке нет повторяющихся интервалов времени, то за базовый период принимается период времени, являющийся средним арифметическим для всех периодов, с его округлением до стандартного временного интервала.

- Процент, который берут за часть базового периода, равняется доле процента за базовый период.

Примеры расчета стоимости кредита при разных условиях договора займа по старой и новой формулам:

Валерий Петров, председатель консультационного совета акционеров банка ВТБ:

«Заоблачные проценты по займам в уйдут в прошлое. Это положительно скажется на стимулировании системы потребления, одновременно со снижением объема невозврата по займам».

По новым поправкам к закону заемщик имеет возможность подумать, получать ли заем, в течение пяти дней. Если заемщик раздумал пользоваться уже взятым кредитом, в течение 14 дней после его получения он вправе его вернуть и выплатить только проценты за фактическое использование средств. Если заемщик брал целевой заём, то вернуть кредит с выплатой процентов за использование по факту он может в течение 30-ти дней.

Читайте также на эту тему:

Полная стоимость кредита — что это такое: формула расчета потребительского кредита, пример

Автор Силуанов Антон На чтение 3 мин.

Система кредитования физических/юридических лиц сильно распространяется в РФ. Большая часть заемщиков не знают о скрытых платежах, которые совершают. Полная стоимость кредита – что это такое и как правильно рассчитать? С этим вопросом сталкиваются клиенты, которые понимают, что банковский заем имеет множество подводных камней.

ПСК потребительского кредита — что это такое

В большинстве случаев, граждане обращают внимание на процентную ставку по кредиту. Это далеко не ключевой нюанс. Стоит учитывать страховые взносы, комиссионные сборы и другие факторы. Все это в значительной мере влияет на полную стоимость кредита, уровень переплаты.

Чтобы понять, сколько в итоге стоит кредит/какой общий уровень переплат делает клиент, необходимо разбираться в этом вопросе и знать ряд нюансов. Ставка по займу, предусматривающая ежемесячные платежи, всегда меньше, чем полная стоимость кредита.

В индивидуальных ситуациях показатели могут быть равны. Однако в таком случае, заемщику необходимо будет погасить задолженность одним платежом в четко установленный срок. При выборе кредитного продукта настоятельно рекомендуется учитывать показатель полной стоимости кредита. Он является важнейшим.

Банковские учреждения намеренно разделяют процентную ставку и другие выплаты, усложняя процедуру выявления полной стоимости кредита. Страховые взносы и комиссии не отображаются в процентном соотношении. Это маркетинговый ход, рассчитанный на привлечение большего количество клиентов.

Что такое потребительский кредит и из чего складывается ПСКУчреждения занижают процентную ставку, не говоря о дополнительных тратах клиента. Понимание того, что такое полная стоимость потребительского кредита позволит заемщику выбрать наиболее подходящий продукт сред имеющихся предложений.

Пример расчета полной стоимости кредита

Общее значение можно вычислить нехитрым способом: потребуется сложить все комиссии, общую сумму займа и сумму зачисляемой ставки в годовых. Для более комфортного подсчета, имеется определенная формула. Также можно воспользоваться кредитным калькулятором. Об этом следует попросить сотрудника банка при оформлении долга.

Кредитно-финансовые организации не могут отказать в этом праве клиенту. Однако сами не всегда предлагают воспользоваться данной возможностью. Для банков выгодно держать клиентов в неведении по некоторым вопросам. Таким образом, вероятность оформления кредита значительно выше. В противном случае, после подсчетов, клиент может отправиться в другое учреждение, где найдет более выгодное предложение.

Расчет полной стоимости кредита, пример выглядит так:

- Необходимо учитывать все платежи, которые будут внесены по телу задолженности;

- Процентные выплаты;

- Каждый тип комиссии, все платы в пользу банковской организации, которые прописаны в договоре;

- Плата за обслуживание кредитного пластика;

- Возможно выплаты другим лицам. В некоторых случаях этот пункт прописан в договоре. Его необходимо учитывать;

- Страховые взносы.

Новая формула ПСК

Расчет полной стоимости кредита, формула которого может быть изменена, происходит по такому примеру. Формула выглядит, как показано на изображении:

Внесенные изменения в законодательство, обязывают банковские учреждения раскрывать ПСК и устанавливающую формулу

Внесенные изменения в законодательство, обязывают банковские учреждения раскрывать ПСК и устанавливающую формулуЗдесь представлены старая система расчета и новая, которая появилась в ред. от 03.07.16 ФЗ «О Потребительском займе». Знать подобные данные необходимо при оформлении банковского кредита.

Заключение

Полная стоимость кредита – что это такое и как узнать, больше не будет назойливым вопросом. Стоит лишь провести вычисления по представленным выше формулам и все станет понятно. Рекомендуется использовать расчет в самом банке при помощи специального калькулятора.