After studying at the University of Basel, where he qualified at the Faculty of Philosophy and History and was awarded the Venia Docendi in 1986 for national economics and applied statistics, Erwin Heri was active for the Swiss Bank […]Corporation until 1994, lastly as a director and manager of the […] International Private Banking and Asset Management department.valartisbank.li |

После окончания учебы в университете, где он защитил докторскую диссертацию на философско-историческом факультете и в 1986 году получил право преподавания экономики и прикладной статистики, Эрвин Хери до 1994 года работал в […]составе Швейцарского […] Банковского союза, в последние годы в качестве директора и руководителя […]направления международного обслуживания частных лиц и управления активами. valartisbank.li |

| In 2009, as part of its development of private banking services, Novikombank is going to implement its elaborated ideas, while expanding the range of private capital management and advisory services that will enable the Bank to meet the best European traditions of private banking and strengthen its long-term customer relations. novikom.ru |

В 2009 году в рамках развития частного банковского обслуживания Новикомбанк планирует реализовать наработанные идеи, расширяя спектр предлагаемых услуг в сфере управления частным капитал novikom.ru |

It was emphasized also by […] the Head of DnB NORD Banka Corporate Banking Department Raimo Smukais, according to whom, […]despite of the fact that lending in Latvia has considerably dropped, industries that bear high export capability, material basis of local raw materials and diverse range of products that is continuously improved and supplemented doubtlessly are the first ones to obtain funding. dnb.lv |

Это подчеркнул и руководитель […] Управления по обслуживанию корпоративных клиентов DnB NORD Banka Раймо Смукайс, по мнению […]которого, несмотря […]на то, что кредитование в целом в Латвии существенно снизилось, отрасли, имеющие высокий экспортный потенциал, широкий базис местного сырья и разнообразный спектр продукции, который постоянно совершенствуется и дополняется, без сомнения, будут первыми кандидатами на финансирование. dnb.lv |

| Retail banking – representing private banking services, private customer current accounts, savings, deposits, settlement transactions, investment savings products, […] custody, credit and debit cards, consumer loans and mortgages. vbank.ru |

Розничные банковские обслуживанию переводов без открытия счета, предоставлению […]розничных инвестиционных продуктов, услуг по ответственному хранению ценностей, обслуживанию дебетовых и кредитных карт, потребительскому и ипотечному кредитованию. vbank.ru |

Retail business comprises settlement accounts maintenance, attraction of funding in the form of promissory notes and deposits from individuals, debit and credit cards […] maintenance, money transfers, private banking, lending and foreign currency […]transactions with individuals. smpbank.com |

Розничный бизнес — включает в себя услуги открытия и ведения расчетных счетов, привлечение финансирования в форме […]векселей и депозитов физических […] лиц, обслуживание дебетовых и кредитных карт, денежные переводы, частное […]банковское обслуживание, […]кредитование и операции с иностранной валютой с физическими лицами. smpbank.ru |

| The Committee notes the adoption of the Private Security Services Act and the establishment of the Private Security Services Department. daccess-ods.un.org |

Комитет отмечает принятие закона о частных охранных предприятиях и создание Главного управления частных охранных предприятий. daccess-ods.un.org |

| The contracted private companies provide th blankets, pillow […]blankets, tooth brushes, shampoo, soaps, washing agents and other hygienic items. daccess-ods.un.org |

С частными компаниями заключены контракты на обеспечение Департамента тюрем такими предметами снабжения, как зимняя и летняя одежда [. ..] ..]для заключенных, […]матрацы, одеяла, подушки, зубные щетки, шампунь, мыло, моющие средства и другие предметы личной гигиены. daccess-ods.un.org |

It should not be forgotten that we have […]pushed the fundamental reorientation […] of the group in the direction of private banking in a decidedly difficult environment.valartisbank.li |

Не стоит забывать, что мы […]стимулировали фундаментальное […] переориентирование группы в направлении обслуживания частных лиц в исключительно тяжелых […]обстоятельствах. |

| In 1992-1997 Katerina worked in banking department of Deloitte & Touche CIS […] consulting company, where she was responsible […]for audit and assessing systems of internal control of the leading Russian banks, participated in consulting projects regarding transition to the International Accounting Standards. ing.ru |

С 1992 по 1997 год Катерина работала в банковском департаменте […] консалтинговой компании Deloitte & Touche CIS, где отвечала […]за аудит и оценку систем внутреннего контроля ведущих российских банков, участвовала в консультационных проектах по переводу банков на международные стандарты бухгалтерского учета. ing.ru |

It stated the facts that the public face of company Y was that of an Antiguan company, including that it was not a letterbox company, having its physical headquarters in Antigua, indicating through its marketing material […]its presence in Antigua, sending cheques from depositors […] to Antigua and providing private banking facilities from Antigua. daccess-ods.un.org |

Он отметил, что компания Y официально значилась антигуанской компанией, причем имела на Антигуа не формальное представительство, а свое главное управление, сообщала о своем расположении на Антигуа в рекламных материалах, отсылала на Антигуа чеки, […] выписываемые своими вкладчиками, и оказывала с Антигуа частные банковские […]услуги. daccess-ods.un.org |

| Luca Rubaga joined UniCredit’s team in 2003 in the capacity of Executive Director of Organization Department and Head of Private Banking imbank.ru |

Лука Рубага присоединился к […] команде ЮниКредит в 2003 году, придя на должность Исполнительного директора организационного департамента и главы группы проектного менеджмента ЮниКредит Банк частного банковского обслуживания (группа ЮниКредит).imbank.ru |

| Director of the Investment and Banking Department of the Investment Group ‘Sokrat’ Volodymyr […] Klymenko thinks, that with the new government […]in power in Ukraine investment possibilities for the Russian business have increased. gpf-europe.com |

Директор инвестиционно-банковского департамента инвестиционной группы «Сократ» Владимир Клименко […] полагает, что с приходом новой власти […]в Украине возможности российского бизнеса увеличились. gpf-europe.ru |

Paid internship vacancies in DnB NORD Banka were offered to five candidates who over the next two to three months will have a chance to replenish their existing knowledge, [. ..] ..]master new skills and extend the […] outlook in DnB NORD Banka, i.e. Corporate Banking Department, Credit Risk Analysis Department, Sales […]Management Department, Product […]Development Department as well as Operation Department. dnb.lv |

Места практикантов в DnB NORD Bankа были предложены пяти кандидатам, которые в течение ближайших двух-трех месяцев смогут […]дополнить знания, […] получить новые навыки и расширить кругозор в DnB NORD Bankа – в Управлении по обслуживанию корпоративных клиентов, […]Управлении по анализу кредитных […]рисков, Управлении руководства продажами, Управлении развития подуктов, а также в Операционном управлении. dnb.lv |

The Group and the Bank offer the […] most highly valued private banking experience, based […]on a unique understanding of our clients. ablv.lu |

Концерн и Банк […] предлагают ценнейший опыт в сфере частного банковского […]обслуживания, основанный на особом понимании наших клиентов. ablv.lu |

| During the year, new departments were set up in the Bank for crediting of small and medium-sized businesses, private banking, risk management and control, as well as strategy […] development division and quality management service. payment.ru |

В течение года в банке были созданы департамент кредитования малого и среднего бизнеса, департамент управления частным капиталом, департамент управления и контроля рисков, управление [. ..] ..]стратегического развития, служба менеджмента качества. payment.ru |

| The Secretariat participated in the Annual meeting of the United States State Department Advisory Council on private international law (Washington D.C., 22-23 September 2011), which gave an […] opportunity to provide participants […]with an update on the work of UNCITRAL. daccess-ods.un.org |

Секретариат принял […] участие в ежегодном совещании Консультативного совета государственного департамента Соединенных Штатов по вопросам международного частного права (Вашингтон, 22-23 сентября 2011 года), что […]позволило ему предоставить […]участникам последнюю информацию о работе ЮНСИТРАЛ. daccess-ods.un.org |

| Retail banking – representing private banking services to individuals, private customer, deposits, investment savings products, custody, […] credit and debit cards, municipal payments. centrinvest.ru |

Розничные операции — данный сегмент включает оказание банковских услуг клиентам физическим лицам по открытию и ведению расчетных счетов, […] принятию вкладов, предоставлению […]розничных инвестиционных продуктов, услуг по ответственному хранению ценностей, обслуживанию дебетовых и кредитных карточек, коммунальным платежам. centrinvest.ru |

The national centre for judicial and criminal expert examinations of the Ministry of Justice has a department for technical construction assessment and economic appraisal. procurator, on the instructions of a judge or […] at the request of a legal or physical person, the department appraises the value of private residences.daccess-ods.un.org |

В Республиканском центре судебной и криминалистической экспертизы Министерства юстиции действует отдел строительно-технической и экономической экспертизы, который по […]постановлению следователя […] (прокурора), определения судьи, а также заявления юридических и частных лиц проводят оценку стоимости частных […]жилых помещений. daccess-ods.un.org |

| Although the first and foremost rule of the private banking at Absolut Bank is always intact: tailored approach based […] on understanding and meeting […]investment needs and high service quality. absolutbank.ru |

При этом первое и самое главное правило VIP-обслуживания в Абсолют Банке всегда остается неизменным: индивидуальный подход, […] основанный на понимании […]и удовлетворении инвестиционных потребностей, и высокое качество обслуживания. absolutbank.ru |

From September 2001 Mr. Savin worked as […] a Director in the investment banking department of Renaissance Capital.alfagroup.org |

С сентября 2001 года […] г-н Савин являлся директором в инвестиционно-банковском управлении группы [. ..] ..]«Ренессанс Капитал». alfagroup.ru |

| These equity shares represent a fully secured investment attributable to the Corporate Banking department. vtb.at |

Данные акции […] представляют собой полностью обеспеченное вложение средств, осуществляемое Отделом по работе с корпоративными клиентами.vtb.at |

| Our Investment Banking Department works closely with VTB Capital, Investment Business of VTB Group with […] offices in Moscow, […]London, New York, Hong Kong, Paris, Sofia, Kiev, Dubai and Singapore. vtb.at |

Наш отдел работает в тесном сотрудничестве с ВТБ Капитал, отделом инвестиционного бизнеса группы ВТБ, […] с офисами в Москве, Лондоне, […]Нью Йорке, Гонконге, Париже, Софии, Киеве, Дубае и Сингапуре. vtb.at |

(b) Between 2001 and 2006, all collective bargains increased wages by amounts ranging […] from 561 pesos (glass) to 1,824 pesos (private banking).daccess-ods.un.org |

шение заработной платы, размер которого варьировался от 561 […] песо (стекольное производство) и 1824 песо (частные банки).daccess-ods.un.org |

In addition, while the 2009 Status of Forces Agreement between Iraq and the United States removed immunity for private security contractors working with the Department of Defense, the Working Group found that the removal of this immunity clearly does not cover all contractors employed by the United States Government in Iraq. daccess-ods.un.org |

Кроме того, несмотря на то что Соглашение о статусе сил между Ираком и Соединенными Штатами, подписанное в 2009 году, лишило иммунитета лиц, работающих по контракту с министерством обороны, Рабочая группа пришла к выводу, что это лишение иммунитета явно не распространяется на всех подрядчиков, работающих в Ираке по линии правительства Соединенных Штатов. daccess-ods.un.org |

Its broad distribution network is one of the Bank’s key competitive […]advantages enabling the accomplishment of strategic development […] objectives, including both the private banking and SME segments.payment.ru |

Широкая сеть продаж — одно из конкурентных преимуществ банка. Она позволяет банку […]достигать свои стратегические цели, в том […] числе по развитию услуг для частных клиентов и предприятий […]малого и среднего бизнеса. payment.ru |

Most of the reporting States seemed to […] provide an adequate legal oversight of private security services, having assigned a responsible department for authorization and for oversight […]and surveillance and having […]established a system of sanctions for the enforcement of regulations. daccess-ods.un.org |

Большинство представляющих ответы […]государств, по всей видимости, […] обеспечивают надлежащий правовой надзор за частными службами безопасности, назначив департамент, отвечающий за выдачу разрешений, надзор и наблюдение, [. ..] ..]и разработав […]систему санкций с целью обеспечить применение нормативных положений. daccess-ods.un.org |

Three divisions – Families & […] Small-Medium sized Enterprises, Corporate & Investment Banking, Private Banking – manage the activities intended for their […]respective customer segments. imbank.ru |

Три дивизиона – […] Розничный и Малый и средний бизнес, Корпоративные и инвестиционные банковские услуги, Частное банковское обслуживание […]– управляют деятельностью, […]ориентируясь на соответствующие сегменты клиентов. imbank.ru |

| Retail business – representing private banking services, private customer current accounts, savings, deposits, investment savings products, custody, consumer loans and mortgages. vbank.ru |

Розничный бизнес – данный операционный сегмент включает оказание банковских услуг клиентам — физическим лицам по открытию и ведению расчетных счетов, принятию вкладов, предоставлению розничных инвестиционных продуктов, услуг по ответственному хранению ценностей, потребительскому и ипотечному кредитованию. vbank.ru |

| In private banking we will have to move away again from the sales mentality and recognise […] ourselves again as trustees of the investment clients. valartisbank.li |

В секторе банковского обслуживания частных лиц мы вновь вынуждены будем отойти от менталитета [. ..] ..]продавцов и работать в качестве […]доверенных лиц инвесторов. valartisbank.li |

| This is particularly the case in the highly competitive “differentiate or die” postcrisis scenario in which issuers with no sovereign support are competing with other private banking institutions from all over the world, and especially from other BRICS. wwf.ru |

В этих условиях эмитенты, не пользующиеся государственной поддержкой, будут вынуждены конкурировать с ФО со всего мира и в особенности из других стран группы БРИК. wwf.ru |

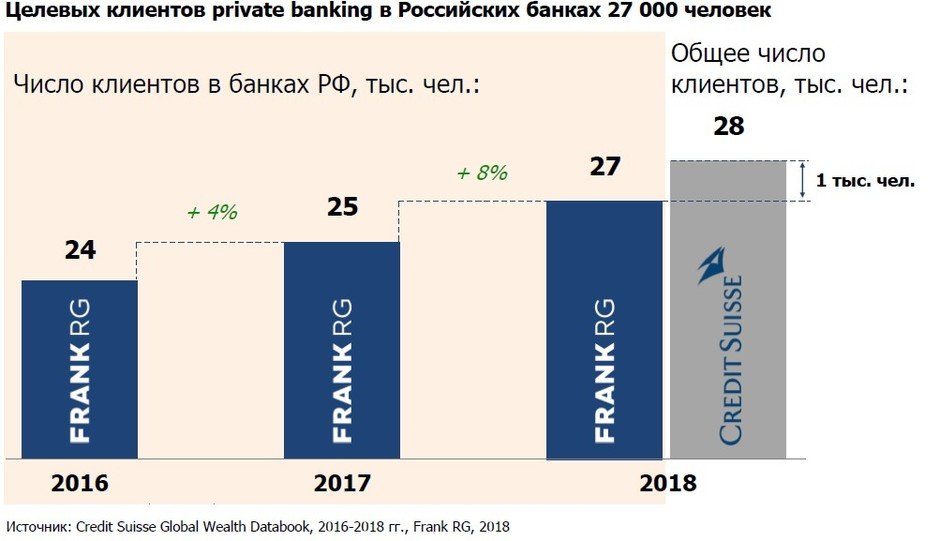

Frank Private Banking Award 2019 / События на TimePad.ru

Регистрация на событие закрыта

Извините, регистрация закрыта. Возможно, на событие уже зарегистрировалось слишком много человек, либо истек срок регистрации. Подробности Вы можете узнать у организаторов события.

Другие события организатора>

424 дня назад

29 января 2020 c 9:00 до 13:00

Москва

Москва, Большой Знаменский переулок, 2, стр. 3, Особняк на Волхонке

3, Особняк на Волхонке

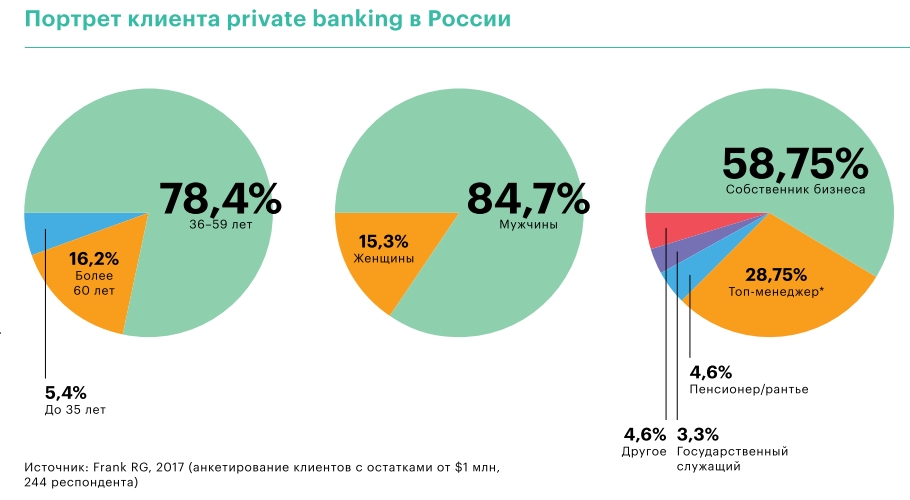

Frank Private Banking Award 2019 — церемония награждения лучших банков, предлагающих состоятельным клиентам частное обслуживание.

Расскажите друзьям о событии

Коллеги,

приглашаем вас на главное событие года на рынке private banking. В программе церемонии представление результатов исследования компании Frank RG «Private banking в России 2019», выступления приглашенных спикеров, банкиров и торжественное вручение премии Frank Private Banking Award 2019.

Программа церемонии:

09:00-10:00 Регистрация гостей, приветственный кофе

10:00-10:05 Вступительное слово. Юрий Грибанов, генеральный директор Frank RG

10:05-10:20 Результаты исследования «Private banking в России 2019». Станислав Зайцев, проектный лидер Frank RG

10:20-10:50 Выступление приглашенных спикеров:

Катерина Милеева, управляющий партнёр, impact investment платформа KAMI Space

Дмитрий Еремеев, эксперт и бизнес-консультант

10:50-11:25 Дискуссия «инвестиционное консультирование в private банке». Участники:

Участники:

Михаил Громов, руководитель управления инвестиционного консультирования, банк Открытие

Михаил Знаменский, руководитель управления по работе с финансовыми активами, Ситибанк

Евгений Кочемазов, руководитель дирекции инвестиционного консультирования, Альфа-Банк А-Клуб

Наталья Ларина, начальник управления консультирования УРАЛСИБ | Private Bank

Кирилл Тремасов, директор аналитического департамента компании Локо-Инвест

11:25-12:00 Дискуссия руководителей private-подразделений. Участники:

Наталья Капинос, Промсвязьбанк Private Banking

Алина Назарова, Альфа-Банк, А-Клуб

Сергей Потапейко, Газпромбанк Private Banking

Игорь Рябов, Юникредит Private Banking

Евгения Тюрикова, Sberbank Private Banking

12:00-12:30 Награждение победителей Frank Private Banking Award 2019

12:30-13:00 Время для общения гостей

Эксклюзивным партнером мероприятия выступает компания Wheely – премиальный сервис для вызова личного водителя на лучшем в своем классе автомобиле через приложение.

* регистрация действительна после того, как вы получите подтверждение на указанную вами электронную почту.

Координатор церемонии:

Губанова Галина, +7 (499) 922-45-18, [email protected]

Топ-менеджер ВТБ – о Private Banking, биткоинах и будущем банковской системы

Старший Вице-президент ВТБ Дмитрий Брейтенбихер ответил на вопросы пользователей BFM. Во второй части интервью речь пойдет о развитии удаленного банковского обслуживания, плюсах и минусах консервативного подхода в банковском деле, биткоинах и других вопросах

Во второй части интервью речь пойдет о развитии удаленного банковского обслуживания, плюсах и минусах консервативного подхода в банковском деле, биткоинах и других вопросах

На этой неделе у пользователей BFM была возможность задать вопрос старшему Вице-президенту ВТБ Дмитрию Брейтенбихеру. В первой части беседы Дмитрий рассказал о том, можно ли заработать на бирже, как управлять активами прозрачно, стоит ли инвестировать в технологические стартапы и т.д. Продолжаем разговор.

Государственные банки не уделяют внимания своим приложениям по мобильному и интернет-банкингу. Что с этим будет в ВТБ?

Дмитрий Брейтенбихер: Это заблуждение. Сейчас практически любой бизнес неразрывно связан с развитием технологий. Все крупные государственные банки активно в это инвестируют. И постоянно развивают, в том числе, и свои мобильные приложения. Это касается и такой консервативной сферы, как обслуживание VIP-клиентов. В исследовании компании Delliot о перспективах развития рынка Private Banking говорится, что через 5 лет качество дистанционного обслуживания наряду с репутацией и надежностью банка станет одним из главных критериев выбора банка.

Чем мобильное приложение в Private Banking ВТБ отличается от стандартных мобильных сервисов?

Дмитрий Брейтенбихер: Первое — повышенные лимиты на проведение операций.Второе — клиент не только не должен ехать в банк, но и ему не нужно самому набивать номера счетов и назначения платежа. Менеджер все делает сам.

Клиент обычно звонит персональному менеджеру и говорит: «Таня, где-то в сентябре мы платили за школу моего сына. Я не помню когда и сумму, посмотри, пожалуйста, найди, посчитай, сколько это было по курсу евро тогда, и столько же отправь по тем же реквизитам, но по сегодняшнему курсу». Менеджер самостоятельно оформляет и подвешивает платеж. А клиенту просто приходит уведомление, и он подтверждает операцию в мобильном банке. Своим уникальным паролем.

Своим уникальным паролем.

Часто даже не клиент обращается к менеджеру, а помощник или секретарь — но подтверждает операцию, по защищенному каналу связи, сам клиент. Это единственное, что клиент делает. Не нужно ни приезжать в банк, ни подписывать платежки, ни их заводить.

Дмитрий Брейтенбихер

С одной стороны, кредитные карты, онлайн-банк, интернет-магазины, i-tunes и прочее — невероятно удобная штука. С другой, постоянно находишься в напряжении, а если взломают, а вдруг украдут? Как минимизировать риски потери денег с карты или в сети? Есть ли какой-то простой набор правил digital финансовой гигиены?

Дмитрий Брейтенбихер: Во-первых, создавайте надежные пароли и ПИН-коды для Ваших счетов и в сети Интернет. Выбирайте сочетание символов, которое другим будет трудно угадать. Год рождения не подходит. Еще лучше регулярно менять свой ПИН-код. Например, один раз в квартал.Во-вторых, PIN-код нельзя записывать на карте или хранить рядом, например, в кошельке или в доступном для посторонних месте. Если есть подозрение о раскрытии PIN-кода, необходимо заблокировать карту.

В-третьих, не сообщайте никому номер и срок действия карты, а также пароли из СМС. Сотрудник банка никогда это не спросит.

То же самое, если пришло очень тревожное письмо «из банка», не спешите выполнять инструкции. Позвоните в банк — но только персональному менеджеру или по тому телефону, который написан на карте, а не в сообщении.

Кстати, хорошо информировать своего персонального менеджера о планируемых крупных расходах или предстоящей поездке за рубеж.

В-четвертых, обязательно используйте смс-информирование или мобильный банкинг и просматривайте выписки операций по карте. И уничтожайте копии чеков выписок и других документов, на которых указан номер вашего счета или карты.

В-пятых, не слушайте советы посторонних, и уж тем более не принимайте их помощь при проведении операций с банковской картой.

Ещё по банкоматам. Не используйте уличные банкоматы или устройства, которые требуют ввода PIN-кода для доступа в помещение, где расположен банкомат.

Теперь, что касается проведения операций в сети. Лучше откройте дополнительную карту — специально для оплаты в интернет, и ограничьте ее лимит на совершение операций.

Не заходите в интернет-банк из мест, где услуги интернета являются общедоступными, например, из интернет-кафе. Не пользуйтесь системой и через общественные Wi-Fi-сети.

Ну и не пользуйтесь в браузерах функцией автосохранения данных для входа в интернет-банк.

Вадим Кузнецов интересуется, почему закрыли офис Банка Москвы в Калининграде?

Дмитрий Брейтенбихер: В соответствии со стратегией и в рамках интеграционных процессов Банк Москвы выходил из нескольких регионов, где позиции группы были сильны. В том числе, и в Калининграде. При этом, конечно, клиенты этих точек не оставались без обслуживания. Корпоративные клиенты передавались в ВТБ, а розничные — в ВТБ 24. Но в подавляющем большинстве случаев происходила трансформация розничного бизнеса Банка Москвы в ВТБ с сохранением размещения сотрудников и зон обслуживания клиентов.Надо понимать, что для многих банков сокращение офисов в банковском ритейле — это сформировавшийся тренд. Количество банковских отделений сократилось с начала года более, чем на 2 тысячи. Это происходит как раз потому, что целый ряд банков отказывается от развития филиальной сети и делает ставку на дистанционное обслуживание.

А как же VIP-офисы с дорогой отделкой и мрамором?

Дмитрий Брейтенбихер: Их востребованность тоже снижается. И не только по причине развития дистанционных каналов. Часто клиентский менеджер сам выезжает к клиенту, и это правильно, потому что время клиента стоит намного дороже. Поэтому значимость наличия дорогого VIP-офиса как фактора привлечения клиентов Private Banking продолжит снижаться.

Что вы думаете по поводу активно развивающихся финтеха компаний и предсказаний о скорой гибели всей банковской системы? Должен ли банкир оставаться консерватором?

Дмитрий Брейтенбихер: Большая часть банков проповедует старые консервативные подходы к развитию бизнеса и даже показывают небольшой рост.

Но я твердо убежден, что изменения, которые происходят и в технологиях, и в распространении информации, и новых моделях управления уже сейчас серьезно меняют банковский ландшафт. Мне понравилась фраза из какой-то инструкции

«Когда местность не совпадает с картой, ориентируйтесь по местности, а не по карте». Поэтому инерционные и косные структуры, которые живут по старым картам, не хотят или не могут меняться, очень скоро уйдут с рынка.

Мы себе этого изначально позволить не могли — поэтому каждый год запускали по несколько принципиально новых проектов, которые позволяли нам кратно опережать рынок. За последние 4 года объем средств VIP-клиентов в Банке Москвы вырос более, чем в 5 раз. Теперь с платформы ВТБ есть все возможности мультиплицировать результаты.

Безусловно, когда имеешь дело с крупными клиентами, необходима доля здорового консерватизма. Тем не менее, любопытство к тем глобальным изменениям, которые сейчас происходят, постоянно толкает меня на какие-то новые мысли и проекты.

Какое ваше мнение по поводу биткоина?

Дмитрий Брейтенбихер: Криптовалюты выглядят как обычные электронные платежные системы, но внутреннее содержание у них совершенно иное: все платежи внутри системы совершаются в пиринговых сетях. Пиринговая или Р2Р сеть — дословно peer-to-peer — равный к равному. То есть это компьютерная сеть, основанная на равноправии участников. На этом же принципе работают торрент-сети. В такой сети нет выделенных серверов. Каждый узел как является клиентом, так и выполняет функции сервера. То есть каждый криптокошелек — сам себе банк. По всему миру компьютеры с криптокошельками образуют гигантскую финансовую систему, которая работает круглосуточно, автоматически, децентрализовано и бесконтрольно.По поводу будущего биткоина есть два взгляда — один с опаской, другой с предвкушением. В свое время появление бумажных денег не вызвало восторга ни у банков, ни у потребителей. Доверие к ним росло постепенно. Поэтому возможно уже через 10 -20 лет криптовалюты из экзотики станут абсолютно реальным средством расчетов и накопления.

Чем венчурные инвестиции отличаются от покупки ценных бумаг?

Дмитрий Брейтенбихер: Венчурные инвестиции — это точно такой же вид инвестиций, как и все другие, только с более высоким уровнем риска, т.к. предоставляются, в основном, новым компаниям в надежде на их успешный будущий рост.Соответственно и доходность таких инвестиций подразумевается гораздо выше среднерыночной. А покупка ценных бумаг такой компании — это просто один из способов осуществления венчурной инвестиции.

Один наш клиент, венчурный инвестор, рассказывал мне, что большая часть проектов, которая к нему попадает, содержит исключительно описание технологии или самого изобретения. Между тем, это только часть проекта.

По статистике предоставляемой венчурными компаниями в России, только около 0,5% бизнес-планов получают венчурное финансирование, поэтому, конечно, риск неудачи велик. Но если бы не было риска, не было бы и прогресса.

Любой успех может быть достигнут только через повторяющиеся неудачи и самоанализ.

Дмитрий Брейтенбихер

Но рисковать лучше сейчас или подождать, когда рынки более-менее успокоятся?

Дмитрий Брейтенбихер: Понимаете в экономике, как в море. Если мы хотим двигаться и развиваться, нужно избавиться от надежды, что это море когда-нибудь успокоится. Нам придется научиться плыть и при сильном встречном ветре.

Как сейчас изменяются потребности клиентов?

Дмитрий Брейтенбихер: Во-первых, глобально потребности людей не сильно меняются — возможно, происходит, некоторая рефокусировка значимости. А во-вторых, наверное, это слишком масштабный вопрос до детального ответа. На одной теории иерархии потребностей и пирамиде Маслоу при всех ее упрощениях можно завязнуть так, что не разгребем.А мне очень нравится определение потребностей человека у любимого мной Стивена Кови. Суть основных потребностей можно выразить так: «жить, любить, учиться и оставить наследие».

Какие у вас привычки, самая хорошая или полезная и самая плохая?

Дмитрий Брейтенбихер: Одна из самых прибыльных и полезных привычек — это разбираться в сути бизнеса, которым ты занимаешься.

Из плохого. У Жванецкого есть такое: из бесполезных привычек — пунктуален. Это про меня.

Пожалуй, самая губительная привычка — постоянно убеждать себя в том, что интересные, необычные люди — это обязательно люди добрые и очень хорошие.

Добавить BFM.ru в ваши источники новостей?

Определение частного банковского обслуживания

Что такое Private Banking?

Частный банкинг состоит из персонализированных финансовых услуг и продуктов, предлагаемых состоятельным частным клиентам (HNWI) розничного банка или другого финансового учреждения. Он включает в себя широкий спектр услуг по управлению капиталом, и все они предоставляются под одной крышей. Услуги включают инвестирование и управление портфелем, налоговые услуги, страхование, трастовое и имущественное планирование.

В то время как частный банкинг нацелен на эксклюзивную клиентуру, потребительские банки и брокерские конторы любого размера предлагают его.Это предложение обычно осуществляется через специальные отделы, получившие название «частный банкинг» или «управление капиталом».

Ключевые выводы

- Private banking — это расширенное предложение для состоятельных клиентов финансового учреждения.

- Private banking — это персонализированные финансовые и инвестиционные услуги и продукты от преданного личного банкира.

- Клиенты частного банковского обслуживания обычно получают скидки или льготные цены на финансовые продукты.

- Однако спектр продуктов и инвестиционный опыт, предлагаемый частным банком, может быть ограничен по сравнению с другими поставщиками.

Как работает Private Banking

Частный банкинг включает в себя общие финансовые услуги, такие как чековые и сберегательные счета, но с более индивидуальным подходом: каждому клиенту назначается «менеджер по взаимоотношениям» или «частный банкир», который решает все вопросы. Частный банкир занимается всем: от сложных задач, таких как организация крупной ипотечной ссуды, до таких рутинных задач, как оплата счетов. Тем не менее, частный банкинг выходит за рамки компакт-дисков и сейфовых ячеек и предназначен для решения всей финансовой ситуации клиента. Специализированные услуги включают консультации по инвестиционной стратегии и финансовому планированию, управление портфелем, индивидуальные варианты финансирования, пенсионное планирование и передачу богатства будущим поколениям.

Тем не менее, частный банкинг выходит за рамки компакт-дисков и сейфовых ячеек и предназначен для решения всей финансовой ситуации клиента. Специализированные услуги включают консультации по инвестиционной стратегии и финансовому планированию, управление портфелем, индивидуальные варианты финансирования, пенсионное планирование и передачу богатства будущим поколениям.

В то время как физическое лицо может иметь возможность проводить частные банковские операции с инвестиционными активами на сумму 50 000 долларов или меньше, большинство финансовых учреждений устанавливают ориентир, равный шестизначной стоимости активов, а некоторые эксклюзивные организации принимают только клиентов, имеющих не менее 1 миллиона долларов для инвестирования.

Преимущества Private Banking

Частный банкинг предлагает клиентам различные льготы, привилегии и индивидуальное обслуживание, которое становится все более ценным товаром в автоматизированном, оцифрованном банковском мире. Однако есть преимущества как для клиентов частных банков, так и для самих банков.

Конфиденциальность

Конфиденциальность — главное преимущество частного банковского обслуживания. Сделки с клиентами и предоставляемые услуги обычно остаются анонимными.Частные банки часто предоставляют HNWI индивидуальные проприетарные решения, конфиденциальность которых не позволяет конкурентам заманить известного клиента аналогичным решением.

Льготная цена

Клиенты частного банковского обслуживания обычно получают скидки или льготные цены на продукты и услуги. Например, они могут получать специальные условия или основные процентные ставки по ипотеке, специализированным займам или кредитным линиям (LOC). Их сберегательные счета или счета денежного рынка могут приносить более высокие процентные ставки и быть свободными от комиссий и сборов за овердрафт.Кроме того, клиенты, которые управляют импортно-экспортными предприятиями или ведут бизнес за границей, могут получить более выгодный обменный курс по своим сделкам.

Альтернативные инвестиции

Если они управляют инвестициями клиента, частные банки часто предоставляют клиенту обширные ресурсы и возможности, недоступные среднему розничному инвестору. Например, HNWI может получить доступ к эксклюзивному хедж-фонду, частному акционерному капиталу или другим альтернативным инвестициям.

Единое окно

Помимо индивидуальных продуктов, есть удобство консолидированных услуг — все под одной финансовой крышей. Клиенты частного банковского обслуживания получили расширенные услуги от своего частного банкира, который выступает в качестве связующего звена со всеми другими отделами банка, чтобы гарантировать, что клиент получит наилучшие возможные предложения продуктов и услуг.

Активы и комиссии для банков

Банку или брокерской фирме выгодно, чтобы средства клиентов добавлялись к их общим активам под управлением (AUM).Даже по сниженным ставкам комиссии частного банка за управление портфелем и проценты по андеррайтинговым кредитам могут быть значительными.

В условиях, когда процентные ставки в США оставались низкими, банки не могли взимать более высокие ставки по кредитам для увеличения своей прибыли. В результате комиссионный доход становится все более важным финансовым показателем, помогающим банкам диверсифицировать поток своих доходов. Банки добились больших успехов в расширении за пределы традиционных банковских продуктов, таких как ссуды и депозиты, к более ориентированным на услуги и платным предложениям, таким как частный банкинг.

ПлюсыУниверсальный торговый центр по финансовым вопросам

Услуги консьержа и специализированные сотрудники

Выгодные тарифы, скидки

Льготы и привилегии

Без институционального опыта

Опции, ограниченные собственными продуктами

Высокая текучесть кадров

Возможный конфликт интересов сотрудников

Недостатки Private Banking

Хотя у частного банкинга есть много преимуществ, у этой исключительности есть и недостатки.

Оборот сотрудников банка

Уровень текучести кадров в банках, как правило, высок даже в элитных частных банковских подразделениях. Также может возникнуть некоторая озабоченность по поводу конфликта интересов и лояльности: частный банкир получает компенсацию от финансового учреждения, а не от клиента — в отличие от независимого управляющего деньгами.

Ограниченное предложение продуктов

С точки зрения инвестиций клиент может быть ограничен собственными продуктами банка. Кроме того, хотя различные юридические, налоговые и инвестиционные услуги, предлагаемые банком, несомненно, компетентны, они могут быть не такими креативными или экспертными, как те, которые предлагаются другими профессионалами, специализирующимися на различных типах инвестиций.Например, небольшие региональные банки могут предоставлять услуги высшего качества, превосходящие более крупные учреждения. Однако инвестиционный выбор в меньшем региональном банке может быть намного меньше, чем у крупного игрока, такого как JPMorgan Chase & Company (JPM).

Нормативные ограничения для банков

Каким бы прибыльным ни был частный банкинг, он также может создать проблемы для учреждения. Частные банки столкнулись с ограничительной регуляторной средой после мирового финансового кризиса 2008 года.Закон Додда-Франка о реформе Уолл-стрит и защите потребителей, наряду с другими законами, принятыми в США и во всем мире, привел к более высокому уровню прозрачности и подотчетности. К профессиональным частным банковским работникам предъявляются более строгие лицензионные требования, которые помогают обеспечить надлежащее информирование клиентов о своих финансах.

Пример частного банковского обслуживания в реальном мире

UBS, Merrill Lynch, Wells Fargo, Morgan Stanley, Citibank и Credit Suisse — все это примеры финансовых институтов, ведущих крупные частные банковские операции.Еще один банк, предлагающий частное банковское обслуживание, — это TD Bank (TD) с его группой частных клиентов TD Wealth®.

Доступный для клиентов с активами не менее 750 000 долларов, он предлагает своим клиентам множество услуг. Услуги включают управление капиталом, стратегии для владельцев бизнеса, финансирование недвижимости и индивидуальные решения по кредитованию. Команда частного банковского обслуживания также предлагает пенсионное обеспечение, преемственность и имущественное планирование, что помогает снизить налоги.

Веб-сайт TD обещает, что помимо продуктовых предложений, каждый частный клиент получит местного менеджера по связям с клиентами, который предоставит исключительные индивидуальные услуги, как указано в приведенном ниже предложении.

Мы разрабатываем индивидуальную финансовую стратегию, которая соответствует вашим индивидуальным и / или семейным целям.

Мировые финансы | Банковское дело 2019

Благодаря меняющейся демографии и технологическому прогрессу клиенты частного банковского обслуживания стали более разборчивыми, чем когда-либо. Поскольку они также более склонны к смене провайдера, частные банки должны повышать ценность, которую они предлагают.Последние несколько лет характеризовались множеством изменений в отраслях частного банковского обслуживания и управления капиталом.Особого внимания заслуживает демография инвесторов, от старших когорт до женщин и миллениалов. Между тем, также наблюдается сдвиг мирового богатства — из Северной Америки в Азиатско-Тихоокеанский регион. В этот переходный период частные банковские фирмы должны помнить о возникающих тенденциях, чтобы извлекать выгоду из рыночных возможностей по мере их появления.

Благодаря новым технологиям, инновационным бизнес-моделям и подрывным игрокам поведение потребителей изменилось.Люди изменили способ совершения покупок, то, что ими движет, и, в конечном итоге, то, что они покупают. Следовательно, больше клиентов теперь готовы увеличить свои расходы на финансовые услуги и консультации. Тем не менее, то, что они больше всего ценят в этой области, продолжает развиваться по сей день.

Следовательно, больше клиентов теперь готовы увеличить свои расходы на финансовые услуги и консультации. Тем не менее, то, что они больше всего ценят в этой области, продолжает развиваться по сей день.

По мере того как устоявшиеся организации и новички-новички одинаково справляются с этими изменениями, необходимо преодолеть множество проблем. В 2019 году некоторые игроки отрасли выделяются своей способностью адаптироваться и развиваться так быстро, как того требует рынок.В этом году мы чествуем частные банковские фирмы, продолжающие свою деятельность с таким дальновидным подходом.

В поисках большей ценности Клиенты — это сердце индустрии частного банковского обслуживания, но с учетом того, что их предпочтения и потребности меняются так быстро, для управляющих активами как никогда важно проявлять инициативу и предвосхищать растущие потребности клиентов. Это особенно важно, когда на рынке так много прорывных новых игроков, в том числе из большого технологического разнообразия.

В результате клиенты теперь более склонны менять поставщиков, чтобы лучше соответствовать их предпочтениям и получать большую выгоду. Это особенно актуально во время важных вех в их жизни и по мере роста их благосостояния, когда клиенты чувствуют себя более защищенными при переходе на другой сервис. В исследовательском отчете EY о глобальном управлении благосостоянием за 2019 год говорится: «Растущая цифровизация деятельности по управлению капиталом и рост предложений самообслуживания сделали клиентов более уполномоченными и готовыми менять поставщиков или перемещать активы в обмен на добавленную стоимость.”

Согласно отчету, около трети клиентов планируют сменить поставщика услуг по управлению активами в ближайшие три года. Такое поведение чаще всего характерно для самых молодых и богатых клиентов частного банковского обслуживания: люди со сверхвысоким собственным капиталом (UHNW) с наибольшей вероятностью сделают переход, при этом 39 процентов заявили, что планируют переехать в этот период времени (см. Рис. ). Более того, миллениалы гораздо чаще меняют поставщика, чем поколение X или бэби-бумеры.

Рис. ). Более того, миллениалы гораздо чаще меняют поставщика, чем поколение X или бэби-бумеры.

В поисках более выгодной сделки все больше клиентов устанавливают отношения с несколькими поставщиками услуг по управлению активами. Таким образом они могут определять поставщиков, которые могут помочь им в удовлетворении конкретных потребностей. Сегодняшний клиент частного банковского обслуживания также с большей вероятностью будет экспериментировать с различными продуктами от разных поставщиков, чтобы найти максимальную ценность в целом — это привело к тому, что средний клиент теперь поддерживает отношения примерно с пятью различными типами поставщиков услуг частного банковского обслуживания.Опять же, клиенты UHNW, скорее всего, разделят свои активы между большим количеством поставщиков.

У миллениала, например, может быть текущий счет в одном банке, который не предлагает комиссий, брокерская контора с онлайн-провайдером, который предлагает наибольшее удобство, сберегательный счет в другом финансовом учреждении, которое предлагает высокую доходность, пенсионный счет с полной оплатой. сервисный банк и серия микроинвестиций с проворной финтех-фирмой.Таким образом, на менеджеров по управлению активами возложена миссия по уравновешиванию этих разнообразных интересов с потребностями своих клиентов. Обучая их и тем самым расширяя возможности, частные банки могут укрепить доверие и играть более важную роль в управлении богатством своих клиентов.

Рост чат-ботов Сегодняшним клиентам нужна дополнительная помощь и советы по планированию своего благосостояния. В то же время им также нужны персонализированные и взаимосвязанные решения, которые они ценят гораздо больше, чем общие продукты и услуги.

В нынешнюю технологическую эпоху неудивительно, что передовые инструменты играют все более важную роль в обеспечении индивидуального и бесперебойного взаимодействия. Согласно данным Capgemini’s Top-10 Trends in Wealth Management: 2019, один из способов оставаться впереди — это использовать данные клиентов для получения «глубокого понимания клиентов». При этом участники частного банковского обслуживания могут определить ключевые потребности и изменить свои услуги в соответствии с ними.

Согласно данным Capgemini’s Top-10 Trends in Wealth Management: 2019, один из способов оставаться впереди — это использовать данные клиентов для получения «глубокого понимания клиентов». При этом участники частного банковского обслуживания могут определить ключевые потребности и изменить свои услуги в соответствии с ними.

Между тем, в отчете Deloitte Innovation in Private Banking and Wealth Management говорится, что большинство клиентов, управляющих активами, предпочитают цифровые каналы связи, когда дело доходит до простых транзакций, причем 58% предпочитают, в частности, мобильные технологии.

Когда дело доходит до получения финансовой консультации, клиенты также начинают отдавать предпочтение голосовым помощникам или чат-ботам. Это связано с непосредственным и удобным для пользователя характером такого взаимодействия. Благодаря совершенствованию технологии машинного обучения чат-боты становятся все более эффективными при ответе на запросы, размещении заказов, мониторинге транзакций и выполнении функций проверки. Эта дополнительная поддержка помогает консультантам-людям стать более эффективными в своей повседневной работе, а также позволяет им проводить больше времени со своими клиентами.

В свете этой текущей тенденции и восходящей траектории, которую она демонстрирует, частным банкам важно пересмотреть то, как они планируют взаимодействовать со своими клиентами в будущем. Как отмечается в отчете EY: «Это может означать перераспределение бюджетов с веб-сайтов на голосовые инструменты раньше, чем позже».

Чтобы удержать текущих клиентов — сложный подвиг, учитывая низкий уровень доверия и лояльности потребителей во многих отраслях (см. Рис. 2) — и в то же время привлекая все более разборчивых новых клиентов, управляющие активами должны внести массу изменений. Но благодаря лучшему пониманию того, что сегодня ценят больше всего, частные банки могут предложить более эффективные финансовые консультации и, в свою очередь, укрепить свое место на все более конкурентном рынке. Премия World Finance Banking Awards подчеркивает частные банки, которые делают именно это — применяя активный, дальновидный подход, который превыше всего ставит удовлетворенность клиентов.

Но благодаря лучшему пониманию того, что сегодня ценят больше всего, частные банки могут предложить более эффективные финансовые консультации и, в свою очередь, укрепить свое место на все более конкурентном рынке. Премия World Finance Banking Awards подчеркивает частные банки, которые делают именно это — применяя активный, дальновидный подход, который превыше всего ставит удовлетворенность клиентов.

Исследование рынка частного банковского обслуживания, тенденции и статистика

Исследование рынка глобального частного банковского обслуживания

Частный банкинг , также известный как управление капиталом , представляет собой персонализированную финансовую и банковскую услугу, предлагаемую состоятельным физическим лицам (HNWI), чьи инвестиционные активы превышают 1 миллион долларов.Помимо предоставления эксклюзивных рекомендаций по инвестициям, персонализированный банкинг управляет инвестициями с учетом финансового положения клиента. Специализированные менеджеры по работе с клиентами работают с клиентами, чтобы понять их обстоятельства и удовлетворить их конкретные потребности, включая стратегические инвестиции и профессиональное управление портфелем.

Управление капиталом предлагает широкий спектр услуг, включая традиционные банковские услуги, такие как депозитные продукты, краткосрочные инвестиции, индивидуальное кредитование, валютные продукты и коммерческое банковское дело.Он также предоставляет опыт, чтобы помочь структурировать богатство и управлять ликвидностью.

J.P. Morgan, Pictet Group, Deutsche Bank и HSBC являются одними из ведущих банков в сфере услуг по управлению активами.

Ключевые сегменты

Во всем мире существуют различные типы поставщиков финансовых консультаций и услуг по управлению для богатых людей. Менеджеры по управлению активами и семейные офисы являются одними из самых распространенных типов финансовых консультантов для HNWI:

Управляющие частным капиталом — это подразделение более крупной инвестиционной фирмы или банка . Управляющий частным капиталом использует опыт других отделов банка для обеспечения доходов, налогов, сохранения имущества и защиты активов для состоятельных инвесторов.

Управляющий частным капиталом использует опыт других отделов банка для обеспечения доходов, налогов, сохранения имущества и защиты активов для состоятельных инвесторов.

Семейные офисы в основном обслуживают UHNWI (лиц со сверхвысоким доходом) . Односемейные офисы управляют финансовыми и личными делами одной богатой семьи для удовлетворения ее потребностей в инвестициях, имущественном планировании и налоговых услугах, а в некоторых случаях также и в управлении образом жизни. Многосемейные офисы предоставляют аналогичные услуги ряду очень богатых семей.

Доли на региональном рынке

Согласно прогнозам Capgemini и РБК, к 2020 году состояние HNWI превысит 65 триллионов долларов. Это ведет к ускорению роста мировой индустрии управления активами. Основные регионы для управления капиталом — Северная Америка, Азиатско-Тихоокеанский регион и Европа.

В Северной Америке находится крупнейший в мире рынок HNWI с богатством чуть более 16 триллионов долларов. США являются крупнейшим рынком в этом регионе, где управляющие активами с полным спектром услуг представляют активы клиентов на сумму 9 триллионов долларов или около 65% рекомендованного состояния Северной Америки.

Азиатско-Тихоокеанский регион демонстрирует уверенный рост, при этом состояние HNWI составляет чуть менее 16 триллионов долларов. Ожидается, что этот регион станет крупнейшим рынком благосостояния, обогнав США в ближайшем будущем. Высокие экономические показатели в регионе и показатели рынка недвижимости на некоторых рынках способствовали устойчивому росту населения и благосостояния HNWI Азиатско-Тихоокеанского региона. Китай, Индия и Япония являются ведущими странами в этом регионе с точки зрения населения и богатства HNWI.

Европа является одним из крупнейших рынков управления капиталом в мире, имея состояние HNWI в размере 13 триллионов долларов.Ожидается, что рост этого рынка в Европе на 6% в год будет опережать рост ВВП Европы. Европейские страны, включая Великобританию, Германию, Италию, Францию и Швейцарию, входят в десятку крупнейших мировых рынков HNWI.

Европейские страны, включая Великобританию, Германию, Италию, Францию и Швейцарию, входят в десятку крупнейших мировых рынков HNWI.

Обзор рынка

Спрос на цифровых услуг со стороны богатых инвесторов растет, что побуждает частные банки сосредоточить внимание на расширении использования технологий в своем бизнесе. Стековая технология SMAC (социальная, мобильная, аналитическая и облачная) — недавняя инновация на этом рынке.Он предоставляет клиентам цифровой доступ к обновлениям в режиме реального времени об эффективности их портфелей и позволяет принимать решения о покупке / продаже в режиме онлайн с помощью видеоконференцсвязи с консультантами. Чтобы извлечь выгоду из этой тенденции, Citi Private Bank предоставляет сценарии «что, если», обзоры портфелей и инструменты анализа производительности в своем приложении для iPad. Citi и Merrill Lynch также тестируют функции видеочата в своих приложениях.

В Европе усиливается конкуренция в сфере частного банковского обслуживания. Крупные частные банкиры из США, Канады и Южной Америки расширяют свои европейские операции и вступают в прямую конкуренцию с местными игроками.

Проникновение роботов-консультантов в отрасль управления капиталом — еще одна новая тенденция , обусловленная в первую очередь снижением затрат. По данным RBC и Capgemini, около 50% HNWI во всем мире предпочитают, чтобы часть своего состояния управлялась автоматизированной консультационной службой, в то время как 20% управляющих активами заявляют, что их богатые клиенты обратятся к искусственному интеллекту, чтобы получить финансовую консультацию. Согласно MyPrivateBanking Research, ожидается, что в ближайшие несколько лет количество активов под управлением (AUM) роботов-консультантов во всем мире вырастет примерно до 255 миллиардов долларов.Wealthfront — один из ведущих игроков в этом бизнесе с собственным капиталом в 1 миллиард долларов.

HNWI все чаще намерены использовать свои огромные резервы богатства для оказания положительного социального воздействия. На развивающихся рынках самая высокая доля состоятельных людей, которые считают инвестирование в социальные цели значимым: согласно отчету Capgemini, около 97% богатых инвесторов в Азиатско-Тихоокеанском регионе (за исключением Японии) вкладывают средства в окружающую среду, здоровье, образование и благополучие детей. и пожилые. Для достижения этой цели инвесторы обращаются к своим управляющим за советом о возможностях и подходах к социальному воздействию.

Список ведущих аналитиков

Euromoney Смерть частного банкинга…

Иллюстрация: Hit & Run

Старая концепция частного банковского обслуживания не подходит для современной финансовой эпохи. И если люди, которые руководят этими учреждениями, не изменят основную предпосылку того, что они делают и как они это делают, то их клиенты произведут эти изменения за них. Управление благосостоянием втягивается, иногда с криками, в 21 век.Катализатором изменений будут две цели: устойчивость и воздействие. На другом конце долгого пути может быть лучший бизнес для всех.

Если вы просматриваете корпоративный веб-сайт Credit Suisse, вы можете быть удивлены тем, чего не хватает на страницах швейцарского банка: термина «частный банкинг».

Два года назад Credit Suisse сделал переход, заменив эти два слова двумя другими: «управление капиталом».

Сразу за штаб-квартирой на Парадеплац в Цюрихе, в конкурирующем UBS, вы также не найдете рядом слов «частный» и «банк» — бывший глава бизнес-подразделения Юрг Зельтнер отказался называть свой бизнес чем-то другим чем «управление капиталом», говорят коллеги. То же самое в Lombard Odier, Pictet, Vontobel и Julius Baer.

То, что крупнейшие финансовые учреждения в стране, которые породили концепцию частного банковского обслуживания, дистанцировались от этого термина, может показаться незначительным сдвигом, но это символ гораздо более масштабного изменения, происходящего в индустрии частного банковского обслуживания, поскольку учреждения вступают в новую эру.

Эту концепцию разделяют и нешвейцарские частные банки, многие из которых отказались от своих частных банковских операций в Швейцарии за последнее десятилетие, стремясь сосредоточить свои усилия на береговых богатых клиентах или нарастить активы среди новых богатых в мире, особенно в Азии.

Через 10 лет мы сможем сообщать о выбросах CO2 по каждому клиентскому портфелю — Торбен Сандер, Nordea

Для многих в новом поколении богатых семей и отдельных лиц концепция оплаты банку просто для сохранения и управления своими деньгами (не говоря уже о том, чтобы скрыть их от властей), несостоятельна в эпоху растущего неравенства, государственного дефицита, сокращения государственных расходов и роста. глобальные экологические проблемы.Состоятельные клиенты, осознающие эти глобальные проблемы, ищут учреждения, которые могут помочь им совместить свои финансовые потребности с потребностями общества в целом.

Однако это никогда не было ролью частного банка. И это может показаться неуместным называть смерть частного банковского дела в то время, когда финансовые учреждения более заинтересованы в этом как в бизнесе, чем когда-либо прежде.

Банки с крупными операциями по управлению активами обычно торгуют с лучшими мультипликаторами, чем те, у которых их нет; акционерам нравится высокая маржа и более низкие требования к капиталу для бизнеса и их потенциальная синергия с другими частями банка, не только с инвестиционно-банковскими продуктами, но и с коммерческим банкингом.

Однако акционерам не нравится репутационный риск, связанный с концепцией частного банковского обслуживания. Это недоверие возникает не только из-за миллиардов долларов штрафов, которые были вынуждены заплатить частные банки, но и из-за неприязни к непрозрачности и даже обману, которые подразумевают столетия так называемого «частного» банкинга.

Независимо от того, применяют ли они «управление капиталом» для своего бренда или другой, еще не открытый термин, у руководителей частных банков нет другого выбора, кроме как заново изобрести свой бизнес, сделав его более социально и экологически приспособленным к сегодняшнему обществу.

Икбал Хан, генеральный директор Credit Suisse International Wealth Management

Как поясняет исполнительный директор Credit Suisse International Wealth Management Икбал Хан: «Мы считаем, что модель анализа риска и доходности для клиентов будет существенно развиваться, поскольку отрасль перейдет к добавлению третьего измерения воздействия».

Но эти усилия неоднородны, а препятствий много.

Потребуется время, чтобы приватный банкинг перешел на другую сторону этого изменения. Но наградой может стать лучший, более устойчивый и действительно более приятный бизнес. Или, как недавно сказал Euromoney исполнительный директор одного из ведущих мировых банков, занимающихся управлением капиталом: «Эта отрасль, наконец, выглядит так, как будто она может быть пригодна для 21 века».

Частное банковское дело возникло в Европе в 1600-х и 1700-х годах, когда знати континента требовалось безопасное место, чтобы спрятать свои деньги в период различных революций, которые стремились уравнять правила игры между богатыми и бедными.

В то время «частный» в основном означал «секрет»; более поздние попытки дать ему новое определение как «личное» оказались неубедительными.

Прошлогодняя утечка из «Райских документов», которая сама по себе последовала за «Панамскими документами», показала, что частный банкинг все еще имеет больше общего со своими 400-летними корнями, чем отрасль хотела бы признать — в основном это частные банки. консультирование клиентов, как избежать уплаты налогов, даже если сегодня они называют это «налоговой оптимизацией».

В период с 2009 по 2016 год швейцарские банки и швейцарские частные банковские подразделения международных банков были оштрафованы на 5 долларов.8 миллиардов за налоговые нарушения только в США, согласно данным системы отслеживания нарушений Корпоративного исследовательского проекта. В прошлом году швейцарское подразделение частного банковского обслуживания HSBC заплатило 300 миллионов евро для урегулирования налогового расследования с местными налоговыми органами Франции.

В прошлом году швейцарское подразделение частного банковского обслуживания HSBC заплатило 300 миллионов евро для урегулирования налогового расследования с местными налоговыми органами Франции.

Если когда-то частные банки рассматривали штрафы за уклонение от уплаты налогов только как затраты на ведение бизнеса, теперь у них возникла совершенно другая проблема — их клиенты не хотят этого бизнеса.

Йозеф Стадлер, глава UBS по глобальному сверхвысокому капиталу, публично заявил, что его клиенты-миллиардеры, например, обеспокоены тем, что растущее неравенство между богатыми и бедными может привести к «ответному удару».

Эти опасения отражаются на всем спектре богатства.

Моррис Перл, бывший управляющий директор BlackRock, является одним из основателей и председателем группы Patriotic Millionaires. Его члены — состоятельные люди, лоббирующие более высокие налоги для своих доходов в США.

«Люди понимают, что растущий разрыв между богатыми и бедными вызывает социальные волнения, и это не работает. Мы не хотим мира с вооруженной охраной — никто этого не хочет », — говорит Перл.

То, что сегодня хотят многие из богатых, не имеет ничего общего с налоговой оптимизацией, частными самолетами и услугами консьержа.

| Виктор Матарранц, |

«Клиенты меньше заботятся о том, чтобы обращаться с красной ковровой дорожкой, и больше о том, получают ли они целостные современные услуги, и знают, как их деньги тратятся и инвестируются», — говорит исполнительный директор Santander Private Banking Виктор Матарранц.

Фалько Паецольд из Центра устойчивого финансирования и частного благосостояния при Цюрихском университете говорит, что некоторые богатые люди из Германии и США просят свои семейные офисы быть менее агрессивными в отношении налогов.

«Только самые прогрессивные владельцы активов начинают говорить о противоречии между ответственным инвестированием или управлением фондом и агрессивной налоговой политикой», — говорит Паецольд. «Тем не менее, эти разговоры начинаются. Это взгляд на траекторию управления капиталом в более долгосрочной перспективе.”

Как быстро индустрия частного банковского обслуживания может избавиться от своей репутации пособника и подстрекательства к нарушению равновесия? Комментарии, подобные тем, которые были сделаны на январской конференции Ивом Мирабо, президентом Женевского финансового центра и старшим управляющим партнером Mirabaud Group, показывают, что это может занять некоторое время. Развивая замечания о Панамских документах, Мирабо сказал: «В задачу банков не входит рассматривать все как незаконное, что общество считает аморальным.”

Это воплощение мышления о «частном банкинге» и полная противоположность тому, чего хочет все большее число клиентов, а именно моральному и целенаправленному управлению капиталом.

Изменения в мышлении клиентов (если не всех частных банкиров) произошли быстро.

София Мерло, со-исполнительный директор BNP Paribas Wealth Management, в которое вложено более 10 миллиардов евро в ответственные инвестиции, указывает на исследование, проведенное ее фирмой в отношении владельцев бизнеса: «Два года назад 10% считали миссию важной, а теперь это почти 40%.”

Марк Хафеле, главный инвестиционный директор UBS Wealth Management, говорит, что 40% семейных офисов уже должны привести свои портфели в соответствие с социальными и экологическими ценностями.

Помимо того, что клиенты стали более осознавать влияние своего богатства, играют роль несколько факторов.

«За последние два года мы наконец-то увидели данные, которые показывают, что инвестиции с положительным воздействием сами по себе не имеют более низкой доходности и, действительно, часто имеют более высокие результаты», — говорит Максимилиан Мартин, глава отдела благотворительности в компании Ломбард Одиер.

Согласно последнему «взгляду компании» UBS, примерно 90% из 2200 рецензируемых научных исследований взаимосвязи между устойчивостью и финансовыми показателями выявили либо положительную, либо нейтральную корреляцию.

ESG о том, чтобы взять весь портфель клиента и посмотреть, какое влияние оно оказывает и соответствует ли это ценностям клиента. Речь идет не о том, чтобы вложить 5% своих денег в стратегию, — Эрика Карп, Cornerstone Capital Group.

Этот результат подтверждается исследованием Гарвардской школы бизнеса, показывающим, что компании, которые сосредоточены на устойчивости и росте, выигрывают от меньшего количества отходов, более разнообразного персонала и большей удовлетворенности, удержания и производительности сотрудников, что приводит к повышению производительности.

Молодое поколение является движущей силой стремительного роста спроса на продукты и услуги, которые позволяют использовать их богатство ответственно.

Исследование предпринимателей, проведенное HSBC Private Banking, показало заметную разницу в приоритетах и целях клиентов в возрасте от 20 до 50 лет. Около 24% людей 20-летнего возраста назвали своим приоритетом «положительное влияние на общество» по сравнению с 13% из их 50-летних сверстников.

И хотя 45% респондентов из группы 50-х указали в качестве своей цели «увеличение личного благосостояния», среди тех, кому за 20, это было всего 38%.

Частные банки уже давно привлекают внимание миллениалов, хорошо осознавая, что, по данным Исследовательского центра Шулмана, 23% миллионеров в мире — миллениалы. Эта возрастная группа от 20 до 37 лет также будет получать 30 триллионов долларов от бэби-бумеров.

До сих пор ресурсы были сосредоточены на привлечении и удержании клиентов-миллениалов за счет предложения программных услуг, таких как сетевые мероприятия, и предоставления им желаемого цифрового опыта. Действительно, последние три года управляющие активами не говорили ни о чем, кроме своих усилий по расширению цифрового опыта клиентов. Но когда дело доходит до обсуждения жизненных целей и инвестирования, банки изо всех сил пытаются уловить этот более ориентированный на миссию подход, которого придерживаются многие молодые клиенты.

Действительно, последние три года управляющие активами не говорили ни о чем, кроме своих усилий по расширению цифрового опыта клиентов. Но когда дело доходит до обсуждения жизненных целей и инвестирования, банки изо всех сил пытаются уловить этот более ориентированный на миссию подход, которого придерживаются многие молодые клиенты.

Паоло Фрезия — тому пример. Как 29-летний мужчина, исследование Совета мудрости показало, что он относится к наиболее агрессивной демографической группе, когда речь идет о желании иметь устойчивое портфолио.После получения диплома Фрезия работала трейдером облигациями в Goldman Sachs, финансовом директоре компании «Врачи без границ» в Гаити, а в последнее время консультировала компании из списка Fortune 500 по вопросам устойчивости.

Теперь он управляет богатством своей семьи. Стремясь управлять этим богатством в соответствии с ценностями своей семьи, заключающимися в инвестировании только в проекты или компании, которые имеют положительное социальное и экологическое воздействие, Фрезия направила запрос предложений (RFP) ведущим европейским частным банкам в области устойчивого инвестирования, чтобы запустить проект стоимостью 10 долларов США. миллионную долю от общего портфеля на устойчивой основе.Он описывает этот опыт как «удручающий».

«За исключением пары банков, предлагаемые типовые портфели были составлены наугад и содержали« зеленые »продукты», — говорит Фрезия. «Некоторые банки заявили, что вообще не могут этого сделать».

Он оценил ответы банков по пятибалльной шкале и говорит, что в целом средний показатель составил 2,5.

Он добавляет: «Банк, с которым я пошел, набрал всего 3,6 балла. Каждый банк говорит о своей приверженности устойчивому инвестированию, но мой опыт показывает, что ни один из них пока не ослепляет клиентов своими предложениями в этой области.”

Промышленность, возможно, обменяла свои отделанные дубовыми панелями залы заседаний и перьевые ручки на белые доски и стекло, но ее продукты и услуги не претерпели такого же обновления. Один глава частного банка говорит, что его бизнес часто рассматривается как «консьерж-сервис», а не как нечто более существенное.

Один глава частного банка говорит, что его бизнес часто рассматривается как «консьерж-сервис», а не как нечто более существенное.

«Этой модели недостаточно», — добавляет он.

Задача частных банков сделать больше, чем просто заявить о своей приверженности делу воздействия, является многослойной.

По мнению некоторых консультантов и исследователей, видение высшего руководства не переводится консультантами по работе с клиентами, которым не нравится тема устойчивости, потому что они не понимают ее или не считают, что их банки могут предоставить решения.

Не желая выглядеть глупо перед своими клиентами, они либо не поднимают этот вопрос, либо отклоняют его.

Действительно, Паэтцольд и консультант по инвестициям и автор, Джулия Баландина Жакьер, говорят, что клиенты из поколения миллениума жалуются не только на то, что их советники не говорят с ними об экологической, социальной и управленческой проверке (ESG), социально ответственных инвестициях (SRI) и инвестициях, но и часто активно отговаривают их от включения этих инвестиций в свои портфели.

Очевидно, есть дыра, которую необходимо заткнуть, особенно с учетом того, что устойчивое инвестирование, как сейчас было показано, улучшает доходность.

Поэтому частным банкам необходимо обратить внимание на свои таланты и процессы, если они хотят, чтобы к ним серьезно относились в вопросах устойчивого развития, — говорит Баландина Жакьер.

«Сопротивление менеджеров по работе с клиентами — болевая точка для частных банков», — говорит она. «Эту проблему необходимо решать посредством обучения и согласования структур стимулов. Это также помогает настроить процесс адаптации клиентов, чтобы включить в него не только вопросы об ожидаемой доходности и терпимости к риску, но и о ценностях клиента и о том, как они должны отражаться в их инвестиционных и благотворительных портфелях.”

Мы пытаемся помочь консультантам обеспечить устойчивость каждого разговора — Дамиан Пайятакис, Barclays

Также говорят, что консультанты опасаются углубляться в более деликатные темы со своими клиентами. «Что вы думаете о состоянии мира и какова ваша роль в нем?» — вопросы более сложные, чем «Когда вы хотите выйти на пенсию?»

«Что вы думаете о состоянии мира и какова ваша роль в нем?» — вопросы более сложные, чем «Когда вы хотите выйти на пенсию?»

Патрик Одиер, старший управляющий партнер Lombard Odier, говорит, что такие разговоры намного насыщеннее и полезнее для клиентов.

«Советникам не нужно придумывать решения всех мировых проблем», — говорит он. «Например, нет единого способа очистить океан от пластика. И у всех разное восприятие мира и разная чувствительность. Роль консультанта заключается в том, чтобы начать обсуждение и выяснить, в каком направлении клиент хочет двигаться. Дело не в том, чтобы обучать клиентов, а в том, чтобы дать им возможность принимать решения по вопросам, которые для них важны ».

Как отмечает Фрезия, один из членов его семьи был убежденным филантропом в области исследования рака легких, но обнаружил, что она вложила большие суммы денег в табачные акции.

«Это то, что советник должен был отметить», — говорит он.

Старшие менеджеры частных банков не могут свободно признавать, что их советники нуждаются в обучении, хотя, неофициально, они быстро это делают. Почти 40% респондентов, опрошенных Euromoney среди глобальных частных банкиров, заявили, что их банк расширяет обучение консультантов в течение 2018 года.

По словам Паецольда, несколько менеджеров по управлению активами, принявших участие в недавнем исследовании устойчивого финансирования Центра устойчивого финансирования и частного благосостояния, говорят, что им приходится сообщать более молодым клиентам, что они еще не готовы их обслуживать, но инвестируют в обучение для этого.

| |

| Дамиан Пайятакис, Barclays |

Дамиан Пайятакис, глава отдела импакт-инвестирования в Barclays, является одним из немногих банкиров, публично признающих наличие проблем.

«Мы знаем, что не каждый консультант ведет глубокие беседы с клиентами о социальном и экологическом воздействии портфелей, — говорит он, — поэтому у нас есть специальное обучение, онлайн-платформа знаний для основ ESG и воздействия, и мы пытаемся помочь советники, которые привносят устойчивость в каждый разговор.”

В Morgan Stanley считают, что технологии имеют решающее значение для помощи консультантам в вопросах устойчивого развития. «Мы видим, что эти разговоры ведутся с помощью настольных инструментов, и мы изучаем возможность использования искусственного интеллекта, чтобы предоставить консультантам именно то, что им нужно знать», — говорит Лиза Шалетт, глава отдела инвестиционных ресурсов банка и инвестиционной и портфельной стратегии банка.

Самыми активными сторонниками устойчивости среди консультантов, естественно, являются те, кто находит отклик в ее духе — во всех возрастных группах.Для некоторых консультантов это явно захватывающая перспектива.

Как отмечает один из руководителей частного банковского сектора: «Люди хотят от своей карьеры большего, чем помочь богатым стать еще богаче».

Лучшее общение между высшим руководством и советниками по вопросам устойчивости важно для предотвращения того, чтобы советники, стремящиеся оказать влияние, ушли, чтобы присоединиться к специалистам по управлению активами, ориентированным на устойчивое развитие, или даже создать свои собственные.

| Эрика Карп, Cornerstone Capital Group |

Эрика Карп, например, была управляющим директором и руководителем отдела исследований глобального сектора в UBS Investment Bank, а также руководила исследованиями в области устойчивого развития.В 2013 году она покинула UBS и основала Cornerstone Capital Group в Нью-Йорке, инвестиционную консалтинговую фирму и управляющую активами, которая учитывает вопросы устойчивости и воздействия во всех инвестиционных решениях.

В январе Cornerstone объявила, что ее активы под управлением достигли почти 1 миллиарда долларов. Карп говорит, что для таких фирм, как ее, которые полностью привержены принципам устойчивого развития, существовал и остается пробел.

«Клиенты не просто« ломают голову », но хотят, чтобы их портфели полностью отражали их ценности», — говорит она.«[Они] разочарованы крупными фирмами, как и некоторые менеджеры по работе с клиентами. Крупные фирмы просто двигаются слишком медленно ».

Конкуренция в специализированном секторе растет. Рето Ринггер — основатель и исполнительный директор Globalance Bank, который не уклоняется от термина «швейцарский частный банк» и указывает на своем веб-сайте, что это банк «без унаследованных проблем».

Ринггер был основателем Sustainable Asset Management — институциональной компании по управлению активами для устойчивых инвестиций, которая позже была куплена Robeco — и управляла ею до середины 1990-х и 2000-х годов.

Увидев пробел на рынке для индивидуальных инвесторов, фондов и семейных офисов, Ринггер затем основал Globalance с миссией консультировать клиентов о том, как инвестировать в активы с положительным экономическим, социальным и экологическим воздействием, а также управлять этими портфелями. В настоящее время под управлением компании находятся активы на сумму 700 миллионов швейцарских франков (750 миллионов долларов США).

В то время как менеджеры по работе с клиентами в более крупных фирмах могут не понимать, что такое SRI и ESG, в отличие от Globalance, консультанты сидят с клиентами, чтобы обсудить, в какой степени золото считается вредным вложением из-за трудовой практики в отрасли и окружающей среды. повреждение добычи.Они обсуждают, являются ли казначейские облигации США частью решения или частью проблемы, и насколько сложно может быть диверсификация от казначейских ценных бумаг.

Ринггер предполагает, что уже от 20% до 30% всех состоятельных людей действительно заинтересованы в подобном разговоре и построении портфеля — он просто не уверен, как к этому придет более крупная индустрия управления капиталом.

«Речь идет не только о том, чтобы предложить какие-то устойчивые инвестиционные стратегии или фонды», — говорит он.«Клиенты, которым нужен такой подход, покупают философию, а это означает, что вся культура и системы стимулирования фирмы должны быть согласованы с устойчивостью.

«Мне легко сказать, поскольку я занимаюсь устойчивым инвестированием более 20 лет, а миссия Globalance очень ясна. Таким образом, мы привлекаем только тех сотрудников, которые согласны с нашей миссией и которые, естественно, стремятся дать лучший совет.

«Для компании, насчитывающей 150 000 сотрудников и унаследовавшей отказ от заботы об устойчивости, этот сдвиг займет некоторое время.Некоторые частные банки пытаются, но многие, похоже, прямо сейчас погрязли в замешательстве — что по крайней мере лучше, чем те, которые все еще отрицают, что мир богатства ушел от уклонения от уплаты налогов ».

То, что Ринггер говорит о том, что «не просто предлагает какие-то средства», — вторая часть проблемы, стоящей перед частными банками. Не понимая, как подойти к устойчивому развитию, многие полагались на то, что уже проверено и верно, а именно на создание фондов SRI или экранов ESG.

«Они рассматривают ESG как класс активов, но это не так, — говорит Карп.«Речь идет о том, чтобы взять весь портфель клиента и посмотреть, какое влияние оно оказывает и соответствует ли это ценностям клиента. Дело не в том, чтобы вкладывать 5% своих денег в стратегию ».

Пайятакис из Barclays говорит, что происходит эволюция, которая начинается с фондов, но в конечном итоге заканчивается распределением активов между активами с наложением ответственности или устойчивости.

«Мы не видим воздействия как класс активов, но мы начали с рассмотрения продуктов, которые мы могли бы предложить», — говорит он.«Мы решили создать конкретный продукт, чтобы иметь возможность предлагать клиентам возможность иметь целостный портфель как для финансовой отдачи, так и для воздействия. И в этом году мы пересматриваем всю платформу инвестиций, чтобы увидеть, учитывают ли они, и как, влияние, которое они оказывают ».

И в этом году мы пересматриваем всю платформу инвестиций, чтобы увидеть, учитывают ли они, и как, влияние, которое они оказывают ».

При таком подходе есть место для продуктов в контексте полностью ответственного портфеля. Но могут ли крупные управляющие капиталом действительно утверждать, что обладают необходимым опытом и тем и другим?

Хэфеле из UBS говорит, что они могут, и вопрос не в том, поддерживает ли это модель, а в модели лидерства и, в конечном итоге, партнерства.Он говорит, что масштаб UBS означает, что он может сотрудничать с лучшими фондами или менеджерами в секторе — в дополнение к партнерству с другими учреждениями, такими как банки развития.

В январе, например, UBS объявил, что объединился с Всемирным банком по распределению долга в соответствии с Целями устойчивого развития ООН, и выпустил официальный документ, призывающий к расширению партнерских отношений. Эти партнерские отношения также приводят к созданию продуктов.

Действительно, в эту новую эру измерения всего портфеля на предмет его экологического и социального воздействия, тематические продукты, ориентированные, например, на низкий углеродный след, здравоохранение и образование, станут более распространенными.

Кураторские инвестиционные фонды воздействия, такие как онкологический фонд UBS, основанный на концепции, разработанной Хафеле, или инструменты, такие как памятки по охране природы Credit Suisse, также предоставят клиентам возможность сосредоточиться на причинах, которые их больше всего волнуют.

Ломбард Одиер, например, объявил в январе о партнерстве с Глобальным фондом, стремясь предложить идеи о том, как развивать инвестиции, которые могут помочь в достижении целей Фонда по искоренению ВИЧ, туберкулеза и малярии.

Хефеле из UBS говорит, что переход к ответственному капиталу требует более тонкого подхода к обслуживанию клиентов.Он видит портфели внутри портфелей.

«Клиенты должны будут различать то, чем они больше всего увлечены», — говорит он. «Например, если компания имеет низкий уровень выбросов углерода, но менее разнообразна, как вы выберете инвестирование? Может быть, если вас больше волнует гендерное равенство, тогда вам потребуется портфель, ориентированный на разнообразие, в рамках более широкого портфеля социальных и экологически ответственных инвестиций ».

«Например, если компания имеет низкий уровень выбросов углерода, но менее разнообразна, как вы выберете инвестирование? Может быть, если вас больше волнует гендерное равенство, тогда вам потребуется портфель, ориентированный на разнообразие, в рамках более широкого портфеля социальных и экологически ответственных инвестиций ».

Опять же, готовы ли советники к такому тонкому способу взаимодействия?