Крупные банки начали повышать ставки ипотеки из-за обвала рубля

Крупные банки неожиданно начали резко повышать ставки ипотеки. Два банка это сделали в пятницу, один обещает поднять ставки в ближайшее время, еще как минимум три заявили «Ведомостям», что пересматривают ставки.

Где дорожает ипотека

С 13 марта ипотечные ставки выросли в «Юникредит банке» и Транскапиталбанке (ТКБ), выяснили «Ведомости». Представители банков это подтвердили.

«В «Юникредит банке» ставки выросли по всем ипотечным кредитам на 1,5 п. п. до 10,4‒13,5% годовых. ТКБ повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он повысил ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%», ‒ рассказала «Ведомостям» руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства Marcs Наталия Исаенко.

Их примеру готовы последовать и другие крупные игроки ипотечного рынка. «В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

«В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

Альфа-банк сейчас «рассматривает вопрос повышения ипотечных ставок», «ФК Открытие» – «внимательно следит за экономической ситуацией и сейчас пересматривает ставки по ипотеке», Росбанк «рассматривает возможность корректировки ставок», сообщили «Ведомостям» пресс-службы банков.

Повысит ипотечные ставки и Райффайзенбанк, знают руководитель службы ипотечного кредитования «Инком-недвижимости» Ирина Векшина и представитель «Миэль». Пресс-служба Райффайзенбанка в пятницу это не подтвердила и не опровергла, а на запрос «Ведомостей» ответила, что банк «будет следить за изменениями экономической ситуации и корректировать условия кредитования соответственно».

ВТБ, МКБ, «Уралсиб», «Зенит», СМП-банк утверждают, что решение о повышении ипотечных ставок не принимали, будут следить за изменениями экономической и рыночной ситуации и соответственно корректировать условия ипотеки.

Промсвязьбанк и УБРиР пока не планируют пересмотр условий ипотеки. «Во всяком случае, до заседания ЦБ по ключевой ставке 20 марта менять условия по ипотечному кредитованию мы точно не будем», – обещает руководитель ипотечного направления УБРиР Анна Абабкова. Этот банк, напротив, 12 марта снизил ипотечные ставки: минимальную для новостроек ‒ до 7,9% годовых, для готового жилья ‒ от 8,2%.

Пресс-служба Сбербанка традиционно заявила, что «не комментирует изменения условий по продуктам до их официального вступления силу».

Банки дали задний ход

Новые ипотечные ставки будут применяться и к новым, и к ранее одобренным заявкам, по которым еще не подписаны кредитные договоры, сообщили представители «Юникредит банка» и «Абсолют банка». »До официального решения о повышении ставок мы, естественно, не будем менять условия по уже одобренным заявкам, но когда ставки повысятся, это коснется и их тоже», – признается управляющий директор «Абсолют банка» Антон Павлов.

«Пока мы планируем, что повышение коснется клиентов, которые только обратятся за кредитами, а также тех, кому уже одобрена ипотека, если они не успеют выйти на сделку до 31 марта, – говорит директор дирекции ипотечного кредитования ТКБ Вадим Пахаленко. – Но мы допускаем, что при ухудшении обстановки можем пересмотреть решение и повысить ставки и для других заемщиков с одобренной ипотекой».

С такой ситуацией клиенты сталкивались в 2014 г., когда ставки ипотеки резко выросли и ряд банков повышали процент по уже одобренным заявкам, вспоминает коммерческий директор московского территориального управления группы «Эталон» Василий Фетисов.

«Еще неясно, как могут измениться условия для клиентов в других банках с одобренными заявками. Сейчас банки в срочном порядке проводят заседания, чтобы определить свою дальнейшую политику», – рассказывает управляющий партнер компании «Метриум» Мария Литинецкая. Она опасается, что клиенты банков с одобренной заявкой могут узнать об изменении условий уже на сделке.

«Миэль» на этой неделе уже зафиксировала похожий случай. «Клиент не смог приобрести квартиру на вторичном рынке в ипотеку по одобренной ставке, банк затягивал сделку, перенося сроки, и она сорвалась – клиент отказался», – рассказала директор по развитию и содействию риэлторскому бизнесу «Миэль» Юлия Федулаева. До биржевого обвала, по ее словам, ставки по одобренным кредитам не менялись даже при повышении ставки ЦБ.

Федулаева опасается, что уже с понедельника лишь меньшинство банков будут выдавать кредиты по предварительно одобренной ставке, остальные ставку поднимут.

Банки имеют на это полное право. При одобрении кредита ставка рассчитывается исходя из действующих на тот момент условий, а уведомление об одобрении не является офертой, объясняет пресс-служба «Юникредит банка»: окончательный размер процентной ставки фиксируется на момент заключения сделки. Если ипотечный кредит одобрен, но договор еще не подписан, банк может изменить процентную ставку в любой момент до подписания в любую сторону, говорит управляющий партнер юридической компании «Позиция права» Егор Редин. По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

«А вот изменять ставку по уже выданной ипотеке банк вправе только в меньшую сторону, увеличивать ее в одностороннем порядке кредитор не имеет права, за исключением предусмотренных договором и законом случаев (дефолт, девальвация валюты или другие форс-мажоры, отказ заемщика от обязательного страхования, решение суда, с согласия заемщика). Но окончательное решение о заключении сделки на новых условиях принимает заемщик», ‒ продолжает Репин.

Почему растут ставки ипотеки

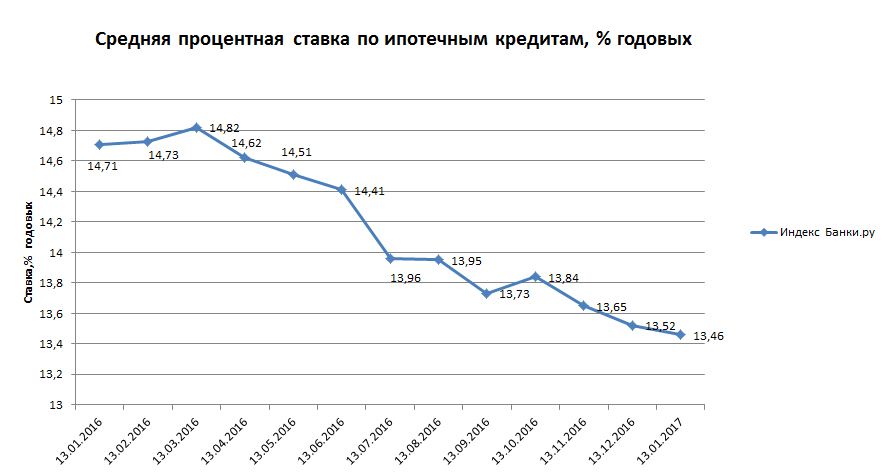

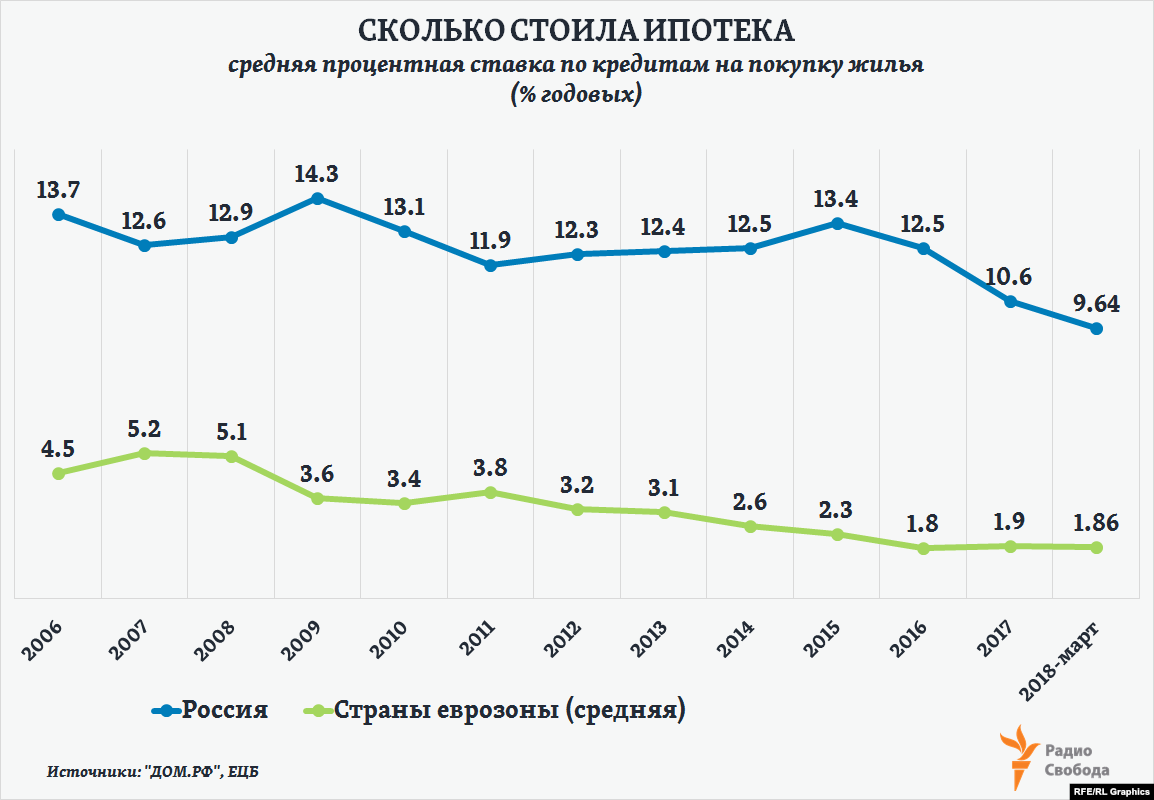

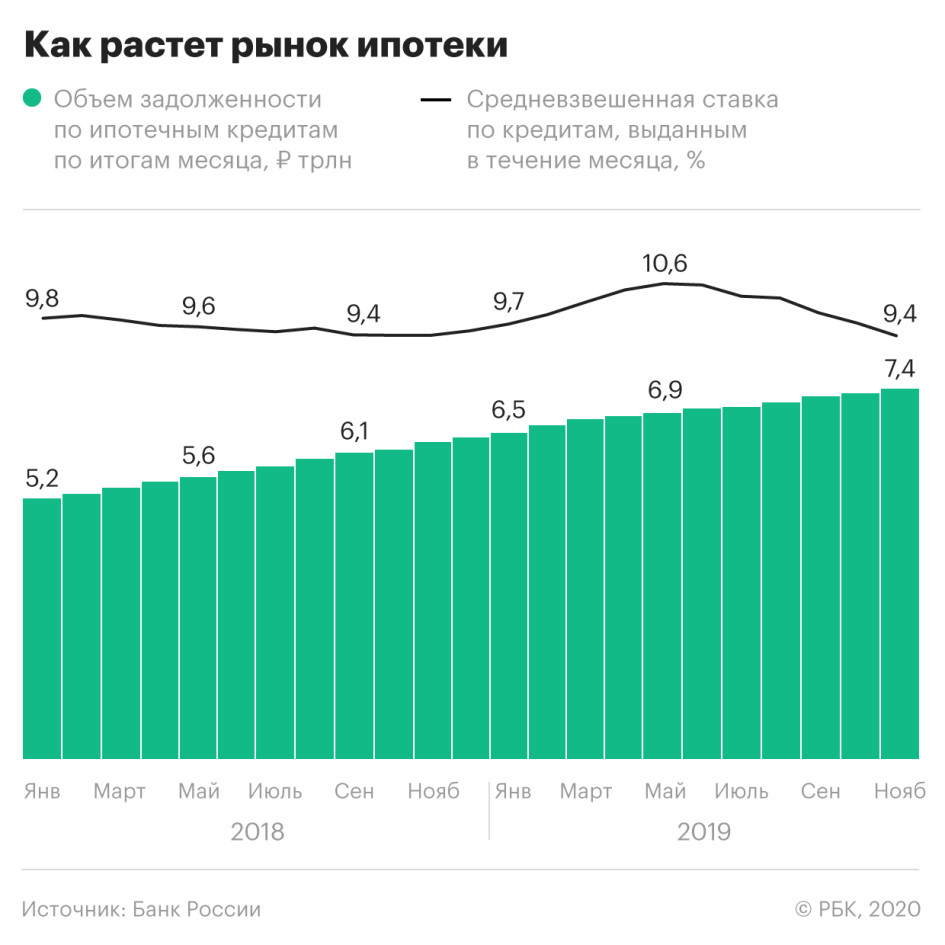

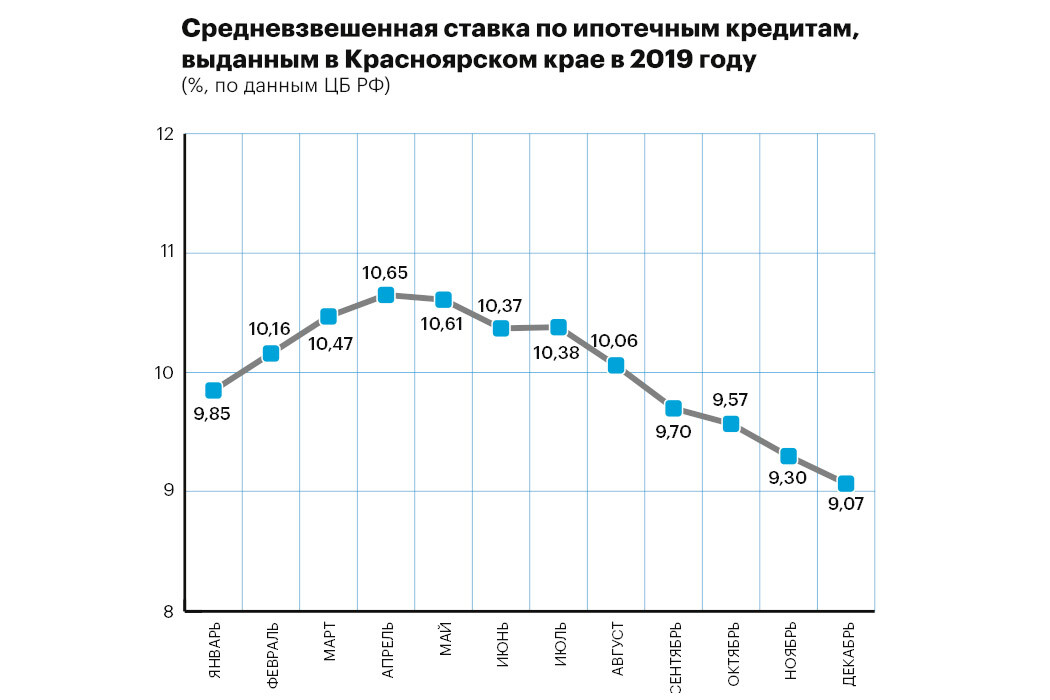

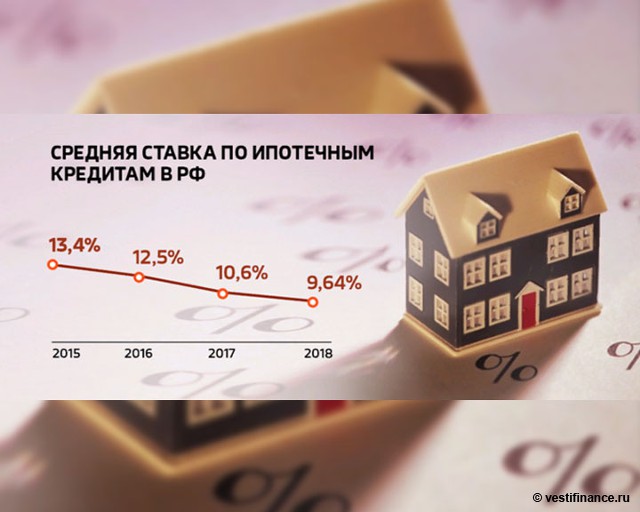

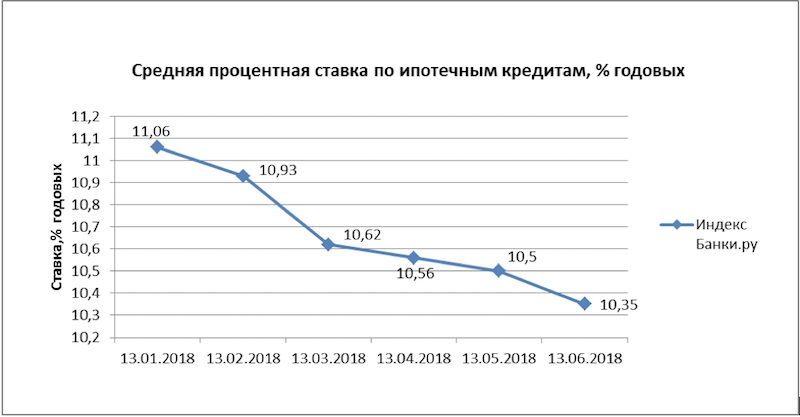

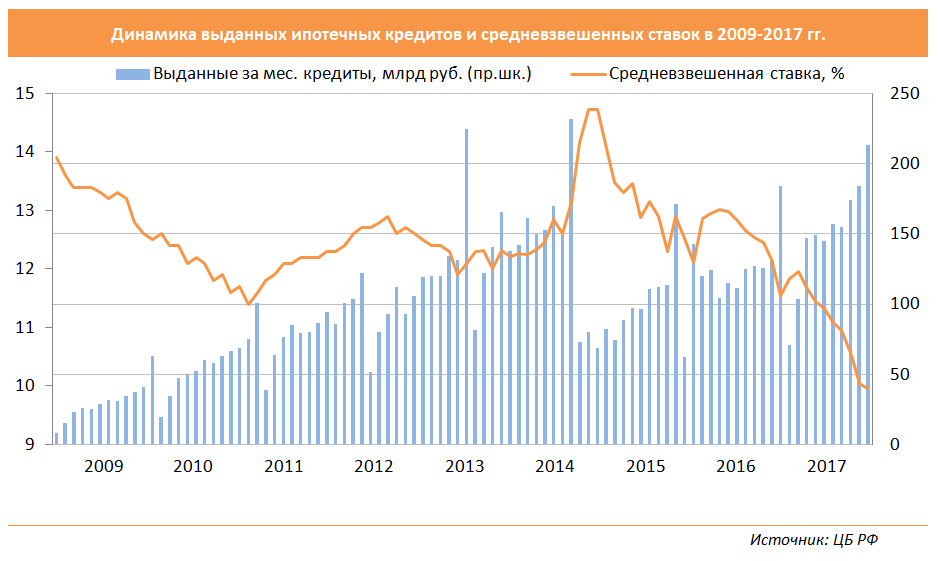

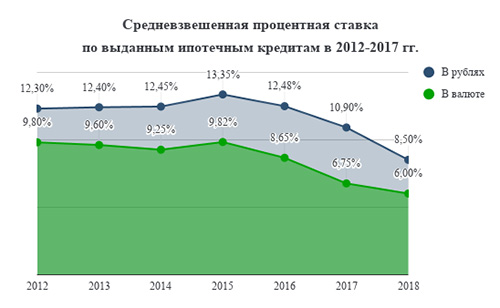

Ипотечная ставка устойчиво снижалась с мая прошлого года (пик ставки выданной в течение месяца ипотеки – 10,56% – пришелся на апрель) вслед за ключевой ставкой Центробанка и к 1 февраля достигла 8,79%.

Банкиры объясняют нынешнее повышение ипотечных ставок ситуацией на финансовом рынке. Изменение ставок стало вынужденной мерой в условиях нестабильной ситуации на мировых фондовых рынках, уверяет представитель «Юникредит банка».

«Из-за волатильности на рынках, падения курса рубля, роста доходности ОФЗ большинству банков пришлось задуматься о том, что делать со ставками. Выдавать длинные ипотечные кредиты по нынешним ставкам становится убыточно для банков», – рассказывает руководитель департамента розничного кредитования банка из топ-30.

Банки всерьез напуганы возможным повышением ключевой ставки ЦБ.

«Последние несколько дней активы стали дороже, практически неделю банки выдают ипотечные кредиты себе в убыток. Вопрос в том, как сейчас поведет себя Центральный банк, какое решение будет по ключевой ставке ‒ вверх или вниз. Если это произойдет, то ставки могут вернуться на 1‒2 пункта»

Виталий Мутко

гендиректор госкомпании Дом.РФ

«Ипотека – это тот продукт, где банкам важнее всего не просчитаться со стоимостью денег: длинный срок таких кредитов в разы повышает цену ошибки. Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

По его мнению, если до 20 марта ситуация на рынках не нормализуется (а это возможно только при возвращении ОПЕК+ к обсуждению сделки по сокращению добычи), ЦБ придется повысить ставку на 0,5‒1 п. п.: из-за падения рубля растут проинфляционные риски, а повышение ключевой ставки позволило бы поддержать рынок ОФЗ и, соответственно, рубль – отток нерезидентов из ОФЗ грозит дальнейшим ослаблением курса.

В рамках поддержания финансовой стабильности ЦБ может увеличить ключевую ставку с целью не допустить валютизации депозитов, соглашается заместитель директора группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов. По его мнению, если до 20 марта ситуация на рынках не ухудшится, ставку сохранят, в противном случае в любой из этих дней возможно ее повышение на 0,50‒0,75%.

Если ЦБ и поднимет ключевую ставку на следующей неделе, то не более чем на 0,25 процентного пункта, прогнозирует руководитель рейтинговой службы НРА Сергей Гришунин, но он считает такой сценарий маловероятным.

«Мы все ждем, что сделает ЦБ с ключевой ставкой ‒ смотря на сколько она увеличится, будет ясен масштаб проблем», ‒ говорит Павлов из «Абсолют банка».

Принимая решение о стоимости ипотеки, банки обычно исходят из максимально консервативных прогнозов, указывает Сараев. По прогнозам «Эксперта РА», ипотечные ставки вырастут в среднем на 1 п. п., причем банки могут начать повышение, не дожидаясь решения ЦБ в следующую пятницу. «Так что можно сказать, что рынок уже прошел точку минимальных ставок», ‒ резюмирует Сараев.

Если ЦБ поднимет ключевую ставку, «вынужденный» рост ставок по кредитам на жилье может составить от 0,5 до 2%, опасается Боим.

РИА «Дагестан» Россельхозбанк снизил ставки по ипотечным кредитам

МАХАЧКАЛА, 10 июля – РИА «Дагестан». РСХБ объявил о масштабном снижении ставок по всем основным программам ипотечного кредитования. Максимальное снижение составит 1,95 п.п.

РСХБ объявил о масштабном снижении ставок по всем основным программам ипотечного кредитования. Максимальное снижение составит 1,95 п.п.

Как сообщили информагентству в пресс-службе банка, теперь получить кредит на покупку жилья на вторичномрынке можно по ставке от 7,65%, для покупки жилья напервичном рынке действует программа кредитования «Ипотека с господдержкой 2020» с привлекательными условиями 5,90% годовых. Для клиентов, получающих кредит на первичном рынке и условиях, не соответствующих программе «Ипотека с господдержкой 2020», РСХБ предоставляет ставки от 7,50% с первоначальным взносом от 20%.

Также РСХБ предлагает своим клиентам рефинансировать свои действующие ипотечные кредиты на привлекательных условиях по ставке от 8,00% годовых.

Существенное снижение произошло и по специальным ипотечным программам для военнослужащих. С 9 июля 2020 минимальная ставка по программе «Военная ипотека» составит 7,50% годовых. Условия действуют для покупки жилья и рефинансирования кредитов, ранее полученных в других банках.

Снижение коснулось и ряда программ с господдержкой. Так, граждане РФ, имеющие детей, по льготной процентной ставке 4,60% годовых могут получить в РСХБ кредит на покупку жилья на вторичном и первичном рынках либо рефинансировать ранее полученные ипотечные кредиты.

«Россельхозбанк как один из лидеров на рынке ипотечного кредитования всегда стремится предлагать лучшие решения для своих клиентов. Сейчас мы снизили процентные ставки практически по всей линейке ипотечных продуктов. Воспользоваться нашими предложениями и улучшить жилищные условия смогут самые различные категории клиентов Банка», — отметила руководитель Блока развития розничного бизнеса и дистанционного обслуживания АО «Россельхозбанк» Юлия Деменюк.

РСХБ по объему выданных средств на приобретение жилья в мае текущего года вошел в ТОП-3 банков. Получить подробную информацию и ознакомиться с полными условиями получения ипотечных кредитов можно в отделениях Банка, по номеру телефона Контакт-центра 8-800-100-0-100, а также на сайте АО «Россельхозбанк».

Снижены ставки по ипотечным кредитам

РСХБ с 9 июля 2020 года объявляет о масштабном снижении ставок по всем основным программам ипотечного кредитования. Максимальное снижение составит 1,95 п.п. Теперь получить кредит на покупку жилья на вторичном рынке можно по ставке от 7,65%, для покупки жилья на первичном рынке действует программа кредитования «Ипотека с господдержкой 2020» с привлекательными условиями 5,90% годовых. Для клиентов, получающих кредит на первичном рынке и условиях, не соответствующих программе «Ипотека с господдержкой 2020», РСХБ предоставляет ставки от 7,50% с первоначальным взносом от 20%.Существенное снижение произошло и по специальным ипотечным программам для военнослужащих. С 9 июля 2020 минимальная ставка по программе «Военная ипотека» составит 7,50% годовых. Условия действуют для покупки жилья и рефинансирования кредитов, ранее полученных в других банках.

Снижение коснулось и ряда программ с господдержкой. Так, граждане РФ, имеющие детей, по льготной процентной ставке 4,60% годовых могут получить в РСХБ кредит на покупку жилья на вторичном и первичном рынках либо рефинансировать ранее полученные ипотечные кредиты.

— Россельхозбанк как один из лидеров на рынке ипотечного кредитования всегда стремится предлагать лучшие решения для своих клиентов. Сейчас мы снизили процентные ставки практически по всей линейке ипотечных продуктов. Воспользоваться нашими предложениями и улучшить жилищные условия смогут самые различные категории клиентов банка, — отметила руководитель блока развития розничного бизнеса и дистанционного обслуживания АО «Россельхозбанк» Юлия Деменюк.

РСХБ по объёму выданных средств на приобретение жилья в мае текущего года вошел в ТОП-3 банков. Получить подробную информацию и ознакомиться с полными условиями получения ипотечных кредитов можно в отделениях банка, по номеру телефона контакт-центра 8-800-100-0-100, а также на сайте АО «Россельхозбанк».

АО «Россельхозбанк» — основа национальной кредитно-финансовой системы обслуживания агропромышленного комплекса России. Банк создан в 2000 году и сегодня является ключевым кредитором АПК страны, входит в число самых крупных и устойчивых банков страны по размеру активов и капитала, а также в число лидеров рейтинга надежности крупнейших российских банков.

Процентные ставки в ипотечном кредитовании. — Статьи об ипотеке — RealtyPress.ru

Процентная ставка — это величина платы за ссужаемые денежные или материальные средства, выплачиваемая ссудополучателем (заемщиком) ссудодателю (кредитору). Источником процента является прибавочная стоимость, создаваемая в процессе производственного использования ссужаемых средств, за вычетом предпринимательского дохода.

Актуальные на текущий момент ставки по ипотеке в различных банках вы можете посмотреть на этой странице.

От чего зависит величина процентной ставки

На величину ставки процента влияют как факторы общеэкономического порядка, так и специфические (срок, объем, обеспеченность ссуды, ее вид).

Процентная ставка — самый главный фактор, на который обращают внимание заемщики при выборе ипотечной программы. Как правило, банки предлагают ипотечную ставку в индивидуальном порядке по каждому выдаваемому типу кредита. Связано это с тем, что ипотечная ставка зависит от ряда показателей, основные из которых:

- объект кредитования

- рынок недвижимости

- тип документов, подтверждающих доходы

- срок кредитования

- сумма первоначального взноса

- уровень инфляции

- стоимость привлечения ресурса

- кредитный риск

- нормативно-правовая база

- ставка рефинансирования Центробанка РФ

Виды ипотечных ставок

Ипотечные ставки бывают двух видов. Широко распространены фиксированные ипотечные ставки, которые не изменяются в течение всего срока ипотечного кредитования.

Широко распространены фиксированные ипотечные ставки, которые не изменяются в течение всего срока ипотечного кредитования.

Если процентные ставки кредита могут изменяться в течение срока действия кредитного договора с определенной этим договором периодичностью и по определенным правилам, то такие ставки называются переменными или плавающими. Обычно переменная ставка на начало выплат несколько ниже, чем фиксированная. Но есть риск, что она поднимется в будущем.

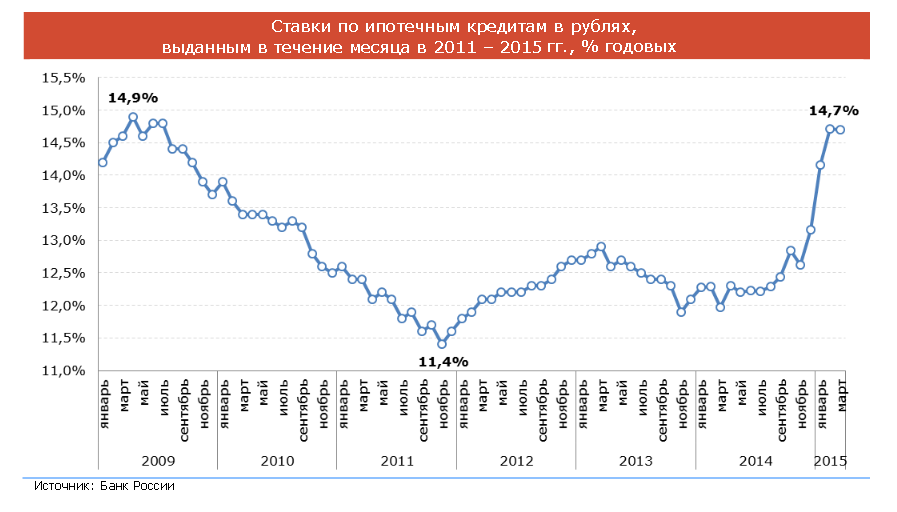

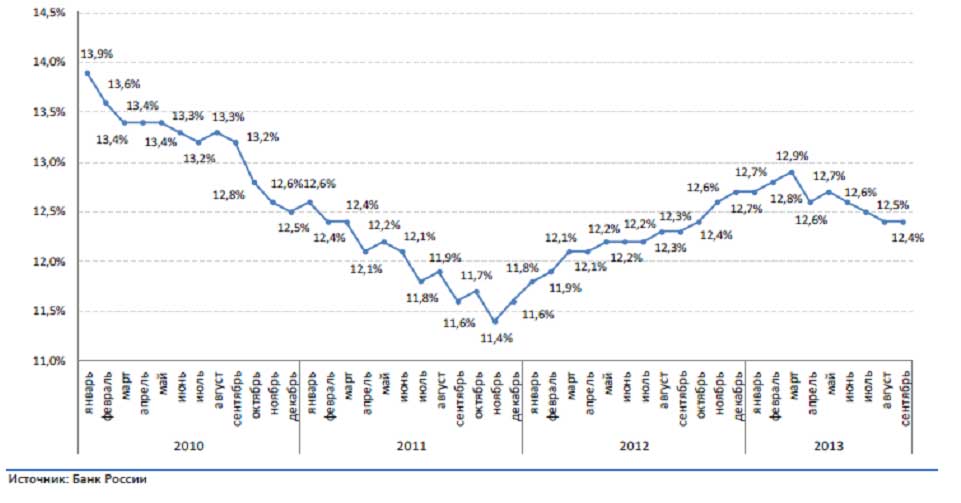

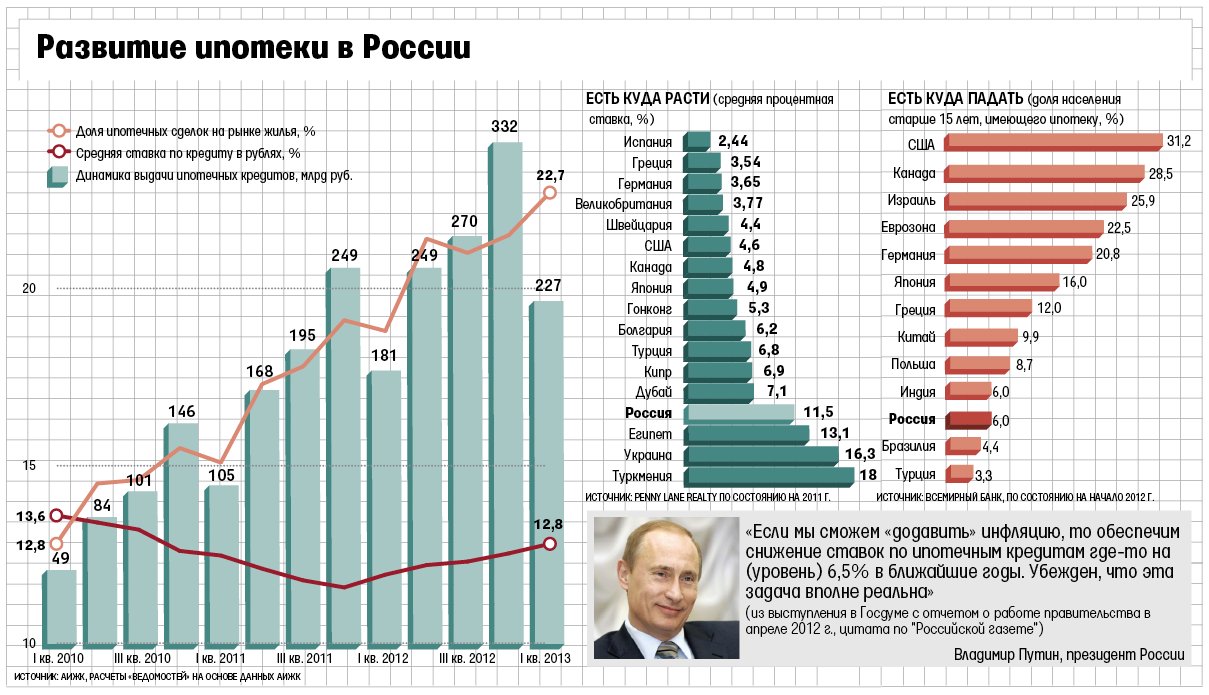

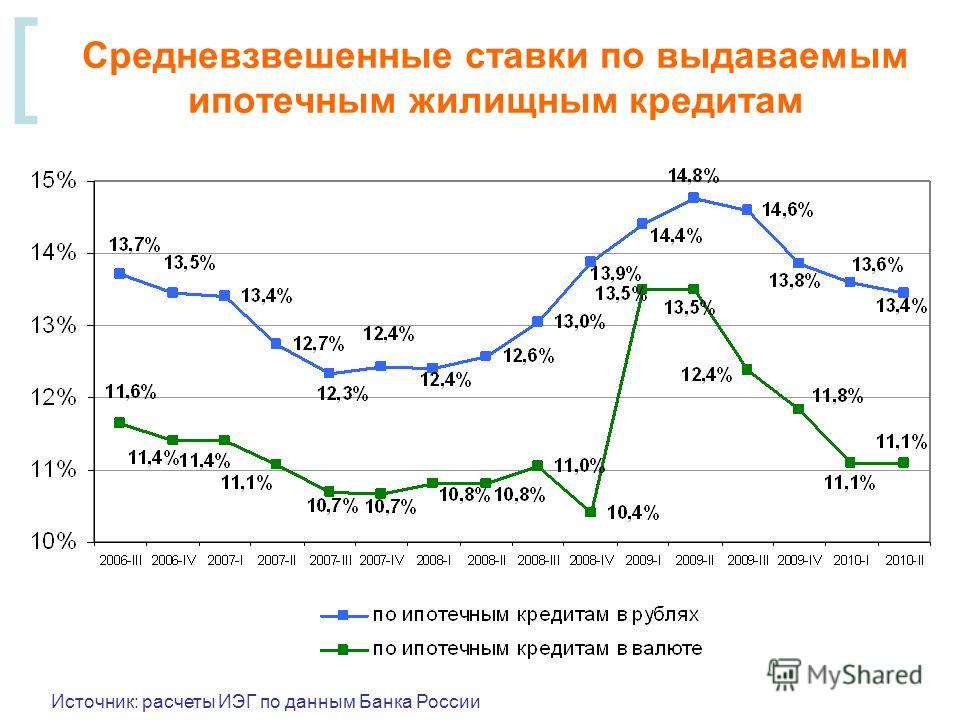

Процентная ставка по ипотечным кредитам за посткризисные 2010-2011 годы существенно снизилась. При этом рост цен на жилье также начинает набирать обороты. Теперь процентные ставки если и будут понижаться (что маловероятно), то, скорее всего, — ненамного. А вот стоимость недвижимости вряд ли упадет, — скорее будет увеличиваться. Поэтому аналитики предполагают, что ждать, когда ипотечная ставка по кредитам станет еще меньше, не имеет большого смысла, т.к. скорее можно проиграть при более вероятном росте цен на жилье.

Ставки по ипотечным кредитам для участников «Социальной ипотеки» снижены

АО «ДОМ.РФ» приняло решение о снижении процентных ставок по кредитам (займам) как для участников подпрограммы «Социальная ипотека», так по другим продуктам финансовой организации.

Новые процентные ставки начинают действовать для кредитов (займов), по которым кредитные договоры (договоры займа) заключаются с 09.06.2018. Пересмотр ранее принятого решения об андеррайтинге заемщика и предмета ипотеки не требуется. Таким образом, процентная ставка по ипотечным кредитам АО «ДОМ.РФ» составляет от 8,50% – на приобретение жилья на этапе строительства и от 8,75 % – на приобретение готового жилья.

Напомним, АО «ДОМ.РФ» является одним из трех партнеров Министерства строительного комплекса Московской области по реализации подпрограммы «Социальная ипотека» государственной программы Московской области «Жилище» на 2017-2027 годы.

Областная программа «Социальная ипотека» с уникальными условиями, позволяющими решить жилищный вопрос таким категориям граждан, как врачи, учителя, тренеры-преподаватели, молодые ученые и молодые уникальные специалисты, реализуется в Подмосковье с 2016 года. Адресная государственная поддержка оказывается тем специалистам указанных категорий, которые заключили трудовой договор с учреждениями или организациями Московской области на 10 лет. Правительство полностью погашает стоимость квартиры, приобретаемой в рамках «Социальной ипотеки», а участник оплачивает только проценты по ипотечному кредиту. Поэтому благодаря снижению ставки ипотечного кредита создаются индивидуальные, максимально выгодные условия для участников программы.

«За все время реализации подпрограммы «Социальная ипотека» в Московской области возможность улучшить жилищные условия получили 806 высококвалифицированных специалистов», – рассказал министр стройкомплекса Подмосковья Руслан Тагиев.

Запсибкомбанк Тюмень

Согласие на обработку персональных данных Я уведомлен о том, что информация, переданная мною по сети Интернет, может стать доступной 3-им лицам, и освобождаю ПАО «Запсибкомбанк» (далее — Банк), от ответственности, в случае, если указанные мною сведения станут доступными 3-им лицам. В целях принятия Банком решения по кредитной заявке

даю своё согласие, считая этого достаточным, на обработку персональных данных.

В целях принятия Банком решения по кредитной заявке

даю своё согласие, считая этого достаточным, на обработку персональных данных.Я даю свое согласие ПАО «Запсибкомбанк» на осуществление

обработки любыми способами, в том числе автоматизированную и без использования средств автоматизации, своих персональных данных, указанных в настоящем

заявлении и иных документах, предоставляемых мной в связи с кредитованием, путем сбора, записи, систематизации, накопления, хранения, уточнения

(обновления, изменения), извлечения, использования, передачи (распространения, предоставления доступа), обезличивания, блокирования, удаления,

уничтожения персональных данных в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных». Указанные мною персональные

данные предоставляются в целях кредитования, исполнения договорных обязательств, информирования меня о новых разработанных банковских продуктах и

услугах любыми способами, а также взаимодействия по иным вопросам, для чего ПАО «Запсибкомбанк» имеет право осуществлять передачу моих персональных

данных третьим лицам, осуществляющим информационную рассылку: почтовую, электронную и SMS-оповещений, предоставляющим ПАО «Запсибкомбанк» услуги по

урегулированию вопросов по просроченной задолженности. Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

Сегодняшние ставки по ипотеке снижаются | 9 февраля 2021 г.

Наша цель здесь, в Credible Operations, Inc., номер NMLS 1681276, именуемом ниже «Надежный», — предоставить вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы продвигаем продукты наших кредиторов-партнеров, все мнения принадлежат нам.

Посмотрите на ставки по ипотечным кредитам на 9 февраля 2021 года, которые снижаются со вчерашнего дня. (iStock)

На основе данных, собранных Credible Operations, Inc., NMLS № 1681276, ставки по ипотеке снизились со вчерашнего дня.

- Ипотечные кредиты с фиксированной ставкой на 30 лет: 2,625%, без изменений

- Ипотечные кредиты с фиксированной ставкой на 20 лет: 2,500%, рост с 2,250%, +0,250

- Ипотечные кредиты с фиксированной ставкой на 15 лет 2.

000%, по сравнению с 2.500%, -0.500

000%, по сравнению с 2.500%, -0.500

Последний раз цены обновлялись 9 февраля 2021 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Чтобы найти лучшую ставку по ипотеке, начните с использования Credible, который может показать вам текущие ставки по ипотеке и рефинансированию:

Просмотрите ставки от нескольких кредиторов, чтобы вы могли принять обоснованное решение по жилищному кредиту.

Глядя на сегодняшние ставки рефинансирования ипотечных кредитовСегодняшние ставки рефинансирования ипотечных кредитов выросли по сравнению со вчерашними, за исключением 30-летних ставок, которые не изменились. Средние ставки рефинансирования на 15 лет выросли на 250 базисных пунктов до 2,125% — максимума, невиданного с 21 января 2021 года. Если вы рассматриваете возможность рефинансирования существующего дома, посмотрите, как выглядят ставки рефинансирования:

- 30-летние Рефинансирование с фиксированной ставкой: 2.

750%, без изменений

750%, без изменений - 20-летнее рефинансирование с фиксированной ставкой: 2.750%, рост с 2,625%, +0,125

- Рефинансирование с фиксированной ставкой на 15 лет: 2,125%, рост с 1,875%, +0,250

Последний раз ставки обновлялись 9 февраля 2021 г. Эти ставки основаны на предположения, показанные здесь. Фактические ставки могут отличаться.

Такой сайт, как Credible, может быть большим подспорьем, когда вы готовы сравнить ссуды на рефинансирование ипотечных кредитов. Credible позволяет вам видеть предварительно квалифицированные ставки для обычных ипотечных кредитов от нескольких кредиторов в течение нескольких минут. Посетите Credible сегодня, чтобы начать.

Текущие ставки по ипотекеПроцентные ставки по ипотеке сегодня в основном снижаются, за исключением 20-летних ставок, которые немного выросли. Средние ставки по 15-летней ипотеке упали до 2.000%.

Текущая 30-летняя ипотека с фиксированной ставкой Текущая процентная ставка по 30-летней ипотеке с фиксированной ставкой составляет 2,625%. Это то же самое, что и вчера.

Это то же самое, что и вчера.

Текущая процентная ставка по ипотеке с фиксированной ставкой на 20 лет составляет 2.500%. Это было вчера.

Текущая 15-летняя ипотека с фиксированной ставкойТекущая процентная ставка для 15-летней ипотеки с фиксированной ставкой составляет 2.000%. Это не вчера.

Вы можете изучить свои варианты ипотеки за считанные минуты, посетив Credible, чтобы сравнить текущие ставки различных кредиторов, предлагающих рефинансирование ипотеки, а также жилищные ссуды. Проверьте Credible и пройдите предварительную квалификацию сегодня, а также ознакомьтесь с сегодняшними ставками рефинансирования по ссылке ниже.

Последний раз цены обновлялись 9 февраля 2021 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Как изменились ставки по ипотеке Сегодня ставки по ипотеке имеют тенденцию к снижению по сравнению с тем временем на прошлой неделе.

- Ипотека с фиксированной ставкой на 30 лет: 2,625%, выше 2,500%, +0,125

- Ипотека с фиксированной процентной ставкой на 20 лет: 2,500%, как на прошлой неделе

- Фиксированная ставка на 15 лет -процентная ипотека: 2.000%, по сравнению с 2,375% на прошлой неделе, -0,375

Последний раз ставки обновлялись 9 февраля 2021 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Если вы пытаетесь найти подходящую ставку для ипотечного кредита или хотите рефинансировать существующий дом, подумайте об использовании Credible. Вы можете использовать бесплатный онлайн-инструмент Credible, чтобы легко сравнивать нескольких кредиторов и просматривать предварительно квалифицированные ставки всего за несколько минут.

Факторы, лежащие в основе сегодняшних ставок по ипотеке На текущие ставки по ипотеке и рефинансированию влияют многие экономические факторы, такие как количество безработных и инфляция. Но ваша личная финансовая история также будет определять ставки, которые вам будут предложены.

Но ваша личная финансовая история также будет определять ставки, которые вам будут предложены.

- Сила экономики

- Темпы инфляции

- Занятость

- Потребительские расходы

- Жилищное строительство и другие рыночные условия

- Рынки акций и облигаций

- 10-летняя доходность казначейских облигаций

- Федеральный резерв полисы

- Кредитный рейтинг

- Кредитная история

- Размер первоначального взноса

- Отношение кредита к стоимости

- Тип, размер и срок кредита

- Отношение долга к доходу

- Расположение собственности

Если вы хотите низкие ставки по ипотеке, улучшение вашего кредитного рейтинга и погашение любого другого долга могут обеспечить вам более низкую ставку. Размер ваших первоначальных взносов также влияет на ставки по ипотеке, при этом низкий первоначальный взнос может дать вам более высокую ставку.

Размер ваших первоначальных взносов также влияет на ставки по ипотеке, при этом низкий первоначальный взнос может дать вам более высокую ставку.

Также неплохо сравнить ставки разных кредиторов, чтобы найти лучшую ставку для ваших финансовых целей. Согласно исследованию Freddie Mac, заемщики могут сэкономить в среднем 1500 долларов в течение срока кредита, сделав покупку всего лишь по одной дополнительной ставке, и в среднем 3000 долларов, сравнив пять котировок.

Credible поможет вам сравнить текущие ставки сразу нескольких ипотечных кредиторов всего за несколько минут.Вы хотите рефинансировать существующий дом? Используйте онлайн-инструменты Credible, чтобы сравнить оценки и пройти предварительную квалификацию сегодня.

Процентные ставки по ипотеке по типу ссуды Независимо от того, покупаете ли вы впервые дом для получения 30- или 15-летней ипотеки или хотите рефинансировать существующий дом, Credible может помочь вам найти подходящий ипотека для ваших финансовых целей.

Обязательно ознакомьтесь с этими кредитными ставками, которые вы сможете сравнить как по годовой процентной ставке (APR), так и по процентной ставке:

Рефинансирование ипотеки:

Покупка дома:

Подробнее ресурсы по получению ипотечного кредитаХотите узнать больше о том, как получить ипотечный кредит? Взгляните на следующие статьи:

Сегодняшние ставки по ипотеке: сравните текущие ставки

AmeriSave Mortgage Corporation

AmeriSave Mortgage Corporation утверждает, что является одним из крупнейших и наиболее быстрорастущих ипотечных кредиторов, предоставляющих прямые услуги потребителям в США.S. Цифровой кредитор насчитывает около 800 лицензированных создателей ипотечных кредитов, и их число продолжает расти по всей стране, предлагая внутренние услуги андеррайтинга, обработки, финансирования и закрытия.

- Strengths : Доступно во всех штатах США (кроме Нью-Йорка) и Вашингтона, округ Колумбия; предлагает предварительный квалификационный отбор и индивидуальное ценовое предложение менее чем за три минуты и без жесткого кредитования (в большинстве случаев; время закрытия составляет в среднем 25 дней

- Слабые стороны : не предлагает программу для первого покупателя жилья

Wells Fargo Home Mortgage

Wells Fargo Home Mortgage — это подразделение Wells Fargo, основанное в 1952 году со штаб-квартирой в Сан-Франциско, Калифорния. Хотя Wells Fargo Home Mortgage является одним из ведущих ипотечных кредиторов в США, он имеет относительно базовое присутствие в Интернете. Тем не менее, поскольку филиалы широко доступны, заемщики могут лично встретиться с кредитным консультантом, чтобы обсудить варианты ипотеки.

Хотя Wells Fargo Home Mortgage является одним из ведущих ипотечных кредиторов в США, он имеет относительно базовое присутствие в Интернете. Тем не менее, поскольку филиалы широко доступны, заемщики могут лично встретиться с кредитным консультантом, чтобы обсудить варианты ипотеки.

- Сильные стороны : Более 7 200 филиалов; участвует в программах с низким и средним доходом, которые помогают заемщикам с первоначальными платежами и / или закрытием расходов; гибкий процесс подачи заявок

- Слабые стороны : не работает в U.Территории S.

LoanDepot

LoanDepot — это онлайн- и физический кредитор с более чем 200 филиалами по всей стране. Для заемщиков, которые хотят полностью работать в режиме онлайн, CreditDepot создал «мелло смартлоан». По словам кредитора, от подачи заявки до закрытия эта сквозная цифровая услуга помогает ускорить процесс получения кредита. Такие функции, как цифровой доход и занятость, а также технология проверки активов устраняют необходимость отправки документов по факсу или почте. По словам кредитора, mello smartloan может обеспечить закрытие всего за восемь дней, а закрытие в целом происходит до 50 процентов быстрее, чем в среднем по отрасли.

По словам кредитора, mello smartloan может обеспечить закрытие всего за восемь дней, а закрытие в целом происходит до 50 процентов быстрее, чем в среднем по отрасли.

- Сильные стороны : Доступны онлайн, телефонные и личные услуги; сквозной mello smartloan дает заемщикам возможность получить кредит полностью онлайн; программы модификации ссуды доступны для правомочных заемщиков

- Слабые стороны : Информация о комиссии кредитора недоступна в Интернете

Quicken Loans / Rocket Mortgage

Rocket Mortgage от Quicken Loans — ведущий онлайн-ипотечный кредитор. Кредитор предлагает широкий выбор вариантов ссуды на покупку и рефинансирование, а также продукт с гибкими сроками под названием «ВАША ипотека», который позволяет заемщикам устанавливать сроки своей ссуды от восьми до 29 лет.Компания приобрела известность в последние несколько лет, создав технологию, которая позволяет заемщикам подавать заявки на получение ссуд полностью онлайн через Rocket Mortgage. Rocket Mortgage предлагает обычное меню вариантов ссуды, и заемщики могут подавать заявки на ипотеку и фиксировать ставки полностью онлайн.

Rocket Mortgage предлагает обычное меню вариантов ссуды, и заемщики могут подавать заявки на ипотеку и фиксировать ставки полностью онлайн.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; варианты ссуд включают фиксированную ставку, регулируемую ставку (ARM), VA, FHA, гибкие ссуды и большие ссуды; низкие требования к первоначальному взносу (всего на 3 процента)

- Слабые стороны : Отсутствие обычных зданий; ограниченная информация о комиссиях кредитора доступна онлайн.

Better Mortgage

Better Mortgage, также известная как Better.com — это онлайн-кредитор, основанный в 2016 году. Better Mortgage обеспечивает полностью онлайн-процесс, при котором ставки, предварительное одобрение кредита и ресурсы доступны круглосуточно и без выходных.

- Сильные стороны : Идеально подходит для технически подкованных заемщиков, которые предпочитают работу в Интернете, с возможностью поддержки клиентов при необходимости; никаких комиссий или сборов; автоматизированный процесс дает котировки в секундах, письмо с предварительным одобрением в течение трех минут и закрытие в течение 21 дня

- Слабые стороны : Отсутствие обычных мест; Ссуды VA и USDA недоступны

Bank of America Mortgage

Bank of America — это обычный банк, который предлагает ипотечные кредиты, рефинансирование и кредитные линии на покупку собственного капитала, которые можно подать онлайн, по телефону или в филиале . Банк, второй по величине в США по размеру активов, расположен в Шарлотте, Северная Каролина, и имеет 4300 отделений.

Банк, второй по величине в США по размеру активов, расположен в Шарлотте, Северная Каролина, и имеет 4300 отделений.

- Сильные стороны : Предоставляет процентные ставки онлайн; может пройти предварительную квалификацию и подать заявку на кредит онлайн и подать документы в цифровом виде; доступны варианты оплаты с низким первоначальным взносом; могут быть доступны скидки при автоматической оплате и другие факторы.

- Слабые стороны : Комиссия за кредитование не указана на веб-сайте

PennyMac Mortgage

PennyMac — это публичный прямой национальный кредитор, который также предлагает широкий спектр вариантов ссуд. как программа для впервые покупателя жилья с низким первоначальным взносом (всего 3 процента).PennyMac также имеет варианты рефинансирования, а также ссуды под залог собственного капитала, кредитные линии под собственный капитал (HELOC) и оптимизацию рефинансирования. Хотя есть офисы продаж, заемщики должны подать заявку онлайн или по телефону. Предложения PennyMac удовлетворяют различные потребности в займах, включая людей с отличным и средним кредитным рейтингом, инвесторов, ветеранов, существующих домовладельцев и новых покупателей.

Предложения PennyMac удовлетворяют различные потребности в займах, включая людей с отличным и средним кредитным рейтингом, инвесторов, ветеранов, существующих домовладельцев и новых покупателей.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; Программа для первого покупателя жилья с низким требованием к первоначальному взносу (всего 3 процента; предлагает гарантию того, что они закроются вовремя или заемщик получит подарочную карту Visa на 500 долларов (при условии, что позднее закрытие произошло по вине PennyMac)

- Слабые стороны : Нет обычных мест; время работы колл-центра ограничено

Mr.Cooper Mortgage

Г-н Купер — небанковский ипотечный кредитор и обслуживающий персонал в США, предлагающий широкий спектр услуг, включая специальные и неспециализированные кредиты и ручное андеррайтинг для клиентов с особыми обстоятельствами.

- Strengths : Доступно во всех штатах, округе Колумбия, Пуэрто-Рико и Виргинских островах США; электронная подача кредитных документов; простое в использовании приложение, которое позволяет заемщикам проверять статус заявки и производить платежи

- Слабые стороны : сборы за услуги, включая выдачу кредита, блокировку ставки и андеррайтинг; нет филиалов

Текущие процентные ставки по ипотеке | Банковская ставка

Какие сегодня ставки по ипотеке?

Средняя фиксированная ипотечная ставка на 30 лет упала на 2 базисных пункта до 2. 97% по сравнению с неделей ранее.

97% по сравнению с неделей ранее.

Фиксированная 15-летняя ставка по ипотеке упала на 4 базисных пункта до 2,38% по сравнению с неделей ранее.

Дополнительные ставки по ипотеке можно найти в таблице и графике ниже.

| Трехмесячный тренд | Фиксированная ставка на 30 лет | Фиксированная ставка на 15 лет | Скорость ARM 5/1 | Джамбо-ставки на 30 лет |

|---|---|---|---|---|

| 10.02.2021 | 2,970% | 2,380% | 2,850% | 3.360% |

| 03.02.2021 | 2,990% | 2,4 20% | 2,830% | 3,370% |

| 27.01.2021 | 2,930% | 2,370% | 2,8 10% | 3,390% |

| 20.01.2021 | 3.000% | 2,390% | 2,790% | 3,420% |

| 13.01.2021 | 3,0 10% | 2,4 20% | 2,830% | 3,460% |

| 1/6/2021 | 2. 950% 950% | 2,370% | 2,870% | 3,4 10% |

| 30.12.2020 | 2,960% | 2,380% | 2,890% | 3,4 10% |

| 23.12.2020 | 2,950% | 2,370% | 2,880% | 3,400% |

| 16.12.2020 | 2,960% | 2,400% | 2,890% | 3,420% |

| 09.12.2020 | 2,990% | 2.390% | 2,930% | 3,400% |

| 02.12.2020 | 3.000% | 2,4 20% | 3,020% | 3,440% |

| 25.11.2020 | 3,0 10% | 2,440% | 3,0 10% | 3,440% |

| 18.11.2020 | 3,030% | 2,450% | 3,050% | 3,460% |

| 11.11.2020 | 3,120% | 2,500% | 3.080% | 3,480% |

Что такое процентная ставка по ипотеке?

Кредиторы взимают проценты по ипотеке как расходы по предоставлению вам денег. Ваша процентная ставка по ипотеке определяет сумму процентов, которые вы выплачиваете вместе с основной суммой или остатком по ссуде на срок вашей ипотеки.

Ваша процентная ставка по ипотеке определяет сумму процентов, которые вы выплачиваете вместе с основной суммой или остатком по ссуде на срок вашей ипотеки.

Процентные ставки по ипотеке определяют ваши ежемесячные платежи в течение срока ссуды. Даже небольшая разница в ставках может привести к увеличению или уменьшению ваших ежемесячных платежей, и вы можете платить больше или меньше процентов в размере тысячи долларов в течение срока кредита.Знание того, как процентные ставки влияют на стоимость вашего кредита, а также что входит в определение вашей ставки, поможет вам более точно оценить оценки кредитора.

Сравните самые высокие сегодня ставки по ипотеке.

Какие факторы определяют мою ставку по ипотеке?

Кредиторы учитывают несколько факторов при определении вашей процентной ставки:

- Кредитный рейтинг

- Первоначальный взнос

- Местоположение объекта

- Сумма кредита / закрытие расходов

- Вид кредита

- Срок кредита

- Вид процентной ставки

Во-первых, ваш кредитный рейтинг влияет на вашу ставку по ипотеке, потому что это мера того, насколько вероятно, что вы вернете ссуду вовремя. Чем выше ваша оценка, тем меньше вы рискуете, поэтому вы получите более низкие оценки.

Чем выше ваша оценка, тем меньше вы рискуете, поэтому вы получите более низкие оценки.

Кредиторы также проверяют сумму вашего первоначального взноса. Например, если вы внесете 20-процентный первоначальный взнос, вы будете рассматриваться как менее рискованный заемщик и получите более низкую ставку, чем тот, кто финансирует большую часть своей покупки дома, что вкладывает больше денег кредитора в строку, если вы были по умолчанию. (Именно поэтому кредиторы требуют, чтобы вы платили частному страхованию ипотечного кредита меньше, чем 20%.)

Сумма кредита и стоимость закрытия также играют роль в вашей ставке по ипотеке. Например, если вы попросите кредитора включить ваши затраты на закрытие сделки и другие сборы по займам в ссуду, вы обычно будете платить более высокую процентную ставку, чем тот, кто уплачивает эти сборы авансом. Заемщики могут также платить более высокие ставки по кредитам, которые выше или ниже лимитов для соответствующей ипотеки, в зависимости от руководящих указаний кредитора.

Ставки также зависят от типа ипотеки, которую вы выбираете, срока кредита и типа процентов.Вы будете платить гораздо более низкие процентные ставки по краткосрочным кредитам, чем по долгосрочным кредитам, потому что вы быстрее выплачиваете ипотечный кредит. Ипотечные ссуды с регулируемой процентной ставкой имеют более низкие начальные ставки, чем их аналоги с фиксированной процентной ставкой, но когда ссуда сбрасывается, ставки могут колебаться в зависимости от рынка до конца срока ссуды.

Используйте ипотечный калькулятор, чтобы ввести процентные ставки, ваш первоначальный взнос, сумму кредита и срок кредита, чтобы получить представление о ваших ежемесячных платежах по ипотеке и других деталях кредита.

Какой самый лучший кредитный рейтинг для получения ипотеки?

Отличный кредитный рейтинг 760 или выше, как правило, поможет вам получить право на самые конкурентоспособные ставки, предлагаемые ипотечным кредитором. Однако вам не нужен отличный кредит, чтобы иметь право на ипотеку. Для ссуд, застрахованных Федеральной жилищной администрацией (FHA), требуется минимальный кредитный балл 580.

Для ссуд, застрахованных Федеральной жилищной администрацией (FHA), требуется минимальный кредитный балл 580.

В идеале вы хотите работать над своим кредитом (если у вас более низкий балл), чтобы получить лучшие возможные кредитные предложения.Хотя вы можете получить ипотеку с плохой или плохой кредитной историей, ваша процентная ставка и условия могут быть не такими благоприятными.

Какая годовая процентная ставка по ипотеке?

Годовая процентная ставка по ипотеке отражает процентную ставку, а также другие затраты по займу, такие как брокерские сборы, пункты дисконтирования, частное страхование ипотеки и некоторые затраты на закрытие сделки. Годовая процентная ставка выражается в процентах и обычно является лучшим индикатором ваших истинных затрат по займам, чем одни только текущие ставки по ипотеке.

Как получить лучшую ставку по ипотеке?

Чтобы получить лучшую ставку по ипотеке, поищите у нескольких кредиторов. В идеале вам нужна ставка, которая, по крайней мере, равна или еще лучше ниже текущей средней ставки по интересующему вас кредитному продукту. Сравнение ставок от трех, четырех или более кредиторов помогает убедиться, что вы получаете конкурентоспособные предложения по новая ипотека или рефинансирование. Спросите у крупных банков, кредитных союзов, онлайн-кредиторов, региональных банков, прямых кредиторов и ипотечного брокера, чтобы купить ипотечный кредит.

Сравнение ставок от трех, четырех или более кредиторов помогает убедиться, что вы получаете конкурентоспособные предложения по новая ипотека или рефинансирование. Спросите у крупных банков, кредитных союзов, онлайн-кредиторов, региональных банков, прямых кредиторов и ипотечного брокера, чтобы купить ипотечный кредит.

Если кредиторы знают, что им нужно конкурировать за ваш бизнес, они могут быть более склонны отказаться от определенных сборов или предоставить более выгодные условия. Кроме того, вы хотите чувствовать себя комфортно с процессом ипотеки, а работа с уважаемым кредитором, который внимателен и ориентирован на обслуживание, сделает процесс более гладким.

Вы также хотите сравнить комиссии, условия и предложения по кредиту. Имейте в виду, что текущие ставки по ипотеке меняются ежедневно, даже ежечасно. Ставки меняются в зависимости от рыночных условий и могут варьироваться в зависимости от типа и срока кредита.Чтобы убедиться, что вы получаете точные текущие ставки по ипотечным кредитам, убедитесь, что вы сравниваете аналогичные оценки кредита, основанные на точном сроке и продукте.

Сравните сегодняшние ставки по ипотеке — SmartAsset

Как найти лучшую ставку по ипотеке Фотография предоставлена: © iStock / GlobalStockПосмотрим правде в глаза: покупка ипотеки может быть проблемой. Проверка процентных ставок, заполнение заявок на получение кредита, выбор кредитора — все варианты и цифры могут быть огромными.Но это стоит исследования и времени. Сравнение ставок по ипотеке среди кредиторов — один из первых шагов в процессе покупки жилья. Это позволяет вам составлять бюджет, давая вам представление о сумме ваших ежемесячных выплат по ипотеке. Даже незначительные различия в процентной ставке по шестизначной ссуде будут складываться в течение срока 30-летней ипотеки. Это может иметь огромное влияние на ваши общие финансовые цели.

Несколько лет назад было обычным делом пропускать сравнительные покупки и сразу обращаться в основной банк в качестве ипотечного кредитора.Но теперь ваш банк — лишь один из многих вариантов кредитора, который у вас есть как у современного покупателя жилья. Вы можете найти обзоры, рейтинги, отзывы клиентов и всевозможную информацию, не выходя из домашнего компьютера или смартфона. Есть кредиторы, которые сообщат вам, на какие ставки вы имеете право в течение нескольких минут, а другие требуют, чтобы вы поговорили с ипотечным брокером. Какими бы ни были ваши предпочтения, вам доступны всевозможные ресурсы.

Вы можете найти обзоры, рейтинги, отзывы клиентов и всевозможную информацию, не выходя из домашнего компьютера или смартфона. Есть кредиторы, которые сообщат вам, на какие ставки вы имеете право в течение нескольких минут, а другие требуют, чтобы вы поговорили с ипотечным брокером. Какими бы ни были ваши предпочтения, вам доступны всевозможные ресурсы.

Каким бы неприятным ни был выбор рейтингов, это тот случай, когда стоит не торопиться.Ипотечные кредиторы хотят иметь ваш бизнес, и первое предложение, которое вы увидите, может быть не лучшим предложением, которое вы можете получить. Желательно изучить хотя бы несколько кредиторов, сравнить ставки по ипотечным кредитам и тщательно выбирать. Наш калькулятор ипотеки может показать вам, на что вы можете претендовать у нескольких разных кредиторов, что поможет вам начать работу.

A Финансовый консультант может помочь вам в планировании покупки дома. Чтобы найти ближайшего к вам финансового консультанта, воспользуйтесь нашим бесплатным онлайн-инструментом сопоставления или , позвонив по телефону 1-888-217-4199 .

Как вы можете видеть на приведенном выше графике, ставки по ипотеке меняются год за годом, поэтому факторы, влияющие на вашу потенциальную ставку по ипотеке, находятся не полностью в ваших руках. Конечно, контроль некоторых факторов, определяющих вашу ставку по ипотеке, полностью в вашей власти. Чтобы получить более низкую ставку, вы должны выглядеть более надежным заемщиком.

Видите ли, кредиторы взимают с разных заемщиков разные ставки в зависимости от того, насколько вероятно, что каждый человек перестанет производить платежи (другими словами, по умолчанию).Поскольку кредитор предоставляет деньги, кредитор решает, на какой риск он готов пойти. Один из способов смягчения убытков для кредиторов — повышение процентных ставок для более рискованных заемщиков.

У кредиторов есть несколько способов оценки потенциальных заемщиков. Как правило, кредиторы считают, что кто-то с большим количеством сбережений, стабильным доходом и хорошей или лучшей оценкой (что указывает на историю выполнения финансовых обязательств) с меньшей вероятностью прекратит производить платежи. Для того чтобы такой домовладелец объявил дефолт, потребуется довольно радикальное изменение обстоятельств.

Для того чтобы такой домовладелец объявил дефолт, потребуется довольно радикальное изменение обстоятельств.

С другой стороны, потенциальный заемщик с историей просроченных или пропущенных платежей (другими словами, плохой кредитный рейтинг) считается гораздо более склонным к дефолту. Еще один красный флаг — высокое отношение долга к доходу (DTI). Это когда ваш доход недостаточно высок, чтобы поддерживать общую долговую нагрузку, которая может включать студенческие ссуды, автокредиты и остатки на кредитных картах. Любой из этих факторов может сигнализировать кредитору о том, что у вас более высокий риск получения ипотеки.

Если у вас плохая кредитная история, возможно, стоит подождать, пока вы улучшите ее, чтобы подать заявку на ипотеку.Многие кредиторы рекомендуют подождать, поскольку это лучший способ получить низкую ставку по ипотеке (которая длится до срока ссуды для ипотечных кредитов с фиксированной ставкой). Это нужно рассматривать как финансовое решение.

Примеры ставок по ипотечным кредитам Итак, предположим, у вас есть очень хороший или исключительный кредитный рейтинг FICO от 750 до 850, сбережения и активы для рекомендованного 20% первоначального взноса и чистый доход, который более чем в три раза превышает ваш ежемесячный оплата. Кредиторы будут рассматривать вас как надежного заемщика, который, вероятно, будет производить платежи вовремя, поэтому вы, вероятно, будете иметь право на самые низкие рекламируемые ставки по ипотеке.

Кредиторы будут рассматривать вас как надежного заемщика, который, вероятно, будет производить платежи вовремя, поэтому вы, вероятно, будете иметь право на самые низкие рекламируемые ставки по ипотеке.

Однако, если у вас невысокий кредитный рейтинг и у вас нет сбережений для первоначального взноса, ваш кредитор может отклонить ваше заявление на ипотеку или указать вам в направлении получения ссуд под государственную поддержку от Министерства жилищного строительства и городского развития. (HUD) или Федеральное жилищное управление (FHA). Большинство программ, спонсируемых на федеральном уровне, позволяют кредиторам, имеющим удовлетворительный или хороший кредитный рейтинг, претендовать на получение жилищных кредитов, даже если они не соответствуют всем традиционным показателям. Такие факторы риска могут включать более высокое отношение долга к доходу.

Эти программы обычно предлагают 30-летние ссуды с фиксированной ставкой и сниженные первоначальные взносы, которые домовладельцы могут финансировать или платить грантами, если таковые имеются. Хотя это может быть выгодно для заемщиков, которые не могут претендовать на получение традиционного жилищного кредита, они обычно включают в себя вид ипотечного страхования, которое увеличивает стоимость ваших ежемесячных жилищных выплат.

Хотя это может быть выгодно для заемщиков, которые не могут претендовать на получение традиционного жилищного кредита, они обычно включают в себя вид ипотечного страхования, которое увеличивает стоимость ваших ежемесячных жилищных выплат.

Годовая процентная ставка (APR) — это истинная стоимость ипотеки.Он учитывает все комиссии и сборы, которые вы платите при получении ипотеки (например, расходы на закрытие сделки), и распределяет их на весь срок действия ссуды, чтобы вы могли получить представление о годовой ставке того, что вы фактически платите.

Напротив, указанная вами процентная ставка — это число, используемое для определения вашего ежемесячного платежа. Это процент от остатка по кредиту, который вы выплачиваете в виде процентов ежегодно без дополнительных затрат. Из этих двух годов годовая процентная ставка дает более полное представление о том, сколько вы будете платить.

Федеральное правительство требует, чтобы банки указывали годовую процентную ставку во избежание скрытых или неожиданных комиссий. Анализ годовой процентной ставки может быть полезен при сравнении двух разных займов, особенно когда один имеет относительно низкую процентную ставку и более высокие затраты на закрытие, а другой — более высокую процентную ставку, но низкие затраты на закрытие. Ипотека с более низкой годовой процентной ставкой может быть в целом более выгодной сделкой.

Годовая процентная ставка обычно выше, чем заявленная процентная ставка, чтобы учесть все комиссии и расходы. Однако обычно оно всего на несколько долей процента выше — на что-то большее следует внимательно присмотреться.Когда вы изучаете 40-летние и 30-летние ставки по ипотечным кредитам, эти сборы распределяются на более длительный период времени. Годовая процентная ставка, вероятно, не будет намного выше процентной ставки. Но для 20-летних ставок, 15-летних и 10-летних ставок разница между годовой процентной ставкой и процентной ставкой, вероятно, будет больше.

Годовая процентная ставка — отличный инструмент для сравнения двух ипотечных кредитов с разными условиями, но в конечном итоге важно учитывать все аспекты вашего кредита при принятии решения.Например, если на вашем сберегательном счете достаточно денег, вы можете заплатить более высокие затраты на закрытие ссуды с более низким ежемесячным платежом, который больше соответствует вашему регулярному доходу.

Есть и другие факторы нефинансового характера. Каждый ипотечный кредитор ведет бизнес по-своему. Некоторые используют индивидуальный подход к каждому клиенту, а другие предлагают самые передовые технологии, облегчающие получение займов. Вы предпочитаете небольшое местное заведение? Онлайн-кредитор? Национальный банк со 100-летней историей и безупречной репутацией? Ни на один из этих вопросов нет правильного ответа, но, тем не менее, над ними важно подумать. Вы можете платить по ипотеке в течение 30 лет, поэтому вам следует найти кредитора, который соответствует вашим потребностям.

Вы можете платить по ипотеке в течение 30 лет, поэтому вам следует найти кредитора, который соответствует вашим потребностям.

Прежде чем подписывать документы, рекомендуется изучить информацию о своем кредиторе. Прочтите обзоры, веб-сайт компании и любые материалы о покупке жилья, публикуемые кредитором. Это может помочь вам получить представление о компании до того, как вы начнете заниматься бизнесом.

Какие кредиторы предлагают самые низкие ставки по ипотеке?На самом деле ни один ипотечный кредитор не имеет явного преимущества, когда дело доходит до ставок по ипотеке.У каждого есть свои собственные методы расчета ставок для каких заемщиков, поэтому у кредитора, предлагающего лучшую ставку для одного человека, может не быть лучшего предложения для другого. Это действительно зависит от индивидуальных обстоятельств.

Вот почему так важно изучить различных кредиторов и посмотреть, что они могут вам предложить. Использование инструментов, таких как наш инструмент сравнения ставок, может помочь вам сравнить ставки по ипотеке для вашей конкретной ситуации и дать вам хорошее представление о том, на какие ставки вы можете претендовать. Вы также можете продвинуться вперед, проверив свой кредитный рейтинг перед подачей заявления на ипотеку, чтобы лучше понять свое финансовое положение.

Вы также можете продвинуться вперед, проверив свой кредитный рейтинг перед подачей заявления на ипотеку, чтобы лучше понять свое финансовое положение.

Ежедневная ставка по ипотеке

| ПРЕД. | 52 НЕДЕЛЯ | |||

| ТЕКУЩИЙ ГОД | 10 февраля | ГОД | НИЗКИЙ | ВЫСОКИЙ |

| 30 лет FRM | 2.80% | 3,47% | 2,75% | 4,15% |

| 15 лет FRM | 2.33% | 3,14% | 2,25% | 3,90% |

| FHA, фиксированный на 30 лет | 2.25% | 3,25% | 2,25% | 4,00% |

| Jumbo, фиксированный на 30 лет | 3.25% | 3,61% | 3,11% | 4,75% |

| 5/1 год ARM | 2. 25% 25% | 3,32% | 2,21% | 4,38% |

| Диапазон за 52 недели | Текущая ставка |

В следующей таблице показаны дневных результатов для MND’s Rate Survey за последние 20 дней.

| 30 лет FRM | 15 лет FRM | РУЧКА 5/1 ГОДА | FHA 30 лет | JUMBO 30 лет | ||||||

| Дата | Оценка | Изменить | Оценка | Изменить | Оценка | Изменить | Оценка | Изменить | Оценка | Изменить |

| 10.02.2021 | 2.80% | -0,03% | 2,33% | -0,01% | 2,25% | + 0,00% | 2,25% | + 0,00% | 3. 25% 25% | + 0,00% |

| 09.02.2021 | 2,83% | -0,02% | 2,34% | + 0,00% | 2,25% | -0.01% | 2,25% | -0,03% | 3,25% | + 0,00% |

| 08.02.2021 | 2,85% | + 0,00% | 2.34% | + 0,01% | 2,26% | + 0,01% | 2,28% | + 0,00% | 3,25% | +0.01% |

| 05.02.2021 | 2,85% | + 0,01% | 2,33% | + 0,01% | 2,25% | + 0,00% | 2.28% | + 0,00% | 3,24% | -0,01% |

| 04.02.2021 | 2,84% | + 0,02% | 2,32% | +0.01% | 2,25% | + 0,00% | 2,28% | + 0,00% | 3,25% | -0,01% |

| 03.02.2021 | 2. 82% 82% | + 0,01% | 2,31% | -0,02% | 2,25% | + 0,00% | 2,28% | + 0,03% | 3.26% | + 0,01% |

| 02.02.2021 | 2,81% | + 0,02% | 2,33% | -0,05% | 2,25% | -0.10% | 2,25% | + 0,00% | 3,25% | -0,03% |

| 01.02.2021 | 2,79% | -0,01% | 2.38% | + 0,10% | 2,35% | + 0,10% | 2,25% | + 0,00% | 3,28% | -0.02% |

| 29.01.2021 | 2,80% | + 0,04% | 2,28% | + 0,02% | 2,25% | + 0,03% | 2.25% | + 0,00% | 3,30% | + 0,05% |

| 28.01.2021 | 2,76% | + 0,01% | 2,26% | +0.01% | 2,22% | + 0,01% | 2,25% | + 0,00% | 3,25% | + 0,00% |

27. 01.2021 01.2021 | 2.75% | -0,05% | 2,25% | -0,03% | 2,21% | -0,02% | 2,25% | -0,02% | 3.25% | -0,04% |

| 26.01.2021 | 2,80% | + 0,02% | 2,28% | -0,01% | 2,23% | -0.01% | 2,27% | -0,01% | 3,29% | + 0,00% |

| 25.01.2021 | 2,78% | -0,02% | 2.29% | -0,01% | 2,24% | -0,01% | 2,28% | -0,02% | 3,29% | -0.01% |

| 22.01.2021 | 2,80% | -0,04% | 2,30% | -0,06% | 2,25% | -0,07% | 2.30% | -0,04% | 3,30% | -0,01% |

| 21.01.2021 | 2,82% | -0,03% | 2,33% | -0.04% | 2,32% | + 0,02% | 2,34% | + 0,00% | 3,31% | + 0,00% |

20. 01.2021 01.2021 | 2.85% | -0,02% | 2,37% | -0,01% | 2,30% | -0,01% | 2,34% | -0,01% | 3.31% | -0,02% |

| 19.01.2021 | 2,87% | + 0,00% | 2,38% | -0,02% | 2,31% | +0.01% | 2,35% | + 0,00% | 3,33% | -0,02% |

| 15.01.2021 | 2,87% | -0,01% | 2.40% | -0,01% | 2,30% | -0,01% | 2,35% | -0,01% | 3,35% | +0.03% |

| 14.01.2021 | 2,88% | -0,02% | 2,41% | + 0,01% | 2,31% | -0,05% | 2.36% | + 0,01% | 3,32% | -0,03% |

| 13.01.2021 | 2,90% | -0,03% | 2,40% | -0. 01% 01% | 2,36% | -0,02% | 2,35% | -0,03% | 3,35% | -0,03% |

| 12.01.2021 | 2.93% | + 0,05% | 2,41% | + 0,01% | 2,38% | + 0,00% | 2,38% | + 0,10% | 3.38% | + 0,10% |

ставок по ипотеке — Freddie Mac

Ставки по ипотеке остаются неизменными в течение второй недели подряд

11 февраля 2021

Это история двух экономик.Экономика услуг остается в депрессивном состоянии, но производственная сторона экономики остается сильной. Число новых случаев COVID-19 сокращается, что обнадеживает и привело к росту ставок казначейства. Но рост ставок казначейства еще не повлиял на ставки по ипотечным кредитам, которые остались неизменными. Рынок жилой недвижимости остается устойчивым, учитывая здоровый покупательский спрос, в то время как предполагаемый рост цен на жилье в реальном времени является высоким из-за нехватки товарных запасов, от которой страдает рынок жилья.

Следует указывать средние ставки обязательств вместе со средними комиссиями и баллами, чтобы отразить общие первоначальные затраты на получение ипотеки.Посетите следующую ссылку для получения определений. Заемщики могут по-прежнему оплачивать закрывающие расходы, которые не включены в обзор.

Мнения, оценки, прогнозы и другие точки зрения, содержащиеся в этом документе, принадлежат группе экономических и жилищных исследований Freddie Mac, не обязательно отражают точку зрения Freddie Mac или его руководства и не должны толковаться как указывающие на перспективы бизнеса Freddie Mac или ожидаемые результаты.Хотя группа экономических и жилищных исследований пытается предоставить надежную и полезную информацию, она не гарантирует, что информация или другое содержимое в этом документе является точным, актуальным или пригодным для какой-либо конкретной цели. Все содержимое может быть изменено без предварительного уведомления. Весь контент предоставляется на условиях «как есть», без каких-либо гарантий. Информация из этого документа может быть использована с надлежащей ссылкой. Изменение этого документа или его содержания строго запрещено.© 2021 Фредди Мак.

Все содержимое может быть изменено без предварительного уведомления. Весь контент предоставляется на условиях «как есть», без каких-либо гарантий. Информация из этого документа может быть использована с надлежащей ссылкой. Изменение этого документа или его содержания строго запрещено.© 2021 Фредди Мак.

Сегодняшние ставки по ипотеке еще ниже | 8 февраля 2021 г.

Наша цель здесь, в Credible Operations, Inc., NMLS номер 1681276, далее именуемом «Надежный», — предоставить вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы продвигаем продукты наших кредиторов-партнеров, все мнения принадлежат нам.

Посмотрите на ставки по ипотеке на 8 февраля 2021 года, которые с прошлой пятницы имеют тенденцию к снижению.(iStock)

На основании данных, собранных Credible Operations, Inc., номер NMLS 1681276, с прошлой пятницы ставки по ипотечным кредитам снизились.

- Ипотечные кредиты с фиксированной ставкой на 30 лет: 2,625%, без изменений

- Ипотечные ссуды с фиксированной ставкой на 20 лет: 2,250%, снижение с 2,500%, -0,250

Последнее обновление ставок 8 февраля 2021. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Чтобы найти лучшую ставку по ипотеке, начните с использования Credible, который может показать вам текущие ставки по ипотеке и рефинансированию:

Просмотрите ставки от нескольких кредиторов, чтобы вы могли принять обоснованное решение по жилищному кредиту.

Глядя на сегодняшние ставки рефинансирования ипотечных кредитовСегодняшние ставки рефинансирования ипотечных кредитов практически не изменились с прошлой пятницы, при этом фиксированные ипотечные кредиты не менялись в течение четырех дней подряд. Средние ставки по 30-летним кредитам семь дней подряд колеблются на уровне 2,750%. Если вы рассматриваете возможность рефинансирования существующего дома, проверьте, как выглядят ставки рефинансирования:

- 30-летнее рефинансирование с фиксированной ставкой: 2.750%, без изменений

- 20-летнее рефинансирование с фиксированной ставкой: 2.

625%, без изменений

625%, без изменений - 15-летнее рефинансирование с фиксированной ставкой: 1,875%, без изменений

Последний раз ставки обновлялись 8 февраля 2021 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Такой сайт, как Credible, может быть большим подспорьем, когда вы готовы сравнить ссуды на рефинансирование ипотечных кредитов. Credible позволяет вам видеть предварительно квалифицированные ставки для обычных ипотечных кредитов от нескольких кредиторов в течение нескольких минут. Посетите Credible сегодня, чтобы начать.

Текущие ставки по ипотекеПроцентные ставки по ипотеке снизились с прошлой пятницы, при этом 20-летние ставки упали на 250 базисных пунктов.

Текущая 30-летняя ипотека с фиксированной ставкой Текущая процентная ставка по 30-летней ипотеке с фиксированной ставкой составляет 2,625%. Это то же самое, что и в прошлую пятницу.

Текущая процентная ставка по ипотеке с фиксированной ставкой на 20 лет составляет 2,250%. Это меньше, чем в прошлую пятницу.

Вы можете изучить свои варианты ипотеки за считанные минуты, посетив Credible, чтобы сравнить текущие ставки различных кредиторов, предлагающих рефинансирование ипотеки, а также жилищные ссуды. Проверьте Credible и пройдите предварительную квалификацию сегодня, а также ознакомьтесь с сегодняшними ставками рефинансирования по ссылке ниже.

Последний раз цены обновлялись 8 февраля 2021 года. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Как изменились ставки по ипотекеСегодня ставки по ипотеке снизились по сравнению с тем временем на прошлой неделе.

- Ипотечные кредиты с фиксированной ставкой на 30 лет: 2,625%, как на прошлой неделе

- Ипотечные кредиты на 20 лет с фиксированной ставкой: 2,250%, по сравнению с 2,375% на прошлой неделе, -0,125

Ставки последнее обновление 8 февраля 2021 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Если вы пытаетесь найти подходящую ставку для ипотечного кредита или хотите рефинансировать существующий дом, подумайте об использовании Credible. Вы можете использовать бесплатный онлайн-инструмент Credible, чтобы легко сравнивать нескольких кредиторов и просматривать предварительно квалифицированные ставки всего за несколько минут.

Факторы, лежащие в основе сегодняшних ставок по ипотекеНа текущие ставки по ипотеке и рефинансированию влияют многие экономические факторы, такие как количество безработных и инфляция. Но ваша личная финансовая история также будет определять ставки, которые вам будут предложены.

Более крупные экономические факторы- Сила экономики

- Темпы инфляции

- Занятость

- Потребительские расходы

- Жилищное строительство и другие рыночные условия

- Рынки акций и облигаций

- 10-летняя доходность казначейских облигаций

- Федеральный резерв полисы

- Кредитный рейтинг

- Кредитная история

- Размер первоначального взноса

- Отношение кредита к стоимости

- Тип, размер и срок кредита

- Отношение долга к доходу

- Расположение собственности

Если вы хотите низкие ставки по ипотеке, улучшение вашего кредитного рейтинга и погашение любого другого долга могут обеспечить вам более низкую ставку. Размер ваших первоначальных взносов также влияет на ставки по ипотеке, при этом низкий первоначальный взнос может дать вам более высокую ставку.

Размер ваших первоначальных взносов также влияет на ставки по ипотеке, при этом низкий первоначальный взнос может дать вам более высокую ставку.

Также неплохо сравнить ставки разных кредиторов, чтобы найти лучшую ставку для ваших финансовых целей. Согласно исследованию Freddie Mac, заемщики могут сэкономить в среднем 1500 долларов в течение срока кредита, сделав покупку всего лишь по одной дополнительной ставке, и в среднем 3000 долларов, сравнив пять котировок.

Credible поможет вам сравнить текущие ставки сразу нескольких ипотечных кредиторов всего за несколько минут.Вы хотите рефинансировать существующий дом? Используйте онлайн-инструменты Credible, чтобы сравнить оценки и пройти предварительную квалификацию сегодня.

Процентные ставки по ипотеке по типу ссуды Независимо от того, покупаете ли вы впервые дом для получения 30- или 15-летней ипотеки или хотите рефинансировать существующий дом, Credible может помочь вам найти подходящий ипотека для ваших финансовых целей.

000%, по сравнению с 2.500%, -0.500

000%, по сравнению с 2.500%, -0.500 750%, без изменений

750%, без изменений 625%, без изменений

625%, без изменений