Срок окупаемости проекта: формула расчета и подходы

По мере развития и укрупнения бизнеса неизбежно укрепляются регулярные формы управления. Это означает, что менеджмент выстраивается сверху вниз от стратегии к текущему регулированию процессов, развитие деятельности и капитальных вложений обретает системный, упорядоченный характер. Решения об инвестициях принимаются комплексно с глубокой проработкой и на альтернативной основе. При выборе перспективных проектных задач в первую очередь необходимо рассчитать срок окупаемости проекта и сравнить с другими вариантами.

Логика оценки окупаемости

Оценка любого инвестиционного проекта должна носить комплексный характер. В расчет принимается не один, а группа значимых показателей: NPV, IRR, PI, MIRR и PP (DPP). Это связано с тем, что каждая проектная задача является многогранным и сложным явлением. И единый оценочный показатель выделить невозможно. Тем не менее, для того чтобы вынести определенное суждение, следует ориентироваться на достаточность уровня генерируемой прибыли на постинвестиционной фазе.

Ежегодно в развитых компаниях проходят мероприятия стратегического планирования, результатом которых являются, помимо прочего, планы стратегических инвестиционных инициатив, часть которых преобразуется в проекты. Этому предшествуют оценочные процедуры, о которых и идет речь. Известно, что в логике экономического расчета временная шкала инвестиционного проекта делится на три основных периода.

- Этап возврата вложенных средств.

- Этап получения прибыли от вложений.

В этой связи следует помимо доходности учитывать и период, после которого проект начнет приносить запланированную прибыль инвесторам. Этот период называется сроком окупаемости. Интересно, что теоретически все инвесторы осознают, что успешность проекта определяется долгосрочными перспективами. Практически же, подсознательно и явно имеет место стремление начать получать выгоду как можно раньше. Такое свойственно не только нашей стране, вполне естественно подобное происходит во всем мире.

Такое свойственно не только нашей стране, вполне естественно подобное происходит во всем мире.

Психологически сориентироваться на длительный период ожидания финансового результата трудно. Тем более это актуально в современных событийных потоках, в которых весьма затруднительно строить достоверные долгосрочные прогнозы. В этой связи особым потенциалом обладают деловые люди, способные следовать масштабному стратегическому замыслу. Такие бизнесмены умеют концентрировать вокруг проекта капитал, идти на длительные низкие значения операционного кэш-флоу. Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Надо объективно смотреть на состав оценочных показателей, среди которых один из первых – это период окупаемости, и он – не самый главный. Тем не менее, в ряде случаев данный показатель имеет существенное значение. Расчет данного критерия важен, когда руководство компании озабочено ликвидностью бизнеса и минимизацией рисков хозяйствования.

Методы расчета срока окупаемости

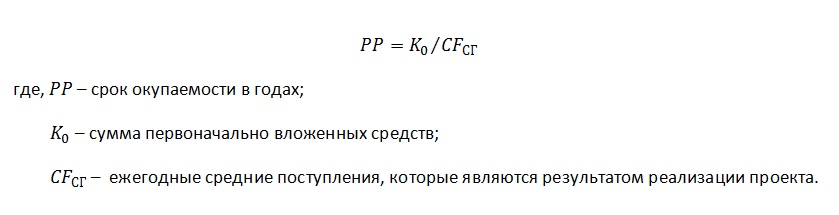

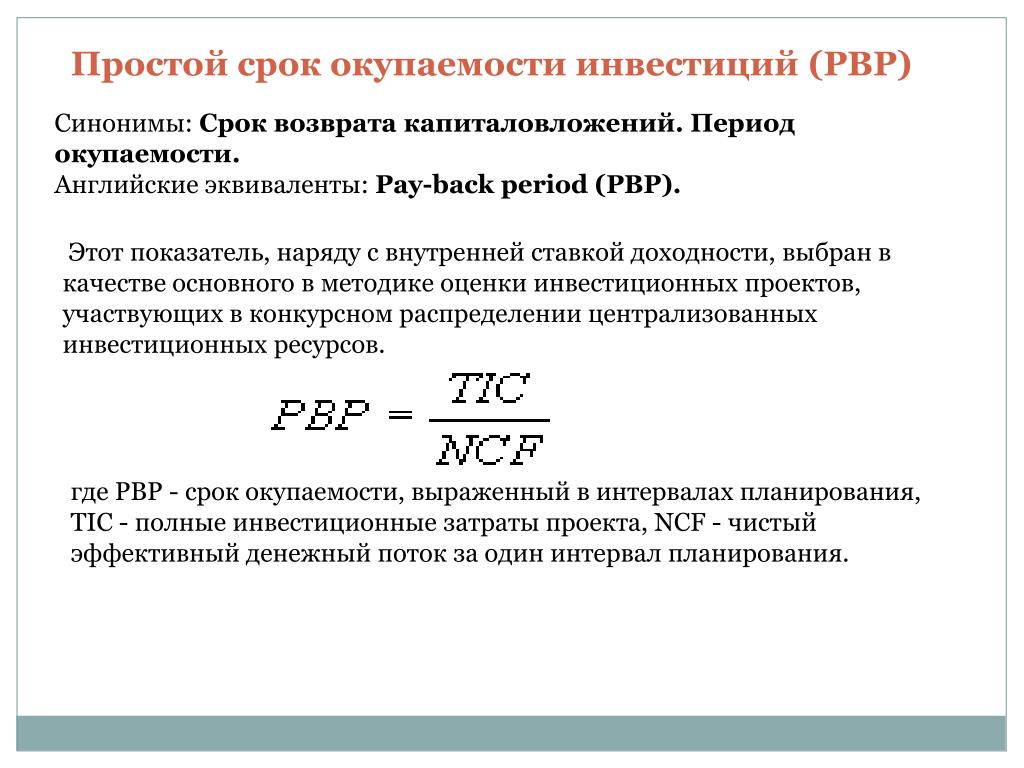

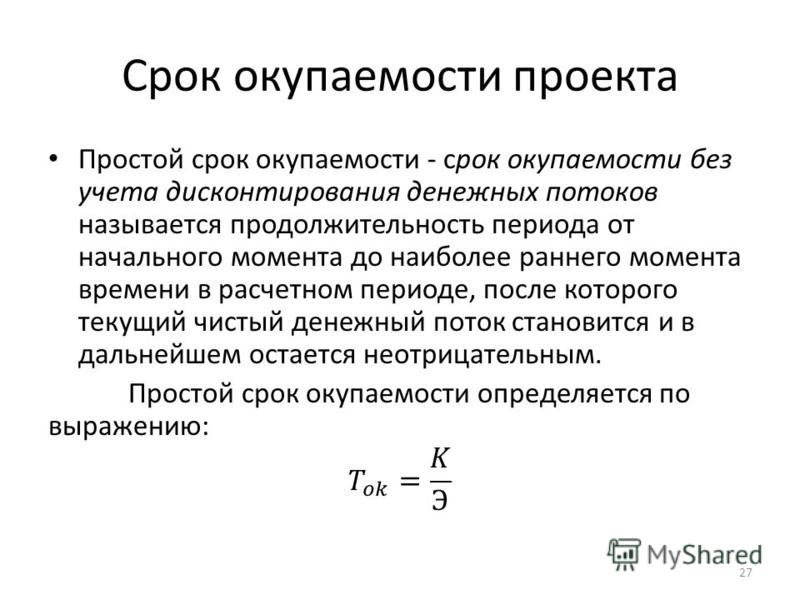

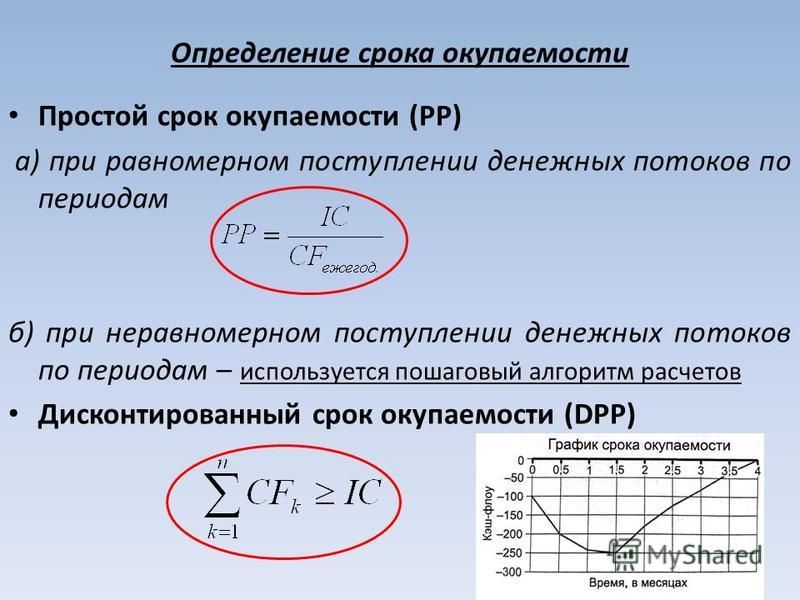

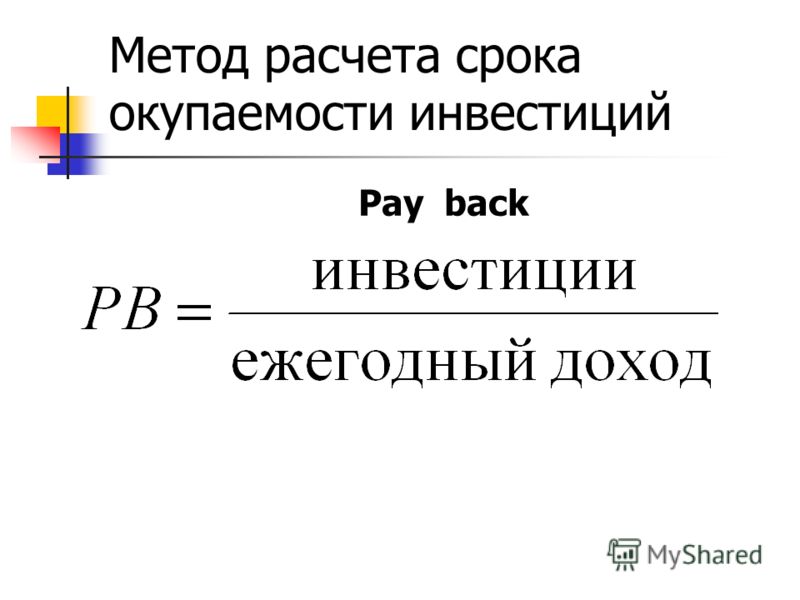

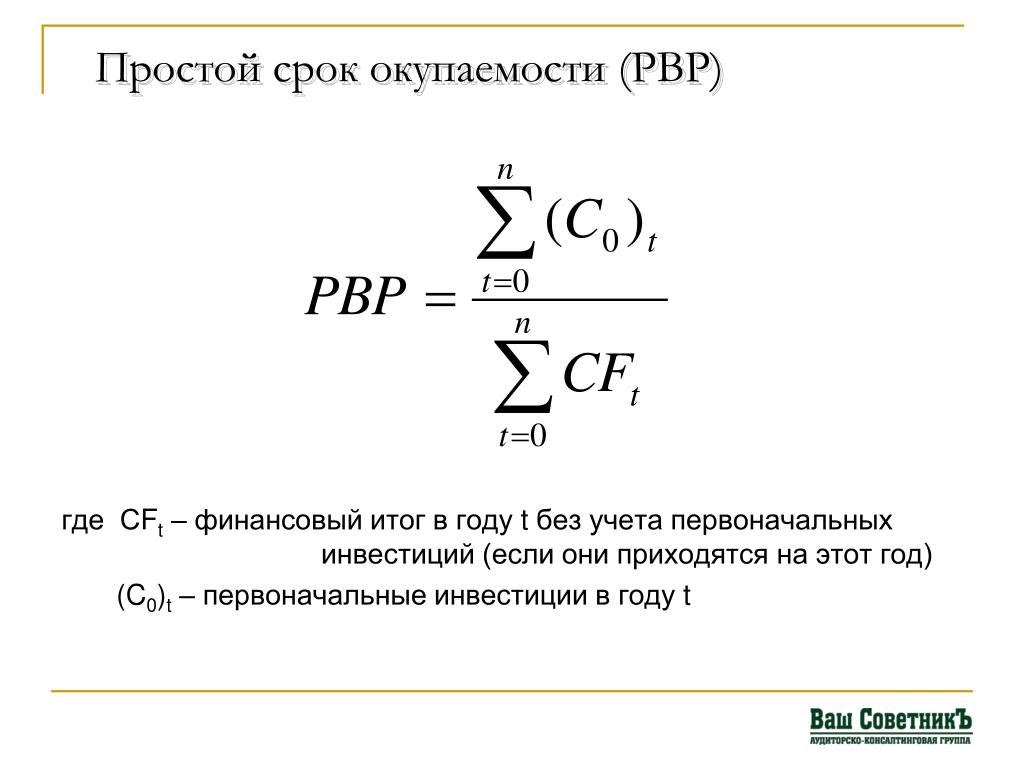

Простой срок окупаемости (PP, payback period) можно посчитать двумя способами в зависимости от того, насколько равномерно планируемые доходы от инвестиций распределены во времени. Если денежный поток от операционной деятельности в результате проекта поступает равномерно, то окупаемость легко посчитать как частное от деления сумм единовременных вложений на размер пошагового (годового) кэш-флоу или прибыли.

Но чаще всего денежный поток неравномерен. Поэтому для расчета показателя применяется подсчет числа шагов (лет), в течение которых кумулятивно накопленный операционный денежный поток превысит размер стартовых вложений. Формула показателя PP (простой срок окупаемости) в двух вариантах представлена далее.

Формула расчета PP в условиях неравномерности доходной части проекта

Если потребуется, имеется возможность посчитать срок окупаемости более точно, буквально, с сотыми долями в «довесок» к числу шагов проектного периода. При этом следует абстрагироваться от потенциальной неравномерности доходной части внутри шага, следующего за последним периодом непокрытых инвестиций. В развитие показанной выше формулы в этом случае применяется способ, приведенный в статье, посвященной расчету окупаемости проекта на уровне замысла. Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

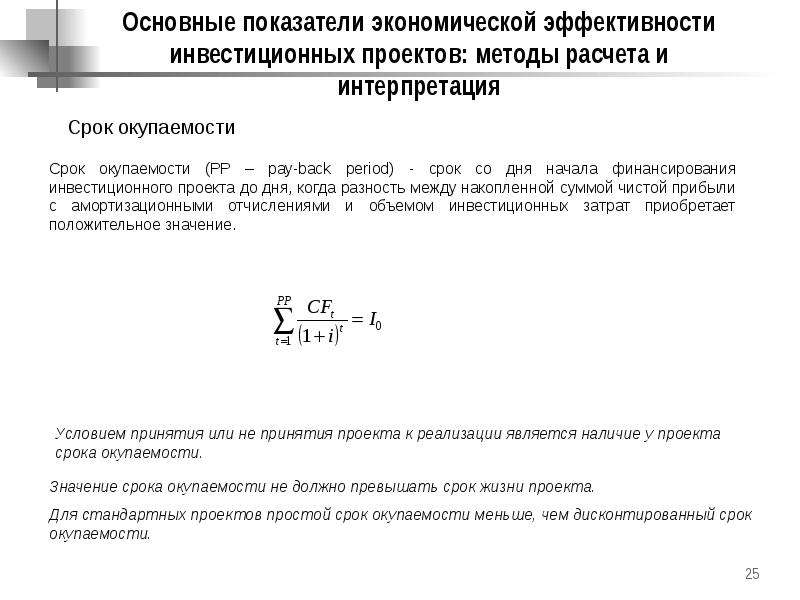

В отличие от простого метода, при комплексном подходе к оценке эффективности инвестиций период окупаемости рассчитывается с учетом временного фактора. При этом денежные потоки приводятся к стоимостной оценке старта проекта. А дисконтирование потоков наиболее грамотно выполняется с ориентацией на показатель WACC. В силу природы механизма дисконтирования, приведенный срок окупаемости (DPP, discounted payback period) всегда больше чем простой период, то есть DPP≥PP. Формула срока окупаемости приобретает следующий вид.

Формула срока окупаемости приобретает следующий вид.

Формула расчета DPP

Срок окупаемости – очень легкий и оперативный показатель, которым могут воспользоваться участники инвестиционного проекта на разных этапах его реализации от замысла до момента оценки результатов после завершения. Он хорошо себя проявляет в комплексе с другими оценочными показателями и в условиях сравнения нескольких инвестиционных решений. Во всяком случае, данный критерий позволяет осознать инвестору, что рассматривая проект, он может выбрать более безопасную модель капитальных вложений, даже не принимая в расчет размер будущей прибыли.

Manzana Group | Окупаемость программы лояльности

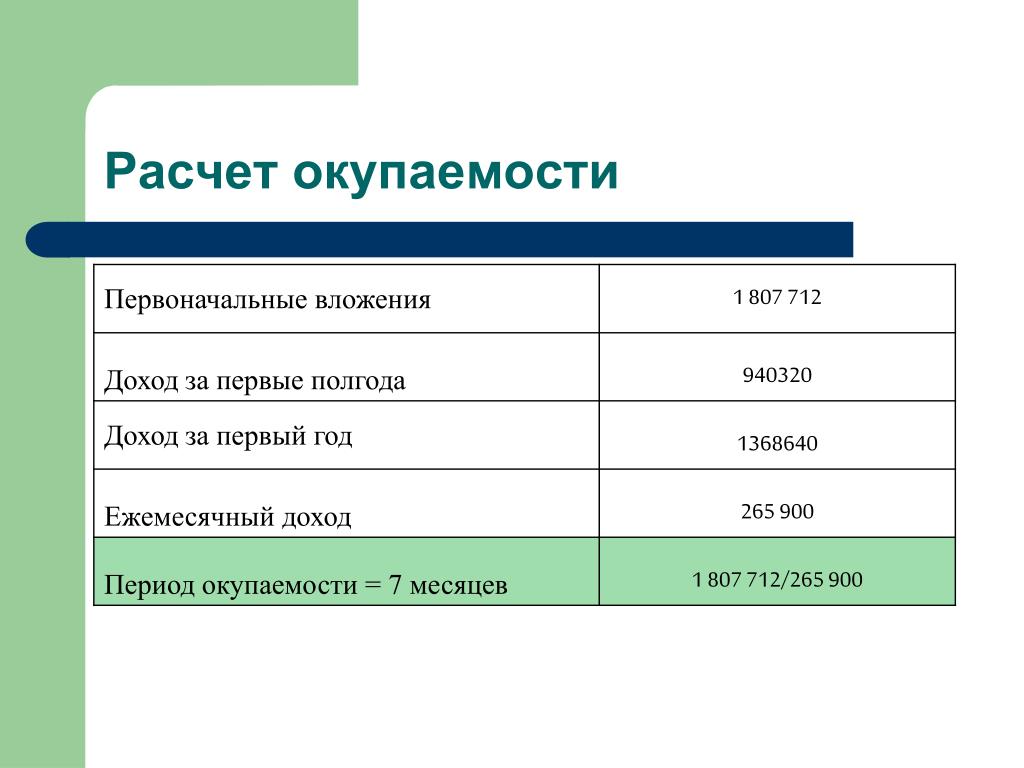

Для бизнес-проекта, в том числе и программы лояльности, важным показателем целесообразности его реализации становится срок окупаемости. Период окупаемости инвестиций в запуск мотивационной программы отражает ее эффективность, становится первым «звоночком» к необходимости оптимизации ПЛ.

Также скорость возврата вложений – решающий фактор при выборе конкретных мероприятий для программы лояльности.

Поэтому необходимо на практике применять возможности математического расчета для определения срока окупаемости. Это поможет избежать ошибочных решений, успешно развивать бизнес.

Что такое окупаемость ПЛ?

Окупаемость программы лояльности – временной промежуток, в течение которого мероприятия мотивационной системы позволят вернуть все вложенные в нее деньги. В маркетинге эта величина характеризует переломный момент для компании – разница между отрицательной и плюсовой чистой прибылью равняется нулю. Как только наступает точка окупаемости, компания начинает получать чистый доход.

Расчет периода возвратности вложений в ПЛ обеспечивает для бизнеса ряд преимуществ:

- возможность ранжирования альтернативных мотивационных проектов и выбор подходящего варианта;

- расчетные формулы достаточно просты, их легко использовать даже без профильного образования.

Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования;

Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования; - норму доходности выбирает предприятие, что обеспечивает минимальные погрешности в расчетах с учетом фактора изменения стоимости денег во времени.

Математический аппарат для подсчета показателя периода возврата инвестиций характеризуется универсальностью. Его можно применять во всех отраслях экономики с одинаковой эффективностью.

Формула расчета и интерпретация результатов

В маркетинговой практике широко применяется базовая формула расчета срока возврата инвестиций. Период окупаемости определяется отношением объема инвестиций в ПЛ к дисконтированным деньгам, полученным от проведения мотивационной системы (за 1 отчетный период). Чтобы полученный показатель отражал реалистичную картину, важно при проведении расчетов соблюдать такие условия:

- инвестирование осуществляется единоразово;

- в каждом отчетном периоде вкладчик получает примерно одинаковую сумму от реализации мотивационного проекта;

-

при ранжировании ПЛ их срок экономической «жизни» должен быть одинаковым.

Срок возврата инвестиций – важный финансовый показатель. Именно он позволяет компании-инвестору оценить целесообразность вложения денег в конкретный мотивационный проект. Однако, чтобы выбрать успешный проект, нужно уметь интерпретировать финансовый показатель.

Оценивать эффективность ПЛ необходимо комплексно с учетом показателей нормы доходности, рентабельности, чистой приведенной стоимости. Серьезная стратегическая программа лояльности не может характеризоваться коротким (до 1 года) периодом возвратности инвестиций.

Показатель срока возвратности может быть основным критерием выбора ПЛ, если главная цель инвестора – быстрый возврат вложений. В таком случае действительно работает правило: чем меньше период возврата средств, тем выгоднее проект.

В таком случае действительно работает правило: чем меньше период возврата средств, тем выгоднее проект.

Факторы, влияющие на срок окупаемости ПЛ

Показатель возвратности инвестиций рассчитывается на конкретный момент времени. Однако факторы внешней и внутренней среды не статичны, поэтому срок окупаемости может существенно варьироваться. Длительность периода возврата вложений меняется под действием таких факторов:

- изменение рыночной конъюнктуры;

- отклонения в планируемых объемах поступления денег;

- появление новых, сильных конкурентов на рынке;

- изменение условий финансовой деятельности предприятия;

- изменение рентабельности мотивационного проекта;

- инфляционные процессы;

- политическая ситуация.

Помощь специалистов Manzana Group

Компания «МанзанаГрупп» специализируется на разработке высокодоходных программ лояльности и предоставлении программного обеспечения для их реализации. Специалисты нашей компании имеют большой опыт успешной работы с крупными компаниями из разных отраслей экономики.

Мы предоставляем все необходимые финансовые расчеты по проектам лояльности потребителей, в том числе и сроку возвратности инвестиций, с интерпретацией показателей.

Наши мотивационные проекты характеризуются эффективностью, высокой рентабельностью, относительно быстрой окупаемостью (до 1,5 года). Планируете повысить продажи, привлечь новых клиентов, расширить бизнес – наша команда обязательно поможет в ваших инициативах!

Задача №31. Расчёт индекса доходности и срока окупаемости инвестиций

Первоначальные инвестиции – 30 ед.

Срок амортизации – 5 лет.

Выручка от реализации по годам:

1-й год – 20 ед., 2-й – 22 ед., 3-й – 25 ед. , 4-й – 24 ед., 5-й – 23 ед.

, 4-й – 24 ед., 5-й – 23 ед.

Текущие материальные издержки – 10 ед. и каждый год увеличиваются на 2 %.

Ставка налога на прибыль – 30 %.

Коэффициент дисконтирования – 0,1.

Определить индекс доходности и срок окупаемости инвестиций.

Решение:

Расходы по проекту состоят из суммы текущих материальных издержек и суммы амортизационных отчислений.

Ежегодные амортизационные отчисления рассчитаем линейным методом, в соответствии с которым ежегодная сумма амортизации определяется как отношение первоначальных инвестиций к сроку амортизации:

А = 30 / 5 = 6 ед.

Прибыль равна разности между выручкой и совокупными издержками:

П = Выручка – Расходы

В первом году прибыль будет равна:

П1 = 20 – (10 + 6) = 4

Рассчитаем сумму налога на прибыль в первом году:

СНП1 = П1 × t = 4 × 0,3 = 1,2

Тогда чистая прибыль в первом году будет равна:

ЧП1 = П1 – СНП1 = 4 – 1,2 = 2,8

Денежный поток (CF (Cash Flow)) первого года будет складываться из суммы чистой прибыли и суммы амортизационных отчислений:

CF1 = ЧП1 + А = 2,8 + 6 = 8,8

При расчёте денежного потока последующих лет необходимо учесть ежегодный прирост текущих материальных издержек на 2 %.

Оформим расчёты в таблицу:

| Период | IC | Bыручка | Расходы | Текущие материальные издержки | Амортизационные отчисления, (А) | Прибыль, (П) | Сумма налога на прибыль, (СНП) | Чистая прибыль, (ЧП) | Денежный поток, (CF) | Дисконтированный денежный поток |

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | 30 | — | — | — | — | — | — | — | — | — |

| 1 | — | 20 | 16 | 10 | 6 | 4 | 1,2 | 2,8 | 8,8 | 8 |

| 2 | — | 22 | 16,2 | 10,2 | 6 | 5,8 | 1,74 | 4,06 | 10,06 | 8,31 |

| 3 | — | 25 | 16,4 | 10,4 | 6 | 8,6 | 2,58 | 6,02 | 12,02 | 9,03 |

| 4 | — | 24 | 16,61 | 10,61 | 6 | 7,39 | 2,22 | 5,17 | 11,17 | 7,63 |

| 5 | — | 23 | 16,82 | 10,82 | 6 | 6,18 | 1,85 | 4,32 | 10,32 | 6,41 |

| Сумма | — | — | — | — | — | — | — | — | — | 39,38 |

Индекс доходности рассчитывают как отношение суммы приведенного (дисконтированного) чистого денежного потока от текущей деятельности за период осуществления проекта к общему объему капиталовложений:

ИД = 39,38 / 30 = 1,31

Значение индекса доходности 1,31 свидетельствует о экономической эффективности проекта, так как ИД>1.

Так как прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых чистые денежные поступления возместят инвестиционные затраты в проект.

| Период | CF | Кумулятивная сумма чистых денежных поступлений |

|---|---|---|

| 0 | — | — |

| 1 | 8,8 | 8,8 |

| 2 | 10,06 | 8,8 + 10,06 = 18,86 |

| 3 | 12,02 | 18,86 + 12,02 = 30,88 |

| 4 | 11,17 | 30,88 + 11,17 = 42,05 |

| 5 | 10,32 | 42,05 + 10,32 = 52,37 |

Срок окупаемости равен 3 годам, поскольку кумулятивная сумма чистых денежных поступлений за этот период (30,88) превышает объем капитальных вложений.

Однако некоторые специалисты более реальным сроком окупаемости считают дисконтированный срок окупаемости инвестиций. Суть метода заключается в дисконтировании всех денежных потоков, генерируемых проектом, и их последовательном суммировании до тех пор, пока не будут покрыты исходные инвестиционные затраты. Данный метод принимает в расчет стоимость денег во времени, что всегда показывает более реальную картину.

Суть метода заключается в дисконтировании всех денежных потоков, генерируемых проектом, и их последовательном суммировании до тех пор, пока не будут покрыты исходные инвестиционные затраты. Данный метод принимает в расчет стоимость денег во времени, что всегда показывает более реальную картину.

В данном случае дисконтированный срок окупаемости равен 4 годам.

| Период | Дисконтированный денежный поток | Кумулятивная сумма дисконтированных чистых денежных поступлений |

|---|---|---|

| 0 | — | — |

| 1 | 8 | 8 |

| 2 | 8,31 | 16,31 |

| 3 | 9,03 | 25,34 |

| 4 | 7,63 | 32,97 |

| 5 | 6,41 | 39,38 |

| Сумма | 39,38 | — |

Как рассчитать период окупаемости — AccountingTools

Период окупаемости — это количество времени, необходимое для поступления денежных средств, генерируемых проектом, для компенсации его первоначального оттока денежных средств. Рассчитать срок окупаемости можно двумя способами:

Рассчитать срок окупаемости можно двумя способами:

Метод усреднения . Разделите годовой ожидаемый приток денежных средств на ожидаемые первоначальные затраты на актив. Этот подход лучше всего работает, когда ожидается, что в последующие годы денежные потоки будут стабильными.

Метод вычитания . Вычтите каждый отдельный годовой приток денежных средств из первоначального оттока денежных средств до тех пор, пока не будет достигнут срок окупаемости. Этот подход лучше всего работает, когда ожидается изменение денежных потоков в последующие годы. Например, значительное увеличение денежных потоков через несколько лет в будущем может привести к неточному периоду окупаемости при использовании метода усреднения.

Обратите внимание, что в обоих случаях расчет основан на денежных потоках, а не на чистой прибыли (которая подлежит неденежным корректировкам).

Также можно создать более подробную версию метода вычитания, используя дисконтированные денежные потоки. Это наиболее реалистичный результат, но для его завершения требуется больше усилий.

Это наиболее реалистичный результат, но для его завершения требуется больше усилий.

Пример периода окупаемости

Метод усреднения: ABC International тратит 100 000 долларов на новую машину, при этом все средства выплачиваются при приобретении машины. Ожидается, что в течение каждого из следующих пяти лет машина будет требовать 10 000 долларов ежегодных затрат на техническое обслуживание и будет генерировать 50 000 долларов платежей от клиентов.Таким образом, ожидается, что чистые годовые положительные денежные потоки составят 40 000 долларов. Когда первоначальный денежный платеж в размере 100 000 долларов США делится на годовой приток наличных средств в размере 40 000 долларов США, в результате получается период окупаемости в 2,5 года.

Метод вычитания: возьмем тот же сценарий, за исключением того, что 200000 долларов общих положительных денежных потоков распределяются следующим образом:

Год 1 = 0

долларов США 2 год = 20 000 долларов

Год 3 = 30 000 долларов США

Год 4 = 50 000 долларов США

Год 5 = 100 000 долл. США

США

В этом случае мы должны вычесть ожидаемые поступления денежных средств из первоначальных затрат в размере 100 000 долл. США за первые четыре года до завершения интервала окупаемости, поскольку денежные потоки задерживаются в значительной степени.Таким образом, метод усреднения показывает окупаемость 2,5 года, а метод вычитания — 4,0 года.

Связанные курсы

Составление бюджета

Калькулятор срока окупаемости

Калькулятор срока окупаемости может рассчитывать периоды окупаемости, дисконтированные периоды окупаемости, среднюю доходность и графики инвестиций.

Калькулятор сопутствующих инвестиций | Калькулятор среднего дохода

Денежный поток

Денежный поток — это приток и отток денежных средств или их эквивалентов физического лица или организации.Положительный денежный поток, возникающий в течение периода, например выручка или дебиторская задолженность, означает увеличение ликвидных активов. С другой стороны, отрицательный денежный поток, такой как оплата расходов, аренда и налоги, указывает на уменьшение ликвидных активов. Часто денежный поток отображается как чистая сумма как положительных, так и отрицательных денежных потоков за период, как это делается для калькулятора. Изучение движения денежных средств дает общее представление о платежеспособности; Как правило, наличие достаточных денежных резервов является положительным признаком финансового здоровья человека или организации.

Часто денежный поток отображается как чистая сумма как положительных, так и отрицательных денежных потоков за период, как это делается для калькулятора. Изучение движения денежных средств дает общее представление о платежеспособности; Как правило, наличие достаточных денежных резервов является положительным признаком финансового здоровья человека или организации.

Дисконтированный денежный поток

Дисконтированный денежный поток (DCF) — это метод оценки, обычно используемый для оценки привлекательности инвестиционной возможности с использованием концепции временной стоимости денег, которая утверждает, что деньги сегодня стоят больше, чем деньги завтра. Прогнозируемые будущие денежные потоки дисконтируются назад во времени для определения оценки приведенной стоимости, которая оценивается, чтобы сделать вывод о целесообразности инвестиций. В анализе DCF средневзвешенная стоимость капитала (WACC) — это ставка дисконтирования, используемая для расчета приведенной стоимости будущих денежных потоков. WACC — это расчет стоимости капитала фирмы, где каждая категория капитала, такая как собственный капитал или облигации, взвешивается пропорционально. Для более подробного анализа денежных потоков вместо ставки дисконтирования обычно используется WACC, поскольку это более точное измерение альтернативных финансовых затрат на инвестиции. WACC может использоваться вместо ставки дисконтирования для любого из расчетов.

WACC — это расчет стоимости капитала фирмы, где каждая категория капитала, такая как собственный капитал или облигации, взвешивается пропорционально. Для более подробного анализа денежных потоков вместо ставки дисконтирования обычно используется WACC, поскольку это более точное измерение альтернативных финансовых затрат на инвестиции. WACC может использоваться вместо ставки дисконтирования для любого из расчетов.

Ставка дисконтирования

Ставка дисконтирования иногда описывается как обратная процентная ставка.Это ставка, которая применяется к будущим платежам для расчета приведенной стоимости или последующей стоимости указанных будущих платежей. Например, инвестор может определить чистую приведенную стоимость (NPV) инвестиций во что-либо, дисконтируя денежные потоки, которые они ожидают получить в будущем, с использованием соответствующей ставки дисконтирования. Это похоже на определение того, сколько денег инвестору в настоящее время необходимо инвестировать по той же ставке, чтобы получить те же денежные потоки в одно и то же время в будущем. Ставка дисконтирования полезна, потому что она может брать будущие ожидаемые платежи за разные периоды и дисконтировать все до одного момента времени для целей сравнения.

Ставка дисконтирования полезна, потому что она может брать будущие ожидаемые платежи за разные периоды и дисконтировать все до одного момента времени для целей сравнения.

Срок окупаемости

Срок окупаемости, который чаще всего используется при составлении бюджета капиталовложений, — это период времени, необходимый для достижения точки безубыточности (точки, в которой положительные и отрицательные денежные потоки равны друг другу, что приводит к нулю) инвестиций, основанных на по денежному потоку. Например, инвестиции в размере 2000 долларов США в начале первого года, которые приносят прибыль в размере 1500 долларов США после первого года и 500 долларов США в конце второго года, имеют двухлетний период окупаемости. Как показывает практика, чем короче период окупаемости, тем лучше.Любые инвестиции с более длительным сроком окупаемости, как правило, не так привлекательны, потому что они, как правило, менее точны.

Из-за простоты использования период окупаемости является распространенным методом, используемым для выражения возврата на инвестиции, хотя важно отметить, что он не учитывает временную стоимость денег, которая является теорией, которая утверждает, что деньги, полученные сегодня, стоят больше денег получено завтра. В результате срок окупаемости лучше всего использовать вместе с другими показателями.

В результате срок окупаемости лучше всего использовать вместе с другими показателями.

Формула для расчета срока окупаемости:

| Срок окупаемости = |

|

В качестве примера для расчета срока окупаемости инвестиции 100 долларов США с годовой окупаемостью 20 долларов США:

Дисконтированный срок окупаемости

Ограничение срока окупаемости заключается в том, что он не учитывает временную стоимость денег.Дисконтированный период окупаемости (DPP), который представляет собой период времени, необходимый для достижения точки безубыточности на основе чистой приведенной стоимости (NPV) денежного потока, учитывает это ограничение. В отличие от периода окупаемости, DPP отражает количество времени, необходимое для достижения безубыточности в проекте, основываясь не только на том, какие денежные потоки происходят, но и когда они происходят, и преобладающей ставкой доходности на рынке, или периодом, в котором совокупная чистая прибыль стоимость проекта равна нулю с учетом временной стоимости денег. Дисконтированный период окупаемости полезен тем, что помогает определить рентабельность инвестиций очень конкретным образом: если дисконтированный период окупаемости меньше срока его полезного использования (расчетный срок службы) или любого заранее определенного времени, инвестиции являются жизнеспособными. И наоборот, если он больше, инвестиции вообще не следует рассматривать. Сравнивая DPP различных инвестиций, можно сказать, что те, которые имеют относительно короткие DPP, как правило, более заманчивы, потому что им требуется меньше времени для окупаемости.

Дисконтированный период окупаемости полезен тем, что помогает определить рентабельность инвестиций очень конкретным образом: если дисконтированный период окупаемости меньше срока его полезного использования (расчетный срок службы) или любого заранее определенного времени, инвестиции являются жизнеспособными. И наоборот, если он больше, инвестиции вообще не следует рассматривать. Сравнивая DPP различных инвестиций, можно сказать, что те, которые имеют относительно короткие DPP, как правило, более заманчивы, потому что им требуется меньше времени для окупаемости.

Формула дисконтированного срока окупаемости:

| Дисконтированный срок окупаемости = |

| ||||||||||||

Ниже приводится пример определения дисконтированного периода окупаемости с использованием того же примера, который использовался для определения периода окупаемости. Если годовая окупаемость инвестиции в размере 100 долларов составляет 20 долларов США, а ставка дисконтирования составляет 10%, ЧПС первых 20 долларов окупаемости составляет:

Если годовая окупаемость инвестиции в размере 100 долларов составляет 20 долларов США, а ставка дисконтирования составляет 10%, ЧПС первых 20 долларов окупаемости составляет:

NPV второй окупаемости:

Следующее в ряду будет иметь знаменатель 1,10 3 и непрерывно по мере необходимости. В этом конкретном примере точка безубыточности составляет 7,27 года, используя формулу, что больше, чем 5 лет, рассчитанных по обычному периоду окупаемости, поскольку учитывается временная стоимость денег.

Дисконтированный период окупаемости обычно больше обычного. Инвестиции с более высокими денежными потоками к концу их жизненного цикла будут иметь большее дисконтирование из-за сложных процентов и в этом сценарии. Срок окупаемости может дать положительный показатель, а дисконтированный период окупаемости — отрицательный. Оба метода могут быть полезны при оценке финансовых вложений, но имейте в виду, что они не учитывают ни риск, ни альтернативные издержки, такие как альтернативные инвестиции или системная волатильность рынка. Это может помочь использовать другие метрики при принятии финансовых решений, такие как анализ DCF или внутренняя норма доходности (IRR), которая представляет собой ставку дисконтирования, при которой NPV всех денежных потоков от инвестиций становится равной нулю.

Это может помочь использовать другие метрики при принятии финансовых решений, такие как анализ DCF или внутренняя норма доходности (IRR), которая представляет собой ставку дисконтирования, при которой NPV всех денежных потоков от инвестиций становится равной нулю.

Срок окупаемости — узнайте, как использовать и рассчитать период окупаемости

Что такое срок окупаемости?

Срок окупаемости показывает, сколько времени требуется бизнесу, чтобы окупить вложения. Этот тип анализа позволяет фирмам сравнивать альтернативные инвестиционные возможности и выбирать проект, который окупит свои инвестиции в кратчайшие сроки, если этот критерий важен для них.

Например, фирма может решить инвестировать в актив с начальной стоимостью 1 миллион долларов. Затем в течение следующих пяти лет фирма получает положительные денежные потоки, которые со временем уменьшаются. Какой срок окупаемости? Как видно из графика ниже, первоначальные вложения полностью компенсируются положительными денежными потоками где-то между периодами 2 и 3.

Формула срока окупаемости

Чтобы точно определить, когда наступит окупаемость, можно использовать следующую формулу :

Применяя формулу к примеру, мы берем начальные инвестиции по абсолютной величине.Совокупные денежные потоки за период открытия и закрытия составляют 900 000 и 1 200 000 долларов, соответственно. Это связано с тем, что, как мы отметили, первоначальные инвестиции окупаются где-то между периодами 2 и 3. Применение формулы дает следующее:

Таким образом, срок окупаемости этого проекта составляет 2,33 года. Правило принятия решения с использованием периода окупаемости — минимизировать время, необходимое для возврата инвестиций.

Загрузить бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Использование метода окупаемости

По сути, период окупаемости используется очень аналогично анализу безубыточности, коэффициент маржи вклада Коэффициент маржи вклада — это выручка компании за вычетом переменных затрат, деленная на ее выручку. Коэффициент может использоваться для анализа безубыточности, и он + представляет собой предельную выгоду от производства еще одной единицы. но вместо количества единиц для покрытия постоянных затрат он учитывает количество времени, необходимое для возврата инвестиций.

Коэффициент может использоваться для анализа безубыточности, и он + представляет собой предельную выгоду от производства еще одной единицы. но вместо количества единиц для покрытия постоянных затрат он учитывает количество времени, необходимое для возврата инвестиций.

Учитывая его характер, период окупаемости часто используется в качестве первоначального анализа, который можно понять без особых технических знаний. Его легко вычислить, и его часто называют расчетом «обратной стороны конверта». Кроме того, это простая мера риска, поскольку она показывает, насколько быстро можно вернуть деньги от инвестиций.Однако есть дополнительные соображения, которые следует учитывать при выполнении процесса составления бюджета капиталовложений.

Недостаток 1: прибыльность

Хотя период окупаемости показывает нам, сколько времени требуется для возврата инвестиций, он не показывает, какова прибыль на инвестиции. Что касается нашего примера, денежные потоки продолжаются после периода 3, но они не актуальны в соответствии с правилом принятия решения в методе окупаемости.

Основываясь на предыдущем примере, у фирмы может быть второй вариант инвестирования в другой проект, который предлагает следующие денежные потоки:

Срок окупаемости другого проекта будет равен 4.25 лет, но принесет более высокую отдачу от инвестиций, чем первый проект. Однако, основываясь исключительно на сроке окупаемости, фирма предпочла бы первый проект этой альтернативе. Следствием этого является то, что фирмы могут выбирать инвестиции с более короткими периодами окупаемости за счет прибыльности.

Недостаток 2: Риск и временная стоимость денег

Другая проблема, связанная с периодом окупаемости, заключается в том, что он не предусматривает явной скидки на риск и альтернативные издержки, связанные с проектом.В некотором смысле более короткий период окупаемости предполагает меньшую подверженность риску, поскольку инвестиции возвращаются в более ранний срок. Однако разные проекты могут подвергаться разным уровням риска даже в один и тот же период. Риск проекта часто определяется путем оценки WACC. WACCWACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства. Формула WACC: = (E / V x Re) + ((D / V x Rd) x (1-T)). В этом руководстве будет представлен обзор того, что это такое, почему он используется, как его рассчитать, а также предоставлен загружаемый калькулятор WACC

Риск проекта часто определяется путем оценки WACC. WACCWACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства. Формула WACC: = (E / V x Re) + ((D / V x Rd) x (1-T)). В этом руководстве будет представлен обзор того, что это такое, почему он используется, как его рассчитать, а также предоставлен загружаемый калькулятор WACC

Внутренняя норма доходности (IRR)

В качестве альтернативы просмотру того, насколько быстро инвестиции окупается, и с учетом изложенного выше недостатка, компаниям может быть лучше взглянуть на внутреннюю норму доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистая приведенная стоимость (NPV) нулевого проекта.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций. при сравнении проектов.

Финансовые аналитики проведут финансовое моделирование и анализ IRR для сравнения привлекательности различных проектов. Путем прогнозирования свободных денежных потоков Free Cash Flow (FCF) Свободный денежный поток (FCF) измеряет способность компании производить то, что больше всего волнует инвесторов: имеющиеся денежные средства распределяются произвольным образом в будущее, затем можно использовать XIRRXIRR vs IRR Зачем использовать XIRR против IRR.XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel. в Excel, чтобы определить, какая ставка дисконтирования устанавливает чистую приведенную стоимость проекта равной нулю (определение IRR).

Путем прогнозирования свободных денежных потоков Free Cash Flow (FCF) Свободный денежный поток (FCF) измеряет способность компании производить то, что больше всего волнует инвесторов: имеющиеся денежные средства распределяются произвольным образом в будущее, затем можно использовать XIRRXIRR vs IRR Зачем использовать XIRR против IRR.XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel. в Excel, чтобы определить, какая ставка дисконтирования устанавливает чистую приведенную стоимость проекта равной нулю (определение IRR).

Поскольку IRR не принимает во внимание риск, его следует рассматривать вместе с периодом окупаемости, чтобы определить, какой проект является наиболее привлекательным.

Как видно из приведенного ниже примера, модель DCF используется для построения графика периода окупаемости (средний график ниже).

Источник: онлайн-курсы CFI по финансовому моделированию.

Ссылки по теме

CFI — официальный провайдер аналитиков финансового моделирования и оценки Сертификация FMVA® Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и Ferrari, и с миссией помочь вы продвигаете свою карьеру. Для продолжения обучения и развития ваших навыков будут полезны эти дополнительные бесплатные ресурсы CFI:

- Формула возврата инвестиций (ROI) Формула возврата инвестиций (ROI) — это финансовый коэффициент, используемый для расчета выгоды, которую инвестор получит в отношении к их инвестиционной стоимости.Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработок.

- Модель ценообразования капитальных активов Модель ценообразования капитальных активов (CAPM) Модель ценообразования капитальных активов (CAPM) — это модель, которая описывает взаимосвязь между ожидаемой доходностью и риском ценной бумаги.

Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс премия за риск, на основе бета-версии этой ценной бумаги

Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс премия за риск, на основе бета-версии этой ценной бумаги - Анализ финансовой отчетности Анализ финансовой отчетности Как проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках,

- Формула признания выручки Принцип признания выручки Принцип признания выручки определяет процесс и время, в течение которых выручка записывается и признается в качестве статьи в финансовых формулах компании

(с Калькуляторы)

Люди из всех слоев общества, от студентов, биржевых маклеров и банкиров; риэлторам, домовладельцам и управляющим находят финансовые формулы невероятно полезными в повседневной жизни.Используете ли вы финансовые формулы для личных или по причинам образования, наличие доступа к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой финансовой сфере вы работаете или изучаете, от корпоративных финансов до банковского дела, все они построены на

тот же фундамент стандартных формул и уравнений. Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы

помочь, внося вам ясность.

Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы

помочь, внося вам ясность.

Имеете ли вы дело со сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны иметь возможность эффективно оценивать уровень ценности или достоинства их финансовых показателей.Это делается путем оценки будущей прибыли и ее расчета относительно текущая стоимость или эквивалентная норма прибыли.

FinanceFormulas.net может помочь.

Финансовая информация и калькуляторы на сайте FinanceFormulas.net предназначены не только для профессионалов, но и для всех, кто

потребность в фундаментальных формулах, уравнениях и основных вычислениях, составляющих мир финансов. От студентов колледжа

которые изучают финансы и бизнес, для профессионалов, занимающихся корпоративными финансами, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для достижения успеха.

Кто может получить больше всего от FinanceFormulas.net?

Студенты, изучающие финансы и бизнес , могут использовать формулы и калькуляторы, бесплатно предоставляемые FinanceFormulas.net в качестве постоянного справочника, во время учебы в школе, затем во время работы в мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь Если вы забыли, как использовать конкретную формулу или набор уравнений, наши инструменты станут бесценным ресурсом.FinanceFormulas.net не только упрощает поиск формулы, уравнения или калькулятора, которые вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы больше никогда не придется тратить время на поиск нужного инструмента.

Любой . Люди любого возраста могут пользоваться калькуляторами в

FinanceFormulas.net, чтобы помочь им

справляться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академической оценки вашего

инвестиции, такие как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам

проложите свой путь к финансово благополучной жизни.

Ипотека, задолженность по кредитной карте или понимание академической оценки вашего

инвестиции, такие как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам

проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставляемые FinanceFormulas.net, для личного или академического использования, FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы акций и облигаций, корпоративные и прочие формулы, которые вам нужны.

Вернуться к началу

Срок окупаемости — Что такое срок окупаемости?

Срок окупаемости — это время, необходимое для окупаемости инвестиций.

Осуществлять бухгалтерский учет и выставлять счета не должно быть хлопот — попробуйте Debitoor бесплатно с 7-дневной пробной версией!

Продолжительность периода окупаемости инвестиций — это то, о чем следует серьезно подумать, прежде чем приступать к проекту — потому что чем дольше этот период, тем дольше эти деньги «теряются» и тем сильнее это отрицательно влияет на денежный поток. пока проект не окупится или не начнет приносить прибыль.

пока проект не окупится или не начнет приносить прибыль.

Что означает срок окупаемости?

Срок окупаемости обычно используется для оценки проектов или инвестиций до их реализации путем оценки связанного с ними риска.

Инвестиция может иметь короткий или длительный период окупаемости. Более короткий период окупаемости означает, что инвестиции будут «окупаемы» довольно быстро, другими словами, стоимость этих инвестиций будет быстро возмещена за счет денежного потока, который они будут генерировать.

Обычно более короткий период окупаемости считается лучшим, поскольку это означает, что уровень риска инвестиций, связанный с первоначальными инвестиционными затратами, рассчитан только на более короткий период времени.

Когда благоприятный срок окупаемости?

Чтобы определить, является ли период окупаемости благоприятным или нет, руководство определяет максимальный желаемый период окупаемости для возмещения первоначальных инвестиционных затрат.

В зависимости от рассчитанного срока окупаемости проекта руководство может принять решение о принятии или отклонении проекта. Инвестиционный проект будет принят, если срок окупаемости меньше или равен максимальному желаемому менеджменту сроку окупаемости.

Простая формула для определения срока окупаемости:

Срок окупаемости = первоначальная инвестиционная стоимость / приток денежных средств за этот период

Пример срока окупаемости

Срок окупаемости обычно выражается в годах.Вы можете рассчитать период окупаемости, суммируя чистый денежный поток от первоначального отрицательного оттока денежных средств до тех пор, пока совокупный денежный поток не станет положительным числом. Когда совокупный денежный поток станет положительным, это год вашей окупаемости.

Существует два метода расчета срока окупаемости, и это зависит от того, будет ли ваш ожидаемый приток денежных средств равномерным (постоянным) или неравномерным (меняется каждый год).

1. Срок окупаемости — равномерное поступление денежных средств

Если денежные поступления от проекта равны, то срок окупаемости рассчитывается путем деления первоначальных инвестиционных затрат на годовой приток денежных средств.

Например: Компания А хочет инвестировать в новый проект. Этот проект требует первоначальных инвестиций в размере 30 000 фунтов стерлингов и, как ожидается, будет приносить денежный поток в размере 5000 фунтов стерлингов в год. Максимальный желаемый срок окупаемости менеджмента — 7 лет.

Расчет:

30 000 фунтов стерлингов (первоначальная стоимость), разделенная на 5000 фунтов стерлингов (годовой приток денежных средств) = 6

Таким образом, срок окупаемости проекта 6 лет

Это означает, что период окупаемости (6 лет) меньше, чем максимальный желаемый период окупаемости (7 лет), поэтому они должны принять проект.

2. Срок окупаемости — неравномерное поступление денежных средств

Если денежные поступления от проекта неравномерны, то нам необходимо рассчитать совокупный денежный приток и использовать следующую формулу для расчета срока окупаемости:

Срок окупаемости = A + (B / C)

Где:

A = последний год с отрицательным совокупным денежным потоком

B = Абсолютное значение совокупного притока денежных средств в конце года A (последний год с отрицательным совокупным денежным потоком)

C = Общий денежный поток в течение года после года A

Например: Компания B хочет инвестировать в новый проект, и максимальный желаемый срок окупаемости — 3 года. Проект требует первоначальных инвестиций в размере 550 000 фунтов стерлингов и, как ожидается, принесет следующие денежные потоки:

Проект требует первоначальных инвестиций в размере 550 000 фунтов стерлингов и, как ожидается, принесет следующие денежные потоки:

Год 1 = 75 000 £

Год 2 = 140000 £

Год 3 = 200 000 £

Год 4 = 110 000 £

Год 5 = 60 000 £

Расчет:

- Год 0 = — 550 000 фунтов стерлингов

- Год 1 = 75 000 фунтов стерлингов (- 550 000 фунтов стерлингов + 75 000 фунтов стерлингов = — 475 000 фунтов стерлингов)

- Год 2 = 140 000 фунтов стерлингов (- 475 000 фунтов стерлингов + 140 000 фунтов стерлингов = — 335 000 фунтов стерлингов)

- Год 3 = 250 000 фунтов стерлингов (- 335 000 фунтов стерлингов + 250 000 фунтов стерлингов = — 85 000 фунтов стерлингов)

- Год 4 = 120 000 фунтов стерлингов (- 85 000 фунтов стерлингов + 120 000 фунтов стерлингов = 35 000 фунтов стерлингов)

- Год 5 = 60 000 фунтов стерлингов (35 000 фунтов стерлингов + 60 000 фунтов стерлингов = 95 000 фунтов стерлингов)

Срок окупаемости = A + (B / C)

Срок окупаемости = Год 3 + ( £ 85 000 / £ 120 000) = 3,7

Таким образом, срок окупаемости этого проекта составляет 3,7 года.

Это означает, что срок окупаемости (3,7 года) больше, чем максимальный желаемый период окупаемости (3 года), поэтому они должны отклонить проект .

Преимущества и недостатки метода окупаемости

Хотя концепция периода окупаемости легко осмыслить, а информация, которую вы получаете из нее, полезна для оценки того, является ли проект хорошей идеей, есть некоторые определенные плюсы и минусы в использовании метод.

Преимущества использования расчета срока окупаемости:

- Легко понять и легко вычислить.

- Риск рассматривается заранее, и довольно быстро можно получить четкое представление о том, является ли вложение плохой идеей для начала.

Недостатки использования метода окупаемости:

- Денежные средства, полученные от проекта после согласованного максимального периода окупаемости, не принимаются во внимание, что означает, что в некоторых случаях проект может быть отклонен, если период окупаемости является единственным принимаемым во внимание временными рамками.

- Требуется произвольная точка отсечки.

- Временная стоимость денег (TVM) не учитывается при расчете срока окупаемости

Что такое «временная стоимость денег» (TVM)?

Временная стоимость денег (TVM) — это принцип, согласно которому сумма денег в текущий момент времени будет стоить больше в какой-то момент в будущем. Это из-за его многообещающего потенциала заработка (из-за процентов, которые можно заработать, тем быстрее они будут получены).

В сценарии расчета срока окупаемости мы смотрим на прогнозируемую прибыль от инвестиций в течение нескольких месяцев или лет и, следовательно, не обращаем внимания на то, какая сумма процентов может быть получена.Следовательно, это может не дать точной общей картины того, какие денежные потоки будут фактически получены от проекта.

Что означает срок окупаемости для моего бизнеса?

Для предприятий срок окупаемости может служить полезным способом увидеть, насколько жизнеспособен проект. Прежде чем браться за новый проект или инвестировать деньги в новый проект, убедитесь, что вам удобен срок окупаемости, который вы сами себе установили.

Прежде чем браться за новый проект или инвестировать деньги в новый проект, убедитесь, что вам удобен срок окупаемости, который вы сами себе установили.

Если у проекта есть потенциал для получения нового дохода, то его стоит рассмотреть, однако, только в том случае, если вы можете окупиться — и даже лучше, если вы сможете окупиться до установленного срока!

Срок окупаемости — Формула, использование и иллюстрации

Составление бюджета капиталовложений — одна из основных функций финансового менеджмента.При этом используются различные методы, помогающие руководству выбирать один проект по сравнению с другим. В ходе своей деятельности руководство сталкивается с различными возможностями, которые приводят к расширению существующих или новых проектов. В идеале менеджмент не хотел бы отказываться от хорошей возможности, но из-за нехватки капитала ему приходится выбирать между проектами. Одним из методов составления бюджета капиталовложений является использование «периода окупаемости».

Срок окупаемости — это время, необходимое для возмещения первоначальной стоимости инвестиции.Это количество лет, которое потребуется, чтобы вернуть первоначальные инвестиции, сделанные в проект. Следовательно, в качестве метода составления бюджета капитальных вложений период окупаемости будет использоваться для сравнения проектов и определения количества лет, которое потребуется для возврата первоначальных инвестиций. Обычно выбирается проект с наименьшим количеством лет.

Отличительные особенности метода срока окупаемости- Срок окупаемости — это простой расчет времени возврата первоначальных инвестиций.

- Он игнорирует временную стоимость денег. Все другие методы составления бюджета капиталовложений учитывают концепцию временной стоимости денег. Временная стоимость денег означает, что рупия сегодня более ценная, чем рупия завтра. Таким образом, другие методы дисконтируют будущие притоки и дают дисконтированные потоки.

- Используется в сочетании с другими методами составления бюджета капиталовложений. Срок окупаемости из-за своей простоты не может быть единственным методом выбора проекта.

Давайте разберемся с методом срока окупаемости с помощью нескольких иллюстраций.

Apple Limited предлагает два варианта проекта. Первоначальные инвестиции в оба проекта составляют рупий. 10,00,000.

Project A имеет даже приток рупий. 1,00,000 каждый год.

Проект Б имеет следующие неравномерные денежные потоки:

Год 1 — Rs. 2,00,000

Год 2 — рупий. 3,00,000

Год 3 — Rs. 4,00,000

Год 4 — Rs.1,00,000

Теперь применим метод срока окупаемости к обоим проектам.

Формула для расчета срока окупаемости при равных денежных потоках:

Срок окупаемости =

Всего отток Первоначальные инвестиции

__________ или _______________

Приток ежегодно Чистый годовой приток денежных средств

пр. А

А Если использовать формулу, Первоначальные инвестиции / Чистый годовой приток денежных средств , тогда:

10,00,000 / 1,00,000 = 10 лет

пр.БОбщий приток = 10,00,000 (2,00,000+ 3,00,000+ 4,00,000+ 1,00,000)

Общий отток = 10,00,000

Проект B занимает четыре года, чтобы окупить первоначальные инвестиции.

Теперь давайте изменим денежные потоки проекта B и посмотрим, как получить срок окупаемости:

Допустим, денежные поступления —

Год 1 — Rs. 2,00,000

Год 2 — рупий. 3,00,000

Год 3 — Rs. 7,00,000

Год 4 — Rs. 1,50,000

Срок окупаемости можно рассчитать следующим образом:

| Год | Общий расход (в Лахах) | Суммарный расход |

| 0 | (10) | (10) |

| 1 | 2 | (8) |

| 2 | 3 | (5) |

| 3 | 7 | 2 |

| 4 | 1. 5 5 | 3,5 |

Теперь узнаем срок окупаемости:

Шаг 1: Мы должны выбрать год, в котором отток стал положительным. Другими словами, необходимо выбрать год с последним отрицательным оттоком. Итак, в данном случае это будет второй год.

Шаг 2: Разделите общий совокупный поток за год, в котором денежные потоки стали положительными, на общий поток за год подряд.

Итак: 5/7 = 0.71

Шаг 3 : Шаг 1 + Шаг 2 = Срок окупаемости 2,71 года.

Следовательно, между проектами A и B, исключительно по методу окупаемости, будет выбран проект B (в обоих примерах).

Приведенный выше пример представляет собой очень простую презентацию. В реальном сценарии инвестиции могут не приносить прибыли в течение первых нескольких лет. Постепенно со временем это может принести прибыль. Это тоже будет играть важную роль в определении срока окупаемости.

Примечание: В случае, если организация заменяет существующее оборудование, приток будет рассматриваться на поэтапной основе.

Этот метод не учитывает временную стоимость денег и рассматривает все потоки по номиналу. Например, 100 000 рупий, инвестируемых ежегодно для инвестирования 10 000 000 рупий в течение 10 лет, могут показаться сегодня прибыльными, но те же 100 000 не будут иметь той же стоимости через десять лет. Кроме того, метод не учитывает денежные потоки после возврата инвестиций. Некоторые проекты могут генерировать более высокие денежные потоки на более позднем этапе реализации проекта.

Несмотря на свои недостатки, метод окупаемости является самым простым методом анализа различных проектов / инвестиций. В его основе лежит принцип ликвидности. Выбирается проект, обеспечивающий более быстрый возврат инвестиций. Больше ликвидности означает больше средств для инвестирования в большее количество проектов. Он используется руководством для быстрого анализа проекта. Метод окупаемости используется физическими лицами также для анализа инвестиционных решений. Он основан на очень простой потребности вернуть хотя бы то, сколько было потрачено.Фактически, даже будучи физическими лицами, когда мы инвестируем в акции, паевые инвестиционные фонды, наш первый вопрос всегда касается периода времени, в течение которого мы вернем вложенные деньги. Итак, это просто и очень легко понять.

Он основан на очень простой потребности вернуть хотя бы то, сколько было потрачено.Фактически, даже будучи физическими лицами, когда мы инвестируем в акции, паевые инвестиционные фонды, наш первый вопрос всегда касается периода времени, в течение которого мы вернем вложенные деньги. Итак, это просто и очень легко понять.

Срок окупаемости: принятие решений по капитальному бюджету

При планировании капитальных вложений период окупаемости является критерием выбора или решающим фактором, на который большинство предприятий полагается при выборе среди потенциальных капитальных проектов. Как малые, так и крупные предприятия, как правило, сосредотачиваются на проектах с вероятностью более быстрой и прибыльной окупаемости.При расчете срока окупаемости капитального проекта аналитики учитывают денежные потоки проекта, первоначальные инвестиции и другие факторы.

Эти капитальные проекты начинаются с капитального бюджета, который определяет первоначальные инвестиции в проект и ожидаемые годовые денежные потоки. Бюджет включает расчет, показывающий предполагаемый период окупаемости, при условии, что проект приносит ожидаемые денежные потоки каждый год.

Бюджет включает расчет, показывающий предполагаемый период окупаемости, при условии, что проект приносит ожидаемые денежные потоки каждый год.

Компании часто создают более одного сценария с разными начальными инвестициями или суммами окупаемости, чтобы выбрать наиболее вероятный сценарий, который соответствует их уровню риска и другим требованиям для принятия проекта.

Что такое капитальный проект?

Капитальный проект обычно определяется как покупка или инвестирование в основные средства, которые, по определению, будут длиться более одного года. Текущие проекты длятся менее одного года, и компании обычно показывают эти затраты как расходы в отчете о прибылях и убытках, а не как капитализированные затраты в балансе.

К капитальным проектам можно отнести любой крупномасштабный и дорогостоящий проект, например закупку оборудования для новой сборочной линии или строительство нового склада.Каждый проект должен быть доказан, что он окупается, а также увеличивает производство, снижает затраты или добавляет другие конкретные бизнес-преимущества.

Срок окупаемости капитального бюджета

Срок окупаемости для целей капитального бюджета определяется просто. Срок окупаемости представляет собой количество лет, необходимое для возврата первоначальных инвестиций в капитальный проект за счет денежных потоков, создаваемых проектом.

Капитальный проект может включать покупку нового завода или здания, а также покупку нового или заменяющего оборудования.Большинство фирм устанавливают предельный срок окупаемости, например, три года в зависимости от их бизнеса. Другими словами, в этом примере, если окупаемость наступает менее чем через три года, фирма купит актив или инвестирует в проект. Если окупаемость займет четыре года, этого не произойдет, потому что она превышает целевой трехлетний период окупаемости.

Расчет срока окупаемости

Большинство малых предприятий предпочитают простой расчет или приблизительный расчет срока окупаемости:

Срок окупаемости = (Требуемые инвестиции / годовой приток денежных средств по проекту)

Чистый годовой приток денежных средств — это то, что инвестиции приносят денежными средствами каждый год. Однако, если бы эта инвестиция была заменой, такой как новая машина, заменяющая устаревшую, то годовой приток денежных средств стал бы дополнительным чистым годовым денежным потоком от инвестиций.

Однако, если бы эта инвестиция была заменой, такой как новая машина, заменяющая устаревшую, то годовой приток денежных средств стал бы дополнительным чистым годовым денежным потоком от инвестиций.

Окупаемость проекта наступает за год (плюс несколько месяцев) до того, как денежный поток станет положительным.

Пример

Допустим, у вас на складе две машины. Машина А стоит 20 000 долларов, и ваша фирма ожидает окупаемости в размере 5 000 долларов в год.Машина B стоит 12000 долларов, и фирма ожидает окупаемости с той же скоростью, что и машина A. Рассчитайте два сценария следующим образом:

Машина A = 20000 долларов / 5000 долларов = 4 года

Машина B = 12000 долларов / 5000 долларов = 2,4 года

При прочих равных условиях фирма выбрала бы машину Б.

Срок окупаемости как метод принятия решения по капитальному проекту

Формула срока окупаемости имеет определенные недостатки. Например, если вы сложите экономический срок службы двух машин, вы можете получить совсем другой ответ, если срок службы оборудования будет отличаться на несколько лет. Таким образом, одним из недостатков окупаемости является то, что она не может учитывать срок полезного использования оборудования или установки, которые используются для оценки.

Таким образом, одним из недостатков окупаемости является то, что она не может учитывать срок полезного использования оборудования или установки, которые используются для оценки.

Возможно, еще более важной критикой периода окупаемости является то, что он не учитывает временную стоимость денег. Денежные потоки от проекта, которые планируется получить в будущем от двух до 10 лет или дольше, будут иметь тот же вес, что и денежный поток, который ожидается получить в первый год.

Из-за экономического риска, связанного с течением времени, чтобы получить деньги, формула дает, возможно, более благоприятный результат, чем предполагает реальность.

И последнее, но не менее важное: срок окупаемости не подходит для проекта с неравномерным денежным потоком. Если у проекта неравномерные денежные потоки, то период окупаемости является довольно бесполезным методом составления бюджета капиталовложений, если вы не сделаете следующий шаг, применив коэффициент дисконтирования для каждого денежного потока.

Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования;

Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования;

Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс премия за риск, на основе бета-версии этой ценной бумаги

Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс премия за риск, на основе бета-версии этой ценной бумаги