|

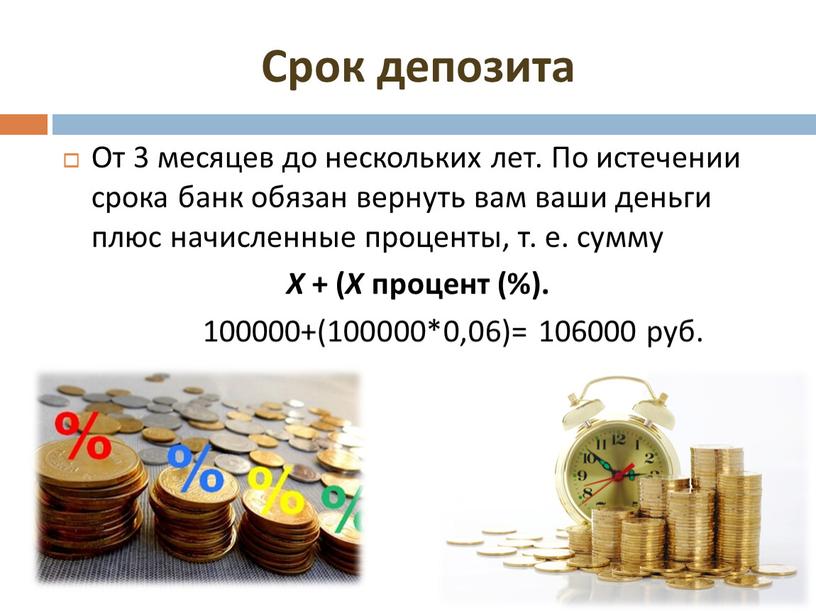

Задумывались ли вы, где банк берет деньги, которые он выделяет, например, на кредиты? Депозиты и вклады — это ответ, благодаря которому наши деньги превращаются и, таким образом, влияют на прибыль заработок. Одним словом, благодаря нашим деньгам банк https://rwsbank.com.ua выдает кредит другим резидентам страны. У нас есть процентная ставка и оставшаяся прибыль. Хотя на первый взгляд это кажется невыгодным, другого решения для безопасных инвестиций — нет. Это означает, что депозит и вклад защищают от инфляции и позволяют торговать деньгами. Определение банковского депозитаПроще говоря — депозит — это вложение собственных денег в банк на неопределенный период времени. Их часто сравнивают со сберегательными счетами, которые мы можем свободно использовать и перемещать по своему усмотрению. Существует очень много видов банковских вкладов, поэтому ниже мы покажем небольшую часть. Стоит подчеркнуть, что процентная ставка по депозитам сильно варьируется, и нет единой суммы процентов к уплате. Определение вкладаПо сравнению с депозитами, вклад определяется временными рамками. Мы чаще всего выделяем так называемые ежемесячные, ежеквартальные (3 месяца), полугодовые, годовые и даже (!) однодневные вклады. Их процентная ставка варьируется в зависимости от банка, которому мы доверяем наши деньги. Типы банковских вкладовБанковский вклад имеет разные типы, к которым мы должны подходить особенно близко. Давайте сосредоточимся на самых популярных. Это, очевидно, не весь диапазон возможных вариантов, но он лучше всего продемонстрирует ширину предложения. За дополнительной информацией обращайтесь в отдел обслуживания клиентов, который посоветует, какой банковский вклад наилучшим образом соответствует вашим потребностям.

Давайте подведем итоги этого резюме в полном объеме. Депозиты и вклады являются братьями и сестрами, которые на первый взгляд кажутся идентичными. В результате, однако, их допущение значительно отличается, что означает, что изменение этих слов может быть очень обманчивым. Депозиты носят временный характер и имеют заранее установленные сроки замораживания и исполнения. Депозиты имеют большую «свободу» и, следовательно, менее жесткие рамки. Кроме того, как вклад, так и депозит могут иметь разные процентные ставки. Трудно сказать, какой выбор является более лучшим — предложение зависит от банка.

|

Отличие депозита от вклада в банке: где больше доходность?

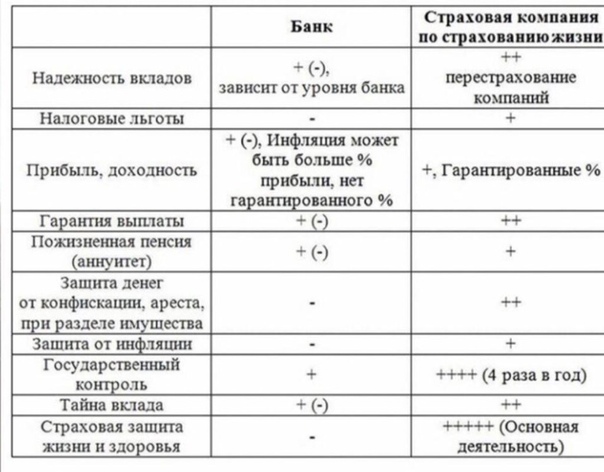

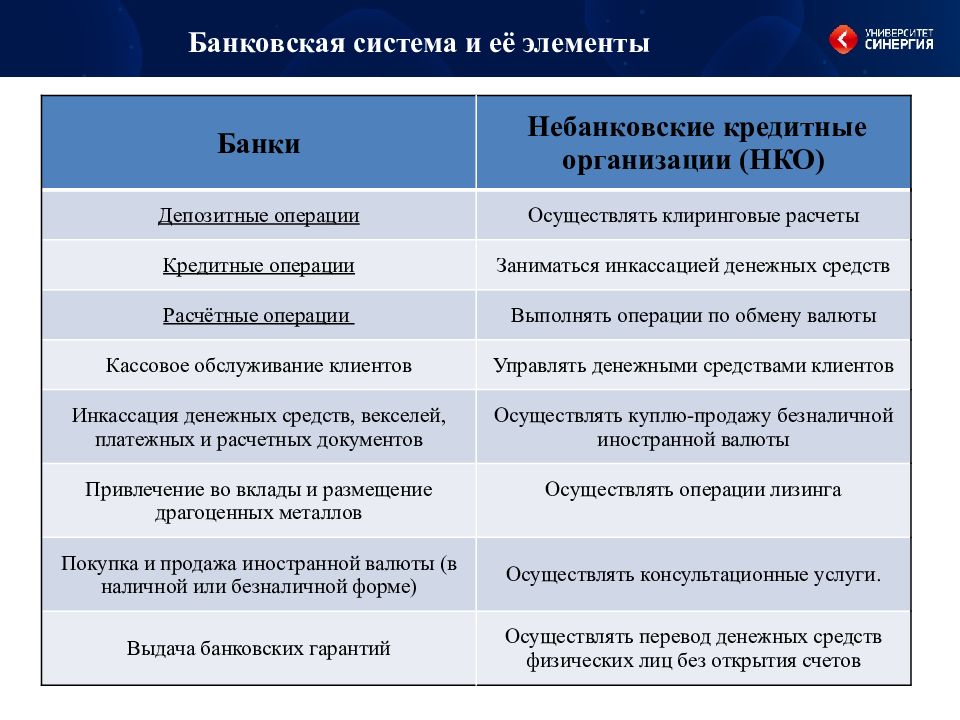

Современная финансовая система развивается быстрыми темпами. Банки и небанковские финансовые организации предлагают физическим и юридическим лицам различные способы, как сохранить и увеличить нажитый капитал. Чтобы выбрать оптимальный инструмент для приумножения собственного богатства, гражданам полезно знать, чем отличается депозит от вклада, для каких целей используются эти продукты и в каких ситуациях являются наиболее эффективными.

Что такое вклад?

Исчерпывающее определение вклада дано в ст. 36 ФЗ 395-1, принятого в 1990 г. Согласно тексту нормативного документа, это деньги, размещаемые физлицами в рублях РФ и валюте других государств с целью их сохранения и приумножения. С точки зрения срока вложения средств выделяют два типа финансовых продуктов:

До востребования

Размещаются на неопределенный срок. Это означает, что гражданин вправе забрать сумму в любой удобный момент. Такой вид вкладов предполагает низкие ставки процента – не более 0,01% годовых.

Срочные

Имеют заранее оговоренный срок действия, например, четыре месяца или год. Чтобы получить доход по ставке, определенной в договоре, клиент должен забрать сумму не ранее обозначенной в договоре даты. Если он примет решение расторгнуть договор досрочно, ему выплатят проценты по ставке 0,01% годовых.

В 395-ФЗ указано, что привлекать вклады от населения вправе только банки, действующие по лицензии ЦБ РФ. Доход выплачивается строго в денежной форме, в виде «накапавших» процентов. Размещенные средства обязаны вернуть гражданину по его первому требованию в порядке, предусмотренном действующими нормативными актами.

Что такое депозит?

В сложившейся практике под депозитом понимаются ценности, передаваемые для сохранения и (или) получения прибыли физическими и юридическими лицами в банки и небанковские финансовые организации. Клиент может разместить:

- деньги;

- ценные бумаги;

- драгметаллы;

- фьючерсы и т.д.

Стороной, принимающей ценности под ответственное хранение, может выступать кредитная организация, страховая компания, таможенный орган, административные и судебные учреждения.

Чем отличается депозит от вклада в банке? Первое понятие более широкое и распространяется на значительный круг операций, например, доверительное управление счетами, использование банковских ячеек для хранения ценностей, участие в ПИФах и т.

д. Сделки, называемые депозитными, могут приносить как положительную, так и отрицательную прибыль в зависимости от особенностей заключенного договора.

В чем отличие между понятиями?

Вклад и депозит: в чем разница? Рассмотрим сущностные моменты, разделяющие эти две финансовые категории:

Предмет сделки

Во вклад можно поместить исключительно денежные средства, номинированные в рублях или иностранной валюте. В депозит размещается широкое разнообразие ценностей: от драгоценных металлов до акций и облигаций.

Например, если у гражданина есть картина кисти Пикассо и он желает сохранить ее от посягательств злоумышленников, он может разместить ее в банковской ячейке. Такая операция будет называться депозитом. Если владелец продаст художественное произведение и положит вырученную сумму в кредитную организацию под проценты, сделку назовут вкладом.

На практике банки, принимающие деньги у населения, не акцентируют внимание на разнице терминов. С этой точки зрения граждан-потребителей понятия «депозит» и «вклад» можно считать синонимами.

Предмет договора

Если клиент открывает в банке бессрочный вклад, между сторонами сделки заключается договор, где указывается вложенная сумма, валюта, в которой она номинирована, ставка процента.

Если гражданин размещает средства на заранее оговоренный срок, соглашение включает дополнительные пункты:

- период действия;

- условия для расторжения раньше срока;

- автопрологация;

- возможности пополнить или частично снять средства.

Указанные условия не применимы ко многим ценностям, которые граждане размещают в депозит. Например, если речь идет о платиновых слитках, возможности снятия или пополнения априори не существует. Этот пункт нельзя распространить и на пример, когда физлицо снимает ячейку для хранения картины именитого автора.

Депозитные соглашения могут заключаться с небанковскими коммерческими структурами, на которые не распространяется действие АСВ. Банкротство такого учреждения заведомо означает для клиента потерю размещенных ценностей.

Банкротство такого учреждения заведомо означает для клиента потерю размещенных ценностей.

Доходность

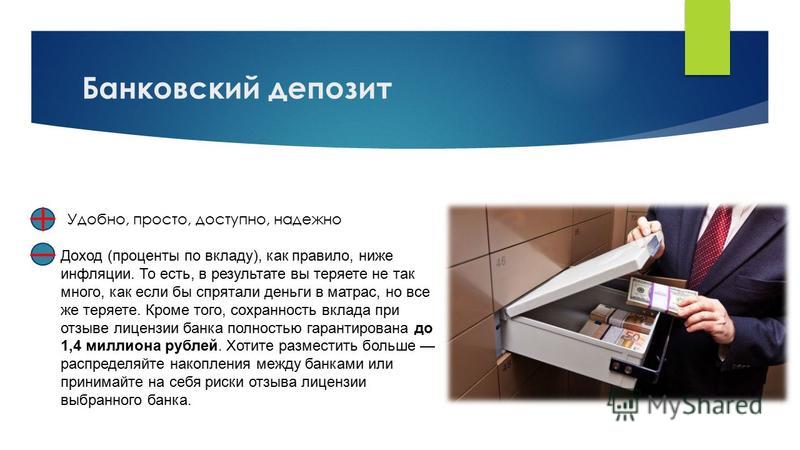

Разница между вкладом и депозитом заключается в потенциальной прибыльности. Сегодня банковские ставки колеблются на уровне 5-8% годовых, что близко к темпу инфляции. Это означает, что такие вложения нужно рассматривать не как способ приумножить нажитое, а как вариант безопасного хранения ценностей.

Депозитные сделки потенциально могут приносить значительную прибыль, но они способны стать причиной убытков. Многие вложения являются долгосрочными, например, в драгоценные металлы, стоимость которых изменяется медленно. Большинство таких продуктов требует от гражданина финансовой грамотности, знания конъюнктуры и динамики интересующего его рынка.

Банковский вклад-депозит

Крупную сумму денег опасно хранить дома: капитал может быть украден грабителями, а растущая инфляция приведет к постепенному обесцениванию средств. Намного выгоднее превратить их в источник дополнительного пассивного дохода: для этого стоит выбрать банковский вклад — депозит. Клиент размещает деньги на счету финансовой организации, а она за пользование вложенными средствами выплачивает доход по установленной договором процентной ставке.

Чем различаются между собой вклад и депозит?

Понятия «вклад» и «депозит» часто смешивают между собой, хотя между ними есть разница. Под вкладом обычно понимают внесение только денег на счёт, а на депозит можно поместить и другие виды активов — например золото или ценные бумаги. В западной банковской системе понятия «вклад» нет вообще, он также будет считаться депозитом.

Банковский вклад считается одним из видов депозита — это понятие с более широким значением, объединяющее длительное хранение различных ценностей. Специальное банковское хранилище для акций и ценных бумаг называют депозитарием, то есть местом для размещения депозитов.

Депозитный вклад — это внесение определенной суммы на банковский счёт на установленный договором срок. Заранее оговаривается количество начисляемых процентов и периодичность их перечисления. Эта услуга доступна физическим и юридическим лицам, клиент может обратиться в любой банк на территории страны. Финансовые организации предлагают широкий спектр программ для краткосрочного и длительного хранения капитала.

Заранее оговаривается количество начисляемых процентов и периодичность их перечисления. Эта услуга доступна физическим и юридическим лицам, клиент может обратиться в любой банк на территории страны. Финансовые организации предлагают широкий спектр программ для краткосрочного и длительного хранения капитала.

Основные виды банковских депозитов

Все разновидности банковских депозитов можно поделить на три группы: это денежные счета, металлические счета и банковские ячейки. Первый вариант предполагает помещение на счёт определенной суммы, на которую будут начисляться проценты в установленные сроки. Когда срок действия заканчивается, клиент забирает вложенную сумму, на которую был начислен предусмотренный договором доход.

Металлический счёт предполагает покупку определенного количества драгоценного металла — это может быть платина, золото или серебро. При этом физически металл клиенту на руки не выдается, он хранится в банке. В дальнейшем владелец может в любой момент продать этот актив банку и получить прибыль за счёт разницы в курсах стоимости.

Банковская ячейка — особая разновидность депозита, которая используется не для получения прибыли, а для безопасного хранения ценностей. Вкладчику предоставляется ключ от ячейки, он имеет право получить к ней доступ в любое время.

Самым распространенным и востребованным видом депозита является денежный банковский счёт. Все вклады на них делятся на два вида:

- До востребования. Внесенные деньги можно снимать в любое время, но процентная ставка будет минимальной. Это инструмент не для извлечения прибыли, а для безопасного хранения с правом в любой момент забрать деньги.

- Срочные. Они предполагают помещение денег на счёт на определенный срок: для краткосрочных вкладов он не превышает года, для долгосрочных — трех лет. В течение этого срока держатель не должен забирать деньги, иначе он потеряет начисленные проценты.

В зависимости от целей вложения различают следующие виды депозитов:

- Сберегательный.

Он используется как средство защиты средств от хищения.

Он используется как средство защиты средств от хищения. - Накопительный. Применяется как способ накопить необходимую сумму для совершения покупки или просто приумножить капитал. Многие программы предусматривают возможность самостоятельного пополнения счёта, а также продления действия договора после окончания срока.

- Целевой. Он предполагает накопление средств для решения определенной задачи. Например, родители могут положить какую-либо сумму на счёт, чтобы в перспективе накопить на образование своих детей.

Депозиты могут быть рублевыми или валютными. Во втором случае процентная ставка будет ниже, однако вкладчик получает дополнительную возможность заработать за счёт разницы валютного курса. Вложение может оказаться достаточно рискованным: сложно предугадать, как будет меняться в ближайшее время курс выбранной валюты.

Способы начисления процентов по депозитам

В разных банках процентные ставки существенно отличаются, это зависит от персональной финансовой политики. Начинающие банковские организации стремятся привлечь капитал, поэтому они устанавливают более высокий процент, чтобы заинтересовать клиентов. Крупные организации в этом не нуждаются: вкладчиков привлекает высокая надежность и гарантированность выплат. Из-за этого ставки будут относительно невысокими: они редко превышают 5-7% годовых.

В любом случае банковская организация выбирает один из двух способов начисления процентов:

- Простой. Устанавливается фиксированная ставка, проценты могут начисляться один или несколько раз в год. При этом каждое новое начисление не суммируется с телом вклада: проценты могут скапливаться на отдельном счёте, клиент может пользоваться этими деньгами по своему усмотрению.

- Сложный. В данном случае при каждом новом начислении процент прибавляется к телу внесенного вклада. Оно начинает расти, соответственно, каждое новое перечисление процентов дает возможность получать больший доход.

Такая схема называется начислением с капитализацией вклада.

Такая схема называется начислением с капитализацией вклада.

В зависимости от заключенного договора капитализация может быть ежегодной, ежеквартальной или ежемесячной. Чем чаще начисляются проценты, тем более прибыльным в итоге окажется вклад.

Параметры выбора банковского вклада

Перечень описываемых финансовых продуктов постоянно расширяется. Многие банки запускают специальные акции и предложения перед государственными праздниками, для клиентов это возможность более выгодно вложить средства.

При выборе подходящего депозита клиенту необходимо обратить внимание на следующие важные параметры:

- процентная ставка — один из ключевых параметров, определяющий доходность депозита;

- минимальная и максимальная сумма для зачисления на счёт;

- сроки и порядок начисления процентов, наличие капитализации;

- пополнение — возможность самостоятельно увеличивать сумму, внесенную на счёт;

- допустимость пролонгирования и досрочного снятия средств.

Некоторые программы предусматривают возможность частичного снятия капитала со счёта без потери процентов. Все условия детально прописываются в договоре, этот пункт расширяет возможности клиента для пользования вложенными деньгами. Перед помещением средств на счёт необходимо детально изучить параметры и сравнить особенности предложений в разных финансовых организациях.

Защищенность вкладов

В Казахстане действует государственная система гарантирования — она была создана в 1999 году для гарантии сохранности средств, внесенных на банковские денежные счета. Ее действие не распространяется на металлические счета, а также на ценности, помещенные в ячейки, но она дает возможность гарантированно сохранить вложенные деньги. За это отвечает КФГД — Казахстанский фонд гарантирования депозитов, — являющийся дочерней организацией национального банка.

Если по каким-либо причинам банк, куда был внесен вклад, будет лишен лицензии и прекратит работу, КФГД гарантирует вкладчикам возмещение причиненного ущерба. Максимальная сумма возмещения достигает 15 миллионов тенге, а если средства хранились на валютном счёте — до 5 миллионов тенге. При условии, что клиент хранил в одном банке деньги на двух и более депозитах, максимальная сумма возмещения остается прежней. Если речь идет о большем капитале, то часть он получит в пределах гарантии, а остальную сумму — по результатам реализации активов банка.

Максимальная сумма возмещения достигает 15 миллионов тенге, а если средства хранились на валютном счёте — до 5 миллионов тенге. При условии, что клиент хранил в одном банке деньги на двух и более депозитах, максимальная сумма возмещения остается прежней. Если речь идет о большем капитале, то часть он получит в пределах гарантии, а остальную сумму — по результатам реализации активов банка.

В гарантированном страховании участвует каждая лицензированная банковская организация. На официальном портале организации kdif.kz можно проверить, входит ли выбранный вами банк в систему страхования — это гарантия надежности хранения вложенных средств.

Преимущества и недостатки банковских вкладов

Помещение средств на банковский депозит остается одним из наиболее надежных консервативных инструментов инвестирования. Не нужно совершать никаких дополнительных операций: деньги будут храниться на счёте в течение отведенного срока, и в итоге вкладчик вернет вложенную сумму с начисленными процентами.

У такого вложения капитала есть несколько основных преимуществ:

- Надежность, подтвержденная гарантиями государства. Даже если банк будет признан банкротом, клиент всё равно вернет вложенную сумму.

- Защита от случайных трат. Снимать деньги до окончания срока не допускается, поэтому можно накопить существенную сумму в запланированные сроки.

- Точно известный размер дохода. В отличие от вложения в ПИФы или акции, можно заранее рассчитать, сколько предстоит получить после завершения срока договора.

- Дополнительный доход за счёт капитализации. Прибавление процентов к телу вклада позволяет в итоге наращивать прибыль — особенно это выгодно при долгосрочных вложениях.

Помещение средств на депозит — хорошее решение для тех, кто не готов к активной торговле на фондовой бирже или другим способам инвестирования капитала. В этом случае не требуется высокий уровень финансовой грамотности, а риск потерь сведен к минимуму.

Однако у банковских депозитов есть и несколько существенных минусов:

- Невысокий доход.

Процентные ставки остаются небольшими, это снижает прибыльность депозитов по сравнению с другими инструментами.

Процентные ставки остаются небольшими, это снижает прибыльность депозитов по сравнению с другими инструментами. - Рискованно хранить крупные суммы. Если банк будет признан банкротом, вернуть средства, превышающие установленную сумму государственного возмещения, окажется очень непросто.

- Нет возможности снять средства с процентами до окончания срока действия договора. Если деньги понадобятся срочно, вы потеряете возможную прибыль, даже если до завершения срока осталось всего несколько дней.

Необходимо рассмотреть все плюсы и минусы перед заключением договора. Для увеличения доходности стоит обращать внимание на новые выгодные предложения, которые банк может запустить при нехватке средств. Для вкладчиков это возможность получить более высокую прибыль без каких-либо дополнительных действий, а для организации — привлечение капитала со стороны. Самые выгодные ставки можно найти в небольших, недавно созданных банках, однако и вложение в них будет более рискованным.

Как поместить деньги на депозит в банке?

Определившись с финансовым учреждением и программой хранения средств, обратитесь в отделение банка или воспользуйтесь мобильным приложением. Если в организации есть интернет-банкинг, открыть депозит можно не выходя из дома. Ознакомьтесь с условиями, создайте счёт и перечислите на него нужную сумму с карточки.

Стандартная схема открытия депозита предусматривает следующие шаги:

- Обращение в банк и подача заявления. Клиенту нужно будет заполнить стандартную форму, предусмотренную в данном учреждении.

- Подача документов. Для подтверждения личности клиента потребуется паспорт, некоторые банки могут запросить и другие документы (с точным списком можно ознакомиться на официальном сайте).

- Подписание договора. Перед этим нужно детально изучить все условия и убедиться, что вам понятны все пункты.

- Занесение денег на счёт. С этого момента клиент не имеет права снимать их и совершать с ними какие-либо другие операции.

Если договор предусматривает пополнение, можно вносить дополнительные суммы на счёт, чтобы сохранить их от кражи и в итоге получить дополнительный доход. Умелое управление финансами превращает банковский депозит в эффективный инструмент для получения пассивной прибыли.

Если срок завершается, а договором не предусмотрено автоматическое пролонгирование, средства будут отправлены на счёт «До востребования». Клиент может забрать их в любой момент, но проценты за дополнительное время хранения уже начисляться не будут. Удобнее выбирать пролонгируемый вклад или отслеживать время завершения договора, чтобы сразу воспользоваться каким-либо новым банковским предложением.

Вклады и депозиты: основные отличия

Автор Анна На чтение 3 мин. Просмотров 40 Обновлено

Имея свободные денежные средства, мы стремимся их приумножить. Одним из вариантов это сделать — положить их под процент в банк. Существует два различных понятия, которые, как правило, объединяют. Речь идет о вкладах и депозитах. Чем они отличаются? Давайте разбираться в данном вопросе.

Итак, прежде чем говорить о различиях между двумя этими понятиями, стоит определиться с их сутью.

People vector created by pch.vector — www.freepik.comЧто такое вклад

Под вкладом понимаются деньги, владелец которых решает разместить на банковском счете для получения дохода. Прибыль будет складываться из начисленных процентов и напрямую зависеть от срока и суммы размещения.

Что такое депозит

Депозитом считаются любые ценные вещи, которые были переданы в банк на хранение (а также в любое иное место, называемое депозитарием). Так, в качестве ценных вещей рассматриваются не только денежные средства, но и ценные бумаги, золотые слитки, драгоценные металлы и прочее.

Отличия вклада и депозита

Многие полагают, что два этих понятия считаются абсолютно одинаковыми и взаимозаменяемыми. Существует заблуждение, что как на депозите, так и на вкладе люди стремятся преимущественно заработать, забывая о функции хранения. При этом, в обоих понятиях имеются принципиальные различия.

Существует заблуждение, что как на депозите, так и на вкладе люди стремятся преимущественно заработать, забывая о функции хранения. При этом, в обоих понятиях имеются принципиальные различия.

По объекту вложения

В случае, когда речь идет о вкладе, мы говорим исключительно о передаче денежных средств на хранение в банк. После чего вкладчик будет получать доход в виде начисляемых на вложенные средства процентов.

Если речь идет о депозите, то в качестве предмета выступают различные ценности. На депозит можно положить не только деньги, но и любые финансовые депозитные средства (например, драгоценные металлы, фьючерсы), акции, облигации и прочие ценности.

По структуре договора

Кроме того, отличается также структура договора в обоих случаях. Когда речь идет о депозите, то мы имеем дело с заключением особого договора хранения между депозитарием и клиентами. Во многих случаях досрочно снимать средства со счета будет невозможно.

Когда речь заходит о вкладе, то в зависимости от его вида возможны варианты частичного снятия денежных средств.

По участникам

Еще одним отличием между вкладом и депозитом называют то, что открывают вклады исключительно физические лица. При этом, когда речь заходит о действиях юридических лиц, то говорится преимущественно о депозитах.

Понятием депозит называют также любой вид залога вне банковских отношений. В случае с вкладом речь идет исключительно о получении прибыли с вложенной суммы.

Итак, мы разобрали в чём заключается принципиальная разница между вкладами и депозитами. Надеюсь, эта статья помогла Вам разобраться в данных понятиях.

О содержании понятий «депозит» и «вклад»

Фурман Юлия Дмитриевна,бакалавр экономики, магистрант 2го курса, группы ЭМ157 ФГБОУ ВО«Кемеровский государственный университет», г. Кемерово[email protected]

Кемерово[email protected]Научный руководитель:Алабина Татьяна Александровна, канд.экон.наук, доцент кафедры финансови кредитаФГБОУ ВО «Кемеровский государственный университет»,г. Кемерово

О содержании понятий «депозит» и «вклад»

Аннотация. В статье рассмотрены понятия«депозит» и «вклад». Даны научные определения этих понятий. Проанализированы подходы разных авторовв трактовкетерминов. Выявлены основные преимущества и недостаткидепозитов и вкладов.Ключевые слова:депозит, вклад, денежные средства, способ хранения, доход, процент, банк, финансовокредитное учреждение.

В современном развитии и модернизации банковской системы России остро стоит вопрос о том, что же такое «депозит»и «вклад», разные это понятия или одинаковые.С незапамятных времён известна склонность человека сохранять и преумножать свои сбережения. Развитие кредитнофинансовых отношений привело к появлению банков и других учреждений, гдеденежные средстваможно положить под проценты и получить доход. Основными формами сбережений являются депозит и/иливклад.Зачастуюэти понятия используются как словасинонимы, однако так ли это. Поможет ли понимание разницы между ними грамотнее распоряжаться своими ресурсами и выгодно инвестировать собственные средства?В чем же разница между вкладом и депозитом? Оба слова близки по своему значению, обозначая те средства и ресурсы, которые передаются кредитнофинансовым организациям и иным учреждениям.Тем не менее, на сегодняшний день существуют множество подходов к определению понятий «депозит» и «вклад» с точек зрения разных авторов.Так,В. Л. Киреев считает, что депозит–это деньги, переданные в банк их собственником для сбережения и которые, в зависимости от условий сбережений, учитываются на определенном банковском счёте [1].По мнению О. И. Лаврушина под депозитом в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансовокредитные или банковские учреждения [2].Е. Ф. Жуков утверждает, что депозит –это сумма денежных средств клиента, переданная им в распоряжение банку, независимо от срока и особенностей оформлениятакой передачи [3]. А. М. Тавасиев определяет, что депозит –это деньги или ценные бумаги, поступающие в банкии подлежащие возврату вкладчику или какомулибо лицу по указанию вкладчика при наступленииопределенных условий [4].М. М. Агарковрассматривает депозит как, денежные средстваили ценные бумаги(акция, облигация), внесённые в кредитные учреждения (банки, сберегательные институты) на сбережение предприятиями, организациями и гражданами [5].И. Т. Балабанов утверждает, что депозит–передача средств клиента банку во временное пользование [6].Под депозитом Е. Ю. Грачёва понимает денежные средства в наличной или безналичной формах, в национальной или иностранной валюте, переданные банку их собственником, или третьим лицом по поручению и за счёт собственника для сбережения на определённых условиях [7].Таким образом,депозит рассматривается не как средства, привлечённые банком на сбережение, а как ссуда, предоставляемая субъектами хозяйствования и населением в пользование банку на выгодныхусловиях.

А. М. Тавасиев определяет, что депозит –это деньги или ценные бумаги, поступающие в банкии подлежащие возврату вкладчику или какомулибо лицу по указанию вкладчика при наступленииопределенных условий [4].М. М. Агарковрассматривает депозит как, денежные средстваили ценные бумаги(акция, облигация), внесённые в кредитные учреждения (банки, сберегательные институты) на сбережение предприятиями, организациями и гражданами [5].И. Т. Балабанов утверждает, что депозит–передача средств клиента банку во временное пользование [6].Под депозитом Е. Ю. Грачёва понимает денежные средства в наличной или безналичной формах, в национальной или иностранной валюте, переданные банку их собственником, или третьим лицом по поручению и за счёт собственника для сбережения на определённых условиях [7].Таким образом,депозит рассматривается не как средства, привлечённые банком на сбережение, а как ссуда, предоставляемая субъектами хозяйствования и населением в пользование банку на выгодныхусловиях.

Далее посмотрим,какие определения дают учёные к понятию «вклад».Е. П. Жарковская даетнесколькоопределений кпонятию вклад.По еёмнению, вклад –это денежные средства, переданными физическими и юридическими лицами в национальной и иностранной валюте банку во временное пользование, с сохранением права вкладчиков по распоряжению ими в соответствии с режимом счёта и банковским законодательством, по которым банк принимает на себя обязательства по возврату и уплате предусмотренных договором процентов [8].Также Е. П. Жарковская отмечает, что вклад –это денежные средства, размещаемые физическими лицамив банках на определённый договором срок под оговоренные проценты в целях получения дохода. Вклады физических лиц в банках носят добровольный характер и принимаются без ограничения их размера [9].

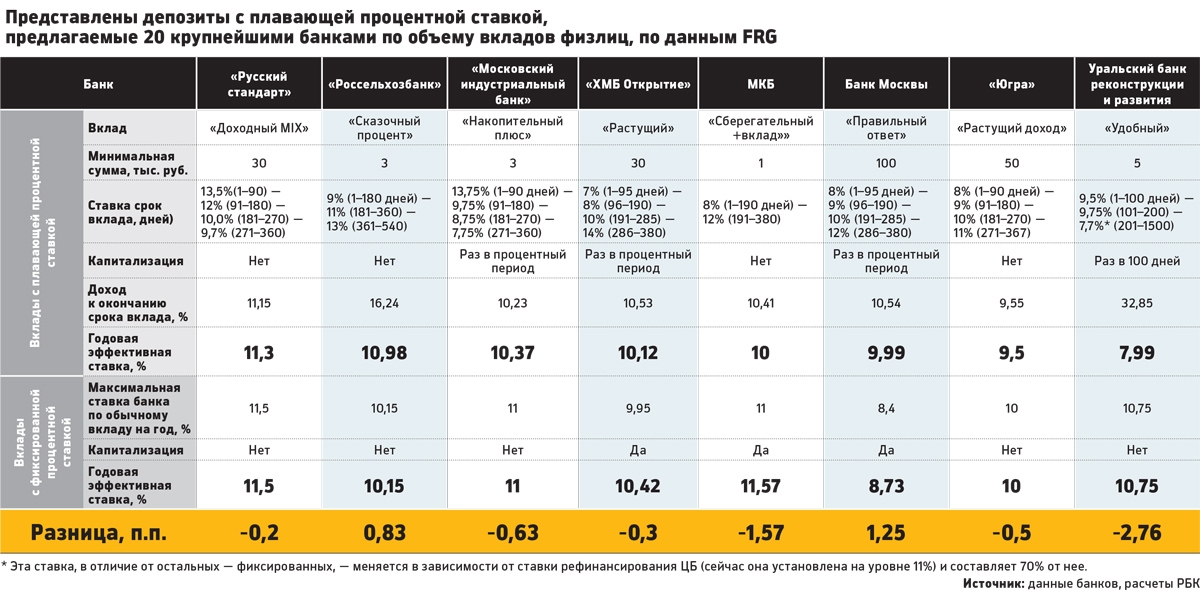

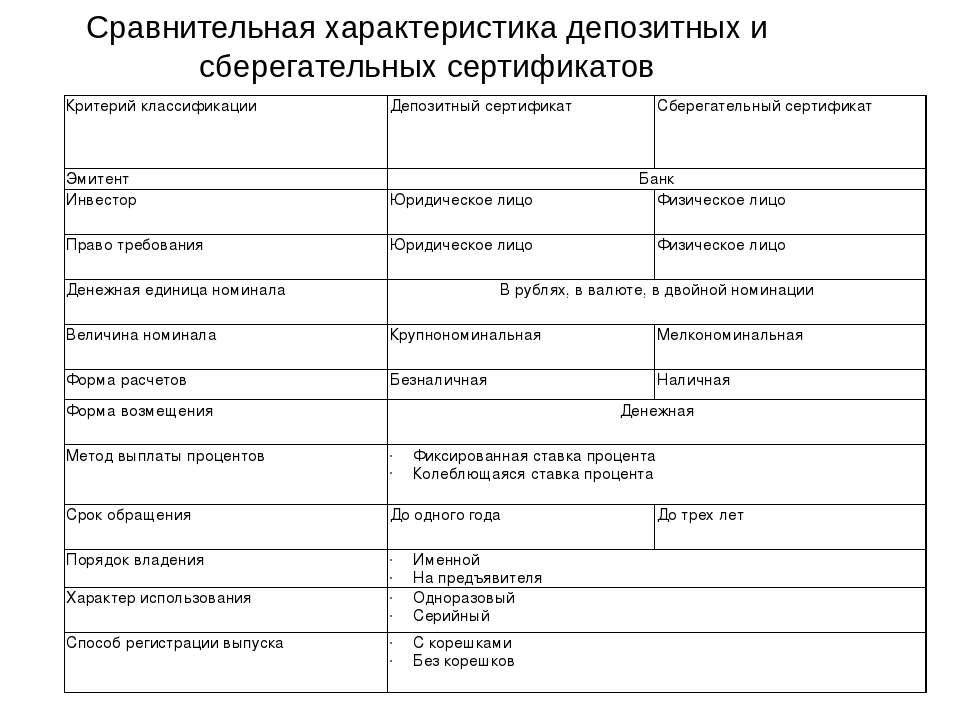

Так Г. Г. Коробова считает, что вклад –это сумма денег, переданная лицом кредитному учреждению с целью получить доход в виде процентов, образующихся в ходе финансовых операций с вкладом[10]. В банковское сфере под понятием «вклад» понимают денежные средства, переданные физическим лицом (вкладчиком) банковскому учреждению на определенный срок либо до востребования с оформлением процедуры передачи через соответствующий договор. Для банков вклады –это первостепенный вид их пассивных операций и основной ресурс для проведения активных кредитных операций [11].Согласно Федеральному Закону «О банках и банковской деятельности» вклад –денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов.Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором [12].Таблица 1 Сравнительная характеристика понятий «депозит»и«вклад»

Для банков вклады –это первостепенный вид их пассивных операций и основной ресурс для проведения активных кредитных операций [11].Согласно Федеральному Закону «О банках и банковской деятельности» вклад –денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов.Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором [12].Таблица 1 Сравнительная характеристика понятий «депозит»и«вклад»

ДепозитВкладОбщееДепозит и вклад являются надёжной формойхранения сбережений/накоплений. А также помогают накопить и преумножить денежные средства.Отличительные чертыОпределение понятий, согласно Федеральному ЗаконуОпределённые суммы денежных средств, размещённые на хранение в кредитную организациюот имени частного или юридического лица, которым за использование этих сумм в деятельности указанной организации может начисляться определённый процент.Денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов.Предмет сделкиПо договору передаются не только денежные средства, но и ценные бумаги: акции, облигации, активы, золото, серебро.По договору передаютсятолько деньги.Получение прибылиНе всегда ожидается прибыль –этот финансовый инструмент может открываться в банковское учреждение просто на хранение.Всегда ожидается прибыль в размере оговоренной процентной ставки.Сроки вложенияВсегда открываетсянаопределённый промежуток времени.Может не иметь определённого срока вложения.Открытие персонализированного расчётного счётаОформляется аналогично, но предмет соглашения немного другой. Для клиентов он чаще всего связан с драгоценными металлами, ценными бумагами.Оформляется во время подписания договора для зачисления вкладываемых денежных средств. Для этого необходим только паспорт.В зависимости от лиц, обратившихся в банкЮридические лица, предприятия, организации, инвестиционные фонды.Физические лица.Место совершения операцийМожно открыть только в юридически зарегистрированном банке, который работает на абсолютно законном основании.Можно открыть в любомфинансовомучреждении или организации, независимо от того банковские они или нет.ПроцентыДля начисления процентов по счетам в аналитическом учёте открываются отдельные лицевые счета по каждому владельцу депозитного счёта по срокам хранения и размерам процентных ставок.Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада. Порядок начисления процентовНачисленные проценты по депозиту должны быть проведены по балансу в том же периоде, за который они были начислены.Проценты на сумму начисляются со дня, следующего за днём её поступления в банк, до дня её возврата вкладчику включительно, а если её списание со счёта вкладчика произведено по иным основаниям, до дня списания включительно. Возвратность обязательствВносят с условием получения прибыли в конкретный промежуток времени.Открывают без указания определенного времени.Финансовые инструментыДеньги и другие финансовые документы, имеющие стоимость.Выступают только деньги.

Для этого необходим только паспорт.В зависимости от лиц, обратившихся в банкЮридические лица, предприятия, организации, инвестиционные фонды.Физические лица.Место совершения операцийМожно открыть только в юридически зарегистрированном банке, который работает на абсолютно законном основании.Можно открыть в любомфинансовомучреждении или организации, независимо от того банковские они или нет.ПроцентыДля начисления процентов по счетам в аналитическом учёте открываются отдельные лицевые счета по каждому владельцу депозитного счёта по срокам хранения и размерам процентных ставок.Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада. Порядок начисления процентовНачисленные проценты по депозиту должны быть проведены по балансу в том же периоде, за который они были начислены.Проценты на сумму начисляются со дня, следующего за днём её поступления в банк, до дня её возврата вкладчику включительно, а если её списание со счёта вкладчика произведено по иным основаниям, до дня списания включительно. Возвратность обязательствВносят с условием получения прибыли в конкретный промежуток времени.Открывают без указания определенного времени.Финансовые инструментыДеньги и другие финансовые документы, имеющие стоимость.Выступают только деньги.

Таким образом, рассмотрев таблицу 1 можно сделать вывод, что есть незначительные отличия в формулировках понятий, но по содержанию эти понятия практически идентичны.Определим основные преимущества и недостатки депозита [13].К достоинствам депозита можно отнести:

лёгкость и простота открытия,например, для размещения своих сбережений не нужно обладать специальными знаниями в области депозитных операций. Опытные менеджеры по обслуживанию клиентов проконсультируют в данной области, и подберут наиболее оптимальные варианты для их размещения;практичность –на сегодняшний день банки предоставляют клиентам удобные условия по открытию депозитов: предоставлениеоптимальной минимальной суммы, возможность пополнения денежных средств, а также в зависимости от условий частичное снятие без потерь процентов;простота в оформлении для этогонеобходим только паспорт;надёжный способ хранения, ведь, действительно, храня наличность дома, вы не только не получаете доход, но и рискуете пострадать от кражи, пожара;предоставляет возможность откладывать и накапливать капитал, а не тратить на ненужные приобретения;возможностьклиента взятьзайм, кредит под залог депозита. Эта операция выгодна обеим сторонам: и заёмщику, и финансовой организации.Для банка основными преимуществами являются:1)привлечение нового «качественного» заёмщика;2)наличие высоколиквидного залога по кредиту;3)отсутствие риска невозврата кредита;4)в случае просроченной задолженностине нужно получать решение суда на изъятие залога (депозита).Для клиента преимуществамивыступают следующие:1)хорошая возможность взять деньги в долг под низкий процент и без комиссии;2)сохранениепроцентов, начисленныхпо депозиту;3)не нужно собирать большой перечень документов для получения займа;4)быстрые сроки принятия решения по заявке;5)отсутствиецелевогоназначениякредита.на остаток начисляются проценты, что само по себе очень удобно;проверенный способ наращивания капитала.К недостаткам депозита можно отнести:низкие процентные ставки по отношению к инфляции. Так как уровень инфляции постоянно увеличивается, то проценты с течением времени приносят все меньше дохода.Поэтому депозитв, большей степени, выступает как средстводля сбережения средств, а не для получения дохода.потеря процентов при досрочном снятии денег;низкая ликвидность: предполагает ограничение или запрет по возможности снятия наличных денег. Воженные средства невозможно использовать для срочных или текущих расходов.На депозите деньги лежать практически без движения. Это подходящий вариант, если главная задача –сохранение сбережений.Рассмотрев основные преимущества и недостатки депозитов видим, что плюсов у даннойфинансовойоперации значительно больше чем минусов.Далее рассмотрим плюсы и минусывкладов разных категорий(таблица 2). Такая оценка позволитпотенциальным вкладчикам –клиентам банкаснизить риск убытков от неправильного выборавидавклада.Таблица 2 Преимущества и недостаткивкладовпо их видам

Эта операция выгодна обеим сторонам: и заёмщику, и финансовой организации.Для банка основными преимуществами являются:1)привлечение нового «качественного» заёмщика;2)наличие высоколиквидного залога по кредиту;3)отсутствие риска невозврата кредита;4)в случае просроченной задолженностине нужно получать решение суда на изъятие залога (депозита).Для клиента преимуществамивыступают следующие:1)хорошая возможность взять деньги в долг под низкий процент и без комиссии;2)сохранениепроцентов, начисленныхпо депозиту;3)не нужно собирать большой перечень документов для получения займа;4)быстрые сроки принятия решения по заявке;5)отсутствиецелевогоназначениякредита.на остаток начисляются проценты, что само по себе очень удобно;проверенный способ наращивания капитала.К недостаткам депозита можно отнести:низкие процентные ставки по отношению к инфляции. Так как уровень инфляции постоянно увеличивается, то проценты с течением времени приносят все меньше дохода.Поэтому депозитв, большей степени, выступает как средстводля сбережения средств, а не для получения дохода.потеря процентов при досрочном снятии денег;низкая ликвидность: предполагает ограничение или запрет по возможности снятия наличных денег. Воженные средства невозможно использовать для срочных или текущих расходов.На депозите деньги лежать практически без движения. Это подходящий вариант, если главная задача –сохранение сбережений.Рассмотрев основные преимущества и недостатки депозитов видим, что плюсов у даннойфинансовойоперации значительно больше чем минусов.Далее рассмотрим плюсы и минусывкладов разных категорий(таблица 2). Такая оценка позволитпотенциальным вкладчикам –клиентам банкаснизить риск убытков от неправильного выборавидавклада.Таблица 2 Преимущества и недостаткивкладовпо их видам

Вид вкладаПреимуществаНедостаткиСрочныйВысокий уровень дохода. Вложение не позволит деньгам обесцениваться. Возможность выплат процентов каждый месяц.Низкая ликвидность (невозможно снять денежные средства в любое время без потери дивидентов). НакопительныйВысокий уровень дохода. Гарантия сохранения реальной стоимости денег. Возможность собрать сумму для определенной цели.Невысокая ликвидность.До востребованияВысокая ликвидность (клиент может забрать деньги в любой момент времени).Нет никаких ограничений по суммеБезопасный способ хранения денег.Низкий процент прибыли.

НакопительныйВысокий уровень дохода. Гарантия сохранения реальной стоимости денег. Возможность собрать сумму для определенной цели.Невысокая ликвидность.До востребованияВысокая ликвидность (клиент может забрать деньги в любой момент времени).Нет никаких ограничений по суммеБезопасный способ хранения денег.Низкий процент прибыли.

Таким образом, анализ подходов разных учёных к определениям понятий «депозит» и «вклад» показал, что данные определения трактуются поразному [14].Тезисно основные положения, используемые в теории и практике банковского дела в настоящее время к определениям и содержанию понятий «депозит» и «вклад», можно описать следующим образом. Категория «депозит» практическиполностью вошла в объём понятия «вклад». Депозитный счёт может быть открыт только в банке, который зарегистрирован в установленном порядке и ведёт свою деятельность на законных основаниях. Вклад может передаваться как кредитнофинансовому учреждению, таки небанковским организациям. В качестве него выступают денежные средства, переданные для учреждения коммерческого предприятия. Кроме того, депозит может вноситься в различной форме: деньги, ценные бумаги, драгоценностии другие активы. Вклад всегда передается в твердой валюте, что является одним из его важнейших отличий. Депозит может приносить своему владельцу прибыль (проценты за пользование средствами) либо обходиться без неё(депозитарий). Если вклад вносится в коммерческое предприятие, то вознаграждение поступает вкладчику в обязательном порядке. Депозит –это временное пользование средствами, которое должно рано или поздно закончиться. Вклад может быть внесён до момента востребования (уставный фонд предприятия) либо передан на безвозмездных началах (благотворительное мероприятие)[15].Из этих определений разница между вкладом и депозитом не улавливается, тем не менее,она есть и заключается в том, что при депозите имущество передается банку на хранение и за небольшой процент. То есть основная цель депозита –хранение, а не получение максимального дохода. Основной целью вклада является приумножения сбережений физических лиц, то есть –получение максимального дохода от размещенных в банке денежных средств.Другой целью вкладов может быть проведение расчётных операций, что при условиях депозитов приведёт к серьезной потере и без того не больших процентов.Но относительно процентной ставки, что для вклада, что для депозита действует общее правило –если годовая ставка по данным услугам банка превысит ставку рефинансирования, то вкладчикам придётся заплатить налог на доходы физических лиц по ставке 35% от полученного дохода.Таким образом, отличия депозита от вклада заключаются в следующем:Объём понятий: значение понятия «вклад» более широкое, однако оно не полностью поглощает категорию «депозит».Цели использования: главная цель депозита –это прибыльное применение денег, то есть их вложение в дело, либо хранение;вклад может быть и благотворительным, который не предполагает коммерческого использования.Форма: вклад всегда выступает вденежнойформе, в то время как депозит может вноситься еще и активами, ценными бумагами, драгоценностями и т.д.Возвратность: депозит вносится на условиях получения вознагражденияв определенный момент времени; вклад может передаваться и без заранее оговоренных условий возврата.

Основной целью вклада является приумножения сбережений физических лиц, то есть –получение максимального дохода от размещенных в банке денежных средств.Другой целью вкладов может быть проведение расчётных операций, что при условиях депозитов приведёт к серьезной потере и без того не больших процентов.Но относительно процентной ставки, что для вклада, что для депозита действует общее правило –если годовая ставка по данным услугам банка превысит ставку рефинансирования, то вкладчикам придётся заплатить налог на доходы физических лиц по ставке 35% от полученного дохода.Таким образом, отличия депозита от вклада заключаются в следующем:Объём понятий: значение понятия «вклад» более широкое, однако оно не полностью поглощает категорию «депозит».Цели использования: главная цель депозита –это прибыльное применение денег, то есть их вложение в дело, либо хранение;вклад может быть и благотворительным, который не предполагает коммерческого использования.Форма: вклад всегда выступает вденежнойформе, в то время как депозит может вноситься еще и активами, ценными бумагами, драгоценностями и т.д.Возвратность: депозит вносится на условиях получения вознагражденияв определенный момент времени; вклад может передаваться и без заранее оговоренных условий возврата.

Доход: еслимы говоримо коммерческих вкладах,которыеподразумеваютвозвратность, то обязательным условием будет получение прибыли. Депозит может оформляться и без такого условия (депозитарий).

В обычной практике понятие «вклад» используется в отношении физических лиц, клиентов, обратившихся в банковское учреждение с соответствующейцелью, а вотпонятие «депозит» употребляют в отношении юридических лиц, организаций, предприятий и фондов, то есть в банковской сфере принято говорить «вклад физического лица» и «депозит юридического лица».Подводя итог, можно констатировать,что разница между депозитом и вкладомнезначительна.Депозит –это всегда возвратность денег, всегда чётко оговоренные условия посрокам, суммам, порядкувыплаты причитающихся средств. Многие рассматривают такие вложения исключительно как возможность сохранить свои сбережения ввиду небольших депозитных ставок, перекрывающих инфляционные скачки, хотя еще есть фактор обесценивания денег во времени.Вклад, в широком понимании этого термина, рассматривают как возможность вложения средств исключительно с целью получения прибыли от операций с ними.

Многие рассматривают такие вложения исключительно как возможность сохранить свои сбережения ввиду небольших депозитных ставок, перекрывающих инфляционные скачки, хотя еще есть фактор обесценивания денег во времени.Вклад, в широком понимании этого термина, рассматривают как возможность вложения средств исключительно с целью получения прибыли от операций с ними.

Ссылки на источники

1.Киреев В. Л. Банковское дело [Текст]: учебник / В. Л. Киреев, О. Л. Козлова. –М.: КНОРУС, 2012. –112 с.

2.Лаврушин О. И. Банковское дело [Текст]: учебник / О. И. Лаврушин. –Изд. 2е, перераб. идоп. –М.: Финансы и статистика, 2014. –74 с.

3.Жуков Е. Ф. Банковское дело [Текст]: учебное пособие для студентов вузов / Е. Ф. Жуков, Ю. А. Соколов. –М.: Юрайт, 2012. –215 с.

4.Тавасиев А. М. Банковское дело: управление кредитной организацией [Текст]: учебное пособие для студентов вузов / А. М. Тавасиев. –2е изд., перераб. и доп. –М.: Дашков и К, 2011. –328 с.

5.Агарков М. М. Основы банковского права [Текст]: учебник / М. М. Агарков. –М: Финансы и статистика, 2013. –78 с.

6.Балабанов И. Т. Банки и банковское дело [Текст]: учебник / И. Т. Балабанов. –СПб.: Питер, 2011. –217 с.

7.Грачёва Е. Ю. Банковское право Российской Федерации [Текст]: учебное пособие /Е. Ю. Грачёва. –2е изд., перераб. и доп. –М.: НОРМА :ИНФРАМ, 2013. –156с.

8.ЖарковскаяЕ. П. Финансовый анализ деятельности коммерческого банка [Текст]: учебник / Е. П. Жарковская. –М.: ОмегаЛ, 2010. –336 с.

9.Жарковская Е. П. Банковское дело: учебник для студентов вузов по специальности «Финансы и кредит» [Текст]: учебное пособие для студентов вузов / Е. П. Жарковская. –7е изд., перераб. и доп. –М.: Издательство ОмегаЛ, 2010. –193 с.

10.

Коробова Г. Г. Банковское дело: учебник для студентов вузов по специальности «Финансы и кредит» [Тест]: учебное пособие для студентов вузов / Г. Г. Коробова. –М.: Экономист, 2013. –85 с.

11.

Банккредиты [Электронный ресурс]. –Режим доступа: http://bankcrediti. ru/ponyatievklada. Дата обращения: 07.11.2016.12.

ru/ponyatievklada. Дата обращения: 07.11.2016.12.

Федеральный закон «О банках и банковской деятельности» № 395–1–ФЗ от 02.12.1990 (с изм. от 01.09.2016).13.

Про бизнес онлайн основные отличия депозита от вклада [Электронный ресурс]. –Режим доступа:http://probp.ru/chemotlichaetsjadepozitotvklada. Дата обращения:07.11.2016.

14.

Просто инвестиции [Электронный ресурс]. –Режим доступа: http://prostoinvesticii.com/investiciivbanki/plyusyiminusydepozitovvbanke.html. Дата обращения: 08.11.2016.15.

TheDifference.ru[Электронный ресурс]. –Режим доступа: http://thedifference.ru/chemotlichaetsyadepozitotvklada. Дата обращения: 09.11.2016.

ACH Дебетовая по сравнению с прямым депозитом | Финансы

Автор: Мак Мицшева | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 31 июля 2019 г.

ACH, или Автоматизированная клиринговая палата, — это электронная сеть, обрабатывающая кредитные и дебетовые транзакции. Сюда входят операции как в государственном, так и в частном секторе. ACH облегчает электронный перевод средств в форме платежей и депозитов со счета одной стороны на счет другой. Хотя дебетование ACH и прямое зачисление происходит в электронном виде, они служат разным целям.

Общие сведения о дебетах ACH

Дебетование ACH происходит, когда кредитор или продавец электронным способом снимает средства с банковского счета. Это списание средств в определенной сумме. Списание средств ACH происходит, когда потребитель совершает покупку или оплачивает счет, используя маршрутный номер и номер счета со своего банковского счета. ACH — это передаточный канал. Потребитель предоставляет продавцу или кредитору информацию о своей учетной записи, которая затем использует эти данные для вывода средств. Затем эти средства зачисляются или переводятся на счет продавца или кредитора.

Проверка прямого депозита

Прямое депонирование происходит, когда работодатель или другой плательщик вносит средства на банковский счет в электронном виде с помощью системы ACH. Залог рассчитан на определенную сумму денег. Это называется кредитом на счет, в отличие от дебетования, которое представляет собой снятие средств со счета. Для сотрудников это может быть удобно. Нет бумажного чека для обналичивания. Деньги переводятся со счета работодателя непосредственно на счет работника.

Залог рассчитан на определенную сумму денег. Это называется кредитом на счет, в отличие от дебетования, которое представляет собой снятие средств со счета. Для сотрудников это может быть удобно. Нет бумажного чека для обналичивания. Деньги переводятся со счета работодателя непосредственно на счет работника.

Рекомендации при использовании ACH

Дебетирование ACH может быть быстрым способом оплаты продавцу, но у него есть недостатки. Списание средств удаляет средства с вашего банковского счета, и возникают ошибки. Если вы дадите кредитору разрешение на дебетование вашего счета электронным способом, он может ошибочно списать с вашего счета больше, чем вы ожидали. Это может привести к овердрафту на вашем счете, если на счете недостаточно средств для покрытия платежа. Это также может привести к наложению комиссии вашего банка за овердрафт.

Если произошла ошибка, вы должны сообщить об этом своему банку в течение 60 дней. Затем банку может потребоваться до 45 дней, чтобы исследовать ошибку. Банк может предоставить вам предварительный или временный кредит на недостающие средства на время расследования проблемы.

Возможные ошибки прямого депозита

Прямые депозиты также могут иметь непредвиденные последствия. Когда вы подписываетесь на прямой депозит в компании, вы даете этой компании разрешение на внесение средств на ваш банковский счет в электронном виде.Вы также даете компании разрешение на удаление средств электронным способом, если компания считает, что вы не уполномочены получать эти средства. Это может произойти, если работодатель платит вам больше, чем вам причитается, или если вы получаете денежную компенсацию за пособие, такое как отпускные, которые компания позже определит, что вы не имеете права на получение. Компания не обязана уведомлять вас перед удалением неавторизованных средств, но должна удалить их в течение пяти дней с момента внесения депозита.

Аренда и залог — FindLaw

Оплата арендной платы, вероятно, является самой простой частью аренды дома или квартиры. Арендатор оплачивает арендную плату в соответствии с условиями, установленными в договоре аренды.

Арендатор оплачивает арендную плату в соответствии с условиями, установленными в договоре аренды.

Залог не входит в ежемесячную арендную плату. Залог — это определенная сумма денег, уплачиваемая в начале аренды места. Эта сумма денег остается у арендодателя на протяжении всего срока действия договора аренды или аренды. Он оплачивает любой ущерб, нанесенный арендатору в квартире, до конца срока аренды.В случае повреждения арендатор потеряет часть всех денег. Однако нормальный износ не должен привести к потере денег.

Законы вашего штата диктуют, как скоро после окончания аренды необходимо вернуть деньги залога. Арендодатель может оставить залог в случае невыплаты арендной платы или коммунальных платежей.

Для арендодателей: оформление арендной платы и залог

Есть шаги, которые вы можете предпринять, чтобы свести к минимуму путаницу относительно арендной платы и сроков оплаты. Они также могут помочь обеспечить своевременную оплату аренды.Вам следует:

- Убедитесь, что сумма арендной платы, срок и способ оплаты четко указаны в подписанном договоре аренды.

- Выдавайте каждому арендатору квитанцию каждый раз, когда он платит арендную плату (это может защитить вас в случае спора)

Обработка залога арендатора может быть частью законодательства вашего штата. Многие штаты требуют от домовладельцев хранить депозиты отдельно от других доходов (иногда на процентном счете). Имейте в виду, что многие штаты ограничивают размер залога, который может запросить домовладелец.Обычно это зависит от суммы аренды. Например, в некоторых штатах размер депозита ограничен двойной арендной платой.

Вы можете получить арендную плату за последний месяц в дополнение или вместо депозита. Но тогда вы не можете использовать арендную плату за последний месяц для оплаты ремонта, как если бы вы вносили залог.

Для арендаторов: залог залога

Большинство арендодателей требуют внесения залога до начала периода аренды. Это либо:

Это либо:

- Хранится на условном депонировании (счет третьей стороны)

- Хранится в виде чека или онлайн-депозита

По окончании аренды домовладелец может использовать задаток для оплаты ремонта или профессиональной уборки.Если арендодатель просит арендную плату за последний месяц, имейте в виду, что это не то же самое, что залог (это просто предоплата).

Арендодатели могут запросить арендную плату как за первый, так и за последний месяц в дополнение к депозиту. Если арендная плата составляет 1000 долларов в месяц, а залог составляет 500 долларов, вы можете в конечном итоге заплатить 2500 долларов при подписании договора аренды. В идеале вы получите 500 долларов обратно по окончании аренды.

Как арендатор, не думайте, что арендодатель поместит чек в ваше дело и вернет его все, как только договор аренды истечет.Защитите себя, получив письменную квитанцию об оплате депозита (и арендной платы за последний месяц, если применимо).

В квитанции необходимо указать:

- Деньги уплачены

- Дата поступления платежа

- Цель платежа (т.е. «гарантийный депозит»)

- Имена сторон

- Подпись арендодателя или управляющего недвижимостью

В некоторых штатах домовладельцы требуют уплаты процентов по гарантийному депозиту и предоплаты арендной платы за последний месяц, поэтому проверьте законы своего штата.Если процентная ставка составляла 3%, и вам нужно было заплатить 1000 долларов за аренду в прошлом месяце и 500 долларов за депозит, вы могли бы заработать 45 долларов в виде процентов и получить 500 долларов обратно.

Обратите внимание на состояние арендуемой квартиры до въезда. При необходимости сделайте фотографии, задокументируйте любые проблемы и попросите арендодателя поставить подпись. Таким образом, арендодатель не может взимать с вас плату за ущерб, нанесенный до момента аренды. Когда придет время вернуть свой залог (или то, что от него осталось), убедитесь, что арендодатель предоставил вам подробный список повреждений и письменные сметы.

Если возникнут проблемы с арендной платой или возвратом залога, вы можете передать дело в суд мелких тяжб.

Щелкните ссылку ниже, чтобы узнать больше об арендной плате и гарантийных депозитах для домовладельцев или арендаторов.

В чем разница между задатком и авансовым платежом?

Важна ли экологичность для покупателей?

Когда вы покупаете дом, финансовый жаргон может немного сбить с толку. Вы слышали о задатках и первоначальных взносах, но нужно ли одно вместо другого? Вам нужно учесть и то, и другое? Это одно и то же?

И задаток, и авансовые платежи являются важными частями процесса покупки дома, но это определенно не одно и то же.Однако в обоих случаях чем больше денег вы можете предложить, тем выше ваши шансы получить желаемый дом. Итак, в чем разница? Давайте обсудим.

Что такое вклад задатка (EMD)?

Чтобы показать продавцу, что предложение является серьезным и добросовестным, потенциальный покупатель должен приложить чек к своему предложению, как правило, на 1-2% от покупной цены. Это называется «задатком» и является неотъемлемой частью предложения покупателя. Продавец может сохранить эти деньги, если покупатель откажется от сделки по причине, не разрешенной договором купли-продажи, например, когда покупатель просто передумал после ратификации договора.Сильный задаток по существу действует как гарантия и побуждает продавца принять предложение и увести дом с рынка, а не ждать предложений от дополнительных потенциальных покупателей.

Если у продавца есть несколько предложений, более крупный задаток может выделить вас среди конкурентов. Для более дорогой недвижимости ваш агент по недвижимости может договориться о более низком залоге. Как правило, задаток стоит ровно настолько, насколько продавец готов принять и столько же, сколько покупатель готов предложить.

Всегда проверяйте, есть ли у вас деньги в банке, прежде чем отправлять чек со своим предложением. Задаток обычно передается титульной компании после ратификации контракта, и вскоре после этого они переводят его наличными. Деньги помещаются на счет условного депонирования до закрытия. Если сделка проходит по плану, задаток обычно применяется к вашему первоначальному взносу. Если вы отказываетесь от контракта из-за одного из непредвиденных обстоятельств в вашем предложении, например, из-за результатов осмотра дома, ваш задаток обычно будет возвращен.Убедитесь, что вы внимательно прочитали соглашения о возмещении.

Задаток обычно передается титульной компании после ратификации контракта, и вскоре после этого они переводят его наличными. Деньги помещаются на счет условного депонирования до закрытия. Если сделка проходит по плану, задаток обычно применяется к вашему первоначальному взносу. Если вы отказываетесь от контракта из-за одного из непредвиденных обстоятельств в вашем предложении, например, из-за результатов осмотра дома, ваш задаток обычно будет возвращен.Убедитесь, что вы внимательно прочитали соглашения о возмещении.

Что такое авансовый платеж?

Первоначальный взнос — это сумма денег, которую кредитор требует от вас внести на покупку недвижимости. Обычно основанная на процентном соотношении от общей продажной цены, сумма обычно устанавливается на ранней стадии процесса подачи заявки на ссуду с вашим кредитором. Хотя суммы первоначального взноса могут варьироваться от 3,5% для ссуды FHA до более 20% для некоторых обычных ссуд, обычно источник денег должен быть проверен и одобрен кредитором.

Чем выше первоначальный взнос, тем выше ваши шансы получить одобрение на получение ипотеки. Кроме того, у вас будет меньший ежемесячный платеж по ипотеке и больше капитала в вашем новом доме.

Статьи по теме:

EMD против первоначального взноса: последние слова

EMD — это деньги, предлагаемые продавцу дома, чтобы убедить его, что вы готовы купить его дом. Первоначальный взнос — это сумма денег, которую покупатель должен предоставить кредитору для утверждения ссуды на дом.В простейшей форме задаток — это обещание продавцу жилья, а первоначальный взнос — это обещание кредитору.

Вы потенциальный покупатель жилья и нуждаетесь в дополнительной помощи в решении сложностей внесения задатка и первоначальных платежей? Свяжитесь с Eric Stewart Group, надежными профессионалами в сфере недвижимости, которые знают все тонкости отрасли. Для получения дополнительной информации о процессе покупки дома загрузите наше бесплатное руководство для опытных покупателей, которое содержит полезные советы и поможет вам избежать типичных ошибок покупателя!

В чем разница между срочным вкладом и сберегательным счетом?

Знание того, как работают оба варианта, может помочь вам понять, как каждый из них может помочь вам на разных этапах пути сбережения. Вот краткое сравнение основных различий срочных вкладов и сберегательных счетов.

Вот краткое сравнение основных различий срочных вкладов и сберегательных счетов.

Что такое срочный вклад?

С помощью срочного депозита вы блокируете денежную сумму на согласованный период времени («срок») — это означает, что вы не можете получить доступ к деньгам, пока срок не истечет. Взамен вы получите гарантированную процентную ставку за выбранный вами срок, так что вы будете точно знать, какой будет доход от ваших денег.

Каковы преимущества срочного депозита?

Если вы боретесь с искушением окунуться в свои сбережения, возможно, самым большим преимуществом срочного депозита является то, что ваши сбережения заблокированы, поэтому вы не можете потратить их на импульсивную покупку.

Еще одно важное преимущество — это уверенность в фиксированной процентной ставке. Это означает, что вы не только точно будете знать, какой будет доход от ваших денег, но и при снижении процентных ставок вы все равно будете заблокированы с той же процентной ставкой.

Какие недостатки?

Конечно, есть обратная сторона того, что ваши деньги заблокированы на согласованный срок — если вам понадобится получить доступ к своим деньгам раньше, вам, вероятно, придется заплатить штраф, а во многих случаях вам придется отказаться от 31 в днях уведомления.Поэтому важно быть уверенным, что вам не понадобится доступ к своим деньгам, пока они хранятся на срочном депозите. По мере того, как срок вашего срочного депозита подходит к концу, также важно рассмотреть ваши варианты, поскольку некоторые срочные депозиты могут автоматически обновляться до текущей ставки в это время, которая может быть выше или ниже.

Фиксация фиксированной процентной ставки потенциально может иметь обратную сторону — если процентная ставка вырастет, вы не сможете воспользоваться более выгодной ставкой, пока ваши деньги заблокированы на срочном депозите.

Для большинства срочных вкладов требуется минимальный остаток депозита, часто от 1000 до 5000 долларов. Если вы только начинаете экономить, сначала может быть сложно заблокировать эту сумму денег на какое-то время.

Если вы только начинаете экономить, сначала может быть сложно заблокировать эту сумму денег на какое-то время.

Что такое сберегательный счет?

Как следует из названия, сберегательный счет — это банковский счет, предназначенный для сбережений. Как правило, проценты выплачиваются на деньги на счете, при этом при необходимости сохраняется доступ к сбережениям. Некоторые сберегательные счета могут также выплачивать бонусные проценты при выполнении определенных условий, таких как увеличение баланса счета к концу месяца.Сберегательные счета обычно имеют переменную процентную ставку, поэтому сумма процентов к уплате может со временем колебаться.

Каковы преимущества (или недостатки) сберегательного счета?

Возможно, самым большим преимуществом выбора сберегательного счета вместо срочного депозита является возможность получить доступ к своим сбережениям, если они вам понадобятся, при этом при этом зарабатывая проценты. Обратной стороной является, конечно, то, что наличие свободного доступа к вашим деньгам может оставить искушение окунуться в свои сбережения.

Вы также можете пополнять свой сберегательный счет в любое время — либо на регулярной основе, либо когда у вас есть дополнительные деньги, которые можно положить на него.С другой стороны, в случае срочного депозита после внесения первоначального депозита вы не сможете пополнить баланс до истечения согласованного срока. Кроме того, в отличие от срочного депозита, на сберегательном счете не требуется минимальный остаток.

Некоторым сберегательным счетам также требуется привязанный повседневный счет для доступа к своим сбережениям. В некоторых случаях плата за обслуживание может взиматься с повседневного счета.

Сберегательные счета обычно имеют переменную процентную ставку, и в зависимости от рыночных условий ставка может повышаться или понижаться.Это повлияет на размер процентов, которые вы можете заработать на деньги на своем счете.

Разница между депозитным сертификатом и фиксированным вкладом | Бюджетирование денег

Сберегательные счета предназначены для того, чтобы помочь вам накопить денежные резервы на случай чрезвычайных ситуаций или крупных расходов, таких как покупка новой машины или холодильника. Вы хотите, чтобы эти деньги приносили как можно больше процентов, но вы также хотите, чтобы они были в безопасности, чтобы не было никаких шансов на потерю, как это может быть при вложении в ценные бумаги.Срочные вклады и депозитные сертификаты или компакт-диски дают вам возможность сэкономить деньги в надежном месте. Однако, в отличие от традиционных сберегательных счетов, вам придется подождать определенный период времени, чтобы снять деньги со многих фиксированных депозитных счетов или счетов компакт-дисков.

Преимущества, связанные с этими депозитами

Депозитные сертификаты и срочные депозиты (также называемые срочными депозитами) имеют много общего. Некоторые банки даже называют срочные депозиты компакт-дисками. И компакт-диски, и срочные вклады будут приносить проценты больше, чем сберегательные счета «сберегательной книжки», где деньги можно снять в любое время.Разница между ними заключается в том, что депозитные сертификаты являются предметом свободного обращения, а срочные депозиты — нет.

Обеспечено страховкой

CD и фиксированные депозиты в банке или сбережения и ссуды гарантированы Федеральной корпорацией по страхованию депозитов на сумму до 250 000 долларов на одно учреждение. Некоторые учреждения предлагают более высокие ставки по CD с опционами «колл», которые дают банку-эмитенту возможность «отозвать» или аннулировать CD до его запланированного срока погашения. Это защищает банк от портфеля счетов с высокими процентами, если процентные ставки внезапно упадут.

Периоды времени

Компакт-диски обычно выпускаются на срок от 30 дней до пяти лет. Правила различаются в зависимости от эмитента, но многие компакт-диски удерживают проценты до истечения срока действия сертификата. Другие эмитенты компакт-дисков и большинство фиксированных депозитов выплачивают проценты в определенный регулярный период, например, каждый месяц. У держателя есть возможность снять эти деньги или оставить их на счете. Срочные депозиты также доступны на различных условиях. Например, HSBC предлагает сроки от 12 до 48 месяцев.

Правила различаются в зависимости от эмитента, но многие компакт-диски удерживают проценты до истечения срока действия сертификата. Другие эмитенты компакт-дисков и большинство фиксированных депозитов выплачивают проценты в определенный регулярный период, например, каждый месяц. У держателя есть возможность снять эти деньги или оставить их на счете. Срочные депозиты также доступны на различных условиях. Например, HSBC предлагает сроки от 12 до 48 месяцев.

Другие типы компакт-дисков

Некоторые компакт-диски выпускаются биржевыми брокерскими конторами или аналогичными фирмами и часто предлагают более высокие процентные ставки, но не имеют федеральной страховки.Убедитесь, что вы знаете настоящего производителя компакт-диска, чтобы убедиться, что он застрахован. Если компакт-диск выпущен через брокера, выясните, кто действительно его выпускает и владеет средствами.

Снятие средств и штрафы

Многие компакт-диски и некоторые фиксированные депозиты имеют штрафы за досрочное снятие средств, хотя некоторые банки теперь предлагают компакт-диски «без штрафов». Обязательно ознакомьтесь с этими положениями, прежде чем вкладывать деньги на компакт-диск или на фиксированный депозит. Фиксированные депозиты, которые не являются конкретно компакт-дисками, могут иметь специальные варианты вывода, поэтому инвестор может снять определенную сумму в течение определенного периода времени.Например, снятие средств может быть ограничено таким количеством операций в квартал или определенным процентом от общей суммы счета.

Variable Rates

Некоторые учреждения теперь предлагают CD с переменной ставкой или фиксированные депозиты. У них есть временные ограничения, но процентные ставки могут меняться с изменениями общих процентных ставок, как вверх, так и вниз. Это может изменить стоимость инвестиций. С фиксированными депозитами вы знаете, какая будет ставка на время действия контракта.

Продление депозитов

Некоторые компакт-диски и фиксированные депозиты имеют автоматическое продление, поэтому они начинают новый временной лимит по истечении первоначального срока.Это может повлиять на доступность денег, если двухлетний компакт-диск автоматически продлится еще на два года. Проверьте условия продления и, по крайней мере, убедитесь, что есть предварительное уведомление, прежде чем любое автоматическое продление вступит в силу, иначе вы можете обнаружить, что средства недоступны, когда они вам понадобятся.

Ссылки

Автор биографии

Боб Харинг был писателем и редактором новостей более 50 лет, в основном в Associated Press, а затем в качестве исполнительного редактора Tulsa, Okla.»Мир.» После выхода на пенсию он пишет рассказы о внештатных сотрудниках и еженедельно ведет колонку по компьютерной безопасности. Харинг имеет степень бакалавра журналистики Университета Миссури.

В чем разница между депозитом и первоначальным взносом?

21 января 2019 г.

Это довольно частый вопрос, разница между задатком в вашем первоначальном взносе.

Задаток предлагается потенциальному покупателю в знак добросовестности при заключении договора купли-продажи.Этот задаток является для покупателя гарантией того, что продавец не будет продавать недвижимость кому-либо еще во время действия контракта. Хотя в этом нет необходимости, технически это означает, что обе стороны дают обоюдное обещание покупать и продавать. Если покупатель завершает покупку или закрывает сделку, этот задаток применяется к цене покупки так же, как авансовый платеж. Если покупатель не выполняет свои обязательства, продавец может удержать залог при определенных обстоятельствах, но, скорее всего, если сделка не состоится, задаток будет возвращен покупателю.

Продавцы должны потребовать приличный депозит в размере не менее 1000 долларов США. Обычно задаток составляет от 1% до 3% от всей покупной цены недвижимости.

Первоначальный взнос — это сумма наличных, которую покупатель заплатит при покупке в счет собственности. Несмотря на то, что этот авансовый платеж обычно включает также задаток, он должен быть внесен при закрытии, а не в начале процесса покупки.

Задаток представлен вместе с предложением недвижимости или намерением ее купить.Он зачисляется на счет условного депонирования только после того, как продавец соглашается с договором купли-продажи. Он находится на счете условного депонирования до закрытия или до тех пор, пока покупатель не выполнит свои обязательства, продажа не состоится или продавец не потребует задаток из-за халатности со стороны покупателя. Если сделка с недвижимостью проходит, задаток собирается вместе с первоначальным взносом в счет покупной цены дома. Первоначальный взнос вносится только при окончательном закрытии, когда сделка будет гарантированно завершена.Первоначальный взнос может составлять от 3% по ссуде FHA до 20% или даже больше. Часто покупатели, продающие один дом и покупающие другой, получают свое условное депонирование, а кредиторы переводят деньги от одной продажи в покупную цену другой, так что настоящие деньги вообще не обмениваются.

Опять же, задаток — это просто первый начальный добросовестный шаг от имени покупателя для обеспечения собственности во время процесса покупки. Если что-то происходит с проверкой или финансирование не удается, чаще всего задаток покупателя возвращается покупателю.Если покупатель просто не выполняет свои обязательства без объяснения причин, продавец может попросить задаток, потому что теперь продавец должен повторно зарегистрировать недвижимость и снова пройти процесс с другим покупателем.

Для получения дополнительной информации следите за обновлениями нашего блога или бесплатно просматривайте все текущие объявления о недвижимости в Портленде на моем веб-сайте.

My Sure Deposit> Чем отличается SureDeposit?

3 способа, которыми SureDeposit отличается от

Залог

Залог — не самая приятная часть переезда в новый. место.Но внесение полного гарантийного депозита может быть не единственным вашим

вариант. Если вам нужны дополнительные деньги для других расходов на переезд, SureDeposit

Залог — это недорогая альтернатива традиционному залоговому депозиту.

место.Но внесение полного гарантийного депозита может быть не единственным вашим

вариант. Если вам нужны дополнительные деньги для других расходов на переезд, SureDeposit

Залог — это недорогая альтернатива традиционному залоговому депозиту.

Хотя и то, и другое может удовлетворить ваши требования о залоге, между ними есть различия.

SureDeposit отличается от гарантийного депозита тремя способами:

SureDeposit высвобождает наличные

Допустим, ваше сообщество взимает залог в размере 1000 долларов США.Этот

означает, что сообщество хранит ваши 1000 долларов как минимум год.

Если вы купите SureDeposit, вы можете въехать всего за 175 долларов США по залогу. * Залог не возвращается, но вы сэкономите 825 долларов на расходах на переезд. Щелкните здесь, чтобы узнать больше о том, как это работает.

Гарантийный залог оплачивает причиненный вами ущерб, а SureDeposit — нет

Традиционный страховой залог оплачивает ущерб, который вы причинили устройству.

Вот почему ваш менеджер по недвижимости держит его у себя все время, пока вы арендуете

квартира.SureDeposit не является страховкой и поэтому не оплачивает

ущерб обычно покрывается залогом. Ты все еще

несет ответственность за оплату ущерба, нанесенного вами устройству, или за

неоплаченная аренда.

Залог возвращается, но залог не возвращается

Если вы удовлетворяете своим требованиям к аренде, ваш гарантийный депозит составляет

подлежит возмещению. Выплата залога является единовременной и не возвращается.

Хотя он не возвращается, помогает таким жителям, как вы, с меньшими затратами денег.

Всегда пересматривайте свои варианты и делайте выбор, который подходит именно вам.

Выбираете ли вы облигацию SureDeposit или традиционную ценную бумагу

депозит, вы несете ответственность за ущерб, нанесенный вашему устройству.

На сумму такого вклад начисляются проценты, что означает, что через некоторое время мы можем получить определенную дополнительную сумму.

На сумму такого вклад начисляются проценты, что означает, что через некоторое время мы можем получить определенную дополнительную сумму. Он используется как средство защиты средств от хищения.

Он используется как средство защиты средств от хищения. Процентные ставки остаются небольшими, это снижает прибыльность депозитов по сравнению с другими инструментами.

Процентные ставки остаются небольшими, это снижает прибыльность депозитов по сравнению с другими инструментами.