ФНС рассказала, когда родители должны платить налоги за детей

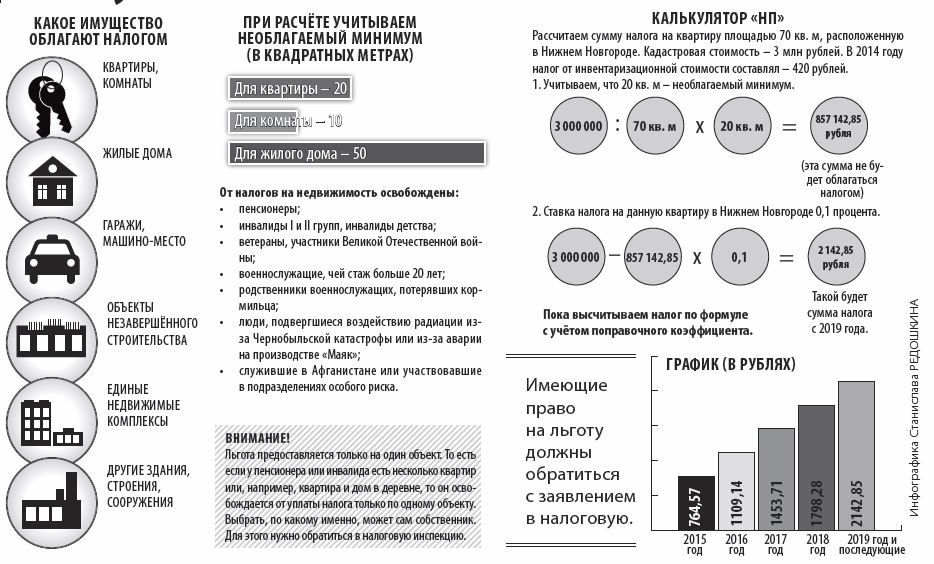

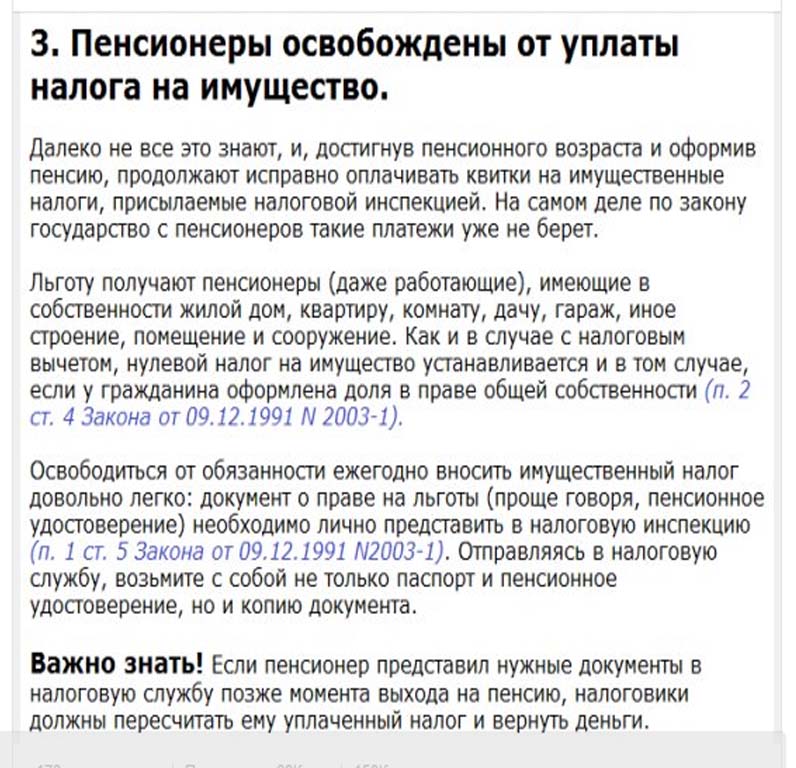

Плательщиками налогов на недвижимость являются собственники участков, домов, квартир и комнат, в том числе несовершеннолетние лица. Об этом предупреждает ФНС РФ.

Как отмечается в сообщении ведомства, плательщиками земельного налога признаются физлица любого возраста, обладающие правом собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения на налогооблагаемые земельные участки.

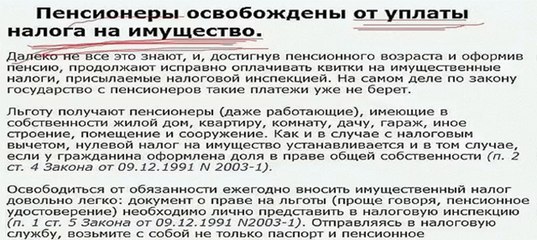

Налог на имущество физлиц должны платить собственники облагаемой налогом недвижимости (жилой дом, квартира, садовый дом, гараж и т.п.), независимо от возраста плательщика.

При этом несовершеннолетние лица – владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени их родители, усыновители или опекуны.

Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителя, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов.

БУХПРОСВЕТ

Уплата имущественных налогов за несовершеннолетних детей имеет ряд особенностей. По закону каждый налогоплательщик должен самостоятельно исполнить обязанность по уплате налога (п.1 ст. 45 НК РФ). Если налог за ребенка без каких-либо оговорок оплачивается со счета его родителя (законного представителя), обязанность по уплате могут посчитать неисполненной.

В связи с этим налоги за несовершеннолетних рекомендуется уплачивать наличными деньгами в отделении банка или почты на основании платежного документа, полученного из ИФНС. Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Если же оплата производится в безналичном порядке, то в поле 24 «Назначение платежа» расчетного документа необходимо будет указать полную информацию о налогоплательщике , чья обязанность исполняется (ФИО, дата рождения, ИНН).

Также понадобиться указать данные документа, подтверждающего право законного представителя ребенка. В противном случае платеж придется уточнять.

Мой ребенок делает бизнес. Кто и как должен платить за него налоги?

Наши дети все чаще становятся участниками различных сделок, в том числе в социальных сетях, некоторые реализуют даже свои полноценные бизнес-проекты. В результате у них возникает доход, а у родителей — закономерные вопросы: должен ли кто-то платить налоги, а если должен, то кто и как? Юлия Майфет, адвокат (специализация – налоговые споры) и кандидат юридических наук, в колонке отвечает на частые вопросы.

Мой ребенок делает бизнес. Кто и как должен платить за него налоги?

Полина КонстантиноваВы узнаете:- Должен ли ребенок платить налоги

- Кто платит налоги за ребенка

- Какое значение имеет возраст ребенка

- Какие налоги обязаны платить дети

- За счет чьих средств надо платить налог

- Как рассчитать и заплатить налог

- Если не заплатить налоги, кто несет ответственность

А должен ли?

В силу положений ст.57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. В случае, если у несовершеннолетнего (до 18 лет) возникает доход, и он не зарегистрирован в качестве индивидуального предпринимателя (что возможно при эмансипации), то возникает налог на доходы физических лиц.

Обязанность по уплате налога может возникнуть и у младенца, если он получит какой-либо налогооблагаемый доход или имущество.

В этом случае закон предполагает обязанность родителей совершать от имени детей все необходимые юридические действия в отношении, например, принадлежащего детям имущества и сделок с ним, в том числе и применительно к обязанности по уплате налогов.

Фото: Unsplash

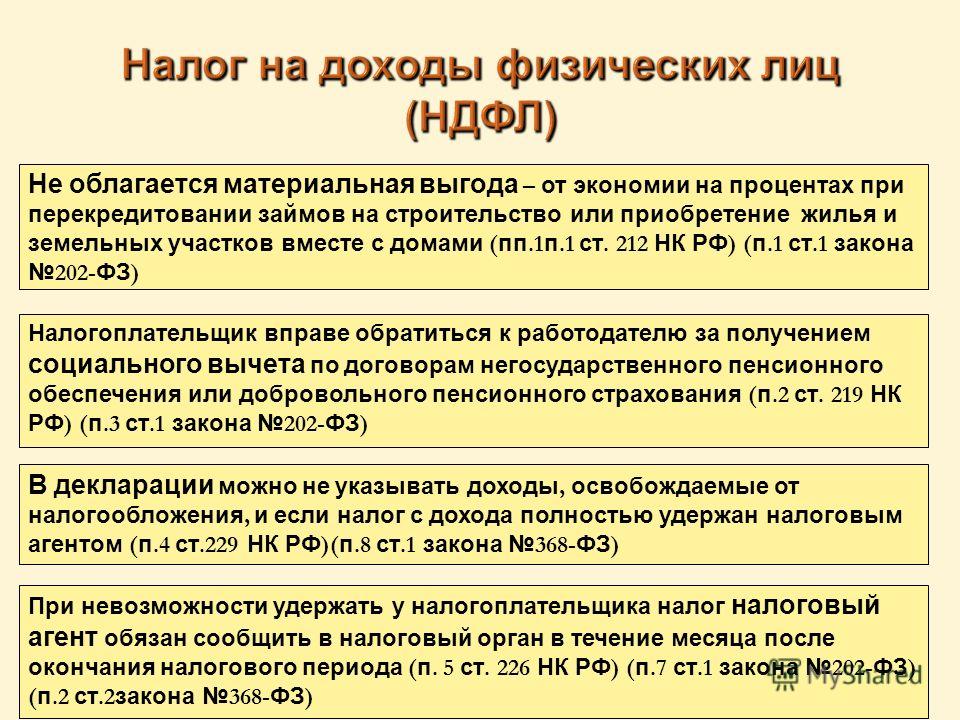

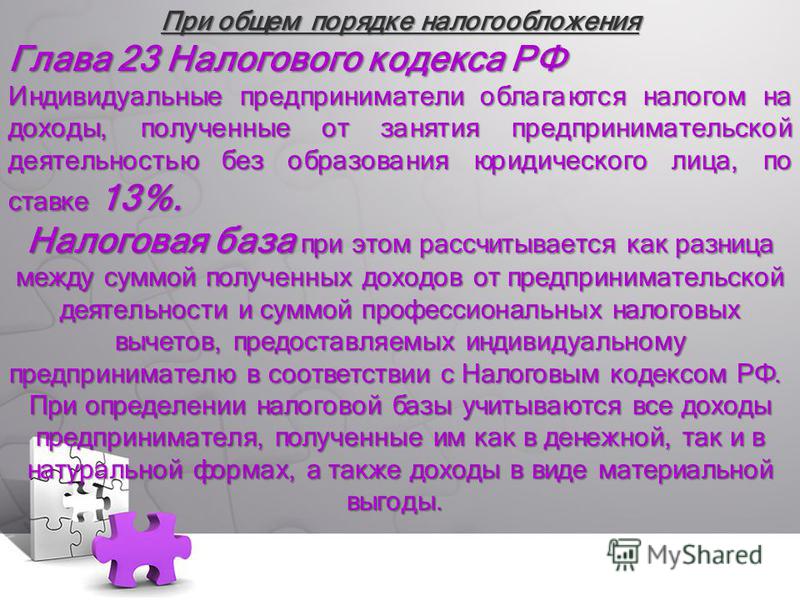

В частности, в определении КС РФ от 27 января 2011 года № 25-О-О разъяснено, что нормы гл. 23 НК РФ («Налог на доходы физических лиц») в равной мере применяются ко всем физическим лицам независимо от их возраста.

Кроме того, если ранее Налоговый кодекс предписывал только личную оплату налога (что вызывало немало споров, в том числе и в отношении несовершеннолетних), то с 2017 года уплата налога может быть осуществлена за налогоплательщика любым иным лицом.

Кто платит налоги за ребенка?

Возможны два варианта уплаты налогов за несовершеннолетнего.

- Первый вариант

Это уплата налогов законным представителем: на основании общих положений Налогового кодекса РФ лицо может участвовать в налоговых отношениях либо лично, либо через законного или уполномоченного представителя. В силу требований гражданского законодательства законными представителями несовершеннолетнего являются его родители, усыновители (опекуны/попечители).

- Второй вариант

Это уплата налогов налоговым агентом. В большинстве случаев налог с дохода несовершеннолетнего лица удерживается и перечисляется в бюджет организацией источником выплаты.

Например, когда школьник с согласия родителей работает по трудовому договору во время летних каникул. Или малолетний ребенок получает дивиденды по унаследованным ценным бумагам. В таких случаях организация выступает в роли налогового агента и самостоятельно рассчитывает и выплачивает доход получателю за минусом удержанного налога.

Какое значение имеет возраст ребенка?

Гражданское законодательство делит детей на малолетних (до 14 лет) и несовершеннолетних (14-18 лет). С 18 лет все лица становятся полностью дееспособными, то есть обладают всеми правами и несут обязанности, предусмотренные законом.

Малолетние вправе совершать только мелкие бытовые сделки, а вот несовершеннолетний может ранее 18 лет стать полностью правоспособным:

- 16 лет – при эмансипации ребенок также становится полностью дееспособным.

Какие налоги обязаны платить дети?

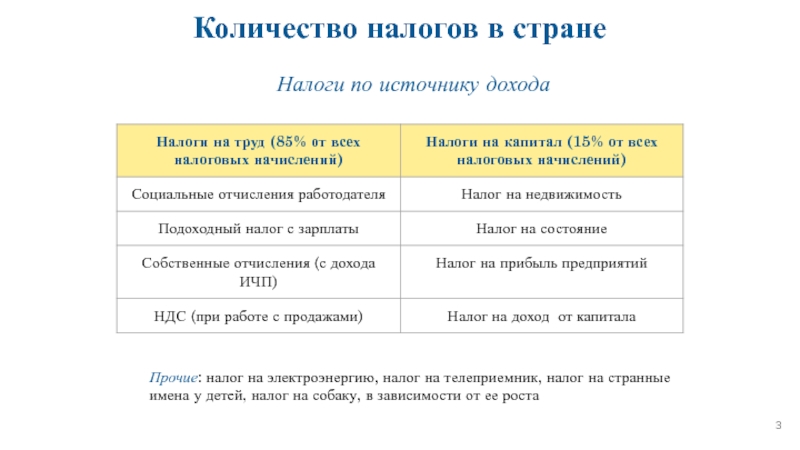

Понятно, что наиболее распространенным является налог на доходы физических лиц. Возникает всегда, если у ребенка есть доход.

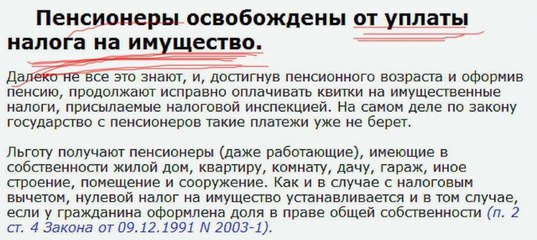

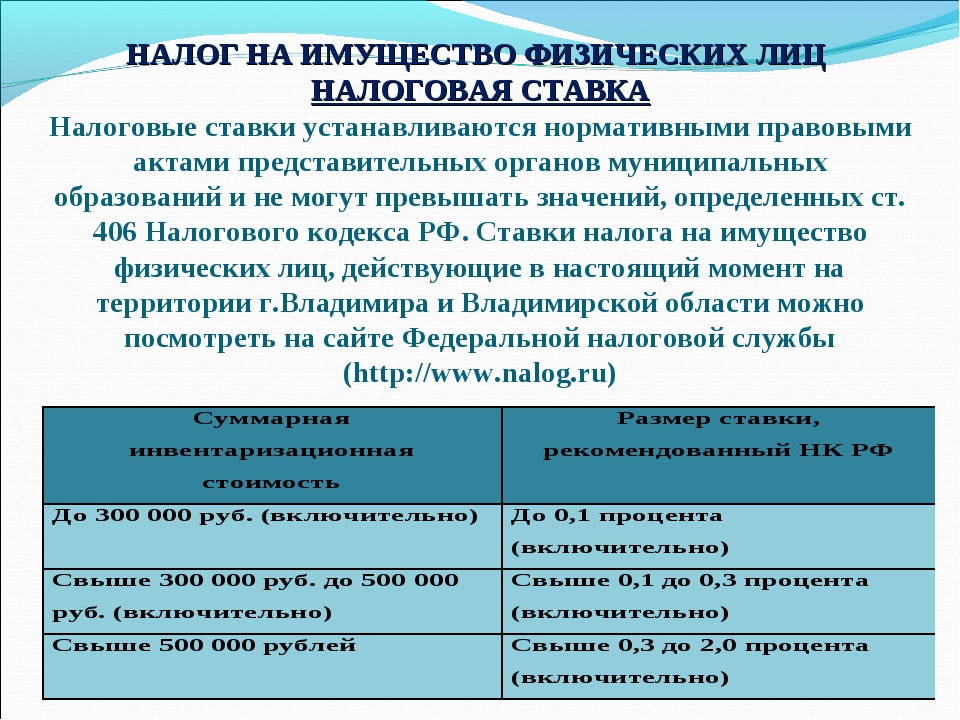

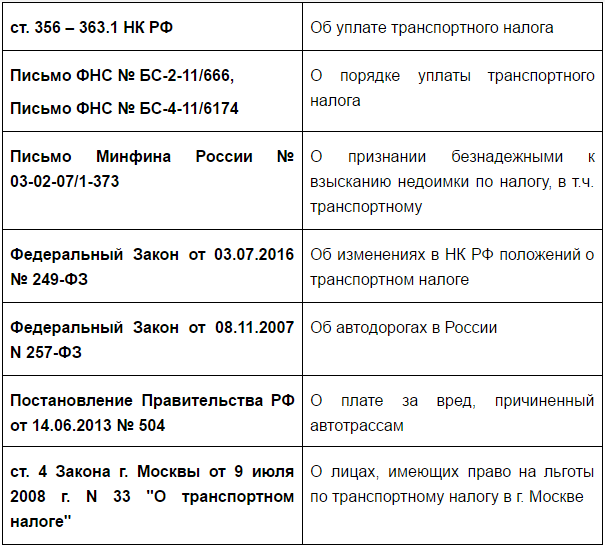

Но дети также могут быть собственниками автомобилей, земельных участков, квартир и прочего имущества. Поэтому в зависимости от объекта налогообложения, которым владеют дети, это могут быть: и налог на имущество, и транспортный налог, и земельный налог.

Фото: Unsplash

Разве никакие льготы детям по налогам не предоставляются? По общему правилу – нет. Дети являются обычными налогоплательщиками.

Однако вопрос наличия или отсутствия льгот по этим налогам – это предмет отдельного рассмотрения и исследования, поскольку необходимо учитывать особенности регионального и местного законодательства.

За счет чьих средств надо платить налог?

Многие родители считают, что налоги оплачиваются за счет личных средств плательщика налогов. А раз у несовершеннолетнего нет своих средств, соответственно, ребенок не может оплатить налоги, а потому – и родители не должны платить за него.

Однако налоговые органы постоянно убеждают, что налоговая обязанность не связана ни с возрастом, ни с имущественным положением или какими-либо иными критериями.

Несовершеннолетние могут участвовать в налоговых отношениях через своих законных представителей, а потому последние осуществляют полномочия по управлению имуществом, в том числе и исполняют обязанность по уплате налогов.

Как рассчитать и заплатить налог?

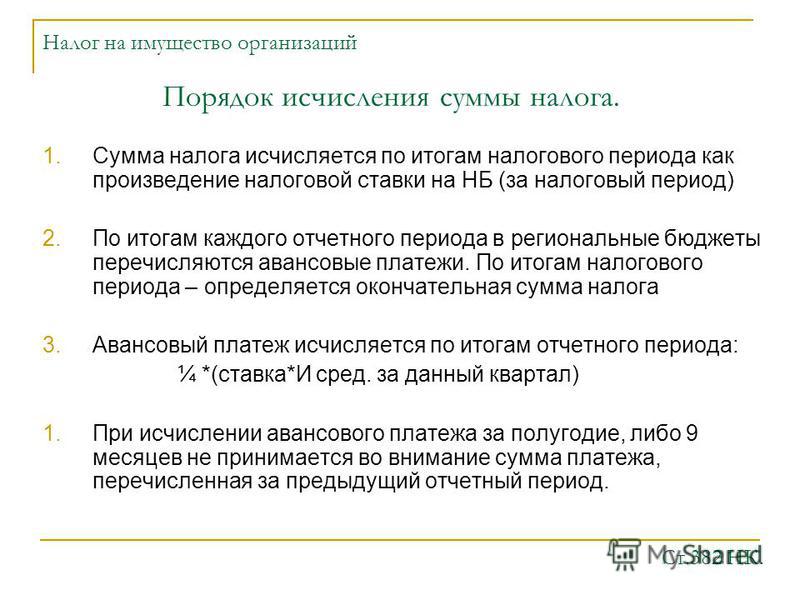

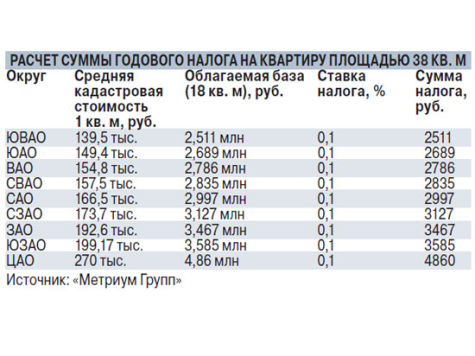

Все имущественные налоги ребенок платит на основании расчетов, произведенных налоговыми органами и на основании соответствующего уведомления (либо с помощью электронных сервисов).

При получении какого-либо дохода, подлежащего обложению налогом на доходы физических лиц, необходимо самостоятельно исчислить налог и подать налоговую декларацию по форме 3-НДФЛ.

В этом случае от имени ребенка в возрасте до 16 лет налоговую декларацию заполняют его родители, а ребенок в возрасте от 16 до 18 лет может подать налоговую декларацию самостоятельно.

Если не заплатить налоги, кто несет ответственность?

Согласно п. 2 ст. 107 НК РФ, физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с 16-летнего возраста. Ранее этого возраста лицо невозможно привлечь к ответственности, поэтому, по мнению налоговых органов, ответственность за неуплату налогов несет законный представитель несовершеннолетнего ребенка.

Однако возможность привлечения к ответственности законных представителей ребенка налоговым законодательством не предусмотрена.

Налоговые органы будут использовать все возможности и любые обоснования для привлечения к налоговой ответственности родителей (законных представителей несовершеннолетнего), поэтому рекомендуем не злоупотреблять.

! Родители и законные представители несовершеннолетних обязаны правильно рассчитать и своевременно оплатить за своих детей как любые имущественные налоги, так и налог на доходы физических лиц в случае получения какого-либо дохода.

Материалы по теме:

Счастливчики: кто в России может не платить налоги на недвижимость

https://realty.ria.ru/20201126/nalogi-1586431946.html

Счастливчики: кто в России может не платить налоги на недвижимость

Счастливчики: кто в России может не платить налоги на недвижимость

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную… Недвижимость РИА Новости, 26.11.2020

2020-11-26T14:05

2020-11-26T14:05

2020-11-26T14:05

недвижимость

многодетные семьи

земельные участки

жилье

федеральная налоговая служба (фнс россии)

f.a.q. — полезное

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/149967/24/1499672461_0:0:5760:3240_1920x0_80_0_0_7bf92bfba76bfcbbc9f074e3600a051c.jpg

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную категорию, люди интересуются, не освобождает ли это их от уплаты налогов. Сайт «РИА Недвижимость» попросил юристов рассказать, кто в действительности имеет право не платить налоги.Материал подготовлен при участии адвоката, партнера адвокатского бюро CTL Павла Астапенко, юриста фирмы «Юст» Виктории Санниковой и адвоката адвокатского бюро CTL Ксении Гордеевой.

Поэтому, едва попав в какую-либо льготную категорию, люди интересуются, не освобождает ли это их от уплаты налогов. Сайт «РИА Недвижимость» попросил юристов рассказать, кто в действительности имеет право не платить налоги.Материал подготовлен при участии адвоката, партнера адвокатского бюро CTL Павла Астапенко, юриста фирмы «Юст» Виктории Санниковой и адвоката адвокатского бюро CTL Ксении Гордеевой.

https://realty.ria.ru/20200706/1573959593.html

https://realty.ria.ru/20200730/1575119872.html

https://realty.ria.ru/20181019/1531049710.html

https://realty.ria.ru/20190326/1552117042.html

https://realty.ria.ru/20191002/1559355032.html

https://realty.ria.ru/20201124/nalogi-1585947488.html

https://realty.ria.ru/20170825/408875641.html

https://realty.ria.ru/20200120/1563626679.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn22.img.ria.ru/images/149967/24/1499672461_325:0:5445:3840_1920x0_80_0_0_21cb427e5395d08df4079fdd26ca2ae6.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

недвижимость, многодетные семьи, земельные участки, жилье, федеральная налоговая служба (фнс россии), f.a.q. — полезное

— полезное

Льгот по уплате имущественных налогов в регионе стало больше

В 2019 году уплатить налоги следует не позднее 2 декабря. Произошло несколько существенных изменений в порядке начисления и уплаты транспортного, земельного налогов и налога на имущество физических лиц.

В частности, с 2019 года установлен формат предоставления налоговых льгот и вычетов без подачи заявления в налоговый орган. Если у налоговых органов уже есть сведения о льготниках, то подавать заявление не требуется – льгота должна быть применена автоматически.

Еще одно новшество: к налоговому уведомлению не будет прилагаться платежный документ. Теперь в самом уведомлении будут указаны реквизиты платежа.

Среди важных изменений – с 2019 года не допускается перерасчет по земельному налогу и налогу на имущество физлиц, если это влечет увеличение ранее уплаченных сумм указанных налогов.

Изменения при начислении транспортного налога:

– С 2018 года транспортные средства, находящиеся в розыске в связи с угоном или кражей, не облагаются налогом до их возвращения законному владельцу, а не до прекращения розыска. То есть если розыск прекращен, а машину не нашли, налог начисляться не будет.

То есть если розыск прекращен, а машину не нашли, налог начисляться не будет.

– С 2019 года на территории Новосибирской области введена новая категория льготников по транспортному налогу – один из родителей (усыновителей, опекунов, попечителей), на иждивении которого находится ребенок-инвалид. Кроме того, категория «пенсионеры по старости» трансформирована в категорию «граждане по достижении возраста 55 лет для женщин и 60 лет для мужчин, граждане, которым назначена страховая пенсия по старости ранее указанного возраста».

Изменения при начислении земельного налога:

– В перечень лиц, имеющих право на налоговый вычет по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка, добавлены две категории: лица предпенсионного возраста (применяется с налогового периода 2019 года) и лица, имеющие трех и более несовершеннолетних детей (применяется с налогового периода 2018 года).

Для многодетных налоговый вычет предоставляется не на семью, а физическому лицу, поэтому его вправе получить каждый собственник земельного участка, имеющий трех и более несовершеннолетних детей.

– С 2018 года вводится коэффициент, ограничивающий ежегодный рост земельного налога физлиц не более чем на 10% по сравнению с предшествующим годом.

Изменения при начислении налога на имущество физических лиц:

– Число тех, кто имеет право на льготу, увеличилось за счет лиц предпенсионного возраста (льгота действует с налогового периода 2019 года).

Лица, имеющие трех и более несовершеннолетних детей, к существующему вычету получают дополнительный на каждого несовершеннолетнего ребенка в размере кадастровой стоимости 5 кв. м общей площади квартиры (комнаты) или 7 кв. м общей площади жилого дома (льгота действует с налогового периода 2018 года).

– С 2018 года налог на имущество физлиц для полностью разрушенных объектов капитального строительства не будет начисляться с первого числа месяца их уничтожения (гибели, разрушения).

Изменено 05.09.2019 14:32:38 Просмотров:

Кого освобождают от уплаты налогов с этого года — Оператор фискальных данных Первый ОФД

Кого освобождают от уплаты налогов с этого года

- Нерезиденты РФ освобождены от уплаты налога на доходы физических лиц. Нерезиденты РФ — это юридические и физические лица, которые зарегистрированы в одном государстве, но работают в РФ. Резиденты РФ были освобождены от уплаты НДФЛ с доходов от продажи недвижимого и движимого имущества. Теперь эта льгота доступна нерезидентам.

- Продажа имущества, которое использовалось в предпринимательской деятельности физическим лицом, не облагается налогом. С 2019 года доходы ИП на ОСНО от продажи недвижимости, которой он владел более 5 лет, не облагается НДФЛ, даже если имущество использовалось в деятельности предпринимателя.

Это касается и продажи автомобиля, который находился в собственности ИП более 3 лет — доход от продажи машины не будет облагаться НДФЛ, даже если автомобиль использовался в предпринимательской деятельности.

Это касается и продажи автомобиля, который находился в собственности ИП более 3 лет — доход от продажи машины не будет облагаться НДФЛ, даже если автомобиль использовался в предпринимательской деятельности. - Не нужно платить НДФЛ за доходы от сдачи макулатуры.

- Судьи освобождаются от налога на доходы физических лиц при получении ими единовременной социальной выплаты для приобретения или строительства жилья.

- Также от уплаты налога с полученных доходов в этом году освобождаются репетиторы, няни, домашние работники, занятые уходом за пожилыми людьми. Они могут работать без статуса ИП, но должны уведомлять ФНС о своей деятельности.

Регионы могут увеличить размер вычета при расчете НДФЛ, если гражданин пожертвовал в пользу учреждений культуры от 25% до 30% от годового дохода.

Льготы для предпенсионеров

Предпенсионеры могут освободиться от налога на жилой дом, квартиру, комнату, гараж, мастерскую, земельный участок площадью до 600 кв. метров, хозяйственную постройку площадью до 50 кв. метров. В 2019 году ФНС оповестит граждан о наличии льгот перед рассылкой уведомлений.

метров, хозяйственную постройку площадью до 50 кв. метров. В 2019 году ФНС оповестит граждан о наличии льгот перед рассылкой уведомлений.

Предпенсионеры — это люди, которые до 31 декабря 2018 года получили бы право на пенсию, но из-за повышения пенсионного возраста не стали пенсионерами.

Из-за пенсионной реформы некоторые регионы РФ добавили предпенсионеров в льготную категорию по уплате транспортного налога. В Самарской области предпенсионеры не платят транспортный налог с автомобиля мощностью до 150 л.с. Инвалиды, многодетные семьи и пенсионеры полностью освобождаются от транспортного налога, если мощность автомобиля не превышает 100 л.с.

В большинстве регионов РФ от транспортного налога освобождены:

- инвалиды и ветераны ВОВ,

- узники фашистских гетто и лагерей,

- ветераны труда,

- герои России и СССР,

- лица, награжденные орденами Славы,

- ветераны боевых действий и инвалиды войн,

- инвалиды 1 и 2 группы,

- пенсионеры возрастом от 55-60 лет.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет.

Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет. - жертвы Чернобыльской аварии,

- лица, участвовавшие в испытаниях термоядерного и ядерного оружия,

- лица, устраняющие последствия аварийных ситуаций,

- родитель ребенка-инвалида,

- родители с тремя и более детьми.

В некоторых регионах от транспортного налога освобождаются инвалиды 3 группы.

Как стать «предпенсионером»?

Можно обратиться в Пенсионный Фонд лично, через МФЦ или подать заявление через сайты: https://es.pfrf.ru/ и https://www.gosuslugi.ru/. В течение 3-х рабочих дней после запроса гражданину предоставят электронный документ, где статус предпенсионера подтвердят или опровергнут. Если информации о гражданине будет недостаточно, чтобы вынести вердикт, то он получит уведомление с объяснением порядка включения данных о стаже в индивидуальный лицевой счет.

Правовые консультации.

Официальный портал Администрации города Омска

Официальный портал Администрации города ОмскаОмичи могут получить бесплатные юридические консультации

14 января 2021 года, 11:00

Совместительство как вид трудовой деятельности

15 июня 2020 года, 16:19

Ведение электронных трудовых книжек

11 июня 2020 года, 20:25

Компенсация морального вреда

09 июня 2020 года, 17:37

Оформление трудовых отношений в период простоя

06 июня 2020 года, 14:15

Гарантии для многодетных матерей при сокращении штата сотрудников

06 июня 2020 года, 13:52

Порядок сноса, обрезки и восстановления зеленых насаждений

06 июня 2020 года, 12:37

Способы замены временно отсутствующего сотрудника

06 июня 2020 года, 12:17

Меры административного воздействия на владельцев собак

06 июня 2020 года, 11:48

Порядок заключения брачного договора во время брака

06 июня 2020 года, 11:15

Оплата труда за период нерабочих дней

09 апреля 2020 года, 13:16

О курении в общественных местах

11 марта 2020 года, 11:50

О порядке расчета платы за ОДН

20 февраля 2020 года, 17:39

Об ответственности управляющей компании за непредоставление информации о деятельности

12 февраля 2020 года, 9:00

О порядке расчетов за вывоз мусора

10 апреля 2019 года, 10:17

Правовая помощь жителям оказывается во всех администрациях округов города

28 января 2019 года, 16:03

Расчет компенсации при увольнении

10 декабря 2018 года, 14:49

Вступление в наследство

10 декабря 2018 года, 14:45

Плата провайдеров за общедомовое имущество

10 декабря 2018 года, 14:43

Договор дарения и правовые последствия его заключения

07 декабря 2018 года, 14:48

СледующийОпределение детского налога

Что такое детский налог?

Налог на детей — это специальный налоговый закон, созданный в 1986 году для решения проблемы налога на инвестиции и незаработанный доход для лиц в возрасте до 19 лет или учащихся дневной формы обучения младше 23 лет.

Ключевые выводы

- Налог на детей не позволяет родителям уклоняться от уплаты налогов путем передачи крупных подарков.

- Весь нетрудовой доход сверх установленного порога облагается налогом по предельной ставке подоходного налога родителей, а не по более низкой ставке налога на ребенка.

- Он применяется ко всем детям в возрасте 18 лет или младше или студентам дневного отделения на иждивении в возрасте до 23 лет.

- Налог на детей применяется к большей части нетрудового дохода, который получает ребенок, и не применяется к зарплате или заработной плате.

Как работает детский налог

Налог на детей — это налог, взимаемый с лиц моложе определенного возраста (до 19 лет и учащихся очной формы обучения в возрасте от 19 до 23 лет), чьи инвестиции и нетрудовой доход превышают ежегодно устанавливаемый порог.

Это правило разработано для того, чтобы родители не использовали налоговую лазейку, когда их детям дарили большие деньги. В этом случае ребенок получит любую прибыль от инвестиций и будет облагаться налогом по гораздо более низкой ставке по сравнению со ставкой, которую опекуны применяют для реализованного прироста запасов.

В этом случае ребенок получит любую прибыль от инвестиций и будет облагаться налогом по гораздо более низкой ставке по сравнению со ставкой, которую опекуны применяют для реализованного прироста запасов.

Согласно закону о налоге на детей, весь нетрудовой доход сверх установленного порога облагается налогом по предельной ставке подоходного налога родителя, а не по ставке налога на ребенка. В 2020 году нетрудовой доход менее 1100 долларов имеет право на стандартный вычет, следующие 1100 долларов облагаются налогом по ставке налога ребенка, которая очень низкая, иногда нулевой процент, а затем все, что превышает 2200 долларов, облагается налогом по ставке налога опекуна, что может достигать 37%.

Кто и что касается детского налога

С 2020 года налог на детей применяется ко всем детям в возрасте 19 лет и младше, а также к детям, обучающимся на дневном отделении в возрасте от 19 до 23 лет. Однако он не применяется к детям младше этого возраста, состоящим в браке. и подавать совместные налоговые декларации.

и подавать совместные налоговые декларации.

Налог на детей включает нетрудовой доход, получаемый ребенком: проценты, дивиденды, прирост капитала, ренту и роялти. Заработная плата ребенка не облагается детским налогом.

Дети, которым исполняется 20 лет — или 24 в случае учащихся дневной формы обучения на иждивении — к концу налогового года, не облагаются налогом на детей.

История налогов для детей

Изначально налоговый закон распространялся только на детей младше 14 лет. Дети в возрасте до 14 лет не могут работать по закону, а это означает, что любой доход, который они получали, обычно приходился на дивиденды или проценты по облигациям. Тем не менее, налоговые органы поняли, что некоторые опекуны воспользуются ситуацией и дадут товарные подарки своим старшим детям от 16 до 18 лет.

Налог на детей — это налог, взимаемый с лиц младше 19 лет, чьи инвестиции и нетрудовой доход превышают ежегодно определяемый порог. IRS облагает налогом любой доход, превышающий заранее установленный порог, по ставке налога материнской компании. Закон о сокращении налогов и занятости от 2017 года временно изменил налог на детей, чтобы использовать налоговые ставки, которые применяются к имуществу и трастам, а не ставку налога родителей ребенка.

Закон о сокращении налогов и занятости от 2017 года временно изменил налог на детей, чтобы использовать налоговые ставки, которые применяются к имуществу и трастам, а не ставку налога родителей ребенка.

Однако Закон о дополнительных консолидированных ассигнованиях 2020 задним числом изменил ее обратно на налоговую ставку материнской компании.Для налоговых деклараций за 2018 и 2019 гг. Налогоплательщики могут выбрать для расчета налога на детей либо ставки налога на наследство, либо ставки родительского налога. На 2020 год и далее применяется ставка налога материнской компании.

Тема № 553 Налог на вложения ребенка и другой нетрудовой доход (Детский налог)

Следующие две ситуации могут повлиять на налогообложение и отчетность о нетрудовом доходе некоторых детей.

- Если проценты, дивиденды и другой нетрудовой доход вашего ребенка составляют более 2200 долларов, он может облагаться специальным налогом на нетрудовой доход определенных детей.В 2018 и 2019 годах нетрудовой доход некоторых детей облагается налогом с использованием налоговых категорий и ставок для имений и трастов, если не принято решение о расчете налога на ребенка на этот доход на основе налоговой ставки родителя.

Для получения дополнительной информации см. Инструкции к форме 8615 «Налог для определенных детей, не имеющих трудового дохода».

Для получения дополнительной информации см. Инструкции к форме 8615 «Налог для определенных детей, не имеющих трудового дохода». - Если единственным доходом вашего ребенка являются проценты и дивиденды (включая распределение прироста капитала) и составляет менее 11 000 долларов, вы можете выбрать включение этого дохода в свою налоговую декларацию, а не подавать декларацию на своего ребенка.См. Форму 8814 «Выборы родителей для сообщения об интересах ребенка и дивидендах».

Для применения любой из вышеуказанных ситуаций ваш ребенок должен подать декларацию. Информацию о требованиях к подаче см. В публикации 929 «Налоговые правила для детей и иждивенцев» и «Нужно ли мне подавать налоговую декларацию?»

Налог для отдельных детей, имеющих нетрудовой доход

Используйте форму 8615 PDF, чтобы подсчитать, что налог на нетрудовой доход ребенка превышает 2200 долларов США, если ребенок моложе 18 лет, и в определенных ситуациях, если ребенок старше (см. Ниже).Приложите форму 8615 к налоговой декларации ребенка, если выполнены все следующие условия.

Ниже).Приложите форму 8615 к налоговой декларации ребенка, если выполнены все следующие условия.

- Нетрудовой доход ребенка составил более 2200 долларов.

- Ребенок соответствует одному из следующих возрастных требований:

- а. Ребенку не исполнилось 18 лет на конец налогового года, .

- г. На конец налогового года ребенку исполнилось 18 лет, и у вас не было заработанного дохода, превышающего половину суммы алиментов, или .

- с. Ребенок учился на дневном отделении в возрасте как минимум 19 лет и младше 24 лет на конец налогового года, и у ребенка не было заработка, превышающего половину вашего содержания.

- По крайней мере, один из родителей ребенка был жив на конец налогового года.

- Ребенок должен подать налоговую декларацию за налоговый год.

- Ребенок не подает совместную декларацию за налоговый год.

Если вы должны заполнить форму 8615, вы можете облагаться налогом на чистый инвестиционный доход (NIIT). NIIT — это налог в размере 3,8% на меньшую величину из чистого инвестиционного дохода или превышение вашего модифицированного скорректированного валового дохода (MAGI) над пороговой суммой.Используйте форму 8960 «Налог на чистый инвестиционный доход в формате PDF», чтобы рассчитать этот налог. Для получения дополнительной информации см. Тему № 559 и Вопросы и ответы о налоге на чистый инвестиционный доход.

NIIT — это налог в размере 3,8% на меньшую величину из чистого инвестиционного дохода или превышение вашего модифицированного скорректированного валового дохода (MAGI) над пороговой суммой.Используйте форму 8960 «Налог на чистый инвестиционный доход в формате PDF», чтобы рассчитать этот налог. Для получения дополнительной информации см. Тему № 559 и Вопросы и ответы о налоге на чистый инвестиционный доход.

Выборы родителей для сообщения о заинтересованности ребенка и дивидендах

Вы можете решить сообщать о выплате процентов, обычных дивидендов и доходов от прироста капитала по вашему возвращению. Если вы сделаете это решение, вашему ребенку не придется подавать налоговую декларацию. Чтобы сделать это решение, приложите форму 8814 PDF к форме 1040 PDF, форму 1040-SR PDF или форму 1040-NR PDF, если ваш ребенок соответствует всем следующим условиям.

- В конце налогового года вашему ребенку было меньше 19 лет (или 24 года, если он учился на дневном отделении).

- Валовой доход вашего ребенка за налоговый год был менее 11 000 долларов.

- Доход вашего ребенка был только в виде процентов и дивидендов (включая распределение прироста капитала и дивиденды Постоянного фонда Аляски).

- Расчетные налоговые платежи для вашего ребенка за налоговый год не производились, и переплата за предыдущий налоговый год (или из любой измененной декларации) не применялась к текущему налоговому году на имя вашего ребенка и номер социального страхования.

- Федеральный подоходный налог не удерживался из дохода вашего ребенка в соответствии с правилами резервного удержания.

- Ваш ребенок должен подать декларацию, если вы не примете это решение.

- Ваш ребенок не подает совместную декларацию за налоговый год.

- Вы являетесь родителем, имеющим право участвовать в выборах, или вы подаете декларацию вместе с другим родителем вашего ребенка.

Дополнительная информация

См. Публикацию 929 «Налоговые правила для детей и иждивенцев» для получения дополнительной информации, определений, соображений и следующих вопросов:

- Определенные дни рождения 1 января г.

- Родители, не подающие совместную декларацию,

- Ребенок с распределением прироста капитала и

- Другие последствия выборов для возвращения родителей.

Что такое детский налог?

До введения налога на детей родители могли экономить на налогах, открывая инвестиционные счета на имя ребенка. Родители дарили бы акции и другое имущество своим детям, и доход, полученный от этих активов, облагался бы налогом по (более низкой) ставке подоходного налога ребенка, а не (более высокой) ставке подоходного налога родителя. Детский налог закрыл эту лазейку, облагая пассивный доход детей налогом по более высоким ставкам.

История детского налога

Детский налог был создан как часть Закона о налоговой реформе 1986 года, чтобы родители не могли переводить приносящие доход активы на имя ребенка, чтобы воспользоваться более низкой налоговой ставкой ребенка.Согласно налогу на детей, весь нетрудовой доход выше определенного порога облагается налогом по предельной ставке подоходного налога родителей, а не по ставке налога на ребенка.

Закон о сокращении налогов и занятости от 2017 года временно изменил правила, действующие с 2018 налогового года, заменив налоговые ставки, применяемые к трастам и имениям, на налоговую ставку родителей, в результате чего налог на детей стал намного дороже для некоторых семей. Это вызвало бурю негодования из-за влияния на семьи и стипендии Gold Star.

В ответ на негативную реакцию Конгресс включил положение в Закон о повышении уровня пенсионного обеспечения каждого сообщества (Закон SECURE), чтобы задним числом вернуть налог на детей к старым правилам.

В 2020 году и в будущем первые 1100 долларов из нетрудового дохода ребенка имеют право на стандартный вычет, следующие 1100 долларов облагаются налогом по ставке подоходного налога ребенка, а незаработанный доход, превышающий 2200 долларов, облагается налогом по предельной ставке подоходного налога родителя.

Родители, сообщившие о нетрудовом доходе ребенка в 2018 или 2019 годах, могут пересчитать налог в соответствии с правилами 2020 года. Это можно сделать, заполнив исправленную декларацию, используя форму IRS 1040-X.

Это можно сделать, заполнив исправленную декларацию, используя форму IRS 1040-X.

Как действует Детский налог?

Детский налог применяется к детям-иждивенцам моложе 19 лет или учащимся очной формы обучения в возрасте от 19 до 23 лет.Исключением из налога на детей является ребенок с заработанным доходом, превышающим половину стоимости его содержания. Другое исключение — дети, которые подают налоговые декларации как состоящие в браке вместе. Доходы от заработной платы, чаевых или самозанятости не облагаются детским налогом.

Нетрудовой доход ребенка может включать:

- Налогооблагаемые проценты

- Дивиденды

- Прирост капитала

- Налогооблагаемые стипендии

- Доход, полученный от подарков бабушек и дедушек

- Доходы, полученные от счетов депо в соответствии с Законом о единообразных подарках несовершеннолетним (UGMA)

Как рассчитать детский налог

Чтобы рассчитать детский налог, сначала определите налогооблагаемый доход ребенка:

Чистый заработанный доход ребенка + чистый незаработанный доход ребенка — Стандартный вычет ребенка = налогооблагаемый доход ребенка

Первые 1100 долларов из нетрудового дохода ребенка не облагаются налогом, а следующие 1100 долларов подлежат налогообложению по ставке налога на ребенка. Любой дополнительный заработок свыше 2200 долларов облагается налогом по предельной ставке налога родителей ребенка.

Любой дополнительный заработок свыше 2200 долларов облагается налогом по предельной ставке налога родителей ребенка.

В 2020 году стандартная сумма вычета для ребенка больше 1100 долларов или 350 долларов плюс заработанный доход ребенка, если ребенок может считаться иждивенцем. В противном случае стандартный вычет для одного подателя составляет 12 400 долларов.

Например, если ребенок-иждивенец не имеет трудового дохода и 3500 долларов нетрудового дохода, 1300 долларов будут подлежать детскому налогу и будут облагаться налогом по предельной ставке федерального подоходного налога их родителей.

0 долларов (заработанный доход) + 3500 долларов (незаработанный доход) — 1100 долларов (стандартный вычет) = 2400 долларов (налогооблагаемый доход)

3500 долларов (незаработанный доход) — 2200 долларов (порог налога на детей) = 1300 долларов (чистый незаработанный доход)

2400 долларов ( Налогооблагаемый доход) — 1300 долларов США (чистый незаработанный доход) = 1100 долларов США (заработанный налогооблагаемый доход)

Группа федерального подоходного налога 2020 г.

| Ставка налога | Совместная подача документов в браке | Глава семьи | ||

| 104 до 19 750 долл. США | 0 до 14 100 долл. США | |||

| 12% | 19 751 долл. США до 80 250 долл. США | от 14 101 долл. США до 53 700 долл. США | ||

| 22% | долл. США от 80 251 долл. США до 171 050 долл. США | долл. США | 85 551 долл. США до 163 300 долл. США | |

| 32% | 326 601 долл. США до 414 700 долл. США | 163 301 долл. США до 207 350 долл. США | ||

| 35% | 414 701 долл. США до долл. США 622 050 | 207 351–518 400 долл. США | ||

| 37% | Более 622 050 долл. США | Более 518 400 долл. США |

Семьи, которые имеют нетрудовой доход, который подлежит федеральной налоговой декларации, должны заполнить налоговую декларацию «Kiddie» 8615. Отдельная налоговая декларация должна быть подана на детей, чей нетрудовой доход превышает 11 000 долларов США или любую сумму трудового дохода. Если нетрудовой доход ребенка составляет менее 11 000 долларов США и более 1100 долларов США, нетрудовой доход ребенка может быть включен в налоговую декларацию родителей.

Отдельная налоговая декларация должна быть подана на детей, чей нетрудовой доход превышает 11 000 долларов США или любую сумму трудового дохода. Если нетрудовой доход ребенка составляет менее 11 000 долларов США и более 1100 долларов США, нетрудовой доход ребенка может быть включен в налоговую декларацию родителей.

Облагаются ли доходы плана 529 детским налогом?

Проценты, полученные по 529 планам и депозитным счетам 529 планов, не облагаются детским налогом. Планы 529 — это инвестиционные счета, предназначенные для того, чтобы помочь людям сэкономить на колледже.Взносы производятся в долларах после уплаты налогов, и любые проценты, полученные от инвестиций, растут без учета налогов. Выплаты полностью не облагаются налогом, когда средства используются для оплаты расходов на квалифицированное высшее образование.

Инвестиционные доходы на других счетах депо облагаются детским налогом. Кастодиальные счета, используемые для сбережений колледжей, могут быть преобразованы в кастодиальные счета плана 529, чтобы воспользоваться налоговыми льготами. Сбережения, хранящиеся на депозитарном счете плана 529, также меньше влияют на право учащегося на получение финансовой помощи в зависимости от потребностей, чем традиционные депозитарные счета.

Сбережения, хранящиеся на депозитарном счете плана 529, также меньше влияют на право учащегося на получение финансовой помощи в зависимости от потребностей, чем традиционные депозитарные счета.

[Первоначально опубликовано 26 сентября 2019 г. Обновлено 10 февраля 2021 г.]

Восстановлены прежние правила налогообложения детей

Последняя версия налога на детей, которая все еще находилась в зачаточном состоянии, была фактически отменена, когда Закон о дополнительных консолидированных ассигнованиях, 2020, P.L. 116-94, был принят в конце 2019 года, что аннулировало изменения, которые были включены в закон, известный как Закон о сокращении налогов и рабочих местах (TCJA), P.L. 115-97. В этой статье объясняется, как в очередной раз изменились расчеты налога на детей, почему Конгресс отменил версию TCJA о налоге на детей и как лучше всего поступить с этими изменениями для детей, облагаемых этим налогом.

КАК ИЗМЕНИЛСЯ НАЛОГ НА ДЕТЕЙ: НАЗАД В БУДУЩЕЕ

Последние поправки к налогу на детей немного по-разному влияют на два разных периода времени. На 2020 год и в последующий период налоговые декларации для детей соответствуют правилам до TCJA, согласно которым нетрудовой доход ребенка облагается налогом по предельной налоговой ставке родителя. В 2018 и 2019 годах ребенок может выбирать между правилами TCJA и правилами до TCJA для расчета налога на детей. Таким образом, изменение этого закона за эти два периода повлечет полную отмену налога TCJA на детей.

На 2020 год и в последующий период налоговые декларации для детей соответствуют правилам до TCJA, согласно которым нетрудовой доход ребенка облагается налогом по предельной налоговой ставке родителя. В 2018 и 2019 годах ребенок может выбирать между правилами TCJA и правилами до TCJA для расчета налога на детей. Таким образом, изменение этого закона за эти два периода повлечет полную отмену налога TCJA на детей.

До TCJA дети, облагаемые налогом на детей, рассчитывали налог на их чистый нетрудовой доход с использованием предельных налоговых ставок их родителей. Этот «родительский налог» распределялся между всеми братьями и сестрами в семье, которые облагались налогом на детей. Оставшийся налогооблагаемый доход каждого ребенка облагался налогом с использованием предельных налоговых ставок отдельного ребенка. На протяжении более 30 лет этот раздвоенный расчет налогов сводил на нет любую экономию на налогах, которая могла возникнуть в результате перехода предполагаемых нетрудового дохода от родителей к их детям-иждивенцам. Мы называем этот налог налогом на детей, не относящимся к TCJA.

Мы называем этот налог налогом на детей, не относящимся к TCJA.

TCJA отменил раздвоение налогов для детей, облагаемых налогом на детей. Поскольку ставки налога родителей больше не актуальны, сложность определения того, какую ставку налога использовать для разведенных родителей или состоящих в браке родителей, подавших отдельную заявку, исчезла. Кроме того, распределяемый родительский налог больше не был частью налога TCJA на детей, что еще больше упростило расчет налогов для детей, братья и сестры которых также подлежали налогообложению.В соответствии с TCJA налог на детей, облагаемых налогом на детей, определялся единым сложным расчетом. Эти модификации привели к повышению налогов во многих случаях, поскольку нижние рамки подоходного налога на наследство и траст намного уже, чем для физических лиц. Мы называем этот налог налогом на детей TCJA.

ПОЧЕМУ КОНГРЕСС СНОВА ИЗМЕНИЛ НАЛОГ НА ДЕТЕЙ

Учитывая резко прогрессивный характер ставок налога на наследство и доверительное управление, введение налога TCJA на детей привело к непредвиденным последствиям для семей Gold Star. Семья Gold Star состоит из ближайших родственников человека, погибшего во время службы в вооруженных силах США во время конфликта. Супруги со статусом Gold Star имеют право на получение пособия по потере кормильца как от Министерства обороны (DOD), так и от Департамента по делам ветеранов (VA). К сожалению, федеральное правило против «двойного падения», принятое в 1970-х годах, требует зачета долларовых доходов, полученных из двух федеральных источников. Для семей со статусом Gold Star этот зачет называется «налогом вдовы».«

Семья Gold Star состоит из ближайших родственников человека, погибшего во время службы в вооруженных силах США во время конфликта. Супруги со статусом Gold Star имеют право на получение пособия по потере кормильца как от Министерства обороны (DOD), так и от Департамента по делам ветеранов (VA). К сожалению, федеральное правило против «двойного падения», принятое в 1970-х годах, требует зачета долларовых доходов, полученных из двух федеральных источников. Для семей со статусом Gold Star этот зачет называется «налогом вдовы».«

Для борьбы с налогом на вдову супруги Gold Star намеренно передали пособия Министерства обороны США выжившим детям, чтобы получить все пособия, выплачиваемые VA. Поскольку эти дети не получали эти выплаты в обмен на свой труд, пособия Министерства обороны США представляли собой нетрудовой доход для целей расчета налога на детей и облагались налогом по ставке 37% в соответствии с налогом на детей TCJA. Это резко контрастировало с налогом на эти льготы, не относящимся к TCJA, который взимался по предельной налоговой ставке супруга Gold Star. Таким образом, усилия Конгресса по упрощению налога на детей через TCJA привели к этим непредвиденным последствиям для семей Gold Star. В то время как последствия введения налога TCJA на детей для семей Gold Star широко освещались, среди других затронутых налогоплательщиков были жители Аляски, получающие дивиденды из Постоянного фонда Аляски; Коренные американцы, получающие племенное распределение; и студенты с низким доходом, получающие бесплатные стипендии. Неблагоприятное освещение этих последствий в прессе побудило Конгресс еще раз изменить налог на детей.

Таким образом, усилия Конгресса по упрощению налога на детей через TCJA привели к этим непредвиденным последствиям для семей Gold Star. В то время как последствия введения налога TCJA на детей для семей Gold Star широко освещались, среди других затронутых налогоплательщиков были жители Аляски, получающие дивиденды из Постоянного фонда Аляски; Коренные американцы, получающие племенное распределение; и студенты с низким доходом, получающие бесплатные стипендии. Неблагоприятное освещение этих последствий в прессе побудило Конгресс еще раз изменить налог на детей.

РАСЧЕТ НАЛОГА НА ДЕТЕЙ НА 2018 И ПОСЛЕ

Закон 2019 года возвращает налог на детей к истокам налогообложения нетрудового дохода детей по предельным ставкам налога их родителей на 2020 налоговый год и последующие годы. Налогоплательщики также могут выбрать такой же режим для налоговых лет 2018 и 2019.

В отношении налоговых деклараций за 2019 год, которые еще не были поданы (которых может быть много из-за пандемии COVID-19 и продления сроков подачи и оплаты до 15 июля; см. Уведомления 2020-18 и 2020-23), налоговые консультанты будут необходимо определить, должны ли их клиенты платить налог на детей TCJA или вместо этого платить налог на детей, не относящийся к TCJA.Такой же анализ необходимо провести, чтобы определить, следует ли вносить поправки в налоговые декларации за 2018 год. Этот анализ необходимо проводить в каждом конкретном случае, поскольку налоговые скобки TCJA для детей уникальны для каждого ребенка в зависимости от сочетания нетрудового и трудового дохода, включенного в налоговую базу.

Уведомления 2020-18 и 2020-23), налоговые консультанты будут необходимо определить, должны ли их клиенты платить налог на детей TCJA или вместо этого платить налог на детей, не относящийся к TCJA.Такой же анализ необходимо провести, чтобы определить, следует ли вносить поправки в налоговые декларации за 2018 год. Этот анализ необходимо проводить в каждом конкретном случае, поскольку налоговые скобки TCJA для детей уникальны для каждого ребенка в зависимости от сочетания нетрудового и трудового дохода, включенного в налоговую базу.

Кроме того, этот анализ должен учитывать необходимость внесения поправок в налоговые декларации родителей или братьев и сестер с учетом изменений налогооблагаемого дохода, не связанных с налогом на детей. Если да, то налог на детей, не относящийся к TCJA, должен учитывать эти поправки, поскольку налоговая ситуация родителей, братьев и сестер может повлиять на расчет налога на детей.Обратите внимание, что проценты (но не штрафы) будут начислены, если налог на ребенка будет пересчитан и окажется недостаточным в результате корректировки налогооблагаемого дохода либо для родителя ребенка, либо для брата или сестры (временные правила, раздел 1. 1 (i) -1T, Вопросы и ответы 19).

1 (i) -1T, Вопросы и ответы 19).

Налог на детей указывается в форме 8615, Налог на детей, имеющих нетрудовой доход . Налоговое программное обеспечение рассчитает налог на детей TCJA на 2019 год, поскольку это общее правило для этого года. Инструкции 2019 года к форме 8615 указывают, что налогоплательщик может выбрать расчет и уплату налога на детей, не относящегося к TCJA, написав «Выборы для изменения налога на незаработанный доход» в верхней части формы 8615 или в строке 7 формы 8615.

В качестве альтернативы налогоплательщики могут приложить заявление о выборах к своей налоговой декларации за 2019 год. Если будет сделан выбор, налоговые консультанты должны будут определить шаги, необходимые для обеспечения того, чтобы их программное обеспечение для подготовки налогов надлежащим образом вычисляло и сообщало налог на детей, не связанный с TCJA. Если их программное обеспечение не было изменено для обеспечения этих выборов, рабочие листы в инструкциях по форме 8615 и обновленные налоговые правила IRS 929, для детей и иждивенцев , дата публикации которых 20 марта 2020 г. , могут быть использованы для рассчитать правильную сумму налога.

, могут быть использованы для рассчитать правильную сумму налога.

Наконец, если налогоплательщики решат внести поправки в свои налоговые декларации за 2018 год, налог на детей, не относящийся к TCJA, может быть рассчитан с использованием измененных инструкций 2018 года для формы 8615. Налогоплательщики могут подать форму 1040-X, Измененная декларация по индивидуальному подоходному налогу США за 2018 год. с необходимым заявлением о выборах.

Независимо от того, решат ли налогоплательщики платить налог на детей TCJA или налог на детей, не относящийся к TCJA, в 2019 году, некоторые правила одинаковы для обоих расчетов. Налог на детей применяется к детям, которые не подают совместную декларацию, имеют по крайней мере одного живого родителя на конец налогового года, имеют нетрудовой доход более 2200 долларов США (2100 долларов США в 2018 году) и которые (1) не достигли совершеннолетия. 18 или (2) 18 лет (или студент очной формы обучения в возрасте от 19 до 23 лет) и заработанный доход за налоговый год равен или меньше половины их алиментов. Налогооблагаемый доход определяется как валовой доход за вычетом разрешенных вычетов.

Налогооблагаемый доход определяется как валовой доход за вычетом разрешенных вычетов.

Трудовой доход и нетрудовой доход в обоих расчетах определяются одинаково. Трудовой доход включает суммы, полученные в качестве компенсации за личные услуги, а также налогооблагаемые выплаты от квалифицированных трастов по инвалидности. Незаработанный доход включает доход от собственности, такой как проценты, дивиденды, арендная плата и роялти, а также определенный неимущественный доход, такой как налогооблагаемые пособия по социальному обеспечению и налогооблагаемые стипендии, не указанные в форме W-2, Заявление о заработной плате и налоге.

Стандартный вычет на ребенка-иждивенца может составлять от 1100 долларов США до стандартного вычета для единого налогоплательщика (12 200 долларов США на 2019 год). Чистый незаработанный доход (NUI) играет роль в обоих расчетах налогов. NUI на 2019 год определяется как превышение нетрудового дохода ребенка над суммой (1) 1100 долларов плюс (2) наибольшее из 1100 долларов США или детализированные вычеты ребенка, связанные с нетрудовым доходом.

ОПРЕДЕЛИТЬ, ИСПОЛЬЗОВАТЬ НОВЫЕ ИЛИ СТАРЫЕ Налоговые правила для детей

Все старое снова новое.Перед лицом политического давления Конгресс отменил налог на детей TCJA на 2020 год и далее. Факты и обстоятельства будут определять, должны ли налогоплательщики платить TCJA или не связанный с TCJA налог на детей за 2019 год, а также должны ли они вносить поправки в свои налоговые декларации за 2018 год, чтобы обеспечить потенциальный возврат средств.

Об авторах

Кейт Манцке, CPA, Ph.D. — профессор бухгалтерского учета Донны Р. Кизо. Брэд Крайп, CPA, Ph.D. , является заместителем заведующего кафедрой, профессором бухгалтерского учета Гейлен и Джоан Ларсон, а также директором отдела последипломного образования и аккредитации. Сюзанна Янгберг, CPA, MST , инструктор и советник MST в Департаменте бухгалтерского учета. Все они являются преподавателями факультета бухгалтерского учета Университета Северного Иллинойса в ДеКалбе, штат Иллинойс,

.

Чтобы прокомментировать эту статью или предложить идею для другой статьи, свяжитесь с Салли Шрайбер, старшим редактором JofA , по адресу [email protected].

Ресурсы AICPA

Статьи

CPE самообучение

- Основы налогового персонала — индивидуальный пакет (№ 158323, доступ в Интернете)

Чтобы получить дополнительную информацию или сделать покупку, перейдите в aicpastore.com или позвоните в институт по телефону 888-777-7077.

Интернет-ресурсы

Налоговый консультант и налоговый отдел

Подпишитесь на отмеченный наградами журнал The Tax Adviser . Члены налоговой секции AICPA получают подписку в дополнение к доступу к библиотеке налоговых ресурсов, информационному бюллетеню только для членов и четырем бесплатным веб-трансляциям. Налоговый отдел является лидером в области налогообложения, предлагая последние новости, инструменты, веб-трансляции, поддержку клиентов и многое другое. Узнайте больше на aicpastore.com / taxsection. Текущий выпуск The Tax Adviser и многие другие ресурсы доступны на thetaxadviser.com.

Узнайте больше на aicpastore.com / taxsection. Текущий выпуск The Tax Adviser и многие другие ресурсы доступны на thetaxadviser.com.

Ознакомьтесь с налоговыми правилами для детей после Закона о безопасности

Это одна из тех плохих новостей / хороших новостей. Закон о сокращении налогов и рабочих местах (TCJA) изменил ставки налога на детей для нетрудового дохода ребенка с предельной ставки родителей на сильно сжатые ставки, применимые к трастам. Это были плохие новости.

Хорошая новость заключается в том, что положения Закона о повышении уровня пенсионного обеспечения каждого сообщества (SECURE) задним числом отменили эти изменения, вернув налог на детей к правилам, действующим до принятия TCJA.

Введение в налог на детей

Налог на детей относится к правилам федерального подоходного налога, регулирующим налог на нетрудовой (инвестиционный) доход ребенка, включая проценты, дивиденды и прирост капитала. Трудовой доход не облагается детским налогом.

Первоначальный налог на детей был предназначен для того, чтобы воспрепятствовать перекладыванию доходов от состоятельных родителей на детей, тем самым уменьшая общий подоходный налог семьи. В соответствии с налогом на детей нетрудовой доход детей-иждивенцев облагается налогом по-другому — по более высокой предельной ставке федерального налога для родителей, если соблюдены возрастные требования и некоторые другие критерии.Подробнее об этом позже.

Правила менялись с годами — например, в том числе для детей старшего возраста. Но основная концепция осталась прежней. Для этих детей их чистый нетрудовой доход, превышающий установленную минимальную сумму, облагался налогом по обычно более высокой предельной ставке налога.

Заработанный доход по сравнению с незаработанным доходом

Трудовой доход относится к заработной плате, окладам, гонорарам за профессиональные услуги и самозанятость. Другими словами, это то, что вашему ребенку платят за работу. Он не облагается налогом на детей.

Он не облагается налогом на детей.

Нетрудовой доход — это все остальное, включая проценты, дивиденды, прирост капитала, ренту и роялти, а также пенсионный и аннуитетный доход (в том числе с унаследованных пенсионных счетов, таких как традиционные IRA и планы 401 (k)), налогооблагаемые юридические платежи , налогооблагаемые пособия по социальному обеспечению, алименты, пособие по безработице и определенные налогооблагаемые стипендии и стипендии. Облагается налогом на детей.

Детская ставка налога на незаработанный доход

Первоначально ставка налога на детей для чистого нетрудового дохода ребенка представляла собой предельную ставку налога для родителей, а не для ребенка.Ситуация изменилась, начиная с 2018 года, после принятия TCJA. Вместо этого ставка налога на чистый нетрудовой доход ребенка основывалась на ставках трастового налога.

Первичный удар был в налоговых скобках. Ставки трастового налога сильно сжаты, что означает, что каждая группа начинается с гораздо более низкого уровня дохода. Другими словами, такая же сумма дохода обычно облагается более высокими налоговыми ставками для трастов, чем для физических лиц (одиноких или состоящих в браке).

Другими словами, такая же сумма дохода обычно облагается более высокими налоговыми ставками для трастов, чем для физических лиц (одиноких или состоящих в браке).

Хотя это изменение отрицательно сказалось на многих семьях, Конгресс был особенно обеспокоен влиянием на семьи Gold Star и оставшихся в живых лиц, оказавших первую помощь.В результате они приняли Закон SECURE, который задним числом возвращает ставку налога на детей в ставку налога родителей и обеспечивает значительное снижение налога в этом процессе.

Например, в 2020 году максимальный уровень доверия в 37 процентов применяется к обычному доходу, начиная с 12 951 доллара. Для сравнения: уровень 37% для физических лиц не начинается, пока доход не превысит 518 400 долларов. Наивысшая ставка трастового налога в размере 20 процентов для квалифицированных дивидендов и прироста капитала применяется к доходу, начинающемуся с 13 151 доллар, в то время как 20-процентная ставка для физических лиц не начинается, пока доход не превысит 441 450 долларов.

| Ставка федерального подоходного налога | Границы доходов траста | Индивидуальные рамки дохода (одиночные) |

| Обычный доход | ||

| 10% | 0–2 600 долл. США | 0–9875 долл. США |

| 12% | НЕТ | 9876–40 125 |

| 22% | НЕТ | 40 126 долл. США до 85 525 долл. США |

| 24% | 2601–9 450 | 85 526 долл. — 163 300 долл. США |

| 32% | НЕТ | 163 301 долл. До 207 350 долл. США |

| 35% | 9 451–12 950 долл. США | 207 351 долл. США до 518 400 долл. США |

| 37% | 12 $, 951 + | $ 518 401 + |

| Квалифицированные дивиденды и прирост капитала | ||

| 0% | 0–2 650 долл. США США | 0–40 000 долл. США |

| 15% | 2 651–13 150 долл. США | 40 001 долл. США до 441 450 долл. США |

| 20% | 13 151 $ + | 441 451 долл. США + |

Семьи, пострадавшие от налога на детей

Дети должны соответствовать определенным возрастным требованиям, прежде чем они потенциально могут подлежать обложению детским налогом.Как правило, налог распространяется на детей, которым на конец налогового года не исполнилось 18 лет.

Это также относится к детям, которым на конец года исполнилось 18 лет, но которые имеют нетрудовой доход, который меньше или равен общей сумме их содержания (за исключением стипендий).

Наконец, для детей 19–23 лет в конце года он применяется, если они учатся на дневном отделении не менее пяти месяцев в течение года и имеют нетрудовой доход, который меньше или равен общей сумме их содержания (за исключением стипендии)

Если ваш ребенок соответствует возрастным требованиям, налог на детей применяется к нетрудовому доходу ребенка, если ребенок:

имеет нетрудовой доход, превышающий пороговую сумму нетрудового дохода (2200 долларов США на 2020 год с учетом инфляции)

имеет как минимум одного родителя, проживающего на конец

налогового года.

требуется для подачи налоговой декларации за налоговый год, а

в браке не подает совместную декларацию.

Расчет налога на детей

Это может быть немного сложно, но в большинстве случаев налог на детей рассчитывается следующим образом:

Сумма налогооблагаемого дохода вашего ребенка равна общей чистой прибыли (заработанной и нетрудовой) за вычетом стандартного вычета.

В 2020 году стандартный вычет на ребенка ограничен максимальной суммой в 1100 долларов или заработанным доходом плюс 350 долларов, но не более 12 500 долларов.

При расчете налога на этот доход часть заработанного налогооблагаемого дохода облагается федеральным подоходным налогом по ставкам для одиноких физических лиц.

Чистый нетрудовой доход, превышающий пороговую сумму в 2200 долларов, облагается налогом по предельной ставке для родителей ребенка. Чистый нетрудовой доход ниже порогового значения не облагается налогом на детей.

Общая сумма налога на ребенка представляет собой сумму единовременного налога на заработанный налогооблагаемый доход и налога на детей (если применимо) на чистый нетрудовой доход.

Стратегии минимизации воздействия налога на детей

Если ваша налоговая стратегия предусматривает перекладывание дохода на детей, важно проанализировать влияние налоговых ставок на детей на налоговую стратегию вашей семьи, включая налоговые обязательства родителей и детей, удержания и / или расчетные выплаты.

Возможно, что парадоксально, но для некоторых семей с высоким доходом возврат к использованию ставки родительского налога может фактически увеличить налог на детей. Для большинства это снижает налог. Поскольку влияние налога на детей на каждую семью уникально, очень важно планировать заранее.

Существует ряд стратегий, которые вы можете рассмотреть, чтобы минимизировать влияние налога на детей в целом, в том числе следующие:

Трудовой доход

Налог на детей применяется только к нетрудовому доходу.Доход, полученный от работы в семейном бизнесе или от другой работы, не облагается налогом на детей.

Учитывая увеличенный стандартный вычет TCJA до 2025 года, ребенок потенциально может заработать до 12 400 долларов США на работе в 2020 году и не будет платить федеральный подоходный налог. Примечательно, что, в отличие от незаработанного дохода, заработанный доход может быть инвестирован на счет IRA или Roth IRA для отложенного налогообложения роста.

Примечательно, что, в отличие от незаработанного дохода, заработанный доход может быть инвестирован на счет IRA или Roth IRA для отложенного налогообложения роста.

Индивидуальная налоговая декларация

Дети могут иметь возможность сэкономить на налогах, заполняя свои собственные декларации о доходах с физических лиц — при условии, что у них достаточно активов, чтобы пройти тест на поддержку и заявить, что они иждивенцы по своим собственным декларациям.

Если это так, ваш ребенок может потребовать стандартный вычет, упомянутый выше, и, возможно, американский налоговый кредит за возможности, если он учится в школе.

Беспошлинные инвестиции

Некоторые инвестиции, такие как муниципальные облигации, приносят доход, не облагаемый федеральным подоходным налогом и, следовательно, не облагаемый налогом на детей.

Инвестиции с отсроченным налогом

Доход от некоторых инвестиций (например, сберегательных облигаций США серии EE и серии I) откладывается по налогам до наступления срока погашения, который вы потенциально можете запланировать после того, как вашему ребенку исполнится 18 лет или старше, если учащийся облагается налогом на детей.

Возврат с поправками

Закон о безопасности изменения ставки налога на детей имеют обратную силу.

Если вы подали налоговые декларации за 2018 и / или 2019 годы по налогу на детей, основанному на ставках трастового налога, у вас есть возможность подать исправленные декларации, используя предельную налоговую ставку родителя — при условии, что изменение дает достаточно значительную налоговую выгоду, чтобы гарантировать Дополнительная работа.

Налог на детей — сложная часть федерального налогового кодекса. Получите отличный совет.

Детский налог: как минимизировать подоходный налог с ребенка

Если у вас есть ребенок в возрасте до 18 или до 24 лет и студент дневного отделения, ваша семья должна знать о налоге на детей .

Технически называемый налогом на вложения ребенка или другой нетрудовой доход, налог на детей потенциально может привести к гораздо более высокой налоговой ставке, чем вы ожидали бы от ребенка .

Налог на детей является частью федерального подоходного налога и является чрезвычайно сложным.

Если вы считаете, что ваша семья может облагаться налогом на детей, вам, вероятно, лучше всего проконсультироваться с налоговым специалистом.

Они могут даже помочь вам избежать уплаты налога на детей путем реструктуризации инвестиций вашей семьи.

Прежде чем проконсультироваться с налоговым специалистом, вот некоторые основные общие сведения о налоге на детей и о том, как он работает.

Помните:

Правила очень сложные, и не все правила обсуждаются ниже.

Если вы не облагаетесь налогом на детей, возможно, вам не потребуется консультироваться с налоговым специалистом по этому вопросу.

Что такое детский налог?

Налог на детей — это вид налога, который был создан для того, чтобы родители не могли уклоняться от уплаты налогов, перекладывая инвестиции на своих детей.

До появления налога на детей

Родители могут передавать инвестиции своим детям, которые будут платить гораздо более низкую налоговую ставку с доходов.

Это имеет смысл, потому что у детей обычно очень небольшой доход, особенно если у них еще нет работы.

После того, как был принят налог на детей

Дети с нетрудовым доходом от инвестиций выше определенной суммы обычно должны были начать платить более высокие ставки налога на свой доход.

Хотя налог на детей был введен для предотвращения уклонения от уплаты налогов, он имеет и другие последствия.

Родители, которые хотят научить своих детей инвестировать в раннем возрасте, могут быть разочарованы налогом на детей. Если ребенок законно вкладывает собственные деньги, он может быть наказан этой причудой в налоговом кодексе.

Есть способы обойти налог на детей, но они не идеальны.

Итак:

Лучше узнать о налоге на детей и о том, как он действует. Затем вы можете решить, как лучше всего помочь своим детям избежать этого налога.

Какова текущая ставка налога на детей?

Ставки налога на детей недавно претерпели изменения.

Закон о сокращении налогов и занятости (TCJA), принятый в декабре 2017 года.

До недавних изменений налогового законодательства налог на детей взимал с детей налог на нетрудовой доход выше определенного уровня по ставкам налога, которые их опекуны уплачивали в своих налоговых декларациях.

Сегодня:

Закон о повышении уровня пенсионного обеспечения для каждого сообщества от 2019 года (SECURE ACT) отменил изменение, внесенное TCJA в налог на детей. В соответствии с Законом SECURE ACT налог Kidde был восстановлен до 2018 года. Это изменение является обязательным для 2020 года и позднее.

Согласно этим правилам, дети платят налог по собственной ставке подоходного налога с получаемого ими нетрудового дохода в пределах пороговой суммы — для 2020 года пороговое значение составляет 2200 долларов. Весь нетрудовой доход, который дети получают выше порогового значения, облагается налогом по самой высокой ставке подоходного налога их родителей, если она выше ставки ребенка. Эта ставка может достигать 37% по сравнению с 10% ставкой, которую платит большинство детей.

Эта ставка может достигать 37% по сравнению с 10% ставкой, которую платит большинство детей.

К сожалению, эти ставки быстро растут, в отличие от налоговых ставок родителей.

Ставки налога на детей за 2020 год

Для 2020 налогового года налоговые скобки для налогооблагаемого дохода:

Детские налоговые ставки

| Ставка налога | Женат, подает совместно | Глава семьи |

|---|---|---|

| 10% | 0 до 19 750 долл. США | 0 до 14 100 долл. США |

| 12% | 19 751 долл. — 80 250 долл. США | 14 101–53 700 долл. США |

| 22% | 80 251 долл. До 171 050 долл. | 53 701 долл. США до 85 550 долл. США |

| 24% | 171 051 долл. До 326 600 долл. | 85 551 долл. США до 163 300 долл. США США до 163 300 долл. США |

| 32% | 326 601 долл. США до 414 700 долл. США | 163 301 долл. До 207 350 долл. США |

| 35% | 414 701 долл. США до 622 050 долл. США | 207 351 долл. США до 518 400 долл. США |

| 37% | всего более 622 050 долларов США | всего более 518 400 долларов США |

Ставки налога на долгосрочную прибыль и квалифицированные дивиденды составляют:

- 0% для сумм свыше 0 долларов США, но не более 2650 долларов США

- 15% для сумм свыше 2600 долларов США, но не более 13 150 долларов США

- 20% для сумм выше 13 150 долларов США

Кому применяется детский налог?

В настоящее время налог на детей применяется к детям, чей нетрудовой доход в 2020 налоговом году превышает 2200 долларов.

Вы подаете налоговую декларацию за 2020 налоговый год в начале 2021 года.

Нетрудовой доход включает такие вещи, как проценты и дивиденды.

Налог рассчитывается по форме 8615 Налогового управления США для определенных детей, имеющих нетрудовой доход.

Согласно IRS, вы должны заполнить эту форму, если в 2020 налоговом году выполнены все следующие условия:

- Ваш нетрудовой доход составил более 2200 долларов США

- Вы соответствуете одному из следующих возрастных требований:

- Вы были моложе 18 лет на конец налогового года,

- На конец налогового года вам исполнилось 18 лет, и ваш доход не превышал половину вашей алименты, или

- Вы учились на дневном отделении в возрасте от 19 до 24 лет на конец налогового года, и у вас не было заработанного дохода, превышающего половину вашей поддержки

- По крайней мере, один из ваших родителей был жив на конец налогового года

- Вы должны подать налоговую декларацию за налоговый год.

- Вы не подаете совместную декларацию за налоговый год

Как видите, существует множество правил налогообложения детей, которые необходимо соблюдать, чтобы заполнить эту форму.

Способы избежать уплаты или минимизировать налог на детей

Тот факт, что существует налог на детей, не означает, что вы или ваша семья должны его платить. Если вы планируете разумно, возможно, вам удастся этого избежать.

Как и в случае со всеми налогами, вы должны сделать все возможное, чтобы юридически минимизировать сумму налога, которую вы должны.

Однако это не означает, что вы должны делать что-то незаконное, например не сообщать о доходах.

К счастью, есть способы избежать уплаты налога на детей или уменьшить его до минимума.

1. Сохраняйте низкий инвестиционный доход детей

Самый простой способ избежать налога на детей — это снизить уровень вложений и других нетрудовых доходов детей.

Наиболее распространенные виды нетрудового дохода:

- процентные доходы

- Дивидендный доход

- прирост капитала

Выбирая вложения для детей, выбирайте вложения, которые не приносят процентов или дивидендов. Если вы не получаете проценты или дивиденды, вам не нужно сообщать о доходах от процентов или дивидендов.

Если вы не получаете проценты или дивиденды, вам не нужно сообщать о доходах от процентов или дивидендов.

Затем выберите вложения, которые можно удерживать десятилетиями.

Если вы покупаете отдельные акции, компания в конечном итоге может сбиться с пути. Когда это происходит, вы обычно продаете акции, чтобы не наблюдать, как ваши инвестиции падают в цене.

Даже если компания в конечном итоге проиграет, вы, надеюсь, получите большую прибыль, когда будете готовы продать.

Эта прибыль, называемая приростом капитала, представляет собой вид нетрудового дохода, который может привести к уплате налога на детей.

Вместо того, чтобы покупать отдельные акции, которые могут или могут не работать хорошо в течение десятилетий, вы можете вместо этого купить паевой инвестиционный фонд или индексный фонд.

Если вы выберете правильный паевой инвестиционный фонд или индексный фонд, у вас могут быть хорошо диверсифицированные инвестиции, которые вам, возможно, не придется продавать десятилетиями.

Когда на вашего ребенка больше не распространяются правила налогообложения детей, он может продать эти инвестиции, если пожелает. В качестве альтернативы они могут оставить вложенные деньги, чтобы помочь финансировать свою будущую пенсию.

2. Используйте план 529

Если вы вкладываете деньги своим детям, чтобы помочь им оплачивать учебу в колледже, рассмотрите вариант использования плана 529.

План529 не дает вам налоговых вычетов при внесении взносов.

Однако:

Деньги, полученные на оплату обучения в колледже, не облагаются подоходным налогом для целей федерального подоходного налога.

Конечно, тем, кто хочет отложить деньги на будущее высшее образование, следует проконсультироваться со специалистом, особенно если вы имеете право на финансовую помощь.

Формулы финансовой помощи сложны.

Инвестиции на имя несовершеннолетних и 529 планов могут повлиять на размер помощи, которую получает ребенок.

3. Используйте Roth IRA

Дети не всегда платят налог на детей, потому что их родители дарят им инвестиции.

Иногда ребенок, который просто хочет инвестировать, может столкнуться с налогом на детей самостоятельно.

Если ребенок инвестирует достаточно денег и начинает получать достаточно процентов или дивидендов по этим инвестициям, он может подлежать налогообложению.

Они также могут подпадать под его действие, если сделают крупное вложение, а затем продадут его, если прирост капитала достаточно высок.

Если это похоже на вашу ситуацию, вы можете попросить своего ребенка подумать, какой тип счета он использует для инвестирования.

Roth IRA — это вариант, который может помочь. Это позволяет человеку вносить заработанный доход на пенсионный счет.

Когда вы вносите деньги в Roth IRA, вы не получаете налогового вычета.

Лучшая часть:

Деньги, снятые с ИРА Рота после достижения пенсионного возраста, распределяются без уплаты налога .

Если ребенок получил доход для внесения взносов и соответствует другим требованиям, он может инвестировать в этот тип счета. Счет может защитить их проценты, дивиденды и прирост капитала от налогов.

Обратная сторона:

Ребенку нужно дождаться пенсионного возраста, чтобы снять деньги.

Тем не менее, существуют определенные исключения, которые могут позволить вам досрочно снять часть денег без уплаты налогов и штрафов. Однако для этого вы должны соответствовать строгим требованиям.

Проконсультируйтесь со специалистом по налогам

Когда дело доходит до налога на детей, лучше всего проконсультироваться со специалистом по налогам.

Этот налог чрезвычайно сложен. Существует также множество возможностей налогового планирования, которые помогут вам избежать уплаты налога на детей.

Профессиональный налоговый специалист может проанализировать вашу конкретную ситуацию и выяснить, есть ли у вас риск уплаты налога на детей. Они также могут дать вам действенный совет, который может снизить ваши налоговые обязательства.

несовершеннолетних облагаются налогом по специальным ставкам: детский налог

Кэй А.Thomas

По состоянию на 4 декабря 2018 г.

Определенные дети и молодые люди, чей инвестиционный доход превышает пороговую сумму, должны платить налог по специальным ставкам.

Когда-то богатые семьи могли сэкономить много денег, передав инвестиционные активы несовершеннолетним детям. Десятки тысяч долларов инвестиционного дохода от этих активов будут облагаться налогом на детей по более низким ставкам, которые применяются к лицам, имеющим относительно небольшой доход. Конгресс решил ограничить налоговые льготы от передачи дохода детям, поэтому теперь у нас есть закон, который гласит, что определенные дети, у которых есть более чем небольшая сумма инвестиционного дохода, должны платить налог по особым ставкам.

«Детский налог». Правило первоначально применялось к детям в возрасте до 14 лет, поэтому его назвали налогом на детей в размере . Название прижилось, хотя последующее законодательство распространило его на некоторых учащихся до 24 лет.

Порог дохода

Вам не нужно беспокоиться об этом правиле, пока ваш ребенок не получит инвестиционный доход, превышающий пороговую сумму, которая в два раза превышает сумму, разрешенную в качестве стандартного вычета для иждивенца, имеющего только инвестиционный доход.На 2019 год эта сумма составляет 1100 долларов, поэтому налог на детей начинает применяться, когда ваш ребенок имеет инвестиционный доход более 2200 долларов.

Ваш ребенок по-прежнему может платить регулярный подоходный налог с доходом менее 2200 долларов США. Это просто пороговая сумма инвестиционного дохода для специального налога на детей.

Дети, подпадающие под действие правила

Применение налога на детей частично зависит от возраста вашего ребенка на конец года. С этой целью ребенок, родившийся 1 января, рассматривается так, как если бы он или она достигли возраста этого дня рождения 31 декабря предыдущего года.Теперь у нас разные правила для четырех возрастных групп:

- До тех пор, пока вашему ребенку не исполнится 18 лет, налог на детей будет применяться автоматически, если ваш ребенок имеет инвестиционный доход, указанный выше.

- В год, когда вашему ребенку исполняется 18 лет, взимается налог на детей, если только заработанный доход вашего ребенка не превышает половину его или ее общего содержания. Обратите внимание, что «трудовой доход» для этой цели включает деньги, которые ваш ребенок зарабатывает работой, но не доход от инвестиций.

- В течение года, когда вашему ребенку исполняется 19 лет и когда вашему ребенку исполняется 23 года, налог на детей применяется к ребенку, который учится на дневном отделении в течение любой части не менее пяти месяцев в течение года, если заработанный доход ребенка не превышает половины его или ее общая поддержка.Другими словами, у вашего ребенка есть два способа избежать уплаты налога на детей: заработать достаточный доход или перестать учиться на дневном отделении.

- Начиная с того года, когда вашему ребенку исполняется 24 года, налог на детей не применяется вообще, даже если ваш ребенок живет за счет инвестиций и обучения в докторантуре.

Примечание: Налог на детей не применяется, если ваш ребенок состоит в браке совместно.

Как это работает

Если инвестиционный доход вашего ребенка превышает 2200 долларов США, налог рассчитывается согласно специальному расчету.Первые 2200 долларов инвестиционного дохода по-прежнему облагаются налогом по более низким ставкам для ребенка, но любой дополнительный инвестиционный доход облагается налогом по ставкам, которые применяются к налогооблагаемому доходу трастов и имений.

Пример: В 2019 году у вашего ребенка есть процентный доход в размере 3200 долларов США, и никаких других доходов. Первые 1100 долларов инвестиционного дохода не облагаются налогом: об этом позаботится стандартный вычет вашего ребенка. Следующие 1,100 долларов облагаются налогом по детской ставке 10%. Таким образом, остается 1000 долларов США, подлежащих обложению налогом по ставкам, применяемым к доходу траста.

Ставки подоходного налога трастов сильно сжаты по сравнению со ставками индивидуального подоходного налога. Например, плательщики единого налога начинают платить максимальную ставку налога на прибыль в размере 37%, когда налогооблагаемый доход превышает 510 300 долларов США (на 2019 год). Трасты начинают платить по этой ставке, когда налогооблагаемый доход превышает 12 750 долларов. В результате, переводить более чем небольшую сумму инвестиционного дохода с родителей на детей, подпадающих под это правило, обычно невыгодно.

Специальные ставки по долгосрочному приросту капитала и квалифицированным дивидендам также сжаты.Одинокие физические лица, не облагаемые налогом на детей, получают нулевую ставку с доходом до 39 375 долларов США (2019 г.). В налоге на детей максимальная нулевая ставка составляет 2650 долларов.

Примечание: За налоговые годы до 2018 года физические лица, облагаемые налогом на детей, уплачивали налог по ставкам своих родителей, а не по ставкам трастов и имений.

Это касается и продажи автомобиля, который находился в собственности ИП более 3 лет — доход от продажи машины не будет облагаться НДФЛ, даже если автомобиль использовался в предпринимательской деятельности.