Сколько кредитов может взять один человек?

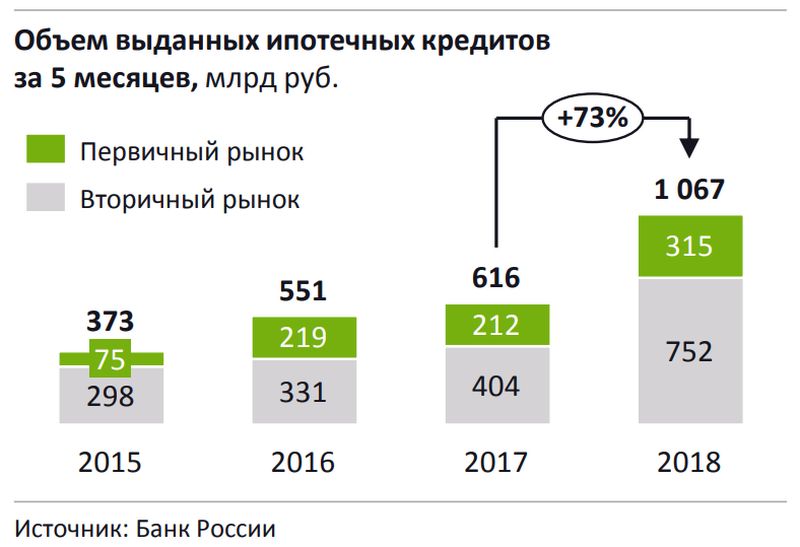

12.04.2014 Александр ТихончукСогласно статистике, за последнее время существенно увеличилась доля заёмщиков, имеющий на руках более пяти кредитов, достигнув отметки почти в 10 %. Многих же граждан России всё чаще стал волновать вопрос, сколько кредитов можно взять одновременно.

Как заявляют банкиры, кредитов у одного заёмщика может быть неограниченное множество. Но при одном условии. На оплату задолженностей у человека не должно уходить более половины всего его месячного дохода.

Принимая решение, банки руководствуются следующей информацией:

- Насколько стабилен и постоянен доход клиента;

- Является ли работа заемщика или его собственный бизнес «прозрачным» и долговременным предприятием;

- Благополучна ли кредитная история;

- Каков кредитный портфель заемщика.

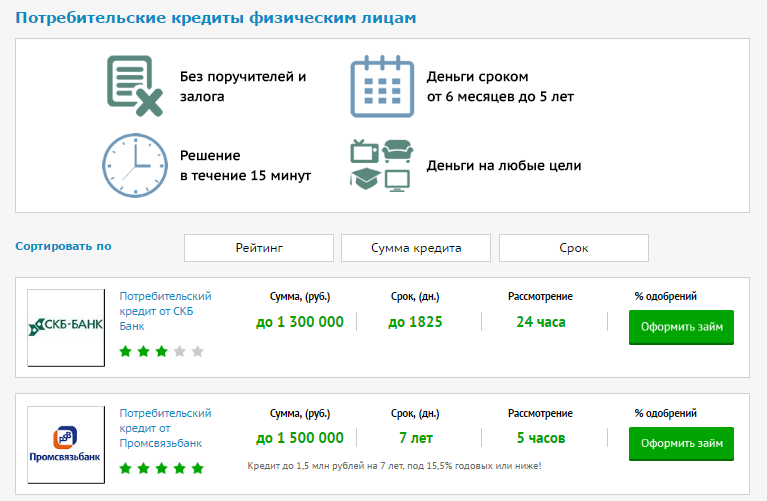

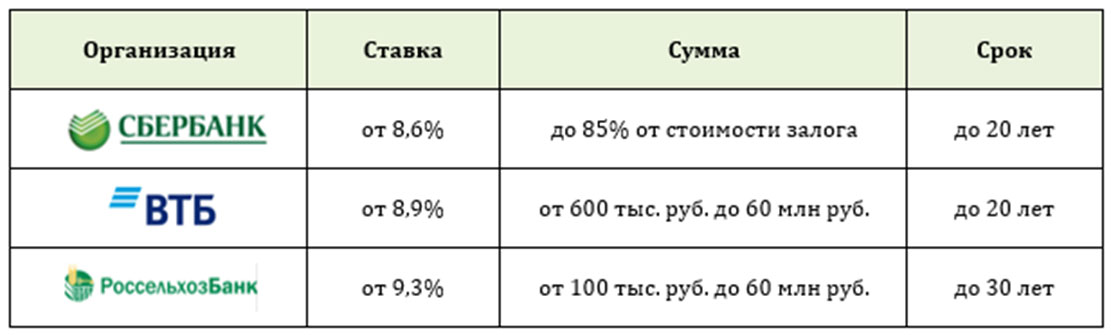

Исходя из вышеперечисленной информации, смело можно предположить, что банки наверняка не позволят взять клиенту сразу несколько крупных займов, это касается ипотеки и автокредита в частности. А вот получить несколько потребительских кредитов на различные нужды – вполне реально.

Как известно, информация обо всех займах хранится в БКИ. Банки имеют непосредственный доступ к этим организациям и могут в любое время сделать запрос, чтобы узнать, сколько кредитов уже есть у заёмщика. Исходя из этого, следует сделать вывод о нецелесообразности утаивания данных о взятых займах. Банки всё равно докопаются до правды, а попытка солгать может привести к попаданию в так называемый «чёрный список». Этот список включает в себя «неблагонадёжных» клиентов, которым сотрудники любой финансовой организации могут отказать в займе без объяснения на то причин. Конечно же, может случиться и так, что банк останется в неведении касательно данного вопроса, однако, это, скорее, исключение, нежели правило..jpg)

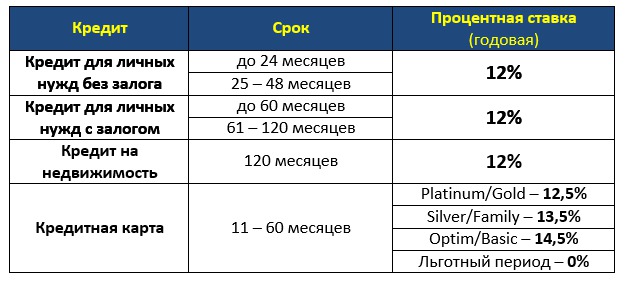

В основном кредитный набор включает в себя несколько потребительских займов и кредитных карт с весьма ограниченным лимитом. Иногда ко всей этой сумме прибавляются ипотека или, например, автокредит. Таким образом, каждый десятый заёмщик и набирает в среднем пять непогашенных задолженностей.

Перед тем, как ответить на вопрос, сколько кредитов можно взять в каждом конкретном случае, необходимо трезво оценить свои силы и возможности. Не стоит исключать всевозможные риски, такие, как потеря работы или, например, какие-нибудь незапланированные расходы. Другими словами, нужно создать чёткий план отступления.

Финансовый кризис 2008-2009 годов наглядно продемонстрировал последствия недальновидности многих заёмщиков, которые в одночасье потеряли источник дохода и были оставлены практически без средств к существованию с беременем на плечах – огромными долгами. Как следствие, им пришлось неоднократно встречаться с коллекторами и судебными приставами. Некоторым же не посчастливилось остаться, ко всему вдобавок, и без крыши над головой.

Из всего вышесказанного, можно сделать вывод: чем больше денег человек хочет занять, тем богаче он должен быть. Это утверждение на первый взгляд может показаться абсурдным, но если вдуматься, то оно вполне рационально и логично.

Прежде, чем задуматься о том, сколько кредитов можно взять, следует обдумать все возможные последствия. Можно создать, к примеру, семейный страховой фонд или вложить деньги в вещи, которые не теряют в стоимости. К таким вещам можно отнести ювелирные украшения или предметы искусства.

Не стоит забывать, что банки не прощают долгов, а в современном мире человека подстерегает огромное множество опасностей, которые так и норовят разрушить финансовой благополучие человека. С другой стороны, количество займов не ограничивается законом, а это значит, что данный вопрос каждый должен решать для себя сам.

© Royal Finance – кредитный брокер в Москве

сколько займов можно оформить всего

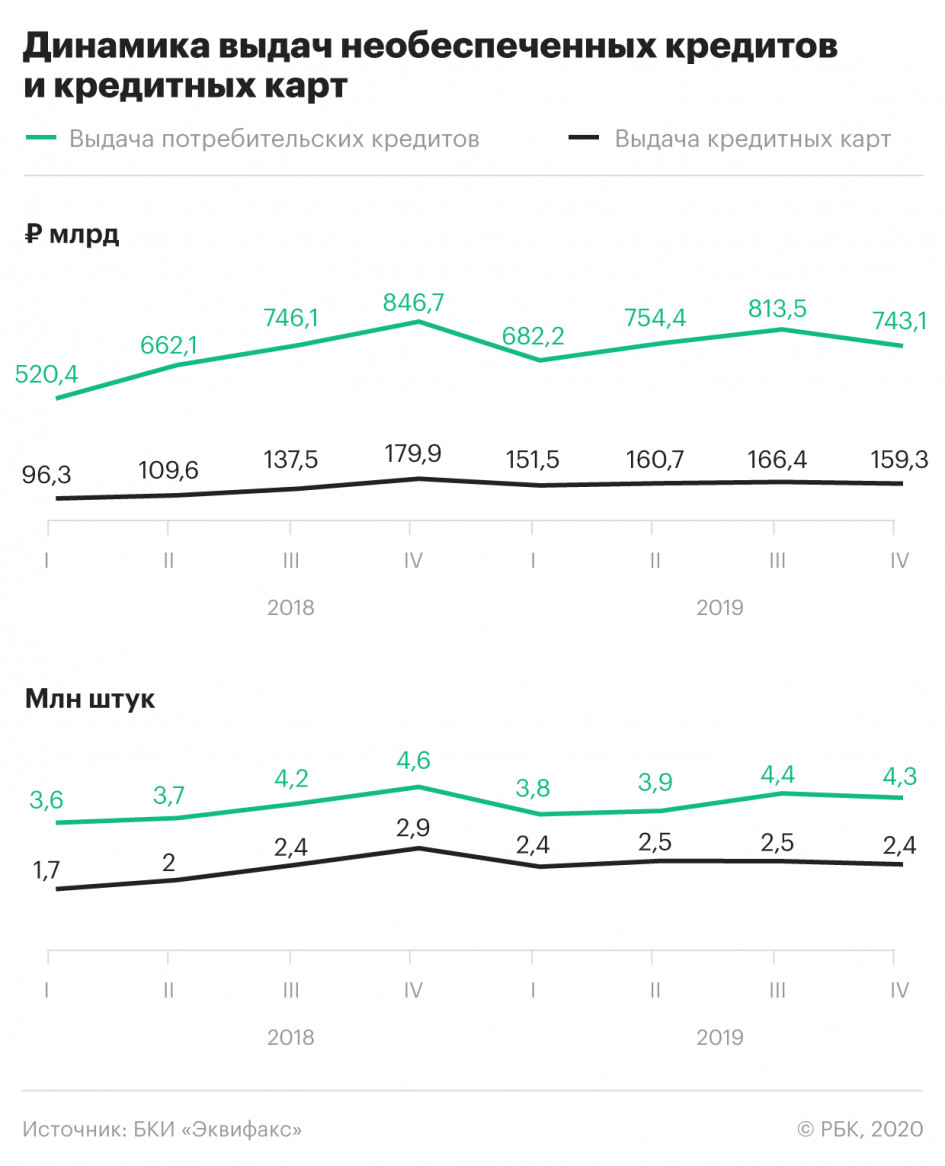

Как показывают отчеты финансовых учреждений, с каждым годом отмечается стабильный прирост потребительского кредитования.

Сколько кредитов может получить один клиент?

Примерно 11% населения, регулярно использующего услуги кредитования, выплачивает одновременно 3 и более кредитов. Казалось бы, для кого-то и один получить серьезная проблема, а кто-то и пять имеет, а подав очередную заявку обязательно, получит одобрение.

В банке эту ситуацию объясняют так: клиенту оформят ровно столько кредитных соглашений, сколько он сможет обслуживать. По межбанковскому стандарту сумма займа не может превышать 30-50% дохода человека. На решение банка влияет исключительно доход заемщика, кредитная история и платежеспособность. Если доход позволяет иметь пять кредитов – ему их выдадут. Но банк будет смотреть на своевременность выплаты текущих долгов.

На решение банка влияет исключительно доход заемщика, кредитная история и платежеспособность. Если доход позволяет иметь пять кредитов – ему их выдадут. Но банк будет смотреть на своевременность выплаты текущих долгов.

Многие сомневаются: можно ли взять два кредита в одном банке? Обратим внимание: оформлять в одном банке несколько кредитов можно и очень выгодно. Если все выплачивать своевременно, тогда исполнительному клиенту будут предложены дополнительные преференции в виде пониженной ставки, большей суммы и бонусов. А если человек держит сбережения в этом банке или проводит через него свои доходы, то это самый выгодный и надежный клиент.

Можно ли взять кредит в нескольких банках одновременно?

Оформив очередной займ, в течение недели банк подает информацию о принятом решении в кредитное бюро. БКИ формирует кредитную историю заемщика, предоставляя данные о его платежеспособности и исправности исполнения обязательств. После чего банки проверяют, как справляется клиент с имеющимися кредитными обязательствами.

Если клиент подал повторную заявку, банк перед выдачей нового займа проверяет КИ и решает, можно ли взять два кредита одному клиенту, или он не сможет их выплачивать. Если клиенту позволяют доходы брать несколько займов, то подать следующую заявку можно в любое время. Но если официальные доходы не слишком велики, но клиент по своим оценкам может себе позволить сразу несколько кредитов, тогда придется пойти на хитрость.

Есть три варианта действий:

- Обращаться в разные банки за разными видами займов. Если клиент берет одинаковый займ, то банк может препятствовать получению дублирующегося займа. Но если целевое назначение различно, один кредит потребительский, а второй – на покупку жилья, тогда логично, что клиент будет делать ремонт в новой квартире и подобные кредиты не противоречат политике банка. В 90% случаев займы одобрят.

- Не уведомляйте банк о поданной параллельно заявке. Если в анкете нет вопроса о наличии других заявок, то клиент может умолчать об этом факте.

Но если этот вопрос задавали, а ответ был отрицательным, то при выявлении обмана клиента занесут в черный список.

Но если этот вопрос задавали, а ответ был отрицательным, то при выявлении обмана клиента занесут в черный список. - Подать вторую заявку после одобрения первой. Так как после одобрения заявки у банка есть неделя передать информацию в БКИ, то у клиента появляется время подать повторную заявку до отражения информации в КИ об уже полученной ссуде.

Обращаем внимание: при достаточном доходе идти на подобные ухищрения не нужно. Клиент просто подает заявки, а банк их одобряет. Но если вы схитрите и не справитесь с кредитной нагрузкой, рассчитывать на новые займы будет сложно. При плохой КИ займы выдают неохотно, и банк будет знать, что вы можете обмануть.

Как часто можно оформлять кредитное соглашение?

Наиболее часто задаваемый вопрос в сети: через сколько можно взять повторный кредит? Согласно законодательству, клиент может обращаться в банк неограниченное количество раз. Бытует мнение, что загвоздка состоит в получении справки о доходах. Ведь для каждого займа нужна оригинальная справка, а кадровики отказывают в ее повторной выдаче.

Согласно Трудовому Кодексу, справку о доходах работника должны выдавать ровно столько раз, сколько этого требует сотрудник и не позднее 3 дней с момента подачи заявления. Следовательно, человек может беспрепятственно получать справку 2-НДФЛ, когда она понадобится.

Имея на руках нужный пакет документов, клиент обращается за новыми займами в любое время. Ограничений по срокам и частоте оформления нет.

Требования к заемщику

Желающие получить заем должны соответствовать установленным требованиям банка. Стандартный список требований гласит:

- Возрастные ограничения: 21-65 лет в среднем. Но на усмотрение банка деньги выдаются даже 14-летним на обучение, под поручительство родителей, так и людям до 75 лет на момент погашения задолженности.

- Человек имеет гражданство РФ и прописку в регионе присутствия банка.

- Он имеет постоянное место работы, со сроком занятости на нем не менее полугода.

- Размер ежемесячного платежа не превышает 50% от общего дохода кредитующего.

- Кредитная история чистая.

Если эти требования соблюдены, кредит выдадут беспрепятственно.

Почему могут отказать в кредитовании?

Причин для отказа в очередном займе множество. Банк оставляет за собой право не разглашать эту информацию. Среди самых распространенных причин выделим:

- повышенная закредитованность заемщика;

- несоответствие установленным стандартам;

- низкий или недостаточный доход для нового займа;

- выявление обмана или попытки утаить важные данные;

- плохая кредитная история, наличие просрочек в последних займах;

- открытое судебное дело по невыплате другого кредита.

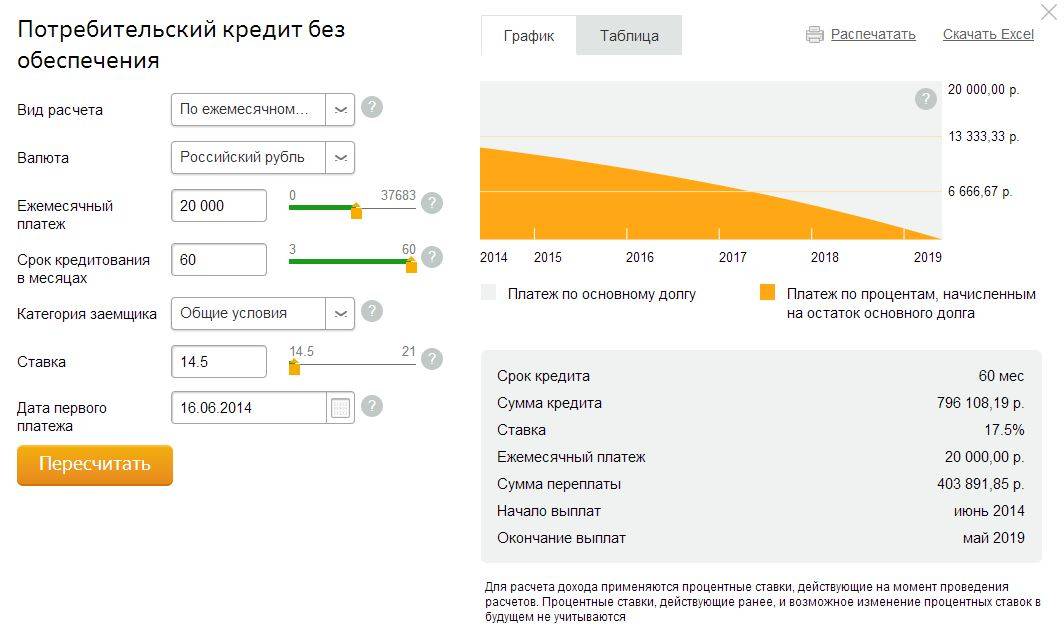

Прежде чем идти в банк, клиент должен самостоятельно проверить свою кредитоспособность, сделав расчет займа на кредитном калькуляторе и проверить КИ. Один раз в полгода ее проверяют бесплатно.

FAQ

За сколько дней банк вносит данные в БКИ?

Процедура передачи сведений в кредитное бюро занимает 5-10 дней. Чем больше обороты банка, тем дольше может совершаться передача сведений.

Чем больше обороты банка, тем дольше может совершаться передача сведений.

Шанс одобрения выше, если назначение кредитов различно?

Конечно. Кредиторы лояльно относятся к желанию клиента оформить разноцелевые займы. Причем получить два разных кредита можно в одном банке. При своевременном их погашении банк расценит клиента как надежного заемщика.

Сколько кредитов можно взять в одном банке?

По утверждению руководства Сбербанка, они готовы выдать ровно столько, сколько осилит заемщик. Если доход достаточный, то банк не препятствует в получении 5 и более займов.

Через сколько можно взять повторный кредит?

Рассчитывать на новый займ можно в любое время, даже если вы только выплатили один, или он находится на стадии погашения.

Сколько кредитов можно брать? — Статьи

Как гласит банковская статистика, за прошедший год количество заемщиков, на которых оформлены более пяти активных кредитов превысило 10%. Большинство финансовых экспертов без сомнения утверждают – данная ситуация может вызвать крайне негативные последствия. Возникает разумный вопрос: какое количество открытых кредитов можно назвать оптимальным?

Большинство финансовых экспертов без сомнения утверждают – данная ситуация может вызвать крайне негативные последствия. Возникает разумный вопрос: какое количество открытых кредитов можно назвать оптимальным?

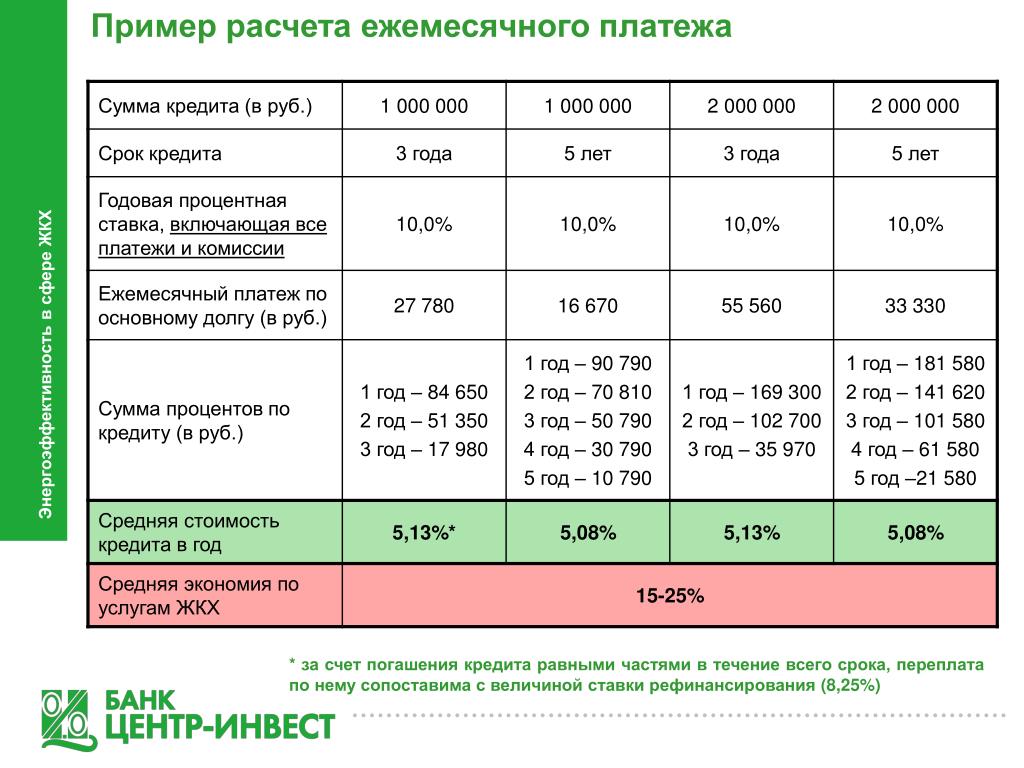

Большинство банков практикуют политику выдачи любого количества кредитов – определенных рамок нет. Единственное условие получение второго и последующего кредита – сумма оплаты по ним не должна превышать половины от общей суммы ежемесячного дохода клиента. В случае, если вы уже воспользовались кредитным калькулятором или иным средством расчета кредитных выплат и обнаружили, что ваши доходы не позволяют вам оплачивать долг вы может оставить заявку здесь.

Абсолютно вся информация о закрытых и действующих кредитах хранится в специализированной организации под названием Бюро кредитных историй. Следовательно, утаить количество ваших кредитов не удастся ни от одного банка. После того, как вы подаете заявление на выдачу кредита, банк отправляет запрос о просмотре вашей кредитной истории в БКИ.

Безусловно, в случае, если банк не сотрудничает ни с одним бюро, шанс на то, что он не узнает о негативной кредитной истории, резко сокращается. Однако на сегодняшний день практически все кредитные учреждения активно сотрудничают с тем или иным БКИ.

Как гласит статистика, в нашей стране арсенал «закредитованных» россиян состоит, как правило, из одного или нескольких потребительских кредитов или кредитных карт с небольшим лимитом. Ко всему этому некоторые выплачивают еще и ипотечный кредит или кредит на покупку автомобиля. В итоге и получается, что количество кредитов равняется пяти и более.

Главный совет, который можно дать, потенциальному заемщику – адекватно оценивайте свои финансовые возможности. Воспользуйтесь специальным кредитным калькулятором (такой есть на любом банковском сайте), он поможет вам вычислить предстоящие ежемесячные выплаты и процент переплаты.

После мирового финансового кризиса 2008-2009 года больше всего пострадали не банки, а именно рядовые заемщики. Многие в тот момент потеряли работу или их зарплата была понижена, вследствие чего груз кредита стал просто непосильным. Именно поэтому следует внимательно подходить к оформлению кредитного договора.

Многие в тот момент потеряли работу или их зарплата была понижена, вследствие чего груз кредита стал просто непосильным. Именно поэтому следует внимательно подходить к оформлению кредитного договора.

Сколько кредитов можно взять в одном банке?

Когда основного заработка не хватает на все насущные проблемы, а только на основные затраты – еду и оплату жилья, то не стоит ожидать желаемого развития качества жизни своей семьи. Приходится сказать жесткое «нет» отдыху за рубежом, покупке жилья, автомобиля, земли и другого ценного движимого и недвижимого имущества. Острая нехватка свободных денежных средств – вот основная причина того, что украинцы все чаще задумываются, сколько можно взять кредитов в одном банке под разный процент, на разную длительность сроков, под разное целевое назначение, от потребительского на покупку смартфона вплоть до ипотеки на приобретение квартиры в строящемся доме.

Максимальная сумма кредита в Украине – величина, законодательно не ограниченная, и согласно существующему законодательству, страна не ограничивает заемщика ни в сумме, ни в количестве взятых займов. «Регуляторную политику» в данном случае проведет не государство, а тот банк, в который обратится потенциальный заемщик. Именно кредитодатель, то есть банк, ломбард или микрофинансовая организация, решает, сколько кредитов можно взять в одном банке со справками о доходах, поручителями и залогом, под залог имущества в ломбарде или в МФО — без справок, поручителей и залога соответственно.

«Регуляторную политику» в данном случае проведет не государство, а тот банк, в который обратится потенциальный заемщик. Именно кредитодатель, то есть банк, ломбард или микрофинансовая организация, решает, сколько кредитов можно взять в одном банке со справками о доходах, поручителями и залогом, под залог имущества в ломбарде или в МФО — без справок, поручителей и залога соответственно.

Если вы обратитесь в банк, то количество и виды возможных для вас займов определит администрация банка. Решение банка будет зависеть от таких факторов, как:

- Ваша платежеспособность. Изучив вашу текущую кредитную историю, на основании данных банковского скоринга решение дать несколько займов будет принято в вашу пользу, если суммарно ваши займы не превысят половины вашего дохода.

- Ваша финансовая репутация — как в этом банке, так и в других аналогичных финансовых институтах. То есть, во внимание берется все та же ваша кредитная история, изучается, насколько вы неукоснительно следовали правилам погашения займов и соблюдаете договорные кредитные обязательства перед этим банком по остальным взятым взаймы деньгам, так и берется во внимание финансовые взаимоотношения с другими заемщиками в прошлом.

Это означает, что, если в этом банке вы пропустили платежи за взятый потребительский кредит, то вряд ли стоит ожидать положительное решение по ипотеке. И вам, скорее всего, откажут даже в одном кредите, не то, что бы в нескольких, если у вас плохая кредитная история в других банках.

Это означает, что, если в этом банке вы пропустили платежи за взятый потребительский кредит, то вряд ли стоит ожидать положительное решение по ипотеке. И вам, скорее всего, откажут даже в одном кредите, не то, что бы в нескольких, если у вас плохая кредитная история в других банках.

Но можно же взять несколько кредитов не в одном, а в разных банках, резонно возразите вы и будете правы. Действительно, и такое кредитование не запрещается украинскими законами. Но и в таком случае ваша платежеспособность и кредитная история должны быть безупречны, иначе успешно кредитный скоринг вам не пройти. Проверьте свой ежемесячный доход, будьте уверены в том, что вы трудоустроены официально и имеете весомый стаж работы. Кроме того, «плюсом» в вашу пользу станет наличие ценного имущества во владении (может служить залогом). Максимальную сумму кредитных займов можно получить в зависимости от политики конкретного банка. Например, «потолок» потребительского кредитования в «Укрсиббанке» — это 150 тыс. грн, а в «Альфабанке» — 500 тыс. грн. Но чтобы достичь таких сумм кредитования, ваша финансовая репутация должна быть просто идеальной, а в украинских реалиях это ох как непросто!

грн, а в «Альфабанке» — 500 тыс. грн. Но чтобы достичь таких сумм кредитования, ваша финансовая репутация должна быть просто идеальной, а в украинских реалиях это ох как непросто!

Не стоит отчаиваться, если вы не достигли успеха в получении займа в банке. Вы всегда можете воспользоваться финансовой помощью там, где редко отказывают, а именно в микрофинансовой организации. Обратившись в кредитную компанию «СС Лоун», вы сможете без справок о трудовых доходах, без поручителей, залога и с любым состоянием кредитной истории в течение суток только по предоставлению через интернет данных паспорта и ИНН получить на карту мгновенный кредит до 10 тыс. грн.

Бизнес Кредит. Популярные вопросы на Kaspi Pay Help

Кто может получить Бизнес Кредит онлайн в мобильном приложении Kaspi Pay?

Где посмотреть документы по Бизнес Кредиту, которые я подписал электронной подписью Kaspi?

Подписывать документы электронной подписью Kaspi безопасно?

Как я могу получить электронную подпись Kaspi?

Для чего нужна электронная подпись Kaspi?

Что такое электронная цифровая подпись Kaspi?

Какой срок действия у электронной подписи Kaspi?

Какие документы нужны для получения Бизнес Кредита в Kaspi Pay?

Я могу подписать документы в выходной день для получения Бизнес Кредита в Kaspi Pay?

Я получил Бизнес Кредит в Kaspi Pay. Буду ли платить больше налогов?

Нужно ли при получении очередного Бизнес Кредита в Kaspi Pay подписывать документы?

Буду ли я платить комиссию за снятие денег Бизнес Кредита с текущего счета Kaspi?

Я могу самостоятельно открыть кредитную линию по Бизнес Кредиту в Kaspi Pay?

Как получить Бизнес Кредит в Kaspi Pay?

Я могу получить Бизнес Кредит в Kaspi Pay наличными?

Можете ли вы взять второй личный заем?

Существует множество неожиданных жизненных событий, которые могут вызвать необходимость одновременного получения нескольких личных займов. Персональные ссуды часто используются для консолидации других долгов или совершения крупных покупок. Но когда у вас уже есть один личный заем и вы оказались в ситуации, когда вам нужен другой, что делать? Сколько кредитов вы можете получить сразу?

Персональные ссуды часто используются для консолидации других долгов или совершения крупных покупок. Но когда у вас уже есть один личный заем и вы оказались в ситуации, когда вам нужен другой, что делать? Сколько кредитов вы можете получить сразу?

Короткий ответ: вы можете взять более одного личного кредита одновременно.Но то, что вы можете это делать, не означает, что вы должны это делать, поскольку это может серьезно повлиять на ваш кредитный рейтинг и общее финансовое состояние.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Могу ли я взять два личных кредита одновременно?

Возможность взять несколько личных ссуд зависит от индивидуального кредитора. Ряд крупных онлайн-кредиторов имеют четкую политику в отношении заемщиков, подающих заявки на получение нескольких личных займов.

LendingClub, например, говорит, что заемщики могут иметь два «активных» кредита от кредитора одновременно. Чтобы претендовать на второй заем, общая максимальная сумма непогашенного займа не может превышать 40 000 долларов, и вы должны совершить последовательные своевременные платежи на срок от трех до 12 месяцев по существующему займу.

Чтобы претендовать на второй заем, общая максимальная сумма непогашенного займа не может превышать 40 000 долларов, и вы должны совершить последовательные своевременные платежи на срок от трех до 12 месяцев по существующему займу.

Заемщики Prosper должны подождать не менее девяти месяцев после получения первой ссуды, прежде чем подавать заявку на другую ссуду. Также существует общий максимальный баланс в размере 40 000 долларов США.

Между тем, онлайн-кредитор Upstart сообщает, что вы можете подать заявку на второй личный заем только в том случае, если вы сделали свои последние шесть последовательных платежей вовремя и задолжали не более 50 000 долларов по существующему займу. При подаче заявки на другую ссуду после выплаты существующей ссуды Upstart кредитору требуется 60-дневный «период обдумывания».

На что следует обратить внимание перед получением другого кредита

Преимущества получения второго личного кредита полностью зависят от обстоятельств. Никогда не следует брать в долг больше, чем это абсолютно необходимо. Однако даже лучшие специалисты по финансовому планированию не всегда могут предсказать жизненные события, которые повлияют на ваши финансы. Прежде чем брать вторую личную ссуду, обратите внимание на следующие недостатки.

Однако даже лучшие специалисты по финансовому планированию не всегда могут предсказать жизненные события, которые повлияют на ваши финансы. Прежде чем брать вторую личную ссуду, обратите внимание на следующие недостатки.

Вы рискуете попасть в долговой цикл

Будьте осторожны, чтобы не стать жертвой долгового цикла, когда вы постоянно берете дополнительные личные ссуды и копаете себя в финансовой яме. Это может быть одним из недостатков получения другого кредита. Если вы часто берете новые личные ссуды, возможно, пришло время проверить свои финансы.Посмотрите на свой ежемесячный доход и расходы и решите, можно ли внести фундаментальные изменения, которые улучшат ваше финансовое положение.

Это повлияет на ваш кредитный рейтинг

Еще одним серьезным недостатком получения нескольких ссуд является их влияние на ваш кредитный рейтинг. Запросы по вашему кредитному отчету обычно вызывают небольшое снижение вашего кредитного рейтинга. Это падение может появиться не сразу, но оно появится вскоре после того, как вы официально подадите заявку на ссуду. Если вы получите одобрение на получение второй личной ссуды, ожидайте еще одного запроса.

Если вы получите одобрение на получение второй личной ссуды, ожидайте еще одного запроса.

Имеет ли смысл иметь несколько личных займов?

Даже если вы считаете, что имеете право на получение нескольких займов, вам следует дважды подумать, прежде чем подавать заявление. Получение второй личной ссуды может быть сигналом того, что ваши финансы не в хорошем состоянии. Если вы используете личный заем для консолидации и погашения долга по кредитной карте, это может быть хорошо. Однако, если вы накопите счета по кредитной карте во второй раз, достаточные для получения второй личной ссуды, проблема может заключаться в ваших привычках к расходам или бюджете.

Как управлять несколькими личными ссудами

Неуплаты и просроченные платежи по личным ссудам влияют на ваш кредит больше, чем дефолты и просрочки по кредитным картам. Поэтому, если вы находитесь в ситуации, когда вам нужно сделать сложный выбор в отношении того, какие счета оплачивать, в первую очередь расставьте приоритеты по платежам по своим личным займам.

Еще одна вещь, которую вам нужно сделать для управления несколькими личными ссудами, — это определить, в какую ссуду вы могли бы направить дополнительные платежи. Это может быть заем с наименьшей основной суммой займа с самой высокой процентной ставкой.Если вы выплатите эту ссуду досрочно, вы сэкономите деньги в виде процентов и сможете использовать ежемесячную сумму, которую вы платили по ссуде, и направить ее на другие ваши долги или в чрезвычайный фонд.

Альтернативы другому личному ссуде

Перед тем, как взять второй личный ссуду, рассмотрите следующие альтернативы:

- Выделенный сберегательный счет: Если расходы, которые вы рассматриваете, могут быть отложены, вам может быть лучше, если вы избегаете другого личного кредита. ссуду и копите деньги, чтобы заплатить за нее.

- Ссуда для консолидации долга: Вместо того, чтобы брать несколько личных ссуд, вы можете рассмотреть возможность объединения существующей ссуды и любой дополнительной задолженности по кредитной карте в одну ссуду для консолидации долга.

- Кредитная карта для перевода остатка: Вы можете иметь право на перевод остатка на новую или существующую кредитную карту. Многие кредитные карты предлагают вводный период с 0% годовых на новые покупки и / или переводы, поэтому вы можете начать погашение долга без дополнительных процентных расходов.

- План выплат: Если вы рассматриваете возможность получения второй личной ссуды для оплаты большого медицинского счета, узнайте у своего поставщика медицинских услуг, предлагает ли он план оплаты.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Чистая прибыль

Сколько личных займов вы можете получить? Хотя, безусловно, можно открыть более одного кредита одновременно, на самом деле это следует делать только в тяжелой финансовой ситуации, когда выгода перевешивает риски.

Подробнее:

Сколько кредитов вы можете взять сразу?

Когда занимаешь деньги, полезно знать свои пределы. (iStock)

Могут возникнуть ситуации, когда вам потребуется взять личный заем. Возможно, вам придется сделать неожиданную покупку или вы захотите объединить свой долг в один платеж. Но иногда одна ссуда может не покрыть ваши потребности, особенно если потребности меняются.

Несмотря на то, что не существует никаких федеральных правил, запрещающих количество личных ссуд или личных кредитных линий, некоторые кредиторы устанавливают свои собственные лимиты.Перед подачей заявления полезно понять, сколько личных займов вы можете получить, а также то, что они могут сказать о вашем финансовом благополучии.

Сколько личных займов вы можете получить одновременно? Это зависит от кредитора. Некоторые позволят одновременно использовать два активных кредита с заранее определенным комбинированным балансом. Другие позволят вам подать заявку на второй личный заем после того, как вы своевременно вносили платежи в течение шести месяцев подряд.

«Одна из причин, по которой можно рассмотреть возможность получения нескольких займов, заключается в том, что они не соответствуют требованиям для получения полной суммы займа в одном учреждении», — сказал сертифицированный специалист по финансовому планированию Луис Ф.Роза из Build a Better Financial Future LLC в Хендерсоне, штат Невада. «Например, если человеку нужен заем в размере 10 000 долларов, но одно кредитное учреждение одобряет его только на 5 000 долларов, они могут подать заявку в другое учреждение одновременно на два займа в 5 000 долларов. ”

ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ПОДАТЬ ЗАЯВКУ НА ЛИЧНЫЙ КРЕДИТ

Если вы заинтересованы в получении нескольких займов, обязательно найдите самые низкие ставки по индивидуальным займам и проверьте условия персональных займов. Вы можете обнаружить, что более сложная задача — пройти квалификацию.Кредиторы будут проверять соотношение вашего долга к доходу (процент вашего валового дохода, который идет на выплату долга). Если он будет слишком высоким, вас могут не одобрить или вам может потребоваться помощь. Дело не в количестве ссуд, которые они отклоняют; они требуют процент от вашего дохода.

Если он будет слишком высоким, вас могут не одобрить или вам может потребоваться помощь. Дело не в количестве ссуд, которые они отклоняют; они требуют процент от вашего дохода.

Наличие нескольких личных займов, особенно если они взяты в течение короткого промежутка времени друг с другом, может отрицательно повлиять на ваш кредитный рейтинг, сказала Роза.«Вы добавляете два новых долга, оба из которых исчерпаны одновременно», — говорит он.

Это повысит отношение долга к доходу, что также повлияет на ваш кредитный рейтинг. Кроме того, кредиторы могут выполнить жесткую проверку кредитоспособности во время процесса подачи заявки, и это может привести к снижению вашего кредитного рейтинга.

КАК ПОЛУЧИТЬ ПЕРСОНАЛЬНЫЙ КРЕДИТ ЗА 7 ЛЕГКИХ ШАГОВ

Вы также должны подумать, можете ли вы с комфортом производить платежи по нескольким кредитам. В сегодняшней нестабильной экономике может быть трудно восстановить доход в случае потери работы. Наличие нескольких займов увеличит ваше финансовое бремя.

Наличие нескольких займов увеличит ваше финансовое бремя.

И нужно смотреть на свое поведение. «Если кто-то хочет взять несколько личных ссуд, это может быть признаком того, что они чрезмерно растянули свои долги», — сказала Роза. «Там [могут быть] более глубокие проблемы, которые следует решать с помощью финансового планировщика».

Какие есть альтернативы?При ответственном и умеренном использовании личный заем может помочь вам в достижении ваших финансовых целей, но это не единственный вариант.Вы можете просто сказать «нет» тому, на что собираетесь потратить деньги. Это более выполнимо, если вы подумываете о дополнительных расходах.

Другой вариант — использовать беспроцентную кредитную карту. Вы можете претендовать на специальную начальную ставку, которая позволит вам занимать деньги без процентов, что может быть хорошим выбором, если вы сможете быстро вернуть их.

Вы также можете воспользоваться обеспеченными кредитами, такими как кредитная линия собственного капитала, предлагает сертифицированный специалист по финансовому планированию Кристофер К. Джамброне из CG Capital в Нью-Хартфорде, штат Нью-Йорк,

Джамброне из CG Capital в Нью-Хартфорде, штат Нью-Йорк,

«Это могла бы быть лучшая альтернатива, — говорит он. «Кредитору будет удобнее иметь залог, а вместе с ним и лучшая процентная ставка. Это также чище: только одна ссуда вместо нескольких ».

Если вы берете ссуду для консолидации долга, Роза рекомендовала использовать метод «снежного кома» или «лавины» для погашения долга вместо того, чтобы брать личный заем. Он предложил использовать онлайн-калькуляторы, чтобы определить лучший метод.

«И вы можете сравнить выполнение одного из этих методов с консолидацией долга, чтобы определить, какой из них сэкономит вам больше процентов и позволит вам погасить долг быстрее», — сказал он.

Сколько студенческих ссуд вы можете получить

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный.»

NMLS № 1681276 упоминается здесь как «Надежный.»

Вы можете взять студенческие ссуды, чтобы покрыть расходы на учебу в колледже, но есть предел того, сколько вы можете взять. Таким образом, изучение других ваших вариантов, таких как федеральные ссуды PLUS и частные студенческие ссуды, может помочь вам заполнить этот пробел.

Единственный лимит на получение кредита по федеральным займам PLUS — это стоимость вашего участия (за вычетом другой финансовой помощи, которую вы получили). Лимиты частных студенческих ссуд могут зависеть от вашей способности платить, но многие частные кредиторы покрывают полную стоимость обучения.

Вот что вам нужно знать о лимитах студенческого кредита и куда обращаться, если вы исчерпаны:

Лимиты по федеральным займам

Лимиты федерального займа зависят от того, поддерживают вас родители или нет, а также от того, как долго вы учились в школе. Когда вы учитесь на бакалавриате, финансовое положение вашей семьи также будет определять, сможете ли вы претендовать на получение субсидируемых ссуд, которые не повышают процентную ставку, пока вы учитесь в школе.

Лимиты федеральных займов для иждивенцев

| Год обучения в школе | Общий лимит заимствования | Лимит субсидированного заимствования |

|---|---|---|

| Первый год | 5500 долларов | 3500 долларов |

| Второй год | 6 500 долл. США | 4500 долл. США |

| Третий год и далее | 7 500 долл. США | 5 500 долл. США |

| Общий лимит | 31 000 долл. США | 23 000 долл. США |

Если вы зависите от поддержки родителей, вас считают учеником-иждивенцем.Студенты-иждивенцы бакалавриата могут брать федеральные студенческие ссуды на сумму от 5 500 до 7 500 долларов каждый год, пока они учатся в школе, но не более 31 000 долларов. Если ваша семья соответствует требованиям, до 23 000 долларов от общей суммы вашего займа могут быть предоставлены в виде субсидированных ссуд.

Если вы исчерпали свой годовой или общий лимит займа и ваши родители не могут претендовать на ссуду PLUS, применяются более высокие лимиты ссуды для независимых студентов.

Лимиты федеральных займов для независимых студентов

| Год обучения в школе | Общий лимит заимствования | Лимит субсидированного заимствования |

|---|---|---|

| Первый год | 9 500 долл. США | 3500 долл. США |

| Второй год | 10 500 долл. США | 4500 долл. США |

| Третий год и далее | 12 500 долл. США | 5 500 долл. США |

| Общий лимит | 57 500 долл. США | 23 000 долл. США |

Если вы женаты, старше 24 лет, ветеран вооруженных сил или обеспечиваете себя самостоятельно, вы считаются самостоятельным студентом. Если вы независимы от своих родителей, вы можете занять немного больше — до 12 500 долларов в год и 57 500 долларов в общей сложности. Но вы не можете взять более 23 000 долларов в виде субсидируемых кредитов на бакалавриате.

Если вы независимы от своих родителей, вы можете занять немного больше — до 12 500 долларов в год и 57 500 долларов в общей сложности. Но вы не можете взять более 23 000 долларов в виде субсидируемых кредитов на бакалавриате.

Подробнее: Как ветераны вооруженных сил и члены их семей могут платить за обучение в колледже

Лимиты федеральных займов для аспирантов

| Общий лимит заимствования | Лимит субсидированного заимствования | |

|---|---|---|

| Годовой лимит | 20 500 долл. США | Н / Д |

| Общий лимит | 138 500 долл. США | 65 500 долл. США |

Ваши федеральные лимиты заимствований выше, если вы работаете по программе магистра или доктора, включая M.A., MBA, M.D., J.D. или Ph.D.

Ежегодный лимит займа для аспирантов составляет 20 500 долларов в год, и вы можете занять до 138 500 долларов в общей сложности, включая ссуды, которые вы брали во время обучения в бакалавриате. С 1 июля 2012 г. аспиранты больше не имеют права брать субсидированные ссуды. Но аспиранты, которые забрали их раньше, могут получить субсидированные ссуды на сумму до 65 500 долларов.

С 1 июля 2012 г. аспиранты больше не имеют права брать субсидированные ссуды. Но аспиранты, которые забрали их раньше, могут получить субсидированные ссуды на сумму до 65 500 долларов.

Студенты медицинских вузов могут взять до 224 000 долларов в виде федеральных займов, прежде чем обратиться в программу Grad PLUS или частные студенческие ссуды.Для большинства студентов медицинских вузов годовой лимит более доступных федеральных студенческих ссуд составляет 40 500 долларов.

Подробнее: Лимиты ссуды для аспирантов: сколько вы можете получить?

PLUS кредитные лимиты

Студенты и семьи, которые исчерпали свои возможности по более доступным федеральным студенческим ссудам, часто обращаются к ссудам PLUS. Ссуды PLUS доступны обоим родителям студентов (родительские ссуды PLUS) и аспирантам (ссуды grad PLUS).

Вы можете взять ссуду PLUS на сумму, равную стоимости посещения, сертифицированной школой, за вычетом другой финансовой помощи, которую вы получили. В стоимость посещения входит не только ваше обучение и сборы, но и проживание и питание, книги, расходные материалы и транспорт.

В стоимость посещения входит не только ваше обучение и сборы, но и проживание и питание, книги, расходные материалы и транспорт.

Нет оценки вашей способности погасить ссуду PLUS — вам просто нужно пройти базовую проверку кредитоспособности. Так что может быть легко взять в долг больше, чем вы сможете с комфортом выплатить.

Сравните ставки: Ссуды Parent PLUS vs.Частные студенческие ссуды

Продолжайте читать: 3 преимущества сдачи вашего студента взаймы для колледжа

Лимиты частных кредитов

Лимиты частных студенческих ссуд зависят от вашей способности выплатить ссуду. Кредиторы смотрят, какая часть вашего ежемесячного дохода потребуется для погашения ссуды и всех ваших других существующих обязательств (отношение долга к доходу). Поскольку у студентов обычно нет кредитной истории и доходов, большинство частных студенческих ссуд студентам подписывается одним из родителей, другим родственником или другом.

Помимо проверки вашей способности выплатить кредит, большинство частных студенческих кредиторов имеют максимальный лимит ссуды. Независимо от того, сколько вы или ваш соавтор зарабатываете, частные кредиторы не будут предоставлять ссуду, превышающую ваши расходы на участие, за вычетом другой полученной вами помощи.

| Кредитор | Лимит ссуды | Фиксированные ставки от (APR) | Переменные ставки от (APR) |

|---|---|---|---|

| Достоверный рейтинг Достоверные рейтинги кредиторов оцениваются нашей редакционной группой с помощью нашей группы кредитных операций.Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое.  Прочтите нашу полную методологию. Прочтите нашу полную методологию. |

| 1,15% + 1 | |

| |||

| Достоверный рейтинг Достоверные рейтинги кредиторов оцениваются нашей редакционной группой с помощью нашей группы кредитных операций.  Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое. Прочтите нашу полную методологию. Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое. Прочтите нашу полную методологию. | До 100% сертифицированной школой стоимости посещения | 3,34% + 2,3 | 1.04% + 2,3 |

| |||

| Достоверный рейтинг Достоверные рейтинги кредиторов оцениваются нашей редакционной группой с помощью нашей группы кредитных операций.  Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое. Прочтите нашу полную методологию. Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое. Прочтите нашу полную методологию. | До 100% от утвержденной школой стоимости посещения (за вычетом другой полученной помощи) | 4.25% — 12,59% 9 | 1,13% — 11,23% 9 |

| |||

| Сравните ставки, не влияя на ваш кредитный рейтинг.100% бесплатно! Сравнить сейчас | |||

Самые низкие годовые процентные ставки отражают автоплату, лояльность и скидки при погашении только процентов, если таковые имеются | 1 Раскрытие информации гражданам | 2,3 College Ave Раскрытие информации | 7 EDvestinU Раскрытие информации | 8 Раскрытие информации INvestEd | 9 Раскрытие информации Салли Мэй | |||

Что делать, если вы превысили лимит федерального кредита

Если вы исчерпали свой годовой или общий лимит федерального кредита, вы можете рассмотреть возможность получения федерального PLUS или частного студенческого кредита. Но сначала было бы неплохо:

Но сначала было бы неплохо:

- Обратитесь в офис финансовой помощи вашей школы: Некоторые школы предлагают экстренные субсидии, чтобы помочь нуждающимся учащимся. Вам также может быть предложена возможность вносить ежемесячные платежи за обучение и плату за семестр.

- Подайте заявку на работу-учебу или дополнительную подработку: Многие колледжи предлагают программы работы-учебы в зависимости от финансовых потребностей. Или поищите работу на неполный рабочий день за пределами университетского городка, чтобы помочь вам оплачивать расходы на проживание и книги.

- Уменьшите нагрузку в классе: Хотя сокращение нагрузки в классе может сэкономить немного денег в краткосрочной перспективе, в долгосрочной перспективе это может стоить вам больше.Если для получения высшего образования требуется больше четырех лет, вы можете в конечном итоге взять больше ссуд на дополнительный семестр или два, потраченные на получение степени.

- Смените школу: Если вы не можете позволить себе платить за школу, в которую вы записаны, подумайте о переводе в государственный университет, где вы можете претендовать на обучение в штате, или в местный общественный колледж.

Если вы решите взять частную ссуду на обучение, обязательно рассмотрите возможность как можно большего числа кредиторов, чтобы найти для вас подходящую ссуду.Credible упрощает это — вы можете сравнить свои ставки от нескольких кредиторов за две минуты.

Узнайте, сколько вы будете должны в течение всего срока действия ваших федеральных или частных студенческих ссуд, используя наш калькулятор студенческих ссуд ниже.

Введите информацию о кредите, чтобы рассчитать, сколько вы можете заплатить

Всего к оплате $

Итого проценты $

Ежемесячно оплата $

С $ займ, ты заплатишь $ ежемесячно и в общей сложности $ проценты в течение срока кредита.Вы заплатите в общей сложности $ за жизнь ссуду, при условии, что вы полностью платите, пока учитесь в школе.

Нужна студенческая ссуда?

Сравните ставки, не влияя на свой кредитный рейтинг. 100% бесплатно!

100% бесплатно!

Проверить индивидуальные тарифы

Проверка ставок не повлияет на ваш кредитный рейтинг.

Продолжайте читать: 16 личных займов для студентов

Сколько брать взаймы?

Низкие лимиты по займам и процентные ставки по наиболее доступным федеральным займам для бакалавров означают, что большинство заемщиков, получивших степень, могут их погасить.

Но если вы пойдете в аспирантуру, вам будет легче взять на себя тот уровень студенческой ссуды, который труднее погасить. Более высокие лимиты на ссуды PLUS могут обременить вас шестизначной ссудой.

Вы можете использовать оценочную карточку колледжа Министерства образования, чтобы получить представление о том, какой размер долга целесообразно взять на себя с получением степени, которую вы изучаете.

Совет: Хорошее практическое правило — не занимать больше, чем вы ожидаете от своего годового дохода после окончания учебы.

Подробнее: Используйте студенческие ссуды с умом: берите только то, что вам нужно

Об авторе

Мэтт Картер

Мэтт Картер — авторитетный эксперт по студенческим ссудам. Статьи, в которых он участвовал, публиковались на каналах CNBC, CNN Money, USA Today, The New York Times, The Wall Street Journal и The Washington Post.

Читать далееHome »Все» Студенческие ссуды » Лимиты студенческих ссуд: сколько студенческих ссуд вы можете получить

Сколько личных ссуд вы можете иметь одновременно?

Когда дело доходит до личных займов, многие кредиторы позволят вам обратиться к колодцу более одного раза.Нет формальных ограничений на количество личных займов, которые вы можете взять. Однако есть практические препятствия. Такие факторы, как кредитный рейтинг и отношение долга к доходу (DTI), ограничивают как количество кредитов, которые вы можете взять, так и доступные вам суммы.

Найдите лучшие процентные ставки по личным кредитам

Сколько личных кредитов вы можете иметь одновременно?

Многие кредиторы — но не все — полностью согласны с заемщиками, которые ищут второй или третий личный заем.Причина в том, что личные ссуды, как правило, меньше, чем автомобильные, студенческие ссуды, остатки на кредитных картах и ипотека. Если у вас есть личный заем в размере 10 000 долларов, а теперь вы хотите получить личный заем на 7 500 долларов, общая сумма составит всего 17 500 долларов. Несмотря на то, что есть два займа, их совокупная стоимость не особенно высока.

С точки зрения кредитора, реальная проблема заключается в способности заемщика обрабатывать кредит. Кредиторы смотрят на соотношение долга к доходу и кредитоспособность человека, чтобы определить, какой размер кредитования уместен.

Что такое личный заем?

Персональный заем обычно является примером краткосрочного финансирования. Например, представьте, что вы занимаете 5000 долларов под 10% годовых на четыре года. Ежемесячный платеж в счет основной суммы долга и процентов составит 106,24 доллара США. После 48 выплат задолженность и все необходимые проценты полностью выплачиваются.

Связанные: Что такое личный заем, необеспеченный заем или подписной заем?

Отношение долга к доходу (DTI)

Стандарт отношения долга к доходу сравнивает ваш валовой (до налогообложения) ежемесячный доход с вашими ежемесячными повторяющимися долгами.«Периодические долги» включают в себя такие вещи, как ежемесячные платежи по автокредитам, студенческий долг, минимальные платежи по кредитной карте и расходы на жилье, такие как арендная плата или ежемесячные платежи по ипотеке, а не расходы, такие как еда или коммунальные услуги.

Персональные кредиты подвержены влиянию DTI. В свою очередь, частные ссуды также влияют на коэффициенты DTI.

Отношение долга к доходу влияет на вашу способность подавать заявление на получение личного кредита. Если у вас есть валовой ежемесячный доход в размере 8000 долларов США, а ваш новый платеж по кредиту плюс арендная плата и текущие долги равны 3 350 долларам, ваш коэффициент DTI составляет 41.9% (3500 долларов США / 8000 долларов США). Это менее 43%, уровень, приемлемый для многих кредиторов. Если ваш DTI достигнет 44%, многие кредиторы откажутся от ссуды или предложат меньшую сумму ссуды.

Теперь предположим, что вы занимаете 5000 долларов на четыре года под 10% годовых. Ежемесячный платеж составляет 106,24 доллара США. Поскольку платеж по индивидуальному кредиту является повторяющимся долгом, он учитывается в вашем DTI. Если вы подаете заявку на второй личный заем, новый кредитор добавляет этот платеж в ваш DTI, а также первый заем, который еще не погашен.

Неважно, что новая ссуда — это личная ссуда. Это такая же ситуация, как у заемщика с автомобильным финансированием. Если заемщик имеет одну непогашенную ссуду на покупку автомобиля, этот ежемесячный платеж учитывается при расчете DTI кредитора. Если у заемщика есть две непогашенные автокредиты, оба будут использоваться для определения DTI.

В то время как некоторые кредиторы могут принять кредитную заявку с DTI на уровне 43% или выше, другие могут не принять. Вот почему так важно выбирать лучшие ставки и условия для получения личных займов.

Множественные личные ссуды и ваш рейтинг FICO

Личные ссуды — как и любая форма долга — могут повредить или помочь кредитному рейтингу FICO, а также кредитным рейтингам других поставщиков. Вот как.

Во-первых, каждое заявление, которое вы подаете на получение личной ссуды, представляет собой «жесткий» кредитный запрос, то есть проверку кредитоспособности для заявки на кредит. Жесткий запрос кредита может временно снизить ваш счет на несколько пунктов. Системы кредитного скоринга объединяют запросы на такие вещи, как ипотека и автокредиты, сделанные в период от 14 до 45 дней.Однако жесткие запросы на получение ссуд для физических лиц почти всегда рассматриваются как отдельные запросы, в зависимости от скоринговой системы.

Во-вторых, каждый личный заем — это отдельный счет. Существует «золотая середина», которую предпочитают системы кредитного скоринга с точки зрения количества имеющихся у вас счетов. Вам нужно как минимум два, чтобы получить кредитный рейтинг, и наличие хорошего набора кредитов помогает системам предсказать, как вы управляете долгом. Так что, если у вас мало счетов, другой личный заем может улучшить ваш кредитный рейтинг.

Но один из наиболее распространенных «кодов причин», которые FICO дает для более низких кредитных баллов, — это либо «слишком много счетов», либо «слишком много счетов с остатками». Если вас беспокоит количество имеющихся у вас счетов, перефинансирование личной ссуды (для более крупной ссуды) может быть лучшим выбором.

В-третьих, наличие нескольких учетных записей означает, что вы добавляете задолженность в свой кредитный профиль. Как правило, чем меньше долга, тем лучше.

В-четвертых, получение новой личной ссуды снижает средний возраст счета. Средние значения для старых аккаунтов лучше, потому что они предполагают большую стабильность.

В-пятых, если вы получите новый личный заем для погашения нескольких мелких долгов, вы уменьшите количество своих счетов. Это плюс.

Связано: Личные ссуды против кредитных карт

Как подать заявку на дополнительные личные ссуды

Если у вас есть одна личная ссуда, вы знаете, как подать заявку на личную ссуду. Процесс не меняется только потому, что вам нужны дополнительные кредиты! Вы можете получить личные ссуды в банках, кредитных союзах, у друзей и семьи.Коммерческие кредиторы, вероятно, попросят такие вещи, как налоговые декларации, W-2 и разрешение на получение кредитных отчетов. У друзей и семьи могут быть разные стандарты, но во всех случаях ожидание выплаты одинаково.

Новый личный заем от вашего текущего кредитора

Если теперь у вас есть личный заем у кредитора, имеет смысл подать заявку на дополнительное финансирование. Ваши шансы на успех будут выше, если у вас будет хорошая репутация. Причина в том, что у вас уже есть налаженные отношения, и у них есть опыт работы с вашими финансами — вы известная величина.

Рефинансирование вашей личной ссуды с помощью более крупной ссуды

В некоторых случаях вы можете захотеть заменить существующую личную ссуду на новую, более крупную. Рефинансирование личной ссуды прекращает действие текущей личной ссуды, а также предоставляет дополнительные наличные деньги. Такой рефинансирование может быть особенно привлекательным, если вы получите новый кредит по более низкой ставке, чем старый. Если нет, подайте заявку на получение личного кредита в дополнение к уже имеющемуся. Это дешевле.

Связано: Процентные ставки по личным займам (как платить меньше)

Альтернативы множественным личным займам

Если вы хотите, чтобы финансирование обеспечивалось недвижимым имуществом из вашего дома, вам может потребоваться вторая ипотека или линия собственного капитала кредита (HELOC).В отличие от личной ссуды, вторая ипотека и HELOC являются обеспеченными формами финансирования — ваш дом является залогом по долгу. По этой причине эти ссуды обычно имеют более низкие процентные ставки. Хотя затраты на установку могут быть выше, они обычно более подходят для больших сумм кредита.

Другой вариант — получить ссуду со своего пенсионного счета 401 (k). Это может быть сложно, поэтому за подробностями обратитесь к представителю вашей учетной записи.

Для рефинансирования личной ссуды можно использовать кредитную карту с нулевым процентом или переводом остатка.Однако, хотя варианты кредитных карт могут быть заманчивыми, по окончании периодов нулевой процентной ставки процентные ставки по кредитным картам могут быть высокими. По данным Федеральной резервной системы, на момент написания этой статьи типичный держатель кредитной карты заплатил 16,88%. По этой причине необходимо как можно быстрее довести остатки до нуля.

Наконец, если вы хотите получить новое финансирование, потому что консолидация долга не сработала для вас, обратитесь в некоммерческую консультационную службу по кредитам, например, в Национальный фонд кредитного консультирования.

Как найти лучший личный заем

Персональные займы имеют разные условия и стоимость. Чтобы найти лучшую ссуду для физических лиц, поговорите с банками и кредитными союзами. Личные ссуды также доступны от друзей и семьи. При работе с друзьями и семьей помните о возможных отношениях и личных проблемах, помимо финансовых условий.

Сравните предложения по ссуде сейчас

Можете ли вы взять вторую ссуду?

Независимость редакцииМы хотим помочь вам принимать более обоснованные решения.Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы будем получать реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Персональные кредиты в США быстро растут. Согласно данным, собранным Торгово-промышленной палатой, сумма долга американцев по личным кредитам почти удвоилась за четыре года и составила 143 миллиарда долларов.

Согласно последним данным кредитной компании TransUnion, около 16% американцев планируют подать заявку на получение личных займов для оплаты счетов и других займов.Люди с более высокими доходами еще более склонны рассматривать личный заем: 21% американцев с доходом более 100 000 долларов рассматривают его, по сравнению с 14% тех, кто зарабатывает менее 100 000 долларов.

«Если у вас возникли проблемы с задолженностью, вы не одиноки», — говорит Брент Вайс, сертифицированный специалист по финансовому планированию в Facet Wealth.

Но в то время как многие другие люди могут разделять аналогичную ситуацию, вам следует с осторожностью использовать личные ссуды как способ избавиться от долгов, особенно если они у вас уже есть.

Решение о получении второй личной ссуды полностью зависит от вашей индивидуальной ситуации. Но никогда не стоит брать в долг больше, чем нужно, — говорит Вайс.

«Большинство людей рубят листья, и им следует взламывать корни, что, по сути, означает, что большинство людей пытаются решить финансовые проблемы, которые у них есть, а не то, что является их причиной», — говорит Вайс.

Вот что вам следует учесть, прежде чем брать вторую личную ссуду.

Сколько личных займов вы можете иметь одновременно?

Количество личных займов, которые вы можете взять, зависит от кредиторов. В большинстве случаев у вас может быть более одной ссуды одновременно, но прежде всего подумайте, сможете ли вы справиться с дополнительной задолженностью.

Вы также захотите принять во внимание свою финансовую историю, кредитный рейтинг и ежемесячный доход по сравнению с расходами перед подачей заявки, потому что именно на эти факторы кредиторы смотрят, чтобы определить, предоставлять ли вам дополнительный кредит. У большинства из них есть минимальные требования, связанные с кредитным рейтингом и доходом, и они одобряют только тех заемщиков, которые им соответствуют.

Если вы подаете заявку на получение нескольких личных займов в течение короткого периода времени, кредиторы могут рассматривать это как красный флаг, особенно если какая-либо из ваших заявок была отклонена. У некоторых кредиторов есть политика в отношении заемщиков, подающих заявку на получение нескольких личных займов.

Например, SoFi требует, чтобы заемщики с одним или несколькими действующими индивидуальными займами производили по крайней мере три своевременных платежа по каждому займу, чтобы иметь право на получение другого индивидуального займа.

4 вещи, которые нужно знать перед получением второй личной ссуды

Хотя вы можете взять более одной личной ссуды одновременно, это может серьезно повлиять на ваш кредитный рейтинг и общее финансовое состояние, особенно если ваши финансы не в хорошей форме.

В любое время, когда вы можете избежать еще более глубокого вхождения в долги, вы должны это делать, — говорит Джастин Причард, сертифицированный специалист по финансовому планированию в компании Approach Financial в Колорадо. Вместо этого попробуйте найти лучшие альтернативы заимствованиям, — говорит Притчард.

«Попробуйте продать вещи или временно подработайте. Сокращение расходов также является популярным вариантом. Ни один из этих вариантов не является забавным, но это лучше, чем брать дополнительный долг, потому что это дополнительный риск и может ограничить ваши возможности в будущем », — говорит он.

Если у вас есть резервный фонд, вы можете воспользоваться им или начать создавать его, если расходы могут быть отложены. Вы также можете изучить ссуды на консолидацию долга, которые объединяют вашу существующую ссуду и любую дополнительную задолженность по кредитной карте в одну ссуду или кредитную карту с переносом баланса.

Многие кредитные карты с переводом баланса предлагают вводный период с 0% годовых на новые покупки и переводы в течение ограниченного периода времени, так что вы можете начать погашение долга без выплаты процентов.Однако, если вы не выплатите переведенный остаток в течение вводного периода, вы можете получить высокие проценты.

Другой вариант — узнать у кредитора, предлагает ли он какие-либо гибкие планы платежей. Таким образом вы сможете распределять платежи на более длительное время.

Перед тем, как подавать заявку на получение второго личного кредита, также примите во внимание следующее.

Вы можете еще глубже залезть в долги

Если вы планируете использовать личный заем для погашения другого долга, сам заем может быть больше проблемой, чем решением.

Вы можете легко попасть в порочный круг долга, потому что вы постоянно занимаетесь. Это может привести к увеличению долга, начислению процентов и комиссий и, возможно, к дефолту, если вы зайдете слишком далеко. «Если вы боретесь с долгами, пора проанализировать свои финансы и составить план, чтобы выплатить долг раз и навсегда», — говорит Притчард.

Хорошее место для начала — это сравнить ваши ежемесячные доходы и расходы и посмотреть, есть ли какие-либо изменения, которые вы могли бы внести, которые улучшили бы ваше финансовое положение.

Ваш кредитный рейтинг будет затронут

Получение нескольких кредитов повлияет на ваш кредитный рейтинг. Каждый раз, когда вы подаете заявку на получение кредита, кредитор проводит тщательное расследование, которое обычно вызывает снижение — хотя и временное — вашего кредитного рейтинга. Кроме того, если вы платите с опозданием или вообще пропустите платеж, основная тяжесть будет лежать на вашем счете, что может ограничить вашу способность получать другие формы кредита на выгодных условиях.

Имейте в виду проценты и комиссии

Персональные ссуды обычно имеют более низкие процентные ставки, чем кредитные карты; Данные Experian за 2019 год показывают, что средняя процентная ставка по индивидуальному кредиту составляет 9.41%. Но ваш кредитный рейтинг, отношение долга к доходу и финансовая история определяют процентную ставку, которую вы действительно получаете. Кроме того, убедитесь, что вы понимаете условия своего кредита или продолжительность периода погашения, а также любые комиссии, которые могут взиматься с вас, такие как сборы за оформление и просрочку платежа.

Это не долгосрочное решение

Получение второй личной ссуды — временное решение более серьезной проблемы, говорит Вайс.

Использование личной ссуды для выплаты долга с высокими процентами, например кредитной карты, может быть стратегически разумным шагом.Но это по-прежнему не решает основную проблему, заключающуюся в том, что вы влезли в долги, достаточные для того, чтобы для решения проблемы потребовалась еще одна ссуда. К тому же второй заем не окупится; вам все равно придется расплачиваться.

Если вам понадобится еще один заем, возможно, пришло время серьезно взглянуть на свои финансы. Это могут быть ваши привычки в расходах, неожиданный счет за медицинское обслуживание, стоимость жизни или сочетание факторов.

«Если вы продолжаете брать личные ссуды и не понимаете, зачем они вам нужны, — говорит Вайс, — вы будете продолжать идти в кроличью нору.”

Сколько вы можете взять в долг? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сравните индивидуальные ставки студенческих ссуд

занимает до 3 минут

Хотя студенческие ссуды — это спасательный круг для многих студентов, которым они нужны для того, чтобы позволить себе учебу, существует ограничение на размер кредита.

Для федеральных студенческих ссуд ваш лимит зависит от того, можете ли вы быть заявлены в качестве иждивенца, от вашего текущего года обучения в школе и типа ссуды, которую вы берете. Исходя из этих критериев, студенты могут занимать максимум от 9 500 до 12 500 долларов в год и на общую сумму 57 500 долларов. Аспиранты могут занимать до 20 500 долларов в год и в общей сложности 138 500 долларов, включая ссуды на бакалавриат.

Для частных студенческих ссуд лимиты различаются в зависимости от кредитора, но вы можете взять ссуду в размере до полной стоимости обучения, за исключением другой финансовой помощи.

Но заимствование максимальной суммы, доступной вам, может быть не лучшим выбором. Давайте узнаем больше о том, сколько вы можете — и сколько вам следует взять взаймы на оплату учебы в школе.

Сколько следует брать студенческих ссуд?

Вы должны брать столько, сколько вам нужно, а не обязательно все, что кредиторы предоставляют вам. Чем больше вы занимаетесь сейчас, тем большую задолженность по студенческому кредиту вам придется выплатить позже — с процентами.

Чтобы определить, сколько вам следует занять в виде студенческих ссуд, рассчитайте стоимость посещения.Сюда входят:

- Обучение и сборы (например, транспорт и спорт)

- Расходы на проживание и питание или прочие расходы на проживание

- Книги

- Расходы на расходные материалы и технологии (например, компьютер, планшет и калькулятор)

- Комиссия за кредит

- Транспорт

Если стоимость вашего посещения меньше, чем вы получите из максимального лимита федерального студенческого кредита, берите только то, что вам нужно.

Если стоимость вашего посещения превышает сумму, которую вы получите из федеральных студенческих ссуд, вам, возможно, придется обратиться к другим ресурсам.Это включает в себя частные студенческие ссуды или займы у друзей и семьи. Если какой-то колледж слишком затруднен в финансовом отношении, подумайте о менее дорогих школах. Используйте ресурсы, такие как калькуляторы чистых цен колледжей на их веб-сайтах, чтобы определить, сколько они будут вам стоить, с учетом грантов и стипендий, которые вы можете получить.

Вы также можете установить размер займа на основе ожидаемых будущих доходов, которые может быть немного сложнее оценить. Но если вы знаете начальную зарплату вашего будущего аспиранта, это может помочь вам определить, что вы можете себе позволить, когда придет время погашать студенческие ссуды.Некоторые эксперты рекомендуют ограничить общую сумму займа на учебу до суммы, которую вы планируете заработать в первый год обучения в школе.

Лимиты федеральной студенческой ссуды

Лимиты федерального студенческого ссуды корректируются в зависимости от того, могут ли ваши родители или опекуны утверждать, что вы являетесь иждивенцем, от типа ссуды, которую вы будете использовать, и в зависимости от года вашего обучения в школе. Например, как независимые, так и зависимые студенты-первокурсники могут занять 3500 долларов в виде субсидированных кредитов. Но иждивенцы могут получить несубсидируемые ссуды до 2000 долларов, в то время как независимые студенты могут занимать до 6000 долларов в виде несубсидированных ссуд.

Субсидированные и несубсидированные ссуды

Ссуды студентам бакалавриата классифицируются как субсидируемые или несубсидированные. Вот чем они отличаются:

- Субсидированные ссуды не начисляют проценты, если вы зачислены в школу хотя бы на неполный рабочий день, в период отсрочки и в течение шестимесячного льготного периода после того, как вы покинете школу. Когда вы начнете погашать ссуду, вы будете нести ответственность по ссуде плюс проценты, которые начнут накапливаться после того, как вы покинете школу.

- Несубсидированные займы начисляются проценты, даже когда вы учитесь в школе. Хорошая новость заключается в том, что вам не нужно начинать платить, пока не закончится льготный период. Плохая новость заключается в том, что ваши платежи будут выше по сравнению с субсидированными кредитами, поскольку ваши проценты начали накапливаться сразу после выплаты, а не после окончания обучения.

Общие лимиты субсидируемых и несубсидируемых ссуд на протяжении всего обучения включают:

- Иждивенцы: 31 000 долл. США (23 000 долл. США субсидированы, 7 000 долл. США несубсидированы)

- Независимый: 57 500 долл. США (23 000 долл. США субсидированные, 34 500 долл. США несубсидированные)

Как иждивенцы, так и независимые студенты могут брать субсидированные ссуды на сумму 23 000 долларов США, но несубсидированные ссуды позволяют независимым студентам занимать больше.

Лимиты федеральной студенческой ссуды для выпускников

Если вы аспирант или студент-профессионал, вам не предоставляется возможность быть иждивенцем для получения федеральной финансовой помощи. Все аспиранты считаются независимыми и не имеют права на льготные ссуды.

Вместо этого аспиранты могут занимать до 20 500 долларов в виде несубсидированных займов ежегодно и 138 500 долларов в общей сложности, включая ссуды для бакалавриата.

PLUS Лимиты ссуд

СсудыPLUS предназначены для родителей, которые берут взаймы от имени своих детей-иждивенцев или аспирантов и студентов-профессионалов.

Для кредитов PLUS максимальная сумма, которую вы можете взять в долг, равна стоимости посещения за вычетом любого другого полученного вами финансирования. Другие виды финансирования включают гранты, стипендии, субсидированные и несубсидированные займы. Стоимость посещения устанавливается школой.

Что произойдет, если вы превысите лимит федерального кредита?

Если ваша стоимость посещения превышает сумму, которую вы можете занять в рамках федеральной студенческой ссуды, у вас может не хватить денег для покрытия дополнительных расходов. Если вы беспокоитесь о том, что у вас не хватит денег на оплату учебы, у вас есть несколько вариантов, в том числе:

Работаю неполный рабочий день. Найдите работу, которая позволит вам работать нестандартные часы, чтобы вы могли оплачивать учебу. Вы можете искать в кампусе или за его пределами, в зависимости от вашей жизненной ситуации и возможностей транспорта. Рассмотрите возможность подработки — например, доставки продуктов, обучения или работы на фрилансе — чтобы покрыть дополнительные расходы на обучение.

Запрос помощи в оплате. Многие школы требуют оплаты в полном объеме, будь то ваш кредитор или вы. Если вы не можете оплатить непогашенный счет, поговорите в отделе финансовой помощи своего учебного заведения о плане платежей, например о ежемесячных выплатах вместо единовременного платежа.Также узнайте о чрезвычайных грантах или беспроцентных займах, которые различаются в зависимости от школы, но могут быть доступны в зависимости от ваших потребностей.

Переключение школ. Стоимость посещения зависит от школы. Поскольку в каждом учебном заведении взимается разная плата за услуги, вы можете платить больше в частной или известной школе по сравнению с общественными колледжами, которые, как правило, имеют меньшую плату. Если вы можете, подумайте о посещении местных колледжей в течение первых двух лет, а затем о переводе в выбранную вами школу, чтобы получить степень бакалавра.

Использование частных студенческих ссуд. Если вы исчерпали все возможности федерального заимствования, возможно, вам стоит рассмотреть возможность использования частных студенческих ссуд. Они доступны через банки, кредитные союзы и онлайн-кредиторы и обычно требуют проверки кредитоспособности для утверждения. Если вы сами не обладаете достаточно сильным кредитным рейтингом, вам, возможно, придется заручиться помощью одного из подписантов, например родителя, чтобы помочь вам пройти квалификацию или получить более низкую процентную ставку. Размер кредита частично зависит от вашего кредитного рейтинга.

Использование семейных ресурсов. Если можете, спросите родственников, могут ли они внести свой вклад в оплату учебы в школе. Это включает получение ссуды от любимого человека или оплату обучения от вашего имени. Хотя не каждая семья может позволить себе дополнительные расходы, у вас могут быть родственники, которые могут дать вам немного дополнительных денег, чтобы вы могли избежать дополнительных займов.

Лимиты частной студенческой ссуды

Поскольку частные студенческие ссуды предлагаются множеством разных кредиторов, нет общего ограничения на размер кредита.Банки, кредитные союзы и онлайн-кредиторы имеют свои собственные критерии. Это означает, что вам нужно будет сравнить кредиторов, процентные ставки и условия погашения, прежде чем подавать заявку на получение частного студенческого кредита.

Лимит вашего частного студенческого кредита зависит от вашей кредитоспособности, а иногда и от выбранной вами степени. Многие кредиторы утвердят вам всю стоимость вашего посещения, в то время как у других есть пожизненная сумма кредита, которую вы можете занять, аналогично лимитам федерального студенческого кредита.

Сколько личных займов вы можете взять? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сравните ставки по личным займам от ведущих кредиторов

Сравните ставки по личным кредитам за 2 минуты с Credible.com

Взять личную ссуду можно в угадывание. Вы можете иметь представление о том, сколько денег вам нужно, но это может измениться вскоре после подписания на пунктирной линии. Если вам нужно больше денег для завершения ремонта дома или для покрытия дополнительных медицинских расходов, вам может быть интересно, является ли получение дополнительной личной ссуды жизнеспособным решением.

Хотя обычно нет ограничений на количество индивидуальных займов, которые вы можете открыть в целом, кредиторы обычно устанавливают свои собственные ограничения. Мы расскажем вам об этом, а также о тонкостях получения нескольких личных займов ниже.

Сколько личных займов можно получить от одного кредитора одновременно?

Количество личных займов, которые вы можете получить у одного кредитора, зависит от конкретных ограничений компании. Некоторые позволяют клиентам иметь несколько займов, в то время как другие ограничивают вас одним.Это также может зависеть от вашего кредитного рейтинга, истории занятости, дохода и других ссуд.

Риски открытия множественных займов физическим лицам

- Трудно управлять: Опасность получения нескольких личных ссуд состоит в том, что вам может быть трудно справиться с выплатами. Если вы пропустите платеж или заплатите с опозданием, вы можете серьезно повредить свой кредитный рейтинг.

- Может увеличить ваш DTI: Наличие нескольких займов также может увеличить отношение вашего долга к доходу (DTI), что может затруднить получение ипотечного или другого займа.Это может привести к получению более высокой процентной ставки по ипотеке по сравнению с тем, если бы у вас был только один кредит. Типичный максимальный разрешенный DTI составляет 43%, включая ваш будущий платеж по ипотеке. Наличие нескольких личных займов может подтолкнуть вас к краю и дисквалифицировать.

- Требуется несколько сложных запросов: Когда вы подаете заявку на получение личной ссуды, ваш кредитор проводит жесткую проверку кредитоспособности, которая может повредить вашему кредитному рейтингу от одного до пяти пунктов в течение года. Это означает, что подача заявки на получение нескольких займов в течение короткого периода времени может значительно повредить вашему кредитному рейтингу.

Когда лучше открыть несколько личных займов?

Получение второй личной ссуды может быть хорошей идеей, если вам нужны деньги, вы имеете право на низкую процентную ставку и можете позволить себе погасить несколько долговых обязательств. Если вы не можете позволить себе выполнять ежемесячные платежные обязательства по нескольким займам, лучше всего найти альтернативный вариант, например семейный заем.

Как управлять множественными личными ссудами

Если у вас есть несколько личных займов, главное — никогда не пропускать платеж.Несвоевременная оплата повлечет за собой дополнительные сборы и повредит ваш кредитный рейтинг.

Чтобы этого избежать, вы можете настроить автоматические платежи напрямую через кредитора. Но убедитесь, что на вашем текущем счете всегда достаточно денег для покрытия каждого платежа. Если ваш банковский счет отклоняет платеж, вы также можете задолжать банку комиссию за просрочку платежа. Вы также можете использовать функцию оплаты счетов вашего банка для отправки платежей, но использование системы кредитора является предпочтительным.

Установите напоминание календаря, чтобы убедиться, что платежи прошли.И если вы когда-нибудь смените банк, обязательно измените информацию об автоматическом платеже.

Альтернативы индивидуальным займам

Персональные ссуды — не единственный способ получить наличные, когда они вам понадобятся. Вот еще несколько распространенных вариантов:

Выплата наличными по кредитной карте

Если вам нужны наличные, вы можете снять деньги с кредитной карты в банкомате. Карточные компании взимают более высокую процентную ставку по авансам наличными; Годовая процентная ставка денежных авансов (APR) может достигать 36%.Провайдеры также взимают комиссию за аванс наличными в размере от 3% до 5% от суммы транзакции.

Максимальная сумма, которую вы можете взять в долг, обычно составляет от 20% до 30% от доступного кредитного лимита. Доступный кредитный лимит — это ваш общий кредитный лимит за вычетом любых текущих платежей по вашей учетной записи.

Например, если у вас есть доступный кредитный лимит в 5000 долларов, вы можете использовать от 1000 до 1500 долларов в качестве аванса наличными. В отличие от обычной транзакции по кредитной карте, на авансы наличными будут начисляться проценты, как только вы снимете деньги.

Поскольку авансы наличными являются дорогостоящими, рекомендуется использовать их только в том случае, если вам нужна небольшая сумма наличных и вы можете позволить себе быстро ее выплатить.

Заем или кредитная линия под залог собственного капитала

Ссуда под залог собственного капитала или кредитная линия под залог собственного капитала (HELOC) позволяет вам брать взаймы под залог собственного капитала, накопленного в вашем доме. Обычно вам требуется от 15% до 20% капитала, чтобы претендовать на любой из этих продуктов.

Когда вы берете ссуду под залог недвижимости, вы получаете единовременную сумму, которую можете использовать для погашения долга, завершения ремонта дома или отпуска.HELOC — это кредитная линия, которая позволяет вам получить определенную сумму. Вы можете вернуть эту сумму, а затем снова взять ее из HELOC.

Процентные ставки часто ниже по сравнению с индивидуальными займами, потому что кредитор может использовать дом в качестве залога. Если вы не предоставите ссуду, они могут вернуть ваш дом. Это также делает и жилищные ссуды, и HELOC более рискованными, чем ссуды для физических лиц. Если вы не выплатите личный заем, банк не сможет прийти к вам после вашего дома, поскольку большинство из них не обеспечены залогом.

Кредитная карта 0% годовых

Если у вас хороший кредит, вы можете претендовать на получение кредитной карты с предложением 0% годовых. Эти специальные сделки обычно длятся от шести до 18 месяцев, в течение которых компания, выпускающая кредитную карту, не начисляет проценты на остаток. Вы все равно должны платить минимальную сумму ежемесячно. Если вы пропустите платеж, компания может отменить предложение 0%.

Когда специальное предложение закончится, процентная ставка переключится на заранее определенную ставку. Если у вас все еще есть остаток, вы должны будете выплатить проценты на эту сумму.Но если вы можете позволить себе выплатить остаток до истечения срока действия ставки 0%, то вы сэкономите огромную сумму на процентах.

401 (k) Заем

Если у вас есть 401 (k) от текущего работодателя, вы можете взять ссуду под остаток. Вы можете взять в долг до 10 000 долларов США или 50% от баланса вашего личного счета на сумму до 50 000 долларов США. Например, если в вашем 401 (k) есть 45 000 долларов, вы можете занять до 22 500 долларов. В отличие от других ссуд, когда вы платите проценты по ссуде 401 (k), они возвращаются на ваш счет.

Срок для большинства ссуд 401 (k) составляет пять лет, но если вы потеряете работу или уволитесь, вам придется выплатить оставшуюся сумму в течение 90 дней.

Но если этот вопрос задавали, а ответ был отрицательным, то при выявлении обмана клиента занесут в черный список.

Но если этот вопрос задавали, а ответ был отрицательным, то при выявлении обмана клиента занесут в черный список.

Безусловно, в случае, если банк не сотрудничает ни с одним бюро, шанс на то, что он не узнает о негативной кредитной истории, резко сокращается. Однако на сегодняшний день практически все кредитные учреждения активно сотрудничают с тем или иным БКИ.

Безусловно, в случае, если банк не сотрудничает ни с одним бюро, шанс на то, что он не узнает о негативной кредитной истории, резко сокращается. Однако на сегодняшний день практически все кредитные учреждения активно сотрудничают с тем или иным БКИ. Это означает, что, если в этом банке вы пропустили платежи за взятый потребительский кредит, то вряд ли стоит ожидать положительное решение по ипотеке. И вам, скорее всего, откажут даже в одном кредите, не то, что бы в нескольких, если у вас плохая кредитная история в других банках.

Это означает, что, если в этом банке вы пропустили платежи за взятый потребительский кредит, то вряд ли стоит ожидать положительное решение по ипотеке. И вам, скорее всего, откажут даже в одном кредите, не то, что бы в нескольких, если у вас плохая кредитная история в других банках.

С. гражданин или постоянный житель)