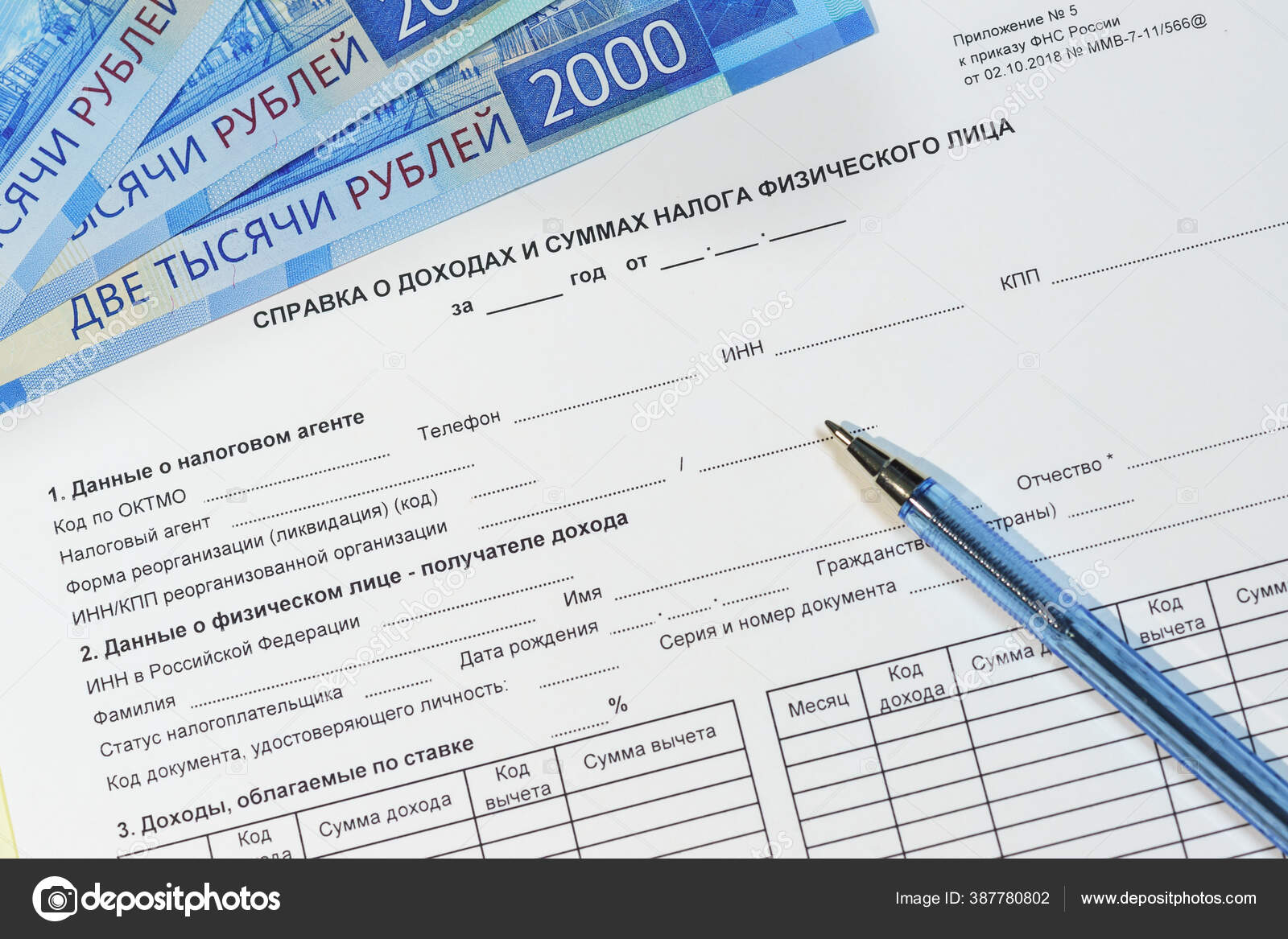

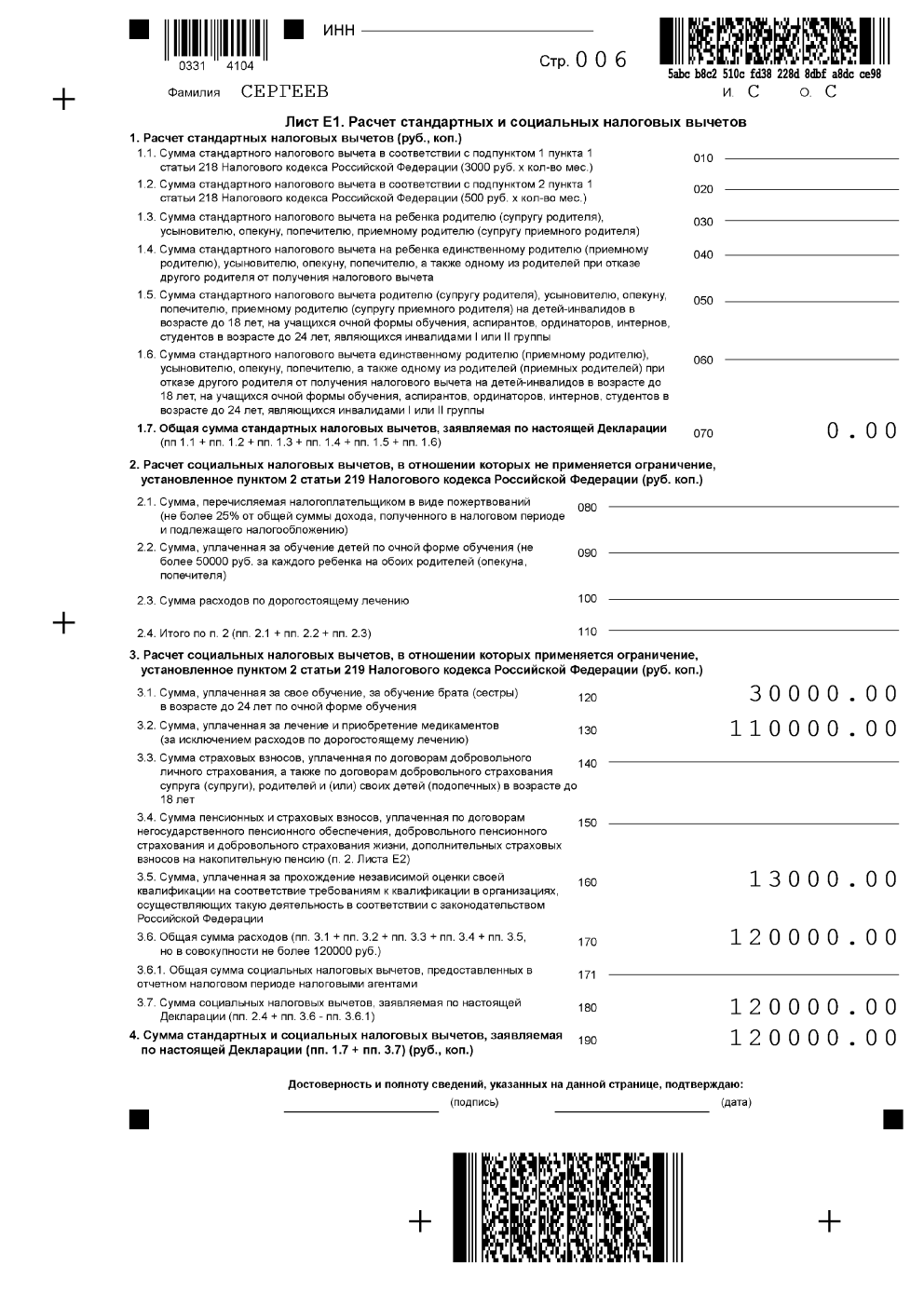

Перечень документов, подтверждающих право на получение социального налогового вычета в сумме расходов на обучение

справка (ее копия) учреждения образования Республики Беларусь, подтверждающая, что лицо, заполняющее налоговую декларацию или его близкий родственник, его подопечный является (являлся) обучающимся учреждения образования и получает (получал) первое высшее, первое среднее специальное или первое профессионально-техническое образование, с указанием периода получения образования;

копия договора о подготовке специалиста (рабочего, служащего) на платной основе, заключенного с учреждением образования Республики Беларусь;

копия приказа (выписка из него) руководителя учреждения образования Республики Беларусь о стоимости обучения (ее изменении) за соответствующий период обучения — в случае отсутствия стоимости обучения в договоре о подготовке специалиста (рабочего, служащего) на платной основе;

копия свидетельства о заключении брака, свидетельства о рождении ребенка (детей), документов, подтверждающих степень близкого родства, выписки из решения органов опеки и попечительства — при осуществлении расходов на получение образования соответственно лиц, состоящих в отношениях близкого родства, подопечных, в том числе бывших ранее подопечными;

документы,

подтверждающие фактическую оплату услуг в сфере образования, погашение (возврат)

кредитов банков Республики Беларусь, займов, полученных от белорусских

организаций и (или) белорусских индивидуальных предпринимателей (включая

проценты по ним, за исключением процентов, уплаченных за несвоевременный погашение

(возврат) кредитов, займов и (или) за несвоевременную уплату процентов по

кредитам, займам), фактически израсходованных на получение первого высшего,

первого среднего специального или первого профессионально-технического

образования.

Справочно:документы, подтверждающие фактическую оплату услуг в сфере образования, погашение кредитов, займов (включая проценты по ним), должны содержать информацию о фамилии, имени, отчестве (если таковое имеется) плательщика, либо лица, получение образования которого оплатил плательщик, сумме и дате оплаты, назначении платежа, если такие требования предусмотрены законодательством, регулирующим порядок оформления указанных документов.

В случае, если документы не содержат указанных реквизитов, к ним прилагается информация получателя платежа, содержащая недостающие сведения.

В случае утери физическим лицом, заполняющим налоговую декларацию, документов на оплату вышеуказанных расходов налоговому органу представляется письменное подтверждение получателя денежных средств о поступлении таких средств с указанием фамилии, имени, отчества (если таковое имеется) плательщика, либо лица, получение образования которого оплатил плательщик, сумме и дате оплаты, назначении платежа;

- копия кредитного договора — при получении кредитов банков Республики Беларусь на оплату первого высшего, первого среднего специального или первого профессионально-технического образования;

- копия договора займа — при получении заемных средств от белорусских организаций и (или) белорусских индивидуальных предпринимателей;

- документы, подтверждающие получение дохода.

Колледж ЧГПУ — ЧГПУ | Чеченский Государственный Педагогический Университет

Колледж ЧГПУ – новое структурное подразделение Чеченского государственного педагогического университета.

История становления Колледжа ЧГПУ началась в 2017 году, с момента прохождения государственной лицензии по двум специальностям 44.02.01 Дошкольное образование, 44.02.02 Преподавание в начальных классах. В 2017 году Колледж ЧГПУ приял своих первых студентов.

Первый директор колледжа ЧГПУ – кандидат педагогических наук, доцент Л.А. Махамаева.

В 2019 году колледж ЧГПУ прошел государственную аккредитацию и в том же году прошел государственную лицензию по специальности 49.02.01 Физическая культура.

Колледж ЧГПУ ориентирован на обеспечение подготовки специалистов среднего профессионального звена по общегуманитарным, общепрофессиональным и профессиональным дисциплинам.

Выпускникам Колледжа ЧГПУ присваивается квалификация: «Воспитатель детей дошкольного возраста», «Учитель начальных классов» и «Педагог по физической культуре и спорту».

Колледж ЧГПУ самое молодое структурное подразделение Университета.

Чему вы научитесь?

Свободно ориентироваться в выбранной области знаний.

Решать педагогические задачи по приобретению учащимися предметных знаний и навыков, а также компетентностей XXI века.

Владеть навыками проектной деятельности.

Овладевать необходимыми компетенциями в меняющихся условиях профессиональной деятельности.

Владеть навыками педагогического воспитания.

Понимать особенности психологии детей разного возраста.

Эффективно использовать IT – технологии в педагогической деятельности.

Кто учит?

В Колледже ЧГПУ работают, кандидаты, доценты, аспиранты, и магистры, которые используют в обучении авторские методики и программы. Многие из преподавателей являются известными экспертами в области образования, членами диссертационных советов.

Что у нас уникального?

Особая образовательная среда, позволяющая развивать корпоративный дух преподавателей и студентов колледжа.

Устойчивые связи школьно-институтского партнерства «кафедра-школа».

Академическая мобильность студентов (стажировки студентов в школах Москвы, Санкт-Петербурга, в вузах стран ближнего и дальнего зарубежья).

Открытость к инновациям.

Высокая востребованность выпускников на рынке труда.

Где работать?

Дошкольные образовательные организации, начального общеобразовательные организации начального общего образования, организация и руководство тренировочной и соревновательной деятельностью спортсменов в избранном виде спорта и физкультурно-спортивной деятельностью в образовательных организациях, физкультурно-спортивных организациях, по месту жительства, в учреждениях (организациях) отдыха, оздоровительных учреждениях (организациях).

Проектные группы научно-исследовательских институтов, вузов и центров корпоративного обучения.

Центры детского творчества.

Центры поддержки талантливой молодежи.

ФАС России | Конкурс «Точка роста»: жюри оценивает эссе

Источник: Рекламный совет

ФАС И МОЛОДЁЖЬ: ОТКРЫТОСТЬ И ДОСТУПНОСТЬ. Федеральная антимонопольная служба (ФАС) России и её территориальные управления (УФАС) продолжают оказывать поддержку студентам в самых различных форматах — от организации конкурсов до чтения лекций и проведения мастер-классов (предыдущую подборку на аналогичную тему см. здесь).

здесь).ЦЕНТРАЛЬНЫЙ АППАРАТ ФАС. Ведомство завершило приём и регистрацию работ конкурсантов — участников второго этапа конкурса «Точка роста» для студентов и магистрантов вузов.

В этом году конкурс претерпел множество изменений и проходит в новом формате: увеличилось количество испытаний для участников, их стало два — антимонопольный диктант и творческое задание. Сократилось число тем и время для написания эссе.

На первый этап конкурса — антимонопольный диктант, который представлял собой тестирование на знание законодательства, заявилось более 1 400 студентов и магистрантов из 55 регионов страны. Успешно прошли испытание первого тура не все: только 684 участника набрали необходимые 15 баллов. К участию в конкурсе были приняты 315 работ, отвечавших условиям положения о конкурсе.

Из предложенных тем для написания эссе предпочтения конкурсантов распределились следующим образом:

1. Роль малого бизнеса в развитии конкуренции — 125.

2. Основные проблемы и тенденции развития законодательства в сфере ценового (тарифного) регулирования в Российской Федерации — 13.

3. Что должно включать в себя регулирование рекламной деятельности в Российской Федерации? — 34.

4. Цифровая экономика — вызовы для антимонопольного регулирования в эпоху четвёртой промышленной революции — 39.

5. Пандемия нового коронавируса COVID-19 — риски для конкуренции или новые возможности? — 104.

Теперь к работе приступает конкурсная комиссия для проверки эссе конкурсантов и определения победителей.

Более подробная информация об условиях и сроках проведения конкурса размещена на сайте.

КАБАРДИНО-БАЛКАРСКАЯ РЕСПУБЛИКА. Руководитель Кабардино-Балкарского УФАС Казбек Пшиншев провёл мастер-класс на тему: «Антимонопольная служба на страже бизнеса» для слушателей Молодёжной бизнес-школы — проекта Кабардино-Балкарского регионального отделения Общероссийской общественной организации «Деловая Россия».

Казбек Галимович рассказал об основной миссии антимонопольной службы — поддержании здоровой свободной конкуренции и защите предпринимателей. Кроме того, глава УФАС по КБР разъяснил участникам тренинга приоритетные задачи антимонопольных органов, включая разработку нормативных документов, контроль и надзор за соблюдением конкуренции на товарных рынках, на рынке финансовых услуг, контроль за деятельностью естественных монополий и соблюдения рекламного законодательства.

Кроме того, глава УФАС по КБР разъяснил участникам тренинга приоритетные задачи антимонопольных органов, включая разработку нормативных документов, контроль и надзор за соблюдением конкуренции на товарных рынках, на рынке финансовых услуг, контроль за деятельностью естественных монополий и соблюдения рекламного законодательства.

Мастер-класс прошёл в формате оживлённого диалога, в процессе которого слушатели задавали спикеру наиболее волнующие их вопросы. Казбек Пшиншев отметил высокий уровень знаний молодых собеседников.

РЕСПУБЛИКА БАШКОРТОСТАН. Сотрудники Башкортостанского УФАС в рамках образовательного курса «Антимонопольное регулирование в России» провели онлайн-лекцию для студентов Института права Башкирского государственного университета.

Лекция была посвящена двум основным направлениям: контроль за соблюдением антимонопольного законодательства в части предупреждения и пресечения недобросовестной конкуренции и контроль за соблюдением законодательства о рекламе. Студентам рассказали об основных признаках и формах недобросовестной конкуренции, её негативных последствиях для потребителя и для экономики региона в целом. В качестве примера наиболее распространённых нарушений поделились практикой работы управления в части предупреждения и пресечения недобросовестной конкуренции. Также слушатели узнали о полномочиях антимонопольного ведомства в сфере законодательства о рекламе, типичных нарушениях со стороны рекламодателей и рекламораспространителей, об интересных делах и процедуре их рассмотрения.

Студентам рассказали об основных признаках и формах недобросовестной конкуренции, её негативных последствиях для потребителя и для экономики региона в целом. В качестве примера наиболее распространённых нарушений поделились практикой работы управления в части предупреждения и пресечения недобросовестной конкуренции. Также слушатели узнали о полномочиях антимонопольного ведомства в сфере законодательства о рекламе, типичных нарушениях со стороны рекламодателей и рекламораспространителей, об интересных делах и процедуре их рассмотрения.

РЕСПУБЛИКА ИНГУШЕТИЯ. Назрановский аграрный техникум в очередной раз открыл свои двери для специалистов Ингушского УФАС. Пообщались со студентами техникума заместитель руководителя ведомства Рамазан Евлоев и старший государственный инспектор Магомед Халмурзиев.

Диалог об основах недобросовестной рекламы, государственного заказа, антимонопольного законодательства шёл более часа. Студенты приняли активное участие в обсуждении, показав достойные знания в сфере деятельности Ингушского УФАС. Наглядные примеры, статистика дел, административных взысканий — всё это вызвало интерес у участников встречи.

Наглядные примеры, статистика дел, административных взысканий — всё это вызвало интерес у участников встречи.

РЕСПУБЛИКА ТЫВА. Состоялась встреча студентов Тывинского государственного университета ТГУ с начальником отдела антимонопольного контроля и рекламы Тывинского УФАС Чейнеш Дамба-Хуурак. Она рассказала о ведомстве, разъяснила задачи, стоящие перед ФАС России и её территориальным органом в Республике Тыва, которые служба призвана решать ежедневно. На примерах из практики участники встречи ознакомились с требованиями в сфере антимонопольного законодательства, законодательства о закупках и законодательства о рекламе, а также услышали о часто допускаемых нарушениях.

Студенты особенно заинтересовались темой порядка проверки ведомством ценообразования на товары, формированием и применением регулируемых и нерегулируемых цен, деятельностью субъектов естественных монополий. Живое общение задало тон мероприятию, которое прошло в форме диалога и дискуссий.

«Такие встречи для студентов и для нас очень важны, чтобы уже сейчас у будущих юристов, предпринимателей было понимание, что такое конкуренция и почему она должна быть честной»,

— отметила Чейнеш Дамба-Хуурак.

квалифицированных расходов на редакцию | Налоговая служба

Расходы на квалифицированное образование — это суммы, уплаченные за обучение, сборы и другие связанные с этим расходы для правомочного учащегося.

Кто должен платить

Расходы на квалифицированное образование оплачиваются:

- Вы или ваш супруг, если вы подаете совместную декларацию,

- Студент, которого вы считаете иждивенцем по вашему доходу, или

- Третье лицо, включая родственников или друзей.

Использованные средства

Вы можете запросить кредит на образование для покрытия расходов на соответствующее образование, оплачиваемых наличными, чеком, кредитной или дебетовой картой или оплачиваемых деньгами из ссуды.

Если вы оплачиваете расходы деньгами из ссуды, вы берете ссуду на год оплаты расходов, а не на год получения ссуды или год выплаты ссуды.

Затраты на квалифицированное образование для кредитов на образование

Квалифицированные расходы — это суммы, уплаченные за обучение, сборы и другие сопутствующие расходы подходящего учащегося, которые необходимы для зачисления или посещения подходящего учебного заведения. Вы должны оплатить расходы за академический период *, который начинается в течение налогового года или первых трех месяцев следующего налогового года.

Вы должны оплатить расходы за академический период *, который начинается в течение налогового года или первых трех месяцев следующего налогового года.

Приемлемые расходы также включают плату за участие в занятиях, которые вы должны платить, чтобы записаться в школу или посещать ее. Например, плата за мероприятие, которую все студенты должны платить для финансирования всех студенческих организаций и мероприятий на территории кампуса.

Только для AOTC , расходы на книги, принадлежности и оборудование, необходимые студенту для курса обучения, включаются в расходы на квалифицированное образование, даже если они не оплачиваются школе. Например, стоимость обязательного учебника, купленного в книжном магазине за пределами кампуса, является расходом на квалифицированное образование.

См. Нашу страницу часто задаваемых вопросов о кредитах на образование для получения дополнительной информации.

Расходы, не соответствующие требованиям

Даже если вы оплачиваете следующие расходы для поступления в школу или посещения школы, следующие расходы на образование не квалифицируются:

- Комната и питание

- Страхование

- Медицинские расходы (включая оплату здоровья студентов)

- Транспорт

- Аналогичные личные, жилищные или семейные расходы

Спорт, игры, хобби или некредитные курсы

Расходы на спорт, игры, хобби или некредитные курсы не дают права на получение образовательных кредитов или вычетов из платы за обучение, за исключением случаев, когда курс или деятельность являются частью образовательной программы студента. Для пожизненного кредита на обучение только , эти расходы засчитываются, если курс помогает студенту приобрести или улучшить профессиональные навыки.

Для пожизненного кредита на обучение только , эти расходы засчитываются, если курс помогает студенту приобрести или улучшить профессиональные навыки.

Учебный курс и ООО

Вы должны оплатить расходы на высшее образование, в результате которого вы получите степень или другое признанное свидетельство об образовании. Для получения кредита на пожизненное обучение, вы можете получить право, если вы пройдете курс для приобретения или улучшения своих профессиональных навыков.

Учебный период

Вы должны оплатить расходы на квалифицированное образование за академический период, который начинается в течение налогового года или первых трех месяцев следующего налогового года.Академическими периодами могут быть семестры, триместры, четверти или любой другой период обучения, например, сессия летней школы. Академические периоды определяются школой. Для школ, которые используют часы или кредитные часы и не имеют академических условий, период оплаты может рассматриваться как академический период.

Невозможно оплатить расходы безналоговыми средствами

Вы не можете претендовать на возмещение расходов на образование, оплаченных из не облагаемых налогом средств. Вы должны уменьшить сумму расходов, оплачиваемых с помощью безналоговых грантов, стипендий и стипендий и другой не облагаемой налогом образовательной помощи.

Что делать, если студент прекращает занятия?

Вы можете потребовать кредиты на любые суммы, которые не возвращаются, если студент отказывается от участия.

Возврат расходов на квалифицированное образование

См. Публикацию 970 для получения информации о том, что делать, если вы получили возмещение расходов на квалифицированное образование в течение налогового года.

Вернуться на главную страницу образовательных кредитов

Облагаются ли расходы на обучение налоговым вычетом? | Small Business

Затраты на обучение не облагаются налогом, если эти расходы на обучение соответствуют строгим критериям, установленным налоговой службой. В публикации 970 говорится, что сотрудники могут вычитать затраты на обучение, если семинары или курсы позволяют людям улучшить и развить свои профессиональные навыки, особенно если сотрудникам требуется обучение, чтобы оставаться на своих должностях. Аналогичным образом IRS позволяет самозанятым работникам вычитать некоторые расходы на обучение, включая транспорт до места проведения курсов и обратно. Вы не можете вычесть расходы на обучение, связанные с переходом на новую карьеру.

В публикации 970 говорится, что сотрудники могут вычитать затраты на обучение, если семинары или курсы позволяют людям улучшить и развить свои профессиональные навыки, особенно если сотрудникам требуется обучение, чтобы оставаться на своих должностях. Аналогичным образом IRS позволяет самозанятым работникам вычитать некоторые расходы на обучение, включая транспорт до места проведения курсов и обратно. Вы не можете вычесть расходы на обучение, связанные с переходом на новую карьеру.

Самостоятельная оплата расходов на обучение

LRS позволяет вычесть расходы на обучение, такие как обучение, учебники, оплата лабораторных работ и другие материалы.Сборы за другие виды деятельности, такие как изготовление копий заданий, также могут быть вычтены. Вычтите транспортные и дорожные расходы, но только в том случае, если поездка в класс и возвращение домой происходит на временной основе, менее чем на год. В эти расходы входят отели или питание. Личные расходы, такие как время, проведенное без работы для прохождения обучения, не подлежат вычету. Сотрудники, которые не претендуют на возмещение суммы за учебный курс, выплаченной им в качестве дохода их работодателем, не могут вычесть соответствующие расходы на обучение.

Сотрудники, которые не претендуют на возмещение суммы за учебный курс, выплаченной им в качестве дохода их работодателем, не могут вычесть соответствующие расходы на обучение.

Обучение, связанное с работой

Курсы обучения, не облагаемые налогом, должны позволить сотруднику поддерживать или развиваться на своей текущей работе, что включает в себя изучение новых технологий, получение обновлений о новых правилах или развитие профессиональных навыков, таких как управление временем, принятие решений и т. Д. общение и переговоры.Если эти курсы готовят сотрудника к переходу к новой карьере или должности, расходы не могут быть вычтены, поскольку профессиональное обучение должно относиться только к текущей работе. Затраты на обучение, понесенные во время перерыва в работе, могут быть вычтены, если они позволяют сотруднику сохранять навыки, связанные с возвращением на ту же работу.

Требование удержания

Чтобы вычесть расходы на обучение, сотрудники перечисляют свои удержания в Таблице A. Самостоятельные работники подают Приложение C, Приложение C-EZ или Приложение F.Чтобы иметь право на оплату связанных с работой расходов на образование, сотрудник должен определить, требуется ли обучение для сохранения работы или повышения квалификации. Обучение не может быть вычтено, если оно требуется для соответствия минимальным требованиям для работы или ведет к получению новой должности. Вычеты уменьшают размер налогооблагаемого дохода работника. Чтобы рассчитать вычет, ему необходимо определить долларовую стоимость затрат на обучение плюс другие расходы на работу, которые не превышают 2 процентов его скорректированного валового дохода.

Самостоятельные работники подают Приложение C, Приложение C-EZ или Приложение F.Чтобы иметь право на оплату связанных с работой расходов на образование, сотрудник должен определить, требуется ли обучение для сохранения работы или повышения квалификации. Обучение не может быть вычтено, если оно требуется для соответствия минимальным требованиям для работы или ведет к получению новой должности. Вычеты уменьшают размер налогооблагаемого дохода работника. Чтобы рассчитать вычет, ему необходимо определить долларовую стоимость затрат на обучение плюс другие расходы на работу, которые не превышают 2 процентов его скорректированного валового дохода.

Не облагаемые налогом платежи за образование

Если сотрудник частично оплачивает обучение с помощью необлагаемых налогом стипендий, грантов Пелла, помощи ветеранам на обучение или других необлагаемых налогом платежей, сотрудник не может вычесть все расходы на обучение. Сотрудник должен уменьшить требуемую сумму на сумму полученного ею не облагаемого налогом взноса. Гранты Pell предоставляются студентам, нуждающимся в помощи, и рассматриваются как стипендии для целей налоговой отчетности. Ветераны, получающие оплату за обучение, не включают их как доход в свои федеральные налоговые декларации.Используйте ресурсы, предоставленные веб-сайтом Veterans Administration, чтобы получить дополнительную информацию о преимуществах VA.

Гранты Pell предоставляются студентам, нуждающимся в помощи, и рассматриваются как стипендии для целей налоговой отчетности. Ветераны, получающие оплату за обучение, не включают их как доход в свои федеральные налоговые декларации.Используйте ресурсы, предоставленные веб-сайтом Veterans Administration, чтобы получить дополнительную информацию о преимуществах VA.

Ссылки

Автор биографии

Тара Дагган — специалист по управлению проектами (PMP), специализирующаяся на управлении знаниями и разработке учебных материалов. Более 25 лет она разрабатывала качественные учебные материалы для различных продуктов и услуг, поддерживая такие компании, как Digital Equipment Corporation, Compaq и HP. Ее внештатные работы опубликованы на различных сайтах.

Налоговая скидка на обучение рабочих | Налоговый режим для обучения рабочих

Ключевые выводы

- Образование и профессиональная подготовка — это инвестиции в человеческий капитал, которые со временем повышают производительность и экономический рост по мере накопления человеческого капитала.

- Исследования показывают, что инвестиции и накопление человеческого капитала приводят к широким экономическим выгодам для людей, фирм и экономики.

- Налоговый режим влияет на решения об инвестировании в человеческий капитал и может привести к искажениям в процессе принятия решений как для фирм, так и для частных лиц.В настоящее время фирмы и физические лица могут вычитать определенные виды и суммы инвестиций в человеческий капитал, в то время как физические лица имеют доступ к некоторым налоговым льготам.

- Существует несколько предложений по расширению возможности вычета или даже субсидированию инвестиций в человеческий капитал. Многие из этих предложений указывают на такие факторы, как положительные внешние эффекты и нехватку навыков, как на причины для улучшения налогового режима.

- Законодателям следует рассмотреть вопрос об оптимизации или консолидации существующих положений и стремиться сделать новые предложения простыми, эффективными, легкими для администрирования и нейтральными.

Введение

Образование и обучение — это инвестиции в человеческий капитал, которые могут со временем повысить производительность, подобно тому, как инвестиции в физический капитал, такой как машины и оборудование, могут повысить производительность. Однако, хотя накопление физического капитала может происходить быстро, накопление человеческого капитала происходит в течение более длительного периода. [1]

Налоговый режим для различных типов инвестиций, таких как инвестиции в исследования и разработки (НИОКР), физический и человеческий капитал, различается.Расходы на НИОКР подлежат немедленному вычету и дают право на налоговые льготы. Многие инвестиции в физический капитал подлежат немедленному вычету. Только определенные категории инвестиций в человеческий капитал подлежат вычету для фирм и частных лиц, а некоторые кредиты доступны для физических лиц.

В настоящее время работодатели могут вычитать определенные расходы на квалифицированное образование и профессиональную подготовку для целей налогообложения, а определенные льготы в отношении квалифицированного образования исключаются из налогооблагаемой части заработной платы сотрудников. Как правило, на уровне фирмы вычету подлежат только расходы на образование, которые повышают квалификацию работников на их нынешних должностях.Если образование позволяет работникам выполнять новый вид работы, расходы не подлежат вычету. На индивидуальном уровне налоговый режим расходов на образование зависит от уровня дохода и типа образования.

Как правило, на уровне фирмы вычету подлежат только расходы на образование, которые повышают квалификацию работников на их нынешних должностях.Если образование позволяет работникам выполнять новый вид работы, расходы не подлежат вычету. На индивидуальном уровне налоговый режим расходов на образование зависит от уровня дохода и типа образования.

Эти различия важны, поскольку налоговый режим имеет отношение к решениям об инвестициях в человеческий капитал [2], а накопление человеческого капитала является ключевым фактором экономического роста. [3] Различный налоговый режим может исказить стоимость инвестиций и принятия решений фирмами и физическими лицами.

Существует несколько предложений по расширению вычета расходов на образование и профессиональную подготовку и субсидированию этих расходов путем создания налоговой льготы. Эти предложения следует оценивать в контексте нейтральности, внешних эффектов и других мер политики, влияющих на образование и обучение [4].

В этом документе дается обзор исходной информации об инвестициях в человеческий капитал, о том, как налогообложение влияет на решения о человеческом капитале, о налоговом режиме в различных юрисдикциях и предложениях, которые могут изменить налоговый режим для инвестиций в человеческий капитал в Соединенных Штатах.

Справочная информация об инвестициях в человеческий капитал

Инвестиции и накопление человеческого капитала приводят к повсеместной выгоде для людей, фирм и экономики; однако, как отмечалось ранее, накопление человеческого капитала не происходит быстро. Сумму, которую компания тратит на образование и обучение, можно рассматривать как форму инвестиций.

При нейтральной налоговой системе все инвестиционные расходы будут немедленно вычитаться из налогооблагаемой базы, включая вложения бизнеса в образование и обучение рабочих, а также вложения отдельных лиц в собственное образование.[5] Таким образом, правильный налоговый режим для инвестиций в человеческий капитал заключается в вычете расходов на обучение и налогообложении более высоких уровней дохода, возникающих в результате обучения.

Работники с более высоким уровнем образования, как правило, получают более высокую заработную плату и имеют более низкий уровень безработицы. Например, в 2017 году уровень безработицы и средний средний недельный заработок среди всех работников составлял 3,6 процента и 907 долларов США соответственно; для рабочих со степенью бакалавра — 2,5% и 1173 доллара соответственно. [6] Обучение, поддерживаемое работодателем, имеет преимущества для сотрудников и фирм: оно может повысить заработную плату служащих или улучшить стабильность их работы, а также повысить производительность фирмы или снизить текучесть кадров [7].

[6] Обучение, поддерживаемое работодателем, имеет преимущества для сотрудников и фирм: оно может повысить заработную плату служащих или улучшить стабильность их работы, а также повысить производительность фирмы или снизить текучесть кадров [7].

Аналогичным образом, обучение, проводимое работодателем, формальное или неформальное, показало положительное влияние на производительность труда и заработную плату. В одном исследовании было показано, что часы обучения положительно связаны с производительностью и ростом заработной платы; Эффект от формального обучения был намного больше, чем от неформального обучения.[8] Аналогичным образом, формальное обучение положительно влияет на производительность труда. [9]

Хотя эти данные свидетельствуют о преимуществах образования и профессиональной подготовки работников на индивидуальном уровне, существуют также преимущества для фирм. Например, официальные программы обучения сотрудников могут вывести фирмы с уровнем производительности ниже среднего до уровня сопоставимых предприятий [10].

Тем не менее, некоторые исследования показывают, что может быть недостаточное инвестирование в человеческий капитал, что способствует так называемому дефициту навыков.Одна из причин, по которой фирмы могут недоинвестировать, связана с компонентом обучения, направленным на общественное благо. Например, если компания A обучила рабочего навыку, это могло бы увеличить отдачу для всех компаний, если бы навык можно было передавать. В той степени, в которой навыки, полученные в ходе обучения, можно будет передать конкурентам, фирмы могут недостаточно проводить обучение.

Рабочим во многих отраслях необходимо регулярно повышать свою квалификацию, поскольку постоянное развитие новых технологий и процессов приводит к появлению новых методов производства.[11] Например, к 2020 году более одной трети основных навыков большинства профессий будут составлять навыки, которые не считаются критически важными для сегодняшней рабочей силы. [12] Эти быстрые изменения указывают на необходимость постоянного обучения. [13]

[13]

Данные недавнего опроса подтверждают, что фирмы признают, что у сотрудников отсутствуют необходимые навыки; однако это также показывает, что эти же фирмы не вкладывают значительных средств в программы обучения. [14] Кажется вероятным, что работодатели недоинвестируют в обучение рабочих по нескольким причинам.У фирм может быть более низкий стимул к обучению рабочих, поскольку сотрудники получают большую часть прибыли от обучения, что приводит к увеличению переговорных позиций, и потому, что сотрудники могут уйти или стать жертвой переманивания со стороны конкурентов [15].

Некоторые данные свидетельствуют о том, что человеческий капитал может иметь положительные внешние эффекты; то есть накопление человеческого капитала отдельного человека может принести пользу другим или обществу в целом. Внешние эффекты могут возникать по нескольким каналам, таким как повышение продуктивности других, сокращение преступного поведения или улучшение социальной сплоченности — однако некоторые исследования показывают, что эмпирические данные о положительных внешних эффектах слабы. [16] Это может быть связано с тем, что преимущества образования усваиваются отдельными лицами или компаниями в форме более высокой отдачи.

[16] Это может быть связано с тем, что преимущества образования усваиваются отдельными лицами или компаниями в форме более высокой отдачи.

Одним из изменений в политике, которое может помочь работодателям в возмещении затрат на обучение, является изменение налогового режима. [17] И, учитывая доказательства того, что работодатели могут недоинвестировать в обучение рабочих и что могут быть положительные внешние эффекты для обучения, может быть оправдание для субсидирования обучения рабочих, помимо возможности вычета расходов.Однако, взвешивая эти соображения, директивным органам следует учитывать более широкий контекст всей политики, связанной с обучением работников и образованием, а не только налоговой политикой: [18]

Решения, непосредственно направленные на устранение сбоев рыночных механизмов или искажающих институциональных условий рынка труда, которые приводят к недостаточным инвестициям в человеческий капитал, обычно более эффективны, чем налоговые решения, такие как налоговые льготы или государственные субсидии.

Однако прямые решения не всегда могут быть осуществимы, например, из-за политических соображений или из-за характера человеческого капитала (например,г., не может быть использован в качестве залога). В этих обстоятельствах фискальные стимулы могут стать вторым лучшим решением.

Как налогообложение влияет на решения об инвестициях в человеческий капитал

Решение о том, инвестировать ли в образование или профессиональную подготовку, зависит от стоимости и ожидаемой доходности данного инвестиционного выбора. Многочисленные факторы могут повлиять как на стоимость, так и на ожидаемую прибыль, включая налогообложение.

В отчете ОЭСР, озаглавленном «Налоги и инвестиции в навыки», выделено семь каналов, через которые налоги влияют на стимулы к инвестированию в формирование навыков: [19]

(1) налоговый режим прямых затрат (e.g., плата за обучение), (2) налоговый режим сбережений (или капитала), долга, дохода и дополнительных льгот (например, обучение, оплачиваемое работодателем), используемых для финансирования инвестиций, (3) (условный) налоговый режим упущенные доходы или прибыль, (4) (условный) налоговый режим упущенного дохода от капитала, (5) налоговый режим валовых финансовых выгод (более высокий заработок для физических лиц и более высокая прибыль для работодателей), (6) налоговые функции, обеспечивающие страхование от неопределенность доходности инвестиций и (7) целевые налоги для работодателей или налоговые механизмы, обеспечивающие минимальный уровень инвестиций в обучение.

Различные налоговые политики могут иметь противоположное влияние на решения об инвестициях в человеческий капитал, и другая государственная или налоговая политика также может влиять на эти решения [20].

Налоговый режим в США

Как правило, в США предприятия могут вычесть большую часть расходов на обучение; определенная помощь в обучении, предоставляемая работодателем, исключается из заработной платы сотрудников; и физические лица могут получить доступ к различным налоговым положениям, связанным с образованием.

Согласно данным налоговой службы (IRS), «Обычные и необходимые расходы, оплачиваемые в счет расходов на образование и обучение ваших сотрудников, вычитаются.Однако, если расходы связаны с обучением, которое помогает человеку соответствовать минимальным требованиям его нынешней профессии или бизнеса или квалифицировать человека для новой профессии или бизнеса, они не подлежат вычету. [21]

Если компания оплачивает или возмещает расходы на образование сотрудника в рамках программы квалифицированной помощи в области образования, выплаты подлежат вычету. Кроме того, предприятия могут исключить из заработной платы сотрудника помощь в обучении на сумму до 5 250 долларов, если расходы происходят в рамках программы квалифицированной помощи в сфере образования.Если у предприятия нет плана помощи в сфере образования [22] или если сумма помощи превышает 5 250 долларов, она должна быть включена в заработную плату, если только пособия не являются пособиями по условиям работы.

Кроме того, предприятия могут исключить из заработной платы сотрудника помощь в обучении на сумму до 5 250 долларов, если расходы происходят в рамках программы квалифицированной помощи в сфере образования.Если у предприятия нет плана помощи в сфере образования [22] или если сумма помощи превышает 5 250 долларов, она должна быть включена в заработную плату, если только пособия не являются пособиями по условиям работы.

IRS объясняет, как обучение может квалифицироваться как пособие по условиям труда в Публикации 15-B: [23]

Чтобы получить квалификацию, образование должно соответствовать тем же требованиям, которые применялись бы для определения того, мог ли работник вычесть расходы, если бы служащий их оплатил. Образовательные программы в целом не обязательно квалифицируются как пособие по условиям работы.Каждый курс программы должен оцениваться индивидуально на предмет квалификации как пособие по условиям работы. Образование должно соответствовать как минимум одному из следующих тестов.

- Образование требуется работодателем или по закону для того, чтобы работник сохранил свою нынешнюю зарплату, статус или работу. Требуемое образование должно служить добросовестной деловой цели работодателя.

- Образование поддерживает или улучшает навыки, необходимые для работы.

Однако, даже если образование соответствует одному или обоим из вышеперечисленных тестов, оно не является квалифицирующим образованием, если оно:

- Требуется для удовлетворения минимальных образовательных требований нынешней профессии или бизнеса сотрудника, или

- Является частью программы обучения, которая позволит сотруднику получить квалификацию для новой профессии или бизнеса.

Индивидуальные налогоплательщики могут получить доступ к различным кредитам, вычетам, исключениям и сберегательным планам для высшего образования. Большая часть этих положений применяется только к программам бакалавриата и магистратуры, хотя один налоговый кредит, зачет пожизненного обучения, может использоваться для покрытия квалификационных расходов, включая курсы повышения квалификации. [24]

[24]

Прогрессивность индивидуального подоходного налога также может повлиять на индивидуальные решения об инвестициях в человеческий капитал, поскольку они частично зависят от ожидаемой отдачи от этих инвестиций.Более высокие предельные налоговые ставки могут препятствовать принятию долгосрочных решений об инвестировании в образование или повышение квалификации. [25]

Налоговый режим в странах ОЭСР

По состоянию на 2011 год 16 стран, включая США, предоставляют льготы по подоходному налогу с физических лиц для профессионального обучения, связанного с работой. Как и в США, многие страны ограничивают налоговые льготы расходами на обучение, непосредственно связанное с текущей работой или работой налогоплательщика, в то время как только две страны, Австрия и Германия, предоставляют налоговые льготы для обучения, которое готовит налогоплательщика к новой профессии.[26] Однако типы обучения и образования, которые соответствуют критериям, различаются в 16 странах.

Режим корпоративного подоходного налога в странах ОЭСР менее разнообразен; в 32 странах расходы на обучение обычно вычитаются в год их возникновения. В некоторых странах предусмотрены дополнительные налоговые льготы или увеличенные вычеты для расходов на обучение сотрудников. Двадцать две страны ОЭСР, включая США, вводят ограничения, требующие, чтобы расходы, связанные с коммерческой деятельностью фирмы, вычитались из налогооблагаемой базы.

Предложения по изменению налогового режима

Законодатели и другие лица предложили несколько способов улучшить налоговый режим обучения рабочих, чтобы стимулировать дополнительные инвестиции.

Одна из идей — создать налоговую льготу для обучения рабочих, которая по дизайну была бы аналогична налоговой льготе на исследования и разработки. [27] Предложение Aspen Institute предлагает структурировать кредит как 20 процентов разницы между установленным базовым уровнем расходов на обучение и расходами текущего года, что позволяет малым и новым предприятиям использовать кредит для компенсации налоговых обязательств по заработной плате. [28] Некоторые штаты используют аналогичные налоговые льготы для обучения рабочих, составляющие от 5 до 50 процентов расходов на обучение. [29]

[28] Некоторые штаты используют аналогичные налоговые льготы для обучения рабочих, составляющие от 5 до 50 процентов расходов на обучение. [29]

Другим изменением политики будет разрешение предприятиям вычитать все формы обучения рабочих, включая те, которые позволят людям занять новую должность, вместо того, чтобы ограничивать это определенными видами обучения или определенными программами получения степени. [30] Например, Калеб Уотни обсуждает возможность вычета налогов в контексте нехватки рабочих в области искусственного интеллекта: [31]

В настоящее время работодатели могут вычесть часть затрат на обучение работников, если это необходимо для повышения производительности в той роли, которую они уже занимают, но… работодатели не могут вычитать затраты, если это дает им право на новую профессию или бизнес.Расширение этого вычета — как по размеру, так и по объему — так, чтобы можно было вычесть полную стоимость обучения рабочих для новых профессий, стимулировало бы дополнительные инвестиции в создание рабочей силы ИИ, необходимой для подпитки нашей экономики.

Учитывая ранее существовавший уровень интереса работодателей к этой стратегии, кажется вероятным, что она может стать плодотворной частью нашего внутреннего портфеля ИИ, если получит дополнительную поддержку.

Есть предложения по изменению налогового режима для физических лиц. Совсем недавно сенаторы Эми Клобучар (D-MN) и Бен Сасс (R-NE) представили законопроект Сената № 275, который будет предоставлять счета для непрерывного обучения для оплаты расходов на образование, включая обучение навыкам, ученичество и профессиональное развитие.[32]

Оценка предложений

Любое предлагаемое изменение следует оценивать в соответствии со следующими принципами: простота, управляемость, нейтральность и эффективность.

Простота и удобство администрирования

В настоящее время налоговый кодекс сложен и пронизан различными положениями, предназначенными для поощрения определенных видов деятельности или инвестиций. Например, в налоговом кодексе уже есть как минимум дюжина сберегательных счетов, не зависящих от налогообложения, каждый со своими правилами и ограничениями. Например, создание дополнительного нейтрального с точки зрения налогообложения сберегательного счета для физических лиц усложнило бы налоговый кодекс. Вместо того, чтобы усложнять ситуацию, следует рассмотреть решения, которые упростят варианты сбережений для налогоплательщиков, такие как универсальные сберегательные счета.

Например, создание дополнительного нейтрального с точки зрения налогообложения сберегательного счета для физических лиц усложнило бы налоговый кодекс. Вместо того, чтобы усложнять ситуацию, следует рассмотреть решения, которые упростят варианты сбережений для налогоплательщиков, такие как универсальные сберегательные счета.

Аналогичные аргументы применимы к добавлению новых налоговых льгот. В настоящее время индивидуальные налогоплательщики могут выбирать из сложного набора положений, связанных с образованием, что приводит к неоптимальному использованию. С точки зрения бизнеса, существующие кредиты на НИОКР сложны и трудны для анализа, что дает преимущество более крупным компаниям, у которых есть ресурсы для преодоления юридических препятствий, и приводит к расточительным административным расходам.[33] Законодатели должны оценить, добавят ли дополнительные кредиты физическим или юридическим лицам сложности в соответствии с действующим законодательством.

Еще один фактор, который следует учитывать при добавлении новых политик, — это возможность администрирования программы. Налоговая служба предназначена не для администрирования льгот, а для сбора налогов. Применение и проверка информации о налогоплательщиках, например о том, получили ли они соответствующее образование, могут быть трудными.

Налоговая служба предназначена не для администрирования льгот, а для сбора налогов. Применение и проверка информации о налогоплательщиках, например о том, получили ли они соответствующее образование, могут быть трудными.

Нейтралитет

Законодатели должны обеспечить нейтральный налоговый режим для всех типов инвестиций.Это означает, что положения о расходах не должны отдавать предпочтение одному типу обучения или образования перед другим или одному виду капитала перед другим.

КПД

Хотя многие из нынешних положений были разработаны для повышения уровня образования или повышения доступности высшего образования, данные свидетельствуют о том, что они не обеспечивают эффективного достижения этих целей. [34] По этой причине к новым предложениям, отражающим структуру текущей политики, следует подходить скептически.Хотя намерение нового налогового кредита или другого положения может быть положительным, это положение может работать не так, как предполагалось.

Законодателям следует избегать использования налогового кодекса для поощрения или противодействия определенному поведению, поскольку он редко бывает эффективным инструментом для этого. Вместо этого законодателям следует сосредоточиться на том, чтобы сделать налоговый кодекс нейтральным, как упоминалось выше, чтобы вызванные налогами искажения не привели к неэффективному распределению ресурсов.

Заключение

Накопление человеческого капитала в результате инвестиций в обучение и образование рабочих является ключевым фактором экономического роста в долгосрочной перспективе.Налоговый режим — это один из факторов, влияющих на решения об инвестировании в обучение и образование рабочих. В настоящее время налоговый кодекс разрешает вычет определенных категорий инвестиций в человеческий капитал, в то время как для других доступны кредиты. Однако возможность вычета довольно ограничена, а резервы, доступные физическим лицам, недостаточно используются, сложны и неэффективны.

При рассмотрении политики, которая изменит налоговый режим инвестиций в человеческий капитал, важно, чтобы законодатели должным образом учитывали внешние эффекты, нейтралитет и взаимодействие с более широким спектром уже существующих политик в области образования и обучения.Вместо того чтобы подходить к налоговому режиму обучения рабочих по частям, законодателям следует рассмотреть весь спектр федеральной политики, которая касается инвестиций в человеческий капитал, включая налоговые ставки, кредиты, отчисления, планы сбережений и политику, не связанную с бюджетом. Объединение частично совпадающих положений повысит простоту и управляемость. Существующий режим налогообложения человеческого капитала не является нейтральным, и усилия по реформированию должны помочь решить эту проблему. В идеале все формы инвестиций должны подлежать немедленному вычету, в то время как аргументы в пользу субсидий требуют дальнейшего изучения.

Банкноты

[1] Роберт Дж. Барро, «Человеческий капитал и экономический рост», Федеральный резервный банк Канзас-Сити, 1992 г. , стр. 204, https://www.kansascityfed.org/publicat/sympos/1992/s92barro.pdf.

, стр. 204, https://www.kansascityfed.org/publicat/sympos/1992/s92barro.pdf.

[2] Каролина Торрес, «Налоги и инвестиции в навыки», Издательство ОЭСР, 17 сентября 2012 г., https://www.oecd-ilibrary.org/docserver/5k92sn0qv5mp-en.pdf?expires=1541711985&id=id&accname= гость & контрольная сумма = 9A12B5C137E1092337D6CEDB684135C5.

[3] Руи Коста, Никхил Датта, Стивен Мачин и Сандра МакНалли, «Инвестиции в людей: аргументы в пользу налоговых льгот на человеческий капитал», Центр экономической эффективности, февраль 2018 г., http: // cep.lse.ac.uk/pubs/download/is01.pdf.

[4] Обратите внимание, что федеральное правительство управляет 47 программами профессионального обучения (по состоянию на 2011 год). В этом документе конкретно эти программы не рассматриваются; однако, по крайней мере, некоторые исследования показывают, что они не могут быть эффективным способом повышения заработной платы или создания рабочих мест. Возможность вычета на уровне компаний для инвестиций в человеческий капитал, вероятно, является лучшей альтернативой. См. Мэтью Д. Митчелл и Тамара Винтер, «Помощь перемещенным работникам без корпоративного благополучия», Mercatus Center, 2 мая 2018 г., https: // www.mercatus.org/bridge/commentary/helping-displaced-workers-without-corporate-welfare.

См. Мэтью Д. Митчелл и Тамара Винтер, «Помощь перемещенным работникам без корпоративного благополучия», Mercatus Center, 2 мая 2018 г., https: // www.mercatus.org/bridge/commentary/helping-displaced-workers-without-corporate-welfare.

[5] Если часть расходов, связанных с образованием, представляет собой потребление, а не инвестиции, то вычет не будет подходящим налоговым режимом. См. Эрика Йорк, «Оценка положений о налогообложении образования», Налоговый фонд, 20 февраля 2019 г., https://taxfoundation.org/education-tax-provisions/ и Джеральд Пранте, «Субсидии по налогу на образование — оправдано или нет?» Налоговый фонд, 13 мая 2008 г., https: // taxfoundation.org / образование-налоговые-субсидии-оправдано-или-нет /.

[6] Бюро статистики труда США, «Прогнозы занятости», , 27 марта 2018 г., https://www.bls.gov/emp/chart-unemployment-earnings-education.htm.

[7] Линда Левин, «Обучение, предоставляемое работодателем», Исследовательская служба Конгресса, 3 мая 2000 г. , http://congressionalresearch.com/RL30546/document.php?study=EMPLOYER-PROVIDED+TRAINING.

, http://congressionalresearch.com/RL30546/document.php?study=EMPLOYER-PROVIDED+TRAINING.

[8] Гарри Дж. Хольцер, «Детерминанты производительности и доходов сотрудников: некоторые новые данные», Рабочий документ Национального бюро экономических исследований №2782, декабрь 1988 г.

[9] Энн П. Бартел, «Официальная программа обучения сотрудников и их влияние на производительность труда: данные исследования людских ресурсов», Рабочий документ Национального бюро экономических исследований № 3026, июль 1989 г.

[10] Энн П. Бартел, «Повышение производительности от реализации программ обучения сотрудников», Рабочий документ Национального бюро экономических исследований № 3893, ноябрь 1991 г., 18.

[11] Майкл Д. Фаррен, «Преодоление разрыва в навыках», Свидетельство перед комитетом Палаты представителей по малому бизнесу, Подкомитетом по экономическому росту, налогам и доступу к капиталу: изучение рынка труда для малого бизнеса, сентябрь.7, 2017, 4, https://www. mercatus.org/publications/bridging-skills-gap.

mercatus.org/publications/bridging-skills-gap.

[12] Всемирный экономический форум, «Будущее рабочих мест», январь 2016 г., 3, http://www3.weforum.org/docs/WEF_FOJ_Executive_Summary_Jobs.pdf.

[13] Некоторые могут оспорить аргумент о нехватке навыков; например, см. Эндрю Уивер, «Миф о разрыве навыков», MIT Technology Review , 25 августа 2017 г., https://www.technologyreview.com/s/608707/the-myth-of-the- навыки-пробел /. Однако, несмотря на разногласия по поводу разрыва в навыках, обучение рабочих остается важным, как и общение между предприятиями и рабочими о том, какое обучение необходимо.

[14] Удеми, «Компании видят широко распространенный пробел в навыках, но большинство тратят минимум на обучение», 26 марта 2015 г., https://about.udemy.com/press-releases/companies-see-widespread-skills-gaps- но-большинство-тратить-минимум-на-обучение /.

[15] Каролина Торрес, «Налоги и инвестиции в навыки», 11.

[16] Фабиан Ланге и Роберт Топель, «Социальная ценность образования и человеческого капитала», пересмотрено, сентябрь 2004 г. , стр. 2-3, https://economics.yale.edu/sites/default/files/files/Workshops- Семинары / Labor-Public / lange-041105.pdf.

, стр. 2-3, https://economics.yale.edu/sites/default/files/files/Workshops- Семинары / Labor-Public / lange-041105.pdf.

[17] Калеб Уотни, «Снижение входных барьеров в разработке и применении ИИ», R Street, 9 октября 2018 г.

[18] Каролина Торрес, «Налоги и инвестиции в навыки», 8.

[19] Там же, 6.

[20] Там же, 10.

[21] Internal Revenue Service, Publication 535, Business Expenses, 2017, https://www.irs.gov/forms-pubs/about-publication-535.

[22] Требования к квалификационной программе см. В Институте правовой информации Корнельской школы права, «26 Свода федеральных правил, § 1.127-2 — Программа квалифицированной образовательной помощи », https://www.law.cornell.edu/cfr/text/26/1.127-2.

[23] Налоговая служба, публикация 15-B, «Руководство работодателя по налоговым льготам», 2017 г., https://www.irs.gov/forms-pubs/about-publication-15-b.

[24] См. Эрика Йорк, «Оценка налоговых положений на образование», Налоговый фонд, 20 февраля 2019 г. , https://taxfoundation.org/education-tax-provisions/.

, https://taxfoundation.org/education-tax-provisions/.

[25] Гарретт Уотсон, «Предлагаемая Окасио-Кортесом максимальная ставка налога на прибыль в размере 70 процентов будет сдерживать инновации», Tax Foundation, январь.14, 2019, https://taxfoundation.org/ocasio-cortezs-70-percent-tax-rate-deter-innovation/.

[26] Каролина Торрес, «Налоги и инвестиции в навыки», 43.

[27] Аластер Фицпейн и Итан Поллак, «Налоговая скидка на обучение рабочих: содействие инвестициям работодателей в рабочую силу», Институт Аспена, 16 августа 2018 г., https://www.aspeninstitute.org/publications/worker-training- налоговый кредит-обновление-август-2018 /.

[28] Базовый уровень «будет определяться путем усреднения сумм, потраченных в каждый из трех лет, предшествующих текущему налоговому году.См. Аластер Фицпейн и Итан Поллак, «Налоговая скидка на обучение рабочих: содействие инвестициям работодателей в рабочую силу».

[29] Там же.

[30] Одним из оправданий этих ограничений может быть предотвращение вычетов за образование, полученное в качестве хобби или отдыха, или за образование, которое может не иметь отношения к деловой активности. Законодателям следует учитывать этот аспект, поскольку он относится к вычету.

Законодателям следует учитывать этот аспект, поскольку он относится к вычету.

[31] Калеб Уотни, «Снижение входных барьеров в разработке и применении ИИ.”

[32] Законопроект Сената 275 116 th Congress, «Закон об инвестициях в профессиональные навыки 2019 г.», https://www.congress.gov/bill/116th-congress/senate-bill/275?q=%7B%22search% 22% 3A% 5B% 22S. 275% 22% 5D% 7D & s = 3 & r = 1.

[33] Хосе Трейос, «В случае удержания налоговый кредит на НИОКР следует реформировать», Налоговый фонд, 20 июля 2017 г., https://taxfoundation.org/rd-tax-credit-reform/.

[34] Эрика Йорк, «Оценка положений о налогообложении образования».

Какие расходы подлежат вычету в 2020 году

В нашем очень длинном и сложном налоговом кодексе налоговые вычеты бывают всех форм и размеров, и к ним прилагается множество жестких правил.Например, бизнес-расходы должны быть обычными (обычными и приемлемыми в отрасли) и необходимыми (полезными и подходящими для торговли или бизнеса), чтобы подлежать вычету. Если ваши клиенты перечисляют вычеты, они могут вычесть медицинских расходов, оплаченных себе, супругам и иждивенцам, если они превышают 7,5% скорректированного валового дохода. В соответствии с Законом о сокращении налогов и занятости вы больше не можете вычитать различных коммерческих расходов на сотрудников с учетом 2% -ного скорректированного порогового значения валового дохода.

Если ваши клиенты перечисляют вычеты, они могут вычесть медицинских расходов, оплаченных себе, супругам и иждивенцам, если они превышают 7,5% скорректированного валового дохода. В соответствии с Законом о сокращении налогов и занятости вы больше не можете вычитать различных коммерческих расходов на сотрудников с учетом 2% -ного скорректированного порогового значения валового дохода.

Просмотрите следующий список расходов, чтобы помочь вашим клиентам соблюдать требования и минимизировать свои налоговые обязательства. Выдержки были взяты из Публикации 502 , Медицинские и стоматологические расходы , и Публикации 529 , Прочие вычеты . Пожалуйста, обратитесь к этим публикациям для получения более полного списка налоговых вычетов.

Медицинские расходыФраншиза

- Лечение алкоголизма: Суммы, уплаченные за стационарное лечение в терапевтическом центре от алкогольной зависимости, включая питание и проживание, предоставляемые центром во время лечения.

- Повышение фертильности: Стоимость следующих процедур по преодолению неспособности иметь детей:

- Экстракорпоральное оплодотворение, включая временное хранение яйцеклеток или спермы.

- Хирургическая операция, включая операцию по отмене предыдущей операции, которая помешала вам иметь детей.

- Собака-поводырь и животные-поводыри: Стоимость покупки, обучения и содержания собаки-поводыря или другого животного-поводыря для помощи человеку с нарушениями зрения, слуха или другим физическим недостатком.Расходы включают питание, уход и ветеринарную помощь для поддержания здоровья животного, чтобы оно могло выполнять свои обязанности.

- Программы отказа от курения : Однако вы не можете включать суммы, уплаченные за лекарства, не требующие рецепта, например никотиновые жевательные резинки или пластыри.

Без франшизы

- Программы похудания: Вам не разрешается вычитать стоимость программы похудания, если ее целью является улучшение внешнего вида, общего состояния здоровья или самочувствия.

Однако вы можете вычесть расходы, если лечение для похудания предназначено для лечения определенного заболевания, диагностированного врачом (например, ожирения, гипертонии или болезни сердца).

Однако вы можете вычесть расходы, если лечение для похудания предназначено для лечения определенного заболевания, диагностированного врачом (например, ожирения, гипертонии или болезни сердца). - Лекарства, отпускаемые без рецепта, и лекарства (кроме инсулина): для вычета суммы, выписанной по рецепту врача, требуется рецепт врача.

- Взносы клуба здоровья: Включает суммы, уплаченные для улучшения вашего общего состояния здоровья. или для облегчения физического или психического дискомфорта. и не связано с заболеванием.

- Косметическая хирургия: Включает процедуры, направленные на улучшение внешнего вида, но не способствующие правильному функционированию организма или предотвращению или лечению болезни или болезни. Примеры включают подтяжку лица, пересадку волос, удаление волос или липосакцию. Вы можете вычесть косметическую операцию, если необходимо исправить деформацию, возникшую в результате врожденной аномалии, травмы или обезображивающего заболевания.

Франшиза

- Убытки от азартных игр в размере выигрыша в азартных играх: Убытки от азартных игр включают ставки плюс расходы, понесенные в связи с проведением азартных игр, например .

- Убытки от несчастных случаев и краж собственности, приносящей доход: Инвестиционная собственность включает акции, векселя, облигации, золото, серебро, пустыри и произведения искусства.

- Федеральный налог на наследство на доход в отношении умершего: Это валовой доход, который умер бы получил, если бы смерть не произошла, и не был должным образом включен в окончательную налоговую декларацию умершего.

- Штрафы и пени: Как правило, штрафы и пени, уплаченные правительству или определенной негосударственной организации за нарушение любого закона, не допускаются, за исключением следующих ситуаций:

- Суммы, уплаченные за реституцию.

- Выплаченные суммы для приведения в соответствие с законодательством.

- Причитающиеся налоги.

- Определенные судебные постановления, стороной которых не является ни одно государственное учреждение.

- Домашний офис: Вы можете вычесть домашний офис, если вы используете часть своего дома регулярно и исключительно для деловых целей.

- Клубные взносы: Следующие организации не рассматриваются как клубы, организованные для бизнеса, развлечений, отдыха или социальных целей (если одна из основных целей не является развлечением):

- Торговые палаты

- Бизнес-лиги

- Палаты коммерции

- Гражданские или общественные организации

- Профессиональные организации

- Правления по недвижимости

- Торговые ассоциации

- Убытки от инвестиционных схем типа Понци : Вычитается как убытки от хищения доходоприносящей собственности.

Не подлежит франшизе

- Невозмещенные расходы сотрудников не подлежат франшизе , если вы не попадаете в одну из следующих категорий:

- Резервист вооруженных сил

- Квалифицированный артист

- Взносы государственный служащий

- Сотрудник с рабочими расходами, связанными с обесценением

- Расходы на кампанию: Это относится к кандидату на любую должность и включает сборы за квалификацию и регистрацию, а также гонорары юристов.

- Транспортные расходы: Транспортные расходы, идущие от вашего дома до вашего основного или постоянного места работы, не подлежат вычету. Однако есть исключение для резервистов Вооруженных сил, квалифицированных артистов-исполнителей, государственных служащих и служащих, оплачиваемых по причине инвалидности. Они могут вычесть дополнительные расходы на транспортировку инструментов, инструментов или других предметов в своей машине на работу и с работы.

- Штрафы и пени :

- Суммы, уплаченные для урегулирования вашей фактической или потенциальной ответственности по штрафу или штрафу (гражданскому или уголовному).

- Парковочные талоны и налоговые штрафы.

- Реституция, уплаченная в соответствии с законом (если суммы специально не указаны в мировом соглашении или постановлении суда).

- Возмещение государству стоимости расследования или судебного разбирательства.

- Расходы на лоббирование:

- Влияние на законодательство.

- Участвовать или вмешиваться в любую политическую кампанию за или против любого кандидата на государственные должности.

- Попытка повлиять на общественность по поводу выборов и законодательных вопросов.

- Общайтесь напрямую с должностными лицами исполнительной власти, чтобы попытаться повлиять на их действия.

- Клубные взносы: Это включает членство в любом клубе, организованном для бизнеса, развлечений, отдыха или социальных целей. Примеры включают спортивные состязания, обеды, спортивные состязания, авиалинии, гостиницы и загородные клубы.

- Взносы на политические цели:

- Взносы на политические цели, сделанные политическому кандидату, комитету кампании или фонду информационных бюллетеней.

- Реклама в бюллетенях съездов, обедах и программах в пользу политической партии или кандидата.

Повысьте роль доверенного советника

Не стесняйтесь делиться этой информацией со своими клиентами и потенциальными клиентами, чтобы помочь расширить вашу практику и укрепить вашу роль в качестве надежного советника. Ваши клиенты будут в восторге от каждого сэкономленного доллара!

Ваши клиенты будут в восторге от каждого сэкономленного доллара!

Правила вычета коммерческих расходов по федеральным налогам

Частные предприниматели несут много расходов в процессе получения дохода, но Налоговая служба позволяет им вычитать большую часть этих деловых расходов, многие из которых составляют доллар за доллар.Вы можете вычесть доллар из своего налогооблагаемого дохода от бизнеса за каждый потраченный доллар, когда он полностью вычитается, и это действительно хорошо. Затраты квалифицируются как вычеты, если они «обычные и необходимые» в вашей торговле или бизнесе.

Вы по-прежнему можете получить налоговую льготу для оплаты расходов, не вычитаемых из налогооблагаемой базы.

«Обычные и необходимые» хозяйственные расходы

Согласно IRS, «обычный» означает, что большинство других самозанятых налогоплательщиков, которые работают в том же бизнесе или торговле, также обычно платят за эти вещи.«Необходимое» означает, что все, на что вы потратили деньги, помогает вам в ведении бизнеса. Фактически, вы не смогли бы вести бизнес и зарабатывать деньги, если бы не понесли этих расходов.

Фактически, вы не смогли бы вести бизнес и зарабатывать деньги, если бы не понесли этих расходов.

Например, учебники и учебные материалы будут как обычными, так и необходимыми, если вы работаете репетитором. Но покупать домашнюю морскую свинку для вашего рабочего места может и не быть, по крайней мере, если вы не можете убедить IRS в том, что этот маленький парень — инструмент обучения. Даже в этом случае вы можете столкнуться с проблемой с «обычной» частью уравнения, по крайней мере, без помощи хорошего налогового специалиста.

Обычно вычитаемые расходы

Наиболее распространенные полностью вычитаемые бизнес-расходы включают:

- Бухгалтерские сборы

- Реклама

- Банковские сборы

- Комиссионные и коммерческие расходы

- Расходы на консультации

- Стоимость непрерывного профессионального образования

- Затраты на оплату труда по контракту

- Комиссия за оформление кредита и инкассо

- Стоимость доставки

- Сборы и подписки

- Программы льгот работникам

- Аренда оборудования

- Заводские расходы

- Страхование

- Выплаченные проценты

- Интернет-подписки, доменные имена и хостинг

- Прачечная

- Юридические издержки

- Лицензии

- Техническое обслуживание и ремонт

- Канцелярские расходы и принадлежности

- Пенсионные планы и планы участия в прибыли

- Почтовая оплата

- Расходы на печать и копирование

- Плата за повышение квалификации и обучение

- Гонорары специалистов

- Продвижение

- Аренда

- Заработная плата, заработная плата и другие компенсации

- Безопасность

- Мелкий инструмент и оборудование

- Программное обеспечение

- Принадлежности

- Телефон

- Торговые скидки

- Путешествие

- Коммунальные услуги

Подарки покупателям или клиентам

Не все расходы полностью вычитаются, даже если они обычные и необходимые, и подарки, сделанные вашим клиентам или клиентам, попадают в эту категорию. Вы можете требовать только процент от этих затрат. Они вычитаются до 25 долларов на человека.

Вы можете требовать только процент от этих затрат. Они вычитаются до 25 долларов на человека.

Например, вы можете потребовать вычет в размере 25 долларов только в том случае, если вы выразите признательность своему лучшему клиенту бутылкой бурбона за 100 долларов. Остальные 75 долларов — на вас и на ваше доброе сердце. Но вы можете вычесть все расходы, если вместо этого дадите им бутылку вина за 20 долларов, потому что это меньше лимита в 25 долларов. Предупреждение: проявите мудрость со своей благодарностью.

Рекламные подарки

Не все подарки считаются подарками в налоговых целях.Некоторые из этих затрат можно считать рекламными.

Обычно это происходит с предметами, которые стоят 4 доллара или меньше. Они полностью вычитаются в размере до 4 долларов каждый, если они носят название вашей компании, и вы распространяете многие из них, например ручки, которые вы можете предложить любому, кто подписывает с вами контракт.

Расходы на питание и развлечения

Раньше вы могли вычесть до 50% расходов на развлечения, которые были напрямую связаны с ведением бизнеса, например, проведение роскошной праздничной вечеринки и приглашение клиентов. Уже нет. Закон о сокращении налогов и занятости (TCJA) отменил это положение налогового кодекса в 2018 году.

Уже нет. Закон о сокращении налогов и занятости (TCJA) отменил это положение налогового кодекса в 2018 году.

Однако у вас все еще есть варианты. Вы можете вычесть 50% стоимости деловых обедов , если вы пригласите этих клиентов на ужин индивидуально. Вы — или хотя бы один из ваших сотрудников — должны присутствовать и должны каким-либо образом вести дела с консультантом, клиентом, покупателем или другим деловым контактом. Еда не может быть чрезмерно экстравагантной.

Поэтому, если вы пригласите того же клиента на обед и закажете бутылку бурбона за 100 долларов, чтобы насладиться едой, вместо того, чтобы подарить ему бутылку в подарок, ваш вычет удвоится с 25 до 50 долларов — это половина покупной цены.И вы можете вычесть половину стоимости еды и чаевые.

Автотранспортные расходы

Вы можете вычесть часть расходов на автомобиль и транспорт, эквивалентную милям, которые вы проехали в деловых целях в течение налогового года.

Сюда не входят дорожные расходы, если вы должны посетить другой город или место — это отдельная категория, и она полностью вычитается. Транспортные расходы — это те расходы, которые вы несете в повседневной деятельности.

Ваши деловые мили должны быть отделены от ваших личных миль. По общему признанию, это может быть сложно, поэтому полезно вести журнал либо в вашем смартфоне, либо в блокноте, спрятанном в перчаточном ящике.

Вот пример. Вы ведете свой бизнес из дома и проезжаете по 20 миль в каждую сторону, чтобы обслуживать компьютерную систему клиента. Затем вы совершаете боковую поездку на пять миль, чтобы пообедать на обратном пути домой. Технически, вы должны вычесть 10 миль (при условии, что доставка еды составляла пять миль в каждую сторону) из всех 50 миль, которые вы проехали во время этой прогулки.Итак, 40 ваших миль не облагаются налогом. Вы не можете добавить еще 10.

Стандартная ставка пробега по сравнению с фактическими расходами

Теперь у вас есть выбор. IRS позволяет либо вычесть ваши фактические расходы, понесенные на проезд этих миль, либо вы можете вычесть стандартную ставку миль в размере 57,5 центов за милю для 2020 налогового года. В 2021 году эта цифра упадет до 56 центов.

IRS позволяет либо вычесть ваши фактические расходы, понесенные на проезд этих миль, либо вы можете вычесть стандартную ставку миль в размере 57,5 центов за милю для 2020 налогового года. В 2021 году эта цифра упадет до 56 центов.

Стандартная ставка пробега имеет тенденцию немного изменяться ежегодно, потому что она индексируется с учетом инфляции.

Те 40 миль, которые вы проехали для обслуживания компьютерной системы, сократят ваш доход от бизнеса на 23 доллара при стандартном пробеге — 40 миль умноженные на 57,5 цента для каждого из них. Но вам следует провести немного математических расчетов, чтобы определить, приведет ли заявление о ваших фактических расходах к большему вычету.

Ваш вычет будет равен 50% ваших фактических расходов на автомобиль, если вы проехали 30 000 миль в течение года, и если 15 000 из этих миль были связаны с бизнесом — 15 000 — это половина от 30 000.Эти расходы включают такие вещи, как амортизация, проценты по автокредиту, топливо, техническое обслуживание, страхование и регистрация. Или вы можете просто вычесть 8 625 долларов, или 15 000 миль, умноженные на 57,5 цента. Очевидно, вы захотите использовать тот метод, который подходит для большей экономии налогов.

Или вы можете просто вычесть 8 625 долларов, или 15 000 миль, умноженные на 57,5 цента. Очевидно, вы захотите использовать тот метод, который подходит для большей экономии налогов.

Расходы домашнего офиса

Вы также можете потребовать вычет расходов, понесенных на содержание домашнего офиса, и правила аналогичны тем, которые применяются к автомобильным и транспортным расходам. Вы должны разделить деловое и личное использование.

Вы можете вычесть только ту часть расходов, которая связана с площадью вашего дома, которую вы используете исключительно для бизнеса. Например, вы можете потребовать вычет за квадратные метры пространства, в котором вы фактически работаете, а не всей комнаты, если комната выполняет двойную функцию как игровая комната вашего ребенка. Но если вы посвятите всю дополнительную спальню своей работе и больше ничего не делаете в этой комнате, процентная доля всей комнаты в вашем доме не облагается налогом.

Это место также должно быть вашим основным местом работы. Это не означает, что вы не можете уйти, чтобы позвонить клиентам или клиентам на дом, но вы должны фактически вести свой бизнес из этого домашнего местоположения.

Это не означает, что вы не можете уйти, чтобы позвонить клиентам или клиентам на дом, но вы должны фактически вести свой бизнес из этого домашнего местоположения.

Упрощенный метод вычета из домашнего офиса

Вычет расходов на домашний офис также является решением «или / или». IRS также дает вам выбор между двумя вариантами. Один из них — использовать упрощенный метод и просто требовать 5 долларов за каждый квадратный фут вашего дома, посвященный вашему бизнесу. Однако этот метод ограничен площадью 300 квадратных футов, поэтому он может оказаться невыгодным, если ваша рабочая зона больше этого.Взаимодействие с другими людьми

Расходы домашнего офиса — фактические общие затраты

Другой вариант — вычесть процент от общих фактических затрат на содержание вашего дома. Процент будет равен проценту вашего дома, который вы используете для деловых целей.

Например, весь ваш дом может иметь площадь 2500 квадратных футов. Вы превратили гараж в офисное помещение, площадь которого составляет 375 квадратных футов. Это составляет 15% площади вашего дома. Вы могли бы потребовать вычет домашнего офиса в размере 6300 долларов, если бы общие расходы на содержание вашего дома в течение всего года составляли 42000 долларов — 15% от 42000 долларов.

Если бы вы использовали упрощенный метод, вы получили бы вычет только 1500 долларов или 5 долларов за 300 квадратных футов, учитывая, что вам придется оставить на столе 75 квадратных футов из-за ограничения в 300 квадратных футов, а у вас относительно высокие хозяйственные расходы.

Ваши фактические расходы включают арендную плату или ипотеку, страховку, коммунальные услуги, ремонт и техническое обслуживание исключительно вашего офиса. Они также включают амортизацию, если вы владеете своим домом, а не арендуете.

Опять же, рассчитайте вычет в обоих направлениях, чтобы определить, какой из них работает лучше всего, исходя из ваших личных обстоятельств.Большинство налогоплательщиков считают, что процентный метод более выгоден.

Деловые расходы, не подлежащие вычету для налогообложения

Некоторые коммерческие расходы никогда не подлежат вычету, даже если они могут иметь прямое отношение к вашей профессии или профессии. К ним относятся взятки и откаты, которые обычно изначально незаконны, а также пожертвования политическим партиям или кандидатам. Взносы и членские взносы, которые вы можете платить за социальные клубы, не подлежат вычету, равно как и расходы на лоббирование, штрафы и штрафы.

Как вычесть бизнес-расходы

Вы должны заполнить Таблицу C и подать ее вместе с налоговой декларацией, чтобы детализировать свои коммерческие расходы и подсчитать, какой доход от бизнеса останется после их вычета. (График C-EZ доступен только для 2019 налогового года и ранее.)

Полученный номер из Таблицы C затем вводится в строку 3 Приложения 1 Формы 1040 2020 года. Это ваш налогооблагаемый доход от вашего бизнеса. Итоговая сумма Таблицы 1, которая находится в строке 9, затем переносится в строку 8 формы 1040.

Форма 1040 2020 года отличается от деклараций, которые использовались в предыдущие годы. За исключением Приложения C, эти строки и налоговые таблицы , а не , применяются к 2018 году и ранее.

вычетов | Департамент доходов штата Айова

Вы можете перечислить вычеты или потребовать стандартные вычеты штата Айова, в зависимости от того, какая из них больше. Вы можете перечислить вычеты в своей декларации из штата Айова, даже если вы не указали вычеты в своей федеральной декларации. Вы должны заполнить График A штата Айова, чтобы указать вычеты при возврате из штата Айова.Для определения правильного вычета необходим ряд корректировок и отдельные расчеты Айовы. Новый федеральный лимит в размере 10 000 долларов на подробный вычет по налогам штата и местным налогам не применяется для целей штата Айова. Налогоплательщики могут по-прежнему вычитать соответствующие уплаченные налоги штата и местные налоги, независимо от федерального ограничения в долларах.

Стандартный вычет

Для 2020 налогового года стандартный вычет составляет:

Статус подачи 1: 2 110 долл. США

Статус подачи 3 или 4: 2110 долларов на каждого супруга

Статус подачи 2, 5 или 6: 5 210 долларов США

Детализированное удержание

Если вы перечисляете, заполните График A штата Айова, установите флажок в строке 37 и введите свой общий детализированный вычет.Приложите свой график A штата Айова к вашему возвращению. Федеральный график А не может использоваться с возвращением из Айовы.

Медицинские и стоматологические расходы

Строка 1: Укажите медицинские и стоматологические расходы, как это разрешено в федеральной форме 1040, Приложение A, строка 1, за вычетом суммы, указанной как медицинское страхование в строке 18 IA 1040. 100% от суммы, уплаченной за уплаченные взносы на медицинское страхование поскольку доллары после уплаты налогов подлежат вычету в строке 18 IA 1040. Возможно, вам будет выгоднее воспользоваться этим вычетом в строке 18 IA 1040 вместо Приложения A штата Айова.Если взносы на медицинское страхование использовались как вычет в строке 18 IA 1040, они не могут быть использованы в Графике A штата Айова.

Iowa 1040 отличается от федерального стандарта 1040 в отношении взносов на медицинское страхование, позволяя налогоплательщикам вычесть соответствующие страховые взносы в качестве корректировки валового дохода штата Айова. Отчет Айовы позволяет вычесть соответствующие страховые взносы в строке 18 IA 1040, вместо того, чтобы указывать те же самые премии как вычет медицинских расходов в Графике A штата Айова для постатейных вычетов Айовы.

Если вычет по медицинскому страхованию производится по Графику A штата Айова, то при устранении осложнений, связанных с возмещением федерального авансового налогового кредита на сверхнормативный страховой взнос и налогового кредита на нетто-страховой взнос, следует руководствоваться федеральными налоговыми рекомендациями.

Однако, если вычет производится по строке 18 IA 1040, тогда IA 1040, а не График A штата Айова, должен отражать влияние федерального авансового возврата налога на сверхнормативную премию и налогового кредита на чистую премию.Расширенные инструкции штата Айова для строк 14 и 18 IA 1040 излагают рекомендации Департамента по правильному сообщению этих сумм.

Строка 2: Умножьте скорректированный федеральный валовой доход на 7,5% (0,075). Ваш федеральный скорректированный валовой доход — это сумма из федеральной формы 1040, строка 11, измененная любыми корректировками несоответствия чистой прибыли штата Айова из строки 14 IA 1040, включая любые корректировки амортизации / раздела 179, если таковые имеются.

Введите результат или, если он меньше нуля, введите ноль.

Строка 3: Вычтите строку 2 из строки 1. Введите результат или, если он меньше нуля, введите ноль.

Уплаченные вами налоги