|

N |

Государство |

Международный договор |

Информация о договоре |

|

1. |

Австралия |

Соглашение между Правительством РФ и Правительством Австралии от 07.09.2000 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 07. |

|

2. |

Австрия |

Конвенция между Правительством РФ и Правительством Австрийской Республики от 13.04.2000 «Об избежании двойного налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 13.04.2000 |

|

3. |

Азербайджан |

Соглашение между Правительством РФ и Правительством Азербайджанской Республики от 03. doc |

Дата заключения: 03.07.1997 |

|

4. |

Албания |

Конвенция между Правительством РФ и Правительством Республики Албания от 11.04.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 11.04.1995 |

|

5. |

Алжир |

Конвенция между Правительством РФ и Правительством Алжирской Народной Демократической Республики от 10.03.2006 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 10.03.2006 |

|

6. |

Аргентина |

Конвенция между правительством Российской Федерации и Правительством Аргентинской Республики об избежании двойного налогообложения в отношении налогов на доходы и капитал |

Дата заключения:

10. |

|

7. |

Армения |

Соглашение между Правительством РФ и Правительством Республики Армения от 28.12.1996 «Об устранении двойного налогообложения на доходы и имущество» |

Дата заключения: 28.12.1996 |

|

8. |

Белоруссия |

04.1995 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество». Неотъемлемой частью Соглашения является Протокол от 24.01.2006 04.1995 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество». Неотъемлемой частью Соглашения является Протокол от 24.01.2006doc |

Дата заключения: 21.04.1995 |

|

9. |

Бельгия |

Конвенция между Правительством РФ и Правительством Королевства Бельгии от 16.06.1995 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 16. |

|

10. |

Болгария |

Соглашение между Правительством РФ и Правительством Республики Болгария от 08.06.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 08.06.1993 |

11. |

Ботсвана |

Конвенция от 8 апреля 2003 года между Правительством Российской Федерации и Правительством Республики Ботсвана об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы |

Дата заключения: 08. |

|

12. |

Великобритания |

Конвенция между Правительством РФ и Правительством Соединенного Королевства Великобритании и Северной Ирландии от 15.02.1994 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и прирост стоимости имущества» |

Дата вступления в силу: 18.04.1997 Применяется с: 01.01.1998 (Россия) 01/06.04.1998 (Великобритания) |

|

13. |

Венгрия |

Конвенция между Правительством РФ и Правительством Венгерской Республики от 01.04.1994 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 01.04.1994 |

|

14. |

Венесуэла |

Конвенция между Правительством РФ и Правительством Боливарианской Республики Венесуэла от 22.12.2003 «Об избежании двойного налогообложения ипредотвращении уклонения от налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 22. |

|

15. |

Вьетнам |

Соглашение между Правительством РФ и Правительством Социалистической Республики Вьетнам от 27.05.1993 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 27.05.1993 |

|

16. |

Германия |

Соглашение между РФ и Федеративной Республикой Германия от 29. |

Дата заключения: 29.05.1996 |

|

17. |

Греция |

Конвенция между Правительством Российской Федерации и Правительством Греческой Республики от 26.06.2000 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал» |

Дата заключения: 26.06.2000 |

|

18. |

Дания |

Конвенция между Правительством РФ и Правительством Королевства Дания от 08.02.1996 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 08.02.1996 |

|

19. |

Египет |

Соглашение между Правительством РФ и Правительством Арабской Республики Египет от 23. |

Дата заключения: 23.09.1997 |

|

20. |

Израиль |

Конвенция между Правительством РФ и Правительством Государства Израиль от 25.04.1994 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 25.04.1994 |

|

21. |

Индия |

Соглашение между Правительством РФ и Правительством Республики Индия от 25.03.1997 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 25.03.1997 |

|

22. |

Индонезия |

Соглашение между Правительством РФ и Правительством Республики Индонезия от 12. |

Дата заключения: 12.03.1999 |

|

23. |

Иран |

Соглашение между Правительством РФ и Правительством Исламской Республики Иран от 06.03.1998 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал» |

Дата заключения: 06.03.1998 |

|

24. |

Ирландия |

Соглашение между Правительством РФ и Правительством Ирландии от 29.04.1994 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 29.04.1994 |

|

25. |

Исландия |

Конвенция между Правительством РФ и Правительством Республики Исландия от 26. |

Дата заключения: 26.11.1999 |

|

26. |

Испания |

Конвенция между Правительством РФ и Правительством Королевства Испания от 16.12.1998 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал» |

Дата заключения: 16.12.1998 |

|

27. |

Италия |

Конвенция между Правительством РФ и Правительством Итальянской Республики от 09.04.1996 «Об избежании двойного налогообложения в отношении налогов на доходы и капитал и предотвращении уклонения от налогообложения» |

Дата заключения: 09.04.1996 |

|

28. |

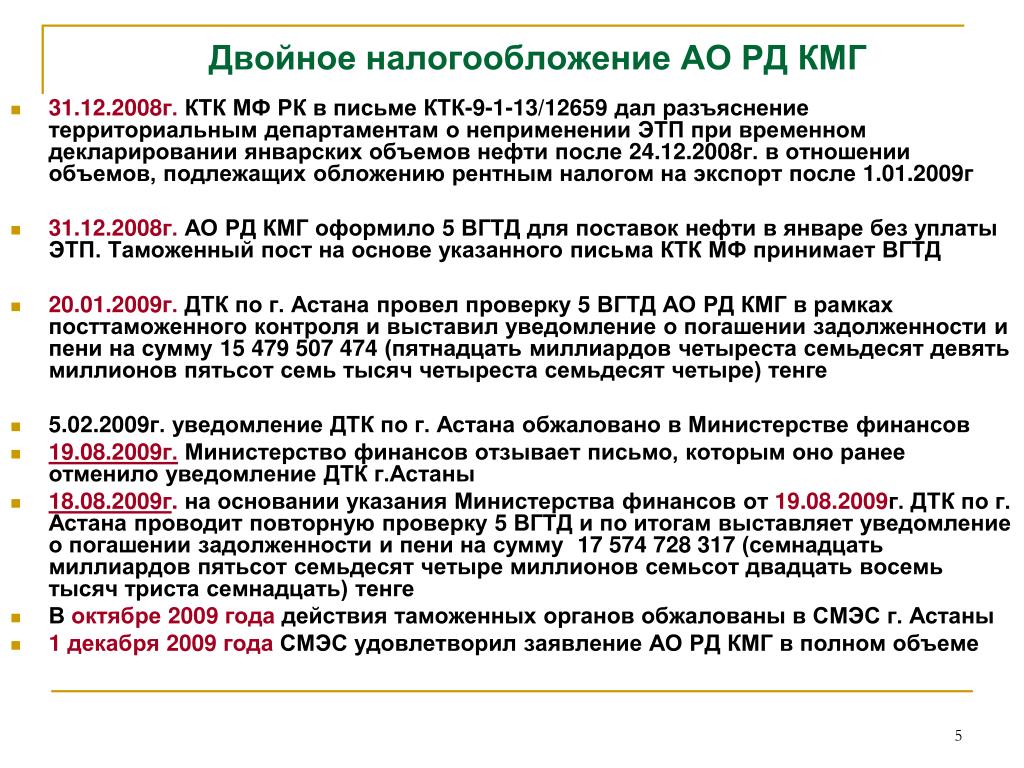

Казахстан |

Конвенция между Правительством РФ и Правительством Республики Казахстан от 18. |

Дата заключения: 18.10.1996 |

|

29. |

Канада |

Соглашение между Правительством РФ и Правительством Канады от 05.10.1995 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 05.10.1995 |

|

30. |

Катар |

Соглашение между Правительством РФ и Правительством Государства Катар от 20.04.1998 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 20.04.1998 |

|

31. |

Кипр |

Соглашение между Правительством РФ и Правительством Республики Кипр от 05. |

Дата заключения: 05.12.2008 |

|

32. |

Киргизия |

Соглашение между Правительством РФ и Правительством Киргизской Республики от 13.01.1999 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы» |

Дата заключения: 13.01.1999 |

|

33. |

Китай |

Соглашение между Правительством РФ и Правительством Китайской Народной Республики от 27.05.1994 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 27.05.1994 |

|

34. |

КНДР |

Соглашение между Правительством РФ и Правительством Корейской Народно-Демократической Республики от 26.09.1997 «Об избежании двойного налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 26. |

|

35. |

Корея |

Конвенция между Правительством РФ и Правительством Республики Корея от 19.11.1992 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 19.11.1992 |

|

36. |

Куба |

Соглашение от 14 декабря 2000 года между Правительством Российской Федерации и Правительством Республики Куба об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал |

Дата заключения: 14. |

|

37. |

Кувейт |

Соглашение между РФ и Государством Кувейт от 09.02.1999 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 09.02.1999 |

|

38. |

Латвия |

Соглашение между Правительством Российской Федерации и Правительством Латвийской Республики об избежании двойного налогообложения и о предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал |

Дата заключения:

20. |

|

39. |

Ливан |

Конвенция между Правительством РФ и Правительством Ливанской Республики от 08.04.1997 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 07.04.1997 |

|

40. |

Литва |

Соглашение между Правительством РФ и Правительством Литовской Республики от 29. |

Дата заключения: 29.06.1999 |

|

41. |

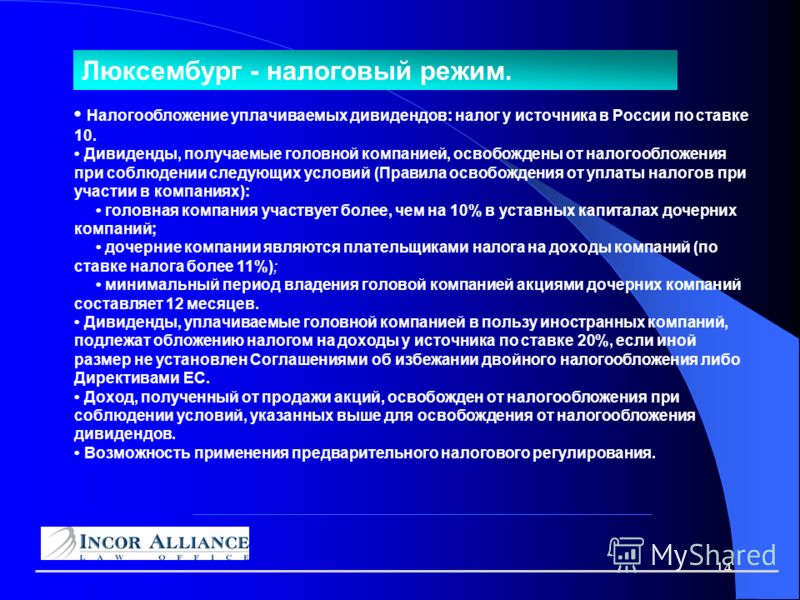

Люксембург |

Соглашение между РФ и Великим Герцогством Люксембург от 28.06.1993 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 28.06.1993 |

|

42. |

Македония |

Соглашение между Правительством РФ и Правительством Республики Македония от 21.10.1997 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 21.10.1997 |

|

43. |

Малайзия |

Соглашение между Правительством СССР и Правительством Малайзии от 31. |

Дата заключения: 31.07.1987 |

|

44. |

Мали |

Конвенция между Правительством РФ и Правительством Республики Мали от 25.06.1996 «Об избежании двойного налогообложения и установлении правил оказания взаимной помощи в отношении налогов на доходы и имущество» |

Дата заключения: 25.06.1996 |

|

45. |

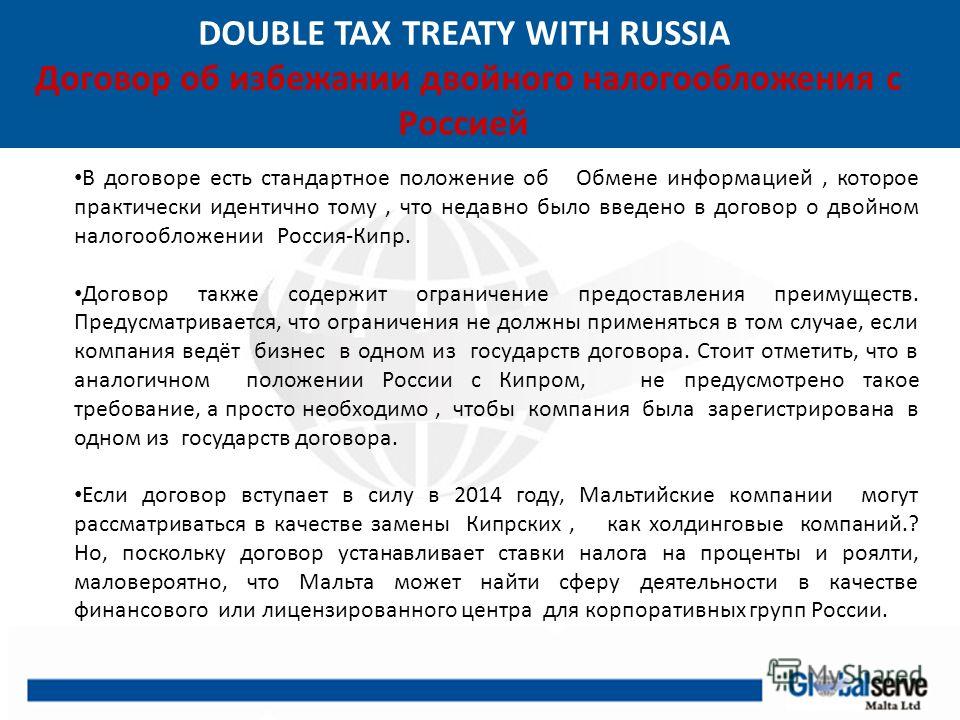

Мальта |

Конвенция между Правительством Российской Федерации и Правительством Мальты об избежании двойного налогообложения и о предотвращении уклонения от налогообложения в отношении налогов на доходы |

Дата заключения: 24.04.2013 |

|

46. |

Марокко |

Соглашение между Правительством РФ и Правительством Королевства Марокко от 04.09.1997 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 04. |

|

47. |

Мексика |

Соглашение между Правительством РФ и Правительством Мексиканских Соединенных Штатов от 07.06.2004 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 07.07.2004 |

|

48. |

Молдова |

Соглашение между Правительством РФ и Правительством Республики Молдова от 12. |

Дата заключения: 12.04.1996 |

|

49. |

Монголия |

Соглашение между Правительством РФ и Правительством Монголии от 05.04.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 05.04.1995 |

|

50. |

Намибия |

Конвенция между Правительством РФ и Правительством Республики Намибия от 31.03.1998 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы» |

Дата заключения: 30.03.1998 |

|

51. |

Нидерланды |

Соглашение между Правительством РФ и Правительством Королевства Нидерландов от 16.12.1996 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 16. |

|

52. |

Новая Зеландия |

Соглашение между Правительством РФ и Правительством Новой Зеландии от 05.09.2000 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 05.09.2000 |

|

53. |

Норвегия |

Конвенция между Правительством РФ и Правительством Королевства Норвегия от 26. |

Дата заключения: 26.03.1996 |

|

54. |

Польша |

Соглашение между Правительством РФ и Правительством Республики Польша от 22.05.1992 «Об избежании двойного налогообложения доходов и имущества» |

Дата заключения: 22.05.1992 |

|

55. |

Португалия |

Конвенция между Правительством РФ и Правительством Португальской Республики от 29.05.2000 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы» |

Дата заключения: 29.05.2000 |

|

56. |

Румыния |

Конвенция между Правительством РФ и Правительством Румынии от 27.09.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 27. |

|

57. |

Саудовская Аравия |

Конвенция от 11 февраля 2007 года между Правительством Российской Федерации и Правительством королевства Саудовская Аравия об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доход и капитал |

Дата заключения: 11.02.2007 |

|

58. |

Сербия; |

Конвенция между Правительством РФ и Союзным Правительством Союзной Республики Югославии от 12. |

Дата заключения: 12.10.1995 |

|

59. |

Сингапур |

Соглашение между Правительством РФ и Правительством Республики Сингапур от 09.09.2002 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 09.09.2002 |

|

60. |

Сирия |

Соглашение между Правительством РФ и Правительством Сирийской Арабской Республики от 17.09.2000 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 17.09.2000 |

|

61. |

Словакия |

Соглашение между Правительством РФ и Правительством Словацкой Республики от 24. |

Дата заключения: 24.06.1994 |

|

62. |

Словения |

Конвенция между Правительством РФ и Правительством Республики Словения от 29.09.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 29.09.1995 |

|

63. |

США |

Договор между РФ и США от 17.06.1992 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 17.06.1992 |

|

64. |

Таджикистан |

Соглашение между Правительством РФ и Правительством Республики Таджикистан от 31.03.1997 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал» |

Дата заключения: 31. |

|

65. |

Таиланд |

Конвенция между Правительством РФ и Правительством Королевства Таиланд от 23.09.1999 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 23.09.1999 |

|

66. |

Туркменистан |

Соглашение между Правительством РФ и Правительством Туркменистана от 14. |

Дата заключения: 14.01.1998 |

|

67. |

Турция |

Соглашение между Правительством РФ и Правительством Турецкой Республики от 15.12.1997 «Об избежании двойного налогообложения в отношении налогов на доходы» |

Дата заключения: 15.12.1997 |

|

68. |

Узбекистан |

Соглашение между Правительством РФ и Правительством Республики Узбекистан от 02.03.1994 «Об избежании двойного налогообложения доходов и имущества» |

Дата заключения: 02.03.1994 |

|

69. |

Украина |

Соглашение между Правительством РФ и Правительством Украины от 08.02.1995 «Об избежании двойного налогообложения доходов и имущества и предотвращении уклонений от уплаты налогов» |

Дата заключения: 08. |

|

70. |

Филиппины |

Конвенция между Правительством РФ и Правительством Республики Филиппины от 26.04.1995 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 26.04.1995 |

|

71. |

Финляндия |

Соглашение между Правительством РФ и Правительством Финляндской Республики от 04. |

Дата заключения: 04.05.1996 |

|

72. |

Франция |

Конвенция между Правительством РФ и Правительством Французской Республики от 26.11.1996 «Об избежании двойного налогообложения и предотвращении уклонения от налогов и нарушения налогового законодательства в отношении налогов на доходы и имущество» |

Дата заключения: 26.11.1996 |

|

73. |

Хорватия |

Соглашение между Правительством РФ и Правительством Республики Хорватия от 02.10.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» |

Дата заключения: 02.10.1995 |

|

74. |

Чехия |

Конвенция между Правительством РФ и Правительством Чешской Республики от 17. |

Дата заключения: 17.11.1995 |

|

75. |

Чили |

Конвенция между Правительством Российской Федерации и Правительством Республики Чили об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал |

Дата заключения:

19.11.2004 |

|

76. |

Швейцария |

Соглашение между РФ и Швейцарской Конфедерацией от 15.11.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и капитал» |

Дата заключения: 15.11.1995 |

|

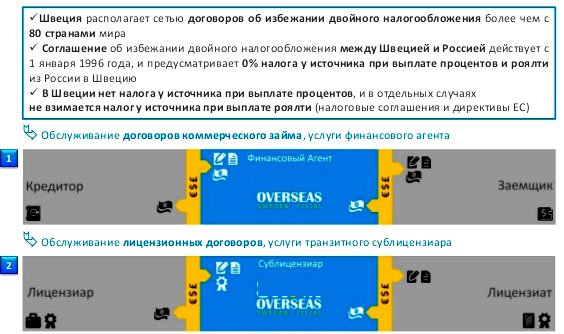

77. |

Швеция |

Конвенция между Правительством РФ и Правительством Королевства Швеции от 15. |

Дата заключения: 14.06.1993 |

|

78. |

Шри-Ланка |

Соглашение между Правительством РФ и Правительством Демократической Социалистической Республики Шри-Ланка от 02.03.1999 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы» |

Дата заключения: 02.03.1999 |

|

79. |

ЮАР |

Соглашение между Правительством РФ и Правительством Южно-Африканской Республики от 27.11.1995 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доход» |

Дата заключения: 27.11.1995 |

|

80. |

Япония |

Конвенция между Правительством СССР и Правительством Японии от 18. |

Дата заключения: 18.01.1986 |

Договор России с другими странами об избежании двойного налогообложения

https://ria.ru/20200803/1575304400.html

Договор России с другими странами об избежании двойного налогообложения

Договор России с другими странами об избежании двойного налогообложения

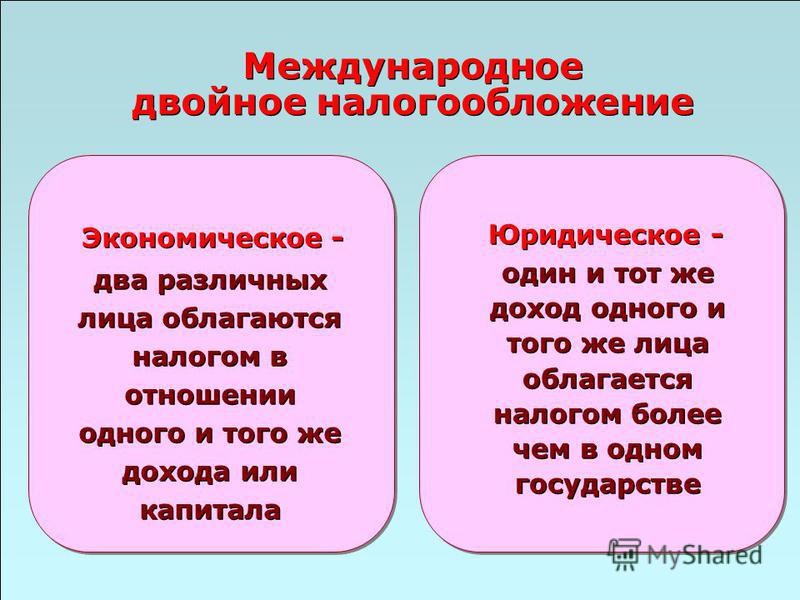

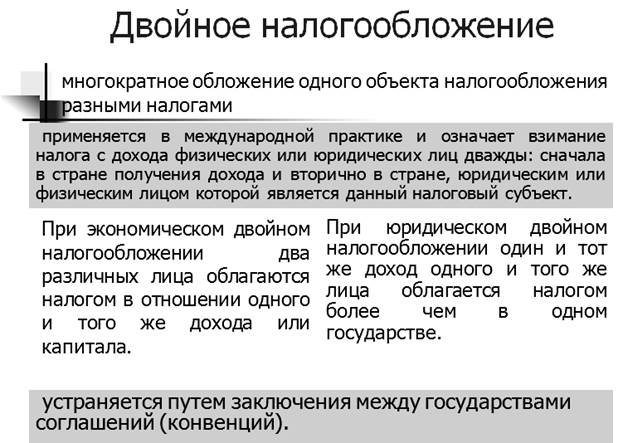

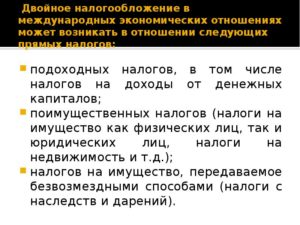

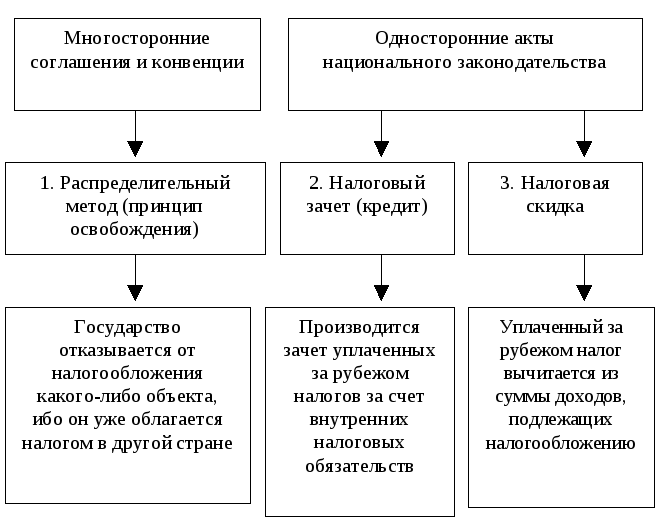

Двойное налогообложение – это налогообложение, при котором один и тот же доход облагается налогом в двух или нескольких странах. Обычно доход какого-либо лица,… РИА Новости, 03.08.2020

2020-08-03T14:10

2020-08-03T14:10

2020-08-03T14:11

россия

справки

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25. img.ria.ru/images/149584/76/1495847628_0:140:3141:1907_1920x0_80_0_0_8344f4bd2b379d6911ea47ff8f327530.jpg

img.ria.ru/images/149584/76/1495847628_0:140:3141:1907_1920x0_80_0_0_8344f4bd2b379d6911ea47ff8f327530.jpg

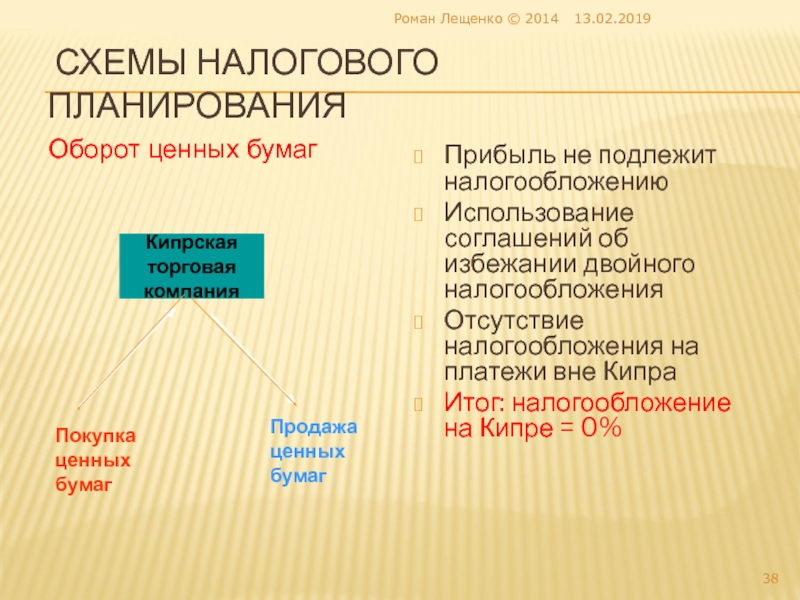

Двойное налогообложение – это налогообложение, при котором один и тот же доход облагается налогом в двух или нескольких странах. Обычно доход какого-либо лица, полученный им в разных странах мира, облагается налогом в стране местопребывания этого лица. Кроме того, доходы такого лица могут облагаться налогом в других странах, в которых они возникают либо в форме процентов, либо в результате коммерческой деятельности. В результате появилось большое количество договоров (соглашений о двойном налогообложении), заключенных между различными странами с целью уберечь доходы своих резидентов от двойного налогообложения. В соглашении об избежании двойного налогообложения указаны виды налогов, которые это соглашение регулирует, а также круг лиц, на которых распространяются нормы документа. Приводятся условия налогообложения, срок действия и порядок прекращения соглашения. Международные соглашения определяют правила разграничения прав каждого государства по налогообложению организаций и физических лиц. Но методы реализации этих положений (порядок уплаты налогов и способы привлечения к ответственности за нарушения) устанавливаются внутренним законодательством каждой страны.В Российской Федерации налогами, рассматриваемыми в рамках международных соглашений, для физических лиц является НДФЛ (налог на доходы физических лиц), а для юридических лиц – налог на прибыль. По данным Министерства финансов на январь 2019 года, Россия заключила соглашения об избежании двойного налогообложения со следующими странами и территориями: Австралия (2004, здесь и далее указан год, с которого применяется подписанный договор), Австрия (2003), Азербайджан (1999), Албания (1998), Алжир (2009), Аргентина (2013), Армения (1999), Белоруссия (1998), Бельгия (2001), Болгария (1996), Ботсвана (2010), Бразилия (2018), Великобритания (1998), Венгрия (1998), Венесуэла (2010), Вьетнам (1997), Германия (1997), Греция (2008), Дания (1998), Египет (2001), Израиль (2001), Индия (1999), Индонезия (2003), Иран (2003), Ирландия (1996), Исландия (2004), Испания (2001), Италия (1999), Казахстан (1998), Канада (1998), Катар (2001), Кипр (2000), Киргизия (2001), Китай (2017), Специальный административный район Гонконг КНР (2017), КНДР (2001), Республика Корея (1996), Куба (2011), Кувейт (2004), Латвия (2013), Ливан (2001), Литва (2006), Люксембург (1998), Республика Северная Македония (2001), Малайзия (1989), Мали (2000), Мальта (2015), Марокко (2000), Мексика (2009), Молдавия (1998), Монголия (1998), Намибия (2001), Нидерланды (1999), Новая Зеландия (2004), Норвегия (2003), Объединенные Арабские Эмираты (2014), Польша (1994), Португалия (2003), Румыния (1996), Саудовская Аравия (2011), Сербия, Черногория (1998, договор был подписан с Союзной Республики Югославия), Сингапур (2010), Сирия (2004), Словакия (1998), Словения (1998), США (1994), Таджикистан (2004), Таиланд (2010), Туркмения (2000), Турция (2000), Узбекистан (1996), Украина (2000), Филиппины (1998), Финляндия (2003), Франция (2000), Хорватия (1998), Чехия (1998), Чили (2013), Швейцария (1998), Швеция (1996), Шри-Ланка (2003), Эквадор (2019), ЮАР (2001), Япония (2019).

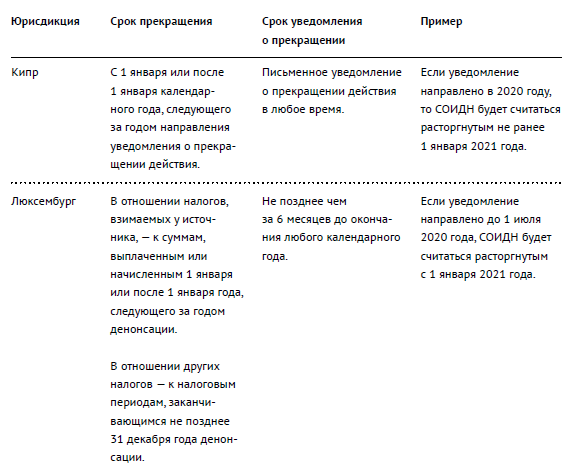

Но методы реализации этих положений (порядок уплаты налогов и способы привлечения к ответственности за нарушения) устанавливаются внутренним законодательством каждой страны.В Российской Федерации налогами, рассматриваемыми в рамках международных соглашений, для физических лиц является НДФЛ (налог на доходы физических лиц), а для юридических лиц – налог на прибыль. По данным Министерства финансов на январь 2019 года, Россия заключила соглашения об избежании двойного налогообложения со следующими странами и территориями: Австралия (2004, здесь и далее указан год, с которого применяется подписанный договор), Австрия (2003), Азербайджан (1999), Албания (1998), Алжир (2009), Аргентина (2013), Армения (1999), Белоруссия (1998), Бельгия (2001), Болгария (1996), Ботсвана (2010), Бразилия (2018), Великобритания (1998), Венгрия (1998), Венесуэла (2010), Вьетнам (1997), Германия (1997), Греция (2008), Дания (1998), Египет (2001), Израиль (2001), Индия (1999), Индонезия (2003), Иран (2003), Ирландия (1996), Исландия (2004), Испания (2001), Италия (1999), Казахстан (1998), Канада (1998), Катар (2001), Кипр (2000), Киргизия (2001), Китай (2017), Специальный административный район Гонконг КНР (2017), КНДР (2001), Республика Корея (1996), Куба (2011), Кувейт (2004), Латвия (2013), Ливан (2001), Литва (2006), Люксембург (1998), Республика Северная Македония (2001), Малайзия (1989), Мали (2000), Мальта (2015), Марокко (2000), Мексика (2009), Молдавия (1998), Монголия (1998), Намибия (2001), Нидерланды (1999), Новая Зеландия (2004), Норвегия (2003), Объединенные Арабские Эмираты (2014), Польша (1994), Португалия (2003), Румыния (1996), Саудовская Аравия (2011), Сербия, Черногория (1998, договор был подписан с Союзной Республики Югославия), Сингапур (2010), Сирия (2004), Словакия (1998), Словения (1998), США (1994), Таджикистан (2004), Таиланд (2010), Туркмения (2000), Турция (2000), Узбекистан (1996), Украина (2000), Филиппины (1998), Финляндия (2003), Франция (2000), Хорватия (1998), Чехия (1998), Чили (2013), Швейцария (1998), Швеция (1996), Шри-Ланка (2003), Эквадор (2019), ЮАР (2001), Япония (2019). 25 марта 2020 года президент РФ Владимир Путин в ходе обращения к нации заявил, что Россия готова выйти в одностороннем порядке из соглашений об избежании двойного налогообложения со странами, не согласными с мерами страны по дивидендам. Владимир Путин предложил обложить налогом в размере 15% доходы в виде дивидендов, переводимые на счета за рубежом. Предложение потребовало корректировки соглашений с другими странами об избежании двойного налогообложения. 26 марта 2020 года Минфин РФ сообщил, что налог на вывод из России дивидендов и процентных доходов будет повышен только для транзитных юрисдикций, таких как Кипр, и начнет взиматься в 2021 году, причем мера не коснется выплат по еврооблигациям и облигациям российских компаний, а также займам иностранных банков.1 апреля 2020 года правительству Кипра было отправлено письмо об изменении соглашения об избежании двойного налогообложения. 25 июня начались переговоры по изменениям в соглашение. 3 августа 2020 года Минфин РФ сообщил, что Россия разрывает соглашение о двойном налогообложении с Кипром, поскольку партнеры пытались размыть эффект для российского бюджета от повышения налога на вывод дивидендов.

25 марта 2020 года президент РФ Владимир Путин в ходе обращения к нации заявил, что Россия готова выйти в одностороннем порядке из соглашений об избежании двойного налогообложения со странами, не согласными с мерами страны по дивидендам. Владимир Путин предложил обложить налогом в размере 15% доходы в виде дивидендов, переводимые на счета за рубежом. Предложение потребовало корректировки соглашений с другими странами об избежании двойного налогообложения. 26 марта 2020 года Минфин РФ сообщил, что налог на вывод из России дивидендов и процентных доходов будет повышен только для транзитных юрисдикций, таких как Кипр, и начнет взиматься в 2021 году, причем мера не коснется выплат по еврооблигациям и облигациям российских компаний, а также займам иностранных банков.1 апреля 2020 года правительству Кипра было отправлено письмо об изменении соглашения об избежании двойного налогообложения. 25 июня начались переговоры по изменениям в соглашение. 3 августа 2020 года Минфин РФ сообщил, что Россия разрывает соглашение о двойном налогообложении с Кипром, поскольку партнеры пытались размыть эффект для российского бюджета от повышения налога на вывод дивидендов. Материал подготовлен на основе информации РИА Новости и открытых источников

Материал подготовлен на основе информации РИА Новости и открытых источников

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn22.img.ria.ru/images/149584/76/1495847628_206:0:2937:2048_1920x0_80_0_0_f97eb67f6731c0fb819d476164622501.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, справки

Новости — Правительство России

Работа по корректировке договоров с иностранными партнёрами ведётся в рамках поручения Президента.

Документ

Распоряжение от 6 октября 2020 года №2570-р

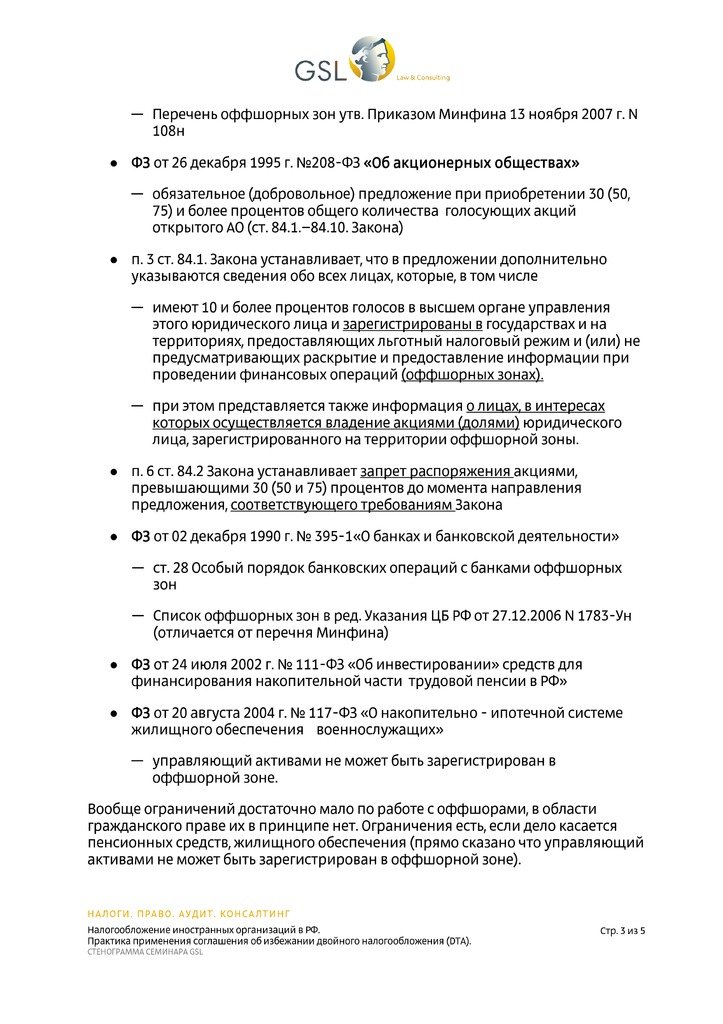

Правительство утвердило проект протокола о внесении изменений в Соглашение об избежании двойного налогообложения с Люксембургом. Корректировки касаются увеличения налога у источника в отношении дивидендов и процентов до 15%. Распоряжение подписал Председатель Правительства Михаил Мишустин.

Пересмотр договоров с иностранными партнёрами ведётся в рамках поручения Президента Владимира Путина. В своём обращении к нации в марте 2020 года глава государства обратил внимание на несправедливость налогообложения доходов компаний из офшорных юрисдикций по ставкам ниже НДФЛ. Президент распорядился скорректировать соглашения с такими странами, с тем чтобы доходы, выплачиваемые за границу в виде процентов и дивидендов, облагались по тем же ставкам, что и внутри России, то есть 15%.

Президент распорядился скорректировать соглашения с такими странами, с тем чтобы доходы, выплачиваемые за границу в виде процентов и дивидендов, облагались по тем же ставкам, что и внутри России, то есть 15%.

Протоколом, который утвердил Михаил Мишустин, определён перечень исключений, в соответствии с которыми в отношении доходов в виде дивидендов и процентов будет применяться льготный режим, устанавливающий ставку налога у источника в размере 5%.

Они будут действовать в отношении институциональных инвестиций, а также для публичных компаний, не менее 15% акций которых находятся в свободном обращении, и владеющих не менее 15% капитала компании, выплачивающей указанные доходы, в течение года. Кроме того, исключения распространяются на процентные доходы таких компаний, выплачиваемые по банковским кредитам, по обращающимся еврооблигационным займам, а также по долговым обязательствам перед правительствами, центральными банками, пенсионными фондами и страховыми компаниями стран –участников соглашения.

Исключения обусловлены отсутствием рисков использования такими налогоплательщиками иностранных юрисдикций для уклонения от уплаты налогов.

Минфину поручено провести переговоры с Люксембургской стороной и обеспечить подписание протокола о внесении изменений в Соглашение об избежании двойного налогообложения.

Ранее Россия подписала такой документ с Кипром и Мальтой.

Изменения в соглашения об избежании двойного налогообложения с Кипром: что дальше?

Предполагается, что для кипрских публичных организаций, акции которых прошли листинг на бирже, с 1 января 2021 года будет предусмотрена возможность применения льготной 5% налоговой ставки при получении ими доходов в виде дивидендов и процентов при соблюдении определенных условий:

- доля «free float», т.е. голосующих акций организации — получателя дохода, находящихся в свободном обращении, должна быть не менее 15% (данное ограничение призвано обеспечить применение льготы реальными публичными компаниями).

Публичные компании, а также только планирующие IPO/SPO должны оценить, какой у компании free float, а также факторы, влияющие на него, например, выкуп акций с рынка в рамках оферт и т.п.;

- доля прямого владения акциями/ долями в уставном (складочном) капитале выплачивающей дивиденды или проценты организации должна быть не менее 15%.

На текущий момент остаётся открытым вопрос в отношении листинга акций на бирже, в частности, будут ли установлены какие-либо конкретные списки бирж для возможности применения данного исключения при выплате доходов от источников в Российской Федерации. Согласно текущей практике интерпретации аналогичных требований российского и кипрского законодательства ожидаем, что применение данного исключения будет доступно, в том числе, для кипрских организаций, акции которых обращаются на фондовых биржах США, ЕС, Великобритании.

Также пока не представляется возможным оценить применение данной льготы к субхолдинговым структурам, то есть к случаям применения сквозного подхода до уровня организации, акции которой прошли листинг на бирже, так как у последней будет отсутствовать прямое владение голосующими акциями выплачивающей дивиденды российской организации с учетом предлагаемых изменений в НК РФ3 (отмена положения, устанавливающего, что косвенное участие каждого последующего лица, имеющего фактическое право на получение дохода, в российской организации, выплачивающей доход в виде дивидендов, приравнивается к прямому участию).

Таким образом, для тех групп компаний, которые планируют выходить на IPO, будет целесообразным оценить налоговые перспективы использования Кипра как юрисдикции налогового резидентства компании, акции которой будут размещаться на бирже.

Руководство по договорам Сингапура об избежании двойного налогообложения

Эта статья является руководством по договорам Сингапура об избежании двойного налогообложения Межправительственные договоры позволяют вам избавиться от двойного налогообложения через налоговые скидки, налоговые льготы или снижение налоговой ставки. Эти льготы различаются в разных странах и зависят от конкретных статей дохода. Положения соглашений обычно взаимонаправлены (применяются в обеих странах, заключивших соглашение) и не допускают дискриминации, т.е. ваши налоги не могут быть выше, чем налоги налогового резидента в стране уплаты налогов. Если ваша страна не заключила с Сингапуром договор об избежании двойного налогообложения, вы все равно имеете возможность воспользоваться односторонними налоговыми скидками в Сингапуре.

Ссылки по теме

· Налог на прибыль корпораций в Сингапуре

· Регистрация общества с ограниченной ответственностью в Сингапуре

· Регистрация зарубежной компании в Сингапуре

Развитие международной торговли и транснациональных корпораций повысило необходимость внимательно изучать вопросы двойного налогообложения. Компании или физические лица, ищущие возможности для развития бизнеса за пределами своей страны, обычно озабочены вопросами налогообложения, особенно в ситуациях, когда приходится дважды платить налоги с одного и того же дохода, в зарубежной стране и в родной стране. Поэтому предприниматели пытаются структурировать деятельность таким образом, чтобы улучшить налоговое положение и сократить расходы, что в результате повышает мировую конкурентоспособность этих предприятий. Именно здесь следует обратить внимание на выгодные условия сингапурских договоров об избежании двойного налогообложения.

Что такое двойное налогообложение?

Двойное налогообложение возникает, когда две или более страны облагают налогами один и тот же доход или капитал одного и того же налогоплательщика. Другими словами, один и тот же доход облагается налогом дважды, в стране источника дохода, где доход возник, и в стране резидентства, где доход был получен. Чтобы снять с налогоплательщиков бремя двойного налогообложения, страны предоставляют различные виды налоговых льгот, закрепленные во внутреннем налоговом законодательстве или в договорах об избежании двойного налогообложения, которые они заключают с другими странами.

Другими словами, один и тот же доход облагается налогом дважды, в стране источника дохода, где доход возник, и в стране резидентства, где доход был получен. Чтобы снять с налогоплательщиков бремя двойного налогообложения, страны предоставляют различные виды налоговых льгот, закрепленные во внутреннем налоговом законодательстве или в договорах об избежании двойного налогообложения, которые они заключают с другими странами.

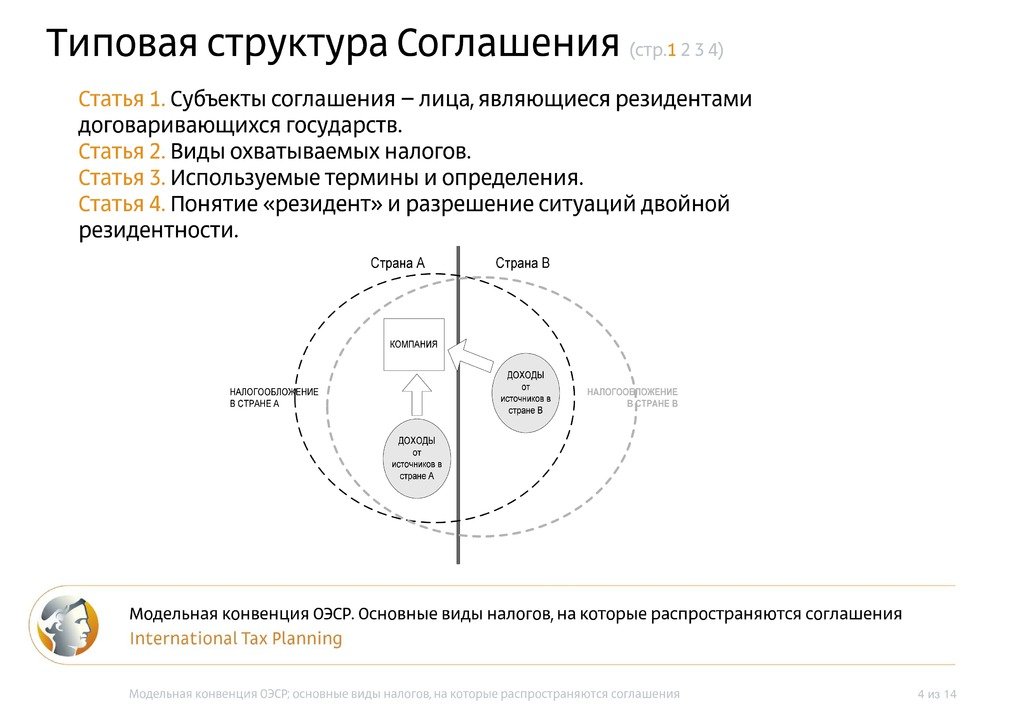

Что такое соглашение об избежании двойного налогообложения?

Это двустороннее соглашение между двумя странами, цель которого – избежать двойного налогообложения в результате применения соответствующих внутренних законов о налогообложении.

Преимущества соглашений об избежании двойного налогообложения

1. Основная цель соглашения об избежании двойного налогообложения – создать определенность в отношении того, когда и каким образом будут взиматься налоги в стране, где ведется приносящая доход деятельность или совершаются платежи. В результате такое соглашение определяет юрисдикцию, в ведении которой находятся трансграничные транзакции.

2. Также в нем четко прописываются права каждой страны в отношении налогообложения.

3. Такое соглашение предотвращает международное уклонение от уплаты налогов, регламентируя обмен информацией между налоговыми органами стран, подписавших соглашение.

4. Оно позволяет оформить вычет налогов, уплаченных за границей.

Кто может пользоваться преимуществами соглашений об избежании двойного налогообложения?

Только резиденты могут пользоваться преимуществами соглашений об избежании двойного налогообложения. Раздел 2 сингапурского закона «О подоходном налоге» определяет резидента как:

1. Физическое лицо: Человек, который в течение года, предшествовавшего отчетному, постоянно проживал в Сингапуре, за исключением обоснованно необходимых непродолжительных периодов отсутствия, не противоречащих статусу резидента Сингапура, в том числе человек, который физически находится или ведет трудовую деятельность (но не в должности директора компании) в Сингапуре на протяжении 183 или более дней в году, предшествующему отчетному году; и

2. Компанию или группу лиц:

Компанию или группу лиц:

Это компания или группа лиц, контроль и управление коммерческой деятельностью которых осуществляются в Сингапуре. Если вы получаете доход за рубежом, в стране, заключившей налоговое соглашение с Сингапуром, вы можете претендовать на налоговые льготы по соответствующему договору об избежании двойного налогообложения при предоставлении свидетельства о статусе резидентства налоговым органам зарубежной страны. Оно подтверждает, что вы являетесь налоговым резидентом Сингапура. Если, с другой стороны, вы являетесь налоговым резидентом страны, заключившей налоговое соглашение с Сингапуром, вы должны предоставить Налоговой службе Сингапура заполненное свидетельство о статусе налогового резидента от лиц-нерезидентов (заявление об освобождении от подходного налога в Сингапуре в соответствии с соглашением об избежании двойного налогообложения), должным образом заверенное налоговым органом страны, заключившей налоговое соглашение с Сингапуром.

Типы доходов, обычно подпадающие под действие соглашений об избежании двойного налогообложения

Под действие соглашений об избежании двойного налогообложения подпадают следующие виды доходов:

· Доход от недвижимого имущества;

· Прибыль от коммерческой деятельности;

· Доходы от грузовых и воздушных перевозок;

· Доходы ассоциированных предприятий;

· Дивиденды;

· Проценты;

· Роялти и оплата технических услуг;

· Прирост капитала;

· Доход от независимых личных услуг;

· Доход от услуг лиц наемного труда;

· Вознаграждения директоров;

· Доход артистов и спортсменов;

· Вознаграждения и пенсии государственных служащих;

· Негосударственные пенсии и выплаты;

· Доходы студентов и слушателей курсов;

· Доходы преподавателей и исследователей;

· Правительственный доход; и

· Прочие доходы.

Содержание договоров об избежании двойного налогообложения, подписанных Сингапуром

Хотя в каждом договоре об избежании двойного налогообложения, который был заключен Сингапуром, содержатся особые условия, и договоры с разными странами могут отличаться друг от друга, все договоры построены по общим ключевым принципам, которые описаны ниже:

1. Сфера действия договоров об избежании двойного налогообложения ограничивается налоговыми резидентами Сингапура и страны, являющейся второй стороной договора.

2. Налоги, подпадающие под действие договоров об избежании двойного налогообложения, ограничиваются только подоходными налогами и не включают таможенные и акцизные пошлины.

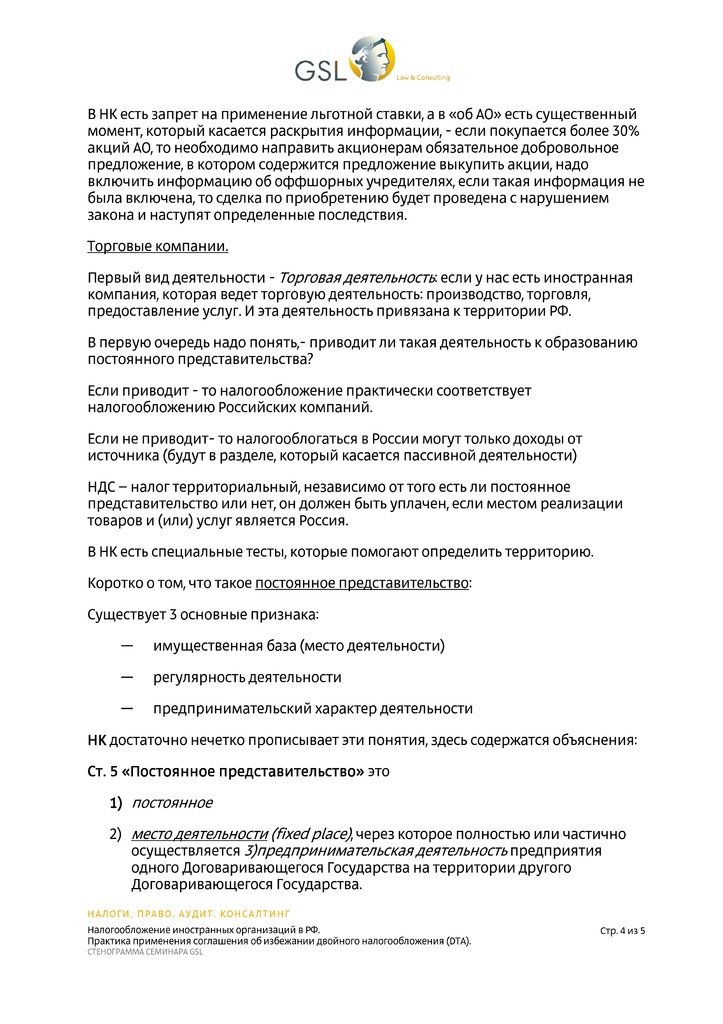

3. Определение постоянного представительства: Понятие постоянного представительства встречается во всех договорах об избежании двойного налогообложения. Наличие постоянного представительства определяет, будут ли доходы организации подлежать налогообложению в другой стране.

В целом это место, где полностью или частично осуществляется коммерческая деятельность, и оно может включать в себя:

Место осуществления управления; Филиал; Офис; Фабрику; Склад; Мастерскую; Ферму или плантацию; Шахту, нефтяную скважину, карьер или другое место добычи природных ресурсов; Здание, объект работ или строительную, установочную или монтажную площадку,

Не ограничивая условия всего вышесказанного, лицо считается имеющим постоянное представительство в Сингапуре, если такое лицо:

1. Ведет надзорную деятельность в отношении здания, объекта работ, строительной, установочной или монтажной площадки; или

2. Привлекает к работе другое лицо, которое выступает от его имени в Сингапуре и: (a) Обладает необходимыми полномочиями и регулярно пользуется ими для заключения договоров; (b) Хранит запасы товаров или сопутствующей продукции и отправляет их от имени первого лица; или (с) регулярно получает заказы, полностью или практически полностью предназначенные первому лицу или другим предприятиям, контролируемым этим лицом.

3. Доход от недвижимого имущества, например, прибыль от аренды недвижимости, обычно облагается налогом как в стране источника дохода (где находится собственность), так и в стране резидентства получателя дохода. Согласно сингапурским соглашениям об избежании двойного налогообложения, страна резиденства должна предусмотреть скидки для налогов, уплаченных в стране источника дохода.

4. Прибыль от коммерческой деятельности, которая не принадлежит постоянному представительству, не облагается налогом. Однако, если прибыль от коммерческой деятельности получена через постоянное представительство, предприятие может вычесть приемлемое количество расходов, приходящихся на долю постоянного представительства.

5. Прибыль от авиаперевозок или грузоперевозок, полученная предприятием одной страны из другой страны полностью или частично освобождается от уплаты налогов. Если предполагается полное освобождение от налогов, это значит, что доход от авиаперевозок или грузоперевозок будет облагаться налогом только в стране резидентства транспортной компании.

6. Доход в форме дивидендов может облагаться налогом в стране резидентства получателя, и страна источника дохода (т.е. страна, резидентом которой является компания, выплачивающая дивиденды) имеет право удерживать налоги с дивидендов. Обычно страна источника дохода предоставляет полное или частичное освобождение от уплаты налогов или применяет льготную налоговую ставку в отношении дивидендов. Поскольку в Сингапуре действует одноуровневая система налогообложения корпораций, дивиденды там не облагаются налогом. Облагаются ли они налогом в стране получателя, зависит от внутреннего налогового законодательства этой страны и от положений соглашения об избежании двойного налогообложения.

7. Проценты освобождаются от налогов или облагаются налогом по льготной ставке в той стране, в которой возникает доход в виде процентов (страна источника дохода).

8. Роялти по соглашениям об избежании двойного налогообложения подлежит либо полному, либо частичному освобождению от уплаты налога. Важно отметить, что определение роялти может варьироваться в разных договорах.

Важно отметить, что определение роялти может варьироваться в разных договорах.

9. Доход от оказания профессиональных услуг обычно облагается доходом в той стране, резидентом которой является оказывающее услуги лицо. Если у физического лица есть постоянная база в Сингапуре (офис или клиника), его доход от оказания профессиональных услуг облагается налогом по той же схеме, что и его прибыль от предпринимательской деятельности. К профессиональным услугам относятся услуги терапевтов, юристов, инженеров, архитекторов, стоматологов, бухгалтеров и т.д. Некоторые договоры об избежании двойного налогообложения предусматривают налоговые льготы в случае, если физическое лицо находится в Сингапуре менее 183 дней в отчетном году и оказывает услуги резиденту другой страны, подписавшей налоговое соглашение.

10. Доходы от трудовой деятельности подлежат налогообложению в Сингапуре, если трудовая деятельность ведется в Сингапуре, за исключением случаев, когда: а. сотрудник находится за пределами Сингапура более 183 дней в отчетном году b. его работодатель является резидентом второй страны, подписавшей налоговое соглашение c. его вознаграждение не оплачивается расположенным в Сингапуре постоянным представительством страны, подписавшей налоговое соглашение. Определенные соглашения об избежании двойного налогообложения также требуют выполнения дополнительного условия: доход сотрудника должен облагаться налогом во второй стране, подписавшей налоговое соглашение.

сотрудник находится за пределами Сингапура более 183 дней в отчетном году b. его работодатель является резидентом второй страны, подписавшей налоговое соглашение c. его вознаграждение не оплачивается расположенным в Сингапуре постоянным представительством страны, подписавшей налоговое соглашение. Определенные соглашения об избежании двойного налогообложения также требуют выполнения дополнительного условия: доход сотрудника должен облагаться налогом во второй стране, подписавшей налоговое соглашение.

11. Источник вознаграждения директора находится в той стране, налоговым резидентом которой является компания, выплачивающая это вознаграждение. Обычно применяется внутренняя налоговая ставка в полном объеме.

12. Выплаты государственным служащим – любые заработные платы, выплаты, пенсии или аналогичные вознаграждения за оказание услуг, выплачиваемые правительством страны, подписавшей налоговое соглашение, лицам, оказывающим услуги в Сингапуре от лица этого правительства, освобождаются от уплаты налогов в Сингапуре и облагаются налогом только во второй стране.

13. Вознаграждение, выплачиваемое приглашенным профессорам или преподавателям страной, подписавшей налоговое соглашение, за преподавание в сингапурском образовательном учреждении, не облагается налогом в Сингапуре.

14. Индивидуальные предприниматели обязаны платить подоходный налог с полного объема дохода, полученного в Сингапуре, за вычетом любых учитываемых в целях налогообложения расходов, которые они могли понести при получении указанных доходов.

15. Право облагать налогом прибыль от прироста капитала, получаемую при продаже недвижимого имущества, а также прибыль от продажи акций, по-разному рассматривается в соглашениях об избежании двойного налогообложения, подписанных с разными странами.

16. Налоговые скидки: Сингапур предоставляет налоговые скидки для зарубежных доходов в размере, соответствующем наименьшему из следующего: налоги, подлежащие уплате в Сингапуре, или выплаченные зарубежные налоги. Кроме того, доход из зарубежных источников также освобождается от налогов в Сингапуре при соблюдении двух условий: в год получения дохода в Сингапуре стандартная налоговая ставка (т.е. самая высокая ставка налога на доходы корпораций) в зарубежной юрисдикции, где был получен доход, составляла по меньшей мере 15%, и зарубежный доход был подвергнут налогообложению в зарубежной стране.

Методы избежания двойного налогообложения в Сингапуре

Методы избежания двойного налогообложения согласуются либо с внутренним налоговым законодательством, либо с соглашениями об избежании двойного налогообложения. В Сингапуре доступны следующие методы:

Налоговые скидки

Налоговые скидки предоставляются на сумму зарубежных налогов, уплаченных налогоплательщиком, и вычитаются из суммы подлежащих уплате внутренних налогов на тот же доход. Сумма налоговой скидки обычно ограничивается наименьшей из уплаченных/подлежащих уплате сумм налогов в зарубежной и собственной стране. Этот метод известен как метод обычного зачета в противовес методу полного зачета, где налоги, уплаченные в стране источника дохода, подлежат полному налоговому вычету.

Такая налоговая скидка в Сингапуре называется льготой для избежания двойного налогообложения. Подавать заявление на получение такой льготы следует при сдаче ежегодной налоговой декларации (Форма С), она должна быть отражена в налоговых расчетах компании. Прежде чем заявление на получение такой налоговой льготы будет рассмотрено, следует предоставить документальные подтверждения (например, квитанции, подтверждающие удержание налогов у источника дохода, письма от зарубежных налоговых органов или ваучеры на выплату дивидендов), показывающие, что выплаченные доходы были подвергнуты налогообложению в стране, подписавшей налоговое соглашение.

Двойного налогообложения можно избежать, когда зарубежный доход освобождается от внутренних налогов. Можно получить такого рода скидку на весь зарубежный доход или на его часть. Налоговые скидки по дивидендам из зарубежных источников, прибыли филиалов и доходам от оказания услуг – раздел 13(8) закона «О подоходном налоге» Сингапура Компания-налоговый резидент Сингапура может пользоваться налоговыми скидками, распространяющимися на ввозимые в Сингапур полученные из зарубежных источников дивиденды, прибыль зарубежных филиалов и полученные из зарубежных источников доходы от оказания услуг при выполнении следующих условий:

· Максимальная ставка налога на доходы корпорации (стандартная налоговая ставка) зарубежной страны, в которой был получен доход, составляет по меньшей мере 15%, и

· Зарубежный доход был подвергнут налогообложению в зарубежной стране, из которой он был получен. Налоговая ставка, примененная к зарубежному доходу, может отличаться от стандартной налоговой ставки.

Чтобы получить налоговую скидку по определенным зарубежным доходам, не требуется предоставлять документальные подтверждения (например, ваучеры на выплату дивидендов, извещения о начислении налогов, выданные соответствующей зарубежной юрисдикцией, и т.д.) вместе с налоговой декларацией, чтобы продемонстрировать, что в отношении этого зарубежного дохода может быть применена скидка.

Вместо этого нужно лишь сообщить в соответствующем разделе налоговой декларации, что ваш зарубежный доход соответствует требованиям для предоставления скидки, и указать следующие данные:

1. Природу и сумму дохода (т.е. дивиденды из зарубежных источников, прибыль зарубежного филиала или доход от предоставления услуг, полученный из зарубежных источников)

2. Страну, из которой получен доход

3. Стандартную налоговую ставку в стране, из которой получен доход и

4. Сумму зарубежных налогов, оплаченных / подлежащих оплате в стране, из которой получен доход. Налоговые скидки для физических лиц – раздел 13(7А) закона «О подоходном налоге» Сингапура Все зарубежные доходы физических лиц-налоговых резидентов Сингапура, полученные в Сингапуре, освобождаются от уплаты налога, если главный бухгалтер сочтет, что эти лица могут претендовать на налоговую скидку.

Льготная налоговая ставка

При такой форме налоговой льготы доход облагается налогом по меньшей ставке, это возможно в случае следующих видов доходов: проценты, дивиденды, роялти и прибыль от международных грузовых перевозок и авиаперевозок.

Льгота в виде вычета

В этом случае внутренним налогом облагается доход после вычета уплаченных зарубежных налогов. В Сингапуре невозможен вычет зарубежного подоходного налога. Тем не менее, вычет все же предоставляется косвенным образом, так как при ремитировании Сингапур удерживает налоги с суммы полученного в Сингапуре зарубежного дохода (т.е. уже за вычетом зарубежных налогов).

Скидка на сумму неуплаченного налога

В соответствии с договорами об избежании двойного налогообложения, налоговый вычет обычно доступен в стране резидентства, только если доход был подвергнут налогообложению в стране источника дохода. Скидка на сумму неуплаченного налога – это вид налогового вычета, при котором страна резидентства соглашается предоставить скидку в размере налога, который подлежал уплате, но не был уплачен в соответствии с особыми законами этой страны, нацеленными на стимулирование экономического развития.

Положение о предоставлении скидки на сумму неуплаченного налога обычно включается в соглашение об избежании двойного налогообложения, заключаемое между развивающейся страной, которая предлагает налоговые льготы с целью привлечь зарубежные инвестиции, и экспортирующей капитал развитой страной. Скидка предоставляется экспортирующей капитал страной в соответствии с ее законами о стимулировании инвестиций.

Односторонняя налоговая скидка

Если вы являетесь налоговым резидентом Сингапура и получаете следующие зарубежные доходы из стран, с которыми Сингапур еще не заключил соглашения об избежании двойного налогообложения, вы можете воспользоваться односторонней налоговой скидкой на сумму зарубежных налогов, уплаченных с такого дохода, в соответствии с разделом 50А сингапурского закона «О подоходном налоге».

1.Доходы, полученные от профессиональной деятельности, оказания консультационных и прочих услуг на любой территории за пределами Сингапура; 2. Дивиденды; или

3. Прибыль, полученная зарубежным филиалом компании-резидента Сингапура. Односторонняя налоговая скидка по разделу 50А также распространяется на роялти, полученные из зарубежных источников в странах, у которых нет договора об избежании двойного налогообложения с Сингапуром, при условии, что роялти не выплачиваются прямым или косвенным образом физическим лицом-резидентом Сингапура или постоянным представительством в Сингапуре; или не подлежат вычету из любого дохода, полученного из сингапурских источников.

Удерживаемый налог

Соглашения об избежании двойного налогообложения чаще всего используются для того, чтобы определить, возможно ли сократить или полностью устранить налоги на определенные типы доходов. В целом в Сингапуре налоги удерживаются со следующих доходов:

Сингапурская система соглашений об избежании двойного налогообложения

Все соглашения об избежании двойного налогообложения, заключенные Сингапуром с 1965 г., можно распределить по следующим категориям:

1. Всеобъемлющие – такие соглашения обычно охватывают все типы доходов.

2. Ограниченные – такие соглашения охватывают только доход от грузовых и/или воздушных перевозок.

3. Подписанные, но не ратифицированные соглашения – всеобъемлющие или ограниченные соглашения, пока не вступившие в силу.

Здесь вы можете прочитать описание соглашений об избежании двойного налогообложения, предоставленное Налоговой службой Сингапура.

Список соглашений об избежании двойного налогообложения с разными странами, относящихся к этим трем категориям, можно найти здесь.

|

Большинство стран заключают соглашения об избежании двойного налогообложения с другими странами для упрощения процесса обмена информацией и предотвращения двойного налогообложения доходов своих резидентов, которые могут либо получать доход из другой страны, либо фактически являться резидентами обеих стран. Большинство соглашений базируются на конвенциях Организации экономического сотрудничества и развития (ОЭСР) Великобритания и Россия Великобритания и Россия не являются исключением, и такое соглашение было подписано Дугласом Хердом и Андреем Козыревым в 1994 году. Соглашение достаточно сложное, и необходимо получить консультацию, чтобы определить, где именно будет облагаться налогом каждый источник дохода. Некоторые виды доходов, такие как дивиденды или проценты, могут облагаться налогом в обеих странах. В этом случае на налог, полностью уплаченный в одной стране, предоставляется налоговое послабление с налогооблагаемых сумм в другой стране. Соглашение между Великобританией и Россией в целом соответствует конвенции ОЭСР, как и большинство подобных соглашений. Тем не менее, некоторые пункты имеют свои особенности. Данное соглашение распространяется на налогообложение доходов, полученных в Великобритании, налоги на прирост капитала для физических лиц и корпоративный налог для компаний. В то же время, подобно множеству других соглашений, оно совсем не касается налога на наследство. Соглашение является юридическим документом, и его трудно изложить кратко, но он охватывает большинство вопросов, касающихся налогообложения резидента какой-либо из стран, который получает доход или прирост капитала в другой стране. Примеры доходов, на которые распространяется соглашение Доход от трудоустройства (заработная плата) облагается налогом только в одной стране, в которой работник является резидентом. Исключение составляет случай, когда работник, будучи резидентом одной страны, выполняет большинство своих рабочих обязанностей в другой стране. Прибыль от бизнеса облагается налогом только в той стране, в которой этот бизнес имеет постоянное представительство. Тем не менее, если компания находится в Великобритании, и имеет постоянное представительство в России, то Россия может также облагать налогом прибыль компании, но только в том размере, которая получена от деятельности постоянного представительства в России. Определение постоянного представительства приводится в соглашении. Дивиденды, выплачиваемые компанией, находящейся в одной стране, резиденту другой страны, облагаются налогом в обеих странах. Компания или учреждение, выплачивающие дивиденды, удерживают налог с полной суммы выплаты. В соответствии с конвенцией ОЭСР эти удержания не могут превышать 15%. Получатель дивидендов затем облагается налогом в стране своего резидентства, и налог, уже уплаченный в другой стране, ему засчитывается в общую сумму налога, которым должна облагаться полная сумма дивидендов. Проценты облагаются налогом таким же образом, как и дивиденды, но максимальная сумма налога здесь ограничена 10%. Прирост капитала также является сложной темой, и зависит от типов отчуждаемых активов, которые перечислены в соглашении. В целом, прирост капитала в отношении недвижимости, полученный резидентом одной из стран, будет облагаться налогом в той стране, где находится объект недвижимости. С другой стороны, прирост капитала на движимое имущество будет облагаться налогом в стране резидентства физического лица (например, прирост стоимости акций). Приведенная информация является кратким обзором основных положений соглашения, и для каждого конкретного случая мы рекомендуем обращаться за персональной консультацией. Наши услуги Мы предлагаем следующие услуги, предоставляемые квалифицированными специалистами нашей компании:

По всем вопросам, касающимся налогообложения, налогового планирования и вашего бизнеса в Великобритании, вы можете обращаться к специалистам Law Firm Limited по телефону +44 (0) 2079071460 или воспользуйтесь формой он-лайн запроса. |

02.03.1994. Об избежании двойного налогообложения доходов и имущества

3. Если в соответствии с положениями пункта 1 лицо, не являющееся физическим лицом, является резидентом обоих Договаривающихся Государств, оно считается резидентом того Договаривающегося Государства, в котором расположен его фактический руководящий орган. 5. Несмотря на положения пунктов 1 и 2, если лицо, иное чем агент с независимым статусом, к которому применяются положения пункта 7 настоящей статьи, действуя от имени предприятия, имеет и обычно использует в Договаривающемся Государстве право заключать контракты от имени этого предприятия, то такое предприятие будет рассматриваться как имеющее постоянное представительство в этом Государстве в отношении любой деятельности, которую это лицо осуществляет для предприятия, если только деятельность этого лица не ограничивается упомянутой в параграфе 4, которая, хотя и осуществляется через постоянное место деятельности, согласно положениям этого параграфа не делает из этого постоянного места деятельности постоянное представительство.3. Положения пункта 1 применяются к доходу, полученному от прямого использования недвижимого имущества, аренды или использования недвижимого имущества в любой другой форме.4. Положения пунктов 1 и 3 применяются также к доходу от недвижимого имущества предприятия и доходу от недвижимого имущества, используемого для осуществления независимых личных услуг.2. С учетом положений пункта 3, если предприятие одного Договаривающегося Государства осуществляет предпринимательскую деятельность в другом Договаривающемся Государстве через расположенное там постоянное представительство, то в каждом Договаривающемся Государстве к такому постоянному представительству относится прибыль, которую оно могло бы получить, если бы оно было обособленным и самостоятельным предприятием, осуществляющим такую же или аналогичную деятельность, при таких же или подобных условиях, и действующим совершенно независимо от предприятия, постоянным представительством которого оно является.3. Положения пунктов 1 и 2 применяются также к прибыли от участия в пуле, совместном предприятии или международной организации по эксплуатации транспортных средств.2. Если в соответствии с положениями пункта 1 доход, который был включен одним Договаривающимся Государством в доход лица, затем включается также другим Договаривающимся Государством в доход другого лица, первое Государство сделает соответствующую корректировку суммы налога, исчисленного первому лицу с такого дохода. При определении такой корректировки будут учитываться другие положения данного Соглашения, и компетентные органы Договаривающихся Государств будут при необходимости консультироваться друг с другом.4. Положения пункта 1 и 2 настоящей статьи не применяются, если лицо, фактически имеющее право на дивиденды, будучи резидентом Договаривающегося Государства, осуществляет предпринимательскую деятельность в другом Договаривающемся Государстве, резидентом которого является компания, выплачивающая дивиденды, через находящееся в нем постоянное представительство, или оказывает независимые личные услуги с расположенной там постоянной базы, и холдинг, в отношении которого выплачиваются дивиденды, фактически связан с таким постоянным представительством или постоянной базой. В таком случае применяются положения статьи 7 или статьи 14 настоящего Соглашения, в зависимости от обстоятельств.5. Положения пунктов 1 и 2 не применяются, если фактический владелец процентов будучи резидентом одного Договаривающегося Государства, осуществляет предпринимательскую деятельность в другом Договаривающемся Государстве, в котором возникают проценты, через расположенное в нем постоянное представительство, или осуществляет независимые личные услуги через расположенную там постоянную базу, и долговые требования, на основании которых выплачиваются проценты, действительно относятся к такому постоянному представительству или постоянной базе. В таком случае применяются положения статьи 7 или статьи 14 настоящего Соглашения, в зависимости от обстоятельств.3. Положения пункта 1 не применяются, если фактический получатель роялти, будучи резидентом одного Договаривающегося Государства, осуществляет предпринимательскую деятельность в другом Договаривающемся Государстве, в котором возникают роялти, через расположенное в нем постоянное представительство или базу, и право или имущество, в отношении которых выплачиваются роялти, действительно связаны с таким постоянным представительством или базой. В таком случае применяются положения статьи 7 или статьи 14 настоящего Соглашения, в завистимости от обстоятельств.1. С учетом положений статей 16, 18, и 19 настоящего Соглашения заработная плата и другие подобные вознаграждения, получаемые резидентом одного Договаривающегося Государства за работу по найму, облагаются налогом только в этом Государстве, если только такая работа не осуществляется в другом Договаривающемся Государстве. Если работа по найму осуществляется таким образом, полученное в связи с этим вознаграждение может облагаться налогом в этом другом Государстве.2. Несмотря на положения пункта 1, вознаграждение, получаемое резидентом одного Договаривающегося Государства за работу по найму, осуществляемую в другом Договаривающемся Государстве, облагается налогом только в первом упомянутом Государстве, если:3. Независимо от положения пунктов 1 и 2 настоящей статьи, заработная плата и другие подобные вознаграждения, получаемые резидентом одного Договаривающегося Государства за работу по найму, осуществляемую на борту морского, речного или воздушного судна, железнодорожного или автомобильного транспортного средства, используемых в международных перевозках, могут облагаться налогом в этом Государстве.1. Независимо от положений статей 14 и 15 настоящего Соглашения, доход, получаемый резидентом одного Договаривающегося Государства в качестве работника искусств, такого, как артист театра, кино, радио или телевидения, или музыкант, или в качестве спортсмена, от его личной деятельности, осуществляемой в другом Договаривающемся Государстве, может облагаться налогом в этом другом Государстве.3. Положения пунктов 1 и 2 не применяются к доходам, получаемым от деятельности, осуществляемой в Договаривающемся Государстве работниками искусств или спортсменами, если посещение этого государства в основном финансируется другим Договаривающимся Государством, его субъектами или местными властями. В этом случае такой доход облагается налогом только в том Договаривающемся Государстве, резидентом которого является данный работник искусств или спортсмен.3. За исключением случаев, когда применяются положения статей 9, 11 или 12 настоящего Соглашения, проценты, роялти и другие возмещения, выплачиваемые предприятием Договаривающегося Государства резиденту другого Договаривающегося Государства, должны для целей определения облагаемой прибыли такого предприятия, вычитаться на тек же условиях, как если бы они были выплачены резиденту первого упомянутого Государства. Аналогично, любые долги предприятия одного Договаривающегося Государства в отношении резидента другого Договаривающегося Государства должны для целей определения имущества этого предприятия, подлежащего налогообложению, будут вычитаться на тех же условиях, что и долги резидента первого упомянутого Государства.1. Если лицо считает, что действия одного или обоих Договаривающихся Государств приводят или приведут к его налогообложению не в соответствии с настоящим Соглашением, оно может, независимо от средств защиты, предусмотренных внутренним законодательством этих Государств, представить свое заявление компетентному органу того Договаривающегося Государства, резидентом которого оно является, или, если его ситуация попадает под действие пункта 1 статьи 24, — тому Договаривающемуся Государству, национальным лицом которого оно является. Заявление должно быть представлено в течение трех лет с момента первого уведомления о действиях, приводящих к налогообложению не в соответствии с положениями Соглашения.с) для целей статей 26 и 27 — после первого января календарного года, следующего за годом в котором передано уведомление.соглашений об избежании двойного налогообложения | Соглашения об избежании двойного налогообложения | Skatturinn

Соглашения об избежании двойного налогообложения (DTA) — это соглашения между двумя или более странами во избежание международного двойного налогообложения доходов и имущества. Основная цель DTA — разделить право налогообложения между договаривающимися странами, избежать разногласий, обеспечить равные права и безопасность налогоплательщиков, а также предотвратить уклонение от налогообложения.

Исландия заключила несколько соглашений по налоговым вопросам с другими странами. Лица с постоянным местом жительства и с полными и неограниченными налоговыми обязательствами в любой из договаривающихся стран могут иметь право на освобождение / снижение налогообложения дохода и имущества согласно положениям соответствующих соглашений, в отсутствие которых доход в противном случае подлежал бы к двойному налогообложению. Все соглашения отличаются друг от друга, поэтому необходимо проверить соответствующее соглашение, чтобы выяснить, где на самом деле лежит налоговое обязательство соответствующего лица и какие налоги предусматривает соглашение.Положения налоговых соглашений с другими странами могут означать, что право Исландии на налогообложение ограничено.

Налоговые льготы по DTA для платежей могут происходить двумя способами. С одной стороны, это может быть освобождение от уплаты налогов или пониженная ставка налога на соответствующие выплаты. С другой стороны, возможен возврат удержанных удерживаемых платежей.

Чтобы пользоваться налоговыми льготами в Исландии согласно заключенному DTA , иностранный налогоплательщик должен нести полную и неограниченную налоговую ответственность в другой договаривающейся стране в отношении его постоянного проживания или других обстоятельств.

ПРИМЕЧАНИЕ. Освобождение / снижение налогообложения в Исландии в соответствии с действующими соглашениями может быть достигнуто только путем подачи заявления на освобождение / снижение налога в форме 5.42 Директору налоговой службы. Пока не будет утвержденного освобождения с зарегистрированным номером один, нужно платить налоги в Исландии.

Двустороннее налоговое соглашение

Что такое двустороннее налоговое соглашение?

Двустороннее налоговое соглашение, тип налогового соглашения, подписанного двумя странами, представляет собой договоренность между юрисдикциями, которая смягчает проблему двойного налогообложения, которое может возникнуть, когда налоговое законодательство рассматривает физическое лицо или компанию как резидента более чем одной страны.

Двустороннее налоговое соглашение может улучшить отношения между двумя странами, стимулировать иностранные инвестиции и торговлю, а также снизить вероятность уклонения от уплаты налогов.

Ключевые выводы

- Двустороннее налоговое соглашение — это договор, заключенный между странами с целью избежания двойного налогообложения своих граждан в отношении доходов, полученных в любой из этих стран.

- Когда физическое или юридическое лицо получает доход или инвестирует в зарубежную страну, может возникнуть вопрос о том, какая страна должна облагать налогом прибыль инвестора.

- Обе страны могут заключить двустороннее налоговое соглашение, чтобы определить, какая страна должна облагать налогом доход, чтобы один и тот же доход не облагался налогом дважды.

- Подобные налоговые соглашения также могут способствовать укреплению экономических, дипломатических и политических связей в долгосрочной перспективе.

Понимание двусторонних налоговых соглашений

Двусторонние налоговые соглашения часто основываются на конвенциях и руководящих принципах, установленных Организацией экономического сотрудничества и развития (ОЭСР), межправительственным агентством, представляющим 35 стран.Соглашения могут касаться многих вопросов, таких как налогообложение различных категорий доходов (например, прибыль от бизнеса, роялти, прирост капитала, доход от занятости), методы устранения двойного налогообложения (например, с помощью метода освобождения и метода кредита), а также такие положения. как взаимный обмен информацией и помощь в сборе налогов.

Как таковые, они сложны и обычно требуют экспертной навигации от налоговых специалистов, даже в случае основных налоговых обязательств. Большинство договоров о подоходном налоге включают «исключающую оговорку», которая запрещает гражданам или резидентам одной страны использовать налоговое соглашение для уклонения от уплаты подоходного налога в любой стране.

Двусторонние налоговые соглашения и вид на жительство

Первоочередное внимание уделяется установлению статуса резидента для налоговых целей. Для физических лиц резидентство обычно определяется как место постоянного проживания. Хотя можно быть резидентом более чем одной страны, для целей налогообложения только одна страна может считаться местом жительства. Многие страны основывают место жительства на количестве дней, проведенных в стране, что требует тщательного учета физического пребывания.

Например, большинство европейских стран считают, что любой, кто проводит в стране более 183 дней в году, имеет постоянное место жительства и, следовательно, подлежит уплате подоходного налога.

Соединенные Штаты разные …

В отличие от развитых стран, Соединенные Штаты требуют, чтобы все граждане и держатели грин-карт платили федеральный подоходный налог США, независимо от места жительства. Чтобы предотвратить обременительное двойное налогообложение, США вводят Исключение иностранного дохода (FEIE), которое в 2018 году позволило американцам, проживающим за границей, вычесть первые 104 100 долларов дохода, но не пассивного дохода, из своей налоговой декларации. Прибыль может поступать из источника в США или за рубежом.

Однако, если доход поступает от американской компании, IRS ожидает, что налогоплательщик и работодатель будут платить налоги на заработную плату, которые в настоящее время составляют около 15 процентов от 100000 долларов дохода. Доход из иностранного источника обычно освобождается от налога на заработную плату. Иностранные налоги, уплаченные с заработанного дохода сверх суммы исключения, часто могут быть вычтены как иностранный налоговый кредит.

Двойное налогообложение — Обзор, категории, как избежать

Что такое двойное налогообложение?

Двойное налогообложение — это ситуация, связанная с тем, как облагается налогом корпоративный и индивидуальный доход, и поэтому может облагаться налогом дважды.

Резюме- Двойное налогообложение в основном проявляется в двух формах — двойное налогообложение корпораций, которое представляет собой налогообложение корпоративной прибыли через корпоративный налог и налог на дивиденды, взимаемый с выплаты дивидендов, и международное двойное налогообложение. налогообложение, которое включает налогообложение иностранного дохода в стране получения дохода, а также в стране, резидентом которой является инвестор.

- Существуют различные способы смягчения корпоративного двойного налогообложения, такие как законодательство, преобразование организации в единоличное предприятие, материнство или ООО, избежание выплаты дивидендов и превращение акционеров в сотрудников принадлежащих им предприятий.

- Международное двойное налогообложение может быть уменьшено путем заключения торговых договоров, таких как соглашения об избежании двойного налогообложения (СДН), со странами, с которыми они торгуют, и использования таких методов освобождения, как метод освобождения от налогов и метод иностранного налогового кредита.

Категории двойного налогообложения

1. Двойное налогообложение корпораций

Это ситуация, при которой доходы корпораций облагаются налогом дважды на двух разных уровнях, но включают один и тот же доход.Чистый доход корпоративной организации Net IncomeNet Доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Несмотря на то, что он получен сквозным налогом, он облагается корпоративным налогом, а когда тот же доход распределяется среди акционеров в качестве дивидендов, он снова облагается налогом на дивиденды. Корпоративное двойное налогообложение распространено не только в Соединенных Штатах, но и в нескольких странах по всему миру.

Аргументы против корпоративного двойного налогообложения указывают на то, что, поскольку акционеры являются владельцами корпорации, в которой корпоративный налог взимается с прибыли, относящейся к владельцам, доход, распределяемый между ними в виде дивидендов и облагаемый налогом на дивиденды на личном уровне, представляет собой тот же поток доходов дважды облагается налогом.

Однако аргументы в пользу сохранения режима двойного налогообложения утверждают, что, поскольку корпорация в форме компании представляет собой отдельное юридическое лицо, отделенное от отдельных владельцев компании, налогообложение как корпоративных доходов, так и дивидендов является оправданным.

2. Международное двойное налогообложение

Международное двойное налогообложение в основном касается транснациональных компаний, которые действуют в юрисдикциях, отличных от их страны происхождения, но оно также может повлиять на иностранный доход, полученный физическими лицами в зарубежных странах.Бывают случаи, когда иностранный доход облагается налогом в стране, где он получен, а также в стране, где проживает инвестор.

Таким образом, двойное налогообложение создает трудности для налогоплательщиков из-за увеличения налоговой нагрузки на инвестора и может привести к росту цен на товары и услуги, препятствует трансграничным инвестициям за счет ограничения движения капитала и нарушает принцип справедливости налогообложения.

Меры по предотвращению двойного корпоративного налогообложения

1.Законодательство

Необходимо принять законодательство, устраняющее элементы двойного налогообложения, которое неэффективно и препятствует инвестированию. Если инвесторы смогут получать свои дивиденды без уплаты налогов, они будут склонны вкладывать больше, чем удерживать прибыль, особенно для зрелых компаний, которым не нужен большой капитал.

2. Транспортируемое налогообложение

Оно включает в себя структурирование бизнеса как единоличного предпринимателя Единоличное предпринимательство Единоличное предпринимательство (также известное как индивидуальное предпринимательство, единоличное предпринимательство или собственность) — это разновидность неинкорпорированного юридического лица, которое принадлежит только товарищество или ООО принимают функции сквозного налогообложения.В таких структурах нет дивидендов, так как прибыль распределяется между владельцем (-ами) / партнерами. Однако эта стратегия применима только к небольшим организациям.

3. Отсутствие выплаты дивидендов

Избегание выплаты дивидендов и удержание прибыли в бизнесе для обеспечения роста. Стратегия подходит для стартапов и организаций, находящихся на стадии роста жизненного цикла бизнеса Жизненный цикл бизнеса Жизненный цикл бизнеса — это поэтапное развитие бизнеса с течением времени, которое чаще всего делится на пять этапов: запуск, рост, выход из строя. , зрелость и упадок.. Это критически важно для увеличения объема продукции и доли рынка. Акционеры зрелых компаний со стабильными денежными потоками и очень низким аппетитом ожидают выплаты дивидендов.

4. Статус подоходного налога с физических лиц