Российские банки повысят ставки по кредитам

МОСКВА, 24 апр — ПРАЙМ. Российские банки повысят ставки по кредитам, однако увеличение будет плавным и не повлияет на активность заемщиков, показал опрос РИА Новости кредитных организаций.

ЦБ в пятницу повысил ключевую ставку на 0,5 процентного пункта — до 5% годовых. «Естественно, повышение ключевой ставки повлияет на ситуацию на рынке розничных финансовых продуктов: можно прогнозировать рост ставок, приток вкладов и рост выдач ипотеки по госпрограмме», — заявил директор департамента розничных продуктов «Абсолют банка» Виталий Костюкевич. Вместе с тем, сам банк пока не принял решения по изменению ставок.

Набиуллина рассказала, когда ключевая ставка может быть выше 6%

В банке «Русский Стандарт» также заявили, что рост ключевой ставки безусловно вызовет коррекцию кредитных ставок в сторону увеличения «с поправкой на конкурентную среду». В розничных российских банках на протяжении этого года ожидается плавный рост ставок по кредитным продуктам, говорит аналитик банка «Хоум Кредит» Станислав Дужинский.

«Наш банк будет ориентироваться на рыночную конъюнктуру и принимать дальнейшие решения, основываясь на всестороннем ее анализе», — сказал Дужинский.

Такой же политики придерживаются в ПСБ, банках «Зенит», «Открытие», Райффайзенбанке. В Альфа-банке не исключили пересмотра ставок по кредитам вслед за действиями регулятора, заявил зампредседателя правления кредитной организации Майкл Тач.

Вместе с тем в Райффайзенбанке пояснили, что повышение ключевой ставки скорее сигнал рынку, чем существенная материальная разница.

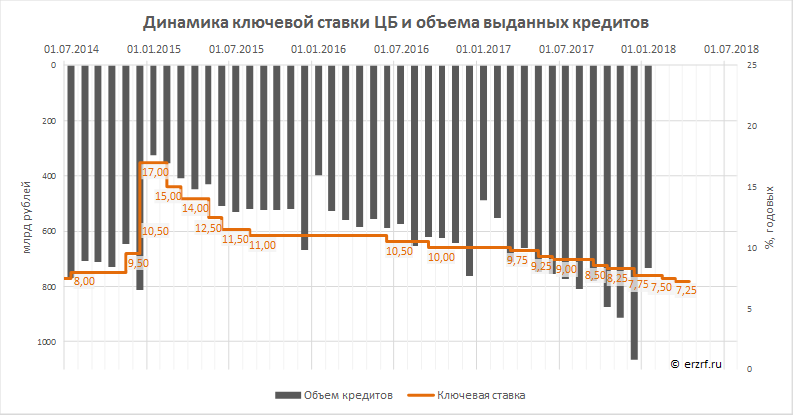

«В марте, например, банки в большинстве своём не спешили пересматривать свои тарифы вслед за изменением ключевой. Со второго полугодия 2018 года, когда ЦБ повышал ставки, и реакция банков в части кредитных ставок была более оперативной и ярко выраженной», — указал управляющий директор по кредитным розничным продуктам банка Андрей Спиваков.

В свою очередь в «ОТП банке» заявили, что в ближайшее время менять ставки по кредитам не планируют. В кредитной организации не прогнозируют снижения активности в ближайшие месяцы на рынке потребительского кредитования.

Читайте также:

Решение Банка России повысить ключевую ставку было ожидаемым

Российские банки повысят ставки по кредитам вслед за решением ЦБ

ЦБ в пятницу повысил ключевую ставку на 0,5 процентного пункта — до 5% годовых. «В первую очередь, на нашу ценовую политику влияет курс ключевой ставки. В связи с его увеличением и ожиданием тренда на дальнейший рост в течение 2021 года мы с 26 апреля поднимаем ставки по вкладам», — рассказала вице-президент банка «Ренессанс Кредит» Яна Безруких.

Центральный банк видит признаки перегрева на рынке ипотеки

В банке «Русский Стандарт» также заявили, что рост ключевой ставки, безусловно, вызовет рост ставок по депозитам. В «Абсолют банке» ждут в связи с этим приток вкладов. Банк «Хоум Кредит» заявил, что плавный рост по депозитным продуктам будет на протяжении всего года.

В «Почта банке» ожидают умеренного роста ставок по вкладам и появления промо-предложений в перспективе одного-двух месяцев. «При этом по накопительным счетам банки, вероятнее всего, ставки увеличивать не будут, поскольку это более затратный процесс», — рассказал руководитель службы пассивов и комиссионных продуктов банка Геннадий Чаусов.

Заключенные московских СИЗО стали меньше атаковать клиентов Сбербанка

В «ОТП банке» уже в ближайшее время обещают обновленную бонусную программу по депозитам. В Альфа-банке не исключили пересмотра ставок по вкладам вслед за действиями регулятора. В Россельхозбанке заявили, что в кредитной организации «вполне вероятно» повышение ставок по вкладам.

В банке «Зенит» при этом заявили, что «ценовые параметры вкладов могут быть скорректированы в зависимости от рыночной ситуации». Такой же политики придерживаются в ПСБ, банке «Открытие» и Райффайзенбанке.

Читайте также:

Эксперт рассказал, что упрощает мошенникам доступ в онлайн-банк

когда банки поднимут ставки по кредитам и депозитам — Frank RG

Регулятор также изменил прогноз по инфляции

Фото: pxhereЦБ на заседании в пятницу 23 апреля повысил ключевую ставку сразу на 0,5 п.

Детали. ЦБ указал в релизе на восстановление спроса, которое становится все более устойчивым, а также на повышенные инфляционные ожидания.

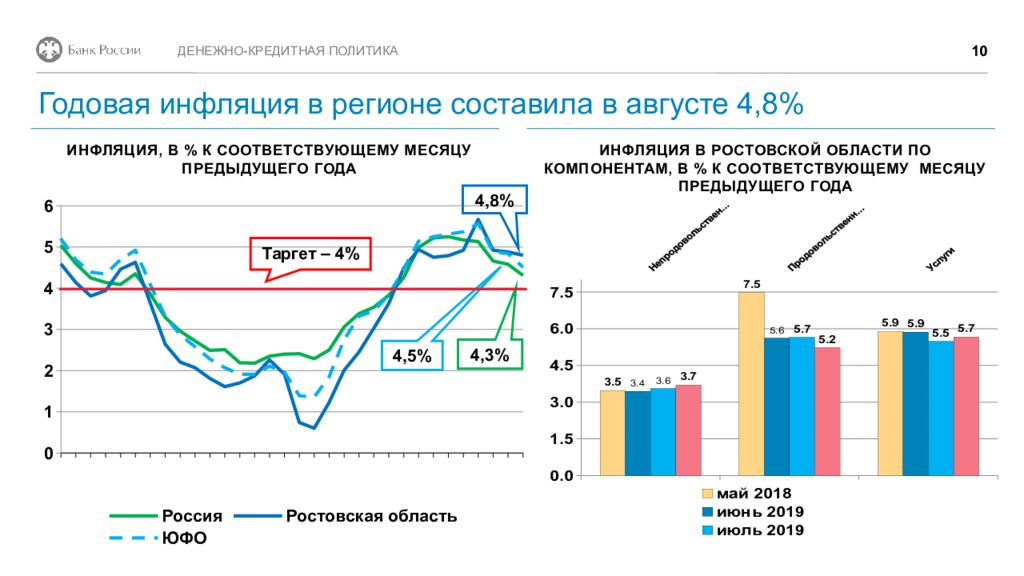

В марте инфляция в годовом выражении выросла до 5,8% (против 5,7% в феврале), в апреле она начала замедляться. Однако замедление связано с эффектом высокой базы апреля прошлого года, подчеркивает ЦБ.

Во 2 квартале годовая инфляция будет близка к значениям 1 квартала, а ее замедление ожидается только во 2 полугодии. ЦБ повысил прогноз по инфляции на 2021 год до 5,4-5,8% (предыдущий прогноз — 4,4-4,8%). ЦБ также скорректировал прогноз по инфляции на 2022: вместо 4% ЦБ ожидает 4-4,2%.

ЦБ начал публиковать прогноз по ставке. Регулятор ожидает, что ключевая ставка в 2021 будет находиться в диапазоне 4,8-5,4%, а в 2022 — 5,3-6,3%.

Мнение экспертов. Банки будут постепенно реагировать на повышение ставки ростом ставок по своим продуктам. «Исторически ставки по вкладам имеют положительную корреляцию с динамикой ключевой ставки ЦБ. Ожидаем, что, в среднем, рынок отреагирует соразмерным изменением ставок по вкладам. Сейчас банки получили возможность выстраивать свою процентную политику с опорой на среднесрочные ориентиры от регулятора. Поэтому движение ставок по сберегательным продуктам будет носить более плавный характер», — говорится в комментарии начальника управления «Сбережения» ВТБ Максима Степочкина.

«Исторически ставки по вкладам имеют положительную корреляцию с динамикой ключевой ставки ЦБ. Ожидаем, что, в среднем, рынок отреагирует соразмерным изменением ставок по вкладам. Сейчас банки получили возможность выстраивать свою процентную политику с опорой на среднесрочные ориентиры от регулятора. Поэтому движение ставок по сберегательным продуктам будет носить более плавный характер», — говорится в комментарии начальника управления «Сбережения» ВТБ Максима Степочкина.

Возврат инфляции к целевому уровню может быть все больше затруднен проблемами на стороне предложения и перераспределением доходов в пользу внутреннего потребления, отмечается в комментарии Росбанка. Отчасти в этом решении видится попытка влияния на сберегательную модель поведения населения, тогда как влияние на факторы предложения может остаться минимальным, или даже негативным на среднесрочном горизонте.

Аналитика по теме

Прогноз по рынку банковской розницы

Трехлетний прогноз по рынку вкладов и кредитов в трех сценариях. Обновляется раз в квартал.

Обновляется раз в квартал.

Контекст. Ранее Национальное рейтинговое агентство (НРА) опубликовало прогноз по ключевой ставке. Наиболее вероятным сценарием агентство назвало повышение ставки на 0,5 п.п. на заседании 23 апреля. ЦБ, скорее всего, существенно повысит ставку, после чего сделает паузу в летние месяцы, полагает НРА: инфляция достигнет пика в апреле-мае, а летом начнет снижаться из-за замедления роста мировых цен и сезонного снижения на сельскохозяйственную продукцию.

Экономисты, опрошенные Bloomberg, разошлись во мнениях относительно апрельского повышения ставки. Большинство экономистов — 24 участника консенсус-прогноза — предположили, что ставка вырастет на 0,25 п.п., а 15 экспертов высказались в пользу увеличения ставки на 0,5 п.п.

Большинство экономистов — 24 участника консенсус-прогноза — предположили, что ставка вырастет на 0,25 п.п., а 15 экспертов высказались в пользу увеличения ставки на 0,5 п.п.

Банки ранее уже начали активно повышать ставки по вкладам. С 23 апреля ВТБ увеличил ставку по вкладу «Надежная основа». Номинальные ставки выросли на 0,29-0,38 п.п. до 4,12-5,31% годовых.

В начале апреля крупные банки увеличили доходность своих депозитов. 12 и 13 апреля сразу 2 крупных банка повысили ставки по рублевым депозитам: Промсвязьбанк (на 0,25-0,6 п.п.) и Открытие (на 0,2 п.п.). В Промсвязьбанке выросли ставки по 3 вкладам: «Малая Медведица» — на 0,25-0,6 п.п. до 5,5% (максимальная ставка), «Орион» и «Феникс» — на 0,35 п.п., максимальные ставки по этим вкладам после повышения составили 4,1% и 4,55%. Банк Открытие повысил ставки по вкладам «Активное пополнение» и «Свободное управление» на 0,2 п.п. Неделей ранее ставки выросли сразу в 6 крупных банках.

Зачем вам об этом знать. Повышение ключевой ставки сразу на 0,5 п.п. ускорит рост ставок в банках. На следующей неделе банки могут продолжить повышать ставки по вкладам.

Повышение ключевой ставки сразу на 0,5 п.п. ускорит рост ставок в банках. На следующей неделе банки могут продолжить повышать ставки по вкладам.

Подпишись на наш телеграм-канал @frank_rg, чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Эксперты: ключевая ставка ЦБ вырастет до 5%

23 апреля Банк России примет новое решение по ключевой ставке. Все опрошенные «Право.ру» эксперты ожидают ее повышения – скорее всего, сразу на 0,5 процентных пункта, до 5%. Основным фактором роста называют недавно введенные американские санкции и угрозу их дальнейшего ужесточения.

Повышение ключевой ставки до 5% прогнозирует Софья Донец, главный экономист по России и СНГ компании «Ренессанс Капитал». По ее словам, ускорение инфляции остается устойчивым трендом, не только внутренним, но и глобальным. Введенные санкции США и перспектива их ужесточения дополнительно ограничивает потенциал рубля к укреплению в ближайшие месяцы.

Введенные санкции США и перспектива их ужесточения дополнительно ограничивает потенциал рубля к укреплению в ближайшие месяцы.

С учетом этих факторов эксперты «Ренессанс Капитала» ожидают увидеть еще три повышения ключевой ставки в этом году после апрельского заседания – в совокупности до уровня 5,75%. На таком уровне она сохранится, вероятно, и на 2022 год, говорит Донец, хотя к концу этого года инфляция должна вернуться к уровню 4%. Риторика Центробанка за последний месяц указывает на решительный курс по выходу из мягкой денежно-кредитной политики.

При этом участники рынка уже готовы к возврату ЦБ к нейтральной политике с ключевой ставкой на уровне 5–6%, полагает Донец. Эти ожидания заложены в долгосрочные рыночные процентные ставки (по облигациям, кредитам), поэтому ждать их роста вслед за повышением ключевой ставки не стоит. Вырасти могут только краткосрочные ставки, полагают эксперты «Ренессанс Капитала».

Станислав Мурашков, экономист по России «Райффайзенбанка», также ожидает повышения ключевой ставки на 0,5 процентных пункта. Этому способствует и повышенный уровень инфляции, и навес геополитических рисков. Рост процентной ставки позволит ЦБ приостановить отток капитала и сделать рубль более привлекательным.

Этому способствует и повышенный уровень инфляции, и навес геополитических рисков. Рост процентной ставки позволит ЦБ приостановить отток капитала и сделать рубль более привлекательным.

На экономике повышение скажется весьма ограниченно – более рыночные инструменты уже закладывают ожидания по такому изменению ставки, полагает Мурашков. На ставки по кредитам и депозитам для граждан эти изменения могут вообще не повлиять.

В отношении последних шагов ЦБ актуально говорить о том, что следовало бы делать, и том, что было и будет реально сделано, говорит главный экономист ПФ «Капитал» Евгений Надоршин. Всплеск инфляции носит, по его мнению, временный характер, и вызвавшие его факторы должны уже в этом году сойти на нет. Даже по свежим цифрам видно замедление инфляции (причем безо всяких усилий Банка России).

Поэтому повышать ключевую ставку не следовало раньше и не стоит сейчас, полагает Надоршин. Но он ожидает, что Центробанк тем не менее поднимет ее на 0,25%. Нельзя исключать и повышение ставки сразу на 0,5%, хотя это маловероятно, говорит эксперт.

Причина, скорее всего, не в инфляции, а в геополитике: введенные санкции и угроза их ужесточения подталкивают к поддержанию рубля за счет денежно-кредитной политики. В 2018 году аналогичным образом как повод для повышения ключевой ставки использовалось повышение НДС. Дальнейшее снижение ставки показывает ошибочность этих шагов, указывает Надоршин.

В этом сюжете18 сентября, 12:00

24 сентября, 9:37

Адвокат Владимир Ефремов, партнер юрфирмы

Федеральный рейтинг.

группа

Банкротство (включая споры)

×

, отметил, что до марта в России действовала одна из самых низких ключевых ставок, которую ввели, когда экономика страны особенно сильно нуждалась в стимулировании со стороны государства. Постепенная отмена коронавирусных ограничений и восстановление деловой активности, вероятно, станут для ЦБ триггером для повышения ставки до 5%.

В последние годы явно снизилась стоимость кредитных продуктов (например, дешевая ипотека стимулировала спрос на недвижимость), но «сказка» не могла длиться вечно, говорит Ефремов. Сейчас можно ожидать постепенного роста ключевой ставки и удорожания кредитных продуктов вслед за ним.

Поскольку ключевая ставка влияет на размер процентов, которые можно взыскивать по ст. 395 Гражданского кодекса за неправомерное удержание денежных средств, ее рост может стать хорошей новостью для сопровождающих долговые процессы юристов, добавил Ефремов.

Адвокат Денис Фролов, партнер

Федеральный рейтинг.

×

, считает, что ключевая ставка вырастет не более чем на 0,5 процентных пункта. Он отметил, что Россия в значительной степени отрезана от международных финансов, а значит, российским банкам неоткуда получить средства дешевле, чем предлагает ЦБ. Поэтому рост ключевой ставки повлечет рост ставок по кредитам и снижение – по депозитам. В итоге удорожание кредитов будет заложено в стоимость товаров и услуг, полагает адвокат.

Поэтому рост ключевой ставки повлечет рост ставок по кредитам и снижение – по депозитам. В итоге удорожание кредитов будет заложено в стоимость товаров и услуг, полагает адвокат.

Меры Правительства РФ по борьбе с коронавирусной инфекцией и поддержке экономики.

Описание меры

Банковские кредиты:

- Смягчаются условия предоставления

кредитов по конечной ставке 8,5% (ставка предоставления денег от ЦБ – 4%).

- В программе льготного кредитования

участвуют более 95 банков.

Антикризисные условия получения поддержки:

- Упрощены требования к заёмщику. Из

обязательных условий исключены пункты об отсутствии задолженности по налогам,

сборам и заработной плате, отсутствии просроченных платежей по кредитным

договорам на срок свыше 30 дней.

- Отменены требования по максимальному суммарному

объёму кредитных соглашений на рефинансирование.

- Появилась возможность рефинансировать

кредитные соглашения на оборотные цели (ранее – только инвестиционные кредиты).

- Расширен доступ к кредитам. Получать их

теперь смогут микропредприятия в сфере торговли, реализующие подакцизные товары

(для микропредприятий, заключивших кредитные соглашения на оборотные цели в

2020 году, – на срок не более 2 лет).

Гарантийное кредитование:

Комиссии по гарантии региональных гарантийных организаций снижаются до 0,5%.

Микрокредитование:

Антикризисные условия получения займов в региональных микрофинансовых организациях

Упрощены требования к заёмщику, из обязательных условий исключено:

- отсутствие задолженности по налогам,

сборам;

- отсутствие задолженности по заработной

плате;

- отсутствие просроченных на срок свыше 30

дней платежей по кредитным договорам.

Допущены отрасли с подакцизными ОКВЭД.

Размер процентной ставки по микрозаймам для такой категории заёмщика снижен и составляет не более размера ключевой ставки Банка России (5,5%).

Одну или несколько из указанных опций по поручению должны ввести на своей территории субъекты РФ.

Субъекты МСП – заёмщики региональных микрофинансовых организаций, имеющие трудности с обслуживанием взятых займов, смогут воспользоваться следующими опциями:

- процентные «каникулы» на срок от 3 до 10

месяцев;

- отсрочка погашения основного долга на

конец срока действия займа;

- реструктуризация займа – изменение

графика платежей в связи с отсрочкой по возврату микрозайма на 3–10 месяцев;

- мораторий на уплату процентов и основного

долга на период до 6 месяцев;

- иные меры, способствующие облегчению

финансовой нагрузки на заёмщика. Поручение для выполнения указанных мер направлено

в адрес субъектов РФ.

Дорогие кредиты и окрепший рубль.

Чем ещё обернётся для россиян повышение ключевой ставки

Чем ещё обернётся для россиян повышение ключевой ставкиЗачем Банк России повысил ставку

Повышение ключевой ставки ЦБ РФ связано с тремя причинами:

1). Постепенный выход из коронакризиса, из-за чего ожидается повышение спроса на кредитные ресурсы.

2). Необходимость сдерживать инфляцию, которая уже почти год заметно превышает цель ЦБ РФ — 4%.

«В противном случае высокая инфляция неизбежно обесценит рубль, а это окажет непосредственное давление на платёжный баланс России и вызовет недовольство населения», — объяснил «Секрету» Эдуард Джагитян, доцент департамента мировой экономики факультета мировой экономики и мировой политики НИУ ВШЭ.

3). Рост ставок на долговом рынке США, которые превысили 1,7% по 10-летним гособлигациям. Центробанки в Турции и Бразилии, как и российский регулятор, также превентивно повысили ключевые ставки, рассказал «Секрету» эксперт «БКС Мир инвестиций» Альберт Короев.

В целом ЦБ России идёт за рынком долговых обязательств, стараясь обеспечить привлекательность отечественных бумаг для инвесторов, сходятся во мнении опрошенные «Секретом» эксперты.

«На международных рынках наблюдается рост процентных ставок, ЦБ необходимо сохранить стабильным дифференциал ставок (разницу между процентными ставками. — Прим. «Секрета») с иностранными площадками», — пояснил «Секрету» Денис Домащенко, заведующий лабораторией «Исследования денежно-кредитной системы и анализа финансовых рынков» РЭУ им. Г. В. Плеханова.

К чему приведёт рост ставки

Вслед за ростом ключевой ставки подорожают и кредиты, которые, вполне возможно, станут менее доступны для бизнеса и населения, предупреждает Эдуард Джагитян.

«Впрочем, предсказуемый курс рубля будет способствовать финансовой стабильности и сбалансированности во внешнеэкономической политике России, что очень важно в условиях санкционной неопределённости, и, соответственно, сбалансированности на макроуровне. А население с большей долей определённости сможет планировать свои доходы и расходы», — добавил эксперт.

ВЗГЛЯД / Дешевым кредитам в России приходит конец :: Экономика

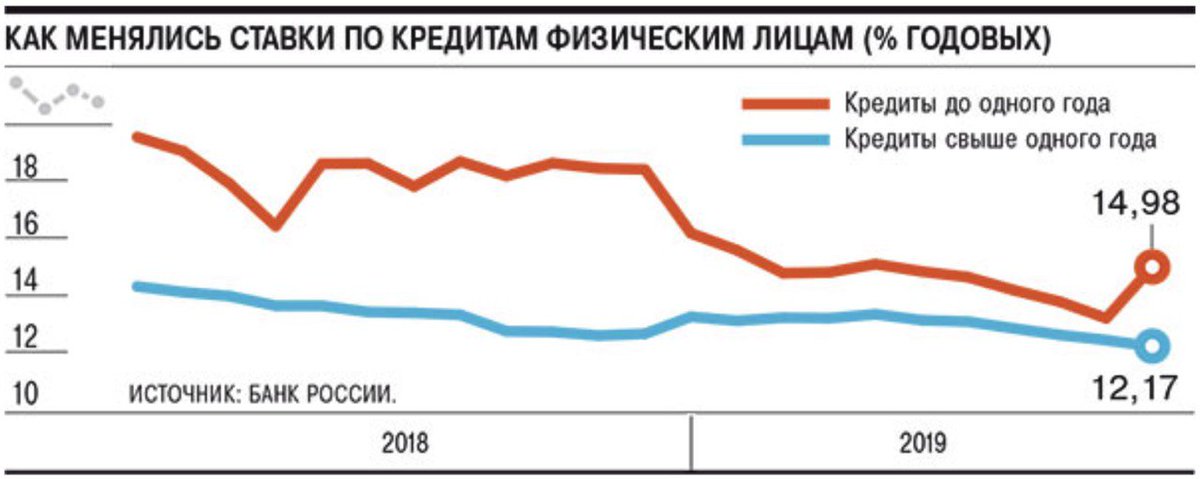

Вот уже больше полугода Россия живет в условиях исторически низких ставок по кредитам. Однако потенциал для снижения ставок исчерпан. Более того, щедрость банков может совсем скоро закончиться – кредиты снова начнут дорожать. Почему это может произойти и как россиянам подготовиться к такому сценарию?

Однако потенциал для снижения ставок исчерпан. Более того, щедрость банков может совсем скоро закончиться – кредиты снова начнут дорожать. Почему это может произойти и как россиянам подготовиться к такому сценарию?

С лета Россия живет в условиях исторически низкой ключевой ставки на уровне 4,25% против 6% до пандемии. Это обеспечило супернизкие для нашей действительности ставки по кредитам. Так дешево деньги в России еще не стоили.

Широкий выбор различных льготных программ кредитования как бизнеса, так и отдельных категорий граждан, удешевил заемные деньги еще больше. Так, ставки по ипотеке в январе 2021 года достигли минимальных значений за всю историю рынка – 7,23%, а на первичном рынке, где действует госпрограмма, и вовсе 5,86%, сообщает банк «Дом.РФ».

Однако скоро этому может настать конец. Потенциал для снижения ставок как по ипотеке, так и по другим кредитным продуктам, исчерпан. Центробанк больше снижать ключевую ставку не собирается. Более того, он может снова начать поднимать ключевую ставку, причем не в далеком будущем, а уже в этом году. Глава ЦБ Эльвира Набиуллина не так давно заявила, что на прогнозном трехлетнем горизонте регулятор будет возвращаться к так называемой нейтральной ставке, которая может меняться, но сейчас это 5-6%. Скорость повышения ставки зависит от инфляции. Эксперты считают, что самое ранее, когда это может произойти – апрель 2021 года, в лучшем случае – ближе к концу года.

Глава ЦБ Эльвира Набиуллина не так давно заявила, что на прогнозном трехлетнем горизонте регулятор будет возвращаться к так называемой нейтральной ставке, которая может меняться, но сейчас это 5-6%. Скорость повышения ставки зависит от инфляции. Эксперты считают, что самое ранее, когда это может произойти – апрель 2021 года, в лучшем случае – ближе к концу года.

Парадокс заключается в том, что спровоцировать регулятора на повышение ставки могут улучшения экономической ситуации в стране: если наша экономика лихо пойдет в гору, а люди начнут больше потреблять.

То есть Банк России вынужден будет пойти на такой шаг при более высоких темпах роста российской экономики и при разгоне инфляции выше целевой в 4%.

Пока ЦБ рассчитывает на то, что инфляцию все же удастся удержать в районе 4% благодаря исчерпанию девальвационного эффекта рубля и сохранения низкого спроса в экономике, так как доходы населения и компаний еще стагнируют. «Но исключить того, что ситуация может оказаться другой, нельзя – прежде всего из-за импорта инфляции: в мире все сильнее отмечается рост цен, прежде всего на сырье, а слабый рубль не позволяет его компенсировать», – объясняет главный экономист BCS Global Markets Владимир Тихомиров.

Когда регулятор решит поднять ключевую ставку, зависит от инфляции. Первый тест будет во втором квартале 2021 года. Апрельское заседание ЦБ в целом будет крайне важным для понимания политики регулятора на текущий год.

«Если годовая инфляция существенно не снизится, то ЦБ может начать цикл подъема ставки уже весной – самое раннее в апреле»,

– не исключает Тихомиров. Если, например, инфляция остановится на уровне 5%, то ЦБ, скорее всего, постепенно начнет повышать ставку до 5-5,25% к концу года, но делать это будет маленькими шагами по 25-50 базисных пункта, предполагает эксперт. То есть регулятор избежит резкого повышения ставки, что было бы слишком нервозно и опасно.

В любом случае велики риски, что к концу 2021 года ключевая ставка будет выше текущих 4,25%. Эксперты ждут роста до 5-6%. Это приведет к росту стоимости кредитов, в том числе ипотечных. Поэтому если есть необходимость приобрести что-то крупное, то лучше сделать это до решения ЦБ поднять ставку.

«В условиях растущей инфляции лучше брать кредиты пока ставки относительно низкие. Тем самым вы будете снижать стоимость заимствований», – говорит Тихомиров.

С другой стороны, повышение ставки откроет больше возможностей выгодно инвестировать в инструменты российского фондового рынка, а также открывать депозиты по более высоким ставкам, отмечает Евгений Миронюк, аналитик «Фридом Финанс».

Практика показывает, что розничные ставки по потребительским кредитам могут подрасти в течение месяца после решения ЦБ, тогда как реакция ипотечных ставок может растянуться на несколько месяцев, говорит Миронюк.

Минус этой истории в том, что по мере роста ставки и удорожания кредитов, спрос на них будет снижаться, а это будет тормозить темпы роста экономики, указывает Тихомиров. Центробанк своими действиями охладит темпы роста ВВП страны. Почему же регулятор просто не даст российской экономике расти? Реальность несколько сложней экономических теорий. На самом деле, удорожание кредитов неизбежно как при увеличении ключевой ставки регулятором, так и при его бездействии. Только бездействие несет больше долгосрочных негативных последствий для экономики.

Только бездействие несет больше долгосрочных негативных последствий для экономики.

«Отказ от повышения ставки будет стимулировать еще более быстрое ускорение темпов роста цен. В итоге мы можем столкнуться с инфляцией в 10% и выше, что заставит население и бизнес переводить сбережения в валюту для защиты их от обесценивания. Долларизация экономики снизит эффективность управления финансовой системой со стороны ЦБ и усилит риски, связанные с изменениями внешней конъюнктуры. И в итоге такая ситуация не остановит роста стоимости кредитов, так как банки будут закладывать в ставки рост инфляции», – говорит главный экономист BCS Global Markets.

У Центробанка цель, конечно, не только добиться инфляции в 4% (хотя она главная), но и обеспечить рост российской экономики. «Но в ряде случаев просто оставить ставку на низком уровне нельзя. Например, если наблюдается снижение реальной процентной ставки (фактической процентной ставки за вычетом текущего темпа инфляции) глубже в отрицательную зону, это может привести к резкому росту инфляции, нестабильности курса национальной валюты и ряду других последствий, которые в конечном итоге негативно скажутся на экономике», – говорит Евгений Миронюк.

В пример он приводит ошибочную политику турецкого регулятора, который до последнего откладывал повышение ключевой ставки, в итоге непрекращающееся падение лиры заставило центробанк Турции резко повысить ключевую ставку сразу на 200 б. п., до 10,25% в сентябре 2020 года. Повышать ставку вовремя и маленькими шагами куда более правильная кредитно-денежная политика.

Как центральные банки влияют на процентные ставки

Центральному банку США — Федеральной резервной системе (ФРС) — поручено поддерживать определенный уровень стабильности в финансовой системе страны. ФРС предоставляет определенные инструменты, которые позволяют вносить изменения в общую денежно-кредитную политику, направленную на реализацию запланированной фискальной политики правительства. К ним относятся управление и надзор за производством и распределением национальной валюты, обмен информацией и статистикой с общественностью, а также содействие экономическому росту и росту занятости посредством внесения изменений в учетную ставку.

Самый влиятельный экономический инструмент, который находится под контролем центрального банка, — это способность увеличивать или уменьшать учетную ставку. Сдвиги в этой ключевой процентной ставке оказывают сильное влияние на составляющие макроэкономики, такие как потребительские расходы и заимствования.

Ключевые выводы

- ФРС устанавливает целевые процентные ставки, по которым банки предоставляют друг другу ссуды в одночасье для поддержания резервных требований — это известно как ставка по федеральным фондам.

- ФРС также устанавливает учетную ставку, процентную ставку, по которой банки могут брать займы непосредственно у центрального банка.

- Если ФРС поднимает процентные ставки, это увеличивает стоимость заимствования, удорожая как кредиты, так и инвестиции. Это можно сделать, чтобы замедлить перегретую экономику.

- Если ФРС снижает ставки, это удешевляет заимствования, что стимулирует расходы на кредиты и инвестиции. Это можно сделать, чтобы стимулировать застой в экономике.

Кредитование овернайт и банковские резервы

ФРС требует от банков иметь в наличии минимальный объем резервов, который в настоящее время установлен на уровне 0% в ответ на пандемию COVID-19.Ранее ставка была установлена на уровне 10%. Это означало, что банк с 1 млн долларов на депозите должен был поддерживать не менее 100 000 долларов в резерве и мог беспрепятственно выдавать оставшиеся 900 000 долларов заемщикам или другим банкам. Ежедневно банковские резервы истощаются или увеличиваются по мере того, как клиенты осуществляют повседневные банковские операции и осуществляют платежи, снятие средств и депозиты.

В конце рабочего дня, если бы было снято больше средств, чем депозитов, банк мог бы оказаться со слишком маленькими резервами, скажем, всего 50 000 долларов США, и был бы ниже нормативных требований.Тогда ему пришлось бы занять оставшиеся 50 000 долларов на ночь в качестве краткосрочной ссуды.

Если бы в другом банке было больше вкладов, чем оттока, он мог бы обнаружить, что у него было около 150 000 долларов, и поэтому он мог бы ссудить 50 000 долларов первому банку. Он предпочел бы ссужать эти избыточные резервы и получать на них небольшую прибыль, а не бездействовать в качестве наличных денег с нулевой доходностью. Ставка, по которой банки предоставляют друг другу ссуды овернайт, называется ставкой по федеральным фондам (или для краткости ставкой по федеральным фондам) и устанавливается спросом и предложением на рынке таких краткосрочных резервных ссуд.

Если нет банков с резервами, готовых предоставить ссуды нуждающимся, этот банк может вместо этого занять напрямую у ФРС по ставке, известной как учетная ставка.

Ставка по федеральным фондам и ставка дисконтирования

Для банков и депозитариев ставка дисконтирования — это процентная ставка, устанавливаемая по краткосрочным кредитам, полученным от региональных центральных банков. Другими словами, учетная ставка — это процентная ставка, по которой банки могут брать займы у ФРС напрямую.

Финансирование, полученное в рамках федерального кредитования, чаще всего используется для поддержки краткосрочных потребностей в ликвидности для финансового учреждения-заемщика; Таким образом, ссуды предоставляются только на срок овернайт.Ставку дисконтирования можно интерпретировать как стоимость заимствования у ФРС.

Помните, что процентная ставка по межбанковскому заимствованию резервов овернайт называется «ставкой по федеральным фондам». Он регулируется, чтобы сбалансировать спрос и предложение на резервы. Например, если предложение резервов на рынке федеральных фондов превышает спрос, то ставка по фондам падает, а если предложение резервов меньше спроса, ставка по фондам повышается. ФРС устанавливает целевую процентную ставку для ставки по федеральным фондам, но эта фактическая ставка будет варьироваться в зависимости от спроса и предложения на резервы овернайт.Целевая ставка по федеральным фондам в настоящее время установлена на уровне 0,00% -0,25%. ФРС предлагает учетные ставки для трех различных типов кредитов: первичного кредита, вторичного кредита и сезонного кредита. Эти ставки дисконтирования в настоящее время составляют 0,25%, 0,75% и 0,15% соответственно.

Ставка дисконтирования обычно устанавливается выше целевой ставки по федеральным фондам, поскольку ФРС предпочитает, чтобы банки занимали друг друга, чтобы они постоянно отслеживали друг друга на предмет кредитного риска. В результате в большинстве случаев сумма дисконтного кредитования в рамках льготного окна очень мала.Вместо этого он предназначен для использования в качестве резервного источника ликвидности для надежных банков, чтобы ставка по федеральным фондам никогда не поднималась слишком далеко выше целевого уровня — она устанавливает потолок ставки по федеральным фондам.

Понижение процентной ставки

Когда ФРС вносит изменения в ставку федеральных фондов или учетную ставку, экономическая активность либо увеличивается, либо уменьшается в зависимости от предполагаемого результата изменения. Когда экономика страны находится в состоянии стагнации или замедляется, Федеральная резервная система может применить свои полномочия по снижению учетной ставки, чтобы сделать заимствования более доступными для банков-членов.

Когда банки могут занимать средства у ФРС по более низкой ставке, они могут передавать сбережения клиентам банков через более низкие процентные ставки по личным, автомобильным или ипотечным кредитам. Это создает экономическую среду, которая стимулирует потребительские займы и в конечном итоге приводит к увеличению потребительских расходов при низких процентных ставках.

Хотя снижение учетной ставки положительно влияет на процентные ставки для потребителей, желающих получить займы в банках, потребители также сталкиваются со снижением процентных ставок по сберегательным механизмам.Это может препятствовать долгосрочным сбережениям в безопасных вариантах инвестирования, таких как депозитные сертификаты (CD) или сберегательные счета денежного рынка.

Повышение процентных ставок

Когда экономика растет со скоростью, которая может привести к гиперинфляции, ФРС может повысить процентные ставки. Когда банки-члены не могут брать займы в центральном банке по рентабельной процентной ставке, кредитование потребителей может быть ужесточено до тех пор, пока процентные ставки снова не снизятся. Увеличение учетной ставки оказывает прямое влияние на процентную ставку, взимаемую с потребителей за кредитные продукты, и при реализации этой тактики потребительские расходы сокращаются.

Хотя кредитование не так привлекательно для банков или потребителей при повышении учетной ставки, потребители с большей вероятностью получат более привлекательные процентные ставки по сберегательным механизмам с низким уровнем риска, когда эта стратегия будет запущена.

Итог

ФРС, как и все центральные банки, использует процентные ставки для управления макроэкономикой. Повышение ставок делает заимствования более дорогими и замедляет экономический рост, в то время как снижение ставок стимулирует заимствования и инвестиции в более дешевые кредиты.Все это вытекает из ставки однодневного кредитования, которую банки должны использовать для поддержания своих требуемых резервов наличности, которая также устанавливается ФРС.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Кто определяет процентные ставки?

Процентные ставки — это стоимость заимствования денег. Они представляют, что кредиторы зарабатывают, одалживая вам деньги. Эти ставки постоянно меняются и различаются в зависимости от кредитора и вашей кредитоспособности. Процентные ставки не только поддерживают функционирование экономики, но и заставляют людей брать взаймы, тратить и давать ссуды. Но большинство из нас действительно не задумывается о том, как они реализуются или кто их определяет.

В этой статье кратко описаны три основные силы, которые контролируют и определяют процентные ставки.

Ключевые выводы

- Процентные ставки — это стоимость заимствования денег и представляют, сколько кредиторы зарабатывают на ссуде денег.

- Центральные банки повышают или понижают краткосрочные процентные ставки для обеспечения стабильности и ликвидности экономики.

- На долгосрочные процентные ставки влияет спрос на 10- и 30-летние казначейские облигации США. Низкий спрос на долгосрочные ноты приводит к более высоким ставкам, в то время как более высокий спрос ведет к более низким ставкам.

- Розничные банки также контролируют ставки в зависимости от рынка, потребностей своего бизнеса и индивидуальных клиентов.

- Ставки по индивидуальным займам зависят от условий займов и кредитного рейтинга.

Краткосрочные процентные ставки: центральные банки

В странах, использующих централизованную банковскую модель, краткосрочные процентные ставки устанавливаются центральными банками. Экономические наблюдатели правительства разрабатывают политику, которая помогает обеспечить стабильные цены и ликвидность. Эта политика регулярно проверяется, чтобы предложение денег в экономике не было ни слишком большим, что приводит к росту цен, ни слишком маленьким, что может привести к падению цен.

В США процентные ставки определяются Федеральным комитетом по открытым рынкам (FOMC), который состоит из семи управляющих Совета Федерального резерва и пяти президентов Федерального резервного банка. FOMC собирается восемь раз в год, чтобы определить краткосрочное направление денежно-кредитной политики и процентных ставок. Действия центральных банков, таких как ФРС, влияют на краткосрочные и переменные процентные ставки.

Если лица, определяющие денежно-кредитную политику, желают уменьшить денежную массу, они поднимут процентную ставку, что сделает более привлекательным размещение средств и сократит заимствования в центральном банке.И наоборот, если центральный банк желает увеличить денежную массу, он снизит процентную ставку, что сделает заимствование и расходование денег более привлекательным.

Ставка по фондам ФРС влияет на основную ставку — ставку, которую банки взимают со своих лучших клиентов, многие из которых имеют наивысший возможный кредитный рейтинг. Это также ставка, по которой банки взимают друг с друга ссуды овернайт.

Основная ставка в США оставалась на уровне 3,25% в период с 16 декабря 2008 г. по 17 декабря 2015 г., когда она была повышена до 3.5%.

Долгосрочные процентные ставки: спрос на казначейские облигации

Многие из этих ставок не зависят от ставки по федеральным фондам и, вместо этого, соответствуют доходности 10- или 30-летних казначейских облигаций. Эта доходность зависит от спроса после того, как Министерство финансов США выставит их на аукцион. Снижение спроса обычно приводит к высоким процентным ставкам. Но когда есть высокий спрос на эти облигации, это может снизить ставки.

Если у вас есть долгосрочная ипотека с фиксированной процентной ставкой, автокредит, студенческий кредит или любой аналогичный невозобновляемый потребительский кредитный продукт, это то, где вам нужно.Эти примечания также влияют на некоторые годовые процентные ставки по кредитным картам.

Эти ставки обычно ниже, чем у большинства возобновляемых кредитных продуктов, но выше, чем базовая ставка.

Многие ставки сберегательных счетов также определяются долгосрочными казначейскими векселями.

Ставки по депозитам и займам: розничные банки

Розничные банки также частично несут ответственность за контроль процентных ставок. Ставки по ссудам и ипотеке, которые они предлагают, могут изменяться в зависимости от нескольких факторов, включая их потребности, рынок и индивидуального потребителя.

Например, кто-то с более низким кредитным рейтингом может подвергаться более высокому риску дефолта, поэтому он платит более высокую процентную ставку. То же самое и с кредитными картами. Банки будут предлагать разные ставки для разных клиентов, а также будут повышать ставку в случае пропущенного платежа, отклоненного платежа или других услуг, таких как переводы баланса и обмен валюты.

Индивидуальные факторы

По любому индивидуальному займу, будь то личный заем, ипотека или выпуск корпоративных облигаций, процентные ставки могут отклоняться от базовых ставок, установленных описанными выше процессами.Например, заемщик с высоким уровнем риска с низким кредитным рейтингом будет платить более высокие ставки по ссуде на тех же условиях, что и заемщик с низким уровнем риска с высоким кредитным рейтингом. Кроме того:

- Ссуды с более длительным сроком погашения также будут иметь более высокие процентные ставки, чем краткосрочные ссуды.

- Ссуды, обеспеченные залогом, будут иметь более низкие процентные ставки, чем необеспеченные долги.

- Облигации со встроенными опционами будут иметь более высокие процентные ставки, чем те, которые не подлежат отзыву.

Итог

Процентные ставки в значительной степени определяются центральными банками, которые активно поддерживают целевую процентную ставку.Они делают это путем прямого вмешательства на открытом рынке через операции на открытом рынке (OMO), покупая или продавая казначейские ценные бумаги, чтобы влиять на краткосрочные ставки. Эти ставки, в свою очередь, влияют на многие другие ставки по ипотеке и автокредитам, корпоративным облигациям и банковским депозитам. В конечном итоге спрос и предложение на ссуды и кредиты на рынке будут определять процентные ставки в долгосрочной перспективе.

Персональные ссуды | Подать заявку на получение личного кредита

Бакалавриат

Выпускник

Graduate School Loan® — оплата расходов при получении степени магистра и доктора

MBA Loan® — оплата расходов в бизнес-школе при получении степени магистра делового администрирования

Ссуда на медицинскую школу® — оплатите расходы на получение медицинской степени в области аллопатической, общей, остеопатической, подиатрической, радиологии, спортивной и ветеринарной медицины

Ссуда на стоматологическую школу® — оплатите расходы на получение степени стоматолога в области общей стоматологии, эндодонтии, стоматологии и челюстно-лицевая хирургия, ортодонтия, детская стоматология, пародонтология и протезирование

Ссуда для аспирантуры для медицинских профессий® — оплата расходов на получение диплома медицинских профессий по смежным программам здравоохранения, медсестринского дела, фармацевтики и других программ здравоохранения для выпускников

School Loan® — оплачивайте учебу и сопутствующие расходы по мере обучения ура юридическое образование

Родители

Берите кредиты ответственно

Мы призываем студентов и их семьи начинать с сбережений, грантов, стипендий и федеральных студенческих ссуд для оплаты

колледжа.Студенты и семьи должны оценить все ожидаемые ежемесячные выплаты по ссуде и то, сколько студент

ожидает заработать в будущем, прежде чем рассматривать частную ссуду на обучение.

Эти ссуды предоставляются Sallie Mae Bank или партнером-кредитором. Центральный банк не является кредитором по этим займам и получает компенсацию от Салли Мэй за направление клиентов ссуды.

Smart Option Студенческая ссуда и продукты ссуды для выпускников: Эта информация предназначена для студентов, посещающих участвующие школы, присуждающие ученую степень.Информация о студенческой ссуде Smart Option предназначена только для студентов. Курсовые работы на получение сертификата выпускника

/ непрерывного образования не дают права на получение ссуд для MBA, медицинских, стоматологических и юридических школ.

Заемщики должны быть гражданами США или постоянными жителями США, если школа находится за пределами США.

За пределами США. Граждане-заемщики, проживающие в США, имеют право на участие в кредитоспособном соискателе (который должен быть гражданином США

или постоянным резидентом США) и должны предоставить действующее государственное удостоверение личности с фотографией для подтверждения личности

.Заявки подаются при запрашиваемой минимальной сумме кредита в размере 1000 долларов США. Применяются текущий кредит и другие критерии права на участие в программе

.

Родительский заем: эта информация предназначена для заемщиков, чьи учащиеся посещают участвующие школы, присуждающие ученую степень. Студент

не имеет права быть заемщиком или совладельцем. Заемщик, соискатель и студент должны быть гражданами США или

постоянными жителями США. Школа может возместить ссуду непосредственно студенту, и если это произойдет, заемщик,

и другой заемщик (если применимо) все равно будут нести ответственность за возврат этой суммы.Для подачи заявок требуется

минимальная сумма кредита в размере 1000 долларов США. Применяются текущий кредит и другие критерии приемлемости.

1 Хотя мы не взимаем с вас штраф или комиссию за досрочное погашение кредита, любая предоплата будет применяться как

, указанная в вашем векселе: сначала к невыплаченным комиссиям и расходам, затем к невыплаченным процентам, а затем к текущему основному долгу

.

SALLIE MAE ОСТАВЛЯЕТ ЗА ПРАВО ИЗМЕНИТЬ ИЛИ ПРЕКРАТИТЬ ПРОДУКТЫ, УСЛУГИ И ПРЕИМУЩЕСТВА В ЛЮБОЕ ВРЕМЯ

БЕЗ УВЕДОМЛЕНИЯ.

© 2019 Sallie Mae Bank. Все права защищены. Sallie Mae, логотип Sallie Mae и другие имена и логотипы Sallie Mae являются знаками обслуживания или зарегистрированными знаками обслуживания Sallie Mae Bank. Все другие используемые названия и логотипы являются товарными знаками или знаками обслуживания соответствующих владельцев. SLM Corporation и ее дочерние компании, включая Sallie Mae Bank, не спонсируются или агентствами Соединенных Штатов Америки.

Что такое центральный банк и для чего он нужен?

Центральные банки — важные учреждения, обычно ориентированные на поддержание стабильности цен, максимальное увеличение занятости и помощь экономике страны.Эксперты сходятся во мнении, что центральные банки работают лучше всего, когда они четко представляют свои цели и политику, независимы от правительства и не находятся под влиянием политики, когда они заслуживают доверия или которым доверяют. Хотя центральные банки имеют некоторое сходство в целях, функциях и структуре, центральные банки в разных местах работают по-разному. Чтобы проиллюстрировать, что они делают, как работают и почему они важны для вас, давайте рассмотрим Федеральную резервную систему США.

Центральным банком США является Федеральная резервная система США или ФРС.Ему около века, и он возник в результате кризиса.

В 1907 году Соединенные Штаты охватила финансовая паника. Частично это характеризовалось массовым изъятием средств из банков, которые происходят, когда большинство клиентов банка паникуют по поводу экономического кризиса и одновременно пытаются вывести свои деньги. Банк не может выполнить все запросы, потому что физически не хранит все внесенные деньги. (Банки ссужают большую часть этих депозитов новым или развивающимся предприятиям или, например, физическим лицам, покупающим дом или автомобиль.Проценты по этим займам — это то, как банки зарабатывают деньги.) Центральные банки ссужают деньги коммерческим банкам во время кризиса, чтобы они не рухнули; вот почему центральный банк называется кредитором последней инстанции . И это одна из причин, по которой центральные банки имеют значение.

Во время паники 1907 года в экономической системе США не было центрального банка. Не имея возможности выступить в качестве кредитора последней инстанции, финансист Дж. П. Морган сам взял на себя эту роль и пришел на помощь финансовой системе.Тот факт, что одному богатому банкиру (и некоторым из его богатых друзей-банкиров) пришлось выручить экономику, создал стимул для правительства провести банковские реформы. Поэтому в 1913 году президент Вудро Вильсон подписал Закон о Федеральной резервной системе, создав Федеральную резервную систему США, собственный центральный банк Соединенных Штатов.

ФРС была создана для стабилизации экономики и обеспечения более плавных и стабильных операций. Политики полагали, что если бы экономика США была здоровой и стабильной, иностранные компании были бы более склонны вести бизнес в стране.

Сегодня у ФРС есть две основные цели в так называемом двойном мандате.

Этими целями являются стабильность цен, низкая инфляция (около 2 процентов) и максимальная занятость. Технически это три цели, но поскольку стабильность цен и инфляция напрямую связаны, эксперты говорят, что у ФРС есть две основные цели, или так называемый двойной мандат. Поскольку эти две цели по своей сути находятся в противоречии друг с другом, ФРС действует по принципу Златовласки: пытается обеспечить рост экономики и создание новых рабочих мест, не позволяя ей расти слишком быстро во избежание слишком сильного роста инфляции.

Хотя двойной мандат является наиболее важной частью работы ФРС, у него есть и другие обязанности. Он способствует стабильности финансовой системы, контролирует и регулирует деятельность финансовых учреждений, включая коммерческие банки, работает над тем, чтобы системы, используемые для проведения финансовых транзакций, были безопасными и эффективными, и выступает за защиту потребителей. ФРС также вводит в обращение доллары, которые мы используем.

Как ФРС достигает своих целей?

ФРС хочет сохранить стабильные цены и инфляцию на уровне около 2 процентов и стремится к максимальной занятости.Но ФРС не Конгресс и не может принимать законы, регулирующие экономику. Таким образом, он действует косвенно, изменяя денежную массу или количество денег в экономике. Для этого у ФРС есть несколько инструментов политики, включая установление целевой процентной ставки.

Помните, что частные лица и корпорации получают ссуды в банках? Когда банк дает вам ссуду, он заставляет вас платить проценты, скажем, 5 или 10 процентов от суммы ссуды. Выплачивая ссуду, вы также платите кредитору проценты.Процентные ставки и денежная масса имеют обратную зависимость. Когда процентные ставки низкие, вы можете позволить себе занимать больше или больше людей могут позволить себе брать займы; таким образом, денежная масса (то есть количество денег в экономике) увеличивается. Обратное также верно.

ФРС также оговаривает, сколько денег коммерческие банки должны иметь в наличии и не могут давать ссуды; устанавливает процентную ставку, которую коммерческие банки платят за краткосрочные ссуды от Федерального резервного банка; и покупает и продает ценные бумаги, в основном государственные долговые расписки.Каждый из этих вариантов дает возможность увеличить или уменьшить денежную массу. Например, когда ФРС сообщает банкам, что они могут держать меньше денег в руках, что фактически позволяет им ссужать больше денег, процентные ставки снижаются, а денежная масса увеличивается. Но если коммерческим банкам требуется держать под рукой больше денег, процентные ставки повышаются, а денежная масса уменьшается.

ФРС может проводить сдерживающую денежно-кредитную политику — то есть использовать инструменты для уменьшения денежной массы — когда она хочет замедлить экономику и обуздать инфляцию; он проводит экспансионистскую денежно-кредитную политику , т. е. использует инструменты для увеличения денежной массы, когда он хочет придать энергии экономике и стимулировать рост.

Как действия (или бездействие) ФРС влияют на вашу жизнь?

Самый простой способ увидеть влияние ФРС на вашу жизнь — это сосредоточиться на процентных ставках. Ранее мы обсуждали, как инструменты, которые ФРС использует для регулирования денежной массы, напрямую влияют на процентные ставки, которые коммерческие банки взимают с таких клиентов, как вы. И эти процентные ставки влияют на все: что вы можете позволить себе купить, какие рабочие места доступны, а также цены на товары и услуги.

Когда вы подаете заявку на получение кредитной карты или ссуды, например, на покупку дома или автомобиля, вы ожидаете уплаты процентов за заемные деньги.Более низкие процентные ставки означают, что вы можете занимать деньги дешевле, а поскольку у вас есть доступ к большему количеству денег, вы, вероятно, потратите больше денег. Это помогает вам покупать то, что вам нужно, а также помогает экономике расти, потенциально способствуя росту инфляции. Более низкие процентные ставки по бизнес-кредитам означают, что компании могут занимать деньги дешевле и, таким образом, иметь доступ к большему количеству денег, что заставляет их тратить больше денег, скажем, на найм сотрудников или повышение заработной платы. Конечно, более высокие процентные ставки делают наоборот. Люди и предприятия обычно тратят меньше и больше откладывают при высоких процентных ставках, что помогает замедлить рост экономики и часто приводит к дефляции.Дефляция может сделать заимствования более дорогими, а рынок труда — более конкурентоспособным, но при этом увеличивает покупательную способность ваших долларов.

Уберечь экономику от перегрева и переохлаждения — это обманчиво просто. Но на практике это огромная ответственность, требующая глубокого понимания того, как инструменты, которыми располагает ФРС, влияют на экономику, а также как справляться с потрясениями и экономическими кризисами, когда они случаются. Как выразился бывший председатель ФРС Уильям Макчесни Мартин, задача ФРС — «убрать чашу с пуншем сразу после начала вечеринки».”

.