Банк ДОМ.РФ повысил доходность по вкладам в долларах США

Банк ДОМ.РФ повысил процентные ставки по депозитам в долларах США. Максимальная доходность теперь составляет 1,5% годовых. Среди наиболее выгодных в продуктовой линейке банка – депозиты «Базовый Сберегательный», «Пополняемый Сберегательный» и «Расчетный Сберегательный»:

• «Базовый Сберегательный». Процентные ставки варьируются от 0,9% до 1,4% годовых.

• «Пополняемый Сберегательный». Ставки от 0,6% до 0,75% годовых. Вклад предусматривает пополнение без ограничений в зависимости от срока.

• «Расчетный Сберегательный». Ставки от 0,5% до 0,6% годовых. Продукт позволяет в любой момент снимать и возвращать деньги на счет.

Минимальная сумма по вкладам составляет 500 долларов США, максимальная – 200 000 долларов США. Срок размещения средств от 91 до 1100 дней. Наиболее выгодными предложениями являются вклады сроком на 367 дней, для вклада «Расчетный Сберегательный» – 181 день.

Кроме того, в Банке ДОМ.РФ предусмотрено открытие вкладов в долларах США с повышенной процентной ставкой при предъявлении пенсионного удостоверения. Среди продуктов – депозиты «Базовый Пенсионный», «Пополняемый Пенсионный» и «Расчетный Пенсионный»:

• «Базовый Пенсионный». Процентные ставки варьируются от 1% до 1,5% годовых.

• «Пополняемый Пенсионный». Ставки от 0,7% до 0,85% годовых. Вклад предусматривает пополнение без ограничений в зависимости от срока.

• «Расчетный Пенсионный». Ставки от 0,5% до 0,7% годовых. Продукт позволяет в любой момент снимать и возвращать деньги на счет.

Наиболее выгодные сроки – 367 дней для вкладов «Базовый Пенсионный» и «Пополняемый Пенсионный» и 181 день для вклада «Расчетный Пенсионный».

Подать заявку и узнать подробные условия по депозитам можно на сайте Банка по ссылке.

АО «Банк ДОМ. РФ» – уполномоченный банк в сфере жилищного строительства в соответствии с Федеральным законом от 27.06.2019 №151-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации». Единственным акционером АО «Банк ДОМ.РФ» является АО «ДОМ.РФ». АО «Банк ДОМ.РФ» осуществляет финансирование проектов жилищного строительства с использованием счетов эскроу во всех субъектах Российской Федерации.

РФ» – уполномоченный банк в сфере жилищного строительства в соответствии с Федеральным законом от 27.06.2019 №151-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации». Единственным акционером АО «Банк ДОМ.РФ» является АО «ДОМ.РФ». АО «Банк ДОМ.РФ» осуществляет финансирование проектов жилищного строительства с использованием счетов эскроу во всех субъектах Российской Федерации.

Вклады в долларах / ПромТрансБанк

Условия по вкладам физических лиц в долларах США

(действуют с 15.05.2020)

| Вид вклада | Ставка | |

|---|---|---|

| Вклад на 91 день | 0,5 % | |

| Вклад на 181 день | 0,8 % | |

| Вклад на 370 дней | 1,1 % | |

До востребования — 0,01% | ||

- Минимальная сумма первоначального взноса по всем видам срочных вкладов составляет 100-00 USD.

налогообложение доходов по вкладам производится банком в соответствии с законодательством Российской Федерации;

по вкладу «До востребования» устанавливается ставка 0,01% годовых.

Вклад сроком на 91 день

По вкладу устанавливается процентная ставка 0,5% годовых. Проценты по вкладу начисляются по окончании срока действия договора

При не востребовании процентов, в день пролонгации они причисляются к остатку вклада. В случае досрочного закрытия вклада на сумму остатка вклада проценты за фактический срок нахождения средств пересчитываются по ставке досрочного отзыва 0,01% годовых.

При не востребовании процентов, в день пролонгации они причисляются к остатку вклада. В случае досрочного закрытия вклада на сумму остатка вклада проценты за фактический срок нахождения средств пересчитываются по ставке досрочного отзыва 0,01% годовых.Вклад сроком на 181 день

По вкладу устанавливается процентная ставка

Вклад сроком на 370 дней

«Орион Мультивалютный» | от 7,8 тыс. долларов | 35,5 тыс. долларов | Выплата процентов ежемесячно Капитализация процентов Возможно пополнение или частичное снятие Возможно льготное расторжение | online | ||

«Инвестиционный (USD)» | от 1 тыс. | 10,5 тыс. долларов | Выплата процентов в конце срока | |||

«Новый Пенсионный (USD)» | от 300долларов | 9,5 тыс. долларов | Выплата процентов ежемесячно Капитализация процентов Возможно пополнение Возможно льготное расторжение | online | ||

«Накопительный (USD)» | от 2 тыс. долларов | 7,5 тыс. долларов | Выплата процентов в конце срока Капитализация процентов | |||

«Вклад в будущее Привилегия (USD)» | от 500долларов | 6,5 тыс. долларов | Выплата процентов ежемесячно Капитализация процентов | online | ||

«МТС Доходный (USD)» | от 100долларов | 6 тыс. долларов | Выплата процентов в конце срока | online | ||

«12 месяцев (USD)» | от 100долларов | 5 тыс. долларов | Выплата процентов в конце срока Капитализация процентов Возможно пополнение | |||

«Главная дорога (USD)» | от 500долларов | 5 тыс. долларов | Выплата процентов в конце срока Капитализация процентов | online | ||

от 5 тыс. долларов | 5 тыс. | Выплата процентов ежемесячно Возможно льготное расторжение | ||||

«Доходный (USD)» | от 500долларов | 5 тыс. долларов | Выплата процентов в конце срока Капитализация процентов | online | ||

Вклады в валюте, вклады в долларах и евро оформить в Минске, депозиты в валюте — ЗАО «Банк «Решение»

Контактный телефон:

+375 17 311 10 30

E-mail: [email protected]

Режим работы с физическими лицами:

пн – чт: 9:00 – 19:00

пт: 9:00 – 17:30

сб, вс: выходной

Адрес: Минск, ул. Игнатенко, 11 Контактный телефон:

+375 17 311 10 30

E-mail: [email protected] Режим работы с физическими лицами: пн – чт: 9:00 – 17:00 пт: 9:00 – 16:00 сб, вс: выходной

Смотреть более подробную информацию об отделениях в Минске.

Адрес: Брест, ул. Карла Маркса, 82Контактный телефон:

+375 17 311 10 30

E-mail: [email protected]

Режим работы с физическими лицами:

пн – пт: 9:00 – 17:00

сб, вс: выходной

Смотреть более подробную информацию об отделении в Бресте.

Адрес: Витебск, ул. Ленина, 57-1Контактный телефон:

+375 17 311 10 30

E-mail: [email protected]

Режим работы с физическими лицами:

пн – пт: 9:00 – 17:00

сб, вс: выходной

Смотреть более подробную информацию об отделении в Витебске.

Адрес: Гродно, ул. Дзержинского, 30Контактный телефон:

+375 17 311 10 30

Режим работы с физическими лицами:

пн – пт: 9:00 – 17:00

сб, вс: выходной

Смотреть более подробную информацию об отделении в Гродно.

Контактный телефон:

+375 17 311 10 30

E-mail: [email protected]

Режим работы с физическими лицами:

пн – пт: 9:00 – 17:00

сб, вс: выходной

Смотреть более подробную информацию об отделении в Могилеве.

|

Ваш выбор (в долларах США, евро, российских рублях) |

0,1 |

прием денежных средств во вклад осуществлялся с 01.02.2011 по 15.09.2014 |

|

Классик плюс (в долларах США, евро, российских рублях) |

0,1 |

прием денежных средств во вклад осуществлялся с 01.02.2012 по 01.04.2016 |

|

Классик Безотзывный (в долларах США, евро, российских рублях) |

0,1 |

прием денежных средств во вклад осуществлялся с 01.02.2012 по 01.04.2016 |

|

Классик Безотзывный Новый (9 месяцев) (в долларах США, евро, российских рублях) |

0,1 |

прием денежных средств во вклад осуществлялся с 15.01.2016 по 01.04.2016 |

|

Накопительный вклад (6,12,18,24,36 месяцев) (в долларах США, евро, российских рублях) |

0,01 установленный размер процентов применяется с даты автоматического перезаключения на новый срок, начиная с 29.10.2018 |

по вкладам со сроками хранения 24,36 месяцев — прием денежных средств во вклад осуществлялся с 10.10.1998 по 14.12.2001 по вкладам со сроками хранения 6,12,18 — прием денежных средств во вклад осуществлялся с 10. |

|

Престиж (в долларах США, евро, российских рублях) |

0,01 установленный размер процентов применяется с даты автоматического перезаключения на новый срок, начиная с 29.10.2018 |

прием денежных средств во вклад осуществлялся с 10.01.2011 по 15.09.2014 |

|

Сберегательный (в долларах США, евро, российских рублях) |

0,1 |

прием денежных средств во вклад осуществлялся с 15.09.2014 по 31.01.2016 |

|

Срочный (6 месяцев) (в долларах США, евро, российских рублях) |

0,01 установленный размер процентов применяется с даты автоматического перезаключения на новый срок, начиная с 29.10.2018 |

прием денежных средств во вклад осуществлялся с 23.08.2002 по 10.10.2002 |

|

Срочный вклад с ежемесячной капитализацией |

0,01 установленный размер процентов применяется с даты автоматического перезаключения на новый срок, начиная с 29.10.2018 |

прием денежных средств во вклад осуществлялся с 20.10.1998 по 18.08.2002 |

|

Классик Отзывный до года в долларах США |

прием денежных средств во вклад осуществлялся с 01.04.2016 по 23.03.2020 |

|

|

на 95 дней |

0,11 |

|

|

на 185 дней |

0,15 |

|

|

Классик Отзывный свыше года на 18 месяцев в долларах США |

0,3 |

прием денежных средств во вклад осуществлялся с 01. |

|

Классик Безотзывный до года в долларах США |

прием денежных средств во вклад осуществлялся с 01.04.2016 по 23.03.2020 |

|

|

на 3 месяца |

0,25 |

|

|

на 6 месяцев |

0,35 |

|

|

на 9 месяцев |

0,45 |

|

|

Классик Безотзывный свыше года в долларах США |

прием денежных средств во вклад осуществлялся: по срокам 13,18 месяцев — с 17.09.2019 по 23.03.2020;

по срокам 30,36 месяцев — с 01.04.2016 по 23.03.2020 |

|

|

на 13 месяцев |

1,61 |

|

|

на 18 месяцев |

1,61 |

|

|

на 30 месяцев |

1,62 |

|

|

на 36 месяцев |

1,63 |

|

|

Интернет-депозит-Тренд Безотзывный в долларах США

|

прием денежных средств во вклад осуществлялся с 01.09.2016 по 23.03.2020 |

|

|

на 3 месяца |

0,3 |

|

|

на 6 месяцев |

0,4 |

|

|

на 12 месяцев |

1,5 |

|

|

на 18 месяцев |

1,62 |

|

|

на 23 месяца |

1,63 |

|

|

Интернет-депозит-Тренд Отзывный в долларах США |

прием денежных средств во вклад осуществлялся с 01. |

|

|

на 3 месяца |

0,15 |

|

|

на 6 месяцев |

0,16 |

|

|

на 12 месяцев |

0,3 |

|

|

на 18 месяцев |

0,35 |

|

|

на 23 месяца |

0,4 |

|

|

Интернет-депозит-Тренд Отзывный в евро |

прием денежных средств во вклад осуществлялся с 01.09.2016 по 20.12.2020

|

|

|

на 3 месяца |

Базовая ставка Европейского центрального банка + 0,5 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 6 месяцев |

Базовая ставка Европейского центрального банка + 0,5 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 12 месяцев |

Базовая ставка Европейского центрального банка + 0,5 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 18 месяцев |

Базовая ставка Европейского центрального банка + 0,5 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 23 месяца |

Базовая ставка Европейского центрального банка + 0,5 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

Интернет-депозит-Тренд Безотзывный в евро |

прием денежных средств во вклад осуществлялся с 01.

|

|

|

на 3 месяца |

Базовая ставка Европейского центрального банка + 1п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 6 месяцев |

Базовая ставка Европейского центрального банка + 1 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 12 месяцев |

Базовая ставка Европейского центрального банка + 1 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 18 месяцев |

Базовая ставка Европейского центрального банка + 1,3 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

на 23 месяца |

Базовая ставка Европейского центрального банка + 1,3 п.п. установленный размер процентов применяется по депозитам, открытым в период с 30.11.2020 по 20.12.2020 |

|

|

Интернет-депозит-Тренд Отзывный в российских рублях |

прием денежных средств во вклад осуществлялся с 01.09.2016 по 20.12.2020

|

|

|

на 3 месяца |

Ставка кредита овернайт Центрального банка РФ минус 3,15 п.п. установленный размер процентов применяется по депозитам, открытым в период с 12.12.2019 по 20.12.2020 |

|

|

на 6 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 2,8 п.п. установленный размер процентов применяется по депозитам, открытым в период с 12. |

|

|

на 12 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 2,75 п.п. установленный размер процентов применяется по депозитам, открытым в период с 12.12.2019 по 20.12.2020 |

|

|

на 18 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 2,7 п.п. установленный размер процентов применяется по депозитам, открытым в период с 12.12.2019 по 20.12.2020 |

|

|

на 23 месяца |

Ставка кредита овернайт Центрального банка РФ минус 2,67 п.п. установленный размер процентов применяется по депозитам, открытым в период с 12.12.2019 по 20.12.2020 |

|

|

Интернет-депозит-Тренд Безотзывный в российских рублях |

прием денежных средств во вклад осуществлялся с 01.09.2016 по 20.12.2020

|

|

|

на 3 месяца |

Ставка кредита овернайт Центрального банка РФ минус 2,6 п.п. установленный размер процентов применяется по депозитам, открытым в период с 18.08.2020 по 20.12.2020 |

|

|

на 6 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 2,2 п.п. установленный размер процентов применяется по депозитам, открытым в период с 18.08.2020 по 20.12.2020 |

|

|

на 12 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 1,1 п.п. установленный размер процентов применяется по депозитам, открытым в период с 18.08.2020 по 20.12.2020 |

|

|

на 18 месяцев |

Ставка кредита овернайт Центрального банка РФ минус 0,69 п. |

|

|

на 23 месяца |

Ставка кредита овернайт Центрального банка РФ минус 0,65 п.п. установленный размер процентов применяется по депозитам, открытым в период с 18.08.2020 по 20.12.2020 |

|

Валютный вклад в долларах и евро

Преимущества вклада:

• Вклад может быть открыт на любой срок от 1 до 1096 дней

•

Максимальная сумма вклада не ограничена•

Способы начисления и выплаты процентов по выбору вкладчика• Возможность снимать до 40% от суммы всех поступлений на вклад без изменения процентной ставки

Основные условия

Срок | От 1 до 1096 дней |

Минимальная сумма | 100 USD / EURO |

Начисление и выплата процентов | По выбору вкладчика: — ежемесячная / ежеквартальная капитализация — ежемесячная / ежеквартальная выплата процентов на отдельный счет — выплата процентов в конце срока |

| Пополнение | Если вклад открыт на срок до 365 дней, разрешается пополнение в течение всего срока, если на срок более 1 года — пополнение допускается только в течение первых 365 дней. Общая сумма дополнительных взносов не может превышать 10-кратный размер средств на вкладе на начало дня, следующего за днем внесения вклада. При продлении Договора Вкладчик может вносить дополнительные взносы на вклад в течение 365 дней с даты продления Договора (включительно). |

| Частичное снятие | До 40% от суммы всех поступлений на вклад |

| Досрочное закрытие | По ставке вклада «До востребования» |

| Пролонгация | Автопролонгация на условиях, действующих по данному виду вклада на дату пролонгации |

| Документы | Паспорт; ИНН (желательно) |

Ставки, % годовых

| Валюта | Срок

вклада (дни) | |||||||||||

| 1-90 | 91-180 | 181-270 | 271-366 | 367-731 | 732-1096 | |||||||

USD | 0,01% | 0,01% | 0,01% | 0,01% | 0,01% | 0,01% | ||||||

EURO | 0,01% | 0,01% | 0,01% | 0,01% | 0,01% | 0,01% | ||||||

Где подать документы на открытие вклада

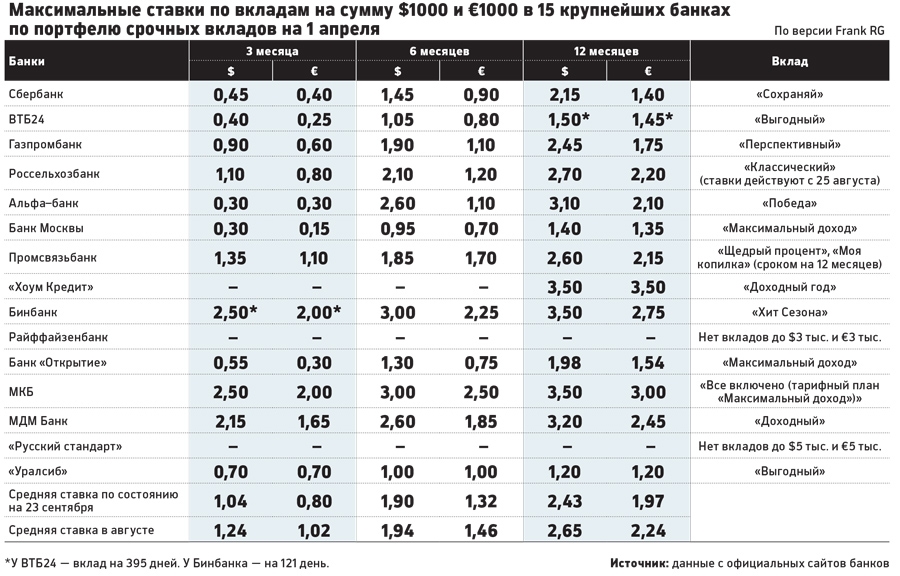

Депозиты падают вниз: Есть ли смысл вкладывать в банки

Cтавки по депозитам физических лиц снова взяли курс на снижение

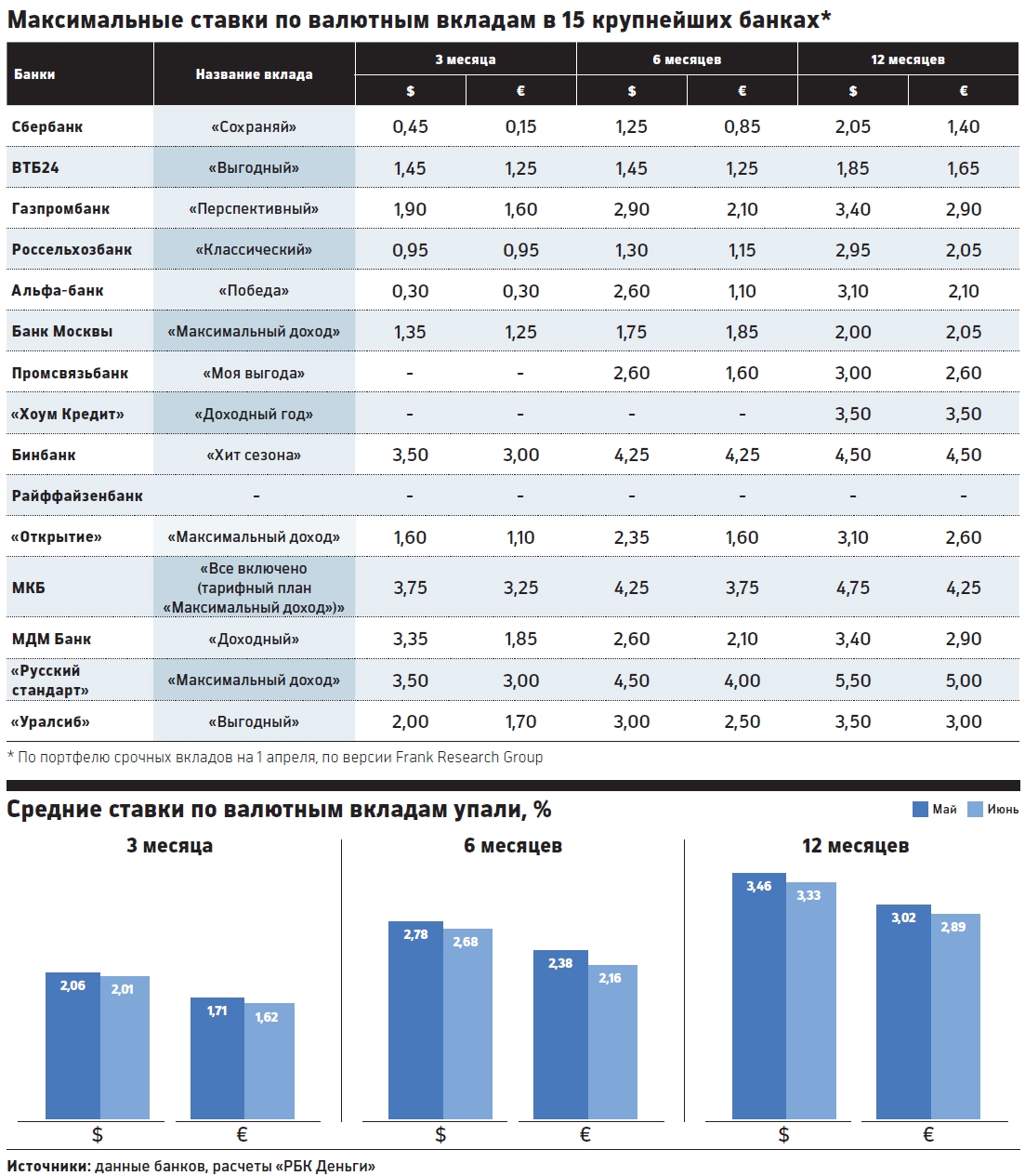

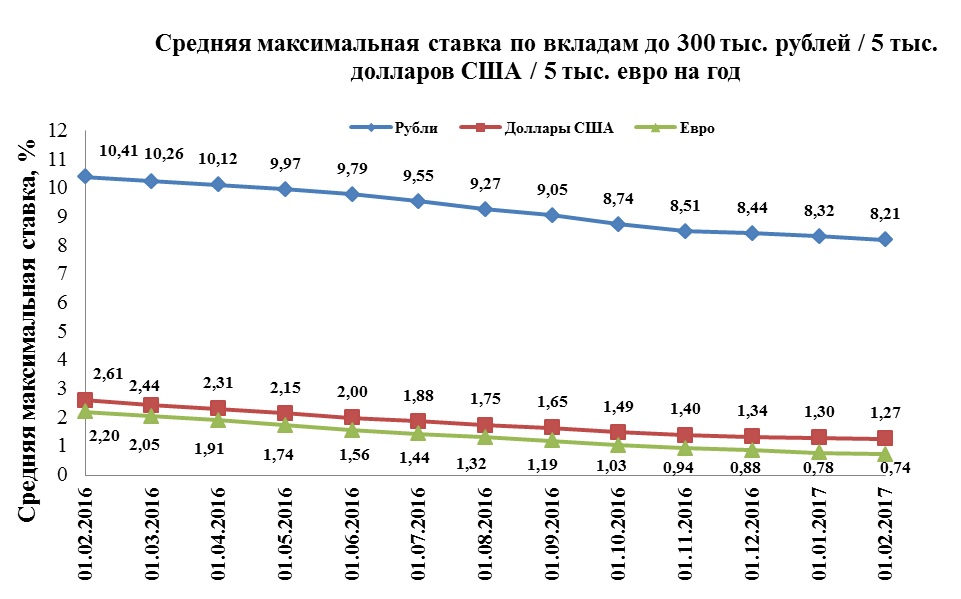

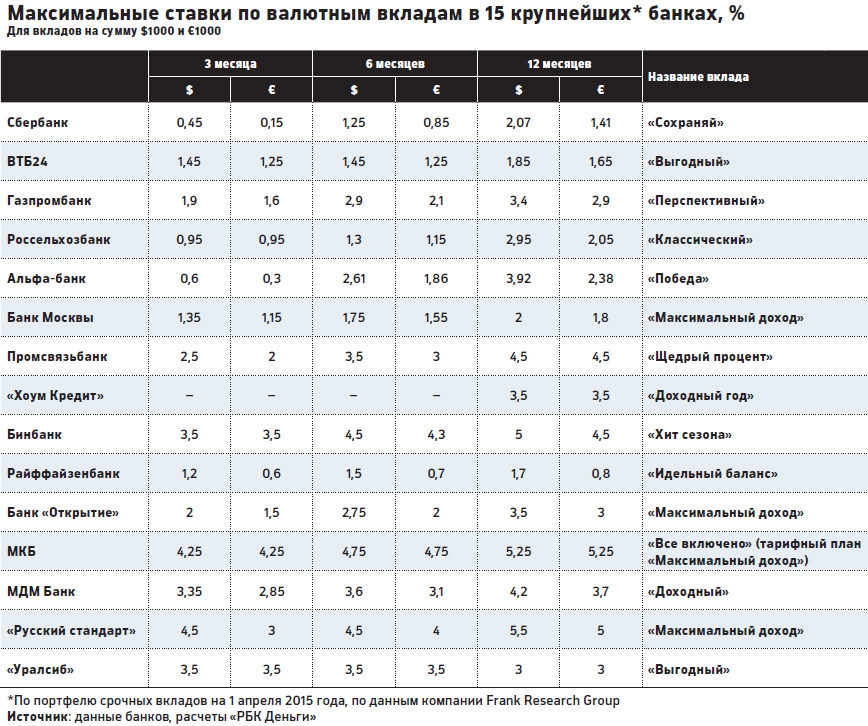

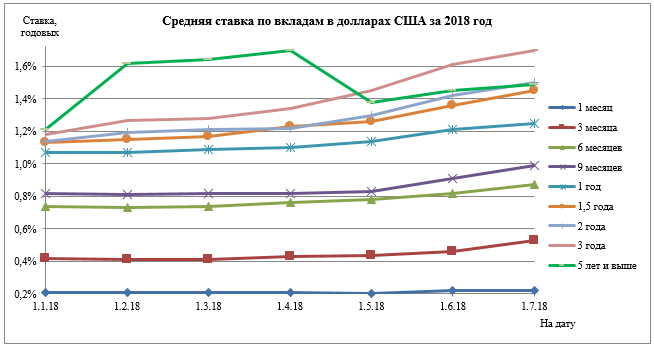

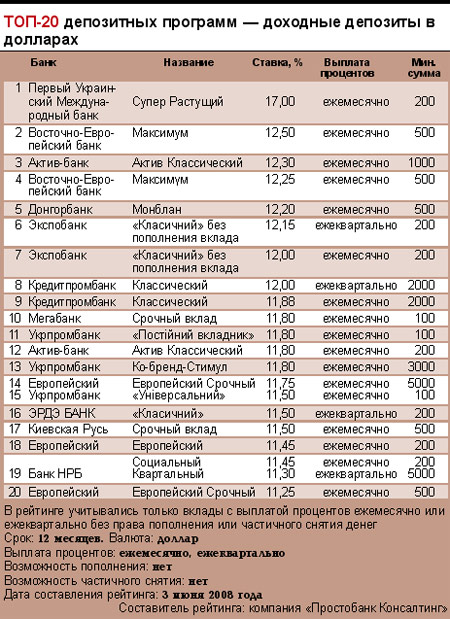

Cтавки по депозитам физических лиц снова взяли курс на снижение. И даже самые щедрые банки, которые еще пару месяцев назад давали по вкладам в гривне выше 10% годовых, а в валюте – до 2% годовых, уронили доходность на 1–2 п. п. Все это – несмотря на рост в марте учетной ставки НБУ.

Согласно Украинскому индексу ставок по депозитам физических лиц (UIRD), за январь–март 2021 года снизилась доходность как гривневых, так и валютных депозитов.

Ниже остальных упали ставки по трехмесячным депозитам в гривне – на 0,8 п. п., до 7,33% годовых (здесь и далее – данные на 18 марта). Доходность гривневых вкладов на полгода снизилась на 0,56 п. п. – до 7,92%, годовых вкладов – на 0,35 п. п., до 8,43%.

По вкладам в долларах доходность с начала 2021 года упала на 0,07–0,17 п. п. – до 0,44–1,04% годовых. Наибольшее падение – по вкладам сроком на 9 месяцев и на год. Ставки по трехмесячным вкладам в евро снизились на 0,03 п. п. – до 0,16% годовых, а по вкладам в евровалюте на год – на 0,23 п. п., до 0,43% годовых.

Впрочем, если проанализировать условия размещения депозитов, которые предлагают самые надежные банки (см. таблицы), то видно, что снижение происходит, в основном, у тех финучреждений, которые держали доходность депозитов выше среднего по рынку уровня.

А вообще, падение ставок в ближайшие месяц-два должно приостановиться. Во-первых, объективно резать доходность уже просто некуда. Это признают сами банкиры. Во-вторых, Нацбанк в начале марта принял решение о повышении учетной ставки, что должно стабилизировать процентные ставки по депозитам и даже подтолкнуть их слегка вверх. Хотя до сих пор реально не повлияло на ставки.

В среднем, около 8%Среди крупнейших и крупных банков наилучшие условия размещения гривневых вкладов по-прежнему предлагает Универсал Банк. Хотя и он за месяц (по сравнению с февралем) слегка снизил ставки. По трехмесячным вкладам в гривне доходность в этом банке упала на 1 п. п. – до 8% годовых, по шестимесячным и годовым – на 0,5 п. п., до 9% и 9,5% соответственно.

На втором месте по уровню доходности трехмесячных вкладов в марте оказался государственный Укрэксимбанк. Там за квартал можно заработать 8% годовых. Альфа-банк, еще в феврале по вкладам на три месяца предлагал 8,5% годовых, а теперь снизил ставку на 1 п. п. – до 7,5% и переехал на третье место. По полугодовым вкладам Альфа-банк тоже подкорректировал ставку – на 0,5 п. п., и за полгода вместо 9% годовых в этом банке можно получить 8,5%.

п. – до 7,5% и переехал на третье место. По полугодовым вкладам Альфа-банк тоже подкорректировал ставку – на 0,5 п. п., и за полгода вместо 9% годовых в этом банке можно получить 8,5%.

Наилучшие условия годовых депозитов, помимо Универсал Банка, дают банк «Пивденный» с доходностью вкладов на уровне 9,25%, а также Альфа-банк, Кредит Днепр и Прокредит Банк, где ставка на год составляет 9%.

Ощутимо снизил доходность гривневых вкладов Ощадбанк. В зависимости от срока размещения, ставка упала на 0,25–0,75% п. п. – до 6–7,5% годовых. На целый процентный пункт понизил ставки по гривневым вкладам на три и шесть месяцев банк «Восток» – до 7% и 8% годовых соответственно.

А вот Укргазбанк, наоборот, повысил доходность трехмесячных депозитов в гривне на 0,5 п. п. – до 7%, но при этом снизил ставку по годовым вкладам на те же 0,5 п. п. – до 8%.

Второй эшелон держитсяСредние и небольшие банки тоже следуют общему тренду и подрезают доходность вкладов. Самый стойкий – банк «Альянс», который с начала года держит ставки по гривневым вкладам на одном и том же уровне: 10,5% годовых по трех- и шестимесячным депозитам и 12% – по вкладам на год.

Второе место по уровню доходности гривневых вкладов в этой группе банков удерживает Акордбанк, с февраля он понизил ставки на 0,25–0,75 п. п. – до 9,25–10,25% годовых. На 0,5 п. п. – до 9–10% снизил ставки А-Банк, который замыкает тройку лидеров по доходности депозитов.

На неизменном уровне оставили ставки Банк инвестиций и сбережений, Индустриалбанк и Мегабанк. В этих финучреждениях, в зависимости от срока вклада, можно получить от 7,5% до 10%. А банк «Клиринговый дом» поднял доходность депозитов сроком на три и шесть месяцев на 0,4 п. п. – до 8,05% и 8,45% годовых соответственно.

На 0,75 п. п. – до 8,25% просели ставки по полугодовым депозитам в Идея Банке и на 1 п. п., до 8% – по вкладам в гривне в банке «Львив».

Остались за боротом рейтинга самых прибыльных депозиты в Пиреус Банке и Правэкс Банке. Доходность вкладов здесь находится в пределах 6–8%, в то время как их коллеги, в среднем, дают на 1–2 п. п. больше. При этом и Правэкс Банк, и Пиреус Банк – лидеры в рейтинге самых надежных банков «Денег» за 2020 год. То есть закономерность сохраняется: чем стабильнее банк – тем ниже ставки.

Доходность вкладов здесь находится в пределах 6–8%, в то время как их коллеги, в среднем, дают на 1–2 п. п. больше. При этом и Правэкс Банк, и Пиреус Банк – лидеры в рейтинге самых надежных банков «Денег» за 2020 год. То есть закономерность сохраняется: чем стабильнее банк – тем ниже ставки.

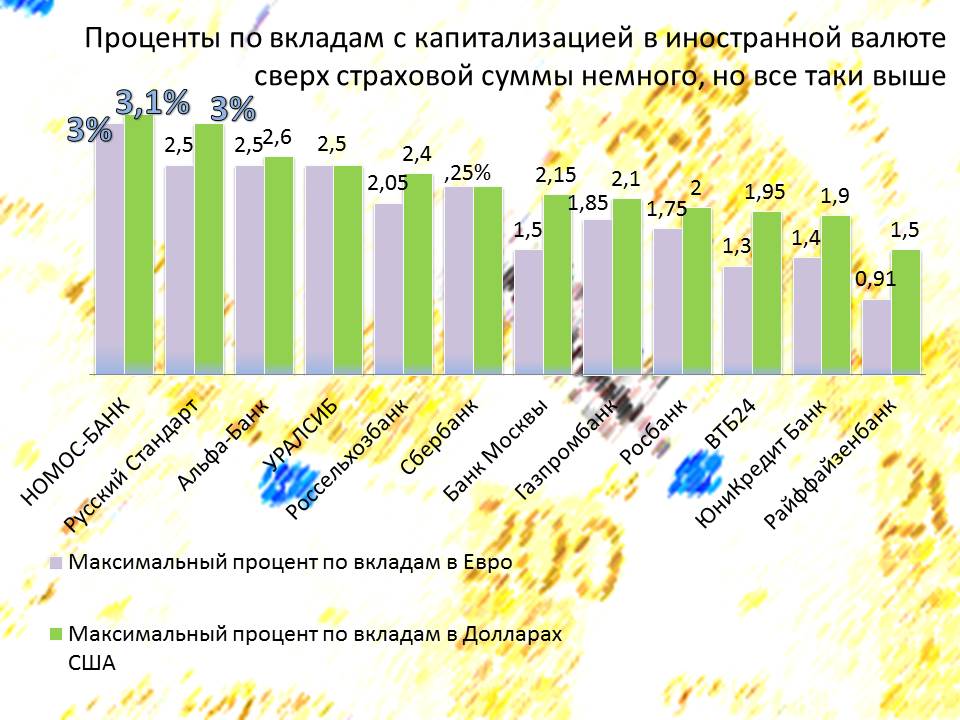

Что касается валютных вкладов, доходность депозитов в долларах и евро во многих больших банках упорно стремится к нулю. Например, по вкладам в американской валюте Альфа-Банк, ПриватБанк и ОТП Банк установили ставку на уровне 0,01% годовых независимо от срока. Хотя еще в феврале Альфа-Банк по годовым вкладам в долларах давал 0,5%.

С депозитами в евро ситуация еще более печальная: ставка на уровне 0,01% действует в Кредобанке, ПриватБанке, Альфа-Банке, банке «Пивденный» и ОТП Банке. В феврале тот же Кредобанк, для сравнения, платил по депозитам в евровалюте 0,15% годовых при размещении средств на полгода и 0,3% – по вкладам на год.

Наилучшие условия долларовых вкладов в марте на полгода дают банк «Восток», Укргазбанк, банк «Пивденный» и Прокредит Банк – ставка там составляет 1% годовых. Наиболее доходные депозиты в долларах на год в Таскомбанке, Укрэксимбанке, банках «Восток» и «Пивденный», в Прокредит Банке их доходность достигает 1,5–1,75%.

Существенно снизил ставку по вкладам в долларах Ощадбанк – на 0,55 п. п. для полугодовых депозитов – до 0,2% и на 0,95 п. п. – до 0,3% для вкладов на год. ПУМБ тоже пересмотрел доходность долларовых депозитов в сторону уменьшения: ставка на полгода упала на 0,2 п. п. – до 0,1% годовых.

Наибольшая доходность по полугодовым вкладам в евро среди крупнейших и крупных банков в Прокредит Банке, банке «Восток», Укрэксимбанке и Универсал Банке – в пределах 0,5–0,75% годовых. За год по депозиту в евро в Укрэксимбанке, Таскомбанке и Прокредит Банке можно получить 1%.

В долларах выше, но не особоСредние и небольшие банки, как и прежде, обещают высокие в сравнении с UIRD ставки по валютным депозитам. За полгода в долларах можно заработать от 1,75% до 2,35% в Акордбанке, банке «Альянс» и Мегабанке. Увеличил на 0,2 п. п. – до 1,61% ставку по долларовым вкладам на шесть месяцев банк «Клиринговый дом». А вот банк «Львив» сбросил доходность почти вдвое – на 0,5 п. п., до 0,5% годовых.

За полгода в долларах можно заработать от 1,75% до 2,35% в Акордбанке, банке «Альянс» и Мегабанке. Увеличил на 0,2 п. п. – до 1,61% ставку по долларовым вкладам на шесть месяцев банк «Клиринговый дом». А вот банк «Львив» сбросил доходность почти вдвое – на 0,5 п. п., до 0,5% годовых.

За год долларовый депозит может принести 2–2,85% в Акордбанке, банке «Альянс», Мегабанке и Банке инвестиций и сбережений. Чуть меньше, в пределах 1,25–1,75%, дают А-Банк, банк «Клиринговый дом», МТБ Банк, Индустриалбанк и Пиреус Банк. При этом банк «Форвард», который еще в феврале платил по вкладам на год в американской валюте 1,3%, снизил ставку на 0,1 п. п.

Депозит в евро в средних и небольших банках может принести до 2,6% годовых. За полгода больше всего можно заработать в Акордбанке, Мегабанке, банке «Альянс» и А-Банке – от 1,5% до 2,1% годовых. Меньше всех платят Индустриалбанк, банк «Глобус» и Правэкс Банк – всего лишь 0,25% за шесть месяцев.

Наиболее доходные годовые вклады в евровалюте в Акордбанке, банке «Альянс», Мегабанке и А-Банке. Ставки там составляют от 1,75% до 2,6%. На 0,1 п. п. – до 1,2% уменьшилась доходность годовых депозитов в евро в банке «Форвард». Правэкс банк держит ставку по вкладам в евро на самом низком уровне – 0,01%.

P. S. Данные в таблицах – по состоянию на 18.03.2020. Указаны места в рейтинге надежности, опубликованном в номере журнала «Деньги» от 25 февраля 2021 года № 425, стр. 32, раздельно для крупных, а также небольших розничных банков.

Напоминаем, что журнал «Деньги» можно приобрести по этой ссылке.

Получайте проценты со сберегательного счета в долларовом банке

- Мое местоположение: Пенсильвания

- Изменить

| Имя учетной записи | Минимум для открытия | Остаток на счете | APY |

|---|---|---|---|

| Все сбережения | 50. 00 00 | 0,00–20 000,00 долл. США | 0,20% |

| 20000 долларов.01–99 999 999,99 долл. США | 0,20% — 0,05% | ||

| Экономия без овердрафта | 25,00 | $ 0.00–249,99 | 0,00% |

| 250–99 999 999,99 долл. США | 0.05% | ||

| Сберегательная книжка | 25,00 | 0,00–99 999 999,99 | 0. 05% 05% |

| Премьер сбережения | 5000,00 | 0,00–100 000,00 долларов США | 0.20% |

| 100 000,01–250 000,00 долл. США | 0,30% | ||

| 250 000 долларов.01–3 000 000,00 | 0,40% | ||

| 3 000 000,01–5 000 000,00 долларов США | 0.40% | ||

| 5 000 000,01–99 999 999,99 | 0,10% | ||

| Отчет о сбережениях | 50. 00 00 | 0,00–249,99 долл. США | 0,00% |

| 250 долларов.00–99 999 999,99 | 0,05% | ||

Срочный вклад

долларов (USD) | Счета

ОБЩИЕ УСЛОВИЯ

Ниже приведены общие положения и условия, которые применяются к открытым счетам и любым будущим счетам, которые Вкладчик может открыть в Security Bank Corporation.Подписывая необходимые формы открытия счета, Вкладчик соглашается с тем, что наши отношения по счету / инвестициям регулируются и связаны настоящими Условиями. Корпорация банка безопасности и Вкладчик, наш клиент, соглашаются, что слово «БАНК» будет относиться к любому и все подразделения и филиалы Security Bank Corporation. Слово «ДЕПОЗИТОР» или «КЛИЕНТ» относится к лицу или лицам, открывающим и поддерживающим счет / инвестиционные отношения с БАНКОМ. Слово «СЧЕТ» относится к одному или всем счетам, открытым, обслуживаемым и существующим, активным или неактивным, Депонентом.Security Bank Corporation и Депонент, наш клиент, соглашаются, что «Дебет» означает списание со счета Вкладчика, а «Кредит» означает пополнение счета Вкладчика.

ПРЕДСТАВЛЕНИЕ ДОКУМЕНТАЛЬНЫХ ТРЕБОВАНИЙ

Вкладчик соглашается с тем, что БАНК откроет счет после полного выполнения всех нормативных требований и требований банковской документации. Открывая счет, Вкладчик соглашается соблюдать политику БАНКА вместе с условиями, изложенными в этом соглашении, включая все другие существующие законы и правила. Если БАНК соглашается временно открыть счет в ожидании выполнения требований, БАНК оставляет за собой право в одностороннем порядке закрыть счет, если ожидающие требования не будут своевременно получены БАНКОМ. В любом случае БАНК оставляет за собой право автоматически закрыть, заморозить или перевести в нерабочий статус любой счет, если Вкладчик не представит требуемые БАНКОМ документы даже после открытия счета, или если у БАНКА есть разумные основания полагать, что счет используется ненадлежащим образом, или физическое / юридическое лицо, управляющее счетом, впоследствии было известно о том, что оно представляет чрезмерные риски для БАНКА.

Если БАНК соглашается временно открыть счет в ожидании выполнения требований, БАНК оставляет за собой право в одностороннем порядке закрыть счет, если ожидающие требования не будут своевременно получены БАНКОМ. В любом случае БАНК оставляет за собой право автоматически закрыть, заморозить или перевести в нерабочий статус любой счет, если Вкладчик не представит требуемые БАНКОМ документы даже после открытия счета, или если у БАНКА есть разумные основания полагать, что счет используется ненадлежащим образом, или физическое / юридическое лицо, управляющее счетом, впоследствии было известно о том, что оно представляет чрезмерные риски для БАНКА.

ОТКАЗ ПРОВЕРКИ

БАНК прилагает усилия для проверки точности информации, предоставленной Вкладчиком в файле информации о клиенте (CIF) или в папке с формой открытия счета (AOF). Если у БАНКА есть основания полагать, что какая-либо информация, представленная Вкладчиком в нем, является ложной, неточной, ошибочной или иным образом не поддается проверке, БАНК имеет право и настоящим уполномочен закрыть счет без уведомления, чтобы Вкладчик.БАНК не несет ответственности за любые убытки или ущерб, которые могут возникнуть у Вкладчика в результате этого.

РАСКРЫТИЕ ИНФОРМАЦИИ О ДЕПОЗИТОРЕ

БАНК рассматривает информацию, касающуюся вкладчика, депозитного счета и операций по депозитному счету, как конфиденциальную. Однако для облегчения банковских операций Вкладчик разрешает Банку раскрывать информацию, касающуюся вкладчика, депозитного счета и операций на депозитном счете, следующим лицам:

- Другие банки, финансовые учреждения, кредитные агентства или бюро кредитных историй с целью проверки подлинности информации, предоставленной Вкладчиком, или для ответа на запросы, касающиеся комплексной проверки противодействия отмыванию денег по транзакциям, которые проводились через БАНК;

- Контрагенты и их соответствующие банки в отношении переводов средств, платежей, выписки чеков и других операций;

- Агенты, подрядчики или сторонние поставщики услуг, которые предоставляют БАНКУ операционные услуги, такие как курьерские услуги, телекоммуникации, информационные технологии, платежи, начисление заработной платы, обработка, обучение, исследование рынка, хранение, архивирование, услуги по расследованию службы поддержки клиентов или другие услуги для банк;

- Регулирующие или государственные органы должны соблюдать существующие законы, правила и положения, а также требования листинга Филиппинской фондовой биржи и Комиссии по ценным бумагам и биржам.

Это разрешение остается в силе даже после закрытия счета Депонента.

ВКЛАДЫ / РАЗМЕЩЕНИЯ / ПЛАТЕЖИ

Все депозиты должны производиться Вкладчиком лично или его уполномоченным представителем путем заполнения соответствующего бланка. БАНК рассматривает любое лицо, делающее депозит для Вкладчика и от его имени, должным образом уполномоченное Вкладчиком на выполнение депозитной операции. БАНК принимает депозиты, инвестиции или платежи наличными, чеками или дебетом с другого счета / счетов.Принимая чеки в качестве депозита, БАНК действует просто как инкассаторский агент и не несет ответственности, кроме проявлений должной осторожности при передаче отправлений. Вкладчику не будет начислено кредитование, и Вкладчику не будет разрешено снимать сумму, соответствующую указанным чекам, до тех пор, пока очищенные средства не будут фактически получены БАНКОМ. Чеки, полученные после установленного БАНКОМ времени, обрабатываются на следующий банковский день. Для приема скрещенных чеков, подлежащих уплате одному вкладчику для депонирования на совместный счет «И» или «ИЛИ» указанного вкладчика, вкладчик берет на себя обязательство возместить БАНКУ в случае, если эмитент указанного чека или любое затронутое третье лицо подает жалобу, возражает или иным образом предъявляет иск к БАНКУ в связи с указанным размещением.Если БАНК принимает к депозиту чеки, не подтвержденные получателем платежа, вкладчик освобождает БАНК от любых обязательств, требований и требований любого рода и характера, которые могут возникнуть в связи с указанным размещением. Все индоссаменты или отсутствие индоссаментов на чеках, депонированных в БАНК, гарантируются Вкладчиком. Поступления от депозита или инкассо зачисляются на счет Вкладчика за вычетом платы за обслуживание, которая может взиматься БАНКОМ или плательщиком / инкассирующим банком.БАНК не несет ответственности за вещи, утерянные в пути. Вкладчик несет полную ответственность за правильность, подлинность и действительность всех депонированных предметов, а также всех подтверждений, подписей и информации, найденной на них. Для всех депозитов, включая, помимо прочего, депозит, подлежащий порядку подсчета или для последующей проверки, Вкладчик признает, что подсчет БАНКА считается точным и окончательным. Все банкноты и монеты должны быть отсортированы по номиналу и установленному БАНКОМ количеству штук в пачке / сумке до приема.БАНК имеет право автоматически дебетовать счет Вкладчика в случае нехватки или несоответствий из-за поддельных или вышедших из обращения денежных банкнот / монет, вставки и / или ошибок в подсчете, которые были обнаружены после получения нами денежных единиц, несмотря на получение подтверждений, подтвержденных компьютером или подписанных вручную. БАНК оставляет за собой право отказать в любом депозите, предусмотренном в настоящем документе, если такой отказ необходим для защиты собственных интересов БАНКА. БАНК будет защищен от любых претензий или споров, возникающих в связи с исполнением и применением настоящих Условий.При внесении депозита Вкладчик соглашается принять на себя полную ответственность за точность и правильность информации, заполненной в депозитной квитанции, а Вкладчик также соглашается освободить БАНК от любой ответственности за убытки из-за любых несоответствий в них. например, но не ограничиваясь этим, выписка о неверном номере счета, хотя имя Вкладчика написано правильно. Вкладчик соглашается с тем, что для счетов в иностранной валюте, которые открывает Вкладчик, они должны финансироваться исключительно за счет поступлений в иностранной валюте, разрешенных для депонирования в соответствии с Циркуляром ЦБ №960 с поправками, внесенными Циркуляром ЦБ № 1318, и Вкладчик обязуется оградить БАНК от ответственности за вклады, сделанные в нарушение указанного закона, правил и циркуляров. БАНК старается всегда иметь под рукой актуальную информацию о балансе счета Вкладчика и вкладчика в его счетах, а не на счетах Вкладчика. ВНИМАНИЕ! ВНИМАНИЕ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!! » Тем не менее, вкладчик обязан периодически проверять в БАНКЕ фактический баланс на основе очищенных средств.

Для всех депозитов, включая, помимо прочего, депозит, подлежащий порядку подсчета или для последующей проверки, Вкладчик признает, что подсчет БАНКА считается точным и окончательным. Все банкноты и монеты должны быть отсортированы по номиналу и установленному БАНКОМ количеству штук в пачке / сумке до приема.БАНК имеет право автоматически дебетовать счет Вкладчика в случае нехватки или несоответствий из-за поддельных или вышедших из обращения денежных банкнот / монет, вставки и / или ошибок в подсчете, которые были обнаружены после получения нами денежных единиц, несмотря на получение подтверждений, подтвержденных компьютером или подписанных вручную. БАНК оставляет за собой право отказать в любом депозите, предусмотренном в настоящем документе, если такой отказ необходим для защиты собственных интересов БАНКА. БАНК будет защищен от любых претензий или споров, возникающих в связи с исполнением и применением настоящих Условий.При внесении депозита Вкладчик соглашается принять на себя полную ответственность за точность и правильность информации, заполненной в депозитной квитанции, а Вкладчик также соглашается освободить БАНК от любой ответственности за убытки из-за любых несоответствий в них. например, но не ограничиваясь этим, выписка о неверном номере счета, хотя имя Вкладчика написано правильно. Вкладчик соглашается с тем, что для счетов в иностранной валюте, которые открывает Вкладчик, они должны финансироваться исключительно за счет поступлений в иностранной валюте, разрешенных для депонирования в соответствии с Циркуляром ЦБ №960 с поправками, внесенными Циркуляром ЦБ № 1318, и Вкладчик обязуется оградить БАНК от ответственности за вклады, сделанные в нарушение указанного закона, правил и циркуляров. БАНК старается всегда иметь под рукой актуальную информацию о балансе счета Вкладчика и вкладчика в его счетах, а не на счетах Вкладчика. ВНИМАНИЕ! ВНИМАНИЕ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!! » Тем не менее, вкладчик обязан периодически проверять в БАНКЕ фактический баланс на основе очищенных средств. БАНК имеет право произвести зачет депозита против любой задолженности Вкладчика перед БАНКОМ без необходимости предварительного уведомления указанного Вкладчика.Депозиты под удержанием, арестом, секвестром, с обратным требованием или любыми другими юридическими / договорными препятствиями не подлежат снятию до суммы, предусмотренной залогом или требованием. Тем не менее, если Вкладчику удастся снять взысканную сумму полностью или частично, Вкладчик должен внести обратно сумму, соответствующую снятой сумме, не позднее, чем через 3 (три) рабочих дня с момента уведомления БАНКА. Когда счет закрывается БАНКОМ или Вкладчиком, БАНК может потребовать от Вкладчика сдать все неиспользованные чеки до того, как баланс счета будет разблокирован.БАНК не несет ответственности за любые убытки или ущерб, понесенные Вкладчиком или третьей стороной из-за дефектов компьютерного программирования, ошибок из-за неисправных линий связи или любого дефекта материала или изготовления любого компьютерного оборудования. Статья 1250 Гражданского кодекса Филиппин не применяется к счету.

БАНК имеет право произвести зачет депозита против любой задолженности Вкладчика перед БАНКОМ без необходимости предварительного уведомления указанного Вкладчика.Депозиты под удержанием, арестом, секвестром, с обратным требованием или любыми другими юридическими / договорными препятствиями не подлежат снятию до суммы, предусмотренной залогом или требованием. Тем не менее, если Вкладчику удастся снять взысканную сумму полностью или частично, Вкладчик должен внести обратно сумму, соответствующую снятой сумме, не позднее, чем через 3 (три) рабочих дня с момента уведомления БАНКА. Когда счет закрывается БАНКОМ или Вкладчиком, БАНК может потребовать от Вкладчика сдать все неиспользованные чеки до того, как баланс счета будет разблокирован.БАНК не несет ответственности за любые убытки или ущерб, понесенные Вкладчиком или третьей стороной из-за дефектов компьютерного программирования, ошибок из-за неисправных линий связи или любого дефекта материала или изготовления любого компьютерного оборудования. Статья 1250 Гражданского кодекса Филиппин не применяется к счету.

ВЫВОД

Снятие или перевод денежных средств должен производиться Вкладчиком лично или через уполномоченного представителя при предъявлении сберегательной книжки, надлежащим образом оформленной квитанции о снятии / списании средств через кассу или с использованием других доступных средств (банкоматы, телефонный банкинг, Интернет-банк и т. Д.). Подпись представителя должна быть должным образом заверена Депонентом на счете снятия / списания. По усмотрению БАНКА, снятие средств может быть произведено в сумме (ах), превышающей его снимаемый баланс, который представляет собой баланс в бухгалтерской книге Вкладчика за вычетом непогашенных чековых депозитов и депозита с удержанием. Однако для любого вывода БАНК может потребовать письменное уведомление за 7 дней, если, по мнению БАНКА, это может быть сочтено целесообразным. Вкладчику разрешается определенное количество снятий / переводов средств со своего счета в любой конкретный месяц (в зависимости от продукта), сверх которого БАНК оставляет за собой право взимать плату за обслуживание или более низкую процентную ставку. БАНК не гарантирует наличие банкнот в иностранной валюте в любое время для выполнения требований о снятии наличных. В случае отсутствия денежных знаков снятие средств может осуществляться в форме телеграфных переводов, тратт до востребования, почтовых переводов или в валюте, которая является законным платежным средством на Филиппинах. Если Вкладчик решает снять средства в форме телеграфного перевода, тратты до востребования или почтового перевода, то это будет толковаться как заявка на такие услуги и может подлежать обычным платежам за обработку.

БАНК не гарантирует наличие банкнот в иностранной валюте в любое время для выполнения требований о снятии наличных. В случае отсутствия денежных знаков снятие средств может осуществляться в форме телеграфных переводов, тратт до востребования, почтовых переводов или в валюте, которая является законным платежным средством на Филиппинах. Если Вкладчик решает снять средства в форме телеграфного перевода, тратты до востребования или почтового перевода, то это будет толковаться как заявка на такие услуги и может подлежать обычным платежам за обработку.

ДЕБЕТОВАЯ КАРТА БАНКА БАНКА БАНКА / ДЕБЕТОВАЯ КАРТА MASTERCARD

Банкоматная карта БАНКА БЕЗОПАСНОСТИ / ДЕБЕТОВАЯ КАРТА MASTERCARD («КАРТА») выдается Вкладчику («держателю карты») вместе с соответствующим ПИН-кодом, который будет использоваться в Банкомате или банкомате другого банка. Карту также можно использовать в качестве дебетовой карты для совершения покупок с ПИН-КОДОМ или без него в любых физических или онлайн-терминалах торговых точек (POS) или любых других электронных устройствах и онлайн-объектах, установленных БАНКОМ, в которых применяется карта. .В целях безопасности владелец карты должен немедленно поставить свою подпись на обратной стороне карты банкомата после получения. В целях защиты держателя карты Вкладчик в любое время соглашается: (a) немедленно изменить сгенерированный компьютером PIN-код после его получения; (б) надежно хранить карту банкомата и ПИН-код в единоличном владении Вкладчика; (c) не разглашать PIN-код, записывать его на карту банкомата или иным образом не предоставлять никому при любых обстоятельствах.

ПОТЕРЯ БАНКА БАНКА БАНКОВСКАЯ КАРТА / ДЕБЕТОВАЯ КАРТА MASTERCARD

Владелец карты должен немедленно сообщить по телефону в БАНК о любой потере, краже, а также известном или предполагаемом несанкционированном использовании Карты.Владелец карты несет ответственность за все авторизованные и несанкционированные операции с банкоматом или дебетовой картой, включая любые операции по снятию средств и покупкам с использованием Карты. Отчет о телефонном звонке автоматически освобождает Владельца карты от какой-либо ответственности, но любые несанкционированные платежи, произведенные в отношении утерянной / украденной КАРТОЧКИ до отчета о телефонном звонке, будут производиться исключительно за счет Владельца карты.

Отчет о телефонном звонке автоматически освобождает Владельца карты от какой-либо ответственности, но любые несанкционированные платежи, произведенные в отношении утерянной / украденной КАРТОЧКИ до отчета о телефонном звонке, будут производиться исключительно за счет Владельца карты.

ПЕРЕВОД СРЕДСТВ

Любой запрос на перевод денежных средств должен быть оформлен в письменной форме и подписан Вкладчиком.Если запрошенная операция не может быть осуществлена БАНКОМ в порядке, указанном Вкладчиком, без раскрытия БАНКОМ подробностей о Вкладчике и / или счете Вкладчика, выполнение запроса на перевод денежных средств считается прямым полномочием Вкладчика. БАНКУ для раскрытия такой информации в соответствии с применимыми правилами и без какого-либо предварительного уведомления, дополнительного согласия или документации. Вышеупомянутыми полномочиями БАНК не должен нарушать какие-либо законы о конфиденциальности при раскрытии такой информации.Кроме того, Вкладчик гарантирует, что средства, являющиеся предметом любой транзакции по переводу средств, происходят от добросовестных транзакций и используются в законных целях. Кроме того, о любом переводе денежных средств, зачисленных на счет Вкладчика, БАНК должен быть уведомлен в письменной форме в течение 1 (одного) дня с даты зачисления в случае, если Вкладчик не желает принять кредит, и указать причину этого. БАНК освобождается от какой-либо ответственности или претензий, возникающих в связи с любым переводом денежных средств, зачисленных на счет Вкладчика.

УСЛУГИ АВТОМАТИЧЕСКОГО ПЕРЕВОДА СРЕДСТВ

Для услуг автоматического перевода денежных средств Вкладчик должен заполнить и подписать заднюю часть Формы инструкции по открытию и подписанию счетов (AOSIF) или Формы подписания инструкции (SIF) или Формы заявки на перевод средств и обслуживания физических / юридических лиц, которая должна поддерживать постоянное распоряжение Вкладчика об использовании любого из следующих конкретных типов услуг по переводу денежных средств:

- Security Check Protector — это средство для перевода средств, которое позволяет клиентам переводить свои деньги на свои текущие счета, чтобы избежать проблем с недостаточностью средств, связываясь не более чем с тремя (3) другими источниками движения (проверки / сбережения) Счета.

В соответствии с этим механизмом счета получателя получают средства с исходных счетов каждый раз, когда на текущем счете не хватает средств для финансирования расчетных чеков или других дебетовых транзакций.

В соответствии с этим механизмом счета получателя получают средства с исходных счетов каждый раз, когда на текущем счете не хватает средств для финансирования расчетных чеков или других дебетовых транзакций. - Security Scheduler — это средство перевода средств, которое позволяет системе автоматически переводить определенную сумму с зарегистрированного счета движения клиента (контрольные / сберегательные счета) на другой назначенный счет в определенное время или с определенной периодичностью для расчета по обязательствам, перевода квот или удовлетворения финансирования. требования для своего бизнеса.В рамках этого механизма клиент может зарегистрировать различные учетные записи получателей, которые будут связаны с его личными / исходными учетными записями или наоборот. Частота и сумма перевода могут быть установлены для каждой учетной записи получателя, как диктует клиент.

- Security Maximizer — это средство перевода средств, которое позволяет клиенту автоматически переводить излишки / излишки средств со своего счета на другие счета. В рамках этой возможности клиент может зарегистрировать исходную учетную запись на целых трех (3) получающих счетах, где он может установить минимальную и максимальную суммы, которые должны быть переведены каждому получателю всякий раз, когда на исходной учетной записи появляются избыточные средства.

Каждый раз, когда перевод денежных средств, который должен быть осуществлен в этом учреждении, выпадает на субботу, воскресенье или государственный праздник в соответствии с законами Республики Филиппины, такой перевод может быть осуществлен в следующий следующий банковский день.

Совместные счета могут быть зарегистрированы при условии, что все Владельцы счетов подпишутся в требуемой форме заявки. Связывание сторонних учетных записей может быть разрешено при условии, что указанные сторонние учетные записи будут только получать счета. Владельцы учетных записей третьих лиц, которые будут зарегистрированы, должны будут подписать регистрационную часть требуемой формы заявки. Инструкции по любым изменениям, отмене и / или исправлениям, касающимся проведения Услуг по переводу денежных средств, остаются в силе, если Вкладчик (-и) не отозвал их раньше в письменной форме. Услуги по переводу денежных средств должны предоставляться / использоваться в законных целях и не должны использоваться для отмывания денег или для любых других незаконных целей. БАНК может в любое время и по любой причине отклонить любую транзакцию без каких-либо обязательств. БАНК не несет ответственности за любые косвенные, случайные или косвенные убытки, упущенную выгоду или ущерб, понесенный Вкладчиком из-за ошибки или невозможности завершить или осуществить транзакцию, если указанная ошибка или сбой произошли в результате несчастного случая, форс-мажора или забастовки. , война, вирусы, вмешательство, мошенничество или неправильное использование, или несоблюдение Депонентом заявленных процедур.

Инструкции по любым изменениям, отмене и / или исправлениям, касающимся проведения Услуг по переводу денежных средств, остаются в силе, если Вкладчик (-и) не отозвал их раньше в письменной форме. Услуги по переводу денежных средств должны предоставляться / использоваться в законных целях и не должны использоваться для отмывания денег или для любых других незаконных целей. БАНК может в любое время и по любой причине отклонить любую транзакцию без каких-либо обязательств. БАНК не несет ответственности за любые косвенные, случайные или косвенные убытки, упущенную выгоду или ущерб, понесенный Вкладчиком из-за ошибки или невозможности завершить или осуществить транзакцию, если указанная ошибка или сбой произошли в результате несчастного случая, форс-мажора или забастовки. , война, вирусы, вмешательство, мошенничество или неправильное использование, или несоблюдение Депонентом заявленных процедур.

РАЗМЕЩЕНИЕ ОПЕРАЦИЙ:

Все транзакции, проводимые на счет Депонента, должны быть подтверждены в банковской квитанции об операциях (т. Е. Квитанции о депозите, квитанции о снятии / списании, MTAF и т. Д.) И относятся к счету Депонента. Однако в случае любой ошибки кредитования, неправильной проводки, ошибочной проводки или несоответствия в проводке наличных денег, чека или перевода денежных средств на счет Депонента из-за технических или человеческих ошибок при размещении транзакции в системе, которые могут быть обнаружены после жесткого процесс проверки транзакций проводится в соответствии с внутренней политикой банка, БАНК оставляет за собой право автоматически дебетовать счет Вкладчика без явного разрешения последнего или предварительного письменного требования Банка.

ОНЛАЙН-УСЛУГИ БАНКА БЕЗОПАСНОСТИ

Вкладчик признает, что после того, как Условия, подробно описанные на странице регистрации Security Bank Online, были приняты во время регистрации в учреждении, считается, что он согласился с ними. Среди прочего, Вкладчик соглашается и принимает, что:

Среди прочего, Вкладчик соглашается и принимает, что:

- Вкладчик осознает соответствующие риски, связанные с использованием услуг в Security Bank Online.

Вкладчик понимает, что все остальные Условия, регулирующие услуги, предлагаемые в Security Bank Online, остаются в полной силе. Вкладчик связан любыми и всеми законами, правилами, положениями и официальными документами, применимыми к Security Bank Online, которые существуют в настоящее время или которые впоследствии могут быть выпущены или сообщены БАНКОМ любыми способами, а также такими другими Условиями, регулирующими использование другие возможности, преимущества или услуги, которые БАНК может предоставить Вкладчику в связи с Security Bank Online.Вкладчик также соглашается с тем, что дальнейшее использование Вкладчиком Security Bank Online после этого будет означать согласие Вкладчика с изменениями и пересмотренными Условиями.

Вкладчик понимает, что все остальные Условия, регулирующие услуги, предлагаемые в Security Bank Online, остаются в полной силе. Вкладчик связан любыми и всеми законами, правилами, положениями и официальными документами, применимыми к Security Bank Online, которые существуют в настоящее время или которые впоследствии могут быть выпущены или сообщены БАНКОМ любыми способами, а также такими другими Условиями, регулирующими использование другие возможности, преимущества или услуги, которые БАНК может предоставить Вкладчику в связи с Security Bank Online.Вкладчик также соглашается с тем, что дальнейшее использование Вкладчиком Security Bank Online после этого будет означать согласие Вкладчика с изменениями и пересмотренными Условиями. - Принимая условия и используя Security Bank Online, Вкладчик обязуется соблюдать Условия и положения, регулирующие его характер, настоящие и будущие функциональные возможности и операционные функции, а также уплачивать любые применимые сборы, связанные с использованием такой же. Принятие условий и положений онлайн означает их принятие в письменной форме.

МИНИМАЛЬНЫЙ БАЛАНС

Минимальный поддерживаемый среднедневной остаток, установленный БАНКОМ, необходим для всех счетов. Ежемесячная плата за обслуживание, указанная в помещении банка и на веб-сайте банка (www.securitybank.com), взимается со счета всякий раз, когда его баланс становится ниже минимального среднего дневного остатка в течение двух (2) месяцев подряд. БАНК оставляет за собой право изменить требования к минимальному остатку и соответствующие комиссионные

ПЛАТА ЗА ОБСЛУЖИВАНИЕ

Вкладчик соглашается с тем, что счет (-ы) Вкладчика, активный или неактивный, подлежит оплате за обслуживание, взимаемой БАНКОМ.БАНК имеет право удерживать такие сборы со счета / счетов, и такое право имеет преимущество перед оплатой любых чеков / тратт, которые могли быть сняты со счета / счетов Вкладчика. Таким образом, БАНК не несет ответственности за неоплату чеков / тратт Вкладчика из-за недостаточности денежных средств, вызванной таким вычетом. По чекам, выписанным против недостаточности средств или невыплаченных депозитов, взимается плата за обслуживание, независимо от того, будут ли они впоследствии внесены или возвращены. Номинальная комиссия взимается со счетов, которые закрываются в течение 90 дней с даты открытия.Ежемесячная плата за обслуживание, взимаемая БАНКОМ, взимается, если дневной остаток на счете / счетах Вкладчика в любое время в течение месяца становится ниже минимального поддерживаемого остатка, требуемого БАНКОМ. Счета с нулевым балансом из-за платы за обслуживание или по другим причинам могут быть закрыты БАНКОМ без предварительного уведомления Вкладчика. Плата за обслуживание, взимаемая БАНКОМ, предоставляется клиенту в виде Приложения к Условиям, которое должно быть отправлено через Выписку со счета (SOA) или Благодарственное письмо и размещено в помещениях банка и на веб-сайте банка (www. .securitybank.com). БАНК оставляет за собой право изменять требования к минимальному остатку и соответствующие комиссии.

По чекам, выписанным против недостаточности средств или невыплаченных депозитов, взимается плата за обслуживание, независимо от того, будут ли они впоследствии внесены или возвращены. Номинальная комиссия взимается со счетов, которые закрываются в течение 90 дней с даты открытия.Ежемесячная плата за обслуживание, взимаемая БАНКОМ, взимается, если дневной остаток на счете / счетах Вкладчика в любое время в течение месяца становится ниже минимального поддерживаемого остатка, требуемого БАНКОМ. Счета с нулевым балансом из-за платы за обслуживание или по другим причинам могут быть закрыты БАНКОМ без предварительного уведомления Вкладчика. Плата за обслуживание, взимаемая БАНКОМ, предоставляется клиенту в виде Приложения к Условиям, которое должно быть отправлено через Выписку со счета (SOA) или Благодарственное письмо и размещено в помещениях банка и на веб-сайте банка (www. .securitybank.com). БАНК оставляет за собой право изменять требования к минимальному остатку и соответствующие комиссии.

БЫТОВЫЕ СЧЕТА

Текущие / текущие счета без активности (внесение / снятие / обналичивание) в течение одного (1) года и Сберегательные счета, неактивные в течение двух (2) лет, классифицируются как неактивные. С неактивных счетов взимается минимальная ежемесячная плата за обслуживание, если они опускаются ниже требуемого минимального ежемесячного баланса. Минимальная ежемесячная плата за обслуживание может изменяться БАНКОМ время от времени в зависимости от обстоятельств.БАНК может закрыть счета с нулевым или отрицательным балансом из-за платы за обслуживание или по другим причинам. Депозиты, бездействующие более десяти (10) лет, переводятся в пользу Государственного казначейства в соответствии с законом.

НЕПРАВИЛЬНЫЕ СЧЕТА

БАНК оставляет за собой право закрыть счет в любое время без предварительного уведомления Вкладчика, если счет, по мнению БАНКА, не поддерживается надлежащим образом, когда счет используется в качестве инструмента для совершения мошенничества. или любое другое преступление, или когда продолжение существования счета в БАНКЕ может каким-либо образом нанести ущерб его интересам.Если закрытие счета осуществляется БАНКОМ в результате ненадлежащего обращения посредством выдачи недостаточно обеспеченных чеков, БАНК имеет право сообщить о таком закрытии и его причинах в Ассоциацию банкиров Филиппин (BAP). , или любому центральному контролирующему органу, созданному BAP для регистрации и мониторинга неправильно обработанных депозитных счетов его банков-членов. Вкладчик также соглашается оградить БАНК от любой ответственности за убытки, возникшие в связи с любыми или всеми обязательствами, претензиями, требованиями любого рода и характера в связи с

или любое другое преступление, или когда продолжение существования счета в БАНКЕ может каким-либо образом нанести ущерб его интересам.Если закрытие счета осуществляется БАНКОМ в результате ненадлежащего обращения посредством выдачи недостаточно обеспеченных чеков, БАНК имеет право сообщить о таком закрытии и его причинах в Ассоциацию банкиров Филиппин (BAP). , или любому центральному контролирующему органу, созданному BAP для регистрации и мониторинга неправильно обработанных депозитных счетов его банков-членов. Вкладчик также соглашается оградить БАНК от любой ответственности за убытки, возникшие в связи с любыми или всеми обязательствами, претензиями, требованиями любого рода и характера в связи с

- Закрытие счета и / или

- Оплата любого чека по нему, который может быть предъявлен БАНКУ после закрытия счета и / или

- Сообщение БАНКОМ о закрытии счета и его причинах в БАП.

ЗАКРЫТИЕ СЧЕТА

Расчетный / сберегательный счет может быть открыт с минимальным начальным депозитом в размере, установленном БАНКОМ. Для закрытия счета по инициативе клиента необходимо заполнить квитанцию о снятии / списании на всю сумму непогашенного остатка на таком счете. БАНК может закрыть счет в любое время без предварительного уведомления Вкладчика, если остаток на депозите становится равным нулю из-за взимания платы за обслуживание БАНКОМ или снятия средств Вкладчиком, или из-за нарушения существующих правил и положений БАНКА, Bangko Sentral ng Pilipinas, Совет по борьбе с отмыванием денег, Ассоциация банкиров Филиппин или любое другое агентство, к которому БАНК может быть аффилирован, или по другой причине, которую БАНК сочтет разумной для защиты своих интересов.Номинальная комиссия взимается со счетов, которые закрываются в течение 90 дней с даты открытия. БАНК может в любое время вернуть Вкладчику его вклад вместе с причитающимися процентами. Вкладчик (-и) может быть уведомлен лично или по почте о намерении БАНКА закрыть счет, и проценты будут прекращены с даты такого уведомления. Депозиты могут быть сняты только в порядке, указанном в них.

Депозиты могут быть сняты только в порядке, указанном в них.

ПРОЦЕНТ

На счету будут начисляться проценты за вычетом применимого налога у источника, если он соответствует требуемому минимальному остатку, установленному БАНКОМ.Заработанные проценты зачисляются на счет Вкладчика в конце каждого квартала. По чеку, принятому на депозит, не начисляются проценты до тех пор, пока выручка по такой позиции не будет очищена и полностью зачислена на счет. Проценты по счету не выплачиваются, если (а) в течение десяти (10) лет подряд Депонент не вносит депозит, не снимает средства или не уведомляет об этом; или (б) счет закрыт до конца месяца. Проценты не выплачиваются по неактивным счетам или когда БАНК попросил Вкладчика закрыть его счет, и в этом случае по счету перестают начисляться проценты, как только БАНК переводит остаток на Счета к оплате или выписывает Чек Управляющего в пользу Вкладчика. .

СЧЕТА

Выписка по счету (SOA) — это официальный отчет об операциях и балансах по счету. Он должен предоставляться Депоненту периодически либо путем самовывоза в Депозитарии, по почте, либо по электронной почте / электронной почте на адрес / адрес электронной почты, указанный Депонентом, в зависимости от нормативных требований по данному вопросу. Как указано в SOA, Вкладчик должен незамедлительно уведомить Аудиторский отдел БАНКА о любых исключениях, указанных в отчете, в течение десяти (10) календарных дней с момента его получения.В противном случае считается, что Вкладчик согласился с правильностью выписки. Если Вкладчик предпочитает получать свою SOA по почте или электронной почте, Вкладчик должен немедленно проинформировать БАНК о любом изменении адреса. Если Вкладчик запросит выписку со счета до даты его цикла, с его счета будет списана плата за обработку. С другой стороны, специальные выписки должны быть доступны в филиале Депозитария для получения Депонентом или его надлежащим образом уполномоченным представителем. БАНК оставляет за собой право уничтожать ежемесячные банковские выписки, включая любые связанные аннулированные / оплаченные чеки и / или любые дебетовые / кредитовые авизо, оставшиеся невостребованными в течение 90 календарных дней с момента предоставления SOA для получения или от с момента, когда он был возвращен почтовым отделением, или с момента, когда SOA и отсканированные копии выданных чеков (если таковые имеются) были отправлены по электронной почте. Защита указанного адреса электронной почты от несанкционированного использования является исключительной ответственностью Вкладчика.Выбирая получение SOA по электронной почте, Депонент принимает на себя риски, связанные с передачей электронной почты, такие как, помимо прочего, риск того, что информация может не быть доставлена, информация учетной записи станет доступной неизвестным третьим сторонам и потерять конфиденциальный характер, риск взлома учетной записи электронной почты и другие риски, присущие связям по электронной почте. Электронная почта SOA к Депоненту носит односторонний и информационный характер. Отправка сообщения электронной почты на адрес электронной почты, использованный БАНКОМ для отправки SOA, или ответ на сообщения электронной почты, отправленные БАНКОМ оттуда, не принесут никаких полезных результатов.Кроме того, БАНК не будет подвергаться ошибкам в случаях, когда SOA не отправляется по электронной почте Вкладчику из-за обстоятельств, не зависящих от БАНКА, включая, помимо прочего, перегрузку сети, помехи при передаче, простои поставщика услуг Интернета / электронной почты и т. Д. Таким образом, Вкладчик соглашается освободить БАНК от ответственности за любой ущерб, который может возникнуть в результате этого.

БАНК оставляет за собой право уничтожать ежемесячные банковские выписки, включая любые связанные аннулированные / оплаченные чеки и / или любые дебетовые / кредитовые авизо, оставшиеся невостребованными в течение 90 календарных дней с момента предоставления SOA для получения или от с момента, когда он был возвращен почтовым отделением, или с момента, когда SOA и отсканированные копии выданных чеков (если таковые имеются) были отправлены по электронной почте. Защита указанного адреса электронной почты от несанкционированного использования является исключительной ответственностью Вкладчика.Выбирая получение SOA по электронной почте, Депонент принимает на себя риски, связанные с передачей электронной почты, такие как, помимо прочего, риск того, что информация может не быть доставлена, информация учетной записи станет доступной неизвестным третьим сторонам и потерять конфиденциальный характер, риск взлома учетной записи электронной почты и другие риски, присущие связям по электронной почте. Электронная почта SOA к Депоненту носит односторонний и информационный характер. Отправка сообщения электронной почты на адрес электронной почты, использованный БАНКОМ для отправки SOA, или ответ на сообщения электронной почты, отправленные БАНКОМ оттуда, не принесут никаких полезных результатов.Кроме того, БАНК не будет подвергаться ошибкам в случаях, когда SOA не отправляется по электронной почте Вкладчику из-за обстоятельств, не зависящих от БАНКА, включая, помимо прочего, перегрузку сети, помехи при передаче, простои поставщика услуг Интернета / электронной почты и т. Д. Таким образом, Вкладчик соглашается освободить БАНК от ответственности за любой ущерб, который может возникнуть в результате этого.

ЧЕТНАЯ КНИГА

Чековые книжки выдаются только владельцу счета лично или уполномоченному представителю после получения БАНКОМ заполненного и должным образом подписанного бланка заявки на получение чековой книжки.Вкладчик проявляет осторожность при запросе дополнительных чековых книжек. Чтобы обеспечить непрерывную поставку чековых книжек, вкладчик должен подать заявку как минимум за 1 (один) месяц до предполагаемой доставки. Чековые книжки выдаются Вкладчику за плату, которая будет списываться со счета Вкладчика при заказе чековой книжки (через автоматическое средство повторного заказа чековой книжки, внебиржевой запрос или альтернативные каналы). Сборы могут быть увеличены без предварительного уведомления клиента.Чековые книжки, запрошенные через разные альтернативные каналы, считаются окончательными. Запросы чековой книжки, сделанные с использованием других доступных средств (банкомат, телефонный банк и т. Д.), Обрабатываются соответствующим образом. Однако понимается, что запросы, сделанные со счетов с недостаточным балансом для покрытия стоимости чековой книжки, не будут обрабатываться. Заказанные чековые книжки должны быть востребованы в течение 90 календарных дней с даты заявки, в противном случае эти чековые книжки будут уничтожены. Вкладчик должен хранить все использованные чеки с максимальной осторожностью, чтобы предотвратить любую возможную потерю и / или хищение.Об утере чековой книжки следует немедленно сообщить в БАНК в письменной форме. БАНК не несет ответственности за утерянные чеки, которые БАНК оплатил до получения письменного уведомления об утере. Вкладчик несет полную ответственность за все чеки, выпущенные по счету Вкладчика. Ни БАНК, ни его корреспондентский банк (-ы) не проверяют чеки на предмет каких-либо нарушений. БАНК также оставляет за собой право не выдавать заказанные чековые книжки, если считается, что со счетом ведется ненадлежащее обращение. БАНК не несет ответственности за утерянные чеки, которые БАНК оплатил до получения письменного уведомления об утере.Вкладчик несет полную ответственность за все чеки, выпущенные по счету Вкладчика. Ни БАНК, ни его корреспондентский банк (-ы) не проверяют чеки на предмет каких-либо нарушений. БАНК также оставляет за собой право не выдавать заказанные чековые книжки, если считается, что со счетом ведется ненадлежащее обращение.

Чтобы обеспечить непрерывную поставку чековых книжек, вкладчик должен подать заявку как минимум за 1 (один) месяц до предполагаемой доставки. Чековые книжки выдаются Вкладчику за плату, которая будет списываться со счета Вкладчика при заказе чековой книжки (через автоматическое средство повторного заказа чековой книжки, внебиржевой запрос или альтернативные каналы). Сборы могут быть увеличены без предварительного уведомления клиента.Чековые книжки, запрошенные через разные альтернативные каналы, считаются окончательными. Запросы чековой книжки, сделанные с использованием других доступных средств (банкомат, телефонный банк и т. Д.), Обрабатываются соответствующим образом. Однако понимается, что запросы, сделанные со счетов с недостаточным балансом для покрытия стоимости чековой книжки, не будут обрабатываться. Заказанные чековые книжки должны быть востребованы в течение 90 календарных дней с даты заявки, в противном случае эти чековые книжки будут уничтожены. Вкладчик должен хранить все использованные чеки с максимальной осторожностью, чтобы предотвратить любую возможную потерю и / или хищение.Об утере чековой книжки следует немедленно сообщить в БАНК в письменной форме. БАНК не несет ответственности за утерянные чеки, которые БАНК оплатил до получения письменного уведомления об утере. Вкладчик несет полную ответственность за все чеки, выпущенные по счету Вкладчика. Ни БАНК, ни его корреспондентский банк (-ы) не проверяют чеки на предмет каких-либо нарушений. БАНК также оставляет за собой право не выдавать заказанные чековые книжки, если считается, что со счетом ведется ненадлежащее обращение. БАНК не несет ответственности за утерянные чеки, которые БАНК оплатил до получения письменного уведомления об утере.Вкладчик несет полную ответственность за все чеки, выпущенные по счету Вкладчика. Ни БАНК, ни его корреспондентский банк (-ы) не проверяют чеки на предмет каких-либо нарушений. БАНК также оставляет за собой право не выдавать заказанные чековые книжки, если считается, что со счетом ведется ненадлежащее обращение. БАНК не несет ответственности за любые банковские сборы, такие как, помимо прочего, сборы за возвращенные чеки и другие денежные единицы (RCOCI) и сборы за минимальный остаток (MINB), которые возникают в результате списания сборов с чековой книжки.

БАНК не несет ответственности за любые банковские сборы, такие как, помимо прочего, сборы за возвращенные чеки и другие денежные единицы (RCOCI) и сборы за минимальный остаток (MINB), которые возникают в результате списания сборов с чековой книжки.

ПОРЯДОК ПРЕКРАЩЕНИЯ ПЛАТЕЖЕЙ (СПО)

SPO вступает в силу на следующий банковский день с даты принятия запроса Депонента на SPO. Вкладчик не несет ответственности за БАНК, если платеж произведен или начислен до проведения SPO. Никакое SPO или его возобновление не связывают БАНК, если: (i) не совершено в письменной форме; (ii) чек описан во всех деталях; и (iii) обслуживается уполномоченным должностным лицом отделения БАНКА, в котором открыт счет.Обслуживание запроса об остановке платежа или его возобновлении в филиале счета не является фактическим или конструктивным уведомлением для любого другого филиала. SPO действует в течение 180 дней, считая с момента получения БАНКОМ запроса, с возможностью продления не более чем на другой период в 180 дней, считая с момента получения БАНКОМ запроса на продление. Поручая БАНКУ прекратить выплату по чеку, Вкладчик соглашается возместить и обезопасить БАНК от любых и всех убытков, претензий, убытков или расходов, которые Вкладчик или любое лицо понесут в результате невыполнения -оплата любого чека по SPO Депонента.В случае совместного счета «или», SPO должен быть произведен только чекодателем. On-Us Чеки, подлежащие оплате в БАНК, то есть в Security Bank, SB, Security Bank Corporation, SBC, BANK, Security Bank and Trust Company, SBTC или любые его аффилированные и дочерние компании, такие как, помимо прочего, Security Банковские сбережения, SB Cards Corporation, SB Cards, SB Capital Corporation и другие не принимаются для SPO.

ЗАПИСЬ ИЛИ ЗАПИСЬ

Вкладчику должна быть предоставлена сберегательная книжка или записная книжка, в которых БАНК должен, по предъявлении сберегательной книжки или записной книжки, регистрировать все сделанные депозиты / снятия. Никакие записи в сберегательной книжке или записной книжке делать нельзя, кроме как БАНКОМ. Однако простое владение сберегательной книжкой или записной книжкой не должно рассматриваться или считаться приемлемым доказательством остатка на счете, поскольку депозиты и снятие средств могут быть разрешены по усмотрению БАНКА без предъявления сберегательной книжки или записной книжки. Сберегательная книжка или Записная книжка не подлежат передаче или переуступке и не могут быть заложены или назначены в качестве обеспечения в пользу какой-либо стороны, кроме БАНКА (для сберегательной книжки).За исключением компьютерных записей, машинописных или ручных записей, а также любых других изменений, наложения или стирания в сберегательной книжке, указанные записи становятся недействительными. В случае каких-либо расхождений или несоответствий между записями в сберегательной книжке или журнале учета и банковских записях, последние имеют преимущественную силу и являются основанием для разрешения снятия средств и других операций.

Никакие записи в сберегательной книжке или записной книжке делать нельзя, кроме как БАНКОМ. Однако простое владение сберегательной книжкой или записной книжкой не должно рассматриваться или считаться приемлемым доказательством остатка на счете, поскольку депозиты и снятие средств могут быть разрешены по усмотрению БАНКА без предъявления сберегательной книжки или записной книжки. Сберегательная книжка или Записная книжка не подлежат передаче или переуступке и не могут быть заложены или назначены в качестве обеспечения в пользу какой-либо стороны, кроме БАНКА (для сберегательной книжки).За исключением компьютерных записей, машинописных или ручных записей, а также любых других изменений, наложения или стирания в сберегательной книжке, указанные записи становятся недействительными. В случае каких-либо расхождений или несоответствий между записями в сберегательной книжке или журнале учета и банковских записях, последние имеют преимущественную силу и являются основанием для разрешения снятия средств и других операций.

СОВМЕСТНЫЕ СЧЕТА

При выплате денежных средств или проведении других операций по счету в течение срока существования всех совместных держателей счетов БАНК должен следовать полномочиям, предоставленным Вкладчиками в AOSIF или SIF, таким образом, любой, любые два, любые три, все и т. д.Любой из Вкладчиков может вносить и одобрять внесение депозита на счет, чеки, тратты, переводные векселя и / или другие инструменты для выплаты денежных средств, подлежащих выплате или якобы принадлежащих любому одному или нескольким Вкладчикам. БАНК уполномочен выполнять и оплачивать любые дебеты из инструкции по счету, выданных чеков или других письменных распоряжений одним, любыми двумя или всеми Вкладчиками в соответствии с полномочиями, данными ими в AOSIF или SIF, и все это без необходимости запроса со стороны БАНКА относительно использования или распоряжения снятыми таким образом средствами.Вкладчики несут солидарную ответственность за оплату любого обязательства перед БАНКОМ в связи с работой счета. В соответствии с разделом 97 Национального налогового кодекса, БАНК должен заблокировать или удерживать любое снятие средств со счета, который ведет Вкладчик, самостоятельно или совместно с другим, после того, как станет известно о смерти указанного Вкладчика, если только не будет получено подтверждение от Комиссара Налоговое управление показывает, что налоги на наследство были уплачены.Освобождение от удержания зависит от других требований БАНКА в отношении счетов умерших вкладчиков.

В соответствии с разделом 97 Национального налогового кодекса, БАНК должен заблокировать или удерживать любое снятие средств со счета, который ведет Вкладчик, самостоятельно или совместно с другим, после того, как станет известно о смерти указанного Вкладчика, если только не будет получено подтверждение от Комиссара Налоговое управление показывает, что налоги на наследство были уплачены.Освобождение от удержания зависит от других требований БАНКА в отношении счетов умерших вкладчиков.

ИНСТРУКЦИЯ ДЛЯ ПОДПИСАНИЯ

В соответствии с полномочиями, предоставленными Вкладчиком (-ами) в AOSIF или SIF и USSC, или в Сертификате партнерства / решении Совета директоров, БАНК должен признать подпись любого, любых двух или всех уполномоченных лиц при оплате денежные средства или другие операции на счете, если они не отозваны в письменной форме Вкладчиком.Уполномоченные лица, имеющие право подписи, могут вносить и подтверждать внесение депозита на счет, чеки, тратты, переводные векселя и / или другие инструменты для выплаты денежных средств, подлежащих уплате или якобы принадлежащих фирме. БАНК уполномочен выполнять платежи по дебету счета, чеки или другие письменные распоряжения уполномоченного лица / лиц Депонента без необходимости запрашивать информацию об использовании или распоряжении снятыми таким образом средствами.

УСТРОЙСТВО ОТДЕЛЕНИЯ

Остаток депозита по удержанию не может быть отозван, пока удержание / удержание остается в полной силе.

ОТКЛОНЕННЫЕ ОПЕРАЦИИ

БАНК может в любое время и по любой причине отклонить любую транзакцию без каких-либо обязательств.

ПРЕДЛОЖЕНИЕ И ПРИЕМ ДРУГИХ БАНКОВСКИХ ПРОДУКТОВ

Вкладчик может использовать потребительские ссуды или дополнительные банковские продукты (но не ограничиваясь автокредитами, кредитными картами и т. Д.) В соответствии с условиями БАНКА. Принятие Вкладчиком кредитной карты или поступлений от любой ссуды, предоставленной в соответствии с ней, является неопровержимым доказательством Признания Вкладчиком-Заемщиком своей дополнительной задолженности перед БАНКОМ в соответствии с Положениями и условиями, установленными БАНКОМ, действующими на тот момент. дополнительный заем одобрен.

дополнительный заем одобрен.

СТРАХОВАНИЕ ДЕПОЗИТОВ

Соответствующие депозитные счета застрахованы Филиппинской корпорацией по страхованию вкладов (PDIC) на сумму до пятисот тысяч песо (500 000,00 песо) на каждого вкладчика. Применяются правила PDIC, касающиеся депозита. PDIC предполагает, что имя / имена, указанные в депозитном сертификате, являются / являются фактическими / бенефициарными владельцами депозита, за исключением случаев, предусмотренных в нем. В случае передачи или разделения вкладов PDIC признает фактическое / бенефициарное владение или правопреемников, которые являются квалифицированными родственниками передающего.Квалифицированные родственники являются переводчиками в пределах третьей степени кровного родства или родства передающего. В случае

- вклады на имя, перевод или разделение вкладов в пользу юридических лиц, индивидуально или совместно с физическими лицами, и